СПИСОК ИЗУЧАЕМОЙ ЛИТЕРАТУРЫ

Современные информационные технологии (ИТ) — важнейший источник и средство развития банковского дела. В большинстве банков руководство понимает, какую выгоду может принести использование последних достижений в области ИТ, и как они кардинально изменяют бизнес, выводя его на принципиально иной уровень.

Первым и самым важным фактором среди составляющих процесса организации, оснащения, функционирования и развития информационные технологии являются тесное взаимодействие с бизнесом, связь со стратегией инноваций конкретных банков, удовлетворение требований бизнеса и достижение бизнес-целей.

Так как информационные технологии являются специфической и стремительно меняющейся областью деятельности, то к ним применяются организационные подходы, соответствующие их специфике. Информационные технологии могут быть не только источником развития банковских технологий, но и средством серьезных ограничений бизнес-инициатив по стоимости, времени, качеству и реализуемости. Оптимизация и постоянное совершенствование информационных технологий являются ключевым подходом в реализации бизнес-процессов и эффективном достижении бизнес-целей.

Современная банковская система — это сфера многообразных услуг предоставляемых своим клиентам — от традиционных денежно-ссудных и расчетно-кассовых операций, определяющих основу банковского дела, до новейших форм денежно кредитных и финансовых инструментов, используемых банковскими структурами (лизинг, факторинг и т.д.).

В условиях усиливающейся межбанковской конкуренции успех предпринимательской деятельности будет сопутствовать тем банкирам, которые лучше овладеют современными методами управления банковскими процессами, а автоматизированные информационные технологии этому очень помогают.

Все вышесказанное подчеркивает актуальность выбранной темы курсовой работы.

Цель работы заключается в изучении применения информационных технологий в банке.

В связи с поставленной целью необходимым представляется решение следующих задач:

Предмет исследования — теоретические и практические аспекты банковских информационных технологий.

Объект исследования — банковские информационные технологии.

Роль информационных технологий в развитии экономики и общества

... информационных ресурсов в различных отраслях промышленности, в науке, и во всех сферах жизни общества. информационный технология экономика общество Таким образом, в данном реферате будет рассмотрена и доказана определяющая роль информационных технологий в развитии экономики и общества. Глава 1. Характеристика информационных технологий 1.1 Понятие информационной технологии информационная технология ...

Практическая значимость работы заключается в том, что новые технологии помогают банкам, инвестиционным фирмам и страховым компаниям изменить взаимоотношения с клиентами и найти новые средства для извлечения прибыли.

В качестве источников были использованы труды отечественных авторов, таких как И.Т. Балабанова, С.В. Никитина, Ю.В. Одинцов, Ульянова А.В., Харькова Я.С. и др.

Интенсивное развитие банковской системы России в предшествующее кризису 1998 г. десятилетие определило ее формирование и присущие ей особенности. За этот период были созданы 2500 коммерческих банков, которые имели около 39 тыс. филиалов. Резкому росту числа коммерческих банков способствовала также либеральная политика лицензирования банков, которую проводил Центральный Банк Российской Федерации (Банк России).

Докризисная банковская система характеризовалась дефицитом банковских услуг, централизованным распределением кредитов, высокой зависимостью банков от рынка государственных краткосрочных облигаций (ГКО), теневой структурой собственности, высоким уровнем и т.д. И как следствие такого состояния — рост неплатежей в российской экономике, который показал уязвимость банковского сектора.

Реформирование банковской системы в большей степени приближает ее к практике, принятой в западных странах. Были разработаны обязательные экономические нормативы для ключевых областей деятельности банков. Нормативы касаются достаточности капитала, ссудной деятельности, минимальной ликвидности, концентрации операций, валютного риска и т.д.

Стратегия развития банковской системы включает следующие положения: принятие полного набора международных норм в области бухгалтерского учета и отчетности, введение механизмов прозрачного распространения информации о финансах, соблюдение более действенного надзора за деятельностью банков и др. Такие меры способствуют интеграции банковской системы России в мировую финансовую среду. Предполагается повышение прозрачности банковских операций с широким спектром универсальных финансовых инструментов (ценных бумаг).

Совершенствование банковской системы — сложный и многоступенчатый процесс, требующий решения комплексных проблем, что выведет банковскую систему России на новый качественный уровень.

Многие вопросы еще не реализованы. Переход коммерческих банков от российских стандартов бухгалтерского учета к Международным стандартам бухгалтерского учета (МСБУ) потребует согласованности банковского бухгалтерского учета с международными нормами. Переход на новый план счетов в 1997 г. принес изменения в правилах ведения бухгалтерского учета, в структурах счетов, в формах банковской отчетности. С 1 января 2004 г. Банк России и Правительство РФ обязали банки перейти на международные стандарты финансовой отчетности. Реализация такого перехода потребует соответствующей подготовки управленческого персонала, принятия поправок в Законе о бухгалтерском учете и в связанных с ним нормативных актах, совершенствования налогообложения и т.д.

Работа на основе международных стандартов для ряда банков приведет к необходимости или уйти с рынка, или прибегнуть к слиянию мелких банков с более сильными и подготовленными банками. Неизбежным будет сокращение слабых структур и поглощение их крупными.

Банки и банковская система

... разработанных. Задача курсовой работы изучить банки и банковскую систему. Для достижения поставленной цели необходимо решить следующие задачи: изучить понятие и уровни банковской системы; рассмотреть основы деятельности центральных и коммерческих банков; провести анализ динамики банковской системы на современном ...

При переходе банков на формирование отчетности по международным стандартам основные проблемы связаны с разработкой соответствующих информационных технологий и подготовкой кадров. К настоящему времени в России более 120 банков готовят отчетность по международным стандартам, что составляет менее 10% всех коммерческих банков, но ими выполняется более 90% всех банковских операций. Специалисты таких банков прошли обучение, информационные технологии модернизированы. Передовая группа банков может стать лидером комплексного перехода на международные стандарты финансовой отчетности. Однако международные стандарты не решают всех проблем, но являются необходимым условием для реформирования экономики России, а также международной экономической интеграции. Для полного использования потенциала стандартов следует развивать корпоративные принципы управления, повышать уровень обеспечения и использования как внешней, так и внутренней управленческой информации.

Между элементами любой органической (естественной) системы осуществляется эффективное взаимодействие, причем каждый элемент (подсистема) выполняет свою особую функцию (функции), в результате чего реализуются все необходимые функции системы.

Необходимость жесткого и постоянного регулирования банковской системы обусловлена статусом, который она занимает в экономической, социальной, политической жизни страны.

Основное назначение банка — посредничество в перемещении де нежных средств от кредиторов к заемщикам в платежах. В результате свободные денежные средства превращаются в ссудный капитал, приносящий процент.

Исходя из сущности банковской деятельности, выделим следующие функции банков:

- Привлечение (аккумуляция) и превращение их в ссудный капитал;

- Стимулирование накоплений в народном хозяйстве;

- Посредничество в кредите;

- Посредничество в платежах;

- Создание кредитных средств обращения;

- Посредничество на фондовом рынке (в операциях с ценными бумагами);

- Предоставление консультационных, информационных и др. услуг.

Банки не просто формируют собственные ресурсы, они обеспечивают внутреннее накопление средств для развития экономики страны. Стимулы к сбережению свободных средств населения и накоплению капитала обеспечиваются гибкой депозитной политикой банка при наличии благоприятной макроэкономической ситуации в стране.

Стимулирующая политика предполагает:

- установление привлекательных по вкладам;

- высокие гарантии сохранности денежных средств вкладчиков;

- разнообразие депозитных услуг.

Посредничество в кредите — важнейшая функция банка как кредитной организации. Она обеспечивает эффективное перераспределение финансовых ресурсов в народном хозяйстве на принципах возвратности, срочности и платности. Кредитные операции является главным источником доходов банка.

Посредничество в платежах — изначальная и основополагающая функция банков. В рыночной экономике все хозяйствующие субъекты независимо от форм собственности имеют в банках, с помощью которых осуществляются все безналичные расчеты. На банках лежит ответственность за своевременное выполнение поручений своих клиентов по совершению платежей.

Создание кредитных средств обращения представляет собой процесс производства денег банковской системой. Она способна расширять кредиты и депозиты путем многократного увеличения денежной базы. Такое расширение денежной массы называется эффектом мультипликатора.

Современное состояние и перспективы развития облачных технологий в России

... [11]. Такую возможность на данный момент обеспечивают облачные технологии, которые уже на протяжении многих лет используются в Западных государствах. В России же данный рынок только начал свое развитие и по масштабам меньше ...

Для понимания этого процесса необходимо иметь представление об основных видах банковских операций. Все операции делятся на пассивные и активные, что находит отражение в балансе банка.

По пассиву банки отражают привлечение средств — образование депозитов, а по активу — их размещение путем выдачи ссуд или инвестирования, например, в ценные бумаги.

Все средства, мобилизованные банками на , представляют собой его ресурсы. Та их часть, которая может быть использована для проведения активных операций, называется свободным резервом (или кредитным ресурсом).

Таким образом, деятельность банков имеет чрезвычайно важное общественное значение. Банки организуют денежно — кредитный процесс и эмитируют денежные знаки.

Конкретным результатом банковской деятельности является банковский продукт.

Банковский продукт — это особые услуги, оказываемые банком клиентам и эмитируемые им наличные и безналичные платежные средства. Специфика банковского продукта состоит в его нематериальном содержании и ограниченности сферой денежного обращения.

Использование современных информационных технологий кардинально влияет и изменяет бизнес-процессы в банках, выводя их на принципиально иной уровень. Банковские технологии неразрывно связаны с информационными технологиями, которые обеспечивают комплексную автоматизацию бизнеса.

Рост объемов банковского бизнеса, его управление и оценка деятельности требуют использования не только количественных методов оценки, но и качественных критериев, что вызывает необходимость модернизации информационно-технологических систем в банках, повышения качества клиентской работы, определения стратегии развития банка и стратегического планирования.

Реализация информационных процессов в банках осуществляется на основе автоматизированных банковских систем (АБС).

АБС — спроектированная и функционирующая объединенная совокупность элементов (информации, техники, программ, технологий и т.д.), выполняющих единым комплексом информационные и управленческие задачи, стоящие перед банком. Таким образом, АБС представляет собой взаимосвязанный набор средств и методов работы с информацией с целью управления банком.

При выработке идеологии построения АБС создается модель работы банка, объединяющая ряд уровней и звеньев: разнообразие банковских услуг и операций, обслуживание юридических и физических лиц, обеспечение внутренних и внешних информационных потребностей и т.д. Так как в российском банковском деле нет устоявшихся магистральных технологий, то для обеспечения устойчивого развития банка на рынке банковского сектора предлагаются разнообразные семейства АБС, в которых сочетаются различные концептуальные (идеологические) подходы. Множество предлагаемых к использованию автоматизированных банковских систем отражает сложнейший технологический уровень развития банковского дела в России.

Западные банковские системы обладают высокой функциональностью, что создает для банка существенный запас прочности в развитии бизнеса. Они позволяют решать задачи автоматизации всех бизнес-процессов, начиная со стратегического планирования и заканчивая хозяйственной деятельностью. Такие системы дороги и доступны наиболее крупным банкам.

Современные информационные технологии логистического управления

... информационной логистики; проанализировать основные направления развития информационных технологий; рассмотреть эффективность применения информационных систем в России. Объектом данной курсовой работы является логистика. Предметом курсовой работы являются современные информационные технологии логистического управления. ... рынка (сбыта); контроль деятельности персонала; территориальное планирование, ...

Использование информационной системы российского производства обеспечивает бухгалтерскую и операционную деятельность , но функциональность подобных систем в таких сферах бизнеса, как стратегическое управление, управление клиентскими отношениями, управление рисками, значительно отстает и является более узкой, чем у западных систем, хотя они и дешевле.

Собственные разработки банка в сфере автоматизации характерны для малых и средних банков, но они постепенно сходят на нет. Появилась тенденция перехода на аутсорсинг в сфере информационных технологий. Аутсорсинг означает передачу каких-либо функций, например по автоматизации банковских операций, внешнему исполнителю.

Рассмотрим важнейшие направления развития банковского бизнеса, которые на сегодня наиболее актуальны и определяют выбор информационно-технологических решений.

Во-первых, это возросшая конкуренция за клиентуру, особенно за качественного клиента. Необходимо, чтобы банк обладал достаточной информацией о рынках и клиентах, мог гибко и оперативно реагировать на запросы клиентов, прогнозировать меняющиеся потребности клиентуры и разрабатывать новые продукты с учетом таких прогнозов. Такое положение касается в первую очередь тех банков, которые стали развивать розничный бизнес, приватный банкинг и т.д.

Во-вторых, возрос интерес к системам, обеспечивающим комплексное управление рисками, и прежде всего кредитными.

В-третьих, внедрение современной корпоративной информационной системы, охватывающей все стороны деятельности крупной кредитной организации, т.е. банка.

В-четвертых, насущной является проблема стратегического управления и планирования. Последние нормативные документы и рекомендации Банка России о бизнес-планах кредитных организаций стимулируют банки к использованию современных информационных систем в сфере стратегического развития бизнеса.

Во избежание технологического отставания банки должны определить свою нишу и сконцентрироваться на автоматизации избранных направлений бизнеса. Чем более высокотехнологичный банк, тем выше его конкурентоспособность. Происходящие в российской банковской системе процессы слияний и поглощений требуют адекватности развития информационных систем в банках для минимизации риска и потери их управляемости.

Первой и самой важной задачей информационных технологий (ИТ) среди прочих является достижение бизнес-целей. Любая деятельность в области ИТ лишь тогда имеет смысл, когда она направлена на получение конечного результата и связана со стратегией развития банка. При правильной организации управления кредитной организацией ИТ-менеджер должен принимать непосредственное участие в определении целей и выработке стратегии их достижения. В области ИТ средствами достижения являются ресурсы, их сбалансированность. Основные ресурсы ИТ — это технологии, информация, персонал, программно-техническое оснащение.

Общим ресурсом являются деньги, время. В области ресурсного обеспечения ИТ использование сторонних ресурсов, т.е. аутсорсинг, для некоторых задач является более предпочтительным и все более расширяется. Например, банк приобрел у фирмы-разработчика банковских программ и технологий систему автоматизации банковской деятельности. Спустя некоторое время для расширения деятельности понадобилось добавить функцию работы с новыми фондовыми инструментами (допустим, с векселями).

Информационный бизнес

... представляется целесообразным исследование проблемы по экономики информационного общества. Общая характеристика информационного бизнеса Потребление информации, производство информационных продуктов и услуг показали необходимость создания новой сферы бизнеса - информационного бизнеса. Этот бизнес в западных странах зародился в ...

Аутсорсинговая услуга предполагает обращение банка к фирме-разработчику для проектирования и закупки информационной технологии, обеспечивающей банку работу с векселями. Новая функция в деятельности конкретного банка реализуется внешним исполнителем и его ресурсами, что является более экономичным способом ее реализации. Услуги по аутсорсингу могут быть связаны с переводом информационных технологий банка на новое программно-техническое оснащение (платформу), с заменой и обновлением сетевой операционной системы и т.д. При решении конкретных задач необходимо определить: какой вид использования ресурсов является более эффективным — внутренний или сторонний. С аутсорсингом связаны и новые специфические риски, управление которыми является частью оперативной деятельности ИТ-служб.

В международной практике банков для решения проблем оптимальной организации информационных технологий используют не только опыт и знания менеджеров и другого персонала, но и применяют также какую-либо разработанную на стороне или собственную методологию управления ИТ. Такие методологии содержат определение основных целей и задач структуры управления информационными технологиями, состава функций, технологий, организацию работ по их внедрению. К преимуществам известных методологий относятся предложение проверенных подходов и решений, соответствующих международным юридическим нормативам и техническим стандартам, достижение поставленных целей и результатов и др.

Наиболее известными методологиями и стандартами в области информационных технологий являются:

- СobIТ — управление, контроль и аудит всеми аспектами информационных технологий (используется в американской практике);

- ITIL, ITSM — управление обслуживанием информационных систем (используется в );

- ISO 9000 — управление качеством информационных технологий и программных продуктов;

- TickIT — управление качеством ИТ и программных продуктов;

- ГОСТы — государственные нормативно-технические документы, устанавливающие определенные нормы и правила создания и функционирования ИТ;

- BS7799 — организация информационной безопасности и т.д.

Внедрение указанных методологий является сложной задачей и не всегда может быть осуществлено без внешней поддержки. Связано это с тем, что в процессе внедрения необходимо оценить последовательность действий и сформировать систему приоритетов. Для больших банков помимо выбора и использования проверенных методологий необходимостью является централизация методологического управления информационными технологиями, как в головном офисе, так и в удаленных филиалах.

Разработкой и реализацией таких методологий занимаются очень крупные компании, преимущественно международные, так как при этом требуются весьма объемная научная и исследовательская работа и ресурсы. Применение таких методологий связано с более высокой эффективностью. В них предлагается структурированный подход к управлению ИТ, они соответствуют международным нормативам и стандартам и т.д.

Ключевым подходом в управлении ИТ является необходимость их постоянного совершенствования и оптимизации. Еще одной составляющей правильной организации и управления ИТ является документальное отражение главных аспектов внедрения и функционирования ИТ. В качестве примеров таких направлений можно привести следующие: стратегия в области ИТ, программно-техническая платформа, политика информационной безопасности, соглашения об обслуживании бизнес-процессов и их подразделений, ИТ-бюджет и др.

Внедрение информационных технологий систем в деятельность предприятия

... технологии в том, что она дает возможность оптимизировать и рационализировать управленческую функцию за счет применения новых средств сбора, передачи и преобразования информации. Что может дать внедрение информационной системы? снижение общих затрат предприятия в ...

Эффективность работы банка оценивается на основании ряда ключевых показателей, отражающих, насколько успешно менеджеры управляют собственными и привлеченными средствами, какова доходность процентных и непроцентных операций, степень прибыльности активов, капитала, долю расходов на аппарат управления и др. Однако финансовые показатели надежны для оценки уже проведенной работы и не в полной мере адекватны, когда речь заходит о будущем развитии банка. У собственников банка в основном преобладает стратегический взгляд на его развитие. Они решают, в каких направлениях бизнеса обозначить приоритеты и придать им статус стратегических. Уделяя внимание отдаленной перспективе, необходимо обеспечить ресурсами программу развития банка. Тем самым подготавливается почва для реализации будущих конкурентных преимуществ. Опыт показывает, что банки, которые имеют ясную стратегию и четкие планы, чаще добиваются успеха.

Процесс перевода стратегии и планов банка в действие неразрывно связан с развитием информационных технологий. Поэтому необходимо расширить систему показателей, придать ей сбалансированность для отражения не только прошедшего периода, но и будущего, формируя цели и этапы их достижения.

Сведение стратегической задачи банка к мониторингу (контролю) отдельных показателей, многие из которых надо отслеживать в процессе оперативной деятельности, и представляет собой в будущем перевод стратегии в действие. Степень выполнения отдельных целей определяется обратной связью, столь необходимой для корректировки развития банка по осуществлению долгосрочной программы.

Для оценки, анализа и прогнозирования состояния информационных технологий необходимо так же, как и для банка в целом, иметь объективную систему показателей по основным аспектам деятельности АБС. Такие показатели обеспечивают контроль, управление и достижение конечных результатов деятельности по направлениям ИТ. В зарубежной практике такие показатели называют ключевыми индикаторами выполнения. В качестве примеров можно привести следующие: удовлетворенность пользователей работой служб ИТ, количество поддерживаемых пользователей на одного работника АБС, процент загруженности работников АБС, рост бюджета АБС по сравнению с ростом операций, время разрешения проблем у пользователей, процент проектов ИТ, не укладывающихся в сроки или бюджет, доступность критичных ресурсов (100% означают, что определенные ресурсы доступны 24 часа) и т.д. Важно определить, какие из показателей необходимо учитывать при оценке деятельности ИТ банка.

Одним из основных аспектов реализации стратегии развития банка является организация информационных технологий в направлении комплексной автоматизации банковской деятельности на основе интеграции функций управления банком в целом. Поэтому автоматизированная банковская система АБС кредитной организации должна функционировать как интегрированный комплекс, в котором кроме традиционных решений, современных средств, имеет место система визуализации ключевых показателей, в том числе и о банка.

Сущность, значение и закономерности развития информационных систем ...

... экономической реальности, в том числе, и функцию денег, которые из всеобщего эквивалента трудозатрат постепенно превратились в средство расчета. Виртуальные банки и системы оплаты - плод развития информационных технологий. В экономике и бизнесе информационные технологии ...

Уровень автоматизации любого кредитного учреждения в силу достигнутого прогресса в области ИТ определяется целесообразностью, потребностями специалистов и ресурсными возможностями банка. Главная задача банковского менеджмента состоит в поиске оптимального решения в отношении цены и качества, экономичности и прибыльности. Для этого управляющим банка приходится искать ответы на целый ряд вопросов.

- Какова ценность каждого конкретного бизнес-процесса для банка, с какими функциями он связан и в какой степени?

- Какие свойства того или иного бизнес-процесса действительно нужны банку?

- Какие выгоды извлечет банк за счет его автоматизации (либо снизятся расходы, либо вырастут доходы)?

- Каким образом автоматизировать данный процесс и сколько ресурсов рационально в него вложить?

Одним из ведущих направлений в деятельности банков становится развитие отношений с клиентами и их индивидуализация. Главной проблемой при этом является взаимообусловленность спроса и предложений банковских продуктов и услуг на основе глубокого понимания потребностей клиентов. Для этого требуется обеспечение четкой и координированной работы всех подразделений банка. Управление клиентскими отношениями (customer relationship management, CRM) дает знание запросов и потребностей клиентов и позволяет выработать экономически целесообразные способы их обслуживания. Таким образом создаются предпосылки для более активного ведения бизнеса. Автоматизация клиентского направления в деятельности банка базируется на таком построении информационно-технологической системы, которое обеспечивало бы эффективное создание и применение интеллектуальных активов, коими являются знания о клиентах. Управление клиентскими отношениями позволит в будущем получать дополнительный доход от использования знаний о клиентах, но для этого требуется:

- создание единого информационного клиентского пространства;

- интеграция взаимодействия информационных технологий на уровне межсерверного обмена;

- обеспечение «прозрачности» работы клиентских менеджеров, поддерживающих их работу подразделений и других пользователей CRM-системы;

- введение ключевых показателей оценки деятельности клиентоориентированных подразделений и т.д.

Дистанционное банковское обслуживание клиентов, применение новых технологий требует интеграции телефонных и компьютерных систем, но в конечном счете позволяет предоставлять потребителям новые услуги. Растущая сеть филиалов диктует необходимость их интеграции в общую автоматизированную банковскую систему. Клиент в удаленном отделении банка должен получать весь набор услуг, доступный в центральном офисе,

В конечном счете, консолидация информации вокруг клиента позволяет реализовать окупаемость инвестиций в сведения и знания о клиентах. Выбор направлений развития банковских бизнес-процессов и их автоматизации должен быть научно обоснованным, экономически целесообразным и технологически осуществимым.

информационный банковский автоматизированный

Существуют различные подходы к построению информационной технологии банка. В зависимости оттого, что считается основными ее элементами, можно выделить три вида информационных технологий: операционные, документарные, объектные.

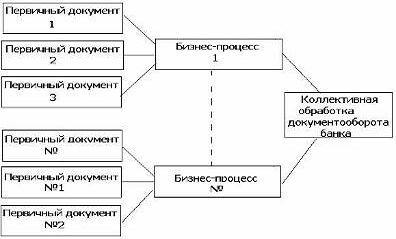

Операционные технологии. Операционные технологии построены в виде цепочки операций. Под операцией в понимается любая работа, выполняемая на одном рабочем месте независимо от функциональной задачи. Схема технологического процесса показана на рис. 1

Коммерческие банки как звено банковской системы государства

... имеется двухуровневая банковская система рыночного типа, которая представлена, прежде всего, банком России и совокупностью коммерческих банков. Они практически бесперебойно обеспечивают расчета между всеми звеньями экономики, ... должны были подчиняться правилам имперского Прусского банка (помещать средства в разрешенные операции, инвестировать половину основного и запасного капитала в ценные бумаги, ...

Рис. 1. Схема технологического процесса

Информационная технология в этом случае представляет собой набор технологических точек для каждого функционального отдела банка, состыковывать которые достаточно сложно. В местах стыка функциональных модулей, например, кредитный отдел выполняет операции по договорам, но проводки в баланс делают сотрудники бухгалтерии, вследствие чего происходят постоянные задержки и возможна потеря информации. С увеличением численности вовлеченного в процесс «выдачи кредита» персонала пропорционально быстро растут трудозатраты, в том числе за счет повторного ввода данных.

Документарные информационные технологии. Документарные информационные технологии строятся на организации электронного документооборота банка. Схемы проводок не вводятся бухгалтером, а формируются автоматически по заранее выполненным настройкам. При внедрении документарной ИТ, работающей по данной схеме, происходит формализация процессов банка, что позволяет снизить трудозатраты и повысить скорость прохождения процессов.

Этот вид информационных технологий автоматизирует документооборот банка. Бизнес-процессы являются ключевым элементом технологии.

Под бизнес-процессом понимается совокупность трех элементов, включающая технологическую цепочку обработки банковского продукта; распределение стадий обработки документов, описывающих банковский продукт; бухгалтерский учет выполняемых операций.

В бизнес-процессе принимают участие несколько подразделений банка, поэтому при построении этого вида информационной технологии важнейшей задачей является координация работы всех подразделений банка. Такая координация возможна только при наличии единого информационного пространства банка.

В настоящее время именно этот вид технологий рассматривается как один из наиболее удачных для автоматизации банковского дела. Это объясняется тем, что он позволяет построить ИБС как единый организм, в котором четко прослеживаются информационные связи между всеми функциональными элементами. Существенным преимуществом является исключительная гибкость системы, которая предоставляет возможности для настройки, как новых потоков документов, так и действующих, сохраняя их целостность на основе корректировки и модернизации. Таким образом, этот вид информационных технологий обеспечивает наиболее полный учет специфики и потребностей самого банка и его адаптацию во внешней среде, приспособляемость к изменяющимся условиям рынка.

Существуют три вида технологий: производственные, документарные, управленческие, на основе которых реализуются соответствующие системы.

Первые поддерживают единый поток операций, связанных с деятельностью какого-либо отдела. При этом банковская услуга определяется как продажа специфического (банковского) продукта. Поэтому этот вид систем называется производственным.

Второй вид систем предусматривает возможность рассмотрения и анализа банковского продукта с разных точек зрения и использование его для разных целей. Поэтому возникает необходимость в более сложной обработке и в более сложном внутреннем устройстве банковского продукта. Поэтому в этих системах вводится новое понятие документа. Документ определяют как емкость для сбора всей информации по производству данного банковского продукта. Эти системы называются документарными. Как правило, они значительно сложнее производственных, поскольку должны обеспечивать координацию работы нескольких подразделений банка и соответственно приспосабливаться к условиям, специфике и регламенту их работы.

Третий вид систем обеспечивает информационную поддержку принятия решений. Как правило, руководители банка и его подразделений для эффективного выполнения своих функций заняты одновременно в нескольких информационных процессах, переключаясь с одного вида деятельности на другой. Эти системы позволяют ускорить процесс ознакомления с новой ситуацией, проанализировать ее и параллельно отследить несколько бизнес-процессов, что обеспечивает своевременную выработку наиболее эффективного управленческого решения. Поэтому эти системы называются управленческими. Управленческие системы не являются объектом нашего внимания, и в дальнейшем будут рассматриваться системы первого и второго вида.

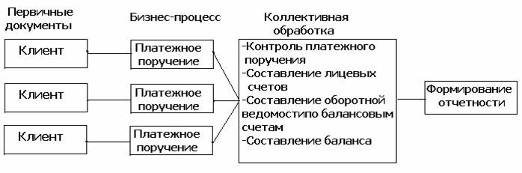

В банке существует множество бизнес-процессов, которые тесно связаны между собой и образуют единый документооборот банка (рис. 2).

Рис. 2. Бизнес-процессы банка

На рис. 3 представлена документарная технология проведения расчетных операций платежными поручениями по одному бизнес-процессу.

Рис. 3. Документарная технология проведения расчетных операций платежными поручениями по одному бизнес-процессу

Следует отметить, что коллективная обработка предусматривает обработку информации по всем бизнес-процессам. Обработка документа завершена, когда он оформлен, распечатан и проведем по балансу. Составление реестров — это другой «регламентный» бизнес-процесс, не имеющий ничего общего с документом. «Регламентный» процесс выполняется всегда, даже если документов за день вообще не было.

Итак, основанием для запуска бизнес-процесса является документ. Все документы подразделяются на три группы:

- Платежные;

- Договоры;

- Делопроизводства.

Для каждой группы документов разработаны технологии обработки, которые определяются инструкциями Банка России и правилами обслуживания клиентов конкретного банка. Правила составляются на основе методического, организационно-технического и информационного обеспечения банка. Таким образом, документарная технология позволяет учитывать специфику любого банка.

Банковская технология включает:

- Описание операции (услуги банка);

- Описание документов и правил их заполнения и контроля;

- Описание технологической цепочки проведения операции (услуги);

- Описание особенностей бухгалтерского учета проведения данной операции (услуги).

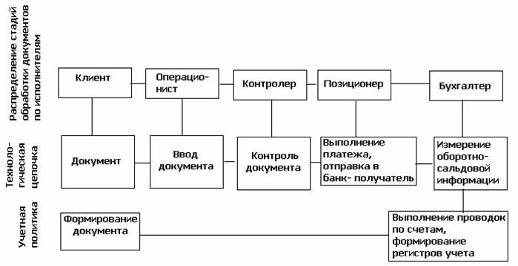

Таким образом, документарная технология, являясь совокупностью бизнес-процессов, объединяет три составляющие: технологические цепочки, маршрутизацию, бухгалтерский учет (учетную политику).

Технологические цепочки определяют направление обработки документов. Они строятся на основе моделей состояния обрабатываемых документов. Модель состояния представляет собой последовательность действий, выполняемых над обрабатываемыми документами, и набор состояний, в которых может находиться документ. Технологическая цепочка может меняться в зависимости от текущих условий.

В современных ИБС автоматизированы процессы рассылки обрабатываемых электронных документов на рабочие места исполнителей, принимающих участие в обработке данного документа. Система позволяет точно воспроизвести потоки первичных документов и ограничить доступ персонала к документам в зависимости от этапа его обработки.

В процессе обработки, перемещаясь от одного исполнителя к другому, документы могут по-разному отражаться в учете банка. Документарная технология позволяет выполнять настройки разных схем учета: расчет остатков на клиентских и корреспондентских счетах, расчет отдельных категорий средств по договорам, контроль за исполнением бюджета отдельными подразделениями и т.д.

Все три составляющие и представляют собой документарную технологию (рис. 4.)

Рис. 4. Документарная технология

В большинстве случаев документарная технология обеспечивает автоматизацию документооборота через поддержку многостадийности обработки документов. Другими словами, для документа предусмотрено несколько стадий обработки. Например, этими стадиями могут быть ввод документа в ИБС, верификация и исполнение. Основным недостатком данного вида технологии является независимость технологических процессов жизнедеятельности отдельных документов именно внутри процесса. Согласно данной технологии в системе описываются основные типы документов (мемориальный ордер, платежное поручение, кассовый ордер, заявление на перевод валюты и ряд других), и настроить или жестко запрограммировать этапы их обработки невозможно.

В реальных бизнес-процессах банка процессы обработки различных документов достаточно тесно связаны на протяжении всего жизненного цикла документов. Результат обработки одного документа при прохождении им определенных стадий может влиять на обработку другого документа или инициировать создание документа. В рамках документарной технологии этой возможности не существует.

Объектные информационные технологии. Объектные информационные технологии являются результатом развития документарных систем.

В процессе деятельности банка одни документы могут порождать другие. Ввод в систему или обработка одного документа может приводить к изменению состояний других документов. Документы могут выстраиваться в цепочки со сложными внутренними связями, т.е. документооборот банка в действительности не является простым множеством документов, каждый из которых проходит свой цикл обработки. Реальная модель банковского финансового документооборота — это совокупность банковских документов различных типов, которые, изменяя в процессе обработки собственное состояние, изменяют состояние других документов.

Возможность технологии взаимосвязано реализовывать бизнес-процессы обработки различных документов определяется ее ориентацией на работу с объектами.

Можно выделить три основных типа объектов. Первый тип, наиболее сложный, — это сделка. Под сделкой понимается отражение совершенных (или планируемых к совершению) операций привлечения или размещения средств, покупки или продажи каких-либо активов (ценных бумаг, валют, драгоценных металлов), а также других неплатежных операций банка. Второй тип — это бумажные документы, т.е. документы, которые являются основанием для совершения операций. Третий тип — это проводки, т.е. документы, которые необходимы для отражения операций в бухгалтерском учете.

Операции начисления процентов по депозитам оформляются в системе документами, которые тоже автоматически создаются ИБС с помощью специального механизма. По документам начисления процентов формируются проводки для отражения в бухгалтерском учете.

Депозитный договор отражается в ИБС с помощью одной сделки и нескольких документов и проводок, т.е. с помощью объектов трех различных типов, связанных между собой.

Возможность использовать связные бизнес-процессы в технологии определяет еще одно требование, удовлетворение которому характеризует объектную технологию, а именно возможность проектирования бизнес-процессов и связей между ними в зависимости от потребностей и особенностей банка. Для этого ИБС, реализующая объектную технологию, должна содержать специальные механизмы, которые позволят описать бухгалтерские алгоритмы для документов каждого конкретного вида и для каждой конкретной ситуации, не прибегая к дополнительному кодированию.

В качестве примера, иллюстрирующего объектную технологию, приведем технологическую схему, включающую обслуживание клиента на бирже с использованием удаленной системы обслуживания (рис. 5).

Рис. 5. Технологическая схема, включающая обслуживание клиента на бирже с использованием удаленной системы обслуживания

Примером объектной технологии и ее воплощением является система автоматизации банковской деятельности 5NT©DBANK компании «Диасофт». Одна из основных особенностей этой системы — комплексность автоматизации всех аспектов банковской деятельности. В ИБС 5NT©BANK автоматизирован наиболее полный спектр финансовых операций в рамках единого информационного продукта.

Еще одной особенностью банковской технологии является необходимость применения единых универсальных методов и процедур обработки и поддержки реализации бизнес-процессов, которая обусловливается необходимостью настраиваемости системы под потребности конкретного банка. Данные функции обеспечивает отдельный выделенный модуль системы — финансовое ядро. Кроме обеспечения описанного единства методов и процедур ядро также выполняет ряд других функций.

В отличие от обычного набора функциональных модулей, каждый из которых функционирует независимо от других, все элементы ИБС 5NT©BANK работают на единой программной и информационной платформе, в основе которой лежит универсальное финансовое ядро. Таким образом, все бизнес-процессы банка обрабатываются средствами одной системы, в рамках единого информационного пространства в режиме online. Благодаря этому сотрудники различных подразделений имеют возможность получать информацию о клиентской сети банка, результатах анализа, нормативно-справочные данные, свод технологий работы банка. Это позволяет им использовать в своей работе опыт и знания, накопленные во всех подразделениях банка. Принцип комплексности и единства программно-информационной платформы сохраняется не только по «горизонтали» (для всех отделов банка), но и по «вертикали» (обеспечивает работу всех филиалов и учреждений банка) в рамках единой базы данных его головного офиса. Система предусматривает три режима работы с филиалами и отделениями:

- Online, т.е. работу филиалов банка в базе данных головного офиса как с поддержкой терминального доступа, так и в архитектуре «клиент-сервер»;

- Offline, т.е. сбор и хранение данных из территориально отдаленных учреждений на уровне показателей консолидированной отчетности, остатков на счетах и платежных документов;

- Двунаправленная репликация данных между учреждениями банка в режиме псевдореального времени.

В любом режиме поддерживается формирование отчетности, как по каждому отдельному филиалу, так и консолидированной отчетности по банку в целом.

Ядро системы включает:

- Администрирование системы: администрирование пользователей, аудит действий пользователя, администрирование операционных дней, общие настройки системы, настройки автонумерации;

- Справочники пользовательские (клиенты, котировки, виды операций, справочник пачек, справочник поисков, фильтров сортировок), служебные (банков, операционных дней, календарей, географический, оценки клиента);

- План счетов;

- Финансовые операции — инструмент настройки бизнес-процессов и взаимосвязей между ними;

- Договоры обслуживания;

- Автоматические операции (настройка начисления процентов, переоценка остатков);

- Отчетность (настройка оперативной и сводной отчетности: генераторы отчетов и финансовые показатели);

- Связь с — автоматическая загрузка информации в справочники, загрузка филиальных данных, взаимодействие с системой «Клиент-Банк», работа со S.W.I.F.T.

Цель применения современных автоматизированных банковских систем — обеспечение роста прибыли банка, а так же беспрепятственное развитие и расширение бизнеса в будущем.

Основой данного подхода является анализ и оптимизация бизнес-процессов банка, которые должны быть выявлены, отлажены, приведены в соответствие с эффективной стратегией развития банка и взаимоотношений с клиентами. Следующий шаг — их автоматизация, требующая:

- выбора информационных технологий, адекватных стратегиям банка;

- экономически эффективной последовательности внедрений, ориентированной на быстрый поэтапный возврат инвестиций;

- привлечения высококвалифицированных специалистов по внедрению и сопровождению;

- обучения персонала банка;

- потенциальные возможности увеличения прибыли.

Средствами повышения экономической эффективности автоматизации банковской деятельности являются:

- активное их использование в бизнес-процессах, способствующих быстрому увеличению прибыли банка;

- снижение себестоимости услуг за счет оптимизации бизнес-процессов банка и внедрения стратегий управления отношениями с клиентами;

- увеличение объемов бизнеса за счет значительного ускорения обслуживания каждого конкретного клиента;

- сокращение расходов за счет значительного снижения общего числа рутинных операций, выполняемых сотрудниками банка;

- оптимизация управления финансовыми и информационными потоками банка;

- внедрение АБС имеет целью повысить уровень автоматизации операционной деятельности и создать единое информационное пространство банка.

Это позволяет:

- увеличить эффективность работы подразделений банка;

- уменьшить затраты на выполнение операций;

- повысить качество клиентской работы с юридическими и физическими лицами;

- организовать дистанционное обслуживание клиентов;

- обеспечить максимальную прозрачность технологических процессов;

- создать механизм разделение доступа к информации и ее защиту;

- интегрировать бухгалтерский и управленческий учет;

- обеспечить высокую надежность и скорость обслуживания клиентов.

Наличие единого информационного пространства обеспечивает единый и целостный взгляд на процессы, происходящие в банке, что, в свою очередь, повышает управляемость и надежность банка.

АБС обеспечивает автоматизацию традиционных задач банковской деятельности: ведение бухгалтерского учета, получение , автоматизированное расчетно-кассовое обслуживание клиентов, кредитно-депозитную деятельность и многих других. Как правило, внедрение современной АБС приносит еще и дополнительный эффект, поскольку на этапе разработки решения в банке перестраиваются и оптимизируются бизнес-процессы — просто за счет того, что внедрение системы позволяет по-новому взглянуть на существующие механизмы, упразднить «лишние звенья», использовать опыт поставщиков решения и консультантов.

Автоматизация повышает эффективность работы банка, обеспечивает более высокую надежность безошибочной обработки документов за счет сочетания различных видов автоматического и визуального контроля, а также дает возможность получения в любой момент времени общей картины деятельности и текущего состояния банка.

Автоматизированная система обеспечивает более качественное принятие решений, связанных с банковским риском при выдаче кредитов, инвестиций и ценных бумаг, за счет специальных процедур обработки всей имеющейся в системе информации. Использование автоматизированной системы позволяет значительно повысить качество обслуживания клиентов банка, что особенно важно в условиях реальной конкуренции.

Современная интегрированная АБС может помочь банку выстроить эффективные бизнес-процессы, уменьшить расходы и риски, связанные с операциями на рынке и обслуживанием клиентов. Кроме того, система помогает объективно оценивать риски, анализировать и управлять ими. Таким образом, современная АБС не только может позволить банку контролировать риски в соответствии с требованиями регулирующих органов, но и способна дать ощутимые преимущества перед конкурентами.

Осуществляя обработку основного объема информации интегрированная автоматизированная банковская система (АБС) является технологической базой современного банка. Интегрированной АБС присущи взаимосвязь всех информационных процессов, единая модель данных, единая технология их обработки, общее программное ядро и т.д. Необходимо, чтобы все подразделения банка функционировали в едином информационном пространстве. Это делает более эффективным управление банком, который имеет, как правило, территориально распределенную структуру, разнообразные взаимодействия со множеством клиентов, организаций, населением. Единое информационное пространство делает доступными, объединяет все виды информации, обеспечивает оперативный доступ к ней, позволяет добиться полной прозрачности информации и др.

Выделим следующие составные части информационного обеспечения: информационная модель, система показателей, система классификации и кодирования, база данных как способ организации информации.

Информационная модель служит для описания и взаимоувязывания объектов предметной области. В банке объектами являются: документы, счета, клиенты, сделки, операции и др.

Реализация объектов предметной области должна обеспечивать ведение системы показателей и отчетов, набора финансовых инструментов, множества валют и т.п. Необходимо иметь описание и поддержку таких объектов, как клиент, договор, документ, счет, проводка, план счетов, их свойств, связей, объемов информации, вспомогательных характеристик, перечень операций по каждому объекту и т.д. Среди этого разнообразия следует выделить ряд важных факторов реализации технологических этапов и операций: схемы движения документов, их маршрутизация; логика и алгоритмы обработки документов, договоров; формирование и контроль счетов и лимитов по объектам и элементам организационной структуры (подразделениям, исполнителям, банковским продуктам, клиентам).

Информационная модель предметной области предполагает возможность обслуживания рабочих мест пользователей в соответствии с их принадлежностью к организационной структуре, выполняемыми функциями, степенью ответственности, формированием отчетов, обеспечением обмена данными как внутри банка, так и вне его.

Система классификации и кодирования объектов банковской деятельности позволяет формализовать (описать по правилам) и упорядочить объекты, их признаки, связи. Система должна допускать формирование необходимого числа классификационных группировок и соответствовать объемам классифицируемых и кодируемых номенклатур (объектов).

Важной характеристикой системы классификации и кодирования для банков является гибкость — способность допускать включения новых объектов и признаков без разрушения структуры классификации.

База данных (БД) представляет собой совокупность взаимосвязанных групп данных (файлов, таблиц).

От качества ее построения и функционирования во многом зависит эффективность работы АБС и управления банком.

База данных создается на основе определенного способа структурирования данных при разработке модели бизнес-процесса. Главной задачей моделирования является построение информационного обеспечения пользователей всех рангов со всей полнотой отражения свойств объектов. Возможности будущего развития специфики предметной области банковского бизнеса связаны с совершенствованием методов моделирования информационной базы системы. Решение таких задач опирается на использование многофункциональных системных программ, которые должны работать с актуальными, полными и достоверными данными. В базе данных информационная модель отражает взаимосвязь объектов предметной области, их состав и свойства на уровне файлов, документов, показателей, реквизитов.

Для оперативной обработки текущих данных используются базы данных системы OLTP (On-Line Translation Processing — процессы транзакций в линии связи).

Они основаны на постоянном обновлении информации в базе, данные регулярно добавляются, удаляются, корректируются. Важной задачей является надежное обеспечение транзакций. Под транзакцией понимается изменение состава данных в базе во время короткого по времени цикла взаимодействия с ней (запрос — выполнение — ответ) по линиям связи.

Хранилище — это ориентированные на предметную область, поддерживающие хронологию наборы данных, неизменяемые, интегрированные. Оно работает со значительными объемами данных по сравнению с базой данных и имеет более сложную систему организации. Технология хранилищ данных используется, прежде всего, с целью обобщения данных для всестороннего и глубокого анализа деятельности банка, для переосмысления его бизнеса, для получения консолидированной, объединенной по разным направлениям отчетности.

При решении аналитических задач пользователям верхнего уровня (администрация, менеджеры, специалисты) требуются данные, выбранные и обобщенные (агрегированные) по ряду признаков. Таким требованиям удовлетворяют системы аналитической обработки данных OLAP (On-Line Analitic Processing — процессы анализа в линии связи).

OLAP-системы построены на следующих базовых принципах: данные, необходимые для принятия решений, предварительно агрегированы в нужных разрезах; организация информации обеспечивает максимально быстрый доступ к ней; язык манипулирования данными основан на использовании бизнес-понятий и близок пользователям. Например, информация отбирается по бизнес-процессам и их конкретным показателям для специалистов по анализу отдельных направлений в деятельности банка.

Изменение условий ведения бизнеса и соответствующее перепроектирование бизнес-процессов приводят к изменениям в информационных технологиях и, прежде всего в информационном обеспечении. Границы эволюционного (постепенного) развития информационного обеспечения зависят от свойств адаптивности бизнес-процессов и информационной базы. Свойство базы развиваться и адаптироваться к новым условиям означает возможность встраивания новых объектов в модель базы, а также их свойств и связей.

Одной из главных проблем на этапе эксплуатации базы данных является проблема ее эффективного ведения в условиях изменения информационных требований пользователей, которые приводят к изменению и, как следствие, к изменению модели данных. При этом возникает необходимость в перенастройке бизнес-логики, реструктурировании файлов базы, корректировке ретроспективных данных, обновлении алгоритмов, перенастройке интерфейса и т.д.

Автоматизируя новый или меняющийся бизнес-процесс, необходимо решать проблемы структуризации новых или реструктуризации имеющихся данных, реализации алгоритмов протекания процессов решения задач, обеспечивать комплекс операций по вводу, обработке, передаче, хранению и выводу данных. Анализ и проектирование структуры данных являются ключевыми этапами разработки информационного обеспечения не только на стадиях создания АБС, но и в процессе адаптации базы к новым условиям работы. Так, расширение возможностей предоставления банком новых услуг требует развития информационных систем, ИТ и зависит не только от наличия в базе данных о составе объектов, операций, но и способов их изменения или расширения.

Характерная для банковской сферы высокая скорость изменения условий реализации бизнеса требует разработки специализированных методов ведения базы данных, соответствующих быстрым изменениям бизнес-среды, а также использования современного высокотехнологичного программно-технического инструментария.

При построении модели функций банка и его бизнес-процессов следует учитывать фактор повышенной заинтересованности банка в информации о ссудозаемщиках (клиенты, которые обращаются в банк за кредитом).

Во многом существование кредитных организаций определяется их способностью извлекать такую информацию. Поэтому новые технологии обработки и передачи информации приводят к появлению новых видов банковских продуктов, возрастает необходимость для банков ее сбора и использования. Расходы на приобретение информации постоянно снижаются благодаря технологическим изменениям в ее обработке и распространении. В результате информационной специализации в банках появляются новые продукты и услуги. Что в свою очередь приводит к необходимости совершенствования, модернизации информационной системы банка. Переход к новой базе данных и технологии ее ведения происходит при возрастании объема и номенклатуры услуг, клиентов, контрагентов, числа сделок и операций, появлении новых и сложных задач, росте прямых и , снижении производительности и эффективности труда.

Необходимость соблюдения баланса между качеством информационного обеспечения АБС и затраченными на разработку и функционирование ресурсами приводит к тому, что современные технологии в основном ориентированы на массовое, промышленное создание сложных систем большими коллективами специалистов. Разрабатываются и создаются корпоративные АБС крупными специализированными фирмами — разработчиками банковских информационных технологий, которые имеют соответствующую научную базу и высококвалифицированных профессионалов в области создания новых информационных технологий.

ГЛАВА 3. ПРОБЛЕМЫ СОЗДАНИЯ АВТОМАТИЗИРОВАННЫХ БАНКОВСКИХ СИСТЕМ

Создание и функционирование автоматизированных банковских технологий основывается на системотехнических принципах, отражающих важнейшие положения теоретической базы, которая включает рад смежных научных дисциплин и направлений. К ним относятся экономическая кибернетика, общая теория систем, теория информации, экономико- математическое моделирование банковских ситуаций и процессов, анализ и принятие решений.

Банковские технологии как инструмент поддержки и развития банковского бизнеса создаются на базе рада основополагающих принципов:

- комплексный подход в охвате широкого спектра банковских функций с их полной интеграцией;

- модульный принцип построения, позволяющий легко конфигурировать системы под конкретный заказ с последующим наращиванием;

- открытость технологий, способных взаимодействовать с различными внешними системами (системы телекоммуникации, финансового анализа и др.), обеспечивать выбор программно-технической платформы и переносимость ее на другие аппаратные средства;

- гибкость настройки модулей банковской системы и адаптация их к потребностям и условиям конкретного банка;

- масштабируемость, предусматривающая расширение и усложнение функциональных модулей системы по мере развития бизнес-процессов (например, поддержка работы филиалов и отделений банка, углубление анализа и т.д.);

- многопользовательский доступ к данным в реальном времени и реализация функций в едином информационном пространстве;

- моделирование банка и его бизнес-процессов, возможность алгоритмических настроек бизнес-процессов;

- непрерывное развитие и совершенствование системы на основе ее реинжиниринга бизнес-процессов.

Создание или выбор автоматизированных банковских систем (АБС) связаны с планированием всей системной инфраструктуры информационной технологии банка. Под инфраструктурой АБС понимается совокупность, соотношение и содержательное наполнение отдельных составляющих процесса автоматизации банковских технологий. В инфраструктуре кроме концептуальных подходов выделяются обеспечивающие и функциональные подсистемы. К обеспечивающим относят: информационное обеспечение, техническое оснащение, системы связи и коммуникации, программные средства, системы безопасности, защиты и надежности и др. Функциональные подсистемы реализуют банковские услуги, бизнес-процессы и любые комплексы задач, отражающие содержательную или предметную направленность банковской деятельности. Создание автоматизированных банковских технологий помимо общесистемных (системотехнических) принципов требует учета особенностей структуры, специфики и объемов банковской деятельности. Это относится к организационному взаимодействию всех подразделений банка, которое вызывает необходимость создания многоуровневых и многозвенных систем (головной банк, его отделы, филиалы, обменные пункты, внешние структуры), со сложными информационными связями прямого и обратного направления.

Другой характерной особенностью банковских технологий является многообразие и сложность видов обеспечения автоматизации деятельности банка.

Автоматизированные банковские системы (АБС) создаются в соответствии с современными представлениями об архитектуре банковских приложений, которая предусматривает разделение функциональных возможностей на три уровня. Верхний уровень (Front-office) образуют модули, обеспечивающие быстрый и удобный ввод информации, ее первичную обработку и любое внешнее взаимодействие банка с клиентами, другими банками, ЦБ, информационными и торговыми агентствами и т.д. Средний уровень (Back-office) представляет собой приложения по разным направлениям внутрибанковской деятельности и внутренним расчетам (работу с кредитами, депозитами, ценными бумагами, пластиковыми карточками и т.д.).

Нижний уровень (Accounting) это базовые функции бухгалтерского учета, или бухгалтерское ядро. Именно здесь сосредоточены модули, обеспечивающие ведение бухгалтерского учета по всем пяти главам нового плана счетов. Разделение банка на front-office и back-office основывается не столько на функциональной специфике обработки банковских операций (сделок) и принятия решений (обобщения и анализа), сколько на самой природе банка как системы, с одной стороны, фиксирующей, а с другой — активно влияющей на экономическое взаимодействие в финансово-кредитной сфере.

Основные этапы создания АБС требуют:

- проведения функционального и информационного обследования деятельности банка;

- формирования требований к системе и их анализ;

- разработки структурно-функциональной модели банка;

- разработки информационной модели банка;

- детальной структуризации АБС, общесистемного проектирования, постановок задач;

- программирования, отладки, внедрения, эксплуатации, сопровождения.

Наработанный в России опыт создания АБС к настоящему времени имеет ряд особенностей. Охарактеризуем главные из них.

Прежде всего, это ориентация системы на работу с проводками. Теперь явно прослеживается отход от чисто бухгалтерского построения АБС на основе операционного дня. Высокотехнологичная АБС — это эффективное средство контроля над настоящим и прогнозирование будущего развития финансово- кредитной деятельности банка. В любом западном банке такая система является жизненно необходимой составляющей в каждом звене банковской деятельности.

Сложились и реализуются при создании АБС и АИТ два концептуальных подхода к реализации банковских функций. Первый строится на узкой, ограниченной основе, которая воплощает ту или иную идею. Например, построение АБС ведется по принципу удовлетворения требований пользователей. Построение АБС на основе документооборота приводит к снижению эффективности банковской технологии в угоду этой идее. Без должного уровня проработки и моделирования бизнес- процессов происходит механическое наращивание задач, функций, услуг. Противоположный подход основан на самостоятельном описании и построении пользователями с помощью средств АИТ банковских бизнес-процессов и документооборота. Этот подход отличается значительной трудоемкостью, усложняет настройку системы, нередко приводит к выхолащиванию банковской специфики. В результате система может по- терять свою ценность для конечного пользователя.

Трудности выбора концептуальной основы заключаются в том, что на российском банковском рынке практически нет устоявшихся технологий. Автоматизация всегда отражает сложившийся технологический уровень банковского дела. Именно поэтому на выходе любых сколь угодно масштабных проектов комплексной АБС появляются системы на основе операционного дня и бухгалтерского учета.

Обращение к западным системам сопряжено с еще и трудностями: адаптация АБС к российской практике, неготовность банковского персонала к западным методам работы и т.д. Внедрение зарубежной АБС чревато полномасштабной внутрибанковской модернизацией. Напрашивается вывод о необходимости разумного сочетания различных концептуальных подходов.

В качестве примера такого подхода можно привести следующий. Автоматизация должна поддерживать устойчивое поступательное развитие банка на всех этапах его роста. В этих целях предлагается целое семейство совместимых АБС, каждая последующая из которых расширяет и совершенствует функциональные возможности предыдущей. Концепция поэтапного движения от младших систем к старшим названа технологической магистралью. Процесс внедрения каждой последующей системы опирается на опыт, наработанный на предыдущем этапе. В тем самым соблюдается принцип сохранения и развития инвестиций. Рассмотренный подход позволяет постепенно подниматься до уровня систем мирового класса, преодолевать следствия многолетней оторванности России от мировой банковской практики.

Для выработки идеологии требуется создание многоуровневой функциональной модели работы банка, объединяющей ряд уровней и звеньев: организационный для внешних и внутренних потребностей (Front-office, Back-office, Accounting), системный (базовое учетное ядро, функциональные и сервисные подсистемы), архитектурные (сервер, клиентские приложения) и т.д. Кроме того, модель банка должна учитывать, что предоставление банковских услуг, их программно-техническое и технологическое обеспечение осуществляется на уровне физических и юридических лиц вне банка, внутри банка и на межбанковском уровне.

К первому уровню можно отнести:

- автоматизацию взаимодействия типа «клиент — банк», филиалов с банком, ;

- обслуживание с помощью пластиковых карт и расчетов в торговых точках;

- использование средств для работы с денежной наличностью (банкоматы и другие средства).

На втором уровне находится управление денежными и другими операциями, которые формируют прикладные (потребительские) свойства АБС, реализуемые внутри банков. К третьему уровню относится деятельность расчетно-кассовых центров, автоматизированных расчетных палат, межбанковских расчетных палат, клиринговых центров, обеспечение межбанковских расчетов и т.п.

Для многих российских АБС в процессе их создания основной упор делается на привлечение авангардных компьютерных технологий. Слабо учитывается специфика банковских бизнес-процессов. Во внутреннем конфликте между программистом и банковским технологом предпочтение должно отдаваться последнему. Тогда как для российских АБС характерен программистский подход в условиях механического наращивания пользовательских задач, функций, рабочих мест. Вместо локального необходим системный подход с постановками задач для верхнего и среднего звена управления.

Разработка концептуальной основы в создании АБС, ее качество, способность отражать предметную область наиболее полно является первым и самым важным этапом в создании банковских технологий.

К настоящему времени автоматизация информационных технологий большинства коммерческих банков представляет собой набор различных функциональных подсистем (модулей) и рабочих мест. Эти разнородные по сложности, содержательной нагрузке компоненты взаимодействуют между собой информационно. Организация и поддержание информационного взаимодействия различных локальных программно-технических компонентов является сложной проблемой. Такая структура многих АБС является следствием подхода к их разработке, который преобладал в банковской сфере в предыдущие несколько лет. Суть этого подхода заключалась в том, что банк по мере возникновения необходимости приобретал или разрабатывал самостоятельно программно-технические комплексы, автоматизирующие различные участки банковской деятельности. При таком подходе многие важнейшие проблемы банковских технологий зачастую приходилось решать внесистемными, локальными методами и средствами, например, автоматизацию фондовых операций, расчетов по пластиковым картам, анализ и принятие решений и т.д. Неполные с системотехнической точки зрения комплексы автоматизации весьма дороги, сложны в эксплуатации и развитии. Кроме того, уровень таких АБС все больше отстает от уровня развития банковской сферы.

Отсутствие комплексного подхода к автоматизации, недостаточная интеграция отдельных банковских модулей толкает к частным, локальным решениям, которые имеют узкоспециализированную замкнутость. Однако необходимость перехода от частных решений в области автоматизации к системным, подразумевающим использование всего ассортимента современных методов и средств информационных технологий, назрела. Об этом можно судить по комплексности подхода к автоматизации деятельности банков, выходящих на мировые финансовые рынки. Российская банковская система вливается в мировую, а борьба с западными конкурентами немыслима без опоры на современные информационные технологии высокого уровня.

Итак, оптимальная организация банковских услуг, продуктов и бизнес-процессов возможна в условиях комплексного подхода к автоматизации информационных технологий с учетом перспективы развития банковского дела, на базе полностью интегрированных АБС. В таких системах весь спектр банковских технологий реализуется в едином информационном пространстве внутрибанковского и внебанковского взаимодействия.

Сегодня банки не очень хорошо представляют, что им потребуется завтра, а если и представляют, то не могут четко сформулировать и изложить фирмам-разработчикам свои требования в области АИТ. В первую очередь это относится к недостаточному развитию банковского дела и отсутствию грамотных постановок задач. Тиражируемые (типовые) АБС существенно отличаются от заказных (индивидуальных) по технологии изготовления и внедрения. Если заказная разработка корректируется немедленно в соответствии с текущими потребностями конкретного банка, то тиражируемая меняется тогда, когда новые потребности станут массовыми и появятся у многих банков. Таким образом рынок АБС удовлетворяет новые потребности банков со значительным сдвигом во времени, который будет складываться из времени осмысления и формализации новых проблем банка, а затем создания систем фирмами-разработчиками АБС: времени для проектирования, программирования и комплексной отладки всей системы в целом.

Таким образом, информационная банковская технология — процесс преобразования банковской информации на основе методов сбора, регистрации, передачи, хранения и обработки данных в целях обеспечения подготовки, принятия и реализации управленческого решения с использованием средств персональной и вычислительной техники. В финансово-кредитной системе ИБТ способствуют своевременному и качественному выполнению банковских функций, а также значительно повышают уровень управления как банковской системой в целом, так и каждым банком и являются практической реализацией информационных банковских систем (ИБС), но сама технология без соответствующей системы будет неэффективна, а в современных условиях и нежизнеспособна.

В настоящее время системы предлагают потребителям практически весь спектр услуг, в офисе банка. Сегодня удаленное обслуживание стало одной из привычных и обязательных составляющих банковского сервиса.

Благодаря возможности удаленного доступа клиентов к своим счетам у банка отпадает необходимость в затратах на содержание персонала и помещений, необходимых для осуществления традиционного обслуживания клиентов, а значит, существенно снижаются издержки банка, связанные с проведением операций. Конечно, организация подобной услуги требует инвестиций, но расходы, связанные с запуском такой системы, на порядок ниже затрат, связанных с открытием дополнительных офисов банка. В отличие от банковского офиса, работающего в пределах одного региона, система позволяет пользоваться услугами банка практически из любой точки мира, что дает новую степень свободы и банку, и его клиентам. Стоит добавить — положительный эффект от внедрения системы дистанционного обслуживания проявится в том случае, если это решение будет удовлетворять запросам, предъявляемым банком к системам этого класса.

Оптимальная организация банковских услуг, продуктов и бизнес-процессов возможна в условиях комплексного подхода к автоматизации информационных технологий с учетом перспективы развития банковского дела, на базе полностью интегрированных АБС. В таких системах весь спектр банковских технологий реализуется в едином информационном пространстве внутрибанковского и внебанковского взаимодействия.

Подводя итог, можно с уверенностью констатировать, что для банковской деятельности созданы еще далеко не все необходимые инструменты управления и учета, а потому в скором времени можно ожидать новые интересные разработки в этой сфере.

1. Федеральный закон от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности» (по состоянию на февраль 2011 г.)

Банки и банковское дело / Под ред. проф. И.Т. Балабанова. — СПб.: Питер, 2005.

Банковское дело / Под ред. С.В. Никитина. — М.: Приор, 2005.

Банковское право / Сост. И.А. Ивлев. — М.: Юристъ, 2005.

Березина М.П. Деньги в современной интерпретации // Бизнес и банки. — 2008. — №22.

Викулов В.С. Типология банковский инноваций // Финансовый менеджмент. — 2005. — № 7.

Ивасенко Ю.В. Новые банковские технологии на службе у предприятий // Техномир. — 2006. — № 1 (7)

Информационные технологии в бухгалтерском учете и аудите: учеб. пособие/Под. ред. С.М. Бычковой. — М.: ТК Велби, Изд-во Проспект, 2005. -216с.

Ковалев А. Банковский инжиниринг — новый мир финансов // . — 2007. — № 2.

Крупнов Ю.С. О природе электронных денег // Бизнес и банки. — 2006. — №5.

Михеева П.В. Банковское право. — М.: Приор, 2007.

Никонова И.А., Шамгунов Р.Н. Стратегия и стоимость коммерческого банка. — М., 2005. — 304 с.

Одинцов Ю.В. Деятельность банков в . — М.: Дашков и К., 2005.

Перечнева И. Новые технологии банков в дистанционном обслуживании клиентов // Эксперт Урал. — 2009. — №10 (367)

Рихс О.Л. Становление и развитие ДБО // АКДИ-ЭЖ. — 2006. — № 5.

Сошина В. Банкоматы взамен кассиров // БО. — 2009. — №2 (117)

Севостьянов, А.Д., Володина, Е.В., Севостьянова, Ю.М. 1С: Бухгалтерия.

Ульянова А.В. Технологии банковского обслуживания. — М.: Финансы, 2007.

20. Харькова Я.С. : современные тенденции. — М.: Приор, 2006.

Министерство образования и науки российской Федерации

ФГБОУ ВПО Хакасский государственный университет им. Н.Ф. Катанова

Институт информационных технологий и инженерного образования.

Отчёт по учебной практике

«Информационные системы кредитных операций»

студент группы № 23.

Новиков Алексей Геннадьевич

подпись студента

Прутовых Марина Александровна

г. Абакан, 2014 г

Введение

Безопасность кредитных операций

Кредитные операции

Информационные системы кредитных операций (ИСКО)

Заключение

Введение

В банковская система нашей страны переживает бурное развитие. Несмотря на существующие недостатки российского законодательства, регулирующего деятельность банков, ситуация неуклонно меняется к лучшему. Прошли времена, когда можно было легко зарабатывать на спекулятивных операциях с валютой и мошенничестве. Сегодня все больше банков делает ставку на профессионализм своих сотрудников и новые технологии.

Трудно представить себе более благодатную почву для внедрения новых компьютерных технологий, чем банковская деятельность. В принципе почти все задачи, которые возникают в ходе работы банка достаточно легко поддаются автоматизации. Быстрая и бесперебойная обработка значительных потоков информации является одной из главных задач любой крупной финансовой организации. В соответствии с этим очевидна необходимость обладания вычислительной сетью, позволяющей обрабатывать все возрастающие информационные потоки. Кроме того, именно банки обладают достаточными финансовыми возможностями для использования самой современной техники. Однако не следует считать, что средний банк готов тратить огромные суммы на компьютеризацию. Банк является прежде всего финансовой организацией, предназначенной для получения прибыли, поэтому затраты на модернизацию должны быть сопоставимы с предполагаемой пользой от ее проведения.

Интерес к развитию компьютеризированных банковских систем определяется не желанием извлечь сиюминутную выгоду, а, главным образом, стратегическими интересами. Как показывает практика, инвестиции в такие проекты начинают приносить прибыль лишь через определенный период времени, необходимый для обучения персонала и адаптации системы к конкретным условиям. Вкладывая средства в программное обеспечение, компьютерное и телекоммуникационное оборудование и создание базы для перехода к новым вычислительным платформам, банки, в первую очередь, стремятся к удешевлению и ускорению своей рутинной работы и победе в .

Новые технологии помогают банкам, инвестиционным фирмам и страховым компаниям изменить взаимоотношения с клиентами и найти новые средства для извлечения прибыли.

1. Безопасность кредитных операций

Для повышения эффективности международных валютно-кредитных операций необходима их максимальная компьютеризация. В настоящее время сложились системы международного обмена информацией: общие сети платежной документации, канал для операций с кредитными платежными средствами (EPS-NET).

Применяются международные автоматизированные системы межбанковских расчетов: по торговле ценными бумагами — СЕДЕЛ, по валютным операциям и информационным услугам — «Рейтер монитор сервис». В 1973 г. в Брюсселе было создано акционерное общество — Всемирная межбанковская финансовая телекоммуникационная сеть (СВИФТ), основной задачей которой является скоростная передача банковской и , ее сортировка и архивирование. С 1987 г. СВИФТ обслуживает и небанковские учреждения — брокерские и дилерские фирмы, клиринговые, страховые, финансовые компании.

Обработка информации в системе СВИФТ охватывает контроль, проверку подлинности отправителя и получателя, распределение сообщений по срочности, шифровку информации. Основное достижение СВИФТ — создание и использование стандартов банковской документации, признанной ISO. Унификация банковских документов позволила избежать многих ошибок при международных межбанковских расчетах.

Предпосылка успешного функционирования СВИФТ — стандартизация форматов сообщений, т.е. разработка единого «языка банков». В 1974 г. завершилась разработка типовых сообщений: движение платежей клиентов, межбанковское движение платежей, данные о кредитных и валютных операциях, выписки из текущих счетов банков за один день. В 1988 г. завершена стандартизация операций: продажа и оформление ценных бумаг, инкассовые и аккредитивные операции; балансовый отчет для клиентов; чек/блокирование счета; торговля драгоценными металлами; синдицированный кредит; дорожные чеки; гарантии.

Во второй половине 1980-х гг. была разработана система СВИФТ-П (Международная межбанковская организация по валютным и финансовым расчетам по телексу) и новая система СТАРТ (автоматизированная система контроля за проводок по счетам).

СВИФТ-Н не только передает, но и сортирует информацию и организует архив.

В 1993 г. введено новое поколение финансовых интерфейсов — SWIFT Aliance, которое основано на открытых системах, служит единой платформой для всех средств финансовой связи и предоставляет потребителям стратегическую альтернативу параллельно предыдущим системам интерфейсов.

Использование СВИФТ способствует совершенствованию международных расчетных, валютных, кредитных операций:

- налажен и ускорен обмен информацией между банками и более 160 стран по телекоммуникационным линиям связи и автоматизированы их межбанковские операции;

- осуществляются безбумажные международные финансово-банковские операции с максимальным сокращением операционных расходов. Бумажные документы заменяются электронными;

- СВИФТ обеспечивает безопасность межбанковских операций, используя разные комбинации средств страхования риска.

Уменьшаются банковские риски, связанные с потерей документов, ошибочной адресацией, фальсификацией платежных документов.

Кредитные операции

Кредит представляет собой систему экономических отношений, складывающихся при передаче стоимости в натуральной или денежной форме одними юридическими лицами другим во временное пользование на условиях срочности, возвратности и, обычно, с уплатой процента.В условиях рыночной экономики широко распространены коммерческий и ы. Последний выдается банками в виде денежных ссуд, используемых для расширения производства и в качестве источника платежных средств для текущей деятельности.