С конца 90-ых годов, понятие «инфляция» стремительно ворвалось в жизнь людей. Сегодня трудно найти человека, который совсем не знал бы, что такое «инфляция» и что она несет для обыкновенной домохозяйки, слесаря, водителя и т.д.

Инфляция представляет собой ужасающую проблему движения рыночной экономики. В большей или меньшей мере она проявляется почти во всех развитых и развивающихся странах. В 50-60-е годы она протекала умеренными темпами, а в 70-е стала выходить из-под контроля, дезорганизуя нормальный ход воспроизводства и превратилась во врага общества номер один. В России, начиная с 1991 года, инфляция выступала во всех своих видах: ползучей, галопирующей, гиперинфляции.

Инфляция — это дисбаланс между совокупным спросом и совокупным предложением. Провоцировать рост цен могут разнообразные экономические обстоятельства: энергетический кризис, изменения в динамике производительности труда, структурные сдвиги в системе воспроизводства, циклические и сезонные колебания спроса и предложения, монополизация рынка, введение новых ставок налогообложения и многое другое. Но не всякий рост цен — инфляция. Колебания цен на отдельные товары и услуги в зависимости от изменений спроса и предложения — закон современной экономики. Однако когда явление начинает носить долгосрочный характер и из исключения превращается в правило рыночной экономики, такого объяснения оказывается недостаточно.

При инфляции нарушаются установившиеся пропорции в ценах на товары и услуги, продавцу и покупателю становится все сложнее принять рациональное экономическое решение. Еще труднее дать экономический прогноз и провести долгосрочные расчеты. Возникает риск при крупном инвестировании. Защитными мерами от такого риска начинают выступать растущие ставки процента и высокие нормы прибыли, что в свою очередь ведет к росту цен. Предпринимательская деятельность в таких условиях ориентируется на краткосрочные решения, капитал преимущественно концентрируется в торгово-посреднической сфере и в своем движении приобретает спекулятивное направление. Такова российская сегодняшняя экономическая действительность.

Инфляция — это повышение общего уровня цен в экономике, которое возникает в связи с длительным неравновесием на всех рынках в пользу спроса. Такая неоднозначность поставленной проблемы и определила выбор данной темы курсовой работы.

Наиболее полно данная тема рассмотрена и изучена в работах М.Н. Булатова А.С., Ивашковского С.Н., Кораблина С.Е., Яллай В.А. и других авторов.

Соотношение государства, права и экономики, проблемы, возникающие ...

... выявить проблемы взаимоотношения государства, права и экономики, найти пути их решения. Объект исследования: экономическая и государственно-правовая сферы жизни общества. Предмет исследования: соотношение государства, права и экономики, проблемы, возникающие между государственно-правовой и экономической сферой жизни ...

Объектом исследования курсовой работы является инфляция как форма макроэкономической нестабильности.

Предмет исследования — инфляция в России.

Цель работы — провести анализ особенностей инфляции в России.

Для достижения данной цели были поставлены

- Рассмотреть происхождение и сущность инфляции.

- Изучить причины инфляции.

- Выявить виды инфляции.

- Описать издержки инфляции и обосновать необходимость антиинфляционной политики.

- Раскрыть цели и методы антиинфляционной политики государства.

- Выявить особенности инфляции и борьбы с ней в России.

При написании курсовой работы использовались следующие методы исследования: анализ и синтез литературы, индукция и дедукция, сравнение.

1. Теория инфляции

1 Происхождение и сущность инфляции

Термин инфляция (в переводе с латинского — вздутие) впервые стал употребляться в Америке в период Гражданской войны 1861-1865 гг. Однако проявления инфляции известны людям с тех пор, как в хозяйственном обмене начали достаточно широко использоваться деньги. Гораздо раньше возникновения этого термина появились и первые научные концепции инфляции [8, с. 127].

Считается, что родоначальником теории инфляции является шотландский экономист и государственный деятель Дж. Ло, который предпринял в XVIII в. попытку ввести в обращение бумажные деньги. В своей работе «Деньги и торговля, рассматриваемые с предложением об обеспечении нации деньгами» (1705 г.) Дж. Ло предлагал организовать выпуск бумажных денег для обогащения государства.

Логика его рассуждений была такова. Дж. Ло считал, что золото и серебро приобретают дополнительную ценность только тогда, когда выступают в роли денег, то есть когда используются в процессе обращения. Поэтому Дж. Ло полагал, что бумажные деньги, выполняя такую же общественную функцию, как и благородные металлы, увеличивают богатство страны и ведут к росту деловой активности граждан. В этой связи Дж. Ло отвергал тезис меркантилистов о том, что богатство страны в его денежной форме может возрастать лишь благодаря превышению экспорта над импортом.

Со своим финансовым проектом обогащения за счет выпуска бумажных денег Дж. Ло обращался к различным европейским правительствам, но встретил поддержку лишь во Франции. Здесь ему была разрешена в 1716 г. организация частного банка, который после ряда удачных операций стал в 1718 г. государственным, его бумаги гарантировались именем короля. Чтобы стимулировать рост банкнот, обращение металлических монет было сначала ограничено, а затем и совсем запрещено. Став в начале 1720 г. министром финансов Франции, Дж. Ло отдал распоряжение о возможном обмене бумажных денег на золотые и серебряные монеты. Однако когда последовало такое требование, его выполнение на практике оказалось невозможным вследствие чрезмерного выпуска бумажных денег.

Банк вскоре объявил себя банкротом — бумажные деньги упали до десятой части их стоимости. Многие даже крупные состояния были разорены, уцелела лишь земельная собственность. Все это привело к катастрофической инфляции, которая уничтожила и саму систему Дж. Ло. Печальный конец экспериментов Дж. Ло сыграл немаловажную роль в последующем утверждении учения физиократов, проповедовавших производительную роль лишь сельскохозяйственной деятельности.

Теории денег и их роль в денежно-кредитном регулировании

... инструментов денежно-кредитного регулирования. Основными задачами являются: 1. определение понятия денежно-кредитной политики; 2. рассмотрение теории денег; 3. ознакомление с методами регулирования денежно-кредитной сферы; 4. изучение теоретических подходов к денежно-кредитной политике; 5. рассмотрение современной денежно-кредитной ...

В докапиталистическую эпоху инфляция протекала слишком медленно и не вызывала никаких серьезных социально-экономических катастроф. С переходом же к капитализму положение изменилось. При капитализме радикально меняются природа и роль денег в экономическом процессе. Если раньше деньги выступали как промежуточный момент товарной сделки и как средство накопления богатства, то сегодня главная роль денег состоит в том, что они выступают предпосылкой кругооборота капитала и его неотъемлемым элементом. Деньги становятся нужны, чтобы запустить в работу производительный капитал, придать ему движение и постоянно поддерживать это движение, для чего самим деньгам требуется постоянно быть в движении. В ходе этого движения ценность капитала возрастает, а это значит, что в адекватной мере должна возрастать и сумма денег, в которой эта ценность выражается [8, с. 128].

Золото становится непригодным для выполнения этой задачи, так как его попросту не хватает. Все больше и больше золота приходится добывать только для того, чтобы чеканить из него монеты и пускать их в обращение. Поэтому с самого возникновения капитализм создал и поставил себе на службу в растущих масштабах кредитные деньги (сначала векселя, затем банкноты), которые успешно стали обслуживать большую часть расчетов вместо золота. Золото же стало использоваться в качестве базы для развития кредитных денег. Ему начала отводиться роль гаранта ценности кредитных денег путем их разменности на золото.

Однако уже в XX в. кредитные деньги лишились своего «золотого якоря»: в начале века ликвидировался так называемый золотой стандарт в национальной экономике, во второй его половине золото перестало использоваться в качестве мировых денег. В результате ценность кредитных денег сформировалась непосредственно на основе обращения стоимости соответствующего количества товарной массы. Проще говоря, после устранения золота из денежной системы приобретение каждой денежной единицей ценности стало прямо зависеть от объема и структуры благ товарного мира, ценность которых начали выражать деньги. Все это свидетельствует о том, что покупательная способность денег стала формироваться на основе соотношения денежной и товарной массы. Если денег в экономике становится больше, чем товаров, ценность денежной единицы падает. Это и есть инфляция. Оборотной стороной падения ценности денег в реальной экономике является рост товарных цен. В командной системе, где цены на товары контролируются государственными органами, падение покупательной способности денег проявляется в дефиците материальных благ [8, с. 129].

Таким образом, изменение природы денег, превращение ее из товарной в кредитную, привело к тому, что в XX в. инфляция стала глобальным явлением, приобрела национальный характер, стала оказывать разрушительное воздействие на все стороны хозяйственных отношений.

Таким образом, инфляция — это устойчивая тенденция к повышению среднего уровня цен. Она представляет собой долговременный процесс снижения покупательной способности денег [17, с. 30].

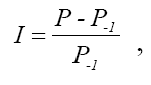

Инфляция измеряется с помощью индекса потребительских цен, который можно рассчитать по отношению к базисному периоду. Уровень инфляции (I) рассчитывается по следующей формуле:

(1);

(1);

- где Р — средний уровень цен в текущем году;

- Р-1 — средний уровень цен в предшествующем году [17, с. 31].

Если обобщить все сказанное выше, то следует отметить, что инфляция — это продукт развития денежного хозяйства и представляет она собой монетарное явление, то есть происходит обесценивание денег вследствие того, что в рыночной экономике их становится больше, чем нужно для обслуживания товарного хозяйства. Суть такого явления можно выразить известной фразой, встречающейся во многих учебниках экономической теории: «Слишком много денег охотится за слишком малым количеством товаров».

Инфляция и денежные реформы

... Состояние экономики страны, которое характеризуется общим застоем производства и высоким уровнем безработицы и одновременным повышением цен и других признаков развития инфляционного процесса называют стагфляцией 5. Государственное регулирование инфляции Государственное регулирование инфляции Денежно ...

2 Причины инфляции

В современной литературе по экономике выделяют

— Увеличение производственных издержек. В данном случает речь идет о повышении роста цен на сырье, промежуточные товары, об опережающем росте заработной платы по сравнению с производительностью труда, об издержках финансового характера. При наличии любой из данных причин бизнесмен будет стараться закладывать повышение цены в себестоимость своего товара с целью получить прибыль. Но это возможно только тогда, когда остальные бизнесмены, замечая такое повышение издержек, следуют такой же модели поведения. В противном случае конкуренция является препятствием для повышения цен, которое намеревается осуществить одно предприятие.

— Превышение спроса. Между спросом и предложением может возникнуть расхождение. В случаях, когда спрос превышает предложение, предприниматели могут увеличить цены без риска способствовать понижению спроса или обращению спроса к продукции других продавцов. Единственным ограничением в повышении цен может оказаться наличие конкуренции со стороны продукции иностранного продавца. В тех областях, где такой конкуренции не наблюдается (жилищный фонд, услуги), повышение цен может быть очень существенным.

- Монопольное ценообразование, ведущее к росту монопольных прибылей и инфляции прибылей.

- Излишек в образовании денежной массы.

- Рост госрасходов, для финансирования которых правительство прибегает к денежной эмиссии, увеличивая денежную массу сверх потребностей товарного обращения. Наиболее ярко выражено в кризисные и военные периоды.

- Монополия профсоюзов, которая ограничивает возможности экономического механизма определять оптимальный для экономики уровень заработной платы.

Вообще, причины инфляции лежат в макроэкономическом равновесии между совокупным спросом и совокупным предложением, во всей системе диспропорций по всему хозяйству данного государства.

Причины возникновения инфляции могут быть как внутренние, так и внешние.

- К внутренним причинам инфляции относятся:

- дезорганизация экономической системы, проявляющаяся в значительном отставании отраслей, производящих предметы потребителя, от отраслей, производящих ресурсы производства;

- дефицит государственного бюджета, связанный с увеличением госрасходов;

- диспропорции на микро- и макроуровне, являющиеся проявлением циклического развития экономической системы;

- монополия государства на мировую торговлю;

- монополия крупнейших организаций, предприятий, учреждений, фирм, компаний и установление цен на рынках;

- высокие налоги, процентные ставки за кредит и другие [17, с. 33].

- К внешним причинам инфляции относятся:

- структурные мировые кризисы в экономике (сырьевой, энергетический, продовольственный, экологический), которые влекут за собой многократный рост цен на сырье, нефть и т.д.

Их импорт становится поводом для сильного повышения цен монополиями;

Кейнсианская теория экономического роста

... рост производства и занятости, что еще больше увеличивает рост спроса. Особо практическое значение теории Кейнса проявилось при разработке “плана Маршалла”, т.к. в послевоенный период кейнсианский подход к экономическому ... неравновесных ценах называется квазиравновесием. Различают четыре вида квазиравновесных состояний: классическая безработица, кейнсианская безработица, подавленная инфляция и ...

обмен банками национальной валюты на

сокращение поступлений от внешней торговли;

- отрицательное сальдо внешнеторгового и платежного баланса и другие [17, с. 34].

3 Виды инфляции

В зависимости от тех или иных критериев выделяют различные виды инфляции. Если критерием выступает темп инфляции, то выделяют: ползучую (умеренную), галопирующую и гиперинфляцию.

— Ползучая (умеренная) инфляция сопровождается ростом цен менее 10% в год. Экономисты рассматривают такую инфляцию как элемент нормального развития современной экономики, так как, по их мнению, незначительная инфляция способна при определенных условиях стимулировать развитие производственного процесса, модернизацию его структуры. Рост денежной массы ускоряет платежный оборот, удешевляет кредиты, способствует активизации инвестиционной деятельности и росту производственного процесса. Рост производства, в свою очередь, приводит к восстановлению равновесия между товарной и денежной массами при более высоком уровне цен.

- Галопирующая инфляция сопровождается годовым ростом цен от 10 до 50%. Такая инфляция очень опасна для экономики и требует немедленных антиинфляционных мер.

— Гиперинфляция сопровождается астрономическими темпами роста цен, достигая нескольких тысяч процентов в год. Такая инфляция парализует рыночный механизм, при ней происходит переход к бартерному обмену. Она также свойственна странам в отдельные периоды, когда они переживают коренную ломку своей экономической системы. Вести успешный бизнес в условиях гиперинфляции практически невозможно. Речь в данном случае идет только о стратегии выживания. Рецепт выживания только один: независимость и самодостаточность, упрощение производственного процесса, сокращение внешних связей. Все чаще промышленным компаниям приходится заводить свои теплицы, свинофермы и даже мини-электростанции, усиливать акцент на бартерных и клиринговых операциях [17, с. 31].

Сейчас разберем те виды инфляции, которые выделяют с точки зрения соотносительности роста цен по различным товарным группам, то есть по степени сбалансированности их роста:

— Сбалансированная инфляция является достаточно длительной по времени. При такой инфляции цены разных товаров неизменны относительно друг друга. Сбалансированная инфляция не страшна для предпринимателей. Им необходимо лишь иногда увеличивать цены на свои товары. Риск потерять прибыль присущ только тем бизнесменам, которые находятся последними в цепочке повышения цен. Это, в основном, производители сложной продукции, которая основана на интенсивных внешних кооперационных связях. Цена на такой товар отражает всю сумму повышения цен внешней кооперации, и именно эти производители рискуют задержать сбыт сверхдорогого товара конечному потребителю. Заниматься таким видом деятельности очень опасно.

Курсовая работа особенности инфляции в современной российской экономике

... производства становится рискованным и даже бессмысленным в условиях роста цен. Потому, что перспективы сбыта продукции весьма туманны. Целью данной курсовой работы является изучение особенностей инфляции в российской экономике на основе данных анализа инфляционных процессов. ...

— Несбалансированная инфляция сопровождается падением производства (стагнацией).

При таком виде инфляции цены различной продукции постоянно изменяются по отношению друг к другу, причем в различных пропорциях. Несбалансированность инфляции — это огромная катастрофа для современной экономики. Но еще страшнее, когда нет прогноза на будущее, нет уверенности хотя бы в том, что товарные группы-лидеры роста цен останутся лидерами и в будущем. Невозможно оптимально выбрать вид предпринимательской деятельности, рассчитать и сравнить доходность вариантов инвестирования [17, с. 32].

С точки зрения ожидаемости или предсказуемость инфляции выделяют следующие ее виды:

— Ожидаемая (прогнозируемая) инфляция, которая позволяет предотвратить или уменьшить потери, вызванные ей. Ожидаемая инфляция может предсказываться и прогнозироваться задолго, с достаточной степенью уверенности. Фактор ожидаемости по-новому освещает вопрос влияния инфляции на стратегию предпринимателей, а именно: если все организации и граждане знают наперед, что в следующем году цены вырастут, предположим, в 100 раз, то в условиях классического свободного рынка у них есть целый год для того, что задолго адаптироваться к спрогнозированному росту цен. Все организации и граждане также повысят в 100 раз цену на свою продукцию (станки, оборудование, услуги, рабочую силу и т.д.).

Таким образом, никто из них, не пострадает сильно даже от гиперинфляции.

— Неожидаемая (непрогнозируемая) инфляция, которая приводит к снижению всех видов фиксированных доходов и перераспределению дохода между кредиторами и заемщиками. Неожидаемая инфляция возникает внезапно, прогноз в таком случае практически невозможен. В случае непредсказуемости, неожидаемости роста цен даже на 10% может произойти существенное снижение доходности организаций.

В зависимости от факторов, порождающих инфляцию, различают:

- Инфляцию спроса — это такой вид инфляции, который вызван превышением совокупного спроса, за которым не успевает производство, то есть спрос превышает предложение.

— Инфляцию издержек — это такой вид инфляции, который возникает вследствие увеличения средних издержек на единицу производимой продукции. Повышение издержек сокращает объем продукции, который организации готовы предложить при существующем уровне цен. В результате сокращается предложение при неизменном спросе и соответственно повышается уровень цен на товары [17, с. 33].

2. Социально-экономические последствия инфляции и антиинфляционная политика государства

1 Издержки инфляции и необходимость антиинфляционной политики

Инфляция оказывает негативное воздействие на все стороны жизни населения и поэтому рассматривается как форма макроэкономической нестабильности. Отрицательные последствия инфляции очевидны каждому гражданину. Она обесценивает результаты труда, уничтожает сбережения населения, препятствует долгосрочным инвестициям и экономическому росту страны, провоцирует бегство национального капитала за границу и т.д. Однако кроме явных издержек многие последствия инфляции носят неявный характер, социальный вред которых еще более опасен.

Для того чтобы рассмотреть этот аспект проблемы, проведем грань между двумя разновидностями инфляции — прогнозируемой и непрогнозируемой.

При ожидаемой инфляции все экономические агенты будут учитывать тот или иной ожидаемый темп роста цен в своих планах. Как заемщики, так и кредиторы будут ориентироваться не на номинальную, а на реальную процентную ставку, размер которой будет скорректирован на темп инфляции. Соответствующим образом будет скорректирована на темп прогнозируемой инфляции и арендная плата за землю, здания, квартиры и т.д. Для учета более высокого уровня инфляции в трудовых коллективах будет предусмотрен рост заработной платы. Иначе говоря, все решения будут приниматься с учетом будущего роста цен.

Однако даже при полном учете гражданами, организациями, банками и государством предстоящего уровня инфляции она все же сопряжена с издержками. Имеются в виду, прежде всего такие издержки, которые обусловлены самим фактом возникновения инфляционного налога [8, с. 142].

Кроме бремени инфляционного налога ожидаемая инфляция влечет за собой снижение эффективности в чистом виде. Дело в том, что прогнозируемый рост инфляции вызывает повышение процентных ставок и тем самым увеличивает альтернативные издержки хранения денежных средств. В результате граждане сокращают объем ликвидных средств, находящихся на руках, но вынуждены чаще посещать банки и увеличивать объем покупок, опережая рост цен. На экономическом сленге такие издержки называются «издержками па обувные подметки» (поскольку от частого посещения банков стираются обувные подметки).

Другим следствием ожидаемой инфляции является то, что называется «издержками меню». Этот термин отражает неудобства, приносимые необходимостью корректировать товарные цены с учетом инфляции. Происхождение термина обусловлено изменением цен блюд в ресторанах и необходимостью печатания новых бланков меню, по мере того как растут цены на продукты, используемые для приготовления обедов и ужинов.

Такие издержки возникают и при перенастройке торговых, телефонных, игральных и прочих автоматов, поскольку их собственникам приходится расходовать дополнительные средства на оплату услуг технического персонала, транспортных услуг и т.д. Во время инфляции организациям, торгующим по каталогам, приходится чаще пересматривать, перепечатывать и вновь выпускать свои каталоги.

Наконец, при ожидаемой инфляции нельзя полностью избежать тех потерь, которые образуются при подоходном налогообложении. Поскольку ставка налогообложения устанавливается по отношению к номинальному доходу, то его рост во время инфляции может сопровождаться переводом части населения в более высокую категорию налогообложения, где предельная ставка налога выше [8, с. 143].

При непрогнозируемой инфляции главным ее последствием является стремительный рост перераспределительных процессов, в результате чего одни группы населения резко богатеют, другие так же резко беднеют. В отношениях между кредиторами и заемщиками в условиях инфляции существенную выгоду получают последние, так как взятые ими займы обесцениваются. Кредиторы же теряют ровно столько богатства, на сколько произошло непредвиденное повышение цен. Однако если кредитор будет вынужден уплатить налог на свой номинальный процентный доход, его потери станут еще больше.

В такой же ситуации окажутся владельцы и других финансовых активов: банковских депозитов, акций, облигаций, наличных денег. В целом совокупный эффект непредвиденной инфляции складывается не в пользу домашних хозяйств — чаще всего выигрыш получают организации и правительство.

В самих же домашних хозяйствах в структуре активов номинальная их составляющая больше у пожилых людей, чем у молодых. Поэтому в результате роста общего уровня цен происходит перераспределение богатства от старшего поколения к молодому.

Непрогнозируемая инфляция порождает также перераспределение доходов между различными слоями населения страны. Те лица, которые имеют фиксированные доходы, несут потери от инфляции в результате снижения их реальной стоимости. Те лица, которые получают индексированные доходы, защищены от инфляции настолько, насколько система инфляции доходов позволяет им сохранить свою реальную заработную плату. Продавцы товаров и факторов производства, занимающие монопольное положение на рынке, могут увеличить свой доход. Чаще всего в условиях инфляции возрастает богатство и у владельцев реальных активов (недвижимость, антиквариат, драгоценности, произведения искусства и т.п.).

Все это, в конечном итоге, ведет к быстрому социальному расслоению населения, глубокому имущественному неравенству.

Проецируя выше сказанное, следует отметить, что продолжительная инфляция стимулирует растущий спрос на иностранную валюту. Усиливаются утечка капиталов за границу, спекуляции на валютном рынке, что, в свою очередь, еще больше ускоряет рост цен.

Таким образом, непрогнозируемая инфляция значительно дезорганизует механизм распределения национального дохода и имущества в стране и тем самым снижает эффективность их использования. Продолжительная инфляция таит в себе опасность самоускорения, грозящую гиперинфляцией и крахом всей системы экономики. Вот почему проблема предотвращения инфляции — одна из главных макроэкономических задач любого правительства [8, с. 144].

Поскольку инфляция относится к разряду макроэкономических явлений, то борьба с ней возможна только в масштабах всей экономики, силами государства.

Бороться с инфляцией — это значит ограничивать ее, удерживать на стабильном уровне цены, но не устранить полностью. От инфляции невозможно избавиться навсегда, поскольку глубинной основой ее существования является циклический характер развития рыночной экономики. Поэтому инфляция выступает постоянным спутником рыночного механизма, и политика государства, направленная на поддержание стабильного уровня цен в экономике — наиважнейшая цель макроэкономического регулирования [8, с. 145].

2 Цели и методы антиинфляционной политики государства

Высокая инфляция влечет за собой не только глобальные экономические, но и социальные проблемы. Возрастает социальная напряженность в обществе, подрывается политическая стабильность в стране. Для высокой инфляции характерно то, что многие революционные потрясения XIX-XX вв. имели место в моменты чрезвычайного роста цен. В связи с этим, антиинфляционная политика государства рассматривается как одно из первостепенных направлений государственного регулирования экономики.

Антиинфляционную политику государства делят на активную политику, которая призвана ограничить обесценение денег и повышение цен, а также адаптивную политику, которая направлена на смягчение последствий инфляции. Нужно отметить, что в современных условиях государства развитых стран научились удачно справляться с инфляционными процессами, обеспечивать их умеренность и управляемость [15, с. 221].

Основные стратегические цели правительства при проведении антиинфляционной политики таковы:

- преодоление инфляционных ожиданий домашних хозяйств и предпринимателей, повышение доверия к государству путем создания условий для развития предпринимательского сектора экономики и увеличения совокупного предложения (проведение антимонопольной политики, стимулирование инвестиций, технического прогресса);

- проведение долгосрочной денежной политики, которая должна быть направлена на ограничение ежегодного прироста денежной массы, осуществление жесткого контроля за денежной эмиссией;

- сокращение бюджетного дефицита путем стабилизации госрасходов и совершенствования налоговой системы;

- недопущение импорта инфляции.

Тактические средства антиинфляционной политики зависят в большей степени от самого вида инфляции. Например, меры против инфляции спроса должны быть направлены на сдерживание совокупного спроса. К ним относятся:

- сокращение дефицита государственного бюджета путем уменьшения госрасходов и увеличения налогов;

- проведение жесткой кредитно-денежной политики, которая должна быть направлена на ограничение денежного предложения;

- стимулирование увеличения нормы сбережений и уменьшения их ликвидности;

- стабилизация валютного курса путем его фиксирования.

Мерами борьбы с инфляцией издержек должны являться:

- борьба с монополизмом в экономике;

- государственное сдерживание роста доходов и цен;

- стимулирование производственного процесса путем реализации мер «экономики предложения» (снижение налогов на предпринимателей, предоставление им льгот, усиление стимулов к труду у граждан);

- стабилизация валютного курса для предупреждения «импорта инфляции», в случае, если экономика страны в значительной мере зависит от импорта товаров.

По характеру и темпам проведения антиинфляционной политики выделяют «шоковую терапию» и «градуирование».

«Шоковая терапия» означает значительное сокращение темпов роста денежной массы, проведение денежных реформ (девальвация, деноминация, нуллификация).

Предполагается, что «шоковая терапия» способна резко остановить инфляцию в результате снижения инфляционных ожиданий. Но, как показывает российский опыт, она может быть неудачно проведена. Отрицательными сторонами шоковой терапии является быстрый спад производственного процесса, ухудшение социального и экономического положения граждан, рост социальной напряженности в обществе.

Политика градуирования представляет собой постепенное сокращение денежной массы. Она не вызывает резкого спада в экономике, обострения безработицы и социальной напряженности. Однако инфляция может принять долгосрочный характер в результате сохранения «инфляционных ожиданий».

В целях борьбы с инфляцией издержек применяется политика цен и доходов. Такая политика правительства замораживает рост заработной платы и цен, либо косвенным образом ограничивает их увеличение. В результате таких действий инфляция в короткое время сокращается. Однако возможно и такое, что инфляция перейдет в скрытую форму, а также произойдет резкий всплеск цен после отмены таких ограничений [15, с. 222].

Адаптивная политика означает смягчение последствий инфляции. Такая политика предполагает:

- проведение индексации доходов, то есть увеличение их в зависимости от темпов роста цен;

- Нужно отметить, что подобные действия связаны с инфляционными ожиданиями и, в свою очередь, могут вызывать раскручивание инфляционной спирали [15, с.

223].

3 Особенности инфляции и борьбы с ней в России

Действие рыночного механизма хозяйствования возможно лишь при наличии свободных цен, выступающих индикатором соотношения спроса и предложения, и благодаря этому — ориентиром для субъектов рыночной экономики: домашних хозяйств и фирм. Свобода экономического поведения субъекта, в том числе в области ценообразования, является основой действия законов рынка. Поэтому ключевым моментом экономических реформ по переходу к рыночным отношениям является реформа государственного ценообразования, или либерализация цен.

Чтобы лучше понять специфику российской инфляции необходимо рассмотреть особенности системы планового ценообразования. Такая система, означающая централизованное установление государственных фиксированных цен на большинство видов продукции и услуг, являлась неотъемлемой частью планового хозяйства. Не без основания считалось, что основной функцией плановой цены является ее планово-учетная функция. По мере продвижения продукта от производителя к потребителю в цене производился последовательный учет добавляемых к каждой стадии затрат и соответственно прибыли на эти затраты. Государственные цены являлись плановыми нормативами затрат и дохода в народном хозяйстве. Себестоимость продукции рассматривалась как база цены и занимала в структуре затрат 85%. Поскольку цены служили прежде всего средством покрытия и учета затрат, а спрос, как правило, не влиял на уровень цены, то такое ценообразование стали называть затратным. Разумеется, цены, построенные по затратному принципу и неподвижные в течение нескольких лет, не могли служить индикатором соотношения спроса и предложения на продукт, не могли показывать производителю динамику потребительских предпочтений. Отсюда следует, что переход к рыночному механизму хозяйства, где спрос определяет через уровень цены, размеры производства, объективно потребовал реформировать всю систему цен [18].

Вообще специфика российской экономики заключается в доминанте политики обменного курса. Задача торможения инфляции реализуется путем укрепления рубля. Это ослабляет конкурентные позиции российских товаропроизводителей и негативно влияет на некоторые отрасли (машиностроение, легкая промышленность).

Низкая инфляция лишь один, но не единственный ориентир в денежно-кредитной политике. Помимо снижения инфляции есть ничуть не менее важные задачи, в том числе реформирование финансовой системы, отладка механизмов трансформации сбережений в инвестиции, наращивание реальных доходов населения.

Условия развития российской экономики в январе-сентябре 2009 года были значительно хуже, чем в предыдущем году. Под влиянием кризисных явлений в мировой экономике и снижения спроса на продукцию российского экспорта в условиях более низких, чем в предыдущем году, мировых цен на нефть и чистого оттока частного капитала объем валового внутреннего продукта в первом полугодии 2009 года сократился на 10,4%. Среди основных видов экономической деятельности наибольшее снижение выпуска продукции отмечалось в обрабатывающих производствах и в строительстве.

Сокращение объемов производства сопровождалось уменьшением численности занятых в экономике и ростом числа безработных. На конец сентября численность безработных составила 7,6% экономически активного населения по сравнению с 6,2% годом ранее.

Реальные располагаемые денежные доходы населения в январе- сентябре 2009 года по сравнению с аналогичным периодом 2008 года сократились на 1,1%. Расходы населения на покупку товаров и оплату услуг в реальном выражении уменьшились в этот период, по оценке, на 5,8%. Снижение производства и ухудшение условий заимствований сказались на объемах инвестиций в основной капитал, которые сократились на 18,9% (в январе-сентябре 2008 года отмечался рост на 16,5%).

Таким образом, происходило заметное сокращение внутреннего спроса.

Произошедшая под влиянием финансово-экономического кризиса девальвация рубля и возобновившийся в начале 2009 года рост цен на мировых товарных рынках оказывали повышательное воздействие на динамику цен. В то же время сокращение спроса сдерживало их рост. Отмечавшееся с конца I квартала укрепление рубля также ограничивало рост цен на потребительском рынке.

В этих условиях в октябре 2009 года по отношению к декабрю 2008 года потребительские цены выросли на 8,1%, что на 3,5 процентного пункта меньше, чем в сопоставимый период 2008 года, базовая инфляция сократилась на 3,9 процентного пункта — до 7,6%. В годовом выражении в октябре потребительские цены повысились на 9,7% (в октябре 2008 года — на 14,2%), а товары и услуги, учитываемые при расчете базовой инфляции, подорожали оценочно на 9,6% (на 13,7%).

Несмотря на то что в январе-октябре 2009 года в целом рост потребительских цен замедлился, их динамика по отдельным группам товаров и услуг была различной. Заметно снизились темпы прироста цен на продовольственные товары — до 5,2% по сравнению с 13,9% за январь- октябрь 2008 года. Удорожание услуг населению составило 10,9%, что на 3,2 процентного пункта меньше соответствующего показателя в предыдущем году. Однако прирост цен на непродовольственные товары ускорился на 1,7 процентного пункта — до 9,0%.

По мере снижения темпов инфляции и инфляционных ожиданий Банк России намерен продолжить линию на снижение уровня ставки рефинансирования и процентных ставок по операциям предоставления и абсорбирования ликвидности. Дальнейшие шаги Банка России по снижению (изменению) процентных ставок будут определяться развитием инфляционных тенденций, динамикой показателей производственной и кредитной активности, состоянием финансовых рынков [19].

В декабре 2012 года отмечалось ускорение роста продовольственных цен. Вступившие в силу изменения акцизов вызвали новый скачок роста инфляции в начале 2013 года. В Центральном банке Российской Федерации выражают надежду на возвращение годовой инфляции в привычный диапазон к середине 2013 года. По итогам 2013 года Центральный банк рассчитывает уложиться в целевой интервал 5-6% [20].

Инфляция в России по годам в период с 2005 по 2012 год представлена в таблице 2.1.

Таблица 2.1 — Инфляция в России по годам

|

Год |

Значение, % |

|

2000 |

20,2 |

|

2001 |

18,6 |

|

2002 |

15,1 |

|

2003 |

12,0 |

|

2004 |

11,7 |

|

2005 |

10,9 |

|

2006 |

9,0 |

|

2007 |

11,9 |

|

2008 |

13,3 |

|

2009 |

8,8 |

|

2010 |

8,8 (прогноз 7,5) |

|

2011 |

6,1 (прогноз 7,0) |

|

2012 |

6,6 (прогноз 7,0) |

|

2013 |

? (прогноз 5-6) |

Действие противоречий переходного периода в полной мере испытала на себе экономика России. После либерализации цен в январе 2002 года правительство прибегло к ортодоксальным методам «шоковой терапии», рассчитывая на то, что успех антиинфляционной политики автоматически оживит хозяйственную активность и инвестиционную деятельность. Причиной явилось стремительное падение производства, резкое ухудшение финансового состояния предприятий, лавинообразное нарастание неплатежей, рост задолженности по заработной плате, обострение социальной напряженности, усиление давления на правительство. В этих условиях Центральным банком по согласованию с правительством был произведен взаимозачет неплатежей, усилена кредитная поддержка экономики, предоставлены крупные кредиты для финансирования бюджетного дефицита. В результате удвоились реальная денежная масса и темпы роста цен. С другой стороны, эти меры вызвали стабилизацию и некоторый подъем производства, причем его уровень сохранялся практически неизменным в течение восьми месяцев вплоть до апреля 2001 года. Результатом явилось увеличение бюджетных поступлений во второй половине 2002 года и стабилизация (хотя и на высоком уровне) бюджетного дефицита, что, по некоторым оценкам, оказало сдерживающее влияние на динамику цен в конце 2002-начале 2003 года.

В 2003 году было принято решение о переходе к политике последовательного ограничения роста денежной массы. «Умеренно жесткий» курс был в целом выдержан в течение года, продолжен и ужесточен в 2004-2005 гг., когда был осуществлен переход к преимущественно неинфляционным источникам финансирования бюджетного дефицита, приняты меры по развитию различных сегментов финансового сектора и стабилизации положения на валютном рынке.

Свидетельством рестриктивной направленности бюджетной и монетарной политики является, в частности, факт отставания темпов роста денежной массы от динамики цен: размеры реальной денежной массы в 2000-2003 гг. последовательно сокращались и составили к середине 2000 г. менее 15% от уровня декабря 2001 г. Важнейшим позитивным итогом такой политики явилась тенденция к последовательному замедлению инфляционных процессов. Если в 2000 г. среднемесячные темпы инфляции достигали 31%, в 2001 г. — 21%, в 2002 г. — 10%, то в 2003 г. — около 7%. Этот успех, однако, был куплен дорогой ценой. За годы реформ промышленное производство упало более чем на половину, рекордных значений достигли показатели неплатежей. Одним из наиболее острых проявлений кризиса российской экономики явился паралич инвестиционной деятельности: за 2002-2003 гг. капиталовложения упали на 60%, одновременно снизилась их эффективность, ухудшилась структура. Удельный вес нетто-инвестиций сократился до 2% от объема валового внутреннего продукта. Если данные тенденции сохранятся, в обозримой перспективе может возникнуть проблема изыскания ресурсов даже для простого воспроизводства.

В этих условиях, разумеется, не могло произойти позитивных сдвигов в структуре экономики; напротив, за годы реформы получила развитие тенденция к «утяжелению» структуры народного хозяйства, то есть к быстрому падению производства в обрабатывающих отраслях, на фоне относительного благополучия в добывающей промышленности, металлургии, химии и нефтехимии [18].

В последнее время отчетливо проявилось то обстоятельство, что консервация промышленной и институциональной структур (в особенности, отсутствие прогресса в формировании конкурентной среды) является важным самостоятельным фактором инфляции. Действие этого фактора проявляется в монополизме, односторонней эластичности цен, постоянном давлении издержек и т.п. Исходя из того, что в настоящее время на большинстве товарных рынков сложилась ситуация превышения предложения над платежеспособным спросом, а темпы роста цен продолжают упорно держаться на уровне около 4% в месяц, вклад «структурной составляющей» в инфляцию можно оценить в размере около 4% ежемесячно.

Явлинский считает, что «структурно-институциональный фон» инфляции составляет как минимум 8-9% в месяц, объясняя это тем, что относительно низкие темпы обесценения денег в середине прошлого года были достигнуты за счет таких специфических мер, как невыполнение бюджетом своих финансовых обязательств, откладывание выплат по внешнему долгу, увеличение внутреннего долга и т.п.

Все это приводит к выводу, что ограничение темпов инфляции методами финансовых и денежных рестрикций имеет свои объективные пределы, а при определенных условиях жесткая антиинфляционная политика может превращаться в свою противоположность, поддерживая в экономике постоянный «инфляционный фон». Это, в свою очередь, позволяет предположить, что на определенных этапах переходного периода становится целесообразным перенесение акцентов в хозяйственной политике со стабилизаций на реструктуризацию и стимулирование инвестиционной активности (при сохранении рестриктивного в целом монетарного курса).

Основания для такого предположения дает то обстоятельство, что расширение производственных инвестиций, как отмечалось выше, способствует ускорению инфляции лишь в краткосрочном плане, тогда как в средне- и долгосрочном плане оно оказывает скорее дефляционное воздействие. Кроме того, значительная недогрузка производственных мощностей в целом ряде отраслей и кризисное финансовое состояние предприятий позволяют рассчитывать на то, что и краткосрочные последствия стимулирования инвестиционной деятельности не перечеркнут результаты проводившейся ранее антиинфляционной политики. Следует также отметить, что политика поощрения инвестиций отнюдь не должна означать отказа от жесткой монетарной политики; напротив, льготы инвесторам должны носить строго целевой характер, а использование ими финансовых ресурсов должно строго контролироваться.

В условиях, которые сложились сейчас в России, без целенаправленной государственной политики стимулирования трудно рассчитывать в обозримом будущем на активизацию инвестиционной деятельности предприятий, испытывающих огромные финансовые трудности. Доля убыточных предприятий достигла к середине 2000 г. 32% общего их количества. В стремлении компенсировать колоссальную нехватку оборотных средств, предприятия не инвестируют, а «проедают» основную часть прибыли и амортизационных отчислений. В течение последних лет они расходовали на инвестиции лишь около 10% своей прибыли и не более 25% амортизационного фонда. Многие предприятия фактически приостановили инвестиционную деятельность. Осознание необходимости поддержки инвестиций нашло отражение в принятии в августе 2000 г. правительством Российской Федерации Комплексной программы стимулирования отечественных и иностранных инвестиций в экономику России. Программа предусматривает комплекс мер по улучшению инвестиционного климата, включая налоговые льготы, совершенствование правовой базы инвестирования, повышение роли регионов в инвестиционной политике и т.д. В плане источников финансирования инвестиционной деятельности Программа предлагает повышение роли амортизационных отчислений, размещение на конкурсной основе централизованных инвестиционных ресурсов, выделяемых из федерального бюджета, введение механизма государственных гарантий инвесторам как формы государственной поддержки и др. [19].

Оценивая программу, многие эксперты отмечают явную недостаточность ресурсов, которые государство в условиях перенапряжения своих финансов будет способно направить на поддержку инвестиций. Так, по оценкам российских банков, введение государственных гарантий позволит дополнительно привлечь к финансированию инвестиций лишь около 2 трлн. руб. В сложившихся условиях потенциально весьма значительную роль в оживлении инвестиционной активности могут сыграть банки. Как показывает мировой опыт, при дефиците ресурсов на первый план в финансировании инвестиций, как правило, выступает кредит.

Важным источником ресурсов для инвестирования могли бы стать сбережения населения, размеры свободных средств которого сейчас оцениваются в размере 25-30 млрд. долл. и 30-40 трлн. руб. Однако значительная часть этих средств (по оценкам, около 75% их объема) является очень неустойчивым ресурсом, подверженным значительным колебаниям в зависимости от изменений хозяйственной конъюнктуры и различных спекулятивных моментов, а потому может служить лишь источником краткосрочного кредитования. Кроме того, банковский кризис, разразившийся в конце августа 2000 г., подорвал доверие населения к банкам. Привлечение и размещение средств населения на долгосрочной основе предполагает как создание соответствующих макроэкономических предпосылок, так и восстановление доверия к коммерческим банкам, для чего, в свою очередь, необходимо оздоровление банковской системы, создание систем страхования депозитов и других механизмов, «обкатка» которых потребует немалого времени [18].

Заключение

Инфляция — это повышение общего уровня цен в стране, которое возникает в связи с длительным неравновесием на большинстве рынков в пользу спроса. Такая многогранность поставленной проблемы и определила выбор данной темы курсовой работы.

В процессе написания курсовой работы была поставлена следующая цель — провести анализ особенностей инфляции в России.

Для достижения данной цели было рассмотрено

Во-первых, рассмотрено происхождение и сущность термина «инфляция». В процессе анализа данного вопроса, было выявлено, что термин «инфляция» впервые стал употребляться в Америке в период Гражданской войны 1861-1865 гг. Однако проявления инфляции известны людям с тех пор, как в хозяйственном обмене начали широко использоваться деньги. Таким образом, инфляция — продукт развития денежного хозяйства и представляет собой монетарное явление: происходит обесценивание денег вследствие того, что в экономике их становится больше, чем нужно для обслуживания товарного хозяйства.

Во-вторых, изучены причины инфляции. В результате анализа данного вопроса, было выявлено, что существуют следующие основные причины инфляции: увеличение производственных издержек, избыток спроса, монопольное ценообразование, излишек в образовании денежной массы, рост государственных расходов, монополия профсоюзов, сокращение реального объема национального производства.

В-третьих, описаны следующие виды инфляции: ползучая (умеренная), галопирующая, гиперинфляция, сбалансированная и несбалансированная инфляция, ожидаемая и неожидаемая инфляция, инфляция спроса и инфляция издержек.

В-четвертых, описаны издержки инфляции и обоснована необходимость антиинфляционной политики. В процессе рассмотрения данного вопроса, было выявлено, что инфляция ведет к перераспределению национального дохода, является как бы сверхналогом для населения, такая инфляция делает плохо управляемым все народное хозяйство. Бороться с инфляцией — это значит ограничивать ее, удерживать на стабильном уровне цены, но не устранить полностью. Инфляция — постоянный спутник рыночного хозяйствования, и государственная политика поддержания стабильности цен — важнейшая цель макроэкономического регулирования.

В-пятых, раскрыты цели и методы антиинфляционной политики государства. Основными стратегическими целями государства при проведении антиинфляционной политики выступают: преодоление инфляционных ожиданий населения и бизнеса, повышение доверия к правительству путем создания условий для развития предпринимательства и увеличения совокупного предложения; проведение долгосрочной денежной политики; сокращение бюджетного дефицита путем стабилизации государственных расходов и совершенствования налоговой системы; недопущение импорта инфляции. Методы антиинфляционной политики зависят в значительной степени от вида инфляции.

В-шестых, выявлены особенности инфляции и борьбы с ней в России. В результате исследования было выявлено, что специфика российской экономики заключается в доминанте политики обменного курса. Задача торможения инфляции реализуется путем укрепления рубля.

В настоящее время на большинстве товарных рынков сложилась ситуация превышения предложения над платежеспособным спросом, а темпы роста цен продолжают упорно держаться на уровне около 4% в месяц.

Все это приводит к выводу, что ограничение темпов инфляции методами финансовых и денежных рестрикций имеет свои объективные пределы, а при определенных условиях жесткая антиинфляционная политика может превращаться в свою противоположность, поддерживая в экономике постоянный «инфляционный фон».

Список использованных источников

1 Качевский Д.Н. Инфляция: динамические закономерности.// Журнал экономической теории — 2010 — № 1.

Николаев И. Перегрев в инфляции.// Общество и экономика — 2010 — № 6.

Орлов А. О социально-экономической природе современной инфляции.// Общество и экономика — 2005 — № 4.

Сошникова Л.А., Гнездовский Ю.Ю. Моделирование и анализ инфляции в Российской Федерации. // Вопросы статистики — 2005 — № 4.

Булатов А.С. Экономика. — М.: ТЕИС, 2001.

Горнычар Э.А. Компенсация потери части заработной платы. — М.: БАЛАНС, 2000.

Ивашковский С.Н. Макроэкономика: учебник. — Изд. 2-е, доп. и пер. — М.: Дело, 2002.

Илларионов А.С. Экономическая политика в открытой экономике со значительным сырьевым фактором». — М.: ТЕИС, 2001.

Иохин В.Я. Экономическая теория: введение в рынок и макроэкономический анализ»: учебник. — М.: ИНФРА, 2002.

Кораблин С.Е. Инфляция. — М.: ЗЕРКАЛО НЕДЕЛИ, 2002.

Пешехонов Ю.В. Особенности инфляционного развития экономики России. — М: ФИНАНСЫ, 2005.

Семенов В.П. Инфляция: оценка причин и следствий. — М.: ФИНАНСЫ, 2005.

Тарасевич Л.С., Гребенников П.И., Леусский А.И. Макроэкономика: учебник. — Изд. 6, доп. и пер. — М.: Высшее образование, 2006.

Экономическая теория: Макроэкономика: учебно-методический комплекс / Под общ. ред. Т.В. Юрьевой, Е.А. Марыгановой. — М.: 2008.

Экономическая теория: учебник / Под общ. ред. акад. В.И. Видяпина, А.И. Добрынина, Г.П. Журавлевой, Л.С. Тарасевича. — М.: ИНФРА-М, 2003.

Яллай В.А Макроэкономика: учеб. пособие. — Псков: Псковский государственный педагогический институт, 2003.

18 Министерство финансов Российской Федерации: [Электронный ресурс]. — Режим доступа: <http://www.minfin.ru/ru/>.

Министерство экономического развития Российской Федерации: [Электронный ресурс]. — Режим доступа: http://www.economy.gov.ru/minec/mаin <http://www.economy.gov.ru/minec/main>.

РИА Новости: [Электронный ресурс]. — Режим доступа: http://riа.ru/trend/_inflаtion_Russiа_2013_13012013/#ixzz2S7CmhCOq <http://ria.ru/trend/_inflation_Russia_2013_13012013/>.