Явление инфляции присуще в той или иной степени любой рыночной и переходной к ней экономикам, в том числе и экономикам промышленно развитых стран. Инфляция проникает во все сферы экономической жизни и начинает их разрушать. От нее страдают государство, производство, финансовый рынок и рыночная экономика, но больше всего страдают люди.

Нарушаются установленные пропорции между ценами товаров. Продавцу и покупателю становится все сложнее принять оптимальное правильное экономическое решение. Еще труднее специалистам дать экономический прогноз и сделать долгосрочные расчеты. Происходит перераспределение доходов. Те, кто имеет фиксированную заработную плату, ничем не защищены от инфляционного роста цен. Возникают очереди. Появляется «черный рынок», где спекулируют дефицитным товаром.

Как экономическое явление инфляция существует уже длительное время. Считается, что она появилась, чуть ли не с возникновением денег с функционированием которых неразрывно связана. Интерес к инфляции, инфляционным процессам, возник еще в древности, когда многие правители с большим или меньшим успехом пытались найти решение вечной проблемы балансирования бюджетных доходов с постоянно возрастающими расходами. Но если ранее инфляция возникала, как правило, в чрезвычайных обстоятельствах, (например, в о время войны государство выпускало большое количество бумажных денег для финансирования своих военных расходов), то в последние два-три десятилетия во многих странах она стала хронической. Сегодня в мире почти нет страны, где нет, или не было инфляции.

При всем обилии информации на эту тему, знания широких слоев населения поверхностны (отсюда появление инфляционного ожидания).

Поэтому, несмотря на оживленное обсуждение инфляционных вопросов на страницах экономической прессы, актуальность их не уменьшается.

Инфляция является очень сложным социально-экономическим явлением. На протяжении столетий с изменением форм собственности, типов ценообразования, денежных систем изменялись причины, следствия, формы проявления инфляционного процесса. Неизменной оставалась лишь сущность инфляции — обесценение денег.

В настоящее время инфляция — один из самых болезненных и опасных процессов, негативно воздействующих на финансы, денежную и экономическую систему в целом. Инфляция не только означает снижение покупательной способности денег, но и подрывает возможности хозяйственного регулирования, сводит на нет усилия по проведению структурных преобразований, восстановлению нарушенных пропорций.

Инфляция и её социально-экономические последствия

... инфляции и ее социально-экономических последствий. В третьей главе рассматриваются инфляционные процессы в Республике Беларусь, их общая характеристика. Актуальность темы курсовой работы заключается в том, что инфляционные ... феноменом. Инфляция есть тонкое социально-экономическое явление, порождаемое диспропорциями воспроизводства в различных сферах рыночного хозяйства. Одновременно, инфляция - ...

Целью данной работы является раскрытие смысла процесса инфляции, посредством рассмотрения понятия инфляции, ее причин и видов.

Для достижения данной цели необходимо решить следующие задачи:

- рассмотреть историю инфляционных процессов и выявить их влияние на экономику;

- ознакомиться с взглядами на инфляцию разных экономических школ;

- выявить возможные причины инфляции и, проанализировав их, рассмотреть меры по их устранению;

- Также, мы рассмотрим последствия инфляции, как экономические, так и социальные.

Достижение поставленной цели сопряжено с рядом трудностей. Несмотря на всю свою актуальность в современных рыночных условиях проблема инфляционных процессов не имеет единого теоретического подхода. Подтверждением этому является наличие разных подходов как зарубежных, так и российских исследователей по данной тематике.

В связи со всем вышесказанным структура работы представлена четырьмя главами. В первой главе рассматриваются общетеоретические вопросы, касающиеся определения инфляции и истории инфляционных процессов, а так же теории инфляции в различных экономических школах.

Вторая глава рассматривает непосредственно причины инфляции. Также во 2-ой главе будут рассмотрены основные способы ее измерения.

Виды инфляции будут рассмотрены в третьей главе, а в четвертой, заключительной, главе мы рассмотрим последствия инфляции.

Отдельное предприятие, конкретный бизнес не может бороться с инфляцией, поэтому подобная борьба под силу только государству.

Глава I Понятие инфляции. Сущность инфляции в различных экономических школах.

1.1 Понятие инфляции

Инфляция — это обесценение денег, снижение их покупательной способности, дисбаланс спроса и предложения. В буквальном переводе термин «инфляция» (от лат. inflatio) означает «вздутие», т.е. переполнение каналов обращения избыточными бумажными деньгами, не обеспеченными соответствующим ростом товарной массы, что и вызывает обесценение денежной единицы и соответственно рост товарных цен.

Термин “инфляция“ появился во второй половине XIX в., перекочевав из медицины. Впервые он стал употребляться в Северной Америке в период гражданской войны 1861—1865 гг. и обозначал процесс разбухания бумажно-денежного обращения. В XIX в. этот термин употреблялся также в Англии и Франции. Широкое распространение в экономической литературе понятие инфляция получило в XX в. после первой мировой войны. «По существу этим термином обозначалась денежная инфляция.— пишет В. Дроздов,— Но в дальнейшем под инфляцией… стал пониматься любой рост цен, независимо от порождающих его причин».

Однако определение инфляции как переполнение каналов денежного обращения обесценивающимися бумажными деньгами нельзя считать полным. Инфляция, хотя она и проявляется в росте товарных цен, не может быть сведена лишь к чисто денежному феномену. Это сложное социально-экономическое явление, порождаемое диспропорциями воспроизводства в различных сферах рыночного хозяйства. Инфляция представляет собой одну из наиболее острых проблем современного развития экономики во многих странах мира.

Итак, проявлением инфляции является повышение цен, однако не следует забывать, что рост цен может быть связан с отсутствием равновесия между спросом и предложением, такой рост цен на каком-то отдельном товарном рынке — это не инфляция. Инфляция проявляется в повышении общего уровня цен в стране.

Закон спроса и закон предложения. Закон денежного обращения

... важнейших составляющих рынка - спроса и предложения. Также в данной работе рассматривается закон денежного обращения. Закон спроса и закон предложения – это два классических закона рыночной экономики, которые имеют непосредственное отношение ... многие потребители уменьшат покупки яблок и приобретут большее количество груш. Рост величины спроса при снижении цены можно объяснить и принципом убывания ...

Для более объективного взгляда на инфляцию, следует рассмотреть различные теории инфляции, существующие сегодня.

История экономики насчитывает довольно большое количество различных экономических учений, школ и течений: классики и неоклассики, меркантилисты, физиократы, марксистская экономия, институциональная, и, магистральная экономики, радикальная экономика, вульгарная экономика, чикагская школа и либерализм, элбрейтевское течение и многие другие. Представители почти каждого из этих направлений разрабатывали или разрабатывают свои взгляды на глобальные экономические проблемы человечества. Существуют и их теории относительно инфляции как одной из наиболее серьезных проблем, препятствующих полноценному экономическому развитию. Вот некоторые из них.

Причины инфляционного роста цен

Основной причиной инфляции признаются диспропорции между различными сферами народного хозяйства: накоплением и потреблением, спросом и предложением, доходами и расходами государственного бюджета, источниками ссудных капиталов и их использованием, денежной массой в обращении и потребностями хозяйства в деньгах. Эти диспропорции усиливаются под влиянием монополизации и структурных сдвигов в экономике, финансовой системе, а также экономической политики.

Деньги обесцениваются по отношению к товарам и иностранным валютам, сохраняющим стабильность своей покупательной силы. Ряд ученых в российских академических и вузовских кругах добавляют к этому перечню

(т.е. товарам и национальным валютам) еще и золото.

Такая трактовка проявления инфляции, как обесценение денег и по отношению к золоту, предполагает, что этими учеными золото рассматривается по — прежнему как всеобщий эквивалент, как деньги.

Прежде всего нужно отметить, что рост цен может быть связан с превышением спроса над предложением товаров. Однако такой рост цен, связанный с диспропорцией между спросом и предложением на каком-то отдельном товарном рынке — это еще не инфляция. Инфляция – это повышение общего уровня цен в стране, которое возникает в связи с длительным неравновесием на большинстве рынков в пользу спроса. Другими словами, инфляция — это дисбаланс между совокупным спросом и совокупным предложением. Подстегивать рост цен могут и конкретные экономические обстоятельства.

Независимо от состояния денежной сферы товарные цены могут возрасти вследствие изменений в динамике производительности труда, структурных сдвигов в системе воспроизводства, монополизации рынка, государственного регулирования экономики, введения новых ставок налогов, девальвации и ревальвации денежной единицы, изменения конъюнктуры рынка, воздействия внешнеэкономических связей, стихийных бедствий и т.п. Следовательно, рост цен вызывается различными причинами. Итак, к инфляционным причинам роста цен можно отнести:

Диспропорциональность, или несбалансированность государственных расходов и доходов, выражающаяся в дефиците госбюджета. Если этот дефицит финансируется за счет займов в Центральном эмиссионном банке страны, другими словами, за счет активного использования “печатного станка”, это приводит к росту массы денег в обращении. Вспомним количественное уравнение обмена MV=PQ ( где Р — уровень цен, V — cкорость обращения денег, М — денежная масса, Q — количество реальных товаров и услуг ) и связь между ростом показателей М и Р станет вполне очевидной.

Виды безработицы и ее динамика в странах с рыночной экономикой ...

... в той или иной стране. Тем не менее, данный показатель не при всех условиях способен наиболее верно охарактеризовать макроэкономическую ситуацию. Уровень безработицы нельзя считать абсолютным критерием неблагополучия в экономике, это связано с ...

Рост цен может происходить, если финансирование инвестиций осуществляется аналогичными методами. Особенно инфляционно опасными

являются инвестиции, связанные с милитаризацией экономики, потому что:

- милитаризация вызывает рост дефицита бюджета, что оказывает инфляционное давление на экономику;

- военная техника становится все менее приспособленной в гражданских областях, поэтому денежный эквивалент, противостоящий военной технике превращается в фактор, излишний для обращения, т.к. отрицательно влияет на товарное предложение занятые в оборонном секторе выступают на потребительском рынке только как покупатели, они не увеличивают товарное предложение.

Общее повышение уровня цен связывается различными школами в современной экономической теории и с изменением структуры рынка в 20 веке. Эта структура все меньше напоминает условия совершенной конкуренции, когда на рынке действует большое число производителей, продукция характеризуется однородностью, перелив капитала не затруднен.

Современный рынок — это в значительной степени олигополистический рынок. А олигополист (несовершенный конкурент) обладает известной степенью власти над ценой. И если даже олигополии не первыми начинают “гонку цен”, они заинтересованы в ее поддержании и усилении.

Как известно, несовершенный конкурент, стремясь поддержать высокий уровень цен, заинтересован в создании дефицита (сокращении производства и предложения товаров).

Не “желая испортить” свой рынок снижением цен, монополии и олигополии препятствуют росту эластичности предложения товаров в связи с ростом цен. Ограничение притока новых производителей в отрасль олигополистов поддерживает длительное несоответствие совокупного спроса и предложения.

4. С ростом “открытости” экономики той или иной страны, все большим втягиванием ее в мировые хозяйственные связи увеличивается опасность импортируемой инфляции. Возможности бороться с импортируемой инфляцией достаточно ограничены. Можно, конечно ревальвировать собственную валюту и сделать импорт той же нефти более дешевым. Но ревальвация сделает одновременно и более дорогим экспорт отечественных товаров, а это означает снижение конкурентоспособности на мировом рынке.

5. Инфляция приобретает самоподдерживающийся характер в результате так называемых инфляционных ожиданий. Многие ученые в странах запада и в нашей стране особо выделяют этот фактор, подчеркивая, что преодоление инфляционных ожиданий населения и производителей — важнейшая (если вообще не главная) задача антиинфляционной политики.

Каков механизм воздействия на экономику инфляционных ожиданий? Дело в том, что люди, сталкиваясь с повышением цен на товары и услуги в течение длительного периода времени и теряя надежду на их снижение, начинают приобретать товары сверх своих потребностей. Одновременно они требуют повышения заработной платы и тем самым подталкивают текущий потребительский спрос к расширению. Производители устанавливают все более высокие цены на свою продукцию, ожидая, что в скором времени сырье, материалы и комплектующие изделия еще больше подорожают. Начинается бегство от денег. Итак, очевидно, что расширение вследствие инфляционных ожиданий текущего спроса стимулирует дальнейший рост цен. Одновременно сокращаются сбережения и уменьшаются кредитные ресурсы, что сдерживает рост производственных инвестиций и , следовательно, предложение товаров и услуг. Экономическая ситуация в этом случае характеризуется медленным увеличением совокупного предложения и быстрым ростом совокупного спроса. Результат — общее повышение цен.

Социально-экономические последствия инфляции

... цены здесь, аналогичны тем, которые давят и на другие глобальные экономики мира. Анализ цен, динамика индексов инфляции, тенденции развития потребительского рынка представлены во второй главе курсовой работы. ... денежных знаков, частичной или полной утрате ими возможностей выполнения функций денег, а также росте общего уровня цен. Деньги обесцениваются по отношению к реальным активам и иностранным ...

Множество причин инфляции отмечается практически во всех странах. Однако комбинации различных факторов этого процесса зависит от конкретных экономических условий. Так, сразу после второй мировой войны в Западной Европе инфляция была связана с острейшим дефицитом многих товаров. В последующие годы главную роль в раскручивании инфляционного процесса стали играть государственные расходы, соотношение “цена — заработная плата”, перенос инфляции из других стран и некоторые другие факторы.

1.3. Кейнсианская теория инфляции

Кривая Филипса

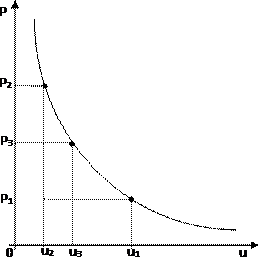

Английский экономист А. Филипс в 1958 году, используя данные статистики Великобритании за 1861-1956 гг., предложил кривую, отражающую обратную зависимость между уровнем ставок заработной платы и уровнем безработицы. Было установлено, что увеличение безработицы в Англии свыше 2,5 — 3% приводило к резкому замедлению роста цен и заработной платы. Отсюда следовал вывод, что уменьшение сопровождается повышением цен и заработной платы. Таким образом, уровень безработицы может быть снижен за счет ускорения темпов инфляции.

Экономист Р. Липси подвел теоретическую базу под расчеты Филипса. Позднее американские экономисты П. Самуэльсон и Р. Солоу моди-фицировали кривую Филипса, заменив ставки заработной платы темпами роста товарных цен. В таком виде кривую стали использовать для экономической политики, прежде всего для определения уровней, при которых возможны высокий уровень занятости и производства и определенная стабильность цен.

На оси абсцисс показан уровень безработицы, на оси ординат — темпы роста товарных цен. Если правительство рассматривает уровень безработицы u 1 как излишне высокий, то для его понижения проводятся бюджетные и денежно-кредитные мероприятия, стимулирующие спрос, что ведет к расширению производства и созданию новых рабочих мест. Уровень безработицы снижается до величины u2 , но одновременно возрастает темп инфляции до Р2 . Возникшие условия могут вызвать кризисные явления, что вынудит правительство принять меры для снижения темпов роста цен до уровня Р3 , а безработица увеличится до уровня u3 .

На практике выяснилось, что кривая Филипса применима для экономической ситуации в краткосрочный период, так как в долгосрочном плане, несмотря на высокий уровень безработицы, инфляция продолжает нарастать, что объясняется целым комплексом обстоятельств.

Одним из таких обстоятельств является политика стимулирования спроса. Стремление правительства снизить уровень безработицы ценой увеличения инфляции успешно только тогда, когда у населения удается создать так называемые «ложные ожидания». К примеру, работающие по найму, наблюдая рост ставок зарплаты, увеличивают предложения труда. И тогда, как и предполагалось в концепции кривой Филипса, наблюдается рост инфляции и связанной с ней номинальной заработной платы. Однако как только люди начинают замечать, что реальная заработная плата, в отличие от номинальной, все уменьшается, то увеличение предложения труда прекращается.

Инфляция. Денежные реформы

... знания на практике в профессиональной деятельности. Цель данной работы – исследование проблем инфляции (инфляционного процесса), а также изучение денежных реформ. Объектом данного исследования является книги, монографии и статьи по проблемам инфляционного ...

Еще в 60-е годы на эти взаимосвязи обратил особое внимание американский экономист М. Фридман, который подчеркивал неэффективность борьбы с безработицей путем «накачивания» спроса инфляционными мероприятиями. Таким образом, когда население преодолеет свои ложные ожидания, инфляция будет сопровождаться уменьшением предложения труда, т.е. растущей безработицей.

Считается также, что кривая Филипса применима только для анализа в условиях умеренной инфляции с постоянным темпом. При неожиданных экономических потрясениях, темп инфляции возрастает неожиданно и может сопровождаться резким увеличением безработицы.

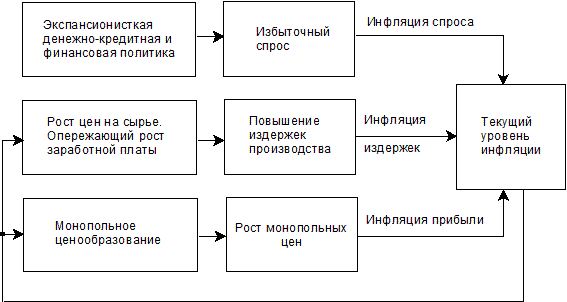

Кейнсианцы выделяют три основных фактора инфляции: экспансионистскую финансовую и денежно-кредитную политику, стимулирующую спрос; рост издержек производства; практику монополистического ценообразования. Как отмечает сам Дж.М.Кейнс, «когда дальнейшее увеличение эффективного спроса уже не ведет более к увеличению продукции, а целиком исчерпывается в увеличении единицы издержек, строго пропорциональном увеличению эффективного спроса, мы достигаем положения, которое вполне уместно назвать подлинной инфляцией».

Кейнсианцы рассматривают денежную массу как эндогенную переменную, которая зависит от политики органов денежно-кредитного регулирования и уровня экономической активности. «Инфляция издержек» трактуется как результат воздействия нескольких факторов. Главным из них считается, увеличение заработной платы сверх уровня, соответствующего росту производительности труда. Хотя, по мнению Кейнса, «полная или… приблизительно полная занятость является редким и скоропроходящим событием».

Уровень занятости определяется Кейнсом точкой пересечения функций совокупного спроса и совокупного предложения. Именно в этой точке ожидаемая предпринимателями прибыль будет наибольшей. Выступая за сознательное управление денежным обращением, Кейнс считал необходимым использовать разного рода мероприятия только при неполной занятости. Он предостерегал от применения денежных рычагов в условиях полной занятости, считая, что в этом случае они могут вызвать безудержную инфляцию. «Как только попытка еще больше увеличить инвестиции независимо от величины предельной склонности к потреблению повлечет за собой тенденцию к безудержному росту цен, иначе говоря, в такой ситуации мы достигли бы состояния подлинной инфляции»,— подчеркивает Кейнс.

Кейнс довольно-таки подробно описывает переход инфляционного процесса из первой стадии во вторую: происходит замена роста цен, обусловленного изменением количества денег в обращении и активно воздействующего на темпы экономического развития, таким повышением цен, которое вызвано издержками производства и ведет к их дальнейшему взвинчиванию и дезорганизации денежного обращения. По мнению Кейнса, «увеличение количества денег должно будет почти сразу же понизить норму процента в той степени, в какой это необходимо для того, чтобы увеличение занятости и заработной платы смогло привести к поглощению дополнительной массы денег в обращении». Кроме того, кейнсианцы предполагают, что рост цен в значительной степени обусловлен политикой монополий. В общем виде кейнсианскую модель инфляции можно представить так:

Контрольная работа: Взаимосвязь цены, спроса и предложения. Классификация ...

... вправо, а кривой спроса на низшие товары – влево. 3. Вкусы и предпочтения покупателей. 4. Потребительские ожидания. 5. Количество покупателей. 1.2. Взаимодействие цены и предложения В установлении рыночной цены не менее важную ...

Кейнсианская позиция, концентрирующаяся вокруг проблемы совокупных расходов, как главного фактора определяющего национальное производство и занятость, берет за основу кривую Филипса (жесткая зависимость между инфляцией и безработицей).

Эта модель, как отмечалось выше, показывает, что в экономике может возникнуть либо инфляция, либо безработица, но одновременно они появиться не могут. Однако, руководствуясь событиями 70-80х в США и настоящими, протекающими в России, когда наблюдался параллельный рост цен и уровень безработицы, мы можем поставить под сомнение правильность кейнсианских выводов. Назрела объективная причина для пересмотра теории, и кейнсианцы объяснили эти процессы серией шоков предложения, или ценовых шоков, сдвинувших кривую Филипса вправо вверх.

1.4. Монетаристская теория инфляции

В монетаристской литературе проблема инфляции тоже занимает одно из центральных мест. Здесь причинная зависимость между изменением количества денег и уровня цен рассматривается как основная экономическая закономерность.

Многие современные монетаристы признают, что существует более сложная зависимость между ростом цен и денежной массы, чем жесткая связь «деньги-цены» ортодоксальной количественной теории денег. В новой трактовке особая роль отводится оценкам и прогнозам возможных изменений хозяйственной конъюнктуры. По их мнению, связь между изменением масштабов денежного обращения и движением цен лишь в редких случаях может просматриваться на протяжении коротких промежутков времени. «Современная количественная теория, — пишут Э.Дж.Долан, К.Д.Кэмпбелл и Р.Дж.Кэмпбелл,— направление развития количественной теории денег и цен, допускающее систематические изменения скорости обращения денег и реальных доходов аналогично изменениям количества денег, находящихся в обращении, и абсолютного уровня цен».

Важнейшей и практически единственной причиной инфляционного процесса монетаристы считают более быстрый рост национальной денежной массы по сравнению с ростом продукта. Следуя их теории, в долговременной перспективе деньги полностью нейтральны и эффект денежных импульсов (ускорения или замедления темпов роста денег) отражается лишь на динамике общего уровня цен, не оказывая ощутимого воздействия на объем производства, инвестиций, занятости рабочей силы и т.д. Однако в течение более кратких периодов (один экономический цикл) изменение денежной массы может оказать некоторое влияние на состояние производства и занятости, но эффект будет недолгим: через определенное время темп роста реальных показателей производства вернется к исходному уровню. Тем самым отвергается кейнсианская идея о возможности постоянно поддерживать темпы экономического роста, жертвуя определенным повышением темпов инфляции. Важная роль в монетаристской модели принадлежит и инфляционным ожиданиям, которые формируются с учетом ошибок в прошлых предсказаниях цен.

1.5 Последствия инфляции

Все виды инфляции имеют сложные, разнообразные и весьма значительные экономические и социальные последствия для всех хозяйственных субъектов. Небольшие темпы инфляции содействуют росту цен и нормы прибыли, являясь, таким образом, фактором временного оживления конъюнктуры. По мере развития инфляция превращается в серьезное препятствие для воспроизводства, обостряет экономическую и социальную напряженность в обществе.

Галопирующая инфляция наносит серьезный экономический ущерб, как крупным корпорациям, так и мелкому бизнесу, прежде всего из-за неопределенности рыночной конъюнктуры. Она дезорганизует хозяйство, затрудняет проведение эффективной макроэкономической политики. Неравномерный рост цен усиливает диспропорции между отраслями экономики, искажает структуру потребительского спроса. Цена перестает выполнять свою главную функцию в рыночном хозяйстве — быть объективным информационным сигналом.

Инфляция активизирует бегство от денег к товарам, превращая этот процесс в лавинообразный, обостряет товарный голод, подрывает стимулы к денежному накоплению, нарушает функционирование денежно-кредитной системы, возрождает бартер.

Последствия инфляции:

1) ускоренная материализация денежных средств;

2) скрытая государственная конфискация денежных средств через налоги;

3) перераспределение доходов и богатства;

4) отставание цен государственных предприятий от рыночных;

5) обратная пропорциональность темпа инфляции и уровня безработицы;

6) падение реального процента;

7) нестабильность экономической информации.

Рассмотрим каждое из последствий более подробно:

Одним из последствий несбалансированной инфляции является ускоренная материализация денежных средств.

Население и корпорации стремятся материализовать свои быстро обесценивающиеся денежные запасы. Люди скупают антиквариат, драгоценности, технику и т. д. Фирмы разрабатывают планы по активизации использования денежных ресурсов. Стимулируется слабо продуманный, поспешный и чрезмерный темп накопления материальных запасов впрок. Дефицит нарастает параллельно с «затовариванием» складских помещений предприятий и организаций, захламлением квартир населения.

Следующее последствие — скрытая государственная конфискация денежных средств через налоги. Об опасности подобной скрытой государственной конфискации денежных средств писал еще Дж. Койне в 30-х годах XX века. По мере роста инфляции прогрессивное налогообложение автоматически все чаще зачисляет различные социальные группы и виды бизнеса во все более состоятельные или доходные. При этом не берется в расчет: реально или только номинально возрос доход. Это позволяет правительству собирать возрастающую сумму налогов даже без принятия новых налоговых законов и ставок. Как следствие — ухудшение отношения бизнеса и населения к правительству.

Еще одним последствием можно назвать перераспределение доходов и богатства . Любой внутригосударственный займ, в условиях инфляции, при возвращении спустя период времени по номиналу восполняется полностью, а реально возвращается гораздо меньше. Это происходит в связи с тем, что с течением времени национальная волюта постепенно обесценивается.

Полностью избавиться от подобного негативного эффекта нельзя в силу непредсказуемости и несбалансированности инфляции. Следовательно, при инфляции, невыгодно давать в долг надолго не только по фиксированной ставке, но зачастую даже по нарастающей. Если же давать в долг под слишком высокий процент нарастания, то подобные ссуды вряд ли кто возьмет по той же причине — непредсказуемость инфляции. Чем неожиданнее, быстрее по отношению друг к другу растут цены, тем лучше для одних и хуже для других.

Четвертое последствие — отставание цен государственных предприятий от рыночных. В частном секторе рыночной экономики цены издержек производства и товаров пересматриваются чаще и быстрее, чем в государственном (регулируемом) секторе. Во время инфляции госпредприятия вынуждены обосновывать каждое повышение цен, получать на это разрешение всех вышестоящих организаций. Процесс этот долог и неэффективен, и в условиях ежемесячного резкого, неожиданного и скачкообразного роста инфляции даже технически трудно осуществим. В итоге нарастает дисбаланс частного и общественного секторов. Данный эффект особенно опасен, так как государство утрачивает свой экономический потенциал воздействия на рынок.

Пятым по счету последствием мы выделили обратную пропорциональность темпа инфляции и уровня безработицы.

Очередное последствие инфляции — нестабильность экономической информации.

Цены — это главный индикатор рыночной экономики. Ценовая информация — главная для бизнеса. Недостаточность и нестабильность экономической информации мешают составлению бизнес — планов. В ходе инфляции цены постоянно меняются, продавцы и покупатели товаров все чаще ошибаются в выборе оптимальной цены. Падает уверенность в будущих доходах, население утрачивает экономические стимулы, снижается активность бизнеса.

1.6 Антиинфляционные государственные меры

Негативные социальные и экономические последствия инфляции вынуждают правительства разных стран проводить определенную экономическую политику. В первую очередь экономисты пытаются определить, что лучше — адаптироваться к инфляции или ликвидировать ее путем радикальных мер. В разных странах этот вопрос решается по разному, с учетом целого комплекса специфических обстоятельств. Например, в США и Англии на государственном уровне ставится задача борьбы с инфляцией, тогда как некоторые другие страны разрабатывают комплекс адаптационных мероприятий (индексация и т.п.).

Если оценить характер антиинфляционной политики, то можно выделить в ней два подхода, один из которых разрабатывают современные кейнсианцы, а другой является детищем экономистов неоклассической школы.

В рамках первого (кейнсианского) подхода предусматривается активная бюджетная политика — маневрирование государственными расходами и налогами в целях воздействия на платежеспособный спрос.

В условиях инфляции, при избыточном спросе государство ограничивает свои расходы и повышает налоги. В результате, за счет сокращения спроса, снижаются темпы инфляции. Но одновременно сокращается и рост производства, что может привести к застою и даже кризисным явлениям в экономике, к расширению безработицы.

Для расширения спроса, в условиях спада, тоже проводится бюджетная политика. Для стимуляции спроса понижаются налоги, проводятся программы государственных капиталовложений и других расходов. Прежде всего, низкие налоги устанавливаются в отношении получателей средних и невысоких доходов, которые обычно немедленно реализуют выгоду. Считается, что таким образом расширяется спрос на потребительские товары и услуги. Однако стимулирование спроса бюджетными средствами, как показал опыт многих стран в 60-е и 70-е гг., может усиливать инфляцию. К тому же большие бюджетные дефициты ограничивают правительственные возможности маневрировать налогами и расходами.

Неоклассицисты, которым принадлежит авторство второго подхода, выдвигают на первый план денежно-кредитное регулирование, косвенно и гибко воздействующее на экономическую ситуацию. Считается, что государство должно проводить дефляционные мероприятия для ограничения платежеспособного спроса, поскольку стимулирование экономического роста и искусственное поддержание занятости путем снижения естественного уровня безработицы ведет к потере контроля над инфляцией.

Такое регулирование проводит Центральный банк, который формально не находится под контролем правительства. Банк воздействует на экономику путем изменения количества денег в обращении и ставок ссудного процента.

В современной рыночной экономике невозможно устранить все факторы инфляции (бюджетный дефицит, монополии, диспропорции в народном хозяйстве, инфляционные ожидания населения и предпринимателей, переброс инфляции по внешнеэкономическим каналам и др.), поэтому ее считают инфляционной. Следовательно, очевидно, что полностью ликвидировать инфляцию, нереально. Именно поэтому многие государства стремятся не допустить разрушительных ее масштабов, сделать умеренной, контролируемой, вместо того, чтобы пытаться устранить ее совсем.

В наше время считается, что целесообразнее всего сочетать долговременную и краткосрочную политики. Вот примерный комплекс мер антиинфляционной политики.

Долговременная политика включает в себя несколько задач. В том числе погашение инфляционных ожиданий населения, которые нагнетают текущий спрос. Для этого правительство должно проводить четкую последовательную антиинфляционную политику и завоевать, таким образом, доверие населения. Оно должно содействовать своими мероприятиями (стимулирование производства, антимонопольные меры, либерализация цен и т.п.) эффективному функционированию рынка, что повлияет на изменение потребительской психологии. Другая задача – принятие мер по сокращению бюджетного дефицита (так как его финансирование посредством займов у Центрального банка ведет к инфляции) за счет повышения налогов и снижения расходов государства.

Еще одна задача – проведение мероприятий в области денежного обращения, в частности, установление жестких лимитов на ежегодный прирост денежной массы, что позволяет контролировать уровень инфляции.

Ослабление влияния внешних факторов так же является одной из задач долговременной политики. В частности, задача состоит в том, чтобы уменьшить инфляционное воздействие на экономику переливов иностранного капитала (при положительном сальдо платежного баланса) в виде краткосрочных кредитов и займов правительства за рубежом для финансирования бюджетного дефицита.

Краткосрочная же политика направлена на временное снижение темпов инфляции. Здесь необходимое расширение совокупного предложения без увеличения совокупного спроса достигается предоставлением государством льгот предприятиям, выпускающим дополнительно к основному производству побочные товары и услуги. Государство может приватизировать часть своей собственности и таким образом увеличить поступления в государственный бюджет и облегчить решение проблемы его дефицита, а также понизить инфляционный спрос за счет продажи большого количества акций новых частных предприятий. Содействует росту предложения массированный импорт потребительских товаров.

Определенное воздействие на темпы инфляции оказывает уменьшение текущего спроса при неизменном предложении. Это может быть достигнуто за счет повышения процентных ставок по вкладам, стимулирующим более высокую норму сбережения.

1.7 Решение Минэкономразвития по предотвращению инфляции

Министерство экономического развития внесло в правительство сценарные условия развития экономики до 2011 года. В них, в частности, содержится уточненный прогноз по инфляции в 2008 году, согласно которому цены за 12 месяцев вырастут на 9-10,5 процента. Ранее в Минэкономразвития заявляли, что инфляция в России не превысит 10 процентов. Такого же мнения придерживались и в Центробанке, где еще в конце апреля заявляли, что намерены сдержать рост цен в рамках 10 процентов. Частично этой темы касался премьер-министр Владимир Путин в своей речи, сказанной в Госдуме 8 мая. Тогда он выразил надежду, что в ближайшие годы инфляция будет ниже 10-процентного барьера.

Напомним, что последний раз прогноз по темпам роста цен был увеличен в апреле, когда правительство признало, что инфляция по итогам года может составить 10 процентов. В марте считалось, что темы роста цен не будут выше 9,5 процента, а в начале года — 8,5 процента.

Пока с инфляцией не удается справиться не только в России, но и во многих соседних странах, в том числе на Украине, в Западной Европе, США, Китае, Индии и других государствах. Высокими темпами на мировом рынке растут цены на сырье и продовольствие, что сказывается и на стоимости других товаров.

Предыдущее правительство России, правительство Виктора Зубкова, называло борьбу с инфляцией одной из своих основных задач. Эту же мысль повторил и новый премьер-министр Владимир Путин.

Минэкономразвития перенесло борьбу с инфляцией на конец текущего года, сообщает «Коммерсант». Законопроекты МЭРТа, направленные на снижение роста потребительских цен, попадут в Госдуму только к третьему кварталу 2008 года, уточнил министр финансов и вице-премьер России Алексей Кудрин.

На этой неделе проект антиинфляционной программы поступит на рассмотрение в правительство, сообщает газета «Ведомости» со ссылкой на заявление начальника департамента макроэкономического прогнозирования МЭРТа Геннадия Куранова. Одним из предложений министерства станет введение налоговых льгот для граждан, инвестирующих на долгий срок в ценные бумаги и паевые инвестиционные фонды.

Кроме того, МЭРТ намерен добиться стабилизации цен на продовольствие путем увеличения кредитной поддержки фермерских хозяйств со стороны государства. Также министерство считает возможным временное введение экспортных пошлин и ограничение цен на ряд пищевых продуктов.

Напомним, в первом квартале текущего года инфляция в России составила 4,8 процента. При этом в середине апреля МЭРТ повысил прогноз по росту инфляции в текущем году до 9-10 процентов вместо предполагавшихся ранее 8-9,5 процента.

Глава II Инфляция в РФ, и ее регулирование с 1990-1998гг.

2.1 Инфляция в условиях рыночной экономики

Начало 90-х гг. было ознаменовано проведением двух наиболее крупных акций Правительства:

- а) повышение цен 2 апреля 1991 года;

- б) либерализация цен 2 января 1992 года.

Переход к рыночному механизму хозяйства, где спрос определяет через уровень цены размеры производства, объективно потребовал реформировать всю систему цен. Реформа цен являлась одной из задач правительственной программы 1991года, однако проводилась реформа не совсем продуманно. Первоначально ставка делалась на постепенное изменение производства и цен под контролем государства. Цены производителей были скорректированы в январе, а розничные цены изменились только в апреле. В среднем цены возросли на 60%. Вслед за повышением цен был снижен налог на прибыль предприятий, что позволило им увеличить выплаты заработной платы. Тем самым прибыли росли и не облагались налогом, а на бюджет легла огромная нагрузка роста субсидий и компенсаций. В результате в 1991г. розничные цены выросли на 142%, а оптовые цены в промышленности на 236%. При этом объем производства снизился на 11%, а в целом за период с 1989г. — на 17%. Результатом стало разбалансирование товарного рынка и развитие тотального дефицита, усугубленного инфляционными ожиданиями.

Нагнетание инфляционной напряженности приходилось в основном на периоды, непосредственно предшествующие проведению вышеназванных акций. Так, в марте 1991 года темпы инфляции резко ускорились, несмотря на проведенную в январе месяце этого года частичной конфискационной денежной реформы по обмену 50- и 100- рублевых купюр. Временной лаг величиной в один месяц между Постановлением Кабинета Министров СССР о реформе розничных цен и моментом ее осуществления позволил наиболее полно реализовать себя накопленному неудовлетворенному спросу и самым худшим опасениям населения в отношении проводимой правительством денежной и ценовой политики. Люди, имеющие в своем распоряжении определенные суммы наличных денег и наученные опытом январского обмена, начали в феврале-марте еще более активно вкладывать их в товары, защищая свои сбережения и от возможных действий по проведению дальнейших шагов денежной реформы, и от обесценения в результате готовящегося повышения цен.

Все это привело к активизации цен на черном рынке, так как сфера государственной розничной торговли давно уже пребывала в кризисном состоянии из-за недостатка товаров. Для того чтобы иметь постоянный запас наличности на руках, население сокращало свои вклады в учреждениях Сберегательного банка.

Момент проведения реформы значительно сократил темп роста инфляции, но сколько-нибудь кардинально не изменил ситуацию на потребительском рынке. В результате ее осуществления так и не было создано достаточно эффективных стимулов для расширения производства и услуг. Это объяснялось тем, что методика для калькулирования цен осталась прежней, основывающейся на затратном принципе ценообразования. По ряду остродефицитных товаров цены не были повышены до равновесного, сформированного вольным рынком, ценового уровня. Это касалось таких товаров, как автомобили, бытовая электротехника и аппаратура, алкогольные напитки и др. Все это свидетельствует о том, что главной задачей предпринятой акции, если ее рассматривать вкупе с обменом денежных купюр крупного достоинства, было отнюдь не стимулирование производства потребительских товаров, а сокращение у населения избыточного денежного потенциала для того, чтобы свести лишнюю денежную наличность, находящуюся на руках у населения, по возможности, к наиболее меньшей величине.

Желание побороться с ростом цен при проведении реформы сильно нагнетало спрос в период, предшествующий этой акции, что привело к тому, что в послереформенный период резко сократился товарооборот. В натуральном выражении объем покупок населения в первом полугодии 1991 года сократился, по сравнению с дореформенным уровнем, на 50-60%. К середине мая запасы товаров в торговле выросли на 10 млрд. рублей. Это объяснялось не столько психологическим воздействием реформы на поведение потребителей, сколько накопленными в феврале-марте запасами товаров. Естественно для этого случая и неестественно для целей реформирования вновь стал активизироваться процесс образования избыточных сбережений из-за резкого сокращения текущих расходов.

Одновременно возрастал бюджетный дефицит (31% ВВП), покрытый за счет эмиссии. Образовался огромный денежный навес, готовый захлестнуть рынок. Политический кризис 1991г. еще более осложнил ситуацию и привел к отказу от концепции постепенной реформы. 2 января 1992г. было отпущено 80% оптовых и 90% розничных потребительских цен. Снятие контроля за ценами сопровождалось либерализацией внешнеторговых операций и обменного курса рубля. Либерализация цен вызвала почти пятикратное увеличение розничных цен за первые три месяца 1992г. по сравнению с декабрем 1991г., а оптовые цены уже за первые 2 месяца возросли почти в три раза. Первоначальный рост цен после их либерализации в России оказался выше, чем в других восточноевропейских странах, проводящих реформу.

Пик инфляции в России пришелся именно на 1992 г., когда цены за год выросли в среднем на 2508%. В 1993 г. цены на потребительские товары увеличились в годовом исчислении на 884%, и по этому показателю в мире Россия уступала лишь Бразилии (2830%).

Гиперинфляция потребовала денежные знаки более высокого достоинства для обеспечения роста цен денежной массой. В 1993 г. в оборот были введены новые купюры достоинством 5, 10 и 50 тыс. рублей. В 1994 и 1995 годах продолжался стремительный рост потребительских цен, который в годовом исчислении составил соответственно 215,0% и 131,3%.

Изучение динамики российской инфляции за три года после либерализации цен показывает наличие значительных “ножниц” в изменениях цен на потребительские товары и на средства производства. Это видно из сопоставления общих индексов соответствующих видов цен.

|

Индекс |

1992 |

1993 |

1994 |

|

потребительских цен |

2680 |

1008 |

312 |

|

Оптовых цен промышленности |

6164 |

1124 |

335 |

Годовые индексы оптовых цен промышленности постоянно опережали соответствующие индексы потребительских цен. Происходило это потому, что из сферы производства постоянно исходили особые импульсы повышения цен. Последние в свою очередь возникали по причине постоянного превышения индекса цен на ресурсы над индексом оптовых цен.

В результате несовершенства рынка в одной или нескольких отраслях экономики становится возможным длительное завышение цен на их продукцию. При использовании такой продукции для производства других товаров повышаются издержки производства последних, что делает невыгодным продолжение производства при прежнем уровне спроса и цен. В экономике возникает мультипликативный эффект возрастания издержек производства. В результате производство по всей технологической цепочке, вплоть до конечной продукции сокращается. В первом квартале 1996 года объем промышленного производства составил 49 процентов по сравнению с аналогичным периодом 1991 года. Часть этого спада объясняется не только эффектом «ножниц» цен, но и «внешними» причинами, такими как дезинтеграция единого рынка бывшего СССР и распад СЭВ. Таким образом, происшедший за годы реформ глубокий спад производства сыграл не последнюю роль в поддержании инфляции.

В период с 1992 по 1996 гг. основной задачей стабилизации обстановки в стране стало погашение инфляционных ожиданий населения и повышение доверия населения к рублю. Это было действительно необходимо, так как уже в 1996 г. инфляция обуславливалась: 45% — инфляционными ожиданиями; 25% — повышением цен на топливо; 20% — увеличением совокупной денежной массы; 7% — удорожанием с/х продукции; 3% — прочими факторами.

Благодаря введению валютного коридора и других мер правительства по укреплению национальной валюты в 1996 г. уровень инфляции удалось снизить до 21,9% и в 1997 г. — до 11%. До финансового кризиса правительство планировало снизить уровень инфляции до 9,1% к 1998 г., до 7,2% к 1999 г. и до 6,6% к 2000 г.

За десятилетия господства командно-административной системы в нашей стране были созданы мощная промышленность, сильная армия и большая социальная сфера, которые целиком и полностью финансировались государством. После начала реформ потребность в их финансировании со стороны государства сохранилась на очень высоком уровне. Социальная сфера и особенно армия в принципе существуют только за счет бюджета, а промышленность оказалась в таком глубоком кризисе, что также не может обойтись без тех или иных форм государственной поддержки. Иными словами, сохранились высокие обязательства государства.

Но доходная часть бюджета резко сократилась за счет спада производства, неудачной системы налогообложения, огромного развития теневого сектора и утечки капитала за границу. Дефицит госбюджета в годы реформ ежегодно составлял огромную цифру – 5-10% ВВП. Несмотря на неизбежность бюджетного кризиса, обусловленную объективным несоответствием между доходами и расходами бюджета в переходный период, кризис можно было бы значительно смягчить, проведя своевременные реформы здравоохранения, армии, жилищно-коммунального хозяйства и других сфер, которые финансируются в основном за счет бюджета. Ведь кризис усугублялся тем, что скудные государственные средства расходовались крайне нерационально.

Однако вместо реформ еще в 1995 г. был выбран путь покрытия бюджетного дефицита за счет заимствований на внутреннем и внешнем рынке. Несколько лет механизм заимствований через выпуск ГКО и других ценных бумаг государством справлялся с задачей покрытия бюджетного дефицита. Решение о запуске этого механизма было оправданным для середины 90-х годов, но должно было сопровождаться мерами по подъему производства с тем, чтобы государство начало получать средства для погашения своих долгов.

Вместо этого долги государства по ценным бумагам погашались за счет выпуска новых ценных бумаг, из-за чего систему ГКО начали называть “государственной финансовой пирамидой”. И когда летом 1998 г. государство потеряло возможность рассчитываться по своим долгам с кредиторами, главным образом из-за финансовых потрясений в мировой экономике и падения цен на нефть, оно было вынуждено объявить дефолт, за которым последовало трехкратное падение рубля и новый приток экономического кризиса.

На этом фоне положительным фактором стало уменьшение бюджетного дефицита. Он был доведен до уровня (3,6% ВВП — в 1997 г., 5,5% — в 1998 г., 2,4% — в 1999 г., ) приемлемого для Международного валютного фонда в качестве условия для предоставления России очередного транша кредита. Это достигнуто, в основном, за счет секвестирования расходов и увеличения доходов по линии МНС и ГТК. Бюджетный дефицит существует в большинстве стран, но там применяются методы его покрытия, не имеющие инфляционных последствий, Россия использовала все известные мировой практике источники финансирования бюджетною дефицит — налоги, займы, инфляцию.

После финансового кризиса в бюджете Российской Федерации на 1999 г. годовая инфляция прогнозировалась на уровне 30%. В свою очередь специалисты Международного валютного фонда прогнозировали рост потребительских цен в России в 1999 г. не менее, чем на 56%.

Потребительские цены в 1999 г. возросли на 36,5%. При оценке уровня инфляции необходимо учитывать рост цен производимой промышленной продукции (67,3%), по инвестициям в основной капитал (46,0%), а также на реализованную сельскохозяйственную продукцию (91,4%).

Сохранялся значительный инфляционный потенциал, который при малейшем толчке мог вновь проявиться в росте потребительских цен. Это обусловлено тем, что Россия впервые в мировой практике искусственно сдержала темп инфляции, применив дефляционную политику в условиях продолжавшегося в течение 10 лет экономического спада причем путем невыплаты заработной платы, пенсий и пособий. За рубежом дефляция применяется в условиях «перегрева» экономики и ее крайней мерой является блокирование роста заработной платы, но выплата ее не задерживается.

В 2000-2002 гг. темпы инфляции существенно снизились по сравнению с предыдущими двумя годами. Прирост потребительских цен составил 20,2 проц. в 2000 году, 18,6 проц. в 2001 году и 15,1 проц. в 2002 году против 36,5 проц. в 1999 году. Снижения уровня инфляции в 2000-2002 гг. удалось достигнуть благодаря проведению взвешенной бюджетной и кредитно-денежной политики, соответствующей адаптационным возможностям развития экономики (государственные бюджеты в 2000-2002 гг. были исполнены с профицитом); улучшению состояния финансовой дисциплины, сокращению неплатежей и бартера. Снижению инфляции в немалой мере способствовало проведение взвешенной тарифной политики в сфере естественных монополий, совершенствование процесса регулирования цен в 2001-2002 гг. В 2002 году повышение цен и тарифов объявлялось правительством заранее, что способствовало снижению инфляционных ожиданий и обеспечивало предсказуемость финансово-хозяйственной деятельности потребителей их продукции. Следует отметить, что замедление темпов инфляции проходило в условиях растущего платежеспособного спроса населения. На инфляцию повышающее давление оказывали также: значительный рост регулируемых тарифов на жилищно-коммунальные и другие услуги вследствие сокращения субсидий; рост издержек на производство, связанный с повышением оплаты труда и других элементов затрат; высокие цены на нефть и нефтепродукты на мировых рынках.

Касательно оценки инфляции на 2004 г. большинство аналитиков говорят о превышении прогнозируемого уровня в 10%. Это подтверждают большинство монетарных структур РФ. Так 10 ноября Банк России последним признал очевидное: уровень инфляции в этом году будет выше прогнозного как минимум на 1%. С аналогичными заявлениями выступили также несколько представителей правительства. Но, по мнению экспертов, удержаться и в новых рамках — задача достаточно сложная, хотя и очень важная с политической точки зрения. О том, что уровень инфляции удержится в прогнозных рамках, вплоть до октября упорно твердили представители всех заинтересованных ведомств. И это несмотря на то, что ни в августе, ни в сентябре не произошло ожидаемой дефляции. Уже в октябре чиновники Минэкономразвития были вынуждены признать, что инфляция превысит 10% и составит 10.5-10.8%. Эксперты утверждают, что на ускорение инфляции в этом году повлияли краткосрочные локальные, а не фундаментальные факторы. Например, рост цен на мясо, хлеб, бензин.

|

Годы |

Инфляция (%) |

|

1990 |

5,3 |

|

1991 |

92,6 |

|

1992 |

2508,8 |

|

1993 |

844,2 |

|

1994 |

215,0 |

|

1995 |

131,3 |

|

1996 |

21.9 |

|

1997 |

11.0 |

|

1998 |

84,4 |

Будут ли реализованы планы по сдерживанию инфляции в рамках 10.5-11%, пока сказать сложно. Проблема в том, что за январь-октябрь этого года рост цен уже составил 9.3% и в оставшееся время не должен превышать 0.5-0.7% в месяц. Что достаточно сложно, учитывая, что в ноябре-декабре инфляция традиционно удерживается на высоком уровне.

Однако некоторые экономисты зачастую не считают выход темпов инфляции за рамки прогнозов важным событием. ЦБ ежегодно прогнозирует инфляцию ниже реальных ожиданий экономических субъектов, скорее ориентируя своим прогнозом предприятия и население на долгосрочную перспективу, нежели предсказывая точные значения инфляции.

2.2 Инфляция в 2011 году может снова стать двузначной, считает президент Сбербанка Герман Греф. Разгоняют цены подорожание продуктов из-за засухи, рост социальных расходов и аппетиты естественных монополий. Последний раз двузначная инфляция в России была на пике кризиса в 2008 году.

О возможности превышения 10%-го порога инфляции по итогам 2011 года Греф заявил в интервью телеканалу «Россия 24». «Это не исключено, хотя правительство будет делать все, чтобы она осталась в пределах однозначных показателей»,— сказал глава Сбербанка, отвечая на вопрос журналиста.

В то же время Греф отметил, что Сбербанк в своей стратегии не закладывает двузначных цифр инфляции. «Мы планируем, что она не превысит 10%, но высокий шанс, что она превысит планку в 9%, есть. Скорее всего, мы останемся в пределах 9–9,5%»,— сказал он. Оснований для того, чтобы инфляция в 2011 году была ниже, чем в текущем (по официальным данным 8,5%) он не видит. При этом в бюджет 2011 года заложен целевой показатель 6–7%.

Летняя жара разогрела инфляцию

В последний раз двузначная инфляция в России была в кризисном 2008 году— тогда она составила 13,3%. Уже в 2009 году, несмотря на продолжающийся кризис, рост цен составил уже 8,8%. В 2010 году власти победно рапортовали о достигнутом историческом минимуме. Правда, удар, нанесенный экономике летней жарой и засухой, разогнал цены во второй половине года и не позволил инфляции удержаться в пределах запланированных 7–7,5%.

По мнению Центробанка, именно «подорожание продовольственных товаров, поддерживаемое ростом цен на мировых товарных рынках» вносит «наиболее существенный вклад в инфляцию». Об этом говорится в комментарии к последнему решению ЦБ по процентной ставке, вышедшем 24 декабря. «Банк России считает, что инфляционные риски, обусловленные монетарными условиями, остаются умеренными, но заслуживающими более пристального внимания со стороны денежных властей»,— отмечается в документе.

По итогам заседания совета директоров Центробанка базовая ставка осталась на рекордно низком уровне 7,75%, однако были повышены ставки по депозитным операциям— они увеличились на 0,25%.

«Центробанк следует за инфляцией»

«Сужение коридора процентных ставок по операциям Банка России за счет увеличения ставок по депозитным операциям направлено на повышение действенности процентной политики»,— говорится в комментарии банка. Между тем экономисты отмечают, что в данном случае Центробанк выступал в роли ведомого. «Это вынужденная мера, ЦБ просто следует за инфляцией»,— полагает, в частности, партнер компании ФБК Игорь Николаев.

При этом, по мнению эксперта, повышение депозитных ставок на 0,25% совершенно недостаточно для борьбы с инфляцией и следующий шаг по повышению на очередные 0,25% «не заставит себя ждать».

Помимо засухи, Игорь Николаев отметил такие инфляционные факторы, как рост тарифов естественных монополий и социальных расходов бюджета. «В преддверии выборов, у правительства нет другого выхода, как поддерживать ранее взятые на себя социальные обязательства»,— отмечает экономист. Так, рост пенсий в 2010 году составил почти 45%, сообщил недавно премьер-министр Владимир Путин.

Продолжится индексация пенсий и в 2011 году. По словам премьера, «повышая пенсии, мы повышаем и покупательскую способность населения». Однако, как неоднократно отмечали экономисты, поскольку уровень доходов пенсионеров в России остается катастрофически низким, вся эта прибавка немедленно оказывается на потребительском рынке. Результатом становится очередной виток инфляции. При этом дорожают в первую очередь товары повседневного спроса, в том числе продукты, и услуги монополий— то, без чего человек не может в принципе обойтись.

Деньги будут дорожать

Одним из самых неприятных последствий инфляции станет повышение ставок по банковским кредитам. «В ответ на растущую инфляцию Центробанк будет вынужден принимать меры, повышая ставку рефинансирования»,— отмечает главный экономист ИК «Уралсиб Кэпитал» Алексей Девятов. Это означает, что стоимость заемных средств для банков увеличится, и они, в свою очередь, начнут повышать ставки по кредитам для экономики и населения.

Удорожание кредитов, в свою очередь, способно ударить по рынку недвижимости. В 2011 году аналитики и без того не ожидают бурного роста цен на жилье, ожидая скорее стагнации. А снижение доступности ипотечных кредитов способно еще больше уменьшить спрос.

Подробнее: http://news.mail.ru/economics/5050430/

Глава III Инфляция 2007-2010

3.1 Сдерживание инфляции ЦБ РФ

Инфляция в России в текущем году не превысит 10 процентов, заявил на заседании Госдумы первый заместитель председателя Центробанка Алексей Улюкаев. Его слова передает агентство Reuters. Улюкаев добавил, что ведомства сосредоточатся на борьбе с ростом цен.

В то же время Улюкаев отметил, что в апреле 2008 года инфляция в годовом исчислении достигла 14 процентов. «Это чрезвычайно много», — заявил первый зампред ЦБ.

По мнению Улюкаева, такой высокий рост потребительских цен обусловлен мировой инфляцией, связанной с сырьевыми товарами и продовольствием.

Напомним, с начала года, по данным Росстата, инфляция в России составила шесть процентов. Первоначальный прогноз по темпам роста цен составлял 9 процентов, однако в середине апреля был повышен до 10 процентов. В 2008 году инфляция составила 11,9 процента при запланированном показателе в 8 процентов.

3.2 Проблемы страны глазами россиян

Всероссийский центр изучения общественного мнения (ВЦИОМ) представляет данные о том, какие проблемы россияне считают наиболее важными для страны и для себя и как изменилась ситуация в различных сферах жизни за последние 5 лет.

Среди наиболее важных проблем, стоящих перед страной, россияне чаще всего называют инфляцию (67% опрошенных), алкоголизм и наркоманию (63%); проблема алкоголизма и наркомании два года назад считалась самой острой (её называли 66%), сейчас наибольшую актуальность приобрел вопрос инфляции (в 2006 г. о ней говорили реже — 55%).

За два года значительно выросла обеспокоенность респондентов ситуацией в сфере ЖКХ (с 34% до 44%), состоянием пенсионной системы (с 33% до 38%), положением дел в сфере здравоохранения (с 19% до 31%) и образования (с 10% до 20%), коррупцией (с 17% до 30%), экологией (с 20% до 26%).

Сохраняется актуальность таких проблем, как положение дел в сфере борьбы с преступностью (34-36%), демографическая ситуация (27-28%), состояние морали и нравственности (21-22%), влияние олигархов на экономику и политику страны (20-23%), низкий уровень жизни (по 20%).

В 2008г. по сравнению с 2006г. снизилась острота проблем терроризма (с 43% до 32%) и безработицы (с 31% до 25%).

Среди проблем, значимых для респондентов лично, также лидирует инфляция. Два года назад она беспокоила 55% опрошенных, а сейчас — уже 68%. По сравнению с 2006г. респондентов стали больше волновать проблемы ЖКХ и ЖКУ (с 32% до 45%), здравоохранения (с 27% до 44%), образования (с 15% до 24%), коррупции (с 14% до 22%).

Не теряют остроты вопросы пенсионного обеспечения (34-37%) алкоголизма и наркомании (31-33%), преступности (27-28%), низкого уровня жизни населения (24-26%).

Респонденты стали считать менее важными для себя лично проблемы безработицы (снижение показателя с 33% до 28%) и терроризма (с 22% до 13%).

Когда россияне говорят не о проблемах страны вообще, а примеривают их на себя лично, оказывается, что угроза алкоголизма и наркомании для них менее значима (занимает в рейтинге личных проблем 5-е место — против 2-го в рейтинге общестрановых проблем).

Зато более значима безработица (7-е место в «личном рейтинге» против 11-го в общем).

Россия занимает третье место в Европе по уровню инфляции

По уровню инфляции по итогам минувшего года Россия заняла третье место в Европе, пропустив вперед Украину и Белоруссию. Рост потребительских цен в РФ составил в 2009г. 8,8%, в Белоруссии — 10,1%, а на Украине — 12,3%.

Как сообщает Федеральная служба государственной статистики (Росстат) со ссылкой на данные Евростата, в среднем по странам Евросоюза инфляция за минувший год составила 1,4%.

В декабре 2009г. среди рассматриваемых стран наибольший прирост потребительских цен отмечался в Белоруссии — на 1,3%, на Украине — на 0,9%, в Германии — на 0,9%. В отдельных европейских странах наблюдалось снижение цен по сравнению с предыдущим месяцем.

Так, в Нидерландах потребительские цены за месяц снизились в среднем на 0,7%, в Латвии, Ирландии, Словении и на Кипре — на 0,4-0,5%. В России же по итогам декабря прошлого года потребительские цены на товары и услуги за месяц возросли на 0,4% (в среднем по странам Европейского союза — на 0,2%).

Среди стран Европейского союза наибольший прирост потребительских цен на продукты питания по сравнению с предыдущим месяцем наблюдался в Чешской Республике (+1,7%) и Болгарии (+1,1%), по сравнению с декабрем 2008г. — в Польше (+3,4%) и Венгрии (+1,3%).

В то же время в ряде государств ЕС в декабре 2009г. отмечалось снижение потребительских цен на продовольствие.

Более всего продукты подешевели за месяц на Кипре (-1,4%), Мальте (-1,2%), в Австрии, Греции, Дании, Словении (-0,5-0,6%).

В течение 2009г. во многих государствах ЕС прослеживалась тенденция к снижению цен на продукты питания. За период с начала 2009г. цены на продукты в среднем стали ниже в Ирландии (-7,9%), Латвии (-7,1%), Эстонии (-6,9%), Словакии (-5,6%), Португалии (-5,3%).

В России в декабре цены на продукты питания выросли на 0,6% (в странах ЕС — в среднем на 0,1%), за период с начала года — на 4,9% (в странах ЕС — снизились на 1,0%).

По предварительным данным, инфляция в России по итогам минувшего года составила 8,8%, за декабрь цены выросли на 0,4%. По итогам 2008г. инфляция составляла 13,3%, за декабрь — 0,7%.

В середине декабря Минэкономразвития существенно понизило целевой прогноз по инфляции в России на 2010г. — до 6,5-7,5%. Прогноз по инфляции на 2011г. снижен до 6-7%, на 2012г. — до 5-6,5%. По словам замглавы МЭР Андрея Клепача, нижний интервал прогноза учитывает, что «существенного роста проса доходов ни в 2010г., ни в 2011г. не ожидается».

Прогноз темпов инфляции 2007-2010

Еще одним популярным вопросом читателей этого сайта к вашему покорному слуге является острое любопытство о численных значениях темпов инфляции в России на 2007 – 2010 гг. В нагрузку к этому вопросу идет другой вопрос – насколько можно верить прогнозам темпов инфляции министра финансов РФ Кудрина, который обещает падение этих вышеупомянутых темпов инфляции в 2010 года до 5,5% годовых? Фигура министра Кудрина, конечно, внушает мало доверия, но в общем тренде темпов инфляции он не ошибается – они будут сокращаться. При этом темпы падения инфляции будут куда радикальнее, чем это прогнозирует Кудрин.

Темпы инфляции в России:

2007 год – не более 7,5%

2008 год – не более 4%

2009 год – не более 3%

2010 год – не более 2%

3.4 Утверждения российских банков

Эксперт Всемирного банка: России придется реагировать на инфляцию в этом году.

России, которая столкнулась с избытком ликвидности в банковской системе и растущим инфляционным давлением, возможно, придется ужесточить денежно-кредитную политику до конца 2010 года, считает ведущий экономист Всемирного банка по России Желько Богетич.

«Им придется быть начеку и принять решение до конца года, если они захотят вывести немного ликвидности, которая уже в экономике, — заявил Богетич в интервью Reuters. — Возможно, к концу года им… придется отреагировать».

Российский Центробанк в октябре сохранил ставку на прежнем уровне и дал понять, что политика, вероятно, останется неизменной в течение еще нескольких месяцев.

Большинство аналитиков не ожидают, что ЦБ РФ начнет повышать ставку ранее начала 2011 года, но до этого он может принять другие меры для ужесточения политики.

Поскольку ставки кредитования в банках все еще намного выше официальной ставки Центробанка, Всемирный банк считает, что некоторое монетарное ужесточение можно использовать для борьбы с инфляцией, не ставя под удар экономический рост.

Споры о вероятной необходимости ужесточения политики вышли на первый план в результате скачка инфляции, вызванного летней засухой.

«Инфляционные страхи были разовым потрясением, но в экономике много ликвидности, и банки только начинают кредитовать, так что… инфляционное давление может усилиться, и в этом контексте, возможно, было бы даже разумно несколько ограничить эту ликвидность, — сказал Богетич. — Если не посредством повышения ставки — поскольку канал процентной ставки не очень силен в этой стране, — то посредством альтернативных мер, таких как резервные требования».

Ставки по вкладам в российских банках снижаются, а инфляция растет.

«Всплеск инфляции, вызванный как природными катаклизмами, так и разгорающейся «валютной войной», может привести к отрицательной реальной ставке по вкладам», -считает начальник аналитического управления Банка корпоративного финансирования Максим Осадчий. Но, по его мнению, даже отрицательная реальная ставка не отпугнет людей от банковских вкладов. «Альтернативы для большинства населения отсутствуют: акции и недвижимость, плохо зарекомендовавшие себя в ходе кризиса, пока отпугивают народных инвесторов», — констатирует эксперт.

В 2010 году банки потеряли возможность привлекать клиентов размером процентных ставок. После выпуска Центральным банком рекомендаций относительно максимального размера процентных ставок по срочным вкладам в рублях, контроль со стороны ЦБ заставляет банки искать иные, непроцентные, методы привлечения и удержания клиентов.

«Это связано с возвращением привлечения вкладов на докризисных условиях, поэтому не стоит называть текущую тенденцию падением ставок»

основная причина снижения процентных ставок по депозитам как основного источника фондирования — это активное кредитование. «Рынок кредитования начинает возвращаться на докризисный уровень, банки активно возрождают долгосрочные залоговые программы и нуждаются в более дешевых средствах. Также некоторые банки таким образом пытаются снизить расходы по депозитам, так как доля привлеченных в кризисные 2008—2009 годы вкладов еще высока, это связано с тем, что многие вкладчики открывали депозиты на длительный срок», — резюмирует она.

динамика ставок определяет «сочетание внешних рыночных факторов и принципов депозитной и процентной политики кредитной организации». К числу наиболее значимых внешних факторов относится: уровень инфляции, стабильность курсов иностранных валют к рублю, динамика ставки рефинансирования. К числу внутренних факторов эксперт относит структуру пассивов банка и заинтересованность в ресурсах.В итоге указанные показатели влияют на изменение процентных ставок по вкладам в совокупности.

В ВТБ 24 полагают, что оснований для резких корректировок ставок сейчас нет. В МДМ Банке затрудняются прогнозировать динамику. В начале года ожидали, что размер максимальной процентной ставки по вкладам в российских рублях в десяти кредитных организациях, привлекающих наибольший объем депозитов физических лиц, в октябре 2010 года будет варьироваться от 7,5% до 8,5%. Судя по тенденции снижения в течении 2010 года и установленной с 1 июня 2010 года ставки рефинансирования в размере 7,75%, можно предположить, что снижение будет не более чем на 1%

3.5 Три сценария развития российской экономики в 2010-2013 гг

В августе 2009 г центр макроэкономических исследований /ЦМИ/ Сбербанка России прогнозировал, что рост реального ВВП в 2010 г составит 3,8 проц, стоимость бивалютной корзины – 33,6 руб, а инфляция – 8,2 проц. В марте текущего года ЦМИ пересмотрел прогноз по инфляции до 7,6 проц в 2010 г. Однако сейчас ЦМИ решил вновь пересмотреть свои прогнозы на 2010-2011 гг, поскольку со временем отдельные тенденции, определяющие инфляционные процессы и экономический рост в России, проявились более четко. Новые прогнозы содержатся в обзоре ЦМИ «Прогноз развития российской экономики на 2010-2011 и 2012-2013 годы».

Согласно новому базовому сценарию, по итогам 2010 г Сбербанк РФ прогнозирует инфляцию на уровне 6,8 проц, по итогам 2011 г – 7,1 проц.

«В базовом варианте нашего нового прогноза, предполагающем восстановление и дальнейший рост глобальной экономики /соответственно, увеличение мировой торговли в 2010 г на 7,4 проц и в 2011 г на 6,1 проц/, а также средние цены на нефть в 2010-2011 г на уровне 75 долл за баррель, мы ожидаем, что … инфляция в 2010 г составит 6,8 проц. Ближе к концу года, в силу восстановления спроса и увеличения денежных агрегатов конца 2009 г – начала 2010 г, мы ожидаем некоторого ускорения темпов роста потребительских цен, которое продолжится и в первой половине будущего года.

Согласно нашему прогнозу, в 2011 г годовой показатель инфляции повысится до 7,1 %, говорится в обзоре Сбербанка.

Также, в соответствии с базовым вариантом прогноза, Сбербанк ожидает, что в 2010 г экономика России вырастет на 4,4-4,7 % /с учетом возможного пересмотра данных ВВП Росстатом/, в 2011 г – на 3,6 проц. Основным двигателем экономического роста будет являться внутренний спрос.

Среднегодовая стоимость бивалютной корзины, по оценкам Сбербанка РФ, в 2010 г составит 34,2 рубля, в 2011 г – 32,6 руб. «Курс рубля будет продолжать формироваться под влиянием значительного сальдо счета текущих операций, умеренного притока капитала, шоков, связанных с неопределенностью состояния финансовой системы в Европе, а также интервенций Банка России, частично сглаживающих воздействия всех этих факторов», говорится в обзоре. «Предполагая, что среднегодовой курс доллара к евро в текущем и будущем году окажется на уровне 1,29 долл за евро, курс рубля к доллару в 2010 и 2011 гг составит соответственно 30,2 и 28,9 руб за долл», считают в Сбербанке.

Средние цены на российскую нефть Urals, по новым прогнозам ЦМИ, во 2-й половине 2010 г составят 73-75 долл за баррель. В первой половине 2011 г возможно некоторое снижение мировых цен на нефть, но во второй половине 2011 г рост цен возобновится. «Таким образом, по нашим предположениям среднегодовая цена на нефть марки Urals в 2011 г составит 75 долл за баррель. В базовом сценарии в 2012-2013 гг среднегодовые цены на нефть повысятся до 83 и 86 долл за баррель соответственно», отмечается в обзоре.

Сбербанк РФ также ожидает в 3-4 квартале 2010 г сохранения притока частного капитала в российскую экономику приблизительно на уровне 2 квартала /4,5 млрд долл по оценке ЦБ РФ/. «С учетом результатов января-марта /-14,7 млрд долл/ в целом в 2010 г будет зафиксирован практически нулевой приток капитала», говорится в обзоре. По итогам 2011 г Россия может рассчитывать на положительный приток капитала /порядка 10 млрд долл/, который в последующие годы будет увеличиваться, считают в ЦМИ.

Объем банковских кредитов нефинансовым предприятиям и физлицам по итогам 2010 г может вырасти на 6-7 проц, оценивает Сбербанк. «В 2011 г мы ожидаем более значительного роста кредитования, причем за счет более резкого сокращения кредитования населения в 2009 г данный сегмент рынка может продемонстрировать и более высокие темпы восстановления», — говорится в обзоре ЦМИ. В целом, в последующие годы темпы роста кредитования будут ниже докризисных показателей, что связано как с более низкими показателями экономического роста, так и с изменением самой модели кредитования.

Рост физических объемов импорта в 2010-2011 гг будет опережать рост физических объемов экспорта. Тем не менее, предполагаемые достаточно высокие цены на основные товары российского экспорта – нефть, газ и металлы – позволят сохранить положительным как торговый баланс, так и счет текущих операций. По оценкам Сбербанка, баланс товаров и услуг в 2010 г составит 133 млрд долл, и в 2011 г, в результате роста объемов импорта, снизится до 112 млрд долл. Предполагая, что баланс доходов и текущих трансфертов в 2010 и 2011 гг составит порядка 47 млрд долл, Сбербанк прогнозирует, что сальдо счета текущих операций сложится на уровне 87 млрд долл /6 проц ВВП/ в 2010 г и 65 млрд долл /4 проц ВВП/ в 2011 г.

Во 2-м полугодии 2010 г на фоне оживления экономической активности спрос на деньги продолжит расти, и по итогам 2010 г денежная масса /агрегат М2/ увеличится на 24-25 проц, ожидают в Сбербанке. Спрос на деньги и показатели денежной массы начали восстанавливаться во 2-й половине 2009 г в результате стабилизации валютного рынка и роста экономической активности, отмечают в банке. В январе-мае 2010 г среднемесячный темп роста агрегата М2 оказался близок предкризисным показателям. По оценке Сбербанка, высокие темпы роста связаны с эффектом низкой базы, свой вклад в рост денежной базы также вносит возобновившийся в 2009 г рост международных резервов, осуществляемый Банком России в рамках корректировки курса рубля. В 2011 г, «в силу отсутствия эффекта базы и при более низких темпах экономического роста», агрегат М2 может вырасти на 22 проц, считают в Сбербанке.

Аналитики ЦМИ также попытались представить, что может ждать российскую экономику в 2012-2013 гг.

Согласно базовому сценарию Сбербанка, с учетом глубины и масштаба мирового кризиса 2008-2009 гг темпы экономического роста в России в перспективе ближайших 3-х лет будут ниже предкризисных показателей — 3,7-4 проц в 2012-2013 гг.

Годовые темпы роста денежной массы и инфляция в 2012-2013 гг, согласно модельным расчетам Сбербанка, составят около 23 проц и 7,5 проц соответственно. «В то же время мы полагаем, что большая приверженность денежных властей инфляционному таргетированию и рост доверия к этой политике со стороны экономических агентов, повлечет за собой снижение инфляционных ожиданий, и, фактически, на данном временном отрезке могут быть достигнуты более низкие показатели инфляции», отмечается в обзоре ЦМИ.

Кстати, не органичиваясь базовым сценарием развития российской экономики, Сбербанк приводит пессимистические и оптимистические прогнозы ее развития.

Согласно пессимистическому сценарию /предполагает возобновление рецессии в развитых странах, прежде всего в США и Европе/, в условиях более низкого мирового спроса и цен на нефть российская экономика будет демонстрировать показатели, близкие к стагнации. К предкризисному уровню физического объема ВВП, согласно такому прогнозу, экономика вернется только к концу 2013 г.

Цены не нефть во 2-м полугодии 2010 г, согласно пессимистическому прогнозу, снизятся до 60 долл за баррель и останутся на этом уровне в 2011-2013 гг.

Ограниченные поступления экспортной выручки на фоне медленного роста импорта повлекут обесценивание равновесного реального курса рубля, рассчитываемого из размеров сальдо счета текущих операций. «В этом случае мы ожидаем, что Банк России не будет препятствовать постепенному удешевлению рубля, и стоимость бивалютной корзины составит в 2010-11 гг 35-36 руб. В 2012-2013 гг курс рубля к корзине снизится до уровня 39-41 руб. за долл», говорится в обзоре

Обесценение рубля может повлечь за собой усиление инфляционного давления: до 7,5 проц в 2010 г и 9 проц в 2012-2013 гг. В 2011 г рост потребительских цен будет определяться, с одной стороны, продолжающимся снижением курса рубля, а с другой стороны — стагнацией экономической активности, и, в результате. по итогам года инфляция может составить около 7 проц.

Согласно оптимистическому сценарию /в случае более динамичного восстановления и развития экономик развитых и развивающихся стран/, темпы роста мировой торговли будут равны 10 проц в 2010 г и 8 проц в 2011-2013 гг. Больший спрос на энергоресурсы подтолкнет вверх и цены на нефть — до 81 долл за баррель марки Urals в 2010 г., 90 долл и 95 долл за баррель — в 2012-2013 гг. Подобное развитие будет сопровождаться притоком капитала в российскую экономику на уровне 10 млрд. долл в 2010 г и 25-40 млрд долл — в 2011-2013 гг.

Экономический рост, в соответствии с оптимистическим сценарием, в 2010-2011 гг прогнозируется на уровне 5-5,5 проц в год и 4-5 проц в 2012-2013 гг. Предкризисный уровень физического объема ВВП в оптимистическом сценарии может быть достигнут в середине 2011 г.

Оптимистический сценарий предполагает также больший размер экспортной выручки, сальдо счета текущих операций и более сильный рубль, средний курс которого в 2011 г может составить 26,9 руб за долл, в 2012 г — 24 руб за долл.

Заключение

В настоящее время инфляция — один из самых болезненных и опасных

процессов, негативно воздействующих на финансы, денежную и экономическую систему в целом. Инфляция означает не только снижение покупательной способности денег, она подрывает возможности хозяйственного регулирования, сводит на нет усилия по проведению структурных преобразований, восстановлению нарушенных пропорций. По своему характеру, интенсивности, проявлениям инфляция бывает весьма различной, хотя и обозначается одним термином. Инфляционные процессы не могут рассматриваться как прямой результат только определенной политики, политики расширения денежной эмиссии или дефицитного регулирования производства, ибо рост цен оказывается неизбежным результатом глубинных процессов в экономике, объективным следствием набегания диспропорций между спросом и предложением, производством предметов потребления и средств производства, накоплением и потреблением и т.д. В итоге процесс инфляции в различных его проявлениях носит не случайный характер, а весьма устойчивый. К негативным последствиям инфляционных процессов относятся снижение реальных доходов населения, обесценение сбережений населения, потеря у производителей заинтересованности в создании качественных товаров, ограничение продажи сельскохозяйственных продуктов в городе деревенскими производителями в силу падения заинтересованности, в ожидании повышения цен на продовольствие, ухудшение условий жизни преимущественно у представителей социальных групп с твердыми доходами (пенсионеров, служащих, студентов, доходы которых формируются за счет госбюджета).

В странах с развитой рыночной экономикой инфляция может

рассматриваться в качестве неотъемлемого элемента хозяйственного механизма.

Однако она не представляет серьезной угрозы, поскольку там отработаны и достаточно широко используются методы ограничения и регулирования инфляционных процессов. В последние годы в США, Японии, странах Западной Европы преобладает тенденция замедления темпов инфляции.

В отличие от Запада в России и других странах, осуществляющих

преобразование хозяйственного механизма, инфляционный процесс

развертывается, как правило, в возрастающих темпах. Это весьма необычный, специфический тип инфляции, плохо поддающийся сдерживанию к регулированию.