Инфляция — переполнение каналов обращения избыточными бумажными деньгами, не обеспеченными соответствующим ростом товарной массы.

Практически во всех странах мира уровень инфляции является одним из важнейших макроэкономических показателей. Если уровень инфляции равен 2-3% в год, то считается, что он положительно влияет на развитие экономики, а если же он выше, то начинается снижаться экономический рост страны, ее благосостояние, также это сказывается на всех сферах общественной жизни.

Целью данной работы служит именно раскрытие понятия инфляции, её типов и видов, социально-экономических последствий инфляций, конкретных направлений и средств антиинфляционного регулирования, особенностей инфляционных процессов, успехов и неудач в осуществлении антиинфляционной стратегии в Республике Беларусь.

Так как любые практические меры основываются на теории, поэтому первые главы работы посвящены раскрытию теоретических методов, в частности сущности инфляции и ее социально-экономических последствий. В третьей главе рассматриваются инфляционные процессы в Республике Беларусь, их общая характеристика.

Актуальность темы курсовой работы заключается в том, что инфляционные процессы в Республике Беларусь напрямую связаны с развитием общей экономической ситуации, в частности, с темпами структурной перестройки народного хозяйства, технологического перевооружения предприятий, проведения разгосударствления и приватизации, развитием рыночных институтов, а также созданием благоприятных условий для привлечения инвестиций в экономику страны.

Борьба с инфляцией и разработка специальной антиинфляционной программы является необходимым элементом стабилизации экономики. В основе такой программы должен лежать анализ факторов, определяющих инфляцию, и набор мер экономической политики, способствующей ее устранению.

Инфляция — одна из наиболее острых проблем современного развития экономики практически во всех странах мира.

Инфляция — это обесценение денег, снижение их покупательной способности, дисбаланс спроса и предложения. В буквальном переводе термин «инфляция» (от лат. inflatio) означает «вздутие», т.е. переполнение каналов обращения избыточными бумажными деньгами, не обеспеченными соответствующим ростом товарной массы. Обычно инфляция имеет в своей основе не одну, а несколько взаимосвязанных причин, и проявляется она не только в повышении цен — наряду с открытой, ценовой имеет место скрытая, или подавленная, инфляция, проявляющаяся прежде всего в дефиците, ухудшении качества товаров.

Иностранные инвестиции в экономике Беларуси

... политики по привлечению иностранных инвестиций в экономику Республики Беларусь Объект исследования - ситуация в Республике Беларусь по привлечению иностранных инвестиций. Предмет исследования - отношения в сфере привлечения иностранных инвестиций и стимулирования данного процесса в экономике Республики Беларусь. В связи с заданными задачами в работе выделяются три главы. ...

Термин «инфляция” впервые стал употребляться в Северной Америке в период гражданской войны 1864-1865 гг., когда была выпущена огромная масса гринбеков, а через 2 года их покупательная способность упала на 60%. Приоритет введения в научный оборот этого термина приписывают А. Дельмару, издавшему в 1864 г. в Нью-Йорке пропагандистский памфлет»Предупреждение народу: Бумажный пузырь». В XIX веке этот термин употреблялся также в Англии и во Франции. Широкое распространение в экономической литературе понятие инфляция получило в ХХ веке сразу после Первой мировой войны. В советской экономической литературе понятие возникло лишь в середине 20-х годов [1, с.137].

Наиболее лаконичное определение инфляции — повышение общего уровня цен, наиболее общее — переполнение каналов обращения денежной массы сверх потребностей товарооборота, что вызывает обесценение денежной единицы и соответственно рост товарных цен.

Однако трактовку инфляции как переполнение каналов денежного обращения обесценивающимися бумажными деньгами нельзя считать полной. Инфляция, хоть она проявляется только в росте товарных цен, не является сугубо денежным феноменом.

Инфляция есть тонкое социально-экономическое явление, порождаемое диспропорциями воспроизводства в различных сферах рыночного хозяйства. Одновременно, инфляция — одна из наиболее острых проблем современного развития экономики практически во всех странах мира.

Основная причина инфляции заложена в несоответствии денежной и товарной массы — в выпуске в обращение безналичных и наличных денег, не обеспеченных товарами. Превышение денежной массы над товарной является первым признаком обесценивания денег.

Денежные факторы. В результате формирования современной кредитно-финансовой системы, завершившейся в основном под воздействием глубокого экономического кризиса 1929-1933 гг. из внутреннего денежного обращения было изгнано золото и полностью заменено неразменными бумажными деньгами. Перестроенные денежные системы капиталистических стран приобрели черты, характеризующиеся односторонней эластичностью денежного обращения.

Другим фактором, определяющим инфляционное давление со стороны денежного обращения, является огромный рост расходов государства, связанный с расширившимися функциями государственного регулирования, попытками смягчить с помощью бюджетных ассигнований социально-экономические трудности и противоречия, с ростом военных расходов. Бюджеты стран развитой рыночной экономики постоянно испытывают нехватку финансовых ресурсов. В результате дефицитность государственных бюджетов этих стран приняла хронический характер. Однако, не всякий дефицит госбюджета провоцирует инфляцию. Дефицит госбюджета может являться источником инфляции лишь в случае его финансового покрытия, хотя бы частично, прямо или косвенно за счет дополнительной эмиссии «бестоварных» бумажных денег. Правительство через выпуск в обращение денег, увеличивает расходы бюджета и удовлетворяет многочисленные денежные запросы, что «разогревает» экономику. Берущий в кредит деньги и возвращающий их в том же количестве, либо с процентами ниже инфляционных, получает солидный денежный выигрыш. Так делает правительство, так делают многие банки, помогая тем самым раскручивать инфляционную спираль. В случае же покрытия данного дефицита за счет неинфляционных источников финансирования — средств накопления или предпринимательства, а также зарубежных займов, он не может служить причиной (тем более источником) избыточного денежного обращения.

Инфляция: сущность, причины, последствия

... спросом и предложением, доходами и расходами государства. 7. Наконец нельзя не отметить традиционно классическую причину инфляции. Современное денежное обращение осуществляется бумажными знаками, прервавшими всякую связь с золотом. В эпоху «золотых денег» ...

Обратным примером является появление избыточной бумажно-денежной массы в обращение и в отсутствие дефицита госбюджета. Так, например, было в ФРГ и Японии в конце 60-х — начале 70-х годов, когда фактором, воздействующим на расширение бумажно-денежного обращения, послужил «импорт» инфляции. Мощный приток валюты, в частности — долларов, в ФРГ и Японии способствовал увеличению кредитных возможностей и росту необеспеченной товарным покрытием денежной массы. Получая иностранную валюту от экспортеров, коммерческие банки сдавали ее в Центральный эмиссионный банк и приобретали эквивалент в национальной валюте. Лишенные какого-либо обеспечения банковские пассивы служили источником предоставления ссуд компаниям, что приводило в действие кредитный мультипликатор, который, например, в ФРГ был равен четырем. Таким образом, сам размер дефицита госбюджета, так же как и его отсутствие, не может сам по себе, без учета других факторов, дать правильное представление о феномене «избыточного бумажно-денежного обращения”. когда правительство через выпуск в обращение денег, увеличивает расходы бюджета и удовлетворяет многочисленные денежные запросы, что «разогревает» экономику. Берущий в долг деньги, в кредит и возвращающий их в том же количестве, либо с процентами ниже инфляционных, получает солидный денежный выигрыш. Так делает правительство, так делают многие банки, помогая тем самым раскручивать инфляционную спираль. Когда правительство через выпуск в обращение денег, увеличивает расходы бюджета и удовлетворяет многочисленные денежные запросы, что «разогревает» экономику.

Непосредственным проявлением инфляции является рост цен на товары, не обусловленный повышением их качества.

Неденежные причины инфляции.

К числу немонетарных факторов, от которых зависит уровень инфляции, в первую очередь относятся:

- Фискальная неуравновешенность;

- Степень развития финансового рынка;

- Независимость центрального банка и доверие к проводимой политике;

- Цели и приоритеты экономического развития;

- Нарушение равновесия относительных цен и ценовая либерализация;

- Выбор ценового индекса для определения инфляции;

- Структурное реформирование экономики; [7, c.29-34]

Различают внутренние и внешние причины инфляции. К внутренним относятся следующие:

дефицит госбюджета

монополизация экономики и произвольно — волевое ценообразование

кредитная экспансия —

особенности современного этапа

Внешние факторы инфляции обусловлены интернационализацией экономической жизни. К важнейшим из них относятся:

«импортируемая» инфляция

падение курса национальной валюты

мировые экономические и финансовые кризисы

В экономической теории выделяют несколько типов и видов инфляции. В этом параграфе попытаюсь перечислить основные из них.

В зависимости от формы протекания различают 2 типа инфляции:

Скрытая инфляция (подавленная).

Особенности инфляции развитых стран

... темпом роста цен. Когда рост цен превышает 100% (МВФ за гиперинфляцию сейчас принимает 50% рост цен в месяц). Для промышленно развитых стран характерной является ползучая инфляция, т.е. небольшое, умеренное обесценение из года в год. В развивающихся странах ...

Она проявляется, главным образом, в усилении товарного дефицита. То есть экономический субъект за прежнюю сумму денег может приобрести меньше продукции, причем худшего качества. Данная форма инфляции связана с завуалированным ростом цен, к которому можно отнести рост цен на новые товары (не сопровождается таким же ростом их потребительских свойств).

Это так называемое «вымывание» дешевого ассортимента, которое ведет к вынужденному приобретению продукции, но по более высоким ценам. Как результат, повышаются средние розничные цены, снижается покупательная способность денег, что и ведет к инфляции.

Открытая инфляция имеет место тогда, когда факт повышения уровня цен установлен статистически. К такому типу инфляции относят продолжительный рост цен. Однако точно определить темпы и масштабы открытой инфляции лишь по динамике цен невозможно. Важную роль здесь играет также динамика издержек производства и рентабельности по отраслям народного хозяйства, так как она более объективно может в данном случае охарактеризовать масштаб обесценивания денег.

Также различают абсолютную и относительную инфляцию. Абсолютная инфляция означает повышение уровня цен, а при относительной инфляции цены не растут, но оказываются завышенными по сравнению со снизившейся себестоимостью выпускаемой продукции. Если при повышении производительности труда цены остаются на прежнем уровне, то имеет место относительная инфляция. Если же по мере роста производительности труда растут и цены, то такая инфляция является абсолютной.

Выделяют также корректирующую инфляцию, которая, как правило, возникает вскоре после либерализации цен. Масштабы и продолжительность данного типа инфляции зависят от степени дефицитности (разрыв между платежеспособным спросом и предложением), от величины обменного курса валюты, а также от степени монополизации внутреннего рынка и способности иностранных товаров нарушить эту монополию.

сбалансированная и несбалансированная

Ожидаемая и неожидаемая

Неожидаемая инфляция является неожиданным явлением для всех хозяйствующих субъектов. Масштабы и темпы такой инфляции невозможно спрогнозировать, к тому же они всегда выше ожидаемого или общественно допустимого предела. Поэтому в условиях неожидаемой инфляции кредиторская и дебиторская задолженность сильно обесценивается. То же самое происходит с потребительским кредитом, а также внутренним государственным долгом.

По степени проявления выделяют следущие типы инфляции:

Ползучая (умеренная) —

Галопирующая

- Гиперинфляция — такая, при которой годовой рост цен превышает 200%.

- Суперинфляция (свыше 50% в месяц).

Она обозначает полный развал финансовой системы страны. Можно сказать, что период гиперинфляции означает серьёзнейший кризис в государстве с последующим полным крахом финансовой системы.

Самые высокие темпы инфляции отмечены в Венгрии и Германии в первые послевоенные годы. Например, среднемесячный рост цен в Венгрии составлял в среднем в 198 раз.

Открытая инфляция может принимать формы инфляции спроса и инфляции предложения (издержек).

Инфляция спроса означает нарушение равновесия между совокупным спросом и совокупным предложением со стороны спроса. Она имеет место в том случае, когда денежные доходы населения и предприятий растут быстрее, чем реальный объем товаров и услуг. Причем спрос может быть увеличен как от лица государства (рост военных и социальных заказов), так и от лица предпринимателя (повышение спроса на товары), а также в результате роста покупательной способности населения. В обращении появляется масса денег, не обеспеченная товарами, в результате происходит рост цен. Такая инфляция считается классической. Она характерна для многих стран мира [3, с.3].

Влияние инфляции на уровень жизни населения

... цене. Работа состоит из введения, заключения и двух глав: 1. Экономическое содержание и последствия инфляции. 2. Особенности инфляции и её влияние на уровень жизни населения ... рынке. При подавленной же инфляции рост цен на товары и услуги ... на практике применяются следующие: 1) индексы стоимости жизни; 2) реальная заработная плата в расчёте на одного работающего; 3) реальные доходы на душу населения; ...

Инфляция предложения означает рост цен, спровоцированный увеличением издержек производства. Рост издержек может происходить вследствие спада производства, роста цен на сырье, материалы, энергоресурсы, повышение заработной платы, изменения курса валют, ставок налогов и влияния других факторов.

На практике часто одновременно имеют место инфляция спроса и инфляция предложения. Инфляционные процессы усиливаются при эмиссии бумажных денег, увеличении дефицита государственного бюджета, снижении платежеспособности предприятий.

Для измерения инфляции используют индексы цен.

Индексы цен

Различают индексы оптовых цен, индексы розничных цен, индексы — дефляторы валового национального продукта, индексы экспортных и импортных цен и др.

Индексы розничных цен определяют только на те товары и услуги, которые покупаются определенными слоями населения, чаще всего рабочими и служащими. Индексы указанного вида относятся к так называемым индексам потребительских цен. Расчет индексов розничных цен производится относительно состава рыночной корзины в базисном году (взвешивание на постоянной основе).

Индекс потребительских цен является наиболее широко распространенным показателем инфляции.

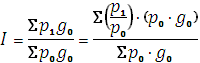

Индексы цен рассчитываются по формуле

![]()

Формула Ласпейреса предполагает состав потребительской корзины тем же, что и в базисном году:

Где p i — цены текущего года;0 — цены базисного года;0 — количество товара в базисном году.

Среднеарифметическая форма имеет то преимущество, что она позволяет легко производить расчет индекса. В отличие от агрегатной, в среднеарифметической форме с достаточно иметь данные о стоимости продаж в базисный период (g o рo ).

Такие данные, как правило, доступнее [5, с.128].

Индексы цен ВНП, или дефляторы

Формула Пааше предполагает состав потребительской корзины тем же, что и в данном году:

![]()

![]() — фактическая стоимость продукции отчетного периода

— фактическая стоимость продукции отчетного периода

![]() — стоимость товаров реализованных в отчетном периоде по ценам базисного периода

— стоимость товаров реализованных в отчетном периоде по ценам базисного периода

Индексы цен являются оценочными величинами, так как не учитывают замены одних товаров другими, не принимают во внимание качественное улучшение товаров. Поэтому неудивительно, что, наряду с приведенными, в ряде случаев используются и другие формулы. Однако, за увеличение точности оценки приходится платить сложностью и трудоемкостью сбора информации.

Финансовый менеджмент в условиях инфляции

... работе в кризисных экономических условиях. Дальнейшее продвижение страны по пути рыночных реформ и преодоление кризисных экономических тенденций позволяет в полной мере использовать теоретические результаты и практический опыт финансового менеджмента. Финансовый менеджмент ... должны учитываться при финансовом планировании, даже если темпы роста цен и невысоки. Инфляция заметно меняет выгодность ...

В настоящее время в товарные наборы индексов в промежутки между их пересмотрами включаются новые товары. Параллельно исключаются устаревшие товары. Тем самым твердые товарные наборы превратились в переменные товарные наборы. Каждый товар или услуга, включенные в индексный набор, описывается подробной спецификацией, в которой указывается его особенности (размер, материал изготовления, емкость, мощность), место производства и сбыта, условия продаж (какими партиями он продается, категория покупателей, условия доставки и платежа), характеристика цены (прейскурантные цены, цены с различными скидками, накидками).

Исчисление темпов инфляции.

инфляция беларусь индекс цена

Применение индексов позволяет рассчитать уровень инфляции, измеряемый приростом, увеличением цен в процентах, исчисляемый чаще всего за месяц или за год. Например,

В международной практике принято считать, что уровень инфляции в 2-3% в год допустим и безопасен [1, с.129].

Инфляция отрицательно влияет на все стороны жизни общества и поэтому рассматривается как социальное зло. Даже небольшие темпы ее роста способны привести к существенным экономическим и социальным последствиям.

К негативным экономическим последствиям инфляции относятся:

- Деформирование механизма рыночного ценообразования, который обеспечивает все хозяйствующие субъекты информацией о величине экономических издержек производства и реализации тех или иных товаров.

— Сокращении денежных накоплений (рост цен приводит к обесцениванию вкладов и понижению доходности сбережений, которые приносят все меньший реальный доход. На определенном этапе темпы роста цен могут обогнать ставку процента и придать ей отрицательное значение. В этих условиях сбережения теряют смысл).

— Нарушение функционирования денежно — кредитной системы. Предоставление средств в кредит становится невыгодным для кредитора и выгодным для должника. Кредит, получаемый более полноценными деньгами, возвращается обесцененными. В этих условиях сокращается доля долгосрочного и среднесрочного кредитования. Осуществление долгосрочных вложений становится рискованным.

— Инфляция негативно сказывается на инвестициях. Сокращение сбережений в обществе и свертывание долгосрочного кредитования ведет к сокращению капиталовложений. Инфляция деформирует и структуру инвестиций. Происходит перелив капитала из сферы производства в сферу торговли и область спекулятивных финансовых операций.

- Воздействие на занятость (Кривая Филлипса — линия, демонстрирующая обратную зависимость между уровнем инфляции и уровнем безработицы.

— Инфляция сказывается на состоянии государственных финансов. С одной стороны, финансируя дефицит бюджета путем увеличения денежной массы, государство облагает население специфическим инфляционным налогом. Используя возросшую денежную массу для оплаты приобретаемых товаров и услуг, правительство снижает реальную покупательную способность денег, находящихся на руках у людей. Это означает фактическое изъятие части их реального дохода в пользу государства. Помимо этого, инфляция помогает государству решать проблему внутреннего долга, позволяя ему погашать свои обязательства обесцененными деньгами [2, с 127-130].

Инфляция: причины и формы проявления

... экономическое состояние общества, когда инфляционный рост цен сочетается с падением производства. Инфляция издержек и инфляция спроса взаимосвязаны и взаимообусловлены, их трудно четко подразделить. Избыточная денежная масса ... авторов, таких как Галаева В. Б., Поляк Г. Б., Романовский М.В. и др. Возникновение инфляции связывают с появлением еще в древности неполноценных денег - порченых ...

С другой стороны, инфляция обесценивает налоговые поступления в бюджет, которые оказываются не в состоянии реально обеспечить растущие государственные расходы. Правительство вынуждено изыскивать для этого дополнительные средства, в том числе прибегать к эмиссии денег.

— Трудности во внешнеэкономических отношениях. Инфляция отрицательно сказывается на состоянии платежного баланса страны, ведет к обесцениванию национальной валюты, создает проблемы погашения внешней задолженности. С ростом цен на национальном рынке происходят сокращение экспорта и рост импорта. Платежный баланс страны становится отрицательным. Для покрытия дефицита платежного баланса государству приходится использовать золотовалютные резервы, а затеи, когда эти резервы исчерпаны, девальвировать национальную валюту.

— Перераспределение дохода. С ростом цен снижается жизненный уровень основной массы населения в результате сокращения их реальных доходов. Однако различные социальные группы в разной степени несут потери от инфляции. В первую очередь, от роста цен страдают лица, получающие фиксированный доход, — пенсионеры, студенты, безработные. Значительные потери несут лица, занятые в бюджетной сфере [2, с.130].

Лица с нефиксированными доходами могут выиграть от инфляции, так как у этой категории населения увеличение номинального дохода может опережать рост цен. В целом высокая инфляция снижает реальные возможности эффективного функционирования национальной экономики, ухудшает условия жизни большей части населения страны, усугубляет имущественное неравенство между людьми и усиливает социальную напряженность в обществе.

Возникшие инфляционные явления имеют негативные и социальные последствия [8, с.118-122].

Прежде всего, снижаются реальные доходы населения, а соответственно и уровень жизни, так как система образования доходов более инерционна, чем цены. Для того чтобы компенсировать обесценивание заработной платы, необходимо вести борьбу с работодателем за её повышение. Если цены повысились, предположи, в сентябре, то, начав борьбу за повышение зарплаты в октябре, результаты её можно получить в лучшем случае в ноябре. А это значит, что фактически 2-3 месяца население живёт в условиях снижения реальных доходов.

Так как инфляция — это процесс постоянный, то, начав, в октябре борьбу за увеличение зарплаты на 10 % в соответствии с ежемесячным темпом инфляции и получив это увеличение в ноябре, мы в таком случае не получим полную компенсацию, так как полученная прибавка к этому времени также обесценится. Поэтому, если государство берет на себя компенсацию затрат, то компенсация должна быть опережающая.

Второе негативное последствие для населения — обесценивание вкладов и сбережений. Для того, чтобы огородить вклады от обесценивания, процент по вкладам и процент инфляции как минимум должны быть равны. В противном случае вклады будут изъяты из банков и её больше увеличат спрос, а возможность кредитования производства резко сократиться, что замедлит возможность увеличения предложения товаров, и инфляция будет развиваться быстрыми темпами. Что касается сбережений, то в условиях инфляционного спроса их размер резко уменьшается, и в итоге все получаемые доходы направляются на увеличение спроса.

Анализ изменений уровня инфляции в иностранных государствах

... концу текущего года Центральный банк Великобритании рассчитывает на рост инфляции. Список литературы экономика инфляция прогноз инфляционный 1. Кассель Г. Инфляция и валютный курс. // М.: Дрофа., 2014. 2. Уровень ... доллар будет равен 24,1 гривны. Англия По данным об инфляции, опубликованным Банком Англии в ежеквартальном докладе, в 2016 году ожидается рост ВВП в размере 2,6%. И хотя ...

И третье, что могут ощутить потребители, — это потеря части компенсационных доходов от увеличения налогов. Это происходит, если в стране действует прогрессивная шкала налогообложения доходов населения. В этом случае доходы увеличиваются, так как в процессе инфляции увеличиваются компенсации и соответственно сумма дохода, поэтому из одной налоговой группы получатель дохода перемещается в другую, где ставка налога выше, следовательно, большая часть полученного дохода уходит в виде налога, а реальные доходы уменьшаются. Для того чтобы избежать этого, необходимо регулярно пересматривать тот предельный доход, за которым начинается действие прогрессивных налоговых ставок.

Таким образом, инфляция ведёт к перераспределению национального дохода, является как бы сверхналогом на население, что обусловливает отставание темпов роста номинальной, а также реальной заработной платы от резко возрастающих цен на товары и услуги. Ущерб от инфляции терпят все категории наёмных работников, лица свободных профессий, пенсионеры, рантье, доходы которых либо уменьшаются, либо возрастают темпами меньшими, чем темпы инфляции.

Последствия инфляции весьма неоднозначны и представляют собой сложные, многоаспектные явления. Среди последствий инфляции важнейшую роль имеют социально-экономические результаты. В связи с этим в течение большей части 20 века правительства большинства развитых стран предпринимали столь серьёзные усилия по преодолению инфляционных тенденций.

Отрицательными последствиями высокого уровня инфляции являются:

- сокращение реальных доходов населения;

- перераспределение доходов и богатства немногочисленного слоя населения;

- снижение стимулов к денежным накоплениям;

- увеличение спекулятивных форм торговли;

- возникновение эффекта инфляционной спирали зарплаты и цен;

- бегство от денег;

- скупка любых товаров;

- вытеснение торговли бартером;

- отвлечение капиталов от сферы производства и перемещение их в сферу обращения;

- затруднение возможности регулирующего влияния на экономику со стороны государства;

— и так, повторюсь, что главным отрицательным последствием инфляции необходимо признать перераспределение доходов и богатств, которое имеет место при отсутствии индексации доходов и при предоставлении кредитов без учета ожидаемого уровня инфляции. Средства перераспределяются от частного сектора (фирмы, домашнего хозяйства) к государству. Дефицит государственного бюджета, являющийся одним из факторов инфляции, покрывается через инфляционный налог. Его уплачивают все держатели реальных денежных остатков. Уплачивается он автоматически, поскольку денежный капитал обесценивается во время инфляции. Инфляционный налог показывает снижение стоимости реальных денежных остатков.

Инфляция в Республике Беларусь

... курсовой работы основными целями и задачами данной работы являются: изучение теоретических основ инфляции; анализ инфляционных процессов в зарубежных странах; особенности инфляционных процессов в Республике Беларусь ... государства превышают доходы); чрезмерным инвестированием (объем инвестиций превышает возможности экономики); опережающим ростом заработной платы по сравнению с ростом производства и ...

Другой канал перераспределения доходов в пользу государства возникает из-за монопольного права печатать деньги. Существует разница между суммой номиналов дополнительно выпущенных банкнот и затратами на их печатание. Она равна количеству реальных ресурсов, которое может получить государство взамен на напечатанные деньги. Эта разница равна инфляционному налогу, когда население поддерживает постоянной реальную стоимость своих денежных остатков.

Лица, имеющие фиксированные доходы, несут потери от инфляции в результате снижения реальных доходов. Группы, получающие индексированные доходы, защищены от инфляции настолько, насколько система индексации доходов позволяет им сохранить реальный заработок. Продавцы товаров и ресурсов, занимающих монопольное положение на рынке, могут увеличить свой реальный доход.

Владельцы реальных активов (недвижимости, антиквариата, произведений искусства, драгоценностей и т.п.) наиболее защищены от инфляции, поскольку рост цен на эти товары обгоняет общий уровень инфляции в стране.

Также перераспределение осуществляется между классами и слоями населения. Быстрое социальное расслоение, увеличение имущественного неравенства — неизбежные спутники инфляции, которая негативно влияет на благосостояние населения сразу по двум направлениям: через сбережения и текущее потребление.

Так как большая часть благ, составляющих потребительскую корзину, относится к категории товаров постоянного потребления, то постоянное увеличение цен на них оборачивается прямым ухудшением жизненного уровня беднейших слоев населения. В тоже время богатые, склонные к сбережению основной части своих доходов, теряют лишь сберегаемую часть, при этом их текущее потребление не только не страдает, а может и возрастать.

Инфляция особо опасна для части населения, получающей фиксированные доходы: студентов, пенсионеров, иждивенцев и т.д. Именно у таких людей главную роль в активах играют накопления и наличные деньги, сосредоточенные в кредитных учреждениях. С увеличение цен их реальная стоимость (покупательная способность) снижается.

Таким образом, инфляция наказывает людей, которые получают относительно фиксированные доходы. Она перераспределяет доходы, уменьшая их у получателей фиксированных доходов и увеличивая у других групп населения.

Люди, живущие на нефиксированные доходы, могут выиграть от инфляции. Номинальные доходы таких групп населения могут обогнать уровень цен или стоимость жизни, в результате чего их реальные доходы увеличатся. Рабочие, занятые в развивающихся отраслях и представленные мощными профсоюзами, могут добиться того, чтобы их заработная плата шла в ногу с уровнем инфляции или опережала его.

С другой стороны, от инфляции страдают и некоторые наемные рабочие. Те, кто работает в нерентабельных отраслях промышленности и лишены поддержки сильных, боевых профсоюзов, могут оказаться в такой ситуации, когда рост уровня цен обгонит рост их денежных доходов.

Выигрыш от инфляции могут получить управляющие фирм, другие получатели прибылей. Если цены на готовую продукцию будут расти быстрее, чем цены на ресурсы, то денежные поступления фирмы будут расти более быстрыми темпами, чем издержки. Поэтому некоторые доходы в виде прибыли будут обгонять волну инфляции.

Инфляция может нанести сильный урон владельцам сбережений. С ростом цен реальная стоимость, или покупательная способность, сбережений, отложенных на черный день, уменьшится.

Во время инфляции уменьшается реальная стоимость срочных счетов в банке, страховых полисов, ежегодной ренты и других бумажных активов с фиксированной стоимостью, которых когда-то хватало, чтобы справиться с тяжелыми непредвиденными обстоятельствами. Конечно, почти все формы сбережений приносят процент, но, тем не менее, стоимость сбережений будет падать, если уровень инфляции превысит процентную ставку.

Инфляция также перераспределяет доходы между дебиторами и кредиторами. В частности, непредвиденная инфляция приносит выгоду дебиторам (получателям ссуды) за счет кредиторов (ссудодателей).

Когда цены растут, стоимость денег падает, таким образом, из-за инфляции получателю ссуды дают «дорогие» деньги, а он возвращает ее «дешевыми» деньгами. Инфляция двух последних десятилетий была неожиданным счастьем для тех, кто покупал, например, дома в середине 60-х годов под залог с фиксированной процентной ставкой. С одной стороны, инфляция значительно облегчила реальное бремя задолженности по закладным. С другой стороны, номинальная стоимость домов возрастала быстрее, чем общий уровень цен.

Отмечается также влияние инфляции на платежный баланс страны. Рост внутренних цен ведет к сокращению экспорта и увеличению импорта. Снижается конкурентоспособность национальных товаров. В результате возможно возникновение различных дисбалансов в экономике.

Негативное воздействие оказывает инфляция и на производителей.

Прежде всего, возрастание спроса под воздействием роста цен ведет к тому, что сокращается часть дохода, идущая на сбережения. Следовательно, сокращается основа кредитных вливаний в производство, замедляются темпы экономического роста. Одновременно начинает тормозиться научно-технический прогресс. Связано это с тем, что рост цен на оборудование делает недоступным для многих предпринимателей замену старого, низкопроизводительного оборудования на новое, прогрессивное. Становится выгоднее сохранить пока еще работающее старое оборудование, так как новое слишком дорого.

И, наконец, вместе с инфляцией происходит ослабление стимулов к труду. Важнейшим стимулом к росту производительности является заработная плата. В условиях инфляции она растет, но растет не потому, что человек стал лучше работать, выпускать больше продукции. Просто он получает доплату за рост инфляции, и доля инфляционной части его дохода постоянно растет, создавая видимость роста заработной платы. В этих условиях стимул лучше работать, чтобы возрастал доход, постепенно утрачивает свою значимость.

Напомним, что различают инфляцию в зависимости от темпов роста цен: ползучую (умеренную), галопирующую и гиперинфляцию.

Ползучая инфляция характеризуется темпами роста цен на 10-20% в год.

Галопирующая инфляция наступает при росте цен от 20 до 200% в год.

Гиперинфляция представляет собой инфляцию со среднемесячным приростом цен свыше 50%, а годовой рост составляет четырехзначные цифры.

При ползучей инфляции сохраняется стоимость денег, сбережения приносят прибыль (при условии превышения процентного дохода над ростом цен), риск заключения контрактов в текущих ценах невысок, уровень жизни снижается медленно. Экономическими последствиями умеренной инфляции являются факты повышения динамизма экономики. Это возможно в случае наличия неиспользуемых факторов производства и наличия обеспеченности выигрыша более сильных и современных производителей.

К негативным последствиям ползучей инфляции можно отнести:

- проявление действия так называемого «инфляционного налога»;

- действие прогрессивного налогообложения;

- обесценивание налоговых поступлений в случае непредвиденной инфляции;

- снижение реальных доходов населения, мотивов к труду, обесценивание сбережений;

- «издержки стоптанных башмаков», которые обусловлены более частым снятием денег со счетов банков, что ведет к дополнительным потерям времени;

- «издержки меню», характеризуемые обновлением ценников, каталогов, прайс-листов и т.п.;

- влияние инфляции на платежный баланс

Галопирующая инфляция характеризуется тем, что цены перестают объективно отражать экономическую конъюнктуру. В связи с этим затруднено планирование доходов и расходов. Сбережения обесцениваются и становятся убыточными. Банки не рискуют давать ссуды с фиксированным процентом и долгосрочные кредиты. Высок инфляционный риск долгосрочных инвестиций. Из сферы производства капитал переходит в сферу «коротких денег» — сферу торгово-спекулятивного и финансового бизнеса. При этом активизируются процессы так называемого «бегства от денег», т.е. стремление населения сохранить деньги хотя бы путем покупки дорогих товаров, недвижимости, земли и т.п.

Высокая инфляция трансформирует экономический рост и при среднегодовых темпах более 40% экономический рост в стране прекращается. Неопределенность дальнейшего развития ведет к нарушению прогнозов развития отраслей хозяйствования. Обостряется товарный голод, ведущий к резкому снижению целесообразности денежных накоплений. Это в свою очередь нарушает работоспособность денежно-кредитной системы. С большей интенсивностью возрождаются бартерные сделки.

Обесценивание денег внутри страны ведет к их обесцениванию по отношению к иностранным валютам. Иностранная валюта в свою очередь более активно вытесняет национальную валюту. Продолжается деформация денежно-кредитной системы страны.

Гиперинфляция оказывает разрушающее действие на денежное обращение, так как государство теряет контроль за денежной эмиссией. Резко снижается занятость и объем национального производства. Деньги резко обесцениваются. Во всю работает печатный станок, выбрасывая все новые и новые кучи бумажек-денег.

Экономические субъекты стараются побыстрее избавиться от стремительно обесценивающихся денег. Возможно состояние, когда скорость оборота денег во много раз меньше скорости избавления от стремительно обесценивающихся денег. Это приводит к тому, что темпы роста цен могут резко опережать темпы роста количества денег в обращении.

Освобождение от бумажных денег приобретает глобальные размеры. Их место занимают различные денежные суррогаты: бартер, талоны, местные деньги, натуральная зарплата; усиливается хождение (неофициально) зарубежной валюты.

Распадаются хозяйственные связи из-за нарушения оплаты договоров, контрактов; усугубляется спад производства. Резко уменьшается предложение необходимых товаров.

Вольготно себя чувствует лишь спекулятивный бизнес, обеспечивающий перепродажу и не увеличивающий совокупное предложение. В результате капитал убегает из страны.

Расстроена вся денежная система. Она парализует экономику страны, ведет к «стагфляционному кризису», заключающемуся в резком инфляционном росте цен при резком сокращении производства.

Все эти процессы ведут к обнищанию народных масс, к накалу социальной напряженности, к различного рода социальным взрывам недовольства и, в конечном счете — к смене правительства и президента (главы государства).

Наиболее важные особенности, характерные для национальной экономики Беларуси в данной сфере:

длительное сохранение в течении всего переходного периода (с 1992 года)

высоких темпов инфляции;

устойчивое лидирование Беларуси по темпам инфляции среди

высокие темпы девальвации белорусского рубля;

- наличие стагфляции как особого экономического явления;

- несоответствие высоких темпов инфляции и девальвации постоянно декларируемым намерениям властей не допускать роста цен и «обуздать инфляцию».

Длительное сохранение в белорусской экономике высокого уровня инфляции является результатом того, что процесс обесценения рубля протекает под воздействием комплекса факторов. В качестве таковых следует выделить:

- длительное время проводимую Национальным банком страны проинфляционную денежно-кредитную политику;

- хронический дефицит государственного бюджета, покрываемый в значительной степени за счет кредитной эмиссии в условиях отсутствия полноценных внешних источников финансирования;

- слабое развитие конкуренции и сохранение высокой степени монополизации национальной экономики;

- сохранение системного и структурного кризиса, унаследованного от административной экономики вместе с низкой мотивацией к высокопроизводительному труду.

Анализ инфляционных процессов. На протяжении всего переходного периода в условиях Беларуси имеет место сложное сочетание долгосрочных и краткосрочных, внутренних и внешних, денежных и неденежных факторов инфляции. Поэтому инфляция далеко не всегда получает полное отражение в повышении уровня цен. Подтверждением тому выступает низкое качество продукции, возникновение тех или иных товаров из-за вмешательства государства в процессы ценообразования, образование разрыва в уровне цен в государственном и частном секторах розничной торговли.

Анализ инфляционных процессов, имеющих место в Беларуси, выявляет также сложное взаимодействие различных форм инфляции: инфляции спроса и предложения, управляемой и неуправляемой инфляции, импортируемой и чисто внутренней инфляции.

Например, особая разновидность управляемой инфляции обнаруживается тогда, когда ее стремятся удержать в «допустимом коридоре». Но каналы для административного повышения цен избирательно открываются там, где необходимо обеспечить равновесие на том или ином продуктовом рынке, срочно уменьшить непомерные убытки отдельных предприятий и т.п.

В современных условиях Беларуси инфляция выступает как вполне закономерное явление. При ее анализе есть резон использовать классические положения экономической теории.

В трансформационный период мощным фактором повышения цен выступает инфляция предложения. Которая обнаруживается в различных формах (стагфляция, инфляция издержек, инфляция заработной платы, инфляция прибыли).

Стагфляция. Обнаруживается тогда, когда затраты экономических ресурсов не сопровождаются поставкой на рынок соответствующей массы товаров.

Например, в таком ключе работают инвестиционный комплекс. Сельское хозяйство. Отсутствие должного объема товаров при их надлежащем качестве переключает потребительский спрос с отечественных на импортные товары, что в свою очередь приводит к повышению спроса на иностранную валюту и снижению обменного курса белорусского рубля. Снижение валютного курса автоматически оборачивается повышением цен на отечественные товары.

Можно сделать вывод, что обеспечение более или менее устойчивых темпов экономического роста ведет к подавлению стагфляции.

Инфляция издержек производства. Следует обратить внимание на то, что во многих отраслях белорусской экономики моральный и физический износ основных фондов достиг критических величин. На практике это оборачивается высокими издержками производства. Отсутствие в государственном секторе эффективного собственника не позволяет сформировать противозатратный механизм. Менеджеры государственного предприятия, не заинтересованные достижении высоких конечных результатов хозяйствования, склонны включать любые текущие затраты в цену реализации. Сохранение системного экономического кризиса не позволяет производителям адекватно реагировать на возрастание цен на импортируемое сырье, энергоресурсы.

Инфляция прибыли. В условиях сохранения высокого удельного веса убыточных и малорентабельных государственных предприятий формально есть основание заявлять, что в условиях Беларуси инфляция прибыли как компонент общей инфляции издержек производства не имеет особого значения. На самом же деле такой компонент инфляции присутствует в белорусской экономике. Доказательством тому выступают монополистическое поведение крупных хозяйствующих субъектов заложить в контрактные цены скрытый резерв прибыли с учетом ожидаемых темпов инфляции.

Наличие многочисленных посредников между производителями и конечными потребителями выступает не только мощным фактором повышения цен. Это также позволяет скрыто перераспределять «инфляционную прибыль» между смежными звеньями в товаропроводящей цепи.

Свой вклад в инфляцию издержек производства привносят также косвенные налоги на бизнес. При этом в качестве особого и постоянного источника инфляции следует выделить налог на добавленную стоимость. В перспективе его сокращение, а затем и отмена заметно стабилизировали бы процесс ценообразования.

В нынешний переходный период мощным каналом инфляции выступает инфляция спроса, раскручиваемая прежде всего за счет проводимой денежно-кредитной политики. Многолетний опыт наших специальных наблюдений за инфляцией спроса обнаруживает, что в условиях национальной экономики Беларуси между темпами роста денежной массы и темпами инфляции существует четкая зависимость. В качестве особого инфляционного фактора следует признавать и выход государства на рынок денежных средств с целью распространения собственных ценных бумаг (ГКО, ГДО и т.п.).

К монетарным факторам инфляции следует также отнести кредитную экспансию коммерческих банков, которая стимулируется в условиях кризиса неплатежей и низкой рентабельности производства. Не следует сбрасывать со счетов и имеющие место в белорусской экономике взаимные неплатежи хозяйствующих субъектов, наполнение каналов денежного обращения всевозможными денежными суррогатами, а также бартер, вытесняющий денежные расчеты.

Белорусская практика показывает, что фактором инфляции спроса выступает не только сама кредитная эмиссия, но и принятая модель ее осуществления. В наших условиях мощную инфляционную волну создает, например, сложившаяся практика проведения значительной денежной эмиссии в конце календарного года или перед началом весеннего сева.

В условиях Беларуси высокие инфляционные ожидания обнаруживаются во всей своей красе. С одной стороны, их можно рассматривать как скрытый инфляционный потенциал, который в любой момент готов обернуться четко выраженной новой инфляционной волной, а с другой — как одно из проявлений общих инфляционных тенденций.

Наличие устойчивых инфляционных ожиданий заставляет производителей включать в цены дополнительную прибыль.

В новейшей экономической истории Республики Беларусь можно выделить четыре периода по признаку проводимой денежно-кредитной политики.

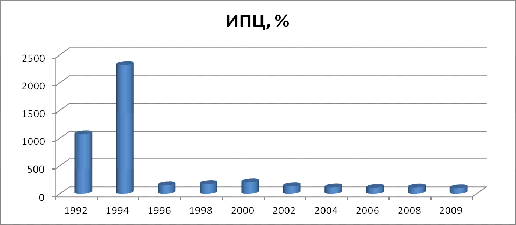

За начало первого периода хронологически можно принять май 1992 г. В новых условиях открытости и устранения административного ценообразования белорусская экономика, как и все другие переходные экономики, на начальном этапе испытала всплеск инфляции. Причинами безудержного роста инфляции являются повышение и частичная либерализация цен на продукцию и введение новых тарифов на услуги. В этот период зафиксированы самые высокие темпы роста цен. Среднемесячный уровень инфляции (по индексу потребительских цен) в 1993 г. составил 29%, в 1994 г. — 28,6%. Рост цен в этот период проявлялся с существенным опережением в базовых отраслях экономики, что увеличивало инфляцию издержек. Экономика была вовлечена в классическую порочную спираль «зарплата — цены». Апофеозом политики «погони за инфляцией» стал 1994 г., в течение которого рублевая денежная масса выросла в 13,7 раза, а потребительские цены — в 20,6 раза.

Второй период по признаку проводимой денежно-кредитной политики включает период с ноября 1994 г. до конца 1995 г.

В конце 1994 г. правительство и Национальный банк предприняли комплекс мер по переходу к жесткой денежно-кредитной политике, благодаря которым уже в 1995 г. удалось многократно снизить уровень инфляции. Темп прироста индекса потребительских цен снизился с 1957% в 1994 г. до 244% в 1995 г. и 39,1% в 1996 г.

В 1996 г. возобновился экономический рост, который сочетался с одновременным снижением инфляции (прирост потребительских цен к декабрю предыдущего года составил всего 40% или 2,8% в среднемесячном исчислении).

Третий период (1996 — 1999 гг.).

С целью смягчения и минимизации негативных эффектов приспособления к новым условиям было признано принять в качестве допустимого более высокий уровень инфляции, чем в экономически развитых странах. В 1996 г. и 1997 г. темп прироста индекса потребительских цен составил 39% и 63%, а в 1998 г. и 1999 г. цены выросли за год в 2,81 и 3,51 раза. Если в 1998 г. в существенном росте темпов инфляции значительную роль сыграли внешние факторы, а именно негативное влияние финансового кризиса в России и более чем трехкратной девальвации российского рубля к доллару США, то в 1999 г. активизация инфляционных процессов была полностью обусловлена проводимой денежно-кредитной политикой.

Множественность валютных курсов сыграла крайне негативную роль в нарастании темпов инфляции в рамках рассматриваемого периода, способствуя росту инфляционных ожиданий в связи с неопределенностью перспектив курса белорусского рубля на теневом рынке валюты.

Четвертый период (2000 — 2005).

Существенно снизились темпы инфляции: если в 1999 г. индекс потребительских цен вырос в 3,5 раза, то в 2000 г. — чуть более чем в 2 раза. С 2001 г. значительное замедление темпов инфляции указывает на то, что действие факторов, стимулирующих рост цен, заметно уменьшилось. Вместе с тем наблюдается тенденция превышения темпов роста цен на продукцию промышленных производителей по сравнению с темпами роста цен потребительского рынка, что может характеризоваться как накопление инфляционного потенциала. В рассматриваемом периоде ежегодно снижались темпы инфляции и девальвации. В 2005 г. прирост индекса потребительских цен составил 8%, что является минимальным значением в новейшей истории Беларуси [7, с.102-136].

Индексы потребительских цен этого периода: 2001г. — 146,1%, 2002г. — 134,8%, 2003г. — 125,4%, 2004г. — 114,4%, 2005г. — 108,0%, 2006г. — 106,6%, 2007г. — 100,9%, 2008 — 113,3%, 2009 — 99,6%.

Рисунок 1. Динамика индекса потребительских цен в 1992-2009 гг.

Согласно данным Статкома, индекс потребительских цен на товары и услуги в Беларуси в августе 2009 года по сравнению с июлем 2009 года составил 99,8%. Однако не все так прекрасно, как может показаться сначала.

Согласно данным Национального статистического комитета, индекс потребительских цен в Беларуси действительно упал за месяц на 0,2%. Но это падение временное, даже кажущееся. Дело в том, что он было достигнуто за счет падения на цен на сезонные группы продовольственных товаров, которые стабильно в этом периоде падают.

Согласно www.newsdate. by <http://www.newsdate.by>, в Беларуси в 2010 году инфляция может составить менее 10%. В проект бюджета на 2010 год закладывается уровень инфляции — 9%. В каких случаях правительству не удастся удержать инфляцию в намеченных пределах, а зарплатам населения угнаться за ценами, анализируют эксперты «Завтра твоей страны» [19].

Экс-председатель Национального банка Беларуси Станислав Богданкевич считает вполне возможным удержание инфляции на предусмотренном правительством уровне — ниже 10%. Оптимизм эксперта базируется на том, что Международный валютный фонд требует от белорусских властей ограничить рублевую денежную массу и кредитование государственных проектов, которые чаще всего являются малоэффективными. — Кроме того, у нас худо-бедно происходят рыночные преобразования, а развитие малого и среднего бизнеса ведет к конкуренции, которая всегда положительно влияет на сокращение роста индекса цен, — говорит Станислав Богданкевич.

Экономист Сергей Чалый отмечает, что все будет зависеть от цен на энергоносители.

К тому же, у нас большая доля импортируемой инфляции — в белорусских экспортных товарах порядка 50% импорта — то есть, немаловажно, каковы будут цены на промежуточные товары.

Если власти не станут увлекаться эмиссионным кредитованием, то вполне возможно уложиться в планируемые показатели, уверен экономист.

Особенно если речь идет о том, что в следующем году может появиться новая программа МВФ, в которой будут определенные бюджетные ограничения, — отмечает Сергей Чалый. — Но даже эти показатели велики для Беларуси: все, что ближе к десяти процентам, это многовато.

Впрочем, по мнению эксперта, если перед президентскими выборами, которые состоятся в начале 2011 года, власти надумают «раздавать слонов» — повышать пенсии и зарплаты, тогда поставленной правительством цели достичь вряд ли удастся.

Но, в любом случае, хорошо, что чиновники стремятся добиться уровня инфляции, который был бы ниже, чем в нынешнем году, — говорит экономист.

Как отмечает экономист Леонид Злотников, уровень инфляции будет зависеть не от ожиданий правительства, а от того, как оно будет действовать.

При очень большом желании правительства Нацбанк может придержать денежную массу и обеспечить очень низкую инфляцию, — отмечает эксперт «Завтра твоей страны». — Во многих странах цены снизились. В Европе и США — минусовая инфляция, так всегда происходит во время кризиса. А в странах СНГ, других развивающихся странах инфляция довольно высокая, и Беларусь в списке, в который вошли примерно 35 стран с самой высокой инфляцией, является замыкающей.

По мнению Леонида Злотникова, такой уровень инфляция является результатом проводимой экономической политики.

В кризис спрос падает, цены не растут, и тут ничего делать не надо, если правительство не будет подпечатывать деньги, — говорит экономист. — Одновременно ситуация такова, что возможна девальвация, а это не исключает и рост уровня инфляции. Можно ожидать, что девальвация будет не меньше десяти процентов, а правительство просто вынуждено будет печатать деньги, кредитовать экономику по низким процентным ставкам или по отрицательным ставкам, как сейчас это происходит по жилью или по сельскому хозяйству.

Инфляция — тонкое социально-экономическое явление, порождаемое диспропорциями воспроизводства в различных сферах рыночного хозяйства. Одновременно, инфляция — одна из наиболее острых проблем современного развития экономики практически во всех странах мира.

В своей курсовой я выделяла много причин инфляции, знание которых является очень важным для определения дальнейшей экономической политики, направленной на снижение темпов роста инфляции и на достижение ее естественного уровня.

В первой главе я рассмотрела понятие инфляции, её причины (денежные факторы, дефицит госбюджета, монополизация экономики и произвольно — волевое ценообразование, инфляционные ожидания и т.д.) типы и виды (скрытая, открытая, абсолютная, относительная и т.п.).

Рассмотрены способы измерения инфляции при помощи индексов цен.

Во второй главе изучила социально-экономические последствия инфляции. Проанализировав плюсы и минусы инфляции для различных субъектов, я пришла к выводу, что: инфляция особо опасна для части населения, получающей фиксированные доходы: студентов, пенсионеров, иждивенцев и т.д.; а в выигрыше остаются люди с нефиксированными доходами. Среди основных социально-экономических последствий, являющихся результатом инфляции, можно выделить деформацию механизма рыночного ценообразования, сокращение денежных накоплений, затруднение возможности регулирующего влияния на экономику со стороны государства, ослабление стимулов к труду и другие.

В третьей главе повествуется, что самой главной формой борьбы с инфляцией является проведение антиинфляционной политики. Данное понятие означает комплекс мер по государственному регулированию экономики, направленных на борьбу с инфляцией.

Инфляционный процесс в современной белорусской экономике связан со становлением рыночной саморегуляции. Поскольку еще отсутствует внутренний стабилизационный механизм, динамика такого процесса определяется в не меньшей степени институциональными и структурными изменениями. Таким образом, реализация подхода к снижению уровня инфляции в Беларуси предполагает активное участие государства в регулировании экономики, согласованное действие различных государственных структур как в рамках Правительства, так и в сфере его взаимодействия с Национальным банком. Сбалансированность и скоординированность отдельных целей, которые реализуют отдельные ведомства, должны обеспечиваться в процессе подготовки прогнозно — программных документов и, в первую очередь, при разработке прогноза социально-экономического развития, государственного бюджета, основных направлений кредитно-денежной политики на очередной год.

Оценит предпринятые действия время, и одним из основных показателей по оценке эффективности проводимых мер будет понижение уровня инфляции.

1. Ковалёв М. Антиинфляционная политика для Республики Беларусь \\ Вестник Ассоциации белорусских банков, 2000 №48, с.17-21

- Лутохина Э.А. Макроэкономика. Социально-ориентированный подход.М., 2003.

- Вестник БГЭУ, 2008, №1

- Гаврилов В.

Мифология современной экономической политики Беларуси. \\ Белорусский рынок 2004 №38 (622), с. 18-19

- Мнацаканян А.Г. Деньги и кредит. М., 2000.

- Желиба Б.

Денежно-кредитная политика Национального банка в переходной экономике. \\ Вестник Ассоциации белорусских банков 2002 №14-15.

- Современная Беларусь: энциклопедический справочник. В 3 т. Т. 2. Экономический и научный потенциал/ редк.: М.В. Мясникович [и др.] — Минск: Белорусская наука. 2007 — 680 с.

- БИКИ № 53, 15 мая 2009 г.

- Макроэкономика.

Под ред.А.Г. Грязновой+, Н.Н. Думной, 2004, стр.16

- Гаврилов В. Факторы инфляции в Беларуси // Банкаускi веснiк. 2004. №25. с.4 — 12

- Основные направления социально-экономического развития Республики Беларусь на период до 2010 г.

/ Сост.М.И. Плотницкий. — Мн.: Мисанта, 2002.

- Никитин С.М. Латинская Америка. Пути к финансовой стабилизации // Финансы, учёт, аудит. 2000. №2. с.58 — 69.

- Республика Беларусь в цифрах, 2008.

Краткий статистический сборник // Министерство статистики и анализа РБ, Мн.: 2009. С.301, 302, 303, 316,322

- Мищенко В.В. Государственное регулирование экономики. М.: Издательство «Дело», 2002.325 с.

- Мэнкью Н.Г.

Принципы экономикс. Н., 1999.

16. http://www.belta. by <http://www.belta.by>

17. www.afn. by <http://www.afn.by> 18. www.government. by <http://www.government.by> 19. www.newsdate. by <http://www.newsdate.by>