Хозяйственная деятельность в ее любом виде сопряжена с определенностью или неопределенностью ситуаций, которые обусловливают принятие возможных альтернативных решений и действий. При определенности условий и ситуаций цели и задачи являются детерминистическими. Они характеризуются закономерностями и строгой причинной зависимостью между состоянием явлений и событий и относительной независимостью их свойств друг от друга. Вероятность наступаемого положительного исхода в данном случае равна 1 или 100%. Если же сведения о вероятности наступления того или иного исхода отсутствуют, то принятие решений осуществляется в условиях неопределенности и риска. Возникают также ситуации, связанные с риском, если каждый альтернативный вариант приводит к одному из нескольких возможных исходов, однако каждый исход характеризуется известной вероятностью наступления. Отсюда и разнообразие мнений о сущности риска как многоаспектности этого явления.

Риск — ожидаемая опасность потерь; ориентированное действие на удачу, требующее смелости, решительности, предприимчивости в надежде получить дополнительные выгоды или снизить до минимума возможный ущерб.

Целью данной курсовой работы является изучить понятия хозяйственного риска, его виды и сущность. А также ознакомиться сметодами управления хозяйственным рискоми показателями и методами его оценки.

1. КЛАССИФИКАЦИЯ ХОЗЯЙСТВЕННОГО РИСКА

Хозяйственный риск — это решение или действие в условиях неопределенности, связанное с производством продукции, товаров, услуг, их реализацией, товарно-денежными и финансовыми операциями, коммерцией, осуществлением социально-экономических и научно-технических проектов, в процессе которых есть возможность оценить ситуацию и достичь предпочтительных, по отношению к другим субъектам результатов, либо понести наименьшие потери. В рискованных ситуациях появляется возможность обеспечить ими значительный выигрыш или возникает угроза полной или частичной потери ресурсов, получения убытка или недополучении доходов т. е. можно выиграть либо проиграть, «прогореть» или «ходить и королях», быть лидером или аутсайдером. Оправданный и обоснованный риск, по мнению А. П. Альгина, — это эффективный инструмент превращения возможности в действительность, ибо он является одним из условий внедрения в реальную жизнь новых способов и методов работы, планирования, управления, достижения различных целей.

Объективность хозяйственного риска проявляется через форму качественно-количественного выражения реально существующей неопределенности и возникающие в хозяйственной деятельности явления, процессы, взаимоотношения. Причем хозяйственный риск может существовать независимо от того, осознают ли его наличие или нет, учитывают или не признают рискованность ситуаций.

Экономические риски и неопределенности

... зрения о риске и неопределенности. неопределенность экономический риск 1.2 Причины неопределенности и экономического риска Главными причинами неопределенности является ограниченность, недостаточность данных об экономике, рыночной среде, окружающем мире. Следующей причиной является случайность, то есть исход даже в ...

Субъектами хозяйственного риска могут выступать лица, принимающие и реализующие решения с элементами неопределенности, влияющие на процесс и результаты предпринимательского проекта. Их можно разделить на три основные группы:

- а) непосредственные участники хозяйственного процесса;

- б) представители государственных органов, связанные с бизнесом;

- в) иные субъекты, которые привлекаются или допускаются к участию в реализации предпринимательской идеи в качестве консультантов, посредников, спонсоров.

1.1 Хозяйственный риск: виды и сущность

Осуществление предпринимательства в его любом виде связано с риском, который принято называть хозяйственным, или предпринимательским. Выясним истоки и причины такого риска и формы его проявления для того, чтобы далее уяснить методы оценки риска и способы его предотвращения.

В связи с развитием рыночных отношений предпринимательскую деятельность в нашей стране приходится осуществлять в условиях нарастающей неопределенности ситуации и изменчивости экономической среды. Значит, возникает неясность и неуверенность в получении ожидаемого конечного результата, а, следовательно, возрастает риск, то есть опасность неудачи, непредвиденных потерь. В особенности это присуще начальным стадиям освоения предпринимательства.

Подобная обстановка несколько необычна и непривычна для нашего хозяйственника или просто гражданина, которому предстоит пройти тернистый путь, прежде чем он превратится в подлинного предпринимателя.

В условиях командно-административной экономики все мы привыкли к тому, что экономическая обстановка формируется “сверху” в приказном порядке в виде набора правил и норм. Планы, программы, постановления, инструкции, государственные цены, фонды, лимиты, наряды, тарифы формировали ту экономическую систему координат и хозяйственную среду, в которой вынуждены были действовать предприятия и люди.

Конечно, жесткая система централизованных установок и предписаний сковывала инициативу, подавляла интерес и творческое начало. Но она вносила явную или по крайней мере кажущуюся четкость, обеспечивала навязанный “порядок”.

Хотя и не с полной уверенностью, но можно было предвидеть объемы производства, поставок, продаж, цены и соответственно прибыль, доходы. Словом, действовать в заданных условиях.

Рынок есть прежде всего экономическая свобода. Над предпринимателем могут возвышаться только закон и устанавливаемые им ограничения. Государственное регулирование в условиях рынка сводится преимущественно к установлению норм осуществления предпринимательской деятельности и к налоговой системе. Все остальное определяется производителем и потребителем, их волей, а в какой-то степени складывается случайным образом.

За экономическую свободу приходится платить. Ведь свободе одного предпринимателя сопутствует одновременно и свобода других предпринимателей, которые вольны покупать или не покупать его продукцию, предлагать за нее свои цены, продавать ему по определенным ценам, диктовать свои условия сделок.

Финансовое стимулирование инвестиционной деятельности в условиях ...

... финансового стимулирования инвестиционной активности в условиях модернизации российской экономики, в том числе на региональным уровне. Наиболее важные научные результаты диссертационного исследования заключаются в следующем: раскрыты особенности осуществления инвестиционной деятельности в условиях модернизации: ... исследовании государственной финансовой политики в области инвестиционной деятельности ...

При этом естественно, что те, с кем приходится вступать в хозяйственные отношения, стремятся прежде всего к своей выгоде, а выгода одних может стать ущербом для других. К тому же предприниматель-конкурент вообще склонен вытеснить своего оппонента с рынка.

Следовательно, хотим мы того или не хотим, но, осваивая предпринимательство, нам придется иметь дело с неопределенностью и повышенным риском. Задача подлинного предпринимателя, хозяйственника нового типа состоит не в том, чтобы искать дело с заведомо предвидимым результатом, дело без риска.

При таком подходе в рыночной экономике можно вообще оказаться вне дела и без дела. Надо не избегать неизбежного риска, а уметь чувствовать риск, оценивать его степень и не переходить за допустимые пределы.

Из сказанного следует первое правило поведения предпринимателя: не избегать риска, а предвидеть его, стремясь снизить до возможно более низкого уровня.

К сожалению, в нашей экономической науке и практике хозяйствования, по существу, отсутствуют общепризнанные теоретические положения о хозяйственном риске. Крайне слабо разработаны методы оценки риска применительно к тем или иным производственным ситуациям и видам деятельности, отсутствуют распространенные практические рекомендации о путях и способах уменьшения и предотвращения риска.

Отмечу, что теория предпринимательского риска лишь частично сложилась и в странах со сформировавшейся рыночной экономикой. Но там имеется огромный опыт рискового предпринимательства, сопровождаемый наглядно видимыми примерами процветания и краха, подъема и банкротства в зависимости от умелого и неумелого поведения, а частично и везения в реальной обстановке риска.

Значит, в рыночной среде сама жизнь, процессы производства, распределения, обмена, потребления продукции учат правилам поведения при наличии неопределенности и риска, поощряют за их знание и сурово наказывают за незнание.

Отмечу, что имеются отдельные виды предпринимательской деятельности, в которых риск поддается расчету, оценке и где методы определения степени риска отработаны и теоретически, и практически. Это прежде всего страхование имущества, здоровья и жизни, а также лотерейное и игорное дело.

Понятно, что в данном случае речь идет об узких, крайне специфических видах предпринимательской деятельности. Применяемые по отношению к таким видам деятельности методы оценки риска обычно не удается использовать в других областях и сферах предпринимательства.

К тому же страховой риск относится преимущественным образом к объекту, вне прямой зависимости от вида деятельности. Страховка дома, автомобиля обычно не учитывает способов использования страхуемого объекта.

При оценке же предпринимательского риска нас прежде всего интересует не судьба всего объекта, а мера опасности и степень потенциального ущерба в условиях конкретной сделки м сопровождающих ее видов деятельности.

К примеру, страхуя предприятие или дом от пожара, страховое агентство анализирует только опасность возгорания объекта и меру возникающего при этом имущественного урона, который придется компенсировать. Соответственно устанавливаются и страховые платежи.

«Риск-менеджмент» «Оценка предпринимательских рисков в ООО «Завод по переработке

... «ПЛАРУС»». Объектом исследования является предприятие ООО «Завод по переработке пластмасс «ПЛАРУС»», предмет – предпринимательские риски в деятельности данного предприятия. Теоретическая значимость курсовой работы заключается в разработке теоретических положений управления рисками на предприятии ООО «Завод по переработке ...

Предприниматель же вынужден изучать риск, возникающий при производстве, закупке, продаже продукции и при всех других видах деятельности предприятия. Ведь его интересует не компенсация риска, а предотвращение ущерба, но это уже совсем иное дело.

Нельзя сказать, что в нашей экономике руководителю вообще не приходилось рисковать. Конечно, приходилось.

Хозяйственные руководителя всех уровней знают, что такое производственный, сбытовой, снабженческий риск в плановой экономике. Но это не тот или совсем не тот риск, что в экономике рыночного типа.

В директивной экономике приходилось иметь дело с риском невыполнения государственного плана, нарушений договорных обязательств, недопоставок продукции и т. д., обусловленных чаще всего несоблюдением правил и норм хозяйственной деятельности. В рыночной экономике первостепенными элементами риска являются непредвидимость конъюнктуры рынка, спроса цен и поведения потребителя.

Следовательно, наши привычные знания и навыки поведения применительно к формам хозяйственного риска, характерным для централизованно управляемой экономики, явно недостаточны, чтобы уметь преодолевать опасности экономики рыночного типа. К тому же приходится иметь дело с “наложением” факторов рыночного и нерыночного типа.

Это и предопределило суть дальнейшего изложения материала, его концентрацию на основах методики оценки хозяйственного риска, главным образом производственного предпринимательства, отдельные положения которой относятся к любому предпринимательскому риску вне зависимости от того, кто является субъектом предпринимательской деятельности.

Однако сначала сформулируем и уточним терминологическую базу теории предпринимательского риска. Это необходимо вследствие того, что используемые в быту в даже в бизнесе и менеджменте понятия, относящиеся к рисковому предпринимательству, весьма часто расплывчаты и нечетки.

Прежде всего определим исходное, базисное понятие “риск”, имея в виду, что это угроза, опасность возникновения ущерба в самом широком смысле слова.

Под хозяйственным (предпринимательским) будем понимать риск, возникающий при любых видах деятельности, связанных с производством продукции, товаров, услуг, их реализацией, товарно-денежными, и финансовыми операциями, коммерцией, осуществлением социально-экономических и научно-технических проектов.

В рассматриваемых видах деятельности приходится иметь дела с использованием и обращением материальных, трудовых, финансовых, информационных (интеллектуальных) ресурсов, так что риск связан с угрозой полной или частичной потери этих ресурсов.

В итоге предпринимательский риск характеризуется как опасность потенциально возможной, вероятной потери ресурсов или недополучения доходов по сравнению с вариантом, рассчитанным на рациональное использование ресурсов в данном виде предпринимательской деятельности.

Иначе говоря, риск есть угроза того, что предприниматель понесет потери в виде дополнительных расходов сверх предусмотренных прогнозом, программой его действий, либо получит доходы ниже тех, на которые он рассчитывал.

Подчеркну еще раз: при установлении предпринимательского риска надо различать понятия “расход”, “убытки”, “потери”. Любая предпринимательская деятельность неизбежно связана с расходами, тогда как убытки имеют место при неблагоприятном стечении обстоятельств, просчетах и представляют дополнительные расходы сверх намеченных.

Риск банкротства предприятия и методы его предотвращения

... предотвращения банкротства и ликвидации предприятия. В работе содержится анализ норм действующего законодательства, регулирующего институт банкротства; раскрываются внешние и внутренние причины возникновения несостоятельности предприятия; содержится перечень мероприятий, направленных на восстановление платежеспособности предприятия и его ... с федеральным законом деятельность от имени юридического ...

Сказанное выше характеризует категорию “риск” с качественной стороны, но создает основу для перевода понятия “предпринимательский риск” в количественное. Действительно, если риск — это опасность потери ресурсов или дохода, то существует его количественная мера, определяемая абсолютным или относительным уровнем потерь.

В абсолютном выражении риск может определяться величиной возможных потерь в материально-вещественном (физическом) или стоимостном (денежном) выражении, если только ущерб поддается такому измерению.

В относительном выражении риск определяется как величина возможных потерь, отнесенная к некоторой базе, в виде которой наиболее удобно принимать либо имущественное состояние предпринимателя, либо общие затраты ресурсов на данный вид предпринимательской деятельности, либо ожидаемый доход (прибыль) от предпринимательства.

Применительно к предприятию в качестве базы для определения относительной величины риска целесообразно брать стоимость основных фондов и оборотных средств предприятия или намеченные суммарные затраты на данный вид предпринимательской деятельности, имея в виду как текущие затраты, так и капиталовложения, или расчетный доход (прибыль).

Выбор той или иной базы не имеет принципиального значения, но следует предпочесть показатель, определяемый с высокой степенью достоверности.

В дальнейшем базовые показатели, используемые для сравнения, будем называть расчетными, или ожидаемыми, показателями прибыли, затрат, выручки. Значения этих показателей, как уже известно, определяются при разработке бизнес-плана, в процессе технико-экономического обоснования предпринимательского проекта, сделки.

Соответственно потерями будем считать снижение прибыли, дохода в сравнении с ожидаемыми величинами. Предпринимательские потери — это в первую очередь случайное снижение предпринимательской прибыли.

Именно величина таких потерь и характеризует степень риска. Значит, анализ риска связан прежде всего с изучением потерь.

1.2 Методы управления хозяйственным риском

В ходе разработки стратегии предприятия концепция приемлемого риска реализуется в виде двухстадийного комплекса процедур «оценки» и «управления риском».

Оценка риска – это совокупность регулярных процедур анализа риска, идентификации источников возникновения риска, определения возможных масштабов последствий проявления факторов риска и определения роли каждого источника в общем профиле риска данного предприятия. Оценка риска стратегии предприятия строится на всестороннем (научном, техническом, технологическом, хозяйственном, маркетинговом, социальном и т.п.) изучении предприятия и среды его функционирования как источников риска, анализе внешних и внутренних факторов риска, составление цепочек развития событий при действии тех или иных факторов риска, определении показателей оценки уровня риска, а также на установлении механизмов и моделей взаимосвязи показателей и факторов риска.

Полученные оценки уровня риска стратегии предприятия, вообще говоря, могут использоваться двояко. Во-первых, для предварительного упорядочения по критерию уровня риска вариантов стратегии или ее элементов, во-вторых, после выбора предпочтительного в некотором смысле варианта стратегического решения полученные оценки «стартового» уровня риска используются для управления риском при разработке мероприятий по уменьшению риска в ходе реализации стратегии.

Экономические методы управления и их развитие в условиях перехода ...

... экономических методов управления и их развитие в условиях перехода к рыночным отношениям, что может быть достигнуто посредством решения следующих задач: определения основного содержания экономических методов управления, изучение реализации экономических методов на разных уровнях управления в условиях перехода к рынку, проведение анализа использования экономических методов управления ...

Управление риском включает в себя разработку и реализацию экономически обоснованных для данного предприятия рекомендаций и мероприятий, направленных на уменьшение стартового уровня риска до приемлемого финального уровня. Управление риском опирается на результаты оценки риска, технико-технологический и экономический анализ потенциала и среды функционирования предприятия, действующую и прогнозируемую нормативную базу хозяйствования, экономико-математические методы, маркетинговые и другие исследования.

Объектом оценки и управления риском здесь являются стратегические решения предприятия, стратегический план, содержащий ряд утверждений относительно будущего развития внешней по отношению к предприятию среды, рекомендаций по образу действий руководства и коллектива предприятия, прогнозных высказываний о реакциях на планируемые стратегические мероприятия потребителей продукции, поставщиков сырья, конкурентов и др.

В реальных хозяйственных ситуациях, в условиях действия разнообразных факторов риска могут использоваться различные способы снижения уровня риска, воздействующие на те или иные стороны деятельности предприятия. Многообразие применяемых в хозяйственной практике промышленных предприятий методов управления риском можно разделить на четыре типа:

- методы уклонения от риска;

- методы локализации риска;

- методы диссипации риска;

- методы компенсации риска.

Для обоснованного выбора адекватного метода управления риском рассмотрим подробнее методы каждого из выделенных типов.

Методы уклонения от риска наиболее распространены в хозяйственной практике. Этими методами пользуются предприниматели, предпочитающие действовать наверняка, не рискуя. Руководители этого типа отказываются от услуг ненадежных партнеров, стремятся работать только с убедительно подтвердившими свою надежность контрагентами – потребителями и поставщиками, стараются не расширять круг партнеров и т.п. Чтобы избежать риска срыва производственной программы из-за нарушения графиков поставок сырья, материалов и комплектующих, предприятия отказываются от услуг сомнительных или неизвестных поставщиков.

Хозяйствующие субъекты, придерживающиеся тактики «уклонения от риска», отказываются от инновационных и иных проектов, уверенность в выполнимости или эффективности которых вызывает хотя бы малейшие сомнения. Так, банки, придерживающиеся «безрисковых стратегий», выдают кредиты только под конкретное обеспечение, т.е. под залог недвижимости или высоколиквидного товара и т.п.

Другие возможности уклонения от риска состоят в попытке перенести риск на какое-нибудь третье лицо. С этой целью прибегают к страхованию своих действий или поиску «гарантов», полностью перекладывая на них свой риск. Страхование вероятных потерь служит не только надежной защитой от неудачных решений, что само по себе очень важно, но также повышает ответственность руководителей предприятий, принуждая их серьезнее относиться к разработке и принятию решений, регулярно проводить превентивные защитные меры в соответствии со страховым контрактом.

«Методы управления образовательными учреждениями»

... В кратком педагогическом словаре-справочнике читаем: «Процесс управления образовательным процессом определяется как система деятельности, в которую входят прогнозирование, программирование, планирование, организация, регулирование, контроль, стимулирование, коррекция, анализ педагогического процесса». ...

В более широком плане предприятие может даже выступить с инициативой создания региональной системы страхования финансово-хозяйственных сделок и соответствующей системы перестрахования и др.

Вместе с тем стоит отметить, что такие популярные механизмы уклонения от риска как страхование неприменимы во многих ситуациях, с которыми сталкиваются производственные предприятия. Это, прежде всего, характерно для предприятий, осваивающих новые виды продукции или новые технологии, так как для таких случаев страховые компании еще не располагают статистическими данными, необходимыми для проведения актуарных расчетов, и потому не страхуют эти виды рисков. Поэтому выбор действий для снижения риска следует начинать с выяснения, является ли данный фактор риска предметом страхования или нет. При нестрахуемом риске следует обратиться к рассмотрению других методов нейтрализации риска.

Метод «поиска гаранта» используется как мелкими, так и крупными предприятиями. Только функции гаранта для них выполняют разные субъекты: первые «просятся под крыло» к крупным компаниям (например, банкам, страховым обществам, ассоциациям, фондам и т.п.), вторые – к органам государственного управления. При этом, однако, возникает вопрос, чем можно оплатить приобретаемую защищенность от рискованных ситуаций. Общего ответа, по-видимому, нет, но принцип равной взаимной полезности должен быть соблюден. Желаемого гаранта можно заинтересовать уникальными услугами, политической поддержкой, безотказной благотворительностью и т.п. – резервы фантазии неисчерпаемы. Но, как и в других случаях, важно сопоставить плату и приобретаемые выгоды. А это требует структуризации и конкретного анализа ситуации, разработки, оценки и сопоставления вариантов обретения надежности функционирования предприятия.

Методы локализации риска используют в тех сравнительно редких случаях, когда удается достаточно четко и конкретно вычленить и идентифицировать источники риска. Выделив экономически наиболее опасный этап или участок деятельности, можно сделать его контролируемым и таким образом снизить уровень финального риска предприятия. Подобные методы давно применяют многие крупные производственные компании, например, при внедрении инновационных проектов, освоении новых видов продукции, коммерческий успех которых вызывает большие сомнения. Как правило, это такие виды продукции, для освоения которых требуются интенсивные и дорогостоящие НИОКР либо использование новейших научных достижений, еще не апробированных промышленностью. Для реализации таких высокорискованных проектов создают дочерние, так называемые венчурные (рискованные) предприятия. Наиболее рискованная часть проекта при этом локализуется в пределах вновь созданной и сравнительно небольшой автономной фирмы; в то же время сохраняются условия для эффективного подключения научного и технического потенциалов «материнской» компании.

В менее сложных случаях можно вместо самостоятельного юридического лица образовать в структуре предприятия специальное подразделение, например с выделенным учетом по балансу.

Экономические риски предприятия: сущность, виды, причины, способы снижения

... В одном случае риск определяют как вероятность (угрозу) потери предприятием части своих ресурсов, недополучения доходов или появления дополнительных расходов в результате осуществления определенной производственной и финансовой деятельности. Следовательно, риск относится к возможности ...

Методы диссипации (распределения) риска представляют собой более гибкие инструменты управления. Один из основных методов диссипации заключается в распределении общего риска путем объединения (с разной степенью интеграции) с другими участниками, заинтересованными в успехе общего дела. Предприятие имеет возможность уменьшить уровень собственного риска, привлекая к решению общих проблем в качестве партнеров другие предприятия и даже физические лица. Для этого могут создаваться акционерные общества, финансово-промышленные группы; предприятия могут приобретать акции друг друга или обмениваться ими, вступать в различные консорциумы, ассоциации, концерны. Интеграция может быть либо вертикальной (или диагональной) – объединение нескольких предприятий одного подчинения или одной отрасли для проведения согласованной ценовой политики, для разделения зон хозяйствования, для совместных действий против «пиратства» и т.п., либо горизонтальной – по последовательности технологических переделов, операций снабжения и сбыта. При этом достигается дополнительный эффект, состоящий в том, что на «входах» и «выходах» предприятия создаются островки предсказуемого товарного рынка, надежного долговременного спроса и таких же поставок изделий, необходимых для производства продукции .

В некоторых случаях бывает возможным распределение общего риска по времени или по этапам реализации некоторого долгосрочного проекта или стратегического решения.

К этой же группе методов управления риском относятся различные варианты диверсификации:

- диверсификация деятельности, понимаемая как увеличение числа используемых или готовых к использованию технологий, расширение ассортимента выпускаемой продукции или спектра предоставляемых услуг, ориентация на различные социальные группы потребителей, на предприятия разных регионов и т.п. – достаточно хорошо изученный в теории способ снижения риска, обретения экономической устойчивости и самостоятельности;

- диверсификация рынка сбыта, т.е.

работа одновременно на нескольких товарных рынках, когда неудача на одном из них может быть компенсирована успехами на других; распределение поставок между многими потребителями, при этом желательно стремиться к равномерному распределению долей каждого контрагента в общем объеме выпуска, чтобы отказ нескольких из них не сорвал производственно-сбытовую программу в целом;

- диверсификация закупок сырья и материалов предполагает взаимодействие со многими поставщиками, позволяя ослабить зависимость предприятия от его «окружения», от ненадежности отдельных поставщиков сырья, материалов и комплектующих;

- при нарушении контрагентом графика поставок по самым разным, в том числе и по объективным, причинам (аварии, банкротство, форс-мажорные обстоятельства и т.п.) предприятие сможет безболезненно переключиться на работу с другим поставщиком того же или аналогичного субпродукта.

Естественно, такие методы смягчения последствий риска усложняют работу отделов материально-технического снабжения и сбыта и скорее всего вызовут их явное или скрытое сопротивление. Именно поэтому руководство предприятия, используя методы диссипации риска в целях поддержания своей экономической устойчивости, должно систематически контролировать такие показатели, как количество партнеров и доля каждого из них в общем объеме закупок и поставок данного предприятия, стимулируя постоянное расширение круга партнеров и равномерность распределения объемов материальных потоков между ними и предприятием.

Система управления рисками на предприятии

... друг друга и охватывают общее содержание риска. Первое определение заключается в том, что риск определяют как вероятность (угрозу) потери предприятием части своих ресурсов, недополучения доходов или ... оценках, поведении. Эффективность организации управления риском во многом определяется классификацией риска [1]. В зависимости от возможного результата (рискового события) риски можно поделить на две ...

При формировании инвестиционного портфеля предприятия в соответствии с методами диссипации риска рекомендуется отдавать предпочтение программам реализации нескольких проектов относительно небольшой капиталоемкости перед программами, состоящими из единственственного инвестиционного проекта, который, поглотив практически все резервы предприятия, не оставит возможностей для маневра. Такой метод управления риском можно назвать диверсификацией инвестиций.

Если же предприятие все-таки вынуждено вести работы по реализации одного крупного и долгосрочного проекта совместно с одним–двумя партнерами, то для уменьшения опасности неудачи желательно распределить и рассредоточить риск, о чем уже говорилось выше. В этом случае необходимо проследить за тем, чтобы при разделении работ проводилось четкое разграничение (например, в многостороннем договоре) сфер действий и ответственности каждого участника, были тщательно описаны и согласованы «стыки», т.е. условия перехода работ и ответственности от одного участника к другому. Непременным требованием должно быть отсутствие этапов, операций или работ с размытой либо неоднозначной ответственностью.

Наконец, следует четко, юридически закрепить ответственность за выполнение отдельных частей проекта за определенными исполнителями. В некотором смысле этот метод является естественным развитием метода «локализации риска». Таким же образом целесообразно распределять и фиксировать риск по времени выполнения долгосрочного проекта или хозяйственного мероприятия. Это заметно улучшает наблюдаемость и контролируемость процесса реализации стратегии или проекта и позволяет при необходимости по ходу работ сравнительно легко корректировать свои воздействия, управляя финальным уровнем риска.

Аналогичные диверсификационные приемы снижения риска возможны и применительно к другим направлениям деятельности или элементам стратегии предприятия.

Методы компенсации риска – еще одно направление борьбы с различными угрожающими ситуациями, связанное с созданием механизмов предупреждения опасности. По виду воздействия эти методы относят к упреждающим методам управления (в теории автоматического управления этому соответствует термин «управление по возмущению»).

К сожалению, эти методы, как правило, более трудоемки, требуют обширной предварительной аналитической работы, от полноты и тщательности которой зависит эффективность их применения.

К наиболее эффективным методам этого типа относится использование в деятельности предприятия стратегического планирования, подробно рассмотренного в предыдущей главе. Как средство компенсации риска стратегическое планирование дает эффект в том случае, если процесс разработки стратегии пронизывает буквально все сферы деятельности предприятия. Полномасштабные работы по стратегическому планированию, которым обычно предшествует изучение потенциала предприятия, могут снять большую часть неопределенности, позволяют предугадать появление узких мест в производственном цикле, упредить ослабление позиций предприятия в своем секторе рынка, заранее идентифицировать специфический профиль факторов риска данного предприятия, а следовательно, заблаговременно разработать комплекс компенсирующих мероприятий, план использования и подключения резервов.

Разновидностью этого метода можно считать прогнозирование внешней экономической обстановки. Суть этого метода заключается в периодической разработке сценариев развития и оценке будущего состояния среды хозяйствования для данного предприятия, в прогнозировании поведения возможных партнеров или действий конкурентов, изменений в секторах и сегментах рынка, на которых предприятие выступает продавцом или покупателем и, наконец, в региональном и общеэкономическом прогнозировании.

Разумеется, эти прогнозы немыслимы без отслеживания текущей информации о соответствующих процессах. Поэтому назовем еще один важный и эффективный метод – «Мониторинг социально-экономической и нормативно-правовой среды». Существенным подспорьем здесь может стать информатизация предприятия – приобретение актуализируемых компьютерных систем правовой и нормативно-справочной информации, подключение к сетям коммерческой информации, например, с помощью сети Интернет, проведение собственных прогнозно-аналитических исследований, заказ соответствующих услуг консультационных фирм и отдельных консультантов и т.п. Полученные в результате данные позволяют уловить новые тенденции во взаимоотношениях хозяйствующих субъектов, заблаговременно подготовиться к нормативным новшествам, предусмотреть необходимые меры для компенсации потерь от изменения правил ведения хозяйственной деятельности, «на ходу» скорректировать тактические и стратегические планы.

Метод «создание системы резервов» очень близок к страхованию, но сосредоточенному в пределах самого предприятия. В этом случае на предприятии создаются страховые запасы сырья, материалов и комплектующих, резервные фонды денежных средств, формируются планы их развертывания в кризисных ситуациях, не задействуются свободные мощности, устанавливаются как бы впрок новые контакты и связи.

Надо отметить, что в настоящее время обнаруживается явное предпочтение финансовым резервам, которые могут выступать в форме накопления собственных денежных страховых фондов, подготовки «горячих» кредитных линий на случай непредвиденных затрат, использования залогов и т.п. Следовательно, для предприятия актуальными становятся выработка финансовой стратегии, политики управления своими активами и пассивами, организация их оптимальной структуры и обеспечение достаточной ликвидности вложенных средств.

В планах развертывания резервов должно быть задействовано и использование резервов внутренней среды предприятия, возможностей его самосовершенствования – от обучения и тренинга персонала в соответствии с его склонностью к риску до выработки специфической корпоративной культуры. Руководители предприятия должны выяснить собственный психологический тип и, если он не соответствует требованиям работы в условиях неопределенности и риска, постараться изменить его. Для этого имеются апробированные методики и подходы, есть и фирмы, специализирующиеся на решении такого рода задач. Если руководитель меняет отношение к риску, то уже одно это может стать фактором высвобождения внутренних ресурсов руководящего (да и не только) персонала, повышающим успешность работы предприятия.

Предприятие, решившее реализовать в качестве средств борьбы с риском метод активного целенаправленного маркетинга, должно «агрессивно» формировать спрос на свою продукцию. Для этого используются различные маркетинговые методы и приемы: сегментация рынка, оценка его емкости; организация рекламной кампании, включая всестороннее информирование потенциальных потребителей и инвесторов о наиболее благоприятных свойствах продукции и предприятия в целом; анализ поведения конкурентов, выработка стратегии конкурентной борьбы, разработка политики и мер управления издержками и т.п.

ХОЗЯЙСТВЕННЫЙ РИСК — коммерческая, производственная деятельность в ситуации неопределенности из-за недостатка информации, не гарантирующая в таких условиях достижение положительного результата; неотъемлемый компонент рыночной экономики. Предприниматель в условиях хозяйственного риска должен уметь выбирать из набора альтернативных вариантов, оценивая их с позиций приемлемого оправданного уровня риска. Количественная оценка уровня хозяйственного риска — обязательный элемент технико-экономического обоснования любого проекта, идеи. Дополненная качественными оценками количественная величина хозяйственного риска позволяет дать интегральную оценку последствий реализации конкретного предпринимательского решения.

В процессе хозяйственной деятельности различные субъекты экономики соприкасаются друг с другом, причем каждый действует согласно своей стратегии, навязывает свои условия взаимодействия, принимает решения в условиях неполноты информации и неопределенности, которые сопряжены с определенной долей риска, т.е. с неуверенностью в исходе (последствиях) того или иного хозяйственного решения, в получении намеченного результата. Термин «хозяйственный риск» неразрывно связан с такими устоявшимися экономическими понятиями, как «деятельность производственного предприятия», «прибыль», «хозяйственный процесс», «принятие хозяйственных решений», «стратегическое планирование», «планирование производства в условиях неопределенности» и др.

Хозяйственный риск- это понятие, используемое для характеристики качествацеленаправленной хозяйственной деятельности, а конкретнее -исходной ситуации, процессов подготовки и принятия решения, атакже результата реализации принятого хозяйственного решения в деятельности предприятия.

Хозяйственный риск может характеризовать рассматриваемую ситуацию с позиций различных субъектов хозяйственной деятельности. Например, его можно рассматривать с позиции хозяйствующего субъекта (в нефинансовом секторе экономики), т.е. предприятия как совокупности работающих на нем людей и реализованной там технологии. Хозяйственный риск, оцененный с позиции коллектива предприятия, скорее всего, не будет совпадать с аналогичными оценками, произведенными с позиции руководителя предприятия. Также другими будут результаты анализа

аналитическая функция,

сбор информации

Естественно, что методы выявления факторов хозяйственного риска базируются на разнообразных способах получения информации об анализируемых производственных объектах. К универсальным методам выявления ФХР можно отнести методы, основанные на следующих способах получения первичной информации:

- заочное массовое анкетирование;

- выборочное интервьюирование руководителей высшего и среднего звеньев

управления предприятием (линейных и функциональных) с использованием структурированной планпрограммы или в форме свободной беседы;

- анализ квартальных и годовых финансовых отчетов предприятия;

- анализ индикаторов риска деятельности производственных предприятий.

К специализированным методам следует отнести:

- анализ первичных документов управленческой и финансовой отчетности предприятия;

- полномасштабное или выборочное обследование производственных подразделений предприятия;

- анализ организационной структуры предприятия;

- составление и анализ диаграмм и карт технологических потоков производственных процессов;

- составление и анализ карт информационных потоков в системе управления предприятием.

Оценка риска может представлять собой результат сравнения прогнозируемой «цены» риска с некоторой допустимой его величиной. В этом случае она будет во многом определяться «принципами безопасности», реализуемыми в процессе управления рисками. Общая теория принятия решений различает два таких принципа . Первый из них, так называемый «принцип нулевой (минимальной) опасности», предусматривает необходимость использования всех возможных на данный момент средств обеспечения безопасности, независимо от величины требуемых для этого затрат. Второй принцип предполагает предварительное определение величины приемлемого уровня риска и, исходя из этого, разработку мер, обеспечивающих безопасность. Вообще говоря, между обоими принципами нет качественных различий, которые делали бы их взаимоисключающими, поскольку второй принцип в определенных случаях может предусматривать мероприятия, достаточные для удовлетворения жестких требований первого.

Таким образом, главное в оценке хозяйственного риска состоит в искусстве построения кривой вероятностей возможных потерь или хотя бы определении зоны и показателей допустимого, критического и катастрофического риска. Для построения ее можно использовать следующие способы: статистический, экспертный и расчетно-аналитический.

Статистический способ состоит в том, что изучается статистика потерь, имевших место в аналогичных видах деятельности, устанавливается частота появления определенных уровней потерь. Если статистический массив достаточно представлен, то частоту возникновения данного уровня потерь можно в первом приближении приравнять к вероятности их возникновения и на этой основе построить кривую вероятностей потерь, которая и есть искомая кривая риска. Экспертный способ, известный под названием метода экспертных оценок, применительно к предпринимательскому риску может быть реализован путем обработки мнений опытных предпринимателей или специалистов. Наиболее желательно, чтобы эксперты дали свои оценки вероятностей возникновения определенных уровней потерь, по которым затем можно было бы найти среднее значение экспертных оценок и с их помощью построить кривую распределения вероятностей. Можно даже ограничиться получением экспертных оценок вероятностей возникновения определенного уровня потерь в четырех характерных точках 1, 2, 3 и 4. По этим четырем характерным точкам несложно воспроизвести ориентировочно всю кривую распределения вероятностей потерь. Конечно, при небольшом массиве экспертных оценок график частот недостаточно представлен, а кривую вероятностей, исходя из такого графика, можно построить лишь сугубо приближенным образом. Экспертным методом можно учитывать еще и такую характеристику, как вероятность тех или иных последствий, связанных с принятием конкретного варианта решений при оценке риска.

Если событие значимое, но маловероятное, его суммарная оценка будет ниже, чем аналогичного по значимости, но более вероятного. Эксперты по десятибалльной шкале оценивают значимость («цену»), а вероятность последствий — по следующей шкале: очень вероятно -1,0; весьма вероятно -0,7; вероятно -0,5; вероятность небольшая -0,3; вероятность крайне малая -0,1. Если сложить все суммарные оценки по одному варианту решений и сравнить их с аналогичным результатом по второму варианту, то можно говорить о предпочтении в выборе. Этот, подход в целом предполагает использование несложного математического аппарата для определения удельных весов каждого простого риска и экспертных оценок вероятности наступления конкретного негативного события (риска).

Оценка риска может представлять собой результат сравнения прогнозируемой «цены» риска с некоторой допустимой его величиной. В этом случае она будет во многом определяться «принципами безопасности», реализуемыми в процессе управления рисками. Общая теория принятия решений различает два таких принципа . Первый из них, так называемый «принцип нулевой (минимальной) опасности», предусматривает необходимость использования всех возможных на данный момент средств обеспечения безопасности, независимо от величины требуемых для этого затрат. Второй принцип предполагает предварительное определение величины приемлемого уровня риска и, исходя из этого, разработку мер, обеспечивающих безопасность. Вообще говоря, между обоими принципами нет качественных различий, которые делали бы их взаимоисключающими, поскольку второй принцип в определенных случаях может предусматривать мероприятия, достаточные для удовлетворения жестких требований первого.

Таким образом, главное в оценке хозяйственного риска состоит в искусстве построения кривой вероятностей возможных потерь или хотя бы определении зоны и показателей допустимого, критического и катастрофического риска. Для построения ее можно использовать следующие способы: статистический, экспертный и расчетно-аналитический.

Статистический способ состоит в том, что изучается статистика потерь, имевших место в аналогичных видах деятельности, устанавливается частота появления определенных уровней потерь. Если статистический массив достаточно представлен, то частоту возникновения данного уровня потерь можно в первом приближении приравнять к вероятности их возникновения и на этой основе построить кривую вероятностей потерь, которая и есть искомая кривая риска. Экспертный способ, известный под названием метода экспертных оценок, применительно к предпринимательскому риску может быть реализован путем обработки мнений опытных предпринимателей или специалистов. Наиболее желательно, чтобы эксперты дали свои оценки вероятностей возникновения определенных уровней потерь, по которым затем можно было бы найти среднее значение экспертных оценок и с их помощью построить кривую распределения вероятностей. Можно даже ограничиться получением экспертных оценок вероятностей возникновения определенного уровня потерь в четырех характерных точках 1, 2, 3 и 4. По этим четырем характерным точкам несложно воспроизвести ориентировочно всю кривую распределения вероятностей потерь. Конечно, при небольшом массиве экспертных оценок график частот недостаточно представлен, а кривую вероятностей, исходя из такого графика, можно построить лишь сугубо приближенным образом. Экспертным методом можно учитывать еще и такую характеристику, как вероятность тех или иных последствий, связанных с принятием конкретного варианта решений при оценке риска.

Если событие значимое, но маловероятное, его суммарная оценка будет ниже, чем аналогичного по значимости, но более вероятного. Эксперты по десятибалльной шкале оценивают значимость («цену»), а вероятность последствий — по следующей шкале: очень вероятно -1,0; весьма вероятно -0,7; вероятно -0,5; вероятность небольшая -0,3; вероятность крайне малая -0,1. Если сложить все суммарные оценки по одному варианту решений и сравнить их с аналогичным результатом по второму варианту, то можно говорить о предпочтении в выборе. Этот, подход в целом предполагает использование несложного математического аппарата для определения удельных весов каждого простого риска и экспертных оценок вероятности наступления конкретного негативного события (риска).

2. ПОКАЗАТЕЛИ РИСКА И МЕТОДЫ ЕГО ОЦЕНКИ

Несомненно, что риск есть вероятностная категория, и в этом смысле наиболее обоснованно с научных позиций характеризовать и измерить его как вероятность возникновения определенного уровня потерь.

Строго говоря, при всесторонней оценке риска следовало бы устанавливать для каждого абсолютного или относительного значения величины возможных потерь соответствующую вероятность возникновения такой величины.

Построение кривой вероятностей (или таблицы) призвано быть исходной стадией оценки риска. Но применительно к предпринимательству это чаще всего чрезвычайно сложная задача. Поэтому практически приходится ограничиваться упрощенными подходами, оценивая риск по одному или нескольким, показателям, представляющим обобщенные характеристики, наиболее важные для суждения о приемлемости риска.

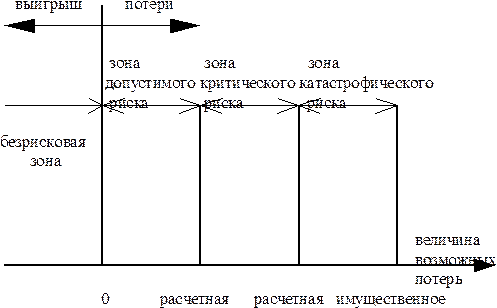

Рассмотрим некоторые из главных показателей риска. С этой целью сначала выделим определенные области или зоны риска в зависимости от величины потерь (рис. 1) .

безрисковой зоной

зоной допустимого риска

Граница зоны допустимого риска соответствует уровню потерь, равному расчетной прибыли от предпринимательской деятельности.

зоной критического риска

Иначе говоря, зона критического риска характеризуется опасностью потерь, которые заведомо превышают ожидаемую прибыль и в максимуме могут привести к невозмещаемой потере всех средств, вложенных предпринимателем в дело. В последнем случае предприниматель не только не получает от сделки никакого дохода, но несет убытки в сумме всех бесплодных затрат.

Зона катастрофического риска

К категории катастрофического следует относить вне зависимости от имущественного или денежного ущерба риск, связанный с прямой опасностью для жизни людей или возникновением экологических катастроф.

Наиболее полное представление о риске дает так называемая кривая распределения вероятностей потери или графическое изображение зависимости вероятности потерь от их уровня, показывающее, насколько вероятно возникновение тех или иных потерь.

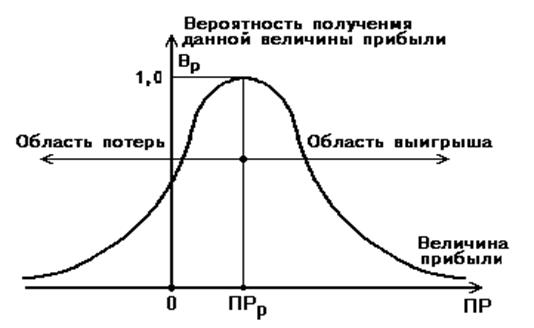

Чтобы установить вид типичной кривой вероятности потерь, рассмотрим прибыль как случайную величину и построим вначале кривую распределения вероятностей получения определенного уровня прибыли (рис. 2) .

При построении кривой распределения вероятностей получения прибыли приняты следующие предположения.

1. Наиболее вероятно получение прибыли, равной расчетной величине — ПР р . Вероятность (Вр ) получения такой прибыли максимальна, соответственно значение ПРр можно считать математическим ожиданием прибыли.

Вероятность получения прибыли, большей или меньшей по сравнению с расчетной, тем ниже, чем больше такая прибыль отличается от расчетной, т. е. значения вероятностей отклонения от расчетной прибыли монотонно убывают при росте отклонений.

2. Потерями прибыли (ПР) считается ее уменьшение в сравнении с расчетной величиной ПР р . Если реальная прибыль равна ПР, то

ПР=ПР р -ПР . (1)

3. Вероятность исключительно больших (теоретически бесконечных) потерь практически равна нулю, так как потери заведомо имеют верхний предел (исключая потери, которые не представляется возможным оценить количественно).

Конечно принятые допущения в какой-то степени спорны, ибо они действительно могут не соблюдаться для всех видов риска. Но, в общем, они верно отражают общие закономерности изменения предпринимательского риска и базируются на гипотезе, что прибыль как случайная величина подчинена нормальному или близкому к нормальному закону распределения.

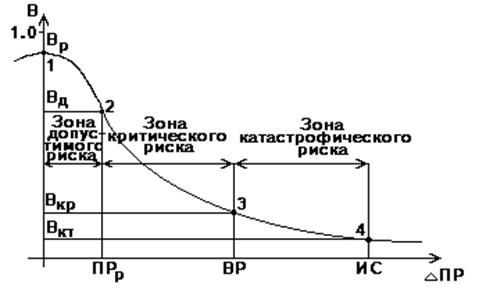

Исходя из кривой вероятностей получения прибыли, построим кривую распределения вероятностей возможных потерь прибыли, которую, собственно, и следует называть кривой риска. Фактически это та же кривая, но построенная в другой системе координат (рис. 3) .

Выделим на изображенной кривой распределения вероятностей потерь прибыли (дохода) ряд характерных точек.

П е р в а я т о ч к а (ПР=0 и В=В р ) определяет вероятность нулевых потерь прибыли. В соответствии с принятыми допущениями вероятность нулевых потерь максимальна, хотя, конечно, меньше единицы.

В т о р а я т о ч к а (ПР=ПР р и В=Вд ) характеризуется величиной возможных потерь, равной ожидаемой прибыли, т. е. полной потерей прибыли, вероятность которой равна .

Точки 1 и 2 являются граничными, определяющими положение зоны допустимого риска.

Т р е т ь я т о ч к а (ПР=ВР и В=В кр ) соответствует величине потерь, равных расчетной выручке ВР. Вероятность таких потерь равна Вкр .

Точки 2 и 3 определяют границы зоны критического риска.

Ч е т в е р т а я т о ч к а (ПР=ИС и В=В кт ) характеризуется потерями, равными имущественному (ИС) состоянию предпринимателя, вероятность которых равна Вкт .

Между точками 3 и 4 находится зона катастрофического риска.

Потери, превышающие имущественное состояние предпринимателя, не рассматриваются, так как их невозможно взыскать.

кривой риска

Например, если вероятность катастрофической потери выражается показателем, свидетельствующим об ощутимой угрозе потери всего состояния (например, при его значении, равном 0,2), то здравомыслящий осторожный предприниматель заведомо откажется от такого дела и не пойдет на подобный риск.

Таким образом, если при оценке риска предпринимательской деятельности удается построить не всю кривую вероятностей риска, а только установить четыре характерные точки (наиболее вероятный уровень риска и вероятности допустимой, критической и катастрофической потери), то задачу такой оценки можно считать успешно решенной.

Значения этих показателей в принципе достаточно, чтобы в подавляющем большинстве случаев идти на обоснованный риск.

Отмечу, что предпринимателю, оценивающему риск, больше свойствен не точечный, а интервальный подход. Ему важно знать не только, что вероятность потерять 1000 руб. в намечаемой сделке составляет, скажем, 0,1 или 10%. Он будет также интересоваться, насколько вероятно потерять сумму, лежащую в определенных пределах (в интервале, например, от 1000 до 1500 руб.).

Наличие кривой вероятности потери позволяет ответить на такой вопрос путем нахождения среднего значения вероятности в заданном интервале потерь.

Вполне возможно и другое проявление интервального подхода в форме “полуинтервального”, весьма характерного именно для предпринимательского риска.

В процессе принятия предпринимателем решений о допустимости и целесообразности риска ему важно представлять не столько вероятность определенного уровня потерь, сколько вероятность того, что потери не превысят некоторого уровня. По логике именно это и есть основной показатель риска.

Вероятность того, что потери не превысят определенного уровня, есть показатель надежности, уверенности. Очевидно, что показатели риска и надежности предпринимательского дела тесно связаны между собой.

Предположим, предпринимателю удалось установить, что вероятность потерять 10000 руб. равна 0,1%, т. е. относительно невелика, и он готов к такому риску.

Принципиально важно здесь то, что предприниматель опасается потерять не именно, не ровно 10000 руб. Он готов идти на любую меньшую потерю и никак не готов согласиться на большую. Это естественная закономерная психология поведения предпринимателя в условиях риска.

Знание показателей риска — В р , Вд , Вкр , Вкт — позволяет выработать суждение и принять решение об осуществлении предпринимательства. Но для такого решения недостаточно оценить значения показателей (вероятностей) допустимого, критического и катастрофического риска. Надо еще установить или принять предельные величины этих показателей, выше которых они не должны подниматься, чтобы не попасть в зону чрезмерного, неприемлемого риска.

Обозначим предельные значения вероятностей возникновения допустимого, критического и катастрофического риска соответственно К д , Ккр , Ккт . Величины этих показателей в принципе должна устанавливать и рекомендовать прикладная теория предпринимательского риска, но и сам предприниматель вправе назначить свои собственные предельные уровни риска, которые он не намерен превышать.

По моему мнению, можно ориентироваться на следующие предельные значения показателей риска К д =0,1; Ккр =О,01, Ккт =0,001, т. е. соответственно 10, 1 и 0,1%. Это означает, что не следует идти на предпринимательскую сделку, если в 10 случаях из ста можно потерять всю прибыль, в одном случае из ста потерять выручку и хотя бы в одном случае из тысячи потерять имущество.

В итоге, имея значения трех показателей риска и критериев предельного риска, сформулируем самые общие условия приемлемости анализируемого вида предпринимательства:

А. Показатель допустимого риска не должен превышать предельного значения (В д <Кд ).

Б. Показатель критического риска должен быть меньше предельной величины (В кр <Ккр ).

В. Показатель катастрофического риска не должен быть выше предельного уровня (В кт <Ккт ).

Следовательно, главное в оценке хозяйственного риска состоит в искусстве построения кривой вероятностей возможных потерь или хотя бы определении зон и показателей допустимого, критического и катастрофического риска.

Рассмотрим теперь способы, которые могут быть применены для построения кривых вероятностей возникновения потерь.

В числе прикладных способов построения кривой риска выделим статистический, экспертный, расчетно-аналитический.

Статистический способ

Если статистический массив достаточно представителен, то частоту возникновения данного уровня потерь можно в первом приближении приравнять к вероятности их возникновения и на этой основе построить кривую вероятностей потерь, которая и есть искомая кривая риска.

Отмечу одно важное обстоятельство. Определяя частоту возникновения некоторого уровня потерь путем деления числа соответствующих случаев на их общее число, следует включать в общее число случаев и те предпринимательские сделки, в которых потерь не было, а был выигрыш, т. е. превышение расчетной прибыли. Иначе показатели вероятностей потерь и угрозы риска окажутся завышенными.

Экспертный способ

Наиболее желательно, чтобы эксперты дали свои оценки вероятностей возникновения определенных уровней потерь, по которым затем можно было бы найти средние значения экспертных оценок и с их помощью построить кривую распределения вероятностей.

Можно даже ограничиться получением экспертных оценок вероятностей возникновения определенного уровня потерь в четырех характерных точках. Иными словами, надо установить экспертным образом показатели наиболее возможных допустимых, критических и катастрофических потерь, имея в виду как их уровни, так и вероятности.

По этим четырем характерным точкам несложно воспроизвести ориентировочно всю кривую распределения вероятностей потерь. Конечно, при небольшом массиве экспертных оценок график частот недостаточно представителен, а кривую вероятностей, исходя из такого графика, можно построить лишь сугубо приближенным образом. Но все же определенное представление о риске и характеризующих его показателях будет, а это уже намного больше, чем не знать ничего.

Расчетно-аналитический способ

Элементы теории игр в принципе применимы ко всем видам предпринимательского риска, но прикладные математические методы оценочных расчетов производственного, коммерческого, финансового риска на основе теории игр пока не созданы.

И все же можно, например, исходить из гипотезы, что имеет место закон распределения потерь. Однако и в этом случае предстоит решить непростую задачу построения кривой риска.

В заключение еще раз можно отметить, что методы анализа и оценки хозяйственного риска во многом еще надлежит разрабатывать, создавать.

ЗАКЛЮЧЕНИЕ

Риск сопровождает нас везде и повсюду: в дороге, на улице и даже дома. Так или иначе всегда рискуешь встретиться с неприятностями, попасть в беду. Но этот неизбежный жизненный риск, во первых, предопределён самой судьбой, от которой ни спрятаться, ни скрыться. С другой стороны, он обычно невелик, особенно, если человек осторожен.

Другое дело – хозяйственный риск предпринимателя. На такой риск приходится идти по собственному выбору, сознательно, преднамеренно, ибо предпринимательство, бизнес по своей природе связаны с повышенным риском. Зная источники и причины риска, принимая меры предосторожности, можно уменьшить риск, но избавиться от него целиком не представляется возможным. В особенности обострение рисковой ситуации связано с распространением рыночных отношений, ибо рынок вносит высокий уровень неопределённости, непредсказуемости условий, последствий, результатов, бизнес-сделок.

Хотим мы того или не хотим, но осваивая предпринимательство, вступая на тропу бизнеса, вращаясь в рыночной среде, придётся иметь дело с повышенным риском, угрозой не выиграть, а потерять в итоге сделки. И задача подлинного предпринимателя состоит в том, чтобы искать дело с заведомо предвидимым, ясно очерченным, гарантированным результатом. Гарантий никто не даёт, даже страховка только ослабляет, но не снимает риск. Более того, стремясь вообще избежать риск , можно оказаться вне дела, и без дела. Надо не уходить от риска, а уметь чувствовать его, оценивать, знать допустимые пределы. Нельзя отказываться переходить улицу, чтобы не рисковать попасть под автомобиль. Надо узнать и соблюдать правила перехода.

О неотделимости предпринимательства от риска говорится в самом определении бизнеса. Но это вовсе не означает, что риск есть что-то неуправляемое, непознаваемое, не зависящее от характера действий предпринимателя. Прежде всего следует усвоить хотя бы простейшие знания и представления о риске, хотя приходится предупреждать: наука о предпринимательском риске чрезвычайно сложна.

В условиях перехода к рыночным отношениям важное значение имеет обеспечение финансовой устойчивости субъектов хозяйствования и особенно предпринимательского типа. Предоставляемая свобода деятельности в экономической сфере позволяет не только получать дополнительные выгоды, но в значительной степени повышать вероятность значительных потерь, а при самых неблагоприятных обстоятельствах может привести к финансовой несостоятельности и банкротству. Ограниченность наличных ресурсов вынуждает свободно хозяйствующего субъекта определять свои возможности удержать в условиях жесткой борьбы сегмент рынка или рыночную нишу, зачастую при неопределенности успешной реализации поставленных хозяйственных задач самим предпринимателем или предприятием. Недобросовестность партнеров по бизнесу и конкурентов, рэкет, поджоги и грабежи особенно опасны для малых организационно-правовых форм хозяйствования, а форс-мажорные обстоятельства, обусловленные стихийными бедствиями природного, техногенного и экологического характера, могут поставить на грань банкротства любое самое крупное и экономически устойчивое предприятие.

В рыночной экономике риск естественным образом сопряжен с активной воспроизводственной деятельностью. Он оправдывается тем, что, невзирая на возможные потери, четко отработанные и реализуемые на практике функции менеджмента в условиях неопределенности исхода отдельных хозяйственных операций обеспечивает повышенную выгоду. Так, международный опыт свидетельствует, что фирмы инновационного, предпринимательского типа, как правило, на единицу общих затрат получают значительно более высокий предпринимательский доход. Это означает, что необходим особый менеджмент риска для обеспечения устойчивого финансового состояния предприятия, т. е. специфическая система управления, основывающаяся на познании экономической сущности хозяйственного риска, разработке и реализации стратегии положительного отношения к нему в хозяйственной деятельности.

Список использованных источников

1. Балабанов И.Т. Риск-менеджмент. М.: Финансы и статистика, 2006.

2. Догиль Л.Ф. Хозяйственный риск и финансовая устойчивость предприятий АПК. Мн.: БГЭУ, 2008.

3. Мескон М.Х., Альберт М., Хедоури Ф. Основы менеджмента. М., 2002.

4. Правовые основы бизнеса / Под ред. Л.И.Липеня. – Мн.: “Амалфея”, 2007.

5. Рыночная экономика под редакцией профессора О.И.Волкова. М: Инфа-М.: — 2000.

6. Рыночная экономика. Т. 2, 3, ч. 1, 2 / Под ред. А.Д.Смирнова. – М.: Соинтэк, 2006.

7. Тэмпман Л.Н. Риски в экономике: Уч. Пос/ под ред. Проф. В.А. Швандара. – М.: ЮНИТИ-ДАНА, 2002. – 380с.

8. Уткин Э.А. Риск – менеджмент М: 1998

9. Хозяйственный риск и методы его измерения: Пер. с венг. / Т. Бачкан, Д. Месена, Д. Мико и др. М.: Экономика, 1999.

10. Хоскинг А. Курс предпринимательства. – М.: Международные отношения, 2003.

11. Шаршукова Л.Г. Риски в предпринимательской деятельности. М.: ИНФРА-М, 2006.

12. Шпицнер Р. Азбука бизнесмена. – Мн.: ООО “Мисанта”, 2004.

ПРИЛОЖЕНИЕ 1

Рис. 1. Схема зон риска

ПРИЛОЖЕНИЕ 2

Рис. 2. Типичная кривая вероятностей получения определенного уровня прибыли

ПРИЛОЖЕНИЕ 3

Рис. 3. Типичная кривая распределения вероятностей возникновения определенного уровня потерь прибыли

См.:Клейнер, Тамбовцев, 2003 г. с. 87.

Шаршукова Л.Г. Риски в предпринимательской деятельности. М.: ИНФРА-М, 2006. с. 151.

Шаршукова Л.Г. Риски в предпринимательской деятельности. М.: ИНФРА-М, 2006. с. 152.

См.: ПРИЛОЖЕНИЕ 1

См.: ПРИЛОЖЕНИЕ 2

См.: ПРИЛОЖЕНИЕ 3