В условиях быстро развивающейся рыночной экономики, необходимости повышения эффективности вложений, снижения рисков предпринимательской деятельности отечественным инвесторам требуются экономические технологии, разработанные и испытанные в странах с длительной историей высокоразвитых рыночных отношений. Одной из таких технологий является портфельное инвестирование.

Портфельное инвестирование позволяет планировать и контролировать конечные результаты инвестиционной деятельности.

Данная курсовая работа посвящена рассмотрению сущности формирования инвестиционного портфеля из объектов реального инвестирования, принципов и последовательности формирования инвестиционного портфеля, стратегий управления портфелем.

Актуальность выбранной темы исследования очевидна. Во-первых, само по себе портфельное инвестирование — один основных приемов управления финансами современных предприятий. Портфельные инвестиции помогают решать ряд народно-хозяйственных задач, улучшать структуру капитала и пополнять собственный капитал предприятий.

Объект исследования — инвестиционная деятельность ОАО «Сбербанк России».

Предмет исследования — инвестиционный портфель ОАО «Сбербанк России».

Цель работы — провести анализ инвестиционной деятельности ОАО «Сбербанк России» и определить пути повышения эффективности инвестиционной деятельности Сбербанка России.

Задачи исследования:

1. Определить сущность формирования инвестиционного портфеля из объектов реального инвестирования.

2. Изучить теоретические основы, характеристику и модели формирования инвестиционного портфеля.

3. Провести анализ инвестиционного портфеля ОАО «Сбербанк России».

4. Рассмотреть возможные риски инвестиционного портфеля исследуемой кредитной организации.

5. Определить пути повышения эффективности инвестиционной деятельности Сбербанка России.

Цель и задача определили структуру курсовой работы. Она состоит из введения, двух глав, заключения, списка использованной литературы и приложений.

В первой главе рассматриваются теоретические основы формирования инвестиционного портфеля объектов реального инвестирования

Во второй главе проведен анализ инвестиционного портфеля ОАО

«Сбербанк России».

При написании курсовой работы использовались такие методы исследования, как изучение и анализ литературы, обобщение, статистический анализ и др.

При написании курсовой работы использовались следующие основные источники информации:

Оценка инвестиционного портфеля по критерию риска

В данной курсовой работе мы осветим сущность инвестиционного портфеля ценных бумаг, особенности его формирования и теорию его оценки. Также проведем оценку рисков инвестиционного портфеля «Капитал», рассмотрим методы их снижения. Цель курсовой работы – изучить оценку инвестиционного портфеля по критерию ...

- учебное пособие Лахметкиной Н. И.

- http: //sberbank.

ru

1. Теоретические основы формирования инвестиционного портфеля объектов реального инвестирования

1. 1Характеристика объектов реального инвестирования

Инвестиционный рынок — это совокупность экономических отношений, складывающихся между продавцами и покупателями инвестиционных товаров и услуг. Товарами на этом рынке выступают объекты инвестиционной деятельности. В соответствии с их классификацией инвестиционный рынок структурно распадается на ряд относительно самостоятельных сегментов. [12]

Рынок объектов реального инвестирования:

- а) рынок недвижимости — промышленные объекты, жилье, объекты малой приватизации, земельные участки, объекты незавершенного строительства, аренда;

- б) рынок прямых капитальных вложений — новое строительство, реконструкция, техническое перевооружение;

- в) рынок прочих объектов реального инвестирования -художественные ценности, драгоценные металлы и изделия, прочие материальные ценности. [14]

Основу инвестиционной деятельности предприятия составляет реальное инвестирование. На большинстве предприятий это инвестирование является в современных условиях единственным направлением их инвестиционной деятельности. Это определяет высокую роль управления реальными инвестициями в системе инвестиционной деятельности предприятия

Реальное инвестирование характеризуется рядом особенностей. Оно представляет собой главную форму реализации экономического развития организации. Главная цель данного развития достигается путем осуществления высокоэффективных реальных инвестиционных проектов. В свою очередь сам процесс стратегического развития организаций является совокупностью реализуемых во времени инвестиционных проектов. Данная форма инвестирования делает возможным выход организации на новые товарные и региональные рынки, позволяет обеспечить постоянный рост своей рыночной стоимости.

Реальное инвестирование находится в тесной взаимосвязи с операционной деятельностью организации. Для большинства организаций, задачи роста объема производства и реализации продукции, увеличения ассортимента производимых изделий, повышения их качества, снижения текущих операционных затрат актуальны на всех стадиях жизненного цикла. Решению данных задач помогает реальное инвестирование. От реализованных организацией реальных инвестиционных проектов во многом зависят параметры будущего операционного процесса. Реальные инвестиции

обеспечивают более высокий уровень рентабельности в сравнении с финансовыми инвестициями. Именно эта особенность является одним из побудительных мотивов к предпринимательской деятельности в реальном секторе экономики. Реальные инвестиции дают организации устойчивый чистый денежный поток.

Он создается за счет амортизационных отчислений от основных средств и нематериальных активов даже в те периоды, в которых эксплуатация реализованных инвестиционных проектов не приносит организации прибыли. [13]

Выделяют следующие группы реального инвестирования.

1. Инвестиции в создание новых производств. В результате осуществления таких инвестиций создаются совершенно новые организации, которые будут выпускать ранее не изготавливавшиеся товары или оказывать новый тип услуг.

Деятельность кредитных организаций на рынке ценных бумаг

... по рынку ценных бумаг. Кредитные организации осуществляют профессиональную деятельность на рынке ценных бумаг в порядке, установленном настоящим Федеральным законом для профессиональных участников рынка ценных бумаг. Дополнительным основанием для отказа в выдаче кредитной организации лицензии на осуществление профессиональной деятельности на рынке ценных бумаг, ...

2. Капитальные вложения, осуществляемые в следующих формах:

- новом строительстве — возведении нового объекта с законченным технологическим циклом по типовому или индивидуально разработанному проекту, который после ввода в эксплуатацию будет иметь статус юридического лица. Как правило, к новому строительству предпринимательская фирма прибегает в случае необходимости увеличения объемов производственно-хозяйственной деятельности или с целью осуществления диверсификации основной деятельности фирмы;

- реконструкции — проведении строительно-монтажных работ на действующих площадях без остановки основного производства с частичной заменой оборудования — морально устаревшего и физически изношенного. Реконструкция обычно осуществляется в целях увеличения производственного потенциала предпринимательской фирмы, значительного повышения качества выпускаемой продукции;

- техническом перевооружении — мероприятиях, направленных на замену и модернизацию оборудования, при этом производственные площади не расширяются.

Техническое перевооружение осуществляется в целях обеспечения роста производительности труда и объема выпускаемой продукции, улучшения качества производимой продукции, а также совершенствования условий и организации труда;

- приобретении организаций — осуществляется только крупными предпринимательскими фирмами, так как требует большого объема инвестируемых средств.

Реальное инвестирование считается основой всей инвестиционной деятельности. Благодаря этому инвестированию осваиваются товарные рынки, обеспечивается увеличение рыночной стоимости. [8]

Можно разбить реальное инвестирование на следующие главные группы:

- Инвестиции в повышение эффективности деятельности какой-либо фирмы.

Целью этих инвестиций является снижение затрат (улучшение организации труда, совершенствование технологий, обновление оборудования).

Эти инвестиции для конкурентной борьбы просто необходимы организации.

- Обязательные инвестиции.

Инвестиции, нужные предпринимательской фирме для продолжения деятельности, например для того что бы продолжать производить. Можно отнести сюда инвестиции на экологическую безопасность деятельности компании, для улучшения труда работников и так далее.

- Инвестиции в расширение производства.

Эти инвестиции используют, если требуется в рамках уже сформировавшихся рынков и существующих производств увеличить объем выпуска товаров. К ним можно отнести создание новых производств. В итоге создаются новые предприятия для оказания нового вида услуг или выпуска нового вида продукции. [8]

Главное направление реальных инвестиций — капитальные вложения. К капитальным вложениям относятся и те инвестиции, осуществляются которые в форме: расширения организации, нового строительства, реконструкции, приобретения действующих предприятий и технического перевооружения.

Под новым строительством принято считать возведение нового объекта по индивидуально разработанному или типовому проекту, который будет иметь после ввода в эксплуатацию статус юридического лица. К новому строительству, как правило, прибегает предпринимательская фирма в целях осуществления диверсификации главной деятельности фирмы или случае необходимости увеличения объемов производственной и хозяйственной деятельности.

Экономическая оценка влияния научно-технического прогресса на ...

... и со стороны потенциальных пользователей данной программы. В дипломном проекте будет рассмотрена схема внедрения нового готового программного продукта. Задачей дипломного проекта, Целью данной работы В моей дипломной работе ... то есть обеспеченности торговых предприятий компьютерами, то и здесь наблюдаются значительные расхождения. Развитие научно-технического прогресса тесно связано с развитием ...

В итоге расширения организации осуществляется возведение новейших объектов производственного назначения в дополнение к действующим либо расширение отдельных производственных помещений и зданий. Осуществляется расширение в том случае, если не хватает имеющихся производственных мощностей для размещения нового или дополнительного оборудования.

Реконструкция тоже относится к реальному инвестированию — это проведение строительно-монтажных работ без остановки главного производства с частичной заменой оборудования — физически изношенного или морально устаревшего. Реконструкция может осуществляться и в целях организации выпуска продукции на существующих производственных площадях или изменения профиля предпринимательской фирмы.

Техническое перевооружение — мероприятия, которые направлены на модернизацию и замену оборудования, при этом не осуществляется расширение производственных площадей. Зачастую осуществляется путем техническое перевооружение внедрения новой технологии и техники, автоматизации и механизации производственных процессов.

Приобретение нематериальных активов собой представляет долгосрочные вложения фирмы путем приобретения лицензий, торговых марок, патентов, товарных знаков, прочих прав на пользование природными ресурсами и землей, по использованию производственной информации, прав на интеллектуальную собственность, программных продуктов для ЭВМ и тому подобное. [11]

В процессе функционирования предпринимательской фирмы определяется многими факторами выбор конкретной формы реального инвестирования:

- во-первых, задачами товарной, региональной и отраслевой диверсификации деятельности фирмы;

- во-вторых, наличием собственных инвестиционных ресурсов или возможностью использования привлеченных или заемных ресурсов;

- в-третьих, возможностями внедрения новых технологий.

Специфический характер реального инвестирования и его форм предопределяет определенные особенности его осуществления на предприятии. При высокой инвестиционной активности предприятия с целью повышения эффективности управления реальными инвестициями разрабатывается специальная политика такого управления. [11]

Вывод: реальное инвестирование представляет собой нелегкий процесс. А политика управления реальными инвестициями собой представляет часть общей инвестиционной политики предприятия, которая обеспечивает подготовку, реализацию и оценку наиболее эффективных инвестиционных реальных проектов.

1. 2 Принципы и последовательность формирования инвестиционного портфеля объектов реального инвестирования

Портфель реальных инвестиций — сформированная совокупность реализуемых проектов и других объектов реального инвестирования, подчиненная определенным целям инвестиционной деятельности предприятия.

Под инвестиционным портфелем в общем случае понимается некоторый набор, или совокупность, активов (проектов, предприятий), управляемых как единое целое. Процесс формирования и управления инвестиционным портфелем предполагает реализацию следующих этапов: постановка целей и выбор адекватного типа портфеля, анализ объектов инвестирования, формирование инвестиционного портфеля, выбор и реализация стратегии управления портфелем, оценка эффективности принятых решений. [12]

Инвестиционный портфель: сущность, классификация, доходность и риск

... устойчивость дохода при минимальном риске. Инвестиционный портфель: сущность, классификация, доходность и риск. Как отмечалось, инвестиционный портфель представляет собой совокупность ценных, управляемую как самостоятельный инвестиционный объект. Цель формирования портфеля ценных бумаг - сохранить и приумножить капитал. Сущность портфельного ...

Большинство предприятий-инвесторов выбирают несколько объектов реального инвестирования и формируют инвестиционный портфель в соответствии с разработанной инвестиционной стратегией.

Реализация инвестиционной стратегии предприятия осуществляется путем отбора наиболее эффективных и безопасных инвестиционных проектов и финансовых инструментов. Конкретными целями инвестиционного портфеля могут являться:

- высокие темпы роста капитала;

- высокие темпы роста дохода;

- минимизация инвестиционных рисков;

- достаточная ликвидность инвестиционного портфеля.

При формировании инвестиционного портфеля предприятия должны выбирать приоритетные цели деятельности, так как конкретные цели портфеля часто являются альтернативными. В свою очередь выбранные цели могут быть положены в основу определения критериальных показателей, например: нормативных значений минимальных темпов роста капитала, приемлемых для предприятия; минимального уровня текущей доходности; максимального уровня инвестиционного риска; минимальной по капиталоемкости доли высоколиквидных инвестиционных проектов и т. д. [9]

Формирование инвестиционного портфеля предприятия базируется на следующих принципах:

- реализации инвестиционной стратегии;

- соответствия портфеля инвестиционным ресурсам;

- оптимизации соотношений доходности и риска, а также доходности и ликвидности;

- управляемости портфелем.

Принцип реализации инвестиционной стратегии обусловлен задачами долгосрочного и среднесрочного планирования инвестиционной деятельности и их соподчиненности. Цели формируемого портфеля предприятия должны быть увязаны с целями инвестиционной стратегии.

Принцип соответствия портфеля инвестиционным ресурсам означает необходимость согласования общей капиталоемкости отбираемых инструментов и объектов с объемом имеющихся инвестиционных ресурсов. Реализация этого принципа определяет ограниченный круг объектов в соответствии с возможностями их финансирования.

Принцип оптимизации соотношения доходности и риска связан с приоритетными целями формирования портфеля. Оптимальные пропорции между этими показателями достигаются путем диверсификации портфеля. Принцип оптимизации соотношения доходности и ликвидности также определяет необходимые пропорции, между ними исходя из приоритетных целей формирования инвестиционного портфеля. Оптимизация должна также учитывать обеспечение финансовой устойчивости и текущей платежеспособности предприятия.

Принцип управляемости портфелем означает обеспечение возможности кадрового состава по оперативному управлению, мониторингу, ревизии и

реинвестированию средств. Таким образом, цели формируемого портфеля предприятия должны быть увязаны с целями инвестиционной стратегии. Оптимизация должна также учитывать обеспечение финансовой устойчивости и текущей платежеспособности предприятия. [16]

В соответствии с системой приоритетных целей и проектируемого объема инвестиционных ресурсов процесс формирования портфеля реальных инвестиционных проектов проходит пять этапов:

Этапы формирования инвестиционного портфеля включают:

Управление инвестиционным проектом развития предприятия

... экономики в нашей стране. Предметом исследования является управление инвестиционными проектами. Объектом исследования выступает ООО «Интересный город». Цель работы - создание системы максимально эффективного управления инвестиционными процессами ООО «Интересный город». Для достижения ...

- формулирование целей его создания и определение их приоритетности (в частности, что важнее — регулярное получение дивидендов или рост стоимости активов), задание уровней риска, минимальной прибыли, отклонения от ожидаемой прибыли и т. д.;

- выбор финансовой компании (это может быть отечественная или зарубежная фирма; при принятии решения можно использовать ряд критериев: репутация фирмы, ее доступность, виды предлагаемых фирмой портфелей, их доходность, виды используемых инвестиционных инструментов и т.

д. );

- выбор банка, который будет вести инвестиционный счет.

Основная проблема при ведении портфеля состоит в определении пропорции между ценными бумагами с различными свойствами. Так, основные принципы построения классического консервативного (малорискового) портфеля представлены на рисунке 1.2. 1.

Принцип консервативности.

Соотношение между высоконадежными и рискованными долями поддерживается таким, чтобы возможные потери от рискованной доли с подавляющей вероятностью покрывались доходами от надежных активов.

Инвестиционный риск, таким образом, состоит не в потере части основной суммы, а только в получении недостаточно высокого дохода.

Известно, что, не рискуя, нельзя рассчитывать на какие-то сверхвысокие доходы. Однако практика показывает, что подавляющее большинство клиентов удовлетворены доходами, колеблющимися в пределах от одной до двух депозитных ставок банков высшей категории надежности, и не желают увеличения доходов за счет более высокой степени риска.

Принцип диверсификации.

Диверсификация вложений — основной принцип портфельного инвестирования. Идея этого принципа хорошо проявляется в старинной английской поговорке: «do not put all eggs in one basket” — «не следует класть все яйца в одну корзину».

На нашем языке это звучит — не вкладывайте все деньги в одни бумаги, каким бы выгодным это вложением вам ни казалось. Только такая сдержанность позволит избежать катастрофических ущербов в случае ошибки.

Диверсификация уменьшает риск за счет того, что возможные невысокие доходы по одним ценным бумагам будут компенсироваться высокими доходами по другим бумагам. Минимизация риска достигается за счет включения в портфель ценных бумаг широкого круга отраслей, тесно не связанных между собой, чтобы избежать синхронности циклических колебаний их деловой активности. Оптимальная величина — от 8 до 20 различных видов ценных бумаг.

Распыление вложений происходит как между теми активными сегментами, о которых мы упоминали, так и внутри них. Для государственных краткосрочных облигаций и казначейских обязательств речь идет о диверсификации между ценными бумагами различных серий, для корпоративных ценных бумаг — между акциями различных эмитентов.

Упрощенная диверсификация состоит просто в делении средств между несколькими ценными бумагами без серьезного анализа.

Достаточный объем средств в портфеле позволяет сделать следующий шаг — проводить так называемые отраслевую и региональную диверсификации.

Принцип отраслевой диверсификации состоит в том, чтобы не допускать перекосов портфеля в сторону бумаг предприятий одной отрасли. Дело в том, что катаклизм может постигнуть отрасль в целом. Например, падение цен на нефть на мировом рынке может привести к одновременному падению цен акций всех нефтеперерабатывающих предприятий, и то, что ваши вложения будут распределены между различными предприятиями этой отрасли, вам не поможет.

«Управление портфелем проектов» содержит 95 страниц текстового ...

... являются портфели проектов, реализуемые в рамках финансовых и инвестиционных институтов, а также промышленных предприятий. Предметом исследования являются управленческие процессы по разработке и управлению портфелем проектов. Цельюнастоящей работы является формирование модели управления портфелем проектов для ...

То же самое относится к предприятиям одного региона.

Одновременное снижение цен акций может произойти вследствие политической нестабильности, забастовок, стихийных бедствий, введения в строй новых транспортных магистралей, минующих регион, и т. д.

Еще более глубокий анализ возможен с применением серьезного математического аппарата. Статистические исследования показывают, что многие акции растут или падают в цене, как правило, одновременно, хотя

таких видимых связей между ними, как принадлежность к одной отрасли или региону, нет. Изменения цен других пар ценных бумаг, наоборот, идут в противофазе. Естественно, диверсификация между второй парой бумаг значительно более предпочтительна. Методы корреляционного анализа позволяют, эксплуатируя эту идею, найти оптимальный баланс между различными ценными бумагами в портфеле.

Принцип достаточной ликвидности.

Он состоит в том, чтобы поддерживать долю быстрореализуемых активов в портфеле не ниже уровня, достаточного для проведения неожиданно подворачивающихся высокодоходных сделок и удовлетворения потребностей клиентов в денежных средствах. Практика показывает, что выгоднее держать определенную часть средств в более ликвидных (пусть даже менее доходных) ценных бумагах, зато иметь возможность быстро реагировать на изменения конъюнктуры рынка и отдельные выгодные предложения. Кроме того, договоры со многими клиентами просто обязывают держать часть их средств в ликвидной форме.

Доходы по портфельным инвестициям представляют собой валовую прибыль по всей совокупности бумаг, включенных в тот или иной портфель с учетом риска. Возникает проблема количественного соответствия между прибылью и риском, которая должна решаться оперативно в целях постоянного совершенствования структуры уже сформированных портфелей и формирования новых, в соответствии с пожеланиями инвесторов. Надо сказать, что указанная проблема относится к числу тех, для решения которых достаточно быстро удается найти общую схему решения, но которые практически не решаются до конца.

Рассматривая вопрос о создании портфеля, инвестор должен определить для себя параметры, которыми он будет руководствоваться:

- выбор оптимального типа портфеля;

- оценка приемлемого сочетания риска и дохода портфеля и соответственно определение удельного веса портфеля ценных бумаг с различными уровнями риска и дохода;

- определение первоначального состава портфеля;

- выбор схемы дальнейшего управления портфелем. [11]

Вывод: главной целью формирования инвестиционного портфеля предприятия является обеспечение реализации ее инвестиционной стратегии путем отбора наиболее эффективных и безопасных инвестиционных проектов и финансовых инструментов.

1. 3 Модели формирования инвестиционных портфелей

Формирование инвестиционного портфеля — процесс целенаправленного подбора объектов инвестирования. [12]

Система целей формирования инвестиционного портфеля предполагает наличие главной и основных целей.

Главная цель формирования инвестиционного портфеля предприятия -обеспечение реализации инвестиционной стратегии предприятия путем отбора наиболее эффективных и безопасных инвестиционных проектов. [2] Основные цели формирования инвестиционного портфеля.

1. Обеспечение высоких темпов роста капитала (рост «ценности фирмы») позволяет обеспечить эффективную деятельность предприятия в долгосрочной перспективе. Достигается инвестированием средств в проекты с высоким значением чистого дисконтированного дохода.

2. Обеспечение высоких темпов роста доходов предполагает получение регулярного дохода в текущем периоде. Достигается включением в портфель проектов с высокой текущей доходностью, обеспечивающих поддержание постоянной платежеспособности предприятия.

3. Обеспечение минимизации инвестиционных рисков — отдельные инвестиционные проекты, в частности обеспечивающие высокие темпы роста дохода, могут иметь высокий уровень рисков, однако в рамках инвестиционного портфеля в целом уровень риска должен минимизироваться. Причем основное внимание должно быть уделено минимизации риска потери капитала, а лишь затем минимизации риска потери доходов.

4. Обеспечение достаточной ликвидности инвестиционного портфеля предполагает возможность быстрого и безубыточного (без существенных потерь в стоимости) обращения инвестиций в наличные деньги в целях обеспечения быстрого реинвестирования капитала в более выгодные проекты.

Рассмотренные цели формирования инвестиционного портфеля в значительной степени являются альтернативными:

- обеспечение высоких темпов роста капитала в определенной степени достигается за счет снижения уровня текущей доходности инвестиционного портфеля;

- рост капитала и доходов находится в прямой связи с уровнем инвестиционных рисков;

- обеспечение достаточной ликвидности может препятствовать включению в портфель высокодоходных инвестиционных проектов или проектов, обеспечивающих значительный прирост капитала в долгосрочном периоде.

Учитывая альтернативность целей формирования инвестиционного портфеля, каждый инвестор должен сам определить их приоритеты в данном периоде. [1]

Портфель реальных инвестиционных проектов формируется, как правило, производственными предприятиями для обеспечения своего развития.

Портфель роста формируется в основном за счет объектов инвестирования, обеспечивающих достижение высоких темпов роста капитала (при высоких уровнях риска).

Портфель дохода формируется в основном за счет объектов инвестирования, обеспечивающих достижение высоких темпов роста дохода (уровень риска также довольно высок).

Консервативный портфель формируется в основном за счет объектов инвестирования со средним (или минимальным) уровнем риска (темпы роста дохода и капитала значительно ниже).

Агрессивный портфель — портфель роста или дохода при максимальных значениях своих целевых показателей.

Сбалансированный портфель характеризуется полной реализацией целей его формирования: отбором инвестиционных проектов, наиболее полно отвечающих этим целям.

Несбалансированный портфель характеризуется несоответствием состава его инвестиционных проектов поставленным целям формирования портфеля.

Разбалансированный портфель (разновидность несбалансированного портфеля) представляет собой ранее оптимизированный портфель, уже не удовлетворяющий инвестора в связи с существенным изменением внешних условий инвестиционной деятельности (например, изменение условий налогообложения) или внутренних факторов (например, задержки реализации некоторых инвестиционных проектов).

[11]

Этапы формирования инвестиционного портфеля (логическая последовательность формирования):

- конкретизация целей инвестиционной стратегии предприятия;

- определение приоритетных целей формирования инвестиционного портфеля;

- оптимизация пропорций формирования инвестиционного портфеля по основным видам инвестиционных проектов с учетом объема и структуры инвестиционных ресурсов;

- формирование отдельных видов портфелей (реальных инвестиционных проектов, финансовых инструментов и т.

п. ), обеспечивающих установленные критерии доходности, риска и ликвидности;

- обеспечение необходимой диверсификации инвестиционного портфеля;

- оценка доходности, риска и ликвидности инвестиционного портфеля;

- окончательная оптимизация структуры инвестиционного портфеля по установленным критериям доходности, риска и ликвидности. [9]

Особенности портфеля реальных инвестиционных проектов А

1. Формирование и реализация такого портфеля обеспечивает:

- высокие темпы развития предприятия;

- создание дополнительных рабочих мест;

- формирование высокого имиджа;

- определенную государственную поддержку инвестиционной деятельности.

2. Этот портфель обычно бывает:

- наиболее капиталоемким (большой объем инвестиций);

- наименее ликвидным;

- более рискованным (из-за продолжительности реализации);

- наиболее сложным и трудоемким в управлении.

3. Требует тщательного отбора каждого инвестиционного проекта, включаемого в портфель. [15]

Окончательный отбор инвестиционных проектов в инвестиционный портфель с учетом оптимизации и обеспечения необходимой диверсификации инвестиционной деятельности:

- если есть приоритетный критерий (высокая доходность, безопасность и т. п. ), то необходимости в оптимизации не возникает;

- если предусматривается сбалансированность целей (доходности, риска и ликвидности), то требуется оптимизация по соотношениям: доходность — риск, доходность — ликвидность.

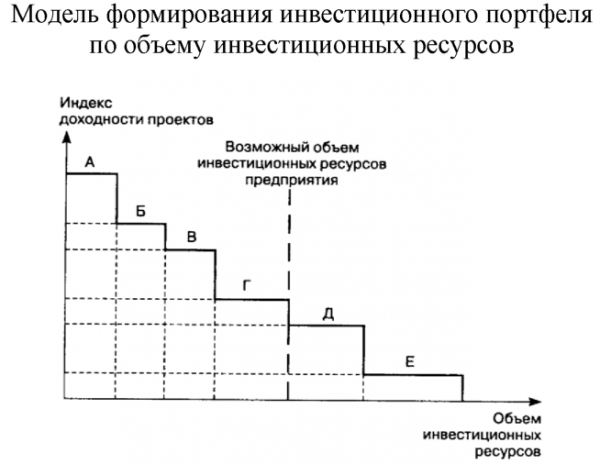

Формирование инвестиционного портфеля в условиях ограниченности параметров производственной деятельности осуществляется, когда приоритетом деятельности предприятия является выход на заданные объемы производства и реализации продукции. В этом случае портфель формируется по показателю объема производства или реализации продукции на единицу инвестиций на основе построения модели оптимизации инвестиционной программы предприятия (Рисунок 1. 3. 1).

Исходные условия построения модели:

- рассматриваемые инвестиционные проекты являются независимыми;

- известен необходимый прирост производства (реализации) продукции;

- проведено ранжирование проектов по показателю объема производства (реализации) продукции на единицу инвестиций.

Рисунок 1.

3. 1

Из рисунка 1. 3. 1 видно, что при данном ограничении портфель должен быть сформирован за счет проектов А, Б, В и Г (все остальные проекты должны быть отвергнуты).

При этом прирост объемов производства (реализации) продукции будет обеспечен при минимальной сумме инвестиций.

Формирование инвестиционного портфеля в условиях ограниченности средневзвешенной стоимости инвестиционных ресурсов осуществляется, если реализация проектов связана с использованием заемного капитала, объем и стоимость привлечения которого возрастают при увеличении объемов инвестиционной деятельности (Рисунок 1. 3. 2).

Исходные условия построения модели:

- рассматриваемые инвестиционные проекты являются независимыми;

- известны показатели предельной стоимости инвестиционных ресурсов при увеличении объема инвестиций;

- проведено ранжирование проектов по показателю внутренней нормы доходности.

Рисунок 1. 3. 2

Как видно из рисунка 3, для формирования инвестиционного портфеля могут быть приняты только проекты А, Б и В, уровень ВНД по которым превышает показатель предельной стоимости инвестиционных ресурсов. Все остальные проекты должны быть отвергнуты.

Формирование инвестиционного портфеля в условиях ограниченности общего объема инвестиционных ресурсов осуществляется, если объем собственных инвестиционных ресурсов предприятия ограничен, а объем заимствования инвестиций может снизить финансовую устойчивость предприятия. Исходные условия построения модели (Рисунок 1. 3. 3):

- рассматриваемые инвестиционные проекты являются независимыми;

- объем возможного привлечения финансовых ресурсов для инвестирования ограничен;

- проведено ранжирование проектов по показателю индекса доходности.

Рисунок 1. 3. 3

Из рисунка 1. 3. 3 видно, что в условиях рассматриваемого ограничения инвестиционный портфель предприятия может быть сформирован из проектов А, Б, В и Г, характеризующихся наибольшим индексом доходности. Все остальные проекты следует отклонить.

Формирование инвестиционного портфеля в условиях рационирования капитала

При формировании инвестиционного портфеля приходится иметь дело с независимыми инвестиционными проектами, решение о реализации которых принимается только на основании их эффективности и не влияет друг на друга (в принципе, все независимые инвестиционные проекты, которые эффективны (NPV >0), должны быть приняты, так как это увеличит «ценность» предприятия).

Однако любое предприятие имеет ограниченные свободные финансовые ресурсы, доступные для инвестирования. Поэтому встает задача оптимизации инвестиционного портфеля, т. е. оптимизации распределения инвестиций по нескольким проектам.

Развитие предприятия в условиях ограниченного объема доступных инвестиций, когда приходится отвергать даже те инвестиционные проекты, у которых NPV >0, называется политиком рационирования (лимитирования) капитала. Лимитирование финансовых средств для инвестиций -фиксированный предел годового объема инвестиций, который может себе позволить предприятие исходя из своего финансового положения.

Сущность политики рационирования капитала состоит в наиболее выгодном использовании ограниченных финансовых ресурсов с целью максимизации будущей «ценности» предприятия. То есть из множества инвестиционных проектов, имеющих положительный чистый дисконтированный доход (NPV >0), нужно сформировать инвестиционный портфель с учетом двух критериев:

- максимизации суммарного чистого дисконтированного дохода портфеля (∑ NPV портфеля ^ max);

- равенства общего объема инвестиций портфеля объему инвестиций предприятия данного года (∑ И портфеля = lim И предприятия данного года).

Эта задача не имеет единственного и простого решения; четких правил принятия оптимального решения не существует. Мы рассмотрим приближенные методы решений, пригодные для практического применения. Более сложные варианты оптимизации инвестиционных портфелей решаются с помощью методов линейного программирования.

Различают пространственную и временную оптимизации инвестиционного процесса.

Пространственная оптимизация (оптимизация инвестиционного портфеля на 1 год) — это решение задачи, направленной на получение максимального суммарного прироста капитала, при реализации нескольких независимых инвестиционных проектов, общий объем инвестиций которых превышает инвестиционные ресурсы предприятия.

Пространственная оптимизация предполагает следующую ситуацию:

- а) общая сумма инвестиционных ресурсов на конкретный период (чаще всего 1 год) ограничена;

- б) имеется несколько независимых инвестиционных проектов с объемом требуемых инвестиций, превышающим инвестиционные ресурсы предприятия;

- в) требуется составить инвестиционный портфель (чаще всего на 1 год), максимизирующий возможный прирост капитала, т.

е. е NPV → max.

При этом возможны два варианта

1. Рассматриваемые проекты поддаются дроблению, т. е. инвестиционные проекты можно реализовывать не только целиком, но и в любой его части (участвовать в долевом финансировании): при этом к рассмотрению принимается соответствующая доля инвестиций и чистого дисконтированного дохода. Порядок расчетов:

а) для каждого инвестиционного проекта портфеля рассчитывается индекс доходности РI

б) проекты упорядочиваются по убыванию индекса доходности;

- в) в инвестиционный портфель включаются первые k проектов, которые могут быть профинансированы предприятием в полном объеме;

- г) остаток средств вкладывается в очередной проект в той части, в которой он может быть профинансирован (остаточный принцип), при этом величина чистого дисконтированного дохода берется пропорционально объему инвестиций. [11]

Конечно, спектр вопросов, касающихся портфельного инвестирования, чрезвычайно широк, и затронуть их все в рамках подобного обзора невозможно. Главное, что необходимо подчеркнуть: будущее за портфельным менеджментом, но его возможности надо использовать и в нынешних условиях.

2. Анализ инвестиционного портфеля ОАО «Сбербанк России»

2. 1 Организационно — экономическая характеристика ОАО «Сбербанк России»

Сбербанк России является крупнейшим банком Российской Федерации и стран СНГ. Учредителем и основным акционером Сбербанка России является Центральный банк Российской Федерации, владеющий 50% уставного капитала плюс одна голосующая акция. Другими акционерами Банка являются международные и российские инвесторы. Обыкновенные и привилегированные акции Банка котируются на российских биржевых площадках с 1996 года. Американские депозитарные расписки (АДР) котируются на Лондонской фондовой бирже, допущены к торгам на Франкфуртской фондовой бирже и на внебиржевом рынке в США.

Основанный в 1841 году, Сбербанк России сегодня — лидер российского банковского сектора по общему объему активов. Банк является основным кредитором российской экономики и занимает крупнейшую долю на рынке вкладов. По состоянию на 1 января 2013 года на долю Сбербанка приходится 28, 9% совокупных банковских активов, 45, 7% депозитов физических лиц, 33, 6% корпоративных кредитов и 32, 7% розничных кредитов. Капитал Сбербанка составляет 1, 7 трлн рублей, что соответствует 27, 4% совокупного капитала российской банковской системы.

Сбербанк — современный универсальный коммерческий банк, удовлетворяющий потребности различных групп клиентов в широком спектре банковских услуг. Сбербанк России обслуживает физических и юридических лиц, в том числе крупные корпорации, предприятия малого и среднего бизнеса, а также государственные предприятия, субъекты РФ и муниципалитеты. Услугами Сбербанка пользуются более 100 млн физических лиц (более 70% населения России) и около 1 млн предприятий (из 4, 5 млн зарегистрированных юридических лиц в России).

Сбербанк предоставляет розничным клиентам широкий спектр банковских услуг, включая депозиты, различные виды кредитования (потребительские кредиты, автокредиты и ипотеку), а также банковские карты, денежные переводы, банковское страхование и брокерские услуги. Все розничные кредиты выдаются по технологии «Кредитная фабрика», созданной для эффективной оценки кредитных рисков и обеспечения высокого качества кредитного портфеля. Сбербанк является крупнейшим эмитентом дебетовых и кредитных карт. Совместный банк, созданный Сбербанком и BNP Paribas, занимается POS-кредитованием под брендом Cetelem, используя концепцию «ответственного кредитования». [18]

Сбербанк России обслуживает все группы корпоративных клиентов, причем на долю малых и средних компаний приходится более 20% корпоративного кредитного портфеля Банка, оставшаяся часть — это кредитование крупных и крупнейших корпоративных клиентов. Банк также предоставляет депозиты, расчетные услуги, проектное, торговое и экспортное финансирование, услуги по управлению денежными средствами и прочие основные банковские продукты. Интеграция бизнеса «Тройки Диалог», переименованной в Sberbank Corporate &Investment Banking (Sberbank CIB), позволила Сбербанку предложить клиентам высокопрофессиональное финансовое консультирование и выбор инвестиционных стратегий, в том числе сложноструктурированные инвестиционно-банковские продукты, ECM, DCM, M&A, а также операции на глобальных рынках.

Сбербанк России предоставляет банковские услуги во всех 83 субъектах Российской Федерации, располагая уникальной филиальной сетью, которая состоит из 17 территориальных банков и насчитывает более 18 400 подразделений. Кроме того, Банк оказывает услуги через удаленные каналы обслуживания — одну из крупнейших в мире сетей банкоматов и терминалов самообслуживания (порядка 68 тыс. устройств).

Сбербанк также активно развивает свои приложения «Мобильный банк» и «Сбербанк Онл@йн» с внушительной клиентской базой, насчитывающей более 9, 4 млн и 5, 4 млн активных пользователей соответственно.

В последние годы Сбербанк существенно расширил свое международное присутствие. Помимо стран СНГ (Казахстан, Украина и Беларусь), Сбербанк представлен в девяти странах Центральной и Восточной Европы (Sberbank Europe AG, бывший VBI) и в Турции (DenizBank).

Сделка по покупке DenizBank была завершена в сентябре 2012 года и стала крупнейшим приобретением за 170-тилетнюю историю Банка. Сбербанк России также имеет представительства в Германии и Китае, филиал в Индии, управляет Sberbank Switzerland AG.

Поволжский банк является одним из 17 территориальных банков ОАО «Сбербанк России», курирует бизнес банка на территории 7 регионов -Астраханской, Волгоградской, Оренбургской, Пензенской, Самарской, Саратовской и Ульяновской областей.

Филиальная сеть Поволжского банка представлена 7 головными отделениями Сбербанка России (осуществляют бизнес на уровне регионов), 55 отделениями Сбербанка России и 1705 дополнительными офисами.

Штаб-квартира Поволжского банка расположена в г. Самара. [19]

Поволжский банк обслуживает около 40 млн. счетов вкладчиков, клиентами являются 80 тыс. юридических лиц.

На территории деятельности Поволжского банка проживает около 14 млн. человек. [19]

В 2012 году портфель ценных бумаг увеличился на 21, 2% — до 2, 0 трлн руб. Половину прироста обеспечило приобретение VBI, DenizBank и Cetelem.

Портфель ценных бумаг используется главным образом для управления ликвидностью. Доля акций в портфеле снизилась с 10, 3% в 2011 году до 3, 9% по итогам 2012 года.

В конце 2012 года портфель облигаций иностранных государств включал долговые обязательства Турции (61, 1%), восточноевропейских стран Евросоюза (16, 5%).

На долю суверенных облигаций Австрии, Франции, Бельгии и Германии приходилось 8, 8%. Удельный вес ценных бумаг с инвестиционным рейтингом составляет 83, 5%. Данные облигации Группа получила в основном в результате приобретения VBI и DenizBank.

Доля корпоративных облигаций в структуре портфеля к концу 2012 года достигла 32, 6%, увеличившись за год на 0, 9 п. п. Доля корпоративных долговых обязательств с инвестиционным рейтингом составила 52, 5% (по итогам 2011 года — 43, 7%).

[20]

Таблица 2. 1. 1, Основные финансовые показатели отчета о прибылях и убытках, млрд. руб.

|

Показатели |

2010 |

2011 |

2012 |

Отклонение(+/-) |

Темпы роста, % |

||

|

2011/ 2010 |

2012/ 2011 |

2011 |

2012 |

||||

|

Чистые процентные доходы |

479, 1 |

561, 0 |

704, 8 |

1, 171 |

1, 256 |

85, 4 |

79, 6 |

|

Чистые комиссионные доходы |

123, 6 |

140, 6 |

170, 3 |

1, 138 |

1, 211 |

87, 9 |

82, 6 |

|

Операционны е доходы до резервов |

649, 8 |

736, 3 |

920, 8 |

1, 133 |

1, 251 |

88, 3 |

79, 9 |

|

Операционны е доходы |

496, 0 |

737, 5 |

899, 3 |

1, 487 |

1, 219 |

67, 3 |

82 |

|

Отчисления в резерв под обесценение кредитного портфеля |

-153, 8 |

1, 20 |

-21, 5 |

-0, 008 |

-17, 9 |

-128 |

-46, 5 |

|

Администрати -вные и прочие операционные расходы |

-265, 9 |

-341, 8 |

-451, 4 |

1, 285 |

1, 321 |

77, 8 |

75, 7 |

|

Прибыль до налогообложе |

230, 1 |

395, 7 |

477, 9 |

1, 719 |

1, 201 |

58, 2 |

82, 8 |

|

ния |

|||||||

|

Чистая прибыль |

181, 6 |

315, 9 |

347, 9 |

1, 739 |

1, 101 |

57, 5 |

90, 8 |

Таблица 2. 1. 2, Основные показатели баланса ОАО «Сбербанк России», млрд. руб

|

Показатели |

2010 |

2011 |

2012 |

Отклонение(+/-) |

Темпы роста, % |

||

|

2011/ 2010 |

2012/ 2011 |

2011 |

2012 |

||||

|

Кредиты и авансы клиентам |

5489, 3 |

7720 |

10499 |

1, 41 |

1, 36 |

71, 1 |

73, 5 |

|

Средства в других банках |

13, 04 |

35, 0 |

114, 8 |

2, 68 |

3, 28 |

37, 3 |

30, 5 |

|

Кредитный портфель до вычета резервов на его обесценение |

6205 |

8417 |

11179 |

1, 36 |

1, 33 |

73, 7 |

75, 3 |

|

Резерв под обесценение кредитного портфеля |

-702, 52 |

-662, 0 |

-565, 0 |

0, 94 |

0, 85 |

106, 1 |

117, 2 |

|

Активы |

8628, 5 |

10835 |

15097 |

1, 26 |

8, 23 |

79, 6 |

71, 8 |

|

Средства клиентов |

6651, 0 |

7932, 0 |

10179 |

1, 19 |

1, 28 |

83, 9 |

77, 9 |

|

Средства юридических лиц |

1816, 6 |

2206, 0 |

3196, 1 |

2, 7 |

1, 45 |

82, 3 |

69 |

|

Капитал |

987, 0 |

1268, 0 |

1623, 8 |

1, 28 |

1, 28 |

77, 8 |

78, 1 |

Анализируя финансовые показатели о прибылях и убытках, структуру актива и пассива баланса Сбербанка РФ за 2012 год по сравнению с предшествующими годами можно сказать, что динамика основных параметров, характеризующих состояние банка, свидетельствует о развитии тенденции банковской деятельности и улучшении его финансового результата.

За этот период значительно возросли совокупные активы, капитал банка, продолжается процесс расширения ресурсной базы банка за счёт средств клиентов и долговых займов банка.

Улучшилась структура и качество активов банка, что нашло отражение в росте кредитов, предоставленных реальному сектору экономики, повысилось качество кредитного портфеля.

Уровень финансовых показателей за 2012 год показывает, что Сбербанк РФ перевыполнил финансовый план этого года, показал эффективную работу, набрал хорошие темпы развития.

2. 2 Анализ инвестиционного портфеля ОАО «Сбербанк России»

Портфель ценных бумаг Сбербанка России на 31 декабря 2011 года составил 493, 7 млрд. руб., что на 9, 7 млрд. руб. меньше, чем годом ранее. На 97, 4% портфель был представлен долговыми инструментами.

Портфель ценных бумаг Сбербанка России на 31 декабря 2012 года составил 1064, 1 млрд. руб. (включая ценные бумаги, заложенные по договорам РЕПО), что на 570, 5 млрд. руб. больше, чем годом ранее. В 2009 году на 96, 2% портфель представлен долговыми инструментами (Приложение А).

В 2008 году по сравнению с 2010 годом доля государственных ценных бумаг (еврооблигации РФ, облигации федерального займа) сократилась с 80, 4 до 65, 8% от портфеля долговых ценных бумаг, в основном за счет выбытия облигаций Банка России в I квартале 2011 года. Доля субфедеральных ценных бумаг возросла за 2011 год с 10, 1 до 15, 7%.

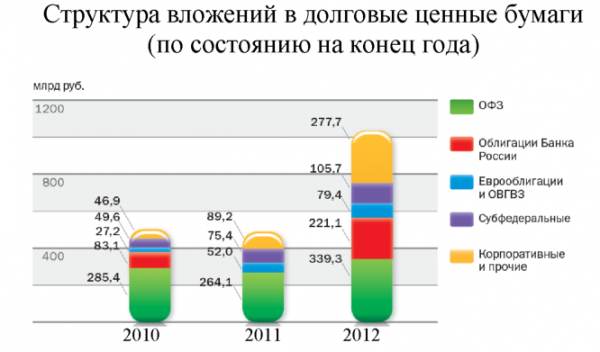

В 2012 году доля государственных ценных бумаг (еврооблигации РФ и ОВГВЗ, облигации федерального займа, облигации Банка России) сократилась с 65, 8 до 62, 5% от портфеля долговых ценных бумаг, несмотря на приобретение облигаций Банка России в IV квартале 2012 года на сумму 221, 1 млрд. руб. Снижение доли государственных ценных бумаг связано с ростом доли корпоративных долговых бумаг с 18, 1% в 2011 году до 26, 4% в 2012 году (см. рисунок 2. 2. 1).

[20]

Рисунок 2. 2. 1

В период 2010-2011 гг. Сбербанк России внес изменения в политику управления портфелями ценных бумаг. Сбербанк России сократил доли портфелей торговых ценных бумаг и ценных бумаг, изменение справедливой стоимости которых отражается через счета прибылей и убытков. Одновременно Банк активно наращивала портфель инвестиционных ценных бумаг, имеющихся в наличии для продажи, как за счет высоконадежных долговых инструментов, позволяющих Сбербанку России иметь долгосрочный запас ликвидности (облигации федерального займа, облигации Банка России), так и за счет вложений в облигации корпоративных эмитентов (Приложение В).

Рассмотрим более подробно структуру портфеля инвестиционных ценных бумаг, имеющихся в наличии для продажи. Большая часть портфеля представлена корпоративными облигациями — 28, 8% портфеля, из которых 62, 0% имеют рейтинги инвестиционного уровня. Значительную часть портфеля составляют облигации федерального займа — 25, 2% портфеля, и облигации Банка России — 26, 1%.

Структура портфеля торговых ценных бумаг и ценных бумаг, справедливая стоимость которых отражается через счета прибылей и убытков. Более половины (58, 4%) портфеля торговых ценных бумаг и портфеля ценных бумаг, справедливая стоимость которых отражается через счета прибылей и убытков, составляют облигации федерального займа. По сравнению с 2011 годом их доля снизилась на 13, 8 п. п., в основном за счет увеличения на 8, 7 п. п. доли акций корпоративных эмитентов (до 9, 7%).

Акции главным образом представлены долевыми бумагами первоклассных эмитентов.

Традиционно значительную долю портфеля ценных бумаг Банка составляют рублевые инструменты.

В 2011 году портфель ценных бумаг традиционно большей частью состоит из рублевых инструментов. Доля инвестиций в инструменты в иностранной валюте (в основном в долларах США и евро) увеличилась с 5, 5 до 11, 7%. Основную часть этих вложений составляют еврооблигации РФ -92% от общего объема валютных инвестиций.

Значительный рост портфеля ценных бумаг в иностранной валюте произошел в основном во второй половине 2011 года и связан в первую очередь с необходимостью размещения средств, поступивших в Банк от физических лиц и корпоративных клиентов.

Доля инвестиций в инструменты в иностранной валюте в 2012 году (в основном в долларах США и евро) увеличилась с 11, 7 до 19, 3%. Основную часть этих вложений составляют еврооблигации корпоративных клиентов -55, 9% от общего объема валютных инвестиций.

Все ценные бумаги Банка оцениваются по справедливой (рыночной) стоимости. В большинстве случаев справедливая стоимость определена на основе рыночных котировок, действовавших на отчетную дату. Когда котировки ценных бумаг не были доступны, Группа применяла соответствующие модели оценки, используя как данные, наблюдаемые на открытом рынке, так и параметры, определенные на основании суждений.

В портфеле Сбербанка России на 31 декабря 2012 года для 3% портфеля ценных бумаг (34, 2 млрд. руб. ) справедливая стоимость ценных бумаг определена на основании моделей и профессиональных суждений. В состав таких ценных бумаг включены некотируемые долевые инструменты компаний нефтегазовой, транспортной, телекоммуникационной и строительной отраслей.

ОФЗ являются государственными ценными бумагами, выпущенными Министерством финансов Российской Федерации, с номиналом в российских рублях. В 2011 году срок погашения ОФЗ в портфеле банка — с марта 2012 года по февраль 2036 года (2007 г.: с апреля 2008 года по февраль 2036 года); ставка купона по ОФЗ составляет 0% — 10% годовых (2010 г.: 0% — 10% годовых) и доходность к погашению — от 7% до 12% годовых (2010 г.: от 6% до 7% годовых), в зависимости от выпуска. В 2012 году срок погашения ОФЗ в портфеле Банка — с января 2010 года по февраль 2036; ставка купона по ОФЗ составляет 0%-13% годовых (2011 г.: 0%-10% годовых) и доходность к погашению — от 5% до 14% годовых (2011г.: от 7% до 12% годовых), в зависимости от выпуска. [20]

Еврооблигации Российской Федерации представляют собой процентные ценные бумаги с номиналом в дол ларах США, выпущенные Министерством финансов Российской Федерации и свободно обращающиеся на международном рынке. Срок погашения Еврооблигаций — с июля 2018 года по март 2030 года; ставка купона по Еврооблигациям составляет 8% -13% годовых (2010 г.: 8% 13% годовых) и доходность к погашению — от 9% до 11% годовых (2010 г.: от 5% до 6% годовых), в зависимости от выпуска.

Корпоративные облигации представлены процентными ценными бумагами с номиналом в российских рублях, выпущенными крупными российскими компаниями. Срок погашения этих облигаций — с января 2009 года по июнь 2018 года (2007 г.: с марта 2008 года по июнь 2014 года); ставка купона по ним составляет 6% — 16% годовых и доходность к погашению от 6% до 25% годовых, в зависимости от выпуска.

Субфедеральные и муниципальные облигации представлены процентными ценными бумагами с номиналом в российских рублях, выпущенными муниципальными органами власти и субъектами Российской Федерации. Срок погашения этих облигаций — с марта 2009 года по декабрь 2015 года (с апреля 2008 года по декабрь 2015 года); ставка купона по ним составляет 6% — 15% годовых и доходность к погашению от 8% до 31% годовых, в зависимости от выпуска.

ОВГВЗ являются процентными ценными бумагами на предъявителя с номиналом в долларах США, выпущенными Министерством финансов Российской Федерации. Ставка купона по ним составляет 3% годовых. Срок погашения данных облигаций — в мае 2011 года и доходность к погашению составляет 5% годовых. [20]

Корпоративные акции представлены акциями крупных российских компаний, обращающимися на организованном рынке.

Справедливая стоимость торговых ценных бумаг определяется на основании котировок и моделей оценки с использованием рыночной информации.

Торговые ценные бумаги отражаются по справедливой стоимости, что уже включает возможное обесценение, обусловленное кредитным риском. Так как торговые ценные бумаги отражаются по справедливой стоимости, определенной на основе объективных рыночных данных, Группа отдельно не анализирует и не отслеживает признаки их обесценения.

2. 3 Риски инвестиционного портфеля ОАО «Сбербанк России»

Существуют следующие основные виды риска по инвестициям:

- кредитный риск;

- риск изменения курса;

- риск несбалансированной ликвидности;