Финансовый кризис 1998 года в России являлся частью мирового финансового кризиса. Фактором уязвимости России в ходе мирового кризиса послужило то, что она относилась к странам с только зарождающимся рынком. 17 августа 1998 г. правительство России и Центральный банк в числе прочих мер, направленных на нормализацию финансовой и бюджетной политики заявили о временном прекращении выплат по государственным краткосрочным облигациям (ГКО).

Это привело к тяжелым последствиям: в 2-3 раза упал курс рубля, в 1,5-2 раза поднялись цены, в течение нескольких недель прекратили функционировать важнейшие банки, увеличилась безработица, существенно сократились реальные доходы и снизился уровень жизни населения, разорились тысячи мелких и средних фирм. Кризис продемонстрировал неэффективность проводимых монетарных методов снижения инфляции, слабость реального сектора экономики, непродуманность фискальной политики. Его последствия серьёзно повлияли на развитие экономики и страны в целом, как отрицательно, так и положительно. Краткосрочные и долгосрочные последствия событий 1998 года до сих пор являются предметом споров и не имеют однозначной оценки.

Таким образом, в настоящее время очень важно выявить причины кризиса 1998 года, объективно оценить его последствия и влияние на экономику и население страны с целью предотвращения развития кризисных явлений в будущем, смягчения их последствий.

Целью курсовой работы является изучение особенностей возникновения и развития финансового кризиса в России. Для достижения этой цели необходимо решить следующие задачи:

- • рассмотреть причины РєСЂРёР·РёСЃР°;

- • обозначить хронологию его развития Рё предпринимаемые методы Р±РѕСЂСЊР±С‹ СЃ РєСЂРёР·РёСЃРѕРј;

- • выявить последствия произошедшего РєСЂРёР·РёСЃР° для СЌРєРѕРЅРѕРјРёРєРё Р РѕСЃСЃРёРё;

- • рассмотреть развитие СЌРєРѕРЅРѕРјРёРєРё Р РѕСЃСЃРёРё после РєСЂРёР·РёСЃР°.

Работа состоит из двух глав. В первой главе рассматривается, с чего начался и как развивался финансовый кризис, во второй главе анализируются его последствия и описывается современное состояние экономики после кризиса.

Объектом исследования является российская экономика в период с 1998 года по настоящее время. В качестве предмета исследования выступают кризисные процессы в экономике, причины их возникновения и воздействие на состояние экономики государства и население страны.

Кризис 6—7 лет и психологическая готовность к школе

... социальной позиции. Проявление кризиса шести – семилетнего возраста говорит о социальной готовности ребенка к обучению в школе [29, с.76]. Говоря о связи кризиса семи лет с готовностью ребенка к обучению в школе, необходимо отличать симптомы кризиса развития от проявления ...

Основными источниками информации явились материалы периодических изданий, информационные ресурсы сети Интернет и данные Федеральной службы государственной статистики России. При работе над курсовой работой использовались работы российских специалистов: статья Г.О. Куранова о российской экономике, в посткризисный период, статьи Е. Козичева, И. Полякова и другие.

После распада СССР Россия в 1990-е годы постоянно испытывала финансовые трудности. Поэтому она остро нуждалась в зарубежных займах, но не могла надежно гарантировать обслуживание долга. Следствием больших внешних и внутренних займов явился огромный государственный долг. По данным Центробанка, на момент кризиса резервы ЦБ составляли 24 млрд. долларов, обязательства перед нерезидентами на рынке ГКО и фондовом рынке — свыше 36 млрд. долларов. Общая сумма платежей государства в пользу нерезидентов приближалась к 10 млрд. долларов в год [18].

Ситуацию усугублял обвал на Азиатских биржах. Финансовый кризис в Юго-Восточной Азии спровоцировал «бегство» иностранного капитала из российской экономики, и в частности с рынка ГКО.

Непосредственной причиной кризиса является снижение мировых цен на сырье (прежде всего на нефть, газ, металлы).

Сырьевая зависимость российской экономики всегда называлась в качестве основного фактора отставания предприятий не сырьевого сектора, что с середины 1970-х гг. определило дальнейший интенсивный путь её развития. Так в 1998 г. цена на нефть достигла своего исторического «дна» и составляла 10 долл. за баррель, что являлось ниже цены себестоимости добычи в РФ [18].

Из-за этих событий валютные доходы правительства уменьшились, а частные иностранные кредиторы стали крайне опасаться давать займы странам с нестабильной экономикой.

Еще один фактор кризиса — аккумуляция «отсроченной инфляции», в результате которой был произведен отказ от денежного стимулирования экономики в пользу кредитной эмиссии и разрастания пирамиды ГКО.

На 1 января 1998 года общий объём по номиналу находящихся в обращении ГКО составлял 272 612 млрд. р. К 1998 году рынок ГКО стал основным источником финансирования дефицита российского бюджета. Правительство России через дочерние структуры Центробанка создавало дополнительный спрос на ГКО за счёт средств, полученных от этого же рынка. Это обеспечивало уверенность иностранных инвесторов в надёжности инструмента ГКО и пополнение золотовалютных резервов России валютой, которую иностранцы обменивали на рубли для покупки ГКО [14].

В 1998 году рынок ГКО практически перестал быть источником финансирования бюджетного дефицита. Все большая часть государственных облигаций выпускалась для того, чтобы покрыть долг по предыдущим траншам облигаций, и поступления в государственный бюджет падали. В целом за январь — июнь из бюджета пришлось профинансировать погашение выходящих из обращения ранее эмитированных выпусков ГКО на сумму 17,3 млрд. рублей. Текущий объем государственных обязательств увеличился с января на 51 млрд. рублей, составив к концу июня 436 млрд. рублей.

В течение всего 1998 года только 17,2 процента общей суммы вырученных средств от размещения государственных ценных бумаг были направлены на финансирование бюджетного дефицита. От выпуска ГКО в федеральный бюджет поступило только 10,4 процента объема реализации. Финансовая система страны оказалась в состоянии долгового кризиса, когда доходы от эмиссии новых обязательств уже не позволяли покрывать нарастающие расходы по обслуживанию и погашению ранее сделанных обязательств, объемы которых существенно превысили налоговые поступления в федеральный бюджет.

Влияние кризиса на экономику европейских стран особенности кризиса ...

... года депрессия охватила все страны мира, кроме СССР. Глава 2. Влияние кризиса на экономику Европейских стран 2.1. Влияние кризиса на экономику Великобритании. Мировой экономический кризис ... образом, экономический кризис 1929 – 1933 гг. тяжело отразился на экономике Великобритании. Выход из сложного экономического положения правительства искали в усилении государственного регулирования экономики, ...

Так же среди причин кризиса можно назвать отсутствие ясной программы развития промышленности, главным образом отразившееся в несовершенстве мер по укреплению национальной валюты. Искусственно поддерживаемый курс рубля способствовал установлению неадекватного соотношения цен на экспортные и импортные товары. Цены на экспорт оказались завышены, что сокращало поступление валюты в страну, а цены на импорт, наоборот, занижены, что подрывало конкурентоспособность отечественных товаров. В результате до 60% продовольственного рынка обеспечивается за счет импорта. Большинство видов промышленной и сельскохозяйственной продукции просто невыгодно стало производить.

В подобных условиях могли развиваться лишь экспортно-ориентированные сырьевые отрасли промышленности и теневые предприятия малого и среднего бизнеса, тогда как российская индустрия в целом, особенно наукоемкие отрасли промышленности, была обречена на вымирание.

Финансовые средства оказались оторванными от реального сектора экономики и вращались либо в рамках рынка ГКО, либо в замкнутых цепочках сырьевых экспортеров.

Объемы инвестиций продолжали снижаться опережающими темпами, несмотря на некоторую стабилизацию промышленного производства. За восемь лет капиталовложения в экономику страны сократились почти в пять раз. Все это свидетельствует с том, что у государства не было сколько-нибудь просчитанной политики экономического роста.

Непродуманная фискальная политика приводила к постоянному повышению ставок налогов, что в итоге приводило к уменьшению их собираемости, так как вследствие данной политики все большее количество предприятий уходило в теневую экономику и объективно происходило сужение налогооблагаемой базы.

Ускорил развитие кризисной ситуации и усугубил последствия кризиса политический кризис, противостояние думы и правительства.

Привлечение Б.Н. Ельциным в правительство “молодых реформаторов”: А.Б. Чубайса, Б.Е. Немцова и других, и последующая замена премьер-министра В.С. Черномырдина на С.В. Кириенко, было попыткой административными мерами справиться с нарастающей кризисной ситуацией. К сожалению, у реформаторов не хватило экономических и политических ресурсов для предотвращения кризиса. “Левая” дума отвергала все законопроекты по структурной реформе экономики, налогообложению, сокращению государственных расходов.

Однако в феврале 1998 года Государственная Дума приняла в первом чтении проект федерального закона “О чрезвычайных фискальных, институциональных и законодательных мерах по преодолению бюджетного кризиса”, в котором, в частности, имелась статья следующего содержания: “Поручить Правительству Российской Федерации в срок до 1 марта 1998 года провести реструктуризацию внутреннего долга по состоянию на 30 сентября 1997 года (в том числе по государственным краткосрочным обязательствам…, а также по индексации вкладов населения в Сберегательном банке Российской Федерации…) с конвертацией государственных обязательств по этой задолженности в купонные облигации государственного займа сроком погашения 10 лет и с гарантированным доходом в размере 4 процентов годовых в реальном исчислении (сверх темпа инфляции)” [2].

Франция в годы кризиса. Народный фронт

... государственный бюджет. В этих целях ужесточалась налоговая политика, вводился режим экономии. Этот курс углубили кризис ... называть себя публично фашистами. Фашистские организации во Франции были разобщёнными и не ... социалистической партии, перешедшей в оппозицию правительствам Третьей республики. В ней появились ... системой связи. В начале 1930-х гг. возникли фашистские лиги «Французская солидарность» ...

Дальнейшее прохождение этого законопроекта было заблокировано Правительством и ЦБ РФ, которые направили в Государственную Думу отрицательные заключения и просили отказаться от его принятия, мотивируя это отсутствием необходимости реструктуризации государственных обязательств и способностью Правительства РФ обеспечить их своевременное обслуживание, постепенно удлиняя при этом сроки заимствований, и таким образом выйти из долгового кризиса, не прибегая к принудительной реструктуризации задолженности по ГКО.

Разногласия между правительством и думой привели, в частности, к задержке выделения транша МВФ весной 1998 года в тот момент, когда он еще мог оказать стабилизирующий эффект [21].

Все перечисленные выше факторы привели к суверенному дефолту, объявленном Правительством РФ 17 августа 1998 г., содержание которого сводилось, в том числе к отказу от исполнения обязательств по ГКО и девальвации национальной валюты.

октября 1997 года промышленный индекс Доу-Джонса достиг рекордной отметки 554 пункта и эту дату можно считать началом финансового кризиса в России, так как он разрушил все достигнутые к 1997 году макроэкономические результаты и повлек за собой смену курса экономических преобразований [19].

Обострение мирового финансового кризиса, коснувшееся развитых рынков и обрушившее цены на ряде развивающихся рынков, оказалось спусковым крючком для начала разрушительных процессов в России.

ноября ЦБ увеличил ставку рефинансирования с 21% до 28%. Одновременно была повышена с 6 до 9% норма резервирования привлеченных валютных средств. В результате доходность гособлигаций выросла до 26-27% годовых [16].

Интервенции на рынке ГКО позволили Банку России вплоть до последней недели ноября предотвращать повышение ставок выше 30%. Однако возросший спрос на валюту со стороны нерезидентов, продавших свои пакеты государственных облигаций, привел к быстрому сокращению золотовалютных резервов и поставил под удар устойчивость курсовой политики. За ноябрь внешние резервы ЦБ сократились с 22,9 млрд. долл. до 16,8 млрд. долл. Центральный банк, лишившись четверти международных резервов, отказался от попыток поддержания низких процентных ставок и ушел с рынка ГКО. Средняя доходность ГКО возросла до 35-40%.

Дополнительным фактором, ухудшившим ситуацию на финансовых рынках, стали осуществленные в конце ноября изменения в составе правительства. Эти изменения означали окончательный отказ от программы правительства «молодых реформаторов». Инвесторы потеряли веру в способность исполнительной власти проводить осмысленную последовательную финансовую политику.

В декабре эффективность выпуска ГКО впервые стала отрицательной. Министерство финансов Российской Федерации вынуждено было выделить из федерального бюджета средства, необходимые для обслуживания облигационного долга, в сумме около 600 млрд. рублей. Новые облигации стали выпускаться только для погашения предыдущих выпусков ГКО.

В конце января 1998 года цены на нефть опустились ниже $15 долларов за баррель, достигнув самого низкого уровня за четыре года. Далее падение цен продолжилось: 27 февраля цена достигла $14 за баррель, 3 марта — $13,9 за баррель, 13 марта $12.

Влияние мирового финансового кризиса на фискальную политику Российского ...

... Правительства РФ и Банка России по оздоровлению экономики в 2008-2009 гг. № Направление Сумма, млрд. руб. 1. Усиление социальной защиты, сохранение и создание рабочих мест 464 в т.ч. Меры по стабилизации ситуации на ...

В феврале — апреле 1998 года на рынках наступил период относительной стабилизации. В значительной степени подобные положительные тенденции были следствием нескольких шагов президента и правительства, которые внесли ясность в ближайшие перспективы экономической политики. В частности, президент заявил об ужесточении бюджетной политики и достижении уже в 1998 году первичного профицита федерального бюджета.

марта президент отправил в отставку Кабинет Министров России. Исполняющим обязанности премьер-министра был назначен С. Кириенко. Краткосрочная реакция финансовых рынков на реформирование правительства была достаточно позитивной. С приходом нового правительства главным направлением экономической политики становится оздоровление бюджета.

Ситуация с налоговыми поступлениями в первом квартале 1998 года складывалась несколько лучше, чем в 1997 году. В то же время исполнение расходной части как федерального, так и консолидированного бюджетов в первом полугодии 1998 года разительно отличается от предшествующего. Фактическому сокращению подверглись практически все статьи бюджета, за исключением обслуживания государственного долга и расходов на государственное управление.

В мае начинается обвал на финансовых рынках. Стремительно растет доходность ГКО. Правительство предпринимает меры для спасения положения, восстановления доверия со стороны инвесторов. Готовится и публикуется антикризисная программа, начинаются переговоры с МВФ о крупном дополнительном займе, в основном на пополнение тающих валютных резервов, чтобы уравновесить их с краткосрочными обязательствами и убедить инвесторов в способности России платить по ним.

Переговоры с МВФ шли трудно: поначалу фонд настаивал на том, чтобы жесткие меры, предпринимаемые для преодоления кризиса, были одобрены парламентом, но последний отвергал почти все законопроекты правительства РФ, особенно налоговые. Дальнейшее обострение кризиса доверия сдерживается только слухами о близком соглашении с МВФ по займу на 10-12 млрд. долларов США.

июля правительство РФ предложило владельцам ГКО конвертировать их в валютные обязательства с более длительными сроками обращения. Улучшение ситуации произошло после объявления 13 июля 1998 о том, что МВФ, МБРР и правительство Японии предоставят России 22,6 млрд. долларов финансовой помощи. С 13 по 19 июля средневзвешенная доходность ГКО снизилась до 53%. В конце июля 1998 г. Россия получает первый транш — 4,8 млрд. долларов. Финансовые рынки положительно отреагировали на это событие: доходность государственных обязательств уменьшилась до 45%.

Дополнительным фактором, ухудшающим ситуацию, явилось обострение банковского кризиса. Оно было спровоцировано ухудшением ситуации на финансовых рынках на фоне жесткой денежной политики первого полугодия 1998 года. Важную роль в обострении кризиса ликвидности банковской системы сыграло падение котировок российских государственных валютных ценных бумаг, служивших обеспечением кредитов, выданных российским банкам зарубежными банками. В результате такого падения возникли дополнительные требования к российским банкам по увеличению страховочных средств. Для до внесения этих средств банки предприняли продажи имеющихся в их портфелях ГКО, а также корпоративных акций с последующей конвертацией вырученных средств в валюту. Доходность государственных обязательств увеличилась до 56%, ускорилось падение фондового рынка.

Единственным возможным выходом из создавшегося положения стала девальвация рубля. 17 августа 1998 года глава правительства Сергей Кириенко объявил о введении «комплекса мер, направленных на нормализацию финансовой и бюджетной политики», которые фактически означали дефолт и девальвацию рубля. На 90 дней приостановилось выполнение обязательств перед нерезидентами по кредитам, по сделкам на срочном рынке и по залоговым операциям. Купля-продажа ГКО прекратилась [12].

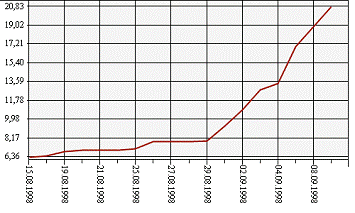

Одновременно с приостановкой выплат по ГКО ЦБ РФ переходит на плавающий курс рубля в рамках границ валютного коридора от 6 до 9,5 рублей за доллар. Курс рубля упал по отношению к доллару сразу в полтора раза. 1 сентября ЦБ РФ отказался от поддержания верхней границы валютного коридора, к середине месяца курс доллара поднялся в четыре раза по сравнению с уровнем августа этого же года (рисунок 1).

Рис. 1. Динамика курса доллара с 15.08.1998 по 09.09.1998г. [20]

Финансовый кризис показал неэффективность проводимых в 1996-1998 годах монетарных методов снижения инфляции — реформаторы опирались на монетаристскую идею зависимости инфляции от избыточного выпуска денег, бюджетного дефицита и нестабильности валютного курса и переоценивали эффективность рыночного регулирования экономики. Поэтому с 1994г. проводилась дефляционная политика, применялись инструменты рестриктивной бюджетной, налоговой, денежно-кредитной политики для сжатия денежной массы: ограничение денежной эмиссии, сокращение бюджетного дефицита путем секвестирования государственных расходов, сдерживание колебания курса рубля по отношению к иностранным валютам путем установления их пределов и использования валютной интервенции. Однако сжатие денежной массы внутри страны вызвало колоссальный рост неплатежей, денежных суррогатов, бартерных расчетов. В результате большой объем платежей осуществлялся без участия денег, имеющих законную платежную силу. Но денежные суррогаты не могут выполнять функцию сбережения и накопления, поэтому предприятия теряют возможность сформировать инвестиционные ресурсы и в результате данного метода снижения инфляции происходит падение объемов производства и еще большее падение капиталовложений.

«Замораживание» вложенных в ГКО банковских активов парализовало деятельность многих крупных банков, что привело к кризису неплатежей в банковской сфере. Множество банков оказались банкротами.

В целях вывода страны из кризиса Правительство и Центральный банк приняли программу «О мерах по стабилизации социально-экономического положения в стране». Она предусматривала:

- • нормализацию условий жизни населения путем государственной поддержки производителей жизненно необходимых для населения товаров (продовольствие, медикаменты) Рё снижения таможенных пошлин РЅР° РёРјРїРѕСЂС‚ отдельных РІРёРґРѕРІ жизненно необходимых товаров, погашения задолженности федерального бюджета РїРѕ выплате заработной платы Рё ужесточения ответственности Р·Р° ее несвоевременную выплату, выплаты компенсаций наименее обеспеченным группам населения РІ СЃРІСЏР·Рё СЃ ростом цен;

- • создание условий устойчивого функционирования СЌРєРѕРЅРѕРјРёРєРё через стабилизацию РєСѓСЂСЃР° рубля, увеличение золотовалютных резервов, реструктуризацию банковской системы, введение ограничений Рё запретов для неплатежеспособных банков, РЅРµ подлежащих реструктуризации, реструктуризацию государственного долга;

- • восстановление Рё развитие реального сектора (сокращение налоговой нагрузки РЅР° реальный сектор Рё значительное ослабление долговой нагрузки РЅР° СЌРєРѕРЅРѕРјРёРєСѓ);

- • Р° так же обеспечение нормального функционирования рынка, формирование Рё развитие конкурентной среды РІ сфере производства Рё обращения, привлечение прямых иностранных инвестиций Рё повышение эффективности процесса приватизации.

Таким образом, для восстановления платежеспособности банков ЦБ выделял им стабилизационные кредиты, было создано «Агентство по реструктуризации кредитных организаций» с целью восстановления и стабилизации банковской системы и к середине 2001 года банковский сектор экономики в основном преодолел последствия кризиса. [7, с.206]

После августовского кризиса Центральный Банк Российской Федерации стал проводить денежно-кредитную политику, направленную на снижение инфляционных процессов в стране, поддержание финансовой стабильности и формирование предпосылок, обеспечивающих устойчивость экономического роста страны.

Банк России гибко реагировал на изменение реального спроса на деньги, повышая уровень монетизации народного хозяйства, снижая процентные ставки и укрепляя валютный курс рубля. Одновременно осуществлялась реструктуризация банковской системы. Успешное проведение этой работы, а также девальвация рубля и повышение цен на сырье дали импульс для роста ВВП.

Среди важнейших экономических последствий финансового кризиса 1998 года можно выделить как негативные, так и позитивные изменения.

Было потеряно доверие как внешних, так и внутренних инвесторов к платежеспособности и конкурентоспособности экономической системы России, следствием чего стало резкое снижение кредитного рейтинга России и всех российских организаций. Усилился отток капитала из России. Также были снижены рейтинги российских коммерческих банков, что привело к утрате возможностей привлечения иностранных инвестиций и предоставления зарубежных кредитов. Закрытие как внутренних, так и внешних источников финансирования дефицита государственного бюджета означало переход к эмиссионному способу финансирования. Это повысило темпы роста денежной массы и сказалось на росте потребительских цен.

Вследствие отказа многих крупных банков под предлогом форс-мажорных обстоятельств от выполнения своих обязательств перед клиентами, банковская система страны утратила доверие населения, что имеет негативные долгосрочные последствия не только для отечественных банков, но и для экономической системы

Сократился объем ВВП и инвестиций. В 1998 г. объем ВВП России составлял 60,5% от уровня 1991 г. [9, с.536], объем инвестиций сократился соответственно на 38,9 млрд. рублей в ценах на 1 декабря 1998 [1].

Для бюджетной системы страны последствия решений от 17 августа связаны со спадом производства и ростом неплатежей, утратой части налоговых поступлений в обанкротившихся банках, сокращением доходов от таможенных платежей вследствие сокращения импорта.

Усложнилась возможность решения проблемы государственного долга Российской Федерации. На начало 1999 года госдолг составлял 146,4 % от ВВП [15].

Утрата Российской Федерацией доверия инвесторов вследствие решений от 17 августа серьезно ухудшила возможности и условия привлечения новых займов, необходимых для рефинансирования текущих обязательств по обслуживанию государственного долга.

Произошла глубокая дестабилизация состояния российской экономики, резко повысились темпы инфляции. Вследствие решений от 17 августа произошла неуправляемая трехкратная девальвация рубля. Из-за искусственной привязки рубля к доллару и ориентации на динамику обменного курса рубля следствием девальвации последнего стал взрывной рост цен. За пять месяцев (декабрь к июлю 1998 года) индекс потребительских цен повысился на 80,2 п.п. (таблица 1).

Неуправляемая девальвация рубля повлекла за собой резкое сжатие денежной массы в реальном выражении, обострение кризиса ликвидности и рост неплатежей. Для преодоления этих последствий, а также для стабилизации банковской системы в условиях массового оттока вкладов потребовалась значительная необеспеченная денежная эмиссия. Возникла угроза раскручивания инфляционной спирали с длительными негативными последствиями макроэкономической дестабилизации.

Таблица 1. Динамика индекса потребительских цен в июле-декабре 1998г. в России (нарастающим итогом с начала года) [17]

|

Месяц |

Июль |

Август |

Сентябрь |

Октябрь |

Ноябрь |

Декабрь |

|

ИПЦ (% к декабрю предыдущего года) |

104,2 |

119,0 |

149,6 |

156,4 |

165,3 |

184,4 |

|

Базисный абсолютный прирост, п.п. |

× |

14,8 |

45,4 |

52,2 |

61,1 |

80,2 |

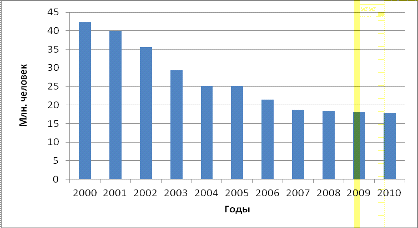

Сократились реальные доходы и сбережения широких слоев населения России и увеличилась численность населения с денежными доходами ниже прожиточного минимума, возросла безработица. Это произошло вследствие всплеска внутренних цен, вызвавшего обесценение доходов и рублевых сбережений, а также из-за утраты сбережений в обанкротившихся банках. В результате решений от 17 августа реальные доходы населения уменьшились в сентябре 1998 года по сравнению с августом этого же года на 31,1 процента [22].

Потери сбережений населения в банковских вкладах оцениваются Международной конфедерацией обществ потребителей в несколько десятков миллиардов рублей [1].

Кроме того, для значительной части населения, занятой в финансовом секторе и в сфере торговли, решения от 17 августа повлекли за собой сокращение рабочих мест и рост вынужденной безработицы. В сентябре 1998 года статус безработного получили 233 тыс. человек, размеры трудоустройства безработных были на 31 тыс. человек (или на 23,5 процента) меньше, чем за аналогичный период 1997 года, а общая численность безработных достигла 8,39 млн. человек (или 11,5 процента от экономически активного населения) [1].

Также весьма серьезно пострадали от кризиса предприятия, их депозиты в проблемных банках были заморожены. В 1998 году всю российскую промышленность в считанные дни поразил кризис неплатежей. Компании и банки наращивали долги перед партнерами, в результате экономику накрыл снежный ком взаимных неплатежей. В четвертом квартале 1998 года совокупный объем банковской картотеки нарастал со скоростью 30-40% в месяц [1].

Позитивным последствием кризиса 1998 года стало повышение конкурентоспособности российской экономики. Вследствие девальвации рубля цены на импортные товары внутри страны повысились, а цены отечественных товаров заграницей упали, что позволило им занять рынки, которые они не могли занять раньше. Кризис 1998 года дал шанс отечественной промышленности набрать силу, отгородил ее от импорта и увеличил экспортные возможности.

Торгово-коммерческий сектор был вынужден сократить свои расходы, что лишило его чрезмерного превосходства по доходам в сравнении с производственным;

Кризис 1998 года вычистил экономику от неэффективных элементов, остались только наиболее жизнеспособные предприятия, проводящие эффективную политику управления ресурсами.

Оздоровилась и государственная политика, финансовый кризис заставил более ответственно относиться к бюджетному планированию. Во властных и экспертных кругах тема необходимости избегания нового дефолта стала одним из ключевых внутренних эталонов эффективности проводимой экономической политики. Такие настроения позволяли в течение длительного времени сдерживать в разумных рамках бюджетные расходы, создать Стабилизационный фонд и сохранить накопленные в нем средства. Уже с 1999 г. страна начала учиться жить по средствам: по сравнению с 1998 годом бюджетные расходы упали с 17,6% до 14,4% ВВП, дефицит бюджета — с 4,7% до 2,5% ВВП [1].

Малый бизнес осознал свою силу и стал развиваться в крупные предприятия, стали развиваться те направления бизнеса, которые не присущи сырьевой экономике, которой была Россия в то время. После 1999 года стала развиваться пищевая, легкая промышленность, сфера услуг, стал расти потребительский спрос.

Главным положительным результатом кризиса 1998 года можно назвать отход экономики от сырьевой модели и развитие других отраслей экономики, которые до финансового кризиса замещались импортом.

Существенное значение в посткризисном развитии экономики имели принятые Правительством РФ и Банком России в конце 1998 года меры по стабилизации социально-экономической ситуации.

Изменение соотношения рубля и базовых мировых валют в ходе девальвации рубля способствовали позитивным изменениям в экономике (в первую очередь улучшению торгового баланса и промышленному росту).

Экспортоориентированные предприятия получили дополнительные преимущества в конкурентной борьбе на внешнем рынке. С августа 1999 г. стоимостной объем экспорта начал превышать уровень соответствующего месяца предыдущего года [11].

Россия экспортирует в основном углеводородное сырьё (нефть, газ, уголь), нефтепродукты, металлургическую продукцию, машины и оборудование, вооружения, минеральные удобрения, пшеницу.

Благодаря экспорту углеводородного сырья были достигнуты высокие объемы сальдо внешнеторгового баланса (таблица 2).

Это позволяло поддерживать относительную стабильность на валютном рынке и производить минимально необходимые платежи по обслуживанию внешнего долга даже при отсутствии внешних займов [11].

Таблица 2. Сальдо торгового баланса в России в 2000-2008гг., в фактически действовавших ценах, миллионов долларов США [5]

|

2000 |

2004 |

2005 |

2006 |

2007 |

2008 |

|

|

Экспорт |

105033 |

183207 |

243798 |

303550 |

354401 |

471603 |

|

Импорт |

44862 |

97382 |

125434 |

164281 |

223486 |

291861 |

|

Сальдо |

60171 |

85825 |

118364 |

139269 |

130915 |

179742 |

Предприятия, производящие продукцию для внутреннего рынка, повысили свою конкурентоспособность за счёт того, что иностранная продукция резко возросла в цене;

В период с 2000 по 2007 гг. Россия стала одним из наиболее быстро растущих регионов мира. В целом, за последние годы основные экономические показатели динамики российского национального хозяйства стали значительно превышать темпы роста мировой экономики. Устойчиво растет ВВП страны (таблица 3).

|

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

|

|

ВВП (в текущих ценах), млн. руб. |

7305,6 |

8943,6 |

10830,5 |

13243,2 |

17048,1 |

21625,4 |

26903,5 |

33111,4 |

41668,0 |

|

Темп роста |

× |

105,1 |

104,7 |

107,3 |

107,2 |

106,4 |

107,7 |

108,1 |

105,6 |

В период до 2008 г. Россия активно участвовала в международном движении капитала. Правительство создавало благоприятные условия для привлечения инвестиций в экономику (таблица 4).

Таблица 4. Иностранные инвестиции в российскую экономику в 1999-2007 гг. [5]

|

Годы |

1999 |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

|

Объем инвестиций, млн. долл. США |

9560 |

10958 |

14258 |

19780 |

29699 |

40509 |

53651 |

55109 |

120941 |

|

Темп роста |

× |

114,6 |

130,1 |

138,7 |

150,1 |

136,4 |

132,4 |

102,7 |

219,5 |

Начиная с марта 1999 г. сохранялись умеренные темпы инфляции: в пределах 2-3% в месяц, а с августа — 1,2-1,5% [11].

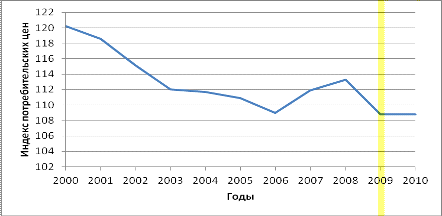

В целом в период с 2000 года наблюдается снижение значений индекса потребительских цен (рисунок 2).

Это обусловлено достаточно взвешенной финансовой и денежно-кредитной политикой, а также ограничениями со стороны платежеспособного спроса населения.

Тенденция к снижению темпов роста потребительских цен, была прервана лишь в 2007г. Официальный годовой индекс потребительских цен, представленный в формате «декабрь к декабрю», непрерывно снижался на протяжении нескольких лет, опустившись с уровня 15,1% в 2002 г. до 9,0% в 2006 г., и вновь вырос только по итогам 2007 г. — до 11,9%.

Рис. 2 Динамика индекса потребительских цен с 2000 по 2010 г. (декабрь к декабрю предыдущего года; в процентах) [5]

В результате обвала курса рубля, высокой инфляции только в последние 5 месяцев 1998 года расходы на товары и услуги снизились на 22% [13].

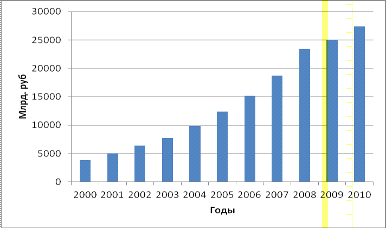

Но в дальнейшем в России начался экономический рост, что проявилось и в существенном увеличении потребительского спроса (рисунок 3).

Рис. 3 Фактическое конечное потребление домашних хозяйств (в текущих ценах), млрд. руб. [5]

Рис. 4 Численность населения с денежными доходами ниже величины прожиточного минимума, млн. человек [5]

Стабилизация экономики способствует улучшению качественных характеристик банковского сектора экономики. В настоящее время банковская система страны восстановила значение основных показателей своей деятельности. По размерам активов уже в 2002-2003 годах банки сравнялись с показателями до августа 1998 года [7, с.207]. Сейчас банковская система в России является рыночно ориентированным сектором. По своей конструкции и общеэкономическим принципам она фактически идентична моделям банковских систем европейских стран.

Таким образом, посткризисное восстановление экономики главным образом связано с использованием потенциала импортозамещения. Импортозамещение было тем импульсом, который придал ускорение российской экономике после 1998 г. и способствовал формированию самовоспроизводящегося механизма экономического роста: рост спроса на товары внутреннего производства повлек за собой рост выпуска, за ним последовало увеличение занятости и инвестиций, из чего опять следует рост спроса и выпуска.

Заключение

финансовый кризис экономика инфляция

В работе была рассмотрена тема «Финансовый кризис в России 1998 года: причины и последствия». Для достижения поставленной цели — изучить особенности возникновения и развития финансового кризиса в России — были решены задачи, определенные в начале работы: определены причины кризиса, рассмотрена хронология его развития и предпринимаемые методы борьбы с кризисом, а так же его последствия и современное состояние экономики страны.

Основными причинами августовского дефолта 1998 и последующего за ним экономического спада являются снижение мировых цен на сырье, политический кризис в стране, непродуманная фискальная политика, неоправданное привлечение заемных ресурсов на спекулятивных внутренних рынках, накопление «отсроченной инфляции» в таких объемах, которые страна оказалась не способна обслужить, результатом чего стало разрастание и обрушение пирамиды ГКО.

Главными негативными последствиями кризиса стали резкое ослабление курса национальной валюты и повышение темпов инфляции, снижение кредитного рейтинга России и потеря доверия к отечественному рынку со стороны иностранных инвесторов, усиление оттока капитала из России, сокращение объема ВВП и инвестиций. Финансовый кризис вызвал резкое ухудшение ликвидности и платежеспособности значительной части банков. Сократились реальные доходы и сбережения широких слоев населения России, и увеличилась численность населения с денежными доходами ниже прожиточного минимума, возросла безработица.

Наравне с негативными последствиями, кризис сыграл и благоприятную роль в экономическом развитии страны. После кризиса усилилась бюджетная дисциплина, стало совершенствоваться федеральное законодательство в сфере финансов и экономики, разрабатываться новые программы по финансированию национальной экономики и социальной сферы.

Кризис 1998 года очистил российскую экономику от слабых элементов, остались только наиболее жизнеспособные организации, проводящие эффективную политику управления ресурсами.

Кризис способствовал отходу экономики от сырьевой модели, развитию тех хозяйственных отраслей, которые до финансового кризиса замещались импортом, и общему повышению конкурентоспособности российской экономики. Благодаря девальвации рубля цены на импортные товары в России поднялись, а цены отечественных товаров за рубежом упали. Это позволило им занять рынки, которые они не могли занять раньше и у отечественной промышленности появился шанс набрать силу, отгородиться от импорта и увеличить свои экспортные возможности. Стали развиваться те направления бизнеса, которые не присущи сырьевой экономике: после 1999 года стали развиваться пищевая, легкая промышленность, сфера услуг, стал расти потребительский спрос.

Страна успешно справилась с негативными последствиями кризиса. Россия стала одним из наиболее быстро развивающихся регионов мира. Устойчиво растет ВВП, достигнуты высокие объемы сальдо внешнеторгового баланса, растет объем иностранных инвестиций в экономику, наблюдается снижение инфляции, восстановилась банковская система, увеличивается потребительский спрос и с каждым годом уменьшается число людей, имеющих доходы ниже прожиточного минимума.

Страна смогла извлечь многое из финансового кризиса 1998 года: он сыграл дисциплинирующую роль, его последствия позволили в течение длительного времени сдерживать бюджетные расходы в разумных пределах, создать Стабилизационный фонд и сохранить накопленные в нем средства. Была сформирована новая структура экономики, с доминирующей частной собственностью, рыночными институтами и высокой степенью открытости.

Таким образом, цель курсовой работы достигнута.

Список использованной литературы

1. Заключение Временной комиссии Совета Федерации по расследованию причин, обстоятельств и последствий принятия решений РФ от 17 августа 1998 г. о реструктуризации государственных краткосрочных обязательств, девальвации обменного курса рубля, введения моратория на осуществление валютных операций капитального характера // Парламентская газета от 23 марта 1999 г.

. Постановление Государственной Думы ФС РФ о проекте федерального закона «О чрезвычайных фискальных, институциональных и законодательных мерах по преодолению бюджетного кризиса» от 20.11.97 N 1927-II ГД

. Постановление Совета Федерации «Об итогах работы Временной комиссии по расследованию причин, обстоятельств и последствий принятия решений Правительства и Центрального банка РФ от 17 августа 1998 года» 17 марта 1999 года, №113-СФ

. Российский статистический ежегодник. 2003: Стат.сб./Госкомстат Р 76 России. — М., 2003. — 705 с.

. Российский статистический ежегодник. 2011: Стат.сб./Росстат. — Р76 М., 2011. — 795 с.

. Ковалев В.В. Финансы / В.В. Ковалев. — М.: Проспект, — 2007. — 640с.

. Лаврушин О.И. Деньги, кредит, банки / О.И. Лаврушин. — М.: Кнорус, 2007. — 560с.

. «Миляков Н.В / Финансы / Н.В. Миляков. — М: ИНФРА М, 2004. — 543 с.

. Савченко П.В. Национальная экономика / П.В. Савченко. — М.: Экономистъ, 2005. — 814с.

. Свиридов О.Ю. Деньги, кредит, банки / О.Ю. Свиридов. — М.: ИКЦ «МарТ», — 2004. — 480с.

. Куранов Г. Российская экономика в посткризисный период / Г. Куранов // Рынок ценных бумаг. — 2000. — №20. — С.43-48

. Минаев С. День большого отказа / С. Минаев // Коммерсантъ. — 2008. — №31 (785)

. Поляков И. Влияние кризиса на потребление и сбережения населения / И. Поляков // Демоскоп. — 2001. — № 47

. Рушайло П. Февральская эволюция / П. Рушайло // Коммерсантъ Деньги. — 2005. — №5 (510)

. Информационный портал nalogi.ru URL: http://www.nalogi.ru/

. История новой России. Ю. Чеботарев. Дефолт 1998 года. URL: http://ru-90.ru

. Консультант плюс — законодательство РФ: кодексы, законы, указы, постановления правительства Российской Федерации, нормативные акты. URL: http://www.consultant.ru

. РИА Новости. Дефолт 1998 года в России: причины, хронология, последствия. Справка URL: http://www.ria.ru

. Федеральный портал protown.ru URL: http://protown.ru

. Центральный банк Российской Федерации URL: http://www.cbr.ru

. Экспертно о экономике: экономический портал. URL: http://www.eexperts.ru

. Электронная газета «Век» URL: http://wek.ru