Множество экономических процессов, происходящих в стране оказывают огромное влияние на принятие решений. Одним из этих процессов является инфляция. Инфляция значительно усложняет работу финансового менеджера. Поэтому управленческим решениям финансового характера в инфляционной среде характерна определенная специфика. Она задается, прежде всего, четким представлением менеджером основных процедур и инструментов его деятельности, которые в наибольшей степени подвержены влиянию инфляции, а также тех проблем, которые в связи с этим возникают.

Целью данной курсовой работы является рассмотрение вопроса об инфляции и ее влиянии на принятие решений в сфере финансового менеджмента.

Курсовая работа состоит из введения, трех глав, заключения и списка литературы.

В первой главе дано понятие инфляции, рассмотрены ее основные признаки, критерии, индексы цен, а также рассмотрена классификация методов учета и анализа влияния инфляции.

Во второй главе дано понятие решений, и рассмотрена их классификация.

В третьей главе рассмотрен вопрос о влиянии инфляции на финансовые решения.

Список литературы состоит из двенадцати источников.

ГЛАВА 1. ЭКОНОМИКА В УСЛОВИЯХ ИЗМЕНЯЮЩИХСЯ ЦЕН — ОСНОВНЫЕ ПОНЯТИЯ И ОЦЕНКА.

1.1 Понятие «инфляция» и ее признаки.

К числу важнейших экономических категорий, имеющих не только теоретическое, но и чисто утилитарное значение, относятся категории «инфляция» и «дефляция». Инфляция определяется как процесс, характеризующийся повышением общего уровня цен в экономике или, что практически эквивалентно, снижением покупательной способности денег. Понятием, обратным инфляции, является дефляция, т. е. процесс падения цен. Инфляция в той или иной степени проявляется постоянно, и ни одной стране не удается избежать ее влияния. 1

Инфляция может проявляться двояко: во-первых, в переполнении сферы обращения бумажными деньгами вследствие их чрезмерного выпуска; во-вторых, в сокращении товарной массы в обращении при неизменном количестве выпущенных денег. Основные причины инфляционных процессов — нарушение пропорциональности в сфере производства и обращения, ошибки в политике ценообразования, нерациональная система распределения национального дохода и др. Во время инфляции цены на потребительские товары растут быстрее, чем увеличиваются номинальная заработная плата и доходы членов общества, чтоведет к падению реальных доходов населения, усилению егообнищания, анархии производства, дезорганизации как внутренней, так и внешней торговли. 2

Контрольной работы раскрыта в литературе в достаточном объеме. ...

... на будущую конъюнктуру величина спроса на деньги будет расти, при оптимистическом прогнозе спрос на деньги упадет [4, с.221]. Современная теория учитывает наличие инфляции и четко разграничивает понятия ... богатство как основной фактор спроса на деньги. Глава 2. Теории спроса на деньги 2.1. Теория Баумоля-Тобина Наиболее популярной современной концепцией спроса на деньги, рассматривающей их с ...

1. Балабанов И.Т. Риск-менеджмент. — М.: Финансы и статистика, М., 1996.

2. Ван Хорн Дж. Основы управления финансами: Пер. с англ. / Под ред. И.И.Елисеевой. — М.: Финансы и статистика, 1996.

Основополагающим, сущностным признаком инфляции является рост цен в среднем: не увеличение цены какого-то отдельного товара или даже группы товаров, а увеличение усредненной цены всей номенклатуры товаров, выбранных в качестве базы выявления уровня инфляции. Важно также отметить, что не существует какой-то формальной нижней границы изменения цен, которая могла бы использоваться как критерий инфляции; например, если цены увеличились в среднем менее чем на 3%, инфляции нет, а если более чем на 3%, имеет место инфляция. Такого формализованного критерия не существует. Вместе с тем понятно, что в зависимости от того, какая номенклатура продукции или товаров взята в качестве базовой при характеристике инфляции, количественное выражение ее уровня будет различным.

В рыночной экономике цены на товары постоянно колеблются. Направление изменения цен для конкретных видов товаров и в конкретные периоды может быть различным. Однако есть и общие тенденции, характерные как для отдельных групп потребительских товаров, так и для всей их номенклатуры в целом. Так, в России за последние годы цены на продовольственные товары увеличивались более высокими темпами по сравнению с ценами на радиоаппаратуру, вычислительную технику и другую продукцию электронной промышленности. 3

В относительно стабильной экономике одновременно со снижением цен на одни виды товаров цены на другие могут увеличиваться. Рост цен на какой-то отдельный товар или группу товаров — не обязательно проявление инфляции. Итак, об инфляции можно говорить лишь тогда, когда происходит устойчивое и массовое повышение цен на товары, т. е. снижается покупательная способность денежной единицы.

3. Ковалев В. В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности.—2-е изд., перераб. И доп.—М.: Финансы и статистика, 2000.

1.2 Критерии инфляции, индексы цен.

В экономике имеется множество различных экономических объектов, имеющих цену. Это сырье, недвижимость, незавершенное производство, продукция, потребительские товары и др. Для характеристики инфляции в качестве базовой группы объектов, изменение цен которых отслеживается, выбран конечный продукт, т. е. потребительские товары.

Контроль за изменением цен на отдельные виды товаров, а также на потребительские товары в целом осуществляется с помощью индексов цен. Индекс — относительный показатель, характеризующий изменение какого-то показателя. Индекс цен, следовательно, должен характеризовать изменение цен. Индексы измеряются либо в долях единицы, либо в процентах. Существуют два основных вида индекса цен: индивидуальный (i) и общий, или агрегатный (I ц ).

Индивидуальный индекс цен дает оценку (ретроспективную или прогнозную) изменения цены на отдельный вид товара, продукции, услуги. Он рассчитывается по формуле:

i = p 1 : p 0 (1)

где p 1 — фактическая цена в отчетном периоде (либо прогнозируемая цена); р0 — фактическая цена в базисном периоде (либо цена отчетного периода, c которой будет сравниваться прогнозная цена).4

Инфляция и пути её преодоления

... актуальности темы, определим цель и задачи работы. Цель: показать основные направления путей преодоления инфляции, учитывая взгляды сторонников экономических направлений и особенности развития страны, опираясь на мировой опыт. Задачи: 1. Дать определение инфляции, ее классификации. ...

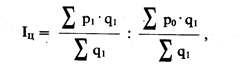

Агрегатный индекс цен позволяет выполнить аналогичны расчеты по группе однородных товаров, продукции, услуг:

(2)

(2)

где q 1 — объем реализованных товаров в натуральных единицах по конкретной товарной группе в отчетном периоде (при ретроспективном анализе)

4. Балабанов И.Т. Основы финансового менеджмента: Учеб. Пособие. – 3-е изд., перераб. И доп. – М.: Финансы и статистика, 2002. – 528 с.:ил

или в планируемом периоде (при перспективном анализе); суммирование осуществляется по товарным группам, отобранным для анализа инфляционных процессов (k = 1, 2, …, n).

Формула (2) дает один из вариантов классического представления индекса цен или индекса инфляции, показывая, насколько изменилась средняя цена отобранной для анализа группы товаров. Числитель дроби характеризует среднюю цену отчетного периода в структуре товаров отчетного периода; знаменатель дроби — среднюю цену базисного периода, но в структуре товаров отчетного периода. Основной недостаток такого представления — невозможность его распространения на всю номенклатуру товаров, поскольку в этом случае суммирование разнородных товаров в знаменателе каждой дроби бессмысленно.

Поэтому используется иное представление индекса цен — через товарооборот. Для этого формулу (2) упрощают и записывают в виде

![]() (3)

(3)

Используя данную формулу, можно рассчитывать индекс цен по любой номенклатуре товаров. Вместе с тем эта формула имеет определенный методический недостаток. Дело в том, что хотя арифметический результат от применения формул (2) и (3) одинаков, логический смысл индекса во втором представлении искажается, поскольку числитель и знаменатель дроби выражают товарооборот: в числителе — фактический (товарооборот отчетного периода в ценах отчетного периода), в знаменателе — условный (товарооборот отчетного периода, но в ценах базисного периода), или сопоставимый, товарооборот. Вместе с тем такая запись весьма полезна в аналитическом смысле, поскольку сразу показывает влияние изменения цен на изменение товарооборота. 5

5. Балабанов И.Т. Основы финансового менеджмента: Учеб. Пособие. – 3-е изд., перераб. И доп. – М.: Финансы и статистика, 2002. – 528 с.:ил

Логика рассуждения такова: если бы цены в отчетном периоде не изменились, то товарооборот составил бы величину, приведенную в знаменателе дроби, но они изменились, и товарооборот стал равен величине, приведенной в числителе; следовательно, разность между числителем и знаменателем показывает влияние изменения цен. Положительная разность как раз и характеризует влияние инфляции.

Формула (3) имеет очень важное следствие: если в рамках ретроспективного анализа необходимо рассчитать товарооборот (или объем реализованной продукции) в сопоставимых ценах при известных данных о фактических товарооборотах и индексе цен, то сопоставимый товарооборот (Т ос ) находится делением фактического товарооборота отчетного периода (Тоф ) на индекс цен (Iц ):

![]() (4)

(4)

Для учета и характеристики темпов инфляции используется именно агрегатный индекс цен. В большинстве экономически развитых стран общие индексы цен на потребительские товары рассчитанные по отношению к одному из периодов, выбранному в качестве базисного, ежегодно публикуются и используются для характеристики процесса инфляции. 6

Инфляция осложняет пространственные сопоставления. Представим такую ситуацию. Сравнивается эффективность работы двух руководителей хозрасчетных подразделений, укомплектованных примерно одинаковым по текущей производительности оборудованием, но приобретенным по разным ценам (например, вследствие инфляции).

В этом случае амортизационные отчисления, а следовательно, и показатели прибыли и рентабельности могут существенно различаться. 7

6. Бочаров В.В. Управление денежным оборотом предприятий и корпораций. – М.: Финансы и статистика, 2002. – 144 с.

7. Бригхем Ю., Гапенски Л. Финансовый менеджмент: Полный курс : В2-хт. / Пер. с англ. Под ред. В.В. Ковалева.- СПб.: Экономическая школа, 2000 г. Т.2. 669 с.

Классификация методов учета и анализа влияния инфляции.

Одним из основополагающих принципов бухгалтерского учета в большинстве стран является принцип отражения учетных объектов по ценам приобретения. В условиях стабильных цен применение этого принципа вполне оправданно. 8

Как отмечалось выше, инфляция — это процесс снижения покупательной способности денег. А поскольку денежный измеритель — основа бухгалтерского учета. Прямым ее следствием для него становится утеря сопоставимости данных — ботинки, купленные вчера, оказываются дешевле, чем шнурки к ним, купленные сегодня, т. е. теряется всякая связь оценки ценностей с реальной жизнью. 9

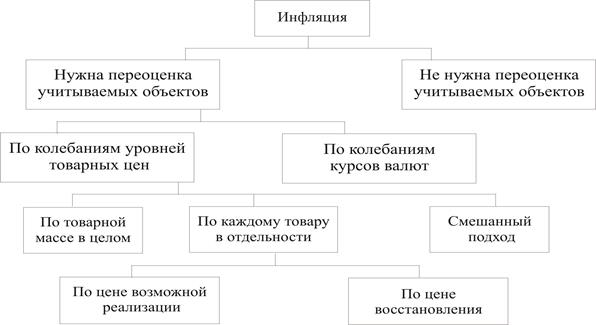

Известные в мировой практике подходы к учету и анализу влияния инфляции могут быть систематизированы в виде следующей схемы (рис. 1).

Рис. 1. Классификация альтернативных вариантов организации учета в условиях инфляции

8. Гридчина М.В, Финансовый менеджмент: Курс лекций. – 2-е изд, перераб и доп. – К.: МАУП, 2002. – 160 с.: ил.

9. Джай К. Шим, Джой Г. Сигел. Основы коммерческого бюджетирования / пер. с англ. – СПБ.: Азбука, 2001.- 496 с.

Все сторонники переоценки делились на две группы: тех, кто настаивал на переоценке только отчетности, и тех, кто предлагал проводить переоценку каждого факта хозяйственной жизни, т. е. подчеркивал необходимость переоценки данных текущего учета, ибо переоценка отчетности отрывала ее от Главной книги и регистров бухгалтерского учета; напротив, во втором случае обеспечивалось их полное тождество. Итак, провозглашался принцип переоценки ценностей, которая становилась во всех случаях желанной, а в условиях инфляции — неизбежной. 10

10. Каратуев А.Г. Финансовый менеджмент: Учебно-справочное пособие. – М.: ИД ФБК-ПРЕСС, 2001. – 496 с.

ГЛАВА 2. ПРИНЯТИЕ РЕШЕНИЙ В СФЕРЕ ФИНАНСОВОГО МЕНЕДЖМЕНТА.

2.1 Понятие решений.

Принятие решений, так же как и обмен информацией, — составная часть любой управленческой функции. Необходимость принятия решений возникает на всех этапах процесса управления , связана со всеми участками и аспектами управленческой деятельности и является её квинтэссенцией. Поэтому так важно понять природу и сущность решений.

Любому поступку индивида или действию коллектива предшествует принятое решение. Решения являются универсальной формой поведения как отдельной личности, так и социальных групп. Эта универсальность объясняется сознательным и целенаправленным характером человеческой деятельности. Однако, несмотря на универсальность решений, их принятие в процессе управления организацией существенно отличается от решений, принимаемых в частной жизни.

Что же отличает управленческие, а в частности финансовые решения?

- Цели . Субъект управления (будь то индивид или группа) принимает решение исходя не из своих собственных потребностей, а в целях решения проблем конкретной организации.

Последствия, Разделение труда, Профессионализм

Финансовое решение – это выбор альтернативы, осуществлённый руководителем в рамках его должностных полномочий и компетенции и направленный на увеличение прибыли (снижение убытков) организации.

11. Ковалев В.В, Введение в финансовый менеджмент. – М.: Финансы и статистика, 2000. – 768 с. ил

2.2 Классификация финансовых решений.

В процессе управления организациями принимается огромное количество финансовых решений, обладающих различными характеристиками. Тем не менее, существуют некоторые общие признаки, позволяющие это множество определённым образом классифицировать. Такая классификация представлена в таблице:

Т а б л и ц а 1. Классификация финансовых решений

|

Классификационный признак |

Группы финансовых решений |

|

|

Степень повторяемости проблемы |

Традиционные | Нетипичные |

| Значимость цели | Тактические | |

| Сфера воздействия | Глобальные | Локальные |

| Длительность реализации | Долгосрочные | Краткосрочные |

|

Прогнозируемые последствия решения |

Корректируемые | Некорректируемые |

| Метод разработки решения | Формализованные | Неформализованные |

| Количество критериев выбора | Однокритериальные Многокритериальные | |

| Форма принятия | Единоличные | Коллегиальные |

| Способ фиксации решения | Документированные | Недокументирован. |

|

Характер использованной информации |

Детерминированные Вероятностные | |

Рассмотрим её более подробно.

Степень повторяемости проблемы, Значимость цели, Сфера воздействия, Длительность реализации, Прогнозируемые последствия решения

— Метод разработки решения . Некоторые решения, как правило, типичные, повторяющиеся, могут быть с успехом формализованы, т.е. приниматься по заранее определённому алгоритму. Другими словами, формализованное решение – это результат выполнения заранее определённой последовательности действий. 12

12. Станиславчик Е. Н. Основы финансового менеджмента. – М.: «Ось-89», 2001. – 128 с.

Формализация принятия решений повышает эффективность управления в результате снижения вероятности ошибки и экономии времени: не нужно заново разрабатывать решение каждый раз, когда возникает соответствующая ситуация. Поэтому руководство организаций часто формализует решения для определённых, регулярно повторяющихся ситуаций, разрабатывая соответствующие правила, инструкции и нормативы. 13

Конечно, на практике большинство решений занимает промежуточное положение между этими двумя крайними точками, допуская в процессе их разработки как проявление личной инициативы, так и применение формальной процедуры. Конкретные методы , используемые в процессе принятия решений, рассмотрены ниже.

Количество критериев выбора

Если выбор наилучшей альтернативы производится только по одному критерию (что характерно для формализованных решений), то принимаемое решение будет простым, однокритериальным. И наоборот, когда выбранная альтернатива должна удовлетворять одновременно нескольким критериям, решение будет сложным, многокритериальным.

Форма принятия решений

Лицом, осуществляющим выбор из имеющихся альтернатив окончательного решения, может быть один человек и его решение будет соответственно единоличным. Однако в современной практике менеджмента всё чаще встречаются сложные ситуации и проблемы, решение которых требует всестороннего, комплексного анализа , т.е. участия группы менеджеров и специалистов. Такие групповые, или коллективные, решения называются коллегиальными. Усиление профессионализации и углубление специализации управления приводят к широкому распространению коллегиальных форм принятия решений.

13. В.Н. Вяткин, В.А.ГАмза, Ю.Ю.Екатеринославский, Дж.Дж.Хемптон./ Управление риском в рыночной экономике – М.: ЗАО «Экономика», 2002. – 195 с.

Способ фиксации решения.

По этому признаку финансовые решения могут быть разделены на фиксированные, или документальные (т.е. оформленные в виде какого либо документа — приказа, распоряжения, письма и т.п. ), и недокументированные ( не имеющие документальной формы, устные ).

Большинство решений в аппарате управления оформляется документально, однако мелкие, несущественные решения, а также решения , принятые в чрезвычайных, острых, не терпящих промедления ситуациях, могут и не фиксироваться документально.

Характер использованной информации

В зависимости от степени полноты и достоверности информации, которой располагает менеджер, финансовые решения могут быть детерминированными (принятыми в условиях определённости) или вероятностными (принятыми в условиях риска или неопределённости).

Эти условия играют чрезвычайно важную роль при принятии решений, поэтому рассмотрим их более подробно. 14

14. Бочаров В.В. Управление денежным оборотом предприятий и корпораций. – М.: Финансы и статистика, 2002. – 144 с.

2.3 Детерминированные и вероятностные решения

Детерминированные решения принимаются в условиях определённости, когда руководитель располагает практически полной и достоверной информацией в отношении решаемой проблемы, что позволяет ему точно знать результат каждого из альтернативных вариантов выбора. Такой результат только один, и вероятность его наступления близка к единице. Примером решения может быть выбор в качестве инструмента инвестирования свободной наличности 20 % облигаций федерального займа с постоянным купонным доходом. Финансовый менеджер в этом случае точно знает, что за исключением крайне маловероятных чрезвычайных обстоятельств, из-за которых правительство РФ не сможет выполнить свои обязательства, организация получит ровно 20 % годовых на вложенные средства. Подобным образом, принимая решение о запуске в производство определённого изделия, руководитель может точно определить уровень издержек производства, так как ставки арендной платы, стоимость материалов и рабочей силы могут быть рассчитаны довольно точно. 15

Анализ финансовых решений в условиях определенности это самый простой случай: известно количество возможных ситуаций (вариантов) и их исходы. Нужно выбрать один из возможных вариантов . Степень сложности процедуры выбора в данном случае определяется лишь количеством альтернативных вариантов . Рассмотрим две возможные ситуации :

- а) Имеется два возможных варианта;

n=2

В данном случае аналитик должен выбрать (или рекомендовать к выбору) один из двух возможных вариантов. Последовательность действий здесь следующая :

15. Джай К. Шим, Джой Г. Сигел. Основы коммерческого бюджетирования / пер. с англ. – СПБ.: Азбука, 2001.- 496 с.

- определяется критерий, по которому будет делаться выбор;

- методом “ прямого счета ” исчисляются значения критерия для сравниваемых вариантов;

- вариант с лучшим значением критерия рекомендуется к отбору.

Возможны различные методы решения этой задачи. Как правило, они подразделяются на две группы:

- Первая группа методов основывается на следующей идее. Денежные доходы, поступающие на предприятие в различные моменты времени, не должны суммироваться непосредственно;

- можно суммировать лишь элементы приведенного потока. Если обозначить F1,F2 ,….,Fn прогнозируемый коэффициент дисконтирования денежного потока по годам , то i-й элемент приведенного денежного потока Рi рассчитывается по формуле :

Pi = Fi / ( 1+ r ) i

где r- коэффициент дисконтирования.

Назначение коэффициента дисконтирования состоит во временной упорядоченности будущих денежных поступлений (доходов) и приведении их к текущему моменту времени. Экономический смысл этого представления в следующем: значимость прогнозируемой величины денежных поступлений через i лет ( Fi ) с позиции текущего момента будет меньше или равна Pi . Это означает так же , что для инвестора сумма Pi в данный момент времени и сумма Fi через i лет одинаковы по своей ценности . Итак последовательность действий аналитика такова (расчеты выполняются для каждого альтернативного варианта):

- рассчитывается величина требуемых инвестиций (экспертная оценка);

- оценивается прибыль (денежные поступления) по годам Fi;

- устанавливается значение коэффициента дисконтирования , r ;

- определяются элементы приведенного потока, Pi;

* рассчитывается чистый приведенный эффект ( NPV ) по формуле:

NPV= E Pi — IC

- сравниваются значения NPV;

- предпочтение отдается тому варианту, который имеет больший NPV (отрицательное значение NPV свидетельствует об экономической нецелесообразности данного варианта).

Вторая группа методов продолжает использование в расчетах прогнозных значений F. Один из самых простых методов этой группы — расчет срока окупаемости инвестиции. Последовательность действий аналитика в этом случае такова:

* рассчитывается величина требуемых инвестиций , IC ;

* оценивается прибыль (денежные поступления) по годам, Fi ;

* выбирается тот вариант, кумулятивная прибыль по которому за меньшее число лет окупит сделанные инвестиции.

б) Число альтернативных вариантов больше двух.

n > 2

Процедурная сторона анализа существенно усложняется из-за множественности вариантов , техника “ прямого счета “ в этом случае практически не применима . Наиболее удобный вычислительный аппарат — методы оптимального программирования ( в данном случае этот термин означает “ планирование ” ) . Этих методов много ( линейное , нелинейное, динамическое и пр. ), но на практике в экономических исследованиях относительную известность получило лишь линейное программирование. В частности рассмотрим транспортную задачу как пример выбора оптимального варианта из набора альтернативных . Суть задачи состоит в следующем .

Имеется n пунктов производства некоторой продукции ( а1,а2,…,аn ) и k пунктов ее потребления ( b1,b2,….,bk ), где ai — объем выпуска продукции i — го пункта производства , bj — объем потребления j — го пункта потребления . Рассматривается наиболее простая , так называемая “закрытая задача ” , когда суммарные объемы производства и потребления равны . Пусть cij — затраты на перевозку единицы продукции . Требуется найти наиболее рациональную схему прикрепления поставщиков к потребителям , минимизирующую суммарные затраты по транспортировке продукции . Очевидно , что число альтернативных вариантов здесь может быть очень большим , что исключает применение метода “ прямого счета ” . Итак необходимо решить следующую задачу :

- E E Cg Xg -> min

E Xg = bj E Xg = bj Xg >= 0

Известны различные способы решения этой задачи-распределительный метод потенциалов и др. Как правило для расчетов применяется ЭВМ.

При проведении анализа в условиях определенности могут успешно применяться методы машинной имитации , предполагающие множественные расчеты на ЭВМ . В этом случае строится имитационная модель объекта или процесса ( компьютерная программа ) , содержащая b-е число факторов и переменных , значения которых в разных комбинациях подвергается варьированию . Таким образом машинная имитация — это эксперимент , но не в реальных , а в искусственных условиях . По результатам этого эксперимента отбирается один или несколько вариантов , являющихся базовыми для принятия окончательного решения на основе дополнительных формальных и неформальных критериев . 16

Однако лишь немногие решения принимаются в условиях определённости. Большинство управленческих решений являются вероятностными.

Вероятностными называются решения, принимаемые в условиях риска или неопределённости. 17

16. Каратуев А.Г. Финансовый менеджмент: Учебно-справочное пособие. – М.: ИД ФБК-ПРЕСС, 2001. – 496

17. Бочаров В.В. Управление денежным оборотом предприятий и корпораций. – М.: Финансы и статистика, 2002. – 144 с.

В ряде случаев, организация не располагает достаточной информацией для объективной оценки вероятности возможных событий. В таких ситуациях руководителям помогает опыт, который показывает , что именно может произойти с наибольшей вероятностью. В этих случаях оценка вероятности является субъективной. 18

Пример решения, принятого в условиях риска ,- решение транспортной компании застраховать свой парк автомобилей. Финансовый менеджер не знает точно, будут ли аварии и сколько и какой ущерб они причинят, но из статистики транспортных происшествий он знает, что одна из десяти машин раз в году попадает в аварию и средний ущерб составляет $ 1 000 (цифры условные).

Если организация имеет 100 автомашин, то за год вероятны 10 аварий с общим ущербом $ 10 000. В действительности же аварий может быть меньше, но ущерб больше, или наоборот. Исходя из этого, и принимается решение о целесообразности страхования транспортных средств и размере страховой суммы. 19

Анализ и принятие решений в условиях риска встречается на практике наиболее часто. Здесь пользуются вероятностным подходом, предполагающим прогнозирование возможных исходов и присвоение им вероятностей . При этом пользуются:

- а) известными , типовыми ситуациями ( типа — вероятность появления герба при бросании монеты равна 0.5 ) ;

- б) предыдущими распределениями вероятностей ( например,из выборочных обследований или статистики предшествующих периодов известна вероятность появления бракованной детали ) ;

- в) субъективными оценками ,сделанными аналитиком самостоятельно либо с привлечением группы экспертов .

18. Гридчина М.В, Финансовый менеджмент: Курс лекций. – 2-е изд, перераб и доп. – К.: МАУП, 2002. – 160 с.: ил.

19. Джай К. Шим, Джой Г. Сигел. Основы коммерческого бюджетирования / пер. с англ. – СПБ.: Азбука, 2001.- 496 с.

Последовательность действий аналитика в этом случае такова :

- прогнозируются возможные исходы Ak , k = 1 ,2 ,….., n ;

- каждому исходу присваивается соответствующая вероятность pk , причем Е рк = 1

- выбирается критерий(например максимизация математического ожидания прибыли ) ;

- выбирается вариант , удовлетворяющий выбранному критерию .

Пример : имеются два объекта инвестирования с одинаковой прогнозной суммой требуемых капитальных вложений . Величина планируемого дохода в каждом случае не определенна и приведена в виде распределения вероятностей :

| Проект А | Проект В | ||

| Прибыль | Вероятность | Прибыль | Вероятность |

| 3000 | 0. 10 | 2000 | 0 . 10 |

| 3500 | 0 . 20 | 3000 | 0 . 20 |

| 4000 | 0 . 40 | 4000 | 0 . 35 |

| 4500 | 0 . 20 | 5000 | 0 . 25 |

| 5000 | 0 . 10 | 8000 | 0 . 10 |

Тогда математическое ожидание дохода для рассматриваемых проектов будет соответственно равно :

У ( Да ) = 0 . 10 * 3000 + ……+ 0 . 10 * 5000 = 4000

У ( Дб ) = 0 . 10 * 2000 +…….+ 0 . 10 * 8000 = 4250

Таким образом проект Б более предпочтителен. Следует, правда, отметить, что этот проект является и относительно более рискованным, поскольку имеет большую вариацию по сравнению с проектом А ( размах вариации проекта А — 2000 , проекта Б — 6000 ) . Решение принимается в условиях неопределённости, когда из-за недостатка информации невозможно количественно оценить вероятность его возможных результатов.

Сталкиваясь с неопределённостью, финансовый менеджер может использовать две основные возможности:

1) попытаться получить дополнительную информацию и ещё раз проанализировать проблему с целью уменьшить её новизну и сложность. В сочетании с опытом и интуицией это даст ему возможность оценить субъективную , предполагаемую вероятность возможных результатов;

2) когда не хватает времени и / или средств на сбор дополнительной информации, при принятии решений приходится полагаться на прошлый опыт и интуицию.

ГЛАВА 3. .

3.1 Усложнение планирования, потребность в дополнительных источниках финансирования.

Основные решения финансового характера, имеющие критическое значение для предприятия, носят чаще всего долгосрочный характер и связаны с выбором инвестиционных проектов. Как было показано ранее, такой выбор основывается на расчете прогнозных величин чистого приведенного эффекта. Качество расчета зависит от точности прогноза денежных поступлений и величины задаваемого менеджером приемлемого уровня эффективности инвестиций. При расчетах необходимо руководствоваться двумя принципами: а) применять модифицированный коэффициент дисконтирования, содержащий поправку на прогнозируемый уровень инфляции; б) при прочих равных условиях отдавать предпочтение проектам с более коротким сроком реализации. Планируя свою деятельность в условиях инфляции, целесообразно также придерживаться некоторых простых правил:

- не держать излишние денежные средства «в чулке», на расчетном счете, сократить займы и кредиты знакомым и контрагентам;

- свободные деньги необходимо вкладывать либо в недвижимость, либо в дело, сулящее несомненные выгоды;

- по возможности необходимо жить в долг (безусловно, это должно быть подкреплено экономическими расчетами, подтверждающими будущую кредитоспособность).

20

20. Ковалев В. В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности.—2-е изд., перераб. И доп.—М.: Финансы и статистика, 2000.

В условиях инфляции величина капитала, необходимого для нормального функционирования деятельности предприятия, постоянно возрастает. Это обусловлено ростом цен на потребляемое сырье, увеличением расходов по заработной плате и пр. Таким образом, даже простое воспроизводство, т. е. поддержание неуменьшающейся величины экономического потенциала предприятия, требует дополнительных источников финансирования. Безусловно, это относится прежде всего к перспективному финансовому планированию.

Что касается финансовых решений кратко- и среднесрочного характера, то и здесь необходимо исходить прежде всего из принципа, что выбранное решение должно по крайней мере не уменьшать экономического потенциала предприятия. Можно привести такой пример. Допустим, что предприниматель владеет суммой в 1 млн. руб., а цены увеличиваются в год в среднем на 15%. Это означает, что уже в следующем году, если предприниматель будет хранить деньги «в чулке», их покупательная способность уменьшится и составит в текущих ценах 850 тыс. руб.

Аналитические расчеты подобного типа можно делать как на основе общего индекса цен, так и на основе индивидуальных индексов. Информационным обеспечением экспертных оценок могут служить инвентаризационные описи, на основе которых можно рассчитать динамику и индексы цен по используемой на предприятии номенклатуре сырья, материалов, товаров. Каждый эксперт, получив исходные данные, делает свой прогноз индивидуальных индексов цен. Далее эксперты в ходе общей дискуссии, выдвигая аргументы «за» и «против», приходят к общему решению. Более точное описание приведенных процедур и аппарат статистической обработки полученных результатов приводятся в литературе по методам экспертных оценок. 21

21. Бригхем Ю., Гапенски Л. Финансовый менеджмент: Полный курс : В2-хт. / Пер. с англ. Под ред. В.В. Ковалева.- СПб.: Экономическая школа, 2000 г. Т.2. 669 с.

3.2 Увеличение процентов по ссудам и займам и с

В условиях инфляции инвесторы, пытаясь обезопасить свой капитал, предоставляют его на условиях повышенного процента, называемого текущим и отличающегося от номинального поправкой на инфляцию. Отметим, что в западной учетно-аналитической практике терминология несколько иная: реальный процент (realrateofinterest) означает процентную ставку при отсутствии инфляции; номинальный процент (nominalrateofinterest) представляет собой процентную ставку с инфляционной добавкой — именно эта ставка используется на рынке капитала.

Существуют различные формулы, связывающие индекс инфляции (i), текущую (р) и номинальную (r) процентную ставки, наиболее простая из них имеет вид:

р = г + i.

Таким образом, видно, что в условиях инфляции цена привлекаемого капитала возрастает, что необходимо учитывать финансовому менеджеру при планировании источников средств и расходов, связанных с их обслуживанием.

В рыночной экономике облигации являются одним из основных источников финансирования хозяйственной деятельности. В условиях инфляции инвесторы, во-первых, отдают предпочтение краткосрочному кредитованию и, во-вторых, требуют повышенного процента на свой капитал в случае его долгосрочного инвестирования. Более привлекательными становятся облигации с плавающей процентной ставкой, привязанной к уровню инфляции. Такая политика особенно популярна в странах с постоянно высоким уровнем инфляции, например в латиноамериканских странах.

Приобретение ценных бумаг является одним из не самых последних по важности направлений финансово-хозяйственной деятельности любого предприятия. Ранее было показано, что ценные бумаги используются для достижения трех основных целей: а) обеспечение необходимой ликвидности предприятия, б) как источник средств для реализации непланировавшегося, т. е. случайного, выгодного инвестиционного проекта; в) как источник доходов.

В условиях инфляции возрастает риск банкротства предприятия, ценные бумаги которого приобретены. Поэтому комплектованию инвестиционного портфеля должно быть уделено особо пристальное внимание. Здесь хороши две житейские мудрости: а) не храните яйца в одной корзине (достаточный уровень диверсификации); б) не обольщайтесь на ценные бумаги с аномально высоким уровнем обещаемого дохода.

Уже отмечалось, что инфляция существенно искажает финансовую отчетность, причем это искажение может быть как в сторону преуменьшения экономического потенциала предприятия, его финансовых возможностей, так и в сторону преувеличения. Последнее особенно опасно. В отчетности может быть показана инфляционная сверхприбыль, но если предприятие планирует свою деятельность, основываясь на такой прибыли, в дальнейшем могут быть финансовые трудности.

Вполне естественным является требование, что любой сделке должно предшествовать тщательное ознакомление с финансовой отчетностью возможного контрагента. Нередки случаи, когда предприниматели заключали контракты с заведомо неплатежеспособными контрагентами. Поэтому финансовый менеджер, как никто другой, должен знать структуру отчета и отчетности, предъявляемые к ним требования, уметь работать с ними. 22

22. Каратуев А.Г. Финансовый менеджмент: Учебно-справочное пособие. – М.: ИД ФБК-ПРЕСС, 2001. – 496 с.

3.3 Управление дебиторской задолженностью в условиях инфляции.

Дебиторская задолженность представляет собой по сути иммобилизацию, т.е. отвлечение из хозяйственного оборота собственных оборотных средств предприятия. Естественно, что этот процесс сопровождается косвенными потерями в доходах предприятия, относительная значимость которых тем существеннее, чем выше темп инфляции. Экономический смысл данных потерь достаточно очевиден и выражается в трех аспектах.

Во-первых, чем длительнее период погашения дебиторской задолженности, тем меньше доход, генерируемый средствами, вложенными в дебиторов (равно как и в любой другой актив).

Это — следствие основного принципа деятельности предприятия: деньги, вложенные в активы, должны давать прибыль, которая, при прочих равных условиях, тем выше, чем выше оборачиваемость.

Во-вторых, в условиях инфляции возвращаемые должниками денежные средства в известной степени обесцениваются, «облегчаются». Этот аспект особенно актуален для текущего состояния российской экономики с ее стабильно высоким уровнем инфляции.

В-третьих, дебиторская задолженность представляет собой один из видов активов предприятия, для финансирования которого нужен соответствующий источник; поскольку все источники средств имеют собственную цену, поддержание того или иного уровня дебиторской задолженности сопряжено с соответствующими затратами.

В основу расчетов закладываются известные подходы, базирующиеся на учете динамики падения покупательной способности денежной единицы. Основными показателями, используемыми для расчетов, являются индекс цен (I ц ), рассчитываемый по формуле (11.3), и коэффициент падения покупательной способности денежной единицы (Кпс ), связанный с индексом цен формулой

![]()

Логика рассуждения здесь такова. Если сумма договора об оплате продукции равна S, а цены за период с момента поставки до момента платежа выросли, допустим, на 20%, то реальная ценность величины S в момент получения платежа с учетом изменения покупательной способности денег будет меньше и составит:

![]()

Таким образом, величина косвенных потерь зависит от двух факторов: уровня инфляции (прогнозного или фактического, в зависимости от вида проводимого анализа) и количества дней, на которое сокращается период погашения дебиторской задолженности. 23

Следует обратить внимание на необходимость соблюдения корректности при проведении аналитических выкладок. Так, ключевым показателем в подобных расчетах является индекс инфляции, который в оперативных и статистических информационных справочниках чаще всего приводится по месяцам. В этом случае иногда используют не вполне корректные методы перехода от месячных данных к данным об изменении цен за произвольное число дней. Например, если ежемесячный темп инфляции равен I , то на период в k дней предлагают распространять его прямо пропорционально количеству дней, т. е. индекс цен за k дней (I) равен:

![]()

где I —индекс цен в долях единицы за период в k дней;

- р — дневной индекс цен в долях единицы.

23. Каратуев А.Г. Финансовый менеджмент: Учебно-справочное пособие. – М.: ИД ФБК-ПРЕСС, 2001. – 496 с.

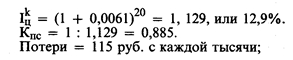

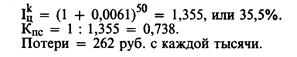

Двадцатипроцентный темп прироста цен в месяц эквивалентен ежедневному приросту в размере 0,61%. Поэтому для периодов в 20 и 50 дней имеем соответственно:

| для 20-дневного периода (k = 20): | для 50-дневного периода (k == 50): |

|

|

Для удобства выполнения подобных расчетов на практике можно пользоваться табулированными значениями коэффициента падения покупательной способности рубля в зависимости от различных значений темпов инфляции и продолжительности периода, для которого ведутся расчеты (табл. 2).

Каждый член матрицы (а ij ) рассчитывается по следующему алгоритму:

![]()

где р i — i-й ежедневный темп инфляции в долях единицы;

- j — продолжительность периода погашения дебиторской задолженности в днях. 24

Рассмотренная методика может применяться различными способами в ретроспективном и перспективном анализе. Наиболее целесообразно проведение имитационных расчетов, когда варьируют прогнозными величинами темпа инфляции, банковской процентной ставкой и числом дней сокращения периода погашения, рассчитывая оптимистическое, наиболее вероятное я пессимистическое значения этих показателей. Придавая различные вероятности значениям этих показателей, легко рассчитать среднюю величину экономии от сокращения потерь, а следовательно, и ориентировочную величину скидки, которую можно предложить своим клиентам.

24. Станиславчик Е. Н. Основы финансового менеджмента. – М.: «Ось-89», 2001. – 128 с.

ЗАКЛЮЧЕНИЕ.

В данной работе рассмотрены лишь некоторые из основных проблем, с которыми сталкиваются бухгалтеры и финансовые менеджеры в условиях инфляции.

С позиции руководителя предприятия инфляция может приводить к снижению экономического потенциала данного предприятия. Логика рассуждения в этом случае такова: списание затрат сырья и материалов по низким ценам приобретения, а также небольшие амортизационные отчисления приводят к образованию инфляционной сверхприбыли и тем самым к уплате повышенного налога. Поскольку приобретают сырье по более высоким ценам, уплата налога на сверхприбыль, обусловленную инфляцией, приводит к снижению экономического потенциала.

С позиции начинающих инвесторов инфляция — неблагоприятный процесс. Основная проблема — трудно накопить необходимые финансовые ресурсы для осуществления долгосрочных, как правило, более ресурсоемких проектов. Таким образом, нельзя сделать однозначный и безапелляционный вывод об инфляции — одним она выгодна, другим вредна. Однако можно с определенностью сказать, что бытовавший в нашей стране в период централизованно планируемой экономики вывод о негативном характере инфляции абсолютно неверен.

Принятие решения – не одномоментный акт, а результат процесса, имеющего определенную продолжительность и структуру. Процесс принятия решений – циклическая последовательность действий субъекта управления, направленных на разрешение проблем организации и заключающихся в анализе ситуации, генерации альтернатив, выборе из них наилучшей и ее реализации.

СПИСОК ЛИТЕРАТУРЫ

1. Балабанов И.Т. Риск-менеджмент. — М.: Финансы и статистика, М., 1996.

2. Ван Хорн Дж. Основы управления финансами: Пер. с англ. / Под ред. И.И.Елисеевой. — М.: Финансы и статистика, 1996.

3. Ковалев В. В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности.—2-е изд., перераб. И доп.—М.: Финансы и статистика, 2000.

4. Балабанов И.Т. Основы финансового менеджмента: Учеб. Пособие. – 3-е изд., перераб. И доп. – М.: Финансы и статистика, 2002. – 528 с.:ил

5. Бочаров В.В. Управление денежным оборотом предприятий и корпораций. – М.: Финансы и статистика, 2002. – 144 с.

6. Бригхем Ю., Гапенски Л. Финансовый менеджмент: Полный курс : В2-хт. / Пер. с англ. Под ред. В.В. Ковалева.- СПб.: Экономическая школа, 2000 г. Т.2. 669 с.

7. Гридчина М.В, Финансовый менеджмент: Курс лекций. – 2-е изд, перераб и доп. – К.: МАУП, 2002. – 160 с.: ил.

8. Джай К. Шим, Джой Г. Сигел. Основы коммерческого бюджетирования / пер. с англ. – СПБ.: Азбука, 2001.- 496 с.

9. Каратуев А.Г. Финансовый менеджмент: Учебно-справочное пособие. – М.: ИД ФБК-ПРЕСС, 2001. – 496 с.

10. Ковалев В.В, Введение в финансовый менеджмент. – М.: Финансы и статистика, 2000. – 768 с. ил

11. Станиславчик Е. Н. Основы финансового менеджмента. – М.: «Ось-89», 2001. – 128 с.

12. В.Н. Вяткин, В.А.ГАмза, Ю.Ю.Екатеринославский, Дж.Дж.Хемптон./ Управление риском в рыночной экономике – М.: ЗАО «Экономика», 2002. – 195 с.