Список использованной литературы

Приложения

Чтобы развиваться в условиях рыночной экономики и не допустить банкротства, нужно знать, как управлять финансами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные средства, а какую — заемные. Необходимо знать, какова платежеспособность, финансовая устойчивость, деловая активность и рентабельность. На современном этапе развития экономики вопрос финансового анализа предприятий является очень актуальным. От финансового состояния предприятия зависит во многом успех его деятельности, именно поэтому анализу финансового состояния предприятия следует уделять особое внимание.

Устойчивость финансового состояния предприятия характеризуется системой относительных показателей финансовых коэффициентов. Они рассчитываются в виде соотношений абсолютных показателей актива и пассива баланса. В рыночных условиях предприятие должно заботиться о том, чтобы был запас финансовой устойчивости.

Многие предприятия в нашей стране находятся на грани банкротства, причиной этого мог явиться несвоевременный или неправильный анализ деятельности предприятия. Поэтому необходимо проводить тщательный анализ финансового состояния предприятия в целом.

Успешное функционирование предприятий в современных условиях требует повышения эффективности производства, конкурентоспособности продукции и услуг на основе внедрения достижений научно-технического прогресса, эффективных форм хозяйствования и управления производством, активизации предпринимательства. Важная роль в реализации этой задачи отводится анализу хозяйственной деятельности предприятий. С его помощью вырабатываются стратегия и тактика развития предприятия, обосновываются планы и управленческие решения, осуществляются контроль за их выполнением, выявляются резервы повышения эффективности производства, оцениваются результаты деятельности предприятия, его подразделений и работников.

В процессе хозяйственной деятельности предприятия его финансовое состояние может изменяться и переходить от одного типа устойчивости к другому. На основе методик исследования финансовых показателей результатов деятельности предприятия, характерных для рыночной экономики, проводится анализ финансового состояния предприятия с той целью, чтобы наметить пути улучшения использования средств предприятия и пути укрепления финансового состояния предприятия, для стабилизации предприятия и финансового оздоровления.

Методы осуществления финансовой деятельности государства

... курсовой работы возможно только путем исследования и анализа вышеперечисленных источников. В результате исследования и анализа, попытаемся осветить существующую проблему и найти пути ее решения. Глава 1. Финансовая деятельность государства ...

Актуальность темы курсовой работы обоснована тем, что одно из важнейших условий успешного управления предприятием является анализ его финансового состояния, поскольку результаты деятельности в любой сфере предпринимательской деятельности зависят от наличия и эффективности использования финансовых ресурсов.

В условиях рыночной экономики забота о финансах является важным элементом деятельности каждого предприятия. Именно для эффективного управления финансами необходимо систематически проводить финансовый анализ, основным содержанием которого является комплексное системное изучение финансового состояния предприятия и факторов, на него влияющих, и прогнозирование уровня доходности капитала предприятия.

Главной целью анализа финансового состояния предприятия является своевременное выявление и устранение недостатков в финансовой деятельности, нахождение резервов улучшения финансового состояния организации.

Анализ финансового состояния предприятия является основным элементом финансового анализа, характеризующий его деятельность и финансово-экономическое благополучие, результат его текущего, инвестиционного и финансового развития, содержит необходимую информацию для инвестора, а также отражает способность предприятия отвечать по своим долгам и обязательствам наращивать свой экономический потенциал в интересах акционеров.

Объектом исследования является финансово-хозяйственная деятельность ТОО «ТольяттиСервис», предметом выступает финансовое состояние предприятия ТОО «ТольяттиСервис».

Цель работы заключается в разработке рекомендаций по улучшению финансового состояния предприятия.

Для реализации поставленной цели в работе решались

1. Изучение теоретических и методологических основ анализа финансового состояния;

2. Проведение анализа финансового состояния ТОО «ТольяттиСервис» на основе документов финансовой отчетности за период 2011-2013 гг.

3. Проведение диагностики вероятности банкротства предприятия;

4. Рассмотрение возможных мероприятий по финансовому оздоровлению предприятия.

При написании курсовой работы использовались следующие методы исследования: индукция, дедукция, метод экспертных оценок, обобщение, анализ коэффициентов (относительных коэффициентов), вертикальный и горизонтальный анализ, сравнительный анализ.

Работа состоит из введения, трех глав, заключения, списка использованной литературы, приложений. В первой главе отражены теоретические и методологические основы финансового анализа и оценки финансового состояния предприятия. Во второй главе проводится анализ финансового состояния предприятия (на примере ТОО «ТольяттиСервис») и дается его оценке. В третьей главе сформулированы основные предложения по улучшению финансового состояния предприятия.

Хозяйствующий субъект осуществляет свою производственную деятельность на рынке самостоятельно, но в условиях конкуренции. Конкуренция представляет собой состязательность хозяйствующих субъектов, когда их самостоятельные действия эффективно ограничивают возможность каждого из них воздействовать на общие условия обращения товаров на данном рынке и стимулируют производство тех товаров, которые требуются потребителю. Рыночные регуляторы, соединяясь с конкуренцией, образуют единый механизм хозяйствования, который заставляет производителя учитывать интересы и запросы потребителя. Хозяйствующие субъекты вступают между собой в конкурентные отношения в борьбе за потребителя. Хозяйствующий субъект, проигравший в борьбе, обычно становится банкротом.

«Анализ финансовой и хозяйственной деятельности на примере ПАО ...

... Предмет анализа - финансовое состояние предприятия. 1 ТЕОРЕТИЧЕСКИЙ АСПЕКТ СУЩНОСТИ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ 1.1 Понятие, значение и задачи финансового состояния предприятия Хозяйствующий субъект осуществляет свою производственную деятельность на ... факторов, дается оценка результатов работы предприятия, выявляются внутрипроизводственные резервы, определяются перспективы развития.

Под банкротством хозяйствующего субъекта понимается неспособность его удовлетворить требования кредиторов по оплате товаров (услуг), обеспечить обязательные платежи в бюджет и внебюджетные фонды в связи с превышением обязательств должника над его имуществом. Чтобы не стать банкротом, хозяйствующий субъект должен постоянно следить за хозяйственной ситуацией на рынке и обеспечивать себе высокую устойчивость. Одним из необходимых условий для обеспечения конкурентоспособности является оценка финансового состояния, позволяющая выявить наиболее сложные проблемы управления предприятия в целом и его финансовыми ресурсами в частности [10, С.129].

Оценка финансового состояния — (англ. estimation of financial position) — способ, позволяющий раскрыть финансовое благополучие и динамику развития хозяйствующего субъекта. Основным инструментом экспертной оценки финансово-хозяйственной деятельности организации является аудит — анализ, базой для которого выступает бухгалтерская отчетность. Оценка финансового состояния включает логический анализ отчетности и ее уточнение по данным аудита путем исключения неликвидных активов и уточнения их оценки, а также количественный анализ, построенный на расчете финансовых коэффициентов (ликвидности, оборачиваемости активов, структуры капитала и обязательств).

Ценную информацию о финансовом состоянии предприятия можно получить путем сравнения аналитических показателей. Данные отчетности, рассматриваемые изолированно, не обеспечивают пространственной и временной сопоставимости, поэтому анализ должен проводиться в динамике. С этой целью составляется сравнительный аналитический баланс, который строится на основе бухгалтерского баланса предприятия путем дополнения его показателями структуры статей актива и пассива в динамике. Наряду с общей характеристикой финансового состояния анализируются показатели финансовой устойчивости предприятия. Финансовая устойчивость оценивается по соотношению собственных и заемных средств в активах и пассивах предприятия, темпам накопления собственных средств в результате хозяйственной деятельности, соотношению долгосрочных и краткосрочных обязательств компании, обеспечению оборотных средств собственными источниками и др. Оценка финансовой устойчивости имеет большое значение, как для деловых партнеров, так и для потенциальных инвесторов предприятия [26, С.264].

Под финансовым состоянием предприятия понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Финансовое состояние предприятия может быть устойчивым, неустойчивым и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем финансовом состоянии. Финансовое состояние предприятия зависит от результатов его производственной, коммерческой и финансовой деятельности. Если производственные и финансовые планы успешно выполняются, то это положительно влияет на Финансовое состояние предприятия, и, наоборот, в результате невыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, снижается выручка и сумма прибыли, следовательно, ухудшается финансовое состояние предприятия и его платежеспособность.

Анализ финансовых результатов деятельности предприятия на примере ...

... методику их анализа; провести анализ конечных финансовых результатов деятельности ООО «Ансант»; предложить основные пути повышения эффективности деятельности и финансовых результатов предприятия ООО «Ансант». Объектом данной работы является ООО «Ансант». Предметом выступают финансовые результаты деятельности предприятия. При выполнении курсовой работы были ...

Устойчивое финансовое положение в свою очередь оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективного его использования. Главной целью финансовой деятельности является решение, где, когда и как использовать финансовые ресурсы для эффективного развития производства и получения максимальной прибыли [34, С.243].

Финансовый анализ является существенным элементом финансового менеджмента и аудита. Практически все пользователи финансовых отчетов предприятий применяют методы финансового анализа принятия решений.

Анализ финансовой деятельности предприятия необходим для определения степени финансовой устойчивости предприятия, оценки деловой активности и эффективности предпринимательской деятельности.

Анализ (от греч. analisis) — это детальное разложение изучаемого объекта на части, элементы, присущие данному объекту, с целью изучения и выявления тенденций изменения под влиянием различных факторов. Полученные зависимости и закономерности синтезируются, т.е. объединяются в одну систему, для того чтобы вскрыть ее свойства, отличные от свойств элементов [25, С.471].

Основной целью финансового анализа является получение ключевых параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов и т.п. Цели анализа достигаются в результате решения определенного взаимосвязанного набора аналитических задач. Аналитическая задача представляет собой конкретизацию целей анализа с учетом организационных, информационных, технических и методических возможностей проведения этого анализа. Существенная роль в достижении стабильного финансового положения принадлежит анализу. Различают внутренний и внешний анализ финансового положения.

Внутренний анализ осуществляется для нужд управления предприятием. Его цель — обеспечить планомерное поступление денежных средств и разместить собственные и заемные средства таким образом, чтобы создать условия для нормального функционирования предприятия, получения максимума прибыли и исключения риска банкротства.

Внешний анализ осуществляется инвесторами, поставщиками материальных и финансовых ресурсов, контролирующими органами на основе публикаций отчетности. Его цель — установить возможность выгодно вложить средства, чтобы обеспечить максимум прибыли и исключить риск потери [39, С.333].

Основными задачами как внутреннего, так и внешнего анализа являются:

1. Общая оценка финансового положения и факторов его изменения;

2. Изучение соответствия между средствами и источниками, рациональности их размещения и эффективности использования;

3. Соблюдение финансовой, расчетной и кредитной дисциплины;

4. Определение ликвидности и финансовой устойчивости предприятия;

5. Долгосрочное и краткосрочное прогнозирование устойчивости финансового положения.

Для решения этих задач изучаются:

- наличие, состав и структура средств предприятия;

- причины и последствия их изменения;

- наличие, состав и структура источников средств предприятия;

- причины и последствия их изменения;

- состояние, структура и изменение долгосрочных активов;

- наличие, структура текущих активов в сферах производства и обращения, причины и последствия их изменения;

- ликвидность и качество дебиторской задолженности;

- наличие, состав и структура источников средств, причины и последствия их изменения;

- платежеспособность и финансовая гибкость.

Оценка финансового состояния предприятия основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции очень трудно привести в сопоставимый вид [20, С.192].

Относительные показатели анализируемого предприятия можно сравнивать:

- c общепринятыми «нормами» для оценки степени риска и прогнозирования возможности банкротства;

- c аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности;

- с аналогичными данными за предыдущие годы для изучения улучшения или ухудшения финансового состояния предприятия.

платежеспособность рентабельность финансовый инвестиционный

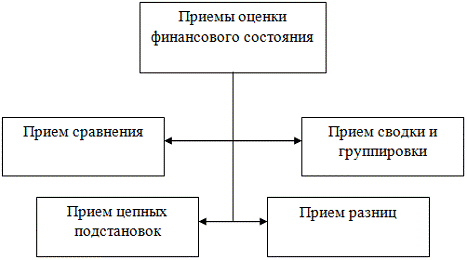

Анализ и оценка финансового состояния проводится с помощью следующих основных приемов: сравнение, сводка и группировка, цепные подстановки, прием разниц (рис.1).

Рис. 1. Приемы оценки финансового состояния

В отдельных случаях могут использоваться методы экономико-математического моделирования (регрессивный анализ, корреляционный — анализ).

Прием сравнения заключается в сопоставлении финансовых показателей отчетного периода с их плановыми значениями (норматив, норма, лимит) и с показателями предшествующего периода. Для того чтобы результаты сравнения обеспечили правильные выводы анализа, необходимо установить сопоставимость сравниваемых показателей, то есть их однородность и однокачественность. Сопоставимость аналитических показателей связана со сравнимостью календарных сроков, методов оценки, условий работы, инфляционных процессов и т.д.

Прием сводки и группировки заключается в объединении информационных материалов в аналитические таблицы, что дает возможность сделать необходимые сопоставления и выводы. Аналитические группировки позволяют в процессе анализа выявить взаимосвязь различных экономических явлений и показателей, определить влияние наиболее существенных факторов и обнаружить те или иные закономерности и тенденции в развитии финансовых процессов [14, C.96].

Прием цепных подстановок применяется для расчетов величины влияния отдельных факторов в общем комплексе их воздействия на уровень совокупного финансового показателя. Этот прием используется в тех случаях, когда связь между показателями можно выразить математически в форме функциональной зависимости. Сущность приема цепных подстановок состоит в том, что, последовательно заменяя каждый отчетный показатель базисным, все остальные показатели рассматриваются при этом, как неизменны. Такая замена позволяет определить степень влияния каждого фактора на совокупный финансовый показатель. Число цепных подстановок зависит от количества факторов, влияющих на совокупный финансовый показатель. Расчеты начинаются с исходной базы, когда все факторы равны базисному показателю. Степень влияния каждого фактора устанавливается путем последовательного вычитания: из второго расчета вычитается первый; из третьего-второй и т.д. Применение метода цепных подстановок требует строгой последовательности определения влияния отдельных факторов. Эта последовательность заключается в том, что в первую очередь обращается внимание на степень влияния количественных показателей, характеризующих абсолютный объем деятельности, объем финансовых ресурсов, объем доходов и затрат, во вторую очередь — качественных показателей, характеризующих уровень доходов и затрат, степень эффективности использования финансовых ресурсов [26, С.264].

Прием разниц состоит в том, что предварительно определяется абсолютная или относительная разница (отклонение от базисного показателя) по изучаемому фактору и совокупному финансовому показателю. Затем это отклонение (разница) по каждому фактору умножается на абсолютное значение других взаимосвязанных факторов. При изучении влияния на совокупный показатель двух факторов (количественного и качественного) принято отклонение по количественному фактору умножать на базисный качественный фактор, а отклонение по качественному фактору — на отчетный количественный фактор.

Прием цепных подстановок и прием разниц являются разновидностью приема, получившее название «элиминирование». Элиминирование — логический прием, используемый при изучении функциональной связи, при котором последовательно выделяется влияние одного фактора и исключается влияние всех остальных. Использование приемов анализа для конкретных целей изучения состояния анализируемого хозяйствующего субъекта составляется в совокупности методику анализа [38, С.342].

Основными компонентами финансового анализа деятельности предприятия являются:

- анализ бухгалтерской отчетности;

- горизонтальный анализ;

- вертикальный анализ;

- трендовый анализ;

- расчет финансовых коэффициентов.

Анализ бухгалтерской отчетности представляет собой изучение абсолютных показателей, представленных в бухгалтерской отчетности.

В процессе анализа бухгалтерской отчетности определяются состав имущества предприятия, его финансовые вложения, источники формирования собственного капитала, оцениваются связи с поставщиками и покупателями, определяется размер и источники заемных средств, оцениваются объем выручки от реализации и размер прибыли,

При этом следует сравнивать фактические показатели отчетности с плановыми (сметными) и установить причины их несоответствия.

Горизонтальный анализ состоит в сравнении показателей бухгалтерской отчетности с показателями предыдущих периодов.

Наиболее распространенными методами горизонтального анализа являются:

- простое сравнение статей отчетности и анализ их резких изменений;

- анализ изменений статей отчетности в сравнении с изменениями других статей.

При этом особое внимание следует уделять случаям, когда изменение одного показателя по экономической природе не соответствует изменению другого показателя.

Вертикальный анализ проводится в целях выявления удельного веса отдельных статей отчетности в общем итоговом показателе и последующего сравнения результата с данными предыдущего периода.

Трендовый анализ основан на расчете относительных отклонений показателей отчетности за ряд лет от уровня базисного года.

При проведении оценки следует учитывать различные факторы, такие как эффективность применяемых методов планирования, достоверность бухгалтерской отчетности, использование различных методов учета (учетной политики), уровень диверсификации деятельности других предприятий, статичность используемых коэффициентов [41, С.615].

Показатели, рекомендуемые для аналитической работы, являются основой для оценки деятельности предприятия внешними пользователями отчетности, такими как инвесторы, акционеры, кредиторы (приложение 1).

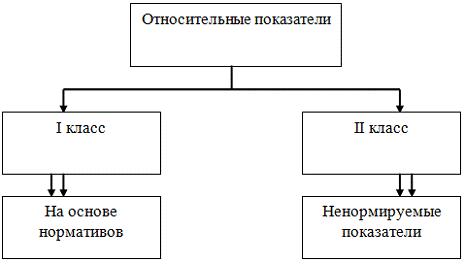

Для предварительной оценки финансового состояния предприятия показатели следует разделить на первый и второй классы, имеющие между собой качественные различия (рис. 2).

Рис. 2. Классификация относительных показателей

В первый класс входят показатели, для которых определены нормативные значения. К их числу относятся показатели ликвидности и финансовой устойчивости. При этом как снижение значений показателей ниже нормативных, так и их превышение, а также их движение в одном из названных направлений следует трактовать как ухудшение характеристик анализируемого предприятия. Таким образом, следует выделить несколько состояний показателей первого класса (таблица 1).

Таблица 1. Состояние показателей первого класса

|

Тенденции |

Состояние показателя |

Улучшение значений |

Значения устойчивы |

Ухудшение значений |

|

Соответствие нормативам |

1 |

2 |

3 |

|

|

Нормальные значения |

1 |

1.1 |

1.2 |

1.3 |

|

Значение не соответствует нормативам |

2 |

2.1 |

2.2 |

2.3 |

Приведенные в таблице 1 возможные состояния могут характеризоваться

состояние 1.1 — значение показателей находится в пределах рекомендуемого диапазона нормативных значений (далее именуется «коридор»), но у его границ. Анализ динамики изменения показателей показывает, что он движется в сторону наиболее приемлемых значений (движение от границ к центру «коридора»).

Если группа показателей данного класса находится в состоянии 1.1, то соответствующему аспекту финансово-экономического положения можно дать оценку «отлично»;

- состояние 1.2 — значения показателей находятся в рекомендуемых границах, а анализ показателей показывает их устойчивость. В этом случае по данной группе показателей финансово-экономическое состояние предприятия можно определить как «отличное» (значения устойчиво находятся в середине «коридора»), «хорошее» (значение у одной из границ «коридора»);

- состояние 1.3 — значения показателей находятся в рекомендуемых границах, но анализ динамики указывает на их ухудшение (движение от середины «коридора» к его границам).

Оценка аспекта финансово-экономического состояния — «хорошо»;

- состояние 2.1 — значения показателей находятся за пределами рекомендуемых, но наблюдается тенденция к улучшению, В этом случае в зависимости от отклонения от нормы и темпов движения к ней финансово-экономическое состояние может быть охарактеризовано как «хорошее» или «удовлетворительное»;

- состояние 2.2 — значения показателей устойчиво находятся вне рекомендуемого «коридора».

Оценка — «удовлетворительно» или «неудовлетворительно». Выбор оценки определяется величиной отклонения от нормы и оценками других аспектов финансово-экономического состояния;

- состояние 2.3 — значения показателей за пределами нормы и все время ухудшаются. Оценка — «неудовлетворительно».

Во второй класс показателей входят ненормируемые показатели, значения которых не могут служить для оценки эффективности функционирования предприятия и его финансово-экономического состояния без сравнения со значениями этих показателей на предприятиях, выпускающих продукцию, аналогичную продукции предприятия, и имеющих производственные мощности, сравнимые с мощностями предприятия, или анализа тенденции изменения этих показателей. В эту группу входят показатели рентабельности, характеристики структуры имущества, источников и состояния оборотных средств [38, С.143].

По данной группе показателей целесообразно опираться на анализ тенденций изменения показателей и выявлять ухудшение или улучшение. Таким образом, вторая группа может быть охарактеризована лишь следующими состояниями:

- «улучшение» — 1;

- «стабильность» — 2;

- «ухудшение» — 3.

Для ряда показателей могут быть определены «коридоры» оптимальных значений в зависимости от их принадлежности к различным видам деятельности и других особенностей функционирования предприятий.

Разделение групп показателей на два класса в значительной мере условно и является уступкой недостаточной развитости рассматриваемого аналитического инструмента. В целях получения более объективной оценки финансового состояния предприятия целесообразно сопоставить состояния показателей первого и второго класса. Такое сопоставление представлено в таблице 2.

Таблица 2. Сопоставление состояний показателей первого и второго класса

|

Состояние показателей первого класса |

Состояние показателей второго класса |

Оценка |

|

1 |

2 |

3 |

|

1.1 |

1 |

Отлично |

|

1.2 |

Отлично, хорошо |

|

|

1.3 |

2 |

Хорошо |

|

2.1 |

Хорошо, удовлетворительно |

|

|

2.2 |

3 |

Удовлетворительно, неудовлетворительно |

|

2.3 |

Неудовлетворительно |

Используя такое сопоставление, можно получить и среднюю интегральную оценку, и сопоставление экспресс-оценки финансово-экономического состояния предприятия по отдельным группам показателей. Вместе с тем данные оценки финансового состояния, не указывают руководству предприятия направлений совершенствования организации управления [24, С.400].

Информационной базой для проведения оценки финансово-экономического состояния предприятия служит бухгалтерская отчетность. Отчетность организации (хозяйствующего субъекта) — это система показателей, характеризующая результаты и отражающая условия ее работы за истекший период.

В отчетность включены все виды текущего учета: бухгалтерский, статистический и оперативно-технический. Благодаря этому обеспечивается возможность отражения в отчетности всего многообразия предпринимательской деятельности предприятия.

По характеру сведений, содержащихся в отчетах, различают управленческую (внутреннюю) и финансовую (внешнюю) отчетности.

К финансовой отчетности предъявляется ряд требований, основными из них являются следующие:

- уместность и достоверность информации;

- значимость данной отчетности.

Оценка финансового состояния предприятия в основном базируется на финансовой (внешней) бухгалтерской отчетности предприятия.

Финансовая бухгалтерская отчетность состоит из нескольких образующих единое целое отчетных документов:

1. Бухгалтерского баланса;

2. Отчета о прибылях и убытках;

- Отчета о движении капитала;

- Отчета о движении денежных средств;

- Приложение к бухгалтерскому балансу;

- «Пояснительная записка» с изложением основных факторов, повлиявших в отчетном году на итоговые результаты деятельности предприятия, с оценкой его финансового состояния;

- Итоговая часть аудиторского заключения.

Составление финансовой отчетности в условиях рынка основано на ряде принципов, которые делают ее достаточно эффективным инструментом финансового управления. К ним относятся:

- полнота отражения в учете за отчетный год всех хозяйственных операций;

- правильность отнесения доходов и расходов к отчетному периоду в соответствии с Планом счетов бухгалтерского учета и Положением по ведению бухгалтерского учета и бухгалтерской отчетности;

- тождество данных аналитического учета оборотам и остаткам по счетам синтетического учета на проведения годовой инвентаризации;

- соблюдение в течение отчетного года принятой учетной политики.

В соответствии с различными экономическими признаками, вся отчетная информация группируется в отдельные укрупненные статьи, которые в международной практике называются элементы финансовой отчетности. Основными элементами финансовой отчетности являются активы, обязательства, собственный капитал, доходы, расходы, прибыль и убытки. Три первых элемента характеризуют средства предприятия и источники этих средств на определенную дату; остальные элементы отражают операции и события хозяйственной жизни, которые повлияли на финансовое положение предприятия в течение отчетного периода и обусловили изменения в первых трех элементах. Все элементы финансовой отчетности отражаются в формах отчетности, среди которых основными являются Баланс и Отчет о прибылях и убытках.

Финансовая отчетность представляет собой изучение абсолютных показателей, представленных в бухгалтерской отчетности.

В процессе анализа финансовой бухгалтерской отчетности определяются состав имущества предприятия, его финансовые вложения, источники формирования собственного капитала, оцениваются связи с поставщиками и покупателями, определяется размер и источники заемных средств, оцениваются объем выручки от реализации и размер прибыли,

При этом следует сравнивать фактические показатели отчетности с плановыми (сметными) и установить причины их несоответствия.

Поскольку финансовая отчетность — это документы, показывающие результаты деятельности организации за определенный период в прошлом, то часто у внешних аналитиков нет иного выхода, кроме как оценивать нынешнее состояние, основываясь на устаревших данных. Ввиду того, что аналитики заинтересованы, прежде всего, в получении информации о том, что происходит сейчас и вероятнее всего произойдет в будущем, а не о том, что случилось в прошлом, то они не должны экстраполировать историческую информацию на нынешние условия и тем более делать на ее основе прогнозы в отношении будущего [18, С.213].

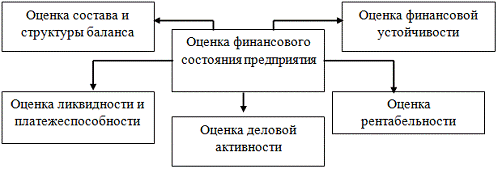

Существует различное количество методик анализа финансового состояния предприятия. Анализ финансового состояния предприятия представляет собой структуру, состоящую из пяти основных блок-параметров (рис. 3).

Рис. 3. Структура оценки финансового состояния предприятия

Анализ финансового состояния предполагает следующие этапы:

1. Сбор информации и оценка ее достоверности, отбор данных из форм бухгалтерской отчетности за требуемый период времени.

- Преобразование типовых форм бухгалтерской отчетности в аналитическую форму.

- Выявление и изменение групп показателей за исследуемый период.

- Установление взаимосвязей между основными исследуемыми показателями и интерпретация результатов.

- Подготовка заключения об оценке финансового состояния предприятия.

- Разработка рекомендаций по улучшению финансового состояния предприятия.

Оценка финансового состояния предприятия не представляет сложности при наличии всех необходимых данных и предполагает небольшие затраты времени для исследования тактических аспектов деятельности предприятия [12, С.268].

Анализ финансового состояния предприятия начинается с изучения бухгалтерского баланса, его структуры, состава и динамики. Для этого необходимо рассмотреть следующие вопросы:

- основные концепции баланса;

- значение и функции баланса;

- строение бухгалтерского баланса.

Бухгалтерский баланс — это информация о финансовом положении хозяйствующей единицы на определенный момент времени, отражающая стоимость имущества предприятия и стоимость источников финансирования.

Бухгалтерский баланс — способ отражения в денежной форме состояния, размещения, использования средств предприятия по их отношению к источникам финансирования [13, С.364].

В рыночной экономике бухгалтерский баланс — основной источник информации, с помощью которого широкий круг пользователей может:

1. Ознакомиться с имущественным состоянием предприятия;

2. Определить состоятельность предприятия: сумеет ли организация выполнить свои обязательства перед третьими лицами — акционерами, инвесторами, кредиторами, покупателями и др.;

3. Определить конечный финансовый результат работы предприятия и др.

Под активами предприятия обычно понимают имущество (ресурсы предприятия), в которое инвестированы деньги. Статьи актива располагаются в зависимости от степени ликвидности (подвижности) имущества, т.е. от того, насколько быстро данный вид актива может приобрести денежную форму. Разделы актива баланса также строятся в порядке возрастания ликвидности [40, С.56].

Внеоборотные активы (иммобилизованные средства):

- нематериальные активы (патенты, авторские права, лицензии, торговые марки и другие ценные, но не овеществленные активы, контролируемые предприятием);

- основные средства (имущество, здания, оборудование, земля, т.е. материальные активы с относительно долгим сроком полезной службы);

- капиталовложения (незавершенное строительство, долгосрочные финансовые вложения и др.).

Оборотные активы (мобильные средства):

- запасы товарно-материальных ценностей и затраты (совокупность статей, которые характеризуют имущество:

- а) хранящееся для реализации;

- б) находящиеся в процессе производства для реализации;

- в) постоянно расходующиеся на производство продукции);

- дебиторская задолженность;

- краткосрочные финансовые вложения (капиталовложения в ценные бумаги, инвестиции и др.);

- денежные средства.

Оборотные активы более ликвидны, чем внеоборотные. Это обусловлено тем, что внеоборотные активы представляют ту часть имущества предприятия, которая не предназначена для продажи, а постоянно используется для производства, хранения и транспортировки продукции. Оборотные активы участвуют в постоянном цикле превращения их в денежные средства. В свою очередь, их также можно разделить по степени ликвидности: наиболее ликвидные оборотные активы — денежные средства, ценные бумаги, далее по степени убывающей ликвидности следует дебиторская задолженность, запасы и затраты.

Пассив бухгалтерского баланса отражает источники финансирования средств предприятия, сгруппированные на определенную дату по их принадлежности и назначению. Иными словами пассив показывает:

- величину средств (капитала), вложенных в хозяйственную деятельность предприятия;

- степень участия в создании имущества предприятия.

Для аналитических исследований и оценки структуры пассива все обязательства группируют по следующим признакам:

- Юридические принадлежности:

- обязательства перед собственниками предприятия (собственный капитал);

- обязательства перед третьими лицами — кредиторами, банками и т.п. (заемный капитал);

2. Срочности возврата обязательств:

- средства длительного пользования;

- средства краткосрочного пользования.

Следует отметить, что обязательства перед собственниками составляют практически постоянную часть пассива баланса, не подлежащую погашению во время деятельности организации. Обязательства перед третьими лицами имеют разные сроки возврата: менее одного года — краткосрочные, более одного года — долгосрочные [20, С.98].

При проведении анализа баланса необходимо учитывать следующее:

1. Финансовая информация, заложенная в бухгалтерский баланс, носит исторический характер, т.е. показывает положение предприятия на момент составления отчетности;

2. В условиях инфляции происходит необъективное отражение во временном интервале результатов хозяйственной деятельности;

3. Финансовая отчетность несет информацию только на начало и конец отчетного периода, и поэтому невозможно достоверно оценить изменения, происходящие в течение этого периода.

Еще один важный аспект анализа структуры баланса — это определение взаимосвязей между активом и пассивом баланса, так как в процессе производственной деятельности идет постоянная трансформация отдельных элементов актива и пассива баланса. Каждая группа пассива функционально связана с определенной частью актива баланса [11, С.640].

Например, краткосрочные кредиты предназначены для пополнения оборотных средств. Некоторая часть долгосрочных обязательств финансирует как оборотные, так и внеоборотные активы. Считается, что у нормально функционирующего предприятия оборотные активы должны превышать краткосрочные пассивы, т.е. часть текущих активов погашает краткосрочные пассивы, другая часть погашает долгосрочные обязательства, оставшаяся идет на пополнение собственного капитала (становится собственностью владельца предприятия).

Для аналитических исследований и качественной оценки финансового состояния предприятия рекомендуется объединить статьи баланса в отдельные специфические группы.

Целью объединения статей баланса в отдельные специфические группы является создание агрегированного баланса, который используется для определения важных характеристик финансового состояния предприятия и расчета ряда основных финансовых коэффициентов.

Одной из основных задач анализа финансового состояния является исследование показателей, характеризующих финансовую устойчивость предприятия. Финансовая устойчивость предприятия является определенной степенью обеспечения запасов и затрат собственными и заемными источниками их формирования, соотношением объемов собственных и заемных средств и характеризуется системой абсолютных и относительных показателей.

В ходе производственной деятельности на предприятии идет постоянное формирование (пополнение) запасов товарно-материальных ценностей. Для этого используются как собственные оборотные средства, так и заемные (долгосрочные и краткосрочные кредиты и займы).

Анализируя соответствия или несоответствие (излишек или недостаток) средств для формирования запасов и затрат, определяют абсолютные показатели финансовой устойчивости [11, С.228].

1. Наличие собственных оборотных средств.

Определяется как разница величины источников собственных средств и величины основных средств и вложений (внеоборотных активов), представлена формулой 1:

Еc = Иc — F (1),

где Еc — наличие собственных оборотных средств;

- F — основные средства и вложения.

2. Наличие собственных оборотных средств и долгосрочных заемных источников для формирования запасов и затрат.

Определяется как сумма собственных оборотных средств и долгосрочных кредитов и займов (2):

Ет = Ес + Кт = (Ис + Кт) — F (2),

где Ет — наличие собственных оборотных средств и долгосрочных заемных источников для формирования запасов и затрат;

- Кт — долгосрочные кредиты и заемные средства.

3. Общая величина основных источников средств для формирования запасов и затрат.

Рассчитывается как сумма собственных оборотных средств, долгосрочных и краткосрочных кредитов и займов и представлена в виде формулы 3:

Еå = Ет + Кt = (Ис + Кт + Кt) — F (3),

где Еå — общая величина основных источников средств для формирования запасов и затрат;

- Кt — краткосрочные кредиты и займы.

На основании этих трех показателей, характеризующих наличие источников, которые формируют запасы и затраты для производственной деятельности, рассчитываются величины, дающие оценку размера (достаточности) источников для покрытия запасов и затрат:

1. Излишек (+) или недостаток (-) собственных оборотных средств (4):

± Ес = Ес — Z (4).

2. Излишек (+) или недостаток (-) собственных оборотных и долгосрочных заемных источников формирования запасов и затрат (5):

±Ет = Ет — Z = (Ес + Кт) -Z (5)

3. Излишек (+) или недостаток (-) общей величины основных источников для формирования запасов и затрат (6):

±Е∑ = Е∑ — Z = (Еc + Кт + Кt) — Z (6)

Анализ финансового состояния предприятия проводится с помощью достаточно большого количества относительных финансовых показателей: коэффициентов автономии, соотношения заемных и собственных средств, обеспеченности собственными средствами, маневренности, соотношения мобильных и иммобилизованных средств, имущества производственного назначения, прогноза банкротства.

В условиях массовой неплатежеспособности и применения ко многим предприятиям процедур банкротства (признание несостоятельности) объективный и точный анализ финансово-экономического состояния приобретает первостепенное значение. Главным критерием такой оценки являются показатели платежеспособности и степень ликвидности предприятия.

Платежеспособность предприятия определяется его возможностью и способностью своевременно и полностью выполнять платежные обязательства, вытекающие из торговых, кредитных и иных операций денежного характера. Платежеспособность влияет на формы и условия коммерческих сделок, в том числе на возможность получения кредита [35, С.137].

Ликвидность предприятия определяется наличием у него ликвидных средств, к которым относятся наличные деньги, денежные средства на счетах в банках и легкореализуемые элементы оборотных ресурсов. Ликвидность отражает способность предприятия в любой момент совершать необходимые расходы. Ликвидность и платежеспособность как экономические категории не тождественны, но на практике они тесно связаны между собой.

Ликвидность предприятия отражает платежеспособность по долговым обязательствам. Неспособность предприятия погасить свои долговые обязательства перед кредиторами и бюджетом приводит его к банкротству. Основаниями для признания предприятия банкротом являются не только невыполнение им в течение нескольких месяцев своих обязательств перед бюджетом, но и невыполнение требований юридических и физических лиц, имеющих к нему финансовые или имущественные претензии.

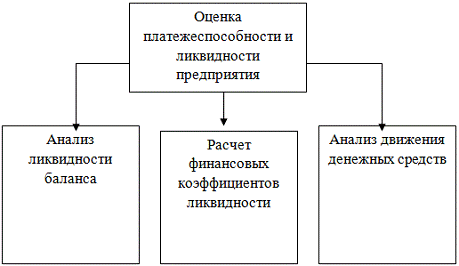

Для оценки платежеспособности и ликвидности могут быть использованы

Рис. 4. Приемы проведения оценки платежеспособности и ликвидности предприятия

Улучшение платежеспособности предприятия неразрывно связано с политикой управления оборотным капиталом, которая нацелена на минимизацию финансовых обязательств. Иными словами, прибыль — долгосрочная цель, но в краткосрочном плане даже прибыльное предприятие может обанкротиться из-за отсутствия денежных средств [18, С.256].

Главная задача оценки ликвидности баланса — определить величину покрытия обязательств предприятия по его активам, срок превращения которых в денежную форму (ликвидность) соответствует сроку погашения обязательств (срочности возврата).

Для проведения анализа актив и пассив баланса группируются по

по степени убывания ликвидности (актив);

- по степени срочности оплаты (погашения) (пассив).

Активы в зависимости от скорости превращения в денежные средства разделяются на следующие группы:

А1 — наиболее ликвидные активы. К ним относятся денежные средства предприятий и краткосрочные финансовые вложения.

А2 — быстрореализуемые активы. Дебиторская задолженность и прочие активы.

А3 — медленно реализуемые активы.

А4 — труднореализуемые активы.

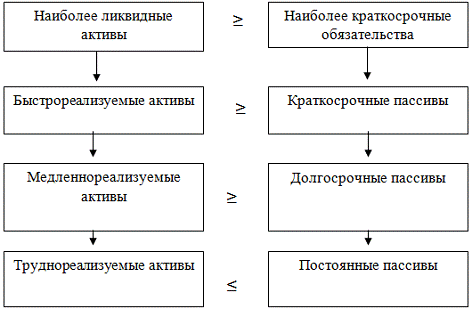

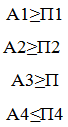

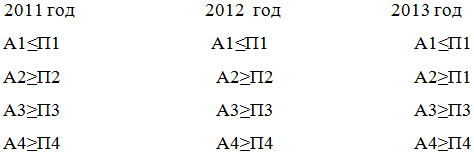

При определении ликвидности баланса группы актива и пассива сопоставляются между собой (рис. 5).

Рис. 5. Условия абсолютной ликвидности баланса

Необходимым условием абсолютной ликвидности баланса является выполнение первых неравенств. Четвертое неравенство носит так называемый балансирующий характер: его выполнение свидетельствует о наличии у предприятия собственных оборотных средств

Ес = Ис — F

Для качественной оценки платежеспособности и ликвидности предприятия кроме анализа ликвидности баланса необходим расчет коэффициентов ликвидности (Приложение 1).

Цель расчета — оценить соотношение имеющихся активов, как предназначенных для непосредственной реализации, так и задействованных в техническом процессе, с целью их последующей реализации и возмещения вложенных средств и существующих обязательств, которые должны быть погашены предприятием в предстоящем периоде [12, С.80].

Расчет основывается на том, что виды оборотных средств обладают различной степенью ликвидности. Поэтому для оценки платежеспособности и ликвидности предприятия применяются показатели, которые различаются в зависимости от порядка включения их в расчет ликвидных средств, рассматриваемых в качестве покрытия краткосрочных обязательств.

Завершающим этапом анализа финансового состояния предприятия является оценка эффективности хозяйственной деятельности.

Оценка эффективности проводится по данным бухгалтерской отчетности и является общей оценкой сложившейся ситуации на изучаемом объекте. Для углубленной оценки привлекаются данные внутренней отчетности хозяйствующего субъекта. Цель анализа для внешнего пользователя информации — получить небольшое число ключевых параметров, позволяющих дать точную оценку, как текущего состояния объекта, так и ожидающих перспектив развития. Эффективность хозяйственной деятельности предприятия характеризуется двумя показателями [19, С.124]:

деловой активностью , отражающей результативность работы предприятия относительно величины авансированных ресурсов или величины их потребления в процессе производства;

- рентабельностью (прибылью или доходностью), отражающей полученный эффект относительно ресурсов или затрат, использованных для достижения данного эффекта.

Деловую активность предприятия можно представить как систему качественных и количественных критериев.

Качественные критерии — это широта рынков сбыта (внутренних и внешних), репутация предприятия, конкурентоспособность, наличие стабильных поставщиков и потребителей и т.п. Такие неформализованные критерии необходимо сопоставлять с критериями других организаций, аналогичных по сфере приложения капитала.

Количественные критерии деловой активности определяются абсолютными и относительными показателями. Среди абсолютных показателей следует выделить объем реализации произведенной продукции (работ, услуг), прибыль, величину авансированного капитала (активы предприятия).

Целесообразно учитывать сравнительную динамику этих показателей. Оптимальное соотношение представлено в виде формулы 7:

- Тп >

- Тв >

- Так >

- 100% (7),

где Тп — темп изменения прибыли;

- Тв — темп изменения выручки от реализации продукции (работ, услуг);

- Так — темп изменения активов (имущества) предприятия.

Приведенное соотношение получило название «золотого правила экономики предприятия»: прибыль должна возрастать более высокими темпами, чем объемы реализации и имущества предприятия. Это означает следующее: издержки производства и обращения должны снижаться, а ресурсы предприятия использоваться более эффективно. Однако на практике даже у стабильного предприятия в некоторых случаях возможно отклонение от этого соотношения. Причины могут быть разные: крупные инвестиции, освоение новых технологий, реорганизация структуры управления и производства (стратегические изменения, организационное развитие), модернизация и реконструкция и др. Система показателей деловой активности предприятия представлена в приложении 2.

Рентабельность — один из основных стоимостных качественных показателей эффективности производства на предприятии, характеризующий уровень отдачи затрат и степень использования средств в процессе производства и реализации продукции (работ, услуг).

Если деловая активность предприятия в финансовой сфере проявляется, прежде всего, в скорости оборота ресурсов, то рентабельность предприятия показывает степень прибыльности его деятельности.

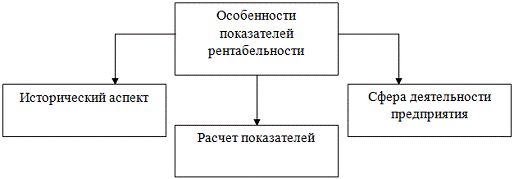

Существенно влияют на анализ финансового состояния предприятия и формулирование выводов, следующие особенности показателей рентабельности (рис. 6).

Рис. 6. Особенности показателей рентабельности

Основные показатели рентабельности можно объединить в следующие группы:

1. Показатели доходности продукции. Рассчитываются на основе выручки от реализации продукции (работ, услуг) и затраты на производство (рентабельность продаж, рентабельность основной деятельности).

2. Показатели доходности имущества предприятия. Формируется на основе расчета уровня рентабельности, в зависимости от изменения размера имущества (рентабельность всего капитала, рентабельность основных средств и прочих внеоборотных активов).

3. Показатели доходности используемого капитала. Рассчитывается на базе инвестируемого капитала (рентабельность собственного капитала, рентабельность перманентного капитала).

Расчет показателей рентабельности предприятия представлен в приложении 3.

Расчет показателей, характеризующих рентабельность предприятия основан на определении среднегодовых величин, что необходимо для приведения числителя и знаменателя дроби в сопоставимый вид. Это обусловлено тем, что прибыль учитывается нарастающим итогом с начала года и за весь отчетный период. Величина в числителе, например, размеры собственного капитала, может существенно меняться [16, С.240].

Все приведенные методы оценки финансового состояния предприятия имеют самостоятельный смысл, вместе с тем они связаны между собой как показатели, характеризующие финансовую устойчивость организации, причем их уровни зависят от конкретных условий и характера деятельности и могут быть несопоставимы по разным предприятиям.

ТОО «ТольяттиСервис» образовано в ноябре 1994 года. Свидетельство о государственной регистрации юридического лица выдано товариществу за номером 645665 в г. Тольятти от 18 ноября 1994 года.

Товарищество с ограниченной ответственностью «ТольяттиСервис» осуществляет свою деятельность на основе устава, Гражданского Кодекса РФ (Общая часть), изменений и дополнений к нему, Закона РФ «О товариществах с ограниченной и дополнительной ответственностью», Закона РФ «О государственной поддержке малого предпринимательства» и других нормативных актов.

Общая стоимость активов товарищества в среднем за год не должна быть свыше шестидесятитысячного кратного расчетного показателя.

Линейная служба ТОО «ТольяттиСервис» состоит из дорожно-эксплуатационной дистанции возглавляемых дорожными мастерами, в подчинении которых находятся ремонтные бригады и бригады уборщиков. Дорожные мастера несут ответственность за техническое состояние и чистоту их участков.

В случае превышения товариществом выше указанных условий установленных уставом оно лишается льгот, предусмотренных действующим законодательством РФ для субъектов малого предпринимательства.

Товарищество с ограниченной ответственностью «ТольяттиСервис» проходит перерегистрацию в управлении юстиции Самарской области в связи с изменением состава учредителей.

Учредитель после государственной перерегистрации в органах юстиции становится единственным участником товарищества.

Местонахождение товарищества — 445028, РФ, Самарская область, г. Тольятти, ул. Революционная д. 8.

Товарищество создается на неограниченный срок.

Товарищество обладает обособленным имуществом, может приобретать имущественные и личные неимущественные права и нести ответственность. Быть истцом и ответчиком в судах, а также может совершать в установленном порядке сделки в РФ и за ее пределами, соответствующие целям его деятельности.

Имущество Товарищества составляют основные и оборотные средства, а также иное имущество, стоимость которого отражается в самостоятельном балансе Товарищества. Источником Формирования имущества Товарищества является:

- вклад Учредителя в Уставный Фонд Товарищества;

- доходы, полученные в результате осуществления деятельности;

- иные источники, не запрещенные законодательными актами.

Уставный капитал формируется в течение одного года с момента регистрации. Уставный фонд должен быть оплачен учредителем полностью не позднее года со дня государственной регистрации Товарищества.

В состав вклада участника Товарищества могут входить денежные средства в национальной валюте РФ, в иностранной валюте в случаях, установленных законодательными актами, здания, сооружения, право пользования землей, водой и другими природными ресурсами, оборудование, сырье, ценные бумаги, иные материальные ценности и отчуждаемые имущественные права, включая права на результаты интеллектуальной деятельности, стоимость которых отражается в самостоятельном балансе.

В случаях, когда имущество передано участникам Товариществу только в пользование, размер вклада и доля участника определяются исходя из арендной платы за пользование этим имуществом, исчисленной за весь указанный в договоре срок деятельности ТОО (или другой, установленный участниками срок, если иное не предусмотрено учредительным договором).

Целью создания товарищества является то, что товарищество, как коммерческая организация, преследует извлечение чистого дохода в качестве основной цели своей деятельности.

Целью деятельности ТОО «ТольяттиСервис» на данный момент является непосредственно пассажирские перевозки, а также организация и проведение текущего ремонта городских дорог, тротуаров, мостов, путепроводов, ливневой канализации и других объектов, благоустройство, выполнение всего комплекса работ по летнему и зимнему содержанию и уборке города, площадей, тротуаров, предохранение дорог и дорожных сооружений от преждевременного износа и разрушения под воздействием природных факторов, интенсивного движения автотранспорта, осуществление контроля за работой предприятий, организаций города по уборке улиц на закрепленных участках.

Предметом деятельности товарищества является:

- оказание комплекса услуг по механизированной уборке городских дорог, тротуаров и их прилотковой части;

- оказание услуг по ручной уборке площадей, тротуарных секторов, покрытий тротуаров, площадей скверов, газонов и мест общего пользования;

- выполнение работ по благоустройству территорий: устройство ограждений и оград;

- производство и реализация товаров народного потребления продукции производственно-технического назначения;

- реализация автомобильной торговли, экспорт и импорт автотранспорта;

- оказание автотранспортных услуг;

- организация торговли на комиссионных началах;

- внешнеэкономическая деятельность в соответствии с законодательными актами РФ;

- осуществление деятельности в области культурного обмена;

- организация общественного питания, открытие кафе, столовых и ресторанов;

- реализация и проведение спортивно-оздоровительной работы;

— Деятельность, подлежащая лицензированию, осуществляется на основе выданной лицензии. Товариществу с ограниченной ответственностью 04 марта 2003 года выдана государственная лицензия №10836-1937-ТОО, на основе которой ТОО «ТольяттиСервис» предоставляется также, наряду с основными видами деятельности, право на выполнение работ в области архитектурной, градостроительной и строительной деятельности на территории РФ согласно прилагаемого перечня:

- Земляные работы.

- Возведение несущих и ограждающих конструкций зданий и сооружений 2-го уровня ответственности:

монтаж металлических конструкций и установка арматуры:

- устройство оснований и фундаментов;

- кладка из камня, кирпича, блоков и устройство перегородок;

- монтаж деревянных конструкций и изделий.

- Работа по устройству наружных инженерных сетей и сооружений:

- прокладка тепловых сетей (с температурой нагрева воды до +115 С и давлением до 0,07 МПа по пару);

- прокладка сетей водопровода;

- прокладка канализационных сетей;

- монтаж санитарно-технического оборудования.

- Отделочные работы.

- Работы по строительству дорог:

- основания и покрытия автодорог местного значения;

- основание и покрытия внутрихозяйственных автодорог;

- основания и покрытия городской дорожной сети;

- обустройство дорог;

- Работы по благоустройству территории.

- Ремонтно-строительные роботы:

- несущих и ограждающих конструкций зданий и сооружений (второго уровня ответственности, без изменения расчетной схемы и снижения несущей способности);

наружных и внутренних инженерных сетей

защитных покрытий конструкций и оборудования.

автодорог местного значения

внутрихозяйственных автодорог;

- городской дорожной сети;

- по благоустройству территорий.

Имущество предприятия составляют основные и оборотные средства, а также иное имущество, стоимость которого отражается в самостоятельном балансе товарищества.

Анализ динамики состава и структуры имущества предприятия играет важную роль в процессе оценки финансового состояния предприятия и дает возможность установить размер абсолютного и относительного прироста или уменьшения всего имущества предприятия и отдельных его видов.

Обязательными показателями анализа динамики состава и структуры имущества предприятия являются:

- абсолютные величины по статьям активов отчетного баланса на начало и на конец периода;

- удельный вес активов баланса в валюте баланса на начало и конец периода;

- изменения в абсолютных величинах;

- изменение в удельном весе;

- изменения в % к величинам на начало периода (темп прироста активов баланса).

При анализе активов, являющихся важнейшим элементом финансовой отчетности, изучается их наличие, состав структура и происшедшие в них изменения. Анализ структуры активов в целом и его отдельных группировок позволяет судить о рациональном их размещении.

Увеличение активов положительно характеризует работу предприятия, поскольку свидетельствует о его дальнейшем развитии.

Однако, анализируя причины увеличения стоимости имущества предприятия, необходимо учитывать влияние инфляции, высокий уровень которой приводит к значительным отклонениям номинальных данных балансового отчета от реальных.

Переоценка производственных запасов, готовой продукции и товаров отечественной учетно-аналитической практике еще не производится. Поэтому прирост их стоимости, несомненно, находится под воздействием инфляционного фактора.

Сужение хозяйственной деятельности может быть обусловлено сокращением платежеспособного спроса на товары, работы и услуги данного предприятия, ограничением доступа на рынки сырья, материалов, полуфабрикатов либо включением в активный хозяйственный оборот дочерних предприятий за счет материнской компании. Изменение структуры имущества создает определенные возможности для основной (производственной) и финансовой деятельности и оказывает влияние на оборачиваемость совокупных активов.

Показатели структурной динамики отражают долю участия каждого вида имущества в общем изменении совокупных активов. Их анализ позволяет сделать вывод о том, какие активы увеличились за счет привлеченных финансовых ресурсов, а какие уменьшились за счет их оттока.

Для анализа динамики состава и структуры имущества предприятия по данным баланса составляется следующая аналитическая таблица (таблица 3).

Таблица 3. Анализ состава и структуры имущества предприятия

|

Актив |

2011 г. |

2012 г. |

2013 г. |

Изменения за 2011-2013 гг. |

Изменения структуры (+/-) |

||

|

тыс.руб. |

тыс.руб. |

тыс.руб. |

тыс.руб. |

% к перв. году |

|||

|

I. Внеоборотные активы (долгосрочные активы) |

|||||||

|

Основные средства — первоначальная стоимость |

48045 |

51195 |

81060 |

33015 |

68,72 |

15,24 |

|

|

— начисленный износ |

5295 |

10335 |

18030 |

12735 |

240,51 |

5,92 |

|

|

— остаточная стоимость |

42750 |

40860 |

63030 |

20280 |

47,44 |

9,32 |

|

|

Нематериальные активы |

255 |

825 |

675 |

420 |

164,71 |

0,2 |

|

|

Расходы будущих периодов |

|||||||

|

Итого по разделу I |

43005 |

41685 |

63705 |

20700 |

48,13 |

9,52 |

|

|

ІІ. Оборотные активы (текущие активы) |

|||||||

|

Товарно-материальные запасы |

84315 |

17730 |

11850 |

-72465 |

-85,95 |

-34,03 |

|

|

Денежные средства |

19320 |

139980 |

64635 |

45315 |

234,55 |

21,07 |

|

|

Дебиторская задолженность |

62460 |

52875 |

64950 |

2490 |

3,99 |

0,97 |

|

|

Расходы будущих периодов |

2805 |

2580 |

1560 |

-1245 |

-44,39 |

-0,59 |

|

|

Прочие активы |

1260 |

1050 |

7845 |

6585 |

522,62 |

3,06 |

|

|

Итого по разделу ІІ |

170160 |

214215 |

150840 |

-19320 |

-11,35 |

-9,52 |

|

|

Всего |

213165 |

255900 |

214545 |

1380 |

0,65 |

— |

|

Возьмем 2011 год в качестве базового года, а 2013 год — за текущий. Из данных таблицы видно, что реальная стоимость активов, на конец 2011 года составила 213165 тыс. руб., а на конец 2013 года по сравнению с 2011 годом она увеличилась на 1380 тыс. руб., или на 0,65%. Это положительно характеризует работу предприятия, поскольку свидетельствует о его дальнейшем развитии. В составе имущества на конец 2011 года долгосрочные активы составляли 43005 тыс. руб., на конец 2013 года они увеличились на 20700 тыс. руб., или на 48,13%. Данное изменение произошло в основном за счет увеличения стоимости основных средств (приобретение оборудования для лабораторно-аналитического изучения минерального сырья), которые на конец 2011 года составили 42750 тыс. руб., а на конец 2013 года — 63030 тыс. руб., или на 47,44%. Стоимость нематериальных активов также возросла на 164,71 %, произошло это вследствие приобретения ТОО «ТольяттиСервис» прав на осуществление поставки запчастей для автотранспорта и его сервисного обслуживания.

Рассматривая текущие активы предприятия, видно, что на конец 2011 года они составили 170160 тыс. руб., а на конец 2013 года по сравнению с 2011 годом они уменьшились на 19320 тыс. руб., или на 11,35%, а их удельный вес снизился на 9,52 пункта главным образом за счет уменьшения товарно-материальных запасов, которые на конец 2011 года составляли 84315 тыс. руб., а на конец 2013 года — 11850 тыс. руб., т.е. уменьшились на 72465 тыс. руб., или на 85,95%. Столь резкое уменьшение ТМЦ произошло вследствие продажи в мае 2012 г. пункта по монтажу деревянных конструкций и изделий. Вследствие этого наблюдается увеличение наиболее мобильных активов — денежных средств, за период с 2011 по 2012 гг. на 120660 тыс. руб., или на 624,53 %. Увеличение денежных средств можно считать позитивным моментом, так как это свидетельствует об улучшении ликвидности баланса. За анализируемый период возросла также дебиторская задолженность. Если ее величина на конец 2011 года составляла 62460 тыс. руб., то на конец 2013 года составила 64950 тыс. руб., т.е. увеличилась на 2490 тыс. руб., или на 3,99%, доля ее в текущих активах увеличилась на 0,97 пункта. Хотя увеличение небольшое, предприятию все-таки необходимо обратить внимание на состояние дебиторской задолженности.

Приведенные данные свидетельствуют о том, что активы предприятия в целом имеют благоприятную динамику. Несмотря на рост долгосрочных активов, руководству предприятия необходимо оценить причины и обоснованность сдвигов в структуре текущих активов, особое внимание уделить причине снижения товарно-материальных запасов в общей сумме текущих активов.

При анализе активов необходимо рассчитать коэффициенты, характеризующие эффективность использования имущества предприятия.

Прежде всего, необходимо определить величину производственного потенциала предприятия. В его стоимость включают, стоимость основных средств, производственных запасов, незавершенного производства, незавершенные капитальные вложения и стоимость оборудования к установке. Ограничение коэффициента имущества производственного назначения К≥0,5.

Вслед за этим показателем важно определить долю текущих активов в валюте баланса: повышение коэффициента мобильности активов предприятия, определяемого отношением стоимости текущих активов к стоимости всего имущества предприятия.

Мобильные активы — это текущие активы предприятия (товарно-материальные запасы, дебиторская задолженность, денежные средства), т.е. под ними подразумеваются быстрореализуемые средства предприятия. Он характеризует долю средств для погашения долгов. Чем выше значения коэффициента, тем больше у предприятия возможностей обеспечить бесперебойную работу, рассчитывается с кредиторами. С финансовой точки зрения рост его является положительным сдвигом в структуре — имущество становится более мобильным, что свидетельствует об ускорении его оборачиваемости, о росте эффективности его использования.

Следующим обособленным показателем, характеризующим эффективность размещение активов предприятия, является коэффициент соотношения мобильных и иммобилизованных средств. Он определяется как частное отделения стоимости текущих активов на стоимость долгосрочных активов. На уровень данного показателя должен быть не ниже 0,5.

Особый интерес представляет изменение удельного веса реальной (остаточной) стоимости основных средств в общей стоимости имущества предприятия, поскольку этот показатель служит ориентиром в определении масштабов его предпринимательской деятельности. Коэффициент реальной стоимости имущества показывает долю производства в стоимости имущества, уровень производственного потенциала предприятия, обеспеченность производственными средствами производства (>0,5).

Важным показателем, характеризующим техническое состояние основных средств, является коэффициент износа, определяемый отношением суммы износа основных средств к их первоначальной стоимости на определенный момент, и коэффициент годности, характеризующий долю годной к эксплуатации части основных средств.

В таблице 4 представлены коэффициенты, характеризующие эффективность использования имущества предприятия.

Таблица 4. Эффективность использования имущества ТОО «ТольяттиСервис»

|

Показатели |

2011 г. |

2012 г. |

2013 г. |

Изменения за 2011-2012 гг. |

Изменения за 2012-2013 гг. |

Изменения за 2011-2013 гг. |

|

Производственный потенциал предприятия, тыс. руб. |

127065 |

58590 |

74880 |

-68475 |

16290 |

-78277 |

|

2. Коэффициент мобильности активов |

1,2 |

1,26 |

1,05 |

0,06 |

-0,21 |

-0,225 |

|

3. Коэффициент реальной стоимости основных средств |

0,3 |

0,24 |

0,435 |

-0,06 |

0,195 |

0,135 |

|

4. Коэффициент соотношения мобильных и иммобилизованных активов |

5,94 |

7,71 |

3,5 |

1,77 |

-4,155 |

-2,385 |

|

5. Степень износа основных средств, % |

16,5 |

30,3 |

33,3 |

13,8 |

3 |

16,8 |

|

6. Степень годности основных средств, % |

133,5 |

119,7 |

116,7 |

-13,8 |

-3 |

-16,8 |

Анализируя данные таблицы 4, следует отметить, что стоимость производственного потенциала на предприятии на конец 2011 года составила 127065 тыс. руб., а на конец 2013 года — 74880 тыс. руб., т.е. уменьшилась на 52185 тыс. руб. или на 41,07%. Как видно в ТОО «ТольяттиСервис» произошло снижение данного показателя за анализируемый период. Это можно объяснить увеличением степени износа основного оборудования ТОО «ТольяттиСервис», поэтому необходимо привлечение долгосрочных заемных средств для увеличения имущества производственного назначения.

Уровень коэффициента мобильности активов на конец 2011 года составил 1,2, на конец 2013 года этот коэффициент снизился и составил 1,05, т.е. имущество становится менее мобильным, что свидетельствует о замедлении его оборачиваемости, о снижении эффективности его использования.

Коэффициент соотношения мобильных и иммобилизованных средств на анализируемом предприятии составил на конец 2011 года 5,94, а на конец 2012 года 7,71. Повышение уровня этого коэффициента произошло в результате превышения темпов роста мобильных средств над темпами роста иммобилизованных средств. На конец 2013 года значение этого коэффициента снизилось по сравнению с 2011 годом на 2,3 и составило 3,5. За анализируемый период с 2011 года по 2013 год иммобилизованные средства выросли в 1,5 раза (63705:43005), а мобильные уменьшились на 11,4% (150840:170160*100).

Минимальная финансовая стабильность предприятия достигается в случае, когда обязательства гарантированно покрываются текущими активами, признаком такой стабильности является выполнения условия: коэффициент соотношения текущих и долгосрочных активов больше коэффициента отношения заемного капитала к собственному капиталу.

Коэффициент реальной стоимости активов на конец 2011 года составил 0,3, и на конец 2013 года 0,435, по состоянию на конец 2013 года доля собственных средств в стоимости имущества по сравнению с 2011 годом возросла с 0,3 до 0,435.

Из таблицы 4 видно, что в ТОО «ТольяттиСервис» степень износа основных средств на конец 2011 года составила 11 %, а на конец 2013 года — 22,2%, т.е. увеличилась на 16,8 пунктов. Эти данные говорят о том, что основные средства физически износились и устарели, не говоря уже об их моральном износе. По оценкам некоторых экономистов, коэффициент износа, превышающий 0 %, считается нежелательным явлением. Отсюда руководству предприятия необходимо уделить самое серьезное внимание укреплению и обновлению материально-технической базы предприятия, так как коэффициент годности с каждым годом снижается.

При анализе источников образования активов баланса следует иметь в виду, что поступление, приобретение и создания имущества предприятия могут осуществляться за счет собственного и заемного капитала, соотношение которых определяет его финансовую устойчивость.

Для изучения состава и структуры источников образования активов финансовой отчетности составляется следующая аналитическая таблица 5.

|

Показатели |

2011 г. |

2012 г. |

2013 г. |

Изменения за 2011-2013 гг. |

Изменения структуры (+/-) |

||||

|

тыс.руб. |

% к итогу |

тыс.руб. |

% к итогу |

тыс.руб. |

% к итогу |

тыс.руб. |

% к перв. году |

||

|

I. Собственный капитал |

|||||||||

|

Уставный капитал |

2175 |

1,02 |

2175 |

0,85 |

2175 |

1,01 |

0 |

0 |

-0,015 |

|

Нераспределенный доход |

11850 |

5,56 |

18735 |

7,32 |

37200 |

17,34 |

16900 |

213,92 |

17,67 |

|

Резервный капитал |

— |

— |

— |

||||||

|

Итого по разделу I |

14025 |

6,58 |

20910 |

8,17 |

39375 |

18,35 |

16900 |

180,75 |

17,655 |

|

ІІ. Привлеченный капитал |

|||||||||

|

Краткосрочные обязательства |

10305 |

4,83 |

885 |

0,35 |

8265 |

3,86 |

-1360 |

-19,8 |

-1,455 |

|

Кредиты банков |

— |

— |

— |

||||||

|

Кредиторская задолженность |

188835 |

88,59 |

234105 |

91,48 |

166905 |

77,79 |

-14620 |

-11,61 |

-16,2 |

|

Итого по разделу ІІ |

199140 |

93,42 |

234990 |

91,83 |

175170 |

81,65 |

-15980 |

-12,04 |

-17,6 |

|

Авансируемый капитал: всего |

213165 |

100 |

255900 |

100 |

214545 |

100 |

920 |

0,65 |

— |

Из данной таблицы видно, что источники формирования активов ТОО «ТольяттиСервис» за анализируемый период (2013 г. по отношению 2011 г.) увеличились на 1380 тыс. руб., или на 0,65%. Этот прирост в основном обеспечен за счет роста собственного капитала, который на конец 2013 года составил 39375 тыс. руб., или 18,35%, что на 25350 тыс. руб. или 180,75% больше по сравнению с его величиной на конец 2011 года.

Источниками образования собственных средств ТОО «ТольяттиСервис» являются уставный капитал и нераспределенный доход. Прирост произошел за счет нераспределенного дохода, который на конец 2013 года увеличился и составил 37200 тыс. руб., что на 25350 тыс. руб., или 213,92% больше по сравнению с 2011 годом. ТОО «ТольяттиСервис» за анализируемый период не привлекало долгосрочных и краткосрочных кредитов. Иными словами, привлеченный капитал состоит из краткосрочных обязательств и кредиторской задолженности. Величина привлеченного капитала на конец 2012 года составила 234990 тыс. руб., но в конце 2013 года по данным баланса, видно, что его величина значительно снизилась и составила 175170 тыс. руб., или 81,65%, т.е. уменьшилась по сравнению с 2011 годом на 23970 тыс. руб., или 12,04%, а доля его в составе авансируемого капитала снизилась на 17,6 пункта.

Необходимо провести сравнительный анализ кредиторской и дебиторской задолженности, ориентировочно соотношение между дебиторской и кредиторской задолженностью рекомендуется как 2:1. Если кредиторская задолженность не обеспеченна дебиторской, то такое положение можно оценить как неблагоприятное, так как оно может вызвать замедление обращения в деньги некоторой ликвидной части собственных средств. Если у предприятия развит коммерческий кредит, то дебиторская задолженность может достичь больших размеров.

В ТОО «ТольяттиСервис» кредиторская задолженность на конец 2011 года в 3 раза (188835: 62460), на конец 2012 года в 4,4 раза (234105: 52875), и на конец 2013 года в 2,5 раза (166905: 64950) превышала дебиторскую задолженность.

Причиной крайне низкой обеспеченности кредиторской задолженности дебиторской задолженностью является неблагополучное положение, как с дебиторами, так и с кредиторами, их взаимные неплатежи. Можно было бы сделать вывод о том, что общее превышение кредиторской задолженности не влечет за собой ухудшения финансового положения, так как предприятие использует эту задолженность как привлеченные источники на момент изучения. Но сам факт огромной кредиторской задолженности не только за товары, работы и услуги, но и по расчету с бюджетом и оплате труда отрицательно характеризует работу предприятия и в целом его финансовое положение.

Для более подробного анализа активов необходимо рассчитать следующие коэффициенты, характеризующие эффективность использования имущества предприятия.

Коэффициент автономии определяется отношением собственного капитала ко всему авансированному капиталу по формуле 8:

Кн = Ск : Ак (8),

где Кн — коэффициент независимости;

- Ск — собственный капитал;

- Ак — авансированный капитал.

Суть у этого коэффициента одна — по нему определяют, насколько предприятие независимо от заемных средств и способно маневрировать собственными средствами.

Достаточно высоким уровнем коэффициента независимости считается отношение собственного капитала к валюте баланса, равное 0,5-0,6. Рост его свидетельствует об увеличении финансовой независимости предприятия, снижения риска финансовых затруднений в будущих периодах.

Коэффициент зависимости характеризует долю долга в общей сумме авансированного капитала. Чем выше эта доля, тем больше зависимость предприятия от внешних источников формирования. Он определяется по формуле 9:

Кз = Пк : Ак (9),

где Кз — коэффициент зависимости;

- Пк — привлеченный капитал;

- Ак — авансированный капитал.

Следующим показателем, характеризующим финансовую устойчивость предприятия, является коэффициент финансирования, представляющим собой отношение собственного к привлеченному капиталу (10).

Чем выше уровень этого коэффициента, тем для банков и инвесторов надежнее финансирование.

Кф = Ск : Пк (10),

Коэффициент показывает, какая часть деятельности предприятия финансируется за счет собственных средств, а какая за счет заемных. Ситуация, при которой величина коэффициента финансирования <1 (большая часть имущества предприятия сформирована за счет заемных средств), может свидетельствовать об опасности неплатежеспособности и нередко затрудняет получение кредита.

На западных фирмах широко применяется обратный показатель коэффициента финансирования — коэффициент соотношения заемных и собственных средств, который определяется отношением привлеченного капитала к собственному капиталу (12):

Кз/с = Пк : Ск (12),

Этот коэффициент указывает, сколько заемных средств привлекло предприятие на один руб. вложенных в активы собственных средств.

Нормальное ограничение для этого показателя: Кз/с<1.

Коэффициент долгосрочного привлечения заемных средств определяется отношением долгосрочных обязательств к сумме собственного капитала и долгосрочных обязательств. Формула расчета показателя следующая (13):

Кд/о = До: (Ск +До) (13),

где Кд/о — коэффициент долгосрочного привлечения заемных средств;

- Ск — собственный капитал;

- До — долгосрочный капитал.

В таблице 6 представлены финансовые коэффициенты, характеризующие эффективность использования имущества ТОО «ТольяттиСервис».

Таблица 6. Эффективность использования имущества ТОО «ТольяттиСервис»

|

Показатели |

2011 г. |

2012 г. |

2013 г. |

Изменения за 2011-2013 гг. |

|

1.Коэффициент независимости (автономии) |

0,105 |

0,12 |

0,27 |

0,165 |

|

2.Коэффициент зависимости от заемных средств |

1,395 |

1,38 |

1,23 |

-0,165 |

|

3.Коэффициент финансирования |

0,105 |

0,135 |

0,33 |

|

|

4.Коэффициент соотношения заемного и собственного капитала |

21,3 |

16,86 |

6,67 |

-14,625 |

|

5.Коэффициент долгосрочного привлечения заемных средств |

— |

— |

— |

— |

На данном предприятии коэффициент автономии на конец 2011 года составил 0,105, а на конец 2013 года — 0,27, что на 0,165 пункта больше, чем в 2011 году. Как видно, уровень коэффициента независимости за 3 последних года ниже 0,5, это говорит о том, что предприятие потеряло свою финансовую независимость из-за увеличения кредиторской задолженности. Поэтому необходимо увеличивать собственный капитал, для того чтобы независимо от заемных средств маневрировать собственными средствами и тем самым снижать риск финансовых затруднений в будущем.

В ТОО «ТольяттиСервис» коэффициент зависимости от заемных средств на конец 2011 года составил 1,395 и на конец 2013 года — 1,23. Величина данного коэффициента на конец 2013 года по отношению к 2011 году снизилась на 0,165 пункта, что благоприятно сказывается на финансовой независимости предприятия.