1.1 Состав финансовой отчетности предприятия

Финансовая (бухгалтерская) отчётность – совокупность итоговых данных бухгалтерского учёта, выраженная в определённой системе показателей, используется для анализа имущественного состояния хозяйственных процессов, обязательств и финансовых результатов.

Организации составляют отчеты по форме и инструкциям, утвержденным Минфином и Госкомстат РФ. Единая система показателей отчетности организации позволяет составлять отчетные сводки по отдельным отраслям, экономическим районам, республикам и по всему народному хозяйству в целом.

Другие органы, осуществляющие регулирование бухгалтерского учета, утверждают в пределах своей компетенции формы бухгалтерской отчетности банков, страховых и других организаций и инструкции о порядке их заполнения, не противоречащие нормативным актам Министерства финансов Российской Федерации.

В настоящее время организации представляют в обязательном порядке промежуточную и годовую финансовую отчетность.

Промежуточная финансовая отчетность включает:

1. форму № 1 «Бухгалтерский баланс»;

2. форму № 2 «Отчет о прибылях и убытках».

Кроме указанных форм в составе промежуточной бухгалтерской отчетности организации могут представлять иные отчетные формы (Отчет о движении денежных средств и др.), а также пояснительную записку, входящие в состав годовой отчетности.

Годовая бухгалтерская отчетность в соответствии с приказом Минфина РФ от 13.01.2000 г. № 4 включает:

1. бухгалтерский баланс — форма № 1;

2. отчет о прибылях и убытках — форма № 2;

3. отчет об изменениях капитала — форма № 3;

4. отчет о движении денежных средств — форма № 4;

5. приложение к бухгалтерскому балансу — форма № 5;

6. специализированные формы, устанавливаемые министерствами и ведомствами Российской Федерации, для организаций системы по согласованию соответственно с министерствами финансов Российской Федерации и республик;

7. итоговую часть аудиторского заключения.

В пояснительной записке может быть приведена оценка деловой активности организации, критериями которой являются, широта рынков сбыта продукции, включая наличие поставок на экспорт, репутация организации, выражающаяся, в частности, в известности у клиентов, пользующихся услугами организации, и др.; степень выполнения плана, обеспечение заданных темпов роста; уровень эффективности использования ресурсов организации и др.

Организация статистики в Российской Федерации

... организации социально-экономических мониторингов и региональной статистики; ... отчетности и формирование на её основе официальной статистической информации; контроль над выполнением организациями и гражданами, осуществляющими предпринимательскую деятельность без образования юридического лица, законодательства Российской Федерации в области государственной статистики; ... базой всех форм учета. Абсолютные ...

Целесообразно включение в пояснительную записку данных о динамике важнейших экономических и финансовых показателей работы организации за ряд лет, описаний будущих капиталовложений, осуществляемых экономических мероприятиях и другой информации, интересующей возможных пользователей годовой бухгалтерской отчетности.

Субъекты малого предпринимательства, не применяющие упрощенную систему налогообложения, учета и отчетности и не обязанные проводить аудиторскую проверку достоверности бухгалтерской отчетности, могут не представлять в составе годовой бухгалтерской отчетности отчеты об изменениях капитала и движении денежных средств, приложение к бухгалтерскому балансу (формы № 3, 4 и 5) и пояснительную записку.

Если указанные субъекты малого предпринимательства обязаны проводить аудиторскую проверку достоверности бухгалтерской отчетности, то они также могут не представлять в составе годовой бухгалтерской отчетности формы № 3, 4 и 5, если отсутствуют соответствующие данные.

Некоммерческие организации имеют право не представлять в составе годовой бухгалтерской отчетности Отчет о движении денежных средств (форма № 4), а также при отсутствии соответствующих данных — Отчет об изменениях капитала (форма № 3) и Приложения к бухгалтерскому балансу (форма № 5).

Общественные организации (объединения), не осуществляющие предпринимательскую деятельность и не имеющие кроме выбывшего имущества оборотов по продаже товаров (работ, услуг), промежуточную бухгалтерскую отчетность не составляют.

Указанные организации в составе годовой бухгалтерской отчетности не представляют отчеты об изменениях капитала и о движении денежных средств (формы № 3 и 4), Приложение к бухгалтерскому балансу (форма № 5) и пояснительную записку.

1.2 Бухгалтерский баланс предприятия

Баланс предприятия состоит из двух частей. В первой части показываются активы, во второй — пассивы предприятия. Обе части всегда сбалансированы: итоговая сумма строк по активу равна итоговой сумме строк по пассиву. Называется эта сумма валютой баланса. По каждой строке баланса предприятия заполняются две графы. В первую графу заносится финансовое состояние на начало отчетного года (вступительный баланс), а во вторую графу — на конец года (заключительный баланс).

Баланс предприятия составляется исключительно на основе сальдового баланса или главной книги бухгалтерского учета. В ПБУ «Бухгалтерская отчетность организации» (ПБУ 4/96) указаны числовые показатели, которые должен содержать бухгалтерский баланс (табл. 1).

Таблица 1 – Числовые показатели бухгалтерского баланса

| РАЗДЕЛ | Группа статей | Статьи | ||||||

| АКТИВ | ||||||||

| Внеоборотные активы | Нематериальные активы | Организационные расходы, патенты, лицензии, товарные знаки (знаки обслуживания), иные аналогичные права и активы Деловая репутация организации. | ||||||

|

Основные средства |

Земельные участки и объекты природопользования Здания, машины, оборудование и другие основные средства. Незавершенное строительство | |||||||

|

Финансовые вложения |

Инвестиции в дочерние общества. Инвестиции в зависимые общества. Инвестиции в другие организации. Займы, предоставленные организациям на срок более 12 месяцев. Прочие финансовые вложения | |||||||

| Оборотные активы | Запасы | Сырье, материалы и аналогичные ценности. Затраты в незавершенном производстве (издержках обращения).

Готовая продукция, товары для перепродажи и товары, отгруженные. Расходы будущих периодов |

||||||

| Начисленный налог на добавленную стоимость на остаток имущества | ||||||||

| Дебиторская задолженность Суммы дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев (включительно) после отчетной даты и свыше 12 месяцев после отчетной даты, должны показываться по каждой статье раздельно. | Покупатели и заказчики. Векселя к получению. Задолженность дочерних и зависимых обществ. Задолженность участников (учредителей) по взносам в уставный капитал. Авансы выданные. Прочие дебиторы | |||||||

|

Финансовые вложения |

Займы, предоставленные организациям на срок менее 12 месяцев. Собственные акции, выкупленные у акционеров. Прочие финансовые вложения | |||||||

| Денежные средства | Расчетные счета. Валютные счета. Прочие денежные средства | |||||||

| Непокрытые убытки прошлых лет. Убыток отчетного года | ||||||||

| ПАССИВ | ||||||||

| Капитал и резервы | Уставный капитал, добавочный капитал | |||||||

| Резервный капитал | Резервы, образованные в соответствии с законодательством Резервы, образованные в соответствии с учредительными документами | |||||||

| Нераспределенная прибыль прошлых лет | ||||||||

| Нераспределенная прибыль отчетного рода | ||||||||

Долгосрочныепассивы |

Заемныесредства |

Кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты, прочие займы, подлежащие погашению более чем червя 12 месяцев после отчетной даты | ||||||

| Прочие пассивы | ||||||||

| Краткосрочные пассивы |

Заемные средства |

Кредиты банков, подлежащие погашению в течение 12 месяцев после отчетной даты. Прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты | ||||||

|

Кредиторская задолженность |

Поставщики и подрядчики. Векселя к уплате. Задолженность перед дочерними и зависимыми обществами. Задолженность перед персоналом организации. Задолженность перед бюджетом и социальными фондами. Задолженность участникам (учредителям) по выплате доходов. Авансы полученные. Прочие кредиторы. | |||||||

| Доходы будущих периодов | ||||||||

| Резервы предстоящих расходов и платежей | ||||||||

1.3 Отчет о прибылях и убытках

Отчет о финансовых результатах содержит сравнение суммы всех доходов предприятия от продажи товаров и услуг или других статей доходов и поступлений с суммой всех расходов, понесенных предприятием для поддержания его деятельности за период с начала года. Результатом данного сравнения является валовая (балансовая) прибыль или убытки за период.

Для инвесторов и аналитиков отчет о финансовых результатах во многих отношениях документ более важный, чем баланс предприятия, поскольку в нем содержится не застывшая, одномоментная, а динамическая информация о том, каких успехов достигло предприятие в течение года и за счет каких укрупненных факторов, каковы масштабы его деятельности.

Отчет о финансовых результатах дает представление о тенденциях развития предприятия, его финансовых и производственных возможностях не только в прошлом и настоящем, но и в будущем.

В статье «Выручка (Нетто) от реализации товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей)» указывается поступившая на счета предприятия в банках либо в кассу выручка от реализации готовой продукции (работ), услуг, от продажи товаров и т.п. за вычетом стоимости акцизов, налога на добавленную стоимость и других обязательных платежей.

Показатель «Себестоимость реализации товаров, продукции, работ, услуг» содержит информацию о сумме расходов, понесенных предприятием на производство продукции (работ, услуг) без учета сумм, отраженных по статье «Управленческие расходы».

По статье «Коммерческие расходы» отражаются затраты по сбыту, учитываемые на счете 43 «Коммерческие расходы» и относящиеся к реализованной продукции (работам, услугам).

По статье «Управленческие расходы» отражаются суммы, учтенные на счете 26 «Общехозяйственные расходы» в соответствии с установленным порядком и списываемые с него при определении финансовых результатов непосредственно на дебет счета 46 «Реализация продукции (работ, услуг)».

По статьям «Проценты к получению» и «Проценты к уплате» отражаются суммы, причитающихся в соответствии с договорами к получению дивидендов (подлежащих к уплате процентов) по облигациям, депозитам и т.д.

При финансовых вложениях в ценные бумаги других организаций доходы, получаемые предприятием по акциям, отражаются в статье «Доходы от участия в других организациях».

По статьям «Прочие операционные доходы» (строка 090) и «Прочие операционные расходы» (строка 100) отражаются данные по операциям, связанным с движением имущества организации (основных средств, запасов, денежных средств, ценных бумаг и т.п.).

По статьям «Прочие внереализационные доходы» (строка 120) и «Прочие вне-реализационные расходы» (строка 130) показываются результаты от операций, не нашедших отражения в предыдущих статьях формы № 2 «Отчет о финансовых результатах».

По статье «Прочие внереализационные доходы», в частности, отражаются кредиторская и депонентская задолженность, по который срок исковой давности истек; суммы, поступившие в погашение дебиторской задолженности, списанной в прошлые годы в убыток как безнадежной к получению; присужденные или признанные должником штрафы, пени, неустойки и другие виды санкций за нарушением договоров.

По статье «Налог на прибыль» (строка 150) показывается отраженная в бухгалтерском учете сумма налога на прибыль (доход), исчисленная предприятием в соответствии с установленным законодательством Российской Федерации порядком, подлежащая перечислению (перечисленная) в бюджет за счет прибыли в порядке ее распределения и учтенная на счете 81 «Использование прибыли».

1.4 Отчет о движении капитала

Состоит из двух разделов. В разделе «Собственный капитал» отражаются данные о наличии и движении его составляющих: уставного (складочного) капитала, добавочного капитала, резервного капитала, фондов накопления и социальной сферы, образуемых в соответствии с учредительными документами и принятой учетной политикой, а также средств целевых финансирования и поступлений и нераспределенной прибыли прошлых лет.

Каждый показатель содержит по четыре графы (с третьей по шестую): «Остаток на начало года» (кредитовое сальдо по соответствующему балансовому счету на начало года), «Поступило в отчетном году» (кредитовый оборот с начала года), «Израсходовано (использовано) в отчетном году» (дебетовый оборот с начала года), Остаток на конец года».

Уменьшение уставного капитала возможно в случае изъятия вкладов участниками (учредителями), аннулирования собственных акций акционерным обществом, уменьшения вкладов или номинальной стоимости акций при доведении размера уставного капитала до величины чистых активов.

По статье «Добавочный капитал» отражается движение добавочного капитала в виде прироста стоимости имущества предприятия в результате его дооценки в соответствии с установленным порядком, безвозмездного получения имущества, в результате осуществления капитальных вложений, полученного эмиссионного дохода.

По строке 030 «Резервный капитал» в графе 3 отражается сумма резервного фонда, создаваемого в соответствии с законодательством Российской Федерации, на начало отчетного года. Отчисления в резервный фонд, производимые в течение отчетного года в установленном порядке, показываются в графе 4.

По статьям «Целевые финансирование и поступления из бюджета» и «Целевые финансирование и поступления из отраслевых и межотраслевых фондов» показывается движение средств, полученных предприятием из бюджета и внебюджетных фондов на финансирование капитальных вложений, научно-исследовательских работ, на покрытие убытков по конверсии и другие нужды, учет которых ведется на счете 96 «Целевые финансирование и поступления».

Во втором разделе отражаются данные о наличии и движении фондов потребления, резервов предстоящих расходов и платежей, оценочных резервов.

По статье «Фонды потребления» показывается движение фондов потребления, образованных предприятием в соответствии с учредительными документами и принятой учетной политикой за счет прибыли, остающейся в распоряжении предприятия.

По строкам 150-156 отражаются данные о движении резервов предстоящих расходов и платежей, образуемых предприятием в соответствии с Положением о бухгалтерском учете и отчетности в Российской Федерации и принятой учетной политикой.

По строкам 160-170 отражаются данные о движении оценочных резервов (резервов по сомнительным долгам, резервов под обесценение вложений в ценные бумаги).

1.5 Отчет о движении денежных средств

финансовый отчетность бухгалтерский баланс прибыль

Представляется в валюте Российской Федерации. В случае наличия (движения) денежных средств в иностранной валюте сначала составляется расчет в иностранной валюте по каждому ее виду. После этого данные каждого расчета, составленного в иностранной валюте, пересчитываются по курсу Центрального банка Российской Федерации на дату составления бухгалтерской отчетности.

В разделах 2 «Поступило денежных средств» и 3 «Направлено денежных средств» отражаются суммы денежных средств, фактически поступивших в кассу или на счета учета денежных средств за период с начала года, и фактически выданных из кассы или перечисленных с расчетного и иных счетов предприятия.

Движение денежных средств составляется в разрезе текущей деятельности, инвестиционной деятельности и финансовой деятельности предприятия.

При этом для целей составления отчета о движении денежных средств понимается:

1. по текущей деятельностью — деятельность предприятия, преследующая извлечение прибыли в качестве основной цели, либо не имеющая извлечение прибыли в качестве такой цели в соответствии с предметом и целями деятельности, т.е. производством промышленной продукции, выполнением строительных работ, сельским хозяйством, торговлей, общественным питанием, заготовкой сельскохозяйственной продукции, сдачей имущества в аренду и другими аналогичными видами деятельности;

2. под инвестиционной деятельностью — деятельность предприятия, связанная с капитальными вложениями организации в связи с приобретением земельных участков, зданий и иной недвижимости, оборудования, нематериальных активов и других внеоборотных активов, а также их продажей; с осуществлением долгосрочных финансовых вложений в другие организации, выпуском облигаций и других ценных бумаг долгосрочного характера и т.п.;

3. под финансовой деятельностью — деятельность предприятия, связанная с осуществлением краткосрочных финансовых вложений, выпуском облигаций и иных ценных бумаг краткосрочного характера, выбытием ранее приобретенных на срок до 12 месяцев акций, облигаций и т.п.

1.6 Приложение к бухгалтерскому балансу

В разделе «Движение заемных средств» предприятие показывает наличие и движение средств, взятых взаймы как в виде кредитов банков, так и у других организаций. По строкам «в том числе не погашенные в срок» отражаются заемные средства, просроченные и отсроченные к погашению.

В разделе «Дебиторская и кредиторская задолженность» отражается состояние и движение дебиторской и кредиторской задолженности, учитываемой на счетах учета расчетов, включая обязательства, обеспеченные векселями, и авансы. При этом к краткосрочной относится задолженность со сроком погашения до одного года включительно, а к долгосрочной — более одного года.

В разделе «Амортизируемое имущество» расшифровывается состав нематериальных активов, основных средств и малоценных и быстроизнашивающихся предметов, принадлежащих предприятию. Данные приводятся по первоначальной стоимости.

В подразделе «Нематериальные активы»:

1. по статье «Права на объекты интеллектуальной (промышленной) собственности» показывается стоимость прав, возникающих из авторских и иных договоров;

2. по статье «Права на пользование обособленными природными объектами» показывается стоимость прав на использование земельных участков, природных ресурсов (воды, недр и др.);

3. по статье «Организационные расходы» показывается сумма расходов, связанных с образованием юридического лица, признанная в соответствии с учредительными документами вкладом участников (учредителей) в уставный (складочный) капитал;

4. по статье «Деловая репутация организации» показывается превышение покупной цены приватизированного имущества над его оценочной (начальной) стоимостью, отраженное в бухгалтерском учете по дебету счета 04 «Нематериальные активы», субсчет «Разница между покупной ценой и оценочной стоимостью».

В подразделе II «Основные средства» показываются наличие и движение основных средств предприятия в разрезе их видов согласно Общероссийскому классификатору основных фондов (принят и введен в действие с 1 января 1996 г. постановлением Госстандарта России от 26 декабря 1994 г. № 359).

В подразделе III «Малоценные и быстроизнашивающиеся предметы» показываются наличие и движение малоценных и быстроизнашивающихся предметов предприятия, числящихся у него на балансе. Данные приводятся по фактической себестоимости с подразделением данных о стоимости малоценных и быстроизнашивающихся предметов, находящихся на складе и в эксплуатации.

В разделе «Движение средств финансирования и долгосрочных инвестиций и финансовых вложений» показываются наличие собственных и привлеченных средств у предприятия и их использование на цели капитальных и других долгосрочных финансовых вложений.

В разделе «Затраты, произведенные организацией» приводятся данные о затратах предприятия по их элементам, учтенные в соответствии с требованиями.

В разделе «Расшифровка отдельных прибылей и убытков» приводится расшифровка отдельных видов прибылей и убытков, полученных предприятием в течение отчетного года и предыдущем отчетном году и включенных в соответствующие статьи отчета о финансовых результатах.

В разделе «Социальные показатели» отражаются отдельные социальные показатели: отчисления в фонд социального страхования, в пенсионный фонд, в фонд занятости, на медицинское страхование; среднесписочная численность работников, расходы на оплату труда, денежные выплаты и поощрения, доходы по акциям и вкладам в имущество предприятия.

1.7 Требования к бухгалтерской отчётности

Требования к информации, формируемой в бухгалтерской отчетности, определены Законом о бухгалтерском учете, Положением по ведению бухгалтерского учета и бухгалтерской отчетности и Положением «Бухгалтерская отчетность организации» (ПБУ 4/99).

Бухгалтерская (финансовая) информация должна удовлетворять следующим требованиям:

формироваться в системном (бухгалтерском) учёте, быть не только достоверной, но и значимой, что позволит использовать её для влияния на результат принимаемого решения, иметь прогнозную ценность, основываться на обратной связи. Достоверной и полной считается бухгалтерская отчетность, сформированная и составленная исходя из правил, установленных нормативными актами системы нормативного регулирования бухгалтерского учета в Российской Федерации.

Если при составлении бухгалтерской отчетности выявляется недостаточность данных для формирования полного представления о финансовом положении организации и ее финансовых результатах, то в бухгалтерскую отчетность включают соответствующие дополнительные показатели и пояснения. Для достижения достоверного и полного отражения финансовых результатов и финансового положения организации при составлении отчетности в исключительных случаях (например, при национализации имущества) допускается отступление от правил, установленных ПБУ/4.

Постановлением Правительства от 5 декабря 1991 года №35 (1) установлено, что коммерческую тайну предприятия и предпринимателя не могут составлять: учредительные документы, дающие право заниматься предпринимательской деятельностью, сведения по установленным формам отчётности и иные сведения, необходимые для проверки правильности исчисления и уплаты налогов и др. платежей, сведения о численности, составе работающих, их заработной плате и условиях труда, несоблюдении условий труда.

И, кроме того, публикуемая бухгалтерская (финансовая) отчётность подлежит обязательной аудиторской проверке и подтверждению её достоверности независимым аудитором. Эта норма закреплена в части первой Гражданского кодекса, Федеральном законе об акционерных обществах постановлении Правительства Российской Федерации от 7 декабря 1994 года №1355.(2)

Требование нейтральности означает, что при формировании бухгалтерской отчетности должна быть обеспечена нейтральность информации, т.е. исключено одностороннее удовлетворение интересов одних групп пользователей бухгалтерской отчетности перед другими.

Требование целостности означает необходимость включения в бухгалтерскую отчетность данных обо всех хозяйственных операциях, осуществленных как организацией в целом, так и ее филиалами, представительствами и иными подразделениями, в том числе выделенными на отдельные балансы.

Требование последовательности означает необходимость соблюдения постоянства в содержании и формах бухгалтерского баланса, отчета о прибылях и убытках и пояснений к ним от одного отчетного года к другому.

В соответствии с требованием сопоставимости заключается в том, что в бухгалтерской отчётности должны содержаться данные, позволяющие осуществлять их сравнение с аналогичными данными за годы, предшествовавшие отчетному году. В положении оговорено, что если они не сопоставимы по ряду причин, то данные предшествующих периодов подлежат корректировке по установленным правилам.

Требование соблюдения отчетного периода означает, что в качестве отчетного года в России принят период с 1 января по 31 декабря включительно, т.е. отчетный год совпадает с календарным.

Для составления бухгалтерской отчетности отчетной датой считается последний календарный день отчетного периода (31 декабря для годового бухгалтерского отчета и другие последние дни месяцев для периодической бухгалтерской отчетности, например, для отчетности за январь-февраль в високосные годы — 29 февраля).

Требование правильного оформления связано с соблюдением формальных принципов отчетности: составление ее на русском языке, в валюте Российской Федерации (в рублях), подписание руководителем организации и специалистом, ведущим бухгалтерский учет (главным бухгалтером и т.п.).

В ПБУ/4 определены подходы к раскрытию существенной информации, ориентированные на ее важность для заинтересованных пользователей.

Обобщение накопленного опыта в этом деле позволило выработать следующие рекомендации: закрытие счетов начинают со счетов производств, имеющих максимальное количество потребителей и минимальные встречные затраты, и заканчивают счетами с минимальным количеством потребителей и максимальным количеством встречных затрат. В соответствии сданным подходом закрытие счетов осуществляют в следующей последовательности.

В первую очередь исчисляют себестоимость услуг вспомогательных производств и закрывают счет 23 «Вспомогательные производства». Во вторую очередь распределяются расходы будущих периодов, общепроизводственные и общехозяйственные расходы и закрываются следующие счета: 31 «Расходы будущих периодов», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы». Затем калькулируют себестоимость продукции основных отраслей производства и списывают затраты со счета 20 «Основное производство». После этого осуществляют списание затрат со счета 29 «Обслуживание производства и хозяйства».

В порядке последующей очередности производятся записи на счетах по учету капитальных вложений, определяется финансовый результат от деятельности организации, и закрываются счета 46 «Реализация продукции (работ, услуг)», 47 «Реализация и прочее выбытие основных средств» и 48 «Реализация прочих активов», распределяется прибыль и закрывается счет 80 «Прибыли и убытки». При составлении форм бухгалтерской отчетности используются в основном данные Главной книги. Отчетным годом для всех организаций считается период с 1 января по 31 декабря включительно.

Первым отчетным годом для создаваемых организаций считается период с даты их государственной регистрации по 31 декабря включительно. Вновь созданным организациям после 1 октября разрешается считать первым отчетным годом период с даты их государственной регистрации по 31 декабря следующего года включительно.

Данные вступительного баланса должны соответствовать данным утвержденного заключительного баланса за период, предшествующий отчетному. В случае изменения вступительного баланса на 1 января отчетного года причины следует объяснить.

Бухгалтерская отчетность подписывается руководителем и главным бухгалтером (бухгалтером) организации.

Основной формой бухгалтерской отчетности является бухгалтерский баланс. Его составляют на основе данных об остатках по дебету и кредиту синтетических счетов и субсчетов на начало и конец периода, взятых из Главной книги.

При журнально-ордерной форме учета обороты по кредиту каждого счета записывают в Главную книгу только из журналов-ордеров. Обороты по дебету отдельных счетов собирают в Главной книге из нескольких журналов-ордеров в разрезе корреспондирующих счетов.

При мемориально-ордерной форме учета запись на счетах Главной книги производят непосредственно по данным мемориальных ордеров.

На малых предприятиях, применяющих упрощенную форму учета, баланс составляют по данным Книги учета хозяйственных операций.

Следует отметить, что некоторые балансовые статьи заполняют непосредственно по остаткам соответствующих счетов.

Значительная часть балансовых статей отражает сгруппированные данные нескольких синтетических счетов. Основное содержание бухгалтерского баланса представлено ПБУ № 4 (7).

Конкретизация содержания баланса по годам осуществляется приказами Минфина РФ по квартальной и годовой отчетности. Например, содержание бухгалтерского баланса за 2000 отчетный год определено приказом Минфина РФ от 13.01.2000 г. № 4н.

Правила оценки статей баланса установлены Положением по ведению бухгалтерского учета и бухгалтерской отчетности и инструкциями по составлению бухгалтерской отчетности. В соответствии с ним основные средства, нематериальные активы и МБП отражают в балансе по остаточной стоимости; сырье, основные и вспомогательные материалы, покупные полуфабрикаты и комплектующие изделия, топливо, тару, запасные части и другие материальные ресурсы — по фактической себестоимости; готовую и отгруженную продукцию в зависимости от порядка списания общехозяйственных расходов и использования счета 37 «Выпуск продукции, работ, услуг» — по полной или неполной фактической производственной себестоимости и по полной или неполной нормативной (плановой) себестоимости продукции.

Товары в организациях, занятых торговой деятельностью, отражаются в балансе по стоимости их приобретения. Незавершенное производство в массовом и серийном производстве может отражаться в балансе по нормативной производственной себестоимости или по прямым статьям расходов, а также по стоимости сырья, материалов и полуфабрикатов. При единичном производстве продукции незавершенное производство отражают по фактическим производственным затратам.

Расчеты с дебиторами и кредиторами каждая сторона отражает в своей отчетности в суммах, вытекающих из бухгалтерских записей и признаваемых ею правильными. При разногласиях заинтересованная сторона обязана в установленные сроки передать необходимые материалы на рассмотрение органам, уполномоченным разрешать соответствующие споры.

Дебиторскую задолженность, по которой истек срок исковой давности, другие долги, нереальные для взыскания, списывают по решению руководителя предприятия за счет резерва сомнительных долгов либо на финансовые результаты хозяйственной деятельности коммерческой организации и увеличение расходов у некоммерческой организации. Списание долга в убыток вследствие неплатежеспособности не является аннулированием задолженности. Суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности, списывают на финансовые результаты хозяйственной деятельности коммерческой организации или увеличение доходов у некоммерческой организации.

Отражаемые в отчетности суммы по расчетам с финансовыми, налоговыми органами, учреждениями банков должны быть согласованы с ними и тождественны. Оставление на балансе не отрегулированных сумм по этим расчетам не допускается. Не возмещенные потери от стихийных бедствий списывают по решению руководителя организации за счет средств резервного капитала, или на финансовые результаты отчетного года организации (если у организации не образуется резервный капитал либо средств капитала не достаточно).

2.3 Формирование учетной политики на предприятии

С переходом к рыночным отношениям изменились подходы к постановке бухгалтерского учета в организациях. От жесткой регламентации учетного процесса со стороны государства в прошлом в настоящее время перешли к разумному сочетанию государственного регулирования и самостоятельности организаций в постановке бухгалтерского учета.

Сущность новых подходов к постановке бухгалтерского учета заключается в основном в том, что на основе установленных государством общих правил бухгалтерского учета организации самостоятельно разрабатывают учетную политику для решения поставленных перед учетом задач.

Выбранная организацией учетная политика оказывает существенное влияние на величину показателей себестоимости продукции, прибыли, налогов па прибыль, добавленную стоимость и имущество, показателей финансового состояния организации.

Следовательно, учетная политика организации является важным средством формирования величины основных показателей деятельности организации, налогового планирования, ценовой политики. Без ознакомления с учетной политикой нельзя осуществлять сравнительный анализ показателей деятельности организации за различные периоды и тем более сравнительный анализ различных организаций.

Учетная политика организации — это принятая ею совокупность способов ведения бухгалтерского учета (первичное наблюдение, стоимостное измерение, текущая группировка и итоговое обобщение фактов хозяйственной деятельности).

К способам ведения бухгалтерского учета относятся способы группировки и оценки фактов хозяйственной деятельности, погашения стоимости активов, организации документооборота, инвентаризации, способы применения счетов бухгалтерского учета, системы регистров бухгалтерского учета, обработки информации и иные соответствующие способы и приемы.

Учетная политика формируется исходя из установленных ПБУ № 1 (6) допущений и требований.

Основы формирования и раскрытия учетной политики организации установлены Положением по бухгалтерскому учету «Учетная политика организации».

Данное Положение распространяется:

1. в части формирования учетной политики — на все организации независимо от организационно-правовых форм;

2. в части раскрытия учетной политики — на организации, публикующие свою бухгалтерскую отчетность полностью или частично согласно законодательству Российской Федерации, учредительным документам либо по собственной инициативе.

Учетная политика организации формируется главным бухгалтером (бухгалтером) организации и утверждается руководителем организации.

При этом утверждаются:

1. рабочий план счетов бухгалтерского учета;

2. формы первичных учетных документов;

3. порядок проведения инвентаризации активов и обязательств организации;

4. методы оценки активов и обязательств;

5. правила документооборота и технология обработки учетной информации;

6. порядок контроля за хозяйственными операциями.

При формировании учетной политики организации по конкретному направлению ведения и организации бухгалтерского учета осуществляется выбор одного способа из нескольких, допускаемых законодательством и нормативными актами по бухгалтерскому учету.

Принятая организацией учетная политика подлежит оформлению соответствующей организационно-распорядительной документацией (приказами, распоряжениями и т.п.) организации.

Способы ведения бухгалтерского учета, избранные организацией при формировании учетной политики, применяются с первого января года, следующего за годом утверждения соответствующего организационно-распорядительного документа.

Вновь созданная организация оформляет избранную учетную политику до первой публикации бухгалтерской отчетности, но не позднее 90 дней со дня государственной регистрации. Принятая такой организацией учетная политика считается применяемой со дня приобретения прав юридического лица (государственной регистрации).

Изменение учетной политики организации может производиться в случаях:

1. изменения законодательства Российской Федерации или нормативных актов по бухгалтерскому учету;

2. разработки организацией новых способов ведения бухгалтерского учета.

Применение нового способа ведения бухгалтерского учета предполагает более достоверное представление фактов хозяйственной деятельности в учете и отчетности организации или меньшую трудоемкость учетного процесса без снижения степени достоверности информации.

Изменение учетной политики должно быть обоснованным и оформляется в порядке, предусмотренном для учетной политики.

Изменение учетной политики должно вводиться с 1 января года (начала финансового года), следующего за годом его утверждения.

Последствия изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение, движение денежных средств или финансовые результаты деятельности организации, оцениваются в денежном выражении. Оценка производится на основании выверенных организацией данных на дату, с которой применяется измененный способ ведения бухгалтерского учета.

Отражение последствий изменения учетной политики заключается в корректировке включенных в бухгалтерскую отчетность за отчетный период соответствующих данных за период, предшествующий отчетному периоду. Указанные корректировки отражаются в бухгалтерской отчетности.

Практическая часть

1 Анализ структуры бухгалтерского баланса

Схема построения сравнительного аналитического баланса представлена в таблице 2.

Таблица 2 — Схема построения аналитического баланса

|

Наименование статей |

Абсолютные величины |

Относительные величины | Изменения | |||

|

на начало периода |

на конец периода | на начало периода | на конец периода | В абсолютных величинах | В структуре | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

|

Актив А

А j

А m |

А 1 |

А 2 |

А 1 /Б1 *100% |

А 2 /Б2 *100% |

А 2 -А1 =DА |

D (А j /Б*100%) |

| Баланс (Б) | Б 1 | Б 2 | 100 | 100 | Б 2 -Б1 =DБ | 0 |

|

Пассив П

П j

П m |

П 1 |

П 2 |

П 1 /Б1 *100% |

П 2 /Б2 *100% |

П 2 -П1 =DП |

D (П j /Б*100%) |

| Баланс (Б) | Б 1 | Б 2 | 100 | 100 | Б 2 -Б1 =DБ | 0 |

Сравнительный аналитический баланс организации представлен в приложении А.

По данным приложения А можно сделать выводы, о том, что общая стоимость имущества предприятия на начало года составила 66 057 тыс.р., а на конец года – 67 598 тыс.р., т.е. увеличилась на 1 541 тыс.р. или на 2,33 %.

Величина текущих активов на конец года снизилась с 51 240 тыс.р. до 47 880 тыс.р. или на 6,74 % — это связано со снижением денежных средств с 6 100 тыс.р. до 7 200 тыс.р. или на 1,42 %. Повышение постоянных активов с 14 817 тыс.р. до 19 718 тыс.р. (6,74 %) произошло за счет увеличения основных средств с 10 340 до 15 720 тыс.р. (7,60 %).

В пассивах заметно увеличились к концу года текущие обязательства с 14 457 тыс.р. до 19 898 тыс.р. (7,55 %) за счет увеличения краткосрочных кредитов и займов с 7 700 до 9 500 тыс.р. и кредиторской задолженности с 6 757 до 10 398 тыс.р. Сократились долгосрочные обязательства с 14 100 до 12 200 тыс.р. (3,30 %), снижение собственных средств с 37 500 до 35 500 тыс.р. (4,25 %) произошло в основном за счет снижения резервного капитала с 9 300 до 8 200, увеличения нераспределенной прибыли на 1 200 тыс.р.

На основании агрегированного баланса определим величину собственных средств предприятия по формуле:

Собственные средства = Текущие активы – Текущие обязательства (1)

Собственные средства на н.г. = 51 240 – 14 457 = 36 783 тыс.р.

Собственные средства на к.г. = 47 880 – 19 898 = 27 982 тыс.р.

Полученные данные говорят о том, что на предприятии имеются собственные средства на начало года – 36 783 тыс.р., а на конец года – 27 982 тыс.р., они сократились на 8 801 тыс.р.

2 Анализ структуры активов баланса

Анализ структуры активов произведем с помощью таблицы А.1 приложения А.

По данным приложения А видно, что стоимость внеоборотных активов к концу года увеличилась с 14 817 до 19 718 тыс.р. или на 4 901 т. р. (6,74 %), это связано со повышением основных средств с 10 340 до 15 720 тыс.р. или на 5 380 т. р. (7,60 %).

Стоимость оборотных активов снизилась на 3 360 тыс.р., или на 6,74 %, это связано с увеличением денежных средств на 1 100 тыс.р. и увеличение их доли на 1,42 %, увеличением дебиторской задолженности (до 12 месяцев) на 220 тыс.р. или 0,26 %. Снижением дебиторской задолженности (после 12 месяцев) на 110 тыс.р. или 0,21 % и сокращением запасов предприятия на 4 370 тыс.р. или 7,88 %.

3 Анализ структуры пассивов баланса

По данным приложения А видно, что за отчетный период снизились собственные средства предприятия на 2 000 тыс.р. или 425 %. За счет снижения резервного капитала на 1 100 тыс.р. или 1,95 % и нераспределенной прибыли на 1200 тыс.р. или 1,51 %, снижения добавочного капитала на 2 100 тыс.р. или 3,50 %.

Сократились долгосрочные обязательства на 1 900 тыс.р. или 3,30 %, за счет сокращения займов и кредитов на 1 000 тыс.р. или 1,62 % и прочих долгосрочных обязательств на 900 тыс.р. или 1,68 %.

Происходит также увеличение краткосрочных обязательств на 5 441 тыс.р. или 7,55 %, за счет снижения заемных средств на 1 800 тыс.р. или 2,40 % и краткосрочной задолженности на 3 641 тыс.р. или 5,15 %.

4 Анализ ликвидности и финансовой устойчивости

Ликвидность баланса следует отличать от ликвидности активов. В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы предприятия разделяются на группы:

A 1 — наиболее ликвидные активы, к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения;

А 1н.г. = 6 100 + 900 = 7 000 тыс.р.

А 1к.г. = 7 200 + 700 = 7 900 тыс.р.

А 2 — быстро реализуемые активы: дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев;

А 2 н.г. = 1 820 тыс.р.

А 2 к.г. = 2 040 тыс.р.

А 3 — медленно реализуемые активы, включающие запасы, НДС, дебиторскую задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, и прочие оборотные активы;

А 3н.г = 41 050 + 1 370 = 42 420 тыс.р.

А 3 к.г. = 36 680 + 1 260 = 37 940 тыс.р.

A 4 — трудно реализуемые активы: внеоборотные активы.

А 4 н.г. = 14 817 тыс.р.

А 4 к.г. = 19 718 тыс.р.

Статьи пассива баланса по степени срочности их оплаты группируются следующим образом:

П 1 — наиболее срочные обязательства: кредиторская задолженность;

П 1 н.г. = 6 757 тыс.р.

П 1к.г. = 10 398 тыс.р.

П 2 — краткосрочные пассивы — краткосрочные заемные средства, расчеты по дивидендам;

П 2 н.г. = 7 700 + 260 = 7 960 тыс.р.

П 2 к.г. = 9 500 + 260 = 9 760 тыс.р.

П 3 — долгосрочные пассивы: долгосрочные кредиты и займы, а также доходы будущих периодов, фонды потребления и резервы предстоящих расходов и платежей;

П 3 н.г. = 14 100 тыс.р.

П 3 к.г. = 12 200 тыс.р.

П 4 — постоянные пассивы: устойчивые статьи (капитал, резервы).

Если есть убытки, то они вычитаются.

П 4н.г. = 37 500 тыс.р.

П 4к.г. = 35 500 тыс.р.

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

- А1 ≥ П1;

- А2 ≥ П2;

- А3 ≥ П3;

- А4 < П4. (2)

На начало года:

7 000 > 6757; 1 820 < 7 960; 42 420 > 14 100; 14 817 < 37 500.

На конец кода:

7 900 < 10 398; 2 040 < 9 760; 37 940 > 12 200; 19 718 < 35 500.

На начало и на конец года баланс не является ликвидным, поскольку данные соотношения активов и пассивов баланса не сходятся по правилу.

Расчет и оценку финансовых коэффициентов платежеспособности можно произвести по следующим коэффициентам:

1. Общий показатель платежеспособности (рекомендуемое значение К п 1 ≥ 1).

А 1 + 0,5А2 + 0,3А3

К п1 = ————————. (3)

П 1 + 0,5П2 + 0,3П3

К п1 н.г .= ![]()

К п1 к.г .= ![]()

2. Коэффициент абсолютной ликвидности (рекомендуемое значение К п2 ≥ 0,1 — 0,7)

К п2 = А1 : (П1 + П2).

(4)

Показывает, какую часть краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств.

К п2 н.г. = ![]()

48 % краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств на начало года.

К п2 к.г. = ![]()

39 % краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств на конец года.

3. Коэффициент ликвидности (коэффициент «критической оценки») рекомендуемое значение 0,7 – 0,8, желательно К п3 = 1.

А 1 + А2

К п3 = ————. (5)

П 1 + П2

Показывает, какая часть краткосрочных обязательств организации может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам.

К п3 н.г. = ![]()

60 % краткосрочных обязательств организации не могут быть погашены за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам на начало года из-за низкого значения коэффициента ликвидности (ниже допустимого значения)

К п3 к.г. = ![]()

49 % краткосрочных обязательств организации не могут быть погашены за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам на конец года из-за низкого значения коэффициента ликвидности (ниже допустимого значения)

4.Коэффициент текущей ликвидности (необходимое значение 1, оптимальное К п4 = 1,5 – 2.)

А 1 + А2 + А3

К п4 = —————-. (6)

П 1 + П2

Показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства.

К п4 н.г. = ![]()

3,48 рублей оборотных средств приходится на один рубль текущей краткосрочной задолженности на начало года.

К п4 к..г. = ![]()

2,38 рублей оборотных средств приходится на один рубль текущей краткосрочной задолженности на конец года.

5. Коэффициент маневренности функционирующего капитал нормативное ограничение уменьшение показателя в динамике — положительный факт.

К п5 = А3 : [( А1 + А2 + А3)-( П1 + П2)]. (7)

Показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности

К п5 н.г. = ![]()

К п5 к.г. = ![]()

Данный показатель на конец года возрос с 1,16 до 1,36, это отрицательно влияет на предприятие, т.к. произошло увеличение на 0,2 часть обездвиженного функционального капитала в производственных запасах и долгосрочной дебиторской задолженности.

6. Доля оборотных средств в активах. Нормативное ограничение К п6 ≥ 0,5.

А1 + А2 + А3

К п6 = ——————. (8)

Валюта баланса

Зависит от отраслевой принадлежности организации.

К п6 н.г. = ![]()

78 % оборотных средств находиться в активах предприятия на начало года.

К п6 к.г. = ![]()

71 % оборотных средств находиться в активах предприятия на конец года.

7. Коэффициент обеспеченности собственными средствами. Нормативное ограничение не менее 0,1.

П4 — А4

К п7 = ————-. (9)

А1 + А2 + А3

Характеризует наличие собственных оборотных средств у организации, необходимых для ее финансовой устойчивости.

К п7 н.г. = ![]()

У предприятия на начало года имеются собственные средства для обеспеченности финансовой устойчивости.

К п7 к.г. = ![]()

У предприятия на конец года имеются собственные средства для обеспеченности финансовой устойчивости.

8. Коэффициент финансирования. Нормативное ограничение К ф3 ≥0.7.

Капитал и резервы

К ф4 = ——————————. (10)

Сумма долгосрочных

и краткосрочных

обязательств

Показывает, какая часть деятельности финансируется за счет собственных, а какая — за счет заемных средств.

К ф4 н.г. = ![]()

К ф4 к.г. = ![]()

9. Коэффициент финансовой независимости. Нормативное ограничение К ф3 ≥0.4

Капитал и резервы

К ф3 = ————————. (11)

Валюта баланса

Показывает удельный вес собственных средств в общей сумме источников финансирования.

К ф3 н.г. = ![]()

Собственные средства составляют 58 % от общей суммы источников финансирования на начало года.

К ф3 к.г. = ![]()

Собственные средства составляют 52 % от общей суммы источников финансирования на конец года.

10. Коэффициент маневренности собственных средств:

К 10 = (Капитал и резервы +Долгосрочные пассивы – Внеоборотные активы) / Капитал и резервы (12)

Высокое значение коэффициента положительно характеризует финансовое состояние предприятия.

К 10 н.г. =

К 10 к.г. =![]()

Данные коэффициенты значительно высоки, что положительно характеризует предприятие. На конец года коэффициент манёвренности снизился с 0,98 до 0,79, что говорит о снижении положительного финансового состояния на данном предприятии.

Рассмотрим динамику коэффициентов ликвидности в таблице 3.

Таблица 3 – Динамика коэффициентов ликвидности

| Наименование коэффициента | На начало года | На конец года |

| Коэффициент ликвидности (критической оценки) | 0,6 | 0,49 |

| Коэффициент текущей ликвидности | 3,48 | 2,38 |

| Коэффициент абсолютной ликвидности | 0,48 | 0,39 |

Снижение коэффициента текущей ликвидности является отрицательным моментом в деятельности предприятия и говорит о неспособности фирмы покрывать свои долги оборотными средствами.

Снижение коэффициента ликвидности говорит о повышении низколиквидных средств и о снижении кредиторской и дебиторской задолженности.

Отрицательным моментом является снижение коэффициента абсолютной ликвидности, свидетельствующий о снижении ликвидности самого предприятия.

Определим тип финансовой устойчивости предприятия для этого:

Для характеристики источников формирования запасов и затрат используется несколько показателей, которые оценивают различные источники:

Наличие собственных оборотных средств (СОС):

СОС = «капитал и резервы» — «внеоборотные активы». (13)

СОС н.г. = 37 500 – 14 817 = 22 683 тыс.р.

СОС к.г. = 35 500 – 19 718 = 15 782 тыс.р.

Наличие собственных и долгосрочных заемных источников формирования запасов и затрат, или функциональный капитал (КФ):

КФ = («капитал и резервы» + «долгосрочные пассивы») – «внеоборотные активы»

(14)

КФ н.г. = 37 500 + 14 100 – 14 817 = 36 783 тыс.р.

КФ к.г. = 35 500 + 12 200 – 19 718 = 27 982 тыс.р.

Общая величина основных источников формирования запасов и затрат (ВИ):

ВИ = «собственные и долгосрочные заемные источники» + «краткосрочные кредиты и займы» — «внеоборотные активы»

(15)

ВИ н.г. = 37 500 + 14 100 + 14 457 – 14 817 = 51 240 тыс.р.

ВИ к.г. = 35 500 + 12 200 + 19 898 – 19 718 = 47 880 тыс.р.

ЗЗ н.г. = 41 050 тыс.р.

ЗЗ к.г. = 36 680 тыс.р.

Трем вышеуказанным показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками формирования:

Излишек (+), недостаток (-) собственных оборотных средств.

Излишек (+), недостаток (-) собственных и долгосрочных заемных источников формирования запасов и затрат.

Излишек (+), недостаток (-) общей величины основных источников для формирования запасов и затрат: +Ф = ВИ — ЗЗ, где ЗЗ — запасы и затраты.

С помощью этих показателей определяется тип финансовой ситуации (таблица 4).

Таблица 4 — Типы финансового состояния предприятия

|

Показатели |

Тип финансовой ситуации | |||

| Абсолютно устойчивое финансовое состояние | Нормальное устойчивое финансовое состояние | Неустойчивое финансовое состояние | Кризисное финансовое состояние | |

| Ф с = СОС — ЗЗ | Ф с ³ 0 | Ф с < 0 | Ф с < 0 | Ф с < 0 |

| Ф кф = КФ — ЗЗ | Ф кф ³ 0 | Ф кф ³ 0 | Ф кф < 0 | Ф кф < 0 |

| Ф о = ВИ — ЗЗ | Ф о ³ 0 | Ф о ³ 0 | Ф о ³ 0 | Ф о < 0 |

Ф с = СОС – ЗЗ. (16)

Ф с н.г. = 22 683 – 41 050 = – 18 367 тыс.р. (Фс н.г <0)

Ф с к.г. = 15 782 – 41 050 = – 25 268 тыс.р. (Фс к.г <0)

Ф кф = КФ – ЗЗ. (17)

Ф кф н.г. = 36 783 – 41 050 = – 4 267 тыс.р. (Фкф н.г <0)

Ф кф r .г. = 27 982 – 41 050 = – 13 068 тыс.р. (Фкф к.г <0)

Ф о = ВИ – ЗЗ. (18)

Ф 0 н.г. = 51 240 – 41 050 = 10 190 тыс.р. (Ф0 н.г. >0)

Ф 0 к. г. = 47 880 – 41 050 = 6 830 тыс.р. (Ф0 к.г. >0)

Можно сделать вывод, что предприятие на начало года обладает неустойчивым финансовым состоянием которое характеризуется обеспечением запасов и затрат за счет собственных оборотных средств, долгосрочных заемных источников и краткосрочных кредитов и займов, т.е. за счет всех основных источников формирования запасов.

И на конец года предприятие обладает нормальным устойчивым финансовым состоянием, которое характеризуется обеспечением запасов и затрат за счет собственных оборотных средств и долгосрочных заемных источников.

5 Анализ эффективности деятельности компании

Для оценки эффективности деятельности компании используют коэффициенты деловой активности.

Длительность периода принята 360 дней (число банковских дней в году).

Общие показатели оборачиваемости:

1. Коэффициент общей оборачиваемости капитала (ресурсоотдача):

Выручка от реализации

К 1 = ————————-. (19)

Валюта баланса

Показывает эффективность использования имущества. Отражает скорость оборота (в количестве оборотов за период всего капитала организации).

К 1 н.г. = ![]()

Коэффициент общей оборачиваемости капитала (ресурсоотдача) на начало года равен 1,82 оборотов.

К 1 к.г. =

Коэффициент общей оборачиваемости капитала (ресурсоотдача) на конец года равен 1,86 оборотов.

2. Коэффициент оборачиваемости мобильных средств:

Выручка от реализации

К 2 = —————————-. (20)

Оборотные активы

(оборотов)

Отражает скорость оборота всех оборотных средств организации (материальных и денежных)

К 2 н.г. = ![]()

Коэффициент оборачиваемости мобильных средств на начало года составил 2,35 оборота.

К 1 к.г. = ![]()

Коэффициент оборачиваемости мобильных средств на конец года составил 2,63 оборота.

3.Коэффициент отдачи нематериальных активов:

Выручка от реализации

К 3 = —————————-. (21)

Нематериальные

активы (оборотов)

Это эффективность использования нематериальных активов.

К 3 н.г. = ![]()

Коэффициент отдачи нематериальных активов на начало года составил 3538.

К 3 к.г. = ![]()

Коэффициент отдачи нематериальных активов на конец года составил 5470.

4. Фондоотдача:

Выручка от реализации

Ф = ——————————. (22)

Основные средства

Показывает эффективность использования основных средств организации.

Ф н.г. =![]()

Фондоотдача на начало года равна 11,63, т.е. с 1 рубля основных средств в расчетном периоде было выпушено продукции на 11,63 р.

Ф к.г. = ![]()

Фондоотдача на конец года равна 8, т.е. с 1 рубля основных средств в расчетном периоде было выпушено продукции на 8 р.

5. Коэффициент отдачи собственного капитала:

Выручка от реализации

К 5 = —————————-. (23)

Капитал и резервы

(оборотов)

Отражает скорость оборота собственного капитала. Сколько рублей выручки приходится на 1 рубль вложенного собственного капитала.

К 5 н.г. = ![]()

3,21 рубля выручки в начале года приходится на 1 рубль вложенного собственного капитала.

К 5 к.г. = ![]()

3,54 рубля выручки в конец года приходится на 1 рубль вложенного собственного капитала.

Показатели управления активами:

6. Коэффициент оборачиваемости запасов:

Себестоимость

К у6 = —————————. (24)

Запасы и затраты (оборотов)

Это число оборотов запасов и затрат за анализируемый период.

К у6 н.г. = ![]()

Коэффициент оборачиваемости запасов на начало года составил 2,68 оборотов.

К у6 к.г. = ![]()

Коэффициент оборачиваемости материальных средств на конец года составил 3,14 оборотов.

7. Коэффициент оборачиваемости денежных средств:

Выручка от реализации

К у2 = —————————. (25)

Денежные средства (оборотов)

Отражает скорость оборота денежных средств.

К у2 н.г. = ![]()

Коэффициент оборачиваемости денежных средств на начало года составил 19,72 оборотов.

К у2 к.г. = ![]()

Коэффициент оборачиваемости денежных средств на конец года составил 17,47 оборотов.

8. Коэффициент оборачиваемости дебиторской задолженности:

Выручка от реализации

К у8 = —————————-. (26)

Дебиторская задолженность (оборотов)

Это расширение или снижение коммерческого кредита, предоставляемого организацией.

К у8 н.г . = ![]()

Коэффициент оборачиваемости средств в расчетах на начало года составляет 37,71 оборотов.

К у8 к.г .= ![]()

Коэффициент оборачиваемости средств в расчетах на конец года составляет 38,12 оборотов.

9. Срок оборачиваемости дебиторской задолженности:

360 дней

С о9 = ————— (дней).

(27)

Ку8

Показывает средний срок погашения дебиторской задолженности.

С о9н.г . = ![]()

Средний срок погашения дебиторской задолженности на начало года составляет 10 дней.

С о9 к.г.= ![]()

Средний срок погашения дебиторской задолженности на конец года составляет 9 дней.

10. Коэффициент оборачиваемости кредиторской задолженности:

Выручка от реализации

К у10 = —————————. (28)

Кредиторская задолженность (оборотов)

Это расширение или снижение коммерческого кредита, предоставляемого организации.

К у10н.г . = ![]()

Коэффициент оборачиваемости кредиторской задолженности на начало года равен 17,8 оборотов.

К у10 к.г .= ![]()

Коэффициент оборачиваемости кредиторской задолженности на конец года равен 12,1 оборотов.

11. Срок оборачиваемости кредиторской задолженности:

360 дней

С о11 = ————— (дней).

(29)

К у4

Показывает средний срок погашения кредиторской задолженности.

С о11 н.г . = ![]()

Средний срок погашения кредиторской задолженности на начало года составляет 20 дней.

С о11к.г.= ![]()

Средний срок погашения кредиторской задолженности на конец года составляет 30 дней.

12 Срок оборачиваемости запасов:

К 12 =360/ К6 . (30)

К 12 н.г. =![]()

Средний срок оборачиваемости запасов на начало года составил 134 дней.

К 12 к.г. = ![]()

Средний срок оборачиваемости запасов на конец года составил 115 дней.

Показатели рентабельности:

13. Рентабельность продаж:

Прибыль от реализации

К р13 = ———————-. (31)

Выручка от реализации

Показывает, сколько прибыли приходится на рубль реализованной продукции. Уменьшение коэффициента свидетельствует о снижении спроса на продукцию организации.

К р13 н.г . = ![]()

0,05 р. прибыли приходиться на рубль реализованной продукции в начале года.

К р13 к.г . = ![]()

0,06 р. прибыли приходиться на рубль реализованной продукции в конце года.

14. Рентабельность всего капитала организации:

Чистая прибыль

К р14 = ———————-. (32)

Валюта баланса

Показывает эффективность использования всего имущества организации. Снижение свидетельствует о падении спроса на продукцию и о перенакоплении активов.

К р14н.г .= ![]()

Рентабельность всего капитала организации на начало года составляет 1,45.

К р14к.г .= ![]()

Рентабельность всего капитала организации на конец года составляет 1,47.

Как видно данный коэффициент повысился на конец года, что говорит об увеличении спроса на продукцию.

15. Рентабельность внеоборотных активов:

Прибыль от реализации с учётом расходов по уплате процентов

К р15 = ————————————————————————. (33)

Внеоборотные активы

Отражает эффективность использования внеоборотных активов.

К р15 н.г. = ![]()

Рентабельность внеоборотных активов на начало года составляют 0,41.

К р15 к.г. = ![]()

Рентабельность внеоборотных активов на конец года составляют 0,36.

16. Рентабельность собственного капитала:

Чистая Прибыль

К р16 = ———————-. (34)

Капитал и резервы

Показывает эффективность использования собственного капитала. Динамика коэффициента оказывает влияние на уровень котировки акций организации.

К р16 н.г. = ![]()

Рентабельность собственного капитала на начало года составила 2,56.

К р16 н.г. = ![]()

Рентабельность собственного капитала на конец года составила 2,79.

6 Анализ оборачиваемости текущих активов и пассивов

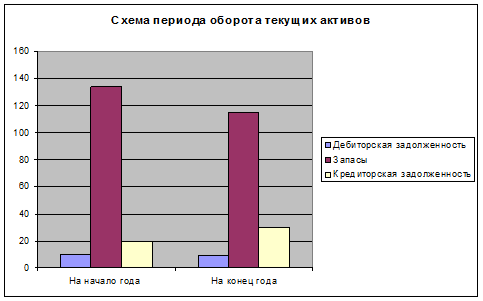

В таблице 5 приведен период оборота текущих активов и пассивов в динамике:

Длительность финансового цикла рассчитывается как сумма периода оборачиваемости дебиторской задолженности и запасов за вычетом периода оборачиваемости кредиторской задолженности.

Таблица 5 – Период оборота текущих активов и пассивов

| Период оборота (днях) | На начало года | На конец года |

| Дебиторская задолженность | 10 | 9 |

| Запасы | 134 | 115 |

| Кредиторская задолженность | 20 | 30 |

| Финансовый цикл | 124 | 94 |

Длительность финансового цикла на н.г. = 10 + 134 – 20 = 124 дня

Длительность финансового цикла на к.г. = 9 + 115 – 30 = 94 дня.

Можно увидеть снижение финансового цикла на конец периода на 30 дней, эта причина пониженного потребления предприятием оборотных средств произошло вследствие снижения периода оборота запасов и увеличение периода оборота кредиторской задолженности, т.е. снижение периода оборота запасов не смогло компенсироваться завышением периода оборота кредиторской задолженности.

Оборачиваемость активов.

Одним из самых важных показателей является коэффициент общей оборачиваемости капитала (показатель оборачиваемости активов).

Показатель оборачиваемости активов отражает, сколько раз за период оборачивается капитал, вложенный в активы предприятия. Рост данного показателя говорит о повышении эффективности использования активов.

Рисунок 1 – Схема периода оборота текущих активов

Еще одним параметром, оценивающим интенсивность использования активов, является показатель периода оборота в днях, рассчитываемый как отношение длительности периода (360 дней) к оборачиваемости активов за данный период:

Ка н.г. =![]() дней

дней

Ка к.г.. =![]() дня

дня

Чистыми активами называется разница между суммой всех активов и текущими обязательствами. Эта величина показывает, какими активами может располагать компания за счет постоянного капитала.

Чистые активы н.г. = 66 057 – 14 457 = 51 600 тыс.р.

Чистые активы к.г. = 67 598 – 19 898 = 47 700 тыс.р.

Оборачиваемость чистых активов является обобщающим показателем, характеризующим интенсивность использования активов:

Оборачиваемость чистых активов = Выручка от продажи / Чистые активы

Оборачиваемость Ч/А н.г. = ![]()

Оборачиваемость Ч/А н.г. =

Период оборота в днях н.г. = ![]()

Период оборота в днях н.г. = ![]()

Таблица 6 – Анализ оборачиваемости и период оборота активов

| Показатель | На начало года | На конец года |

| Оборачиваемость активов | 1,82 | 1,86 |

| Период оборота активов | 198 | 194 |

| Оборачиваемость чистых активов | 2,33 | 2,63 |

| Период оборота чистых активов | 161 | 137 |

Рентабельность продажявляется одним из важнейших показателей эффективности компании. Он рассчитывается следующим образом:

Рентабельность продаж = Прибыль от реализации / Выручка от реализации (35)

Оборачиваемость активов = Выручка от реализации / Активы. (36)

На начало периода:

Рентабельность продаж = 6 200 / 120 300 = 0,05 (5 %)

Оборачиваемость активов = 120 300 / 66 057 = 1,82

На конец периода:

Рентабельность продаж = 7 400 / 125 800 = 0,06 (6 %)

Оборачиваемость активов = 125 800 / 67 598 = 1,86

Рентабельность активов– это комплексный показатель, позволяющий оценить результаты основной деятельности предприятия. Он выражает отдачу, которая приходится на рубль активов компании:

Рентабельность активов = Прибыль от продаж / Средняя сумма активов. (37)

Для оценки влияния различных факторов можно использовать другую формулу:

Рентабельность активов = рентабельность продаж * Оборачиваемость активов (38)

Рентабельность активов н.г. = 0,05 * 1,82 = 0,091

Рентабельность активов к.г. = 0,06 * 1,86 = 0,1116

Исследуя данное соотношение, для дальнейшего, углубленного анализа можно определить степень влияния каждого из элементов:

Рентабельность активов = Прибыль от реализации / Активы (39)

Рентабельность активов н.г. = 6 200 / 66057 = 0,09

Рентабельность активов к.г. = 7 400 / 67 598 = 0,11

7 Разработка рекомендаций по улучшению финансового состояния

Использование результатов диагностики заключается в определении взаимного влияния рассчитанных коэффициентов друг на друга.

Анализ финансового состояния предприятия показал, что предприятие находится в неустойчивом финансовом состоянии которое говорит, что предприятие обеспечивает запасы и затраты за счет собственных оборотных средств, долгосрочных заемных источников и краткосрочных кредитов займов, что ставит предприятие в финансовую зависимость от заемных средств, а это неблагоприятно сказывается на предприятии. Так же необходимо отметить, что в конце отчетного периода по сравнению с началом данного периода показатели финансового состояния предприятия снизились. Это говорит о том, что предприятие теряет свою репутацию на рынке и происходит ухудшение его финансового состояния, которое может привести к банкротству данного предприятия. Необходимо повышать данные экономические показатели. Так же необходимо увеличивать финансовый цикл, за счет увеличения оборота запасов, снижения периода оборота кредиторской задолженности. Так же необходимо обладать приемлемым уровнем запаса необходимом для бесперебойной деятельности компании и уменьшением оборачиваемости запасов в днях.

Ликвидность предприятия снижается для ее повышения необходимо увеличить собственные оборотные средства, увеличения денежных средств предприятия, необходимо пустить в работу капитал в предприятия, т.к. большая часть его обездвижена. Необходимо в дальнейшем увеличивать рентабельность продаж для этого необходимо увеличить объем продаж, за счет снижения себестоимости единицы продукции и снижения доли накладных расходов. Для увеличения оборачиваемости активов необходимо предприятию сосредоточить свои усилия на маркетинговой деятельности, ассортиментной политики и системе ценообразования, что в дальнейшем поспособствует увеличению объема продаж и повышения спроса на продукцию.

Большое влияние на финансовое состояние оказывает очередность платежей. В настоящее время введена очередность платежей, обеспечивающая первоочередные выплаты денежных средств на неотложные нужды, платежи в бюджет и в государственные внебюджетные фонды. Все остальные платежи должны осуществляться в порядке календарной очередности поступления в банк расчетных документов (наступления сроков платежей).

На первый взгляд, очередность платежей по усмотрению плательщиков более всего отвечает условиям рынка, однако такая очередность может наносить ущерб кредиторам, погашение обязательств перед которыми, несмотря на длительность их срока, откладывается плательщиками. С другой стороны, чисто календарная очередность платежей не учитывает различия между текущими и периодическими платежами. Текущие платежи (за товары и услуги, ценные бумаги и т.д.), как правило, осуществляются вслед за их поставкой. Периодические платежи (по заработной плате, в бюджет, за коммунальные услуги) имеют собирательный характер и производятся за определенный период. Более предпочтительной перед применяемой является очередность, основанная на периодичности платежей. В первую очередь следует осуществлять периодические платежи по кредиторской задолженности, которая нарастала за длительный период: платежи в бюджет (кроме авансового налога на прибыль), платежи по заработной плате, платежи за коммунальные услуги и другие. Во вторую очередь следует осуществлять текущие платежи в погашение кредиторской задолженности. В третью очередь должны производиться предварительные и авансовые платежи.

Заключение

Отчетность — система взаимосвязанных показателей бухгалтерского учета, характеризующих хозяйственную деятельность организации за отчетный период (месяц, квартал, год).

Финансовая отчётность – это совокупность форм отчётности, составленных на основе данных финансового учёта с целью предоставления пользователям обобщенной информации о финансовом положении и деятельности предприятия, а также изменениях в его финансовом положении за отчётный период в удобной и понятной форме для принятия этими пользователями определённых деловых решений. Финансовый учёт, в свою очередь, обобщает данные производственного учёта, которые накапливаются и используются компанией для внутреннего пользования. Необходимость функционального разделения бухгалтерского учёта в новых условиях на финансовый учёт и производственный определяется принципиальными отличиями задач учёта в плановой экономике и рыночной экономике.

Отчетность составляется на основании данных всех видов текущего учета — бухгалтерского, статистического и оперативного и потому обеспечивает всестороннее отражение хозяйственной деятельности организации. Она является завершающим этапом учетной работы. Данные отчетности используются внешними пользователями для оценки эффективности работы предприятия, а также для проведения экономического анализа на самом предприятии. Кроме того, отчетность необходима для руководства хозяйственной деятельностью и служит исходной базой для последующего планирования.

Отчетность может содержать как количественные, так и качественные характеристики, стоимостные и натуральные показатели. При этом отчетные данные, сгруппированные в учетных регистрах, не могут содержать таких оборотов, которых не было в текущих учетных записях. Между бухгалтерским учетом и отчетностью необходима такая связь, при которой получаемые в учете итоговые данные входят в соответствующие отчетные формы в виде синтезированных показателей.

Организации составляют отчеты по формам и инструкциям, утвержденным Минфином и Госкомстатом РФ по единой форме. Единая система показателей отчетности организаций позволяет составлять отчетные сводки по отдельным отраслям, федеральным округам и в целом по народному хозяйству. Состав, содержание, требования и методологию составления бухгалтерской отчетности организации регламентирует ПБУ 4/99 «Бухгалтерская отчетность организации».

Финансовая отчётность, составление которой отвечает принципу полезности для принятия решений внутренними и внешними пользователями, является важным инструментом финансового менеджмента. Некоторые данные, необходимые для финансового менеджмента, в финансовой отчётности российских предприятий отсутствуют, в связи, с чем необходимо пользоваться также данными бухгалтерского учёта.

Надежность выводов, полученных внешними пользователями на основе бухгалтерской отчетности, определяется требованиями, предъявляемыми к качеству содержащихся в ней данных. Во избежание неправильного информирования, публикуемые в отчетах сведения, предварительно проходят проверку на соответствие действующим требованиям национальных стандартов. Эта работа выполняется бухгалтерами-аудиторами, имеющими лицензии на проведение аудиторских проверок. В аудиторском заключении дается общая оценка публикуемых отчетных данных и финансового положения организации.

Список использованных источников

1 Бабашкина, А.М. Государственное регулирование национальной экономики / А.М. Бабашкина : учеб. пособие. – М. : ЮНИТИ-ДАНА, 2003. – 480 с.

2 Бабич, А.М. Государственные и муниципальные финансы : учебник для вузов / А.М. Бабич. – М. : Финансы, ЮНИТИ, 2005. – 687 с.

3 Бюджетное послание Президента РФ Федеральному Собранию «О бюджетной политике в 2008-2010 гг.». – М. : Проспект, 2007. – 488 с.

4 Бюджетные расходы до 2010 года : учеб. пособие для вузов / под ред. В.А. Боровского – М. : Проспект, 2008. – 248 с.

5 Деньги. Кредит. Финансы. : учебник / под ред. С.В.Галицкой. – М. : Издательство «Экзамен», 2003. – 224 с.

6 Ковалев. В.В. Практикум по анализу и финансовому менеджменту / В.В. Ковалев. – М. : Финансы и статистика, 2007. – 448 с.

7 Мысляева. И Н. Государственные и муниципальные финансы : учебник / И.Н. Мысляева. – М.: ИНФРА-М, 2003. – 268 с.

8 Новая модель государственных финансов России: перспективы и ограничения / под ред. Д. Р. Белоусова. – М. : ИНФРА-М, 2004. 78 с.

9 О бюджетной и налоговой политике на 2008-2010 годы : учеб. пособие / под ред. И.А. Николаева – М. : ИНФРА-М, 2007. 86 с.

10 Трехлетний бюджет – бюджет диверсификации экономики : учеб. пособие / под ред. А.Л. Кудрина – М. : Финансы, 2007. 136 с.

11 Тютюкина. Е.Б. Финансы организаций (предприятий) : учебник для вузов / Е.Б. Тютюкина – М.: Издательский дом «Дашков и Ко», 2003. – 132 с.

12 Федеральный закон «О федеральном бюджете на 2006 год». – М. Проспект, 2005. – 448 с.

13 Федеральный закон «О федеральном бюджете на 2007 год». – М. : Проспект, 2006. – 374 с.

14 Федеральный закон «О федеральном бюджете на 2008 год и на плановый период 2009 и 2010 годов» с приложениями. – М. : Проспект, 2007. – 582 с.

15 Финансы и кредит: учеб. пособие / под ред. Л.С. Александровой. – М.: Юриспруденция, 2003. – 448 с.

16 Финансы и кредит: учебник / под ред. Проф. М.В. Романовского, проф. Г.Н. Белоглазовой. – М. : Высшее образование, 2006. – 575 с.

17 Финансы: учеб. Пособие / под ред. А.М. Ковалевой. – 5-е изд., перераб. и доп. – М. : Финансы и статистика, 2007. – 416 с.

18 Финансы: учебник для вузов / под ред. Г.Б. Поляка. – 2-е изд., перераб. и доп. – М. : ЮНИТИ-ДАНА, 2003. – 607 с.

19 Финансы: Учебник для вузов / под ред. С.И. Лушина, В.А. Слепова, 2-е изд., перераб. и доп.. – М.: Экономистъ, 2003. – 681 с.

20 Экономическая теория: Учебник для вузов / под ред. Е. Ф. Борисова. – 2-е изд., перераб. и доп. – М. : Проспект, 2005. – 535 с.

ПРИЛОЖЕНИЕ А

(обязательное)

АГРЕГИРОВАННЫЙ БУХГАЛТЕРСКИЙ БАЛАНС

| наименование статей | абсолютные величины | относительны величины | изменения | |||||||||||

| на начало периода | на конец года | на начало периода | на конец года | в абсолютных величинах | в структуре | в % к величине на начало года | в % к изменению итога баланса | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 = 3 — 2 | 7 = 5 — 4 | 8 = (6/2)*100 | 9 | ||||||

| I. Внеоборотные активы | ||||||||||||||

| 1.основные средства | 10 340 | 15 720 | 15,65 | 23,26 | 5380 | 7,60 | 52,03 | 349,12 | ||||||

| 2.нематериальные активы | 34 | 23 | 0,05 | 0,03 | -11 | -0,02 | -32,35 | -0,71 | ||||||

| 3. Незавершенное строительство | 4370 | 3 920 | 6,62 | 5,80 | -450 | -0,82 | -10,30 | -29,20 | ||||||

| 4. Долгосрочные финансовые вложения | 25 | 16 | 0,04 | 0,02 | -9 | -0,01 | -36,00 | -0,58 | ||||||

| 5. Прочие внеоборотные активы | 48 | 39 | 0,07 | 0,06 | -9 | -0,01 | -18,75 | -0,58 | ||||||

| Итого по разделу I | 14 817 | 19 718 | 22,43 | 29,17 | 4901 | 6,74 | 33,08 | 318,04 | ||||||

| II Оборотные активы | ||||||||||||||

| 1.запасы | 41 050 | 36 680 | 62,14 | 54,26 | -4370 | -7,88 | -10,65 | -283,58 | ||||||

| 2.дебиторская задолженность (до 12 месяцев) | 1 820 | 2 040 | 2,76 | 3,02 | 220 | 0,26 | 12,09 | 14,28 | ||||||

| 3.дебиторскя задолженность (после 12 месяцев) | 1 370 | 1 260 | 2,07 | 1,86 | -110 | -0,21 | -8,03 | -7,14 | ||||||

| 4.краткосрочные финансовые вложения | 900 | 700 | 1,36 | 1,04 | -200 | -0,33 | -22,22 | -12,98 | ||||||

| 5.денежные средства | 6100 | 7200 | 9,23 | 10,65 | 1100 | 1,42 | 18,03 | 71,38 | ||||||

| Итого по разделу II | 51 240 | 47 880 | 77,57 | 70,83 | -3360 | -6,74 | -6,56 | -218,04 | ||||||

| БАЛАНС | 66 057 | 67 598 | 100 | 100 | 1541 | 0 | 2,33 | 100 | ||||||

| III. Капитал и резервы | ||||||||||||||

| 1.уставный капитал | 9 000 | 9 000 | 13,62 | 13,31 | 0 | -0,31 | 0 | 0 | ||||||

| 2.добавочный капитал | 11 400 | 9300 | 17,26 | 13,76 | -2100 | -3,50 | -18 | -136,28 | ||||||

| 3. Резервный капитал | 9 300 | 8 200 | 14,08 | 12,13 | -1100 | -1,95 | -12 | -71,38 | ||||||

| 4.нераспределенная прибыль | 7800 | 9 000 | 11,81 | 13,31 | 1200 | 1,51 | 15 | 77,87 | ||||||

| 5 непокрытый убыток | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | ||||||

| Итого по разделу III | 37 500 | 35 500 | 56,77 | 52,52 | -2000 | -4,25 | -5 | -129,79 | ||||||

| IV. Долгосрочные обязательства | ||||||||||||||

| 1. Займы и кредиты | 4 000 | 3 000 | 6,06 | 4,44 | -1000 | -1,62 | -25,00 | -64,89 | ||||||

| 2. Прочие долгосрочные обязательства | 10 100 | 9 200 | 15,29 | 13,61 | -900 | -1,68 | -8,91 | -58,40 | ||||||

| Итого по разделу IV | 14 100 | 12 200 | 21,35 | 18,05 | -1900 | -3,30 | -13,48 | -123,30 | ||||||

| V. Краткосрочные обязательства | ||||||||||||||

| 1.заёмные средства | 7 700 | 9 500 | 11,66 | 14,05 | 1800 | 2,40 | 23,38 | 116,81 | ||||||

| 3.кредиторская задолженность | 6757 | 10 398 | 10,23 | 15,38 | 3641 | 5,15 | 53,88 | 236,28 | ||||||

| Итого по разделу V | 14 457 | 19 898 | 21,89 | 29,44 | 5441 | 7,55 | 37,64 | 353,08 | ||||||

| БАЛАНС | 66 057 | 67 598 | 100 | 100 | 1541 | 0 | 2,33 | 100 | ||||||

ПРИЛОЖЕНИЕ Б

(обязательное)

БУХГАЛТЕРСКИЙ БАЛАНС

| АКТИВ | код строки | на начало отчетного года | на конец отчетного периода | ||||

| 1 | 2 | 3 | 4 | ||||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||||||

| Нематериальные активы (04, 05) | 110 | 34 | 23 | ||||

| в том числе | |||||||

| патенты, лицензии, товарные знаки (знаки обслуживания), иные аналогичные с перечисленными права и активы | 111 | 34 | 34 | ||||

| организационные расходы | 112 | ||||||

| деловая репутация организации | 113 | ||||||

| Основные средства (01,02,03) | 120 | 10 340 | 15 720 | ||||

| в том числе | |||||||

| земельные участки и объекты природопользования | 121 | ||||||

| здания, машины и оборудование | 122 | 10 340 | 15 720 | ||||

| Незавершённое строительство (07,08,16,61) | 130 | 4 370 | 3 920 | ||||

| Доходные вложения в материальные ценности (03) | 135 | ||||||

| в том числе | |||||||

| имущество для передачи в лизинг | 136 | ||||||

| имущество, предоставляемое по договору проката | 137 | ||||||

| Долгосрочные финансовые вложения (06,82) | 140 | 25 | 16 | ||||

| в том числе | |||||||

| инвестиции в дочерние общества | 141 | 25 | 16 | ||||

| инвестиции в зависимые общества | 142 | ||||||

| инвестиции в другие организации | 143 | ||||||

| займы, предоставленные организациям в срок более 12 месяцев | 144 | ||||||

| прочие долгосрочные финансовые вложения | 145 | ||||||

| Прочие внеоборотные активы | 150 | 48 | 39 | ||||

| ИТОГО по разделу I | 190 | 14 817 | 19 718 | ||||

| II. ОБОРОТНЫЕ АКТИВЫ | |||||||

| Запасы | 210 | 41 050 | 36 680 | ||||

| в том числе: | |||||||

| сырье, материалы и другие аналогичные ценности (10,12,13,16) | 211 | 39 570 | 34 500 | ||||

| животные на выращивании и откорме (11) | 212 | ||||||

| затраты в незавершенном производстве (издержках обращения) (20,21,23,29,30,36,44) | 213 | 1 480 | 2 180 | ||||

| готовая продукция и товары для перепродажи (16,40,41) | 214 | ||||||

| товары отгруженные (45) | 215 | ||||||

| расходы будущих периодов (31) | 216 | ||||||

| прочие запасы и затраты | 217 | ||||||

| Налог на добавленную стоимость по приобретенным ценностям (19) | 220 | ||||||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | 1 370 | 1 260 | ||||

| в том числе: | |||||||

| покупатели и заказчики (62,76,82) | 231 | ||||||

| векселя к получению (62) | 232 | ||||||

| задолженность дочерних и зависимых обществ (78) | 233 | ||||||

| авансы выданные (61) | 234 | ||||||