Инвестиционная деятельность в той или иной степени присуща любому предприятию. Она представляет собой один из наиболее важных аспектов функционирования любой коммерческой организации. Причинами, обуславливающими необходимость инвестиций, являются обновление имеющейся материально-технической базы, наращивание объемов производства, освоение новых видов деятельности.

Управление инвестиционными процессами, связанными с вложениями денежных средств в долгосрочные материальные и финансовые активы, представляет собой наиболее важный и сложный раздел финансового менеджмента. Принимаемые в этой области решения рассчитаны на длительные периоды времени и, как правило:

- являются частью стратегии развития фирмы в перспективе;

- влекут за собой значительные оттоки средств;

- с определенного момента времени могут стать необратимыми;

- опираются на прогнозные оценки будущих затрат и доходов.

Для того чтобы правильно рассчитать экономическую эффективность намечаемых капиталовложений, необходимо учесть множество факторов. Степень ответственности за принятие инвестиционного проекта в рамках того или иного направления различна. Нередко решения должны приниматься в условиях, когда имеется ряд альтернативных или взаимно независимых проектов. В этом случае необходимо сделать выбор одного или нескольких проектов, основываясь на каких-то критериях. Очевидно, что таких критериев может быть несколько, а вероятность того, что какой-то один проект будет предпочтительнее других по всем критериям, как правило, значительно меньше единицы.

Принятие решений инвестиционного характера, как и любой другой вид управленческой деятельности, основывается на использовании различных формализованных и неформализованных методов. Степень их сочетания определяется разными обстоятельствами, в том числе и тем из них, насколько менеджер знаком с имеющимся аппаратом, применимым в том или ином конкретном случае. В отечественной и зарубежной практике известен целый ряд формализованных методов, расчеты, с помощью которых могут служить основой для принятия решений в области инвестиционной политики. Какого-то универсального метода, пригодного для всех случаев жизни, не существует. Вероятно, управление все же в большей степени является искусством, чем наукой. Тем не менее, имея некоторые оценки, полученные формализованными методами, пусть даже в известной степени условные, легче принимать окончательные решения.

Деловой подарок: правила этикета

... наборы. Перед вручением с подарка необходимо снять ценник. Бизнес-подарок непременно оформляется красивой, но не броской упаковкой. Если подарок адресован деловому партнеру, то ... правил этикета дарения и приема делового подарка Задачи: Дать определение понятию «деловой подарок», раскрыть цель делового подарка Рассмотреть характеристики делового подарка Выявить правила дарения делового подарка ...

Главным направлением предварительного анализа является определение показателей возможной экономической эффективности инвестиций, т.е. отдачи от капитальных вложений, которые предусмотрены по проекту. Как правило, в расчетах принимается во внимание временной аспект стоимости денег.

Целью данной работы является:

определить основные показатели экономической эффективности инвестиционного проекта на примере ОАО «Ижевская птицефабрика».

Задачи:

провести обзор теоретических основ рассматриваемой темы курсовой работы на основе современной учебно-практической литературы и нормативно-правовой базы, рассмотреть понятие инвестиционного проекта в трактовках разных авторов, описать структуру инвестиционного цикла, методики оценки эффективности инвестиционного проекта.

дать развернутую характеристику современного состояния предприятия, описать историю создания и развития, цели и задачи, структуру управления, внешнее окружение предприятия, а также динамику основных экономических показателей деятельности.

в качестве мер по улучшению финансового состояния предприятия в третьей главе рассмотреть инвестиционный проект: его сущность и финансирование. Эффективность показателей данного инвестиционного проекта оценить методом определения чистой текущей стоимости и чистого дисконтированного дохода.

1. Теоретические основы инвестиционной деятельности

1.1 Сущность и виды инвестиций

Исследование экономического содержания инвестиций неразрывно связано с формированием четкого определения этого базового понятия. Изучение всего многообразия терминов инвестиций, в том числе общепризнанных, обнаруживает отсутствие единой универсальной точки зрения известных зарубежных экономистов на сущность инвестирования. Далее приведены определения инвестиций, наиболее часто встречающиеся в экономической литературе.

Таблица 1. Различные определения инвестиций

|

Определение |

|

|

Инвестирование — отказ от использования доходов на текущее потребление в пользу капиталообразования и ожидаемого расширения потребления в будущем |

Самуэльсон П. Экономика. Том 1,-М.: НПО «Алгон», 1993 |

|

В наиболее широком смысле слово «инвестировать» означает: «расстаться с деньгами сегодня, чтобы получить большую их сумму в будущем» |

Шарп У., Александер Г., Бэйли Дж. Инвестиции / Пер, с англ. — М.: ИНФРА-М, 2001, |

|

Инвестиции — это расходование в настоящее время денежных или других средств в ожидании получения будущих выгод |

Эви Боди, Алекс Кейн, Алан Дж. Маркус. Принципы инвестиций / пер, с англ. — М.: Изд-во «Вильяме», 2002. |

|

Инвестиции — долгосрочные вложения капитала внутри страны и за границей |

|

|

Инвестиции — расходы на расширение и обновление производства, связанные с введением новых технологий, материалов и других орудий и предметов труда |

Рузавин Г.Й. Основы рыночной экономики. — М: Банки и биржи, 1996 |

|

Инвестиции — сбережения, направляемые в хозяйственную жизнь; вложения в капитал |

Экономика. / Под ред. Булатова А.С. — М.: БЕК, 1997. |

|

Инвестиции — целенаправленное вложение на определенный срок капитала во всех, его формах в различные объекты (инструменты) для достижения индивидуальных целей инвесторов |

Инвестиции. Учебник / под ред.В. В. Ковалева, В.В. Иванова, В.А. Лялина. М,: ПРОСПЕКТ, 2003. |

|

Инвестиции — денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта |

Федеральный Закон № 39-ФЗ «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений» (от 25.02.1999г) |

|

Иностранные инвестиции — вложение иностранного капитала в объект предпринимательской деятельности на территории РФ в виде объектов гражданских прав, принадлежащих иностранному инвестору, в том числе денег, ценных бумаг, иного имущества, имущественных прав, имеющих денежную оценку, исключительных прав на результаты интеллектуальной деятельности, а также услуг и информации |

Федеральный закон № 160-ФЗ «Об иностранных инвестициях в РФ» (от 9.07.1999г) |

|

Под инвестициями понимаются совокупность затрат, реализуемых в форме целенаправленного вложения капитала на определенный срок в различные отрасли и сферы экономики, в объекты предпринимательской деятельности и других видов деятельности для получения прибыли (дохода) и достижения индивидуальных целей инвесторов, так и положительного социального эффекта |

Инвестиции: Учебное пособие / под ред. Г.П. Подшиваленко, Н.И. Лахметкина, М.В. Макарова и др. — М.: КНОРУС, 2004. |

|

Инвестиции выражают все виды имущественных и интеллектуальных ценностей, которые направляют в объекты предпринимательской деятельности, в результате которой формируется прибыль (доход) или достигается иной полезный эффект |

Бочаров В.В. Инвестиции. — СПб.: ПИТЕР, 2002. |

|

Инвестиции — вложение капитала в настоящем времени с целью получения положительных результатов в будущем |

Колтынюк Б.А. Инвестиции. Учебник. — СПб.: Изд-во Михайлова В.А., 2003. |

|

Инвестиции — это динамический процесс смены форм капитала, последовательного преобразования первоначальных ресурсов и ценностей в инвестиционные затраты и превращение вложенных средств в прирост капитальной стоимости в форме дохода или социального эффекта |

Крутик А.Б., Никольская Е.Г. Инвестиции и экономический рост пред-принимательства. — СПб.: Изд-во «Лань», 2000. |

|

Инвестиции — затраты денежных средств, направленные на воспроизводство капитала, его поддержание и расширение |

Игошин Н.В. Инвестиции.2-е изд. — М.: ЮНИТИ, 2002. |

|

Инвестиции — процесс, в ходе которого осуществляется преобразование ресурсов в затраты с учетом целевых установок инвесторов — получения дохода (эффекта) |

Игонина Л.Л. Инвестиции. -М.: ЮРИСТ, 2002. |

|

Инвестиции — осуществление определенных экономических проектов в настоящем, с расчетом получить доходы в будущем |

И.В. Сергеев, И.И. Веретенникова, В.В. Яновский. Организация и финансирование инвестиций. — М: «Финансы и статистика», 2003. |

Обобщая различные подходы к определению понятия инвестиции, можно выделить существенные признаки инвестиций.

Во-первых, это потенциальная способность инвестиций приносить доход.

Во-вторых, процесс инвестирования, как правило, связан с преобразованием части накопленного капитала в альтернативные виды активов экономического субъекта.

В третьих, в процессе осуществления инвестиций используются разнообразные инвестиционные ресурсы, которые характеризуются спросом, предложением и ценой.

В-четвертых, вложения осуществляются лицами, называемыми инвесторами, которые преследуют свои индивидуальные цели, не всегда связанные с извлечением непосредственной экономической выгоды.

Кроме того, существенными признаками инвестиций являются целенаправленный характер вложения капитала в какие-либо материальные и нематериальные объекты (инструменты), наличие срока вложения (этот срок всегда индивидуален, и определять его заранее неправомерно), а также наличие риска вложения капитала, означающее, что достижение целей инвестирования носит вероятностный характер.

Если давать определение понятию «инвестиции», обобщающее все эти признаки, то необходимо отметить, что инвестиции представляют собой вложения в экономику (в различные элементы совокупного капитала, включая человеческий капитал) с целью создания товарно-материальных ценностей, получения чистых выгод в будущем и достижения экономического роста. При этом данные вложения увязываются с определенным продолжительным периодом времени, по истечении которого инвестор ожидает получить от них определенный экономический эффект.

Согласно российскому законодательству инвестициями (инвестиционными ресурсами) являются денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, лицензии, (в том числе на товарные знаки, кредиты, любое другое имущество или имущественные права), интеллектуальные ценности, вкладываемые в объекты предпринимательской и другие виды деятельности, с целью получения прибыли (дохода) и достижения положительного экономического и социального эффекта.

Инвестиции как экономическая категория выполняют ряд важнейших функций, как на макроэкономическом уровне, так и на уровне хозяйствующих субъектов, и предопределяют нормальное развитие и рост экономики любого государства.

Инвестиции на макроэкономическом уровне являются основой для осуществления расширенного воспроизводства; ускорения научно-технического прогресса, улучшения качества и обеспечения конкурентоспособности отечественной продукции; структурной перестройки общественного производства и сбалансированного развития всех отраслей народного хозяйства; создания необходимой сырьевой базы промышленности; гражданского строительства, развития здравоохранения, культуры, высшей и средней школы, а также решения других социальных проблем.

Развитие рыночной экономики требует от хозяйствующих субъектов, с одной стороны, повышения их конкурентоспособности, а с другой, обеспечения стабильности и устойчивости их функционирования в условиях динамично меняющейся экономической среды. Для обеспечения нормального функционирования предприятия, а именно для обеспечения его стабильного финансового состояния и максимизации прибыли в долгосрочном периоде необходимо осуществлять эффективную инвестиционную деятельность.

1.2 Структура инвестиционного цикла

Подготовка и реализация инвестиционного проекта, в первую очередь производственной направленности, осуществляется в течение длительного периода времени — от идеи до её материального воплощения. Любой проект малозначим без его реализации.

При оценке эффективности инвестиционных проектов с помощью рыночных показателей необходимо точно знать начало и окончание работ. Для исследователя, ученого, проектировщика началом проекта может быть зарождение идеи, а для деловых людей (бизнесменов) — первоначальное вложение денежных средств в его выполнение. [11]

Всем инвестиционным проектам присущи некоторые общие черты, позволяющие их стандартизировать. Это наличие временного лага между моментом инвестирования и моментом получения доходов, а также стоимостная оценка проекта.

Промежуток времени между моментом появления проекта (началом осуществления) и моментом окончания его реализации (его ликвидацией) называется жизненным циклом проекта. Окончанием существования проекта может быть:

- Ввод в действие объектов, начало их эксплуатации и использования результатов выполнения проекта;

- Достижение проектом заданных результатов;

- Прекращение финансового проекта;

- Начало работ по внесению в проект серьёзных изменений, не предусмотренных первоначальным замыслом, т.е. модернизация;

- Вывод объектов проекта из эксплуатации.

Инвестиционные проекты имеют разнообразные формы и содержание. Инвестиционные решения, рассматриваемые при анализе проектов, могут относиться, например, к приобретению недвижимого имущества, капиталовложениям в оборудование, научным исследованиям, опытно-конструкторским разработкам, освоению нового месторождения, строительству крупного производственного объекта или предприятия. Однако разработка любого инвестиционного проекта — от первоначальной идеи до эксплуатации — может быть представлена в виде цикла, состоящего из трех фаз: прединвестиционной, инвестиционной и эксплуатационной (производственной).

Суммарная продолжительность трёх фаз составляет жизненный цикл проекта.

По мнению Подшиваленко Г.П. универсального подхода к разделению фаз инвестиционного цикла на этапы нет. Решая эту задачу, участники проекта должны обращать внимание на особенности и условия выполнения данного проекта. Рассмотрим примерное содержание фаз жизненного цикла проекта.

Фаза 1 — прединвестиционная

Фаза 2 — инвестиционная, когда происходит инвестирование или осуществление проекта. В данной фазе предпринимаются конкретные действия, требующие гораздо больших затрат и носящие необратимый характер, а именно: разрабатывается проектно-сметная документация; заказывается оборудование; готовятся производственные площадки; поставляется оборудование и осуществляется его монтаж и пусконаладочные работы; проводится обучение персонала; ведутся рекламные мероприятия.

На этой фазе формируются постоянные активы предприятия. Некоторые затраты, их ещё называют сопутствующими (например, расходы на обучение персонала, проведение рекламных компаний, пуск и наладка оборудования), частично могут быть отнесены на себестоимость продукции (как расходы будущих периодов), а частично капитализированы (как предпроизводственные затраты).

Фаза 3 — эксплуатационная (производственная).

Она начинается с момента ввода в действие основного оборудования (в случае промышленных инвестиций) или приобретения недвижимости либо других видов активов. В этой фазе осуществляется пуск в действие предприятия, начинается производство продукции или оказание услуг, возвращается банковский кредит в случае его использования. Эта фаза характеризуется соответствующими поступлениями и текущими издержками.

Продолжительность эксплуатационной фазы оказывает существенное влияние на общую характеристику проекта. Чем дальше во времени отнесена её верхняя граница, тем больше совокупная величина дохода.

Весьма важно определить тот момент, по достижении которого денежные поступления уже непосредственно не могут быть связанными с первоначальными инвестициями (так называемый инвестиционный предел).

При установке, например, нового оборудования таким пределом будет срок полного морального и физического износа.

Общим критерием продолжительности жизни проекта или периода использования инвестиций является существенность или значимость, с точки зрения инвестора, денежных доходов, получаемых в результате этих инвестиций.

Иванов В. А выделяет ещё ликвидационную фазу. На этой стадии происходит прекращение производства продукции и реализация активов предприятия (проекта) по остаточной стоимости. [16]

По мнению Еркова А. После сдачи проекта остается выполнить последнюю, четвертую, стадию — постинвестиционную, или так называемый аудит проекта. Подобное «подведение итогов» должно основываться на критериях, использовавшихся для отбора данного проекта, — полученная выгода от реализации, снижение рисков и т.п. [26]

1.3 Законодательные основы инвестиционной деятельности в РФ

Инвестиционная деятельность в РФ регламентирована федеральными законами, такими как:

а) Закон об инвестициях в форме капитальных вложений

Согласно статьи 19. «Формы и методы регулирования инвестиционной деятельности, осуществляемой в форме капитальных вложений, органами местного самоуправления»

1. Регулирование органами местного самоуправления инвестиционной деятельности, осуществляемой в форме капитальных вложений, предусматривает:

1) создание в муниципальных образованиях благоприятных условий для развития инвестиционной деятельности, осуществляемой в форме капитальных вложений, путем:

- установления субъектам инвестиционной деятельности льгот по уплате местных налогов;

- защиты интересов инвесторов;

- предоставления субъектам инвестиционной деятельности не противоречащих законодательству Российской Федерации льготных условий пользования землей и другими природными ресурсами, находящимися в муниципальной собственности;

- расширения использования средств населения и иных внебюджетных источников финансирования жилищного строительства и строительства объектов социально-культурного назначения;

2) прямое участие органов местного самоуправления в инвестиционной деятельности, осуществляемой в форме капитальных вложений, путем:

- разработки, утверждения и финансирования инвестиционных проектов, осуществляемых муниципальными образованиями;

- размещения средств местных бюджетов для финансирования инвестиционных проектов в порядке, предусмотренном законодательством Российской Федерации о размещении заказов на поставки товаров, выполнение работ, оказание услуг для государственных и муниципальных нужд.

Размещение указанных средств осуществляется на возвратной и срочной основах с уплатой процентов за пользование ими в размерах, определяемых нормативными правовыми актами о местных бюджетах, либо на условиях закрепления в муниципальной собственности соответствующей части акций создаваемого акционерного общества, которые реализуются через определенный срок на рынке ценных бумаг с направлением выручки от реализации в доходы местных бюджетов;

- (в ред. Федерального закона от 02.02.2006 N 19-ФЗ)

проведения экспертизы инвестиционных проектов в соответствии с законодательством Российской Федерации;

- выпуска муниципальных займов в соответствии с законодательством Российской Федерации;

- вовлечения в инвестиционный процесс временно приостановленных и законсервированных строек и объектов, находящихся в муниципальной собственности.

2. Органы местного самоуправления предоставляют на конкурсной основе муниципальные гарантии по инвестиционным проектам за счет средств местных бюджетов. Порядок предоставления муниципальных гарантий за счет средств местных бюджетов утверждается представительным органом местного самоуправления в соответствии с законодательством Российской Федерации.

3. Расходы на финансирование инвестиционной деятельности, осуществляемой в форме капитальных вложений органами местного самоуправления, предусматриваются местными бюджетами. Контроль за целевым и эффективным использованием средств местных бюджетов, направляемых на капитальные вложения, осуществляют органы, уполномоченные представительными органами местного самоуправления.

4. В случае участия органов местного самоуправления в финансировании инвестиционных проектов, осуществляемых Российской Федерацией и субъектами Российской Федерации, разработка и утверждение этих инвестиционных проектов осуществляются по согласованию с органами местного самоуправления.

5. При осуществлении инвестиционной деятельности органы местного самоуправления вправе взаимодействовать с органами местного самоуправления других муниципальных образований, в том числе путем объединения собственных и привлеченных средств на основании договора между ними и в соответствии с законодательством Российской Федерации.

6. Регулирование органами местного самоуправления инвестиционной деятельности, осуществляемой в форме капитальных вложений, может осуществляться с использованием иных форм и методов в соответствии с законодательством Российской Федерации.

Статья 20. Муниципальные гарантии прав субъектов инвестиционной деятельности

Органы местного самоуправления в пределах своих полномочий в соответствии с настоящим Федеральным законом, другими федеральными законами и иными нормативными правовыми актами Российской Федерации, законами субъектов Российской Федерации и иными нормативными правовыми актами субъектов Российской Федерации гарантируют всем субъектам инвестиционной деятельности:

- обеспечение равных прав при осуществлении инвестиционной деятельности;

- гласность в обсуждении инвестиционных проектов;

- стабильность прав субъектов инвестиционной деятельности. [1]

б) Закон об ОЭЗ в Калининградской области

Статья 7. Осуществление контроля за реализацией инвестиционного проекта

1. После выполнения условий инвестиционной декларации, но не позднее чем через два месяца со дня истечения первых трех лет со дня включения юридического лица в реестр администрация совместно с налоговым органом по месту постановки резидента на налоговый учет проводит проверку соответствия деятельности резидента требованиям настоящего Федерального закона (далее — проверка) в порядке, установленном Правительством Российской Федерации.

2. Налоговые органы по месту постановки резидентов на налоговый учет вправе осуществлять проверки в отношении этих резидентов в порядке, предусмотренном Налоговым кодексом Российской Федерации.

3. При установлении в ходе проверки факта занижения объема капитальных вложений по сравнению с их объемом, предусмотренным статьей 4 настоящего Федерального закона, администрация вправе потребовать в судебном порядке исключения резидента из реестра.

4. В случае, если в результате проверки не выявлен факт занижения объема капитальных вложений, предусмотренного статьей 4 настоящего Федерального закона, администрация обязана выдать резиденту свидетельство о выполнении условий инвестиционной декларации в срок не позднее чем через десять дней со дня окончания проверки, но не позднее чем через три года и три месяца со дня включения юридического лица в реестр. Форма свидетельства о выполнении резидентом условий инвестиционной декларации устанавливается администрацией.

5. Отказ в предоставлении резиденту свидетельства о выполнении условий инвестиционной декларации или непредставление такого свидетельства в срок, предусмотренный настоящей статьей, могут быть обжалованы резидентом в арбитражный суд.

6. Помимо проверок, указанных в частях 1 и 2 настоящей статьи, ежегодно со дня включения юридического лица в реестр и до дня принятия решения о выдаче свидетельства о выполнении условий инвестиционной декларации администрация совместно с уполномоченным органом обязана проводить проверки деятельности резидентов в порядке, установленном федеральным органом исполнительной власти, уполномоченным осуществлять функции по нормативно-правовому регулированию в сфере создания и функционирования особых экономических зон, в целях выявления соответствия такой деятельности условиям реализации инвестиционного проекта, содержащимся в инвестиционной декларации. В случае несоответствия деятельности резидента требованиям, установленным настоящим Федеральным законом, а также в случае установления нарушения резидентом условий инвестиционной декларации в части объема и сроков инвестирования администрация обязана потребовать исключения такого резидента из реестра в судебном порядке.

(в ред. Федерального закона от 30.10.2007 N 240-ФЗ)

7. В случае исключения резидента из реестра до получения им свидетельства о выполнении условий инвестиционной декларации указанный резидент обязан уплатить налоги, не уплаченные им в связи с использованием особого порядка уплаты налогов в соответствии с законодательством Российской Федерации о налогах и сборах.

Статья 9. Содержание таможенного режима свободной таможенной зоны, применяемого в Калининградской области.

1. Таможенный режим свободной таможенной зоны, применяемый в Калининградской области, — таможенный режим, при котором иностранные товары ввозятся на территорию Калининградской области и используются на этой территории без уплаты таможенных пошлин и налогов, применения запретов и ограничений экономического характера, установленных в соответствии с законодательством Российской Федерации о государственном регулировании внешнеторговой деятельности, с учетом особенностей, устанавливаемых настоящим Федеральным законом. [2]

в) закон об иностранных инвестициях

Правовой режим деятельности иностранных инвесторов и коммерческих организаций с иностранными инвестициями и правовое регулирование иностранных инвестиций на территории РФ определены федеральным законом №160 «Об иностранных инвестициях в РФ» от 9 июля 1999 года.

Статья 3. Правовое регулирование иностранных инвестиций на территории Российской Федерации

1. Правовое регулирование иностранных инвестиций на территории Российской Федерации осуществляется настоящим Федеральным законом, другими федеральными законами и иными нормативными правовыми актами Российской Федерации, а также международными договорами Российской Федерации.

2. Субъекты Российской Федерации вправе принимать законы и иные нормативные правовые акты, регулирующие иностранные инвестиции, по вопросам, относящимся к их ведению, а также к совместному ведению Российской Федерации и субъектов Российской Федерации, в соответствии с настоящим Федеральным законом и другими федеральными законами.

Статья 4. Правовой режим деятельности иностранных инвесторов и коммерческих организаций с иностранными инвестициями

1. Правовой режим деятельности иностранных инвесторов и использования полученной от инвестиций прибыли не может быть менее благоприятным, чем правовой режим деятельности и использования полученной от инвестиций прибыли, предоставленный российским инвесторам, за изъятиями, устанавливаемыми федеральными законами.

2. Изъятия ограничительного характера для иностранных инвесторов могут быть установлены федеральными законами только в той мере, в какой это необходимо в целях защиты основ конституционного строя, нравственности, здоровья, прав и законных интересов других лиц, обеспечения обороны страны и безопасности государства.

Изъятия стимулирующего характера в виде льгот для иностранных инвесторов могут быть установлены в интересах социально-экономического развития Российской Федерации. Виды льгот и порядок их предоставления устанавливаются законодательством Российской Федерации.

3. Филиал иностранного юридического лица, созданный на территории Российской Федерации, выполняет часть функций или все функции, включая функции представительства, от имени создавшего его иностранного юридического лица (далее — головная организация) при условии, что цели создания и деятельность головной организации имеют коммерческий характер и головная организация несет непосредственную имущественную ответственность по принятым ею в связи с ведением указанной деятельности на территории Российской Федерации обязательствам.

4. Дочерние и зависимые общества коммерческой организации с иностранными инвестициями не пользуются правовой защитой, гарантиями и льготами, установленными настоящим Федеральным законом, при осуществлении ими предпринимательской деятельности на территории Российской Федерации.

5. Иностранный инвестор, коммерческая организация с иностранными инвестициями, созданная на территории Российской Федерации, в которой иностранный инвестор (иностранные инвесторы) владеет (владеют) не менее чем 10 процентами доли, долей (вклада) в уставном (складочном) капитале указанной организации, при осуществлении ими реинвестирования пользуются в полном объеме правовой защитой, гарантиями и льготами, установленными настоящим Федеральным законом.

6. Российская коммерческая организация получает статус коммерческой организации с иностранными инвестициями со дня вхождения в состав ее участников иностранного инвестора. С этого дня коммерческая организация с иностранными инвестициями и иностранный инвестор пользуются правовой защитой, гарантиями и льготами, установленными настоящим Федеральным законом.

Коммерческая организация утрачивает статус коммерческой организации с иностранными инвестициями со дня выхода иностранного инвестора из состава ее участников (при наличии нескольких иностранных инвесторов в составе ее участников — в случае выхода всех иностранных инвесторов).

С этого дня указанная коммерческая организация и иностранный инвестор утрачивают правовую защиту, гарантии и льготы, установленные настоящим Федеральным законом. [3]

2. Методики оценки эффективности инвестиционного проекта

Совокупность методов, применяемых для оценки эффективности инвестиций, можно разбить на две группы: статические (учетные) и динамические (учитывающие фактор времени).

Рис.1. Совокупность методов оценки инвестиций

2.1 Динамические методы

Динамические методы, позволяющие учесть фактор времени, отражают наиболее современные подходы к оценке эффективности инвестиций и преобладают в практике крупных и средних предприятий развитых стран. В хозяйственной практике России применение этих методов обусловлено также и высоким уровнем инфляции.

Динамические методы часто называют дисконтными, поскольку они базируются на определении современной величины (т.е. на дисконтировании) денежных потоков, связанных с реализацией инвестиционного проекта.

При этом делаются следующие допущения:

- потоки денежных средств на конец (начало) каждого периода реализации проекта известны;

- определена оценка, выраженная в виде процентной ставки (нормы дисконта), в соответствии с которой средства могут быть вложены в данный проект.

В качестве такой оценки обычно используются: средняя или предельная стоимость капитала для предприятия; процентные ставки по долгосрочным кредитам; требуемая норма доходности на вложенные средства и др. Существенными факторами, оказывающими влияние на величину оценки, являются инфляция и риск.

2.2 Чистая приведенная стоимость ( Net Present Value — NPV)

Этот критерий оценки инвестиций относится к группе методов дисконтирования денежных потоков или DCF-методов. Он основан на сопоставлении величины инвестиционных затрат (IC) и общей суммы скорректированных во времени будущих денежных поступлений, генерируемых ею в течение прогнозируемого срока. При заданной норме дисконта (коэффициента r, устанавливаемого аналитиком (инвестором) самостоятельно исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал) можно определить современную величину всех оттоков и притоков денежных средств в течение экономической жизни проекта, а также сопоставить их друг с другом. Результатом такого сопоставления будет положительная или отрицательная величина (чистый приток или чистый отток денежных средств), которая показывает, удовлетворяет или нет проект принятой норме дисконта.

I 0 —

PV — современная стоимость денежного потока на протяжении экономической жизни проекта.

Тогда чистая современная стоимость равна:

NPV = PV — Iо ( 2.1)

Общая накопленная величина дисконтированных доходов (PV) рассчитывается по формуле:

![]() , (2.2)

, (2.2)

где: r — норма дисконта;

n — число периодов реализации проекта;

CF t —

Т.о., ![]() (2.3)

(2.3)

Если рассчитанная таким образом чистая современная стоимость потока платежей имеет положительный знак ( NPV > 0), это означает, что в течение своей экономической жизни проект возместит первоначальные затраты Iо, обеспечит получение прибыли согласно заданному стандарту r, а также ее некоторый резерв, равный NPV. Отрицательная величина NPV показывает, что заданная норма прибыли не обеспечивается и проект убыточен. При NPV == 0 проект только окупает произведенные затраты, но не приносит дохода. Однако проект с NPV=0 имеет все же дополнительный аргумент в свою пользу — в случае реализации проекта объемы производства возрастут, т.е. компания увеличится в масштабах (что нередко рассматривается как положительная тенденция).

Общее правило NPV: если NPV > 0, то проект принимается, иначе его следует отклонить.

При прогнозировании доходов по годам необходимо по возможности учитывать все виды поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом. Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение m лет, то формула для расчета NPV модифицируется следующим образом:

![]() , (2.4)

, (2.4)

где i — прогнозируемый средний уровень инфляции.

С учетом вышеизложенного формула расчета NPV для общего случая примет вид:

![]() (2.5)

(2.5)

Расчет с помощью приведенных формул вручную достаточно трудоемок, поэтому для удобства применения этого и других методов, основанных на дисконтированных оценках, разработаны специальные финансовые таблицы, в которых табулированы значения сложных процентов, дисконтирующих множителей, дисконтированного значения денежной единицы и т.п. в зависимости от временного интервала и значения ставки дисконтирования.

Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия рассматриваемого проекта. Этот показатель аддитивен во временном аспекте, т.е. NPV различных проектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного портфеля.

2.3 Статические методы

Наиболее важным из статических методов является «срок окупаемости», который показывает ликвидность данного проекта. Недостатком статических методов является отсутствие учета фактора времени.

Срок окупаемости инвестиций (

Этот метод — один из самых простых и широко распространен в мировой практике, не предполагает временной упорядоченности денежных поступлений.

Он состоит в вычислении количества лет, необходимых для полного возмещения первоначальных затрат, т.е. определяется момент, когда денежный поток доходов сравняется с суммой денежных потоков затрат. Отбираются проекты с наименьшими сроками окупаемости. Алгоритм расчета срока окупаемости (РР) зависит от равномерности распределения прогнозируемых доходов от инвестиции. Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого. Если прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиция будет погашена кумулятивным доходом. Общая формула расчета показателя РР имеет вид: РР = n, (2.6) при котором CF t > IC, где: CFt — чистый денежный поток доходов, IC — сумма денежных потоков затрат

Показатель срока окупаемости инвестиций очень прост в расчетах, вместе с тем он имеет ряд недостатков, которые необходимо учитывать в анализе.

Во-первых, он игнорирует денежные поступления после истечения срока окупаемости проекта.

Во-вторых, поскольку этот метод основан на не дисконтированных оценках, он не делает различия между проектами с одинаковой суммой кумулятивных доходов, но различным распределением их по годам. Он не учитывает возможности реинвестирования доходов и временную стоимость денег. Поэтому проекты с равными сроками окупаемости, но различной временной структурой доходов признаются равноценными.

В то же время, этот метод позволяет судить о ликвидности и рискованности проекта, т.к длительная окупаемость означает длительную иммобилизацию средств (пониженную ликвидность проекта) и повышенную рискованность проекта. Существует ряд ситуаций, при которых применение метода, основанного на расчете срока окупаемости затрат, может быть целесообразным. В частности, это ситуация, когда руководство предприятия в большей степени озабочено решением проблемы ликвидности, а не рентабельности проекта — главное, чтобы инвестиции окупились как можно скорее. Метод также хорош в ситуации, когда инвестиции сопряжены с высокой степенью риска, поэтому, чем короче срок окупаемости, тем менее рискованным является проект. Метод РР успешно используется для быстрой отбраковки проектов, а также в условиях сильной инфляции, политической нестабильности или при дефиците ликвидных средств: эти обстоятельства ориентируют предприятие на получение максимальных доходов в кратчайшие сроки.

Метод

При использовании этого метода средняя за период жизни проекта чистая бухгалтерская прибыль сопоставляется со средними инвестициями (затратами основных и оборотных средств) в проект.

Метод прост для понимания и включает несложные вычисления, благодаря чему может быть использован для быстрой отбраковки проектов. Однако существенным недостатком является то, что игнорируется неденежный (скрытый) характер некоторых видов затрат (типа амортизационных отчислений) и связанная с этим налоговая экономия; доходы от ликвидации старых активов, заменяемых новыми; возможности реинвестирования получаемых доходов и временная стоимость денег. Метод не дает возможности судить о предпочтительности одного из проектов, имеющих одинаковую простую бухгалтерскую норму прибыли, но разные величины средних инвестиций.

![]()

где P б — чистая бухгалтерская прибыль от проекта, IC — инвестиции.

3. Оценка эффективности инвестиционного проекта

3.1 Общая характеристика предприятия

Рассмотрим оценку эффективности инвестиционного проекта на примере ОАО «Ижевская птицефабрика».

Общая земельная площадь с арендой земли 592 га, мощность 410 тысяч кур-несушек, годовое производство яйца 132 млн. шт., мяса — 550 т.

Численность работающих по состоянию на 01.01.2006 г. — 618 человек.

ОАО «Ижевская птицефабрика» обеспечивает население диетическим яйцом, мясом птицы, а также производит мясокостную муку, изделия из пуха и пера птицы.

Основными видами деятельности птицефабрики, согласно Уставу, являются:

- производство яйца, мяса птицы и другой продукции птицеводства;

- организация и осуществление переработки, хранения и реализации продукции, продовольственных и непродовольственных товаров, в том числе через собственную торговую сеть и на рынках;

- осуществление деятельности по торговле и закупкам продовольственных и непродовольственных товаров, продукции производственно-технического назначения, в том числе по бартерным сделкам, оказание посреднических услуг, ведение работ по строительству и ремонту объектов производственного, жилищного, культурно — бытового, социального и иного назначения;

- оказание транспортных, транспортно-эксплуатационных и других услуг юридическим и физическим лицам;

- осуществление в установленном порядке внешнеторговой деятельности, в том числе экспорт и импорт товаров, продукции, работ и услуг.

На птицефабрике организован полузамкнутый цикл производства, в состав которого входят цеха инкубации, по выращиванию молодняка, промышленного стада, яйцесортировочный, убойный, по переработке отходов убойного и яйцесортировочного цехов в мясокостную муку. Предприятие имеет свою котельную, ремонтную мастерскую, автотракторный гараж с пунктом технического обслуживания, типовое пометохранилище. Розничная торговая сеть представлена 20 стационарными точками в г. Ижевске, двумя точками в г. Воткинске, одной — в г. Сарапуле, помимо этого существует 8 точек, не оборудованных стационарно (продуктовые рынки).

К птицефабрике примыкает жилой поселок, в котором проживает около 4 тысяч человек. В поселке имеется детский комбинат на 160 мест, средняя школа, клуб, библиотека, продовольственный магазин, спортивная и музыкальная школы, цех по изготовлению столярных изделий и мебели, баня-сауна. Поселок со всей своей инфраструктурой отапливается котельной птицефабрики.

Основную долю в затратах предприятия составляют корма (78%).

Комбикорм на птицефабрике применяют собственного производства, по сбалансированным рецептурам для разных групп птицы. Мощность кормоцеха составляет 25 тысяч тонн кормосмеси в год. На территории предприятия имеются 4 арочных склада, в подразделении «Красный Кустарь» имеются 3 арочных склада, в кормоцехе оборудованы отсеки для хранения кормов и пристроен склад. Общая вместимость складов — около 11000 тонн зерна.

В настоящее время перед птицефабрикой стоят важнейшие задачи по техническому перевооружению, что будет способствовать повышению эффективности производства, снижению себестоимости продукции, повышению рентабельности конкурентоспособности нашей фабрики.

Установка нового оборудования европейских фирм позволяет предприятию значительно сократить расходы на электроэнергию (до 55%), тепловую энергию в 5 раз, повысить производительность труда за счет снижения затрат труда до 60%. Внедрение нового оборудования позволит повысить продуктивность стада за счет улучшения условий содержания птицы, и улучшения проведения санитарно-ветеринарных мероприятий.

В данных корпусах впервые было применено ниппельное поение птицы. Преимуществ ниппельного поения очень много. В первую очередь — это экономия расхода воды в 4,5 раза, исключение заражения птицы через воду, отпадает необходимость ежедневной промывки поилок, повышается качество помета, улучшаются показатели параметров микроклимата. Учитывая все положительные технологические и экономические стороны ниппельного поения в пяти корпусах в перспективе стоит вопрос о полной замене желобковых поилок на ниппельные.

В нескольких корпусах проведена реконструкция системы вентиляции на проточно-вытяжную по схеме протяжной вентиляции. Усовершенствование системы вентиляции дает экономию электроэнергии, улучшение параметров микроклимата за счет активного воздухообмена в помещении. В перспективе перевод каждого птичника на автономный обогрев с использованием газовых генераторов, что позволит значительно сэкономить тепловую и электроэнергию.

Корма — основная расходная статья птицеводства, В структуре себестоимости продукции корма занимают 75-80%.

Птицефабрика перешла на приготовление комбикормов собственного производства. Для этого были закуплены дробилки для зерна и других компонентов. Все поступающие в хозяйство корма исследуются на питательность и проверяются на токсичность.

Для составления рационов был приобретен компьютер. Рецепт комбикормов рассчитывается и корректируется на компьютере в зависимости от живой массы и продуктивности птицы. Каждый день проверяется соответствие качества приготовленной кормосмеси к заданному рецепту.

Кормоцех находится в стадии реконструкции. Инженерная служба, детально изучив все тонкости весового дозирования компонентов, совместно со специалистами с институтов проектируют технологическую схему приготовления и дозирования кормов. Установка весовых дозаторов позволит уменьшить затраты кормов на производство яйца, улучшить качество приготовляемой кормосмеси, довести каждый грамм дорогостоящих компонентов до птицы, облегчит труд рабочих кормоцеха.

Одной из основных составляющих успеха работы птицеводческих предприятий — является хорошая птица. Птицефабрика работала со многими кроссами и достигла высоких результатов, полностью раскрывая генетический потенциал птицы.

В 1990 году фабрика решила перейти на более перспективный кросс «Ломан-Браун», завезенный из Германии. Первой партией птицы был укомплектован корпус № 19. Для птицы были созданы все необходимые условия кормления и содержания, рекомендуемые для данного кросса, и при этом была получена наивысшая продуктивность. В 1995 году на ГПЗ «Свердловский» на основе кросса «Ломан-Браун» был отселекционирован кросс «Родонит», с которым в настоящее время работает наша птицефабрика. Кросс «Родонит» так же требователен к условиям содержания и кормления, не терпит упущений в работе.

Генетический потенциал кросса исчерпан и ведется работа по поиску нового, более облегченного кросса с наименьшими затратами кормов на производство единицы продукции, с высоким генетическим потенциалом.

Залог хорошей продуктивности кур не только генетика, но и условия выращивания. Главным критерием развития молодняка является получение нормативной живой массы до 30 дней.

Для создания необходимых условий содержания в каждом корпусе цеха выращивания были смонтированы регуляторы освещенности, с помощью которых устанавливается продолжительность светового дня и уровень освещения для каждого периода роста цыпленка.

Для поддержания оптимального микроклимата начали внедрять увлажнители воздуха.

Для поения цыплят используется теплая питьевая вода. Для получения теплой воды были сделаны небольшие переоборудования в системе подачи питьевой воды. Данный вопрос находится на стадии усовершенствования.

Все эти работы дали положительные результаты при выращивании молодняка. Получение высокого среднесуточного прироста и хорошей однородности молодняка являются в дальнейшем предпосылкой для получения высокой продуктивности кур-несушек.

Птицефабрика направляет свои усилия не только на увеличение производства яиц, но и на улучшение его качества. Были закуплены две яйцесортировочные машины, что позволило качественно и своевременно отсортировывать и маркировать поступающее на яйцесклад яйцо. Благодаря использованию новой яйцесортировочной машины удалось значительно расширить ассортимент поставляемых на рынок не только диетических и столовых, но и отборных яиц (до 30%).

Но на этом мы не останавливаемся, и в ближайшие планы птицефабрики входит покупка новой современной яйцесортировальной и упаковочной машины.

В короткий срок на птицефабрике было налажено производство порошка.

Одним из резервов, который позволит предприятию повысить рентабельность производства мяса птицы, является ее глубокая переработка. В этом плане птицефабрика расширила ассортимент выпускаемой мясной продукции: более восьми наименований. В настоящее время ведется работа по сертификации дальнейшего увеличения ассортимента.

3.2 Сущность проекта и его финансирование

Для повышения экономической эффективности птицеводства необходимо увеличивать интенсивность производства, искать пути снижения себестоимости продукции. Одним из возможных путей решения данного вопроса является инвестирование в основные средства, в частности в оборудование. Инвестиционная деятельность предполагает формирование инвестиционных проектов. Рассмотрим проект по замене оборудования на примере ОАО «Ижевская птицефабрика».

Приобретение технологического оборудования УНИВЕНТ фирмы «БИГ ДАЧМЕН» для установки в птицеводческих помещениях — это техническое оснащение предприятия высокопроизводительным оборудованием. Это даст увеличение валового производства яйца за счет повышения продуктивности и сохранности птицы, снижение себестоимости производства и реализации яйца, в связи со снижением затрат на проведение ремонтных работ и обслуживания оборудования, а также снижения потери кормов, экономии воды, стоков и электроэнергии.

Реализация производственного инвестиционного проекта длительностью восемь лет. Коммерческим продуктом проекта является пищевое куриное яйцо. Запланированные капитальные вложения на сумму в 17,7 млн. рублей осваиваются в первый год.

Все работы по реализации проекта производятся на основной производственной площадке птицефабрики по адресу Удмуртская Республика, Завьяловский район, с. Октябрьский, все производственные и складские помещения принадлежат предприятию, земельный участок принадлежит на праве собственности.

3.3 Расчёт и анализ показателей эффективности инвестиционного проекта

Стоимость проекта по реконструкция птицеводческого помещения для содержания кур-несушек:

1. Объем общестроительных работ с учетом стоимости строительных материалов: 4, 596 млн. рублей;

2. Электромонтажные работы: 0,250 млн. рублей;

3. Стоимость электротехнических материалов 0,150 млн. рублей

4. Система вентиляции 1,274 млн. рублей;

5. Система регулируемого люминесцентного освещения 0,270 млн. рублей;

6. Материалы для водоснабжения и отопления 0,236млн. рублей;

7. Стоимость технологического клеточного оборудования 8,817млн. рублей;

8. Сумма таможенных платежей 1,732млн. рублей

9. Стоимость демонтажа оборудования 0,125 млн. рублей

9. Стоимость монтажа оборудования 0,250млн. рублей;

- Итого стоимость проекта 17,7 млн. рублей

Установка технологического оборудования марки УНИВЕНТ фирмы «БИГ ДАЧМЕН» для содержания кур-несушек промышленного стада приведет за счет увеличения поголовья, продуктивности и сохранности птицы к увеличению валового производства пищевого яйца и мяса птицы.

Оборудование марки УНИВЕНТ имеет ряд преимуществ перед старым оборудованием и гарантирует:

- значительное улучшение микроклимата в птичнике;

- высокую продуктивность;

- экономию кормов;

снижение боя яиц до 50%

чистые яйца;

- здоровых кур-несушек;

- снижение падежа птицы;

- сухой, готовый для хранения помет с 70% содержанием сухого вещества.

Метод кормления с использованием кормораздаточной цепи «Чемпион», разработанный фирмой «БИГ ДАЧМЕН», уже обеспечил себе пятидесятилетнюю рекомендацию как надежная и стабильная система кормления со скоростью 12 м/мин, осуществляется быстрое и равномерное распределение корма по всем этажам батареи. Кормораздаточная цепь с циркуляционным приводом приводится в действие без дополнительных передаточных механизмов, тем самым, обеспечивая высокую производительность и без особых расходов на обслуживание. Распределение кормов осуществляется в соответствии с фактическими потребностями птицы, таким образом, удается избежать излишних потерь кормов.

В клеточном оборудования системы УНИВЕНТ применяются ниппельные поилки, расположенные посередине клетки с каплеулавливающими чашечками для избегания попадания воды на птицу и гарантирования сухого помета. В поилках применяются ниппели из нержавеющей стали. Это определяет их долговечность и надежность.

Снижение наличия аммиака в птичнике и значительное уменьшение неприятного запаха являются решающими условиями при ведении экологически чистого сельского хозяйства. Решением этих проблем стала клеточная батарея с проветриваемым пометоудалением. Благодаря быстрому высыханию помета, почти полностью отсутствует образование органических отложений и опять же исключается образование аммиачных испарений. Исследование института по проблемам экологии и защите окружающей среды показали, что в системах с подсушкой помета атмосферные выбросы почти в 3-5 раз ниже по сравнению с обычными системами удаления помета. Это относится также и к запахам.

В воздуховоде системы УНИВЕНТ свежий воздух прежде чем попасть в птичник подогревается в вентиляционной камере. В особых случаях можно использовать теплообменники. Прогретый воздух поступает по воздуховодам и через оптимально расположенные отверстия поддувается в клетки и на помет. Если речь идет о подсушке при удалении помета, то одновременно решается вопрос правильного выбора скорости подачи воздуха и затрат энергии. Рекомендации гласят: работать при скорости обмена воздуха 0,5 м 3 в расчете на одно птицеместо. Это значит, что энергозатраты на одно птицеместо в год составят только 2,0 кВТ.

Важными факторами при получении качественного сухого помета является высокая плотность посадки птицы, хорошая изоляция здания и оптимальная величина птичника.

Основные преимущества системы вентиляции — обеспечение всех кур-несушек свежим воздухом, во всем птичнике (на каждом ряду и этаже) поддерживается почти одинаковая температура независимо от наружной температуры, почти полное отсутствие аммиачных испарений и неприятных запахов, значительное уменьшение количества мух, малые энергозатраты.

Преимущества сухого помета: удаление помета с корпуса производится 1 раз в неделю, сухой помет имеет рассыпчатую структуру, почти в 5 раз более богатую питательными веществами по сравнению с навозом. Его можно равномерно распределить по полю с помощью дискового разбрасывателя, на складе содержание сухого вещества в помете доводится до 80% — после чего помет можно упаковать в полиэтиленовые мешки для дальнейшей реализации.

После осуществления пусконаладочных работ в четвертом квартале первого года реализации проекта начинается выпуск продукции. Расчет объема производства яйца представлен в таблице 2.

Таблица 2. Расчет объема производства яйца в корпусе после установки оборудования УНИВЕНТ фирмы «БИГ ДАЧМЕН»

|

№ П/П |

Показатель |

Ед. измерения |

1 год (год установки оборудования) |

2 год |

… год |

8 год |

|

1 |

Среднегодовое количество птицемест |

тыс. птицемест |

26,9 |

107,5 |

107,5 |

107,5 |

|

2 |

Поголовье на начало года (83,3% от птицемест) |

тыс. голов |

— |

89,5 |

89,5 |

89,5 |

|

3 |

Падеж птицы (5%) |

тыс. голов |

1,3 |

4,5 |

4,5 |

4,5 |

|

4 |

Выбраковка (3,6%) |

тыс. голов |

1,0 |

3,2 |

3,2 |

3,2 |

|

5 |

Поголовье птицы на конец года |

тыс. голов |

101,2 |

81,8 |

81,8 |

81,8 |

|

6 |

Среднее поголовье кур-несушек |

тыс. голов |

20,6 |

85,6 |

85,6 |

85,6 |

|

7 |

Яйценоскость на курицу-несушку |

штук |

270,0 |

275,0 |

275,0 |

275,0 |

|

8 |

Валовой сбор яйца |

тыс. штук |

5562,0 |

23540,0 |

23540,0 |

23540,0 |

|

12 |

Выход товарного яйца (97%) |

тыс. штук |

5395,1 |

22833,8 |

22833,8 |

22833,8 |

На всю сумму средств необходимых для реализации проекта берется в первый год на семь лет банковский кредит под 14%. Требуемая сумма инвестиционного кредита — 17,7 млн. руб. Кредит погашается равными долями со второго по седьмой год. В качестве гаранта возврата инвестиционного кредита будет выступать договор о залоге имущества. Поручительство сторонней организации: Министерство сельского хозяйства и продовольствия. В течении срока действия инвестиционного кредитного договора будет производиться возмещение (субсидирование) процентной ставки ЦБ (10,5%) от уплаченных по кредиту процентов из федерального бюджета. Расчет погашения кредита с учетом субсидирования представлен в таблице 3.

Таблица 3. Расчет погашения кредита и плата за обслуживание

|

Показатель |

1 год |

2 год |

3 год |

4 год |

5 год |

6 год |

7 год |

|

Сумма кредита с учетом возврата, тыс. руб. |

17 700 |

17 700 |

14 700 |

11 700 |

8 700 |

5 700 |

2 700 |

|

Погашение основного долга, тыс. руб. |

3 000 |

3 000 |

3 000 |

3 000 |

3 000 |

2 700 |

|

|

Проценты по банковскому кредиту (14) |

2 478 |

2 478 |

2 058 |

1 638 |

1 218 |

798 |

378 |

|

Субсидии (10,5% от процентов банковскому кредиту) |

1 859 |

1 859 |

1 544 |

1 229 |

914 |

599 |

284 |

Эффективность данного инвестиционного проекта будет оценена методом определения чистой текущей стоимости и чистого дисконтированного дохода (ЧДД, NPV) — чистого приведенного дохода, на который может увеличиться стоимость предприятия в результате реализации проекта.

Расчет эффективности основан на данных «Cash Flow» и процедуре дисконтирования денежных потоков, приведенных их к настоящему моменту времени.

Денежный поток рассчитывается отдельно по каждому виду деятельности, по всем видам деятельности на каждом шаге расчета и по всем видам деятельности накопительным итогом. По операционной (текущей) и инвестиционной деятельности мы принимаем во внимание суммарный денежный поток, а по финансовой деятельности, чтобы избежать влияния принципа двойной записи, учитываем только банковский кредит и субсидии на оплату процентов.

В операционной деятельности учитываются текущие денежные потоки: притоки (выручка от реализации продукции, субсидии по банковскому проценту), оттоки (расходы на производство, налоги, проценты по банковскому кредиту).

Напоминаем, что Закон №39-ФЗ изменил периоды применения некоторых из льготных ставок налога на прибыль, которыми вправе воспользоваться сельхозпроизводители, не перешедшие на уплату ЕСХН, но реализующие произведенную (и переработанную) данными организациями собственную сельскохозяйственную продукцию. Но т.к в данном инвестиционном проекте нам нужно рассчитать только его эффективность, в расчёте взята максимальная ставка налога на прибыль 24%. Реальное определение суммы налога на прибыль будет корректироваться ежегодно согласно табл.4. (Указанные изменения, внесенные Законом №39-ФЗ, распространяются на правоотношения, возникшие с 1 января 2006 года)

Таблица 4. Ставки налога на прибыль и распределение сумм налога между бюджетами на 2004-2015 годы:

|

Годы |

Ставка налога |

Распределение суммы налога на прибыль, исчисленной по налоговой ставке, между бюджетами Российской Федерации |

|

|

Федеральный бюджет |

Бюджеты субъектов Российской Федерации, местные бюджеты |

||

|

2004-2007 |

0% |

0% |

0% |

|

2008-2009 |

6% |

1% |

5% |

|

2010-2011 |

12% |

2% |

10% |

|

2012-2014 |

18% |

3% |

15% |

|

С 2015 |

24% |

6% |

18% |

Прибыль по производству и сбыту яйца по проекту рассчитана исходя из норматива выхода товарного яйца, его средней себестоимости и средних издержках, таблица 5. Средняя себестоимость и средние издержки рассчитаны с учетом инфляции в 13%, в прогнозных ценах.

По инвестиционной деятельности присутствуют только оттоки на капитальные вложения, в которых уже учтены затраты на пусконаладочные работы. Вложение первоначальных оборотных активов не выделено отдельной строкой, так как эти средства уже учтены в себестоимости, а, следовательно, в затратах. Реализация имущества по окончании проекта не предполагается.

Таблица 5. Расчет прибыли по производству и сбыту яйца.

|

Показатель |

1 год |

2 год |

3 год |

4 год |

5 год |

6 год |

7 год |

8 год |

|

Средняя цена 1000 штук яиц, руб. |

989,07 |

1 158,15 |

1 308,71 |

1 478,84 |

1 671,09 |

1 888,33 |

2 133,81 |

2 411,28 |

|

Выход товарного яйца, тыс. штук |

5 395,10 |

22 833,80 |

22 833,80 |

22 833,80 |

22 833,80 |

22 833,80 |

22 833,80 |

22 833,80 |

|

Выручка, руб. |

5 336 132 |

26 444 965 |

29 882 822 |

33 767 537 |

38 157 335 |

43 117 750 |

48 722 991 |

55 058 685 |

|

Себестоимость 1000 штук яиц |

798,70 |

902,58 |

1 020,22 |

1 152,85 |

1 302,72 |

1 472,00 |

1 663,36 |

1 879,60 |

|

Издержки, руб. |

4 309 066 |

20 609 331 |

23 295 499 |

26 323 946 |

29 746 048 |

33 611 354 |

37 980 830 |

42 918 410 |

|

Прибыль, руб. |

1 027 065 |

5 835 634 |

6 587 323 |

7 443 590 |

8 411 287 |

9 506 396 |

10 742 161 |

12 140 275 |

По финансовой деятельности, так как кредит является единственным источником финансовых средств, присутствуют притоки в виде банковского кредита и оттоки в виде погашения этого кредита со второго по седьмой год реализации проекта.

Цель дисконтирования — привести денежный поток, неравномерно разбросанный по горизонтали планирования, к настоящему моменту, свернуть протяженную линию и оценить эффективность проекта с учетом временного фактора. Ставка дисконтирования определяется спецификой проекта.

Норматив дисконтирования определяется как средневзвешенная стоимость капитала, инвестируемого в проект. В данном проекте только один источник финансовых средств — это банковский кредит, следовательно, норма дисконта составляет 14%. Коэффициент дисконтирования, он же фактор или множитель текущей стоимости, рассчитывается на каждом шаге расчета (для каждого года) по следующей формуле:

1/ (1+Е) t . (2.8)

Дисконтированный денежный поток представляет собой произведение чистого денежного потока на коэффициент дисконтирования.

Дисконтирование денежного потока оформляется в виде таблицы таким образом, чтобы обеспечить максимальную наглядность и удобство расчетов таблица 6.

Таблица 6. Таблица денежных потоков (Cash Flow) инвестиционного проекта, руб.

|

Показатель |

1 год |

2 год |

3 год |

4 год |

5 год |

6 год |

7 год |

8 год |

|

Операционная деятельность |

||||||||

|

1.1 Выручка от реализации |

5 336 132 |

26 444 965 |

29 882 822 |

33 767 537 |

38 157 335 |

43 117 750 |

48 722 991 |

55 058 685 |

|

1.2 Издержки |

-4 309 066 |

-20 609 331 |

-23 295 499 |

-26 323 946 |

-29 746 048 |

-33 611 354 |

-37 980 830 |

-42 918 410 |

|

1.3 Налог на прибыль |

-246 496 |

-1 400 552 |

-1 580 958 |

-1 786 462 |

-2 018 709 |

-2 281 535 |

-2 578 119 |

-2 913 666 |

|

1.4 Проценты по банковскому кредиту |

-2 478 000 |

-2 478 000 |

-2 058 000 |

-1 638 000 |

-1 218 000 |

-798 000 |

-378 000 |

|

|

1.5 Субсидии (10,5% по банковскому кредиту) |

1 859 000 |

1 859 000 |

1 544 000 |

1 229 000 |

914 000 |

599 000 |

284 000 |

|

|

1.6 Сальдо потока от деятельности по производству и сбыта продукции |

161 569 |

3 816 082 |

4 492 365 |

5 248 128 |

6 088 578 |

7 025 861 |

8 070 042 |

9 226 609 |

|

Инвестиционная деятельность |

||||||||

|

2.1 Капитальные вложения |

-17 700 000 |

|||||||

|

2.2 Сальдо потока от инвестиционной деятельности |

-17 700 000 |

|||||||

|

Финансовая деятельность |

||||||||

|

3.1 Банковский кредит |

17 700 000 |

|||||||

|

3.2 Погашение основного долга |

-3 000 000 |

-3 000 000 |

-3 000 000 |

-3 000 000 |

-3 000 000 |

-2 700 000 |

||

|

3.3 Сальдо потоков по финансовой деятельности |

17 700 000 |

-3 000 000 |

-3 000 000 |

-3 000 000 |

-3 000 000 |

-3 000 000 |

-2 700 000 |

0 |

|

4. Сальдо потока по операционной и инвестиционной деятельности |

-17 538 431 |

3 816 082 |

4 492 365 |

5 248 128 |

6 088 578 |

7 025 861 |

8 070 042 |

9 226 609 |

|

5. Коэффициент дисконтирования |

0,8772 |

0,7695 |

0,675 |

0,5921 |

0,5194 |

0,4556 |

0,3996 |

0,3506 |

|

6. Дисконтированное сальдо потока по операционной и инвестиционной деятельности |

-15 384 712 |

2 936 475 |

3 032 346 |

3 107 417 |

3 162 407 |

3 200 982 |

3 224 789 |

3 234 849 |

|

7. Дисконтированное сальдо потока нарастающим итогом |

-15 384 712 |

-12 448 236 |

-9 415 890 |

-6 308 473 |

-3 146 066 |

54 917 |

3 279 705 |

6 514 555 |

|

8. Притоки денежного потока от операционной и инвестиционной деятельности |

7 195 132 |

28 303 965 |

31 426 822 |

34 996 537 |

39 071 335 |

43 716 750 |

49 006 991 |

55 058 685 |

|

9. Оттоки денежного потока от операционной и инвестиционной деятельности |

-24 733 562 |

-24 487 883 |

-26 934 457 |

-29 748 408 |

-32 982 757 |

-36 690 889 |

-40 936 949 |

-45 832 076 |

|

10. Дисконтированные притоки денежного потока от операционной и инвестиционной деятельности |

6 311 569 |

21 779 901 |

21 213 105 |

20 721 449 |

20 293 651 |

19 917 351 |

19 583 194 |

19 303 575 |

|

11. Дисконтированные оттоки денежного потока от операционной и инвестиционной деятельности |

-21 696 281 |

-18 843 426 |

-18 180 759 |

-17 614 033 |

-17 131 244 |

-16 716 369 |

-16 358 405 |

-16 068 726 |

|

12. Сальдо денежного потока инвестиционного проекта |

161 569 |

816 082 |

1 492 365 |

2 248 128 |

3 088 578 |

4 025 861 |

5 370 042 |

9 226 609 |

По данным таблицы 6. можно наглядно, без дополнительных расчетов, определить период окупаемости. Дисконтированный период окупаемости — это, по сути, тот шаг расчета, на котором накопление чистого дисконтированного денежного потока приобретает положительное значение. В строке 6 таблицы 6 помещены дисконтированные значения денежных потоков предприятия вследствие реализации инвестиционного проекта. Рассмотрим следующую интерпретацию дисконтирования: приведение денежной суммы к настоящему моменту времени. Таким образом, оставшаяся часть денежного потока призвана покрыть исходный объем инвестиций. С течением времени величина непокрытой части уменьшается. Так к концу пятого года непокрытыми остаются 3 146 066 рублей и поскольку дисконтированное значение денежного потока в седьмом году составляет 3 200 982 рублей, становится ясным, что период покрытия инвестиций составляет пять полных лет и какую-то часть года. Более конкретно получим: 5 + 3 146 066/3 200 983 = 5,98. Видим, что с первого года проекта чистый денежный поток накопительным итогом имеет отрицательное значение, а на шестой год становится положительным. Таким образом, период окупаемости равен 5,98 года.

Итоговое значение чистого дисконтированного денежного потока — это показатель NPV, или то количество денег, которое планируется получить по достижении горизонта планирования с учетом временного фактора. В данном проекте ЧДД равен 6 514 555 рубля. Положительное значение показывает, что вызываемый инвестициями денежный поток в течение всей экономической жизни проекта превысит первоначальные капитальные вложения, обеспечит необходимый уровень доходности на вложенные фонды и увеличение рыночной стоимости.

Метод чистой текущей стоимости включает расчет дисконтированной величины положительных и отрицательных потоков денежных средств от проекта. Данный проект имеет положительную чистую текущую стоимость, так как дисконтированная стоимость его входящих потоков превосходит дисконтированную стоимость исходящих. Сальдо инвестиционного проекта по каждому году имеет положительное значение, следовательно, предприятие на каждом этапе развития проекта остается платежеспособным.

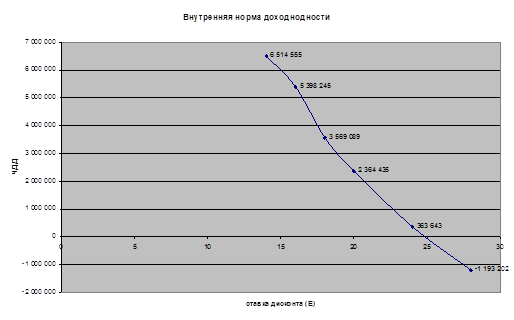

Для нахождении внутренней нормы доходности используют те же методы, что и для чистой текущей стоимости, но вместо дисконтирования потоков наличности, при заданной минимальной норме процента определяют такую ее величину, при которой чистая текущая стоимость равна нулю (значения приведены в таблице 7).

Таблица 7. Значения чистой дисконтированной стоимости

при различных ставках дисконта

|

Норма дисконта,% |

||||||

|

14 |

16 |

18 |

20 |

24 |

28 |

|

|

Чистый дисконтированный доход, руб. |

6 514 555 |

5 398 245 |

3 569 089 |

2 364 435 |

363 643 |

-1 193 202 |

Постепенно увеличивая норму процента получили, что при 28% чистая текущая стоимость имеет отрицательное значение (Диаграмма 1).

Диаграмма 1.

Рассчитывая внутреннюю норму прибыли по формуле 1.3, получаем: 24+ (363 643 (28 — 24) / (363 643 + 1 193 202)) = 24 + 0,93 = 24,93, то есть чистая текущая стоимость имеет положительное значение (+363 643) при ставке 24% (Фактическая доходность выше её на 0,93%) и отрицательное значение (-1 193 202) при ставке 28% (фактическая доходность ниже этой ставки) и равна 24,93%. Следовательно, превышение 24,93% цены капитала, привлекаемого в проект, однозначно делает данный проект убыточным. [19]

Таким образом, итоговые показатели инвестиционного проекта можно оценить в таблице 8.

Таблица 8. Основные показатели проекта

|

Показатель |

Значение |

|

Сумма инвестиций, тыс. руб. |

17 700 |

|

Банковский кредит (14%), тыс. руб. |

17 700 |

|

Срок банковского кредита, год |

7 |

|

Ставка банковского кредита,% |

14 |

|

Субсидирование процентов по банковскому кредиту,% |

10,5 |

|

Ставка дисконтирования,% |

14,00 |

|

Период окупаемости, год |

5,98 |

|

Чистый приведенный доход, тыс. руб. |

6 514,555 |

|

Внутренняя норма прибыли,% |

24,93 |

Заключение

Использование метода чистой текущей стоимости (дисконтированного дохода) обусловлено его преимуществами по сравнению с другими методами оценки эффективности проектов, которые строятся на использовании периода возмещения затрат или годовой нормы поступлений, поскольку он учитывает весь срок функционирования проекта и график потока наличностей. Метод обладает достаточной устойчивостью при разных комбинациях исходных условий, позволяя находить экономически рациональное решение и получать наиболее обобщенную характеристику результата инвестирования (его конечный эффект в абсолютной форме).

Инвестиционный проект по замене оборудования на ОАО «Ижевская птицефабрика» является эффективным и его можно принять к реализации. Реализация производственного инвестиционного проекта длительностью восемь лет, коммерческим продуктом которого является пищевое куриное яйцо. На сумму запланированных капитальных вложений (17,7 млн. рублей) берется кредит в банке под 14%. В течении срока действия инвестиционного кредитного договора будет производиться возмещение (субсидирование) процентной ставки ЦБ (10,5%) от уплаченных по кредиту процентов из федерального бюджета, что существенно позволяет снизить денежные оттоки.

Период окупаемости данного инвестиционного проекта составил 5,98 года. Итоговое значение чистого дисконтированного денежного потока — это показатель NPV, или то количество денег, которое планируется получить по достижении горизонта планирования с учетом временного фактора. Так как в данном проекте только один источник финансовых средств — это банковский кредит, следовательно, норма дисконта составляет 14%. Чистый дисконтированный доход составил 6 514 555 рубля. Положительное значение показывает, что вызываемый инвестициями денежный поток в течение всей экономической жизни проекта превысит первоначальные капитальные вложения, обеспечит необходимый уровень доходности на вложенные фонды и увеличение рыночной стоимости.

Метод чистой текущей стоимости включает расчет дисконтированной величины положительных и отрицательных потоков денежных средств от проекта. Данный проект имеет положительную чистую текущую стоимость, так как дисконтированная стоимость его входящих потоков превосходит дисконтированную стоимость исходящих. Сальдо инвестиционного проекта по каждому году имеет положительное значение, следовательно, предприятие на каждом этапе развития проекта остается платежеспособным.

Список использованных источников

1. 39-ФЗ «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений», от 25 февраля 1999 г.

2. 16-ФЗ «Об Особой экономической зоне в Калининградской области и о внесении изменений в некоторые законодательные акты Российской Федерации», от 10 января 2006 г.

3. 160-ФЗ «Об иностранных инвестициях в РФ», от 9 июля 1999 г.

4. «Об утверждении методики расчета показателей и применения критериев эффективности инвестиционных проектов, претендующих на получение государственной поддержки за счет средств инвестиционного фонда РФ», приказ Министерства финансов РФ, от 23 мая 2006 года № 139/82н.

5. Белякова М.Ю. «Методы оценки и критерии эффективности инвестиционного проекта» // Справочник экономиста №3, 2006.

6. Белякова М.Ю. «Формирование инвестиционных ресурсов предприятия» // Справочник экономиста №2, 2006.

7. Белякова М.Ю. «Система управления риском на этапе инвестиционного процесса» // Справочник экономиста №1, 2006.

8. Белякова М.Ю. «Использование финансовых показателей при оценке инвестиционных проектов» // Справочник экономиста №11, 2005.

9. Василенков С.А. «Критерии принятия инвестиционных решений» / «Инвестиционный банкинг», 2007, N 1

10. Виленский П.Л., Лившиц В.Н., Смоляк С.А. Оценка эффективности инвестиционных проектов: Теория и практика: Учебное пособие. — М.: Дело, 2002. — 888 с.

11. Дыбов А.М., Иванов В.А., Экономика инвестиционных проектов: Учебное пособие. Ижевск: Институт экономики и управления УдГУ, 2000. 534 с.

12. Дыбов А.М., Иванов В.А. Практикум по экономической оценке инвестиций: Учебное пособие. — Ижевск: Изд-во Института экономики и Управления УдГУ, 2001.

13. Дасковский В., Киселев В. «Об оценке эффективности инвестиций» // Экономист №3, 2007.

14. Ильин А.И. Планирование на предприятии. М., 2001.

15. Игонина Л.Л. Инвестиции: Учебное пособие. — М.: Юристъ, 2002. — 480 с.

16. Иванова А.В., Федулова С.В., Стукалина Е.П., Иванов В.А., Мельникова М.С., Борнякова Е.В., Учебное пособие для подготовки к итоговому междисциплинарному экзамену по специальности «финансы и кредит». ИЭиУ ГОУВПО «УдГУ», 2007г. — 232с.

17. Калашников И.Б. Инвестиционный процесс предприятия: понятие и сущность. Саратов, 1999.

18. Е.В. Кистерева «Инвестиционный бизнес-план, сделанный «вручную» // Справочник экономиста №2, 2007.

19. Е.В. Кистерева «Инвестиционный бизнес-план: разработка финансового плана» // Справочник экономиста №3, 2007.

20. Е.В. Кистерева «Прогноз движения денежных средств в инвестиционном проектировании» // Справочник экономиста №4, 2007.

21. Е.В. Кистерева «Инвестиционный бизнес-план: расчет эффективности проекта» // Справочник экономиста №5, 2007.

22. Колтынюк Б.А. Инвестиции. Учебник. — СПб: Изд-во Михайлова В.А., 2003. — 848 с.

23. Ковалев В.В. Методы оценки инвестиционных проектов. — М.: Финансы и статистика, 2000. — 144 с.

24. Крылов Э.И. Анализ эффективности инвестиционной и инновационной деятельности предприятия. М., 2001.

25. Подшиваленко Г.П., Лахметкина Н.И., Макарова М.В. /Инвестиции: учебное пособие- М.: КНОРУС, 2007. — 200с. — 228 с.

26. Старик Д.Э. «Оценка эффективности инвестиционных проектов» // «Финансы», 2006, №10.

27. Сергеев И.В. Организация и финансирование инвестиций: Учебное пособие. — М.: Финансы и статистика, 2003. — 400 с.

28. Самуэльсон П. Экономика. Том 1, — М.: НПО «Алгон», 1993