Особенности организации финансовой системы Европейском Союзе , Особенности организации финансовой системы Европейском Союзе

финансовый европейский союз экономический

Начавшийся в 2007 г. мировой финансовый кризис, возникшие проблемы в зоне евро вызвали всплеск интереса к устройству и функционированию финансовой системы Европейского Союза (ЕС) как региональной финансовой системы. В настоящее время эта система как модель организации финансовой деятельности не является завершенной, находится в стадии трансформации и активного формирования. Современный этап этого процесса предполагает появление новых наднациональных институтов, а также изменение старых, которые действовали еще на предыдущих этапах. Поэтому к числу важнейших характеристик процесса формирования в ЕС региональной финансовой системы относится то, что она создается на основе принципа делегирования полномочий наднациональным институтам и другим соответствующим организациям, как со стороны национальных государств, так и со стороны регулирующих институтов ЕС. Поскольку прежняя Бреттон-Вудская система организации мировых финансов перестала отвечать современным требованиям, отдельные наиболее влиятельные европейские государства и наднациональные институты ЕС играют очень важную роль в ее реорганизации. Это должно обеспечить укрепление институтов мировой финансовой системы и ее дальнейшее устойчивое функционирование.

Вместе с тем, функционирование финансовой системы ЕС в ее современном виде сталкивается с очевидными проблемами, которые особенно остро проявились в период последнего мирового финансово-экономического кризиса. Это существенно повышает актуальность теоретических разработок по европейской тематике, поскольку необходимо учитывать не только позитивный, но и негативный опыт, накопленный в ЕС на различных этапах формирования региональной финансовой системы. Несмотря на то, что, население Европы неоднозначно относится к централизации управления, на основе которой изначально создавалась структура ЕС, для эффективного развития региональной финансовой системы ЕС требуются повышение уровня контроля и дальнейшая гармонизация принципов проведения бюджетно-налоговой политики в странах − членах ЕС.

В контексте интеграционных проектов, реализуемых на постсоветском пространстве, соответствующий опыт ЕС должен являться объектом пристального изучения. В связи с этим представляется актуальным рассмотрение как стратегических подходов к европейской интеграции в финансовой сфере, так и конкретных практических механизмов формирования в ЕС региональной финансовой системы. Всесторонний анализ и осмысление деятельности международных и европейских институтов, которые обеспечивают формирование в ЕС региональной финансовой системы, позволяет тщательно учитывать этот опыт и соответствующим образом его использовать.

Финансовая система и пути ее развития

... страхование предпринимательских рисков. Взаимосвязь и взаимозависимость составных звеньев финансовой системы обусловлены единой сущностью финансов. Через финансовую систему государство воздействует на формирование централизованных и децентрализованных денежных фондов, фондов накопления и ...

Актуальность проблемы и ее недостаточная научная разработанность, а также постоянно возрастающая практическая значимость вопросов, связанных с формированием региональных валютных систем, определили выбор темы и направления данной курсовой работы.

Целью курсовой работы

Задачи курсовой работы :

- €’ определить концептуальные РѕСЃРЅРѕРІС‹, обеспечивающие формирование финансовой системы Рё исследовать теоретико-методические РѕСЃРЅРѕРІС‹ создания финансовой системы ЕС;

- €’ выявить эволюцию взглядов, основные этапы Рё соответствующие РёРј приоритеты РїСЂРѕРІРѕРґРёРјРѕР№ политики РІ процессе формирования финансовой системы ЕС;

- €’ рассмотреть РІРѕРїСЂРѕСЃС‹, валютной интеграции стран в€’ членов ЕС как ключевого условия формирования еврозоны Рё РґРІСѓС… уровневой модели финансовой системы;

- €’ проанализировать РѕСЃРЅРѕРІС‹ реализации политики РІ сфере бюджетных РґРѕС…РѕРґРѕРІ Рё расходов РІ различных странах в€’ членах ЕС Рё увеличение размеров долговых обязательств, Р° также гармонизации европейского рынка ценных бумаг;

- €’ рассмотреть основные тенденции РІ сфере сотрудничества международных финансовых институтов, наднациональных европейских организаций Рё официальных представителей отдельных государств ЕС РІ формирования региональной финансовой системы.

Объект исследования

Предмет исследования

Информационная база исследования

1.1 Становление и формирование финансовой системы ЕС

Для понимания функционирования современной финансовой системы ЕС, а также причин, повлиявших на формирование ее преимуществ и недостатков, необходимо иметь понимание основных фактов, которые легли в основу эволюции данной системы. История создания бюджетной системы ЕС начинается с того момента, когда появились принципы действия бюджетных механизмов, которые были заложены Парижским договором (18 апреля 1951 г.), учредившим Европейское Сообщество угля и стали (ЕСУС, European Coal and Steel Community), а также Римским договором (25 марта 1957 года), установившим Европейское Экономическое Сообщество (ЕЭС, European Economic Community).

Эти принципы просуществовали почти без изменений до 1970 г. Первоначально у каждого из европейских сообществ был отдельный бюджет, из которого финансирование поступало на административные и операционные расходы. В 1957 г. с появлением ЕЭС был создан общий бюджет. В 1965 г. в соответствии с подписанным Договором о слиянии, была создана единая Комиссия и единый Совет. Договор о слиянии объединил административный и операционный бюджеты ЕСУС и административный бюджет Евратома. Согласно этому договору были созданы единая Комиссия и единый Совет, которые заменили высшие руководящие органы трех сообществ.

Курсовая работа финансовая система ее состав и структура

... местным бюджетам, которые не входят в состав государственного бюджета и имеют определенную самостоятельность. Структура местных финансов определяется государственным устройством и соответствующим административным делением государства. В современных условиях это звено финансовой системы все ...

К 1970 г. процесс объединения бюджетных инструментов был завершен. Согласно Люксембургскому договору, подписанному 22 апреля 1970 г., в единый бюджет ЕЭС были включены расходы Евратома на исследования и инвестиционные программы. Данное решение коренным образом меняло сущность бюджета Сообщества, замещая финансовые вложения стран-членов собственными ресурсами Европейского Сообщества. Это решение стало ключевым для бюджета Сообщества, предоставив ему финансовую независимость.

Изначально основными источниками финансовых поступлений бюджета Сообщества стали таможенные сборы (1968 г.), сельскохозяйственные пошлины (1970 г.), а также доходы от НДС (1970 г.), формируемые на основе установления процентной ставки НДС для каждой страны-члена ЕС. Подробный анализ источников финансирования ЕС будет проведен в следующей части главы этой работы. Далее в данном разделе рассмотрим причины, повлиявшие на дальнейшее развитие бюджетной системы ЕС.

С изменением институциональной системы Союза, расширением состава стран-членов, бюджетные механизмы работали все менее и менее эффективно, возникла необходимость реформирования системы бюджетирования ЕЭС. На Совете 1984 года в Фонтенбло было поднято несколько вопросов, представляющих значительную важность для финансового функционирования Сообщества: проблема несбалансированности бюджета Великобритании, присоединение Испании и Португалии, сдерживание расходов на проведение сельскохозяйственной политики, истощение собственных ресурсов, вызванное увеличением доли отчислений стран-членов от доходов с налога на добавленную стоимость, которая направлялась в доходы Сообщества.

Немаловажной причиной реформирования финансовой системы ЕС стало также сформировавшееся несправедливое распределение ролей между странами-членами. Так, одни страны выступали в качестве доноров, другие — в качестве реципиентов. Для решения этой проблемы был введен механизм корректировки, позволивший дать послабление Великобритании и решить проблему несбалансированности ее бюджета. Решению проблемы несправедливого распределения ролей между странами-членами способствовало впоследствии введение нового источника финансирования бюджета, о котором будет сказано далее.

Новое направление политического развития, которое получило Сообщество после третьего расширения (присоединения Испании и Португалии) в 1986 году и впоследствии заключения Единого акта, открыло перспективы для реформирования финансовой системы ЕС. Основная цель данного направления заключалась в предоставлении финансовых ресурсов для начала проведения политики «экономического и социального выравнивания» на уровне Сообщества с предоставлением гарантии того, что новые созданные фонды не будут источниками финансирования для проведения только общей сельскохозяйственной политики. Формирование базы финансовых ресурсов предполагало достижение соглашения об основных среднесрочных перспективах между всеми сторонами, вовлеченными в бюджетный процесс Сообщества.

Концепция реформы была представлена Комиссией в феврале 1987 г. в рамках «Пакета Делора-I», по имени Жака Делора, возглавлявшего Комиссию в тот период. В 1988 г. Европейский Совет в Брюсселе одобрил политические рамки реформы (broad political guidelines), центральными положениями которой стали система формирования собственных ресурсов, бюджетная дисциплина (budgetary discipline), реформирование структурных фондов (reform of the structural funds).

Третьим направлением бюджетной реформы 1988 г. стало реформирование деятельности Структурных фондов Сообщества. Согласно Единому европейскому акту, три структурных фонда, финансируемые из общего бюджета (ФЕОГА, ЕСФ и ЕФРР), должны были проводить согласованную политику, направленную на достижение целей, обозначенных в соглашении. Для достижения намеченных задач было решено увеличить ассигнования, выделяемые в рамках фондов так, чтобы к 1993 г. они бы смогли превысить показатели 1987 г. в два раза. Для обеспечения эффективного выполнения целей фондов в рамках финансовой перспективы были установлены пять направлений деятельности: а) «развитие и структурное выравнивание регионов, отстающих в экономическом развитии»; б) «структурная перестройка в регионах, переживающих промышленный спад»; в) «борьба с долговременной безработицей»; г) «профессиональная интеграция молодежи»; д) «перестройка аграрного сектора и развитие сельских регионов».

Проведенную бюджетную реформу 1988 г., безусловно, можно назвать успешной, поскольку три основные цели — контролируемый и упорядоченный рост расходов; улучшение бюджетной процедуры и управления бюджетом; достижение необходимого объема поступлений от собственных ресурсов — были достигнуты.

Реформа 1988 г. способствовала преодолению проблемы нехватки финансовых средств. Несмотря на то, что максимальные уровни расходов по различным категориям, установленным в финансовой перспективе 1988-1992 гг., были в несколько раз увеличены, суммарный объем расходов, зафиксированный в финансовой перспективе, не превышал предельного объема собственных ресурсов. Этому во многом способствовали два благоприятных экономических фактора — более быстрые темпы экономического роста по сравнению с прогнозировавшимися значениями и умеренный рост расходов на единую сельскохозяйственную политику.

Последующие межинтституциональные соглашения и вводимые ими финансовые рамки на 2000-2006 гг. и на 2007-2013 гг. продолжили заданный ход реформирования бюджетной системы Сообщества. Так в рамках Межинституционального соглашения 2000-2006 г., был продолжен процесс повышения эффективности бюджетной процедуры. Существенным изменением стало закрепление сложившейся де-факто практики согласования всех видов расходов (обязательных и необязательных).

При этом Парламент получал больше прав в определении необязательных расходов. К созданию последнего Межинституциоанльного соглашения (финансовая рамка на 2007-2013 гг.) были применены те же принципы, на которых формировалось соглашение для предыдущей многолетней финансовой рамки. Однако были внедрены новые механизмы, позволившие сделать многие процедуры более гибкими. Так, в новое соглашение было включено соглашение о создании Фонда Солидарности Европейского Союза (European Union Solidarity Fund), с помощью которого стало возможным финансировать возникающие расходы бюджета, превышающие установленную норму. Европейский фонд адоптации глобализации (European Globalization Adjustment Fund) также позволил размещать дополнительные ресурсы для финансирования непокрытых расходов.

Таким образом, можно сделать вывод, что значимый перелом в системе бюджетирования ЕС произошел после внедрения реформой 1988 г. механизма многолетнего бюджетирования. Он задал направление, которое нашло отражение в последующих преобразованиях системы бюджетирования ЕС. Многолетние финансовые планы стали качественно новым инструментом управления бюджетной системой Сообщества, предоставили основу для совершенствования существующей системы и внедрения новых механизмов: бюджетной дисциплины, системы собственных ресурсов, а также финансирования программ через структурные фонды.

1.2 Этапы формирования в ЕС региональной финансовой системы

Формирование в ЕС региональной финансовой системы представляет собой важнейшую составляющую экономической интеграции европейских стран, испытывая воздействие этого процесса и в то же время оказывая на него значительное влияние. При этом по мнению С.Ф. Сутырина, экономические факторы, с одной стороны, очевидным образом стимулировали развитие политических отношений в Европе, а с другой стороны, находились в определенной зависимости от международной политики.

В процессе формирования в ЕС региональной финансовой системы можно условно выделить четыре этапа. На первом этапе, начиная с 1947 г., 17 западноевропейских стран образовали зону свободной торговли и подписали соглашение о Европейском платежном союзе, без чего либерализация торговли была бы не эффективна. В этот период впервые в современной европейской истории был сформирован и эффективно задействован наднациональный механизм принятия решений, который применялся «в вопросах управления финансами, инвестициями, ценами, производством, условиями конкуренции, заработной платой, торговой политикой и транспортом. Началом второго этапа формирования в ЕС региональной финансовой системы условно можно считать 1957 г., когда в Риме был подписан договор об образовании Европейского экономического сообщества (ЕЭС)», который был поэтапной программой экономической и валютной интеграции. Первым важным шагом к валютной интеграции являлось создание таможенного союза, что предполагало согласование конъюнктурной политики, поддержание устойчивости платежных балансов и координацию валютной политики. Кроме того, у стран-участниц появились элементы общности в проведении денежно-кредитной и бюджетно-налоговой политики.

Началом третьего этапа можно считать 1989 г., когда специальная комиссия Европейского Совета подготовила проект создания Экономического и валютного союза (ЭВС), который был подписан в 1992 г. в голландском городе Маастрихт. В диссертационном исследовании обосновано, что валютная интеграция представляет собой неотъемлемую часть и необходимое условие экономической интеграции ЕС. В ходе развития процесса валютной интеграции происходила все более тесная координация валютной политики стран ЕС, формировались наднациональные механизмы валютного регулирования, создавались межгосударственные валютно-кредитные и финансовые организации.

Именно на третьем этапе произошло создание еврозоны и переход большинства стран−членов ЕС на единую валюту евро. Страны ЕС, вошедшие в еврозону, должны проводить общую кредитно-денежную политику и согласованную бюджетно-налоговую политику. Страны ЕС, которые не перешли на евро, должны согласовывать с ЕЦБ денежно-кредитную политику, но сохраняют формальное право на независимую бюджетно-налоговую политику. В кратком виде история расширения ЕС представлена в табл. 1.1.

Таблица 1.1. История расширения числа стран − участниц ЕС

|

Дата |

Страны |

Общее количество участников ЕС |

|

25 марта 1957 г. |

Бельгия, Германия, Италия, Люксембург, Нидерланды, Франция |

6 |

|

1 января 1973 г. |

Великобритания, Дания, Ирландия |

9 |

|

1 января 1981 г. |

Греция |

10 |

|

1 января 1986 г. |

Испания, Португалия |

12 |

|

1 января 1995 г. |

Австрия, Финляндия, Швеция |

15 |

|

1 мая 2004 г. |

Венгрия, Кипр, Латвия, Литва, Мальта, Польша, Словакия, Словения, Чехия, Эстония |

25 |

|

1 января 2007 г. |

Болгария, Румыния |

27 |

Подписание Лиссабонского договора определено как начало четвертого этапа формирования европейской региональной финансовой системы. В рамках данного соглашения в процессе распределения полномочий к компетенции наднациональных институтов отнесены вопросы функционирования таможенного союза, внутреннего рынка, монетарной политики государств, официальной валютой которых является евро, общей коммерческой политики и, в ряде случаев, заключения международных договоров. В концептуальном плане такой порядок распределения полномочий предполагает для стран − участниц ЕС проведение общей денежно-кредитной и согласованной бюджетно-налоговой политики, и также структурной, антиинфляционной, социальной, конъюнктурной и валютной политик. При этом особо отмечается, что в условиях отказа от идеи унифицированного подхода к членству в ЕС страны − члены ЕС (национальные государства) будут согласовывать и выбирать статус и формат своего участия в ЕС.

В теоретическом контексте формирование общего внутреннего рынка ЕС, предполагавшее образование экономического и валютного союза и становление региональной финансовой системы, требовало устранения максимально возможного количества препятствий и барьеров для свободного перемещения товаров, услуг, капиталов и рабочей силы. Особо следует подчеркнуть, что такие препятствия существовали из-за разобщенности национальных валют, вследствие чего возникали проблемы, связанные с издержками конвертации, рисками колебания обменных курсов, нарушениями платежных балансов, заставляющими государства ограничивать внешнюю торговлю, и валютными кризисами, провоцируемыми, в том числе масштабными международными валютными спекуляциями.

1.3 Валютный союз в основе региональной финансовой системы ЕС

Валютная интеграция являлась необходимым условием и важнейшим фактором формирования в ЕС региональной финансовой системы. При этом следует подчеркнуть, что создание ЭВС и введение единой валюты евро имеет обоснование, с точки зрения концепции оптимального валютного пространства, основоположником которой был известный канадский экономист, лауреат Нобелевской премии 1999 г. Роберт Манделл. Премия была присуждена этому ученому за исследования в сфере денежной и фискальной политики в странах с открытой экономикой. Р. Манделл в 1961 г. первым написал о преимуществах и очевидной пользе валютных союзов, теоретически обосновал возможность и целесообразность отказа определенной группы стран от национальных денежных знаков в пользу единой валюты. Статья Р. Манделла «Теория оптимальных валютных зон», по существу, положила начало научной дискуссии по данной проблематике, придала заметный импульс дальнейшим разработкам.

В настоящее время в европейской региональной финансовой системе осуществляются финансовые отношения в соответствии с выработанными правилами, целями и задачами. Эта система включает, в том числе, органы управления, регламентирующие конкретный порядок формирования финансовых ресурсов, их распределение, перераспределение и использование. Движение финансовых потоков в рамках формирующейся в ЕС региональной финансовой системы обеспечивается интенсивно функционирующей системой рынков и развитой инфраструктурой, использующей передовые технологии и инновации. Вместе с тем, при оценке концептуальных основ формирования региональной финансовой системы ЕС следует подчеркнуть, что процесс европейской интеграции сталкивается с очевидными противоречиями, связанными, в том числе с реализацией экономической политики.

В связи с этим отметим, что в настоящее время для обеспечения устойчивости формирующейся в ЕС региональной финансовой системы наблюдается тенденция к дальнейшей гармонизации принципов бюджетно-налоговой политики стран ЕС, как входящих в еврозону, так и находящихся вне пределов валютного объединения. Это обусловлено особой ролью международных финансовых институтов, которые должны обеспечивать глобальную координацию экономической политики (включая финансовую политику).

Прежде всего, это относится к G20, которая была образована согласно решению министров финансов стран «Большой семерки» (G7).

Наднациональные институты европейской региональной финансовой системы делегировали ряд полномочий G20 и участвуют в планировании и реализации ее политики. Бюджетно-налоговая и денежно-кредитная политики не могут одновременно обеспечивать достижение таких различных целей, как макроэкономическая стабильность, устранение «провалов» рынка (market failures), эффективное перераспределение доходов и стимулирование экономического развития. Поскольку данные цели зачастую радикальным образом противоречат друг другу, то необходим поиск решения, обеспечивающего определенный компромисс между ними. Подробнее деятельность G20 и ее взаимоотношения с ЕС будут рассмотрены в следующих частях работы.

После перехода на евро ЭВС приобрел определенный набор преимуществ, включая существенное сокращение трансакционных издержек, как это и было предварительно описано в теории оптимальных валютных зон Р. Манделла. В частности, при пересечении границ внутри валютного союза европейским гражданам не нужно конвертировать одну национальную валюту в другую, теряя на этом значительные суммы. Компании стран еврозоны получили возможность выставлять счета в той же валюте, в какой исчисляются их расходы и издержки. Отпала необходимость тратить значительные дополнительные средства на страхование от валютных рисков. Платежи и трансферты между странами стали гораздо более оперативными, надежными и дешевыми, перестала существовать ценовая неопределенность в торговле внутри еврозоны. Более того, оценивая по совокупности соответствующих признаков преимущества единой европейской валюты, экономист Уэрто де Сото выдвинул тезис о том, что евро является «второй наилучшей» монетарной системой после золотого стандарта, подтвердив тем самым теоретическую концепцию Р. Манделла об оптимальных валютных зонах.

Важно также отметить, что формирование в ЕС региональной финансовой системы и введение европейской валюты создало очевидные предпосылки для активного развития единого европейского фондового рынка, значительной трансформации юридических и нормативных принципов его работы, дальнейшего совершенствования институциональной и технологической инфраструктуры. При этом одним из ключевых элементов функционирования европейской финансовой системы и финансового рынка являются государственные облигации. После введения евро, несмотря на общее улучшение ликвидности рынка суверенных облигаций, отчетливо проявилась тенденция к его сегментации на основе кредитных рейтингов государств еврозоны. Это объясняется тем, что, несмотря на формальное соблюдение критериев конвергенции, страны еврозоны в социально-экономическом отношении, тем не менее, значительно отличаются друг от друга и обладают очень разным экономическим потенциалом. Более того, экономические проблемы (уровень безработицы, масштаб рецессии, недостаточный объем инвестиций, отношение государственного долга к ВВП и т.д.) в некоторых странах еврозоны имеют критически острый характер. Особенно отчетливо это проявилось после начала в 2007 г. мирового финансово-экономического кризиса (генезис и последствия влияния которого на устойчивость европейской региональной финансовой системы подробнее будут рассмотрены в следующих частях работы).

Другой очевидной тенденцией является факт быстрого развития европейского фондового рынка корпоративных облигаций. На нем также наблюдается заметная фрагментация, а определенным преимуществом обладают наиболее крупные компании и банки, пользующиеся масштабной государственной поддержкой.

Возникновению определенных кризисных явлений в ЕС, по мнению ряда специалистов, также способствует недостаточная транспарентность международных трансфертных операций, проблемы контроля и не вполне эффективное регулирование финансовых рынков как на глобальном, так и на европейском региональном уровне. Поэтому возникла необходимость серьезного усиления контроля и расширения сотрудничества с властями оффшорных стран.

Таким образом, в рамках формирования европейской региональной финансовой системы можно выделить две модели (или два уровня) интеграции. Согласно первой модели, большинство стран ЕС перешло на единую валюту, образовав валютный союз и делегировав наднациональным институтам полномочия на проведение денежно-кредитной политики. При этом данная группа стран должна осуществлять согласованную бюджетно-налоговую политику. В то же время некоторые государства, входящие в ЕС, по ряду экономических и политических причин не стали участниками еврозоны. Они должны проводить согласованную с ЕЦБ денежно-кредитную политику, но сохраняют за собой право на реализацию относительно независимой бюджетно-налоговой политики. Поскольку не все участники ЕС входят в еврозону, были созданы две структуры, задача которых регулировать денежно-кредитные операции, как в еврозоне, так и в рамках всего ЕС — соответственно Евросистема (Eurosystem) и Европейская Система Центральных Банков (European System of Central Banks).

Эта двухуровневая система в значительно мере отражает предельно гибкий подход к процессу европейской интеграции, принятый в рамках ЕС, который ориентирован на то, чтобы в максимальной степени учитывать специфические особенности, ценности и социально-экономические приоритеты развития отдельных стран, не ущемляя их национальные интересы.

Таким образом, подводя итоги первой главы особо хотелось бы отметить позицию официальных представителей Еврокомиссии, которые считают, что вхождение в еврозону представляет собой значительно более сложный и длительный процесс, чем просто достижение политического членства в ЕС. Для полноценного и эффективного участия в еврозоне важно обеспечение не только формальной (когда учитываются лишь отдельные макроэкономические показатели), но и реальной конвергенции экономического развития стран-кандидатов на вступление в еврозону с экономическими системами действующих участников данного валютного объединения.

В данном контексте в рамках проведенного исследования обосновано положение, что наличие между странами и отдельными регионами ЕС значительных различий (обусловленных объективным процессом исторического развития, конкретными социально-политическими, ментальными, психологическими и культурными особенностями) предопределяет реализацию двухуровневой модели европейской интеграции. Данная двухуровневая система в значительно мере отражает предельно гибкий подход к процессу европейской интеграции, принятый в рамках ЕС, который ориентирован на то, чтобы в максимальной степени учитывать специфические особенности, ценности и социально-экономические приоритеты развития отдельных стран. Особо подчеркнем, что одной из важнейших составляющих идеологии реализации европейского интеграционного проекта является поиск оптимальных компромиссов, взаимных уступок и достижение договоренностей с предельно широким консенсусом.

На наднациональном уровне к административным методам регулирования финансовой системы относятся, прежде всего, механизмы контроля над доходами, ценами, учетными ставками, налогами, квотирование, лицензирование, оказание финансовой помощи, выделение субсидий, различные формы целевого и проектного финансирования.

К рыночным механизмам регулирования относится проводимая наднациональными органами власти политика в области денежно-кредитных, валютно-финансовых, внешнеэкономических отношений.

2.1 Гармонизация бюджетно-налоговой системы и условий функционирования фондового рынка

В ЕС важной характеристикой интеграционных процессов является их институционализация. Интеграция стран ЕС реализуется в условиях ведущей роли государств и правительств, создающих наднациональные органы с исполнительно-координационными функциями. «В частности, функционирование внутреннего рынка сильно зависит от наличия общей системы налогообложения всех трансакций внутри ЕС, благодаря чему должно обеспечиваться свободное обращение товаров и услуг. Более того, многие направления внутренней политики ЕС, перераспределительные по своей природе (в частности, единая сельскохозяйственная политика, социальная и региональная политика), зависят от эффективности, проводимой в ЕС общей бюджетной политики. И, наконец, основой валютного союза непременно должна быть скоординированная фискальная политика. В существующей практике налоговая среда внутри ЕС и во многих вступающих в него странах еще не гармонизирована, но, тем не менее, базируется на общих принципах. Так, в настоящее время положения, определяющие налоговую политику в ЕС, представляют собой совокупность отдельных решений, которые оформляются в виде директив, регламентов, рекомендаций и заключений наднациональных институтов».

При этом к ключевым задачам бюджетно-налоговой политики в ЕС относятся обеспечение равномерности экономического пространства и государственные социальные гарантии, что достигается посредством действующей системы трансфертов. В основе бюджетных отношений в ЕС находятся важные принципы, характерные для кооперативной модели бюджетного федерализма. В частности, разграничение полномочий снизу вверх между всеми уровнями власти по расходам (принцип субсидарности), наделение соответствующих уровней власти достаточными для реализации этих полномочий фискальными функциями, а также сглаживание вертикальных и горизонтальных дисбалансов посредством системы бюджетных трансфертов для дальнейшей интеграции социально-экономического

Известно, что достижение примерного равенства в жизненных стандартах и равного доступа к общественным благам является одной из целей бюджетно-налоговой политики стран − членов ЕС. Решить данную задачу для ряда европейских государств достаточно сложно. Поэтому совершенствование системы межбюджетных трансфертов в рамках ЕС представляет собой один из инструментов, направленных на выравнивание диспропорций между странами и регионами. Эффективность решения задач бюджетно-налоговой политики ЕС во многом определяется ситуацией в налоговой сфере, поскольку налоги служат основным источником доходов государственного бюджета. Проиллюстрируем данное положение с помощью табл. 2.1.

Таблица 2.1. Структура доходов консолидированного государственного бюджета (2014 г., %)

|

Страны |

Налоги |

Отчисления на социальное страхование |

Официальные трансферты |

Прочие доходы |

|

Австрия |

57,6 |

33,5 |

0 |

9,0 |

|

Бельгия |

59,2 |

33,4 |

0 |

7,4 |

|

Болгария |

57,9 |

17,1 |

11,8 |

13,2 |

|

Великобритания |

75,3 |

17,4 |

0 |

7,3 |

|

Венгрия |

54,0 |

28,2 |

9,7 |

8,2 |

|

Германия |

51,9 |

37,6 |

0,4 |

10,1 |

|

Греция |

52,4 |

30,4 |

0 |

17,2 |

|

Дания |

77,5 |

1,6 |

0 |

20,9 |

|

Испания |

57,8 |

33,7 |

0 |

8,5 |

|

Италия |

62,4 |

28,7 |

1,0 |

7,8 |

|

Латвия |

53,1 |

23,6 |

13,3 |

10,0 |

|

Литва |

48,5 |

35,8 |

8,2 |

7,6 |

|

Люксембург |

63,8 |

28,0 |

0,2 |

8,0 |

|

Мальта |

68,0 |

18,6 |

5,1 |

8,3 |

|

Нидерланды |

49,7 |

36,0 |

0,9 |

13,5 |

|

Польша |

52,5 |

32,5 |

2,7 |

12,3 |

|

Португалия |

56,5 |

27,8 |

2,7 |

13,0 |

|

Румыния |

59,1 |

25,8 |

5,6 |

9,5 |

|

Словакия |

45,4 |

39,0 |

5,8 |

9,8 |

|

Финляндия |

70,2 |

29,3 |

0,4 |

0,00 |

|

Франция |

85,6 |

14,4 |

0,00 |

0,00 |

|

Хорватия |

57,4 |

29,7 |

1,6 |

11,3 |

|

Чешская Республика |

48,3 |

38,6 |

4,7 |

8,4 |

|

Швеция |

72,4 |

14,4 |

0,2 |

13,0 |

Поскольку основными источниками формирования доходных статей бюджетов стран ЕС являются налоги на доходы (личный подоходный налог и налог на корпорации), взносы на социальное страхование и потребительские (косвенные) налоги (НДС и акцизы), то, обобщая различные типы налогов, которые взимаются в ЕС, рассмотрим косвенные налоги, прямые налоги и социальные отчисления.

Как видно из данных, представленных в табл. 2.1, в большинстве стран ЕС налоги составляют более 50% в структуре доходов государственного бюджета. Рекордсменом является Дания, где этот показатель равен 77,5%. Наименьшую долю налогов в структуре бюджета имеет Словакия — 45,4%. В целом, в ЕС также относительно велика доля отчислений на социальное страхование. Вместе с тем, в большинстве стран ЕС НДС играет роль единственного налога на потребление, при этом наличие НДС является обязательным условием членства в этой организации. Ставки НДС в странах ЕС достаточно высоки. В некоторых из них (например, в Швеции, Финляндии, Дании) они превышают максимальные, рекомендуемые руководящими органами ЕС (14-20%).

Что касается других западноевропейских стран, не входящих в ЕС, то ставки НДС в них очень сильно различаются (например, в Норвегии − 23%, в Швейцарии − 6,5%).

Рис. 2.1. Дефицит государственного бюджета стран ЕС

Если сравнивать различные типы налогов и их долю в общих доходах, то в целом новые страны − члены ЕС имеют самую низкую долю прямых налогов и более высокую − косвенных налогов и взносов на социальное обеспечение.

Далее для сравнения рассмотрим, структуру доходов и расходов по странам ЕС в 2014 г. В Бельгии на уровне центрального правительства общая доля налогов в структуре доходов составляет 25,5% ВВП. В том числе на долю прямых налогов приходилось 15,7%; косвенных − 9,8%; социальные взносы составляли 17,2% ВВП. На региональном и местном уровнях доля налоговых поступлений была невелика − по 2,5% от ВВП. Для сравнения: в Болгарии общая доля налоговых поступлений на уровне центрального правительства − 20,4%; косвенные налоги составляли 14,6%; прямые налоги − 5,8%; на местном уровне налоги были 2,3%. В еще одной стране бывшего социалистического лагеря − Чехии − налоговые поступления составляли 15% ВВП. Косвенные налоги были 9,8%; прямые налоги − 5,2%; налоги на уровне местных органов власти − 5,8%. Здесь мы видим большую, чем в Болгарии, ответственность местных властей за перераспределение бюджетных средств и в целом меньшее налоговое бремя.

Таким образом, мы видим, что в странах ЕС достаточно разнообразные системы налоговых поступлений, что является серьезным препятствием на пути консолидации европейского экономического пространства. В зависимости от конкретной страны система может быть двух- или трехуровневой, с большим или меньшим акцентом на деятельность региональных и местных властей, большими или меньшими социальными обязательствами государства, различными вариациями прямых и косвенных налогов. Для иллюстрации сформулированных положений и тезисов в контексте межстрановых сопоставлений приведем обобщающую таблицу данных по прямым и косвенным налогам, а также по социальным отчислениям по странам ЕС (% ВВП) за 2014 г.

Таблица 2.2. Структура налоговых поступлений в странах ЕС (% ВВП) за 2014 г.

|

Прямые налоги |

Косвенные налоги |

Социальные отчисления |

|

|

Австрия |

13,3 |

14,5 |

16,4 |

|

Бельгия |

16,4 |

12,8 |

17,0 |

|

Болгария |

5,0 |

15,1 |

7,2 |

|

Великобритания |

15,1 |

13,3 |

8,5 |

|

Венгрия |

6,9 |

18,0 |

13,2 |

|

Греция |

10,2 |

12,6 |

13,7 |

|

Дания |

30,4 |

16,8 |

1,9 |

|

Ирландия |

12,8 |

11,0 |

5,8 |

|

Испания |

10,1 |

10,2 |

12,9 |

|

Италия |

15,1 |

14,9 |

13,8 |

|

Кипр |

11,1 |

14,8 |

9,1 |

|

Латвия |

7,7 |

11,6 |

8,6 |

|

Литва |

4,9 |

11,2 |

11,3 |

|

Люксембург |

14,1 |

12,4 |

12,0 |

|

Мальта |

13,8 |

13,6 |

7,5 |

|

Нидерланды |

10,9 |

11,4 |

16,5 |

|

Польша |

7,2 |

12,9 |

12,3 |

|

Португалия |

9,2 |

13,6 |

11,6 |

|

Румыния |

6,1 |

13,2 |

8,8 |

|

Словакия |

5,6 |

9,9 |

12,7 |

|

Словения |

7,7 |

14,6 |

15,5 |

|

Финляндия |

15,9 |

14,3 |

13,0 |

|

Франция |

12,0 |

15,4 |

19,0 |

|

ФРГ |

12,1 |

11,3 |

17,0 |

|

Чехия |

7,2 |

12,0 |

15,6 |

|

Швеция |

18,3 |

18,5 |

7,7 |

|

Эстония |

7,0 |

14,3 |

11,9 |

|

ЕС |

13,0 |

13,3 |

14,0 |

Из приведенных в табл. 2.2. данных видно, что в ЕС достаточно велика доля взносов на социальное обеспечение, при этом разница между странами ЕС очень большая и европейские государства не спешат передавать наднациональным органам ЕС свои полномочия в этой сфере. В странах Восточной Европы и Прибалтики доля прямых налогов заметно меньше, чем доля косвенных налогов. В странах же Западной Европы и Скандинавии доля прямых налогов превышает долю косвенных налогов либо они находятся примерно на одном уровне. В целом это отражает относительную неразвитость налоговых систем стран Восточной Европы и Прибалтики и наличие явных структурных проблем в их экономике. Кроме того, приведенные в табл. 2.2. данные наглядно показывают существенные различия в налоговых системах стран ЕС и демонстрируют потребность в их дальнейшей гармонизации, в том числе, с точки зрения необходимости формирования в ЕС региональной финансовой системы.

В настоящее время «разрабатываются меры по дальнейшей гармонизации налоговых систем стран − членов ЕС, направленные на минимизацию негативных последствий налоговой конкуренции. В частности, в некоторых государствах действует более благоприятное налоговое законодательство в отношении сбережений или определенных видов бизнеса. Вместе с тем, перед налоговой политикой стоит задача стимулирования роста занятости населения при одновременном сохранении социальных гарантий. Другим направлением деятельности является реализация требований, связанных с введением уплаты НДС в месте происхождения товара, внедрение общей политики корпоративного налогообложения, позволяющей избавиться от недобросовестной налоговой конкуренции, а также совершенствование процесса принятия решений в налоговой сфере и расширение прав наднациональных органов ЕС в фискальных вопросах».

На этом фоне представляется целесообразным осуществить следующие изменения в институциональном устройстве европейских фондовых рынков.

. Активизировать процесс концентрации и увеличить мощь финансовых институтов путем слияний и поглощений.

. Способствовать дальнейшей универсализации банков, которым необходимо ориентироваться на предоставление услуг, свойственных компаниям по ценным бумагам, страховым компаниям и портфельным управляющим.

. На общеевропейском уровне способствовать росту институциональных инвесторов, а именно: страховых компаний, пенсионных фондов, институтов коллективного инвестирования, являющихся важнейшими поставщиками портфельных капиталовложений.

. В европейских странах с преобладанием традиционной банковской модели сделать рынок более доступным для небанковских финансовых институтов. Кроме того, важно, чтобы банки получили доступ на фондовые биржи в тех странах, где раньше его не имели.

. Процессы концентрации должны в полной мере затрагивать и фондовые биржи. Необходимо способствовать общеевропейскому объединению фондовых бирж.

. Внести изменения в систему органов регулирования. Процессу интеграции будет также способствовать сосредоточение контролирующих и надзорных функций над всеми участниками финансовых рынков (банковского и небанковского секторов) в одном учреждении.

. Унифицировать правила и процедуры работы на фондовых рынках европейских стран».

В результате финансовый рынок станет менее сегментированным, не будет заметного разделения банковских и небанковских институтов. Такой институциональный универсализм позволит, в частности, еще в большей степени интегрировать европейские страны с англосаксонским и германским типами финансовой системы.

Таким образом, важным условием формирования региональной финансовой системы и повышения эффективности ее функционирования является гармонизация бюджетно-налоговых систем стран ЕС, в том числе с помощью институциональных изменений. В то же время необходимо подчеркнуть, что высокие темпы интеграции стран ЕС выгодны определенным группам влияния, прежде всего, ряду структур крупного бизнеса. В связи с этим принятие конкретных решений правительством той или иной страны зачастую зависит от субъективных факторов, а именно, лоббирует ли правительство интересы каких-то крупных бизнес-структур или же его поведение в большей степени зависит от настроений электората и фазы электорального цикла. Вместе с тем, для дальнейшего движения по пути формирования региональной финансовой системы на нынешнем этапе политико-экономической интеграции европейских стран требуется единство или, по крайней мере, высокий уровень согласованности бюджетно-налоговых политик, гармонизация налогового законодательства государств ЕС. Одной из важных предпосылок для этого является развитие процесса гармонизации бюджетных расходов, устранение и сглаживание существующих диспропорций. Гармонизация финансовой сферы и повышение эффективности ее функционирования требует широкого распространения нового универсального типа банка − компании, предоставляющей финансовые услуги. Тем самым будет достигнута достаточная мера универсализма, произойдет определенное упрощение институциональной структуры, устранятся различия между коммерческими, инвестиционными и торговыми банками, а также брокерами.

2.2 Роль международных финансовых институтов в регулировании региональной финансовой системы ЕС

Как отмечалось ранее, важную роль в процессе формирования в ЕС региональной финансовой системы играют различные международные финансовые институты, образующие мировую финансовую систему. В настоящее время мировая финансовая система состоит из различных международных, региональных (включая наднациональные институты ЕС) и национальных организаций, финансово-кредитных учреждений, компаний различных форм собственности и рейтинговых агентств. Кроме того, к мировой финансовой системе относятся определенные международные кодексы и нормы регулирования, оказывающие существенное воздействие на основные направления и доминирующие тенденции ее дальнейшего развития. При этом международные финансовые институты, можно условно распределить по трем категориям. В первую категорию входят «Группа двадцати» (G20) и тесно связанный с ней Совет по финансовой стабильности. Ко второй группе относятся: Международный валютный фонд (МВФ), Всемирный банк (ВБ), Организация экономического сотрудничества и развития (ОЭСР), Банк международных расчетов (БМР), Европейский банк реконструкции и развития (ЕБРР).

К третьей категории следует отнести институты, разрабатывающие и устанавливающие различные стандарты и регламенты финансовой деятельности, например: Базельский комитет по банковскому надзору, Комитет по глобальной финансовой системе, Комитет по платежным и расчетным системам, Международную организацию комиссии по ценным бумагам, Международную ассоциацию регуляторов страхового рынка, Совет по международным стандартам финансовой отчетности и ряд других структур.

Оценивая деятельность международных финансовых институтов, отметим, что одна часть упомянутых выше институтов исторически связана с прежней, Бреттон-Вудской моделью, а вторая часть представляет собой набор относительно новых организаций, созданных в последнее время, в том числе, в связи с необходимостью преодоления последствий мирового финансово-экономического кризиса.

Рассматривая вопрос о роли международных финансовых институтов в регулировании региональной финансовой системы ЕС, необходимо особо отметить возрастающее влияние Германии, экономика которой очень сильно зависит не только от торгово-экономических отношений с партнерами по ЕС, но и от США. Между Германией и США существуют тесные экономические и политические связи, которые значительным образом влияют на европейско-американские отношения и развитие региональной финансовой системы ЕС. Таким образом, двустороннее американо-германское взаимодействие играет сейчас доминирующую роль в контексте формирования мировой финансовой системы и гармонизации ее правил с нормативами регулирования региональной финансовой системы ЕС. Преследуя собственные экономические интересы, США стремятся оказывать все большее влияние на региональную систему ЕС, в том числе посредством двусторонних связей с Германией и рядом других ведущих европейских государств.

Европейские представители в международных финансовых институтах вносят свой заметный вклад в разработку различных проектов, подготовку аналитических и статистических материалов, профессиональных рекомендаций и конструктивных предложений. Кроме того, они оказывают существенное влияние на принятие соответствующими международными финансовыми институтами ключевых решений, от которых в значительной мере зависит дальнейшее развитие мировых финансов и система регулирования региональной финансовой системы ЕС.

Следует также отметить, что в настоящее время дальнейшее развитие международных финансовых институтов предполагает, с одной стороны, активную трансформацию организаций, созданных в период доминирования Бреттон-Вудской модели (МВФ, ВБ, ОЭСР и др.), а с другой стороны, поиск новых решений. В результате МВФ, ВБ и другие подобные организации приобретают дополнительные возможности для того, чтобы не просто сохраниться в качестве важных международных финансовых институтов, но и играть в дальнейшем фундаментальную роль в мировой экономике, оказывая заметное влияние на регулирование и поддержание устойчивости региональной финансовой системы ЕС.

Таким образом, главным международным финансовым институтом, отвечающим за регулирование региональной финансовой системы ЕС, является G20. Значительную роль также играет тесно связанный с ней Совет по финансовой стабильности. Они совместно с другими международными финансовыми институтами способствуют повышению транспарентности и контролируемости финансовых рынков, в том числе, посредством модернизации международной финансовой инфраструктуры, преодоления возникающих в мировой экономике дисбалансов, внедрения новых стандартов финансовой деятельности. Особенно важно, что международные финансовые институты, с одной стороны, оказывают влияние на регулирование денежно-кредитной политики ЕС (в частности, через ЕЦБ, Еврокомиссию и другие институты), а, с другой стороны, воздействуют на регулирование бюджетно-налоговой политики в отдельных странах ЕС. Поэтому возникновение очевидных противоречий между объективными интересами отдельных стран − членов ЕС и общими интересами региональной финансовой системы, а также отдельными приоритетами в деятельности международных финансовых институтов предполагает гармонизацию условий их урегулирования. Купирование соответствующих рисков представляется наиболее значимым направлением дальнейшего сотрудничества международных финансовых институтов, наднациональных европейских организаций и официальных представителей отдельных, наиболее влиятельных государств ЕС.

2.3 Анализ взаимодействия региональной и национальных финансовых систем в преодолении современного кризиса

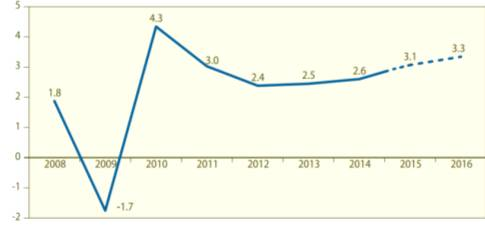

В 2014 году мировая экономика продолжала расширяться умеренными темпами, хотя характер роста оставался неравномерным и прерывистым. Процесс восстановления попрежнему обременён последствиями мирового финансового кризиса, к которым прибавились новые посткризисные обстоятельства. Отрицательное воздействие на темпы роста в 2014 году оказали непредвиденные геополитические вызовы в различных регионах мира. По предварительным оценкам, рост мировой экономики в 2014 году составил 2.6% — немногим больше, чем 2.5% прирост годом ранее. Ожидается, что в прогнозном периоде 2015-2016 гг. темпы роста мировой экономики несколько повысятся, но всё же окажутся весьма умеренными — 3.1% и 3.3% соответственно (Рис. 1.1).

Рис. 1.1. Темп роста мирового ВВП в 2008-2016 гг., п.п.

Западная Европа продолжает бороться с последствиями кризиса. По итогам 2014 г. ВВП пятнадцати стран ЕС увеличился на 1.2%. Ожидается, что в ближайшие два года рост несколько ускорится — до 1.5% в 2015 г. и 1.9% в 2016 г. Развитие региона сдерживается проблемами в еврозоне, где ВВП ещё не достиг докризисных значений. Безработица остаётся крайне высокой во многих странах региона, а инфляция — на опасно низком уровне. Крупные европейские экономики демонстрируют разнонаправленные тенденции: в 2014 г. итальянская экономика вновь сокращалась, французская — стагнировала, немецкая — значительно замедлилась во втором полугодии после сильного начала года. Признаки надежды подают периферийные страны. Испанская экономика начала расширяться с середины 2013 г., Ирландия и Португалия также фиксируют положительный прирост ВВП, однако во всех трёх странах восстановление остаётся крайне неустойчивым. Единственная европейская страна, демонстрирующая высокие темпы экономического роста, Великобритания, находится за пределами валютного союза. В целом же регион сталкивается со сложной внешней средой, и пока перспективы основных стран еврозоны остаются туманными, внутренний спрос становится всё более важным потенциальным фактором роста. Одной из основных макроэкономических проблем в новых странах-членах ЕС является высокая задолженность домохозяйств, которая ещё больше увеличилась после девальвации валют этих стран. Вместе с тем, частное потребление, как ожидается, вырастет в течение прогнозного периода, а инвестиции получат поддержку за счёт расширения участия в проектах госсектора. Рост совокупного ВВП новых государств ЕС в 2015-2016 гг. ускорится до 2.9% и 3.3% соответственно с 2.6% в 2014 г.

Евростат опубликовал показатели экономического роста 28 стран входящих в ЕС. Рост по итогам 2014 г. составил 1,4%, что выше показателей предыдущих двух лет. Стимулирует рост дешевая нефть, сдерживают — санкции против России и контрсанкции Москвы, отрицательно влияющие на европейский рынок.

Потери ЕС от ответных российских санкций оцениваются в 20-21 млрд. евро или в пределах 0,2-0,3% ВВП еврозоны (и они уже учтены в прогнозах экономического роста).

Россия от противостояния с ЕС теряет гораздо больше — рост ВВП за 2014 г. составил около 0,6%, а в 2015 г. МВФ прогнозирует его уменьшение минимум на 3%.

Экономические перспективы ЕС пока улучшаются. Еврокомиссия на прошлой неделе улучшила оценки ожидаемого роста ВВП Евросоюза на 2015 год до 1,3%, с еще большим оптимизмом в Европе смотрят на 2016 год: планируемый рост ВВП составит 1,9%.

Росту экономических показателей стран ЕС должна способствовать программа количественного смягчения ЕЦБ, в рамках осуществления которой Европейский центральный банк собирается выкупать облигации на сумму 60 млрд. евро в месяц. Осуществлять программу планируют с марта 2015 г. по сентябрь 2016 г., объем программы количественного смягчения, по словам главы ЕЦБ Марио Драги, составит более 1 трлн. евро.

С 1 сентября 2014 г. при расчете ВВП во всех странах Евросоюза станут учитываться такие виды деятельности, как доходы от проституции и контрабанды оружия и наркотиков. Изменения так же коснутся учета затрат на НИОКР, которые ранее учитывались, как расходы будущих периодов, после изменений их станут квалифицировать как валовые инвестиции в основные средства. По оценкам Европейского бюро статистики, после того как будет проведена реформа, ВВП Евросоюза увеличится дополнительно на 2,4%.

ВВП Евросоюза за последние 10 лет

Евросоюз: ВВП на душу населения — 28 897 в долл. США , то же по паритету покупательной способности ППС — 33 244 в долл. США (за 2013 г.).

Все страны вошедшие в Евросоюз.

Сравнение динамики ВВП за 2007 и 2013 гг. в млрд. долл. США (данные МВФ).

|

Страна /год вступления: |

Год. |

Население. |

ВВП 2007 г. |

ВВП 2013 г. |

ВВП на душу н. |

Рост за 7 лет |

|

Германия Франция Италия Нидерланды Бельгия Люксембург Великобритания Дания Ирландия Греция Испания Португалия Швеция Австрия Финляндия Польша Венгрия Кипр Чехия Словакия Словения Литва Латвия Эстония Мальта Румыния Болгария Хорватия |

1957 г. 1957 г. 1957 г. 1957 г. 1957 г. 1957 г. 1973 г. 1973 г. 1973 г. 1981 г. 1986 г. 1986 г. 1995 г. 1995 г. 1995 г. 2004 г. 2004 г. 2004 г. 2004 г. 2004 г. 2004 г. 2004 г. 2004 г. 2004 г. 2004 г. 2007 г. 2007 г. 2013 г. |

82 млн. 64,3 млн. 60 млн. 16,4 млн. 10,7 млн. 0,5 млн. 61,7 млн. 5,5 млн. 4,5 млн. 11,2 млн. 45,8 млн. 10,6 млн. 9,2 млн. 8,3 млн. 5,3 млн. 38,1 млн. 10 млн. 0,8 млн. 10,5 млн. 5,4 млн. 2 млн. 3,3 млн. 2,3 млн. 1,5 млн. 0,4 млн. 21,5 млн. 7,6 млн. 4,4 млн. |

2 842 2 046 1 786 639 375 39 2 137 203 186 324 1 351 230 334 317 185 620 191 36 248 109 54 59 39 28 21 245 86 68 |

3 512 2 181 2 097 810 472 53 2 314 243 255 446 1 800 290 434 403 238 921 260 51 357 171 78 92 49 41 28 378 134 101 |

42 829 $ 33 919 $ 34 950 $ 49 390 $ 44 112 $ 106 000 $ 37 504 $ 44 181 $ 56 666 $ 41 607 $ 39 301 $ 27 358 $ 47 173 $ 48 554 $ 44 905 $ 24 173 $ 26 000 $ 63 750 $ 34 000 $ 31 666 $ 39 000 $ 27 878 $ 21 304 $ 27 333 $ 70 000 $ 17 581 $ 17 631 $ 22 954 $ |

23,5% 6,5% 17,4% 26,7% 25,8% 35,8% 8,3% 19,7% 37,0% 37,6% 33,2% 26,1% 29,9% 27,1% 28,6% 48,5% 36,1% 41,7% 43,9% 56,9% 44,4% 55,9% 25,6% 46,4% 33,3% 54,3% 55,8% 48,5% |

|

Всего: |

503,8 млн. |

14 798 млрд.$ |

18 209 млрд.$ |

36 143 $ |

23,05% |

Сравнение с другими странами на 2013 г. (данные МВФ)

|

Страна |

Население |

ВВП 2013 г. |

ВВП на душу |

|

Мир США Россия Китай Индия |

7 200 млн. 318 млн. 146 млн. 1 370 млн. 1 250 млн. |

94 383 млрд. $ 16 768 млрд. $ 3 492 млрд. $ 16 149 млрд. $ 6 776 млрд. $ |

13 108 $ 52 729 $ 23 917 $ 11 787 $ 5 420 $ |

Потенциал экономического роста стран ЕС.

В 60-х годах прошлого века среднегодовой прирост ВВП, в странах будущих участниках ЕС составил 8,7% и был существенно выше, чем в среднем по миру. В 70-90-х годах прирост ВВП в этих же странах значительно снизился и стал ниже, даже среднемировых показателей. Начиная с 2000 г. динамика прироста ВВП упала еще ниже — до 1,4%, став почти вдвое ниже, чем в мире.

На фоне мирового финансово-экономического кризиса большой дефицит государственного бюджета и пенсионные реформы вынудили правительство Чехии отказаться от вступления в еврозону, хотя изначально Чехия рассматривалась как перспективный кандидат на членство в этом региональном валютном объединении. Для введения евро Чехия, Венгрия, Польша и другие страны Восточной Европы должны взять под контроль дефицит государственного бюджета. К негативным процессам, характеризующим ситуацию в этих государствах, надо также отнести высокий уровень безработицы, снижение уровня реальной средней заработной платы, резкие социальные диспропорции, отсутствие эффективной системы социального обеспечения.

Кроме того, слабость большинства восточноевропейских экономик состоит в том, что они слишком зависимы от зарубежного кредитования. Период кредитного бума привел к тому, что деньги на развитие можно было взять в банках еврозоны под небольшие проценты, а затем в случае надобности рефинансировать долги. Начиная с 2007 г., ситуация изменилась из-за мирового финансово-экономического кризиса, вследствие которого европейские кредитные учреждения стали испытывать ощутимую нехватку ликвидности. Стоимость кредитов резко возросла, компаниям Восточной Европы стало трудно перекредитоваться, а своих средств для погашения задолженности у них, как правило, не было. Правительства столкнулись с необходимостью защищать свои экономические системы от краха, но запаса прочности восточноевропейским государствам не хватило. В результате, к началу 2009 г. перед некоторыми из них замаячила угроза государственного дефолта. Это связано не в последнюю очередь с тем, что государства были вынуждены гарантировать определенные коммерческие обязательства (например, банковские депозиты), а поступления в бюджеты резко сократились. Кредиты МВФ и инъекции из собственных резервов помогли в какой-то мере стабилизировать ситуацию, однако общее финансовое положение восточноевропейских стран заметно ухудшилось. Государства Прибалтики столкнулись с проблемой рекордных торговых дефицитов, достигающих почти 25% ВВП.

Таким образом, можно сделать вывод, что кризис существенно затормозил расширение ЕС и еврозоны, поскольку развитые страны крайне ограничены в ресурсах для субсидирования этого расширения, а страны-кандидаты не могут выполнять необходимые требования для вступления в еврозону. Для максимальной прозрачности и улучшения качества информации, касающейся финансовой деятельности участников рынка, а также обеспечения единства практики пруденциального надзора в ЕС, необходимо расширять полномочия наднациональных надзорных органов. Это позволит добиться идентификации и реализовать необходимые меры по улучшению финансового состояния банков с целью укрепления доверия к европейской банковской системе. Вместе с тем, единый надзор будет осуществляться с привлечением местных контролирующих органов стран − участниц ЕНМ. В настоящее время разрабатывается положение о совместной работе ЕЦБ и национальных надзорных органов, которое определит процедурные и юридические аспекты взаимодействия и соответствующие параметры ответственности сторон. Кроме того, ЕЦБ планирует рассмотреть вопрос о кооперации с компетентными органами стран, не входящих в ЕС.

3.1 Проблемы Европейского Союза

Основные проблемы финансовой системы ЕС:

Организационная — поспешное расширение Евросоюза, до 2004 г. в ЕС входило 15 стран, в 2013 г. — 28 государств. Сюда же можно отнести молодость и незавершенность проекта, в связи с чем, нормативная база ЕС требует большей доработки и оптимизации. Это привело к дополнительным проблемам, с которыми столкнулся ЕС во время кризиса — его участники так и не выработали модель действий, которая бы позволяла поддерживать друг друга в период кризиса.

Различия между участниками — «Старой Европой», стремящейся создать новый международный центр власти, и «Новой Европой», занимающей порой проамериканскую и антироссийскую позицию. Сюда же можно отнести исторические, культурно-ментальные расхождения между участниками ЕС.

Высокие социальные расходы — ЕС на протяжении нескольких десятилетий осуществлял политику опережающих расходов на социальное развитие на фоне замедления роста экономики. В результате этого в странах еврозоны одна из самых высоких в мире стоимость рабочей силы. В шести странах ЕС, широко использующих так называемую шведскую модель социализма (Бельгии, Дании, Швеции, Франции, Италии, Финляндии), рабочая сила значительно переоценена. Еще в десяти странах ЕС рабочая сила переоценена. Только в странах центральной восточной Европы рабочая сила недооценена. Самыми проблемными являются страны с высокой долговой нагрузкой: Греция, Италия, Португалия, Ирландия. У них госдолг больше ВВП, а социальные расходы превышают его половину.

Ну и разумеется долги — за попытку строить социализм приходится платить, что однако с учетом стоимости заимствования в Европе пока не выглядит такой уж катастрофой.

ВВП Греции составляет порядка 2,4% от ВВП ЕС, сколько бы они не задолжали, Евро зону это не обрушит. Италия, другое дело, но думаю, ЕС и Италию потянет.

Офшоризация и тенизация капитала в ЕС — Уровень финансовой офшоризации и тенизации в ЕС, вдвое выше, чем в неевропейских странах — членах ОЭСР (международная экономическая организация развитых стран — входят 34 страны, США, Япония, Канада, Южная Корея, Израиль и др., включая и страны ЕС).

За годы кризиса динамика движения капитала в еврозоне резко изменилась с положительного сальдо (чистого притока) на сумму 181 млрд евро в 2007 г. на отрицательное сальдо (чистый отток) на сумму 313 млрд. евро в 2012 г.

3.2 Реформа регулирования финансового сектора в Европейском Союзе

Глобальный финансово-экономический кризис 2008-2009 гг. привел к осознанию необходимости реформы надзора и регулирования финансового сектора глобальном уровне. основные принципы и направления финансовой реформы были согласованы в 2009-2010 гг. на саммитах «Группы 20» (G20), которая в условиях кризиса стала главным координирующим форумом в этой сфере, опираясь в своей деятельности на совет по финансовой стабильности (СФС), а также на такие стандартоустанавливающие организации, как Базельский комитет по банковскому надзору, международная организация комиссий по ценным бумагам и другие, сотрудничая с МВФ, ОЭСР, БМР.

В рамках этих международных финансовых институтов уже разработаны либо дорабатываются унифицированные стандарты финансового регулирования по таким направлениям, как усиление макропруденциального надзора и контроля за системными финансовыми рисками, укрепление стабильности банковских систем (Базель III), повышение прозрачности и усиление регулирования «теневой банковской системы», а также рынка деривативов, особый режим регулирования системно значимых финансовых институтов.

Несмотря на амбициозные заявления представителей Евросоюза, очевидно, что на пути создания Банковского союза могут возникнуть серьезные проблемы. Прежде всего, это трудности имплементации единого свода нормативов и стандартов по банковскому надзору в отдельных странах, связанные с существующими национальными различиями и разногласиями. Другое противоречие — взаимодействие ЕцБ в новой роли и Европейской комиссии по банковскому надзору (ЕВА), которая несмотря на проведение ею двух стресс-тестов не сумела обеспечить европейский банковский надзор на должном уровне. ЕВА не обнаружила вовремя проблемы у Bankia и других испанских банков, просмотрела манипуляции со ставкой ЛИБОР, которыми занимались почти все крупнейшие европейские банки, тем самым продемонстрировав низкую эффективность своей работы. однако, с другой стороны, ЕВА объединяет все 28 стран ЕС, тогда как надзор ЕЦБ распространяется прежде всего на страны еврозоны, что дает ЕВА определенные преимущества.

В заключение отметим, что хотя с точки зрения европейского строительства создание Банковского союза — это шаг в правильном направлении, вряд ли следует ожидать быстрого успеха в реализации этого проекта. Брюссельский корреспондент немецкого Deutsche Welle резонно заметил по этому поводу «Банковский союз — типичный европейский компромисс: все звучит красиво в теории, но никто не знает, как это будет работать на практике».

Бюджетный союз и налог на финансовые трансакции. Кризис в очередной раз показал серьезную уязвимость в существующей структуре Экономического и валютного союза (ЭВС): наднациональное регулирование денежно-кредитной политики при отсутствии адекватного регулирования фискальной, что может рассматриваться как «мина замедленного действия под здание ЭВС». И уже многие специалисты признают, что углубление фискальной интеграции способн о существенно повысить устойчивость ЭВС.

Конечно, нельзя не признать, что именно фискальные вопросы вызывают наиболее болезненную реакцию со стороны национальных правительств, но важные шаги, предпринятые после кризиса — создание Европейской системы финансового регулирования, фискальный пакт, проект Банковского союза, — показывают готовность если не пойти на уступки, то, по крайней мере, начать конструктивное обсуждение подобных вопросов. В 2012 г. главы стран ЕС обратились к ЕК и Президенту совета с просьбой о «разработке плана по созданию подлинного Экономического и валютного союза», подразумевающего большую фискальную интеграцию.

Реальные шаги по углублению фискальной интеграции в рамках Ес предпринимались еще в 2011 г., когда в декабре вступил в силу пакет «Шесть документов» (Six-Pack).

Согласованный год спустя фискальный пакт уже ратифицирован 15 странами еврозоны, а одобренное Европарламентом регулирование Two-Pack, касающееся координации бюджетной политики в еврозоне, вступило в силу с 30 мая 2013 года.

Основная работа пришлась на 2012 г., когда ЕК опубликовала свой план по фискальной интеграции. В краткосрочном периоде (в течение следующих полутора лет) странам ЕС необходимо полностью реализовать принятые решения (Европейский семестр1, Six-Pack, Two-Pack) и сформировать единый механизм принятия решений в рамках Банковского союза. В среднесрочном периоде (до пяти лет, с учетом внесения изменений в действующий лиссабонский договор) — усиление контроля над национальными бюджетами, включая право ЕС потребовать изменений в бюджетно-финансовой политике отдельных стран; создание наднационального органа, ответственного за бюджетные решения, со своими финансовыми ресурсами.

И тут снова возникает дилемма — с одной стороны, необходимость идти дальше по пути углубления экономической интеграции в ее финансовом аспекте очевидна. С другой — насколько своевременно европейские законодатели взялись за эту крайне сложную и проблемную область.

Ранее, вступление в еврозону стран, лишь формально выполнивших критерии для принятия евро, создало серьезные угрозы стабильности еврозоны. а ведь в фискальной сфере подобные риски еще выше. можно согласиться, что создание фискального союза способно в настоящее время лишь «подорвать ЕС, не решая долговых проблем». «фискальный союз разрушителен, в том смысле, что правительства откладывают структурные реформы, надеясь на трансферты». Подобная точка зрения скорее характерна не только для Великобритании, но и для Швеции.

При этом помимо сугубо экономических вопросов возникает опасение стран, не входящих в еврозону, быть сдвинутыми на периферию принятия решений в ЕС, как это произошло с Банковским союзом, когда основной орган принятий решений находится в ЕЦБ и состоит исключительно из членов еврозоны, при этом распространяя свое влияние на все 28 стран союза. Точно такие же тревоги возникают и при рассмотрении еще одного фискального проекта ЕС — налога на финансовые трансакции.

В середине 2013 г. ЕК признала, что первоначальный план по вступлению налога в силу в начале 2014 г. скорректирован, и в настоящее время ожидается, что он вступит в силу не ранее середины 2014 года.

Таким образом, реформа регулирования финансового сектора в ЕС предстает как многоуровневый процесс, который опирается на единые международные стандарты, разрабатываемые глобальными организациями (глобальный уровень), директивы и регламенты наднациональных институтов ЕС (европейский региональный уровень), законодательные акты национальных финансовых регуляторов, учитывающие логику первых двух уровней. Необходимость преодолеть не только последствия глобального кризиса, но и кризиса еврозоны сделала приоритетным для ЕС активное продвижение идеи перехода к более эффективной финансовой интеграции. На первый план выходит создание Банковского союза, которое далеко опережает создание фискального союза. По проекту Банковского союза, как было показано выше, уже формализованы конкретные решения, приняты основные законодательные акты, согласована «дорожная карта» на ближайшие годы. однако даже здесь еще много неопределенностей, и по-прежнему при принятии решений большую роль играют отдельные страны, т.е. происходит лишь частичная передача полномочий на наднациональный уровень. Кроме того, в регулятивном поле сохраняется двухуровневая система: страны — члены еврозоны и остальные страны — члены ЕС. В этих условиях очевидно, что для полномасштабной финансовой интеграции потребуются значительное время и серьезные усилия для достижения консенсуса по всем вопросам, где сталкиваются интересы отдельных акторов и различных стран Европейского союза.

3.3 Перспективы экономического развития в странах ЕС

Из-за сложившейся трудной ситуации ЕС с миграцией беженцев и демографическим кризисом некоторых отдельных стран-участниц, не стоит забывать о том, что ЕС является самым крупным объединением стран мира, которое имеет свою довольно развитую экономику, способную посоперничать с такими экономически развитыми блоками мира как США и Россия.

Система международных экономических отношений в рамках ЕС претерпевает значительные изменения, связанные с обострением глобальных противоречий мировой экономики и противоречий внутреннего развития, ускорением процессов интернационализации хозяйственных связей, совершенствованием систем управления на макро и микроуровнях, появлением новых социально-экономических проблем развития мировых и национальных рынков, что подчеркивает актуальность данной темы.

Целью данного параграфа является изучение и анализ главных экономических показателей ЕС.

Для достижения поставленной цели необходимо решить комплекс задач:

- выбрать соответствующие показатели;

- представить данные по выбранным показателям;

- сделать анализ показателей по нескольким периодам времени;

- представить прогноз главных показателей на будущее.

В статье предлагается рассмотреть такие важные экономические показатели ЕС как темпы роста ВВП, уровень безработицы, уровень инфляции, показатели экспорта и импорта. На их основе нам легче будет разобраться с экономическим состоянием ЕС на данный момент и его экономическими прогнозами развития, полученные от Евростат.

Рассмотрим первый показатель. По данным Евростат, темп роста ВВП в Евросоюзе на июль 2015 года составляет 1,9%, что по сравнению с июлем прошлого года выше на 0,6%. Если сравнивать темп роста ВВП с июлем 2013 года, то он вырос на 1,5%. Для лучшего понимания предложен график темпа роста ВВП (таблица 3.1).

Таблица 3.1. Темпы роста ВВП

|

2013 г. |

2014 г. |

2015 г. |

||||

|

1 полугод. |

2 полугод. |

1 полугод. |

2 полугод. |

1 полугод. |

2 полугод. |

|

|

Темпы роста ВВП, % |

-0,7 |

1,1 |

1,3 |

1,5 |

1,9 |

1,9 |

Евростат дает возможность заглянуть в будущее, предлагая нам следующий прогноз ВВП до 2020 года (таблица 2):

Таблица 3.2. Прогноз темпа роста ВВП в ЕС

|

Прогноз |

Фактический |

Кв.4, 2015 |

Кв.1, 2016 |

Кв. 2, 2016 |

Кв. 3, 2016 |

2020 |

|

Темпы роста ВВП, % |

1,9 |

1,77 |

1,67 |

1,53 |

1,5 |

1,6 |

Изучив таблицу 3.2, мы можем говорить о динамике снижения темпа роста ВВП к 2020 году на 0,3%. Снижение происходит постепенно с конца 2015 года на 0,2% и на конец 2016 года темп роста ВВП составит 1,5%.

Далее можно отметить промышленное производство. В августе 2015 года по сравнению с июлем 2015 года, с учетом сезонных колебаний, промышленное производство в ЕС упало на 0,3%, по оценкам Евростат. В июле 2015 года промышленное производство выросло на 0,4%. В августе 2015 года по сравнению с августом 2014 года, объем промышленного производства вырос на 1,9%.

Не менее важными являются показатели экспорта и импорта в ЕС. Согласно первой оценке Евростат, экспорт товаров из ЕС в остальную часть мира в августе 2015 года составил €131,8 млрд., на 7% больше по сравнению с августом 2014 года (€123,1 млрд.).

Импорт из остального мира составил €134,1 млрд., что на 1% больше по сравнению с августом 2014 года (€133,1 млрд.).

В результате, в ЕС дефицит торговли товарами с остальным миром в августе 2015 года составил €2,3 млрд., по сравнению с — €10,0 млрд. в августе 2014 года. Внутри ЕС-28 объем торговли вырос до €215,3 млрд. в августе 2015 года, +4% по сравнению с августом 2014 года.

Таблица 3.3. Уровень безработицы в ЕС

|

Период с 2014-2015 гг. |

Уровень безработицы в ЕС, % |

|

Сентябрь 2014 |

10, |

|

Октябрь 2014 |

10 |

|

Ноябрь 2014 |

10 |

|

Декабрь 2014 |

9,9 |

|

Январь 2015 |

9,8 |

|

Февраль 2015 |

9,7 |

|

Март 2015 |

9,7 |

|

Апрель 2015 |

9,6 |

|

Май 2015 |

9,6 |

|

Июнь 2015 |

9,5 |

|

Июль 2015 |

9,4 |

|

Август 2015 |

9,4 |

|

Сентябрь 2015 |

9,3 |

По оценкам Евростат, 22,631 млн. мужчин и женщин в ЕС, из которых 17,323 млн. в зоне евро, были безработными в сентябре 2015 года. По сравнению с августом 2015 года, число безработных снизилось на 147 тысяч в ЕС. По сравнению с сентябрем 2014 года число безработных уменьшилось на 1,832 млн.

Таблица 3.4. Изменение уровня безработицы в отдельных странах ЕС

|

Страны |

Уровень безработицы, % на период: |

|

|

2014 г. |

2015 г. |

|

|

Германия |

— |

4,7 |

|

Чехия |

— |

5,1 |

|

Мальта |

— |

5,1 |

|

Греция |

27 |

25 |

|

Испания |

24,3 |

22,2 |

|

Болгария |

11,5 |

9,4 |

|

Португалия |

14,1 |

12,1 |

|

Ирландия |

11,3 |

9,5 |

|

Хорватия |

16,9 |

15,1 |

|

Финляндия |

8,7 |

9,7 |

|

Франция |

10,3 |

10,4 |

|

Австрия |

5,7 |

5,8 |

Также данные показали, что безработица среди молодежи в июле составила 4.634 млн. человек, из которых 3,093 млн. были в зарегистрированы в еврозоне. По сравнению с июлем 2014 года, уровень безработицы среди молодежи снизился на 465 000 в ЕС. В июле 2015 года, уровень безработицы среди молодежи составил 20,4% в EС.

Изучив ситуацию безработицы в ЕС на данный момент, Евростат предлагает нам рассмотреть ее изменение в будущем до 2050 года. (таблица 3.5).

Таблица 3.5. Прогноз уровня безработицы до 2015 года

|

Прогноз |

Фактический |

Кв.4, 2015 г. |

Кв.1, 2016 г. |

Кв.2, 2016 г. |

Кв.3, 2016 г. |

2020 г. |

2030 г. |

2050 г. |

|

Уровень безработицы, % |

9,3 |

9,2 |

9,1 |

8,9 |

8,8 |

7,8 |

6,4 |

5,2 |

Из таблицы 3.5 можно заметить, что до конца 2015 года уровень безработицы снизится на 0,1%, а но конец 2016 года его показатель достигнет 8,8%, что на 0,5% меньше, чем в данный момент. К 2020 году уровень безработицы упадет еще на 1% и составит 7,8%. Динамика снижения данного показателя наблюдается до 2050 года, тогда он уже составит 5,2%, что на 4,1% меньше 2015 года.

И наконец, предлагаю рассмотреть такой показатель в ЕС как уровень инфляции. В сентябре 2015 года уровень инфляции в Евросоюзе составил 0,12%, что на 0,13% больше, чем в августе 2015 года и на 0,19% меньше, чем в сентябре 2014 года. Вместе с этим, инфляция с начала 2015 года составила 0,18%, а в годовом исчислении — -0,14%.

Динамику уровня инфляции можно рассмотреть в таблице 6 за период времени с января по сентябрь 2015 г.:

Таблица 3.6. Уровень инфляции в ЕС

|

Период времени, 2015 г |

Показатель инфляции, % |

|

Январь |

-1,27 |

|

Февраль |

0,53 |

|

Март |

0,88 |

|

Апрель |

0,26 |

|

Май |

0,22 |

|

Июнь |

-0,05 |

|

Июль |

-0,49 |

|

Август |

-0,01 |

|

Сентябрь |

0,12 |

На данный момент известны не только показатели инфляции в ЕС за 2015 год, но уже известен и прогноз Евростат до 2020 год. Представим его для наглядности в виде таблицы 3.7:

Таблица 3.7. Прогноз уровня инфляции в ЕС до 2020 года

|

Прогноз |

Фактический |

Кв. 4, 2015 г. |

Кв. 1, 2016 г. |

Кв. 2, 2016 г. |

Кв. 3, 2016 г. |

2020 г. |

|

Уровень инфляции, % |

0,12 |

0,2 |

0,3 |

0,4 |

0,5 |

2,54 |

Из таблицы 7 следует заметить, что динамика уровня инфляции стремительно увеличивается на 1% в каждом квартале. Так, к концу 2015 года данный показатель будет равняться 0,2%, а на конец 2016 года намечается увеличение уровня инфляции на 0,28% по сравнению с фактическим, поэтому составит 0,4%. К 2020 году ожидается еще большее повышение данного показателя, который по прогнозам Евростат достигнет 2,54%.

Как стало известно, в 2015 ЕС занимает 4 место по уровню инфляции в мире. Следует помнить, Европейский Союз — объединение 28 стран, которые, в отличие от Еврозоны, используют не только Евро — некоторые страны ЕС продолжают использовать свои национальные валюты, поэтому для них так важно следить за данным показателем.

Изучив и проанализировав главные экономические показатели ЕС, такие как темп роста ВВП, уровень безработицы, уровень занятости, нельзя не согласиться с тем, что у ЕС все-таки существуют некоторые трудности, связанные с экономическим развитием. Об этом свидетельствуют данные и прогнозы Евростат на несколько десятков лет вперед. Возможно, что сложности создают вступившие недавно в ЕС страны, которые не успели еще освоится, либо же нелегкое положение стран в связи с миграционным кризисом, что в итоге требует больших финансовых затрат. Однако не так все плохо как кажется. Стоит обратить внимание на то, что уровень безработицы значительно снизился по сравнению с предыдущим годом, также значительно улучшились показатели экспорта и импорта, что положительно влияют на всю экономику в целом.

В скором времени намечается реализация новых планов по улучшению состояния ЕС и его дальнейшего развития.

Исходя из логики курсовой работы, был обоснован ряд принципиальных положений.

1. Обосновано, что понятие «региональная финансовая система» следует применять к наднациональному уровню регулирования, который охватывает определенную тесно интегрированную группу стран. Раскрыты концептуальные основы формирования «региональная финансовая система», которая определена как совокупность рынков и финансовых институтов денежно-кредитной и бюджетно-налоговой политики, обеспечивающих функционирование финансовых активов, что предполагает проведение структурной, антиинфляционной, социальной, конъюнктурной политики и политики в области валютного регулирования.