Рынок ценных бумаг Российской Федерации еще очень молод. По сравнению со столетней историей развития фондового рынка большинства развитых стран, российский рынок переживает период своего становления. Но, не смотря на это, за десять лет стремительного роста он превратился в важнейший элемент экономической жизни.

В настоящее время Российский фондовый рынок остается во многом механизмом обслуживания преимущественно спекулятивных операций, основные его участники это крупные компании, частного инвестора, на мой взгляд, пугают его сложность и неустойчивость. Однако, превращение рынка ценных бумаг в механизм эффективного перераспределения инвестиций невозможно без населения. Именно поэтому тема данной курсовой работы представляется мне особенно актуальной. Ведь именно не знание преимуществ и способов инвестирования в ценные бумаги останавливает большинство людей от выхода на фондовый рынок.

Осуществляя финансовые инвестиции, держатель ценных бумаг часто преследует одну цель — получить доход, преумножить капитал или хотя бы сохранить его на прежнем уровне, что особенно актуально в условиях инфляции. Инвестируя сбережения, покупатель финансового актива отказывается от какой-то части материальных благ в надежде укрепить свое благополучие в будущем. В процессе осуществления финансового инвестирования во всех его формах, одной из важнейших задач является оценка инвестиционных качеств отдельных финансовых инструментов, обращающихся на рынке.

Инвестиционные качества ценных бумаг определяются их соответствием тем целям, которые ставит перед собой инвестор. Бумаги приобретаются ради получения дохода, извлекаемого в той или иной форме. Если оставить в стороне контроль над компанией, который может обеспечиваться пакетом акций определенного размера, доходность бумаг зависит от размеров выплат по ней и ростом её курсовой цены. С другой стороны, получаемый по ценной бумаге доход всегда сопряжен с риском – доход может быть получен в размерах менее ожидаемого, не получен вовсе, более того, могут быть утрачены и вложенные денежные средства. Имеющиеся у инвестора ценные могут с большей или меньшей легкостью быть обращены в деньги – это зависит от степени ликвидности бумаг. В результате инвестиционные качества бумаг определяются сочетанием трех параметров:

- доходность;

- надежность;

- ликвидность.

Особое внимание также уделяется деловым качествам, репутации эмитента, его специализации и перспективности бизнеса, которым он занимается.

Юридическая ответственность участников рынка ценных бумаг

... участников рынка ценных бумаг, деятельности профессиональных и контроль за соблюдением законодательных и нормативных актов. В действующем Уголовном кодексе России имеется ряд статей, предусматривающих ответственность за действия, причиняющие вред (ущерб) участникам ... юридических лиц и физических лиц на рынке ценных бумаг без получения лицензий; создание системы, которая обеспечивает права инвесторов ...

Цель данной курсовой работы заключается в изучении оценки параметров инвестиционной привлекательности ценных бумаг. Первая часть работы полностью посвящена теоретическим основам расчета доходности акций и облигаций, приведены основные формулы расчета доходности, рассмотрены принципы фундаментального и технического анализа акций, виды акций в зависимости от уровня их доходности и зависимость доходности облигаций от срока их погашения. Во второй главе анализируются такие критерии, как надежность и ликвидность ценных бумаг. Исследуются факторы, влияющие на надежность бумаг, приведены рейтинги надежности ведущих мировых агентств, показатели, свидетельствующие о их ликвидности, рассмотрены группы ценных бумаг по степени их ликвидности и основные факторы, способные повлиять на рост ликвидности российских ценных бумаг. В третьей главе рассмотрены инвестиционные качества ценных бумаг России и в частности инвестиционная привлекательность акций ОАО «Нижнекамскнефтехим».

1. Доходность ценных бумаг.

1.1 Понятие доходности ценной бумаги.

Доход можно определить как регулярный приток денежных средств для покрытия расходов. Этот денежный поток обычно имеет форму процентов (от облигаций) или дивидендов (от акций), но также доход может быть получен от капитала в случае ликвидации. Прирост капитала может быть определен как увеличение цены через повышение стоимости акционерного или через непрерывное реинвестирование сложных процентов.

Доходность ценной бумаги определяется как процентное отношение полученного по ней дохода плюс-минус изменение курсовой цены за период держания её инвестором к затратам на её покупку, приведенное к годовому исчислению.

|

|

|

|

|

Д = . . 100%

где Д – доходность ценной бумаги; Див – сумма дивидендных или купонных выплат в течение периода Т; DК – разница между ценой покупки и ценой продажи или погашения; Цпк – цена покупки бумаги; Т – период времени в днях, в течение которых инвестор владел бумагой.

Расчет доходности по данной формуле не совсем точен, поскольку он не учитывает возможность реинвестирования дохода за рассматриваемый период. Уточненный расчет доходности предполагает учет сложного процента. Приведенная формула позволяет понять смысл расчета доходности, более точные расчеты осуществляются с учетом специфики выпуска, погашения и выплаты дохода применительно к каждой конкретной ценной бумаге.

Приведение доходности к годовому исчислению необходимо для сопоставления альтернативных вариантов вложения средств с различными периодами обращения. Важным моментом также является то, что расчет доходности всегда осуществляется в текущий момент, по действующим курсовым ценам, поскольку это необходимо для принятия текущих решений, соответственно, рост курсовой цены понижает доходность бумаги, хотя для её держателя он означает рост доходности по отношению к ранее совершенной сделке. (7, с 14)

В общих чертах, инвестиции, которые больше подходят для получения дохода, — это банковские депозиты и инструменты денежного рынка, облигации с высоким купоном, долевые инструменты с высоким доходом. В число инвестиций, которые больше подходят для роста капитала, входят: долевые инструменты, взаимные фонды и облигации с нулевым купоном.

Оценка доходности ценных бумаг тесно связана с оценкой финансового состояния предприятия-эмитента, поскольку в процессе определения доходности ценных бумаг проводится финансовый анализ деятельности предприятия, анализ отрасли, оцениваются все активы предприятия по рыночной стоимости, анализируется доходность предприятия. Таким образом, проводится тщательный анализ предприятия с различных точек зрения

Каждый специалист может выполнить экспертную оценку финансового риска предприятия и на основе общераспространенных показателей эффективности: рентабельности, оборачиваемости фондов, фондоотдачи, затрат на рубль произведенной продукции (работ, услуг).

Общая оценка финансового риска акционерного общества возможна на основе анализа коэффициентов текущей ликвидности и финансовой устойчивости. Этот анализ базируется на первичной отчетности — балансе предприятия и справках к нему.

1.2. Технический и фундаментальный анализ.

Инвестиционные качества акций зависят от финансового состояния и перспектив развития выпустивших их компаний и от конъюнктуры фондового рынка. В долгосрочном периоде доходность и надежность акций определяются положением компании, в краткосрочном — текущей рыночной конъюнктурой.

Следовательно, с точки зрения инвестора, вкладывающего средства на длительный срок важно знать состояние реального производства, с точки зрения спекулянта — предугадать направления колебания рынка. Для принятия решений о покупке бумаг необходим анализ компании и рынка ее акций. В зависимости от тех целей, которые ставит перед собой инвестор, используются различные методы анализа. Для инвестора, исходящего из целей долговременного надежного и доходного вложения средств приоритетное значение имеет фундаментальный анализ, для спекулянта — технический.

Фундаментальный анализ включает в себя три уровня рассмотрения:

1. Анализ общеэкономической ситуации фондового рынка в целом. Задача заключается в том, чтобы определить, насколько благоприятна сложившаяся конъюнктура для инвестирования в ценные бумаги.

2. Анализ сегментов фондового рынка, определение отраслей и подотраслей, конкретных фондовых инструментов, наиболее благоприятных с точки зрения целей, ставящихся инвестором.

3. Анализ конкретных компаний в выбранных отраслях, бумаги которых представляют потенциальный интерес для инвестирования. Последний содержит ряд разделов, характеризующих настоящее положение и перспективы развития компании. Он строится по следующей схеме:

- история и общая характеристика компании

- положение компании в отрасли

- финансовое положение компании

- управление компанией.

Выводом из проделанного анализа становятся оценки предполагаемых перспектив компании, положения ее акций на рынке — являются ли они недооцененными или переоцененными, возможная динамика их курсовых цен и в конечном счете — насколько выгодно вкладывать средства в ее акции. (3, с 156)

Технический анализ основывается на предпосылке, что цены на фондовые инструменты определяются спросом и предложением на рынке ценных бумаг. Технический анализ основан на анализе статистических данных по динамике рынка бумаг. Он занимается исследованием итогов сделок на рынке ценных бумаг, главным образом, по таким параметрам, как цена и объем сделки. Технически движение рынка отслеживается путем составления графиков, они же служат и основой для прогноза цен, поэтому этот вид анализа иногда называют графикой. Используя инструментарий технического анализа, можно, по мнению его сторонников, осуществить прогноз цен финансового рынка, а также определить возможные размеры покупок, продаж и их сроки. (1, с 239)

Основоположником школы технического анализа единодушно признается Чарльз Доу, а его теория считается одной из старейших и наиболее известных в школе технического анализа. Доу был основателем компании Доу Джонс и редактором журнала «Уолт-стрит» до 1900 года. Теория Доу основывается на исследовании трендов по рынку в целом и по отдельной ценной бумаге. Технический анализ имеет сравнительно недолгую историю и своим массовым распространением обязан развитию вычислительной техники и информационных технологий. Появление специализированных программ по техническому анализу фондового рынка и использование математических пакетов и пакетов статистической обработки данных сделало его доступным для широкого круга профессиональных участников рынка и даже частных инвесторов. Используемые методы анализа достаточно индивидуальны, в еще большей степени индивидуальны интерпретации полученных результатов, соответственно, рынок остается неопределенным.

В сущности, технический анализ утверждает, что:

- Анализ рынка будет достоверным, эффективным и достаточным, если он основывается на изучении графиков движения рынка, в котором отражаются все факторы.

- Анализ определяет тренд и его поворот, т.

е. любое движение рынка является трендовым и может быть: «бычьим — движение цены вверх; «медвежьим» — движение цены вниз; «горизонтальным» или «боковым» — цена не имеет четко выраженного движения вниз или вверх и колеблется около некой величины.

- Рыночные ситуации повторяются и это позволяет предсказывать будущие цены.

1.3 Доходность акций.

Доход – разность между выручкой и затратами, измеряется в денежных единицах. Доходность – отношения дохода к затратам, оценивается в процентах.

Инвестиции в акции являются разновидностью финансовых инвестиций, т. е. вложением денег в финансовые активы с целью получения дохода — дополнительных денег. Доходными считаются такие вложения в акции, которые способны обеспечить доход выше среднерыночного.

Составляющими этого дохода будут дивиденды и рост курсовой стоимости.

Являясь держателем (владельцем) ценной бумаги, инвестор может рассчитывать только на получение дивиденда по акциям, т.е. текущие выплаты по ценной бумаге. Факторами, определяющими размер дивиденда, являются условия его выплаты, масса чистой прибыли и пропорции её распределения, что зависит от решения совета директоров и общего собрания акционеров. После реализации акции её держатель может получить вторую составляющую совокупного дохода – прирост курсовой стоимости. Количественно это обозначается как доход, равный разнице между ценой покупки и ценой продажи. Естественно, при превышении цены продажи над ценой покупки инвестор получает доход, а при снижении цен на фондовом рынке инвестор имеет потерю капитала.

Кроме того, следует иметь в виду, что расчёт дохода по акциям зависит от инвестиционного периода.

Если инвестор А осуществляет долгосрочные инвестиции и в инвестиционный период, по которому происходит оценка доходности акции, не входит её продажа, то текущий доход определяется величиной выплачиваемых дивидендов. При такой ситуации рассматривают текущую доходность, т.е. без учёта реализации акции, которую рассчитывают как отношение полученного дивиденда к цене приобретения акции (1).

![]() (1)

(1)

где В – текущие выплаты по ценной бумаге; Ц – цена приобретения акции; Дх – доходность.

Кроме того, можно рассчитывать рыночную текущую доходность, которая будет зависеть от уровня цены, существующей на рынке в каждый данный момент времени (2):

![]() (2)

(2)

где Цр – цена, существующая на рынке на данный момент; Дхр – текущая рыночная доходность.

Если инвестиционный период, по которому оцениваются акции, включает выплату дивидендов и заканчивается их реализацией, то доход определяется как совокупные дивиденды с учётом изменения курсовой стоимости, т.е.

Д = Σ В+ (Ц1 – Ц),

где Ц1 – цена продажи; Д – доход.

Если инвестор реализовал свою ценную бумагу, то доходность за инвестиционный период рассчитывается по формуле (3),

![]() (3)

(3)

а в случае, если инвестиционный период будет превышать год, то формула конечной доходности в расчёте на год имеется следующий вид:

![]() (4)

(4)

где Дхк – конечная доходность; Т1 – время нахождения акции у инвестора.

Если инвестиционный период не включает выплаты дивидендов, то доход образуется как разница между ценой покупки и продажи. Таким образом, Д = Ц1 – Ц и может быть любой величиной: положительной, отрицательной, нулевой.

Доходность акции в этом случае рассчитывается как отношение разницы в цене продажи и покупки к цене покупки:

![]() (5)

(5)

К основным факторам, влияющим на доходность акций, можно отнести:

- размер дивидендных выплат (производная величина от чистой прибыли и пропорции её распределения);

- колебания рыночных цен;

- уровень инфляции;

С точки зрения доходности акций их разделяют на ряд категорий:

- акции, обладающие высокой ликвидностью, по которым проходят активные сделки, позволяющие получить доход даже от небольшого колебания цен (эти акции носят название «гвоздь программы»);

- акции, являющиеся лидерами по росту курсовой стоимости, имеющие максимальную величину (Ц1 – Ц), называются «премиальными».

Близки к ним по формированию дохода и «обаятельные» акции – акции молодых компаний, активно повышающихся в цене. Для получения максимального дохода по таким акциям предпочтительны хорошие инвестиции и активный мониторинг.

Следующую группу составляют акции, не имеющие колебания рыночных цен и, следовательно, (Ц1 – Ц) у таких акций меньше, чем по первой группе, однако их характеризует стабильный дивиденд.

К таким операциям, в частности, относятся:

- «центровые» – лидеры группы акций, оказывающие влияние на всю группу;

- «синие фишки» – акции кредитных, мощных компаний, имеющих стабильное положение на рынке;

- «акции второго эшелона» принадлежат крупным, но достаточно молодым компаниям, они обладают свойствами «синих фишек», но пользуются меньшим доверием у инвесторов,

— «оборонительные» акции – акции крупных компаний с высокими инвестиционными качествами, которые позволяют не допустить падения курса акций даже при падающем рынке, и высокие стабильные дивиденды . Для акций этой группы возможны среднесрочные и краткосрочные инвестиции, и мониторинг может носить пассивный характер.

Есть группа акций, доходность по которым меняется синхронно деловой активности. Такие акции носят название «цикличных». К ним, например, относятся акции тяжёлой промышленности.

Приобретая акцию, инвестор рассчитывает не только на сегодняшний доход, но и на прирост курсовой стоимости и высокие дивиденды в будущем. Оправдать эти надежды позволяют «спящие акции» – неактивные, не имеющие своей доли рынка, но обладающие большим потенциалом роста.

Акции при благоприятной рыночной конъюнктуре могут быть реализованы по курсовой цене, в несколько раз превышающей цену их приобретения. Однако при ухудшении финансового положения акционерного общества падает не только курс акций, но и сокращается или сводится к нулю размер дивидендов по ним. Акции привлекательны для инвесторов, готовых идти на риск, сыграть на курсовой разнице цены покупки и продажи бумаг.

1.4 Доходность облигаций.

С точки зрения выплаты дохода различают купонные и дисконтные облигации.

В зависимости от её вида, облигация может приносить доход двумя способами:

Во-первых, в форме процентной ставки (купона) по займу, который в большинстве случаев представляет собой фиксированную годовую сумму, которая выплачивается либо раз в полгода, либо один раз в конце года.

Во-вторых, в форме прироста капитала. Он выражается разницей между ценой покупки облигации и ценой, по которой инвестор продает облигацию (которая может представлять собой сумму погашения датированной облигации).

Купон представляет собой вырезной талон с указанной на нем цифрой купонной (процентной) ставки. По способам выплаты купонного дохода облигации подразделяются на: облигации с фиксированной купонной ставкой; облигации с плавающей купонной ставкой, когда купонная ставка зависит от уровня ссудного процента; облигации с равномерно возрастающей купонной ставкой по годам займа. Купонная облигация может продаваться ниже номинала – с дисконтом, или выше номинала – с премией. В этом случае полный доход по облигации будет складываться из выплаченных купонов плюс-минус разница между ценой продажи и ценой покупки.

Принципиальное значение для формирования курсовой цены облигации и, следовательно, вычисления её доходности имеет уровень банковской ставки по депозитам, поскольку с точки зрения инвестора банковский депозит представляет наиболее вероятную альтернативу вложений в доходные активы.

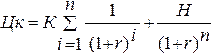

Цена облигации тесно связана её номиналом, т.к. погашена будет именно по номинальной стоимости. И с учетом сложного процента она рассчитывается по следующей формуле:

|

для дисконтной облигации

|

|

|

Цк =

где Цк – курсовая цена облигации; Н – номинал облигации; r – процентная ставка.

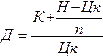

При этом формула доходности для этой облигации будет выглядеть следующим образом:

|

![]()

где Д — доходность

- для облигации с фиксированным купоном

- a) общее улучшение финансово-экономического состояния компании, достигаемое, в том числе, путем проведения финансового оздоровления предприятия и ведущее к улучшению показателей эффективности его деятельности, таких, например, как прибыльность продаж, доходность капитала, доходность активов, прибыль на обыкновенную акцию и др.;

- b) повышение информационной открытости компании, предполагающее активную политику эмитента по обеспечению участников рынка регулярной информацией о своей производственной и финансовой деятельности, в том числе регулярное проведение финансового и производственного аудита, подготовка ежеквартальных отчетов о деятельности предприятия, ведение бухгалтерского учета по международным стандартам;

- Ухудшение мировой конъюнктуры рынка нефтехимической продукции может скорректировать в сторону понижения не только цены, но и объемы реализации компании.

- Акции НКНХ малоликвидны, поэтому интересны только для долгосрочного инвестирования.

|

где К – купонная ставка.

Существует несколько методов расчета доходности купонной облигации. В рамках данной работы рассматривается только самый простой способ. В принципе при этом методе к текущему доходу добавляется прирост капитала (или потеря) к погашению, и это рассчитывается как процент от текущей цены:

|

Пример, Цена облигации — 75, купон — 10%, номинальная стоимость — 100, период погашения — 10 лет. Из этого следует: (10 + (100 — 75) ∙ 10 ∙ 100%) / 75 = 16,66%.

Специфической чертой, которую необходимо учитывать, определяя потенциальный доход от облигации, является то, что процентные ставки и цены облигаций меняются в противоположных направлениях. Следовательно, общее правило таково: цены облигаций растут по мере падения процентных ставок и падают по мере роста процентных ставок. (9, с 65)

В то же время очень важно принимать во внимание, насколько изменится цена по отношению к изменениям в процентных ставках. Не все цены облигаций будут одинаково реагировать на изменения процентных ставок. Размер изменений будет зависеть от размера купона и периода времени, оставшегося до погашения. Некоторые облигации бывают более чувствительными к изменениям процентных ставок, чем другие. Общий принцип таких взаимоотношений может быть выражен следующими словами: «Долгосрочные облигации более чувствительны, чем краткосрочные. Облигации с низким купоном более чувствительны, чем облигации с высоким купоном».

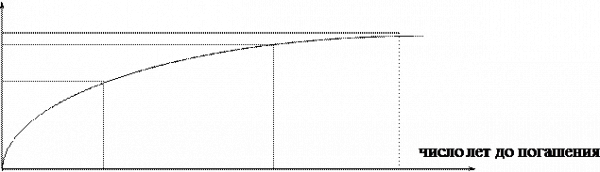

Изменения процентных ставок оказывают различное воздействие на облигации с разным сроком погашения. Чем дольше срок до погашения, тем выше риск того, что цена облигации претерпит сильные колебания, а следовательно, тем более высокой компенсации за дополнительный риск требуют инвесторы. Между сроком погашения и доходностью существует прямая связь, которую можно проследить, прочертив кривую доходности, т.е. линию, соединяющую на графике доходности обязательств одного типа, но имеющих различные сроки погашения – от самых коротких до самых длинных.

|

Нормальная кривая доходности (Рисунок 1) показывает резкий рост доходности от краткосрочных облигаций к среднесрочным и не столь резкую разницу между среднесрочными и долгосрочными облигациями. Собственно, так и должно быть, поскольку, чем больше инвестор рискует, тем больше он ожидает получить за свой риск.

Рисунок 1 — Кривая доходности облигаций с разным сроком погашения.

Если кривая доходности круто идет вверх, значит, доходность краткосрочных обязательств является относительно низкой в сравнении с доходностью долгосрочных бумаг, т.е. инвестор может увеличить свой доход от облигаций, покупая бумаги с более длительными сроками до погашения. Напротив, если кривая является относительно “плоской”, это означает, что разрыв между доходностью кратко- и долгосрочных облигаций сравнительно мал. В этом случае вознаграждение за более длительный срок до погашения невелико, и многие инвесторы предпочитают инвестировать в краткосрочные бумаги. Если доходность краткосрочных обязательств выше, чем долгосрочных, кривая доходности будет “обратной”, или негативной. В этом случае можно предполагать, что инвесторы ожидают снижения процентных ставок. Иногда негативную кривую доходности рассматривают в качестве индикатора ухудшения экономической конъюнктуры и приближающейся рецессии.

3. Надежность и ликвидность ценных бумаг.

2.1. Надежность ценных бумаг.

Надежность ценных бумаг — один из основных показателей, характеризующих качество ценных бумаг; означает способность ценных бумаг сохранять свою рыночную стоимость при изменении конъюнктуры рынка ссудных капиталов.

Надежность ценной бумаги находится в обратном отношении к её доходности.

Чем выше надежность бумаги, тем меньше выплачиваемый по ней доход и наоборот, повышенный риск, связанный с вложением средств в данный вид бумаг должен компенсироваться повышенной доходностью. Это общее правило вытекает не только из нежелания эмитентов платить повышенный доход по надежным обязательствам, оно устанавливается рынком. Если оценка инвесторами надежности данной бумаги возрастает, возрастает и количество желающих приобрести ее при данном уровне доходности. Результатом этого становится рост цен на бумаги, а, как следствие, снижение доходности. Обратный процесс происходит при оценке риска вложений в данный вид бумаг как растущего.

Абсолютно надежная бумага не приносит своему владельцу никакого дохода, и наоборот, максимальную доходность обеспечивают наименее надежные бумаги.

Надежность ценных бумаг – это, в первую очередь, надежность эмитента ценных бумаг, характеризуемая показателями его финансового состояния, рассчитываемых на основе данных бухгалтерского баланса.

Все эти показатели распределяются на три группы:

1. Характеризующие надежность предприятия в целом.

2. Характеризующие надежность эмитента с точки зрения возврата вложенных инвестором в ценные бумаги средств (показатели балансовой стоимости ценных бумаг).

3. Характеризующие надежность, эмитента с точки зрения возможности получения инвестором дохода по ценным бумагам.

В общих чертах, в число инвестиций, которые считаются инвестициями с низким риском, входят: государственные ценные бумаги; банковские депозиты; инструменты денежного рынка; корпоративные облигации (компании с высоким кредитным рейтингом); взаимные фонды, инвестирующие средства в государственные ценные бумаги или инструменты денежного рынка. Высоко рисковые инвестиции включают в себя: долевые инструменты в тех случаях, если акции не котируются на бирже; производные инструменты, такие, как фьючерсы и опционы (но необязательно АДР или конвертируемые инструменты).

Традиционно принято считать, что наибольшей надежностью обладают государственные ценные бумаги, и доходность по ним устанавливается на наиболее низком уровне. Но поскольку финансовые возможности различных стран не равнозначны, не совпадают степени политической, экономической и социальной стабильности, то на международных рынках доходность долговых инструментов правительств различных стран существенным образом отличается. для того чтобы инвесторы могли различить и сопоставить страновые риски, существуют специальные рейтинговые агентства, присваивающие странам – эмитентам бумаг кредитные рейтинги в зависимости от параметров их экономического и политического положения. К числу наиболее известных относятся агентства Standard&Poor’s и Moody’s.

Рейтинг ценных бумаг — система условных показателей оценки ценных бумаг по степени их надежности, разработанные специализированными рейтинговыми агентствами. Рейтинги используется инвесторами и аналитиками. Российской Федерации кредитный рейтинг был присвоен в 1996 году. Несмотря на невысокий рейтинг, само его присвоение позволило снизить цену заимствования на мировых финансовых рынках и расширить доступ к ним для долговых бумаг федерального правительства и ряда российских регионов.

Разработаны и применяются на фондовом рынке различные системы оценки, шкалы и рейтинги, удостоверяющие надежность ценной бумаги и помогающие инвесторам определить уровень риска. Агентство Standard&Poor’s присваивает отдельные рейтинги облигациям и привилегированным акциям и отдельные обыкновенным акциям, агентство Moody’s имеет единую рейтинговую шкалу для всех ценных бумаг.

Общепринятые обозначения кредитных рейтингов и их толкование приведены таблице 1.

Таблица 1 – Шкала кредитных рейтингов.

|

Moody’s |

Standard & Poor’s |

|

Ааа |

Высшая степень надежности, минимальный риск. Финансовое положение эмитента стабильно и заслуживает доверия |

|

|

Аа |

АА |

Высокая надежность, но степень риска в долгосрочном периоде несколько выше |

|

А |

А |

Надежность выше среднего, финансовое положение эмитента имеет много сильных сторон, но существует некоторая уязвимость перед изменениями рыночной конъюнктуры |

|

Ваа |

ВВВ |

Средняя степень надежности, устойчивость эмитента несомненна в настоящий момент, но может стать неочевидной в долгосрочном периоде |

|

ВВ |

Присутствует элемент спекулятивности, надежность оценивается как умеренная, но не гарантированная |

|

|

В |

В |

Эмитент платежеспособен в настоящий момент, но существует риск дефолта в будущем |

|

Саа |

ССС |

Низкая надежность, очевидная опасность дефолта |

|

Са |

СС |

Высоко спекулятивный характер облигаций, часто наблюдается просрочка платежей |

|

С |

С |

Самая низкая надежность, вероятность выполнения эмитентом обязательств по платежам незначительна, хотя в настоящий момент выплаты могут происходить |

|

— |

D |

Дефолт |

Дополнительно агентство Moody’s использует знаки «1», «2» и «3» для установления рейтинга внутри категории: категория Aaa1 является наивысшей.

Главная задача рейтинговых служб — предупредить инвестора о потенциальном риске, с которым связана тех или иных ценных бумаг. Присвоенный рейтинг имеет значение не только для потенциального инвестора, но и для эмитента, поскольку определяет ставку, по которой он будет выплачивать вознаграждение за заимствованные ресурсы. Например, если рассматривать облигации с одним и тем же сроком погашения, можно заметить, что по обязательствам с более высоким рейтингом выплачиваются более низкие проценты, и их держатель получает более низкую доходность. Соответственно, эмитент, облигациям которого присвоен низкий рейтинг, для привлечения инвесторов должен предложить им более высокий процент доходности в качестве компенсации за принимаемый на себя повышенный риск.

Присвоенный рейтинг не есть неизменная данность, и одна из опасностей, с которой могут столкнуться держатели бумаг — снижение рейтинговой компанией оценки надежности долговых обязательств.

Снижение рейтинга происходит обычно по причине ухудшения финансового состояния эмитента или принятия им решения, которое рейтинговые агентства посчитали ошибочным. Понижение оценки надежности сразу же побуждает инвестора просить большую доходность за имеющиеся у него бумаги. Цены на них на вторичном рынке падают, приводя их доходность в соответствие с существующими на данный момент рыночными ставками. Это также означает, что в случае, если эмитент с ухудшенным рейтингом решит осуществить новый выпуск долговых обязательств, ему для привлечения инвесторов придется предлагать по ним более высокую купонную ставку.

Временной фактор также играет роль при определении купонной ставки облигаций. Так, если облигации имеют одинаковый рейтинг, но разные сроки погашения, больший процент уплачивается по облигациям с более продолжительным «сроком жизни» в качестве компенсации за более высокий инфляционный риск и риск неопределенности.

2.2. Ликвидность ценных бумаг.

Ликвидность означает возможность для инвестора быстро и без существенных финансовых потерь продать ценные бумаги, т.е. получить за них деньги.

Ликвидность не свидетельствует ни о надежности бумаги, ни о ее доходности. Тем ни менее, это весьма важное свойство для оценки инвестиционной привлекательности вложений в данный вид бумаг.

Ликвидность бумаги зависит от объема выпуска, доли бумаг, постоянно обращающихся на рынке, количества профессиональных участников, осуществляющих операции с ними, организации торгов по данным бумагам, шириной спрэда между котировками на покупку и продажу и инфраструктуры рынка. Трудно дать точное количественное выражение ликвидности бумаги, но в качестве определенных признаков, характеризующих степень ликвидности можно рассматривать количество сделок с данным видом фондовых ценностей на биржевом и внебиржевом рынке, объем оборота за период, отнесенный к суммарной рыночной стоимости выпуска, разницу между ценами продажи и покупки. Чем больше объем сделок и размер оборота, тем менее чувствителен рынок к отдельной продаже. Продажа даже крупного пакета бумаг на ликвидном рынке не угрожает «продавить» его, то есть привести к резкому снижению курса данной бумаги. Чем меньше в процентном отношении зазор между ценой покупки, тем меньше будут потери при продаже данной бумаги.

Низко ликвидная бумага несет в себе дополнительный риск для владельца – если ее потребуется срочно продать, то можно понести существенные потери за счет скидки к цене, либо потери времени. Большая разница между ценой покупки и продажи приводит к тому, что даже в условиях роста курсовой цены потребуется значительный промежуток времени, чтобы цена продажи превысила цену, по которой она приобреталась. Кроме того, может складываться ситуация, когда бумагу просто невозможно реализовать на рынке.

До 17 августа 1998 года в Российской Федерации наибольшей ликвидностью обладал ранок долговых обязательств ГКО и ОФЗ-ПК. Огромный масштаб рынка, более полутора сотен официальных дилеров, электронная система торгов, учета прав на бумаги — все это позволяло любому инвестору продать или купить бумаги в любой момент без риска оказать воздействие на рынок. В настоящее время ликвидность этого рынка далека от предкризисного уровня и уступает рынку акций крупных и широко известных компаний – прежде всего энергетических. В настоящее время ликвидность у Российских ценных бумаг приблизительно одинаковая — низкая или очень низкая.

Ликвидность ценных бумаг, находящихся в руках инвесторов, зависит от множества причин, среди которых не последнее место занимают издержки системы обращения ценных бумаг, цена регулирования, способ организации рынка и другие причины, находящиеся вне влияния или выбора инвестора.

Все ценные бумаги можно условно разделить на три основные группы по степени их ликвидности. Существует понятие высоко ликвидных, условно ликвидных и неликвидных ценных бумаг.

К высоко ликвидным ценным бумагам относятся, прежде всего, те, по которым проводятся торги на фондовой бирже и в торговых системах.

К условно ликвидным ценным бумагам относятся ценные бумаги, обращающиеся на так называемом внебиржевом рынке, то есть те ценные бумаги, которые не включены в котировальные листы бирж и торговых систем по тем или иным причинам, но, тем не менее, представляющие определенный интерес для профессиональных участников фондового рынка.

Такие ценные бумаги относятся к категории условно ликвидных потому, что по данным информационных систем, с помощью которых они обращаются, можно лишь приблизительно судить о наличии реального спроса на них, так как информационные системы не дают информации о количестве реально заключенных сделок на внебиржевом рынке и реальных ценах этих сделок.

В качестве информационных систем используются различные информационные агентства, такие как АКМ и Росбизнесконсалтинг, которые собирают заявки и распространяют их в своих информационных бюллетенях через Интернет или в печатном виде.

На внебиржевом рынке обращается значительно больше разновидностей ценных бумаг, чем на биржевом. При этом все они обладают различной ликвидностью, то есть на них существует разный спрос. На некоторые виды ценных бумаг, такие как векселя Сбербанка или Газпрома, спрос существует практически всегда и их реальная ликвидность ничуть не ниже, а иногда даже выше, чем у бумаг, обращающихся на биржевом рынке.

Понятие неликвидных ценных бумаг весьма условно. Когда говорят о неликвидных ценных бумагах, имеется ввиду то, что на них отсутствуют заявки в информационных системах. Как правило, это означает, что они не могут заинтересовать достаточно широкий круг покупателей либо из-за того, что недостаточно обеспечены реальными активами, либо из-за того, что недостаточно известны широкому кругу покупателей.

К неликвидным ценным бумагам можно отнести и облигации ряда субъектов Российской Федерации, которые отказались от их погашения или выплаты купонного дохода по ним. К неликвидным ценным бумагам относится также огромная масса разнообразных векселей, выпущенных неизвестными юридическими лицами или попавшими в черный список, вследствие отказа выпустившей их организации оплатить их.

К числу основных факторов, способствующих повышению ликвидности акций российских компаний, относятся:

c) проведение эмитентом благоприятной для инвесторов и профессиональных участников рынка политики, в том числе:

1. наличие независимого реестродержателя, упрощенная процедура перерегистрации прав собственности на ценные бумаги, наличие разветвленной сети трансфер-агентов у реестродержателя либо системы удаленных терминалов, разумные тарифы за учет изменении прав собственности на ценные бумаги в реестре акционеров и т.д.;

2. отсутствие в уставе акционерного общества разного рода ограничений на потенциальных инвесторов либо на доли их вложений в уставный капитал: активная политика эмитента по отношению к потенциальным инвесторам — как отечественным, так и зарубежным, включая мероприятия по повышению инвестиционной привлекательности ценных бумаг (приближение финансовой отчетности предприятия к западным стандартам, обеспечение определенного уровня информационной открытости компании) и расширению возможностей доступа различных групп инвесторов, в том числе иностранных, к рынку бумаг данного предприятия.

3 Инвестиционные качества Российских ценных бумаг.

3.1 Особенности инвестиционной привлекательности ценных бумаг России.

Рынок ценных бумаг начал формироваться в России около 10-12 лет назад. Несмотря на его молодость, он пережил взлеты и падения сравнимые по размаху с зарубежными рынками.

Возникновение РЦБ РФ было во многом обусловлено внеэкономическими причинами, что определило западную модель его формирования. Но, являясь составной частью мирового РЦБ, фондовый рынок РФ в то же время имеет свои особенности.

Во-первых, рынок ценных бумаг в России долгое время являлся механизмом обслуживания преимущественно спекулятивных операций и сейчас существенной составляющей роста объемов торговли остается чисто спекулятивный фактор.

Также следует отметить крайне низкую ликвидность российских ценных бумаг, т.е. их вторичный рынок зачастую просто отсутствует. Такое соотношение определяется, прежде всего, продолжающимися приватизационными продажами, в том числе остающихся у государства пакетов акций. Тем не менее, доля вторичного рынка акций в общем объеме торговли постоянно возрастает. Относительно ликвидным ценными бумагами в России и по сей день, остаются акции предприятий сырьевой промышленности, ориентированной на экспорт. Несмотря на то, что, на организованном рынке обращается более 200 акций российских компаний, сделки устойчиво концентрируются вокруг нескольких эмитентов.

Все акции на российском рынке можно разделить на 2 группы — ликвидные акции (их еще называют «голубыми фишками», акциями первого эшелона) и все остальные акции. «Голубые фишки» можно пересчитать по пальцам — это РАО ЕЭС, «Газпром», «Сургутнефтегаз», Сбербанк, «Ростелеком» и некоторые другие. Остальных — тысячи, из них несколько сот обращаются на биржах, и сделки с многими из них совершаются довольно редко. Ликвидность акций показывает, насколько активно они торгуются. Первые строчки в рейтинге ликвидности акций занимают как раз «голубые фишки» (приложение А).

Основными характеристиками ликвидности акций являются дневной оборот ценных бумаг на бирже и волатильность цен (по которым совершаются сделки) за некий период времени. Чем больше дневной оборот акции и чем меньше волатильность (рыночная разница между ценой покупки и продажи) ее цены, тем более ликвидной является ценная бумага. Наибольший дневной оборот на ММВБ – у обыкновенных акций РАО ЕЭС, а наименьшие разрывы цен — у акций Лукойла. В целом же на рынке величина спрэда является достаточно большой — до 50% от средней цены.

Повышению ликвидности российского рынка ценных бумаг может существенно способствовать усовершенствование технологий торговли (совершенствование клиринговых систем и т.д.), увеличение объемов торговли и эмиссии ценных бумаг, а также повышение прозрачности операций на нем. Необходимо повысить разнообразие инструментов, участников (ПИФы, НПФы, инвестиционные банки, инвестиционные агентства, инвестиционные компании, рейтинговые агентства, управляющие компании, и т.д.) и технологий рынка.

В последнее время отмечены положительные сдвиги на российском РЦБ, например, рост котировок недооцененных, по мнению большинства российских и зарубежных аналитиков, на 30-40% акций российских компаний на внутреннем рынке. Также наблюдается повышение интереса российских компаний к выпуску таких финансовых инструментов, как АДР и ГДР 3-его уровня с целью привлечения иностранного капитала, который имеет предпочтительные характеристики в сравнении с российским капиталом в плане объемов привлечения денежных средств.

Что касается доходности ценных бумаг, то 2003 год показал, что акции по-прежнему обеспечивают самый высокий доход на вложения инвестора. Индекс РТС — основной индикатор рынка акций — вырос за год на 57,3%. Другими словами, портфель из 59 акций вырос за год более, чем в полтора раза.

Основной причиной роста акций в 2003 году был рост ВВП — 6,8%. Для сравнения: в 2002 году рост ВВП составил 3,3% и соответственно рост рынка акций был 35%.

А фактором общего роста экономики стали мировые цены на сырую нефть (средняя цена сорта Brent — 28,6 $/баррель в 2003 году), а также металлы. Способствовало росту акций и постепенное приближение рейтинга России по шкале международных рейтинговых агентств к инвестиционному уровню. В декабре 2002 г. международные рейтинговые агентства Standard & Poor’s и Moody’s повысили рейтинг России до «ВВ» и «Ва2». В мае 2003 г. международное рейтинговое агентство Fitch Ratings повысило кредитный рейтинг до «ВВ+». Это повышение вплотную приблизило кредитный рейтинг России этого агентства к инвестиционному уровню. 8 октября 2003 г. агентство Moody’s повысило инвестиционный рейтинг России со спекулятивного уровня «Ва2» до нижнего инвестиционного уровня — «Ваа3».

Тенденция роста кредитного рейтинга России на протяжении 2003 г. укрепила позиции России на международном рынке капитала и способствовала росту привлекательности российских ценных бумаг для инвесторов.

В течение многих лет облигации считались достаточно примитивным и негибким способом вложения капитала, способным лишь обеспечить текущий доход и практически ничего сверх того. Однако такое положение сохранялось недолго; сегодня облигации относятся к одному из наиболее конкурентоспособных инвестиционных инструментов, обладающих потенциальными возможностями обеспечения привлекательной доходности в виде текущих процентов и/или прироста капитала. За последние 1-2 года на российском фондовом рынке произошел буквально облигационный бум. Предприятия, банки, региональные и муниципальные администрации и российское правительство начали активно привлекать деньги с внутреннего рынка, выпуская ценные бумаги с фиксированной доходностью, коими и являются облигации.

Государственные облигации.

Рынок государственных облигаций является самым крупным из рынков ценных бумаг. На начало марта 2004 года объем рынка государственных облигаций составлял $11,81 млрд. Традиционно считается, что инвестиции в государственные облигации (ГКО/ОФЗ) – безрисковые. Потому и доходность государственных облигаций на 4-5% годовых ниже доходности корпоративных облигаций. ГКО/ОФЗ размещаются и обращаются в секции государственных ценных бумаг на ММВБ. Рынок ГКО/ОФЗ характеризуется высокой ликвидностью (ежедневный оборот на уровне $15-30 млн.) и большими объемами эмиссии. Этим объясняется привлекательность рынка для банковского капитала. На сегодняшний день вложения в государственные ценные бумаги остаются самым надежным, выгодным и удобным способом размещения свободных денежных средств, обеспечивающим получение стабильного дохода, который превышает уровень инфляции и доходность по альтернативным финансовым инструментам, при высокой надежности и минимальном риске вложений.

Облигации субъектов РФ и муниципальные облигации.

Такие субъекты Федерации как Санкт-Петербург и Москва имеют лучшую кредитную историю по сравнению с Федеральным правительством (в период дефолта 1998 г. Москва и Санкт-Петербург отвечали по своим обязательствам в полном объеме).

Надежность их облигаций приравнивается к облигациям правительства, а доходность несколько выше. Объем этого рынка на начало марта 2004 года составлял примерно $3,04 млрд. Крупнейшими эмитентами являются Москва и Санкт-Петербург. На начало марта 2004 года объем облигаций составлял $1,58 млрд. и $356 млн. соответственно. Выпуски других муниципальных эмитентов намного меньше по объему и обычно менее ликвидные. Облигации Санкт-Петербурга торгуются на СПВБ (Санкт-Петербургской межбанковской бирже).

Другие облигации торгуются на ММВБ и на внебиржевом рынке.

Корпоративные облигации

Рынок корпоративных облигаций самый молодой и самый перспективный сегмент рынка облигаций. Можно считать, что это рынок фактически зародился в 2000 году и с тех пор вырос от «виртуального нуля» до объема $6.39 млрд. Большая часть выпусков корпоративных и банковских облигаций свободно торгуются на биржевом (в основном на ММВБ) и внебиржевом рынках — $5,57 млрд. Выпуски корпоративных и банковских облигаций различаются по объему от $3-5 млн. до $100-300 млн. На начало марта 2004 года самым большим выпуском являлся выпуск облигаций Газпрома объемом 10 млрд. руб. (около $350 млн.).

Основные заемщики представляют нефтегазовую отрасль, металлургию и телекоммуникацию, все активнее осваивают рынок компании пищевой промышленности. Среди эмитентов такие известные корпорации как Газпром, ТНК, АЛРОСА, РАО «ЕЭС России», ММК, Северсталь, Уралсвязьинформ, Центртелеком, МГТС, Вымпелком, Северо-Западный телеком, Южная телекоммуникационная компания. Банки и финансовые компании также активно осваивают рынок долговых инструментов. Крупнейшие выпуски облигаций имеют Внешторгбанк, Альфа-Банк и Росбанк.

Развитие рынка корпоративных облигаций открывает новые возможности для всех видов инвесторов: частных, коллективных — паевых инвестиционных фондов (ПИФ) и пенсионных фондов (НПФ), профессиональных. У инвесторов появляется новый инструмент для инвестирования средств. (11, с 25)

Что касается территориального инвестиционного потенциала, то в целом Россия относится к числу стран с весьма высоким уровнем инвестиционного риска, что резко снижает ее общий рейтинг. Однако различия степени риска отдельных регионов России весьма контрастны: от регионов с затухающими или вновь готовыми вспыхнуть вооруженными (Чеченская Республика, Дагестан) и социально-политическими (Кемеровская область) конфликтами до вполне благополучных регионов с авторитетной властью (Татарстан и Нижегородская область).

Большинство регионов с наименьшим риском сосредоточено в почти непрерывной узкой полосе от Санкт-Петербурга до Екатеринбурга), в то время как большинство регионов с наибольшим риском занимают почти всю Восточную Сибирь и Дальний Восток.

В целом, можно констатировать, что российский рынок ценных бумаг при всех существующих недостатках обладает огромным потенциалом развития.

3.2 Инвестиционные качества ОАО «Нижнекамскнефтехим».

«Нижнекамскнефтехим» — это одно из самых инвестиционно привлекательных предприятий российской нефтехимии.

Компания «Нижнекамскнефтехим» является крупнейшим нефтехимическим предприятием России. Менеджмент компании нацелен на активное развитие предприятия. Это выражается в крупных вложениях в обновление основных фондов, развитие новых производств, а также снижении операционных расходов. Среди проектов компании модернизация производства каучука, запуск производства полистирола, строительство завода по выпуску полипропилена.

Доля экспортных поставок компании составляет более 50%, что создает диверсифицированный рынок сбыта продукции. Отметим, что акции НКНХ торгуются с внушительным дисконтом к отраслевым аналогам за рубежом. Часть этого потенциала может быть реализована в случае увеличения ликвидности акций компании. Количество акций, находящихся в свободном обращении составляет более 30%, что может положительно сказаться на их ликвидности. ГДР компании обращаются на берлинской бирже.

Рынок акций ОАО «Нижнекамскнефтехим» стал развиваться после регистрации первой эмиссии и утверждения плана приватизации в августе 1993 г. В соответствии с ним предприятие было преобразовано в открытое акционерное общество. Уставный капитал АО был сформирован в размере 73 209 590 тыс. рублей и разделен на 7 320 959 именных акций; в том числе 875 935 привилегированных. В настоящее время государство (Республика Татарстан) владеет 35,2% акций Общества; остальные акции принадлежат физическим и юридическим лицам.

Одной из основных задач, всегда стоявших перед акционерным обществом, является повышение ликвидности его акций. Такая работа ОАО «Нижнекамскнефтехим» активизировалась после заключения договора с компаниями ИФК «Солид» и ООО ИК «АйБиЭйч» в марте 1997 г. В результате совместной работы был обеспечен листинг акций Общества в Российской торговой системе и с 14 апреля 1997 г. они котируются в РТС.

Стоимость акций АО «Нижнекамскнефтехим» в I полугодии 1997 г. росла быстрыми темпами и достигла своего апогея 11.08.97 г., когда акции «НКНХ» котировались по 116 долл. США. Во второй половине 1997 г., в связи с кризисом мирового фондового рынка произошло падение стоимости всех ценных бумаг Российского фондового рынка, в т.ч. и акций АО «Нижнекамскнефтехим», стоимость которых к концу года упала до 37 долл. США, что, тем не менее, превышало номинал акции в 22 раза.

За 1998 г. в РТС-2 было заключено всего 3 сделки по акциям ОАО «Нижнекамскнефтехим» на сумму 31 374 $; средневзвешенная цена акции составила 25,65 $.

28 декабря 1999 г. ФКЦБ зарегистрировала решение о конвертации акций ОАО «Нижнекамскнефтехим» номиналом 10 рублей в акции номиналом 1 рубль.

Последние два года наблюдалась четко выраженная тенденция к снижению доходности акций НКНХ (приложение В).

Так текущая доходность обыкновенных акций общества в середине 2003 года составляла 1,336%, а уже в середине 2004 года эта величина составила 0,45%. Объясняется это устойчивым ростом курсовой стоимости акций и соответственно их надежности. Однако и сейчас акции НКНХ значительно недооценены по сравнению с зарубежными компаниями этой отрасли. (13, с 202)

Не смотря на все прилагаемые усилия, ликвидность акций Общества до сих пор очень низка. К примеру, объем торгов акциями НКНХ в декабре 2003 года составил всего 11813$, в то время как объем торгов по ОАО «Нижнекамскшина» составил на тот же период 25900 млн.$.

Аналитики выделяют следующие риски, связанные с вложением в акции Нижнекамскнефтехима.

— Контрольный пакет принадлежит Правительству Татарстана, которое планирует создать холдинговую компанию, куда войдут НКНХ, Татнефть и другие компании республики. Это может привести к неэффективному распределению прибыли, когда более успешный НКНХ будет фактически датировать, например, Татнефть.

Учитывая риски, связанные с акциями НКНХ большинство аналитиков ставит долгосрочную рекомендацию «покупать» по эмитенту.

Заключение.

Любая ценная бумага обладает определенной совокупностью инвестиционных качеств, таких как доходность, надежность и ликвидность. Они зависят от финансового состояния эмитента. Оно определяется с помощью фундаментального или технического анализа.

Доходность можно определить как отношение полученного результата к затратам. Доходность это показатель результативности инвестиций, на основе значений доходности сравнивают эффективность операций на финансовом рынке.

Надежность отражает безопасность вложений в конкретную ценную бумагу. Чем выше надежность ценной бумаги, тем ниже её доходность. О надежности конкретной ценной бумаги можно судить по присвоенному ей рейтингу.

Ликвидностью ценных бумаг называется их свойство быстро и без потерь в стоимости обмениваться на деньги. Выделяют понятия ликвидных, условно ликвидных и неликвидных ценных бумаг. Основными показателями ликвидности являются объем торгов и величина спрэда.

В данной курсовой работе мною были рассмотрены различные аспекты оценки инвестиционной привлекательности ценных бумаг: формулы расчета доходности для акций и облигаций, влияние размера процентной ставки и срока погашения на уровень доходности облигаций, причины взаимозависимости таких свойств как надежность и доходность бумаги; рассмотрены наиболее доходные и надежные ценные бумаги, а также причины, влияющие на степень ликвидности.

Невозможно подобрать такой вид бумаг, который был бы одновременно самым надежным, самым доходным и самым ликвидным. Выбор конкретных направлений вложений зависит от тех целей, которые ставит перед собой инвестор, от индивидуальных предпочтений, тех или иных свойств бумаги. То, что не позволяет отдельная ценная бумага, может быть достигнуто за счет подбора пакета бумаг с различными свойствами, так называемого портфеля ценных бумаг или инвестиционного портфеля. В рамках этого портфеля одни бумаги обладают повышенной доходностью с высокой степенью риска, другие наоборот, низкой доходностью при высокой надежности. (7, с 16)

Облигации обеспечивают сохранность сбережений и фиксированный доход и поэтому представляют интерес для осторожных инвесторов, стремящихся сохранить свой капитал и получать на него пусть небольшой, но гарантированный доход. Акции при благоприятной рыночной конъюнктуре могут быть реализованы по курсовой цене, в несколько раз превышающей цену их приобретения. Однако при ухудшении финансового положения акционерного общества падает не только курс акций, но и сокращается или сводится к нулю размер дивидендов по ним. Акции привлекательны для инвесторов, готовых идти на риск, сыграть на курсовой разнице цены покупки и продажи бумаг. Депозитные сертификаты в условиях инфляции — наиболее надежное средство сохранения капитала из-за краткосрочности займа и достаточно высоких процентов по нему.

Инвестиционные качества российских ценных бумаг характеризуются, прежде всего, низкой средней ликвидностью. К относительно ликвидным ценным бумагам можно отнести лишь акции компаний сырьевой промышленности. Наиболее доходными бумагами по-прежнему остаются акции и корпоративные облигации. Росту надежности российских ценных бумаг способствует постепенное приближение рейтинга России по шкале международных рейтинговых агентств к инвестиционному уровню.

Несмотря на некоторый прогресс в сфере структурных преобразований, сдерживающее влияние на уровень рейтингов России продолжает оказывать незавершенность процесса реформ. Серьезные проблемы в правовой, институциональной и административной сферах еще ждут своего решения.

Сдерживающее влияние на уровень рейтингов также оказывает высокая зависимость российской экономики от сырьевого сектора, являющегося движущей силой экономического роста страны.

Список использованной литературы.

1. Бердникова Т.Б. Рынок ценных бумаг и биржевое дело. – М.: 2000.

2. Буренин А. Н. Рынок ценных бумаг и производственных финансовых инструментов. – М.: Федеративная книготорговая компания, 1998. – 352 с.

3. Галанов В.А., Басов А.И. Рынок ценных бумаг. — М.: Финансы и статистика, 2000. — 352 с.

4. Закарян, И. Филатов И. Интернет как инструмент финансовых инвестиций.– С-Пб: BHV-С-Пб, 1999. – 256 с.

5. Золотарёв В. С. Рынок ценных бумаг. – Ростов н / Д: «Феникс», 2000.-352 стр.

6. Кандрацков Н.В. «Лекции по курсу рынок ценных бумаг». Москва, МЭСИ, 2000 г.

7. Лякин А.Н., Лапинскас А.А. Рынок ценных бумаг. – СПб.: Поиск, 2001. – 160с.

8. Миркин Я.М. «Ценные бумаги и фондовый рынок». Москва, “Перспектива”, 1995г.

9. Радыгин А. Д., Хабарова Л. П. Базовый курс по рынку ценных бумаг. — М.: Финансовый издательский дом «Деловой экспресс», 1997 — 485с.

10. Семенкова Е. В. Операции с ценными бумагами. Учебник. – М.: Перспектива, 1997.

11. Макеев А.В. Рынок облигаций России: основные факты. Справочник инвестора.-2003, №6

12. Семилютина Н. Некоторые виды ценных бумаг в мировой практике и в РФ. Финансовая газета- М., 1999г.- N22.

13. Ежеквартальный отчет Открытого акционерного общества «Нижнекамскнефтехим» за: I квартал 2004 г – 208 с.

14. www.finam.ru

15. www.skrin.ru

16. www.rtsnet.ru

Приложение А.

Рейтинг акций по ликвидности за декабрь 2003г.

|

Место |

Объем сделок, $ млн. |

Тип акции |

|

|

1 |

55 655 400,00 |

АОИ |

ОАО РАО «ЕЭС России» |

|

2 |

45 761 885,00 |

АОИ |

ОАО «ЛУКОЙЛ» |

|

3 |

38 365 255,00 |

АОИ |

ОАО «НК «ЮКОС» |

|

4 |

14 088 755,00 |

АОИ |

ОАО «Сургутнефтегаз» |

|

5 |

12 554 680,00 |

АОИ |

ОАО «ГМК «Норильский никель» |

|

6 |

5 744 770,00 |

АОИ |

ОАО «Ростелеком» |

|

7 |

4 366 750,00 |

АОИ |

Сбербанк России ОАО |

|

8 |

3 774 382,41 |

АПИ |

ОАО «Сургутнефтегаз» |

|

9 |

2 944 000,00 |

АОИ |

ОАО «Сибнефть» |

|

10 |

2 633 455,00 |

АПИ |

АК «Транснефть» |

|

11 |

1 443 950,00 |

АОИ |

ОАО «Мосэнерго» |

|

12 |

1 043 690,50 |

АОИ |

ОАО «Северсталь» |

|

13 |

974 560,00 |

АОИ |

ОАО «Уралсвязьинформ» |

|

14 |

943 950,00 |

АОИ |

ОАО «Татнефть» |

|

15 |

467 500,00 |

АПИ |

ОАО РАО «ЕЭС России» |

|

16 |

439 898,00 |

АОИ |

ОАО «Мечел» |

|

17 |

399 750,00 |

АПИ |

ОАО «Ростелеком» |

|

18 |

367 662,79 |

АОИ |

ОАО «ЦентрТелеком» |

|

19 |

346 150,00 |

АПИ |

Сбербанк России ОАО |

|

20 |

310 820,00 |

АОИ |

ОАО «Аэрофлот» |

|

21 |

303 730,21 |

АПИ |

ОАО «Уралсвязьинформ» |

|

22 |

169 000,00 |

АОИ |

ОАО «Сибирьтелеком» |

|

23 |

167 825,00 |

АОИ |

ОАО «Уфанефтехим» |

|

24 |

164 819,60 |

АПИ |

ОАО «ВолгаТелеком» |

|

25 |

159 125,00 |

АОИ |

ОАО ОМЗ |

|

26 |

143 285,74 |

АПИ |

ОАО «Северо-Западный Телеком» |

|

27 |

141 151,00 |

АОИ |

ОАО «Северо-Западный Телеком» |

|

28 |

106 525,00 |

АОИ |

ОАО «АВТОВАЗ» |

|

29 |

105 000,00 |

АОИ |

ОАО «АНК «Башнефть» |

Приложение Б.

|