В современных условиях хозяйствования многие предприятия поставлены в условия самостоятельного выбора стратегии и тактики своего развития. Самофинансирование предприятием своей деятельности стало первоочередной задачей. В этой связи в системе финансового управления предприятием все большее внимание уделяется вопросам организации денежных потоков, оказывающих существенное влияние на конечные результаты его хозяйственной деятельности. Следует отметить, что концепция денежного потока предприятия как самостоятельного объекта финансового управления еще не получила достаточного отражения не только в отечественной, но и в зарубежной литературе по вопросам финансового менеджмента. Вместе с тем, денежные потоки предприятия во всех их формах и видах, а соответственно и совокупный денежный поток являются важнейшим самостоятельным объектом финансового менеджмента. Управление денежными потоками является тем инструментом, при помощи которого можно достичь желаемого результата деятельности предприятия – получения прибыли. Этими обстоятельствами обусловлен выбор темы исследования.

Сущность и экономическое содержание денежных потоков предприятия

Поток денежных средств – это количество денежных средств, которое получает и выплачивает предприятие в течение отчётного или планового периода.

Анализ денежных средств и управление денежными потоками является одним из важнейших направлений финансового менеджмента. Оно включает в себя расчет времени обращения денежных средств (финансовый цикл), анализ денежного потока, его прогнозирование, определение оптимального уровня денежных средств, составление бюджетов денежных средств и т.п.

В любой момент времени фирма может рассматриваться как совокупность капиталов, поступающих из различных источников: от инвесторов, кредиторов, а также доходов, полученных в результате деятельности фирмы. Эти средства направляются на различные цели: приобретение основных средств, создание товарных запасов, формирование дебиторской задолженности и другие.

Взятый на определенный момент общий капитал фирмы стабилен, затем через какое-то время он изменяется. Движение капитала на предприятии происходит постоянно. Конкуренция между предприятиями требует постоянного приспособления к изменяющимся условиям; технологические усовершенствования, обуславливающие значительные капиталовложения, инфляция, изменение процентных ставок, налоговое законодательство, — все это оказывает большое влияние на движение капитала предприятия. Поэтому необходимо эффективно управлять движением капитала в рамках предприятия.

Анализ и управление денежными средствами предприятия

... и управления денежными средствами предприятия; проанализировать и оптимизировать движение денежных средств. Объект исследования – процесс движения финансовых средств на ООО "ЭНЕРГИЯ". Предмет исследования - механизм управления остатками денежных средств на предприятии. Практическая значимость дипломной работы заключается в исследование методики управления финансами предприятия ...

Денежные средства — это наиболее ликвидная категория активов, которая обеспечивает предприятию наибольшую степень ликвидности, а, следовательно, и свободы выбора действий.

С движения денежных средств начинается и им заканчивается производственно-коммерческий цикл. Деятельность предприятия, направленная на получение прибыли, требует, чтобы денежные средства переводились в различные активы, которые обращаются в дебиторскую задолженность в процессе реализации продукции. Результаты деятельности считаются достигнутыми, когда процесс инкассирования приносит поток денежных средств, на основе которого начинается новый цикл, обеспечивающий получение прибыли.

Аналитики в области финансовой отчетности считают, что сложность системы бухгалтерского учета скрывает потоки денежных средств и увеличивает их отличие от отчетного значения чистого дохода (прибыли).

Они подчеркивают, что именно денежные средства должны использоваться для выплаты ссуд, дивидендов, расширения используемых производственных мощностей. Все сказанное подтверждает растущее значение такой категории, как «денежные потоки».

Денежный поток предприятия представляет собой совокупность распределенных по отдельным интервалам рассматриваемого периода времени поступлений и выплат денежных средств, генерируемых его хозяйственной деятельностью, движение которых связано с факторами времени, риска и ликвидности.

В отечественных и зарубежных источниках эта категория трактуется по- разному.

Активы фирмы представляют собой чистое использование денежных средств, а пассивы — чистые источники. Объем денежных средств колеблется во времени в зависимости от объема продаж, инкассации дебиторской задолженности, капитальных расходов и финансирования.

В России категория «денежные потоки» приобретает важное значение в системе управления финансами хозяйствующих субъектов. Об этом говорит то, что с 1995г. в состав бухгалтерской отчетности была введена дополнительная форма №4 «Отчет о движении денежных средств», которая поясняет изменения, произошедшие с денежными средствами. Она предоставляет пользователям финансовой отчетности базу для оценки способности предприятия привлекать и использовать денежные средства.

В российской практике финансового менеджмента под потоком денежных средств понимается разность между всеми полученными и выплаченными предприятием денежными средствами за определенный период времени, которая затем сопоставляется с прибылью.

Прибыль выступает как показатель эффективности работы предприятия и источник его жизнедеятельности. Рост прибыли создает финансовую основу для самофинансирования деятельности предприятия, для осуществления расширенного воспроизводства и удовлетворения социальных и материальных потребностей. За счет прибыли выполняются обязательства предприятия перед бюджетом, банками и другими организациями.

Различие между суммой полученной прибыли и величиной денежных средств заключается

-

прибыль отражает учетные денежные и неденежные доходы в течение определенного периода, что не совпадает с реальным поступлением денежных средств; при расчете прибыли расходы на производство продукции признаются после ее реализации, а не в момент их оплаты;

-

денежный поток отражает движение денежных средств, которые не учитываются при расчете прибыли: амортизацию, капитальные расходы, налоги, штрафы, долговые выплаты и чистую сумму долга, заемные и авансированные средства.

Доход, который является разницей между объемом продаж и себестоимостью реализованной продукцией, может по-разному влиять на потоки денежных средств. Например, расходы, обусловленные эксплуатацией зданий и оборудования, обычно не связаны с использованием денежных средств, а прибавление сумм амортизации к чистому доходу дает только приблизительный показатель потоков денежных средств.

Общая сумма поступлений денежных средств зависит от способности руководства предприятия привлекать ресурсы. В отношении невложенных денежных средств руководство в момент возврата этих средств вольно направлять их на любые цели, которые оно посчитает наиболее важными.

Денежные потоки любого предприятия, независимо от формы собственности, являются ключевым объектом финансового управления. Данное положение определяется той ролью, которую управление денежными потоками играет в развитии и формировании конечных финансовых результатов деятельности конкретного субъекта хозяйствования.

Понятие «денежный поток» является интегральным, т. е. включает в себя различные виды потоков, обслуживающих хозяйственную деятельность предприятий. Для обеспечения эффективного и целенаправленного управления денежными потоками их целесообразно классифицировать по следующим видам (табл. 1.1.1).

Таблица 1.1.1

Классификация денежных потоков хозяйствующего субъекта

|

Классификационный признак |

Виды денежных потоков |

|

1.Вид финансово-хозяйственной деятельности |

1.1.По текущей (операционной) деятельности 1.2.По инвестиционной деятельности 1.3. По финансовой деятельности |

|

2.Масштаб обслуживания хозяйственного процесса |

2.1. Совокупный денежный поток по предприятиям 2.2. Денежный поток структурного подразделения 2.3. Денежный поток дочерней фирмы 2.4. Денежный поток по отдельным и хозяйственным операциям |

|

3. Направление движения денежных средств |

3.1. Входящий денежный поток (приток денег) 3.2. Исходящий денежный поток (отток денег) |

|

4. Форма осуществления |

4.1. Наличный денежный поток 4.2. Безналичный денежный поток |

|

5. Сфера обращения |

5.1. Внешний денежный поток 5.2. Внутренний денежный поток |

|

6. Продолжительность временного лага |

6.1. Краткосрочный денежный поток 6.2. Долгосрочный денежный ноток |

|

7.По уровню достаточности денежных средств |

7.1. Избыточный 7.2. Оптимальный 7.3. Дефицитный |

|

8. Вид валюты |

8.1. В национальной валюте 8.2. В иностранной валюте |

|

9. По методу предсказуемости |

9.1. Ожидаемый (прогнозируемый) денежный поток 9.2. Случайный поток |

|

10. Непрерывность формирования |

10.1. Регулярный денежный поток 10.2. Дискретный денежный поток |

|

11. Стабильность временных интервалов образования |

11.1. Регулярный денежный поток с равномерными временными интервалами (лагами) 11.2. Регулярный денежный поток с неравномерными временными интервалами |

|

12. Оценка во времени |

12.1. Настоящий денежный поток 12.2. Будущий денежный поток |

Дадим краткую характеристику каждого классификационного признака.

На действующем предприятии текущая деятельность включает поступление и использование денежных средств, обеспечивающие выполнение производственно-коммерческих функций предприятия (табл. 1.1.2).

Таблица 1.1.2

Движение денежных средств по текущей деятельности

|

Текущая(операционная) деятельность |

|

|

Приток денежных средств |

Отток денежных средств |

|

1. Денежная выручка от реализации продукции (товаров, работ, услуг) в текущем периоде |

1. Оплаты счетов поставщиков и подрядчиков |

|

2. Поступления от перепродажи товаров, полученных по бартерному обмену |

2. Оплата труда персонала |

|

3. Поступления от погашения дебиторской задолженности в отчетном периоде |

3. Отчисления в бюджет и взносы во внебюджетные фонды |

|

4. Авансы, полученные от покупателей и заказчиков |

4. Выплата подотчетных сумм |

|

5. Целевое финансирование |

5. Погашение краткосрочных кредитов и займов, включая уплату процентов |

|

6. Полученные краткосрочные кредиты и займы |

6. Краткосрочные финансовые вложения |

|

7. Прочие поступления |

7. Прочие выплаты |

Поскольку текущая деятельность предприятия является главным источником прибыли, то она должна генерировать основной поток денежных средств. Специфические статьи, отсутствующие в зарубежной практике: доходы от перепродажи бартера, взносы во внебюджетные фонды (в форме единого социального налога).

Инвестиционная деятельность включает поступление и использование денежных средств, связанных с поступлением и продажей капитальных активов, расходы (капитальные вложения) и доходы от долгосрочных инвестиций. Источником денежных средств для инвестиционной деятельности могут быть:

-

поступления от текущей деятельности в форме амортизационных отчислений и чистой прибыли;

-

доходы от самой инвестиционной деятельности;

-

поступления за счет источников долгосрочного финансирования с рынка капитала (эмиссия акций и корпоративных облигаций, долгосрочные кредиты банков и займы).

Движение денежных средств представлено в табл. 1.1.3.

Таблица 1.1.3.

Движение денежных средств по инвестиционной деятельности

|

Инвестиционная деятельность |

|

|

Приток денежных средств |

Отток денежных средств |

|

1. Продажа основных средств и нематериальных активов |

1. Приобретение основных средств и нематериальных активов |

|

2. Бюджетные ассигнования и иное целевое финансирование долгосрочного характера |

2. Капитальные вложения |

|

3. Полученные долгосрочные кредиты и займы |

3. Долгосрочные финансовые вложения |

|

4. Средства, поступившие в порядке долевого участия в строительстве |

4. Выдача авансов подрядчикам |

|

5. Возврат долгосрочных финансовых вложений |

5. Оплата долевого участия в строительстве объектов |

|

6. Дивиденды и проценты по долгосрочным финансовым вложениям |

6. Прочие выплаты |

|

7. Прочие поступления |

При благоприятной для предприятия экономической ситуации оно стремится к расширению и модернизации производства. Поэтому инвестиционная деятельность в целом приводит к оттоку денежных средств.

Финансовая деятельность включает поступления денежных средств в результате получения краткосрочных кредитов и займов или эмиссии ценных бумаг краткосрочного характера, а также погашения задолженности по ранее полученным краткосрочным кредитам и займам и выплаты процентов заимодавцам (табл. 1.4).

Таблица 1.1.4.

Движение денежных средств по финансовой деятельности

|

Финансовая деятельность |

|

|

Приток денежных средств |

Отток денежных средств |

|

1. Краткосрочные кредиты и займы |

1. Выдача авансов |

|

2. Поступления от эмиссии краткосрочных ценных бумаг |

2. Направлено на краткосрочные финансовые вложения |

|

3. Бюджетное или иное краткосрочное финансирование |

3. На выплату процентов по полученным краткосрочным кредитам и займам |

|

4. Дивиденды и проценты по краткосрочным финансовым вложениям |

4. Возврат краткосрочных кредитов и займов |

|

5. Прочие поступления |

5. Прочие выплаты |

На стабильно работающих предприятиях денежные потоки, генерируемые текущей деятельностью, могут быть направлены в инвестиционную и финансовую деятельность. Например на приобретение капитальных активов, на погашение долгосрочных и краткосрочных кредитов и займов, выплату дивидендов и т. д. На многих предприятиях РФ текущая деятельность часто поддерживается за счет инвестиционной и финансовой деятельности, что обеспечивает их выживание в неустойчивой экономической среде. Например, не выделяются средства на финансирование капитальных вложений, на достройку объектов, числящихся в составе незавершенного строительства.

Продолжая рассмотрение показателей табл. 1.1.1, отметим, что, исходя из масштабов обслуживания хозяйственной деятельности, самым обобщающим параметром является совокупный денежный поток предприятия. Он характеризует общий объем поступления и расходования средств денежного потока. Денежный поток каждого структурного подразделения в отдельности является более локальным и становится самостоятельным объектом изучения в результате выделения центров финансовой ответственности, филиалов, представительств и иных обособленных структурных единиц предприятия как отдельных объектов управления. Выделение денежного потока отдельной хозяйственной операции зависит от возможности реально учесть эту хозяйственную операцию, и связанное с ней движение денежных средств. Например, хозяйственные операции по договору аренды, по договору лизинга, по договору простого товарищества и др.

По направлениям движения денежных средств можно выделить два денежных потока: входящий и исходящий. Входящий денежный поток (приток) выражают объемом поступления денежных средств на предприятие из различных источников за определенный период (месяц, квартал, год).

Исходящий денежный поток (отток) характеризуется объемом расходования (выплат) денежных средств предприятием за аналогичный период.

Денежные потоки существуют также в безналичной и наличной формах. Безналичный денежный поток выражают только в виде записей в регистрах бухгалтерского учета по соответствующим счетам. Наличный денежный поток характеризуют получением из банка или выплатой денежных средств (из кассы предприятия) в виде купюр или монет. Наличный денежный оборот предприятия находит отражение в кассовом плане (заявке), предоставляемом в обслуживающее его учреждение банка.

По сфере обращения денежные потоки подразделяют на внешний и внутренний. Внешний денежный поток выражают поступлением денежных средств в распоряжение предприятия от юридических и физических лиц, а также выплатой денежных средств указанным лицам. Он непосредственно влияет на изменение величины остатка денежных средств предприятия. Внутренний денежный поток характеризуют сменой места и формы денежных средств, которые находятся в распоряжении предприятия. Он не оказывает влияния на объем этих средств, так как составляет внутренний оборот. Вложения денежных средств в активы на срок до одного года называют краткосрочным денежным потоком. Если срок выходит за рамки года, то денежный поток характеризуют как долгосрочный.

По уровню достаточности денежных средств денежный поток может быть избыточным, оптимальным или дефицитным. Избыточный денежный поток отличается превышением поступления денежных средств над текущими потребностями в них. Его характерным признаком является высокая положительная величина резерва денежной наличности (чистого денежного потока), которая не используется в процессе хозяйственной деятельности. Дефицитный денежный поток образуется в том случае, когда поступающих денежных средств недостаточно для покрытия текущих потребностей предприятия. Наличие дефицитного денежного потока в течение длительного периода может привести предприятие к утрате платежеспособности и даже к банкротству. Оптимальный денежный поток характеризуют сбалансированностью поступления и использования денежных средств. Предприятия, расположенные на территории России, определяют денежные потоки в национальной валюте. Денежные потоки по отдельным инвестиционным проектам, в реализации которых принимают участие иностранные инвесторы, могут быть рассчитаны как в рублях, так и в иностранной валюте.

По методу предсказуемости денежные потоки подразделяют на ожидаемые (прогнозируемые) и случайные. Ожидаемый денежный поток характеризуют возможностью планировать (прогнозировать) объем и сроки денежных поступлений и направлений их расходования. Движение денежных средств, которые возникают на предприятии спонтанно, называют случайным денежным потоком. Исходя из непрерывности формирования, денежный поток может быть регулярным или дискретным. Регулярный денежный поток определяют поступлением и использованием денежных средств, которые в рассматриваемом периоде осуществляют стабильно по отдельным интервалам этого периода. Дискретный денежный поток характеризуют движением денежных средств, связанным с проведением единичных финансово-хозяйственных операций предприятия в рассматриваемом интервале времени.

По стабильности временных интервалов формирования регулярные денежные потоки характеризуют следующими параметрами:

1) регулярный денежный поток с регулярными временными интервалами в рамках рассматриваемого периода. При таком денежном потоке поступление или расходование денежных средств носит характер аннуитета;

2) регулярный денежный поток с неравномерными временными интервалами в рамках рассматриваемого периода. Примером такого денежного потока может служить график лизинговых платежей за арендуемое имущество с согласованными сторонами неравномерными интервалами времени их проведения на протяжении срока лизингового договора.

Исходя из оценки во времени, следует различать настоящий и будущий денежные потоки. Настоящий денежный поток определяют движением денежных средств, приведенным по стоимости к настоящему моменту с помощью операции дисконтирования.

Расчетная формула следующая: (1)

![]()

![]() , где

, где

где PV — настоящая стоимость денежного потока;

- FV— будущая стоимость денежного потока;

- r— ставка дисконтирования, доли единицы;

- t — расчетный период, лет.

Будущий денежный поток интерпретируют как движение денежных средств, приведенное по стоимости к конкретному предстоящему моменту времени с помощью операции наращения (компаундинга).

Расчет осуществляют по формуле: (2)

![]()

Обозначения приведены в формуле 1 .

Приведенная классификация позволяет более целенаправленно осуществлять учет, анализ и планирование денежных потоков различных видов на предприятиях России.

Таким образом, в процессе функционирования любого предприятия присутствует движение денежных средств (выплаты и поступления), то есть денежные потоки. Для РФ категория денежных потоков является достаточно новой категорией, поэтому существуют различные подходы к определению денежных потоков и их оценке.

Методика анализа денежных потоков

Целью анализа денежных потоков является подготовка информации об объемах, временных параметрах, источниках поступления и направлениях расходования денежных средств, которая необходима для обоснованного принятия решений по управлению ими с учетом влияния объективных и субъективных, внутренних и внешних факторов.

Для обеспечения финансовой независимости предприятие должно иметь достаточное количество собственного капитала. Для этого необходимо, чтобы предприятие работало прибыльно. Для обеспечения этой цели важное значение имеет эффективное управление притоком и оттоком денежных средств, оперативное реагирование на отклонения.

В силу того порядка, в котором проходят эти виды деятельности, ликвидность компании находится под непосредственным влиянием временных различий в проведении операций с деньгами для каждого вида деятельности.

Расходование денег, реализация продукции и поступление денег не совпадают во времени, в результате возникает потребность либо в большем объеме денежного потока, либо в использовании других источников средств (капитала и займов) для поддержания ликвидности.

Основная задача анализа денежных потоков заключается в выявлении причин недостатка (избытка) денежных средств, определении источников их поступлений и направлений использования.

Для оценки потоков денежных средств используются два основных метода, разница между которыми состоит в различной последовательности процедур определения величины потока денежных средств:

Расчёт денежных потоков прямым методом заключается в изменении путём поступления и направлений использования денежных средств предприятия, данные о которых представлены в Отчёте о денежных средствах (форма № 4).

Другими словами, данный метод основан на отражении итогов операций (оборотов) по счетам денежных средств за определённый период. При этом операции группируют по трём видам деятельности: текущей (операционной), инвестиционной и финансовой. Необходимые данные для заполнения формы можно получить из регистров бухгалтерского учёта. Расчёт денежных потоков прямым методом даёт возможность оценить платёжеспособность предприятия, а также осуществлять оперативный контроль поступления и расходования денежных средств. В системе внутрифирменного финансового планирования разработка бюджета доходов и расходов по структурным подразделениям (филиалам), а также консолидированного бюджета по предприятию в целом ведётся прямым методом. В России данный метод положен в основу формы отчёта о движении денежных средств, утверждённой приказом Минфина РФ от 13.01.00 № 4н «О формах бухгалтерской отчётности организаций». При этом превышение поступлений над выплатами как по предприятию в целом, так и по видам деятельности означает приток денежных средств, а превышение выплат над поступлениями – их отток.

Если данные о движении денежных средств представляют в разрезе текущей, инвестиционной и финансовой деятельности, то в каждой части, характеризующей конкретный вид деятельности, должна быть представлена расшифровка, раскрывающая фактическое поступление денежных средств от продажи продукции (работ, услуг), от реализации основных средств и иного имущества, получение авансов, бюджетных средств и другого целевого финансирования, кредитов и займов, дивидендов и процентов по финансовым вложениям и прочие поступления; направление денежных средств на оплату труда, взносы в государственные внебюджетные фонды, на выдачу авансов, на финансовые вложения, на выплату дивидендов и процентов по эмиссионным ценным бумагам, на расчёты с бюджетом, на оплату процентов по полученным кредитам и займам и иные выплаты и перечисления.

Данные о движении денежных средств в связи с налогом на прибыль и другими аналогичными обязательными платежами показывают в отчёте раздельно в составе сведений по текущей деятельности, если только они не могут быть конкретно увязаны с инвестиционной и финансовой деятельностью.

Нерешённой проблемой, возникающей при заполнении бухгалтерской отчётности о движении денежных средств, является отсутствие в нормативных документах указаний о конкретном содержании статей по притоку и оттоку этих средств. Обоснованные аналитические выводы о состоянии денежных потоков предприятия можно сделать только в случае, если расшифровка содержания каждой статьи будет приведена в пояснительной записке к бухгалтерскому отчёту.

При поступлении денежных средств от продажи иностранной валюты (включая обязательную продажу) на счета в банках или в кассу предприятия соответствующие суммы включают в состав информации о текущей деятельности как поступления от продажи основных средств и иного имущества. При этом сумма проданной иностранной валюты включается в данные, которые характеризуют использование денежных средств по текущей деятельности по соответствующему направлению. Такие хозяйственные операции не приводят к росту или уменьшению денежных средств предприятия, изменяется только вид валюты. Чтобы избежать повторного счёта в Отчёте о движении средств, целесообразно показывать не общий оборот валютных средств (в рублёвом эквиваленте), а только сальдо, которое может возникнуть, если в момент приобретения или реализации иностранной валюты прошлого изменения курса рубля.

В долгосрочной перспективе прямой метод расчёта величины денежного потока даёт возможность оценить уровень ликвидности корпорации. В оперативном управлении финансами с помощью прямого метода можно контролировать процесс формирования выручки от продажи товаров (продукции, работ, услуг) и делать выводы о достаточности денежных средств для платежей по финансовым обязательствам.

Косвенный метод оценки денежного потока выявляет действие факторов, которые обусловили отклонение величины чистого остатка денежных средств от чистого финансового результата, полученного предприятием в отчетном периоде. К таким факторам относят амортизационные отчисления за изучаемый период и изменения в статьях бухгалтерского баланса (форма № 1).

С аналитической точки зрения предпочтительнее бухгалтерский баланс.

Необходимо подчеркнуть, что выявление прямых и косвенных факторов, оказывающих прямое или косвенное воздействие на денежные потоки предприятия, не идентично методам финансового анализа. Под прямыми факторами понимают такие факторы, действие которых непосредственно влияет на денежные потоки, и вызывает пропорциональное изменение объемов поступлений и выплат денежных средств. Косвенные факторы характеризуются показателями, получаемыми в результате применения метода начисления. Такие факторы влияют на денежные потоки косвенно, путем задержки возможного поступления денежных средств или их расходования. Косвенные факторы определяют величину бухгалтерской прибыли (до ее налогообложения), т. е. они оказывают воздействие на денежные потоки опосредованно, через налог на прибыль и иные обязательные выплаты, приводя к росту или сниженного платежей в бюджетную систему государства. Следовательно, действие косвенных факторов вызывает непропорциональное изменение денежных потоков предприятия.

Расчет денежных потоков косвенным методом ведется от показателя чистой прибыли с необходимыми его корректировками в статьях, не отражающих движение реальных денег по соответствующим счетам.

Для расчета прироста или снижения денежных средств в результате текущей деятельности целесообразно осуществить следующие операции:

-

Рассчитать оборотные и краткосрочные обязательства (пассивы) исходя из метода оценки денежных потоков. При корректировке статей оборотных активов следует вычесть их прирост из чистой прибыли, оставшейся в распоряжении предприятия после налогообложения, а их снижение за анализируемый период прибавить к данной прибыли. При корректировке краткосрочных обязательств, наоборот, их прирост следует прибавить к чистой прибыли, так как, это нe означает оттока денежных средств, уменьшение этих обязательств вычисляют из чистой прибыли.

-

Скорректировать чистую прибыль на величину расходов, не требующих выплаты денежных средств. Для этого данные расходы (амортизация основных средств и нематериальных активов) за расчётный период следует прибавить к чистой прибыли.

3. Исключить влияние прибыли или убытка, которые не являются результатом обычной деятельности. К ним относят финансовые результаты от реализации внеоборотных активов и ценных бумаг других эмитентов. Влияние этих операций, учтенное также при расчете чистой прибыли в отчете о прибылях и убытках (форма №2), корректируют для исключения повторного счета

-

на убытки от этих операций, которые следует прибавить к чистой прибыли;

-

на доходы, которые следует вычесть из чистой прибыли.

Кроме того, во избежание повторного счета исключают влияние на чистую прибыль тех статей, которые рассматриваются также в разделах инвестиционной и финансовой деятельности.

Таким образом, главным неденежным фактором является амортизация основных средств и нематериальных активов. В бухгалтерских проводках амортизационные отчисления включают в себестоимость продукции. Поэтому при расчете денежных потоков за период необходимо восстановить сумму этих отчислений, т. е. к величине чистой прибыли следует добавить сумму начисленного износа по соответствующим статьям внеоборотных активов.

Другими неденежными статьями являются:

-

суммы списания остаточной стоимости не полностью амортизированных основных средств на уменьшение финансового результата. Данная величина приводит к оттоку денежных средств;

-

реализация различных видов имущества, отражаемая в прибыли в виде разницы между ценой реализации и остаточной стоимости, в то время как приток денег в отчетном периоде происходит в полной сумме, равной цене реализации, поэтому остаточная стоимость имущества должна быть прибавлена к чистой прибыли;

-

материальные затраты, включаемые в состав себестоимости продукции по мере отпуска их в производство. Однако оплата счетов на их приобретение — это реальный отток денег, поэтому cyмму увеличения запасов следует вычесть из прибыли. В то же время возврат материалов при ликвидации основных средств, а также неиспользованных материалов из производства, оприходование бракованной продукции по цене возможного использования не сопровождается оттоком денежных средств; поэтому на соответствующую сумму увеличивают чистую прибыль;

-

уменьшение НДС по приобретенным ценностям прибавляют к чистой прибыли, а увеличение — вычитают,

-

разницу суммы переоценки основных средств и чистой прибыли;

-

разницу использования нераспределенной прибыли прошлых лет и чистой прибыли отчетного периода;

-

разницу использования резервных фондов и чистой прибыли;

-

приток денежных средств в случае роста остатков по счетам краткосрочных обязательств (текущих пассивов), в связи с чем на эту сумму необходимо увеличить чистую прибыль.

B формах бухгалтерской отчётности предприятий индустриально развитых стран корректировка прибыли по счетам материально-производственных запасов, дебиторов, денежной наличности, a также краткосрочной задолженности (пассивов) выражается одной статьей — «Изменение чистого оборотного капитала» (оборотные активы минус краткосрочные обязательства).

Увеличение чистого оборотного капитала свидетельствует об оттоке денежных средств, а его уменьшение — о притоке. Необходимо также учитывать отток денег, связанный с реальными и финансовыми инвестициями, которые не находят отражения в показателе прибыли.

Сопоставление поступлений и выплат позволяет определить финансовый результат по каждому виду деятельности и изучить те хозяйственные операции, которые вызвали приток или отток денежных средств (месяц, квартал, год), понять их причину и вовремя принять решения, направленные на стабилизацию денежных потоков. Полученные данные можно использовать для прогнозирования денежных потоков в предстоящем периоде. Общее увеличение денежных средств далеко не всегда означает улучшение финансового состояния корпорации: все зависит от того, на какие виды деятельности были и будут направлены в дальнейшем денежные средства, дающие прирост или снижение общего объема финансовых ресурсов. Если результаты деятельности за отчетный период отрицательны, то расчетной базой косвенного метода становится данный убыток. Последующие корректировки могут превысить убыток и конечный результат от движения денежных средств в текущей деятельности корпорации окажется положительным, несмотря на имеющийся убыток.

Для принятия обоснованных управленческих решений по использованию денежных ресypсов необходимо располагать информацией о поступлении и расходовании средств по отдельным видам текущей, инвестиционной и финансовой деятельности.

Подготовка аналитического отчета о движении денежных средств включает несколько этапов (шагов):

1. Сначала определяют изменения статей баланса за изучаемый период;

2. Затем устанавливают их влияние на объем денежных потоков;

3. Далее, по показателям, взятым из отчета о прибылях и убытках и отчета об изменениях капитала, устанавливают факторы, которые способствуют увеличению объема денежных средств, и факторы, приводящие к их снижению;

4. Полученную информацию объединяют по видам деятельности в специальной форме аналитического отчета.

Свободные денежные средства можно использовать на погашение дополнительной задолженности кредиторам, увеличение дивидендов или на новые инвестиции.

Наиболее благоприятной может считаться ситуация, при которой основным источником поступления денежных средств является текущая (операционная) деятельность предприятия. Следовательно, первоочередной целью управления денежными потоками корпорации является обеспечение ее ликвидности. Важной причиной для поддержания ликвидности служат последствия длительной неплатежеспособности (банкротство хозяйствующего субъекта).

Стратегические и текущие управленческие решения следует принимать исходя из того, способствуют ли они сохранению финансового равновесия или нарушают его. Вместе с тем, иммобилизация части денежных ресурсов в форме денежной наличности связана с определенными потерями в виде упущенной прибыли от возможного участия в каком-либо выгодном инвестиционном проекте. Поэтому при расходовании денежных ресурсов необходимо учитывать две взаимоисключающие цели: поддержание достаточной платежеспособности и ликвидности баланса корпорации и обеспечение высокой доходности ее деятельности.

Таким образом, анализ движения денежных потоков, дает возможность сделать более обоснованные выводы о том:

-

в каком объеме и из каких источников были получены поступившие денежные средства, каковы направления их использования;

-

достаточно ли собственных средств предприятия для инвестиционной деятельности;

-

в состоянии ли предприятие расплатиться по своим текущим обязательствам;

-

достаточно ли полученной прибыли для обслуживания текущей деятельности;

-

в чем объясняются расхождения величины полученной прибыли и наличия денежных средств.

Все это обусловливает значение такого анализа и целесообразность его проведения для целей оперативного и стратегического финансового планирования и управления деятельностью предприятия.

Принципы и модели управления денежными потоками

Существование предприятия на рынке нереально без управления денежными потоками. Поэтому важно в совершенстве овладеть приемами управления денежным оборотом и финансовыми ресурсами фирмы.

Управление денежными потоками является одним из важнейших направлений финансового менеджмента и включает в себя:

-

расчет времени обращения денежных средств (финансовый цикл);

-

анализ денежного потока;

-

прогнозирование денежного потока.

Ключевым моментом управления ликвидностью бизнеса является цикл денежного потока (финансовый цикл).

Финансовый цикл представляет собой время, в течение которого денежные средства отвлечены из оборота. Другими словами, финансовый цикл включает в себя:

-

инвестирование денежных средств в сырье, материалы, полуфабрикаты и комплектующие изделия и другие активы для производства продукции;

-

реализацию продукции, оказание услуг и выполнение работ;

-

получение выручки от реализации продукции, оказания услуг, выполнения работ.

Для эффективного управления финансовыми потоками большую роль играет определение оптимального размера оборотного капитала, так как денежные средства входят в его состав. С одной стороны, недостаток наличных средств может привести фирму к банкротству, и чем выше темпы ее развития, тем больше риск остаться без денег. С другой стороны, чрезмерное накопление денежных средств не является показателем благополучия, так как предприятие теряет прибыль, которую могло бы получить в результате инвестирования этих денег. Это приводит к «омертвлению» капитала и снижает эффективность его использования.

Одним из методов контроля за состоянием денежной наличности является управление соотношением балансового значения денежной наличности в величине оборотного капитала. Определяют коэффициент (процент) наличных средств от оборотного капитала делением суммы наличных денежных средств на сумму оборотных средств.

Рассматривая соотношение наличности денег в оборотном капитале, нужно знать, что изменение пропорции не обязательно характеризует изменение наличности, так как могут изменяться товарно-материальные запасы, которые являются частью оборотного капитала.

Возможен другой подход к определению количества наличности, необходимой для предприятия. Это оценка баланса наличности в сравнении с объемом реализации.

Скорость оборота объем реализации за анализируемый период

(3)

=

наличности балансовое значение денежной наличности

Высокое значение показателя говорит об эффективном использовании наличности и позволяет увеличивать объем продаж без изменения оборотного капитала, сокращая издержки обращения, увеличивая прибыль.

Существует несколько вариантов ускорения получения наличности: ускорение процесса выставления счетов покупателям и заказчикам; личная деятельность менеджера по получению платежей; концентрация банковских операций (средства накапливают в местных банках и переводят на специальный счет, где они аккумулируются); получение наличности со счетов, на которых они лежат без использования.

Если предприятие испытывает недостаток наличности, а платежи необходимо производить, и для текущей потребности необходимо определенное наличие денег, то можно платежи отсрочить, или использовать векселя. Отсрочить платежи наличностью можно, используя расчеты с поставщиками чеками.

С позиции теории инвестирования денежные средства представляют собой один из частных случаев инвестирования в товарно-материальные ценности. Поэтому к ним применимы общие требования:

-

необходим базовый запас денежных средств для выполнения текущих расчетов;

-

необходимы определенные денежные средства для покрытия непредвиденных расходов;

-

целесообразно иметь определенную величину свободных денежных средств для обеспечения возможного или прогнозируемого расширения деятельности.

Таким образом, к денежным средствам могут быть применены модели, разработанные в теории управления запасами и позволяющие оптимизировать величину денежных средств.

В западной практике наибольшее распространение получили модели Баумола и Миллера-Орра. Прямое применение этих моделей в отечественной практике пока затруднено ввиду инфляции, высоких учетных ставок, неразвитости рынка ценных бумаг и т.п.

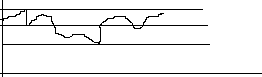

Модель Баумола предполагает, что предприятие начинает работать, имея максимальный для него уровень денежных средств, и затем постепенно расходует их. Все поступающие средства от реализации товаров и услуг вкладываются в краткосрочные ценные бумаги. Как только запас денежных средств истощается, то есть становится равным нулю или достигает некоторого заданного уровня безопасности, предприятие продает часть ценных бумаг и тем самым пополняет запас денежных средств до первоначальной величины. Таким образом, динамика остатка средств на расчетном счете представляет собой «пилообразный» график (рис. 1).

Остаток средств

на расчетном Q

счете

Q/2

время

Рис. 1. Изменение остатка средств на расчетном счете (модель Баумола)

Сумма пополнения Q вычисляется по формуле:

Q = 2*V*C

(4)

R

где: V — прогнозируемая потребность в денежных средствах в периоде;

- C — расходы по конвертации денежных средств в ценные бумаги;

- R — приемлемый и возможный для предприятия процентный доход по краткосрочным финансовым вложениям.

Таким образом, средний запас денежных средств составляет Q/2, а общее количество сделок по конвертации ценных бумаг в денежные средства (К) равно:

K = V:Q (5)

Общие расходы (ОР) по реализации такой политики управления денежными средствами составляют:

OP = C*K + R*Q/2 (6)

Первое слагаемое в этой формуле представляет собой прямые расходы, второе — упущенная выгода от хранения средств на расчетном счете вместо того, чтобы инвестировать их в ценные бумаги.

Модель Баумола проста и в достаточной степени приемлема для предприятий, денежные расходы которых стабильны и прогнозируемы. В действительности такое встречается редко. Остаток средств на расчетном счете изменяется случайным образом, причем возможны значительные колебания.

Модель Миллера-Орра отвечает на вопрос: как предприятию следует управлять денежным запасом, если невозможно предсказать каждодневный отток и приток денежных средств. При построении модели используется процесс Бернулли — стохастический процесс, в котором поступление и расходование денег от периода к периоду являются независимыми случайными событиями (рис. 2)

Запас Вложение избытка денежных средств

денежных Верхний предел

средств

Точка возврата

Нижний предел

Восстановление денежного запаса

Время

Рис. 2. Модель Миллера-Орра

Остаток средств на счете хаотически меняется до тех пор, пока не достигает верхнего предела. Как только это происходит, предприятие начинает покупать ценные бумаги с целью вернуть запас денежных средств к некоторому нормальному уровню (точке возврата).

Если запас денежных средств достигает нижнего предела, то предприятие продает свои ценные бумаги и пополняет запас денежных средств до нормального уровня.

При решении вопроса о размахе вариации (разность между верхним и нижним пределами), рекомендуется придерживаться следующей политики: если ежедневная изменчивость денежных потоков велика, или затраты, связанные с покупкой и продажей ценных бумаг, велики, то предприятию следует увеличить размах вариации, и наоборот. Также рекомендуется уменьшить размах вариации, если есть возможность получения дохода благодаря высокой процентной ставке по ценным бумагам.

Реализация модели осуществляется в несколько этапов:

-

устанавливается минимальная величина денежных средств на расчетном счете;

-

по статистическим данным определяется вариация ежедневного поступления средств на расчетный счет;

-

определяются расходы по хранению средств на расчетном счете и расходы по трансформации денежных средств в ценные бумаги;

-

рассчитывается размах вариации остатка денежных средств на расчетном счете;

-

рассчитывается верхняя граница денежных средств на расчетном счете при превышении которой необходимо часть денежных средств конвертировать в краткосрочные ценные бумаги;

-

определяется точка возврата — величина остатка денежных средств на расчетном счете, к которой необходимо вернуться в случае, если фактический остаток средств на расчетном счете выходит за границы интервала [верхняя граница; нижняя граница].

С помощью модели Миллера-Орра можно определить политику управления средствами на расчетном счете.

Таким образом, принципы и методы управления денежными потоками должны быть адаптированы и внедрены в российских условиях. В западной практике распространены модели Баумола и Миллера-Орра, разработанные в начале 60-х годов, которые могут быть применены для российских предприятий с большими оговорками. В этой связи, учитывая опыт западных ученых, необходимо разработать комплексные методики управления денежными потоками.

При выборе модели управления денежным потоком необходимо принять во внимание факторы, влияющие на денежный поток. Все факторы, влияющие на формирование денежных потоков, можно разделить на внешние и внутренние. К внешним факторам относятся: конъюнктура товарного и финансового рынков, система налогообложения предприятий, сложившаяся практика кредитования поставщиков и покупателей продукции (правила делового оборота), система осуществления расчетных операций хозяйствующих субъектов, доступность внешних источников финансирования (кредитов, займов, целевого финансирования).

Среди внутренних факторов следует выделить стадию жизненного цикла, на которой находится предприятие, продолжительность операционного и производственного циклов, сезонность производства и реализации продукции, амортизационную политику предприятия, неотложность инвестиционных программ, личные качества и профессионализм руководящего звена предприятия.

системы управления денежными потоками предприятия базируется на следующих принципах:

-

информативной достоверности и прозрачности;

-

плановости и контроля;

-

платежеспособности и ликвидности;

-

рациональности и эффективности.

Основой управления является наличие оперативной и достоверной учетной информации, формируемой на базе бухгалтерского и управленческого учета. Состав такой информации весьма разнообразен: движение средств на счетах и в кассе предприятия, дебиторская и кредиторская задолженность предприятия, бюджеты налоговых платежей, графики выдачи и погашения кредитов, уплаты процентов, бюджеты предстоящих закупок, требующих предварительной оплаты, и многое другое. Сама же информация поступает из различных источников, ее сбор и систематизация должны быть отлажены с особой тщательностью, поскольку запаздывание и ошибки при предоставлении информации могут привести к серьезным последствиям для всей компании в целом. При этом каждое предприятие самостоятельно определяет формат предоставления, периодичность сбора информации, схему документооборота.

Но главная роль в управлении денежными потоками отводится обеспечению их сбалансированности по видам, объемам, временным интервалам и другим существенным характеристикам. Чтобы успешно решить эту задачу, нужно внедрить на предприятии системы планирования, учета, анализа и контроля. Ведь планирование хозяйственной деятельности предприятия в целом и движения денежных потоков в частности существенно повышает эффективность управления денежными потоками, что приводит к:

-

сокращению текущих потребностей предприятия в них на основе увеличения оборачиваемости денежных активов и дебиторской задолженности, а также выбора рациональной структуры денежных потоков;

-

эффективному использованию временно свободных денежных средств (в том числе страховых остатков) путем осуществления финансовых инвестиций предприятия;

-

обеспечению профицита денежных средств и необходимой платежеспособности предприятия в текущем периоде путем синхронизации положительного и отрицательного денежного потока в разрезе каждого временного интервала.

Исходя из вышеизложенного, можно сделать вывод о том, что управление денежными потоками — важнейший элемент финансовой политики, которое охватывает всю систему управления предприятием. Важность и значение управления денежными потоками на предприятии трудно переоценить, поскольку от его качества и эффективности зависит не только устойчивость предприятия в конкретный период времени, но и способность к дальнейшему развитию, достижению финансового устойчивости на длительную перспективу.

ЗАКЛЮЧЕНИЕ

Денежные потоки — один из центральных элементов жизнедеятельности любого предприятия. Управление ими является неотъемлемой частью управления всеми финансовыми ресурсами предприятия для обеспечения — получения прибыли

Критерием эффективности работы любого предприятия, так или иначе, является прибыль – исходный путь финансового анализа. Она обязательно связана с деньгами. Повышение открытости экономики, в частности приход на российский рынок западных фирм, значительно поднимает планку эффективности использования всех ресурсов предприятия, в том числе денег.

Осуществление практически всех видов финансовых операций предприятия генерирует определенное движение денежных средств в форме их поступления или расходования. Это движение денежных средств функционирующего предприятия во времени представляет собой непрерывный процесс и определяется понятием «денежный поток». Денежный поток предприятия представляет собой совокупность распределенных во времени поступлений и выплат денежных средств, генерируемых его хозяйственной деятельностью.

Входящий денежный поток (приток) характеризуется совокупностью поступлений денежных средств на предприятие за определенный период времени. Исходящий денежный поток (отток) характеризуется совокупностью использования (выплат) денежных средств предприятием за тот же период времени.

Управление денежными потоками предприятия является важной составной частью общей системы управления его финансовой деятельностью.

Управление денежными потоками является тем инструментом, при помощи которого можно достичь желаемого результата деятельности предприятия – получения прибыли.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

-

Антикризисное управление:/ Е.П. Жарковская, Б.Е.Бродский. – М.: Омега – Л,2004. – 336с.

-

Ансофф И. Стратегическое управление. — М.: Экономика, 2006. – 519 с.

-

Баканов М.И., Шеремет А.Д. Теория экономического анализа. Учебник.— М.: Финансы и статистика, 2006.

-

Балабанов И.Т. Финансовый анализ и планирование хозяйствующего субъекта.— М.: Финансы и статистика, 2006.

-

Бондарчук Н.В. Анализ денежных потоков от текущей, инвестиционной и финансовой деятельности организации //Аудиторские ведомости.-2002. №3.-С.56-61.

-

Бочаров Т.А. Методология организации денежного оборота производственной сферы в системе макроэкономических связей. // Финансы и кредит-2003-№11- 25с.

-

Басовский Л.Е., Лунёва А.М., Басовский А.Л. Экономический анализ (Комплексный экономический анализ хозяйственной деятельности): Учебное пособие. / Под редакцией Л.Е. Басовского. – М.: ИНФРА – М,2003 – 222с.

-

Бланк И.А. Финансовый менеджмент: Учебный курс. – 2-е изд., перераб. И доп. – К.: Эльга, Ника – Центр, 2004. – 656с.

-

Валдайцев С.В. Оценка бизнеса и инновации. – М.: Филинъ, 2006. – 336 с.

-

Вершигора Е.Е. Менеджмент: Учебное пособие для учащихся специальных учебных заведений экономического профиля — М.: ИНФРА-М, 2007. – 256 с.

-

Горемыкин В.А., Бугулов Э.Р., Богомолов А.Ю. Планирование на предприятии. – М.: Филинъ, 2007.

-

Гутова А.В. Управление денежными потоками: теоретические аспекты // Финансовый менеджмент.- 2004. № 4.

-

Дойль П. Менеджмент: стратегия и тактика. — СПб.: Питер, 2007.

-

Зимин Н.Е. Анализ и диагностика финансово-хозяйственной деятельности предприятия. Учебник.- М: Колос С, 2005. С.234-245.

-

Ковалев В.В. Введение в финансовый менеджмент. -М: Финансы и статистика, 2006.