Денежно-кредитная политика, ее цели и инструменты

1. Денежно-кредитная политика: понятие, типы, цели., .1 Денежно-кредитная политика: сущность, цели

денежно-кредитной политикой государства

Денежно-кредитная политика тесно увязывается с внутриполитическими и экономическими отношениями, особенно темпами инфляции и экономического роста. Причем она используется не как отдельный элемент регулирования экономики, а в совокупности с такими инструментами, как финансовая политика, политика доходов и другие.

Осуществляет кредитно-денежную политику Центральный банк или организации, выполняющие функции Центрального банка (Федеральная резервная система США).

Кредитно-денежная политика базируется на принципах монетаризма. Главным ее преимуществом перед бюджетно-налоговой политикой является оперативность и гибкость. Поскольку она проводится Центральным банком, а не парламентом страны, она гораздо меньше подвержена политическому влиянию.

Отрицательным моментом по сравнению с бюджетно-налоговой политикой является косвенный характер воздействия кредитно-денежной политики на экономику, опосредованный определенными «передаточными механизмами». Центральный банк способен оказывать преимущественно косвенное воздействие на коммерческие банки с целью сокращения или увеличения ими кредитов, что в свою очередь способствует финансовой стабилизации, укреплению денежного обращения, расширению инвестиций и, в конечном итоге, экономическому росту в стране.

Основными целями кредитно-денежной политики государства являются:

- смягчение циклических колебаний экономики;

- сдерживание инфляции;

- стимулирование инвестиций;

- обеспечение полной занятости;

- регулирование темпов экономического роста;

- обеспечение устойчивости платежного баланса.

Достижения поставленных целей Центральный банк добивается путем воздействия на промежуточные звенья механизма кредитно-денежного регулирования: денежную массу, ставку процента, обменный курс валюты.

Различают пассивную и активную кредитно-денежную политику.

пассивной

Проводя активную политику , государство при помощи специфических инструментов кредитно-денежной политики воздействует на денежный рынок для достижения поставленных целей.

Выделяют два типа кредитно-денежной политики: стимулирующую и ограничительную.

Стимулирующая

Например, в условиях падения производства и увеличения безработицы центральные банки пытаются оживить конъюнктуру, расширяя кредит и снижая нормы процента. Напротив, экономический подъем часто сопровождается «биржевой горячкой», спекуляцией, ростом цен, нарастанием диспропорций в экономике. В таких условиях центральные банки стремятся предотвратить «перегрев» конъюнктуры с помощью ограничения кредита, повышения процента, сдерживания эмиссии платежных средств и т.д.

Аудит деятельности кредитных организаций

... проведения аудиторских проверок кредитных организаций аудиторскими организациями, имеющими специальную подготовку в области аудита кредитных организаций. Соответственно, аудит кредитных организаций проводится аудиторскими организациями, в составе ... политики, оценку активов, с которой он не согласен, или непредставление важной информации, он должен потребовать от руководства кредитной организации ...

Ограничительная

Можно также выделить долгосрочную и краткосрочную кредитно-денежную политику. Они различаются по своим результатам. В краткосрочном периоде кредитно-денежная политика в большей мере влияет на объем национального производства и в меньшей — на цены. В долгосрочном периоде, напротив, она оказывает преимущественное воздействие на уровень цен, лишь незначительно влияя на реальный объем выпуска.

Выбор вариантов денежно-кредитной политики зависит во многом от причин изменения спроса на деньги. Например, если рост спроса на деньги связан с инфляционными процессами, уместной будет жесткая политика поддержания денежной массы, что соответствует вертикальной или крутой кривой предложения денег. Если необходимо изолировать динамику реальных переменных от неожиданных изменений скорости обращения денег, то, вероятно, предпочтительнее окажется политика поддержания процентной ставки, связанной непосредственно с инвестиционной активностью (горизонтальная или пологая кривая предложения денег L s в зависимости от угла наклона кривой Ls изменение спроса на деньги будет в большей степени сказываться либо на денежной массе М (рисунок 1.1, б), либо на процентной ставке r.

Очевидно, что центральный банк не в состоянии одновременно фиксировать денежную систему и процентную ставку. Например, для поддержания относительно устойчивой ставки при увеличении спроса на деньги банк вынужден будет расширять предложение денег, чтобы сбить давление вверх на процентную ставку со стороны возросшего спроса на деньги (это отразится сдвигом вправо кривой спроса на деньги L D и перемещением точки равновесия вправо вдоль кривой LS от точки А к точке В).

Денежно-кредитная политика имеет довольно сложный передаточный механизм. От качества работы всех его звеньев зависит эффективность политики в целом.

Можно выделить четыре звена передаточного механизма денежно-кредитной политики:

- изменение величины реального предложения денег ( M /р)S в результате пересмотра центральным банком соответствующей политики;

- изменение процентной ставки на денежном рынке;

- реакция совокупных расходов (особенно инвестиционных) на динамику процентной ставки;

- изменение объема выпуска в ответ на изменение совокупного спроса (совокупных расходов).

Между изменением предложения денег и реакцией совокупного предложения есть еще две промежуточные ступени, прохождение через которые существенно влияет на конечный результат.

Изменение рыночной процентной ставки происходит путем изменения структуры портфеля активов экономических агентов после того, как в результате, скажем, расширительной денежной политики центрального банка на руках у них оказалось больше денег, чем им необходимо. Следствием, как известно, станет покупка других видов активов, удешевление кредита, т.е. в итоге снижение процентной ставки.

Особенности современной денежно-кредитной политики России

... -кредитной политики; Рассмотрение моделей денежно-кредитной политики; Рассмотрение современной денежно-кредитной политики в Российской Федерации. Объект исследования - Центральный банк Российской Федерации. Предмет исследования - денежно-кредитная политика Банка России. денежный кредитный банк Глава 1. Суть денежно-кредитной политики 1.1 Определение денежно-кредитной политики Денежно - кредитная ...

Однако реакция денежного рынка зависит от характера спроса на деньги. Если спрос на деньги достаточно чувствителен к изменению процентной ставки, то результатом увеличения денежной массы станет незначительное изменение ставки. И наоборот, если спрос на деньги слабо реагирует на процентную ставку, то увеличение предложения денег приведет к существенному падению ставки.

Очевидно, что нарушения в любом звене передаточного механизма могут привести к снижению или даже отсутствию каких-либо результатов денежно-кредитной политики. Например, незначительные изменения процентной ставки на денежном рынке или отсутствие реакции составляющих совокупного спроса на динамику ставки разрывают связь между колебаниями денежной массы и объемом выпуска. Эти нарушения в работе передаточного механизма денежно-кредитной политики особенно сильно проявляются в странах с переходной экономикой, когда, например, инвестиционная активность экономических агентов связана не столько с процентной ставкой на денежном рынке, сколько с общей экономической ситуацией и ожиданиями инвесторов.

Денежно-кредитная политика имеет значительную внешнюю проблему (время от принятия решения до его результата), так как влияние ее на размер ВВП в значительной степени связано через колебания процентной ставки с уменьшением инвестиционной активности в экономике, что является достаточно длительным процессом. Это также осложняет ее проведение, ибо запаздывание результата может даже ухудшить ситуацию. Скажем, антициклическое расширение денежной массы (и снижение процентной ставки) для предотвращения спада может дать результат, когда экономика будет уже на подъеме и вызовет нежелательные инфляционные процессы.

В целом денежно-кредитная политика сталкивается с рядом ограничений и проблем:

- избыточные резервы, появляющиеся в результате политики «дешевых денег», могут не использоваться банками для расширения предложения денежных ресурсов;

- вызванное денежно-кредитной политикой изменение денежного предложения может быть частично компенсировано изменением скорости обращения денег;

- воздействие денежно-кредитной политики ослабится, если кривая спроса на деньги станет пологой, а кривая спроса на инвестиции — крутой;

- к тому же кривая спроса на инвестиции может сместиться, нейтрализовав денежно-кредитную политику.

2 Центральный банк-орган денежно-кредитного регулирования

Основополагающей целью денежно-кредитной политики является помощь экономике в достижении общего уровня производства, характеризующегося полной занятостью и стабильностью цен. Денежно-кредитная политика состоит в изменении денежного предложения с целью стабилизации совокупного объема производства (стабильный рост), занятости и уровня цен.

Нерегулируемая деятельность коммерческих банков может привести к циклическим колебаниям деловой активности, т.е. в периоды инфляции им выгодно увеличивать денежное предложение, а в период депрессии — уменьшать, усугубляя тем самым кризис. Поэтому необходима взвешенная государственная политика регулирования денежного обращения. Эту роль главного координирующего и регулирующего органа всей денежной системы страны выполняет центральный (эмиссионный) банк.

Модель предложения денег. Денежный мультипликатор и его динамика ...

... предложения денег и денежного мультипликатора и его макроэкономического равновесия. СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ И ЛИТЕРАТУРЫ О банках и банковской деятельности: [федер. закон от 02.декабря 1900 г. № 395-I] О Центральном банке ... финансовых институтов. Обобщен мировой опыт, теоретические и практические аспекты международных валютно-кредитных и финансовых отношений в условиях глобализации экономики ...

Главная задача кредитно-денежной политики центрального банка — поддержание стабильной покупательной силы национальной валюты и обеспечение эластичной системы платежей и расчетов. В то же время политика центрального банка является одной из важнейших частей регулирования всей экономики государства.

Центральный банк любого государства регулирует денежный оборот не напрямую, а через денежную и кредитную системы. Воздействуя на кредитные институты (банка), он создает определенные условия для их работы. От этих условий в известной мере зависит направление деятельности коммерческих банков и других финансовых институтов, что и оказывает влияние на ход экономического развития страны. Поэтому национальные особенности кредитной системы определяют степень воздействия центрального банка. Особенности национальной банковской системы в значительной степени определяются целями, стратегией и методами денежно-кредитного регулирования центральным банком.

Права центрального банка во многих странах строго регламентируется законодательством. По закону центральный банк обязан поддерживать экономическую политику правительства либо быть независимым от деятельности правительства. В некоторых случаях закон разрешает передачу вопросов денежной политики.

Осуществляя денежно-кредитную политику, воздействуя на кредитную деятельность коммерческих банков и направляя регулирование на расширение или сокращение кредитования экономики, центральный банк достигает стабильного развития внутренней экономики, укрепления денежного обращения, сбалансированности внутренних экономических процессов. Таким образом, воздействие на кредит позволяет достичь более глубоких стратегических задач развития всего хозяйства в целом. Например, недостаток у предприятий свободных денежных средств затрудняет осуществление коммерческих сделок, внутренних инвестиций и т.д. С другой стороны, избыточная денежная масса имеет свои недостатки: обесценение денег, и, как следствие, снижение жизненного уровня населения, ухудшение валютного положения в стране. Соответственно в первом случае денежно-кредитная политика должна быть направлена на расширение кредитной деятельности банков, а во втором случае — на ее сокращение, переходу к политике «дорогих денег» (рестрикционной).

Центральный банк последовательно реализует разные стратегии денежно-кредитного регулирования. Это может быть стратегия, направленная на регулирование темпа роста денежной массы в национальной экономике или регулирование валютного курса национальной денежной единицы по отношению к какой-то стабильной иностранной валюте.

В соответствии с выбранной стратегией центральный банк осуществляет в качестве приоритетной либо денежную, либо валютную политику и использует соответствующие инструменты.

Исходя из понимания назначения стратегии различают четыре ее вида:

- инфляционная — допущение слабоконтролируемого роста денежной массы в обращении;

- рефляционная — допущение мягкой формы инфляции в целях стимулирования экономики;

- дефляционная — резкое уменьшение количества денег в обращении (сжатие денежной массы);

- дезинфляционное — мягкая форма дефляционной стратегии, направленная на снижение экономической активности.

Рефляционная стратегия центрального банка способствует росту занятости, но в то же время приводит к обесценению денег. Когда проблема безработицы становится слишком серьезной, центральный банка прибегает к рефляционной стратегии. Если же слишком серьезной становится проблема инфляции, он использует дефляционную стратегию, которая обеспечивает стабилизацию стоимости денег, но одновременно вызывает падение объемов производства и рост безработицы.

Сравнительный анализ сущности центрального и коммерческого банка

... Центральный банк Российской Федерации -- высший орган банковского регулирования и контроля деятельности коммерческих банков и других кредитных учреждений. Центральный банк сочетает в себе черты обычного (коммерческого) ... Российской Федерации; проводит анализ и прогнозирование состояния ... осуществляет эмиссию наличных денег и организует их ... Российской Федерации все виды банковских операций, необходимых ...

С помощью денежно-кредитного регулирования государство стремится смягчить экономические кризисы, сдержать рост инфляции, в целях поддержания конъюнктуры государство использует кредит для стимулирования капиталовложений в различные отрасли экономики страны.

Предложение денег на денежном рынке играет большую роль в экономике. Это, в частности, следует из известного уравнения обмена. Соответственно ему существует зависимость между объемами денежной массы, скоростью обращения денег, выпуском продукции и уровнем цен.

Западная статистика показывает, что » Уровень роста предложения денег и средний уровень цен практически линейно зависимы с коэффициентом более 0.9 для всех агрегатов во всех странах со всеми экономиками (по развитости).

Уровень роста предложения денег и реального производства абсолютно не связаны между собой там, где прирост денежной массы более чем примерно 18% в год. В странах же с меньшими темпами роста денежной массы существует практически линейная зависимость с коэффициентом около 0.1. Уровень инфляции и уровень роста реального продукта абсолютно не взаимосвязаны.

Предположим, экономика столкнулась с безработицей и со снижением цен. Следовательно, необходимо увеличить предложение денег. Для достижения данной цели применяют политику дешевых денег, которая заключается в следующих мерах.

Во-первых, центральный банк должен совершить покупку ценных бумаг на открытом рынке у населения и у коммерческих банков. Во-вторых, необходимо провести понижение учетной ставки и, в-третьих, нужно нормативы по резервным отчислениям. В результате проведенных мер увеличатся избыточные резервы системы коммерческих банков. Так как избыточные резервы являются основой увеличения денежного предложения коммерческими банками путем кредитования, то можно ожидать, что предложение денег в стране возрастет. Увеличение денежного предложения понизит процентную ставку, вызывая рост инвестиций и увеличение равновесного чистого национального продукта. Из вышесказанного можно заключить, что в задачу данной политики входит сделать кредит дешевым и легко доступным с тем, чтобы увеличить объем совокупных расходов и занятость.

В ситуации, когда экономика сталкивается с излишними расходами, что порождает инфляционные процессы, центральный банк должен попытаться понизить общие расходы путем ограничения или сокращения предложения денег. Чтобы решить эту проблему, необходимо понизить резервы коммерческих банков. Это осуществляется следующим образом. Центральный банк должен продавать государственные облигации на открытом рынке для того, чтобы урезать резервы коммерческих банков. Затем необходимо увеличить резервную норму, что автоматически освобождает коммерческие банки от избыточных резервов. Третья мера заключается в поднятии учетной ставки для снижения интереса коммерческих банков к увеличению своих резервов посредством заимствования у центрального банка. Приведенную выше систему мер называют политикой дорогих денег. В результате ее проведения банки обнаруживают, что их резервы слишком малы, чтобы удовлетворить предписываемой законом резервной норме, то есть их текущий счет слишком велик по отношению к их резервам.

Кассовые операции банка

... в операционный день банка следующей даты: 1) опись документов банка; 2) кассовый журнал; Расход (приход) наличных денег по направлениям расходования денег. Кассовые операции коммерческого банка осуществляются в ... начала квартала в Центральный Банк Российской Федерации, приказ ожидаемых поступлений наличных денег, а также подкреплений или сдачи измененных Расчетным Кассовым Центром представленное ...

Поэтому, чтобы выполнить требование резервной нормы при недостаточных резервах, банкам следует сохранить свои текущие счета, воздержавшись от выдачи новых ссуд, после того как старые выплачены. Вследствие этого денежное предложение сократится, вызывая повышение нормы процента, а рост процентной ставки сократит инвестиции, уменьшая совокупные расходы и ограничивая инфляцию. Цель политики заключается в ограничении предложения денег, то есть снижения доступности кредита и увеличения его издержек для того, чтобы понизить расходы и сдержать инфляционное давление.

Необходимо отметить сильные и слабые стороны использования методов денежно-кредитного регулирования при оказании воздействия на экономику страны в целом. В пользу монетарной политики можно привести следующие доводы. Во-первых, быстрота и гибкость по сравнению с фискальной политикой. Известно, что применение фискальной политики может быть отложено на долгое время из-за обсуждения в законодательных органах власти. Иначе обстоит дело с денежно-кредитной политикой. Центральный банк и другие органы, регулирующие кредитно-денежную сферу, могут ежедневно принимать решения о покупке и продаже ценных бумаг и тем самым влиять на денежное предложение и процентную ставку. Второй немаловажный аспект связан с тем, что в развитых странах данная политика изолирована от политического давления, кроме того, она по своей природе мягче, чем фискальная политика и действует тоньше и потому представляется более приемлемой в политическом отношении. Но существует и ряд негативных моментов. Политика дорогих денег, если ее проводить достаточно энергично, действительно способна понизить резервы коммерческих банков до точки, в которой банки вынуждены ограничить объем кредитов. А это означает ограничение предложения денег. Политика дешевых денег может обеспечить коммерческим банкам необходимые резервы, то есть возможность предоставления ссуд, однако она не в состоянии гарантировать, что банки действительно выдадут ссуду и предложение денег увеличится. При такой ситуации действия данной политики окажутся малоэффективными. Данное явление называется цикличной асимметрией, причем она может оказаться серьезной помехой денежно-кредитного регулирования во время депрессии. В более нормальные периоды увеличение избыточных резервов ведет к предоставлению дополнительных кредитов и, тем самым, к росту денежного предложения.

Другой негативный фактор, замеченный некоторыми неокейнсианцами, заключается в следующем. Скорость обращения денег имеет тенденцию меняться в направлении, противоположном предложению денег, тем самым, тормозя или ликвидируя изменения в предложении денег, вызванные политикой, то есть когда предложение денег ограничивается, скорость обращения денег склонна к возрастанию. И наоборот, когда принимаются политические меры для увеличения предложения денег в период спада, весьма вероятно падение скорости обращения денег.

Ипотечное кредитование в России на примере банка ОАО «Сбербанк»

... год; изучить проблемы, сдерживающие развитие ипотечного кредитования и на этой основе обосновать основные направления его развития; спрогнозировать перспективы развития рынка ипотечного кредитования. Объектом исследования является ипотечное кредитование в России на примере банка ОАО «Сбербанк». ... и физические лица, приобретающие ценные бумаги операторов вторичного ипотечного рынка ( в основном ...

Иными словами, при дешевых деньгах скорость обращения денег снижается, при обратном ходе событий политика дорогих денег вызывает увеличение скорости обращения. А нам известно, что общие расходы могут рассматриваться как денежное предложение, умноженное на скорость обращения денег. И, следовательно, при политике дешевых денег, как было сказано выше, скорость обращения денежной массы падает, а, значит, и общие расходы сокращаются, что противоречит целям политики. Аналогичное явление происходит при политике дорогих денег.

1.3 Инструменты кредитно-денежной политики

Кредитно-денежная политика осуществляется как прямыми (административными), так и косвенными (экономическими) методами воздействия.

Прямым методом кредитно-денежной политики является внедрение кредитных ограничений: лимитов в отношении количественных и качественных параметров деятельности банков.

Экономическими (косвенными)

- изменение нормы обязательных резервов;

- операции на открытом рынке с ценными бумагами;

- осуществление валютных интервенций.

кредитных ограничений

В рамках прямой регулирующей политики Центральный банк устанавливает различные нормативы, которые коммерческие банки должны поддерживать на необходимом уровне. Это могут быть нормативы ликвидности баланса, нормативы максимального размера риска на одного заемщика, нормативы достаточности капитала коммерческого банка. Центральный банк может также рекомендовать банкам необязательные, так называемые оценочные, нормативы.

При обнаружении нарушений коммерческими банками банковского законодательства, правил обслуживания клиентов или других серьезных недостатков в работе, Центральный банк может применять к ним жесткие меры административного воздействия вплоть до лишения лицензии и ликвидации банка.

Учетная (дисконтная) политика является старейшим методом кредитного регулирования: она активно применяется с середины XIX в.

Статья 40 Федерального закона №86-ФЗ гласит «Под рефинансированием понимается кредитование Банком России кредитных организаций» Центральный банк может выдавать кредиты коммерческим банкам, а также переучитывать ценные бумаги, находящиеся в их портфелях (как правило, векселя).

Возникновение этого метода было связано с превращением центрального банка в кредитора коммерческих банков. Последние переучитывали у него свои векселя или получали кредиты под собственные долговые обязательства. Повышая ставку по кредитам центральный банк побуждал другие кредитные учреждения сокращать заимствования. Это затрудняло пополнение банковских ресурсов, вело к повышению процентных ставок и в конечном итоге к сокращению кредитных операций.

Переучет векселей долгое время был одним из основных методов денежно-кредитной политики центральных банков Западной Европы. Центральные банки предъявляли определенные требования к учитываемому векселю, главным из которых являлась надежность долгового обязательства.

Векселя переучитываются по ставке редисконтирования. Эту ставку называют также официальной дисконтной ставкой, обычно она отличается от ставки по кредитам (рефинансирования) на незначительную величину в меньшую сторону (в Европе 0.5-2 процентных пункта).

Сущность, функции и эволюция денег в России. Анализ объема и ...

... Денежные системы в течение длительного времени сочетали функционирование металлической системы, состоящей из золота в виде слитков и монет, и системы кредитных денег, состоящей из векселей, чеков, банкнот, депозитных счетов в банках ... расчетов. В «Положении о безналичных расчетах в Российской Федерации» Банка России от 3 октября 2002г. №2-П: «Безналичные расчеты осуществляются через кредитные ...

Центральный банк покупает долговое обязательство по более низкой цене, чем коммерческий банк. В случае повышения центральным банком ставки рефинансирования, коммерческие банки будут стремиться компенсировать потери, вызванные ее ростом (удорожанием кредита) путем повышения ставок по кредитам, предоставляемым заемщикам. Т.е., изменение учетной (рефинансирования) ставки прямо влияет на изменение ставок по кредитам коммерческих банков. Последнее является главной целью данного метода денежно-кредитной политики центрального банка. Например, повышение официальной учетной ставки в период усиления инфляции вызывает рост процентной ставки по кредитным операциям коммерческих банков, что приводит к их сокращению, поскольку происходит удорожание кредита, и наоборот.

Мы видим, что изменение официальной процентной ставки оказывает влияние на кредитную сферу. Во-первых, затруднение или облегчение возможности коммерческих банков получить кредит в центральном банке влияет на ликвидность кредитных учреждений. Во-вторых, изменение официальной ставки означает удорожание или удешевление кредита коммерческих банков для клиентуры, так как происходит изменение процентных ставок по активным кредитным операциям.

Также изменение официальной ставки центрального банка означает переход к новой денежно-кредитной политике, что заставляет коммерческие банки вносить необходимые коррективы в свою деятельность.

В России ставка по процентам Банка России достигала своего максимума (210%) в октябре 1993 г. Затем она постепенно снижалась. С конца января 2007 г. ставка рефинансирования находится на уровне 10%. В США в период снижения деловой активности в начале 2000-х годов учетная ставка ФРС была снижена до 1%. В условиях оживления деловой конъюнктуры к концу 2006 г. она была повышена до 5,25%.

Данный метод имеет ряд недостатков. Если рефинансирование используется мало или осуществляется не в Центральном банке, то эффективность данного метода снижается. В периоды неблагоприятной конъюнктуры уменьшение учетной ставки создает лишь предпосылки для снижения банковского процента и вливания денег в экономику. Но Центральный банк не может заставить коммерческие банки брать у него кредиты и расширять кредитную деятельность. Кроме того, снижение учетной ставки может привести к оттоку капиталов из страны.

Помимо установления официальных ставок рефинансирования и редисконтирования центральный банк устанавливает процентную ставку по ломбардным кредитам, т.е. кредитам, выдаваемым под какой-либо залог, в качестве которого выступают обычно ценные бумаги. Следует учесть, что в залог могут быть приняты только те ценные бумаги, качество которых не вызывает сомнения. «В практике зарубежных банков в качестве таких ценных бумаг используются обращающиеся государственные ценные бумаги, первоклассные торговые векселя и банковские акцепты (их стоимость должна быть выражена в национальной валюте, а срок погашения — не более трех месяцев), а также некоторые другие виды долговых обязательств, определяемые центральными банками».

Центральный банк проводит политику учетной ставки (которую еще называют иногда дисконтной политикой), выступая в роли «заимодателя в последней инстанции». Он представляет ссуды наиболее устойчивым в финансовом отношении банкам, испытывающим временные трудности. Федеральная резервная система (ФРС) иногда осуществляет долгосрочное кредитование на особых условиях. Это могут быть ссуды мелким банкам для удовлетворения их сезонных потребностей в денежных средствах. Иногда также ссуды предоставляются банкам, оказавшимся в сложном финансовом положении и нуждающимся в помощи для приведения в порядок своего баланса.

Особенности денежно-кредитной политики Японии

... теоретических исследований. В проведении денежно-кредитной политики Банк Японии находится под жестким контролем министерства финансов страны. Основными направлениями деятельности Банка Японии при реализации денежно-кредитной политики являются: установление нулевой учетной ставки Банка Японии (ставки, взимаемой за ...

Когда банк берет ссуду, он переводит ФРС выписанное на себя долговое обязательство, обычно обеспеченное государственными ценными бумагами. При возвращении ссуды ФРС взыскивает процентные платежи, размер которых определяется процентной ставкой.

Давая ссуду, ФРС увеличивает резервы коммерческого банка, причем для ее поддержания не нужны обязательные резервы, т.е. вся ссуда увеличивает избыточные резервы банка, его способность к кредитованию.

Если ФРС уменьшает учетную ставку, то это поощряет банки к приобретению дополнительных резервов путем заимствования у ФРС. В этом случае можно ожидать увеличения денежной массы. Напротив, повышение учетной ставки соответствует стремлению руководящих кредитно-денежных учреждений ограничить предложение денег.

Политика обязательных резервов

Проводя политику минимальных резервов, Центральный банк оказывает влияние на размер денежной массы через действие банковского и денежного мультипликаторов.

Как было сказано ранее, обязательные резервы — это наиболее ликвидные активы, которые обязаны иметь кредитные организации для обеспечения собственной ликвидности (т.е. способности выполнять обязательства перед клиентами), как правило, в виде депозитов в Центральном банке либо в иных высоколиквидных формах, определяемых Центральным банком.

Норматив обязательных резервов

Политика обязательных минимальных резервов осуществляется по двум основным направлениям:

- Периодически изменяя норму обязательных резервов, Центральный банк поддерживает степень ликвидности коммерческих банков на минимально допустимом уровне в зависимости от экономической ситуации в стране.

— Минимальные резервы являются инструментом, используемым центральным банком для регулирования объема денежной массы в стране. Посредством изменения норматива резервных средств Центральный банк воздействует на масштабы активных операций коммерческих банков и на возможность создания ими безналичных денежных средств (депозитную эмиссию).

Когда масса денег в обороте превышает допустимый объем, Центральный банк осуществляет кредитную рестрикцию. Он увеличивает норму обязательных резервов, снижая тем самым возможности коммерческих банков по выдаче кредитов и вынуждая их сократить объем активных операций. Снижение нормы обязательного резервирования увеличивает возможности банков по предоставлению кредитов, повышает банковский мультипликатор и увеличивает денежную массу.

Недостатком этого метода кредитно-денежного регулирования является, как уже указывалось, его жесткость. Он способен затронуть основы всей банковской системы страны. В то же время, некоторые кредитные организации, к примеру, специализированные банки, имеющие незначительные депозиты, оказываются в преимущественном положении по сравнению с крупными банками, имеющими значительные депозиты. Последние десятилетия многие развитые страны предпочитают более «тонкие» методы настройки экономики. Имеет место снижение нормы обязательных резервов и даже их отмена для некоторых видов депозитов. В России за годы рыночных реформ норма резервирования (по различным вкладам) менялась от 2% до 40%. Весной 2004 г. в период «банковского кризиса» она была снижена до 7% с целью стабилизации положения в банковской сфере. На октябрь 2006 г. норма резервирования составляла 3,5%. (см. cbr. ru)

Операции на открытом рынке

Операции на открытом рынке впервые стали активно применяться в США, Канаде и Великобритании в связи с наличием в этих странах развитого рынка ценных бумаг. Позднее этот метод кредитного регулирования получил всеобщее применение и в Западной Европе.

По форме проведения операции Центрального банка с ценными бумагами могут быть прямыми и обратными (РЕПО).

- Прямая операция означает обычную покупку либо продажу ценной бумаги.

- Обратная операция заключается в купле или продаже ценной бумаги при условии обязательного совершения обратной сделки по заранее установленному курсу.

Гибкость обратных операций и более мягкий эффект их воздействия, придают популярность данному инструменту регулирования. Так доля обратных операций центральных банков ведущих промышленно-развитых стран на открытом рынке достигает от 82 до 99,6%». Если разобраться, то можно увидеть, что по своей сути эти операции аналогичны рефинансированию под залог ценных бумаг. Центральный банк предлагает коммерческим банкам продать ему ценные бумаги на условиях, определяемых на основе аукционных (конкурентных) торгов, с обязательством их обратной продажи через 4-8 недель. Причем процентные платежи, «набегающие» по данным ценным бумагам в период их нахождения в собственности центрального банка, будут принадлежать коммерческим банкам.

Таким образом, операции на открытом рынке — главным образом отличаются гибкостью регулирования, поскольку объем покупки ценных бумаг, а также используемая при этом процентная ставка могут изменяться ежедневно в соответствии с направлением политики центрального банка. Коммерческие банки, учитывая указанную особенность данного метода, должны внимательно следить за своим финансовым положением, не допуская при этом ухудшения ликвидности.

валютных интервенций,

2. Особенности развития денежно-кредитной системы России, .1 Денежно-кредитная политика как документ

Статья 45 Федерального закона от 10 июля 2002 года №86-ФЗ «О Центральном банке Российской Федерации (Банке России)» гласит: «Банк России ежегодно не позднее 26 августа представляет в Государственную Думу проект основных направлений единой государственной денежно-кредитной политики на предстоящий год и не позднее 1 декабря — основные направления единой государственной денежно-кредитной политики на предстоящий год.

Предварительно проект основных направлений единой государственной денежно-кредитной политики представляется Президенту Российской Федерации и в Правительство Российской Федерации.

Основные направления единой государственной денежно-кредитной политики на предстоящий год включают

- концептуальные принципы, лежащие в основе денежно-кредитной политики, проводимой Банком России;

- краткую характеристику состояния экономики Российской Федерации;

- прогноз ожидаемого выполнения основных параметров денежно-кредитной политики в текущем году;

- количественный анализ причин отклонения от целей денежно-кредитной политики, заявленных Банком России на текущий год, оценку перспектив достижения указанных целей и обоснование их возможной корректировки;

- сценарный (состоящий не менее чем из двух вариантов) прогноз развития экономики Российской Федерации на предстоящий год с указанием цен на нефть и другие товары российского экспорта, предусматриваемых каждым сценарием;

- прогноз основных показателей платежного баланса Российской Федерации на предстоящий год;

- целевые ориентиры, характеризующие основные цели денежно-кредитной политики, заявляемые Банком России на предстоящий год, включая интервальные показатели инфляции, денежной базы, денежной массы процентных ставок, изменения золотовалютных резервов;

- основные показатели денежной программы на предстоящий год;

- варианты применения инструментов и методов денежно-кредитной политики, обеспечивающих достижение целевых ориентиров при различных сценариях экономической конъюнктуры;

- план мероприятий Банка России на предстоящий год по совершенствованию банковской системы Российской Федерации, банковского надзора, финансовых рынков и платежной системы.

Государственная Дума рассматривает основные направления единой государственной денежно-кредитной политики на предстоящий год и принимает соответствующее решение не позднее принятия Государственной Думой федерального закона о федеральном бюджете на предстоящий год.

2.2 Особенности денежной системы России

Денежная система — это форма организации денежного обращения в стране, т.е. движения денег в наличной и безналичной формах. Она включает следующие элементы:

- денежную единицу

- масштаб цен

- виды денег в стране и порядок их эмиссии

- порядок обращения денег и платежей

- государственный аппарат, осуществляющий регулирование денежного обращения.

Денежное обращение — «кровеносная» система экономики. От его успешного функционирования зависит хозяйственная активность, 31 экономический рост, благополучие общества. В современных условиях в России обострилась проблема нехватки денежных средств, проявляющаяся в низком соотношении денежной массы и ВНП/ВВП. Данный показатель в экономической литературе называется коэффициентом монетизации.

Россия имеет один из самых низких в мире уровень насыщенности хозяйственного оборота деньгами, самый крупный дефицит денег в обращении. В среднем по странам «большой семерки» уровень монетизации экономики составляет 55-100%, по развивающимся странам 40-60%. В России в начале 90-х гг. уровень монетизации экономики составлял около 40%, в 1994 г. — 24%, с началом проведения политики финансовой стабилизации — опустился к 1996 г. до 12-16% и остается примерно на этом же уровне в 1999 г. (16-17%, поданным Банка России).

Дефицит денежной массы в обращении и устойчиво высокие расходы государства приводят к росту доли денежных ресурсов страны, направляемых на покрытие расходов бюджета. Все меньше становится финансирование оборотных средств реального сектора (через кредиты банков) и в еще меньшей мере — инвестиций. В последние годы более 50% денежной массы, обслуживающей хозяйственный оборот в России, было отвлечено на кредитование правительства (еще в 1995 г. при всей «нерыночности» форм финансирования правительства этот показатель составлял только 19%, остальная часть внутреннего кредита шла на обслуживание экономики).

2.3 Особенности кредитной системы России

В России, как и в большинстве других стран мира, действует двухуровневая кредитная система: Центральный банк — банковские институты и небанковские кредитные организации. Центральный банк РФ (Банк России, Центробанк, ЦБ РФ) является эмиссионным центром страны, обладает монопольным правом выпуска в обращение и изъятия из него наличных денежных знаков в форме банкнот и монет. В качестве банка банков он предоставляет централизованные кредиты коммерческим банкам, является главным банкиром Правительства РФ, выполняет функции управляющего золотовалютными резервами, осуществляет кассовое исполнение государственного бюджета (прежде всего организацию через свои управления и отделения приема бюджетных платежей в регионах и на местах) и прочее. Коммерческие банки являются основой кредитной системы России. Некоторые из них возникли на базе ранее функционировавших специализированных государственных банков, имевших устойчивое финансовое положение и обладавших разветвленной сетью филиалов (Сбербанк, Мосбизнесбанк, Промстройбанк), другие создавались практически «с нуля».

В России уже сложилась кредитная система, отличная от двух мировых моделей: американской и немецкой. В стране действуют универсальные банки (этим она отличается от американской модели), а также функционирует достаточно развитый сектор специализированных кредитных организаций (этим она отличается от немецкой модели).

В целом российские кредитные организации повторяют путь, по которому развивалась кредитная система в Западной Европе и других регионах мира с конца 40-х — начала 50-х гг.: финансовый капитал России уже сращивается с промышленным и торговым (например в форме финансово-промышленных групп), усиливается концентрация банков, их объединения в различных формах, возникают первые интернациональные союзы, консорциумы для осуществления отдельных проектов и программ.

Следует отметить, что банковская система России слабо выполняет свою вторую главную функцию — кредитование. В результате из-за дороговизны кредитования половина российских промышленных предприятий не прибегает к кредитам банков.

К середине 1998 г. заметно выросли капиталы банков, создана серьезная материальная база, внедрены международные технологии и стандарты. Однако, августовский кризис 1998 г. нанес разрушительный удар прежде всего по кредитной системе России. За август-декабрь 1998 года капиталы банковской системы сократились на 30%.

Обострению кризиса способствовали также отток вкладов населения и усиление недоверия к банкам. Общая сумма вкладов в рублевом выражении сократилась на 40%. Сужение ресурсной базы и повышение кредитных рисков привели к резкому сокращению кредитной активности. В результате банковская система оказалась отброшенной на несколько лет назад. Но, несмотря на это, она продолжает функционировать, средние и небольшие банки развиваются, увеличивают капиталы и расширяют клиентуру.

В сложившихся условиях остро стоит вопрос о реструктуризации банковской системы. В частности, в рамках подготовки Банком России Концепции развития банковской системы предлагается принятие закона «О несостоятельности (банкротстве) кредитных организаций» и закона «О реструктуризации кредитных организаций», а также обеспечение результативной деятельности Агентства по реструктуризации кредитных организаций (АРКО).

По оценке Банка России, из 1473 действующих банков 1032 (70%) являются финансово стабильными и они способны работать без государственной поддержки; 441 банк, или 30%, отнесены к «проблемным»: у них образовался значительный дефицит ликвидных средств и капитала, они являются неплатежеспособными и не могут самостоятельно выйти из кризиса; 149 банков из числа «проблемных» имеют явные признаки несостоятельности (банкротства).

44 «проблемным» банкам, в число которых входят 18 крупных, оказывается государственная поддержка в силу их социальной и экономической значимости. На них приходится почти 50% активов и 45% вкладов населения (без Сбербанка РФ).

Потребность средств на рекапитализацию банков оценивается Банком России в 75 млрд. руб.

Важным вопросом является структура банковской системы. Целесообразно иметь полный «ассортимент» банков, таких как банк развития, экспортно-импортный, сельскохозяйственный, ипотечный, кредитной кооперации. Банк России активизирует и поддержку региональной сети банков как важного условия развития производительных сил регионов.

2.4 Особенности денежно-кредитной политики России в кризисный и посткризисный период

Значительное влияние на денежно-кредитную политику России оказал кризис 2008 2009 гг. В отличие от кризиса 1998 г. он стал следствием в первую очередь действия внешних факторов, которое, тем не менее, было усугублено недостатками отечественной финансовой системы (относительно низкой капитализацией банковского сектора, высокой зависимостью национальных финансовых рынков от средств нерезидентов и т.п.).

Реакция денежно-кредитной политики России на мировой экономический и финансовый кризис 2007-2009 гг. определялась тем, что он распространялся на экономику страны несколькими волнами: первой волной стали потрясения на мировых финансовых рынках летом-осенью 2007 г., второй — резкий рост цен на энергоносители и продовольственные товары осенью 2007 — зимой 2008 г., и, наконец, острая фаза кризиса наступила осенью 2008 г.

При этом заметим, что вплоть до начала 2009 г. денежно — кредитная политика России продолжала основываться на достаточно жестком регулировании валютного курса, хотя с ноября 2008 г. Центральный банк уже стал существенно изменять целевые значения курса рубля к бивалютной корзине.

Таким образом, во время острой фазы кризиса (сентябрь 2008 г. — январь 2009 г.) денежно-кредитная политика России фактически столкнулась с двойственностью целей: поддержания валютного курса и обеспечения финансовой стабильности, которые вошли в явное противоречие. Дело в том, что регулирование валютного курса на этом этапе требовало значительных интервенций для стабилизации его динамики, а также поддержания на высоком уровне ставок процента, следствием которых было ужесточение денежно кредитной политики. Параллельно проводившаяся поддержка банковской системы мерами как денежно-кредитной, так и бюджетно-налоговой политики, позволила удержать ее на плаву, но общий эффект от двойственной направленности денежно-кредитной политики был отрицательным, что выразилось в значительном сокращении денежной массы во втором полугодии 2008 г.

Заметим, что в условиях свободного трансграничного движения капитала подобная двойственность денежно-кредитной политики порождала порочный круг: помощь, которую получали коммерческие банки, в значительной степени направлялась в зарубежные активы, что создавало дополнительное давление на валютный курс и вынуждало Центральный банк увеличивать масштабы валютных интервенций.

В то же время сдерживание резкого обесценения валютного курса было необходимо в первую очередь для поддержания стабильности финансовой системы. Как известно, к началу мирового экономического и финансового кризиса банками и нефинансовыми предприятиями в России был накоплен значительный внешний долг, составлявший на 1 января 2008 г. 417,2 млрд долл., или около 32% ВВП. Кроме того, существенная часть выданных кредитов была номинирована в иностранной валюте, что увеличивало риск неплатежей по ним в случае резкого падения валютного курса рубля.

Частично решить указанный круг проблем можно было за счет введения валютных ограничений на отток капитала. В поддержку этой меры выступал ряд исследователей, однако Правительство и Центральный банк не пошли на ужесточение режима валютного регулирования.

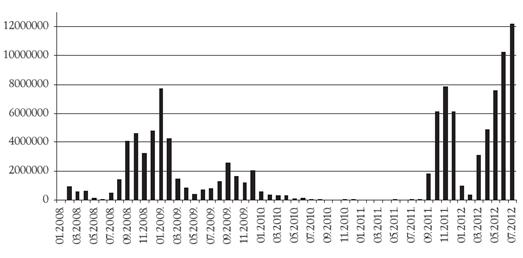

Среди положительных моментов антикризисной денежнокредитной политики отметим достаточно быстрый запуск новых инструментов обеспечения банковской системы ликвидностью и активизацию уже действовавших. Основным инструментом предоставления ликвидности банковской системе выступали операции прямого репо. Пик их использования пришелся на сентябрь 2008 г. — февраль 2009 г. В этот период в среднем за месяц посредством данных операций предоставлялась ликвидность на сумму около 4,8 трлн руб.

С начала 2009 г. Центральный банк повысил степень прозрачности проводимой им политики по регулированию валютного курса, объявив границы «широкого» и «узкого» коридоров его колебания. При этом границы «узкого» коридора были плавающими, в зависимости от осуществлявшихся Центральным банком интервенций, что сделало новый режим более гибким. Более того, границы «узкого» коридора постепенно расширялись: если на начало 2009 г. интервал коридора составлял 2 руб., то на конец июля 2012 г. — 7 руб.

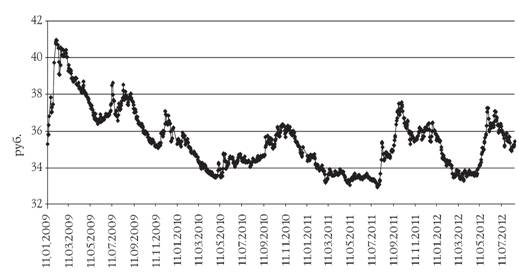

Вместе с тем до апреля 2010 г. в отдельные месяцы еще наблюдались значительные интервенции Центрального банка на валютном рынке, главным образом связанные с приобретением иностранной валюты. Однако с мая 2010 г. ежемесячные интервенции в долларах США (на чистой основе) составляли не более 5 млрд долл. Тем не менее, говорить об уходе Центрального банка с валютного рынка пока явно преждевременно. Результатом снижения вмешательства Центрального банка в динамику валютного курса на первом этапе стало его достаточно существенное укрепление, не подкрепленное фундаментальными факторами, связанными с развитием национальной экономики. В дальнейшем произошло увеличение волатильности валютного курса. Так, за 2010-2011 гг. реальный курс рубля к доллару США вырос на 19,4%, а к евро — на 20,2%. При этом под влиянием потрясений на мировых финансовых рынках происходило резкое обесценение рубля по отношению к бивалютной корзине в августе-сентябре 2011 г. и мае-июне 2012 г. (рис. 4).

Рис. 4. Курс рубля к бивалютной корзине в 2009-2012 гг.

В посткризисный период продолжились изменения в инструментарии денежно-кредитной политики. Банк России постепенно отказывался от чрезвычайных мер по предоставлению ликвидности банковской системе. Так, на протяжении 2010 г. постепенно сворачивались операции по выдаче кредитов без обеспечения (они перестали выдаваться с 1 января 2011 г.).

Переход к более гибкому регулированию валютного курса был призван в том числе способствовать усилению воздействия на экономику мерами процентной политики. В связи с этим, ориентируясь на опыт развитых стран и ряда стран с формирующимися рынками, ЦБР продолжил развитие операций на открытом рынке. Учитывая ограниченный объем государственных ценных бумаг, выпускаемых Правительством, он стал расширять предложение собственных ценных бумаг, начав в ноябре 2010 г. эмиссию трехмесячных облигаций Банка России (ОБР).

Процентная политика Центрального банка до февраля 2011 г. была направлена на смягчение условий в денежно-кредитной сфере, в том числе на активизацию кредитной активности (снижение ставки рефинансирования с 13% в апреле 2009 г. до 7,75% в июне 2010 г.).

В результате с середины 2010 г. темпы роста кредитов в банковской системе вышли в положительную область.

Между тем во второй половине 2010 г. вновь сложилась ситуация, аналогичная имевшей место в конце 2007 г., когда рост цен на продовольствие и энергоносители на мировом рынке вызвал ускорение инфляции в национальных экономиках, в том числе в экономике России. Однако на этот раз резких изменений в денежно-кредитной политике не последовало. В феврале 2011 г. ЦБР повысил минимальные резервные требования и на 0,25 процентных пункта увеличил ставку рефинансирования.

В общей сложности за февраль-май 2011 г. ставка рефинансирования была поднята на 0,5 процентных пункта, а минимальные резервные требования — на 1,5-3 процентных пункта (в зависимости от типа обязательств).

Следует отметить, что Центральный банк ввел повышенные резервные требования по обязательствам перед нерезидентами (он уже использовал подобный инструмент в 2007-2008 гг. для сдерживания резкого роста внешней задолженности банковского сектора).

Инструменты предоставления ликвидности банковской системе вновь были активно задействованы ЦБР во второй половине 2011 г. и в середине 2012 г. в связи с потрясениями на мировых финансовых рынках. Основным инструментом выступали операции прямого репо, объемы которых в эти периоды превысили показатели острой фазы кризиса 2008-2009 гг. (рис. 5).

Рис. 5. Объем операций прямого репо в 2008-2012 гг. (млн руб.)

Таким образом, Центральный банк продемонстрировал готовность оперативно вмешаться при изменении внешней конъюнктуры, однако в этом случае его интервенции на валютном рынке были существенно меньше, и он позволил курсу рубля обесцениться относительно бивалютной корзины.

Заключение

Цель, поставленная при написании работы, достигнута. Тема раскрыта. Целью денежно-кредитной политики является контроль над денежной массой или уровнем ссудного процента — все это делается для регулирования денежного предложения в стране.

Все инструменты денежно-кредитной политики разобраны. Анализ денежно — кредитной политики показывает, что Центральным звеном денежной политики государства является центральный банк (ФРС — в США, ЦБ — в РФ).

Именно он своими действиями и проводит денежную политику.

Также Центральный банк разрабатывает требования к коммерческим банкам, выполнение которых обеспечивает ликвидность банков.

Для того, чтобы создать все необходимые условия для обеспечения полной конвертируемости рубля должны быть предприняты шаги Правительством Российской Федерации и Банком России в области денежно-кредитной и валютной политики в 2005 году Важным этапом в ее решении стало вступление в силу в 2004 году нового законодательства в области валютного регулирования, предусматривающего к 2007 году окончательную либерализацию трансграничных операций с капиталом. Устойчивость рубля в условиях полной конвертируемости будут обеспечивать меры структурной политики, направленные на диверсификацию российской экономики и повышение ее конкурентоспособности.

Достижение фактической конвертируемости российской национальной валюты будет определяться не только снятием формальных ограничений на операции с ней, но и ее востребованностью, а также масштабами использования рубля в международных экономических отношениях, в частности в качестве средства международных расчетов достаточно широким кругом хозяйствующих субъектов. Ключевую роль здесь должны сыграть степень доверия к проводимой государством экономической политике в целом и денежно-кредитной политике в частности, а также уровень развития национального финансового рынка и банковской системы России.

Зависимость российской экономики от внешнеэкономической конъюнктуры и продолжение структурных преобразований в экономике делают необходимой поддержку денежно-кредитной политики Банка России действиями Правительства Российской Федерации в области бюджетной, налоговой, тарифной, структурной и социальной политики. В связи с этим меры по формированию Стабилизационного фонда Российской Федерации, ограничению роста регулируемых цен, тарифному и нетарифному регулированию внешнеэкономической сферы, осуществляемые Правительством Российской Федерации, являются важной частью антиинфляционной политики в России.

Список литературы

кредитный денежный кризисный политика

1. Глолвнин М.Ю. Денежно-кредитная политика России в условиях глобализации. — М.: Институт экономики РАН, 2012. — 44 с.

2. Экономическая теория: макроэкономика: Учебно-методический комплекс. — М.: 2008. — 286 с. / ЮРЬЕВА Татьяна Владимировна. Марыганова Елена Александровна

— Тарасевич Л.С., Гребенников П.И., Леусский А.И. Макроэкономика. — СПб.: Питер, 2008.

— Долан Э.Дж. «Деньги, банки и денежно-кредитная политика» «Санкт-Петербург Оркестр», С-Пб, 1999 г.

— Лебедев О.Г., Филиппов Г.Ф., «Основы экономики» Учебное пособие, С-Петербург «МиМ», 1998 г.