Развитие рыночных отношений в России, появление новых форм предпринимательской деятельности привело к быстрому росту числа хозяйствующих субъектов, в каждом из которых должен быть организован бухгалтерский учет.

Актуальной проблемой для современной российской экономики является приведение существующей в России системы бухгалтерского учета и отчетности в соответствие с требованиями рыночной экономики и международных стандартов. Бухгалтерский учет в России подвергается коренному изменению.

Бухгалтерский учет должен развиваться как часть единого народно-хозяйственного учета, включающего бухгалтерский, статистический и оперативно-технический виды учета. Важнейшим фактором, обеспечивающим единство этой системы, является система первичного учета как источник данных для последующего их накапливания, систематизации и обобщения в соответствии с задачами, требованиями и методологией каждого вида учета.

Целью данной курсовой работы является углубленное теоретическое изучение одной из основных тем бухгалтерского учета – затраты на оплату труда. Также одной из задач данной курсовой работы является практическое изучение бухгалтерского учета на примере конкретного предприятия, составление основных форм бухгалтерской отчетности.

Актуальность изучения темы составления форм отчетности заключается в том, что бухгалтерская отчетность составляется на каждом предприятии. Поэтому каждый специалист должен иметь представление о порядке составления основных форм отчетности, к которым относится баланс и отчет о прибылях и убытках.

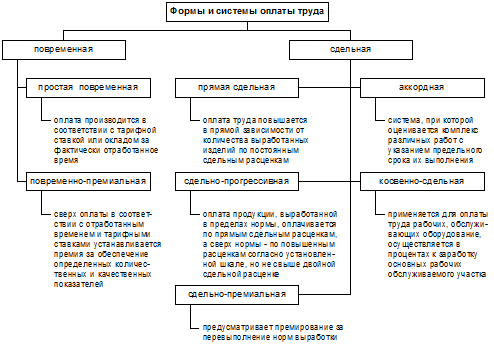

Порядок исчисления заработной платы работникам всех категорий регламентируют различные формы и системы заработной платы. Формы и системы заработной платы — это способ установления зависимости между количеством и качеством труда, то есть между мерой труда и его оплатой. Для этого используются различные показатели, отражающие результаты труда и фактически отработанное время. От того, как форма труда используется на предприятии, зависит структура заработной платы: преобладает ли в ней условно- постоянная часть (тариф, оклад) или переменная (сдельный приработок, премия).

Соответственно разным будет и влияние материального поощрения на показатели деятельности отдельного работника или коллектива бригады, участка, цеха.

Формы, системы и размер оплаты труда работников предприятий, премии, надбавки, а также другие виды доходов устанавливаются предприятием самостоятельно. Вопросы оплаты труда регулируются с помощью договоров.

Актуальные проблемы бухгалтерского учета и отчетности

... 2013. № 33. С.10-19. 15. Рожнова О.В. Трансформация финансовой отчетности ... проблемы и решения. 2014. № 40. С.45-59. 14. Генералова Н.В., Карельская С.Н. Применение профессионального суждения в разные периоды развития нормативного регулирования бухгалтерского учета в России // Международный бухгалтерский учет. ... оплате труда" расчеты с ...

Конституция РФ гарантирует вознаграждение за труд без какой бы то ни было дискриминации и не ниже установленного федеральным законом минимального размера оплаты труда, а предприятие обеспечивает гарантированный законом минимальный размер оплаты труда.

Месячная оплата труда работника, полностью отработавшего определенную на этот период норму рабочего времени и выполнившего свои трудовые обязанности, не может быть ниже минимального месячного размера оплаты труда.

Минимальный размер оплаты труда определяет низшую границу оплаты труда неквалифицированных работников при выполнении простых работ в нормальных условиях труда. С 01.001.2008 минимальный размер оплаты труда составляет 4330 рублей в месяц.

Минимальный размер оплаты труда применяется для регулирования оплаты труда и определения размеров пособий по временной нетрудоспособности.

Труд работников оплачивается повременно, сдельно или по иным системам оплаты труда. Оплата может производиться за индивидуальные и коллективные результаты работы.

Для усиления материальной заинтересованности работников в выполнении планов и договорных обязательств, повышении эффективности производства и качества работы могут вводиться системы премирования, вознаграждение по итогам работы за год, другие формы материального поощрения.

Основными формами оплаты труда являются повременная и сдельная.

Рисунок 1 – Формы и системы оплаты труда

Повременная – форма заработной платы, при которой заработная плата зависит от количества затраченного времени (фактически отработанного) с учетом квалификации работника и условий труда.

При повременной оплате работникам устанавливаются нормированные задания. Для выполнения отдельных функций и объемов работ могут быть установлены нормы обслуживания или нормы численности работников.

Различают простую повременную систему оплаты труда и повременно-премиальную:

простая повременная –

повременно-премиальная

На основании личной карточки работника (форма № Т-2), в которой указывается размер тарифной ставки или оклада, размер надбавки к зарплате (в процентах или сумме), а также на основании данных первичных документов по учету фактически проработанного времени формы № Т-12 «Табель учета рабочего времени и расчета оплаты труда» и формы № Т-13 «Табель учета рабочего времени» производится начисление заработной платы:

- в «Расчетно-платежной ведомости» (форма № Т-49);

- в «Расчетной ведомости» (форма № Т-51);

- в «Платежной ведомости» (форма № Т-53).

Для расчета заработка при повременной оплате труда достаточно знать количество фактически отработанного времени и тарифную ставку. Поэтому табель учета использования рабочего времени является основным документом для начисления заработной платы.

Заработок работника определяют умножением часовой или дневной тарифной ставки его разряда на количество отработанных им часов или дней .

![]() ,

,

Реферат по экономике труда оплата труда

... экономику в целом, обеспечивая высокий спрос на товары и услуги. Так же обратимся к рассмотрению основных форм заработной платы. Таких как повременная оплата труда и сдельная оплата труда. ... фактор, как неравенство условий труда, квалификации, опыта ... время (в размере 60 руб/час). Но ... труда прежней интенсивности. Цена труда рабочего падает по мере повышения интенсивности труда. В нашем примере цена труда ...

где S – часовая (дневная) тарифная ставка;

t – фактически отработанное время.

повременно-премиальная система оплаты труда

Под премированием понимается выплата работникам денежных сумм сверх основного заработка в целях поощрения достигнутых успехов в работе и стимулирования дальнейшего их возрастания.

Премиальная система оплаты труда предполагает выплату премии определенному кругу лиц на основании заранее установленных конкретных показателей и условий премирования, обусловленных положениями о премировании. На основании таких премиальных положений у работника при выполнении им показателей и условий премирования возникает право требовать выплату премии, у организации – обязанность уплатить эту премию. Именно такие премии являются составной частью повременно-премиальной и сдельно-премиальной системы оплаты труда.

Премии, выплачиваемые в рамках оплаты труда, носят, как правило, регулярный характер, выплачиваются в соответствии с Положением о премировании и относятся на себестоимость продукции.

Такие премии начисляются рабочим-повременщикам как за личные, так и за коллективные показатели результатов работы цехов и предприятия. Размер премии устанавливается по предприятию или цеху, а сумма рассчитывается исходя из фактического повременного заработка с включением ее в себестоимость продукции.

При повременно-премиальной системе заработная плата работника ( Зпл ) может быть определена по следующей формуле:

![]() ,

,

где S – часовая (дневная) тарифная ставка;

t – фактически отработанное время;

P – размер премии в процентах к тарифной ставке за выполнение установленных показателей и условий премирования;

К – размер премии за каждый процент перевыполнения установленных показателей и условий премирования, %;

L – процент перевыполнения установленных показателей и условий премирования.

Специалисты и другие работники, относящиеся к служащим, получают заработную плату по установленным месячным должностным окладам и в зависимости от отработанного количества дней в отчетном месяце. Премирование производится за производственные показатели работы предприятия согласно установленной системе премирования с включением их сумм в себестоимость продукции.

Сдельная – форма заработной платы, при которой заработок зависит от количества произведенных единиц продукции с учетом их качества, сложности и условий труда.

При сдельной оплате труда расценки определяются исходя из установленных разрядов работы, тарифных ставок (окладов) и норм выработки (норм времени).

Сдельная расценка определяется путем деления часовой (дневной) тарифной ставки, соответствующей разряду выполняемой работы, на часовую (дневную) норму выработки.

Сдельная расценка может быть определена также путем умножения часовой или дневной тарифной ставки, соответствующей разряду выполняемой работы, на установленную норму времени в часах или днях.

Прямая сдельная

прямой индивидуальной сдельной системе

![]() ,

,

Реформирование систем оплаты труда

... тему данной работы. Как следует из статьи 129 Трудового кодекса РФ, оплата труда - это система отношений, связанных с обеспечением установления и осуществления работодателем выплат работникам за их труд. Система оплаты труда работников организаций, не ...

где Rn – расценка на n -й вид продукции или работы;

Gn – количество обработанных изделий n -го вида.

прямой коллективной сдельной системе

Сдельно-премиальная оплата труда

Заработок рабочего или бригады рабочих при сдельно-премиальной системе может быть определен по следующей формуле:

![]() ,

,

где Rn – расценка на n -й вид продукции или работы;

Gn – количество обработанных изделий n -го вида;

P – размер премии в процентах к тарифной ставке за выполнение установленных показателей и условий премирования;

К – размер премии за каждый процент перевыполнения установленных показателей и условий премирования, %;

L – процент перевыполнения установленных показателей и условий премирования.

Как сдельная, так и премиальная оплата труда может осуществляться индивидуально и коллективно, когда в процессе работы необходимы совмещение профессий и взаимосвязь исполнителей.

Заработная плата работникам моложе восемнадцати лет при сокращенной продолжительности ежедневной работы выплачивается в таком же размере, как работникам соответствующих категорий при полной продолжительности ежедневной работы.

Бестарифная система оплаты труда

Бестарифная система оплаты труда ставит заработок работника в полную зависимость от конечных результатов работы коллектива и представляет собой его долю в заработанном всем коллективом фонде оплаты труда. При этой системе не устанавливается твердого оклада или тарифной ставки, а, как правило, эта доля определяется на основе присвоенного работнику коэффициента, который определяет уровень его трудового участия.

Применяется два варианта бестарифной системы оплаты труда.

Первый вариант, Коэффициент квалификационного уровня, Коэффициент трудового участия, Второй вариант

Показатели, учитываемые при определении КТУ, могут увеличивать или уменьшать фактический заработок работника. Так, показателями, повышающими размер КТУ, могут быть: участие в выполнении более сложных и ответственных работ, перевыполнение установленного производственного задания, экономия материальных ресурсов, совмещение профессий, увеличение зон обслуживания и подмена отсутствующего рабочего, помощь в работе другим членам бригады, соблюдение трудовой и производственной дисциплины и т.п. К показателям, понижающим значение КТУ, относятся: нарушения трудовой дисциплины, несоблюдение техники безопасности, невыполнение указаний мастера, бригадира, перерасход материальных ресурсов и т.д.

Расчет заработной платы производится следующим образом. Коллективный заработок делится на сумму коэффициентов всех работников. Таким образом, определяется «стоимость» единицы значения коэффициента. Затем эта базовая величина умножается на коэффициент (коэффициенты, если применяется первый вариант) каждого работника. При этом учитывается количество отработанного времени.

Индивидуальная заработная плата конкретного работника ( q ) равна:

где ![]() – фонд оплаты труда коллектива, распределяемый между работниками;

– фонд оплаты труда коллектива, распределяемый между работниками;

![]() – коэффициент квалификационного уровня, присвоенный работнику трудовым коллективом, баллы, доли, единицы;

– коэффициент квалификационного уровня, присвоенный работнику трудовым коллективом, баллы, доли, единицы;

![]() – коэффициент трудового участия в текущих результатах работы конкретного работника (q);

– коэффициент трудового участия в текущих результатах работы конкретного работника (q);

t q – количество рабочего времени, отработанного работником (q);

m – число работников, участвующих в распределении оплаты труда.

К полученной величине расчетного заработка прибавляются индивидуальные доплаты, носящие компенсационный характер.

Применение бестарифной системы целесообразно лишь в тех случаях, когда есть реальная возможность учесть в общих результатах труда вклад каждого работника. При этом необходима ответственность и добросовестное отношение к труду каждого члена коллектива. Поэтому бестарифная система, как правило, применяется на малых предприятиях, в обществах с ограниченной ответственностью и других подобных организациях.

В практической деятельности организаций, применяющих бестарифную систему оплаты труда, часто возникают вопросы, особенно при применении гарантийных статей Трудового кодекса РФ (оплата труда при изготовлении продукции, оказавшейся браком не по вине работника, оплата времени простоя), поскольку размер гарантийных выплат увязывается со ставкой (окладом).

В силу этого применяются смешанные системы, сочетающие в себе элементы тарифной и бестарифной систем оплаты труда.

К числу бестарифных следует отнести и контрактную систему оплаты, когда работодатель, нанимая работника, договаривается с ним о конкретной сумме оплаты за определенную работу.

Смешанные системы оплаты труда, Комиссионная форма

Система оплаты труда, базирующаяся на комиссионной основе,это форма оплаты труда по конечному результату. Размер зарплаты устанавливается в виде фиксированного процента от дохода, получаемого предприятием от реализации продукции (работ, услуг).

Оплата труда, связанная с результатами деятельности работника, имеет ряд разновидностей.

Комиссионные могут устанавливаться в виде фиксированного процента:

- от дохода, полученного от реализации продукции, произведенной работником;

- от суммы реализованного работником объема продукции;

- от количества реализованного работником определенного вида продукции;

- от суммы платежей, перечисленных клиентами за оказанные работником услуги по ремонту, техническому, консультационному и другим видам обслуживания и т.п.

Дилерский механизм

Дилер (англ. «dealer») – лицо или фирма, выступающая посредником в торговых сделках купли-продажи товаров, ценных бумаг и валюты.

В данном случае дилер – предприниматель, торгующий в розницу продукцией, которую он закупил оптом, и получающий вознаграждение за счет разницы в стоимости товаров. Этот механизм можно представить как выплату заработной платы авансом в виде натуры с последующим перерасчетом.

По соглашению между предприятием и работником товар может быть получен без предварительной оплаты, а расчет производится после реализации продукции по заранее предусмотренной цене.

При заключении трудового договора оплата труда относится к существенным условиям, поэтому ставки, коэффициенты, проценты, устанавливаемые к заработной плате, должны быть оговорены в трудовом соглашении.

Система премирования

Под премированием следует понимать выплату работникам денежных сумм сверх основного заработка в целях поощрения достигнутых успехов, выполнения обязательств и стимулирования дальнейшего их возрастания.

При разработке положений о материальном стимулировании следует четко представлять группы поощрительных систем, имея в виду их целевое назначение, определяющее форму и содержание механизма взаимосвязи поощрительной оплаты с основным заработком. В связи с этим можно выделить следующие группы поощрительных систем:

- текущие премии за производственные результаты;

- надбавки к тарифным ставкам и окладам (за профессиональное мастерство, совмещение профессий, расширение зон обслуживания и т.д.);

— единовременные премии и вознаграждения (по итогам работы за год, за выполнение особо важных заданий, за образцовое выполнение трудовых обязанностей, продолжительную и безупречную работу, новаторство в труде и за другие достижения в работе).

1.2

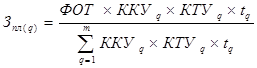

Кроме размера тарифной ставки (должностного оклада) в трудовом договоре могут быть предусмотрены различные доплаты и надбавки стимулирующего и компенсационного характера.

Доплаты – это выплаты компенсирующего характера, связанные с режимом работы и условиями труда. Доплата к заработной плате выплачивается работникам сверх тарифной ставки (оклада) с учетом интенсивности и условий труда.

Надбавка к заработной плате

Рисунок 2 – Доплаты и надбавки к заработной плате

При выполнении работ в условиях труда, отклоняющихся от нормальных, работнику производятся соответствующие доплаты, предусмотренные коллективным или трудовым договором. При этом размеры доплат не могут быть ниже установленных законами и иными нормативными правовыми актами.

Статья 149 ТК РФ закрепляет обязанность работодателя производить повышенную оплату за труд в условиях, отклоняющихся от нормальных, при работе в ночное и сверхурочное время, в праздничные дни и др.

Доплата за работу в ночное время

Оплата труда за работу в сверхурочное время. Сверхурочная работа оплачивается за первые два часа работы не менее чем в полуторном размере, за последующие часы – не менее чем в двойном размере.

Конкретные размеры оплаты за сверхурочную работу могут определяться коллективным договором или трудовым договором. По желанию работника сверхурочная работа вместо повышенной оплаты может компенсироваться предоставлением дополнительного времени отдыха, но не менее времени, отработанного сверхурочно (ст. 152 ТК РФ).

Работодатель обязан вести точный учет сверхурочных работ, выполненных каждым работником, так как сверхурочные работы не должны превышать для каждого работника четырех часов в течение двух дней подряд и 120 часов в год (ст. 99 ТК РФ).

Условия оплаты труда, определенные коллективным и трудовым договором, не могут быть ухудшены по сравнению с установленными Трудовым кодексом, законами, иными нормативными правовыми актами и соглашениями.

Конкретные размеры оплаты за сверхурочную работу могут определяться коллективным договором или трудовым договором. По желанию работника сверхурочная работа вместо повышенной оплаты может компенсироваться предоставлением дополнительного времени отдыха, но не менее времени, отработанного сверхурочно (ст. 152 ТК РФ).

Учет работающих сверхурочно оформляется табелем учета использования рабочего времени и справкой-расчетом бухгалтерии.

Оплата работы в выходные и нерабочие праздничные дни

1, 2, 3, 4 и 5 января – Новогодние каникулы;

7 января – Рождество Христово;

23 февраля – День защитника Отечества;

8 марта – Международный женский день;

1 мая – Праздник Весны и Труда;

9 мая – День Победы;

12 июня – День России;

4 ноября – День народного единства.

При совпадении выходного и нерабочего праздничного дней выходной день переносится на следующий после праздничного рабочий день (ст. 112 ТК РФ).

Работа в выходной и нерабочий праздничный день оплачивается не менее чем в двойном размере:

- сдельщикам – не менее чем по двойным сдельным расценкам;

- работникам, труд которых оплачивается по дневным и часовым ставкам, – в размере не менее двойной дневной или часовой ставки;

— работникам, получающим месячный оклад, – в размере не менее одинарной дневной или часовой ставки сверх оклада, если работа в выходной и нерабочий праздничный день производилась в пределах месячной нормы рабочего времени, и в размере не менее двойной часовой или дневной ставки сверх оклада, если работа производилась сверх месячной нормы.

По желанию работника, работавшего в выходной или нерабочий праздничный день, ему может быть предоставлен другой день отдыха. В этом случае работа в нерабочий праздничный день оплачивается в одинарном размере, а день отдыха оплате не подлежит (ст. 153 ТК РФ).

Совмещение профессий и выполнение обязанностей временно отсутствующих работников.

Под выполнением обязанностей временно отсутствующего работника без освобождения от своей основной работы следует понимать замену работника, отсутствующего в связи с болезнью, отпуском, командировкой и по другим причинам, когда в соответствии с действующим законодательством за ним сохраняется рабочее место (должность).

При выполнении обязанностей временно отсутствующего работника или за совмещение профессий (должностей) производится доплата. Размеры и условия выплаты доплат и надбавок определяются учреждением самостоятельно, производятся в пределах имеющихся средств и фиксируются в коллективных договорах (положениях об оплате труда).

По соглашению сторон в трудовом договоре размеры доплат и надбавок могут быть конкретизированы и увеличены по сравнению с размерами, предусмотренными в соответствующих локальных нормативных актах. Кроме того, стороны могут договариваться и о других компенсациях, например, о дополнительном отпуске, повышенном вознаграждении по итогам года и т.д.

1.3

Учетом личного состава предприятия занимается отдел кадров, а на предприятиях среднего и малого бизнеса – специальный работник, назначенный руководителем предприятия, либо эти функции возлагаются на бухгалтера.

Для учета кадров, начисления и выплаты заработной платы используют унифицированные формы первичных документов.

Таблица 1

| Номер унифицированной формы | Наименование формы |

| По учету кадров | |

| Т-1 | Приказ (распоряжение) о приеме работника на работу |

| Т-1а | Приказ (распоряжение) о приеме работников на работу |

| Т-2 | Личная карточка работника |

| Номер унифицированной формы | Наименование формы |

| Т-2ГС (МС) | Личная карточка государственного (муниципального) служащего |

| Т-3 | Штатное расписание |

| Т-4 | Учетная карточка научного, научно-педагогического работника |

| Т-5 | Приказ (распоряжение) о переводе работника на другую работу |

| Т-5а | Приказ (распоряжение) о переводе работников на другую работу |

| Т-6 | Приказ (распоряжение) о предоставлении отпуска работнику |

| Т-6а | Приказ (распоряжение) о предоставлении отпуска работникам |

| Т-7 | График отпусков |

| Т-8 | Приказ (распоряжение) о прекращении (расторжении) трудового договора с работником (увольнении) |

| Т-8а | Приказ (распоряжение) о прекращении (расторжении) трудового договора с работниками (увольнении) |

| Т-11 | Приказ (распоряжение) о поощрении работника |

| Т-11а | Приказ (распоряжение) о поощрении работников |

| По учету рабочего времени и расчетов с персоналом по оплате труда | |

| Т-12 | Табель учета рабочего времени и расчета оплаты труда |

| Т-13 | Табель учета рабочего времени |

| Т-49 | Расчетно-платежная ведомость |

| Т-51 | Расчетная ведомость |

| Т-53 | Платежная ведомость |

| Т-53а | Журнал регистрации платежных ведомостей |

| Т-54 | Лицевой счет |

| Т-54а | Лицевой счет (свт) |

| Т-60 | Записка-расчет о предоставлении отпуска работнику |

| Т-61 | Записка-расчет при прекращении (расторжении) трудового договора с работником (увольнении) |

| Т-73 | Акт о приеме работ, выполненных по срочному трудовому договору, заключенному на время выполнения определенной работы |

По данным первичных документов ведется оперативный учет движения численности, изменений, происходящих в составе рабочих и служащих, составляется отчетность, используемая для управления и контроля за соблюдением штатной и финансовой дисциплины.

Для оформления структуры, штатного состава и штатной численности организации в соответствии с ее Уставом (Положением) применяется форма № Т-3 «Штатное расписание». Штатное расписание содержит перечень структурных подразделений, должностей, сведения о количестве штатных единиц, должностных окладах, надбавках и месячном фонде заработной платы. Утверждается приказом (распоряжением) руководителя организации или уполномоченным им лицом. Изменения в штатное расписание также вносятся в соответствии с приказом (распоряжением) руководителя организации или уполномоченным им лицом.

Каждому работнику при приеме на работу присваивается табельный номер, который в дальнейшем проставляется на всех документах по учету личного состава, выработки и заработной платы. В случаях увольнения или перевода работника на другую работу его табельный номер, как правило, не может присваиваться другому работнику в течение одного – двух лет.

1.4

Для начисления оплаты труда за месяц суммируется заработок, начисленный в соответствии с принятой для каждого конкретного работника повременной или сдельной оплатой труда, с доплатами и производятся удержания. Для того, чтобы собрать все виды начисленной оплаты труда за расчетный период из различных документов, в бухгалтерии на каждого работающего заводят лицевой счет, который открывается в момент его принятия на работу.

Ежемесячно в лицевые счета работников заносятся сведения о размере начисленной оплаты труда и иных доходов работника, суммах произведенных удержаний и вычетов, а также о суммах, причитающихся к выплате.

Основанием для заполнения лицевых счетов являются табели учета использования рабочего времени, наряды на сдельную работу, наряды-заказы на выполнение работы, листки о временной нетрудоспособности, приказы (распоряжения) работодателя о выплате премий, оказании материальной помощи, исполнительные документы, поступившие в организацию, и др.

На предприятиях, где при обработке учетных данных используется компьютер, применяется форма № Т-54а, в которой содержатся только условно-постоянные реквизиты о работнике. Данные по расчету заработной платы, полученные на бумажных носителях, вкладываются ежемесячно в лицевой счет.

Данные лицевых счетов являются основанием для исчисления среднего заработка при расчете отпускных, оплаты больничного листа, выплаты компенсации за неиспользованный отпуск, пособий и др.

расчетную ведомость

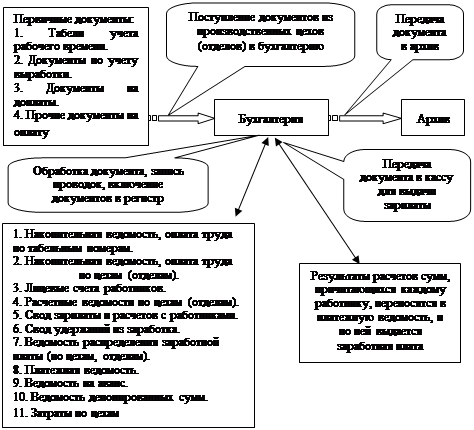

Результаты расчетов сумм, причитающихся каждому работнику к выдаче, переносятся в платежную ведомость, и по ней выдается заработная плата.

1.5

Трудовым кодексом РФ предусмотрены различные гарантии и компенсации. Так, работник в период наступления временной нетрудоспособности может рассчитывать на пособие, которые выплачивается в соответствии с федеральным законом (ст. 183 Трудового кодекса РФ).

Размеры пособий по временной нетрудоспособности и условия их выплаты также устанавливаются законодательно.

Максимальная сумма пособия в местностях, где установлены районные коэффициенты к заработной плате, определяется с учетом этих коэффициентов.

Размер пособия при утрате трудоспособности вследствие заболевания или травмы, при карантине, протезировании по медицинским показаниям и долечивании в санаторно-курортных учреждениях непосредственно после стационарного лечения также зависит от страхового стажа сотрудника.

Пособие по временной нетрудоспособности выплачивается в размере:

- 100 процентов среднего заработка – застрахованному лицу, имеющему страховой стаж 8 и более лет;

- 80 процентов среднего заработка – при страховом стаже от 5 до 8 лет;

- 60 процентов среднего заработка – если страховой стаж до 5 лет.

В статье 16 Федерального закона № 255-ФЗ в страховой стаж для определения размеров пособий по временной нетрудоспособности включаются периоды работы застрахованного лица по трудовому договору. А также периоды иной деятельности, в течение которых гражданин подлежал обязательному социальному страхованию.

Исчисление страхового трудового стажа производится в календарном порядке. В случае совпадения по времени нескольких периодов, засчитываемых в страховой стаж, учитывается один из таких периодов по выбору застрахованного лица.

Однако есть случаи, когда пособие по временной нетрудоспособности начисляется по-особенному.

Если человек заболел в течение месяца после увольнения (прекращения работы по трудовому договору или иной деятельности), то пособие по временной нетрудоспособности при утрате трудоспособности вследствие заболевания или травмы выплачивается в размере 60 процентов среднего заработка.

Если работник сидит на больничном с ребенком, то пособие по временной нетрудоспособности ему положено в следующих размерах при:

- амбулаторном лечении ребенка – за первые 10 календарных дней в размере, определяемом в зависимости от продолжительности страхового стажа застрахованного лица. А за последующие дни – в размере 50 процентов среднего заработка;

- стационарном лечении ребенка – в размере, определяемом в зависимости от продолжительности страхового стажа застрахованного лица за весь период нетрудоспособности.

Пособие по временной нетрудоспособности при необходимости ухода за больным членом семьи при его амбулаторном лечении, кроме случаев ухода за больным ребенком в возрасте до 15 лет, выплачивается в размере, определяемом в зависимости от страхового стажа застрахованного лица.

Пособие по временной нетрудоспособности при необходимости осуществления ухода за больным несовершеннолетним ребенком при его болезни, связанной с поствакциональным осложнением, выплачивается в размере 100 процентов среднего заработка независимо от страхового стажа застрахованного лица.

Больничные в период временной приостановки работы организации (подразделения) выплачивается в том же размере, в каком сохраняется за это время заработная плата. Но не выше размера пособия, которое застрахованное лицо получало бы по общим правилам.

В пункте 6 статьи 7 Федерального закона № 255-ФЗ сказано: людям, чей страховой стаж составляет менее 6 месяцев, пособие по временной нетрудоспособности выплачивается в размере, не превышающем за полный месяц МРОТ.

Размер пособия может быть снижен. Делается это когда:

- пациент в период получения пособия по временной нетрудоспособности не соблюдал режима, предписанного врачом;

- застрахованное лицо без уважительных причин не являлось в назначенный срок на врачебный осмотр или на проведение медико-социальной экспертизы;

- заболевание или травма есть результат алкогольного, наркотического, токсического опьянения или действий, связанных с таким опьянением.

При наличии одного из оснований для снижения пособия по временной нетрудоспособности, указанных выше, пособие по временной нетрудоспособности выплачивается застрахованному лицу в размере, не превышающем за полный месяц МРОТ, установленного федеральным законом. Пособие по временной нетрудоспособности не выдается работникам:

- которые заболели в периоде освобождения о работы с полным или частичным сохранением заработной платы. Исключение составляет случай, когда болезнь или травма пришлись на ежегодный оплачиваемый отпуск;

- при наступлении нетрудоспособности в период, когда работник был отстранен от работы с приостановлением выплаты ему заработной платы;

- за время нахождения под стражей или административным арестом;

- за время судебно-медицинской экспертизы.

В пособии может быть отказано, если нетрудоспособность наступила по причине умышленного причинения вреда своему здоровью или попытки самоубийства, а также вследствие совершения застрахованным умышленного преступления.

Пособие по временной нетрудоспособности выплачивается застрахованным лицам при наступлении случаев, в период работы по трудовому договору или осуществления иной деятельности, в течение которой они подлежат обязательному социальному страхованию в соответствии со статьей 1 Федерального закона № 255-ФЗ.

Застрахованному лицу, утратившему трудоспособность вследствие заболевания или травмы в течение календарного месяца со дня увольнения с работы, пособие назначается и выплачивается работодателем по последнему месту работы застрахованного лица либо территориальным органом ФСС России по месту регистрации работодателя.

Адвокатам, индивидуальным предпринимателям, в том числе членам крестьянских (фермерских) хозяйств и т. п., а также иным категориям застрахованных лиц в случае прекращения деятельности работодателем на момент обращения застрахованного лица за пособием по временной нетрудоспособности, назначение и выплата пособия осуществляются территориальным органом ФСС России.

Работодатель осуществляет выплату пособия застрахованному лицу в порядке и сроки, установленные для выплаты работникам заработной платы.

В случаях назначения и выплаты пособия территориальным органом ФСС России выплата пособия производится в установленном размере непосредственно этим территориальным органом Фонда или организацией федеральной почтовой связи, кредитной либо иной организацией по заявлению получателя.

Пособия по временной нетрудоспособности выплачивают работодатели (ст. 12 Федерального закона от 16 июля 1999 г. № 165-ФЗ «Об основах обязательного социального страхования»).

Делается это за счет двух источников: предприятия и средств Фонда социального страхования РФ при наступлении страхового случая (ст. 3 Федерального закона № 255-ФЗ).

Пособие по временной нетрудоспособности за первые два календарных дня оплачивает предприятие. И эти суммы можно включить в расходы при расчете налога на прибыль (подп. 48.1 п. 1 ст. 264 Налогового кодекса РФ).

За счет ФСС России пособие выплачивается начиная с третьего дня болезни.

Обратите внимание: пособие за первые два дня работодатель оплачивает только в том случае, если заболели или получили травму (в том числе в связи с операцией по искусственному прерыванию беременности и осуществлением экстракорпорального оплодотворения) застрахованные лица – сотрудники организации.

Пособия по временной нетрудоспособности:

- по уходу за заболевшим членом семьи;

- при карантине;

- при протезировании по медицинским показаниям в стационарном специализированном учреждении;

— – в случае долечивания в установленном порядке в санаторно-курортных учреждениях непосредственно после стационарного лечения полностью выплачивается за счет ФСС России с первого дня временной нетрудоспособности. Это касается и больничных, выплаченных в связи с несчастным случаем на производстве и профзаболеваний. Об этом сказано в пункте 3 статьи 3 Федерального закона № 255-ФЗ.

Рассчитывать на пособия по временной нетрудоспособности могут граждане, которые подлежат обязательному социальному страхованию на случай временной нетрудоспособности. Федеральный закон № 255-ФЗ называет их застрахованными лицами. Таковыми являются граждане России, иностранцы и лица без гражданства, которые:

- работают по трудовому договору;

- являются государственными и муниципальными гражданскими служащими;

- зарегистрированы в качестве адвокатов, индивидуальных предпринимателей, в том числе членов крестьянских (фермерских) хозяйств, а также физические лица, не признаваемые индивидуальными предпринимателями, родовые, семейные общины малочисленных народов Севера, и которые в соответствии с Федеральным законом от 31 декабря 2002 г.

№ 190-ФЗ добровольно уплачивают в ФСС России страховые взносы. Это 3,5 процента от налоговой базы, которая определяется в соответствии с положениями главы 24 Налогового кодекса РФ;

- осуждены к лишению свободы и привлечены к оплачиваемому труду;

— – иные категории лиц, которые подлежат обязательному социальному страхованию на случай временной нетрудоспособности в соответствии с отдельными федеральными законами и за деятельность которых уплачиваются налоги и (или) страховые взносы, зачисляемые в Фонд социального страхования РФ.

Согласно статье 6 Федерального закона № 255-ФЗ пособие при утрате трудоспособности вследствие заболевания или травмы выплачивается застрахованному лицу за весь период временной нетрудоспособности с первого дня болезни и до выздоровления работника или же до того момента, когда медико-социальная экспертная комиссия назначит ему группу инвалидности.

1.6

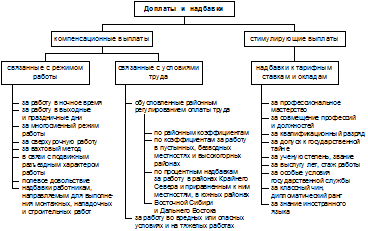

Удержания из заработной платы могут производиться только в случаях, предусмотренных законодательством (ст. 137 ТК РФ).

Уплата налога на доходы с целью погашения обязательств работника перед государством относится к обязательным удержаниям из заработной платы работника.

Налог на доходы физических лиц исчисляется и уплачивается на основании главы 23 части второй Налогового кодекса РФ.

В соответствии с пп. 6 п. 1 ст. 208 и п. 1 ст. 209 НК РФ вознаграждение за выполнение трудовых обязанностей признается объектом налогообложения по налогу на доходы физических лиц. Согласно п. 1 ст. 226 НК РФ организация, от которой работник получил доход, обязана исчислить, удержать и уплатить сумму налога на доходы физических лиц. При этом налогообложение производится по ставке 13% (п. 1 ст. 224 НК РФ).

Статьей 217 НК РФ определен перечень доходов физических лиц, которые не учитываются при определении налогооблагаемой базы по налогу на доходы физических лиц (государственные пособия, пенсии, компенсационные выплаты и др.).

Налоговые вычеты из доходов налогоплательщиков в соответствии со ст. 218 – 221 НК РФ дают основание уменьшать налогооблагаемый доход налогоплательщика. Налоговые вычеты представляют собой систему четких и носящих всеобщий характер налоговых вычетов, предусмотренных в твердо фиксированных суммах. Вычеты разделены на четыре группы: стандартные, социальные, имущественные и профессиональные.

Рисунок 3 – Удержания из заработной платы

В ст. 218 НК РФ приведены стандартные налоговые вычеты, которые представляют собой необлагаемый минимум за каждый месяц налогового периода, в зависимости от категории налогоплательщика.

Стандартные налоговые вычеты предоставляются налогоплательщику:

- одним из работодателей (по выбору налогоплательщика), являющихся источником выплаты дохода;

- на основании письменного заявления;

- на основании документов, подтверждающих право на такие налоговые вычеты.

Организации обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате. Дата фактической выплаты дохода определяется по правилам ст. 223 НК РФ:

- при получении доходов в денежной форме – день выплаты дохода, в т.ч. перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц;

- при получении доходов в натуральной форме – день передачи доходов в натуральной форме.

Сумма налога на доходы, в отношении которых предусмотрена налоговая ставка в размере 13 % ![]() , определяется как денежное выражение таких доходов, уменьшенных на сумму налоговых вычетов.

, определяется как денежное выражение таких доходов, уменьшенных на сумму налоговых вычетов.

![]()

где ![]() – денежное выражение доходов, в отношении которых предусмотрена налоговая ставка в размере 13 %;

– денежное выражение доходов, в отношении которых предусмотрена налоговая ставка в размере 13 %;

![]() – сумма налоговых вычетов.

– сумма налоговых вычетов.

1.7

В соответствии с действующим законодательством заработная плата может выдаваться работающим один или два раза в месяц, в сроки, установленные в коллективном договоре.

Если заработная плата выдается два раза в месяц, то за его первую половину либо выдается аванс, либо делается полный расчет. Чаще выдается аванс. Размеры аванса и сроки его выдачи устанавливаются в коллективном договоре. Аванс устанавливается в процентном отношении к окладу или средней заработной плате за предыдущий период. Сумма аванса не должна быть больше фактически заработанной за соответствующий период. Обычно аванс устанавливается на уровне 40% oт месячного заработка, учитывая, что удержания составляют примерно 10 процентов от начисленной суммы.

Многочисленные документы по учету выработки и заработной платы поступают в бухгалтерию или на вычислительный центр из производственных подразделений по графику. После поступления документов производится их группировка с целью определения общего месячного заработка каждого работника и общего фонда заработной платы по предприятию в целом и по категориям работающих.

Основным сводным документом по исчислению заработной платы является расчетная ведомость (расчетный лист — та же расчетная ведомость только на одного человека).

Основанием для составления расчетной ведомости служат следующие первичные документы:

- табель учета использования рабочего времени;

- накопительные карточки заработной платы.

Такая карточка используется для исчисления заработной платы рабочих-сдельщиков. Она заводится на каждого работника на месяц. В нее из нарядов, маршрутных листов или других документов переносится заработок за тот или иной период, например, за день;

- справки-расчеты на отдельные вилы доплат, сумм дополнительной заработной платы и пособий по временной нетрудоспособности;

- исполнительные листы и заявления работников на различные вычеты и удержания из заработной платы;

- платежные ведомости или расходные кассовые ордера на выданные авансы.

В платежной ведомости содержатся только показатели, связанные с выдачей заработной платы на руки:

табельный номер, Ф.И.0., сумма к выдаче, расписка в получении.

Работники получают заработную плату либо в кассе предприятия, либо в отделении банка, в котором открыт их личный счет.

Для выплаты заработной платы из кассы установлены жесткие сроки — три дня с момента получения наличных денежных средств в учреждении банка. В эти дни разрешается хранить наличность в кассе сверх установленного лимита.

Выдается заработная плата либо только через центральную кассу, либо через цеховых раздатчиков. При децентрализации выплаты заработной платы кассир ведет специальную книгу регистрации платежных ведомостей и сумм, выданных наличными. По истечении срока действия ведомостей раздатчик возвращает их и остатки наличности кассиру. Кассир построчно проверяет платежные ведомости, суммирует выданную заработную плату.

Если заработная плата не получена в установленные сроки, то в платежной ведомости против Ф.И.0. работника специальным штампом или от руки делается отметка ‘»депонировано», а не выданные суммы называются депонентскими.

На лицевой стороне платежной ведомости кассир делает запись о ее закрытии. При этом указываются суммы выданной наличными и депонированной заработной платы.

На депонентские суммы составляется реестр невыданной заработной платы.

Закрытая платежная ведомость и реестр невыданной заработной платы передаются кассиром в бухгалтерию, в расчетный отдел. После их проверки бухгалтер выписывает расходный кассовый ордер на сумму выданной заработной платы, оформляет и передает его в кассу для составления отчета кассира.

Вся невыданная в указанные сроки заработная плата подлежит возврату на расчетный счет предприятия. При этом в объявлении на взнос наличными указывается, что это депонированные суммы. Эти суммы банк не может направлять на погашение задолженности предприятия или на прочие выплаты и обязан выдать их по первому требованию предприятия.

В бухгалтерии предприятия учет депонентских сумм ведется в Книге учета депонированных сумм. Книга открывается на год. Учет ведется в разрезе производственных подразделений (цехов, отделов).

Сумма задолженности по невыданной заработной плате числится в учете и течение трех лет. По истечении этого срока сумма списывается в состав балансовой прибыли, как прибыль от внереализационных операций. Возможно организовать учет депонированной заработной платы и. на основании реестров невыданной заработной платы, в которых предусмотрены для этого соответствующие графы.

Выплата депонентских сумм оформляется либо расходным ордером, либо выполняющей его функции отрезной частью листка книги учета депонированных сумм. Выплата отпускных и расчета при увольнении оформляется либо расходным ордером, либо платежной ведомостью.

1.8

Гражданско-правовой договор часто рассматривается как альтернатива трудовому, так как он не обременяет работодателя целым рядом обязанностей. По этим договорам оплата производится исключительно за результат, причем размер платы указывается в договоре.

Кроме того, лицам, работающим по гражданско-правовым договорам, не нужно предоставлять отпуска, оплачивать больничные и т. п. На них вообще не распространяются льготы и компенсации, предусмотренные Трудовым кодексом РФ. Ведь гражданско-правовой договор основан совершенно не на тех принципах, которым подчиняется трудовой договор. Организация по сути не является работодателем, она — заказчик определенной работы или услуги.

Согласно статье 420 Гражданского кодекса РФ гражданско-правовым договором признается соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей.

К таким договорам относят, в частности:

- договор подряда, – когда одна сторона (подрядчик) обязуется выполнить по заданию другой стороны (заказчика) определенную работу и сдать ее результат заказчику, а заказчик обязуется принять результат работы и оплатить ее (п. 1 ст. 702 Гражданского кодекса РФ);

— – договор возмездного оказания услуг, по которому исполнитель обязуется по заданию заказчика оказать услуги (совершить определенные действия или осуществить определенную деятельность), а заказчик обязуется оплатить эти услуги (п. 1 ст. 779 Гражданского кодекса РФ).

К гражданско-правовым договорам также относят договоры поручения, комиссии и агентирования (гл. 49, 51 и 52 Гражданского кодекса РФ).

Выплаты в рамках указанных договоров учитываются в составе расходов на оплату труда на основании пункта 21 статьи 255 Налогового кодекса РФ.

При заключении договора гражданско-правового характера сторонами являются Исполнитель и Заказчик. В договоре указывается выполнение разовых работ или услуг. По гражданско-правовому договору Исполнитель выполняет определенные виды работ или оказывает услуги, обусловленные договором вне зависимости от квалификации или специальности, а также должности. Договор заключается на определенный срок (срок выполнения работы).

В договоре указываются начальный и конечный сроки. Работающие по гражданско-правовому договору самостоятельно определяют приемы и способы выполнения заказа, для них важен конечный результат — исполнение заказа в надлежащем качестве и в согласованный срок. В договоре указывается цена выполняемой работы или оказанной услуги, порядок ее оплаты по соглашению сторон, а выдача производится по окончанию работы и сдачи ее результата или оказания услуги. Время выполнения договора включается в общий трудовой стаж, вознаграждение учитывается в составе заработка, из которого исчисляется пенсия и пособие по безработице. Отпуск не предоставляется, время нетрудоспособности не оплачивается. Расторжение договора возможно в одностороннем порядке как со стороны Исполнителя, так и со стороны Заказчика. Споры, вытекающие из договора возмездного оказания услуг, рассматривает суд общей юрисдикции.

При этом в процессе исполнения договора гражданско-правового характера ведется учет объемов работ (услуг), времени их выполнения (оказания).

Промежуточный и (или) окончательный результат работы (услуги) необходимо определять в двустороннем акте, исходя из установленной договором формы учета (перемещенный вес, затраченное время на оказание услуги, реализованное количество товара и т.п.).

Расчеты по указанным договорам должны производиться исходя из результатов, отраженных в двустороннем акте.

1.9 Состав затрат на оплату труда, включаемых в себестоимость продукции, учитываемых при налогообложении прибыли

В элементе «Затраты на оплату труда», включаемых в себестоимость продукции, отражаются затраты на оплату труда основного производственного персонала предприятия, включая премии работникам за производственные результаты, в том числе компенсации по оплате труда с повышением цен и индексацией доходов в пределах норм, предусмотренных законом, компенсации. Выплачиваемые в установленных законом размерах женщинам, находящимся в частично оплачиваемом отпуске по уходу за ребенком, а также затраты на оплату труда не состоящих в штате предприятия работников, занятых в основной деятельности.

В состав затрат на оплату труда включаются:

- выплаты заработной платы за фактически выполненную работу, исчисленную исходя из сдельных расценок, должностных окладов;

- стоимость продукции, выдаваемой в порядке натуральной оплаты работникам;

- выплаты стимулирующего характера, премии за результаты работы, вознаграждения по итогам работы за год и т.д.;

- выплаты компенсирующего характера, связанные с режимом работы и условиями труда, в том числе: надбавки за работу в ночное время, сверхурочную работу, за совмещение профессий, за работу во вредных условиях труда, осуществляемые в соответствии с законодательством РФ;

- стоимость бесплатно предоставляемых работникам отдельных отраслей коммунальных услуг, питания и продуктов, затраты на оплату бесплатного жилья, предоставляемого в соответствии с законодательством РФ;

- стоимость выдаваемых бесплатно предметов, остающихся в постоянном пользовании;

- выплаты, предусмотренные законодательством РФ о труде за не отработанное время: оплата очередных и дополнительных отпусков, компенсация за неиспользованный отпуск, оплата проезда к месту использования отпуска и обратно работникам организаций, расположенных в районах Крайнего Севера и приравненным к ним местностях, оплата перерывов матерям для кормления ребенка, выполнение гособязанностей;

- выплаты работникам, высвобождаемым с предприятий в связи с сокращением штатов;

- оплата отпуска перед началом работы выпускникам профессионально-технических училищ и молодым специалистам;

- оплата учебных отпусков, предоставляемых работникам, успешно обучающимся в вечерних и заочных учебных заведениях, в заочной аспирантуре;

- доплаты в случае временной утраты трудоспособности до фактического заработка, установленные законом;

- суммы, начисленные за выполненную работу лицам, привлеченным для работы на предприятия, согласно специальным договорам с государственными организациями, как выданные этим лицам, так и перечисленные государственными организациями;

- заработная плата по основному месту работы работникам предприятий во время их обучения с отрывом от работы в системе повышения квалификации и переподготовки кадров;

- плата работникам-донорам за дни обследования, сдачи крови и отдыха после каждого дня сдачи крови;

- оплата труда студентов учебных заведений, проходящих производственную практику, а также оплата труда учащихся общеобразовательных школ в период профессиональной ориентации;

- оплата труда работников, не состоящих в штате предприятия, за выполнение ими работ по заключенным договорам гражданско-правового характера (включая договор подряда), если расчеты с работниками за выполненную работу производятся непосредственно самим предприятием.

При этом размер средств на оплату труда по договору подряда определяется исходя из сметы на выполнение этих работ и платежных документов;

- другие виды выплат, включаемые в соответствии с установленным порядком в фонд оплаты труда.

В себестоимость продукции не включаются выплаты, не связанные непосредственно с оплатой труда, материальная помощь, беспроцентная ссуда на улучшение жилищных условий, надбавки к пенсиям, пособия, уходящим на пенсию работникам, оплата проезда к месту работы транспортом общего пользования за исключением сумм, подлежащих отнесению на себестоимость, оплата путевок на лечение и отдых, экскурсий и путешествий, занятий в спортивных секциях, кружках, посещений культурно-зрелищных мероприятий, подписки и товаров для личного потребления работников и другие аналогичные выплаты и затраты, производимые за счет прибыли, остающейся в распоряжении предприятия.

1.10

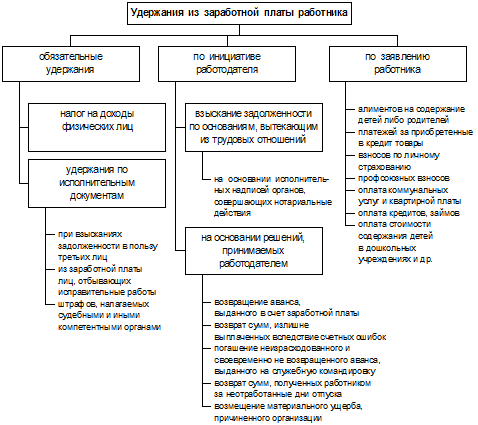

Аналитический учет оплаты труда

|

Рисунок 4 – Аналитический учет оплаты труда

Учет расчетов по оплате труда состоит из следующих этапов:

- на основании первичных документов рассчитывается заработная плата каждого работника;

- собираются данные о заработной плате каждого работника по различным документам с целью определения величины месячного заработка и заносятся на лицевой счет работника;

- определяется величина удержаний и вычетов из заработной платы каждого работника;

- определяется сумма заработной платы к выдаче на руки каждому работнику после произведенных удержаний;

- на основании лицевых счетов оформляются расчетно-платежные ведомости и составляются сводные данные о начисленных суммах и удержаниях по предприятию в целом;

- расчетно-платежные или платежные ведомости передаются в кассу организации для выдачи причитающейся заработной платы на руки работникам;

- составляются разработочные таблицы по распределению начисленной заработной платы по направлениям затрат и источникам финансирования;

- производится начисление страховых взносов и других обязательных платежей, исчисленных с фонда оплаты труда;

- отражаются операции по начислению, удержаниям и выплате заработной платы в регистрах бухгалтерского учета в журналах-ордерах;

— не выплаченная в установленный платежный период заработная плата списывается на депонент и отражается в книге учета депонированной заработной платы, где для каждого депонента отводится отдельная строка, а в дальнейшем делается отметка о выплате.

Аналитический учет оплаты труда в организации ведется по каждому работнику с использованием лицевых счетов (формы № Т-54 и № Т-54а).

Синтетический учет оплаты труда.

Счет пассивный. Все начисленные работникам суммы записываются по кредиту, а удержанные и выданные им – по дебету счета 70. Кредитовое сальдо по данному счету представляет собой переходящую задолженность по оплате труда за вторую половину месяца (при выплате заработка два раза в месяц) или в целом за месяц (при выплате единовременно в первых числах следующего месяца).

Таким образом, в пассиве баланса на каждое первое число месяца, следующего за отчетным, будет числиться сумма кредиторской задолженности предприятия по заработной плате работникам, начисленной за отчетный месяц, но не выданной в нем. Сумма кредиторской задолженности равна сумме заработной платы, причитающейся к выдаче на руки.

Данные о начисленной оплате труда должны быть отнесены на соответствующие счета затрат в зависимости от назначения использованного в организации труда.

В таблице приведены типовые проводки по учету расчетов с персоналом по оплате труда.

Таблица 2

| Первичный документ | Содержание операции | Корреспондирующие счета | |

| Д | К | ||

| 1 | 2 | 3 | 4 |

| Расчетно-платежная ведомость | Начислена заработная плата исходя из тарифов и должностных окладов, положенных в основу принятой на предприятии системы оплаты труда: | ||

| — работникам производственных предприятий; | 20, 23, 25, 26, 29 | 70 | |

| — работникам торговых, торгово-закупоч- ных, снабженческих организаций и предприятий общественного питания | 44 | 70 | |

| Приходный кассовый ордер | Внесены в кассу излишне выплаченные суммы оплаты труда и т.п. (исправительная запись) | 50 | 70 |

| Больничный листок; расчетно-платежная ведомость | Начислены пособия по временной нетрудоспособности и прочие начисления за счет внебюджетных фондов | 69 | 70 |

| Расчетно-платежная ведомость | Начислены суммы, причитающиеся работникам за счет других предприятий, третьих лиц и т.п. | 76 | 70 |

| Расчетно-платежная ведомость | Начисление вознаграждения работникам за счет прибыли, остающейся в распоряжении предприятия или специальных фондов | 84 | 70 |

| Постановление суда; расчетно-платежная ведомость | Восстановление сумм недостач, ранее отнесенных за счет работников | 94 | 70 |

| Расчетно-платежная ведомость |

При создании резервов в установленном порядке: — начислены отпускные; — вознаграждение по итогам года |

96 | 70 |

| Расчетно-платежная ведомость | Выплачены из кассы суммы, причитающиеся работникам по оплате труда | 70 | 50 |

| Налоговая карточка; расчетно-платежная ведомость | Удержан налог на доходы физических лиц и другие удержания в бюджет | 70 | 68 |

| Договор займа; расчетно-платежная ведомость | Произведены удержания из заработной платы работника в счет погашения суммы займа | 70 | 73 |

| Расчетно-платежная ведомость | Удержания по исполнительным листам в пользу третьих лиц (за квартплату, за форменную одежду, за товары, купленные в кредит) | 70 | 76 |

| Бухгалтерская справка | Депонирована не полученная в установленный срок заработная плата | 70 | 76 |

| Распоряжение руководителя; расчетно-платежная ведомость | Удержана из заработной платы работника задолженность по авансу, выданному под отчет | 70 | 94 |

| Распоряжение руководителя; расчетно-платежная ведомость | Удержаны из заработной платы виновных лиц суммы в погашение недостач сверх норм убыли и потерь от порчи | 70 | 94 |

Одним из направлений мобилизации средств, предназначенных для финансирования мероприятий по государственному пенсионному и социальному обеспечению и медицинскую помощь, является ЕСН и от правильности организации его учета и налогообложения на предприятиях зависит, своевременность поступлений страховых взносов в государственные социальные внебюджетные фонды.

Единый социальный налог (взнос) — это налог, зачисляемый в государственные внебюджетные фонды (Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации и фонды обязательного медицинского страхования Российской Федерации — далее фонды) и предназначенный для мобилизации средств для реализации права граждан на государственное пенсионное, социальное обеспечение и медицинскую помощь.

Фонд социального страхования является государственным внебюджетным фондом для целевого финансирования выплат социального характера, к которым относятся:

пособие по временной нетрудоспособности,

пособие по беременности и родам,

единовременное пособие женщинам вставшим на учет в медицинских учреждениях в ранние сроки беременности,

единовременное пособие при рождении ребенка,

ежемесячное пособие на период отпуска по уходу за ребенком до достижения им возраста 1,5лет,

социальное пособие на погребение,

оплата дополнительных выходных дней для ухода за детьми- инвалидами,

пособие при усыновлении ребенка,

оплата путевок на санаторно-курортное лечение и оздоровление детей.

Взносы на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний перечисляются работодателями в Фонд социального страхования Российской Федерации. Обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний подлежат физические лица, выполняющие работу на основании трудового или гражданско-правового договора, заключенного с работодателем, который выступает в качестве страхователя.

Страховые взносы уплачиваются страхователем исходя из страхового тарифа с учетом скидки или надбавки, устанавливаемых страховщиком. Размер указанной скидки или надбавки устанавливается страхователю с учетом состояния охраны труда и расходов на обеспечение по страхованию. Размеры страховых тарифов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний измеряются в процентах к начисленной оплате труда по всем основаниям (доходу) застрахованных лиц (к сумме вознаграждения по гражданско-правовому договору) и варьируются в соответствии с классами профессионального риска по группам отраслей (подотраслей) экономики от 0,2% до 8,5%. Каждая отрасль (подотрасль) экономики относится к одному из 14 классов профессионального риска. Размер страхового тарифа для каждого предприятия назначается отдельно в зависимости от его принадлежности к той или иной отрасли и, соответственно классу профессионального риска.

Суммы страховых взносов перечисляются работодателем в Фонд социального страхования РФ ежемесячно в срок, установленный для получения (перечисления) в банках (иных кредитных организациях) средств на выплату заработной платы за истекший месяц (в срок фактического осуществления расчетов с работниками при расчетах наличными средствами), но не позднее 15-го числа месяца, следующего за месяцем, в котором произведены расчеты по оплате труда.

Плательщики обязаны зарегистрироваться в территориальном отделении Фонда социального страхования РФ.

Для учета расчетов с ФСС предназначен пассивный сч.69, субсчет 69/1-1 расчеты по социальному страхованию, 69/1-2 взносы на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний. По кредиту счета отражается начисление в части, зачисляемой в ФСС, а по дебету — начисление пособий за счет средств ФСС и перечисление в части, зачисляемой в ФСС.

Пенсионный фонд представляет собой централизованную систему аккумуляции и перераспределения денежных средств, используемых главным образом для осуществления выплат различным категориям нетрудоспособного населения в виде, трудовых, военных и социальных пенсий, пенсий по инвалидности, пособий по уходу за ребенком от 1,5 до 6 лет, пособий на детей одиноким матерям.

Для учета расчетов в ПФР также предназначен пассивный сч.69, при этом открываются соответствующие субсчета: 69/2-1 ЕСН в части, зачисляемый в федеральный бюджет, 69/2-2 «Страховые взносы на обязательное пенсионное страхование, направляемые на финансирование страховой части трудовой пенсии», 69/2-3 «Страховые взносы на обязательное пенсионное страхование, направляемые на финансирование накопительной части трудовой пенсии».

Средства Фонда обязательного медицинского страхования предназначены для дополнительных медицинских услуг работникам на основании страхового полиса.

Тариф страховых взносов в фонды обязательного медицинского страхования составляет 3,1% (из них 1,1% в Федеральный фонд обязательного медицинского страхования и 2,0% в территориальный).

Для учета расчетов с ФФОМС и ТФОМС также предназначен пассивный сч.69, с соответствующим субсчетом 69/3-1 ЕСН в части, зачисляемой в ФФОМС и 69/3-2 ЕСН в части, зачисляемой в ТФОМС. По кредиту счетов отражаются начисление страховых взносов в Федеральный и Территориальный фонды обязательного медицинского страхования, а по дебету — перечисление страховых взносов в соответствующие фонды.

Рассмотрим особенности производственно-хозяйственной деятельности на примере организации ООО «Снежинка». Вид деятельности производство и реализация швейных изделий. Бухгалтерский учет хозяйственной деятельности ведется журнально-ордерным методом.

Таблица 3

| Наименование | Сумма, руб. |

| Основные средства | 450890 |

| Материалы | 150660 |

| Основное производство | 20060 |

| Касса | 15000 |

| Расчетный счет | 300200 |

| Дебиторская задолженность покупателей и заказчиков | 12000 |

| Дебиторская задолженность подотчетных лиц | 20020 |

| Задолженность персонала по прочим операциям | 3000 |

| Кредиторская задолженность поставщикам и подрядчикам | 50680 |

| Кредиторская задолженность по налогам в бюджет | 15210 |

| Кредиторская задолженность в ФСС | 5185 |

| Задолженность по зарплате | 70504 |

| Уставной капитал | 801845 |

| Резервный капитал | 21290 |

| Добавочный капитал | 7026 |

Юридический адрес:

Тел.: +7 (1284) 7-58-37

Тел.факс.:

ИНН 2466050868

КПП 246601001

Расч/счет:

ГРКЦ ГУ Банк России по Брянской области г Брянск

БИК 040407001

Кор/счет:

2.1 Учет заработной платы

Счет 70 «Расчеты с персоналом по оплате труда» предназначен для обобщения информации о расчетах с работниками организации по оплате труда (по всем видам оплаты труда, премиям, пособиям, пенсиям работающим пенсионерам и другим выплатам), а также по выплате доходов по акциям и другим ценным бумагам данной организации.

По кредиту счета 70 «Расчеты с персоналом по оплате труда» отражаются суммы:

- оплаты труда, причитающиеся работникам, — в корреспонденции со счетами учета затрат на производство (расходов на продажу) и других источников;

- оплаты труда, начисленные за счет образованного в установленном порядке резерва на оплату отпусков работникам и резерва вознаграждений за выслугу лет, выплачиваемого один раз в год, — в корреспонденции со счетом 96 «Резервы предстоящих расходов»;

- начисленных пособий по социальному страхованию пенсий и других аналогичных сумм — в корреспонденции со счетом 69 «Расчеты по социальному страхованию и обеспечению»;

- начисленных доходов от участия в капитале организации и т.п.

— в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)».

По дебету счета 70 «Расчеты с персоналом по оплате труда» отражаются выплаченные суммы оплаты труда, премий, пособий, пенсий и т.п., доходов от участия в капитале организации, а также суммы начисленных налогов, платежей по исполнительным документам и других удержаний.

Начисленные, но не выплаченные в установленный срок (из-за неявки получателей) суммы отражаются по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «Расчеты по депонированным суммам»).

Аналитический учет по счету 70 «Расчеты с персоналом по оплате труда» ведется по каждому работнику организации.

На основании штатного расписания, табеля учета рабочего времени произведем расчет фонда заработной платы по ООО «Снежинка» за январь 2009 г.

Таблица 4. Объем выработки за январь составил:

| Ф.И.О. работника | Количество отработанных часов | Норма выработки | Фактическая выработка, изделие |

| Потапова Т.В. | 88 | 200 изделий в месяц по цене 75 руб. | 105 |

| Семенова А.А. | 88 | 107 | |

| Сергеева М.М. | 128 | 152 | |

| Итого | 364 |

Таблица 5. Рассчитаем средний заработок для расчета больничных, отпускных:

| Ф.И.О. работника | Зарплата за 6 мес. | Количество отработанных часов за 6 мес. | Средняя часовая ставка, руб. |

| Потапова Т.В. | 140400 | 1008 | 139 |

| Семенова А.А. | 142350 | 968 | 147 |

Расчет заработной платы за январь (норма 128 часов, размер премии 20%, районный коэффициент 30%)

Таблица 6

| Ф.И.О. работника | Тарифная ставка | К-во часов | Выработка, изделие | за отраб. время | Премия | Районный коэффициент | Итого |

| Иванов О.С. | 50000 | 128 | 50000 | 10000 | 18000 | 78000 | |

| Лапин Т.И. | 20000 | 128 | 20000 | 4000 | 7200 | 31200 | |

| Цветлов Т.Т. | 10000 | 128 | 10000 | 2000 | 3600 | 15600 | |

| Потапова Т.В. | 15000 | 88 | 105 | 7875 | 1515 | 2835 | 12285 |

| Семенова А.А. | 15000 | 88 | 107 | 8025 | 1605 | 2889 | 12519 |

| Сергеева М.М. | 15000 | 128 | 152 | 11400 | 2280 | 4104 | 17784 |

| Итого | 125000 | 364 | 107300 | 21400 | 38628 | 167388 |

Расчет больничных:

5 дней * 8 часов * ср.днев.заработок = 5 * 8 * 139 руб. = 5560 руб.

Из них 2 дня – 2224 руб. за счет предприятия, остальные – 3336 руб. за счет ФСС

Расчет отпускных:

5 дней * 8 часов * ср.днев.заработок = 5 * 8 * 147 руб. = 5880 руб.

Расчет удержаний из заработной платы:

Таблица 7

| Удержания | |||||||

| Ф.И.О. работника | Начислено | Больничные | Отпуск-ные | Итого | НДФЛ | по испол. листу | недостача |

| Иванов О.С. | 78000 | 78000 | 10140 | ||||

| Лапин Т.И. | 31200 | 31200 | 4056 | ||||

| Цветлов Т.Т. | 15600 | 15600 | 2028 | ||||

| Потапова Т.В. | 12285 | 5560 | 17845 | 2320 | 3000 | ||

| Семенова А.А. | 12519 | 5880 | 18399 | 2392 | |||

| Сергеева М.М. | 17784 | 17784 | 2312 | 3000 | |||

| Итого | 167388 | 5560 | 5880 | 178828 | 23248 | 3000 | 3000 |

Таблица8.

| № п/п | Дата | Документ и краткое содержание операций | Сумма | Корреспондирующие счета | |

| Дебет | Кредит | ||||

| 1 | 05.янв | расчетно-платежная ведомость, РКО№5, выдана зарплата за декабрь | 70000 | 70 | 50 |

| 2 | 31.янв | расчетно-платежная ведомость, начислена зарплата работникам управления, в том числе: | 109200 | 26 | 70 |

| повременно | 70000 | 26 | 70 | ||

| премия | 14000 | 26 | 70 | ||

| районный коэффициент | 25200 | 26 | 70 | ||

| 3 | 31.янв | расчетно-платежная ведомость, начислена зарплата рабочим, в том числе: | 77732 | 20 | 70 |

| повременно | 10000 | 20 | 70 | ||

| сдельно | 27300 | 20 | 70 | ||

| премия | 7460 | 20 | 70 | ||

| районный коэффициент | 13428 | 20 | 70 | ||

| отпускные | 5880 | 20 | 70 | ||

| б/л за счет средств предприятия | 2224 | 20 | 70 | ||

| б/л за счет средств соц.страхов. | 3336 | 69 | 70 | ||

| Удержан НДФЛ | 23248 | 70 | 68 | ||

| удержано по исполнительному листу | 3000 | 70 | 76 | ||

| удержана сумма недостачи по результатам инвентаризации | 3000 | 70 | 73 | ||

| ИТОГО | 289516 | ||||

Таблица 9. С

| Дебет | Кредит | ||||||||

| № операции | Дата записи | Основание записи | Сумма, руб. | № операции | Дата записи | Основание записи | Сумма, руб. | ||

| Сн | 70504 | ||||||||

| 1 | 05.янв | выплата зарплаты за декабрь | 50 | 70000 | 2 | 31.янв | начислена зарплата работникам управления за январь | 26 | 109200 |

| 3 | 31.янв | удержан НДФЛ | 68 | 23248 | 3 | 31.янв | начислена зарплата рабочим за январь | 20 | 69628 |

| удержано по исполнительному листу | 76 | 3000 | начислены отпускные | 20 | 5880 | ||||

| удержана сумма недостачи по результатам инвентаризации | 73 | 3000 | начислены больничные за счет предприятия | 20 | 2224 | ||||

| начислены больничные за счет ФСС | 69 | 3336 | |||||||

| Од | 99248 | Ок | 190268 | ||||||

| Ск | 161524 | ||||||||

В теоретической части данной курсовой работы были рассмотрены вопросы учета труда и заработной платы. Какие бывают формы и системы оплаты труда, их преимущества. Вопрос об отнесении затрат на оплату труда при исчислении налог на прибыль, а также особенности гражданско-правового договора, как альтернативы трудового договора.

Основной целью данной курсовой рабы было изучить на практике порядок ведения учета на основных его участках, порядок оформления первичных документов бухгалтерского учета, а также научиться начислять заработную плату, и уметь ориентироваться во всех отчислениях с нее.

В данной курсовой работе на примере предприятия ООО «Снежинка» по данным штатного расписания, табеля рабочего времени произведен расчет фонда заработной платы за январь 2009 года.

1. Конституция Российской Федерации (принята всенародным голосованием 12.12.1993 г.)

2. «Гражданский кодекс Российской Федерации (часть первая)» от 30.11.1994 №51-ФЗ

3. «Налоговый кодекс Российской Федерации» от 31.07.1998 №146-ФЗ

4. «Трудовой кодекс Российской Федерации» от 30.12.2001 №197-ФЗ

5. Федеральный закон от 19.06.2000 №82-ФЗ (ред. От 24.06.2006, с изм. От 27.11.2008) «О минимальном размере оплаты труда»

6. Федеральный закон от 21.11.96 г. № 129-ФЗ «О бухгалтерском учете» (в ред. от 03.11.2006 г.).

7. Федеральный закон от 16.06.1999 г. № 165-ФЗ «Об основах обязательного медицинского страхования».

8. Федеральный закон от 29.12.2006 №255-ФЗ «Об обеспечении пособиями по временной нетрудоспособности по беременности и родам граждан, подлежащих обязательному социальному страхованию»

9. Концепция бухгалтерского учета в рыночной экономике России. Одобрена Методологическим советом по бухгалтерскому учету при Министерстве финансов РФ, Президентским советом Института профессиональных бухгалтеров 29.12.1997 г.

10. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (в ред. Приказа Минфина РФ от 07.05.2003 г. №38н).

11. Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99) (в ред. Приказа Минфина РФ от 18.09.2006 г.)

12. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (в ред. Приказов Минфина РФ от 30.12.1999 г. №107н, от 24.03.2000 г. №31н, от 18.09.2006 г. №116н, от 26.03.2007 г. №26н)

13. Постановление Госкомстата РФ от 05.01.2004 № 1 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты»

14. Макальская М.Л., Денисов А.Ю. Самоучитель по бухгалтерскому учету: Учебное пособие. – М.: Издательство «Дело и Сервис», 2008. – 352с.

15. Пошерстник Н.В. Бухгалтерский учет на современном предприятии: учебное практическое пособие. – М.: ТК Велби, Изд-во Проспект, 2007. – 552с.

«Трудовой кодекс Российской Федерации» от 30.12.2001 №197-ФЗ, ст. 133

Федеральный закон от 19.06.2000 №82-ФЗ (ред. От 24.06.2006, с изм. От 27.11.2008) «О минимальном размере оплаты труда», ст. 1

Н.В. Пошерстник, М.С. Мейксин Самоучитель по бухгалтерскому учету. Издание 13-е. – СПб.: «Издательский дом Герда», 2006. – С. 244

Постановление Госкомстата РФ от 05.01.2004 № 1 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты»