Одной из особенностей современной экономики является расширение конкуренции на финансовых рынках, которым является рынок банковских услуг. Банки стремятся расширить свое присутствие на рынке за счет создания привлекательных банковских услуг и качественного оказания банковских услуг потребителям.

Особенную актуальность создания новых банковских услуг имеет сегмент корпоративного обслуживания, поскольку данный сегмент, с одной стороны, является традиционным для банковского сектора и характеризуется большими, чем в розничном сегменте, объемами оказания услуг. С другой стороны, корпоративный сегмент предоставляет и большие возможности для российских банков, которые могут предложить услуги, адаптированные к специфике ведения бизнеса.

Не менее важным аспектом расширения перечня услуг в корпоративном сегменте, выступает и сложившаяся международная обстановка. Международная политическая напряженность и экономическое давление на Россию со стороны ЕС и США находят свое конкретное проявление именно в банковском секторе. В настоящее время для российских банков зарубежные финансовые ресурсы становятся менее доступными, тем не менее, подобная ситуация предполагает не только поиск новых источников финансирования, но и поиск новых путей конкуренции с иностранными банками за счет создания новых продуктов юридическим лицам.

Необходимость совершенствования банковских услуг юридическим лицам предполагает проведение научных исследований в этой сфере, что определяет актуальность темы курсовой работы.

Цель данной работы — рассмотреть теорию и практику банковских услуг юридическим лицам и разработать направления их развития.

1 Понятие и сущность банковской услуги

банковский услуга коммерческий

Понятие банковской услуги является основополагающим как в законодательстве, так и в практической банковской деятельности. Банк, являясь по своей природе коммерческой организацией, производит продукт, который существенно отличается от продуктов, выпускаемых, к примеру, промышленными предприятиями. Банковский продукт специфичен и представляет собой различного рода услуги, осуществляемые с денежными средствами в наличной и безналичной форме, а также с ценными бумагами, драгоценными камнями и металлами.

Понятие «услуги» находится на стыке двух дисциплин, а именно экономики и права, в этом и состоит сложность трактовки данного термина. До сих пор применима трактовка термина «услуга», предложенная еще Карлом Марксом. Под услугой Маркс понимал «…не что иное, как полезное действие той или иной потребительной стоимости — товара ли труда ли, воплощенных в товарах, другие же услуги, напротив, не оставляют осязаемых результатов, существующих отдельно от исполнителя этих услуг; иначе говоря, результат их не есть пригодный для продажи товара».

Организация, оформление и учет депозитных операций с юридическими ...

... лиц и депозитам юридических лиц, механизма учета процентов по депозитным операциям. 1.Сущность и содержание депозитных операций Международная банковская практика рассматривает депозиты ... требований органов, регулирующих банковскую сферу. Целью написания курсовой работы является изучение порядка ... им товаров, продукции (выполненных работ, оказанных услуг), суммы в погашение дебиторской задолженности, ...

Услуга рассматривается им в качестве разновидности человеческого труда. Результат этой деятельности, полученный в ходе процесса производства, как правило, совпадает с процессом потребления, иначе происходит перенасыщение на рынке услуг и услуга теряет свою значимость для потребителей.

С точки зрения неоклассического учения, услуга трактуется, как пучок свойств и характеристик, которые в ряде случаев тяжело поддаются измерению.

В современном научном понимании, услуга — это экономическая категория, присущая разным общественно-экономическим формациям, появляющаяся через взаимоотношения складывающихся между людьми. Эта категория обладает специфическими чертами, позволяющими отличать ее от других и в определенной степени, характеризующих ее содержание, функциональную направленность, механизм действия.

Действительно, под услугой следует понимать, систему экономических взаимоотношений, складывающуюся между потребителем и производителем по поводу полезного результата.

Банковская услуга, являясь, также как и любая другая услуга, подразумевает под собой отношения между производителями услуги, в лице банка и потребителями, юридическими лицами на условиях, указанных в договоре. Одни участники отношений испытывают повышенную потребность в финансовых ресурсах, другие, напротив имеют их в избытке, и банки берут на себя роль связующего звена в этих отношениях.

В научной литературе придерживаются главным образом следующих определений «банковской услуги»:

- она трактуется как деятельность по оказанию клиенту помощи или содействию в получении прибыли;

- банковская услуга рассматривается как система, удовлетворяющая определенным потребностям;

- банковская услуга подразумевает под собой квалифицированную помощь или совет для повседневного использования.

Приведенные определения достаточно ограничены и не раскрывают в полном объеме экономического содержания понятия «банковская услуга».

Наиболее удачное определение банковских услуг принадлежит О.Ю. Свиридову. Он определил банковские услуги как комплекс услуг финансового сектора экономики, предоставляемый физическим и юридическим лицам (независимо от формы собственности) по обеспечению их потребностей в организации движения, использования и управления денежными и иными финансовыми средствами в процессе экономической деятельности. Однако, при всей своей емкости данное определение не отражает всей сущности понятия банковской услуги.

Может быть предложено следующее определение банковской услуги. Банковская услуга для юридического лица — это процесс и результат взаимодействия между банком и потребителем с целью удовлетворения потребностей в финансовых ресурсах, либо управлении ими, который направлен максимизации прибыли всех участников сделки.

Банковская система РФ

... и теоретические аспекты стабильности и надежности банковской системы; определить основные направления по дальнейшему совершенствованию регулирования банковской деятельности. Степень изученности проблемы. Теоретические аспекты ... лиц осуществляют и другие государственные органы. Так, взаимодействие банков на рынке банковских услуг, развитие конкуренции между ними является объектом регулирования со ...

Довольно часто в научной литературе происходит отождествление понятий «банковская услуга» и «банковская операция». В строгом смысле банковская операция подразумевает совокупность взаимосвязанных действий банка с целью решения определенной задачи для достижения конкретного результата, например, перевод денежных средств получателю, путем заведения сведений об отправителе в несколько программ. Банковская услуга же есть действия финансового учреждения, способствующие максимизации выгоды и/или делающие более комфортной деятельность самого банка, а также его клиента. Кроме того, имеются особенности в последовательности оказания банковской услуги и совершении банковской операции. В большинстве случаев банковская услуга носит вторичный характер, а банковская операция — первичный, так как реализация банковской услуги осуществляется в процессе обслуживания клиента, то есть путем проведения банковских операций.

При существующих отличиях понятий «банковская услуга» и «банковская операция» есть и сходства. Проявляются они в необходимости удовлетворять потребности клиентов, а также способствовать получению прибыли.

Рассмотрим особенности банковской услуги с целью полноценного определения данного понятия:

- производство большинства услуг неотделимо от процесса их потребления. То есть услугу нельзя потрогать, как товар и потребитель услуги сможет оценить ее полезность только после потребления. Например, подавая заявку на кредит, в голове любого заемщика проецируется желаемый предмет : шуба, машина, квартира. Но использование данного предмета и как следствие оценка полезности потребителем, произойдет только после реализации банковской услуги. Таким образом, клиент банка до потребления услуги, вынужден опираться на косвенную оценку преимуществ услуги, доверяя рекламе, либо мнению экспертов;

- банковские услуги невозможно хранить, транспортировать и запасать впрок.

В отличие от товаров, услуги невозможно хранить на складе, с целью последующей продажи клиентам;

— для большинства банковских услуг характерен длительный процесс их предоставления, требующий неоднократного посещения банка. Например, для кредитования организации требуется предоставить первичный пакет документов, который в свою очередь направляется на поверку к уполномоченному подразделению банка. После чего принимается решение о возможности кредитования, и руководство организации приглашается на подписание кредитных договоров. Сам процесс рассмотрения заявки от момента первичной подачи документов до момента выдачи кредитных средств может занять довольно продолжительный промежуток времени.

Конечно, банки осуществляют и операции разового характера. Например, оплата штрафов, государственных пошлин и коммунальных услуг, получение или отправление денежных переводов. Однако банк стремится к поддержанию продолжительных отношений с клиентом за счет предоставления вспомогательных операций (кросс-продуктов).

Среди них: СМС-информирование, дистанционное банковское обслуживание (ДБО), различные акции для участников зарплатных проектов;

-особенностью банковской услуги является ее изменчивость во времени. То есть зависимость от того, где, когда и кем данная услуга предоставлялась, поскольку сильно зависит от квалификации людей, продающих услуги. Например, стажер будет обладать, бесспорно, меньшей квалификацией, чем сотрудник, проработавший несколько лет в банке. Следовательно, качество обслуживания клиентов сотрудниками будет отличаться.

- для банковских услуг характерно фактическое информационное неравенство банковских институтов и клиента. Оно проявляется в том, что лица, работающие в банковской сфере, более экономически грамотны, чем обычные граждане8.

Таким образом, проведенное исследование позволяет сделать вывод о том, что термин «банковская услуга» в научной литературе и нормативных актах не имеет однозначной трактовки. Происходит невольное отождествление таких различных понятий как банковская услуга и банковская операция. Большинство российских экономистов по-прежнему относят к банковским операциям весь спектр предоставляемых банком услуг. Тем не менее, особенности, характерные для банковских услуг и выделенные выше, указывают на принципиальные отличия между понятиями «банковская услуга» и «банковская операция», которые им присущи, а также вторичный характер банковской услуги по отношению к банковской операции. Банковская услуга для юридического лица определена как процесс и результат взаимодействия между банком и потребителем с целью удовлетворения потребностей в финансовых ресурсах, либо управлении ими,

1.2 Основные виды банковских услуг юридическим лицам

В настоящее время ассортимент банковских продуктов и услуг дифференцирован, в связи с чем коммерческие банки могут предложить юридическим лицам достаточно широкий перечень современных форм обслуживания.

Классификацию банковских услуг можно осуществить по ряду критериев (табл. 1.1).

Таблица 1.1 Классификация банковских услуг

|

Критерии |

Тип предоставляемых услуг |

|

В зависимости от соответствия банковской деятельности |

1.основные услуги 2.дополнительные услуги |

|

В зависимости от субъектов получения услуг |

1. услуги юридическим лицам 2.услуги физическим лицам |

|

В зависимости от потребностей клиента |

1.прямые 2.косвенные |

Представленная в таблице 1.1 классификация банковских услуг позволяет составить представление о направленности оказываемых банками услуг. Отдельным типам услуг, предоставляемым корпоративным потребителям, соответствуют конкретные банковские услуги. Корпоративным клиентам банки могут предложить кроме расчётно-кассового обслуживания и услуг по выплате заработной платы еще и кредитование, дистанционное банковское обслуживание (ДБО) и ряд других. Обращаясь в банк, чаще всего, юридические лица выбирают именно комплекс услуг, затрагивающий полный спектр финансового обслуживания. Среди корпоративных клиентов традиционно высоким спросом пользуется комплексная услуга : обслуживание счетов предприятия, финансирование и выплата зарплаты с использованием банковских карт.

Причина : удобство клиента при комплексном обслуживании в одном банке, который предоставляет качественные услуги. Удобство для юридического лица состоит в том, что в обслуживающем банке проще получить заёмные средства, так как кредитору легче оценить заёмщика9.

Среди предлагаемых услуг корпоративным клиентам наиболее востребованными продуктами являются услуги финансирования. Большим спросом на рынке пользуются краткосрочные кредиты, необходимые юридическим лицам для финансирования текущей деятельности. Традиционно наиболее востребованы краткосрочные кредиты и овердрафты, которые являются наиболее удобной формой кредитования для торговых компаний, составляющих значительную долю заемщиков в общем кредитном портфеле многих банков.

У заемщиков заинтересованность в краткосрочном кредитовании высока, что вполне объяснимо, поскольку проблемы, связанные с обновлением фондов или расширением производства, зачастую могут быть отложены на некоторый срок, в то время как финансирование текущей деятельности, как правило, чрезвычайно актуально. Кредитные линии, в первую очередь возобновляемые, популярны у заемщиков по причине того, что заемщик получает возможность по своему усмотрению неоднократно получать и погашать кредит по частям в период действия кредитного договора, что минимизирует его расходы. Также растет интерес к долгосрочным кредитам, направляемым на развитие10.

Удобство обслуживания реализовывается за счёт систем ДБО, приобретающих всё большее распространение и популярность, поскольку корпоративный клиент может дистанционно управлять своим счётом, не обращаясь в банк. Использование данных систем существенно облегчает юридическим лицам процесс проведения платежей и повышает оперативность управления своими расчетными счетами. Для пользователей систем ДБО нет необходимости посещать банк. Работа с платежными поручениями, отправка документов в банк, получение выписок из банка осуществляется удаленно.

Последнее время начинают получать развитие также системы ДБО, основанные на управлении с помощью телефона. Такие системы позволяют обратиться к банковскому серверу непосредственно с сотового телефона и произвести необходимые операции после авторизации пользователя — юридического лица.

Отдельно стоит выделить услуги обслуживания VIP-клиентов. Как правило, для VIP-клиентов устанавливаются специальные цены и осуществляется пристальный контроль к качеству и своевременности обслуживания. За VIP клиентом закрепляется индивидуальный менеджер, который отвечает за качество обслуживания и контакты. Руководители и сотрудники VIP клиентов имеют право на специальные условия по кредитам для бизнеса.

Банковские кредиты востребованы на рынке как крупными, так и средними и малыми предприятиями. Спрос на кредиты у юридических лиц велик, что рождает предложение со стороны банков. Более активно развивается сегмент кредитования малого и среднего бизнеса, однако, несмотря на то, что этим видом кредитования занимается всё больше банков, их предоставление остаётся весьма рисковым. Высокие риски по таким кредитным продуктам подталкивают банки предъявлять строгие требования к заёмщикам. Одной из основных причин этого является отсутствие у большинства субъектов малого предпринимательства обеспечения. Именно поэтому для большинства банков приоритетными по-прежнему остаются крупные корпоративные потребители, однако, следует отметить, что в большинстве случаев рентабельность кредитования подобных потребителей существенно ниже, чем по небольшим компаниям.

В сложившихся условиях многие банки, чтобы расширить круг потенциальных клиентов, разрабатывают специальные программы с завышенными ставками по кредитам, которые и покрывают риски. В некоторых банках специально создаются системы экспресс-микрокредитов для малого бизнеса, где за счет повышенной ставки и дополнительных комиссий снижен уровень требований к заемщику и ускорена процедура выдачи11. Развиваются документарные операции — группа банковских услуг для юридических лиц, которая служит для проведения расчетов между покупателями и продавцами. В большинстве случаев такие операции используются при международной торговле.

К ним относятся:

- а) открытие аккредитивов,это обязательство кредитной организации, предоставляемое по просьбе клиента, заплатить третьему лицу при предоставлении получателем платежа в банк, исполняющий аккредитив, документов, предусмотренных условиями аккредитива;

- б) предоставление банковских гарантий, это письменное обещание банка заплатить другому банку, компании или кому-либо по договору, кредиту или долговой ценной бумаге за третью сторону, в случае если эта сторона не выполнит свои обязательства;

— в) проведение расчетов через документарное инкассо,это способ расчетов между двумя сторонами, при котором не сам поставщик, а его банк получает причитающуюся сумму или акцепт платежа с банка покупателя на основании денежных, расчетных или товарных документов.

Задача документарных операций заключается в том, чтобы обеспечить надежность выполнения сторонами договора взятых на себя обязательств, защитить от рисков неоплаты или непоставки.

Документарные операции проводятся практически всеми банками, которые обслуживают счета юридических лиц. Они оплачиваются отдельно от других услуг, таких как РКО, по специальным тарифам;

— Факторинг представляет собой комплекс услуг компании-клиенту, оказываемый банком или факторинговой компанией при передаче им дебиторской задолженности, по которой ведётся управление с предоставлением информационного обслуживания, финансирования, а также осуществляется защита от риска неплатежа13.

Традиционно факторинг наиболее востребован среди компаний, испытывающих дефицит оборотных средств. При сравнении с кредитованием, механизм факторинга не предполагает оценку залогового обеспечения, внимание при заключении договора уделяется торговым оборотам и надёжности контрагентов. Это определяет его высокую доступность для торговых компаний, а также большие объёмы получаемых при этом средств.

По договорам факторинга, компания передаёт право взыскивать дебиторскую задолженность своих клиентов банку или факторинговой компании, которая, за комиссию от её объёмов, берёт на себя все операции с ней. Таким образом факторинг позволяет снизить расходы по ведению счетов, а также позволяет компания предложить более выгодные условия расчётов своим покупателям, предоставляя им отсрочку платежа. Это возможно благодаря тому, что компания-продавец, заключившая договор факторинга, получает большую часть платежа сразу после совершения сделок, в рамках финансирования под залог дебиторской задолженности.

Факторинг представляет собой финансирование под уступку денежного требования. Таким образом, используя факторинговые схемы, предприятия получают оборотные средства, а факторинговые компании, приобретая права требования на задолженность, проценты по ним. Факторинговое соглашение может стать альтернативой кредитованию и решить проблему пополнения оборотных средств предприятий.

С каждым годом спрос на факторинговые услуги растёт, особенно в условиях ограниченной возможности использования кредитных программ для малого и среднего бизнеса из-за трудности соответствия их требованиям. Основным преимуществом факторинговых сделок является большая, по сравнению с кредитом, величина получаемых средств. Это объясняется тем, что факторинговая компания оценивает не само предприятие — заёмщика, как при кредитовании, а её агента по сделкам. Фактору при этом важно оценить уровень риска неполучения платежа именно от последнего. Это определяет потенциальных клиентов факторинговых компаний — компании, активно занимающиеся торговыми операциями.

Инкассация. По законодательству предоставлять услуги инкассации могут только инкассаторские службы учреждений банков, специализированные инкассаторские службы (небанковские кредитные организации (НКО), имеющие лицензию Банка России), российское объединение инкассации (РОСИНКАС) Банка России и предприятия Государственного комитета Российской Федерации по связи и информатизации (Почта России).

На рынке можно выделить несколько крупных участников, на которые приходится значительная доля инкассаторских перевозок, ими являются «Сбербанк России», РОСИНКАС, НКО «ИНКАХРАН» и НКО «АРБ-ИНКАСС». Крупнейшими по территориальному охвату являются инкассаторские службы «Сбербанка», необходимые банку для охвата своей филиальной сети, и РОСИНКАС, которая является подведомственной организацией Банка России и выполняет задачу по обеспечению денежного обращения в стране. Многие коммерческие банки открывают собственные инкассаторские службы, чаще всего при этом решая вопрос оперативности по возможным перевозкам. Процесс создания инкассаторских служб связан с высокими затратами по материальному обеспечению и их содержанию, при этом чаще всего экономически выгоднее при регулярных операциях инкассации прибегать к услугам сторонних участников рынка, а не создавать собственную крупную инкассаторскую службу. Этим и объясняется высокая концентрация рынка среди нескольких участников.

Услуги инкассации сформировались в отдельный банковский продукт, а для того чтобы им воспользоваться, теперь не обязательно быть клиентом этого банка. Банки расширили услугу с классической транспортировки денег между финансово-расчётными центрами до её предоставления широкому кругу возможных клиентов, при этом инкассация стала доступна не только юридическим лицам, но и физическим, а объём перевозимых ценностей ограничивается лишь их физическими размерами. Условным конкурентом банковской инкассации как банковского продукта можно назвать услуги частных охранных предприятий (ЧОП) по сопровождению перевозки материальных ценностей. При этом транспортировкой ценностей занимается не сама служба на некое лицо, которое охраняется ЧОП.

Банковская гарантия — письменное обещание банка заплатить другому банку, компании или кому-либо по договору, кредиту или долговой ценной бумаге за третью сторону в случае, если эта сторона не выполнит свои обязательства. Сторона, которая гарантирует, называется гарантом. Тот, за кого выдается гарантия, именуется принципалом. Получателя по гарантии принято называть бенефициаром. При выдаче гарантии принципал уплачивает банку вознаграждение. Банковские гарантии могут быть разного вида в зависимости от потребностей клиентов. Например, банк может гарантировать платеж, возврат аванса, надлежащее исполнение контракта. Существуют также гарантии предложения, так называемые тендерные гарантии, таможенные гарантии и прочее14.

Гарантии кредитных организаций широко применяются в практике международной торговли. Банковские гарантии обычно, если не предусмотрено иное, выдаются в соответствии с законодательством страны, в которой находится банк-гарант. Но сегодня банковские гарантии используются и для операций внутри страны. Прежде всего, это таможенные гарантии в обеспечение уплаты таможенных платежей, тендерные гарантии при участии в торгах на государственные заказы.

Обязательства принципала перед банком по выдаваемой гарантии должны быть обеспеченными. По сложившейся практике для выдачи гарантии банк, как правило, требует от клиента залога имущества (товара, недвижимости, автотранспортных средств, высоколиквидных ценных бумаг, в том числе векселей самого банка, выдающего гарантию), залога прав или оформления гарантийного депозита либо банк предоставляет гарантию по просьбе принципала в рамках установленного на него лимита кредитных рисков. Комиссия составляет от 1-2%, в зависимости от срока и суммы сделки;

— Депозиты для юридических лиц — специальные счета, открываемые банком для компаний, по которым кредитная организация выплачивает определенный процент. Депозиты могут использоваться юридическими лицами с целью размещения временно свободных денежных средств.

Как правило, банки предлагают юридическим лицам срочные депозиты, то есть размещение денег на определенный, заранее оговоренный в договоре срок. При этом такой депозит может быть отзывным или безотзывным — в зависимости от того, имеет ли предприятие или индивидуальный предприниматель возможность истребовать денежную сумму раньше срока или нет. Чаще всего при досрочном расторжении депозитного договора выплачивается пониженный процент — например, равный вкладу до востребования15;

— Зарплатный проект ,это услуга, предлагаемая кредитными организациями юридическим лицам. В ее рамках осуществляется перечисление денег (заработной платы) на пластиковые карты сотрудников. Также банки могут оказывать компании и ее работникам другие услуги в рамках партнерства. Для организаций преимуществами зарплатного проекта являются: сокращение функций бухгалтерии, упрощение выдачи зарплаты персоналу, снижение потери времени в течение дня выплат. Сотрудникам зарплатный проект обеспечивает конфиденциальность выплат, возможность получения наличных в удобное время, участие в акциях международных платежных систем Visa и MasterCard.

Таким образом, в настоящее время банками оказывается значительное количество услуг для юридических лиц, все они могут быть сгруппированы на основные и дополнительные. Основными услугами выступают, прежде всего, кредитование юридических лиц и размещение корпоративных депозитов, кроме того, учитывая активное развитие новых банковских продуктов, к категории основных банковских услуг можно отнести и документарные операции. К вспомогательным банковским услугам, оказываемым юридическим лицам, могут быть отнесены услуги инкассации, услуги ДБО, гарантийные банковские услуги, а также зарплатные проекты16.

ГЛАВА 2. АНАЛИЗ СИСТЕМЫ ОБСЛУЖИВАНИЯ ЮРИДИЧЕСКИХ ЛИЦ В ОАО «РОСГОССТРАХ БАНК»

1 Анализ услуг юридическим лицам в ОАО «Росгосстрах банк»

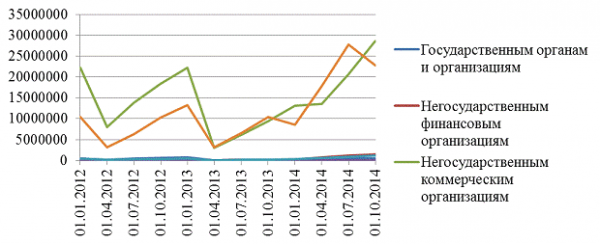

Оказание банковских услуг юридическим лицам характеризуется количественными показателями, которые позволяют определить состояние данного направления бизнеса в банке. Анализ банковских услуг ОАО «Росгосстрах банк» начинаем с рассмотрения структуры и динамики кредитования (рис. 2.1).

В качестве информационной базы для исследования использованы данные формы 102, которые представлены. Из рисунка видно, что, начиная с января 2013 года объем кредитных услуг начинает резко снижаться, определенный рост наступает лишь во втором полугодии 2013 года, при этом объем оказания услуг от кредитования физических лиц в четвертом квартале 2013 года вновь начинает снижаться.

Рисунок 2.1 .Динамика объема кредитов, выданных ОАО «Росгосстрах банк» в 2012 — 2014 гг., тыс. руб.

Практически полностью объем оказания услуг ОАО «Росгосстрах банк» за исследуемый период представлен кредитами, выданными физическим лицам и негосударственным коммерческим организациям, в чем можно убедиться, обратившись к данным таблицы 2.1.

Таблица 2.1.1. Структура кредитного портфеля ОАО «Росгосстрах банк» в 2012-2014 гг., %

|

Вид заемщика |

01.01.2012 |

01.01.2013 |

01.01.2014 |

01.10.2014 |

|

Финансовым органам субъектов Российской Федерации и органов местного самоуправления |

0,95 |

1,62 |

0,87 |

0,80 |

|

Государственным организациям |

0,20 |

0,24 |

0,05 |

2,37 |

|

Негосударственным финансовым организациям |

1,23 |

1,02 |

0,97 |

46,55 |

|

Негосударственным коммерческим организациям |

62,41 |

58,25 |

56,72 |

0,02 |

|

Негосударственным некоммерческим организациям |

0,03 |

0,01 |

0,04 |

1,81 |

|

Индивидуальным предпринимателям |

1,25 |

1,26 |

1,33 |

37,12 |

|

Гражданам (физическим лицам) |

29,13 |

34,71 |

5,37 |

|

|

Юридическим лицам-нерезидентам |

2,18 |

1,63 |

2,82 |

5,36 |

|

Физическим лицам-нерезидентам |

0,27 |

0,30 |

0,17 |

0,10 |

|

Кредитным организациям |

1,25 |

0,30 |

0,11 |

0,45 |

|

Банкам-нерезидентам |

1,11 |

0,66 |

0,06 |

0,05 |

Из таблицы видно, что вплоть до третьего квартала 2013 года доля кредитных услуг для юридических лиц продолжала снижаться, хотя и составляла более половины всего объема кредитных операций. В динамике наблюдался определенный рост доли кредитов, предоставленных физическим лицам, тем не менее, в четвертом квартале 2013 года данный показатель снижается.

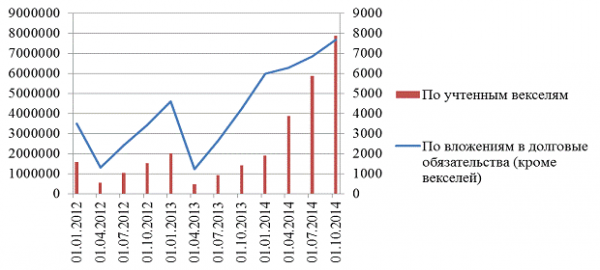

Динамика объемов вложений в долговые обязательства представлена на рисунке 2.2.

Рисунок 2.2. Динамика объемов вложений ОАО «Росгосстрах банк» в долговые обязательства в 2012-2014 гг., тыс. руб.

Из рисунка видно, что основной объем вложений в долговые обязательства формируется за счет вложений в обязательства невексельного характера.

2 Анализ услуг по рассчетно-кассовому обслуживанию юридических лиц ОАО «Росгосстрах банк»

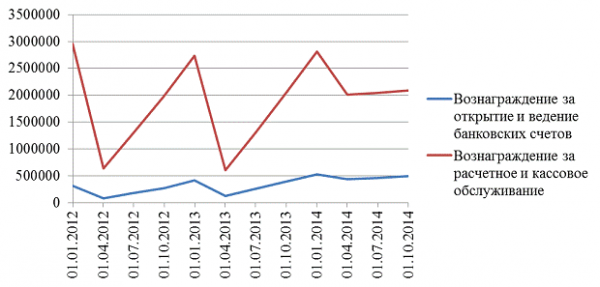

Динамика объема услуг по расчетному и кассовому обслуживанию представлена на рисунке 2.3. Из рисунка видно, что в структуре оказания услуг от обслуживания счетов клиентов преобладают услуги по открытию и ведению банковских счетов, при этом их объем более активно увеличивается, чем объем оказания услуг банка по расчетному и кассовому обслуживанию. Следует отметить, что услуги по расчетному и кассовому обслуживанию характеризуются значительными сезонными колебаниями, что может быть связано с сезонностью в ведении бизнеса потребителями банковских услуг. Также следует отметить, что открытие и ведение банковских счетов обеспечивает банку существенно меньший объем поступлений, чем расчетное и кассовое обслуживание.

Рисунок 2.3.Динамика объема услуг расчетного и кассового обслуживания в ОАО «Росгосстрах банк» за 2012-2014 гг., тыс. руб.

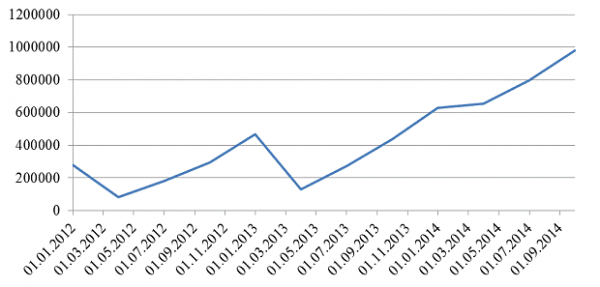

Данные о динамике объема услуг по выдаче банковских гарантий и поручительств представлены на рисунке 2.4.

Рисунок 2.4.Динамика объема услуг ОАО «Росгосстрах банк» по выдаче банковских гарантий и поручительств в 2012-2014 гг., тыс. руб.18

Из рисунка видно, что объем услуг по выдаче гарантий и поручительств в динамике возрастает, что связано, в первую очередь, с активизацией внешнеэкономической деятельности предприятий.

Таким образом, можно сделать вывод о том, что в структуре оказанных услуг ОАО «Росгосстрах банк» преобладают услуги по кредитованию юридических лиц (коммерческих организаций нефинансового характера), а также физических лиц. Достаточно высок уровень объема оказания услуг от операций с ценными бумагами.

Оценить структуру оказания услуг банка можно по данным, обобщенным в таблице 2.5.

Таблица 2.1.2.Структура оказанных услуг ОАО «Росгосстрах банк» в 2012-2014 гг., %

|

Наименование |

01.01. 2012г. |

01.01. 2013г. |

01.01. 2014г. |

01.10 2014г. |

|

По предоставленным кредитам |

36,44 |

38,04 |

28,51 |

29,82 |

|

По прочим размещенным средствам |

1,28 |

0,86 |

0,91 |

1,07 |

|

По вложениям в долговые обязательства (кроме векселей) |

3,58 |

4,60 |

7,39 |

7,92 |

|

По учтенным векселям |

0,00 |

0,00 |

0,00 |

0,00 |

|

Объем оказания услуг от открытия и ведения банковских счетов, расчетного и кассового обслуживания клиентов |

3,34 |

3,13 |

4,12 |

4,36 |

|

Вознаграждение за открытие и ведение банковских счетов |

0,32 |

0,41 |

0,68 |

|

|

Вознаграждение за расчетное и кассовое обслуживание |

3,01 |

2,72 |

3,47 |

3,68 |

|

Объем оказания услуг от купли-продажи иностранной валюты в наличной и безналичной формах |

51,74 |

49,77 |

53,95 |

51,57 |

|

Объем оказания услуг от выдачи банковских гарантий и поручительств |

0,29 |

0,47 |

0,78 |

0,74 |

|

Объем оказания услуг от проведения других сделок |

0,16 |

0,15 |

0,22 |

0,23 |

Из таблицы видно, что в структуре преобладают услуги по операциям с валютой. Кроме того, достаточно высока доля услуг от кредитования, доля которых в динамике снижается. Из других видов деятельности можно выделить расчетно-кассовое обслуживание, а также вложения в долговые обязательства. Говоря об услугах купли-продажи иностранной валюты, следует отметить, что банк, фактически получает лишь комиссию за осуществление валютных операций, при том, что в форме 102 отражается полная сумма проведенных сделок, в связи с чем говорить о значимости данного вида оказываемых услуг достаточно сложно.

Далее оценивается динамика прибыли до налогообложения банка в разрезе основных банковских услуг, как показано на рисунке 2.5.

Рисунок 2.5.Динамика прибыли до налогообложения ОАО «Росгосстрах банк» в 2012-2014 гг., тыс. руб.

Из рисунка видно, что наибольшая часть прибыли банка формируется за счет услуг по кредитованию коммерческих организаций нефинансового сектора, а также за счет кредитования физических лиц. Можно отметить, что величина прибыли до налогообложения по этим банковским услугам, несмотря на нестабильность экономики, на начало исследуемого периода не была отрицательной, хотя, по итогам первого квартала 2012 года ОАО «Росгосстрах банк» получило чистый убыток. При этом, однако, в первом квартале 2013 года банк несет убытки и по услугам кредитования коммерческих организаций нефинансового сектора, и по кредитованию физических лиц. Это объясняется пролонгированным влиянием мирового финансового кризиса и оздоровлением кредитного портфеля банка, проведенным именно в этот период.

Также существенный вклад в формирование прибыли до налогообложения банка внесли депозитные и инвестиционно-банковские услуги, при этом, следует отметить, что стабильность прибыли по этим операциям значительно выше. Данные операции не формируют столь быстрого прироста прибыли, как кредитование коммерческих организаций нефинансового сектора и физических лиц, однако, оценивая динамику прибыли до налогообложения банка, нельзя не признать, что и риски по указанным банковским продуктам меньше, при этом продукт является сравнительно новым, поэтому его следует признать и более перспективным.

Проведенный анализ позволяет сделать вывод о том, что по всему спектру обслуживания клиентов ОАО «Росгосстрах банк» имеет устойчивый доход, на величину которого оказывают влияние условия на финансовых рынках. Однако внутренний менеджмент позволяет банку справляться с возникающими трудностями и преодолевать неблагоприятные для бизнеса риски внешней среды. Также относительно состояния банковских услуг для юридических лиц можно отметить достаточно существенные изменения в системе управления кредитами. Прежде всего, следует указать на изменение структуры кредитования корпоративных потребителей в зависимости от направлений деятельности, которое происходит в динамике. Также следует отметить, что оказание услуг юридическим лицам также характеризуется и существенными изменениями в доходности отдельных видов услуг, что требует выработки рекомендаций, направленных на развитие банковских услуг, предлагаемых юридическим лицам19.

3 Зарубежный опыт предоставления услуг коммерческими банками юридическим лицам

Зарубежные банки имеют существенно более длительную историю развития бизнеса, что определяет, в комплексе с большими объемами капитала, их возможности по созданию новых банковских услуг для корпоративных потребителей. Можно отметить, что в большинстве случаев используемые на российском рынке обслуживания юридических лиц услуги и технологии были изначально созданы за рубежом. Именно поэтому актуальным представляется обзор основных тенденций оказания услуг юридическим лицам зарубежными банками .

Наиболее значимой тенденцией является расширение дистанционного банковского обслуживания, которое сегодня является составляющей перечня корпоративных услуг практически любого банка. С развитием ДБО происходит изменение способов оказания услуг корпоративным потребителям, что, в первую очередь, выражается в уменьшении количества представительств и филиалов банков. В результате происходит снижение расходов на корпоративное обслуживание для кредитных организаций с одновременным повышением доступности услуг для корпоративных потребителей. Все большую актуальность приобретает стратегия перевода большей части юридических лиц на самообслуживание с сохранением института персональных менеджеров для крупных корпоративных клиентов. При этом чрезвычайно важное значение имеет учет социально-психологических, технологических и маркетинговых факторов формирования ценности услуги для отдельных групп потребителей .

Целесообразность существования и эффективность работы филиалов и отделений является первостепенной проблемой современных транснациональных банков. С одной стороны, такие банки, как JPMorgan Chase, Citibank, ABN AMRO Bank, Deutche Bank, благодаря развитой филиальной сети, предоставляют комплексные портфели банковских услуг независимо от географического положения клиента. С другой стороны, одной из проблем ведущих банков является содержание филиальной сети. Даже при использовании многофилиальными банками современных систем управления сохраняется высокая стоимость банковских услуг, которая выше по сравнению со стоимостью аналогичных услуг, оказываемых через Интернет. Поиск оптимального сочетания традиционного предоставления банковских услуг в отделениях и реализация банковских продуктов через электронные каналы являются основной задачей в предоставлении услуг корпоративным потребителям. Каналы предоставления банковских услуг должны, с одной стороны, обеспечивать оптимальный уровень продаж, а с другой — снижение затрат. Отдельные банки решают данную задачу, полностью осуществляя перевод банковского бизнеса в среду Интернет. Однако, сегодня потребность корпоративных потребителей в посещении оффлайнового офиса остается. Есть вещи, которые ему удобно делать непосредственно в банке, например получать консультации, осуществлять покупку новых услуг или карт. Практика показывает, что личное общение при всем развитии технологий все еще является значимым конкурентным преимуществом . В результате повышается необходимость систематического реинжиниринга каналов реализации банковских услуг с целью их оптимизации.

Итак, в качестве первой особенности оказания банковских услуг корпоративным потребителям зарубежными банками следует назвать сочетание таких тенденций как совершенствование информационных технологий, стандартизация банковских услуг, развитие самообслуживания и практики получения услуг через электронные каналы. Крупнейшие международные банки ориентируются на рациональное сочетание онлайн и традиционных офисов. В то же время, например, Banc Agricol I Comercial D’Andorra и Banca di Credito di Trieste практически полностью переключились на информационные технологии обслуживания корпоративных потребителей 19.

Однако, такие банки как Banca di Credito e Commercio, Banca Nazionale del Lavoro, Bankinter и Banca Popolare dell’Etruria e del Lazio практически полностью ориентированы на банковское обслуживание корпоративных потребителей в традиционном формате.

Можно отметить, что наиболее эффективными решениями являются либо сочетание традиционного и дистанционного обслуживания, либо переход на современные технологии. Решение, как правило, зависит от запросов потребителей. В частности, Banca di Credito di Trieste практически полностью ориентирован на обслуживание высокотехнологичных отраслей, в связи с чем стремится соответствовать запросам основных потребителей и создавать образ, который в наибольшей степени соответствует запросам корпоративных потребителей. Bankinter имеет только центральный офис, однако, достаточно активно осуществляет онлайн-обслуживание бизнеса.

Также можно отметить, что и большинство банков, практически полностью обслуживающих потребителей с использованием традиционных технологий, исходит из соображений запросов потребителей, а также рыночного позиционирования. В частности, Banca di Credito e Commercio позиционирует себя как традиционный швейцарский банк, Banca Nazionale del Lavoro — как банк с двухсотлетней историей, а Banca Popolare dell’Etruria e del Lazio официально выступает в качестве «католического» коммерческого банка. В результате услуги дифференцируются с точки зрения того отношения, которое банки стремится сформировать к своим услугам у корпоративных пользователей.

Указанная особенность соответствует второй тенденции на зарубежном рынке банковских услуг для корпоративных потребителей — более активной дифференциации услуг в зависимости от характера запросов потребителей. Корпоративные клиенты могут руководствоваться различными мотивами. Так, например, компания может быть ориентирована на использование новых технологий в силу своего стремления к новаторству, либо компания сама занимается высокотехнологичным бизнесом (интернет-магазин, разработка программного обеспечения, обучение и организация семинаров, электронные торговые площадки и т.д.).

Другая группа потребителей в сегменте пользователей может использовать интернет-банкинг в силу внешних обстоятельств: отсутствие в пределах территориальной доступности традиционных офисов банка, указание головной компании об использовании электронных каналов обслуживания. Клиенты, не использующие интернет-технологии при взаимодействии с банком, также могут делать это вынужденно: запрет головной компании либо собственников бизнеса, отсутствие онлайн-сервиса в банке и невозможность сменить кредитную организацию.

В результате можно достаточно четко выделить две группы банков с точки зрения предоставления корпоративным потребителям услуг. Первая группа банков ориентируется на оказание универсальных стандартизированных услуг. Как правило, это крупные кредитные организации, основным преимуществом которых являются масштабы деятельности и низкая стоимость обслуживания. Среди таких банков можно назвать Industrial & Commercial Bank of China (ICBC), HSBC Holdings, Credit Agricole Group, BNP Paribas, Mitsubishi UFJ Financial Group, JPMorgan Chase & Co, China Construction Bank Corporation, Deutsche Bank AG и другие банки.

С другой стороны, можно назвать такие банки как APS Bank, занимающийся обслуживанием, преимущественно, торговых операций зарубежных компаний, Atlas Banka, ориентированный на туристический бизнес, Banco Inversion, который кредитует только высоко рискованные операции, Banco Sabadell, обслуживающий только малый бизнес, Bank 24, который занимается только обслуживанием германских малых предприятий 24 часа в сутки, Bank von Ernst специализируется на обслуживании оффшорных операций и т.д.

На зарубежных рынках банковских услуг представлены как крупные банки, предлагающие унифицированный перечень банковских услуг для корпоративных потребителей, так и узко специализированные банки, которые ориентированы на обслуживание определенных юридических лиц, либо оказание определенных банковских услуг.

Можно отметить, что, в целом, все банковские услуги для юридических лиц за рубежом могут быть сгруппированы следующим образом:

- стандартизированные базовые услуги без консультаций;

- оказание услуги с консультациями;

- решение финансовых проблем с интенсивными консультациями .

Кроме того, следует отметить, что в последние годы появилась и такая группа услуг для юридических лиц как конструктор услуг. Данная услуга предполагает либо стандартные пакеты услуг с возможностью выбора дополнительных видов обслуживания для малого бизнеса, либо разработку перечня банковских услуг для конкретного корпоративного потребителя. Крупные зарубежные банки все более активно стремятся предлагать потребителям решения, отвечающие их запросам, создавая различные конструкторы банковских услуг.

Также можно отметить такую специфическую тенденцию на зарубежных рынках банковских услуг как создание кэптивных банков. Данные банки ориентированы на потребности компании, которая их создает, хотя они и оказывают услуги другим юридическим лицам. Примерами таких банков являются созданные автоконцернами Банк ПСА Финанс Рус (группа Peugeot-Citroen), Банк оф Токио-Мицубиси ЮЭфДжей, БМВ Банк, Мерседес-Бенц Банк Рус, Тойота Банк, Фольксваген Банк, которые полностью обслуживают финансовые потребности своих учредителей. Есть планы по открытию собственных банков и у компаний IKEA и Auchan.

Так, например, Wells Fargo & Company (WFC) представила проект, направленный на устранение главной причины «пробуксовывания» работы банков с малыми предприятиями: недостаточной подготовленности клиентов. Новый Центр кредитования бизнеса дает возможность представителям малого бизнеса пройти в Интернете курс обучения и разобраться в том, как пользоваться кредитными продуктами, научиться определять размер инвестиций для развития. Фактически Центр кредитования бизнеса стал частью большого ресурса Wells Fargo для предпринимателей, где рассказывается об основах финансов, этапах развития бизнеса, стратегиях предпринимательской деятельности, технологиях совершения операций, управлении человеческими ресурсами, контроле за денежными потоками и пр19.

Инновационность проекта Wells Fargo заключается в том, что компания сама, не дожидаясь, пока нишу заполнят многочисленные «независимые» посредники между банками и их клиентами, предложила собственный источник информации. Поэтому представители бизнеса приходят напрямую в банк Wells Fargo, так как получают всю необходимую информацию и доверяют ей.

Важное место в развитии банковских услуг занимают услуги на рынке ссудных капиталов, где значительно увеличилась доля новых банковских услуг по кредитованию транснациональных корпораций. Практика пяти крупнейших инвестиционных банков США показала, что в обобщенном виде система предоставления инвестиционных услуг в зарубежных банках включает следующие направления:

- услуги инвестиционного банкинга, включающего андеррайтинг для органов государственной власти, органов местной власти, корпораций, обслуживание соглашений по слиянию и поглощению компаний, инвестиционный консалтинг;

- предоставление брокерских услуг на рынках акций, бумаг с фиксированным процентом, услуг на ипотечном рынке и рынке недвижимости;

- оказание услуг инвестиционного менеджмента, подразумевающих создание и управление фондами разных типов, доверительное управление для населения и для профессиональных инвесторов;

- сервисные (обслуживающие, сопутствующие) услуги, к которым можно отнести кредитную поддержку инвесторов и эмитентов, проведение валютно-обменных операций, расчетно-клиринговое обслуживание, страхование, аналитическую поддержку .

Таким образом, можно выделить следующие особенности банковских услуг для юридических лиц за рубежом:

- активно развиваются технологии дистанционного банковского обслуживания. Большинство зарубежных банков стремится сочетать совершенствование информационных технологий, стандартизацию банковских услуг, развитие самообслуживания и практики получения услуг через электронные каналы;

- на зарубежных рынках банковских услуг представлены как крупные банки, предлагающие унифицированный перечень банковских услуг для корпоративных потребителей, так и узко специализированные банки, которые ориентированы на обслуживание определенных юридических лиц, либо оказание определенных банковских услуг;

- крупные зарубежные банки все более активно стремятся предлагать потребителям решения, отвечающие их запросам, создавая различные конструкторы банковских услуг;

- отмечается тенденция создания кэптивных банков;

- происходит диверсификация банковской деятельности за счет предоставления внебалансовых услуг, которая обусловлена повышением роли консультационных и информационных услуг;

- крупные зарубежные банки используют технологии Big Data для создания банковских услуг, отвечающих запросам конкретных корпоративных потребителей.

Рассмотрение теоретических аспектов позволяет перейти к рассмотрению практики банковского обслуживания юридических лиц20.

ГЛАВА 3. РЕКОМЕНДАЦИИ ПО РАЗВИТИЮ БАНКОВСКИХ УСЛУГ ЮРИДИЧЕСКИМ ЛИЦАМ

Для развития банковских услуг ОАО «Росгосстрах банк» произведена группировка услуг по ряду показателей, представленных в динамике исследуемого периода 2012-2013 гг. (табл. 2.5).

Таблица 2.1.3 — Показатели динамики и структуры основных банковских услуг ОАО «Росгосстрах банк» (на 10.2014), %

|

Наименование услуги |

Среднее значение доли за период |

Средний темп прироста абсолютного значения показателя за период |

||

|

Кредитование физических лиц |

13,36 |

23,95 |

20,98 |

21,55 |

|

Кредитование финансовых организаций |

0,97 |

24,29 |

||

|

Депозитные операции |

3,36 |

31,15 |

||

|

Выдача банковских гарантий и поручительств |

0,51 |

38,63 |

||

|

Доверительное управление имуществом |

0,02 |

35,14 |

||

|

Операции с драгоценными металлами и драгоценными камнями |

0,00 |

-28,10 |

||

|

Предоставление в аренду специальных помещений и сейфов для хранения документов и ценностей |

0,11 |

30,67 |

||

|

Оказание консультационных и информационных услуг |

0,04 |

44,44 |

||

|

Инвестиционно-банковские операции |

5,42 |

29,97 |

||

|

Услуги государственным структурам |

0,54 |

15,09 |

Сравнительный анализ позволяет сделать вывод о том, что различные услуги ОАО «Росгосстрах банк» имеют разные характеристики с точки зрения перспектив развитии. На основе их анализа можно определить следующие рекомендации по совершенствованию банковских услуг ОАО «Росгосстрах банк»:

- развитие услуг кредитования юридических лиц. В частности, можно предложить охватить специальными программами кредитование среднего бизнеса.

- по инвестиционно-банковским услугам рекомендуется активное развитие.

Может осуществляться, в частности, за счет участия в проектном финансировании в дополнение к существующим услугам, а также за счет более активного участия в банковских консорциумах при реализации крупных проектов на территории Российской Федерации;

- депозитные операции необходимо активно развивать. Оптимизировать данный вид услуг можно не за счет увеличения процентных ставок по депозитам, а за счет создания депозитных продуктов, ориентированных на конкретный рыночный сегмент. В частности, может получить дальнейшее развитие Private Banking, если будет проводиться четкое позиционирование и продвижение данного продукта. В частности, это может быть позиционирование данного банковского продукта как престижного, либо позиционирование с позиций конкретного конкурентного преимущества, например, как полностью конфиденциального банковского продукта, либо как абсолютно надежного банковского продукта;

- выдача банковских гарантий и поручительств должна активно развиваться за счет активного продвижения данного банковского продукта;

-оказание консультационных и информационных услуг имеет невысокую долю в структуре услуг банка, поэтому требуется активное наращивание рыночной доли по данному виду деятельности. Оптимально использовать данный банковский продукт как дополнительную услугу при реализации других банковских продуктов и услуг (в первую очередь — кредитование крупного и среднего бизнеса, инвестиционно-банковские услуги) для того, чтобы создаваемый в результате банковский продукт был комплексным.

- предоставление в аренду специальных помещений для хранения документов и ценностей занимает 0,67% в структуре объема оказания услуг банка, при этом, однако, средние темпы прироста по данному банковскому продукту составляют 30,11% в квартал. Соответственно, необходимо дальнейшее активное наращивание доли рынка по данному виду банковских услуг путем активизации продвижения данного вида услуг на рынке;

- кредитование финансовых организаций занимает сравнительно небольшую долю в структуре объема оказания услуг банка и их темпы прироста не высоки. Поэтому оптимально развивать данный вид банковских продуктов можно в направлении выдачи банковских гарантий и поручительств;

- доверительное управление имуществом имеет весьма высокие темпы прироста, однако в структуре объема оказания услуг банка составляет лишь 0,02%.

Следовательно, формальной рекомендацией является активное наращивание доли рынка;

- услуги государственным структурам имеют наиболее низкие темпы прироста, при этом, в структуре объема оказания услуг банка составляют 0,54%. Следовательно, данный вид банковских услуг может развиваться только за счет модернизации, например, путем участия в крупных проектах с государственным финансированием, либо участие в проектах, реализуемых на территории Российской Федерации и финансируемых международными организациями;

— операции с драгоценными металлами и драгоценными камнями в существующем виде не являются для банка стратегически важным банковским продуктом, поэтому он может быть модернизирован, например, за счет развития операций по обезличенным металлическим счетам в регионах, при этом он должен развиваться за счет тех средств, которые самостоятельно генерирует.

Представленные рекомендации по оптимизации оказания ОАО «Росгосстрахбанк» услуг юридическим лицам обеспечат кредитной организации более эффективное взаимодействие с потребителями и создадут основу для конкурентоспособной позиции на рынке банковских услуг21.

ЗАКЛЮЧЕНИЕ

Подводя итоги данной работы, хотелось бы отметить всё более и более возрастающую с каждым днём роль коммерческих банков в функционировании рыночной системы в целом, т.к. денежно-кредитная система — основа основ рынка. Именно с развитием этой сферы многие отечественные и западные исследователи связывают выход России из сложившихся современных условий, выход из так называемого «экономического штопора», в который наша страна вошла десять лет назад. Государство, имеется ввиду Россия, с недостаточно развитыми кредитными отношениями в условиях рынка просто обречено на проявление различного вида кризисов, которые в будущем могут неблагоприятно сказаться на социально- экономическую сферу отношений в стране. Приводя последний факт, хотелось бы отметить роль коммерческих банков в развитии рыночных отношений. Российские банки на сегодняшний день предоставляют всего лишь порядка двадцати услуг своим клиентам, когда на Западе этот показатель варьируется в районе двухсот. Разница, очевидно, не маленькая. Хотелось бы верить, что у России всё ещё впереди.

С моей точки зрения, основная цель работы была достигнута, т.е. проблема деятельности и оказания услуг коммерческих банков в современных условиях с точки зрения кредитных отношений была изучена и представлена в основной её части.

Литература

1. Маркс К. Капитал. Критика политической экономии. Том 1. М.: Эксмо, 2011. С. 204.

- Загорский А.Л. Конкурентоспособность интегрированных бизнес-групп. М.: Юнити-Дана, 2010. С. 82.

- Лифиц И.

М. Теория оценки конкурентоспособности товаров и услуг. М.: Юрайт-М, 2013. — 282 с.

- Банковский маркетинг. Под редакцией В.И. Хабарова. М.: Маркет ДС, 2012. 158 с.

- Ермаков С.Л., Юденков Ю.Н.

Основы организации деятельности коммерческого банка. М.: КноРус, 2011. 656 с.

- Ольхова Р.Г. Банковское дело. Управление в современном банке. М.: КноРус, 2011. 304 с.Банковское дело. Под редакцией Г.Н. Белоглазовой, Л.П. Кроливецкой. СПб.: Питер, 2012. 400 с.

- Свиридов О.Ю.

Банковское дело. М.: Академия, 2012. 256 с.

- Дардик В.Б., Кондакова Н.В.Банковское дело. М.: КолосС,2011. 248с.

9. Батракова Л.Г. Экономико-статистический анализ кредитных операций коммерческого банка. М.: Логос, 2011. 216 с.

- Белоглазова Г.Н., Кроливецкая Л.П. Банковское дело: организация деятельности коммерческого банка. М.: Высшее образование, 2011. 424 с.

- Лаврушин О.И., Афанасьева О.Н., Корниенко С.Л.

Банковское дело. Современная система кредитования. М.: КноРус, 2011. 264 с.

12. Тавасиев А.М., Алексеев Н.К. Банковское дело. Словарь официальных терминов с комментариями. М.: Дашков и Ко, 2013. 656 с.

- Кузнецова В.В., Ларина О.И. Банковское дело. Практикум. М.: КноРус, 2012. 264 с.

- Ассоциация российских банков.

URL: http://www.arb.ru/site/.

Официальный сайт Банка России. URL: http://www.cbr.ru/.

Росгосстрахбанк. URL: http://rgsbank.ru.

- Казимагомедов А.А, Банковское обслуживание: зарубежный опыт — М: Финансы, 2011. — 265 с. 18.

- Иванов А.Н.

Банковские услуги: зарубежный и российский опыт-М.:Финансы и статистика, 2009. — 176 с