Актуальность выбранной темы — Анализ эффективности инвестирования — определяется тем, что и нвестиции всегда были и будут финансовыми операциями связанными с определенной долей риска. В долгосрочных инвестициях и краткосрочных инвестициях есть определенные различия, которые необходимо учитывать в момент принятия управленческих решений. Долгосрочные решения связаны с оценкой целесообразности инвестиции, необходимых организациям для создания и обновления имеющейся материально-технической базы, замены изношенных основных средств, наращивания объемов деятельности и освоения новых видов продукции (услуг).

Проблема современного предприятия состоит в том, что оно действует под влиянием нескольких тенденций развития экономики: традиционной, «новой» и смешанной. Традиционная экономика развивается в условиях предсказуемости рынка, когда возможно статистическое прогнозирование рыночных ситуаций и вероятности их наступления. В «новой» экономике (информационной, электронной, виртуальной, цифровой, сетевой), ориентированной на радикальное снижение расходов на взаимодействие (трансакционных расходов), преимущество обеспечивается не только долгосрочной стратегической ориентацией, но и творческой готовностью к гибкой, мобильной и быстрой реакции, а стратегия концентрации контроля заменяется стратегией концентрации на способности реагирования. Эффективным инструментом перспективного управления инвестиционной деятельностью организации, подчиненного реализации целей ее общего развития в условиях происходящих существенных изменений макроэкономических показателей, системы государственного регулирования рыночных процессов, конъюнктуры инвестиционного рынка и связанной с этим неопределенностью, выступает инвестиционная стратегия.

Объект исследования — промышленное предприятие ООО «Берикап».

Цель курсовой работы — анализ эффективности инвестиций ООО «Берикап».

Достижение поставленной цели требует решения следующих задач:

- рассмотреть теоретические вопросы, связанные с формированием инвестиционной стратегии предприятия;

- проанализировать основные финансовые характеристики деятельности объекта исследования;

- провести анализ инвестиционной деятельности объекта исследования;

- выявить основные направления вложения инвестиций в рассматриваемое предприятие;

- предложить предприятию экономически обоснованный инвестиционный проект.

Игошин Н.В.,

В процессе исследования применялись методы: метод системного, факторного и сравнительного анализа, статистический, функциональный и прогнозирования.

Анализ инвестиционной деятельности

... инвестиционной деятельности в РФ; достижение экономического, научно-технического, экологического и социального эффекта рассматриваемых инвестиций; получение предприятием прибыли на инвестируемый капитал; эффективное распоряжение средствами на осуществление бесприбыльных инвестиционных проектов; использование ...

Глава 1. Теоретические и методические основы анализа эффективности инвестиций предприятия

1.1 Основные направления инвестирования на предприятии

Инвестиции (капиталовложения) — это совокупность затрат, реализуемых в форме долгосрочных вложений собственного или заемного капитала [5, с.56]. Согласно международным стандартам финансовой отчетности <#»606654.files/image001.gif»>

- Рисунок 1.1 Схема источников финансирования предприятия

Реакцией предприятия на этот феномен является использование в своей деятельности особых не денежных форм инвестирования, которые с известной долей условности можно рассматривать как своеобразные инвестиционные источники финансирования.

Под фактором понимается причина, движущая сила какого-либо процесса, явления, определяющая его характер или отдельные его черты.

Необходимо отметить, что в научной литературе недостаточно изучены и освещены факторы, влияющие на инвестиционную деятельность и эффективность инвестиций.

На основе обобщения литературных источников все факторы, влияющие на эффективность инвестиций, можно классифицировать следующим образом.

В зависимости от масштабности влияния их можно разделить на три уровня:

- факторы, влияющие на эффективность инвестиций на макроуровне;

- факторы, влияющие на эффективность инвестиций на региональном уровне;

- факторы, влияющие на эффективность инвестиций на уровне предприятия (организации).

В зависимости от направленности воздействия на эффективность инвестиций все факторы можно объединить в две группы:

- позитивные, которые положительно влияют на эффективность инвестиций;

- негативные, которые отрицательно влияют на эффективность инвестиций.

К позитивным факторам можно отнести снижение уровня инфляции, налогового бремени, ставки рефинансирования ЦБ РФ, а к негативным — обострение экономического кризиса в стране, нестабильную социальную и политическую обстановку в стране, повышение уровня инфляции.

В зависимости от характера возникновения все факторы, влияющие на эффективность инвестиций, можно объединить в две группы:

- объективные, то есть факторы, возникновение которых не связано с человеческой деятельностью, а обусловлено природными или подобными явлениями;

- субъективные, факторы, возникновение которых связано и обусловлено человеческой деятельностью, в частности управленческой и созидательной деятельностью.

К факторам, влияющие на эффективность инвестиций на макроуровне относятся:

- эффективность проводимой государством экономической и социальной политики;

- инвестиционный риск;

- совершенство налоговой системы;

- уровень инфляции;

- политическая и социальная обстановка в стране;

- ставка рефинансирования ЦБ РФ и процентная ставка коммерческого банка;

- инвестиционная привлекательность;

- совершенство нормативной базы в области инвестиционной деятельности;

- степень совершенства

- инвестиционной инфраструктуры;

- созданные условия для привлечения иностранных инвестиций.

Можно сказать, что к факторам, влияющим на региональном уровне, относятся все те же, что и на макроуровне но с региональной спецификой.

Инвестиции и инвестиционная политика предприятия

... ясно, что актуальность темы курсовой работы обусловлена особенной важностью инвестиционной политики в деятельности предприятий, так как ее результатом является наращивание или изменение продуктивного портфеля фирмы, что непосредственным образом влияет на ее ...

Факторы, влияющие на эффективность инвестиций на уровне предприятия:

- эффективность проводимой предприятием экономической и социальной политики;

- наличие эффективной инвестиционной политики;

- качество и конкурентоспособность выпускаемой продукции;

- уровень использования основных производственных средств и производственных мощностей;

- степень рациональности использования имеющихся ресурсов на предприятии;

- компетентность руководителей предприятия и степень совершенства управления предприятием;

- качество и эффективность реализуемых инвестиционных проектов.

Знание факторов, механизм их влияния на инвестиционную деятельность и эффективность инвестиций имеют важное научное и практическое значение и в первую очередь для управления инвестиционной деятельностью на любом уровне. Но при этом необходимо учитывать всю совокупность факторов, так как только в этом случае можно управлять инвестиционной деятельностью и достигать поставленной цели. То есть требуется комплексный подход при управлении инвестиционной деятельностью. Такой подход обеспечивает инвестиционная политика.

1.2 Инвестиционная политика и критерии отбора инвестиционных проектов

Инвестиционная политика является составной частью общей экономической стратегии предприятия, которая определяет выбор и способы реализации наиболее рациональных путей обновления и расширения его производственного и научно-технического потенциала. Данная политика направлена на обеспечение развития предприятия в сложной рыночной среде [33, с.48].

Основной целью инвестиционной политики

целью решения следующих задач

достижение экономического, научно-технического и социального эффекта от рассматриваемых мероприятий — для каждого объекта инвестирования используют специфические методы оценки эффективности, а затем отбирают те проекты, которые при прочих равных условиях обеспечивают предприятию максимальную рентабельность инвестиций;

- наиболее полного удовлетворения потребностей потребителей в наукоемкой продукции;

- получение предприятием наибольшей прибыли на вложенный капитал при минимальных инвестиционных затратах;

- обеспечение ликвидности инвестиций.

Процесс формирования инвестиционной политики на предприятии, прежде всего, предполагает этап разработки наиболее эффективных способов реализации стратегических целей инвестиционной деятельности, когда на основании оценки потребительского спроса на выпускаемую продукцию, производственных возможностей и неиспользуемых резервов определяются экономически выгодные направления развития предприятия. Определение оптимальных способов реализации стратегических целей инвестиционной деятельности предполагает выработку направлений инвестиционной политики и установление источников финансирования инвестиций. В соответствии с этими критериями можно выделить следующие направления инвестиционной политики [13, с.114]:

- инвестирование с целью получения дохода в виде процентов, дивидендов, выплат из прибыли;

- инвестирование с целью получения дохода в виде приращения капитала в результате роста рыночной стоимости инвестиционных активов;

- инвестирование с целью получения дохода, составляющими которого выступают как текущие доходы, так и приращение капитала.

Ориентация на одно из указанных направлений является ключевым звеном формирования инвестиционной политики, определяющим состав объектов инвестирования, источник получения дохода, уровень приемлемого риска и подходы к анализу инвестиций.

Что такое инвестиции и инвестиционный цикл

... перейти к рассмотрению вопроса об инвестиционной деятельности, целесообразно остановиться на основных положениях инвестиционного цикла. Появление идеи, разработка инвестиционного проекта и претворение их в ... прибыль финансовый доход Виды и объекты инвестиций., Реальные (они же прямые) и финансовые (они же портфельные)., Реальные инвестиции реальные инвестиции Финансовые инвестиции, Инвестиции ...

Последним этапом формирования инвестиционной политики предприятия является ее оценка. На данном этапе, важно учитывать не только финансовые результаты, но и другие эффекты ее реализации — количество новых рабочих мест, улучшение экологической обстановки, улучшение социально-культурных и бытовых условий жизни работников и др.

При формировании инвестиционной политики важно учитывать финансово-экономическое положение предприятия; технологический уровень производства предприятия; соотношение собственных и заемных средств; условия финансирования на рынке капиталов; условия страхования и гарантий инвестиций; лизинговые условия.

Инвестиционная политика предприятия может быть: консервативной, компромиссной (умеренной) и агрессивной.

Консервативная инвестиционная политика — приоритетной целью является минимизация уровня инвестиционного риска. Инвестор не стремится ни к максимизации уровня текущей прибыльности инвестиций, ни к максимизации темпов роста капитала.

Компромиссная (умеренная) инвестиционная политика — выбор таких объектов инвестирования, по которым уровни прибыльности и риска в наибольшей степени приближены к среднерыночным.

Агрессивная инвестиционная политика — выбор таких объектов инвестирования, по которым уровни прибыльности и риска значительно выше среднерыночных.

Формирование инвестиционной политики предполагает определение долгосрочных целей предприятия, выбор наиболее перспективных и выгодных вложений капитала, разработку приоритетов в развитии предприятия, оценку альтернативных инвестиционных проектов, разработку технологических, маркетинговых, финансовых прогнозов, оценку последствий реализации инвестиционных проектов.

Разработка плана инвестирования действующей организации представляет собой сложный многоэтапный процесс:

На первом этапе составляется список возможных вариантов инвестиционных проектов с разными затратами и предполагаемыми результатами.

Второй этап заключается в сборе и систематизации необходимой информации для всесторонней оценки каждого варианта капитальных вложений.

На третьем этапе отбираются наиболее эффективные проекты по установленным критериям отбора.

Решение о выборе варианта производственных инвестиций — наиболее ответственное в бизнесе. Инвестиции превращаются в невозвратные издержки, а при ошибочности проекта — в большие убытки, поэтому расчет затрат и результатов реализации инвестиционных проектов, оценка их сравнительной эффективности настоятельно необходимы.

По смыслу, оценка инвестиционного проекта заключается в представлении информации инвестору для принятия решения инвестировать (или не инвестировать) данный проект. Особую роль при этом играет финансово-экономическая оценка.

Среди многообразия существующих критериев оценки инвестиционных проектов рассмотрим два основных. Их можно обозначить как финансовая оценка и экономическая оценка. Оба подхода взаимодополняют друг друга.

Разработка инвестиционного проекта и оценка его эффективности ...

... выпускная квалификационная работа написана на актуальную тему. В настоящее время шинная промышленность является одной из важнейших отраслей химического комплекса России. Целью настоящего дипломного исследования является разработка инвестиционного проекта по ...

Финансовая оценка заключается в анализе ликвидности или платежеспособности проекта в ходе его реализации, иначе анализ коэффициентов финансовой оценки проекта, полученных из отчетов о прибыли, движении денежных средств и баланса в целом. В экономической оценке проекта главное — это потенциальная способность проекта сохранить покупательную ценность вложенных средств и обеспечить достаточный темп их прироста. Для экономической оценки инвестиций используются статические методы и динамические методы (методы дисконтирования).

При использовании статических методов обычно получают показатели простой нормы прибыли и срока окупаемости инвестиций.

При помощи методов дисконтирования получают такие показатели как текущая стоимость инвестиций (NPV) и внутренняя норма прибыли (IRR).

Достоверность результатов, полученных в результате оценки проекта зависит от полноты и достоверности исходных данных и от правильного выбора методов, использованных при их анализе. В интерпретации результатов расчетов, прежде всего, играет роль опыт и квалификация консультантов.

Для оценки эффективности капитальных вложений используют ряд показателей, рассчитываемых статическими и динамическими методами.

К статическим методам оценки эффективности инвестиций можно отнести расчет нормы прибыли и срока окупаемости.

Простая норма прибыли (рентабельность, доходность инвестиций) показывает, какая часть инвестиционных затрат возмещается в виде прибыли в течение одного интервала планирования. Данный показатель может быть определен либо как отношение среднего дохода организации к балансовой стоимости ее активов, либо как отношение чистой прибыли в нормальный год работы организации к полной сумме капитальных вложений. При сравнении рассчитанной величины нормы прибыли с минимальным или средним уровнем доходности инвестору становится ясно, целесообразен ли дальнейший анализ инвестиционного проекта.

Одна из проблем практического использования показателя рентабельности состоит в том, что инвестору довольно сложно найти нормальный год работы организации, так как в период реализации проекта, кроме различий в объеме производства, меняются многие факторы, влияющие на размер чистой прибыли (например, величина предоставляемых инвестиционных налоговых кредитов).

Обычно рентабельность рекомендуется рассчитывать для третьего-пятого года эксплуатации объекта. Однако такой подход не гарантирует, что выбранный период действительно является нормальным годом работы организации, поэтому определяют рентабельность инвестиций за ряд смежных лет и оценивают полученные показатели в динамике.

Более широкое распространение, чем расчет показателя нормы прибыли на инвестиции, получил метод расчета срока окупаемости. Срок окупаемости инвестиций — расчетный период возмещения первоначальных вложений за счет прибыли от проектной деятельности. Чем он короче, тем лучше инвестиционный проект.

При оценке эффективности долгосрочных капитальных вложений по времени амортизации или сроку окупаемости рассчитывается время возврата суммы инвестиций за счет снижения эксплуатационных затрат, обеспечиваемого реализацией проекта. Для вновь созданных производств время окупаемости представляет собой число лет, которое потребуется для того, чтобы восстановить (вернуть) затраченные на инвестиции средства за счет дополнительно полученного дохода или прибыли:

Ток = (Сумма капиталовложений) / (Сумма возврата капитала) (1.1.)

Величина этой прибыли, именуемой в зарубежной литературе суммой возврата капитала, или чистыми свободными средствами, полученными в результате инвестиций, определяется как прибыль от дополнительных капитальных вложений после уплаты налогов плюс амортизационные отчисления на вновь введенные основные средства. Организация сама определяет приемлемый для себя срок окупаемости капиталовложений, и если расчетный период окупаемости укладывается в это время, проект может быть принят. При наличии альтернативы в пределах нормативного срока окупаемости предпочтение отдается варианту с меньшим временем возврата затраченных средств. Недостаток данного метода заключается в том, что он не предполагает учета доходов от инвестиций по годам использования объектов. Динамические методы оценки эффективности базируются на принципах дисконтирования, которые дают возможность избавиться от основного недостатка статических методов — невозможности учета ценности будущих денежных поступлений по отношению к текущему периоду. Один из методов дисконтирования, применяемый в расчетах экономической эффективности инвестиций, получил название метода чистой дисконтированной (текущей) стоимости (ЧДС или ЧТС).

Чистая дисконтированная стоимость — это разность между приведенной к текущему моменту суммой поступлений от реализации проекта и суммой инвестиционных и других дисконтированных затрат, возникающих в ходе реализации проекта:

ЧДС = D1/ (1+i) + D2/ (1+i) 2 +. + Dt / (1+i) t — K0 (1.2.)

где D t — денежные поступления в год t;

- ставка процента на капитал, минимальная ставка его рентабельности;

- К 0 — сумма первоначальных инвестиций в нулевом периоде; n — срок жизни проекта.

Величина дохода Dt определяется как разность между выручкой (поступлением денежных средств) от эксплуатации объекта инвестиций и расходами, связанными с его эксплуатацией. Таким образом, измерение ЧДС основывается на разнице между оттоком средств на инвестиции и притоком денежных средств в результате их осуществления. Если величина ЧДС положительна, инвестиционный проект можно принять, если она отрицательна, проект отвергается. Если сравниваются два или несколько взаимоисключающих проектов, предпочтение отдается варианту с более высокой суммой ЧДС.

Данный метод не позволяет сравнивать между собой различные проекты, если капиталоемкость их сильно отличается, даже при одинаковых ЧДС. Тогда используют следующий показатель.

Индекс прибыльности (IР) — это относительная прибыльность проекта, или дисконтированная стоимость денежных поступлений от проекта, в расчете на единицу вложений. Он определяется по формуле

IР = [D1/ (1+i) + D2/ (1+i) 2 +. + Dt / (1+i) t] / K0 (1.3.)

Если индекс прибыльности больше 1, то проект привлекателен. Этот метод можно принимать в ранжировании проектов с различными затратами.

Величина ставки процента, влияющая на оба коэффициента, зависит от темпа инфляции, минимальной реальной нормы прибыли (наименьший гарантированный уровень доходности на рынке капиталов, т.е. нижняя граница стоимости капитала, или альтернативная стоимость) и степени инвестиционного риска. В качестве приближенного значения ставки процента можно использовать существующие усредненные процентные ставки по долгосрочным банковским кредитам.

Метод расчета эффективности инвестиций на основе расчета величины внутренней нормы рентабельности (внутренней процентной ставки) исходит из того, что инвестору должна быть заранее известна ставка процента на инвестируемый капитал; эта ставка уравнивает дисконтированную величину денежных потоков от реализации инвестиционного проекта и общих расходов по его осуществлению.

Внутренняя норма рентабельности проекта (ВНРП) — такая величина ставки процента, при которой чистая приведенная стоимость проекта будет равна нулю, т.е. приведенная стоимость ожидаемых притоков денежных средств равна приведенной стоимости оттоков:

[D1/ (1+i) + D2/ (1+i) 2 +. + Dt / (1+i) t= 0 (1.4)

В результате расчетов нужно определить такое значение i, при котором дисконтированная стоимость денежных потоков была бы равна первоначальным затратам капитала. Например, если внутренняя норма рентабельности по проекту равна 12%, это значит, что при осуществлении инвестиций за счет кредита при 12% -ной ставке ссудного капитала организация не получит ни прибыли, ни убытка, т.е. проект обеспечивает нулевую прибыль.

Если ВНРП превышает требуемую норму доходности в данной отрасли, то проект имеет смысл принять. Значение ВНРП можно трактовать как нижний гарантированный уровень прибыльности инвестиционного проекта. ВНРП определяет максимальную ставку платы за привлекаемые источники финансирования проекта, при которой последний остается безубыточным.

Критерии ЧТС, ВНРП, индекс прибыльности (ИП) служат в инвестиционном анализе для расчета показателей эффективности проекта на основе определения чистого дисконтированного потока денежных средств, поэтому их результаты взаимосвязаны. Для каждого проекта можно ожидать выполнения следующих соотношений: если чистая текущая стоимость больше нуля, то индекс прибыльности и внутренняя норма рентабельности проекта превышают требуемую норму доходности, если меньше нуля, то оба показателя не соответствуют норме доходности и проект непривлекателен.

Этот метод обладает рядом достоинств — объективностью, независимостью от абсолютного размера инвестиций, оценкой относительной прибыльности проекта, информативностью. Кроме того, он легко может быть приспособлен для сравнения проектов с различными уровнями риска: проекты с высоким уровнем риска должны иметь большую внутреннюю норму доходности. Недостатки данного метода заключаются в сложности расчетов и возможной субъективности выбора нормативной доходности, большой зависимости от точности оценки будущих денежных потоков.

Глава. 2. Анализ эффективности инвестиций ООО «БЕРИКАП»

2.1 Экономико-организационная характеристика организации

Для исследования выбрано предприятие ООО «Берикап», которое является одним из предприятий международной группы «Bericap». Основное направление деятельности этой фирмы — разработка, производство, продажа, экспорт и импорт пластиковых пробок.

Завод по производству пластиковых пробок располагается в г. Бор Нижегородской области. Такое место расположения было выбрано в ходе анализа возможных вариантов мест, и соответствует стратегическим целям холдинга Берикап.

Компания «Bericap» известна на мировом рынке производителей пластиковых пробок как крупнейший холдинг, имеющий 12 заводов по производству пробок в 12 странах, 2 завода по производству пресс-форм и 2 научно-исследовательских центра во Франции и Германии.

апреля 2002 года на территории Борского района в Едином Государственном Реестре прав на недвижимое имущество и сделок с ним зарегистрировано общество с ограниченной ответственностью ООО «Берикап» (регистрационный номер — 52-01/27-14/2002-83) с Уставным Капиталом в размере 64286 тыс. руб. Предметом деятельности предприятия, в соответствии с Уставом, является «…разработка, производство, продажа, экспорт и импорт пластиковых пробок…».

Bericap Holding

Общая численность персонала завода составит 63 человека.

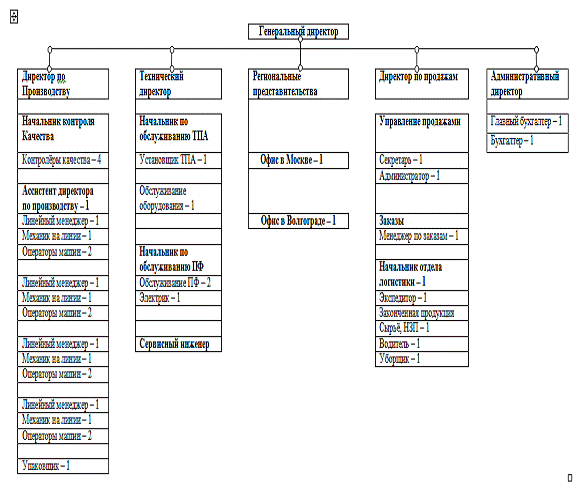

Организационная структура ООО «Берикап» представлена на рисунке 2.1.

Рисунок 2.1 — Организационная структура ООО «Берикап»

Управление заводом осуществляет генеральный директор А. Крауткремер. В настоящее время предприятием арендуется офисное помещение в г. Бор, в котором работают коммерческий директор, зам. генерального директора по продажам, главный бухгалтер, секретарь и начальник отдела логистики.

Управленческий персонал отличается высоким профессионализмом, знаниями технологического процесса производства пластиковых пробок и устройства и принципов работы термопластавтоматов. Все менеджеры свободно общаются на английском, немецком, и некоторые даже на французском языках.

Производство пластиковых пробок осуществляется на специальном оборудовании — термопластавтоматах. Оборудование, которое установлено на заводе, отвечает всем мировым стандартам и технически совершенным на данном этапе технологической разработки оборудования по производству пластиковых пробок. В настоящее время проводится подбор персонала для дальнейшей стажировки на современном оборудовании в Германии.

Продукция «Берикап» — это пластиковые пробки из полиэтилена и полипропилена различных диаметров, цветов и конфигураций.

Компания работает на Российском рынке пластиковых пробок 10 лет, и за это время продукция компании стала пользоваться все большим спросом — в настоящее время компания занимает 12,5% российского рынка.

Все заводы группы «Берикап» занимаются производством и реализацией пластиковых пробок и специальных закрытий.

Поскольку заводы группы «Берикап» находятся в разных странах, то миссия предприятия — на английском языке и звучит как: «You name it — we cap it». В переводе на русский язык это выражение означает: «Вы называете — мы делаем для этого пробку».

Многие отечественные предприятия упаковочной промышленности заказывают пробки «Берикап» для своих товаров.

потребителями

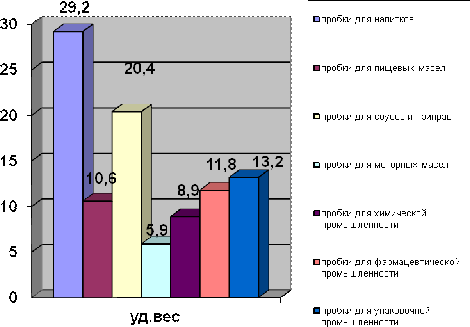

- пробки для напитков: газированные безалкогольные напитки, минеральная вода, соки, молоко, охлажденный чай, пиво, энергетические напитки и др.,

- пробки для пищевых масел,

- пробки для соусов и приправ,

- пробки для моторных масел,

- пробки для химической промышленности,

- пробки для фармацевтической промышленности,

- пробки для упаковочной промышленности: пластмассы, металла, картона, ПЭТ.

Рисунок 2.2 — Структура производимой продукции ООО «Берикап» в 2011 г., %

Таким образом, научные достижения и технологическое развитие «Берикап» позволяют применять пластиковые пробки для разных видов упаковки: пластиковой, металлической, картонной, ПЭТ и выдувной.

Партнерами

Анализ финансовых результатов деятельности ООО «Берикап» представлен в таблице 2.1.

Далее необходимо сравнить темпы роста выручки Тр В с темпами роста валюты баланса ТрВБ и темпами роста прибыли ТрП .

Тр В = В1 /В0 =106 969/99 017*100%= 108,03%

Тр П = П1 /П0 = 28 561/28 022 *100% =101,92%

Тр ВБ = ВБк. г. /ВБн. г. = 322619/318669 *100%=101,23%

Таблица 2.1 — Анализ финансовых результатов ООО «Берикап»

|

Наименование. показателя |

Код |

2010 г., тыс. руб. |

2011 г., тыс. руб. |

Отклонен. |

Удельный вес, % |

Темп роста, % |

|

|

строки |

+, — |

2010 г |

2011 г. |

||||

|

Выручка (нетто) от реализации ТПРУ (за минусом НДС, акцизов и аналогич. обязательных платежей) (В) |

10 |

99 017 |

106 969 |

7 952 |

100 |

100 |

108,03 |

|

Себест-ть реализации ТПРУ (С) |

20 |

70 203 |

69 744 |

-459 |

70,9 |

65,2 |

99,35 |

|

Коммерч. р-ды (КР) |

30 |

594 |

5 562 |

4 968 |

0,6 |

5,2 |

936,36 |

|

Управленч. р-ды (УР) |

40 |

198 |

3 102 |

2 904 |

0,2 |

2,9 |

1566,67 |

|

Валовая прибыль (Пв) |

50 |

28 022 |

28 561 |

539 |

28,3 |

26,7 |

101,92 |

|

Проценты к получению (% к пол.) |

60 |

4 654 |

1 610 |

-3 044 |

4,7 |

1,5 |

34,59 |

|

Проценты к уплате |

70 |

4 188 |

3 102 |

-1 086 |

4,2 |

2,9 |

74,07 |

|

Доходы от участия в других орг-ях (Др. Д) |

80 |

1 064 |

4 814 |

3 750 |

1,1 |

4,6 |

452,44 |

|

Прочие доходы (Пр. Д) |

90 |

600 |

749 |

149 |

0,6 |

0,7 |

124,83 |

|

Прочие расходы (Пр. Р) |

100 |

3 584 |

11 344 |

7 760 |

3,6 |

10,6 |

316,52 |

|

Прибыль (быток) от продаж (пр) |

110 |

26 568 |

21 288 |

-5 280 |

26,8 |

19,9 |

80,13 |

|

Прочие доходы (Вн. Д) |

120 |

495 |

1 604 |

1 109 |

0,5 |

1,5 |

324,04 |

|

Прочие расходы (Вн. Р) |

130 |

1 715 |

642 |

-1 073 |

1,7 |

0,6 |

37,43 |

|

Прибыль (убыток) до налогообложения (Пн/о) |

140 |

22 250 |

25 348 |

-3 098 |

20,8 |

25,6 |

87,78 |

|

Текущий налог на прибыль (НП) |

150 |

6675 |

8 872 |

2197 |

— |

— |

75,24 |

|

Чистая прибыль отчетного периода (Пч) |

170 |

15575 |

16476 |

901 |

— |

— |

94,53 |

Финансовое положение считается устойчивым, если использование ресурсов предприятия более эффективно в сравнении с предыдущим годом

ТрП >ТрВ >ТрВБ

,92%<108,03%>101,23% — неравенство выполняется частично, т.к. темп роста валовой прибыли предприятия меньше темпов роста выручки, значит ООО «Берикап» финансово неустойчиво в 2011 г.

2.2 Анализ основных направлений развития предприятия

Компания «Берикап» имеет определенные конкурентные преимущества своей продукции перед аналогичной продукцией конкурентов благодаря тому, что:

а) компания специализируется именно на производстве пластиковых пробок, а специализация конкурентов, даже самых крупных, гораздо шире, и поэтому усилия по технологическим разработкам рассеиваются на всю производимую продукцию этих фирм;

б) в России крайне мало заводов, производящих пластиковые пробки — есть много мелких фирм-производителей, не имеющих больших производственных возможностей (имеются в виду объемы производства), а спрос на данный вид продукции исчисляется, в основном, в миллионах штук в месяц;

в) высокое качество продукции «Берикап» обеспечивается за счет высококачественного сырья и новейшего импортного оборудования, а многие отечественные производители используют сырье более низкого качества (более дешевое) и пресс-формы российского производства;

г) опыт отечественных производителей пластиковых пробок небольшой, поэтому высококвалифицированных специалистов в данной области немного.

Но, несмотря на перечисленные недостатки конкурентов, их продукция все же пользуется спросом на российском рынке благодаря более низким ценам, гибким системам скидок и специальным возможностям.

Стратегическими целями ООО «Берикап» являются:

1) К 2015 году увеличить занимаемую компанией «Берикап» долю российского рынка до 30% (до строительства завода в Нижегородской области компания уже работала на российском рынке через дистрибьюторов и занимала около 12,5% рынка производителей пластиковых пробок);

2) Увеличить объем сбыта продукции к 2015 году на 40% за счет совершенствования рекламы и технологии продаж;

3) Повысить уровень благосостояния персонала предприятия за счет современных условий труда и высокого уровня заработной платы;

В настоящее время га предприятия необходима работа по основным направлениям совершенствования продукции ООО «Берикап», таким, как:

техническая поддержка при аппликации;

обеспечение химической совместимости пробки с флаконом;

пробки с гарантийным кольцом;

пробка, защищенная от вскрытия детьми;

газонепроницаемая пробка;

пробка с вентилирующими свойствами.

Постоянная технологическая поддержка и научные разработки специалистов компании в разных странах позволят обеспечить высокое качество продукции и широкие возможности для увеличения ассортимента, и, как следствие, высокий уровень спроса на продукцию «Берикап».

Выбор стратегии — центральный момент стратегического планирования. Под стратегией понимают качественно определенное направление развития организации в долгосрочной перспективе, касающиеся сферы деятельности организации, средств и форм деятельности, а также ее позиции в окружающей среде.

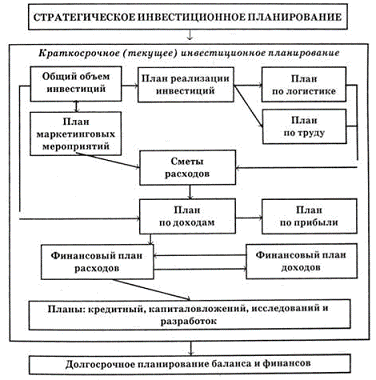

Рисунок 2.3 — Разработка инвестиционных планов в ООО «Берикап»

Для положения ООО «Берикап» на рынке пластиковых пробок в России применяет следующие стратегии:

1. Концентрированный рост

2. Вертикальная интеграция

3. Концентрическая диверсификация

П роанализировав предложенные стратегии, выбор был остановлен на стратегии концентрированного роста — усиление позиции на рынке (продукт + рынок) — завоевать нижегородский рынок и внедрить в него свой продукт.

2.3 Анализ эффективности инвестиций в предприятие

Проведенная работа по привлечению потребителей в 2011 году дала свои результаты, и теперь можно спрогнозировать объемы продаж продукции на 2012 год, исходя из размещенных заказов и выставленных коммерческих предложений.

Прогноз продаж основывается также на прогнозе спроса на основные виды продукции.

Таким образом, для начального периода производства уже точно известны будущие покупатели (имеется предварительная договоренность о будущих продажах).

Прогноз объемов реализации принято составлять на три года вперед.

Прогноз продаж по группам продуктов представлен в таблице 2.2.

Таблица 2.2 — Прогноз продаж продукции ООО «Берикап»

|

№ |

2012 |

2013 |

2014 |

|||||

|

1. |

Продажи (тыс. шт.) пробки для напитков пробки для моторных масел пробки для соусов и приправ Всего: |

75.000 55.552 8.783 139335 |

442.980 251.429 77.808 772.217 |

482.538 196.669 145.746 824.953 |

||||

|

2. |

Цены (Евро/1000 шт.) пробки для напитков пробки для моторных масел пробки для соусов и приправ |

8,00 16,00 10,00 |

7,00 14,00 9,00 |

8,00 15,00 11,00 |

Объемы продаж (Евро): пробки для напитков пробки для моторных масел пробки для соусов и приправ Всего: |

600.000 888.826 87.830 1.576.656 |

3.100.860 3.520.000 700.274 7.321.134 |

3.860.300 2.950.034 1.603.200 8.413.534 |

Из таблицы 2.2 видно динамику показателей продаж как в тыс. шт., так и в денежном выражении.

Финансовой целью завода «Берикап» является достижение устойчивого объема производства и реализации продукции на уровне 7,5 млн. штук в год и, по мере освоения производства, увеличение объема до 8,5 млн. шт. в год. Выход на указанный объем реализации планируется к 2013 г. за счет расширения рынков сбыта в результате совершенствования деятельности в области маркетинга. Учитывая то, что ассортимент выпускаемой продукции достаточно широк, то для расчета будут приниматься группы пробок (т.к. для продукции одной группы производственные мощности практически равны).

Для производства пробок дополнительно необходимо построить дополнительно цех №4, приобрести 2 термопластавтомата, нанять персонал.

Таблица 2.3 — Инвестиционный план ООО «Берикап» на 2012 г., руб.

|

№ |

Показатели |

Прогноз |

|

1 |

Основные средства, в т. ч.: земля; здания, сооружения; оборудование. Амортизация |

15.000 3.020.000 3.131.000 1.419.000 |

|

2 |

Всего ОС |

4.747.000 |

|

3 |

Инвестиции |

4.747.000 |

Таким образом, в 2012 г. планируется увеличить общую производительность завода — от 82,944 до 186,264 млн. шт. /мес., от 955,328 до 2235,168 млн. шт. /год при условии четырех сменной работы завода. На развитие производства необходимо 4747 тыс. руб., руководству ООО «Берикап» предлагается привлечь на эти цели средства из чистой прибыли 2011 г.

Прогноз продаж для ООО «Берикап» основывается также на прогнозе спроса на основные виды продукции. Прогноз продаж по группам продуктов представлен в таблице 2.3.

Таблица 2.3 — Прогноз продаж продукции ООО «Берикап» на 2012 г.

|

№ |

Прогноз |

|

|

1. |

Продажи (тыс. шт.) пробки для напитков пробки для моторных масел пробки для соусов и приправ Всего: |

482.538 196.669 145.746 824.953 |

|

2. |

Цены (руб/1000 шт.) пробки для напитков пробки для моторных масел пробки для соусов и приправ |

8,00 15,00 11,00 |

|

3. |

Объемы продаж (тыс. руб.): пробки для напитков пробки для моторных масел пробки для соусов и приправ Всего: |

3.860.300 2.950.034 1.603.200 8.413.534 |

Из таблицы 2.3 видно динамику показателей продаж как в тыс. шт., так и в денежном выражении. Количество материала, подлежащего пуску в производство пробок представлено в таблице 2.4.

Таблица 2.4 — Прямые производственные затраты ООО «Берикап» в 2012 г., руб.

|

№ |

Статья затрат |

прогноз |

|

1 |

Затраты на полимеры: стоимость полимеров доставка полимеров таможенные пошлины скидки поставщиков |

7.954.160 7.703.538 129.528 283.307 162.212 |

|

2 |

Затраты на пигменты: стоимость пигментов таможенные пошлины |

155.443 141.312 14.131 |

|

3 |

Затраты на расходные материалы: краски для печати ПЭ-вкладыши таможенные пошлины |

420.414 5.000 377.649 37.765 |

|

4 |

Упаковочные материалы: коробки пленка паллеты |

217.419 163.822 18.492 35.105 |

|

Всего затрат |

8.747.436 |

Для повышения прибыли предприятия необходимо пересмотреть некоторые статьи баланса ООО «Берикап».

Рассмотрим влияние предложений на структуру баланса ООО «Берикап» в таблице 2.5:

1) Строительство цеха и покупка оборудования приводит к росту внеоборотных активов (+ в разд.1 актива) на 4747 тыс. руб.

2) Пуск запасов сырья в производство приводит к снижению оборотных активов ( — в разд.2 актива) на 8747 тыс. руб.

) Работа с дебиторами приводит к уменьшению текущих активов на 60 тыс. руб.

) Направление прибыли на развитие производства приводит к увеличению капитала и резервов (+разд.3 пассива) на 13828 тыс. руб. (остаток от чистой прибыли отчетного периода 15575 тыс. руб. за вычетом средств на развитие производства 4747 тыс. руб.).

Таблица 2.6 — Прогноз структуры баланса ООО «Берикап»

|

АКТИВ |

2011г. |

2012г. прогноз |

ПАССИВ |

2011г. |

2012г. прогноз |

||

|

Внеоборотные активы |

ВА |

129520 |

134267 |

КР |

206190 |

217018 |

|

|

Оборотные активы |

ОА |

193099 |

184292 |

Краткосрочные пассивы |

КЗ |

109354 |

94466 |

|

Долгосрочные пассивы |

ДП |

7075 |

7075 |

||||

|

ИТОГО |

А |

322619 |

318559 |

ИТОГО |

П |

322619 |

318559 |

По предложенному инвестиционному плану ООО «Берикап» видно, что у предприятия сокращается кредиторская задолженность на 14888 тыс. руб., снижаются запасы, дебиторская задолженность, растет собственный капитал. Далее рассчитываем показатель собственных оборотных средств предприятия (см. табл.2.7).

Таблица 2.7 — Результаты расчета по инвестиционным предложениям ООО «Берикап», тыс. руб.

|

2011 г. факт |

2012 г. предложения |

Отклонение, (+; — ) |

|

|

206190 |

217018 |

+10828 |

|

|

2. Внеоборотные активы |

129520 |

134267 |

+4747 |

|

3. Наличие собственных оборотных средств |

+76670 |

+82751 |

+6081 |

По данным таблицы 2.7 следует вывод, что предприятие использует для покрытия запасов различные «нормальные» источники средств — собственные и привлеченные (собственные оборотные средства; кредиторская задолженность по товарным операциям), величина собственных оборотных средств положительна (+82751 тыс. руб.) и увеличилась на 6081 тыс. руб.).

На основании данного баланса можно сделать выводы о возможном росте имущества ООО «Берикап» в ближайшие 2 года:

К тек. лик = ОА/КЗ = 184292 тыс. руб. / 94466 тыс. руб. = 1,982 — больше минимального нормального значения (1,5) и показателя в 2011 г. (1,77).

Целью курсовой работы было провести оценку эффективности инвестиционной стратегии ООО «Берикап».

Компания «Берикап» имеет определенные конкурентные преимущества своей продукции перед аналогичной продукцией конкурентов благодаря тому, что:

а) компания специализируется именно на производстве пластиковых пробок, а специализация конкурентов, даже самых крупных, гораздо шире, и поэтому усилия по технологическим разработкам рассеиваются на всю производимую продукцию этих фирм;

б) в России крайне мало заводов, производящих пластиковые пробки — есть много мелких фирм-производителей, не имеющих больших производственных возможностей (имеются в виду объемы производства), а спрос на данный вид продукции исчисляется, в основном, в миллионах штук в месяц;

в) высокое качество продукции «Берикап» обеспечивается за счет высококачественного сырья и новейшего импортного оборудования, а многие отечественные производители используют сырье более низкого качества (более дешевое) и пресс-формы российского производства;

г) опыт отечественных производителей пластиковых пробок небольшой, поэтому высококвалифицированных специалистов в данной области немного.

Но, несмотря на перечисленные недостатки конкурентов, их продукция все же пользуется спросом на российском рынке благодаря более низким ценам, гибким системам скидок и специальным возможностям.

Стратегическими целями ООО «Берикап» являются:

К 2015 году увеличить занимаемую компанией «Берикап» долю российского рынка до 30% (до строительства завода в Нижегородской области компания уже работала на российском рынке через дистрибьюторов и занимала около 12,5% рынка производителей пластиковых пробок);

Увеличить объем сбыта продукции к 2015 году на 40% за счет совершенствования рекламы и технологии продаж;

Повысить уровень благосостояния персонала предприятия за счет современных условий труда и высокого уровня заработной платы;

В настоящее время проводится большая работа по основным направлениям совершенствования продукции «Берикап».

Прогноз продаж основывается на прогнозе спроса на основные виды продукции. Финансовой целью завода «Берикап» является достижение устойчивого объема производства и реализации продукции на уровне 7,5 млн. штук в год и, по мере освоения производства, увеличение объема до 8,5 млн. шт. в год. Выход на указанный объем реализации планируется к 2013 г. за счет расширения рынков сбыта в результате совершенствования деятельности в области маркетинга. Учитывая то, что ассортимент выпускаемой продукции достаточно широк, то для расчета будут приниматься группы пробок (т.к. для продукции одной группы производственные мощности практически равны).

Для производства пробок дополнительно необходимо построить дополнительно цех №4, приобрести 2 термопластавтомата, нанять персонал. В 2012г. планируется увеличить общую производительность завода — от 82,944 до 186,264 млн. шт. /мес., от 955,328 до 2235,168 млн. шт. /год при условии четырех сменной работы завода. На развитие производства необходимо 4747 тыс. руб., руководству ООО «Берикап» предлагается привлечь на эти цели средства из чистой прибыли 2010 г.

1. Архипов, А.Н., Погосов, И.А., Караваева, И.В. [и др.] Финансы предприятий: Учебник/ Под ред.А.И. Архипова, И.А. Погосова. — М.: Проспект, 2009

Бочаров В.В.

. Бланк, И.А. Финансовый менеджмент: Учебный курс / И.А. Бланк. — К.: Эльга, Ника-Центр, 2009.

. Бочаров, В.В. Финансовый анализ / В.В. Бочаров. — СПб.: Питер, 2001.

. Бясов К.Т., Роль стратегического управления в инвестиционной деятельности организации // Финансовый менеджмент №1, 2009

. Виленский, П.Л. Оценка эффективности инвестиционных проектов: Теория и практика: Учебно-практическое пособие / П.Л. Виленский, В.Н. Лившиц, С.А. Смоляк. — М.: Дело, 2011. — 104 с.

7. Виды оценки инвестиционных проектов: Глоссарий. ру. — [Режим доступа]. — [2009]. — Режим доступа: <http://www.glossary.ru>

. Гладкова, О.Н. Инвестиционные стратегии промышленных предприятий / О.Н. Гладкова // Известия Иркутской государственной экономической академии. — 2007. — № 2.

. Гиляровская, Л.Т. Комплексный экономический анализ хозяйственной деятельности/ Л.Т. Гиляровская, Д.В. Лысенко, Д.А. Ендовицкий — М.: Проспект, 2008.

. Гиляровская Л.Т., Вехорева А.А. Анализ и оценка финансовой устойчивости коммерческого предприятия. Спб.: Питер, 2011.

. Золотогоров, В.Г. Инвестиционное проектирование / В.Г. Золотогорова. — М.: Книжный дом, 2007.

12. Игошин Н.В.

. Каблуков В.В. Модели оценки рисков стратегических инвестиционных проектов: Дис…кандидата экономических наук. — Санкт-Петербург, 2009.

. Ковалев, В.В. Анализ хозяйственной деятельности предприятия / В.В. Ковалев, О.Н. Волкова. — М.: ПБОЮЛ, 2010.

. Ковалевская, Н.Ю. Инвестиционный проект: методы управления и анализа: учеб. пособие / М-во образования РФ. Иркут. гос. экон. академия / Н.Ю. Ковалевская. — Иркутск: Изд-во ИГЭА, 2001 — С.10.

. Когденко В.Г. Методология и методика экономического анализа в системе управления коммерческой организацией. М.: ЮНИТИ-ДАНА, 2008. С.116-117

. Кольцова И.В., Рябых ДА. Практика финансовой диагностики и оценки проектов. М.: Вильяме, 2010. С.105-109.

. Павлов, Л.Н. Финансовый менеджмент. Управление денежным оборотом предприятия. — М.: Финансы и статистика, 2010.

. Подшиваленко, Г.П. Инвестиции: учебное пособие. — 3-е изд., перераб. и доп. / Г.П. Подшиваленко, Н.И. Лахметкина, М.В. Макарова [и др]. — М.: КНОРУС, 2011.

. Райзберг, Б.А. Современный экономический словарь. — 5-е изд., перераб. и доп. / Б.А. Райзберг, Л.Ш. Лозовский, Е.Б. Стародубцева. — М.: ИНФРА-М, 2007.

. Розенберг, Д.М. Инвестиции. Терминологический словарь / Д.М. Розенберг. — М.: ИНФРА-М, 2007. — 400 с.

. Савицкая, Г.В. Анализ хозяйственной деятельности: Учебник — 3-е изд., перераб. и доп. — М.: ИНФРА-М, 2008.

. Савчук, В.П. Анализ и разработка инвестиционных проектов: учеб. пособие для студентов экон. вузов / В.П. Савчук. — К.: КНЭУ, 2010.

. Управление предприятием и анализ его деятельности / Под ред.В.Н. Титаева,. М.: Финансы и статистика, 2006.

. Управление финансовым состоянием организации (предприятия): Учеб. пособие / Под обжщ. ред.Э.И. Крылова, В.М. Власовой, И.В. Ивановой. М.: Эксмо, 2007.

. Финансовый анализ: Учеб. пособие / Э.А. Маркарьян, Г.П. Герасименко, С.Э. Маркарьян. М.: М.: ФБК-ПРЕСС, 2010.

. Финансы предприятий: Уч. для вузов / Н.В. Колчина, Г.Б. Поляк, Л.М. Бурмисторова и др., под ред. ЮНИТИ — ДАНА, 2007.

. Финансы предприятий. Учебник для вузов / Н.В. Колчина, Г.Б. Поляк, Л.П. Павлова и др.; Под ред. проф. Н.В. Колчиной — 2-е изд., перераб. и доп. — М.: ЮНИТИ — ДАНА, 2007. с.

. Шеремет, А.Д., Ионова, л.Ф. Финансы предприятий: менеджмент и анализ: Уч. Пособие — 2-е изд., исп. и доп. — М.: ИНФРА-М, 2008.

. Шеремет, А.Д. Методика финансового анализа/ Сайфулин, Р.С. — Москва: ИНФРА-М, 2010.

. Экономический анализ: Учебник для вузов / Под ред.Л.Т. Гиляровской — 3-е изд., доп. — М.: ЮНИТИ — ДАНА, 2009.

Приложение 1 — Анализ активных конкурентов ООО «Берикап»

|

№ п/п |

Наименование |

Год созд-я |

Адрес |

Продукция, услуги |

Доля рынка |

|

1 |

ООО «Алкоа Си-Эс-Ай Восток» |

1997 |

Московская обл., Чеховский р-н, пос. Любучаны |

Пробки двухкомпонентные полипропилен |

20 |

|

2 |

«Итера-ПЭТ Лимитед» |

2001 |

Москва |

Колпачки с логотипом, пробки двухкомпонентные полипропилен |

7,7 |

|

3 |

«Хоффман» (Hoffman packaging — Russia) |

2002 |

Москва |

Пробки ПЭВД одно — двухкомпонентные для бутылок ПЭТ |

5,3 |

4 Zeller Plastik Rus / Целлер Пластик Рус <http://company.unipack.ru/10603/>

2004Москва Производитель высококачественных пластиковых крышек и колпачков для укупорки пищевых продуктов, напитков, косметики, бытовой химии, фармацевтики.

|

5 |

5 Портола, ООО <http://company.unipack.ru/10364/> 2004г. Москва Компания является одним из производителей пластиковых колпачков с отрывным кольцом, крышек для 19ти литровых бутылей, колпачков для картонной упаковки с мембраной и без мембраны, спортивных колпачков 28мм и 38мм, флип колпачков для упаковки воды, соков и молока.

|

4,9 |

|||||

|

6 |

ООО «МегаПласт» |

2001 |

Самара |

Колпачки закручи — вающиеся, навинчивающиеся |

3,8 |

Приложение 2 — Анализ пассивных конкурентов ООО «Берикап»

|

№ п/п |

Наименование |

Год созд-я |

Адрес |

Продукция, услуги |

Доля рынка |

|

1 |

2 |

3 |

4 |

5 |

6 |

г. Санкт-Петербург,

|

3,2 |

2 ООО Унипак Центр <http://company.unipack.ru/1366/> 2005г. Москва Поставки ассортимента качественной пластиковой упаковки для различных видов продуктов питания — маргаринов, масла, мороженого, салатов и др. Поставки упаковки для косметики — тубы, баночки, флаконы и упаковка для роликовых дезодорантов.

|

3,1 |

|||||

|

3 |

ООО «Мастер Групп» |

2008 |

Москва |

Однокомпонентные пробки стандартов BPF/PCO и oil-стандарт (широкая гамма цветов) |

2,7 |

|

4 |

ООО Завод «Клинцы-полимер» |

2005 |

Брянская обл., Клинцы, |

Тара полимерная потребительская, укупорочные средства (крышки ПЭВД для стеклянных банок, пробки ПЭВД двухкомпонентные для бутылок ПЭТ и стеклянных бутылок) |

2,2 |

Пермская обл.

|

2 |

|

6 |

2007 |

Москва |

Тара полимерная потребительская, укупорочные средства (пробки ПЭТ для укупорки сильногазированных напитков, любые цвета, нанесение лооготипа; пробки «пуш-пул» для чистящих и моющих средств, пробки полимерные одно — двух-компонентные) |

1,8 |

|

|

7 |

ЗАО «ГТДМ» |

2009 |

Нижний Новгород |

Пробки ПЭ для ПЭТ-емкостей |

1,4 |

|

8 |

Представительство компании Rital в Н. Новгороде |

2010 |

НИЖНИЙ НОВГОРОД |

Укупорочные средства, пробки для стеклянных и ПЭТ-бутылок) |

1,1 |

Приложение 3 — Прогноз отчета о прибылях и убытках ООО «Берикап», руб.

|

№ |

Статьи доходов и расходов |

Прогноз |

|

1 |

2 |

3 |

|

1 |

Объем продаж по группам товаров: пробки для напитков пробки для моторных масел пробки для соусов и приправ Общие продажи (Евро): |

482.538 196.669 145.746 8.413.534 |

|

2 |

Выручка |

8.563.534 |

|

3 |

Затраты: Стоимость материалов: полимеры пигменты расходные материалы упаковочные материалы Затраты на персонал Другие расходы: зап. части, инструменты обслуживание и ремонт профессиональные гонорары электричество, газ, вода и т.п. страховки налоги транспортные расходы комиссии реклама, выставки потери из-за изменения курсов валют другие расходы (деловые поездки, визы, телефон и т.п.) выплата ренты интересы Амортизация |

3.747.436 2.954.160 155.443 420.414 217.419 745.258 2.030.891 229.874 144.535 26.417 189.448 26.417 199.543 301.832 160.324 25.000 165.000 350.000 25.000 187.500 510.471 |

|

4 |

Затраты |

7.034.055 |

|

5 |

Операционная прибыль |

1.529.479 |

|

6 |

Налог на прибыль |

305,895 |

|

8 |

Чистая прибыль |

1,223,583 |