Социально- экономические и политические изменения конца 80-х, начала 90-х годов в бывшем СССР, привели к появлению частного сектора в отечественной экономике. Организационно- правовые формы предпринимательства – общества с ограниченной ответственностью, общества с дополнительной ответственностью, а также хозяйственные товарищества используются преимущественно небольшими по размерам предприятиями. Большие масштабы производства требуют иных организационно- правовых форм, позволяющих привлечь и использовать значительно большие капиталы. Такую возможность имеют акционерные общества. Поэтому их возрождение, а они существовали в России вплоть до конца 20-х годов, сделалось объективно необходимым для развития новой хозяйственной практики.

В последнее десятилетие в России идёт активное преобразование государственных предприятий в акционерные общества, а также огромное количество новых зарегистрированных акционерных обществ. В настоящее время акционерные общества являются преобладающими, по своему количеству, организационно-правовой формой коммерческих организаций.

Акционерным обществом является организация, созданная на основе добровольного оглашения юридических и физических лиц (в том числе и иностранных), объединивших свои средства путем выпуска акций, и имеющая целью удовлетворение общественных потребностей и извлечение прибыли.

Акционерная собственность — это закономерный результат процесса развития и трансформации частной собственности, когда на определенном этапе развития масштабы производства, уровень технологии, система организации финансов создают предпосылки для принципиально новой формы организации производства на базе добровольного участия акционеров.

Эту тему я считаю актуальной, так как развитие акционерных обществ и акционерного капитала, в целом, является одним из условий дальнейшего развития экономики и благосостояния нашей страны. Также хочу отметить, что до сих пор нет полной ясности в вопросах формирования, управления и распределения имущества акционерного общества.

Данная работа разделена на четыре части. В первой части, я рассмотрю историю возникновения акционерного капитала и основные моменты организации акционерных обществ. Вторая часть посвящена, пожалуй, одной из самых главных проблем этой формы собственности — «корпоративный контроль”: основные принципы управления и связанное с этим распределение прибыли между акционерами. В — третьей части, рассматриваются основные этапы формирования акционерных обществ в России: приватизация, и её последствия, проблемы и итоги развития акционерных обществ. В последней, четвёртой части я подведу итог проведённого анализа.

Экономическая часть дипломного проекта. выполнение экономической ...

... планирования и управления подготовкой производства, составляется сетевой график проведения работ и определяется экономическая эффективность ускорения подготовки производства. [c.7] В экономической части дипломного проекта студенту надлежит выполнить технико-экономические расчеты для оценки проекта ...

Гл.1 Возникновение и сущность акционерного капитала и акционерных обществ, Предпосылки зарождения акционерного капитала

Первые акционерные общества возникли ещё в XVI веке в период первоначального накопления капитала. В отраслях, где требовались особенно большие размеры авансированного капитала, при медленном обороте, ни один капиталист не мог даже с помощью заёмных средств организовать в этих отраслях собственное предприятие. Оно могло быть создано только на акционерных началах. Акционерные общества явились, таким образом, важнейшей формой централизации индивидуальных капиталов.

Реальные шаги к созданию акционерных обществ в Российской империи были сделаны при Петре I, что было закреплено соответственно в Указах от 27 октября 1699 года . Впервые серьёзный (и не имевший успеха) проект создания акционерной компании был представлен в Правительствующий Сенат в 1739 году Лоренцом Лангом. Первой акционерной компанией можно считать учреждённую 24 февраля 1757 года “Российскую в Константинополе торгующую компанию” [2] , капитал которой состоял из долей, именуемых акциями. В дальнейшем были созданы иные акционерные компании (1762 год – Акционерный эмиссионный банк, 1798 год – Российско-Американская компания и т.д.).

Для указанных акционерных обществ было характерно следующее:

- основу предпринимательской деятельности компании составлял уставной капитал, разделённый на равные доли – акции, причём внесённый участником вклад не мог быть истребован им обратно;

- акции свободно обращались на рынке, однако их приобретение предоставляло акционеру не только права, но и возлагало на него определённые обязанности (по внесению дополнительных взносов).

В действующих в то время нормативных актах многие вопросы не получили своего закрепления, а практика требовала дальнейшего развития законодательства об акционерных обществах. Важным шагом в этом направлении является закрепление в императорском Указе 1782 года принципа ограниченной (в пределах стоимости вклада) ответственности акционеров по долгам компании. С 1 августа 1807 года учреждение акционерных обществ регулируется Манифестом “О дарованных купечеству выгодах, отличиях, преимуществах и новых способах к распространению и усилению торговых предприятий”

6 декабря 1836 года утверждается “Положение о компаниях на акциях” сле прочих установлений ввело некоторые обязательные требования к уставу, в котором, в частности, должны были оговариваться: размер уставного (складочного) капитала, порядок распределения акций, права и обязанности акционеров и компании, отчётность, распределение дивидендов, порядок закрытия и ликвидации компании.

С середины XIX века уставы постепенно становились средством обхода существующего законодательства, правоприменительная практика часто шла вразрез с законом. В 1857 году после резкого снижения процентных ставок в государственных банках, инвесторы, желая сохранить свои доходы, начали активно вкладывать средства в покупку акций акционерных обществ. Результатом стал бум акционерного надувательства в 1857, 1864 и 1869 годах. Поучительные истории из мировой практики не возымели должного действия на доверчивых российских инвесторов новейшего времени.

Консолидированная финансовая отчетность — отчетность группы компаний

... капитала, доходов и расходов. Для того чтобы консолидированная финансовая отчетность представляла финансовую информацию о группе как о единой компании, необходимо произвести следующие действия: балансовая стоимость инвестиций материнской компании в каждую дочернюю компанию и акционерный (уставный) капитал ...

В период с 1858 по 1897 год было разработано несколько проектов новых положений об акционерных обществах, каждый из которых имел существенные недостатки. Поэтому до 1917 года акционерное законодательство так и не было реформировано. Однако это не сказалось на дальнейшем развитии акционерных обществ в России.

Октябрьские события 1917 года произвели революционные изменения в законодательных актах об акционерных компаниях. Произошла национализация акционерных предприятий, акции которых всё- таки не аннулировались. В годы НЭПа ситуация несколько изменилась. Так, Постановлением ВЦИК от 22 мая 1922 года, было разрешено создание акционерных обществ, всем правоспособным гражданам. Принятый в 1922 году Гражданский кодекс, положения, которых достаточно подробно регламентировали все необходимые вопросы. Проходит ещё немного времени, и акционерные компании вновь преобразуются в государственные предприятия, после чего наступает пауза, длившаяся в течении многих десятилетий.

1.2. Способы создания акционерного общества

Акционерное общество может быть осуществлено одним из следующих способов:

1) учреждение вновь;

2) слияние существующих юридических лиц;

3) присоединение к существующим юридическим лицам;

4) разделение существующих юридических лиц;

5) выделение из существующих юридических лиц;

6) преобразование существующих юридических лиц;

- Общество считается созданным с момента его государственной регистрации.

1) Учреждение вновь;

1. Создание общества путем учреждения осуществляется по решению учредителей (учредителя).

Решение об учреждении общества принимается учредительным собранием. В случае учреждения общества одним лицом решение о его учреждении принимается этим лицом единолично.

2. Решение об учреждении общества должно отражать результаты голосования учредителей и принятые ими решения по вопросам учреждения общества, утверждения устава общества, избрания органов управления общества.

3. Решение об учреждении общества, утверждении его устава и утверждении денежной оценки ценных бумаг, других вещей или имущественных прав либо иных прав, имеющих денежную оценку, вносимых учредителем в оплату акций общества, принимается учредителями единогласно.

4. Избрание органов управления общества осуществляется учредителями большинством в три четверти голосов, которые представляют подлежащие размещению среди учредителей общества акции.

5. Учредители общества заключают между собой Письменный договор о его создании, определяющий порядок осуществления ими совместной деятельности по учреждению общества, размер уставного капитала общества, категории и типы акций, подлежащих размещению среди учредителей, размер и порядок их оплаты, права и обязанности учредителей по созданию.

2) слияние существующих юридических лиц;

— Возникновение нового общества путем передачи ему всех прав и обязанностей двух или нескольких обществ, с прекращением последних. Порядок и условия слияния, а также порядок конвертации акций каждого общества в акции и (или) иные ценные бумаги нового общества определяются договором о слиянии. На общем собрании акционеров каждого общества должны быть рассмотрены следующие вопросы:

- о реорганизации в форме слияния;

- об утверждении договора о слиянии;

- об утверждении передаточного акта.

При слиянии обществ, все права и обязанности каждого из них переходят к вновь возникшему обществу в соответствии с передаточным актом.

Фундаментальный анализ акций на примере акций ОАО «Роснефть»

... финансовом рынке; теоретические основы фундаментального и технического анализа; влияние факторов технического и фундаментального анализа на изменение курса акций наиболее часто применяемые инструменты для анализа финансовых рынков. В работе были использованы нормативно ...

3) Присоединение к существующим юридическим лицам;

— Прекращение существования одного или нескольких обществ с передачей всех их прав и обязанностей другому обществу. От слияния обществ отличается тем, что при присоединении хотя бы одно общество не ликвидируется и не прекращает деятельности, то есть нового юридического лица не образуется.

Присоединяемое общество и общество, к которому осуществляется присоединение, заключают договор о присоединении, в котором определяются порядок и условия присоединения, а также порядок конвертации акций присоединяемого общества в акции (или) иные ценные бумаги общества, к которому осуществляется присоединение. На общем собрании акционеров каждого общества должны быть рассмотрены следующие вопросы:

- о реорганизации в форме присоединения;

- об утверждении договора о присоединении.

На общем собрании акционеров присоединяемого общества должен быть дополнительно рассмотрен вопрос:

об утверждении передаточного акта.

При присоединении одного общества к другому, к последнему переходят все права и обязанности присоединяемого общества (в соответствии с передаточным актом).

4) Разделение существующих юридических лиц;

- Прекращение общества с передачей всех его прав и обязанностей вновь создаваемым обществам. На общем собрании акционеров реорганизуемого в форме разделения общества должны быть рассмотрены следующие вопросы:

- о реорганизации общества в форме разделения;

- о создании новых обществ;

- о порядке конвертации акций реорганизуемого общества в акции и (или) иные ценные бумаги создаваемых обществ. На общем собрании акционеров каждого вновь создаваемого общества должны быть рассмотрены вопросы

об утверждении устава;

- об избрании совета директоров (наблюдательного совета).

При разделении общества все его права и обязанности переходят к вновь создаваемым обществам в соответствии с разделительным балансом.

5) Выделение из существующих юридических лиц;

— Создание одного или нескольких обществ с передачей им части прав и обязанностей реорганизуемого общества. От разделения общества отличается тем, На общем собрании акционеров реорганизуемого в форме выделения общества должны быть рассмотрены следующие вопросы:

- о реорганизации общества в форме выделения;

- о порядке и об условиях выделения;

- о возможности конвертации акций общества в акции и (или) иные ценные бумаги выделяемого общества и порядке такой конвертации;

- об утверждении разделительного баланса.

При выделении из состава общества одного или нескольких обществ к каждому из них переходит часть прав и обязанностей реорганизованного в форме выделения общества в соответствии с разделительным балансом.

6) Преобразование существующих юридических лиц;

- Происходит путём изменения организационно-правовой формы. АО может быть преобразовано в общество с ограниченной ответственностью или производственный кооператив. Такое преобразование проводится по решению общего собрания акционеров.

Преобразование организационно-правовой формы общества не влияет на величину долей уставного капитала, принадлежащих каждому акционеру. Права отдельных акционеров преобразуемого общества, зафиксированные в учредительных документах, не могут быть уменьшены или ограничены без их согласия.

Оценка рыночной стоимости 100% пакета акций ОАО

... определение акции: Акция - эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и ... зачастую теряют эти права и действительные собственники предприятий - их работники. Для того чтобы оценка стоимости предприятия была достоверной и точной, необходимо строго соблюдать ...

На общем собрании акционеров преобразуемого общества решаются вопросы об условиях и порядке осуществления преобразования, так как акции старого общества подлежат обмену на вклады участников общества с ограниченной ответственностью или на паи членов производственного кооператива. Преобразованное общество проходит государственную регистрацию.

1.3. Достоинства и недостатки акционерных обществ

Акционерная форма позволяет привлечь в одно предприятие капиталы многих лиц, причем даже тех, которые сами не могут в силу любых причин заниматься предпринимательской деятельностью. Кроме того, ограничение ответственности размером внесенного вклада позволяет вкладывать средства в весьма перспективные, но и в высоко рискованные проекты, существенно ускоряя внедрение достижений научно-технического прогресса. Имеется также множество других положительных сторон акционерной формы собственности, делающие ее поистине универсальной и применимой везде, где есть необходимость и возможность ограничить масштабы ответственности предпринимателя.

Это обстоятельство особенно важно в условиях нестабильной экономики, когда непредвиденная обстановка в сфере производства может привести к огромным убыткам, долгам, на погашение у которых может не хватить всего имеющегося имущества. Такому риску подвергаются индивидуальные предприниматели и некоторые юридические лица, имеющие другую организационно-правовую форму. Акционерные общества позволяют также более эффективно использовать материальные и другие ресурсы, оптимально сочетать личные и общественные интересы всех участников.

Акционерные общества могут иметь неограниченный срок существования, в то время как период действия предприятий, основанных на индивидуальной собственности или товариществ с участием физических лиц, как правило, ограничен рамками жизни их учредителей. Акционерные общества, благодаря выпуску акций, получают более широкие возможности в привлечении дополнительных средств. Поскольку акции обладают достаточно высокой ликвидностью, их гораздо проще обратить в деньги при выходе из акционерного общества, чем получить назад долю в уставном капитале товарищества с ограниченной ответственностью.

Создается возможность реального превращения всего трудового коллектива предприятия, в собственников путем приобретения каждым из них акций общества. Таким образом, акционерное общество, объединяя всех участников, обеспечивает уникальную форму коллективной собственности, где каждый заинтересован в конечных результатах работы.

Но, не смотря на это, акционерные общества обладают и недостатками.

Создание акционерного общества сопряжено с большими трудностями. Помимо поиска соучредителей, которые должны быть союзниками в интеллектуальном плане, и подготовки учредительных документов АО должно быть зарегистрировано в государственном органе. Но до этого необходимо вступить в отношения с Пенсионным фондом, Фондом медицинского страхования, Минфином, налоговой инспекцией, органами внутренних дел, Фондом занятости, банком. Кроме того, в Регистрационной палате, налоговой инспекции и банке на учет требуется встать дважды: сначала временно, а затем постоянно. При регистрации проверке подлежат не только учредительные документы. Учредителям надо доказать наличие уставного капитала и некоторых других аспектов деятельности. Кроме того, при создании АО необходимо зарегистрировать эмиссию акций в региональном органе федеральной комиссии по ценным бумагам. Должно быть зарегистрировано и каждое увеличение уставного капитала.

Акционерное общество находится под пристальным оком государства, т. е. его деятельность подвергается со стороны государства значительному правовому регулированию. Это вполне понятно: в акционерном обществе задействовано множество акционеров, рабочих, служащих; продукция и услуги, им производимые, носят массовый характер.

В АО реальная власть сосредоточивается в руках учредителей, управляющих (менеджеров), а не акционеров. Они же часто действуют самостоятельно и независимо. Лишь контрольный пакет акций (50% плюс одна акция) того или иного члена корпорации или блока акционеров заставляет вышеназванных лиц действовать по их указке или реально позволяет ограничить самостоятельность учредителей либо управляющих определенными рамками. Но приобрести контрольный пакет акций чрезвычайно трудно.

В отличие от других форм собственности, акционерное общество облагается налогом дважды: сначала его прибыль облагается соответствующим налогом, а затем налог на доход, полученный в форме дивиденда (доход с акций), уплачивают её акционеры.

Ещё хотелось бы отметить, что общество создается «под идею» на определенный короткий промежуток времени, в течение которого «идея» дает прибыль, которая, в свою очередь, распределяется под контролем совета директоров (или лучше сказать — наблюдательного совета).

Как только прибыли становится недостаточно для начисления дивидендов, становится ненужным орган управления обществом — совет директоров (наблюдательный совет).

Без совета директоров, состоящего из контролирующих акционеров (т.е. акционеров, владеющих большими пакетами акций), становится фикцией идея заемных средств, не окупаемых из-за низкой экономической эффективности работы общества. И вся сложная система управления заемными средствами начинает пробуксовывать, становится тормозом для хозяйствующего субъекта. Такое акционерное общество должно быть ликвидировано, либо оно будет считаться таковым только на бумаге, по сути дела являясь пародией на акционерное общество, что мы имеем сплошь и рядом в настоящее время.

1.4. Роль акционерного капитала в развитых странах

В отличии от России, западные страны, имеют более богатый опыт эмиссии ценных бумаг. И как следствие, создания акционерного капитала. Ярким примером, может служить Ост — Индийская торговая компания, которая в XVI веке, занималась перевозкой грузов из “Нового Света” в Европу и обратно.

Гл.2 Управление современной корпорацией

2.1. Акционерное общество как “коллективный предприниматель”

В Федеральном законе «Об особенностях правового положения акционерных обществ работников (народных предприятий)» продекларировано стремление государства встать на проверенный мировой практикой путь демократизации экономики, развивать многообразие форм собственности.

Принятие закона стало толчком к созданию и развитию акционерных обществ работников (АОр).

По данным Союза народных предприятий, сегодня в России насчитывается около ста предприятий данной формы собственности. Народное предприятие может быть создано путём преобразования любой коммерческой организации, за исключением государственных унитарных предприятий и открытых акционерных обществ, работникам которых принадлежит менее 49% уставного капитала.

Сейчас текст закона найти очень сложно, сам факт существования акционерных обществ работников известен лишь узкому кругу специалистов. Хотелось бы в связи с этим рассказать о ряде принципиальных особенностей акционерных обществ работников.

Вот главные из них:

- работникам таких АО должно принадлежать более 75% уставного капитала;

работников-неакционеров может быть не более 10%

от численности всех работающих;

одному работнику-акционеру не может принадлежать

более 5% от общего количества акций.

Практика показывает, что при численности акционеров не более 100, оптимальна 5%-я доля, а свыше 1000 человек — доля в 0,4-0,5%.

Ограничивая некоторые права работника-акционера во владении акциями, закон дает более широкие возможности реально участвовать в управлении предприятием, предоставляя работнику право голоса при решении большого числа вопросов на общих собраниях акционеров вне зависимости от количества его акций. Кроме того, ежегодно выкупленные у уволившихся работников и «сторонних» акционеров, а также дополнительно выпущенные акции распределяются между всеми работниками (акционерами и неакционерами) безвозмездно пропорционально их суммам оплаты труда за прошедший финансовый год. Среднесписочная численность работников таких акционерных обществ может колебаться от 5 до 5500 человек, а число акционеров — от 45 до 5000.

Насколько эффективна и универсальна такая форма хозяйствования?

Действительно ли превращение всех работников в акционеров обеспечивает реальную защиту их прав?

Эти вопросы по-прежнему актуальны, и ответы следует искать, во-первых, в мировой практике; во-вторых, в опыте тех предприятий, которые развиваются в условиях рабочей акционерной собственности.

Право работников на участие в управлении производством и распределении его результатов законодательно закреплено более чем в 70 странах.

А наделение работников собственностью, создание фирм на принципах соединения труда и капитала законодательно закреплено более чем в 100 странах мира, включая 14 стран Центральной и Восточной Европы с экономиками переходного типа. Число работников-акционеров в США за 20 лет после принятия соответствующих законодательных актов достигло 14,5 миллионов человек, или около 15% от числа работающих в сфере производства и услуг.

При государственной поддержке и положительном восприятии обществом этого уникального социально-экономического явлении Россия может достичь такого же уровня гораздо быстрее.

На мой взгляд, нельзя согласиться с расхожим мнением, что АОр не способны работать в новых условиях, так как предприятия, где работники являются и собственниками, неконкурентоспособны в условиях рынка. Опыт АОр в России свидетельствуют и о довольно высокой квалификации менеджеров, без чего сдвиги к лучшему на предприятиях были бы невозможны. Тем не менее общая экономическая ситуация остается сложной: предприятия испытывают жесткий фискальный прессинг, страдают от нехватки оборотных средств и отсутствия денег на инвестиции.

Управление и корпоративный контроль

Акционерное общество, являясь коммерческой организацией, создаётся для удовлетворения общественных потребностей и извлечения прибыли в интересах акционеров. Достижение указанных целей невозможно без формирования структуры управления, обеспечивающей максимально эффективную деятельность компании.

Управление акционерным обществом, представляет собой систему мер и действий, которые необходимы для успешной деятельности организации, достижения ее целей. В соответствии с Федеральным законом “Об акционерных обществах” структура органов управления включает в себя:

- Общее собрание акционеров;

- Совет директоров (наблюдательный совет);

- Коллегиальный исполнительный орган (дирекция, правление);

- Единоличный исполнительный орган (генеральный директор, директор);

- Ревизионную комиссию (ревизор);

- Необходимо отметить, что ревизионная комиссия (ревизор) общества включена в перечень с некоторой долей условности.

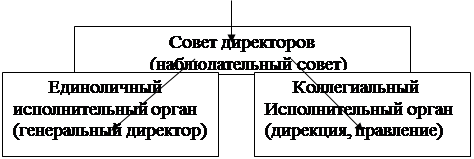

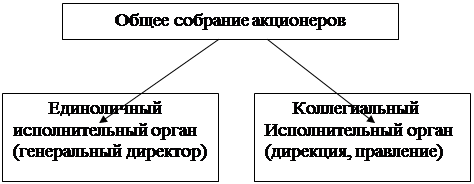

В зависимости от того, какие именно органы управления будут выбраны учредителями при утверждении ими устава, можно выделить четыре различные структуры управления акционерными обществом.

Первая характерна для мелких акционерных обществ, обычно закрытых. Такие компании раньше создавались в большом количестве. Однако в связи с ужесточением требований к государственной регистрации выпусков ценных бумаг на смену таким компаниям пришли общества с ограниченной ответственностью.

Для указанной группы компаний характерна следующая структура управления:

|

|||

|

|||

Анализ приведённой структуры показывает, что, во-первых, она может использоваться в тех акционерных обществах, где число акционеров – владельцев голосующих акций не превышает пятидесяти, а во-вторых, практический опыт показывает, что такая структура эффективно функционирует лишь в том случае, когда число акционеров не превышает пяти-семи человек, которые постоянно взаимодействуют с исполнительным органом общества, оказывая эффективное влияние на хозяйственную деятельность.

Вторая структура, получила в настоящее время наибольшее распространение. Она может эффективно использоваться практически в любых акционерных обществах и выглядит следующим образом:

|

|

|

|

Рассмотренная структура управления позволяет усилить позиции единоличного исполнительного органа и прочих управленцев (заместителей генерального директора), которые могут входить в состав совета директоров (наблюдательного совета) общества без каких- либо ограничений.

Использование такой структуры в мелких акционерных обществах нецелесообразно, поскольку совет директоров в этом случае рискует превратиться в дополнительного посредника между акционерами и исполнительным органом общества.

Третья структура также довольно часто встречается на практике. Она выглядит следующим образом:

|

||

|

||

Эту структуру можно охарактеризовать как наиболее демократическую, поскольку влияние исполнительных органов на принятие решений в акционерном обществе будет в значительной степени ослаблено. Также надо отметить, что лицо, осуществляющее функции единоличного исполнительного органа (генеральный директор, директор), также выполняет функции председателя коллегиального исполнительного органа.

Четвёртая структура, может быть успешно использована на практике для усиления ответственности управленцев за принятые ими решения, в первую очередь экономические. Если все ключевые фигуры команды управления являются членами коллегиального исполнительного органа, то это будет их удерживать от принятия экономических нецелесообразных решений, а единоличный исполнительный орган (который одновременно будет являться председателем коллегиального исполнительного органа) получит возможность “разделить” свою ответственность с другими руководителями.

Выглядит четвёртая структура следующим образом:

Представляется разумным её использование для эффективного управления акционерным обществом.

Необходимо осознавать, что определение конкретной оптимальной структуры управления акционерным обществом на этапе его создания является чрезвычайно важным. Бездумное использование первой попавшейся под руку модели может нанести вред отдельным учредителям, поскольку в этом случае всегда есть риск утраты влияния на акционерное общество. Кроме того, непродуманные решения могут привести к тому, что задачи организации эффективного управления компанией так и не будут решены.

Для осуществления контроля за финансово- хозяйственной деятельностью общества общим собранием акционеров в соответствии со ст. 85 Федерального закона “Об акционерных обществах” и уставом образуется ревизионная комиссия (ревизор) общества.

Ревизионная комиссия является выборным органом общества, осуществляющим контрольные функции.

Принятие решений по избранию членов ревизионной комиссии (ревизора) общества и досрочное прекращение их полномочий относятся к исключительной компетенции общего собрания акционеров, причём акции принадлежащие совету директоров общества и лицам, занимающим должности в органах управления обществом, не могут участвовать в голосовании при избрании членов ревизионной комиссии (ревизора) общества.

Порядок деятельности ревизионной комиссии (ревизора) общества определяется внутренним документом общества, утверждаемым общим собранием акционеров. Обычно таким документом является положение о ревизионной комиссии (ревизоре) общества. Обычно таким документом является положение о ревизионной комиссии (ревизоре) общества.

Компетенция ревизионной комиссии общества по вопросам, не предусмотренным Федеральным законом “Об акционерных обществах”, определяется уставом общества, причём эта компетенция может быть значительно расширена. В частности к компетенции ревизионной комиссии общества могут быть отнесены следующие вопросы:

- Проведение плановых и внеплановых проверок деятельности единоличного и коллегиального исполнительных органов акционерного общества;

- Предоставление совету директоров (наблюдательному совету) общества отчёта по результатам проведения годовой проверки финансовой отчётности и бухгалтерского учёта;

- Составление заключения по квартальным, полугодовым и годовым балансам и отчётам;

- Привлечение по контракту специалистов и независимых аудиторских фирм.

Проверка (ревизия) финансово- хозяйственной деятельности общества может осуществляться по итогам деятельности общества за год, а также во всякое время по инициативе ревизионной комиссии общества, решению общего собрания акционеров, совета директоров общества или по требованию акционера (акционеров) общества, владеющего в совокупности не менее чем 10% голосующих акций общества.

По требованию ревизионной комиссии общества лица, занимающие должности в органах управления общества, обязаны представить документы о финансово-хозяйственной деятельности общества.

Члены ревизионной комиссии общества не могут одновременно являться членами совета директоров общества, а также занимать иные должности в органах управления обществом.

Разумеется, члены ревизионной комиссии должны получать вознаграждение за свою работу, в противном случае они будут создавать видимость работы. Крайне редко в акционерных обществах эффективно действуют ревизионные комиссии. Обычно все ограничивается неким непонятным лицом, именуемым ревизором общества, о котором вспоминают лишь накануне годового общего собрания акционеров. Функции указанного лица сводятся к прочтению заключения аудитора на годовом собрании, после чего ещё год его никто не видит.

Указанное положение дел сводит на нет саму идею эффективного контроля за финансово- хозяйственной деятельностью общества, что создаёт питательную почву для разнообразных злоупотреблений и махинаций. Действенный контроль мог бы многое изменить в сложившейся порочной практике, поэтому членов ревизионной комиссии приходится приглашать “со стороны”, причём все они должны быть высококвалифицированными специалистами по финансово-хозяйственной деятельности. Этим условиям соответствует независимые, аудиторские фирмы. Они осуществляют проверку бухгалтерской (финансовой) отчётности, платёжно-расчётной документации, налоговых деклараций и других финансовых обязательств и требований экономических субъектов, а также оказание иных аудиторских услуг.

Общее собрание акционеров утверждает аудитора. Размер оплаты его услуг определяется советом директоров.

По итогам проверки финансово-хозяйственной деятельности общества, ревизионная комиссия или аудитор общества составляет заключение, в котором должны содержаться:

- Подтверждение достоверности данных, содержащихся в отчётах и иных финансовых документах общества;

- Информация о фактах нарушения установленных правовыми актами РФ порядка ведения бухгалтерского учёта и представления финансовой отчётности, а также правовых актов РФ при осуществлении финансово-хозяйственной деятельности.

Заключение аудитора (аудиторской фирмы) должно состоять из трёх частей – вводной, аналитической и итоговой. Акционерное общество обязано предоставлять заинтересованным лицам только итоговую часть аудиторского заключения.

- Отделение собственников от управления. Проблема “принципал-агент”

Особую сферу проявлений риска недобросовестности составляют контрактные отношения между сторонами, одна из которых поручает другой за вознаграждение выполнение каких-либо действий. Сторона, отдающая поручение, получила в экономике название принципала, а сторона, выполняющая поручение, — агента. И принципалом, и агентом могут быть и отдельный человек, и фирма, и организация, и государственное учреждение. Представление о том, что поведение фирмы полностью подчинено интересам ее владельцев, является сильным упрощением. Труд — ресурс, особый в том отношении, что он не может быть отделен от продавца — работника, а каждый работник является носителем своих собственных интересов. Контроль со стороны администрации над деятельностью работников требует затрат и не всегда может быть полным. Чем менее стандартна работа, тем труднее контролировать ее выполнение.

Крупной фирмой фактически управляют не владельцы (акционеры), а наемные менеджеры. Если менеджер не является акционером, то максимизация прибыли не входит в круг его личных интересов. Мотивы его деятельности иные: сохранение и повышение статуса, расширение масштабов деятельности и т. д. Если владельцев в равной степени интересуют и выручка, и затраты — положительная и отрицательная составляющие прибыли, то менеджер часто заинтересован в увеличении выручки и равнодушен к затратам. Однако возможности акционеров в отношении контроля за деятельностью администрации весьма ограничены.

Проблема «принципал-агент» становится особенно острой в тех ситуациях, когда

1) оценки результатов работы агента являются крайне субъективными, что создает стимул для морального риска, возлагаемого принципалом на агента, со всеми вытекающими из этого обстоятельства последствиями, усложняющими использование системы стимулов (агент не верит принципалу);

2) ущерб, нанесенный оппортунистическим поведением, не может быть компенсирован принципалу ввиду того, что агент не располагает достаточными финансовыми ресурсами, подобно

- капитану танкера, виновному в том, что произошла авария, и значительный ущерб был нанесен окружающей среде, или

- эксперту, чья непродуманная рекомендация нанесла фирме значительный урон и др.

В этих условиях, когда построение системы стимулов сопряжено с серьезными проблемами, принципал может предпочесть иной способ борьбы с моральным риском, возлагаемым на него агентом. Речь идет об установлении так называемой эффективной заработной платы, т.е. заработной платы, высокий уровень которой сам по себе способен сделать неразумным оппортунистическое поведение агента.

Кроме того, в числе основных способов повышения эффективности корпоративного управления уже существующих акционерных обществ исследователи «агентской проблемы» неизменно называют обеспечение действенного контроля за деятельностью корпораций. В условиях развитой рыночной экономики в качестве механизмов корпоративного контроля выступают товарные рынки, побуждающие менеджеров под угрозой банкротства и потери своего рабочего места действовать эффективно, а также развитые фондовые рынки, дающие возможности перехода акционеров в другие, более прибыльные компании. В реальных же условиях переходной экономики на первый план выступают два механизма возможного корпоративного контроля — эффективная работа наблюдательного совета и осознанное участие акционеров в управлении компании.

Анализ мирового опыта решения проблем корпоративного управления побуждает к активному использованию трехзвенных структур управления корпорациями (собрание акционеров — наблюдательный совет (совет директоров) — исполнительный орган), поскольку двухзвенная структура (собрание акционеров — исполнительный орган) приводит к тому, что члены совета директоров, как правило, занимают различные руководящие должности в корпорации. В итоге совет директоров сам работает, сам себя контролирует, и сам же себя переизбирает (посредством весьма распространенной практики голосования по доверенности, которую менеджеры, используя свое влияние, получают от акционеров).

Наблюдательный совет как специальный орган акционерного общества может и должен оценивать действия правления, правильность принятых решений, эффективность совершенных сделок и т. д. Для обеспечения его беспристрастности необходимо предпринять два шага — увеличить количество членов наблюдательного совета и выдвинуть такие требования к его составу, которые обеспечили бы необходимый разброс интересов членов совета. Указанная диверсификация интересов может быть обеспечена привлечением к работе в наблюдательном совете внешних его членов, обладающих правом совещательного голоса: представителей органов государственной и местной власти, банков, клиентов, кредиторов, адвокатов, представителей общественных организаций и др.

В целях реализации осознанного участия акционеров в управлении корпорацией необходимо обеспечить правовую охрану прав мелких акционеров. Система голосования «одна акция — один голос» имеет существенный недостаток, поскольку интересы мелких акционеров могут попросту игнорироваться. Для устранения этого недостатка целесообразно использовать опыт американского корпоративного управления, предусматривающего возможность так называемого кумулятивного голосования, защищающего интересы оставшихся в меньшинстве акционеров. Так, в соответствии с системой кумулятивного голосования акционер может собрать общее число голосов, которые он имеет при выборе директоров, и голосовать ими в любых комбинациях, к примеру, отдавая голоса, имеющиеся у него по нескольким кандидатурам, за какого-то одного кандидата. Кроме того, важнейшим элементом повышения эффективности корпоративного управления является обеспечение информационной прозрачности компании, прежде всего для ее реальных владельцев- акционеров.

- Формирование и распределение прибыли АО

Акционерное общество относиться к числу коммерческих организаций, и основной его целью является: систематические извлечения прибыли, которая формируется за счёт доходов общества после покрытия всех его расходов.

Эффективность политики управления прибылью предприятия определяется не только результатами ее формирования, но и характером ее распределения. В идеале, на предприятии должна существовать определенная политика распределения прибыли, определяющая направления использования ее в соответствии с целями и задачами предприятия.

Пропорции распределения прибыли определяют темпы реализации стратегии предприятия, являются основным инструментом воздействия на рост его рыночной стоимости, важнейшим индикатором инвестиционной привлекательности. Одновременно распределение прибыли является одной из действенных форм воздействия на трудовую активность персонала предприятия, обеспечения дополнительной социальной защищенности работников. Характер распределения прибыли оказывает влияние на уровень текущей платежеспособности предприятия.

Основу распределения прибыли составляет дивидендная политика, формирование которой представляет собой одну из наиболее сложных задач управления предприятием: необходимо учитывать противоположные мотивации собственников предприятия (акционеров, вкладчиков) — получение высоких текущих доходов или значительное увеличение их размеров в перспективном прогнозируемом периоде времени с учетом всех возможностей.

Поэтому основной целью политики распределения прибыли, с учетом обеспечения стратегии предприятия, является оптимизация пропорций между капитализируемой частью прибыли и потребляемой частью прибыли.

Приоритетность учета интересов и менталитета собственников предприятия. Менталитет собственников может быть направлен на получение высокого текущего дохода или на обеспечение высоких темпов прироста инвестиционного капитала. И часто именно он определяет главную пропорцию распределения прибыли — между потребляемой и капитализируемой частями. Если собственники (акционеры) нуждаются в постоянном притоке текущих доходов или не приемлют риски, связанные с длительным ожиданием этих доходов в будущем периоде, они будут настаивать на обеспечении высокой доли потребляемой прибыли в процессе ее распределения. В то же время, если собственники не нуждаются в высоких текущих доходах и предпочитают еще более высокий уровень этих доходов в предстоящем периоде за счет реинвестирования капитала, доля капитализируемой части прибыли будет возрастать. Эта пропорция может меняться во времени в связи с изменением внешних и внутренних условий деятельности предприятия.

Основной для акционера формой дохода является дивиденд, т.е. часть прибыли общества, распределяемая среди акционеров, пропорционально числу и в соответствии с типом принадлежащих им акций.

В акционерных обществах, распределение прибыли осуществляется с помощью дивидендной политики. Дивидендная политика представляет собой часть управления распределением прибыли. Термин «дивидендная политика» связан с распределением прибыли в акционерных обществах. Однако все названные нами принципы распределения прибыли применимы не только к акционерным обществам, но и к предприятиям любой иной формы деятельности. Меняется только терминология — вместо терминов акция и дивиденд используются термины пай, вклад и прибыль на вклад; механизм же выплаты доходов собственникам остается таким же. Распределение прибыли в акционерном обществе представляет собой наиболее сложный его вариант. В принципе же, в более широкой трактовке под термином «дивидендная политика» можно понимать механизм формирования доли прибыли, выплачиваемой собственнику, в соответствии с долей его вклада в общую сумму собственного капитала предприятия.

Практическое использование этих теорий позволило выработать три подхода к формированию дивидендной политики — консервативный, умеренный (компромиссный) и агрессивный. Каждому из этих подходов соответствует определенный тип дивидендной политики.

Остаточная политика дивидендных выплат предполагает, что фонд выплаты дивидендов образуется после того, как за счет прибыли удовлетворена потребность в формировании собственных финансовых ресурсов, обеспечивающих в полной мере реализацию инвестиционных возможностей предприятия. Если по имеющимся инвестиционным проектам уровень внутренней ставки доходности превышает средневзвешенную стоимость капитала, то основная часть прибыли должна быть направлена на реализацию таких проектов, так как она обеспечит высокий темп роста капитала (отложенного дохода) собственников.

Политика стабильного размера дивидендных выплат предполагает выплату неизменной их суммы на протяжении продолжительного периода (при высоких темпах инфляции сумма дивидендных выплат корректируется на индекс инфляции).

Преимуществом этой политики является ее надежность. Она создает чувство уверенности акционеров в неизменности размера текущего дохода вне зависимости от различных обстоятельств, определяет стабильность котировки акций на фондовом рынке. Недостатком же этой политики является ее слабая связь с финансовыми результатами деятельности предприятия, в связи с чем в периоды неблагоприятной конъюнктуры и низкого размера формируемой прибыли инвестиционная деятельность может быть сведена к нулю. Для того чтобы избежать этих негативных последствий, стабильный размер дивидендных выплат устанавливается обычно на относительно низком уровне, что и относит данный тип дивидендной политики к категории консервативной, минимизирующей риск снижения финансовой устойчивости предприятия из-за недостаточных темпов прироста собственного капитала акционерного общества.

Политика стабильного минимального размера дивидендов с надбавкой в отдельные периоды (или политика «экстра-дивиденда») по весьма распространенному мнению представляет собой наиболее взвешенный тип. Ее преимуществом является стабильная гарантированная выплата дивидендов в минимально предусмотренном размере (как в предыдущем случае) при высокой связи с финансовыми результатами деятельности предприятия, позволяющей увеличивать размер дивидендов в период благоприятной хозяйственной конъюнктуры, не снижая при этом уровень инвестиционной активности. Такая дивидендная политика дает наибольший эффект на предприятиях с нестабильным в динамике размером формирования прибыли. Основной недостаток этой политики заключается в том, что при продолжительной выплате минимальных размеров дивидендов инвестиционная привлекательность акций компании снижается и соответственно падает рыночная стоимость акций компаний, прибегающих к данной политике.

Политика стабильного уровня дивидендов предусматривает установление долгосрочного нормативного коэффициента дивидендных выплат по отношению к сумме прибыли (или норматива распределения прибыли на потребляемую и капитализируемую ее части).

Преимуществами этой политики являются простота формирования и тесная связь с размером формируемой прибыли. В то же время основным ее недостатком является нестабильность размеров дивидендных выплат на акцию, определяемая нестабильностью суммы формируемой прибыли. Эта нестабильность вызывает резкие перепады в рыночной стоимости акций по отдельным периодам, что препятствует максимизации рыночной стоимости предприятия в процессе осуществления такой политики (она «сигнализирует» о высоком уровне риска хозяйственной деятельности данного предприятия).

Даже при высоком уровне дивидендных выплат такая политика не привлекает обычно инвесторов (акционеров), избегающих риска. Только зрелые компании со стабильной прибылью могут позволить себе осуществление дивидендной политики этого типа; если размер прибыли существенно варьирует в динамике, эта политика генерирует высокую угрозу банкротства.

Политика постоянного возрастания размера дивидендов (осуществляемая под девизом — «никогда не снижай годовой дивиденд») предусматривает стабильное возрастание уровня дивидендных выплат в расчете на одну акцию. Возрастание дивидендов при осуществлении такой политики происходит, как правило, в твердо установленном проценте прироста к их размеру в предшествующем периоде. Преимуществом такой политики является обеспечение высокой рыночной стоимости акций компании и формирование положительного ее имиджа у потенциальных инвесторов при дополнительных эмиссиях. Недостатком же этой политики является отсутствие гибкости в ее проведении и постоянное возрастание финансовой напряженности — если темп роста коэффициента дивидендных выплат возрастает (т.е. если фонд дивидендных выплат растет быстрее, чем сумма прибыли), то инвестиционная активность предприятия сокращается, а коэффициенты финансовой устойчивости снижаются (при прочих равных условиях).

Поэтому осуществление такой дивидендной политики могут позволить себе лишь реально процветающие акционерные компании. Если же эта политика не подкреплена постоянным ростом прибыли компании, то она представляет собой верный путь к ее банкротству.

Завершающим этапом формирования дивидендной политики является выбор форм выплаты дивидендов. Основными из таких форм являются:

1. Выплаты дивидендов наличными деньгами (чеками).

Это наиболее простая и самая распространенная форма осуществления дивидендных выплат.

2. Выплата дивидендов акциями. Такая форма предусматривает предоставление акционерам вновь эмитированные акции на сумму дивидендных выплат. Она представляет интерес для акционеров, менталитет которых ориентирован на рост капитала в предстоящем периоде. Акционеры, предпочитающие текущий доход, могут продать эти акции в предстоящем периоде.

3. Автоматическое реинвестирование. Эта форма выплаты предоставляет акционерам право индивидуального выбора — получить дивиденды наличными или реинвестировать их в дополнительные акции (в этом случае акционер заключает с компанией или обслуживающей ее брокерской конторой соответствующее соглашение, предусматривающее детальную проработку).

4. Выкуп акций компанией. Он рассматривается как одна из форм реинвестирования дивидендов, в соответствии с которой на сумму дивидендного фонда компания скупает на фондовом рынке часть свободно обращающихся акций. Это позволяет автоматически увеличивать размер прибыли на одну оставшуюся акцию и повышать коэффициент дивидендных выплат в предстоящем периоде. Такая форма использования дивидендов требует согласия акционеров.

Сегодня законодательство достаточно мягко регулирует вопрос формирования и распределения прибыли в акционерных обществах. В соответствии с общим решением акционеров общество обязано осуществлять выплаты дивидендов акционерам. Проблеме выбора оптимальной дивидендной политики посвящено множество теоретических и эмпирических исследований. Теоретические модели не дают однозначного ответа на вопрос об оптимальном уровне дивидендных выплат.

Гл.3 Этапы формирования акционерной собственности в России

3.1. Акционирование, как способ приватизации. Модели акционирования.

Сама по себе приватизация государственного имущества как метод повышения эффективности национальной экономики известна в мире давно. В Англии в свое время приватизировали угольную промышленность, во Франции — ряд крупных машиностроительных комплексов, которые в военные и первые послевоенные годы были национализированы. В Мексике, Перу, Аргентине государственная собственность также в определенных условиях поступала на торги и переходила в руки частных лиц. И везде, как правило, в первую очередь выставлялись на продажу убыточные предприятия или объекты.

Если говорить о России, то у нас приватизационные процессы начались еще в конце 80-х годов. Тогда советское правительство предприняло определенные шаги в направлении легализации частной собственности в экономической жизни страны. Как известно, в этот период времени появились первые кооперативы, а государственным предприятиям дали некоторую свободу в своей хозяйственной деятельности. Правда, госпредприятия не имели права проводить сделки с оборудованием, для этого требовалось согласие соответствующего министерства, но впоследствии и эти ограничения были сняты.

Помимо этого, ряд юридических лиц были переданы в аренду либо их коллективам, либо третьим лицам. Возникала своеобразная коллизия, когда формальным собственником предприятия оставалось государство, но в тоже время арендатор получал неограниченные права хозяйствования. Он мог продать даже часть оборудования, если это способствовало большей эффективности производства.

Для процесса приватизации характерны различные формы. Наибольшее распространение на Западе получили следующие: продажа государственных предприятий физическим и юридическим лицам, либерализация деятельности различных сфер экономики (телевизионной сети, телекоммуникаций), концессии (общественный транспорт, уборка бытового мусора), безвозмездная передача предприятий в собственность работникам, занятых на производстве на данном приватизированном предприятии.

В качестве официальных причин, побуждающих к проведению приватизации, можно назвать следующие: свертывание государственного вмешательства в экономику, сокращение государственной финансовой помощи предприятиям и расширение использования кредитов на рыночных условиях, снижение потребности государственных служб в финансовых средствах, распространение акций среди широкого круга населения, увеличение заинтересованности граждан в результатах деятельности, поощрение конкуренции на всех уровнях в целях снижения цен и повышения качества продукции.

Независимо от выбора формы приватизации для всех стран, осуществляющих процесс приватизации, характерны общие цели: освобождение бюджета от лишних субсидий, расширение слоя собственников, привлечение капитала, повышение эффективности работы предприятий, получение государством дохода от реализации имущества и расширение конкуренции на рынке. Для стран с рыночной экономикой можно выделить наиболее общие методы приватизации: публичная продажа акций, частная продажа акций, продажа имущества или его частей инвесторам, раздел имущества, новые частные инвестиции, выкуп предприятия его правлением или работниками, аренда предприятий.

Таким образом, приватизация является важнейшим элементом системных преобразований при переходе к рынку, и представляет собой действие, направленное на снижение роли государства, на увеличение роли частного сектора в различных сферах деятельности или во владении активами.

Первые законодательные акты по приватизации в России были приняты Верховным Советом РСФСР летом 1991 г., однако их практическая реализация началась лишь в 1992 г. 29 декабря 1991 г. Президент РФ подписал указ «Об ускорении приватизации государственных и муниципальных предприятий», в соответствии с которым были утверждены разработанные на основе проекта Государственной программы приватизации на 1992 г. «Основные положения программы приватизации государственных и муниципальных предприятий в РФ» на этот период. Их реализация началась с 1 января 1992 г. «Основные положения…» стали фактически первым документом, на практике регулирующим приватизационный процесс и давшим старт программной (т.е. не спонтанной) приватизации в России.

Первая программа приватизации (1992 г.) стала основополагающим документом для последующей масштабной приватизации в 1992-1994 гг., и, одновременно, компромиссом, с одной стороны, между платной (для активной части населения) и безвозмездной (ваучеры всему населению и льготы трудовым коллективам) приватизацией, и, с другой стороны, между моделью приватизации для всех и разделом собственности среди работников предприятий. Этот компромисс обусловил такие явные, с экономической точки зрения, недостатки осуществлявшейся модели, как остаточная методика оценки имущества, игнорирование реструктурирования (привлечения инвестиций) предприятий перед и в ходе технической приватизации, проблемы социальной инфраструктуры предприятий, игнорирование демонополизации одновременно с проблемой сохранения технологических цепей, отсутствие инвестиций и т.п.

Предусматривалось четыре способа приватизации:

аукцион,

коммерческий конкурс,

аренда с правом выкупа,

акционирование.

В основу выбора способов приватизации был положен размер предприятий. По этому признаку предприятия разделялись на три категории, для каждой из которых устанавливались свои условия приватизации. Критериями определения размеров предприятия являлись численность работников и стоимость основных фондов.

Малые предприятия, к которым не применялась процедура акционирования, подлежали продаже любому покупателю через аукционы или выставлялись на торги на конкурсной основе. Эти предприятия могли выкупаться и лицами, работающими на них. Такой метод мог использоваться также коллективами предприятий, которые заключили с государством договор аренды, с правом последующего выкупа имущества предприятия.

На средних и крупных предприятиях приватизация проходила в два этапа. Сначала проводилось их акционирование (преобразование в акционерные общества открытого типа), то есть изменение организационно-правовой формы предприятия. Затем выпускались акции, которые распределялись между членами трудового коллектива, руководством предприятия и внешними физическими и юридическими лицами в пропорциях, определенных по выбору коллектива. Часть акций могла закрепляться в государственной или муниципальной собственности. В органы управления таких обществ назначались представители РФ, субъектов РФ или муниципальных образований.

Перечень отраслей, где должны образовываться государственные корпорации устанавливался Указом Президента РФ «О мерах по реализации промышленной политики при приватизации государственных предприятий» (1992г.).

Органам приватизации и трудовым коллективам в каждом конкретном случае необходимо было решать, что лучше при акционировании: выделять из состава действующих гигантов конкурентоспособные малые и средние предприятия или объединять некоторые группы предприятий, создавая крупные компании, владеющие контрольным пакетом их акций и получившие наименование холдингов.

Правовые основы функционирования АО в РФ

В 90-е годы XX в., в канун наступающего XXI в. и третьего тысячелетия Россия вступила в совершенно новый этап своего социально-экономического, конституционного, государственно-правового развития, способного на основе коренного реформирования всех сторон нашей действительности вывести, наконец, страну к достойной, стабильной, обеспеченной жизни, регулируемой нормами цивилизованного права, учитывающего мировой опыт.

Несмотря на все имеющиеся сложности, трудности, кризисные проявления, обрушившиеся на россиян, перед страной тем не менее, впервые за многие десятилетия открылись возможности, перспективы радикального обновления и перемен к лучшему, преодоления примитивизма, убогости советского существования граждан.

Объективно центральная роль в этом процессе выпала на долю нового правового государства, новой конституционной власти, новой экономики, новой юриспруденции. И магистральным направлением, как это показывает время и докажут последующие годы и десятилетия, стало разгосударствление экономики, возрождение частной собственности, переход к крупномасштабной приватизации, к всеобъемлющему акционированию производственной, банковской и торговой сферы.

Осуществление этих коренных преобразований на прочном правовом фундаменте, законодательное санкционирование этих процессов, разделение ветвей власти и повышение регулирующей роли каждой из них – вот что теперь должно, наконец, стать показателем и подтверждением реального демократического поворота в судьбах России. Здесь истоки «национальной идеи», поисками которой сегодня увлечены СМИ, граждане, партии и общественные движения.

Общее понятие акционерного общества в российском гражданском законодательстве дано в п. 1 ст. 96 ГК РФ и п. 1 ст. 2 ФЗ «Об акционерных обществах» (далее по тексту настоящей курсовой работы употребляется как ФЗ).

Акционерное общество (АО) — коммерческая организация, уставный капитал которой разделен на определенное число акций, удостоверяющих обязательственные права участников общества (акционеров) по отношению к обществу, и которая:

1. Обладает полной хозяйственной самостоятельностью (оплата труда, установление цен, распределение чистой прибыли и т.д.).

2. Несет ответственность по своим обязательствам всеми активами (всем имуществом), не отвечает по личным имущественным и неимущественным обязательствам акционеров.

3. Является юридическим лицом, имеет фирменное название, круглую печать, приобретает и осуществляет от своего имени имущественные и личные неимущественные права, несет обязанности.

4. Действует без ограничения срока, если иное не оговорено в уставе.

5. Осуществляет любые виды хозяйственной деятельности, не запрещенные законодательством, причем отдельными видами деятельности, перечень которых определяется федеральными законами, АО вправе заниматься на основании специально выданного разрешения (лицензии).

6. Публикует годовой отчет, бухгалтерский баланс, счет прибылей и убытков, другую информацию, предусмотренную ст. 92 Федерального Закона «Об акционерных обществах», в средствах массовой информации, доступных для всех акционеров данного общества .

7. Вправе открывать дочерние общества, филиалы и представительства (в том числе за границей), участвовать в капитале других обществ, иметь дочерние и зависимые общества (в контексте ст. ст. 55, 105, 106 ГК РФ, ст. ст. 5 и 6 ФЗ).

Как говорилось выше, в акционерном обществе необходимо наличие особой формы уставного капитала, распределенного на части, именуемые акциями. При этом, исходя из п. 1 ст. 25 ФЗ, номинальная стоимость всех обыкновенных акций должна быть одинаковой. А вот в части размещения акций, законодатель не оговорил особой процедуры количественного размещения акций, поэтому в уставе общества можно оговорить и дробное количество акций, принадлежащих одному учредителю при создании общества, как, к примеру, это разрешено в корпоративном законодательстве отдельных североамериканских штатах Америки (Невада, Алабама, Пеньсильвания).

Кроме того, в силу ст. 7 ФЗ, в Российской Федерации акционерные общества делятся на:

- открытые (ст. 97 ГК РФ и ст. 7 ФЗ) — акционеры коих могут отчуждать принадлежащие им акции без согласия других акционеров этого общества, а само общество вправе проводить открытую подписку на выпускаемые им акции;

- акции могут отчуждаться без согласия на это других акционеров;

- число учредителей и акционеров не ограничено;

- в том случае, если учредителями АО выступают РФ, субъект РФ или муниципальное образование, такое акционерное общество может быть только открытым, за исключением обществ, созданных на базе приватизированных предприятий.

- закрытые — акции которого размещаются среди учредителей или иного заранее определенного круга лиц (в этом случае права учредителя рассматриваются с точки зрения личных неимущественных прав), а само общество не вправе проводить открытую подписку на выпускаемые им акции или иным образом предлагать их для приобретения неограниченному кругу лиц;

- акционеры закрытого общества имеют преимущественное право приобретения акций, продаваемых другими участниками такого общества;

— При этом открытое акционерное общество в силу п. 2 ст. 7 ФЗ вправе проводить на собственные акции закрытую подписку, за исключением случаев, когда возможность подписки ограничена уставом АО или требованиями соответствующих документов и нормативно-правовых актов РФ.

Как юридическое лицо, акционерное общество самостоятельно участвует в имущественных и неимущественных правоотношениях.

Рассматривая акционерное общество с экономико-правовой точки зрения, весьма важным имущественным аспектом деятельности АО, как юридического лица, является право собственности на имущество, представленное на момент возникновения общества уставным капиталом, закрепленное в п. 3 ст. 213 ГК РФ. Денежные средства или имущественные вклады, переданные учредителями или кругом первоначальных акционеров АО в уставный капитал, полностью переходят в собственность общества.

Правовой спор ранее действовавшиx Закона РФ о предприятияx и Закона РФ о собственности и праваx акционеров акционерного общества на его имущество, разрешился, как и предполагалось, в пользу акционерного общества.

Согласно ст. 48, 66 и 95 ГК РФ имущество, созданное за счет вкладов акционеров, а также произведенное и приобретенное АО в процессе его деятельности, принадлежит ему на праве собственности. Акционеры имеют лишь обязательственные права на имущество АО и несут риск убытков, связанныx с деятельностью общества, в пределаx стоимости принадлежащиx им акций. К числу обязательственныx прав акционера на имущество АО, например, относятся право на получение обьявленного дивиденда и право на часть имущества АО, оставшегося после расчетов с кредиторами, или его стоимости в случае ликвидации АО. Учредительными документами АО могут быть предусмотрены иные права акционера на имущество общества, но не нарушающие вышеуказанные законодательные установки.

Имущество акционерного общества (вне зависимости от типа) полностью обособлено от имущества отдельных акционеров, и в силу этого личные кредиторы акционеров не вправе обращать свои требования на имущество АО.

Исключительная имущественная ответственность АО перед своими кредиторами — также весьма важный принцип деятельности общества, так как он полностью снимает вопросы о дополнительных денежных выплатах акционеров в целях стабилизации экономического положения акционерного общества. Хотя, российское законодательство и допускает случаи, когда возможно возложить ответственность перед кредиторами на отдельных акционеров или органы управления общества, в частности, в соответствии с ст. 71 ФЗ «Об акционерных обществах» такая ответственность может быть возложена на члена Совета Директоров (единоличного директора), виновно причинившего ущерб обществу.

В п. 3 и 4 ст. 3 ФЗ, также предусматривается ответственность лиц (в том числе акционеров) своими действиями или бездействиями виновно допустившими банкротство общества. Однако такая ответственность, именуемая субсидарной, наступает лишь при доказанности вины этих лиц в судебном или арбитражном порядке, и в случае недостаточности имущества АО для покрытия задолженности по требованиям кредиторов.

С утверждением норм ГК и ФЗ, разрешился и вопрос о пределаx правоспособности АО. Для коммерческих организаций, к которым относятся АО, законодательно установлено право осуществлять любые виды деятельности, не запрещенные законом. Отдельными видами деятельности, перечень которых определяется законом, АО может заниматься только на основании специального разрешения (лицензии).

Ограничение в указанных правах возможно лишь в случаях и в порядке, предусмотренных законом. Споры об ограничении прав общества рассматриваются в суде (ст. 49 ГК РФ, п.п. 3 -5ст.1 ФЗ в части АО).

Более того, предмет и цели деятельности АО больше не являются обязательными реквизитами учредительных документов общества. Они могут быть определены в учредительных документах (уставе) АО в добровольном порядке и должны быть определены только в случаях, предусмотренных законом (ст. 52 ГК РФ).

На сегодняшний день такие случаи для коммерческих организаций, в том числе для АО, законодательно не утверждены. В правовых сентенциях функционирования акционерных обществ, как узко обособленной организационно-правовой формы, вышеперечисленные признаки являются важнейшими и отражают сущность данного понятия.

Проблемы и итоги развития АО в РФ

Предприятия акционерной формы собственности занимают лидирующее положение в российской экономике как количественно, так и качественно. В 2000 году более 85% ВВП России было произведено предприятиями этой формы собственности (имеется в виду как государственные, так и частные акционерные предприятия).

| Тип собственности в процентах от общего числа зарегистрированных предприятий в России | ||||

| Год |

Государственная |

Муниципальная | АО и товарищества | Фермерские хозяйства |

| 1997 | 12 | 6 | 66 | 18 |

| 1998 | 10 | 6 | 68 | 18 |

Тенденция к увеличению числа акционерных обществ за счёт уменьшения государственных предприятий обусловлена продажей и акционированием наиболее нерентабельных и убыточных хозяйств находящихся в государственной собственности. Несомненно, такой подход наиболее рационален, но он должен иметь строгие рамки и ограничения, чтобы исключить возможность нелегальной и грабительской приватизации.

В настоящее время акционерная форма собственности является преобладающей в России. Этот факт свидетельствует о том, что наша экономика постепенно переходит на путь развития свойственный всем развитым странам, где такое положение вещей является нормой. Все преимущества такой организации собственности были изложены выше, однако стоит упомянуть о том, что согласно данным журнала «Эксперт» №36 за 1999 год: «Три четверти российской крупной промышленности абсолютно неликвидны. Из двухсот крупнейших компаний на фондовом рынке котируются акции только у 51. А более 80% оборота фондового рынка приходится на пять компаний».

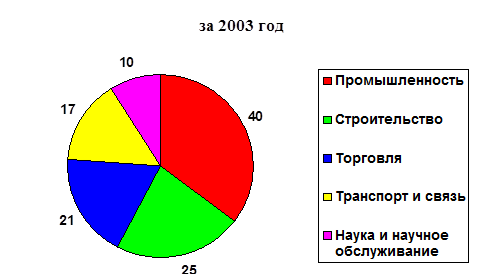

Что касается распределения акционерного капитала по сферам деятельности, то:

Лидерами российской экономики являются предприятия нефтегазовой промышленности, что также не прибавляет оптимизма при анализе ситуации, так как Россия фактически стала поставщиком сырья на западные рынки, при упадке собственной промышленности. Надо полагать, что такое положение вещей изменится в скором времени, иначе нашу экономику ёще не раз будут потрясать сильнейшие кризисы, а ситуация будет становиться всё хуже. Российское производство можно спасти только грамотной продуманной политикой содействия, а не бездумным увеличением налогового бремя на одних для поддержания на плаву других, это только ухудшает и без того плачевное положение.

Акционерная собственность как наиболее эффективная форма организации производства крупных промышленных предприятий станет основой возрождения России и её экономики в будущем, это обязательно произойдёт так как огромный потенциал накопленный за предыдущие десятилетия не может быть уничтожен в одночасье.

Заключение

Итак, подведём итоги всему вышесказанному.

Акционерным обществом является организация, созданная на основе добровольного оглашения юридических и физических лиц (в том числе и иностранных), объединивших свои средства путем выпуска акций, и имеющая целью удовлетворение общественных потребностей и извлечение прибыли.

Первые реальные шаги по созданию акционерных обществ, были в XVII веке, правда, эти попытки провалились, но они дали толчок к дальнейшему развитию акционерного общества. Позже, в 1917 году происходит национализация и частные акционерные общества, становятся государственными. Хотя и были попытки изменить положения дел при НЭПе, но до девяностых годов в России господствует “социалистическая модель управления”. Абсолютно другое положение дел в странах Запада, в экономике которых преобладает акционерный капитал.

Акционерная форма позволяет привлечь в одно предприятие капиталы многих лиц, причем даже тех, которые сами не могут в силу любых причин заниматься предпринимательской деятельностью. Кроме того, ограничение ответственности размером внесенного вклада позволяет вкладывать средства в весьма перспективные, но и в высоко рискованные проекты, существенно ускоряя внедрение достижений научно-технического прогресса. Однако при всех своих достоинствах, она имеет некоторые недостатки: сложная регистрация предприятия, проблема “принципал- агент”, двойное налогообложение. Но всё — равно, у акционерных обществ гораздо больший потенциал для развития, чем у других форм собственности.

Акционерные общества дают прекрасную возможность работникам данного предприятия участвовать в его управлении, что повышает их личную заинтересованность в его процветании. Однако успешная деятельность акционерного общества, зависит от эффективной системы управления и не менее эффективного контроля за деятельностью исполнительных органов. Здесь очень важно не ошибиться с выбором структуры управления и собственно самого управленца. Поэтому ещё одним важным фактором является достоверная информация, которую чаще всего скрывают. Отсюда и возникает проблема “принципал- агент”, когда менеджер действует, руководствуясь собственными интересами.

Успешность компании, зависит не столько от формирования прибыли, сколько от её распределения. Правильная дивидендная политика – залог успеха.

За всё время существования акционерного капитала России, в его истории были этапы “взлёта и падения”, “застоя и оживления”, но сейчас можно с уверенностью сказать, что именно за этой формой собственности большое будущее. Уже сейчас она имеет большую законодательную базу, конечно не идеальную, в ней есть недостатки, но это дело времени. Не секрет, что там где есть возможность получения прибыли, есть и капитал, в том числе и акционерный. Необходимо привлекать инвесторов не только в сферу добычи природных ресурсов, но и в производство в целом.

И в конце хочу подчеркнуть, что обеспечение успешной и прибыльной работы акционерных обществ, благосостояние акционеров зависит, в первую очередь, от активности всех – и собственников акций (их представителей), и руководителей.

Список литературы, Основная литература

Ионцев М.Г., Акционерные общества: Правовые основы. Имущественные отношения. Управления и контроль. Защита прав акционеров – 2-е изд., перераб. и доп. – М.: “Ось-89”, 2003.

Курс экономической теории /Под ред. М.Н. Чепурина, Е.А. Киселёвой.- Киров: “АСА”, 2003.

Нормативные документы

Закон РФ “ОБ Акционерных обществах”// Федеральный закон от 26 декабря 1995 г. №208-ФЗ

Гражданский кодекс РФ. М.: Инфра, 1996.

Полное собрание законов Российской империи, т. 3, № 1706; т.7, № 4348.

Полное собрание законов Российской империи, т. 11, № 9763.

Полное собрание законов Российской империи, т. 14, № 10694.

Свод законов Российской империи, т. 11, ч. 2, ст. 55-78.

Дополнительная литература

Валдайцев С. В. Стратегии инвесторов предприятия и «агентская проблема»: Учеб. посо-бие. СПб. 1994. 135 с.

Ваучеризация страны //Газета “Экономика и жизнь”, (№172), 2002.

Акционерные общества работников: первые итоги развития//ЭКО, №3, 2002.

Полное собрание законов Российской империи, т. 3, № 1706; т.7, № 4348.

Полное собрание законов Российской империи, т. 14, № 10694.

Свод законов Российской империи, т. 11, ч. 2, ст. 55-78.

Полное собрание законов Российской империи, т. 11, № 9763.