Курсова робота

з дисципліни:

“Державне регулювання економіки”

Тема:

«Валютне державне регулювання»

Зміст

Зміст. 2

Вступ. 3

1. Валютний ринок — одна із найважливіших складових грошового ринку 5

1.1. Поняття валюти та валютних цінностей. 7

1.2. Поняття валютного ринку. 8

2. Міжнародна валютна ліквідність України. 11

3. Валютні курси – основа валютної політики країни. 16

3.1. Чинники формування валютного курсу. 17

3.2. Операції на валютному ринку. 19

4. Поняття і завдання валютного регулювання та валютного контролю 28

Висновок. 31

Список використаної літератури. 32

Доповнення до контрольної роботи на тему: „Валютне державне регулювання” 34

Список використаної літератури. 44

Вступ

Головним елементом валютної політики слід вважати валютне регулювання — діяльність держави та уповноважених нею органів, спрямована на регламентацію міжнародних розрахунків і порядку здійснення операцій з валютними цінностями.

Під валютним регулюванням слід розуміти діяльність держави та уповноважених нею органів, спрямовану на регламентацію міжнародних розрахунків і порядку здійснення операцій з валютними цінностями.

Однією із найважливіших складових грошового ринку є валютний ринок, формування та активний розвиток якого фактично розпочалися в Україні з 1992 р. На сьогоднішній день валютний ринок є досить розвиненим, характеризується розгалуженою структурою, включає як біржовий, так і позабіржовий сектори та розвивається досить динамічно. Можна стверджувати, що за роки існування валютного ринку в Україні розроблена законодавча та нормативна база, а також створені інституціональні форми організації валютних відносин. Тому можна вважати, що в державі існує національна валютна система як державно-правова форма організації валютних відносин, яка встановлює певний порядок здійснення валютних операцій, купівлі-продажу, вивезення-ввезення іноземної валюти та валютних цінностей, валютні курси, організації валютного контролю тощо.

Поглиблення економічних реформ, становлення фінансово-кредитної та банківської систем, успішне проведення грошової реформи 1996 р. сприяли становленню і зміцненню валютного ринку України. Фактично валютний ринок було започатковано в серпні 1992 р. після створення Валютної біржі Національного банку України, яка згодом, у липні 1993 p., була реформована в Українську міжбанківську валютну біржу.

Розвиток валютного ринку України

... і структуру валютного ринку України, показати основні його етапи розвитку, та дослідити перспективи валютного ринку України. 1. Поняття і структура валютного ринку Валютний ринок - ... валютних відносин знайшло відображення в поверненні до ринкових методів. Указом Президента від 22 серпня 1994 р. «Про вдосконалення валютного регулювання», який передбачав ряд заходів щодо лібералізації валютного ринку ...

Правові засади валютного регулювання в Україні закладені Декретом Кабінету Міністрів України «Про систему валютного регулювання і валютного контролю» від 19 лютого 1993 р. №15-93, згідно з яким Національний банк України було визначено головним валютним органом країни та покладено на нього виконання функцій щодо формування на підставі загальної економічної політики держави принципів і стратегії валютного регулювання, ліцензування діяльності з валютними цінностями, розробки і впровадження системи курсоутворення та здійснення контролю за виконанням правил валютних операцій.

1. Валютний ринок — одна із найважливіших складових грошового ринку

Суб’єктами валютних відносин в Україні є юридичні та фізичні особи-резиденти і нерезиденти, уповноважені банки, біржі, інші фінансово-кредитні установи, спеціальні органи валютного контролю та Національний банк України.

Складовими національної валютної систем є національна грошова одиниця, режим курсоутворення та умови конвертованості національної грошової одиниці, валютні нормативи й обмеження, система валютного регулювання та контролю, міжнародна ліквідність держави, регламентація готівкового і безготівкового обігу іноземної валюти, організація біржового та позабіржового валютних ринків, система міжнародних розрахунків, ліцензування операцій з валютними цінностями тощо.

Головним елементом валютної політики слід вважати валютне регулювання — діяльність держави та уповноважених нею органів, спрямована на регламентацію міжнародних розрахунків і порядку здійснення операцій з валютними цінностями.

Національний банк України є головним органом, який визначає валютну політику. У сфері валютного регулювання Національний банк:

- на підставі принципів загальної економічної політики України здійснює валютну політику;

- разом з Кабінетом Міністрів України складає платіжний баланс України;

- контролює дотримання затвердженого Верховною Радою України ліміту зовнішнього державного боргу України;

- визначає ліміти заборгованості в іноземній валюті уповноважених банків нерезидентам;

- накопичує, зберігає і використовує резерви валютних цінностей для здійснення державної валютної політики;

- видає ліцензії на здійснення валютних операцій та приймає рішення про їх скасування;

- визначає способи становлення і використання валютних (обмінних) курсів іноземних валют, виражених у валюті України, курсів валютних цінностей, виражених в іноземній валюті або розрахункових (клірингових) одиницях.

У сфері валютного контролю Національний банк здійснює контроль за виконанням правил валютних операцій на території України та забезпечує виконання уповноваженими банками функцій щодо здійснення валютного контролю.

Метою валютного контролю є дотримання чинного валютного законодавства при здійсненні операцій з валютними цінностями, а саме: перевірка наявності необхідних ліцензій та дозволів, правил декларування валютних цінностей, виконання зобов’язань щодо продажу валюти, обґрунтованості платежів, повноти обліку та звітності за валютними операціями, правил вивезення та ввезення валютних цінностей, переказів валюти тощо.

Юридична відповідальність в сфері валютного регулювання

... єктів валютних відносин, відповідальність за порушення валютного законодавства тощо. Стаття 1 Декрету 8) визначає терміни, що в ньому використовуються. Вони дещо відрізняються від тих, що дає Закон України «Про ... в обігу, кошти на рахунках, вкладах у банківсько-кредитних установах на території України»; «платіжні документи та інші цінні папери (акції, облігації, векселі (тратти) та інші) в валюті ...

Основні напрями вдосконалення валютного регулювання державної грошово-кредитної політики:

- забезпечення стабільності гривні;

- зменшення рівня доларизації української економіки через підвищення привабливості гривневих активів порівняно з вкладеннями в активи в іноземній валюті;

- забезпечення достатнього рівня золотовалютних резервів;

- стимулювання експорту та забезпечення рівноваги платіжного балансу;

- здійснення поточного регулювання системи валютних обмежень та економічних нормативів;

- вдосконалення структури внутрішнього валютного ринку з урахуванням міжнародної практики та запровадження нових видів міжнародних розрахунків;

- створення сприятливих умов для інвестування в національну економіку.

1.1.

Поняття валюти та валютних цінностей

Валютними цінностями називають такі цінності, по відношенню до яких валютним законодавством країни встановлено особливий режим обігу на території країни та при перетині її кордонів. До валютних цінностей відносять іноземну валюту, платіжні документи (чеки, векселі, акредитиви) і фондові цінності (акції, облігації) в іноземній валюті, дорогоцінні метали та дорогоцінне каміння (за винятком ювелірних та побутових виробів із дорогоцінних металів та каміння).

Згідно з чинним законодавством України до валютних цінностей віднесено:

- валюту України — грошові знаки у вигляді банкнотів, казначейських білетів, монет і в інших формах, що перебувають у обігу та є законними платіжними засобами на території України, а також вилучені з обігу або такі, що вилучаються з нього, але підлягають обміну на грошові знаки, які перебувають в обігу, кошти на рахунках, у внесках в банківських та інших кредитно-фінансових установах на території України;

- платіжні документи та інші цінні папери (акції, облігації, купони до них, бони, векселі (трати), боргові розписки, акредитиви, чеки, банківські накази, депозитні сертифікати, ощадні книжки, інші фінансові та банківські документи), виражені у валюті України;

- іноземну валюту — іноземні грошові знаки у вигляді банкнотів, казначейських білетів, монет, що перебувають у обігу та є законними платіжними засобами на території відповідної іноземної держави, а також вилучені з обігу або такі, що вилучаються з нього, але підлягають обміну на грошові знаки, які перебувають в обігу, кошти в грошових одиницях іноземних держав і міжнародних розрахункових (клірингових) одиницях, що перебувають на рахунках або вносяться до банківських та інших кредитно-фінансових установ за межами України;

- платіжні документи та інші цінні папери (акції, облігації, купони до них, векселі (тратти), боргові розписки, акредитиви, чеки, банківські накази, депозитні сертифікати, інші фінансові та банківські документи), виражені в іноземній валюті або монетарних металах;

- монетарні метали — золото і метали іридієво-платинової групи в будь-якому вигляді та стані, за винятком ювелірних, промислових і побутових виробів із цих металів і брухту цих металів.

Головне місце серед валютних цінностей посідає валюта (від італ. valuta. — цінність, вартість) — грошові знаки іноземних держав, а також кредитні та платіжні документи в іноземних грошових одиницях, що застосовуються в міжнародних розрахунках. До іноземної валюти також належать кошти у грошових одиницях іноземних держав і міжнародних розрахункових одиницях, що перебувають на рахунках або вносяться до банківських установ за межами України, та міжнародні розрахункові одиниці — умовні і грошові одиниці, які створюються міжнародними економічними та валютно-фінансовими організаціями для використання у міжнародних валютних відносинах: СДР (спеціальні права запозичення), євро, КФА (африканський франк), КФП (франк для заморських територій) тощо.

1.2. Поняття валютного ринку

Валютний ринок як економічна категорія відображає певну сукупність відносин щодо здійснення операцій з купівлі-продажу іноземної валюти, інших валютних цінностей, цінних паперів у іноземній валюті та руху іноземних капіталів. З практичної точки зору під валютним ринком розуміють офіційні фінансові центри, в яких зосереджено здійснення валютних операцій. Найбільшими міжнародними валютними ринками, представленими сукупністю банків, бірж і фінансових компаній, є ринки Лондона, Нью-Йорка, Токіо, Франкфурта-на-Майні, Парижа, Сінгапура, Цюриха, Гонконга.

Головними функціями валютного ринку є:

- реалізація валютної політики держави, спрямованої на забезпечення регулювання національної економіки та розширення зовнішньоекономічних зв’язків;

- сприяння поглибленню міжнародного розподілу праці та міжнародної торгівлі;

- визначення і формування попиту та пропозиції на іноземні валюти;

- своєчасне здійснення міжнародних розрахунків;

- регулювання валютних курсів;

- хеджування валютних ризиків;

- диверсифікація валютних резервів;

- одержання прибутку від операцій з валютою та валютними цінностями тощо.

Розрізняють такі ринки:

Регіональні ринки: європейський (Лондон, Цюрих, Париж, Франкфурт-на-Майні), північноамериканський (Нью-Йорк), азіатський (Токіо, Сінгапур, Гонконг).

Національні ринки, які забезпечують рух валютних потоків у даній країні та обслуговують зв’язки з міжнародними валютними центрами. Розвиненість національного валютного ринку залежить від стану фінансово-кредитної системи країни, рівня її інтеграції у світову економіку, системи валютного регулювання та інших чинників.

Ринки за видами валютних операцій: ф’ючерсні, опціонні, форвардні, депозитні тощо.

Спеціальні ринки: відсоткових ставок на іноземні валюти, конверсійних операцій, окремих міжнародних розрахункових одиниць тощо.

Специфічними рисами сучасного міжнародного валютного ринку є:

- посилення інтернаціоналізації, пов’язане з поглибленням господарських зв’язків, підвищенням рівня концентрації виробництва та фінансового капіталу, створенням спільних банків тощо;

- високий динамізм здійснення валютних операцій;

- наявність уніфікованих, а в більшості випадків стандартизованих методів організації торгівлі та укладення валютних контрактів;

- підвищення в структурі обороту частки спекулятивних угод і відповідно зниження частки комерційних (клієнтських) валютних операцій;

- високий рівень технічної оснащеності фінансових установ;

- використання спеціальних телеграфних агентств (Рейтер, Блумберг), системи міжнародних розрахунків СВІФТ і створення електронної системи «Рейтер-дилінг»;

- широке застосування міжнародних розрахункових одиниць;

- інтенсивний розвиток ринку євровалют;

- лібералізація національних валютних законодавств і зміцнення внутрішніх валютних ринків тощо.

2. Міжнародна валютна ліквідність України

Під міжнародною валютною ліквідністю розуміють сукупність усіх джерел фінансування та кредитування світового платіжного обороту, до яких належать валютні резерви, золоті запаси, міждержавні кредити, міжнародний ринок позичкових капіталів, сукупність різних джерел фінансування та кредитування зовнішньої торгівлі. Показники міжнародної ліквідності кожної країни прискіпливо вивчаються та аналізуються фінансистами, економістами і політиками, а тому уряди приділяють велику увагу публікації та розповсюдженню відповідної інформації.

У квітні 1992 р. на прохання України Міжнародний валютний фонд (МВФ) і Міжнародний банк реконструкції та розвитку (МБРР — Світовий банк) прийняли рішення про членство України в цих авторитетних фінансових організаціях. Верховна Рада України 3 червня 1992 р. прийняла Закон України «Про вступ України до Міжнародного валютного фонду, Міжнародного банку реконструкції та розвитку, Міжнародної фінансової корпорації, Міжнародної асоціації розвитку та багатостороннього агентства по гарантіях інвестицій», З вересня 1992 р. наша держава стала членом МВФ та МБРР.

У своїй політиці та діяльності МВФ керується Статутом, прийнятим у 1994 р. на Бреттон-Вудській валютно-фінансовій конференції, який відомий як «Статті угоди про МВФ». Згідно із «Статтями угоди про МВФ» країна-член повинна надавати Фонду інформацію, яку він вважає необхідною для своєї діяльності.

Із грудня 1992 р. Національний банк України надає Міжнародному валютному фонду зведені балансові звіти Національного та комерційних банків України, а також інформацію щодо валютних курсів та відсоткових ставок, а з 1993 р. складається платіжний баланс України.

Розпорядженням Кабінету Міністрів та Національного банку України від 14 грудня 1995 р. Національний банк був призначений відповідальним за підготовку показників і проектів публікацій грошово-кредитної статистики та статистики платіжного балансу в збірнику «Міжнародна фінансова статистика».

Збірник «Міжнародна фінансова статистика» («International Financial Statistics», IFS) є основним статистичним виданням Міжнародного валютного фонду, який публікується англійською мовою щомісяця починаючи з січня 1948 р. МФС містить сторінки країн — членів Фонду. Сторінки країн демонструють основні агреговані економічні показники, які використовуються для аналізу економічного розвитку та містять інформацію про валютні курси, міжнародну ліквідність, гроші та банківські операції, відсоткові ставки, виробництво, цінові показники, міжнародні трансакції, рахунки державного сектора та національні рахунки. Крім міжнародних організацій і донорів інформація цього видання широко використовується на фінансових ринках, а також потенційними іноземними інвесторами.

Перше видання сторінки України було надруковано в липневому випуску збірника МФС за 1996 р. і містило показники грошово-кредитної статистики починаючи з грудня 1992 р. і статистики платіжного балансу починаючи з першого кварталу 1994 р. Показники розраховуються за методологією Міжнародного валютного фонду. Перелік показників, що входять до збірника, стандартний для всіх країн — членів МВФ. Дані опубліковано в збірнику на тематичній сторінці, присвяченій Україні.

Дані для публікацій у збірнику МВФ «Міжнародна фінансова статистика» готуються на основі статистичної звітності, яку щомісяця складає Економічний департамент Національного банку України й надає Міжнародному валютному фонду.

Таблиця 1.

Показники міжнародної ліквідності України,

млн. дол. США, на кінець періоду

|

Показник |

1993 |

1994 |

1995 |

1996 |

1997 |

1998 |

2000 |

|

Загальна сума резервів за мінусом золота: |

468,8 |

161,6 |

650,7 |

1050,6 |

1960,0 |

2341,1 |

941,1 |

|

СДР |

— |

— |

180,6 |

144,3 |

67,2 |

71,1 |

103,9 |

|

Резервна позиція у Фонді |

~ |

~ |

~ |

» |

» |

||

|

Іноземна валюта |

468,8 |

161,6 |

470,1 |

906,3 |

1892,8 |

2270,0 |

581,6 |

|

Золото, млн. тройських унцій |

0,0003 |

0,0115 |

0,0360 |

0,0470 |

0,0316 |

0,0613 |

0,11 |

|

Золото, за національною оцінкою |

0,1 |

4,4 |

13,7 |

18,3 |

11,6 |

17,7 |

31,6 |

|

Органи грошово-кредитного регулювання (НБУ): |

|||||||

|

Інші активи |

981,4 |

88,1 |

4,3 |

2-5 |

2,3 |

0,0 |

828,2 |

|

Інші пасиви |

2398,5 |

279,9 |

7,3 |

22,1 |

36,6 |

67,6 |

175,6 |

|

Депозитні банки |

|||||||

|

Активи |

863,5 |

1264,5 |

1406,3 |

1044,3 |

942,1 |

963,1 |

906,8 |

|

Пасиви |

896,3 |

570,4 |

724,8 |

302,0 |

334,4 |

949,9 |

507,2 |

Як свідчить аналіз даних табл.1, резервна позиція України в МВФ на при кінці 90-х рр. становила 581,6 млн. дрл. США і збільшилася в порівнянні з 1992 р. на 24,1%. Таблиця відображає міжнародні ліквідні активи (міжнародні резерви) України. Міжнародні резерви — це зовнішні активи, що контролюються органами грошово-кредитного регулювання і можуть бути використані для фінансування дефіциту платіжного балансу, а також для проведення інтервенцій на валютних ринках та ін. До складу міжнародних резервів входять:

- монетарне золото — високочисте золото у формі монет, злитків або брусків не нижче 995 проби, що перебуває у власності або під контролем центрального банку або органів державного управління і є частиною їх міжнародних резервів;

- СДР, що належать Україні (у доларовому еквіваленті);

- резервна позиція України в Міжнародному валютному фонді;

- валютні активи (валюта, вклади та депозити й цінні папери).

Показник «іноземна валюта» включає вимоги монетарних органів до нерезидентів у вигляді банківських депозитів, казначейських векселів, коротко — та довгострокових державних цінних паперів, євро та інші вимоги, які використовуються при потребі платіжного балансу незалежно від того, деноміновані вони у валюті дебіторів чи кредиторів.

Таблиця 2.

Позиція України в Міжнародному валютному фонді,

млн. СДР, на кінець періоду

|

Показник |

1993 |

1994 |

1995 |

1996 |

1997 |

1998 |

2000 |

|

Квота |

997,3 |

997,3 |

997,3 |

997,3 |

997,3 |

997,3 |

997,3 |

|

Авуари в СДР |

— |

— |

123,73 |

97,06 |

46,72 |

52,70 |

178,25 |

|

Резервна позиція у Фонді |

0,01 |

0,01 |

0,01 |

|

|

0,01 |

0,01 |

|

Загальна заборгованість за кредитами і позичками Фонду |

— |

— |

249,33 |

1037,30 |

1573,30 |

1780,56 |

1958,16 |

Показники, наведені в табл.2, надають інформацію про позицію України в МВФ.

Квота в Міжнародному валютному фонді — це частка країни — члена МВФ у капіталі Фонду. Залежно від квоти у МВФ визначається кількість голосів країни в керівних органах

Фонду, сума СДР при розподілі, обсяг одержання кредитів. Статутом МВФ передбачено, що величина квоти (внеску) встановлюється для кожної країни окремо з урахуванням її ролі у світовій економіці, насамперед — у міжнародній торгівлі (враховуються також валовий внутрішній продукт і міжнародні резерви).

Внески у МВФ здійснюються у національній валюті, СДР або іноземній валюті, що визначається МВФ. До 1 квітня 1978 р.25% квоти сплачувалося золотом. Розмір квоти у МВФ переглядається не частіше одного разу на п’ять років. У 1998 р. квота України в МВФ становила 997,3 млн. СДР, або 0,69%.

Передбачається, що з 1999 р. статутний капітал МВФ буде збільшено на 45%, і він становитиме 288 млрд. дол. США. Відповідно зростуть внески країн — членів МВФ.

Авуари в СДР (СПЗ) — це резервні активи, що належать учасникам Фонду та встановленим міжнародним фінансовим установам і є частиною міжнародних резервів країн — членів МВФ. Запроваджений у 1969 р. Спеціальний рахунок запозичення МВФ надає країнам — членам МВФ додаткові міжнародні резерви. СПЗ не є зобов’язаннями МВФ. Вони розглядаються як активи, оскільки дають право на отримання інших активів — іноземної валюти або інших резервних активів. Починаючи з січня 1996 р. вартість одиниці СПЗ визначається Фондом щодня як середньозважене значення валютних курсів п’яти провідних валют.

У цілому позицію України в Міжнародному валютному фонді можна визначити як стабільну, однак слід зазначити, що сума заборгованості за кредитами і позичками Фонду за останні роки значно зросла.

3. Валютні курси – основа валютної політики країни

Основою валютної політики країни є вибір режиму валютних курсів, який відповідає економічному стану держави та її зовнішньоекономічним відносинам. Валютний курс як ціна грошової одиниці даної держави, який виражається у грошовій одиниці іншої держави, залежить від багатьох курсоутворюючих факторів, що виявляють себе через попит і пропозицію певної валюти на ринку. Він має безпосереднє практичне значення для тих, хто займається торгівлею, інвестиціями, іншими фінансовими операціями, і відіграє важливу роль у грошово-кредитній політиці держави.

Валютний курс (Exchange rate) є своєрідною формою ціни, яка сплачується в національній грошовій одиниці за одиницю іноземної валюти, і визначається співвідношенням між національною грошовою одиницею та відповідно іноземною валютою виходячи насамперед з їх купівельної спроможності.

Визначення валютних курсів називають котируванням. Повне котирування означає, що встановлюється курс покупця (сторона bid) і продавця (сторона offer).

Різниця (маржа) між курсом покупця і курсом продавця для того, хто здійснює котирування, є джерелом прибутку.

До 23 жовтня 1994 p. в Україні дотримувалися системи множинних курсів, включаючи офіційний валютний курс, який визначався НБУ, і ринковий, який встановлювався на валютних аукціонах. Із 24 жовтня 1994 р. офіційний курс встановлюється за результатами торгів на Українській міжбанківській валютній біржі.

Правильне визначення валютних курсів має важливе практичне значення, оскільки валютний курс безпосередньо впливає на ціну імпорту, виражену в національній валюті, та на ціну експорту, що конвертується в іноземну валюту. Тому його динаміка тісно пов’язана з темпами інфляції та з врахуванням інших даних, таких як затрати й ціни на внутрішньому та зовнішньому ринках, і може бути індикатором зовнішньої конкурентоспроможності, а внаслідок цього — можливих змін у платіжному балансі країни.

3.1. Чинники формування валютного курсу

Як уже зазначалося, валютний курс є ціною, в якій грошова одиниця однієї країни виражається (відображується) в грошовій одиниці іншої країни, а тому, як і на ціну будь-якого іншого товару, на рівень і динаміку валютного курсу впливає ціла низка чинників. Розрізняють чинники структурного (макроекономічного) характеру, тобто такі, що відображають стан економіки даної країни, та кон’юнктурні, які постійно змінюються під впливом тенденцій внутрішнього та світового ринків.

До структурних чинників належать:

- показники економічного зростання;

- обсяг грошової маси в обігу;

- рівень інфляції;

- рівень облікової ставки;

- стан і структура платіжного балансу країни;

- обсяги дефіциту державного бюджету;

- платоспроможність країни та довіра до національної валюти на внутрішньому і зовнішньому ринках;

- обсяги внутрішніх та зовнішніх запозичень тощо.

Кон’юнктурними чинниками можна вважати:

- спекулятивні валютні операції;

- формування інфляційних очікувань;

- часті зміни урядів;

- лобіювання у вищих ешелонах влади інтересів певних політичних та економічних структур;

- рівень розвиненості інших секторів фінансового ринку та ін.

Стан платіжного балансу, який характеризує ефективність зовнішньоекономічної діяльності країни, безпосередньо впливає на рівень і динаміку валютного курсу. При цьому найбільший вплив на нього спричиняють поточні операції балансу (купівля товарів, послуг, доходи від інвестицій тощо).

Дефіцит поточного балансу свідчить про низьку конкурентоспроможність національних товарів і послуг на світових ринках та більшу привабливість іноземних товарів. За наявності дефіциту платіжного балансу відбувається збільшення зовнішньої заборгованості країни та виникають умови для підвищення курсу національної валюти. Активне сальдо платіжного балансу свідчить про підвищення попиту на національну валюту1 і зниження її курсу по відношенню до іноземних валют.

Суттєвий вплив на валютний курс мають збільшення обсягів грошової маси, підвищення темпів інфляції та наявність інфляційних очікувань. Практично у всіх країнах, особливо за умови спаду виробництва, ці чинники призвели до підвищення курсів національних валют. Показовим прикладом може бути фінансова криза 1998 р. Інфляційні очікування почали проявлятися ще в травні-червні 1998 p., коли з ринку ОВДП пішли нерезиденти. В серпні фінансова криза розпочалася спочатку в Росії, а потім перекинулася й до України. Однак завдяки тому, що Національному банку України вдалося частково погасити інфляційні очікування, перші наслідки фінансової кризи в Україні не були такими руйнівними, як в Росії, коли з полиць магазинів за кілька днів зникли товари широкого вжитку. Оскільки чинники фінансової кризи в Україні та Росії були схожими, її наслідки знайшли свій прояв у суттєвому підвищенні курсів і гривні, й рубля по відношенню до більш стабільних валют.

Підвищення відсоткових ставок означає подорожчання грошей, а тому сприяє зміщенню (переміщенню) інвестиційного та спекулятивного попиту з іноземної валюти на внутрішній грошовий ринок. Маневрування відсотковими ставками спричиняє перетоки значних сум капіталів на міжнародних фінансових ринках. Підвищення відсоткових ставок сприяє притоку іноземних інвестицій і стабілізації валютного курсу.

В цілому слід зазначити, що чинники, які формують валютні курси, досить мобільні, і їх взаємний вплив часто може нейтралізувати або підсилити дію один одного, а тому, керуючись загальними тенденціями динаміки валютних курсів, потрібно в кожній Конкретній ситуації аналізувати дію кожного чинника у взаємозв’язку з іншими.

3.2. Операції на валютному ринку

За допомогою проведення операцій на валютному ринку центральний банк також може здійснювати регулювання грошової маси в обігу, підтримуючи відповідну стабільність національної валюти. Виступаючи на валютному ринку в ролі покупця, центральний банк випускає в обіг додатковий обсяг національних грошей і за них придбає іноземну валюту, а виступаючи в ролі продавця іноземної валюти, вилучає кошти в національній валюті з обігу. Але для здійснення таких операцій та забезпечення їхньої ефективності необхідно мати відповідні повноваження та достатній розмір валютних резервів.

В Україні лише в 1992 р. розпочато роботу зі створення валютного сегмента грошового ринку. Основу внутрішнього сегмента валютного ринку спочатку складали комерційні банки, які одержали ліцензію на право здійснення операцій з іноземною валютою та міжнародних розрахунків.

Найбільш суттєвими факторами, які впливали на стримування валютного сегмента грошового ринку, були відсутність законодавчої бази в сфері валютного регулювання та недосконалість економічної й податкової політики, яка проводилась у сфері зовнішньоекономічної діяльності.

Для організації міжбанківського валютного ринку Національним банком було розроблено новий порядок надання ліцензій і проведено переатестацію працівників комерційних банків, які здійснюють валютні операції. З вересня 1992 р. розпочала роботу Валютна біржа Національного банку, яку з 08.07. 1993 р. було реорганізовано в Українську міжбанківську валютну біржу.

У зв’язку з необхідністю проведення політики, спрямованої на підтримку курсу національної валюти, в 1992 р. було розпочато роботу зі створення офіційного валютного резерву Національного банку України.

Діючий раніше порядок формування та використання Державного валютного фонду, який було розміщено в Державному експортно-імпортному банку, не дозволяв Національному банку проводити операції зі стабілізації курсу українського карбованця до іноземних валют шляхом проведення інтервенцій на внутрішньому валютному ринку України.

З 2000 р. основними резервними валютами є долар США (базова валюта), євро, швейцарський франк, фунт стерлінгів і японська єна.

Протягом 1992-1996 pp. вплив Національного банку на співвідношення української валюти (карбованця) до іноземних валют визначався через Українську міжбанківську валютну біржу. В цей період спостерігалася тенденція до стабілізації економічних процесів, що відбувалися в державі, підвищилася довіра до національної грошової системи, і курс утримувався на стабільній позначці.

У 1997 р. продовжувалася лібералізація валютного ринку, але в цей період валютний ринок України зазнав значного тиску внаслідок залучення урядом України короткотермінового капіталу іноземних інвесторів для потреб фінансування дефіциту бюджету шляхом реалізації облігацій внутрішньої державної позики безпосередньо через міжбанківський ринок та Українську міжбанківську валютну біржу. Тиск коштів нерезидентів протягом року був нерівномірним та різноспрямованим, і його можна було поділити на два періоди.

У січні — серпні 1997 р. спостерігався значний приплив валютних коштів, унаслідок чого пропозиція доларів США перевищила попит на них, а курс гривні порівняно з початком року знизився на 1,7%. З метою нейтралізації надлишкової пропозиції доларів США Національний банк України проводив політику стримування надмірної ревальвації гривні шляхом викупу надлишкової пропозиції іноземної валюти.

З вересня 1997 р. ситуація на валютному ринку почала різко змінюватися через відплив іноземного капіталу в зв’язку з фінансовою кризою в Азії. Іноземні інвестори виводили свій капітал, із країн з нестабільною економікою. Характерною рисою валютно-курсової політики в 1997 р. було забезпечення керованості обмінного курсу в межах валютного коридору 1,7-1,9 гривні за долар США, офіційно встановленого з 01.09. 1997 р.

Використання валютного коридору як одного з елементів управління ринком дало можливість визначити чіткі орієнтири для учасників зовнішньоекономічної діяльності, а жорстка верхня межа стала важливим антиінфляційним фактором, що дало змогу попередити інфляційні очікування й ефективно стримувати темпи внутрішнього знецінення гривні.

Система валютного коридору відіграла значну роль при проведенні грошово-кредитної політики в 1997-1998 pp. та в першому півріччі 1999 р.

У 1998 р. в зв’язку з фінансовою кризою в Росії та наявністю тісних торговельних відносин України з Росією з метою недопущення наслідків кризи на український грошово-кредитний ринок Національним банком було введено окремі елементи адміністративного контролю за проведенням валютних операцій:

- із 7 вересня 1998 р. було введено обов’язковий 75-відсотковий продаж надходжень валютних коштів на рахунки експортерів, а з 15.09. 1998 р. цю норму було знижено до 50%;

- проведення безготівкових операцій з купівлі-продажу вільно конвертованої валюти здійснювалося лише через Українську міжбанківську та Кримську валютні біржі;

- введено обов’язкове документальне підтвердження клієнтом фактичного надходження товарів та отримання послуг при розгляді заявок на купівлю іноземної валюти;

- встановлено обмеження на купівлю іноземної валюти банками-нерезидентами;

- введено обмеження з надання банками кредитів резидентам в іноземній валюті та ін.

Усі ці заходи в комплексі з посиленим контролем за формуванням комерційними банками обов’язкових резервів та встановленням більш жорстких нормативів формування їх сприяли утриманню відповідної стабільності на грошово-кредитному ринку й дали можливість із 17 березня 1999 року значно лібералізувати валютний сегмент ринку.

Національний банк України на підставі даних за операціями купівлі-продажу валюти, яку одержував від комерційних банків, самостійно визначав офіційний курс гривні до інших іноземних валют.

З грудня 1999 р. з метою недопущення спекуляцій на валютному ринку було запроваджено проведення щоденних валютних операцій у режимі реального часу, тобто після часу, відведеного на торги, всі операції призупинялися, і куплену валюту в той же день не можна було знову продати. Цей режим дав позитивні результати, внаслідок чого тиск на валютний сегмент ринку різко зменшився.

Винятково важливе значення для регулювання валютного ринку мало ухвалення в 1999 р. Закону України «Про Національний банк України», в якому Національний банк визначено уповноваженою державою установою при застосовуванні законодавства України про валютне регулювання і валютний контроль. До компетенції Національного банку у сфері валютного регулювання віднесено:

- видання нормативних актів щодо ведення валютних операцій;

- видачу та відкликання ліцензій, здійснення контролю за діяльністю банків та інших установ, які одержали ліцензію Національного банку на здійснення операцій з валютними цінностями;

- встановлення лімітів відкритої валютної позиції для банків та інших установ, що купують та продають іноземну валюту.

Національний банк визначає також структуру валютного ринку України й організовує торгівлю валютними цінностями, проводить дисконтну та девізну валютну політику і застосовує в разі необхідності валютні обмеження.

Дисконтну політику Національний банк здійснює з метою регулювання руху капіталу та балансування платіжних зобов’язань, а також коригування курсу грошової одиниці України до іноземних валют шляхом зміни облікової ставки, а девізну — на підставі регулювання курсу грошової одиниці України до іноземних валют шляхом купівлі та продажу іноземної валюти на фінансових ринках.

Для забезпечення внутрішньої і зовнішньої стабільності грошової одиниці України Національний банк створює золотовалютний резерв, що складається з таких активів:

- банківське золото;

- спеціальні права запозичення;

- резервна позиція в МВФ;

- іноземна валюта у вигляді банкнот і монет або кошти на рахунках за кордоном;

- цінні папери (крім акцій), що оплачуються в іноземній валюті;

- інші міжнародне визнані резервні активи за умови забезпечення їхньої надійності та ліквідності.

Поповнення золотовалютних резервів проводиться Національним банком такими шляхами:

- купівля банківського золота та іноземної валюти;

- отримання доходів від операцій з іноземною валютою, банківськими металами та іншими міжнародне визнаними резервними активами;

- залучення Національним банком валютних коштів від міжнародних фінансових організацій, центральних банків іноземних держав та інших кредиторів.

Використання золотовалютного резерву здійснюється Національним банком на такі потреби:

- продаж валюти на фінансових ринках для проведення грошово-кредитної політики, включно з політикою обмінного курсу;

- витрати за операціями з іноземною валютою, монетарними металами та іншими міжнародне визнаними резервними активами.

Доходи та збитки Національного банку, пов’язані зі зміною оцінки активів і пасивів, у вигляді банківського золота й іноземної валюти, спеціальних прав запозичення у зв’язку зі змінами курсу іноземних валют та ціни золота враховуються і компенсуються в такому порядку:

- чисті валютні доходи та збитки збалансовуються відповідною сумою на спеціальному резервному рахунку переоцінки валютних резервів у балансі Національного банку;

- зазначені чисті доходи та збитки не враховуються при розрахунку річного доходу Національного банку.

З ІІ півріччя 1999 р. в Україні практично діє політика плаваючого обмінного курсу, тобто від політики валютного коридору Національний банк перейшов до політики плаваючого обмінного курсу, а з лютого 2000 р. таку валютну політику визнано офіційною. Це, насамперед, пов’язано з тим, що обсягу валютних резервів у нинішніх умовах недостатньо для використання валютного коридору.

Останнім часом періодично виникають дискусії щодо введення валютного режиму «Currency board» як базової основи економічної політики.

Валютний режим «Currency board» означає стовідсоткове резервування національної валюти при жорсткому обмінному курсі щодо певної іноземної валюти (на практиці це може бути або долар США, або євро).

За такої ситуації національна валюта стає повним еквівалентом конвертованої валюти (долара або євро).

Введення режиму «Currency board» підвищує довіру населення і підприємців до національної валюти, дає змогу швидко знизити інфляцію, допомагає посилити фіскальну дисципліну, повернути довіру до національної валюти і створити умови для економічного зростання країни.

Але для успішного та ефективного впровадження режиму «Currency board» необхідно мати такі передумови:

- досягнення бездефіцитного бюджету;

- прийняття програми санації підприємств та банківської системи;

- врегулювання питань за зовнішніми та внутрішніми боргами уряду;

- відмова від використання валютних резервів Національного банку для розв’язання бюджетних проблем;

- відмова від кредитної підтримки Національним банком уряду та комерційних банків у будь-якій формі, а також проведення операцій на відкритому ринку, тобто позбавлення Національного банку функції кредитора останньої інстанції;

- визначення відсоткових ставок винятково ринковими механізмами;

- доведення рівня забезпеченості монетарної бази валютними резервами Національного банку до 100%.

В Україні режим плаваючого обмінного курсу було офіційно запроваджено з 21 лютого 2000 р. згідно із заявою Кабінету Міністрів та Національного банку України від 21.02. 2000 p., що стало логічним продовженням послідовної політики лібералізації валютного ринку, яка проводилася Національним банком України протягом 1999 р.

Введення режиму плаваючого обмінного курсу, а також запровадження в грудні 1999 року на міжбанківському ринку торгової сесії забезпечили стабілізацію курсу національної валюти.

Валютно-курсова політика в 2004 р. не повинна зазнати значних змін і збереже основні елементи діючої системи валютного регулювання. Вона формуватиметься виходячи із прогнозу позитивного сальдо торговельного балансу, зростання прямих іноземних інвестицій та надходжень від приватизації, позитивної та рівномірної динаміки інших макроекономічних та монетарних чинників. Валютно-курсова політика спрямовуватиметься на дотримання подальшої стабільності обмінного курсу, поступову (незначну) девальвацію гривні. Така політика сприятиме збереженню позитивного впливу валютного курсу на фінансову стабільність, зниженню інфляції, здешевленню критичного імпорту і створенню сприятливих умов для зовнішньоекономічної діяльності.

При здійсненні інтервенцій на валютному ринку Національний банк України гнучко впливатиме на обмінний курс, вирішуючи одночасно завдання забезпечення достатнього рівня валютних резервів та забезпечення економіки необхідною кількістю платіжних інструментів. Збільшення й оптимізацію структури валютних резервів та доведення їх рівня до міжнародних стандартів Національний банк розглядає як важливу умову забезпечення довгострокової стабільності національної грошової одиниці.

У 2004 р. Національний банк діятиме виходячи з необхідності одночасного здійснення заходів як з розширення пропозиції грошей, так і з мобілізації надлишкової ліквідності з ринку. З метою регулювання грошово-кредитного ринку Національний банк використовуватиме всі наявні монетарні інструменти та механізми як в комплексі, так і кожний окремо, залежно від їх впливу на стан грошово-кредитного ринку.

З урахуванням наявних економічних ризиків, ускладнення зовнішньоекономічної кон’юнктури, а також необхідності подальшого укріплення стабільності гривні Національний банк України проводитиме у 2004 р. більш жорстку порівняно з 2003 р. монетарну політику, спрямовану на підтримку програми економічного і соціального розвитку України, створення монетарних передумов економічного зростання, ефективної зайнятості і підвищення реальних доходів населення. Ефективність грошово-кредитної політики буде залежати від подальшого удосконалення і розширення чинної законодавчої бази, зниження податкового тиску, зменшення рівня тінізації економіки, більш глибокої координованості дій Кабінету Міністрів та Національного банку України при проведенні фіскальної та грошово-кредитної політики.

Таким чином, забезпечення високого рівня контролю за валютним ринком України, стабільності валютних курсів і національної грошової одиниці на початку 2003 р. було досягнуто завдяки використанню суто ринкових методів регулювання та управління грошово-кредитною системою, що підтвердило правильність використання Національним банком України відповідних інструментів монетарної політики.

4. Поняття і завдання валютного регулювання та валютного контролю

Під валютним регулюванням слід розуміти діяльність держави та уповноважених нею органів, спрямовану на регламентацію міжнародних розрахунків і порядку здійснення операцій з валютними цінностями.

Основними завданнями здійснення валютного регулювання та контролю є:

- організація системи курсоутворення, захист та забезпечення необхідного ступеня конвертованості національної грошової одиниці;

- регулювання платіжної функції іноземної валюти та інших іноземних інструментів, регламентація поточних операцій платіжного балансу;

- організація внутрішнього валютного ринку;

- регламентація та регулювання банківської діяльності з валютними цінностями;

- регулювання процесів утворення та руху валютного капіталу, захист іноземних інвестицій;

- встановлення режиму та обмежень на вивезення і ввезення через кордон валютних цінностей;

- забезпечення стабільних джерел надходження іноземної валюти на національний валютний ринок.

Основними формами здійснення валютного регулювання та контролю є проведення:

- дисконтної політики, тобто управління обліковою ставкою національного банку, яка поряд з іншими засобами має регулювати обсяг грошової маси, обсяг сукупного попиту, рівень цін у державі, а також приплив із-за кордону та відтік короткострокових капіталів;

- девізної політики у вигляді валютної інтервенції, яка являє собою купівлю-продаж національним банком іноземної валюти, що впливає на курс національної грошової одиниці, продажу або купівлі золота з метою бажаного впливу на кон’юнктуру ринку золота, зміни режиму конвертованості валют, посилення або послаблення валютних обмежень;

- диверсифікації валютних резервів, що дає змогу зменшити збитки від відносного знецінення тих або інших валют, і забезпечення найвигіднішої структури резервних активів;

- отримання або надання кредитів та субсидій, які використовуються для компенсації розривів, що виникають у міждержавних платежах;

- низки адміністративних заходів.

Відповідно до ст.13 Декрету Кабінету Міністрів України «Про систему валютного регулювання і валютного контролю» від 19 лютого 1993 р. №15-93 органами валютного контролю в Україні визначені:

Національний банк України.

Уповноважені банки.

Державна податкова адміністрація України.

Міністерство зв’язку України.

Державний митний комітет України.

Залежно від своїх функцій зазначені органи мають різний обсяг повноважень у сфері валютного контролю. Уповноважені банки здійснюють контроль за валютними операціями, що проводяться резидентами і нерезидентами через ці банки. Державна податкова адміністрація України — фінансовий контроль за валютними операціями, що виконуються резидентами і нерезидентами на території України. Міністерство і зв’язку України — за додержанням правил поштових переказів та пересиланням валютних цінностей через митний кордон України. Державний митний комітет України — за додержанням правил переміщення валютних цінностей через митний кордон України.

Головним органом валютного регулювання та контролю є Національний банк України, який крім функцій прямого контролю також здійснює:

- державну валютну політику, виходячи з принципів загальної економічної політики України;

- разом із Кабінетом Міністрів України складає платіжний баланс України;

- контроль за додержанням затвердженого Верховною Радою України ліміту зовнішнього державного боргу України;

- визначення лімітів заборгованості в іноземній валюті уповноважених банків нерезидентам;

- видачу в межах своєї компетенції обов’язкових для виконання нормативних актів щодо здійснення операцій на валютному ринку України;

- накопичення, зберігання і використання резервів валютних цінностей для здійснення державної валютної політики;

- видачу ліцензії на здійснення валютних операцій та прийняття рішення про їх скасування;

- встановлення способів визначення і використання валютних (обмінних) курсів іноземних валют, виражених у валюті України, курсів валютних цінностей, виражених у іноземній валюті або розрахункових (клірингових) одиницях;

- встановлення за погодженням із Міністерством статистики України єдиних форм обліку, звітності та документації про валютні операції, порядок контролю за їх достовірністю та своєчасним поданням;

- публікацію банківських звітів про власні операції та операції уповноважених банків тощо.

Отже, валютну політику держави можна поділити на дві частини — поточну та перспективну. Поточна полягає в організації повсякденного оперативного регулювання поточної валютної кон’юнктури, а перспективна — в здійсненні довгострокових структурних змін у міжнародному валютному механізмі, що реалізується через участь держави в міждержавних угодах. Значна роль у формуванні довгострокової валютної політики належить таким міжнародним валютно-фінансовим установам, як Міжнародний валютний фонд, Світовий банк, Європейський банк реконструкції та розвитку тощо.

Висновок

Останнім часом в системі грошово-кредитного регулювання важливе місце посідає валютна складова. Коли ми говоримо про валютну стабільність у зв’язку зі стабільністю національної грошової одиниці, то перш за все повинні чітко знати обсяги іноземної валюти на руках у населення та мотиви її збереження.

Курс гривні до долара США хоча до останнього часу й не визначався як інструмент грошово-кредитної політики, але фактично ним став уже давно. А тому не варто в довгостроковому періоді шукати відповіді на запитання: має він зростати чи знижуватися? В його динаміці є власні закономірності, які НБУ здатен оперативно враховувати і формувати необхідні межі коливань.

Визнання валютного курсу інструментом грошово-кредитної політики та оперативний вплив на нього з боку саме НБУ дає змогу значною мірою вирішити й питання стимулювання та підтримання відповідних темпів приросту ВВП і забезпечення стабільності гривні.

Визначаючи роль і місце валютних курсів у системі грошово-кредитного регулювання, слід зазначити, що зміну курсу гривні до долара США часто сприймають як індикатор інфляції: курс підвищився — значить, інфляція є, знизився — немає. Практика засвідчила, що сьогодні така зміна курсу може означати зміну попиту й пропозиції долара, зміну купівельної спроможності долара на українському ринку (тобто доларову інфляцію-дефляцію, а не гривневу).

Шляхи забезпечення стабільності гривні і на її основі — стабілізації і піднесення економіки полягають, перш за все, у забезпеченні стабільної політичної ситуації, наявності системи законів, чіткої економічної політики та механізмів її реалізації.

Список використаної літератури

1. Андронов О., Береславська О Українській міжбанківській валютній біржі — п’ять років // Вісник Нац. банку Українию-1998. — №7. — С.30-39.

2. Боринець СЛ. Міжнародні валютно-фінансові відносини. — К.: Т-во «Знання», КОО, 1999. — 305 с.

3. Геєць В. Перспективи світового економічного зростання у 2000-2002 р. // Вісник Національного банку України. — 2000. — № 2. — С. 20-25.

4. Государственное регулирование рыночной экономики: Учебн. пособие. –2-е изд. – М: Дело, 2002. – 280с.

5. Єпіфанов А.О. та ін. Управління ризиками в платіжних системах / НБУ: УАБС / Єпіфанов А.О., МіщенкоВ.І., СавченкоА.С. — Суми: Ініціатива, 2001. — 168с.

6. Єпіфанов А.О., Сало І.В., Дьяконова 1.1. Бюджет і фінансова політика України. — К.: Наукова думка, 1997. — 301 с

7. Зрушення до ринкової економіки. Реформи в Україні: погляд з середини. За ред.Л. Гофмана і А. Зіденберга. К: 1997р. – 287с.

8. І. Михасюк, А. Мельник, М. Крупка, З. Залога. Державне регулювання економіки. – ЛНУ ім. Франка, Львів: “Українські технології”, 1999. – 640с.

9. Кротюк ВЛ. Національний банк — центр банківської системи України. — К.: Ін Юре, 2000. — 248 с.

10. Мельник А.Ф. Державне регулювання економіки. — К.: » Наукова думка», 1994.

11. Науменкова С.В. Проблеми сбалансированности денежного рынка Украины. — К.: Наукова думка, 1997. — 55 с.

12. Національний банк і грошово-кредитна політика: Підручник / За ред. д-ра екон. наук, проф. A. M. Мороза та канд. екон. наук, доц. М.Ф. Пуховкіної. — К.: КНЕУ, 1999 — 368 с.

13. Про банки і банківську діяльність: Закон України № 2121-ІП від 07.12. 2000 p., зі змінами та доповненнями за № 2740-ІП від 20.09. 2001 р. // Законодавчі і нормативні акти з банківської діяльності. — 2001.

14. Про Національний банк України: Закон України № 679-XIV від 20.05. 1999 р. // Законодавчі і нормативні акти з банківської діяльності. — 1999. — Вип.7. — С.3-23.

15. Про систему валютного регулювання і валютного контролю: Декрет Кабінету Міністрів України № 15-93 від 19.02. 1993 р. // Урядовий кур’єр. — 1993. — 6 березня.

16. Стельмах В.С., Єпіфанов А.О. и др. . Грошево-кредитна політика в Україні/За ред.В.І. Міщенка. – 2-е вид. К.: Т-во “Знання”, КОО, 2003. -421с.

17. Стельмащук А.М. Державне регулювання економіки. Навчальний посібник. – Тернопіль: Астон, 2001. –362с.

18. Стеченко Д.М. Державне регулювання економіки: Навч. посібник. – К.: МАУП, 2000. -176с.

19. Ющенко В А., Міщенко B.І. Управління валютними ризиками. — К.: Т-во «Знання», КОО, 1998. — 444 с.

20. Ющенко В.А., Міщенко В.І. Валютне регулювання: Навч. посіб. – К.: Т-во “Знання”, КОО, 199.359с.

Доповнення до контрольної роботи на тему: „Валютне державне регулювання”

Нормативно-правова база є основою будь-якої сфери суспільного життя. В існуючих умовах глобалізації світового господарства особливого значення набуває створення та підтримання конкурентоспроможної національної економіки, важливим елементом якої є наявність стабільного та чіткого валютного законодавства.

Питання валютної політики, її нормативно-правової бази та ступеню державного втручання у валютні відносини завжди цікавили вчених різних країн. Ці проблеми з різних позицій розглядалися багатьма вітчизняними авторами, зокрема Кабанцем О.І., Резніковою О.О., Рибак Г.Ф., Міщенко В.І., Науменковою С.В., Ющенко В.А. Однак, враховуючи той факт, що валютне законодавство доволі часто змінюється і не є достатньо врегульованим у правовому аспекті, питання теоретичної суті та методичного забезпечення валютної політики є актуальним для дослідження.

Під валютною політикою розуміють сукупність правових та організаційних методів та форм управління, здійснюваних в сфері міжнародних валютних та інших економічних відносин, які проводяться державою та центральним банком країни в сфері валютних відносин та грошового обігу з кінцевою метою впливу на економіку та купівельну силу національної валюти [6].

Складовими частинами валютної політики держави є валютне регулювання та валютний контроль. Валютне регулювання — це система взаємопов’язаних механізмів державного та ринкового регулювання курсу національної валюти та руху валютних цінностей. Валютний контроль являє собою заходи, що проводяться уповноваженими державними органами з метою забезпечення дотримання положень валютного законодавства.

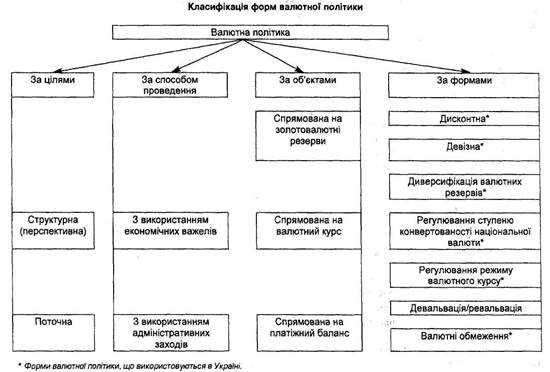

У роботах багатьох зарубіжних та вітчизняних авторів виділяються різні форми валютної політики, однак не наведена повна їх класифікація. Ми пропонуємо для її побудови використовувати наступні чотири критерії: цілі; способи проведення: об’єкти спрямування форми валютної політики (див. Рис.1).

За цілями валютну політику можна поділити на структурну та поточну. Структурна валютна політика держави спрямована на довгострокове реформування валютної системи країни, тоді як поточна має оперативно регулювати валютний ринок та платіжний баланс.

В залежності від тога, за допомогою яких заходів здійснюється валютна політика, виділяють валютну політику, що проводиться за допомогою адміністративних і економічних важелів [7].

За об’єктами, на які спрямована валютна політика, слід розрізняти три види:

- спрямовану на золотовалютні резерви;

валютний курс

платіжний баланс країни.

Рис.1. За формами проведення розрізняють такі види валютної політики.

Дисконтна політика — зміна облікової ставки центральним банком країни з метою регулювання курсу національної валюти.

Девізна політика — метод впливу на курс національної валюти шляхом купівлі-продажу іноземної валюти державними органами. Найчастіше девізна політика проводиться у формі валютних інтервенцій. Валютні інтервенції — це купівля або продаж центральним банком країни на міжбанківському ринку або валютній біржі з метою регулювання курсу національної валюти.

Валютні інтервенції, у свою чергу, також поділяються на декілька видів: відкриті та закриті; стерильні та нестерильні валютні інтервенції. Закриті валютні інтервенції проводяться державою без повідомлення агентів ринку. Відкриті — з повідомленням учасників ринку про майбутнє проведення валютної інтервенції. Стерильні валютні інтервенції — такі, при проведенні яких відсутній вплив на внутрішню грошову масу в країні. При проведенні нестерильних валютних інтервенцій такий вплив мав місце [7, 8].

Диверсифікація валютних резервів — політика держави, спрямована на регулювання структури валютних резервів шляхом включення до їх складу різних (зазвичай сильних) і валют.

Регулювання ступеню конвертованості національної валюти — здатності вільного обміну національної грошової одиниці на іноземні валюти. Розрізняють повну та часткову, внутрішню та зовнішню конвертованість. За режиму повної конвертованості усі резиденти та нерезиденти мають право здійснювати будь-які валютні операції без обмежень.

При частковій конвертованості на операції по купівлі-продажу іноземної валюти запроваджуються певні обмеження.

При зовнішній конвертованості повна свобода валютних операцій надається лише нерезидентам, при внутрішній — навпаки, лише резидентам країни

Регулювання режиму валютного курсу. Вивчення світового досвіду дозволяє виділити такі основні режими валютного курсу: «вільно плаваючий», регульоване плавання, постійно фіксований, а також подвійний валютний ринок. В умовах режиму «вільно плаваючого» валютного курсу попит на валюту країни визначається функцією попиту на «товари, послуги та фінансові активи. Такий режим можуть використовувати лише країни з розвиненою ринковою економікою та стабільною макроекономічною ситуацією. Режим «регульованого плавання» дозволяє державі утримувати курс національної валюти від різких коливань за допомогою валютних інтервенцій. Режим постійно фіксованого валютного курсу забезпечує державним органам встановлення курсу національної валюти і утримання його на певному рівні. Така політика потребує наявності значного обсягу золотовалютних резервів. При режимі подвійного валютного ринку останній поділяється на дві частини, у одній з яких використовується офіційний валютний курс, а в другій — ринковий [6, 7, 8].

Разом з валютними інтервенціями такі форми валютної політики, як девальвація та ревальвація, є одними з найбільш поширених у світовій практиці. Девальвація означає зниження курсу національної валюти по відношенню до іноземних валют або міжнародних валютних одиниць. Ревальвація являє собою підвищення курсу національної валюти по відношенню до іноземних валют або міжнародних валютних одиниць, що здійснюється державними органами при режимі фіксованого валютного курсу або відбувається завдяки перевищенню попиту (пропозиції) на національну валюту на валютному ринку над її пропозицією (попитом) при режимі «вільно плаваючого» валютного курсу [8].

Валютні обмеження — це система нормативних правил, що регламентують права громадян та юридичних суб’єктів ринку стосовно здійснення валютних операцій.

Дослідження світового досвіду валютних обмежень, проведене автором, дозволяє розподілити їх за умовами застосування на екстрені та поточні або постійні. Екстрені валютні обмеження застосовуються в разі різкого погіршення платіжного балансу, суттєвих змін в економіці країни [зокрема у її фінансовій сфері), нестабільності на світовому валютному та фінансовому ринках. До цієї групи можна віднести:

- валютну блокаду;

- монополію держави на операції з валютними цінностями;

- блокування виручки іноземних експортерів;

- заборону продажу вітчизняних товарів за кордоном за національну валюту;

- запровадження множинності валютних курсів;

- обмеження участі національних банків в представленні міжнародних позик в іноземній валюті;

- заборону інвестицій нерезидентів та продажу їм національних цінних паперів;

- вилучення іноземних цінних паперів, що належать резидентам, та їх продаж за валюту;

- повне або часткове припинення погашення зовнішньої заборгованості;

- заборону репатріації прибутків, дивідендів та інших видів доходів за кордон;

- обов’язкову конверсію позик в іноземній валюті в центральному банку країни;

- вимогу депонування на безвідсотковому рахунку в центральному банку нових закордонних зобов’язань національних банків;

- заборону на виплату відсотків по терміновим внескам нерезидентів в національній валюті;

- введення від’ємної ставки відсотка по внескам нерезидентів в національній валюті;

- обмеження на форвардні продажі національної валюти іноземцям.

До поточних або постійних валютних обмежень можна віднести ті, що застосовуються для оперативного регулювання валютного курсу та платіжного балансу країни. Сюди входять:

- регулювання операцій нерезидентів з національною валютою;

- регулювання міжнародних платежів;

- регулювання переводу національної та іноземної валюти за кордон;

- введення податків на придбання або продаж іноземної валюти;

- обов’язковий продаж експортерами частки валютних надходжень за офіційним курсом центральному банку країни;

- ліцензування валютних операцій;

- обмеження продажу іноземної валюти імпортерам-резидентам;

- обмеження прав імпортерів на здійснення форвардних, ф’ючерсних та опціонних операцій по придбанню іноземної валюти;

вимога імпортних депозитів,

регулювання строків розрахунків по імпортним та експортним операціям [7].

Враховуючи складну структуру валютної політики та різноманітність її видів, необхідно чітко визначити, які саме форми повинні використовуватися в Україні, а також які державні органи мають впроваджувати ті чи інші заходи валютного регулювання і контролю.

Основними нормативними актами в сфері валютного регулювання та валютного контролю України є; закони «Про порядок здійснення розрахунків в іноземній валюті» №187/94-ВР від 23,09.94 р„ «Про Національний банк України» від 20.05.99 р„ «Про зовнішньоекономічну діяльність» №959-ХІІ від 16.04.91 р., Декрет Кабінету Міністрів України «Про систему валютного регулювання і валютного контролю» №15-93 від 19.02.93 р., постанова Правління Національного банку України №49 від 8.02. 2000 р. «Про затвердження Положення про валютний контроль». Існує ще декілька чинних нормативних актів у сфері валютного регулювання, зокрема листи Національного банку України та Державної податкової адміністрації України, але вони лише роз’яснюють окремі питання, викладені у вищеназваних нормативних актах.

Відповідно до ст. 13 Декрету Кабінету Міністрів України «Про систему валютного регулювання і валютного контролю» органами валютного контролю в Україні визначені: Національний банк України; уповноважені банки; Державна податкова адміністрація України; Міністерство зв’язку України; Державний митний комітет України.

В Україні немає єдиного нормативного документу, який поєднував би в собі всі аспекти валютного регулювання та контролю. В нормативних актах не наведене чітке тлумачення валютної політики, валютного регулювання, валютних обмежень. Відсутнє також єдине визначення поняття валютних цінностей — в різних нормативних документах зустрічаються три різних тлумачення цього терміну,

Зокрема, Закон «Про Національний банк України» трактує валютні цінності «як матеріальні об’єкти, визначені законодавством України про валютне регулювання як засоби валютно-фінансових відносин» [2].

Натомість Закон «Про зовнішньоекономічну діяльність» визначає валютні кошти як валютні цінності, до складу яких входять: іноземна валюта готівкою; платіжні документи (чеки, векселі, тратти, депозитні сертифікати, акредитиви та інші) в іноземній валюті, цінні папери (акції, облігації, купони до них, бони, векселі та інші) в іноземній валюті, золото та інші дорогоцінні метали у вигляді зливків, пластин та монет, а також сертифікати, облігації, варанти та інші цінні папери, номінал яких виражено у зо-поті, дорогоцінні камені [3].

Декрет Кабінету Міністрів України «Про систему валютного регулювання і валютного контролю» №15-93 від 19.02.93 р., прийнятий з метою впорядкування валютного регулювання та контролю в Україні, вимагає під валютними цінностями розуміти валюту України; платіжні документи та інші цінні папери (акції, облігації, купони до них, бони, векселі (трати), боргові розписки, акредитиви, чеки, банківські накази, депозитні сертифікати, ощадні книжки, інші фінансові та банківські документи), виражені в валюті України; іноземну валюту; платіжні документи та інші цінні папери (акції, облігації, купони до них, бони, векселі (тратти), боргові розписки, акредитиви, чеки, банківські накази, депозитні сертифікати, інші фінансові та банківські документи), виражені в іноземній валюті або банківських металах; банківські метали — це золото, срібло, платина, метали платинової групи, доведені до найвищих проб відповідно до світових стандартів, у зливках і порошках, що мають сертифікат якості, а також монети, вироблені з дорогоцінних металів [4],

Наведені вище тлумачення валютних цінностей, з одного боку, доповнюють одне одного, а з іншого — створюють суперечності щодо того, що слід розуміти під цим терміном. Те, що в законодавстві України немає усталеного визначення одного з ключових понять у сфері валютної політики, створює проблему як для підприємств, так і для контролюючих органів.

З усіх існуючих форм валютної політики в законодавстві України описано лише дві: валютна дисконтна політика та валютна девізна політика (ст.40 Закону «Про Національний банк України»).

В нормативній базі не існує чіткого розподілу функцій валютного регулювання та валютного контролю між державними органами, статті названих документів носять в основному декларативний характер та містять взаємні посилання.

Відсутнє визначення системи валютного курсу. Так статті 36-37 Закону «Про Національний банк України» дають Національному байку повноваження встановлювати офіційний курс гривні до іноземних валют та оприлюднювати його. Причому «для регулювання курсу гривні щодо іноземних валют Національний банк використовує золотовалютний резерв, купує і продає цінні папери, встановлює і змінює ставку рефінансування та застосовує інші інструменти регулювання грошової маси в обігу. Умови та порядок конвертації (обміну) гривні на іноземну валюту встановлюються Національним банком відповідно до законодавства України про валютне регулювання» [2].

Чіткого ж визначення режиму валютного курсу та механізмів його встановлення в законодавчих актах немає.

Також у законодавстві відсутній опис механізмів валютного регулювання, що можуть застосовуватися державними органами. Невизначеність системи валютного курсу та механізмів його регулювання в законодавстві значно ускладнює можливості прогнозування валютного ринку з боку суб’єктів підприємницької діяльності.

В Україні діють декілька видів валютних обмежень:

- попередні імпортні депозити;

- регулювання термінів розрахунків між резидентами та нерезидентами за експортними та імпортними контрактами;

- обмеження вивозу іноземної і національної валюти за кордон України;

- обов’язковий продаж валютних надходжень експортерів.

Всі ці види валютних обмежень описані у різних нормативних актах, що є вкрай незручним для усіх учасників валютного ринку. При оформленні імпортних та експортних операцій підприємствам доводиться враховувати положення різноманітних нормативних актів. Існування єдиного нормативного документу спростило б процедуру та скоротило час, необхідний для оформлення зовнішньоекономічних операцій.

Поряд з цим у валютному законодавстві України відсутнє чітке визначення валютної політики, її складових та механізмів. Майже усі інструменти валютної політики викладені в Законі «Про Національний банк України».

По-перше, необхідно прийняти єдиний нормативний документ, який регулював би всі основні питання у валютній сфері на заміну нині чинних чотирьох нормативних актів.

По-друге, в цьому документі потрібно визначити понятійний апарат, а також чітко описати механізми валютного регулювання та контролю, що мають застосовуватися в Україні.

По-третє, доцільно розмежувати повноваження та обов’язки державних органів, що здійснюють валютне регулювання та валютний контроль. Для цього, на наш погляд потрібно назвати державні органи, що будуть здійснювати валютний контроль, та описати функції кожного з цих органів, повністю виключивши дублювання функцій.

Реалізація названих заходів дозволить зробити валютний ринок більш упорядкованим та прогнозованим, отже, більш ефективними стануть дії національних та іноземних компаній, державних установ, що здійснюють валютний контроль.

Список використаної літератури

1. Закон України «Про порядок здійснення розрахунків в іноземній валюті» №187/94-ВР від 23.09.94 р. // Бизнес. — 1997. — №25. — С.13-28. .

2. Закон України «Про Національний банк України» №679-ХІ\/ від 20.05.99 р. // Голос України. — 1999 — №112. — С.2-43.

3. Закон України «Про зовнішньоекономічну діяльність» №959-ХІІ від 16.04.91 р. // Відомості Верховної Ради України. — 1991, — №29. — С.1-34.

4. Декрет Кабінету Міністрів України «Про систему валютного регулювання і валютного контролю» №15-93 від 19.02.93 р. // Відомості Верховної Ради України. — 1999. — №17. — С.14-20.

5. Постанова Правління Національного банку України №49 від 8.02. 2000 р. «Про затвердження Положення про валютний контроль». // Вісник податкової служби України. — 2003. — №9. — С.8-11.

6. Резнікова О.О. Система валютного регулювання в Україні на сучасному етапі: Автореф. дис. канд. екон. наук., спеціальність 08.04.00. «Фінанси, грошовий обіг і кредит». / К., 2001. — 18 с.

7. Международные валютно-кредитные и финансовые отношения: Учебник. / Под ред.Л.Н. Красавиной — 2-е изд., перераб. и доп. — М.: Финансн и статистика, 2001. — 608 с: ил.

8. Наговицин А.Г. Валютная политика. — М,: «Зкзамен», 2000, — 512 с.