Под биржевой сделкой (операцией) следует понимать сделку, заключенную между членами биржи в биржевом помещении (зале) в установленное биржевое время и имеющей своим предметом товар, допущенный к обращению на данной бирже. Кроме того, сделка должна быть проведена с участием биржевого маклера, который обязан сделать соответствующую запись в книге регистраций биржевых сделок и оформить ее соответствующей маклерской запиской.

Содержание сделки не разглашается, кроме таких характеристик, как:

- наименование товара;

- его количество;

- цена;

- место и срок исполнения.

Большинство сделок на бирже производится на самими торговцами, а брокерами, действующими от их имени и оперирующие их деньгами. Понятно, что для этого им надо знать, чего же хочет от них клиент. Это они определяют из заказа, который делает клиент. В практике сложились следующие виды биржевых приказов (заказов клиента):

рыночный заказ — это заказ купить или продать определенный объем товара по наилучшей цене рынка. Все заказы, где не указана цена, обычно считаются «рыночными», т.е. предполагается, что клиент готов заплатить или уступить за предложенную цену.

лимитированный заказ — в нем клиент указывает конкретную цену, по которой должна состояться сделка, или лучшую цену, если трейдер способен ее получить. Этот заказ дает трейдеру некоторую свободу выбора цены при осуществлении сделки.

дневным заказом — называется заказ с дневным сроком действия. Все заказы считаются дневными, если в них не указан иной срок.

открытый заказ — в отличие от дневного, не считается выполненным в торговой книге брокера до тех пор, пока он не исполнен или отменен. (в прочем, два раза в год на всех биржах происходит аннулирование открытых заказов, чтобы освободить брокеров от бесполезных попыток их выполнить и еще раз напомнить клиентам, что заказы должны быть реальными;

- заказ «все или ничего» означает, что трейдер должен купить или продать весь товар, указанные в заказе, прежде чем клиент согласится с исполнением;

- заказ «приму в любом виде» — является противоположностью заказу «все или ничего» предполагающий, что клиент примет любое количество акций вплоть до заказанного максимума;

- заказ «исполнить или отменить» означает, что как только часть заказа, которую можно удовлетворить, выполнена, остальная часть отменяется.

заказ «или-или» — это уже отданное распоряжение, тогда как заказы на другие ценные бумаги еще ожидают своего исполнения. Как только трейдер исполнит заказ «или-или», другие заказы автоматически отменяются.

Механизм осуществления сделок с ценными бумагами

... работы является изучение механизма осуществления сделок с ценными бумагами и видов биржевых поручений. Для достижения цели нужно решить ряд задач: 1. определить посредников на рынке ценных бумаг и их отношения с клиентами; ... ценой покупки и ценой продажи ценных бумаг. Биржевой брокер совершает сделки на бирже от имени клиента ... предъявляемым биржей к возрасту трейдера, его опыту, формальному образованию ...

заказ «с переключением» означает, что выручка от продажи одних акций может быть использована для покупки других.

контингентный заказ — предусматривает одновременную покупку одного и продажу другого товара.

В начале 90-х годов, в период повального дефицита, на российских биржах в большом количестве совершались бартерные сделки. Но даже тогда на ряде бирж бартерные сделки не были разрешены, а потому широко применялись заказы “с условием”.

Заказ “с условием” — вид заказа, при котором совершаются сделки с реальным товаром, причем продажа одного товара должна производиться при условии одновременной покупки другого реального товара. Отличия этих сделок от бартерных проявляются в следующем:

- заключение сделок “с условием” осуществляется в процессе публичного гласного торга в операционном зале с участием биржевого маклера;

- учетно-расчетную функцию выполняют деньги;

- они заключаются с использованием биржевого банка данных.

В условиях дефицита этот вид заказа был интересен клиенту, но не всегда выгоден брокеру, так как клиент давал ему поручение продать товар при одновременной (обычно — в течение месяца) покупке другого товара. Если брокер не мог обеспечить покупку оговоренного товара, то он лишался права на получение вознаграждения. За осуществление таких сделок брокерским фирмам было рекомендовано брать с клиентов от 4 до 8% комиссионных. Брокеры при получении таких заявок на такие сделки имели право отказаться от их выполнения.

стоп-заказ — это приказ с целью продавать или покупать, если рыночный курс достиг определенного уровня. Брокер исполняет стоп-приказ на покупку, если цены упали до указанного уровня или ниже. Или брокер исполняет стоп-приказ на продажу, если цены поднялись до указанного уровня или выше. Таким образом, этот приказ используется для защиты от ухудшения цен.

К биржевым приказам еще существует целый ряд оговорок, разрешающих трейдеру принимать самостоятельные решения при складывании на рынке определенной ситуации или наоборот — запрещающих инициативу.

Not Held — оговорка означает, что брокер имеет право действовать по своему усмотрению (т.е. он может исполнить заказ сразу, а может ждать лучшей ситуации на рынке).

Оговорку используют, в основном, для операций с крупными партиями ценных бумаг;

- FOK (Fill Or Kill) — оговорка означает, что приказ должен быть выполнен немедленно и в полном объёме — или отменён, если такое невозможно;

- IOC (Immediate Or Cancel) — отличается от предыдущей оговорки тем, что приказ может быть выполнен частично (неисполненная часть аннулируется);

- DNR (Do Not Reduce) — оговорка означает, что при выполнении приказа цена не должна быть уменьшена;

- DNI (Do Not Increase) — оговорка означает, что при выполнении приказа цена не должна быть увеличена;

- All or None — оговорка означает, что приказ нужно выполнить в полном объёме или аннулировать, но эта оговорка не требует немедленного исполнения приказа;

- At the opening — оговорка означает, что приказ должен быть выполнен в начале торгового дня;

- At the close — означает, что приказ надо выполнить в конце торгового дня.

Биржевые сделки бывают разных видов и брокеру при ее заключении надо не только правильно подобрать товар, но и тот вид сделки, который принесет наибольшую выгоду. Стоит рассмотреть виды сделок подробнее.

Понятие и виды внешнеэкономических сделок

... оборота. Объект исследования: внешнеэкономическая сделка. Предмет: сущность и правовое регулирование внешнеэкономических сделок. Цель работы состоит в том, чтобы показать сущность внешнеэкономических сделок и особенности ... видов внешнеэкономических сделок соответствующими международными конвенциями. Подобные нормы включены в текст Конвенций о договорах международной купли - продажи товаров 1980 ...

При разделении биржевых сделок можно исходить из нескольких критериев. Наиболее значимым из них является срок исполнения сделки. При этом различают два основных типа: кассовые и срочные.

Кассовая сделка представляет собой операцию, расчет по которой осуществляется в ближайшие биржевые или календарные дни.

В ФРГ, например, кассовые расчеты проводятся в срок не позднее второго биржевого дня после дня совершения сделки. В США, Великобритании и Швейцарии кассовые расчеты осуществляются в течение пяти дней, в Японии — до 14 календарных дней. В России расчет по кассовым сделкам (т.е. сделкам за наличные) в случае, если это специально оговорено в маклерской записке, может быть и немедленным. В таком случае допускается прием и передача фондовых ценностей в зале биржевых операций.

Срочная биржевая операция — операция с товаром, исполнение которой должно последовать в сроки, обусловленные договором по данной операции. Причем при срочных сделках предмет биржевого торговли (товар или контракт) и права на него передаются в момент их заключения, а деньги уплачиваются через определенный срок. Срочные сделки с ценными бумагами разрешены далеко не везде. Широко они практикуются в США и Швейцарии, где преимущественно действуют частные биржи. На государственных биржах имеются ограничения на их проведение. Дело в том, что заключение срочных сделок связано со сроком установления цены. Если в момент заключения соглашения цена фондовой ценности не оговорена, то у обеих сторон есть возможность воздействовать на нее в выгодную для себя сторону. А это связано со спекуляцией и может повлиять на интересы третьих сторон.

- Сделки с реальным товаром могут быть с коротким — фактически кассовая сделка (“спот”) или длинным сроком поставки (“форвард”) — срочная сделка.

Одним из видов форвардных сделок является сделка с залогом. Это сделка, по которой один контрагент выплачивает другому в момент заключения сделки сумму, оговоренную договором между ними, в виде гарантии исполнения своих обязательств. Эта сумма может составлять от 8 до 100% стоимости предлагаемого к сделке товара. Залогом может выступать не только денежный взнос, но и сам товар. Если плательщиком залога является покупатель, то сделка будет с залогом на покупку, а если продавец, то с залогом на продажу.

Еще стоит добавить, что сделки с реальным товаром могут заключаться с использованием разных способов установления цены:

- по цене, сложившейся на рынке на момент заключения сделки;

- по цене, сложившейся на рынке на момент поставки товара;

- когда цена достигнет определенной пороговой величины;

- по справочной котировальной цене данного биржевого собрания (периода), опубликованной в установленном порядке.

Если в условленный день справочная котировальная цена отсутствует, то расчет производится по цене, опубликованной в последний предшествующий ликвидации день, в который производилась котировка. Если котировка на этот товар не производилась более трех биржевых дней до дня ликвидации, расчет может быть произведен по соглашению сторон, а если оно достигнуто не будет, — по цене, которую установят Арбитражная комиссия и Котировальный комитет.

Кроме сделок с реальным товаром на биржах существует довольно широкий перечень сделок на срок без реального товара. На всех биржах в настоящее время (в начале 90-х в России они почти не использовались, т.к. не было гарантии того, что брокер купит к нужному сроку необходимое по контракту количество товара) эти сделки активно используются брокерами, так как дают возможность получить повышенную, по сравнению с другими сделками, прибыль.

— «Без реального товара” — это можно воспринимать как сделки с еще не существующим товаром. Его еще нет у продавца в наличии — или потому, что его еще просто не произвели, или потому, что продавец его еще не успел купить для последующей продажи. Вне биржи с ее развитым контрольным аппаратом подобные сделки могли бы привести к мошенничествам невиданных размеров — еще один аргумент за существование бирж.

Контракт на будущую поставку — договор, заключаемый на поставку еще не произведенной продукции по фиксированной цене. Этот контракт является промежуточным между традиционным форвардом и фьючерсной сделкой. Примером здесь может служить контракт на поставку зерна будущего урожая по заранее оговоренной цене.

Фьючерсные сделки — это сделки, как правило, не с целью покупки или продажи товара, а с целью страхования (хеджирования — см. далее) сделок с наличным товаром. Заключаются они по фиксированной на момент заключения сделки цене, с исполнением операций через определенный промежуток времени. До исполнения сделки в качестве гарантии вносится небольшая сумма. Расчеты осуществляет расчетная или клиринговая палата, которая становится посредником между покупателем и продавцом и гарантирует выполнение обязательств. Объектом сделки является не наличный товар, а биржевой контракт (фьючерс).

Фьючерсные операции проводят параллельно наличным сделкам, на ту же сумму, но противоположного содержания. При приближении срока оплаты наличных активов или обязательств фьючерсные операции засчитываются (обратными сделками), что позволяет компенсировать потери на наличном рынке прибылью на бирже и наоборот. Так как сделка заключается по цене сегодняшнего дня, то при операциях на фондовой бирже фондовая ценность в день ее поставки может уже иметь другую цену. Поэтому объектом сделки становятся не только сами акции (товар), но и биржевые курсы акций. В этом случае продавец и покупатель договариваются о перечислении определенной суммы друг другу в зависимости от того какой курс будет зарегистрирован в момент истечения срока контракта.

Кроме фьючерсных широкое распространение также получили сделки с премиями (опционы).

Опцион — это контракт, фиксирующий право одного из участников сделки купить или продать фиксированное количество акций определенной компании по оговоренной цене в ограниченный период времени у своего контрагента. Опцион дает возможность извлечения выгоды за счет изменения курса ценной бумаги. Существует две их основные разновидности: опционы — колл (call), т.е. право купить, и опцион — пут (put), т.е. право продать.

В отличие от фьючерса, где стороны обязаны выполнять заключенный контракт, опцион позволяет своему владельцу, заплатившему некоторую (фиксируемую при покупке опциона) премию лицу, его выпустившему, в момент покупки, потом отказаться от сделки, если по акциям данной компании складывается неблагоприятная конъюнктура. И наоборот, он приобретает акции, если это сулит ему прибыль.

Основные виды опционов выписываются на акции, на индексы их курсов, на процентные ставки по фьючерсам, на валюту. Опцион, как правило, представляет собой именную ценную бумагу.

Для иллюстрации сделок с опционами рассмотрим пример опциона на покупку фьючерсного контракта по цене 140 единиц с уплатой премии в размере 20 единиц. В этом случае покупатель будет иметь прибыль при цене контракта (фьючерса), превышающей 160 единиц, и убыток при цене ниже 160, который составит не более 20 единиц. У продавца ситуация будет прямо противоположной (пример 1).

Пример 1

| Цена фьючерсного контракта на момент окончания сроков действия опциона | Опцион на покупку | |

| прибыль (+) и убыток (-) покупателя опциона | прибыль (+) и убыток продавца опциона | |

| 100 | — 20 | + 20 |

| 120 | — 20 | + 20 |

| 140 | — 20 | + 20 |

| 160 | – | – |

| 180 | + 20 | — 20 |

| 200 | + 40 | — 40 |

| 220 | + 60 | — 60 |

Для аналогичного опциона на продажу данные приведены в примере 2. Его покупатель получит прибыль при цене ниже 120 единиц, а при ее превышении его убыток составит не более 20 единиц. У продавца — наоборот.

Пример 2

| Цена фьючерсного контракта на момент окончания сроков действия опциона |

Опцион на продажу |

|

| прибыль (+) и убыток (-) покупателя опциона | прибыль (+) и убыток (-) продавца опциона | |

| 80 | + 40 | — 40 |

| 100 | + 20 | — 20 |

| 120 | – | – |

| 140 | — 20 | + 20 |

| 160 | — 20 | + 20 |

| 180 | — 20 | + 20 |

| 200 | — 20 | + 20 |

Вышеуказанные виды опционов делятся еще на несколько подвидов:

Простой опцион (или простая сделка с премией).

По этой сделке покупатель опциона вправе потребовать от своего контрагента исполнения обязательств, либо полностью отступиться от сделки (право отхода).

Если опцион покупает покупатель товара, то мы имеем дело с условной покупкой, а если продавец, то с условной продажей. Премия может быть отдельной от стоимости товара и уплачиваться при заключении сделки, а может учитываться в стоимости товара. В этом случае сумма сделки с условной покупкой увеличивается на величину премии, сумма сделки с условной продажей уменьшается на сумму премии. Оплата премии в случае отхода от сделки осуществляется в день заявления об этом (отступная премия), в случае исполнения сделки — в день исполнения.

Двойной опцион — сделка, в которой плательщик премии получает право выбора между позициями покупателя и продавца, а также право отступиться от сделки. В данном случае права плательщика премии увеличиваются вдвое по сравнению с правами при простом опционе, поэтому и величина премии устанавливается в двойном размере. Как и в простом опционе, премия может учитываться отдельно от суммы сделки (обоюдоострая сделка) или включаться в сумму сделки (“стеллаж”).

При “стеллаже” стоимость товара увеличивается (при сделке на покупку) или уменьшается (сделка на продажу) на размер премии.

Сложный опцион — сделка, соединяющая две противоположные сделки с премией, заключаемые одной и той же брокерской конторой с двумя другими участниками торговли. Если брокерская кантора, заключающая сделку, является плательщиком премии, то ей принадлежит право отхода от сделки. Если же брокерская контора получает премию, то право отхода от сделки принадлежит ее контрагентам. Сложный опцион — сделка, открывающая для брокера очень широкие возможности.

Кратный опцион — сделка, при которой один из контрагентов получает право за определенную премию в пользу другой стороны увеличить в несколько раз количество товара, подлежащего передаче или приему. Кратность заключается в том, что большее количество товара должного находиться в кратном отношении к обязательному (твердому) минимуму, т.е. превосходить его в 2, 3, 4 раза и т. д., но в пределах максимума, установленного договором. Кратный опцион представляет собой объединение твердой (обычной) сделки с условной, т.к. хотя количество товара и может меняться, все же некоторое минимальное его количество в любом случае должно быть передано или принято.

Как итог рассмотрения сделок с премией можно сказать, что их использование наиболее эффективно в том случае, если происходят временные изменения величины спроса и величины предложения, но в целом экономическая ситуация стабильна, а рынок близок к состоянию равновесия. Если же на рынке наблюдается избыток товара, то опционы будут выгодны продавцу и не выгодны покупателю, и наоборот в ситуации дефицита.

Конвертируемые ценные бумаги — новые современные срочные операции связанные с появлением одной разновидности фондовых ценностей — конвертабильных (конвертируемых) ценных бумаг (привилегированных акций и облигаций).

Суть этой фондовой ценности состоит в том, что ее владелец имеет право их обмена на определенное количество обыкновенных акций этой же самой компании (по фиксированному курсу) через определенное время после их приобретения.

Выпуск конвертируемых ценных бумаг позволяет эмитенту реализовать их по более низкому курсу, привлекая инвестора тем, что ожидаемая цена акций будет выше цены конвертабильности. Однако есть угроза, что весь новый тираж может достаться одному инвестору, что может негативно сказаться на контроле над фирмой.

Варрант представляет собой документальную гарантию, предоставляющую покупателю заем для покупки в течение определенного времени акций у компании-эмитента. Его величина зависит от ставки процента по кредитам, близким по сроку к варранту. Повышение процентной ставки снижает величину варранта, а ее снижение, наоборот, увеличивает стоимость варранта.

- Хеджирование — это способ получения прибыли в процессе биржевой фьючерсной торговли, основывающейся на различиях в ценах на один и тот же товар на рынке реального товара и фьючерсном рынке в один момент времени.

В практике биржевой торговли различают хеджирование и спекуляцию. Биржевая спекуляция — это способ получения прибыли в процессе биржевой фьючерсной торговли, основывающийся на различиях в динамике цен фьючерсных контрактов во времени, пространстве и на разные виды товаров.

И хеджирование, и биржевая спекуляция представляют собой просто спекуляцию, т.е. способ получения прибыли путем игры на разнице в ценах. Хеджирование и спекуляция — две формы биржевой спекуляции, сосуществующие совместно и дополняющие друг друга.

Хеджирование на бирже осуществляют, как правило, предприятия, организации, частные лица, которые одновременно являются участниками рынка реальных товаров: производители, переработчики, торговцы.

Биржевой спекуляцией обычно занимаются члены биржи и все желающие (обычно частные лица) сыграть на разнице в динамике цен фьючерсных контрактов.

На практике нельзя строго разграничить субъектов, занимающихся хеджированием и биржевой спекуляцией, так как участники рынка реальных товаров тоже участвуют в биржевых спекуляциях.

Хеджирование служит средством к достижению двух целей: получение дополнительной прибыли по сравнению с прибылью от реализации на рынке реального товара или же оно выполняет функцию биржевого страхования от потерь на рынке реального товара и обеспечивает компенсацию некоторых расходов (например, на хранение товаров).

Техника состоит в следующем. Продавец наличного товара, стремясь застраховать себя от предполагаемого снижения цены, продает на бирже фьючерсный контракт на данный товар (хеджирование продажей).

В случае снижения цен он выкупает фьючерсный контракт, цена которого тоже упала, и получает прибыль на фьючерсном рынке, которая должна компенсировать недополученную им выручку на рынке реального товара (пример 1).

Согласно примеру 1 продавец в конечном счете получил от продажи товара (80 единиц) и от фьючерсного контракта (20) ту сумму выручки, которую он рассчитывал получить по состоянию на 1 января (100 единиц).

Пример 1

| Цена на 1 января | Цена на 1 апреля | Выручка от проведения операций по состоянию на 1 апреля | |

| Рынок реального товара | 100 | 80 | 80 |

| Фьючерсный рынок (1 января — продажа контракта; 1 апреля — покупка контракта) | 120 | 100 | 20 (120 — 100) |

| Выручка — всего | 100 |

Покупатель наличного товара заинтересован в том, чтобы не потерять от неожиданного повышения цен на товар. Поэтому, полагая, что цены будут расти, он покупает фьючерсный контракт на данный товар (хеджирование покупкой).

В случае, если тенденция угадана, покупатель продает свой фьючерсный контракт, цена которого тоже возросла в связи с ростом цен на рынке реального товара, и тем самым компенсирует свои дополнительные расходы по покупке наличного товара (пример 2).

Пример 2

| Цена на 1 января | Цена на 1 апреля | Затраты на рынке реального товара | Выручка от операций на фьючерсном рынке | Затраты покупателя за счет собственных средств | |

| Рынок реального товара | 100 | 120 | 120 | – | – |

| Фьючерсный рынок | 120 | 140 | – | 20 (140 — 120) | – |

| Выручка — всего | – | – | – | – | 100 (120 — 20) |

Исходя из примера 2, затраты покупателя на рынке реального товара (120 единиц) благодаря полученному доходу от фьючерсного контракта (20) не превысили суммы затрат, планируемых им по состоянию на 1 января (100 единиц).

Оба приведенных примера раскрывают суть приведенной страховой функции хеджирования.

Как видно их приведенных примеров, использование механизма фьючерсной торговли позволяет продавцам планировать свою выручку, а значит, и прибыль; а покупателям — затраты.

На практике трудно предугадывать изменение цен на длительный срок. Динамики цен рынков реального товара и фьючерсного не совпадают, поэтому, как правило, хеджирование не охватывает всей массы произведенных биржевых товаров.

Существуют разные формы (способы) хеджирования в зависимости от того, кто является его участником и с какой целью оно осуществляется. Хеджирование может проводиться на весь наличный товар или на его часть; на имеющийся наличный товар, отсутствующий в момент заключения фьючерсного контракта; на комбинацию различных дат поставки товара и выполнение фьючерсного контракта и т.д.

Хеджирование позволяет и получить дополнительную прибыль. Средняя разница между ценой наличного товара и фьючерсного контракта на соответствующий месяц поставки представляет собой “базис” и зависит от расходов на хранение и других труднопрогнозируемых факторов.

В случае хеджирования продавец товара, желающий получить дополнительную прибыль, должен стремиться продать фьючерсный контракт на свой товар по цене, превышающей рыночную на величину базиса. Если в дальнейшем базис будет уменьшаться, то хеджер (т.е. тот, кто осуществляет хеджирование) выигрывает, так как либо рост цен на фьючерсном рынке отстает от роста цен на реальном рынке, либо снижение цен на фьючерсном рынке опережает снижение цен на рынке реального товара. В случае увеличения базиса хеджер-продавец проигрывает. Покупатель товара, желающий получить дополнительную прибыль, основывается в своих прогнозах на ином изменении базиса, т.е. при его возрастании хеджер проигрывает, а при понижении проигрывает.

В указанных вариантах конечная цена для хеджера равна его цена плюс изменение базиса.

![]()

где Цк — конечная цена для хеджера;

- Цц — целевая цена для хеджера;

- DБ — изменение базиса.

Если хеджер выступает продавцом, то у него будет дополнительная прибыль в случае, когда конечная цена окажется выше целевой. Это возможно при уменьшении базиса (пример 3).

Пример 3

| Цена на 1 января | Цена на 1 апреля |

Выручка по проведению операций по состоянию на 1 апреля |

|

| Рынок реального товара | 100 | 80 | 80 |

| Фьючерсный рынок | 120 | 90 | 30 (120 — 90) |

| Базис | 20 | 10 | – |

| Выручка — всего | – | – | 30 |

Итак, целевая цена для продавца по условию составила 100 единиц, изменение базиса — 10 (20 — 10), конечная цена 110 единиц (100 + 10), т.е. по сравнению с хеджированием в примере 1, хеджер получил дополнительную прибыль, равную 10 единицам.

Если хеджер представляет собой покупателя, то дополнительная прибыль будет получена, если конечная цена окажется ниже целевой, т.е. при возрастании базиса.

Пример 4

| Цена на 1 января | Цена на 1 апреля | Затраты на рынке реального товара | Выручка от операций на фьючерсном рынке | Затраты покупателя за счет собственных средств | |

| Рынок реального товара | 100 | 120 | 120 | – | – |

| Фьючерсный рынок | 120 | 150 | – | 30 | – |

| Базис | 20 | 30 | – | – | – |

| Затраты — всего | – | – | – | – | 90 (120 — 30) |

Целевая цена для покупателя по условию 100 единиц, изменение базиса составило минус 10 (20 — 30), конечная цена равна 90 единицам (100 — 90), т.е. по сравнению с хеджированием в примере 2, хеджер получил дополнительную прибыль, равную 10 единицам (100 — 90).

2. Практическая часть

Задача 1. Рассчитать оптимальную величину партии поставки табличным методом и с помощью формулы Уилсона

Объем реализации в периоде, предшествующем расчетному, шт 150

Прогнозируемый индекс изменений спроса в расчетном периоде 1,4

Издержки по обслуживанию заказа 300

Транспортно-заготовительные расходы (в % от стоимости среднегодового запаса) 10

Цена закупаемой продукции, грн./шт 85

Решение

1. Табличный метод:

Оптимальная величина партии – это та величина партии, при которой суммарные затраты на обслуживание заказа и затраты на хранение заказа имеют наименьшее значение.

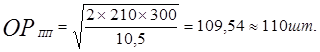

Имеем: ![]() =150 х 1,4 = 210 шт.

=150 х 1,4 = 210 шт.

где ![]() — необходимый объем закупки товаров (сырья и материалов) в год равный объему спроса;

— необходимый объем закупки товаров (сырья и материалов) в год равный объему спроса;

— Составим таблицу, внеся исходные данные в строки таблицы.

| 1 | Количество партий, n | 1,00 | 2,00 | 3,00 | 4,00 |

| 2 | Величина партии (годовой объем: n) | 210,00 | 105,00 | 70,00 | 52,50 |

| 3 | Среднегодовой запас (п.2:2) | 105,00 | 52,50 | 35,00 | 26,25 |

| 4 |

Среднегодовой запас в денежном выражении (п.2 х цену) |

8925,00 | 4462,50 | 2975,00 | 2231,25 |

| 5 | Годовые затраты на обслуживание заказа, грн. | 300,00 | 600,00 | 900,00 | 1200,00 |

| 6 |

Транспортно-заготовительные расходы (п. 4 х 10%) |

892,50 | 446,25 | 297,50 | 223,13 |

| 7 | Сумма затрат, грн. (п. 5 + п. 6), грн. | 1192,50 | 1046,25 | 1197,50 | 1423,13 |

По таблице определяем наименьшие суммарные издержки. Им соответствует величина партии в 105 шт. Значит, наиболее выгоднее делать закупки 2 раза в год.

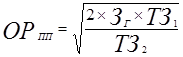

Однако более точный метод определения оптимального размера заказа – с помощью формулы Уилсона:

;

;

где ![]() — оптимальный размер партии поставки;

— оптимальный размер партии поставки;

- необходимый объем закупки товаров (сырья и материалов) в год равный объему спроса;

- размер текущих затрат по размещению заказа, доставке товаров и их приемке в расчете на одну партию;

- размер текущих затрат по хранению единицы запасов.

Имеем:

![]() = 300 грн.;

= 300 грн.; ![]() =0,1 х 105 = 10,5грн/шт.

=0,1 х 105 = 10,5грн/шт.

Получаем:

Как видим, больших расхождений в этих двух методах не наблюдается. При более мелком дроблении результаты табличного метода будут равны результатам формулы Уилсона.

Ответ: оптимальный размер партии табличным методом равен 105 шт., а с помощью формулы Уилсона – 110 шт.

Задача 2. Определить порог рентабельности и фактический объем реализации специализированного торгового предприятия по следующим данным

Годовой фонд заработной платы, тыс.грн 8

Суммарные издержки, связанные с организацией торговли, тыс. грн 5,5

Закупочная цена товара, грн 75

Цена реализации, грн 110

Запас финансовой прочности, % 35

Решение

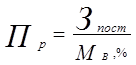

Для того, чтобы определить порог рентабельности, воспльзуемся формулой:

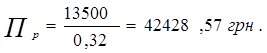

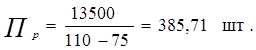

где — ![]() -порог рентабельности;

-порог рентабельности;

![]() — постоянные затраты;

— постоянные затраты;

![]() — валовая маржа в относительном выражении к выручке.

— валовая маржа в относительном выражении к выручке.

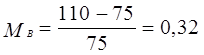

Валовая маржа

Условно-постоянные затраты:

![]()

Получаем порог рентабельности:

или в количественном выражении:

Теперь найдем объем реализации по формуле:

![]()

где ![]() — запас финансовой прочности;

— запас финансовой прочности;

![]() — выручка от реализации (объем реализации).

— выручка от реализации (объем реализации).

Получаем:

![]()

![]()

![]()

![]() грн.

грн.

Отсюда можно найти и запас финансовой прочности в абсолютном выражении:

![]() = 65274,73 – 42428,57 = 22846,16 грн.

= 65274,73 – 42428,57 = 22846,16 грн.

Ответ: порог рентабельности равен 42428,57 грн., или 385,71 шт. товара, а фактический объем реализации специализированного торгового предприятия равен 65274,73 грн., или 593,41 шт. (65274: 110).

Список использованной литературы

1. Зырьянов А.В. Коммерческо-посредническая деятельность на товарном рынке. Екатеринбург, 1995 – 520 с.

2. Сорока І.В. Інфраструктура товарного ринку. Навч. Посібник. К.: НВФ «Студцентр»., 2002, — 608 с.

3. Стоянова Е.С. Финансовый менеджмент: теория и практика. – Учебник, 5-е изд., М.: Изд-во «Перспектива», 2004, – 656 с.