Финансы представляют собой совокупность денежных отношений, возникающих в процессе создания фондов денежных средств у субъектов хозяйствования и государства и использования их на цели воспроизводства, стимулирования и удовлетворения социальных нужд общества. Выделяют три основные стадии процесса общественного воспроизводства: производство, распределение и потребление. Областью возникновения и функционирования финансов является вторая стадия воспроизводственного процесса, когда происходит распределение стоимости произведенного общественного продукта. Именно на этой стадии появляются финансовые отношения, связанные с формированием денежных доходов и накоплений, принимающих специфическую форму финансовых ресурсов. Потенциально финансовые ресурсы создаются на стадии производства, когда создается новая стоимость и осуществляется перенос старой. Однако реальное формирование финансовых ресурсов начинается только на стадии распределения, когда стоимость реализована. В общей совокупности финансовых отношений выделяют три крупные взаимосвязанные сферы: финансы хозяйствующих субъектов, страхование, государственные финансы. В зависимости от характера деятельности субъектов каждой их этих сфер можно выделить различные звенья. Каждое звено выполняет свои задачи, имеет собственную организационную структуру финансового аппарата, однако в совокупности они образуют финансовую систему государства. Взаимодействие между выделенными звеньями финансовой системы осуществляются, как правило, при посредничестве учреждений банковской системы, играющих особо важную роль в отношении функционирования всей системы (особенно финансов предприятий).

Финансы субъектов хозяйствования являются основным элементом системы и представляют собой денежные отношения, связанные с формированием и распределением финансовых ресурсов. Формируются финансовые ресурсы за счет собственных и приравненных к ним средств (акционерный капитал, паевые взносы, прибыль, целевые поступления и т.д.); мобилизуемые на финансовом рынке ресурсы (кредиты долгосрочные и краткосрочные, средства поступающие от операций с ценными бумагами и т.п.); средства поступающие в порядке перераспределения (бюджетные субсидии, субвенции и т.п.).

Финансы субъекта хозяйствования выполняют три основные функции: формирование, поддержание оптимальный структуры и наращивании производственного потенциала предприятия; обеспечение текущей финансово-хозяйственной деятельности; обеспечение участия хозяйствующего субъекта в осуществлении социальной политики.

Финансы хозяйствующих субъектов и их роль в финансовой системе

... сущность финансов хозяйствующих субъектов, их функции и роль в финансовой системе государства; рассмотреть состав финансовых ресурсов хозяйствующих субъектов; определить особенности организации финансов хозяйствующих субъектов; рассмотреть ... воспроизводству и экономическому стимулированию. Потенциально финансовые ресурсы формируются на стадии производства, когда создается новая стоимость ...

Актуальность данной темы заключается в том, что финансы выполняют пять основных функций: являются мерой стоимости товаров, используются для обмена, предназначены для накопления капитала, служат для образования сокровищ, являются мировым эквивалентом.

Цель данной работы — раскрыть и изучить вопросы, касающиеся анализа и управления финансами предприятия.

Из этой цели вытекают следующие основные задачи:

- определить теоретические аспекты анализа и управления денежными средствами предприятия;

- дать четкие понятия денежным средствам и денежным потокам;

- раскрыть методические аспекты анализа и управления денежными средствами предприятия;

- проанализировать и оптимизировать движение денежных средств.

Объект исследования – процесс движения финансовых средств на ООО «ЭНЕРГИЯ». Предмет исследования — механизм управления остатками денежных средств на предприятии.

Практическая значимость дипломной работы заключается в исследование методики управления финансами предприятия с использованием анализа денежных потоков, а также выработка путей по оптимизации финансов предприятия и совершенствованию путей по их управлению.

Источниками информации для анализа денежных средств являются: «Бухгалтерский баланс» (форма №1), «Отчет о прибылях и убытках» (форма №2), «Отчёт о движении денежных средств» (форма №4).

Дипломная работа состоит из введения, трех основных гав, заключения, списка используемой литературы и приложений.

В первой главе рассматриваются теоретические вопросы, касающиеся понятия и значения денежных средств в деятельности предприятия в целом и как наиболее ликвидной части оборотных средств; сущности и управления денежных потоков как функция финансового менеджмента в области управления предприятием.

Во второй главе рассматриваются основные методы управления денежными средствами. Управление денежными средствами является одним из важнейших направлений деятельности финансового менеджера. Оно включает в себя: анализ движения денежных средств, направления и методы оптимизации денежных потоков, совершенствование управления денежными средствами предприятия.

В третьей, практической части на примере исследуемого предприятия анализируется движение денежных средств.

1. Управление финансами предприятия, теоретический аспект

1.1 Финансы предприятия: понятие, сущность и состав

Финансы – это система денежных отношений, выражающих формирование и использование денежных фондов в процессе их кругооборота.

Финансовая система Российской Федерации включает:

- государственные финансы (федеральный бюджет, фонд государственного социального страхования и другие внебюджетные фонды – пенсионный, занятости населения, страховой медицины, социального страхования и др.);

- региональные финансы (бюджеты и внебюджетные фонды различных административно-территориальных образований);

- финансы предпринимательских организаций.

На уровне государственных финансов происходят разработка и реализация единой финансовой политики страны, от которой во многом зависит эффективность деятельности предпринимательских организаций.

Финансы коммерческих организаций занимают определяющее положение в структуре финансовой системы страны, так как именно на уровне коммерческих организаций формируется основная масса финансовых ресурсов государства. В доходной части федерального бюджета России 80% составляют налоговые поступления.

Управление финансами торговой организации

... деятельности [10]. 1.2 Особенности финансов торговых предприятий Финансы торговой организации - это система денежных отношений в сфере обращения, посредством которых происходят образование и использование целевых фондов денежных средств [14, с.29]. Финансы выполняют следующие основные функции: ...

Финансы организаций выполняют распределительную (стимулирующую) и контрольную функции.

Распределительная функция финансов заключается в том, что с их помощью формируются и используются денежные доходы и фонды, имеющиеся в организации. Таким образом, финансы обслуживают воспроизводственный процесс в целом, обеспечивая его непрерывность и оказывая влияние на все его стадии. Кроме того, правильное распределение денежных средств стимулирует улучшение работы предприятия.

Финансы количественно отображают ход воспроизводственного процесса, что позволяет его контролировать. Основу контрольной функции составляет движение финансовых ресурсов в фондовой и не фондовой формах. Контрольная функция реализуется двояким образом:

- через финансовые показатели в бухгалтерской, статистической и оперативной отчетности;

- через финансовое воздействие.

Если при централизованной системе управления экономикой устанавливались строгие границы деятельности предприятий по выпуску продукции, прибыли, себестоимости и другим показателям, то в настоящее время осуществляется воздействие с помощью экономических рычагов и стимулов (налогов, льгот, дотаций и т. д.).

В основе организации финансов предприятия лежат следующие принципы:

- ·самостоятельность в области финансово-хозяйственной деятельности;

- ·самофинансирование;

- ·заинтересованность в результатах работы;

- ·ответственность за эти результаты;

- ·образование финансовых резервов;

- ·разделение средств на собственные и заемные;

- ·первоочередность выполнения обязательств перед бюджетом и государственными внебюджетными фондами;

- ·финансовый контроль за деятельностью предприятия.

В составе финансовых отношений выделяются следующие группы денежных отношений организаций:

- ·с контрагентами – по поводу формирования первичных доходов, образования и использования целевых фондов внутрихозяйственного назначения (уставного капитала, фондов накопления и потребления, поощрительных фондов и др.);

- ·с организациями и предприятиями – по поводу распределения финансов;

- при этом движение финансовых ресурсов осуществляется в нефондовой форме (уплата и получение штрафов при нарушении договорных обязательств, внесение различных паевых взносов, участие в распределении прибыли от совместной деятельности, приобретение ценных бумаг других предпринимательских организаций и государства, получение по ним дивидендов и др.);

- ·с потребителями продукции, вступая в контакты с которыми, предприятия самостоятельно выбирают форму и вид договоров, определяют условия выполнения обязательств и порядок установления санкций, формируют цены на свою продукцию и услуги, оценивают обоснованность цен поставщиков. Перечисленные факторы существенно влияют на конечные финансовые результаты;

- ·со страховыми организациями – по поводу различных видов обязательного и добровольного страхования;

- с банковской системой – по поводу расчетно-кассового обслуживания в связи с получением и погашением ссуд, уплатой процентов, а также предоставлением банкам во временное пользование свободных денежных средств за определенную плату;

- ·с государством – по поводу образования и использования бюджетных и внебюджетных фондов.

Эта группа денежных отношений реализуется через внесение в бюджет и внебюджетные фонды различных налогов, сборов, взносов и др. С другой стороны, осуществляется бюджетное финансирование непроизводственной сферы, целевых программ и др.;

Контрабанда наличных денежных средств и (или) денежных инструментов ...

... если их сумма превышает крупный размер, т. е. двукратный размер суммы наличных денежных средств, финансовых инструментов и (или) стоимости дорожных чеков, разрешенных таможенным законодательством государств ... Суда РФ от 27.04.2017 № 12 определяется момент окончания контрабанды. При применении способов контрабанды сопряженных с предоставлением таможенному органу декларации, документов, содержащих ...

- ·с вышестоящими управленческими структурами – «вертикальные» и «горизонтальные» взаимосвязи по поводу внутрикорпоративных перераспределений финансовых ресурсов.

Эти группы денежных отношений и составляют в целом содержание финансов.

1.2 Цели и задачи управления финансами предприятия

Условием эффективного существования предприятия в современной конкурентной среде является создание эффективного механизма управления финансами, обеспечивающего формирование оперативной и достоверной информации, регулирование взаиморасчетов, повышение платежной дисциплины и, как итог, ускорение оборачиваемости денежных средств.

Для решения перечисленных задач система управления финансами предприятия выполняет две основные функции:

1) оперативный учет фактического движения денежных средств предприятия на расчетных счетах и кассах;

2) оперативное планирование поступлений и расходов денежных средств предприятия.

Управление финансами является одним из важнейших направлений деятельности финансового менеджера, которое включает в себя: анализ движения денежных средств, планирование и прогнозирование денежных средств, определение оптимального уровня денежных средств, контроль над денежными средствами предприятия.

Значимость такого вида активов, как денежные средства определяется тремя основными причинами:

1) денежные средства используются для выполнения текущих операций, предприятие вынуждено постоянно держать свободные денежные средства на расчетном счете;

2) предосторожность — деятельность предприятия не носит жестко предопределенного характера, поэтому финансы необходимы для выполнения непредвиденных платежей;

3) спекулятивность — финансы необходимы по спекулятивным соображениям, поскольку постоянно существует ненулевая вероятность того, что неожиданно представится возможность выгодного инвестирования.

Основной целью финансового менеджмента в процессе управления финансами является обеспечение постоянной платежеспособности предприятия.

Значимость этой цели определяется тем, что ни большой размер оборотных активов и собственного капитала, ни высокий уровень рентабельности хозяйственной деятельности не могут застраховать предприятие от риска банкротства, если в предусмотренные сроки из-за нехватки финансов оно не сможет рассчитаться по своим неотложным финансовым обязательствам.

Из этой цели вытекает важная задача финансового менеджмента в процессе управления финансами предприятия — обеспечение эффективного использования временно свободных денежных средств, а также сформированного инвестиционного их остатка, чтобы таким образом инвестировать избыток денежных доходов для получения прибыли, одновременно с этим иметь их необходимую величину для выполнения обязательств по платежам и страхования на случай не предвиденных ситуаций.

Требование обеспечения постоянной платежеспособности предприятия определяет необходимость создания высокого размера финансов предприятия, то максимизации их среднего остатка в рамках финансовых возможностей предприятия. Следует учесть, что финансы предприятия в национальной валюте при их хранении в значительной степени подвержены потере реальной стоимости от инфляции; кроме того, финансы в национальной и иностранной валюте при хранении теряют свою стоимость во времени, что определяет необходимость минимизации их среднего остатка. Эти противоречивые требования должны быть учтены при осуществлении управления денежными средствами, которое в связи с этим приобретает оптимизационный характер.

На основании вышесказанного можно сделать следующий вывод: функция управления финансами предприятия является весьма важной и заслуживает внимательного отношения со стороны финансового менеджера, так как нехватка денег может в короткие сроки привести к резкой остановке работы предприятия.

Политика управление финансами предприятия основывается на оптимизации остатков средств на счетах, минимизации разрывов между поступлением средств и их использованием, также на детальном и непрерывном прогнозировании денежных потоков, которое должно регулярно сопоставляться с фактическими результатами для того, чтобы проанализировать и повысить точность всего процесса. Только таким образом предприятие может предвидеть масштабы и время наступления денежных проблем и предпринять соответствующие меры по их своевременному разрешению.

1.3 Управление финансами предприятия

Финансовый механизм – это пять взаимосвязанных элементов, способствующих организации, планированию и стимулированию использования финансовых ресурсов: финансовые методы, финансовые рычаги, правовое, нормативное и информационное обеспечение.

Финансовые методы – это способы воздействия финансовых отношений на хозяйственный процесс, которые действуют в двух направлениях:

- по линии управления движением финансовых ресурсов;

— по линии рыночных отношений, связанных с соизмерением затрат и результатов, материальным стимулированием и ответственностью за эффективное использование денежных средств. Воздействие на рыночные отношения обусловлено тем, что функции финансов в сфере производства и обращения тесно связаны с коммерческим расчетом – это соизмерение в денежной (стоимостной) форме затрат и результатов финансово-хозяйственной деятельности.

Цель применения коммерческого расчета в самом общем виде – получение максимальной прибыли при минимальных затратах, хотя в разные периоды деятельности предприятия цели могут изменяться. В зарубежной практике требование соизмерения размеров вложенного в производство капитала с результатами деятельности обозначают термином input-output. Действие финансовых методов проявляется в образовании и использовании денежных фондов.

Финансовые рычаги – это приемы действия финансовых методов.

Правовое обеспечение функционирования финансового механизма включает законодательные акты, постановления, приказы и другие правовые документы. Нормативное обеспечение – это инструкции, нормативы, нормы, тарифные ставки, методические указания, разъяснения и др.

Информационное обеспечение – это различная экономическая, коммерческая, финансовая и другая информация. К финансовой информации относятся сведения о финансовой устойчивости и платежеспособности партнеров и конкурентов, ценах, курсах, дивидендах, процентах на товарном, фондовом, валютном рынках, сведения о положении дел на биржевом и внебиржевомрынках, финансовой и коммерческой деятельности хозяйствующих субъектов и др. Владение информацией помогает определять ситуацию на рынках. Информация (например, сведения о поставщиках, покупателях и др.) может являться одним из видов интеллектуальной собственности (ноу-хау) и вноситься в качестве вклада в уставный капитал организации.

Финансовые ресурсы – это денежные средства, имеющиеся в распоряжении предприятия и предназначенные для осуществления текущих затрат и затрат по расширенному воспроизводству, выполнения финансовых обязательств и экономического стимулирования работающих. Финансовые ресурсы направляются также на содержание и развитие объектов непроизводственной сферы, потребление, накопление, в специальные резервные фонды и др.

Финансовые ресурсы формируются за счет целого ряда источников. Различают две крупные группы источников на основе права собственности: собственные и чужие денежные средства. Возможна более детальная классификация: собственные и приравненные к ним средства; ресурсы, мобилизуемые на финансовом рынке; денежные поступления в порядке перераспределения.

К собственным источникам финансирования относятся:

- ·амортизационные отчисления, направляемые предприятием на простое воспроизводство основных фондов;

- ·привлеченные средства в результате выпуска и продажи организацией акций;

- ·отчисление от прибыли, остающиеся в распоряжении организации (чистой прибыли), направляемые на прирост как оборотного, так и основного капитала организации;

- ·суммы, выплаченные страховыми компаниями и учреждениями в виде возмещения ущерба от стихийных бедствий и т.п.;

- ·средства, выделяемые вышестоящими холдинговыми, акционерными компаниями, финансово-промышленными группами на безвозвратной основе;

- ·благотворительные взносы и пр.

На долю собственных средств в общих источниках финансирования, приходится в настоящее время около 80% всех направляемых средств. Основным источником инвестирования в составе внутренних средств является амортизация, ее доля превышает 70%.

К внешним источникам финансирования относятся:

- ·ассигнование государственных (федерального, субъектов федерации) и местных бюджетов, различных фондов поддержки предпринимательства, предоставляемые на безвозмездной основе;

- ·иностранные инвестиции, предоставляемые в форме финансового пая или иного материального или нематериального участия в уставном капитале совместных предприятий, а также в форме прямых вложений международных организаций;

- ·различные формы заемных средств, в том числе кредиты, предоставляемые государством и фондами поддержки предпринимательства на возвратной основе (в том числе на льготных условиях);

- ·кредиты банков, инвестиционных фондов и компаний.

Привлечение кредитных ресурсов расширяет возможности предприятия, способствует росту отдачи собственного капитала. Это свойство заемного капитала получило название эффекта финансового рычага, проявляющегося в приращении рентабельности собственного капитала, получаемом благодаря использованию кредита, несмотря на его платность.

Плечо рычага – это соотношение между заемными и собственными средствами. Заемный капитал подразделяется на краткосрочный и долгосрочный. Как правило, заемный капитал сроком до одного года относится к краткосрочному, а свыше года – к долгосрочному.

Выделяют коммерческий кредит и банковский кредит.

Коммерческий кредит предприятие может получить при закупке товаров или создании производственных запасов у поставщика. Получение такого рода кредита, главным образом для малых предприятий, создает определенные выгоды, особенно если поставщик предоставляет покупателю скидки с цены. Например, при оплате в течение 10 дней при сроке платежа 30 дней поставщик может предоставить скидку в 2% от стоимости платежа.

Текущие (лимитируемые) кредиты выдаются на установление максимума или минимума. Заемщик снимает со счета средства в пределах установленного максимума. Однако сальдо может быть как положительным, так и отрицательным. Если сальдо ожидается постоянно отрицательным, то используют кредит по специальному ссудному счету, при положительной разнице – кредит по контокоррентному. Оба текущих кредита применяются, когда потребность в капитале у заемщика непостоянна.

Кредит по простому ссудному счету (простая ссуда) предусматривает получение всей суммы кредита полностью. Используется для финансирования основного капитала.

Факторинг – форма внешнего финансирования, связанная с привлечением заемных средств.

Основной принцип факторинга – покупка фактор-фирмой (банком) у своего клиента-поставщика требований к его покупателям. Фактически фактор-банк покупает дебиторскую задолженность и в течение 2-3 дней оплачивает от 70 до 80% суммы требований в виде аванса, а остальную часть – после поступления средств.

Стоимость факторинговых услуг складываются из двух элементов:

- а)комиссионные, которые зависят от размера товарооборота и платежеспособности покупателей и колеблются от 0,2 до 2% от суммы счетов;

- б)обычная рыночная процентная ставка для кредитора.

Инвестиционный налоговый кредит предоставляется малым и приватизируемым организациям. Малые предприятия имеют право уменьшать сумму налога на прибыль на 10% цены закупленного определенного вида оборудования. Налоговый кредит предоставляется путем уменьшения основных платежей налога, но не более 50% от суммы налога. Начало возврата кредита – не ранее чем через 2 года после подписания соответствующего соглашения. Срок погашения – 5 лет.

Ипотечный кредит – выдача кредита под залог имущества, оставляемого в пользовании залогодателя.

Использование финансовых ресурсов (см. табл. 1) организации осуществляется по следующим направлениям:

- ·текущие затраты на производство и реализацию продукции (работ, услуг);

- ·инвестирование средств в капитальные вложения, связанные с расширением производства и его техническим обновлением, использованием нематериальных активов;

- ·инвестирование финансовых ресурсов в ценные бумаги;

- ·платежи финансовой, банковской системам, взносы во внебюджетные фонды;

- ·образование различных денежных фондов и резервов (на развитие, а также поощрительного и социального характера);

- ·благотворительные цели, спонсорство и т. п.

Таблица 1 Анализ финансового состояния предприятия

|

Финансовые показатели |

На начало отчетного периода |

На конец отчетного периода |

Изменения за отчетный период |

|

1. Капитал и резервы |

|||

|

2. Внеоборотные активы |

|||

|

3. Долгосрочные кредиты и займы |

|||

|

4. Наличие собственных оборотные средств (стр. 1 + стр. 3 – стр. 2) |

|||

|

5. Краткосрочные кредиты и займы |

|||

|

6. Общая величина основных источников формирования запасов и затрат (стр. 4 + стр. 5) |

|||

|

7. Запасы |

|||

|

8. Излишек (+) или недостаток (-) собственных оборотных средств (стр. 4 – стр. 7) |

|||

|

9. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов и затрат (стр. 6 – стр. 7) |

Финансовый план предприятия, кроме плана образования и распределения прибыли, включает, как правило, планы денежных поступлений и выплат, ликвидности, расчетов и кредитный план. Для обоснования плана прибыли составляют сметы затрат.

Банкротство (несостоятельность) – это неспособность удовлетворить требования кредиторов по оплате товаров (работ, услуг), включая неспособность обеспечить обязательные платежи в бюджет и внебюджетные фонды в связи с неудовлетворительной структуройбаланса.

Под неудовлетворительной структурой баланса понимается такое состояние имущества и обязательств должника, когда за счет имущества не может быть обеспечено своевременное выполнение обязательств перед кредиторами в связи с недостаточной степенью ликвидности имущества должника.

Анализ и оценка структуры баланса производятся на основе:

1) коэффициента текущей ликвидности (К1), который определяется как отношение фактической стоимости оборотных средств к наиболее срочным обязательствам организации в виде краткосрочных займов и различных кредиторских задолженностей;

2) коэффициента обеспеченности собственными средствами (К2), который определяется как отношение разности между объемами источников собственных средств и фактической стоимостью основных средств и прочих внеоборотных активов, с одной стороны, и фактической стоимостью находящихся в наличии у предприятия оборотных средств, с другой.

Структура баланса признается неудовлетворительной, а предпринимательская организации неплатежеспособной, если К1 меньше 2, а К2 меньше 0,1. В этом случае рассчитывается коэффициент восстановления платежеспособности за 6 месяцев, а при удовлетворительной структуре баланса определяется коэффициент утраты платежеспособности за 3месяца.

Первая организация имеет удовлетворительную структуру баланса, вторая находится в состоянии финансового кризиса.

2. Методические аспекты анализа и управления финансами предприятия

2.1 Анализ движения финансов предприятия

Движение денежных средств — необходимое условие деятельности предприятий, так как они обеспечивают бесперебойность снабжения, непрерывность процесса производства и своевременность отгрузки и реализации продукции. Результаты анализа финансовых результатов предприятия должны быть согласованы с общей оценкой финансового состояния предприятия, которое в большей мере зависит не от размеров прибыли, а от способности предприятия своевременно погашать свои долги, то есть от ликвидности активов. Последняя зависит от реального денежного оборота предприятия, сопровождающегося потоком денежных платежей и расчетов. Поэтому желаемая эффективность хозяйственной деятельности, устойчивое финансовое состояние будут достигнуты лишь при достаточном и согласованном контроле за движением прибыли, оборотного капитала и денежных средств.

Анализ движения денежных средств (финансы) проводится по данным отчетного периода. Основным источником информации для проведения анализа являются данные формы бухгалтерской отчетности № 4 «Отчет о движении денежных средств» и данные бухгалтерского учета. Отчет о движении денежных средств — это документ финансовой отчетности, который методами балансовых обобщений определенных хозяйственных операций объясняет в существенных аспектах поступление и расходование, нетто-изменения денежных средств в ходе текущей хозяйственной деятельности, а также инвестиционной и финансовой деятельности за определенный период.

В практике финансового анализа принято называть притоком положительное изменение финансов (денежных средств) и оттоком – отрицательное изменение денежных средств. Эти изменения отражаются так, что позволяют установить взаимосвязь между остатками денежных средств на начало и конец отчетного периода.

Таким образом, отчет о движении денежных средств — это отчет об изменениях финансового состояния, составленный на основе метода потока денежных средств предприятия за отчетный период, учитываемые на счетах 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках». Данный отчет дает возможность оценить будущие поступления денежных средств, проанализировать способность предприятия погасить свою краткосрочную задолженность и выплатить дивиденды, оценить необходимость привлечения дополнительных финансовых ресурсов. В сравнении с балансом и отчетом о прибылях и убытках он ориентирован на pacкрытие для внешних пользователей бухгалтерской отчетности дополнительных сведений о финансовом положении предприятия, которые не могут быть прямо или косвенно получены из каких-либо других составных частей отчетности.

Одним из основных условий финансового благополучия предприятия является приток денежных средств, обеспечивающий покрытие его обязательств. Если на предприятии наблюдается тенденция уменьшения денежных средств по сравнению с текущими обязательствами, то это говорит о его серьезных финансовых затруднениях. Чрезмерная же величина денежных средств говорит о том, что замедляется оборачиваемость капитала в результате простоя денежных средств, предприятие терпит убытки, связанные, во-первых, с инфляцией и обесценением денег и, во-вторых, с упущенной возможностью их выгодного размещения и получения дополнительного дохода.

В этой связи возникает необходимость оценить рациональность управления денежными средствами на предприятии. Для этого следует выделить и проанализировать все направления поступления денежных средств, а также их выбытия.

Направления движения денежных средств рассматривается по основным видам деятельности: текущей, инвестиционной и финансовой. Именно из суммы результатов движения средств по каждому виду деятельности складывается совокупный результат, характеризующий состояние денежных средств на предприятии.

Выделяют следующие направления движения денежных средств по основным видам деятельности:

1) Текущая (операционная) деятельность представлена поступлениями и расходами денежных сумм в связи с взаимным исполнением обязательств всех лиц, заинтересованных в делах предприятия, приходящихся на отчетный период.

Поступление (приток) денежных средств по текущей деятельности связан в первую очередь с получением выручки от реализации продукции, выполнения работ и оказания услуг, а также авансов от покупателей и заказчиков.

Расходы (отток) — с уплатой по счетам поставщиков и прочих контрагентов, выплатой заработной платы, отчислениями на социальные нужды (во внебюджетные фонды), расчетами с бюджетом по причитающимся к уплате налогам, оплатой процентов по полученным кредитам и займам, с подотчетными суммами, выданных на нужды текущей деятельности.

2) Инвестиционная деятельность.

Поступления денежных средств по инвестиционной деятельности состоят из оплаченной выручки от продажи основных средств и иного имущества, дивидендов и процентов по долгосрочным финансовым вложениям, поступлений в связи с выпуском облигаций и других ценных бумаг долгосрочного характера и тому подобное.

Расходы денежных средств по такой деятельности связаны с приобретением основных средств и нематериальных активов, оплатой долевого участия в строительстве и прочими капитальными вложениями, приобретением долгосрочных ценных бумаг и осуществлением долгосрочных финансовых вложений, выплатой дивидендов и процентов по выпущенным акциям и другим долгосрочным ценным бумагам.

3) Финансовую деятельность можно определить как деловую активность предприятия по привлечению новых внешних, не заработанных денежных средств, но предоставляемых дополнительных источников денежных капиталов со стороны собственника и заимодавцев. Отдельное рассмотрение показателей финансовой деятельности позволяет не только проанализировать финансовую политику и финансовые возможности организации, но и будущие дивиденды собственников капитала.

Поступления денежных средств по такой деятельности сводятся к поступлениям в связи с выпуском краткосрочных ценных бумаг, поступлениям от продажи ранее приобретенных ценных бумаг, получениям кредитов и займов, положительными курсовыми ризницами и тому подобное.

Расходы денежных средств складываются из приобретения краткосрочных ценных бумаг, возврата кредитов и займов и так далее.

Деление денежных потоков на три указанные группы отражает их финансово-экономическую сущность.

Структурный анализ движения денежных средств в разрезе текущей, инвестиционной и финансовой деятельности предприятия оформляются аналитической таблицей, где движение денежных средств в отчетном периоде сравнивается с движением денежных средств в предыдущем периоде (за базу сравнения принят предыдущий период), выясняется направление динамики поступлений и расходов денежных средств.

В результате структурного анализа выясняется: какой вид деятельности вызвал преобладающие поступления денежных средств; по каким видам деятельности поступления и выбытия денежных средств в наибольшей степени выросли (уменьшились) по сравнению с предыдущим периодом.

Логика анализа движения денежных средств в том, что необходимо выделить по возможности все операции, затрагивающие движение денежных средств. Это можно сделать различными способами, в частности путем анализа всех оборотов по счетам денежных средств (счета 50, 51, 52, 55, 56, 57).

Однако в мировой учетно-аналитической практике применяют, как правило, один из двух методов, известных как прямой и косвенный методы. Разница между ними состоит в различной последовательности процедур определения величины потока денежных средств в результате текущей деятельности.

Прямой метод основывается на исчислении притока (выручка от реализации продукции, работ и услуг, авансы полученные и др.) и оттока (оплата счетов поставщиков, возврат полученных краткосрочных ссуд и займов и др.) денежных средств, то есть исходным элементом является выручка.

Использование прямого метода при анализе денежных средств дает возможность оценить ликвидность предприятия, так как детально раскрывает движение денежных средств на его счетах и позволяет делать оперативные выводы относительно достаточности (недостаточности) средств для платежей по текущим обязательствам, для инвестиционной деятельности и дополнительных выплат; дает возможность оценивать платежеспособность предприятия, а также осуществлять оперативный контроль за поступлением и расходованием денежных средств.

Поступления и выплаты денежных средств отражаются в отчете о движении денежных средств полностью в суммах, поступивших и реально оплаченных наличными деньгами или путем денежных перечислений.

Предпочтительно использовать прямой метод, но в то же время данному методу присущ серьезный недостаток, так как он не раскрывает взаимосвязи полученного финансового результата и изменения денежных средств на счетах предприятия. Поэтому применяется косвенный метод анализа, позволяющий объяснить причину расхождений между прибылью и, например, сокращением денежных средств за период.

Косвенный метод основывается на идентификации и учете операций, связанных с движением денежных средств, и последовательной корректировке чистой прибыли, то есть исходным элементом является прибыль.

Дело в том, что в ходе производственной деятельности могут быть значительные доходы (расходы), влияющие на прибыль, но не затрагивающие величину денежных средств предприятия. В процессе анализа на эту величину и производят корректировку чистой прибыли.

Косвенный метод предпочтителен с аналитической точки зрения, так как позволяет определить взаимосвязь полученной прибыли с изменением величины денежных средств.

Расчет денежных потоков данным методом ведется от показателя чистой прибыли с необходимыми его корректировками в статьях, не отражающих движение реальных денег по соответствующим счетам.

Для устранения расхождений в формировании чистого финансового результата и чистого денежного потока производятся корректировки чистой прибыли или убытка с учетом:

- изменений в запасах, дебиторской задолженности, краткосрочных финансовых вложениях, краткосрочных обязательствах, исключая займы и кредиты, в течение периода;

- неденежных статей: амортизация внеоборотных активов;

- курсовые разницы;

- прибыль (убыток) прошлых лет, выявленная в отчетном периоде и другое;

- иных статей, которые должны найти отражение в инвестиционной и финансовой деятельности.

В методических целях можно выделить определенную последовательность осуществления таких корректировок.

На первом этапе устраняется влияние на чистый финансовый результат операций неденежного характера. Например, выбытие основных средств и прочих внеоборотных активов связано с получением убытка в размере их остаточной стоимости, которая формируется на счете 91 «Прочие доходы и расходы» и затем списывается в дебет счета 99 «Прибыли и убытки». Вполне понятно, что никакого воздействия на величину денежных средств операции списания с баланса остаточной стоимости имущества не оказывают, поскольку связанный с ними отток средств произошел значительно раньше — в момент его приобретения. Следовательно, сумма убытка в размере недоамортизированной стоимости должна быть добавлена к величине чистой прибыли.

На втором этапе корректировочные процедуры выполняются с учетом изменений в статьях оборотных активов и краткосрочных обязательств. Цель проведения корректировок состоит в том, чтобы показать, за счет каких статей оборотных активов и краткосрочных обязательств произошло изменение суммы денежных средств в конце отчетного периода по сравнению с его началом. Увеличение статей оборотных активов характеризуется использованием средств и, следовательно, расценивается как отток денежных средств. Уменьшение статей оборотных активов характеризуется высвобождением средств и расценивается как приток денежных средств.

Следовательно, при анализе косвенным методом суммы доходов и расходов вычитают (прибавляют) из прибыли, чтобы статьи расхода, не связанные с оттоком денежных средств, не влияли на величину чистой прибыли. При косвенном методе анализа используются данные отчетного бухгалтерского баланса (изменения отдельных статей по соответствующим разделам).

По фактическому объему показываются амотизационные отчисления; суммы погашенных и полученных кредитов и займов; капитальнее вложения в основные фонды, нематериальные активы, финансовые вложения и т.д. и данные отчета о прибылях и убытках. Также при анализе данным методом используется информация отчета о прибылях и убытках.

Из вышесказанного подведем следующие итоги:

1) анализ движения денежных средств дает возможность сделать обоснованные выводы о том: в каком объеме и из каких источников были получены поступившие на предприятие денежные средства, и каковы основные направления их использования; способно ли предприятие в результате своей текущей деятельности обеспечить превышение поступлений денежных средств над платежами, и если да, то насколько стабильно такое превышение; в состоянии ли предприятие расплатиться по своим текущим обязательствам; достаточно ли полученной предприятием прибыли для обслуживания его текущей деятельности; достаточно ли собственных средств предприятия для инвестиционной деятельности и другое;

2) прямой метод составления отчета о движении денежных средств отражает валовые потоки денег как платежных средств, косвенный метод ориентирован на анализ денежных потоков;

3) есть основные различия в формах отчета о движении денежных средств, составленных прямым и косвенным методом, которые содержатся в разделе «текущая деятельность». Так в отчете, составленным косвенным методом, не показываются данные о налогах, уплаченных в бюджет, выплатах в Фонды социального страхования и так далее. Однако в таком отчете дается информация об источниках финансирования – чистая прибыль и амортизационные отчисления, изменения в оборотных средствах, в том числе образуемых за счет собственного капитала.

2.2 Методы оптимизации финансов предприятия

Одним из наиболее важных и наиболее сложных этапов управления денежными потоками предприятия является их оптимизация.

Оптимизация денежных потоков представляет собой процесс выбора наилучших форм их организации на предприятии с учетом условий и особенностей осуществления его хозяйственной деятельности.

Основными целями оптимизации денежных потоков являются:1) обеспечение сбалансированности объёмов денежных потоков. Сбалансирование объемов денежных потоков обеспечивает необходимую пропорциональность объемов положительного и отрицательного их видов. На результаты хозяйственной деятельности предприятия отрицаемое воздействие оказывают как дефицитный, так и избыточный денежные потоки.2) обеспечение синхронности формирования денежных потоков во времени. Синхронизация денежных потоков во времени обеспечивает необходимый уровень платежеспособности в каждом из интервалов перспективного периода при одновременном снижении размера страховых резервов денежных активов. Объектом синхронизации выступают предсказуемые денежные потоки, поддающиеся изменению во времени.

3) обеспечение максимизации чистого денежного потока предприятия. Максимизация чистого денежного потока является наиболее важным и отражает результаты предшествующих ее этапов. Рост чистого денежного потока обеспечивает повышение темпов экономического развития предприятия на принципах самофинансирования, снижает зависимость этого развития от внешних источников формирования финансовых ресурсов, обеспечивает прирост рыночной стоимости предприятия.

Повышение суммы чистого денежного потока предприятия обеспечивается за счет осуществления основных мероприятий: снижения суммы постоянных издержек; снижение уровня переменных издержек; осуществления эффективной налоговой политики, обеспечивающей снижение уровня суммарных налоговых выплат; осуществления эффективной ценовой политики, обеспечивающей повышение уровня доходности операционной деятельности; использования метода ускоренной амортизации используемых предприятием основных средств; продажи неиспользуемых видов основных средств и нематериальных активов; усиления претензионной работы с целью полного и своевременного взыскания штрафных санкций.

Предпосылкой осуществления оптимизации денежных потоков является изучение факторов, влияющих на их объемы и характер формирования во времени. Эти факторы можно подразделить на внешние и внутренние.

К основным внешних факторам относятся:

1) Конъюнктура фондового рынка. Характер фондового рынка прежде всего влияет на возможности формирования денежных потоков за счет эмиссии акций и облигаций предприятия, влияет на формирование объемов денежных потоков, генерируемых портфелем ценных бумаг предприятия, в форме получаемых процентов и дивидендов.

2) Конъюнктура товарного рынка. Изменение конъюнктуры товарного рынка определяет изменение главной составляющей положительного денежного потока предприятия — объема поступления денежных средств от реализации продукции. Повышение конъюнктуры товарного рынка, в сегменте которого предприятие осуществляет свою операционную деятельность, приводит к росту объема положительного денежного потока по этому виду хозяйственной деятельности. И наоборот — спад конъюнктуры вызывает временную нехватку денежных средств при скоплении на предприятии значительных запасов готовой продукции, которая не может быть реализована.

3) Система налогообложения предприятий. Налоговые платежи составляют значительную часть объема отрицательного денежного потока предприятия, а установленный график их осуществления определяет характер этого потока во времени, следовательно, изменения в налоговой системе (появление новых видов налогов, изменение ставок налогообложения, отмена или предоставление налоговых льгот, изменение графика внесения налоговых платежей и тому подобное) определяют соответствующие изменения в объеме и характере отрицательного денежного потока предприятия.

4) Практика кредитования поставщиков и покупателей продукции. Эта практика определяет сложившийся порядок приобретения продукции — на условиях ее предоплаты; на условиях наличного платежа; на условиях отсрочки платежа (предоставления коммерческого кредита).

Влияние этого фактора проявляется в формировании как положительного (при реализации продукции), так и отрицательного (при закупке сырья, материалов, полуфабрикатов, комплектующих изделий и т.п.) денежного потока предприятия во времени.

К основным внутренним факторам относятся:

1) Жизненный цикл предприятия. На разных стадиях этого жизненного цикла формируются не только разные объемы денежных потоков, но и их виды (по структуре источников формирования положительного денежного потока и направлений использования отрицательного денежного потока).

2) Продолжительность операционного цикла. Чем короче продолжительность операционного цикла, тем больше оборотов совершают денежные средства, инвестированные в оборотные активы, и следовательно тем больше объем и выше интенсивность положительного и отрицательного денежных потоков предприятия. Увеличение объемов денежных потоков при ускорении операционного цикла не только не приводит к росту потребности в денежных средствах, инвестированных в оборотные активы, но даже снижает размер этой потребности.

3) Сезонность производства и реализации продукции, которая влияет на формирование денежных потоков предприятия во времени, определяя ликвидность этих потоков в разрезе отдельных временных интервалов.

4) Амортизационная политика предприятия. Амортизационная политики предприятия влияет на формирование его чистого денежного потока. Амортизационные потоки (их объем и интенсивность), являясь самостоятельным элементом формирования цены продукции, влияют на объем положительного денежного потока предприятия в составе основной его составляющей, а именно на поступление денежных средств от реализации продукции.

Основу оптимизации денежных потоков предприятия составляет обеспечение сбалансированности дефицитного и избыточного денежных потоков.

Отрицательные последствия дефицитного денежного потока проявляются в снижении ликвидности и уровня платежеспособности предприятия, росте просроченной кредиторской задолженности поставщикам сырья и материалов, повышении доли просроченной задолженности по полученным финансовым кредитам, задержках выплаты заработной платы (с соответствующим снижением уровня производительности труда персонала), росте продолжительности финансового цикла и как итог — в снижении рентабельности использования собственного капитала и активов предприятия.

Методы сбалансирования дефицитного денежного потока направлены на обеспечение роста объема положительного и снижение объема отрицательного их видов.

Рост объема положительного денежного потока в перспективном периоде может быть достигнут за счет следующих мероприятий: привлечения стратегических инвесторов с целью увеличения объема собственного капитала; дополнительной эмиссии акций; привлечения долгосрочных финансовых кредитов; продажи части (или всего объема) финансовых инструментов инвестирования; продажи (или сдачи в аренду) неиспользуемых видов основных средств.

Снижение объема отрицательного денежного потока в перспективном периоде может быть достигнуто за счет следующих мероприятий: сокращения объема и состава реальных инвестиционных программ; отказа от финансового инвестирования; снижения суммы постоянных издержек предприятия.

Отрицательные последствия избыточного денежного потока приводят к потере реальной стоимости временно неиспользуемых денежных средств от инфляции, потере потенциального дохода от неиспользуемой части денежных активов в сфере краткосрочного их инвестирования, что в конечном итоге также отрицательно сказывается на уровне рентабельности активов и собственного капитала предприятия.

Так как денежные средства предприятия включают в себя деньги в кассе и на расчетном счете в коммерческих банках, то может возникнуть следующий вопрос: почему наличные средства остаются свободными, а не используются, например, для покупки ценных бумаг, приносящих доход в виде процента? Ответ на заданный вопрос таков: денежные средства более ликвидные, чем ценные бумаги, только денежным средствам присуща абсолютная ликвидность.

С позиции теории инвестирования денежные средства представляют собой один из частных случаев инвестирования в товарно-материальные ценности, поэтому к ним применимы общие требования: необходимый базовый запас денежных средств для выполнения текущих расчётов; необходимые определённые денежные средства для покрытия непредвиденных расходов.

На предприятии целесообразно иметь определённую величину свободных денежных средств для обеспечения возможного или прогнозируемого расширения своей деятельности.

Таким образом, к денежным средствам могут быть применены модели определения минимального, оптимального, максимального и среднего остатков денежных средств, которые используются, если в связи с неопределенностью предстоящих платежей план поступления и расходования денежных средств не может быть разработан помесячно (подекадно).

Данные модели позволяют оптимизировать величину денежных средств и оценить общий объем денежных средств и их эквивалентов. Модели исходят из разных предпосылок о характере движения денежных средств, но все они направлены на определение оптимального интервала колебания денежной наличности, где превышение верхней границы говорит о нерациональном использовании денежных средств, а снижение меньше нижней границы означает риск нехватки денежных средств со всеми вытекающими последствиями.

В западной практике наибольшее распространение получили модель Баумоля и модель Миллера – Орра.

Данные модели позволяют оптимизировать величину денежных средств и оценить общий объем денежных средств и их эквивалентов. Модели исходят из разных предпосылок о характере движения денежных средств, но все они направлены на определение оптимального интервала колебания денежной наличности, где превышение верхней границы говорит о нерациональном использовании денежных средств, а снижение меньше нижней границы означает риск нехватки денежных средств со всеми вытекающими последствиями.

В западной практике наибольшее распространение получили модель Баумоля и модель Миллера – Орра.

Исходными положениями модели Баумоля является постоянство потока расходования денежных средств, хранение всех резервов денежных активов в форме краткосрочных финансовых инвестиций и изменение остатка денежных активов от их максимума до минимума, равного нулю. Обладая значительными денежными средствами, предприятие, как правило, не держит их в кассе, а вкладывает в банк, на расчетный счет. Но в то же время предприятие каждый день сталкивается с потребностью в наличности. И потому встает вопрос о том, какую долю денежных средств нужно держать в кассе, а какую — оставлять в банке.

В модели предполагается, что предприятие начинает работать, имея максимальный и целесообразный для него уровень денежных средств, а затем постепенно расходует их в течении некоторого периода. Как только запас денежных средств истощается, то есть становится равным нулю или достигает уровня безопасности, то предприятие продает свои краткосрочные ценные бумаги и пополняет запас денежных средств до первоначальной суммы.

Так, в соответствии с моделью Баумоля, остатки денежных средств на предстоящий период определяются в размерах:

1) минимальный остаток денежных средств принимается нулевым;

2) оптимальный (он же максимальный) остаток определяется следующим образом:

![]() (1)

(1)

где ДАmax – оптимальный размер максимального остатка денежных активов предприятия;

- Ро – расходы по обслуживанию одной операции пополнения денежных средств;

- Подо – планируемый объем отрицательного денежного потока по операционной деятельности (суммы расходования денежных средств).

Пд – средняя ставка процента по краткосрочным финансовым инвестициям, выраженная десятичной дробью;

в) средний остаток денежных активов в соответствии с этой моделью планируется как половина оптимального (максимального) их остатка:

ДАср. = ДАmax/2 , (2)

где ДАср. – оптимальный размер среднего остатка денежных активов предприятия.

Таким образом, модель Баумоля помогает определить оптимальную сумму денежных средств для компании в определенных условиях, минимизировать сумму постоянных затрат по сделкам или возможные расходы по содержанию остатков денежных средств, которые не приносят дохода. Недостатком же данной модели является предположение об устойчивости и предсказуемости денежных потоков. Кроме того, она не учитывает сезонности и цикличности производства. Поэтому может использоваться модель Миллера-Орра.

Модель, разработанная Миллером и Орром помогает предприятию управлять своим денежным запасом, если не возможно предсказать каждодневный отток или приток денежных средств. Модель Миллера-Орра — это модель регулирования денежных операций, когда денежные выплаты являются неопределенными. Эта модель устанавливает верхний и нижний пределы для остатка денежных средств.

Суть модели в том, что остаток средств на счёте хаотически меняется до тех пор, пока не достигнет верхнего предела. Как только это происходит, предприятие начинает покупать достаточное количество ценных бумаг с целью вернуть запас денежных средств к некоторому нормальному уровню. Если запас денежных средств достигает нижнего предела, то в этом случае предприятие продаёт свои ценные бумаги и пополняет запас денежных средств до нормального уровня. Минимальный размер кассовой наличности устанавливается самим предприятием из преемственности уровня потерь в связи с нехваткой денег.

Остатки денежных активов на предстоящий период в соответствии с моделью Миллера-Орра определяются в следующих размерах:

- а) минимальный остаток денежных активов принимается в размере их резерва в отчетном периоде (значение должно быть выше нуля);

б) математический алгоритм расчета диапазона колебаний остатка денежных активов между минимальным и максимальным его значениями:

![]() (3)

(3)

где ДКОм/м – диапазон колебаний суммы остатка денежных активов между минимальным и максимальным его значениями;

- ОТдо – среднеквадратическое (стандартное) отклонение ежедневного объема отрицательного денежного потока;

- Пд — среднедневная ставка процента по краткосрочным инвестиционным операциям, выраженная десятичной дробью;

в) максимальный остаток денежных активов расчитвается следующим образом:

ДАmax = ДАmin + ДКОм/м (4)

г) средний остаток денежных активов определяется:

ДАср = ДАmin + ДКОм/м/3 (5)

где ДАср – средний остаток денежных активов в планируемом периоде;

- ДАmin – минимальный (или страховой) остаток денежных активов предприятия.

В отечественной практике финансового менеджмента приведенные модели (модель Баумоля и модель Миллера-Орра) пока еще сложно использовать по следующим причинам: нехватка оборотных активов не позволяет предприятиям формировать остаток денежных средств в необходимых размерах с учетом их резерва; замедление платежного оборота вызывает значительные колебания в размерах денежных поступлений, что отражается и на сумме остатка денежных активов.

2.3 Планирование и контроль как эффективное управление финансами предприятия

Самым важным инструментом в управлении денежными средствами является план поступления и расходования. Ни одна из хозяйственных операций предприятия не может быть разработана без планирования денежных потоков по ним, так как показатели разработанного плана служат основой оперативного планирования различных видов денежных потоков предприятия.

Концентрация всех видов планируемых денежных потоков предприятия получает свое отражение в специальном плановом документе — плане поступления и расходования денежных средств, являющимся одной их основных форм текущего финансового плана.

План поступления и расходования денежных средств разрабатывается на предстоящий год в помесячном разрезе, чтобы обеспечить учет сезонных колебаний денежных потоков предприятия. Он составляется по отдельным видам хозяйственной деятельности и по предприятию в целом.

Цель разработки такого плана является прогнозирование во времени валового и чистого денежных потоков предприятия в разрезе отдельных видов его хозяйственной деятельности и обеспечение постоянной платежеспособности на всех этапах планового периода.

Прогнозирование денежных средств, в свою очередь, играет важную роль в обеспечении нормальной деятельности предприятия. Необходимость в этом нередко возникает при кредитовании в банке, когда банк, желая застраховаться от неплатежей, желает увидеть будет ли предприятие способным на конкретную дату погасить свои обязательства. Прогнозируя денежные средства, финансовый менеджер приходит к исчислению возможных источников поступления и оттока денежных средств предприятия.

Рис. 2. Последовательность составления поступления и расходования денежных средств

Прогнозирование поступления и расходования денежных средств по операционной деятельности предприятия осуществляется двумя основными способами:

1) Исходя из планируемого объема реализации продукции:

- определение планового объема реализации продукции на основе разработанной производственной программе (плане производства продукции);

- расчет плановой суммы поступления денежных средств от реализации продукции, характеризующей планируемый объем положительного денежного потока предприятия по операционной деятельности;

- определение плановой суммы операционных затрат по производству и реализации продукции. В основе лежит калькулирование себестоимости отдельных видов продукции (производственной и полной).

В состав плановой себестоимости конкретного вида продукции включаются все прямые и непрямые затраты на ее производство и реализацию;

- расчет плановой суммы налоговых платежей, уплачиваемых за счет дохода (входящих в цену продукции), осуществляется исходя из планируемого объема реализации отдельных видов продукции и соответствующих ставок налога на добавленную стоимость, акцизного сбора и других аналогичных налогов;

- расчет плановой суммы валовой прибыли предприятия по операционной деятельности;

- расчет плановой суммы налогов, уплачиваемых за счет прибыли.

- расчет плановой суммы чистой прибыли предприятия по операционной деятельности;

- расчет плановой суммы расходования денежных средств по операционной деятельности, характеризующей планируемый объем отрицательного денежного потока предприятия по операционной деятельности;

- расчет плановой суммы чистого денежного потока.

2) Исходя из планируемой целевой суммы чистой прибыли. Расчет целевой суммы чистой прибыли предприятия ведется в разрезе отдельных элементов предстоящей потребности.

Основными элементами расчета целевой суммы чистой прибыли являются: капитализируемая часть чистой прибыли предприятия (прирост произведенных основных средств, прирост нематериальных активов, прирост собственных оборотных средств; потребляемая часть чистой прибыли предприятия (выплата доходов собственникам; бюджет участия наемных работников в прибыли).

Расчет плановой суммы расходования денежных средств по операционной деятельности основывается на плановых операционных затратах предприятия (без суммы амортизационных отчислений) и плановой сумме налогов и сборов, уплачиваемых за счет доходов и прибыли (формула этого расчета рассмотрена ранее).

Прогнозирование поступления и расходования денежных средств по инвестиционной деятельности осуществляется методом прямого счета. Основой осуществления этих расчетов являются: программа реального инвестирования, характеризующая объем вложения денежных средств в разрезе отдельных осуществляемых или намечаемых к реализации инвестиционных проектов; предполагаемая сумма поступления денежных средств от реализации основных средств и нематериальных активов; прогнозируемый размер инвестиционной прибыли.

Так как прибыль от завершенных реальных инвестиционных проектов, вступивших в стадию эксплуатации, показывается в составе операционной прибыли предприятия, в этом разделе прогнозируется размер прибыли только по долгосрочным финансовым инвестициям — дивидендам и процентам к получению. Расчеты обобщаются в разрезе позиций, предусмотренных стандартом отчета о движении денежных средств предприятия по инвестиционной деятельности.

Прогнозирование поступления и расходования денежных средств по финансовой деятельности осуществляется методом прямого счета на основе потребности предприятия во внешнем финансировании.

Основой осуществления этих расчетов являются:

- объем привлечения долгосрочных и краткосрочных финансовых кредитов и займов во всех их формах (привлечение и обслуживание товарного кредита, а также краткосрочной внутренней кредиторской задолженности отражается денежными потоками по операционной деятельности);

- сумма ожидаемого поступления средств в порядке безвозмездного целевого финансирования.

Эти показатели включаются в план на основе утвержденных государственного бюджета или соответствующих бюджетов других государственных и негосударственных органов (фондов, ассоциаций и т.п.);

— суммы предусмотренных к выплате в плановом периоде основного долга по долгосрочным и краткосрочным финансовым кредитам и займам. Расчет этих показателей осуществляется на основе конкретных кредитных договоров предприятия с банками или другими финансовыми институтами (в соответствии с условиями амортизации основного долга).

Расчеты обобщаются в разрезе позиций, предусмотренных стандартом отчета о движении денежных средств предприятия по финансовой деятельности.

План поступления и расходования денежных средств, разработанный на предстоящий год с разбивкой по месяцам, дает лишь общую основу управления денежными потоками предприятия. Высокий динамизм этих потоков, их зависимость от множества факторов краткосрочного действия определяют необходимость разработки планового финансового документа, обеспечивающего ежедневное управление поступлением и расходованием денежных средств предприятия. Таким плановым документом выступает платежный календарь.

Разрабатываемый на предприятии платежный календарь, является эффективным и надежным инструментом оперативного управления его денежными потоками.

Основной целью разработки платежного календаря является установление конкретных сроков поступления денежных средств и платежей предприятия и их доведение до конкретных исполнителей в форме плановых заданий.

Платежный календарь позволяет решить следующие основные задачи:

- синхронизировать положительный и отрицательный денежные потоки, повысив тем самым эффективность денежного оборота предприятия;

- свести прогнозные варианты плана поступления и расходования денежных

средств к одному реальному заданию по формированию денежных потоков предприятия в рамках одного месяца;

- обеспечить приоритетность платежей предприятия по критерию их влияния на конечные результаты его финансовой деятельности;

- обеспечить абсолютную ликвидность денежного потока предприятия, то есть его платежеспособность в рамках краткосрочного периода;

Наиболее распространенной формой платежного календаря, используемой в процессе оперативного планирования денежных потоков предприятия, является его построение в разрезе двух разделов:

- графика предстоящих платежей в ежедневном разрезе;

- графика предстоящих поступлений денежных средств.

Виды платежного календаря классифицируются в рамках предприятия в разрезе отдельных видов хозяйственной деятельности, а также в разрезе различных типов центров ответственности (структурных единиц и подразделений).

Табл. 2 Основные виды платежного календаря предприятия

|

Вид деятельности |

Вид платежного календаря в целом по предприятию |

Вид платежного календаря по отдельным центрам ответственности |

|

Операционная деятельность предприятия |

— налоговый платежный календарь — календарь инкассации дебиторской задолженности — календарь обслуживания финансовых кредитов — календарь выплат заработной платы |

— календарь (бюджет) формирования производственных запасов — календарь (бюджет) управленческих расходов — календарь (бюджет) реализации продукции |

|

Инвестиционная деятельность предприятия |

— календарь (бюджет) формирования портфеля долгосрочных финансовых инвестиций — календарь (капитальный бюджет) реализации программы реальных инвестиций |

— календарь (капитальный бюджет) реализации отдельных инвестиционных проектов |

|

Финансовая деятельность предприятия |

— календарь (бюджет) эмиссии акций — календарь (бюджет) эмиссии облигаций — календарь амортизации основного долга по финансовым кредитам |

Система внутреннего контроля — это политика и процедуры, разработанные чтобы: защитить активы, обеспечить соответствие с финансовой политикой предприятия, обеспечить достоверность данных, отраженных на бухгалтерских счетах.

Жесткая система внутреннего контроля над денежными средствами и ликвидными активами увеличивает вероятность того, что произведенные оценки денежных средств и их эквивалентов являются точной и надежной информацией для пользователей финансовых отчетов.

Охрана денежных средств является наиболее важным вопросом на многих предприятиях. Денежные средства легко скрыть и перевезти, на них нет знаков принадлежности, и они являются конвертируемыми. Риск кражи напрямую связан с тем, что отдельные лица имеют доступ к системе учета и могут получить разрешение на охрану денежных средств.

Внутренний контроль над денежными средствами должен выполнять следующие функции:

- отдельное хранение и отдельный учет денежных средств;

- учет всех операций, произведенных за наличный расчет;

- хранение только необходимого остатка в кассе;

- периодические проверочные подсчеты остатков в кассе; физический контроль денежных средств.

Контроль над поступлениями. Поступления денежных средств имеют много источников и различных контрольных операций во всех компаниях.

Наиболее часто применяемые процедуры:

1. Распределение обязанностей по выплате денежных средств, записи операций, проведенных за наличный расчет и сверке кассовых остатков. Это распределение снижает вероятность кражи и сокрытия посредством поддельных записей.

2. Закрепление за каждым отдельным работником определенной ответственности за учет и регистрацию денежных средств, для обеспечения постоянного и непрерывного потока денежных средств с самого начала поступления их на банковские счета.

3. Поддерживание непрерывного контроля исполнения функций управления денежными средствами и ведения записей. Этот контроль включает повседневные и внезапные подсчеты денежных средств в кассе, внутренние ревизии и ежедневные отчеты о полученных денежных средствах, платежах и остатках.

Не менее важной проблемой при управлении денежными средствами является поиск способов увеличения их поступления на предприятие. Финансовые менеджеры стараются ускорить процесс погашения дебиторской задолженности. Скорость поступления денежных средств на предприятие во многом зависит от способа ведения банковских операций.

Для ускорения процесса поступления денежных средств на предприятие могут быть несколько способов:

1) способы увеличения поступления денежных средств;

2) контроль денежных расходов. Многие предприятия выплачивают деньги огромному количеству различных получателей.

Ничто так не способствует контролю за денежными выплатами, как централизация расчетов с кредиторами, что позволяет финансовому менеджеру оценить поступающие потоки денежных средств по предприятию и составить график необходимых выплат.

3) контроль денежных средств на расчетных счетах. Использование счетов банка или других финансовых учреждений является важным способом контроля денежных средств, так как банковские счета имеют несколько преимуществ: денежные средства физически защищены в здании банка; отдельный учет денежных средств ведется банком; управление денежными средствами, вследствие чего риск кражи сведен к минимуму; клиенты могут переводить платежи непосредственно в банк получателя безналичным путем.

Таким образом, планирование и контроль за денежными средствами составляют бюджет движения денежных средств. Цель формирования бюджета движения денежных средств- планирование, контроль исполнения плановых показателей и анализ данных о движении денег и их эквивалентов за период.

Бюджет движения денежных средств, как эффективный инструмент планирования и контроля за денежными средствами, дает руководству предприятия представление:

- за счет какой деятельности предприятие получает денежные средства и способна ли она стабильно получать денежные средства от текущей деятельности;

- насколько предприятие зависит от заемных источников финансирования;

- когда возникают кассовые разрывы и за счет чего они могут быть покрыты;

- когда и на каких условиях могут быть получены кредиты и займы;

- получает ли предприятие достаточно ресурсов для дальнейшего роста;

- о деятельности подразделения, что служит одним из критериев оценки работы их менеджеров;

- о причинах расхождений финансовых результатов (зафиксированных в отчете о прибылях и убытках) и изменениях объемов денежных средств (зафиксированных в отчете о движении денежных средств).

Бюджет движения денежных средств формируется в рамках управленческого учета и определяется только внутренней нормативной документацией предприятия, тем самым имеет одну особенность- ограниченный круг пользователей, в первую очередь это финансовые менеджеры и руководители предприятия.

Из вышесказанного можно сделать следующий вывод: движение денежных средств является одним из наиболее важных аспектов операционного цикла предприятий, определяя тем самым значимость функции управления денежными средствами предприятия.

3. Анализ и управление финансами предприятия на примере ООО «ЭНЕРГИЯ»

Объектом исследования является общество с ограниченной ответственностью «ЭНЕРГИЯ», специализирующегося на производстве строительных материалов.

Целью и предметом деятельности рассматриваемой организации является извлечение прибыли на основе предоставления спортивных услуг.

Общество имеет гражданские права и несет гражданские обязанности, необходимые для осуществления любых видов деятельности, не запрещенных федеральными законами.

В организации существуют постоянно-действующие отделы и службы, отвечающие за выполнение определенных функций на производстве. Работники этих подразделений несут ответственность за результаты деятельности. Руководство текущей деятельностью Общества осуществляется единоличным исполнительным органом Общества — Генеральным директором.

«ЭНЕРГИЯ»- это фитнес для свободных людей, для тех, кто способен преодолевать стереотипы. Именно для таких людей в тренажерных залах фитнес-клубов «ЭНЕРГИЯ» установлено оборудование от лучших мировых производителей, а в групповых классах представлены более 40 фитнес-программ. Среди них: Les Mills — самая популярная фитнес-программа в мире, которая внесена по этому критерию в книгу рекордов Гиннеса, Trekking, Pilates, Yoga, различные Aqua-программы, танцевальные классы и т.д.

Все в «ЭНЕРГИЯ» (оформление внутреннего пространства, программа тренировок) – направлено на то, чтобы людям было хорошо и весело, чтобы они чувствовали себя как в отпуске с друзьями.

«ЭНЕРГИЯ» – это не просто «фитнес-клуб». Это клуб фитнес-развлечений. Занятия в фитнес-клубе должны приносить радость. Замечательная тренерская команда фитнес-клуба «ЭНЕРГИЯ», в которую входят чемпионы мира и Европы, мастера спорта международного класса, помогает людям вспомнить и пережить эти ощущения в любой день.

«ЭНЕРГИЯ» – это ежедневный отпуск. В нем всегда царит атмосфера настоящего праздника. Яркие краски и живые лица, наслаждение от движения и общения – только таким должен быть фитнес.

В своей деятельности ООО «ЭНЕРГИЯ»руководствуется Федеральными законами Российской Федерации, правовыми актами Российской Федерации, правилами, инструкциями, приказами, указаниями и иными нормативными документами.

В процессе своей деятельности ООО «ЭНЕРГИЯ» руководствуется приказом «Об учетной политике предприятия на 2009 год», а также рядом законодательных и правовых актов.

В качестве возможной перспективы руководство рассматривает возможность привлечения молодых специалистов, а также студентов ВУЗов.

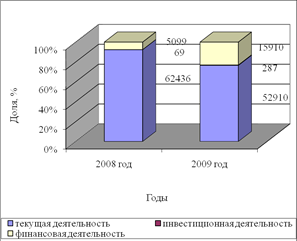

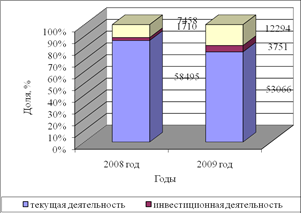

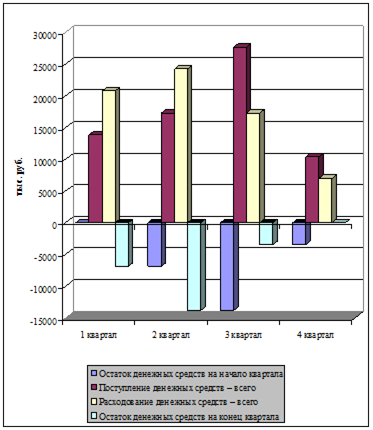

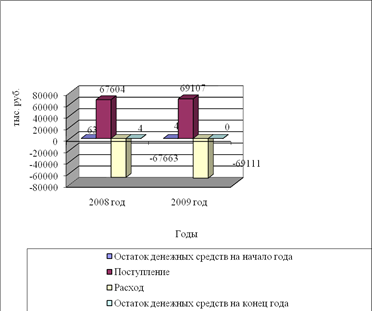

По данным бухгалтерской отчетности ООО «ЭНЕРГИЯ» составлена таблица 3., которая содержит показатели, отражающие движения денежных средств предприятия за 2008 и 2009 годы в абсолютном выражении и относительные показатели, характеризующие структуру денежных потоков по видам деятельности: текущей, инвестиционной и финансовой.

Табл. 3. Показатели движения денежных средств ОАО «Строй Трест» за 2008-2009г. по видам деятельности (тыс. руб., %)

|

Показатель |

Сумма денежных средств, тыс. руб. |

Темп роста суммы денеж-ных средств % |

Удельный вес, % |

||||

|

2009 год |

2008 год |

Абсол. откл(+,-) |

2009 год |

2008 год |

Отк-ло-нение |

||

|

1.Остаток де-нежных средств на начало года |

4 |

63 |

-59 |

-94 |

х |

х |

х |

|

2.Поступление денежных средств – всего |

69107 |

67604 |

1503 |

2 |

100,00 |

100,00 |

х |

|

в том числе по видам деятельности: |

|||||||

|

— текущей |

52910 |

62436 |

-9526 |

-15 |

76,56 |

92,36 |

-15,79 |

|

-инвестиционной |

287 |

69 |

218 |

316 |

0,42 |

0,10 |

0,31 |

|

— финансовый |

15910 |

5099 |

10811 |

212 |

23,02 |

7,54 |

15,48 |

|

3.Расходование денежных средств – всего |

69111 |

67663 |

1448 |

2 |

100,00 |

100,00 |

Х |

|

в том числе по: |

|||||||

|

— текущей |

53066 |

58495 |

-5429 |

-9 |

76,78 |

86,45 |

-9,67 |

|

— инвестиционной |

3751 |

1710 |

2041 |

119 |

5,43 |

2,53 |

2,90 |

|

— финансовой |

12294 |

7458 |

4836 |

65 |

17,79 |

11,02 |

6,77 |

|

4.Остаток денежных средств на конец года |

0 |

4 |

-4 |

-100 |

100 |

100 |

х |

Абсолютное отклонение — разница, получаемая путем вычитания одной величины из другой, при которой рост фактического показателя по сравнению с плановым обозначают знаком «плюс», а уменьшение — знаком «минус».

Темп роста определяется отношением отчетной величины денежных средств (на конец года) к базисной (на начало года), выраженным в процентах.

Удельный вес – отношение частного к общему, выраженное в процентах.

На основании этого выведены и применены в расчетах следующие формулы:

Абсол.откл. = данные прош.г – данные отчет.г. (6)

Темп роста = данные отчет.г/ данные прогш. г. х 100% (7)

Как видно из сгруппированных данных, в результате осуществления в 2007 году деятельности ОАО «Строй Трест» увеличило объем денежной массы в части как поступления, так и их оттока.

Данную ситуацию можно оценить положительно, поскольку она является следствием незначительного роста масштабов реализации товаров.

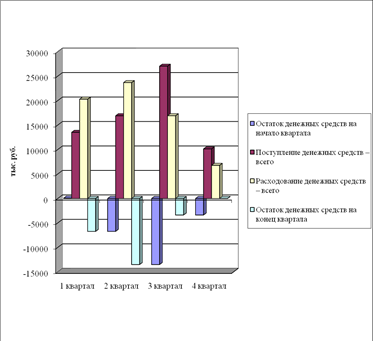

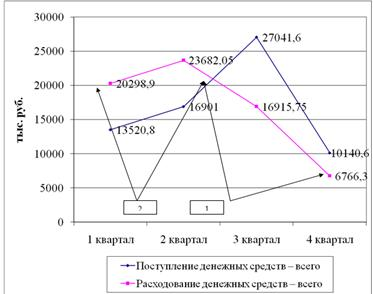

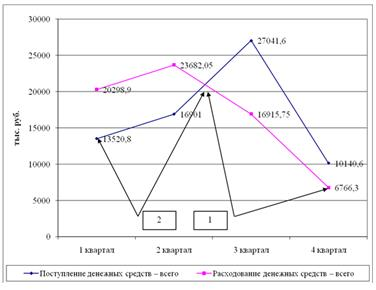

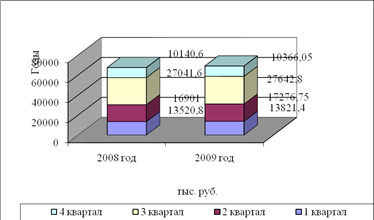

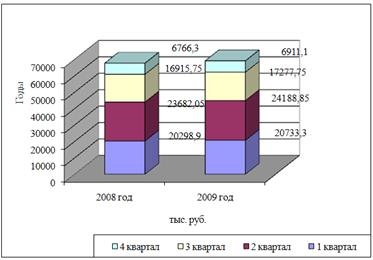

Отрицательным моментом является превышение оттока денежных средств над их притока в 2009 году или незначительное превышение в 2008 году (Рис.3).

Сумма положительного денежного потока (поступления) в 2009 г. увеличилась по сравнению с 2008 г. на 1503 тыс. руб., темп прироста составил 2%.

Значение отрицательного денежного потока (расходование) возросло чуть меньше — на 1448 тыс. руб., или на 2%.

Сравнение данных притока и оттока денежных средств по текущей деятельности свидетельствует об имеющемся превышении притока над оттоком в 2008 г. на сумму 3941 тыс. руб., а в 2009 г. незначительное превышение оттока над притоком денежных средств на -156 тыс. руб.

Такой момент можно считать положительным фактом, так как именно текущая (основная) деятельность должна обеспечивать условие достаточности денежных средств для осуществления операций по инвестиционной и финансовой деятельности.

На основании полученной таблицы 2 сделаем следующие выводы: отток денежных средств по текущей деятельности в 2009 г. снизился по сравнению с 2008 г. на -5429 тыс. руб., темп прироста составил -9%, что сопровождается уменьшением притока денежных средств по текущей деятельности на 9526 тыс. руб. по сравнению с 2006 г. он снизился на 15% .

Однако, превышение оттока денежных средств над притоком по текущей деятельности в 2009 г. не повлияло на то, что организация существенно увеличила объем операций в инвестиционной деятельности.

Так, рост удельного веса притока денежных средств по инвестиционной деятельности в 2009 г. по сравнению с 2008 г. составил 316%, абсолютная величина притока составила 218 тыс. руб., а в 2009 г. приток денежных средств по инвестиционной деятельности было существенно ниже (69 тыс. руб.).

Отток денежных средств по инвестиционной деятельности также увеличился в 2009 г. и составил 3751 тыс. руб., превысив значение 2008 г. на 2041 тыс. руб. (на 119%).

Данное обстоятельство свидетельствует о значительном росте вложений долгосрочного, капитального характера и связано с реализацией стратегических планов предприятия.

Сравнение величин притока и оттока денежных средств по инвестиционной деятельности в 2009 г. показало превышение последнего на 3464 тыс. руб., но, характеризовать как отрицательный момент однозначно нельзя. По-видимому, ООО «ЭНЕРГИЯ», имея значительные высвобожденные денежные средства от текущей деятельности, активно формировало в 2009 г. свою материально-техническую базу и осуществляло иные долгосрочные вложения, имея целью, получение отдачи на вложенные средства в относительно отдаленной перспективе, что вполне может соответствовать коммерческим целям данной организации.

Отток денежных средств по финансовой деятельности в 2009 г. увеличился по сравнению с 2008 г. на 4836 тыс. руб., темп прироста составил 65%, что сопровождалось значительным увеличением притока денежных средств по финансовой деятельности на 10811 тыс. руб. По сравнению с 2008 г. он увеличился на 212%.

Далее проанализируем структуру поступления и выбытия денежных средств ООО «ЭНЕРГИЯ» за 2008 — 2009 года, воспользовшись данными Таблицы 4, Таблицы 5.

Таблица 4. Структура притока денежных средств по видам деятельности (тыс. руб., %)

|

Показатель |

Сумма денежных средств, тыс. руб. |

Темп роста суммы денежных средств, % |

Удельный вес, % |

||||

|

2008 год |

2009 год |

Абсол. откл(+,-) |

2008 год |

2009 год |

Откло-нение |

||

|

Текущая деятельность |

52910 |

62436 |

-9526 |

-15 |

76,56 |

92,36 |

-15,79 |

|

Инвестиционная деятельность |

287 |

69 |

218 |

316 |

0,42 |

0,10 |

0,31 |

|

Финансовая деятельность |

15910 |

5099 |

10811 |

212 |

23,02 |