Преодоление кризисной ситуации в России, рыночная экономика и формы хозяйствования ставят на сегодняшний день проблему обеспечения экономической стабильности. Финансово устойчивое предприятие имеет преимущества в привлечении инвестиций, получении кредитов, выборе поставщиков и потребителей. Оно более независимо от неожиданного изменения рыночной конъюнктуры, следовательно, у него меньше риск быть неплатежеспособным и оказаться на краю банкротства.

Финансовая устойчивость является основным показателем успешной экономической деятельности, базой принятия решений по развитию и совершенствованию функционирования предприятия. Она также важна для экономических партнеров, сотрудничающих с данным хозяйствующим субъектом. Очевидно поэтому обеспечение финансовой устойчивости является важнейшей задачей финансовых служб и администрации предприятия, условием успешности его внутренних и внешних взаимодействий.

Несмотря на то, что финансовая устойчивость предприятия интенсивно воздействует на все аспекты финансовой результативности, большинство промышленных предприятий недооценивают ее значимость.

Актуальность темы дипломного проекта определяется необходимостью обеспечения «выживания» предприятия в условиях рынка. Определение финансовой устойчивости развития коммерческих отношений необходимо не только для самих организаций, но и для партнеров, которые справедливо желают обладать информацией о стабильности, финансовом благополучии и надежности своего заказчика или клиента, принимающих непосредственное участие в их деятельности. Поэтому все большее количество контрагентов начинает вовлекаться в исследования и оценку устойчивости конкретной организации

Таким образом, тема дипломного исследования представляется тем более интересной, что улучшение финансового состояния предприятия и грамотное управление им является основной задачей с экономической точки зрения. Проблема финансовой устойчивости затрагивается в трудах таких мировых классиков, как Ю. Бригхем и Л. Гапенски, Дж.К. Ван Хорн, Б. Калласс известных российских ученых И.А. Бланка, В.В. Ковалева, Д.С. Молякова, Е.С. Стояновой, А.Д.Шеремета и других, работы которых посвящены вопросам финансового анализа и финансового менеджмента [5].

Теоретической основой данного дипломного исследования послужили труды таких авторов, как Л.Т. Гиляровской, А.А. Вехоревой, А.В. Грачева, Т.А. Пожидаевой, В.А.Вахрушиной, Н.С. Пласковой.

Цель дипломной работы заключается в изучении теоретических и методологических остов анализа и оценки несостоятельности (банкротства) предприятия

Регрессионный анализ в экономических исследованиях

... задач Предметом исследования явились математико-статистические методы в экономических исследованиях. Объект исследования курсовой работы - практическая задача по применению регрессионного анализа в эконометрике. ... 1.2 Оценка параметров парной регрессионной модели Линейная регрессия находит широкое применение в эконометрике в виде четкой экономической интерпретации ее параметров. Линейная ...

Поставленная цель может быть достигнута через решение следующих задач:

- изучить нормативно-правовую базу определения несостоятельности (банкротства предприятия);

- рассмотреть основные методы оценки вероятности банкротства;

- исследовать подходы к снижению вероятности банкротства предприятия;

- провести финансовый анализ по данным отчетности ЗАО «ЛКБ»;

- оценить вероятность наступления банкротства ЗАО «ЛКБ»;

- рассмотреть возможные направления разработки антикризисной программы, направленной на снижение вероятности банкротства.

Объектом исследования в дипломной работе выступает Закрытое Акционерное Общество «ЛКБ», сферой деятельности которого является масложировая промышленность (без производства мыла и моющих средств.

Предмет исследования являются финансовая деятельность, система финансовой устойчивости, а также конкретные мероприятия по усилению финансовой устойчивости данного предприятия.

Фактологическую базу исследования составили формы бухгалтерской отчетности предприятия ЗАО “ЛКБ”.

В процессе выполнения выпускной квалификационной работы с целью изучения нормативных и законодательных актов, на которые опирается при осуществлении деятельности предприятие, использовались справочные правовые системы ГАРАНТ и Консультант Плюс, для подбора деловой и научной информации по теме применялись INTERNET — ресурсы. Анализ финансово-экономического состояния предприятия (составление аналитических таблиц, расчетов и составления графиков) выполнялся с помощью таких программных средств как EXCEL.

Данная дипломная работа состоит из введения, трех глав, заключения, списка использованных источников и литературы и приложений.

Глава 1. Теоретические аспекты оценки вероятности банкротства

антикризисный управление вероятность банкротство

1.1 Нормативно-правовая база определения несостоятельности (банкротства) предприятия

В условиях кризиса практически каждое работоспособное предприятие сталкивается с невозможностью выполнения своих финансовых обязательств. Основной задачей института банкротства является финансовое оздоровление должника возможность восстановления его хозяйственной деятельности. Сделать это без реформирования закона о банкротстве невозможно.

Банкротство сложный процесс, который может быть охарактеризован с различных сторон: юридической, управленческой, организационной, финансовой, учетно-аналитической и др. Процедура банкротства представляет собой завершающую стадию неудачной работы предприятия, после нормальной работы и финансовых затруднений. Банкротство (не фиктивное) редко бывает неожиданным для опытных менеджеров и финансистов, которые обязаны регулярно отслеживать тенденции в развитии собственного предприятия.

Под несостоятельностью (банкротством) понимается неспособность удовлетворить требования кредиторов по денежным обязательствам или исполнить обязанность по уплате обязательств и уплате обязательных платежей ввиду неудовлетворенности структуры баланса предприятия. Неудовлетворенная структура баланса это такое состояние имущества и обязательств должника, когда за счет имущества не может быть обеспечено своевременное выполнение обязательств должника. При этом общая стоимость имущества может быть равна общей сумме обязательств должника или превышать ее.

Банкротство физических лиц

... банкротства физического лица Пирогова Е.С. Правовое регулирование несостоятельности (банкротства): учебник для бакалавриата и магистратуры / Е.С. Пирогова, А.Я. Курбатов. – М. : Юрайт. – 2016. – С. 17. Банкротом может стать не каждый должник. Признание физического лица банкротом ... Это ситуация, когда он предвидел невозможность исполнить денежные обязательства, при этом у него не хватает имущества, и ...

С начала 90 годов в России строится рыночная экономика, а рынка без банкротства отдельных его участников не бывает. Правовое регулирование отношений, связанных с неплатежеспособностью предприятий неоднократно проводилось государством с 1992 года и 26 октября 2002 года был принят Федеральный закон «О несостоятельности (банкротстве)», который вступил в силу с 27 сентября 2002 года.

Конституция РФ не содержит норм непосредственно регулирующих отношения, связанные с банкротством, но содержит важные нормы, положенные в основу закона о банкротстве, в частности равенство всех перед законом и судом, о свободе экономической деятельности и охране права собственности, о гарантиях судебной защиты, о недопустимости произвольного ограничения прав. Закон о банкротстве является основным нормативным правовым актом, в котором сосредоточены правовые нормы, обеспечивающие комплексное нормативное регулирование института несостоятельности (банкротства) в РФ.

Закон о банкротстве предусматривает возможность признания банкротом всех юридических лиц, за исключением казенных предприятий, учреждений политических партий и религиозных организаций:

хозяйственные товарищества (полные товарищества, товарищества на вере)

ООО, АО, ЗАО

производственные кооперативы

государственные и муниципальные унитарные предприятия

индивидуальные предприниматели

крестьянские хозяйства

Юридический факт банкротства имеет место только вследствие его признания арбитражным судом, которое осуществляется в форме вынесения решения о признании должника банкротом и об открытии конкурсного производства. Возбуждение дела о банкротстве и проведение процедур банкротства, за исключением конкурсного производства, не свидетельствует о юридическом факте банкротства должника.

Денежным обязательством признается обязанность должника уплатить кредитору определенную денежную сумму по гражданско-правовой сделке. Наряду с денежными обязательствами задолженностью, учитываемой при определении признаков банкротства, являются обязательные платежи.

Первый тревожный сигнал — это появление признаков банкротства. Юридический смысл признаков банкротства состоит в том, что их наличие является необходимым условием для возбуждения дела о банкротстве, основанием для признания должника банкротом, а так же обстоятельством, обязывающим руководителя должника уведомить об их наличии учредителей, собственника имущества.

Признаком банкротства юридического лица является неисполнение им денежных обязательств и (или) обязанности по уплате им обязательных платежей в течении трех месяцев с даты когда они должны были быть исполнены. Это является достаточным основанием для признания арбитражным судом юридического лица банкротом. Дело о признании должника банкротом может быть возбуждено на основании поступившего в арбитражный суд заявления о признании должника банкротом. Пункт 1 ст. 7 Закона о банкротстве содержит перечень лиц, которые могут обратиться в арбитражный суд с заявлением о признании должника банкротом. К таким лицам относятся: должник, конкурсные кредиторы и уполномоченные органы. С введением в действие Закона о банкротстве должник приобретает возможность инициировать дело о банкротстве с учетом установленных данным федеральным законом гарантий защиты его прав и охраняемых законом интересов. Возбуждение дела о банкротстве может быть использовано в качестве «передышки» в расчетах с кредиторами и мобилизации финансовых ресурсов в целях реализации мер по восстановлению платежеспособности в ходе финансового оздоровления или внешнего управления.

Субъекты процесса банкротства, их права и обязанности

... о признании должника банкротом (статья 7); в-третьих, участниками собрания кредиторов с правом голоса являются только конкурсные кредиторы (статья 12). М.В. Телюкина предлагает классификацию кредиторов по их статусу, выделяя крупных и мелких, в ...

Не дожидаясь наступления неблагоприятных последствий, связанных с несвоевременным исполнением обязательств должник в праве подать заявление о признании его банкротом в предвидении банкротства (ст. 8 Закона о банкротстве).

В соответствии со ст. 16 закона о банкротстве все требовании кредиторов в ходе дела о банкротстве учитываются в реестре требований кредиторов, который ведется арбитражным управляющим или

Участие государственных в отношениях в сфере банкротства осуществляется в двух основных формах:

- государственное регулирование и контроль (публичная функция государства)

- реализация полномочий кредитора (через уполномоченные органы)

Рассмотрим процедуры, предусмотренные арбитражным судом:

Наблюдение — это одна из процедур банкротства, которая применяется к должнику в целях обеспечения сохранности имущества должника, проведения анализа финансового состояния должника, составления реестра требований кредиторов и проведения первого собрания кредиторов. Определение о введении наблюдения выносится в случае, если суд установит, что требования заявителя не удовлетворены на дату судебного заседания, превышают установленную законом минимальную сумму, не исполнены в течении более чем трех месяцев, а меры по взысканию задолженности в принудительном порядке в течение не менее 30 дней оказались безрезультатными. Для чего проводится наблюдение?

Во-первых, это обеспечение сохранности оставшегося имущества должника.

Во-вторых, проведения анализа финансового состояния должника: какое имущество имеется в наличии; достаточно ли его на покрытие судебных расходов; в чем причина возникшей неплатежеспособности; имеются ли в наличии признаки умышленного или фиктивного банкротства; существует ли возможность восстановления платежеспособности.

В третьих, для составления реестра требований кредиторов.

Срок наблюдения установлен в пределах 7 месяцев, считая со дня поступления заявления о признании должника банкротом в арбитражный суд. При введении наблюдения арбитражный суд назначает временного управляющего. Он анализирует ситуацию, устанавливает кредиторов, предоставляет арбитражному суду отчет о проделанной работе. Органы управления должника обязаны предоставить временному управляющему по его требованию любую информацию, касающуюся деятельности должника.

Финансовое оздоровление — новая для законодательства Российской федерации процедура банкротства. Целью финансового оздоровления является восстановление платежеспособности должника и погашение его задолженности в соответствии с графиком. Первоначально определяют источники финансирования и срок, в течении которого предполагается восстановление платежеспособности. Финансовое оздоровление вводится на срок не более двух лет. Для проведения процедуры финансового оздоровления арбитражный суд утверждает административного управляющего. При этом не начисляются неустойки (штрафы, пени) и иные финансовые санкции за неисполнение денежных обязательств. До истечения установленного срока должник обязан предоставить отчет о результатах проведения финансового оздоровления. По его итогам арбитражный суд может принять один из судебных актов:

- определение о прекращении производства по делу о банкротстве, ели отсутствует непогашенная задолженность

- определение о введении внешнего управления, в случае наличия возможности восстановить платежеспособность должника

- решение о признании должника банкротом, и об открытии конкурсного производства.

Внешнее управление — еще одна процедура, которая вводится с целью восстановление платежеспособности должника. Оно вводится на срок не более чем 18 месяцев. Внешний управляющий в праве отказаться от исполнения договоров должника полностью или частично, если их реализация препятствует восстановлению платежеспособности должника. Законом о банкротстве определены и довольно подробно регламентированы основные меры по восстановлению платежеспособности должника: перепрофилирование производства, закрытие нерентабельных производств, взыскание дебиторской задолженности, продажа части имущества должника, увеличение уставного капитала за счет взносов участников.

После завершения расчетов с кредиторами, арбитражный суд выносит определение об утверждении отчета внешнего управляющего и прекращении производства дела о банкротстве. В случае признания должника банкротом вводится процедура конкурсного производства.

Конкурсное производство — единственная процедура банкротства, конечным результатом которой должна быть ликвидация должника путем консолидации имущества должника и последующего распределения между кредиторами денежных средств, вырученных от его продажи. Руководитель должника устраняется от своих функций, и арбитражным судом назначается конкурсный управляющий. Ему разрешено законодательством:

- проводить инвентаризацию и оценку имущества должника, принимать меры по обеспечению его сохранности, возврат имущества находящегося у третьих лиц

- вести реестр требований кредиторов, заявлять отказ об исполнении договоров должника.

В соответствии с Законом о банкротстве можно выделить три группы очередности удовлетворения кредиторов: внеочередные, очередные, послеочередные. По завершении всех расчетов должника с кредиторами конкурсный управляющий представляет в арбитражный суд отчет о своей деятельности и после рассмотрения суд выносит определение о завершении конкурсного производства, должник ликвидирован (запись в едином государственном

Еще одна процедура, которая имеет место — это мировое соглашение. Применяется для достижения соглашения между должником и кредитором, цель — погасить конфликт между ними. Решение этой задачи возможно, если обе стороны готовы пойти на уступки друг другу. По своей форме мировое соглашение представляет гражданско-правовой договор, заключаемый в простой письменной форме и заверяемый арбитражным судом. В мировом соглашении должны содержаться положения о размерах, порядке и сроках исполнения обязательств должника в денежной форме. Утверждение мирового соглашения арбитражным судом влечет прекращение производства по делу о банкротстве должника. Рассмотрим подходы к оценке вероятности банкротства в следующем параграфе.

2 Основные методы оценки вероятности банкротства

Известны два основных подхода к предсказанию банкротства. Первый — количественный — базируется на финансовых данных и включает оперирование некоторыми коэффициентами, приобретающими все большую известность: Z-коэффициентом Альтмана (США), коэффициентом Таффлера, (Великобритания), коэффициентом Бивера, моделью R-счета (Россия) и другими, а также используется при оценке таких показателей вероятности банкротства, как цена предприятия, коэффициент восстановления платежеспособности, коэффициент финансирования труднореализуемых активов.

Второй — качественный — исходит из данных по обанкротившимся компаниям и сравнивает их с соответствующими данными исследуемой компании (А-счет Аргенти, метод Скоуна).

Метод интегральной бальной оценки, используемый для обобщающей оценки финансовой устойчивости предприятия, несет в себе черты как количественного, так и качественного подхода.

При сопоставлении методов на предмет целесообразности применения их в российских условиях, необходимо очертить круг проблем, связанных с рассмотренными методами прогнозирования банкротства:

- отсутствие информации о базе расчета весовых значений коэффициентов;

- отсутствие информации о базе расчета критериев оценки, получаемых при расчете модели результатов;

- отсутствие статистики банкротств;

- проблема достоверности информации и трудности ее получения.

В основе оценки финансового положения предприятия лежит финансовый анализ, основу которого составляют горизонтальный, вертикальный, коэффициентный и другие методы анализа. Тем не менее, применение всего «арсенала» финансовой аналитики не всегда является обоснованным решением, так как сопряжено со значительными временными и трудозатратами, результаты которого могут быть достаточно противоречивыми и не гарантировать объективную оценку происходящих процессов.

Требуется применение некого универсального инструментария, позволяющего достаточно точно, быстро и при сравнительно небольших трудозатратах определить финансовое положение компании — провести экспресс-анализ. В этих целях в мировой практике было разработано и используется достаточно много моделей прогнозирования банкротства.

На рисунке 1 изображен один из вариантов прогнозирования банкротства.

Рисунок 1.1 — Модели оценки вероятности банкротства

Банкротство — один из основных механизмов развитой и нормально функционирующей экономики. Определяющий признак — неспособность предприятия обеспечить требования кредиторов. Несостоятельность хозяйствующего субъекта различна, она может быть:

- «ложной» вследствие умышленного сокрытия собственного имущества с целью избежания уплаты долгов кредиторам, что уголовно наказуемо

- «несчастной» в результате непредвиденных обстоятельств (военные или стихийные бедствия, общий спад производства, кризис в стране и т. д.) государству в этом случае необходимо оказывать финансовую помощь

- «рискованной» вследствие осуществления рисковых операций, приведших к неэффективным результатам (если систематически проводить анализ этого можно избежать)

В диагностике банкротства могут быть использованы различные подходы, основные на применении ограниченного круга показателей, на анализе обширной системы признаков и критериев и интегральных показателей.

Многообразие показателей финансовой устойчивости, различие в уровне их «пороговых» оценок, сложности в оценке платежеспособности и риска банкротства требуют реализации интегральной оценки финансовой устойчивости на основе использования скорингового анализа.

Суть данной методики состоит в классификации предприятий по степени риска, исходя из фактического уровня показателей финансовой устойчивости и рейтинга каждого показателя, выраженного в баллах на основе экспертных оценок. Простая скоринговая модель с тремя балансовыми показателями позволяет оценить степень риска банкротства.

Таблица 1.1 Простая скоринговая модель

|

показатели |

Границы классов согласно критериям |

||||

|

1класс |

2класс |

3класс |

4класс |

5класс |

|

|

Рентабельность совокупного капитала |

30 и выше 50 баллов |

от 20 до 30 от35 до 50 |

От 10 до 20 От 20 до 35 |

От 1 до 10 От 5 до 20 |

Менее 10 |

|

Коэффициент текущей ликвидности |

2.0 и выше 30 баллов |

1.77 — 1.99 от 20 до 30 |

1.4 — 1.69 от 10 до 20 |

1.1 — 1.39 1 — 9.9 |

1 и ниже 0 |

|

Коэффициент финансовой независимости |

0.7 и выше 20 баллов |

0.45 — 0.69 от 10 до 20 |

0.3 — 0.44 от 5 до 9.9 |

0.2 — 0.29 1-5 |

Менее 0.20 |

|

Границы классов |

100 баллов и выше |

6599 |

35-64 |

634 |

0 |

класс — включает предприятия с большим запасом финансовой устойчивости, абсолютно кредитоспособные

класс степень риска задолженности предприятий не рассматривается как рискованная

класс — предприятия, имеющие множество проблем, связанных с нарушением финансовой дисциплины, снижением уровня доходности

класс — включает предприятия с высоким риском банкротства, расстройством финансово-кредитных отношений. Меры по финансовому оздоровлению не дают положительных результатов

класс — предприятия банкроты, что требует вмешательства арбитражного суда. При этом ликвидационные процедуры ведут к прекращению деятельности предприятия, реорганизационные процедуры предусматривают восстановление платежеспособности должника.

Современная экономическая наука имеет в своем арсенале большое количество разнообразных приемов и методов прогнозирования финансовых показателей для оценки возможного банкротства.

Наибольшую известность в использовании аналитических коэффициентов получила работа известного экономиста Э. Альтмана. Он разработал методику расчета индекса кредитоспособности с помощью аппарата множественного дискриминантного анализа. Его метод позволяет разделить предприятия на потенциальных банкротов и небанкротов. Им было исследовано 66 предприятий промышленности, половина из которых обанкротилась в период с 1946 по1965гг, а половина работала успешно, и исследовал 22 аналитических коэффициента. Из этих показателей он отобрал 5 наиболее значимых для прогноза и построил многофакторное регрессионное уравнение. Индекс Альтмана представляет собой функцию от некоторых показателей, характеризующих экономический потенциал предприятия и результаты его работы за истекший период. Его индекс кредитоспособности (Z) имеет вид:

=3,3*К1 +1,0*К2 +0,6*К3+1,4*К4+1,2*К5 , (1.1)

где показатели К1, К2, К3, К4, К5 рассчитываются

К1 = Прибыль до выплаты процентов и налогов /всего активов;

- К2 = Выручка от реализации / всего активов;

К3 = Собственный капитал / привлеченный капитал

К4 = Нераспределенная прибыль / всего активов

К5 = Чистый оборотный капитал / всего активов

Критическое значение индекса Альтмана составило 2,675, это позволяет провести границу между предприятиями достаточно устойчивыми (Z > 2.675) и банкротами (Z < 2.675)

В каждой стране разрабатываются свои коэффициенты, позволяющие определить банкротов. Можно рассматривать двухуровневую систему показателей. К первой группе относятся критерии и показатели, изменения которых свидетельствуют о возможных финансовых затруднениях или даже банкротстве. К ним относятся:

1. повторяющиеся существенные потери в основной производственной деятельности;

2. превышение некоторого критического уровня просроченной кредиторской задолженности;

3. чрезмерное использование краткосрочных заемных средств в качестве источников финансирования долгосрочных вложений;

4. устойчиво низкие значения коэффициентов ликвидности;

5. хроническая нехватка оборотных средств;

6. устойчиво увеличивающаяся до опасных пределов доля заемных средств в общей сумме источников средств;

7. неправильная реинвестиционная политика;

8. превышение размеров заемных средств над установленными лимитами;

9. ухудшение отношений с учреждениями банковской системы;

10. использование новых финансовых ресурсов на относительно невыгодных условиях;

11. потенциальные потери долгосрочных контрактов;

12. неблагоприятные изменения в портфеле заказов;

- Ко второй группе относятся критерии и показатели, которые косвенно могут оказать влияние на ухудшение работы. К ним относятся:

- вынужденные остановки производственно-технологического процесса;

- излишняя ставка на возможную и прогнозируемую успешность

- потеря ключевых контрагентов;

- недооценка необходимости постоянного технического и технологического обновления предприятия;

- неэффективные долгосрочные соглашения.

Не все эти критерии могут быть рассчитаны непосредственно по данным бухгалтерской отчетности, нужна дополнительная информация. Но для российских компаний применение модели Альтмана невозможно, так как:

модель построена по данным американских компаний, а любая страна имеет свою специфику бизнеса

коэффициент рассчитан по данным 50-х годов, а экономическая ситуация во все мире изменилась

модель может быть применена для крупных компаний, котирующих свои акции на биржах (Этот коэффициент рассчитан для Российских компаний нефтегазового комплекса)

Министерство финансов предлагает другой подход к прогнозированию банкротства. Основным документом является Федеральный закон «О несостоятельности (банкротстве)»

Признание предприятия неплатежеспособными имеющим неудовлетворительную структуру баланса вовсе не означает признание предприятия банкротом и не меняет его юридический статус. Расчет и оценка критериев носят профилактический характер, позволяя установить факт неустойчивости финансового состояния предприятия. Таким показателями являются:

- коэффициент текущей ликвидности КТЛ

- коэффициент обеспеченности собственными средствами КОБ

- коэффициент восстановления (утраты) платежеспособности КУВ

Коэффициент текущей ликвидности КТЛ характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия.

Коэффициент обеспеченности собственными оборотными средствами характеризует долю собственных оборотных средств в общей их сумме.

Коэффициент восстановления (утраты) платежеспособности показывает наличие реальной возможности у предприятия восстановить либо утратить свою платежеспособность в течении определенного периода.

Установив неплатежеспособность организации и неудовлетворительность структуры ее баланса необходимо провести детальный анализ документов бухгалтерской отчетности. Основными причинами возникновения вероятности банкротства являются следующие:

- Объективные причины:

- несовершенство финансовой, денежной, кредитной, налоговой систем, нормативной и законодательной базы

- достаточно высокий уровень инфляции

2. Субъективные причины:

- неумение предусмотреть банкротство и избежать его

- неоправданно высокие затраты

- большие долги, взаимные неплатежи

- высокие процентные ставки на кредиты

В качестве первых сигналов вероятности надвигающегося банкротства можно рассматривать задержки с предоставлением финансовой отчетности, так как они, возможно, свидетельствуют о неудовлетворительной работе финансовых служб, а так же резкие изменения в структуре баланса и отчета о финансовых результатах.

Информация, содержащаяся в балансе и формах прилагаемых, к нему не позволяет сделать выводы о характере и устойчивости финансовой, хозяйственной и инвестиционной деятельности организации. По имеющимся данным можно оценить динамику изменения отдельных показателей финансовой деятельности, проследить основные направления изменения структуры баланса. В таблице приведены типичные состояния организаций, которым угрожает вероятность банкротства см. таблица 1.2.

Таблица 1.2 Таблица состояния организаций

|

Показатели |

Типичные характеристики |

|||||||

|

Рентабельность |

Собственные средства |

Заемные средства |

Темпы роста оборота |

Непосредственные причины банкротства |

||||

|

1. Рентабельная организация |

||||||||

|

Уязвимая организация |

слабая |

Недостаточные |

Значительные |

Малейший повод (банкротство клиента, потери на сделке или на рынке сбыта) |

||||

|

Амбициозная организация |

Недостаточная |

Достаточные |

Неуклонное повышение |

Слишком рискованные мероприятия (сверхкрупные инвестиции, покупка убыточных производств) |

||||

|

Солидная организация |

Достаточная |

Значительные |

Недостаточные |

Неуклонное увеличение |

Серьезная неудача (банкротство клиентов) |

|||

|

Организация на подъеме |

слабая |

Основных средств недостаточно |

Бурный рост |

Общеэкономическая депрессия (неблагоприятная рыночная конъюнктура) |

||||

|

Организация с хроническим недостатком ликвидных средств |

Удовлетворительная |

Недостаточные |

Значительные |

Ужесточение целевого банковского кредитования |

||||

|

Организация с жесткой структурой |

Удовлетворительная |

Достаточные |

Быстрый впоследствии замедленный |

Период минимальной активности (невозможность сокращения штатов, снижения затрат на управление) |

||||

|

2.Нерентабельная организация |

||||||||

|

Все кроме строительных организаций и организаций государственной инфраструктуры |

Постоянный дефицит ликвидных средств |

Малейшая заминка в поступлении |

||||||

|

Строительные организации организаций государственной инфраструктуры |

Низкая норма прибыли, повышенные затраты на управление |

Основных средств недостаточно |

Неритмичные |

Малейшая заминка в поступлении |

||||

После первичного рассмотрения баланса проводят анализ неплатежеспособности организаций.

- Анализ финансовых результатов деятельности неплатежеспособной организации

На этом этапе проводят оценку финансовых результатов деятельности организаций и направлений использования полученной прибыли (Ф№2 «Отчет о прибылях и убытках).

В случае если организация убыточна, можно сделать выводы об отсутствии у нее источников пополнения собственных средств, необходимых для ведения нормальной хозяйственной деятельности. Если хозяйственная деятельность организации сопровождалась получением прибыли, то необходимо оценить пропорции, в которых прибыль направляется на платежи в бюджет, отчисления в резервные фонды и фонды потребления и накопления. При этом наличие значительных средств направляемых в фонд потребления можно рассматривать как резерв собственных средств.

- Анализ финансового состояния неплатежеспособной организации.

Анализ динамики валюты баланса. Проводят горизонтальный и вертикальный анализ баланса предприятия. В ходе анализа сопоставляются данные по валюте баланса на начало и конец отчетного периода, рассчитывают удельный вес статей актива и пассива.

1.3 Подходы к снижению вероятности банкротства

Чтобы снизить вероятность банкротства руководители компаний должны постоянно проводить анализ деятельности своего предприятия, анализ финансовых документов, правильно строить инвестиционную работу и денежно-кредитную политику компании. Для этого используются финансовые менеджеры. Финансовый менеджмент направлен на увеличение финансовых ресурсов, инвестиций и наращивание объема капитала. Конечная цель такого управления — максимизация стоимости компании путем увеличения прибыли и ее реинвестирования в бизнес при допустимом уровне риска.

Основные функции финансового менеджмента сводятся к:

- управление активами (оборотными, внеоборотными), оптимизация их состава;

- управление капиталом (собственным, заемным), оптимизация его структуры;

- управление инвестициями (реальными и финансовыми);

- управление денежными потоками;

- управление финансовыми рисками и предотвращение банкротства.

Основные задачи финансового менеджмента:

- управление текущей устойчивостью развития фирмы, ее ликвидностью и платежеспособностью (управление запасами, дебиторской задолженностью, денежными средствами, краткосрочными ликвидными ценными бумагами, а так же управление краткосрочной кредиторской задолженностью путем формирования политики привлечения банковских кредитов использование векселей при расчетах с поставщиками , применение факторинга);

- управление инвестиционной деятельностью (сравнительный анализ эффективности различных инвестиционных проектов определение стоимости денежных потоков с учетом влияния фактора времени, риска и инфляции);

- управление источниками финансирования развития путем обеспечения устойчивого роста собственного капитала (на основе роста прибыли, использование эффективной дивидендной политики, увеличение уставного капитала) привлечение долгосрочных заемных средств;

- управление финансовой устойчивостью путем определения цены, формирование оптимальной структуры капитала, установление оптимального соотношения между заемными и собственными источниками финансирования, оценка стоимости фирмы в целом;

- управление движением денежных средств.

Финансовую основу деятельности организации представляет сформированный ею собственный капитал. Организация, использующая только собственный капитал, имеет наивысшую финансовую устойчивость, но ограничивает темпы своего экономического развития, так как не может обеспечить формирование необходимого дополнительного объема активов в период роста. Заемный капитал отличается: широкими возможностями привлечения капитала, особенно при высоком кредитном рейтинге организации, наличии залога или гарантии поручителя, более низкой стоимостью в сравнении с собственным капиталом за счет уменьшения налога на прибыль вследствие включения процентов за использование кредита в затраты и снижения налогооблагаемой прибыли. В то же время использование заемного капитала существенно повышает финансовые риски — риск потери платежеспособности и снижения финансовой устойчивости. Организация, использующая заемный капитал, имеет больший потенциал развития и более высокий уровень рентабельности собственного капитала за счет эффекта финансового рычага, но это ведет к повышению финансового риска и снижению финансовой устойчивости организации вплоть до банкротства. Эффект финансового рычага — это способность заемного капитала генерировать дополнительную прибыль от вложений собственного капитала или увеличивать рентабельность собственного капитала благодаря использованию заемных средств. Эффект финансового рычага можно рассчитать по формуле:

ЭФР = (1 -Н) * ( R — СПСК ) * ЗС / СК (1.2)

Где Н — ставка налога на прибыль;

- R — экономическая рентабельность;

- СПСК — средняя процентная ставка по кредиту;

- ЗС заемные средства;

- СК — собственный капитал.

Необходимо обратить внимание на связь эффекта финансового рычага с разницей между экономической рентабельностью и уровнем процентов за использование заемного капитала. Если экономическая рентабельность выше чем процентная ставка за кредит то эффект будет положительный. Устойчивое функционирование бизнеса определяется наличием прибыли остающейся в распоряжении организации после уплаты налога. Прибыль, направляемая на развитие, определяет способность организации к самофинансированию, т. е. росту собственного капитала за счет внутренних источников.

Эффективная финансовая и инвестиционная деятельность организации невозможна без постоянного привлечения заемных средств. Использование заемного капитала позволяет не только существенно расширить объем хозяйственной деятельности и достичь более эффективного использования собственного капитала, но и ускорить реализацию крупных инвестиционных проектов, обеспечить обновление основных средств. Основная деятельность финансового менеджера состоит в принятии решений об источниках финансирования активов организации, т. е. решение о структуре капитала. При правильном подходе и выборе решения компания может избежать вероятности банкротства. Принципы организации финансового менеджмента базируются на принципах организации финансов предприятия: создание современной системы управления финансами предприятия; непрерывность финансового прогнозирования, планирования, контроля; учет инфляции в долгосрочном финансовом планировании; правильное использование банковских кредитов. Умелое применение финансовых механизмов, политики государства, правильное использование денежных средств дает предприятию возможность избежать вероятности банкротства.

Глава 2 оценка вероятности банкротства ЗАО «ЛКБ»

2.1 Краткая экономическая характеристика ЗАО «ЛКБ»

Предприятие ЗАО «ЛКБ» по своей организационно-правовой форме является закрытым акционерным обществом. Закрытое Акционерное Общество «ЛКБ» зарегистрировано 11 мая 1994 года, учредителем которого является Ф.И.О .

Основным видом деятельности организации является: «Масложировая промышленность (без производства мыла и моющих средств)».

Организация также осуществляет деятельность по следующим неосновным направлениям:

- «Переработка и консервирование овощей»;

- «Производство растительных рафинированных масел и жиров»;

- «Производство коровьего масла»;

- «Оптовая торговля молочными продуктами, яйцами, пищевыми маслами и жирами»;

- «Оптовая торговля молочными продуктами»;

- «Оптовая торговля пищевыми маслами и жирами»;

- «Оптовая торговля прочими пищевыми продуктами, не включенными в другие группировки»;

- «Оптовая торговля прочими потребительскими товарами, не включенными в другие группировки»;

- «Сдача внаем собственного недвижимого имущества»;

- «Сдача внаем собственного нежилого недвижимого имущества»;

- «Аренда прочего автомобильного транспорта и оборудования»;

- «Аренда сельскохозяйственных машин и оборудования»;

- «Прочая оптовая торговля»;

- «Производство пряностей и приправ»;

- «Производство пряностей и приправ».

Основным документом, регламентирующим деятельность ЗАО «ЛКБ» является Устав предприятия.

Цель ЗАО «ЛКБ» состоит в том, чтобы обеспечить потребителей качественной и недорогой продукцией.

- Преимущество ЗАО «ЛКБ» состоит в том, что предприятие использует:

- высококвалифицированный персонал;

- современное оборудование;

- гибкую систему ценообразования;

- систему комплексного обслуживания заказчика (потребителя).

Вся деятельность предприятия ЗАО «ЛКБ» воплощается в организации выпуск продуктов питания, которые предлагаются потребителям данных услуг на рынке. Именно от их качества и количества зависят имидж и конкурентоспособность фирмы. В связи с этим важно выяснить, какой спектр потребностей они удовлетворяют, насколько изменчив спрос на эти товары и по каким причинам. Задача предпринимателя состоит в том, чтобы выяснить соответствие предлагаемых фирмой услуг потребностям потребителей и условиям рынка, т.е. определить соответствие выполняемых работ и услуг своему назначению.

ЗАО «ЛКБ» постоянно находится в поиске возможностей для расширения ассортимента выпускаемых продуктов. Рынок диктует потребности, а предприятие пытается их удовлетворить. В условиях рынка обостряется решение задачи прогноза сбыта и планирования ресурсов.

В большинстве случаев предприятие не может предложить уникальную услугу, и тогда менеджерам приходится искать то сочетание уже имеющихся комплексов услуг, которые обеспечат решение конкретной проблемы потребителя — дадут экономию времени и ресурсов, дополнительные удобства и т. д.

Чтобы предоставляемые услуги выделялись из общей массы аналогичных услуг, нужно уметь показать, что предприятие предоставляет и какие выгоды получает заказчик от использования данной услуги.

Предприятие организует свою деятельность на принципах полного хозрасчета и самофинансирования в соответствии с законами РФ и ее субъекта. Предприятие является юридическим лицом и имеет самостоятельный баланс, расчетный счет в ОАО КБ « » г.

Система налогообложения ЗАО «ЛКБ» регулируется законами Российской Федерации, прежде всего, Налоговым кодексом. Для регулирования своих отношений с налоговым законодательством предприятие ЗАО «ЛКБ» применяет общую систему налогообложения. Все налоги, выплачиваемые предприятием, по источникам покрытия делится на включаемые в отпускную цену, уплачиваемые за счет прибыли, относимые на финансовые результаты организаций, включаемые в себестоимость продукции и услуг.

ЗАО «ЛКБ» уделяет большое внимание вопросам качества продукции. Политика предприятия в области качества направлена на удовлетворение требований потребителей, поддержание стабильного качества выпускаемой продукции, внедрение новых технологий и материалов, на соблюдение законодательных и нормативных требований. Она основана на укреплении производственных связей и расширении потребителей предлагаемой продукции, товаров и реализуется постоянным повышением качества.

Долгосрочность и надежность исполнения политики достигается за счет участия в ее реализации главной ценности предприятия — высококвалифицированных и компетентных специалистов предприятия, а также за счет вовлечения в свою производственную деятельность молодых специалистов.

В аппарат управления ЗАО «ЛКБ» входят: директор, зам. директора, главный бухгалтер, юрисконсульт, менеджер по кадрам, начальники отделов, маркетолог.

Дополнительно ЗАО «ЛКБ» реализует товары в ассортименте через свою базу и поставляет товары сети розничных продуктовых магазинов.

Проведем финансово-экономический анализ деятельности организации на основе данных бухгалтерской отчетности за период с 01.01.2010 года по 01.01.2012 г.

2 Анализ и диагностика финансового состояния ЗАО «ЛКБ»

Финансовое состояние является важнейшей характеристикой деловой активности и надежности предприятия. Оно определяется имеющимся в распоряжении предприятия имуществом и источниками его финансирования, а также финансовыми результатами деятельности предприятия.

Проведем анализ взаимосвязи актива и пассива баланса и оценку финансовой устойчивости организации.

При возникновении договорных отношений между организациями, у них появляется обоюдный интерес к финансовой устойчивости друг друга.

Стабильность работы фирмы связана с общей ее финансовой структурой, степенью ее зависимости от внешних кредиторов и инвесторов. Так, многие организации в процессе своей деятельности помимо собственного капитала привлекают значительные средства, взятые в долг.

Финансовая устойчивость характеризуется соотношением собственных и заемных средств. Насколько оптимально соотношение собственного и заемного капитала во многом зависит финансовое положение организации.

Показатели ликвидности и финансовой устойчивости взаимодополняют друг друга и в совокупности дают представление о благополучии финансового состояния организации: если у организации обнаруживаются плохие показатели ликвидности, но финансовая устойчивость им не потеряна, то у организации есть шансы выйти из затруднительного положения. Но если неудовлетворительны и показатели ликвидности, и показатели финансовой устойчивости, то такая организация — вероятный кандидат в банкроты.

Для оценки финансовой устойчивости определяют абсолютные и относительные показатели. Абсолютные показатели позволяют классифицировать финансовые ситуации по степени их устойчивости.

Для характеристики источников формирования запасов и затрат используются несколько показателей, отражающих различную степень охвата разных видов источников (см. таблицу 2.2).

Задача анализа ликвидности баланса возникает в условиях рынка в связи с усилением жесткости финансовых ограничений и необходимостью давать оценку кредитоспособности организации, то есть ее способности своевременно и полностью рассчитываться по своим обязательствам.

Таблица 2.1

Аналитический баланс ЗАО «ЛКБ» за 2010 — 2012 гг., тыс. руб.

|

Показатели |

2010 |

2011 |

2012 |

Отклонение 2012г к 2010г. |

||||

|

Актив |

||||||||

|

1. Внеоборотные активы — всего |

||||||||

|

основные средства (120+135) |

7589 |

8008 |

6954 |

-635 |

||||

|

2. Оборотные активы — всего |

||||||||

|

в том числе запасы и затраты (в т.ч. НДС и прочие оборотные активы) (210+220-216+270) |

45950 |

44874 |

43884 |

-2066 |

||||

|

дебиторская задолженность (240-244) |

11050 |

13096 |

5378 |

-5672 |

||||

|

денежные средства (260) |

313 |

70 |

11 |

-302 |

||||

|

Прочие оборотные активы |

— |

48 |

40 |

40 |

||||

|

ИТОГО имущество |

65313 |

66259 |

56474 |

-8839 |

||||

|

Пассив |

||||||||

|

1. Реальный собственный капитал (490-216-244-450+640+650) |

7092 |

7103 |

5231 |

-1861 |

||||

|

2. Долгосрочные кредиты и займы (в том числе отложенные налоговые обязательства, прочие долгосрочные обязательства) (510+515+520) |

1626 |

42820 |

39820 |

38194 |

20776 |

— |

4922 |

-15854 |

|

Кредиторская задолженность ( в т.ч. прочие краткосрочные пассивы) (620+660) |

35819 |

16336 |

16963 |

-18856 |

||||

|

3. Итого краткосрочная задолженность |

1531 |

— |

1570 |

39 |

||||

|

ИТОГО капитал |

65313 |

66259 |

56474 |

-8839 |

||||

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, которая определяется как величина, обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше его ликвидность.

Анализ ликвидности баланса может проводиться с использованием абсолютных и относительных показателей.

В зависимости от степени ликвидности, то есть скорости превращения в денежные средства, активы организации разделяются на

- Ликвидные активы (группа А1) — денежные средства организации и краткосрочные финансовые вложения.

- реализуемые активы группа А2 ) — статьи раздела II актива баланса «Дебиторская задолженность» + «Прочие оборотные активы».

- Медленно реализуемые активы ( группа А3 ) — статьи раздела II актива баланса «Запасы» за исключением «Расходов будущих периодов» + «НДС по приобретенным ценностям» + статья раздела I актива баланса «Долгосрочные финансовые вложения».

- Трудно реализуемые активы (группа А4) — статьи раздела I актива баланса «Внеоборотные активы» за исключением «Долгосрочных финансовых вложений».

Пассивы баланса группируются по степени срочности их оплаты.

- Наиболее срочные обязательства (группа П I) — кредиторская задолженность.

- Краткосрочные обязательства (группа П2 ) — статьи раздела V пассива баланса «Краткосрочные заемные средства» + «Расчеты по дивидендам» + «Прочие краткосрочные обязательства».

- Долгосрочные обязательства ( группа П3 ) — статьи раздела IV пассива баланса « Долгосрочные обязательства».

— Постоянные пассивы (группа П4) — статьи раздела III «Капитал и резервы» за минусом статьи раздела II актива «Расходы будущих периодов» + статьи раздела V пассива «Доходы будущих периодов», «Фонды потребления», «Резервы предстоящих расходов и платежей».

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Баланс считается ликвидным, если имеют место

А1 ≥ П1 А2 ≥ П2 А3 ≥ П3 А4 ≤ П4

Выполнение первых трех неравенств с необходимостью влечет выполнение и четвертого неравенства, поэтому практически существенным является сопоставление итогов первых трех групп по активу и пассиву. Четвертое неравенство носит «балансирующий характер», и в то же время оно имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости — наличии у организации собственных средств.

Сравнение медленно реализуемых активов с долгосрочными пассивами, то есть группы А3 с группой П3, отражает перспективную ликвидность организации. Анализ ликвидности баланса по указанным выше критериям приведем в таблице 2.2.

На основе данных таблиц 2.1 и 2.2 построим сводную таблицу анализа ликвидности баланса (см. таблицу 2.3).

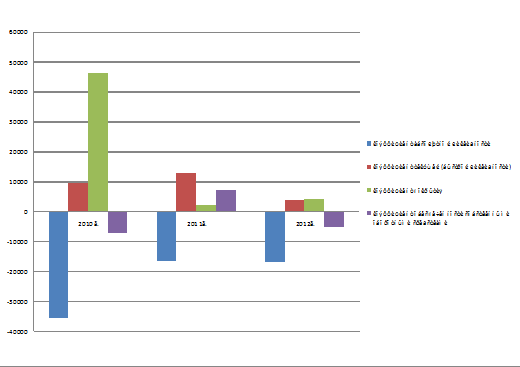

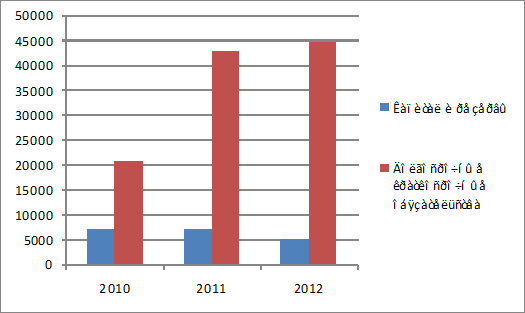

На основе данных таблицы 2.2 построим диаграмму, позволяющую наглядно оценить показатели ликвидности баланса за рассматриваемый период (см. рисунок 2.1).

Рисунок 2.1 — Показатели ликвидности

Как видим из рисунка 2,1 коэффициент абсолютной ликвидности за 2010-2012 г.г. ниже нормы.

Таблица 2.2 Анализ ликвидности баланса за 2010-2012 гг. (тыс. руб.)

|

Актив |

Абсолютные величины |

Пассив |

Абсолютные величины |

Платежный излишек (+) или недостаток (-) |

||||||

|

2010 |

2011 |

2012 |

2010 |

2011 |

2012 |

2010 |

2011 |

2012 |

||

|

Наиболее ликвидные активы А1 (ДС+ФВкр) |

313 |

70 |

11 |

Наиболее срочные обязательства П1 (Кредиторская задолженность) |

35819 |

16336 |

16963 |

-35506 |

-16266 |

-16952 |

|

Быстрореализуемые активы А2 (Дебиторская задолженность) |

11050 |

13096 |

5378 |

Краткосрочные пассивы П2 (Краткосрочные кредиты и займы) |

1531 |

0 |

1570 |

9519 |

13096 |

3808 |

|

Медленнореализуемые активы А3 (Запасы и затраты) |

46361 |

45037 |

44091 |

Долгосрочные пассивы П3 (Долгосрочные кредиты и займы) |

0 |

42820 |

39820 |

46361 |

2217 |

4271 |

|

Трудно реализуемые активы А4 (Внеоборотные активы) |

0 |

0 |

0 |

Постоянные пассивы П4 (Реальный собственный капитал) |

7092 |

7103 |

5231 |

-7092 |

-7103 |

-5231 |

|

Баланс |

57724 |

58203 |

49480 |

Баланс |

44442 |

66259 |

63584 |

13282 |

-8056 |

-14104 |

Таблица 2.3

Сводный анализ показателей ликвидности баланса (тыс. руб.)

|

Актив 2010 |

Пассив 2010 |

Актив 2011 |

Пассив 2011 |

Актив 2012 |

Пассив 2012 |

|

|

Группа 1 |

313 |

35819 |

70 |

16336 |

11 |

16963 |

|

Группа 2 |

11050 |

1531 |

13096 |

0 |

5378 |

1570 |

|

Группа 3 |

46361 |

0 |

45037 |

42820 |

44091 |

39820 |

|

Группа 4 |

0 |

7092 |

0 |

7103 |

0 |

5231 |

|

Итого |

57724 |

44442 |

58203 |

66259 |

49480 |

63584 |

Так, комплексная оценка ликвидности на основе расчета коэффициентов подтвердила тяжелое финансовое состояние Общества.

Несмотря на динамику увеличения коэффициентов текущей и критической ликвидности, их значения остаются очень низкими, что еще раз подтверждает крайне тяжелое финансовое состояние Общества. Фактически оно не может рассчитаться по своим долгам. Общество не способно своевременно превратить свои активы в денежные средства и погасить краткосрочные обязательства. Вывод: Общество находится на грани банкротства. Платежеспособность Общества (краткосрочная и долгосрочная) вытекает из фактической ликвидности. При этом оценка долгосрочной платежеспособности не имеет экономического смысла до тех пор, пока Общество не достигнет устойчивого финансового состояния.

Можно сделать вывод о том, что доля привлечения долгосрочных займов значительна и дополнительно предприятие привлекает краткосрочные займы для обеспечения себя основными средствами, НМА и другими вне оборотными активами. Это негативно отражается на перспективном развитии фирмы и на его финансовой устойчивости.

Для обеспечения финансовой устойчивости необходимо формирование собственного оборотного капитала.

А коэффициент текущей (быстрой) ликвидности и коэффициент покрытия за период 2010-2012г.г. значительно уменьшился.

В ходе анализа финансового положения организации оценивается и финансовый риск. Финансовый риск это риск, связанный с возможным недостатком средств для выплаты по кредитам и займам. Возрастание финансового риска характеризуется повышением финансового рычага. Рычаг — механизм для управления формированием прибыли, основанный на обеспечении необходимого соотношения отдельных видов капитала или отдельных затрат.

Финансовый рычаг рассматривается как приращение к рентабельности собственных средств, получаемое за счет использования заемных средств. Эффект финансового рычага позволяет оценить влияние задолженности на рентабельность предприятия. Финансовый рычаг используется в ситуациях в структуре формирования источников капитала организации содержаться обязательства с фиксированной ставкой процента. Преимущество финансового рычага заключается в том, что капитал, взятый организацией в долг под фиксированный процент, можно использовать таким образом, что он станет приносить прибыль более высокую чем уплаченный процент. Разница накапливается как прибыль организации. Для расчета эффекта финансового рычага по данным отчетов «О прибылях и убытках» за 2010-2012гг предварительно рассчитаем рентабельность необходимую для расчета. Рассмотрим показатели прибыли в таблице 2.4.

Анализ прибыли предприятия Таблица 2.4

|

показатели |

2011 |

2012 |

Абсолютные изменения |

Изменения в % |

|

2012-2011 |

2012-2011 |

|||

|

1 |

2 |

3 |

4 |

5 |

|

Выручка |

163777 |

62597 |

-101180 |

38,2 |

|

Себестоимость продаж |

141779 |

53604 |

-88175 |

37,8 |

|

Валовая прибыль |

21998 |

8993 |

-13005 |

40,8 |

|

Коммерческие расходы |

4363 |

1391 |

-2972 |

31,8 |

|

Управленческие расходы |

11568 |

3696 |

-7872 |

31,9 |

|

Прибыль от продаж |

6067 |

3906 |

-2161 |

64,3 |

|

Проценты к уплате |

3763 |

3706 |

-57 |

98,4 |

|

Прочие доходы |

— |

62 |

62 |

0 |

|

Прочие расходы |

2086 |

7427 |

5341 |

— |

|

Чистая прибыль |

11 |

7211 |

7200 |

— |

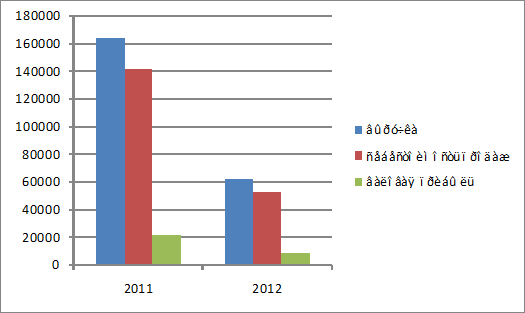

По данным рисунков 2.1 и 2.2 можно наглядно посмотреть результаты деятельности предприятия. Изменение показателей выручки от реализации хорошо видно на рисунке 2012 год кризисный и выручка предприятия снизилась на 38,2 %, чистая прибыль организации в 2012 году составила 7211 тыс. руб.

Рисунок 2.2. — Показатели деятельности предприятия

Рисунок 2.3. — Показатели чистой прибыли

Формирование и использование прибыли основа предпринимательской деятельности и ее конечный финансовый результат. Самый доступный метод управления предпринимательской деятельности операционный анализ, который осуществляется по схеме: издержки — объем продаж — прибыль. Это позволяет выявить зависимость финансового результата от изменения издержек. За счет прибыли предприятие не только погашает ссудную задолженность перед банками, обязательства перед бюджетом по налогу на прибыль, но и инвестирует средства на капитальные затраты. Следует отметить. Что высокая доходность связана с высокой степенью риска.

Рассчитаем показатели, характеризующие рентабельность организации.

Рентабельность продаж — показывает сколько прибыли приходится на единицу реализованной продукции

1= Прибыль от продаж / выручка от продаж*100% (2.1)

Бухгалтерскую рентабельность от обычной деятельности — показывает уровень прибыли после выплаты налогов

R2= Прибыль до налогообложения/ Выручку от продаж*100% (2.2)

Чистую рентабельность — сколько чистой прибыли приходится на единицу выручки

3 = Чистая прибыль / выручка от продаж * 100 % (2.3)

Результаты поместим в таблицу 2.4

Таблица 2.5 Показатели рентабельности предприятия

|

Показатели |

2011 |

2012 |

Отклонения |

|

R1 |

3,7 |

6,2 |

2,5 |

|

R2 |

0,1 |

11,4 |

11,3 |

|

R3 |

0 |

11,5 |

11,5 |

Используя формулу 1.5, приведенную в первой главе работы, рассчитаем эффект финансового рычага. Финансовый рычаг — механизм воздействия на уровень рентабельности собственного капитала за счет изменения соотношения собственных и заемных финансовых средств, используемых предприятием. Эффект финансового рычага возникает, когда предприятие имеет задолженность или располагает источниками финансирования, который влечет за собой выплату постоянных сумм. Он воздействует на чистую прибыль предприятия и, таким образом, на рентабельность собственного капитала. Эффект финансового рычага позволяет оценить влияние задолженности на рентабельность предприятия

ЭФР 2011 = (1-0,24) * (3,7 — 0,18) * 42820/7103 = 16,1

ЭФР 2012 = (1-0,24) * (6,2 — 0,18) * 39820/5231 = 34,8

Необходимо вкладывать капитал таким образом, чтобы полученная ставка доходности инвестированного капитала была выше текущей ставки ссудного процента, в западной экономике это называется «преимуществом спекуляции капитала». Необходимо взять в долг столько сколько позволяют кредиторы и затем обеспечить рост ставки доходности собственного капитала на величину разницы между достигнутой ставкой доходности инвестированного капитала и ставкой уплаченного ссудного процента. Противоположный эффект убыток — в том случае, если организация получит прибыль, меньшую, чем стоимость заемного капитала. Что мы и наблюдаем в ЗАО «ЛКБ»

3 Анализ вероятности банкротства предприятия ЗАО «ЛКБ»

По первичным документам финансовой отчетности ЗАО «ЛКБ» проведем финансовый анализ предприятия и рассмотрим вероятность банкротства на основе имеющихся документов первичной финансовой отчетности.

Ключевой целью финансового анализа является получение определенного числа основных (наиболее информативных) показателей, дающих объективную картину финансового состояния предприятия:

- изменения в структуре активов и пассивов

- динамика расчетов с дебиторами и кредиторами

- величина прибылей и убытков и уровень рентабельности активов и продаж.

Практикой выработаны основные методы финансового анализа, среди которых можно выделить следующие:

- горизонтальный анализ

- вертикальный анализ

- трендовый анализ

- сравнительный анализ

- факторный анализ

- метод финансовых коэффициентов

Бухгалтерская отчетность состоит из:

- бухгалтерский баланс (форма 1)

- отчет о прибылях и убытках (форма 2)

- отчет об изменении капитала (форма 3)

- отчет о движении денежных средств (форма 4)

- приложения к бухгалтерскому балансу (форма 5)

В Бухгалтерском учете слово баланс имеет двоякое значение:

- равенство итогов, когда идентичны итоги записей по дебету и кредиту счетов, итоги записей по аналитическим счетам и соответствующему синтетическому счету, итоги актива и пассива баланса

- наиболее представительная форма бухгалтерской (финансовой) отчетности, показывающая состояние средств на предприятии на определенную дату.

Схема проведения анализа финансового состояния предприятия при оценке вероятности банкротства показана на рисунке 2.4.

Рисунок 2.4 — Схема проведения анализа финансового состояния предприятия при оценке вероятности банкротства

Капитал данного предприятия можно рассматривать с двух сторон:

- со стороны источников формирования пассивы

Проведем горизонтальный и вертикальный анализ бухгалтерского баланса ЗАО «ЛКБ» и «Отчета о прибылях и убытках. Рассмотрим признаки «хорошего» баланса, изменение валюты баланса, темпа роста дебиторской и кредиторской задолженности, изменение величины собственного капитала, прироста оборотных активов.

Таблица 2.6 Горизонтальный анализ показателей баланса, (тыс. руб).

|

Показатель |

2010 |

2011 |

2012 |

Отклонения 2011-2010 |

Отклонения 2012-2011 |

||

|

+/- |

% |

+/- |

% |

||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Внеоборотные активы |

7589 |

8008 |

6954 |

419 |

1 |

-1054 |

0,8 |

|

Оборотные активы |

65313 |

66259 |

56474 |

946 |

1 |

-9785 |

0,8 |

|

Капитал и резервы |

7092 |

7103 |

5231 |

11 |

1 |

-1872 |

0,7 |

|

Долгосрочные краткосрочные обязательства |

20776 |

42820 |

44742 |

22044 |

2 |

1922 |

1 |

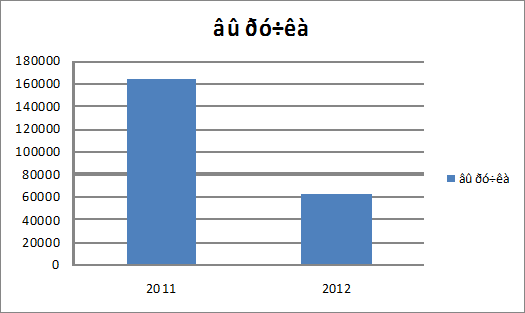

Для удобства представим динамику показателей на рисунках 2.5 и 2.6

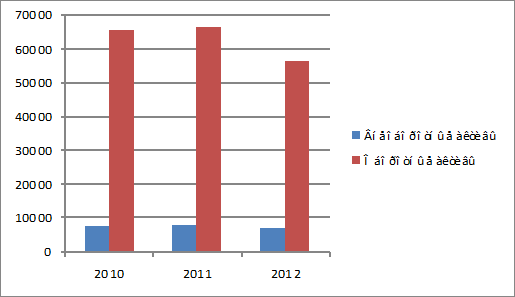

Рисунок 2.5 — Динамика величины активов баланса

Рисунок 2.6 — Динамика величины пассивов баланса

Как видно из представленных данных, с каждым годом происходит увеличение «Долгосрочных и краткосрочных обязательств», а «Капитал и резервы» с каждым годом уменьшение. Увеличение внеоборотных активов произошло за счет увеличения основных средств. Третья часть баланса увеличилась за счет нераспределенной прибыли, но при этом доля собственного капитала в общей доле баланса очень мала, а долгосрочные и краткосрочные обязательства очень велики, что вынуждает предприятие использовать краткосрочные кредиты и займы, расходуя дополнительные средства на их оплату.

Рассмотрим в динамике показатели отчета «О прибылях и убытках» ЗАО «ЛКБ». Показатели представлены на рисунках 2.7 и 2.8 (рисунки построены по данным таблицы 2.8).

Как видно, выручка от продажи товаров, работ услуг на конец 2012 года уменьшилась. Это сказывается общий кризис неплатежей.

Структура имущества и его динамика не дают ответа на вопрос на сколько выгодно для инвестора или кредитора вложение денежных средств в предприятие, а лишь оценивают состояние активов и наличие средств для погашения долговых обязательств.

Для ответа на этот вопрос рассмотрим показатели финансовой устойчивости и ликвидности баланса предприятия.

Оценка финансовой устойчивости дает возможность определить, в какой степени организация готова к погашению своих долгов. При этом под сущностью финансовой устойчивости понимают обеспеченность предприятия запасами и источниками их формирования.

- Ф1 — излишек (+) или недостаток (-) собственных оборотных средств

Ф1 = СОС — ЗЗ (2.4)

СОС — наличие собственных оборотных средств

СОС = стр. 490 — стр. 190

ЗЗ — общая величина запасов и затрат, ЗЗ = стр. 210

- Ф2 — излишек (+) или недостаток (-) собственных и долгосрочных заемных источников финансирования запасов и затрат

Ф2= КФ — ЗЗ (2.5)

КФ — функционирующий капитал

КФ = стр. 490 + стр. 590 — стр. 190

- Ф3 — излишек (+) или недостаток (-) общей величины основных источников для финансирования запасов и затрат

Ф3= ВИ — ЗЗ (2.6)

ВИ — общая величина источников формирования запасов и затрат

ВИ = стр. 490 + стр. 590 + стр. 610 — стр. 190

После расчета показателей их величины сопоставляются с данными таблицы 2.7 и делается заключение о типе финансовой ситуации на предприятия.

Таблица 2.7 Тип финансовой устойчивости

|

Абсолютная независимость |

Нормальная независимость |

Неустойчивое состояние |

Кризисное состояние |

|

1 |

2 |

3 |

4 |

|

Ф1 ≥ 0 |

Ф1 ≤ 0 |

Ф1 ≤ 0 |

Ф1 ≤ 0 |

|

Ф2 ≥ 0 |

Ф2 ≥ 0 |

Ф2 ≤ 0 |

Ф2 ≤ 0 |

|

Ф3 ≥ 0 |

Ф3 ≥ 0 |

Ф3 ≥ 0 |

Ф3 ≤ 0 |

Абсолютная финансовая независимость такое финансовое состояние предприятия встречается очень редко. Нормальная финансовая независимость гарантирует платежеспособность предприятия. Неустойчивое финансовое состояние сопряжено с нарушением платежеспособности, при котором, тем не менее, предприятие сохраняет возможность восстановления равновесия за счет пополнения источников собственных средств и увеличения собственных оборотных средств. Кризисное финансовое состояние — предприятие на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные ценные бумаги, и дебиторская задолженность на покрывают даже ее кредиторской задолженности и просроченных ссуд.

Рассмотрим эти показатели на основе годовых балансов ЗАО «ЛКБ». Результаты вычислений поместим в таблицу 2.8.

Таблица 2.8 Оценка финансовых показателей на предприятии

|

Показатели |

2010 |

2011 |

2012 |

|

1 |

3 |

4 |

5 |

|

1. Наличие собственных оборотных средств, (СОС) |

7092 |

7103 |

5231 |

|

2. Функционирующий капитал (КФ) |

7092 |

7103 |

5231 |

|

3. Общая величина источников финансирования (ВИ) |

7092 |

7103 |

5231 |

|

4. Общая величина запасов и затрат (ЗЗ) |

45950 |

44874 |

43884 |

|

5. Расчетные значения показателей Ф1 Ф2 Ф3 |

-38858 -38858 -38858 |

-37771 -37771 -37771 |

-38653 -38653 -38653 |

|

6. Тип финансовой ситуации |

Кризисное состояние |

Кризисное состояние |

Кризисное состояние |

Данное ЗАО «ЛКБ» относится к третьему типу финансовой устойчивости, когда. Это говорит о неустойчивом финансовом состоянии предприятия, нарушении его нормальной платежеспособности. Для этого состояния характерно нарушение финансовой дисциплины, перебои в поступлении денег на расчетные счета и в платежи, неустойчивая рентабельность, невыполнение финансового плана, в том числе по прибыли, а так же просроченные ссуды банкам, поставщикам и подрядчикам, задержки в оплате труда.

Основные пути улучшения платежеспособности:

увеличение доли собственного капитала

снижение внеоборотных активов (продажа или сдача в аренду).

В условиях кризиса неплатежей и применения ко многим предприятиям процедур банкротства оценка их финансового состояния имеет приоритетное значение. Главные критерии это платежеспособность и ликвидность.

Проведем расчет платежеспособности предприятия. Платежеспособность — это способность предприятия выполнить свои финансовые обязательства, вытекающие из коммерческих, кредитных и иных операций платежного характера. Удовлетворительная платежеспособность предприятия подтверждается такими формальными параметрами как:

наличие свободных денежных средств на расчетных и иных счетах

в банках

отсутствие длительной задолженности поставщикам, персоналу, бюджету, внебюджетным фондам и другим кредиторам

наличие собственных оборотных средств (чистого оборотного капитала) на начало и конец отчетного периода

Платежеспособность предприятия характеризуется его возможностью и способностью своевременно и полностью выполнять свои финансовые обязательства перед внутренними и внешними партнерами, а так же перед государством. На практике платежеспособность и ликвидность неразрывно связаны. Ликвидность определяется способностью предприятия быстро и с минимальным уровнем финансовых потерь преобразовать свои активы (имущество) в денежные средства.

В мероприятиях по профилактике банкротства, особенно на ранних стадиях, предприятия могут рассчитывать только на внутренние финансовые возможности.

У государства отсутствует система финансовой поддержки неплатежеспособных предприятий. Финансовая поддержка может быть оказана им в прямой и косвенной формах. Прямая поддержка — безвозвратное и возвратное финансирование из федерального и регионального бюджетов. Косвенная — система льгот предусмотренных законодательством.

Несостоятельность (банкротство) — признанная арбитражным судом или объявленная должником неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей. Закон регулирует порядок и условия осуществления порядок проведения процедур банкротства, которые описаны в первой главе данной работы.

Диагностика несостоятельности (банкротства) предприятия выражает систему финансового анализа, направленного на исследование параметров кризисного развития предприятия по данным финансовой отчетности. Диагностика несостоятельности (банкротства) включает две подсистемы:

экспресс-диагностика банкротства

фундаментальная (прогнозная) его диагностика

С выходом Закона о несостоятельности (банкротстве) Методическое положение по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса не было отменено. Согласно этому Положению оценка неудовлетворительной структуры баланса проводилась на основе трех показателей:

- коэффициент текущей ликвидности

- коэффициент обеспеченности собственными средствами

- коэффициент утраты (восстановления) платежеспособности

При экспресс-диагностике финансового состояния используют коэффициенты рассчитанные в таблице 2.7: коэффициент финансовой ликвидности и коэффициент обеспеченности собственными оборотными средствами. Воспользуемся другим способом экспресс-оценки вероятности банкротства предприятия ЗАО «ЛКБ». Модель Z счета для отечественных условий.

=0,131227X1+0.25757X2+0.570029X3+0.002992X4+0.038179X5 (2.34)

Где: X1 краткосрочные обязательства/ валюта баланса

Х2 чистая прибыль/ сумма привлеченного капитала.

ХЗ оборотные активы/ краткосрочные обязательства.

Х4 собственные средства/ сумма привлеченного капитала

Х5выручка от реализации/ валюта баланса.

Рассчитаем этот показатель для ЗАО «ЛКБ»:2012= 0,131*0,4922+0,2575*0,7211+0,57*0,4922+0,003*0,5231+0,038*0,62597 = 0,01

Интегральная оценка банкротства находится в

[до 0,3] отрицательная тенденция платежеспособности предприятия

[0,3-0,7] тенденция платежеспособности предприятия

[> 0,7] положительная тенденция платежеспособности предприятия.

Рассчитанный показатель для нашего предприятия не соответствует нормативному. Еще раз говорим о том, что данное предприятие на 2012г является неплатежеспособным. Для оценки вероятности банкротства можно использовать пятифакторную модель Альтмана (1983г), однако ее применение к отечественным предприятиям не всегда отражает реальное финансовое состояние.

=0,717Х1+0,847Х2+3,107Х3 + 0,42Х4 + 0,995Х5 (2.35)

Где Х1 — отношение собственного оборотного капитала к величине оборотных активов предприятия;

- Х2 — отношение чистой прибыли к величине активов предприятия, т.е. экономическая рентабельность;

- Х3 -отношение прибыли до уплаты процентов и налогов к величине активов предприятия;

- Х4 — отношение величины собственного капитала к величине заемного капитала предприятия;

Х5 — отношение выручки от продажи продукции к величине активов предприятия

Проведем расчет вероятности банкротства для нашего ЗАО на основании модели Альтмана.2012=0,717*0,5231+0,847*0,7211+3,107*0,7165+

+0,42*0,34589+0,995*0,55643 =0,038

Если Z < 1,23 — вероятность банкротства очень высокая;

- Если Z > 1,23 — банкротство в ближайшее время не грозит.

Показатель для ЗАО «ЛКБ» равен 0,038, что говорит о высокой вероятности банкротства данного предприятия на 2012 год.

Учитывая многообразие финансовых процессов, множественность показателей финансовой устойчивости, различие в уровне их критических оценок, складывающуюся степень отклонения от них фактических значений коэффициентов и возникающие в связи с этим сложности в общей оценке финансовой устойчивости организаций, многие отечественные и зарубежные аналитики рекомендуют производить интегральную бальную оценку финансовой устойчивости. Сущность этой методики заключается в классификации организаций по уровню риска, т.е. любая анализируемая организация может быть отнесена к определенному классу в зависимости от «набранного» количества баллов исходя из фактических значений показателей финансовой устойчивости.класс — предприятия, кредиты и обязательства которых подкреплены, информацией, позволяющей быть уверенными в возврате кредитов и выполнения других обязательств в соответствии с договорами с хорошими запасами на возможную ошибку;класс — предприятия, имеющие некоторый риск по задолженности и обязательствам и определенную слабость финансовых показателей и кредитоспособности. Однако эти предприятия еще не рассматриваются как рискованные;класс — это проблемные предприятия. Вряд ли существует угроза потери средств, но полное получение процентов, выполнение обязательств представляется сомнительным;класс — это предприятия особого внимания, так как при взаимоотношениях с ними предприятия-партнеры могут столкнуться с проблемами финансового характера. Это предприятие, которые могут потерять средства и проценты даже после принятия мер к оздоровлению;класс — предприятия очень высокого риска, практически неплатежеспособные.

Рассмотрим группировку организаций по критериям финансового состояния в таблице 2.9

Таблица 2.9 Группировка организаций по критериям оценки финансового состояния

|

Показатель финансового состояния |

Границы классов согласно критериям |

|||||

|

I |

II |

III |

IV |

V |

||

|

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Коэффициент абсолютной ликвидности |

0,5 и выше — 20 баллов |

0,4 и выше — 16 баллов |

0,3 — 12 баллов |

0,2 — 8 баллов |

0,1 — 4 балла |

Менее 0,1 — 0 баллов |

|

Коэффициент текущей ликвидности |

2 и выше — 16,5 балла |

1,9 1,7 15 12 баллов |

1,6 1,4 — 10,5 7,5 балла |

1,3 1,1 6 3 балла |

1 — 1,5 балла |

Менее 1 — 0 баллов |

|

Коэффициент автономии |

0,6 и выше — 17 баллов |

0,59 0,54 — 16,2 12,2 балла |

0,53 0,43 — 11,4 7,4 балла |

0,47 0,41 — 6,6 1,8 балла |

0,4 -1 балл |

Менее 0,4 — 0 баллов |

|

Коэффициент обеспеченности собственными оборотными средствами |

0,5 и выше — 15 баллов |

0,4 — 12 баллов |

0,3 — 9 баллов |

0,2 — 6 баллов |

0,1 — 3 балла |

Менее 0,1 — 0 баллов |

|

Коэффициент обеспеченности запасов и затрат собственными источниками формирования |

1 и выше — 13,5 балла |

0,9 — 11 баллов |

0,8 — 8,5 баллов |

0,7 — 0,6 6 3,5 балла |

0,5 — 1 балл |

Менее 0,5 — 0 баллов |

|

Интервальное значение границы |

100 |

85,2 66 |

63,4 56,5 |

41,6 28,3 |

14 |

— |

По результатам вычислений предприятие относится к 5 группе, т. е высокая степень риска, ЗАО «ЛКБ» практически неплатежеспособный. По данным анализа проведенного в этой главе можно сделать вывод, что предприятию грозит вероятность банкротства, если не будут предприняты меры по выводу ЗАО «ЛКБ» из создавшегося положения.

Глава 3 Разработка антикризисной программы для ЗАО «ЛКБ»

1 Разработка рекомендаций по снижению вероятности банкротства

Чтобы предотвратить вероятность банкротства руководители компаний должны постоянно проводить анализ деятельности своего предприятия, анализ финансовых документов, правильно строить инвестиционную работу и денежно-кредитную политику компании. Конечная цель такого управления — максимизация стоимости компании путем увеличения прибыли и ее реинвестирования в бизнес при допустимом уровне риска. Необходимо оптимально управлять активами (оборотными, внеоборотными), оптимизировать их состав; капиталом (собственным, заемным), оптимизировать его структуру; инвестициями (реальными и финансовыми); денежными потоками; финансовыми рисками и стремиться к предотвращению возможного банкротства.

Основные задачи финансового менеджмента:

— управление текущей устойчивостью развития фирмы, ее ликвидностью и платежеспособностью (управление запасами, дебиторской задолженностью, денежными средствами, краткосрочными ликвидными ценными бумагами, а так же управление краткосрочной кредиторской задолженностью путем формирования политики привлечения банковских кредитов использование векселей при расчетах с поставщиками , применение факторинга)

- управление инвестиционной деятельностью (сравнительный анализ эффективности различных инвестиционных проектов определение стоимости денежных потоков с учетом влияния фактора времени, риска и инфляции)

— управление источниками финансирования развития путем обеспечения устойчивого роста собственного капитала (на основе роста прибыли, использование эффективной дивидендной политики, увеличение уставного капитала) привлечение долгосрочных заемных средств

- управление финансовой устойчивостью путем определения цены, формирование оптимальной структуры капитала, установление оптимального соотношения между заемными и собственными источниками финансирования, оценка стоимости фирмы в целом

- управление движением денежных средств

Финансовую основу деятельности организации представляет сформированный ею собственный капитал. Организация, использующая только собственный капитал, имеет наивысшую финансовую устойчивость, но ограничивает темпы своего экономического развития, так как не может обеспечить формирование необходимого дополнительного объема активов в период роста. Заемный капитал отличается широкими возможностями привлечения капитала, особенно при высоком кредитном рейтинге организации, наличии залога или гарантии поручителя, более низкой стоимостью в сравнении с собственным капиталом за счет уменьшения налога на прибыль вследствие включения процентов за использование кредита в затраты и снижения налогооблагаемой прибыли. В то же время использование заемного капитала существенно повышает финансовые риски — риск потери платежеспособности и снижения финансовой устойчивости. Организация, использующая заемный капитал, имеет больший потенциал развития и более высокий уровень рентабельности собственного капитала за счет эффекта финансового рычага, но это ведет к повышению финансового риска и снижению финансовой устойчивости организации вплоть до банкротства.