Налоговая система Российской Федерации: структура и принципы регулирования

Нлоговая система РФ: структура и принципы регулирования

Налоги возникли еще на заре человеческой цивилизации. Их появление связано с самыми первыми человеческими потребностями. налоговая система возникла и развивается вместе с государством. На ранних ступенях государственной организации начальной формой налогообложения можно считать жертвоприношение. Не следует думать, что оно было основано исключительно на добровольных началах. Жертвоприношение было неписаным законом и таким образом становилось принудительной выплатой или побором. Пришедшие к нам из глубины веков налоги претерпели на своем долгом пути немало изменений. Виды, формы, количество и роль налогов эволюционировали вместе с развитием общества и государства. Соответственно менялось и представление о налогах.

Налог является одним из экономических рычагов, при помощи которых государство воздействует на рыночную экономику. За счет налогов формируется бюджет, а он в свою очередь, определяет жизнь всех людей страны. Каждая организация (юридическое лицо), каждый совершеннолетний работающий гражданин (физическое лицо) являются налогоплательщиками, хотя и в России налогоплательщики активно уклоняются от налогов.

В современных условиях одним из важнейших рычагов, регулирующих финансовые взаимоотношения предприятий с государством в условиях перехода к рыночному хозяйству, становится налоговая система. Она призвана обеспечить государство финансовыми ресурсами, необходимыми для решения важнейших экономических и социальных задач, вот почему сбалансированность и обоснованность системы налогов и сборов имеет большое значение в любом государстве.

Современная российская налоговая система сложилась на рубеже 1991-1992гг., в период политического противостояния, кардинальных экономических преобразований и перехода к рыночным отношениям. Отсутствие опыта регулирования реальных налоговых отношений, сжатые сроки, отпущенные на разработку законодательства, экономический и социальный кризис в стране — все эти факторы непосредственно повлияли на ее становление. Существующая российская налоговая система, несомненно, создавалась на базе зарубежных стран. Благодаря этому она по общей структуре, системе налогов и принципов построения в основном соответствует общераспространенным в мировой экономике системам налогообложения.

Налоговая система Российской Федерации в настоящее время находится на завершающем этапе своего формирования. Вот почему особое значение приобретают вопросы уяснение основных понятий, составляющих сущность налоговой системы, их научная систематизация, а также изучение взглядов ведущих ученых и исследователей этой области знания.

Методы прямого и косвенного государственного регулирования экономических ...

... на рынке и реализующего механизм регулирования, но и как государства-собственника в рыночной экономике, его субъекта. ГЛАВА 1. ОСНОВНЫЕ ПОЛОЖЕНИЯ ТЕОРИИ ГОСУДАРСТВЕННОГО РЕГУЛИРОВАНИЯ ЭКОНОМИКИ 1.1 Экономическая система как объект государственного регулирования Место и роль экономической деятельности в ...

Проведение рыночных преобразований в экономике не мыслимо без создания эффективной системы налогообложения. Эта система — основной проводник государственных интересов при регулировании экономики, формировании доходов бюджета, ограничении роста цен и торможении инфляции во всех странах с социально ориентированной рыночной экономикой. Выражая экономические интересы участников воспроизводственного процесса, налоговая система обеспечивает их равновесие, а тем самым и общественный процесс.

Таким образом, налицо актуальность сформулированной темы работы, которая позволяет не только определить новые подходы к исследованию категории налоговой системы, но и систематизировать накопленные юридической наукой знания.

Цель исследования состоит в комплексном изучении и отражении современного состояния проблем и закономерностей ответственности налогоплательщиков в Российской Федерации, разработке рекомендаций по улучшению ее законодательного регулирования.

Основными задачами в соответствии с целью являются:

- изучение истории возникновения налоговой системы в РФ;

- выявление сущности налогов и определение их роли в экономике государства;

- сравнение налоговой системы РФ с налоговыми системами зарубежных стран;

- изучение структуры налоговой системы РФ;

- анализ нормативно-правовых актов, регулирующих процесс налогообложения в РФ;

- изучение основных видов преступлений в налоговой сфере и ответственности за их совершение;

- Объектом исследования выступает налоговая система РФ.

Предметом исследования является совокупность отношений возникающих между субъектами налогообложения по поводу ответственности за нарушение налогового законодательства.

К изучению особенностей налогообложения в России обращались такие известные дореволюционные историки, как Д.И. Иловайский, Н.М. Карамзин, В.О. Ключевский, С.М. Соловьев, И.Г. Прыжов, В.Н. Татищев и др., а также маститые экономисты: Э.Я. Бретель, И.Я. Горлов, В.П. Дьяченко, П.И. Лященко, И.Х. Озеров, В.Н. и др.Среди юристов в той или иной мере указанные вопросы исследовали С.В. Зaвaдcкий, Б.П. Распопов, , А.Ф. Кисляковский, и др.

Информационную базу для проведения исследования составили научные труды М. Буланже, А.В. Брызгалина, И.С. Зуйкова, Л.В. Зуйковой, А.Д. Meльника, А.А. Тедеева, В.А. Тимошенко, Ю.П. Титoвa, А.В.Толкушкина, И.В. Торопицына, Д.Г. Черника и др.

Структурно работа состоит из введения, трех глав, заключения и списка использованной литературы.

В первой главе данного исследования приводится понятие налоговой системы РФ.

Во второй главе проведен анализ нормативно-правовой базы регулирования налогообложения в РФ.

Третья глава включает изучение ответственности за нарушение налогового законодательства в РФ.

1.1 История возникновения налоговой системы РФ

В Древнерусском государстве (конец IX в.) основным источником доходов казны стала дань — прямой налог (подать), собираемый с населения. Первые упоминания о взимании дани относятся к эпохе князя Oлeга (? — 912).

Основные этапы становления налоговой системы России

... системы налогообложения на протяжении всего исторического развития можно считать существенные различия в режимах налогообложения, типах налогов и способах их исчисления на разных территориях нашего государства. 1. Исторические этапы ... затем обогащались сами, увеличивая налоговый гнет на русские княжества. Сумма «выхода» стала зависеть от соглашений великих князей с ханами. Конфликт Дмитрия Донского ...

При этом древнерусские летописи именуют «данью» военную контрибуцию.

По мере роста и усиления Киевского феодального государства дань перестала быть контрибуцией и превратилась в подать. Единицей обложения данью в Киевской Руси был «дым», определявшийся количеством печей и труб в каждом домохозяйстве, рало или плуг (известное количество пашни).

Обложение «по дыму» известно с давних времен. При сборе некоторых прямых налогов счет «на дым» сохранялся в России до XVII в. (раскладка мирских повинностей, деньги на ратных людей, на выкуп пленных, стрелецкая подать), а в Закавказье — до начала XX в. Дань платили предметами потребления (мехами и пр.) или деньгами — «по шлягу от рала» (под ралом понималась единица обложения — плуг или соха, а шляг — арабские монеты, платежное средство того времени на Руси).

Дань взималась двумя способами: «повозом» и «полюдьем». Под «повозом» понималась система привоза дани князю (великому князю), а под «полюдьем» — система сбора дани путем снаряжения экспедиций. Первоначально дань собиралась при личном участии князя и его дружины (полюдье), позднее устанавливались места сбора дани и лица, ответственные за ее сбор. Дань как прямая подать существовала в XI-XII вв. и первой половине XIII в.

Во времена Золотой Орды (1243-1480) появились различного рода подати и сборы с податного населения, взимавшиеся преимущественно раскладочным способом. Известно 14 видов «ордынских тягостей», из которых главными были: «выход» («царева дань»), налог непосредственно монгольскому хану; торговые сборы («мыт», «тамка»); извозные повинности («ям», «подводы»); взносы на содержание монгольских послов («корм») и др. В XIII в. дань взималась в пользу ханов Золотой Орды ( выход ордынский), платили ее русские князья начиная с Ярослава Всеволодовича (1191 — 1246, в 1236-1238 гг. княжил в Киеве, с 1238 г. — великий князь Bлaдимиpский) более 200 лет. В 1257 г. для сбора дани татарскими численниками были проведены первые переписи населения (Суздальской, Рязанской, Муромской, Новгородских земель).

Выход взимался с каждой души мужского пола и со скота.

В XIV-XV вв. помимо ордынской дани со свободного населения взималась дань, которая направлялась прямо в княжескую казну — в виде натуральных сборов. При Иоанне III (1440-1505, великий князь Московский с 1462 г.) в 1480 г. уплата выхода была прекращена. Хотя в договорных и духовных грамотах и после 1480 г. встречаются упоминания о выходе ордынском, но эти средства шли на содержание татарских царевичей, живших в России. Кроме того, Иоанн III закрепил исключительное право казны перерабатывать хмель, варить мед и пиво — медовая дань. В XV-XVI вв. существовала пошлина за право продажи алкогольных напитков — яеуся.

К XIV в. в московском государстве сложилась система кормлений — предоставление права на управление определенной территорией за службу великому князю (князю).

Формально полномочия кормленщика ограничивались уставными грамотами. Кормленщик назначал своих слуг сборщиками пошлин (пошлинники) и прямых налогов (тиуны).

Обжалование действий назначенных кормленщиком сборщиков осуществлялось путем подачи челобитной (жалобы) великому князю (князю).

Кормленщик получал доходный список, «как ему корм и всякия пошлины сбирать», а населению предоставлялось право челобитья на злоупотребления наместников. Сборы приурочивались к определенному времени — сбору урожая.

Налоги в Древней Руси. Система сбора дани

... государственных институтов в общественно-политической жизни Древней Руси, была создана устойчивая система налогообложения, которая смогла обеспечить стабильность государственной системы. В то ... налогов были: дани, оброки, корма. Дань собиралась двумя способами: подвластные народы привозили дань в Киев или же князья сами ездили за нею по подвластным народам (26, "https:// "). Первый способ сбора дани ...

С конца X в. взималась дорожная пошлина (сначала в пользу Золотой Орды, затем — князей и монастырей).

Взималась в виде мыта (на перевозимые товары), годовщины (с торговых людей), мостовщины и перевоза (на людей и товары).

Многочисленные дорожные пошлины были отменены только в 1654 г., а мостовщина и перевоз — в 1753 г.

В феодальный период (XIII-XIV вв.), кроме указанных видов налогообложения, появились судебные, торговые пошлины, а также пошлины с соляных варниц, серебряного литья и др. Гостиная пошлина взималась за право иметь склады, торговая — за право устраивать рынки. Судебная пошлина « вира» взималась за убийство, пошлина « продажа» — за другие преступления. К началу XVII в. данью или данными деньгами стали называть целую группу налогов (кроме дани — прямой государственной подати), взимавшихся с черносошных крестьян и посадских людей.

Со второй половины XVI в. налоги и сборы взимались в денежной форме. В военное время вводили чрезвычайные налоги: пищальные деньги предназначались на покупку огнестрельного оружия, емчужные — на изготовление пороха, полоняничные взимались для выкупа полоняников — людей, захваченных в плен татарами и турками, совершавшими частые набеги на южные территории. В 1679 г. полоняничные деньги вошли в состав стрелецких денег, представлявших собой налог на содержание стрелецкого войска.

При Иоанне IV Грозном (1530-1584) в 1555 г. установлен сбор четвертовых денег (денег из чети), представлявших собой подать, взимавшуюся с населения для содержания должностных лиц. Сбор их осуществляли чети — центральные государственные учреждения (XVI-XVII вв.), ведавшие сбором разного вида податей (оборонные, стрелецкие, ямские, полоняничные деньги, таможенные и кабацкие пошлины).

К XVII в. функционировало шесть четей: Bлaдимиpская, Галицкая, Костромская, Нижегородская, Устюгская и Новая.

Еще во времена Золотой Орды появился термин «пошлинные люди», означавший знатных лиц, которые брали на откуп дань ханам. При Иоанне IV пошлинные люди состояли при наместниках и собирали с городов и окружных жителей разного рода пошлины, это аналог западноевропейских откупщиков.

С 1556 г. проводились реформы государственного и местного управления, были ликвидированы кормления (система содержания должностных лиц за счет местного населения), упразднена власть наместников и волостелей, вместо них учреждены губные и земские учреждения.

В период царствования Михаила Фeдopoвича (1596-1645, царь с 1613 г., первый царь из рода Poмaнoвых) взимание податей стало основываться на писцовых книгах. Служилых людей, живущих в посадах, обложили общим посадским тяглом. (Под термином «тягло» порой понимались все виды прямых налогов.) Тяглом облагался не член общины, а определенная единица, округ, волость как совокупность хозяйств. От тягла освобождала гражданская служба по назначению от правительства, военная служба, дворцовая, придворная и отчасти принадлежность к купеческому сословию. С XVII в. эти привилегии стали подвергаться ограничениям.

В XV-XVI вв. (период становления централизованного государства) распространение получила подать, поступавшая в казну Московского князя (впоследствии — царя), взимавшаяся в качестве посошного обложения. Данный вид налогообложения получил свое название от «сохи». Соха — единица обложения в Московском государстве с XIII в. до середины XVII в., когда соха стала заменяться новой податной единицей — «живущей четвертью». В различные периоды на отдельных территориях значение сохи неоднократно менялось.

Курсовая работа местные налоги действующая система и перспективы развития

... ко всей системе налогов и сборов без учета их правовой природы, особенностей установления и взимания. Целью данной курсовой работы является рассмотрение местных налогов и сборов. Задачи курсовой работы: исследовать историю возникновения местных налогов; рассмотреть систему местных налогов и сборов в РФ; изучить виды местных налогов и сборов. Работа обусловлена ...

Налоговая реформа Петра I (XVIII в.)

Для покрытия дополнительных расходов Петр Великий ввел чрезвычайные налоги: деньги драгунские, рекрутские, корабельные, подать на покупку драгунских лошадей. Вводятся прибыльщики — чиновники, которые должны «сидеть и чинить государю прибыли», придумывать новые виды податей. По инициативе прибыльщиков были введены: подушная подать; гербовый сбор; налоги с постоялых дворов; налоги с пеней; налоги с плавных судов; налоги с арбузов; налоги с орехов; налоги с продажи съестного; налоги с найма домов; ледокольный налог и др.

В ходе реформы подворное налогообложение было заменено подушной податью, введены новые виды налогообложения — горная подать, гербовые сборы, пробирная пошлина, знаменитый налог на бороды. Реформирована организационная система сбора налогов: финансовые приказы заменены финансовыми коллегиями. Были заложены основы системы местного самоуправления и местных налогов и сборов. В эпоху Петра I широкое развитие получила система взимания налогов через откупщиков.

Подушная подать представляла собой вид прямого личного налогообложения, взимаемого с «души» (кроме привилегированных сословий) в размерах, не зависящих от величины дохода и имущества. Объектом налогообложения становится не двор, а ревизская (мужская) душа.

Налоговые реформы первой половины XIX — начала XX в.

При Александре I (1777-1825, император с 1801 г.) изменения в акты законодательства вносились в части следующих фискальных сборов и налогов: оброчный сбор; гильдейский сбор; пошлина с наследств; горная подать; гербовый сбор; питейный сбор.

Вводились новые обязательные платежи, например процентный сбор с доходов от недвижимого имущества; кибиточная подать; попудный сбор с меди.

Существенному пересмотру подвергалась система земских денежных и натуральных повинностей. Была реформирована система организации сбора налогов.

В связи с проведением крестьянской реформы 1861 г. была изменена система сбора промыслового налога, введено налогообложение земли, введены подомовый налог, земские налоги и сборы. Указом от 1 января 1863 г. винные откупа заменены акцизными сборами со спиртных напитков ( винным акцизом).

Важнейшими источниками государственной казны стали: подушный налог; питейный и таможенный сборы; соляной налог (в 1862 г. введен акциз на соль); акциз на дрожжи (введен в 1866 г.); акциз на керосин (введен в 1872 г.); акциз на табак.

Налоги Советской России в эпоху «военного коммунизма», налоговая система во время нэпа в 1922-1929 гг. Основными источниками доходов бюджета в первые годы советской власти были эмиссия бумажных денег и контрибуции, т.е. принудительные денежные или натуральные поборы.

ноября (26 октября) 1917 г. в составе наркоматов учрежден Народный комиссариат финансов (Наркомфин) — центральный орган государственного управления отдельной сферой деятельности или отдельной отраслью народного хозяйства.

Местные налоги (сборы) в Республике Беларусь

... налог сбор местный Сроки уплаты налогов, сборов (пошлин) устанавливаются настоящим Кодексом, другими законами Республики Беларусь и (или) актами Президента Республики Беларусь либо решениями местных Советов депутатов (в отношении местных налогов и сборов) применительно к каждому налогу, сбору ...

Одним из первых изменений налогового законодательства после Октябрьской революции стало принятие Декрета Совета Народных Комиссаров (Совнарком, СНК) от 24 ноября (7 декабря) 1917 г. «О взимании прямых налогов», устанавливавший налог на прирост прибылей с торговых и промышленных предприятий и доходов от личных промыслов». Декретом предусматривались твердые сроки уплаты налога и санкции за просрочку платежей или уклонение от уплаты «вплоть до расстрела».

В условиях диктатуры пролетариата налогообложение и налоговое право стали средством классовой борьбы. Так, Декретом Всероссийского Центрального Исполнительного Комитета (ВЦИК) и СНКот 30 октября 1918 г. введен единовременный чрезвычайный десятимиллиардный революционный налог с целью «изъять у паразитических и контрреволюционных элементов денежные средства и обратить их на неотложные нужды революционного строительства и оборону страны». Взимался этот налог по раскладочной системе: общая сумма налога раскладывалась по губерниям, городам, уездам и волостям, а затем — по плательщикам. Согласно декрету эта раскладка должна была «производиться таким образом, чтобы всей своей тяжестью налог пал бы на богатую часть городского населения и богатых крестьян». Городская и деревенская беднота полностью от уплаты налога освобождалась. Впрочем, экономический и политический эффект налога был невелик — вместо 10 было собрано около 1,5 млрд. руб.

Главным источником доходов местных бюджетов в этот период стал разовый сбор за торговлю, первоначально установленный Положением о денежных средствах и расходах местных Советов от 3 декабря 1918 г. На основании принятых в 1919, 1921 и 1922 гг. декретов об изменении перечня местных налогов и сборов местным Советам предоставлялось право взимать в городских поселениях местный разовый сбор за подвижную торговлю с лиц, производящих не облагаемую промысловым налогом продажу товаров вразнос или вразвоз, а также сбор за продажу скота на рынке.

Новая экономическая политика (НЭП) начала осуществляться в 1921 г. В число основных мероприятий нэпа входили: замена продразверстки продналогом, разрешение частной торговли, мелких частных предприятий, аренды мелких промышленных предприятий и земли под строгим контролем государства; замена натуральной заработной платы денежной.

Переход к нэпу обусловил возрождение налоговой системы, повторившей в общих чертах налоговую систему дореволюционной России. В этот период снова взимались: промысловый налог; подворный налог; военный налог; квартирный налог; налог с наследств и дарений; акцизы; пошлины; гербовый сбор.

Вместе с тем были введены новые налоги: единый натуральный; сельскохозяйственный; подоходно-поимущественный; налог на сверхприбыль; сбор на нужды жилищного и культурно-бытового строительства.

Кроме того, введен ряд «классовых налогов»: индивидуальное обложение кулацких хозяйств сельскохозяйственным налогом, налог на сверхприбыль, трудгужналог.

налоговая реформа 1930-1932 гг. В соответствии с постановлением ЦИК и СНК СССР от 2 сентября 1930 г. в СССР была проведена кардинальная налоговая реформа. В ходе этой реформы была полностью упразднена система акцизов, а все налоговые платежи предприятий (около 60) были унифицированы в двух основных платежах — налоге с оборота и отчислениях от прибыли. Были объединены некоторые налоги с населения, а значительное их число отменено. Вся прибыль промышленных и торговых предприятий, за исключением нормативных отчислений на формирование фондов, изымалась в доход государства. Таким образом, доход государства формировался не за счет налогов, а за счет прямых изъятий валового национального продукта, производимого на основе государственной монополии. В результате налоги и налогообложения во многом утратили значение для бюджета.

Налогово-бюджетная система

... и экономической политики являются бюджет и налоги. Это тесно связанные категории, поэтому часто говорят о налогово-бюджетной политике (сфере, системе, отношениях и т.п.) Часто вместо термина «налогово-бюджетный» ... одинакова и зависит от объема хозяйства и подведомственности его органам власти различных территориальных образований. Так, городским органам подчинена значительная часть предприятий ...

Изменения в налоговом законодательстве СССР в 1941-1965 гг. Во время войны действовала система обязательных платежей из прибыли государственных предприятий, установленная в предвоенный период. Но в связи с дополнительными потребностями бюджета указами Президиума Верховного Совета СССР от 21 ноября 1941 г. и 8 июля 1944 г. введены новые налоги и сборы с населения: налог на холостяков, одиноких и малосемейных граждан СССР; военный налог; сбор с владельцев скота; сбор за регистрацию охотничье-промысловых собак.

Самый экзотический из применявшихся в СССР налогов — на холостяков, одиноких и малосемейных граждан — был введен с целью мобилизации дополнительных средств на оказание помощи многодетным матерям. Он был призван способствовать росту населения страны. Этот налог не имеет а налогов в истории и, кроме СССР, был установлен только в Монголии. Изначально налог вводился как временный, но просуществовал до начала 1990-х годов.

Впоследствии в акты налогового законодательства были внесены существенные изменения в части подоходного и поимущественного налогообложения физических лиц; сельскохозяйственного налога; единой государственной пошлины; сбора на нужды жилищного и культурно-бытового строительства; налога с доходов от демонстрации кинофильмов и др.

Кстати, налогообложение киноиндустрии впервые было введено еще в царской России. Таков был результат бурного успеха первого российского полнометражного фильма «Осада Севастополя». Картина была показана членам императорской семьи и произвела столь внушительное впечатление, что император вечером того же дня повелел обложить «синематограф» налогом.

В послевоенный период происходило постепенное замещение налогообложения не налоговыми источниками пополнения бюджета. Главным из них было перераспределение основной части доходов государственных предприятий и организаций. Но одновременно они уплачивали налог с оборота, поступления от которого составили, например, в 1954 г. до 40% доходной части бюджета СССР. Кроме того, определенные особенности налогово-правового статуса имели колхозы. Например, неуплаченные ими суммы налогов могли взыскиваться только через народный суд. Взыскание же задолженности с предприятий и организаций финансовые органы осуществляли во внесудебном порядке. В литературе это объяснялось различной природой финансовых ресурсов (форм собственности).

Ведь ресурсы организаций и предприятий были всенародной собственностью, а колхозов — групповой, колхозно-кооперативной.

В 1960-е годы существенный поворот «вокруг собственной оси» произошел в сфере налоговой идеологии. По инициативе Н.С. Хрущева была предпринята попытка осуществить постепенную ликвидацию налогообложения в связи с «неминуемым построением коммунизма». В первую очередь было намечено снизить вплоть до полной отмены налоги с заработной платы трудящихся. Для этого был принят специальный законодательный акт — Закон СССР от 7 мая 1960 г. «Об отмене налогов с заработной платы трудящихся и служащих».

Реформы налоговой системы в СССР в 1985-1991 гг. В 1986 г. в СССР была разрешена индивидуальная трудовая деятельность граждан. Поэтому в соответствии с положениями Закона СССР от 30 июня 1987 г. «О государственном предприятии (объединении)» устанавливалась плата за патент на право заниматься индивидуальной трудовой деятельностью.

В соответствии с указом Президиума Верховного Совета СССР от 19 ноября 1986 г. граждане до начала занятия индивидуальной трудовой деятельностью обязаны были получить регистрационное удостоверение или приобрести патент в финансовом отделе исполкома Совета народных депутатов по постоянному месту жительства. Виды деятельности, на которые мог быть приобретен патент, и размеры ежегодной платы за него устанавливали советы министров союзных республик. За выдачу регистрационного удостоверения и патента взималась государственная пошлина.

Доходы от занятия индивидуальной трудовой деятельностью облагались налогами, размер которых определялся в зависимости от их суммы и с учетом общественных интересов. Граждане, имевшие патенты на право заниматься индивидуальной трудовой деятельностью, освобождались от уплаты подоходного налога с доходов от занятия данным видом деятельности.

Кроме того, с принятием Закона СССР от 30 июня 1987 г. «О государственном предприятии (объединении)» началась реформа системы обязательных платежей государственных предприятий в бюджет. Формировалась правовая база для введения системы налогов для индивидуальных предпринимателей, а также для кооперативов и предприятий с участием иностранных организаций.

Указом Президиума Верховного Совета СССР от 21 марта 1988 г. установлен налог с владельцев транспортных средств. В последующие годы издан целый ряд законодательных актов по налогообложению отдельных сфер экономической деятельности, которые впоследствии были систематизированы в Законе СССР от 14 июня 1990 г. «О налогах с предприятий, объединений и организаций». Этот Закон установил обязанность предприятий, объединений и организаций уплачивать следующие общесоюзные налоги: налог на прибыль; налог с оборота; налог на экспорт и импорт.

Были внесены изменения в законодательство, устанавливающее порядок налогообложения граждан (физических лиц).

В соответствии с Законом СССР от 23 апреля 1990 г. «О подоходном налоге с граждан СССР, иностранных граждан и лиц без гражданства» установлены самостоятельные режимы налогообложения доходов граждан от ведения крестьянского хозяйства и доходов от индивидуальной трудовой деятельности. При этом Совету Министров СССР к 1 января 1993 г. было поручено разработать и представить в ВС СССР предложения о проведении второго этапа реформы подоходного налога с граждан.

В 1991 г. налогообложение и налоговое законодательство использовалось бывшими союзными республиками в политических целях, которые принимали собственные налоги. Например, на территории России был введен особый «суверенный» режим налогообложения: Верховный Совет РСФСР принял Закон «О порядке применения Закона СССР «О налогах с предприятий, объединений и организаций», согласно которому для предприятий, находящихся под российской, а не союзной юрисдикцией, устанавливался более благоприятный налоговый режим в виде снижения налоговых ставок и определенных налоговых льгот. Данное положение стимулировало кампанию по «переподчинению» предприятий и направление всех налоговых потоков в российский, а не в союзный бюджет».

В 1990 г. в составе Министерства финансов СССР была образована Главная государственная налоговая инспекция, которая через год стала Государственной налоговой службой (с 1998 г. — Министерство Российской Федерации по налогам и сборам, с 2004 г. — Федеральная налоговая служба).

Кроме того, в 1991 г. указом Президента СССР в нашей стране впервые был введен налог с продаж в виде надбавки к цене товара.

Основы налоговой системы и система налогового законодательства Российской Федерации формировались в октябре — декабре 1991 г.

Законами Российской Федерации от 11 и 18 октября 1991 г. были установлены земельный налог и налоги, зачисляемые в дорожные фонды. 6-7 декабря 1991 г. приняты законы о налоге на добавленную стоимость, об акцизах, о подоходном налоге с физических лиц и др.

Был принят Закон Российской Федерации от 27 декабря 1991 г. № 2118-1 «Об основах налоговой системы в Российской Федерации». Все новые налоги вводились в действие с 1 января 1992 г.

Кроме того, в 1992 г. было создано Главное управление налоговых расследований при Госналогслужбе РСФСР, преобразованное через год в самостоятельный правоохранительный орган в сфере налогообложения — Федеральную службу налоговой полиции России.

В 1998 г. принята первая часть налогового кодекса РФ, в 2000 г. — отдельные главы второй. В настоящее время продолжается совершенствование налогового законодательства Российской Федерации, процесс его кодификации: принимаются новые главы части второй НК РФ, которые заменяют законы 1991 г. о соответствующих налогах.

В июне 2003 г. Федеральная служба налоговой полиции России была ликвидирована, а ее функции переданы созданному в структуре Министерства внутренних дел Российской Федерации Главному управлению по расследованию экономических и налоговых преступлений.

В марте 2004 г. в результате системного изменения структуры федеральных органов исполнительной власти было упразднено Министерство Российской Федерации по налогам и сборам. Функции по общей выработке стратегии развития государственной политики и ведомственному нормотворчеству в налоговой сфере были переданы Министерству финансов Российской Федерации. Функции по надзору и контролю в сфере налогообложения закреплены за вновь созданной Федеральной налоговой службой, деятельность которой курирует Минфин России.

1.2 Сущность налогов и их роль в экономике государства

Сравнительный анализ налоговой системы РФ и иностранных государств

Независимо от уровня вмешательства любое государство осуществляет регулирование экономики страны посредством бюджетно-налоговой системы. Как известно, экономические отношения охватывают отношения поводу производства, распределения, обмена и потребления, производимых в обществе благ, и в рамках определенной экономической системы детерминированы отношениями собственности, сложившимися в обществе в конкретно-исторических условиях. Характерное для современного этапа многообразие форм собственности на факторы производства порождает сложную систему отношений между субъектами собственности по поводу присвоения созданного продукта. При этом, в какой бы форме ни возникали права собственности (владения, пользования, распоряжения или их совокупности), доход, полученный в результате их реализации, принадлежит субъекту собственности, обособленному от государства.

Налоговые отношения, как известно, складываются в распределительной фазе воспроизводства, воздействуя при этом, посредством прямых и обратных связей, на прочие фазы процесса. Специфика налоговых отношений, в частности, проявляется в том, что государство в целях формирования общего фонда ресурсов для финансирования мер, создающих условия удовлетворения общественных потребностей и реализации коренных экономических интересов, претендует на часть дохода обособленных собственников. При этом ресурсы, изымаемые в пользу общества, поступают в распоряжение его властных структур в соответствии с их компетенцией, определенной законом. Отношения собственности непосредственно определяют налоговые отношения, что позволяет отнести их к экономическим, сущность которых заключается в перераспределении дохода налогоплательщика в процессе перехода права собственности на часть этого дохода, к государству в лице властных институтов общества.

Налоговым отношениям, реализующим этот процесс, присуща сложная многоуровневая структура, обладающая разветвленными пространственно-функциональными взаимосвязями. В первую очередь, здесь следует выделить отношения между налогоплательщиком и налогооблагающим субъектом, являющиеся основой формирования налоговых доходов общества. Эти отношения определяются различным объемом прав и обязанностей их субъектов и носят характер иерархической подчиненности, обусловливающей направление движения финансовых потоков от налогоплательщика к властным институтам общества.

Организация и структура бюджетной системы определяется бюджетным устройством государства и включает в себя бюджеты различных уровней. В условиях федерального государства бюджетная система представлена федеральным, региональным и местным уровнями. В соответствии с бюджетной структурой все взимаемые налоги и сборы распределены и закреплены за определенным уровнем.

В США и некоторых европейских странах федеральные налоги (дающие наиболее крупные и стабильные поступления) направляются в федеральный бюджет. Местные органы управления имеют собственные источники финансовых ресурсов в виде местных налогов, которые дополняют субсидии вышестоящих бюджетов. В большинстве других европейских стран федеральные налоги формируют сразу два или три уровня бюджета, распределяясь между бюджетами в определенном соотношении. Местные налоги играют вспомогательную роль.

Кроме того, налоги могут подразделяться по форме аккумуляции на общие (бюджетные) — представляют собой основную массу взимаемых в любой налоговой системе обязательных платежей как физических, так и юридических лиц, и специальные (внебюджетные, целевые) — имеют строгое целевое назначение и закреплены за определенными видами расходов.

В настоящее время преобладает взгляд на налог как на способ реализации преимущественно фискальных интересов. Налог обычно рассматривают как обязательный взнос в бюджет, взимаемый в соответствии с законом.

Некоторые авторы при определении налога акцентируют внимание на факте отчуждения собственности в пользу государства. Близкий подход демонстрирует налоговый Кодекс, называя налогом — (безвозмездный платеж, взимаемый с лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств».

Налоговые отношения, образующие соответствующую систему, воздействуют на состояние экономических агентов, результатом которого является формирование доходов государства, движение финансовых потоков в различных сферах экономики и изменение социально-экономического положения отдельных общественных групп. Это воздействие рассматривается нами как совокупность функций налоговой системы. Поскольку оно основано на объективно существующих налоговых отношениях, функции налоговой системы объективно обусловлены, так как результаты их реализации — фискальные, регулирующие и социальные, присутствуют при любых формах налоговых отношений.

Поэтому увеличение доходов в бюджет должно осуществляться не столько за счет увеличения налоговых ставок и усиления налогового бремени на товаропроизводителей, а за счет увеличения производства, а. следовательно, расширения налогооблагаемой базы.

Эффективность функционирования налоговой системы определяется, в частности, уровнем налоговой нагрузки на налогоплательщика. В мировой налоговой практике в качестве оценки такого уровня налогового бремени чаще всего используют показатель удельного веса налоговых поступлений в общем объеме валового внутреннего продукта (ВВП).

Таким образом, основная задача при построении и совершенствовании налоговой системы страны, это — задача оптимизации налоговой нагрузки на налогоплательщиков.

В связи с изложенным, налоговая система рассматривается нами как система отношений между властными структурами и налогоплательщиками, проявляющаяся через систему действий, которые соотносятся как объективное и субъективное, что обусловливает особую значимость налоговых функций, базирующихся на налоговых отношениях и реализуемых в данной системе действий.

Поэтому, все многообразие налоговых функций может быть сведено к трем основным: фискальной, регулирующей и социальной.

Фискальная функция призвана обеспечить финансовые ресурсы для осуществления деятельности государственных институтов и местных органов управления. В рамках фискальной функции реализуются экономические отношения между налогоплательщиками и органами власти, обеспечивающие движение потока финансовых ресурсов от экономических агентов к государству.

Фискальная функция обусловлена самим существование органов государственной власти и местного самоуправления. Объективной ее основой являются отношения между налога плательщики ми и властными органами по поводу перераспределения части дохода плательщиков, обусловленные потребностью в аккумулировании на государственном и муниципальном уровне финансовых ресурсов, обеспечивающих достижение целей, определяемых национальными, региональными или местными интересами. Эти отношения в рамках фискальной функции характеризуются объемом налоговых изъятий и реализуются посредством избранных налоговых форм. Как известно, степень реализации фискальной функции в макроэкономическом аспекте оценивается долей ВВП, аккумулируемого в бюджете страны. Величина этого показателя определяется как субъективными, так и объективными факторами. При этом, главным субъективным фактором является избранная модель рыночной экономики, с большей или меньшей степенью социальной защиты граждан, а объективным — реальное состояние экономики страны.

В странах, где господствуют либеральные взгляды на роль рыночных механизмов в обеспечении экономической эффективности, часть ВВП, перераспределяемая посредством налоговых отношений, не велика. Подобная практика характерна для США, где доля налогов в ВВП составляла в 1986 году 28,9%, а в начале девяностых годов — 30%.

В государствах, ориентирующихся на модель социальной рыночной экономики, налоговые изъятия значительно выше. Классическим примером является экономика Швеции, где сложился высокий уровень налогообложения (доля налогов в ВВП составляла в 1987 году 55,3%).

Между двумя крайними подходами лежит широкий спектр показателей, характеризующих налоговые отношения в различных странах и отражающих модели существующих в них рыночных отношений.

Так, в первой половине девяностых годов доля налогов в ВВП составляла в Японии 31%, в Англии и Канаде 37%, ФРГ — 38%, Италии 40 во Франции 44%.

Налоговые отношения, реализуемые в рамках фискальной функции, порождают противоречие экономических интересов налогоплательщика и государства по поводу объема налоговых изъятий. Разрешение этого противоречия посредством установления оптимального размера изъятий, является важнейшей задачей налоговой политики государства. При этом гармонизации налоговой системы, избранный макроэкономический уровень налогообложения должен соответствовать средней величине налоговых изъятий у налогоплательщиков.

Объективные налоговые отношения в реальной экономической среде принимают вид конкретных налоговых форм, с присущим каждой из них соответствующим объектом и базой обложения. Формирование налоговой системы, как совокупности налогов, требует оценки их фискальных достоинств. При этом все многообразие применяемых налоговых форм базируется, по существу, на следующих положениях:

- финансовым источником налогов является доход обособленного от государства собственника;

- налогом облагается текущий доход плательщика и доход прошлых периодов, принявший форму накопленного имущества;

— налогообложение дохода может осуществляться либо в связи с фактом его получения, либо в момент его потребления, а налогообложение имущества — либо в процессе обладания им при реализации права собственности, либо в момент приращения имущества.

Регулирующая функция проявляется в процессе воздействия налоговых отношений на макроэкономические пропорции и поведение хозяйствующих субъектов. Эта функция призвана реализовать не только экономические отношения, выражающие иерархическую подчиненность (власть — плательщик), но и отношения экономических агентов между собой.

Регулирующая функция налоговых отношений детерминирована восприимчивостью экономических агентов к решениям органов власти, воздействующим на объем и структуру ресурсов налогоплательщиков и, тем самым, на их производственные и инвестиционные решения, определяющие, в конечном итоге, макроэкономические показатели развития общества.

Объективной основой регулирующей функции являются налоговые отношения по поводу перераспределения части доходов хозяйствующего субъекта, обусловленные необходимостью обеспечения определенных макроэкономических и микроэкономических пропорций. Структура этих отношений более сложна, нежели та, которая реализуется в рамках фискальной функции. Здесь находят выражение не только отношения между плательщиком и налогооблагающим субъектом, но и отношения между группами субъектов, к которым применяются дифференцированные условия налогообложения, поскольку любое регулирующее воздействие влечет за собой перераспределение финансовых ресурсов одних плательщиков в пользу других. В то время как степень реализации фискальной функции характеризуется размером налоговых изъятий, реализация регулирующей функции, напротив, должна быть оценена величиной финансовых ресурсов, остающихся в распоряжении налогоплательщика.

Налоговые отношения, реализуемые в рамках регулирующей функции, характеризуются объемом финансовых ресурсов, остающихся в распоряжении налогоплательщика и обладают сложной структурой, включающей в себя как вертикальные, так и горизонтальные связи. Эти отношения порождают противоречия экономических интересов налогооблагающего и облагаемого субъектов, которые осложняются противоречием интересов налогоплательщиков, подвергающихся дифференцированному обложению. Разрешение этих противоречий есть необходимое условие успешной реализации регулирующей функции.

Социальная функция обеспечивает решение социальных задач, находящихся за пределами рыночного саморегулирования, посредством перераспределения национального дохода с целью поддержания социального баланса в обществе. Она базируется на сложной системе экономических отношений, включающих в себя как вертикальные (власть — плательщик, федерация — регион — муниципалитет), так и горизонтальные связи между экономическими агентами, между субъектами Федерации.

Социальная функция детерминирована потребностью поддержания социальной стабильности, служащей предпосылкой эффективного экономического развития. Ее основой являются перераспределительные отношения, обеспечивающие решение задач, лежащих за пределами рыночного саморегулирования. При этом, увязывая налоговые отношения с переходом права собственности на часть финансовых ресурсов от налогоплательщика к государству, мы не рассматриваем здесь обратное движение ресурсов в форме их вторичного распределения (трансфертов, субсидий, бюджетного финансирования) от государственного бюджета к налогоплательщику.

В связи с этим, в рамках социальной функции реализуются три основных типа налоговых отношений.

Первый тип возникает между налогоплательщиком и государством по поводу формирования страховых социальных фондов, второй — между властными структурами различных уровней при распределении налоговых доходов, полученных на данной территории, третий — между плательщиками и государством в случаях дифференцированного обложения различных категорий налогоплательщиков.

Социальная функция призвана реализовать налоговые отношения, способствующие снижению социальной напряженности вследствие резких различий в доходах налогоплательщиков. Эта цель достигается посредством прогрессивного обложения высоких доходов. Нелинейность прогрессии и предельные ставки налогов существенно воздействуют на поведение налогоплательщиков, доходы бюджета и состояние экономики. Высокие предельные ставки препятствуют стремлению плательщика к увеличению его дохода посредством интенсификации труда, а малая дифференциация ставок может привести к резкому разграничению получателей высоких и низких доходов. В первом случае возникает противоречие экономических интересов высокооплачиваемых граждан и государства, как в части формирования бюджетных доходов, так и в отношении роста производительности труда, во втором — наличие противоречия между налогоплательщиками и государством осложняется обострением противоречий налогоплательщиков — получателей различных доходов.

Налоговые отношения, реализуемые в рамках социальной функции отличаются сложной структурой и многообразием субъектов, что порождает комплекс противоречий экономических интересов, разрешение которых является необходимым условием достижения целей социальной стабильности.

Выделение других функций представляется либо дублированием вышеперечисленных, либо их членение.

Изложенное позволяет утверждать, что в рамках фискальной, регулирующей и социальной функций реализуется сложная система взаимосвязанных и взаимно противоречивых налоговых отношений, которые порождают, в первую очередь, противоречие экономических интересов их субъектов, обусловленное обособлением собственников доходов и получателей налогов. Поскольку это противоречие детерминировано отношениями собственности, проявляющимися при реализации каждой из функций, оно рассматривается нами как основное противоречие налоговых отношений. Его разрешение требует согласования экономических интересов налогоплательщика и налогооблагающего субъекта посредством нахождения компромисса, сознательного ограничения и самоограничения носителей интересов. Основное противоречие налоговых отношений осложняется противоречием экономических интересов властных структур различных уровней, интересов плательщиков налогов между собой, а также противоречиями субъектов налоговых отношений, обусловленными ограниченными ресурсами и неограниченными потребностями.

К настоящему моменту сформирована достаточно эффективная налоговая система, в основу которой были заложены принципы построения и опыт функционирования налоговых систем развитых стран мира.

Даже ставки по этим налогам находятся на уровне ставок аналогичных налогов в странах с развитой рыночной экономикой (таблица 1).

Таблица 1 Уровень основных видов налогов в европейских странах

|

Страны |

Базовая ставка налога на добавленную стоимость, % |

Высшая ставка налога на прибыль корпорации, % |

Высшая ставка индивидуального подоходного налога, % |

|

АВСТРИЯ |

20,00 |

39,00 |

48,00 |

|

АНГЛИЯ |

17,50 |

33,00 |

40,00 |

|

БЕЛЬГИЯ |

21,00 |

40,17 |

55,00 |

|

ДАНИЯ |

25,00 |

34,00 |

46,50 |

|

ИТАЛИЯ |

19,00 |

53,20 |

51,00 |

|

НОРВЕГИЯ |

20,00 |

28,00 |

41,70 |

|

ФРАНЦИЯ |

20,60 |

33,33 |

56,80 |

|

ФРГ |

16,00 |

45,00 |

53,00 |

|

РОССИЯ |

20,00 |

28,00 |

13.00 |

|

ШВЕЦИЯ |

25.00 |

28.00 |

57,00 |

Данное сходство является лишь формальным, так как данные ставки налогов применяются к разной налогооблагаемой базе, которая в России более широкая, а, следовательно, и более высокая величина уплачиваемых налогов. Так, например, при расчете налога на прибыль в нашей стране не полностью вычитаются из доходов расходы, связанные с производством и реализацией продукции (расходы на рекламу, на подготовку кадров, на страхование и т.д.).

Поэтому при анализе существующей российской налоговой системы и уровне эффективности необходимо учитывать ее особенности, и сопоставлять не величину налоговых ставок, а специфику формирования налоговой базы, к которой данная ставка применяется.

В мировой налоговой практике существует более универсальный показатель налоговой нагрузки на макроуровне. Он определяется отношением суммы всех уплаченных в стране налогов к объему полученного валового внутреннего продукта (ВВП), поскольку он (ВВП) является всеобщим источником всех налоговых платежей независимо от объекта налогообложения.

Исходя из анализа данного показателя (таблица 2), можно сделать вывод, что по этому показателю налоговое бремя российских налогоплательщиков значительно ниже, чем в большинстве экономически развитых стран, и превышает значение аналогичного показателя лишь США и Японии.

Таблица 2. Удельный вес налоговых поступлений в объеме ВВП в развитых

|

Страны |

%, ВВП |

Страны |

%, ВВП |

|

Австрия |

41-45 |

Франция |

44-46 |

|

Англия |

33-37 |

Швеция |

54-55 |

|

Бельгия |

46 |

США |

29-31 |

|

Германия |

37-42 |

Япония |

28-31 |

|

Дания |

52 |

Россия |

32-33 |

|

Италия |

37-42 |

— |

— |

При сравнении уровня налогового бремени различных стран необходимо учитывать степень вмешательства государства в различные сферы социально-экономической жизни общества. Так, например, доля налоговых поступлений в казну в общем объеме ВВП в Швеции и Дании превышает 50%, и этот факт не подавляет стимулы к развитию производства. Это объясняется тем, что государство за счет налогов решает многие экономические и социальные задачи, берет на себя ответственность по обеспечению потребности общества в бесплатном образовании, здравоохранении и других социальных услугах. Поэтому доходы государственного бюджета должны иметь соответствующий уровень поступлений. А, например, в США данный показатель колеблется около 30%, так как бюджет не финансирует здравоохранение, образование и культуру. Следовательно, потребность бюджета в средствах на проведение соответствующих социальных мероприятий становится незначительной, и поступление налоговых доходов может быть снижено.

В России вышеперечисленные задачи перекладываются на плечи налогоплательщиков, которые вынуждены решать их самостоятельно за счет своих доходов. Кроме того, в бюджете каждого государства в различных объемах предусмотрены расходы на осуществление оборонительной доктрины: в России и США около 4% годового ВВП, в Японии — до 1%, в Нидерландах и Бельгии военная служба вообще отменена.

Таким образом, для стран с различными моделями рыночной системы хозяйствования (с разной степенью вмешательства государства в экономику) показатель удельного веса налоговых поступлений в ВВП существенно отличается.

2.1 Структура и принципы налоговой системы РФ

Налоговая система поэлементно создается и функционирует как единое целое на основании норм права и в соответствии с нормативными установлениями. В этом контексте в совокупности налоговых и иных связанных с ними правоотношений важное значение приобретают индивидуализированные связи, которые «оживляют» конструкцию налоговой системы.

При исследовании налоговой системы необходим институциональный подход и выстраивание разноуровневых взаимодействий.

Во-первых, налоговая система предстает перед нами как определенная правовая система, все элементы которой учреждены (созданы), взаимодействуют и упраздняются в соответствии с законодательными установлениями, т.е. их функционирование имеет нормативное оформление. В силу этого налоговые отношения понимаются как правоотношения.

Безусловно, в этом смысле налоговую систему следует понимать как единый правовой механизм. Приведем мнение В.М. Сырых: «единый механизм правового регулирования сообразно стадиям правового регулирования подразделяется на три компонента: механизм правотворчества, механизм реализации норм права и механизм государственного принуждения». При этом ученый подчеркивает, что каждый из этих составляющих механизмов «действует на своей стадии правового регулирования — правотворчестве, правореализации или применении юридической ответственности — и характеризуется специфическими, только ему присущими правовыми средствами». Кроме того, он обосновывает необходимость и оправданность существования механизма правозащиты, а также выделяет субъектов — участников вышеуказанных отношений. Как резюмирует В.М. Сырых, лишь в таком органическом и согласованном взаимодействии представленных механизмов государство обеспечивает действенное управление обществом.

Рассматривая правоотношение, а в нашем случае — систему правоотношений, вновь обратимся к В.М. Сырых: «правоотношение — это всегда индивидуализированная связь». Данное соображение требует внимательной проработки вопроса о субъектном составе налоговой системы и учета того, что эта индивидуализированная связь возникает в форме субъективных юридических прав и обязанностей, реализация которых приводит всю систему в «живое» состояние. Например, именно от публичных образований исходит основной налоговый императив, что делает прежде всего их обязательными участниками налоговых отношений.

Во-вторых, основная группа отношений (установление, введение и взимание налогов) ориентирована на обеспечение доходов публичных образований посредством совокупности обязательных платежей, что обусловливает необходимость включения экономико-правового института налогов и сборов в моделируемую конструкцию.

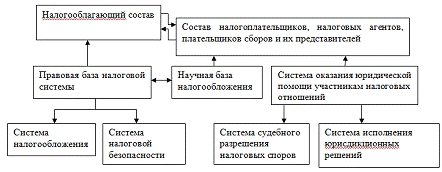

Учитывая достоинства и недостатки приведенных в предыдущих материалах позиций, предложим структуру налоговой системы (рисунок 1).

Рисунок 1 — налоговая система государства

Налоговая система России включает:

налогооблагающий состав — Российская Федерация, субъекты РФ (республик — 21, краев — 9, областей — 46, городов федерального значения — 2, автономная область — 1, автономных округов — 4) и муниципальные образования (около 30 тыс.);

состав налогоплательщиков, налоговых агентов, плательщиков сборов и их представителей — различные физические и юридические лица, на которых в соответствии с действующим налоговым законодательством возложена обязанность по уплате налогов и сборов;

правовая база налоговой системы — совокупность нормативно-правовых актов, регулирующих налоговые и иные связанные с ними правоотношения, системообразующие связи и функционирование элементов налоговой системы;

система налогообложения — составная часть (подсистема) налоговой системы, структурный состав которой образуют правовая база налогообложения, система налогов и сборов, система управления налогообложением, система органов налогового администрирования, система сбора налогов и сборов, система оказания содействия органам налогового администрирования;

система налоговой безопасности — органы внутренних дел, таможенные органы, органы безопасности, органы прокуратуры;

система судебного разрешения налоговых споров — мировые судьи, конституционные (уставные) суды субъектов РФ, суды общей юрисдикции, арбитражные суды, Верховный Суд РФ, Высший Арбитражный Суд РФ и Конституционный Суд РФ;

система исполнения юрисдикционных решений — территориальные органы Федеральной службы судебных приставов и структуры, оказывающие им содействие в исполнении судебных и юрисдикционных решений налоговых органов и органов, наделенных соответствующими полномочиями;

система оказания юридической помощи участникам налоговых правоотношений — адвокатура, нотариат, консультации;

научная база налогообложения и налогового права — субъекты научного анализа и поиска решений проблем налогового права и налогообложения, включающая вузы, научные центры и группы ученых, исследующих проблемы налоговых отношений.

При этом система налогообложения имеет следующий состав:

правовая база налогообложения — совокупность нормативно-правовых актов федерального, регионального, местного, а также международного значения, регулирующих отношения, возникающие в связи с установлением, введением и взиманием налогов и сборов;

система налогов и сборов — совокупность установленных, введенных на соответствующих территориях и взимаемых налогов и сборов;

система управления налогообложением — Президент РФ, Совет Федерации и Государственная Дума Федерального Собрания РФ, а также аналогичные институты на уровне субъектов РФ и местного самоуправления;

— система органов налогового администрирования — Правительство РФ, финансовые органы (Минфин России, финансовые подразделения администраций субъектов РФ и муниципалитетов), налоговые органы и органы, которые пользуются правами и несут обязанности налоговых органов (например, при перемещении товаров через таможенную границу Российской Федерации в соответствии со ст. 34 НК РФ), а также имеют подсистемы учета налогоплательщиков и плательщиков сборов, контроля исполнения налоговой обязанности и др.;

система оказания содействия органам налогового администрирования — органы учета, регистрации и лицензирования, банки, эксперты, специалисты, переводчики, понятые, свидетели;

система сбора налогов и сборов — уполномоченные органы, осуществляющие прием от налогоплательщиков и плательщиков сборов средств в уплату налогов и сборов и перечисление их в бюджеты и государственные внебюджетные фонды.

Несмотря на то, что положения ст. 25 «Сборщики налогов и (или) сборов» НК РФ утратили силу с 1 января 2007 г., полагаем неоправданным исключать из схемы прохождения денежных средств в виде налогов и сборов структуры, в которых эти денежные средства классифицируются как налоговые поступления.

Каждый из предложенных структурных элементов налоговой системы имеет функциональные связи с другими элементами налоговой системы, а также собственные подсистемы.

Под системным исследованием предметов и явлений окружающего мира (в широком смысле) понимают такой метод, при котором они рассматриваются как части или элементы определенного целостного образования. Эти части, взаимодействуя друг с другом, определяют новые целостные свойства системы, которые могут отсутствовать у отдельных ее элементов. Однако главное, что определяет систему, — это взаимосвязь и взаимодействие ее частей в рамках целого. При этом каждый элемент нужно также рассматривать как определенную целостность, состоящую из частей, и исследовать как систему (концепция системного метода).

Предложенные схемы дают наиболее полное представление о налоговой системе как о совокупности определенных функциональных структурных системообразующих элементов и связей между ними, что позволяет уловить взаимозависимость между этими подсистемами, а также проявить комплексный подход к анализу и оценке налоговой системы государства с учетом интересов федеральных, региональных и местного характера (возможен анализ структуры региональной налоговой системы или ее аналога местного уровня).

Исходя из предложенных подходов и структурных схем, возможна последующая работа по уточнению содержания понятий « налоговая система» и «система налогообложения», а также дальнейшее совершенствование понятийного аппарата налогового права и налогообложения и выработка единой позиции по данной проблематике.

Действующая в Российской Федерации система налогов и сборов установлена налоговым кодексом РФ и строится в соответствии с государственным устройством Российской Федерации. Она включает три уровня: федеральный, региональный и местный. Важно отметить, что критерием выделения видов налогов и сборов является не то, куда (точнее, в какой бюджет) поступают соответствующие налоговые доходы. Распределение и перераспределение налоговых поступлений — отношения, регулируемые нормами бюджетного права. Основными критериями законодательного выделения видов налогов и сборов в Российской Федерации являются законодательный источник установления налога (сбора) и территория, на которой он взимается.

Федеральными налогами и сборами признаются налоги и сборы, которые установлены налоговым кодексом РФ и обязательны к уплате на всей территории Российской Федерации. К ним в соответствии с действующей редакцией ст. 13 налоговым кодексом РФ относятся:

— налог на добавленную стоимость;

— акцизы;

— налог на доходы физических лиц;

— единый социальный налог;

— налог на прибыль организаций;

— налог на добычу полезных ископаемых;

— налог на наследование или дарение;

— водный налог;

— сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

— государственная пошлина.

Региональные налоги (налоги субъектов Российской Федерации) обязательны к уплате на территориях соответствующих субъектов Российской Федерации. Согласно ст. 14 налогового кодекса РФ к региональным налогам относятся налог на имущество организаций, налог на игорный бизнес и транспортный налог.

Региональные налоги вводятся и прекращают действовать на территориях субъектов Российской Федерации в соответствии с налоговым кодексом РФ и законами субъектов Российской Федерации о налогах.

При установлении региональных налогов законодательными (представительными) органами государственной власти субъектов Российской Федерации определяются в порядке и пределах, которые предусмотрены налоговым кодексом РФ, следующие элементы налогообложения: налоговые ставки, порядок и сроки уплаты налогов. Иные элементы налогообложения по региональным налогам и налогоплательщики определяются только налоговым кодексом РФ.

Законодательными (представительными) органами государственной власти субъектов Российской Федерации законами о налогах в порядке и пределах, которые предусмотрены налоговым кодексом РФ, могут устанавливаться налоговые льготы, основания и порядок их применения.

Местными налогами признаются налоги, которые установлены налоговым кодексом РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательны к уплате на территориях соответствующих муниципальных образований.

К местным налогам в соответствии со ст. 15 налоговым кодексом РФ относятся земельный налог и налог на имущество физических лиц.

Местные налоги вводятся и прекращают действовать на территориях муниципальных образований в соответствии с налоговым кодексом РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах.

Применительно к городам федерального значения Москве и Санкт-Петербургу действует особый порядок установления местных налогов. На территории этих двух субъектов Федерации местные налоги устанавливаются налоговым кодексом РФ и законами указанных субъектов Федерации о налогах.

При установлении местных налогов представительными органами муниципальных образований (законодательными органами государственной власти городов федерального значения Москвы и Санкт-Петербурга) определяются налоговые ставки, порядок и сроки уплаты налогов. Перечисленные элементы налогообложения устанавливаются в порядке и пределах, которые предусмотрены налоговым кодексом РФ. Налогоплательщики и иные элементы налогообложения по местным налогам и определяются непосредственно налоговым кодексом РФ.

Кроме того, этими же субъектами могут быть установлены факультативные элементы налогообложения — льготы по уплате местных налогов. Основания и порядок применения налоговых льгот должны быть определены в порядке и пределах, предусмотренных налоговым кодексом РФ.

Федеральные, региональные и местные налоги и сборы, составляющие в совокупности систему налогов и сборов Российской Федерации, могут отменяться только налоговым кодексом РФ.

Законодатель запрещает устанавливать федеральные, региональные или местные налоги и сборы, не предусмотренные налоговым кодексом РФ. Иными словами, для того чтобы изменить содержание системы налогов и сборов, необходимо внести соответствующие поправки в статьи 13, 14 и 15 налогового кодекса РФ.

Особо стоит отметить, что в систему налогов и сборов не включаются специальные налоговые режимы. И это несмотря на то, что некоторые из них в своем названии содержат слово «налог» (например, единый сельскохозяйственный налог).

Специальные налоговые режимы могут предусматривать особый порядок определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных налогов и сборов, которые уже установлены и включены в систему налогов и сборов (ст. ст. 13 — 15 налогового кодекса РФ).

Многообразие фискальных платежей дает основание для проведения различных классификаций налогов и сборов, уплачиваемых в соответствии с налоговым законодательством Российской Федерации. Платежи, включенные в систему налогов и сборов Российской Федерации, могут быть подразделены в соответствии с различными критериями на: налоги прямые и косвенные; налоги, уплачиваемые физическими лицами и (или) организациями; налоги на доходы (прибыль), имущество и на определенные виды деятельности; целевые налоги и нецелевые; налоги окладные (рассчитываемые налоговыми органами) и неокладные и т.д. Однако на законодательном уровне при определении системы налогов и сборов используется классификация фискальных платежей, выделяющая три основных вида — федеральные, региональные и местные налоги.

Возвращаясь к порядку установления налогов и сборов, необходимо указать, что понятию «законно установленного налога и сбора» неоднократно давалась оценка Конституционным Судом РФ, из анализа решений которого можно сделать следующие выводы:

. Установить налог или сбор можно только законом. Налоги и сборы, взимаемые не на основе закона, не могут считаться законно установленными.

. Конституция РФ исключает возможность установления налогов и сборов органами исполнительной власти.

. Федеральные налоги и сборы следует считать законно установленными, если они установлены федеральным законодательным органом в надлежащей форме, то есть федеральным законом в предусмотренном законом порядке, и введены в действие в соответствии с действующим законодательством.

. Установление налогов и сборов органами государственной власти субъектов Российской Федерации должно осуществляться в соответствии с Конституцией РФ, имеющей прямое действие, и с общими принципами налогообложения и сборов, содержащимися в налоговом кодексе РФ. Поскольку субъекты Российской Федерации связаны этими общими принципами, их право на установление налогов всегда носит производный характер.

Субъект Российской Федерации вправе самостоятельно решать вводить или не вводить на своей территории соответствующий налог, поскольку исчерпывающий перечень региональных налогов, содержащийся в налоговом кодексе РФ, порождает только право, но не обязанность установить налог. Установление регионального налога означает также конкретизацию общих правовых положений, в том числе детальное определение субъектов и объектов налогообложения, порядка и сроков уплаты налогов, правил предоставления льгот, способов исчисления конкретных ставок и т.д.

Изложенные положения об установлении региональных налогов в полной мере распространяются и на местные налоги.

. Установить налог или сбор — не значит только дать ему название, необходимо определить в законе (прямо перечислить) все существенные элементы налоговой обязанности.

Существенными элементами налогового обязанности налоговый кодекс РФ называет объект налогообложения, налоговую базу, налоговый период, налоговую ставку, порядок исчисления налога, порядок и сроки уплаты налога (п. 1 ст. 17).

Кроме этого, безусловно, должно быть определено лицо, на которое возлагается обязанность по уплате конкретного налога или сбора — налогоплательщик или соответственно плательщик сбора.

Наряду с обязательными элементами налогообложения в актах законодательства о налогах и сборах могут быть предусмотрены и факультативные (дополнительные) элементы, такие как налоговые льготы, основания и порядок их использования.

Один из основных экономических принципов налогообложения состоит в исключении возможности обложения различными налогами одних и тех же объектов. Каждый налог должен иметь самостоятельный объект налогообложения (п. 1 ст. 38 налогового кодекса РФ).

Понятие объекта налога не содержится в налоговом кодексе РФ, оно разрабатывается в недрах науки финансового (налогового) права. Под объектом налога понимают некое основание, имеющее материальное выражение (то есть характеризуемое такими показателями как стоимость, количество или иными физическими характеристиками), с наличием которого у налогоплательщика акты законодательства о налогах и сборах связывают возникновения обязанности по уплате налога (сбора).

К объектам налога относятся: реализация товаров (работ, услуг), имущество, прибыль, доход, расход и т.д. Перечень объектов налогообложения данный в п. 1 ст. 38 налогового кодекса РФ не является исчерпывающим.

Согласно ст. 53 налогового кодекса РФ налоговая база представляет собой стоимостную, физическую или иную характеристики объекта налогообложения. налоговая ставка — величину налоговых начислений на единицу измерения налоговой базы.

налоговые ставки в зависимости от характеристики (единицы измерения) налоговой базы подразделяются на: адвалорные — ставки, начисляемые в процентах к стоимостной характеристике налоговой базы; специфические — ставки, начисляемые в установленном размере за единицу налоговой базы (по отношению к физической характеристике налоговой базы); комбинированные — ставки, применяемые при сочетании стоимостной и физической характеристики налоговой базы. Собственно налоговые ставки могут быть: пропорциональными, то есть имеющими постоянную величину независимо от изменения налоговой базы; прогрессивными, при которых налоговая ставка увеличивается с увеличением налоговой базы, регрессивными, при которых налоговая ставка уменьшается с увеличением налоговой базы.

Налоговый период определен как календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате. налоговый период может состоять из одного или нескольких отчетных периодов (п. 1 ст. 55 налогового кодекса РФ).

налоговый кодекс РФ в ст. 52 устанавливает общий порядок исчисления налога, согласно которому налогоплательщик обязан самостоятельно исчислить сумму налога, подлежащую уплате за налоговый период на основе налоговой базы, налоговой ставки и налоговых льгот. В ряде случаев налоговый кодекс РФ делает из этого общего правила исключения и возлагает обязанность по исчислению налога на налоговых агентов и налоговые органы.

Так, например, налоговыми агентами по налогу на доходы физических лиц признаются российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также постоянные представительства иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы, являющиеся объектом данного налога (ст. 226 налогового кодекса РФ).

На налоговых агентов возлагается обязанность исчислить, удержать у налогоплательщика и уплатить сумму налога.

На налоговые органы, например, возложена обязанность по исчислению суммы транспортного налога, подлежащей уплате налогоплательщиками — физическими лицами (п. 1 ст. 362 налогового кодекса РФ).

Порядок уплаты налога представляется собой установленную актами законодательства о налогах и сборах определенную последовательность действий, которые налогоплательщик должен совершить, чтобы исполнить налоговую обязанность. Порядок уплаты налога конкретизируется по отношению к каждому налогу. Общее требование — сроки уплаты налогов, которые также устанавливаются по отношению к каждому налогу (ст. ст. 57, 58 налогового кодекса РФ).

Под налоговыми льготами налоговый кодекс РФ понимает предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере (ст. 56 налогового кодекса РФ).

Необходимо отметить, что использование льгот является правом, а не обязанностью налогоплательщика.

2.2 Источники правового регулирования налогообложения в РФ

Источники налогового права образуют иерархически выстроенную систему, включающую Конституцию РФ, международные договоры, а также нормативные правовые акты Российской Федерации. Особое место в механизме нормативно-правового регулирования налоговых отношений занимают судебные прецеденты.

По принципу убывания юридической силы Конституция РФ занимает первый, верхний уровень системы источников налогового права. Она закрепляет обязанность каждого лица платить законно установленные налоги и сборы, а также устанавливает некоторые другие общие начала налогового права.

Уровнем ниже в системе источников налогового права размещаются международные договоры, среди которых выделяют соглашения об избежание двойного налогообложения, о сотрудничестве и взаимной помощи налоговых и иных государственных органов Российской Федерации и зарубежных стран в сфере налогообложения и т.д. Если международным договором Российской Федерации установлены иные правила и нормы, чем те, которые установлены актами законодательства о налогах и сборах, включая налоговый кодекс РФ, то применяются правила и нормы международного договора.

Среди нормативных правовых актов Российской Федерации выделяют налоговое законодательство, которое именуется законодательством о налогах и сборах, и подзаконные акты в сфере налогообложения.

В соответствии со ст. 1 налогового кодекса РФ законодательство о налогах и сборах включает три уровня:

) законодательство Российской Федерации о налогах и сборах, состоящее из налогового кодекса РФ и принятых в соответствии с ним федеральных законов о налогах и сборах;

) законодательство субъектов Российской Федерации о налогах и сборах, состоящее из законов о налогах субъектов Российской Федерации, принятых в соответствии с налоговым кодексом РФ;

) нормативные правовые акты муниципальных образований о местных налогах и сборах, принимаемые представительными органами муниципальных образований в соответствии с налоговым кодексом РФ.

налоговый кодекс РФ устанавливает систему налогов и сборов, а также общие принципы налогообложения и сборов в Российской Федерации, в том числе:

виды налогов и сборов, взимаемых в Российской Федерации;

основания возникновения (изменения, прекращения) и порядок исполнения обязанностей по уплате налогов и сборов;

принципы установления, введения в действие и прекращения действия ранее введенных налогов субъектов Российской Федерации и местных налогов;

права и обязанности налогоплательщиков, налоговых органов и других участников отношений, регулируемых законодательством о налогах и сборах;

формы и методы налогового контроля;

ответственность за совершение налоговых правонарушений;

порядок обжалования актов налоговых органов и действий (бездействия) их должностных лиц.

Подзаконные нормативные акты, ранее игравшие существенную роль в регулировании налоговых отношений, в результате налоговых реформ постепенно теряют прежние позиции в системе источников налогового права. Завершилась «эпоха указного права», в течение которой Президент РФ своими указами заполнял правовой вакуум в сфере налогообложения.

Правительство РФ, федеральные органы исполнительной власти, уполномоченные осуществлять функции по выработке государственной политики и нормативно-правовому регулированию в сфере налогов и сборов и в сфере таможенного дела, органы исполнительной власти субъектов Российской Федерации, исполнительные органы местного самоуправления в предусмотренных законодательством о налогах и сборах случаях в пределах своей компетенции издают нормативные правовые акты по вопросам, связанным с налогообложением и со взиманием сборов, которые не могут изменять или дополнять законодательство о налогах и сборах.

На данный момент федеральным органом исполнительной власти, уполномоченным осуществлять функции по выработке государственной политики и нормативно-правовому регулированию в сфере налогов и сборов является Министерство финансов РФ, а федеральным органом исполнительной власти, уполномоченным осуществлять функции по нормативно-правовому регулированию в сфере таможенного дела — Федеральная таможенная служба.

Федеральный орган исполнительной власти, уполномоченный осуществлять функции по контролю и надзору в области налогов и сборов, которым на данный момент является Федеральная таможенная служба, и его территориальные органы не имеют права издавать нормативные правовые акты по вопросам налогов и сборов.

Налоговый кодекс РФ (ст. 5) устанавливает особые правила вступления в силу актов законодательства о налогах: не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода по соответствующему налогу. По общему правилу акты законодательства о сборах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования.

Федеральные законы, вносящие изменения в налоговый кодекс РФ в части установления новых налогов и (или) сборов, а также акты законодательства о налогах и сборах субъектов Российской Федерации и нормативные правовые акты представительных органов муниципальных образований, вводящие налоги, вступают в силу не ранее 1 января года, следующего за годом их принятия, но не ранее одного месяца со дня их официального опубликования.

Акты законодательства о налогах и сборах, устанавливающие новые налоги и (или) сборы, повышающие налоговые ставки, размеры сборов, устанавливающие или отягчающие ответственность за нарушение законодательства о налогах и сборах, устанавливающие новые обязанности или иным образом ухудшающие положение налогоплательщиков или плательщиков сборов, а также иных участников отношений, регулируемых законодательством о налогах и сборах, обратной силы не имеют.

Акты законодательства о налогах и сборах, устраняющие или смягчающие ответственность за нарушение законодательства о налогах и сборах либо устанавливающие дополнительные гарантии защиты прав налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей, имеют обратную силу.

Акты законодательства о налогах и сборах, отменяющие налоги и сборы, снижающие размеры ставок налогов (сборов), устраняющие обязанности налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей или иным образом улучшающие их положение, могут иметь обратную силу, если прямо предусматривают это.

Принципы (общие начала) налогового права представлены тремя группами:

) общеправовые принципы (демократизм, законность, равенство граждан перед законом и др.);

) отраслевые принципы, в данном случае — принципы финансового права (плановость в создании, распределении и использовании денежных фондов государства и муниципальных средств, соблюдение финансовой дисциплины, финансовый контроль и др.);

) принципы законодательства о налогах и сборах, сформулированные в ст. 3 налогового кодекса РФ.

К общим началам законодательства о налогах и сборах законодателем отнесены

. Каждое лицо должно уплачивать законно установленные налоги и сборы.