В последние годы отмечено повышенное внимание к проблеме международной стандартизации бухгалтерского учета. Развитие рыночных отношений в стране, установление долгосрочных торговых связей, создание предприятий с иностранными инвестициями и выход ценных бумаг на международный рынок сбыта требуют устранения проблем в понимании зарубежными партнерами информации, которая содержится в бухгалтерской отчетности российских организаций. В деловом и профессиональном мире принято, что в большей степени соответствует рыночной экономике система финансовой отчетности, описываемая Международными стандартами финансовой отчетности (МСФО).

Международные Стандарты Финансовой Отчетности являются одним из базовых инструментов, гарантирующих предоставление прозрачной и единообразной информации о финансово-экономическом состоянии предприятия. МСФО представляют собой важную международную систему общепринятых принципов бухгалтерского учета. Они широко применяются и приняты в качестве базы для подготовки финансовой отчетности во многих странах мира, а также вносят огромный вклад в совершенствование, стандартизацию и гармонизацию бухгалтерской отчетности. В странах с недостаточно хорошо развитой законодательной базой в области бухгалтерского учета МСФО используются как основа для международных стандартов.

В настоящее время вопросы перехода российских предприятий на Международные Стандарты Финансовой Отчетности остаются очень популярными. Применение МСФО для представления финансовой отчетности становится необходимой процедурой при выходе на международные рынки, что позволяет, увеличить количество предполагаемых инвесторов.

бухгалтерский учет международный стандарт

Так как Российская отчетность ориентирована, в первую очередь на государство, а МСФО на удовлетворение потребностей различных пользователей, то привести к общему знаменателю эти цели будет очень трудно. Нельзя не учитывать особенности нашего государства. Необходимо проделать колоссальную работу по реформированию законодательства, внедрению новых технологий, приспособлению к рекомендациям стандартов и решения ряда проблем, возникающих в процессе реформирования учета.

Таким образом, актуальность темы выпускной квалификационной работы заключается в том, что внедрение МСФО дает возможность развивать внутреннюю систему управления предприятием с помощью использования единых методик учета в целях управления хозяйственно-экономической деятельностью, а также повысить конкурентоспособность компании за счет обеспечения надежной и прозрачной информацией заинтересованных пользователей.

Реформирование бухгалтерской (финансовой ) отчетности в соответствии ...

... изданий ( Бухгалтерский учет, Аудит, Финансовая газета и др.). Исследуемые проблемы курсовой работы в литературе освещены достаточно. Данные источники были хорошо изучены, тема курсовой работы раскрыта. Работа написана в соответствии с положениями и стандартами международного учета и отчетности. 1. СРАВНИТЕЛЬНАЯ ХАРАКТЕРИСТИКА РОССИЙСКИХ И МЕЖДУНАРОДНЫХ СТАНДАРТОВ ФИНАНСОВОЙ ОТЧЕТНОСТИ 1.1 ...

Вариантов организации учета в соответствии с требованиями международных стандартов множество, и каждая организация выбирает наиболее приемлемый для нее вариант, исходя из особенностей финансово-хозяйственной деятельности, организационной структуры, применяемого программного обеспечения и т.п.

Актуальность данной темы заключается в том что, в условиях модернизации российской экономики формируется институт инвесторов, заинтересованных в получении достоверной информации об организациях для вложения каптала на территории России — это и служит полным переходом отечественной практики бухгалтерского финансового учета на ведение отчетности в соответствии с международными стандартами.

Объектом исследования является концепция бухгалтерской (финансовой) отчетности в отечественной и международной практике.

Предметом исследования являются российские и международные стандарты финансовой отчетности.

Целью выпускной квалификационной работы является исследование концепции бухгалтерского учета по международным и российским стандартам, а так же провести их сравнительный анализ.

Задачами выпускной квалификационной работы в связи с указанной целью являются:

1. Рассмотреть общие требования и принципы функционирования системы международных стандартов финансовой отчетности.

2. Исследовать реформирование бухгалтерского учета в России, причины, проблемы и перспективы перехода на МСФО.

3. Дать характеристику состава и структуры финансовой отчетности.

4. Проследить взаимосвязь форм бухгалтерской отчетности в Российской Федерации.

5. Рассмотреть принципы и особенности международных стандартов финансовой отчетности.

6. Провести сравнительный анализ российской системы бухгалтерского учета и международных стандартов финансовой отчетности.

Теоретической и методологической основой выпускной квалификационной работы послужат научные работы и учебная литература отечественных и зарубежных авторов по теории и практике бухгалтерского (финансового) учёта и отчётности, международные и российские стандарты финансовой отчетности, законодательные и нормативные акты по бухгалтерскому учету и отчетности.

Принимая во внимание современные подходы и тенденции в развитии теории управления, бухгалтерский учет можно рассматривать как формирование систематизированной информации о предметах и составление на ее базе бухгалтерской (финансовой) информации, которая представляется заинтересованным лицам.

Подобная подготовка информации может отличаться в зависимости от структуры экономики страны, ее формы и особенностей развития. Во многом это зависит от особенностей экономического, политического, социального, правового, религиозного, культурного развития страны, которые в совокупности сформировывают теорию и практику бухгалтерского учета в стране, устанавливают ее задачи и цели.

Анализ бухгалтерской (финансовой) отчётности на примере предприятия ...

... Целью курсовой работы является выявления проблем финансового состояния по данным бухгалтерской (финансовой) отчетности на примере ООО «Променад» путем проведения анализа ее основных финансовых показателей. Непосредственными практическими задачами курсовой работы являются: раскрыть теоретические аспекты анализа финансовой отчетности и ...

При этом бухгалтерский учет должен рассматриваться как механизм, выполняющий установленные задачи и встроенный в наиболее обширный институциональный контекст (институциональную среду).

Международные системы бухгалтерского учета и отчетности подвергаются воздействию глобальной институциональной среды. Зачастую наблюдается ситуация, когда изменения экономической конъюнктуры в одних странах прямо или косвенно воздействуют в экономику других стран, вызывая, в т. ч., и изменения в системе бухгалтерского учета и отчетности и, соответственно, в содержании информации.

Если анализировать отдельный регион, где все страны экономически интегрированы, то сближение различных систем и создание единой системы бухгалтерского учета и отчетности в долгосрочной перспективе неизбежно.

В разных странах бухгалтерская информация может формироваться исходя из разных запросов заинтересованных сторон и, соответственно, решать разные задачи. Обычно чем выше степень экономического развития страны, тем сложнее система бухгалтерского учета и отчетности, потому как в экономически развитой стране информационные потребности пользователей в процессе их профессиональной деятельности не могут быть удовлетворены без привлечения дополнительной, более разнообразной и углубленной информации.

Большая часть экспертов в сферы бухгалтерского учета склонны полагать, что в мире не существует и двух стран с идентичными системами учета. И хотя все страны мира применяют метод ведения бухгалтерского учета, при котором данные отражаются, как минимум, в двух бухгалтерских счетах, образуя, тем самым, бухгалтерскую проводку, тем не менее, поясняют и применяют они данный метод по-разному.

В странах со сходными социально-экономическими условиями системы учета имеют много общего, и интерпретация вышеназванного метода в целом схожа, что дает возможность обобщить их в определенные модели учета. В связи с данным выделим несколько моделей бухгалтерского учета: англо-американскую, континентальную, южноамериканскую, интернациональную и исламскую. Рассмотрим коротко основные черты каждой из данных моделей.

Основные принципы англо-американской модели (еще ее называют британо-американо-голландской) разработаны в Великобритании, США и Нидерландах. Главная задача данной модификации — обеспечение интересов инвесторов и кредиторов при наименьшем вмешательстве страны в систему формирования данных бухгалтерского учета.

Три ведущие страны (Великобритания, США и Нидерланды), использующие данную модель, имеют отлично развитый финансовый рынок, и акции практически всех больших компаний содержатся на рынке ценных бумаг. Этот рынок является популярным способом накопления капитала, и многочисленные фирмы находят там источники финансирования. Англо-американская модель характеризуется присутствием индивидуальных акционеров и возрастающим числом независимых акционеров, права и обязанности которых четко разработаны в законодательной основе. Компании нередко отделяют собственников акционерного капитала с оперативного управления.

Как правило, все категории пользователей бухгалтерской отчетности анализируют финансовые результаты работы компаний с целью определения вариантов размещения средств в компании самых разных отраслей. Поэтому для проведения межфирменных сопоставлений представляемая компаниями информация должна являться единообразной, т.е. стандартной, составленной согласно единым нормами правилам, с тем, чтобы упростить процесс анализа результатов деятельности. Стандартизацией занимаются министерства, специализированные государственные органы власти либо профессиональные организации. В странах, использующих англо-американскую модель бухгалтерского учета и отчетности, стандарты разрабатываются общественными профессиональными организациями.

Раскрытие финансовой информации в бухгалтерской отчетности

... особенности информации в бухгалтерской (финансовой) отчетности предприятия, с тем, чтобы выявить ее влияние на повышение эффективности деятельности. Для того чтобы ... отчетности. Существенность информации определялась четким количественным показателем - 5%. На общие требования к раскрытию информации в бухгалтерской отчетности, изложенные в Положении по бухгалтерскому учету «Бухгалтерская отчетность ...

В США политику хозяйственного учета разрабатывает профессиональная организация независимых бухгалтеров — Совет по разработке учетных стандартов. Помимо того, на Комиссию по ценным бумагам возложена работа по гармонизации учетных принципов. Американская бухгалтерская ассоциация оказывает воздействие в развитии теории бухгалтерского учета и отчетности в

В Великобритании применяются Стандарты финансовой отчетности FRS и Нормы стандартной учетной практики. В стране действует Комитет по бухгалтерским стандартам, который разрабатывает стандарты.

К странам с англо-американской моделью учета относятся: Австралия, Багамы, Барбадос, Великобритания, Венесуэла, Гонконг, Доминиканская Республика, Замбия, Зимбабве, Израиль, Индия, Индонезия, Ирландия, Канада, Кипр, Колумбия, Малайзия, Мексика, Нигерия, Нидерланды, Новая Зеландия, Пакистан, Панама, Пуэрто-Рико, Сингапур, США, Тринидад и Тобаго, Уганда, Фиджи, Филиппины, центрально американские страны, ЮАР, Ямайка и другие страны.

В странах, где используется континентальная модель бухгалтерского учета, возвышенна степень вмешательства государства в учетную практику организаций. Оно участвует в разработке норм учета и введении их в практику, формулирует принципы, согласно которым определяются правила составления отчетности, обязательные для всех хозяйствующих субъектов. Вся учетная процедура консервативна и регламентируется государством. Бухгалтерский учет испытывает мощное влияние налогового законодательства. Воздействие рынков ценных бумаг на систему учета не является столь существенным.

В целях контролирования уровня инфляции, безработицы и прочих основных макроэкономических показателей принципы учета разрабатываются подобным образом, чтобы создавать входную информацию для национальной бухгалтерской системы. Процедуры расчета налогооблагаемой прибыли на основе данных бухгалтерского учета точно регламентированы, потому как вопросы налогообложения являются приоритетными. Компании реального сектора имеют тесные производственные взаимосвязи с банками, которые выступают как главные кредиторы. Допускается утверждать, что основными пользователями бухгалтерской информации выступают банки и государство.

Исследователи отмечают, что высокий уровень государственного регулирования в континентальной модели учета обусловлен многолетней традицией централизации управления и стремлением предпринимателей заручиться помощью государства.

Следует отметить, что принципы данной модели следуют из материальных норм римского права, где главный источник права — закон. Подобным образом, данная модель ориентирована на удовлетворенность требований правительства в соответствии с национальным макроэкономическим планом. Нацеленность на управленческие запросы кредиторов и инвесторов никак не является приоритетной задачей учета.

Континентальная модель учета характеризуется также тем, что для определения налоговых обязательств разрабатываются таблицы корректировок бухгалтерской прибыли. Профессиональным бухгалтерским организацим отводится роль консультантов согласно практическому использованию разработанных государством норм, а также исследователей в области бухгалтерского учета. Данную модель используют Австрия, Бельгия, Г ермания, Греция, Дания, Египет, Испания, Италия, Марокко, Норвегия, Португалия, Россия, Франция, Швейцария, Швеция, Япония и другие страны.

Южноамериканская модель бухгалтерского учета в большей степени ориентируется на запросы государственных органов, которые применяют полученную бухгалтерскую информацию с целью ведения налогово — бюджетной политики. Как правило, эта модель применяется испаноговорящими странами, которые связаны общностью исторического развития и традиций.

В основу бухгалтерского учета положен общепринятый межнациональный план счетов. Он обеспечивает прозрачность годовой отчетности компаний и дает возможность сопоставить данные бухгалтерского учета с международными стандартами финансовой отчетности. Таким образом, в нем должны содержаться сведения по каждой категории активов и пассивов, инструкции и рекомендации по составлению бухгалтерской отчетности в целом, а кроме того по заполнению и представлению счетов и примечаний к ним. В бухгалтерскую отчетность должны включаться данные об аренде, страховании, судебных процессах, основных средствах, запасах, собственном капитале, налогах и т.д. В отчетности представляется также информация, необходимая для осуществления контроля над исполнением налоговой политики.

Данный образец, используют страны с менее развитой экономикой, где наблюдаются высокие темпы инфляции, которые, в свою очередь, требуют постоянной корректировки учетных данных, на соответствующие показатели изменения уровня цен. Южноамериканскую модель используют Бразилия, Аргентина, Боливия, Парагвай, Перу и ряд прочих южноамериканских государств.

В июне 2011 г. была, организована региональная организация GLАSS в Латинской Америке, которая занимается вопросами сближения региональных стандартов и МСФО, улучшения качества, прозрачности и сопоставимости данных в финансовых отчетах.

Активное развитие международных хозяйственных и финансовых взаимосвязей, повышение международной торговли и трансграничных потоков капитала формируют необходимость развития интернациональной модели бухгалтерского учета, которая обеспечила бы сопоставимость данных финансовой отчетности компаний разных стран. Как известно, различные подходы к формированию систем учета усложняют «общение» национальных компаний на международном уровне.

Унификация принципов учета на международном уровне в силу роста транснациональных компаний и развития международного валютного рынка обеспечит возрастающие информативные требования инвесторов, правительства, учреждений, оказывающих экономическую помощь, коммерческих структур, бизнеса в целом. Только небольшое число крупных компаний смогут в настоящее время утверждать, что их годовые финансовые отчеты соответствуют международным стандартам финансовой отчетности.

Гармонизация учетных принципов и стандартов проводится на протяжении многих лет, прежде всего, в интересах иностранных участников международных валютных рынков и многонациональных компаний. На международном уровне этим занимались и занимаются следующие организации: Комитет по международным бухгалтерским стандартам; Международная федерация бухгалтеров; Организация объединенных наций, при которой создана межправительственная группа экспертов по международным стандартам учета и отчетности; Организация экономического сотрудничества и развития. Результатом деятельности данных организаций явились разработанные МСФО и стандарты GААР, применение которых обретает все большее распространение во всем мире. Основной целью международных организаций является разработка, исходя из общественных интересов, качественных, понятных, адекватных и осуществимых глобальных стандартов для отражения тех или иных экономических событий в финансовых отчетах. Сегодня МСФО разрешено к использованию в 23 странах и используются в обязательном порядке в 65 странах.

Процесс унификации систем бухгалтерского учета в различных странах, обеспечивая прозрачность отчетности и реальной экономической ситуации в той или другой компании, позволит пользователям бухгалтерской отчетности принимать эффективные экономические решения. При этом любые изменения системы учета требуют крупных временных и денежных затрат, в связи с чем должны быть очевидны сравнимые экономические выгоды такой унификации.

Возникновение исламских банков и финансовых органов как относительно новых организаций привело специалистов в области исламского шариата и бухгалтерского учета к поиску подходящей модели с помощью которой стандарты бухгалтерского учета имели бы возможность быть разработаны и внедрены в практическую деятельность учреждений с целью представления адекватной, надежной и уместной информации для пользователей бухгалтерской отчетности.

Нормативное регулирование исламского бухгалтерского учета различается от других моделей тем, что в ней преобладает религиозный фактор, который углубляет и развивает заложенную в Коране систему человеческих ценностей. Предоставленная экономическая доктрина обосновывает экономическую стратегию человека с моральной точки зрения, имея целью обеспечение справедливого равновесия среди материальных и духовных потребностей, а также среди индивидуальных и общественных обязанностей. С экономической точки зрения, главным элементом данной модели является запрет на спекулятивный доход и на ряд видов деятельности.

Исламский учет можно определить равно как «модель бухгалтерского учета», применение которой дает возможность не только обеспечивать достоверную информацию в формате разных финансовых показателей, однако и сигнализировать заинтересованным сторонам о том, что компания ведетхозяйственную деятельность и осуществляет свои социально-экономические задачи в соответствии с исламским шариатом.

Подобное представление информации весьма важно субъектам хозяйственной деятельности, которые имеют дело с исламскими финансовыми институтами, с целью принятия экономических решений по распределению экономических ресурсов на благо общества. К вновь создаваемым моделям допускается отнести исламскую и интернациональную модели.

Сравнительный анализ основных моделей бухгалтерского учета и отчетности показан в таблице 1.

Таблица 1

Основные модели бухгалтерского учёта

|

Модели бухгалтерского учёта |

Отличительные черты |

|

Англо — американская |

Ориентация на инвесторов, кредиторов и акционеров |

|

Континентальная |

Высокая степень вмешательства государства в учётную политику организации |

|

Латиноамериканская |

Ориентация на запросы государственных органов для ведения фискальной политики |

|

Интернациональная |

Ориентация на интересы транснациональных корпорация и иностранных участников международного валютного рынка |

|

Исламская |

Доминирует религиозный фактор, предполагает запрет на спекулятивный доход и ряд видов деятельности |

Нельзя утверждать, что учет в той или иной стране поставлен лучше или хуже, чем в иных. Модели и системы учета создаются для достижения определенных целей и плотно связаны с культурой и историей государств. Исследование развития бухгалтерского учета различных стран даетвозможность понять, какие проблемы бухгалтерского учета находят решение в тех или иных странах, вследствие чего методы и концепции учета различных стран различаются друг от друга и многое другое, тем самым обогащая бухгалтерскую науку и практику за счет исследования достижений зарубежных коллег.

Важно отметить, что в силу глобализации большая часть стран пытаются сблизить правила учета и тем самым привести к единому знаменателю стандарты бухгалтерской отчетности.

Международные стандарты финансовой отчетности разрабатываются Комитетом по международным стандартам учета, созданным в 1973 г. соглашением профессиональных бухгалтерских организаций из девяти стран — участников. Сейчас в него входит более ста организаций из 80 стран мира.

Международные стандарты представляют собою документы, определяющие всеобщий подход к составлению финансовой информации и предлагающие разные варианты учета средств и хозяйственных операций компании. Они носят рекомендательный характер. Главная цель их создания — гармонизация национальных систем учета, не предполагает их использования в качестве обязательных правил в том виде, в каком они издаются. Тем не менее, принятие Международной организацией комиссий по ценным бумагам решения об использовании.

МСФО для целей международного листинга несколько изменяет их статус, таким образом, их выполнение представляется условием регистрации организации на международных биржах ценных бумаг. Некоторые Американские профессиональные организации считают, что международные стандарты финансовой отчётности не достаточно конкретизированы и в полной мере не отражают интересы инвесторов. Поэтому в настоящее время международные стандарты проходят доработку.

Рассмотрим позитивные и негативные характеристики МСФО.

Их превосходство перед национальными стандартами различных

- точная экономическая логика;

- объединено все лучшее из современной мировой практики в области бухгалтерского (финансового) учета;

- легкость и доступность понимания финансовой информации для пользователей во всем мире.

При этом международные стандарты дают возможность так же снизить расходы организаций по подготовке своей отчетности, особенно в условиях консолидации финансовой отчетности организаций, осуществляющих свою деятельность в разных странах, но и сократить затраты по привлечению капитала. Рыночная цена капитала определяется двумя основными критериями: перспективной отдачей и рисками. Некоторые риски на самом деле связаны с деятельностью организаций, тем не менее, существуют и такие, которые обусловлены недостатком информации, отсутствием конкретных данных об отдаче капиталовложений.

Одной из причин информационной недостаточности является отсутствие стандартизированной финансовой отчетности, которая, сохраняя капитал, фактически приумножает его. Вследствие этого инвесторы согласны получать чуть более низкие доходы, зная при этом, что их риски минимальны, за счёт открытости информации

В настоящее время многие страны, в том числе и Россия, стремятся к использованию международных стандартов в национальной практике бухгалтерского (финансового) учёта, так как МСФО обладает рядом преимуществ.

Тем не менее не стоит забывать и о недостатках МСФО. К ним, в том числе, можно отнести:

- недостаточно конкретизированный характер стандартов, предусматривающий довольно широкое многообразие методов учета;

- отсутствие подробных интерпретаций, и примеров приложения стандартов к конкретным ситуациям.

Так же внедрению стандартов во всем мире, в том числе и в Российской Федерации, мешают такие факторы, как национальные различия в уровне развития и традициях, а кроме того нежелание национальных институтов поступиться своим приоритетом в области регулирования и методологии учета.

Все эти неблагоприятные факторы принимаются во внимание Комитетом по международным стандартам и они в свою очередь постоянно ведут работу по устранению этих недостатков.

Проблема несоответствия моделей бухгалтерского учета присуща не только Российской Федерации, она носит мировой значение. Проблема унификации бухгалтерского учета возникает в процессе деятельность составителей и пользователей финансовой отчетности.

Последние годы внимание к вопросу международной унификации бухгалтерского учета усилилось. Процветание бизнеса, сопровождающееся возрастанием роли международной интеграции в сфере экономики, предъявляет определенные требования к понятности и единообразию применяемых в различных странах алгоритмов и принципов развития капитализации заработанных средств, исчисления прибыли, условий инвестирования, налогооблагаемой базы, и т.п.

Многие западные инвесторы и банкиры считают, что бухгалтерский учет в Российской Федерации никак не отвечает международным нормам, бухгалтерская отчетность отечественных организаций никак не отображает их реального имущественного и финансового положения и по большому счету «не прозрачна и ненадежна». К необходимости перехода России на международные стандарты финансовой отчётности, а так же многочисленного переучивания бухгалтеров и аудиторов привело давление международных банковских организаций.

Необходимо заметить, что МСФО представляют собой собрание достаточно общих и компромиссных вариантов ведения учета. Международные стандарты финансовой отчётности не являются нормативными документами, регламентирующими конкретные нормы составления отчетности и способы ведения бухгалтерского учета. Они не являются обязательными для принятия, т.е. носят рекомендательный характер.

Переход на международные нормы необходим по многим причинам, например:

Во-первых, отчётность сформированная в соответствии с международными нормами представляется одним из значимых шагов, который позволит российским организациям приобщится к международным рынкам капитала. Всем хорошо известно, что зарубежный капитал, и капитал в принципе требует прозрачности и понятности финансовой информации о деятельности фирм, а так же отчетности менеджмента перед инвесторами. Вплоть до того времени, пока зарубежный инвестор не будет иметь возможность отследить и понять через финансовую отчетность, как используется представленный им капитал, Российская Федерация остается областью повышенного риска, в следствии чего будет занимать проигрышную позицию по сравнению с другими государствами в привлечении инвестиций с международных рынков.

В сегодняшнем мире МСФО понемногу становятся своеобразным ключом к международному рынку капитала. В случае если компания имеет надлежащую отчетность, она обретает доступ к источникам средств, необходимых для развития. Но это не означает автоматического получения желаемых ресурсов, для этого необходимо пройти довольно долгую и трудную дорогу.

Тем не менее, данная компания попадает в число тех предпочтенных, кто при следовании всем правилам имеет возможность полагаться на зарубежное субсидирование. В то же время если отчётность организации не соответствует требуемой, то по мнению инвесторов её не стоит рассматривать как конкурентоспособную и полностью ей доверять, это приводит к тому что компания выбывает из соревнований с другими соискателями капитала.

Во-вторых, Основываясь на международной практике можно сделать вывод, что отчётность, сформированная в соответствии с международными стандартами, является очень высокоинформативной для пользователей.

Изначально стандарты разрабатываются, отталкиваясь из потребностей определенных потребителей. При определении того либо иного методического подхода, главным аспектом служит полезность информации с целью принятия экономических решений. Не случайно документ «Основы подготовки и представления финансовой отчетности» важнейший средь остальных, на кого рассчитана отчетность, каковы потребности пользователей и качественные характеристики финансовой информации, делающие ее полезной данным пользователям.

Постоянно растет численность транснациональных компаний, подготавливающих свою публичную сводную финансовую отчетность в соответствии с международными стандартам либо отталкиваясь от них. Возрастает список таких организаций и в Российской Федерации. В настоящее время это в основном учреждения нефтегазового комплекса и коммерческие банки.

В-третьих, применение МСФО дает возможность существенно уменьшить затраченное время и ресурсы, требуемые для разработки новейших национальных правил отчетности. Данные стандарты имеют достаточно продолжительный опыт ведения бухгалтерского учета и отчетности в условиях рыночной экономики. Они сформированы равно как результат работы и поиска многих поколений бухгалтеров-исследователей, представителей различных научных школ.

Стандарты принимают во внимание запросы и опыт деятельности с отчетностью, финансовых аналитиков, банковских и прочих финансовых структур профсоюзов, правительственных учреждений и предпринимателей, представители которых с 1981 г. входят в состав Консультативной группы в рамках Комитета по МСФО.

На данный момент наибольшую популярность получили два подхода к решению проблемы несоответствия моделей: стандартизация и гармонизация.

Идея гармонизации различных систем бухгалтерского учета реализуется в рамках ЕС. Суть этого подхода состоит в том, что в каждой стране может существовать своя модель организации учета и система стандартов, ее регулирующих. Главное, чтобы не происходили противоречия с похожими стандартам в странах — членах Сообщества, а находились в относительной слаженности друг с другом.

В странах Европейского Союза была создана исследовательская группа по проблематике финансового учета в целях разработки концепции развития учета. Деятельность этой группы предполагалась как составная часть программы гармонизации национальных версий Закона о компаниях. По результатам этой работы были разработаны и опубликованы нормативные документы. Каждый член Европейского Союза включил эти документы в своё национальное законодательство в часть бухгалтерского (финансового) учёта.

Идея стандартизации учетных процедур проводится в рамках унификации учета, которую осуществляет Комитет по международным стандартам финансовой отчетности, занимающийся исследованием и публикацией международных стандартов финансовой отчетности. Сущность данного подхода заключается в разработке единообразного набора стандартов, которые можно было бы применить в любой стране и в любой ситуации, в связи с чем, отпадает потребность разработки национальных стандартов.

Сейчас известны несколько систем бухгалтерского учета, в частности — англо-американская, европейская и ряд иных. Тем не менее, согласно мнению специалистов, стандарты, разработанные Комитетом по международным стандартам финансовой отчетности, будут применяться множеством стран в ближайшее время.

Выросшая популярность МСФО была обусловлена двумя мероприятиями. Первым мероприятием стало подписание соглашения между Комитетом по международным стандартам финансовой отчетности и Международной комиссией по ценным бумагам, в котором отразилось стремление финансовых кругов и конгресса США привлечь иностранные фирмы к котировке собственных акций на американских биржах.

Второе случай, ускоривший переход к международным стандартам, произошёл при объединении Германии. Данный момент во многом предрешил увеличение необходимости привлечения капитала в страну. Вследствие чего, бухгалтерская отчетность организации обязана была являться, более ориентирована на внешнего пользователя, к примеру, на фондовые биржи либо международных инвесторов. Собственно поэтому организациям, входящим в листинг фондовых бирж и составляющих консолидированную финансовую отчетность, пришлось принять международные стандарты финансовой отчётности.

Каждая страна использует МСФО по разному, на данный момент существуют несколько форм использования международных норм:

— применение международных стандартов в качестве национальных стандартов. К числу таких стран относятся: Латвия, Хорватия, Тобаго, Кувейт, Мальта, Кипр, Таиланд и Пакистан;

— использование международных стандартов в качестве национальных стандартов, но с оговоркой, что для вопросов, не раскрытых международными стандартами, разрабатываются национальные. Такими странами являются Новая Гвинея и Малайзия;

— использование международных стандартов в качестве национальных стандартов, однако в некоторых случаях возможно их изменение в соответствии с национальными особенностями. Это такие страны как — Бангладеш, Албания, Замбия, Кения, Колумбия, Таиланд, Польша, Судан, Зимбабве, Уругвай, Барбадос, Ямайка;

— национальные стандарты основаны на международных нормах и обеспечивают дополнительные их разъяснения. Среди таких стран можно назвать Словению, Тунис, Китай, Иран, Филиппины;

— национальные стандарты базируются на международных стандартах, однако некоторые из них могут быть более подробно описаны в отличии от МСФО. Это Сингапур, Бразилия, Индия, Португалия, Ирландия, Мавритания, Чехословакия, Мексика, Намибия, Нидерланды, Франция, Норвегия, Словакия, Турция, Литва, Швейцария, Южная Африка;

— национальные стандарты базируются на международных нормах, за исключением того, что каждый национальный стандарт включает в себя положение, сравнивающее национальный стандарт с МСФО. Например Новая Зеландия, Австралия, Дания, Швеция, Г онконг, Италия, Югославия.

На данный момент остро стоит вопрос о принятии МСФО странами Европейского Союза, пока хотя бы, в отношении организаций, акции которых котируются на фондовых биржах. Многие развивающиеся страны стали внедрять МСФО, потому как международные стандарты являются системой, позволяющую новым финансовым структурам применять базу ведения учета, признанную на международном уровне.

В основе таких отличий многообразное понимание ряда основополагающих элементов постановки и ведения бухгалтерского учета. Данное относится в первую очередь адресной направленности отчетности, объяснения достоверности, трактовки активов, имущества, применения метода начислений, требований осмотрительности, приоритета содержания перед формой и рациональности, а кроме того способности профессиональных мнений при подготовке отчетности. Конкретным проявлением приведенных различий становятся различия в порядке оценки, признания и отражения в отчетности отдельных видов активов, пассивов и операций: разнообразный порядок формирования отчетных показателей о основных средствах, НИОКР, договорах аренды, условных обязательствах, событиях после отчетной даты, прекращенной деятельности и т.д.

Спорным, остается мнение, получившее довольно обширное распространение, в соответствии с которым переход к применению международных стандартов рассматривается в качестве конечной и чуть ли не единственной цели реформирования системы, адекватной новому типу хозяйственных взаимоотношений в российской экономике. Вследствие реформы должны быть сформированы условия с целью формирования хозяйствующими субъектами полезной информации о их финансовом положении и итогах деятельности, а кроме того обеспечены достоверность и надежность бухгалтерской отчетности как главнейшего источника информации для принятия решений широким кругом заинтересованных пользователей.

Если подходить к реформе, таким образом, то использование МСФО является никак не целью, а средством рыночных преобразований, весьма важным и эффективным, однако лишь одним из целого ряда средств. Сведение же всей реформы исключительно к применению международных стандартов ограничивает область деятельности специалистов и внедряет в заблуждение пользователей бухгалтерской отчетности.

Внедрение МСФО не подразумевает одномоментного изменения всей системы учета и отчетности в России. Переход к использованию международных стандартов, несомненно, должен быть постепенным и целенаправленным процессом. Смысл такого процесса заключается в том, чтобы недостатки и несоответствия отечественной системы бухгалтерского учета устранялись последовательно в соответствии с запросами рыночной экономики без нарушения целостности этой системы.

Невозможность быстрого перехода на МСФО обусловлена необходимостью предварительного осуществления большого числа мероприятий, делающих такой переход реальным. В частности, потребуются коррективы в законодательстве, прежде всего гражданском и налоговом, а также пересмотр практически всей нормативной базы бухгалтерского учета и отчетности.

Принимая во внимание, что МСФО имеют дело лишь с отчетностью, орган, регулирующий учет и отчетность в стране, должен разработать и издать детальные инструкции по внедрению и применению новых стандартов, включая вопросы организации учетного процесса. Налоговым органам потребуется пересмотреть свои подходы к использованию данных бухгалтерского учета и отчетности, включая серьезные изменения в налоговых правилах.

Необходима определенная институциональная перестройка системы регулирования бухгалтерского учета и отчетности, в том числе образование органа, способного быстро реагировать на запросы практики и давать некоторые оперативные разъяснения по поводу новых стандартов. Целесообразно создать специальный орган, надзирающий за применением стандартов или контролирующий качество бухгалтерской отчетности.

Требуется переобучение и переаттестация бухгалтерских работников, и в первую очередь главных бухгалтеров. Переход на МСФО предполагает обучение заинтересованных пользователей бухгалтерской отчетности, в частности существующих и потенциальных собственников, ибо реформирование бухгалтерского учета в целом возможно и реально лишь при востребованности информации, формирующейся в нем.

Опыт других стран показывает, что применение какого-либо международного признанного решения в национальном стандарте возможно лишь в том случае, когда это решение соответствует реальной ситуации, существующей в стране. Иными словами, при использовании МСФО для создания национальной системы учета необходима своего рода адаптация.

Отталкиваясь из мировой практики, перевод российского учета на МСФО невозможно понимать как непосредственное внедрение данных стандартов в практику российских организаций. Применение международных стандартов в Российской Федерации должно заключаться, прежде всего, в интенсивном использовании их при создании концепции бухгалтерского учета в рыночной экономике, что должно обеспечить всеобщую сопоставимость бухгалтерской информации, формируемой российскими и западными компаниями.

При разработке национальных стандартов следует принять МСФО в качестве отправной точки, образца и критерия соответствия признанной в мире практики, что ни в коем случае не должно вести к игнорированию специфики рыночных отношений в России.

Если основываться из предложенного выше пути перехода к использованию МСФО и рассматривать данный процесс как единственный из главных факторов продолжения и активизации реформы бухгалтерского учета в стране, то задачей первостепенной важности в настоящее время является максимально полное и добросовестное освоение концепции и содержания международных стандартов широкой бухгалтерской общественностью, включая представителей регулирующих органов. Понимание основополагающих идей и смысла международных стандартов обеспечит в дальнейшем корректный подход к применению в российской бухгалтерии решений, традиционных для наилучшей западной практики.

Составляя финансовую отчетность по международным стандартам, бухгалтер должен соблюдать определенные правила.

Применение Международных стандартов финансовой отчетности базируется на двух основополагающих допущениях: непрерывности деятельности и начисления, которые сформулированы во введении к содержанию МСФО.

Согласно Международным стандартам финансовой отчётности финансовая отчетность составляется по методу начисления. По этому методу результаты операций и прочих событий признаются по факту их совершения (а не тогда, когда денежные средства получены или выплачены).

Хозяйственные операции отражаются в учетных записях и включаются в финансовую отчетность тех периодов, к которым они относятся. Финансовая отчетность, составленная по методу начисления, информирует пользователей не только о прошлых операциях, связанных с выплатой или получением денежных средств, но и об обязательствах заплатить деньги в будущем или же о вероятных источниках получения денежных средств.

В соответствии с Международными стандартами финансовой отчётности при составлении финансовой отчетности, как правило, делается допущение, что предприятие функционирует, и будет действовать в обозримом будущем. Таким образом, предполагается, что предприятие никак не собирается и не нуждается в ликвидации или существенном сокращении масштабов своей деятельности, в случае если такое намерение либо необходимость существует, это должно быть отражено в финансовой отчетности следующим образом:

- имущество отражено по ликвидационной стоимости;

- активы, которые не могут быть получены в полном объеме, должны быть списаны;

- должны быть начислены обязательства в связи с прерыванием договоров и экономическими санкциями.

Тем не менее, реальное использование принципа непрерывности работы при подготовке организацией финансовых отчетов в Российской Федерации производится далеко не всеми предприятиями: часть из них — на грани банкротства, другие создаются только для того, чтобы ликвидироваться в ближайшем будущем.

Существуют также качественные характеристики финансовой отчетности. В случае если отчетность соответствует этим характеристикам, она полезна для пользователей. С целью того чтобы бухгалтерская информация имела возможность быть использована не только в внутреннем российском рынке, но была бы пригодна и на международном уровне, она должна отвечать следующим основным требованиям:

- понятности;

- уместности;

- достоверности;

- сопоставимости.

Понятность. Информация должна быть понятной пользователям. В ней должны содержаться сведения о хозяйственной деятельности предприятия, о его экономическом состоянии и о принятой системе бухгалтерского учета.

Сведения по сложным, однако важным вопросам никак не должны исключаться на основании того что она может быть слишком сложной для восприятия и понимания некоторыми пользователями.

Уместность. Информация считается уместной, если она оказывает помощь пользователям в оценке прошлых, настоящих и будущих событий, если она подтверждает и вносит коррективы в предыдущие оценки, а также влияет на принятие экономических решений.

Информация о финансовом положении предприятия часто используется в качестве основы для прогнозирования будущих результатов, поэтому необычные и отклоняющиеся от нормы, а также нечасто встречающиеся статьи доходов и расходов целесообразно отражать отдельно.

Достоверность. Чтобы быть пригодной, информация должна быть достоверной. В ней не должно быть материальных ошибок, способных повлиять на экономические решения пользователей.

Статья 13 Закона «О бухгалтерском учете» позволяет отступать от правил бухгалтерского учета в тех случаях, когда они не позволяют достоверно отразить имущественное состояние и финансовые результаты деятельности предприятия. Факты неприменения правил бухгалтерского учета должны быть указаны в пояснительной записке к годовой бухгалтерской отчетности. Только в этом случае они не признаются нарушением законодательства Российской Федерации о бухгалтерском учете.

Сопоставимость. Пользователи должны быть в состоянии сравнивать финансовую отчетность предприятия через определенные промежутки времени, чтобы иметь возможность выявить тенденцию его экономического положения и развития. Поэтому следует строго придерживаться выбранной учетной политики.

Тем не менее оставлять постоянной учетную политику никак не следует в тех случаях, если имеются более уместные и более надёжные подходы и решения. При этом совершенно необходимо сообщать пользователям о причинах и целях проводимых изменений.

Существуют также другие качественные характеристики финансовой отчетности:

Существенность. На уместность информации серьезное влияние оказывает ее характер и существенность. Информация считается существенной, если ее отсутствие или искажение могли бы повлиять на экономическое решение пользователей, которое принято на основании финансовой отчетности.

Надежность. Согласно Международным стандартам финансовой отчётности чтобы быть полезной, информация также должна быть надежной. Информация является надежной, когда в ней нет существенных ошибок и искажений, и когда пользователи могут положиться на нее.

Правдивое представление. Для того чтобы быть надежной, информация должна правдиво представлять операции и прочие события. В РСБУ правдивость информации финансовых отчетов обеспечивается использованием методов учета и процедур оценки, утвержденных Минфином России. Существенные способы ведения бухгалтерского учета бухгалтер должен раскрывать в пояснительной записке, которая входит в состав годовой бухгалтерской отчетности организации.

Правдивость отчетных данных предполагает также отсутствие существенных ошибок и отклонений в бухгалтерской отчетности. В соответствии с Законом о бухгалтерском учете в состав бухгалтерской отчетности должно входить аудиторское заключение, подтверждающее ее достоверность и правдивость. Таким образом, государство защищает интересы пользователей информации.

Преобладание сущности над формой. Согласно МСФО, информация должна принимать во внимание не столько юридическую форму сделок или иных фактов хозяйственной деятельности, сколько их экономическую сущность. Российскими стандартами бухгалтерского учёта также провозглашен принцип приоритета содержания перед формой.

Так, в ПБУ 1/2008 предусмотрено, что хозяйственные операции должны отражаться в бухгалтерском учете исходя не столько из их правовой формы, сколько из экономического содержания. Однако на практике этот принцип иногда не соблюдается, так как отсутствует механизм реализации — в основу большинства учетных действий положен первичный документ, который должен отвечать установленным требованиям.

Нейтральность. Чтобы быть надежной, информация, содержащаяся в финансовой отчетности, должна быть нейтральной. Финансовая отчетность не будет нейтральной, если самим подбором или представлением информации она оказывает влияние на принятие пользователем решения.

При сопоставлении положений МСФО и практики РСБУ в отношении нейтральности информации, содержащейся в финансовых отчетах, можно сказать, что различий в толковании этого требования практически не существует. Однако в практике составления отчетности российскими предприятиями требование нейтральности (объективности) не всегда соблюдается потому, что руководством предприятия субъективно выделяются приоритетные группы пользователей (например, определенные инвесторы из числа всех инвесторов или, чаще — налоговая инспекция).

Таким образом, отчетность российских предприятий не всегда нейтральна.

Осмотрительность. Осмотрительность согласно Международным стандартам финансовой отчётности — это осторожность в формировании суждений, которые необходимы при расчетах в условиях неопределенности. Согласно этому принципу, активы или доходы не должны быть завышены, а обязательства или расходы — занижены. Что касается применения принципа осмотрительности в РСБУ, то ПБУ 1/2008 установлено, что учетная политика должна обеспечить большую готовность к учету потерь (расходов) и пассивов, чем возможных доходов и активов, не допуская создания скрытых резервов. Как видим, концепция осмотрительности изложена почти в такой же формулировке, как она представлена в МСФО.

Полнота. Зачастую финансовая информация неполно представляет хозяйственную деятельность предприятия. Это происходит не из-за необъективности, а из-за имеющихся трудностей, связанных или с определением операций и других событий, которые должны быть измерены, или с разработкой и применением методик измерения и представления, отражающих суть этих фактов.

Своевременность. В соответствии с МСФО это качество финансовой информации ограничивает ее уместность и надежность. Если информация поступила несвоевременно, она уже может быть неуместна. Руководство предприятия должно сбалансировать достоинства своевременности и надежности информации. Согласно российскому законодательству, отчетная информация представляется в сроки, в которые она не теряет своей ценности для пользователя.

Статьей 15 Закона «О бухгалтерском учет» установлено, что годовые отчеты представляются в течение 90 дней, а квартальные — в течение 30 дней по окончании отчетного периода. Эти требования к срокам более жесткие по сравнению с теми, которые установлены в других странах, они позволяют обеспечить актуальность отчетной информации.

Баланс между качественными характеристиками. На практике часто необходимо равновесие или компромисс между качественными характеристиками отчетности. Цель в данном случае — достичь оптимального соотношения характеристик финансовой отчетности для достоверного отражения финансового состояния предприятия. В российской практике ввиду ограниченности профессионального суждения баланс между качественными характеристиками не соблюдается.

Определение основополагающих допущений и требований к информации, раскрываемой в финансовых отчетах, в системе Международных стандартов финансовой отчётности и в Российских стандартах финансовой отчётности практически совпадают. За некоторым исключением, все основные допущения и требования, закрепленные в МСФО, присутствуют и в РСБУ. Совпадают также и определения этих допущений и требований. Однако в зарубежной практике указанные требования последовательно выполняются, а в российской практике, за некоторым исключением, не выполняются, или выполняются непоследовательно, формально.

На основе бухгалтерской отчетности, составленной по российским правилам, можно составить отчетность в соответствии с МСФО.

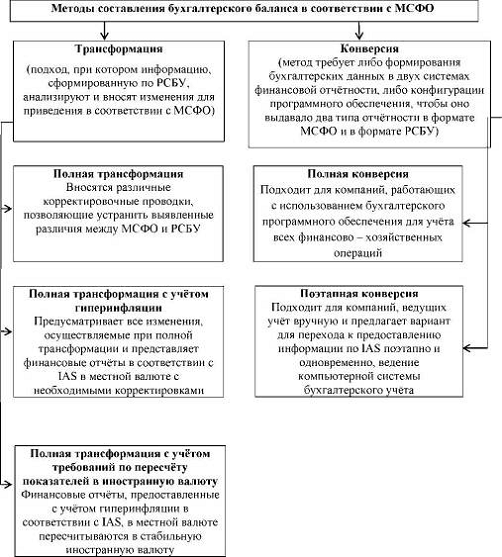

На практике наиболее широко распространены два метода подготовки отчетности в соответствии с Международными стандартами финансовой отчетности.

1. Формирование финансовой отчетности путем трансформации бухгалтерской отчетности, составленной по российским правилам.

При данном методе показатели МСФО-отчетности формируются на базе показателей отчетности, подготовленной по российским стандартам, скорректированных на величины определенных и оговоренных различий.

2. Отражение фактов хозяйственной деятельности в системе национальных стандартов и по правилам МСФО, т.е. ведение учета по МСФО как самостоятельного вида учета.

Главным признаком метода является то, что любой факт хозяйственной жизни учитывается как минимум двукратно: первый раз — по российским правилам, второй раз — в порядке, предписываемом МСФО. То есть организация обеспечивает ведение учета в соответствии с требованиями международных стандартов наряду с ведением учета на основе национальных стандартов бухгалтерского учета, налогового учета и других видов учета. На практике данный метод принято называть параллельным учетом.

Рассмотрим наиболее главные отличительные черты и варианты применения каждого из вышеуказанных способов.

Трансформация — процесс составления отчетности в соответствии с МСФО на базе данных отчетности, составленной по российским стандартам, посредством изменения параметров классификации и оценки объектов учета и раскрытия информации о них с целью приведения к международным стандартам. Таким образом, отличительным признаком данного метода можно считать то, что он может быть применен только после составления отчетности по российским правилам.

Метод трансформации при составлении консолидированной отчетности может быть применен двумя принципиально разными способами.

Первый из них предусматривает такую последовательность действий: на первом этапе каждой из организаций, входящих в группу компаний, производится составление индивидуальной отчетности в соответствии с МСФО методом трансформации, а на втором — ее консолидация, т.е. суммирование и корректировка данных для получения консолидированной отчетности, соответствующей МСФО.

Второй способ предусматривает иную логику событий: на первом этапе производится составление консолидированной отчетности по российским правилам, а на втором — реклассификация и реквалификация сводных показателей в соответствии с принципами и правилами МСФО. Основой для трансформации консолидированной отчетности в данном случае является система таблиц, содержащих информацию о составе и порядке формирования показателей отчетности, которые заполняются каждой из организаций, входящих в группу компаний.

Единой методики проведения трансформации российской отчетности в отчетность, соответствующую МСФО, не существует. В каждом определенном случае на процесс составления отчетности будет влиять значительное число субъективных факторов, среди которых специфика финансово-хозяйственной деятельности, особенности организации бухгалтерского учета и применяемой учетной политики, необходимая степень детализации отчетности, наличие временных, финансовых и человеческих ресурсов и т.п. Тем не менее, процесс составления отчетности данным методом можно представить в качестве совокупности более или менее стандартных процедур.

Ведение учёта в соответствии с МСФО.

Учитывая тенденцию сближения национальных стандартов с международными, организация может заимствовать правила из МСФО.

Таким образом, если не представляется возможным достоверно сформировать какой-либо показатель отчетности в соответствии с российскими стандартами, организация вправе воспользоваться положениями Закона и отказаться от применения таких правил, заимствовать правила из МСФО, обосновав свою позицию в пояснительной записке.

К сожалению, для большинства российских бухгалтеров учетная политика продолжает оставаться формальным документом, необходимым для закрепления выбора способа ведения учета в ситуациях, когда право такого выбора закреплено нормативно, либо инструментом «подгонки» правил бухгалтерского учета под требования налогового законодательства. При таком подходе полностью дискредитируется значение учетной политики организации как совокупности способов ведения бухгалтерского учета — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.

В России все компании составляют бухгалтерскую отчетность в соответствии с российскими стандартами бухгалтерского учета (РСБУ).

Однако с недавнего времени все российские банки и страховые компании обязаны наравне с отчетностью РСБУ предоставлять отчетность в соответствии с Международными стандартами финансовой отчётности. С 2012 года составление консолидированной отчетности на основе МСФО обязательно для компаний, имеющих листинг на российских фондовых площадках. Однако это только консолидированная отчетность. Бухгалтерская (финансовая) отчетность отдельных компаний, входящих в группу, будет по-прежнему составляться по правилам РСБУ. С 2015 года публиковать консолидированную отчетность по МСФО должны будут компании, которые в настоящее время составляют такую отчетность по правилам ИS GААР.

На сайте Совета по МСФО опубликован список 100 европейских финансовых рынков, на которых требуется предоставление отчетности в соответствии с Международными стандартами финансовой отчётности. Все компании, чьи ценные бумаги, например акции, облигации котируются на регулируемых финансовых рынках Европейского союза, обязаны предоставлять консолидированную отчетность в соответствии с принципами МСФО, начиная с отчетности 2005 года.

Невзирая на наличие немалого сходства между вариантами учетных политик, применение которых позволительно в соответствии с отечественными и международными стандартами бухгалтерского учета, использование этих вариантов нередко основывается на различных основополагающих принципах, теориях и целях. Отличия между российской системой бухгалтерского учета и Международными стандартами финансовой отчётности приводят к существенным отличиям между финансовой отчетностью, составляемой в Российской Федерации и в западных странах.

Ключевые различия между Международными стандартами финансовой отчётности и российской системой учета связаны с исторически обусловленной разницей в конечных целях использования финансовой информации. Финансовая отчетность, подготовленная в соответствии с МСФО, используется инвесторами, а также иными предприятиями и финансовыми институтами. Финансовая отчетность, которая раньше составлялась в соответствии с российской системой учета, использовалась органами государственного управления и статистики. Так как эти группы пользователей имели разный круг интересов и различные потребности в информации, принципы, лежащие в основе составления финансовой отчетности, формировались в разных направлениях.

В соответствии с Федеральным законом «О бухгалтерском учете» была продекларирована такая задача бухгалтерского учета в России как формирование полной и достоверной информации о деятельности организации и ее имущественном положении, необходимой внутренним пользователям бухгалтерской отчетности — руководителям, учредителям, участникам, и владельцам имущества организации, а также внешним — инвесторам, кредиторам и иным пользователям бухгалтерской отчетности.

Концепция бухгалтерского учета в рыночной экономике России наиболее широко трактует эту цель, акцентируя внимание на то, что отчетность обязана, прежде всего, соответствовать интересам ее внутренних и внешних заинтересованных пользователей для принятия решений. Бесспорно, признание данных целей является существенным шагом в сторону МСФО, хотя необходимо заметить, что на практике, составители отчетности преследуют другие цели, прежде всего, налоговые.

Например, одним из принципов, являющихся обязательными в МСФО, однако не постоянно используемых в отечественной системе учета, является преимущество содержания над формой представления финансовой информации. В соответствии с МСФО содержание операций либо других событий не всегда отвечает тому, каковым оно является на основании их юридической или отраженной в учете формы. В соответствии с российской системой учета операции чаще всего правила учитываются строго в соответствии с их юридической формой, а не отображают экономическую сущность операции.

Примером, когда форма преобладает над содержанием в российской системе учета, является случай неимения соответствующей документации с целью списания основных средств, что не дает оснований для их списания, невзирая на то, что руководству известно, что такие объекты больше не имеются по указанной балансовой стоимости.

Вторым главным принципом международных стандартов учета, отличающим их от российской системы учета, и ведущим к происхождению многочисленных отличий в финансовой отчетности, является отражение затрат. Международные стандарты учета предписывают руководствоваться принципом соответствия, следуя которому затраты отражаются в периоде прогнозируемого получения дохода, в то время как в российской системе учета затраты отражаются после выполнения определенных требований в отношении документации.

Необходимость наличия соответствующей документации нередко не дает российским компаниям учесть все операции, касающиеся определенного периода. Такое отличие приводит к различиям в моменте учета этих операций.

Резюмируя отличия в основных принципах подготовки финансовой отчетности в соответствии с международными стандартами и российским законодательством, можно сделать следующие заключения:

Согласно Закону «О бухгалтерском учете» основными задачами бухгалтерского учета, кроме формирования полной и достоверной информации, являются обеспечение информацией, необходимой для контроля над соблюдением законодательства, соответствием нормам и предупреждения негативных итогов хозяйственной деятельности;

В отечественной практике присутствуют два допущения, непредусмотренные МСФО;

В российской практике большая часть принципов раскрыта менее подробно, чем в МСФО;

Структура принципов в российском законодательстве не отвечает МСФО (например, ограничение уместности и надежности сформулировано как правило) и не представлена в логичном и последовательном порядке ни в одном отдельно взятом российском нормативном документе;

— Существуют отличия в терминологии.

Рассмотрим подробно элементы финансовой отчётности.

В Концепции бухгалтерского учета Российской Федерации приводится такой же перечень элементов, описывающих финансовое положение, как и в МСФО, однако формулировки Концепции значительно короче, чем в МСФО, и не включают в себя пояснений и примеров.

В отличие от Концепции, в нормативных актах, регламентирующих учет и отчетность в России, отсутствуют определения категорий «активы», «обязательства» и «капитал». В Федеральном законе «О бухгалтерском учете» говорится, что объектами бухгалтерского учета являются имущество организаций, их обязательства и хозяйственные операции, осуществляемые организациями в ходе их деятельности.

В Положении по бухгалтерскому учету ПБУ 4/99 «Бухгалтерская отчетность организации» также отсутствует определение актива и пассива баланса как хозяйственных средств и их источников. При этом капитал рассматривается как один из видов пассива.

Таким образом, трактовки элементов баланса в российских нормативах не схожи с их трактовками в МСФО. Единственным документом, в котором они приближены к международным стандартам, является Концепция. Тем не менее заявленные в Концепции определения активов, обязательств и капитала не согласуются с нормативными актами, в следствии отсутствует система их реализации на практике.

Элементы отчетности признаются только лишь, в случае если они удовлетворяют критериям признания, т.е. есть вероятность того, что любая экономическая выгода, ассоциируемая с ним, будет получена либо утрачена организацией, а кроме того элемент имеет стоимость или оценку, которая может быть надежно измерена.

В российской Концепции также указываются критерии признания активов и обязательств, тем не менее, трактовка признания капитала отсутствует, так как нет статей, посвященных концепции капитала и концепции его поддержания. Критерии признания активов и обязательств в Концепции совпадают с принципами МСФО. Однако они остаются провозглашенными только в Концепции, на практике ни в одном законодательном акте нет даже термина «признание элементов отчетности».

Отражение элементов в балансе российской бухгалтерской отчетности осуществляется на основании первичных документов, оформленных в соответствии с унифицированными формами. На практике нет возможности применения профессиональных мнений бухгалтеров с целью определения вероятности извлечения либо потери экономических выгод. Таким образом, заявленный в Концепции подход к признанию активов, обязательств и капитала, невзирая на сходство с МСФО, носит лишь декларативный характер.

В соответствии с МСФО элементы отчетности могут оцениваться в учете, применяют следующие методы:

— Фактическая стоимость приобретения или первоначальная стоимость;

— Текущая или восстановительная стоимость;

— Возможная стоимость продажи или погашения;

— Дисконтированная или приведённая стоимость.

Перечень возможных методов оценки, устанавливаемых Концепцией, совпадает с перечнем в МСФО, тем не менее их трактовка в Концепции, в отличие от МСФО, дается только для активов. О распространении данных методов на обязательства в Концепции не говорится. Определение дисконтированной стоимости вообще отсутствует в Концепции, в следствии чего остается только предполагать аналогию этого метода в Концепции с одноименным методом в МСФО.

В российских нормативных актах содержатся различные способы оценки для конкретных статей баланса, как, например, в Положении по ведению бухгалтерского учета и бухгалтерской отчетности в России. Более популярной является фактическая себестоимость, хотя в ряде случаев используются иные оценки, разрешенные законодательством России.

Следует отметить также большую степень регламентации оценок элементов отчетности в российском законодательстве по сравнению с требованиями МСФО. Во многих случаях в МСФО разрешается оценка статей баланса на основании профессионального суждения бухгалтера с учетом специфик организации, интересов пользователей и основных принципов МСФО. В российской практике оценка любой статьи баланса выполняется точно в соответствии с требованиями Положения. На сегодняшний день многие из этих требований существенно приближены к принципам МСФО.

Составляющими, отражающими финансовые результаты организации, являются доходы и расходы. Доход — это увеличение экономических выгод в течение отчетного периода, происходящее в форме притока или роста активов либо уменьшения обязательств, что выражается в увеличении капитала, не сопряжено с вкладами акционеров в уставный капитал. Следует отметить огромное сходство трактовок дохода предприятия в Концепции, ПБУ 9/99 и МСФО.

В соответствии с международными стандартами выручка делится на доходы от обычной деятельности и прочие доходы. В МСФО отмечается условный характер отнесения доходов к той или иной группе в зависимости от конкретного вида деятельности организации и единый характер различных статей доходов по экономической сущности, так как все они представляют собой рост экономических выгод.

В отличие от международных стандартов в Концепции, классификация статей доходов рассматривается коротко, при этом не отражается смысл подразделения доходов на доходы от основной деятельности и прочие. Значительно подробнее приводится классификация статей доходов в ПБУ 9/99. Аналогично МСФО в ПБУ 9/99 доходы подразделяются на доходы от обычных видов деятельности организации и прочие доходы. Принцип отнесения доходов к определенной группе такой же, как и в МСФО, — отталкиваясь от характера деятельности организации и его операций.

Аналогично МСФО в ПБУ 9/99 отмечается относительность отнесения доходов к доходам от обычных видов деятельности для разных организаций: одни и те же доходы могут быть основными для одних организаций и прочими для других (например, аренда, лизинг и др.).

В ПБУ 9/99 прочие доходы подразделяются на три группы: операционные, внереализационные и чрезвычайные доходы, однако при этом не характеризуется их экономическая сущность. Вместо строгого определения критерия отнесения доходов к той или иной группе в ПБУ 9/99 дается открытый перечень примеров операционных, внереализационных и чрезвычайных доходов, при этом принцип группировки доходов остается неопределенным, что может повлечь разночтения у разных пользователей.

Состав финансовой отчётности.

Состав отчетности по российскому законодательству приведен в соответствии с нормативными актами Минфина РФ. Необходимо отметить, что Федеральный закон «О бухгалтерском учете» предусматривает следующий состав бухгалтерской отчетности:

— бухгалтерский баланс;

— отчет о финансовых результатах (о прибылях и убытках);

приложения к ним, предусмотренные нормативными актами;

аудиторское заключение, подтверждающее достоверность бухгалтерской отчетности организации, если она в соответствии с федеральными законами подлежит обязательному аудиту;

— пояснительная записка.

Сравнение состава финансовой отчётности, которую должны предоставлять организации в соответствии с МСФО и российским законодательством представлено в таблице 2.

Таблица 2

Состав финансовой отчётности по МСФО и российскому законодательству

|

МСФО |

Российское законодательство |

|

Бухгалтерский баланс |

Бухгалтерский баланс |

|

Отчёт о прибылях и убытках |

Отчёт о финансовых результатах (о прибылях и убытках) |

|

Отчёт о движении капитала |

Отчёт об изменениях капитала |

|

Отчёт о движении денежных средств |

Отчёт о движении денежных средств |

|

— |

Приложение к бухгалтерскому балансу |

|

— |

Отчёт о целевом использовании средств |

|

Учётная политика и пояснительная записка |

Пояснительная записка |

|

Аудиторское заключение, подтверждающее достоверность бухгалтерской отчётности, если она подлежит обязательному аудиту |

Таким образом, федеральным законодательством отчет об изменениях капитала и отчет о движениях денежных средств рассматривается как часть приложений к бухгалтерскому балансу и отчету о прибылях и убытках.

Интересен факт включения в состав отчетности аудиторского заключения по отечественным стандартам. Многие эксперты акцентируют свое внимание на некорректности такого включения, потому как получается, что аудиторское заключение должно содержать мнение, в том числе и о самом себе.

Следует отметить отличие в терминологии: международные стандарты — это стандарты финансовой отчетности, в то время как в российской практике отчетность называется бухгалтерской.

Особого внимания требует вопрос соответствия отчетности МСФО. Отчетность соответствует Международным стандартам финансовой отчётности, если она подготовлена в соответствии со всеми стандартами и интерпретациями. Факт соответствия МСФО должен быть отражен в финансовой отчетности. При этом соответствие Международным стандартам означает, что отчетность удовлетворяет всем требованиям каждого применимого стандарта. Следовательно и финансовая отчетность не может быть охарактеризована как соответствующая Международным стандартам, если имеются какие-либо значительные отклонения от стандартов и разъяснений к ним в отношении учета и раскрытия информации. Наличие национальных стандартов, противоречащих Международным стандартам, а также раскрытие учетной политики и включение в отчетность соответствующих пояснений не являются оправданием отклонений от требований МСФО.

Одновременно с тем предусмотрено, что в исключительных ситуациях может быть необходимым отступление от МСФО. Подобные ситуации возникают, если применение МСФО может явится причиной искажения информации об отдельных хозяйственных операциях. В данном случае финансовая отчетность обязана включать в себя:

мнение руководства компании о необходимости отклонений от МСФО;

- детальное разъяснение причины, по которой применение этих стандартов может привести к искажению отчетности;

описание правила, предписанного МСФО, и фактически использованной схемы учета;

оценку влияния этого отклонения на величину активов, обязательств, капитала, прибыли (убытка) и денежных потоков для каждого периода, представленного в отчетности.

Признанный в МСФО подход призван ликвидировать чрезмерно обширную интерпретацию стандартов, а также ситуации, когда в публикуемой финансовой отчетности содержится подтверждение, что она подготовлена в соответствии с МСФО, хотя на самом деле не всегда все требования стандартов соблюдены. Чаще всего такие ситуации возникают в отношении требований по раскрытию информации (операции со связанными сторонами, операционные и географические сегменты).

Существует ряд отличий в раскрытии статей баланса между Международными стандартами и российским законодательством.

В Российской Федерации форма баланса утверждена законодательно. МСФО не предусмотрена какая либо типовая форма баланса и определяется лишь круг обязательных статей баланса:

основные средства;

нематериальные активы;

финансовые активы;

инвестиции, учтенные по методу участия;

запасы;

торговые и другие дебиторские задолженности;

денежные средства и их эквиваленты;

задолженность покупателей и заказчиков и другая дебиторская задолженность;

налоговые обязательства;

резервы;

долгосрочные обязательства, включающие выплату процентов;

доля меньшинства;

выпущенный капитал и резервы.

— Главные отличия в отношении основных средств относятся к амортизации. В соответствии с ПБУ 6/01 «Учёт основных средств» амортизация может производиться одним из четырёх способов амортизационных начислений:

— Линейный способ;

— Способ уменьшающегося остатка;

— Способ списания стоимости по сумме чисел лет срока полезного использования;

— Способ списания стоимости пропорционально объему продукции, работ, услуг.

В МСФО 16 «Основные средства» предусмотрено три метода начисления амортизации:

— Равномерного начисления;

— Уменьшаемого остатка;

— Метод суммы изделий.

Тем не менее российские организации на практике в основном используют линейный метод, предписанный Налоговым кодексом.

Существенное отличие заключается в том, что в отечественном учете не применяется регулярный анализ активов на предмет их обесценения, в то время как МСФО 36 «Обесценение активов» применяется к большому числу активов, признаваемых в бухгалтерском балансе (нематериальные активы, основные средства, инвестиции).

Ключевая задача этого стандарта — обеспечить реальную оценку активов в финансовой отчетности методом признания убытка от их обесценения (снижения стоимости, ценности), когда чистая балансовая стоимость превышает возмещаемую сумму.

В ПБУ 6/01 предусмотрена уценка основных средств по итогам переоценки, при этом сумма уценки относится на счет учета нераспределенной прибыли (непокрытый убыток) или в уменьшение добавочного капитала предприятия, образованного за счет сумм дооценки этого объекта, проведенной в предыдущие отчетные периоды. Тем не менее российские стандарты не ставят целью регулярный анализ активов на предмет их обесценения и признание убытков в отчетном году.

Определения нематериальных активов согласно МСФО 38 «Нематериальные активы» и ПБУ 14/2007 «Учет нематериальных активов» в целом соответствуют друг другу, хотя есть и определённые отличия. Первое заключается в том, что согласно ПБУ нематериальные активы должны использоваться в течение длительного времени, т.е. иметь срок полезного использования свыше 12 месяцев. МСФО же не предусматривает временных рамок для признания нематериальных активов, т.е. предполагает наиболее гибкий подход.

Второе различие заключается в том, что согласно п.3 ПБУ для признания нематериальных активов необходимо наличие надлежаще оформленных документов, подтверждающих наличие самого актива и исключительного права у предприятия на результаты интеллектуальной деятельности (патенты, свидетельства, другие охранные документы, договор уступки (приобретения) патента, товарного знака и т.п.).

В МСФО 38 нет требования к наличию юридических прав, т.к. главным аспектом является способность осуществлять контроль за будущими экономическими выгодами от использования нематериальных активов.

Необходимо отметить ряд отличий при учёте материально-производственных запасов. Учёт запасов регулируется МСФО 2 «Запасы» и ПБУ 5/01 «Учёт материально-производственных запасов». ПБУ 5/01 предписывает производить оценку материально — производственных запасов по фактической себестоимости. А в конце отчетного периода материальнопроизводственные запасы должны переоцениваться: «Материально — производственные запасы, которые морально устарели, полностью или частично потеряли свое первоначальное качество, либо текущая рыночная стоимость, стоимость продажи которых снизилась, отражаются в бухгалтерском балансе на конец отчетного года за вычетом резерва под снижение стоимости материальных ценностей». Основываясь на данном определении несколько не ясно, как должны оцениваться запасы, цена возможной реализации которых в одном отчетном периоде была ниже фактической себестоимости, а в следующем отчетном периоде выросла выше фактической себестоимости.

Согласно МСФО 2 «Запасы» должны оцениваться по наименьшей из двух величин: себестоимости и возможной чистой цене продаж. А так же в соответствии с Международными стандартами предполагаемая цена продаж рассчитывается за вычетом расходов на продажу, что не предусмотрено ПБУ.

Инвестиции могут быть отнесены к краткосрочным либо долгосрочным. Текущие инвестиции по своему характеру являются легко реализуемыми и рассчитаны на срок не более одного года. Долгосрочные инвестиции представляют собой инвестиции, рассчитанные на срок более одного года. Российская система учета требует, чтобы как текущие, так и долгосрочные инвестиции были представлены в балансе по стоимости их приобретения. В то время как, международные стандарты учета дают возможность учитывать долгосрочные инвестиции в зависимости от их характера:

по себестоимости (т.е. включая расходы по приобретению, такие как брокерские и банковские комиссионные сборы, гонорары, пошлины);

по переоценённой стоимости;

по меньшему из двух значений: себестоимости и рыночной стоимости.

В соответствии с МСФО краткосрочные инвестиции могут отражаться в балансе по рыночной стоимости или по более низкой из себестоимости и рыночной стоимости (т.е. суммы, которая будет получена в результате продажи инвестиции на фондовом рынке).

Возникающая в результате такой оценки прибыль (убыток) должна быть отражена в отчете о прибылях и убытках.

Разницей между новой российской формой отчета о финансовых результатах и отчетом о прибылях и убытках формата МСФО является отражение амортизации и расходов на оплату труда. В соответствии с Международными стандартам, если организации раскрывают отчет о прибылях и убытках, применяя метод «по назначению затрат», т.е. по функциональному признаку расходов (более широко используемый на практике), то они обязаны дополнительно раскрывать данные по расходам на амортизацию и оплату труда. В отечественной практике данные расходы раскрываются в Приложении к бухгалтерскому балансу.

Кроме того необходимо обозначить определённые отличия в составе себестоимости реализованной продукции. В соответствии с Международными стандартами коммерческие расходы и, в общем случае, общехозяйственные расходы, не рассматриваются как прямо связанные с приобретением и производством товаров, таким образом, не включаются в себестоимость производства. В соответствии с российской системой учета коммерческие расходы и общехозяйственные расходы могут включаться в состав себестоимости реализованной продукции, если это прописано в учетной политике организации.

Согласно МСФО 7 «Отчеты о движении денежных средств» в отчете о движении денежных средств помимо наличных денежных средств, отражаются и денежные эквиваленты. К денежным эквивалентам относят краткосрочные и высоколиквидные инвестиции, беспрепятственно обратимые в заранее известную сумму денежных средств с незначительным риском колебаний стоимости.

В российской практике определение денежных эквивалентов отсутствует. В правилах составления отчета о движении денежных средств говорится о денежных средствах, учитываемых в кассе организации, на расчетных, валютных и специальных счетах в банках. Краткосрочные депозиты в банках включаются в состав краткосрочных финансовых вложений. Отсутствует требование о раскрытии ограничений на использование отраженных в отчетности денежных средств, а также состава денежных средств.