Сложившаяся в экономике нашей страны ситуация требует создания условий для активизации деятельности предприятий реального сектора экономики. Этому в значительной степени способствовало бы формирование в нашей стране цивилизованного рынка банковских услуг для корпоративных клиентов. Его создание и развитие положительно сказалось бы не только на работе кредитных учреждений и состоянии межбанковской конкуренции, но и на функционировании самих корпоративных клиентов, а, следовательно, и реального сектора отечественной экономики.

Развитие рынка банковских услуг для корпоративных клиентов является закономерным процессом, затрагивающим интересы многих субъектов хозяйственных взаимоотношений, причем не только банков, как непосредственных производителей, а, прежде всего, предприятий и организаций реального сектора экономики, как потребителей банковских услуг.

По форме происходящая перестройка заключается в переориентировании банков «с рынка услуг» на «рынок клиентов». По содержанию же происходит смещение акцентов от продажи массовых банковских продуктов и услуг к разработке и реализации индивидуальных, ориентированных на конкретного корпоративного потребителя услуг. Подобного рода проблем у банковских учреждений в период функционирования монобанковской системы не возникало, поэтому должного внимания им не уделялось в отечественной теории и практике. В этой связи возникает необходимость исследований теоретических и практических аспектов формирования рынка услуг для корпоративных клиентов, степени участия в этом процессе отечественных коммерческих банков, направлений деятельности банков на этом сегменте рынка.

Таким образом, актуальность темы дипломной работы обусловлена: во-первых, необходимостью повышения роли коммерческих банков в решении проблем развития корпоративных клиентов, а, следовательно, и реального сектора экономики, а во-вторых, отсутствием комплексных исследований деятельности коммерческого банка на рынке услуг для корпоративных клиентов.

Цель работы — рассмотреть сущность кредитования корпоративных клиентов, проанализировать систему кредитования корпоративных клиентов, выявить основные тенденции развития, а так же проблемы, тормозящие развитие этого сектора.

Исходя из поставленной цели, выделим следующие задачи дипломной работы:

- привести теоретические аспекты кредитования корпоративных клиентов;

- рассмотреть современные тенденции рынка кредитования корпоративных клиентов;

- показать направления развития корпоративного кредитования.

Для достижения цели и поставленных задач первой главе дипломного проекта рассмотрена теоретическая основа кредитования корпоративных клиентов, виды кредитов.

«Что, по вашему мнению, в первую очередь может содействовать ...

... деятельности банков сформировалась и развивается система банковского страхования. Банки, как и остальные хозяйствующие субъекты в процессе воплощения собственной деятельности неизбежно пользуются услугами страховых организаций, это обусловлено объективностью ...

Вторая глава дипломного проектирования посвящена исследованию рынка корпоративного кредитования в России, за рубежом, а так же в Иркутской области.

В третьей главе дипломного проекта представлены рекомендации по совершенствованию системы корпоративного кредитования клиентов банками.

Дипломная работа имеет традиционную структуру, состоит из трех глав, введения, заключения, списка использованной литературы, 19 графиков и 7 таблиц.

1. ТЕОРИТИЧЕСКИЕ АСПЕКТЫ КРЕДИТОВАНИЯ КОРПОРАТИВНЫХ КЛИЕНТОВ

1.1 Понятие и принципы кредитования

Банковское кредитование предприятий и других организационно-правовых структур на производственные и социальные нужды осуществляется при строгом соблюдении принципов кредитования. Принципы кредитования представляют собой основу, главный элемент системы кредитования, поскольку отражают сущность и содержание кредита, а также требования объективных экономических законов, в том числе и в области кредитных отношений.

К принципам кредитования относятся: качества заемщика, целевое назначение, срочность возврата, дифференцированность, обеспеченность и платность. Качества заемщика. Коммерческие банки оперируют в основном заемным капиталом, значительная часть которого может быть востребована владельцами в краткие сроки и без предварительного уведомления. Рассматривая заявку на получение ссуды, банк всегда должен учитывать перспективу погашения обязательств перед вкладчиками.

Поэтому перед тем как выдать кредит, необходимо оценить связанный с ним риск и, в первую очередь, вероятность непогашения ссуды в срок. Сохранность основной суммы долга — таков один из главных принципов, который всегда должен соблюдаться при проведении банком кредитных операций. При получении заявки на кредит, банк должен изучить не только разные аспекты кредитной сделки, но и дать оценку персональных качеств заемщика, будь то частное лицо или руководитель фирмы.

Оценивая личность клиента, банк в первую очередь сосредотачивает внимание на следующих моментах: порядочность и честность, профессиональные способности. Эти ключевые качества клиента, имеют для банка первостепенное значение [22 с.12 ,29 с.45].

Цель кредита зависит от категории заемщика. Если это частное (физическое) лицо, то оно берет потребительскую ссуду на покупку недвижимости, товаров длительного пользования или же персональный кредит для погашения долгов, выплата взносов за учебу. Если речь идет о предпринимателях, то цели кредита будут существенно изменяться: им требуется капитал для финансирования капитальных затрат, покупки оборудования, сырья и материалов, выплаты заработанной платы персоналу, погашение срочных обязательств.

Возвратность является той особенностью, которая отличает кредит как экономическую категорию от других экономических категорий товарно-денежных отношений. Без возвратности кредит не может существовать. Возвратность является неотъемлемой чертой кредита, его атрибутом. Срочность кредитования представляет собой необходимую форму достижения возвратности кредита.

Банковское кредитование реального сектора экономики и перспективы его развития

... с инвестированием и развитием реального сектора экономики России. В условиях трансформационной экономики возникает необходимость усиления эффективности банковского кредитования реального сектора экономики Это обусловлено с одной ... обязательства. Кредитование основано на доверии к заемщику, в случае низкой репутации заемщика или сомнений в его кредитоспособности возврат кредита гарантируется ...

Принцип срочности означает, что кредит должен быть не просто возвращен, а возвращен в строго определенный срок, т. е. в нем находит конкретное выражение фактор времени. И, следовательно, срочность есть временная определенность возвратности кредита. Срок кредитования является предельным временем нахождения ссуженных средств в хозяйстве заемщика и выступает той мерой, за пределами которой количественные изменения во времени переходят в качественные: если нарушается срок пользования ссудой, то искажается сущность кредита, он теряет свое подлинное назначение, что отрицательно сказывается на состоянии денежного обращения в стране [27 с.42; 39 с.15].

Подтверждением этому является современное положение с денежным обращением в стране, на которое наряду с другими факторами определенное воздействие оказала и практика длительного нарушения принципа срочности в кредитовании отдельных отраслей и затрат при планово-централизованной системе управления. С переходом на рыночные условия хозяйствования этому принципу кредитования придается, как никогда, особое значение. Во-первых, от его соблюдения зависит нормальное обеспечение общественного воспроизводства денежными средствами, а соответственно его объемы, темпы роста.

Во-вторых, соблюдение этого принципа необходимо для обеспечения ликвидности самих коммерческих банков. Принципы организации их работы не позволяют вкладывать им привлеченные кредитные ресурсы в безвозвратные вложения. В-третьих, для каждого отдельного заемщика соблюдение принципа срочности возврата кредита открывает возможность получения в банке новых кредитов, а также позволяет соблюсти свои хозрасчетные интересы, не уплачивая повышенных процентов за просроченные ссуды. Сроки кредитования устанавливаются банком исходя из сроков оборачиваемости кредитуемых материальных ценностей и окупаемости затрат, но не выше нормативных.

С принципом срочности возврата кредита очень тесно связаны два других принципа кредитования, такие, как дифференцированность и обеспеченность [22, с.145]. Дифференцированность кредитования означает, что коммерческие банки не должны однозначно подходить к вопросу о выдаче кредита своим клиентам, претендующим на его получение. Кредит должен предоставляться только тем хозорганам, которые в состоянии его своевременно вернуть. Поэтому дифференциация кредитования должна осуществляться на основе показателей кредитоспособности, под которой понимается финансовое состояние предприятия, дающее уверенность в способности и готовности заемщика возвратить кредит в обусловленный договором срок. Эти качества потенциальных заемщиков оцениваются посредством анализа их баланса на ликвидность, обеспеченность хозяйства собственными источниками, уровень его рентабельности на текущий момент и в перспективе [21,с.14].

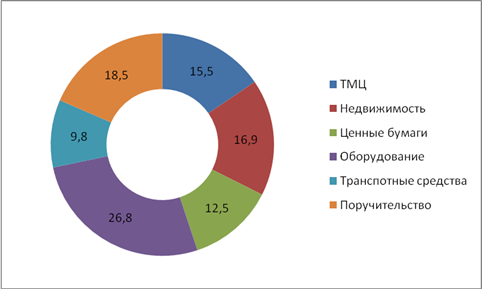

Своевременность возврата кредита находится в тесной зависимости не только от кредитоспособности заемщиков, но и от обеспеченности кредита. До недавнего времени принцип обеспеченности кредита трактовался нашими экономистами очень узко: признавалась лишь материальная обеспеченность кредита. Это означало, что ссуды должны были выдаваться под конкретные материальные ценности, находящиеся на различных стадиях воспроизводственного процесса, наличие которых на протяжении всего срока пользования ссудой свидетельствовало об обеспеченности кредита и, следовательно, о реальности его возврата.

Организация кредитного процесса в коммерческом банке

... организации кредитного процесса в коммерческих банках и анализ практики организации кредитования коммерческих банков России. Поставленная в дипломной работе цель определила решение следующих задач: рассмотреть понятие кредитного процесса, его условия и принципы реализации; изучить основные этапы кредитного процесса; выявить факторы, определяющие реализацию кредитного процесса в коммерческом банке; ...

Между тем, в мировой банковской практике видами кредитного обеспечения кроме материальных ценностей, оформленных залоговым обязательством, выступают гарантии и поручительства платежеспособных соответственно юридических и физических лиц, а также страховые полисы оформленного заемщиками в страховой компании риска непогашения банковского кредита. Причем не только одна, но и все перечисленные формы юридических обязательств одновременно могут служить обеспечением выдаваемого хозоргану банком кредита. Лишь с принятием Закона «О банках и банковской деятельности» коммерческие банки Российской Федерации получили возможность выдавать своим клиентам кредиты под различные формы обеспечения.

Таким образом, в современных условиях, говоря об обеспеченности ссуд, следует иметь в виду наличие у заемщиков юридически оформленных обязательств, гарантирующих своевременный возврат кредита: залогового обязательства, договора-гарантии, договора-поручительства, договора страхования ответственности непогашения кредита. Обеспечение обязательств по банковским ссудам в одной или одновременно нескольких формах предусматривается обеими сторонами кредитной сделки в заключаемом между собой кредитном договоре [24, с. 45].

Принцип платности кредита означает, что каждое предприятие-заемщик должно внести банку определенную плату за временное заимствование у него для своих нужд денежных средств. Реализация этого принципа на практике осуществляется через механизм банковского процента. Ставка банковского процента — это своего рода «цена» кредита. Платность кредита призвана оказывать стимулирующее воздействие на хозяйственный (коммерческий) расчет предприятий, побуждая их к увеличению собственных ресурсов и экономное расходование привлеченных средств.

Банку платность кредита обеспечивает покрытие его затрат, связанных с уплатой процентов за привлеченные в депозиты чужие средства, затрат по содержанию своего аппарата, а также обеспечивает получение прибыли для увеличения ресурсных фондов кредитования (резервного, уставного) и использования на собственные и другие нужды. Совокупное применение на практике всех принципов банковского кредитования позволяет соблюсти как общегосударственные интересы, так и интересы обоих субъектов кредитной сделки банка и заемщика [22, с.145].

1.2 Понятие и виды корпоративных клиентов

«Корпоративный» в толковом словаре русского языка под редакцией к.э.н Шведовой Н.Ю. трактуется как узкогрупповой, ограниченный узким кругом.

Различные авторы по-разному с теоретической точки зрения относят того или иного клиента банка к корпоративному. Например, с точки зрения А.Г. Молчанова одного из ведущих экономистов России под корпоративными клиентами банка понимаются юридические лица и индивидуальные предприниматели как организационно-хозяйственные структуры, имеющие возможности для широкомасштабной реализации научно-технических и технологических достижений, а также хозяйственные организации малого и среднего бизнеса, которые массой противостоят олигархическим тенденциям крупных производителей и создают конкурентную среду, обеспечивая производству гибкость и индивидуализацию [23, с.78] . Однако, это не единственная трактовка понятия «корпоративный клиент банка».

С точки зрения В.М. Власовой доктора экономических наук, профессора, корпоративный клиент банка – контрагент банка, имеющий задолженность перед банком по действующим кредитам, по поручению которого выданы гарантии или открыты аккредитивы, или банком приобретены его ценные бумаги, или реализованы прочие операции, несущие кредитный риск для банка, либо это потенциальный контрагент банка, не относящийся к категории финансовых учреждений, предпринимателей без образования юридического лица, физических лиц, а также органов исполнительной власти субъектов Российской Федерации и органов местного самоуправления [25,с.45].

Исследовав различные точки зрения к определению корпоративного клиента банка, мы пришли к выводу, что каждая кредитная организация формирует свои принципы взаимоотношений с корпоративными клиентами, в том числе при осуществлении вложений. Эти принципы включают в себя всестороннюю оценку деятельности клиента и связанных с ней рисков, что обусловлено особенностями банковского бизнеса и его решений в области корпоративного кредитования. В связи с этим анализ инвестиционной привлекательности хозяйствующего субъекта, выступающего в роли корпоративного клиента банка, с точки зрения кредитной организации имеет свою специфику [27, с.78].

Факторы и условия инвестиционной привлекательности корпоративного клиента банка – процессы и явления во внутренней и внешней средах деятельности клиента, оказывающие влияние на его инвестиционную привлекательность. Показатель инвестиционной привлекательности корпоративного клиента банка – переменная, описывающая влияние фактора (условия) инвестиционной привлекательности на стоимость бизнеса корпоративного клиента банка.

Стоимость бизнеса корпоративного клиента банка — интегральный оценочный показатель, характеризующий инвестиционную привлекательность корпоративного клиента банка и представляющий собой дисконтированную стоимость текущих и будущих денежных потоков корпоративного клиента.

Общим показателем, отражающим партнерские отношения банка с клиентом, выступает клиентоориентированность, т. е. степень детальности подхода к процессу обслуживания клиентов. Используемые модели оценки клиентоориентированности сведены к ценовой конкуренции, устойчивости банка и широте продуктового ряда банковских услуг, особенностью также является рассмотрение клиентоориентированности «снаружи», с позиций предприятия-клиента, без учета внутренних организационных процессов управления в банке.

Факторами, свидетельствующими об «ориентации банка на клиента» (и возможно, достаточной клиентоориентированности банка) на современном этапе можно считать: сегментация клиентской базы, особая технология работы с наиболее ценными клиентами; наличие клиентской политики, определение четких целей, приоритетов, ресурсов в формировании нужной для банка клиентской базы, организационное обеспечение этой деятельности, включая ее координацию; создание сильного «клиентского поля» банка, т. е. набора прописанных правил, законов, технологий поведения сотрудника с клиентами (стандарта ответов по телефону, меморандум о клиентах, правила бесконфликтной работы и пр.); реализация принципа тотальности уровня клиентской работы, т. е. во всех точках соблюдается требуемый уровень отношений с клиентами; развитие коммуникаций с клиентами (годовой алгоритм личных встреч руководства с клиентами, установление удаленных терминалов и др.); создание кодекса прав клиента и соблюдение их; квалификация сотрудников клиентоориентированных подразделений, уровень применения современных информационных технологий в работе с клиентами; мониторинг качества обслуживания клиентов, разработка индекса удовлетворенности клиентов банка [20, с.48].

Традиционно основной характеристикой клиентоориентированной позиции банка является стоимость предлагаемых им банковских услуг. Согласно предложениям банков в спектр услуг банка корпоративным клиентам входят: РКО, система «Банк-Клиент», кредитование, вексельное обслуживание, депозиты (плата по остаткам на счетах), инкассация денежных средств, зарплатные проекты на основе пластиковых карт и лицевых счетов, прием от населения платежей в пользу предприятий и организаций, индивидуальные сейфовые ячейки, информационная поддержка бизнеса клиента.

Причем между тарифами различных групп банков прослеживается четкая разница: местные банки имеют более высокие тарифы как в обслуживании счета, так и в кредитовании, но при этом готовы предоставлять ресурсы на более длительный срок. У филиалов инорегиональных (особенно недавно открытых) стоимость расчетно-кассового обслуживания практически равна себестоимости или немного выше ее, а по некоторым позициям (прием наличных, ведение счета) обслуживание бесплатное. Все тарифы для корпоративных клиентов представляют собой не фиксированную величину, а некоторую «вилку», между минимальным и максимальным значениями которой может быть установлена плата за ту или иную услугу [20, с.25].

При заключении договора на оказание банковских услуг в зависимости от договоренности сторон может быть установлена плата из диапазона между минимальным и максимальным значениями. На установление конкретной величины тарифа оказывает влияние значимость клиента, его отраслевая принадлежность, комплекс используемых услуг банка и другие факторы клиентоориентированности банка и приоритетности клиента.

Для анализа влияния данных факторов на степень индивидуализации обслуживания клиентов и отражения их на клиентоориентированности банка рекомендуется анализ взаимоотношений с клиентами по следующим критериям: конкурентность прописанных клиентских бизнес-технологий; действующая система продаж банковских услуг и продуктов; масштаб деятельности клиента, где в первую очередь в расчет берутся остатки на счетах клиента, его оборот по счетам с выделением VIP и особо значимых клиентов; по численности сотрудников клиентов; отраслевая принадлежность клиента, которая зависит от региональных особенностей и позволяет выделить основные и перспективные направления финансовых потоков; по комплексу используемых услуг банка; по тарифам, используемым в работе с клиентами.

Параметр позволяет разделить клиентов на целевые группы по различным критериям и определению степени индивидуализации их обслуживания как по отдельному критерию, так и по совокупности.

Параметры индивидуальности обслуживания клиентов приведены в таблице 1.1.

Таблица 1.1

Параметры индивидуального обслуживания корпоративных клиентов*

| Группы | Параметры индивидуализации обслуживания | ||||||

| клиентов | Индивид.- | наличие | участие кли- | выработка | индивидуальный | ||

| «тариф- | «индивиду- | ента в кол- | стратегии | подход к обслу- | |||

| ные планы» | ального ме- | легиальных | взаимного | живанию со- | |||

| неджера» | органах | содействия | трудников | ||||

| I группа | в отдельных | в исключитель- | |||||

| (низкая | случаях, по | ных случаях ру- | |||||

| значимость | обращению | нет | нет | нет | ководство | ||

| для банка) | клиента | ||||||

| II группа | при необхо- | в исключи- | |||||

| (средний | димости, по | тельных слу- | |||||

| уровень | обращению | нет | чаях и в | нет | руководство | ||

| значимости) | клиента | особо мас- | |||||

| штабных | |||||||

| III группа | в зависимо- | руководители | |||||

| (высокая | сти от зна- | высшего и сред- | |||||

| значимость) | да | да | желательно | чимости | него звена | ||

| клиента в | |||||||

| регионе | |||||||

| IV группа | корпоратив- | большинство | |||||

| (особо зна- | ные схемы | да | участвует | да | да | ||

| чимые) | |||||||

Например, к параметрам, влияющим на степень индивидуальности обслуживания, согласно практике работы Сберегательного Банка РФ и «Положению по обслуживанию корпоративных клиентов в учреждениях Сберегательного Банка РФ», следует относить: индивидуальные и льготные «тарифные планы», скорректированные в зависимости от специфики работы клиента; наличие «индивидуального менеджера»; участие клиента в коллегиальных органах взаимоотношений банка и клиента («Совет клиентов»); выработка стратегии взаимоотношений банка и клиента; индивидуальный подход к обслуживанию сотрудников организации-клиента как физических лиц. Параметры свидетельствуют, что наибольшее внимание и льготы уделяются значимым клиентам (III — V группа), а мелкая клиентура обслуживается в большей степени на стандартных массовых условиях. Данная схема позволяет учитывать интересы крупных клиентов, корректировать свою политику в соответствии с потребностями значимых системных клиентов, а на основе выработанной стратегии осуществлять обслуживание более мелких клиентов и при необходимости уточнять с отдельными (желающими) из них вопросы их индивидуального обслуживания [22, с.47].

По критерию объема привлеченных средств согласно «Положению по обслуживанию корпоративных клиентов в учреждениях Сберегательного Банка РФ» клиенты банков классифицируются в зависимости от величины среднедневного остатка на расчетном счете или среднедневного остатка ссудной задолженности (отрицательное сальдо на ссудном счете).

Отраслевая классификация клиентов позволяет выявить, с каким сектором экономики у банка наиболее тесная взаимосвязь, предприятия какой отрасли имеют наибольшее влияние на деятельность банка, отражает направление специализации банка. Как правило, основная масса клиентов банка — торговля, затем промышленность, строительство и сельское хозяйство. Причем основной особенностью предприятий торговли считаются незначительные остатки на счетах, т. к. практически 100 % их средств находятся в обороте. В этих условиях более подходящим критерием видится величина их оборота, объем полученных кредитов или комплекс используемых услуг. Кроме того, торговля — очень широкое понятие, и целесообразно выделить оптовую, розничную, внешнюю торговлю, а также общепит.

Промышленные организации характеризуются «классической» экономикой, а во взаимоотношениях с банком — это: четкое разграничение оборотных и внеоборотных активов; преимущественное кредитование строительных проектов, реконструкции, модернизации, приобретения нового оборудования, в значительно меньшей степени — оборотных средств; значительные остатки на счетах (в сравнении с другими отраслями); его масштаб, наличие дочерних структур; небольшое влияние сезонности на деловую активность; средняя скорость оборачиваемости средств на расчетном счете; долговременное сотрудничество с одним банком, комплексность приобретаемых услуг [29, с.65].

К сельскохозяйственным организациям относятся ООО, образованные на базе колхозов, индивидуальные крестьянско-фермерские хозяйства (КФХ), животноводческие комплексы; другие сельхозпроизводители, при этом их отличительными особенностями являются: географическое расположение — за чертой города, в сельской местности; сезонность работы, ограниченная товарная номенклатура; списание средств с расчетного счета наличными или перевод в векселя; аграрные кредиты — одна из наиболее распространенных разновидностей кредитных операций; зависимость от организаций оптовой торговли сельхозпродукцией.

Транспортные предприятия — автоколонны, передвижные механизированные колонны, строительно-монтажные поезда, автовокзалы, автопарки и т. д. — преобразованные в «общества» различного типа также характеризуются «классической» экономикой.

Строительные организации имеют, как правило, значительные остатки на расчетных счетах, которые увеличиваются по мере оплаты подрядных работ и сокращения объемов незавершенного строительства. В последнее время количество частных строительных компаний имеет тенденцию роста. Пользуются кредитными услугами: целевые кредитные линии под строительство и связанное кредитование под покупку жилья заемщиком — физическим лицом, ипотечное кредитование. Общественные организации представлены административными структурами разного уровня, органами власти, некоммерческими организациями (товарищества собственников жилья, гаражно-строительные кооперативы, профкомы, садоводческие товарищества), адвокатскими коллегиями.

Наиболее важными из вышеперечисленных категорий клиентов являются административные структуры и органы власти, которые, помимо значимости на местах, имеют достаточно значительное финансирование из бюджетов разных уровней, играют значительную роль в привлечении на обслуживание в банк новых клиентов, их участие в коллегиальных органах взаимодействия банка с клиентами позволяет на начальном этапе согласовывать деятельность с политикой властных структур и действовать в «едином ключе» [25, с.92].

С точки зрения комплекса услуг, используемых структурами, это может быть РКО, прием платежей в пользу организаций от физических лиц через филиальную сеть банка, плата по депозитам (неснижаемым остаткам на расчетных счетах).

В связи с централизованным учетом за расходованием средств и целевыми поступлениями данные клиенты не пользуются кредитованием.

Полученную классификацию клиентов банков (как существующих, так и потенциальных) целесообразно использовать при разработке типовых банковских продуктов, ориентированных на ту или иную отрасль, делать упор на дополнительную разработку эксклюзивных банковских продуктов для организаций наиболее многочисленных и быстроразвивающихся отраслей, где потребности внутри отрасли могут варьироваться, и для первоначального стандартного продукта могут потребоваться адаптированные варианты. Исследование клиентуры банка по комплексу используемых услуг позволяет выделить предпочтения клиентов, определить «типовые» пакеты услуг, направления разработки новых и модернизации существующих банковских продуктов, «целевые аудитории» рекламы и потенциальных клиентов. Для всех продуктов, кроме услуг с использованием пластиковых карт, обязательным является наличие расчетного счета в данном банковской: учреждении, а РКО — базовая услуга для юридических лиц и основа пакетного обслуживания. В современных условиях повсеместной автоматизации использование системы электронных платежей «Банк-Клиент», ее доступность и простота становится де-факто для средних и крупных клиентов. Следовательно, можно выделить «минимальный» пакет услуг (РКО плюс система «Банк-Клиент»), и он является наиболее востребованным. Данный пакет используют организации со средним и большим документооборотом, а также «современные» организации и удаленные от банка. Стоимость пакета включает РКО плюс стоимость обслуживания системы «Банк-клиент».

Важнейшей составляющей любого пакета услуг является кредит, его имеют порядка 10 % клиентов, из них 35 % — более одного одновременно. На этапе подъема экономики данная услуга становится более популярной. В данных условиях клиент, оформляющий ссуду, использует «минимальный» пакет. Данный пакет (с различными дополнительными услугами) имеет большинство крупных клиентов банка.

«Вексельная схема расчетов» включает РКО плюс работа с ценными бумагами (векселями).

Используется в чистом виде организациями, занимающимися сезонной оптовой торговлей (сельхозпродукцией).

Перевод денег векселем является альтернативой выдаче наличных денежных средств со счета. Векселя в своей деятельности используют и крупные организации, у которых они не являются основной формой расчетов [33, с.65].

При этом основным преимуществом данной схемы расчетов в сравнении с обналичиванием средств для клиента будет сокращение комиссионных издержек в обслуживании, отсутствие роста кассовых оборотов и отчетности за них. Среди клиентов банков около 15 % постоянно пользуются вексельным обслуживанием, около 40 % — хотя бы единожды, для Сбербанка данный показатель на 5- 10 % выше, следует учитывать, что клиенты других банков открывают счета в Сбербанке России для вексельного обслуживания.

Для организаций с большим штатом актуально перечисление заработной платы своих работников на пластиковые карты или во вклады. Инструментом банка в привлечении клиентов на обслуживание, стимулирование клиента к удержанию и накоплению средств на счете является их депозитное обслуживание, плата по остаткам на расчетных счетах.

Эта услуга актуальна для консервативных организаций, имеющих свободные средства, накопительные счета для уплаты налогов и других обязательных платежей, перечисления выручки в вышестоящие структуры. Но следует учитывать, что использование данной услуги не всегда целесообразно, т. к. привлечение средств на платной основе увеличивает стоимость ресурсов банка, тем самым вынуждая, или терять часть прибыли, или повышать стоимость размещения ресурсов, снижая при этом конкурентоспособность банковского продукта.

Как составляющая пакетного обслуживания, плата по остаткам на расчетных счетах специфична, является пассивной услугой, часто используется по причине невозможности ведения активной хозяйственной деятельности в текущих условиях, поэтому включение ее в один пакет с кредитованием, ценными бумагами и т. д. нелогично.

Как правило, депозитное обслуживание включается в пакет только с необходимым минимумом базовых услуг (РКО).

Инкассация наличных денежных средств используется при большом обороте наличных средств, большом количестве торговых точек, периодически сдающих наличность. Ее преимущество — снижение риска транспортировки наличных для сдачи в банк, перевод этих рисков на банк. Как пакетное обслуживание, оно актуально для организаций, имеющих большой наличный оборот и использующих систему «Клиент-Сбербанк», т. е. пакет «Удаленное обслуживание», а также «зарплатные проекты» на основе пластиковых карт [40, с.154].

Прием от населения платежей в пользу юридических лиц и предпринимателей, как правило, характерно при централизованном оказании услуг (регистрационные, страховые, агентские, коммунальные и др.) в одном или нескольких местах (офисах) при широком географическом охвате территории и отсутствии собственной филиальной сети или касс приема платежей, при большом количестве клиентов — физических лиц. Данной услугой в настоящее время пользуются порядка 25 % клиентов СБ РФ. По другим кредитным организациям этот показатель гораздо меньше, т. к. преимущественно данной услугой пользуются образовательные и общественные организации, находящиеся на обслуживании в СБ РФ.

Наибольшей популярностью пользуются также такие активные услуги банка, как кредитование, затем вексельные схемы расчетов и электронный документооборот с использованием системы «Банк-клиент», но самым доходным остается пакет с использованием кредитования. Учитывая отраслевую классификацию клиентской базы и проведя выборку клиентов, пользующихся данными пакетами услуг, можно сделать вывод, что данные пакеты услуг наиболее востребованы торговыми организациями (оптовая торговля), заинтересованными в быстром документообороте (Банк-клиент), имеющими потребность в пополнении оборотных средств (Кредитование), в крупных налично-денежных расчетах (Векселя).

Также данный пакет популярен у строительных организаций и предприятий, осуществляющих введение новых производственных мощностей, офисов, т. е. имеющих долговременные финансовые вложения в создание основных средств, и нуждающихся в кредитных ресурсах. Комплексное банковское обслуживание находится в стадии становления и применяется только для крупных клиентов, средние же и мелкие предприятия не используют услуги банков на постоянной основе в силу неотработанности механизмов реализации им банковских услуг (в первую очередь кредитования) и недостаточной прозрачности бизнеса.

1.3 Виды корпоративных кредитов

К наиболее значимым видам кредитования корпоративных клиентов относят следующие:

1. краткосрочное кредитование;

2. кредитование расчетного (текущего) счета (овердрафт);

3. предоставление долгосрочных кредитов;

4. организация проектного финансирования;

5. организация синдицированного кредитования;

6. лизинговые операции;

7. ипотечное кредитование;

8. факторинг;

9. предоставление банковских гарантий;

10. авалирование векселей третьих лиц.

Краткосрочное кредитование

Краткосрочное коммерческое кредитование предназначено для удовлетворения потребностей клиента в краткосрочном финансировании. Краткосрочные коммерческие кредиты используются для финансирования разрывов платежного баланса торговых и производственных предприятий, при недостатке средств на расчетном счете, краткосрочных коммерческих операциях, ускорении оборота активов предприятий в качестве страховки при задержке платежей поставщиков и иных целей. Краткосрочные кредиты, как правило, могут быть предоставлены на срок до 30 дней на следующие цели:

- пополнение оборотных средств (покупка товаров, комплектующих, расходных материалов и т.п.);

- финансирование краткосрочных разрывов в платежах.

Наибольший интерес краткосрочные кредитные продукты могут представлять для следующих групп: предприятия оптовой и розничной торговли для увеличения оборота; производственные предприятия, производящие продукцию для конечного потребителя для: увеличения оборота; производственные предприятия в целом, в целях выплаты заработной платы, налогов или покрытия дефицита, возникающего при стабильном функционирования предприятия в силу структуры денежного потока; дистрибьюторы; импортеры.

Краткосрочное кредитование может осуществляться в виде возобновляемой кредитной линии с установлением общего лимита и предоставлением кредитных траншей. Размер лимита кредитования определяется финансовым состоянием заемщика. Ставка по кредиту определяется в зависимости от срока кредита и категории риска заемщика, присваиваемого в рамках процедуры анализа его кредитоспособности [30, с.457].

Кредитование расчетного (текущего) счета (овердрафт)

Представляет собой банковский кредит, проводимый через текущий счет клиента, что позволяет снимать деньги со счета постепенно в пределах данного кредита.

Иными словами, овердрафт — банковский кредит, который выглядит как возможность тратить с текущего счета больше, чем есть в наличии. То есть, овердрафт берется в любой момент в случае необходимости и гасится при первой возможности. Как правило, максимальный срок овердрафта невелик. Овердрафт (англ. Overdraft — сверх плана) — особая форма предоставления краткосрочного кредита клиенту банка в случае, когда величина платежа превышает остаток средств на счете клиента. В этом случае банк списывает средства со счета клиента в полном объеме, то есть автоматически предоставляет клиенту кредит на сумму, превышающую остаток средств. В результате овердрафта у банка образуется, говоря бухгалтерским языком, дебетовое сальдо. Право пользования овердрафтом предоставляется наиболее надежным клиентам банка по договору, в котором устанавливается максимальная сумма овердрафта, условия предоставления кредита по овердрафту, порядок его погашения. Овердрафт отличается от обычных кредитов тем, что в погашение задолженности направляются все суммы, поступающие на текущий счет клиента [45, с.102].

Предоставление долгосрочных кредитов

Долгосрочный кредит — кредит, предоставляемый на срок свыше года и используемый в основном в качестве инвестиционного капитала.

Изучение долгосрочного кредитования проводится в соответствии с системообразующими атрибутами, среди которых:

1) элементы: кредиторы, заемщики, инициаторы проектов, объекты кредитования, конкуренты, поставщики, товары или услуги и другие;

2) отношения между элементами: отношения сотрудничества, конкуренции, нейтралитета, а также вещественные, энергетические, транспортные, денежные потоки;

3) законы: экономические законы: закон стоимости, закон спроса и предложения, законы кредита и др.; основополагающие законы функционирования сложных систем: рамки существующего правового «поля».

Объект кредитования является важным звеном любой кредитной сделки и в значительной степени определяет характер кредитных отношений. Объекты представляют собой то, на что направлена ссуженная стоимость. Из данного нами выше определения долгосрочного кредита следует, что объект долгосрочного кредитования — капитальные вложения.

Организация проектного финансирования

Инвестиционный кредит выступает как форма предоставления долгосрочной ссуды на условиях платности, срочности и возвратности, при которой банк имеет право на возврат основной суммы долга и процентных платежей, но не приобретает права по совместной хозяйственной деятельности. Вместе с тем этот вид кредитования имеет определенные отличия от других кредитных сделок, в числе которых специфика целевого назначения кредита, более значительный срок предоставления и высокая степень риска. Для уменьшения инвестиционных рисков российские банки, осуществляющие инвестиционное кредитование, предъявляют ряд дополнительных условий. Наиболее распространенными из условиями являются следующие:

- приобретение контрольного пакета акций предприятия;

- обеспечение финансовыми гарантиями правительства, надежных банков;

- обеспечение высоколиквидным залогом;

- долевое участие.

Поскольку инвестиционный кредит выдается на длительные сроки, при оценки инвестиционных рисков в ходе рассмотрения кредитной заявки или инвестиционного проекта важное значение имеет не только анализ текущей кредитоспособности заемщика и его кредитная история, но и учет динамики финансового состояния предприятия [47, с.24].

Инвестиции в создание и развитие предприятий и организаций включают два вида: вложения в хозяйственную деятельность других предприятий и вложения в собственную деятельность банка. Вложения банка в хозяйственную деятельность сторонних предприятий и организаций осуществляются посредством участия в их капитальных затратах, формирований или расширении уставного капитала. При участии в уставном капитале путем покупки акций, паев, долей коммерческие банки становятся совладельцами уставного капитала и приобретают все права, которыми в соответствии с законом обладают акционеры и участники предприятия. Вложение в создание и развитие сторонних предприятий также имеют место при учредительской деятельности банка, когда последний является учредителем (соучредителем) финансовых и нефинансовых компаний и их объединений.

Учреждаемые коммерческими банками организации относятся преимущественно к финансовой сфере (инвестиционные фонды и компании, брокерские фирмы, инвестиционные консультанты, лизинговые и факторинговые фирмы, депозитарные и клиринговые институты, страховые фирмы, негосударственные пенсионные фирмы, холдинги, финансовые группы и т.п.) или сфере услуг (финансовое консультирование, информация и пр.).

Участие банков в хозяйственной деятельности предприятия и организации обусловлено различными мотивами:

- установление финансового контроля над инвестициями;

- диверсификация рисков и повышения прибыльности банковского бизнеса;

- расширение зоны влияния, видов услуг, предоставляемых клиентам с целью упрочнения положения банка на различных рынках;

- расширение ресурсной и клиентской базы посредством создания сети дочерних финансовых институтов;

- увеличение денежных потоков в распоряжении банка через каналы дочерних и зависимых организаций;

- выделение в качестве самостоятельных тех структурных подразделений, которых достигли значительных масштабов и получили самостоятельное значение при сохранении банковского контроля над ними;

- обход законодательного запрета на ведение банками непрофильных операций (в сфере производства, торговли материальными ценностями и страхования).

Инвестиции в создание и развитие сторонних предприятий и организаций могут носить производственный и непроизводственный характер.

Производственные инвестиции, выступающие как форма участия банков в капитальных затратах хозяйствующих субъектов, осуществляются путем предоставления инвестиционных кредитов и различных способов участия в финансировании инвестиционных проектов [42, с. 45].

Между тем развитие инвестиционных отношений банков с производственными предприятиями преимущественно на этой основе может иметь сугубо негативные последствия. Чрезмерное сосредоточение собственности нефинансовых предприятий у банков связано с возрастанием банковских рисков, уменьшением надежности и устойчивости банковской системы.

Инвестиции в собственную деятельность банка включают вложения в развитие его материально-технической базы и совершенствование организационного уровня. Направление этих вложений зависят от того, какие задач: и предполагается осуществить с их помощью.

В зависимости от направления инвестирования можно выделить: инвестиции, обеспечивающие повышение эффективности банковской деятельности. Они направлены на создание условий для снижения банковских издержек за счет улучшения технического оснащения, совершенствование организации банковской деятельности, условий труда, обучение персонала, осуществление исследований и разработок; инвестиции, ориентированные на расширение и диверсификацию банковских услуг.

Организация синдицированного кредитования

Суть синдицированного кредита заключается в объединении нескольких банков для предоставления кредита, что позволяет аккумулировать необходимый объем денежных ресурсов и распределить риски между всеми участниками сделки. Целью предоставления синдицированного кредита могут являться: торговое финансирование, рефинансирование, финансирование приобретений, проектное бридж-финансирование, финансирование капитальных затрат, финансирование накопления кредитного портфеля и т.д.

Механизм синдицированного кредитования предполагает типичное разделение финансового рынка на первичный и вторичный. На первичном рынке стратегические потенциальные инвесторы, имеющие значительную концентрацию капитала, формируют потенциальную ресурсную базу, необходимую конкретному заемщику [41, с.358].

В общих чертах процесс организации синдицированного кредитования выглядит следующим образом:

- выбор инструмента и анализ рынка — определение потребностей вфинансировании, двухсторонние консультации с банками, определение списка потенциальных организаторов;

- подготовка запроса на финансирование (RPF) и рассылка банкам требований к срокам, графику погашения, обеспечению, валюте.

Возможно предоставление первичного информационного пакета с указанием ожидаемых ценовых параметров и сроков ожидаемого предложения;

— выбор организатора — выбор и назначение внешних юридических консультантов организатора, распределение ролей (в случае нескольких организаторов), согласование списка банков — потенциальных инвесторов, подготовка подробного информационного меморандума.

Для характеристики банков — участников синдицированного кредитования необходимо выделить функции, которые в принципе должны выполнять банки — участники синдиката:

- регулирование и согласование всех вопросов по сделке с заемщиком до оформления кредитного договора;

- отбор банков-участников;

- согласование подписываемой документации между заемщиком и банками-участниками;

- общение с юристами по поводу подготовки документации;

- анализ проекта и заемщика;

- кредитование (фондирование) сделки;

- сбор необходимых сумм с банков-участников;

- перевод средств заемщику;

- контроль за целевым использованием кредита;

- распределение между банками полученных от заемщика средств (воз врат основной суммы долга, процентов);

- администрирование выданного кредита;

- информирование банков-участников о ходе синдикации и реализации проекта;

- согласование всех вопросов, возникающих как у заемщика, так и у

банков, ответы на запросы заемщика после подписания кредитного договора;

- отслеживание и проверка обеспечения по кредиту.

Развитие синдицированного кредитования в регионах будет иметь положительный эффект как для банков, так и для заемщиков.

Для региональных заемщиков привлечение синдицированных кредитов также имеет ряд преимуществ:

- привлекаемые таким образом ресурсы являются более «длинными» и «дешевыми» по сравнению с традиционными кредитами, из-за того что источники кредитования диверсифицированы;

- срок организации синдицированного кредита оказывается меньшим по сравнению с выпуском облигаций, поскольку не требуется регистрации проспекта эмиссии в ФСФР;

- заемщик создает публичную кредитную историю у большого числа кредиторов;

- нет необходимости предоставлять информацию по МСФО.

Для многих региональных компаний привлечение синдицированных кредитов может стать первым опытом проведения публичных сделок, что пригодится при организации в дальнейшем облигационного займа. В то ясе время привлечение заемщиком синдицированного кредита потребует от него наличия кредитной истории, предоставления отчетности, раскрытия структуры собственности предприятия. Многие предприятия пока слабо представляют себе преимущества синдицированного кредитования по сравнению с традиционным [42, с.57].

Лизинговые операции

Лизинг представляет собой вид предпринимательской деятельности, направленной на инвестирование временно свободных или привлеченных финансовых средств, когда по договору финансовой аренды (лизинга) одно лицо обязуется приобрести в собственность обусловленное договором имущество у определенного продавца и предоставить это имущество другому лицу за плату во временное пользование для предпринимательских целей.

В теоретическом аспекте лизинг — это способ отделения капитала функции от капитала-собственности. В этом отношении лизинг похож на аренду, однако имеет существенные отличительные черты. Основное отличие от других видов аренды состоит в том, что в пользование сдается не оборудование, которое эксплуатировалось арендодателем, а новые материальные ценности, им специально приобретенные исключительно с целью передачи в пользование. Отличие заключается и в том, что здесь имеют место трехсторонние отношения, где кроме арендодателя и арендатора участвует и поставщик (изготовитель) предмета лизинга [47,с. 258 ].

Лизинговые операции являются альтернативой долгосрочного кредитования, хотя и имеют с ним общие черты, обладая при этом рядом преимуществ. Одним из субъектов лизинга является лизингодатель — юридическое лицо, осуществляющее лизинговую деятельность, т.е. передачу в лизинг по договору специально приобретенного для этого имущества, или гражданин, занимающийся предпринимательской деятельностью без образования юридического лица и зарегистрированный в качестве индивидуального предпринимателя.

В качестве лизингодателя обычно выступают лизинговые компании, которые во многих случаях представляют собой дочерние компании крупных банков. Основная проблема в деятельности этих компаний — изыскание денежных средств, которые могут быть использованы для приобретения предметов в качестве объекта лизинга.

Лизингополучатель — это юридическое лицо, осуществляющее предпринимательскую деятельность, или гражданин, занимающийся предпринимательской деятельностью без образования юридического лица и зарегистрированный в качестве индивидуального предпринимателя, получающие имущество в пользование по договору лизинга. Лизингополучатель приобретает возможность эксплуатировать основные фонды, не затрачивая крупных сумм на инвестирование и не замораживая свои средства на длительное время. Он вообще не делает первоначального взноса или осуществляет его в незначительных размерах по сравнению с покупкой оборудования в кредит или выдачей аванса подрядчику при строительстве здания [25, c. 23].

Важным стимулом для лизингополучателя является косвенное сокращение налогов в связи с отнесением платежей на стоимость продукции и услуг и ускоренная амортизация. Согласно действующему порядку начисления амортизации лизингополучатель может применять метод ускоренной амортизации в отношении основных фондов, используемых для увеличения выпуска электронно-вычислительной техники, новых прогрессивных видов продукции, расширения выпуска экспортной продукции. Такой метод применяется при массовой замене изношенной или морально устаревшей техники. При ускоренной амортизации норма ее списания увеличивается не более чем в два раза.

Продавец лизингового имущества — это предприятие-изготовитель машин и оборудования, или другое юридическое лицо, или гражданин, продающие имущество, являющееся объектом лизинга.

Финансовый лизинг предусматривает, что в течение срока договора лизингодатель возвращает себе всю стоимость имущества и получает прибыль от лизинговой операции.

Оперативный лизинг отличается тем, что срок аренды по нему короче, чем экономический срок службы имущества. Объектом оперативного лизинга, как правило, является оборудование с высокими темпами морального старения.

При оперативном лизинге происходит частичная выплата, т.е. лизингодатель за время действия данного договора возмещает лишь часть стоимости оборудования, и поэтому он вынужден сдавать его во временное пользование несколько раз, как правило, разным пользователям. Так как одно и то же оборудование сдается в пользование несколько раз, в конечном счете лизингодатель компенсирует все расходы полностью. При этом риск порчи или утраты имущества в основном лежит на лизингодателе. Он же осуществляет его страхование и обслуживание [25, с.54].

Возвратный лизинг, по существу, является разновидностью финансового лизинга. Этот вид лизинга в наибольшей степени может привлечь внимание потенциальных пользователей. Он отвечает их интересам, ибо позволяет гибко и оперативно решать проблемы. Преимущество возвратного лизинга в том, что он доступен для предприятий со сложным финансовым положением. Если предприятие нуждается в имуществе, но в силу каких либо причин в данный момент испытывает финансовые трудности, ему выгодно «продать» свое имущество лизинговой компании и одновременно фактически продолжать пользоваться им. Это не исключает и возможности последующего выкупа имущества после окончания срока договора и восстановления прежнего права собственно-

Экономический смысл раздельного лизинга заключается в том, что лизингодатель, покупая объект лизинга, выплачивает из своих средств не всю, а только часть необходимой суммы, остальную часть он берет взаймы специально для этой цели у одного или нескольких кредиторов. Эта ссуда выдается на определенных условиях, а именно: заемщик-лизингодатель не несет всей ответственности перед заимодавцами за полный и своевременный возврат ссуды. Возмещается ссуда за счет поступающих лизинговых платежей, поэтому лизингодатель передает часть своих прав на причитающиеся платежи непосредственно заимодавцам. Таким образом, в этой сделке особенно велика роль финансирующей стороны — банка.

Ипотечное кредитование

Многие банки, рекламируя свои ипотечные программы, заявляют о льготных условиях и скидках корпоративным клиентам. Корпорации давно уже стали лакомыми кусочками, за предоставление кредитов которым сражаются банкиры. Сегодня мы поговорим о том, что понимается под корпоративным кредитованием, насколько распространен такой вид ипотеки сегодня. Рассмотрим схему оформления подобных кредитов и узнаем, существуют ли банки, с точки зрения корпораций, предлагающие самые интересные программы.

Ипотечные договоры с сотрудниками крупных компаний, с юридической точки зрения, оформляются по той же схеме, что и с обычными заемщиками. Как правило, заемщиком выступает не компания, а человек — физическое лицо [35, с 57].

Факторинг

Увеличивая рынки сбыта, предприниматели нередко сталкиваются с нехваткой оборотных средств, необходимых для закупки и расширения ассортимента. И тогда останавливают свой выбор на факторинге. Факторинг — это комплекс финансовых услуг, оказываемых банком оптовым поставщикам товаров и услуг, имеющий бессрочный характер. Факторинг представляет неоценимую выгоду для тех, чьи кредиты уже исчерпаны, а других средств привлечения финансов нет. Таким образом, инструмент факторингового обслуживания удовлетворяет потребность поставщика товаров и услуг в оборотных средствах. Цель факторинга — стимулирование роста объема продаж. Факторинговая услуга не конкурирует с банковским кредитом, потому что она актуальна тогда, когда все кредиты в банке уже выбраны, но еще нужны дополнительные оборотные средства для развития: в сезонные пики, в период развития и расширения рынка, во время раскрутки нового бренда. Следует понимать, что факторинг расширяет уже привычный спектр банковских услуг и является более простой и гибкой процедурой, по сравнению с привычным кредитом [42, с.87].

Многие компании с мировой известностью использовали для своего развития именно факторинговое обслуживание. Эта услуга включает финансирование поставок товаров, учет состояния дебиторской задолженности и регулярное предоставление соответствующих отчетов клиенту. Банк берет на себяфункции контроля за своевременностью оплаты поставок покупателями. Факторинговое обслуживание подходит поставщикам именно потому, что выгодно отличается от кредита. При факторинге не требуется оформление такого множества документов, как при кредите. Факторинговое финансирование выплачивается автоматически при предоставлении накладной и счета-фактуры. Кроме того, кредит требует погашения в строго определенный срок, а факторинговое финансирование выплачивается в день поставки товара и находится в обороте у поставщика до тех пор, пока он осуществляет отгрузки.

Одно из основных преимуществ факторинга в том, что он не требует за лога, и за счет этого процедура привлечения оборотных средств значительно упрощается. Те средства, которые привлекаются при факторинге, не зависят от уже имеющихся кредитов и позволяют значительно увеличивать объем продаж. При факторинге поставщик получает деньги в необходимом количестве и на необходимый срок. Кроме того, когда полученный кредит погашен, нет уверенности в том, что банк предоставит новый, а факторинговое обслуживание носит бессрочный характер [40, с.57].

Существенным плюсом при выборе факторингового обслуживания является то, что контроль за состоянием дебиторской задолженности берет на себя банк, поэтому с бизнесмена снимается эта функция. Кроме того, механизм факторинга может освободить поставщика от напоминаний дебиторам об оплате. Все эти функции берет на себя банк. Заключая договор факторинга, компании получают возможность исключить риски, связанные с поставкой товаров в кредит: риск неполучения платежа от покупателя в срок; риск резкого изменения рыночной стоимости денежных ресурсов; риск изменения курса доллара в период отсрочки платежа по поставке.

Факторинг широко используется в работе поставщиков и производителей продуктов питания, алкогольной и парфюмерно-косметической продукции, товаров народного потребления, медикаментов, строительных материалов, бытовой химии и упаковочной продукции.

Предоставление банковских гарантий

Она представляет собой безотзывное обязательство банка выплатить определенную денежную сумму в том случае, если условия контракта не выполняются стороной, за которую банк дает гарантию. Существует несколько видов гарантий:

— Платежная гарантия используется, чтобы гарантировать продавцу оплату приобретенных покупателем товаров и услуг. Банк-гарант обязуется выплатить продавцу по его первому требованию определенную сумму в случае представления продавцом в банк-гарант заявления о том, что покупатель не оплатил поставленный товар.

- Гарантия предложения (тендерная гарантия) используется при проведении международных тендеров и обеспечивает покрытие расходов организаторов тендера в случае, когда участник отзывает свое предложение или не принимает сделанный ему заказ.

- Гарантия исполнения используется для укрепления договорных отношений между покупателем и продавцом и обеспечивает поставку товара или оказание услуги в срок и на условиях, означенных в контракте.

— Гарантия возврата авансового платежа используется, когда в контракте предусмотрен авансовый платеж в пользу продавца. Она обеспечивает его возврат покупателю в случае невыполнения продавцом обязательств по поставке товаров или предоставлению услуг [33, с. 44].

Как правило, для получения банковской гарантии необходимо предоставить в банк заполненный бланк заявления и договориться об обеспечении гарантии. В качестве обеспечения могут использоваться:

- денежные средства в размере суммы гарантии (перечисляемые на специальный счет гарантийного покрытия);

- срочный депозит в банке;

- коммерческий залог активов предприятия;

- кредит под залог недвижимого имущества и прочие приемлемые формы.

Краткосрочный кредит — кредит, выдаваемый на срок до одного года, предназначенный для формирования оборотных средств предприятий и фирм.

Авиалирование векселей

Это гарантии платежа по векселю со стороны банка. За эту услугу клиент уплачивает банку вознаграждение. В случае отсутствия покрытия по такому векселю со стороны клиента, банк оплатит вексель из собственных средств. Для улучшения качества векселя (повышения его ликвидности) предприятие может обратиться в обслуживающий банк с просьбой о предоставлении ему гарантии платежа по векселю, то есть об авалировании данного векселя коммерческим банком [41, с.54].

При авалировании чужого векселя банк заключает с лицом, за которое дается аваль, договор или соглашение об авалировании векселя. В таком договоре можно также оговорить ряд условий, таких как: сумма векселя и аваля, срок векселей, которые авалируются, величина вознаграждения, которое клиент уплачивает банку за такие услуги и т. п. Очень важным моментом является установление порядка оповещения банка о том, что клиент оплатил вексель и к банку не будет предъявлять требование. В интересах банка получить такое уведомление, поскольку на его основании он сможет списать с забалансового счета сумму своей задолженности по векселю. Комиссия, оговариваемая в соглашении, уплачивается банку в момент совершения им аваля и становится его доходом, вне зависимости от того, использовался аваль или нет. Сумма комиссионного вознаграждения может варьироваться в пределах от 1 до 10% от суммы аваля. В соглашении можно установить для клиента предельной суммы предоставляемого аваля. Аваль может быть выдан на сумму номинала векселя или на меньшую сумму. При неоплате основным должником векселя векселедержатель имеет право, не совершая протеста, обратиться к банку, давшего аваль за основного должника [45, с.178].

Исследовав теоретический аспект корпоративного кредитования можно сделать следующие выводы:

- каждая кредитная организация формирует свои принципы взаимоотношений с корпоративными клиентами, в том числе при осуществлении вложений;

- общим показателем, отражающим партнерские отношения банка с клиентом, выступает клиентоориентированность, т.

е. степень детальности подхода к процессу обслуживания клиентов;

- к наиболее значимым видам кредитования корпоративных клиентов относят следующие: краткосрочное кредитование;

- кредитование расчетного (текущего) счета (овердрафт);

- предоставление долгосрочных кредитов;

- организация проектного финансирования;

- организация синдицированного кредитования;

- лизинговые операции;

- ипотечное кредитование;

- факторинг;

- предоставление банковских гарантий;

- учет, авалирование векселей третьих лиц.

2. АНАЛИЗ РОССЙСКОГО РЫНКА КОРПОРАТИВНОГО КРЕДИТОВАНИЯ

2.1 Анализ кредитования реального сектора российской экономики

Тенденции, сложившиеся в экономике России, дают основание полагать, что реализация перспективных направлений Правительством страны совместно с Центральным банком обеспечат ускоренное развитие банковской системы страны, опережающее темпы роста ВВП в 4-5 раз, что будет способствовать не только созданию устойчивой банковской системы, но и улучшит социально-экономическое положение населения в стране. Однако ключевым фактором опережающего роста банковской системы и определяющим её будущее будет являться выбранное направление развития экономики России.

Экономика России в ближайшие 15 лет будет воспроизводить модель либо усиления инновационной компоненты экономического роста (сверхбыстрая индустриализация и модернизация, внедрение инновационных подходов), либо продолжит инерционное развитие, в основе которого лежит сохранение умеренно-консервативной динамики, определяемой экспортом энергоресурсов и сырья [14, с. 52].

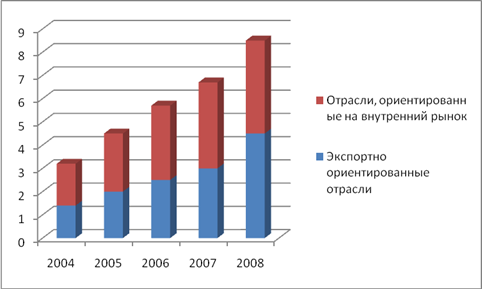

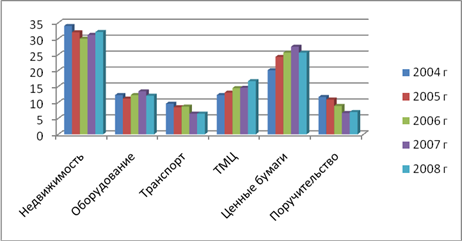

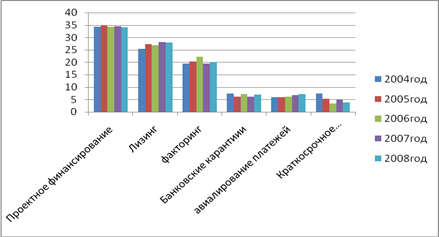

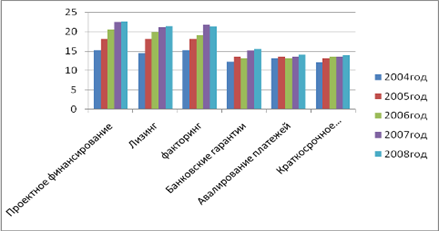

Кредитование реального сектора экономики неуклонно растет на протяжении всего анализируемого периода. Так, отрасли, ориентированные на внутренний рынок в 2005 году потребили кредитных ресурсов в 1,2 раза больше, чем в 2004 году. Рост продолжался и в 2006 году – он составил 30% по отношению к 2005году. В 2007 году рост замедлился и составил 21% по сравнению с предыдущим годом. Однако и в 2008 рост объемов кредитования отраслей, ориентированных на внутренний рынок по сравнению с 2007 годом составил всего 12% (см. рис. 2.1).

Падение роста за последние 2 года можно объяснить нестабильной ситуацией с выплатой заемных средств. В период до 2006 года банки охотно и выдавали кредиты и займы. За это время в банковском секторе сформировался некачественный кредитный портфель. Это негативно отразилось на своевременных выплатах. С развитием банковских технологий и наличием накопленного опыта в кредитовании банки к 2007 году стали реализовывать более качественные кредитные портфели, оставляя без внимания те компании, которые не внушили им доверия. [18, с. 12].

Рис.2.1. Динамика кредитования реального сектора экономики по видам отраслей*

*Рассчитано автором по данным [18]

Что касается экспортно ориентированных отраслей, то тенденция развития кредитования полностью повторяет развитие кредитования внутренне ориентированных отраслей. Рост объемов кредитования в целом за период составил 14 – 17% в среднем.

Позитивное воздействие на объемы кредитов , предоставленные оказали благоприятная ситуация на внешнеэкономических рынках, улучшение социально-политической ситуации в стране после президентских выборов, заметное упорядочение государственных финансов в результате обеспечения первичного профицита государственного бюджета, повышение финансовой дисциплины, вытеснение неплатежей и увеличение доли денежных расчетов, снижение налоговой нагрузки.

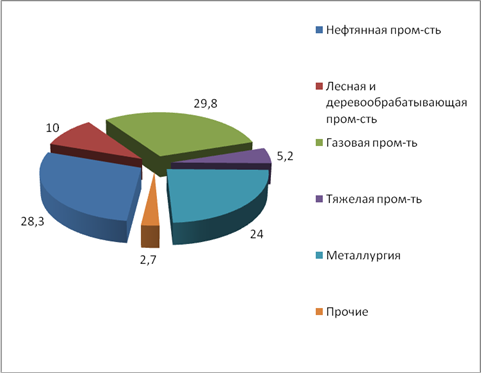

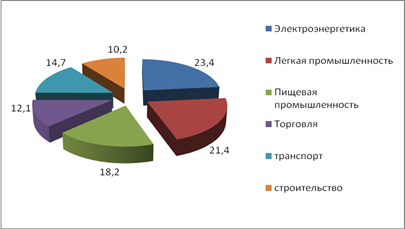

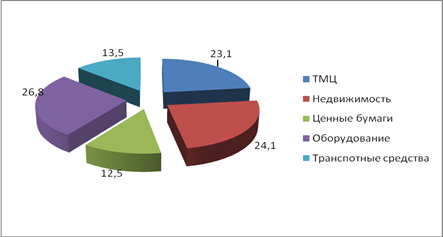

Эти факторы определяли положительную тенденцию предоставления кредитов именно в рублях [18, с. 22]. В структуре экспортно-ориентированных отраслей наибольший удельный вес объемов кредитования в среднем за анализируемый период занимают нефтяная промышленность – 28,8%; металлургия – 28,3%; и газовая промышленность – 24% ( рис 2.2).

Рис.2.2. Объемы кредитования экспортно-ориентированных отраслей в среднем за период с 2004 по 2008 гг., %*

Как показывает рисунок 2.2, лидером по объемам кредитования является нефтяная промышленность. Развитие этой отрасли жизненно необходимо для российской экономики, поэтому она имеет мощную государственную поддержку. Этот фактор дает возможность гарантий возврата заемных средств и наиболее стабильного развития. 80% всех нефтяных компаний, который работают на экспорт, имеют государственную поддержку, тем самым снижая риск банкротства и потерю кредитоспособности, что практически невозможно в данной специализации [11, с. 41].

Металлургия, имеющая почти четверть рынка кредитования экспортно-ориентированных отраслей, является одной из самых динамично развивающихся. Все предприятия, функционирующие в данной отрасли являются крупными, со среднесписочной численностью персонала от 1000 человек и выше, и объемами годовой чистой прибыли, измеряющейся десятками миллионов долларов США. Как правило, такие компании реализовывают масштабные проекты (в масштабах крупного города, субъекта федерации, или страны в целом), поэтому объемы привлекаемых средств, для их реализации измеряются миллионами и миллиардами долларов США. Отсюда и второе место в структуре по объемам предоставленных кредитов [11, с. 81].

Россия на мировом рынке является одним из главных экспортеров природного газа. Поэтому у нашей страны есть возможность укреплять, уже существующие, и развивать новые внешние экономические связи с другими странами на основе экспорта газа. В настоящий момент разрабатываются перспективные проекты транспортировки российского газа в страны Европы и Восточной Азии. В перспективе 2009 – 2012 гг. исключительно важным направлением признано развитие отраслей высокоэффективных качественных видов жидкого и газообразного топлива для нефтехимии. Разрабатываются проекты по разработке новых месторождений, наиболее перспективным районом в этом отношении является Север европейской части России. Предусматривается ускорить газификацию сельской местности всех районов. Намечено увеличить использование газа как моторного топлива, реконструировать существующие и строить новые электростанции в городах и селах страны. Развитие отношений с банковским сектором – неотъемлемая часть этих проектных решений. Ведь 80% всех проектов финансируются за счет привлеченных средств. Объемы кредитования газовой промышленности РФ неуклонно растут. [13, с. 51].

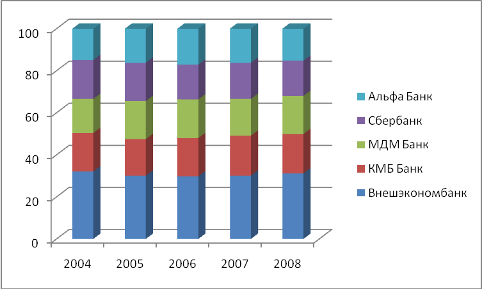

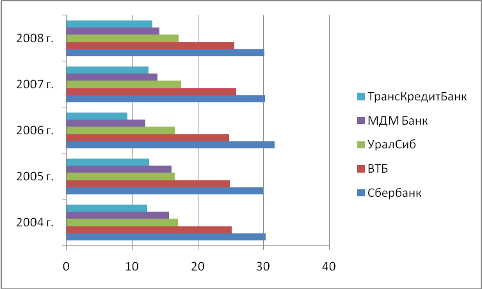

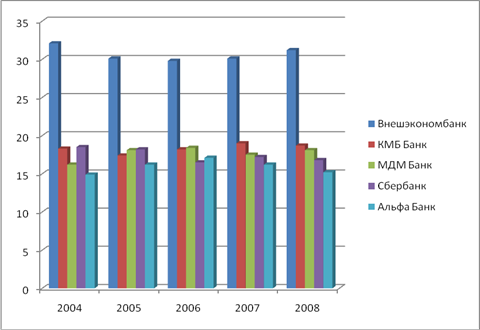

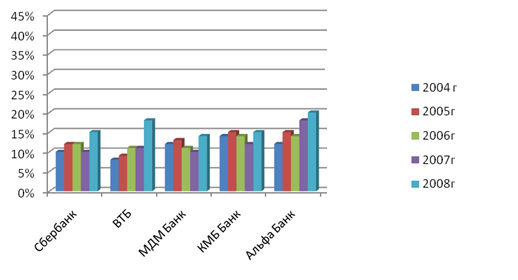

Данные экспортно-ориентированные отрасли кредитуют многие российские банки. Однако не все банки имеют возможность профинансировать тот или иной крупный инвестиционный проект. Так как экспортно-ориентированным отраслям требуются кредиты в относительно крупных размерах, этот рынок поделили меж собой наиболее крупные банки (см. рис. 2.3).

Рис. 2.3.

*Рассчитано автором по данным [18]

Как показано на рисунке 2.3, наибольший удельный вес в структуре рынка кредитования экспортно-ориентированных отраслей занимает Внешэкономбанк. Его доля в данном сегменте рынка в 2004 году составила 32,1%, однако в 2005 году снизилась на 12,3%. Снижение доли рынка Внешэкономбанка наблюдается и в 2006 году – на 10,5% по сравнению с 2005 годом. Снижение доли рынка банка в 2006 году обусловлено развитием банковской системы в целом. Появление новых банков ослабило конкурентные преимущества банка. В 2007 году ситуация изменилась: банк увеличил долю рынка и рост объемов кредитования составил 11,9%, по сравнению с 2006 годом. 2008 год так же принес банку увеличение количества предоставленных кредитов экспортно-ориентированным отраслям на 12% по отношению к 2007 году. Рост, начавшейся в 2007 году обусловлен мощной государственной поддержкой банка. Дело в том, что именно в 2007 году Правительством РФ и ЦБРФ было принято решение о выделении дополнительных средств Внешэкономбанку для увеличения кредитования экспортно-ориентированных отраслей [13, с. 101].

Второе место в структуре выданных кредитов экспортно-ориентированным отраслям занимает КМБ Банк. В 2004 году – его доля среди остальных крупных банков составила – 18,3%в , однако она снизилась в 2005 году на 12,6%. В 2006 году банк укрепил свои конкурентные позиции в данном сегменте рынка и рост объемов кредитования вырос еще на 10,0%. Тенденция роста продолжалась и весь 2007 год – она составила – 12%. 2008 год оказался для КМБ Банка не очень успешным – банк потерял 2% всей доли данного сегмента рынка – спад объемов кредитования составил 13%. (см. рис. 2.3).

Такое положение дел можно объяснить лишь внутренней политикой банка. В целом его поведение на данном сегменте рынка можно характеризовать как стабильное. Повышение и объемов кредитования экспортно-ориентированных отраслей спады в разные моменты, в рамках анализируемого периода, не имеют больших скачков. Сформировавшийся положительный имидж, так же говорит о достаточно стабильном положении банка не только на рынке кредитования экспортно-ориентированных отраслей, но и в банковской системе в целом. Многие крупные компании стремятся получить кредиты и займы именно в КМБ Банке, так как он занимает лидирующие положения в различных публикуемых рейтингах российских банков [13, с. 129].

Сбербанк на рынке кредитования экспортно-ориентированных отраслей занимает третье место. Его доля в 2004 году составила – 18,1%, а в 2005 она снизилась на 9,8% по сравнению с предыдущем годом. На протяжении всего анализируемого периода – до 2008 года Сбербанк терял свои конкурентные позиции на данном сегменте рынка, спад продолжал лишь только увеличиваться с каждым годом. Так в 2006 году спад объемов кредитования составил – 10,2%, в 2007 году спад увеличился еще на10,8% , а в 2008 – 11,2% по отношению к предыдущим годам. Теряя свои позиции на данном сегменте рынка, Сбербанк не предпринимал никаких действий по исправлению ситуации, так как его кредитная политика ориентирована на внутренний рынок.

Четвертое и пятое место на рынке кредитования экспортно-ориентированных отраслей принадлежат МДМ Банку и Альфа Банку соответственно. Что касается МДМ Банка, то четвертое место ему обеспечил рост объемов кредитования на протяжении всего анализируемого периода, который в среднем составил 10,2%-11,9% в год. А вот Альфа Банк увеличивал объемы кредитования лишь до 2007 года примерно на 9-11,2% в год, однако начиная с 2007 года потерял свои позиции, и снижение доли в кредитовании экспортеров составило 11% по отношению к 2006 году, а в 2008 – спад составил 12% по отношению к 2007 году. Однако все эти 5 банков способствуют развитию экспортно-ориентированных отраслей и укреплению российской экономики в целом.

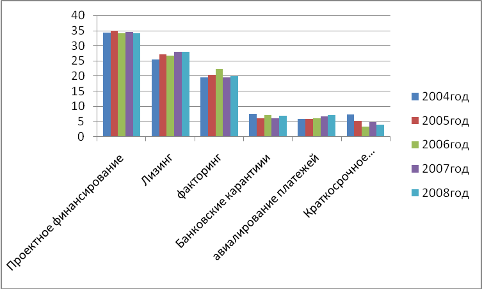

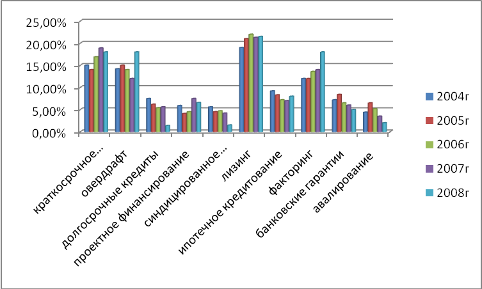

Для укрепления своих конкурентных преимуществ, банки используют различные инструменты. Так, с развитием российской банковской системы, появилось множество форм и видов кредитования. Банки, стараясь привлечь как можно больше заемщиков (в особенности ключевых, корпоративных) расширяют спектр предоставляемых кредитных услуг. Кроме того, банками разрабатываются индивидуальные пакеты для своих ключевых (корпоративных) клиентов. Существует более 15 видов кредитования юридических лиц. Основные и самые популярные из них, представлены на рисунке 2.4.

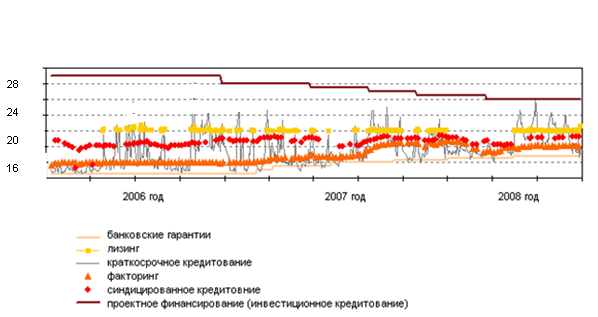

Рис. 2.4.

*Рассчитано автором по данным [18]

Особенность кредитования экспортно-ориентированных отраслей заключается в кредитовании крупномасштабных инвестиционных проектов, предусматривающих техническое перевооружение, закупку нового оборудования, открытие нового завода. Этим обусловлено лидерское положение проектного финансирования за весь анализируемый период (см. рис. 2.4).

Оно имеет наибольший удельный вес среди других видов кредитов, предоставляемых экспортно-ориентированным отраслям. Его доля на протяжении всего периода с 2004 по 2008 гг. существенно не менялась, и оставалась на уровне 34-35%.

Второе место по форме предоставленных кредитов занимает лизинг. Его доля на рынке кредитования экспортно-ориентированных отраслей составила в в среднем за анализируемый период 25 – 27%. С 2006 года наблюдается рост данного вида кредитования, который по отношению к предыдущему году составил 11,5%. 2007 год принес несущественный спад, который составил 7%, однако в 2008 году лизинг подтвердил свою популярность и его доля возросла на 14%.

За время, прошедшее после кризиса 1998 г., лизинг подтвердил свою состоятельность как альтернативный способ финансирования приобретения основных средств, и занял неплохую нишу на рынке кредитования и экспортно-ориентированных отраслей (см. рис. 2.4).

Кроме того, банки иногда предпочитают финансировать приобретение основных средств через лизинговую компанию, так как лизинговая сделка предполагает более прочное обеспечение, чем просто кредит.

Зарубежные поставщики также могут быть заинтересованы в использовании лизинга как механизма сбыта своей продукции. В качестве основного фактора развития лизинга в России следует отметить продолжающийся экономический рост и макроэкономическую стабилизацию [18, с. 59].

Третье место по видам кредитования экспортно-ориентированных отраслей занимает факторинг (см. рис.2.4).

Его доля за весь анализируемый период не претерпела существенных изменений, и в среднем составила 20-23%. К тому же за период 20040-2008 гг. популярность этого вида кредита лишь увеличивалась. Рост популярности факторинга объясняется весьма просто. В отличие от банковских кредитов этот инструмент — фактически безналоговый в традиционном понимании, он доступен широкому кругу компаний. Их ненасыщенный спрос на привлечение финансирования в течение нескольких лет позволяет ожидать бурного роста факторинга [24, с. 19]. Такие виды кредитов как банковские гарантии, авиалирование платежей, краткосрочное кредитование, конечно используются, но их доля в общей структуре предоставленных кредитов экспортно-ориентированным отраслям, весьма не высокая и в среднем составляет 4 – 5% (см. рис. 2.4).

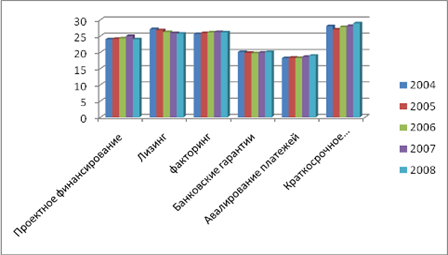

На выбор того или иного кредитного продукта влияет его стоимость, тем более если речь идет о крупных суммах, и реализации крупномасштабных проектов. Ставки, по различным видам кредитных продуктов зависят как от срока кредитования, так и от объемов, а так же от ряда других факторов. Средневзвешенные ставки за 3 последних года анализируемого периода по различным видам кредитов представлены на рисунке 2.5.

Рис. 2.5.

Российской экономики, % годовых*

*Рассчитано автором по данным ЦБРФ

Самым дорогим кредитным продуктом на рынке кредитования экспортно-ориентированных отраслей на протяжении всего анализируемого периода является самый популярный кредит – проектное финансирование. Ставка, по этому виду кредита начиная с 2006 года снижалась, и в 2007 году ее уровень составил – 26%, что на 13,5% ниже уровня 2006 года. В 2008 оду ее уровень снизился на 11,2%.

Спад стоимости проектного финансирования объясняется увеличением конкуренции. Начиная с 2006 года, большое количество мелких банков начали активно укрупняться и получили возможность кредитовать крупномасштабные проекты. Это повлекло за собой изменение структуры кредитного портфеля различных крупных банков, поэтому для того, чтобы удержать своих ключевых клиентов, многим банкам приходилось делать это в том числе за счет снижения стоимости выдаваемых кредитов [29, с. 29].

Процентная ставка по лизингу и синдицированному кредитованию находятся примерно на одном уровне, и на протяжении всего анализируемого периода не претерпели существенных изменений. Их значение в период с 2006 по 2008 оставалось на уровне 20-22 % годовых (см. рис. 2.5).

Стабильность стоимости этих видов кредитования объясняется весьма просто – стабильным спросом на данные виды кредитов. Самым дешевым видом кредита являются банковские гарантии. Из-за отсутствия спроса на них, банки держат процентные ставки на достаточно низком уровне. Стоимость кредита неотъемлемо связана со степенью риска вложений. При корпоративном кредитовании банки разрабатывают индивидуальный специфичный кредитный пакет, индивидуально для каждого клиента устанавливаются сроки, ставки, объемы, которые зависят от степени риска вложений в тот или иной проект.

Экспортно-ориентированные отрасли можно ранжировать в зависимости от степени риса вложений в конкретную отрасль. (см. табл. 2.1).

Таблица 2.1

Рейтинг отраслей с точки зрения рисков их кредитования, коэфф.*

| Экспортно-ориентированные отрасли | 2004г | 2005г | 2006г | 2007г | 2008г |

| Нефтяная промышленность | 9,5 | 7,8 | 7,5 | 7,8 | 9,6 |

| Металлургия | 6,5 | 6,8 | 7,1 | 7,5 | 9,4 |

| Газовая промышленность | 5,2 | 5,6 | 6,2 | 7,6 | 7,8 |

Как видно из таблицы 2.1, максимальное количество – 10 баллов, не набрала не одна отрасль. Наилучшие кредитные рейтинги — у нефтяной промышленности и металлургии, высокие экспортные доходы которых формируют стабильно высокие показатели их рентабельности, платежеспособности и кредитной дисциплины [24, с.99].

Причем нефтяная промышленность на протяжении всего анализируемого периода остается самой безрисковой среди прочих экспортно-ориентированных отраслей. В 2004 году кредитный рейтинг нефтяной отрасли оставался на уровне 9,5 из возможных 10 баллов. 2005 год принес некий спад, на 17,8%, который продолжился и в 2006 на 3,8%. Однако в 2007 году нефтяная промышленность вернула себе 3,8% потерянные в прошедшем году. А в 2008 году вернула себе абсолютное положение лидера в данном рейтинге и увеличила оценочный коэффициент до 9,6, т.е на 13,07% по сравнению с 2007 годом (см. табл. 2.1).

Снижение кредитного рейтинга нефтяной промышленности в 2005 – 2006 гг. вначале объяснялось ухудшением мировой конъюнктуры цен на нефть (начало 2005 г.), а в дальнейшем явилось прямым следствием не вполне понятной для кредиторов организации финансирования ее производственной деятельности в 2005 г. — начале 2006 г.[44, с. 19].

Поступательное улучшение кредитного рейтинга металлургии с 6.5 в 2004–2005 гг. до 9.8 в 2008 г. (по 10-балльной шкале) было вполне ожидаемым в связи со стартовавшим летом 2005 г. ростом мировых цен на ее продукцию. Поэтому средний рост оценочного коэффициента данной отрасли составил в 2005 году – 0,48%; в 2006 году – 4,4%; в 2007 – 5,6%; в 2008 году – 25,3% (см. табл. 2.1).

Эти отрасли в рейтинге идут с огромным отрывом от прочих, и объемы кредитов, получаемых ими в банках, ограничены главным образом нормативами, обязательными для кредитных организаций. Высокая концентрация производства этих отраслей и их растущая потребность в крупных дешевых долгосрочных кредитах существенно сужают поле деятельности для российских банков. С учетом стандартных требований к банкам по управлению рисками отечественной банковской системе будет сложно конкурировать с иностранными банками в финансировании той же нефтяной промышленности, инвестиционные потребности которой в 2008 г. оцениваются в 14–17 млрд. долл. США [44, с. 20].

Что касается газовой промышленности, то тренд коэффициентов рейтинга по рискам кредитования имеет стабильную положительную тенденцию. Их значение с каждым годом увеличивалось в среднем на 10-12%.(см. табл. 2.1).