Синдицированное кредитование позволяет активизировать механизмы формирования мощных финансовых потоков, позволяющих эффективно решать задачи экономического роста и капитализации банковской системы России. Распространение практики синдицированного кредитования в российской действительности, будет способствовать многократному увеличению возможностей банковской системы в части кредитования. Все больше российских банков обращаются к теме синдицированного кредитования, стремясь привлечь заемные средства от иностранных финансовых институтов. С каждым годом увеличивается количество российских банков, привлекших синдицированные кредиты в первый раз, что свидетельствует, во-первых, о росте доверия к российскому рынку со стороны иностранных инвесторов, а во-вторых, указывает на тот факт, что в целом размещать деньги на российском рынке для иностранцев выгодно.

В настоящее время в России сложились условия, объективно способствующие дальнейшему развитию рынка синдицированных кредитов, как одного из эффективных механизмов, обеспечивающих необходимое кредитование промышленности с целью дальнейшего экономического роста.

Актуальность темы исследования определяется тем, что при переходе к рыночным отношениям возникает необходимость объединения деятельности банков в различных секторах рынка и, особенно в сфере кредитных отношений. Цели создания объединений носят самый разнообразный характер, но всегда они связаны либо с проведением финансирования крупномасштабных мероприятий, с сокращением риска по банковским операциям, либо с решением задач, которые не под силу решить одному банку. В рамках такого объединения риск, связанный с долгосрочным кредитованием, распределяется между участниками, что позволяет банкам-членам поддерживать свои ликвидные резервы на более низком уровне.

В современных условиях лишь немногие российские банки в одиночку способны предоставить крупный объем кредитов, необходимый для удовлетворения потребностей предприятий. В связи с этим синдицированное кредитование предприятий России является актуальным не только для российских, но и иностранных банков. Опыт зарубежных стран дает основание утверждать, что именно развитие и совершенствование синдицированного банковского кредитования станет одним из существенных факторов роста инвестиций в основной капитал предприятий, а также преодоления сырьевой направленности российской экономики за счет ее диверсификации и реализации конкурентных преимуществ. Развитие синдицированных кредитов позволит банкам расширить инструментарий их активных операций и оптимизировать управление рисками. Это усилит, с одной стороны, функциональную роль банков в российской: экономике, а с другой создаст условия укрепления их финансовой устойчивости.

Роль банков во внешнеэкономической деятельности предприятия

Объектом исследования является внешнеэкономическая деятельность хозяйствующего субъекта. Предметом исследования является роль банков во внешнеэкономической деятельности предприятия. В составе работы нами выделено два основных раздела. В первой части работы рассматриваются теоретические аспекты внешнеэкономической деятельности России, даются основные ...

Целью работы является изучение сущности и роли синдицированного кредитования в России.

Исходя из цели главными задачами дипломной работы являются:

- показать сущность и понятие синдицированного кредита;

- показать виды синдицированного кредита;

- выявить причины неразвитости рынка синдицированного кредита в России;

- провести анализ положительных и отрицательных сторон кредита;

- выявить проблемы развития синдицированного кредита в России;

- описать особенности и динамика развития в России синдицированных займов;

- определить перспективы создания эффективного рынка синдицированного кредита.

Предметом исследования выступают организация и проблемы синдицированного кредита в России, как одного из важнейших источников финансовых ресурсов для хозяйствующих субъектов и выявление причин его незначительных объемов.

Объектом исследования является синдицированный кредит, который получил широкое распространение в наиболее развитых странах.

Глава 1. Теоретическо-методологические основы синдицированного кредита

1.1 Сущность и понятие синдицированного кредита

Синдицированный кредит — (англ. sindicated bank credit)- кредит, предоставляемый двумя или более банками одному заемщику, чаще всего международный, который может быть предоставлен одному заемщику группой (двумя или более) банков-кредиторов при объединении их финансовых ресурсов. Этот кредит нельзя расценивать как отдельный вид кредитования, это скорее форма, удобная кредиторам и заёмщику. Такое кредитование позволяет кредиторам, в роли которых чаще всего выступают банки, аккумулировать ресурсы для выдачи крупного займа и снижать риски путем их распределения между всеми участниками. Заемщик имеем возможность привлечь средства легче и быстрее, чем при поиске частных инвесторов. Кроме этого заемщик получает «дешевые» деньги, т.к. пропадает необходимость в уплате многих косвенных платежей и налогов; снижаются затраты на аудиторов, экономистов и юристов, так как упрощаются требования к отчетности. При выдаче синдицированного кредита подписываются обязательства, при нарушении которых кредиторы имеют право требовать досрочное погашение кредита и применять штрафные санкции к заемщику. Синдицированные кредиты являются хорошим инструментом проникновения крупных банков в регионы. Позволяют крупным заемщикам получать кредит на выгодных условиях и с меньшими рисками.

Наиболее распространены следующие формы синдицированного кредита:

- клубный кредит — необходимые средства полностью представляются ведущим менеджером и другим участниками управляющей группы;

- долевой кредит — один или несколько банков подписываются на всю сумму займа и полностью выполняют кредитное соглашение;

- далее каждый из них индивидуально продает участие небольшой группе банков без создания формальной структуры синдиката;

— авансированный кредит — заемщик получает средства от ведущего банка(банков), на основе выданного ему сертификата участия как обязательства банка предоставить ему кредит. Кредитные ноты находятся в свободном торге между банками, заинтересованными в участии в сделке, которая организуется на основе конкурсных торгов.

Кредит и его роль в рыночной экономике России

... может переливаться из одних отраслей в другие. Этот процесс осуществляется в форме движения денежного капитала, поэтому кредит в рыночной экономике необходим прежде всего как ... кредитования в современной рыночной экономике России, заключения, списка литературы. 1. Теоретические основы кредита 1.1 Кредитные отношения Кредит - экономические отношения, возникающие между кредитором и заемщикам по ...

В отношении синдицированного кредита речь всегда идет о крупномасштабных сделках, не менее 20 млн. долларов, поэтому клиентами этой системы могут быть только юридические лица: крупные предприятия, финансовые институты (в том числе, банки) или государство.

В целом, можно выделить следующие характерные признаки синдиката :

1. Синдикат представляет собою соединение самостоятельных предпринимателей. В союз вступают уже ранее организованные предприятия, при этом, не теряя своей юридической и производственной самостоятельности.

2. Синдикаты строятся на добровольных началах предпринимателей, оформляющих свои отношения на договорном основании. Предприятия могут являться участниками только одного синдиката, так как иное в силу целей создания синдиката невозможно.

3. Участник синдиката может свободно выйти из союза, так как не связан с ним какими-либо обязательствами.

4. Объединение предпринимателей в синдикат не образует нового юридического лица и не имеет представительств, хотя в соответствии с ГК РФ может быть законодательно оформлено в виде товарищества.

5. Сроки деятельности синдиката определяются состоянием рынка, на котором синдикат оперирует, но, как правило, такая форма союзов организуется на длительной, если не постоянной основе.

6. Целью синдиката является ограничение действия свободной конкуренции на производство и сбыт. Для достижения поставленных целей в союз вступают предприятия одной отрасли, что определяет седьмую особенность синдиката.

7. В синдикат вступают предприятия, выпускающие однородную продукцию, которые, по существу, делят рынок в части регулирования цен и условий сбыта товаров и услуг.

8. Отличительной особенностью данной формы союзов от прочих является то, что при полном сохранении юридической и производственной самостоятельности участники синдикатов теряют коммерческую самостоятельность, что вытекает из целей создания такого союза, заключающейся в монополизации рынка сбыта однородной продукции. Утрата коммерческой самостоятельности проявляется в том, что реализация произведенного продукта участниками данных форм предпринимательских союзов осуществляется через единую сбытовую (продажную) контору.

Важно также в банковском сообществе выработать общие подходы и правила организации синдицированного кредитования. Ниже представлена модель управления синдикатом. (Приложение 2)

1.2 Виды синдицированного кредитования

1) Совместно инициированный синдицированный кредит

Совместно инициированный синдицированный кредит предоставляется несколькими банками — участниками синдиката, предварительно заключившими многостороннее соглашение, в котором определены общие условия предоставления кредита, а также взаимоотношения между участниками синдиката и банком-агентом.

При этом каждый участник синдиката заключает с заемщиком отдельные кредитные договоры, условия которых должны отвечать

- срок погашения обязательств заемщика перед кредиторами и величина процентной ставки являются одинаковыми для всех договоров;

- каждый кредитор обязан предоставить денежные средства заемщику в размере и на условиях, предусмотренных отдельным двухсторонним договором;

- каждый кредитор обладает индивидуальным правом требования к заемщику (основной суммы долга и процентов по кредиту) согласно условиям заключенного двухстороннего договора;

— все расчеты по предоставлению и погашению кредита производятся через кредитную организацию — банк-агент, который может одновременно являться кредитором (участником синдиката) и исполняет агентские функции от лица других кредиторов (участников синдиката).

«ДЕНЬГИ. КРЕДИТ. БАНКИ» Махачкала – 2019г

... средств массовой информации по вопросам курса. Раздел 1 «ДЕНЬГИ» ТЕМА 1 «ДЕНЬГИ И ИХ РОЛЬ В ЭКОНОМИКЕ» ЗАДАНИЯ ДЛЯ ПРАКТИЧЕСКИХ ЗАНЯТИЙ Задание 1.1. Приведите не менее 5 определений ... и монетаризма? ЗАДАНИЯ ДЛЯ САМОСТОЯТЕЛЬНОЙ РАБОТЫ: 1) Темы для докладов и рефератов: 1. Золото и его роль в экономике. . История появления первых денег. . История денег в России. . Современные деньги и ...

В данном случае банк-агент действует от имени и за счет участников синдиката на основании многостороннего соглашения, заключенного с кредиторами, которое содержит общие условия предоставления заемщику синдицированного кредита (общий размер кредита и доли участия каждого банка, величину процентной ставки, срок погашения кредита), а также определяет взаимоотношения между кредиторами и банком-агентом.

Индивидуально синдицированный кредит, предоставляется банком — первоначальным кредитором от своего имени и за свой счет в полном объеме, а затем на основании договора об уступке прав требования, заключенного между первоначальным кредитором и участниками синдиката, совершается частичная уступка требований по кредиту в пользу банков — участников синдиката, которые будут являться долевыми кредиторами.

Права требования по кредиту, предоставленному первоначально банком-кредитором от своего имени и за свой счет, уступаются в определенной части (доле) банкам — долевым участникам синдиката при выполнении

- доля каждого банка — участника синдиката в совокупном объеме приобретаемых ими прав требования к заемщику (основной суммы долга и процентов по кредиту) определяется соглашениями между банками — участниками синдиката и первоначальным кредитором и фиксируется в каждом отдельном договоре об уступке прав требования, заключенном между первоначальным кредитором и банком — участником синдиката;

- порядок действий банков — участников синдиката в случае неплатежеспособности (банкротства) заемщика, в том числе обращения взыскания на залог, иное обеспечение по кредиту в случае наличия такового определен многосторонним договором.

Синдицированный кредит без определения долей

Синдицированный кредит без определения долей предполагает заключение кредитного договора от имени одной кредитной организации (банка-организатора синдиката) за счет ресурсов различных участников синдиката. Инструкцией № 110-И не определена система договорных связей, возникающая в данном случае.

Правоотношения кредиторов — участников синдицированного кредита без определения долей могут регулироваться статьей 1041 «Договор простого товарищества» ГК РФ. Так, по договору простого товарищества (договору о совместной деятельности) двое или несколько лиц (товарищей) обязуются соединить свои вклады и совместно действовать без образования юридического лица для извлечения прибыли или достижения иной не противоречащей закону цели. Возможен также вариант многостороннего договора между участниками кредитного синдиката по типу агентского договора, либо договора комиссии при условии заключения банком-организатором синдиката кредитного договора с третьим лицом (третьими лицами), в котором (которых) определено, что указанное третье лицо (указанные третьи лица):

Комплексная оценка кредитной деятельности коммерческого банка

... комплексной оценки кредитной деятельности коммерческого банка. Для достижения поставленной цели в работе ставятся следующие задачи: рассмотреть основные теоретические аспекты, связанные с понятием кредитных операций коммерческого банка, раскрыть сущность и необходимость кредита, классификацию, ...

- обязуется (обязуются) предоставить банку-организатору синдиката денежные средства не позднее окончания операционного дня, в течение которого банк-организатор синдиката, в свою очередь, обязан предоставить заемщику денежные средства в соответствии с условиями кредитного договора в сумме, равной или меньшей суммы, предоставляемой в этот день банком — организатором синдиката заемщику;

— вправе требовать платежей по основному долгу, процентам, а также иных выплат в размере, в котором заемщик исполняет обязательства перед банком — организатором синдиката по погашению основного долга, процентов и иных выплат по предоставленному ему банком кредиту, не ранее момента реального осуществления соответствующих платежей.

Согласно Инструкции № 110-И кредиты не относятся к синдицированным без определения долевых условий, если:

- соглашение между банком и третьим лицом предусматривает условие о предоставлении банком обеспечения по полученным от третьего лица денежным средствам;

- банк осуществляет платежи по основному долгу, процентам и иным выплатам третьему лицу до момента реального исполнения заемщиком соответствующих обязательств.(Приложение1)

Участниками синдицированного кредитования являются банки-участники и кредитополучатель. Они действуют в рамках единого синдицированного кредитного договора, заключаемого между банками-участниками и кредитополучателем. Этот многосторонний договор определяет взаимоотношения между банками и кредитополучателем и содержит основные экономические условия и юридический аспект операций, определяющим права и обязанности сторон. Обязательства участников синдиката являются самостоятельными, ни один из них не отвечает по обязательствам другого, любой банк-участник имеет обязательства перед кредитополучателем в пределах своей доли.

Каждый из банков открывает счет по учету кредитной задолженности, где отражает сумму предоставленного кредита, счета по взиманию процентов, внебалансовые счета для отражения обязательств по выдаче кредита, полученного обеспечения по возврату кредита. Синдицированные кредиты предоставляются, как правило, в виде кредитной линии, но возможна единовременная выдача.

Участники синдиката должны выполнять координацию действий банков, осуществление связи между заемщиком и кредиторами, информационное обеспечение сделки, контроль за исполнением заемщиком обязательств и т.д.

Ниже приведены обязанности некоторых участников:

- менеджеры предоставляют кредитные ресурсы;

- банки-участники приглашают банки к участию в объединении и распространяют информацию среди банков, а также информируют заемщика о продвижении сделки.

— соорганизаторы подбирает потенциальных участников группы, определяют круг обязанностей каждого члена синдиката, устанавливают условия кредитования, согласует действия банков и т.д.

1.3 Содержание и особенности синдицированного кредита

Возникнув как случайное явление, кредит постепенно расширял сферу своего функционирования, становился объективной необходимостью, выражающей постоянные связи между участниками воспроизводственного процесса. В современном обществе кредит является такой же неотъемлемой реальностью, как и в целом обмен результатами общественного труда. Оставаясь самостоятельной категорией товарного производства, кредит изменялся и приспосабливался к новым условиям экономической жизни. На смену его отдельных видов приходили новые разновидности ссуд. Подобная эволюция в кредитных отношениях вполне оправдалась. Практика показывает, что развитие кредитной системы невозможно без внедрения новых инструментов, расширения использования и модификации в зависимости от требований рынка.

Процессы кредитования тенденции и закономерности

... коммерческие банки еще не в полной мере овладели знаниями об особенностях кредитных инструментов в рыночной экономике. Поэтому целью выпускной квалификационной работы было изучение процесса кредитования, его тенденций и закономерностей. ...

Особое место в кредитной системе занимает такая форма кредита, как синдицированное. Синдикат — это объединение предприятий или производителей товаров с целью их сбыта и осуществления единой ценовой политики и других видов коммерческой деятельности при сохранении юридической независимости и производственной самостоятельности.

Довольно часто синдицированный кредит относят к одной из форм международного межбанковского кредитования, характерной особенностью которой является то, что кредит предоставляется одному заемщику группой банков-кредиторов — синдикатом (консорциумом или клубом), однако современная практика показывает, что синдицированный кредит — это явление, характерное не только для рынка международного кредита.

С юридической точки зрения, синдицированный кредит — это в первую очередь соглашение между кредиторами.

С правовой точки зрения получается, что синдицированный кредит — это особый вид соглашения, а не форма кредита. Между тем соглашение между банками является необходимым условием для возникновения любого вида кредита, но не доказательством принадлежности синдицированного кредита только к одной из их разновидности.

Отличительные особенности синдицированного кредита.

Наличие финансовых ковенант (обязательств), при нарушении которых, кредиторы могут требовать досрочного погашения кредита. Заемщик может снизить риски путем более детального планирования деятельности компании на срок привлечения кредита, а также при обсуждении кредитного соглашения с кредиторами.

Возникновение валютных и процентных рисков, связанных с принятием обязательств по кредиту. Возможными способами управления рисками являются использование инструментов хеджирования срочного рынка и ограничение возможных потерь путем установления внутренних лимитов на валютную задолженность в структуре обязательств заемщиком.

Глава 2. Тенденция развития синдицированного кредитования в Российской Федерации

2.1 Причины неразвитости рынка синдицированного кредита в России

Современные тенденции развития российской экономики во многом связаны с заимствованием успешного зарубежного опыта функционирования различных экономических механизмов. Одним из этих механизмов является такой банковский кредитный продукт, как синдицированное кредитование. Являясь одним из элементов системы кредитования, данный кредит, активно используемый в мировой банковской практике, позволяет реальному сектору экономики решать важнейшие экономические проблемы, обеспечивает крупные и дорогостоящие проекты необходимыми заемными средствами.

«Синдикат» в переводе с латинского означает «поверенный, представитель» и представляет собой одну из форм объединения организаций для выполнения общей коммерческой деятельности при сохранении юридической самостоятельности и независимости. В общих чертах синдицированное кредитование можно обозначить как разновидность банковского кредитования, имеющего некоторые особенности: заемщик — одно юридическое лицо, а в роли кредитора выступают несколько банков, объединяющих свои средства (т.е. образующих синдикат) для предоставления синдицированного кредита.

Ипотечное кредитование банка

... «-». Предметом исследования выступают экономические отношения, складывающиеся в процессе реализации схем ипотечного кредитования, теоретические основы и механизмы формирования ипотечного жилищного кредитования. Целью исследования работы является рассмотрение ипотечного кредитования на примере банка ...

Синдикат состоит из финансовых институтов, с помощью которых происходит финансирование заемщика. В российской практике в банковском синдикате принято выделять следующих участников:

- ведущий банк-организатор. Организатор берет на себя весь процесс привлечения участников, выдачи и обслуживания синдицированного кредита, готовит документацию (в том числе так называемый информационный меморандум о заемщике), предлагает другим банкам войти в синдикат, ведет с ними переговоры. Организатор должен быть одним из крупнейших кредиторов — это означает, что банк уверен в надежности заемщика и будет служить дополнительной гарантией для остальных участников синдиката;

- банки-участники — другие (кроме организатора) члены банковского синдиката. Каждый банк синдиката действует независимо от других банков в рамках своих полномочий по отношению к заемщику. Если один из банков-членов синдиката не может выполнить свои обязательства, то другие банки не несут ответственность за этот банк;

- Заемщик является одним из основных участников синдицированного кредита, им может быть как крупная корпорация, так и кредитная организация (банк).

Синдицированный кредит контролируется банком-организатором, а условия кредита изложены в документе (пакете документов), который определяется всеми банками, предоставляющими кредит. Банк-организатор отвечает за организацию синдицированного кредита, соответствующего установленным заемщиком параметрам (поиск и формирование группы банков-кредиторов).

Кроме того, в синдикате может существовать отдельно банк-агент, особенно если участников синдиката много. Банк-агент обслуживает денежные потоки по кредиту. Кредиторы перечисляют суммы кредитов банку-агенту, который их аккумулирует и затем перечисляет заемщику. Платежи по возврату кредита и по процентам заемщик уплачивает банку-агенту, который затем пропорционально распределяет их между кредиторами. Банк-агент также может вести паспорта экспортных сделок, поступления по которым являются источником погашения кредита.

В зарубежной практике участников синдицированного кредита может быть больше. Банк-организатор (в зарубежной практике — Arranger — (пер. с англ.) подрядчик) — это банк, который берет на себя ответственность перед заемщиком за процесс по привлечению синдицированного кредита. Bookrunner — организатор, ведущий учет заявок на участие в синдикадии. Это самые престижные «титулы», и получившим их банкам, как правило, полагаются наибольшие комиссионные. В соответствии с точным переводом слова «Arranger» банк-организатор занимается подрядом на организацию предоставления кредита.

Задачи банка-организатора состоят в:

- подготовке информационного меморандума по заемщику;

- составлении привлекательного предложения другим банкам по участию в договоре синдицированного кредитования;

- ведении переговоров с этими банками;

- подготовке и согласовании договора синдицированного кредитования.

Известно, что банк-организатор должен быть крупным кредитором с хорошей репутацией, так как вступление других банков в синдикат во многом зависит от рейтинга банка-организатора, который берет на себя ответственность за привлекательный имидж и кредитоспособность заемщика. Обычно «в крупных сделках банк-организатор предоставляет возможность нескольким крупным банкам-кредиторам за дополнительное вознаграждение самим подбирать участников на закрепленной за каждым территории, чтобы избежать конкуренции между этими банками. Такие банки (Joint Arrangers, Co-arrangers) обычно называются «объединенными организаторами». Иногда ими могут быть просто участники синдицированного кредита, предоставившие самую крупную часть кредита из общей суммы или сумму, которая чуть меньше кредита, который был предоставлен заемщику банком-организатором. После объединенных организаторов по шкале размера внесенной суммы в синдикат идут другие участники синдиката — Lead Managers, Senior Managers, Managers, Co-Managers, а также просто участники — Participants. Эти названия участников варьируются в зависимости от желания синдиката. Главное — четко разграничить участников синдицированного кредита по сумме вклада в рамках кредитного договора. Чем выше вклад (ранг) кредитора, тем больше сумма его дополнительного вознаграждения «за участие» (Participation Fee).

Кредитные операции на примере ОАО Транс Кредит Банк

... проводимых кредитных операций в ОАО Транс Кредит Банк. Предмет исследования – кредитные операции коммерческих банков. Объектом исследования данной курсовой работы является ОАО Транс Кредит Банк. Работа состоит из двух глав. Первая глава посвящена теоретическому рассмотрению сущности кредитных операций в коммерческих банков. Вторая ...

Обычно сумма этого вознаграждения составляет от 25 до 100 базисных пунктов от суммы кредита сверх общей для всех банков маржи. Это вознаграждение является компенсацией за больший риск. Крупные кредиторы позволяют банку-организатору быстрее собрать нужную сумму, поэтому он готов делиться частью своего комиссионного вознаграждения. В сделке выделяется также Агент (секретарь сделки — англ. Agent).

Он является представителем всех участников синдицированного кредита перед заемщиком по проведению платежей, напоминанию о наступлении тех или иных сроков, запросу дополнительной информации и т.п. Обычно роли банка-организатора и агента синдицированного кредита выполняются одной и той же организацией либо разными компаниями одной группы.

Таким образом, одним из основных отличий синдицированного кредитования от обычного банковского кредитования — это количество участвующих в нем сторон: заемщик и кредиторы (при этом кредиторов — банков-участников должно быть два или более).

Основная задача, решаемая с помощью синдицированного кредитования, это — привлечение заемщиком значительных по своему объему денежных ресурсов, которые по определенным мотивам не могут быть предоставлены одним банком. Мотивы при этом могут быть следующие:

- заемщик — крупное юридическое лицо, ему требуется большая сумма, которая не может быть удовлетворена в силу ограниченности средств банка;

- выдача крупного кредита регламентируется нормативами, установленными регулирующими органами, и в некоторых случаях банк не может предоставить требуемый заемщиком кредит, не нарушая действующее банковское законодательство (так, российские банки обязаны соблюдать нормативы — максимальный размер риска на одного заемщика или группу связанных заемщиков (25% от величины собственных средств банка) и максимальный размер крупных кредитных рисков (800% от величины собственных средств банка));

- банк проводит взвешенную и осторожную кредитную политику и считает нужным диверсифицировать крупный кредитный риск.

Исследуя синдицированное кредитование и его особенности в российской банковской практике, следует помнить, что это частный случай банковского кредитования, которому также должны быть присущи следующие основные принципы:

Кредитование корпоративных клиентов: проблемы и перспективы

... задачи дипломной работы: привести теоретические аспекты кредитования корпоративных клиентов; рассмотреть современные тенденции рынка кредитования корпоративных клиентов; показать направления развития корпоративного кредитования. Для достижения цели и поставленных задач первой главе дипломного проекта рассмотрена теоретическая основа кредитования корпоративных клиентов, виды кредитов. Вторая ...

- принцип срочности;

- принцип возвратности;

- принцип платности;

- принцип подчинения кредитной сделки нормам законодательства и банковским правилам;

- принцип неизменности условий кредитного договора;

- принцип взаимовыгодности;

- принцип целевого использования кредита;

- принцип обеспеченного кредитования.

Кроме перечисленных принципов синдицированное кредитование обладает также и некоторыми специфическими чертами.

Во-первых, как правило, это кредит долгосрочный или среднесрочный. При предоставлении кредита на небольшой срок издержки по организации будут слишком большими и кредит станет крайне невыгодным для заемщика. Впрочем, повторные кредиты могут предоставляться и на небольшой срок.

Во-вторых, размер кредита не должен быть небольшим, так как удельные транзакционные издержки сделают саму идею синдицированного кредитования абсурдной — проще будет найти одного кредитора, который согласится принять на себя все риски, сопутствующие синдицированному кредитованию.

В-третьих, синдицированный кредит, как правило (бывают и исключения), не привлекается для финансирования текущей деятельности (слишком долгим процессом является процедура синдикации, данный инструмент недостаточно гибок, чтобы оперативно реагировать на срочные потребности заемщика в заемных средствах).

Для финансирования капитальных расходов он подходит как нельзя лучше, сочетая в себе большие суммы привлекаемых средств, большие сроки и в то же время относительную гибкость, удобный график погашения и относительную дешевизну.

В-четвертых, характерной особенностью синдицированных кредитов является их публичность. Обычный (двусторонний) кредит обычно не афишируется для общественности и инвесторов, тогда как синдицированный кредит часто является публичным договором. При принятии решения о подписании договора синдицированного кредитования главный банк и заемщик приглашают большой круг потенциальных кредиторов. Не все приглашенные кредиторы вступят в конечном итоге в синдикат, однако будут иметь представление о заемщике.

Таким образом, синдицированный кредит — это особый банковский продукт, суть которого, с одной стороны, в предоставлении заемщику на условиях возвратности, платности и срочности значительных по объему и длительности денежных средств группой банков, а с другой — в диверсификации банками своих кредитных портфелей и управлении кредитными рисками.

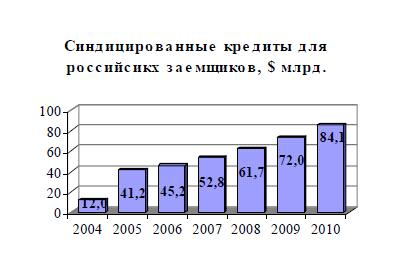

В нашей стране рынок синдицированного кредита стал явственно формироваться только в 2004 г. А история синдицированного кредитования начинается с 1995 г. — первыми кредиторами являлись Международный и Европейский банки реконструкции и развития, а заемщиками — несколько российских банков. На первоначальном этапе российские банки сталкивались с синдицированной формой финансирования, не как кредиторы, а как заемщики. Со II половины 2000 г. началось оживление на рынке. С этого периода и до 2008 г. можно было заметить ежегодное увеличение объемов и количества синдицированных кредитов в России.

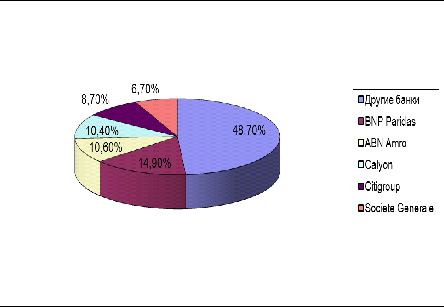

На сегодняшний день в России количество синдикации, организованных иностранными финансовыми учреждениями, несомненно, преобладает. Только единицы российских банков могут «похвастаться» более или менее существенным объемом финансирования. Можно заметить, что среди 30 лидеров рынка синдицированного кредитования в России за 2011 г. только один отечественный банк — ВТБ (26-е место).

Основные причины, дающие преимущество иностранным кредитным институтам в этом вопросе, — опыт, который накапливался десятилетиями, разная стоимость денежных ресурсов, возможность использовать распространенное в данной области английское право, доступ к огромной базе потенциальных инвесторов. Немаловажным также является наличие полноценных подразделений в банках, которые обеспечивают структурирование синдицированных сделок, выполнение агентских и других административных функций.

Следует отметить, что в настоящее время негатив в мировой финансовой системе отразился и на рынке синдицированного кредитования. Для некоторых экономических субъектов сузились возможности привлекать долгосрочные ресурсы, и многие финансовые инструменты оказались либо слишком дорогими, либо и вовсе недоступными. Изменилась и структура привлечения российскими банками средств с международных рынков в новых условиях произошло ограничение категорий заемщиков, которые имеют возможность привлекать средства на международном рынке. В настоящее время эта «опция» доступна в основном банкам с высоким инвестиционным рейтингом.

Данные за 2012 г. о российском синдицированном кредитовании демонстрируют некоторое понижение активности (по сравнению с 2011 г. и постоянным ростом за последние годы), однако в кризисных условиях синдицированное кредитование остается актуальным и востребованным продуктом.

Основными характеристиками текущего кризисного момента в российском синдицированном кредитовании являются:

- общая тенденция повышения процентных ставок по привлечению кредитов;

- снижение активности участия банков в кредитовании (кризис повлиял и на спрос со стороны банков на участие в синдицированных кредитах);

— Таким образом, цены падают, на рынок выходит большое число компаний и банков второго эшелона, растет интерес к рублевым сделкам, происходит удлинение сделок. Отмечается значительное снижение рублевых заимствований, российская банковская система не может покрыть всех потребностей заемщиков, для компаний второго эшелона рынок закрыт. Основное количество синдицированных кредитов — клубные сделки, — сейчас все строится на сложившихся отношениях банков с заемщиками, к клубным сделкам тяготеют и инвесторы, и заемщики. По прогнозам, в самом ближайшем будущем кредиторы будут придерживаться сегодняшних повышенных ставок, доступность кредитов будет ограничена. Однако развитие рынка имеет циклический характер, и, по нашему мнению, неизбежно наступление фазы, когда ставки начнут постепенно снижаться.

Отраслевая структура синдицированного кредитования в России по данным за II полугодие 2011 г. — I полугодие 2012 г. выглядит следующим образом: нефтяная отрасль — 54%; банки — 20; черная металлургия — 11; цветная металлургия — 9; пищевая промышленность — 2; связь и телекоммуникации — 1; другие отрасли — 3%.

Структура российского синдицированного кредитования отражает структуру российской экономики, ее специфику (сырьевую направленность) и некоторую диспропорциональность (опережающее развитие нефтегазового сектора экономики), в то время как в мировых синдикациях первое место по объему полученных кредитов прочно занимает финансово-банковский сектор. Несмотря на то, что синдицированное кредитование является достаточно редкой операцией даже для среднего по масштабам отечественного банка, тенденции последних не кризисных лет развития российской системы кредитования показывают «интерес» к таким сделкам и поступательный рост. Накоплен некоторый, пока незначительный, опыт российской практики синдицированного кредитования, который позволяет выделить основные виды синдицированных кредитов в нашей стране.

Анализируя проблемы, тормозящие развитие синдицированного кредитования в России, стоит обратить внимание на мнение профессионалов в данной области. Так, по мнению начальника отдела синдицированных операций Внешторгбанка, синдицированное кредитование заемщика, не входящего в круг близких или родственных структур, — явление для российских банков крайне редкое. Неразвитость этого вида кредитования происходит по

- отсутствие побудительных мотивов (фискального либо нормативного характера);

- нежелание «делиться» корпоративным клиентом;

- подозрительное отношение к «неродному» клиенту;

- боязнь дополнительных трудозатрат при неэффективно действующих банковских технологиях;

- неразвитость третейских банковских судов и длительность судебных разбирательств при возникновении необходимости реализации банками — участниками своих прав залогодержателей.

Стоит отметить, что обозначенные выше причины были сформулированы более шести лет назад, однако они остаются актуальными и нерешенными по настоящее время.

Среди основных проблем, сдерживающих развитие синдицированного кредитования в России, следует назвать следующие:

— Неразвитость рынка синдицированного кредитования, вызванная низкой степенью взаимодействия банков. Организация синдицированного кредитования предполагает взаимодействие между банками, поэтому здесь важную роль играют корреспондентские отношения в банковской системе. Синдицированный кредит требует от банков доверия друг к другу. Так, при изучении структуры и значительности банковских рисков в России было выявлено, что, по мнению руководителей российских кредитных организаций, только 17% респондентов считают, что российские банки хорошо подготовлены для управления рисками.

— Отсутствие правовой инфраструктуры. Развитию синдицированного кредитования может способствовать наличие адекватной правовой инфраструктуры. Так, Банк России уже в 2001 г. в своем программном документе «Концептуальные вопросы развития банковской системы Российской Федерации» называл синдицированные кредиты среди инструментов, которые должны использоваться для управления рисками банков. Однако официальных правовых документов (кроме Инструкции N 110, затрагивающей некоторые аспекты синдицирования), регламентирующих синдицированное кредитование, нет.

Российское же законодательство имеет существенный недостаток — оно не предусматривает возможность банка продать свою долю в синдицированном кредите сторонним инвесторам через производный инструмент.

В России предусмотрен только механизм уступки кредита, что, как показывает анализ, влечет за собой целый ряд проблем:

- необходимость создания прямых договорных отношений между новым кредитором и заемщиком;

- необходимость уведомлять об уступке заемщика и, возможно, получить отказ или согласие;

- в случае уступки кредита нерезиденту — необходимость учета требований по кредитам от нерезидентов (паспорт сделки);

- необходимость перерегистрации обеспечения;

- обязательство передавать документы по кредиту новому кредитору;

- невозможность переуступки кредитов, по которым произошла частичная выборка или кредитов, предоставленных револьверными линиями.

Однако, как представляется, синдикация интересна не только тем, что имеется возможность распределять риски по нескольким кредитным организациям, но и возможностью продать в любой момент полностью или частично свою долю в сделке.

— Отсутствие опыта и знаний осуществления синдицированного кредитования. Данная проблема является взаимосвязанной и взаимозависимой с указанными выше. Для проведения синдицированного кредитования требуются банковские специалисты с определенными навыками, квалификацией, знаниями и наработками в этой области, при этом указанные знания должны быть и российской, и международной направленности.

— Слабое методическое обеспечение. Обозначенная проблема также является взаимосвязанной с другими перечисленными выше причинами, поскольку отсутствие практики и опыта проведения синдикаций в российских банках вызвано тем, что Банк России не имеет разработанной методики и соответственно внутреннего методического обеспечения в российских кредитных организациях.

Таким образом, развитию синдицированного кредитования в России будет способствовать разработка государством четких правил, регламентирующих деятельность банков в этой области. Актуальным и давно назревшим направлением совершенствования законодательной базы является принятие федерального закона-кодекса «О кредитном деле в Российской Федерации». В данном законе, правда, следует в отдельной главе качественно осветить все аспекты синдицированного кредитования: определить его сущность и виды; возможные механизмы предоставления участников, их права и обязанности; предусмотреть вторичное обращение. Кроме этого, нужно разработать специальный государственный нормативно-правовой документ, который закреплял бы основные принципы организации синдицированного кредитования, качественные (например, наличие определенной квалификации риск-менеджеров) и количественные (например, специальные нормативы) требования к участникам синдицированного кредитования. Необходима также разработка единой и стандартной документации для оформления кредитов в этой области, что позволит сократить временные и денежные затраты участников по данным сделкам.

Другая важная проблема, решение которой, могло бы способствовать развитию синдицированного кредитования в России, это — усиление контроля и регулирования общей системы банковских рисков в кредитных организациях. Управление рисками банка — необходимый и обязательный элемент банковского управления. Банки должны быть в состоянии разумно оценивать изменения своих рисков во времени с тем, чтобы сегодня не принимать чрезмерные риски, с управлением которыми не удастся справиться завтра.

Выход российских банков на публичные рынки капитала, в том числе в качестве участников синдикатов, ставит перед ними задачи, требующие адекватной системы управления рисками:

- получение международного кредитного рейтинга связано с внедрением риск-менеджмента, соответствующего мировым стандартам;

- составление отчетности по международным стандартам: включение в отчетность по МСФО стандарта IFRS 7, предполагающего раскрытие информации по управлению финансовыми рисками, соответствующей мировым стандартам;

- соблюдение обязательных требований Банка России, предполагающих создание обособленного структурного подразделения по управлению рисками;

- включение в расчет норматива достаточности капитала H1 (предполагающего кроме кредитного и рыночного рисков, еще и величину операционного риска);

- внедрение Базеля II, предполагающего необходимость расчета экономического капитала и его распределение между направлениями бизнеса.

Таким образом, исходя из анализа обозначенных выше причин, сдерживающих развитие синдицированного кредитования в России, можно отметить необходимость активного участия государства в этой области. Немаловажным, однако, остается вопрос об усилении системы управления рисками в российских банках и повышенном внимании к контролю рисков при синдицированном кредитовании. Кроме того, актуальными факторами, способствующими развитию синдицированного кредитования, по нашему мнению, являются: наличие стабильной экономики, диверсифицированной по ее секторам, продуктам и регионам, наличие развитой банковской системы, надежных деловых связей между банками, заемщиками и их партнерами.

Классификация синдицированных кредитов:

- Кредиты, привлекаемые на финансирование оборотного капитала;

- кредиты, привлекаемые на финансирование импорта технологического оборудования и комплектующих;

- кредиты, привлекаемые на финансирование различных проектов;

- кредиты, привлекаемые на рефинансирование затрат, связанных с приобретением других компаний;

кредиты, привлекаемые для рефинансирования кредитных портфелей банков или в преддверии выпуска облигаций

Способ формирования синдиката:

- Совместно инициированный синдицированный кредит — совокупность отдельных кредитов, предоставленных кредиторами одному заемщику;

- индивидуально инициированный синдицированный кредит — кредит, предоставленный банком (первоначальным кредитором) от своего имени и за свой счет заемщику, права требования (их часть) по которому впоследствии уступлены первоначальным кредитором третьему лицу (лицам);

— синдицированный кредит без определения долевых условий — в этом случае кредит, выданный банком — организатором заемщику от своего имени в соответствии с условиями заключенного с заемщиком кредитного договора, при условии заключения банком-организатором синдиката кредитного договора с третьим лицом.

Техника предоставления кредита:

- Срочный синдицированный кредит — кредит, который выдается на конкретный период времени и в определенном размере;

- револьверный синдицированный кредит: в отличие от срочного кредита заемщик обладает дополнительными возможностями при получении, погашении и пролонгации всего или части кредита на его усмотрение;

- резервный синдицированный кредит: предполагается, что заемщик не может распоряжаться невыплаченной кредитной суммой, которая находится в резерве, в режиме ожидания;

- конвертируемый синдицированный кредит — возобновляемый кредит, который может быть по соглашению сторон конвертирован в срочный договор или в акции на согласованных условиях;

комбинированный синдицированный кредит — кредит, с помощью которого возможно получение двух взаимосвязанных видов кредита: долгосрочного и краткосрочного

Условия предоставления средств заемщику:

- Синдицированные кредиты на условиях «принятия обязательств»: дают заемщику гарантию того, что средства будут предоставлены именно на оговоренных условиях;

- синдицированные кредиты на условиях частичного обязательства: дают заемщику гарантию того, что хотя бы часть средств будет предоставлена на ранее оговоренных условиях, остальные же средства в рамках анонсированной суммы синдикации будут предоставлены другими кредиторами уже на других условиях;

синдицированные кредиты на условиях «приложения максимума усилий»: организатор не принимает на себя безусловного обязательства по исполнению сделки в данном случае

Виды договорного оформления между субъектами синдиката:

- Кредиты, оформленные с помощью следующей документации: кредитный договор заключается между банком — агентом и заемщиком, между банком-агентом и банками — участниками заключаются отдельные договоры займа;

- кредиты, оформленные с помощью следующей документации: кредитные договоры с одинаковыми условиями предоставления кредита заключаются между каждым банком и заемщиком, а банк-агент и банки-участники заключают между собой многосторонний договор о сотрудничестве;

- кредиты, оформленные с помощью следующей документации: кредитный договор заключается между заемщиком и банком-агентом, банк-агент заключает договоры уступки прав по кредитному договору с каждым банком-участником, между собой банки заключают многосторонний договор о порядке действий в случае банкротства заемщика;

- кредиты, оформленные с помощью следующей документации: банк-участник предоставляет банку-агенту депозит в размере соответствующей суммы, а сам кредит заемщику предоставляется банком-агентом как за счет собственных средств, так и за счет уже размещенного депозита, между всеми участниками заключается договор о сотрудничестве;

- кредиты, оформленные с помощью общего кредитного договора между всеми участниками;

— кредиты, оформленные с помощью следующей документации: договорное оформление обязательства банка-участника перед банком -агентом отвечать (в размере его участия) за исполнение заемщиком обязательств по возврату кредита и выплате процентов (банковская гарантия).

При этом банк-участник не дает денег банку-агенту, его обязательство возникает лишь в случае нарушения обязательств заемщиком, т.е. такой кредит можно считать «условно синдицированным»

2.2 Достоинства и недостатки кредита

Часто основным мотивом для компаний в их стремлении выйти на рынок синдицированных кредитов является стратегический момент, связанный с интересами не только казначейства, но и топ-менеджмента: привлечение синдицированного кредита рассматривается, как способ сформировать группу международных финансовых организаций, которые будут готовы в дальнейшем стать долгосрочными партнерами компании. В отличие от рынка облигаций, где инвесторы склонны к более меркантильному подходу, для банков — инвесторов рынка синдицированных кредитов основным мотивом участия в кредите является создание партнерских отношений, которые позволят сотрудничать с компанией на протяжении длительного периода времени и предлагать ей различные банковские продукты. Компания, в свою очередь, получает возможность расширить доступ к финансовым продуктам и услугам в целом, а также усиливает этим конкуренцию среди сотрудничающих с ней поставщиков данных продуктов. Создавая партнерские отношения с рядом банков, компания также обеспечивает себе возможность получить дополнительное финансирование в будущем, как в форме прямого кредита отданных банков, так и прибегая к их посредническим услугам для выхода на другие финансовые рынки.

Так как рынок синдицированных кредитов основан на построении долгосрочного партнерства, инвесторы участвуют в синдикации кредитов не потому, что их привлекает возможная прибыль по данным сделкам, а скорее из-за будущих возможностей для бизнеса, которые создаются в результате развития данных отношений. Подобный коммерческий подход предполагает, что банки чувствуют себя морально обязанными участвовать в синдицированном кредите, чтобы поддержать компанию, даже если прибыль от сделки не соответствует их ожиданиям. Поэтому прайсинг по синдицированным кредитам иногда характеризуется как включающий «субсидию партнерства», то есть дисконт, который предлагают банки в надежде создания более прибыльного бизнеса в будущем. Такое поведение можно сравнить с тактикой супермаркетов, выставляющих определенный товар по невыгодной цене в надежде привлечь в магазин покупателей, которые непременно купят помимо него что-то еще, и супермаркет в результате получит прибыль. Банки, занимающиеся организацией синдицированных кредитов, прекрасно знают о данном феномене, и это мотивирует их выступать андеррайтерами по кредитам с гораздо более низкой процентной ставкой, чем при размещении еврооблигаций. Для заемщика это также часто оказывается дешевле, чем привлечение двустороннего кредита. Данное преимущество синдицированных кредитов объясняет их популярность среди заемщиков, а также то, почему большинство компаний предпочитают сначала выйти на рынок синдицированных кредитов и только потом начинать диверсифицировать активы, обращаясь к другим финансовым инструментам.

Иногда компания все же может привлечь двусторонний кредит дешевле, чем синдицированный, так как в этом случае отсутствует плата за организацию рыночной сделки. Однако в большинстве случаев синдицированный кредит оказывается более выгодным по стоимости вариантом привлечения средств, чем двусторонние кредиты. Это связано с тем, что заемщики часто используют синдицированные кредиты как средство привлечения внимания общественности: по окончании синдикации выходит пресс-релиз, сообщающий о том, что компания сумела успешно привлечь финансирование на выгодных для нее условиях. Именно поэтому заемщики проявляют большую настойчивость, стремясь договориться о привлечении синдицированного кредита на выгодных для них условиях, чем при обсуждении двусторонних кредитов, которые по определению являются непубличными сделками. Банки также зачастую склонны предложить привлекательный прайсинг по синдицированному кредиту из-за конкуренции за престижное право организовать сделку. В результате оказывается, что многие компании платят более высокий процент по двусторонним, чем по синдицированным кредитам.

Еще одним важным преимуществом синдицированных кредитов по сравнению с другими инструментами является их гибкость. В частности, заемщики очень ценят то, что синдицированные кредиты в любой момент могут быть погашены досрочно без штрафных санкций, в противоположность, к примеру, еврооблигациям (где заемщик должен выплачивать фиксированный процент на протяжении всего срока обращения бумаг).

Данная особенность синдицированных кредитов представляет особый интерес для заемщиков в нестабильный период, если в будущем ожидается улучшение конъюнктуры рынка. Вместо того чтобы выплачивать высокий процент до установленного срока погашения кредита, можно рефинансировать его под более низкую процентную ставку, когда ситуация на рынке улучшится, штрафы за досрочное погашение кредита при этом отсутствуют.

Гибкость синдицированных кредитов также проявляется в том, что условия кредита могут быть скорректированы с течением времени в соответствии с потребностями заемщика. Вне зависимости от типа долгового инструмента, с помощью которого компания решает привлечь финансирование, в финансовой документации будут прописаны некоторые обязательства и ограничения, которых она должна придерживаться. Таким образом, заемщик будет стремиться договориться о привлечении финансирования на таких условиях, которые позволят компании вести дела в обычном режиме на протяжении всего срока существования долгового обязательства. В то же время, бизнес со временем развивается, а значит, существует вероятность того, что через несколько месяцев или лет заемщик не сможет или не захочет придерживаться ограничений, прописанных в документации по займу (например, это может касаться обязательства придерживаться определенных финансовых показателей, иметь определенные активы и т.п.).

В этом случае заемщику необходимо убедить кредиторов внести поправки в условия предоставления финансирования. Как правило, для публичных долговых инструментов (например, еврооблигаций) этот процесс является сложным и дорогостоящим в связи с большим числом держателей бумаг, среди которых есть и частные инвесторы, о которых компании может быть ничего не известно. В случае синдицированного кредита заемщик имеет дело с ограниченным кругом инвесторов, в основном состоящим из банков — партнеров компании. Эти инвесторы обычно готовы найти приемлемое для всех сторон решение, если заемщик не может более функционировать в соответствии с ограничениями, прописанными в документации по кредиту. Данная гибкость, позволяющая вносить поправки в некоторые пункты документации с течением времени, также является важным преимуществом синдицированных кредитов в сравнении с двусторонними кредитами, так как она предполагает возможность договориться сразу со значительным числом инвесторов об изменении условий кредита, так как кредиторы, как правило, принимают решение при наличии 2/3 голосов в его поддержку.

Может сложиться мнение, что у синдицированных кредитов нет фундаменальных недостатков, однако в финансовом мире не существует идеальных инструментов на все случаи жизни, а значит, нельзя утверждать, что синдицированные кредиты всегда подойдут любой компании с точки зрения требований, предъявляемых к привлечению финансирования. Поэтому вопрос скорее заключается в сравнении синдицированных кредитов с другими инструментами по ряду критериев, которые важны для заемщиков. Обратимся к списку основных критериев, по которым другие финансовые инструменты в ряде случаев могут быть более привлекательными для заемщиков, чем синдицированные кредиты.

Срок заимствования: банковские кредиты (синдицированные, двусторонние или клубные) обычно являются краткосрочными или среднесрочными, но не долгосрочными. В России частные банки обычно могут привлечь кредит на срок до года, банки с государственным участием — на срок до трех лет, а корпоративные заемщики — на срок до пяти лет. В этом кредитный рынок коренным образом отличается от рынка еврооблигаций, где возможно привлечение средств на 10 лет и более в силу требований, предъявляемых инвесторами к еврооблигациям. Также банки-кредиторы часто настаивают на том, чтобы кредит (особенно привлеченный на срок от трех лет и более) выплачивался по амортизационной схеме, в то время как еврооблигации погашаются в полном объеме по окончании срока обращения. Это говорит о том, что еврооблигации могут оказаться более пригодными при финансировании Долгосрочных инвестиций компании.

Финансовые ковенанты: банки обычно предоставляют финансирование под более низкий процент, чем другие инвесторы, однако в обмен на это они контролируют собственные кредитные риски, требуя, чтобы заемщик принял ряд ограничений, в частности, в отношении пропорций, связанных с долговой нагрузкой компании, денежными потоками, акциями и т.д. Данные финансовые ковенанты строже, чем ковенанты, которые институциональные инвесторы предъявляют заемщикам на рынке еврооблигаций или рублевых облигаций, так как инвесторы здесь, как правило, доверяют рейтинговым агентствам в вопросе оценки и мониторинга кредитного качества заемщика. Важно отметить, что финансовые ковенанты характерны для любого типа кредита вне зависимости от того, синдицирован он или нет, так как они являются требованиями практически всех кредитных комитетов банков.

Технические аспекты: так как синдицированные кредиты предполагают участие нескольких кредиторов, процедура выплаты средств по кредиту должна быть простой и упорядоченной. К примеру, от заемщика требуется предоставление заявки на получение средств, по меньшей мере за три дня до их выдачи, после чего необходимо проведение специальных процедур. Когда компания привлекает прямой двусторонний кредит, в нем участвует только один банк, что предполагает в этом смысле большую гибкость сделки. Двусторонние кредиты могут быть предоставлены с овердрафтом, также компания может отправить запрос на предоставление финансирования за несколько часов до получения денег. В синдицированных кредитах эти преимущества отсутствуют. Следовательно, заемщик, стремящийся к большей гибкости в операциях фондирования, должен иметь в своем распоряжении, по меньшей мере, один или два двусторонних кредита, даже если большая часть его потребностей в финансировании удовлетворяется с помощью синдицированных кредитов.

Требования по отчетности: так как синдицированный кредит — это своего рода знакомство заемщика с новыми инвесторами, то предполагается, что инвесторам будет предоставлен определенный объем информации. Этот уровень раскрытия информации может иногда превышать обычную для заемщика практику при привлечении двустороннего кредита: в частности, обычно требуется отчетность по МСФО на английском языке, необходимо также раскрытие списка акционеров заемщика. Однако требования к отчетности в целом не так многочисленны, как при рыночном размещении ценных бумаг. Важно отметить, что синдицированные кредиты являются частными контрактами, а следовательно, информация сообщается только конкретным инвесторам на условиях строгой конфиденциальности, о чем подписывается соответствующее соглашение.

2.3 Оценка кредитных вложений российских коммерческих банков

В настоящее время, по данным Министерства экономического развития и торговли РФ, износ оборудования в среднем по стране составляет 70%. Для того чтобы обновить фонды хотя бы на 10%, требуется 270 млрд. дол. Таким образом, промышленный сектор, переработка (например, лес, нефтехимия, сельскохозяйственная продукция), торговля остро нуждаются в кредитах.

Кредиты предприятиям промышленного комплекса предоставляются в основном на приобретение оборудования, что позволяет им увеличивать объем производства, расширять ассортимент и качество продукции, выпускаемой как на внутреннем, так и на внешнем рынке.

Укрепление в 2009-2011 годах финансового состояния реального сектора и расширение ресурсной базы кредитных организаций способствует увеличению объемов кредитования российской экономики. Объем кредитов реальному сектору вырос на 43%, в реальном исчислении по данным ЦБ РФ на 01.01.11. составил 1191,5 млрд.руб. Для увеличения объемов кредитования имеется целый ряд объективных причин: политическая и социальная стабильность, благоприятная инвестиционная среда, отсутствие альтернативных финансовых рынков.

Отраслевая структура кредитного портфеля коммерческих банков России показывает, что производственный сектор занимает самый большой удельный вес — около 40%, за период с 2010 года по 2011год доля кредитов промышленности выросла на 6,2 процентных пункта, а в 2012 году незначительно снизилась на 2,1 %. Данный факт рассматривается как положительный, так как это следствие диверсификации кредитного портфеля России. Тем не менее, темп роста кредитов, предоставленных промышленному сектору в 2011 по сравнению с 2010 годом, составил 153,4%. Таким образом, увеличение объемов кредитования промышленности произошло на 53,4% (Приложение3).

В процессе сравнения отраслевых структур кредитов, предоставленных юридическим лицам в целом по России. Так же сравнение отраслевых структур Тюменской области и Саратовской. Выяснилось, что доля кредитов промышленным предприятиям в Тюменской области выше, чем в среднем по России на 27%. (Приложение 4).Это связано с тем, что в Тюменском регионе концентрируются предприятия нефтегазового комплекса, которые являются основными заемщиками региональных коммерческих банков.

Тем не менее, промышленности по-прежнему не хватает кредитных ресурсов. Кредиты, полученные заемщиками региона, в процентном отношении к промышленному производству составляют 5,9% или 32,9 млрд. руб., из них банками региона в 2010 году кредитов предоставлено 13,2 млрд. руб., что на 3,4 млрд. руб. в реальном выражении больше, чем в 2009 году. (Приложение 4)

Саратовская область является устойчиво дефицитным регионом даже с учетом безвозмездных поступлений из федерального центра (в 2010г. — дефицит 7,9 млрд. рублей, в 2011г. — 7,2 млрд. рублей).

Собственные доходы бюджета области, т.е. без учета безвозмездных поступлений, растут довольно слабо (в 2010 году был рост на 15,3%, в 2011году — на 17,1%).

Одновременно госдолг области вырос за 2010 год на 48,3%, а за 2011 год — еще на 34,4% и достиг 30,9 млрд. рублей. В результате соотношение государственного долга области и доходов бюджета области без учета безвозмездных поступлений достигло 79,1%, это8-е место в России.

В структуре госдолга области основной составляющей являются банковские кредиты, а это самый дорогой и непрозрачный вид заимствований для субъектов РФ, при этом сумма банковских кредитов бюджету области неуклонно растет. На 1 января 2012 года банковские кредиты бюджету составляли 24,6 млрд. рублей или 79,5% (в 2010г. — 18,7 млрд. рублей или 81,4%).

Привлеченные кредитными организациями средства юридических и физических лиц, расположенных на территории Саратовской области, увеличились за 2011 год на 20,9% до 153,6 млрд. рублей.

Остаток совокупной задолженности по предоставленным кредитам заемщикам Саратовской области за 2011 год увеличился на 27,3% до 162 млрд. рублей. Из общей задолженности по кредитам 59% (или 95,5 млрд. рублей) приходилось на кредиты юридическим лицам и предпринимателям, что на 20,8% больше по сравнению с началом 2011года.

Остаток просроченной задолженности по предоставленным кредитам заемщикам Саратовской области увеличился за год на 14% и на начало 2012 года составил 7,6 млрд. рублей. В то же время доля невозвращенных кредитов несколько сократилась — с 5,3% до 4,7%.

В отраслевой структуре заимствований юридических лиц и предпринимателей по состоянию на 01.01.2012 основные доли задолженности приходились на предприятия обрабатывающих производств (31,2%), торговли и ремонта (22,2%), сельского хозяйства (10,7%) и строительства (7,5%).

Анализ временного распределения выданных кредитов свидетельствует о развитии денежного рынка России (кредиты до 1 года) и крайне слабом развитии рынка капиталов (от 1 года и выше) (Приложение5).

Наибольший удельный вес в структуре кредитов по срокам занимают кредиты, предоставленные на срок от 181 дня до 1 года, их доля составляет 31,9% или 380,2 млрд.руб. на 01.01.11., хотя на 01.01.10. доля таких кредитов составляла на 4,7% выше. Это объясняется увеличением доли кредитов до 30 дней в структуре кредитного портфеля на 01.01.11. до 15,1%. Наименьший удельный вес отмечен в кредитах, предоставленных на срок свыше 3 лет, их доля составляет 7,7%. Данный факт характеризуется тем, что большинство коммерческих банков России не располагают долгосрочными ресурсами, а достаточно высокая доля кредитов свыше 3 лет в структуре кредитного портфеля России на 01.01.09. — 18,2% и на 01.01.10. — 12,4% связана с пролонгацией долгосрочных кредитов предоставленных в докризисный период.

Финансирование деятельности реального производства как текущее, так и инвестиционное, предъявляет высокие требования к капиталу. Банки с большим капиталом движутся в направлении среднесрочного кредитования промышленных проектов. Это в первую очередь Сбербанк, Собинбанк, Зенит, Альфа — банк, а также ряд других крупных банков. Средние банки, а тем более мелкие, неспособные в силу недостаточности капитала самостоятельно обслуживать потребности рентабельных промышленных структур, будут вынуждены уйти из бизнеса.

В «Основных направлениях единой государственной денежно-кредитной политики на 2010 год» отмечалось, что важной предпосылкой развития операций банков с реальным сектором экономики является достаточная капитализация кредитных организаций. За 2010 год у 90% кредитных организаций произошло увеличение капитала. В реальном исчислении увеличение капитала произошло на 46% относительно 2009 года, но, тем не менее, экономические итоги таковы, что потребности платежеспособных заемщиков в совокупности выросли, а возможности банков по их финансированию по-прежнему недостаточны.

Активы крупнейших отечественных предприятий заметно превосходят активы большинства банков. В 2010 году выручка «Газпрома» составила 984млрд. руб., «Межрегионгаза» — 142 млрд. руб., «ЮКОСа» — 365 млрд. руб. Для сравнения: активы Сбербанка на конец 2010 г. составляли 795,9 млрд. руб., у Внешторгбанка — 160,2 млрд. руб., Газпромбанка — 106,4 млрд. руб., ММБ — 68,5 млрд. руб.

В результате ни один банк не может в одиночку предоставить крупнейшим компаниям требуемый объем ресурсов. Например, полученная Газпромом сумма более чем в 40 млрд. руб. сложилась из крупных кредитов, предоставленных 140 российскими банками, а кредит 8 млрд.руб. выдан Тюменской нефтянной компании 15 банками.

Следует также отметить, что определенную роль играют здесь и ограничения, связанные с капиталом, из-за которых банкам приходится диверсифицировать свои кредитные портфели. В этих условиях, одним из наиболее привлекательных способов кредитования становится синдицирование.

Участие в синдикатах позволяет банкам обеспечивать клиентов ресурсами и диверсифицировать кредитные риски. Для многих кредитных организаций синдикаты — единственная возможность выдать крупный кредит, а соблюдение норматива ЦБ (на одного заемщика) и есть диверсификация рисков.

Важным показателем рискованности банка является соотношение крупных кредитов и капитала. Крупные банки, чтобы удержать своих клиентов идут на значительно высокие риски.

Анализ диверсификации кредитных рисков российских банков в зависимости от размера активов показывает, что крупнейший кредит по отношению к капиталу в группе крупных банков (1-100) составляет в среднем 31,5%, что превышает максимальное значение, установленное ЦБ РФ для Н6 (максимальный размер риска на одного заемщика или группу связанных заемщиков) — 25%. В группе банков с наименьшими активами (1201-1300) среднее значение норматива состаляет 16,1%.

Центральный Банк РФ регулирует и совокупный объем крупных кредитных рисков, принимаемых на себя банками (Норматив Н7), понимая под крупным кредитным риском — кредит, превышающий 5% капитала банка. Максимально допустимое значение норматива Н7 для банков установлено на уровне 800%, однако в реальности у банков, значение норматива не превышает 300%).

Так же необходимо отметить, что в группах банков, лидирующих по размеру активов, значение Н7 значительно выше, чем у небольших по размеру активов банков.

Таким образом, кредитные риски у крупнейших банков в России выше, чем у банков с меньшим размером активов, а для того чтобы диверсифицировать такие риски банкам необходимо организовывать синдикаты, но из-за боязни потерять крупных клиентов не все банки готовы пойти на это.

Синдицированные кредиты являются реальным выходом для банковского кредитования крупных проектов, но и здесь есть свои сложности, в частности, российские банки теряют платежеспособного клиента за счет того, что последний, привлекая кредиты иностранных банков, формирует их доходы, а не доходы российских банков. Если до кризиса банк, вокруг которого была организована российская финансово-промышленная группа, мог одолжить деньги у западных инвесторов, а потом прокредитовать аффилированные промышленные предприятия, то теперь иностранные банкиры предпочитают работать с промышленниками без посредников.

Синдицированных кредитов, организованных российскими банками, без участия иностранцев становится больше. Такая форма кредитования дает возможность заработать средним и мелким банкам, страдающим от демпинга крупных, они вполне способны присоединиться к большому кредиту.

Потребность российской промышленности в кредитах огромна. Судя по документам Центрального банка РФ, курсовые приоритеты для российской промышленности будут сохранены и в будущем, так что кредитные потребности не уменьшатся. Синдикация кредитов позволит в несколько раз увеличить возможности российской банковской системы по кредитованию платежеспособной клиентуры, средние банки смогут удержать клиентуру в конкурентной борьбе с многофилиальными банками.

2.4 Участники и технология получения синдицированного кредита

синдицированный кредит коммерческий банк

Основной участник синдицированного кредитования — это, конечно, заемщик, который может сам являться кредитной организацией (банком).

Для характеристики банков — участников синдицированного кредитования разумнее сначала выделить функции, которые в принципе необходимо выполнять банкам — участникам синдиката:

- регулирование и согласование всех вопросов по сделке с заемщиком до оформления кредитного договора;

- отбор банков-участников;

- согласование подписываемой документации между заемщиком и банками-участниками;

- общение с юристами по поводу подготовки документации;

- анализ проекта и заемщика;

- кредитование (фондирование) сделки;

- сбор необходимых сумм с банков-участников;

- перевод средств заемщику;

- контроль над целевым использованием кредита;

- распределение между банками полученных от заемщика средств (возврат основной суммы долга, процентов);

- администрирование выданного кредита;

- информирование банков-участников о ходе синдикации и реализации проекта;

- согласование всех вопросов, возникающих как у заемщика, так и у банков, ответы на запросы заемщика после подписания кредитного договора;

- отслеживание и проверка обеспечения по кредиту.

Распределение ролей между банками-участниками в абстрактном случае может быть таким:

- организаторские функции выполняет организатор;

- координирующие функции — банк, ведущий книгу синдикации (the bookrunner);

- документарную функцию — агент по документации;

- расчетные функции — кредитный агент (расчетный банк или просто агент);

- банки — участники кредитования участвуют в фондировании заемщика, то есть выполняют функцию денежного участия;

- функцию контроля обеспечения выполняет агент по обеспечению.

На практике же чаще всего все банки-участники делятся на две группы:

- в период до подписания документации — организатор и прочие банки-участники. Организатор выполняет функции и банка-организатора, и банка, ведущего книгу синдикации;

— после подписания документации — банк-агент и прочие банки-участники. Банк-агент является и расчетным агентом, и агентом по обеспечению, и агентом по документации. Если банк-агент не объединяет в себе эти три роли, то возможен конфликт интересов.

В качестве организатора, как правило, выступают крупные известные банки, имеющие неоднократный положительный опыт участия в синдикатах.

Возможны разные схемы финансирования, которые требуют выполнения дополнительных функций, не учтенных в приведенной выше классификации. Например, при финансировании экспорта источником погашения кредита будет служить экспортная выручка, приходящая по заранее оговоренным паспортам сделок. Таким образом, может оказаться необходимым специальный «паспортный» банк, который откроет паспорта экспортных сделок (в другом случае эта роль может быть возложена на банк, выполняющий расчетные функции).

Роль паспортного банка в России очень популярна, так как он получает дополнительные комиссионные за конверсию валютной выручки в рубли и обратную конверсию последних в иностранную валюту, а также за ведение паспорта сделки и осуществление функций валютного контроля.

Таким образом, возможно наличие множества участников синдицированного кредитования с различными функциями, при этом обязательными участниками синдиката кредиторов являются:

- заемщик (банк-заемщик);

- банк-организатор, исполняющий координирующие функции до подписания кредитной документации;

- банк-агент, исполняющий расчетные функции, контролирующий обеспечение и согласование документации.

Механизм предоставления синдицированного кредита:

- Заемщик заключает один кредитный договор, независимо от числа кредиторов;

- Заемщик ведет переговоры только с организатором;

- Платежи по кредиту производятся всеми кредиторами одновременно, пропорционально доле участия в кредите.

В привлечении синдицированных кредитов можно выделить четыре основных фазы:

- формирование имиджа клиента,

- выбор банка — организатора,

- синдицирование,

- Формирование имиджа клиента:

В сущности данная фаза находится за пределами процесса синдицирования. Международные финансовые контакты предполагают, что заёмщик производит на потенциальных кредиторов благоприятное впечатление. Поэтому до, и желательно задолго — синдицирования заёмщик с помощью опытного советника должен пройти процесс «финансового макияжа» (window dressing, putting Western face onto Russian client).азовем только ключевые моменты финансового имиджа. Это кредитная история, международный аудит, кредитный рейтинг, годовой отчет и другие презентационные документы на английском языке, а также публикации и — если таковые существуют — слухи о заемщике. Грамотный финансовый советник поможет профессионально подготовить эти бумаги, а также составит — с учётом особенностей заёмщика — подробный информационный меморандум, значительно облегчающий первые контакты с кредиторами и их последующую работу. Кроме того, он научит, на чём в переговорах с западниками делать акцент, а чего упоминать категорически нельзя.

2. Выбор банка — организатора:

Выбор банка — организатора является ключевым моментом в истории каждого синдицированного кредита. Во-первых, это определяет успех синдицирования, во-вторых, в этой фазе согласовываются основные параметры сделки. Российским заемщикам этот процесс предcтавляется часто проще, чем он есть. Опытный советник использует имеющиеся предложения иначе. Он начнёт процесс неформального торга, используя метод челночной дипломатии, и при этом постарается заинтересовать банки, даже и не присылавшие своих предложений. Конкурирующие стороны всегда склонны к большим уступкам. Вместе с тем в данном процессе важно не переборщить, точно различая условия, которые возможно и целесообразно улучшить, и те, которые стоит принять без споров.

Более продвинутые заёмщики примут в расчёт и другие важные моменты. Чем выше собственный рейтинг организатора, тем более солидные кредиторы войдут в синдикат.

Важен послужной список организатора в области синдицирования. Даже очень респектабельные банки не всегда специализируются в этой области, или не имеют достаточно большого опыта работы. Наконец, и опытные банки нередко переживают обновление кадров, и немаловажно, кто именно — персонально — будет работать с заемщиком и искать деньги. Для заёмщиков — промышленных и торговых компаний имеет значение опыт Организатора в финансировании конкретной отрасли.

3. Синдицирование

Задача синдицирования — набрать достаточное количество участников синдиката, зачастую с некоторым избытком, чтобы обеспечить заявленную вначале сумму и чаще всего,даже несколько превысить ее (скажем, набрать не 20, а 25 млн, не 50, а 75).

Тактика заявления меньшей суммы оправдывается тем, что её набрать проще. Недобор до заявленной суммы — пятно на репутации заёмщика и организатора. Кроме того, меньший первоначальный запрос не даёт рынку слишком разогреться.

Синдицирование — сфера действия организатора. Однако финансовый советник или консультант будет жестко контролировать процесс и умело управлять им. Ведь именно его клиент — заёмщик, чьи время и деньги должны быть употреблены наилучшим образом, и оплачивает работу организатора по синдицированию.

Процесс синдицирования включает подготовку информационных материалов по сделке (меморандума), приглашения банкам — потенциальным участникам. Определившись с основными участниками, занимаются доводкой кредитного соглашения и подготовкой документации.

4. Организатор должен дать задание своей юридической фирме о подготовке текста кредитного договора. В интересах заёмщика получить проект договора как можно раньше, чтобы иметь достаточно времени для его изучения и обсуждения. Иначе может возникнуть ситуация, когда уже в принципе согласованный кредит нельзя получить быстро из-за нерешённости юридических вопросов.

Также, заёмщик независимо от организатора должен нанять юридическую фирму, которая даст независимое заключение о правовом статусе заемщика, а также о правомерности предпринимаемого займа по местному законодательству.

Договор о синдицированном кредите — сложный документ, объёмом иногда до 60 — 70 страниц. В его обсуждение всегда вовлечено достаточно много одновременно занятых сразу несколькими делами людей (внешние юристы организатора, его штатный юр.отдел, руководители синдицирования организатора, внешние юристы заемщика, его юр.управление, ещё 1 — 2 подразделения, отвечающих за кредит, прочие кредиторы), и их координация — весьма трудоёмкая, но важная задача.

Основные разделы договора о синдицированном кредитовании:

§ Толкование (Interpretation) — определение терминов, используемых в договоре.

§ Кредит, ссуда (The Facility) — определение природы сделки и её структуры

§ Проценты (Interest) — определение составных частей и уровня процентов.

§ Изменения в обстоятельствах (Сhanges in Сircumstances) —

§ Заявления и гарантии (Representations and Warranties) — заверения заёмщика, что предоставляемые им документы и информация правдивы, что он имеет право взять заём, и т.д.

§ Штрафные проценты и возмещение (Default Interest and Indemnities) — определение процентов и штрафов, которые заёмщик выплачивает, если в срок не возвращает кредит.

§ Платежи (Payments) — описание способа возврата кредита и выплаты процентов.

§ Комиссии и расходы (Fees and Expenses) — описание различных расходов заёмщика и вознаграждений для кредиторов, формально не являющихся процентами (хотя фактически входящих в полную цену кредита для заёмщика);

- § Право и юрисдикция (Law and Jurisdiction) — чаще договоры заключают по английскому, немецкому или швейцарскому праву — в зависимости от расположения организатора и соглашения сторон.

§ Разное (Miscellaneous).

Работая над договором, следует иметь в виду три основных момента.