Как свидетельствует мировая практика, возможность банкротства – неизбежное явление любого современного рынка, в котором несостоятельность является рыночным инструментом перераспределения капитала и отображает объективные процессы в структурной перестройке экономике.

Предпосылки банкротства следует рассматривать как взаимодействие целого ряда причин, одни из которых являются внешними по отношению к предприятию, и на них у предприятия нет практических возможностей влиять, или это влияние может быть слабым. Другие причины носят внутренний характер. Как правило, группа внутренних причин непосредственно зависит от организации работы на самом предприятии.

Современное состояние большинства хозяйствующих субъектов таково, что первоочередными тактическими задачами для них является реактивная форма управления и недопущение банкротства. Подобный подход не позволяет достичь устойчивой работы предприятия в долгосрочной перспективе. Потому особое значение в сегодняшних условиях приобретает формирование эффективного механизма управления предприятиями, основанного на анализе финансово-экономического состояния, с учетом постановки стратегических целей деятельности, адекватных рыночным условиям и поиска путей их достижения.

Данный подход неразрывно связан с антикризисным управлением. Это словосочетание прочно вошло в оборот теоретиков и практиков, решающих проблемы управления предприятием.

Актуальность данной дипломной работы вызвана самой актуальностью прогнозирования банкротства для предприятий, вынужденных выживать в условиях рыночной экономики.

Целью данной дипломной работы является проведение комплекса мероприятий по прогнозированию банкротства и разработка рекомендаций в области антикризисного управления на предприятии.

Для реализации поставленной цели в дипломной работе поставлены и решаются следующие взаимосвязанные задачи:

1) изучение понятия, видов и процедур банкротства;

2) рассмотрение сущности и принципов политики антикризисного управления предприятием в современных условиях;

3) анализ содержания основных этапов политики антикризисного управления предприятием;

4) диагностика финансового состояния предприятия, включая проведение анализа ликвидности и платежеспособности предприятия;

5) совершенствование системы диагностики банкротства предприятия; разработка системы механизмов стабилизации предприятия при угрозе банкротства.

Объектом исследования является ЗАО «ПромИнтерг».

Управление предприятием в условиях кризиса

... рекомендаций по улучшению финансового состояния предприятия, находящегося в кризисном положении. Следовательно, задачи дипломной работы включают в себя: 1. Изучение теоретических вопросов управления предприятием в условиях кризиса; 2. Анализ финансового состояния предприятия и констатация факта кризисного ...

Информационно-аналитической базой исследования послужили данные оперативной и бухгалтерской отчетности ЗАО «ПромИнтерг» за 2006-2007 годы.

Теоретической базой для написания дипломной работы явились труды отечественных и зарубежных авторов по проблемам банкротства и антикризисного управления, а также нормативно-правовые акты по указанной проблематике.

Глава 1 .Теоретические основы механизма несостоятельности (банкротства) хозяйствующего субъекта

1.1 Определение понятия «банкротство» , причины и виды банкротства предприятий

Переход к рыночной экономике вызвал появление нового для нашей финансовой практики понятия – банкротства предприятия. Банкротство – это признанная судом экономическая несостоятельность предприятия исполнить в установленный срок свои обязательства перед кредиторами, работниками, финансово-кредитными организациями и по обязательным платежам, влекущая за собой установление особого правового и экономического статуса предприятия-должника, проведение мероприятий по реструктуризации долгов, финансовому оздоровлению или ликвидации его предприятия. [2 ,с.471]

Можно выделить внешние и внутренние причины возникновения кризисных ситуаций на предприятиях.

Внешние причины банкротств, включает в себя:

- влияние экономики страны. К основным внешним причинам, влияющим на финансово-хозяйственную деятельность предприятий и угрозу банкротства, следует отнести политическую нестабильность общества, внешнеэкономическую политику государства, разрыв экономических связей, потерю рынков сбыта, изменение условий экспорта и импорта, несовершенство законодательства в области хозяйственного права, предпринимательской деятельности и прочих проявлений регулирующей функции государства, общий спад производства, инфляция, нестабильность финансовой системы, рост цен на ресурсы, изменение конъюнктуры рынка, неплатежеспособность и банкротство партнеров. Одной из причин несостоятельности субъектов хозяйствования может быть неправильная фискальная политика государства. Высокий уровень налогообложения может оказаться непосильным для предприятия;

- развитие науки и техники.

Следующая причина воздействия на финансовое положение предприятий, которое может вызвать банкротство – это развитие науки и техники. Не секрет, что отечественные предприятия в своей основной массе пока еще не восприимчивы достижениям науки и техники. Необходимость изменений в технологии производства, которые предприятие вынуждено осуществлять, требует больших капитальных вложений. Они могут резко снизить прибыльность производства, в том числе и вследствие неудач при внедрении новых технологий. Это во многом объясняет неудовлетворительные итоги конверсии предприятий оборонной промышленности, прежняя продукция которых не находит сбыта, а новая продукция, чтобы быть конкурентоспособной, должна учитывать современные достижения науки и техники, что требует больших капитальных затрат для реконструкции и модернизации производства. Отсюда и возникает вероятность банкротства многих предприятий этой отрасли;

- усиление международной конкуренции. Среди внешних причин банкротства также можно назвать усиление международной конкуренции. Зарубежные конкуренты в одних случаях выигрывают за счет более дешевого труда, в других за счет более высокой технологии и новой техники;

- демографический фактор.

Следующей внешней причиной, оказывающей влияние на финансово-хозяйственную деятельность предприятий и угрозу банкротства, является демография. Состояние демографии определяет размер и структуру потребностей, а при определенных экономических предпосылках и платежеспособный спрос населения и предприятий;

Пути повышения конкурентоспособности предприятия мебельного производства ...

... бакалаврской работы. В первой главе «Теоретические и методические основы конкурентоспособности предприятия» изучается сущность конкурентоспособности предприятия и факторы ее определяющие, показатели и методы оценки конкурентоспособности предприятия, особенности функционирования рынка продукции мебельных производств ... вывело проблему повышения конкурентоспособности национальной экономики России как ...

- культурный уклад. Культурный уклад в стране находит свое проявление в привычках и нормах потребления, предпочтении одних товаров и отрицательном отношении к другим.

К внутренним причинам можно отнести следующие:

- дефицит собственного оборотного капитала как следствие неэффективной производственно-коммерческой деятельности или неэффективной инвестиционной политики;

- низкий уровень техники, технологии и организации производства;

- снижение эффективности использования производственных ресурсов предприятия, его производственной мощности и как результат высокий уровень себестоимости, убытки;

- создание сверхнормативных остатков незавершенного строительства, незавершенного производства, производственных запасов, готовой продукции, в связи с чем происходит затоваривание, замедляется оборачиваемость капитала и образуется его дефицит.

Это заставляет предприятие залезать в долги и может быть причиной его банкротства;

- плохая клиентура предприятия, которая платит с опозданием или не платит вовсе по причине банкротства, что вынуждает предприятие самому залезать в долги. Так зарождается цепное банкротство;

- отсутствие сбыта из-за низкого уровня организации маркетинговой деятельности по изучению рынков сбыта продукции, формированию портфеля заказов, повышению качества и конкурентоспособности продукции, выработке ценовой политики;

- привлечение заемных средств в оборот предприятия на невыгодных условиях, что ведет к увеличению финансовых расходов, снижению рентабельности хозяйственной деятельности и способности к самофинансированию;

- быстрое и неконтролируемое расширение хозяйственной деятельности, в результате чего запасы, затраты и дебиторская задолженность растут быстрее объема продаж.

Отсюда появляется потребность в привлечении краткосрочных заемных средств, которые могут превысить чистые оборотные активы (собственный оборотный капитал).

В результате предприятие попадает под контроль банков и других кредиторов и может подвергнуться угрозе банкротства;

- использование предприятием стратегии, которая не адаптирована к внешним факторам макросреды;

- разбалансированность экономического механизма воспроизводства капитала предприятия;

- снижение рентабельности продукции.

В законодательной и финансовой практике выделяют следующие виды банкротства предприятий.

Реальное банкротство. Оно характеризует полную неспособность предприятия восстановить в предстоящем периоде свою финансовую устойчивость и платежеспособность в силу реальных потерь используемого капитала. Катастрофический уровень потерь капитала не позволяет такому предприятию осуществлять эффективную хозяйственную деятельность в предстоящем периоде, вследствие чего оно объявляется банкротом юридически.

Техническое банкротство. Используемый термин характеризует состояние неплатежеспособности предприятия, вызванное существенной просрочкой его дебиторской задолженности. При этом размер дебиторской задолженности превышает размер кредиторской задолженности предприятия, а сумма его активов значительно превосходит объем его финансовых обязательств. Техническое банкротство при эффективном антикризисном управлении предприятием, включая его санирование, обычно не приводит к юридическому его банкротству.

«Банкротство коммерческого банка»

... банков. 3.2. Правовое регулирование банкротства коммерческих банков На правовое регулирование банкротства кредитных организаций направлено специальное законодательство. К такому законодательству необходимо отнести, в первую очередь, Федеральный закон Российской Федерации «О несостоятельности (банкротстве) ...

Умышленное банкротство. Оно характеризует преднамеренное создание (или увеличение) руководителем или собственником предприятия его неплатежеспособности; нанесение ими экономического ущерба предприятию в личных интересах или в интересах иных лиц; заведомо некомпетентное финансовое управление. Выявленные факты умышленного банкротства преследуются в уголовном порядке.

Фиктивное банкротство. Оно характеризует заведомо ложное объявление предприятием о своей несостоятельности с целью введения в заблуждение кредиторов для получения от них отсрочки (рассрочки) выполнения своих кредитных обязательств или скидки с суммы кредитной задолженности. Такие действия также преследуются в уголовном порядке.

1.2 Основные процедуры банкротства и формы их реализации

Основным законом, регулирующим экономические, финансовые отношения предприятий и граждан между собой и государством является Федеральный закон Российской Федерации «О несостоятельности (банкротстве)» от 26 октября 2002года.

В законе даны последовательность определения несостоятельности предприятий и граждан, процедур банкротства и восстановления платежеспособности. Он не предусматривает методических аспектов составления тех или иных планов финансового оздоровления предприятий, стратегий и т.д., которыми должны заниматься специалисты предприятия или уполномоченные на это специально подготовленные работники.

В соответствии с законом РФ «О несостоятельности (банкротстве)» (статья 2) под несостоятельностью понимается признанная арбитражным судом или объявленная должником неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей при условии их неисполнения в течение трех месяцев (далее банкротство).

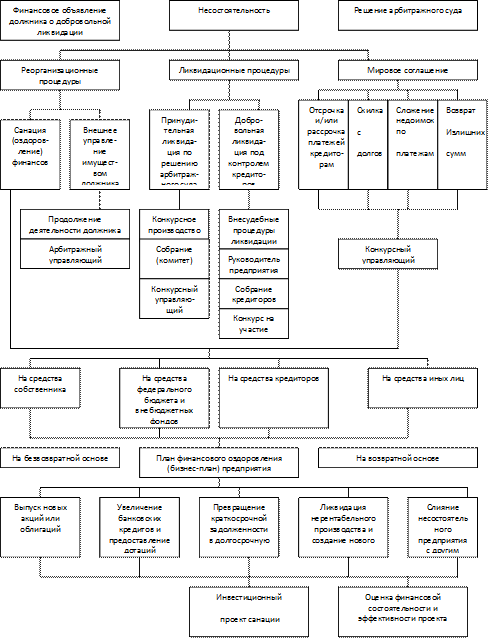

При несостоятельности предпринимателя к нему могут быть применены различные процедуры и формы их реализации (рисунок 1).[1,с.24] Это может быть реструктуризация, ликвидация предприятия или мировое соглашение между кредиторами и собственниками предприятия.

Восстановление платежеспособности происходит, с одной стороны, за счет реализации части имущества предприятия-должника, с другой – путем проведения соответствующих организационно-технических экономических мероприятий.

При санации (оздоровлении), как показано на рисунке 1, предприятию на конкурсной основе оказывается финансовая помощь собственником предприятия, кредиторами и другими лицами. При этом главным является составление надлежащего бизнес-плана, представляющего собой стратегию предприятия по восстановлению платежеспособности и эффективной деятельности.

В условиях кризисного состояния преследуются следующие цели и задачи бизнес-плана:

- обоснование предполагаемого бизнеса и оценка результатов за определенный период времени;

- бизнес-план как документ-компас, направленный на выявление действий и направлений по управлению бизнесом;

- как средство для получения необходимых инвестиций;

- как инструмент для управления бизнесом. [5,с.424]

Особенностям и методике составления бизнес-плана при восстановлении платежеспособности в научной литературе уделяется достаточное внимание многими авторами. Но в данной работе целесообразно уделить большее внимание сущности политики антикризисного управления, ее принципам и содержанию основных этапов.

Динамические эконометрические модели

... нарушения предпосылок МНК; 3. В наличии взаимосвязей между двумя динамическими моделями. И в некоторых случаях нужно осуществить переход от типа модели к другому. 1.1 Модели с распределенным лагом y ... Сила воздействия лаговых и текущих значений экзогенного признака - различна. С помощью коэффициентов регрессии количественно измеряют силу связи между эндогенной и экзогенными переменными, которые ...

Рис.1. Типы применяемых к должнику процедур и формы их реализации

1.3 Методики прогнозирования банкротства предприятия

Известны два основных подхода к диагностике вероятности возникновения ситуации банкротства хозяйствующего субъекта. Первый – количественный – базируется на финансовых данных и включает оперирование некоторыми коэффициентами, приобретающими все большую известность:

- Z-коэффициентом Альтмана (США);

- коэффициентом Таффлера (Великобритания);

- коэффициентом Бивера;

- моделью R-счета (Россия);

- и другими.

Кроме того, этот подход используется при оценке таких показателей вероятности банкротства, как: цена предприятия, коэффициент восстановления платежеспособности, коэффициент финансирования труднореализуемых активов.

Второй подход – качественный – исходит из данных по обанкротившимся компаниям и сравнивает их с соответствующими данными исследуемой компании (А-счет Аргенти, метод Скоуна).

Метод интегральной бальной оценки, используемый для обобщающей оценки финансовой устойчивости предприятия, несет в себе черты как количественного, так и качественного подхода.

При сопоставлении методов на предмет целесообразности применения их в российских условиях, необходимо очертить круг проблем, связанных с рассмотренными методами прогнозирования банкротства:

- отсутствие информации о базе расчета весовых значений коэффициентов;

- отсутствие информации о базе расчета критериев оценки, получаемых при расчете модели результатов;

- отсутствие статистики банкротств;

- проблема достоверности информации и трудности ее получения.

Однако, как отмечают В.А. Пареная и И.А. Долгалев [8,с.332], практически все банки обладают необходимой информацией по финансовому состоянию предприятий. Авторы предлагают проводить оценку финансового состояния предприятия на базе интегрального коэффициента [9,с.165].

Перейдем к рассмотрению конкретных методик прогнозирования банкротства.

Среди качественных методик уделяется наибольшее внимание рассмотрению трех моделей Э. Альтмана.

Первая модель – двухфакторная – отличается простотой и возможностью ее применения в условиях ограниченного объема информации о предприятии, что как раз и имеет место в нашей стране. Но данная модель не обеспечивает высокую точность прогнозирования банкротства, так как учитывает влияние на финансовое состояние предприятия коэффициента покрытия и коэффициента финансовой зависимости и не учитывает влияния других важных показателей (рентабельности, отдачи активов, деловой активности предприятия).

В связи с этим велика ошибка прогноза. Кроме того, про весовые значения коэффициентов и постоянную величину, фигурирующую в данной модели, известно лишь то, что они найдены эмпирическим путем. Так, двухфакторная модель была разработана Э.Альтманом на основе анализа финансового состояния 19 предприятий США, пятифакторная модель банкротства была построена им на основе изучения данных 66 фирм, половина из которых обанкротилась в 1946-1965 гг., что также несет в себе ошибки экстраполяции процессов, актуальных для 40-60-х гг., на современную действительность. В связи с этим они не соответствуют современной специфике экономической ситуации и организации бизнеса в России, в том числе отличающейся системе бухгалтерского учета и налогового законодательства и т.д.

Организация учета оборотных активов

... 1.1. Рис. 1. Состав оборотных активов предприятия Формулировка задачи По результат аудиторской проверки было установлено, что существующая на предприятии ООО «Фортуна» учетная политика не полностью отвечает ... определенной согласно варианту. Результаты оформить в виде таблицы 2. Таблица 2. Список нормативных актов по организации учета оборотных активов Название документа Регистрационный номер Кем ...

Применение данной модели для российских условий было исследовано в работах М.А. Федотовой, которая считает, что весовые коэффициенты следует скорректировать применительно к местным условиям и что точность прогноза двухфакторной модели увеличится, если добавить к ней третий показатель – рентабельность активов. [10,с.432]

Однако, новые весовые коэффициенты для отечественных предприятий ввиду отсутствия статистических данных по организациям – банкротам в России не были определены.

Модель оценки вероятности банкротств М.А. Федотовой опирается на коэффициент текущей ликвидности (Х 1 ) и долю заемных средств в валюте баланса (Х2 ):

Z = -0,3877- 1,0736 Х 1 + 0,0579 Х2 .

При отрицательном значении индекса Zвероятно, что предприятие останется платежеспособным.

Следующая модель Альтмана – пятифакторная – также не лишена недостатков в плане применимости в России, тем не менее, на ее основе в нашей стране разработана и используется на практике компьютерная модель прогнозирования вероятности банкротства. [11,с.179]

Коэффициентом Таффлера (Великобритания):

Дискриминантная факторная модель Таффлера

Таффлер разработал следующую модель:

Z = 0,53.x 1 +0,1Зх2 +0,18х3 +0,16х4 ,

где x 1 — прибыль от реализации/краткосрочные обязательства;

х 2 — оборотные активы/сумма обязательств;

х 3 — краткосрочные обязательства/сумма активов;

х 4 — выручка/сумма активов.

Если величина Z больше, чем 0,3, то это говорит, что у фирмы хорошие долгосрочные перспективы.

Если Z<0,2, то это свидетельствует о высокой вероятности банкротства.

Здесь по-прежнему ничего не известно о базе расчета весовых значений коэффициентов. Отсутствие в России статистических материалов по организациям-банкротам не позволяет скорректировать методику исчисления весовых коэффициентов и пороговых значений с учетом российских экономических условий. Кроме того, в настоящий момент в Российской Федерации отсутствует информация о рыночной стоимости акций большинства предприятий, да и в условиях неразвитости вторичного рынка российских, ценных бумаг у большинства организаций данный показатель теряет свой смысл.

Экономист Ю.В. Адамов предлагает заменить рыночную стоимость акций на сумму уставного и добавочного капитала, так как увеличение стоимости активов предприятия приводит либо к увеличению его уставного капитала (увеличение номинала или дополнительный выпуск акций), либо к росту добавочного капитала (повышение курсовой стоимости акций в силу роста их надежности).

Рентабельность активов и собственного капитала как показатели ...

... финансовый показатель отдачи для инвестора и собственника бизнеса, показывающий, насколько эффективно были использованы вложенные в дело средства. В отличие от рентабельности активов (ROA), данный коэффициент характеризует эффективность использования не всего капитала организации, ...

[12,с.135] Однако, и такая коррекция не лишена недостатка, т.к. в этом случае не учитывается возможное колебание курса акций под влиянием внешних факторов и поведение инвесторов, которые могут расценить дополнительный выпуск акций как приближение их эмитента к банкротству и отказаться от их приобретения, снижая тем самым их рыночную стоимость.

Новые методики диагностики возможного банкротства, предназначенные для отечественных предприятий и, следовательно, лишенные по замыслу их авторов многих недостатков иностранных моделей, рассмотренных выше, были разработаны в Иркутской государственной экономической академии О.П. Зайцевой, Р.С. Сайфуллиным и Г.Г. Кадыковым. Однако и в этом случае не удалось искоренить все проблемы прогнозирования банкротства предприятий. В частности, определение весовых коэффициентов в модели О.П. Зайцевой является не совсем обоснованным, так как весовые коэффициенты в этой модели были определены без учета поправки на относительную величину значений отдельных коэффициентов. Так, нормативное значение показателя соотношения срочных обязательств и наиболее ликвидных активов равно семи, а нормативные значения коэффициента убыточности предприятия и коэффициента убыточности реализации продукции равны нулю. В связи с этим даже небольшие изменения первого из вышеназванных показателей приводят к колебаниям итогового значения, в десятки раз более сильным, чем изменение вышеназванных коэффициентов, хотя по замыслу автора этой модели они, наоборот, должны были иметь большее весовое значение по сравнению с соотношением срочных обязательств и наиболее ликвидных активов. [21,с.152]

Уравнение Р. С. Сайфулина, Г. Г. Кадыкова имеет вид:

Z = 2.x 1 +0,1х2 +0,08х3 +0,45х4 +х5 ,

где x 1 — коэффициент обеспеченности собственными средствами (нормативное значение хг >0,1);

х 2 — коэффициент текущей ликвидности (х2 >2);

х 3 — интенсивность оборота авансируемого капитала, характеризующая объем реализованной продукции, приходящейся на 1 руб. средств, вложенных в деятельность предприятия (х3 >2,5);

х 4 — коэффициент менеджмента, рассчитываемый как отношение прибыли от реализации к выручке;

х 5 — рентабельность собственного капитала (х5 >0,2).

При полном соответствии значений финансовых коэффициентов минимальным нормативным уровням индекс Zравен 1. Финансовое состояние предприятия с рейтинговым числом менее 1 характеризуется как неудовлетворительное.

В другой попытке адаптации к российским условиям – в модели, разработанной Р. С. Сайфуллиным и Г. Г. Кадыковым, небольшое изменение коэффициента обеспеченности собственными средствами с 0,1 до 0,2 приводит к изменению итогового показателя («рейтингового числа») на:

R1 = (0,2 — 0,1) х 2 = 0,2 пункта.

К такому же результату приводит и значительное изменение коэффициента текущей ликвидности от нуля (от полной неликвидности) до двух, что характеризует высоколиквидные предприятия:

R2 = (2 — 0) х 0,1 = 0,2 пункта.

Поэтому и в этой модели, и у О.П. Зайцевой значения весовых коэффициентов, по мнению А. Семеней, являются недостаточно обоснованными.

А также А. Семеней поясняет [14,с.45], что эта методика годится для прогнозирования кризисной ситуации, когда уже заметны очевидные ее признаки, а не заранее, еще до появления таковых.

Банкротство и финансовое оздоровление организации

... конкретное предприятие-банкрот и методы его финансового оздоровления. Предметом исследования стали банкротство предприятия и методы его финансового оздоровления. Объект исследования - промышленное предприятие региона, осуществляющее финансовое оздоровление. Теоретической и методологической основой послужили теоретические положения, изложенные в работах отечественных и зарубежных ...

была принята еще в 1994 году. Первое, о чем необходимо сказать, — нормативные значения трех коэффициентов, по которым делается вывод о платежеспособности предприятия, завышены, что говорит о неадекватности критических значений показателей реальной ситуации. К примеру, нормативное значение коэффициента текущей ликвидности, равное 2, взято из мировой учетно-аналитической практики без учета реальной ситуации на отечественных предприятиях, когда большинство из них продолжает работать со значительным дефицитом собственных оборотных средств. Нормативное значение коэффициента текущей ликвидности едино для всех предприятий, а значит, не учтены отраслевые особенности экономических субъектов.

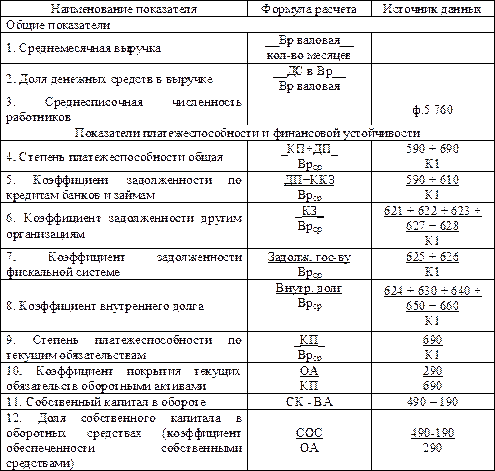

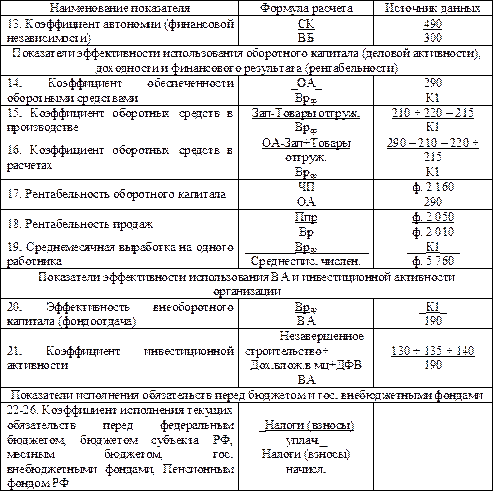

Отдельного рассмотрения заслуживает методика оценки финансового состояния, предложенная ФСФО России для проведения мониторинга финансового состояния организаций и учета их платежеспособности. Методика основана на расчете совокупности финансовых индикаторов и их качественной интерпретации. В предлагаемую систему показателей входят следующие коэффициенты.

К1. Среднемесячная выручка вычисляется по валовой выручке, включающей выручку от реализации за отчетный период (по оплате), НДС, акцизы и другие обязательные платежи. Она характеризует объем доходов организации за рассматриваемый период и определяет основной финансовый ресурс организации, который используется для осуществления хозяйственной деятельности, в том числе для исполнения обязательств перед фискальной системой государства, другими организациями, своими работниками. Среднемесячная выручка, рассматриваемая в сравнении с аналогичными показателями других организаций, характеризует масштаб бизнеса организации.

К2. Доля денежных средств в выручке дополнительно характеризует финансовый ресурс организации с точки зрения его качества (ликвидности).

Доля денежных средств отражает уровень бартерных (зачетных) операций в расчетах и в этой части дает представление о конкурентоспособности и степени ликвидности продукции организации, а также об уровне менеджмента и эффективности работы маркетингового подразделения организации. От величины этого показателя в значительной мере зависит возможность своевременного исполнения организацией своих обязательств, в том числе исполнение обязательных платежей в бюджеты и внебюджетные фонды.

К4. Степень платежеспособности общая характеризует общую ситуацию с платежеспособностью организации, объемами ее заемных средств и сроками возможного погашения задолженности организации перед ее кредиторами.

Структура долгов и способы кредитования организации характеризуются распределением показателя «степень платежеспособности общая» на коэффициенты задолженности по кредитам банков и займам, другим организациям, фискальной системе, внутреннему долгу.

Методика ФСФО России по оценке финансового состояния

Перекос структуры долгов в сторону товарных кредитов от других организаций, скрытого кредитования за счет неплатежей фискальной системе государства и задолженности по внутренним выплатам отрицательно характеризует хозяйственную деятельность организации.

Методические указания по выполнению курсовой работы по дисциплинам: ...

... курсовых работ Таблица 1 – Примерные темы курсовых работ №п/п Темы курсовых работ 1 Организационная структура предприятия (организации). 2 Производственная структура предприятия (организации). 3 Организационно-правовые формы предприятий (организаций). 4 Организационно-правовые документы деятельности предприятия (организации). 5 Предприятие (организация) как объект экономики ...

Степень платежеспособности общая и распределение показателя по виду задолженности представляют собой значения обязательств, отнесенные к среднемесячной выручке организации, и являются показателями оборачиваемости по соответствующей группе обязательств организации. Кроме того, эти показатели определяют, в какие средние сроки организация может рассчитаться со своими кредиторами при условии сохранения среднемесячной выручки, полученной в данном отчетном периоде, если не осуществлять никаких текущих расходов, а всю выручку направлять на расчеты с кредиторами.

К9. Степень платежеспособности по текущим обязательствам характеризует ситуацию с текущей платежеспособностью организации, объемами ее краткосрочных заемных средств и сроками возможного погашения текущей задолженности организации перед ее кредиторами.

К10. Коэффициент покрытия текущих обязательств оборотными активами показывает, насколько текущие обязательства покрываются оборотными активами организации. Кроме того, показатель характеризует платежные возможности организации при условии погашения всей дебиторской задолженности (в том числе «невозвратной») и реализации имеющихся запасов (в том числе неликвидов).

Снижение данного показателя за анализируемый период свидетельствует о снижении уровня ликвидности активов или о росте убытков организации.

К11. Наличие собственного капитала в обороте (собственных оборотных средств) является одним из важных показателей финансовой устойчивости организации. Отсутствие собственного капитала в обороте организации свидетельствует о том, что все оборотные средства организации, а также, возможно, часть внеоборотных активов (в случае отрицательного значения показателя) сформированы за счет заемных средств (источников).

К12. Доля собственного капитала в оборотных средствах (коэффициент обеспеченности собственными средствами) характеризует соотношение собственных и заемных оборотных средств и определяет степень обеспеченности хозяйственной деятельности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости.

К13. Коэффициент автономии, или финансовой независимости определяет долю активов организации, которые покрываются за счет собственного капитала (обеспечиваются собственными источниками формирования).

Оставшаяся доля активов покрывается за счет заемных средств. Показатель характеризует соотношение собственного и заемного капитала организации.

К14. Коэффициент обеспеченности оборотными средствами оценивает скорость обращения средств, вложенных в оборотные активы. Показатель дополняется коэффициентами оборотных средств в производстве и в расчетах, значения которых характеризуют структуру оборотных активов организации.

К15. Коэффициент оборотных средств в производстве характеризует оборачиваемость товарно-материальных запасов организации. Значения данного показателя определяются отраслевой спецификой производства, характеризуют эффективность производственной и маркетинговой деятельности организации.

К16. Коэффициент оборотных средств в расчетах определяет скорость обращения оборотных активов организации, не участвующих в непосредственном производстве. Показатель характеризует в первую очередь средние сроки расчетов с организацией за отгруженную, но еще не оплаченную продукцию, то есть определяет средние сроки, на которые выведены из процесса производства оборотные средства, находящиеся в расчетах.

Кроме того, коэффициент оборотных средств в расчетах показывает, насколько ликвидной является продукция, выпускаемая организацией, и насколько эффективно организованы взаимоотношения организации с потребителями продукции. Он отражает эффективность политики организации с точки зрения сбора оплаты по продажам, осуществленным в кредит. Рассматриваемый показатель характеризует вероятность возникновения сомнительной и безнадежной дебиторской задолженности и ее списания в результате непоступления платежей, т.е. степень коммерческого риска.

Возрастание данного показателя требует восполнения оборотных средств организации за счет новых заимствований и приводит к снижению платежеспособности организации.

К17. Рентабельность оборотного капитала отражает эффективность использования оборотного капитала организации. Он определяет, сколько рублей прибыли приходится на один рубль, вложенный в оборотные активы.

К18. Рентабельность продаж отражает соотношение прибыли от реализации продукции и дохода, полученного организацией в отчетном периоде. Он определяет, сколько рублей прибыли получено организацией в результате реализации продукции на один рубль выручки.

К19. Среднемесячная выработка на одного рабочего определяет эффективность использования трудовых ресурсов организации и уровень производительности труда. Выработка дополнительно характеризует финансовые ресурсы организации для ведения хозяйственной деятельности и исполнения обязательств, приведенные к одному работающему в анализируемой организации.

К20. Эффективность внеоборотного капитала (фондоотдача) характеризует эффективность использования основных средств организации, определяя, насколько соответствует общий объем имеющихся основных средств (машин и оборудования, зданий, сооружений, транспортных средств, ресурсов, вкладываемых в усовершенствование собственности, и т.п.) масштабу бизнеса организации.

Значение показателя эффективности внеоборотного капитала, меньшее, чем значение аналогичного среднеотраслевого показателя, может характеризовать недостаточную загруженность имеющегося оборудования, в том случае если в рассматриваемый период организация не приобретала новых дорогостоящих основных средств. В то же время чрезмерно высокие значения показателя эффективности внеоборотного капитала могут свидетельствовать как о полной загрузке оборудования и отсутствии резервов, так и о значительной степени физического и морального износа устаревшего производственного оборудования.

К21. Коэффициент инвестиционной активности характеризует инвестиционную активность и определяет объем средств, направленных организацией на модификацию и усовершенствование собственности и на финансовые вложения в другие организации. Неоправданно низкие или слишком высокие значения данного показателя могут свидетельствовать о неправильной стратегии развития организации или недостаточном контроле собственников организации за деятельностью менеджмента.

К22-К26. Коэффициенты исполнения текущих обязательств перед федеральным бюджетом, бюджетом субъекта РФ, местным бюджетом, а также перед государственными внебюджетными фондами и Пенсионным фондом РФ характеризуют состояние расчетов организации с бюджетами соответствующих уровней и государственными внебюджетными фондами и отражают ее платежную дисциплину.

К ограничивающим факторам данной методики следует отнести следующие моменты:

- недоступность внешнему аналитику некоторых данных, необходимых для расчета финансовых коэффициентов;

- прежде всего, валовой выручки-брутто и сведений по расчетам предприятия с фискальной системой и государственными внебюджетными фондами;

- отсутствие нормативов и рекомендуемых значений коэффициентов;

- неоднозначная интерпретация некоторых показателей (например, показателя эффективности внеоборотных активов);

- при расчете показателей не устраняется влияние ряда статей регулятивного характера.

В мировой учетно-аналитической практике нормативные значения коэффициентов платежеспособности дифференцированы по отраслям и подотраслям. Существует такая практика не только в странах с традиционно рыночной экономикой, как, к примеру, в США, но и в республике Беларусь. Там, к примеру, коэффициент текущей ликвидности дифференцируется в пределах от 1,0 (сфера торговли и общественного питания) до 1,7 (промышленность).

Представляется, что использование подобной практики в России могло бы дать положительный результат. Отечественная практика расчетов указанных показателей по причине отсутствия их отраслевой дифференциации и дальнейшее их использование не позволяют выделить из множества предприятий те, которым реально грозит процедура банкротства.

Также необходимо отметить тот факт, что в официальной системе критериев несостоятельности (банкротства) ФУДН (ФСФО) РФ применяются исключительно показатели ликвидности коммерческих организаций без учета рентабельности, оборачиваемости, структуры капитала и др., что говорит о том, что данная система критериев предназначена исключительно для оценки платежеспособности коммерческих организаций. [14.,с.13]

Учеными Иркутской государственной экономической академии предложена своя четырехфакторная модель прогноза риска банкротства (модель R), которая имеет следующий вид:

K=8.38K1+K2+0.054K3+0.063K4

где К1 оборотный капитал/актив; К2 чистая прибыль/собственный капитал; К3 выручка от реализации/актив; К4 чистая прибыль/интегральные затраты. Вероятность банкротства предприятия в соответствии со значением модели R определяется следующим образом: Значение RВероятность банкротства, процентовМеньше 0Максимальная (90-100)0-0,18Высокая (60-80)0,18-0,32Средняя (35-50)0,32-0,42Низкая (15-20)Больше 0,42Минимальная (до 10)[15,с.69]

Альтернативным методом прогнозирования банкротства является субъективный анализ, предполагающий экспертную оценку риска предприятия на основе разработанных стандартов. Это так называемый метод балльной оценки или метод А-счета (показатель Аргенти).

[27,с.341]

Согласно данной методике, исследование начинается с предположений, что (а) идет процесс, ведущий к банкротству, (б) процесс этот для своего завершения требует нескольких лет и (в) процесс может быть разделен на три стадии:

Недостатки. Компании, скатывающиеся к банкротству, годами демонстрируют ряд недостатков, очевидных задолго до фактического банкротства.

Ошибки. Вследствие накопления этих недостатков компания может совершить ошибку, ведущую к банкротству (компании, не имеющие недостатков, не совершают ошибок, ведущих к банкротству).

Симптомы. Совершенные компанией ошибки начинают выявлять все известные симптомы приближающейся неплатежеспособности: ухудшение показателей (скрытое при помощи «творческих» расчетов), признаки недостатка денег. Эти симптомы проявляются в последние два или три года процесса, ведущего к банкротству, который часто растягивается на срок от пяти до десяти лет.

При расчете А-счета конкретной компании необходимо ставить либо количество баллов согласно Аргенти, либо 0 – промежуточные значения не допускаются. Каждому фактору каждой стадии присваивают определенное количество баллов и рассчитывают агрегированный показатель – А-счет.

Если сумма баллов более 25, компания может обанкротиться в течение ближайших пяти лет.

Чем больше А-счет, тем скорее это может произойти.

Если сумма баллов более 25, компания может обанкротиться в течение ближайших пяти лет. Чем больше А-счет, тем скорее это может произойти.

К достоинствам этой методики можно отнести системность, комплексный подход к пониманию финансового состояния предприятия. Трудности в использовании этих рекомендаций заключаются в многокритериальности используемых параметров, субъективности принимаемых решений, необходимости составления экономического баланса помимо бухгалтерской отчетности.

Отечественные экономисты А.И. Ковалев, В.П. Привалов предлагают следующий перечень неформализованных критериев для прогнозирования банкротства предприятия:

- неудовлетворительная структура имущества, в первую очередь активов;

- замедление оборачиваемости средств предприятия;

- сокращение периода погашения кредиторской задолженности при замедлении оборачиваемости текущих активов;

- тенденция к вытеснению в составе обязательств дешевых заемных средств дорогостоящими и их неэффективное размещение в активе;

- наличие просроченной кредиторской задолженности и увеличение ее удельного веса в составе обязательств предприятия;

- значительные суммы дебиторской задолженности, относимые на убытки;

- тенденция опережающего роста наиболее срочных обязательств в сравнении с изменением высоколиквидных активов;

- устойчивое падение значений коэффициентов ликвидности;

- нерациональная структура привлечения и размещения средств, формирование долгосрочных активов за счет краткосрочных источников средств;

- убытки, отражаемые в бухгалтерском балансе;

- состояние бухгалтерского учета на предприятии.

[28,с.117]

1.4 Основные этапы программы финансового оздоровления

Для руководства предприятия цель получения прогноза будущего состояния предприятия, возможности наступления (или ненаступления) его банкротства – промежуточная, поскольку для него важнее не спрогнозировать возможное приближение негативных событий, а избежать их. Этого можно добиться при помощи комплекса процедур, по-разному обозначаемого в разных источниках – «реформирование», «реструктуризация» и прочее, подразумевающего, в первую очередь, изменение структуры предприятия – структуры его управления, производства и бизнеса. Этот инструмент оздоровления может быть эффективным для убыточных и низкорентабельных предприятий, может помочь вывести их из-за грани банкротства, и часто толчком к началу активного процесса реструктуризации как раз и служит утрата платежеспособности и угроза банкротства. Кроме того, этот инструмент оздоровления предприятия может быть эффективным для предприятий, еще не адаптировавшихся окончательно к рыночным условиям экономики.

Таким образом, любому предприятию во избежание кризисных ситуаций показан постоянный мониторинг его состояния с применением наиболее подходящих методик прогнозирования возможного банкротств – это залог успешного развития предприятия. [30,с.79]

1.5 Сущность, принципы и содержание политики антикризисного управления предприятием

В целях предупреждения банкротства на предприятиях реального сектора экономики должны быть предусмотрены мероприятия, обеспечивающие своевременность обнаружения признаков ухудшения финансового состояния и способствующие их ликвидации. Элементы таких мероприятий планируются на многих фирмах и предприятиях, они предусмотрены в финансовых планах, бизнес-планах, разработках по маркетингу и менеджменту и других документах. Одновременно необходимо отметить, что целостная программа антикризисного управления на предприятиях в основном отсутствует.

Зачастую антикризисное управление трактуется как микроэкономический процесс, представляющий собой совокупность форм и методов реализации антикризисных процедур применительно к конкретному предприятию-должнику, т.е. к тому, кто уже попал в кризисную ситуацию. [40,с.496] Тем самым сфера действия антикризисного управления ограничивается с самого начала.

Более правильным является представление антикризисного управления как составляющей управления вообще. Поскольку только в случае его реализации создается возможность преодоления фатальности жизненного цикла предприятия.Политика антикризисного управления представляет собой часть общей стратегии предприятия, заключающейся в разработке системы методов предварительной диагностики угрозы банкротства и включении механизмов финансового оздоровления предприятия, обеспечивающих его выход из кризисного состояния. [40,с.522]. В рамках же несостоятельности оно принимает определенную форму арбитражного управления в зависимости от вводимой процедуры банкротства.Следовательно, основной концепцией антикризисного управления является более ранняя идентификация кризисной ситуации с целью адекватного реагирования на негативные тенденции в условиях, когда предприятие еще полностью под контролем собственников и управляется привлеченными ими менеджерами, а, следовательно, имеет большую свободу маневра и более широкий выбор антикризисных процедур по сравнению с кругом мероприятий, осуществляемых в процессе законодательного антикризисного регулирования. [41,с319]. Таким образом, началом всему является диагностика состояния предприятия. Непрерывный анализ финансово-хозяйственной деятельности предприятия, его активов и пассивов, дебиторской и кредиторской задолженности, обеспеченности собственными средствами, существующих и возможных заказов, спроса и цен на продукцию и услуги позволяет выявить изменения в финансовом положении, выбрать соответствующую тактику и определить стратегию дальнейшего развития. Система антикризисного управления предприятием должна отвечать определенным принципам. К числу основных из них относятся следующие. [41,с.324]

1. Постоянная готовность к возможному нарушению финансового равновесия предприятия. Теория антикризисного финансового управления исходит из того, что достигаемое в результате эффективного финансового менеджмента финансовое равновесие предприятия очень изменчиво в динамике. Возможное его изменение на любом этапе экономического развития предприятия определяется естественной реакцией на изменения внешних и внутренних условий его хозяйственной деятельности. Объективность проявления этих условий в динамике определяет необходимость постоянной готовности финансовых менеджеров к возможному нарушению финансового равновесия предприятия на любом этапе его экономического развития.

2. Ранняя диагностика кризисных явлений в финансовой деятельности предприятия. Учитывая, что угроза банкротства предприятия реализует самый высокий уровень катастрофического риска, присущего финансовой деятельности предприятия, и связана с наиболее ощутимыми потерями капитала его собственников, она должна диагностироваться на самых ранних стадиях с целью своевременного использования возможностей ее нейтрализации.

3. Дифференциация индикаторов кризисных явлений по степени их опасности для финансового развития предприятия. Финансовый менеджмент использует в процессе диагностики банкротства предприятия обширный арсенал индикаторов его кризисного развития. В связи с этим, в процессе антикризисного управления предприятием необходимо соответствующим образом группировать индикаторы кризисных явлений по степени их опасности для финансового развития предприятия.

4. Срочность реагирования на отдельные кризисные явления в финансовом развитии предприятия. В соответствии с теорией антикризисного финансового управления каждое появившееся кризисное явление не только имеет тенденцию к расширению с каждым новым хозяйственным циклом предприятия, но и порождает новые сопутствующие ему кризисные финансовые явления. Поэтому, чем раньше будут включены антикризисные механизмы по каждому диагностированному кризисному явлению, тем большими возможностями к восстановлению нарушенного финансового равновесия будет располагать предприятие.

5. Адекватность реагирования предприятия на степень реальной угрозы его финансовому равновесию. Используемая система механизмов по нейтрализации угрозы банкротства в подавляющей своей части связана с финансовыми затратами или потерями, вызванными сокращением объемов операционной деятельности, приостановлением реализации инвестиционных проектов и т.п. Поэтому «включение» отдельных механизмов нейтрализации угрозы банкротства должно исходить из реального уровня этой угрозы и быть адекватным этому уровню. В противном случае или не будет достигнут ожидаемый эффект (если действие механизмов недостаточно), или предприятие будет нести неоправданно высокие расходы (если действие механизма избыточно для данного уровня угрозы банкротства).

6. Полная реализация внутренних возможностей выхода предприятия из кризисного финансового состояния. Опыт показывает, что при нормальных маркетинговых позициях предприятия угроза банкротства полностью может быть нейтрализована внутренними механизмами антикризисного финансового управления и в пределах финансовых возможностей предприятия. Только в этом случае предприятие может избежать болезненных для него реорганизационных процедур.

7. Использование при необходимости соответствующих форм санации предприятия для предотвращения его банкротства. Если угроза банкротства диагностирована лишь на поздней ее стадии и носит катастрофический характер, а механизмы внутренней ее нейтрализации не позволяют достичь необходимого эффекта в восстановлении финансового равновесия предприятия, оно должно инициировать свою санацию, избрав для этого наиболее эффективные ее формы.

Реализация политики антикризисного управления предприятием при угрозе банкротства предусматривает следующие мероприятия. [47,с.432]

1. Осуществление постоянного мониторинга финансового состояния предприятия с целью раннего обнаружения признаков его кризисного развития. В этих целях в системе общего мониторинга финансового состояния предприятия выделяется особая группа объектов наблюдения, формирующая возможное «кризисное поле», реализующее угрозу его банкротства. В процессе наблюдения используются как традиционные, так и специальные показатели – «индикаторы кризисного развития».

2. Определение масштабов кризисного состояния предприятия. При обнаружении в процессе мониторинга существенных отклонений от нормального хода финансовой деятельности, определяемого направлениями его финансовой стратегии и системой плановых и нормативных финансовых показателей, выявляются масштабы кризисного состояния предприятия, т.е. его глубина с позиций угрозы банкротства. Такая идентификация масштабов кризисного состояния предприятия позволяет осуществлять соответствующий селективный подход к выбору системы механизмов защиты от возможного банкротства.

3. Исследование основных факторов, обуславливающих кризисное развитие предприятия. Разработка политики антикризисного финансового управления определяет необходимость предварительной группировки таких факторов по основным определяющим признакам; исследование степени влияния отдельных факторов на формы и масштабы кризисного финансового развития; прогнозирование развития факторов, оказывающих такое негативное влияние.

4. Формирование системы целей выхода предприятия из кризисного состояния, адекватных его масштабам. Цели антикризисного финансового управления конкретизируются в соответствии с масштабами кризисного состояния предприятия. Они должны учитывать также прогноз развития основных факторов, определяющих угрозу банкротства предприятия. С учетом этих условий финансовый менеджмент на данном этапе может быть направлен на реализацию трех принципиальных целей, адекватных масштабам кризисного состояния предприятия:

5. Выбор и использование действенных внутренних механизмов финансовой стабилизации предприятия, соответствующих масштабам его кризисного финансового состояния. Внутренние механизмы финансовой стабилизации призваны обеспечить реализацию срочных мер по возобновлению платежеспособности и восстановлению финансового равновесия предприятия за счет внутренних резервов. Эти механизмы основаны на последовательном использовании определенных моделей управленческих решений, выбираемых в соответствии со спецификой хозяйственной деятельности предприятия и масштабами его кризисного развития. В системе антикризисного финансового управления предприятием этому направлению политики уделяется первостепенное внимание.

6. Выбор эффективных форм санации предприятия.

Если масштабы кризисного финансового состояния предприятия не позволяют выйти из него за счет реализации внутренних методов и финансовых резервов, предприятие вынуждено прибегнуть к внешней помощи, которая обычно принимает форму его санации. Санация предприятия может проводиться как до, так и в процессе производства дела о банкротстве. В первом случае предприятие само может выступить инициатором своей санации и выбора ее форм. В процессе санации необходимо обосновать выбор наиболее эффективных ее форм (включая формы, связанные с реорганизацией предприятия) с тем, чтобы в возможно более короткие сроки достичь финансового оздоровления и не допустить объявления банкротства предприятия.

7. Обеспечение контроля за результатами разработанных мероприятий по выводу предприятия из финансового кризиса. Учитывая важность реализации разработанных мероприятий, для последующей жизнедеятельности предприятия такому контролю уделяется первостепенное внимание. Он возлагается, как правило, непосредственно на руководителей предприятия. Основная часть этих мероприятий контролируется в системе оперативного контроллинга, организованного на предприятии. Результаты контроля периодически обсуждаются с целью внесения необходимых корректив, направленных на повышение эффективности антикризисных мер.

2.1 Информация о предприятии и характеристика его основных рынков

Закрытое акционерное общество «Строительная Компания «ПромИнтегр» зарегистрировано в 1998 году.

Исполнительным органом Общества является Генеральный директор.

Целями деятельности Общества являются расширение рынка товаров и услуг, а также извлечение прибыли (п. 2.1 Устава).

Общая численность работающих в Обществе составляет 2976 человек, в том числе:

- работники основного производства – 1847 чел.;

- работники вспомогательного производства – 744 чел.;

- инженерно-технические работники и служащие – 385 чел.

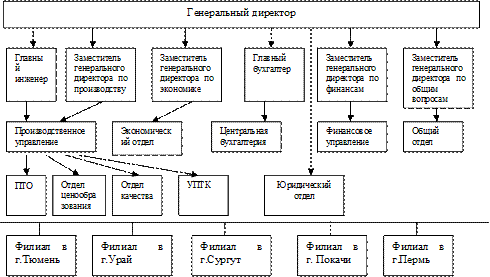

Организационная структура Общества представлена на рисунке 2.

Рис.2. организационная структура ЗАО «ПромИнтегр»

Каждый из филиалов Общества состоит из пяти производственных участков:

1) строительно-монтажный участок – общестроительные работы на объектах промышленного и гражданского назначения;

2) строительно-монтажный участок – возведение жилых домов и гражданских объектов из монолитного железобетона;

3) участок специализированных работ – монтаж технологического оборудования и трубопроводов на объектах производственного назначения, монтаж резервуаров, печей на месторождениях, а также их ремонт;

4) участок трубопроводного строительства – полный комплекс работ по монтажу магистральных и промысловых трубопроводов нефти, газа и подтоварной воды;

5) участок электромонтажных работ – работы по электромонтажу на объектах, монтаж оборудования КИП, монтаж слаботочных устройств, строительство кабельных и воздушных линий электропередач напряжением до 10 кВт включительно.

Помимо производственных участков в каждом филиале Общества существуют подразделения, обеспечивающие производственные участки необходимыми материалами, конструкциями и услугами, в том числе:

- участок стройиндустрии в составе цеха металлоконструкций, цеха деревообработки и бетоносмесительного узла;

- отдел производственно-технологической комплектации, обеспечивающий заказ, приемку, хранение и обеспечение объектов материалами конструкциями и оборудованием;

- участок малой механизации, обеспечивающий все подразделения средствами малой механизации, а также отвечающий за правильную их эксплуатацию и ремонт;

- центральная строительная лаборатория, которая осуществляет контроль качества выполняемых работ, сварных стыков всех категорий трубопроводов, а также подбор состава бетонных смесей на бетоносмесительных узлах.

Общество имеет доли в уставных капиталах пяти организаций на общую сумму 25 514 тыс.рублей.

Выручка от реализации продукции, работ и услуг за 9 месяцев 2007 года составила 2 998 856 тыс. руб. (с учетом НДС).

Все объекты строительства, осуществляемого Обществом, застрахованы на предмет возмещения ущерба, причиненный объекту строительства в результате непредвиденного и внезапного внешнего воздействия.

Контроль качества работ осуществляется центральной строительной лабораторией, которая имеет лицензии на проведение неразрушающего контроля качества и диагностики по объектам нефтедобывающей промышленности.

Квалификация Общества подтверждена государственными лицензиями на выполнение строительно-монтажных работ, выполнение проектных работ, инжиниринговые услуги, осуществление функций Генерального подрядчика и Заказчика, производство отдельных видов строительных материалов, конструкций и изделий.

Общество осуществляет строительство газопроводов, административных и жилых домов, а также выполняет ремонтные работы. Сфера деятельности – Север Российской Федерации. Общество имеет филиалы в городах: Тюмень, Сургут, Урай, Пермь и Покачи, а также представительство в Москве, которое осуществляет общее управление деятельностью Общества.

Выбор в качестве приоритетных данных регионов не случаен. Указанные субъекты Российской Федерации являются одними из самых устойчивых регионов России в социально-экономическом плане. Это вызвано тем, что основой их экономики являются предприятия топливно-энергетического комплекса, которые дают 93% от всего объема промышленного производства. Такая значительная доля топливно-энергетического комплекса вызвана наличием огромных энергетических природных ресурсов, в первую очередь нефти и газа.

Все эти факторы и оказали влияние на выбор вида деятельности Общества, а именно: выполнение строительно-монтажных работ и капитального ремонта на объектах нефтяной и газовой промышленности, объектах жилищного и социально-бытового назначения, выполнение проектных работ и инжиниринга. Особенностями строительной деятельности, проводимой Обществом, являются монолитное домостроение в условиях Крайнего Севера и Заполярья и применение технологий и строительных материалов, соответствующих климатическим условиям Севера.

Филиалы Общества располагают мощными производственными базами, которые способны производить:

- блоки трубных узлов;

- нестандартное оборудование;

- теплоизоляцию трубопроводов;

- укрупнительную сварку трубопроводов;

- столярные изделия;

- бетоны и растворы.

Создание и развитие производственных баз – одно из основных и необходимых условий для освоения рынка строительных услуг Севера России. Это обусловлено, прежде всего, отдаленностью северных территорий от центральной части России. В целом рынок строительных услуг Севера России для Общества благоприятен и очень перспективен. При этом Общество имеет возможность увеличивать свою долю на рынке.

Концепцией развития ЗАО «ПромИнтегр» является освоение рынка строительства по освоению месторождений в Западной Сибири и Пермской области с одновременным освоением рынка строительных услуг на новых нефтегазовых месторождениях на территории РФ. Это требует значительных инвестиций в развитие строительных мощностей для освоения указанных рынков.

Поэтому в целях укрепления производственно-технической базы Общество в период с 2006 по 2008 год планирует направить на закупку строительной техники и развитие строительной базы около 400 000 тыс.руб.

Намеченные планы капитальных вложений Общества служат основой для дальнейшего развития ОАО «ПромИнтегр» и предусматривают увеличение объемов строительных работ к 2008 году более чем в два раза.

Для обеспечения выполнения возрастающих объемов работ реализуются мероприятия по укреплению и развитию строительного комплекса Общества, предусматривающие:

- дальнейшее укрепление материально-технической базы;

- использование современных отечественных и зарубежных методов строительства, высокопроизводительной строительной техники и новейших материалов;

- информационное и нормативно-техническое обеспечение деятельности подрядных структур на всех стадиях строительного производства;

- всемерное обеспечение высокого качества строительной продукции на всех этапах ее производства в соответствии с международными стандартами серии ISO-9001;

- централизацию обучения и переподготовки инженерно-технических работников подрядных организаций современным методам строительства и управления производством;

- минимизацию затрат материальных и трудовых ресурсов в экстремальных природно-климатических условиях строительства путем их переноса в условия промышленного производства.

Сегодня ЗАО «ПромИнтегр» – мощное строительное предприятие, осуществляющее строительство и реконструкцию нефтепромысловых, промышленных и гражданских объектов «под ключ», предлагающее заказчикам самые современные методы строительства и передовые технологии, обладающее мощной технической базой и высокопрофессиональными кадрами.

2.2 Анализ финансового состояния ЗАО «ПромИнтегр»

Анализ финансового состояния Общества проведем за 2004 год и 9 месяцев 2005 года. Документы бухгалтерской отчетности представлены в Приложении А.

К основным негативным тенденциям в Обществе, влияющим на его общее финансовое состояние следует отнести:

- увеличение стоимости основных средств на 80 850 тыс.руб. (510 %);

- увеличение запасов на 176 150 тыс.руб. (214%);

- увеличение дебиторской задолженности на 155 672 тыс.руб.

(201%).

- кроме того, за период с 01.01.06г. по 01.10.07г. краткосрочные обязательства Общества выросли на 286 471 тыс.руб. (171%).

Результаты проведенного анализа финансового состояния Общества свидетельствует о следующем:

- независимость Общества крайне низка (коэффициент автономии на 01.10.07г. равен 0,21, при норме 0,5);

- имеется недостаток общей величины основных источников формирования запасов (на 01.10.05г.

недостаток составляет 74 795 тыс.руб.);

- бухгалтерский баланс Общества неликвиден;

- коэффициенты ликвидности Общества крайне низки имеют очень низкое значение, в связи с чем платежеспособность Общества крайне низка;

- отсутствует собственный оборотный капитал.

Положительный момент в финансовом состоянии Общества – это его рентабельная работа. Однако само по себе наличие данного факта не может улучшить финансовое состояние Общества, и рентабельность следует рассматривать только как внутренний резерв, который необходимо правильно использовать для улучшения финансового состояния.

Проведенный сравнительный анализ структуры бухгалтерского баланса и анализ финансового состояния Общества позволил определить основные причины кризисного финансового состояния:

1) слабая экономическая подготовка менеджмента Общества и отсутствие должного внимания к вопросам экономики и управления финансами в деятельности Общества;

2) отсутствие надлежащего авансирования со стороны заказчиков;

3) необоснованный рост запасов;

4) значительный рост дебиторской задолженности покупателей и заказчиков;

5) наличие значительных объемов незавершенного производства.

Сравнительный анализ бухгалтерских балансов представлены в Приложении Г .

Основные результаты сравнительного анализа данных бухгалтерского баланса ЗАО «ПромИнтегр» по состоянию на 01.01.06г. и на 01.10.07г.

Внеоборотные активы возросли на 41548 тыс.руб., в том числе за счет:

- уменьшения стоимости нематериальных активов на 4739 тыс.руб.;

- увеличения стоимости основных средств на 80850 тыс.руб.;

- снижения стоимости незавершенного строительства на 36785 тыс.руб. за счет ввода жилых домов в поселке и отражения их стоимости в составе основных средств;

- роста долгосрочных финансовых вложений на 2222 тыс.руб.

за счет увеличения вкладов в уставные капиталы других организаций.

Отдельно следует рассмотреть структуру увеличения стоимости основных средств Общества. Увеличение стоимости на 80850 тыс.руб. не означает фактического увеличения производственных мощностей Общества. Прирост стоимости основных средств произошел за счет:

- приобретения за указанный период квартир на 6356 тыс.руб.;

- ввода в эксплуатацию жилых домов на 36785 тыс.руб.;

- приобретения служебных легковых автомобилей на 10832 тыс.руб.;

- приобретения основных производственных фондов на 26877 тыс.руб.

Оборотные активы Общества за период с 01.01.06г. по 01.10.07г. увеличились на 382550 тыс.руб., в том числе за счет:

- увеличения запасов на 176150 тыс.руб.;

- увеличения налога на добавленную стоимость по приобретенным ценностям на 46622 тыс.руб.;

- увеличения дебиторской задолженности на 155672 тыс.руб.;

- увеличения краткосрочных финансовых вложений и денежных средств на 4106 тыс.руб.

Особый интерес для исследования причин кризисного финансового состояния предприятия представляет изменение стоимости запасов и дебиторской задолженности.

Увеличение стоимости запасов Общества на 176150 тыс.руб. произошло за счет:

- увеличения на 125790 тыс.руб. стоимости сырья и материалов;

- увеличения на 44125 тыс.руб. незавершенного производства;

- увеличения на 2814 тыс.руб. остатков готовой продукции;

- увеличения на 3756 тыс. руб. расходов будущих периодов;

- снижения на 335 тыс.руб.

стоимости товаров отгруженных.

Таким образом, увеличение запасов на 96,5% произошло за счет увеличения стоимости сырья и материалов и незавершенного производства.

В свою очередь, увеличение дебиторской задолженности на 155672 тыс.руб. вызвано следующими факторами:

- увеличилась дебиторская задолженность покупателей и заказчиков на 117828 тыс.руб.;

- увеличилась сумма выданных авансов на 39170 тыс.руб.;

- снизилась задолженность прочих дебиторов (по состоянию на 01.10.07год в составе данной задолженности находится и задолженность по выданным займам в размере 9863 тыс.

руб.).

В итоге валюта баланса увеличилась на 424098 тыс.руб.

Увеличение пассивов Общества за период с 01.01.06г. по 01.10.07г. на 424098 тыс.руб. произошло за счет роста капиталов и резервов Общества на 137627 тыс.руб. и увеличения краткосрочных обязательств на 286471 тыс.руб.

Капиталы и резервы Общества увеличились на сумму заработанной Обществом за указанный период прибыли,

Увеличение краткосрочных обязательств вызвано следующими причинами:

- увеличилась на 232381 тыс.руб. и достигла огромной суммы в 525136 тыс.руб. задолженность перед поставщиками и подрядчиками;

- увеличилась задолженность перед персоналом на 16182 тыс.руб.;

- снизилась задолженность перед государственными внебюджетными фондами на 18634 тыс.руб.;

- увеличилась задолженность перед бюджетом по налогам на 21479 тыс.руб.;

- увеличилась задолженность по полученным авансам на 18542 тыс.руб.;

- снизилась на 5574 тыс.руб.

задолженность перед прочими кредиторами.

В таблице 1 отражены показатели рентабельности ЗАО «ПромИнтегр».

Таблица 1. Показатели рентабельности (тыс.руб.)

| Наименование показатели | 2006 год | 9 месяцев 2007года |

| Выручка от реализации | 3689165 | 2998856 |

| Затраты по реализованной продукции | 3534155 | 2740763 |

| Прибыль от реализации | 155010 | 258093 |

| Чистая прибыль | 46186 | 91268 |

| Среднегодовая стоимость имущества | 613667 | 825716 |

| Рентабельность производственной деятельности прибыли от реализации (Рпд) | 4,39% | 9,42% |

| Рентабельность производственной деятельности по чистой прибыли (Рпд) | 1,31% | 3,33% |

| Рентабельность продаж (Рп) по прибыли от реализации | 4,2% | 8,61% |

| Рентабельность продаж (Рп) по чистой прибыли | 1,25% | 3,04% |

| Рентабельность капитала (Рк) по прибыли от реализации | 25,26% | 31,26% |

| Рентабельность капитала (Рк) по прибыли от реализации | 7,53 | 11,05 |

Общество работает эффективно, то есть прибыльно. Так, рентабельность производственной деятельности по прибыли от реализации за 9 месяцев 2007 года увеличилась на 5,03% по сравнению с 2006 годом, а рентабельность продаж по прибыли от реализации в 2006 году увеличилась на 4,41% по сравнению с предыдущим годом. Аналогичная динамика рентабельности отмечается по всем рассчитанным показателям данной группы.

Полученные финансовые результаты свидетельствуют об эффективности деятельности Общества как коммерческой организации.

При этом следует отметить, что получаемая Обществом прибыль не является гарантией его устойчивого финансового состояния. В то же время данный факт, безусловно, следует рассматривать как один аз важнейших внутренних резервов улучшения финансового состояния предприятия.

Чистые активы Общества превышают его уставный капитал, а следовательно, Обществу не грозит ликвидация по этой причине. При этом оценка динамики размера чистых активов показывает, что происходит их постоянный рост. Так по сравнению с чистыми активами на 01.01.04, их размер на 01 10.07 вырос на 137 627 тыс. руб., что свидетельствует о превышении всех активов над пассивами. Причина – рентабельная работа Общества.

Коэффициент автономии, свидетельствующей о независимости Общества, то есть доля собственных средств в общей величине источников средств Общества, на 0110.07 вырос по сравнению сданными на 01.01.06 на 0,1. Тем не менее, даже значение коэффициента автономии на 01.10.07 – 0,21 явно является недостаточно высоким. Норматив этого коэффициента – 0,5.

Анализ обеспеченности запасов источниками их формирования выявил, что размер этих источников низок. В связи с этим, Общество испытывает недостаток общей величины основных источников формирования запасов на 01.10.07 в размере 74 795 тыс. руб. Более того, оценка динамики изменения данного показателя выявила, что по сравнению с данными на 01.01.06 недостаток общей величины основных источников формирования запасов вырос на 28 857 тыс. руб.

В результате анализа ситуации с обеспеченностью запасов источниками их формирования можно констатировать кризисное финансовое состояние Общества. денежные средства, краткосрочные финансовые вложения, дебиторская задолженность, прочие оборотные активы не могут покрыть кредиторской задолженности.

Ликвидность баланса была проверена по состоянию на три отчетные даты (01.01.06, 01.01.07, 01.10.07) путем сопоставления итогов групп по активу и пассиву, также с помощью коэффициентов ликвидности.

Сопоставление итогов групп по активу и пассиву продемонстрировало недостаток наиболее ликвидных активов для погашения срочных обязательств на все отчетные даты, что свидетельствует о неликвидности баланса. При этом соблюдение остальных неравенств не может существенно повлиять на ликвидность баланса. Менее ликвидные активы не могут компенсировать наиболее ликвидные по степени их превращения в денежные средства.

В приложении Б отражены показатели ликвидности. Так, комплексная оценка ликвидности на основе расчета коэффициентов подтвердила тяжелое финансовое состояние Общества.

Несмотря на динамику увеличения коэффициентов текущей и критической ликвидности, их значения остаются очень низкими, что еще раз подтверждает крайне тяжелое финансовое состояние Общества. Фактически оно не может рассчитаться по своим долгам.Еще более усугубляет финансовое состояние Общества динамика роста краткосрочных обязательств. Так, на 01.10.07г. краткосрочные обязательства Общества (займы, кредиты и кредиторская задолженность) выросли на 279116 тыс.руб. по сравнению с данными на 01.01.06г.Таким образом, на 01.10.07г. Общество не способно своевременно превратить свои активы в денежные средства и погасить краткосрочные обязательства. Вывод: Общество находится на грани банкротства.Платежеспособность Общества (краткосрочная и долгосрочная) вытекает из фактической ликвидности. При этом оценка долгосрочной платежеспособности не имеет экономического смысла до тех пор, пока Общество не достигнет устойчивого финансового состояния.Следует особо отметить, что по состоянию на 01.10.07г. у Общества отсутствует собственный оборотный капитал.

Показатели платежеспособности (тыс.руб)

| Наименование показателя | Код строки по форме №1 | На 01.01.06 | На 01.01.07 | 01.10.07 |

| Внеоборотные активы | 190 | 97456 | 122146 | 139004 |

| Капитал и резервы | 490 | 49641 | 95889 | 187268 |

| Долгосрочные обязательства | 590 | 0 | 0 | 0 |

| Собственный оборотный капитал | 47815 | -26257 | 48264 | |

| Коэффициент долгосрочной платежеспособности | 0 | 0 | 0 |

Проведенный анализ показателей деятельности ЗАО «ПромИтегр» по итогам работы за 2006 год и 9 месяцев 2007 года свидетельствует о его кризисном финансовом состоянии, которое выражено следующими фактами:

В итоге можно констатировать, что Общество находится на грани банкротства.

Все указанные выше показатели получены на фоне рентабельной работы Общества и увеличения объема выручки от реализации. Так, чистая прибыль Общества только за 9 месяцев 2007 года составила 91268 тыс.руб., превысив чистую прибыль 2006 года на 45082 руб., при этом показатели рентабельности также увеличились по сравнению с 2004 годом. Выручка от реализации за 9 месяцев 2006года составила 998856 тыс.руб., что на 223799 тыс.руб. превышает выручку от реализации, полученную Обществом за 9 месяцев 2006 года.

Анализ показал, что резервы для улучшения финансового состояния Общества выведения его из зоны банкротства имеются. Для осуществления финансового оздоровления, поиска внешних и внутренних резервов необходимо составление и реализация комплексного плана финансового оздоровления Общества.

2.3 Диагностика банкротства ЗАО «ПромИнтегр» с использованием различных методик

- Для акционерных обществ закрытого типа и предприятий, акции которых не котируются на рынке, рекомендуется следующая модельАльтмана:

Z = 0,7 К об + 0,8 Кнп + 3,1 Кр + 0,4 Кп + 1,0 Ком ,

где К об — доля оборотных средств в активах, т. е. отношение текущих активов к общей сумме активов;

К нп — рентабельность активов, исчисленная исходя из нераспределенной прибыли, т. е. отношение нераспределенной прибыли к общей сумме активов;

К р — рентабельность активов, исчисленная по балансовой стоимости (т. е. отношение прибыли до уплаты % к сумме активов;

К п коэффициент покрытия по балансовой стоимости, т. е. отношение балансовой стоимости акционерного капитала (суммарная балансовая стоимость акций предприятия) к краткосрочным обязательствам.

Константа сравнения — 1,23

Если Z< 1,23, то это признак высокой вероятности банкротства.

Если Z> 1,23, то это свидетельствует о малой его вероятности.

Точность прогноза в этой модели на горизонте одного года составляет 95%, на два года — до 83%, что говорит о достоинстве данной модели. Однако существуют мнения, согласно которым в условиях переходной экономики использовать модель Альтмана нецелесообразно. Аргументами сторонников этих мнений служат:

- несопоставимость факторов, генерирующих угрозу банкротства;

- различия в учете отдельных показателей;

- влияние инфляции на их формирование;

- несоответствие балансовой и рыночной стоимости отдельных активов и другие объективные причины.

Z=0,7Ч0,84+0,8Ч0,1+3,1Ч0,29+ 0,4Ч2,92 +1,0Ч3,44=5,123.,

5,123>1,23 соответственно это свидетельствует о малой вероятности банкротства.

- Четырехфакторная модель прогноза риска банкротства (модель R), которая имеет следующий вид:

K=8.38K1+K2+0.054K3+0.063K4

где К1 оборотный капитал/актив; К2 чистая прибыль/собственный капитал; К3 выручка от реализации/актив; К4 чистая прибыль/интегральные затраты. Вероятность банкротства предприятия в соответствии со значением модели R определяется следующим образом: Значение R-Вероятность банкротства, процентов Меньше 0Максимальная (90-100)0-0,18Высокая (60-80)0,18-0,32Средняя (35-50)0,32-0,42Низкая (15-20)Больше 0,42Минимальная (до 10).

К=8,38*0,84+0,95 +0,054*4,56+0,63*4,31 = 7,0392+ +0,24624+2,7153 = 10,95074.

Значит применив четырехфакторную модель прогноза риска банкротства (модель R) можно прийти к следующему выводу: что предприятию не грозит банкротство,то есть низкое значение R-вероятность.

Не существует общепринятой, единой дня всех, регламентированной формы и структуры программы финансового оздоровления предприятия. В то же время, при значительных внешних различиях программ финансового оздоровления содержание и методы их разработки практически совпадают. Как правило, в них рассматриваются одни и те же вопросы. Это позволяет для решения проблем методического обеспечения разработчикам программы финансового оздоровления пользоваться наиболее часто встречающимися ее формами.

Для предприятий строительной отрасли наиболее подходят:

- Мероприятия по финансовому оздоровлению.

- План производства (программа работ ЗАО «ПромИнтегр»,расчет затрат ЗАО «ПромИнтегр» на программу строительных работ в 2007 году )

- Финансовый план и финансовая стратегия(составление платежного календаря, прогнозный баланс )

- Сравнительный анализ данных бухгалтерского баланса ЗАО «ПромИтегр» по состоянию на 01.10.06 и прогнозного баланса 01.10.08года.

3.1 Структура мероприятий по финансовому оздоровлению

Структура мероприятий по финансовому оздоровлению предприятия, которое имеет вероятность наступления ситуации банкротства, может выглядеть следующим образом.

1 этап. Восстановление платежеспособности.

1.1. Проведение инвентаризации активов и пассивов предприятия.

1.2. Создание платежного календаря.

Платежный календарь неплатежеспособного предприятия должен учитывать следующие особенности:

1.2.1) в графике предстоящих платежей разделяются текущие платежи и платежи по просроченной задолженности (в платежах по просроченной задолженности выделяется просроченная кредиторская задолженность, превышающая 3 месяца);

1.2.2) в графике предстоящих платежей приоритет по платежам отдается просроченной кредиторской задолженности (свыше 3 месяцев);

1.2.3) на основании платежного календаря определяется сумма нехватки денежных средств, необходимых для выполнения графика предстоящих платежей.

1.2.4) дефицит денежных средств является ориентиром при выборе способов его устранения и является информацией для определения срока реализации 1-го этапа финансового оздоровления – устранения неплатежеспособности.

1.3. Превращение низколиквидных активов в денежные средства, и погашение с их помощью краткосрочных обязательств предприятия (или продажа активов):

1.3.1) проведение оценки возможности реализации тех или иных активов и эффективность такой реализации для достижения задачи – устранения неплатежеспособности;

1.3.2) продажа активов, с указанием конкретных видов активов, сроков их реализации, ответственных лиц, формы их продажи или формы погашения с их помощью кредиторской задолженности, в том числе:

- нематериальных активов;

- основных средств;

- незавершенного строительства;

- доходных вложений в материальные ценности;

- долгосрочных финансовых вложений;

- запасов;

- дебиторской задолженности;

- краткосрочных финансовых вложений.

1.4. Переоформление краткосрочной задолженности в долгосрочную.

Данный метод подразумевает ведение переговоров, в первую очередь с крупными кредиторами, на предмет получения отсрочки по исполнению обязательств. При этом способами перевода краткосрочной задолженности в долгосрочную могут быть: заем (кредит), реструктуризация, новация, вексель.

1.5. Отказ от получения дивидендов по акциям (если предприятие является акционерным обществом).

1.6. Выпуск облигаций.

1.7. Другие меры.

2 этап. Восстановление финансовой устойчивости через изыскание дополнительных внутренних источников финансирования.

2.1. Снижение затрат и уменьшение текущей финансовой потребности.

2.1.1) прекращение непроизводственных расходов на основании соответствующего распоряжения собственников предприятия;

2.1.2) остановка нерентабельных производств;

2.1.3) выведение из состава предприятия затратных объектов и переход к покупке товаров и услуг на стороне.

2.2. Оптимизация численности работников.

2.3. Выкуп долговых обязательств с дисконтом.