Ведение бизнеса, особенно на этапе создания и расширения, требует денежных вложений. Очень редко при этом удается обойтись «своими силами», чаще всего приходится привлекать заемные средства.

Взять в долг можно в банке под общий процент, а можно у деловых партнеров или даже у учредителей на льготных условиях (в том числе, на беспроцентной основе).

Цели получения кредита (займа) также могут быть совершенно разными: на обновление производственных фондов, на погашение текущей задолженности или, например, на покупку нового «служебного» автомобиля директора. В зависимости от этих и других параметров (условия, сроки, цель привлечения заемных средств) порядок учетного отражения кредитов и займов различается. Кроме того, различаются правила учета заемных средств, установленные для целей бухгалтерского и для целей налогового учета. Практически любая компания когда-либо сталкивается с нехваткой оборотных средств. Например, фирма расширяет производство. Во-первых, ей необходимы вложения в основной капитал — приобретение оборудования, сооружение зданий, передаточных устройств и других тому подобных объектов. Если организация расширяется, значит, одними накопленными амортизационными отчислениями не обойдешься — нужно привлекать дополнительные средства. Причем крайне желательно, чтобы эти средства носили долгосрочный характер. Ведь капитальные вложения окупаются медленно. Однако, это еще не все.

Во-вторых, увеличению масштабов деятельности предприятия должно соответствовать увеличение поставок сырья и материалов, которые будут использоваться в новом производстве. На эти закупки также необходимы деньги. Здесь, правда, можно обойтись и «короткими» деньгами — оборотный капитал оборачивается быстро, и деньги возвращаются на фирму в течение года.

Еще есть масса причин, когда предпринимателю могут срочно понадобиться большие денежные суммы.

Конечно, хорошо, когда компания может оплатить свои серьезно возросшие потребности за счет внутренних источников, например, свободных денежных средств. Однако такое бывает крайне редко. Нетрудно предположить, что мало кто держит деньги мертвым грузом, скорее всего они вложены в какое-то дело. Что же тогда делать?

В принципе, изыскать средства можно, попросив у учредителей вложить дополнительные средства в уставный капитал общества или произведя дополнительную эмиссию акций. Однако самый простой и быстрый способ — получение займа или кредита.

Учет и анализ движения денежных средств организации ООО ‘Автотранспортная ...

... учета и отчетности ООО «АТК №7». В работе использованы методы наблюдения, измерения, тестирования, сравнения, горизонтальный и вертикальный анализ, коэффициентный метод. Глава 1. Теоретические основы учета и анализа денежных средств организации бухгалтерский учет анализ денежный Деньги, денежное ... капиталов, стимулированию деловую активности, созданию благоприятного инвестиционного климата, подъему и ...

Актуальность

Для покрытия дополнительной потребности в денежных средствах, фирмы могут обратиться в банк. Эти «профессиональные кредиторы» имеют массу вариантов предоставления кредита: от рядовой выдачи определенной суммы денег под проценты на определенный срок, до кредитной линии и овердрафта. При банковском кредитовании главным его условием являются не взаимоотношения между банком и заемщиком, а финансовое состояние претендента на кредит, и то обеспечение, которое он может предоставить банку.

В этих условиях возросла роль правильного учета кредитов и займов в бухгалтериях предприятий. От правильности и достоверности учета кредитов и займов зависит знание руководством предприятия их объемов, их структуры, позволяет принимать правильные решения по изменению данных характеристик, позволяет анализировать рентабельность полученных средств и т.д.

На предприятиях существует проблема, которая не может волновать — это правильное и своевременное отражение кредитных операций в бухгалтерском учете. На первый взгляд все просто, но при аудиторских проверках выявляются довольно большое количество ошибок и нарушений.

Типичные ошибки заключаются как при оформлении кредитных отношений, так и при отражении в учете операций с заемными средствами и исчислении налогооблагаемой базы по налогу на прибыль. Поэтому роль аудита кредитов и займов является в настоящий момент актуальной для любого предприятия.

Ведь не только акционеры заинтересованы иметь объективную и достоверную информацию, но и сами руководители.

Целью написания дипломной работы является изучение практических аспектов учета и анализа кредитов и займов в ООО « Эдем».

Для достижения поставленной цели необходимо решить следующие задачи:

1. Изучить нормативное регулирование,учет задолженности по по полученным кредитам и займам.

2.Показать сходства и отличия кредита и займа.

3. Дать общую экономическую характеристику ООО « Эдем»

4.Сделать анализ структуры, динамики и эффективности использования заемных средств

5.Изучить бухгалтерский учет полученных кредитов и займов и затрат по их обслуживанию

6. Дать рекомендации по совершенствованию использования кредитов и займов в ООО « Эдем»

Объект исследования ООО « Эдем» . Предмет исследования — учет и анализ кредитов и займов на предприятии.

Учет кредитов, займов, целевых поступлений и финансирования

... но и других хозяйств. 2.Учет кредитов, займов, целевых поступлений и финансирования 2.1 Виды кредитов и займов, их значение, задачи учета Банковский кредит является ... по выходу на рентабельную работу, а также в иных случаях, предусмотренных законодательством. В зависимости от срока, на который выдаются кредиты, они делятся на краткосрочные и долгосрочные. Срочность кредита определяется сроками ...

При написании дипломной работы была использована широкая законодательная база: Гражданский кодекс РФ, Налоговый кодекс РФ, различные Федеральные законы, Инструкции Банка России, Положения Банка России, материалы периодических изданий, а также научные и практические разработки отечественных специалистов: В.И. Подольского, Н.Э. Соколинской, Н.К. Муравицкой, Г.И. Корчинской, А.Д. Шеремета.

1.1Нормативное регулирование, учет задолженности по полученным кредитам и займам.

Предпринимателям, которые используют заемные средства, стоит знать нормативное регулирование по их учету.

Основными нормативными правовыми актами является Гражданский кодекс и Налоговый кодекс РФ. Также учет расходов по кредитам и займам регулируется ПБУ 15/08.

Задолженность компании представляет собой ее обязательства по кредитам и займам, которые были выданы заимодавцем. В процессе ведения бухгалтерского учета ее следует разделять на краткосрочную и долгосрочную. Кроме того задолженность делить на срочную и просроченную. Характеристику каждого из видов достаточно важно знать.

Краткосрочными являются задолженности, если срок их погашения не превышает один год. Долгосрочные обязательства имеют срок погашения более 12 месяцев. ПБУ 15/01 определяется, что срочной будет являться задолженность, срок погашения какой не наступил или был продлен.

Если данный срок истек до произведения выплаты, она будет просроченной. Заемщику доступно переведение долгосрочных обязательств в краткосрочные, если это предусмотрено учетной политикой организации.

Порядок налогового учета используемых ссуд и процентов по ним отличается в зависимости от применяемой системы налогообложения.

Необходимо следить за изменениями в налоговом законодательстве, так как правительством достаточно часто проводятся совершенствования учета. С 1 января 2015 года по полученным ссудам проценты можно учитывать в полной суме в налоговых расходах.

Это можно рассматривать, как одно из лучших последних нововведений для предпринимателей.

Однако для учета процентов по кредиту или займу, расходы должны отвечать следующим обязательным требованиям:

-экономическая обоснованность;

-использование заемных средств на получение прибыли;

-надлежащее оформление всех документов.

Стоит отметить, что недопустимым является учет расходов по конкретному долгу, который был взят для выплаты дивидендов учредителям компании, так как средства не использовались с целью получения доходов.

ПБУ – стандарты бухгалтерского учета, применяемы в РФ. Выполняют функцию регламентирования порядка учета активов, обязательств и операций в хозяйственной деятельности. В обязательном порядке требуется соблюдать рекомендаций и требований в процессе составления бухгалтерской отчетности.

Учет кредитов, займов и средств целевого финансирования

... имуществом. Различают банковский кредит и коммерческий кредит (займы). Банковский кредит – это выданные банком организациям и физическим лицам денежные средства на определенный срок и определенные цели, на возвратной основе и обычно с уплатой процентов. Банк имеет ...

Порядок ведения бухгалтерского учета указывается в ПБУ 15/2008.

В учете доступно отражение расходов по кредитам и займам, которые включают в себя:

-проценты, начисленные за пользование заемными средствами;

-проценты по векселям и облигациям;

-дополнительные затраты, которые были направлены на получение и возврата долга;

-суммовые и курсовые разницы, которые относятся к ссудам, выраженным в иностранной валюте и образованным с момента получения заемных средств.

Согласно ПБУ 15/01 допустимо включать в состав дополнительных затрат расходы, которые направлены на:

-предоставление услуг юридического и консультационного типа;

-совершением операций по копированию документов;

-проведение необходимых экспертиз;

-оплату налогов и сборов, которые установлены законодательством;

-пользование услугами связи;

-прочие затраты, направленные на получение кредита или займа.

Дополнительные расходы необходимо отражать в том отчетном периоде, в котором они были осуществлены.

Также доступен их предварительный учет в качестве дебиторской задолженности с последующим включением в состав затрат, произведенных в период погашения заемных обязательств.

Кредитование и целевое финансирование является важным инструментом в стимулировании развития экономики, поэтому оно нуждается в правильном бухгалтерском учете по практике.

Это позволит с высокой точностью определить материальное положение каждого предприятия, которое пользуется заемными средствами, а также проверить эффективность их применения и способы кредитования.

1.2 Бухгалтерский учет кредитов и займов

Бухгалтерский учет кредитов и займов регулируется ПБУ 15/2008 «Учет расходов по займам и кредитам», в соответствии с которым, в учете отдельно отражаются :

-основная сумма кредита (займа);

-сумма расходов по кредиту (займу):

-проценты за пользование;

-дополнительные расходы, связанные с получением и обслуживанием кредита (займа)

Для учета полученных кредитов и займов Планом счетов предусмотрены следующие счета бухгалтерского учета :

Расходы по займам и кредитам: формирование отчетности. Российская ...

... учета расходов по займам и кредитам. изучить российское и международное положение учета расходов по займам и кредитам; рассмотреть практику учета и отображения в отчетности расходов по займам и кредитам. Предметом работы выступает формирование показателей отчетности. Объектом работы выступают расходы по займам и кредитам. 1. НОРМАТИВНОЕ РЕГУЛИРОВАНИЕ УЧЕТА РАСХОДОВ ПО ЗАЙМАМ И КРЕДИТАМ ...

-счет 66 «Расчеты по краткосрочным кредитам и займам»

-счет 67 «Расчеты по долгосрочным кредитам и займам»

В целях раздельного отражения основной суммы долга и процентов по нему к указанным счетам в рабочем плане счетов организации необходимо предусмотреть соответствующие субсчета , например:

— 66-01 «Краткосрочные кредиты и займы»

— 66-02 «Проценты по краткосрочным кредитам и займам»

Кроме того, можно выделить отдельные субсчета для учета кредитов, отдельные – для учета займов, а также для аналитического учета кредитов и займов, полученных в валюте. Конкретный перечень субсчетов каждая организация разрабатывает «под себя».

В бухгалтерском учете основная сумма кредита (займа) отражается как кредиторская задолженность:

— в день получения денежных средств (но не ранее даты заключения кредитного договора (договора займа).

То есть, подписание договора само по себе не приводит к отражению долга в учете – необходимо фактическое поступление денег.

— в сумме, которая фактически получена

В зависимости от срока, на который предоставлен кредит (заем

— краткосрочной – если срок 12 месяцев и менее (учитывается на счете 66)

— долгосрочной – если срок более 12 месяцев (учитывается на счете 67)

Поскольку ПБУ 5/2008 не содержит конкретных указаний о порядке учета задолженности по кредитам и займам в зависимости от сроков погашения, организация должна самостоятельно выбрать и закрепить в учетной политике для целей бухгалтерского учета один из возможных вариантов:

Вариант 1

Организация

Вариант 2.

Организация

Стоит отметить, что первый вариант учета задолженности по кредитам и займам является более предпочтительным, поскольку в полной мере отвечает требованиям п. 19 ПБУ 4/99 «Бухгалтерская отчетность организации» о раздельном отражении в бухгалтерском балансе долгосрочных и краткосрочных обязательств (долгосрочная и краткосрочная кредиторская задолженность по кредитам и займам отражаются в разных разделах баланса).

Однако формально второй вариант тоже не является ошибочным, так как за основу при определении срока погашения задолженности по кредиту (займу) принимается срок, указанный в договоре.

Учет расчетов по кредитам и займам

... - ОАО «ГМС Насосы». Субъектом курсовой работы является бухгалтерский учет расчетов по кредитам и займам на предприятии. 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УЧЕТА РАСЧЕТОВ ПО КРЕДИТАМ И ЗАЙМАМ 1 Понятие заемных средств, их классификация Организации ... продают кредиты на платной основе. Платный характер кредита и порождает его движение в качестве капитала, а по этой причине взыскание ссудного процента становится ...

К расходам по займам и кредитам относятся проценты за пользование заемными средствами и дополнительные расходы. Конечно, основная доля расходов приходится на проценты, тем более если речь идет о банковских кредитах.

В бухгалтерском учете проценты за пользование кредитом (займом) отражаются:

-

как прочие расходы (сч. 91)

-

как увеличение стоимости инвестиционного актива (сч. 08).

Второй способ применяется в том случае, если целью получения кредита (займа) является приобретение (сооружение, изготовление) инвестиционного актива.

При этом в соответствии с ПБУ 15/2008, инвестактивом признается объект имущества, подготовка которого к предполагаемому использованию требует длительного времени и существенных расходов на приобретение (сооружение, изготовление), а также объекты незавершенного производства и незавершенного строительства, которые впоследствии будут приняты к бухгалтерскому учету в качестве основных средств (включая земельные участки), нематериальных активов или иных внеоборотных активов .

Конкретные условия отнесения объектов имущества к инвестакитивам

Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, в том числе субъекты малого предпринимательства, имеют возможность учитывать проценты по любым кредитам и займам (даже тем, которые получены для приобретения инвестактива) в составе прочих расходов (абз. 4 п. 7 ПБУ 15/2008).

Однако это должно быть указано в учетной политике организации для целей бухгалтерского учета.

Проценты за пользование заемными средствами необходимо отражать в составе прочих расходов или включать в стоимость инвестактива равномерно (п. 8 ПБУ 15/2008):

— если по условиям договора проценты за пользование кредитом (займом) уплачиваются ежемесячно, то и начислять их в учете целесообразно на каждую дату, указанную в графике платежей, поскольку это не противоречит требованию равномерного учета процентов;

— если по условиям договора проценты за пользование кредитом (займом) уплачиваются нерегулярно, например, единовременно в конце срока, на который предоставлены заемные средства, то начислять и отражать в учете их нужно:

— на последнее число каждого месяца пользования кредитом (займом);

— и на каждую дату уплаты процентов, предусмотренную договором.

К дополнительным расходам по кредитам и займам относятся (п. 3 ПБУ 15/2008):

— суммы, уплачиваемые за информационные и консультационные услуги;

— суммы, уплачиваемые за экспертизу договора займа (кредитного договора);

Учет расходов от обычных видов деятельности

... № 03- 03-06/1/719 1.2. Понятие, классификация и признание расходов по обычным видам деятельности Расходами по обычным видам деятельности являются расходы, связанные с изготовлением и продажей продукции, приобретением и продажей ... процентов за кредиты" расходы на рекламу. К не лимитируемым относят расходы, принимаемые в фактических размерах. В зависимости от периодичности возникновения все расходы ...

— иные расходы, непосредственно связанные с получением кредита (займа).

К иным расходам, например, можно отнести комиссию банка за сопровождение кредита. Поскольку перечень дополнительных расходов в ПБУ является открытым, лучше прописать его в учетной политике.

Дополнительные расходы по кредитам и займам всегда учитываются в составе прочих расходов , независимо от цели получения заемных средств (п. 8 ПБУ 15/2008).

Что касается периода включения дополнительных расходов по кредитам и займам в прочие расходы существует два варианта (абз. 2 п. 8 ПБУ 15/2008):

-

единовременно в том отчетном периоде, к которому они относятся;

-

равномерно в течение срока действия договора.

Таблица 1

Бухгалтерские проводки по учету кредитов и займов.

Дебет

Кредит

Содержание операции

51 «Расчетные счета»

66-01 «Краткосрочные кредиты и займы»

(67-01 «Долгосрочные кредиты и займы»)

Получен кредит (заем)

91-2 «Прочие расходы»

76 «Расчеты с разными дебиторами и кредиторами»

Начислена сумма дополнительных расходов по кредиту (займу) (например, за экспертизу договора, комиссия банка и т.д.)

76 «Расчеты с разными дебиторами и кредиторами»

51 «Расчетные счета»

Уплачена сумма дополнительных расходов по кредиту (займу)

91-2 «Прочие расходы»

(08 «Вложения во внеоборотные активы»)

66-02 «Проценты по краткосрочным кредитам и займам»

(67-02 «Проценты по долгосрочным кредитам и займам»)

Начислены проценты за пользование кредитом (займом)

66-02 «Проценты по краткосрочным кредитам и займам»

(67-02 «Проценты по долгосрочным кредитам и займам»)

51 «Расчетные счета»

Уплачены проценты за пользование кредитом (займом)

67-01 «Долгосрочные кредиты и займы»

66-01 «Краткосрочные кредиты и займы»

Долгосрочная задолженность по кредиту (займу) переведена в краткосрочную

66-01 «Краткосрочные кредиты и займы»

(67-01 «Долгосрочные кредиты и займы»)

51 «Расчетные счета»

Бухгалтерский учет и аудит заемного капитала организации (на ...

... бакалаврской работы использовались различные литературные источники, законодательные акты, нормативные документы. 1 Теоретические основы учета и аудита заемного капитала на предприятии 1.1 Общие понятия и сущность ... оборота собственного капитала организации. Непосредственно когда идут операции по выдаче, получению или возврату кредита, а также при начислении процентов по кредиту, довольно часто можно ...

Погашен кредит (заем)

Порядок налогового учета полученных кредитов и займов, а также процентов по ним, зависит от того, какую систему налогообложения применяет заемщик:

Таблица 2

Налоговый учет кредитов и займов

Составляющие кредитов и займов

ОСН

(признание доходов и расходов по методу начисления)

УСН

(признание доходов и расходов по кассовому методу)

Получение кредита (займа)

Не признается доходом (пп. 10 п. 1 ст. 251 НК РФ), в том числе пользование беспроцентным займом (Письмо Минфина от 09.02.2015 № 03-03-06/1/5149)

Не признается доходом

(пп. 1 п. 1.1 ст. 346.15 НК РФ)

Возврат кредита (займа)

Не признается расходом

(п. 12 ст. 270 НК РФ)

Не признается расходом

(ст. 346.16 НК РФ)

Проценты по кредитам и займам

Признаются в составе внереализационных расходов

(пп. 2 п. 1 ст. 265 НК РФ)

Признаются расходом

(п. 9 ст. 346.16 НК РФ)

Признаются в налоговом учете на каждую из дат

(п. 8 ст. 272 НК РФ):

— на последнее число каждого месяца пользования займом;

— на дату возврата займа

Признаются в налоговом учете на дату уплаты

(пп. 1 п. 2 ст. 346.17 НК РФ)

Признаются в расходах в полной сумме

(п. 1 ст. 269, п. 2 ст. 346.16 НК РФ).

контролируемыми сделками

*

Сумма процентов, признаваемая в расходах

=

Сумма займа

х

Годовая процентная ставка

/

365 (366) дн

х

Количество дней пользования кредитом (займом) в текущем месяце

Итак, мы выяснили, что

Главным образом, различается порядок признания в расходах процентов за пользование заемными средствами.

В связи с этим в бухгалтерском учете могут возникать разницы, предусмотренные ПБУ 18/02. Например:

— Налогооблагаемые временные разницы (НВР) и отложенные налоговые обязательства (ОНО) возникают, когда кредит (заем) привлечен для приобретения инвестиционного актива. В этом случае в налоговом учете проценты учитываются в расходах ежемесячно, а в бухгалтерском учете они сначала формируют стоимость инвестактива, а затем учитываются в расходах по мере начисления амортизации по нему.

Анализ деятельности международных организаций на примере Группы Всемирного банка

... Дать классификацию международных организаций; 4. Рассмотреть виды и направления деятельности международных организаций на примере Группы Всемирного банка, а также проанализировать ее деятельность; 5. Выявить стратегии международных организаций и определить значимость их существования в современном мире. ...

— Вычитаемые временные разницы (ВВР) и отложенные налоговые активы (ОНА) возникают, когда организация, применяющая кассовый метод учета доходов и расходов в налоговом учете, учитывает проценты по кредиту (займу) в бухгалтерских расходах в одном отчетном периоде, а в налоговых – в другом периоде по мере уплаты.

ПБУ 18/02 может не применяться организациями, которые вправе применять упрощенные способы ведения бухгалтерского учета, в том числе субъектами малого предпринимательства. Однако такое «неприменение» нужно прописать в учетной политике .

1.3 Кредит и займ: сходства и отличия

1 ОТЛИЧИЕ. Законодательство.

« Договор займа регулируется гражданским законодательством РФ, кредитный договор, помимо ГК РФ, регулируется также банковским законодательством . Основным отличием займа от кредита является момент возникновения обязательств. По договору займа обязательства возникают с момента получения заемщиком денег, а по кредитному договору — с момента его подписания сторонами.»

2 ОТЛИЧИЕ. Статус лица, предоставляющего денежные средства.

« Заем может быть выдан любым юридическим или физическим лицом , в том числе индивидуальным предпринимателем , а кредит выдается только кредитной организацией ( банком).

То есть кредитор всегда обладает специальным статусом, в отличие от займодавца.»

«По договору займа сторонами могут выступать физические и юридические лица. По кредитному договору кредитором может быть только юридическое лицо, имеющее соответствующее разрешение на совершение кредитных операций.»

«Как кредит, так и займ – это деньги, которые выдаются на условиях возвратности (их нужно вернуть) и на условиях срочности (деньги выдаются на определенный срок).

Кредит может выдавать только кредитная организация, имеющая соответствующую лицензию, а займ может выдать кто угодно.

Следовательно, если Вы получаете деньги в банке – Вы получаете кредит, если же деньги Вам выдает организация, не имеющая соответствующей лицензии Центробанка, то она (на законных основаниях кредит выдать не может, но может выдать займ.

Деньги в виде займа можно также получить у соседа Васи и, даже если он даст деньги под процент – это будет законно.»

3 ОТЛИЧИЕ. Форма оформления.

«Если говорить о кредите, то это письменное обязательство — договор между кредитором (чаще всего это банк) и заемщиком, в котором говорится о том, что заемщик получает денежные средства в свое пользование на определенных условиях. Денежные средства должны быть возвращены в срок, оговоренный в кредитном договоре, должны быть выплачены все проценты за пользование кредитом, и самое важное – в случае неисполнения своих обязательств, кредитор имеет право взыскать с заемщика задолженность в судебном порядке. Кредитный договор всегда заключается в письменном виде, где прописываются все условия предоставления кредита, права и обязанности сторон, условия прекращения договора, даты обязательных платежей (ежемесячные), указывается полная стоимость кредита (обязательное требование ЦБ РФ с 1 июля 2014 года).

К кредитному договору всегда выдается график платежей, который также отдельно подписывается заемщиком.

Если говорить о займе, то оформить его можно как в письменной форме, так и в «устной».

Чаще всего, займы выдают микрофинансовые организации, которые позиционируют себя как инвестиционные компании. Такие организации отличаются тем, что выдают займы под большие – «кабальные проценты». Очень часто займы выдаются под залог имеющейся недвижимости, транспортного средства или бытовой техники. Если заключается договор, то в нем не указывается полная стоимость кредита и не выдается график платежей. Клиент пишет расписку о получении денежных средств, где указывается срок, в течение которого он должен их вернуть.»

4 ОТЛИЧИЕ. Лицензия.

« Для выдачи займа лицензия не требуется, а для выдачи кредита банку необходима лицензия Центрального банка РФ . При этом деятельность банков жестко регулируется ЦБ РФ, в том числе законом «О банках и банковской деятельности» и нормативно-правовыми актами Банка России, в то время как деятельность обычных займодавцев — нет. Хотя в последнее время функции по регулированию деятельности таких займодавцев как микрофинансовая организация, кредитный кооператив, сельскохозяйственный кооператив, ломбард возложены также на Центральный банк РФ.»

Кредиты могут выдаваться только организациями, имеющими на это лицензию – это банки и небанковские кредитные организации (НКО).

В отличие от них, займы могут выдавать любые юридические или физические лица.»

5 ОТОЛИЧИЕ. Проценты.

«Кредит — это как правило сумма денежных средств, которая выдается заемщику под проценты с обязательством вернуть сумму в указанный срок. Кредиты всегда выдаются под проценты в отличии от займа.

Кредит может быть выдан под конкретную цель, а может и быть нецелевым. Разновидностей кредитов огромное множество: может быть автокредит, ипотечный, потребительский и т.д. — и все это как правило выступает залогом для кредита.

Поэтому если, например, не выплачивается автокредит, то объектом для взыскания, выступает автомобиль под который кредит был взят, если ипотечный — то квартира или недвижимость и т.п.

Заём далеко не всегда подразумевает проценты, и возврат может осуществлять как в виде денежных выплат, так и любым имуществом, в зависимости от заключенного договора займа.

Он так же может быть целевым и нецелевым, т.е. выдаваться или не выдаваться под определенные цели.»

Кредит или займ? В чем разница для заемщика?

«Если смотреть с позиции заемщика, то особых отличий между этими двумя понятиями нет, поскольку на рынке отсутствуют организации, которые бесплатно выдают займы.

Единственное, что стоит отметить – проценты по займам (которые выдают, например, микрофинансовые организации) существенно выше процентов по кредитам от банков.»

«Если заемщик получает процентный заем, то он по своей сути практически ничем не отличается от кредита. И банки, и займодавцы обязаны соблюдать закон, а займодавцы-юридические лица и Федеральный закон «О потребительском кредите (займе)». Разницу может составлять только размер процентов (у банков он, как правило, ниже), а также размер кредита (займа).

Банки могут выдавать кредиты на любые суммы , которые они могут себе позволить. А, например, микрофинансовая организация имеет право выдавать заем в размере не более 1 млн. рублей.»

«Займы привлекательны для тех граждан, которые не могут рассчитывать на более интересные условия предлагаемые банками в классическом розничном кредитовании, либо если у клиента нет времени на оформление кредита в банке и надо «прийти, увидеть, победить».

Политика организаций, выдающих займы, отличается гибкостью по отношению к потенциальному заемщику в плане оформления и скорости выдачи денежных средств! Важно отметить, что займы регулируются Гражданским кодексом Российской Федерации (ГК РФ), а кредиты еще и банковским правом, где содержится целый комплекс мер и рекомендаций для регулирования кредитных правоотношений.»

«Принципиальной разницы для заемщика нет, но с точки зрения погашения, возможно, банки удобнее (больше офисов и способов погашения), с другой стороны банки устанавливают различные комиссии, в том числе скрытые, что по договору займа сделать сложнее.

В любом случае, внимательно следует читать договор перед подписанием.»

«Кредит может выдать только кредитная организация, подконтрольная Центробанку. В этом есть как плюсы, так и минусы для заемщика.

Дело в том, что банки, когда выдают кредиты, учитывают требования Центробанка. Организации, не являющиеся кредитными, не отчитываются перед Центробанком, а потому, в них проще получить деньги, например, заемщику с испорченной кредитной историей, кому все банки отказывают в кредите.

Но в отсутствии контроля со стороны Центробанка есть и серьезный минус. Если организация, выдавшая кредит, совершает какие-либо нехорошие действия в отношении заемщика, заемщик может пожаловаться в Центробанк. Любой банк боится потерять лицензию, а потому, боится совершать действия, за которые Центробанк может его наказать. То есть, если заемщик видит, что в отношении его только готовятся какие-либо действия, которые можно расценивать как мошеннические, он может обратиться с жалобой в Центробанк, не дожидаясь, когда мошенничество будет совершено. Что касается займа, то поскольку займ выдает организация не подконтрольная Центробанку, у заемщика не будет защитника в виде Центробанка.

Организация, выдавшая займ, может готовить мошенническую операцию в отношении заемщика, но обратиться за защитой в суд или в правоохранительные органы, заемщик сможет лишь тогда, когда мошенничество уже совершится.»

2.1 Общая характеристика ООО « Эдем»

Общество с ограниченной ответственностью « Эдем»

ООО « Эдем» — частное малое предприятие, по характеру деятельности фирма непроизводственная, по отраслевой принадлежности – торговая .

Для осуществления хозяйственной деятельности за счет вкладов его Участников сформирован Уставной капитал Общества в размере: 120 000рублей, который распределяется следующим образом:

-Генеральный директор – доля в размере 50 % Уставного капитала;

-Коммерческий директор – доля в размере 50 % Уставного капитала Основным направлением деятельности фирмы с момента ее основания было и остается комплексное снабжение крупных строительных объектов и малоэтажных строительств .

Собственного здания фирма не имеет, использует арендованную площадь.

ООО « Эдем» поставляет кирпич всех видов и марок, ЖБИ (ПК, ФБС, ФЛ, сваи, дорожные плиты, бордюрный и тротуарный камень) и много других видов строительных материалов. ООО «Эдем» находится в числе давних партнеров многих заводов, которые производят кирпич и ЖБИ в Москве, Московской области и других регионах России. Этот факт позволяет предлагать строительным организациям невысокие цены на многие виды продукции.

Имея собственный автотранспорт, компания может оперативно организовать и быстро доставить кирпич, ЖБИ, сваи, дорожные плиты, бордюрный и тротуарный камень на объект заказчика в пределах Туапсе и всего Краснодарского края. Миссия компании ООО « Эдем» максимальное удовлетворение потребности клиентов за счет оказания клиенту высококачественных услуг.

Стратегические цели компании

Таблица 3

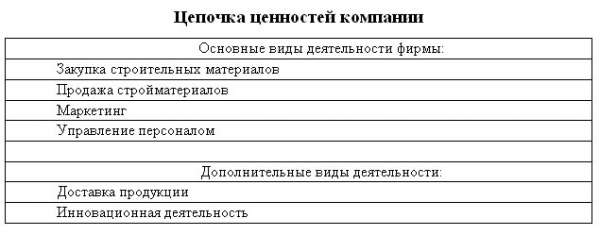

Как видно из данных таблицы, основными видами деятельности фирмы является закупка и продажа стройматериалов .

Помимо этого, компания ориентируется на такие цели как маркетинг, управление персоналом, а также достаточно важными считает такие дополнительные виды деятельности как доставка продукции и инновационная деятельность.

Важным организационно-распределительным документом в ООО « Эдем» являются правила внутреннего трудового распорядка, которые включают следующие разделы:

-Общие положения;

-Функциональные обязанности;

-Порядок приема и увольнения рабочих и служащих;

-Рабочее время и его использование;

-Поощрения за успехи в работе

— Ответственность за нарушение трудовой дисциплины.

Мотивация:

В качестве основных принципов стимулирования и методов удовлетворения различных потребностей работников в ООО «Эдем» используют следующие принципы и методы:

1) Материальное стимулирование;

а) установление премий за перевыполнение плана;

2) Социальные потребности:

а) сохранение неформальных групп, если они не наносят организации

реального ущерба;

б) поощрение поддержки одним сотрудником другого;

3) Потребности в уважении:

а) обеспечения подчиненным возможности обучения и повышения квалификации, что даст возможность занять более высокую управленческую должность;

б) привлечение подчиненных к формулировке целей;

в) вынесение благодарностей сотрудникам, добившимся наилучших результата работы.

4) Потребность в самовыражении:

а) предоставление возможностей для обучения, которое позволит полностью использовать потенциал работников;

б) возможность продвижения подчиненных по служебной лестнице.

Контроль:

Контроль за всей деятельностью ООО «Эдем» осуществляет генеральный директор.

Весь контроль за деятельностью и работой сотрудников осуществляет коммерческий директор. Основными средствами контроля в области подбора персонала является установление минимально допустимого уровня образования и стажа работы в данной области. В конце каждого месяца директор оценивает работу фирмы, получает информацию о возникших проблемах и формулирует новые планы так, чтобы избежать этих проблем в будущем.

Координация:

В ООО «Эдем» достижение согласованности в работе всех звеньев организации осуществляется путем установления рациональных связей (коммуникаций) между ними. Характер этих связей может быть самым различным, так как он определяется координируемыми процессами. Наиболее часто используются отчеты, интервью, собрания, компьютерная связь, документы.

Стратегическая цель

Задачи

Кадровая политика направлена на формирование коллектива, способного эффективно решать общие задачи. Наибольшая ценность организации — добросовестные, инициативные, квалифицированные работники, разделяющие ответственность за результаты деятельности.

Успех организации складывается из успешного труда работников, из четкого понимания каждым работником целей развития всей компании. От успеха организации зависит достойный уровень жизни работников.

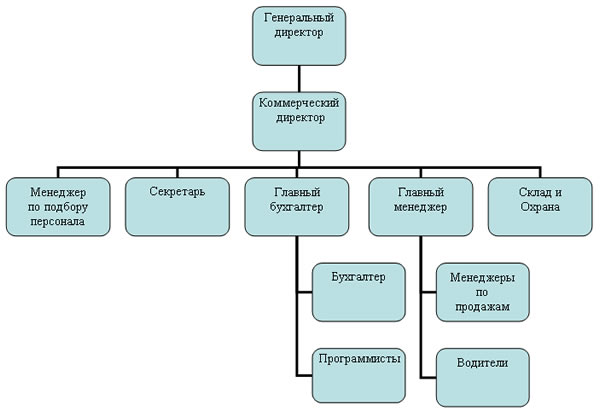

Рассмотрим организационную структуру управления предприятием — целостную систему элементов, связей и отношений между ними, которая специально разработана таким образом, чтобы весь, работающие в ее рамках персонал мог бы наиболее эффективно добиваться поставленных перед ними целей.

Организационная структура отражает выбранные миссию предприятия, ключевые цели, стратегию развития. Структура является носителем управленческих функций, строится с учетом принципов и методов управления. Рассмотрим организационную структуру ООО «Эдем» (рис. 1).

Тип организационной структуры ООО «Эдем» — линейная. Численность персонала компании ООО «Эдем» равна 25 человек. Все сотрудники фирмы имеют высшее или незаконченное высшее образование .

ООО «Эдем»

Каждый работник имеет опыт и навыки соответствующие занимаемой им должности. Генеральный директор отвечает за эффективность деятельности компании в целом, контролирует работу коммерческого директора. Коммерческий директор организует управление деятельностью и персоналом компании, ведет постоянный контроль деятельности компании, составляет отчеты генеральному директору.

Весь персонал компании назначается или освобождается от своей должности приказом Генерального директора.

Весь персонал компании ООО «Эдем» подчиняется коммерческому директору , согласно утверждённой управленческой и штатной структуре.

В своей деятельности весь персонал руководствуется действующим российским законодательством, а также должностными инструкциями, положениями, регламентирующими внутрифирменные отношения, приказами и распоряжениями Генерального и коммерческого директоров

Кредиты и займы являются важным источником заемных средств организации. Они используются для пополнения оборотных средств предприятия, осуществления инвестиционных проектов. Нормативной базой для формирования в бухгалтерском учете информации о расчетах, связанных с получением заемных средств, служит ПБУ 15 / 08 «Учет кредитов и займов и затрат по их обслуживанию».

Затраты по полученным кредитам и займам являются расходами того периода, в котором они произведены и считаются операционными расходами, подлежат включению в финансовый результат предприятия.

Как правило, организации получают займы и кредиты на следующие цели:

приобретение (строительство) основных средств;

приобретение товарно-материальных ценностей;

восполнение недостатка собственных оборотных средств

погашение задолженности перед персоналом по оплате труда и т.п.

Если организация использует займы и кредиты для предварительной оплаты МПЗ, других ценностей, оплаты работ, услуг, то расходы по обслуживанию указанных займов относятся на увеличение дебиторской задолженности.

После принятия МПЗ к бухгалтерскому учету эти расходы в обычном порядке включаются в состав операционных расходов.

Информация о состоянии полученных кредитах и займах отражается на счетах 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам».

Суммы полученных организацией кредитов и займов отражаются по кредиту счетов 66 «Расчеты по краткосрочным кредитам и займам»и 67 «Расчеты по долгосрочным кредитам и займам» и дебету счетов 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках», 60 «Расчеты с поставщиками и подрядчиками» и др. Возврат заемщиком полученных кредитов и займов отражается в учете заемщика как уменьшение кредиторской задолженности. При этом делается запись по дебету счетов 66, 67 и кредиту счетов 50,51,52,55 и т.д.

На основании данных Бухгалтерского баланса и Отчета о прибылях и убытках) произведем анализ основных показателей финансово-хозяйственной деятельности ООО « Эдем»

Рассмотрим основные результаты деятельности предприятия за 2013-2015 гг. (табл.4).

Таблица 4

Основные результаты деятельности ООО « Эдем» тыс.руб.

2,87

6,60

3,51

0,64

122,18

Несмотря на рост чистой прибыли, рентабельность продукции снижается за 2015 год, что связано с ростом коммерческих расходов на реализацию продукции.

Однако в целом за период рентабельность выросла на 22,18%.

Как видим, в 2015 г. также сокращаются по сравнению с 2014 г. объемы реализации, выручка уменьшилась на 15,90%. Это обусловлено ростом конкуренции в сфере розничной торговли продуктами питания, а также недостаточно эффективным управлением запасами предприятия и прочими оборотными активами.

Дадим оценку финансовой независимости ООО « Эдем» с точки зрения динамики критериев, характеризующих финансовую независимость предприятия (табл 5).

Таблица 5

Оценка финансовой независимости ООО « Эдем»

0

0

0

0

3

— резервы предстоящих расходов

0

0

0

0

4

Итого собственный капитал и приравненные к нему источники, тыс. руб. (п.1+п.2 +п.3)

1115

1327

1866

751

5

Итог

пассива баланса, тыс. руб.

103869

71432

125127

21258

6

Внеоборотные активы, тыс. руб.

0

0

0

0

7

Собственный капитал в обороте, тыс. руб. (п.4 – п.6)

1115

1327

1866

751

8

Оборотные активы, тыс. руб.

103869

71432

125127

21258

9

Запасы, тыс. руб.

54280

53432

75930

21650

10

Коэффициент финансовой независимости

(п.4: п.5)

0,01

0,02

0,01

0

11

Коэффициент финансовой независимости в части формирования оборотных активов

(п.7:п.8)

0,01

0,02

0,01

0

12

Коэффициент финансовой независимости в части формирования запасов

(п.7: п.9)

1,91

1,34

1,65

-0,27

Таким образом, данные табл. 5 свидетельствуют о возрастающей финансовой независимости в части запасов в течение рассматриваемого периода при неизменной независимости в части оборотных активов и общей финансовой независимости. Как было отмечено выше, это произошло вследствие роста нераспределенной прибыли. Однако данный коэффициент значительно ниже рекомендуемого значения (50%) и составляет на конец 2015 г. всего лишь 1%, то есть на предприятии ощущается острая нехватка собственных средств Определим показатели, необходимые для расчета критериев платежеспособности (табл. 6) и дадим оценку динамике платежеспособности (ликвидности) предприятия за период.

Таблица 6

Расчет показателей платежеспособности (ликвидности) ООО « Эдем»

0,02

0,05

0,03

0,01

13

Коэффициент общей ликвидности (п.5 : п.11)

0,45

0,72

0,59

0,14

14

Коэффициент текущей ликвидности (п.8 : п.11)

0,54

2,46

0,98

0,44

Таким образом, в течение рассматриваемого периода выросли все коэффициенты ликвидности, и их значения являются ниже нормативных. Т.е. начиная с 2013 г. предприятие является недостаточно платежеспособным. Рост коэффициентов произошел за счет значительного сокращения краткосрочных обязательств (на 24493 тыс.руб.).

2.2 Анализ структуры, динамики и эффективности использования заемных средств предприятия.

Для осуществления своей деятельности ООО «Эдем» привлекает заемные средства виде долгосрочных и краткосрочных кредитов.

В первую очередь проанализируем в целом структуру источников формирования имущества ООО «Эдем» в таблице 7

Таблица 7

Состав, структура и динамика источников формирования имущества ООО «Эдем» тыс.руб

Капитал и резервы – всего, в т. ч.:

1115

1,07

1327

1,86

1866

1,49

751

0,42

2

— уставный капитал

1000

0,96

1000

1,40

1000

0,80

0

-0,16

3

— добавочный капитал

44

0,04

44

0,06

44

0,04

0

-0,01

4

— нераспределенная прибыль

71

0,07

283

0,40

822

0,66

751

0,59

5

Долгосрочные обязательства (заемные средства)

0

0,00

48042

67,26

45000

35,96

45000

35,96

6

Краткосрочные обязательства – всего, в т. ч.:

102754

98,93

22063

30,89

78261

62,55

-24493

-36,38

7

— займы и кредиты

89727

86,38

2283

3,20

42501

33,97

-47226

-52,42

8

— кредиторская задолженность

13027

12,54

19780

27,69

35760

28,58

22733

16,04

9

Итого источников формирования имущества

103869

100,00

71432

100,00

125127

100,00

21258

0,00

Как видим, среди источников формирования имущества организации в 2013-2015 гг. преобладали краткосрочные и долгосрочные обязательства (в 2013 г. – краткосрочные займы и кредиты 86,38%, в 2014 г. – долгосрочные займы и кредиты 67,26%; в 2015 г. равномерно: краткосрочные займы и кредиты 33,97%, долгосрочные займы и кредиты 35,96%, кредиторская задолженность 28,58%).

Собственный капитал предприятия за весь период занимает малую долю в структуре источников формирования имущества и за период увеличивается незначительно (на 0,42%) несмотря на рост нераспределенной прибыли на 751 тыс. руб.

Структура источников имущества за 2015 г. проиллюстрирована на рис. 2.

Рис. 2. Структура источников имущества ООО « Эдем» в 2015 г.

Для анализа интенсивности использования заемного капитала рассчитаем следующие коэффициенты:

1. Коэффициент финансовой зависимости характеризует деятельность фирмы, исходя из того, насколько ее активы финансируются на счет заемных средств. Если их доля слишком велика, считается, что платежеспособность самого предприятия при этом снижается. Для определения величины этого показателя используется следующая формула:

КФЗ = ВБ / СК , (2.1)

где ВБ – валюта баланса, СК – собственный капитал.

2. Коэффициент концентрации заемного капитала. Формула для определения этого коэффициента следующая:

ККЗК = ЗК / ВБ , (2.2)

где ЗК – заемный капитал, в качестве которого выступают краткосрочные и долгосрочные обязательства фирмы; ВБ – валюта баланса.

3. Коэффициент структуры долгосрочных вложений позволяет определить долю долгосрочных обязательств в общем объеме активов фирмы. Если значение этого показателя является низким, следует полагать, что предприятие не может привлечь долгосрочные займы и кредиты. Что касается слишком высокого значения этого коэффициента, то это означает, что предприятие способно предоставить залоги и финансовые поручительства, или же оно слишком зависит от сторонних инвесторов. Расчет коэффициента структуры долгосрочных вложений производится по следующей формуле:

КСДБ = ДП / ВОА, (2.3)

где ДП – долгосрочные пассивы, ВОА – необоротные активы.

4. Коэффициент долгосрочного привлечения заемных средств. Сущность данного коэффициента состоит в возможности определения части источников формирования внеоборотных активов на отчетную дату, которая приходится на долгосрочные заемные средства и собственный капитал. Если этот показатель слишком велик, то предприятие обладает зависимостью от привлеченного капитала. Это приведет к тому, что в будущем владелец будет выплачивать большое количество денежных средств за пользование займами и кредитами. Расчет коэффициента долгосрочного привлечения заемных средств рассчитывается по следующей формуле:

КДП = ДП / (ДП + СК), (2.4)

где ДП – долгосрочные пассивы; СК – собственный капитал фирмы.

5. Коэффициент структуры заемного капитала. Данный коэффициент позволяет определить источники формирования заемного капитала фирмы. От этого зависит определение формирования оборотных и внеоборотных активов предприятия, поскольку заемные средства долгосрочного типа часто берут на восстановление или приобретение внеоборотных активов, а краткосрочные кредиты используются на осуществления текущей деятельности предприятия и приобретение оборотных активов. Для определения значения коэффициента структуры заемного капитала применяется следующая формула:

КСЗК = ДП / ЗК, (2.5)

где ДП – долгосрочные пассивы, ЗК – заемный капитал.

6. Коэффициент соотношения заемных и собственных средств. Если величина этого показателя превышает 1, то предприятие считается зависимым от заемных денежных средств. Расчет этого показателя производится по следующей формуле:

КС/З = ЗК / СК, (2.6)

где ЗК – заемный капитал, СК – собственный капитал предприятия.

Рассчитаем указанные коэффициенты для ООО «Эдем» и представим их в табл8.

Таблица 8

Коэффициенты интенсивности использования заемного капитала

Таким образом, заемный капитал на предприятии ООО «Эдем» используется очень интенсивно, и если до 2014 г. использовались лишь краткосрочные заемные средства, то начиная с 2014 г. предприятие привлекает долгосрочные источники, что является положительным моментом в изменении структуры заемного капитала. Коэффициент концентрации заемного капитала за период несколько снизился за счет накопления прибыли предприятием, но тем не менее остается достаточно высоким – на конец 2015 г. 70%. Коэффициент соотношения заемных и собственных средств очень высокий и намного выше нормативного значения (46,89 на конец 2015 г. при сокращении за период на 33,58), что говорит о том, что супермаркет очень зависит от заемных денежных средств.

2.3. Бухгалтерский учет полученных кредитов и займов и затрат по их обслуживанию

Порядок бухгалтерского учета кредитов и займов, а также затрат по их обслуживанию в бухучете ООО «Эдем» регулируется Положением по бухгалтерскому учету «Учет расходов по займам и кредитам» ПБУ 15/2008,

Хотя гражданское законодательство классифицирует операции по получению займа, кредита (включая коммерческий и товарный кредит), выдаче простого или переводного векселя, выпуску и продаже облигаций как самостоятельные сделки, в бухгалтерском учете на вышеуказанные сделки распространяются единые правила, установленные ПБУ 15/2008 исходя из заложенного в Положении по бухгалтерскому учету «Учетная политика организации» ПБУ 1/2008, Следует отметить, что ПБУ 15/2008 отдельно устанавливает правила бухгалтерского учета для основной суммы долга по договору, процентов по заемным долговым обязательствам и дополнительных затрат, связанных с получением заемных средств.

Согласно п. 3 и 4 ПБУ 15/2008 « Эдем», выступая в качестве заемщика, учитывает сумму основного долга (задолженность) в соответствии с условиями договора займа или кредита в сумме фактически поступивших денежных средств или в стоимостной оценке вещей, предусмотренной договором. Данная задолженность принимается к бухгалтерскому учету в момент фактической передачи денег или вещей и отражается в составе кредиторской задолженности.

В зависимости от срока, на который заключается договор на получение заемных средств, задолженность по полученным займам и кредитам подразделяется на краткосрочную и долгосрочную.

Краткосрочной

Вышеуказанная краткосрочная и долгосрочная задолженность может быть срочной и (или) просроченной. Согласно ПБУ 15/2008:

— срочной задолженностью считается задолженность по полученным займам и кредитам, срок погашения которой по условиям договора не наступил или продлен (пролонгирован) в установленном порядке;

— просроченной задолженностью считается задолженность

по полученным займам и кредитам с истекшим согласно условиям договора сроком погашения.

Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению, утвержденными приказом Минфина России от 31.10.2000 № 94н, для отражения информации по полученным краткосрочным кредитам и займам предназначен счет 66 «Расчеты по краткосрочным кредитам и займам», а для отражения информации по долгосрочным кредитам и займам — счет 67 «Расчеты по долгосрочным кредитам и займам».

Аналитический учет задолженности по кредитам и займам ведется отдельно по видам кредитов и займов, по кредитным организациям и другим заимодавцам, по отдельным кредитам и займам (видам заемных обязательств).

В бухгалтерском учете ООО «Эдем» отражение задолженности по поступившим заемным средствам осуществляется следующим образом:

Учет срочной и просроченной задолженности ведется раздельно на отдельных субсчетах, открываемых к счетам 66 и 67.

Организация, получившая заемные средства, обязана по истечении срока платежа осуществить перевод срочной задолженности в просроченную, причем этот перевод производится организацией-заемщиком в день, следующий за днем, когда по условиям договора займа или кредита заемщик должен был осуществить возврат основной суммы долга.

Перевод срочной задолженности в просроченную отражается в бухгалтерском учете следующим образом:

Дебет 66, субсчет «Учет срочной задолженности», — Кредит 66, субсчет «Расчеты по просроченным кредитам и займам», — отражена сумма задолженности, переводимой в состав просроченной задолженности;

Дебет 67, субсчет «Учет срочной задолженности», Кредит 67, субсчет «Расчеты по просроченным кредитам и займам», — отражена сумма задолженности, переводимой в состав просроченной задолженности.

Пункт 6 ПБУ 15/2008 позволяет организациям-заемщикам учитывать долгосрочную задолженность по кредитам и займам любым из двух возможных вариантов, при этом используемый способ должен быть закреплен в учетной политике организации.

Вариант 1. Организация-заемщик учитывает заемные средства по долгосрочному договору в составе долгосрочной задолженности до истечения срока договора.

Вариант 2. Организация-заемщик сначала учитывает задолженность по долгосрочному договору в составе долгосрочной задолженности, а затем переводит ее в краткосрочную задолженность в момент, когда до истечения срока действия договора остается один год.

На предприятии ООО

В соответствии с п. 3, 4 ПБУ 15/2008 в момент фактического зачисления денежных средств на банковский счет организации основная сумма долга по кредиту учитывается ООО «Эдем» в сумме предоставленных денежных средств и отражается в составе кредиторской задолженности.

Согласно ПБУ 15/2008 к затратам, связанным с получением заемных средств, относятся проценты, причитающиеся заимодавцу или кредитору. Проценты начисляются в соответствии с условиями договора, как правило, одним из четырех способов: по формуле простых процентов, сложных процентов, с использованием фиксированной либо плавающей процентной ставки. ООО «Эдем» начисляет проценты по полученным кредитам и займам в сроки, предусмотренные договором, но не реже одного раза в месяц и вне зависимости от установленного договором фактического режима перечисления процентов, то есть систематически (например, ежемесячно, одновременно с возвратом основной суммы долга, после возврата основной суммы долга и т.д.).

Согласно п. 11 ПБУ 15/2008 затратами, связанными с получением и использованием займов и кредитов, признаются:

— проценты, причитающиеся к оплате заимодавцам и кредиторам по полученным от них займам и кредитам;

— проценты, дисконт по причитающимся к оплате векселям и облигациям;

— дополнительные затраты, произведенные в связи с получением займов и кредитов, выпуском и размещением заемных обязательств.

Плата за пользование заемными средствами устанавливается в процентах годовых с указанием срока их уплаты.В бухгалтерском учете предприятия получение кредитов для пополнения оборотных средств (товаров для перепродажи) отражается следующим образом (табл .9).

Таблица 9

Хозяйственные операции ООО «Эдем» по учету кредитов и займов

15

67

8975,00

4

Отражено отложенное налоговое обязательство за февраль 2015 г .

(8975руб. х 20%)

68,

субсчет

«Учет расчетов по налогу на

прибыль»

77

1 795,00

Март 2015 г.

5

Отражена стоимость приобретенных товаров

15

60

1 300 000,00

6

Начислены проценты по кредиту за март 2015 г.

(1 300 000 руб. х 12% : 365 дн. х 30 дн.)

15

67

12 822,00

7

Отражено отложенное налоговое обязательство за март-октябрь 2015 г.

(12 822 руб. х 20%)

68,

субсчет

«Учет расчетов по налогу на

прибыль»

77

2 564,40

Апрель 2015 г.

8

Начислены проценты по кредиту за апрель 2015 г.

(1 300 000 руб. х 12% : 365 дн. х 30 дн.)

15

67

12 822,00

9

Оприходованы приобретенные товары

(1 300 000 + 8975 + 12822 + 12822)

41

15

1 334 619,00

10

Отражено возникновение отложенного налогового обязательства

(12 822 руб. х 20%)

68,

субсчет «Учет расчетов по налогу на

прибыль»

77

2 564,40

11

Начислены проценты за кредит

(1 300 000руб. х 12% : 365 дн. х 31 дн.)

91,

субсчет «Прочие расходы»

Май 2015 г.

Проценты за кредит, начисленные с 1-го числа месяца, следующего за месяцем включения принятия полученных товаров к учету, относятся к прочим расходам организации. Аналогичную запись необходимо делать каждый последующий месяц до тех пор, пока сумма кредита не будет погашена.

Проценты на размещение денежных средств начисляют на остаток задолженности по основному долгу по состоянию на начало операционного дня. Основание — п. 3.5 Положения о порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками, и отражения указанных операций по счетам бухгалтерского учета.

На начало дня выдачи (перечисления) кредита на лицевом счете организации задолженность перед банком еще не отражена. Поэтому проценты за этот день банк не начисляет. А вот на начало операционного дня, когда организация погасила кредит, остаток задолженности еще числится. В связи с этим последний день кредитования включается в период начисления процентов.

Таким образом, отсчет срока начисления процентов начинается со дня, следующего за днем получения кредита, и заканчивается днем погашения задолженности по кредиту включительно. Этот период является временем фактического пользования заемными средствами.

В общем случае начисленные проценты по полученным займам и кредитам должны включаться заемщиком в состав текущих расходов как прочие расходы. В бухгалтерском учете вышеуказанная операция отражается записью:

Дебет 91 «Прочие доходы и расходы» — Кредит 66, субсчет «Проценты по кредитам и займам» (либо 67, субсчет «Проценты по кредитам и займам»), — в зависимости от видов и сроков предоставленных кредитов и займов.

Из данного правила ПБУ 15/2008 делает два исключения:

— первое касается случаев использования заемных средств для предварительной оплаты, выдачи авансов и задатков, связанных с приобретением материально- производственных запасов, предстоящим выполнением работ и оказанием услуг;

— второе исключение касается случаев использования полученных заемных средств для финансирования инвестиционных активов.

Для налогового учета начисленных процентов ООО«Эдем» использует ставку Банка России, увеличенную в 1,1 раза.

2.4. Особенности учета отдельных видов кредитных операций

2.4.1. Учет операций при овердрафтном кредитовании.

Рассмотрим данный вид операций по кредитованию на примере кредитного договора об овердрафте № 1-190/О от 21.05.2015 года заключенного между ООО « Эдем» и Филиалом банка «ВТБ» в г. Туапсе

Овердрафт — предоставление средств банком в случае отсутствия у клиента свободных денежных средств. Это происходит, когда на расчетном счете клиента образуется отрицательный баланс, средства израсходованы, но есть дополнительные платежные обязательства, которые требуют погашения, т.е. совокупность платежей по дебету счета превышает сумму средств по кредиту счета и возникает дебетовое сальдо.

Клиентам могут быть предоставлены следующие виды овердрафта:

— стандартный овердрафт,

— овердрафт авансом — предоставляется клиенту, удовлетворяющему требованиям банка, с целью привлечения (возврата) его на рассчетно-кассовое обслуживание,

— овердрафт под инкассацию — представляется клиентам, удовлетворяющим требованиям банка и не менее 75% оборотов, по кредиту расчетного счета которого составляет инкассируемая денежная выручка (в т.ч. сданная на расчетный счет самим клиентом),

— технический овердрафт — представляется клиенту, без учета его финансового состояния, под оформленные на счет заемщика платежи (продажа/покупка валюты на Бирже, до возврата срочного депозита или другие гарантированные поступления на счет клиента).

Овердрафтный кредит можно получить только в том банке, в котором у организации есть счет. Клиент подает заявку на открытие кредитной линии, приложив к ней пакет документов, куда входят: учредительные документы; бухгалтерская отчетность (бухгалтерский баланс, отчет о прибылях и убытках, приложение к бухгалтерскому балансу); расшифровки дебиторской и кредиторской задолженности; регистрационные документы. Перечень документов может изменяться в зависимости от банка и кредитной истории клиента. На основании финансовых документов банк оценивает кредитоспособность потенциального заемщика, обращая внимание на финансовое состояние клиента и деловую репутацию.

Кредитование по овердрафту отличается от других форм кредитования тем, что взаимоотношения банка и заемщика при кредитовании недостатка денежных средств на расчетном счете регулируются договором банковского счета (договором на расчетно-кассовое обслуживание) или дополнительным соглашением к нему. Кредитный договор в этом случае выступает как дополнение к договору банковского счета. В такой ситуации банк производит кредитование счета клиента. Моментом предоставления кредита считается момент проведения платежа фактически за счет банка.

В овердрафте не проявляется так жестко, как при кредитовании конкретных хозяйственных потребностей или целевых проектов и прироста оборотных средств, принцип целевого характера. По договору банковского счета банк покрывает разрыв в платежном обороте, сальдо неоплаченных расчетных документов по обязательствам ООО «Эдем» с некоторыми ограничениями.

В вышеназванном договоре об овердрафте отражаются:

— лимит овердрафтного кредитования (то есть максимальная сумма, на которую может быть проведена операция клиента — она определяется исходя из фактических оборотов по расчетному счету);

— срок кредитования (рассчитывается исходя из частоты поступления собственных средств клиента на его расчетный счет);

— величина процентов по кредиту (прямо зависит от установленного лимита и срока кредитования);

— комиссия банка (определяется по его собственному усмотрению).

Срок возврата кредита законодательно не определен. По международным нормам срок непрерывной задолженности по овердрафту — от 3 до 14 дней, в российской практике — в пределах 30 дней.

В нашем договоре о сроках предоставления кредита сказано следующее: датой заключения договора является 21 июня 2015 года п. 1.1 определен срок предоставления кредита до 21 августа 2015 года.

ВТБ банк предоставил для ООО «Эдем» кредит в виде овердрафта с лимитом единовременной задолженности 5 000 000,00 рублей для оплаты: платежных поручений, аккредитивов, чеков на получение наличных денежных средств, под 16% годовых.

Наряду с платой за кредит заемщик уплачивает банку комиссию за ведение расчетного счета в режиме овердрафтного кредитования, в нашем примере это составляет 2% годовых от размера установленного лимита. Процент уплачивается также за недоиспользование лимита как компенсация расходов, которые несет банк в связи с резервированием средств, отвлечением их из оборота вследствие готовности к их зачислению в любой момент на счет клиента. Данная комиссия уплачивается заемщиком ежемесячно в течение срока действия утвержденного лимита.

Пунктом 3.3 предусмотрена ответственность образование просроченной задолженности по предоставленному кредиту и/или невыполнении обязательств по уплате процентов в установленный срок в размере удвоенной процентной ставки по данному кредитному договору с момента нарушения и до полного погашения просроченной задолженности.

Кредит погашается посредством зачисления поступающих денежных средств клиента в кредит ссудного счета при условии соблюдения очередности платежей, установленной действующим законодательством и соглашением о кредитовании расчетного счета.

Суммы, перечисленные Заемщиком в счет погашения задолженности по настоящему договору, направляются вне зависимости от назначения платежа, указанного в платежном документе, в следующей очередности:

1) на уплату неустойки;

2) на уплату просроченных процентов;

3) на уплату срочных процентов;

4) на погашение просроченной задолженности по кредиту:

5) на погашение срочной задолженности по кредиту.

Учитывая вышеизложенное, можно сделать вывод, что расходы по овердрафтному кредитованию необходимо учитывать в бухгалтерском учете в качестве затрат, связанных с выполнением обязательств по полученным займам и кредитам.

Бухгалтерский учет операций по получению овердрафтного кредита может осуществляться одним из ниже предложенных способов:

— первый способ применяется, если кредитование производится без открытия ссудного счета.

В этом случае производится учетная запись:

Дебет 51 «Расчетные счета» — Кредит 66 «Расчеты по краткосрочным кредитам и займам» — на расчетный счет поступили заемные средства;

— второй способ применяется, если банк для овердрафтного кредитования открывает ссудный счет. При этом делается следующая запись:

Дебет 55 «Специальные счета в банках» — Кредит 66 «Расчеты по краткосрочным кредитам и займам» — отражено поступление заемных средств на ссудный счет.

Более подробно учет операций по овердрафтному кредитованию представлен в табл. 10

Таблица 10, Учет операций ООО «Эдем» по овердрафтному кредитованию

91,

субсчет «Прочие расходы»

66

10 929, 00

6

Удержана банком сумма причитающихся к уплате % за июнь

66

51

10 929, 00

31.07.2015

7

Отражены прочие расходы (% за пользование овердрафтным кредитом за июль 2015 года)

(5 000 000 х16%х31дн :366 дн)

91,

субсчет «Прочие расходы»

66

67 759,60

8

Удержана банком сумма причитающихся к уплате % за июль 2015 года

66

51

67 759,60

21.08.2015

9

Погашена основная сумма долга по овердрафтному кредит

66

55

5 000 000,00

10

Отражены % за пользование овердрафтным кредитом за август 2015 года (5 000 000 х16%х21дн :366 дн)

91,

субсчет «Прочие расходы»

66

45 901,60

11

Удержана банком сумма причитающихся к уплате процентов за август 2015 года

66

51

45 901,60

Однако в налоговом учете всю сумму начисленных процентов учесть будет нельзя. Ставка рефинансирования Банка России равна 10% и увеличенная в 1,1 раза она составляет 11 % (10%х1,1), а это меньше, чем установленное в договоре 16%) годовых. То., сумма налоговых процентов составит только (5 000 000 руб. х 11% х 61 дн. : 366дн.) = 91 666,67 руб. Образуется постоянное налоговое обязательство в размере 7 901,65 руб. ((124 590,20 руб.- 91 666,67 руб) х 24%).

12

Отражено постоянное налоговое обязательство

99,

субсчет «Расчеты по налогу на прибыль»

68

7 901,65

Начало формы

Таким образом, во второй главе дипломной работы была дана общая экономическая характеристика исследуемого предприятия – ООО « Эдем», проанализированы структура, динамика и интенсивность использования заемных средств, а также раскрыты особенности бухгалтерского учета операций по предоставленным кредитам и займам, в том числе по договорам офердрафта, кредитной линии .

Руководству любой компании, в том числе учредителям и директору анализируемого ООО «Эдем» , необходимо разработать собственную стратегию кредитования в условиях нехватки собственных ресурсов, а не привлекать заемные средства «хаотично» и спонтанно.

Стратегия кредитования должна быть основана на постоянном экономическом анализе деятельности предприятия и планировании его текущих нужд. Следует отметить, что на данный момент ни финансово-экономического анализа, ни финансового планирования и прогнозирования на предприятии не проводится.

Директор ООО « Эдем» совмещает свои функции с функциями главного бухгалтера, однако фактически всю работу по бухгалтерскому учету ведет единственный бухгалтер, который не обладает нужными навыками и знаниями, да и временем в связи с растущими объемами реализации, для ведения еще и финансового менеджмента ООО « Эдем». Поэтому одной из важнейших рекомендаций является введение в штатном расписании самостоятельной должности главного бухгалтера и принятие на данную должность высокообразованного квалифицированного специалиста с экономическим образованием, способного реформировать всю существующую систему ведения бухгалтерского учета и наладить систему финансового анализа и планирования, в том числе и в направлении разработки кредитной политики компании.

При разработке стратегии кредитования компании рекомендуется исходить из решения ряда первоочередных задач, которые в конечном итоге и должны определять финансовую устойчивость предприятия:

— максимизация прибыли организации,

— минимизация издержек, достижение динамичного развития компании,

— утверждение конкурентоспособности.

Финансирование данных задач должно достигаться в полном объеме. В первую очередь всегда должны использоваться по максимуму собственные источники финансирования (собственный капитал и нераспределенная прибыль – как наиболее «дешевые» ресурсы»).

И уже после этого привлекаются в заданном объеме заемные средства кредиторов.

Наиболее весомым ограничивающим фактором в процессе планирования использования заемного капитала необходимо считать его стоимость, которая должна позволять сохранить рентабельность предприятия на достаточном уровне.

Следующим этапом в ходе совершенствования кредитной политики является определение наиболее приемлемых тактических подходов.

Существует несколько потенциальных возможностей привлечения заемных средств:

— средства инвесторов (расширение уставного фонда, совместный бизнес);

— банковский или финансовый кредит (в том числе выпуск облигаций);

— товарный кредит (отсрочка оплаты поставщикам);

— использование собственного «экономического превосходства»

Финансовый (денежный) кредит, как правило, предоставляется банками. Это один из наиболее дорогостоящих видов кредитных ресурсов. Ограничивающие факторы: высокий процент, необходимость надежного обеспечения, «создание» солидных балансовых показателей.

Не смотря на дороговизну и проблематичность привлечения, возможности банковского кредита (в отличие от инвестиционного) должны быть использованы компанией на высоком уровне. Если проект, реализуемый компанией действительно рассчитан на конкурентоспособный уровень рентабельности, то прибыль, полученная от использования финансового кредита всегда будет превышать необходимый к уплате процент. Банки хотя и дают предпочтение такому виду обеспечения предоставленных кредитов, как залог, но могут довольствоваться и гарантией третьего лица (если имеются платежеспособные учредители или другие заинтересованные лица).

Балансовые показатели также обладают некоторой гибкостью, как в процессе их формирования, так и в ходе их восприятия принимающей стороной. Наличие презентабельных отчетных показателей, хотя и выступает обязательным условием для банковского служащего, но может, в какой-то степени, игнорироваться в виду наличия реальных гарантий и обеспечения предоставляемого кредита. Одним существенным недостатком финансовых заемных средств, особенно в сравнении с инвестиционными, является наличие строго определенных сроков их возврата.

Необходимость управления кредиторской задолженностью следует из того, что умелое использование временно привлеченных средств способствует максимизации прибыли от деятельности организации.

Управление кредиторской задолженностью предполагает:

— правильный выбор формы задолженности (банковская или коммерческая) с целью минимизации процентных выплат и затрат на приобретение материальных ценностей;

— установление наиболее удобной формы банковского кредита и его срока (краткосрочная ссуда без обеспечения, кредит под залог);

— недопущение образования просроченной задолженности, связанной с дополнительными затратами (штрафные санкции, пени).

Еще одной рекомендацией является использование в стратегии кредитования организации факторинговых операций. Приведем ряд доводов в подтверждении актуальности факторинговых сделок.

Как показывает практика, большинство организаций-продавцов реализует товары, предоставляя своим фактическим покупателям товар на условиях отсрочки платежа. В целях расширения рынка и привлечения покупателей из регионов организации-продавцы предлагают и потенциальным покупателям договорные отношения на выгодных для последних условиях. Предлагая выгодные условия покупателям, продавцы увеличивают свою дебиторскую задолженность, тем самым, ухудшая показатели оборачиваемости своих оборотных средств, в частности, средств в расчетах. Не имея возможности привлечь кредитные ресурсы для пополнения своих оборотных средств, организации начинают использовать источники ликвидных ресурсов, имеющихся у каждой организации в свободном доступе, но предназначенные по их экономической сути абсолютно на иные цели. Такой финансовый инструмент как факторинг, позволит ООО « Эдем» увеличить оборотный капитал и обеспечить расширение рынка сбыта своих товаров.

Использование факторинговых схем не только приводит к пополнению оборонных ресурсов организации, но и снижает расходную составляющую организации, тем самым, высвобождая денежные ресурсы. Факторинговые услуги привлекают своей гибкостью и возможностью выбора перечня услуг по усмотрению клиента. Организация имеет право выбрать и указать в договоре с финансовым агентом, какие услуги ей необходимы. С появлением факторинга появится альтернатива кредитованию и возможность сбыта продукции с отсрочкой платежа.

Актуальность и необходимость рассмотрения выбранной темы дипломной работы обоснована тем, в настоящее время у большинства предприятий возникает потребность в заемных средствах, и они вынуждены обращаться за помощью к различного рода кредиторам: банкам, кредитным организациям, частным лицам, предприятиям с устойчивым финансовым положением, имеющим свободные денежные средства.

Проведенное исследование имело своей целью систематизацию теоретических знаний и практического опыта, связанных с учетом, анализом и аудитом кредитов и займов. Системный подход обеспечивает возможность использования имеющейся информации на практике, как самим автором, так и другими пользователями. Представленный материал дает возможность проанализировать особенности учета кредитных операций и процесса управления затрат по обслуживанию кредитов, оценить приемлемость возможных способов минимизации расхода для той или иной организации и для различных видов кредитных операций, а также использовать данную информацию для разработки инструктивных материалов и непосредственно в практической работе.

Вместе с тем, необходимо отметить важность правильного и своевременного осуществления проводок по отражению операций по получению кредитов и займов, по погашению процентов по кредиту, переносу их в расходы организации. По этим бухгалтерским операциям можно судить об организации бухгалтерского учета в организации, о соблюдении порядка погашения кредитов и процентов по ним, правильности отражения в учете отложенных налоговых обязательств.

Хотелось бы отметить, что кредит — это, как ни странно на первый взгляд, довольно выгодно.

Во-первых, в настоящее время просто очень дорого держать на складе излишний запас товарно-материальных ценностей: аренда, затраты на содержание помещений, оплата труда дополнительного складского персонала.

Во-вторых, лежащие мертвым грузом «до необходимости» имущество не приносит его владельцу никакой выгоды. Соответственно, если бы это были деньги, а не товарно-материальные ценности, их можно было бы разместить со значительно большей пользой.

В-третьих, накопление собственных средств на капитальное строительство, скорее всего, приведет к значительному отставанию от конкурентов. И наоборот, более ранее техническое перевооружение производства за счет долгосрочных кредитов, вполне возможно, позволит получить преимущество над соперниками.

Т.е, экономические потери от наличия излишних запасов или недостатка свободных денежных средств могут многократно перекрыть расходы на уплату процентов и обслуживание полученных кредитов и займов.

Критериями выбора способов кредитования являются:

— оперативность полученных средств;

— стоимость кредита;

— налоговые последствия заимствования.

В рамках данной темы были раскрыты вопросы относительно источников информации: первичных документов, регистров аналитического и синтетического учета по разделу (участку) учета, бухгалтерской отчетности; учетной политики где необходимо было указать сведения о составе и порядке списания дополнительных затрат на займы; способе начисления и распределения процентов по заемным обязательствам, проведен анализ интенсивности использования кредитных ресурсов предприятием, и предложены рекомендации по совершенствованию финансовой стратегии ООО «Эдем».

-

Гражданский кодекс Российской Федерации.

-

Налоговый кодекс Российской Федерации.

-

Федеральный закон (с изменениями на 29 декабря 2015 года)

(редакция, действующая с 15 января 2016 года) «Об обществах с ограниченной ответственностью».

-

Федеральный закон от 06 декабря 2011 г. №402-ФЗ «О бухгалтерском учете».

-

Федеральный закон от 30.12.08 г. №307-ФЗ «Об аудиторской деятельности»;

-

Положение по бухгалтерскому учету «Учетная политика организации» 1/2008 (утв. Приказом Минфина РФ №106н 06.10.08 г.).

-

Положение по бухгалтерскому учету «Учет расходов по займам и кредитам» ПБУ 15/2008 (утв. Приказом Минфина РФ №107н от 06.10.08 г.).

-

Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99 (утв. Приказом Минфина РФ №43н от 06.07.99 г., в ред. от 08.11.10 г.).

-

Положение по бухгалтерскому учету «Доходы организации» ПБУ 9/99 (утв. Приказом Минфина РФ №32н 06.05.99 г., в ред. от 08.11.10 г.).

-

Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99 (утв. Приказом Минфина РФ №ЗЗн 06.05.99 г., в ред. от 08.11.10 г.).

-

Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02 (утв. Приказом Минфина РФ №114н от 19.11.02 г., в ред. от 24.12.10 г.).

-

Федеральные правила (стандарты) аудиторской деятельности (утв. Постановлением Правительства РФ №696 23.09.02 г., в ред. от 22.12.11 г.).

-

Приказ Министерства финансов РФ от 31.10.2000 г. №94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению» (в ред. от 08.11.10 г.).

-

Положение Банка России от 31.08.1998 №54-П «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)».

-

Анищенко А.В. Кредиты и займы: учет и налоги. — М.: ООО ИИА «НалогИнфо», Ч ООО «Статус-Кво 97», 2006. — 248 с.

-

Анциферова И. В. Бухгалтерский финансовый учет: учебное пособие / И. В. Анциферова; Моск. гор. ун-т упр. Правительства Москвы. — 4-е изд., перераб. и доп. – М.: Дашков и К, 2009. – 797 с.

-