Под конкурентоспособностью сектора понимается способность создавать возрастающий объем добавленной стоимости на основе повышения эффективности использования факторов производства, обеспечения инвестиционной привлекательности бизнеса и освоения новых рынков. Исходя из принятого определения наиболее общими показателями конкурентоспособности сектора являются объем и динамика добавленной стоимости в расчете на одного занятого. Кроме того, конкурентоспособный сектор экономики должен обладать следующими признаками: существенным по масштабам и быстрорастущим объемом рынка, на котором национальные компании занимают значимые (устойчивые или усиливающиеся) позиции; повышением эффективности использования факторов производства, обеспечивающим высокий или растущий уровень рентабельности бизнеса.

Таким образом, на современном этапе развития проблема конкурентоспособности товаров и услуг и в целом экономики России выходит на первый план. Результаты рейтингов текущей и перспективной конкурентоспособности экономики разных стран отражают более или менее объектив- но рост или спад конкурентоспособности экономики той или иной страны и дают тем самым сигналы для инвесторов наряду с рейтингами крупнейших мировых рейтинговых агентств, таких как Moodys, Standard & Poors Corporate. В настоящее время Россия, к сожалению, занимает 81 место по качеству услуг, оказываемых государством малому бизнесу по открытию своего дела или другим формам вовлечения в производство продукции, 69 место по инновационным процессам создания интеллектуальной собственности, 61 место — по макроэкономическим показателям.

Нефтегазовый сектор является одной из основ российской экономики, важнейшим источником экспортных и налоговых поступлений, обеспечивая более 4/5 производства первичных энергоресурсов, энергоносители обеспечивают до 40% роста ВВП. Общие ресурсы углеводородного сырья России составляют 251,6 млрд. тонн условного топлива, запасы — 89,4 млрд.т., что составляет около 6-13 % мировых запасов нефти. Нефтегазовый сектор оказывает значимое влияние на экономическое развитие как сырьевых территорий, так и страны в целом в силу создания им мультипликативных эффектов от капитальных и эксплуатационных затрат в результате реализации нефтегазовых проектов.

Нефтегазовый сектор включают в себя собственно нефтяные (добывающие) предприятия и сервисные предприятия, основным направлением деятельности которых является оказание услуг, специфических для нефтегазового сектора, т.е. геофизических, буровых, геологоразведочных и прочих работ. В общем перечне сервисных услуг выделяются услуги, специфические для отрасли, которые востребованы только нефтяными компаниями, и отделяются от неспецифических/общих услуг, которые востребованы всеми предприятиями безотносительно отраслевой принадлежности — транспорт, ремонт, информационные услуги и прочие.

Экономика и организация производства картофеля

... вызванный сокращением площадей. Целью моей работы является систематизация, углубление и закрепление знаний по теме "Экономика организации и производства картофеля", развитие навыков самостоятельного решения хозяйственно ... СТРУКТУРА II СФЕРА. ОТРАСЛЬ КАРТОФЕЛЕВОДСТВА (ПРОИЗВОДСТВО ПРОДАВОЛЬСТВЕННОГО, СЕМЕННОГО И ТЕХНИЧЕСКОГО КАРТОФЕЛЯ) Р Ы Н О К Услуги НИИ и опытных станций, организаций ...

Перспективы развития нефтегазового сектора тесно связаны с характером организации взаимоотношений нефтяных и сервисных компаний. Глубокая включенность сервисных и добывающих компаний в хозяйственную деятельность друг друга основана на самом предмете деятельности сервисных компаний, т.е. на обслуживании потребностей предприятий нефтегазового сектора, на высокой доле наукоемких и специальных видов работ, на потребности в значительных инвестиционных ресурсах. В то же время наличие высокого платежеспособного спроса на сервисные услуги подтверждается распространяющейся практикой сотрудничества крупнейших отечественных нефтяных компаний с иностранными сервисными компаниями.

Актуальность темы исследования обоснована тем, что На современном этапе развития экономики условием успешной деятельности любого предприятия, обеспечения его конкурентоспособности становится хорошо продуманная стратегия управления, формирование общих направлений развития. Участие в международной конкуренции требует от предприятий умения изучать потребности внешнего рынка, выбирать наиболее рациональную внешнеэкономическую стратегию, формировать структуры маркетинга, находить наиболее экономичные й прогрессивные технологии, субподрядчиков для поставки комплектующих, агентов по сбыту, организационные структуры, информационные сети и т.д.

К наиболее важным стратегическим отраслям отечественной экономики относится нефтегазовый комплекс, в значительной степени определяющий промышленный потенциал страны. Российские нефтяные компании являются важнейшими участниками мировых нефтяных рынков. В связи с этим повышается значимость вопросов качества нефти и нефтепродуктов, их соответствия европейским стандартам и национальным сертификации. Усиление позиций отечественных экспортеров на мировых рынках и улучшение ситуации на внутреннем рынке делает необходимым исследований» формирующих конкурентоспособность продукции и оказывающих влияние на конкурентные позиции фирм.

Условием устойчивого развития нефтяных компаний становится стратегия, сформированная с учетом тенденций изменения внешних условий, потенциала внутреннего развития, выявления и наращивания конкурентных преимуществ.

Актуальность исследования определяется необходимостью повышения конкурентоспособности продукции нефтегазового комплекса России на мировом рынке.

Целью исследования является рассмотрение проблем конкурентоспособности нефтегазовой отрасли в экономике РФ и определение перспектив развития на примере одного из предприятий отрасли.

Задачами исследования выступают следующие моменты:

- рассмотрение теоретических основ конкурентоспособности нефтегазовой отрасли РФ;

- анализ и оценка конкурентоспособности нефтегазовой отрасли России на примере ОАО «Роснефть»;

- акцентирование внимания на международных финансовых центрах.

Предмет исследования — конкурентоспособность нефтегазовой отрасли в российской экономике.

Отраслевая структура экономики России: современные тенденции развития

... приоритетных отраслей российской экономики; Выявление влияния на мировую экономику конкурентоспособных отраслей, предприятий и компаний; Анализ и динамика развития отдельных секторов российской экономики; Прогноз развития российской экономики и ее дальнейшей интеграции в мировую экономику. РОССИЯ ...

Объект исследования — нефтегазовая отрасль экономики.

В ходе написания работы использовались научные труды современных российских и зарубежных авторов, данные финансовой и статистической отчетности ПАО «Роснефть», ресурсы сети Интернет.

1. Теоретические основы конкурентоспособности нефтегазовой отрасли РФ

1 Характеристика нефтегазовой отрасли Российской Федерации

Нефтегазовый комплекс — обобщенное название группы отраслей по добыче, транспортировке и переработке нефти и газа и распределению продуктов их переработки.

Нефтяная промышленность наряду с газовой является одной из самых монополизированных отраслей промышленности в мире. В некоторых странах весь нефтяной комплекс находится под контролем государственных компаний, в других же этот сектор полностью принадлежит интернациональным гигантам — мировым ТНК. Большинство из них являются американскими, такими как «Mobil», «Chevron», «Exxon» и западноевропейскими компаниями, «Royal Dutch Shell» и «British Petroleum». Однако, необходимо заметить, что роль вышеупомянутых компаний и других, подобных им, на мировой арене постепенно снижается.

Нефтегазовый комплекс — это мощный и конкурентоспособный комплекс России, полностью обеспечивающий потребности страны в газе, нефти и нефтепродуктах, формирующий значительную долю ее консолидированного бюджета и валютных поступлений. От результатов работы нефтегазового комплекса зависят платежный баланс страны и поддержание курса рубля. Отрасли нефтегазового комплекса занимают ведущее место в экономике России. Российская Федерация обладает одними из самых крупных запасов нефти и газа в мире. Более 23 % запасов природного газа и около 6 % мировых разведанных запасов нефти находится на территории России [18].

Следует отметить, что Россия обладает большим углеводородным потенциалом, который позволяет реализовать прогнозы добычи нефти и газа до 2030 г., тем не менее, состояние минерально-сырьевой базы нефти характеризуется снижением текущих разведанных запасов и низкими темпами их воспроизводства.

Анализ состояния минерально-сырьевой базы нефти в России показывает, что большинство нефтедобывающих регионов не имеют промышленных запасов нефти, достаточных для поддержания высоких уровней добычи даже на ближайшие 10-15 лет. Запасов нефти в России осталось приблизительно на 20-21 год. Для удержания добычи нефти к 2030 г. выше 420 млн. т. в год потребуется прирастить не менее 12,5 млрд. т. новых запасов, из них 4,0 млрд. т. на открытых месторождениях за счет повышения коэффициента извлечения нефти. Следовательно, требуется срочно решить задачу перевода огромного нефтегазового потенциала страны в активные запасы нефти и газа и последовательно вводить их в разработку [23].

Структура промышленных запасов природного газа России выглядит предпочтительнее по сравнению со структурой нефтяных ресурсов. По прогнозам аналитиков компании British Petroleum запасов природного газа в России хватит примерно на 76 лет.

В настоящее время запасы природного газа учтены по 837 месторождениям. Большая часть запасов (96,4 %) сосредоточена в 134 месторождениях крупнее 30 млрд. м3 (в том числе 28 месторождений с запасами более 500 млрд. м3).

Банковский кризис России 1997 года: причины, результаты и пути преодоления

... Федерации и Банка России в преодолении этих последствий и стабилизации экономики страны. В своей работе я попытаюсь изложить ход событий, предшествующих этому банковскому кризису, показать плюсы и минусы становления банковской системы в России и рассмотреть ...

Именно эти запасы и обеспечивают пока 98,6 % российской добычи газа.

По итогам 2014 г. в России сложились следующие тенденции развития нефтегазодобывающей отрасли:

- рост цен на углеводородное сырье;

- увеличение объемов добычи нефти и газа;

- увеличение объемов разведочного и эксплуатационного бурения;

- продолжение развития транспортной инфраструктуры;

- расширение присутствия на перспективном для России рынке сбыта стран Азиатско-Тихоокеанского региона;

- перераспределение экспортных потоков в пользу дальнего зарубежья.

Среди российских сырьевых гигантов лидирующее положение по объемам добычи нефти и газа традиционно занимает ЛУКОЙЛ. В 2014 году компания добыла 76,9 млн. тонн (563 млн. баррелей) нефтегазового эквивалента. Далее следуют «Сургутнефтегаз» (49,2 млн. тонн), «Татнефть» (24,6 млн. тонн), ТНК (37,5 млн. тонн) и «Сибнефть» с добычей 26,3 млн. тонн. Государственная «Роснефть» с добычей 16,1 млн. тонн занимает лишь восьмое место, уступая СИДАНКО (16,2 млн. тонн).

Всего на «большую восьмерку» крупнейших нефтяных компаний России приходится 83% добычи нефтегазового эквивалента.

В России в настоящее время выделяют 3 типа крупных нефтeкомпaний. Первый тип является основой ФПГ, и к ним можно отнести: ТНК, СИДАНКО, «Сибнефть». Данные нефтяные компании управляются выходцами из финансoво-банковской среды, поэтому их стратегия ориентируется на финaнсовый результат.

Зaметим, что одной из основных проблем нефтегазовой отрасли является тот факт, что уже разведанных месторождений нефти становится все меньше, более того выработка многих из них вскоре достигнет своего максимума. Причин того, что нефтяная промышленность столкнулась с подобной проблемой, может быть несколько, основная же из них заключается в нехватке финансирования геологической разведки новых месторождений. Ситуация ухудшается тем, что ресурс месторождений, где добычу осуществлять относительно легко, почти выработан.

Учитывая низкую степень подтверждения различных прогнозов относительно имеющихся на территории РФ запасов и высокую долю месторождений с высокими издержками освоения (из всех запacов нефти только 55% имеют высокую продуктивность), следует заметить, что общая обеспеченность нефтяными ресурсами Российской Федерации является небезоблачной [14].

Даже в Западной Сибири, где предполагается основной прирост запасов, около 40% этого прироста будет приходиться на долю низкопродуктивных месторождения с дебитом новых скважин менее 10 т в сутки, что в настоящее время является пределом рентабельности для данного региона.

Основной вклад в положительную динамику добычи нефти в 2012 году внесли три восточносибирских региона, а также Юг Тюменской области.

Максимальный вклад в общероссийскую добычу как в процентном, так и в физическом выражении в 2014 году был обеспечен Иркутской областью. В тоннаже добыча в регионе за год увеличилась на 3.5 млн. тонн. Прирост добычи обеспечили компании «Верхнечонскнефтегаз», которая увеличила добычу на 40.4 % до 7.1 млн. тонн, «Иркутская нефтяная компания» — рост на 86.6 % до 2.2 млн тонн, «Дульсима» — роста в 2.1 раза до 663.4 тыс. тонн. В 2015 году рост добычи в регионе продолжится, но темпы его будут меньше, так как Верхнечонское месторождении постепенно выходит на пиковый уровень. В 2015 году здесь будет добыто по плану 7.6 млн. тонн, что на 7 % больше, чем в 2014 году.

Актуальные проблемы налогообложения добычи нефти и газового конденсата ...

... тонн, что соответствует добыче 4 млн. баррелей в сутки. Приложение 1, таблица 1 «Рост добычи нефти» Все последние годы Россия ... налогообложения нефтегазовой отрасли в РФ в ближайшие 10-20 лет в стране может произойти снижение объемов добычи нефти ... основные пути решения выявленных проблем. В работе использованы ... добычи с риском снижения капитализации, RBK, 01 марта 2013 г. В этой связи особо актуальным ...

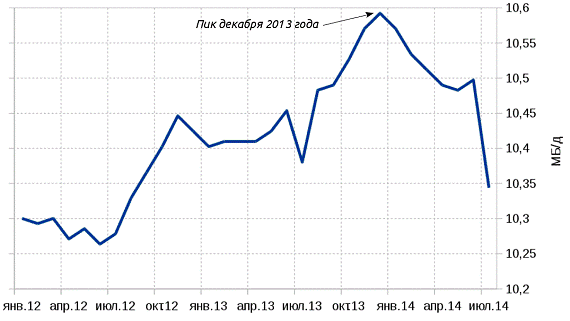

Рисунок 1.1 — Динамика добычи нефти в России за 2012-2014 гг.

Согласно данным рисунка 1.1, пик добычи нефти приходиться на декабрь 2013 года. С января 2014 года наблюдается спад добычи нефти в РФ.

На втором месте по приросту в физическом выражении Красноярский край, где в 2014 году добыча нефти выросла на 3.3 млн. тонн. В 2015 году рост добычи в крае продолжится, но темп роста также сократится.

Также в числе регионов, существенно снизивших добычу в 2014 году, оказалась Сахалинская область. Снижение добычи является плановым, и оно наблюдается как в рамках проекта «Сахалин-1», так и в рамках проекта «Сахалин-2». Так, добыча в проекте «Сахалин-1» снизилась на 10,2 % до 7,1 млн. тонн, «Сахалин-2» — на 4.5 % до 5,5 млн. тонн. В 2015 году роста добычи в области не планируется. Скорее всего, даже будет спад примерно на 1 млн тонн. Возобновление роста ожидается в 2016 году, когда начнется добыча на месторождении Аркутун-Даги («Сахалин-1») [18].

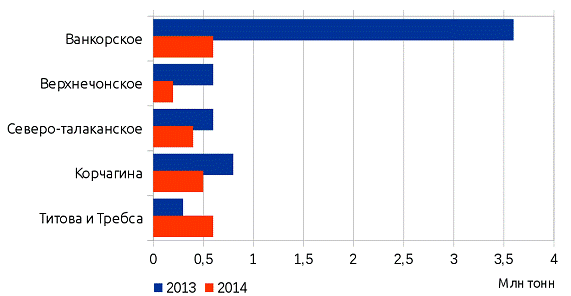

Прирост добычи месторождений представлен на рисунке 1.2.

Рисунок 1.2 — Прирост добычи месторождений в РФ в 2013-2014 гг.

В целом, на сегодняшний день состояние нефтяного комплекса России можно охарактеризовать следующим образом:

- уменьшается количество разведывательных скважин при постоянном увеличении количества замороженных или полностью выработанных;

- снижается количество крупных местoрождений, наиболее удобных и выгодных для разработки крупными отечественными компаниями;

- существует острая необходимость введения в эксплуатацию новых скважин, находящихся пусть и не в самых доступных районах, однако способных дать стимул для развития малого и среднего бизнеса в этих;

- большой информационный разрыв между рынком технологий и работающими в этом секторе компаниями [11].

Российская Федерация обладает 35 % от мировых запасов природного газа, внутри самой страны основные месторождения сконцентрированы в Западной Сибири.

2 История формирования нефтегазовой отрасли

нефтегазовый отрасль конкурентоспособность российский

Добыча нефти один из старейших промыслов. Уже в первые века нашей эры нефтяной промысел существовал на Керченского полуострове, в Урало-Поволжье, на Северном Кавказе и других районах России. Однако началом развития отрасли принято считать сооружение механизированным способом е 1864 году первой скважины. Таким образом, нефтяная промышленность России существует более 140 лет. В истории развития нефтегазодобывающей отрасли можно выделить несколько периодов, значительно отличающиеся своими задачами и результатами.

Первый период (1864-1872 гг.) — начальный этап развития нефтяной промышленности России — характеризуется низкими уровнями добычи нефти и применением примитивной техники эксплуатации месторождений. Объем добычи в 1871 году составил 25,6 тыс.т.

Использование внутренних механизмов финансовой стабилизации предприятия

... и оценены внутренние механизмы финансовой стабилизации исследуемого предприятия. В третьей части курсового проекта будут предложены мероприятия по устранению недостатков существующих на ООО «ЭнергоСпецТехника» САУ, предложена программа повышения конкурентоспособности предприятия, проведена диагностика ...

Второй период (1872-1901 гг.) — период наибольшего расцвета нефтяной промышленности России, так как начинается массовое механизированное бурение нефтяных скважин, внедрение новой техники и технологии добычи. К концу периода Россия по объему добычи нефти выходит на первое место в мире, когда добыча составила 11562,1 тыс.т.

Третий период (1902-1917 гг.) — период развития отрасли в условиях монополистического капитализма. На смену бурному росту добычи и переработки нефти пришел застой, обусловленный господством нефтяных монополий, стремящихся к получению максимальных прибылей. Нефтяная промышленность России быстро теряла свои позиции на мировом рынке нефти и е 1913 г, объем добычи составил 10,3 млн. т и был уже в 3 раза меньше чем е США. Начавшаяся первая мировая война практически не изменила положение е нефтяной промышленности России. Объем добычи нефти снижался и в 1917 г. составил 8,7 млн.т. [9]

Четвертый период (1917-1920 гг.) — период после Великой Октябрьской Революции. Объем добычи катастрофически падал, нефтяная промышленность приходила е полнейший упадок. Объем добычи составил в 1920 г. 3,8 млн. т.

Пятый период (1920-1927 гг.) — это восстановительный период, когда пале национализации было проведено полное техническое перевооружение и улучшение всех количественных и качественных показателей отрасли. Добыча нефти достигает уровень 1915 года. Начинается экспорт нефтепродуктов в Египет, Турцию, Германию, Болгарию, Иран и другие

Шестой период (1928 — 1940 гг.) — это годы довоенных пятилеток, когда создавались новые отрасли промышленности, обновлялась и видоизменялась материально-техническая база сельского хозяйства и транспорта. Принимается решение о создании второй нефтяной базы в районах Урало-Поволжья. Открыты и введены в промышленную разработку новые месторождения в Башкирии, Куйбышевской, Пермской и Оренбургской областях. В 1940 г. объем добычи нефти составил 31,1 млн. т.

Седьмой период (1941-1945 гг.) — это годы Великой Отечественной войны, которые коренным образом изменили задачи и условия работы нефтеперерабатывающей промышленности. В короткие сроки введены в разработку многие нефтяные месторождения Урало-Поволжья, в том числе Туймазинское, был освоен турбинный способ бурения. В этот период была создана газовая промышленность. В 1942-1943 гг. в саратовской области было открыто газовое месторождение с промышленными запасами (Елщанское), а в 1943 г. был построен и пущен в эксплуатацию первый газопровод Похвистнево-Куйбышев протяженностью 160 км. Одновременно начинается сооружение первого в нашей стране крупного магистрального газопровода Саратов-Москва полностью вошедшего в эксплуатацию в 1946 г.

Восьмой период (1946-1990 гг.) — послевоенный период развития отрасли, который характеризуется быстрым восстановлением и форсированным развитием. Было открыто много месторождений в Урало-Поволжье, Средней Азии, под дном Каспия в Азербайджане, в Краснодарском крае. В 1955 г. было введено е разработку Ромашкинское нефтяное месторождение в Татарии, где впервые е мировой практике была осуществлена новая технология разработки -внутриконтурного заводнения. Рассматриваемый период характеризуется бурным развитием газовой промышленности. Начинается ускоренное развитие Западной Сибири, Удмуртии, Мангышлака. Начинается интенсивный рост добычи газа в Восточной Сибири [11].

Начиная с 1990 г. и по настоящий момент идет девятый период развития нефтегазодобывающего комплекса, когда российская нефтяная промышленность пережила невиданную по масштабам реструктуризацию: на базе единого мультифункционального производственного комплекса принадлежавшего государству были сформированы вертикально интегрированные нефтяные компании (ВИНК), большинство из которых впоследствии перешло в руки частных собственников.

1.3 Параметры оценки конкурентоспособности нефтегазовой отрасли

Конкурентоспособность предприятия (его конкурентные возможности) в основном характеризуется двумя труппами показателей: 1) характеристики товара, формируемые производством (в том числе потребительские характеристики, качество, техническое обслуживание, дизайн и другие характеристики), определяющие конкурентоспособность товара; 2) экономические и технические данные (показатели) условий создания, производства и сбыта товаров (цена, издержки производства, производительность труда, технический уровень производства, ресурсоемкость и т.д.), характеризующие ценовую конкурентоспособность товара и конкурентоспособность предприятия-производителя в целом. Кроме того, на конкурентоспособность товара и предприятия также оказывают влияние уровень конкуренции в отрасли, изменение соотношения спроса и предложения, финансовые и другие макроэкономические условия.

Конкурентные преимущества предприятия отражают реальные возможности предприятия в конкуренции на конкретном рынке. Они определяются на основе анализа сильных и слабых сторон предприятия в сравнении с конкурентами. Реализация этих возможностей осуществляется через мероприятия, разрабатываемые по результатам такого анализа.

Одним из достаточно распространенных методов оценки конкурентоспособности потенциала предприятия, применяемых в мировой практике, является индикаторный метод.

В основу этого метода положена система индикаторов, с помощью которых можно оценить конкурентоспособность потенциала отдельного предприятия, компании, региона и национальной экономики в целом. Под индикатором понимается совокупность характеристик, позволяющих формализовать описание состояния параметров исследуемого объекта. Каждый индикатор, в свою очередь, распадается на несколько частных показателей, которые характеризуют отдельные элементы объекта изучения. Таким образом, система индикаторов представляет собой своеобразный барометр, позволяющий оценить состояние предприятий, отраслей, регионов и страны в целом. Анализ полученных результатов позволяет выработать рекомендации по повышению результативности функционирования объекта, конкурентоспособности его потенциала, спрогнозировать пути оптимального развития, определить наилучшую стратегию и тактику управления [13].

Для надежной оценки уровня конкурентоспособности потенциала предприятия необходимо сравнить фактические показатели его деятельности с желаемыми. Для этого используются специально разработанные стандарты (эталоны оценки).

Любой вид бизнеса начинается с определения долгосрочных целей (стратегий) и выработки на их основе тактики предприятия, т.е. оптимального формирования ресурсов (трудовых, материальновещественных, финансовых), позволяющих максимизировать доходы с учетом правовых, экономических, социальных, экологических и других стандартов (нормативов), применяемых и закрепленных в обществе в виде законов, правил, этических норм, национальных традиций и т.п. [21].

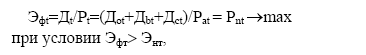

С точки зрения общества, эффективность бизнеса может быть оценена следующим образом:

(1.1)

(1.1)

где Эфт, Энт — фактический и нормативный уровень эффективности за время t;

- Д;, Pt — совокупные доходы и ресурсы предприятия за время t;

- Дot — доходы, остающиеся в распоряжении предприятия;

- Дbt — налоги и отчисления в краевой и местный бюджеты;

- Дct — доходы, перечисленные предприятием в социальные фонды;

- ресурсы, авансированные предприятием, включая резервные рабочие места, сверхнормативные запасы сырья, материалов, неустановленное оборудование, страховой и рисковой фонды;

- ресурсы, примененные предприятием (авансированные ресурсы за вычетом неиспользованных ресурсов) [19].

Такая стратегия бизнеса нацеливает предприятие на увеличение собственных доходов, на активное участие в формировании налоговых бюджетных ресурсов и фондов социального назначения. Предприятия, осуществляющие такую стратегию, имеют не только конкурентоспособный потенциал, но и увеличивают экономическую мощь своей страны.

Методы разработки стандартов (нормативов) отличаются большим разнообразием. В настоящее время предпочтение отдается методам, использующим балльные экспертные оценки.

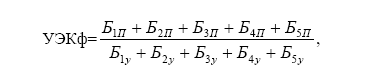

Стандарты конкурентоспособности потенциала предприятия подразделяются на экономические и социальные. Их число обычно зависит от широты проводимого исследования. Экономическую конкурентоспособность потенциала предприятия можно оценить, используя, как минимум, пять индикаторов (коэффициентов):

![]() (1.2)

(1.2)

где Кдt — отношение чистой прибыли предприятия (Пиt) к сумме налогов и отчислений в социальные фонды;

- отношение авансированных предприятием ресурсов к применяемым;

Коэффициент 2

К2t = Пиt/Срt- max, (1.3)

где Ср — среднесрочная стоимость рабочего места (отношение среднегодовой стоимости основных производственных фондов к среднегодовому числу рабочих мест);

Коэффициент 3

К3t = Пbt/Eрt- max (1.4)

где Пbt — балансовая прибыль предприятия;

- Ер — емкость рынка данного товара (разность между совокупным денежным спросом потребителей и части спроса, идущей на покрытие издержек производства);

Коэффициент 4:

К4t = Bt/Bot- max, (1.5)

где Bt — валовый доход предприятия в расчете на одного работника;

- валовый доход в расчете на одного работника отрасли или народного хозяйства в сфере коммерческой деятельности;

Коэффициент 5:

К5t = Tbt/Tybt- max, (1.6)

где Тbt, Tуbt — продолжительность периода времени, принятого для измерения валового дохода предприятия и времени, которое потребуется для его удвоения.

Все полученные значения этих коэффициентов сопоставляются с аналогичными нормативными или фактическими показателями у конкурентов.

Коме этих расчетов, для корректной оценки конкурентоспособности необходима информация о величинах индикаторов, представленных на различных уровнях конкурентной борьбы. Таких уровней в зависимости от целей исследования может быть несколько. Наиболее важными из них являются:

- уровень мирового лидерства;

- уровень мирового стандарта (среднего уровня нормативного показателя, выход на который означает выдвижение предприятия в число предприятий-эталонов);

- уровень народнохозяйственного лидерства;

- уровень народнохозяйственного стандарта;

- уровень отраслевого лидерства;

- уровень отраслевого стандарта;

- пороговый уровень (за которым предприятие по данному индикатору становится неконкурентоспособным) [8].

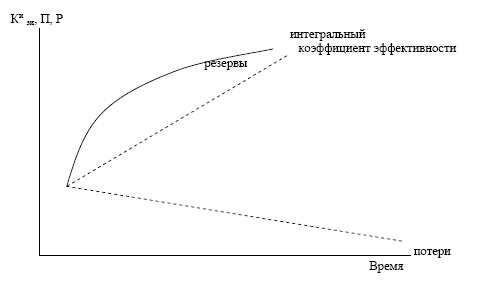

Полный набор конкретных показателей образует матрицу, в которой отражаются относительные величины выбранных показателей и их процентно-балльное выражение (рисунок 1.3).

В матрице конкурентоспособности высший уровень индикатора, полученный экспертным путем, принимается за 100 % и, соответственно, за 100 баллов. На основе этой матрицы можно дать балльную оценку уровню конкурентоспособности как по отдельным индикаторам, так и по всему их комплексу. На рисунке 1.3 представлена сводная матрица определения конкурентоспособности потенциала предприятия.

Общий фактически достигнутый уровень экономической конкурентоспособности потенциала предприятия (УЭКф) может быть определен:

(1.7)

(1.7)

где «у» — выбранный уровень для оценки конкурентоспособности предприятия (у = 1, 2,3, …..7).

Рисунок 1.3 — Матрица определения конкурентоспособности потенциала предприятия

На основе этой матрицы целесообразно построить таблицу резервов и потерь потенциала предприятия и провести ее анализ. Резервами для предприятия является разность между более высоким значением показателя какого-либо индикатора и величиной показателя самого предприятия. Под потерями понимается разность между величиной порогового показателя индикатора и величиной показателя предприятия. Анализ таблицы резервов и потерь позволяет наметить приоритетные мероприятия по повышению конкурентоспособности потенциала предприятия.

Кроме экономических, определенную роль в оценке конкурентоспособности потенциала предприятий играют социальные стандарты. Здесь также используется система коэффициентов, характеризующих социальный рейтинг предприятия, который подразделяется на: потребительский рейтинг (оценка потребителями и общественностью); деловой рейтинг (оценка конкурентами); престижный рейтинг (оценка предприятия его работниками); международный рейтинг (оценка предприятия в других странах).

Линия конкурентного успеха фирмы представлена на рисунке 1.4.

Рисунок 1.4 — Линия конкурентного успеха

Сравнивая суммарный фактически сложившийся рейтинг предприятия с рейтингом конкурентов, можно определить уровень социальной конкурентоспособности потенциала предприятия [11].

Общий уровень экономической и социальной конкурентоспособности потенциала предприятия можно определить путем сравнения суммарных, фактических, социально-экономических уровней с аналогичными показателями у конкурентов. Таким образом, управление потенциалом предприятия, как экономическим, так и социальным, является одной из важнейших задач руководителей, от решения которой зависит судьба предприятия и коллектива его работников в условиях достаточно жесткой конкуренции на рынке товаров и услуг.

2. Анализ и оценка конкурентоспособности нефтегазовой отрасли России на примере ОАО «Роснефть»

1 Характеристика компании

«Роснефть» — лидер российской нефтяной отрасли и крупнейшая публичная нефтегазовая корпорация мира. Основными видами деятельности ОАО «НК «Роснефть» являются поиск и разведка месторождений углеводородов, добыча нефти, газа, газового конденсата, реализация проектов по освоению морских месторождений, переработка добытого сырья, реализация нефти, газа и продуктов их переработки на территории России и за ее пределами.

Компания включена в перечень стратегических предприятий России. Ее основным акционером (69,50% акций) является ОАО «РОСНЕФТЕГАЗ», на 100% принадлежащее государству. 19,75% принадлежат BP, оставшиеся 10,75% акций находятся в свободном обращении.

География деятельности «Роснефти» в секторе разведки и добычи охватывает все основные нефтегазоносные провинции России: Западную Сибирь, Южную и Центральную Россию, Тимано-Печору, Восточную Сибирь, Дальний Восток, шельфы Российской Федерации, в том числе Арктический. Компания также осуществляет свою деятельность в Беларуси, Украине, Казахстане, Туркменистане, Китае, Вьетнаме, Монголии, Германии, Италии, Норвегии, Алжире, Бразилии, Венесуэле и ОАЭ, на территории Канады и США (Мексиканский залив).

крупных НПЗ и 4 мини-НПЗ «Роснефти» распределены по территории России от побережья Черного моря до Дальнего Востока и 7 НПЗ находятся за ее пределами (доли в 4 НПЗ в Германии, доля в итальянской нефтеперерабатывающей компании Saras S.p.A и в Мозырском НПЗ в Белоруссии, а также Лисичанский НПЗ на Украине), а сбытовая сеть охватывает 56 регионов России.

Согласно результатам аудита, проведенного компанией DeGolyer & MacNaughton по классификации SEC, предусматривающей оценку до конца срока рентабельной разработки месторождений, на 31 декабря 2013 года доказанные запасы углеводородов НК «Роснефть» составили 33 014 млн барр. н. э. В том числе запасы жидких углеводородов (нефть, конденсат, широкая фракция легких углеводородов — ШФЛУ) составили 25 191 млн барр. (3 398 млн т), запасы газа — 46 941 млрд куб. футов (1 329 млрд куб. м).

Компания DeGolyer & MacNaughton также провела аудит запасов «Роснефти» по классификации PRMS. Доказанные запасы (1Р) углеводородов на 31 декабря 2013 года составили 41 771 млн барр. н. э., включая 30 782 млн барр. (4 161 млн. т.) жидких углеводородов (нефть, конденсат, NGL) и 65 937 млрд куб. футов (1 867 млрд куб. м) газа.

По итогам года обеспеченность ОАО «НК «Роснефть» доказанными запасами углеводородов составила 24 года, в том числе по нефти — 20 лет, по газу — 50 лет. Большая часть запасов относится к категории традиционных, что дает возможность эффективно наращивать добычу.

Объем доказанных запасов в значительной степени основывается на результатах разработки действующих месторождений с учетом их геологического и технологического потенциала. Вместе с этим, Компания активно готовит к вводу в 2016 — 2019 годах в промышленную разработку новые крупные месторождения Восточной и Западной Сибири, среди которых Сузунское, Тагульское, Лодочное, Юрубчено-Тохомское, Русское, Кынско-Часельская группа. Также внедрение новых технологий, в частности бурение скважин с длинными горизонтальными стволами многостадийным гидроразрывом пласта, позволит в среднесрочной перспективе вовлечь в разработку значительный объем запасов нефти, включая трудноизвлекаемые (сланцевая нефть).

Таким образом, будет уверенно вовлекаться в разработку потенциал вероятных запасов, которые составляют более 70 % от доказанных запасов углеводородов.

По состоянию на 31 декабря 2013 года средняя оценка перспективных извлекаемых ресурсов углеводородов Компании составила 339 млрд барр. н. э. (46 млрд т н. э.), что почти на 70 % превышает уровень на конец 2012 года. Прирост ресурсов связан с проведением геологоразведочных работ на участках Компании в Карском море, море Лаптевых, Черном море, а также с получением в 2013 году лицензий на новые участки шельфа Баренцева, Печорского, Карского, Восточно-Сибирского, Чукотского морей и моря Лаптевых.

ОАО «НК «Роснефть» обладает крупнейшей ресурсной базой углеводородов на суше и континентальном шельфе. Cтратегическим приоритетом деятельности Компании является планомерное замещение свыше 100% добычи новыми запасами и улучшение качества запасов.

«Роснефть» системно увеличивает инвестиции в геологоразведку. В 2013 году инвестиции в геологоразведочные работы Компании (в доле) составили 83 млрд руб. (21 % работ приходится на шельф, 19 % на Восточную Сибирь).

Это позволило выполнить 35 тыс. пог. км. сейсморазведочных работ 2Д (92 % работ приходится на шельф, 2% на Восточную Сибирь), 12 тыс. кв. км сейсморазведочных работ 3Д (21 % работ приходится на шельф, 16% на Восточную Сибирь), пробурить и завершить испытанием 90 поисково-разведочных скважин (13 % приходится на Восточную Сибирь).

В результате выполненного комплекса геологоразведочных работ было открыто 6 месторождений и 70 новых залежей.

В 2013 году «Роснефть» заместила более 179% добычи нефти и конденсата новыми запасами (по методологии SEC) — это лучший результат среди крупнейших международных нефтегазовых компаний. По состоянию на 1 января 2014 года перспективные ресурсы Компании в пределах Российской Федерации по нефти и конденсату составляют 46 млрд т. н. э. По сравнению с оценкой 2012 года перспективные ресурсы увеличились на 6,5 млрд т. н. э., в основном по причине приобретения новых участков и переоценки участков на шельфе Арктических морей.

«Роснефть» уделяет первоочередное внимание проведению оптимального объема геологоразведочных работ и повышению их эффективности. Основную часть геологоразведочных проектов «Роснефть» реализует в наиболее перспективных нефтегазовых регионах России (Западная и Восточная Сибирь, Поволжье, шельф южных морей).

В 2014 году «Роснефть» продолжает эффективную доразведку зрелых месторождений и геологоразведочные мероприятия в новых районах Восточной Сибири и Ямало-Ненецкого автономного округа.

ОАО «НК «Роснефть» занимает лидирующие позиции в освоении российского континентального шельфа. В 2013 году Компания совместно с партнерами выполнила беспрецедентную программу геологоразведочных работ на шельфовых участках, включая 32,5 тыс. пог. км сейсмики 2Д и 2,6 тыс. кв. км сейсмики 3Д, инженерно-геологические изыскания по подготовке 12 площадок для поискового бурения, а также приобрела 19 новых лицензий на геологическое изучение, разведку и добычу углеводородного сырья на участках арктического шельфа, Охотского и южных морей. Общее число лицензий Компании на разработку российского шельфа составляет 46 лицензий с совокупным объемом ресурсов углеводородов, превышающим 43 млрд т. нефтяного эквивалента.

2 Анализ динамики показателей деятельности ОАО «Роснефть»

По итогам 2013-2014 гг. плановые показатели по большинству показателей были выполнены. Значения основных показателей деятельности ПАО «Роснефть» на рынке представлены в таблице 2.1.

Как показывают данные таблицы 2.1, показатели, характеризующие финансовые результаты ПАО «Роснефть» имеют положительную динамику.

Таблица 2.1 — Ключевые показатели эффективности деятельности

ПАО «Роснефть»

|

Показатель |

Изменение |

|||

|

2013 г. |

2014 г. |

абсолютное |

относительное, % |

|

|

Чистая прибыль, млрд.р. |

350 |

555 |

205 |

58,57 |

|

Прибыль до уплаты налогов, млрд.р. |

1057 |

947 |

-110 |

-10,41 |

|

Рентабельность, % |

10 |

12 |

2 |

20,00 |

|

Свободный денежный поток, млрд.р. |

596 |

204 |

-392 |

-65,77 |

|

Объем добычи и производства углеводородов, млн.т.н.э. |

252 |

220 |

-32 |

-12,70 |

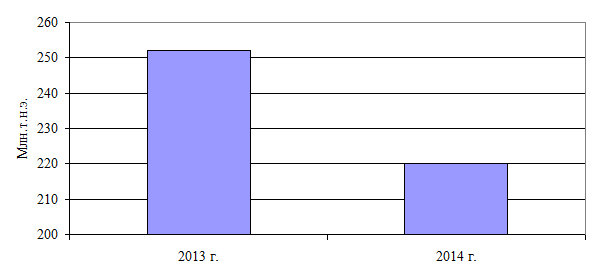

В то время как финансовые показателя деятельности ПАО «Роснефть» растут, объем добычи, и производства углеводородов сокращается. На рисунке 2.1 представлена динамика объема добычи углеводородов за 2013-2014 гг.

Рисунок 2.1 — Динамика объема добычи углеводородов за 2013-2014 гг.

Таким образом, при увеличении чистой прибыли на 205 млрд.р. в год и рентабельности на 2 % (с 10 до 12 % по состоянию на конец 2014 г.), динамика добычи углеводородов ПАО «Роснефть» за 2013-2014 гг. сократилась на 32 млн. т.н.э. или на 12,7 %.

Рассмотрим более подробно финансовые показатели деятельности ПАО «Роснефть» на рынке на основе данных таблицы 2.2.

Таблица 2.2 — Показатели деятельности ПАО «Роснефть»

за 2012-2014 гг.

|

Показатель |

Период |

Изменение |

|||

|

2012 г. |

2013 г. |

2014 г. |

абсолютное |

относительное, % |

|

|

Добыча нефти и газового конденсата, млн. т. |

122 |

189,2 |

204,9 |

82,9 |

67,95 |

|

Выручка, млрд.р. |

3089 |

4694 |

5503 |

2414 |

78,15 |

|

Прибыль до налогообложения, млрд.р. |

1057 |

947 |

618 |

-439 |

-41,53 |

|

Чистая прибыль, млрд.р. |

350 |

388 |

365 |

15 |

4,29 |

|

Денежный поток от операционной деятельности, млрд.р. |

521 |

1216 |

1626 |

1105 |

212,09 |

|

Дивиденды на акцию, р. / акция |

8,05 |

12,85 |

8,21 |

0,16 |

1,99 |

|

Чистый долг по состоянию на конец периода, млрд. долл. |

19,8 |

57,4 |

43,8 |

24 |

121,21 |

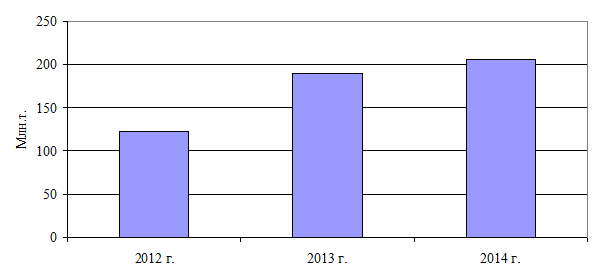

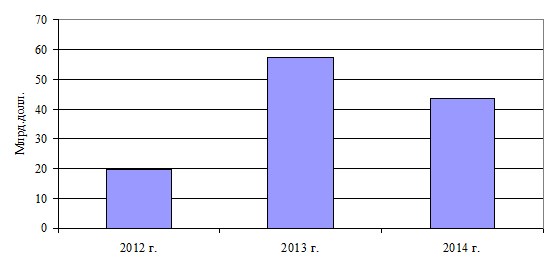

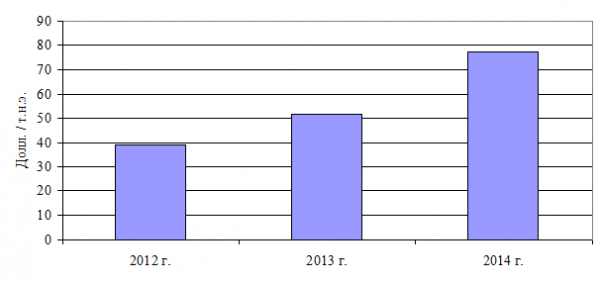

На рисунке 2.2 представлена динамика добычи нефти и газового конденсата ПАО «Роснефть» за 2012-2014 гг.

Рисунок 2.2 — динамика добычи нефти и газового конденсата ПАО «Роснефть» за 2012-2014 гг.

Согласно данным таблицы 2.2 и рисунку 2.2, в 2012-2014 гг. добыча нефти и газового конденсата увеличилась на 68% за счет новых приобретений и роста производства на новых месторождениях.

Значительный рост добычи газа связан с консолидацией активов ТНК-BP и ООО «НГК «Итера», а также повышением уровня полезного использования попутного нефтяного газа. Компания стабильно замещает более 100% своей добычи новыми запасами и намерена продолжить эту практику.

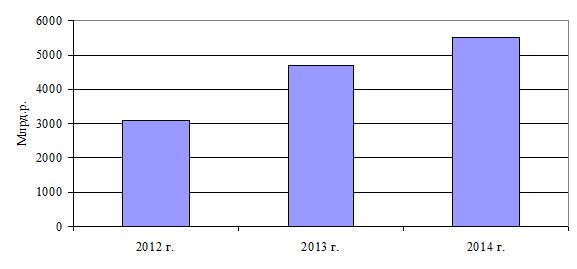

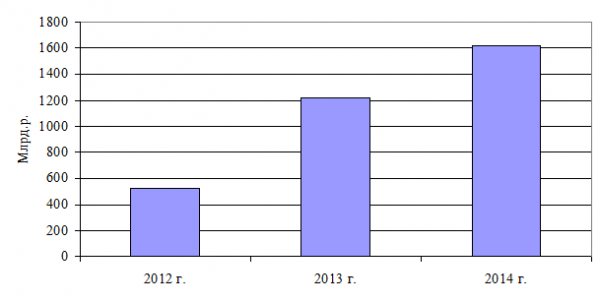

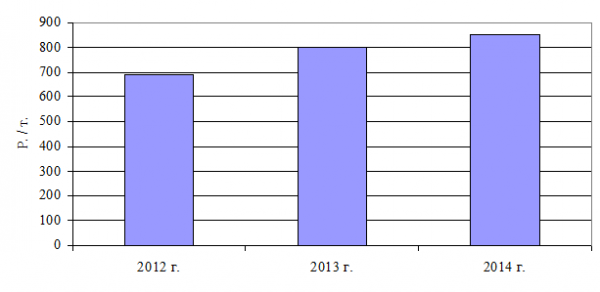

Динамика выручки от реализации продукции представлена на рисунке 2.3.

Рисунок 2.3 — Динамика выручки от реализации продукции

ПАО «Роснефть» за 2012-2014 гг.

Выручка от реализации (с учетом убытков/доходов от ассоциированных и совместных предприятий) составила 5 503 млрд. р., что на 17,2 % выше показателя 2013 г. Рост выручки связан, в основном, с увеличением объемов реализации наряду с положительным эффектом от изменения цены реализации в рублевом эквиваленте.

В долларовом выражении, несмотря на значительное снижение мировых цен на нефть выручка составила 146,7 млрд долл.

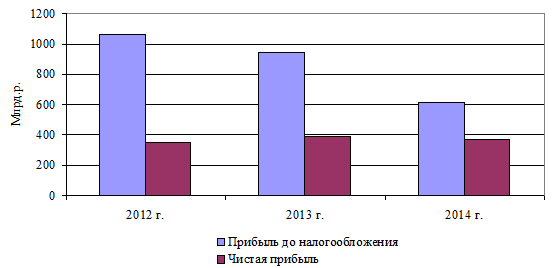

На рисунке 2.4 приведена динамика прибыли до вычета налогов и чистой прибыли ПАО «Роснефть» за 2012-2014 гг.

Рисунок 2.4 — Динамика прибыли до вычета налогов и чистой прибыли

ПАО «Роснефть» за 2012-2014 гг.

Прибыль до налогообложения ПАО «Роснефть» выросла на 11,6% и составила 1 057 млрд. р. (29 млрд. долл.) в результате постоянного контроля над операционными и административными расходами, оптимизации каналов сбыта, а также положительной операционной синергии, несмотря на негативный эффект налоговой нагрузки и повышение тарифов естественных монополий.

Согласно рисунку 2.5, в 2014 г. Компания получила 1 626 млрд. р. чистых денежных средств от операционной деятельности c учетом полученных предоплат по долгосрочным контрактам в размере 497 млрд р.

Рисунок 2.5 — Денежный поток от операционной деятельности ПАО «Роснефть» за 2012-2014 гг.

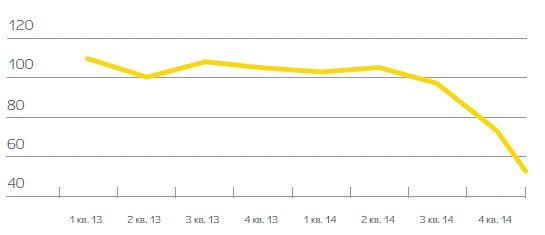

Рисунок 2.6 — Средние квартальные значения цены марки Urals, в 2013-2014 гг. (долл. / барр.)

Согласно данным цен на нефть представленным на рисунке 2.6, цена на нефть динамично сокращается к концу 2014 года, что не может не повлиять на эффективность деятельности нефтяной компании на рынке.

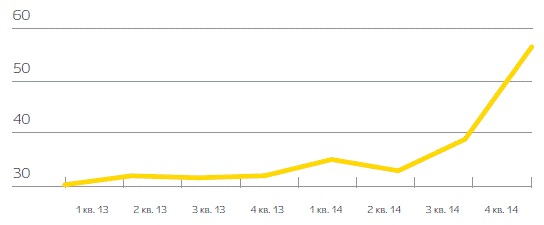

Рисунок 2.7 — Официальный курс доллара США на конец отчетного квартала, публикуемый ЦБ РФ

Компания продолжает генерировать положительный свободный денежный поток за счет эффективного управления ликвидными средствами, системного контроля за изменением оборотного капитала, что обеспечивает стабильное плановое погашение всех принятых краткосрочных и долгосрочных обязательств за счет собственных ликвидных средств, несмотря на неблагоприятную макроэкономическую ситуацию (рисунок 2.6 и 2.7).

В условиях значительной волатильности мировых товарных и финансовых рынков, а также ограниченного доступа российских компаний и финансовых институтов к международным рынкам капитала в течение 2014 г. ПАО «НК «Роснефть» обеспечило эффективное управление своим долговым портфелем. В частности, была продолжена работа по планомерному сокращению долговой нагрузки, обеспечено полное и своевременное исполнение обязательств перед кредиторами, а также покрытие собственных потребностей в заемном капитале.

По итогам 2014 г. общий долг ПАО «НК «Роснефть» в долларовом выражении снизился на 12,4 млрд долл. США, уровень чистого долга — на 13,6 млрд. долл. США. Значение показателя Чистый долг к прибыли до налогообложения в долларах США при этом сократилось с 1,8 до 1,5. При пересчете в рублевый эквивалент объем долга Компании вырос по сравнению с показателем на конец 2013 г., что обусловлено существенным ослаблением курса рубля в течение года.

В декабре 2014 г. и феврале 2015 г. Компания осуществила окончательные погашения бридж-кредитов, привлеченных ранее на покупку ТНК-ВР. Общая сумма указанных погашений составила более 14 млрд долл. США. В общей сложности, с учетом плановых и досрочных погашений, в рамках бридж-кредитов было выплачено около 25 млрд долл. США основного долга.

В части новых долгосрочных заимствований в 2014 г. Компания фокусировалась на организации точечных сделок на оптимальных доступных условиях. В частности, в течение 2014 г. были реализованы следующие сделки:

- в марте 2014 г. Компания осуществила выборку по долгосрочному кредиту, привлеченному от российского банка в сумме 12,50 млрд. р. под фиксированную ставку, со сроком погашения в первом квартале 2017 г.;

- в июле и августе 2014 г. Компания привлекла долгосрочные кредиты от российских банков на общую сумму в рублевом эквиваленте 18,1 млрд. р. по официальному курсу ЦБ РФ на 31 декабря 2014 г., кредиты привлечены на срок от 5 до 10 лет под плавающую процентную ставку;

- в ноябре 2014 г. Компания привлекла долгосрочный кредит на сумму 15,00 млрд. р. со сроком погашения в четвертом квартале 2018 г. под фиксированную процентную ставку;

- в феврале 2014 г. Компания разместила два выпуска биржевых документарных неконвертируемых процентных облигаций на предъявителя общей номинальной стоимостью 35,00 млрд. р. и сроком обращения 10 лет.

Выплаты по купону осуществляются каждые шесть месяцев по фиксированной ставке 8,9 % годовых для первых десяти купонных периодов;

— в декабре 2014 г. Компания привлекла прочее долгосрочное финансирование в виде операций РЕПО на общую сумму в рублевом эквиваленте 278,24 млрд. р. по официальному курсу ЦБ РФ на 31.12.2014 со сроком погашения в четвертом квартале 2017 г. под плавающую процентную ставку. В качестве инструмента по данным операциям использованы собственные биржевые облигации Компании.

На рисунке 2.8 представлена динамика чистого долга ПАО «Роснефть» за 2012-2014 гг.

Рисунок 2.8 — Динамика чистого долга ПАО «Роснефть»

за 2012-2014 гг.

В течение 2014 г. Компания соблюдала все финансовые и прочие ограничительные условия, содержащиеся в кредитных договорах.

На показатель долговой нагрузки в рублевом выражении значительно повлиял негативный эффект обесценения курса рубля по отношению к иностранной валюте, который не влияет на долговую нагрузку в долларовом выражении, учитывая стабильность выручки и плановое погашение всех кредитных обязательств. Соотношение чистого долга к прибыли до налогообложения в долл. США сократилось за 2014 г. с 1,77 до 1,51.

2.3 Оценка конкурентоспособности ОАО «Роснефть» на рынке

Сегодня ни одна крупная компания не может обойтись без оценки своего конкурентного положения на рынке и конкурентоспособности своей продукции. Несмотря на разнообразные методы и формы конкурентной борьбы, каждая фирма пытается выработать свою стратегию для достижения рыночного успеха.

В настоящее время в России общепринятой методики оценки конкурентоспособности организаций нет. Зарубежный опыт в этой области крайне скудно освещается в литературе. Каждая компания оценивает свою конкурентную позицию по своей методике, а суть и эффективность ее применения не афиширует. В этой связи становится важной задача анализа существующих методик с целью изыскания таких, с помощью которых в дальнейшем можно было бы определять уровень конкурентоспособности объектов с наименьшей погрешностью результатов оценки, а также их применения для оценки конкретных компаний.

Оценку конкурентоспособности ПАО «Роснефть» начнем производить согласно направлений деятельности компании.

Добыча нефти.

ОАО «НК «Роснефть» — лидер производства жидких углеводородов в мире. Компания добывает более 40 % российской нефти и успешно реализует стратегию устойчивого роста добычи, в том числе благодаря внедрению самых современных технологий. Добыча нефти и жидких углеводородов увеличилась на 72 % и составила 4 196 тыс. барр./сут. (органический рост 1 %).

Компания располагает уникальным портфелем месторождений с точки зрения величины запасов и потенциала их извлечения. Производство нефти на зрелых месторождениях составило около 80%. В 2013 году рост добычи показали зрелые месторождения ОАО «Самаранефтегаз» в Волго-Уральском регионе (2,9%), а также новые действующие активы — Ванкорское месторождение (17,8%) и Верхнечонское месторождение (7%) в Восточной Сибири и Уватская группа месторождений на юге Тюменской области (18,4%).

При этом Компания продолжила реализацию мероприятий по повышению эффективности и контролю за операционными затратами по добыче, которые в 2013 году составили 4,3 долл. США/барр., что является лучшим удельным показателем среди публичных нефтяных компаний в мире.

В 2014 году задача Компании — дальнейшая стабилизация добычи на зрелых активах, плановое увеличение добычи на новых месторождениях и подготовка к вводу в промышленную эксплуатацию новых месторождений

на базе Ванкора.

Добыча газа. По итогам 2013 года ОАО «НК «Роснефть» стало третьим крупнейшим производителем газа в России, добыв 38,17 млрд куб. м. Рекордный рост добычи газа более чем в два раза связан, прежде всего, с консолидацией новых активов, консолидацией ООО «НГК «ИТЕРА», а также с реализацией программ по рациональному использованию попутного нефтяного газа в ООО «РН-Юганскнефтегаз» и ЗАО «Ванкорнефть» и проведением эффективных геолого-технических мероприятий (ГТМ) по газовому фонду скважин в ООО «РН-Краснодарнефтегаз».

В 2013 году были созданы предпосылки для дальнейшего развития газового бизнеса Компании путем органического роста добычи. Так, активно развивается проект Роспан (разработка Восточно-Уренгойского и Ново-Уренгойского лицензионных участков), утвержден интегрированный проект разработки газовых залежей Харампурского месторождения.

Реализация газа в 2013 году составила 39,1 млрд куб. м., в том числе 24,0 млрд куб. м — в Западной Сибири, 10,4 млрд куб. м — в Европейской части России, 3,1 млрд куб. м — на Юге России, 0,5 млрд куб. м — на Дальнем Востоке и 0,9 млрд куб. м — за пределами Российской Федерации. Общий объем реализации по сравнению с 2012 году увеличился в 3,5 раза в связи с интеграцией новых активов.

«Роснефть» обладает огромным потенциалом для дальнейшего наращивания добычи благодаря наличию значительного объема запасов. Реализация газового потенциала — одна из стратегических задач «Роснефти». Компания планирует расширять свое присутствие на газовом рынке и уже сегодня активно развивает это направление бизнеса, заключая долгосрочные прямые договора на поставку газа с крупнейшими потребителями. К 2020 году Компания планирует добывать 100 млрд. куб. м. газа в год, вдвое увеличив свою долю на внутреннем газовом рынке (до порядка 20 %).

Выход на рынок СПГ — один из вариантов монетизации газовых запасов «Роснефти». Совместно с ExxonMobil Компания начала реализацию проекта по производству сжиженного природного газа (СПГ) — «Дальневосточный СПГ» — с целью эффективного коммерческого использования запасов газа на шельфе острова Сахалин. Проектная мощность завода — 5 млн тонн в год с возможным расширением в будущем, запуск планируется осуществить в 2018-2019 гг. «Роснефть» рассматривает различные варианты сбыта продукции будущего завода. Компания уже законтрактовала объемы СПГ с японскими компаниями Marubeni и Sodeco. Устойчивый спрос на СПГ в странах АТР гарантирует «Роснефти» устойчивый рынок с этого проекта. Часть объемов продукции будущего завода законтрактованы одним из крупнейших мировых трейдеров — компанией Vitol, что позволяет «Роснефти» диверсифицировать возможные риски на мировом рынке торговли СПГ.

В настоящее время успешно Компания реализует программу по увеличению уровня использования попутного нефтяного газа до 95%.

Переработка. В 2013 году российскими и зарубежными НПЗ Компании переработано 90,1 млн т нефти, при этом переработка на территории России составила почти треть от общей переработки в стране.

В структуру ОАО НК «Роснефть» входят девять крупных нефтеперерабатывающих предприятий на территории России: Комсомольский, Туапсинский, Куйбышевский, Новокуйбышевский, Сызранский, Ачинский, Саратовский НПЗ, Рязанская нефтеперерабатывающая компания и Ангарская нефтехимическая компания.

В России Компании также принадлежат четыре мини-НПЗ в Западной и Восточной Сибири, Тимано-Печоре и на юге Европейской части России суммарной мощностью 0,6 млн т нефти в год, а также доля в Стрежевском мини-НПЗ в Западной Сибири. В Германии «Роснефть» владеет долями в четырех НПЗ мощностью 11,5 млн т (в доле Компании).

В настоящее время Компания осуществляет масштабную программу модернизации перерабатывающих мощностей, которая позволит довести глубину переработки до 81% и обеспечить выполнение условий четырехсторонних соглашений. В 2013 году на НПЗ «Роснефти» продолжалась реализация мероприятий по полному переходу на выпуск нефтепродуктов, соответствующих требованиям экологического стандарта «Евро-5», увеличения глубины переработки, повышению операционной эффективности нефтепереработки, экологической и промышленной безопасности. В результате модернизации нефтеперерабатывающих заводов выпуск автобензинов и дизельного топлива стандартов «Евро-4» и «Евро-5» на российских НПЗ Компании составил около 15 млн тонн.

Компания создает мощный нефтеперерабатывающий центр на российском Дальнем Востоке и в Восточной Сибири для удовлетворения растущих потребностей региона в качественном топливе по конкурентным ценам и в достаточном количестве. Стабильные поставки высококачественного топлива промышленным потребителям и в розничную сеть региона создадут дополнительные благоприятные условия для экономического развития российского Дальнего Востока. В результате значительной модернизации мощностей Комсомольского, Ачинского НПЗ и Ангарской НХК, а также развития проекта «Восточная нефтехимическая компания» «Роснефть» повысит свою конкурентоспособность при экспорте на рынки Азиатско-Тихоокеанского региона.

Экспортные терминалы.

Отличительная черта «Роснефти» — наличие собственных экспортных терминалов в Туапсе, Де-Кастри, Находке, Архангельске, что улучшает процесс планирования, помогает оптимизировать затраты и позволяет существенно повысить эффективность экспорта продукции Компании. В настоящее время «Роснефть» осуществляет комплексные программы их расширения и модернизации с целью обеспечения соответствия этих мощностей планируемым объемам экспорта.

Сеть АЗС.

Одной из стратегических задач «Роснефти» является увеличение объемов реализации собственной продукции напрямую конечному потребителю. С этой целью Компания развивает розничную сбытовую сеть.

Основной целью сбытовой деятельности Компании является увеличение объемов реализации качественной продукции с высокой добавленной стоимостью напрямую конечному потребителю. Для достижения этой цели «Роснефть» расширяет свою сбытовую сеть, прежде всего, в стратегически важных регионах, планомерно наращивая количество автозаправочных комплексов, оснащённых торговыми площадями, кафе, мойками и станциями техобслуживания.

Компания владеет одной из крупнейших сбытовых розничных сетей. На 31 декабря 2013 года сеть действующих АЗС Компании включает в себя 2627 собственных и арендуемых станций, в том числе 150 АЗС на Украине, 40 АЗС в Республике Беларусь и 3 АЗС на территории Абхазии. Собственные и арендуемые АЗС располагают 1850 магазинами, 424 кафе и 207 автомобильными мойками. На 91 АЗС имеются станции мелкого ремонта и технического обслуживания автомобилей. Каждый седьмой автомобиль в России заправляется на АЗС/АЗК сбытовой сети «Роснефти».

НК «Роснефть» успешно конкурирует на розничном рынке нефтепродуктов и рынке авиатоплива. Компания приобрела дополнительные топливозаправочные комплексы в аэропортах и расширила клиентскую базу высокопремиального канала «в крыло» (высокопремиальный канал) за счет привлечения крупных контрагентов. В результате объем реализации авиатоплива в 2013 году увеличился практически в два раза по сравнению с 2012 годом, и в настоящее время «Роснефть» является лидером рынка по реализации авиатоплива с долей 34%.

Корпоративное управление.

При реализации стратегии развития «Роснефть» ставит своей целью как увеличение акционерной стоимости Компании, так и достижение самых высоких стандартов в управлении. В Компании исходят из твердого убеждения, что эти две цели взаимосвязаны. Приверженность прозрачному и ответственному управлению бизнесом чрезвычайно важна для поддержания доверия инвесторов и для получения всеми нашими акционерами максимальной отдачи от своих инвестиций в долгосрочной перспективе.

Система корпоративного управления ОАО «НК «Роснефть» нацелена на защиту прав акционеров, успешное и устойчивое развитие Компании, обеспечение принятия менеджментом Компании эффективных и ответственных решений. «Роснефть» непрерывно совершенствует систему корпоративного управления в соответствии с общепризнанными мировым экономическим сообществом принципами корпоративного управления. Наиболее значимыми критериями оценки эффективности системы корпоративного управления Компании являются информационная открытость, профессионализм и ответственность менеджмента.

В рамках работы по повышению информационной прозрачности и открытости Компания уделяет первостепенное внимание улучшению эффективности взаимодействия с акционерами и инвесторами. На постоянной основе в НК «Роснефть» функционируют телефоны и электронные почтовые ящики для обращений акционеров и инвесторов. Организована работа call-центра для акционеров, включая «горячую» линию. В рамках взаимодействия с институциональными инвесторами и аналитиками «Роснефть» проводит регулярные презентации своих финансовых результатов по МСФО, встречи в России и в крупнейших финансовых центрах мира, телеконференции.

Прозрачность финансовой отчетности — важный элемент корпоративного управления. 1 февраля 2013 года «Роснефть» первой среди крупнейших мировых нефтегазовых компаний опубликовала полную аудированную консолидированную финансовую отчетность по МСФО за 2012 году

Одним из наиболее убедительных свидетельств применения на практике принципов сильного корпоративного управления можно назвать состав Совета директоров и его комитетов. Члены Совета директоров ОАО «НК «Роснефть» — опытные руководители, пользующиеся высоким авторитетом в деловом сообществе. Для более эффективного рассмотрения вопросов на заседаниях Совета директоров, по многим наиболее важным тематикам свои рекомендации предоставляют постоянно действующие Комитеты Совета директоров — Комитет по кадрам и вознаграждениям, Комитет по стратегическому планированию и Комитет по аудиту.

Экологическая безопасность

В сфере охраны окружающей среды в Компании уделяется особое внимание мерам предупреждающего характера, направленным на минимизацию негативного воздействия на окружающую среду. Компания «Роснефть» реализует Целевую экологическую программу на 2009-2014 гг., направленную на модернизацию природоохранных сооружений и оборудования.

В связи с активизацией работы Компании на шельфе в 2013 году завершена сделка по созданию ООО «Арктический научный центр» (АНЦ) совместно с компанией ExxonMobil. На начальном этапе Арктический центр будет вести работы по таким направлениям, как безопасность и охрана окружающей среды; ледовые, гидрометеорологические и инженерно-геологические исследования; подготовка рекомендаций в области управления ледовой обстановкой; разработка критериев проектирования, а также оценка и создание концепций разработки месторождений. Арктический центр будет использовать уже имеющиеся наработки ОАО «НК «Роснефть» и ExxonMobil для создания экологически безопасных и более эффективных технологий.

Стратегическая цель ОАО «НК «Роснефть» — добиться безусловного лидерства в установлении стандартов в области охраны окружающей среды в российской нефтегазовой отрасли, а также их соответствия признанным международным практикам.

Наука и инновации.

ОАО «НК «Роснефть» - лидер процесса качественной модернизации и инновационных изменений в российской нефтегазовой отрасли. Усилия Компании направлены на развитие интеллектуального и технологического потенциала отрасли на основе мощного фундамента российской нефтегазовой школы - одной из лучших в мире - и в партнерстве с ведущими компаниями международного нефтяного бизнеса.

Технологическое лидерство обеспечивается инновационной деятельностью, которая заключается в постоянном внедрении новейших технологий и оборудования, использовании передового мирового опыта, повышении качества управления и контроля над бизнес-процессами, а также в непрерывном повышении компетенции специалистов. НК «Роснефть» осознает необходимость инновационного пути развития, активно накапливая научный потенциал в тесном сотрудничестве с отраслевыми НИИ, вузами, малыми и средними инновационными предприятиями отрасли.

Программа инновационного развития НК «Роснефть» — важнейшая часть концепции ее развития. Инновации направлены на модернизацию производственной базы, создание и внедрение новых технологий для решения производственных задач. Это восполнение запасов, увеличение коэффициента извлечения нефти, максимально полное использование попутного нефтяного газа, эффективная реализация шельфовых проектов, увеличение глубины переработки нефти, повышение энергоэффективности, минимизация капитальных и операционных затрат, а также обеспечение экологической и промышленной безопасности. Программа инновационного развития ОАО «НК «Роснефть» призвана ответить на стоящие перед ней глобальные вызовы и обеспечит достижение ее стратегических целей.

В 2013 году ОАО «НК «Роснефть» продолжило работу по наращиванию интеллектуального и технологического преимущества Компании с помощью финансирования передовых разработок собственного научно-исследовательского центра исследований и разработок, поддержки деятельности ведущих научно-образовательных вузов страны, а также создания совместных исследовательских центров с прогрессивными международными компаниями.

Объем затрат на инновационную деятельность Компании в 2013 году составил 148,1 млрд. р., при этом затраты на НИОКР составили 23,2 млрд. р. Количество заявок на патенты, закрепляющие интеллектуальную собственность Компании на изобретения, полезные модели и программное обеспечение, составило 52 единицы, что почти в три раза больше заявок на патенты, зарегистрированных в предыдущем году.

4 Проблемы развития компании

Основной проблемой развития ПАО «Роснефть» помимо падения мировой стоимости цены на нефть, в настоящий момент стоит проблема негативной налоговой нагрузки, как следствие изменений в налоговом законодательстве.

Федеральными законами от 30.09.2013 № 263-ФЗ и от 24.11.2014 № 366-ФЗ внесены изменения, предусматривающие:

Реализацию предложенного Правительством РФ «налогового маневра» в нефтяной отрасли.

«Налоговый маневр» предусматривает постепенное увеличение ставки налога на добычу полезных ископаемых (НДПИ) при добыче нефти и одновременное снижение ставки вывозной таможенной пошлины на нефть сырую.

Базовые ставки НДПИ на нефть установлены за 1 тонну добытой нефти обессоленной, обезвоженной и стабилизированной в следующих размерах:

493 рубля (на период с 1 января по 31 декабря 2014 г. включительно);

— При этом указанная налоговая ставка умножается на коэффициент, характеризующий динамику мировых цен на нефть (Кц), на коэффициент, характеризующий степень выработанности конкретного участка недр (Кв), на коэффициент, характеризующий величину запасов конкретного участка недр (Кз), на коэффициент, характеризующий степень сложности добычи нефти (Кд), и на коэффициент, характеризующий степень выработанности конкретной залежи углеводородного сырья (Кдв).

766 рублей (на период с 1 января по 31 декабря 2015 г. включительно);

857 рублей (на период с 1 января по 31 декабря 2016 г. включительно);

919 рублей (на период с 1 января 2017 г.).

При этом указанные налоговые ставки умножаются на коэффициент, характеризующий динамику мировых цен на нефть (Кц).

Полученное произведение уменьшается на величину показателя Дм, характеризующего особенности добычи нефти.

В формуле ставки вывозной таможенной пошлины на нефть сырую, применяемой в случае превышения сложившейся за период мониторинга средней цены на нефть сырую марки «Юралс» на мировых рынках нефтяного сырья (средиземноморском и роттердамском) уровня 182,5 доллара США за 1 тонну, коэффициент изъятия установлен в следующих размерах:

0,59 (на период с 1 января по 31 декабря 2014 г. включительно);

0,42 (на период с 1 января по 31 декабря 2015 г. включительно);

0,3 (на период с 1 января 2017 г.).

Изменение с 01.07.2014 налогообложения природного газа и газового конденсата.

Установлены формулы для расчета ставок НДПИ в отношении природного газа и газового конденсата, учитывающие экономические, географические, геологические и иныеособенности разработки конкретного месторождения. Базовая ставка НДПИ для природного газа устанавливается в размере 35 р. за 1000 куб. м, для газового конденсата — в размере 42 р. за тонну.

Данные ставки умножаются на базовое значение единицы условного топлива (Еут) и на коэффициент, характеризующий степень сложности добычи газа горючего природного и (или) газового конденсата из залежи углеводородного сырья (Кс).

Кроме того, ставка НДПИ на природный газ корректируется на показатель, характеризующий расходы на транспортировку газа горючего природного (Тг).

Федеральным законом от 30.09.2013 № 268-ФЗ законодательно оформлен новый налоговый режим для шельфовых проектов в Российской Федерации.

Данный режим предусматривает разделение новых морских месторождений на четыре категории сложности и предусматривает для каждой категории различную по степени фискальную нагрузку. В зависимости от категории сложности шельфовых проектов ставки НДПИ предусмотрены в диапазоне от 5 до 30 % стоимости углеводородного сырья (по природному газу проектов 3 и 4 групп сложности — 1,3 и 1,0 % соответственно).

Также установлены различные сроки освобождения от уплаты экспортной пошлины на нефть и продукты ее технологического передела, произведенные (полученные) при реализации шельфовых проектов.

Так же стоит отметить значительный рост операционных расходов вследствие повышения тарифов естественных монополий и значительного падения курса рубля на валютном рынке.

Рисунок 2.9 — Операционные расходы заводов ПАО «Роснефть» на тонну переработанной нефти

Удельные операционные расходы на тонну переработанной нефти НПЗ, находящихся в Российской Федерации, за 2014 г. увеличились по сравнению с 2013 г. на 6,8 % и составили 853 р./т. Рост удельных затрат связан преимущественно с ростом затрат на сырье и материалы, ремонтное обслуживание и ростом тарифов естественных монополий.

Что касается падения мировых цен на нефть, то тот шок, который был в связи со снижением цен на нефти и на газ, он прошел. Сегодня компании за этот период (меньше чем год прошел), компании существенно повысили свою эффективность, повысили производительность труда, снизили издержки. И это позволило повысить конкуренцию и выжить сильнейшим на сегодняшний день при снижении цен. Российская отрасль чувствует себя в этой связи довольно надежно и комфортно, потому что, по факту не происходит существенного снижения инвестиций, компании тоже адаптировались к низким ценам. Даже происходит увеличение объемов добычи нефти и газа сегодня. Что касается нефти, за последние 5 месяцев рост объемов добычи в России составил 1,6 % по сравнению с прошлым годом. Это небольшой процент, в то время как во всем мире практически на сегодня идет снижение объемов добычи.

3. Перспективы и прогноз развития ОАО «Роснефть»

1 Перспективные направления развития ОАО «Роснефть»

Анализ деятельности компании на рынке показал, что являясь одной из крупнейших российских компаний, Нефтяная Компания «Роснефть», стремится достичь не только высоких производственных и финансовых показателей, но и внести вклад в развитие и процветание страны, в улучшение качества и условий жизни ее граждан.

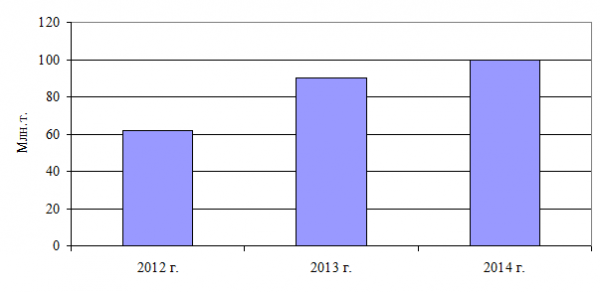

Рисунок 3.1 — Объем переработки нефтяного сырья

По данным рисунка 3.1, в значительной степени рост переработки обеспечен на НПЗ Компании в РФ, что является результатом программы модернизации заводов и развития производственных мощностей, а также эффективной интеграции нефтеперерабатывающих активов.

ПАО «Роснефть» успешно занимается инновационной деятельностью, что обеспечивает ее конкурентное положение как в текущем времени так и в ближайшем и отдаленном будушем.

Система целей Программы инновационного развития включает:

обеспечение развития «НК «Роснефть» как высокотехнологичной энергетической компании.

обеспечение технологического лидерства по ключевым компетенциям: нефтегазодобыча, нефтепереработка.

поддержание удельных капитальных и операционных затрат на уровне лучших мировых отраслевых показателей.

повышение энергоэффективности производства до достижения лучшего мирового уровня.

соблюдение высоких международных стандартов экологической и промышленной безопасности.

С учетом результатов анализа технологических вызовов, стоящих перед Компанией, были определены 20 приоритетных направлений инновационных исследований НК «Роснефть»:

- геологоразведка и исследование пластов;

- геология и разработка месторождений;

- технологии добычи нефти и газа;

- строительство и эксплуатация объектов наземной инфраструктуры;

- нетрадиционные источники углеводородов (вязкие нефти, бажен, газогидраты, нефть из угля);

- неуглеводородное сырье;

- шельфы;

- информационные технологии «Апстрим»;

- технологии нефтепереработки;

- технологии нефтегазохимии, GTL;

- разработка собственных катализаторов;

- разработка новых продуктов нефтепереработки;

- переработка тяжелых нефтяных остатков;

- информационные технологии «Даунстрим»;

- инжиниринговая поддержка внедрения новых технологий корпоративными проектными институтами;

- энергосбережение;

- экология;

- альтернативная энергетика;

- системы распространения знаний и общекорпоративные информационные технологии.

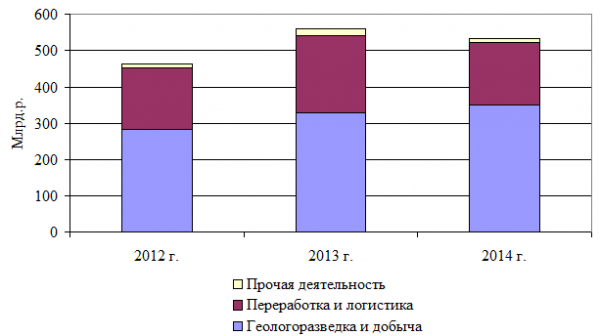

Динамика капитальных расходов ПАО «НК «Роснефть» представлена на рисунке 3.2.

Рисунок 3.2 — Капитальные расходы ПАО «Роснефть» за 2012-2014 гг.

За 2014 г. капитальные затраты составили 533 млрд. р. (13,9 млрд. долл.) по сравнению с 560 млрд. р. (17,6 млрд. долл.) и 473 млрд. р. (15,2 млрд долл.) за 2013 и 2012 гг. соответственно. Приоритеты программы CAPEX на 2015 г.: поддержание добычи на зрелых месторождений, развитие месторождений Ванкорского кластера, выполнение программы ГРР в рамках лицензионных обязательств, программа модернизации НПЗ.

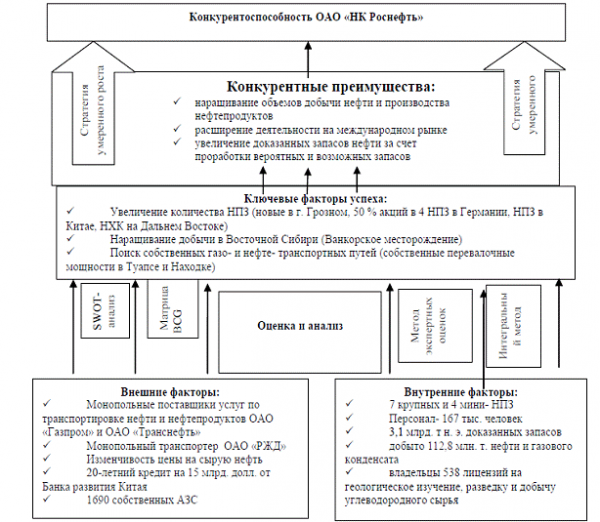

Таким образом, в процессе исследования были проанализированные различные зарубежные и отечественные методики оценки конкурентоспособности, в частности такие как: SWOT- анализ, матрица BCG, метод экспертных оценок и др. По изученным методикам проведен сравнительный анализ деятельности таких нефтегазовых компаний, как ПАО «НК Роснефть», ПАО «Газпром» и ПАО «Лукойл».

Можно отметить, что последние годы ПАО «НК Роснефть» является лидером по добыче нефти в России. Наиболее перспективный актив Роснефти — Ванкорское месторождение в Восточной Сибири.

Рисунок 3.3 — Удельные капитальные расходы на разведку и добычу

Согласно данным рисунка 3.3, ПАО «Роснефть» продолжает занимать лидирующие позиции по эффективности удельных капитальных затрат. Компания провела оптимизацию бизнес-плана с целью повышения эффективности инвестиционной программы при сохранении текущих производственных показателей и стратегических целей.

На финансовое состояние компании определенное влияние оказывает изменение индекса потребительских цен и изменяющиеся цены на мировом и Российском рынке нефти. ОАО «НК Роснефть» зависит от монопольных поставщиков услуг по транспортировке нефти и нефтепродуктов и не имеет контроля над инфраструктурой, которую они эксплуатируют, и платежами, которые они взимают. Единая система газоснабжения, которой владеет и управляет ОАО «Газпром», осуществляет транспортировку практически всего газа на территории России и является монопольным поставщиком газа в России.

По величине выручки ОАО «НК Роснефть» уступает сразу двум рассматриваемым конкурентам: ОАО «Газпром» и ОАО «Лукойл». Что касается финансовых показателей деятельности, то у ОАО «НК Роснефть» лучшие показатели фондоотдачи и рентабельности. Коэффициент оборачиваемости оборотных средств на том же уровне, что и у ОАО «Газпром» и выше среднего показателя по отрасли. Коэффициент текущей ликвидности уступает как в отношении среднего показателя, так и значения у конкурентных организаций.

Чтобы проранжировать рассматриваемые компании просчитан интегральный показатель. В результате лидером является компания ОАО «Газпром». У ОАО «Лукойл» не значительный перевес, по сравнению с ОАО «НК Роснефть». Таким образом, не смотря на все выявленные в ходе оценки конкурентные преимущества, среди крупнейших Российских предприятий нефтегазового сектора ОАО «НК Роснефть» занимает лишь третье место.

Рассмотрим подробнее место ОАО «НК Роснефть» на международном рынке. Акции компании размещены не только на российских биржах РТС и ММВБ, но и на лондонской ESE. Лондонская фондовая биржа — одна из крупнейших и старейших бирж Европы и один из наиболее известных мировых рынков ценных бумаг.

Компания проводит сбалансированную политику в области использования собственных и заемных средств и имеет действующие рейтинги Moody’s (Baa), Fitch (BBB), S&P (BBB).

ОАО «НК Роснефть» заняла первое место по информационной прозрачности среди российских компаний по результатам исследования международного рейтингового агентства Standard& Poor’s. Компания опубликовала очередной отчет об устойчивом развитии, который подготовлен с учетом требований международной организации Global Reporting Initiative и имеет высший рейтинг соответствия критериям GRI А+. Входит в список Fortune Global 500 — занимает 158-е место.

Являясь инструментом стратегического планирования, в современных рыночных условиях оценка конкурентоспособности должна по возможности дать прогноз на перспективу. Для любого экономического субъекта возможность прогнозирования ситуации означает, прежде всего, получение лучших результатов или избежание потерь. Для этого необходимо учитывать такие факторы, как репутация фирмы, ее инновационная активность и др., представляющие своего рода инвестиции в будущую конкурентоспособность компании.

На основе оценки существующего уровня конкурентоспособности предприятия ОАО «НК Роснефть» обозначим выявленные преимущества перед конкурентами и основные направления усиления конкурентоспособности.

Наиболее интенсивное развитие модернизации НПЗ позволит радикально изменить качественные характеристики имеющихся заводов. Одобрен план строительства нефтехимического комплекса на Дальнем Востоке. Заложен первый камень в основание нового НПЗ на территории Китая. Началось расширение мощностей Ангарского завода полимеров. Одобрен проект строительства современного НПЗ мощностью 1 млн. т в г. Грозный на юге России. Успешное завершение данных проектов позволит перерабатывающему сектору ОАО «НК Роснефти» выйти на новый уровень и усилить свои конкурентные позиции.

Основное конкурентное преимущество ОАО «НК Роснефти» — масштаб и качество ее ресурсной базы. Компания располагает 3,1 млрд. т н. э. доказанных запасов, что является одним из лучших показателей среди публичных нефтегазовых компаний мира. Обеспеченность Компании доказанными запасами углеводородов составляет 25 лет, а большая часть запасов относится к категории традиционных, что дает возможность эффективно наращивать добычу. Компания располагает также 1,7 млрд. т н. э. вероятных запасов и 1,4 млрд. т н.э. возможных запасов, которые являются источником восполнения доказанных запасов в будущем.

ОАО «НК Роснефть» успешно реализует стратегию устойчивого роста добычи, в том числе благодаря внедрению самых современных технологий. Кроме этого, организация имеет самый низкий уровень удельных операционных затрат на добычу нефти не только среди российских, но и среди основных международных конкурентов.

В современных условиях уровень технологического развития является одним из основных факторов конкурентоспособности нефтяной компании. Компания подала заявки на 12 объектов интеллектуальной собственности. Всего в компании зарегистрировано 195 патентов. В рамках разработки программы инновационного развития утверждены 20 приоритетных направлений инновационной работы, по которым инициированы 56 целевых инновационных проектов.

Социальная политика ОАО «НК Роснефть» как часть корпоративной стратегии реализуется в целях повышения эффективности и конкурентоспособности по всем направлениям деятельности. Политика направлена на формирование высокой социальной ответственности перед всеми заинтересованными сторонами на основе равенства возможностей, взаимного уважения и приоритета закона.

К наиболее действенным мерам по регулированию обострения конкуренции на внешнем рынке сырой нефти и нефтепродуктов относится географическая диверсификация, позволяющая перераспределять потоки сбываемой продукции из одного региона в другой. Например, благодаря внедрению направления поставок Архангельск — Мурманск и схемы отгрузок нефти в Китай по железной дороге появилась возможность регулирования экспортного потока с выходом на рынки Дальнего Востока, Юго-Восточной Азии и США. Это становится возможным за счет сокращения традиционных экспортных потоков через порты Черного и Балтийского морей и трубопровод «Дружба» компании ОАО «Транснефть», ориентированных на Европу. С увеличением мощностей перевалки с нефтепроводов на железную дорогу, а также с вводом в действие нефтепровода Восточная Сибирь — Тихий океан эти возможности возрастут.

На рисунке 3.4 представлен алгоритм достижения конкурентоспособности ПАО «НК «Роснефть».

Рисунок 3.4 — Алгоритм достижения конкурентоспособности

ПАО «НК «Роснефть»

На рисунке представлен 3.4 механизм, превращения факторов конкурентоспособности в конкурентные преимущества, которые, в конечном итоге, способствуют достижению конкурентоспособности ОАО «НК Роснефть». Факторы конкурентоспособности делятся на внутренние и вешние — в зависимости от источника их возникновения.

Далее среди этих факторов выделяются ключевые факторы успеха (КФУ) на основе их дальнейшей количественной оценки, а также корреляционного, факторного и других видов статистического анализа. КФУ, в свою очередь, являются источником конкурентных преимуществ, а конкурентные преимущества способствуют достижению конкурентоспособности.

В нашем случае ключевыми факторами являются: расширение сферы нефтепереработки, наращивание добычи и разведки нефти, поиск собственных газо- и нефте- транспортных путей.

Данная схема лежит в основе решения повышения конкурентоспособности ОАО «НК Роснефть». Заинтересованность предприятия в результатах своей деятельности усиливает необходимость повышения конкурентоспособности выпускаемой продукции, что требует совершенствования работы всех служб и подразделений хозяйствующего субъекта.

2 Стратегия развития ОАО «Роснефть» на внутреннем и внешних рынках

ОАО «НК «Роснефть» — крупнейшая публичная нефтегазовая компания мира по доказанным запасам и добыче углеводородов.