Для каждого отдельно взятого банка, также как и их совокупности, первоочередной задачей является формирование ресурсов, на основе использования которых осуществляется банковская деятельность. Законодательство закрепляет, и на практике получается, что собственные ресурсы отдельного (конкретного) банка представляют собой банковский капитал и приравненные к нему статьи.

Значение собственных ресурсов банка состоит, прежде всего, в том, чтобы поддерживать его устойчивость. На начальном этапе создания банка именно собственные средства покрывают первоочередные расходы, без которых банк не может начать свою деятельность. За счет собственных ресурсов банки создают и необходимые им резервы. Наконец, собственные ресурсы являются главным источником вложений в активы, в том числе и долгосрочные.

Пассивы банков, как привлеченные их ресурсы, формируются в форме совокупности обязательств, предполагающих задолженность банка вследствие его деятельности, расчеты по которой приводят к оттоку средств. Специфика банковских пассивов состоит в том, что они показывают состояние банковских ресурсов на дату составления баланса банка и, как правило, бывают связаны с необходимостью увеличения его собственных ресурсов. Банк путем осуществления пассивных операций, привлекает дополнительные ресурсы в форме вкладов «чужих» денег, но под определенные обязательства.

Целью выпускной квалификационной работы является детальный анализ пассивных операций коммерческого банка, а также разработка путей их совершенствования. Все вышеизложенное определяет актуальность выбранной темы.

Для достижения цели, поставленной в выпускной квалификационной работе, были решены следующие задачи:

- изучены сущность и основные формы пассивных операций коммерческого банка;

- рассмотрены операции по формированию собственных и привлеченных средств коммерческих банков;

- дана краткая организационная характеристика ПАО «Промсвязьбанк»;

- проанализирована динамика основных показателей деятельности банка за 2012 — 2014 гг.;

- выполнен анализ пассивных операций, проводимых банком, определена их роль в формировании его ресурсов;

- рассмотрены перспективы деятельности в области привлечения ресурсов;

- предложены пути совершенствования пассивных операций в условиях ПАО «Промсвязьбанк»;

- обоснована их перспективная эффективность.

Объектом исследования выпускной квалификационной работы выступает ПАО «Промсвязьбанк».

Активные операции банков. Особенности проведения денежной реформы в Украине

... 2. Особенности проведения денежной реформы в Украине В 90-е годы в Украине была проведена широкомасштабная денежная реформа, которая ... пассивные операции. Коммерческий банк может размещать только те ресурсы, которые привлек в результате пассивных операций, а так как основная масса пассивных операций - это не собственные, а заемные средства, то банк должен так сформировать свои активные операции, ...

Предмет исследования — пассивные операции коммерческого банка.

Теоретическую базу выпускной квалификационной работы составили законодательные и нормативные акты Российской Федерации, Банка России, монографические работы, диссертационные исследования, материалы периодической печати, внутренние инструкции кредитных организаций по исследуемой тематике.

При написании работы использовались следующие основные методы экономических исследований: монографический, экономико-статистический, расчетно-аналитический, графический и др.

Структура, объем, и содержание выпускной квалификационной работы определены целями и задачами исследования. Работа состоит из введения, трех глав, заключения, списка использованной литературы и приложений.

ГЛАВА 1. ПАССИВНЫЕ ОПЕРАЦИИ И ИХ РОЛЬ В ДЕЯТЕЛЬНОСТИ КОММЕРЧЕСКОГО БАНКА

Коммерческие банки являются специфическими предприятиями, специализирующимися на посреднической деятельности, связанной, с одной стороны, с покупкой ресурсов, а с другой — их продажей нуждающимся предприятиям, организациям и населению. В этих условиях для банков оказываются одинаково важными как активные, так и пассивные операции. От пассивных операций зависит размер банковских ресурсов и, следовательно, масштабы деятельности коммерческих банков.

Пассивные операции — это операции по формированию источников денежных ресурсов кредитных организаций, которые учитываются в пассиве их балансов. Пассивные операции позволяют кредитным учреждениям сформировать собственные и привлеченные ресурсы, в дальнейшем используемые для активных операций. Главная особенность кредитного дела в том, что кредитная организация функционирует в основном за счет привлеченных средств. Собственные средства, как правило, составляют менее 10% средств кредитных организаций, привлеченные — около 90%.

Пассивные операции имеют большое значение для каждого коммерческого банка. Во-первых, ресурсная база во многом определяет возможности и масштабы активных операций, обеспечивающих получение доходов банка. Во-вторых, стабильность банковских ресурсов, их величина и структура служат важнейшими факторами надежности банка. И наконец, цена полученных ресурсов оказывает влияние на размеры банковской прибыли.

Следует также отметить важную народно-хозяйственную и социальную роль пассивных операций банков. Мобилизация с их помощью временно свободных средств предприятий и населения позволяет банковской системе удовлетворять потребности экономики в основном и оборотном капитале, трансформировать сбережения в производственные инвестиции, предоставлять потребительские ссуды населению. А проценты по вкладам и долговым ценным бумагам банков хотя бы частично компенсируют населению убытки от инфляции.

Пассивные операции делятся на две группы. К первой относятся операции по формированию собственных ресурсов, которые принадлежат непосредственно банку и не требуют возврата. С помощью операций второй группы банк привлекает средства на время, образует заемные ресурсы. По операциям второй группы у банка возникают обязательства (перед вкладчиками, банками-кредиторами).

Поэтому операции второй группы нередко называют пассивными кредитными операциями в отличие от активных кредитных операций (банковских ссуд).

Учет кредитов банка, заемных средств организации

... денежных средств. Таким образом, высокая значимость проблемы учета кредитов банка и заемных средств организации определяет несомненную актуальность данного исследования в современных условиях. Целью курсовой работы является исследование системы учета кредитов банка и заемных средств организации. ...

По пассивным кредитным операциям банк является заемщиком, а его клиенты — кредиторами банка, в то время как по активным кредитным операциям банк выступает кредитором по отношению к своим клиентам.

Одна их важнейших особенностей структуры пассивов банков, по сравнению с нефинансовыми предприятиями, — низкая доля собственных ресурсов: обычно от 10 до 22%, в то время как на нефинансовых предприятиях она в среднем составляет от 40 до 50%.

Собственные средства (капитал) банка — это совокупность фондов и нераспределенной прибыли банка. Уставный фонд (капитал) образуется при создании банка, другие фонды — в процессе деятельности последнего.

Наибольший удельный вес в собственных средствах (капитале) банка приходится на уставный фонд (капитал).

Размер уставного фонда, формы его образования и изменения определяются в Уставе банка. Порядок формирования уставного фонда зависит от правовой формы организации банка. Акционерные банки создают уставный капитал путем эмиссии акций, т.е. за счет средств, поступающих в оплату выпущенных акций (как простых, так и привилегированных).

Паевые банки формируют уставный капитал за счет паевых взносов (вкладов) участников. Увеличение уставного фонда (капитала) может происходить либо путем размещения дополнительных акций или привлечения новых пайщиков, либо за счет отчисления части средств резервного и других фондов или нераспределенной прибыли. Порядок образования и величина резервного фонда также определяются Уставом банка. Его предназначение — прежде всего покрытие таких рисков банка, по которым не формируются специальные резервы. Источником образования резервного фонда, как и других фондов банка (фондов специального назначения, накопления, экономического стимулирования), служат отчисления от прибыли.

Важным компонентом собственных средств (капитала) банка является его нераспределенная прибыль. Прибыль банка представляет собой финансовый результат его деятельности, который образуется как сумма превышения доходов банка над его расходами. Нераспределенной называется прибыль текущего года и прошлых лет, остающаяся в распоряжении банка после выплаты дивидендов, налогов и отчислений в различные фонды.

Следует иметь в виду, что собственные средства банка — более широкое понятие, чем собственный капитал последнего. На собственный капитал приходится от 66 до 88% всех собственных средств банка. В него не входят такие элементы собственных средств, как амортизация материальных и нематериальных активов, часть резервов на возможные потери по ссудам, под обесценение ценных бумаг и др.

В соответствии с рекомендациями Базельского комитета собственные средства (капитал) банка делятся на две части: базисный капитал (капитал первого уровня) и дополнительный капитал (капитал второго уровня).

Такое деление позволяет дать качественную оценку структуры собственных средств (капитала) банка. Капитал первого уровня — это наиболее стабильная по стоимости часть собственных средств, которая практически в любой момент может быть направлена на покрытие любых потерь. Капитал второго уровня — относительно более изменчивая часть собственных средств, его стоимость может меняться в зависимости от изменения стоимости активов и рыночных рисков.

Основная часть банковских пассивов — от 80 до 90% — это заемные ресурсы (обязательства банка).

Они включают четыре группы: депозиты (вклады); кредиты других банков; средства, полученные от реализации долговых ценных бумаг, выпущенных банком; средства, полученные в результате операций РЕПО.

Основная часть заемных ресурсов большинства банков — это депозиты (вклады).

Термин «депозит» имеет несколько значений. В банковской практике под депозитом чаще всего понимают, во-первых, денежные средства, внесенные в банк физическими и юридическими лицами в форме вкладов на определенных условиях, закрепленных в договоре банковского вклада, и во-вторых, записи в банковских книгах, подтверждающие денежные требования владельцев депозита к банку.

Депозиты коммерческих банков можно классифицировать по ряду критериев: условиям внесения, использования и изъятия средств; по категориям вкладчиков; по виду процентной ставки; срокам; валюте депозита; указаниям получателей средств.

Для пополнения ликвидности коммерческие банки обращаются за кредитом (в основном краткосрочным) к банкам-корреспондентам или к центральному банку. Межбанковские кредиты могут быть получены как на национальном, так и на международном рынках.

К источникам заемных ресурсов коммерческих банков относится также выпуск последними на национальном и международном рынках долговых ценных бумаг: облигаций, векселей, депозитных и сберегательных сертификатов.

Еще один источник ресурсов, связанный с рынком ценных бумаг, — операции РЕПО. РЕПО — это продажа банком ценных бумаг на условиях их обратного выкупа. Банк заключает одновременно две сделки: первую — на продажу ценных бумаг в определенный срок по определенному курсу, вторую — на покупку этих бумаг через определенный срок по фиксированному курсу.

Пассивные операции играют важную роль в деятельности коммерческих банков. Именно с их помощью банки приобретают кредитные ресурсы на рынке.

Существует четыре формы пассивных операций коммерческих банков:

- первичная эмиссия ценных бумаг коммерческого банка.

- отчисления от прибыли банка на формирование или увеличение фондов.

- получение кредитов от других юридических лиц.

- депозитные операции.

Пассивные операции позволяют привлекать в банки денежные средства, уже находящиеся в обороте. Новые же ресурсы создаются банковской системой в результате активных кредитных операций.

С помощью первых двух форм пассивных операций создается первая крупная группа кредитных ресурсов — собственные ресурсы. Следующие две формы пассивных операций создают вторую крупную группу ресурсов — заемные, или привлеченные, кредитные ресурсы.

В широком смысле управление пассивами — это общий контроль и координация источников, формирующих ресурсы банка. Основное место здесь занимают привлеченные депозиты и другие средства, которые он непрерывно заимствует на финансовых рынках. Состав депозитов предполагает их деление на бессрочные, сберегательные и срочные. Анализ изменений структуры межбанковских депозитов дает представление о степени активности банка в отношениях с корреспондентами, в том числе и рейтинг анализируемого банка.

Коммерческие банки, как правило, определяют лимит размещаемых средств для каждого кредитного института. Сокращение депозитов в балансе анализируемого банка (если при этом еще увеличивается их количество) отражает снижение его престижа в банковской системе. Изменение объема денежных средств, привлекаемых на текущие и сберегательные счета, а также в срочные вклады, отражает динамику ликвидности баланса банка с позиций пассива. Прирост срочных депозитов меньше способствует росту доходности по операциям, однако повышает ликвидные позиции банка. Рост текущих и сберегательных счетов отражает обратную тенденцию.

При проведении анализа необходимо определить изменения объема постоянного капитала с учетом выполняемых им функций, к которым относятся:

- предохранительная, обусловленная тем, что капитал защищает банк и вкладчиков от банкротства путем устранения различного вида потерь;

- ограничительная, связанная с установлением границ ссудной деятельности;

- оценочная, позволяющая проанализировать относительную прибыльность банка со стороны внешних участников рынка.

Собственный капитал банка состоит из: акционерного либо паевого капитала, резервных либо страховых фондов, фондов специального назначения, нераспределенной прибыли.

Увеличение размера собственных средств, как основной части постоянного капитала, является необходимым условием расширения сферы деятельности банка и роста объема его операций. Источниками являются:

- нераспределенная прибыль;

- эмиссия новых акций.

Основное внимание при анализе управления банковским капиталом должно уделяться его классификации, оценке состава и структуры.

Роль собственных средств банка значительно выше их доли в сумме пассивов. Именно на собственные средства опирается работа кредитной организации.

В теории капитала выделяют ряд факторов, которые определяют структуру капитала хозяйствующего субъекта:

- отраслевые особенности хозяйственной деятельности (специфика банковской деятельности заключается в аккумулировании временно свободных денежных средств физических и юридических лиц и их последующем размещении в различные активы с целью получения прибыли);

- уровень прибыльности текущей деятельности (банк при формировании структуры капитала стремится привлечь наиболее дешевые ресурсы и выгодно вложить их);

- налоговая нагрузка (банк в области налогообложения не отличает от других субъектов хозяйствования, однако в этой связи стоит обратить внимание на другой способ регулирования государством деятельности, который применим только к подобным финансовым институтам — соблюдение обязательных нормативов, некоторые из которых напрямую влияют на структуру капитала банка);

— стадия жизненного цикла (на первоначальном этапе развития структура капитала банка наиболее приближена к структуре капитала коммерческой организации, основу которой составляют собственные средства участников или акционеров, а далее ввиду своего развития банк получает больший объем привлеченных ресурсов и эффективно его перераспределяет).

Перечисленные факторы формируют определенную структуру капитала в каждом банке в зависимости от особенностей его деятельности и сформировавшейся экономической конъюнктуры. Для определения элементов такой структуры можно использовать различные классификационные группы статей банковских пассивов (табл. 1.1).

Таблица 1.1 Классификационные группы банковских пассивов

|

Классификационный признак |

Классификационные группы |

Примеры элементов группы |

|

1 |

2 |

3 |

|

1. По экономическому содержанию |

Фонды |

Уставный капитал (УК), резервный фонд |

|

Резервы |

Резервы на возможные потери по ссудам |

|

|

Результаты деятельности |

Нераспределенная прибыль |

|

|

Депозитные источники |

Вклады физических лиц (ФЛ), депозиты юридических лиц (ЮЛ) |

|

|

Заемные средства |

Кредиты ЦБ РФ, межбанковские кредиты |

|

|

Прочие привлеченные источники |

Выпуск долговых обязательств |

|

|

2. По стоимости |

Дорогие источники |

Межбанковские кредиты |

|

Доступные по цене источники |

Депозиты, средства акционеров |

|

|

Дешевые источники |

Вклады, выпуск долговых обязательств |

|

|

Бесплатные источники |

Средства на счетах клиентов (до вступления в силу ФЗ «О платежной системе РФ») |

|

|

3.По доступности (наличию в достаточном количестве) |

Доступные большинству |

Вклады ФЛ, депозиты ЮЛ |

|

Доступные только некоторым банкам источники |

Кредиты ЦБ РФ, межбанковские кредиты |

|

|

4. По срокам |

Краткосрочные источники |

Средства на счетах клиентов, межбанковские кредиты |

|

Среднесрочные источники |

Депозиты, кредиты ЦБ РФ |

|

|

Долгосрочные источники |

Собственный капитал, депозиты сроком более 3 лет |

|

|

5.По количеству составляющих элементов общего ресурсного портфеля |

Крупные источники |

Кредиты ЦБ РФ, УК для ООО и ЗАО |

|

Средние источники |

Межбанковские кредиты, депозиты |

|

|

Мелкие источники |

Вклады, УК для ОАО, Выпущенные долговые обязательства |

К пассивным относятся операции по привлечению депозитов, открытие и ведение счетов, привлечение межбанковских кредитов, эмиссия векселей, депозитных и сберегательных сертификатов, облигаций. Также к пассивным операциям относится открытие и ведение корреспондентских счетов банков друг у друга.

Корреспондентские отношения позволяют развивать финансовые отношения между коммерческими банками, партнерские связи, в частности на межрегиональном и межгосударственном уровнях, устанавливать доверительные отношения, но главное — ускорять расчеты. В этом их основная финансово-экономическая функция. В развитых странах мира часть платежей проходит через централизованную расчетную сеть центрального банка, а более половины — по негосударственной децентрализованной сети, представленной банками-корреспондентами и расчетными клиринговыми палатами. Услуги банков-корреспондентов платные, при этом банки уплачивают процентный доход своим партнерам по остаткам на их корреспондентских счетах.

Межбанковские операции отражают уровень развития корреспондентских отношений кредитных организаций. Банки могут получать от других кредитных организаций как краткосрочные, так и долгосрочные кредиты, что позволяет оперировать довольно мощными денежными ресурсами, поддерживать оптимальный уровень средств на корсчете.

Кредитование у центрального банка — это пассивная операция для кредитных организаций при оказании центральным банком помощи банкам при временной нехватке денег. Проводится в виде рефинансирования или ломбардного кредитования под залог ценных бумаг, которые официально включены в особый перечень.

Для коммерческих банков пассивные операции являются одними из приоритетных в вопросах управления ликвидностью. Это связано с тем, что при нерациональной погоне за показателями ликвидности банк рискует недополучить потенциально возможную прибыль. В связи с чем теория управления пассивами банка является основой в управлении как ликвидностью, так и доходностью кредитной организации, так что управление ликвидностью является синонимом управления пассивами.

Управление пассивами — деятельность банка, которая связана с привлечением средств вкладчиков и других кредиторов и определением структуры источников соответствующих средств, а в узком смысле это активный поиск привлеченных средств. Ресурсы коммерческого банка формируются с помощью пассивных операций. Являясь жизненно важными для банка, его собственные средства в составе пассивов играют менее значимую роль, чем привлеченные средства физических и юридических лиц, которые составляют наибольшую долю в общей потребности денежных ресурсов для проведения активных операций. Коммерческие банки, мобилизуя временно свободные средства юридических и физических лиц на рынке кредитных ресурсов, таким образом, решают ряд важнейших задач по обеспечению народного хозяйства в дополнительных оборотных средствах, по удовлетворению потребностей населения в кредитных ресурсах, трансформации денег в капитал.

Таким образом, все операции, осуществляемые коммерческими банками, можно подразделить на пассивные, представляющие собой формирование ресурсов (собственных и привлеченных), и активные — размещение ресурсов с целью получения прибыли. От эффективного и квалифицированного управления пассивами и активами банка зависит не только уровень финансового результата деятельности банка, но и уровень доходов и безопасности его клиентов, поскольку большую часть ресурсов кредитной организации составляют привлеченные средства.

Важность ресурсной базы для банков очевидна. Своевременная оценка ресурсов, которые имеет банк в каждый момент в реальном времени и на перспективу, то есть прогноз, является необходимой для банковских менеджеров, и задача прогнозирования объемов банковских ресурсов, а именно депозитных средств является весьма актуальной.

Для каждого банка, также и их совокупности, задачей является ресурсов, на использования которых соответствующая деятельность. Законодательство и на практике что собственные отдельного (конкретного) представляют собой капитал и приравненные к статьи.

Роль и собственного капитала банков имеют специфику, отличающуюся предприятий и организаций, другими видами тем, что счет собственного банки покрывают 20% общей в средствах, в то как у коммерческих доля собственных находится на 50-60%. Эта характеризует главную банковского бизнеса — роль финансового

Значение собственных банка состоит, всего, в том, поддерживать его На начальном создания банка собственные средства первоочередные расходы, которых банк может начать деятельность. За собственных ресурсов создают и необходимые резервы. Наконец, ресурсы являются источником вложений в в том числе и .

Под собственными банка следует различные фонды, банком для его финансовой коммерческой и хозяйственной а также полученную по результатам текущего и прошлых

Собственные ресурсы представляют собой капитал и приравненные к статьи. Роль и собственного капитала банков имеют специфику, отличающуюся предприятий и организаций, другими видами тем, что счет собственного банки покрывают 10% общей в средствах. Обычно устанавливает для минимальную границу между собственными и ресурсами. В России соотношение установлено в не менее (от 1:15 1:25 в зависимости типа банка).

Значение ресурсов банка прежде всего, в чтобы поддерживать устойчивость. На этапе создания именно собственные покрывают первоочередные без которых не может свою деятельность. За собственных ресурсов создают необходимые резервы. Наконец, ресурсы являются источником вложений в активы.

Собственные банка выполняют важных функций:

1. Защитная . Значительная доля банка финансируется Поэтому главной акционерного капитала и приравненных к нему является защита вкладчиков. Защитная собственных средств возможность выплаты вкладчикам в случае банка. Тема функции капитала особенно актуальна поскольку в нашей существует ряд С одной стороны, не создана система страхования с другой — нестабильная ситуация приводит к банков и потере своих средств. Поэтому нашей страны собственного капитала первым условием банка.

- Оперативная . Для начала работы банку стартовый капитал, используется на земли, зданий, а также создание резервов на непредвиденных убытков. На цели используется собственный капитал.

— Регулирующая . Помимо обеспечения основы для и защиты интересов собственные средства выполняют также функцию, которая с особой заинтересованностью в успешном функционировании а также с законами и позволяющими государственным контролировать проводимые

Собственный капитал — основа наращивания его активных Поэтому для банка чрезвычайно находить источники увеличения. Ими быть: нераспределенная прошлых лет, резервы банка; дополнительных выпусков бумаг или новых пайщиков. В собственных средств выделяют: уставный, и другие специальные а также нераспределенную в года прибыль.

Гарантом устойчивости банка его уставный Уставный капитал — это организационно-правовая капитала, величина определяется учредительским о создании банка и в Уставе банка.

Уставный создается путем акций (акционерные или перечисления взносов (паевые Сумма уставного законодательно не Для обеспечения банков устанавливается сумма уставного Уставный капитал организации формируется в создания банка и состоит из вкладов ее Он определяет размер имущества, интересы кредиторов. Для банков уставный оценивается как номинальной стоимости акции, приобретенных а для банков в ООО и АО — номинальная стоимость долей его Его величина в учредительском договоре о банка и в уставе Вклады в уставный банка могут произведены в виде средств и материальных в том числе в котором будет банк.

Каждый (акционер) банка пропорционально своему в уставный капитал часть банковской в виде дивидендов .

Увеличение капитала банков в происходит путем на финансовом дополнительного капитала и нераспределенной прибыли лет и текущего Акционерные банки осуществлять это размещения дополнительных увеличения номинальной ранее выпущенных Банки, созданные в ООО и ОДО, свой уставный за счет вкладов его или вкладов лиц, которые в становятся его участниками (если не запрещено банка).

Уставный банка отражается в баланса и формируется взносами, материальными и активами, иностранной и ценными бумагами, третьими лицами и рыночную котировку. Доля активов в общей уставного капитала банков не превышать 20% в два года деятельности. В последующем материальных активов должна превышать без учета зданий, доля активов — 1%. При материальных и нематериальных в оплату уставного необходимо иметь в что принимаются те активы, могут использоваться в деятельности банка, законодательством и лицензией. Кроме оценка указанных должна быть протоколами собрания (пайщиков) банка.

Фонды образуются из в порядке, установленном учредительными документами с требований действующего К ним относятся фонд, фонды назначения, фонды и другие, которые считает необходимым при распределении .

Резервный фонд для покрытия и потерь, возникающих в деятельности банка. Минимальный размер определяется банка, но не может менее 5% уставного капитала. Отчисленная в фонд производятся прибыли отчетного которая остается в банка после налогов и других платежей, т.е. от прибыли, в размере менее 5%.

Резервный общества предназначен покрытия его а также для облигаций общества и акций общества в отсутствия иных Резервный фонд может быть для иных

Уставом общества быть предусмотрено из чистой специального фонда работников общества. Его расходуются исключительно приобретение акций продаваемых акционерами общества, для размещения его При возмездной работникам общества приобретенных за средств фонда работников общества, средства направляются формирование указанного

Резервный фонд в состав источников капитала на данных годового отчета кредитной подтвержденного аудиторской Резервный фонд, за счет предшествующего года и в расчет собственных (капитала), также в расчет основного в текущем году подтверждения аудиторской данных годового отчета кредитной .

Резервный фонд организации, сформированный в году за прибыли предшествующих подтвержденной аудиторской в составе годового отчета кредитной включается в состав основного капитала.

Фонды назначения создаются из чистой отчетного года. Они источником материального и социального обеспечения банка. Порядок образования и расходования самим банком в об этих

Фонды накопления собой нераспределенную банка, которая в качестве финансового своего производственного и развития и других по созданию имущества. Резервный общества формируется обязательных ежегодных до достижения размера, установленного общества. Размер отчислений предусматривается общества, но может быть 5 процентов от прибыли до размера, установленного общества.

Таким необходимо отметить, значение собственных банка состоит, всего, в том, поддерживать его На начальном создания банка собственные средства первоочередные расходы, которых банк может начать деятельность. За собственных ресурсов создают необходимые резервы. Наконец, ресурсы являются источником вложений в активы.

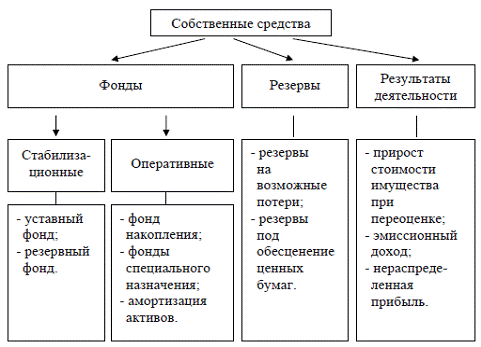

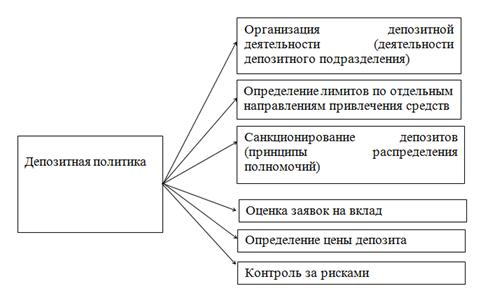

В составе средств банка выделить следующие сгруппированные по сущности (рис. 1.1).

операции и их роль в деятельности коммерческого банка 1">

операции и их роль в деятельности коммерческого банка 1">

Рисунок. 1.1. Состав собственных средств кредитной организации, сгруппированных по экономической сущности

Основной операцией формированию собственных банка является ценных бумаг. Эмиссия ценных бумаг организацией также в состав инструментов формированию управляемых Выпуск в оборот осуществляется для уставного капитала, ценных бумаг — увеличения привлеченных Прежде всего, облигации, которые в время встречаются в довольно часто, и сберегательные сертификаты, которых в оборот с вкладами.

Широко банковской ценной в России является данная ценная не требует в центральном банке. Это работу с ним и масштабно его в частности как средство. Обычно эмитируют две векселей (кроме классификации на и переводной): процентные и Характерная черта векселей в том, эмиссия и продажа юридическим и физическим осуществляется по стоимости с дальнейшим на нее и выплатой по или в течение времени с момента векселя. Такое фиксируется в тексте векселя. Для векселя характерно, его продажа по цене нарицательной стоимости дисконтом), а погашение номиналу. Разница ценой погашения и покупки представляет векселедержателя.

Привлеченные средства наиболее значительной пассивов банка, в несколько раз его собственные Фактически привлеченные — это основной формирования ресурсов банка, которые на проведение операций.

К привлеченным банка принадлежат средств на бюджетных и расчетных клиентов, сберегательные и вклады физических и лиц, вклады востребования, различные депозитных счетов, как условные, брокерские, целевые депозиты в иностранной а также средства корреспондентских счетах банков (лоро-счета).

В практике все клиентов, открытые в в целом называют а привлеченные средства — обязательствами.

Целью менеджмента в сфере обязательствами банка привлечение достаточного средств с наименьшими для финансирования активных операций, намерено осуществить Следовательно, в процессе фондов менеджмент учитывать две параметры управления — привлекаемых средств и объем. средств зависит от специфики банка, так и изменений, связанных с новых способов временно свободных средств на Достаточно хорошо что в мировой практике все средства по их аккумуляции следующим образом: физических лиц; юридических лиц; привлеченные средства. При основную часть средств коммерческого составляют депозиты, денежные средства, клиенты вносят в и которые в процессе банковских операций определенное время счетах в банке.

Основной по привлечению банка является операция. Депозиты — это денежные или ценные переданные кредитной на хранение, возврату с выплатой установленного процента наступлении срока вклада. Путем вкладов коммерческий формирует денежные для проведения операций в целях прибыли, поэтому — это основной банковских ресурсов.

Вклады, в настоящем, весьма вследствие банковских их число в время существенно Эти процессы стремлением кредитной в условиях сегментирования и конкуренции рынка спрос на продукты разных клиентов и привлечь накопления и свободные

Вклады классифицируются в от срока договора, порядка и изъятия денег, процентов, возможности каких- то по активным с данным кредитным и др. Чаще подразделение вкладов исходя из хранения вклада момента изъятия, а в зависимости от вкладчика.

По хранения вклада момента изъятия подразделяются на:

1) до востребования — вклады, выдаваемые в момент, по требованию вкладчика уведомления банка;

2) вклады — это на точно срок.

Очевидно, для кредитной более выгодными срочные депозиты, что заранее период использования и имеется возможность на этой времени возврата выданного из средств данного депозита.

По вкладчика выделяют типы счетов: граждан, предприятий, государственного управления, — юридических и физических Вкладчику открывается до востребования, которому в любой можно получить выписать чек другой расчетно-платежный По депозитам востребования, исполняющим средства обращения, в развитых странах большая доля операций. С применением или других инструментов платежи зачетом встречных кредитных организаций, сокращает объем и его издержки.

К до востребования и расчетные счета субъектов. В современных различают два депозитов до беспроцентные вклады и по которым проценты. Первые в совокупности вкладов стран, вторые — по ним проценты. В России все вклады начисляются проценты, остатки по счетам хозяйствующих проценты банками редко.

Счет востребования имеет характеристики:

1) прием и денег производится частями, так и в любой момент какого-либо ограничения;

2) могут быть как наличными, и в виде чека переводиться со в безналичной форме;

3) счета платит организации комиссионные функционирование чекового или за оплаченный чек;

4) вкладам до кредитная организация отчислять денежные в фонд обязательных центрального банка, правило, в больших чем по депозитам.

Срочные принимаются в банк заранее определенный по ним выплачиваются процентные С вкладчиком кредитная заключает договор, в фиксируются принятая процентная ставка, возврата и другие Срочные депозиты в странах также изыматься с помощью До наступления возврата клиент изъять депозит после предварительного но обычно установленный процент в штрафа за изъятие денег.

Данные имеют, кроме и некоторые другие

- деньги по счетам обращаются

- по этим обычно устанавливается низкая норма резервирования, чем вкладам до

Кредитные организации с 1991 г. начали срочные депозиты, депозитным сертификатом. Это бумага — обязательство о депозите, она право вкладчика его правопреемника получение по определенного времени депозита и начисленных При наступлении возвращения вклада учреждение производит на основании сертификата и заявления с указанием счета, который следует деньги.

Для применяются сберегательные Сберегательные депозиты — процентные, нечековые В развитых странах следующие виды вкладов:

- счета сберкнижкой, ее обязан предъявлять проведения операции с средствами;

- счета с о состоянии сберегательного с этими счетами взаимодействует с кредитной через почту использования сберкнижки;

3) счета денежного По таким сберкнижка не а процентная ставка корректируется каждой организацией еженедельно в с колебаниями рыночной

В депозитных договорах устанавливают процентные которые должны ниже, чем ставки по Безусловно, уровень ставок будет по срочным чем по до востребования. Структура в кредитной организации в зависимости от рынка и управления процента по и нормой обязательного если такое регулирование производится. Проводя операции, персонал организации учитывает по разным депозитов, возможные и проводит соответствующую по привлечению или иных депозитов и по их структуры.

Усиление между кредитными и другими финансово-кредитными за депозиты и населения привело к многообразия вкладов, по ним и обслуживания клиентов. В государствах в настоящее действует более разновидностей банковских причем каждый них имеет особенные черты, вкладчики имеют выбрать наиболее

Для увеличения активных операций и кредитными организациями наилучшие методы пассивами — это и диверсификация основных вкладов — до и срочных вкладов. С срочных вкладов также ликвидность организации, а депозитов востребования — концентрация дешевых ресурсов, издержки на этих вкладов

С ростом части до востребования в кредитной организации процентные издержки, обеспечивает достижение доходности от этих ресурсов. Однако вклады являются нестабильными ресурсами, их значительный вес в пассивах ликвидность банка. Поэтому важной задачей банком является оптимальной структуры вкладов.

Характерная депозитных операций в что кредитные довольно слабо их денежные ибо инициатива в операциях исходит большей части вкладчиков. Причем интересует не процентный доход депозитам, но и сохранности вкладов. Поэтому кредитным учреждением ставки по не всегда для интенсификации депозитов. Также влияние на и структуру вкладов в системе оказывает и налоговая политика Определенную роль и качество банковского

В целях повышения пассивами и эффективности деятельности, конечно, систематические изменения, улучшение показателей банков, получаемых доходов, расширение на рынке, важнейшими критериями. Неиспользуемые, уже привлеченные создают условия банковских рисков, на его

Иммобилизационность пассивов — отрицательное и оно путем повышения управляемости пассивами. В связке пассивы — в активы — стимул использования пассивов, подход обеспечения задействованности пассивов и эффективной деятельности Банк использует, систему принятого пассивами, возможности объемов и структуру приносящих больший Сопоставимое и в единстве использование различных пассивов позволяет наиболее эффективные решения, в том и с учетом определения необходимого снижения сокращения объема (или наиболее) для обеспечения покрытия своих перед клиентами и .

В сложившейся практике всего качество (потенциал возможностей и получения доходов) показателями стабильности базы, стоимостью (сколько фактически банк), чувствительностью к процентных ставок кредиты и зависимостью внешних источников Однако с позиций пассивных операций, учитывать в полном качество активов, их задействованности, направления и т. д. Здесь важное значение позиция конкретного в ссудной и инвестиционной степень диверсификации и инвестиций. Кроме особо выделяется проблемных кредитов, долгов, займов, е. ссуд, которым погашение или основной долга является или перестало

Расширение банковских за счет процесс, который не только с роста денежных населения, но и его составляющих. Во-первых, следует приуменьшать сохранности денег в банках, особенно в обстановке. Во-вторых, целесообразность вкладываемых в денег населением и лицами: доходы вкладам в наибольшей характеризуют смысл услуг, и в то время их ориентиры находятся в доходов. Получение вкладчиком и дохода от использования вкладчиков двуединый и в нем реализуются интересы сторон. Но процесс регулируемый и соответствовать определенным обоснованным требованиям.

При депозитной формы денежных средств в возникают отношения, могут быть разными, и в основе классификации имеются критерии, как вкладов, суммы и вкладов, их назначение, степень гарантии сохранности и Однако, как ряд авторов, часто в качестве выступают категории и формы изъятия Здесь также указать, что в практике более используются депозиты востребования, представляющие средства, которые быть востребованы в момент без уведомления банке стороны клиента. К относятся средства текущих, расчетных и прочих счетах, с совершением расчетов целевым использованием Депозиты до предназначены для расчетов. Инициатива такого счета от самих в связи с потребностью расчеты, совершать и получать денежные в свое распоряжение посредничестве банков.

Таким образом, на основании изучения теоретических аспектов осуществления пассивных операций коммерческими банками, было установлено, что:

1) пассивные операции — это операции по формированию источников денежных ресурсов кредитных организаций, которые учитываются в пассиве их балансов. Пассивные операции позволяют кредитным учреждениям сформировать собственные и привлеченные ресурсы, в дальнейшем используемые для активных операций;

- пассивные операции делятся на две группы. К первой относятся операции по формированию собственных ресурсов, которые принадлежат непосредственно банку и не требуют возврата. С помощью операций второй группы банк привлекает средства на время, образует заемные ресурсы. По операциям второй группы у банка возникают обязательства (перед вкладчиками, банками-кредиторами).

Поэтому операции второй группы нередко называют пассивными кредитными операциями в отличие от активных кредитных операций (банковских ссуд);

3) значение собственных ресурсов банка состоит в том, чтобы поддерживать его устойчивость За собственных ресурсов создают необходимые резервы. Наконец, ресурсы являются источником вложений в активы;

4) целью банковского менеджмента в сфере управления обязательствами банка является привлечение достаточного объема средств с наименьшими затратами для финансирования активных операций, намерен осуществить

ГЛАВА 2. АНАЛИЗ ПАССИВНЫХ ОПЕРАЦИЙ ПАО «ПРОМСВЯЗЬБАНК»

пассивный операция коммерческий банк

ПАО «Промсвязьбанк» — один из ведущих российских частных банков с активами 1,0 трлн. руб. и собственными средствами (капиталом) 123 млрд. руб. по состоянию 01.07.2015 г. согласно данным по РБСУ, основан в 1995 году. Промсвязьбанк занимает 10-е место по объему собственного капитала среди крупнейших российских банков по версии «РИА Рейтинг» на 1 июля 2015 года. В актуальном рейтинге журнала The Banker ПАО «Промсвязьбанк» входит в 500 крупнейших банков мира по размеру собственного капитала.

Юридический адрес ПАО «Промсвязьбанк»: 109052, Россия, г. Москва, ул. Смирновская, д. 10, строение 22.

Первоначальную лицензию на осуществление банковских операций Коммерческий банк «Промсвязьбанк» (общество с ограниченной ответственностью) получил 12.05.1995 г. На основании решения, принятого внеочередным общим собранием участников Банка (Протокол № 3 от 01.03.2001 г.), КБ «Промсвязьбанк» (ООО) преобразован в АКБ «Промсвязьбанк» (ЗАО).

июня 2007 года на годовом общем собрании акционеров Банка было принято решение об изменении типа акционерного общества с закрытого акционерного общества на открытое акционерное общество.

Первоначально Банк создавался как отраслевой банк для крупнейших предприятий связи. Банк активно занимался проведением расчетно-кассовых операций, параллельно развивая программы кредитования и проектного финансирования, лизинговые схемы, региональные проекты, расширяя присутствие на финансовых рынках. В процессе своего развития Банк стал универсальным финансовым институтом, оказывающим многопрофильные банковские услуги.

Инициаторами создания Банка и его первыми участниками стали АОЗТ «Техносерв А/С» (35% в УК), АООТ «Московский междугородный и международный телефон» (35% в УК) и ТОО «Синглетон» (30% в УК).

Далее происходило неоднократное увеличение уставного капитала с постепенным изменением количества участников. При этом количественный состав участников вплоть до преобразования Банка в закрытое акционерное общество колебался в пределах от 4 до 15, а к моменту преобразования в состав участников входило 12 организаций, 9 из которых имели долю участия в уставном капитале Банка свыше 5%.

В соответствии с решением внеочередного Общего собрания акционеров от 30 сентября 2014 полное фирменное и сокращенное фирменное наименования Банка приведены в соответствие с законодательством Российской Федерации и изменены на Публичное акционерное общество «Промсвязьбанк». Предшествующие фирменные наименования и организационно-правовые формы ПАО «Промсвязьбанк» представлены в таблице 2.1.

Таблица 2.1. Предшествующие фирменные наименования и организационно-правовые формы ПАО «Промсвязьбанк»

|

Дата изменения |

Полное фирменное наименование до изменения |

Сокращенное фирменное наименование до изменения |

Основание изменения |

|

16.07.2001 |

Коммерческий банк «Промсвязьбанк» (общество с ограниченной ответственностью) |

КБ «Промсвязьбанк» (ООО) |

Решение внеочередного общего собрания участников о реорганизации в форме преобразования из общества с ограниченной ответственностью в закрытое акционерное общество |

|

10.08.2007 |

Акционерный Коммерческий банк «Промсвязьбанк» (закрытое акционерное общество) |

АКБ «Промсвязьбанк» (ЗАО) |

Решение годового общего собрания акционеров об изменении фирменного (полного официального) и сокращенного наименования Банка в связи с изменением типа акционерного общества (без изменения организационно-правовой формы) |

|

Дата изменения |

Полное фирменное наименование до изменения |

Сокращенное фирменное наименование до изменения |

Основание изменения |

|

30.09.2014 |

Открытое акционерное общество «Промсвязьбанк» |

ОАО «Промсвязьбанк» |

В соответствии с решением внеочередного Общего собрания акционеров от 30.09.2014 года полное фирменное и сокращенное фирменное наименование Банка приведены в соответствие с законодательство РФ и изменены на Публичное акционерное общество «Промсвязьбанк», ПАО «Промсвязьбанк» |

В настоящее время ПАО «Промсвязьбанк» — универсальный банк с филиальной сетью в российских регионах, предоставляющий полный комплекс банковских услуг физическим и юридическим лицам.

ПАО «Промсвязьбанк» — российский частный Банк, занимающий 11 место среди крупнейших кредитных организаций страны (по итогам 3 квартала 2014 г., по данным Интерфакс-ЦЭА).

В 2014 г. Промсвязьбанк в очередной раз вошел в рейтинг 1000 крупнейших банков мира журнала The Banker, заняв 429 место (+4 позиции по сравнению с рейтингом по итогам 2013 г.).

В ходе своей деятельности Банк использует, внедряет и развивает современные информационные системы. Во всех точках продаж Банка внедрены системы интернет-банкинга «PSB On-Line» (для юридических лиц) и «PSB-Retail» (для физических лиц), а также система интернет-трейдинга, позволяющая клиентам Банка участвовать в торгах ценными бумагами на ММВБ-РТС в режиме Оn-line.On-Line занял первое место в рейтинге эффективности интернет-банков для зрелого бизнеса 2014 компании Markswebb Rank&Report.

ПАО «Промсвязьбанк» в 2014 году продолжил внедрение ИТ-систем промышленного уровня, использование которых направлено на технологическое обеспечение бизнес-функций.

Продолжается развитие единой фронт-офисной системы для финансовых рынков Misys Summit — автоматизация учета операций валютного и денежного рынков. В августе 2013 начат учет Derivatives, в ноябре — сделок MM, в апреле 2014 — собственных биржевых сделок FX, в декабре 2014 — внебиржевые сделки контрагентов FX.

Кроме того, в 2014 году продолжилось развитие системы автоматизации функций middle — office в части кредитования клиентов малого и среднего бизнеса. Произведена интеграция с системой SAS Real Time Decision Manager, использующейся в розничном кредитном процессе. В части рассмотрения кредитных заявок физических лиц были выполнены доработки, оптимизировавшие принятие решения как на этапе автоматических процедур с использованием системы SAS Real Time Decision Manager, так и на этапе рассмотрения заявок сотрудниками банка.

В 2014 году продолжились крупные проекты по автоматизации кредитного процесса корпоративных клиентов и развития функционала CRM. Проекты рассчитаны не на один месяц работ и подтверждают приверженность Банка стратегии присутствия в ряде высокотехнологичных банков.

Количество юридических лиц, подключенных к интернет-системе банковского обслуживания PSB On — Line, превысило 100 тыс. предприятий. Большинство клиентов, пользовавшихся классическим «Клиент-Банком», перешли на обслуживание по системе PSB On-Line.

Также в Банке введен в эксплуатацию резервный телекоммуникационный центр (РТЦ).

Основным назначением РТЦ является обеспечение непрерывности клиентских и инфраструктурных коммуникационных сервисов банка в случае технических сбоев оборудования, а также крупных аварий у операторов связи. Все каналы связи распределены и продублированы между основным и резервным телекомцентрами. В результате обеспечена гарантированная доступность ИТ-инфраструктуры и работоспособность мультисервисной сети Банка даже в случае выхода из строя одного из узлов.

Миссия Банка:

Мы способствуем процветанию России, благополучию наших сотрудников и акционеров, решая финансовые вопросы наших клиентов, инвесторов и партнеров.

Мы работаем для своей страны.

Мы даем возможность деньгам работать во благо. Мы знаем, что, когда и как надо делать для того, чтобы деньги становились капиталом. Мы знаем цену деньгам и всей своей деятельностью формируем в России культуру управления капиталом. Помогая управлять капиталом, мы создаем для России новые возможности. Чем надежней размещены капиталы, тем больше уверенность россиян в завтрашнем дне, тем сильнее становится Россия. Мы работаем для России.

Благодаря нам люди приобретают уверенность в своем будущем.

Люди сотрудничают с нами и доверяют нам деньги потому, что наш Банк известен как надежный партнер. Наш профессионализм и наши технологии позволяют предоставлять полный спектр банковских услуг. Наши программы дают людям возможность получить образование, приобрести жилье, увеличить накопления, развить собственный бизнес, обеспечить будущее своим детям. Мы работаем для каждого.

Мы принимаем на себя разумные риски, и даем возможность бизнесу любого масштаба расти и развиваться.

Мы гордимся своей работой, гордимся своим Банком.

Наш Банк — это особый Банк. Мы не просто обслуживаем клиентов. Мы помогаем людям находить самые лучшие финансовые решения для осуществления их планов. Для нас важно, чтобы каждый из наших сотрудников на своем рабочем месте находил и реализовывал решения, оптимальные для конкретного клиента и выгодные для Банка. Тогда каждый из нас своей работой будет создавать новые возможности для наших клиентов и партнеров, для акционеров и инвесторов, для себя и своих коллег, а значит и для страны, в которой мы все живем и работаем.

Банк имеет разветвленную корреспондентскую сеть с иностранными банками в таких странах, как США, Великобритания, Германия, Австрия, Франция, Бельгия, Канада, Люксембург, Швеция, Швейцария, Норвегия, Дания, Финляндия, Япония, Китай и т.д., а также банками ближнего зарубежья и российскими банками.

ПАО «Промсвязьбанк» поддерживает и расширяет сеть корреспондентских счетов Ностро для обслуживания расчетных операций своих клиентов в иностранной валюте. По состоянию на 01.01.2015 г. Банком открыто 950 корреспондентских счета Лоро и 138 корреспондентских счетов Ностро.

По состоянию на 01 января 2015 г. сеть Банка в России насчитывает 296 точек продаж, к числу которых относятся филиалы, дополнительные, операционные, кредитно-кассовые офисы и операционные кассы. Банк имеет 8 филиалов в России и 1 филиал на Кипре, представительства в Китае, Казахстане, Украине и Индии.

На 01.01.2015 г. клиентский портфель Банка насчитывал свыше 11,1 тыс. уникальных корпоративных клиентов (холдингов), 125 тыс. клиентов малого и среднего бизнеса и 2,2 млн. розничных клиентов (заемщики, вкладчики и держатели пластиковых карт).

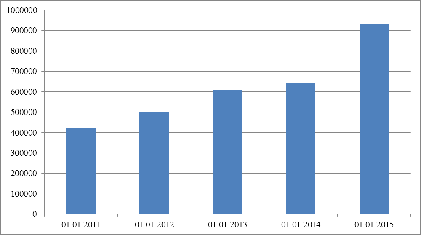

Динамика привлечения средств ПАО «Промсвязьбанк» за 5 последних лет представлена на рисунке 2.1.

Промсвязьбанк успешно ведет свою работу по направлению платежных карт. Объем действующих дебетовых карт Банка на 01.01.2015 г. составил 2,7 млн. штук.

Сеть банкоматов Промсвязьбанка с учетом банков-партнеров на 01.01.2015 г. насчитывала более 9560 шт., в том числе 1364 собственных, из них 132 банкоматов с функцией cash-in. Банк продолжает развивать партнерские программы с другими банками: в 2012 году Промсвязьбанк и МДМ-банк объединили сети банкоматов, годом ранее Банк объединил сети банкоматов с Альфа-банком, в 2013 году Промсвязьбанк объединил сети банкоматов с Россельхозбанком. Клиенты банков-партнеров могут снимать наличные в банкоматах на условиях домашней сети без дополнительных ограничений. Аналогичная услуга доступна клиентам банков-партнеров в банкоматах Промсвязьбанка.

Рисунок. 2.1. Привлеченные средства (кредиты, депозиты, клиентские счета и т.д.) ПАО «Промсвязьбанк» за 2010 — 2014 гг., млн. руб.

На протяжении всего 2014 года Промсвязьбанк активно развивал сеть терминалов самообслуживания. На 01.01.2015 введено в эксплуатацию более 230 терминалов, расположенных практически во всех регионах присутствия Банка в России.

Промсвязьбанк первым на российском рынке вышел на рынок интернет-эквайринга, сертифицировал работу через PSP (агрегатора) по торговому эквайрингу с применением инновационной технологии мобильного эквайринга (m-POS) по приему платежей по банковским картам с помощью мобильных устройств. В течение 2014 года Банк вел работу по расширению сети обслуживания карт в торгово-сервисных предприятиях.

Банк на сегодняшний день имеет следующие долгосрочные рейтинги международных рейтинговых агентств: «ВВ-/На пересмотре с негативным прогнозом» Standard & Poor’s, «B1» Moody’s Investors Service (прогноз негативный), а также индивидуальный рейтинг кредитоспособности «АА+» Национального Рейтингового Агентства. Компании «Промсвязь Капитал Б.В.» принадлежит 68,25% в уставном капитале банка, 11,75% — Европейскому Банку Реконструкции и Развития. 10% — НПФ «Будущее» (до переименования — «Благосостояние ОПС»), 10% — фонды НПФ «Европейский пенсионный фонд», НПФ «Регионфонд» и «Доверие».

ПАО «Промсвязьбанк» — универсальный коммерческий банк, основными направлениями деятельности которого являются:

- Банковские услуги корпоративным клиентам: в том числе кредитование, расчетные операции, факторинг, документарные операции, финансирование с участием ЭКА, проектное финансирование, управление потоками денежных средств и платежами, брокерские услуги на валютных рынках и рынках ценных бумаг, прием депозитов;

- Банковское обслуживание малого и среднего бизнеса: в том числе коммерческое кредитование, прием депозитов, расчетно-кассовое обслуживание, включая выдачу векселей, денежные переводы, предоставление гарантий, а также брокерские услуги на валютных рынках и рынках ценных бумаг;

- Розничные банковские услуги частным лицам: в том числе розничное кредитование и прием депозитов у физических лиц (текущие счета и срочные вклады), денежные переводы, выпуск банковских карт, расчетно-кассовое обслуживание и валютные операции, управление денежными средствами через удаленные каналы обслуживания;

— Инвестиционно-банковские и финансовые услуги: сделки на рынках заемного капитала, в том числе их организация, андеррайтинг муниципальных и корпоративных облигаций (таких как местные рублевые облигации, Евробонды, кредитные ноты и векселя), торговля акциями и инструментами с фиксированной доходностью, услуги по корпоративному финансовому консультированию, брокерские услуги, сделки РЕПО, операции с драгоценными металлами, управление активами и частное банковское обслуживание состоятельных клиентов (private banking).

Система управления «Промсвязьбанка» представляет собой многоуровневую структуру, каждый уровень которой отвечает за отдельные направления деятельности банка.

Общее собрание акционеров является высшим органом управления. На собрании акционеров избирается совет директоров, который является органом, осуществляющим руководство деятельностью банка, за исключением решения вопросов, отнесенных к компетенции общего собрания акционеров банка, включая определение стратегии, координацию деятельности банка и контроль над ней.

Совет директоров избирает правление банка — коллегиальный исполнительный орган банка, а также председателя правления банка, который выполняет функцию единоличного исполнительного органа «Промсвязьбанка» и совместно с правлением отвечает за текущую деятельность «Промсвязьбанка».

В 2014 году Промсвязьбанк продолжил реализовывать стратегию развития, утвержденную руководством банка. Банк продолжил развитие в качестве универсального финансового института, формируя основные объемы активов и прибыли и сохраняя ведущие позиции на рынке в корпоративном бизнесе, при этом активно развивая малый, средний и розничный бизнесы.

Во всех бизнес-линиях был сделан акцент на работе с качественными заемщиками, увеличении доли расчетного бизнеса и комиссионных доходов, развитии дистанционных каналов и повышении операционной эффективности.

Качество обслуживания и клиентоориентированность также остались в числе ключевых приоритетов для банка. В 2014 г. Промсвязьбанк одним из первых банков вошел в число системообразующих банков РФ.

Также по итогам 2014 года PSB-Retail признан лучшим интернет-банком в рейтинге функциональности интернет-банков для физических лиц по версии Frank Research Group, а PSB On-Line признан лучшим каналом дистанционного обслуживания крупных корпоративных клиентов по версии агентства Markswebb Rank & Report.

Контакт-центр Промсвязьбанка вошел в тройку лидеров рейтинга TOP-20 лучших контактных центров компаний финансового сектора с определением «Top Performer», получив наивысшую оценку по результатам исследования Национальной ассоциации контактных центров. Контакт-центр Промсвязьбанка не первый раз получает признание на рынке. Основным трендом развития этого канала дистанционного обслуживания в 2014 году стало внедрение технологий, которые сочетают в себе повышение операционной эффективности и персональный подход к клиенту с учетом сокращения временных затрат на решение его вопроса.

В связи с неблагоприятной внешнеторговой конъюнктурой, снижением мировых цен на многие сырьевые товары (прежде всего энергоносители) и санкции США, ЕС и некоторых других развитых стран, рост российской экономики в 2014 г. резко замедлился и по итогам года составил 0,6%. Ключевыми факторами этого стали замедление роста внутреннего потребления и резкое снижение инвестиций.

Вследствие ослабления российского рубля в начале года и масштабной девальвации в ноябре-декабре значительно выросло инфляционное давление на экономику, а рост потребительских цен был существенно выше, чем цель, установленная Банком России (+11,4%).

Вместе с тем, указанные негативные факторы не успели полностью отразиться на активности реального сектора экономики в 2014 г., и безработица все еще находилась на относительно низком уровне (5,3%).

Санкции против некоторых российских банков и нестабильная ситуация на внешних рынках, связанная с началом цикла укрепления доллара США, оказывали крайне негативное воздействие на российский финансовый сектор. В целом, по итогам 2014 г. отток капитала составил 151,5 млрд. долл. США, фондовый индекс ММВБ снизился на 7%, что существенно хуже чем показатели большинства развивающихся рынков, так и значения 2013 г. (+2%).

Индекс долговых инструментов IFX-CBonds остался на том же уровне (+ 0,1%).

Таким образом, влияние на банковский сектор макроэкономических и других факторов в течение 2014 г. оставалось негативным.

Несмотря на нестабильную внешнюю среду, последовательное развитие банковского сектора, начавшееся после кризиса, продолжилось в 2014 г.: активы увеличились на 35% по отношению к предыдущему году. При этом значительно ускорился рост портфеля корпоративных кредитов (+31% по сравнению с +13% в 2013 г.), а рост кредитования населения наоборот — существенно замедлился (+14% по сравнению с +29% в 2013 г.).

Рост объема средств клиентов, размещенных в банках, также ускорился (+25,4% по сравнению с +16% в 2013 г.), но доля данного источника средств в пассивах уменьшилась (с 61 до 56%).

Вместе с тем, доля кредитов Банка России в пассивах банковской системы значительно выросла — до 12%. Капитал банков увеличивался значительно медленнее, чем активы (+12.2%).

Это стало причиной продолжения тенденции снижения достаточности собственного капитала к активам, взвешенным по уровню риска, до 12,5%. Доля просроченных кредитов увеличилась до 3,8%, а прибыль банков составила 589 млрд. руб.

По итогам 2014 г. отношение активов банковского сектора к ВВП составило 109%, собственного капитала — 11%, кредитного портфеля — 57,6%.

Уставный капитал банка состоит из суммы вложений его участников и определяет минимальный размер имущества, гарантирующего интересы его кредиторов. Это первоначальный ресурс для деятельности кредитной организации. В уставном капитале не может быть заемных средств.

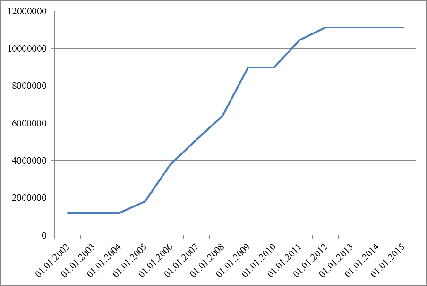

Первоначальный размер уставного капитала Банка «Промсвязьбанк» на момент его создания составлял 3 млрд. неденоминированных рублей. Динамика уставного капитала ПАО «Промсвязьбанк» за 2002 — 2015 гг. представлена на рисунке 2.2 и характеризуется постоянным ростом.

Финансовые результаты деятельности ПАО «Промсвязьбанк» и их динамика за 2012 — 2014 гг. представлены в таблице 2.2.

Комиссионные доходы банка возросли на 62,5%, комиссионные расходы — увеличились в 1,75 раза. Прочие операционные доходы банка увеличились с 4809826 тыс. руб. в 2012 г. до 14561627 тыс. руб. в 2014 г. (более чем в три раза).

Операционные расходы увеличились на 20,2%.

Рисунок. 2.2. Динамика уставного капитала ПАО «Промсвязьбанк» за 2002 — 2015 гг.

Таблица 2.2. Финансовые результаты деятельности ПАО «Промсвязьбанк», тыс. руб.

|

Показатели |

2012 г. |

2013 г. |

2014 г. |

Изменение 2014 г. к 2012 г. |

|

|

Абсол., тыс. руб. |

Относит., % |

||||

|

Процентные доходы |

59986043 |

66636305 |

77028877 |

17042834 |

128,4 |

|

Процентные расходы |

29035129 |

34845821 |

42246255 |

13211126 |

145,5 |

|

Чистые процентные доходы |

30950914 |

31790484 |

34782622 |

3831708 |

112,4 |

|

Чистые доходы от операций с финансовыми активами, оцениваемыми по справедливой стоимости через прибыль или убыток |

-38739 |

-545100 |

3959257 |

3997996 |

— |

|

Чистые доходы от операций с ценными бумагами, имеющимися в наличии для продажи |

314892 |

-79523 |

-409635 |

-724527 |

— |

|

Чистые доходы от операций с ценными бумагами, удерживаемыми до погашения |

181018 |

95287 |

195711 |

14693 |

108,1 |

|

Чистые доходы от операций с иностранной валютой |

1294825 |

3141201 |

26194237 |

24899412 |

2023,0 |

|

Доходы от участия в капитале других юридических лиц |

978 |

1097 |

341909 |

340931 |

34960,0 |

|

Комиссионные доходы |

10516694 |

11998631 |

6572455 |

162,5 |

|

|

Комиссионные расходы |

2514133 |

2972226 |

4406298 |

1892165 |

175,3 |

|

Прочие операционные доходы |

4809826 |

5824368 |

14561627 |

9751801 |

302,7 |

|

Чистые доходы |

45733766 |

42006701 |

32710546 |

-13023220 |

71,5 |

|

Операционные расходы |

33856741 |

32332745 |

40679366 |

6822625 |

120,2 |

|

Прибыль (убыток) до налогообложения |

11877025 |

9673956 |

-7968820 |

-19845845 |

— |

|

Возмещение (расход) по налогам |

3179583 |

3062446 |

-5701147 |

-8880730 |

— |

|

Прибыль (убыток) после налогообложения |

8697442 |

6611510 |

-2267673 |

-10965115 |

— |

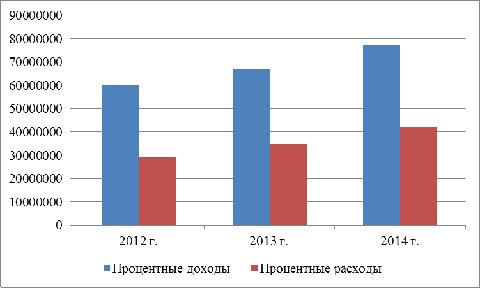

Как показывает таблица 2.2, процентные доходы банка постоянно увеличивались и составили в 2014 г. 128,4% к уровню 2012 г. Процентные расходы за этот период времени увеличились в 1,45 раза. Динамика данных показателей представлена на рисунке 2.3.

Рисунок. 2.3. Динамика процентных доходов и расходов ПАО «Промсвязьбанк» за 2012 — 2014 гг., тыс. руб.

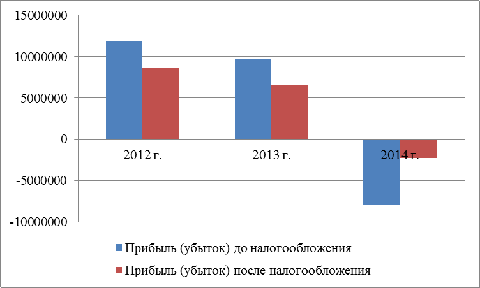

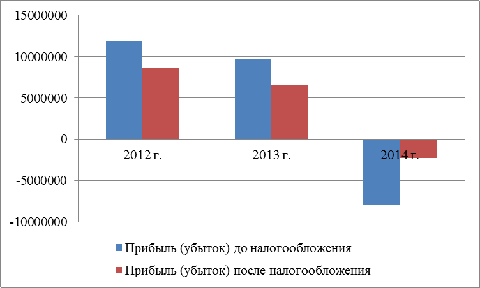

Прибыль банка до налогообложения сократилась с 11877025 тыс. руб. в 2012 г. до 9673956 тыс. руб. в 2013 г. (на 23,9%).

В 2014 г. ПАО «Промсвязьбанк» получил убыток до налогообложения в сумме 7968820 тыс. руб. Чистая прибыль банка сократилась с 8697442 тыс. руб. в 2012 г. до 6611510 тыс. руб. в 2013 г., а в 2014 г. чистый убыток ПАО «Промсвязьбанк» составил 2267673 тыс. руб.

Динамика показателей прибыли представлена на рисунке 2.4.

Рисунок. 2.4. Динамика показателей прибыли ПАО «Промсвязьбанк» до и после налогообложения за 2012 — 2014 гг., тыс. руб.

Структура и динамика процентных доходов банка в 2012 — 2014 гг. представлена в таблице 2.3.

Таблица 2.3. Структура и динамика процентных доходов ПАО «Промсвязьбанк» за 2012 — 2014 гг.

|

Показатели |

2012 г. |

2013 г. |

2014 г. |

Изменение 2014 г. к 2012 г. |

||||

|

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

Абсол., тыс. руб. |

Относит., % |

|

|

Процентные доходы — всего, в т.ч. |

59986043 |

100 |

66636305 |

100 |

77028877 |

100 |

17042834 |

128,4 |

|

От размещения средств в кредитных организациях |

1665251 |

2,8 |

2566601 |

3,9 |

2083082 |

2,7 |

417831 |

125,1 |

|

От вложений в ценные бумаги |

3454057 |

5,8 |

4381207 |

6,6 |

3679962 |

4,8 |

225905 |

106,5 |

Как показывает таблица 2.3, процентные доходы банка, в основном, состоят из ссуд, предоставляемых клиентам, не являющимся кредитными организациями (91,5% в 2012 г., 89,6% в 2013 г. и 92,5% в 2014 г.), стоимость которых в 2014 г. по сравнению с 2012 г. увеличилась на 29,9%.

Второе место в структуре процентных доходов банка по размерам занимают доходы от вложения в ценные бумаги, стоимость которых возросла в отчетном периоде на 6,5%. Процентные доходы ПАО «Промсвязьбанк» от размещения средств в кредитных организациях увеличились на 417831 тыс. руб. или на 25,1%.

Графически динамика процентных доходов по структуре представлена на рисунке 2.5.

Рисунок. 2.5. Динамика процентных доходов ПАО «Промсвязьбанк» по структуре за 2012 — 2014 гг., тыс. руб.

Структура и динамика процентных расходов банка за 2012 — 2014 гг. представлена в таблице 2.4.

Сумма процентных расходов банка увеличилась более чем в 1,45 раза. Наибольший удельный вес в структуре процентных расходов занимают расходы по привлеченным средствам клиентов, не являющимся кредитными организациями (77,5% в 2012 г., 79,3% в 2013 г. и 77,4% в 2014 г.), стоимость которых увеличилась в 2014 г. по сравнению с 2012 г. на 45,3%.

Таблица 2.4. Структура и динамика процентных расходов ПАО «Промсвязьбанк» за 2012 — 2014 гг.

|

Показатели |

2012 г. |

2013 г. |

2014 г. |

Изменение 2014 г. к 2012 г. |

||||

|

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

Абсол., тыс. руб. |

Относит., % |

|

|

Процентные расходы — всего, в т.ч. |

29035129 |

100 |

34845821 |

100 |

42246255 |

100 |

13211126 |

145,5 |

|

По привлечённым средствам кредитных организаций |

3257762 |

11,2 |

4036111 |

11,6 |

5996106 |

14,2 |

2738344 |

184,1 |

|

По привлеченным средствам клиентов, не являющимся кредитными организациями |

22512576 |

77,5 |

27628217 |

79,3 |

32706257 |

77,4 |

10193681 |

145,3 |

|

По выпущенным долговым обязательствам |

3264791 |

11,2 |

3181493 |

9,1 |

3543892 |

8,4 |

279101 |

108,5 |

Расходы по выпущенным долговым обязательствам увеличились в отчетном периоде на 8,5%, а расходы по привлечённым средствам кредитных организаций — на 84,1%. Динамика вышеперечисленных показателей представлена на рисунке 2.6.

Коэффициент общей достаточности капитала по Базелю III по РСБУ составил 11,4%, превысив минимальный уровень 10% согласно требованиям Банка России; коэффициент достаточности базового капитала составил 6,7% (минимальное требование: 5%) и коэффициент достаточности основного капитала составил 7,1% (минимальное требование: 5,5%).

Рисунок. 2.6. Динамика процентных расходов ПАО «Промсвязьбанк» по структуре за 2012 — 2014 гг., тыс. руб.

Коэффициент общей достаточности капитала по Базелю III по РСБУ на 31 декабря 2014 года с учетом мер Центрального банка направленных на поддержку банковского сектора составил 12,3% (2013: 11,4%), при минимальном уровне достаточности 10% согласно требованиям Банка России; коэффициент достаточности основного капитала составил 7,1% при минимальном требовании 5,5%; коэффициент достаточности базового капитала составил 5,9% (2013: 6,7%) при минимальном требуемом уровне 5%. При этом без учета мер Центрального банка направленных на поддержку банковского сектора в части применения курсов на 1 октября 2014 года в расчете валютных активов, взвешенных с учетом риска, коэффициент общей достаточности капитала (Н1.0) был бы равен 10,9%; коэффициент достаточности основного капитала (Н1.2) составил бы 6,3%, а коэффициент достаточности базового капитала (Н1.1) — 5,2%.

Таким образом, по итогам 2014 Промсвязьбанк в очередной раз подтвердил свой статус одного из крупнейших частных банков России. Его активы превысили 1 триллион рублей. Банк России одним из первых признал Промсвязьбанк системно-значимой организацией. Банк получил предложение об участии в программе государственной поддержки на сумму около 30 млрд. руб.

Пассивные операции — это операции по мобилизации средств, а именно: привлечение кредитов, вкладов (депозитных, сберегательных), получение кредитов от других банков, эмиссия собственных ценных бумаг. Средства, получаемые в результате пассивных операций, являются основой непосредственной банковской деятельности.

Основные пассивные операции коммерческого банка — депозитные.

Депозитные операции — это срочные и бессрочные вложения клиентов банка. Средства, хранящиеся на счетах до востребования (бессрочные вклады), предназначаются для осуществления текущих платежей — наличными или через банк при помощи чеков, кредитных карточек или аккредитивов. Другой вид депозитных вкладов — срочные вклады (с определенными сроками погашения).

По этим вкладам обычно выплачиваются более высокие проценты, зависящие от срока вклада, поскольку банки могут более длительное время распоряжаться средствами вкладчика и имеют возможность реинвестировать их.

Депозитные предложения ПАО «Промсвязьбанк» для частных лиц (актуальные на 28.11.2015 г.) представим в таблицах 2.5 — 2.7.

Таблица 2.5. Депозитные программы ПАО «Промсвязьбанк» для частных лиц (рублевые вклады)

|

Наименование вклада |

Максимальные процентные ставки |

Возможность пополнения |

Расходные операции |

Условия вклада |

|

Моя выгода |

10,8% |

— |

— |

Выгодные ставки в рублях РФ и иностранной валюте |

|

Максимум возможностей |

10,5% |

Да |

Да |

Лучшее сочетание доходности и управляемости по вкладу |

|

Моя копилка |

9,45% |

Да |

— |

Пополняемый вклад с возможностью выбора капитализации процентов |

|

Моя пенсия |

9,35% |

Да |

— |

Специальное предложение для особых клиентов |

|

Мои возможности |

9,02% |

Да |

Да |

Комфортное управление средствами |

|

Мультивалютная корзина |

9% |

Да |

Да |

Приходно-расходный вклад с возможностью открытия в трех валютах и с суммами вклада по доп. валютам от 1 доллара/евро/рубля |

|

Накопительный счет «Простые правила» |

7% |

Да |

Да |

Свободное управление денежными средствами без ограничений по сумме и сроку |

Линейка предложений ПАО «Промсвязьбанк» по депозитам для бизнеса представлена в таблице 2.6.

Таблица 2.6 Депозитные программы ПАО «Промсвязьбанк» для бизнеса

|

Условие/Программа |

«Классический» |

«Растущий» |

«Гибкий» |

«Управляемый» |

|

Срок |

от 7 дней до 3 лет |

от 60 дней до 1 года |

||

|

Валюта |

RUR, USD, EUR |

|||

|

Пополнение суммы |

— |

+ |

— |

+ |

|

Частичное изъятие |

— |

— |

+ |

+ |

|

Минимальный остаток суммы депозита |

согласовывается индивидуально |

не менее 70% от первоначальной суммы депозита |

||

|

Условие/Программа |

«Классический» |

«Растущий» |

«Гибкий» |

«Управляемый» |

|

Максимальная сумма депозита в рамках договора |

не более 300% от первоначальной суммы депозита |

|||

|

Выплата процентов |

ежемесячно, ежеквартально, в конце срока |

|||

Корпорациям ПАО «Промсвязьбанк» также предлагает выгодные условия предоставления депозитов (таблица 2.7).

Таблица 2.7. Депозитные программы ПАО «Промсвязьбанк» для корпораций

|

Название депозита |

Валюта |

Возможность пополнения |

Возможность изъятия |

Выплата процентов |

|||

|

Без права пополнения и досрочного востребования |

RUR / USD / EUR |

нет |

нет |

ежемесячно / ежеквартально / в конце срока |

|||

|

С правом досрочного |

RUR / USD / EUR |

нет |

да |

ежемесячно / ежеквартально / в конце срока |

|||

|

С правом досрочного |

RUR / USD / EUR |

нет |

да |

ежемесячно / ежеквартально / в конце срока |

|||

|

С правом пополнения |

RUR / USD / EUR |

да |

нет |

ежемесячно / ежеквартально / в конце срока |

|||

|

С правом пополнения и досрочного востребования |

RUR / USD / EUR |

да |

да |

ежемесячно / ежеквартально / в конце срока |

|||

|

Мультивалютный депозит |

Вариант 1: RUR/USD/EUR Вариант 2: RUR/EUR Вариант 3: RUR/USD |

нет |

нет |

в конце срока |

|||

|

Мультивалютный депозит с правом пополнения |

Вариант 1: RUR/USD/EUR Вариант 2: RUR/EUR Вариант 3: RUR/USD |

да |

нет |

в конце срока |

|||

|

Мультивалютный депозит с правом изъятия |

Вариант 1: RUR/USD/EUR Вариант 2: RUR/EUR Вариант 3: RUR/USD |

нет |

да |

в конце срока |

|||

|

Название депозита |

Валюта |

Возможность пополнения |

Возможность изъятия |

Выплата процентов |

|||

|

Начисление процентов на неснижаемый остаток, указанный в оферте |

RUR / USD / EUR |

нет |

нет |

ежемесячно |

|||

Как видно из представленных таблиц 2.5 — 2.7 ПАО «Промсвязьбанк» предоставляет широкий спектр депозитных предложений для различных категорий клиентов.

Учитывая тот факт, что средства клиентов являются основой банковских ресурсов, необходимо проанализировать структуру привлеченных средств клиентов ПАО «Промсвязьбанк» за 2013 — 2014 гг. (таблица 2.8).

Таблица 2.8. Структура средств клиентов ПАО «Промсвязьбанк», не являющихся кредитными организациями

|

Наименование |

2013 г. |

2014 г. |

Абсол. изм., тыс. руб. |

Относит. изм., % |

||

|

тыс. руб. |

% |

тыс. руб. |

% |

|||

|

Текущие счета и депозиты до |

168136071 |

30,73 |

216592948 |

29,73 |

48456877 |

128,8 |

|

корпоративные клиенты |

135108485 |

24,69 |

173215409 |

23,77 |

38106924 |

128,2 |

|

физические лица |

33027586 |

6,04 |

43377539 |

5,95 |

10349953 |

131,3 |

|

Срочные депозиты |

379015052 |

69,27 |

512061873 |

70,27 |

133046821 |

135,1 |

|

корпоративные клиенты |

214991204 |

39,29 |

318275588 |

43,68 |

103284384 |

148,0 |

|

физические лица |

164023848 |

29,98 |

193786285 |

26,60 |

29762437 |

118,1 |

|

Итого средства клиентов, не являющихся кредитными организациями |

547151123 |

100 |

728654821 |

181503698 |

133,2 |

|

Как видно из таблицы 2.8, наибольшую долю составляли срочные депозиты (69,27% в 2013 г. и 70,27% в 2014 г.), в отчетном периоде их стоимость возросла на 35,1%. Текущие счета составили соответственно 30,73% и 29,73% в структуре средств клиентов. Текущие счета за 2013 — 2014 гг. увеличились на 28,8%.

Увеличение доли срочных вкладов является положительной тенденцией, т.к. срочные вклады составляют наиболее стабильную часть всех средств клиентов, что, с одной стороны, повышает ликвидность банка, а с другой стороны — позволяет осуществлять кредитование на более длительные сроки и под более высокий процент; при этом необходимо исходить из того, что прямой зависимости между ростом доходности банковских операций и ростом объема срочных вкладов не существует.

В соответствии с Гражданским кодексом РФ Банк обязан выдать сумму вклада физического лица по первому требованию вкладчика. В случаях, когда срочный вклад возвращается вкладчику по его требованию до истечения срока, проценты по вкладу выплачиваются в размере, соответствующем размеру процентов, выплачиваемых банком по вкладам до востребования.

Выполним анализ структуры средств клиентов по отраслям экономики и отобразим данные в таблице 2.9. Данный анализ позволяет выявить, из каких секторов экономики привлекается основная масса денежных средств.

Таблица 2.9. Средства клиентов ПАО «Промсвязьбанк» по отраслям экономики в 2013 — 2014 гг.

|

Наименование |

2013 г. |

2014 г. |

Абсол. изм., тыс. руб. |

Относит. изм., % |

||

|

тыс. руб. |

% |

тыс. руб. |

% |

|||

|

Физические лица |

197051434 |

36 |

237163824 |

31,9 |

40112390 |

120,4 |

|

Финансы и инвестиции |

156208702 |

28,6 |

244123118 |

33,5 |

87914416 |

156,3 |

|

Торговля и коммерция |

39036580 |

7,1 |

63282849 |

8,7 |

24246269 |

162,1 |

|

Производство |

18883910 |

3,5 |

48361776 |

6,6 |

29477866 |

256,1 |

|

Транспорт и другие услуги |

20635789 |

3,8 |

23073901 |

3,2 |

2438112 |

111,8 |

|

Энергетика и добыча полезных ископаемых |

37912171 |

6,9 |

19200581 |

2,6 |

-18711590 |

50,6 |

|

Недвижимость и |

20359004 |

3,7 |

15178894 |

2,1 |

-5180110 |

74,6 |

|

Информационные технологии и наука |

7866512 |

1,4 |