бизнес затратный доходный финансовый

Сегодня для принятия эффективных управленческих решений собственникам и руководству предприятия часто требуется информация о стоимости бизнеса. В проведении оценочных работ заинтересованы и другие стороны: государственные структуры (контрольно-ревизионные и другие органы), кредитные организации, страховые компании, поставщики, инвесторы и акционеры.

Повышение стоимости предприятия — один из показателей роста доходов его собственников. Поэтому периодическое проведение оценки стоимости бизнеса можно использовать для анализа эффективности управления предприятием. Традиционные методы финансового анализа основаны на расчете финансовых коэффициентов и только на данных бухгалтерской отчетности предприятия. Однако наряду с внутренней информацией в процессе оценки стоимости предприятия необходимо анализировать данные, характеризующие условия работы предприятия в регионе, отрасли и экономике в целом.

Результаты оценки бизнеса, получаемые на основе анализа внешней и внутренней информации, необходимы не только для проведения переговоров о купле-продаже — они играют существенную роль при выборе стратегии развития предприятия: в процессе стратегического планирования важно оценить будущие доходы предприятия, степень его устойчивости и ценность имиджа; для принятия обоснованных управленческих решений необходима инфляционная корректировка данных финансовой отчетности, являющейся базой для принятия финансовых решений; для обоснования инвестиционных проектов по приобретению и развитию бизнеса нужно иметь сведения о стоимости всего предприятия или части его активов.

Еще на стадии создания предприятия независимая оценка может быть полезна при внесении имущества в уставный капитал. Так как деятельность оценщика регламентируется законодательством, отчет об оценке имеет юридическую силу и указанные в нем результаты определения стоимости могут быть использованы в суде при возникновении каких-либо имущественных споров, в частности относительно уставного капитала.

В процессе функционирования практически каждого предприятия необходима независимая оценка для управления финансами. Особенно эффективно используется оценка при кредитовании: отчет об оценке является необходимым документом для получения кредитов под залог имущества.

С развитием рыночной экономики в России появилась возможность вложить свои средства в бизнес, купить и продать его, т.е. бизнес стал товаром и объектом оценки. Оценка стоимости необходима при акционировании, реорганизации, развитии предприятий, использовании ипотечного кредитования, участии в деятельности фондового рынка. Оценка является важным инструментом управления, повышение стоимости предприятия — один из показателей роста доходов его собственников и, соответственно, периодическое определение стоимости бизнеса можно использовать для оценки эффективности управления предприятием.

Ликвидность и платежеспособность предприятия, методы оценки и управления

... и сущность понятия платежеспособности предприятия Еще одним из показателей, характеризующих финансовое состояние предприятия, является платежеспособность. Под платёжеспособностью предприятия ... поводу своевременной и адекватной реализации стоимости обмена ( ... управления проектом приведут к возникновению риска приостановки и ... ее финансового состояния. Иногда вместо термина "платежеспособность" говорят, и ...

В процессе оценки бизнеса часто требуется определение рыночной стоимости не всего предприятия, не всех 100% его акций, а лишь его доли (пая).

Важнейший вопрос, который возникает при этом: является ли оцениваемая доля предприятия контрольной? Уровень контроля над предприятием, получаемый собственником пакета, влияет на стоимость оцениваемой доли.

Степень влияния собственников на деятельность предприятия различна и тесно связана с объемом прав, соответствующим доле. В некоторых случаях собственник большего пакета акций способен влиять на направления деятельности предприятия, условия совершения сделок, а иногда и устанавливать для себя более выгодные условия.

Исходя из актуальности темы, целью работы является оценка рыночной стоимости 100-процентной доли в уставном капитале общества с ограниченной ответственность «Паллада».

Интерес названной цели связан в первую очередь с реальной ситуацией, характеризующей смену владельцев малых предприятий особенно в сложный экономический период. Объект исследования — ООО «Паллада», сферой деятельности которой является строительство, предлагает чрезвычайно широкий вид деятельности, к которому относится непосредственно строительство, производство, проектирование, согласование работы с официальными инстанциями, реконструкция объектов и многое другое наиболее остро отражает сложившуюся ситуацию малого бизнеса в стране.

Для реализации данной цели были поставлены

- изучить основные подходы к оценке бизнеса;

- проанализировать макроэкономическую ситуацию в России и Республике Башкортостан;

- проанализировать состояние и перспективы развития бизнеса информационных услуг в регионе;

- оценить стоимость предприятия на основе затратного, сравнительного и доходного подхода;

- определить окончательную рыночную стоимость предприятия, и в частности сто процентной доли в уставном капитале ООО «Паллада».

Проблема оценки стоимости 100% доли уставного капитала современного предприятия имеет достаточно широкое освещение в источниках современной научной экономической литературы. Так, в качестве теоретической основы изучения в работе применялись труды и учебные пособия российских авторов по таким наукам, как — «Экономика», «Финансовый и экономический анализ», «Основы бизнеса», «Оценка стоимости предприятия» и т.п.

Поставленные цели и определенные задачи обусловили структуру представленной выпускной квалификационной работы. Работа состоит из введения, основной части, состоящей из трех глав — теоретической, методической и практической, заключения и списка использованной литературы и приложений.

1. Основные подходы в оценке бизнеса

1 Оценка бизнеса на основе затратного подхода

Согласно ФСО №1 утвержденного Приказом Минэкономразвития России №256 от 20.07.2007г., Затратный подход — совокупность методов оценки стоимости объекта оценки, основанных на определении затрат, необходимых для воспроизводства либо замещения объекта оценки с учетом износа и устареваний. Затратами на воспроизводство объекта оценки являются затраты, необходимые для создания точной копии объекта оценки с использованием применявшихся при создании объекта оценки материалов и технологий. Затратами на замещение объекта оценки являются затраты, необходимые для создания аналогичного объекта с использованием материалов и технологий, применявшихся на дату оценки.

Оценка рыночной стоимости предприятия ОАО «Сосновая роща»

... новые федеральные стандарты оценки (ФСО №1,2, 3).Целью настоящей дипломной работы является определение рыночной стоимости предприятия (бизнеса) ОАО «Сосновая роща» г. Сочи. Дипломная работа разделена на три ... как время, риск, неосязаемые активы, внешнюю конкурентную среду и внутренние особенности оцениваемого объекта. Согласно такому взгляду на оценку, рыночная стоимость любого объекта, приносящего ...

При затратном (имущественном) подходе к оценке бизнеса оценщик рассматривает стоимость предприятия с учетом понесенных издержек. Балансовая стоимость активов и обязательств предприятия вследствие инфляции, изменений конъюнктуры рынка, используемых методов учета, как правило, не соответствует рыночной стоимости. В результате перед оценщиком встает задача проведения корректировки баланса предприятия. Для осуществления этого, предварительно проводится оценка обоснованной рыночной стоимости каждого актива баланса в отдельности, затем определяется текущая стоимость обязательств и, наконец, из обоснованной рыночной стоимости суммы активов предприятия вычитается текущая стоимость всех его обязательств. Результат показывает оценочную стоимость собственного капитала предприятия.

Базовой формулой в затратном имущественном подходе является:

![]()

Данный подход представлен двумя основными методами:

- методом накопления активов;

- методом ликвидационной стоимости.

Метод накопления чистых активов включает

1. Оценивается недвижимое имущество предприятия по обоснованной рыночной стоимости.

- Определяется обоснованная рыночная стоимость машин и оборудования.

- Выявляются и оцениваются нематериальные активы.

- Определяется рыночная стоимость финансовых вложений, как долгосрочных, так и краткосрочных.

- Товарно-материальные запасы переводятся в текущую стоимость.

- Оценивается дебиторская задолженность.

- Оцениваются расходы будущих периодов.

- Обязательство предприятия переводится в текущую стоимость.

- Определяется стоимость собственного капитала путем вычитания из обоснованной рыночной стоимости суммы активов текущей стоимости всех обязательств.

Метод накопления чистых активов дает лучшие результаты при оценке предприятия:

- обладающего значительными материальными и финансовыми активами;

- в случае невозможности достаточно точного определения прибыли или денежного потока предприятия в будущем;

- действующего, вновь возникшего, не имеющего ретроспективных данных о прибылях. А также холдинговой или инвестиционной компании.

Чистые активы — это величина, определяемая путем вычитания из суммы активов предприятия, принимаемых к расчету, суммы его обязательств, принимаемых к расчету.

Проведение оценки с помощью методики накопления чистых активов основывается на анализе финансовой отчетности. Она является индикатором финансового состояния предприятия на дату оценки, действительной величины чистой прибыли, финансового риска и рыночной стоимости материальных и нематериальных активов.

Методы оценки ликвидности и платежеспособности предприятия

... статьи баланса. Рассмотрим основные методы оценки ликвидности и платежеспособности предприятия. 2. Методы оценки ликвидности баланса и платежеспособности предприятия Оценка платежеспособности осуществляется на основе характеристики ликвидности текущих активов, т.е. времени, необходимого для превращения их в денежную наличность. Понятия платежеспособности и ликвидности очень близки, но ...

Метод ликвидационной стоимости применяется в

- Если компания находится в состоянии банкротства или близка к этому.

- Если стоимость компании при ликвидации может быть выше, чем при продолжении деятельности.

Расчет ликвидационной стоимости предприятия включает несколько основных этапов:

- Составляется баланс на дату ликвидации, который совпадает с датой определения стоимости.

- Разрабатывается календарный график ликвидации активов.

- Производится оценка всех активов с определением рыночной стоимости.

- На основе полученных данных определяется ликвидационная стоимость активов.

- Оцениваемая стоимость активов уменьшается на величину прямых затрат.

К прямым затратам, связанным с ликвидацией предприятия, относятся: комиссионные оценочным и юридическим фирмам, налоги и сборы, которые платятся при продаже.

— Ликвидационная стоимость активов уменьшается на расходы, связанные с владением активами до их продажи, включая затраты на сокращение запасов готовой продукции и незавершенного производства, сокращение оборудования, машин, недвижимости, а также управленческие расходы по поддержанию работы предприятия включать до завершения его ликвидации.

- Прибавляется (вычитаются) операционная прибыль (операционные убытки) ликвидационного периода.

— Вычитаются преимущественные права на выходные пособия и выплаты работникам предприятия, требования кредиторов по обязательствам, обеспеченным залогом имущества ликвидируемого предприятия, задолженность по обязательным платежам в бюджет, расчеты с другими кредиторами.

Таким образом ликвидационная стоимость предприятия рассчитывается путем вычитания из скорректированной стоимости всех активов баланса суммы текущих затрат, связанных с ликвидацией предприятия, а также величины всех обязательств.

1.2 Оценка бизнеса на основе сравнительного подхода

Согласно ФСО №1 утвержденного Приказом Минэкономразвития России №256 от 20.07.2007г., Сравнительный подход — совокупность методов оценки стоимости объекта оценки, основанных на сравнении объекта оценки с объектами-аналогами объекта оценки, в отношении которых имеется информация о ценах. Объектом-аналогом объекта оценки для целей оценки признается объект, сходный объекту оценки по основным экономическим, материальным, техническим и другим характеристикам, определяющим его стоимость.

Сравнительный подход предполагает, что ценность собственного капитала фирмы определяется тем, за сколько он может быть продан при наличии достаточно сформированного рынка. Другими словами, наиболее вероятной ценой стоимости оцениваемого бизнеса может быть реальная цена продажи сходной фирмы, зафиксированная рынком.

Теоретической основой сравнительного подхода, доказывающего возможность его применения, а также объективность результативной величины, являются следующие базовые положения:

Во-первых, используется в качестве ориентира реально сформированные рынком цены на сходные предприятия (акции).

При наличии развитого финансового рынка фактическая цена купли-продажи предприятия в целом или одной акции наиболее интегрально учитывает многочисленные факторы, влияющие на величину стоимости собственного капитала предприятия. К таким факторам можно отнести соотношение спроса и предложения на данный вид бизнеса, уровень риска, перспективы развития отрасли, конкретные особенности предприятия и т.д.

Взаимосвязь стоимости и цены

... знаковым феноменом, как деньги. Стоимость это центральная категория ... предприятия, отрасли, территории, страны гораздо меньше известны обывателю. Под единым понятием "цена" понимается множество разновидностей цен: ... бизнеса, посвятивший этому занятию более 30 лет, пришел к выводу: стоимость ... цены. И само понятие цены как пропорции обмена попало под сильное влияние методов ее установления. О ценах ...

Во-вторых, сравнительный подход базируется на принципе альтернативных инвестиций. Инвестор, вкладывая деньги в акции, покупает, прежде всего, будущий доход. Производственные, технологические и другие особенности конкретного бизнеса интересуют инвестора только с позиции перспектив получения дохода. Стремление получить максимальный доход на размещенные инвестиции при адекватном риске и свободном размещении капитала обеспечивает выравнивание рыночных цен.

В-третьих, цена предприятия отражает его производственные и финансовые возможности, положение на рынке, перспективы развития. Следовательно, в сходных предприятиях должно совпадать соотношение между ценой и важнейшими финансовыми параметрами, такими как прибыль, дивидендные выплаты, объем реализации, балансовая стоимость собственного капитала. Отличительной чертой этих финансовых параметров является их определяющая роль в формировании дохода, получаемого инвестором.

Основным преимуществом сравнительного подхода является то, что Оценщик ориентируется на фактические цены купли-продажи сходных предприятий. В данном случае цена определяется рынком, т.к. оценщик ограничивается только корректировками, обеспечивающими сопоставимость аналога с оцениваемым объектом. При использовании других подходов оценщик определяет стоимость предприятия на основе расчетов.

При оценке предприятия по сравнительному подходу используются финансовый анализ и мультипликаторы.

Теоретические основы сравнительного подхода:

- Оценщик использует в качестве ориентира реально сформированные рынком цены на аналогичное предприятие (акции).

Эти цены учитывают различные факторы, влияющие на стоимость собственного капитала предприятия:

- соотношение спроса и предложения на этот бизнес;

- уровень риска;

- перспективы развития отрасли;

- особенности конкретного предприятия.

2. Сравнительный подход базируется на принципе альтернативных инвестиций, что означает, инвестор, вкладывая деньги в акции, покупает, прежде всего, будущий доход, не рассматривая особенности конкретного бизнеса.

— Цена предприятия отражает его производственные и финансовые возможности, положение на рынке, перспективы развития, следовательно, в аналогичных предприятиях должно совпадать соотношение между ценой и важнейшими финансовыми показателями, такими как прибыль, денежный поток, объем реализации, балансовая стоимость и т.д.

Преимущества сравнительного подхода:

- Оценщик ориентируется на фактические цены купли-продажи аналогичных предприятий, которые складываются на рынке.

- Реальное отражение спроса и предложения на данный объект инвестирования, поскольку цена фактически совершенной сделки максимально учитывает ситуацию на рынке.

Недостатки сравнительного подхода:

- Базой для расчета являются достигнутые в прошлом финансовые результаты, т.е. игнорируются перспективы развития предприятия в будущем.

- Сравнительный подход возможен только при наличии доступной разносторонней финансовой информации не только по оцениваемому предприятию, но и по большому числу похожих фирм-аналогов.

- Оценщик должен сделать сложные корректировки, вносить поправки в итоговую величину и промежуточные расчеты, требующие серьезных обоснований.

Необходимые условия применения сравнительного подхода:

Организация и ведение бухгалтерского учета и составление отчетности ...

... организации, учредители или их представители, а также третьи лица (представители государственных органов). Ликвидационная комиссия должна разработать и утвердить план ликвидации предприятия. Первым этапом является полная инвентаризация, при ... периодов»); статьи актива могут оцениваться по рыночной, ликвидационной стоимости; статьи актива группируются в соответствии с фактической степенью ликвидности ...

- Наличие развитого фондового рынка.

- Открытость рынка или доступность финансовой информации необходимой оценщику.

- Наличие специальных служб накапливающих ценовую и финансовую информацию.

В зависимости от целей объекта и конкретных условий оценки сравнительный подход использует следующие методы:

- Метод компании-аналога (метод рынка-капитала);

- Метод рынка собственного капитала;

- Метод сделок (метод продаж);

Метод отраслевых коэффициентов

Метод компании-аналога основан на использовании цен на единичную акцию аналогичных акционерных обществ, сформированных открытым фондовым рынком.

Метод рынка собственного капитала базируется на использовании цены за акцию оцениваемого предприятия на бирже, либо внебиржевых торгах.

Метод сделок ориентирован на цены приобретения предприятия в целом или контрольного пакета акций.

Метод отраслевых коэффициентов основан на использовании рекомендуемых соотношений между ценой и определенными финансовыми параметрами. Отраслевые коэффициенты рассчитаны на основе длительных статистических наблюдений специальными исследовательскими институтами за ценой продажи предприятия и его важнейшими производственно-финансовыми характеристиками.

В результате обобщения разрабатываются достаточно простые формулы определения стоимости оцениваемого предприятия.

В оценочной практике используется два типа мультипликаторов: интервальные и моментные.

К первому типу можно отнести мультипликаторы:

цена/прибыль,

цена/денежный поток,

цена/ дивидендные выплаты,

цена/выручка от реализации.

К моментным мультипликаторам относят:

1) цена/балансовая стоимость,

цена/ чистая стоимость активов.

Процесс формирования итоговой величины стоимости состоит из трех основных этапов:

- выбор величины мультипликатора;

- взвешивание промежуточных результатов;

- внесение итоговых корректировок.

Итоговая величина стоимости, полученная в результате применения мультипликаторов, должна быть откорректирована в зависимости от конкретных обстоятельств.

Таким образом, сравнительный подход, несмотря на достаточную сложность расчетов и анализа, является неотъемлемым приемом определения обоснованной рыночной стоимости. Результаты, полученные таким способом, имеют хорошую объективную основу, уровень которой зависит от возможности привлечения широкого круга компаний-аналогов. Следовательно, развитие оценочных услуг будет способствовать расширению сферы использования сравнительного подхода.

3 Оценка бизнеса на основе доходного подхода

Согласно ФСО №1 утвержденного Приказом Минэкономразвития России №256 от 20.07.2007г., Доходный подход — совокупность методов оценки стоимости объекта оценки, основанных на определении ожидаемых доходов от использования объекта оценки.

Методы доходного подхода к оценке бизнеса основаны на определении текущей стоимости будущих доходов. Основные методы — это метод капитализации дохода; метод дисконтирования денежных потоков.

При оценке методом капитализации дохода определяется уровень дохода за первый прогнозный год и предполагается, что доход будет таким же и в последующие прогнозные годы (в случае применения метода дисконтирования денежных потоков определяется уровень доходов за каждый год прогнозного периода).

Если предполагается, что будущие доходы будут изменяться по годам прогнозного периода, когда предприятия реализуют влияющий на денежные потоки инвестиционный проект или являются молодыми, применяется метод дисконтирования денежных потоков. Определение стоимости бизнеса этим методом основано на дисконтировании разновременных изменяющихся денежных потоков.

К основным недостаткам доходного подхода можно отнести сложность расчета ставок капитализации и дисконтирования.

Определение стоимости бизнеса методом дисконтирования денежных потоков, основано на предположении о том, что потенциальный инвестор не заплатит за данный бизнес суммы больше чем текущая стоимость будущих доходов от этого бизнеса.

Собственник не продаст бизнес по цене ниже текущей стоимости прогнозируемых будущих доходов. В результате взаимодействия стороны придут к взаимоотношению цены равной текущей стоимости будущих доходов. Этот метод наиболее приемлем для инвестора, который приобретает поток будущих доходов, позволяющий ему окупить вложенные средства, получить прибыль и высокое благосостояние.

Основные этапы оценки предприятия методом дисконтирования денежных потоков:

- Выбор модели денежного потока.

Определение длительности прогнозного периода.

Ретроспективный анализ и прогноз валовой выручки.

Анализ и прогноз расходов.

Анализ и прогноз инвестиций.

Расчеты величины денежного потока для каждого года прогнозного периода.

Определение ставки дисконта.

Расчет величины стоимости в постпрогнозный период.

Расчет текущих стоимостей будущих денежных потоков и стоимости в постпрогнозный период.

Внесение итоговых поправок.

Определение конечной стоимости основано на предпосылке о том, что бизнес способен приносить доход и по окончании прогнозного периода. Предполагается, что после окончания прогнозного периода доходы бизнеса стабилизируются, и в остаточный период будут иметь место стабильные долгосрочные темпы роста или бесконечные одноуровневые доходы.

Расчет стоимости в постпрогнозный период может быть произведен несколькими методами в зависимости от планируемых изменений, которые вероятны в после прогнозный период.

Существуют следующие методы расчетов:

- по ликвидационной стоимости — данный метод используется в том случае, если в после прогнозный период ожидается ликвидация компании с последующей перепродажей имеющихся активов. При расчете ликвидационной стоимости необходимо принять во внимание расходы, связанные с ликвидацией, и скидку на срочность (при срочной ликвидации);

- по стоимости чистых активов — техника расчетов аналогична расчетам ликвидационной стоимости, но не учитывает затрат на ликвидацию и скидку за срочную продажу активов компании. Данный метод может быть использован для стабильного бизнеса, главной характеристикой которого являются накопленные активы;

- метод предполагаемой продажи — состоит в пересчете денежного потока в показатели стоимости с помощью специальных коэффициентов, полученных из анализа ретроспективных данных по продажам сопоставимых компаний;

— модель Гордона — капитализирует годовой доход после прогнозного периода в показатель стоимости при помощи коэффициента капитализации, рассчитанного как разница между ставкой дисконтирования и долгосрочными темпами прироста. При отсутствии темпов роста коэффициент капитализации будет равен ставке дисконтирования.

Модель Гордона и метод предполагаемой продажи основаны на прогнозе получения стабильных доходов в остаточный период и предполагает, что величины амортизации и капиталовложений равны. Кроме того, в модели Гордона предполагается, что стратегия развития бизнеса не изменится.

Поскольку по истечении прогнозного периода предполагается дальнейшее стабильное развитие бизнеса, при определении остаточной стоимости компании используется модель Гордона.

Расчет конечной стоимости в соответствии с моделью Гордона производится по формуле:

V (term) = CF (t + 1) / (K — g), где

( term ) — стоимость в постпрогнозный период;

- CF (t + 1)- денежный поток доходов за первый год постпрогнозного периода;

- К — ставка дисконта;

- g — долгосрочные темпы роста денежного потока.

Полученную таким образом конечную стоимость бизнеса на конец прогнозного периода приводят к текущим стоимостным показателям.

Итоговая величина стоимости бизнеса состоит из двух составляющих:

- текущей стоимости денежных потоков в течение прогнозного периода;

- текущего значения стоимости в послепрогнозный период.

Для определения рыночной стоимости предприятия полученная величина текущих значений денежных потоков (включая постпрогнозную стоимость) корректируется на ряд поправок:

- поправка 1 — на изменение потребности в собственных оборотных средствах на первый прогнозный период;

- поправка 2 — на нефункционирующий избыточный актив.

Метод капитализации прибыли (денежного потока) является одним из вариантов доходного подхода к оценке бизнеса действующего предприятия. Как и другие варианты доходного подхода, он основан на базовой посылке, в соответствии с которой стоимость доли собственности в предприятии равна текущей стоимости будущих доходов, которые принесет эта собственность. Сущность данного метода выражается формулой

Оцененная стоимость = Чистая прибыль или денежный поток / ставка капитализации.

Метод капитализации прибыли в наибольшей степени подходит для ситуаций, в которых ожидается, что предприятие в течение длительного срока будет получать примерно одинаковые величины прибыли (или темпы ее роста будут постоянными).

В отличие от оценки недвижимости в оценке бизнеса данный метод применяется довольно редко из-за значительных колебаний величин прибылей или денежных потоков по годам, характерных для большинства оцениваемых предприятий.

Считаем необходимым отметить то, что все этапы управления стоимостью предприятия должны рассматриваться в комплексе или возможно создание нового метода оценки, который соединит в себе основные показатели, характеризующие оценку стоимости предприятия, из рассмотренных 3 методов. Это даст наиболее достоверную оценку и позволит рассмотреть предприятие с различных позиций: с позиции доходов, расходов и путем сравнения с другими предприятиями аналогами, которые уже существуют на рынке.

2. Макроэкономическая ситуация и анализ финансово — хозяйственной деятельности

Состояние и развитие оцениваемого предприятия непосредственно связано с экономическим развитием региона, где оно расположено и развитием страны в целом. Деятельность компании неразрывно связана с благосостоянием заказчиков, которым они оказывают услуги. Предприятие оказывает услуги только на территории Республики Башкортостан, и не планирует выход на другие рынки, в силу доминирования на них аналогичных региональных компаний. Соответственно, необходимо провести анализ перспектив развития отрасли именно на региональном уровне, т.е. на уровне Республики Башкортостан.

Таким образом, оценка экономического развития Российской Федерации и Республики Башкортостан, а также состояния и перспектив развития отрасли РБ непосредственно влияют на деятельность предприятия, и, следовательно, необходимы при прогнозе его развития. Прогноз развития компании является одним из ключевых факторов при определении ее стоимости.

1 Основные тенденции социально-экономического развития Российской Федерации в 2014 года

Данные за январь текущего года продемонстрировали снижение экономической активности. Динамика ВВП (в годовом выражении к январю прошлого года), по оценке Минэкономразвития России, снизилась на 1,5%. Произошел существенный спад инвестиций в основной капитал, строительства, оборота розничной торговли, снизились годовые темпы обрабатывающих производств. Положительное влияние на динамику ВВП в январе оказали добыча полезных ископаемых, производство и распределение электроэнергии, газа и воды, сельское хозяйство, платные услуги населению. По оценке Минэкономразвития России, в результате ухудшения динамики большинства макропоказателей с исключением сезонного и календарного факторов ВВП снизился на 1,1 процента. Промышленное производство в целом (с исключением сезонной и календарной составляющих) после роста производства в декабре, в январе снизилось (-1,7%).

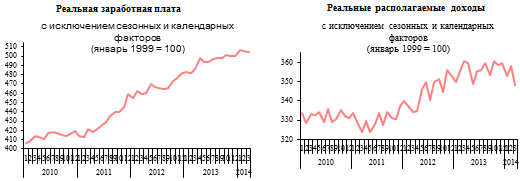

В добыче полезных ископаемых после роста в августе-декабре, в январе также произошло снижение (-0,5%).

В производстве и распределении электроэнергии, газа и воды в январе сокращение продолжилось второй месяц (-1,0%).

В обрабатывающих производствах после роста в декабре, в январе наблюдается сокращение (-2,1 процента).

В отраслях промежуточного спроса в январе возобновился рост в отраслях лесопромышленного комплекса и продолжился в химическом производстве; после роста в декабре сократилось металлургическое производство и производство готовых металлических изделий, производство кокса и нефтепродуктов, производство резиновых и пластмассовых изделий; после декабрьской стабилизации сократилось производство прочих неметаллических минеральных продуктов. Из потребительских отраслей в январе продолжилось сокращение производства в отраслях легкой промышленности и возобновился рост в производстве пищевых продуктов, включая напитки, и табака. В отраслях машиностроительного комплекса продолжилось сокращение в производстве электрооборудования, электронного и оптического оборудования, производстве машин и оборудования; после роста в сентябре-декабре, в январе сократилось производство транспортных средств и оборудования. Росстат уточнил годовую помесячную динамику инвестиций в основной капитал за 2013-2014 годы. В результате за 2013 год в целом она повышена до 0,8% против снижения на 0,2% по предыдущей оценке, а за 2014 год — понижена до -2,7% против -2,5% по предыдущим данным. По оценке Минэкономразвития России, в январе 2015 г. снижение инвестиций в основной капитал с исключением сезонного фактора составило 3,5 процента. Сезонно очищенная динамика по виду деятельности «Строительство» в январе снизилась на 1,5% к предыдущему месяцу. В январе динамика оборота розничной торговли с исключением фактора сезонности снизилась на 4,4%, платные услуги населению остались на нулевой отметке. Динамика реальных располагаемых доходов населения с исключением сезонного фактора, по оценке Минэкономразвития России, после сокращения в ноябре-декабре в январе увеличилась на 1,1%, реальная заработная плата снижается третий месяц подряд, темпы ее снижения в январе составили 1,2 процента. 4 Снижение динамики производства сельского хозяйства с исключением сезонности в январе замедлилось до -0,2% после снижения на 4,6% в декабре. На протяжении 2014 года уровень безработицы (с исключением сезонного фактора) находился на исторически минимальном уровне 5,1-5,2% от экономически активного населения, в январе, по оценке Минэкономразвития России, он составил 5,1%. По данным Росстата, уровень безработицы повысился до 5,5% экономически активного населения. Экспорт товаров в январе 2015 г., по оценке, составил 29,1 млрд. долларов США (73,5% к январю 2014 г. и 77,4% к декабрю 2014 года).

Импорт товаров в январе текущего года, по оценке, составил 13,2 млрд. долларов США (63,1% к январю 2014 г. и 53,5% к декабрю 2014 года).

Положительное сальдо торгового баланса в январе 2015 г., по оценке, составило 15,9 млрд. долларов США, относительно января предыдущего года снизилось на 14,9 процента. По данным Росстата, в январе 2015 г. потребительская инфляция составила 3,9%, а за годовой период 15,0% (в 2014 году в январе прирост цен составил 0,6% и 6,1% соответственно).

Основные показатели развития экономики (в% к соответствующему периоду предыдущего года)

В марте 2014г., по оценке Минэкономразвития России, ВВП вырос на 0,9% к соответствующему периоду прошлого года. Положительная динамика экономического роста за рассматриваемый период связана с продолжением роста торговли (4,0%), промышленного производства (1,4%), на динамику которой оказывает влияние рост выпуска обрабатывающих производств (3,5%) и добыча полезных ископаемых (0,6%).

Негативное влияние на динамику экономического роста в марте 2014 году оказывает сокращение темпов роста строительства (-3,1%), которое, в свою очередь, является результатом сокращения инвестиционного спроса (-4,3%) и динамика чистых налогов в связи с сокращением роста экспорта нефти и снижения роста экспорта газа.

ВВП за I квартал 2014 года, по предварительной оценке, вырос на 0,8%. Основной вклад в экономической рост I квартала 2014 года внесла розничная торговля, промышленное производство, в основном за счет обрабатывающих производств, и сельское хозяйство. Негативно сказались на динамике ВВП отрицательная динамика инвестиций в основной капитал и как следствие строительство. В отрицательной области остается динамика прибыли компаний по основным видам деятельности. За январь-ноябрь сокращение составило 6,1% к уровню соответствующего периода прошлого года (январь-октябрь — 14,1%).

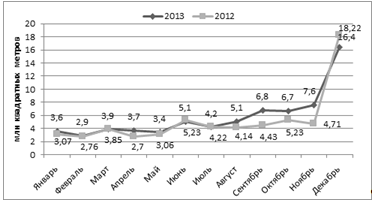

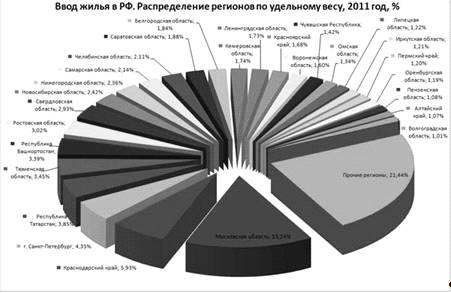

Поддержало инвестиционную активность строительство жилья. Вводы жилья выросли по итогам 2014 года на 14,9%, тогда какв 2013году они выросли на 7,2% соответственно. Это было обусловлено тем, что, несмотря на падение реальных доходов, спрос населения на улучшение жилищных условий продолжал оставаться высоким, и поддерживался активным расширением ипотечного кредитования.

Таблица 1. Темпы прироста основных показателей экономики (сезонность исключена)* (в % к предыдущему периоду)

|

2013 |

2014 |

||||

|

1 кв. |

2 кв. |

3 кв. |

4 кв. |

1 кв. |

|

|

ВВП |

-0,1 |

0,4 |

0,9 |

0,6 |

-0,5 |

|

Промышленное производство |

-1,4 |

0,7 |

1,2 |

0,5 |

-1,6 |

|

Инвестиции в основной капитал |

-0,9 |

-0,4 |

0,5 |

0,6 |

-4,8 |

|

Строительство |

-1,4 |

-2,2 |

1,3 |

-0,4 |

-2,3 |

|

Реальные располагаемые денежные доходы населения |

1,2 |

-0,2 |

0,5 |

1,0 |

-1,8 |

|

Реальная заработная плата |

1,4 |

2,3 |

0,5 |

0,6 |

1,0 |

|

Оборот розничной торговли |

1,0 |

1,1 |

1,0 |

0,7 |

0,7 |

*Оценка Минэкономразвития России

С февраля в положительную область перешла годовая динамика промышленного производства. Однако в марте произошло некоторое замедление темпов роста, которое по сравнению с соответствующим периодом прошлого года составил 1,4% против 2,1% в феврале соответственно.

В марте 2014 года рост отмечается в «добыче полезных ископаемых». При индексе производства сферы деятельности «добыча полезных ископаемых» 100,6% положительный вклад в общий рост составил 0,1%. Из производств этого вида деятельности 0,1% вклада в общий рост обеспечила «добыча топливно-энергетических полезных ископаемых» (индекс 100,4%).

Индекс производства сферы деятельности «производство и распределение электроэнергии, газа и воды» составил 93,4 процента.

В сфере деятельности «обрабатывающие производства» индекс производства — 103,5%, вклад в общий рост производства — 2,1%. В группе отраслей с положительной динамикой данного вида деятельности индекс производства составил 105,8%. Наибольший вклад в рост производства в этой группе внесли: 32,7% — производство транспортных средств и оборудования (индекс 114,2%), 37,4% — производство кокса и нефтепродуктов (108,6%), 5,9% — производство пищевых продуктов, включая напитки, и табака (101,8%), 9,6% — целлюлозно-бумажное производство; издательская и полиграфическая деятельность (индекс 115,7%).

Индекс производства группы отраслей с отрицательной динамикой — 89,2%. Из производств этой группы 78,1% сокращения обеспечило производство машин и оборудования (индекс 84,6%), 21,8% — производство электрооборудования, электронного и оптического оборудования (93,4%).

В марте в отраслях инвестиционного спроса продолжился рост: в производстве прочих неметаллических минеральных продуктов (январь — -1%, февраль — 2%, март — 2,3%), в производстве электрооборудования, электронного и оптического оборудования (январь — -7,7%, февраль — 2,8%, март — 3,5%), в производстве транспортных средств и оборудования (январь — -4,2%, февраль — 3,5%, март — 3,3 процента); вновь сократилось производство машин и оборудования (январь — -8,2%, февраль — 2,7%, март — -6,6%).

В сырьевых экспортоориентированных секторах продолжился рост в производстве кокса и нефтепродуктов (январь — 0,2%, февраль — 0,9%, март — 1,9%), в целлюлозно-бумажном производстве; издательской и полиграфической деятельности (январь — -0,3%, февраль — 11,7%, март — 0,5%), в производстве резиновых и пластмассовых изделий (январь — -6%, февраль — 8,5%, март — 1,4%), в металлургическом производстве и производстве готовых металлических изделий (январь — -3,2%, февраль — 1,1%, март — 1,6%); сократился рост в обработке древесины и производстве изделий из дерева (январь — -6,3 %, февраль — 1,4%, март — -1,1%), в химическом производстве (январь — -3,6%, февраль — 3,1%, март — -9,8%).

В потребительских отраслях после трехмесячного сокращения возобновился рост в производстве пищевых продуктов, включая напитки, и табака (декабрь — -2,5%, январь — -1,1%, февраль — -1%, март — 1,1%), стабилизировался рост в производстве кожи, изделий из кожи и производстве обуви (январь — 4,6%, февраль — 5,2%, март — 0,1%); продолжилось сокращение в текстильном и швейном производстве (январь — 6,5%, февраль — -0,7%, март — — 5,8%).

По оценке Росстата, в марте 2014 года продолжилось снижение инвестиций к уровню соответствующего месяца прошлого года и составило 4,3%. В целом за I квартал 2014 года инвестиции снизились на 4,8%, годом ранее их рост составлял 0,1% соответственно.

Сокращение инвестиций в основной капитал в начале 2014 года происходило на фоне ускорения роста объемов кредитования нефинансовых организаций. Так, по данным Банка России, темпы прироста кредитного портфеля предприятиям в годовом выражении увеличились до 18,1% по состоянию на 01.04.2014 против 17% на 01.03.2014 и 16,1% — на 01.02.2014 (с исключением курсовой переоценки валютных кредитов — на 14,2% против 12,6% и 11,8% соответственно).

Сокращение инвестиций в основной капитал привело к снижению объема работ по виду деятельности «Строительство». В марте объем строительных работ сократился на 3,1% относительно аналогичного месяца прошлого года. В целом I квартал 2014 года снижение составило 3,6% к I кварталу 2013 года.

При этом с начала 2014 года ускорился рост ввода в действие жилых домов: прирост составил в январе 2014 года относительно января 2013 года 29,1%, в феврале и марте 40,8% и 25,6%, соответственно. По итогам I квартала 2014 года прирост составил 31,0% к соответствующему периоду прошлого года.

По данным Росстата, в марте прирост объемов производства продукции сельского хозяйства ускорился до 1,3% против 1,0% в феврале к уровню соответствующего месяца прошлого года.

За I квартал 2014 года производство продукции сельского хозяйства выросло на 1,1% по сравнению с соответствующим периодом 2013 года. Увеличилось производство скота и птицы на убой (в живом весе) на 4,1% по сравнению с аналогичным периодом прошлого года, производство яиц и молока сократилось на 2,5% и 1,4% соответственно.

Обострение политического кризиса на Украине и связанное с этим ослабление рубля сказались на поведении населения. Опасаясь дальнейшего обесценивания рубля и роста инфляции, население резко активизировало потребительский спрос. Оборот розничной торговли, несмотря на снижающиеся реальные располагаемые денежные доходы населения, в марте продолжил расти. По сравнению с показателями февраля оборот ускорился до 8,5%, тогда как в феврале по сравнению с январем наблюдалось снижение на 0,6%. По итогам I квартала 2014 г. прирост оборота розничной торговли составил 3,5% по сравнению с I кварталом 2013 г. (4,0 годом ранее).

Прирост оборота розничной торговли в январе-марте 2014 г. был в основном обеспечен ростом объемов продаж непродовольственных товаров. По сравнению с I кварталом 2013 г. оборот розничной торговли пищевыми продуктами, включая напитки, и табачными изделиями увеличился в январе-марте в сопоставимых ценах на 1,1%, что на 0,6 процентного пункта ниже прироста за I квартал 2013 года. Объем оборота непродовольственных товаров за март по сравнению с мартом 2013 г. увеличился на 6,9%, и это самый высокий темп прироста за последние 13 месяцев. В целом за I квартал 2014 г. оборот розничной торговли непродовольственными товарами увеличился на 5,6% (6% годом ранее).

Продолжается тенденция снижения доли пищевых продуктов, включая напитки, и табачных изделий в структуре оборота розничной торговли. Если в январе-марте 2013 г. она (в фактических ценах) составляла 47,3%, то в январе-марте 2014 г. — 47,1 процента.

С начала 2014 года отмечается и замедление оборота общественного питания. За январь-март оборот общественного питания увеличился на 3,4%, что на 0,9 процентного пункта ниже аналогичного показателя 2013 года.

В I квартале 2014 г. наблюдалось существенное снижение спроса на оказываемые услуги и как следствие замедление роста объема их предоставления. Снижение реальных располагаемых денежных доходов населения, которое усугубляется повышенным уровнем кредитной нагрузки для части населения, ослабление национальной валюты, негативные процессы в мировой экономике и возможные геополитические риски заставляют население отказываться от приобретения многих видов необязательных услуг или, в лучшем случае, к ограниченному пользованию ими. В результате происходит сжатие потребительского спроса, на устойчивости которого базируется благополучие сервисных организаций.

В январе-марте объем платных услуг населению увеличился по сравнению с январем-мартом 2013 года на 0,8%, что на 2,3 процентных пункта ниже аналогичного показателя прошлого года.

При положительных темпах прироста объема платных услуг в целом сохраняется тенденция весьма неравномерного развития его отдельных сегментов, а по 4 из 14 видов услуг, по которым ведется наблюдение за ценами, отмечено сокращение объемов.

С начала года рынок бытовых услуг, который занимает около 10,5% в структуре платных услуг населению, хотя и демонстрирует положительные темпы роста, но они значительно отстают от показателей прошлого года. В I квартале 2014 г. по сравнению с соответствующим периодом 2013 года объем предоставления бытовых услуг увеличился на 2,7%, что на 4,8 процентных пункта меньше прироста за I квартал 2013 года.

Различные тенденции развития отдельных видов платных услуг населению повлияли на существенные сдвиги, произошедшие в их структуре. Так, за I квартал 2014 г. по сравнению с I кварталом 2013 г. (в фактических ценах) увеличилась доля бытовых услуг (на 1,2 процентных пункта) и жилищно-коммунальных услуг на 0,5%, медицинских услуг, социальных услуг, предоставляемых гражданам пожилого возраста и инвалидам, и сократилась доля транспортных услуг и услуг связи.

Устойчивый рост демонстрирует заработная плата. Прирост реальной заработной платы, по оценке Росстата, за I квартал 2014 года составил 4,2% к соответствующему периоду 2013 г. против 3,9% в IV квартале прошлого года. Рост заработной платы по-прежнему обеспечивается отраслями бюджетного сектора. Однако, помесячная динамика заработной платы с начала 2014 года несколько замедляется — в марте 3,1%, в феврале — 4,6%, в январе — 5,2% к аналогичным периодам прошлого года.

Реальные располагаемые денежные доходы населения, по предварительным данным Росстата, упали в марте 2014 года на 6,8% против роста на 0,6% в феврале 2014 года относительно соответствующего месяца предыдущего года. В результате в целом за I квартал 2014 года их снижение составило 2,4% относительно соответствующего периода 2013 года.

На 1 апреля 2014 года, по сведениям организаций (не относящихся к субъектам малого предпринимательства), суммарная задолженность по заработной плате по кругу наблюдаемых видов экономической деятельности составила 2,569 млрд. рублей и снизилась по сравнению с 1 марта 2014 года на 3,6%.

Объем просроченной задолженности по заработной плате, сложившийся на 1 апреля 2014 г., составляет менее 1% месячного фонда заработной платы работников наблюдаемых видов экономической деятельности.

Несмотря на существенное снижение экономического роста ситуация на рынке труда в начале 2014 года сохраняется стабильной. Уровень к экономически активному населению за I квартал составил 5,1% (с очищенной сезонностью).

Экспорт товаров в марте 2014 г., по оценке, составил 46,9 млрд. долл. США (105,5% к марту 2013 г. и 128,4% к февралю 2014 года).

Экспорт в страны дальнего зарубежья в марте 2014 г. вырос по сравнению с февралем прошлого года на 6,3% и составил 40,5 млрд. долл. США, экспорт в страны СНГ увеличился на 0,9% (6,4 млрд. долл. США).

Доля стран дальнего зарубежья в общем объеме экспорта России в январе-марте 2014 г., по оценке, выросла относительно января-марта 2013 г. на 0,2 процентных пункта и составила 85,6%, стран СНГ — соответственно уменьшилась до 14,4 процента.

В марте 2014 г. цена на нефть марки «Urals» снизилась относительно февраля 2014 г. на 0,7% и составила 106,7 доллара США за баррель, по сравнению с мартом 2013 года цена на нефть не изменилась. В январе-марте 2014 г. цена на нефть «Urals» снизилась по сравнению с соответствующим периодом прошлого года на 3,8% до 106,8 доллара США за баррель.

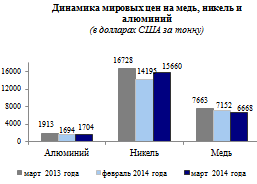

По данным Лондонской биржи металлов в марте 2014 г. относительно февраля 2014 г. цена на никель увеличилась на 10,3%, алюминий — на 0,6%, цена на медь снизилась на 6,8%. По сравнению с мартом 2013 г. цены на алюминий снизились на 11,0%, никель — на 6,4%, медь — на 13,0 процента. В январе-марте 2014 г. относительно соответствующего периода прошлого года алюминий продавался на 14,7% дешевле, медь — на 11,2%, никель — на 15,4 процента.

Цена на природный газ, по данным Международного валютного фонда, в марте 2014 г. снизилась на 1,3% относительно предыдущего месяца и составила 384,8 доллара США за тыс. куб. метров, по сравнению с мартом 2013 г. цена на природный газ уменьшилась на 5,9 процента. В I квартале 2014 г. цена на природный газ составила 389,0 доллара США за тыс. куб. метров, что на 5,0% ниже по сравнению с I кварталом 2013 года.

По предварительным данным Минэнерго России, в марте 2014 г. по сравнению с мартом 2013 г. экспорт нефти в физическом выражении снизился на 5,9%, газа природного — на 6,6%, угля — на 2,0 процента. В январе-марте 2014 г. экспорт газа природного вырос на 3,6%, угля — на 3,3%, экспорт нефти снизился на 8,1 процента.

Импорт товаров в марте текущего года, по оценке, составил 26,9 млрд. долл. США (93,4 к марту 2013 г. и 111,6% к февралю 2014 года).

Импорт из стран дальнего зарубежья в марте 2014 г. составил 23,8 млрд. долл. США (96,7% к марту 2013 г.), из стран СНГ — 3,1 млрд. долларов США (73,6% к марту 2013 года).

Доля стран дальнего зарубежья в общем объеме импорта России в январе-марте 2014 году, по оценке, увеличилась на 2,3 процентных пункта и составила 87,9%, стран СНГ — соответственно снизилась.

По предварительным данным таможенной статистики, в январе — марте 2014 года импорт товаров из стран дальнего зарубежья в стоимостном выражении по сравнению с аналогичным периодом 2013 года сократился на 4,4 процентов.

В марте 2014 года относительно марта 2013 года импорт из стран дальнего зарубежья сократился на 3,2%. При этом наблюдалось снижение поставок текстильных изделий и обуви на 10,4%, химической продукции — на 6,6%, машиностроительной продукции — на 4,3%, а ввоз продовольственных товаров увеличился на 2,5%.

В марте 2014 года стоимостной объем импорта товаров из стран дальнего зарубежья по сравнению с февралем 2014 года увеличился на 14,0%. При этом импорт машиностроительной продукции вырос на 22,4%, химической продукции — на 8,0%, продовольственных товаров и сырья для их производства — на 5,9%, а ввоз текстильных изделий и обуви сократился на 10,3%.

Положительное сальдо торгового баланса в марте 2014 г. составило 20,0 млрд. долл. США, относительно марта предыдущего года увеличилось на 27,8%, в I квартале 2014 года по сравнению с I кварталом 2013 года сальдо увеличилось на 6,8% и составило 51,3 млрд. долл. США.

В марте ослабление номинального эффективного курса рубля составило 2,3%, а в целом за январь-март 2014 года (из расчета март 2014 года к декабрю 2013 года) — 7,4%. Реальный эффективный курс за март ослаб на 1,7%, в целом за первые три месяца текущего года его ослабление оценивается Банком России в 6,2 процента.

При этом, по расчетам Минэкономразвития России, за март текущего года ослабление рубля в реальном выражении к доллару составило 2,3%, к евро — 3,8%, к фунту стерлингов — 2,5%, к швейцарскому франку — 3,9%, к японской иене — 2,1%, к канадскому доллару — 2%, к австралийскому доллару — 3,2%. В целом за январь-март (из расчета март 2014 года к декабрю 2013 года) реальное ослабление рубля к доллару составило 8,4%, к евро — 8%, к фунту стерлингов — 8,6%, к швейцарскому франку — 8,4%, к японской иене — 8,35%, к канадскому доллару — 4,65%, к австралийскому доллару — 8,5 процента.

За март текущего года объем международных резервов сократился на 7,195 млрд. долл. против уменьшения на 5,600 млрд. долл. месяцем ранее и на 10,669 млрд. долл. за январь (в марте 2013 года наблюдалось увеличение на 1,536 млрд. долл. США).

При этом положительная валютная переоценка резервов, номинированных в евро, фунтах стерлингов, йенах, канадских и австралийских долларах составила за март лишь 0,65 млрд. долл. из-за укрепления курса единой европейской валюты, канадского и австралийского доллара по отношению к доллару США, объем операций Банка России по нетто-продаже валюты — 25 млрд. долл., отрицательное изменение стоимости монетарного золота — 1,2 млрд. долл., прочие изменения составили положительную величину в 18,4 млрд. долларов. В целом за январь-март сокращение резервов составило 23,464 млрд. долл. (в январе-марте годом ранее — 9,910 млрд. долл.).

По состоянию на 1 апреля 2014 года объем международных резервов составил 486,131 млрд. долл. США.

Профицит федерального бюджета на кассовой основе в январе-марте текущего года составил, по предварительным данным Минфина России, 110,07 млрд. руб., или 0,7% ВВП против дефицита в размере 62,22 млрд. руб. (0,4% ВВП) за аналогичный период годом ранее. При этом доходы бюджета составили 3520,83 млрд. руб., или 21,8% ВВП (3105,61 млрд. руб., или 21,2% ВВП в январе-марте 2013 года), а расходы бюджета (на кассовой основе) — 3410,76 млрд. руб., или 21,1% ВВП против 3167,82 млрд. руб. (21,6% ВВП) за первые три месяца предыдущего года. Непроцентные расходы сложились в объеме 3277,88 млрд. руб., или 20,3% ВВП (3047,37 млрд. руб., или 20,8% ВВП в январе-марте 2013 года), а обслуживание государственного долга (процентные расходы) составило 132,88 млрд. руб., или 0,82% ВВП против 120,45 млрд. руб., или также 0,82% ВВП в январе-марте годом ранее.

Совокупный объем государственного долга составил по состоянию на 1 апреля 7665,8 млрд. руб., уменьшившись за март на 95,95 млрд. руб., или на 1,2%, а в целом за январь-март текущего года его увеличение составило 117,46 млрд. руб., или 1,6%. В структуре государственного долга на 1 апреля внешний долг составил 25,5% (25,9% — на 1 марта и 24,2% — на 1 января), внутренний долг — 74,5% (74,1% и 75,8% соответственно).

Таблица №3 Состояние денежно-кредитной сферы и курсы рубля

|

2013 |

2014 |

|||||||||||||

|

январь-февраль |

март |

январь-март |

год |

январь-февраль |

март |

январь-март |

||||||||

|

Денежная масса (агрегат М2), млрд. руб. |

27173,6 |

27465,9 |

27465,9 |

31404,7 |

30459,0 |

29820* |

29820* |

|||||||

|

Изменение за период, % |

-0,8 |

1,1 |

0,2 |

14,6 |

-3,0 |

-2,1 |

-5,0 |

|||||||

|

Изменение за период в реальном выражении, % |

-2,3 |

0,8 |

-1,65 |

7,6 |

-4,3 |

-3,1 |

-7,2 |

|||||||

|

Денежная база (в широком определении), млрд. руб. (на конец периода) |

8506,7 |

8628,1 |

8628,1 |

10503,9 |

9230,1 |

9344,7 |

9344,7 |

|||||||

|

изменение за период, % |

-13,7 |

1,4 |

-12,4 |

6,6 |

-12,1 |

1,2 |

-11,0 |

|||||||

|

Курс рубля к доллару (средний за период), руб. за доллар |

30,21 |

30,80 |

30,41 |

31,84 |

34,35 |

36,21 |

34,97 |

102,3 |

97,9 |

100,3 |

98,1 |

93,8 |

97,7 |

91,6 |

|

Курс рубля к евро (средний за период), руб. за евро |

40,32 |

39,95 |

40,20 |

42,30 |

46,92 |

50,02 |

47,95 |

|||||||

|

Индекс реального укрепления рубля к евро (за период) (с учетом инфляции в Еврозоне)* |

101,9 |

100,2 |

102,2 |

94,5 |

95,7 |

96,2 |

92,0 |

|||||||

|

Индекс реального эффективного курса рубля (за период)* |

102,3 |

99,9 |

102,2 |

97,2 |

95,4 |

98,3 |

93,8 |

|||||||

|

Международные резервные активы (изменение за период), млрд. долл. |

-11,446 |

1,536 |

-9,910 |

-28,023 |

-16,269 |

-7,195 |

-23,464 |

|||||||

|

Индекс потребительских цен (на конец периода, в % к декабрю пред. года) |

101,5 |

100,3** |

101,9 |

106,5 |

101,3 |

101,0** |

102,3 |

|||||||

|

Базовая инфляция (на конец периода, в % к декабрю пред. года) |

100,9 |

100,4** |

101,3 |

105,6 |

100,9 |

100,8** |

101,7 |

|||||||

|

Цены на нефть Urals (мировые), долл./барр. |

113,07 |

106,67 |

111,0 |

107,88 |

106,90 |

106,68 |

106,83 |

|||||||

По оценке Минэкономразвития России, за март текущего года уменьшение денежной массы в национальном определении (денежного агрегата М2) составило 2,1%. При этом уменьшение наличных денег в обращении (денежного агрегата М0) составило 1,1%, депозитов в национальной валюте — 2,4%. В целом за январь-март текущего года сокращение денежной массы составило 5% против увеличения 0,2% в январе-марте 2013 года. Денежный агрегат М0 сократился за первые три месяца, по оценке, на 5,2%, депозиты в национальной валюте — на 5%. В результате удельный вес наличных денег в обращении (денежного агрегата МО) в составе денежного агрегата М2 за первые три месяца текущего года практически не изменился. (в том числе за март возрос на 0,2 п.п.) и на 1 апреля текущего года составил 22,2% против также 22,2% на 1 января и 22,5% — на 1 апреля годом ранее. Денежный мультипликатор за март сократился с 3,30 до 3,19, что связано с уменьшением безналичных средств на фоне увеличения объема свободной ликвидности (уровень ликвидности возрос с 8,9% по состоянию на 1 марта 2014 года до 9,8% — на 1 апреля).

Объем денежной базы в широком определении, характеризующей денежное предложение со стороны органов денежно-кредитного регулирования, за март возрос на 1,2%, а в целом за январь-март — сократился на 11% (против уменьшения на 12,4% за первые три месяца годом ранее) и составил по состоянию на 1 апреля текущего года 9344,7 млрд. рублей.

Одним из основных источников уменьшения денежного предложения в январе-марте стало абсорбирование остатков средств на счетах расширенного правительства в Банке России. Чистый кредит расширенному правительству со стороны органов денежно-кредитного регулирования сократился за первые три месяца текущего года на 580,5 млрд. руб. (за аналогичный период 2013 года его снижение составило 832,7 млрд. рублей).

При этом в гораздо более значительной степени, чем сокращение чистого кредита расширенному правительству, на уменьшение денежного предложения оказало снижение чистых международных резервов органов денежно-кредитного регулирования (за январь-март текущего года их уменьшение по фиксированным валютным курсам составило 1318,6 млрд. руб. против прироста на 46,9 млрд. руб. за аналогичный период годом ранее).

Совокупный объем кредитов, предоставленных нефинансовым организациям и населению, увеличился по итогам месяца на 1,7% до 34069,8 млрд. руб., в целом за январь-март увеличение составило 5% (2,1% за первые три месяца годом ранее).

По состоянию на 1 апреля годовой темп прироста составил 20,4% по сравнению с 20% на 1 марта и 17,1% на 1 января.

При этом, кредиты и прочие размещенные средства, предоставленные нефинансовым организациям возросли в марте на 1,8% до 23841,7 млрд. рублей. В целом за первые три месяца текущего года объем кредитов нефинансовым организациям увеличился на 6% (на 1,1% за январь-март 2013 года).

На 1 марта годовой темп прироста кредитов нефинансовым организациям возрос до 18,1% по сравнению с 17% на 1 марта и 12,7% на 1 января.

Кредиты, предоставленные физическим лицам, за март возросли на 1,3% до 10228,1 млрд. рублей. За январь-март объем кредитов физическим лицам увеличился на 2,7% против 4,7% за аналогичный период годом ранее. По состоянию на 1 марта годовой темп прироста кредитов физическим лицам составил 26,3% по сравнению с 27,4% на 1 марта и 28,7% на 1 января. Таким образом, в марте продолжилась положительная тенденция увеличения темпов кредитования нефинансовых организаций при снижении избыточных темпов прироста потребительского кредитного портфеля.

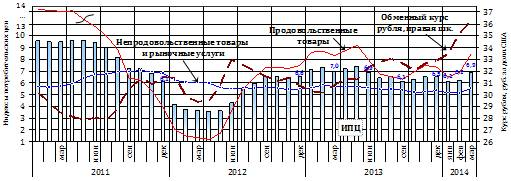

В I квартале 2014г. рост цен усилился почти во всех секторах экономики, на что основное влияние оказало резкое ослабление рубля (за январь-март на 10%) и на этом фоне — усиление инфляционных ожиданий.

Потребительская инфляция (ИПЦ) за январь-март составила 2,3%, превысив прошлогодний показатель на 0,4 п.п. (1,9%).

При этом ежемесячный рост цен набирает темп — в марте он достиг 1,0%, что является самым высоким показателем с февраля 2013 года. В годовом выражении в марте инфляция достигла 6,9% против 6,5% в декабре 2013 года.

Инфляция и прирост цен в %, к соответствующему месяцу предыдущего года

Усиление роста цен, прежде всего, отразилось на ценах продовольственных товаров вследствие высокой импортозависимости многих, в том числе социально значимых, товаров при существенно снизившейся в 2013 году рентабельности производства и продаж.

Кроме того усиливает рост цен на продовольствие ряд неблагоприятных экзогенных факторов — низкий уровень запасов картофеля и овощей, продолжающийся с конца прошлого года рост мировых цен на молоко и продукты из него, к которым в текущем году присоединился сахар. Также сказываются введения ограничений на ввоз ряда товаров.

По группам непродовольственных товаров ускорение роста цен менее значительно, чем на продукты, в силу высокого уровня товарных запасов.

На продовольственные товары в I квартале 2014г. рост цен ускорился до 4,0% против 3,0% годом ранее, за годовой период — до 8,4% с 7,3% в декабре. Темпы удорожания нарастали, и в марте рост цен составил 1,8% (0,4% годом ранее).

При этом наиболее заметно росли цены на социально значимые импортозависимые продукты (молокопродукты, красное мясо, фрукты), и те товары, внутреннее производство которых не обеспечивает потребности в этих товарах в межсезонный период (сахар, овощи и картофель).

На непродовольственные товары с исключением бензина с начала года цены выросли умереннее — на 1,3% (годом ранее — на 1,2%).

В марте с началом новых поступлений товаров рост цен несколько ускорился — до 0,6% (0,4% в марте 2013 г.), в том числе при увеличении спроса на фоне инфляционных ожиданий.

На рыночные услуги с начала года цены выросли на 1,8% против 1,4% годом ранее, в том числе в марте — на 0,7%. Под влиянием ослабления курса подорожали услуги в сфере зарубежного туризма, воздушного транспорта, медицинские и ряд других услуг, потребляющих импорт. Также продолжился рост цен на отдельные социально значимые услуги (дошкольного воспитания, организаций культуры).

В промышленности (СDE) индекс цен производителей в среднем, по данным Росстата, составил 102,3% с начала 2014 года, в том числе в марте — 102,3% (99,6% в феврале).

В основном цены производителей заметно росли на торгуемые товары, так как внутренние цены формируются по принципу равнодоходности с поставками на экспорт. Также растут цены производителей на товары с высокой долей затрат на импортные материальные ресурсы, хотя влияние данного фактора в отдельных отраслях промышленности неравномерно.

Цены на торгуемые на внешних рынках товары в I квартале выросли на 4,3%, в том числе в марте — на 4,2%, за годовой период — 7,7% против 3,7% годом ранее.

С начала года повысились внутренние цены на все виды цветных металлов (рост на 9,4% в целом по группе), формируемые по принципу net-back c временным лагом 1-2 месяца. В марте выросли цены производителей на продукцию черной металлургии, поставляемую на экспорт (чугун, различные виды ферросплавов, продукты прямого восстановления железной руды и др.).

Стабильно с начала года растут цены на удобрения и азотные соединения (на 13,7% с января против 6,2% годом ранее).

В производстве нефтепродуктов рост цен в I квартале умеренный — 1,9% с начала года (годом ранее — снижение на 2,2%), так как на мировых рынках цены на нефть достаточно стабильны.

Ослабление курса рубля сказывается и на возобновлении роста цен в секторе неторгуемых товаров (с исключением электроэнергетики), в основном за счет роста издержек на импортируемые материальные ресурсы. Рост цен с начала года составил 1,8% (0,6% годом ранее), за годовой период в марте рост — 3,4% против 2,1% в декабре. В марте темпы повысились до 0,9% (0,7% в феврале).

Рост цен ниже, чем на торгуемые товары вследствие стагнации спроса, особенно — в инвестиционном секторе.

В пищевой промышленности за январь-март цены выросли на 1,8% (нулевой прирост годом ранее), в легкой промышленности — на 1,5% (0,9%).

Также выросли цены в производстве грузовых и легковых автомобилей за январь-март — на 9,1% (3,4% годом ранее), в том числе в марте — на 4,5 процента.

В производстве машин и оборудования (DK) с начала года рост цен на 2,1% (0,6% годом ранее), в основном росли цены на оборудование для инфраструктурных компаний (двигателей и турбин, насосов и компрессоров).

В производстве прочих неметаллических минеральных продуктов (стройматериалов) динамика низкая — в I квартале 2014г. цены снизились на 0,1%, за годовой период рост слабый — на 1,3% на фоне падения инвестиционного спроса.

В капитальном строительстве по итогам I квартала впервые с 2009 года зафиксировано снижение цен на 0,3% (при снижении объема инвестиций за январь-март 2014г. на 4,8%), за годовой период в марте рост цен невысокий — на 2,2 процента.

В животноводстве в марте цены выросли — на 1,9%, за январь-март 2014г. на 1,3%. В I квартале ускорился рост цен сельхозпроизводителей на свинину, за январь-март цены выросли на 4,9% (в марте — на 4,2%) при сокращении объемов поставок импорта. Также возобновился рост цен на птицу — на 1,0% с начала года (в том числе 0,8% в марте) на фоне роста цен на импортные добавки к кормам. Темпы роста цен на молоко постепенно замедляются после значительного роста во второй половине 2013 — начале 2014 года, и в связи с сезонным ростом производства в марте.

В марте возобновился рост цен на зерно (пшеница, ячмень) на фоне ослабления курса рубля и роста мировых цен.

.2 Социально-экономическое положение и перспективы развития Республики Башкортостан

Прошедший 2013 год, развивавшийся после мирового финансово-экономического кризиса 2008, стал для Республики Башкортостан, как и Российской Федерации в целом, наиболее сложным за истекшее десятилетие.

Вместе с тем накопленный экономический потенциал, оперативно принятые Правительством Башкортостана меры по минимизации последствий кризиса в рамках масштабной антикризисной программы, четко расставленные приоритеты позволили Республике сохранить социальную и финансовую стабильность, продолжить структурные преобразования по диверсификации и модернизации экономики и в результате получить более позитивную динамику по основным макроэкономическим показателям, чем в среднем по России.

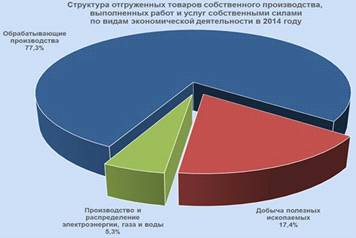

Оборот организаций по полному кругу хозяйствующих субъектов составил в 2013г. 2496,9 млрд. рублей, что на 7,2% в действующих ценах больше уровня соответствующего периода прошлого года. Объем отгруженных товаров собственного производства, выполненных работ и оказанных услуг собственными силами составил 1507,3 млрд. рублей, что выше уровня 2009г. на 7,1% (в действующих ценах).

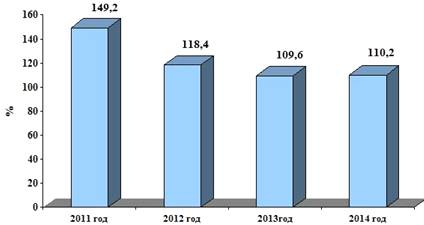

Индекс промышленного производства по Республике Башкортостан, исчисляемый по видам деятельности «добыча полезных ископаемых», «обрабатывающие производства», «производство и распределение электроэнергии, газа и воды» на основе динамики производства важнейших товаров-представителей, в 2013 году по сравнению с 2012 годом составил 105,7%.

На протяжении 5 лет сохраняется опережающая динамика республиканского индекса по сравнению со среднероссийской (102,6% к 2012г. в целом по стране).

По регионам Приволжского федерального округа данный показатель варьировал от 98,9% в Пермском крае до 111,1% в Пензенской области. В соседних с Башкортостаном Свердловской и Челябинской областях индекс промышленного производства составил 108,3% и 101,9% к 2012г., соответственно.

Наращивание промышленного производства укрепило положение республики на российском рынке. Башкортостан является лидером в России по объемам первичной переработки нефти и производству светлых нефтепродуктов, кальцинированной соды, стальной проволоки. Республика находится на втором месте среди регионов Российской Федерации по выпуску пластмасс, этилена, бензола, синтетических каучуков, скрученной проволоки, металлорежущих станков, универсальных электродвигателей, автобетоносмесителей, гражданских вертолетов, кровельных и гидроизоляционных материалов, технологической извести, стекла термически полированного, на третьем — по производству серы, каустической соды, подъемников, ламп накаливания, троллейбусов.

Добыча всех видов полезных ископаемых в 2013г. увеличилась по сравнению с 2012г. на 4,3%. Объемы добычи топливно-энергетических полезных ископаемых, основой которых является нефть, возросли на 4,4%. За год добыто 15,5 млн. тонн нефти, в т.ч. на территории республики 14,9 млн. тонн. По объему нефтедобычи республика занимает четвертое место в России. Динамика добычи рудных полезных ископаемых отмечена приростом на 1,6% к 2012г.

В обрабатывающих производствах индекс составил 107,0% к 2012г. Рост за год отмечен в большинстве видов экономической деятельности. Высокие темпы роста обеспечены в производствах: электрооборудования, электронного и оптического оборудования (129,0%), транспортных средств и оборудования (122,8%), металлургическом (112,0%), текстильном и швейном (111,5%), прочих неметаллических минеральных продуктов (110,0%), целлюлозно-бумажном производстве, издательской и полиграфической деятельности (107,9%).

Отмечен рост в химическом производстве, производстве резиновых и пластмассовых изделий, производстве кожи, изделий из кожи и обуви, производстве пищевых продуктов (101,6 — 104,6%).

В производстве нефтепродуктов год завершен с отставанием от уровня 2012г. на 2,1%, что обусловлено сокращением выпуска дизельного топлива на 1,7%, смазочных масел — на 19,8%. Так же отмечено снижение в производстве машин и оборудования (95,6% к 2012г.), в обработке древесины и производстве изделий из дерева (98,2% к 2012г.).

В производстве и распределении электроэнергии, газа и воды индекс составил 98,7%. Выработано 24,3 млрд.кВтч электроэнергии (95,1% к 2012г.), отпущено 48,7 млн. Гкал тепловой энергии (98,1% к 2012г.).

По производству электроэнергии и теплоэнергии регион занимает в Российской Федерации 16 и 5 места, соответственно. Объемы производства и распределения газообразного топлива возросли на 8,8%, сбора, очистки и распределения воды — на 3,0%.

Строительство. На территории республики предприятиями и организациями в 2013г. сдано в эксплуатацию 404 жилых здания и 267 зданий нежилого назначения. Введены в действие производственные мощности на предприятиях сельского хозяйства, по добыче полезных ископаемых, химических производств, по производству пищевых продуктов, нефтепродуктов и прочих неметаллических минеральных продуктов, производству и распределению электроэнергии, газа и воды, торговли, транспорта, связи и других.

Сельскохозяйственными производителями республики в 2013г. произведено продукции на сумму 101,1 млрд. рублей (85,2% в сопоставимой оценке к 2012г.).

Большая часть продукции получена в хозяйствах населения (63,4%), доля общественного сектора составила 31,2%, крестьянских (фермерских) хозяйств и индивидуальных предпринимателей — 5,4% (в 2012г. — 60,2%, 33,8%, 6,0%, соответственно).

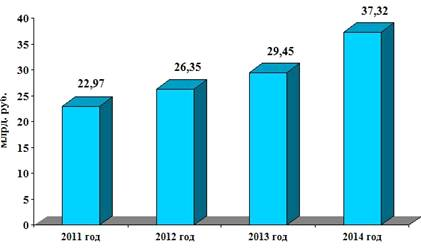

Общий объем услуг связи в 2013г. предварительно оценивается в 24,3 млрд. рублей (в фактически действовавших ценах на 5,2% больше, чем в 2012г.).

Традиционными операторами связи было оказано услуг связи на сумму 7,6 млрд. рублей (на 3,1% больше), в том числе населению — 3,8 млрд. рублей (на 2,2% больше).

Ситуация на потребительском рынке республики оставалась стабильной, оборот розничной торговли в 2013г. составил 633,9 млрд. рублей, что в товарной массе на 5,1% больше, чем в 2012г. По абсолютному показателю оборота розничной торговли Республика Башкортостан входит в первую десятку регионов Российской Федерации и занимает второе место в Приволжском федеральном округе. На душу населения оборот розничной торговли в 2013г. составил более 156,0 тыс. рублей или 105,3% (в сопоставимых ценах) к 2012г.

Оборот общественного питания в 2013г. сложился в сумме 27,8 млрд. рублей или 104,7% к 2012г. На душу населения оборот общественного питания в 2012г. составил 6,8 тыс. рублей или 104,8% (в сопоставимых ценах) к 2012г.

По данным Министерства финансов Республики Башкортостан на 1 января 2013г. в консолидированный бюджет Республики Башкортостан поступило доходов в сумме 145,2 млрд. рублей, из них доля налога на доходы физических лиц составила 26,0%, налога на прибыль организаций — 22,3%, налогов на товары (работы, услуги), реализуемые на территории РФ — 10,2%, налогов на имущество — 7,8%, налогов на совокупный доход — 3,6%.

Вклады населения в кредитных организациях республики на 1 декабря 2013г. с учетом сберегательных сертификатов составили 184,8 млрд. рублей, увеличившись с начала года на 14,5%. Инфляция в потребительском секторе республики по итогам 2013г. сложилась на уровне 6,2% − это минимальное значение за период статистических наблюдений за изменением цен с 1992 года. Инфляция в среднем по Российской Федерации составила 6,6%, в Приволжском федеральном округе — 6,4%. В большинстве субъектов Приволжского федерального округа наблюдалось интенсивное удорожание отдельных видов продовольственных товаров − овощной продукции, муки пшеничной, хлеба, хлебобулочных и макаронных изделий, мяса птицы, соли и водки. Повсеместно росли цены на табачные изделия и нефтепродукты.

В республике индекс потребительских цен на продовольственные товары составил 108,5%, непродовольственные − 104,1%, услуги − 105,8%.

Индекс цен производителей сельскохозяйственной продукции за период с начала 2012г. составил 137,4%, в том числе в растениеводстве — 146,4%, животноводстве — 112,7%. Высокий индекс цен обусловлен значительным ростом цен на зерновые культуры (на 44,5%), семена подсолнечника (в 2,0 раза), овощи (в среднем — на 32,6%).

Из продукции животноводства прирост цен на скот и птицу сельскохозяйственную составил 21,2%, молоко сырое — 7,3%. Снизились цены на яйца куриные.

Индекс цен производителей промышленных товаров на внутрироссийском рынке сложился на уровне 103,6%, в том числе в добыче полезных ископаемых − 118,7%, обрабатывающих производствах — 100,4%, производстве и распределении электроэнергии, газа и воды — 113,1%. В обрабатывающих производствах снизились цены на бензин автомобильный на 5,5%, мазут топочный − на 15,8%, битумы нефтяные дорожные жидкие и сырье для их производства − на 16,3-19,2%. Вместе с тем динамично росли цены в производстве пищевых продуктов: мука пшеничная подорожала в 1,5 раза, крупы − в среднем на 19,2%, хлеб и мучные кондитерские изделия недлительного хранения — на 16,7%, макаронные изделия − на 42,6%, масло подсолнечное — на 17,2%, водка и этиловый спирт — на 23,5-25,0%.

Численность экономически активного населения в республике по итогам обследования населения по проблемам занятости по методологии Международной организации труда в январе — декабре 2013г. составила 2056,5 тыс. человек, из них занято — 1928,1 тыс. человек. Основная часть занятого населения сосредоточена на предприятиях и в организациях республики, среднесписочная численность работающих в них в январе-ноябре 2013г. составила 1167,2 тыс. человек или на уровне января-ноября 2012г. По данным оценки, в 2013г. реальные располагаемые денежные доходы (денежные доходы за вычетом обязательных платежей, скорректированные на индекс потребительских цен) увеличились на 6,5% по сравнению с 2012г. и составили 21359,2 рубля в среднем за месяц на душу населения. Среднемесячная заработная плата, начисленная работникам предприятий за январь-ноябрь 2013г., сложилась в размере 19868,1 рублей, что в реальном выражении (с учетом индекса потребительских цен) на 9,2% выше уровня января-ноября 2012г. В регионе сложился естественный прирост населения. Его величина по предварительным данным составляет 5,6 тыс. человек. Число родившихся превышает число умерших уже четвертый год. Число родившихся, по предварительным данным, составило 59,0 тыс. человек или 14,5 в расчете на 1000 человек населения, число умерших — 53,4 тыс. человек или 13,1 в расчете на 1000 человек населения. Число родившихся превысило число умерших на 10,5%. Показатели рождаемости 2012г. сложились выше уровня 2012г. (число родившихся составляло 56,0 тыс. человек), смертности сложились ниже уровня 2012г. на 1,9%. В целом, Республика Башкортостан, имеет неплохие темпы экономического роста по сравнению с другими субъектами Российской Федерации.

Таблица №4 — Основные показатели прогноза социально-экономического развития Республики Башкортостан до 2016 года

|

Наименование показателя |

Единица измерения |

2012 год |

2013 год |

прогноз |

||

|

2014 год |

2015 год |

2016 год |

||||

|

Индекс потребительских цен |

в % к декабрю предыдущего года |

106,2 |

106,5 |

105,0 |

105,0 |

105,0 |

|

Валовой региональный продукт в основных ценах |

млн. рублей в ценах соответствующих лет |

1065294,9* |

1167975,4 |

1291187,2 |

1436889,4 |

1604088,4 |

|

в % к предыдущему году |

105,0* |

104,2 |

105,3 |

105,1 |

105,2 |

|

|

Объем отгруженных товаров собственного производства, выполненных работ и услуг собственными силами по видам деятельности C, D, E |

млн. рублей в ценах соответствующих лет |

1049389,0 |

1104027,0 |

1193212,5 |

1307243,1 |

1428742,6 |

|

Индекс промышленного производства |

в % к предыдущему году |

105,7 |

102,6 |

104,5 |

104,0 |

104,4 |

|

Продукция сельского хозяйства в хозяйствах всех категорий |

млн. рублей в ценах соответствующих лет |

106802,7 |

122861,9 |

139313,7 |

155395,8 |

172451,2 |

|

в % к предыдущему году |

87,2 |

112,5 |

108,8 |

105,2 |

105,5 |

|

|

Инвестиции в основной капитал за счет всех источников финансирования |

млн. рублей в ценах соответствующих лет |

232872,9 |

256248,9 |

290041,4 |

330842,1 |

379856,7 |

|

в % к предыдущему году |

108,0 |

105,1 |

107,0 |

107,4 |

107,8 |

|

|

Объем работ, выполненных по виду деятельности «Строительство» |

млн. рублей в ценах соответствующих лет |

136607,5 |

152331,0 |

171805,0 |

194682,6 |

221435,9 |

|

в % к предыдущему году |

112,9 |

105,0 |

106,4 |

106,4 |

106,5 |

|

|

Ввод в эксплуатацию жилых домов за счет всех источников финансирования |

тыс. кв. м общей площади |

2323,6 |

2470,0 |

2640,0 |

2820,0 |

3015,0 |

|

Оборот розничной торговли |

млн. рублей в ценах соответствующих лет |

633942,7 |

720374,4 |

805534,2 |

900745,1 |

999664,9 |

|

в % к предыдущему году |

105,1 |

107,0 |

106,7 |

106,8 |

106,0 |

|

|

Объем платных услуг населению |

млн. рублей в ценах соответствующих лет |

178963,5 |

196627,6 |

216710,9 |

239077,2 |

264038,1 |

|

в % к предыдущему году |

104,9 |

102,3 |

103,1 |

103,2 |

103,7 |

|

|

Прибыль по всем видам деятельности |

млн. рублей в ценах соответствующих лет |

125673,6 |

131670,0 |

140560,0 |

150510,0 |

161400,0 |

|

Прибыль прибыльных организаций для целей бухгалтерского учета |

млн. рублей в ценах соответствующих лет |

156766,1 |

151130,0 |

161030,0 |

172160,0 |

184190,0 |

|

Фонд заработной платы |

млн. рублей в ценах соответствующих лет |

295492,1 |

334944,8 |

373398,0 |

417657,0 |

463833,0 |

|

Реальные располагаемые денежные доходы населения |

в % к предыдущему году |

105,4 |

103,4 |

104,5 |

104,7 |

104,8 |

|

Уровень безработицы по методологии МОТ |

% |

6,1 |

6,0 |

5,9 |

5,6 |

5,3 |

|

Уровень зарегистрированной безработицы |

% |

1,30 |

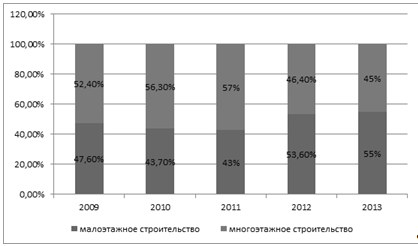

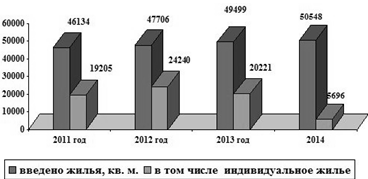

1,25 |