кредитоспособность экономический финансовый

В современных условиях вопрос качества взаимоотношений банков с предприятиями — контрагентами приобретает особую важность. Банки в свою очередь, уделяют особое внимание анализу кредитоспособности потенциальных клиентов. Кредитование предприятий относится к традиционным видам банковских операций. Процесс кредитования связан с действием многочисленных факторов риска, которые могут повлечь за собой неисполнение обязательств заемщиком и как следствие, обесценение ссуды. Поэтому анализ кредитоспособности становится важной, неотъемлемой задачей банков. Ведь практически от возможностей банка провести анализ кредитоспособности клиента зависит успешность его деятельности.

В рамках данной работы рассматриваются скоринговые методы оценки кредитоспособности на основе методики банка ОАО «Сбербанк России». Под скорингом следует понимать метод балльной оценки по набору критериев. Скоринг позволяет принимать решение о выдаче кредита всего за несколько секунд. Но принятию решения предшествует сбор информации о клиенте.

Актуальность исследуемой темы в том, что в настоящее время разработано множество методик по оценке кредитоспособности, но сформировать единую, универсальную методику затруднительно, так как на кредитные возможности заемщика может повлиять множество факторов, таких как бизнес-риск (деловая репутация заемщика, зависимость от поставщиков и покупателей, наличие судебных разбирательств или качество управления) и финансовый риск (величина чистых активов, коэффициенты ликвидности, рентабельности, покрытия и прочие).

При невозможности разработать единую методику Банк должен совершенствовать имеющуюся методику для того, чтобы она обеспечивала высокое качество взаимоотношений Банка и контрагентов.

В 2004 году Базельским Комитетом по банковскому надзору был сформулирован принцип управления кредитным риском на основе внутренних кредитных рейтингов заемщика. Данный принцип способствовал разработке соответствующих методик рейтингового оценивания. Но в таких методиках не всегда учитывается полный спектр возможных рисков, некоторые риски остаются без должного внимания, что приводит к негативным результатам. Свидетельство таких ошибок — мировой финансовый кризис 2008 года, последствия которого хоть и не так остро затронули отечественный финансовый рынок в сравнении с другими странами, тем не менее повлияли на него. В связи с этим, актуальной является проблема создания инструмента, который бы учитывал все возможные риски при кредитовании предприятий Банком.

Особенности финансовых отношений предприятий и принципы их организации

... финансовых отношений, а так же финансовые отношения лежат в основе формирования собственного капитала предприятия. Основной целью данной курсовой работы является изучение особенностей финансовых отношений предприятий и принципов ... финансовых отношений с другими субъектами экономики. Все финансовые отношения предприятий можно объединить в ... временных финансовых трудностей предприятий. Банки в настоящее ...

Начало исследований в сфере разработки формализованного подхода к оценке кредитоспособности предприятий-заемщиков было положено такими зарубежными учеными, как Э. Альтман, Дж. Синки, Э. Боди, А. Кейн, А. Маркус, Э. Найман. Среди отечественных ученых данную проблему разрабатывали такие ученые, как О.И. Лаврушин, Д.А. Ендовицкий, Г.Н. Белоглазова, Е.В. Тихомирова, Н.А. Федорова и другие.

Проблема разработанных к настоящему времени подходов к оценке кредитоспособности в том, что в них делается акцент на статистические оценки, а не на оценки, рассчитываемые для будущих периодов, в то время как Банк должен принимать кредитное решение, результаты которого можно оценить только в будущем. Сделать прогноз на основе только формализованных подходов к анализу невозможно. Поэтому более эффективно будет использовать математический инструментарий в сочетании с экспертной оценкой. В настоящей работе кредитоспособность конкретного заемщика оценивается на основе модели кредитного скоринга ОАО «Сбербанк России».

Предмет и объект исследования. Предметом исследования служат организационно-экономические отношения, возникающие в процессе оценки кредитоспособности.

Объектом исследования являются процессы взаимодействия коммерческих банков, в частности Сбербанк России (ОАО), с клиентами, обращающимися в кредитные учреждения за получением кредитов.

Целью дипломной работы является проведение всестороннего финансового анализа заемщиков и оценки заемщиков на основе скоринговой модели Банка, с выявлением наиболее значимых показателей модели.

Для достижения указанной цели были поставлены следующие задачи:

- раскрыть экономическую сущность анализа кредитоспособности, изучить цель анализа и методы;

- выявить основные проблемы существующих подходов к оценке кредитоспособности;

- определить информационную базу анализа;

- проанализировать методику оценки финансового положения заемщика Банка ОАО «Сбербанк России» на примере заемщика ООО «Тав Ойл»;

- проанализировать модель кредитного скоринга ОАО «Сбербанк России», включающую в себя оценку бизнес-риска, финансового риска и риска кредитной истории, на основе ООО «Тав Ойл»;

- Выполнению поставленных задач способствовали следующие методы: в рамках финансового анализа — вертикальный и горизонтальный сравнительные анализы, коэффициентный метод, анализ абсолютных и относительных показателей;

- в рамках скоринговой модели — рейтинговый метод с присвоением категорий качества;

- в рамках анализа скоринговой модели — регрессионный анализ с построением модели зависимости скоринговых баллов от важнейших показателей риска.

При написании теоретической главы использовалась литература отечественных и зарубежных авторов, раскрывающая принципы и методику анализа кредитоспособности заемщиков. Также были изучены периодические издания, такие как «Банковское дело», «Управление в кредитной организации» и другие. Аналитико-расчетная часть диплома выполнялась на основе финансовых документов выбранных заемщиков, при этом в качестве примера для анализа было выбрано предприятие ООО «Тав Ойл». Документы включали в себя финансовую отчетность, отчет о прибылях и убытках, расшифровки основных бухгалтерских статей, оборотно — сальдовые ведомости по счетам 60 и 62.

«Анализ кредитоспособности заемщика банка

... 1) изучить теоретические основы анализа кредитоспособности клиента банка – физического лица; 2) провести оценку кредитоспособности клиента банка; 3) предложить меры по совершенствованию методики оценки кредитоспособности заемщика банка. Объектом исследования бакалаврской работы является ПАО «Сбербанк ...

Кредитоспособность заемщика является одним из наиболее значимых факторов, о которых надо иметь представление кредиторам в условиях формирования и совершенствования рыночных отношений. Финансовые институты создают и развивают свои алгоритмы для того, чтобы определять кредитоспособность хозяйствующих субъектов. Впрочем, для этой цели следует точно установить, какие аспекты охватывает понятие кредитоспособности в рамках рыночной экономики. Не лишним будет обратить внимание на то, что в условиях плановой экономики, когда происходило искажение принципов кредитования и остро ощущался недостаток «фундамента» для эффективного формирования кредитных отношений, идея «кредитоспособности» как способности экономического субъекта выполнять свои обязательства, отсутствовала. Вследствие этого отсутствовала потребность в анализе кредитоспособности экономического субъекта — так как плановая директивная система разделения финансовых ресурсов не предполагала использование возможностей свободных рыночных отношений. Однако, в процессе перехода к рыночным отношениям, порядок экономических отношений между заемщиками и кредиторами значительно преобразился в лучшую сторону. В условиях новой экономики главную роль стали играть возможности такого взаимодействия, в котором выгоду получали бы обе стороны — и кредитор, и кредитуемый. Также следует отметить, что общая заинтересованность в сделке между заемщиком и кредитором уже в начале формирования рыночных отношений была непосредственно связана с оценкой кредитоспособности. Появились возможности и инструменты для оценки данного аспекта финансово-хозяйственной деятельности субъекта экономических отношений. В данном контексте следует рассмотреть различные определения понятия «кредитоспособности», чтобы в итоге выявить определение, наиболее полно отражающее идею кредитоспособности заемщика.

Существуют разные мнения о том, как следует трактовать кредитоспособность. К примеру, профессор А.Д. Шеремет рассматривает кредитоспособность как способность заемщика в полном объеме и в срок покрыть основной долг и проценты — свои долговые обязательства. Профессор О.И. Лаврушин в определении термина «кредитоспособность» придерживается того же мнения. Другой профессор, А.И. Ачкасов, при определении данного термина придерживается следующего мнения — это способность хозяйствующего субъекта в срок совершать все необходимые платежи при условии поддержания естественного хода производства за счет наличия достаточного объема собственных оборотных средств. Ачкасов обращает внимание на то, что хозяйствующий субъект должен совершать платежи в такой форме, которая бы позволила без существенных финансовых потрясений выделить необходимый объем ликвидных активов для покрытия всех срочных обязательств перед кредиторами. К определению, данному Ачкасовым, можно добавить формулировку кредитоспособности В.Т. Севрука: «Финансовое положение предприятия определяется его платежеспособностью и кредитоспособностью, то есть возможностью в срок покрыть срочные обязательства в соответствии с хозяйственными договорами, возвращать кредиты, выплачивать заработную плату рабочим, совершать платежи и отдавать налоги в бюджет».

Оценка кредитоспособности заемщика на примере ЗАО «Эксергия»

... Целью данной работы является изложение теоретических основ и практических аспектов оценки кредитоспособности заемщика на примере ЗАО «Эксергия». Для достижения поставленной цели необходимо решить следующие задачи: дать определение понятию кредитоспособности заемщика и ...

Определения, приведенные выше, имеют некоторые неточности. Во-первых, в приведенных определениях нет точного разграничения понятий «платежеспособности» и «кредитоспособности». Кредитоспособность означает возможность предприятия покрыть свои кредитные обязательства, в то время как платежеспособность означает возможность покрыть все обязательства, не только кредитные. Также следует отметить, что кредитоспособность — прогноз возможности исполнить обязательства перед кредиторами в настоящий, текущий момент, в то время как платежеспособность и есть непосредственно возможность исполнить кредитные обязательства в текущий момент. То есть платежеспособность — возможность исполнить кредитные обязательства, а кредитоспособность — прогноз такой возможности. Во-вторых, следующая неточность в определениях кредитоспособности — некоторая ограниченность определений. Данная ограниченность возникает в связи с тем, как определяются ресурсы для покрытия кредитных обязательств. Заемщик исполняет свои обычные обязательства (не считая кредитные обязательства) за счет выручки от реализации продукции, работ или услуг. Но покрытие кредитных обязательств не производится только за счет выручки хозяйствующего субъекта.

Для этого предприятие — заемщик использует свои собственные средства (капитал и резервы), либо средства, которые поступают от реализации залогового имущества банком. Следует учесть, что банк в роли кредитора может потребовать обеспечение не только в виде залогового имущества, но и в виде поручительства третьих лиц или страховых возмещений, и именно из этих средств будет выполняться покрытие кредитных обязательств заемщика при условии неспособности заемщика расплатиться по кредитным обязательствам из собственных средств. В третьих, неточности приведенных выше определений состоят в том, что их авторы определяют кредитоспособность как ликвидность активов заемщика. Но кредитоспособность определяется многообразием факторов, которые могут напрямую не зависеть от заемщика и которые сложно количественно измерить — это факторы бизнес-риска, или делового риска, о котором подробнее будет рассказано ниже. В данном контексте следует определить факторы бизнес-риска как факторы, напрямую не зависящие от хозяйственного субъекта. Данные факторы не всегда поддаются количественному измерению. Это такие факторы, как доля рынка, зависимость от поставщиков и зависимость от покупателей, надежность управления, учет и контроль предприятия и другие факторы.

Несмотря на приведенные выше аргументы в защиту подхода, который предполагает точные границы понятий платежеспособности и кредитоспособности, имеют место быть подходы, в которых понятия кредитоспособности и платежеспособности связаны. Следует отметить, что выбор того или иного подхода должен быть осуществлен в зависимости от целей, предполагаемых при анализе финансового положения субъекта экономических отношений. К примеру, А.И. Ольшаный определяет кредитоспособность в достаточно узких рамках — как способность заемщика исполнить лишь кредитные обязательства и предполагает, что характеристики кредитоспособности и платежеспособности должны быть различны, так как исходя из принципов кредитования кредитные обязательства можно покрыть не только за счет выручки от основной деятельности, но и за счет источников обеспечения, таких как реализация залогового имущества или поручительство. Еще одна точка зрения на понятие кредитоспособности следующая: профессор Д.А. Ендовицкий предполагает, что кредитоспособность — это такое финансово-хозяйственное состояние предприятия — заемщика, которое подтверждает эффективное расходование заемных средств и возможность заемщика в срок и в полном объеме вернуть кредит, следуя условиям кредитного договора.

Оценка кредитоспособности клиентов коммерческого банка (на примере Сбербанка РФ)

... уровень кредитоспособности заемщика и дается оценка возможных способов снижения рисков кредитования. Целью данной дипломной работы является изучение теории и практики оценки кредитоспособности клиентов коммерческого банка, а ... средства из различных источников. Самым распространенным из определений является следующее: способность лица полностью и в срок рассчитаться по своим долговым обязательствам, ...

Существует также подход, который предполагает, что кредитоспособность предприятия — заемщика определяется качеством и количеством предпосылок у заемщика для получения кредита и для гарантии его возврата в надлежащий срок [17, с. 54]. Но в данном контексте предпосылки еще не означают возможность получить кредит — не дано точное разграничение между самой возможностью получить заемные средствами и предпосылками для этого. Следует обратить внимание на то, что данное определение является довольно ограниченным. В частности, не учитывается тот аспект, что заемные средства предоставляются банками на платной основе — а это один из важнейших принципов кредитования — платность, остальные принципы — возвратность и срочность. Следовательно, в определении кредитоспособности должна учитываться способность покрытия процентов по кредиту, а не только возврат кредита, то есть возврат кредита в полном объеме. Следующее определение также имеет ограниченность, которая была подчеркнута ранее. То есть профессор Е.А. Москвин определяет кредитоспособность хозяйствующего субъекта как способность погашения предприятием — заемщиком ссудной задолженности. В данном случае не уделяется должное внимание тому факту, что кредит и проценты по кредиту должны быть возвращены в срок. Более того, в данном определении нет четкого разграничения понятий «кредит» и «ссуда». Как правило, в нормативных документах понятие «ссуда» означает следующее — это безвозмездное пользование вещами. Не предполагается использование денег в качестве объекта ссуды, а в договоре ссуды не предусмотрена возможность получения процентов за пользование, так как договор о безвозмездном пользовании — ответственности сторон ограничены возмещением реального ущерба. В данном случае не учитывается упущенная выгода, что также является различием понятий ссуды и кредита.

Один из подходов на определение кредитоспособности предполагает, что кредитоспособность — это совокупность различных условий, которые определяют возможность заемщика привлекать заемные средства и возвращать их полностью и в установленные сроки — определение М.Н. Крейниной. В данном подходе кредитоспособность рассамтривается в более широком смысле. В частности, уделяется должное внимание таким предпосылкам получения заемного капитала, как структуре используемых оборотных средств, финансовой устойчивости предприятия, оцениванию выпускаемой продукции в рамках спроса на эту продукцию, ликвидность активов предприятия — заемщика.

Следует акцентировать внимание на том, что кредитоспособность предприятия — заемщика не ограничена лишь изложенными выше предпосылками. Понятие кредитоспособности также включает в себя такие аспекты, как определенные требования к рентабельности деятельности, оборачиваемости важнейших показателей (дебиторской задолженности, кредиторской задолженности, запасов), окупаемости финансовых вложений, качеству управления предприятием, надежности руководства, учету и контролю финансовой отчетности, некоторым аспектам кредитной истории заемщика (наличие задолженности по кредитным обязательствам перед кредиторами компании — особенно перед бюджетом задолженности по налогам и сборам, информация о пролонгации или реструктуризации задолженности).

Оценка банковских рисков ( на примере ПАО «Сбербанк России» ) Студент (ка)

... банковских рисков; б) изучить классификацию банковских рисков; в) представить общую характеристику ПАО «Сбербанк России» и провести оценку его финансово-экономического состояния; г) разработать мероприятия, направленные на совершенствование системы управления банковскими рисками. В ...

В свете всего вышеизложенного релевантным можно считать определение Л.Т. Гиляровской. Она трактует кредитоспособность как способность хозяйствующих субъектов в установленные сроки и в полном объеме исполнить свои обязательства в отношении основного долга и процентов по нему в связи с неотложными обязательствами по погашения кредитных обязательств.

Таким образом, при определении кредитоспособности следует учитывать все аспекты, исходящие из трех основных принципов кредитования — платности, возвратности и срочности. То есть нужно обратить внимание не только тот факт, что заемные средства необходимо вернуть в установленный кредитным договором срок, но также на тот факт, что помимо основного долга необходимо уплатить проценты по кредиту. Кроме того, нужно учитывать все важнейшие аспекты при определении способности заемщика покрыть свои кредитные обязательства, а именно факторы бизнес-риска, финансового риска и риска кредитной истории. На основании всего вышеизложенного можно дать следующее определение: кредитоспособность предприятия — заемщика — это его комплексная финансовая и правовая характеристика, представленная как показателями финансового риска, так и показателями делового риска. Кредитоспособность в данном понимании показывает способность предприятия в будущем в установленный срок и в полном объеме покрыть свои кредитные обязательства в соответствии с кредитным договором и определяет степень риска банка при кредитовании конкретно данного заемщика.

При оценке кредитоспособности заемщика юридического лица могут быть использованы различные методы. Наиболее распространенными из них являются оценки на основе: системы финансовых коэффициентов; анализа денежных потоков; анализа делового риска. Каждый из указанных способов имеет свои особенности, достоинства и недостатки.

При оценке кредитоспособности на основе системы финансовых коэффициентов в мировой практике применяются пять групп коэффициентов: ликвидности; эффективности (оборачиваемости); финансового левериджа; прибыльности; обслуживания долга. Данный метод оценки кредитоспособности можно использовать как при оценке кредитного риска так и банковских структур.

Рассматриваемые финансовые коэффициенты могут рассчитываться на основе фактических отчетных данных или прогнозных величин на планируемый период. В зарубежной практике фактические показатели берутся как минимум за три года. В этом случае основой расчета коэффициентов кредитоспособности являются средние за год (квартал, полугодие, месяц) остатки запасов, дебиторской и кредиторской задолженности, средств в кассе и на счетах в банке, размер уставного фонда, собственного капитала и так далее.

В условиях нестабильной экономики, высоких темпов инфляции фактические показатели за прошлые периоды не могут являться единственной базой оценки способности клиента погасить свои обязательства, включая ссуды банка, в будущем. Эти рассчитываемые коэффициенты отражают положение дел в прошлом, да и то лишь в отношении некоторых сторон деятельности предприятий — в основном в части движения оборотных средств. Кроме того, они не учитывают многих факторов: репутацию заемщика, перспективы и особенности экономической конъюнктуры, в том числе выпускаемой продукции, а также других факторов. В этом случае должны использоваться либо прогнозные данные для расчета коэффициентов, либо рассматриваемый способ оценки кредитоспособности предприятия дополнится другими.

Проблемы и перспективы развития потребительского кредитования

... на товары, способствуя увеличению их производства и реализации. Цель работы - провести анализ потребительского кредитования в России и отразить проблемы и перспективы развития. Для достижения поставленной цели ... средств обращаются за ссудами в коммерческие банки для покрытия дебиторской задолженности по предоставленным кредитам. Классификация потребительских ссуд заемщиков и объектов кредитования ...

Недостатки данного метода преодолеваются при использовании метода анализа денежных потоков клиента, поскольку определяется чистое сальдо различных его поступлений и расходов (притока и оттока средств) за определенный период, равный минимум трем годам. При этом принято устойчивое превышение притока над оттоком средств клиента считать свидетельством его финансовой устойчивости, следовательно, и кредитоспособности.

Анализ денежного потока позволяет сделать вывод о слабых местах управления предприятием. Например, отток средств может быть связан с управлением запасами, расчетами, финансовыми платежами. Выявление слабых мест менеджмента используется для разработки условий кредитования, отраженных в кредитном договоре. Например, если основным фактором оттока средств является излишнее отвлечение средств в расчеты, то «положительным» условием кредитования клиента может быть поддержание оборачиваемости дебиторской задолженности в течение всего срока пользования ссудой на определенном уровне.

Для решения вопроса о целесообразности и размере выдачи ссуды на относительно длительный срок анализ денежного потока делается не только на основе фактических данных за истекшие периоды, но и на основе прогнозных данных на планируемый период. Фактические данные используются для оценки прогнозных данных.

Фактически же данный способ рассчитан лишь на кредитовании обеспечения текущего функционирования предприятия, поскольку при инвестиционном кредитовании период времени между оттоком инвестируемых средств их материализацией в виде увеличения притока средств может быть весьма продолжительным. Систему рисков, существующую при инвестиционном кредитовании предприятий, этот метод также не учитывает.

Следует отметить, что метод оценки кредитоспособности на основе анализа делового риска не лишен недостатков двух предыдущих методов. Для этого метода деловой риск связан с прерывностью процесса кругооборота оборотных средств, возможностью не завершить этот кругооборот эффективно. Поэтому он учитывает следующие основные факторы делового риска:

- надежность поставщиков;

- диверсифицированность поставщиков;

- сезонность поставок;

- длительность хранения сырья и материалов;

- наличие складских помещений и необходимость в них;

- порядок приобретения сырья и материалов;

- экологические факторы;

- мода на сырье и материалы;

- уровень цен (доступность для заемщика) на приобретаемые ценности и их транспортировку;

- соответствие транспортировки характеру груза;

- ввод ограничений на вывоз и ввоз импортного сырья и материалов.

Деловой риск связан также с недостатками законодательной основы для совершения и завершения кредитуемой сделки, а также со спецификой отрасли заемщика.

Организация кредитования физических лиц в Северо-Западном банке Сбербанка России

... кредитования физических лиц в РФ. Во второй главе раскрываются основные виды кредитов, предлагаемых физическим лицам в Северо-Западном Банке Сбербанка России, рассматривается организация кредитования населения в . Здесь освещаются такие вопросы как: предварительная работа с заемщиком; ...

В условиях экономической нестабильности анализ делового риска в момент выдачи ссуды существенно дополняет оценку кредитоспособности клиента на основе финансовых коэффициентов, которые рассчитываются на основе средних фактических данных истекших отчетных периодов.

В последние десятилетия в западных банках разрабатываются методы оценки качества потенциальных заемщиков с помощью разного рода статистических моделей. Цель состоит в том, чтобы создать стандартные подходы для объективной характеристики заемщика, найти числовые критерии для разделения будущих клиентов на надежных и ненадежных, подверженных риску банкротства. Примером такой модели может служить «модель Зета», разработанная группой американских экономистов в конце 7О-хгг. и применяемая банками в кредитном анализе. Модель предназначена для оценки вероятности банкротства фирмы. Значение ключевого параметра «Z» определяется с помощью уравнения, переменные которого отражают некоторые характеристики анализируемой компании: ее ликвидность, скорость оборота капитала ит.д. Если значение коэффициента превышает определенную пороговую величину, то фирма зачисляется в разряд надежных, если же оно ниже критической величины, то значит финансовое положение такого предприятия внушает опасения и выдавать кредит ей не рекомендуется.

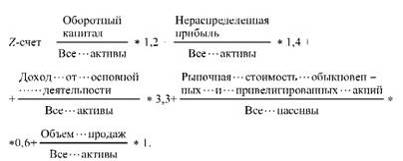

Расчет «Z-счета» (Е. Альтмана) осуществляется по формуле:

[16, с.3]

[16, с.3]

Значения Z-счета: 1,8 и меньше вероятность банкротства очень высокая, от 1,81 до 2,7 — высокая, от 2,8 до 2,9 -банкротство возможно, 3,0 и выше- вероятность банкротства очень низкая.

Во многих странах Z-счет используется не только для предсказания банкротства, но и для того, чтобы выяснить, не должна ли компания сократить свои расходы.

Сбербанк России является крупнейшим банком Российской Федерации и СНГ. Его активы составляют четверть банковской системы страны, а доля в банковском капитале находится на уровне 30%. По данным журнала The Banker (1 июля 2009 г.), Сбербанк занимал 38 место по размеру основного капитала (капитала 1-го уровня) среди крупнейших банков мира.

Основанный в 1841 г. Сбербанк России сегодня — современный универсальный банк, удовлетворяющий потребности различных групп клиентов в широком спектре банковских услуг. Сбербанк занимает крупнейшую долю на рынке вкладов и является основным кредитором российской экономики. По состоянию на 1 июня 2009 г., доля Сбербанка России на рынке частных вкладов составляла 50,5%, а его кредитный портфель соответствовал более 30% всех выданных в стране займов.

Сбербанк России обладает уникальной филиальной сетью и в настоящее время в нее входят 18 территориальных банков и более 19 050 подразделений по всей стране. Дочерние банки Сбербанка России работают в Казахстане, на Украине и в Белоруссии. Сбербанк нацелен занять 5% долю на рынке банковских услуг этих стран. В соответствии с новой стратегией, Сбербанк России планирует расширить свое международное присутствие, выйдя на рынки Китая и Индии. В целом планируется увеличить долю чистой прибыли, полученной за пределами России, до 5% к 2014 г.

Рассматривая международный вектор как важнейшую составляющую стратегии своего развития, Сбербанк России осуществляет казначейские операции на международном рынке и операции торгового финансирования, поддерживает корреспондентские отношения с более чем 220 ведущими банками мира и участвует в деятельности ряда авторитетных международных организаций, представляющих интересы мирового банковского сообщества. Активная позиция и международный авторитет позволяют Сбербанку России наиболее полно удовлетворять внешнеэкономические запросы своих клиентов, привлекать на выгодных условиях ресурсы с мировых финансовых рынков и соответствовать лучшей практике, принятой в международном банковском сообществе.

Акции Сбербанка России котируются на российских биржевых площадках ММВБ и РТС с 1996 г. В марте 2007 г. Банк разместил дополнительный выпуск обыкновенных акций, в результате чего, уставный капитал увеличился на 12%, и было привлечено 230,2 млрд. рублей. Средний дневной объем торгов акциями Сбербанка составляет 40% объема торгов на ММВБ.

Учредитель и основной акционер Банка — Центральный банк Российской Федерации (Банк России).

По состоянию на 8 мая 2009 г., ему принадлежит 60,25 % голосующих акций и 57,58% в уставном капитале Банка. Остальными акционерами Сбербанка России являются более 273 тысяч юридических и физических лиц. Высокая доля иностранных инвесторов в структуре капитала Сбербанка России (более 24%) свидетельствует о его инвестиционной привлекательности.

Сбербанк России имеет высокие рейтинги ведущих рейтинговых агентств. Агентством Fitch Ratings Сбербанку России присвоен долгосрочный рейтинг дефолта в иностранной валюте “BBB”, агентством Moody’s Investors Service — долгосрочный рейтинг депозитов в иностранной валюте “Baa1”. Кроме того, агентство Moody’s присвоило Банку наивысший рейтинг по национальной шкале.

В октябре 2008 г. Сбербанком была принята новая стратегия развития на период до 2014 г., в рамках которой Банк нацелен на дальнейшее развитие своих конкурентных преимуществ и создание новых областей роста. Совершенствование системы управления рисками, оптимизация расходов и реализация инициатив, направленных на повышение эффективности деятельности, позволят Сбербанку России доказать свою устойчивость в текущих условиях нестабильности на глобальных финансовых рынках, сохранить лидерство в российской финансовой системе и стать одной из лучших мировых кредитных организаций.

Сбербанк России придерживается следующих приоритетов в кредитовании юридических лиц:

поддержка следующих отраслей и секторов экономики:

- отрасли, гарантирующие удовлетворение ежедневных и самых необходимых жизненных потребностей населения (розничные сети, аптеки и т. д.);

- отрасли, выполняющие жизнеобеспечивающие функции (электро- и водоснабжение, транспорт и т. д.);

- оборонно-промышленный комплекс;

- малый бизнес;

- сельское хозяйство;

- поддержка существующих клиентов Сбербанка России и выполнение Банком уже взятых на себя юридических обязательств по кредитованию в рамках заключенных договоров, поддержка заемщиков Банка, непрерывность деятельности которых является критичной для других заемщиков Сбербанка России;

- кредитование оборотных средств и текущих потребностей бизнеса клиентов.

Сбербанк России вводит дополнительные меры по эффективному управлению рисками:

- изменение критериев устойчивости бизнеса клиентов применительно к деятельности в сложных условиях;

усиление обеспеченности кредитов:

- достаточными и своевременными денежными потоками от операционной деятельности заемщика;

- операционной доходностью бизнеса;

- залогами ликвидных активов;

- гарантиями/поручительствами государства или собственников бизнеса;

повышение уровня и качества контроля со стороны Сбербанка России за ответственным поведением собственников и менеджмента путем введения дополнительных условий и ограничений на деятельность заемщика, в том числе:

- снижение лимита максимальной долговой нагрузки;

- введение дополнительных ограничений по смене контроля над бизнесом;

- расширение перечня событий, влекущих досрочное истребование задолженности Банком;

- более четкое определение критериев кросс-дефолта по обязательствам клиента перед другими кредиторами.

Для этого Сбербанк России усиливает внимание:

- к источникам погашения и их надежности;

- к уровню текущей ликвидности клиента;

- к уровню долговой нагрузки;

- к качеству и ликвидности обеспечения;

- к адекватности финансовых планов и действий заемщиков относительно резко изменившихся внешних условий;

- к консервативности подходов в прогнозах платежеспособности клиентов;

- к мониторингу ссудной задолженности для ранней диагностики потенциальных проблем у заемщиков.

В отношении физических лиц Сбербанк России будет следовать следующим приоритетам:

- повышение доступности кредитов, предлагая различные способы их погашения — равными ежемесячными (аннуитетными) или дифференцированными платежами, с обязательным разъяснением клиентам всех возможностей и ограничений того или иного вида платежей;

- помощь клиентам в избежании принятия на себя чрезмерной долговой нагрузки, усилив внимание к индивидуальной платежеспособности при выдаче новых кредитов;

- сохранение всей линейки розничных кредитных продуктов и продолжение ее оптимизации, учитывая необходимость сохранения качества кредитного портфеля;

- обеспечение повышение финансовой грамотности населения, консультации и разъяснения по всем продуктам и услугам Банка;

- усиление работы по сохранению и повышению качества кредитного портфеля, тщательно оценивая финансовые возможности заемщиков и предлагаемое обеспечение.

Сбербанк России работает в соответствии с действующим законодательством, усиливает борьбу с коррупционным и иным незаконным давлением на сотрудников. Для этого Банк открывает круглосуточную телефонную линию для получения информации, которая поможет обеспечить полное соблюдение прозрачных и справедливых правил предоставления кредитов клиентам Сбербанка России.

Рост потребностей реального сектора экономики и оздоровление инвестиционного климата в стране позволяют расширить спектр и объемы операций на рынке кредитования корпоративных клиентов. Приоритетом кредитной политики Сбербанка на данном сегменте рынка является развитие взаимоотношений с крупными предприятиями реального сектора экономики и федерально-значимыми структурами; предприятиями топливо — энергетического комплекса; экспортерами и импортерами; предприятиями военно-технической сферы; предприятиями, осуществляющими реализацию строительных проектов; торговыми и торгово-посредническими предприятиями; предприятиями сферы услуг; предприятиями наиболее инвестиционно привлекательных сфер промышленности, транспорта и связи, а также эффективно работающими средними и малыми предприятиями, в том числе в агропромышленном комплексе, имеющими стабильные обороты в Сбербанке.

Определяющими факторами при принятии решений о кредитовании являются эффективность бизнеса заемщика, рентабельность финансируемого проекта, а также поддержание стабильных оборотов в Сбербанке РФ.

Для крупных предприятий и групп связанных заемщиков, имеющих разветвленную филиальную сеть, разрабатываются индивидуальные подходы, учитывающие широкий спектр отношений банка и клиента.

Кредитование корпоративных клиентов осуществляется по следующим основным направлениям: краткосрочное коммерческое кредитование, инвестиционное кредитование и проектное финансирование. В целях учета особенностей денежного оборота клиентов и их потребностей в оптимизации расчетов с контрагентами и расходов по обслуживанию кредитов развиваются овердрафтное и вексельное кредитование.

Необходимость оптимизации структуры активов, снижения процентного, валютного и кредитного рисков требуют от банка наращивания боли краткосрочного кредитования в рублях и иностранной валюте в кредитном портфеле корпоративных заемщиков. Значительный потенциал рынка кредитования экспортно-импортных операций стимулирует активное увеличение валютного кредитования участников внешнеторговой деятельности.

Краткосрочное кредитование корпоративных клиентов в рублях и иностранной валюте на срок до 1 года ориентированно на удовлетворение потребностей клиентов в оборотных средствах. В качестве целевых групп по данному виду кредитования выделяются клиенты с наиболее высокой оборачиваемостью средств, которые представлены предприятиями легкой и пищевой отраслей, службы быта, торговли и торгово — посредническими предприятиями. Объемы предоставляемых кредитов определяются платежеспособностью заемщика, оборотами по счетам, отраслевыми и региональными особенностями ведения бизнеса. Снижение кредитных рисков достигается за счет диверсификации кредитного портфеля, расширения кредитования эффективно работающих средних и малых предприятий, улучшения качества обеспечения.

Активное развитие кредитования экспортно — импортных операций обеспечивает достижение необходимых объемов краткосрочного кредитования в иностранной валюте. Предэкспортное кредитование ориентировано на средних и крупных корпоративных клиентов и их российских смежников. Данные операции осуществляются с учетом ситуации на валютно-финансовых и сырьевых рынках, возможного повышения странового рейтинга России.

Сбербанк развивает продукты, учитывающие специфику различных отраслей народного хозяйства. Востребованным является предварительное кредитование добычи драгоценных металлов под будущую поставку заемщиками драгоценных металлов, используемых в качестве дополнительной гарантии возврата средств наряду со стандартными формами обеспечения. Совершенствуется практика предоставления дополнительных услуг заемщикам в виде покупки драгоценных металлов у недропользователей как для последующей реализации, так и для формирования инвестиционного портфеля банка в драгоценных металлах. Сбербанк РФ и его филиалы участвуют в программе Европейского банка реконструкции и развития (ЕБРР) по кредитованию микро- и малого бизнеса. С учетом накопленного опыта сотрудничества с ЕБРР банк разрабатывает свои программы кредитования микро- и малого бизнеса за счет собственных ресурсов.

Инвестиционное кредитование является одним из основных инструментов завоевания наиболее привлекательного сегмента рынка — крупных и кредитоспособных клиентов страны и, как следствие, формирования и поддержания клиентской базы банка, а также служит дополнительным катализатором развития всех кредитных операций. Увеличение объемов долгосрочных кредитных продуктов, инвестиционного кредитования и проектного финансирования определяется необходимостью строгого соблюдения установленных Банком России нормативов ликвидности и потребностям реального сектора экономики.

Развивается финансирование инвестиционных проектов, направленных на обновление материально — технической базы действующих предприятий, наиболее крупных, надежных и перспективных предприятий.

Предусматривается привлечение на обслуживание и расширение операций по инвестиционному кредитованию более широкого круга клиентов, включая предприятия среднего и малого бизнеса, а также предприятия, осуществляющие жилищное, офисно — торговое и гостиничное строительство.

Кредиты предоставляются корпоративным заемщикам на коммерческой, договорной основе при соблюдении принципов целевого использования, обеспеченности, срочности, платности, возвратности.

Все вопросы, связанные с кредитованием, решаются заемщиком и банком на основании кредитных договоров, в которых определяются:

- предмет договора;

- объект кредитования;

- срок и размеры кредита;

- порядок выдачи и погашения кредита;

- процентная ставка, условия и периодичность ее изменения;

- взаимные обязательства, ответственность за ненадлежащее выполнение условий договора;

- обязательства заемщика, обеспечивающие гарантии своевременного возврата кредита, уплату процентов по кредиту, другие формы ответственности по долгам;

- способ и формы проверки обеспеченности и целевого использования кредита;

- порядок рассмотрения споров по договору;

- другие условия по соглашению сторон.

Для получения кредита заемщик представляет в банк кредитную заявку.

Заявка на получение кредита с указанием его целевого направления, суммы, сроков использования и формы обеспечения подписывается руководителем и главным бухгалтером и скрепляется печатью заемщика.

В заявке указываются юридический и почтовый адрес заемщика, его банковские реквизиты и телефоны.

По межбанковскому кредиту кроме кредитной заявки предоставляются

нотариально удостоверенные копии Устава, лицензии на совершение банковских операций, выданной Центральным банком Российской Федерации;

- список учредителей, их доля в уставном фонде, если в тексте Устава не указаны учредители;

- карточка с образцами подписей и оттиска печати (ф. 0401026), заверенная нотариально;

- баланс на последнюю отчетную дату и на день обращения за кредитом (с расшифровкой сч. 823 и указанием также данных по внебалансовым счетам);

- расчет нормативов ликвидности по балансу в соответствии с требованиями Центрального банка Российской Федерации;

- аудиторское заключение по проверке достоверности годового баланса.

По кредиту, предоставляемому прочим заемщикам:

- копия учредительного договора;

- копия Устава (Положения), утвержденного учредителем (учредителями) и зарегистрированного в установленном законодательством Российской Федерации порядке;

- документ о государственной регистрации;

- разрешение на занятие хозяйственной деятельностью с указанием срока функционирования (от предпринимателей, осуществляющих свою деятельность без образования юридического лица);

- карточка с образцами подписей и оттиска печати (ф. 0401026), заверенная нотариально;

- годовой отчет, бухгалтерский баланс с приложениями на последнюю отчетную дату, заверенный налоговой инспекцией, с указанием внебалансового счета по гарантийным обязательствам либо заменяющие его бухгалтерские документы;

- аудиторское заключение о достоверности отчета;

- список кредиторов и должников с расшифровкой кредиторской и дебиторской задолженности, указанием даты ее возникновения;

- выписка по расчетному счету на последнюю дату с отметкой банка о сальдо счета и наличии претензий к счету;

- бизнес-план с указанием планируемых на квартал (месяц) доходов и расходов;

- технико-экономическое обоснование кредита (ТЭО), отражающее экономическую эффективность и окупаемость затрат в течение периода, на который испрашивается кредит.

В соответствии с действующим законодательством банк и заемщик в заключаемых ими договорах имеют право предусмотреть возможность бесспорного списания средств банком со счета заемщика. При этом заемщик обязан оговорить данное условие на право банка в бесспорном порядке списывать сумму задолженности по кредиту и процентам в договоре на расчетно-кассовое обслуживание с банком, ведущим его счет, либо в письме банку по конкретному кредитному договору.

По результатам рассмотрения документов кредитный работник дает письменное заключение о возможности выдачи кредита, которое представляется кредитно-инвестиционному комитету для принятия решения. Решение кредитно-инвестиционного комитета оформляется соответствующим протоколом. При положительном решении вопроса о предоставлении кредита банк заключает с заемщиком кредитный договор. Кредитный договор визируется кредитной и юридической службой банка. В дополнение к кредитному договору оформляются срочные обязательства.

Банк совместно с заемщиком может составить календарный график платежей в погашение основного долга по ссуде и процентов, заверенный руководителями банка и заемщика.

Предоставляемые банком кредиты обеспечиваются залогом имущества, ценных бумаг, имущественными правами, а также поручительствами и гарантиями банков — гарантов.

Указанные формы обеспечения возврата кредита могут использоваться как порознь, так и в сочетании. При этом размер обеспечения возврата кредита должен быть не менее суммы основного долга и причитающихся за его пользование процентов, а окончание срока действия гарантии — на шесть месяцев позже установленного договором срока погашения кредита.

Предоставление заемщиком имущества и имущественных прав в залог банку оформляется отдельным договором о залоге. Банк принимает в качестве обеспечения возвратности кредита в залог имущество заемщика, принадлежащее ему на правах собственности. Основные фонды принимаются в залог лишь в случае, когда заемщик в соответствии с действующим законодательством и собственными уставными документами отвечает по своим обязательствам всем принадлежащим ему имуществом.

При кредитовании под залог имущества или ценностей учитывается не только балансовая стоимость имущества, но и реальная стоимость залога с учетом возможности быстрой реализации товаров, фондов, ценных бумаг и т.д., заложенных заемщиком.

В случае, если кредитуемый объект не обеспечен залогом, кредитование может быть проведено под гарантию (поручительство) банка, в котором открыт расчетный счет заемщика, или другого банка.

Предоставляемые банком кредиты могут быть обеспечены залогом ценных бумаг: высоколиквидными акциями и облигациями акционерных обществ, депозитными сертификатами коммерческих банков, облигациями и векселями государственных органов власти и муниципалитетов с превышением залога не менее чем в 1,5 раза.

Для принятия решения о целесообразности приема ценных бумаг (акций, облигаций и др.) в качестве предмета залога необходимо проанализировать учредительные документы, представленные заемщиком, в целях выяснения права Заемщика отчуждать ценные бумаги без согласия других учредителей.

Оценка передаваемых в залог ценных бумаг производится соответствующим подразделением банка по работе с ценными бумагами на основе текущих биржевых котировок или по номинальной стоимости бумаг в зависимости от уровня ликвидности. Передача ценных бумаг в залог оформляется договором.

Кроме того, кредит может быть обеспечен средствами депозитного счета (в т.ч. в иностранной валюте), открытого в банке. В этом случае расходные операции по таким счетам приостанавливаются на основании распоряжения кредитного работника, подписанного руководителем банка на срок действия кредитного договора (в котором должно быть предусмотрено такое условие) и выполнения заемщиком всех обязательств перед банком, о чем делается отметка в лицевом счете. Сумма на счете должна быть достаточна для удовлетворения банком требований по выданному кредиту.

Средства депозитного счета в иностранной валюте пересчитываются на день заключения кредитного договора по курсу иностранных валют к рублю Российской Федерации, котируемому Центральным банком Российской Федерации, или на договорной основе с владельцем счета.

Процентные ставки по кредитам устанавливаются в соответствии с минимальным их уровнем, утвержденным кредитно — инвестиционным комитетом Сберегательного банка Российской Федерации. Банк применяет, как правило, фиксированные процентные ставки, уровень которых оговаривается в кредитном договоре.

Процентная ставка по выданному кредиту может быть повышена в связи с повышением процентных ставок по вкладам населения или учетной ставки Центрального банка Российской Федерации, а также изменением конъюнктуры кредитного рынка.

Проценты начисляются на сумму фактической задолженности по кредиту, как правило, ежеквартально (ежемесячно) в течение платежного периода из расчета 360 дней. Каждый платеж оформляется срочным обязательством (графиком платежей) на срок (сроки), оговоренный в кредитном договоре. Заемщик обязан не позднее указанного срока погасить задолженность по процентам путем их перечисления платежным поручением на счет банка.

Конкретная дата погашения должна быть определена в кредитном договоре. В случае несвоевременного его перечисления банк начисляет пеню от суммы неуплаченных процентов, имеет право расторгнуть кредитный договор и предъявить инкассовое поручение к счету заемщика.

Сумму начисленных процентов банк может списать с расчетного счета заемщика, если он ведется в банке, что должно быть предусмотрено кредитным договором. Если вносимая заемщиком сумма недостаточна для погашения неустойки (штрафа, пени), начисленных процентов по кредиту и основного долга, то, в первую очередь, погашаются неустойка (штраф, пеня) и проценты за пользование кредитом, а оставшаяся сумма обращается в погашение основного долга.

Проценты в окончательный расчет уплачиваются заемщиком не позднее установленной даты погашения последней суммы основного долга по данному кредиту. Погашение задолженности по кредиту осуществляется заемщиком в

единовременного перечисления всей суммы задолженности в установленный договором срок;

- постепенного перечисления согласованных с банком сумм в пределах срока кредитования в соответствии с календарным графиком платежей.

Конкретная дата погашения кредита должна быть определена в кредитном договоре и графике погашения кредита.

Приступая к анализу финансового положения заемщиков — юридических лиц, клиентов ОАО «Сбербанк Россия», нужно отметить, что данный анализ необходим для последующих расчетов по скоринговой модели. Кроме того, не лишним будет обратить внимание на управление Банка, которое занимается финансовым анализом.

Название данного управления следующее: «Управление финансового анализа и методологии кредитных проектов Департамента анализа и контроля кредитных проектов». Данное управление занимается осуществлением ежеквартального мониторинга финансового положения заемщика. По юридическим лицам производится оценка финансового положения заемщика на основании анализа изменения финансового состояния предприятия, выявления негативных моментов в финансово-хозяйственной деятельности заемщика. По итогам ежеквартального мониторинга Управлением формируется профессиональное суждение об уровне риска по ссудам, производится классификация ссудной задолженности по категориям качества с указанием процентной величины расчетного резерва.

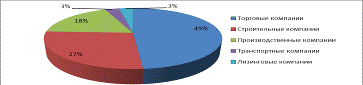

После рассмотрения деятельности Управления Банка по финансовому анализу, можно приступить к расчетам. Для анализа кредитоспособности в рамках данного исследования было выбрано 33 заемщика. Выборка данных заемщиков была сформирована исходя из следующих предпосылок: выбранные заемщики являются юридическими лицами, крупными корпоративными клиентами; выбранные заемщики различаются по отраслям; по выбранным заемщикам в наличии информация, необходимая для расчетов. Хотелось бы уточнить, что выбор заемщиков был обусловлен тем, что Банк в апреле 2013 года проводил ежеквартальный мониторинг финансового положения отчетностей именно приведенных выше заемщиков. Также наличие в выборке заемщиков по разным отраслям позволяет изучить различия при анализе кредитоспособности отраслей, что, несомненно, является преимуществом для комплексного исследования. В таблице 2.1. представлено распределение заемщиков по сферам деятельности.

Таблица 1. Предприятия — заемщики, распределение по отраслям

|

Торговые компании (16) |

Строительные компании (9) |

|

ООО «АБМ Трейд» |

ЗАО «И-Инвест» |

|

ООО «АВРО» |

ООО «ГАММА» |

|

ООО «Агроальянс МТ» |

ОАО «ГСК» |

|

ООО «Александрия» |

ООО «КВС» |

|

ООО «Белый Ветер Цифровой» |

ЗАО «Новая Эра» |

|

ООО «Евротрансавто» |

ООО «Полюс» |

|

ООО «Евротранс» |

ООО «ПромТехСервис» |

|

ООО «Оптима» |

ООО «Строительный трест № 3» |

|

ООО «РКБ» |

ООО «Элис-Констракшн» |

|

ООО «Санти» |

Производственные компании (6) |

|

ООО «СПб Нефтепродукт» |

ООО «АНГСТРЕМ Трейдинг» |

|

ООО «СТК Девиз» |

ООО «ДСК№ 5» |

|

ООО «Тав Ойл» |

ООО «Иллунг» |

|

ООО «Торговля от «Петмола» опт» |

ЗАО «ПолеКом» |

|

ЗАО «Финансовая компания «Форум» |

ООО «Прионежская горная компания» |

|

ООО «ЮНИФРОСТ» |

ЗАО «РУАН» |

|

Лизинговые компании (1) |

Транспортные компании (1) |

|

ЗАО «Лизинговые технологии» |

ООО «Транспортная компания» «Стелл» |

Для более наглядного представления о заемщиках по отраслям можно взглянуть на рис. 2.1. Из рисунка видно, что большую часть в выборке составили торговые компании (49% от выборки), также строительные (27%) и производственные компании (18%).

То есть в выборке 16 торговых компаний, 9 строительных компаний, 6 производственных компаний, 1 лизинговая и 1 транспортная компания.

Рис. 1. Распределение заемщиков в выборке по отраслям

Для репрезентативного финансового анализа был выбран заемщик Общество с ограниченной ответственностью «ТаВ Ойл». Выбор данного заемщика среди остальных 33-х заемщиков обусловлен тем, что структура финансовой отчетности данного заемщика более всего подходит для отражения всех особенностей анализа финансового положения заемщика. Заемщик имеет отчетность с достаточным удельным весом показателей в структуре активов и пассивов, для того чтобы в дальнейшем на его примере можно было раскрыть методику скоринговой модели.

Компания ООО «Тав Ойл» была зарегистрирована 24.10.2003 года. Компания работает на рынке реализации нефтепродуктов с 2003 года. Основным видом деятельности компании является оптовая торговля нефтепродуктами. Компания работает с поставщиками нефтепродуктов по предоплате, а с покупателями — с отсрочкой платежа в зависимости от вида нефтепродуктов (фактически до 30 календарных дней).

В соответствии с «Инструкцией по краткосрочному кредитованию юридических лиц» на основании данных бухгалтерской отчетности была сформирована аналитическая таблица (агрегированный баланс) с указанием основных абсолютных финансовых показателей по состоянию на 01.01.2012, 01.04.2012. 01.07.2012 и 01.10.2012, 01.01.2013 (за 4 квартала + отчетный квартал).

Таблица 2.2. приведена ниже.

Таблица 2. Показатели бухгалтерского баланса и отчета о прибылях и убытках (тыс. руб.):

|

Показатель |

01.2012 |

04.2012 |

07.2012 |

10.2012 |

01.2013 |

|

Валюта баланса |

62 809 |

64 675 |

82 466 |

65 906 |

90 142 |

|

Капитал и резервы |

16 604 |

16 927 |

17 317 |

17 477 |

17 603 |

|

Нераспр. прибыль (убыток) |

16 587 |

16 910 |

17 300 |

17 460 |

17 586 |

|

Внеоборотные активы |

9 |

7 |

4 |

2 |

0 |

|

Запасы |

1 |

14 |

2 922 |

2 |

4 382 |

|

НДС по приобр. Ценностям |

0 |

0 |

0 |

0 |

0 |

|

Дебиторская задолженность |

59 143 |

63 928 |

75 895 |

65 375 |

84 093 |

|

Краткосрочные фин. Вложения |

0 |

0 |

0 |

0 |

0 |

|

Денежные средства |

2 130 |

709 |

1 667 |

235 |

1 277 |

|

Прочие оборотные активы |

1 526 |

18 |

1 978 |

292 |

390 |

|

Всего оборотные активы |

62 800 |

64 668 |

82 462 |

65 904 |

90 142 |

|

Займы и кредиты долгосрочные |

16 200 |

16 200 |

17 200 |

17 200 |

17 200 |

|

Всего долгосрочные обяз-ва |

16 200 |

16 200 |

17 200 |

17 200 |

17 200 |

|

Кредиты и займы краткосрочные |

13 150 |

22 696 |

25 678 |

15 153 |

38 184 |

|

Кредиторская задолженность |

15 481 |

8 517 |

20 410 |

15 809 |

17 155 |

|

Доходы будущих периодов |

0 |

0 |

0 |

0 |

0 |

|

Всего краткосрочные обяз-ва |

30 005 |

31 549 |

47 949 |

31 229 |

55 339 |

|

Выручка от реализации (нараст. итогом) |

611 003 |

181 678 |

370 096 |

574 251 |

844 330 |

|

Среднемесячная выручка от реализации |

50 917 |

60 559 |

61 683 |

63 806 |

70 361 |

|

Себестоимость проданных товаров |

577 919 |

169 861 |

345 410 |

536 440 |

791 447 |

|

Прибыль от продаж |

4 326 |

1 384 |

3 094 |

4 697 |

6 206 |

|

Прочие доходы |

0 |

0 |

0 |

0 |

|

|

Прочие расходы |

132 |

34 |

72 |

114 |

164 |

|

Проценты к уплате |

2 461 |

942 |

2 126 |

3 485 |

4 782 |

|

Чистая прибыль/убыток |

1 381 |

323 |

713 |

873 |

999 |

|

Выручка от реализации за квартал |

154 523 |

181 678 |

188 418 |

204 155 |

270 079 |

|

Среднемесячная выручка за квартал |

51 508 |

60 559 |

62 806 |

68 052 |

90 026 |

|

Чистая прибыль за квартал |

247 |

323 |

390 |

160 |

126 |

При изучении данных агрегированного баланса предлагается проанализировать основные тенденции изменения абсолютных финансовых показателей. Основной задачей сотрудника Управления финансового анализа является выявление причин данных тенденций, а также изучения влияния указанных причин на возможность исполнения обязательств перед Банком в будущем.

На первом этапе был проведен анализ динамики и структуры капитала ООО «Тав Ойл» с расчетом абсолютных и относительных изменений. В таблице 2.3. приведен горизонтальный анализ агрегированного баланса ОАО «Тав Ойл». За анализируемый период (с 01.01.2012 до 01.01.2013) валюта баланса компании выросла на 27,3 млн. руб. или на 44%. В 4 квартале по сравнению с 3 кварталом 2012 года валюта баланса выросла на 24,2 млн. руб. или на 36,8%. В структуре капитала компании на 01.01.2013 года преобладают оборотный капитал в активе и краткосрочные обязательства в пассиве. При этом структура капитала компании сбалансирована по срокам привлечения и размещения средств. Величина собственных оборотных средств составила 34,7 млн. руб. и возросла по сравнению с началом отчетного года на 5,7%. Таким образом, за счет инвестиционных ресурсов (собственного капитала и долгосрочных обязательств) на 53% профинансирован оборотный капитал. Чистые активы (представленные собственным капиталом компании) увеличились за период с начала года на 5%, благодаря росту нераспределенной прибыли. На 01.01.2013 г. она составила 99,9% в общем объеме капитала и резервов.

Таблица 3. Анализ динамики важнейших показателей ООО «Тав Ойл»:

|

Показатель |

01.2012 |

01.2013 |

Изменение за год |

Изменение за квартал |

|||||

|

Валюта баланса |

62 809 |

90 142 |

27 333 |

44% |

24 236 |

37% |

|||

|

Капитал и резервы |

16 604 |

17 603 |

999 |

6% |

126 |

1% |

|||

|

В том числе нераспределенная прибыль (убыток) |

16 587 |

17 586 |

999 |

6% |

126 |

1% |

|||

|

Внеоборотные активы |

9 |

0 |

-9 |

-100% |

-2 |

-100% |

|||

|

Запасы |

1 |

4 382 |

4 381 |

438100% |

4 380 |

219000% |

|||

|

НДС по приобретенным ценностям |

0 |

0 |

0 |

0% |

0 |

0% |

|||

|

Дебиторская задолженность |

59 143 |

84 093 |

24 950 |

42% |

18 718 |

29% |

|||

|

Краткосрочные финансовые вложения |

0 |

0 |

0 |

0% |

0 |

0% |

|||

|

Денежные средства |

2 130 |

1 277 |

-853 |

-40% |

1 042 |

443% |

|||

|

Прочие оборотные активы |

1 526 |

390 |

-1 136 |

-74% |

98 |

34% |

|||

|

Всего оборотные активы |

62 800 |

90 142 |

27 342 |

44% |

24 238 |

37% |

|||

|

Займы и кредиты долгосрочные |

16 200 |

17 200 |

1 000 |

6% |

0 |

0% |

|||

|

Всего долгосрочные обязательства |

16 200 |

17 200 |

1 000 |

6% |

0 |

0% |

|||

|

Кредиты и займы краткосрочные |

13 150 |

38 184 |

25 034 |

190% |

23 031 |

152% |

|||

|

Кредиторская задолженность |

15 481 |

17 155 |

1 674 |

11% |

1 346 |

9% |

|||

|

Доходы будущих периодов |

0 |

0 |

0 |

0% |

0 |

0% |

|||

|

Всего краткосрочные обязательства |

30 005 |

55 339 |

25 334 |

84% |

24 110 |

77% |

|||

|

Выручка от реализации (нарастающим итогом) |

611 003 |

844 330 |

233 327 |

38% |

270 079 |

47% |

|||

|

Среднемесячная выручка от реализации |

50 917 |

70 361 |

19 444 |

38% |

6 555 |

10% |

|||

|

Себестоимость проданных товаров |

577 919 |

791 447 |

213 528 |

37% |

255 007 |

48% |

|||

|

Прибыль от продаж |

4 326 |

6 206 |

1 880 |

43% |

1 509 |

32% |

|||

|

Прочие доходы |

0 |

0 |

0 |

0% |

0 |

0% |

|||

|

Прочие расходы |

132 |

164 |

32 |

24% |

50 |

44% |

|||

|

Проценты к уплате |

2 461 |

4 782 |

2 321 |

94% |

1 297 |

37% |

|||

|

Чистая прибыль/убыток |

1 381 |

999 |

-382 |

-28% |

126 |

14% |

|||

|

Выручка от реализации за квартал |

154 523 |

270 079 |

115 556 |

75% |

65 924 |

32% |

|||

|

Среднемесячная выручка за квартал |

51 508 |

90 026 |

38 519 |

75% |

21 975 |

32% |

|||

|

Чистая прибыль за квартал |

247 |

126 |

-121 |

-49% |

-34 |

-21% |

|||

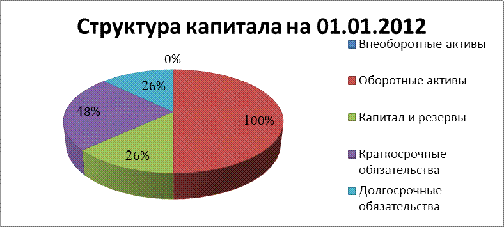

Для представления изменения структуры капитала на 01.01.2013 по сравнению с 01.01.2012 была построена таблица 2.4., показывающая изменения оборотных и внеоборотных активов, капитала и резервов, долгосрочных и краткосрочных обязательств. Из таблицы 2.4. видно, что по сравнению с первым кварталом возросли оборотные активы на 27 342 тыс. руб. и краткосрочные обязательства на 25 334 тыс. руб.

Таблица 4.Структура капитала на начало и конец 2012 г.

|

Структура капитала на 01.01.2012, тыс. руб. |

Структура капитала на 01.01.2013, тыс. руб. |

Изменение тыс. руб. |

Изменение % |

||

|

Внеоборотные активы |

9 |

Внеоборотные активы |

0 |

-9 |

-100% |

|

Оборотные активы |

62 800 |

Оборотные активы |

90 142 |

27 342 |

44% |

|

Капитал и резервы |

16 604 |

Капитал и резервы |

17 603 |

999 |

6% |

|

Краткосрочные обязательства |

30 005 |

Краткосрочные обязательства |

55 339 |

25 334 |

84% |

|

Долгосрочные обязательства |

16 200 |

Долгосрочные обязательства |

17 200 |

1 000 |

6% |

Также были построены диаграммы, показывающие удельные веса статей баланса по отношению к валюте баланса на начало и конец 2012 года. Диаграммы представлены на рисунках 2.2. и 2.3. Из диаграмм, представленных ниже, можно заметить, что доли статей баланса в 2012 году изменились незначительно: доля собственного капитала уменьшилась на 6%, доля краткосрочных обязательств возросла на 14%, доля долгосрочных обязательств уменьшилась на 8%.

Рис. 2. Структура капитала на начало 2012 года

Рис. 3. Структура капитала на конец 2012 г.

На втором этапе анализа был проведен анализ структуры активов предприятия. Взаимная величина различных групп активов и пассивов зависит от того, к какой отрасли принадлежит данное предприятие. Так, у торговых компаний (какой является рассматриваемая компания) доля оборотных активов обычно 70 — 95 процентов, и аналогична же доля и привлеченных источников средств. У компании ООО «Тав Ойл» оборотные активы на отчетный квартал равны валюте баланса.

После соответствующей группировки статей баланса была оценена относительного изменения различных групп активов и пассивов за несколько последних кварталов: произошло ли изменение удельного веса какого-либо из разделов баланса или группы статей более чем на 10%. В данном случае из таблицы 2.5. можно увидеть, что таких изменений нет.

Таблица 5. Структура активов ООО «Тав Ойл» за 5 кварталов

|

Структура активов: |

01.01.2012 |

01.04.2012 |

01.07.2012 |

01.10.2012 |

01.01.2013 |

|

Внеоборотные активы |

0,01% |

0,01% |

0,00% |

0,00% |

0,00% |

|

Запасы |

0,00% |

0,02% |

3,54% |

0,00% |

4,86% |

|

Дебиторская задолженность |

94,16% |

98,84% |

92,03% |

99,19% |

93,29% |

|

Краткосрочные фин. вложения |

0,00% |

0,00% |

0,00% |

0,00% |

0,00% |

|

Денежные средства |

3,39% |

1,10% |

2,02% |

0,36% |

1,42% |

Основную долю в структуре активов компании занимает дебиторская задолженность, которая сформирована преимущественно за счет задолженности покупателей (36,6 млн. рублей или 44% всей дебиторской задолженности).

Просроченная дебиторская задолженность отсутствует.

Оборачиваемость дебиторской задолженности составила 36 дней (против 35 дней в аналогичном периоде прошлого года).

Следует отметить, что компания является нетто-кредитором в расчетах — дебиторская задолженность превышает кредиторскую в 4,9 раза (84 093 тыс. руб. против 17 155 тыс. руб.) Нетто-кредитор — это субъект финансового рынка, финансовые активы которого превышают пассивы.

В рамках анализа активов был проведен анализ дебиторской задолженности предприятия. Особое внимание следует уделить изменению структуры оборотных средств: произошел ли рост дебиторской задолженности или нет, является ли уровень запасов сырья достаточным для работы предприятия, не произошло ли затоваривание складов готовой продукцией. Также необходимо выявить зависимость от одного или определенного круга дебиторов, которая может также привести к снижению платежеспособности. При анализе состава дебиторской задолженности необходимо обратить внимание на сроки и реальность ее погашения. Для этого необходимо получить подробную расшифровку дебиторской задолженности вплоть до названий непосредственных дебиторов и выяснения их платежеспособности. Расшифровка дебиторской задолженности, из которой можно выделить долю крупнейшего дебитора, представлена в таблице 6.

Таблица 6. Расшифровка дебиторской задолженности ООО «Тав Ойл» на 01.01.2013 г.

|

Наименование дебитора |

Задолженность, тыс. руб. |

Доля, % |

|

ТСБ-Брокер |

15 980 |

19% |

|

Североморские теплосети |

10 226 |

12% |

|

ООО «Хэлп-Ойл» |

7 787 |

9% |

|

ООО Целлюлозный завод Питкяранта |

6 389 |

8% |

|

ООО Несто |

5 610 |

7% |

|

Стройкомплектсервис |

4 857 |

6% |

|

Норд-Ойл |

4 236 |

5% |

|

ООО ТопТрейдСервис |

3 783 |

|

|

ОО Прима-Ойл |

3 180 |

4% |

|

ТЭК-МИАЛ |

2 655 |

3% |

|

Прочие |

19 390 |

23% |

|

Всего дебиторская задолженность: |

84 093 |

100% |

Дебиторская задолженность МУП «Североморские теплосети» является просроченной, сроком возникновения 28.06.2010. Крупнейшим дебитором является «ТСБ-Брокер», 19% от всей задолженности. Вторым крупнейшим дебитором является «Североморские теплосети», 12% от всей задолженности. Остальные дебиторы имеют задолженность менее 10% от общей суммы. После анализа крупнейших дебиторов следует переходить к анализу крупнейших контрагентов — покупателей. В связи с этим был проведен анализ оборотно-сальдовой ведомости компании по счету 62, чтобы выявить основных покупателей. Данные представлены ниже в таблице 7.

Таблица 2.7. Анализ взаимоотношений с покупателями за 4 кв. 2012г. (в тыс. руб.):

|

Контрагент |

Оборот по ОСВ 62 сч. |

Доля |

|

Хэлп-Ойл |

104 092 |

40% |

|

Стройкомплектсервис |

22 844 |

9% |

|

Апатит |

19 940 |

8% |

|

Мегаполис |

18 029 |

7% |

|

Целлюлозный завод |

16 249 |

6% |

|

Импульс Ойл |

12 218 |

5% |

|

ТопТрейдСервис |

11 002 |

4% |

|

СКАДАР |

10 997 |

4% |

|

Прочие |

43 000 |

17% |

|

Итого: |

121 992 |

100% |

Основным покупателем компании в 4 квартале 2012г. являлись компании Хэлп-Ойл и Стройкомплектсервис — по 40% и 9% от общего объема реализованной продукции. Финансовые вложения в компании отсутствуют. Инвестиционные (внеоборотные) активы компании на 01.01.2013 г. отсутствуют. Как и в аналогичном периоде прошлого года (на 01.01.2012 — 99,8%) , в активах преобладают оборотные активы (100%), в том числе наибольшая доля приходится на дебиторскую задолженность (93,3%).

Следующим этапом анализа был анализ структуры пассивов. Анализ пассивов производился на предмет напряженности имеющих обязательств заемщика. Значительная доля собственного капитала заемщика, наличие долгосрочных источников финансирования свидетельствует об устойчивости предприятия. Была построена таблица 2.8., отражающая структуру пассивов. Доля заемных средств в пассивах на начало 2012 года составляла 47%, на конец 2012 года составляла 61,5%. Собственный капитал на начало и конец 2012 года имел доли соответственно 26% и 19,5%.

Таблица 8. Структура пассивов ООО «Тав Ойл» за 5 кварталов

|

Структура пассивов: |

01.01.2012 |

01.04.2012 |

01.07.2012 |

01.10.2012 |

01.01.2013 |

|

Собственный капитал |

26% |

26% |

22% |

27% |

19,5% |

|

Долгоср. кредиты и займы |

26% |

25% |

21% |

26% |

19,1% |

|

Краткоср. кредиты и займы |

21% |

35% |

31% |

23% |

42,4% |

|

Кредиторская задолженность |

25% |

13% |

25% |

24% |

19,0% |

На долю долгосрочных обязательств компании на конец периода пришлись 19% всех пассивов. В отчетном периоде они были представлены долгосрочными займами учредителей компании. Заимствования по сравнению с началом года выросли на 6% (по сравнению со 2 кварталом 2012 этот показатель не изменился).

Структура краткосрочных обязательств компании в анализируемом периоде изменилась в сторону увеличения доли краткосрочных заимствований (банковских кредитов) — с 21% до 42,4% — и уменьшения доли кредиторской задолженности — с 25% до 19,0%. При этом величина краткосрочных заемных средств возросла в отчетном периоде на 21,4%, а кредиторской задолженности — уменьшилась на 5,6%. Краткосрочные заемные средства на 01.01.2013 сформированы исключительно из кредитов ОАО «Сбербанк Россия».

Таблица 9. Расшифровка кредиторской задолженности ООО «Тав Ойл» на 01.01.2013 г.

|

Контрагент/Наименование |

Задолженность, тыс. руб. |

Доля, % |

|

ООО «Газнефтехимпереработка» |

7 754 |

45% |

|

ЗАО «Совекс» |

2 160 |

13% |

|

ООО АвтоБалтТранс |

1 130 |

7% |

|

АВС-Континент |

458 |

3% |

|

Прочие |

5 653 |

33% |

|

Всего кредиторская задолженность: |

17 155 |

100% |

Далее был проведен анализ кредиторской задолженности компании. Оценка кредиторской задолженности производилась с целью анализа финансирования деятельности за счет отложенных платежей и его влияния на платежеспособность заемщика. Кредиторская задолженность в абсолютной величине практически не изменилась, однако произошли изменения в ее структуре: увеличился объем задолженности перед поставщиками (38% против 12% на начало года), значительно уменьшился объем задолженности перед покупателями по авансам полученным (11% против 64% на начало года), возросла доля задолженности компании перед персоналом (29% против 6% на начало года).

Задолженность является краткосрочной, текущей.

Оборачиваемость кредиторской задолженности является высокой, период оборачиваемости 7 дней (против 9 дней — в 2012 году).

Крупнейшими кредиторами компании являются ООО «Газнефтехимпереработка» — 45% и ЗАО «Совекс» — 13% от всей задолженности. Наличие кредитора, который имеет более 10% задолженности, следует отметить как риск для Банка. Помимо кредиторской задолженности необходимо еще проанализировать взаимоотношения с поставщиками, то есть оборотно-сальдовую ведомость по счету 60. В таблице 2.10. представлены результаты расчетов.

Таблица 10. Анализ взаимоотношений с поставщиками за 4 кв. 2012г. (в тыс. руб.):

|

Контрагент |

Оборот по ОСВ 60.1 сч |

Доля |

|

Хэлп -Ойл |

106 754 |

41% |

|

АВС-Континент |

11 475 |

19% |

|

ТриТон Трейд |

20 001 |

8% |

|

ТСБ-Брокер |

21 668 |

8% |

|

Лукойл |

18 900 |

7% |

|

Газнефтехимпереработка |

15 438 |

6% |

|

ФортеИнвест |

14 609 |

6% |

|

Сургутэкс |

10 678 |

4% |

|

Прочие |

50 176 |

4% |

|

Итого: |

258 224 |

100% |

Согласно оборотно-сальдовой ведомости по счету 60 основными поставщиками компании в 4 квартале 2012 являлись ООО «Хэлп-Ойл» (41% в общем обороте), АВС-Континент (19% в общем обороте).

Наличие поставщика, доля которого превышает 10% в 4 раза, создает определенный риск неплатежеспособности для Банка.

Таким образом, структура и динамика капитала компании в отчетном периоде свидетельствует о следующих характерных чертах ее работы:

— компания работает преимущественно на краткосрочных заемных средствах, хотя рост прибыли способствует росту собственных источников финансирования, а рост долгосрочных инвестиций учредителей — сбалансированности общей структуры капитала;

— размещение средств осуществляется преимущественно в дебиторскую задолженность, скорость оборачиваемости которой сохраняется на достаточно высоком уровне;

— в расчетах компания выступает нетто-кредитором, это может стать причиной снижения уровня доходности в будущем, что подтверждается замедлением темпов роста чистой прибыли в 4 квартале 2012 года.

Финальным этапом анализа финансовой отчетности выступает анализ основных финансовых коэффициентов. На основании полученных коэффициентов было произведено их изучение в рамках общего анализа финансового состояния заемщика. Анализ динамики расчетных финансовых показателей был произведен с выявлением причин их изменения, тенденций ухудшения платежеспособности и финансовой устойчивости, учитывая риски Сбербанка Россия при кредитовании данного предприятия. Полученные данные представлены в таблице11.

Таблица 11. Анализ основных финансовых коэффициентов

|

Наименование коэффициента |

Расчёт показателя |

Приемлемые значения |

01.2012 |

04.2012 |

07.2012 |

10.2012 |

01.2013 |

|

Чистые активы, тыс.руб. |

ВБ — долгосрочные и краткосрочные заемные ср-ва + доходы будущих периодов |

> 0 |

16 604 |

16 926 |

17 317 |

17 477 |

17 603 |

|

Коэффициент текущей ликвидности (покрытия) |

Оборотные активы / Краткосрочные пассивы |

> 0,5 |

2,1 |

2,0 |

1,7 |

2,1 |

1,6 |

|

Коэффициент финансовой независимости |

Собственный капитал / Суммарный пассив (ВБ) |

> 0 |

0,26 |

0,26 |

0,21 |

0,27 |

0,20 |

|

Коэффициент соотношения собственных и заемных средств |

Собственный капитал / Суммарные обязательства |

> 0,4 |

0,36 |

0,35 |

0,27 |

0,4 |

0,24 |

|

Оборачиваемость запасов, дней |

Сумма запасов /Объём дневных продаж |

0 |

0 |

1 |

0 |

2 |

|

|

Оборачиваемость дебиторской задолженности, дней |

Сумма дебиторской задолж-ти / Объем дневных продаж |

35 |

32 |

37 |

31 |

36 |

|

|

Оборачиваемость кредиторской задолженности, дней |

Сумма кредиторской задол-ти / Объем дневных продаж |

9 |

4 |

10 |

7 |

7 |

|

|

Рентабельность продаж (%) |

Прибыль от реализации / Выручка от реализации |

> 1% |

0,7% |

0,8% |

0,8% |

0,8% |

0,7% |

|

Рентабельность деятельности (%) |

Чистая прибыль за последний отчетный квартал / выручка от продажи товаров, продукции, работ, услуг за последний отчетный квартал |

> 0% |

0,2% |

0,2% |

0,2% |

0,1% |

0,0% |

|

Коэффициент денежного покрытия, в месяцах |

Размер кредитных обязательств на текущую дату + запрашиваемая сумма кредитного продукта / cреднемес. выручка |

<= 4 мес. |

0,58 |

0,64 |

0,70 |

0,51 |

0,79 |

|

Коэффициент покрытия процентов |

Квартальная прибыль от продаж за последний отчетный квартал / (сумма процентов по кредитам и займам, уплаченная за последний отчетный квартал + среднеквартальной сумме процентов по рассматриваемому кредитному продукту).

|

>= 1 |

1,44 |

1,47 |

1,46 |

1,35 |

1,30 |

Ликвидность компании в отчетном периоде характеризуется полной обеспеченностью краткосрочных обязательств как оборотными, так и высоколиквидными оборотными активами. За анализируемый период коэффициент текущей ликвидности не изменился и находится на уровне, значительно превышающем нормативное значение (более 0,5).

Коэффициент финансовой независимости и коэффициент соотношения собственных и заемных средств находятся на уровне (и выше) нормативного значения (более 0 и более 0,4 соответственно).