Согласно п. 1 ст. 3 Федерального закона от 06.12.2011 г. № 402-ФЗ «О бухгалтерском учете» бухгалтерская (финансовая) отчетность — это информация о финансовом положении экономического субъекта на отчетную дату либо за отчетный период, а также о движении денежных средств за отчетный период, систематизированная в соответствии с требованиями, установленными упомянутым Федеральным законом. Бухгалтерская (финансовая) отчетность составляется на основе данных бухгалтерского (финансового) учета, а именно на основании остатков по счетам и субсчетам учета, выведенных по состоянию на отчетную дату. Как следствие, бухгалтерская (финансовая) отчетность получила роль одного из важнейших элементов метода бухгалтерского учета. В состав годовой и промежуточной бухгалтерской отчетности входят одна из основных типовых форм — отчет о финансовых результатах.

В составе финансовой отчетности организации отчет о финансовых результатах занимает особое место. Основная цель формирования отчета состоит в обеспечении информацией лиц, заинтересованных в результатах деятельности организации. Отчет о финансовых результатах содержит показатели финансовых результатов, которые характеризуют абсолютную эффективность хозяйствования предприятия. Важнейшими среди них являются показатели прибыли.

Прибыль — это денежное выражение основной части денежных накоплений, создаваемых предприятиями любой формы собственности. Как экономическая категория она характеризует финансовый результат предпринимательской деятельности предприятия. Прибыль является показателем, наиболее полно отражающим эффективность деятельности организации.

Как количественный показатель прибыль представляет собой разницу между ценой и стоимостью товаров, между объемом продаж и себестоимостью (в сфере обращения — между валовыми доходами и издержками обращения).

Прибыль, являясь конечным результатом деятельности предприятия, создает условия для его расширения, развития, самофинансирования и повышения конкурентоспособности.

Современный руководитель компании, стремящийся к созданию стабильно развивающегося бизнеса должен уметь «читать» и анализировать финансовую отчётность.

В отчет о финансовых результатах выносят такие показатели, как выручка от продаж, себестоимость продукции, коммерческие и управленческие расходы, отложенные активы и налоговые обязательства, текущий налог на прибыль, а также производится расчёт валовой прибыли, прибыли от продаж, прибыли до налогообложения, чистой прибыли.

Анализ финансовых результатов и совершенствование деятельности ...

... сущность финансовых результатов Состояние финансово-хозяйственной деятельности предприятия может быть оценено на основе изучения финансовых результатов его работы [15, c.89]. Прибыль и есть финансовый результат деятельности предприятия, характеризующий абсолютную эффективность его работы [16, с.229]. Прибыль является конечным результатом деятельности предприятия. В современной экономической ...

О том, успешна ли была деятельность организации за прошедший отчетный год, можно также узнать и проанализировать по отчету о финансовых результатах.

Информация, представленная в отчете о финансовых результатах, позволяет оценить изменение доходов и расходов организации в отчетном периоде по сравнению с предыдущим периодом и ответить на следующие вопросы:

- почему я стал богаче или беднее;

- насколько эффективна деятельность организации;

- насколько оправданны и выгодны вложения в ее активы.

Цель данной работы — изучить порядок составления отчета о финансовых результатах организации и показать его аналитические возможности в условиях конкретного предприятия.

В соответствии с целью мною поставлены следующие задачи:

- раскрыть сущность и назначение отчета о финансовых результатах;

- показать структуру отчета о финансовых результатах и описать методику его составления;

- рассмотреть особенности ведения бухгалтерского учета на предприятии ООО «МБ-Двина»;

- провести анализ прибыли (убытков) и динамики финансовых результатов на предприятии ООО «МБ-Двина»;

- выявить факторы и разработать пути по повышению прибыли и рентабельности ООО «МБ-Двина».

Предмет исследования: техника составления отчета о финансовых результатах и использование в анализе деятельности организации ООО «МБ-Двина».

Объектом данной работы является ООО «МБ-Двина», находящееся по адресу: 163009 г. Архангельск, ул. Октябрят, 31. Компания «МБ-Двина» является официальным дилером «Мерседес-Бенс» в Архангельске. Осуществляет следующие виды деятельности: торговля автотранспортными средствами и техническое обслуживание автомобилей.

Актуальность выбранной темы обусловлена тем, что в системе экономической информации бухгалтерская отчетность, а именно отчет о финансовых результатах, является одним из важнейших инструментов управления, содержащих наиболее синтезированную и обобщенную информацию, а также основой объективной оценки хозяйственной деятельности предприятия, базой текущего и перспективного планирования, действенным инструментом для принятия управленческих решений.

1. Теоретические и методологические аспекты техники составления и анализа отчета о финансовых результатах

1 Сущность отчета о финансовых результатах

Согласно п. 21 ПБУ 4/99 «Бухгалтерская отчетность организации» отчет о финансовых результатах характеризует финансовые результаты деятельности организации за отчетный период (месяц, квартал, год).

При этом положительный финансовый результат — это прибыль, а отрицательный — убыток организации. Можно заметить, что в отчете о финансовых результатах показана не только величина конкретного финансового результата, но и способ его получения на основе сопоставления доходов и расходов организации.

В основу построения отчета о финансовых результатах положен метод функции затрат [19, с. 109], согласно которому классификация расходов по функциям подразумевает анализ расходов по трем основным статьям: себестоимость производства и реализации; коммерческие расходы; управленческие расходы. В литературе [19, с. 109] также отмечается, что при составлении отчета о финансовых результатах используется многоступенчатый способ, сущность которого заключается в последовательном исчислении промежуточных показателей финансового результата.

Учет финансовых результатов организации. Структура и порядок ...

... Расходы организации, План счетов и других нормативных документов, а также ряда работ некоторых ученых, исследующих бухгалтерский финансовый учет. В первой части работы раскрываются теоретические вопросы понятия, сущности и формирования финансовых результатов в бухгалтерском и налоговом учете. ...

В соответствии с приказом Минфина России № 66н типовая форма отчета о финансовых результатах имеет следующие графы:

- графа 1 — «Пояснения», в которой указывается номер соответствующего пояснения к отчету о финансовых результатах, заполняется только при формировании годовой бухгалтерской отчетности; Ÿ

графа 2 — «Наименование показателя» — показывает перечень показателей отчета о финансовых результатах;

- графа 3 — «Код» — отражает код строки отчета о финансовых результатах;

- графа 4 — отражает значения показателей статей отчета о финансовых результатах за отчетный период;

- графа 5 — отражает значения показателей статей отчета о финансовых результатах за период предыдущего года, аналогичного отчетному периоду.

Можно заметить, что отчет о финансовых результатах заполняется за определенный отчетный период, а не на конкретную отчетную дату, как бухгалтерский баланс. Отметим, что отрицательные показатели и расходы в отчете о финансовых результатах указываются в круглых скобках, что означает их вычет из суммы доходов. Важно отметить, что общая схема построения отчета о финансовых результатах основана на классификации доходов и расходов в соответствии с п. 4 ПБУ 9/99 «Доходы организации» и п. 4 ПБУ 10/99 «Расходы организации».

Отчет о финансовых результатах содержит информацию о системно сгруппированных доходах и расходах, данные о которых накапливаются на определенных счетах в бухгалтерском учете. Кроме того, в отчет включена справочная информация о прибыли. Порядок представления данных в отчете о финансовых результатах зависит от признания доходов и расходов согласно требованиям ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации», а также от характеристики деятельности организаций, вида доходов и расходов, размера и условий их получения. По общему правилу организация самостоятельно признает поступления доходами от обычных видов деятельности или прочими, закрепляя в учетной политике, что является предметом ее деятельности.

Основная цель формирования отчета состоит в обеспечении информацией лиц, заинтересованных в результатах деятельности организации. Так, информация, содержащаяся в отчете о финансовых результатах, позволяет:

- дать оценку изменения доходов и расходов организации в отчетном периоде, по сравнению с предыдущим;

- проанализировать состав, структуру и динамику валовой прибыли, прибыли от продаж, чистой прибыли;

- выявить факторы формирования конечного финансового результата и динамику рентабельности продаж.

Кроме того, информация отчета может быть использована для:

- оценки эффективности аппарата управления;

- прогнозирования деятельности организации;

- анализа результатов деятельности и обоснования управленческих решений.

Сопоставляя различные показатели финансовых результатов с инвестированными средствами, можно определить различные показатели доходности, разложить их по факторам. Сопоставление активов организации с прибылью позволяет установить фактическую доходность от вложений в целом.

Отчет о финансовых результатах — это документ, который характеризует успешность деятельности компании за определенный период. В деловых и инвестиционных кругах этот отчет используется для определения рентабельности, инвестиционной ценности, кредитоспособности компании. Он предоставляет инвесторам и кредиторам информацию, с помощью которой они могут прогнозировать объемы будущих денежных потоков.

Для того чтобы отчет о финансовых результатах и вытекающие из него сведения в пояснительной записке смогли отобразить фактическую доходность организации, были разработаны принципы построения отчета о финансовых результатах. Существует пять принципов построения отчета о финансовых результатах. Рассмотрим их в таблице 1.

Таблица 1 — Основные принципы построения отчета о финансовых результатах

|

Наименование принципа |

Экономическое значение |

|

Принцип расчета финансового результата методом брутто |

Недопущение взаимозачета статей расходов и доходов |

|

Принцип разделения |

Подразделение первичных расходов и доходов по видам |

|

Принцип построения отчета о финансовых результатах по области возникновения |

Отражение возникновения затрат в областях производства, управления и сбыта |

|

Принцип периодизации |

Отражение возникших в отчетном периоде расходов и доходов в зависимости от отношения к отчетному периоду их причин |

|

Принцип разделения результата |

Разделение финансового результата от основной и прочей деятельности |

Итак, отчет о финансовых результатах — это документ, который характеризует успешность деятельности компании за определенный период. В деловых и инвестиционных кругах этот отчет используется для определения рентабельности, инвестиционной ценности, кредитоспособности компании. Он предоставляет инвесторам и кредиторам информацию, с помощью которой они могут прогнозировать объемы будущих денежных потоков.

.2 Документальное оформление и составление отчета о финансовых результатах

К статьям отчета о финансовых результатах, отражающим осуществление обычных (основных) видов деятельности организации, относят:

«Выручка» (строка 2110);

«Себестоимость продаж» (строка 2120);

«Валовая прибыль (убыток)» (строка 2100); Ÿ

«Коммерческие расходы» (строка 2210); Ÿ

«Управленческие расходы» (строка 2220);

«Прибыль (убыток) от продаж» (строка 2200).

По строке 2110 «Выручка» показываются доходы, полученные организацией от обычных (основных) видов деятельности в оценке «нетто», т.е. за минусом суммы косвенных налогов, входящих в выручку (НДС, акцизов).

К таким доходам, как правило, относят выручку от производства и реализации готовой продукции (для промышленных предприятий); от перепродажи товаров (для торговых предприятий); выручку, полученную как результат выполнения работ или оказания услуг. Необходимо особо отметить, что основные (обычные) виды деятельности должны быть оговорены в учредительных документах организации (устав, учредительный договор).

Согласно п. 12 ПБУ 9/99 «Доходы организации» выручка может быть признана продавцом в бухгалтерском учете, если одновременно выполнены следующие условия:

) организация имеет право на получение этой выручки, что можно подтвердить, например, соответствующим договором;

) сумма выручки может быть определена;

) право собственности на продукцию (товары) перешло к покупателю; работа принята заказчиком; услуга — оказана;

) имеется уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации;

) расходы, которые произведены или будут произведены в связи с поступлением выручки, можно определить.

В случае если хотя бы одно из вышеуказанных условий не соблюдается, то в бухгалтерском учете организации отражается не выручка, а кредиторская задолженность в форме полученных организацией авансов, сумма которых отражается по кредиту активно-пассивного счета 62 «Расчеты с покупателями и заказчиками», пассивного субсчета 2 «Авансы, полученные фирмой» (62-2).

Согласно п. 3 ПБУ 9/99 не признаются доходами организации, и, как следствие, не отражаются по строке 2110 «Выручка» следующие поступления от других юридических и физических лиц:

суммы НДС, акцизов, экспортных пошлин;

суммы авансов, полученные в счет оплаты продукции, товаров, работ, услуг;

суммы задатка;

суммы залога, если договором предусмотрена передача заложенного имущества залогодержателю;

суммы, поступившие в погашение кредита или займа, предоставленного заемщику.

Сумма выручки, отражаемая по строке 2110 отчета о финансовых результатах, учитывается по кредиту активно-пассивного счета 90 «Продажи», пассивного субсчета 1 «Выручка» (90-1).

Строка 2110 «Выручка» = Оборот по кредиту пассивного субсчета 90-1 «Выручка» — Оборот по дебету активного субсчета 90-3 «НДС» — Оборот по дебету активного субсчета 90-4 «Акцизы».

Выручку от продаж отражают в бухгалтерском учете, а также в отчете о финансовых результатах двумя способами — методом начисления и кассовым методом.

Метод начисления применяют большинство хозяйствующих субъектов. При его использовании выручку от продаж отражают в бухгалтерском учете и, как следствие, в отчете о финансовых результатах после перехода фирме-покупателю права собственности на готовую продукцию (товары, работы, услуги), т.е. вне зависимости от фактического получения оплаты за них от покупателя.

При применении кассового метода выручку от реализации готовой продукции (товаров, работ, услуг) можно отразить в бухгалтерском учете и в отчете о финансовых результатах только в момент фактического поступления денежных средств на расчетный счет или в кассу организации-поставщика. Кассовый метод вправе использовать только субъекты малого предпринимательства, за исключением эмитентов публично размещаемых ценных бумаг [17, с. 190].

Следует отметить, что при применении кассового метода выручку от реализации готовой продукции (товаров, работ, услуг) можно отобразить по кредиту пассивного субсчета 90-1 «Выручка» и, соответственно, по строке 2110 «Выручка» отчета о финансовых результатах только в момент фактического поступления денежных средств на расчетный счет или в кассу малого предприятия.

Организации, не относящиеся к малым, вправе применять для учета выручки (и расходов) только метод начисления.

По строке 2120 «Себестоимость продаж» отражается сумма расходов по обычным (основным) видам деятельности организации, в том числе связанные (п. 5 ПБУ 10/99 «Расходы организации») с:

) производством и реализацией готовой продукции (для промышленных предприятий);

) перепродажей товаров (для торговых предприятий);

) выполнением работ;

) оказанием услуг.

Как следует из п. 16 ПБУ 10/99, расходы признаются в бухгалтерском учете, если одновременно выполняются

имеется соответствующий договор либо нормативный акт, в соответствии с которым производятся расходы организации;

сумма расходов может быть четко определена;

имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации.

В случае если хотя бы одно из вышеуказанных условий не соблюдается, то в бухгалтерском учете организации отражаются не расходы, а дебиторская задолженность (в том числе выданные фирмой авансы).

Согласно п. 8 ПБУ 10/99 при формировании расходов по обычным видам деятельности в бухгалтерском учете должна быть обеспечена их группировка по следующим пяти экономическим элементам затрат.

В первом элементе «Материальные затраты» отражаются:

) стоимость приобретенных сырья, материалов, топлива, энергии, полуфабрикатов и комплектующих изделий, используемых для производства готовой продукции, работ, услуг или подвергающихся дополнительной обработке в данной организации;

) стоимость работ и услуг производственного характера, выполняемых сторонними организациями;

) стоимость тары и упаковки.

Стоимость материальных ресурсов формируется исходя из цен их приобретения.

Во втором элементе «Затраты на оплату труда» учитываются:

) суммы, начисленные работникам по должностным окладам, сдельным расценкам либо в процентах от выручки в соответствии с принятыми в организации формами и системами оплаты труда;

) выплаты стимулирующего характера, в том числе премии за производственные результаты, надбавки к должностным окладам и тарифным ставкам за профессиональное мастерство, высокие достижения в труде;

) выплаты компенсирующего характера (за совмещение профессий и должностей, за работу в ночное время, сверхурочную работу);

) выплаты, обусловленные районным регулированием оплаты труда (например, в районах Крайнего Севера и приравненных к ним местностям);

) выплаты за неотработанное время, но подлежащее оплате (например, оплата отпуска).

В третьем элементе «Отчисления на социальные нужды» учитывается сумма отчислений работодателя в связи с обязательным социальным страхованием и пенсионным обеспечением работников (страховые взносы в государственные внебюджетные фонды РФ, «налог на травматизм»).

В четвертом элементе «Амортизация внеоборотных активов» отражаются суммы амортизационных отчислений по основным средствам и НМА.

В пятом элементе «Прочие затраты» учитываются командировочные расходы, оплата услуг связи, арендные платежи, расходы на подготовку и переподготовку кадров, плата сторонним организациям на пожарную и сторожевую охрану, другие затраты.

Расходы по обычным видам деятельности, как правило, учитываются на счете 20 «Основное производство».

В соответствии с п. 3 ПБУ 10/99 не признается расходами организации выбытие активов:

) в связи с приобретением (созданием) внеоборотных активов (основных средств, незавершенного строительства, нематериальных активов и т.п.);

) вклады в уставные (складочные) капиталы других организаций, приобретение акций акционерных обществ и иных ценных бумаг с целью перепродажи (продажи);

) в порядке предварительной оплаты материально-производственных запасов и иных ценностей, работ, услуг;

) в виде авансов, задатка в счет оплаты материально-производственных запасов и иных ценностей (работ, услуг);

) в погашение кредита (займа), полученного организацией.

Расходы, как и доходы, отражают в бухгалтерском учете и отчете о финансовых результатах двумя способами — методом начисления и кассовым методом.

При применении метода начисления расходы организации отражают в том отчетном периоде, в котором они фактически произведены, и при этом не имеет значения, оплачены указанные расходы или нет.

Кассовый метод отражения расходов, как и выручки от продаж, вправе применять только субъекты малого предпринимательства, за исключением эмитентов публично размещаемых ценных бумаг [17, с. 203]. При применении кассового метода расходы можно учитывать в бухгалтерском учете и в отчете о финансовых результатах только в момент фактического поступления денежных средств на расчетный счет или в кассу организации-поставщика.

Себестоимость продаж, отражаемая по одноименной строке 2120 отчета о финансовых результатах, учитывается по дебету активно-пассивного счета 90 «Продажи», активного субсчета 2 «Себестоимость продаж» (90-2).

Строка 2120 «Себестоимость продаж» = Оборот по дебету активного субсчета 90-2 «Себестоимость продаж» в корреспонденции с активными счетами 41 «Товары» (для торговых организаций»), 43 «Готовая продукция» (для промышленных предприятий), 20 «Основное производство» (для организаций, выполняющих работы или оказывающих услуги).

Готовая продукция (работы, услуги) также могут учитываться по полной и сокращенной себестоимости.

В случае учета готовой продукции (работ, услуг) по полной себестоимости, в величину последней должны быть включены как прямые, так и косвенные общепроизводственные и общехозяйственные расходы, связанные с производством данной продукции (работ, услуг).

В данной ситуации:

Строка 2120 «Себестоимость продаж» (в случае учета готовой продукции, работ, услуг по полной себестоимости) = Оборот по дебету активного субсчета 90-2 «Себестоимость продаж» в корреспонденции с активными счетами 41 «Товары» (для торговых организаций»), 43 «Готовая продукция».

Может иметь место и такая ситуация, когда на счетах учета затрат формируется не полная, а сокращенная (неполная усеченная) себестоимость продукции (работ, услуг), что соответствует применяемой в зарубежной практике системе «директ-костинг». В данной ситуации в себестоимость продаж ежемесячно списываются только прямые расходы, учтенные на счете 20 «Основное производство», а общепроизводственные и общехозяйственные накладные расходы ежемесячно не списываются на счет 20, а учитываются на субсчете 90-2 «Себестоимость продаж». Впоследствии накладные расходы будут учитываться по строке 2120 «Себестоимость продаж».

В этом случае:

Строка 2120 «Себестоимость продаж» (в случае учета готовой продукции, работ, услуг по полной себестоимости) = Оборот по дебету активного субсчета 90-2 «Себестоимость продаж» в корреспонденции с активным счетом 43 «Готовая продукция» (для промышленных предприятий), 20 «Основное производство» (в случае если организация выполняет работы (оказывает услуги)).

Для заполнения строки 2100 «Валовая прибыль (убыток) используется следующая формула:

Строка 2100 «Валовая прибыль (убыток)» = Строка 2110 «Выручка от продаж» — Строка 2120 «Себестоимость продаж».

По строке 2210 «Коммерческие расходы» отражаются расходы, связанные с продажей готовой продукции (товаров, работ, услуг).

Состав вышеуказанных расходов зависит от вида хозяйственной деятельности конкретной организации и раскрыт в Плане счетов бухгалтерского учета финансово-хозяйственной деятельности коммерческих организаций (кроме кредитных учреждений) [8] (таблица 2)

Таблица 2 — Структура расходов на продажу (коммерческих расходов) в зависимости от вида хозяйственной деятельности предприятия

|

Организации, осуществляющие промышленную и иную производственную деятельность |

Организации, осуществляющие торговую деятельность |

|

1) расходы на затаривание и упаковку изделий на складах готовой продукции |

1) расходы на перевозку товаров; |

|

2) расходы по доставке продукции на станцию (пристань) отправления, погрузке в вагоны, суда, автомобили и другие транспортные средства; |

2) расходы на оплату труда работников с начислениями на нее; |

|

3) комиссионные сборы (отчисления), уплачиваемые сбытовым и другим посредническим организациям; |

3) расходы на аренду; |

|

4) расходы по содержанию помещений для хранения продукции в местах ее продажи и оплате труда продавцов в организациях, занятых сельскохозяйственным производством; |

4) амортизация основных средств и НМА торгового предприятия; |

|

5) расходы на рекламу; |

5) расходы по хранению товаров; |

|

6) другие аналогичные по назначению расходы |

6) расходы на рекламу; |

Расходы на продажу (коммерческие расходы), а в торговых организациях — издержки обращения учитываются на активном счете 44 «Расходы на продажу». По дебету счета 44 накапливаются суммы произведенных организацией расходов, связанных с продажей готовой продукции (товаров) за отчетный период, а по кредиту счета 44 учитывается списание вышеуказанных расходов по мере реализации готовой продукции (товаров).

Строка 2210 «Коммерческие расходы» = Оборот по дебету активного субсчета 90-2 «Себестоимость продаж» в корреспонденции с активным счетом 44 «Расходы на продажу».

Общехозяйственные (управленческие) расходы учитывают по активному счету 26 «Общехозяйственные расходы», которые включают:

) расходы на содержание АУП общехозяйственного профиля (сумма затрат на оплату труда, отчисления на социальные нужды);

) сумма амортизационных отчислений по основным средствам и НМА общехозяйственного назначения;

) расходы по оплате информационных, аудиторских и консультационных услуг;

) иные аналогичные по назначению общехозяйственные расходы.

Необходимо обратить внимание на то, что торговые организации строку 2220 не заполняют, так как все без исключения издержки обращения торговых организаций должны быть учтены по строке 2210 «Коммерческие расходы» отчета о финансовых результатах.

Как отмечалось ранее, строка 2210 заполняется в случае, если организация ведет учет готовой продукции (работ, услуг) по сокращенной себестоимости. В случае ведения учета готовой продукции (работ, услуг) по полной себестоимости сумму общехозяйственных расходов указывают по строке 2120 «Себестоимость продаж».

Для заполнения строки 2220 используется

Строка 2220 «Управленческие расходы» = Оборот по дебету активного субсчета 90-2 «Себестоимость продаж» в корреспонденции с активным счетом 26 «Общехозяйственные расходы».

По строке 2200 «Прибыль (убыток) от продаж» отражается общий положительный или отрицательный результат от производства и реализации готовой продукции (товаров, работ, услуг), осуществление которых является обычным (основным) видом деятельности организации.

Величину прибыли (убытка) от продаж, отражаемую по строке 2200, можно получить следующими двумя способами:

Строка 2200 «Прибыль (убыток) от продаж» = Строка 2110 «Выручка» — Строка 2120 «Себестоимость продаж» — Строка 2210 «Коммерческие расходы» — Строка 2220 «Управленческие расходы».

Строка 2200 «Прибыль (убыток) от продаж» = Строка 2100 «Валовая прибыль (убыток)» — Строка 2210 «Коммерческие расходы» — Строка 2220 «Управленческие расходы».

В случае получения отрицательного финансового результата (убытка) от реализации готовой продукции (товаров, работ, услуг) сумма убытка должна быть отражена по строке 2200 в круглых скобках.

К статьям отчета о финансовых результатах, отражающим осуществление прочих видов деятельности организации, относят:

«Доходы от участия в других организациях»

«Проценты к получению» (строка 2320);

«Проценты к уплате» (строка 2330);

«Прочие доходы» (строка 2340);

«Прочие расходы» (строка 2350).

По строке «Доходы от участия в других организациях» отражается общая сумма поступлений, связанных с участием организации в уставных капиталах других хозяйствующих субъектов, включая проценты и иные доходы по ценным бумагам при условии, что указанные доходы не являются для данной организации доходами от обычных видов деятельности.

Строка 2310 заполняется по данным активно-пассивного счета 91 «Прочие доходы и расходы», пассивного субсчета 1 «Прочие доходы». При этом к субсчету 91-1 целесообразно открыть аналитические счета для дальнейшей конкретизации прочих доходов по видам, а также получения информации для заполнения отчета и финансовых результатах.

Строка 2310 = Оборот по кредиту счета 91 «Прочие доходы и расходы», субсчета первого порядка 1 «Прочие доходы», субсчета второго порядка 1 «Доходы от участия в других организациях» (91-1-1).

Следует отметить, что при начислении доходов субсчет 91-1-1 корреспондирует в учете получателя доходов с активно-пассивным счетом 76 «Расчеты с разными дебиторами и кредиторами», субсчетом первого порядка 3 «Расчеты по причитающимся дивидендам и другим доходам» (76-3).

По строке 2320 «Проценты к получению» указывается сумма доходов, полученная в виде:

) процентов, полученных организацией за предоставление в пользование денежных средств другим хозяйствующим субъектам в форме займа, включая облигационный (при условии, что такие доходы не являются для организации доходами от обычных видов деятельности);

) процентов, полученных организацией по депозитным вкладам в банках;

) процентов, полученных организацией за использование банком денежных средств, находящихся на счете организации в этом банке.

Как и строка 2310, строка 2320 заполняется по данным активно-пассивного счета 91 «Прочие доходы и расходы», пассивного субсчета 1 «Прочие доходы» в разрезе аналитического учета, что отражается формулами:

при начислении процентов к получению по договорам займа:

Строка 2320 «Проценты к получению» = Оборот по кредиту счета 91 «Прочие доходы и расходы», субсчета первого порядка 1 «Прочие доходы», субсчета второго порядка 2 «Проценты к получению», субсчета третьего порядка 1 «Проценты к получению по договорам займа» (91-1-2-1);

при начислении процентов за использование банком денежных средств, находящихся на счете организации в банках:

Строка 2320 «Проценты к получению» = Оборот по кредиту счета 91 «Прочие доходы и расходы», субсчета первого порядка 1 «Прочие доходы», субсчета второго порядка 2 «Проценты к получению», субсчета третьего порядка 2 «Проценты, полученные за использование банком денежных средств, находящихся на счете организации в банках» (91-1-2-2).

Необходимо отметить, что по рассматриваемой строке указывается сумма процентов, начисленных к получению, т.е. необязательно, чтобы указанная сумма была фактически перечислена фирме-получателю.

Учет займов, предоставленных хозяйствующим субъектом юридическим и физическим лицам (кроме работников организации), осуществляется на активном счете 58 «Финансовые вложения», субсчет 3 «Предоставленные займы» (58-3).

Учет предоставления займов работникам организации осуществляется с использованием счета 73 «Расчеты с персоналом по прочим операциям».

По строке 2330 «Проценты к уплате» отражается сумма процентов, уплачиваемых организацией за предоставление ей в пользование денежных средств (кредитов, займов), включая привлечение заемных средств путем выдачи векселей, а также эмиссии облигаций.

Как указано в п. 6 ПБУ 15/2008 «Учет расходов по кредитам и займам», расходы по займам отражаются в бухгалтерском учете и отчетности в том отчетном периоде, к которому они относятся. Расходы по оплате процентов по полученным кредитам (займам) учитываются в составе прочих расходов организации-заемщика, т.е. по дебету активно-пассивного счета 91 «Прочие доходы и расходы», активного субсчета 2 «Прочие расходы» (91-2).

При этом к субсчету 91-2 целесообразно открыть субсчет второго, а при необходимости — и третьего порядков с целью конкретизации прочих расходов на расходы в виде процентов по долгосрочным и краткосрочным кредитам и займам:

Следовательно,

при начислении процентов по долгосрочным кредитам и займам:

Строка 2330 «Проценты к уплате» = Оборот по дебету счета 91 «Прочие доходы и расходы», субсчета первого порядка 2 «Прочие расходы», субсчета второго порядка 1 «Проценты по кредитам и займам», субсчета третьего порядка 1 «Проценты по долгосрочным кредитам и займам» (91-2-1-1);

при начислении процентов по краткосрочным кредитам и займам:

Строка 2330 «Проценты к уплате» = Оборот по дебету счета 91 «Прочие доходы и расходы», субсчета первого порядка 2 «Прочие расходы», субсчета второго порядка 1 «Проценты по кредитам и займам», субсчета третьего порядка 2 «Проценты по краткосрочным кредитам и займам» (91-2-1-2).

По строке «Прочие доходы» отражается величина прочих доходов организации, за исключением доходов, отраженных по строкам 2310 «Доходы от участия в других организациях» и 2320 «Проценты к получению».

Рисунок 1 — Состав прочих доходов организации, отражаемых по строке 2340 «Прочие доходы» отчета о финансовых результатах

Строка 2340 «Прочие доходы» = Оборот по кредиту счета 91 «Прочие доходы и расходы», субсчета первого порядка 1 «Прочие доходы», субсчета второго порядка 3 «Поступления, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации» (91-1-3); субсчета второго порядка 4 «Поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности» (91-1-4); субсчета второго порядка 5 «Поступления от продажи основных средств и иных активов, отличных от готовой продукции и товаров» (91-1-5); субсчета второго порядка 6 «Штрафы, пени, неустойки, полученные за нарушение условий договоров» (91-1-6); субсчета второго порядка 7 «Активы, полученные безвозмездно, в том числе по договору дарения» (91-1-7); субсчета второго порядка 8 «Поступления в возмещение причиненных организации убытков» (91-1-8); субсчета второго порядка 9 «Прибыль прошлых лет, выявленная в отчетном году» (91-1-9); субсчета второго порядка 10 «Положительные курсовые разницы» (91-1-10).

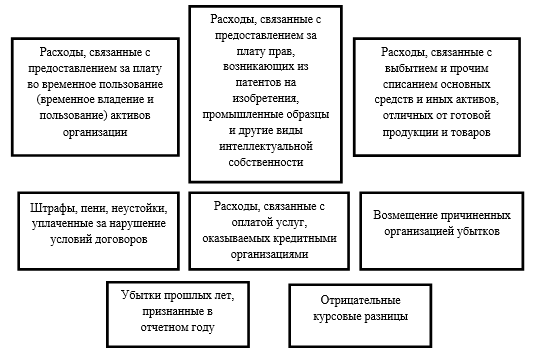

По строке 2350 «Прочие расходы» отражается величина прочих расходов организации, за исключением расходов, отраженных по строке 231 «Проценты к уплате». Состав прочих расходов, отражаемых по строке 2350, перечислен в п. 11 ПБУ 10/99 «Расходы организации» (рисунок 2).

Рисунок 2 — Состав прочих расходов организации, отражаемых по строке 2350 «Прочие расходы» отчета о финансовых результатах

Строка 2350 «Прочие расходы» = Оборот по дебету счета 91 «Прочие доходы и расходы», субсчета первого порядка 2 «Прочие расходы», субсчета второго порядка 1 «Расходы, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации» (91-2-1); субсчета второго порядка 2 «Расходы, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности» (91-2-2); субсчета второго порядка 3 «Расходы, связанные с выбытием и прочим списанием основных средств и иных активов, отличных от готовой продукции и товаров» (91-1-3); субсчета второго порядка 4 «Штрафы, пени, неустойки, уплаченные за нарушение условий договоров» (91-1-4); субсчета второго порядка 5 «Расходы, связанные с оплатой услуг, оказываемых кредитными организациями» (91-2-5); субсчета второго порядка 6 «Возмещение причиненных организацией убытков» (91-2-6); субсчета второго порядка 7 «Убытки прошлых лет, признанные в отчетном году» (91-2-7); субсчета второго порядка 8 «Отрицательные курсовые разницы» (91-2-8).

Как следует из п. 11 ПБУ 10/99 «Расходы организации» величину прочих расходов при отражении в отчете о финансовых результатах необходимо уменьшить на суммы начисленного НДС и иных возмещаемых налогов.

Формирование финансового результата хозяйственной деятельности организации осуществляется на основании заполнения следующих статей отчета о финансовых результатах:

«Прибыль (убыток) до налогообложения» (строка 2300);

«Текущий налог на прибыль» (строка 2410), в том числе «постоянные налоговые обязательства (активы)» (строка 2421);

«Изменение отложенных налоговых обязательств»

«Изменение отложенных налоговых активов» (строка 2450);

«Прочее» (строка 2460);

«Чистая прибыль (убыток)» (строка 2400).

По строке 2300 «Прибыль (убыток) до налогообложения» отражается величина прибыли (убытка), исчисленная для целей бухгалтерского учета или бухгалтерская прибыль (убыток) до налогообложения. Это объясняется тем, что все предыдущие показатели, применяемые для определения величины прибыли (убытка) до налогообложения, исчислялись в соответствии с положениями по бухгалтерскому учету.

Строка 2300 «Прибыль (убыток) до налогообложения» = Строка 2200 «Прибыль (убыток) от продаж» + Строка 2310 «Доходы от участия в других организациях» + Строка 2320 «Проценты к получению» — Строка 2320 «Проценты к уплате» + + Строка 2340 «Прочие доходы» — Строка 2350 «Прочие расходы».

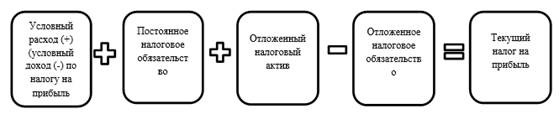

Строка 2410 «Текущий налог на прибыль» заполняется на основе ПБУ 18/02 «Учет расчетов по налогу на прибыль». Согласно п. 21 ПБУ 18/02 текущим налогом на прибыль признается налог на прибыль для целей налогообложения, определяемый исходя из величины условного расхода (условного дохода), скорректированной на суммы постоянного налогового обязательства (ПНО) или постоянного налогового актива (ПНА), а также увеличения или уменьшения величины отложенного налогового актива (ОНА) и отложенного налогового обязательства (ОНО) отчетного периода (рисунок 3).

Рисунок 3 — Схема расчета текущего налога на прибыль организаций в соответствии с п. 21 ПБУ 18/02

По строке 2410 необходимо отразить ту сумму налога на прибыль организаций, которая начислена к уплате в бюджет в налоговой декларации по данному налогу за соответствующий период отчетного года.

Как следует из п. 21 ПБУ 18/02, при отсутствии постоянных разниц, а также вычитаемых и налогооблагаемых временных разниц, которые влекут за собой возникновение ПНО (ПНА) и ОНО (ОНА), условный расход по налогу на прибыль будет равен текущему налогу на прибыль.

Может сложиться такая ситуация, когда за отчетный период фирма получила убыток. В этом случае в строке 2410 необходимо поставить прочерк, так как налог на прибыль организаций в этом случае не начисляется.

Строка 2421 «Постоянные налоговые обязательства (активы)» ПНО (ПНА) возникают как результат появления постоянных разниц.

Постоянные разницы (ПР) возникают, если момент признания расходов в бухгалтерском и налоговом учете совпадает, но их величина различается. Другими словами, под постоянными понимаются те доходы и расходы, которые не включаются в расчет налоговой базы по налогу на прибыль организаций не только в отчетном, но и во всех последующих периодах, т.е. постоянно (отсюда и название — «постоянные разницы).

Возникновение постоянных разниц обусловлено либо осуществлением фирмой расходов, перечисленных в ст. 270 НК РФ «Расходы, не учитываемые в целях налогообложения», либо получением доходов, перечисленных в ст. 251 НК РФ «Доходы, не учитываемые при определении налоговой базы».

Если расходы учитываются для целей бухгалтерского учета, но не учитываются для целей налогового учета, то это влечет за собой необходимость доначисления налога на прибыль организаций, а сумма доначисленного налога называется ПНО (ПНО = ПР ´ 20%).

Сумма ПНО отражается следующей бухгалтерской записью:

Дебет 99, субсчет 2 «ПНО» (99-2) Кредит 68-4 — учтена величина ПНО.

При заполнении строки 2430 «Изменение отложенных налоговых обязательств» отчета о финансовых результатах необходимо отразить изменение величины ОНО за отчетный период.

Строка 2430 «Изменение отложенных налоговых обязательств» = Оборот по кредиту счета 77 «ОНО» — Оборот по дебету счета 77 «ОНО».

При этом если указанная разность будет положительна, то ее величина указывается в отчете о финансовых результатах в круглых скобках, а если отрицательна, то без круглых скобок.

При заполнении строки 2450 «Изменение отложенных налоговых активов» отчета о финансовых результатах необходимо отразить изменение величины ОНА за отчетный период.

Строка 2430 «Изменение отложенных налоговых активов» = Оборот по дебету счета 09 «ОНА» — Оборот по кредиту счета 09 «ОНА».

При этом если указанная разность будет положительна, то ее величина указывается в отчете о финансовых результатах без круглых скобок, а если отрицательна, то в круглых скобках.

В литературе по строке 2460 «Прочее» рекомендуется отражать такие показатели, как, например:

) доначисления налога на прибыль за прошлые отчетные периоды; прочие налоги, уплачиваемые за счет чистой прибыли (например, единый налог, уплачиваемый хозяйствующими субъектами, применяющими упрощенную систему налогообложения (УСН); пени и штрафы, начисленные за нарушения налогового законодательства и законодательства о страховых взносах в государственные внебюджетные фонды РФ [19, с. 119];

) суммы доплаты (переплаты) налога на прибыль организаций в связи с обнаружением ошибок (искажений) в предыдущие отчетные (налоговые) периоды, не влияющие на текущий налог на прибыль отчетного периода; разницы, возникающие в результате пересчета ОНО и ОНА в связи с изменением налоговой ставки по налогу на прибыль организаций [17, с. 252].

По строке 2400 «Чистая прибыль (убыток)» показывается чистый финансовый результат организации, т.е. сумма чистой (нераспределенной) прибыли или непокрытого убытка организации, величина которого определяется по следующей формуле:

Строка 2400 «Чистая прибыль (убыток) = Строка 2300 «Прибыль (убыток) до налогообложения» — Строка 2410 «Текущий налог на прибыль» + (-) Строка 2430 «Изменение отложенных налоговых обязательств» + (-) Строка 2450 «Изменение отложенных налоговых активов» + (-) Строка 2460 «Прочее».

Включение справочного раздела в отчет о финансовых результатах связан с необходимостью сближения российской финансовой отчетности с МСФО.

По строке 2510 «Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода отражаются результаты переоценки (как дооценки, так и уценки) внеоборотных активов (основных средств и НМА), учитываемые по пассивному счету 83 «Внеоборотные активы».

Заполнение строки 2510 производится при составлении только годовой финансовой отчетности, а не промежуточной. По строке 2510 отражается изменение величины добавочного капитала организации, которое явилось результатом переоценки.

Строка 2510 «Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода» = Оборот по кредиту счета 83 «Добавочный капитал», субсчета 1 «Увеличение стоимости имущества при переоценке» (83-1) — Оборот по дебету счета 83-1.

Российские нормативные документы не регламентируют информацию, отражаемую по строке 2520 «Результат от прочих операций, не включаемый в чистую прибыль (убыток) периода» отчета о финансовых результатах. Авторы некоторых учебных пособий [19, с. 121] считают, что по данной строке должна отражаться величина изменения добавочного капитала, не связанного с возникновением доходов и расходов по обычным видам деятельности, а также с возникновением прочих доходов и расходов. Указанная величина включает сумму курсовых разниц, возникающих в результате пересчета в рубли выраженной в иностранной валюте стоимости активов и обязательств организации, используемых для ведения деятельности за пределами РФ.

Строка 2500 «Совокупный финансовый результат периода» = Строка 2400 «Чистая прибыль (убыток) + Строка 2510 «Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода + Строка 2520 «Результат от прочих операций, не включаемый в чистую прибыль (убыток) периода».

Строку 2900 «Базовая прибыль (убыток) на акцию» отчета о финансовых результатах заполняют только акционерные общества на основании Методических рекомендаций по раскрытию информации о прибыли, приходящейся на одну акцию (утв. приказом Минфина России от 21.03.2000 г. № 29н).

Как указано в п. 3 упомянутых Методических рекомендаций, базовая прибыль (убыток) на акцию определяется как отношение базовой прибыли (убытка) отчетного периода к средневзвешенному количеству обыкновенных акций, находящихся в обращении в течение отчетного периода. При этом из общей суммы прибыли АО, предназначенной для выплаты дивидендов по акциям, вычитается сумма прибыли, предназначенная для выплаты дивидендов по привилегированным акциям (префакциям).

Средневзвешенное количество обыкновенных акций, находящихся в обращении в течение отчетного периода = Количество обыкновенных акций, находящихся в обращении на первое число каждого календарного месяца отчетного периода / Число календарных месяцев в отчетном периоде.

С целью расчета средневзвешенного количества обыкновенных акций, находящихся в обращении, используются данные реестра акционеров акционерного общества на первое число каждого календарного месяца отчетного периода.

В случае если организация не является акционерным обществом, по строке 2900 ставится прочерк.

Строку 2910«Разводненная прибыль (убыток) на акцию», как и строку 2900, отчета о финансовых результатах заполняют только акционерные общества на основании Методических рекомендаций по раскрытию информации о прибыли, приходящейся на одну акцию (утв. приказом Минфина России от 21.03.2000 г. № 29н).

Согласно п. 14 Методических рекомендаций разводненная прибыль (убыток) на акцию представляет собой отношение базовой прибыли (убытка) к средневзвешенному количеству обыкновенных акций, находящихся в обращении, скорректированному на величину возможного прироста их количества в результате конвертации префакций в обыкновенные акции, а также исполнения договоров купли-продажи обыкновенных акций у эмитента по цене ниже их рыночной стоимости.

Таким образом, структура отчета о финансовых результатах включает в себя данные об общих доходах предприятия за период, затратах, связанных с получением этих доходов и всех периодических доходах и расходах, не связанных с конкретными видами продукции.

.3 Анализ отчёта о финансовых результатах и оценка эффективности деятельности организации

.3.1 Аналитические возможности отчета о финансовых результатах, понятия и задачи анализа

Тщательное изучение отчета о финансовых результатах позволяет понять причины достигнутых успехов или недостатков в работе организации, помогает наметить пути совершенствования ее деятельности.

Финансовый анализ показателей отчета о финансовых результатах позволяет раскрыть следующие вопросы:

) дать оценку изменений доходов и расходов организации в отчетном периоде по сравнению с предыдущим с помощью горизонтального анализа. Горизонтальный анализ — это представление отчетности в виде относительных величин, характеризующих темпы роста и прироста основных показателей.

) проанализировать состав, структуру и динамику выручки от продаж, затрат на производство и реализацию продукции, изучить показатели валовой прибыли, прибыли от продаж, чистой прибыли с помощью вертикального анализа. Вертикальный анализ заключается в представлении отчетности в виде относительных величин, характеризующих структуру итоговых показателей.

) выявить факторы формирования конечного финансового результата с помощью факторного анализа и оценить динамику рентабельности продаж.

Показатели, содержащиеся в отчете о финансовых результатах, используются также при расчете некоторых коэффициентов, характеризующих деловую активность и доходность организации.

По результатам анализа можно выявить неиспользованные возможности увеличения прибыли и доходности организации, повышения уровня ее рентабельности. Информация, представленная в отчете о финансовых результатах, позволяет всем заинтересованным пользователям делать выводы о том, насколько эффективна деятельность данной организации и насколько оправданны и выгодны вложения в ее активы.

Система показателей финансовых результатов объединяет абсолютные показатели — прибыли и убытки и относительные показатели — коэффициенты рентабельности.

Указанные показатели можно определить по данным бухгалтерской (финансовой) отчетности организации: абсолютные показатели непосредственно отражаются в отчете о финансовых результатах, а коэффициенты рентабельности выступают аналитическими индикаторами и рассчитываются как относительные показатели прибыли, выраженной в процентах или долях показателей, являющихся базой сравнения и определяющих содержание соответствующих коэффициентов. Определение рентабельности имеет более высокую аналитическую ценность, особенно при проведении сравнительного анализа и мониторинга эффективности хозяйственной деятельности.

Приоритетными задачами анализа финансовых результатов организации являются:

общая оценка динамики состава и структуры бухгалтерской прибыли;

анализ «качества» прибыли и влияния учетной политики на прибыль;

оценка влияния инфляции на финансовые результаты;

факторный анализ прибыли от продаж;

анализ поведения затрат и взаимосвязи затрат, объема выпуска и прибыли;

расчет точки безубыточности, порога рентабельности и запаса финансовой прочности;

анализ использования чистой прибыли и дивидендной политики организации;

анализ динамики показателей рентабельности и факторов, влияющих на них;

выявление потенциальных резервов повышения прибыли и рентабельности деятельности хозяйствующего субъекта.

Показатель прибыли в наиболее общем виде представляет собой превышение доходов организации над расходами.

Анализ доходов и расходов носит предварительный характер по отношению к анализу финансовых результатов организации.

Основными задачами анализа доходов организации являются:

изучение суммы и структуры доходов в отчетном периоде;

сравнение сумм и структуры доходов в отчетном и базисном периодах;

оценка структурной динамики доходов и выяснение ее причин.

Уменьшение суммы совокупных доходов организации в анализируемом периоде, в том числе доходов от обычных видов деятельности, является негативной тенденцией в хозяйственной деятельности организации.

Основными задачами анализа расходов хозяйствующего субъекта являются:

изучение суммы и структуры расходов в отчетном периоде;

сравнение сумм и структур расходов в отчетном и базисном периодах;

оценка структурной динамики расходов и выяснение ее причин.

При нормальных условиях расходы по обычным видам деятельности представляют собой основной вид расходов организации, имеющий наибольший удельный вес в общей сумме расходов. Если отмечается доминирование прочих расходов, то в ходе анализа это следует объяснить в конкретных особых условиях деятельности, отклоняющихся от нормальных.

Поддержание необходимого уровня прибыльности — залог успешного функционирования организации в условиях рыночной экономики. Систематический недостаток прибыли и ее неудовлетворительная динамика свидетельствуют о неэффективности и рисковости бизнеса, сигнализируют о возможности банкротства организации.

Теоретической базой анализа финансовых результатов является единая, принятая для организаций всех организационно-правовых форм и форм собственности модель хозяйственного механизма организации, основанная на формировании прибыли.

Валовая прибыль является показателем эффективности работы производственных подразделений организации.

Прибыль (убыток) представляет собой показатель экономической эффективности основной деятельности организации, т.е. производства и реализации продукции.

Прибыль (убыток) до налогообложения представляет собой показатель экономической эффективности хозяйственной деятельности организации.

Чистая прибыль — основной показатель финансовых результатов организации, характеризующий ее чистый экономический эффект.

Нераспределенная прибыль (непокрытый убыток) представляет собой реинвестируемую часть совокупного финансового результата периода, остающуюся после выплаты дивидендов и распределения прибыли по другим направлениям потребления. В темпах динамики собственного капитала за счет нераспределенной прибыли проявляются успехи и недостатки развития организации, отражается потенциал устойчивого экономического роста хозяйствующего субъекта.

.3.2 Методика анализа финансовых результатов

Показатели отчета о финансовых результатах позволяют выявлять и анализировать влияние факторов на получение финансовых результатов — прибыли или убытка.

Последовательность и выбор этапов анализа отчета о финансовых результатах зависят от того, проводится анализ внешними пользователями только по данным финансовой отчетности или внутренними пользователями с привлечением данных управленческого учет. В связи с этим можно выделить методики внешнего и внутреннего анализа финансовых результатов. Методика проведения внешнего анализа отчета о финансовых результатах может включать в себя следующие этапы:

анализ динамики, состава и структуры доходов и расходов организации и оценка их соотношения;

анализ динамики показателей прибыли (горизонтальный анализ);

анализ структуры прибыли до налогообложения и оценка ее структурных изменений (вертикальный анализ);

выявление влияния факторов на изменение показателей прибыли и оценки степени этого влияния;

анализ уровня и динамики рентабельности продаж и выявление причин ее изменения.

Так как общая модель формирования любого показателя прибыли определяется как разница между доходами и расходами, начальным этапом анализа отчета о финансовых результатах является структурно-динамический анализ доходов и расходов [19].

Основными задачами анализа доходов и расходов являются изучение их уровня и структуры в отчетном и предыдущем периодах, оценка структурной динамики доходов и расходов и выяснение ее причин. При этом более высокое качество доходов любой коммерческой организации определяет больший удельный вес доходов от обычных видов деятельности, т.е. выручки от продажи товаров, продукции, работ и услуг. Для подробного изучения состава и структуры расходов по обычным видам деятельности, наряду с данными отчета о финансовых результатах, используется информация пояснения к балансу и отчету о финансовых результатах, о расходах по обычным видам деятельности (по элементам).

Показатели динамики и структуры доходов и расходов дополняются относительными показателями, характеризующими отношение общей суммы доходов к общей сумме расходов, отношение доходов от обычных видов деятельности к расходам по обычным видам деятельности, отношение прочих доходов к прочим расходам.

На втором этапе анализа отчета о финансовых результатах проводится горизонтальный анализ показателей прибыли, который предусматривает оценку уровня и динамики показателей прибыли, выявление участия отдельных доходов и расходов в их формировании, оценку стабильности получения доходов и расходов и их изменения в будущем.

Основная задача вертикального анализа отчета о финансовых результатах состоит в оценке степени участия отдельных статей доходов и расходов в формировании общей и чистой прибыли. При этом могут быть использованы различные методические подходы к анализу структуры формирования финансового результата.

Более обоснованным, является анализ структуры прибыли до налогообложения. При анализе рассматривают изменение в динамике удельного веса в ее составе прибыли от продаж, прочих доходов и расходов, чистой прибыли. Положительно оценивается увеличение в динамике доли прибыли от продаж и чистой прибыли, при этом прибыль от продаж должны занимать основную долю в составе общей прибыли предприятия.

Наиболее сложным этапом анализа отчета о финансовых результатах является факторный анализ показателей прибыли, так как факторы, влияющие на прибыль очень многочисленны. При этом одни из них оказывают прямое влияние, которое можно довольно точно определить с помощью приемов факторного анализа, другие оказывают косвенное влияние, которое можно определить только с определенной долей вероятности или вообще невозможно. Факторы также можно разделить на внешние, не зависящие от предприятия (изменение государственными органами или инфляционные процессами цен на потребляемое сырье, материалы, топливо, тарифов на услуги и перевозки; нарушение поставщиками, снабженческо-сбытовыми, вышестоящими хозяйственными, финансовыми, банковскими органами дисциплины по хозяйственным вопросам, затрагивающим интересы предприятия и др.) и внутренние, которые зависят от производственно-финансовой деятельности предприятия.

Внутренние факторы можно ранжировать на уровни первого, второго и т.д. порядка. Например, факторами первого порядка, влияющими на общую прибыль предприятия, являются факторы, формирующие прибыль до налогообложения в отчете о финансовых результатах. Эти факторы представлены в следующей аддитивной факторной модели:

Пн = Пп +ДДО + ПП -ПУ +ПД — ПР (1)

К факторам второго порядка можно отнести факторы, влияющие на прибыль до налогообложения через прибыль от продаж. Это выручка (В), себестоимость (С), коммерческие расходы (КР) и управленческие расходы (УР).

Факторная модель общей прибыли с учетом этих факторов будет следующей:

Пн = В — С — КР — УР+ДДО + ПП -ПУ +ПД — ПР (2)

Влияние каждого фактора, включенного в факторную модель, можно определить приемом цепных подстановок.

Факторный анализ чистой прибыли, помимо рассмотренных факторов первого и второго порядка, должен включать оценку влияния фактора налогообложения. При проведении внешнего анализа он сводится к изучению динамики суммы уплаченного налога на прибыль, оценке эффективной ставки налога и влияния налогового фактора на изменение чистой прибыли.

А.Д. Шеремет считает, что показателем истинной эффективности хозяйственной деятельности организации может быть только рентабельность продаж, рассчитанная как отношение прибыли (от продаж до налогообложения, чистой) к выручке [23].

При анализе рентабельности продаж оценивают ее уровень, изменение в динамике и выявляют влияние основных факторов.

Внутренний анализ финансовых результатов должен проводиться на основе управленческого отчета о финансовых результатах в разрезе центров ответственности. Он должен предусматривать углубленный анализ причин изменения конечного финансового результата с выделением стабильных и случайных факторов его изменения. При проведении внутреннего анализа финансовых результатов рассмотренные этапы анализа дополняются оценкой качества прибыли, прогнозированием ее величины.

Наиболее существенным блоком внутреннего анализа финансовых результатов является изучение доходов и расходов по обычным видам деятельности. При этом анализ доходов должен проводиться в тесной связи с оценкой рентабельности сегментов бизнеса, анализом рынка, конкурентов, рисков внешней среды. Анализ расходов по обычным видам деятельности проводят с учетом их группировки по экономическим элементам; по статьям калькуляции; по местам возникновения затрат; по процессам. При анализе расходов определяют отношение выручки к себестоимости, коммерческим и управленческим расходам. Тенденция к снижению этих соотношений может указывать на существующие на предприятии проблемы контроля над расходами.

Завершающим этапом внутреннего анализа финансовых результатов являются планирование и прогнозирование показателей прибыли, оптимизация ее величины с помощью методов предельного анализа, производственной функции, двойного бюджета и др. [23].

Таким образом, подводя итог можно отметить, что отчет о финансовых результатах является одной из основных форм, обязательно присутствующей в бухгалтерской финансовой отчетности. Именно этот отчет отражает финансовое положение предприятия на отчетную дату, а также достигнутые им в отчетном периоде финансовые результаты. Сведения о финансовых результатах рассматриваются как наиболее значимая по своей информационной сущности часть бухгалтерской отчетности организаций, дополняющая и развивающая данные, представленные в бухгалтерском балансе в виде окончательно оформленного результата. Если баланс образно можно представить, как моментальную фотографию финансовой структуры организации, то отчет о финансовых результатах отражает динамику оперативной ее деятельности за отчетный период.

2. Отчет о финансовых результатах и использование его в анализе деятельности ООО «МБ-ДВИНА»

.1 Характеристика и организация бухгалтерского учета на ООО «МБ-Двина»

Официальный дилер «Мерседес-Бенц» в Архангельске, компания «МБ-Двина», единственный в регионе центр продаж и технического обслуживания автомобилей «Мерседес-Бенц».

В дилерском центре «МБ-Двина» представлены экземпляры всех классов легковых автомобилей, внедорожники, а также малотоннажные автомобили.

Современный комплекс по обслуживанию автомобилей в сервисном центре общества обеспечивает сервис с соблюдением всех предписаний завода-изготовителя.

В отделе продаж запасных частей можно приобрести запчасти для любого автомобиля марки «Мерседес-Бенц», аксессуары и принадлежности. В наличии имеются расходные материалы (колодки, диски, фильтры, жидкости) и детали на все типы кузовов, основные детали подвески, двигателя, электрических систем.

Общество осуществляет два основных вида деятельности — продажу автотранспортных средств и их техническое обслуживание.

Общество является юридическим лицом в форме общества с ограниченной ответственностью с момента его государственной регистрации в установленном федеральными законами порядке.

Общество действует в соответствии с Гражданским кодексом Российской Федерации, Федеральными законами «Об обществах с ограниченной ответственностью», другими правовыми актами Российской Федерации и Уставом.

Общество имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

Общество осуществляет свою деятельность на коммерческой основе в целях получения прибыли его участниками.

Основными видами деятельности Общества являются:

торговля автотранспортными средствами;

техническое обслуживание автотранспортных средств;

продажа сопутствующих товаров (тормозных, охлаждающих жидкостей, запасных частей для автотранспорта, и т.д.);

посредническая, консультационная, маркетинговая и другие виды деятельности; коммерческая, посредническая и торгово-закупочная деятельность;

Отдельными видами деятельности, перечень которых определяется федеральными законами, Общество может заниматься только на основании специального разрешения (лицензии).

Общество обеспечивает учет и сохранность документов по личному составу работников Общества, а также своевременную передачу их на государственное хранение в установленном порядке при ликвидации Общества.

Высшим органом управления Общества является общее собрание участников Общества.

Исполнительными органами Общества являются правление Общества (коллегиальный исполнительный орган) и генеральный директор Общества (единоличный исполнительный орган).

Органом контроля Общества является ревизионная комиссия Общества.

Годовое общее собрание участников Общества проводится не ранее чем через два месяца и не позднее чем через четыре месяца после окончания финансового года Общества. [9, с. 10]

К исключительной компетенции общего собрания участников Общества относятся следующие вопросы:

определение основных направлений деятельности Общества;

изменение Устава Общества, в том числе изменение размера уставного капитала Общества;

принятие решения об образовании фондов Общества и порядке их использования, распределении и перераспределении средств внутри каждого фонда и между фондами;

избрание членов Ревизионной комиссии Общества и досрочное прекращение их полномочий, установление выплачиваемых им вознаграждений и компенсаций;

назначение аудиторской проверки, утверждение аудитора и установление размера оплаты его услуг;

утверждение годовых отчетов и годовых бухгалтерских балансов;

принятие решения о распределении чистой прибыли Общества между участниками Общества.

Исполнительными органами Общества являются:

Генеральный директор (единоличный исполнительный орган);

Правление Общества (коллегиальный исполнительный орган).

К компетенции Генерального директора и Правления Общества относятся все вопросы руководства текущей деятельностью Общества, за исключением вопросов, отнесенных к исключительной компетенции общего собрания участников общества. [9, с.15]

Генеральный директор и Правление Общества организуют выполнение решений общего собрания участников Общества.

Директор Общества:

— без доверенности действует от имени Общества, в том числе представляет его интересы и совершает сделки;

издает приказы о назначении на должности работников Общества, об их переводе и увольнении, применяет меры поощрения и налагает дисциплинарные взыскания;

занимается изучением основных принципов работы коммерческого отдела, его структуры, деловыми контактами в сфере реализации товаров и услуг.

Между директором, действующим на основании Устава Общества, и трудовым коллективом заключается трудовой договор, в котором закрепляются взаимные обязательства:

условия режима работы предприятия;

продолжительность и размеры оплаты отпусков;

условия и формы оплаты труда по категориям работников;

по санитарному состоянию и технике безопасности работ.

Организационная структура управления внутри предприятия строится по принципу линейно-функциональной формы управления, где линейное единоначалие сохраняется, однако руководитель подготавливает решения, приказы, задания для исполнителей не только единолично, но и с помощью линейных менеджеров, которые осуществляют сбор информации, ее анализ и по поручению руководителя разрабатывают проекты необходимых распорядительных документов. Менеджеры отвечают только лично перед руководителем, который, в свою очередь, несет персональную ответственность за обоснованность подписанных им распоряжений.

Организационная структура ООО «МБ-Двина» — это целостная система, специально разработанная таким образом, чтобы работающие в ее рамках люди могли наиболее эффективно добиться поставленной перед ними цели.

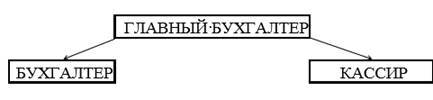

Структура предприятия — это состав и соотношение его внутренних звеньев: производства, отделов, участков, технических исполнителей и других компонентов, составляющих единый хозяйственный объект (рисунок 4).

Рисунок 4 — Структура ООО «МБ-Двина»

Организационная структура ООО «МБ-Двина» необходима для управления различными областями деятельности — снабжением, закупкой, сбытом, маркетингом, финансами, работой с персоналом и т.д.

При построении организационной структуры управления руководство ООО «МБ-Двина» учитывает ряд следующих принципов:

соответствие структуры управления целям и стратегии политике предприятия;

единство структуры и функции управления;

первичность функции и вторичность органа управления;

сочетание в структуре управления централизации, специализации и интеграции функций управления;

комплексная увязка в структуре управления всех видов деятельности;

соответствие системы сбора и обработки информации организационной структуре управления.

Директору подчинены: руководители различных отделов, бухгалтерия.

Решения генерального директора, передаваемые по цепочке «сверху вниз», обязательны для выполнения всеми нижестоящими звеньями. Отдельные специалисты помогают генеральному директору в сборе и обработке информации, в анализе хозяйственной деятельности, подготовке управленческих решений, контроле за их выполнением.

Достоинствами линейной структуры управления являются:

единство и четкость распорядительства;

согласованность действий исполнителей;

высокая ответственность руководителя за результаты деятельности возглавляемого им подразделения;

оперативность в принятии решений;

формирование мероприятий по повышению спроса на товары и услуги;

обеспечение конкурентоспособности.

Генеральный директор осуществляет функции управления в тесном сотрудничестве бухгалтерией.

Бухгалтерия учитывает поступление и расходование товарно-материальных запасов и финансовых ресурсов на предприятии. Готовит отчеты о деятельности предприятия и представляет их руководителю предприятия, а также государственным и местным хозяйственным органам, производит начисление заработной платы работникам предприятия, изучает налогообложение предпринимательской деятельности, проводит оценку финансового состояния предприятия, анализирует показатели оборачиваемости активов.

В ООО «МБ-Двина» бухгалтерия является самостоятельным структурным подразделением предприятия и подчиняется непосредственно директору предприятия. Она создается и ликвидируется приказом директора фирмы одновременно с созданием или ликвидацией организации. Бухгалтерию возглавляет главный бухгалтер, назначаемый на должность приказом генерального директора общества. На время отсутствия главного бухгалтера (командировка, отпуск, болезнь и т.п.) руководство бухгалтерией осуществляет его заместитель. Освобождение от занимаемой должности главного бухгалтера может быть только по приказу генерального директора организации.

Рисунок 5 — Организационная структура бухгалтерии ООО «МБ-Двина»

Распределение обязанностей между сотрудниками бухгалтерии производится главным бухгалтером (рисунок 5).

Сотрудники бухгалтерии в исполнении своих обязанностей руководствуются должностными инструкциями, правилами внутреннего трудового распорядка фирмы. Должностные инструкции составлены на всех сотрудников фирмы, в них отражены функциональные обязанности, права и ответственность каждого работника.

Порядок документирования хозяйственных фактов, движение и сроки передачи документации в бухгалтерию для принятия к учету регламентируются графиком документооборота. Работу по составлению графика документооборота организует главный бухгалтер. Документ утверждается приказом руководителя организации как элемент учетной политики.

Учетная политика ООО «МБ-Двина» концентрирует совокупность выбранных предприятием способов ведения бухгалтерского учета. Формирование учетной политики возложено на главного бухгалтера, утверждается она генеральным директором общества. Оформляется учетная политика приказом по предприятию. [10, с.2]

Внесение изменений в учетную политику предусматривается в случае внесения изменений в законодательство РФ. [5, с.3]

Выписка из учетной политики ООО «МБ-Двина» на 2014 год:

Учетная политика в ООО «МБ-Двина» обеспечивает:

последовательность применения правил бухгалтерского учета (принцип последовательности):

полноту и достоверность отражения хозяйственных операций в бухгалтерском учете (принцип полноты и достоверности).

Учетная политика предприятия обязательна для исполнения работниками:

всех структурных подразделений ООО «МБ-Двина», отвечающих за своевременное представление документации и иной информации службам, отвечающим за ведение бухгалтерского учета;

служб ООО «МБ-Двина», отвечающих за своевременную разработку, пересмотр, доведение нормативно-справочной информации до подразделений-исполнителей.

Требования учетной политики становятся обязательными для исполнения в после их утверждения в Обществе в соответствии с Уставом и в установленном порядке.

В случае если отдельные положения организационных, распорядительных и иных нормативных документов, обязательных к применению в Обществе, вступают в противоречие с настоящей учетной политикой, приоритетную силу имеют положения учетной политики.

Период действия и порядок внесения изменений: действует с 01 января по 31 декабря 2014 года.

Учетная политика утверждается и вводится в действие на основании приказа генерального директора ООО «МБ-Двина».

Учетная политика признается утратившей силу на основании приказа генерального директора ООО «МБ-Двина».

Изменения в учетную политику вносятся на основании приказа генерального директора ООО «МБ-Двина». [10]

Согласно Закону «О бухгалтерском учете», ПБУ 4/99 «Бухгалтерская отчетность организации», приказу Минфина РФ «О формах бухгалтерской отчетности организации» в состав бухгалтерской отчетности в ООО «МБ-Двина» включаются:

Бухгалтерский баланс;

Отчет о финансовых результатах.

Годовую бухгалтерскую отчетность представляют в течение трех месяцев по окончании года. Если дата представления приходится на нерабочий день, то сроком представления отчетности считается первый, следующий за ним рабочий день.

Порядок проведения инвентаризации активов и обязательств ООО «МБ-Двина» определен и утвержден при формировании учетной политики организации в соответствии с ПБУ 1/2008 «Учетная политика организации» (Приказ Минфина РФ от 06.10.2008 № 106н).

Критерий для определения уровня существенности устанавливается в размере 5 процентов от величины объекта учета или статьи бухгалтерской отчетности.

Бухгалтерский учет в ООО «МБ-Двина» ведется по журнально-ордерной форме с применением автоматизированной системы бухгалтерского учета, используются программы «1С: Предприятие» версия 7.7.

При автоматизированной форме учета реализуется принцип однократной регистрации первичной информации в виде электронных документов, хранящихся в журналах документов и бухгалтерских проводок, накапливаемых в журнале проводок. Журнал проводок служит источником данных для создания компьютерных регистров аналитического и синтетического учета, а также налоговой и бухгалтерской финансовой отчетности.

ООО «МБ-Двина» учетной политикой утвердило к использованию типовой план счетов бухгалтерского учета, введя только необходимые аналитические разрезы к счетам затрат и счетам финансовых результатов.

Для документального подтверждения фактов хозяйственной жизни организацией применяются унифицированные формы первичной учетной документации.

Право подписи первичных документов имеет только директор ООО «МБ-Двина».

Документы, которыми оформляются хозяйственные операции с денежными средствами, подписываются директором и главным бухгалтером ООО «МБ-Двина».

Не принимаются к исполнению денежные и расчетные документы, финансовые и кредитные обязательства без подписи главного бухгалтера. Под финансовыми и кредитными обязательствами понимать документы, оформляющие финансовые вложения организации, договоры займа, кредитные договоры и договоры, заключенные по товарному и коммерческому кредиту.

Правила документооборота и технология обработки учетной информации, регистры бухгалтерского и налогового учета ООО «МБ-Двина» определены правилами компьютерной учетной программы.

Методическая часть учетной политики формируется путем выбора определенных методов ведения бухгалтерского учета и составления финансовой отчетности. Рассмотрим некоторые из них.

Объект принимается к учету в качестве основного средства, если он предназначен для использования в уставной деятельности организации, для управленческих нужд. При этом должны одновременно соблюдаться условия:

объект предназначен для использования в течение длительного времени, то есть свыше 12 месяцев;

организация не предполагает последующую перепродажу данного объекта;

стоимость объекта превышает 40 000 руб.

Сроки полезного использования основных средств определяются по Классификации основных средств.

При начислении амортизации основных средств используется линейный способ (первоначальная стоимость умножить на норму амортизации).

Переоценку основных средств не проводят, затраты на ремонт основных средств включают в себестоимость отчетного периода.

Способ начисления амортизационных отчислений по нематериальным активам также применяется линейный, переоценка нематериальных активов не производится.

Не относятся к основным средствам и отражаются в бухгалтерском учете и отчетности в составе материально-производственных запасов активы стоимостью не более 40 000 руб.

Приобретение материально производственных запасов отражается в бухгалтерском учете по фактической себестоимости с применением счета 10 «Материалы» без использования счета 16 «Отклонение в стоимости материальных ценностей».

При выбытии все группы материально-производственных запасов оцениваются по средней себестоимости.

Все виды товаров отражаются в учете по ценам их приобретения у поставщиков без использования счета 16 «Отклонения в стоимости материальных ценностей».

Фактическая себестоимость товаров формируется с учетом транспортно-заготовительных расходов при приобретении товаров, которые учитываются на отдельном субсчете «ТЗР при приобретении товаров» к счету 41 «Товары».

Списание ТЗР производится в дебет счета 90 «Продажи» пропорционально учетной стоимости товаров исходя из отношения суммы ТЗР на начало месяца и ТЗР за месяц к сумме остатка товаров на начало месяца и поступивших товаров в течение месяца по учетной стоимости.

При выбытии все виды товаров оцениваются по себестоимости каждой единицы.

Расходы на продажу товаров ежемесячно списываются в полном объеме с кредита счета 44 «Расходы на продажу» в дебет счета 90 «Продажи».

Реализация товаров осуществляется по методу начисления, выручка отражается в момент отгрузки товаров, независимо от того, когда произошла оплата за поставку.

Отчисления в резерв по сомнительным долгам производятся по результатам инвентаризации, осуществляемой в порядке и в сроки, установленные Учетной политикой.

Задолженность на срок более 12 месяцев учитывается в составе долгосрочной задолженности до истечения установленного договором срока возврата заемных средств.

ООО «МБ-Двина» находится под общей системой налогообложения. В соответствии с общей системой налогообложения, организация уплачивает следующие налоги:

налог на прибыль организации;

налог на добавленную стоимость (НДС — 18%);

налог на имущество предприятия;

транспортный налог;

земельный налог;

выступает налоговым агентом по налогу на доходы физических лиц.

Разницы, обусловленные различиями в ведении бухгалтерского и налогового учета, отражаются на счетах бухгалтерского учета по мере их появления, обособленно по каждому отклонению на основании первичных учетных документов.

Текущий налог на прибыль определяется на основе данных, сформированных в бухгалтерском учете в соответствии с пунктами 20 и 21 ПБУ 18/02.

В целом можно отметить, что бухгалтерский и налоговый учет в ООО «МБ-Двина» ведется в соответствии с законодательством РФ. Предприятие ведет свою деятельность с целью получения прибыли.

.2 Составление отчета о финансовых результатах в ООО «МБ-Двина»

Важнейшей формой выражения деловой активности организации является величина текущего финансового результата за определенный период от их предпринимательской, инвестиционной и финансовой деятельности. Величина текущего финансового результата за определенный период отражается предприятием в отчете о финансовых результатах.

Сведения о прибылях и убытках рассматриваются как наиболее значимая часть бухгалтерской отчетности организации, дополняющая и развивающая данные, представленные в балансовом отчете в виде окончательно оформленного результата.

Отчет о финансовых результатах состоит из четырех разделов:

доходы и расходы по обычным видам деятельности;

прочие доходы и расходы;

прибыль (убыток) до налогообложения;