Процесс формирования ресурсов и устойчивость функционирования коммерческого банка напрямую зависят от качества депозитной политики банка. Ведь риск, связанный с ресурсной базой, состоит в том, что у некоторых банков в пассивах чрезмерная доля депозитов одного типа. Есть достаточно большая группа банков, которые находятся в сложном финансовом состоянии, но обладают обширной депозитной базой. Их риск не в том, что ставки, возможно, повышенные, а в том, что, если возникнет локальная паника вкладчиков, они рискуют и вовсе потерять финансовую устойчивость. И в этом плане ориентира, до каких объемов можно привлекать депозиты, какой уровень доли депозитов в пассивах является «красной зоной».

Депозитная политика представляет собой комплекс мер, направленных на мобилизацию банками денежных средств юридических и физических лиц в форме вкладов (депозитов) с целью их последующего взаимовыгодного использования.

Депозитная политика предполагает разработку научно обоснованных подходов к организации отношений коммерческих банков с юридическими, физическими лицами и государством по поводу привлечения их временно свободных денежных средств, а также определение целей и задач в этой области и проведение практических мероприятий по их реализации.

В современных условиях для эффективного функционирования, развития и достижения своих целей каждому банку необходимо разработать и постоянно совершенствовать депозитную политику, стратегию управления ресурсами. Привлечение денежных ресурсов и их последующее размещение являются основными направлениями деятельности коммерческого банка.

Сформированная на платной, ресурсная база, используется для вложения в активные инструменты.

Операции по привлечению средств, таким образом, носят первичный характер по отношению к большей части операций банка, направленных на получение доходов. В этой связи деятельность по привлечению средств должна рассматриваться как важный элемент банковской политики.

Исходя из вышеизложенного, актуальность выбранной темы обусловлена существенным повышением роли депозитов физических лиц, как перспективной категории клиентов, а депозитная политика должна быть построена с учетом этого обстоятельства.

Цель исследования — рассмотреть теорию и практику депозитной деятельности банка с физическими лицами и разработать направления ее совершенствования на примере банка ОАО «Сбербанк России».

Для достижения цели в работе были поставлены

раскрыть понятие депозитов и дать характеристику структуры банковских ресурсов;

Роль банков на денежном рынке

... банк в современной России: Теория и практика. - М.: Финансы и статистика, 2005. 14. Нуреев P.M. Деньги, банки и денежно ... 7. Барыбин В.В., Крыксин Г.В. Перспективы развития банковского сектора. 4/2008. 20-25с. 8. ... она сыграла не последнюю роль в самом процессе реформирования экономики. На ... Ю.Лебедева. - М.: Всероссийский Биржевой Банк, 2005. 27. Фондовый рынок: Ежемесячный информ. аналит. и науч. ...

- рассмотреть нормативное регулирование депозитной деятельности;

- охарактеризовать депозитную политику коммерческого банка;

- проанализировать депозитный портфель ОАО «Сбербанк России» и предложить направления совершенствования депозитного обслуживания физических лиц в банке.

Объект исследования — экономические отношения в процессе формирования ресурсов коммерческих банков.

Предмет исследования — депозиты физических лиц.

Нормативно-правовой базой исследования являются законодательные и нормативные акты РФ, Банка России.

Теоретической базой исследования являются труды российских ученых Балабанова И.Т., Белоглазовой Г.Н., Кроливецкой Л.П., Криворучко С.В., Лопатина В.А., Жарковской Е.П., Лаврушина О.И., Ракита А.М. и других, а также статистические данные, публикуемые ЦБ РФ и другими официальными органами, отчетность ОАО «Сбербанк России» за 2011-2013 гг.

В процессе работы использовались следующие методы исследования: анализ литературных источников, сравнение, группировка, анализ, синтез, методы экономического анализа: горизонтальный, вертикальный.

Выпускная квалификационная работа состоит из введения, основной части, заключения и списка использованных источников.

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ДЕПОЗИТНОЙ ДЕЯТЕЛЬНОСТИ КОММЕРЧЕСКИХ БАНКОВ, .1 Понятие депозитов и характеристика структуры банковских ресурсов

Для осуществления своей деятельности коммерческие банки должны иметь в своем распоряжении определенные ресурсы. Ранее пассивным операциям не придавалось серьезного значения, они как бы являлись второстепенными по отношению к активным и не воспринимались банками как объект, требующий эффективного управления. В современных условиях экономическое мировоззрение изменилось и постепенно происходит переосмысление основ банковской деятельности и, прежде всего, роли пассивных операций.

По своему назначению пассивные операции, в результате которых формируется ресурсная база коммерческих банков, играют первичную и определяющую роль по отношению к активам. Коммерческие банки могут осуществлять активные кредитные и другие операции в пределах имеющихся собственных и привлеченных источников денежных средств.

Специфика банковского учреждения как одного из видов коммерческого предприятия состоит в том, что подавляющая часть его ресурсов формируется не за счет собственных, а за счет заемных средств.

Ресурсы (от французского ressources) — средства, запасы, возможности, источники чего-либо. Банковские ресурсы — это совокупность средств, находящихся в распоряжении банка и используемых им для кредитных и других активных операций [38, c. 45].

При всех достоинствах данного определения его недостатком является то, что в нем не обращается внимание на источники формирования банковских ресурсов, которые зависят от пассивных операций банков.

Ресурсы коммерческого банка (банковские ресурсы) — это его собственный капитал и привлеченные на возвратной основе денежные средства юридических и физических лиц, сформированные банком в результате проведения пассивных операций, которые в совокупности используются им для осуществления активных операций.

Структура банковских ресурсов отдельного коммерческого банка зависит от степени его специализации или, наоборот, универсализации, особенностей его деятельности, состояния рынка ссудных ресурсов. Структура банковских ресурсов коммерческого банка представляется следующим образом (рис. 1):

Кредитование банками внешнеэкономической деятельности предприятия

... современном этапе. В курсовой работе представлены наиболее важные аспекты практической деятельности банков по кредитованию внешнеэкономических предприятий. Курсовая работа включает следующие задачи: ... банковского кредитования внешнеэкономической деятельности позволит наиболее эффективно использовать заемный капитал при формировании ресурсной базы, проведения внешнеэкономических операций. ...

Рисунок 1 — Банковские ресурсы отдельного коммерческого банка

Для коммерческих банков вклады — главный вид пассивов, а, следовательно, и важный ресурс для проведения активных кредитных операций. За счет заемных средств формируется около 95 % общей суммы активов коммерческих банков. От характера депозитов зависят виды ссудных операций, а соответственно, и размеры доходов банков.

Таким образом, ресурсы коммерческого банка по способу образования можно разделить на две основные группы: собственный капитал и привлеченные средства [29, c. 125].

Собственный капитал банка служит, прежде всего, для страхования интересов вкладчиков (защитная функция капитала) и в меньшей мере — для финансового обеспечения оперативной деятельности. В этой связи размер собственного капитала является фактором обеспечения надежности функционирования банка и должен находиться под жестким контролем органов, регулирующих деятельность коммерческих банков. Поэтому, есть основания считать, что собственный капитал банков выполняет и регулирующую функцию: через фиксирование его размеров регулирующие органы воздействуют на деятельность коммерческих банков в целом.

Защитная функция собственного капитала включает страхование вкладов и депозитов, гарантирующее интересы кредиторов банка в случае его ликвидации или банкротства, а также обеспечение функционирования банка даже при появлении убытков по его текущей деятельности. Эти убытки, как правило, покрываются за счет текущей прибыли. Если ее недостаточно, а также для покрытия непредвиденных расходов используется часть собственного капитала. Поэтому, если банк имеет достаточный резервный капитал, он длительное время может считаться надежным и платежеспособным даже при появлении убытков по его основной деятельности [31].

Привлеченные средства носят для банка временной характер. Переход на рыночные отношения качественно изменил структуру как собственных, так и привлеченных ресурсов коммерческого банка. В качестве собственных средств (капитала) банка выступают элементы, способные служить подстраховкой на случай непредвиденных убытков. Это, в первую очередь, уставной капитал, резервные фонды, нераспределенная прибыль и другие собственные источники, образующие капитал первого уровня, или основной капитал, а также элементы капитала второго уровня, или дополнительного капитала, которые имеют менее постоянный характер, но также могут быть использованы для покрытия непредвиденных убытков (часть резерва на возможные потери по ссудам и др.).

Уставный капитал — организационно-правовая форма капитала, величина которого определяется учредительным договором о создании банка и закрепляется в его уставе. Он включает номинальную стоимость выпущенных акций и внесенных долей и образуется путем выпуска акций при создании акционерного банка и взноса долей участниками не акционерного банка.

Преобладающая форма — акционерный капитал. Уставный капитал акционерных банков состоит из обыкновенных и привилегированных. Уставный капитал не акционерных банков состоит из долей, внесенных участниками банка в соответствии с учредительными документами.

Потребность коммерческого банка в ликвидных средствах

... выполняемых операций, возможностей выхода на новые рынки и развития банковских услуг. Потребность коммерческого банка в ликвидных средствах В ... точки зрения динамики, что предполагает оценку способности коммерческого банка в течение определенного периода времени изменять ... ее составляющими - собственным капиталом банка, привлеченными и размещенными им средствами путем оперативного управления их ...

Резервный фонд — часть собственного капитала предприятия, образуемая за счет ежегодных отчислений от прибыли. Резервный фонд служит для социального развития предприятия, для покрытия потерь, для выплаты дивидендов и для пополнения капитала в случаях недостаточности получаемой прибыли. Средства резервного фонда должны находиться в высоко ликвидных активах.

Для коммерческих банков вклады — главный вид пассивов, а, следовательно, и важный ресурс для проведения активных кредитных операций. За счет заемных средств формируется около 95 % общей суммы активов коммерческих банков. От характера депозитов зависят виды ссудных операций, а соответственно, и размеры доходов банков [11, c. 29].

Среди привлеченных средств по способу их аккумуляции выделяют депозиты и прочие привлеченные средства. Депозиты — это денежные средства юридических и физических лиц, привлеченные в результате проведения банком операций по открытию и ведению счетов клиентов, приема вкладов (депозитов), выпуска собственных ценных бумаг в виде долговых обязательств (депозитных и сберегательных сертификатов, векселей, облигаций).

Прочие привлеченные средства носят характер займов, так как приобретаются банком по его собственной инициативе, в основном на межбанковском рынке (реже у Центрального банка РФ).

Депозит (от лат. Depositum — вещь, отданная на хранение) — это экономические отношения по поводу передачи средств клиента во временное пользование банка [21, c. 27].

Особенность депозита заключается в его двойственной природе. Депозиты являются для вкладчика потенциальными деньгами. Вкладчик может выписать чек и пустить соответствующую сумму в циркуляцию. Но в то же время «банковские деньги» приносят процент. Они выступают для вкладчика в двойной роли: с одной стороны, в роли денег, с другой — в роли капитала, приносящего доход.

Преимущество депозита перед наличными деньгами заключается в том, что депозит приносит доход, а недостаток перед капиталом в том, что депозит приносит пониженный процент по сравнению с тем, что приносит капитал. Этот пониженный процент — не случайное явление, а существенный момент природы банка. Поскольку вся сущность природы банка заключается в том, что процент, выплачиваемый по депозитам, ниже того процента, который получает банк за помещаемый им в различные предприятия капитал. Эта разница в процентах составляет около 1/4 части тех процентов, которые взимаются по активным операциям [32].

Исходя из вышесказанного, депозит выгоден не только вкладчику, но и банку. Множество депозитов способно создать банку ссудный капитал, который он может разместить на выгодных условиях в любой сфере хозяйства. Разница в процентах по депозитам, и процентах, получаемых от заемщиков капитала, есть вознаграждение банка за проведенную работу по привлечению денежных средств и размещению ссудного капитала. Стремление банков увеличить объемы этого вознаграждения порождает у них желание расширить свою ресурсную базу посредствам создания «мнимых вкладов», почвой для появления которых являются счета до востребования.

«Золотое» банковское правило гласит, что величина и сроки финансовых требований банка должны соответствовать размерам и срокам его обязательств. Следуя этому правилу, банки не могли бы использовать остатки по текущим счетам в качестве ресурса кредитования, так как те могут быть востребованы в любой момент. Однако, как правило, клиенты не изымают одновременно все свои средства, поэтому наличные резервы банка могут быть относительно невелики. Кроме того, большинство банковских операций осуществляется в безналичном порядке. Не задействованная в качестве кассовых резервов сумма наличности увеличивает ликвидность банка и может быть направлена им на предоставление кредитов другим клиентам или другим банкам [12].

Учет денежных средств и денежных документов

... с разными организациями и учреждениями и связанные с реализацией работ, услуг и осуществлением других хозяйственных операций. Денежные средства предприятия находятся в кассе в виде наличных денег, денежных документов, на счетах в банках, в выставленных аккредитивах, ...

Субъектами депозитных отношений могут выступать не только юридические лица и физические лица, а также и коммерческие банки. Это обусловлено развитием прямых корреспондентских отношений, сопровождающихся, как правило, открытием корреспондентских счетов, а также практикой оформления предоставленных (полученных) ресурсов коммерческих банков договорами депозита, являющихся альтернативой кредитным договорам.

Объектами депозитных операций являются депозиты — суммы денежных средств, которые субъекты депозитных операций вносят в банк и которые в силу действующего порядка осуществления банковских операций на определенное время сосредотачиваются на счетах в банке. Банковский вклад (депозит) — денежные средства в рублях или иностранной валюте, размещаемые физическими и юридическими лицами в целях хранения и получения дохода на срок или до востребования. Доход по банковскому вкладу (депозиту) выплачивается в виде процентов, а также в иной форме, предусмотренной конкретным видом вклада, на условиях и в порядке, определенных договором.

Коммерческие банки в условиях конкурентной борьбы на рынке кредитных ресурсов должны постоянно заботится как о количественном, так и о качественном улучшении своих депозитов. Они используют для этого разные методы. При этом все банки соблюдают несколько основополагающих принципов организации депозитных операций. Они заключаются в

депозитные операции должны содействовать получению прибыли или создавать условия для получения прибыли в будущем;

- депозитные операции должны быть разнообразными и вестись с различными субъектами;

- особое внимание в процессе организации депозитных операций следует уделять срочным вкладам;

- должна обеспечиваться взаимосвязь и согласованность между депозитными и кредитными операциями по срокам и суммам депозитов и кредитных вложений;

- организуя депозитные и кредитные операции, банк должен стремиться к минимизации своих свободных ресурсов;

- банку следует принимать меры к развитию банковских услуг, способствующих привлечению депозитов.

Сбережения населения составляют отдельную группу ресурсов банков. Общая основа оседания денег у населения как сбережений заключается в том, что, распоряжаясь своими доходами, граждане соответственно потребностям могут отсрочить расходование денег на какой-либо промежуток времени. Принадлежащая населению масса стоимости, пока она не превратилась из денежной формы в предметы личного потребления остается временно в распоряжении банка.

Возврат этих средств, предоставляемых населением в качестве кредита государству или банку, происходит по мере того, как граждане используют свои денежные средства на покупку товаров и оплату услуг. Параллельно с использованием денежных сбережений одними гражданами образуются новые сбережения другими [18, c. 104].

Денежное обращение в России и денежная реформа Петра I

... упорядочение существовавшей денежной системы с целью стабилизации денежного обращения. Наиболее значима для России была денежная реформа, проводимая Петром I . Денежная реформа предполагала преобразование всей денежной системы государства ... страна не пережила столько денежных реформ как Россия. В течение последних пятисот лет в России было проведено более 10 денежных реформ, как полных, в результате ...

Поэтому общая сумма денежных средств населения, которой могут распоряжаться банки в качестве кредитного ресурса, не только не уменьшается, но и систематически возрастает.

Вклады (депозиты) населения в банках являются главной формой сбережений населения с точки зрения возможности их привлечения для финансирования экономики.

Процесс привлечения сбережений населения в банковскую систему характеризуется совокупностью факторов, включая темпы роста реального валового продукта и реальных денежных доходов населения, уровень инфляции и связанные с ним значения реальных процентных ставок, степень доходности и надежности вложений в альтернативные формы сбережений, прежде всего, в иностранную валюту, наличие правовых гарантий сохранности и защиты от обесценения вкладов, спектр оказываемых населению банковских услуг. Значительное влияние на уровень сбережений оказывают социально-психологические аспекты поведения населения, вызванные, например, инфляционными ожиданиями.

В настоящее время активизация процесса привлечения сбережений населения в банковскую систему характеризуется следующим [13, c. 127]:

- обеспечением положительной доходности по вкладам физических лиц;

- предоставлением гарантии возврата вложенных средств населения в коммерческие банки за счет существующей системы страхования вкладов населения.

Одним из главных механизмов привлечения денежных сбережений населения в банковскую систему является процентная политика.

Уровень депозитных процентных ставок коммерческие банки определяют самостоятельно исходя из разработанной ими депозитной политики, однако на него оказывают влияние многие факторы. Кроме размера вклада и сроков договора, это состояние денежного рынка, спрос на кредитные ресурсы, ссудный процент, ключевая ставка, уровень инфляции, тип вкладчика и соблюдение им условий договора.

Важным фактором в этой области является стабильность банковской системы в целом, так как от этого зависит уровень доверия населения к банкам.

1.2 Нормативное регулирование депозитной деятельности банков

Нормативно-правовое регулирование депозитных операций осуществляется на основании:

- Гражданского кодекса РФ: ФЗ ст. 834 — 844 (гл. 44), ст. 845 — 860 (гл. 45), ст. 395, 809, 818 ч. 2.

- ФЗ «О банках и банковской деятельности» от 02.12.1990 г.

№ 395-1 (в ред. 30.09.2013 г.).

- ФЗ «О страховании вкладов физических лиц в банках РФ» от 23.12.2003 г. № 177-ФЗ (в ред. от 28.12.2013 г.).

- Письма ЦБ РФ от 10.02.1992 г.

№ 14-3-20 «Положение о сберегательных и депозитных сертификатах кредитных организаций» (в ред. от 29.11.2000 г.).

5. Положения <consultantplus://offline/ref=857125C3C61D13FE6455DEB4306ECC64115DF378C3D030AC7D6C63ECK7k5I> Банка России от 26.06.1998 г. № 39-П «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками».

Договор банковского вклада (депозита) оформляет отношения между банком и физическими и юридическими лицами по внесению ими в банк, хранению и возврату банком денежных сумм. По договору банковского вклада одна сторона (банк) обязуется возвратить денежную сумму, поступившую от другой стороны (вкладчика) либо для вкладчика, и выплатить обусловленные договором проценты [1, п. 1 ст. 834 ГК]. Договор банковского вклада является односторонним, так как обязанности несет только банк. Договор возникает с момента передачи денег банку, т.е. он является реальным.

Депозитная политика Россельхозбанка

... вклады физических лиц http://studwood.ru/969532/bankovskoe_delo/depozitnye_operatsii_rosselhozbank Депозитная политика Россельхозбанка дипломная работа Содержание 1. Теоретические основы формирования депозитной политики коммерческих банков 1.1 Формирование депозитной политики коммерческих банков 1.2 Классификация депозитных операций коммерческих банков 2. Организация и порядок учета депозитных ...

Отношения, вытекающие из договора банковского вклада, регламентируются Гражданским Кодексом РФ [1, гл. 44]. Если иное не предусмотрено нормами, регулирующими данные отношения, и не вытекает из существа договора банковского вклада, права и обязанности банка и вкладчика основываются на нормах о банковском счете (гл. 45 ГК).

Особенность договора банковского вклада заключается в том, что он не предназначен для осуществления расчетных операций. Так, абзац 2 п. 3 ст. 834 Гражданского Кодекса РФ содержит норму о запрещении юридическим лицам перечислять другим лицам денежные средства, находящиеся во вкладах (депозитах).

Договор банковского вклада (депозита) должен быть заключен в простой письменной форме. Ее несоблюдение влечет недействительность договора. Договор банковского вклада считается заключенным с соблюдением письменной формы и в тех случаях, когда банк выдал вкладчику сберегательную книжку или сберегательный (депозитный) сертификат либо иной документ, отвечающий требованиям закона либо банковским правилам, а также обычаям делового оборота [24, c. 45].

Согласно договору банковского вклада вкладчику-гражданину может быть выдана именная сберегательная книжка или сберегательная книжка на предъявителя, являющаяся ценной бумагой. В сберегательной книжке, выданной в подтверждение заключения договора банковского вклада, должны содержаться следующие реквизиты: наименование и местонахождение банка (если денежные суммы внесены в филиал банка, указывается также местонахождение филиала), номер счета по вкладу, сумма денежных средств, зачисленных на счет и списанных со счета, а также остаток денежных средств на счете на момент предъявления сберегательной книжки.

Пока не доказано иное, сведения о вкладе, указанные в сберегательной книжке, являются основанием для расчетов по вкладу между банком и вкладчиком [1, абзац 3 п. 1 ст. 843]. По требованию вкладчика в сберегательную книжку должны быть занесены суммы, поступившие на его счет от третьих лиц (например, перечисленные гонорары, другие суммы).

Выплата процентов либо перечисление денежных средств со счета по вкладу третьим лицам могут быть осуществлены банком лишь при предъявлении вкладчиком своей сберегательной книжки. В случае утраты именной сберегательной книжки банк обязан выдать вкладчику по его заявлению новую сберегательную книжку [1, абзац 2 п. 2 ст. 843].

Факт внесения вкладчиком в банк денежных средств и его права на получение по истечении установленного срока суммы вклада и обусловленных процентов может быть удостоверен сберегательным (депозитным) сертификатом.

В отличие от Закона о банках ГК регулирует отношения, вытекающие из договора банковского вклада, заключаемого не только физическими, но и юридическими лицами (ст. 834).

Право на привлечение денежных средств во вклады имеют не любые кредитные организации, а лишь банки, получившие в установленном порядке лицензию Банка России на совершение данных операций [2, с. 136].

Деятельность банка по привлечению денежных средств юридических лиц

... услуг юридическим лицам, формы привлечения денежных средств юридических лиц. Во второй главе мы рассматриваем анализ показателей привлечения ресурсов, тенденции развития форм привлечения ресурсов юридических лиц. Третья глава посвящена направления развития форм привлечения денежных средств юридических лиц, проблемы в деятельности банков ...

Для получения права на привлечение денежных средств банк должен обладать уставным капиталом не менее установленного нормативными актами Банка России и отвечать другим требованиям, которые направлены на обеспечение сохранности денежных средств вкладчиков.

Вкладчиками уполномоченных банков по вкладам в иностранной валюте могут быть физические лица (резиденты и нерезиденты).

Права вкладчиков в значительной мере зависят от вида вклада. По вкладу до востребования сумма вклада и установленные договором проценты должны быть выплачены банком по первому требованию вкладчика. По срочному вкладу установленные договором проценты на сумму вклада выплачиваются лишь в том случае, если вклад истребован по истечении определенного договором срока. Договор срочного вклада является возмездным и в том случае, когда вкладчик потребовал возврата сумм вклада до наступления установленного в договоре срока.

Условие договора срочного вклада об отказе гражданина от своего права истребовать сумму вклада по первому требованию ничтожно, оно не порождает для сторон никаких правовых последствий. Закон предоставляет гражданину-вкладчику право на одностороннее изменение договора срочного вклада, придав ему характер договора до востребования.

По привлечённым средствам, в том числе депозитам, производится образование обязательных резервов коммерческих банков в Банке России.

В соответствии со ст. 35 ФЗ «О Центральном банке РФ (Банке России)» нормативы обязательных резервов, депонируемых в Банке России (резервные требования) являются одним из инструментов денежно-кредитной политики Банка России.

В соответствии со ст. 38 ФЗ «О Центральном банке РФ (Банке России)» размер обязательных резервов в процентном отношении к обязательствам кредитной организации (норматив обязательных резервов), а также порядок депонирования обязательных резервов устанавливаются Советом директоров Банка России.

В соответствии со ст. 25 ФЗ «О банках и банковской деятельности» кредитная организация обязана выполнять норматив обязательных резервов, в том числе по срокам, объемам и видам привлеченных средств.

Депонирование обязательных резервов в Банке России осуществляется в соответствии с Положением Банка России от 07.08.2009 г. № 342-П «Об обязательных резервах кредитных организаций» (в ред. от 18.11.20013 г) [5].

В соответствии с данным Положением, кредитная организация — участник депозитных операций должна соответствовать

- Отнесение к 1 или 2 классификационной группе в соответствии с Указанием <consultantplus://offline/ref=AE8DE62F90627B70BDF1DA152DC99B399200D080E17FC459AF93602843A0ACK>

- Банка России от 30 апреля 2008 года № 2005-У «Об оценке экономического положения банков».

- Отсутствие недовзноса в обязательные резервы, неуплаченных штрафов за нарушение нормативов обязательных резервов, непредставленного расчета размера обязательных резервов.

— Отсутствие просроченных денежных обязательств перед Банком России, в том числе по кредитам Банка России и процентам по ним. вкладов. Правительство РФ и Банк России исходят из того, что ФЗ «О страховании вкладов физических лиц в банках РФ» обеспечивает необходимую правовую базу для государственной защиты интересов вкладчиков, особенно тех, кто имеет небольшие сбережения. Тем самым создаются условия как для увеличения притока вкладов в банковский сектор, так и для развития конкуренции между банками в сфере привлечения вкладов.

Система страхования вкладов работает следующим образом. Если банк прекращает работу и у него отзывается лицензия на осуществление банковских операций, его вкладчикам незамедлительно производятся фиксированные денежные выплаты [14, c. 85].

Для страхования вкладов вкладчику не требуется заключения какого-либо договора: оно осуществляется в силу закона. Специально созданная государством организация — Агентство по страхованию вкладов — за банк возвращает вкладчику основную сумму его накоплений, вместо вкладчика занимает его место в очереди кредиторов и в дальнейшем сама выясняет отношения с банком по возврату задолженности.

В соответствии с законом о страховании вкладов возмещение по вкладам выплачивается в размере 100 % суммы вкладов в банке, не превышающей 700 000 руб. Валютные вклады пересчитываются по курсу ЦБ РФ на дату наступления страхового случая.

Сумма компенсации не может превышать 700 000 руб. даже если вкладчик хранит деньги в одном банке на нескольких счетах. Однако, если он имеет вклады в разных банках, в каждом из них ему гарантируются равные выплаты. Ранее действовал порядок, по которому в полном объёме возмещалась сумма вклада до 100 000 руб. и в размере 90 % — сумма вклада, превышающая 100 000 руб., но страховые выплаты не могли превышать 400 000 руб. [39, c. 49].

Страхованию подлежат все денежные средства физических лиц в банках за исключением:

- средств физических лиц-предпринимателей без образования юридического лица;

- вкладов на предъявителя;

- средств, переданных банкам в доверительное управление;

- вкладов в филиалах российских банков, находящихся за границей.

В рамках практических мероприятий по функционированию системы страхования вкладов будет принят комплекс мер, направленных на минимизацию рисков системы страхования, прежде всего путем предотвращения участия в ней неустойчивых банков. Для участия в системе страхования вкладов кредитные организации должны соответствовать предусмотренным в законодательстве РФ и в нормативных актах Банка России критериям допуска в эту систему.

Принципы построения российской системы обязательного страхования вкладов свидетельствуют о заимствовании передовой международной практики, а ее функционирование должно способствовать качественному реформированию банковского сектора и его дальнейшему развитию. При этом внедрение международных подходов не исключает возможности повышения эффективности системы страхования.

За счет тесной координации и сотрудничества между всеми участниками системы обеспечения финансовой стабильности, а также благодаря четкому разделению их полномочий и обязанностей, институциональная структура системы страхования позволяет обеспечить ее эффективное функционирование, направленное на решение приоритетных задач, стоящих перед российским банковским сектором. Схематически взаимосвязи между участниками страхового процесса, при которых реализуется механизм страхования банковских вкладов, можно представить в следующем виде (рис. 2).

Рисунок 2 — Механизм реализации страхования банковских вкладов на примере взаимосвязей между участниками системы [18, c. 133]

Государственная корпорация «Агентство по страхованию вкладов» обеспечивает получение страховых возмещений вкладчиками коммерческих банков и, как следствие, способствует укреплению доверия к возможности защиты частных сбережений.

Для участников первого уровня (Правительство РФ, Агентство по страхованию вкладов, Банк России) характерно взаимодействие на различных этапах реализации страховой защиты. Представители Правительства РФ, входящие в состав совета директоров Агентства, способствуют реализации управленческой и контрольной функций, которые можно выделить в качестве дополнительных областей взаимосвязей. Коммерческие банки и вкладчики в зависимости от участников, с которыми им приходится взаимодействовать, характеризуются собственными (индивидуальными) областями взаимосвязей.

1.3 Депозитная политика коммерческого банка

Для обеспечения стабильного и надежного функционирования коммерческих банков важную роль играет банковская политика, составным элементом которой является депозитная политика. Это связано с тем, что основная часть банковских ресурсов образуется в процессе проведения депозитных операций банка, от эффективной и правильной организации которых зависит, в конечном счете, устойчивость функционирования кредитной организации [21, c. 31]. Разработка депозитной политики является составной частью банковского менеджмента.

Депозитная политика может быть классифицирована по ряду признаков в зависимости от [23, c. 145]:

- субъектов депозитных отношений (в отношении физических и юридических лиц);

- форм депозитов (по срочным депозитам, депозитам до востребования, сберегательным вкладам и др.);

- сроков привлечения (краткосрочная, среднесрочная и долгосрочная депозитная политика);

- степени риска (агрессивная, традиционная и классическая политика);

- цели привлечения (для инвестирования, кредитования и поддержания текущей ликвидности);

- типа рынка (политика на денежном и финансовом рынке);

- методов привлечения ресурсов (ценового и неценового метода).

В качестве исходного пункта исследования вопросов разработки и реализации депозитной политики коммерческих банков должна быть избрана характеристика ее теоретических основ. Депозитная политика представляет собой сложное явление. Сущность депозитной политики необходимо рассматривать как в широком смысле слова, так и в узком. В широком смысле слова депозитная политика коммерческого банка характеризуется как стратегия и тактика банка при осуществлении им деятельности по привлечению ресурсов на возвратной основе, а также при организации и управлении депозитным процессом. Под депозитной политикой в узком смысле слова понимается стратегия и тактика банка в части организации депозитного процесса. Характеристика сущности депозитной политики позволяет утверждать, что она является одной из составляющих системы управления деятельностью банка.

В основе формирования депозитной политики лежат как общие, так и специфические принципы (рис. 3).

Рисунок 3 — Принципы формирования депозитной политики коммерческого банка [21, c. 32]

Под общими принципами депозитной политики понимают принципы, единые и для государственной денежно-кредитной политики центрального банка, проводимой на макроэкономическом уровне, и для политики на уровне каждого конкретного коммерческого банка. К ним следует отнести принципы комплексного подхода, научной обоснованности, оптимальности и эффективности, а также единство всех элементов депозитной политики банка.

Комплексный подход выражается как в разработке теоретических основ, приоритетных направлений депозитной политики банка с точки зрения стратегии его развития, так и в определении наиболее эффективных, оптимальных для данного этапа развития банка тактических приемов и методов ее реализации.

К специфическим принципам депозитной политики относятся принципы обеспечения оптимального уровня издержек банка, безопасности проведения депозитных операций, надежности, поскольку банк, осуществляя аккумуляцию временно свободных денежных средств с целью их последующего размещения, стремится получить доход не любой ценой, а с учетом реалий рынка, на котором он осуществляет свою деятельность. Соблюдение перечисленных принципов позволяет банку сформировать как стратегические, так и тактические направления в организации депозитного процесса, обеспечив тем самым эффективность и оптимизацию депозитной политики.

Депозитная политика должна включать ряд направлений, а именно:

- анализ депозитного рынка;

- определение целевых рынков для минимизации депозитного риска;

- минимизацию расходов в процессе привлечения средств в депозиты;

- оптимизацию управления депозитным и кредитным портфелями банка;

- поддержание ликвидности банка и повышение его устойчивости.

Рассматривая депозитную политику банка как один из элементов банковской политики в целом, следует исходить из того, что основной целью депозитной политики является привлечение как можно большего объема денежных ресурсов по наименьшей цене.

Успешная реализация этой многогранной цели депозитной политики банка предполагает решение в процессе ее формирования таких задач как [24, c. 168]:

- содействие в процессе проведения депозитных операций получению банковской прибыли или созданию условий для получения прибыли в будущем;

- поддержание необходимого уровня банковской ликвидности;

- обеспечение диверсификации субъектов депозитных операций и сочетание разных форм депозитов;

- поддержание взаимосвязи и взаимной согласованности между депозитными операциями и операциями по выдаче ссуд по суммам и срокам депозитов и кредитных вложений;

- минимизация свободных средств на депозитных счетах;

- проведение гибкой процентной политики;

- постоянное изыскание путей и средств уменьшения процентных расходов по привлеченным ресурсам;

- развитие банковских услуг и повышение качества и культуры обслуживания клиентов.

Каждый коммерческий банк должен иметь свою собственную депозитную политику. При этом должно быть учтено множество факторов (экономических, политических и т.д.), оказывающих непосредственное воздействие на деятельность банка. Среди них можно выделить факторы макроэкономические, то есть те, которые воздействуют на все банки, и микроэкономические, влияющие на работу конкретного банка. Безусловно, депозитная политика банка во многом определяется характером денежно-кредитной и фискальной политики государства. Значительное влияние оказывает и региональная специфика функционирования банка [25].

Далее определим круг субъектов и объектов депозитной политики, дать их классификацию и подробную характеристику. В обобщенном виде классификация субъектов депозитной политики представлена на рис. 4.

Рисунок 4 — Состав субъектов депозитной политики коммерческого банка

Как видно из рис. 4, в состав субъектов депозитной политики коммерческого банка включены клиенты банка (физические и юридические лица), коммерческие банки и государственные учреждения. К объектам депозитной политики относятся привлеченные средства банка (депозиты, МБК полученные, векселя и сертификаты и прочие источники привлечения) и дополнительные услуги банка (комплексное обслуживание).

При этом наибольший акцент делается на классификации депозитов, которые рассматриваются в разрезе категорий вкладчиков и по форме изъятия [25, c. 119]. Существует также понятие границ депозитной политики коммерческого банка. Это определенный допустимый предел аккумулирования банком временно свободных денежных средств юридических и физических лиц (рис. 5).

Рисунок 5 — Границы депозитной политики коммерческого банка

Депозитная политика представляет собой систему, включающую ряд элементов, к которым относятся: стратегия банка по разработке основных направлений депозитного процесса; тактика банка по организации формирования ресурсной базы; контроль за реализацией депозитной политики.

Схема формирования депозитной политики коммерческого банка может быть представлена, так, как это показано на рис. 6.

Рисунок 6 — Схема формирования депозитной политики

Каждый из этапов формирования депозитной политики коммерческого банка тесно связан с остальными и является обязательным для формирования оптимальной депозитной политики и правильной организации депозитного процесса. В процессе разработки банковской политики в целом делается акцент на необходимость создания оптимальной организационной структуры банка по формированию и реализации депозитной политики. Процесс формирования депозитной политики тесно взаимосвязан с проведением банком процентной политики. В этой связи очевидна значимость маневрирования ценовым механизмом, для чего банк должен определять себестоимость депозитных услуг. Это обусловлено необходимостью обеспечения прибыльности и престижности своих услуг с обязательным учетом их потребительской стоимости и цены в условиях нарастания внутрибанковской конкуренции и борьбы за клиента. В этой связи выделяются такие понятия как «стоимость привлеченных средств» и «реальная себестоимость этих средств для банка». Такое ранжирование необходимо для правильного определения банком минимального уровня размещения привлеченных средств. При этом определяются факторы, влияющие на реальную стоимость привлеченных коммерческим банком ресурсов.

К их числу отнесены такие факторы, как [29]:

- уровень операционных расходов;

- расходы на рекламу;

- установленные ЦБ РФ нормы отчислений в фонд обязательных резервов;

- сроки и размер привлечения средств;

- режим начисления и выплаты процентов;

- расходы по созданию резерва на возможные потери по ссудам;

- отвлечение средств из оборота на операции, не приносящие дохода.

При формировании эффективной процентной политики банка требуется сочетание этих принципов. Анализ сложившейся практики свидетельствует, что формирование депозитной базы любого коммерческого банка, как процесс сложный и трудоемкий, связано с большим количеством проблем как субъективного, так и объективного характера.

К проблемам субъективного характера относятся:

- масштабы деятельности и слабая капитальная база российских коммерческих банков;

- отсутствие заинтересованности руководства банка в привлечении средств клиентов, особенно населения, что продиктовано тактическими и стратегическими целями и задачами банка;

- недостаточный уровень и качество высшего и среднего менеджмента;

- отсутствие в большинстве российских банков научно-обоснованной концепции проведения депозитной политики;

- недостатки в организации депозитного процесса: отсутствие соответствующего подразделения в банке;

- низкий уровень постановки маркетинговых исследований депозитного рынка;

- ограниченный спектр предлагаемых депозитных услуг и т.д.

Среди объективных факторов выделяются следующие [30]:

- прямое и косвенное воздействие государства и государственных органов;

- влияние макроэкономики, воздействие мировых финансовых рынков на состояние российского денежного рынка;

- межбанковская конкуренция;

- состояние денежного и финансового рынка России;

- отсутствие в России правового механизма страхования и защиты банковских вкладов.

Роль Центрального банка РФ в качестве регулирующего органа в последние пять-шесть лет особенно сильно проявилась в вопросах установления ставки рефинансирования и норм обязательного резервирования для коммерческих банков. Изменения ставки рефинансирования не позволяют банку точно прогнозировать и планировать свою деятельность в области управления активами и пассивами на долгосрочную перспективу и делают операции с долгосрочными пассивами (особенно с фиксированной ставкой) достаточно рискованными.

При разработке депозитной политики банку необходимо руководствоваться определенными критериями ее оптимизации, среди которых выделяются следующие [31]:

- а) взаимосвязь депозитных, кредитных и прочих операций банка для поддержания стабильности банка, его надежности, финансовой устойчивости;

- б) диверсификация ресурсов банка с целью минимизации риска;

- в) сегментирование депозитного портфеля (по клиентам, продуктам, рынкам);

- г) дифференцированный подход к различным группам клиентов;

- д) конкурентоспособность банковских продуктов и услуг;

- е) необходимость эффективной комбинации ресурсов, обеспечение оптимального сочетания стабильных и «летучих» ресурсов при увеличении доли стабильных ресурсов в депозитном портфеле банка в условиях повышенных рисков (в т.ч. по депозитным операциям);

- ж) учет концепции жизненного цикла в процессе формирования гаммы вкладов и депозитного портфеля в целом.

Выбор конкретного метода снижения величины рисков проведения банком депозитных операций во многом определяется уровнем организации аналитической работы в коммерческом банке.

В результате изучения теоретических аспектов можно сделать вывод, что вклады физических лиц в банках являются главным источником ресурсов с точки зрения возможности их привлечения для финансирования экономики страны.

2. ПРАКТИКА ДЕПОЗИТНЫХ ОПЕРАЦИЙ С ФИЗИЧЕСКИМИ ЛИЦАМИ В ОАО «СБАРБАНК РОССИИ», .1 Характеристика ОАО «Сбербанк России» и депозитных продуктов для физических лиц

ОАО «Сбербанк России» — крупнейший банк в России, Центральной и Восточной Европе, на долю которого приходится около 30 % активов российской банковской системы, основной кредитор национальной экономики. Учредителем и главным акционером Сбербанка является Центральный банк РФ. Акционеры банка — более 200 тыс. физических и юридических лиц.

Банк имеет генеральную лицензию Банка России на осуществление банковских операций № 1481. Официальный сайт банка — www.sberba№k.ru.

Организационно-правовая форма — открытое акционерное общество.

За последние годы Сбербанк стал крупнейшим и наиболее значимым финансовым институтом Центральной и Восточной Европы, а также одним из заметных участников мирового финансового рынка. Этот рост происходил на фоне исключительно динамичного развития российского банковского рынка. Возможности и потенциал развития Банка будут и в дальнейшем определяться во многом наличием сильных конкурентных позиций на российском финансовом рынке, который в среднесрочной перспективе будет оставаться одним из самых быстрорастущих и привлекательных в мире.

В условиях углубления дифференциации потребностей клиентов и усиления конкуренции на финансовом рынке важным условием успешной реализации стратегии является формирование адекватной требованиям бизнеса системы управления и организационной структуры.

ноября 2012 года, Москва — По состоянию на 14 ноября 2012 года Сбербанк стал третьим по капитализации банком в Европе. Капитализация Сбербанка составила около 60 млрд долл США. Сбербанк опережает по данному показателю таких мировых лидеров отрасли, как французский BNP Paribas, швейцарский UBS, немецкий Deutsche Bank, британские Barclays и Royal Bank of Scotland.

апреля 2013 года рейтинговое агентство Fitch Ratings повысило индивидуальный рейтинг Сбербанка России (РТС: SBER, ММВБ: SBER03) с С/D до С. По информации аналитиков агентства, повышение индивидуального рейтинга Банка отражает стабилизацию операционной среды в России, качества активов и прибыльности самого банка [47, с. 20].

июля 2013 года, Москва — Сбербанк России стал единственным российским банком, который вошел в список крупнейших мировых корпораций по итогам 2013 года, опубликованный.

Американским журналом Fortune. В общем рейтинге Fortune Global 500 Сбербанк занял 198-ю строчку.

апреля 2013 года, Москва — Сбербанк занял первые места в рейтингах узнаваемости и известности российских банков, опубликованных Национальным агентством финансовых исследований.

обыкновенных акций номиналом 3 руб. — 21 586 948 000 шт.

привилегированных акций номиналом 3 руб. — 1 000 000 000 шт.

Предельное количество объявленных обыкновенных акций — 15 000 000 000 шт.

Для экономической характеристики ОАО «Сбербанк России» рассмотрим динамику основных показателей Банка за 2012 — 2013 гг. представленную в табл. 1.

Как свидетельствуют данные таблицы, наблюдается значительный рост активов Банка, их увеличение составило более 2792,8 млрд руб. или 20,6 %. Средства клиентов Банка увеличились на 13,6 % , абсолютный прирост составил более 1286,8 млрд руб. Более высокими темпами увеличивались средства клиентов физических лиц, их рост составил 20,8 %, в абсолютном выражении они увеличились на 1307,9 млрд руб.

Таблица 1 — Динамика основных показателей ОАО «Сбербанк России» за 2012 — 2013 гг. [47, с. 23]

|

Показатель |

По состоянию на |

Изменение |

||

|

01.01.2013 г |

01.01.2014 г |

млн руб. |

Темпы роста, % |

|

|

Активы, тыс. руб. |

13 580 754 |

16 373 556 |

2 792 802 |

120,6 |

|

Средства клиентов, тыс. руб., |

9 462 176 |

10 749 032 |

1 286 856 |

113,6 |

|

в т.ч. средства физических лиц, тыс. руб. |

6 288 050 |

7 595 964 |

1 307 915 |

120,8 |

|

средства юридических лиц, тыс. руб. |

3 174 127 |

3 153 068 |

— 21 059 |

99,3 |

|

Уставный капитал, тыс. руб. |

67761 |

67 761 |

0 |

100,0 |

|

Источники собственных средств, тыс. руб. |

1 651 496 |

1 914 084 |

262 587 |

115,9 |

|

Чистые процентные доходы, тыс. руб. |

694 923 |

747 565 |

52 642 |

107,6 |

|

Изменения резервов на возможные потери |

— 2 936 |

-3 158 |

— 222 |

107,6 |

|

Чистые непроцентные доходы, тыс. руб. |

177 137 |

105 500 |

— 71 638 |

59,6 |

|

Прибыль до налогообложения, тыс. руб. |

474 709 |

455713 |

— 18 996 |

96,0 |

|

Чистая прибыль, тыс. руб. |

346 175 |

362 019 |

15 844 |

104,6 |

|

Средняя рентабельность активов (ROA), % |

2,55 |

2,21 |

— 0,34 |

Х |

|

Средняя рентабельность капитала (ROA), % |

20,96 |

18,91 |

— 2,05 |

Х |

Уставной капитал Банка составляет 67761 млн руб. Собственные средства Банка за год увеличились на 15,9 % или на 262,5 млрд руб. Наблюдается также значительный рост чистых процентных доходов Банка. Чистый процентный доход составил 747,5 млрд руб., увеличившись по сравнению с 2012 г. на 52,6 млрд руб. или на 7,6 %,при этом чистые непроцентные доходы снизились на 40,4 % или на 71,6 млрд руб.

Прибыль до уплаты налогов составила 455,7 млрд руб., что ниже уровня 2012 г. на 4 %,чистая прибыль составила 362 млрд руб., что выше уровня 2012 г. на 4,6 %.

Значительный рост активов повлиял на доходность активов, средняя рентабельность которых составила 2,21 % или снизилась на 0,34 % пункта. Наблюдается также снижение доходности собственного капитала, средняя рентабельность которого снизилась на 2,05 % и составила 18,91 %

Проанализируем нормативы ликвидности ОАО «СбербанкРоссии» за 2012 — 2013 г (табл. 2).

Таблица 2 — Обязательные нормативы ликвидности ОАО «Сбербанк России» за 2012 — 2013гг. (данные на конец года) [47, с. 23]

|

Наименование показателя |

Нормативное значение |

Фактическое значение |

Изменение |

|

|

2012 г. |

2013 г. |

|||

|

Показатель мгновенной ликвидности банка (Н2) |

12 |

61,40 |

53,67 |

— 7,73 |

|

Показатель текущей ликвидности банка (НЗ) |

50 |

74,30 |

58,59 |

— 15,71 |

|

Показатель долгосрочной ликвидности банка (Н4) |

120 |

99,80 |

102,30 |

2,50 |

Как свидетельствуют данные табл. 2.2, ОАО «Сбербанк России» за 2012 -2013 гг. соблюдаются обязательные нормативы ликвидности. Показатель мгновенной ликвидности снизился на 7,73 %,.что получено в результате снижения денежных средств на счетах Банка. Показатель текущей ликвидности также снизился на 15,71 %, а показатель долгосрочной ликвидности увеличился на 2,5 %, что обеспечено более существенным чистым разрывом ликвидности баланса на конец 2013 г.

Рассмотрим характеристику депозитных продуктов для физических лиц в 2013 г. ОАО «Сбербанк России» открывает физическим лицам следующие депозитные счета как в рублях так и в иностранной валюте: срочные вклады, накопительные валютные вклады, вклады до востребования. Перечень предлагаемых вкладов ОАО «Сбербанк России» представлен в Прил.

Рассмотрим срочные депозитные вклады для физических лиц.

Срочный вклад «Пенсионный-плюс Сбербанка России».

Самый выгодный вклад для долгосрочных накоплений. Он позволяет не только надежно хранить сбережения, но и получать по ним повышенный доход. Первоначальная сумма минимальна, поэтому начать копить очень легко.

Вклад открывается в рублях. Есть возможность пополнять вклад на любую сумму, а также получать проценты ежемесячно. Частичное снятие предусмотрено

Сумма вклада от 1000 руб. и выше. При открытии вклада необходимо предъявить пенсионное или ветеранское удостоверение. По окончании срока действия договор автоматически пролонгируется неограниченное количество раз на тот же вклад по условиям, действующим в банке на момент пролонгации договора. Если на момент продления договора открытие вклада прекращено банком, договор продлевается без предварительного или последующего уведомления клиента на условиях, указанных в тарифах банка в отношении продлеваемого договора.

Срочный вклад «Сохраняй».

Очень удобный финансовый инструмент для приумножения средств и управления ими. Подходит вкладчикам, обладающим определенным количеством свободных средств (преследующих цель сохранения, а не накопления) и желающих ощущать их работу сейчас, а не в перспективе. Вклад открывается в рублях и иностранной валюте. Ставка зависит от минимальной суммы первоначального взноса и срока действия договора. Вклад можно пополнить на любую сумму. Есть возможность ежемесячного снятия процентов, что позволяет использовать полученный доход по своему усмотрению.

Причисление процентов происходит ежемесячно, выплата процентов — каждый 31 день. Частичное снятие суммы вклада не предусмотрено (табл. 3).

Таблица 3 — Характеристика вклада ОАО «Сбербанк «Сохраняй»

|

Сумма вклада |

Ставка, в % годовых |

||||||

|

1 — 2 мес. |

2 — 3 мес. |

3 — 6 мес. |

6 мес.-1 года |

1 — 2 лет |

2 — 3 лет |

3 года |

|

|

1 000 — 100 000 |

4,40 |

4,50 |

4,75 |

5,40 |

5,80 |

6,15 |

6,40 |

|

100 000 — 400 000 |

4,50 |

4,75 |

5,00 |

5,50 |

5,90 |

6,25 |

6,50 |

|

400 000 — 700 000 |

4,65 |

4,90 |

5,15 |

5,65 |

6,05 |

6,40 |

6,65 |

|

700 000 — 2 000 000 |

5,05 |

5,30 |

5,80 |

6,20 |

6,55 |

6,80 |

|

|

От 2 000 000 |

5,00 |

5,25 |

5,50 |

6,00 |

6,40 |

6,75 |

7,76 |

По окончании срока действия договор автоматически пролонгируется неограниченное количество раз на тот же вклад по условиям, действующим в банке на момент пролонгации договора. Если на момент продления договора открытие вклада прекращено банком, договор продлевается без предварительного или последующего уведомления клиента на условиях, указанных в тарифах банка в отношении продлеваемого договора.

Срочный вклад «Пополняй».

Разработан с учетом интересов клиентов, желающих получить максимальный доход за короткое время. Вклад с самой высокой ставкой на срок от 3 месяцев в депозитной линейке Сбербанка России. Процентная ставка гибкая и зависит от срока действия договора. Вклад открывается в рублях и его можно пополнить в любое время. Пересчет и выплата процентов осуществляется в конце срока действия договора. Частичное снятие суммы вклада и процентов не предусмотрено (табл. 4).

Таблица 4 — Характеристика рублевого вклада ОАО «Сбербанк «Пополняй»

|

Сумма вклада |

Ставка, в % годовых |

||||

|

3 — 6 мес. |

6 мес.-1 года |

1 — 2 лет |

2 — 3 лет |

3 года |

|

|

1 000 — 100 000 |

4,60 |

5,15 |

5,50 |

5,75 |

6,00 |

|

100 000 — 400 000 |

4,80 |

5,25 |

5,60 |

5,85 |

6,10 |

|

400 000 — 700 000 |

4,95 |

5,40 |

5,75 |

6,00 |

6,25 |

|

700 000 — 2 000 000 |

5,10 |

5,55 |

5,90 |

6,15 |

6,40 |

|

От 2 000 000 |

5,30 |

5,75 |

6,10 |

6,35 |

6,60 |

Сумма вклада от 1000 руб. и выше. При досрочном расторжении срока действия договора проценты пересчитываются по сниженным ставкам. По окончании срока действия договор автоматически пролонгируется неограниченное количество раз на тот же вклад по условиям, действующим в банке на момент пролонгации договора.

Если на момент продления договора открытие вклада прекращено банком, договор продлевается без предварительного или последующего уведомления клиента на условиях, указанных в тарифах банка в отношении продлеваемого договора.

Срочный вклад «Управляй».

Самая удобная программа управления сбережениями. Главным преимуществом вклада является возможность снятия части средств без расторжения договора. Можно увеличивать доходность своих сбережений, увеличивая сумму вклада. Проценты капитализируются ежедневно. Срок вклада — 366 дней. Вклад можно открыть в рублях и иностранной валюте. Есть возможность пополнения. Проценты выплачиваются каждый месяц. Частичное снятие суммы вклада не предусмотрено (табл. 5).

Таблица 5 — Характеристика вклада ОАО «Сбербанк «Управляй»

|

Сумма вкладов (рубли) |

Ставка, в % годовых |

|

Рубли |

|

|

От 300000 |

7,75 |

|

От 50000 |

8,0 |

|

От 100000 |

8,25 |

|

От 150000 |

8,5 |

|

От 200000 |

8,75 |

|

Долл США / Евро |

|

|

От 1000 |

4,25 |

|

От 5000 |

4,5 |

|

От 10000 |

4,75 |

|

От 25000 |

5,0 |

|

От 50000 |

5,25 |

Преимущества вклада:

- Выгодно. Прирост по вкладу — до 13,56 %.

- Удобно. В любой момент вы можете забрать часть вклада.

- Больше с каждым днем. Ежедневная капитализация процентов позволяет увеличивать прирост по вкладу.

- Проценты растут.

Процентная ставка меняется в зависимости от суммы, находящейся на вкладе, т.е. чем больше средств у вас на счете, тем выше ставка.

- Без ограничений. Возможность пополнения вклада любыми суммами.

- Легко начать.

Минимальная сумма вклада / неснижаемый остаток — 30 000 руб., 1 000 USD / EUR.

- По окончании срока вклад автоматически продлевается на условиях, действующих в банке на данный момент.

Срочный вклад «Растущий».

Предоставляет особые условия хранения для избирательных клиентов. Возможность досрочного изъятия средств практически без потери процентов. Вклад можно открыть в рублях и иностранной валюте. Есть возможность пополнения. Частичное снятие суммы вклада не предусмотрено (табл. 6).

Таблица 6 — Характеристика вклада ОАО «Сбербанк «Растущий»

|

Сумма вклада (рубли) |

Ставка, в % годовых |

|

От 300000 |

8,5 |

|

Доллары США/Евро |

|

|

От 10000 |

4,5 |

Срок вклада 2 года. При досрочном расторжении договора вклада проценты за полные периоды капитализации сохраняются, за неполный период — по ставке вклада 0,1 %. По окончанию срока действия договор автоматически пролонгируется неограниченное количество раз на тот же вклад по условиям, действующим в банке на момент пролонгации договора. Если на момент продления договора открытие вклада прекращено банком, договор продлевается без предварительного или последующего уведомления клиента на условиях, указанных в тарифах банка в отношении продлеваемого договора.

Сравнительная характеристика вкладов.

Возьмем вклад «Пенсионный-плюс Сбербанка России» и вклад «Мой пенсионный» ОАО «МДМ Банк» и сравним условия по этим вкладам.

ОАО «МДМ Банк». Срочный Вклад «Мой Пенсионный» (табл. 7).

Таблица 7 — Характеристика вклада «Мой пенсионный» ОАО «МДМ Банк»

|

Валюта вклада |

Рубли, доллары США, евро. |

|

1 |

2 |

|

Минимальная сумма вклада |

500 руб., 20 долл США, 20 евро. |

|

Максимальная сумма вклада |

Максимальная сумма Вклада — 1 500 000 руб., 50 000 долл США, 50 000 евро. |

|

Срок |

91 день,181 день; 366 дней; 732 дня; 1096 дней. |

|

Начисление процентов |

Проценты выплачиваются ежемесячно путем перечисления к сумме вклада/перечисления на текущий счет, счет вклада «До востребования», карточный счет вкладчика открытый в Банке:

— Если в течение срока Вклада в результате пополнения сумма Вклада переходит в суммовую градацию, отличную от той, к которой был отнесен Вклад при его приеме Банком, процентная ставка по Вкладу автоматически устанавливается на уровне, соответствующем новой суммовой градации, к которой относится сумма Вклада. |

|

Дополнительные взносы |

Разрешаются в пределах установленной максимальной суммы Вклада, за исключением последних 30 календарных дней срока Вклада, и без ограничения суммы и срока, при условии пополнения Вклада целевым безналичным перечислением из Пенсионного фонда РФ, бюджетных организаций и негосударственных пенсионных фондов. Минимальная сумма дополнительного взноса: 500 руб., 20 долл США, 20 евро |

|

Расходные операции |

Не разрешаются. |

|

Вознаграждение банка по вкла-дным операциям |

Не взимается. |

|

Досрочное изъятие Вклада |

При досрочном истребовании Вклада проценты выплачиваются по ставке «До востребования» в соответствующей валюте, действующей в Банке на момент досрочного востребования Вклада. Разница между суммой процентов, причитающихся Вкладчику в случае досрочного расторжения договора, и суммой уже выплаченной Вкладчику процентов, удерживается из суммы Вклада. В случае досрочного истребования Вклада в сумме свыше 500 000 руб. / 20 000 долл США / 20 000 евро уведомить об этом Банк не позднее, чем за 2 рабочих дня до предполагаемого момента истребования. |

|

Дополнительные условия |

В случае, если Вкладчик не востребовал сумму Вклада по истечении срока договора, остаток по счету Вклада считается вновь принятым во Вклад на тот же срок, на условиях и под процентную ставку, действующие в Банке по данному виду Вклада на момент принятия Вклада на новый срок. В случае, если к моменту продления договора прием средств в данный вид Вклада в Банке прекращен, договор считается продленным на условиях вклада «До востребования» в соответствующей валюте, действующих в Банке на момент продления договора. Остаток по счету Вклада переносится на счет вклада «До востребования» по истечении срока договора. |

|

Дополнительные возможности |

Вкладчику предлагается оформить банковскую карту без взимания комиссии за изготовление и годовое обслуживание и со специальными тарифами для владельцев срочных вкладов: Visa Electro№: при сумме Вклада до 30 000 руб./1000 долл США/ 1000 евро; Visa Classic: при сумме Вклада 30 000 — 150 000 руб., 1 000 — 5 000 долл США, 1 000 — 5 000 евро: Visa Gold: при сумме Вклада свыше 150 000 руб./5 000 долл США/5 000 евро. В период действия Вклада Вкладчик имеет право арендовать банковскую ячейку со скидкой 20 % от размера арендной платы. |

Срочный вклад «Мой Пенсионный» — специальный накопительный вклад для пенсионеров с начислением процентов в конце срока (табл. 8).

Таблица 8 — Начисление процентов по вкладу ОАО «Сбербанк «Надбавка к пенсии»

|

Сумма Вклад |

3 — 6 мес. |

6 мес. — 1 г. |

1 — 2 лет |

2 — 3 лет |

3 года |

|

500 — 29 999 |

11,85 |

12,40 |

13,40 |

13,40 |

13,40 |

|

30 000 — 149 999 |

12,35 |

12,90 |

13,90 |

13,90 |

13,90 |

|

150 000 — 749 999 |

12,40 |

13,00 |

14,70 |

14,70 |

14,70 |

|

750 000 — 1 500 000 |

12,50 |

13,15 |

14,80 |

14,80 |

14,80 |

Рассмотрев условия предоставленные банками, можно сделать вывод, что ОАО «МДМ банк» представляет более выгодные условия, чем ОАО «Сбербанк России» по вкладу «Надбавка к пенсии», т.к.:

процентные ставки дифференцированы не только от срока но и от суммы вклада что с одной стороны выгодно для вкладчиков (чем больше сумма тем выше проценты при одном и том же сроке вклада), с другой стороны ОАО «Мой банк» таким образом привлекает более крупные денежные суммы;

в ОАО «МДМ Банк» минимальная сумма вклада «Мой пенсионный» (500 руб.) ниже чем в ОАО «Сбербанк России» (1000 руб.);

при сравнении процентной ставки по первой сумме градации от (500 руб. до 29999 руб.) В ОАО «МДМ Банк» установленной по аналогичным срокам вклада мы видим что ОАО «МДМ Банк» устанавливает более высокие процентные ставки.

Следовательно, вкладчики банка ОАО «МДМ Банк» при равных суммах вклада с вкладчиками ОАО «Сбербанк России» будут иметь более высокий доход по вкладу.

Линейка вкладов Сбербанка достаточно разнообразна и включает в себя срочные вклады для различных категорий граждан. Сбербанк предлагает выгодные вклады с капитализацией процентов, возможностью пополнения и совершения расходных операций, мультивалютные, а также вклады для пенсионеров на более привлекательных условиях. Большинство вкладов предусматривают возможность досрочного расторжения на льготных условиях. Вклады, открываемые через систему «Сбербанк Онлайн», также отличаются повышенными процентами.

Основой ресурсной базы остаются привлеченные средства физических лиц. Их объем за 2013 год вырос на 20,8 % и превысил 7,5 трлн руб., более всего увеличились срочные депозиты, средства на счетах банковских карт и средства, привлеченные в сберегательные сертификаты. Основной прирост пришелся на вклады, открываемые в удаленных каналах, и пенсионную базовую линейку вкладов.

2.2 Анализ депозитного портфеля банка

С позиций поддержания необходимого уровня ликвидности банка все его депозиты можно разделить на: абсолютно стабильные, стабильные и нестабильные. Устойчивые (стабильные) депозиты, постоянно находящиеся в распоряжении банка, могут быть и среди вкладов до востребования, и среди срочных, и сберегательных вкладов. В международной практике к наиболее устойчивым относят совокупность вкладов до востребования, поскольку более высокий процент по срочным и сберегательным вкладам ведет к их подвижности и большей подверженности колебаниям. Если же сравнивать не совокупность, а единичные срочные вклады и единичные вклады до востребования, то срочные вклады, являются наиболее устойчивыми. Чем более стабильными являются депозиты, тем выше ликвидность банка, при этом важно не только определить долю устойчивых и долю неустойчивых депозитов, но и оценить степень устойчивости депозитов чувствительных к изменениям процентной ставки, таких, например, как срочные и сберегательные вклады, с целью недопущения роста доли колеблющихся (нестабильных) депозитов. Анализ депозитного портфеля физических лиц ОАО «Сбербанк России» проведем за три года. Состав депозитного портфеля ОАО «Сбербанк России» на 01.01.2012 г., на 01.01.2013 г. и на 01.01.2014 г. представлен в табл. 9.

Таблица 9 — Динамика объемов депозитного портфеля в разрезе клиентов ОАО «Сбербанк России» за 2011 — 2013 гг., млн руб.

|

Показатели |

Сумма, млн руб. |

||

|

01.01.12 г. |

01.01.13 г. |

01.01.14 г. |

|

|

Депозиты федерального казначейства |

— |

40000 |

56627 |

|

Депозиты федеральных органов субъектов РФ и органов местного самоуправления |

58305 |

158796 |

108103 |

|

Депозиты коммерческих организаций |

609783 |

938171 |

1269417 |

|

Депозиты некоммерческих организаций |

18572 |

30539 |

10314 |

|

Депозиты финансовых организаций |

19752 |

79618 |

104384 |

|

Депозиты физических лиц |

4591431 |

5162017 |

6070605 |

|

Депозиты физических лиц — нерезидентов |

21013 |

24137 |

33380 |

|

Депозиты юридических лиц |

2651 |

52106 |

114788 |

|

Всего депозитов |

5321508 |

6485385 |

7767616 |

Состав депозитного портфеля ОАО «Сбербанк России» показывает его наполненность различными видами депозитов коммерческих и некоммерческих организаций, федеральных органов, федерального казначейства и финансовых организаций, а также депозитами и привлеченными средствами физических и юридических лиц и нерезидентов.

Динамика депозитного портфеля ОАО «Сбербанк России» на 01.01.2012 г., на 01.01.2013 г. и на 01.01.2014 г. представлен в табл. 10.

Таблица 10 — Динамика изменения объемов депозитного портфеля в разрезе клиентов ОАО «Сбербанк России» за 2012 — 2013 гг., млн руб.

|

Показатели |

Изменение, (+/-) |

Темпы роста, % |

||

|

2012 г. |

2013 г. |

2012 г. |

2013 г. |

|

|

Депозиты федерального казначейства |

40000 |

16627 |

— |

141,6 |

|

Депозиты федеральных органов субъектов РФ и органов местного самоуправления |

100491 |

— 50694 |

2.7 |

68,1 |

|

Депозиты коммерческих организаций |

328388 |

331245 |

153,9 |

135,3 |

|

Депозиты некоммерческих организаций |

11967 |

— 20225 |

164,4 |

33,8 |

|

Депозиты финансовых организаций |

59866 |

24766 |

4.0 |

131,1 |

|

Депозиты физических лиц |

570586 |

908588 |

112,4 |

117,6 |

|

Депозиты физических лиц — нерезидентов |

3123 |

9243 |

114,9 |

138,3 |

|

Депозиты юридических лиц |

49455 |

62681 |

19 |

120,3 |

|

Всего депозитов |

1163877 |

1282231 |

121,9 |

119,8 |

Анализ динамики депозитного портфеля показывает, что на конец 2012 года наблюдается рост объемов депозитов всех клиентов банка. Видно, что высокий рост характерен для депозитов физических лиц. Средний рост депозитного портфеля составил 21,9 %. В абсолютном выражении наибольший рост составили депозиты физических лиц- 570,5 млрд руб. и депозиты коммерческих организаций — рост составил 328,4 млрд руб.

На конец 2013 года депозитный портфель вырос менее значительно, средний рост депозитного портфеля составил 19,8 %. Более высокими темпами росли депозиты юридических лиц — 120,3 %, депозиты федерального казначейства — рост составил 41,6 %, депозиты физических лиц — нерезидентов, рост составил 38,3%. Высокий уровень роста наблюдается по депозитам некоммерческих и финансовых организаций, 35,3 % и 31,1 % соответственно. Если на 01.01.2013 года не было снижения депозитов по клиентам банка, то на 01.01.2014 года снизились депозиты федеральных органов субъектов РФ и органов местного самоуправления и некоммерческих организаций.

Но в абсолютном выражении наибольший рост наблюдается опять по депозитам физических лист, абсолютный прирост составил 908,6 млрд руб.

Проанализируем структуру депозитного портфеля банка за 2011 — 2013 гг. (табл. 11).

Таблица 11 — Динамика структуры депозитного портфеля ОАО «Сбербанк России» за 2011 — 2013 гг.

|

Показатели |

01.01.2012 г. |

01.01.2013 г. |

01.01.2014 г. |

|||

|

млн руб. |

в % к итогу |

млн руб. |

в % к итогу |

млн руб. |

в % к итогу |

|

|

Депозиты федерального казначейства |

— |

— |

40000 |

0,62 |

56627 |

0,73 |

|

Депозиты федеральных органов субъектов РФ и органов местного самоуправления |

58305 |

1,10 |

158796 |

2,45 |

108103 |

1,39 |

|

Депозиты коммерческих организаций |

609783 |

11,46 |

938171 |

14,47 |

1269417 |

16,34 |

|

Депозиты некоммерческих организаций |

18572 |

0,35 |

30539 |

0,47 |

10314 |

0,13 |

|

Депозиты финансовых организаций |

19752 |

0,37 |

79618 |

1,23 |

104384 |

1,34 |

|

Депозиты физических лиц |

4591431 |

86,28 |

5162017 |

79,59 |

6070605 |

78,15 |

|

Депозиты физических лиц — нерезидентов |

21013 |

0,39 |

24137 |

0,37 |

33380 |

0,43 |

|

Депозиты юридических лиц |

2651 |

0,05 |

52106 |

0,80 |

114788 |

1,48 |

|

Всего депозитов |

5321508 |

100,0 |

6485385 |

100,0 |

7767616 |

100,0 |

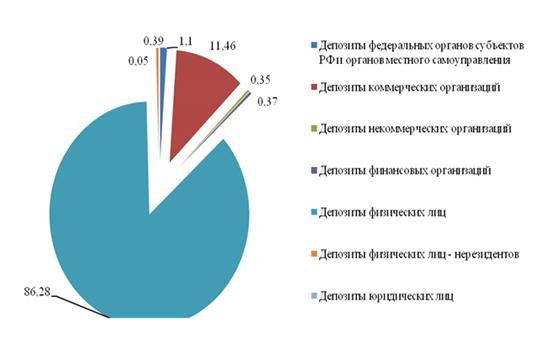

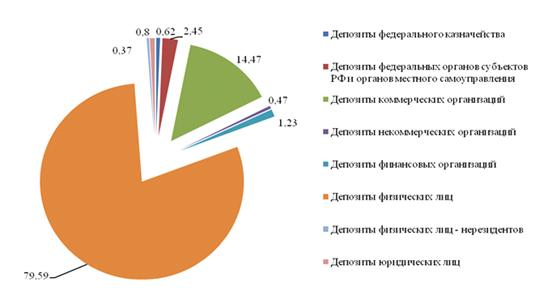

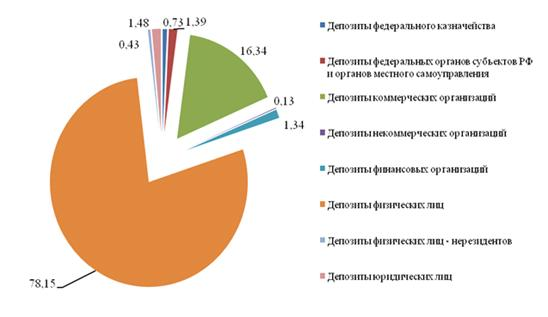

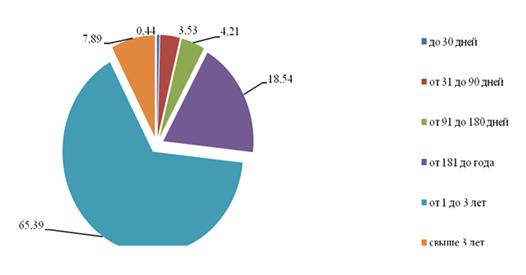

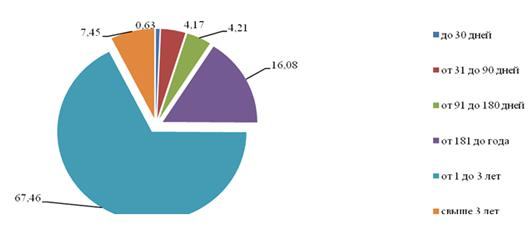

Как показывают данные табл. 11, наибольший вес в структуре депозитного портфеля приходится на депозиты физических лиц, но наблюдается отрицательная динамика доли депозитов физических лиц в общей структуре депозитного портфеля ОАО «Сбербанк России». Если на 01.01.2012 года его доля занимала 86,28 %, то на 01.01.2014 года на его долю приходится только 78,15 %.

Структура депозитного портфеля ОАО «Сбербанк России» представлена на рис. 7, 8, 9.

Рисунок 8 — Структура депозитного портфеля ОАО «Сбербанк России» на 01.01.2013 года, %

Рисунок 9 — Структура депозитного портфеля ОАО «Сбербанк России» на 01.01.2014 года, %

Анализ структуры депозитов клиентов ОАО «Сбербанк России» также показывает, что наблюдается рост депозитов коммерческих организаций. Если на 01.01.2012 года его доля занимала 11,46 %, то на 01.01.2014 года на его долю приходится только 16,34 %. Доля остальных клиентов, несмотря на ее рост, не превышает 1 — 2 % в общем объеме.

Депозитный портфель физических лиц представлен депозитами физических лиц и депозитами физических лиц — нерезидентов (табл. 12).

Наибольший рост наблюдается по депозитам физических лиц — нерезидентов как на 01.01.2013 года, так и на 01.01.2014 года, при этом в 2013 году рост был более значителен как в целом, так и по депозитам физических лиц — нерезидентов. Депозитный портфель физических лиц представлен вкладами до востребования и срочными вкладами. Но доля вкладов до востребования незначительна как по депозитному портфелю физических лиц, так и по депозитному портфелю физических лиц — нерезидентов.

Таблица 12 — Динамика депозитного портфеля физических лиц ОАО «Сбербанк России» за 2011 — 2013 гг.

|

Показатели |

Сумма, млн руб. |

Изменение, (+/-) |

Темпы роста, % |

||||

|

01.01.12 г. |

01.01.13 г. |

01.01.14 г. |

2012 г. |

2013 г. |

2012 г. |

2013 г. |

|

|

Депозиты физических лиц |

4591431 |

5162017 |

6070605 |

570586 |

908588 |

112,4 |

117,6 |

|

До |

38847 |

37648 |

37932 |

-1199 |

284 |

96,9 |

100,8 |

|

Срочные |

4552584 |

5124369 |

6032673 |

571785 |

908304 |

112,6 |

117,7 |

|

Депозиты физиических лиц — нерезидентов |

21013 |

24137 |

33380 |

3123 |

9243 |

114,9 |

138,3 |

|

До |

202 |

191 |

195 |

-10 |

4 |

94,9 |

102,0 |

|

Срочные |

20812 |

23945 |

33185 |

3134 |

9239 |

115,1 |

138,6 |

|

Всего депозиты физических лиц |

4612444 |

5186154 |

6103985 |

573709 |

917831 |

112,4 |

117,7 |

На долю вкладов до востребования приходится менее 1 % по депозитному портфелю физических лиц и менее 0,01 процентных пункта по депозитному портфелю физических лиц — нерезидентов (табл. 13).

Таблица 13 — Динамика структуры депозитного портфеля физических лиц ОАО «Сбербанк России» за 2011 — 2013 гг.

|

Показатели |

01.01.2012 г. |

01.01.2013 г. |

01.01.2014 г. |

|||

|

млн руб. |

в % к итогу |

млн руб. |

в % к итогу |

млн руб. |

в % к итогу |

|

|

Депозиты физических лиц |

4591431 |

99,54 |

5162017 |

99,53 |

6070605 |

99,45 |

|

До |

38847 |

0,84 |

37648 |

0,73 |

37932 |

0,62 |

|

Срочные |

4552584 |

98,70 |

5124369 |

98,81 |

6032673 |

98,83 |

|

Депозиты физических лиц — нерезидентов |

21013 |

0,46 |

24137 |

0,47 |

33380 |

0,55 |

|

До |

202 |

0,004 |

191 |

0,004 |

195 |

0,003 |

|

Срочные |

20812 |

0,451 |

23945 |

0,462 |

33185 |

0,544 |

|

Всего депозиты физических лиц |

4612444 |

100,00 |

5186154 |

100,00 |

6103985 |

100,00 |

Так как доля депозитного портфеля физических лиц — нерезидентов невелика и занимает в депозитном портфеле срочных вкладов менее 1%, то анализ депозитного портфеля срочных вкладов проведем только по депозитному портфелю срочных вкладов физических лиц.

Анализ состава и динамики депозитного портфеля физических лиц ОАО «Сбербанк России» на 01.01.2012 г., 01.01.2013 г. и 01.01.2014 г. представлен в табл. 14.

Таблица 14 — Динамика депозитного портфеля физических лиц по срокам размещения в ОАО «Сбербанк России» за 2011 — 2013 гг.

|

Показатели |

Сумма, млн руб. |

Изменение (+/-) |

Темпы роста, % |

||||

|

01.01.2012г. |

01.01.2013г. |

01.01.2014г. |

2012 г. |

2013 г. |

2012 г. |

2013 г. |

|

|

до 30 дней |

7724 |

22684 |

38169 |

14960 |

15485 |

293,7 |

168,3 |

|

от 31 до 90 дней |

73720 |

180686 |

251549 |

106966 |

70863 |

245,1 |

139,2 |

|

от 91 до 180 дней |

211733 |

215538 |

254171 |

3806 |

38632 |

101,8 |

117,9 |

|

от 181 до года |

737279 |

950240 |

969915 |

212961 |

19675 |

128,9 |

102,1 |

|

от 1 до 3 лет |

3108223 |

3351075 |

4069565 |

242852 |

718489 |

107,8 |

121,4 |

|

свыше 3 лет |

413905 |

404146 |

449305 |

— 9759 |

45159 |

97,6 |

111,2 |

|

Всего депозиты физических лиц |

4552584 |

5124369 |

6032673 |

571785 |

908304 |

112,6 |

117,7 |

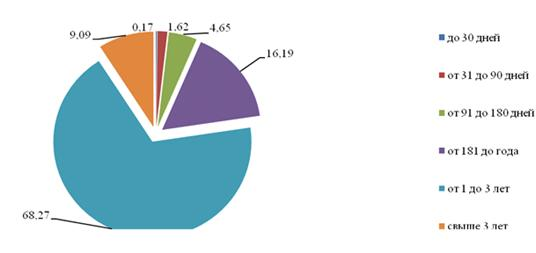

Анализ депозитного портфеля физических лиц представлен всеми видами срочных депозитов от 30 дней до депозитов свыше 3 лет.

По итогам 2012 год наибольший рост наблюдается по депозитам до 30 дней, прирост которых за год составил 193,7 %, и от 31 до 90 дней, прирост которых составил 145,1 %. В тоже время наблюдается снижение вкладов сроком свыше 3 лет на 2,4 %. В среднем депозиты физических лиц за 2012 год выросли на 12,6 %.