В условиях, благоприятствующих внешней торговле, проблема обслуживания внешнего долга России в последние годы снята. Стабилизация экономического и политического положения в стране позволили повысить и укрепить уровень кредитного рейтинга РФ. В результате увеличился объем иностранных инвестиций и кредитов, необходимых для развития производственного сектора.

Достижение макроэкономической стабилизации, обеспечение устойчивого экономического роста, создание благоприятных условий для притока в страну иностранного капитала кардинально меняют отношение западных финансовых кругов к вопросам обслуживания страной своего внешнего долга. С другой стороны, укрепление валютно-экономических позиций страны позволяют ей соблюдать имеющиеся долговые обязательства, что, как правило, ведет к снижению внешней задолженности или стабилизации ее размеров при заметном улучшении показателей, которые характеризуются тяжестью долгового бремени (отношение внешнего долга и платежей по его обслуживанию к ВВП, экспорту и др.).

Важной задачей остается создание и реализация эффективной стратегии управления государственным долгом в соответствии с общей политикой стимулирования экономического роста.

На 1 января 2005 года внешняя задолженность России составила около 114 млрд. долларов.

В 2005 году Россия инициировала досрочное погашение долга Парижскому кредитному клубу, и правительство отозвало часть суммы для выплат из Стабилизационного фонда. Полностью погашена задолженность перед МВФ.

Настоящее исследование посвящено рассмотрению этих и других вопросов, связанных с управлением внешним долгом.

Цель дипломной работы – обобщение опыта формирования внешнего долга России в единстве таких составляющих, как государственный и корпоративный долг; изучение процесса формирования и структуры внешнего российского долга, его динамики.

В работе содержится анализ:

1) распределения внешнего долга после распада СССР; 2) современной структуры внешнего долга России; 3) основных направлений и стратегии управления внешним долгом России.

Целью дипломной работы является исследование структуры и формирования внешнего долга России, его динамики.

важно отметить, что одной из основных проблем при изучении структуры внешнего долга стала его количественная оценка. Причиной тому явилось несогласование с некоторыми кредиторами точной величины задолженности, нет договоренностей о параметрах ее пересчета в свободно-конвертируемую валюту, о величине процентов за просроченную задолженность и т.д. Сильно разнятся оценки доставшегося в наследство долга СССР, поскольку его переоформление происходило не одномоментно, а в течение определенного периода, когда уточнялась коммерческая задолженность с отдельными структурами, переоформлялась задолженность по торговым соглашениям и т.д. И эти обстоятельства только разжигают интерес ученых и политиков к проблеме внешнего долга России.

Развитие России в условиях формирования рыночных отношений

... России необходимо перейти с ЦПЭ к рыночной экономике, при условии проведения либеральной экономической политики и при этом иметь низкие параметры государственной фискальной (налоговой) нагрузки на экономику. Развитие России в ... противоречия в межнациональных отношениях. В условиях гласности эти противоречия переросли в ... в СССР». Он должен был содействовать формированию экономических и правовых условий ...

Глава 1. Сущность внешнего долга, особенности его формирования в России в современных условиях

1.1. Государственный внешний долг России, его правовая основа

Государственные финансы — важная область финансовой системы страны, предназначенная для обеспечения государства средствами, необходимыми для выполнения его экономических, социальных и политических функций. По экономической сущности государственные финансы — это денежные отношения по поводу распределения и перераспределения стоимости общественного продукта и части национального богатства-, связанные с формированием финансовых ресурсов в распоряжение государства и его предприятий и использование государственных средств на затраты по расширению производства, удовлетворениюрастущих социально-культурных потребностей членов общества, нужд обороны страны и управления.

Центральное место в системе государственных финансов занимает государственный бюджет.

Государственный бюджет — это годовой план государственных расходов и источников их финансового обеспечения. Его основные функции — реализация финансовой политики, организация реализации государственной финансовой программы.

Бюджет — это централизованный денежный фонд, который накапливается в основном за счет налогов и расходуется государством на решение своих проблем.

В случаях, когда имеющихся доходов бюджета недостаточно для выполнения необходимых расходов, возникает дефицит бюджета — превышение расходной части бюджета над доходной стороной. При бюджетном дефиците поступающих доходов оказывается недостаточно для нормального выполнения функций государства, в связи с чем, приходится прибегать к различным займам, прежде всего у кредитной системы, что отрицательно сказывается на устойчивости всего денежного обращения и является основной причиной инфляции. Бюджетный дефицит не обязательно свидетельствует о некоей чрезвычайной ситуации в экономике страны. Это может быть вызвано, например, необходимостью крупных государственных инвестиций в развитие экономики, что отражает рост валового национального продукта, а не состояние кризиса государственного регулирования. Могут возникнуть чрезвычайные обстоятельства, связанные с войнами, стихийными бедствиями, расходы на которые нельзя было запланировать заранее, но они должны быть реализованы независимо от наличия средств в резервном фонде бюджета.

Правительство, столкнувшись с проблемой растущего бюджетного дефицита, сталкивается с проблемой выбора между тремя известными вариантами. Первый, который кажется самым простым, но и наиболее опасным для инфляции, — это дополнительная эмиссия средств. Второй — увеличение налоговой нагрузки и сокращение государственных расходов. Третий — выпуск государственных долговых обязательств — казначейских ценных бумаг (облигаций, векселей, сертификатов и т. п.), которые обеспечивают их покупателям гарантированный доход в виде определённого процента.

Анализ ежегодных посланий Президента Российской Федерации органам ...

... о чем свидетельствует Послание Президента Российской Федерации Федеральному Собранию в марте 1999 г.[11]Кроме того, ежегодное послание Президента России - ... государственных и общественно – политических структур.Президент лично обращается к Федеральному Собранию с ежегодными посланиями о положении в стране, об основных направлениях внутренней и внешней политики государства, с бюджетным посланием, ...

Проблема бюджетного дефицита поднимает проблему государственного долга.

Государственный долг – это совокупность всех долговых обязательств Правительства РФ иностранным Правительствам, международным финансовым организациям, иностранным банкам и крупным фирмам за определенный период времени, а также задолженность внутри страны физическим лицам – резидентам, коммерческим банкам и другим юридическим лицам.

В зависимости от кредитного рынка и валюты возникающих обязательств различают внутренний и внешний долг.

внешний долг – это обязательства, возникающие в иностранной валюте

Долг федерального правительства обеспечен всеми активами, находящимися в его распоряжении.

Долговые обязательства Российской Федерации могут существовать в форме:

- кредитных соглашений и договоров, заключенных от имени Российской Федерации, с кредитными организациями, иностранными государствами и международными финансовыми организациями, в пользу указанных кредиторов;

- государственных ценных бумаг, выпускаемых от имени Российской Федерации;

- договоров о предоставлении государственных гарантий Российской Федерации, договоров поручительства Российской Федерации по обеспечению исполнения обязательств третьим лицам;

- переоформления долговых обязательств третьих лиц в государственный долг Российской Федерации на основе принятых федеральных законов;

- соглашений и договоров, в том числе международных, заключенных от имени Российской Федерации, о пролонгации и реструктуризации долговых обязательств Российской Федерации прошлых лет.

Проблема различия между внутренним и внешним долгом была четко обозначена после кризиса августа 1998 года.

В законах «О внутреннем долге государства» от 13 ноября 1992 г., действовавших до вступления в силу Бюджетного кодекса Российской Федерации. и «О государственных внешних заимствованиях» от 26 декабря 1994г. в основу классификации долгов были положены два разных признака.

В первом законе это валюта, в которой выражена ссуда, во втором — источник ссуды. Это затрудняло принятие осознанных решений и приводило к любопытным ситуациям. Их примером являлось не включение до 1997 г. долга по внутреннему валютному займу ни во внутренний, ни во внешний государственный долг. Этот заем был номинирован в долларах США. Но его размещение проводилось среди резидентов. Вот оно и удовлетворяло сразу обоим признакам классификации долгов, в силу чего до 1997 г. долг по ОВВЗ учитывался отдельно от всех других заимствований.

Принятый 31 июля 1998 г. Бюджетный кодекс Российской Федерации различает внешний и внутренний долг по одному признаку — валюте. Однако это не решает всех проблем, связанных с классификацией государственного долга. Присоединение Российской Федерации к статье 8 Устава МВФ и переход к конвертируемости рубля по текущим операциям ускорит процесс «слияния» двух видов государственного долга.

Неоднозначная ситуация сложилась с заимствованием на рынке ГКО-ОФЗ. Изначально этот рынок ориентирован на работу с внутренними инвесторами и до середины 1996 г. присутствие резидентов на нем было незначительным. С 15 августа 1996 г. иностранные инвесторы стали работать по новым правилам, снявшим многие ограничения на их деятельность. Нерезиденты получили право осуществлять операции на первичном и вторичном рынках ГКО-ОФЗ напрямую через лицензированные российские банки. Участие иностранных инвесторов резко активизировалось и к началу 1998 г. на долю нерезидентов приходилось 27,5% рынка ГКО-ОФЗ.

Полагая, что рынок ГКО-ОФЗ — это обычный рублевый, т.е. внутренний рынок, правительство и Банк России делали все для более широкого привлечения на него средств из иностранных источников. Но когда азиатские финансовые рынки закачались, и волны азиатских кризисов стали доходить до России (октябрь 1997 г., январь и май 1998 г.), нерезиденты стали активно сбрасывать российские ценные бумаги и выводить свои средства на другие, более устойчивые финансовые рынки. Именно тогда в полной мере проявились особенности рынка ГКО-ОФЗ: для погашения внутреннего долга, номинированного в рублях, в части, приходящейся на нерезидентов, нужна была иностранная валюта, причем в значительных количествах. Правительство не располагало необходимыми объемами валютных резервов и было вынуждено приостановить выполнение своих обязательств.

Заимствования страной осуществляется в соответствии с Программой государственных внешний заимствований, которая представляет собой перечень внешних заимствований федерального бюджета на очередной финансовый год с указанием цели, источников, сроков возврата, общего объема заимствований, объема использованных средств по займу до начала финансового года и объема заимствований в данном финансовом году. Программа займов иностранных правительств Российской Федерации должна предусматривать все государственные займы и гарантии отдельно.

1.2. Распределение внешнего долга после распада СССР

Проблемы внешнего долга обострились в последние годы существования Советского Союза, в 1987-91 гг., когда для насыщения внутреннего потребительского рынка импортными товарами правительство СССР было вынуждено прибегать к массированным внешним займам.

В 70 -е и начале 80-х годов, во время так называемой «нефтяной лихорадки» сверхвысокие мировые цены на нефтепродукты обеспечивали значительное положительное сальдо торгового баланса СССР, что позволяло советскому руководству осуществлять массированные импортные закупки, покрывающие внутренний дефицит качественных товаров.

Однако к середине 80-х ситуация диаметрально изменилась. Во-первых, странам с рыночной экономикой удалось внедрить в производство энергосберегающие технологии, что позволило резко сократить потребление нефтепродуктов. Во-вторых, страны ОПЕК и другие экспортеры нефти, привлеченные резким ростом цен, значительно увеличили свои экспортные квоты, в результате чего на рынке возник серьезный избыток нефти и цены на нее резко упали.

Наконец, и в Советском Союзе произошли серьезные изменения. Качество отечественных товаров продолжало падать, соответственно изменялся и спрос на них. Необеспеченная денежная масса, которая использовалась для устранения дефицита бюджета, вызвала инфляцию отложенного спроса и неадекватный рост сбережений, который, по сути, был отложенным спросом.

Чтобы не допустить товарного дефицита, советское руководство увеличило объем импорта, что в условиях падения экспортной выручки вынудило увеличить иностранные займы. Хотя реальная кредитоспособность страны не могла быть оценена из-за закрытого характера статистической информации, она считалась довольно высокой, поэтому кредиторы СССР с радостью предоставляли ссуды. Кредиты предоставлялись как по межгосударственным соглашениям, так и через частные банки.

(Аналитическая служба ИК «Регион», 15.01.1999-21.01.1999).

В 1991 году, после распада СССР, изначально предполагалось, что каждое из государств будет нести свою долю ответственности по внешнему долгу, а также соответствующую долю в активах бывшего СССР. Однако оказалось, что только Россия смогла выполнить свои обязательства по внешнему долгу. Поэтому вскоре договорились, что Россия примет на себя долги всех бывших республик СССР в обмен на их отказ от причитающейся доли активов (так называемый нулевой вариант).

Это решение было дорогостоящим, но позволило нам сохранить позиции на внешних финансовых рынках, в зарубежной инфраструктуре и обеспечило доверие потенциальных партнеров.

Таблица 1

Расчетные доли бывших союзных республик в общесоюзных

показателях, %

| Республика |

Долг/ активы |

Нац. доход |

Экспорт | Импорт | Население |

| Группа 1 | |||||

| Россия | 61,3 | 61,1 | 78,2 | 37,7 | 51,5 |

| Украина | 16,4 | 16,2 | 12,3 | 14,1 | 18,1 |

| Беларусь | 4,1 | 4,1 | 3,2 | 3,9 | 3,6 |

| Казахстан | 3,9 | 4,3 | 1,3 | 2,6 | 5,7 |

| Грузия | 1,6 | 1,6 | 0,5 | 1,5 | 1,9 |

| Кыргызстан | 1,0 | 0,8 | 0,1 | 0,9 | 1,5 |

| Армения | 0,9 | 1,0 | 0,1 | 0,7 | 1,2 |

| Таджикистан | 0,8 | 0,7 | 0,4 | 0,5 | 1,8 |

| Группа 2 | |||||

| Узбекистан | 3,3 | 3,3 | 1,3 | 1,7 | 6,9 |

| Азербайджан | 1,6 | 1,7 | 0,6 | 1,2 | 2,4 |

| Молдова | 1,3 | 1,3 | 0,4 | 1,2 | 1,5 |

| Туркмения | 0,7 | 0,7 | 0,1 | 0,4 | 1,2 |

| Группа 3 | |||||

| Литва | 1,4 | 1,4 | 0,9 | 1,4 | 1,3 |

| Латвия | 1,1 | 1,1 | 0,4 | 1,2 | 0,9 |

| Эстония | 0,6 | 0,7 | 0,2 | 0,6 | 0,5 |

Примечание:

Источник:

Первые соглашения о «нулевом варианте» были подписаны летом 1992г. с Беларусью, Туркменистаном и Кыргызстаном.

В октябре 1992г. на совещании глав СНГ в Бишкеке был принят документ, по существу означающий отказ от многосторонних форм и механизмов управления внешним долгом и активами СССР. В ноябре 1992г. было подписано соглашение с Узбекистаном и протоколы о «нулевом варианте» с Арменией, Казахстаном, Молдовой, Таджикистаном и Украиной, которые отличались от соглашений тем, что долги и активы передавались России в управление на неопределенный срок. Это означало, что полноценные соглашения будут подписаны позже.

Переход к новой схеме обслуживания долга СССР позволил в конце 1992г. отказаться от Межгосударственного совета по наблюдению за обслуживанием долга и использованием активов, функции которого стало выполнять российское правительство. Таким образом, именно в этот период в России начал формироваться механизм управления внешним долгом и иностранными активами.

очень сложно оценить реальную стоимость государственных финансовых активов в виде государственных займов, предоставленных Советским Союзом в основном странам так называемой социалистической ориентации. Ни для кого не является секретом, что существенная часть этих кредитов выделялась на основе политических решений под поставку спецтехники (попросту говоря – оружия), при этом суммы кредитов фиксировались главным образом в переводных рублях. Отсюда возникает ряд проблем.

Во-первых, поскольку во многих странах-должниках СССР изменились режимы, необходимы переговоры, чтобы заставить новые правительства признать свои долги.

Во-вторых, необходимо зафиксировать реальную стоимость долга путем согласования обменного курса для конвертации сумм долга. Конечно, с одной стороны, произошла резкая девальвация рубля и его обесценение в отношении доллара, но с другой стороны, поставлялись реальные товары, при этом, когда речь идет о нефти и другом сырье, по ценам, как правило, ниже мировых. Поэтому вполне разумно попросить Россию использовать официальный курс рубля на момент распада СССР. Этого, конечно, многие наши должники не хотят.

В-третьих, большая часть наших должников плохо платежеспособна, у многих уже накопились большие просроченные долги. Поэтому необходимо определить формы погашения долга (деньги, товары, собственность, инвестиции), а во многих случаях – льготные условия рассрочки платежей.

1.3. Динамика внешнего долга России в 90-е годы

Современный внешний долг России сложился вследствие непростых политических и экономических коллизий: распада СССР, нарушения сложившихся хозяйственных связей, разногласий между новыми государствами, возникшими на территории бывшего СССР, в частности по поводу раздела его внешних активов и пассивов и т.п. В силу этих обстоятельств Россия, на которую формально приходилось немногим более 60% всего советского долга Западу, была вынуждена в одиночку отвечать за всю сумму советского долга. С переоформлением долга бывшего СССР общая сумма долга России в 1991–1995 гг. выросла почти в два раза. К тому же долги, унаследованные от России, имели крайне неблагоприятную структуру. В основном это были краткосрочные и среднесрочные ссуды, большинство из которых подлежали погашению в 1992–1995 годах. Значительная доля кредитов пришлась на западные коммерческие банки: в кредитах СССР участвовало около 600 коммерческих банков из 24 стран. Основная масса долгов приходилась на банки шести стран – Германии (крупнейший кредитор), Италии, США, Франции, Австрии, Японии. И еще один отягчающий момент: из-за централизации внешнеэкономических связей основные источники валюты, необходимой для выплаты долгов, были рассредоточены между негосударственными структурами, а ответственность за ссуды оставалась за центральным правительством.

Во внешних заимствованиях значительная часть приходилась на несвязанные финансовые кредиты, которые использовались для финансирования расходов бюджета, т.е. фактически растворялись в слабо управляемом финансовом хозяйстве, не принося необходимой отдачи. О неэффективности политики привлечения внешних займов свидетельствует тот факт, что рост внешнего долга в России, в отличие от других стран мира, не оказал положительного влияния на экономический рост.

Иностранные займы эффективно использовались для погашения внутреннего долга, особенно летом 1998 года., когда возникли трудности с размещением новых выпусков государственных казначейских обязательств (ГКО) и облигаций федерального займа (ОФЗ).

Таблица 2

Динамика внешнего долга России в 90-е годы

| 1993 | 1996 | 1998 | 2000 | 2004 | 2005* | |||||||

| млрдруб. | % к ВВП | млрд. руб. | % к ВВП | млрд. руб. | % к ВВП | млрд. руб. | % к ВВП | млрд. руб. | % к ВВП | млрд. руб. | % к ВВП | |

| Государственный долг, всего |

157,7 |

71,3 |

1067,6 |

47,0 |

3991,7 |

29,9 |

3884,1 |

148,7 |

4479,7 |

61,3 |

3831,2 |

20,5 |

| внешний | 140,5 | 61,3 | 695,0 | 28,9 | 3233,8 | 23,5 | 3042,0 | 120,5 | 3922,3 | 53,7 | 3014,7 | 16,1 |

Источник

Центробанка РФ, Бюро экономического анализа, МВФ ( * по состоянию на 1 января 2005г. )

Большая часть внешнего долга России – наследство СССР. В условиях перехода к рыночной экономике стране потребовались ресурсы, чтобы идти по пути «социалистического ускорения экономического развития страны».

Радикальная стратегия реформ не срабатывала: ВВП России с 1989г. Падал из года в год. За период 1990-1991 гг. промышленное производство России снизилось почти на 60% — даже больше, чем ВВП (54%).

Россия смогла привлечь определенный объем иностранных инвестиций в природные ресурсы, но этих средств было слишком мало. В этой ситуации единственный выход — новые и новые кредиты как на внутреннем, так и на внешнем рынках.

Начиная с 1993г. Решение макроэкономических проблем федеральное правительство видело прежде всего в создании рынка краткосрочных государственных облигаций, которые выпускались под достаточно высокие процентные ставки.

Еще одним фактором роста внешнего долга стали благоприятные внешнеполитические условия для развития России в первой половине 1990-х годов.

Начиная с 1992г. Россия получила от МВФ более 20 млрд. долл. кредитов. С точки зрения обслуживания долга кредиты МВФ являются неудобными, т.к. не реструктурируются и подлежат обязательной оплате. Западные кредитные линии, открытые в рамках пакетов западной помощи, стали еще одним важным источником роста долга.

Зависимость от импорта многих потребительских товаров и промышленного оборудования, с одной стороны, и односторонняя специализация экспорта, с другой, которая сохранялась и даже усиливалась в 1990-е годы благодаря «дешевому» доллару, также способствовали росту на рынке цен »внешний заем. Любое падение цен на основной экспортный товар — нефть — вызывает серьезную напряженность в государственных финансах.

В течении 2000г. страна выплачивала текущие долги МФВ, Всемирному банку, осуществляла платежи по еврооблигациям, реструктурированному долгу Парижскому клубу кредиторов. В 2000 г. Россия полностью выполнила обязательства перед Францией по погашению «царских займов» согласно межправительственному соглашению 1997 г. об окончательном урегулировании взаимных финансовых и имущественных требований, возникших до 9 мая 1945 г.

Выполнялись обязательства перед частичными кредиторами, продолжался обмен непогашенного третьего транша облигаций внутреннего валютного займа (ОВЗЗ) на новые облигации. Свои обязательства по обсуждению внешней задолженности выполнил ряд субъектов РФ. Своевременное обслуживание внешнего долга стало возможным благодаря улучшению макроэкономической ситуации в стране и благоприятной конъюнктуре мировых товарных рынков.

Глава 2. Структура внешнего российского долга

2.1.Внешние заимствования

Максимальный размер государственного долга на следующий финансовый год утверждается Законом о федеральном бюджете на следующий финансовый год с разбивкой по формам обеспечения облигаций.

(БК РФ, ст. 106, п. 2).

Таблица 3

|

Структура государственного внешнего долга

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Источник: сайт

13 мая этого года Россия и страны кредиторы-участницы Парижского клуба договорились о досрочном погашении по номинальной стоимости части долга из общей суммы в 43 млрд. долларов.

В общей сложности 16 странам-кредиторам бывшего СССР выплачено 15 млрд. долларов. 13 млрд. из них было переведено двумя траншами 15 и 29 июля этого года. Оставшаяся часть от суммы досрочного погашения долга в размере 2,3 млрд. долларов перевели 19 и 22 августа. Выплаты произведены всем странам-кредиторам бывшего СССР.

- (Российская газета № 3853 от 22.08.2005г.)

Вся ссуда была погашена досрочно МВФ, платежные средства которого были выделены стабилизационным фондом. Эти выплаты дали возможность сэкономить 204 млн. долларов, которые Россия должна была бы выплатить МВФ по процентам, если бы тянула с расплатой до 2008-го года.

Внешние государственные займы используются для покрытия дефицита бюджета, а также для погашения государственного долга.

С 2001 года бюджет РФ утверждается с профицитом. Федеральным законом №116-ФЗ от 05.08.2000 г. исключена из Бюджетного кодекса статья №88 «Профицит бюджета и порядок его использования». В соответствии с этой статьей: «Федеральный бюджет, бюджет субъекта Российской Федерации, местный бюджет должны быть составлены и утверждены без профицита бюджета. Если в процессе составления или рассмотрения проекта бюджета обнаруживается превышение доходов над расходами бюджета, то до утверждения бюджета следует осуществить сокращение профицита бюджета в следующей последовательности:

- сократить привлечение доходов от продажи государственной или муниципальной собственности (для федерального бюджета — сократить привлечение доходов от реализации государственных запасов и резервов);

- предусмотреть направление бюджетных средств на дополнительное погашение долговых обязательств;

- увеличить расходы бюджета, в том числе за счет передачи части доходов бюджетам других уровней.

Если эти меры осуществлять нецелесообразно, следует сократить налоговые доходы бюджета путем внесения изменений и дополнений в налоговое законодательство Российской Федерации.

(БК РФ, ст. 96.1).

В Стабилизационный фонд перечисляются дополнительные доходы от цен не нефть свыше 20 долларов за баррель – для компенсации возможного снижения мировых цен на нефть, уровень которых в 2005 году достиг 56долларов за баррель.

Таблица 4

Расчет прогнозируемого объема Стабилизационного фонда Российской Федерации на 1 января 2006 года и 1 января 2007 года

(млрд. рублей)

в том числе: 2.1 за счет дополнительных доходов – всего из них: — НДПИ (нефть) — экспортная пошлина (нефть) 2.2 остатки средств федерального бюджета на начало 2005 года 3. Прогнозируемый объем использования в 2005 году всего из них: 3.1плановое и досрочное погашение внешнего долга РФ 4.Итого объем Стабилизационного фонда по состоянию на 01.01.2006г.

всего в том числе: 7.1 за счет дополнительных доходов – всего из них: — НДПИ (нефть) — экспортная пошлина (нефть) 8. Прогнозируемый объем использования в 2006 году всего в том числе: 8.1 на погашение государственного внешнего долга 9. Итого объем Стабилизационного фонда по состоянию на 01.01.2007 г. |

217,1 1 762,5 1 240,2 498,3 741,9 522,3 660,4 660,4 1 319,2 106,5 1 425,6 857,5 857,5 274,6 582,9 40,9 40,9 2 242,3 |

Источник: материалы Счетной палаты РФ

Основной целью создания стабилизационного фонда РФ остается аккумулирование части доходов, формируемых в экспортном секторе экономики в периоды высоких мировых цен на основные товары российского экспорта, и их использование для погашения внешнего долга и поддержания реального уровня непроцентных расходов государственного бюджета в периоды неблагоприятной конъюнктуры, а также замедление роста реального курса рубля в периоды высокой экспортной выручки.

Таблица 5

Программа государственных внешних заимствований

Российской Федерации на 2005 год

|

Категории кредитов (займов) |

Сумма заимствования в 2005 году (млн. долл. США) |

Срок погашения (лет) |

|

Целевые иностранные заимствования |

1 127,32 | |

| в том числе: | ||

| кредиты (займы) международных финансовых организаций (перечень 1) | 952,42 | 11 – 12 |

| кредиты (займы) правительств иностранных государств, банков и фирм (перечень 2) | 174,90 | 5 — 7,5 |

| Итого | 1 127,32 |

Источник: Приложение 33 к Федеральному закону «О федеральном бюджете на 2005 год»

Внешние заимствования России в 2006 году запланированы на 1 112,84 млн. долларов США (31 827, 2 млн. рублей), что на 14,46 млн. долларов США или 1,3 % меньше, чем было предусмотрено федеральным бюджетом на 2005г.; заимствования по линии международных финансовых организаций – на 960 млн. долларов. При этом заемные ресурсы будут направляться на реализацию проектов, имеющих общегосударственное значение, прежде всего, инфраструктурных. Привлечение кредитов правительств иностранных государств, банков и компаний в 2006 году запланировано в объеме 152,9 млн. долларов против 435,6 млн. в 2004 году. Предоставление гарантий от некоммерческих рисков составит 83 млн. долларов.

(Источник: ИА «Альянс Мадия» 14.07.2005г.).

2.1.1 Заимствования России у международных финансовых организаций

В 1995 году Россия вступила в Парижский клуб; в 1999 году в МВФ и могла обслуживаться Всемирным банком, а также Европейским банком реконструкции и развития. После 1992 года полученные Россией кредиты состояли из кредитов международных финансовых институтов, правительств иностранных государств и частных кредиторов.

В нынешнем российском долге почти половина – обязательства по ценным бумагам в иностранной валюте. Сокращение долга обусловлено существенным погашением в последние годы, а также списанием части советского долга в результате обмена обязательств перед Лондонским клубом кредиторов на новые российские еврооблигации. Около 42% составляет задолженность членам Парижского клуба, порядка 8,5% — задолженность международным финансовым организациям, около 5% — задолженность перед Центральным банком в иностранной валюте, около 0,4% — гарантии правительства.

Россия присоединилась к Всемирному банку (ВБ), Международному валютному фонду (МВФ) и Европейскому банку реконструкции и развития (ЕБРР) в 1992 г. С этого момента и начинается история заимствований нашей страной у этих международных организаций, в процессе которой долг приобрел следующие контуры (табл.6)

Таблица 6

Долг России перед международными финансовыми организациями, млрд. долл.

| 2002 | 2003 | 2004 | на 1 января 2005 | на 1 июля 2005 | |

|

Всего в том числе |

14.76 | 13.58 | 12,1 | 9,7 | 5,8 |

| МВФ | 7.6 | 6.65 | 5.1 | 3,6 | — |

| ВБ | 6.93 | 6.69 | 6.6 | 5,7 | 5,4 |

| ЕБРР | 0.203 | 0.240 | 0.4 | 0,4 | 0,4 |

Роль и значение МВФ. МВФ – межгосударственный финансовый институт с почти универсальным членством стран. Создан в 1944 году на конференции в Бреттон-Вудсе.

Его политика и задачи определены хартией, известной как Статьи Соглашения (ArticlesofAgreement).

Основные цели МВФ, сформулированные в Статьях Соглашения, заключаются в следующем:

- содействие международной валютной кооперации;

- обеспечение сбалансированного роста международной торговли;

- содействие стабильности валютных курсов;

- осуществление помощи в основании многосторонней системы платежей и устранении валютных ограничений, препятствующих развитию мировой торговли;

- обеспечение доступа членов к ресурсам фонда для устранения нарушений платежного баланса без использования торговых ограничений и ограничений платежей;

- организация форумов для консультаций и обслуживания проблем развития международной финансовой системы.

Хотя каждая страна имеет право свободно выбирать режим валютного курса, Устав МВФ требует: 1) поддержание стабильности финансовой и валютной политики в стране и использование интервенции Центрального банка при слишком сильных колебаниях валютного курса; 2) отказ от манипуляций с валютным курсом, направленных на получение односторонних преимуществ; 3) незамедлительное информирование МВФ о всех предполагаемых изменениях механизма валютного регулирования и валютных курсов; 4) отказ от привязки своих валют к золоту.

Капитал МВФ образован из взносов государств-членов и составляет более 120 млрд. долларов США. В МВФ действует принцип взвешенного количества голосов, который предполагает, что возможность стран-членов оказывать воздействие на деятельность фонда с помощью голосования определяется их долей в капитале МВФ. Самым большим количеством голосов в МВФ обладают: США — 17,78 %; Германия — 5,53 %; Япония — 5,53 %; Франция — 4,98 %; Россия — 2,9 % (десятая по величине квота в капитале).

МВФ предоставляет в настоящее время кредиты странам-членам для двух целей: для покрытия дефицитов платежных балансов, то есть практически для пополнения валютных резервов государственных финансовых органов и центрального банка; для поддержки макроэкономической стабилизации и структурной перестройки экономики, а это значит — для финансирования бюджетных расходов правительств.

Взаимоотношения МВФ и России всегда носили сложный характер. Членство в МВФ налагало на Россию обязательство выполнять следующие требования:

Во-первых, устранение валютных ограничений, поддержание конвертируемости национальной валюты в сфере международных текущих валютных операций, неучастие в дискриминационных валютных соглашениях.

Во-вторых, не прибегать к практике множественности валютных курсов. Согласно требованию, Россия установила с июля 1992 года единый рыночный курс рубля по отношению к доллару и другим иностранным валютам. Валютный курс рубля является плавающим, то есть определяется на валютном рынке в результате взаимоотношения спроса и предложения. Официальный курс рубля определяется к доллару Центральным Банком самостоятельно.

В-третьих, установление информационной открытости.

Одним из достижений либеральной внешнеэкономической политики России называют наличие активного сальдо торгового баланса. В России оно достигается в подавляющей степени благодаря экспорту минерального сырья. В принципе, поступающие в страну валютные ресурсы могли бы стать одним из источников производительного накопления, содействовать преодолению экономического кризиса. Однако в условиях либерализации механизма валютных связей властям не удается найти действующие рыночные инструменты, которые позволили бы направить поток этих средств в сферу производства. В результате, они остаются преимущественно на валютных счетах коммерческих банков, а также пополняют запасы наличности у населения.

Превращение активного сальдо по текущим операциям в дефицит итогового платежного баланса объясняется в значительной мере необходимостью осуществления платежей по обслуживанию и погашению внешнего долга. Деятельность МВФ на российском направлении подвергается на Западе острой критике. Западные экономисты говорят о том, что МВФ внес свою лепту в беды России тем, что сосредоточил внимание исключительно на показателях, относящихся к бюджетному дефициту и инфляции, игнорируя проблему доверия к власти, связанную с накоплением задолженности по заработной плате и отсутствия структурных преобразований в России. В 1999 году Мишель Камдессю уходит в отставку с поста руководителя фонда. Многие обозреватели связывают эту отставку, в значительной мере, с просчетами политики МВФ по отношению к России, долг которой вырос существенно (см.табл. 7).

В это время МВФ использовал несколько механизмов финансовой помощи:

- программы обычного кредитования stand-by,

- программы расширенного кредитования EFF,

- программы льготного кредитования (механизм расширенного финансирования структурной перестройки ESAF и механизм финансирования системных преобразований STF),

- компенсационное и чрезвычайное кредитование CCFF;

- дополнительное резервное кредитование SRF.

Кредиты МВФ могут быть получены лишь после того, как вторая сторона согласится на проведение стратегических реформ в своей экономике (на воплощение программы структурной перестройки, разработанной МВФ).

Таблица 7

Кредиты МВФ России

| Год | Сумма | Срок | Вид кредита | Условия получения |

| 1992 | $1 млрд. | 5 лет | stand-by | Удержание дефицита госбюджета в определенных рамках и контроль за приростом денежной массы |

| 1993 | $1,54 млрд. | 10 лет с отсрочкой погашения в течение 4,5 года | STF | Те же |

| 1994 | $1,5 млрд. | 10 лет с отсрочкой погашения в течение 4,5 года | STF | Те же плюс либерализация ВЭД, включая ликвидацию нетарифных мер регулирования экспорта |

| 1995 | $6,8 млрд. | 5 лет с отсрочкой на 3 года и 3 мес | stand-by | Те же плюс ликвидация внешнеэкономических льгот, либерализация нефтяного экспорта и отмена да 01.01.1996 г. всех экспортных пошлин |

| 1996-1998 | $9,2 млрд. | 10 лет с отсрочкой на 4,5 года | EFF | Те же плюс отмена экспортных пошлин на нефть и газ, количественных ограничений на импорт алкоголя, льгот по уплате импортных пошлин на материалы (обеспечивающие деятельность СМИ), обязательной таможенной экспертизы экспортируемых товаров. |

| 1999 | $4,5 млрд. | stand-by | Кредит был разбит на по 7 траншей $640 млн. в течение 17 месяцев каждый. Был произведен только один транш. Предоставление остальных было отложено под предлогом “нецелевого” использования средств фонда и по причине “неполного выполнения” российской стороной ряда структурных мер, предусмотренных в согласованной с Фондом программе. |

Источник : А.Селезнев, Государственный долг России : иллюзии и реальность.// Экономист, №3, 2004; официальный сайт МВФ www.imf.org

С середины 1999 года Россия не получала и не просила новых займов.

Таблица 8

Выплаты России МВФ

| Годы | 2001 | 2002 | 2003 | 2004 | 2005 |

| Сумма, млрд. долл. | 2,067 | 1,5 | 2,1 | 1,7 | 3,6* |

Примечание:* — на 01.02.2005 г.

К концу 2005г. Россия досрочно полностью рассчиталась по всем своим долгам с Международным валютным фондом, переведя из Стабилизационного фонда 93,5 млрд. рублей.

Источник: интервью Министра финансов РФ Алексея Кудрина РГ от 20.02.2005г.)

Хотя Россия больше и не берет кредитов у МВФ, но она все равно продолжает активное сотрудничество с фондом. В целом можно выделить три главных направления.

Первое — это участие в обсуждении перспектив мировой экономики. Дважды в год министр финансов России наряду со своими 23 коллегами участвует в проводимых фондом министерских встречах, на которых обсуждаются вопросы глобального экономического развития. Для России это имеет большое значение, так как развитие событий в мировой экономике сказывается на положении дел и в экономике российской.

Второе направление — это сотрудничество в вопросах помощи бедным странам. В частности, Россия сотрудничает с фондом по целому ряду соседних государств-членов СНГ, продолжающих, с одной стороны, заимствовать у МВФ, и, с другой, имеющих значительный уровень долга, включая задолженность перед Россией и международными финансовыми организациями — МВФ и Всемирным банком. Здесь сотрудничество России и фонда необходимо, чтобы находить способы выхода из положения по ряду из этих стран.

Третье направление — это получение Россией технического содействия со стороны МВФ. Например, фонд активно сотрудничает с Банком России как по вопросам проведения денежно-кредитной политики, так и по вопросам реформирования российской банковской системы, взаимодействует с Минфином РФ по целому ряду аспектов — налоговой реформе, управлению долгом, работе казначейской системы.

Всемирный Банк – международная финансовая организация, учрежденная в результате Бреттон-Вудской конференции в 1994г. Его основная цель заключается в оказании помощи беднейшим группам населения и беднейшим странам. Он представляет собой одно из специализированных учреждений Организации Объединенных Наций, включающее 184 государства-члена. Эти государства-члены совместно отвечают за то, как финансируется учреждение и как расходуются средства.

Со временем “Всемирным банком” стали называть Международный банк реконструкции и развития (МБРР) и Международную ассоциацию развития (МАР).

Эти организации совместно предоставляют займы по низким ставкам, беспроцентные кредиты и гранты развивающимся странам.

Россия стала членом Группы Всемирного банка в 16 июня 1992 г. Задачей Всемирного банка в России является содействие эффективной реализации комплексной программы реформ правительства по достижению устойчивости экономического роста, который, в свою очередь, приводит к повышению уровня занятости и качества социальных услуг, предоставляемых россиянам. Эти задачи решаются путем финансирования проектов и проведения аналитической и консультационной деятельности, которая стимулирует и поддерживает дальнейшую разработку российской программы реформ.

Банк помог России преодолеть последствия экономического кризиса 1998 года, оказал содействие в проведении реформ системы социальной защиты населения, здравоохранения, управления окружающей средой, сельского хозяйства, водоснабжения и канализации, инфраструктуры и управления госсектором

Таблица № 9

Помощь Российской Федерации со стороны Всемирного Банка

| Займ | Сумма, млн. долл. | Срок |

| 1 | 2 | 3 |

| 1992 год | ||

| Реабилитационный займ | 600 | на 17 лет с пятилетним льготным периодом |

| 1993 год | ||

| Первый нефтяной реабилитационный заем | 610 | на 17 лет с пятилетним льготным периодом |

| 1994 год | ||

| Заем на ремонт и содержание шоссейных дорог | 300 | |

| На развитие финансовых учреждений | 200 | |

| На осуществление сельскохозяйственной реформы | 240 | |

| Второй нефтяной реабилитационный заем | 500 | |

| 1995 год | ||

| На жилищный проект | 400 | |

| На городской транспорт | 329 | |

| Второй реабилитационный заем | 600 | |

| 1996 год | ||

| На структурную перестройку угольного сектора | 500 | |

| 1997 год | ||

| На структурную перестройку экономики | 600 | на 17 лет с пятилетним льготным периодом |

| На структурную перестройку системы социальной защиты населения | 800 | на 17 лет с пятилетним льготным периодом |

| Второй заем на структурную перестройку экономики | 800 | на 17 лет с пятилетним льготным периодом. |

| Второй заем на структурную перестройку угольной промышленности | 800 | на 17 лет с пятилетним льготным периодом. |

| 1998 год | ||

| Третий заем на структурную перестройку экономики | 1,500 | |

| 2000 год | ||

| Гарантийная линия для поддержки угольной и лесной промышленности | 200 | 5 лет |

| 2001 год | ||

| На проект реформы системы образования | 50 | |

| 2002 год | ||

| На развитие бюджетного федерализма и реформирование системы региональных финансов | 120 | на 17 лет с пятилетним льготным периодом |

| На проект развития Федерального казначейства РФ | 231 | на 17 лет с пятилетним льготным периодом. |

| На проект модернизации налоговых органов | 100 | |

| 2003 год | ||

| Профилактика, диагностика, лечение туберкулеза и ВИЧ | 150 | 17 лет, включая 5-летний льготный период. |

| Проект развития таможенной службы | 140 | |

| Проект экономического развития Санкт-Петербурга | 161 | |

| 2004 год | ||

| Проект «Информатизация системы образования» | 100 | |

| 2005 год | ||

| Проект «Техническое содействие реформе бюджетной системы на региональном уровне» | 30 | 15 лет |

| Проект «Модернизация казначейской системы Российской Федерации» | 400 | До 2019 года |

|

Проект «Развитие финансовых учреждений» |

85,20 | До 15 марта 2011 года |

| Проект «Управление окружающей средой» | 110 | |

| Модернизация и техническое перевооружение учреждений и организаций Росгидромета | 80 | |

|

Проект «Реформа жилищно-коммунального хозяйства в России» |

200 | |

|

Проект «Информатиза- ция системы образования» |

300 |

15 апреля 2021 года |

| 2006 год | ||

|

Проект «Инфраструктура особых экономических зон» |

50 |

|

|

Проект «Развития рынка информационных технологий в России» |

20 |

Источник: официальный сайт Всемирного банка www.www.worldbank.org

Европейский банк реконструкции и развития (ЕБРР) начал свою деятельность с 1991 г. Его членами, количество которых превышает 60, являются страны ЕС, Центральной и Восточной Европы, СНГ, а также другие страны МВФ, в том числе находящиеся вне пределов Европы, и Европейский инвестиционный банк (ЕИБ).

ЕБРР является крупнейшим инвестором в регионе, и помимо выделения своих средств привлекает значительные объемы прямых иностранных инвестиций. Акционерами банка являются представители государства, капитал ЕБРР вкладывает главным образом в частные предприятия, как правило совместно со своими коммерческими партнерами.

Очень важную роль в деятельности ЕБРР играют экологические проблемы. При этом особое внимание уделяется операциям, направленным на рациональное ресурсов и энергии, сокращения отходов, переработку и регенерацию ресурсов, использование более экологически чистых технологий. Любой проект, предоставляемый ЕБРР, подвергается тщательной экологической проверке. ЕБРР способствует принятию и совместному выполнению международно признанных экологических норм и стандартов.

Таблица 10

Проекты, подписанные между ЕБРР и Россией в 2000-2005 гг.

| Наименование проекта | Отрасль | Вид финансирования | Стоимость проекта (если объявлялась) (млн.евро) | |

| 1 | 2 | 3 | 4 | |

| 2000 год | ||||

| 1. Рекапитализация Международного московского банка | Финансы | Акции | 76,8 | |

| 2. Российская компания перестрахования. (долгосрочное развитие одной из немногих в России независимых компаний перестрахования) | Финансы | Акции | 26,9 | |

| 3. Среднесрочный механизм пополнения оборотных средств ЛУКойла (пополнение оборотных средств для нужд экспортных платежей, добычи и переработки сырой нефти) | Добыча нефти и газа | Кредит | 161,2 | |

| 4. Краткосрочный торговый кредит компании «Северсталь» | Тяжелое машиностроение | Кредит | 191,3 | |

| 5.Санкт-Петербургский авиагрузовой терминал в Пулково | Аэропорты | Кредит | 40,6 | |

| 6. Челябинский электролитный цинковый завод (на цели улучшения экологии и расширения производственных мощностей) | Тяжелое машиностроение | Кредит | 46,2 | |

| 7.Кредитование под складские расписки «Рабо-инвест» (новаторская программа кредитования под товары сырьевой группы) | Сырье | Гарантия | 153,7 | |

| 8. Срочные мероприятия по удалению опасных отходов в Санкт-Петербурге (кредит на модернизацию единственной официально действующей свалки опасных отходов в Красном бору) | Коммунальная гигиена | Кредит | 11 | |

| 2001 год | ||||

| 9.Чрезвычайная программа ликвидации последствий захоронения токсичных отходов на полигоне под Санкт-Петербургом | Инфраструктура | кредит | ||

| 10. Расширение московского предприятия «Эфес» | АПК | кредит | ||

| 11. КамАЗ – кредит и вложения в акции | Прочее | Кредит | ||

| 12. Многопроектное финансирование компании «Данон» | АПК | Акции | ||

| 13. Роснефть/Сахалинморнефтегаз | Природные ресурсы | Кредит | ||

| 14. Тольяттиазот | Прочее | Кредит | ||

| 15. Кредит на цели реструктуризации РАО ЕЭС | Энергетика | кредит | ||

| 16. СП «Дженерал моторс-ВАЗ» | прочее | кредит | ||

| 2002 год | ||||

| 17. Пермтекс (разработка нефтяных месторождений Пермской области) | Природные ресурсы | кредит | 98,3 | |

| 18. Интеркос-ШМ (вложения в акционерный капитал изготовителей штампов и пресс-форм для автомобилестроения | общепром | акции | 3,2 | |

| 19. Мишлен (создание производственных мощностей для выпуска шинной продукции) | общепром | кредит | 52,2 | |

| 20. Ипотечное кредитование «Дельтакредит» (кредитование физ.лиц на цели приобретения жилья) | Небанковские финансовые организации | кредит | 57,2 | |

| 21. Север ТЭК (бурение и прокладка трубопровода, строительство прочей инфраструктуры для ввода в эксплуатацию месторождения «Север ТЭКа» | Природные ресурсы | Кредит | 339 | |

| 22. Мосэнерго (частичное рефинансирование еврооблигаций и вложение капитала в энергопроекты) | Энергетика | Кредит | 81,1 | |

| 23. Программа кредитования российских с/х производителей | АПК | кредит | 272,8 | |

| 24. Реформирование автодорог отрасли России (строительство участка объездной дороги Санкт-Петербурга и автотрассы Чита-Хабаровск) | транспорт | кредит | 342,7 | |

| 25. Комплекс защитных сооружений Санкт-Петербурга от наводнений | инфраструктура | кредит | 550,2 | |

| 26. Челябинский трубопрокатный завод модернизации оборудования и повышения эффективности на трубном заводе | общепром | кредит | 47,7 | |

| 27. Аварийно-ремонтные и строительные работы на останкинской телебашне | инфраструктура | кредит | 13,4 | |

| 2003 год | ||||

| 28. Бондюэль. (строительство нового завода по выпуску овощных консервов в Краснодарском крае).

|

АПК | акции | 15,0 | |

| 29. Ленэнерго (завершение строительства 180-магаваттного блока на ТЭЦ-5 в Санкт-Петербурге) | энергетика | кредит | 40,0 | |

| 30. Лукойл-Пермь (вложение капитала в природоохранные проекты и освоение нефтегазовых месторождений) | Природные ресурсы | кредит | 63,5 | |

| 31. Нидера (расширение торговли зерном) | АПК | кредит | 7,9 | |

| 32. Конвертируемый субординированный кредит Пробизнесбанку (приобретение средних банков в российских регионах) | Кредитование банков | Кредит | 11,1 | |

| 33. Региональная система аэронавигационной безопасности (строительство трех радиомачт на островах Гогланд, Сескар, Соммерс) | транспорт | кредит | 7,4 | |

| 34. Реформирование автодорожной отрасли России – этап 2 (строительство восточной части объездной дороги Санкт-Петербурга и автотрассы Чита-Хабаровск) | транспорт | кредит | 327,0 | |

| 35. Программа развития с\х производства (финансирование малых и средних предприятий АПК) | АПК | кредит | 149,2 | |

| 36. Банк «Русский стандарт» (развитие системы потребительского кредита и расширение масштабов региональных операций) | Небанковские финансовые организации | кредит | 15,9 | |

| 37. Фирма «Сирокко аэроспейс» (производство самолетов Ту 204-120) | обрабатывающая промышленность | кредит | 127,0 | |

| 2005 год | ||||

| Модернизация железнодорожного транспорта России | транспорт | кредит | 95,0 | |

| Строительство участков кольцевой автодороги | транспорт | кредит | 411,0 | |

| Завершение строительства комплекса защитных сооружений г. Санкт-Петербурга от наводнений | инфраструктура |

кредит |

330,0 | |

| Восстановление комплекса телерадиовещания и связи «Останкинская телебашня» | инфраструктура |

кредит |

11 | |

| Реконструкция системы водоснабжения и охраны окружающей среды г. Калининграда | инфраструктура |

кредит |

34 | |

| Оборудование, строительные работы | инфраструктура |

кредит |

10 | |

Источник : официальный сайт ЕБРР www.ebrd.com

2.1.2 Заимствования России у правительств иностранных государств (Парижский клуб кредиторов)

Парижский клуб – неинституциализированное объединение стран-кредиторов (Австралия, Австрия, Бельгия, Великобритания, Германия, Дания, Ирландия, Испания, Италия, Канада, Нидерланды, Норвегия, Россия, США, Финляндия, Франция, Швейцария, Швеция, Япония), созданное в 1956 году для обслуживания и урегулирования проблем задолженности суверенных государств; Россия – член Парижского клуба с 1997 года.

Долг СССР Парижскому Клубу кредиторов на конец 1991 года составлял $37.6 млрд. В январе 1992 г. правительство РФ заключило рамочное соглашение о пересмотре календарного плана обслуживания и погашения долгов Парижскому клубу кредиторов. Далее в 1993, 1994, 1995 гг. последовали три его пересмотра (многосторонние меморандумы от 2 апреля 1993г., от 4 июня 1994г., от 3 июня 1995г.), связанные с обслуживанием долга в период с декабря 1991 г. по конец 1995 г.

Вслед за этими соглашениями в апреле 1996 г. правительство РФ подписало Меморандум (многосторонний меморандум от 29 апреля 1996г) об условиях всеобъемлющей реструктуризации внешнего долга СССР со странами — членами Парижского клуба кредиторов. Россия стала должна Клубу $38 млрд. Из этой суммы 45% будет выплачено в течение 25 лет, а оставшиеся 55% будут выплачиваться в течение 21 года. В соответствии с условиями погашение реструктуризуемой части долга начнется в 2002 году и должно завершиться в 2020 году.

Таблица 11

Государственный внешний долг Российской Федерации перед Парижским клубом кредиторов

| 1992 | 1993 | 1994 | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | |

| Долг РФ | 28,0 | 34,9 | 40,1 | 45,5 | 47,9 | 50,2 | 45,2 | 49,7 | 48,5 | 47,4 | 46,2 | 43,6 | 46,6 | 31,0 |

Источник: Счетная Палата «Отчет о результатах проверки формирования внешних долговых обязательств РФ по странам-членам Парижского клуба кредиторов».

Примечание: * — по состоянию на октябрь 2005 года.

13 мая нынешнего года Россия и страны-кредиторы договорились о досрочном погашении части долга объемом 15 млрд. долларов из общей суммы в 40 млрд. долларов.

(Источник: РИА «Новости»).

2.1.3 Соглашение между Россией и Лондонским клубом кредиторов

Лондонский клуб — неинституциализированное объединение коммерческих банков-кредиторов, созданное для переговоров с официальными заемщиками (в случае России объединяет свыше 600 банков, деятельность которых координируется Банковским консультационным комитетом во главе с «Дойче банком»).

Лондонский клуб занимается реструктуризацией долгов коммерческим структурам. Коммерческие банки, несущие максимальные риски в отношении страны, добивающейся реструктуризации своей задолженности, образуют руководящий комитет под названием Банковский консультативный комитет (БКК) для зашиты интересов коммерческих банков, предоставляющих займы той или иной стране. Хотя в реструктуризации долга Лондонским клубом могут участвовать сотни банков, в состав данного руководящего комитета входит не более 15 банков. Соглашение, достигнутое между страной-должником и руководящим комитетом, должно получить поддержку банков, на которые приходится 90-95% непогашенных обязательств должника, и только после этого данное соглашение может быть официально подписано.

Впервые проблема советского долга встала перед Лондонским клубом в 1991 году, когда Москва отказалась заплатить проценты по нему. Тогда же в рамках клуба был образован специальный консультативный совет, куда вошли 13 коммерческих банков – крупнейших кредиторов России. Главная и единственная задача совета формулировалась как: урегулирование задолженности бывшего СССР коммерческим банкам. Вместе с тем, задача оказалась чрезвычайно сложной и вплоть до осени 1997 года консультативный совет регулярно заседал, каждые три месяца принимая решение об отсрочке выплаты долгов и процентов еще на три месяца. Совет (с 1993 года, Банковский консультативный комитет – БКК стал основным партнером, с которым Министерство финансов России вело переговоры о реструктуризации задолженности).

В итоге 17 ноября 1995 года состоялось подписание предварительного соглашения по реструктуризации долга бывшего СССР – на 25 лет и с отсрочкой на 7 лет. Решено было переоформить весь долг вне зависимости от даты погашения и сделать разбивку по невыплаченным процентам: отдельно за 1991-1992 гг., за 1993-1995 гг., за 1996 и 1997. При этом на невыплаченные проценты за 1991-1995 гг. Внешэкономбанк выпустит процентные облигации, а проценты за 1996 и 1997 годы Россия должна выплатить живыми деньгами – около 380 млн. долл. и 700 млн. долл. соответственно.

6 октября 1997 г. Внешэкономбанк и Лондонский клуб банков-кредиторов подписали в Москве соглашение о реструктуризации внешней задолженности СССР зарубежным коммерческим банкам. 10, 4 % долга было списано, а оставшаяся сумма была разбита на две части — основной долг — $24 млрд. (облигации — PrincipalLoan — PRIN), проценты по нему — $8,3 млрд. (облигации — Interest Accrual Notes — IAN).

Эмитентом облигаций выступал Внешэкономбанк, но согласно постановлению правительства от 15 сентября 1997 года эти обязательства по статусу были приравнены к долговым обязательствам государства. Часть каждого платежа по облигациям должна была осуществляться деньгами, другая часть выплачивалась процентными облигациями (IANs).

С течением времени денежная часть выплат должна была возрастать.

В 2001 году долг по облигациям Внешэкономбанка Парижскому Клубу был переоформлен в обязательства Российской Федерации, 30% основной суммы долга было списано. По условиям обмена соответствующая задолженность была обменена на пакет номинированных в долларах США новых еврооблигаций Российской Федерации с окончательными сроками погашения в 2010-2030 гг. 17 мая 2001г. состоялся очередной, IV этап обмена требований по реструктуризированному кредиту (PRINs) и процентным облигациям (IANs).

Операция обмена на еврооблигации проводится в несколько этапов ввиду того, что некоторые кредиторы по ряду причин (ограниченность времени для согласования и направления заявок на обмен, вовлечение инструментов в какие-либо собственные коммерческие и иные операции) не успели обменять принадлежащие им инструменты в первоначально установленные сроки. По итогам четырёх этапов операций объём обмененных PRINs составил 99,98%, а IANs — 99,33%. Суммы выпуска новых российских еврооблигаций со сроками погашения в 2010 и 2030гг. равнялись 18,3 млрд. долл. США и 2,8 млрд. долл. США соответственно.

В соответствии с условиями обслуживания еврооблигаций, Россия ежемесячно осуществляет платежи, представляющие собой оплату купонов по облигациям.

2.2 Частные внешние заимствования на современном этапе

Вплоть до недавнего времени частные компании в странах с развивающейся экономикой имели лишь ограниченный доступ к кредитам иностранных банков. Еще проблематичнее для них было привлечь средства путем размещения облигаций на национальном или международных рынках. Это особенно относилось к России, правительство которой в 1998 году допустило дефолт, сопровождавшийся мораторием на выплаты по внешним обязательствам, и дефолтами частных эмитентов. Однако в последнее время российские корпоративные заемщики значительно расширили объемы заимствований на зарубежных финансовых рынках.

(источник: «Независимая газета», публикация от 04.07.2005г.)

Причиной решения иностранных банков расширить кредитование российских заемщиков не только в росте кредитного рейтинга страны и урегулировании Россией вопросов по внешнему долгу, но и из-за отсутствия на внутреннем денежном рынке страны ресурсов, необходимых российским производителям, в последнее время стремительно увеличивающих производственные мощности.

В то же время одновременное сокращение внешнего государственного долга и рост частного долга наводит на мысль о том, что рост внешних заимствований частных корпораций вызван не только стремлением расширить выпуск продукции. В основном последнее время кредиты берутся не для наращивания активов, а для реструктурирования пассивов.

Как известно, самый «плохой» пассив у нас — это налоговая недоимка, которая нарастает из года в год: ее обслуживание в виде штрафов и пеней может обойтись не дешевле, а то и дороже банковского процента. Поэтому для предприятий выгодней всего погасить ее за счет банковского кредита (особенно иностранного банка) и больше не иметь проблем с налоговой инспекцией.

Впрочем, даже если корпорация свободна от налоговых долгов, у нее наверняка есть рублевые кредиты, полученные по процентным ставкам — гораздо более высоким, чем проценты по валютным облигациям. Поэтому замена относительно дорогого рублевого кредита на относительно дешевый долларовый может существенно снизить расходы на обслуживание привлеченных средств.

В настоящее время сумма негосударственных заимствований составляет 120,7 млрд. долларов.

(источник: по материалам агентства РИА «Новости»).

Государство может регулировать внешнюю задолженность государственных компаний через участие своих представителей в их советах директоров.

Эксперты негативно оценивают намерения правительства ограничить госкомпании в праве привлекать западные кредиты. Тем самым государственные компании ставят в нерыночные условия по сравнению с их частными конкурентами, у которых таких ограничений нет. То есть государство наносит вред самому себе.

Уже в первом квартале 2006 году правительство предполагает ввести механизмы, ограничивающие внешние и поощряющие внутренние заимствования государственных компаний. Это связано с тем, что, во-первых, займы госкомпаний резко увеличивают приток долларов в экономику, что по мнению Минфина, ведет к росту инфляции, как и в случае с нефтедолларами, а во-вторых, в случае возникновения проблем решать их придется за счет госбюджета или имущества самих госкомпаний, и тогда госмонополии могут перейти в руки кредиторов.

(Источник: «Коммерсантъ» от 09.12.2005г.)

В последнее время многие международные рейтинговые агентства довольно высоко оценивают положение России даже не смотря на растущий быстрыми темпами корпоративный долг. Увеличивающийся объем негосударственных займов требует особого внимания со стороны правительства. В апреле 2005 года Центром макроэкономического анализа и краткосрочного прогнозирования была опубликована «Программа платежного баланса России на 2005-2008 годы».

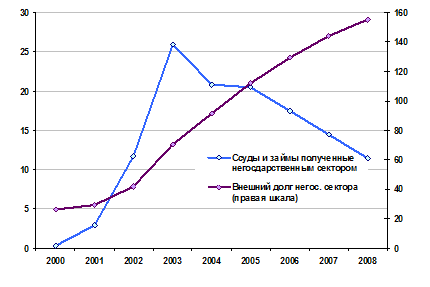

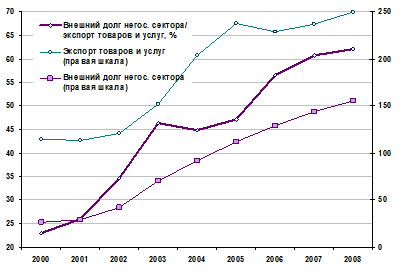

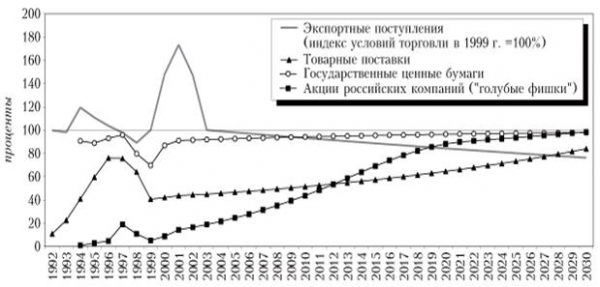

Рис. 1

Ссуды и займы негосударственного сектора

Рис. 2

Отношение негосударственного внешнего долга к экспорту товаров и услуг (%)

|

** Чистый приток зарубежных ссуд и займов существенно сократится (к 2008 г. – приблизительно вдвое).

Причины:

- <li-приближение объема внешнего негосударственного долга к критическому, с точки зрения внешней ликвидности, порогу;

<li-рост процентных ставок на внешних рынках;

•снижение номинального курса рубля, повышающее стоимость внешних займов

На графике, отражающем прогноз отношения негосударственного внешнего долга к экспорту товаров и услуг, показана стабилизация этого отношения в 2007-2008 году около «порогового» уровня 60% (строго в соответствии с графиком, 2007 год — 61%, 2008 год — 62%).

Различие всего в 1 проц. пункт между прогнозными показателями 2007 и 2008 годов следует интерпретировать не как рост, а как стабилизацию. Это очевидно, если посмотреть на прогнозируемую динамику предшествующего периода: 2005-2006 гг. — повышение показателя на 9 проц. пунктов, 2006-2007 гг. — на 4 проц. пункта.

«В странах с развивающимися рынками, столкнувшихся с кризисом внешней задолженности негосударственного сектора, ее уровень в предкризисный период превышал 60% от экспорта товаров и услуг. За последние годы Россия существенно приблизилась к пороговому уровню внешней задолженности, — сообщается в докладе ЦМАКП. По данным Центра, отношение негосударственного внешнего долга к экспорту товаров и услуг за последнее время в целом увеличивалось. В 2004 году оно составило 45%. Расчеты ЦМАКП предрекают: в 2006 году этот показатель достигнет 56%, а в 2007 перевалит за 60% и продолжит расти».

В апреле 2005 года в газете «Бизнес» в статье «России осталось три года до дефолта» (№ 67 от 15.04.05) отмечено, что в 2008 году российскую экономику опять ждет дефолт, что следовало из материалов Центра макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП) – «Прогноза платежного баланса России на 2005-2008 годы». Предсказания были основаны на математических расчетах, которые строятся на основе разработанных Минэкономразвития среднесрочных сценариев развития экономики».

Очевидно, что пороговый уровень долговой нагрузки нельзя определить с точностью до одного-двух процентных пунктов, причем одинаковым для всех стран с развивающимися рынками.

Понятно, что речь идет о приблизительном «пороговом» уровне. Соответственно, вывод о том, что при уровне 60% дефолта не будет, а при 62% — будет обязательно, является «спорным».

Тем не менее за период с 2001 по 2005гг. корпоративный долг России вырос почти втрое — с 37 до 120 миллиардов долларов, а в 2005 году превысил 120 млрд. долларов. Причем, по мнению независимых экспертов, львиная доля прироста – свыше 60% ложится на сырьевые компании — «Газпром» и «нефтянку».

Таблица 12

Замещения государственных внешних заимствований России корпоративными заимствованиями и их соотношение

(млрд. долларов США)

| 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | |

| Государственный долг | 159,9 | 149,3 | 132,9 | 113,5 | 104,9 | 106,0 | 106,0 | 100,4 |

| Корпоративный долг | 29,3 | 29,3 | 31,2 | 37,6 | 47,2 | 80,0 | 109,1 | 120,7 |

| Всего | 189,2 | 178,6 | 164,1 | 151,1 | 152,1 | 186 | 215,1 | 221,1 |

Источник: материалы проекта закона «О федеральном бюджете на 2006 год»

«Газпром» с объявил о «национально значимых проектах», из которых самым значимым (по объему вложенных средств) оказалась покупка нефтяной компании «Сибнефть» — более 13 миллиардов долларов.

Средства на осуществление столь масштабного проекта «Газпром» взял в форме кредита у группы западных банков: «Дрезднер банк», «Ситигруп», «Креди Сюисс Ферст Бостон», «Голдман Сакс» и «Морган Стэнли».

Условия предоставления кредита держатся в секрете – коммерческая тайна…

Незадолго до этого было объявлено о строительстве Северо-Европейского газопровода. И опять – синдицированный кредит почти на 6 миллиардов долларов. Опять же у иностранных банков – на строительство «трубы века». И опять условия остаются «закрытыми».

Кроме того, имеются еще проекты в Иране. И в Китае. И все на миллиарды и десятки миллиардов долларов.

Получается, что, когда правительство говорит о досрочном погашении некоторой части внешнего и о небывалой экономии на процентах, государственная же компания делает новые долги – на куда как большие суммы.

Казалось бы – если эти проекты такие выгодные, так и кредитовать их государственными деньгами. Стабфонд позволяет, с другой стороны, во всем мире так и делают, средства, полученные от сверхприбылей компаний, направляют на развитие.

Причина в – «цене» заимствований – западный кредит дешевле отечественного.

А при нынешних сверхвысоких ценах на энергоносители да при укрепляющемся по отношению к доллару рубле брать взаймы дело выгодное – реальная ставка по кредиту какое-то время может быть даже отрицательной. Но! Вот именно – какое-то время при нынешних условиях. А если (и когда) они изменятся? Проблема корпоративного внешнего долга может в ближайшее время обостриться.

Вспомним – кризис в Юго-Восточной Азии начался с Индонезии, у которой была точно такая же ситуация. А именно – небольшой госдолг при гигантском корпоративном. И как только несколько крупных компаний не смогли расплатиться по долгам, начался мировой «эффект домино», докатившийся до нас в августе 98-го.

В случае падения цен на энергоносители и совпадении этого момента с пиком выплат по корпоративным долгам. Итог – массовое банкротство российских компаний, начиная с «Газпрома». В таком случае кредиторы могут требовать погашение обязательств имуществом.

Глава 3. Глава 3. Проблемы совершенствования управления общим объемом внешних заимствований и внешнего российского долга

Проблема государственного и общей величины внешнего долга, включая корпоративный, является одной из основных проблем российской экономики, оказывающей непосредственное влияние как на темпы экономического роста страны в целом, так и на направления финансовой и бюджетной политики.

Объем государственного долга Российской Федерации в настоящее время составляет около 40% ВВП, что является высоким показателем, учитывая зависимость экономики страны от мировой конъюнктуры цен на энергоносители.

Соотношение расходов на обслуживание государственного долга к доходам федерального бюджета у Российской Федерации является высоким по сравнению со странами с сопоставимым уровнем экономического развития.

(Приложение №1 и 2)

По состоянию на 1 января 2005 года государственный внешний долг Российской Федерации составляет 3014,7 млрд. рублей (16,1 % ВВП, по сравнению с 89,5% на начало 2000 года.)

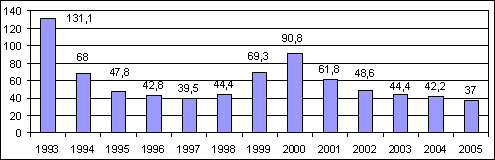

Рис. 3

Доля внешнего долга России в ВВП

Источники:

Все данные на 1 января соответствующего года; последний показатель рис. 1 — по состоянию на 1 июля 2005 года.

В период 2004-2005 гг. объем погашений внешнего государственного долга составил более 20 млрд. долларов. Начиная с этого года правительство планирует менять внешний долг на внутренний. Одновременно с расширение эмиссии рублевых долговых бумаг правительство добивается досрочного погашения своих долгов перед Парижским клубом кредиторов. Формально такая политика мотивируется дороговизной обслуживания внешнего долга. Однако при значительно снизившейся в последние годы доходности рублевых облигаций стоимость обслуживания внутреннего долга остается вполне сопоставимой с внешним долгом. Реальный мотив проводимой политики замены долга является желание МинФина чувствовать себя более комфортно. Быть должником российских кредиторов, значительная часть которых представлена госбанками и государственным Пенсионным фондом, значительно приятнее и спокойнее, чем иметь дело с привередливыми иностранцами. Нынешний курс доллара автоматически удешевляет российский внешний долг. Скорее всего можно было бы опасаться падения нефтяных цен и соответственно притока валюты в страну. Можно, если забыть о том, что валютные резервы Центрального банка России уже превысили государственный внешний долг. Более того, главный банк страны уже пару лет ломает голову над тем, как хотя бы удержать стабильный курс рубля к доллару, неудержимо растущий как раз под влиянием притока нефтедолларов в страну.

Досрочные выплаты по внешнему долгу и стабильное экономическое положение России позволили вернуть доверие международных кредиторов и повысить кредитный рейтинг страны. Возобновилось кредитование негосударственного сектора экономики. В настоящее время сумма негосударственных заимствований составляет примерно 110 млрд. долларов, и эта цифра по оценке специалистов будет расти. В 2006 году доля корпоративных заимствований может составить 50% государственного внешнего долга. Причиной тому является отсутствие на внутреннем денежном рынке страны необходимых ресурсов.

Еще одним труднорешаемым моментом в отношении внешнего долга является взаимозачет долговых обязательств России и иностранных государств. В июле этого года в Лондоне состоялась встреча министров финансов стран «большой восьмерки», где обсуждался вопрос списания долгов развивающимся странам. Долги беднейших стран мира России по кредитам составляют 2,2 млрд. долларов. В начале этого года Россия приняла решение о списании 9,5 млрд. из 13 млрд. долларов Сирии.

(см. Приложение №3 и №4).

3.1 Основные направления совершенствования управления внешним долгом

Под управлением внешним долгом понимается совокупность действий государства, связанных с изучением конъюнктуры на рынке ссудных капиталов, выпуском новых займов и выработкой условий выпусков, с выплатой процентов по ранее выпущенным займам, проведением конверсии и консолидации займов, определением курса облигаций на денежном рынке, проведением мероприятий по определению ставок процентов по государственному кредиту. К управлению внешним долгом относятся мероприятия государства по погашению ранее выпущенных займов, срок действия которых истек.

Управление государственным внешним долгом в последние годы оказалось в центре отечественной экономической дискуссии. Причиной этого явился стремительный рост абсолютных и относительных размеров внешнего долга в течение двух десятилетий. Увеличение долгового бремени стало результатом проведения последними советскими и первыми российскими правительствами ошибочной экономической политики, в том числе политики внешних заимствований, распада СССР, принятия Россией на себя его финансовых обязательств. Относительная тяжесть долга возросла также в результате значительного снижения реального курса рубля в 1991-1992 гг. и в 1998г.

Увеличение внешнего долга сопровождалось взрывным ростом платежей по его обслуживанию и погашению, неспособность осуществлять которые дважды за последнее десятилетие приводила к национальным дефолтам – в декабре 1991г. и в августе 1998г. Ряд соглашений о реструктуризации долговых платежей коммерческими (в декабре 1991г., июле 1993г., ноябре 1995г., ноябре 1995г., ноябре 1998г., феврале 2000г.) и официальными (в апреле 1993г., июне 1994г., июне 1995г., апреле 1996г., августе 1999г.) кредиторами позволил уменьшить долговую нагрузку на экономику страны, приходившуюся на период 1992 – 2000 гг.

Одними из наиболее существенных недостатков формирующейся в России системы управления государственным долгом является то, что упомянутая система:

1. недостаточно обеспечивает осуществление централизованной и долгосрочной политики в области управления государственным долгом и государственных заимствований;

2. не полностью обеспечивает предупреждение возможных финансовых и долговых кризисов, а также принятие оперативных мер по их преодолению;

3. носит фрагментарный и в ряде случаев противоречивый характер.

В действующей системе управления долгом отсутствуют:

- детализированный учет долговых обязательств.

В настоящее время учет долговых обязательств в значительной степени разобщен, а единая база данных государственных долговых обязательств отсутствует. Учет государственных долговых обязательств ведется различными банками-агентами (Банк России — внутренний долг, Внешэкономбанк СССР — внешний долг в части облигационных займов и долга официальных кредиторов и других категорий долга), а также различными департаментами Министерства финансов Российской Федерации.

Методология учета долговых обязательств в значительной степени отличается в зависимости от органа и подразделения Минфина России, осуществляющего учет.

Кроме того, методология учета в ряде случаев отличается не только по категориям долга, но и по видам долговых обязательств, что еще больше затрудняет определение точного размера долга и перспективное планирование бюджета в части, обслуживания и погашения государственного долга и привлечения заимствовать. Отсутствие единой методологии учета государственного долга, а также единой интегрированной базы данных по видам долговых обязательств ухудшает возможности по формированию и реализации обоснованной долговой стратегии, а также бюджетной политики в целом.

- единая система анализа и оценки рисков, связанных со структурой государственного долга.

В настоящее время размеры погашения и обслуживания долга в значительной степени зависят от материализации рисков, связанных со структурой государственного долга.

В связи с тем, что учет доходов федерального бюджета осуществляется в рублях, а платежи по внешнему долгу производятся в иностранной валюте, государство несет значительные риски, в форме возможного резкого изменения валютного курса рубля.

Одновременно рост валютного курса рубля приводит к ситуации, когда внутренние заимствования будут менее выгодными для бюджета, чем внешние заимствования на аналогичные сроки с учетом фактора валютного риска (и наоборот, в случае падения валютного курса рубля).

Кроме того, часть заимствований, составляющих государственный долг Российской Федерации, имеет плавающие процентные ставки, что приводит к возникновению риска увеличения бюджетных расходов на обслуживание долга в связи с колебаниями процентных ставок на международных рынках.

Таким образом, развитие системы анализа рисков, связанных с управлением государственным долгом и осуществлением заимствований является основополагающим элементом системы активного управления государственным долгом и осуществления экономически и финансово обоснованной политики в области управления долгом.

— координация долговой политики государства с политикой в области управления золотовалютными резервами и процентной политикой Банка России .

Политика в области управления государственным долгом непосредственно влияет на денежно-кредитную политику и, в частности, на курс рубля, денежную массу, уровень золотовалютных резервов. Одновременно, денежно-кредитная (в том числе процентная) политика Банка России оказывает непосредственное влияние на стоимость, состояние и рынок внутренних заимствований, а размер золотовалютных резервов на способность страны погашать и обслуживать внешний долг, что, в конечном счете, влияет на кредитный рейтинг России и стоимость внешних заимствований.

В настоящее время упомянутая координация осуществляется на стадии согласования бюджетной и денежно-кредитной политики Правительства Российской Федерации и Банка России на соответствующий год. При этом механизм координации среднесрочной бюджетной и долговой политики и денежно-кредитной политики не определен.

С учетом изложенного, становится ясна необходимость четкого формулирования сферы обязанностей, процедур и механизмов взаимодействия и координации бюджетной и долговой политики, функций и сопряженной с ними ответственности, а также обмена информацией между государственными органами, вовлеченными в процесс формирования бюджетной и денежно-кредитной политики, а также в процесс управления долгом.

В отсутствие указанного взаимодействия и координации возможности реагирования системы управления государственным долгом на изменение экономических и финансовых условий, состояние финансовых рынков, являются ограниченными, что увеличивает риски крупных потерь и кризисов.

— система учета и регистрации субфедеральных, региональных заимствований, а также анализа заимствований негосударственного сектора экономики.

Субфедеральные и региональные заимствования представляют собой также один из факторов риска устойчивости государственных финансов и оказывают непосредственное влияние на государственную политику в области управления долгом. Отсутствие четкой политики в отношении этих заимствований, а также механизмов их регулирования усугубило долговой кризис Российской Федерации в 1998 году.

Несмотря на установленные в настоящее время законодательные ограничения на новые заимствования субъектами Федерации, система контроля за соблюдением этих ограничений недостаточно эффективна. Кроме того, действующая система управления государственным долгом не имеет эффективных инструментов и механизмов влияния на заимствовать на корпоративном уровне, в том числе предприятий государственного сектора экономики. Таким образом, риски, связанные с негосударственными заимствованиями, остаются одним из уязвимых элементов системы управления государственным, долгом;

- единый орган, уполномоченный осуществлять заимствования от имени Правительства.

Действующее законодательство не закрепляет функции учета, оперативного управления долгом и осуществления заимствований за одним уполномоченным органом Правительства, что предполагает возможность осуществления заимствований другими органами исполнительной государственной власти от имени Правительства. В прошлом указанная, практика привела к значительному росту долга бывшего СССР и Российской Федерации за счет предоставления федеральными органами государственной власти гарантий и осуществления заимствований от имени Правительства, а также возможность осуществления заимствований государственными унитарными предприятиями, входящими в государственный сектор экономики.

Упомянутые выше проблемы и недостатки действующей системы управления государственным долгом обуславливают необходимость реформирования системы управления государственным долгом с целью создания единой эффективной и интегрированной системы, а также пересмотра принципов ее функционирования с учетом мирового опыта и особенностей текущего положения страны.