В современном мире сделки слияний и поглощений рассматриваются компаниями как быстрый способ выйти на новые рынки, повысить конкурентоспособность предприятия, внедрить новые торговые марки и добиться эффекта масштаба (Faulkner et al.(2012)).

Согласно данным обзора рынка слияний и поглощений McKinsey, в 2015 году было совершено более 7,500 сделок рекордной общей стоимостью свыше 4,5 триллионов долларов .

Тем не менее, согласно результатам, полученным современными исследователями, порядка 50-75% совершенных сделок не оправдывает возложенных на них ожиданий (Papadakis(2005), King et al.(2004)), в связи с чем вопрос эффективности сделок слияний и поглощений является крайне актуальным. слияние поглощение сделка капитал

Согласно результатам исследований на развитых рынках капитала, средняя избыточная доходность сделки при покупке частных компаний устойчиво является положительной, в то время как доходность сделок при приобретении публичных компаний нулевая или отрицательная (Fuller et al.(2002), Kose et al.(2010), Ang and Kohers(2001), Bae et al.(2013), Conn et al.(2005), Faccio et al.(2006)).

Это делает актуальным вопрос о зависимости эффективности слияний и поглощений от типа целевой компании, которая будет приобретена на развивающихся рынках капитала.

В своей работе Черкасова(2011) отмечает, что применительно к рынкам развивающихся капиталов данный вопрос еще мало изучен. На сегодняшний день существует лишь несколько исследований эффективности сделок слияний и поглощений частных и публичных компаний на развивающихся рынках капитала (Черкасова(2011), Чиркова (2011)).

Степень разработанности проблемы. В зарубежной литературе изучением эффективности сделок слияний и поглощений в зависимости от типа приобретаемой компании занимались Fuller et al.(2002), Kose et al.(2010), Ang and Kohers(2001), Bae et al.(2013), Conn et al.(2005), Faccio et al.(2006), Jaffe et al.(2015).

В российской науке исследования, посвященные детерминантам эффективности сделок слияний и поглощений частных и публичных компаний, принадлежат таким авторам, как Черкасова(2011), Чиркова (2011).

Финансирование сделок слияний и поглощений на российском рынке капитала

... варианты финансирования сделок слияния и поглощения на российском рынке 5) Предложить подход к выбору способа финансирования сделок по слияниям и поглощениям Практическая значимость работы. С помощью выводов, которые будут достигнуты в данной работе компаниям, которые ...

Целью данной статьи является оценка эффективности слияний и поглощений частных и государственных компаний на развивающихся рынках капитала.

Поставленная цель обуславливает решение следующих задач:

- Сравните подходы к анализу эффективности слияний и поглощений и проанализируйте результаты исследований эффективности сделок на развивающихся рынках капитала.

2. Проанализировать причины разницы в профиците прибыльности компании-покупателя при приобретении объектов частных и государственных компаний, полученные исследователями на развитых и развивающихся рынках капитала.

- Обосновать влияние информационной асимметрии на выбор компании-покупателя при приобретении целевой частной или публичной компании.

- Предложите модель оценки эффективности слияний и поглощений частных и государственных компаний в развивающихся странах группы БРИКС.

- Оцените влияние диверсификации бизнеса на решение компании-покупателя о приобретении частной или государственной цели.

- Оцените влияние принадлежности целевой компании к высокотехнологичному сектору на решение покупающей компании приобрести частную или государственную цель.

Объектом исследования являются публичные компании из развивающихся стран группы БРИКС, которые инициировали процесс совершения сделок слияний и поглощений в период с 1997 по 2017 год.

Исследование сосредоточено на различной реакции фондового рынка на объявления о слияниях и поглощениях частных и государственных компаний.

Теоретической и методологической основой исследования являются научные труды современных российских и зарубежных ученых об эффективности слияний и поглощений частных и государственных компаний. Методология исследования включает в себя анализ событий и регрессионный анализ.

В качестве информационной базы исследования использованы информационно-аналитическая база данных S&P Capital IQ и базы данных Bloomberg

Научная новизна. Пробел в современных экономических исследованиях эффективности слияний и поглощений для компании-покупателя в зависимости от типа компании, приобретаемой на развивающихся рынках капитала, был ликвидирован. На примере стран БРИКС за период с 1997 по 2017 гг. Были выявлены детерминанты, влияющие на выбор компании-покупателя при приобретении целевой государственной или частной компании.

Теоретическая значимость заключается в учете фактора эндогенности выбора типа компании-цели при тестировании влияния типа приобретаемой компании на эффективность сделок слияний и поглощений, что ранее не учитывалось в большинстве аналогичных работ

Практическая значимость данного исследования заключается в возможности использования его результатов руководством и советом директоров компаний при принятии решений о слияниях и поглощениях. Данные предлагаемого исследования могут обеспечить более глубокое понимание механизмов выбора между публичными и частными компаниями, а также анализ эффективности операций по приобретению объектов частных и публичных компаний.

Структура работы. Наше исследование структурировано следующим образом: введение, 3 главы, заключение, библиография, приложения.

В главе 1 сравниваются существующие подходы к оценке эффективности слияний и поглощений и анализируются результаты исследований эффективности слияний и поглощений путем анализа краткосрочной доходности капитала на развивающихся рынках капитала.

Регрессионный анализ в экономических исследованиях

... работы явилось исследование регрессионного анализа и применение его в эконометрике. Для достижения поставленной цели были решены следующие задачи: изучение основных положений регрессионного анализа рассмотрение оценки параметров парной регрессионной модели изучение интервальной оценки ...

В главе 2 исследуется разница в прибыльности операций по приобретению частных и государственных компаний и анализируется теоретический аспект выбора компании между публичным и частным объектом, формулируются основные гипотезы данного исследования.

В главе 3 подробно описан дизайн этого исследования, описаны критерии выборки и предлагаются результаты исследования.

В Заключении приводятся основные результаты проведенной работы.

Существует несколько возможных подходов к оценке эффективности сделок слияний и поглощений(Beitel et al.(2004)):

- Анализ краткосрочной доходности акций

2. Анализ долгосрочной доходности акций

- Анализ показателей финансовой отчетности

- Анализ эффективности путем ретроспективного опроса ключевых участников процесса

- Анализ процессов интеграции

- Анализ последующих сделок дивестиций

Анализ краткосрочной доходности акций.

В академической литературе наиболее часто встречаются работы, исследующие краткосрочную доходность акций методом событийного анализа (event study).

Метод событийного анализа основывается на гипотезе о средней рыночной эффективности( semi-strong form EMH ), которая предполагает, что рынок отражает всю публично доступную информацию. Так, исследователи оценивают «нормальную доходность» акций компании до объявления о сделке, а затем сравнивают ее с доходностью за несколько дней до и после события, т.н. «окно события» (MacKinlay(1997), McWilliams and Siegel(1997)).

Избыточная доходность, наблюдаемая в течение этого периода, представляет собой ценность, которую сделка приносит акционерам.

Среди исследователей нет единого мнения относительно размера «окна событий». Предполагается, что размер окна должен быть выбран таким образом, чтобы улавливать реакцию рынка на объявление о транзакции, не создавая «шума». Существуют работы с окнами [+1] (например, Anand and Delios(2002), Ma et al.(2009)), [-1;+1] (например, Conn et al.(2005), Jafee et al.(2015), Moeller et al.(2004)), [ -2 ;+2] (например, Faccio et al.(2006), Ma et al.(2012))), [-5; +5] (Huyghebaert and Luypaert (2013), Chi et al.(2011)), [-20; +20] (Weston et al.(1999), MacKinlay(1997)).

Ряд же исследователей использует не симметричные относительно события окна с целью зафиксировать реакцию на рынке в случае утечки информации (например, [-20; +1], [-20;+5], [-20;+10] у Capron and Shen(2007)).

В своей работе Ивашковская и др.(2009) отмечает, что на развивающихся рыках, которые являются менее эффективными и на которых может существовать неопределенность относительно точной даты объявления, целесообразно использование более длинных окон.

Популярность анализа краткосрочной доходности акций основана на том, что данный способ позволяет напрямую оценить изменения стоимости компании для акционеров и сводит к минимуму влияние других некоррелированных событий (Brown and Warner(1985)).

Более того, котировки публичных компаний находятся в открытом доступе. С другой стороны, данный подход позволяет оценить лишь финансовую эффективность, игнорируя такой важный аспект сделки, как интеграция процессов (Larsson and Finkelstein(1999)).

Как указывает в своей работе Montgomery and Wilson(1986), оценка краткосрочной доходности на практике позволяет лишь оценить ожидания инвесторов от сделки, величину ex ante, а не ex post.

Анализ долгосрочной доходности акций

Анализируя долгосрочную прибыльность, исследователи оценивают эффективность сделки M&A после даты объявления. Оценка долгосрочной доходности также производится с помощью метода event study, однако, окно события увеличивается до нескольких месяцев и лет: 12 месяцев (например. Hayward and Hambrick (1997)), 36 месяцев (например, King et al. (2008)), 9 лет (например, Fowler and Schmidt (1988)).

Как и в случае оценки краткосрочной рентабельности, оценка долгосрочной рентабельности напрямую зависит от размера выбранного окна. Более того, как отмечают Sudarsanam and Mahate(2006) на долгосрочном окне метод событийного анализа имеет низкую статистическую значимость, в связи с чем данный подход часто подвергается критике.

Анализ показателей финансовой отчетности

Анализ финансовой отчетности обычно проводится во времени: показатели, представленные в финансовой отчетности компании до слияния и поглощения, сравниваются с показателями реорганизованной компании. Наиболее часто исследуемыми показателями являются: показатель рентабельности активов(ROA), рост продаж(Growth in Sales) и рентабельность активов(ROE) (Desai et al. (2005), Zollo and Singh (2004), Fowler and Schmidt (1988), Stahl and Voigt (2008)).

Хотя финансовые показатели считаются хорошими индикаторами наличия синергических эффектов, оценка эффективности сделок слияния и поглощения путем анализа финансовых показателей часто подвергается критике, так как бухгалтерские данные отражают прошлую деятельность компании и не способны изолировать эффекты нескольких событий (Montgomery and Wilson(1986)).

Анализ эффективности путем ретроспективного опроса ключевых участников процесса

Помимо объективных критериев эффективности слияний и поглощений, исследователи также применяют субъективные критерии, основанные на результатах исследований основных участников процесса. Лист вопросов может включать финансовые и нефинансовые аспекты бизнеса, ответы на которые предлагают аналитики, менеджеры и директора компаний. Главными ограничениями такого рода оценок эффективности являются дороговизна процесса сбора информации и потенциальная ошибка в точности ретроспективного воспроизведения событий ключевыми игроками, в связи с чем, в настоящее время такой вид анализа часто дополняет более традиционные методы, увеличивая качество проводимых исследований за счет включения как объективных, так и субъективных показателей эффективности(Capron and Shen(2007)).

Анализ процессов интеграции

Анализ интеграционных процессов проводится путем оценки влияния ряда факторов на интеграционный процесс после операции. Обычно разделяют процесс интеграции задач, или операционную интеграцию, и социокультурную интеграцию, хотя на практике данные процессы взаимозависимы и оказывают влияние на успешность всего процесса интеграции компаний, которая, в конечном счете, влияет на общую эффективность (Faulkner et al.(2012)).

Анализ последующих сделок дивестиций

Анализ отчуждений позволяет предположить, что последующая продажа приобретенной компании свидетельствует о недовольстве менеджмента компании сделкой. Период оценки дивестиций в исследованиях разнится от пяти до тринадцати лет после совершения сделки (Faulkner et al.(2012)).

Данный показатель является очень грубым, в виду того, что последующая продажа компании не всегда является следствием неэффективности проведенной сделки, в связи с чем данный вид анализа обычно применяется в тех случаях, когда более объективные способы оценки эффективности сделок отсутствуют (Bergh(1997)).

В нашем исследовании мы будем применять метод event study для анализа краткосрочной доходности акций компании-покупателя, так как этот подход используется в большинстве исследований эффективности слияний и поглощений на развивающихся рынках капитала (Ma et al.(2009), Chi et al.(2011), Ивашковская и др.(2009), Gubbi et al.(2010))

Исторически сложилось так, что большинство исследований эффективности слияний и поглощений проводилось на данных с развитых рынков. Однако с ростом доли операций на развивающихся рынках капитала интерес исследователей меняется, и в настоящее время существует обширная литература, посвященная вопросам эффективности на развивающихся рынках.

Среди исследователей нет единого мнения о результатах деятельности акционеров компании и факторах, оказывающих решающее влияние на результат. В таблице 1 представлены результаты серии эмпирических исследований эффективности операций на развивающихся рынках.

Таблица 1. Результаты исследований эффективности слияний и поглощений на развивающихся рынках капитала

|

Авторы |

Выборка |

Период |

Событийное окно, дней |

Результаты, % |

|

Ma et al. (2009) |

1477 сделки 10 Азиатских стран |

2000-2005 |

[0;+1] [-1;+1] [-2 ;+2] |

CAR(A)=+0,96*** CAR(A)=+1,28*** CAR(A)=+1,70*** |

|

Авторы |

Выборка |

Период |

Событийное окно, дней |

Результаты, % |

|

Mann and Kohli(2009) |

69 сделок Индия |

2001-2008 |

[-4;+1] |

Оплата акциями: CAAR(A)=-0,48 CAAR(T)=+2,6 Оплата денежными средствами: CAAR(A)=+3,45** CAAR(T)=+11,15*** |

|

Chi et al.(2011) |

1148 сделок Китай |

1998-2003 |

[-2;+2] [-1;+1] [-2;0] [-1;0] |

CAR(A)=+0,27* CAR(A)=+0,39*** CAR(A)=+0,52*** CAR(A)=+0,49*** |

|

Ивашковская и др.(2009) |

128 сделок БРИК |

1997-2008 |

[-20;+20] |

Сделки диверсификации: CAAR(A)=+5,13*** (рыночная модель) |

|

Sehgal et al.(2012) |

214 сделок БРИК Южная Корея |

2005-2009 |

[-20;-1] [-20;+20] [-1;+1] |

CAR(T)=+2,2^ CAAR(A)=+2,07^ CAAR(A)=+1,95^ |

|

Rani et al.(2012) |

398 сделок Индия |

2003-2008 |

[-20;-2] [-1;0] [-1;+1] [-2;+2] [-5;+5] [+2;+20] |

CAR(A)=+2,37** CAR(A)=+1,55** CAR(A)=+1,70** CAR(A)=+2,35** CAR(A)=+1,97** CAR(A)=-3,12** |

|

Pablo(2013) |

952 сделки Латинская Америка |

1998-2004 |

[-10;+10] [-5;+5] [-1 ;+1] |

Международная диверсификация: CAR(A)=+2,19** CAR(T)=+3,44 CAR(A)=+1,55** CAR(T)=+2,67 CAR(A)=+0,72* CAR(T)=+1,91** |

|

Авторы |

Выборка |

Период |

Событийное окно, дней |

Результаты, % |

|

[-10;+10] [-5;+5] [-1;+1] |

Локальная диверсификация: CAR(A)=-0,92 CAR(T)=+0,58 CAR(A)=+1,45 CAR(T)= -0,58 CAR(A)=-1,12 CAR(T)=+1,53 |

Как показано в таблице 1, сделки M&A приносят значительную прибыль акционерам покупателя на большинстве развивающихся рынков. Данный факт особенно примечателен в виду того, что результаты анализа эффективности сделок на развитых рынках являются гораздо более неоднозначными(Jaffe et al.(2015)).

В этой связи особое внимание следует уделить детерминантам эффективности, которые были выявлены авторами в ходе исследования.

Так, Chi et al.(2011), описывая положительную избыточную доходность для акционеров компании-покупателя на рынке Китая, особое внимание уделяет влиянию уровня корпоративного контроля на эффективность сделки. Отличительной чертой китайского рынка является высокая доля госкомпаний, а также преобладание поглощений частных компаний. Согласно результатам исследования, политическая сила компании(доля государственного участия) положительно влияет на эффективность сделки, в то время как экономические показатели компаний-участниц(прибыльность компании-покупателя, опыт работы в секторе компании-цели) не оказывают никакого влияния на генерирование стоимости в процессе сделки. Способ оплаты транзакции — наличные — также оказался важным фактором эффективности.

Аналогично для рынка сделок слияний и поглощений Индии Mann and Kohli(2009) и Rani et al.(2012) документируют значимую доходность компании-покупателя при оплате сделки наличными и отрицательную доходность при оплате сделок акциями. В то же время, Sehgal et al.(2012) на выборке компаний из стран БРИКС и Южной Кореи приходит к прямо противоположному выводу. В работах Rani et al.(2012), Sehgal et al.(2012) также высказывается предположение о зависимости результатов от типа компании-цели.

В исследовании Ивашковской и др.(2009) оценивается эффективность диверсификации на выборке из 128 сделок в странах БРИК. Как следует из работы, доходность компании-покупателя на окне [-20;+20] положительна и статистически значима. В результате рынок имеет тенденцию положительно оценивать операции по диверсификации в развивающихся странах. Слаборазвитая институциональная среда в этих странах порождает операционные издержки. В этих условиях диверсифицированные фирмы могут брать на себя некоторые функции отсутствующих или недостаточно эффективных институциональных образований, в результате чего создается потенциал для увеличения стоимости фирмы.

Аналогично Pablo(2013) выявил положительную избыточную доходность для международных сделок диверсификации компаний из стран Латинской Америки. Для сделок же локальной диверсификации доходность для акционеров компании-покупателя на окне [-1;+1] положительна, а на более длительных окнах становится отрицательной.

Более того, результаты ряда исследований (Sehgal et al.(2012), Ивашковская и др.(2009), Chi et al.(2011), Ma et al.(2009)) свидетельствуют о наличии утечки информации. Накопленная избыточная прибыль становится значительной еще до официального объявления о сделке, что, в частности, может быть связано с меняющимся характером этих рынков.

- Самый популярный подход к оценке эффективности слияний и поглощений — анализ краткосрочной доходности капитала.

2. Результаты исследования эффективности слияний и поглощений на развивающихся рынках в целом указывают на положительную доходность сделки для акционеров компании-покупателя.

- Ключевые факторы, способствующие этому результату, различаются от исследования к исследованию.

В литературе, исследующей вопросы сделок слияний и поглощений, есть отдельный раздел, посвященный анализу влияния типа компании-цели (частная или публичная), на эффективность сделок. Большая часть работы посвящена изучению этой проблемы на развитых рынках капитала, а на развивающихся рынках существует лишь несколько аналогичных рабочих мест. В целом, результаты исследований, как на развитых, так и на развивающихся рынках, свидетельствуют о создании стоимости для акционеров компании-покупателя, когда компания-цель является частной, и отрицательной или нулевой доходности сделки, когда компания-цель является публичной компанией. Данный эффект в литературе получил название «эффекта листинга» (Черкасова(2011)).

В таблице 2 представлены результаты ряда исследований, анализирующих эту взаимосвязь.

Таблица 2. Результаты исследований слияний и поглощений публичных и частных целей

|

Авторы |

Выборка |

Период |

Окно событий, дней |

Результаты, % |

||

|

Общая выборка |

Частные компании-цели |

Публичные компании-цели |

||||

|

Fuller et al.(2002) |

3135 сделок США |

1990-2000 |

[-2;+2] |

CAR(A)=+1,79*** |

CAR(A)=+ 2,11*** |

CAR(A)= -1,07** |

|

Kose et al.(2010) |

1525 сделок США |

1984-2005 |

[-1;+1] |

CAR(A)=+0,33* |

CAR(A)=+0,53** |

CAR(A)= -0,31 |

|

Авторы Ang and Kohers (200 1 ) |

Выборка 12372 сделки США |

Период 1988-1996 |

Окно событий, дней [-15;+15] |

Результаты, % |

||

|

Общая выборка- |

Частные компании-цели CAR(A)=+1,32*** |

Публичные компании-цели CAR(A)= -0.03** |

||||

|

Bae et al.(2013) |

672 сделки США |

1996-2002 |

[-1;+1] [-2;+2] |

CAR(A)=+0,87*** CAR(A)=+0,53*** |

CAR(A)=+1,75*** CAR(A)=+1,59*** |

CAR(A)= -1,41*** CAR(A)= -2,25*** |

|

Conn et al.(2005) |

4000 сделок Англия |

1984-1998 |

[-1;+1] |

CAR(A)=+0,59*** |

CAR(A)=+0,86*** |

CAR(A)= -0,82*** |

|

Faccio et al.(2006) |

4429 сделок страны Европы |

1996-2001 |

[-2;+2] |

— |

CAR(A)=+1,48** |

CAR(A)= -0,38 |

|

Чиркова (2011) |

128 сделок страны из индекса MSCI *EM |

2000-2008 |

[-1;+1] [-2;+2] [-30;+1] |

CAR(A)=+1,21** CAR(A)=+1,29* CAR(A)=+5,02*** |

CAR(A)=+1,97*** CAR(A)=+2,51*** CAR(A)=+6,48*** |

CAR(A)= -0,3 CAR(A)= -1,05 CAR(A)= +2,23 |

|

Авторы |

Выборка |

Период |

Окно событий, дней |

Результаты, % |

||

|

Общая выборка |

Частные компании-цели |

Публичные компании-цели |

||||

|

Jaffe et al.(2015) |

3406 сделок CША |

1981-2012 |

[-1;+1] |

CAR(A)=-0,58*** |

CAR(A)=+2,14*** |

CAR(A)= -1,46 *** |

Как видно из таблицы 2, реакция рынка на приобретение частных компаний в большинстве исследований была положительной и значительной, в то время как для покупки публичных компаний этот показатель отрицательный или близок к нулю. В литературе существует несколько объяснений наблюдаемой взаимосвязи:

- Уровень ликвидности

Одним из наиболее очевидных различий между компаниями частного и публичного типа является уровень ликвидности их ценных бумаг (Черкасова(2011)).

В то время как акции публичных компаний свободно обращаются на рынке, акции частных компаний обычно принадлежат узкому кругу лиц. Неликвидные акции имеют высокий уровень рыночного риска, поэтому в их цену включается премия за риск (Damodaran (2005)).

На ликвидном фондовом рынке цена акций публичной компании отражает реальную стоимость компании для акционеров, в то время как акции частных компаний не торгуются и оценить справедливую стоимость таких акций невозможно, вследствие чего покупка и продажа таких активов затруднена. Таким образом, продажа частной компании обычно ведется со скидкой. Согласно результатам Officer (2006), частные компании в сделках слияний и поглощений продаются со скидкой 15% — 30% в сравнении со своими публичными аналогами.

- Информационная асимметрия

Как и в предыдущем пункте, уровень доступной информации о частных и государственных компаниях также различается. Информация о частных компаниях находится у узкого круга руководителей, которые могут контролировать поток информации, которую они предоставляют (Arıkan (2005)).

Это, с одной стороны, может позволить инвесторам, располагающим внутренней информацией о частной компании, заключать более выгодные сделки по приобретению компаний. С другой стороны, при отсутствии специальной информации о компании у инвестора, рынок частных компаний- это рынок «лимонов»(Akerlof (1970)), что создает трудности для самой компании-цели, когда она хочет сигнализировать о себе потенциальным покупателям. Процесс IPO, правила раскрытия информации и проверка аналитиков для публичных компаний повышают их прозрачность, делая более простой и точный процесс оценки компании. В связи с этим, цена публичных компаний обычно завышена, так как большое количество потенциальных покупателей увеличивает переговорную силу компании-цели, увеличивая размеры премий за приобретение контроля и снижая доходность сделок (Черкасова(2011)).

- Уровень конкуренции

Как отмечалось в последнем абзаце, рынок слияний и поглощений, на котором целью операции является акционерное общество, является высококонкурентным. В то же время на рынке частного бизнеса недостаток информации снижает уровень конкуренции. При оценке стоимости частной компании инвестор несет дополнительные расходы на поиск информации и высока вероятность получения неверного значения. Хотя согласно результатам исследований (Fuller et al.(2002), Kose et al.(2010), Ang and Kohers (2001), Bae et al.(2013), Conn et al.(2005), Faccio et al.(2006), Jaffe et al.(2015), Черкасова(2011), Чиркова (2011)) средняя избыточная доходность сделки при покупке частной компании положительна, недавняя работа Brandera and Egan(2017) указывает на интересный факт. Изучив приобретения 22 000 частных компаний в США в период с 1985 по 2015 гг., Авторы обнаружили, что, хотя средняя избыточная доходность от покупки целевой частной компании является положительной, в 46% сделок приобретающая компания получила статистически значимую отрицательную доходность.

- Агентская теория

Из-за разделения функций управления и собственности публичные компании несут более высокие агентские издержки. Из-за несовершенства контрактов и высоких затрат на мониторинг, публичные компании подвержены риску оппортунистического поведения менеджеров(Jensen and Meckling (1976)).

В отличие от публичных компаний, где собственность часто «распределяется» между акционерами, в частных компаниях преобладает концентрированная собственность, поэтому риск агентских издержек ниже. Следовательно, согласно теории агентских отношений, государственная фирма с большей вероятностью отклонится от максимально возможных результатов, чем частные фирмы, где руководству легче следить за действиями руководства.

На основании вышеизложенного, сформулируем первые две гипотезы нашего исследования:

Гипотеза 1. На развивающихся рынках капитала объявления о слияниях и поглощениях создают ценность для компании-покупателя.

Гипотеза 2. На развивающихся рынках капитала накопленная избыточная прибыль выше при приобретении частных компаний, чем при приобретении публичных компаний.

Выбор публичной или частной компании в качестве цели в сделке слияний и поглощений не является случайным(Capron and Shen(2007), Bae et al.(2013)).

Как отмечалось в разделе 1 главы 2, теория асимметрии информации предполагает, что движущей силой выбора между государственной и частной целевой фирмой будет качество и количество информации, доступной инвестору.

Исследования показали, что сделки слияний и поглощений компаний другой отрасли с целью диверсификации бизнеса сталкиваются с рядом проблем(Singh and Montgomery (1987)).

В случае, когда компания-покупатель посредством сделки планирует войти в новую отрасль, фирма хуже знакома с бизнесом компании-цели, что повышает риск неправильной оценки стоимости активов компании-цели (Черкасова(2011)).

В то же время, покупка компании в рамках своей индустрии позволяет компании-покупателю использовать базу знаний, наработанную за годы работы по основному направлению ведения бизнеса(Shen and Reuer(2005)).

Обладая знаниями специфики работы индустрии и имея сеть контактов, компания-покупатель потенциально способна найти и грамотно оценить внутри отрасли больше вариантов, нежели компания, не являющаяся инсайдером по отношению к данной отрасли.

В этом плане легче оценить публичную компанию смежного сектора, поскольку информация о ней более прозрачна. Требования к раскрытию информации публичными компаниями, мониторинг их действий со стороны аналитиков, котировки акций, подстраивающиеся под новостные изменения — все это уменьшает асимметрию информации в отношении публичной компании-цели(Capron and Shen (2007)).

Гипотеза 3. компания-покупатель с меньшей вероятностью приобретет частную компанию, чем публичную, если сделка будет совершена с целью диверсификации бизнеса.

Уровень информационной асимметрии также увеличивается, когда целевая компания имеет высокую долю нематериальных активов. Финансовая отчетность предоставляет мало информации относительно истинной ценности данных ресурсов, поэтому качество таких объектов сложно систематизировать и проверить (Shen and Reuer(2005)).

Совместные действия инвесторов на рынке ценных бумаг, работа инвестиционных банков по оценке, представлению и вынесению суждений в отношении листинговых компаний снижает информационную асимметрию в отношении высокотехнологичных публичных компаний. Альтернативное объяснение предполагает, что, так как рынок выполняет функцию скрининга в отношении котирующихся компаний, то в случае низкого уровня публичных высокотехнологичных компаний, частная компания-цель может быть более привлекательна для инвесторов.

Гипотеза 4. Компания-покупатель с меньшей вероятностью приобретает частную компанию-цель, чем публичную компанию-цель, в случае если компания-цель функционирует в высокотехнологичной отрасли экономики.

— В подавляющем большинстве современных академических исследований выявлена положительная избыточная доходность в сделках по приобретению корпоративного контроля над частными компаниями, в то время как избыточная доходность при сделках покупки публичной компании-цели нулевая или отрицательная.

2. Различия в уровне ликвидности частных и публичных компаний, наличие асимметрии информации и агентских конфликтов, разница в уровне конкуренции при покупке частных и публичных компаний могут объяснять различную оценку рынка при приобретении частных и публичных компаний.

- В случае, когда компания-покупатель сталкивается с асимметрией информации, она с большей вероятностью приобретет публичную компанию, чем частную компанию, так как информация о публичных компаниях является более прозрачной.

Выборка, на которой построено настоящее исследование, включает в себя сделки слияний и поглощений за период с 1 января, 1997 по 1 января, 2017. Данный временной промежуток является максимально возможным промежутком, для которого можно было осуществить поиск в соответствующих базах данных. В выборку вошли сделки, имеющие статус завершенных и инициированные публичными компаниями-покупателями из следующих развивающихся стран: Бразилия, Россия, Индия, Китай и ЮАР, сокращенно БРИКС.

Термин БРИК был впервые введен британским финансистом Джимом О’Нилом, который являлся главой подразделения глобальных экономических исследований, а затем и главой по управлению активами в Goldman Sachs Asset Management. Позднее к Бразилии, России, Индии и Китаю присоединилась Южная Африка, и группа стала называться БРИКС. Хотя в настоящее время развитие и рост экономик группы БРИКС заметно замедлился, тем не менее, на большей части исследуемого временного промежутка данные страны считались наиболее перспективными из развивающихся и имели много общего в экономическом развитии и положении на международном рынке.

Данные для выборки были получены из информационно-аналитической базы данных S&P Capital IQ, и базы данныхBloomberg. Для целей настоящего исследования при формировании выборки были введены следующие критерии(Таблица 3):

Таблица 3. Критерии формирования выборки

|

Критерий |

Значение критерия |

|

1.Период |

1/1/1997-1/1/2017 |

|

2.Страна компании-покупателя |

Бразилия/Россия/Индия/Китай |

|

3.Страна компании-цели |

Любая |

|

4.Информация о дате объявления |

Наличие информации о дате объявления сделки |

|

5.Статус сделки |

Завершенные (Сompleted) |

|

6.Размер приобретаемого пакета |

Контрольный пакет(50%+1 акция) и более |

|

7. Размер сделки |

не менее 1 млн долларов |

|

8.Характеристики компаний-участниц сделки |

Компания-покупатель — публичная, компания-цель — частная/публичная |

|

9.Сектор |

Исключаются компании финансового сектора; Обязательно наличие SIC кода |

|

10.Характер котировок |

Допустимо не более 10 неторговых дней за период оценки |

|

11.Кризисы |

Исключаются кризисные периоды: 01/07/2008 — 30/06/2009 и 1/10/2014 — 31/12/2014 |

|

12.Характеристика данных оценочного периода |

Отсутствие значимых корпоративных событий в оценочный период |

Для того, чтобы сделка была включена в исследовательскую выборку, она должна удовлетворять следующим критериям.

Как и большинство современных исследователей (Bae et al.(2013), Capron and Shen(2007) ,Conn et al.(2005), Faccio et al.(2006)), мы включили в нашу выборку сделки, при которых приобретался контрольный пакет акций (50%+1 акция и более).

Как отмечает в своей работе Ивашковская и др.(2009), альтернативой контрольному пакету акций в исследовании рынка слияний и поглощений может выступать блокирующий пакет акций (25%+1 акция).

Тем не менее, в силу особенностей развивающихся стран, а именно того факта, что часто собственность сконцентрирована в руках нескольких инвесторов-держателей крупных пакетов акций, критерием размера приобретаемого пакета стал пакет 50%+1 акция и более.

Включение в выборку небольших по объему сделок может привезти к незначимым результатам, поэтому были исключены из рассмотрения сделки, размер которых меньше 1 млн долларов (Bae et al.(2013), Jaffe et al.(2015)).

Более того, нами были введены сразу два условия относительно индустриальной принадлежности компаний-участниц сделки. Во-первых, из выборки исключались компании финансовой отрасли (Capron and Shen(2007), Chang (1998), Fuller et al.(2002)), так как сделки в данном секторе являются глубоко специфичными из-за особенностей бухгалтерского учета и регулирующих норм. Исследование эффективности сделок в финансовом секторе представляет отдельное поле для научных исследований (Григорьева и Черкасова(2015), Федорова и Рыбалкин(2016), Beccalli and Frantz(2009), Berger et al.(2000)).

Во-вторых, в силу особенностей построения нашего исследования, обязательным условием является наличие SIC-кода у компании-покупателя и компании-цели. Для расчета избыточной доходности акций компании-покупателя, необходимым условием является наличие данных о ценах закрытия торгов по данной бумаге. Если в оценочный период наблюдалось более 10 неторговых дней, то такая бумага исключалась из выборки Ивашковская и др.(2009).

Нами были исключены из рассмотрения сделки, объявленные в период с 01/07/2008 по 30/06/2009 в попытке избежать влияния финансового кризиса на результаты исследования. Аналогично период с 1/10/2014 по 31/12/2014 был исключен из исследования в связи с обвалом цен на нефть, повлекшим изменение курсов валют на развивающихся рынках. Отсутствие значимых корпоративных событий в оценочный период также является обязательным условием, так как в противном случае результаты будут смещены и не получится оценить влияние непосредственно данного объявления о сделке на поведение акций.

После применения критериев 1-7, размер выборки составил 8046 наблюдений. При дальнейшей обработке данных и применении критериев 8-12, размер выборки сократился до 225 сделок.

Таблица 4. Распределение сделок по странам и типу приобретаемой компании

|

Страна |

Тип компании-цели |

Количество сделок, шт. |

|

Бразилия |

Частная |

12 |

|

Публичная |

12 |

|

|

Россия |

Частная |

8 |

|

Публичная |

2 |

|

|

Индия |

Частная |

40 |

|

Публичная |

21 |

|

|

Китай |

Частная |

86 |

|

Публичная |

23 |

|

|

ЮАР |

Частная |

18 |

|

Публичная |

3 |

|

|

Итого |

225 |

|

Как видно из Таблицы 4, количество сделок, в которых приобретается частная компания, больше сделок с публичными компаниями: 164 сделки по приобретению частной компании, против 61 сделки по приобретению публичной компании. Данный факт делает нашу выборку похожей на выборки, используемые в аналогичных исследованиях (Capron and Shen(2007), Bae et al.(2013), Fuller et al.(2002), Conn et al.(2005)).

Большая часть сделок пришлась на Китай- 109 сделок. Данный факт соответствует данным отчетов McKinsey о рынке сделок и поглощений: в настоящее время наблюдается рост активности сделок по приобретению корпоративного контроля в азиатских странах.

В Приложении 1, 2 и 3 представлены описательные статистики выборки. Как можно заметить, средняя величина сделки по приобретению частной компании в два раза ниже средней цены сделки с публичными компаниями: 601 млн долларов и 1,200 млн долларов соответственно.

Только 16% приобретаемых компаний в нашей выборке являются высокотехнологичными, причем доля приобретаемых публичных компаний высокотехнологичной отрасли выше, нежели их доля среди частных компаний-целей.

% совершенных сделок являются международными. Также заметно преобладают сделки с целью диверсификации бизнеса-72% сделок. Наиболее часто встречающимся способом оплаты сделки являются денежные средства. При этом, доля сделок, оплаченных акциями, выше у публичных компаний.

В целом, типичная сделка по приобретению частной компании меньше по размерам, чаще оплачивается денежными средствами и гораздо реже является сделкой по приобретению высокотехнологичной компании.

В рамках настоящего исследования мы будем применять как метод событийного анализа(event study), так и регрессионный анализ:

Шаг 1. Расчет кумулятивной средней избыточной доходности акций компании-покупателя на общей выборке и подвыборках сделок по приобретению частных и публичных компаний. Проверка результатов на значимость.

Шаг 2. Оценка пробит модели на всей выборке компаний для определения детерминант выбора частной или публичной компании-цели.

Шаг 3. Кумулятивная избыточная доходность регрессируется на множестве переменных, чтобы определить влияние статуса компании-цели, публичная/частная, на избыточную доходность акций компании-покупателя. Для того, чтобы учесть эндогенность, используется обратное отношение Миллса (IMR — Inverse Mills Ratio).

Характеристика переменных, использованных в исследовании

Среди исследователей отсутствует единое мнение относительно того, какие переменные включать в модель при оценке эффективности слияний и поглощений. Так, ряд исследователей (Moeller et al.(2004), Koeplin et al.(2000)) основной акцент делает на финансовые показатели компаний-участниц сделки и рассчитанные на их основании мультипликаторы, тогда как другие исследователи в своих работах большее внимание уделяют характеристикам сделки: относительному размеру сделки, типу сделки, способу оплаты (Conn et al.(2005); Fuller et al.(2002), Moeller and Schlingemann(2005), Shen and Reuer(2005)).

В нашем исследовании при расчетах использованы следующие переменные:

- Private — бинарная переменная, равная 1, когда компания-цель является частной компанией, и равная 0, когда компания-цель является публичной компанией.

- Diversifying — бинарная переменная, равная 1, когда SIC-код компании-покупателя и компании-цели не совпадают, и равная 0, когда SIC-код компании-покупателя и компании-цели совпадают.

— HighTech- бинарная переменная, равная 1, когда компания-цель является компанией из High-tech сектора, и равная 0, в противном случае. Для присвоения статуса высокотехнологичной, компания должна иметь соответствующий SIC код. Список SIC кодов высокотехнологичных компаний, обеспечивающий наиболее точный результат взят из работы Kile and Phillips(2009).

- Experience -количество сделок слияний и поглощений, проведенных компанией-покупателем за 5 лет, предшествующие наступлению сделки.

- Hostile — бинарная переменная, равная 1, если поглощение является недружественным, и равная 0, в противном случае.

- Cross-border acquisition(CBA)- бинарная переменная, равная 1, если сделка является международной, и равная 0, в противном случае.

- Relative deal size(RDS) -переменная, равная частности общей стоимости сделки(млн $) и рыночной капитализации компании-покупателя(млн $) за день до даты объявления

- Total Transaction Value(ln(TV))- переменная, равная натуральному логарифму от общей стоимости сделки, измеренной в млн долларов.

- Stock — бинарная переменная для метода оплаты, равная 1, когда сделка была оплачена акциями, и равная 0, в противном случае.

- Cash — бинарная переменная для метода оплаты, равная 1, когда сделка была оплачена наличными средствами, и равная 0, в противном случае.

— Debt ratio(DR)- переменная, равная сумме краткосрочных и долгосрочных обязательств компании-покупателя, деленой на балансовую стоимость ее совокупных активов на конец отчетного года, предшествующий дате объявления. Используется как прокси-переменная для финансового риска компании-покупателя.

- Acquirer size(Ln(TA))- размер компании-покупателя, измеренный как натуральный логарифм балансовой стоимости ее совокупных активов на конец отчетного года, предшествующий дате объявления.

- Acquirer Tobin’s Q (TQ)-переменная, равная отношению рыночной стоимости к балансовой стоимости активов компании за день до даты объявления.

- China acquirer- бинарная переменная, равная 1, когда компания-покупатель является китайской компанией, и равная 0, в противном случае.

Данная переменная была введена в связи с доминированием китайских сделок в полученной выборке.

Шаг 1. Расчет кумулятивной избыточной доходности акций компании покупателя и ее проверка на значимость.

Для расчета избыточной доходности на краткосрочном событийном окне применяется стандартный метод, подробно описанный в работах MacKinlay(1997), McWilliams and Siegel(1997).

Избыточная доходность рассчитывается для каждого дня событийного окна как разница между наблюдаемой и ожидаемой доходностью акций компании:

![]()

где: ![]() — избыточная доходность акций компании i в период t

— избыточная доходность акций компании i в период t ![]() — реальная доходность акций компании i в период t

— реальная доходность акций компании i в период t ![]() — ожидаемая («нормальная») доходность акций i в период t

— ожидаемая («нормальная») доходность акций i в период t

Существует несколько базовых подходов к расчету нормальной доходности: — модель средней скорректированной доходности (mean adjusted return), где нормальная доходность рассчитывается как средняя доходность акций за оценочный период — рыночная модель(market model), где ожидаемая доходность оценивается как линейная функция от доходности индекса страны — скорректированная рыночная модель(market adjusted return), являющаяся частным случаем предыдущей модели, где доходность акций компании с коэффициентом 1 приравнивается к доходности индекса страны — оценка нормальной доходности с помощью моделей CAPM, APM.

В нашем исследовании для прогнозирования нормальной доходности будет использована рыночная модель (market model): (2)

![]()

где:

![]() — ожидаемая («нормальная») доходность акций компании i в период t

— ожидаемая («нормальная») доходность акций компании i в период t

![]() — доходность рыночного индекса в период t

— доходность рыночного индекса в период t

![]() — коэффициент сдвига для акций компании i

— коэффициент сдвига для акций компании i

![]() — коэффициент, измеряющий чувствительность акций компании i к рыночным колебаниям.

— коэффициент, измеряющий чувствительность акций компании i к рыночным колебаниям.

Оценка коэффициентов ![]() и

и ![]() производится методом наименьших квадратов для каждой компании по точкам из оценочного периода, предшествующего окну события. Важно, чтобы оценочный период и событийное окно не пересекались. В нашем случае оценочный период составляет 100 дней, предшествующих событийному окну.

производится методом наименьших квадратов для каждой компании по точкам из оценочного периода, предшествующего окну события. Важно, чтобы оценочный период и событийное окно не пересекались. В нашем случае оценочный период составляет 100 дней, предшествующих событийному окну.

Аналогично исследованию Ивашковской и др.(2009) при расчете нормальной доходности в качестве рыночного индекса для компаний из России выбран индекс РТС, для Китая- Shanghai Composite, для Бразилии-Bovespa, для Индии- Sensex. Для ЮАР был использован индекс JALSH. Далее для каждого дня событийного окна рассчитывается накопленная избыточная доходность(cumulative abnormal return), равная сумме избыточных доходностей, полученных в предыдущие дни окна события: (3)

![]()

где: ![]() — накопленная избыточная доходность компании i

— накопленная избыточная доходность компании i ![]() — избыточная доходность компании i в день t- число дней в событийном окне

— избыточная доходность компании i в день t- число дней в событийном окне

Если величина полученной избыточной доходности положительна, то сделка оценивается рынком как эффективная. Значимость данной величины проверяется стандартным t-тестом.

Шаг 2. Оценка пробит модели на всей выборке компаний для определения детерминант выбора частной или публичной компании-цели.

На втором этапе исследования оценивается пробит модель с зависимой бинарной переменной, отвечающий за тип компании-цели(бинарная/публичная).

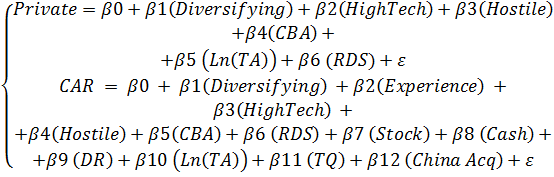

Оцениваемая модель имеет вид:

Private = β0 + β1(Diversifying) +β2(HighTech) +β3(Hostile)+β4(CBA)+ +β5 (Ln(TA)) + β6 (RDS) +ε.

Зависимая переменная:

- Private — бинарная переменная, равная 1, когда компания-цель является частной компанией, и равная 0, когда компания-цель является публичной компанией.

Оцениваемые переменные:

- Diversifying — бинарная переменная, равная 1, когда SIC-код компании-покупателя и компании-цели не совпадают, и равная 0, когда SIC-код компании-покупателя и компании-цели совпадают.

— HighTech- бинарная переменная, равная 1, когда компания-цель является компанией из High-tech сектора, и равная 0, в противном случае. Для присвоения статуса высокотехнологичной, компания должна иметь соответствующий SIC код. Список SIC кодов высокотехнологичных компаний, обеспечивающий наиболее точный результат взят из работы Kile and Phillips(2009).

Контрольные переменные:

- Hostile — бинарная переменная, равная 1, если поглощение является недружественным, и равная 0, в противном случае.

- Cross-border acquisition(CBA)- бинарная переменная, равная 1, если сделка является международной, и равная 0, в противном случае.

- Acquirer size(Ln(TA))- размер компании-покупателя, измеренный как натуральный логарифм балансовой стоимости ее совокупных активов на конец отчетного года, предшествующий дате объявления.

- Relative deal size(RDS) -переменная, равная частности общей стоимости сделки(млн $) и рыночной капитализации компании-покупателя(млн $) за день до даты объявления.

Шаг 3. Кумулятивная избыточная доходность регрессируется на множестве переменных, чтобы определить влияние статуса компании-цели, публичная/частная, на избыточную доходность акций компании-покупателя. Для того чтобы учесть эндогенность, используется обратное отношение Миллса (IMR — Inverse Mills Ratio) из двухступенчатой модели Хекмана.

Современная экономическая теория основывается на предпосылке об ограниченной рациональности экономических агентов, предполагая, что индивидуальный выбор агента основывается на стремлении оптимально максимизировать свою функцию полезности, в условиях неполноты и асимметрии информации. Таким образом, использование типа компании-цели в качестве экзогенного фактора эффективности сделок слияний и поглощений не вполне корректно, о чем свидетельствуют работы современных исследователей (Capron and Shen(2007), Bae et al.(2013)).

Аналогично Capron and Shen(2007), для учета влияния эндогенности в рамках регрессионного анализа избыточной доходности нами будет введена дополнительная переменная- обратное отношение Миллса (IMR — Inverse Mills Ratio), полученная из двухступенчатой модели Хекмана( Heckman(1979)).

Двухступенчатая процедура Хекмана предполагает оценку двух моделей:

Первая модель является моделью бинарного выбора. На этом этапе оценивается вероятность принять или отклонить одну из альтернатив. В нашем случае это выбор между приобретением частной или публичной компании. Ее вид идентичен пробит модели, оцениваемой на предыдущем шаге, и имеет вид:

Где: Private — бинарная переменная, равная 1, когда компания-цель является частной компанией, и равная 0, когда компания-цель является публичной компанией.

2) На втором этапе оценивается модель интенсивности участия, в нашем случае оценивается то, насколько эффективно сделка была проведена. В качестве зависимой переменной выступает средняя избыточная доходность компании.

- CAR-кумулятивная избыточная доходность сделки, рассчитанная на первом шаге.

- Diversifying — бинарная переменная, равная 1, когда SIC-код компании-покупателя и компании-цели не совпадают, и равная 0, когда SIC-код компании-покупателя и компании-цели совпадают.

- Experience -количество сделок слияний и поглощений, проведенных компанией-покупателем за 5 лет, предшествующие наступлению сделки.

— HighTech- бинарная переменная, равная 1, когда компания-цель является компанией из High-tech сектора, и равная 0, в противном случае. Для присвоения статуса высокотехнологичной, компания должна иметь соответствующий SIC код. Список SIC кодов высокотехнологичных компаний, обеспечивающий наиболее точный результат взят из работы Kile and Phillips(2009).

- Hostile — бинарная переменная, равная 1, если поглощение является недружественным, и равная 0, в противном случае.

- Cross-border acquisition(CBA)- бинарная переменная, равная 1, если сделка является международной, и равная 0, в противном случае.

- Relative deal size(RDS) -переменная, равная частности общей стоимости сделки(млн $) и рыночной капитализации компании-покупателя(млн $) за день до даты объявления

- Stock — бинарная переменная для метода оплаты, равная 1, когда сделка была оплачена акциями, и равная 0, в противном случае.

— Debt ratio(DR)- переменная, равная сумме краткосрочных и долгосрочных обязательств компании-покупателя, деленой на балансовую стоимость ее совокупных активов на конец отчетного года, предшествующий дате объявления. Используется как прокси-переменная для финансового риска компании-покупателя.

- Acquirer size(Ln(TA))- размер компании-покупателя, измеренный как натуральный логарифм балансовой стоимости ее совокупных активов на конец отчетного года, предшествующий дате объявления.

- Acquirer Tobin’s Q (TQ)-переменная, равная отношению рыночной стоимости к балансовой стоимости активов компании за день до даты объявления.

- China acquirer- бинарная переменная, равная 1, когда компания-покупатель является китайской компанией, и равная 0, в противном случае.

Данная переменная была введена в связи с доминированием китайских сделок в полученной выборке.

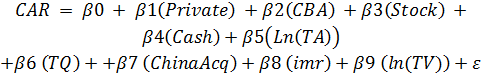

С помощью модели Хекмана получаем обратное отношение Миллса (IMR — Inverse Mills Ratio), она же Лямбда Хекмана, которая затем используется в регрессии для оценки эффективности сделок слияний и поглощений в зависимости от типа приобретаемой цели с учетом эндогенности. Модель имеет вид:

Где:

- CAR-кумулятивная избыточная доходность сделки, рассчитанная на первом шаге.

- Private — бинарная переменная, равная 1, когда компания-цель является частной компанией, и равная 0, когда компания-цель является публичной компанией.

- Cross-border acquisition(CBA)- бинарная переменная, равная 1, если сделка является международной, и равная 0, в противном случае.

- Stock — бинарная переменная для метода оплаты, равная 1, когда сделка была оплачена акциями, и равная 0, в противном случае.

- Cash — бинарная переменная для метода оплаты, равная 1, когда сделка была оплачена наличными средствами, и равная 0, в противном случае.

- Acquirer size(Ln(TA))- размер компании-покупателя, измеренный как натуральный логарифм балансовой стоимости ее совокупных активов на конец отчетного года, предшествующий дате объявления.

- Acquirer Tobin’s Q (TQ)-переменная, равная отношению рыночной стоимости к балансовой стоимости активов компании за день до даты объявления.

- China acquirer- бинарная переменная, равная 1, когда компания-покупатель является китайской компанией, и равная 0, в противном случае.

Данная переменная была введена в связи с доминированием китайских сделок в полученной выборке.

- Imr- обратное отношение Миллса (IMR — Inverse Mills Ratio), полученное из модели Хекмана

- Total Transaction Value(ln(TV))- переменная, равная натуральному логарифму от общей стоимости сделки, измеренной в млн долларов.

На Шаге 1 нами была оценена эффективность сделок слияний и поглощений в странах БРИКС, а также проведено сравнение эффективности сделок с частными и публичными компаниями-целями. Для этого мы воспользовались методом событийного анализа и рассчитали среднюю накопленную избыточную доходность для четырех видов окон события: [-1;+1], [-2;+2], [-10;+10], [-20;+20].

Таблица 4. Значение среднего CAR(%) в зависимости от окна события

|

Событийное окно, дней |

Среднее значение CAR,% |

||

|

Общая выборка |

Частные компании-цели |

Публичные компании-цели |

|

|

[-1;+1] |

2,77%** |

3,01%*** |

2,11% |

|

[-2;+2] |

3,31%*** |

3,95%*** |

1,58% |

|

[-10;+10] |

5,13%** |

6,77%*** |

0,71% |

|

[-20;+20] |

4,31% |

7,87%*** |

-5,26% |

Согласно результатам нашего исследования, представленным в Таблице 4, на развивающихся рынках капитала сделки слияний и поглощений в среднем генерируют значимую положительную доходность для акционеров-компании: +2,77% на окне [-1;+1], +3,31% на окне [-2;+2], +5,13% на окне [-10;+10] соответственно. На основании данных результатов, мы не можем опровергнуть Гипотезу 1, что соотносится с результатами аналогичных исследований на развивающихся рынках капитала(Ma et al. (2009), Сhi et al.(2011), Sehgal et al.(2012), Pablo(2013)).

Избыточная доходность для акционеров компании-покупателя при приобретении частной компании-цели является значимой на 1% уровне для всех четырех окон наблюдения: +3,01% на [-1;+1], +3,95% на [-2;+2], +6,77% на [-10;+10] и + 7,87% на [-20;+20]. Также заметим, что величина избыточной доходности растет с увеличением событийного окна, что может быть свидетельством утечки информации до даты официальной даты объявления.

В то же время, доходность публичных компаний на более коротких окнах имеет положительный знак, а на окне [-20;+20]-отрицательный. На всех окнах доходность при покупке публичной компании-цели оказалась не значимой на 1%, 5%, 10%.

Таким образом, рынок склонен более благосклонно оценивать сделки по приобретению частных компаний-целей, нежели публичных. На основании данных результатов, мы не можем опровергнуть Гипотезу 2, что соотносится с рядом аналогичных исследований (Faccio et al.(2006), Kose et al.(2010), Чиркова(2011)).

На втором шаге мы оценили пробит-модель на всей выборке компаний для определения детерминант выбора частной или публичной компании-цели. Результаты представлены в Таблице5.

Таблица 5. Результаты оценки пробит-модели выбора типа компании-цели. Pseudo R2=0.1815

|

Private |

Коэффициент |

Значимость (P>z) |

Количество наблюдений |

|

Diversifying |

0.811*** |

0.000 |

225 |

|

High tech |

-0.457* |

0.078 |

225 |

|

Hostile |

-0.343 |

0.121 |

225 |

|

CBA |

0.900*** |

0.000 |

225 |

|

lnTA |

0.048 |

0.285 |

225 |

|

RDS |

0.485** |

0.037 |

225 |

|

Cons |

-1.115*** |

0.006 |

225 |

Как видно из Таблицы 5, большая часть объясняющих переменных оказались значимы. Сделки диверсификации, международные сделки и относительный размер сделки значимо положительно влияют на решение о покупке частной компании. Принадлежности компании к высокотехнологичной отрасли, наоборот, отрицательно влияет на решение о покупке частной компании. Для того, чтобы количественно оценить размер влияния факторов на процесс выбора между публичной и частной компанией, были рассчитаны предельные эффекты (Таблица 6).

Таблица 6. Предельные эффекты

|

Private |

Предельный эффект |

|

Diversifying |

0.219*** |

|

High tech |

-0.123* |

|

Hostile |

-0.092 |

|

CBA |

0.2425*** |

|

lnTA |

0.013 |

|

RDS |

0.130** |

Как следует из Таблицы 6, вероятность приобретения частной компании увеличивается на 21,9% в случае диверсификации бизнеса, увеличивается на 24,25% в случае международной сделки, увеличивается на 13% с ростом относительного размера сделки и уменьшается на 12,3% в случае, компания-цель является высокотехнологичной.

Таким образом, мы не можем опровергнуть Гипотезу 4, которая утверждает, что компания-покупатель с меньшей вероятностью приобретает частную компанию-цель, чем публичную компанию-цель, в случае если компания-цель является высокотехнологичной, что соотносится с результатами исследования Capron and Shen(2007).

Результаты проверки Гипотезы 3 выявили неожиданную особенность. Хотя согласно теории проведение сделки с целью диверсификации бизнеса должно отрицательно влиять на выбор компанией-покупателем частной цели, наши результаты свидетельствуют об обратном. При проведении сделок с целью диверсификации вероятность приобретения частной компании-цели растет. Исследования эффективности сделок диверсификации на развивающихся рынках (Ивашковская и др.(2009)) свидетельствуют о положительной доходности таких сделок для акционеров, что в сумме с преобладанием частных компаний над публичными в данных странах, может нивелировать влияние асимметрии информации при выборе типа приобретаемой компании.

На третьем этапе для получения обратного отношения Миллса (IMR — Inverse Mills Ratio) нами была проведена двухступенчатая процедура Хекмана. Результаты представлены в Приложении 6. Затем мы сформировали переменную imr, отвечающую за предсказанные значения обратного отношения Миллса и подставили ее в финальную регрессию для получения оценок коэффициентов без эндогенности. В качестве зависимой переменной выбрана кумулятивная избыточная доходность, рассчитанная на окне [2;+2], так как она имеет наибольшую значимость. Результаты регрессионного анализа представлены в Таблице 7, а соответствующая выдача из статистического пакета Stata представлены в приложении 7. Так как обычная регрессия, оцененная по МНК, обнаруживала гетероскедастичность, были введены ошибки в форме Уайта.

Как видно из Таблицы 7, в итоговой модели коэффициент при бинарной переменной, отвечающей за тип компании-цели, оказался значимым на 10% уровне, что подтверждает нашу гипотезу о наличии «эффекта листинга». Приобретение частной компании положительно влияет на величину избыточной доходности акций.

Таблица 7. Результаты регрессионного анализа влияния типа приобретаемой компании на эффективность сделок слияний и поглощений. R-squared=0.1926

|

CAR[-2;+2] |

Коэффициент |

t-статистика |

Количество наблюдений |

|

Private |

0.044* |

1.62 |

225 |

|

CBA |

0.033 |

0.83 |

225 |

|

Stock |

0.173*** |

4.22 |

225 |

|

Cash |

-0.027* |

-1.64 |

225 |

|

lnTA |

0.001 |

0.18 |

225 |

|

TQ |

0.0003*** |

4.31 |

225 |

|

ChinaAcq |

-0.019 |

-0.95 |

225 |

|

Imr |

0.015 |

0.19 |

225 |

|

lnTV |

-0.0008 |

-0.09 |

225 |

|

Cons |

-0.044 |

-0.79 |

225 |

Более того, мы получили также значимые коэффициенты при методе оплаты сделки: так, оплата сделки акциями положительно влияет на величину доходности, в то время как оплата денежными средствами негативно сказывается на величине кумулятивной избыточной доходности. Данный факт соответствует результатам части работ, исследовавших влияние способа оплаты сделки на величину избыточной доходности акций компании-покупателя(Capron and Shen(2007), Ang and Kohers (2001)).

Такой результат может быть отчасти объяснен тем, что в нашей выборке преобладают международные сделки по приобретению частных компаний. Компания-покупатель может использовать оплату акциями в попытке нивелировать неопределенность относительно стоимости зарубежной компании-цели (Черкасова(2011)).

Величина Q-Тобина также оказалась значимым фактором эффективности сделок по приобретению корпоративного контроля в странах группы БРИКС. Данный факт хорошо известен литературе и нашел отражение во многих работах(например, Faccio et al.(2006)).

Высокий показатель Q-Тобина свидетельствует о наличии неучтенных в финансовой отчетности, но нашедших отражение в рыночной цене акций, активов компании, например, нематериальных, увеличивающих стоимость компании в глазах рынка.

Таким образом, в третьей главе было представлено детальное описание принципов формирования выборки, методология исследования и итоговые результаты:

- Гипотеза 1 о наличии положительной средней избыточной доходности на всей выборке компаний стран БРИКС не отвергается. Для трех рассчитанных нами окон из четырех она является статистически значимой и равна +2,77% на окне [-1;+1], +3,31% на окне [-2;+2], +5,13% на окне [-10;+10] соответственно.

— Гипотеза 2не отвергается, как при событийном, так и в ходе регрессионного анализа. Доходность сделок по приобретению частной компании-цели лучше оценивается рынком, нежели приобретение публичной компании. На подвыборке частных компаний средняя избыточная доходность акций компании-покупателя статистически значима для всех рассчитанных окон на 1% уровне. Доходность же при покупке публичных компаний оказалась не значима. В ходе регрессионного анализа с учетом поправки на эндогенность выбора типа приобретаемой компании, коэффициент при переменной, отвечающей за тип-компании цели, также оказался значим на 10% уровне и свидетельствует о большей доходности сделок по приобретению частных компаний.

- Гипотеза 3 относительно факторов, влияющих на выбор компании-покупателя относительно типа цели, отвергается. Коэффициент при переменной, отвечающей за сделки диверсификации оказался значим, но имел противоположный знак.

- Гипотеза 4 относительно меньшей вероятности приобретения высокотехнологичной частной компании не отвергается на 10% уровне значимости.

Проведенный анализ позволяет сформулировать следующие выводы.

В виду роста активности на рынке сделок слияний и поглощений в последние годы, растет и интерес к данной теме со стороны исследователей. Влияние асимметрии информации на эффективность сделок слияний и поглощений при приобретении частных и публичных компаний, а также факторы, определяющие выбор между приобретением частной и публичной компании, являются актуальным направлением исследований на развитых рынках капитала. В то же время, на развивающихся рынках капитала данный вопрос остается по-прежнему недостаточно изученным, в связи с чем в рамках настоящей работы нами была предпринята попытка провести аналогичное исследование на развивающихся рынках капитала.

Метод анализа краткосрочной доходности акций является наиболее популярным способом оценки эффективности в научных работах.

Результаты исследования эффективности слияний и поглощений на развивающихся рынках в целом указывают на положительную доходность сделки для акционеров компании-покупателя. Ключевые факторы, способствующие этому результату, различаются от исследования к исследованию.

Анализ литературы, посвященной эффективности сделок слияний и поглощений при приобретении частных и публичных компаний-целей, выявил, что большая часть исследований свидетельствует о наличии положительной избыточной доходности в сделках по приобретению корпоративного контроля над частными компаниями, в то время как избыточная доходность при сделках покупки публичной компании-цели нулевая или отрицательная. Данная взаимосвязь может объясняться различиями в уровне ликвидности частных и публичных компаний, наличием асимметрии информации и агентских конфликтов, а также разницей в уровне конкуренции при покупке частных и публичных компаний. В случае, когда компания-покупатель сталкивается с асимметрией информации, она с большей вероятностью приобретет публичную компанию, информация о которой является более прозрачной, чем частную компанию, информация о которой находится под контролем узкого круга лиц.

Результаты исследования, проведенного на выборке сделок компаний из стран группы БРИКС с 1997 по 2017год, свидетельствуют о наличии положительной средней доходности сделок слияний и поглощений. Была выявлена более высокая рыночная оценка сделок по приобретению частных компаний в сравнении с публичными компаниями как при оценке методом событийного анализа, так и в ходе последующего регрессионного анализа, учитывающего поправку на эндогенность выбора типа компании-цели. Было обнаружено, что вероятность приобретения частной компании выше в случае проведения сделки с целью диверсификации бизнеса. В то же время, частные компании высокотехнологичной отрасли приобретаются с меньшей вероятностью, нежели публичные компании-цели.

Среди дальнейших направлений развития можно выделить построение аналогичных моделей по каждой стране из группы БРИКС в отдельности с целью выявления факторов эффективности, которые характерны для каждой страны.

Список литературы

1. Григорьева, Светлана Александровна, and Виктория Артуровна Черкасова. «Сделки слияний и поглощений и стоимость финансовых компаний на развитых европейских рынках капитала.» Финансовая аналитика: проблемы и решения 35 (269) (2015).

2. Ивашковская, Ирина Васильевна, Светлана Александровна Шамраева, and Е. Е. Григориади. «Эмпирический анализ эффективности корпоративной диверсификации на растущих рынках капитала на примере группы БРИК.» Экономический журнал Высшей школы экономики 13.3 (2009).

- Федорова, Елена Анатольевна, П. И. Рыбалкин. «ОБ ЭФФЕКТИВНОСТИ СДЕЛОК СЛИЯНИЯ И ПОГЛОЩЕНИЯ В БАНКОВСКОЙ СФЕРЕ.» Деньги и кредит 3 (2016): 49-54.

4. Черкасова, Виктория Артуровна, Светлана Дорохова, and Алексей Кузнецов. «Детерминанты эффективности сделок слияний и поглощений с частными и публичными компаниями.» Управление корпоративными финансами 3 (2011): 184-194.

5. Чиркова, Елена Владимировна, and Елена Валерьевна Чувствина. «Реакция рынка на объявление о приобретении компаний открытого и закрытого типов.» Корпоративные финансы 3 (19) (2011).

- Akerlof, George A. «The market for» lemons»: Quality uncertainty and the market mechanism.» The quarterly journal of economics (1970): 488-500.

- Anand, Jaideep, and Andrew Delios.

«Absolute and relative resources as determinants of international acquisitions.» Strategic Management Journal 23.2 (2002): 119-134.

- Ang, James, and Ninon Kohers. «The take‐over market for privately held companies: the US experience.» Cambridge Journal of Economics 25.6 (2001): 723-748.

- Arikan, Ilgaz.

«In the Market for Firms, How Should a Firm Be Sold?.» Advances in Mergers and Acquisitions. Emerald Group Publishing Limited, 2004. 181-208.

- Bae, Sung C., Kiyoung Chang, and Doseong Kim. «Determinants of target selection and acquirer returns: Evidence from cross-border acquisitions.» International Review of Economics & Finance 27 (2013): 552-565.

- Beccalli, Elena, and Pascal Frantz.

«M&A operations and performance in banking.» Journal of Financial Services Research 36.2-3 (2009): 203.

- Beitel, Patrick, Dirk Schiereck, and Mark Wahrenburg. «Explaining M&A success in European banks.» European Financial Management 10.1 (2004): 109-139.

- Berger, Allen N., et al.

«Globalization of financial institutions: Evidence from cross-border banking performance.» Brookings-Wharton papers on financial services 2000.1 (2000): 23-120.

- Bergh, Donald D. «Predicting divestiture of unrelated acquisitions: An integrative model of ex ante conditions.» Strategic Management Journal (1997): 715-731.

- Brander, James A., and Edward J.

Egan. «The winner’s curse in acquisitions of privately-held firms.» The Quarterly Review of Economics and Finance (2017).

- Brown, Stephen J., and Jerold B. Warner. «Using daily stock returns: The case of event studies.» Journal of financial economics 14.1 (1985): 3-31.

- Capron, Laurence, and Jung‐Chin Shen.

«Acquisitions of private vs. public firms: Private information, target selection, and acquirer returns.» Strategic Management Journal 28.9 (2007): 891-911.

- Chang, Saeyoung. «Takeovers of privately held targets, methods of payment, and bidder returns.» The Journal of Finance 53.2 (1998): 773-784.

- Chi, Jing, Qian Sun, and Martin Young.

«Performance and characteristics of acquiring firms in the Chinese stock markets.» Emerging markets review 12.2 (2011): 152-170.

- Conn, Robert L., et al. «The impact on UK acquirers of domestic, cross‐border, public and private acquisitions.» Journal of Business Finance & Accounting 32.5‐6 (2005): 815-870.

- Conn, Robert L., et al.

«The impact on UK acquirers of domestic, cross‐border, public and private acquisitions.» Journal of Business Finance & Accounting 32.5‐6 (2005): 815-870.

- Damodaran, Aswath. «Marketability and value: Measuring the illiquidity discount.» (2005).

- Desai, Ashay, Mark Kroll, and Peter Wright.

«Outside board monitoring and the economic outcomes of acquisitions: a test of the substitution hypothesis.» Journal of Business Research 58.7 (2005): 926-934.

- Faccio, Mara, John J. McConnell, and David Stolin. «Returns to acquirers of listed and unlisted targets.» Journal of Financial and Quantitative Analysis 41.01 (2006): 197-220.

- Faulkner, David, Satu Teerikangas, and Richard J.

Joseph. The handbook of mergers and acquisitions. Oxford University Press, 2012.

- Fowler, Karen L., and Dennis R. Schmidt. «Tender offers, acquisitions, and subsequent performance in manufacturing firms.» Academy of Management Journal 31.4 (1988): 962-974.

- Fuller, Kathleen, Jeffry Netter, and Mike Stegemoller.

«What do returns to acquiring firms tell us? Evidence from firms that make many acquisitions.» The Journal of Finance 57.4 (2002): 1763-1793.

- Gubbi, Sathyajit R., et al. «Do international acquisitions by emerging-economy firms create shareholder value? The case of Indian firms.» Journal of International Business Studies 41.3 (2010): 397-418.

- Hayward, Mathew LA, and Donald C.

Hambrick. «Explaining the premiums paid for large acquisitions: Evidence of CEO hubris.» Administrative Science Quarterly (1997): 103-127.

- Heckman, James J. Statistical models for discrete panel data. Chicago, IL: Department of Economics and Graduate School of Business, University of Chicago, 1979.

- Huyghebaert, Nancy, and Mathieu Luypaert.

«Value creation and division of gains in horizontal acquisitions in Europe: the role of industry conditions.» Applied Economics 45.14 (2013): 1819-1833.

- Jaffe, Jeffrey, et al. «Returns to acquirers of public and subsidiary targets.» Journal of Corporate Finance 31 (2015): 246-270.

- Jain, P.

K., N. Rani, and S. S. Yadav. «Impact of mergers and acquisitions on returns to shareholders of acquiring firms: Indian economy in perspective.» Journal of Financial Management & Analysis 25 (2012): 1-24.

- Jensen, Michael C., and William H. Meckling. «Theory of the firm: Managerial behavior, agency costs and ownership structure.» Journal of financial economics 3.4 (1976): 305-360.

- John, Kose, et al.

«Investor protection and cross-border acquisitions of private and public targets.» Journal of Corporate Finance 16.3 (2010): 259-275.

- Kile, Charles O., and Mary E. Phillips. «Using industry classification codes to sample high-technology firms: Analysis and recommendations.» Journal of Accounting, Auditing & Finance 24.1 (2009): 35-58.

- Kile, Charles O., and Mary E.

Phillips. «Using industry classification codes to sample high-technology firms: Analysis and recommendations.» Journal of Accounting, Auditing & Finance 24.1 (2009): 35-58.

- King, David R., et al. «Meta‐analyses of post‐acquisition performance: Indications of unidentified moderators.» Strategic management journal 25.2 (2004): 187-200.

- King, David R., Rebecca J.

Slotegraaf, and Idalene Kesner. «Performance implications of firm resource interactions in the acquisition of R&D-intensive firms.» Organization science 19.2 (2008): 327-340.

- Koeplin, John, Atulya Sarin, and Alan C. Shapiro. «The private company discount.» Journal of Applied Corporate Finance 12.4 (2000): 94-101.

- Larsson, Rikard, and Sydney Finkelstein.

«Integrating strategic, organizational, and human resource perspectives on mergers and acquisitions: A case survey of synergy realization.» Organization science 10.1 (1999): 1-26.

- Ma, Jianyu, et al. «Revenue enhancement through mergers and acquisitions: wealth effects of method of payment.» International Journal of Revenue Management 6.3-4 (2012): 274-290.

- Ma, Jianyu, Jose A.

Pagan, and Yun Chu. «Abnormal returns to mergers and acquisitions in ten Asian stock markets.» International Journal of Business 14.3 (2009): 235.

- Ma, Jianyu, Jose A. Pagan, and Yun Chu. «Abnormal returns to mergers and acquisitions in ten Asian stock markets.» International Journal of Business 14.3 (2009): 235.

- MacKinlay, A.

Craig. «Event studies in economics and finance.» Journal of economic literature 35.1 (1997): 13-39.

- Mann, Bikram Jit Singh, and Reena Kohli. «Impact of mode of payment and insider ownership on target and acquirer’s announcement returns in India.» Vikalpa 34.4 (2009): 51-66.

- McWilliams, Abagail, and Donald Siegel.

«Event studies in management research: Theoretical and empirical issues.» Academy of management journal 40.3 (1997): 626-657.

- Moeller, Sara B., and Frederik P. Schlingemann. «Global diversification and bidder gains: A comparison between cross-border and domestic acquisitions.» Journal of Banking & Finance 29.3 (2005): 533-564.

- Moeller, Sara B., Frederik P.

Schlingemann, and René M. Stulz. «Firm size and the gains from acquisitions.» Journal of financial economics 73.2 (2004): 201-228.

50. Moeller, Sara B., Frederik P. Schlingemann, and René M. Stulz. «Firm size and the gains from acquisitions.» Journal of financial economics 73.2 (2004): 201-228.

- Montgomery, Cynthia A., and Vicki A. Wilson. «Research note and communication mergers that last: a predictable pattern?.» Strategic Management Journal 7.1 (1986): 91-96.

- O’Neill, Jim.

«Building Better Global Economic BRICs.» (2001).

Global Economics Paper No. 66 (66).

Goldman Sachs & Co.

- Officer, Micah S. «The price of corporate liquidity: Acquisition discounts for unlisted targets.» Journal of Financial Economics 83.3 (2007): 571-598.

54. Pablo, Eduardo. «Cross-border diversification through M&As in Latin America.» Journal of Business Research 66.3 (2013): 425-430.

- Papadakis, Vassilis. «Growth through mergers and acquisitions: how it won’t be a loser’s game.» Business Strategy Series 8.1 (2007): 43-50.

- Sehgal, Sanjay, Siddhartha Banerjee, and Florent Deisting.

«The impact of M&A announcement and financing strategy on stock returns: Evidence from BRICKS markets.» International Journal of Economics and Finance 4.11 (2012): 76.

- Shen, Jung-Chin, and Jeffrey J. Reuer. «Adverse selection in acquisitions of small manufacturing firms: A comparison of private and public targets.» Small Business Economics 24.4 (2005): 393-407.

- Singh, Harbir, and Cynthia A.

Montgomery. «Corporate acquisition strategies and economic performance.» Strategic Management Journal 8.4 (1987): 377-386.

59. Stahl, Günter K., and Andreas Voigt. «Do cultural differences matter in mergers and acquisitions? A tentative model and examination.» Organization science 19.1 (2008): 160-176.

— Sudarsanam, Sudi, and Ashraf A. Mahate. «Are Friendly Acquisitions Too Bad for Shareholders and Managers? Long‐Term Value Creation and Top Management Turnover in Hostile and Friendly Acquirers.» British Journal of Management 17.S1 (2006): S7-S30.

- Weston, J. Fred, Brian A. Johnson, and Juan A. Siu. «Mergers and restructuring in the world oil industry.» Journal of energy finance & development 4.2 (1999): 149-183.

- Zollo, Maurizio, and Harbir Singh.

«Deliberate learning in corporate acquisitions: post‐acquisition strategies and integration capability in US bank mergers.» Strategic Management Journal 25.13 (2004): 1233-1256.

- http://www.mckinsey.com/business-functions/strategy-and-corporate-finance/our-insights/m-and-a-2015-new-highs-and-a-new-tone