Список использованных источников…………………………. 98

Приложения……………………………………………………………………………. 103

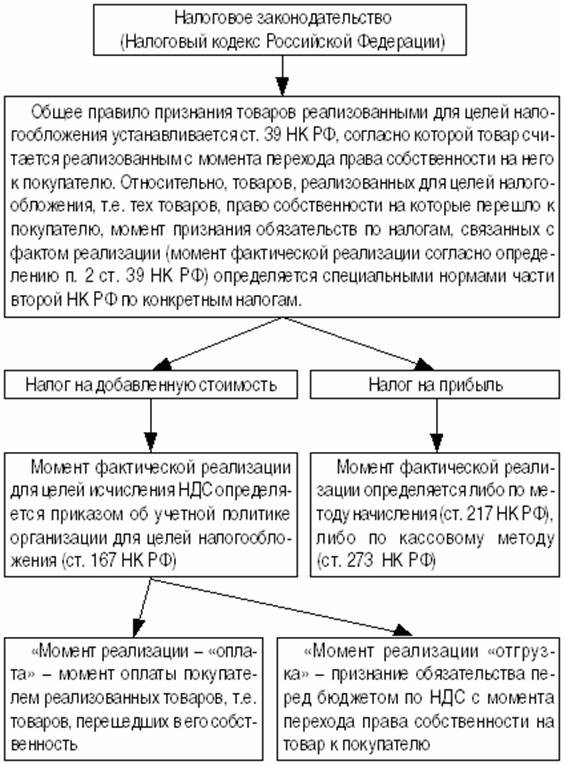

Выделение налогового учета как системы, совершенно обособленной от учета бухгалтерского, повлекло за собой множество проблем, связанных не только с соотношением методов оценки тех или иных объектов учета (налогового и бухгалтерского), но и с разночтениями при трактовке многих понятий и категорий.

25 глава НК РФ поставила вопрос о пути дальнейшего развития бухгалтерского учета в России. На практике сложилась двойственная ситуация. С одной стороны, Департамент методологии бухгалтерского учета Минфина декларирует переход на Международные стандарты финансовой отчетности и ориентацию бухгалтерского учета на интересы собственников хозяйствующих субъектов. С другой стороны, НК РФ законодательно определяет и вводит в учетную практику такие понятия как «налоговый учет», «учетная политика организации для целей налогообложения», «аналитические регистры налогового учета», а также дает отличные от закрепленных в нормативных документах Минфина определения таких терминов как «доходы», «расходы», «выручка», «реализация», «основные средства», «прибыль» и т.д. В этих условиях практикующие бухгалтеры, начиная работу в 2002 финансовом году, задаются одним и тем же вопросом: предписаниями какого законодательства – бухгалтерского или налогового – следует руководствоваться при ведении учета?

Подоходный налог, наряду с ним, является неотъемлемым элементом российской налоговой системы и служит инструментом перераспределения национального дохода. Однако, в отличие от других значимых налогов, данный налог является прямым, т.е. его окончательная сумма целиком и полностью зависит от конечного финансового результата.

В условиях современной экономики резко возрастает роль и значение системы

Теме взаимодействия бухгалтерского и налогового учета в сфере определения и начисления налога на прибыль предприятий и организаций посвящено множество научных работ и монографий известных ученых–экономистов: Черника Д.Г., Шаталова С.Д., Акуленка Д.И., Большакова С. Н., Бакаева А.С., Лившица А.Я., Илларионова А., Лаврова А., Степанова Ю., Ереминой Т., Панскова В., Петрова Ю., Афониной С., Балабина В.И., Брызгалина А.В., Макарьевой В.И., Калининой Е.М., Камышанова П.И., Кирьяновой З.В., Козловой Е.П., Парашутина Н.В., Макарьевой В.И., Соловьевой О.В., Тишкова И.Е., Крейшиной М.И. и др.

Сравнительный анализ налоговой системы России и США

... сопровождаются преобразованием налоговой системы. Прежде чем рассмотреть налоговую систему России и налоговую систему США, составляющие их элементы и сравнить системы налогов этих двух стран, мы остановимся на базисных терминах, таких как налог и налоговая система. Эффективная налоговая система может в ...

Однако нынешняя экономическая ситуация в России делает эту проблему одной из самых значительных и трудноразрешимых проблем экономики, которая требует тщательного изучения и постоянного совершенствования.

Все вышеизложенное и обусловило выбор темы настоящей дипломной работы и ее основную цель: дать масштабный системный анализ проблем взаимодействия бухгалтерского и налогового учета в сфере определения и начисления налога на прибыль предприятий и организаций на примере конкретной организации.

Объектом исследования выбрано предприятие г.Москвы ОАО «КОМКОР».

Предмет исследования — система взаимодействия бухгалтерского и налогового учета при определении и исчислении налога на прибыль.

В процессе изучения и обработки материалов использовались следующие методы экономического исследования: абстрактно-логический, монографический, экономико-статистический, расчетно-конструктивный, использованы основные методы анализа.

Информационную основу работы составили годовые отчеты, первичная и годовая бухгалтерская отчетность , расчеты налога от фактической прибыли, данные статистической отчетности предприятия ОАО «КОМКОР», специальная литература по исследуемой теме отечественных и зарубежных авторов.

Поставленная цель реализуется решением следующих задач:

1. Раскрыть сущность прибыли и ее налогообложения в рыночной экономике;

2. Проанализировать существующие аспекты взаимодействия бухгалтерского и налогового учета в сфере определения и начисления налога на прибыль предприятий и организаций;

3. Проанализировать практику взаимодействия бухгалтерского и налогового учета в сфере определения и начисления налога на прибыль предприятий и организаций на примере ОАО «КОМКОР»;

4. Выявить проблемы взаимодействия бухгалтерского и налогового учета в области определения и исчисления налога на прибыль предприятий и организаций и дать рекомендации по его совершенствованию.

1.1. Экономическая сущность прибыли и ее роль в экономике

Прибыль – чистый доход предприятия, т.е. часть общей выручки, полученной от реализации продукции или услуг, которая остается после вычета из нее всех затрат на производство. Получение прибыли в рыночных условиях имеет первостепенное значение при определении налогооблагаемых сумм дохода .

Существует много определений прибыли. Экономисты рассматривают ее величину, как разность между валовым доходом (т.е. общей выручкой от реализации продукции) и всеми издержками – как внешними, так и внутренними (включая в последние и нормальную прибыль предпринимателя) .

Прибыль — это, пожалуй, самое сложное понятие в экономике. В современных западных учебниках рыночной экономики понятие «прибыль» трактуется просто как разница между доходом товаропроизводителей и издержками производства без анализа их сущности и происхождения.

Марксистская концепция прибыли привела к разделению общества на «рабочих» и «эксплуататоров», поскольку прибыль могла быть получена только путем эксплуатации рабочего класса. Именно поэтому понятие «прибыль» было исключено из политической экономии социализма, т.к. в социалистическом обществе не было эксплуататоров, а значит и прибыли.

Водного налога в налоговую систему рф основные положения водного налога

... значения и сущности водного налога, порядка исчисления и уплаты водного налога, составления и подачи отчетности по водному налогу. Предметом данной работы является водный налог. Объектом является налоговая ... водный налог. Целью работы является изучение водного налога и методов его взимания. Данная тема актуальна, так как данный налог позволяет рационально использовать водные пространства и водные ...

Только информационная теория стоимости позволила определить сущность прибавочной стоимости, на которой базируются общественные возможности создания прибавочного продукта.

Именно возможности производства прибавочного продукта, реализуемые в процессе труда, составляют общественную прибыль.

Общая прибыль, получаемая в процессе общественного труда, складывается из двух компонентов – абсолютной общественной прибыли и относительной общественной прибыли, т.е.

Проб = Пр аб + Пр отн. (1.1)

Относительная прибыль (Пр отн) как прибавочный продукт, полученный от реализации относительной прибавочной стоимости, распределяется в процессе обмена продуктами труда посредством заработной платы между участниками процесса общественного труда в сфере воспроизводства.

Реализация прибавочной стоимости в отраслях производства средств производства, обеспечивающих развитие экономики, не дает общественной прибыли. Все это, в свою очередь, означает, что товарное хозяйство ориентировано на потребление и его развитие определяется уровнем потребления товаров.

А.Смит дал превосходное описание модели управления экономикой на третьем уровне (в отличии от К.Маркса с его некорректной формулой Т–Д–Т).

А.Смит писал: «Великое колесо обращения вообще отлично от товаров, обращающихся посредством его. Доход компании обычно состоит из этих активов, а не из колеса, с помощью которого они обращаются».

И он был прав в том смысле, что в этом «колесе» контроля над потоком товаров заработная плата, прибыль и рента имеют одинаковую природу и в этом смысле действуют одинаково в «Великом колесе обращения». При этом просто не учитывалась временная последовательность возникновения этих экономических категорий, их взаимного преобразования.

И рента, и прибыль — это только преобразованная часть заработной платы, та ее часть, которая накапливается в цикле накопления производителей второго уровня. Но и рента, и прибыль существуют только в цикле накопления, а в последующих циклах обращения они исчезают, снова превращаясь в заработную плату.

Абсолютная общественная прибыль есть результат реализации абсолютной прибавочной стоимости. Абсолютная прибавочная стоимость, а следовательно, и абсолютная прибыль формируются на первом и втором уровнях хозяйственного управления, но проявляются только результатами деятельности третьего уровня управления.

Это очень хорошо понимал Д.Кейнс, когда писал: «Древний Египет был вдвойне счастлив и, несомненно, был обязан своим сказочным богатством тому, что он располагал двумя такими видами деятельности, как сооружение пирамид и добыча благородных металлов, плоды этой деятельности не могли непосредственно удовлетворить нужды человека и не использовались для потребления, а следовательно, и по мере увеличения изобилия они не утрачивали своей ценности. В средние века строили соборы и служили панихиды».

Правда, полученная в результате реализации абсолютной прибавочной стоимости абсолютная прибыль может быть использована не только для обеспечения экономической деятельности потребителей других сфер общественного труда, но и для развития самой сферы воспроизводства, например, для создания новых промышленных отраслей, где в качестве такой отрасли выступает новая производственная ступень, проинвестированная производителями второго уровня в виде четвертой ступени производства с выделением этой отрасли части абсолютной прибыли.

Пути повышения конкурентоспособности предприятия мебельного производства ...

... бакалаврской работы. В первой главе «Теоретические и методические основы конкурентоспособности предприятия» изучается сущность конкурентоспособности предприятия и факторы ее определяющие, показатели и методы оценки конкурентоспособности предприятия, особенности функционирования рынка продукции мебельных производств ... вывело проблему повышения конкурентоспособности национальной экономики России как ...

Следовательно, абсолютная прибавочная стоимость также может быть источником инвестиций для развития самой сферы общественного воспроизводства. Но также может случиться так, что часть абсолютной прибыли производителей второго уровня, из которой она получена, перераспределяется в форме заработной платы посредством соответствующего увеличения ее выше среднего уровня. Такие действия производителя второго уровня в определенных пределах правомерны, т.к. стимулируют повышение производительности труда путем использования информационных методов.

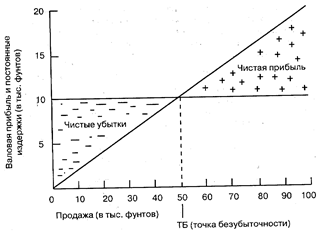

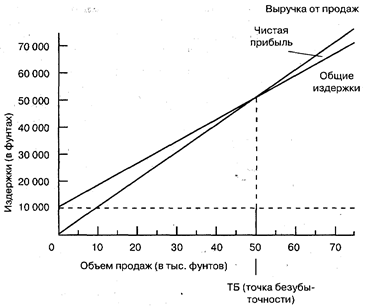

Прибыль как финансовый результат работы предприятия представляет собой разность между суммой доходов и всех расходов и отчислений (см. рис.1.1. и 1.2.).

Рис. 1.1. График безубыточности

Предприятие функционирует в среде огромной конкуренции, следовательно, чтобы эффективно работать в предстоящих периодах, необходимо внедрить стратегии увеличения прибыли и рентабельности путем более эффективного использования производственных мощностей и капитала, и повышения качества продукции при минимальных издержках производства и обращения.

Рис. 1.2. Объем продаж, издержки, розничная цена и прибыль

Выявление факторов, влияющих на прибыль, предполагает изучение экономических условий ее формирования. Под влиянием внешних и внутренних условий хозяйственной деятельности предприятия абсолютная величина и относительный уровень прибыли существенно изменяются.

Внешние условия включают инфляцию, изменения в законодательных и нормативных документах, касающихся ценообразования, кредитов, импорта потребительских товаров, корпоративного налогообложения и заработной платы рабочих. Структура спроса населения на товары и услуги может измениться в связи с политикой доходов государства. Сдерживание индексации реальных доходов населения (размера минимальной заработной платы, пенсии, стипендии, различных денежных выплат социального назначения) в зависимости от темпов инфляции ведет к сокращению покупательной способности и, следовательно, к снижению объема продажи товаров.

Внутренние условия предприятия также влияют на формирование прибыли и рентабельности. Так, в связи с увеличением (или сокращением) количества работников возрастают (снижаются) затраты на оплату труда и социальные нужды, что в свою очередь может повлиять на рост (или уменьшение) валовой прибыли и соответственно чистой прибыли, хотя уровень рентабельности, исчисленный по отношению к товарообороту, может остаться на прежнем уровне или измениться незначительно.

Прибыль — индикатор синтетический, исследование должно носить системный характер. Это означает, что набор факторов, влияющих на прибыль и прибыльность, представляет собой систему, состоящую из нескольких элементов. К подсистеме образующих факторов, от которых зависит формирование валовой прибыли, относятся валовой доход от производственной деятельности, прибыль (убыток) от реализации основных фондов и иного имущества, сальдо доходов и расходов по внереализационным операциям. Другую подсистему образуют взаимовлияющие факторы .

Прибыль, оставшаяся в распоряжении предприятия, зависит от суммы налога на прибыль и чистой прибыли, от суммы затрат, приходящихся на прибыль.

Для выявления степени влияния того или иного влияющего фактора на размер прибыли можно применить метод комплексного анализа экономической эффективности хозяйственной деятельности. При этом в совокупность влияющих друг на друга факторов входят показатели, характеризующие ресурсы, затраты и конечный результат. Затраты возникают в ходе целенаправленного потребления ресурсов. Можно сказать, что ресурсы через затраты трансформируются в конечный результат хозяйственной деятельности. Это можно представить в виде схемы:

ресурсы ® затраты ® результаты.

При использовании метода комплексного анализа предполагается, что увеличение значения одного фактора, влияющего друг на друга, должно вызывать адекватное увеличение другого.

Результаты факторного анализа служат экономической основой для подготовки и принятия управленческих решений, направленных на выбор наиболее рационального пути дальнейшего развития предприятия. По отношению валовой и чистой прибыли ко всем затратам, т.е. экономическим издержкам, можно определить, насколько валовой доход покрывает расходы предприятия, т.е. эффективность осуществления затрат.

В рыночной экономике различают бухгалтерскую, экономическую и чистую прибыль.

Бухгалтерская прибыль представляет собой разность между совокупными доходами и явными издержками производства (обращения), которые отражены в бухгалтерской отчетности промышленного (торгового) предприятия.

Пример. Сумма валового (совокупного) дохода предприятия ОАО «Комкор» составила за отчетный год 228,4 млн. руб., а издержек производства по отчету – 163,4 млн. руб. Налог на добавленную стоимость составил 32,1 млн. руб.

Балансовая или бухгалтерская прибыль равна 32,9 млн. руб. (228,4–163,4–32,1).

Экономическая прибыль – это разность между бухгалтерской прибылью и неявными (альтернативными) издержками обращения (производства).

Предположим, что в нашем примере неявные расходы составили 2,5 млн. руб. Тогда экономическая прибыль равна 30,4 млн. руб. (32,9–2,5).

Эта прибыль учитывается предприятием, предпринимателем при сравнении результатов различных видов деятельности, заключении различных сделок, отдельными предприятиями-конкурентами.

Чистая прибыль — это сумма прибыли, которая остается доступной компании после уплаты налогов. Эти средства промышленное (торговое) предприятие использует на различные нужды по своему усмотрению с учетом конкретных условий и финансового состояния.

Чистая прибыль предприятия может быть направлена на:

- производственное развитие (капитальные вложения),

- пополнение собственных оборотных средств;

- дивиденды пайщикам и обладателям ценных бумаг предприятия;

- социальное развитие трудовых коллективов;

- выплату работникам различных вознаграждений и др.

Следовательно, прибыль как финансовый результат предприятия — это разница между суммой выручки и всеми расходами и отчислениями.

В увеличении прибыли заинтересованы государство (растет сумма налогов), предприятие и трудовые коллективы, тем самым создается финансовая основа для согласования их экономических интересов, стимулирования рационального использования ресурсов, повышения эффективности деятельности.

Основные направления использования прибыли:

- выполнение обязательств перед бюджетами;

- расчеты с банками, предприятиями, организациями;

- инвестиции в развитие предприятия;

- выплата дивидендов по акциям;

- удовлетворение социальных и материальных потребностей работников.

1.2.

Особенности исчисления налога на прибыль организаций

Корпоративный и организационный подоходный налог — это налог, которым облагаются юридические лица независимо от вида собственности и организационно-правовых форм управления. Он играет важнейшую и очень ответственную роль в экономике.

Сам по себе налог на прибыль является федеральным налогом и регулируется федеральным законодательством, в соответствии с которым ставка налога на прибыль, разбивается на две составные части : часть налога предприятия уплачивают в федеральный бюджет и часть – в региональный бюджет. Кроме того, федеральным законодательством регулируется максимальный размер налоговой ставки, приходящейся на платеж в бюджеты субъектов Российской Федерации.

Следовательно, относясь к категории федеральных налогов, это доходный источник бюджетов различного уровня, в котором проявляется его распределительная функция.

Расширение самостоятельности и подотчетности субъектов Российской Федерации в социально-экономических вопросах должно сопровождаться укреплением финансовой базы регионов. Именно по этому часть налоговой массы, аккумулируемой в федеральном бюджете, путем бюджетного регулирования перераспределяется между нижестоящими бюджетами – региональными (субъектов РФ) и местными.

В отличие от налога на добавленную стоимость, акцизов, таможенных пошлин, которые являются косвенными налогами, налог на прибыль является прямым налогом, прямым отчислением части доходов плательщика в государственный бюджет.

Так, за три месяца т.г. в бюджетную систему Российской Федерации поступило всего налогов (включая платежи в государственные внебюджетные фонды) 905,4 млрд. рублей, или на 16,5% больше, чем за январь–март 2003 года.

Бюджетные и нефискальные доходы консолидированного баланса Российской Федерации составляют 649,0 млрд. Тенге. рублей, что на 13,3% больше, чем в январе–марте 2003 года. Из общей суммы налоговых платежей в федеральный бюджет поступило 51,9%, на консолидированные балансы субъектов Российской Федерации — 48,1.

Поступления налога на прибыль организаций в консолидированный бюджет Российской Федерации за 3 месяца т.г. составили 141,5 млрд. рублей, в том числе в федеральный бюджет – 43,0 млрд. рублей.

Темп роста поступлений по налогу на прибыль в консолидированный бюджет страны по сравнению с доходами за 3 месяца 2003 года составил 136,4%, в федеральный бюджет — 111,9%, в консолидированные бюджеты субъектов Российской Федерации — 150,8.

Определение и исчисление хозяйствующими субъектами налога на прибыль регулируется главой 25 налогового Кодекса РФ, введенной введена Федеральным законом от 06.08.2001 N 110–ФЗ (в редакции Федерального закона от 29.05.2002 N 57–ФЗ).

Предметом налогообложения по корпоративному подоходному налогу является прибыль, полученная налогоплательщиком.

Прибылью в соответствии с законом, является:

1) для российских организаций – полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с главой 25 НК РФ (в ред. Федерального закона от 29.05.2002 N 57–ФЗ);

2) для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, – полученные через эти постоянные представительства доходы, уменьшенные на величину произведенных представительствами расходов;

3) для иных иностранных организаций – доходы, полученные от источников в Российской Федерации (определяются в соответствии со статьей 309 НК РФ.

Основные категории исчисления приведены в табл.1.1.

Используя сравнительную информацию, вы можете указать наиболее важные аспекты определения подоходного налога в соседних странах.

В Украине, что касается подоходного налога, президент подписал еще один закон, который снизил ставку с 30 до 25 процентов и отменил ежемесячные выплаты. Кроме того, фирмы смогли сократить прибыль за убытки без ограничений по времени.

Таблица 1.1

Налог на прибыль организаций (в соответствии с главой 25 Налогового кодекса Российской Федерации)

| Плательщики | Объект налогообложения | Налоговая база | Налоговый период | Сроки уплат | ||||

| российские организации;иностранные организации, осуществляющие свою деятельность в Российской Федерации через постоянные предста–вительства и (или) получающие доходы от источников в Российской Федерации. | прибыль, полученная налогоплательщиком | денежное выражение прибыли, определяемой в соответствии со статьей 247 Кодекса, подлежащей налогообложению | календарный год Отчетный период первый квартал, полугодие и девять месяцев календарного года Отчетными периодами для налогопла–тельщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, признаются месяц, два месяца, три месяца и так далее до окончания календарного года | налог уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий налоговый период статьей 289 Кодекса.См. также:порядок исчисления налога и авансовых платежей;сроки и порядок уплаты налога и налога в виде авансовых платежей; особенности исчисления и уплаты налога налогопла–тельщиком, имеющим обособленные подразделения | ||||

| Ставки налога1. Налоговая ставка устанавливается в размере (если иное не предусмотрено пунктами 2–5): | ||||||||

| Размер | в том числе зачисляемой: | |||||||

| ставки, всего (%) | в федеральный бюджет | в бюджеты субъектов РФ | в местные бюджеты | |||||

| 24 | 5 | 17 (но не ниже 13) | 2 | |||||

| В соответствии с законодательством субъектов Российской Федерации ставка налога, предусмотренная настоящим пунктом, может быть снижена для отдельных категорий налогоплательщиков в отношении налогов, зачисляемых в бюджеты субъектов Российской Федерации. При этом указанная ставка не может быть ниже 12 процентов. | ||||||||

| 2. Ставки на доходы иностранных организаций, не связанные с деятельностью в Российской Федерации через постоянное представительство | ||||||||

| Вид дохода | Размер ставки (%) (зачисляется в федеральный бюджет) | |||||||

| 1) всех доходов, за исключением указанных в подпункте 2 и пунктах 3 и 4 с учетом положений статьи 310 Налогового кодекса | 20 | |||||||

| 2) доходы от использования, содержания или сдачи в аренду (фрахта) судов, самолетов или других подвижных транспортных средств или контейнеров (включая трейлеры и вспомогательное оборудование, необходимое для транспортировки) в связи с осуществлением международных перевозок | 10 | |||||||

| 3. Ставки к налоговой базе, определяемой по доходам, полученным в виде дивидендов | ||||||||

| Вид дохода | Размер ставки (%) (зачисляется в федеральный бюджет) | |||||||

| 1) доходы, полученные в виде дивидендов от российских организаций российскими организациями и физическими лицами – налоговыми резидентами Российской Федерации | 6 | |||||||

| 2) доходы, полученные в виде дивидендов от российских организаций иностранными организациями, а также по доходам, полученным в виде дивидендов российскими организациями от иностранных организаций. В этом случае налог рассчитывается с учетом особенностей, предусмотренных статьей 275 Кодекса. | 15 | |||||||

| 4. Ставки к налоговой базе, определяемой по операциям с отдельными видами долговых обязательств | ||||||||

| Вид дохода | Размер ставки (%) (зачисляется в федеральный бюджет) | |||||||

| 1) доход в виде процентов по государственным и муниципальным ценным бумагам (кроме ценных бумаг, указанных в подпункте 2), условиями выпуска и обращения которых предусмотрено получение дохода в виде процентов | 15 | |||||||

| 2) доход в виде процентов по государственным и муниципальным облигациям, эмитированным до 20 января 1997 года включительно, а также доход в виде процентов по облигациям государственного валютного облигационного займа 1999 года, эмитированным при осуществлении новации облигаций внутреннего государственного валютного займа серии III, эмитированных в целях обеспечения условий, необходимых для урегулирования внутреннего валютного долга бывшего Союза ССР и внутреннего и внешнего валютного долга Российской Федерации | 0 | |||||||

| 5. Налогообложение прибыли, полученной Центральным банком Российской Федерации Прибыль, полученная Центральным банком Российской Федерации от осуществления деятельности, связанной с выполнением им функций, предусмотренных Федеральным законом «О Центральном банке Российской Федерации (Банке России)», облагается налогом по налоговой ставке 0 процентов.Прибыль, полученная Центральным банком Российской Федерации от осуществления деятельности, не связанной с выполнением им функций, предусмотренных Федеральным законом «О Центральном банке Российской Федерации (Банке России)», облагается налогом по налоговой ставке, предусмотренной пунктом 1. | ||||||||

Стремление быть ближе к Западу побудило Украину перейти на Международные стандарты бухгалтерского учета. Именно они лежат в основе украинского учета. Но на самом деле бухгалтерский учет в компаниях сейчас практически не ведется, стандарты бухгалтерского учета соблюдаются формально. Объясняется это просто: «Бухгалтерский учет никого не интересует, никто его не контролирует, все занимаются исключительно налоговым учетом» . Это довольно часто проверяется различными контролирующими органами.

Большинство предприятий страны сосредоточено в столице Литовской Республики — Риге. Основной налог, который платят латвийские компании, — это корпоративный подоходный налог. Его ставка – 15 процентов. В принципе это тот же налог на прибыль. Прибыль рассчитывается обычным для российских бухгалтеров способом: расходы, связанные с этой же деятельностью, вычитаются из доходов от хозяйственной деятельности.

В латвийском налоговом законодательстве есть необычное для россиян понятие — налоговые льготы. Например, для малого бизнеса скидка по налогу на прибыль составляет 20% от рассчитанной суммы.

Хозяйства могут рассчитывать на скидку в десять латов за гектар сельскохозяйственных угодий. Компаниям, производящим программное обеспечение и высокотехнологичную продукцию, предоставляется скидка 30. Компании, которые не побоялись нанять сокамерников, получили скидку 20.

Также предусмотрены специальные налоговые льготы для благотворительных организаций и партнерских предприятий с ограниченными возможностями. Список таких фирм утверждает Сейм республики (аналог нашего Федерального собрания).

В Болгарии предприятия, которые не соответствуют критериям «вмененного дохода», обязаны платить подоходный налог. Его ставка – 19,5 процента. Налог вносят авансом каждый месяц до 15–го числа в размере 1/12 прибыли за предыдущий год. В конце года производится корректировка: если прибыль выше, чем в предыдущем году, производится разница. Если ниже, то излишне внесенные деньги идут в зачет будущих платежей. На излишки начисляют проценты по ставке Национального банка.

В этой связи хотелось бы отметить основные отличия новой российской системы налогообложения прибыли организаций:

- при исчислении налогооблагаемой прибыли применяется так называемый «котловой» метод, когда отсутствует принцип соответствия доходов и расходов. То есть, в уменьшение доходов, подлежащих налогообложению, учитываются расходы, не связанные с получением именно этих доходов;

- перечень затрат, учитываемых для целей налогообложения, не является закрытым, и это очень серьезно.

Налогоплательщик может учесть для целей налогообложения все расходы, связанные с производством и реализацией продукции (работ, услуг);

- серьезным новшеством является то, что не предусмотрены льготы и одновременно резко снижены ставки налога на прибыль.

Глава 25 Налогового кодекса Российской Федерации предлагает собственный порядок группировки и классификации доходов и расходов налогоплательщика, не совпадающий с правилами, установленными в нормативных документах бухгалтерского учета.

Таким образом, законодательство пошло на пользу налогоплательщикам — организациям и предприятиям: они должны самостоятельно разработать систему учета доходов и расходов для целей налогообложения.

Приказом МНС России от 11.11.2003 № БГ–3–02/614 утверждена новая форма декларации по налогу на прибыль организаций. Налогоплательщики, исчисляющие ежемесячные авансовые платежи исходя из фактически полученной прибыли, впервые представляют декларацию по новой форме за первый отчетный период – январь 2004 года, остальные налогоплательщики – начиная с отчетности за I квартал 2004 года.

Декларация дополнена новым разделом «Сумма налога, подлежащая уплате в бюджет, по данным налогоплательщика», состоящим из четырех подразделов.

Подраздел 1.1 заполняют налогоплательщики, исчисляющие квартальные авансовые платежи по итогам отчетного периода; ежемесячные авансовые платежи исходя из фактически полученной прибыли за отчетный (налоговый) период; ежемесячные авансовые платежи и квартальные авансовые платежи. Для заполнения подраздела используются данные Листа 02, приведенные в строках 260, 300, 340 и 430 (по расчетам с федеральным бюджетом), 270, 310, 350 и 440 (по расчетам с бюджетом субъекта РФ), 280, 320, 360 и 450 (по расчетам с местным бюджетом).

Подраздел 1.2 заполняют налогоплательщики, исчисляющие ежемесячные платежи в размере одной трети суммы авансового платежа, подлежащего уплате по итогам предыдущего отчетного (налогового) периода. Данные, приводимые в этом подразделе, должны соответствовать значению показателей по строкам 400–420 на Листе 02 «Расчет налога на прибыль организаций».

Подраздел 1.3 заполняют налоговые агенты, являющиеся источником выплаты доходов в виде дивидендов российским организациям – плательщикам налога на прибыль. Заполнение подраздела производится по данным расчета, приведенного в разделе А на листе 03.

Наконец, подраздел 1.4 заполняют организации, уплачивающие налог на прибыль с доходов в виде процентов (дивидендов), облагаемых по ставке 15 %. Данные приводятся отдельно по каждому виду платежа:

- организации, уплачивающие налог на прибыль с доходов в виде процентов по государственным и муниципальным ценным бумагам как налоговые агенты (источник выплаты доходов), в подраздел переносят итоговые данные из раздела Б расчета, приведенного на листе 03;

- организации, самостоятельно уплачивающие налог на прибыль с доходов в виде процентов, полученных (начисленных) по государственным и муниципальным ценным бумагам, в подраздел переносят итоговые данные из раздела А расчета, приведенного на листе 04;

- организации, уплачивающие налог на прибыль с доходов в виде дивидендов (доходов от долевого участия в иностранных организациях), в подраздел переносят итоговые данные из раздела Б расчета, приведенного на листе 04.

Существенные изменения внесены в приложение № 2 к Листу 02 «Расходы, связанные с реализацией»:

- прямые расходы, относящиеся к реализованным товарам (работам, услугам), приводятся теперь единым показателем по строке 010;

- исключена расшифровка текущих материальных расходов и расходов на оплату труда, не относящихся к прямым;

- из состава прочих расходов в отдельные показатели выделены расходы, формируемые в особом порядке (ст.

260, 261, 262 и 263 НК РФ);

- сокращена аналитика при раскрытии данных о прочих расходах;

- в строках 280–281 справочно приводятся данные о сумме начисленной амортизации, – всего, в том числе по нематериальным активам.

Из декларации исключено приложение № 3 к листу 02 «Отдельные виды расходов, связанные с производством и реализацией». При этом показатели расходов, не учитываемых в целях налогообложения, перенесены в приложение № 2 новой формы декларации.

В приложении № 6 к Листу 02 «Внереализационные доходы» также сокращено количество раскрываемых показателей. Доходы в виде положительных курсовых разниц, санкций за нарушение договорных обязательств, средств целевого назначения и финансирования, использованных не по назначению, приводятся теперь по строке 100 «Прочие внереализационные доходы» без дополнительной расшифровки. В приложение введен новый показатель для отражения внереализационных доходов в виде сумм кредиторской задолженности, списанной в связи с истечением срока исковой давности.

В приложении № 7 к Листу 02 «Внереализационные расходы» расходы в виде отрицательных курсовых разниц, санкций за нарушение договорных обязательств, расходы на услуги банков, потери от чрезвычайных ситуаций приводятся теперь по строке 110 «Прочие внереализационные расходы и убытки, приравненные к внереализационным расходам» без дополнительной расшифровки.

В 2004 году проведен опрос экспертов бухгалтерского учета по вопросам 1. «Что в уходящем году запомнилось большего всего? Чего ждать в будущем?».

Вопросы не вызвали у экспертов особого затруднения. «Лидер опроса определился практически сразу, а на финише остался без конкурентов. Главным событием 2003 года большинством голосов признано появление ПБУ 18/02 «Учет расчетов по налогу на прибыль» .

Для бухгалтеров новый стандарт принес немало хлопот. Так, например, главный бухгалтер парфюмерной фабрики «Новая заря» комментирует: «Введение ПБУ 18/02 – один из самых неприятных моментов в нашей работе. Начнем с того, что читать это ПБУ, как, впрочем, и все остальные письма и разъяснения Минфина невозможно. Очень уж путано там все написано. Я вообще не понимаю, зачем это ПБУ понадобилось? Ведь для того, чтобы сблизить бухгалтерский и налоговый учет, проще было бы внести изменения в Налоговый кодекс, либо в закон о бухучете. Слышала, что все ПБУ сейчас Минфин выпускает с одной целью – сделать финансовую отчетность предприятия более прозрачной. Но вот пока минфиновцы никак своей цели не достигнут» .

Это мнение специалиста, который столкнулся с новым стандартом на практике, а ведь многие вообще не применяют ПБУ 18/02. Алексей Котиков, директор юридического департамента «Объединенные консультанты «ФДП»: «Первый год внедрения ПБУ 18/02 не дает повода для оптимизма – подавляющее большинство организаций его не используют, в лучшем случае показатели для отчетности подгоняют под итоговые цифры» .

Однако не все наши эксперты так категоричны. Некоторые из них видят в новом стандарте как недостатки, так и достоинства. Игорь Аверчев, старший менеджер департамента управленческого консультирования компании «Маг консалтинг»: «ПБУ 18/02 добавляет работы бухгалтерам, не делая российскую бухгалтерскую отчетность более прозрачной, полной и нейтральной. Выход этого ПБУ стал еще одним подтверждением того, что мнение практикующих специалистов как не принималось, так и не принимается в расчет при подготовке нормативных актов по бухгалтерскому учету. Однако, несмотря на все недостатки в ПБУ 18/02, его внедрение – еще один шаг на пути либерализации российского учета и его приближения к мировым стандартам».

Главный бухгалтер ОАО «Большевик» приводит следующие доводы: «Есть в ПБУ 18/02 и плюсы и минусы. С одной стороны, баланс будет прозрачнее. Соответственно инвесторы, да и мы сами сможем видеть финансовое состояние предприятия в реальном времени. С другой стороны – тяжело осваивать новую терминологию. Ведь нужно понять, что значат все эти отложенные налоги, временные и постоянные разницы. Люди к изменениям привыкают плохо. Нашим бухгалтерам в этом плане было все же проще, мы и так составляем отчетность по международным стандартам. Так что с терминологией особых проблем не было. Тем не менее мне кажется, что в прошлом году, работалось легче. Было, конечно, напряжение с налоговым учетом, но мы справились. А вот с ПБУ № 18/02 пришлось серьезно перестраиваться» . Так или иначе, о новом положении высказались практически все эксперты. При этом положительных отзывов было намного меньше, чем отрицательных.

Таким образом, исходя из изложенного,

2.1. Концепция ПБУ 18/02 «Учет расчетов по налогу на прибыль» в практическом аспекте

Существующие расхождения между бухгалтерским и налоговым учетом создают ситуацию, когда отражаемые в бухгалтерской отчетности показатели и обязательства организаций по налоговым платежам совершенно не корреспондируют между собой.

Бухгалтеру такие расхождения очевидны и понятны. Однако, проблема в том, что он составляет отчетность для самых разнообразных групп пользователей бухгалтерской информации, прежде всего, для акционеров (собственников), которые подчас далеки от бухгалтерского учета и его сложной и непонятной для них методологии. Например, бывает совершенно непонятно, почему организация должна уплатить налог на прибыль, сумма которого в три раза превышает величину прибыли, показанную в бухгалтерском балансе, или наоборот, имея огромную прибыль в отчетном периоде, организация практически ничего не должна бюджету.

Правильное прочтение и использование бухгалтерской информации возможно только при условии построения бухгалтерской отчетности на основе одинаковых принципов и правил. Это нужно для того, чтобы отдельные элементы отчетности были сопоставимы. Если же предприятие, например, в бухгалтерском учете будет признавать доходы, исходя из метода начисления, а в налоговом учете – исходя из кассового метода, то и обязательство перед бюджетом по уплате налога будет исчисляться на основе кассового метода. А это сделает прибыль, отражаемую в отчетности – с одной стороны, и сумму задолженности перед бюджетом – с другой, несопоставимыми по временной составляющей.

Более того, несовпадение в правилах распределения (признания) по отчетным периодам сумм доходов, расходов и прибыли в бухгалтерском и налоговом учете влияет и на суммы реальных денежных потоков организаций. «Переплата» налога относительно данных бухгалтерского учета в текущем отчетном (налоговом) периоде создает налоговые экономии в будущих отчетных периодах, и, наоборот, «недоплата» налога, создающая в текущем периоде потенциальные обязательства перед бюджетом, увеличивает объем реальной задолженности по уплате налогов, которая возникнет в будущем, что делает необходимым резервирование свободных денежных средств для предстоящих выплат в бюджет.

Такое положение вещей требует введения в бухгалтерскую отчетность показателей, отражающих соотношение бухгалтерской и налоговой трактовки фактов хозяйственной жизни. В международных стандартах бухгалтерского учета расхождения между данными бухгалтерской и налоговой отчетности выражаются через категорию «отложенные налоги».

Процедуры учета отложенных налогов уже знакомы российским бухгалтерам–практикам в связи с учетом расчетов с бюджетом по НДС. Учитывая факты продажи продукции, товаров (работ, услуг), организации, выбравшие в приказе об учетной политике для целей налогообложения «момент реализации – оплата», до прекращения обязательств покупателей по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» отражают потенциальную «отложенную» задолженность бюджету по НДС. Эта задолженность становится реальным долгом по уплате налога после получения от покупателей денег или погашения ими своих обязательств каким–либо иным образом. Составление в момент продажи товаров записи по дебету счета 90 «Продажи», субсчет 3 «Налог на добавленную стоимость» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» позволяет, таким образом, учесть в числе расходов, уменьшающих прибыль от продаж, которая исчисляется исходя из принципа начисления, т.е. по мере признания продаж (п. 12 ПБУ 9/99), и НДС также по начислению, т.е. не тогда, когда будут получены деньги, а уже когда будут проданы товары. Такая методика позволяет избежать завышения отражаемой в бухгалтерской отчетности прибыли организации на суммы НДС, которые нужно будет уплачивать в будущем году с оборотов по продаже текущего года. С другой стороны, на счете 19 «НДС по приобретенным ценностям» находит отражение потенциальная (т.е. будущая, отложенная) задолженность бюджета перед организацией по возмещению (зачету) уплаченного поставщикам НДС.

ПБУ 18/02 устанавливает правила учета «отложенных» налогов, которые могут иметь место при расчетах с бюджетом по налогу на прибыль.

Общий смысл методики бухгалтерского учета отложенных налогов заключается в том, чтобы отразить последствия ситуаций, при которых сумма бухгалтерской прибыли отличается от прибыли налогооблагаемой. Это достигается отражением на счетах бухгалтерского учета того, что организация в текущем отчетном периоде либо «переплачивает», либо «недоплачивает» бюджету налог на прибыль относительно той суммы налога, которую она должна была бы заплатить, если бы сумма налогооблагаемой прибыли равнялась бухгалтерской.

Использование предлагаемых методик позволяет отразить в бухгалтерском учете не только суммы налога на прибыль, подлежащего уплате в бюджет, или суммы излишне уплаченного и (или) взысканного налога, причитающейся организации, либо суммы произведенного зачета по налогу в отчетном периоде, т.е. фактические расчеты с бюджетом по налогу на прибыль, но и суммы, способные оказать влияние на величину налога на прибыль последующих отчетных периодов в соответствии с законодательством РФ (п.1 ПБУ 18/02).

Это достигается введением в бухгалтерскую терминологию таких совершенно новых для нашей практики понятий как постоянные и временные разницы между бухгалтерской прибылью (убытком) и налогооблагаемой прибылью (убытком) отчетного периода, образовавшиеся в результате применения различных правил признания доходов и расходов в бухгалтерском и налоговом учете.

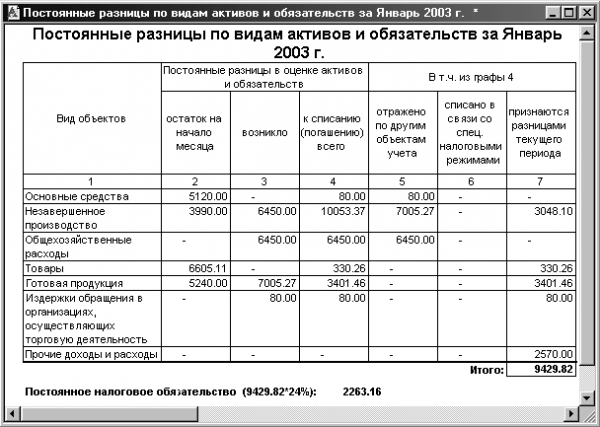

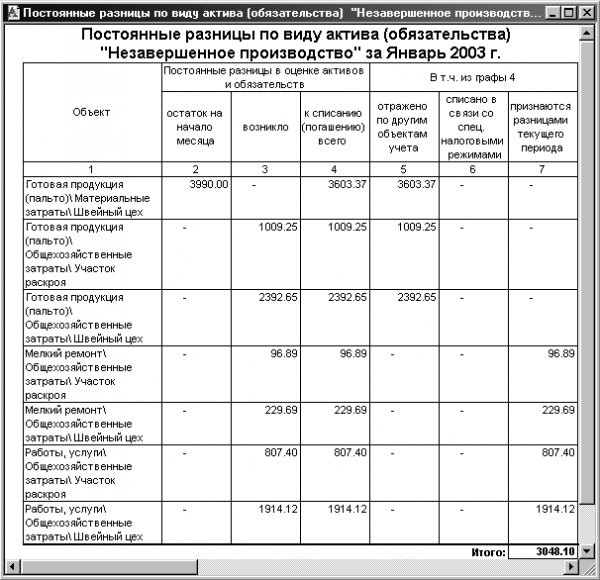

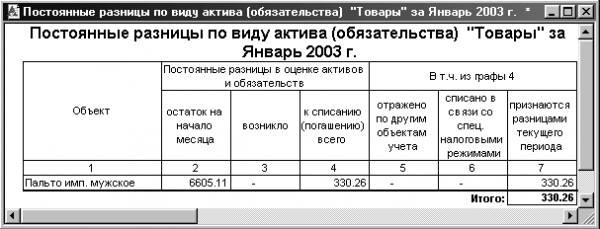

Постоянные разницы между бухгалтерской и налогооблагаемой прибылью и постоянные налоговые обязательства

Согласно п. 4 ПБУ 18/02 под постоянными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) отчетного периода и исключаемые из расчета налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов.

В ПБУ приводятся примеры возможных ситуаций возникновения постоянных разниц. Приводимый перечень отнюдь не исчерпывающий, общий же смысл здесь заключается в том, что независимое существование НК РФ и бухгалтерских нормативных документов и, соответственно, независимое существование правил, по которым исчисляется сумма прибыли, отражаемой в бухгалтерской отчетности и сумма прибыли в налоговых декларациях, создает ситуации, когда доходы и расходы, влияющие на суму бухгалтерской прибыли не влияют на прибыль налогооблагаемую и, наоборот, влияя на сумму налогооблагаемой прибыли, не учитываются при исчислении прибыли бухгалтерской. При этом их признание не переносится на будущие отчетные периоды, а отменяется в принципе. Т.е. в этом случае, например, сумма расхода в текущем отчетном периоде, изменившего бухгалтерскую прибыль, но не уменьшившая выплаты в бюджет, уже никогда налогооблагаемой прибыли не уменьшит.

Влияние постоянных налоговых разниц на финансовое положение организаций ПБУ 18/02 предписывает отражать в бухгалтерском учете посредством специальных записей в аналитическом и синтетическом учете по счетам, обороты и сальдо которых формируются данными доходами и расходами. Согласно п. 5 ПБУ 18/02, информация о постоянных разницах может формироваться на основании первичных учетных документов: либо в регистрах бухгалтерского учета, либо в ином порядке, определяемом организацией самостоятельно. Пунктом 6 ПБУ 18/02 устанавливается, что постоянные разницы отчетного периода отражаются в бухгалтерском учете обособленно (в аналитическом учете соответствующего счета учета активов и обязательств, в оценке которых возникла постоянная разница).

Пример 1. ОАО «Комкор» изготавливает продукцию, себестоимость единицы которой составляет 300 руб. 50 из них – это расходы, не уменьшающие величины налогооблагаемой прибыли. Отражая соответствующие расходы в бухгалтерском учете, бухгалтер должен будет сделать записи по кредиту счетов учета материалов, расчетов, амортизации и проч. на 300 руб. и дебету счетов: счет 20 «Основное производство», аналитический счет 1 «Затраты, уменьшающие величину налогооблагаемой прибыли» – 250 руб., и счета 20 «Основное производство» – аналитический счет 2 «Затраты, не уменьшающие величину налогооблагаемой прибыли» – 50 руб.

В соответствии с п. 7 ПБУ 18/02, следствием постоянных налоговых разниц является возникновение постоянного налогового обязательства, под которым понимается сумма налога, приводящая к увеличению налоговых платежей по налогу на прибыль в отчетном периоде. Она исчисляется как произведение постоянной разницы, возникшей в отчетном периоде, на ставку налога на прибыль, установленную законодательством РФ о налогах и сборах и действующую на отчетную дату.

Отражая постоянное налоговое обязательство в бухгалтерском учете, из общей суммы отраженной в бухгалтерском учете прибыли, которую необходимо отдать бюджету в виде налога, выделяется та ее часть, которую мы отдаем вследствие различий бухгалтерской и налоговой трактовки фактов хозяйственной жизни, образующей постоянные разницы. Составляется запись по дебету счета 99 «Прибыли и убытки» (субсчет «Постоянное налоговое обязательство») в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам». Таким образом, из бухгалтерской отчетности видно, какую часть прибыли организация отдает в бюджет вследствие непризнания части показанных в учете доходов и расходов для целей определения налогооблагаемой прибыли.

Временные разницы между бухгалтерской и налогооблагаемой прибылью. Вторая группа возникающих вследствие различий применяемых в бухгалтерском и налоговом учете налоговых разниц определяется как временные разницы, под которыми ПБУ 18/02 понимает доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль – в другом или в других отчетных периодах. Иными словами – это суммы доходов и расходов, которые имели место и были отражены в бухгалтерском учете в соответствии с предписаниями ПБУ 9/99 и 10/99 в текущем отчетном периоде. Эти доходы и расходы не принимаются во внимание при исчислении налогооблагаемой прибыли, но в будущем (будущих) отчетных периодах их суммы в соответствии с предписаниями налогового законодательства должны будут учитываться при исчислении налогооблагаемой прибыли. Соответствующие доходы и расходы в будущих периодах будут признаваться для целей налогообложения, и организации, их имеющие, в будущих отчетных периодах либо должны будут заплатить налогов больше относительно своей бухгалтерской прибыли, либо наоборот, получат иллюзию налоговой экономии. Это означает, что временные разницы при формировании налогооблагаемой прибыли приводят к образованию отложенного налога на прибыль, равняющегося сумме, которая оказывает влияние на величину налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

В зависимости от характера их влияния на налогооблагаемую прибыль (убыток) ПБУ 18/02 подразделяет временные разницы на:

- вычитаемые временные разницы;

- налогооблагаемые временные разницы.

Согласно п. 11 ПБУ 18/02 вычитаемые временные разницы при формировании налогооблагаемой прибыли (убытка) приводят к образованию отложенного налога на прибыль, который должен уменьшить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах. Таким образом, вычитаемые временные разницы имеют место в том случае, когда в текущем отчетном периоде бухгалтерская прибыль организации по сумме меньше чем ее налогооблагаемая прибыль. Эта разница будет откорректирована в следующих отчетных периодах, за счет, например, признания в налоговом учете расходов, признанных и отраженных в бухгалтерском учете уже в текущем периоде.

Согласно п. 12 ПБУ 18/02 налогооблагаемые временные разницы при формировании налогооблагаемой прибыли (убытка) приводят к образованию отложенного налога на прибыль, который должен увеличить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах. Здесь наблюдается обратная ситуация. Налогооблагаемая прибыль вследствие различий критериев признания доходов и расходов в бухгалтерском и налоговом учете, в текущем отчетном периоде меньше бухгалтерской. В будущих отчетных периодах это будет откорректировано тем, что, например, расходы, признанные в налогом учете в текущем периоде, будут признаны и в бухгалтерском учете, но налогооблагаемую прибыль уже не уменьшат. Это означает, что уплата налога с суммы бухгалтерской прибыли «переносится» в будущие отчетные периоды.

По аналогии с постоянными налоговыми разницами п. 13 ПБУ 18/02 требует, чтобы вычитаемые временные разницы и налогооблагаемые временные разницы отчетного периода отражались в бухгалтерском учете обособленно (в аналитическом учете соответствующего счета учета активов и обязательств, в оценке которых возникла вычитаемая временная разница или налогооблагаемая временная разница).

Отложенные налоговые активы и отложенные налоговые обязательства

Отражение влияния вычитаемых и налогооблагаемых временных разниц на финансовое положение организаций достигается представлением в бухгалтерской отчетности информации об отложенных налоговых активах и отложенных налоговых обязательствах. Соответственно, наличие вычитаемых временных разниц – «переплата» налога относительно суммы бухгалтерской прибыли организаций – обусловливают появление налоговых активов; налогооблагаемые временные разницы – «недоплата» налога – формирует отложенные налоговые обязательства. На самом деле «переплата» и «недоплата» налога – это иллюзии, своего рода оптический обман, возникающий при знакомстве с бухгалтерской отчетностью в связи с тем, что бухгалтерская и налогооблагаемая прибыль исчисляются по разным правилам.

Отсюда вытекают следующие определения и алгоритмы расчета сумм.

Согласно п. 14, под отложенным налоговым активом понимается та часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах. Отложенные налоговые активы равняются величине, определяемой как произведение вычитаемых временных разниц, возникших в отчетном периоде, на ставку налога на прибыль, установленную законодательством РФ о налогах и сборах и действующую на отчетную дату.

Согласно п. 15, под отложенным налоговым обязательством понимается та часть отложенного налога на прибыль, которая должна привести к увеличению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах. Отложенные налоговые обязательства равняются величине, определяемой как произведение налогооблагаемых временных разниц, возникших в отчетном периоде, на ставку налога на прибыль, установленную законодательством РФ о налогах и сборах и действующую на отчетную дату.

Таким образом, отложенный налоговый актив в бухгалтерском учете – это сумма отвлеченных средств, т.е. средств активов, временно изымаемых из оборота за счет сокращения собственных источников средств организации, которая будет возмещена в будущих периодах, за счет перераспределения доходов и расходов между бухгалтерским и налоговым учетом.

Отложенное налоговое обязательство – это сумма потенциальной задолженности перед бюджетом, корректирующая сумму бухгалтерской прибыли, которая за счет «запоздалого» (относительно налогового учета) признания расходов в текущем отчетном периоде превышает прибыль налогооблагаемую. Такая корректировка позволяет снять возможные заблуждения собственников относительно величины прибыли к распределению, часть которой в будущих отчетных периодах придется отдать бюджету в виде налога на прибыль.

Отражение отложенных налоговых активов и обязательств на счетах бухгалтерского учета

ПБУ 18/02, не внося изменений в номенклатуру плана счетов бухгалтерского учета (вероятно, это дело ближайшего будущего), определяет, что отложенные налоговые активы отражаются в бухгалтерском учете на отдельном синтетическом счете по учету отложенных налоговых активов, а отложенные налоговые обязательства отражаются в бухгалтерском учете на отдельном синтетическом счете по учете отложенных налоговых обязательств.

Далее ПБУ 18/02 устанавливает алгоритм отражения отложенных налоговых активов и отложенных налоговых обязательств на счетах бухгалтерского учета.

Согласно п. 17, отложенный налоговый актив отражается в бухгалтерском учете по дебету счета учета отложенных налоговых активов в корреспонденции со счетом учета расчетов по налогам и сборам.

По мере уменьшения или полного погашения вычитаемых временных разниц будут уменьшаться или полностью погашаться отложенные налоговые активы. Суммы, на которые уменьшаются или полностью погашаются в текущем отчетном периоде отложенные налоговые активы, отражаются в бухгалтерском учете по кредиту счета учета отложенных налоговых активов в корреспонденции со счетом учета расчетов по налогам и сборам.

В случае отсутствия налогооблагаемой прибыли в текущем отчетном периоде и при наличии вероятности того, что она возникнет в последующих отчетных периодах, суммы отложенного налогового актива останутся без изменения до такого отчетного периода, когда возникнет налогооблагаемая прибыль, если иное не предусмотрено законодательством РФ о налогах и сборах.

Отложенный налоговый актив при выбытии объекта актива, по которому он был начислен, списывается на счет учета прибылей и убытков в сумме, на которую по законодательству РФ о налогах и сборах не будет уменьшена налогооблагаемая прибыль, как отчетного периода, так и последующих отчетных периодов.

Согласно п. 18 отложенное налоговое обязательство отражается в бухгалтерском учете по кредиту счета учета отложенных налоговых обязательств в корреспонденции с дебетом счета учета расчетов по налогам и сборам.

По мере уменьшения или полного погашения налогооблагаемых временных разниц будут уменьшаться или полностью погашаться отложенные налоговые обязательства.

Суммы, на которые уменьшаются или полностью погашаются в отчетном периоде отложенные налоговые обязательства, отражаются в бухгалтерском учете по дебету счета учета отложенных налоговых обязательств в корреспонденции с кредитом счета учета расчетов по налогам и сборам.

Отложенное налоговое обязательство при выбытии объекта актива или вида обязательства, по которому оно было начислено, списывается на счет учета прибылей и убытков в сумме, на которую по законодательству РФ о налогах и сборах не будет увеличена налогооблагаемая прибыль, как отчетного, так и последующих отчетных периодов.

Для понимания общего смысла предлагаемых ПБУ 18/02 схем проводок необходимо обратиться к далее следующему тексту рассматриваемого нормативного документа, где вводится еще одно принципиально новое для бухгалтерской практики понятие – «условный расход (условный доход по налогу на прибыль)».

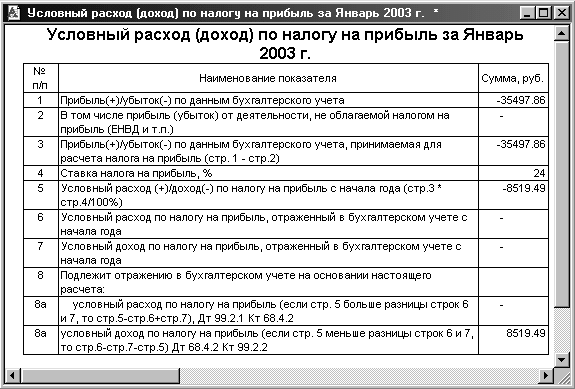

Согласно п. 20, условным расходом (условным доходом) по налогу на прибыль является для целей Положения сумма налога на прибыль, определяемая исходя из бухгалтерской прибыли (убытка) и отраженная в бухгалтерском учете независимо от суммы налогооблагаемой прибыли (убытка).

Условный расход (условный доход) по налогу на прибыль равняется величине, определяемой как произведение бухгалтерской прибыли, сформированной в отчетном периоде, на ставку налога на прибыль, установленную законодательством РФ о налогах и сборах и действующую на отчетную дату.

Условный расход (условный доход) по налогу на прибыль учитывается в бухгалтерском учете на обособленном субсчете по учету условных расходов (условных доходов) по налогу на прибыль к счету по учету прибылей и убытков.

Сумма начисленного условного расхода по налогу на прибыль за отчетный период отражается в бухгалтерском учете по дебету счета учета прибылей и убытков (субсчет по учету условных расходов по налогу на прибыль) в корреспонденции с кредитом счета учета расчетов по налогам и сборам.

Сумма начисленного условного дохода по налогу на прибыль за отчетный период отражается в бухгалтерском учете по дебету счета учета расчетов по налогам и сборам и кредиту счета учета прибылей и убытков (субсчет по учету условных доходов по налогу на прибыль).

Таким образом, суть предлагаемой ПБУ 18/02 методики заключается в том, что вся система записей, отражающих отложенные налоговые активы и отложенные налоговые обязательства, строится как комплекс проводок, корректирующих запись по начислению задолженности по налогу на прибыль, составляемую на сумму налога по ставке, рассчитанной с бухгалтерской прибыли. Эта запись и определяется в ПБУ как отражение условного дохода или расхода по налогу.

Итак, первоначально, исходя из суммы прибыли, исчисленной согласно бухгалтерским нормативным документам и отраженной в бухгалтерском учете по кредиту счета 99 «Прибыли и убытки», начисляется псевдозадолженность перед бюджетом по налогу на прибыль в сумму налога от бухгалтерской прибыли, рассчитанного по налоговой ставке в соответствии с гл. 25 НК РФ. На эту сумму составляется проводка:

Дебет 99 «Прибыли и убытки» Кредит 68 «Расчеты по налогам и сборам»

В том случае, если бы правила исчисления прибыли в бухгалтерском и налоговом учете были полностью идентичны, других записей и не потребовалось бы.

Однако они не идентичны, и поэтому далее следует составить корректировочные записи, целью которых является довести сумму, отражаемую на счете 68, до реальной задолженности перед бюджетом по налогу на прибыль (или задолженность бюджета перед организацией).

Прежде всего, сумму реальной задолженности относительно отраженного на счете 68 условного расхода (условного дохода) по налогу на прибыль, увеличивают суммы постоянных налоговых обязательств, на величину которых, в соответствии с п. 7 ПБУ 18/02 мы должны составить проводку по дебету счета 99 «Прибыли и убытки», субсчет «Постоянное налоговое обязательство» и кредиту счета 68 «Расчеты по налогам и сборам».

Далее, в случае наличия временных налогооблагаемых разниц и, соответственно, отложенных налоговых обязательств, в бухгалтерском учете следует отразить сумму обязательства по налогу на прибыль, которое возникнет в будущих отчетных периодах, но которое при этом обусловлено доходами и расходами, уже признанными в бухгалтерском учете текущего отчетного периода и соответствующим образом повлиявшими на величину прибыли отраженной в бухгалтерской отчетности текущего отчетного периода. На сумму этого отложенного обязательства согласно п. 18 составляется запись, уменьшающая показанную как условный расход сумму псевдообязательства по налогу на прибыль (Дебет 99 Кредит 68) и одновременно отражающая то, что часть этого псевдообязательства – это условный долг перед бюджетом, который станет реальной задолженностью по уплате налога в будущем:

Дебет 68 «Расчеты по налогам и сборам» Кредит «Отложенные налоговые обязательства»

В будущих отчетных периодах на сумму отложенных налоговых обязательств, трансформирующихся в реальную задолженность бюджету, составляется обратная запись:

Дебет «Отложенные налоговые обязательства» Кредит 68 «Расчеты по налогам и сборам»

Далее, в случае возникновения вычитаемых временных разниц, т.е. в ситуации, когда налогооблагаемая прибыль организации в текущем отчетном периоде превышает ее бухгалтерскую прибыль, в учете следует показать увеличение реальной задолженности перед бюджетом относительно суммы условного расхода по налогу на прибыль за счет дополнительного отвлечения собственных источников средств организации.

На сумму отложенного налогового актива в соответствии с п. 17 составляется проводка:

Дебет «Отложенные налоговые активы» Кредит 68 «Расчеты по налогам и сборам»

В будущих отчетных периодах, когда в связи с признанием соответствующих доходов и расходов в бухгалтерском учете, сумма условного расхода по налогу на прибыль превысит реальную величину задолженности на сумму отраженных в предыдущем отчетном периоде условных налоговых активов, данная разница должна быть откорректирована записью на соответствующую сумму по дебету счета 68 «Расчеты по налогам и сборам» и кредиту счета «Отложенные налоговые активы».

Составление рассмотренных проводок приводит к тому, что на счете 68 «Расчеты по налогам и сборам» находит отражение сумма реальной задолженности бюджету по налогу на прибыль, определяемая п. 21 как текущий налог на прибыль.

Отражение информации об отложенных налоговых активах и обязательствах в бухгалтерской отчетности

Пунктом 19 устанавливается, что при составлении бухгалтерской отчетности организации предоставляется право отражать в бухгалтерском балансе сальдированную (свернутую) сумму отложенного налогового актива и отложенного налогового обязательства.

Отражение в бухгалтерском балансе сальдированной (свернутой) суммы отложенного налогового актива и отложенного налогового обязательства возможно при одновременном наличии следующих условий:

- a) наличие в организации отложенных налоговых активов и отложенных налоговых обязательств;

- б) отложенные налоговые активы и отложенные налоговые обязательства учитываются при расчете налога на прибыль.

Заключительными предписаниями ПБУ 18/02, не требующими специальных комментариев, устанавливается, что текущий налог на прибыль (текущий налоговый убыток) за каждый отчетный период должен признаваться в бухгалтерской отчетности в качестве обязательства, равного сумме неоплаченной величины налога.

Отложенные налоговые активы и отложенные налоговые обязательства отражаются в бухгалтерском балансе соответственно в качестве внеоборотных активов и долгосрочных обязательств.

Постоянные налоговые обязательства, отложенные налоговые активы, отложенные налоговые обязательства и текущий налог на прибыль (текущий налоговый убыток) отражаются в отчете о прибылях и убытках.

При наличии постоянных налоговых обязательств, отложенных налоговых активов и отложенных налоговых обязательств, корректирующих показатель условного расхода (условного дохода) по налогу на прибыль, отдельно в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках раскрываются:

- условный расход (условный доход) по налогу на прибыль;

- постоянные и временные разницы, возникшие в отчетном периоде и повлекшие корректирование условного расхода (условного дохода) по налогу на прибыль в целях определения текущего налога на прибыль (текущего налогового убытка);

- постоянные и временные разницы, возникшие в прошлых отчетных периодах, но повлекшие корректирование условного расхода (условного дохода) по налогу на прибыль отчетного периода;

- суммы постоянного налогового обязательства, отложенного налогового актива и отложенного налогового обязательства;

- причины изменений применяемых налоговых ставок по сравнению с предыдущим отчетным периодом;

- суммы отложенного налогового актива и отложенного налогового обязательства, списанные на счет учета прибылей и убытков в связи с выбытием объекта актива (продажей, передачей на безвозмездной основе или ликвидацией) или вида обязательства.

Кроме того, необходимо отметить, что согласно п. 2 ПБУ 18/02, оно может не применяться субъектами малого предпринимательства.

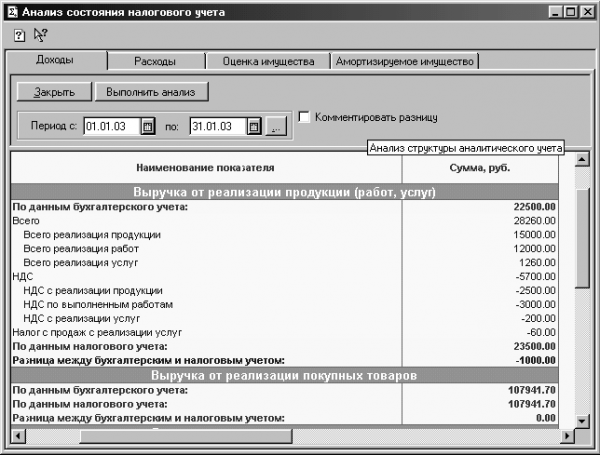

2.2. Действующая практика взаимодействия бухгалтерского и налогового учета в сфере определения и начисления налога на прибыль в ОАО «КОМКОР»

Как было указано выше, налоговая прибыль отличается от бухгалтерской. Во–первых, потому, что некоторые расходы, признаваемые в бухгалтерском учете, не учитываются частично или полностью при исчислении налога на прибыль. А во–вторых, доходы и расходы учитываются в бухгалтерском и налоговом учете в разное время. До введения ПБУ 18/02 различия в определении доходов и расходов при исчислении прибыли можно было не учитывать, а налог на прибыль начислялся всего одной проводкой:

ДЕБЕТ 99 КРЕДИТ 68 – начислен налог на прибыль (24% от налогооблагаемой прибыли).

Сейчас же налог на прибыль надо рассчитывать по данным бухгалтерского учета. Теперь для выхода на налогооблагаемую прибыль потребуются дополнительные проводки. Сначала будет определяться налог на прибыль по данным бухгалтерского учета, так называемый условный расход по налогу на прибыль. Далее выполняются проводки, отражающие разницы между бухгалтерскими и налоговыми показателями. Затем в отчетность вносятся данные, показывающие, насколько бухгалтерский налог отличается от налога, который нужно уплатить в бюджет. И только после этого в бухучете появится налог, который надо заплатить и который намного проще рассчитать в декларации.

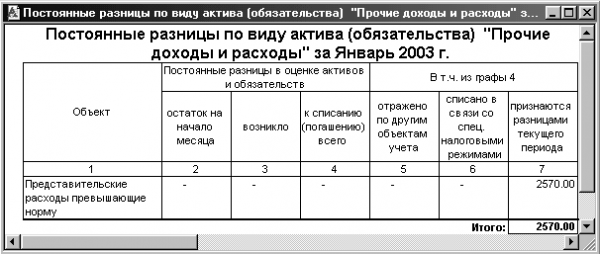

Из–за различий в главе 25 НК РФ и ПБУ 10/99 «Расходы организации» ОАО «Комкор» в налоговом учете некоторые расходы не признаются или нормируются. В результате образуются постоянные разницы, которые формируют представительские расходы и расходы на рекламу в части, превышающей норматив. На постоянную разницу нужно увеличить бухгалтерскую прибыль, чтобы она соответствовала прибыли, рассчитанной по правилам главы 25 НК РФ.

Следующую группу постоянных разниц образуют расходы, приведенные в статье 270 НК РФ. В налоговом учете они не включаются в расходы. Это оплата путевок сотрудникам на лечение и отдых, материальная помощь, подарки. Такие выплаты в бухгалтерском учете относятся к внереализационным расходам:

ДЕБЕТ 91 субсчет «Расходы, не учитываемые при налогообложении» КРЕДИТ 76, 73, 70 …

Разработчики ПБУ 18/02 выделили еще одну причину возникновения постоянной разницы – убыток, который получила организация ОАО «Комкор», внося в уставный капитал другой фирмы имущество. Такой убыток возникает, если оценочная стоимость основного средства (нематериального актива) меньше, чем остаточная. На самом деле в этом случае постоянная разница не образуется, потому что после вступления в силу Федерального закона от 29 мая 2002 г. № 57–ФЗ о внесении изменений в НК РФ такой убыток относится к расходам в налоговом учете, так же как и в бухгалтерском.

Чтобы в конце квартала определить постоянные разницы, их нужно учитывать обособленно. Из ПБУ 18/02 следует, что придется открывать два субсчета – на суммы учтенные и не учтенные при налогообложении. Например, нормируемые расходы (командировочные, представительские, рекламные) отражаются двумя проводками – на отдельном субсчете в пределах норм, а сверхнормативные суммы на другом:

ДЕБЕТ 26 субсчет «Расходы в пределах норм» КРЕДИТ 71 (76, 60 …)

ДЕБЕТ 26 субсчет «Расходы сверх норм» КРЕДИТ 71 (76, 60 …)

Таким образом, на субсчетах сверхнормативных и не учитываемых при налогообложении расходов в течение квартала собираются постоянные разницы. В конце квартала их нужно умножить на ставку налога на прибыль. Полученный показатель Минфин называет «постоянным налоговым обязательством» (далее – ПНО).

Оно отражается проводкой:

ДЕБЕТ 99 субсчет «Постоянное налоговое обязательство» КРЕДИТ 68

Исходя из ПБУ 18/02, постоянные разницы появляются только в случае несоответствия бухгалтерских и налоговых расходов. Иначе говоря, это те расходы, с которых придется платить налог на прибыль, так как они не уменьшают налогооблагаемые доходы. В МСФО 12 (международный стандарт финансовой отчетности «Налоги на прибыль»), взятом Минфином за основу ПБУ, такого понятия, как постоянные разницы, нет. Скорее всего потому, что на Западе не принято устанавливать нормы и ограничения на списание расходов.

Кроме постоянных разниц есть еще и временные. Они возникают из–за того, что в бухгалтерском и налоговом учете доходы и расходы отражаются в разное время. Поэтому эти разницы, естественно, «двунаправленные». В одном случае бухгалтерская прибыль меньше налоговой, а в другом – больше.

Если расход для бухгалтерских целей учитывается раньше, чем для налоговых, то бухгалтерская прибыль в этом квартале будет меньше, чем налоговая. Следовательно, появляется разница между бухгалтерской и налоговой прибылью. Совершенно непонятно почему, но в ПБУ такая разница названа вычитаемой. На самом деле, определяя налоговую прибыль, вычитаемые разницы нужно прибавить к бухгалтерской прибыли. Впрочем, Минфин считает, что определять надо не только разницу, но и налог с нее (в размере 24% вычитаемой разницы), что было названо «отложенным налоговым активом» (далее – ОНА).

ДЕБЕТ 09 «Отложенный налоговый актив» КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

В том случае, когда бухгалтерская прибыль больше налоговой, разница называется налогооблагаемой. Она возникает в двух случаях. Первый – когда бухгалтерские расходы учитываются позже налоговых. Второй – когда бухгалтерские доходы превышают налоговые. Определяя налогооблагаемую прибыль, прибыль по данным бухучета нужно уменьшить на налогооблагаемую разницу. Минфин же назвал налог с налогооблагаемой разницы «отложенное налоговое обязательство» (далее – ОНО).

ОНО может возникнуть в разных ситуациях, но самый распространенный случай, когда бухгалтерская амортизация отличается от налоговой. Разработчики ПБУ увидели лишь одну причину отличия – применение разных способов амортизации. От себя скажем, что это не самая распространенная причина. Чаще организация ОАО «Комкор» применяют одинаковый метод амортизации, но ее суммы все равно отличаются, поскольку различаются бухгалтерская и налоговая стоимость основных средств. Мы считаем, что и в этом случае разницу между бухгалтерской и налоговой амортизацией нужно относить к временным разницам.

Временная разница образуется и в случае переплаты налога на прибыль. Большинство организаций в этом случае не требуют возврата денег из бюджета, а засчитывают налог в счет будущих платежей. Покажем, какие проводки предлагает Минфин тем, кто кредитует государство.

Например, в течение I квартала 2003 года фирма ОАО «Комкор» заплатила 6000 рублей авансовых платежей. Налог на прибыль по итогам I квартала составил 1000 рублей.

28 января, февраля и марта фирма перечисляла 2000 руб. (6000 руб. : 3 мес.):

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 51 – 2000 руб. – перечислены авансовые платежи по налогу на прибыль.

31 марта:

ДЕБЕТ 99 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль» – 1000 руб. – отражен налог на прибыль за I квартал.

Значит, в бюджет переплатили 5000 руб. (6000 – 1000).

На эту сумму будет уменьшен налог на прибыль во II квартале. Эту разницу в марте нужно отразить проводкой:

ДЕБЕТ 09 «ОНА» КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль» – 5000 руб. – зачтена переплата по налогу на прибыль в счет платежей за II квартал.

Получается, что, увлекшись зарубежными стандартами, Минфин требует от организации ОАО «Комкор», переплатившей налог, увеличить свою задолженность перед бюджетом и исказить отчетность.

Это искажение будет исправлено только по итогам следующего квартала. Допустим, что тогда будет начислен налог на сумму 7000 рублей, после этого переплату нужно списать обратной проводкой:

- ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 09 «ОНА» – 5000 руб. – списана переплата по налогу на прибыль;

- ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 51 – 2000 руб. (7000 – 5000) – перечислен налог на прибыль.

До каких пор фирма должна увеличивать отложенные налоговые активы? В ПБУ сказано, что пока у нее будут расходы, из–за которых корректируется налог на прибыль. Когда таких расходов не станет (например, при продаже основного средства), то отраженный на счете 09 налоговый актив нужно списать на счет 99.

Определить налог на прибыль и рассчитать все эти разницы было бы невозможно, если бы предприятие ОАО «Комкор» не определяло налоговую стоимость основного средства и налоговые расходы. Необоснованность рассуждений Минфина о возможности с помощью ПБУ 18/02 сближения бухгалтерского и налогового учета видна из рассмотренного примера, где отражена продажа всего лишь одного основного средства. А каждое предприятие ОАО «Комкор» не только продает имущество, но и производит продукцию, списывает различные расходы, рассчитывается с поставщиками… И по милости финансистов по всем этим операциям придется вести не двойной (бухгалтерский и налоговый) учет, а тройной (третий необходим только для выполнения правил ПБУ 18/02).

Вслед за ОНА, который мы только что рассчитали, бухгалтера поджидает и ОНО – отложенное налоговое обязательство. С ним придется познакомиться многим, например тем, кто определяет налоговую прибыль по кассовому методу. В этом случае в бухгалтерском учете в доход включается вся стоимость реализованной продукции, а в налоговом – только оплаченной. Соответственно неоплаченные доходы являются разницей, которая будет учтена для налогообложения только в следующих кварталах. А пока эта продукция неоплачена, появляется ОНО – 24 процента от задолженности покупателей. Обязательство отражается проводкой, где дебетуется счет 68, а по кредиту стоит счет обязательств. ОНО тоже осталось не указано в Плане счетов. Минфин обещает выделить для него счет 77. Получится следующая проводка:

ДЕБЕТ 68 субсчет «Расчеты по налогу на 7прибыль» КРЕДИТ 77 «ОНО»

По мере оплаты продукции сумма, отраженная на счете 77, включается в налог, который нужно заплатить. В этом случае налоговое обязательство списывается обратной проводкой.

Пример 2

В марте 2003 года ОАО «Комкор» отгрузило ОАО «Альт» товары на сумму 240 000 руб., в том числе НДС – 40 000 руб. «Альт» перечислил за товары 60 000 руб. (в том числе НДС 10 000 руб.), остальную сумму он должен заплатить 15 апреля 2003 года. Покупная стоимость товаров без НДС составляет 150000 руб. («Комкор» расплатился со своим поставщиком).

«Комкор» считает налог на прибыль по кассовому методу и платит его ежеквартально.

В бухгалтерском учете бухгалтер «Комкора» в марте отразит отгрузку товаров, а в налоговом учтет лишь 50 000 руб. (60 000 – 10 000).

Остальной доход в 150 000 руб. (240 000 – 40 000 –50 000) он учтет в апреле. Поэтому, исходя из требований ПБУ 18/02, нужно рассчитать отложенное налоговое обязательство и на его сумму уменьшить бухгалтерский налог на прибыль, который Минфин требует отражать как условный расход. Бухгалтерский учет для «Комкора» будет следующим:

- ДЕБЕТ 62 КРЕДИТ 90 субсчет «Начисленная выручка» – 240 000 руб. – отгружены товары покупателю ОАО «Альт»;

- ДЕБЕТ 90 КРЕДИТ 68 субсчет «Расчеты по НДС» – 40 000 руб. – отражен НДС;

- ДЕБЕТ 90 КРЕДИТ 41 – 150 000 руб. – списаны товары;

- ДЕБЕТ 90 КРЕДИТ 99 «Прибыль» – 50 000 руб. (240 000 – 40 000 – 150 000) – получена прибыль от продажи товаров;

- ДЕБЕТ 99 субсчет «Условный расход» КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль» – 12 000 руб. (50 000 руб. х 24 %) – начислен налог на прибыль (бухгалтерский);

- ДЕБЕТ 51 КРЕДИТ 62 – 60 000 руб. – получены деньги за товары;

- ДЕБЕТ 90 субсчет «Начисленная выручка» КРЕДИТ 90 субсчет «Оплаченная выручка» – 60 000 руб. – занесена сумма оплаты на отдельный субсчет.

Разница, которая влияет на налог на прибыль в I квартале, составляет 150 000 руб. (240 000 – 40 000 – 60 000 – 10 000).

Налог с этой разницы составляет 36 000 руб. (150 000 руб. х 24 %);

- ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 77 – 36 000 руб. – уменьшен налог на прибыль, подлежащий уплате по итогам I квартала.

По итогам I квартала ОАО «Комкор» получило убыток для целей налогообложения, в следующем квартале налог на прибыль будет уменьшен на 24 000 руб. (36 000 – 12 000).

В апреле 2003 года:

- ДЕБЕТ 51 КРЕДИТ 62 – 180 000 руб. (240 000 – 60 000) – оплачены товары полностью;

- ДЕБЕТ 90 субсчет «Начисленная выручка» КРЕДИТ 90 «Оплаченная выручка» – 180 000 руб. – отражена оплаченная выручка;

- ДЕБЕТ 77 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль» – 36 000 руб.

((180 000 руб. – 30 000 руб.) х 24 %) – уменьшено налоговое обязательство и доначислен налог на прибыль.

По итогам II квартала ОАО «Комкор» заплатит налог, равный 12 000 руб. (36 000 – 24 000).

Таким образом, ПБУ 18/02 вводит много новых понятий и категорий: «налог на бухгалтерскую прибыль (убыток)», «налог на налогооблагаемую прибыль», «постоянные разницы», «временные разницы», «постоянные налоговые обязательства», «отложенный налог на прибыль», «вычитаемые временные разницы», «налогооблагаемые временные разницы», «отложенные налоговые активы», «отложенные налоговые обязательства».

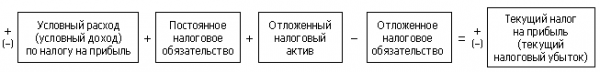

Для того чтобы понять, как от бухгалтерской прибыли (убытка) нужно переходить к налогооблагаемой прибыли, приведем рис.2.1.

|Прибыль | |Посто- | |Вычитае-| |Налогооб-| | Прибыль |

|(убыток)| |янные | |мые вре-| |лагаемые | |(убыток) |

+ |по бух-| |разницы| |менные | |временные| |по налого-|

(-) |галтерс-| + |(ПР) | + |разницы | — |разницы | = + |вому учету|

| скому | | | |(ВВР) | |(НВР) | (-) |(НП или |

|учету | | | | | | | | НУ) |

|(БП или | | | | | | | | |

|БУ) | | | | | | | | |

Х Ст Х Ст Х Ст Х Ст Х Ст

= = = = =

|Условный| |Постоян-| |Отложен-| |Отложенное| |Текущий |

| расход | |ное на| |ный на-| |налоговое | |налог на|

|(доход) | |логовое | |логовый | |обязатель-| |прибыль |

+ |по нало-| |обязате-| |актив | |ство (ОНО)| + |(убыток)|

(-) |гу на| + |льство | + |(ОНА) | — | | = (-) |(ТНП или|

|прибыль | |(ПНО) | | | | | |ТНУ) |

|(УР или | | | | | | | | |

|УД) | | | | | | | | |

Ст – ставка налога на прибыль на отчетную дату. В НК РФ по различным видам доходов предусмотрены разные ставки налога на прибыль. Нужно брать именно ту ставку, которая предусмотрена по данному виду доходов.

Рис.2.1.Взаимодействие понятий в ПБУ 18/02

Налог на прибыль, рассчитанный на основании бухгалтерской прибыли (убытка), сформированной в отчетном периоде, по–другому называется условным расходом (доходом) по налогу на прибыль. Для его расчета следует воспользуйтесь формулой:

| Условный расход | | | | |

| (доход) по налогу | = |Бухгалтерская прибыль | х | Ставка налога на |

|на прибыль (УР или| |(убыток) (БП или БУ) | | прибыль |

| УД) | | | | |

Для отражения этих сумм к счету 99 «Прибыли и убытки», который является источником начисления налога на прибыль, создайте специальный субсчет «Условный расход (доход) по налогу на прибыль».

По итогам отчетного периода, рассчитав сумму налога на бухгалтерскую прибыль, необходимо осуществить проводку:

Дебет 99 субсчет «Условный расход (доход) по налогу на прибыль» Кредит 68 «Расчеты по налогам и сборам» субсчет «Расчеты по налогу на прибыль»

- начислен условный расход по налогу на прибыль;

- или при наличии бухгалтерского убытка:

Дебет 68 Кредит 99 субсчет «Условный расход (доход) по налогу на прибыль»

- начислен условный доход по налогу на прибыль.

Пример 3.