Банковская система занимает особое место в экономике любого государства. Как элемент производственной инфраструктуры коммерческие банки своей деятельностью создают возможность эффективной работы в современной рыночной экономике.

Развитие рыночных отношений в России, возрастающая роль потребителя в формировании спроса на конкретные услуги, как по количеству, так и по качеству объективно выдвигают новые требования к системе управления банками, увеличению объёма продаж банковских продуктов, совершенствованию существующих услуг, а так же повышению качества обслуживания клиентов.

Рост числа коммерческих банков в последние годы неизбежно привел к возникновению конкуренции между ними. Поэтому для привлечения широкой клиентуры, расширения масштабов и повышения эффективной деятельности исключительное значение для банков имеет создание благожелательного общественного отношения к нему, к результатам его работы, формирование должного авторитета в обществе, имиджа, что выступает важным фактором в конкурентной борьбе, в получении высоких доходов. В конкурентной среде важными задачами для банков являются: привлечение новых клиентов, долгосрочное взаимодействие с существующими. Поэтому, зная экономические основы взаимоотношений коммерческого банка с клиентами, а именно причины, по которым клиент прибегнул к услугам банка, завязал с ним отношения, можно построить систему мероприятий по взаимодействию банка с клиентами и обществом в целом.

Перед руководителями банков на сегодняшний день остро встают такие проблемы, как выбор стратегического управления развития банка, формулирование глобальной цели и постановка конкретных задач перед его главными подразделениями, определение основных принципов тактики и политики во всех без исключения сферах банковской деятельности. Это необходимо руководству банков для того, чтобы принимать гибкие решения, направленные, прежде всего на расширение банковской деятельности, увеличение прибылей, удовлетворение потребностей клиентуры, улучшение качества предоставляемых услуг, совершенствование обслуживания клиентов с учетом их потребностей.

Более чем полувековой опыт работы на российском финансовом рынке подтверждает высокую репутацию Сбербанка как надежного и стабильного партнера. Банк оперативно реагирует на происходящие в стране экономические процессы, постоянно расширяя спектр услуг, предоставляемых клиентам, на основе использования современных банковских технологий. Последовательный путь Сбербанка к обеспечению традиционного лидерства на рынке банковских услуг населению позволяет год от года увеличивать долю Сбербанка в общем объеме вкладов населения. В среднесрочной перспективе у Сбербанка есть все предпосылки для сохранения позиций крупнейшего игрока на рынке розничных банковских услуг. Одним из важных факторов, влияющих напрямую на выполнение задач, поставленных перед Сбербанком в части привлечения денежных средств населения, развитие кредитования населения и увеличения непроцентных доходов, является качество обслуживания, уровень которого остается до настоящего времени недостаточным, чтобы составить достойную конкуренцию другим коммерческим банкам.

Как делается в банке (сбербанке)?

... и ликвидации банка. Если брать в пример готовый отчет, когда проводилась практика в Сбербанке для студентов, в таком случае нужно указать о том, что это коммерческий банк, который ... ознакомление с действующими формами безналичных операций банка; обучение оформлению и выдаче денежных переводов. В ходе прохождения практики студентом применялись аналитический, расчетный, прогностический, графический ...

В современных условиях ставится задача интенсификации деятельности Сбербанка путём расширения спектра банковских продуктов, использования методов активных продаж, привлечения новых клиентов, ведение рекламы, в том числе престижной, позволяющей создать благоприятное мнение о банке и его деятельности. Всё это определило актуальность темы и её выбор для исследования.

Целью данной дипломной работы является: анализ формирования экономических основ взаимоотношений коммерческого банка с клиентами.

Из цели вытекают следующие задачи:

- проанализировать динамику изменения численности корпоративных клиентов;

- дать анализ динамики численности физических лиц;

- определить пути совершенствования клиентоориентированной политики;

- дать рекомендации по использованию методов активных продаж физическим лицам;

- разработать мероприятия по привлечению новых клиентов;

- Предмет: анализ основ формирования отношений банка с клиентами.

Объект: Ульяновское отделение № 7002 Сбербанка России.

Методологической основой написания дипломной работы послужили следующие документы: Федеральный Закон «О банках и банковской деятельности», Гражданский кодекс Российской Федерации, Постановления правительства Российской Федерации, инструкции, положения, другие законодательные акты, труды ученых-экономистов, письма, статистические данные.

Глава 1 Теоретические основы экономических отношений коммерческого банка с клиентами

1.1 Анализ подходов к классификации банковских услуг

В соответствии с Федеральным законом РФ от 02.12.1990 № 395-1 «О банках и банковской деятельности» (редакции 23.12.2003) [1, с.5] к банковским операциям относятся:

1.Привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок).

3.Открытие и ведение банковских счетов физических и юридических лиц.

4.Расчеты от имени физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам.

5.Инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц.

6.Купля-продажа иностранной валюты в наличной и безналичной формах.

8.Выдача банковских гарантий.

9.Денежные переводы от имени физических лиц без открытия банковских счетов.

Кроме перечисленных выше операций, банки вправе выдавать поручительства за третьих лиц, приобретать права требования, осуществлять доверительное управление денежными средствами клиентов, осуществлять операции с драгоценными металлами, лизинговые операции, предоставлять в аренду юридическим и физическим лицам помещения или находящиеся в них сейфы для хранения ценностей и документов, оказывать консультационные и информационные услуги.

Мы понимаем банковскую услугу как отдельную банковскую операцию или их комбинацию, объединенную и структурированную таким образом, чтобы удовлетворить потребности клиента.

При классификации услуг, предоставляемых банками, несмотря на значительное сужение рассматриваемого спектра и области их применения, исследователь сталкивается с трудностями, аналогичными тем, которые возникают при классификации услуг в целом как одной из разновидностей товаров.

В основу классификации могут быть положены как свойства, характерные для всего класса услуг (неосязаемость, неотделимость от источника предоставления, гетерогенность и невозможность хранения), так и особенности, присущие исключительно банковским услугам.

В качестве одного из примеров приводим классификацию банковских услуг, предложенную С.А. Гурьяновым [7].

Эта классификация основана на принципе разделения всех банковских операций на активы, обязательства и комиссионные. Исходя из этого, С.А. Гурьянов предлагает следующую классификацию банковских услуг:

1.Кредитные услуги.

2.Депозиты (юридических и физических лиц).

3.Расчетно-кассовые услуги.

4.Инвестиционные операции и ценные бумаги.

5. Трансформация ссудных капиталов (форфейтинг, факторинг… лизинг, траст и др.).

Консультационные и аудиторские услуги.

Данная классификация представляется весьма общей. К тому же, необоснованно разъединены кредитные и инвестиционные услуги (и те, и другие относятся к категории активных операций); последние представляют собой не что иное, как один из видов кредитования, только на более длительный срок. Это тем более существенно для современной России, где еще нет четкого разделения банков на розничные и инвестиционные специализированные банки, и услуги по краткосрочному и долгосрочному кредитованию осуществляются практически всеми универсальными банками, имеющими достаточно «длинные» пассивы [9, с.2].

Кроме того, в комментарии к приведенной классификации, в частности, поясняя суть кредитных услуг, автор смешивает понятия услуги и операции, утверждая, что существуют две основные группы кредитных операций: первая — когда банк выступает как кредитор (активные); вторая — банк выступает как дебитор или заемщик (пассивные) [3, с.156].

Во втором случае это, вероятно, межбанковские кредиты, при привлечении которых банк выступает субъектом услуги или ее потребителем.

В той же работе С.А. Гурьянов предлагает еще одну классификацию банковских услуг, предусматривающую разделение функций центрального и коммерческих банков (таблица 1.1).

Таблица 1.1 — Основные типы банковских услуг и банки, их предоставляющие [25, с.18]

|

Тип банковской услуги |

Предоставляется Центральным банком |

Предоставляется коммерческим банком |

|

Стратегические: позволяют клиенту банка разработать и достичь существенных стратегических преобразований в характере, направлениях и масштабах деятельности, либо образе жизни |

Денежная политика и эмиссия; обеспечение ресурсов для финансирования научных исследований и развития стратегически важных отраслей; поддержание покупательной способности и валютного курса национальной денежной единицы, выдача и аннулирование банковских лицензий; объявление банкротства |

Инвестиционные кредиты, размещение займов, пластиковые карточки, синдицированные займы, слияние и поглощение банков, закладные операции, сберегательные счета, учреждение финансово-промышленных групп |

|

Текущие: позволяют клиенту банка оптимальным образом добиться целей, поставленных в годовом плане |

Банковский надзор;

валютные резервы |

Потребительский кредит; необеспеченный кредит; операции на денежном рынке; депозитные счета; бюджетные счета; чековый клиринг |

|

Оперативные: позволяют клиенту банка подготовиться и быстро решить запланированные проблемы |

Предоставление кредитов банковским учреждениям; поддержание валюты;

|

Депонирование, залог ценностей; обеспеченный кредит; страхование жизни;

|

|

Тип банковской услуги |

Предоставляется Центральным банком |

Предоставляется коммерческим банком |

|

Специальные: позволяют клиенту получить профессиональную помощь в непредвиденных кризисных ситуациях |

Гарантии сбережений горожан; гарантии по банкнотам; поддержка банка; подбор руководящих кадров |

Рефинансирование; вторичные закладные; объем страховой ответственности; продажа услуг |

Понимая необходимость разделения услуг на стратегические, текущие, оперативные и специальные и учитывая нетривиальность такой точки зрения на услуги, хотелось бы отметить, что само отнесение тех или иных видов услуг к какой-либо конкретной категории представляется весьма спорным. Так, например, среди стратегических услуг, предоставляемых коммерческими банками, числятся «слияние и поглощение банков», «учреждение финансово-промышленных групп», что, по мнению авторов, является не представлением услуг клиентам, а воплощением в жизнь собственной стратегии развития, разработанной собственниками и учредителями кредитного учреждения.

С другой стороны, банки могут предоставлять услуги по слиянию различных компаний, и в этом случае их бизнес можно рассматривать как услугу.

классификация таких услуг, как «необеспеченный заем», «обеспеченный заем», «факторинг» и «лизинг» в рамках различных категорий предлагаемой классификации услуг вызывает большие споры.

Вопрос о необходимости срочного накопления средств для финансирования прибыльной сделки возникает, как правило, неожиданно, и оформление обязательства по обеспечению банковской ссуды занимает довольно много времени. Альтернативой является вариант использования пустой или необеспеченной ссуды, которая обычно является краткосрочной. Данная услуга банка отнесена к категории текущих услуг, которые согласно определению «позволяют клиенту оптимальным образом добиться целей, поставленных в годовом плане» [9, с.3]. В тоже время необходимость воспользоваться такой услугой, как, например, лизинг требует тщательного изучения всех деталей операции, анализа ее преимуществ перед инвестиционным кредитованием и планируется заранее, поэтому не совсем корректно классифицировать эти услуги как оперативные услуги, позволяющие клиенту банка подготовиться и быстро решить незапланированные проблемы.

По мнению А.В. Яцевича [32], банки являются поставщиками 3-х основных видов услуг: портфельных, транзакционных и операционных. К первым А.В. Яцевич относится к операциям, связанным с традиционной функцией банков по аккумулированию временно свободных денежных средств и их перераспределению в виде ссуд.

Категория портфельных услуг включает прием средств во вклады и вклады и предоставление кредитов. Как отмечает автор, именно этот вид услуг отличает банки от других финансовых посредников.

Вторая категория услуг — транзакционные — включает в себя услуги по обслуживанию транзакций и делится на два типа: ведение расчетной системы, фиксирующей движение ценностей с соответствующим отражением в бухгалтерском учете, и проведение конверсионных операций. По мнению А.В. Яцевича, транзакционные услуги напрямую связаны с платежным сервисом и денежным потоком.

Операционные услуги банков включают в себя инвестиции, трастовые услуги, страховые услуги, привлечение капитала, валютные операции, слияния и поглощения, брокерские услуги.

На наш взгляд, ко второй категории услуг необходимо отнести услуги по расчетному обслуживанию, которые вообще отсутствуют в предложенной А.В. Яцевичем классификации.

Расчетные услуги по сути своей близки к понятию транзакционные, да и сам этот термин есть не что иное, как транслитерированное слово transaction , означающее в английском языке — «операция, сделка» [28, с.76]. Интересна информация о дифференциации банковских услуг самими банками, опубликованная ими на сайтах в Интернете и опубликованная в информационных брошюрах. Так, «Райффайзен банк» (Москва) делит предоставляемые его отделениями услуги на 3 категории: услуги частным лицам, корпоративным клиентам и финансовым институтам [14, с.39]. В данной классификации банковских услуг, основанной на градации конкретных целевых сегментов рынка, обращает на себя внимание отсутствие такого немаловажного клиентского контингента, как предприятия малого бизнеса и частные предприниматели, специфика работы с которыми несколько отличается от перечисленных категорий клиентов банка. Подобная картина наблюдается во многих других крупных банках

МДМ-банк, например, классифицирует свои услуги как услуги частным клиентам, корпоративным клиентам, услуги банкам и инвестиционные банковские услуги, а банк «УралСиб» выделяет услуги физическим лицам, корпоративным клиентам, финансовым институтам и НПФ, услуги т.н. «частного банкинга» и услуги международным клиентам.

Банк «Зенит» объединяет оказываемые им услуги в следующие категории: услуги корпоративного банка, услуги инвестиционного банка, межбанковский бизнес услуги частным клиентам и пластиковые карты [18].

Рассмотрим классификацию банковских услуг, в основу которой положены приоритеты банков при привлечении клиентов на обслуживание (таблица 1.2).

Приведенная ниже таблица обращает внимание на то, что у Райффайзен-банков и УралСиба нет такой важной составляющей банковских услуг, как инвестиционные.

Однако в подробном перечне услуг для всех пяти категорий клиентов эта услуга присутствует.

Таблица 1.2 – Классификация банковских услуг банками [14, с.40]

|

Банки |

Население |

Предприятия и организации |

Финансовые и банковские учреждения |

Прочие услуги |

|

Райффайзен |

Услуги частным лицам |

Услуги корпоративным клиентам |

Услуги финансовым институтам |

— |

|

Банк «Зенит» |

Услуги частным лицам |

Услуги корпоративного банка |

Межбанковский бизнес |

Услуги инвестиционного банка. Пластиковые карты |

|

Сбербанк |

Услуги физическим лицам |

Услуги корпоративным клиентам |

Услуги банкам Межбанковский бизнес |

Инвестиционные банковские услуги Пластиковые карты |

|

Банк «УралСиб» |

Услуги физическим лицам |

Услуги корпоративным клиентам |

Услуги финансовым институтам |

Услуги международным клиентам. «Частный банкинг» |

|

Банк КМБ |

Услуги частным лицам |

Услуги корпоративным клиентам |

— |

Услуги для малого бизнеса |

Отдельные «услуги по пластиковым картам» в отдельной группе от банка «Зенит» могут быть предоставлены как частным, так и корпоративным клиентам. «Услуги международным клиентам» в классификации «УралСиба» могут быть с успехом «поглощены» первыми тремя группами – разница в реципиентах услуг лишь в их статусе — резидент/нерезидент. Что касается VIP-обслуживания , то это практически те же услуги физическим лицам, оказываемые с особой тщательностью частным клиентам банка, имеющим особую экономическую или политическую значимость для данного кредитного учреждения.

Наличие «услуг для малого бизнеса» в классификации, предлагаемой банком КМБ (Банк кредитования малого бизнеса), свидетельствует о наличии в банке специальных программ, предназначенных для работы с его представителями [31, с.34].

Следует отметить, что данные классификации несут скорее информационно-маркетинговую (коммуникативную) функцию и отражают стремление того или иного банка работать преимущественно с категориями клиентов, принадлежащими к тем сегментам рынка, которые перечислены в рекламно-информационной продукции коммерческих банков.

Банковские услуги можно рассматривать во взаимосвязи с уровнями интеграции банков, которые их предоставляют, в мировую финансовую систему. Так, по мнению А.В. Петрова [18], в настоящее время существует четыре уровня интеграции кредитных учреждений в мировое финансовое сообщество: элементарный, базовый, продвинутый и глобальный. Первый включает предоставление простых международных банковских расчетов и платежных услуг в банковском секторе мировой финансовой системы.

Базовый уровень интеграции подразумевает оказание услуг элементарного уровня и услуг, включающих взаимодействие с ведущими иностранными банками, экспортными агентствами и т.д. по обеспечению деятельности крупных национальных предприятий и компаний, а именно: документарные операции, международные инвестиционные услуги в рамках банковского сектора.

В продвинутый уровень интеграции дополнительно к предоставлению услуг, свойственных двум предыдущим, входят консультации по инвестированию на рынках мировой финансовой системы, участие на равных с ведущими иностранными банками в международных проектах, разрабатываемых для потребителей услуг независимо от их национальной принадлежности, налаживание взаимодействия с международными инвесторами, биржами и прочими участниками торговли финансовыми активами.

Банки, достигшие уровня глобальной интеграции, предоставляют полный спектр международных банковских услуг, характеризующих полную интеграцию национальной финансовой системы в мировую финансовую систему.

Такой подход к разделению банковских услуг может быть интересен только с точки зрения перспектив интеграции российских банков в мировую банковскую систему и определения их места в ней. В настоящее время, по мнению авторов, российские банки находятся на первых двух уровнях интеграции, что подразумевает предоставление простых международных банковских услуг внутренним клиентам. Однако критерий сложности банковских операций может быть положен в основу классификации банковских услуг, предложенной авторами.

Поскольку банковская услуга — это, прежде всего удовлетворение потребностей клиентов, предлагаемая в таблице 1.3 классификация основана на учете целей хозяйственно-финансовой деятельности предприятия (организации).

Таблица 1.3 — Классификация банковских услуг по целям клиентов

|

Цель |

Виды услуг |

|

1. Ведение текущей хозяйственной деятельности |

Расчетное обслуживание Кассовое обслуживание Кредитование (в том числе вексельное и овердрафт) Инкассация Переводы в иностранной валюте Пластиковые карты Расчетные векселя Гарантии |

|

2. Получение дополнительного дохода |

Размещение временно свободных средств в: — депозиты; — депозитные сертификаты; — процентные векселя Начисление процентов на остатки на счетах Брокерские операции (покупка акций, облигаций с целью получения дохода) |

|

3. Инвестиционные услуги |

Инвестиционное кредитование Синдицированные кредиты Лизинг Факторинг Брокерские операции Консалтинговые услуги |

Предложенная классификация не претендует на исключительность и универсализм. Спектр банковских услуг настолько разнообразен, а критерии их дифференциации настолько разнообразны, что создание всеобъемлющей классификации, учитывающей все характеристики банковских услуг, представляется весьма проблематичным и маловероятным.

Данная классификация, по мнению авторов, примечательна тем, что отражает хронологию эволюции взаимоотношений клиента с банком. На начальном этапе своей хозяйственной деятельности вновь созданному предприятию необходим небольшой на бор основных услуг и несложных операций: переводы денежных средств, инкассация выручки, краткосрочное кредитование, овердрафт и т.д. В процессе становления и развития перед руководством предприятия часто возникает вопрос о выгодном размещении временно свободных средств. В этом случае на помощь приходят банки, предлагая клиенту ряд доступных продуктов, позволяющих компании получать доход от финансовых вложений.

Особо успешные клиенты банка «вырастают» настолько, что со временем у них возникает потребность в получении долгосрочных ресурсов для вложения в основные средства, а именно: строительство производственных помещений, приобретение сборочных линий и т.д. Эти клиенты обращаются в банк за услугами, отнесенными авторами к третьей категории предложенной классификации.

Приведенная выше классификация представляет собой интерес, прежде всего тем, что она может быть использована при организации работы создаваемого банка, а также при открытии филиала или отделения кредитного учреждения, так как в ней расставлены акценты и учтены приоритеты предприятий и организаций, пользующихся банковскими услугами.

В первую категорию «Ведение текущей деятельности» входят наиболее востребованные услуги, в которых большинство клиентов банка нуждаются каждый день. Этот фактор следует учитывать при организации обслуживания клиентуры банка, планировании взаимодействия структурных подразделений кредитной организации, осуществлении документооборота между различными службами банка, установлении продолжительности рабочего дня. Офис или операционная, где банк планирует предоставлять такие услуги, должны в первую очередь ориентироваться на удобство обслуживания клиентов. Персонал, предоставляющий услуги, относящиеся к первой категории классификации, должен быть квалифицирован, эффективен, приветлив и доброжелателен, а техническое оборудование, программное обеспечение и средства коммуникаций, эксплуатируемые при оказании данного вида услуг, надежными и безотказными.

Оказание услуг, объединенных во 2 и 3 виды классификации, требует от работников банка не меньшей квалификации и профессионализма, но большинство услуг, включенных в этот перечень, подразумевает индивидуальный подход к каждому клиенту, «штучность» каждой конкретной услуги, требует порой разработки банковского «ноу-хау», применяемого исключительно для нужд конкретного клиента.

Здесь ценны опыт сотрудников, знание продуктов, предлагаемых клиенту, и умение четко и ясно объяснить потребителю мельчайшие детали предстоящей сделки. Каждой из этих операций предшествует длительный период подготовки, и консультативная составляющая операции играет едва ли не основную роль в ее успешном завершении.

В корреляции с приведенной выше классификацией уточним понятие «банковская услуга», под которым будем понимать осуществление коммерческим банком в интересах клиентов операций, направленных на удовлетворение их потребностей, возникающих в процессе ведения ими финансово- хозяйственной деятельности. Данное определение наиболее полно отражает цели, ради которых предприятие обращается в банк, и покрывает весь спектр операций, взвешенных по степени их сложности: расчеты, увеличение оборотных активов, вложение свободных средств в краткосрочные активы, вложение в основные средства.

С точки зрения выстраивания банком доверительных, лояльных и прочных отношений с клиентом, поддержания качества обслуживания на постоянно высоком уровне, позволяющем «вырастить» «своего» клиента и плодотворно с ним сотрудничать, нам представляется адекватным следующее определение: банковская услуга – это неоднократно, но не бесконечно предоставляемая клиентом банку возможность продемонстрировать свою исключительность и постоянно подтверждать свое качественное отличие от имеющихся на рынке аналогичных предложений.

1.2 Социально – психологический анализ клиентов коммерческого банка

Поведение клиентов никогда не бывает чисто рациональным. Кроме того, банк, согласовывая свои интересы с потребностями клиентов, удовлетворяет их социальные и психологические потребности. Но для их полного удовлетворения необходимо подробно и всесторонне представить социально-психологическое состояние клиентов.

Юридические лица в современных российских условиях составляют большинство клиентов коммерческих банков, что неудивительно. Основную прибыль приносит обслуживание именно юридических лиц. известно, что соответствующий климат в организации во многом зависит от социально-психологических характеристик менеджеров. Вот почему изучение поведения лидеров становится особенно актуальным.

Чтобы определить образ жизни человека, маркетологи используют психографические методы. Наибольшую известность получила методика психографической сегментации VALS (ценности и типы образа жизни), основанная на предпосылке, что образ жизни человека является отражением его внутренних ценностей. Однако, как ни странно, в банковском маркетинге он используется редко, что объясняется его низким уровнем, отсутствием профильных специалистов и дороговизной подобных исследований. Системный сбор маркетинговой информации о социально-психологическом состоянии клиентуры банка практически не проводится ни в одном коммерческом банке современной России [8, с.9].

Существуют различные научные подходы, которые глубоко анализируют экономическое поведение людей. Экономическое сознание — предмет экономической психологии. В ее моделях поступку человека предшествует восприятие, осмысление, понимание ситуации и себя в ней, другими словами, когнитивные (познавательные), аффективные (эмоциональные) компоненты, а затем действие или его сдерживание, т.е. конативные (действенно-динамические) компоненты.

Доступные математические подходы до некоторой степени абсолютизируют условные компоненты экономического поведения человека. В современных российских условиях использование вероятностного подхода для прогнозирования экономического поведения хозяйствующих субъектов затруднено из-за наличия факторов, не поддающихся математическим моделям.

Существует классификация типов личности в зависимости от того, как люди относятся к деньгам. В ней выделены в основные символические факторы, связанные с деньгами: безопасность, сила, свобода, любовь; выделяют также и половые различия. Следовательно, мужчины придают большое значение деньгам, а женщины больше озабочены отсутствием денег и завидуют богатым людям. С возрастом способность планировать бюджет увеличивается, а сбережения растут. Исследования показали, что женщины более склонны, чем мужчины, и что молодые люди чаще, чем пожилые люди, тратят деньги на самоуспокоение.

Вопрос об отношении к деньгам на основе личных характеристик остается малоизученным. Хотя уже известно, что экстраверты беспечнее относятся к деньгам, чем интроверты. Более того, люди с низкой самооценкой или незащищенностью либо слишком бережливы, либо расточительны, а те, кто занимается накопительством, менее удовлетворены своей жизнью, чем люди с преобладающими социальными ценностями.

Для представителей разных социальных групп также характерно разное отношение к деньгам. Клиенты, сотрудничая с банком, приобретая услуги, платят ассоциациям, связанным с этим банком. Клиент не только потребляет услуги банка, но и занимает тем самым определенное место в окружающей среде, определяемое статусом и имиджем данного коммерческого банка [8, c.10].

Одна из составляющих реакции клиента на банковский продукт — эмоциональная. он определяется знанием продукта, его характеристик, суждений о банке, который представляет банковский продукт. Основными понятиями теории, описывающей эмоциональную реакцию потребителя на продукт, являются «отношение» и «предпочтение».

Отношение — это устойчивая оценка индивидом объекта, испытываемые к нему чувства и направленность возможных действий. Предпочтения — отношения, анализируемые в их взаимосвязи. Для маркетинга исследование предпочтений более важно, чем исследование взаимоотношений.

Для исследования предпочтений и отношений применяются два подхода — синтетический и аналитический. В синтетическом подходе определяются характеристики товаров, значимые для потребителя, оценка уровня их проявления в товаре, значение каждой из характеристик для потребителя. Получаемые данные обобщаются в индекс отношения к товару [22, с.14].

В синтетическом подходе интегральная количественная оценка взаимосвязи основана на оценке продукта по разным характеристикам. Аналитический подход использует противоположную логическую цепочку. Сначала классифицируется предпочтение разных товаров с известными совокупностями свойств. Затем с помощью статистических методов выводятся субъективные оценки отдельных характеристик.

На базе анализа отношений, предпочтений и восприятия возможна сегментация по выгодам, на основе которой можно определить характер позиционирования, ценовую политику и т.д.

Обычно в зависимости от восприятия и воспроизведения информации клиентов классифицируют, выделяя четыре типа: визуальный, кинестетический, аудиальный, дигитальный [24, с.65].

При общении с клиентом, подстраиваясь под тип его восприятия, можно добиваться больших успехов. Подстраиваться можно вербально (употребляя слова соответствующей модальности) и не вербально (подражая телодвижениям партнера).

Необходимо помнить, что «чистых» типов не бывает: как правило, человек представляет некое их сочетание, которое может меняться в зависимости от обстоятельств.

Организации — клиенты коммерческого банка классифицируются также по степени готовности идти на риск. Те, кто интересуются рисковыми банковскими продуктами, должны быть под опекой опытных сотрудников банка. По степени готовности клиентов идти на риск (с соответствующей классификацией банковских продуктов) выделяют клиентов:

— консервативных (интерес к государственным облигациям);

— стремящихся не рисковать (использование краткосрочных займов в национальной валюте);

— готовых идти на риск (использование кредитов в иностранной валюте);

— склонных к спекуляциям (работа с акциями);

— особо склонных к спекуляциям (работа с опционными бумагами).

Особенностью данной классификации клиентов является, однако, необходимость адаптирования к российским условиям.

Кроме того, среди клиентов-вкладчиков можно выделить «осторожных», «открытых», «суверенных» [26, с.55].

Для «осторожных» главным является безопасность размещения средств. Для таких клиентов важную роль играют традиционные формы накопления. Они не любят вдаваться в детали отдельных банковских продуктов. Клиенты такого типа предпочитают получать четкие однозначные предложения, направленные на решение интересующей их проблемы.

«Открытые» клиенты-вкладчики считают, что углубленное изучение вопроса размещения средств, как правило, себя оправдывает. Такие вкладчики имеют опыт работы с ценными бумагами. Не обладая глубокими специальными знаниями, они интересуются оптимальными решениями, предоставляемыми компетентным консультантом, ценят четкие и однозначные рекомендации хорошего размещения средств, предлагаемые по инициативе консультанта.

«Суверенный» вкладчик самостоятельно изучает продукты, предлагаемые рынком капитала, следит за его развитием, требует от банка широкого выбора банковских продуктов.

Важной характеристикой клиента коммерческого банка является наличие или отсутствие лояльности. Понятие лояльности соответствует понятию преданности или верности [6, с.50]. Лояльный потребитель регулярно покупает, покупает и …покупает, являясь бесплатным рекламным агентом своего коммерческого банка.

В банковских учреждениях должны проводиться различные мероприятия по стимулированию лояльности клиентов. Клиента можно вовлечь в деятельность банка, вызвав у него психологически-эмоциональное чувство привязанности, если обслуживать, максимально удовлетворяя запросы. Некоторые российские банки организуют клубы, являющиеся удобным средством мониторинга удовлетворенности услугами банка.

Не следует забывать, что на клиента обрушивается огромный поток информации об услугах, а адекватно воспринимается не более четверти ее, на поведение же влияет только лишь десятая часть. Интерес проявляется к той информации, которая либо нравится, либо пугает. Как показывает практика, клиент в потоке разнообразной информации усваивает ту, которая соответствует его изначальным представлениям и установкам. Если же она противоречит прежним установкам и стереотипам, то в сознании клиента возникает внутренний конфликт, разрешить который поможет именно банк, снимая ощущение риска соответствующими пояснениями, поддерживая доверие на должном уровне.

Поведение клиентов коммерческого банка можно также классифицировать. «Рациональные» клиенты быстро принимают предложения со стороны банка, если вся информация о банковских услугах объективна и разумно аргументирована.

«Предсказуемый» клиент идет на контакт с банком только лишь после многократного повторения. Для него важно ранее сформированное благоприятное отношение к определенной услуге.

Есть клиенты, которые требуют глубокой мотивировки. Приобретение услуги представляется такими клиентами как создаваемое банком положительное восприятие, побуждение и напряжение. Общение с такими клиентами должно строиться на эмоциональном, а работа — на символическом уровнях [6, с.52].

Можно наблюдать таких клиентов, которые стремятся к социальной самоидентификации, т.е. хотят принадлежать к группам с определенными нормами поведения.

Сотрудникам банка следует выявлять категорию каждого из клиентов и в соответствии с ней строить взаимоотношения.

Как замечают многие эксперты, удовлетворенные клиенты стечением времени приносят банку больше прибыли и делают рекламу. Именно поэтому улучшение работы с клиентами признается вложением капитала.

К социально-психологическому аспекту взаимоотношения банка и клиента примыкает также вопрос деловой этики банков по отношению к клиентам. Например, А. Вагнер [5, с.24] выделяет три этических аспекта деятельности кредитных институтов: во-первых, борьба за доверие клиентов и его сохранение; во-вторых, организация условий для высоко морального поведения и лояльности служащих и, в-третьих, создание и сохранение высокого авторитета в обществе.

Здесь решающим фактором в создании положительной репутации банка является поведение банковского служащего: по нему клиенты формируют свое мнение о коммерческом банке в целом.

1.3 Качество обслуживания в коммерческом банке – актуальный вопрос современного рынка

Процессы глобализации, наиболее характерные для последних десяти лет, затронули, в том числе и банковские системы развитых стран: прошел целый ряд банковских слияний, результатом которых стало укрупнение банков и расширение филиальной сети. Крупные банки с разветвленной филиальной сетью получили сильное конкурентное преимущество за счёт более широкого охвата клиентов, за счет возможности следовать за крупными клиентами в случае их расширения. Однако многофилиальный банк сталкивается с проблемой управления большим количеством филиалов, находящихся не только в разных географических, но, возможно, и в разных социально-экономических условиях. В качестве одного из аспектов управления многофилиальным банком можно выделить управление качеством банковских услуг.

Российские банки, наряду с участием в процессах глобализации, работают в условиях обостряющейся конкуренции и насыщения рынка банковских услуг и вынуждены вплотную заниматься борьбой за клиентов. В этой ситуации становится важным не только предложение клиентам конкурентоспособных условий обслуживания (проценты по кредитам и депозитам (вкладам), тарифы по обслуживанию счетов и проведению операций и т.д.), постоянное расширение и обновление спектра услуг, но и качество предоставления услуг.

Качество предоставленных услуг начинает играть все более важную роль еще и потому, что в условиях насыщения рынка и снижения ставки рефинансирования снижаются возможности банка по формированию более привлекательной ценовой политики, чем у конкурентов. Как следствие, клиенты все больше начинают обращать внимание не только на то, «за сколько» их обслуживают, но и на то, «как» их обслуживают. Так, по данным опроса, проведенного RBC daili и call-центром «Горячие линии» группы компаний Imageland [30, с.3] одна четверть (25%) граждан (москвичей), которые совершали какие-либо операции в банках в последнее время, не довольны качеством обслуживания.

Если же учесть все возрастающий интерес крупных банков к розничному бизнесу (и этот интерес вполне оправдан, поскольку рынок банковского обслуживания физических лиц еще не сформирован в России и имеет достаточно большой потенциал роста), то проблема качества обслуживания в банке становится первостепенной. Поскольку привлечение и обслуживание частных клиентов зачастую строится на принципах, отличных от принципов работы с корпоративными клиентами, и, хотя для корпоративного клиента вопрос качества банковского обслуживания, несомненно, важен, для розничного клиента он имеет гораздо большее значение.

Повышение качества обслуживания может быть достигнуто только в рамках создаваемой и внедряемой в банке системы управления качеством, осуществляемого на основе учета, контроля и анализа различных аспектов деятельности коммерческого банка. Система менеджмента качества представляет собой систему процедур, правил, информации, ресурсов (в том числе и трудовых), взаимодействующих в рамках организации для определения и достижения целей в области качества. Согласно современным взглядам система менеджмента качества подразумевает наличие ряда элементов, позволяющих реализовать менеджмент качества в полном объеме. К этим элементам относятся: политика в области качества; система планирования качества, включающая в себя установление целей в области качества, определение необходимых ресурсов и т.д.; процессная модель организации (описание процессов, блок-схемы, процедуры, инструкции); система контроля качества; система мониторинга удовлетворенности потребителей; система внутренних проверок качества; система внешних проверок качества (используется в основном при сертификации); система управления информацией о качестве процессов и продукции; система анализа качества со стороны руководства; система непрерывных улучшений качества, то есть управление несоответствиями, корректирующие и предупреждающие действия.

В связи с этим перед банками встает задача формирования политики качества. А это, прежде всего, связано с необходимостью оценки качества, то есть выработки критериев, что само по себе является большой и сложной задачей. Формальные критерии сложно определить при оценке качества услуг вообще и банковских, в частности, поскольку «производственный цикл» любой услуги невозможно полностью формализовать и организовать надлежащий контроль, так как «производственный цикл» также нематериален, как и сама услуга [20, с.18].

Для того чтобы измерить качество банковской услуги, необходимо понимать, что представляет собой качество обслуживания в банке. Рассмотрение банковской услуги в качестве товара осложняется тем, что она является неосязаемым, нематериальным действием или выполнением работы, не ведущим к владению чем-то материальным, вещественным. Как правило, такие действия или виды работ происходят в момент непосредственного контакта так называемого «производителя» банковской услуги (сотрудника банка) и ее потребителя (клиента банка).

То есть качество банковской услуги имеет отношение к интерактивному процессу, происходящему между коммерческим банком и клиентом. Качество банковской услуги при этом существенно зависит от процесса сравнения потребителем своих ожиданий характеристик банковской услуги до ее потребления с непосредственным восприятием услуги в момент, и после ее потребления. Таким образом, основным критерием оценки качества услуги становится реакция потребителя, которая не поддается прямой количественной оценке и проявляется как совокупность объективных и субъективных параметров.

К объективным параметрам относится востребованность услуги на рынке, которая отражает реакцию потребителя на рыночные характеристики

услуги и может быть оценена количественно на основе статистических данных об объемах предоставленных услуг. К субъективным параметрам можно

отнести реакцию потребителя на качество обслуживания. Данный параметр достаточно сложно представить в количественном выражении, но можно оценить «качественно», анализируя данные о претензиях клиентов и соответствия качества услуг внутренним и внешним стандартам [14, с.39].

Таким образом, можно выделить условно «количественные» и «качественные» показатели качества обслуживания. Пономаревой Т.А. и Супрягиной М.С. был разработан метод количественной оценки уровня качества обслуживания клиентов

[20, с.12]. Данный метод может широко использоваться коммерческими банками, особенно имеющими развитую филиальную сеть, и предполагает проведение сравнительного анализа внутренних данных о работе отдельных точек продаж (филиалов, дополнительных офисов, операционных касс, кредитно-кассовых офисов и т.д.) с составлением по результатам анализа рейтинга качества обслуживания по точкам продаж банка. Результаты применения этого метода позволяют выделить наиболее эффективно работающие филиалы в области качества предоставления услуг, то есть подготавливают почву для проведения бенчмаркинговых исследований внутри филиальной сети банка.

Глава 2 Анализ формирования экономических основ взаимоотношений Ульяновского отделения № 7002 Сбербанка России с клиентами

2.1 Организационно-экономическая характеристика Ульяновского отделения № 7002 Сбербанка России

Акционерный коммерческий Сберегательный банк Российской Федерации (Сбербанк России) создан в форме акционерного общества в соответствии с Законом РСФСР «О банках и банковской деятельности» от 2 декабря 1990 г. [1, с.3]. Учредителем банка является Центральный банк Российской Федерации.

Фирменное (полное официальное) наименование Банка: Акционерный коммерческий Сберегательный банк Российской Федерации (открытое акционерное общество); сокращенное наименование: Сбербанк России.

Уставный капитал банка образован за счет средств, внесённых акционерами. Его увеличение происходит за счет выпуска новых акций, облигаций, обмена облигаций банка на акции, повышения номинальной стоимости акций.

Размер Уставного капитала может быть уменьшен путём уменьшения номинальной стоимости размещенных акций или сокращения их общего количества.

Сбербанк выпускает акции на сумму, равную уставному капиталу. Контрольный пакет акций принадлежит Центральному банку России и составляет 51% от общего количества выпущенных акций. Все акции являются именными. Банк размещает обыкновенные и привилегированные акции.

Акционеры — владельцы обыкновенных акций имеют право участвовать в общем, собрании акционеров с правом голоса по всем вопросам его компетенции, имеют право на получение дивидендов, а в случае ликвидации банка — получение части его имущества. Каждая обыкновенная акция предоставляет акционеру одинаковый объём прав.

Привилегированные акции не дают права голоса. Владельцы привилегированных акций не имеют права голоса на общем собрании акционеров и имеют право на получение дивидендов в размере, не ниже 14% от номинальной стоимости акций.

Более чем полувековой стаж на российском финансовом рынке подтверждает высокую репутацию Сбербанка, как надёжного и стабильного партнёра.

Банк оперативно реагирует на экономические процессы, происходящие в стране, постоянно расширяя спектр предоставленных клиентам услуг на основе использования современных банковских технологий.

Последовательный курс Сбербанка на обеспечение традиционного лидерства на рынке по предоставлению банковских услуг населению позволяет из года в год увеличивать долю Сбербанка в совокупном объёме вкладов населения.

Наряду с этим результат достигнут в работе по привлечению в Сбербанк крупной корпоративной клиентуры. Важную роль в решении этой задачи сыграло присвоение Сбербанку России статуса генерального агентства по обслуживанию счетов Главного Управления федерального казначейства Минфина России, а так же активное участие Сбербанка в финансировании федеральных программ.

Располагая самой разветвлённой филиальной сетью, Сбербанк динамично реализует это преимущество, взаимодействуя с администрациями субъектов Федерации и местными органами власти, прежде всего в осуществлении инвестиционных проектов и формировании рынка ценных бумаг.

Ульяновское отделение № 7002 Сбербанка России организационно подчиняется Ульяновскому отделению № 8588 Сбербанка России, которое входит в состав Поволжского Банка Сбербанка России.

Регламентируют деятельность Ульяновского отделения № 7002 Сбербанка России следующие нормативные документы:

— «Устав Акционерного коммерческого Сберегательного банка Российской Федерации»;

— «Генеральная лицензия на осуществление банковских операций № 1481», выданная Центральным Банком Российской Федерации (Банком России) 03.10.2002 г.;

— «Положение о филиале Акционерного коммерческого Сберегательного банка Российской Федерации (открытого акционерного общества) Ульяновского отделения № 7002 Сбербанка России;

— Различные Инструкции с изменениями и дополнениями.

Ульяновское отделение № 7002 входит в банковскую систему Российской Федерации и в своей деятельности руководствуется законодательством РФ, Уставом, нормативными документами Банка России.

Основной целью деятельности Ульяновского отделения № 7002 Сбербанка России является привлечение денежных средств от физических и юридических лиц, их размещение на условиях срочности, платности, возвратности в интересах вкладчиков банка, а также осуществление кредитно-расчетных и иных банковских операций и сделок с физическими и юридическими лицами.

В Ульяновском отделении № 7002 Сбербанка России выполняются активные и пассивные операции, а так же другие операции, предусмотренные Уставом. Услуги по пассивным операциям оказываются в целях аккумуляции средств, в основном сбережений и временно-свободных средств населения.

Оказывая услуги по активным операциям, банк распределяет собранные средства таким образом, чтобы обеспечить себе конкурентоспособный уровень прибыли и необходимую устойчивость в финансировании.

Ульяновское отделения № 7002 Сбербанка России имеет право вводить новые виды сбережений и кредитов населения самостоятельно, определяя процентные ставки по ним в пределах требований денежно-кредитной политики Центрального Банка. Комиссионные вознаграждения взимаются банком на договорной основе.

К банковским операциям, осуществляемым Ульяновским отделением № 7002 Сбербанка России относятся:

— привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

— открытие и ведение банковских счетов физических и юридических лиц;

— осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

— инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

— купля-продажа иностранной валюты в наличной и безналичной формах;

— выдача банковских гарантий;

— осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

Дополнительно к перечисленным выше банковским операциям Ульяновское отделение № 7002 Сбербанка России осуществляет

— выдает поручительства за третьих лиц, предусматривающие исполнение обязательств в денежной форме;

— приобретает права требования от третьих лиц исполнения обязательств в денежной форме;

— осуществляет доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

— осуществляет операции с драгоценными металлами в соответствии с законодательством Российской Федерации;

— предоставляет в аренду физическим и юридическим лицам специальные помещения или находящиеся в них сейфы для хранения документов и ценностей;

— осуществляет лизинговые операции;

— оказывает брокерские, консультационные и информационные услуги;

— выдает и обслуживает пластиковые карточки международных и российских платежных систем.

Все должностные лица и служащие Ульяновского отделения № 7002 Сбербанка России строго соблюдают тайну по операциям, счетам и вкладам клиентов банка и его корреспондентов, а также коммерческую тайну банка.

Информация, созданная, приобретенная и накопленная в процессе деятельности, а также информация, находящаяся в банке на бумажных, магнитных и других видах носителей не подлежит продаже, передаче, копированию, размножению, обмену и иному распространению и тиражированию в любой форме без согласия Правления банка или уполномоченных Правлением должностных лиц банка.

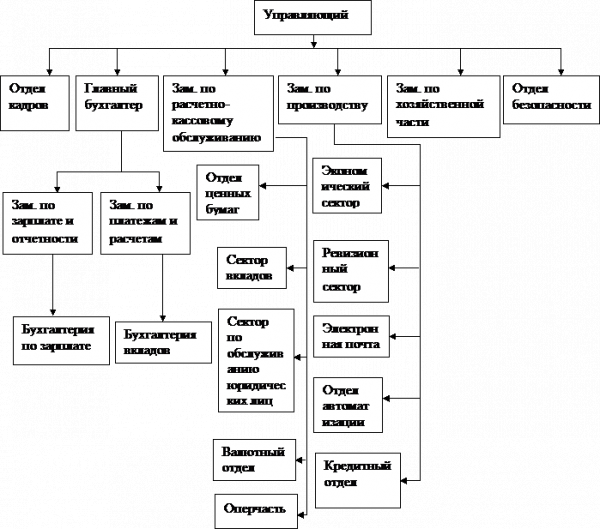

Руководит Ульяновским отделением № 7002 Сбербанка России — Управляющий, назначенный Председателем Поволжского банка Сбербанка России (рисунок 2.1).

Руководит Ульяновским отделением № 7002 Сбербанка России — Управляющий, назначенный Председателем Поволжского банка Сбербанка России (рисунок 2.1).

Рисунок 2.1. – Организационная структура Ульяновского отделения № 7002 Сбербанка России

Управляющий имеет заместителей: по расчетно-кассовому обслуживанию, по производству, по хозяйственной части.

Отделение имеет 23 филиала в Ульяновском и Цильнинском районах, 1 филиал в Железнодорожном районе г. Ульяновска. Также имеется дополнительные офисы № 073 в г. Новоульяновске и № 075 в с. Ундоры.

Филиалы и дополнительные офисы размещены как в арендуемых помещениях, так и находящихся в собственности Банка.

Ульяновское отделение № 7002 является крупнейшим кредитно-финансовым учреждением в Ульяновском районе.

Численность работающих 156 человек. 70 сотрудников имеют высшее образование, остальная часть обучаются заочно в высших учебных заведениях г. Ульяновска и Ульяновской области.

Одна треть работников — это молодежь до 30 лет.

Работники отделения неукоснительно выполняют требования распорядительных, нормативных и иных документов Банка, обеспечивают точное и своевременное выполнение операций и оформление документов.

Работники соблюдают трудовую дисциплину, правила охраны труда и техники безопасности на рабочем месте.

2.2 Анализ текущего состояния корпоративных клиентов банка

С момента образования Сбербанка его основная деятельность была направлена на обслуживание физических, т. е. частных лиц. Позднее с 1994 года он начал работу с юридическими лицами или выражаясь современным языком с корпоративными клиентами.

К корпоративным клиентам относятся: различные государственные и муниципальные организации, акционерные общества, общества с ограниченной ответственностью, частные предприятия, товарищества и т. д.

Клиенты — юридические лица могут быть разделены по категориям: крупные, средние, мелкие.

Банк, в основном старается работать с крупными организациями. Крупными предприятиями и организациями следует считать юридические лица района, имеющие наиболее высокие значения по одному из следующих показателей финансово- хозяйственной деятельности:

— годовой оборот предприятия;

— балансовая прибыль за прошлый год;

— сумма дебиторской и кредиторской задолженности;

— среднесписочная численность рабочего персонала.

Для корпоративной клиентуры в Ульяновском отделении № 7002 Сбербанка России предоставляются следующие услуги:

— расчетно-кассовое обслуживание;

— открытие и ведение счетов клиентов, осуществление расчетов по их поручениям;

— предоставление кредитов;

— покупка, продажа и хранение ценных бумаг (векселей, акций, облигаций, чеков, сертификатов) и осуществление других операций с ними;

— оказание консультационных услуг;

— открытие валютных счетов;

— инкассация денежной наличности.

Сегодня для российского рынка банковских услуг характерно возрастание конкуренции. Кредитные организации стремятся переманить друг у друга хороших клиентов, имеющих постоянно большие остатки средств на счетах и способных приносить банку постоянную прибыль в виде комиссий за банковские услуги. Поэтому в этой конкурентной борьбе банкам необходимо перестраивать свою работу под потребности клиента. В Ульяновском отделении № 7002 Сбербанка России работа ведется таким образом, что банк готов разрабатывать схемы в соответствии с требованиями перспективных клиентов, снижать тарифы и применять наиболее выгодные для клиента процентные ставки. Разумеется, на все эти уступки банк готов пойти без ущерба для себя, а именно в двух случаях:

— если работа с этим клиентом уже приносит банку большую прибыль и снижение тарифов или ставок по кредитам не обернется для банка суммарным убытком от операций с данным клиентом, а только поможет «покрепче привязать» его к банку;

— если банк имеет достаточно оснований полагать, что работа с данным клиентом в будущем принесет банку большую прибыль.

Таким образом, определяя группу анализируемых клиентов, устанавливается размер предельной среднемесячной прибыли, получаемой от одного клиента. Необходимо отметить, что перечень отслеживаемых таким образом клиентов не исчерпывается особо доходными на текущий момент. В этот перечень всегда добавляются перспективные с точки зрения банка клиенты. Это могут быть крупные клиенты, которые в настоящий момент не ведут активных операций с банком. Такие клиенты могут присматриваться к банку и для этого проводить небольшие пробные операции с целью дальнейшего перевода счетов. Работники сектора по работе с юридическими лицами Ульяновского отделения № 7002 Сбербанка России отслеживают таких клиентов, предлагают им льготные условия обслуживания в надежде перевода основного их оборота по счетам и банковским операциям.

Снижение по счетам или размера комиссионных группы клиентов может свидетельствовать, например, о том, что в данном регионе появились новые кредитные организации, которые переманивают клиентов Сбербанка, предлагая им более выгодные условия обслуживания. Также это может означать, что банк отстает по уровню ставок или тарифов от конкурентов и клиенты уходят. Другой причиной может быть недостаточно полный набор услуг, предлагаемых клиентам. Клиенты в такой ситуации будут обращаться за отдельными недостающими услугами в другие банки, которые в качестве условия работы могут ставить требование частичного перевода счетов клиентов. Все такие ситуации своевременно выявляются в Ульяновском отделении № 7002 Сбербанка России с помощью оперативного анализа прибыльности операций клиентов, после чего принимаются немедленные меры для их исправления.

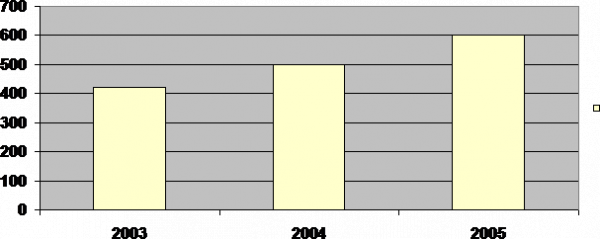

Для анализа состояния работы с корпоративными клиентами сравним данные (таблица 2.1) за последние три года, с целью выявления положительной или отрицательной динамики и оценки деятельности банка по работе с предприятиями и организациями.

Проанализируем динамику изменения численности корпоративных клиентов в Ульяновском отделении № 7002 Сбербанка России исходя из данных таблицы 2.1.

Таблица 2.1 — Анализ динамики количества юридических лиц, обслуживаемых в

Ульяновском отделении № 7002 Сбербанка России

|

Годы |

Количество юридических лиц, |

Абсолютный прирост |

Темпы роста к предыдущему году, % |

|

2003 |

420 |

—- |

—- |

|

2004 |

500 |

80 |

119 |

|

2005 |

600 |

100 |

120 |

Так в 2003 году количество предприятий и организаций было равно 420. В 2004 году их численность увеличилась на 80 и составила 500 предприятий и организаций. За 2005 год она увеличилась на 100 и достигла 600 клиентов (рисунок 2.2).

Рисунок 2.2 – Динамика численности юридических лиц

Однако, необходимо отметить изменение темпов роста. За 2004 год темпы роста составили 119%, за 2005 год — 120%. Такая ситуация связана с ужесточением конкуренции среди коммерческих банков по привлечению корпоративных клиентов. Увеличение темпов роста в 2005 году на 1% по сравнению с 2004 годом связано с появление ряда новых предприятий, таких как ООО «Беркут», ООО «Служба единого окна по недвижимости», ООО «Риц-Регион», ЧП «Двери», ЧП «Еделькин И.И.», ЧП «Кавунов С.П.» и др.

Проанализировав работу юридического отдела Ульяновского отделение № 7002 за 2005 год можно сделать вывод, что в связи с проведением широкой рекламной кампании, многие предприятия Ульяновского и Цильнинского районов, имеющие расчетные счета в других коммерческих банках перешли на обслуживание в Ульяновское отделение № 7002, несмотря на высокие тарифы по некоторым операциям. По нашему мнению это связано с улучшением качества обслуживания, а также с удобным территориальным расположением банка для предприятий Ульяновского, Цильнинского районов и села Большое Нагаткино. Поэтому данным предприятиям выгодно обслуживаться в Ульяновском отделении № 7002 Сбербанка России, тем самым они экономят время на поездки, сокращаются хозяйственные расходы.

Исследуем структуру корпоративных клиентов для выявления операций, наиболее привлекательных для них из данных таблицы 2.2:

Таблица 2.2 — Структура корпоративных клиентов

|

2003 |

2004 |

2005 |

||||

|

Наименование |

Количество клиентов |

Удельный вес клиентов, % |

Количество клиентов |

Удельный вес клиентов, % |

Количество клиентов |

Удельный вес, % |

|

1.Количество клиентов, получающих услуги по расчетно-кассовому обслуживанию |

380 |

90,48 |

455 |

91 |

550 |

91,67 |

|

2.Количество кредитуемых клиентов |

15 |

3,57 |

17 |

3,4 |

20 |

3,33 |

|

3.Количество клиентов, получающих услуги по ценным бумагам |

20 |

4.76 |

22 |

4,4 |

23 |

3,83 |

Продолжение таблицы 2.2

|

2003 |

2004 |

2005 |

||||

|

Наименование |

Количество клиентов |

Удельный вес клиентов, % |

Количество клиентов |

Удельный вес клиентов, % |

Количество клиентов |

Удельный вес, % |

|

4.Количество клиентов, имеющих валютные счета |

1 |

0,24 |

1 |

0,20 |

2 |

0,34 |

|

5.Количество клиентов, получающих услуги по хранению ценных бумаг |

0 |

— |

1 |

20 |

2 |

0,33 |

|

6.Количество клиентов, получающих услуги по инкассации |

4 |

0,95 |

4 |

0,80 |

3 |

0,50 |

|

Итого: |

420 |

100% |

500 |

100% |

600 |

100% |

Анализ данных таблицы 2.2 свидетельствует о том, что основу структуры составляет расчетно-кассовое обслуживание. Увеличение удельного веса с 90,48% в 2003 году до 91,67% в 2005 году связано с тем, что предприятия и организации перешли на расчетно-кассовое обслуживание в Ульяновское отделение № 7002 из других коммерческих банков. Сбербанк оказался одним из надёжных и стабильных банков. Так же улучшилось качество обслуживания клиентов: практически без задержек Ульяновское отделение № 7002 проводит возросший объём платежей предприятий и организаций Ульяновского и Цильнинского районов, города Новоульяновска.

Второе место занимает количество клиентов, оформивших кредиты в данном отделении Сбербанка, но не пользующиеся услугами расчетно-кассового обслуживания. Не смотря на увеличение на 2-3 предприятия каждый год, в структуре удельного веса отмечается уменьшение с 3,4% в 2004 году до 3,33% в 2005. Это связано с тем, что на рынке кредитов действует большое количество кредитных организаций, предоставляющих услуги кредитования на более выгодных условиях, чем в Сбербанке. Количество таких организаций с каждым годом растет. Несмотря на более высокие процентные ставки, они привлекают новых клиентов упрощенной системой выдачи кредитов без обеспечения. Также следует учесть сложное состояние предприятий, обращающихся за кредитами в Сбербанк. Поэтому возможность предоставления кредитов во многом зависит от ликвидного обеспечения, способного минимизировать риск банка по возврату средств.

Количество клиентов, пользующихся услугами вексельного обращения, с каждым годом увеличивается, так как вексель имеет достаточно высокую ликвидность и обращаемость на рынке. Но в структуре удельного веса видно снижение с 4,76% в 2003 году до 3,83% в 2005. Связано это с увеличением общего количества клиентов, открывших расчетные счета в Ульяновском отделении №7002 Сбербанка России пользующихся ценными бумагами.

В 2005 году еще одно предприятие открыло валютный счет в Ульяновском отделении № 7002 Сбербанка России. Это связано с тем, что продукция данного предприятия пользуется большим спросом не только в России, но и за рубежом.

В 2004-2005 г.г. прошла широкая рекламная акция по радио, в газетах, журналах по расширению Сбербанком спектра услуг. Были предложены новые услуги по хранению ценных бумаг (векселей, сертификатов, чеков и др.) и услуги по инкассации денежной наличности и ценностей. Комиссионные вознаграждения за оказание этих услуг взимаются банком на договорной основе. И если в 2003 году не было ни одного предприятия, пользующихся услугами по хранению ценных бумаг в Ульяновском отделении № 7002, то в 2005 году их стало 2. Несмотря на небольшое снижение удельного веса в 2004 году с 0,95% до 0,80% количество предприятий, получающих услуги инкассации стабильно держится в 2003-2004г.г. В связи с ликвидацией одного предприятия в 2005 году их количество снизилось до 3.

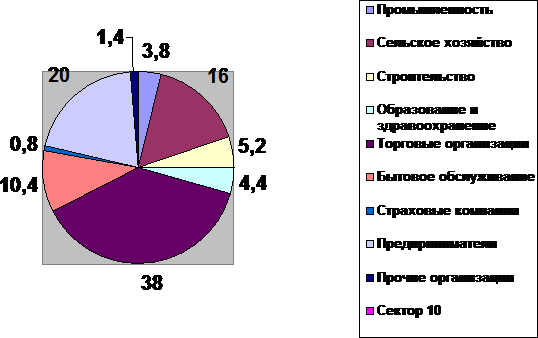

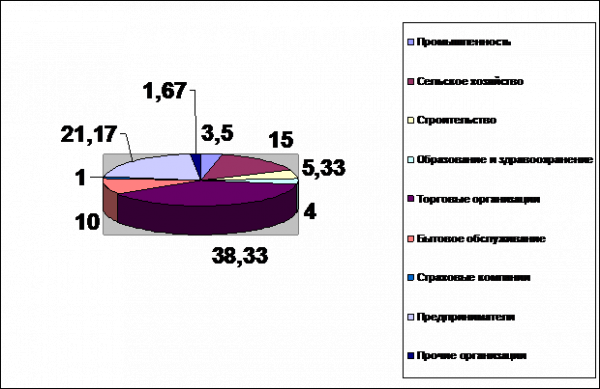

Рассмотрим структуру предприятий — клиентов Ульяновского отделения № 7002 Сбербанка России по отраслям экономики по данным таблицы 2.3:

Таблица 2.3 — Структура корпоративных клиентов по отраслям экономики

|

Отрасли |

2003 |

2004 |

2005 |

|||

|

экономики |

Число предприятий |

Удельный вес, % |

Число предприятий |

Удельный вес, % |

Число предприятий |

Удельный вес, % |

|

1. Промышленность |

15 |

3,7 |

19 |

3,8 |

21 |

3,5 |

|

2. Сельское хозяйство |

65 |

15 |

80 |

16 |

90 |

15 |

|

3. Строительство |

20 |

4,8 |

26 |

5,2 |

32 |

5,33 |

Продолжение таблицы 2.3

|

Отрасли |

2003 |

2004 |

2005 |

|||

|

экономики |

Число предприятий |

Удельный вес, % |

Число предприятий |

Удельный вес, % |

Число предприятий |

Удельный вес, % |

|

4. Образование и |

||||||

|

здравоохранение |

20 |

4,3 |

22 |

4,4 |

24 |

4 |

|

5. Торговые |

||||||

|

организации |

165 |

36,2 |

190 |

38 |

230 |

38,33 |

|

6. Бытовое |

||||||

|

обслуживание |

48 |

10 |

52 |

10,4 |

60 |

10 |

|

7. Страховые |

||||||

|

компании |

2 |

0,06 |

4 |

0,8 |

6 |

1 |

|

8. Предприниматели |

80 |

18 |

100 |

20 |

127 |

21,17 |

|

9. Прочие организации |

5 |

1,3 |

7 |

1,4 |

10 |

1,67 |

|

Итого: |

420 |

100 |

500 |

100 |

600 |

100 |

Сравним структуру юридических лиц, обслуживаемых в Ульяновском отделении № 7002 Сбербанка России за два последних года (рисунки 2.3, 2.4).

Рисунок 2.3 – Структура юридических лиц, обслуживаемых в Ульяновском отделении № 7002 Сбербанка России в 2004 году

Имеющиеся данные рисунков 2.3 и 2.4 свидетельствуют о том, что первое место занимают торговые организации. По сравнению с 2004 годом их количество увеличилось на 40. Это связано с тем, что в настоящее время многие организации занимаются торговлей или посреднической деятельностью, так как это им приносит наибольший доход.

Второе место занимают предприниматели. Это связано с развитием крупного и малого предпринимательства. Частное предпринимательство — сфера экономики, занявшая в последние годы прочные позиции. В условиях рыночной экономики в нашей стране возросла составляющая доходов физических лиц от собственности и предпринимательской деятельности.

Третье место — сельское хозяйство. Ульяновский и Цильнинский районы издавна являлись сельскохозяйственными производителями.

Рисунок 2.4 – Структура юридических лиц, обслуживаемых в Ульяновском отделении № 7002 в 2005 году

В данных районах, по сравнению с другими, сохранились колхозы и совхозы. На их базе организовались фермерские хозяйства, а также новые формы: опытно-производственные хозяйства, сельскохозяйственные производственные кооперативы. На базе таких крупных предприятий как ПО Ундоровский завод минеральной воды «Волжанка», ООО «Стройпластмасс» были организованы подсобные хозяйства, занимающиеся производством сельскохозяйственной продукции. Позднее они были организованы в самостоятельные предприятия, например, ООО «Стройпластмасс-Агропродукт». На сегодняшний день данное предприятие обеспечивает своей продукцией не только близлежащие населенные пункты, но и города Ульяновск, Новоульяновск, Димитровград, Барыш, а также соседние области. А по итогам завершившейся уборочной кампании 2006 года Ульяновский район является лидером среди других районов Ульяновской области. Это говорит о том, что и руководство района и главы предприятий заинтересованы в дальнейшем развитии сельского хозяйства в Ульяновском районе.

Ежегодный прилив корпоративных клиентов в Ульяновское отделение № 7002 Сбербанка России свидетельствует о более выгодных финансовых условиях хранения денежных средств в Сбербанке, благодаря динамичному освоению новых видов банковских продуктов, таких как открытие счетов в иностранных валютах, операции с банковскими акциями и векселями, а также предложение целого ряда дополнительных услуг и льгот для частных вкладчиков и акционеров. Именно коммерческие банки были пионерами в предложении многих видов услуг, неизвестных ранее вкладчикам Сбербанка. Бизнесом, традиционным для Сбербанка, являются услуги по приему коммунальных платежей.

В настоящее время другие коммерческие банки предлагают данную услугу в меньших объемах, чем Сбербанк. Руководство Ульяновского отделения № 7002 и специалисты сектора по работе с юридическими лицами уделяют большое внимание вопросу качества обслуживания корпоративных клиентов, так как основную прибыль банку приносит обслуживание данной категории клиентов.

Поэтому выстраивание банком доверительных и прочных отношений с клиентом, поддержание качества обслуживания на постоянно высоком уровне, позволяющем «вырастить» «своего» клиента и плодотворно с ним сотрудничать, помогает банку продемонстрировать свою исключительность и заставляет постоянно подтверждать свое качественное отличие от имеющихся на рынке аналогичных предложений.

2.3 Анализ текущего состояния частных клиентов банка

Исторически сберкассы создавались для работы с населением. Сбербанк сегодня — крупнейший специализированный банк с долей совокупного объема вкладов физических лиц до 80%. Вклады населения составляют основную часть привлеченных средств в Сбербанке.

Для физических лиц в Ульяновском отделении № 7002 Сбербанка России предоставляются следующие виды услуг:

— прием и выдача вкладов и других видов сбережений;

— прием коммунальных и других платежей в пользу юридических лиц, включая кредитные организации;

— списание денежных средств со счета по разовым и длительным поручениям;

— перевод денежных средств (наличных и со счета по вкладу) в пределах системы Сбербанка России (для зачисления на счет или выплаты наличными деньгами), переводы части или всей суммы вклада в другие кредитные организации, денежные переводы в иностранной валюте;

— предоставление детализированной справки о состоянии вкладов клиента;

— покупка и продажа иностранной валюты;

— операции с пластиковыми карточками;

— предоставление кредитов;

— операции с ценными бумагами и др.

Физические лица открывают счета, чтобы получать зарплату, пенсии, стипендии, денежные и другие пособия, а также, чтобы осуществлять денежные переводы. Но основная цель вкладов — это получение доходов в виде процентов и накопления сбережений. Хранить деньги дома опасно, так как их могут украсть, в худшем случае, и вообще, человек находится в тревоге за их сохранность. Если хранить деньги дома, никаких процентов не ожидается, а растущий уровень инфляции приводит их к обесцениванию. Поэтому выгодно и клиентам и банку.

На сегодняшний день Сбербанк — крупнейший лидер по приему и перечислению коммунальных платежей населения. Эта услуга пользуется повышенным спросом в Ульяновском отделении № 7002 Сбербанка России по сравнению с конкурентами.

Услуга по безналичному списанию денежных средств со счетов по вкладам также востребована в данное время. Клиентам не нужно самим заполнять квитанции, это за него делает операционный работник. Оформив длительное поручение по вкладу, клиент избавляет себя и своих родных от ежемесячного обращения в Сбербанк для оплаты текущих платежей. По длительному поручению осуществляются следующие платежи:

— квартплата и услуги газоснабжения;

— услуги телефонной связи;

— услуги детского сада;

— оплата кредитов.

Широкая филиальная сеть Сбербанка России, уникальная система расчетов и разветвленная корреспондентская сеть за пределами России позволяют обеспечить стабильное и своевременное выполнение поручений клиентов по переводу сумм со счетов по вкладам или наличных денежных средств.

По вкладам, открытым на сроки свыше одного года с ограниченным количеством пролонгаций клиенты бесплатно получают детализированные справки о состоянии их вкладов. Данной услугой предоставляется возможность оперативно и эффективно управлять своими денежными средствами, внесенными во вклады на длительный срок. Процедура получения данной услуги проста — клиенту нужно заполнить соответствующее заявление и затем уже по телефону получать информацию о состоянии счета, о дате получения вклада после пролонгации, о сроках действия доверенности (если она оформлялась).

Ульяновское отделение № 7002 Сбербанка России предлагает своим клиентам современную и популярную среди населения услугу — банковские пластиковые карты. Получив пластиковую карту, клиент становится владельцем полноценного банковского счета. На счет карты можно зачислять любую сумму денег путем взноса наличных или

безналичным перечислением. Держатели таких карт имеют следующие преимущества:

— безопасность — важнейшее достоинство карты. Потеря карты не означает потери денег. Не зная секретного личного кода никто, не сможет снять деньги с карточного счета;

— бесплатное получение наличных в круглосуточных банкоматах;

— безналичные расчеты в торговой и сервисной сети (во многих торговых точках при оплате картой предоставляются скидки);

— уникальная возможность безопасной перевозки денег в любую точку мира безналичным путем;

— простая технология получения наличных в банкоматах и терминалах;

— на остаток средств на счете карты начисляется процентов размере от 1 до 4% годовых в зависимости от вида карты.

В текущем году Ульяновским отделением № 7002 планируется расширение сети обслуживания банковских карт, развитие сотрудничества с торгово-сервисными предприятиями по установке оборудования для обслуживания пластиковых карт.

Услуга кредитования — очень популярная услуга среди населения.

Процентные ставки в Сбербанке намного ниже, чем в других коммерческих банках, а видов кредитов намного больше. Хотя в последние 2-3 года такие коммерческие банки как «Русский Стандарт», «Хоум Кредит энд Финанс Банк», «ОВК», «Русфинанс», не смотря на высокие процентные ставки, переманили большое количество клиентов Сбербанка, предлагая товары в кредит. Но люди нуждаются не только в товарах, но и деньгах, потому что не все товары можно взять в кредит, например, оплатить обучение, купить квартиру, автомобиль, построить дом, оплатить медицинские услуги, приобрести туристические путевки и т.д.

Многие клиенты на сегодняшний день являются пользователями услуг кредитования одновременно в нескольких коммерческих банках, но все-таки остаются приверженцами услуг Сбербанка.

Кредиты выдаются как населению, так и банковским работникам под поручительство физических лиц, платёжеспособных предприятий. В настоящее время выдаются кредиты сроком от 6 месяцев до 20 лет.

Чтобы привлечь наибольшее число клиентов Сбербанк постоянно расширяет спектр банковских кредитов. В Ульяновском отделении № 7002 Сбербанка России предлагаются кредиты на все случаи жизни:

— кредиты на цели личного потребления: «Кредит на неотложные нужды», «Единовременный кредит», «Пенсионный кредит», «Возобновляемый кредит», «Доверительный кредит»;

— жилищные кредиты: «Кредит на недвижимость», «Ипотечный кредит», «Ипотечный +», В последнее время в Ульяновском отделении № 7002 Сбербанка России стал предоставляться кредит «Молодая семья»;

— целевые кредиты: «Автокредит», «Товарный кредит», «Корпоративный кредит», «Образовательный кредит», «Народный телефон», «Под залог ценных бумаг», «Кредит под залог мерных слитков драгоценных металлов».

Услуга продажи и покупки ценных бумаг с каждым годом пользуется все большим спросом среди населения. Например, процентные ставки по продаже сберегательных сертификатов со сроком 90 дней составляет 4,75% годовых, а по депозитам 4,25% годовых. Поэтому покупка сберегательных сертификатов номиналом «1000», «10000» и «50000» рублей пользуется большой популярностью.

В последнее время в Ульяновском отделении № 7002 Сбербанка России стали предоставляться качественные услуги индивидуального характера для такой целевой группы клиентов, как VIP-клиенты.

Обслуживание VIP-клиентов — физических лиц в настоящее время регламентировано «Основными положениями и принципами организации обслуживания VIP-клиентов — физических лиц в Поволжском банке Сбербанка России и отделениях Сбербанка России, организационно подчиненных Поволжскому банку Сбербанка России» (приложение А), согласно которому к категории VIP-клиентов относятся:

— руководители (высшие менеджеры) и собственники крупных предприятий и организаций, как находящихся, так и не состоящих на обслуживании в Сбербанке России;

— руководители органов исполнительной и законодательной власти, руководители организаций — стратегических партнеров Сбербанка России, организаций, оказывающих значительное влияние на функционирование Сбербанка России, публично известные люди из сферы политики, науки, искусства, спорта;

— вкладчики, совокупные остатки, на счетах которых составляют не менее 300000 рублей или 10 тысяч долларов США, а также клиенты, проводящие значительные объемы операций (безналичные списания со счетов по вкладам, зачисления безналичных сумм, приходные операции по вкладу и др.), по которым Сбербанк России получает значительную комиссию.

В Ульяновском отделении Сбербанка по состоянию на 01.01.2006г. обслуживается 39 VIP-клиентов — физических лиц.

Необходимо отметить тот факт, что основное количество VIP-клиентов — физических лиц по-прежнему формируется за счет вкладчиков, имеющих крупные остатки вкладов (удельный вес данной категории вырос в 2005 году с 59% до 70% в общем количестве VIP-клиентов Ульяновского отделения № 7002 Сбербанка России), тогда как удельный вес руководителей предприятий, отнесенных к категории элитной клиентуры, снизился по сравнению с началом 2005 года, и составляет лишь 24% (на начало года — 34%).

Проведенный анализ показал, что по состоянию на 01.01.2006 г. в Ульяновском отделении № 7002 Сбербанка России лишь небольшой процент руководителей организаций со среднедневным остатком свыше 1 млн. руб. официально являются VIP-клиентами.

Однако тот факт, что рядом банковских услуг воспользовались всего несколько VIP-клиентов (доверительное управление — 1 клиент, что составляет 2.6% от общего числа; обезличенными металлическими счетами -5 клиентов, что составляет 12.8% от общего числа, операции с банковскими картами — 6 клиентов).

Это указывает на то, что в данном отделении работа в данном направлении ведется недостаточно активно.

Практически все банки предоставляют индивидуальные условия в части процентных ставок для выделенной клиентуры, что способен делать и Сбербанк по большинству оказываемым клиентам услуг. Неконкурентными остаются лишь предлагаемые процентные ставки по вкладам, поскольку являются фиксированными и изменению не подлежат. Тем не менее, с учетом возможности широкого спектра оказываемым частным клиентам услуг, а также предоставления выделенного обслуживания, VIP-обслуживание в Ульяновском отделении № 7002 Сбербанка России считаем достаточно конкурентоспособным.

Основные направления работы с данной категорией клиентов в 2006 году предложены нами в третьей главе нашей работы.

Рассмотрим динамику физических лиц, обслуживаемых в Ульяновском отделении № 7002 Сбербанка России из данных таблицы 2.4:

Таблица 2.4 — Анализ динамики физических лиц, обслуживаемых в Ульяновском отделении № 7002 Сбербанка России

|

Годы |

Количество физических лиц |

Абсолютный прирост |

Темп роста к предыдущему году, % |

|

2003 |

152000 |

— |

— |

|

2004 |

154000 |

2000 |

101 |

|

2005 |

157000 |

3000 |

102 |

Динамика изменений за последние годы свидетельствует об общем увеличении численности физических лиц, обслуживаемых в Ульяновском отделении № 7002 Сбербанка России. Так, в 2003 году количество клиентов составляло 152000 человек, в 2004 году их количество увеличилось на 2000 и составило 154000 человек. За последний год количество физических лиц увеличилось на 3000 и достигло 157000 человек.