Приложение

Если экономика страны — это единый организм, то банковский сектор — его кровеносная система; она обеспечивает переток инвестиций, оборот денежного капитала. Сбой в ее работе чреват образованием «тромбов», которые, в свою очередь, могут вызвать закупорку финансовых артерий и подорвать жизнеспособность всего организма.

Кредитная сфера имеет особую значимость для государства. От здоровья национальной банковской системы — ее стабильности, бесперебойной работы — напрямую зависит экономическое процветание. Проблемы даже отдельных кредитных организаций привлекают к себе пристальное внимание и болезненно воспринимаются обществом. Именно поэтому одна из важнейших задач экономики — обеспечить стабильное и по возможности бескризисное развитие отечественной банковской системы. Нужно создать механизмы, которые позволят ей эффективно адаптироваться к любым изменениям экономической конъюнктуры и любым изменениям обстановки.

Безусловно, очень многое в решении этой задачи зависит от Центрального банка, одна из обязанностей которого в том и состоит, чтобы оперативно реагировать на любые существенные перемены на банковском рынке. А для этого необходимо иметь в своем арсенале широкий набор средств, в частности максимальный набор инструментов рефинансирования, залоговых инструментов, инструментов стабилизационного кредитования, и своевременно использовать их для нормализации обстановки на банковском рынке. Важную роль в выработке и применении мер по развитию рынка играет банковское сообщество. Банкиры «чувствуют» состояние рынка, по крайней мере, не хуже, чем внешние наблюдатели, в том числе и надзорные органы. Они могут внести неоценимый вклад в разработку и принятие превентивных мер, которые позволят предотвратить развитие кризисных ситуаций.

Центральный банк (ЦБ) и коммерческие банки (КБ) работают в одной системе. В условиях существенного роста числа КБ и расширения их функций значительно возрастает роль Центрального банка. От уровня взаимоотношения ЦБ и КБ в значительной степени зависит устойчивость экономики страны. Не только контролировать, но стимулировать деятельность КБ, одна из основных задач ЦБ.

Данные положения обуславливают актуальность темы данной выпускной квалификационной работы.

Цель выпускной квалификационной работы – анализ банковской системы России, рассмотрение особенностей взаимоотношений ЦБ и коммерческих банков, тенденций развития банковской системы в современных условиях и разработка предложений по развитию банковской системы.

Роль и место Центрального Банка России в системе банковских учреждений

... Центральным Банком России. Так сложилась современная двухуровневая банковская система, состоящая из многочисленных коммерческих банков и одного центрального эмиссионного банка. В Российской Федерации - это Центральный Банк России (Банк России). 1.1 Формы существования банковских организаций. Структура банковской системы России и место в ней Банка России История становления и развития банковского ...

Задачи, решаемые в работе:

1. Исследование банковской системы России.

2. Рассмотрение назначения ЦБ РФ и его функций.

3. Исследование деятельности коммерческих банков.

4. Анализ направлений взаимоотношения ЦБ РФ с коммерческими банками.

5. Рассмотрение моделей рейтинговой оценки деятельности коммерческих банков

6. Изучение вопроса лицензирования деятельности кредитных организаций.

7. Анализ деятельности «Импэксбанка».

8. Разработка предложений по развитию банковской системы России.

Работа состоит из введения, трех глав и заключения.

В первой главе работы рассмотрена структура российской банковской системы, особенности и функции Центрального банка России, характерные черты российских коммерческих банков.

Вторая глава посвящена анализу особенностей взаимоотношений ЦБ России и коммерческих банков. Особое внимание уделено рассмотрению вопросов рефинансирование кредитных организаций, осуществления банковского надзора над кредитными организациями, рассмотрению моделей рейтинговой оценки деятельности коммерческих банков CAMEL и В. Кромонова, лицензированию деятельности кредитных организаций. Так же рассмотрена деятельность коммерческого банка «Импэксбанк». Представлены направления деятельности банка, его место в банковской системе РФ.

В третьей главе проведен анализ проблем банковской системы в современных рыночных условиях и дана оценка перспектив дальнейшего развития банковского сектора России.

При написании работы использовалась учебная литература, периодическая печать и статистическая информация из Интернета.

По мнению специалистов [10, стр. 19], сегодня в России сформировалась двухуровневая банковская система:

- первый уровень — Центральный банк России,

- второй уровень — коммерческие банки и другие финансово-кредитные учреждения, осуществляющие отдельные банковские операции.

Центральный банк — это банк, через который по всей территории страны осуществляются расчетные операции. Хотя платежи могут проводиться и с помощью прямых корреспондентских отношений между коммерческими банками, основная доля всех расчетов осуществляется именно через центральный (национальный) банк страны. ЦБ устанавливает правила совершения расчетов между банками и клиентами, и эти правила являются обязательными для всех субъектов хозяйствования: кредитных учреждений, предприятий, организаций и даже населения.

Право эмиссии денег так же возлагается на Центральный банк. Эмиссионный банк становиться центром по организации банковского дела в стране, вокруг которого группируются все прочие банки и иные кредитные учреждения.

Роль ЦБ РФ, его статус и функции будут подробно рассмотрены в п.1.2. данной работы.

Первые коммерческие банки были созданы в августе 1988 г. [4, стр.29]. После принятия закона СССР «О кооперации» в 1988 г. объединениям кооперативов предоставлялось право создавать кооперативные банки. В конце 1988 г. было создано 2,5 тысячи кооперативных банков. В апреле 1989г. было разрешено создание акционерных коммерческих банков и коммерческих банков на паевых началах.

Основными преимуществами создаваемых коммерческих банков по сравнению с государственными специализированными банками являлись предоставленная свобода в выборе методов ведения банковских операций и прямая зависимость в привлечении клиентов на договорной основе.

Перестройка банковской системы путем создания второго уровня в виде самостоятельных коммерческих банков была названа реформой банковской системы начала 90-х годов.

Существуют так же другие финансово-кредитные учреждения, являющиеся небанковскими организациями.

Небанковская кредитная организация — кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные Федеральным законом «О банках и банковской деятельности». Допустимые сочетания банковских операций для небанковских кредитных организаций устанавливаются Банком России.

Перечень банковских операций, которые имеют право выполнять в соответствии с имеющейся лицензией кредитные организации, установлен статьей 5 Федерального закона «О банках и банковской деятельности».

Количество кредитных организаций РФ, имеющих право на осуществление банковских операций, сократилось с начала 2007 г. на 0,7% и составило на 1 мая с.г. 1 тыс. 244 (на 1 января 2007г. — 1 тыс. 253 кредитных организации) [24].

На 1 февраля 2007 г. аналогичный показатель составил 1 тыс. 247. Всего же, по данным ЦБ РФ, на 1 мая 2007 г. в Российской Федерации зарегистрировано 1 тыс. 399 кредитных организаций, из них 1 тыс. 345 — банки и 54 — небанковские организации. Из общего числа зарегистрированных кредитных организаций (1 тыс. 399) только 1 тыс. 244 имеют право осуществлять банковскую деятельность, 2 организации не оплатили уставный капитал, у 153 кредитных организаций отозвана лицензия. Согласно статистике Банка России, на 1 мая 2007 г. в России зарегистрировано 43 кредитных организации со 100-процентным иностранным капиталом (41 на 1 января 2007 г.) и 12 кредитных организаций с иностранным участием в капитале свыше 50% (11 на 1 января 2007 г.).

Характеристики современного банковского сектора РФ приведены в таблице 1.1 [22].

Таблица 1.1 Количественные характеристики кредитных организаций России

| Показатель | 01.01.04 | 01.01.05 | 01.01.06 | 01.01.07 | 01.07.07 |

| Зарегистрировано кредитных организаций | 1828 | 1668 | 1518 | 1409 | 1399 |

| Действующие кредитные организации | 1329 | 1329 | 1299 | 1253 | 1244 |

| Кредитные организации, у которых отозвана лицензия | 491 | 335 | 218 | 154 | 153 |

| Кредитные организации, имеющие лицензию на осуществление операций в иностранной валюте | 839 | 845 | 839 | 827 | 825 |

| Кредитные организации, имеющие генеральные лицензии | 293 | 310 | 311 | 301 | 307 |

Общая прибыль в российской банковской системе по состоянию на 1 марта 2007 года увеличились в сравнении с аналогичным периодом 2006 года почти в два раза — до 123,743 млдр. рублей с 81,987 млдр. рублей, гласит статистика, опубликованная 05.05.2007г. на сайте Банка России.

Из 1244 кредитных организаций (КО), работающих на 1 марта 2007 года на территории России, 1,082 были прибыльными, 162 — убыточными. На 1 марта 2006 года была зарегистрировано 1,293 КО, из них прибыльными были 1,117, убыточными — 175, одна не предоставила отчетность.

Прибыль кредитных организаций России на 01.03.2007г. составила 74,3 млдр. руб.

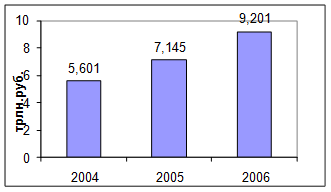

Динамика активов банковской системы России представлена на рисунке 1. [23, с. 47].

Рис. 1. Активы банковской системы России

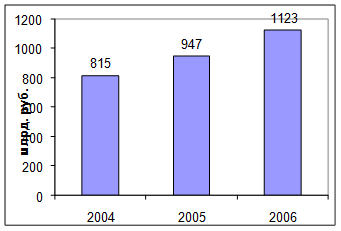

Увеличение собственных средств кредитных организаций за 2004-2006 гг. показано на рисунке 2. [23, с. 48].

Рис. 2. Увеличение собственных средств кредитных организаций

Сумма приобретенных банками ценных бумаг возросла с 271,3 млдр. рублей на 1 января 1999 года до:

1 трлн. 002,2 млдр. рублей на 1 января 2006 года,

1 трлн. 086,9 млдр. рублей на 1 января 2007 года.

Общая сумма депозитов и других привлеченных средств физических лиц увеличилась со 193,4 млдр. рублей на 1 июля 1998 года до:

1,514 трлн. рублей на 1 января 2006 года

1,964 трлн. рублей на 1 января 2007 года.

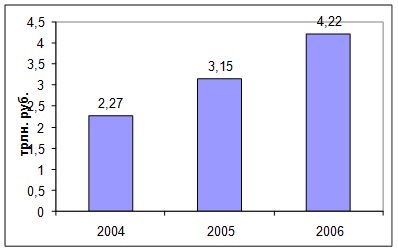

Общая сумма кредитов и прочих размещенных средств, предоставленных нефинансовым предприятиям и организациям-резидентам, выросла с 2,27 трлн. рублей на 1 января 2004 года до 4,22 трлн. рублей на 1 января 2007 года. [23, с. 49].

Довольно значительную часть российских коммерческих банков составляют независимые банки, организованные по инициативе отдельных групп предпринимателей. Здесь вся власть принадлежит правлениям банков, их организаторам.

Однако Россия остается государством, где регионы с насыщенной финансовой инфраструктурой (Москва, Петербург, Урал и т.п.) соседствуют с областями, размером со среднее европейское государство, где банков практически нет. В нашей стране приходится в среднем 1-2 банка (а без учета Москвы — 0,8 банка) на 100 тыс. россиян. Если даже учесть все филиалы, отделения, в том числе Сбербанка, Промстройбанка, Россельхозбанка и др., то одно банковское учреждение обслуживает 3 — 3,5 тыс. человек [25].

В России преобладают мелкие и средние банки — до 80% от общего количества банковских учреждений.

Банковские институты работают в своей рыночной нише, опирающейся на собственный круг клиентуры. В то же время в России широкое распространение получила универсализация банков. При таком рыночном подходе легче выстоять в противоборстве с конкурентами, быстрее можно реагировать на изменения коньюнктуры.

Кредитная система России состоит из банков всех видов — универсальных и отраслевых, вновь созданных и организованных на базе спецбанков, столичных и «провинциальных», банков с сетью филиалов и сконцентрировавших весь объем операций в одном учреждении. Банки, организованные на основе бывших государственных специализированных кредитных учреждений, обычно самые мощные.

Сегодняшняя экономическая ситуации в России характеризуется стремительным развитием товарных и финансовых рынков. Вследствие чего структура банковской системы резко усложняется. Появились новые виды финансовых учреждений, новые кредитные инструменты и методы обслуживания клиентуры.

В целом по стране уровень развития филиальной сети остается недостаточно высоким, а банки с развитой филиальной сетью являются исключением на общем фоне мелких региональных банков. По наблюдениям Банка России, значительное число региональных банков в своей деятельности замыкаются на ограниченном круге местных клиентов (эти клиенты, как правило, являются и акционерами банка), не работая на межбанковском рынке даже с банками своего региона.

Несмотря на разнообразие банковской системы РФ, основными игроками остаются ЦБ и коммерческие банки.

Статус, цели деятельности, функции и полномочия Центрального банка Российской Федерации определяются Конституцией Российской Федерации, Федеральным законом «О Центральном банке Российской Федерации» от 27 июня 2002 года и другими федеральными законами.

Основным элементом правового статуса Центрального банка Российской Федерации является принцип независимости, который проявляется, прежде всего, в том, что Банк России выступает как особый публично-правовой институт, обладающий исключительным правом денежной эмиссии и организации денежного обращения. Функции и полномочия, предусмотренные Конституцией Российской Федерации и Федеральным законом [2], Банк России осуществляет независимо от федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления. Независимость статуса Банка России отражена в статье 75 Конституции Российской Федерации, а также в статьях 1 и 2 [1].

Полномочия Банка России предполагают его исключительные права по изданию нормативных актов, обязательных для федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления, всех юридических и физических лиц, по вопросам, отнесенным к его компетенции Федеральным законом «О Центральном банке Российской Федерации (Банке России)» и иными федеральными законами.

Конституцией РФ (Статьей 75) установлен особый конституционно-правовой статус Центрального банка Российской Федерации, определено его исключительное право на осуществление денежной эмиссии (часть 1) и в качестве основной функции – защита и обеспечение устойчивости рубля (часть 2).

Банк России является юридическим лицом. Уставный капитал и иное имущество Банка России являются федеральной собственностью, при этом Банк России наделен имущественной и финансовой самостоятельностью. Полномочия по владению, пользованию и распоряжению имуществом Банка России, включая золотовалютные резервы Банка России, осуществляются самим Банком России в соответствии с целями и в порядке, которые установлены Федеральным законом «О Центральном банке Российской Федерации (Банке России)». Изъятие и обременение обязательствами имущества Банка России без его согласия не допускаются, если иное не предусмотрено федеральным законом. Финансовая независимость Банка России выражается в том, что он осуществляет свои расходы за счет собственных доходов. Банк России вправе защищать интересы в судебном порядке, в том числе в международных судах, судах иностранных государств и третейских судах.

В своей деятельности Банк России подотчетен Государственной Думе Федерального Собрания Российской Федерации, которая назначает на должность и освобождает от должности Председателя Банка России (по представлению Президента Российской Федерации) и членов Совета директоров Банка России (по представлению Председателя Банка России, согласованному с Президентом Российской Федерации).

Банк России не вправе участвовать в капиталах или являться членом иных коммерческих или некоммерческих организаций, если они не обеспечивают деятельность Банка России, его учреждений, организаций и служащих, за исключением случаев, установленных федеральными законами.

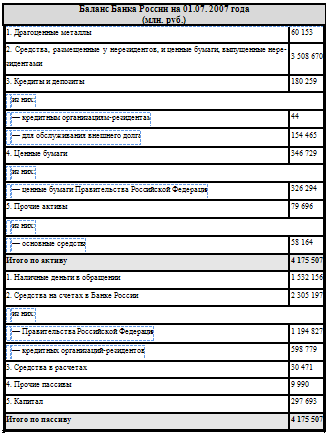

Банк России по состоянию на 01.03.2007г. имеет уставный капитал в размере 3 млдр. рублей. В Приложении представлен баланс Банка России на 2007 год [25].

целями

- защита и обеспечение устойчивости рубля;

- развитие и укрепление банковской системы Российской Федерации;

- обеспечение эффективного и бесперебойного функционирования платежной системы.

Получение прибыли не является целью деятельности Банка России.

основным задачам

- участие в разработке денежно-кредитной политики правительства;

- поддержание стабильности денежного обращения;

- обеспечение устойчивости курса рубля по отношению к иностранным валютам;

- создание государственного фонда золотовалютных резервов;

- использование методов денежно-кредитного управления банковской

- системой для развития рыночной экономики.

Выполнение этих задач осуществляется на основе эмиссии денег, кредитования коммерческих банков, продажи и покупки золота и иностранных валют и поддержания внутренней и внешней покупательной способности национальной денежной единицы.

Банк России осуществляет свои функции в соответствии с Конституцией Российской Федерации и Федеральным законом «О Центральном банке Российской Федерации» и иными федеральными законами. Согласно статье 75 Конституции Российской Федерации, основной функцией Банка России является защита и обеспечение устойчивости рубля, а денежная эмиссия осуществляется исключительно Банком России. В соответствии со статьей 4 Федерального закона [2], Банк России выполняет следующие функции:

- во взаимодействии с Правительством Российской Федерации разрабатывает и проводит единую денежно-кредитную политику;

- монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение;

- является кредитором последней инстанции для кредитных организаций, организует систему их рефинансирования;

- устанавливает правила осуществления расчетов в Российской Федерации;

- устанавливает правила проведения банковских операций;

- осуществляет обслуживание счетов бюджетов всех уровней бюджетной системы Российской Федерации, если иное не установлено федеральными законами, посредством проведения расчетов по поручению уполномоченных органов исполнительной власти и государственных внебюджетных фондов, на которые возлагаются организация исполнения и исполнение бюджетов;

- осуществляет эффективное управление золотовалютными резервами Банка России;

- принимает решение о государственной регистрации кредитных организаций, выдает кредитным организациям лицензии на осуществление банковских операций, приостанавливает их действие и отзывает их;

- осуществляет надзор за деятельностью кредитных организаций и банковских групп;

- регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами;

- осуществляет самостоятельно или по поручению Правительства Российской Федерации все виды банковских операций и иных сделок, необходимых для выполнения функций Банка России;

- организует и осуществляет валютное регулирование и валютный контроль в соответствии с законодательством Российской Федерации;

- определяет порядок осуществления расчетов с международными организациями, иностранными государствами, а также с юридическими и физическими лицами;

- устанавливает правила бухгалтерского учета и отчетности для банковской системы Российской Федерации;

- устанавливает и публикует официальные курсы иностранных валют по отношению к рублю;

- принимает участие в разработке прогноза платежного баланса Российской Федерации и организует составление платежного баланса Российской Федерации;

- устанавливает порядок и условия осуществления валютными биржами деятельности по организации проведения операций по покупке и продаже иностранной валюты, осуществляет выдачу, приостановление и отзыв разрешений валютным биржам на организацию проведения операций по покупке и продаже иностранной валюты.

(Функции по выдаче, приостановлению и отзыву разрешений валютным биржам на организацию проведения операций по покупке и продаже иностранной валюты Банк России будет выполнять со дня вступления в силу федерального закона о внесении соответствующих изменений в Федеральный закон «О лицензировании отдельных видов деятельности»);

- проводит анализ и прогнозирование состояния экономики Российской Федерации в целом и по регионам, прежде всего денежно-кредитных, валютно-финансовых и ценовых отношений, публикует соответствующие материалы и статистические данные;

- осуществляет иные функции в соответствии с федеральными законами.

Вышеперечисленные функции можно объединить в более крупные четыре основные функции:

1.Монопольная эмиссия банкнот;

1. Банк банков;

2. Банкир правительства;

3. Кредитование государства и управления государственным долгом.

1.За центральным банком как представителем государства законодательно закреплена эмиссионная монополия только в отношении банкнот, т.е. общенациональных кредитных денег, которые являются общепризнанным окончательным средством погашения долговых обязательств. В некоторых странах центральный банк монопольно осуществляет также эмиссию монет, но их чеканкой обычно занимается министерство финансов (казначейство).

Банкноты составляют незначительную часть денежной массы промышленно развитых стран, поэтому значение функции эмиссионной монополии ЦБ несколько снижены, хотя банкнотная эмиссия по-прежнему необходима для платежей в розничной торговле и обеспечения ликвидности кредитной системы. Чем выше доля наличного обращения в стране, тем важнее значение банкнотной эмиссии.

Следует иметь в виду, что монополия на эмиссию банкнот на современном этапе вовсе не означает ее жесткого контроля или увязки с целями денежно-кредитного регулирования. Главная задача денежно-кредитной политики — регулирование безналичной эмиссии, основным источником которой являются коммерческие банки. В то же время эмиссионная монополия превратила центральный банк в эмиссионно-кассовый центр банковской системы, поскольку обязательства центрального банка (в форме, как банкнот, так и депозитов коммерческих банков) служат кассовым резервом любого коммерческого банка.

2. Центральный банк не имеет дела непосредственно с предпринимателями и населением. Его главной клиентурой являются коммерческие банки, выступающие как бы посредниками между экономикой и центральным банком. Последний хранит свободную денежную наличность коммерческих банков, т.е. их кассовые резервы. Исторически эти резервы помещались коммерческими банками в центральный банк в качестве гарантийного фонда для погашения депозитов.

В большинстве стран коммерческие банки обязаны хранить часть своих кассовых резервов в центральном банке в соответствии с законом. Такие резервы называются обязательными банковскими резервами. Центральный банк устанавливает минимальное соотношение обязательных резервов с обязательствами банков по депозитам (норму обязательных резервов).

Через счета, открываемые коммерческими банками в центральном банке, последний осуществляет регулирование расчетов между ними. С внедрением электронных расчетных систем существенно снизилось значение традиционной для центрального банка функции расчетного центра банковской системы.

Принимая на хранение кассовые резервы коммерческих банков, центральный банк оказывает им кредитную поддержку. Он является для коммерческих банков кредитором последней инстанции, т.е. кредитором на крайний случай: банки обращаются за поддержкой к центральному банку только в случае отсутствия иной возможности получить кредит.

Во многих странах центральные банки осуществляют надзор за деятельностью банков (регистрация, лицензирование) либо монопольно (например, в Австралии, Великобритании, России), либо совместно с Минфином или другим государственным органом (например, в США).

В ряде стран (например, в Канаде) функция банковского надзора возложена не на центральный банк, а на другой орган.

3. Как отмечалось, независимо от принадлежности капитала центральный банк тесно связан с государством. В качестве банкира правительства центральный банк выступает как его кассир и кредитор, в нем открыты счета правительства и правительственных ведомств. В большинстве стран центральный банк осуществляет кассовое исполнение государственного бюджета. Доходы правительства, поступившие от налогов и займов, зачисляются на беспроцентный счет казначейства (министерства финансов) в центральном банке, с которого покрываются все правительственные расходы. В некоторых странах, например в США, большая часть бюджетных средств помещается в коммерческие банки.

4. В условиях хронического дефицита государственных бюджетов усиливается функция кредитования государства и управления государственным долгом.Под управлением государственным долгом понимаются операции центрального банка по размещению и погашению займов, организации выплат доходов по ним, по проведению конверсии и консолидации. Центральный банк использует различные методы управления государственным долгом: покупает или продает государственные обязательства с целью воздействия на их курсы и доходность, изменяет условия продажи, различными способами повышает привлекательность государственных обязательств для частных инвесторов.

Таким образом, Банк России в качестве своей основной функции формирует и претворяет в жизнь кредитно-денежную политику государства. Спектр деятельности Банка России весьма широк: от действия в качестве агента государства и управления банковскими холдинг-компаниями до обеспечения необходимого количества денег.

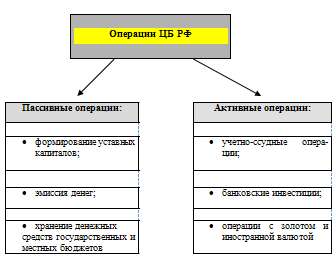

Перечисленные выше функции Центрального банка реализуются через его операции и инструменты.

Операции ЦБ определяются в зависимости от выполняемых функций и направления деятельности.

В общем случае операции ЦБ можно разделить на пассивные – операции по созданию ресурсов банка и активные – операции по их размещению.

Основные пассивные и активные операции ЦБ представлены на рисунке 4.

Рис. 4. Пассивные и активные операции ЦБ РФ

Основными инструментами и методами денежно-кредитной политики, используемыми Центральным банком для воздействия на денежную массу, в соответствии с законодательством являются:

1.Операции на открытом рынке. 2.Изменение учётной ставки. 3.Изменение нормы обязательных резервов, размещаемых коммерческими банками в ЦБ;

4.Операции с валютными активами.

Определение приоритетности инструментов денежно-кредитной политики зависит от тех целей, которые решает ЦБ на том или ином этапе развития страны.

Таким образом, ЦБ способен в значительной мере воздействовать на предложения денег в экономике. Величина предложения денег в экономике оказывает сильное влияние на развитие инфляционных процессов, уровень безработицы и увеличение выпуска в стране. Поэтому правильная политика Центрального банка, одной из функций которого является регулирования предложения денег, может стать важным стабилизирующим фактором развития экономики.

1.3 Деятельность коммерческих банков России

До кризиса августа 1998 года на территории Российской Федерации было зарегистрировано порядка двух с половиной тысяч коммерческих банков, из них примерно 60% паевых и 40% акционерных банков. Из общего числа банков около трети имели лицензию на совершение операций в иностранной валюте. Лицензию на проведение всех видов рублевых и валютных операций (генеральную лицензию) имели лишь около двухсот пятидесяти банков. Еще меньше (около 100) банков владели разрешением на совершение операций с драгоценными металлами (золотом и серебром).

Географическое распределение банков и банковского капитала крайне неравномерно. Наибольшее число банков сконцентрировано в Москве. Вторым финансовым центром России является Санкт-Петербург, развиваются банки на Урале и в Сибири. В то же время существуют регионы России, практически не охваченные банковской инфраструктурой [23].

Сегодня коммерческий банк способен предложить клиенту до 200 видов разнообразных банковских продуктов и услуг. Широкая диверсификация операций позволяет банкам сохранять клиентов и оставаться рентабельными даже при весьма неблагоприятной хозяйственной конъюнктуре. Следует учитывать, что далеко не все банковские операции повседневно присутствуют и используются в практике конкретного банковского учреждения (например, выполнение международных расчетов или трастовые операции).

Но есть определенный базовый набор, без которого банк не может существовать и нормально функционировать. К таким конструирующим операциям банка относят:

- прием депозитов;

- осуществление денежных платежей и расчетов;

- выдача кредитов.

Систематическое выполнение указанных функций и создает тот фундамент, на котором зиждется работа банка. И хотя выполнение каждого вида операций сосредоточено в специальных отделах банка и осуществляется особой командой сотрудников, они переплетаются между собой. Так, банки обладают уникальной способностью создавать средства платежа, которые используются в хозяйстве для организации товарного обращения и расчетов. Речь идет об открытии и ведении чековых и других счетов, служащих основой безналичного оборота. Хозяйство не может существовать и развиваться без хорошо отлаженной системы денежных расчетов. Отсюда большое значение банков, как организаторов этих расчетов.

Помимо выполнения базовых функций, банк предлагают клиентам множество других финансовых услуг. Например, банки осуществляют разного рода доверительные операции для корпораций и частных лиц, связанных с передачей имущества в управление банку на доверительной основе, покупкой для клиентов ценных бумаг, управление недвижимостью, выполнение гарантийных функций по облигационным выпускам.

Российские коммерческие банки выполняют разнообразные функции, занимаясь практически всеми видами кредитных, расчетных и финансовых операций, связанных с обслуживанием хозяйственной деятельности своих клиентов. Важнейшими функциями коммерческих банков традиционно являются [12, стр. 78]:

- аккумуляция временно свободных денежных средств, сбережений и накоплений;

- обеспечение функционирования расчетно-платежного механизма, осуществление и организация расчетов в народном хозяйстве, организация платежного оборота;

- кредитование отдельных хозяйственных единиц, юридических и физических лиц, кредитно-финансовое обслуживание внутреннего и внешнего хозяйственного оборота;

- учет векселей и операций с ними;

- хранение финансовых и материальных ценностей;

- доверительное управление имуществом клиентов (трастовые операции).

В условиях рынка коммерческий банк является не только одним из видов коммерческих предприятий, но и выполняет важную роль финансового посредника в следующих областях:

Во-первых, в области перераспределения временно свободных денежных средств юридических и физических лиц на основе срочности, платности и возвратности.

Во-вторых, при осуществлении платежей между хозяйствующими субъектами, когда особенно важна ответственность банков за своевременное и полное выполнение платежных поручении своих клиентов.

В-третьих, при совершении операций с ценными бумагами, когда банк выступает в качестве инвестиционного брокера, инвестиционного консультанта, инвестиционной компании или фонда.

Функции банков осуществляются через банковские операции. Они подразделяются на:

пассивные

активные

Существующие в России коммерческие банки могут быть классифицированы по большому количеству признаков.

По способу формирования уставного капитала коммерческие банки в нашей стране можно разделить на две основные группы:акционерные и паевые.Физические и юридические лица, являвшиеся организаторами и основателями банка, получают статус учредителей банка, купив «учредительские» паи или акции.

Большинство из российских коммерческих банков относится к категории мелких или средних. Банки, принадлежащие к разряду крупных, — это в основном коммерческие банки, созданные на базе трансформированных отделений бывших государственных специализированных банков. Крупные банки, созданные предприятиями и организациями без участия государственных банковских служб, немногочисленны.

Следует отметить, что в настоящее время это разделение достаточно условно, поскольку и до кризиса августа 1998 года немногие банки могли быть отнесены к крупным, а сейчас большинство банков являются мелкими.

По количеству типов выполняемых операций, по направленности деятельности коммерческие банки подразделяются на универсальные и специализированные. Универсальные банки выполняют весь спектр банковских операций.

Хотя формально коммерческие банки в Российской Федерации являются банками универсального типа, им разрешены практически все виды банковских операций на рынке кредитных ресурсов, включая посредническую деятельность при первичном размещении акций и облигаций промышленных компаний, для большинства из них характерна достаточно узкая специализация. Одной из основных статей доходов для некоторых из них являются доходы от ценных бумаг, комиссионные, полученные за расчетно-кассовое обслуживание клиентов, для других — проценты за предоставленные краткосрочные ссуды.

Деятельность специализированных банков ориентирована на предоставление в основном одного-двух видов услуг для большинства своих клиентов (например, биржевые, кооперативные или коммунальные банки) либо отраслевая специализация.

Инвестиционные и инновационные банки специализируются на аккумуляции денежных средств на длительные сроки, в том числе посредством выпуска облигационных займов и предоставления долгосрочных ссуд. Особенностью деятельности инвестиционных банков является их ориентация на обслуживание и участие в эмиссионно-учредительской деятельности промышленных компаний. Они выступают в качестве организаторов первичного и вторичного обращения ценных бумаг третьих лиц, гарантами эмиссии, посредниками и кредиторами при осуществлении фондовых операций.

Учетные и депозитные банки исторически специализируются на осуществлении краткосрочных кредитных операций (в среднем 3-6 мес.) по привлечению и размещению временно свободных денежных средств, а в общей сумме активных операций существенный удельный вес занимают кредитные и учетные операции с краткосрочными коммерческими векселями.

Сберегательные (ссудосберегательные, взаимосберегательные) банки строят свою деятельность за счет привлечения мелких вкладов на определенный срок, хотя, как правило, большинство из них практикует введение срочных счетов с различным режимом использования, позволяющих изымать вложенные на срок средства практически без ограничений в любое время. Исключение составляет изъятие особо крупных сумм, для чего банки требуют предварительного уведомления клиентов, сроки которого существенно варьируются в различных банках. Среди активных операций доминируют вложения в ипотеки под залог жилых строений и иные ценные бумаги, а также кредитование населения.

Ипотечные (земельные) банки осуществляют кредитные операции по привлечению и размещению средств на долгосрочной основе под залог недвижимого имущества. Особенность формирования пассива ипотечных банков — существенный удельный вес собственных и привлеченных путем выпуска ипотечных облигаций средств. Специализация ипотечных банков — выдача ипотечного кредита под залог (перезалог) недвижимости.

Незначительно распространились в нашей стране коммунальные банки или банки, обслуживающие местное хозяйство. Цель создания коммунальных (муниципальных) банков — содействие развитию и кредитно-финансовое обслуживание местного хозяйства. Учредителями и участниками данных банков могут выступать местные органы власти, ведомства, общественные организации, страховые общества и банки, т.е. те организации, которые в наибольшей степени заинтересованы в развитии местной инфраструктуры и чей бизнес в существенной степени зависит от этого.

Основные направления деятельности коммунальных банков — кредитование коммунального хозяйства, местных предприятий и организаций, а также индивидуального строительства, т.е. мероприятий с повышенной степенью риска с точки зрения обычной банковской практики. Именно данным обстоятельством объясняется особый порядок формирования активов и пассивов коммунальных банков: повышенные нормативы отчислений от прибыли в резервные фонды; привлечение заемных средств путем выпуска облигационных и иных займов при наличии на то особых санкций (специального разрешения); обязательность (в большинстве случаев) обеспечения и целевая направленность на коммунальное строительство выдаваемых ссуд.

Деятельность коммерческих банков лицензируется, управляется и контролируется Центральным банком.

Функции ЦБ РФ, в зависимости от выполняемых задач, можно так же классифицировать следующим образом: регулирующая, контролирующая.

К регулирующей функции относится регулирование денежной массы в обращении. Это достигается путем сокращения или расширения наличной и безналичной эмиссии и проведения дисконтной политики, политики минимальных резервов, открытого рынка, валютной политики.

С регулирующей функцией тесно связана контролирующая функция. Центральный банк получает обширную информацию о состоянии того или иного банка при проведении, например, политики минимальных резервов. Контролирующая функция включает определение соответствия требованиям к качественному составу банковской системы, т.е. процедуру допуска кредитных институтов на банковский рынок. Кроме того, сюда относятся разработка набора необходимых для кредитных институтов экономических коэффициентов и норм контроля за ними.

Главная цель банковского регулирования и надзора — поддержание стабильности банковской системы, защита интересов вкладчиков и кредиторов. Банк России не вмешивается в оперативную деятельность кредитных организаций, за исключением случаев, предусмотренных федеральными законами.

Рассмотрим особенности взаимоотношения ЦБ РФ с коммерческими банками на примере нескольких важных направлений.

2.1. Рефинансирование кредитных организаций

В соответствии со статьями 4, 35, 36, 37, 40, 43, 46 и 47 Федерального закона «О Центральном Банке Российской Федерации (Банке России)» Банк России, являясь кредитором последней инстанции, организует систему рефинансирования кредитных организаций, в том числе устанавливает порядок и условия рефинансирования, а также собственно осуществляет операции рефинансирования кредитных организаций. Операции проводятся в рамках заключенных между Банком России и кредитными организациями договоров в соответствии с законодательными актами [2,3].

Банком России разработаны и в настоящее время действуют механизмы рефинансирования (кредитования) банков, которые можно разделить на 2 группы, различающиеся по степени оперативности принятия Банком России решения о предоставлении кредита. Один из них – кредитование под залог (блокировку) ценных бумаг из Ломбардного списка Банка России. Другой – кредитование под залог векселей, прав требования по кредитным договорам организаций сферы материального производства и (или) поручительства кредитных организаций.

В первом случае обеспечение по кредитам стандартизировано (Банком России определен конкретный перечень ценных бумаг – Ломбардный список Банка России), учет прав собственности на залоговое обеспечение осуществляется уполномоченными депозитариями (НП «Национальный депозитарный центр» и Дилерами на рынке ГКО — ОФЗ), оценка стоимости обеспечения производится на основании информации об итогах торгов ценными бумагами на организованном рынке ценных бумаг (уполномоченными Биржами являются ЗАО «Московская межбанковская валютная биржа (ММВБ )» и ЗАО «Фондовая биржа ММВБ»).

Время принятия решения колеблется от нескольких секунд до одного часа [3, стр. 23].

Во втором случае процесс принятия решения о выдаче кредита, а также процесс оценки качества и стоимости обеспечения более длителен и колеблется от 8 до 20 дней, которые необходимы для проверки Банком России подлинности передаваемого в залог векселя, наличия прав собственности на вексель либо наличия прав требования по кредитному договору, а также в некоторых случаях вызваны необходимостью оценки уровня платежеспособности и финансового состояния организации, чьи обязательства предлагаются банком в залог по кредиту Банка России.

Условия и виды кредитования представлены в таблице 2.1. [4, стр.45].

Кредитование под залог (блокировку) ценных бумаг осуществляется в соответствии с [4].

Банк России предоставляет кредитным организациям в автоматическом режиме внутридневные кредиты и кредиты овернайт и в режиме запроса — ломбардные кредиты.

Таблица 2.1. Общая таблица условий и видов кредитования

| Вид кредита | Срок в днях (раб/календ) | Возможность досрочного погашения | Ставка (в % годовых) | Вид обеспечения |

| Внутридневной | 0 | — | 0 | Блокировка ценных бумаг из Ломбардного списка ЦБ |

| Овернайт | 1 (раб.) | — | 12% | Залог ценных бумаг из Ломбардного списка ЦБ |

| Ломбардный | 7 или 14 (календ.)* | нет | опр-ся по итогам аукциона, либо уст-ся ЦБ для операций на фикс. условиях | Залог ценных бумаг из Ломбардного списка ЦБ |

| Кредит под залог и поручительства | до 180 (календ.) | да | 10% | Залог векселей и прав требования по кредитным договорам и поручительства |

| Кредит под залог векселей, прав требования по кредитным договорам организаций или поручительства кредитных организаций | до 180 (календ.) | да | 7,2% — до 90 дней 9% — от 91 до 180 дней | Залог векселей, прав требования по кредитным договорам организаций или поручительства |

* 7 дней — на фиксированных условиях, 14 дней — на аукционной основе.

Ломбардные кредиты Банка России могут предоставляться на фиксированных условиях и на аукционной основе на любые банковские счета (корреспондентский счет и(или) корреспондентские субсчета) кредитной организации, открытые во всех территориальных учреждениях Банка России.

11 апреля 2006 года Банк России в целях предоставления кредитным организациям возможности для эффективного управления собственной ликвидностью при использовании механизма усреднения обязательных резервов возобновил практику проведения операций ломбардного кредитования на фиксированных условиях. Денежные средства предоставляются в день обращения кредитной организации на срок 7 календарных дней без права досрочного возврата по фиксированной процентной ставке, которая устанавливается равной средневзвешенной ставке последнего ломбардного кредитного аукциона. В случае, если последние два аукциона признаны несостоявшимися, ломбардные кредиты Банка России на срок 7 календарных дней предоставляются по ставке рефинансирования Банка России.

Объемы операций кредитования Банка России представлены в таблице 2.2.[26].

Обеспечением по внутридневным кредитам, кредитам овернайт и ломбардным кредитам служит залог (блокировка) ценных бумаг из Ломбардного списка Банка России.

В целях снижения кредитных рисков залоговое обеспечение по ценным бумагам при расчете стоимости обеспечения корректируется на поправочные коэффициенты. Перечень ценных бумаг, принимаемых в обеспечение по кредитам Банка России, обеспеченным залогом (блокировкой) ценных бумаг, и информация о поправочных коэффициентах

Обеспечение ломбардного кредита или кредита овернайт считается достаточным, если в день выдачи кредита рыночная стоимость бумаг всех выпусков, входящих в залоговый портфель («пул обеспечения» I-ого уровня) с учетом поправочных коэффициентов, равна либо превышает сумму испрашиваемого кредита, включая начисленные проценты за предполагаемый период пользования кредитом Банка России.

Таблица 2.2. Объемы операций кредитования Банка России (в млн. руб.)

| Месяц/год | Объем предоставленных внутридневных кредитов | Объем предоставленных кредитов овернайт | Объем предоставленных ломбардных кредитов |

| Февраль 2006 | 288 304,29 | 598,48 | — |

| Март 2006 | 296 273,66 | 3 554,68 | 25,10 |

| Апрель 2006 | 352 176,28 | 4 151,50 | 42,00 |

| Май 2006 | 350 235,87 | 2 481,00 | 60,00 |

| Июнь 2006 | 382 510,30 | 3 090,30 | 65,50 |

| Июль 2006 | 561 514,69 | 3 284,15 | 5,00 |

| Август 2006 | 623 463,11 | 3 499,83 | — |

| Сентябрь 2006 | 693 242,20 | 2 978,62 | — |

| Октябрь 2006 | 694 099,52 | 2 341,78 | 332,00 |

| Ноябрь 2006 | 888 024,78 | 4 021,35 | 645,00 |

| Декабрь 2006 | 718 853,90 | 569,30 | 184,00 |

| ИТОГО ЗА 2006 | 6 014 024,65 | 30 792,07 | 1 358,60 |

| Январь 2007 | 635 927,78 | 713,82 | 11,00 |

| Февраль 2007 | 785 436,10 | 2 680,58 | 158,00 |

| Март 2007 | 835777,32 | 3 084,25 | 217,00 |

| Апрель 2007 | 902594,0 | 3 704,03 | 198,00 |

| Май 2007 | |||

| ИТОГО ЗА 2007 |

Требования к кредитным организациям — контрагентам Банка России:

- отнесена к категории «Финансово стабильные кредитные организации»;

- не имеет недовзноса в обязательные резервы, неуплаченных штрафов, непредставленного расчета размера обязательных резервов;

- не имеет просроченных денежных обязательств перед Банком России;

— предоставила на основании договора корреспондентского счета (договоров корреспондентского субсчета) Банку России право на списание денежных средств с его корреспондентского счета и корреспондентских субсчетов, открытых в Банке России, в объеме требований Банка России по договорам на предоставление кредита Банка России на основании инкассовых поручений Банка России без распоряжения банка – владельца счета.

Для обеспечения возможности получения в Банке России внутридневных кредитов и кредитов овернайт или ломбардных кредитов кредитной организации надлежит заключить с Банком России Генеральный кредитный договор на предоставление кредитов Банка России, обеспеченных залогом (блокировкой) ценных бумаг. Заключение Генерального кредитного договора от имени Банка России осуществляется территориальным учреждением Банка России по месту ведения корреспондентского счета кредитной организации.

Кредитование под залог векселей и кредитных обязательств организаций сферы материального производства осуществляется в соответствии с Положением Банка России от 3 октября 2000 года № 122-П «О порядке предоставления Банком России кредитов банкам, обеспеченных залогом и поручительствами» (с учетом изменений).

Данный механизм позволяет кредитным организациям получать кредиты в Банке России, предоставляя в залог учтенные векселя и права требования по кредитным договорам из собственного кредитного портфеля. В качестве дополнительного обеспечения требуются поручительства банков. Кредиты такого рода предоставляются на основании заявления кредитной организации на срок до 180 календарных дней с возможностью досрочного возврата. Процентная ставка – 10 процентов годовых. При подаче заявления на получение кредита и в период кредитования банк — потенциальный заемщик (банк-заемщик) должен представлять в Банк России бухгалтерскую отчетность организации, чьи обязательства предлагаются (либо переданы) в залог по кредиту Банка России, и иную информацию в соответствии с Приложением 2 к Положению 122П.

В настоящее время указанным механизмом могут воспользоваться кредитные организации, имеющие открытые корреспондентские счета или корреспондентские субсчета в территориальных учреждениях Банка России 18 регионов Российской Федерации. Распространение данного механизма рефинансирования на различные регионы России осуществляется при наличии заинтересованности со стороны кредитных организаций.

Обеспечение кредита считается достаточным если:

- общая стоимость всех обязательств, входящих в залоговый портфель (с учетом поправочного коэффициента), равна либо превышает сумму испрашиваемого кредита, включая начисленные проценты за предполагаемый период пользования кредитом Банка России;

- имеется одна или более кредитная организация-поручитель.

Требования к кредитным организациям — контрагентам Банка России (банкам-заемщикам и банкам-поручителям):

- не выступает поручителем или заемщиком по действующим кредитам Банка России, предоставленным в соответствии с Положением Банка России от 3.10.2000 № 122-П (с изменениями);

- не является членом одной банковской группы (банковского холдинга) с банком-заемщиком и/или хотя бы с одним из банков-поручителей в соответствии с требованиями нормативных актов Банка России;

- отнесена к категории «Финансово стабильные кредитные организации» в течение последних 12 месяцев;

- имеет положительное аудиторское заключение по результатам проверки деятельности банка за последние 3 года;

- не имеет просроченных денежных обязательств перед Банком России в течение последних 90 календарных дней;

- выполняет обязательные резервные требования Банка России на последние три отчетные даты;

- не имеет случаев ареста денежных средств на корреспондентском счете открытом в Банке России в течение последних 90 календарных дней;

- не имеет задолженности по платежам в бюджеты всех уровней и внебюджетные фонды Российской Федерации.

Требования к организациям, чьи векселя (права требования по кредитным договорам с которыми) принимаются в обеспечение по кредитам Банка России:

- показатели бухгалтерской отчетности и другой информации, представляемой в соответствии с Приложением 2 к Положению Банка России от 3.10.2000 № 122-П (с изменениями), соответствуют требованиям, установленным Банком России;

- срок функционирования не менее трех лет, в том числе с момента реорганизации (за исключением реорганизации в форме преобразования);

- имеет положительное аудиторское заключение по результатам работы за три последних года;

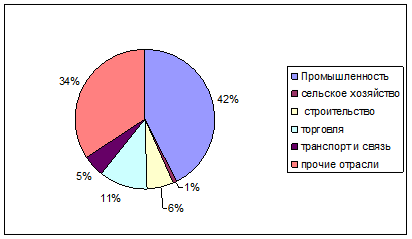

- относится к отраслям «Промышленность», «Транспорт и связь», «Строительство»;

- находится на расчетно-кассовом обслуживании в банке-заемщике не менее 1 года;

- имеет акции (доли) в уставном капитале банка-заемщика не более 5% от суммы оплаченного уставного капитала, банк-заемщик имеет акции (доли) в уставном капитале организации не более 5% от суммы оплаченного уставного капитала;

- не имеет убытков по результатам работы за текущий год.

Банк России предоставляет кредитным организациям возможность получения кредита под залог векселей (прав требования по кредитным договорам) или под поручительства кредитных организаций на срок до 180 календарных дней, при этом допускается его досрочное погашение. В настоящее время указанным механизмом могут воспользоваться кредитные организации, имеющие открытые корреспондентские счета или корреспондентские субсчета в территориальных учреждениях Банка России 21 региона Российской Федерации. Потенциальному банку-заемщику необходимо передать соответствующие документы для рассмотрения Банком России вопроса о заключении договора, предоставление бухгалтерской отчетности организаций не требуется. Срок рассмотрения заявки составляет до 8 дней. В настоящее время процентные ставки установлены на уровне 0,6 и 0,75 от ставки рефинансирования на срок до 90 дней и от 91 до 180 дней соответственно. В целях снижения риска введены поправочные коэффициенты для корректировки стоимости принимаемого в обеспечение имущества (0,5 для имущества I категории качества; 0,3 — для имущества II категории качества).

Перечень организаций, чьи обязательства принимаются в обеспечение по кредитам, формируется на основе данных, публикуемых несколькими международными рейтинговыми агентствами, и утверждается Советом директоров Банка России. Возможные варианты принимаемого обеспечения приведены на следующей схеме (см. рис. 5) [25, с. 46]:

Кредит Банка России признается обеспеченным, если выполняется одно из следующих условий:

А) Имущество, обеспечивающее исполнение обязательств банка-заемщика по кредиту Банка России (векселя и права требования по кредитным договорам), в зависимости от его вида соответствует предъявляемым критериям, и его стоимость, выраженная в национальной валюте и скорректированная на соответствующие поправочные коэффициенты, равна предполагаемой или оставшейся к погашению сумме обязательств банка – потенциального заемщика (банка-заемщика) по кредиту Банка России или превышает указанную сумму.

Рис. 5. Перечень видов обеспечения кредита

Б) Банк-поручитель (банки-поручители) по кредиту Банка России соответствует (соответствуют) предъявляемым к нему (ним) требованиям, и сумма поручительства банка-поручителя (общая сумма поручительств банков-поручителей) равна сумме требований Банка России по договору на предоставление кредита Банка России или превышает указанную сумму.

В) Вексель либо право требования по кредитному договору, передаваемые банком-заемщиком в обеспечение по кредиту Банка России, должны соответствовать следующим критериям:

- оформлены либо заключены с соблюдением законодательства Российской Федерации;

- сумма обязательств выражена в рублях, евро, долларах США или в английских фунтах стерлингов;

- отнесены к I или II категории качества в соответствии с Положением Банка России № 254-П от 26.03.2004.

Величина ставки рефинансирования зависит от состояния экономики страны, от проводимой денежно-кредитной политики и может изменяться в значительном диапазоне. Динамика изменения ставки рефинансирования в России за период с 1991г. по настоящее время приведена в таблице 2.3.

Таблица 2.3.Изменение ставки рефинансирования

| Дата | 30.03.93 | 29.06.93 | 15.10.93 | 22.06.94 | 24.08.94 | 17.11.94 | 24.10.95 |

| Ставка | 100% | 140% | 210% | 185% | 130% | 180% | 170% |

| Дата | 19.08.96 | 02.12.96 | 11.11.97 | 05.06.98 | 10.06.99 | 07.03.00 | 09.04.02 |

| Ставка | 80% | 48% | 28% | 60% | 55% | 38% | 23% |

| Дата | 17.02.03 | 15.01.04 | 26.12.05 | 26.06.06 | 23.10.06 | 29.01.07 | 19.06.07 |

| Ставка | 18% | 14% | 12% | 11.5% | 11% | 10.5% | 10.5% |

26 июня 2007 года ЦБ РФ установил ставку рефинансирования 11,5%. [26].

2.2 Банковский надзор над кредитными организациями

«Борьба с отмыванием грязных денег наряду с введением системы страхования вкладов были основными направлениями развития российского банковского сектора в последние два года с точки зрения регулирования», — заявил на III Международной банковской конференции в Нью-Йорке в начале апреля Андрей Козлов, первый заместитель председателя Банка России.

Причем борьба с отмыванием грязных денег подразумевает не только борьбу с финансовыми преступлениями, но и борьбу с различными серыми схемами. В основном, как считает А. Козлов, серые схемы связаны с двумя процессами. Во-первых, это схемы обналичивания, которые применяются для ухода от налогов при выплате зарплат, для пополнения оборотных средств, а также для получения средств на коррупцию. Во-вторых, это схемы для финансирования серого импорта, когда товар ввозится по заниженной цене для уменьшения пошлин, а реальная цена возмещается потом поставщику различными окольными путями.

Коммерческий банк — это коммерческое предприятие, которое в условиях рынка строит свои взаимоотношения с партнерами как обычные рыночные, т.е. на основе прибыльности и риска. Однако банк должен всегда соотносить прибыльность с соображениями безопасности и ликвидности. Банк, предоставивший слишком много ссуд или оказывающийся не в состоянии обеспечить ликвидность, необходимую в некоторых непредвиденных ситуациях, может оказаться неплатежеспособным.

Это связано с тем, что основополагающим принципом успешного функционирования любого коммерческого банка является его деятельность в пределах реально имеющихся ресурсов.

Однако важны не только количественное равенство ресурсов банка и его кредитных вложений, но и их совпадение по качественным характеристикам. Например, если в структуре вкладов преобладают краткосрочные депозиты до востребования, а банк осуществляет долгосрочное размещение средств, то ликвидность данного банка оказывается под угрозой. С точки зрения поддержания определенного уровня ликвидности банка важно также при выдаче ссуд с высоким уровнем риска одновременно увеличивать долю собственных средств в общем объеме ресурсов и т.п.

Отслеживанием работы коммерческих банков занимаются различные государственные и негосударственные учреждения. К негосударственным можно отнести различные аудиторские и консалтинговые фирмы, журналы, газеты. К государственным можно отнести МВД, ФСК, Минфин, ЦБ. Основную нагрузку в этом направлении взял на себя ЦБ РФ. Он осуществляет регулирование и надзор за банковской деятельностью. Являясь в соответствии с Федеральным законом «О Центральном банке Российской Федерации (Банке России)» органом банковского регулирования и банковского надзора, Банк России призван поддерживать стабильность банковской системы Российской Федерации, обеспечивать защиту интересов.

Надзор осуществляться двумя основными методами [16, стр. 22]:

- проверка банковской отчетности и нормативов, согласно инструкций;

- ревизия.

Данная функция ЦБ очень важна, т.к. она позволяет отслеживать, как общие тенденции в банковском бизнесе, так и осуществлять оперативный надзор за банками. Свою политику ЦБ доводит до сведения КБ посредством издания инструкций, писем и т.д.

Для обеспечения экономических условий устойчивого функционирования банковской системы ЦБ РФ установил следующие экономические нормативы деятельности КБ [18, стр. 33]:

- нормативы достаточности капитала;

- нормативы ликвидности баланса;

- минимальный размер обязательных резервов, депонируемых в ЦБ;

- максимальный размер риска на одного заемщика;

- минимальный размер резервов под кредиты и обесценение ценных бумаг.

Логично предположить, что банки не могут отдавать взаймы все имеющиеся у них деньги вкладчиков, поскольку последние имеют право отозвать свои деньги в любой момент. Однако банковский опыт показывает, что банки не только могут предоставить в кредит почти все средства на депозитах, но и удовлетворить требования своих вкладчиков. Тем не менее, для обеспечения собственной безопасности банки оставляют определенную фиксированную часть депозитов «незадействованной». Эти фонды именуются банковскими резервами.

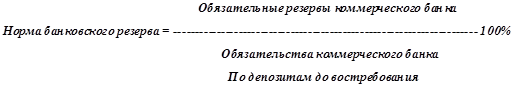

Отношение между размером резервов, которые должны иметь коммерческие банки, и выданными обязательствами по вкладам называется нормой обязательных резервов [7, стр. 64]:

Эта норма устанавливается Центральным банком страны или банковской структурой, выполняющей функции Центрального банка.

К сожалению, финансовая отчетность, методы работы, технологии, и т.д. российских КБ еще очень далека от международных стандартов. Это можно объяснить рядом причин — отсутствием реального банковского дела в бывшем СССР, административно — командная система, и т.д.

Как следствие, это осложняет не только анализ деятельности банка, но и тормозит интеграцию банков РФ в мировую экономику, препятствует активному сотрудничеству, отпугивает потенциальных партнеров. По этому, ЦБ стремиться к постепенному приближению методов бухгалтерского учета и отчетности в банках РФ к международным стандартам. Пожалуй, основной проблемой в данном вопросе является учет прибыли, финансовый левередж, отсутствие четкой нормативной базы, отсутствие накопленного опыта.

Существует Базельское соглашение, в соответствии с которым всем странам-участницам рекомендуется придерживаться определенных стандартов [21, стр. 27]. Базельское соглашение описывает основные стандарты по методологии бухгалтерского учета, управления рисками, учета капитала, гарантий, и т.д. Все больше и больше стран становятся участниками Базельского соглашения. Для вступления РФ в Базельское соглашение необходимо привести стандарты бухгалтерского учета со следующими стандартами:

- непрерывность эксплуатации;

- наращивание;

- постоянство;

- осторожность;

- раздельная оценка активов и пассивов;

- преемственность входящего баланса;

- приоритет содержания над формой;

- консолидация;

- единица измерения.

Далеко не все из этих стандартов соответствуют российской практике бух. учета. Преодолев все эти трудности у России появиться возможность стать членом Базельского соглашения.

В июне 2004 года Базельский комитет по банковскому надзору опубликует новые требования к подходу в области надзора — так называемый Базель II. Эти требования вступили в силу в начале 2006 года. Вопрос в том, сможем ли мы выполнить эти требования.

В странах с развитой рыночной экономикой эта проблема решается примерно одинаково, хотя везде есть свои особенности. Например, в Германии проверкой деятельности коммерческих банков занимается не ЦБ, а подразделения Минфина, а ЦБ занимается только регулированием денежного обращения. В США, кроме государственного контроля Федеральной Резервной системы существуют различные общественные фонды по защите интересов вкладчиков. Они осуществляют регулярную проверку деятельности КБ.

В связи с появлением данной проблемы встал вопрос о том, как осуществлять оценку деятельности КБ. На сегодняшний день есть два принципиальных подхода к оценке деятельности КБ:

- оценочный подход (например, нормативы ЦБ).

Этот подход является сегодня уже не перспективным, поэтому не будем на нем останавливаться.

- рейтинговый подход, то есть разработка таких критериев, показателей и взаимосвязей между ними, что на основании проводимых расчетов можно получить строго определенный показатель.

- рейтинг банка.

базовая модель, которая описана и называется

2.3 Базовая модель рейтинговой оценки деятельности коммерческих банков CAMEL

Данная модель принадлежит перу многих аналитиков и банкиров. Она была удостоена Нобелевской премии, так как это была первая модель рейтинговой оценки деятельности КБ.

«С» — capitaladequacy, это показатель достаточности капитала, определяющий размер собственного капитала банка, необходимый для гарантии вкладчиков, и соответствие реального размера капитала необходимому.

«А» — assetquality, показатель качества активов, определяющий степень «возвратности» активов и внебалансовых статей, а также финансовое воздействие проблемных займов.

«М» — management, показатель качества управления (менеджмента), при помощи которого оценивается система банковского менеджмента на основе эффективности работы, устоявшейся политики, глубины и соблюдения законов и инструкций.

«Е» — earnings, показатель доходности или прибыльности, с позиций ее достаточности для будущего роста банка.

«L» — liguidiity, показатель ликвидности, определяющий достаточно ли ликвиден банк, чтобы выполнять обычные и совершенно неожиданные обязательства.

Некоторые из показателей CAMEL могут быть определены заочно, на основе документов, поступающих в центральный банк, другие же требуют надзорной проверки на месте для выяснения полной картины; таким образом, оценка состояния банка при помощи данной системы может быть текущим процессом, хотя лучше всего ее проводить в конце надзорной проверки.

Банковские супервизоры рассматривают капитал как главный источник защиты вкладчиков. Банк с хорошим капиталом может пережить серьезные убытки, не допустив, чтобы вкладчики потеряли свои деньги.

Важный компонент рейтинговой системы CAMEL — это менеджмент. Однако его оценивают в последнюю очередь, по итогам всего остального.

Безусловно, менеджмент оценивается субъективно и поэтому относительные показатели не могут быть использованы, как это делается с другими компонентами системы CAMEL. Оценка менеджмента начинается с оценки и «совершенства» банка. Банки с хорошим менеджментом должны иметь достаточный капитал, хорошее качество активов, достаточную прибыль и удовлетворительную ликвидность. Поэтому, супервизоры, использующие систему CAMEL, не оценивают менеджмент до тех пор, пока не получат данные по остальным показателям.

Одинаково важно оценивать менеджмент на основе стратегии службы рационализации управления и управляющих органов, взятых вместе. Стратегия создает специфические рамки для ключевых характеристик банковской деятельности, таких как предоставление займов, инвалюта и ликвидность, определяющих действия менеджеров. Служба рационализации управления и управляющие органы позволяют обеспечить реализацию проводимой политики и придерживаться нужной стратегии.

Менеджмент также должен оцениваться в зависимости от выполнения банком законов и регулятивных правил, включая своевременное и аккуратное предоставление отчетов в ЦБ.

В заключение супервизоры анализируют низшие слои управления на предмет выявления потенциальных высших менеджеров банка. Четвертая часть системы CAMEL — это оценка доходности. Последний показатель системы CAMEL — это оценка ликвидности. Важно запомнить, что банк, хорошо следящий за своей ликвидностью, должен быть способен выполнить свои обязательства без потерь. После оценки всех компонентов, возможно оценить общий рейтинг банка, называемый сводным рейтингом (COMPOSITERATING)

Каждый показатель получает номер от «1» (хороший) до «5» (неудовлетворительно).

Пять показателей складываются и делятся на 5 для получения сводной оценки.

Сводная оценка дает банковскому супервизору ясное представление о том, является ли банк в целом «хорошим», «удовлетворительным», «достаточным», «критическим» или «неудовлетворительным».

Самым важным является то, что сводная оценка является важным показателем степени необходимого вмешательства, которое должно быть предпринято по отношению к банку со стороны контролирующих органов.

Рейтинговая система CAMEL представляет собой стандартизированный метод оценки банков, но ее эффективность зависит от умения и объективности супервизоров, осуществляющих проверку и оценку банков на регулярной основе.

Рейтинговая система

1 = Strong (Сильный)

2 = Satiafactory (Удовлетворительный)

3 = Fair (Посредственный)

4 = Marginal (Критический)

5 = Unsatisfactory (Неудовлетвориельный)

Сводный рейтинг = 1

- Полностью здоров во всех отношениях.

- Полученные данные не имеют существенного значения. Можно не менять систему управления;

- Устойчив по отношению к внешним экономическим и финансовым потрясениям.

- Нет необходимости во вмешательстве органов надзора.

Сводный рейтинг = 2

- Практически полностью здоров.

- Полученные критические данные не имеют существенного значения. Можно не изменять стиль управления.

- Стабилен и может успешно преодолевать колебания в деловом мире.

- Вмешательство органов банковского надзора ограничено и осуществляется лишь в том объеме, который необходим для исправления выявленных недостатков.

Сводный рейтинг = 3

- Наличие финансовых, операционных или технических слабостей, варьирующих от допустимых уровней до неудовлетворительных.

- Уязвим при неблагоприятных изменениях экономической ситуации.

- Может легко разориться, если принимаемые меры по преодолению слабостей оказываются неэффективными.

- Дополнительное вмешательство органов банковского надзора с целью устранения недостатков.

Сводный рейтинг = 4

- Серьезные финансовые проблемы.

- Сохранение нездоровой ситуации при отсутствии должного внимания к финансовым проблемам.

- Без проведения корректирующих мер сложившаяся ситуация может привести к подрыву жизнеспособности в будущем.

- Большая вероятность разорения

- Необходимы тщательный надзор и контроль, а также конкретный план преодоления выявленных недостатков.

Сводный рейтинг 5

- Огромная вероятность разорения в ближайшее время.

- Выявленные недостатки настолько опасны, что требуется срочная поддержка со стороны акционеров или из других финансовых источников.

- Без проведения корректирующих мероприятий вероятнее всего будет ликвидирован, объединен с другими или приобретен.

2.4 Рейтинговая оценка надёжности банка

Рейтинговая оценка надежности банка позволяет соизмерить и выявить тенденцию его надежности за анализируемый период, а также дать сравнительную оценку с другими банками, основываясь на одном стандартном подходе к их оценке. Кроме того, сравнение результатов расчетов обеспечивает дополнительную информацию о наиболее сильных и слабых сторонах деятельности банка.

В России разработка методик составления рейтингов началась несколько лет назад. Наиболее известными являются методики МБО «Оргбанк», ИЦ «Рейтинг», а также методика В. Кромонова [16, с.88-91].

В силу того, что методика Кромонова основывается на балансовых данных, которые в обязательном порядке поступают от банков-партнеров, она может применяться в текущей аналитической работе отдела межбанковского кредитования для анализа банков-партнеров. В этом случае не возникает проблемы недостаточности данных для анализа. Одобрение методики Центральным банком Российской Федерации также подтверждает целесообразность ее использования коммерческими банками в текущей аналитической работе.

В соответствии с логикой методики Кромонова активы и пассивы банка группируются в следующие показатели:

- К — собственный капитал;

- АР — размер работающих (рискованных) активов;

- ЛА — ликвидные активы;

- ОВ — обязательства «до востребования»;

- СО — суммарные обязательства банка («привлеченные средства»);

- ЗК — защищенный капитал;

- УФ — уставный фонд банка.

Перечисленные показатели с определенной степенью точности можно рассчитать на основе аналитического баланса следующим образом:

- К =ст.29П;

- АР =ст.

4А + ст. 5А + ст. 6А + ст. 12А + ст. 13А + ст. 16А-ст. 27П;

- ЛА =ст. 1А + ст. 2А + ст. ЗА + ст. 7А;

- ОВ =ст. 20П + ст. 23П + ст. 24П + ст. 25П + ст. 28П;

- СО =ст. 20П + СТ. 21П + СТ. 22П + ст. 28П;

- ЗК =ст. 14А;

- УФ =ст. ЗОП.

Далее в соответствии с методикой Кромонова вычисляются следующие шесть коэффициентов, описывающих наиболее существенные закономерности банковских балансов.

- Генеральный коэффициент надежности

К1 = К/АР

— Оптимальное значение: К1 = 1, т.е. объем производительных активов не должен превышать собственный капитал.

- Коэффициент мгновенной ликвидности

К2 = ЛА/ОВ

— Оптимальное значение коэффициента равно 1 . Средства на расчетных счетах клиентов должны быть полностью обеспечены ликвидными активами.

•Кросс-коэффициент

К3 = СО/АР

- Оптимальное значение коэффициента равно 3. Это значит, что риску может подвергаться не более трети всех доверенных банку средств.

•Генеральный коэффициент ликвидности

К4

— Оптимальное значение коэффициента равно 1 , что означает полное покрытие совокупных обязательств ликвидными активами, недвижимостью и ценностями.

- Коэффициент защищенности капитала

К5

- Коэффициент фондовой капитализации прибыли

К6

Затем рассчитывается текущий индекс надежности ( N ), который является стандартной рейтинговой оценкой банка.

N = (К1 /1)

- 45 + (К2 /1)

- 20 + (К3 / 3)

- 10 + (К4 /1)

- 15 + (К5 /1)

- 5 + (К6 / 3)

- 5.

Оптимальное значение рейтинговой оценки составляет 100%. Таким образом, анализ кредитоспособности банков-заемщиков включает следующие основные этапы:

- составление наглядного сгруппированного (аналитического) баланса банка на основе его исходного баланса;

- расчет системы финансовых показателей, на основе данных аналитического баланса;

- расчет стандартной рейтинговой оценки по методике Кромонова, адаптированной к предложенной системе группировки исходного баланса банка.

2.5 Лицензирование деятельности кредитных организаций

Банк России принимает решения по вопросам государственной регистрации кредитных организаций и лицензировании их деятельности, в целях осуществления контрольных и надзорных функций.

Кредитные организации создаются как хозяйственные общества, в виде банков или небанковских кредитных организаций.

Банком является кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц; размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности; открытие и ведение банковских счетов физических и юридических лиц.

Небанковская кредитная организация — кредитная организация, имеющая право осуществлять отдельные банковские операции.

Перечень банковских операций, которые имеют право выполнять в соответствии с имеющейся лицензией кредитные организации, установлен статьей 5 Федерального закона «О банках и банковской деятельности».

В настоящее время действующим законодательством и Банком России установлены жесткие требования, которые должны соблюдаться физическими и юридическими лицами при создании кредитных организаций. При регистрации кредитной организации и согласовании изменений в ее уставе и составе участников Банк России уделяет особое внимание вопросам правомерности участия юридических и физических лиц и оплаты ими уставного капитала, составу руководителей кредитных организаций и их материально-техническому оснащению.

Учредители — юридические лица должны быть зарегистрированы в установленном законодательством порядке, иметь устойчивое финансовое положение и выполнять обязательства перед бюджетами всех уровней за последние три года, а также располагать средствами, удовлетворяющими требованиям Банка России, для внесения их в уставный капитал кредитной организации.

Для приобретения более 20% акций (долей) кредитной организации требуется предварительное согласие Банка России.

Формирование уставного капитала за счет иностранных инвестиций также требует разрешения Банка России.

Вклады в уставный капитал могут быть в виде денежных средств, материальных активов (банковское оборудование и здание, в котором располагается кредитная организация, за исключением незавершенного строительства).

Размер неденежной части уставного капитала не должен превышать 20% в первые два года деятельности кредитной организации и 10% в последующие годы.

Основания и порядок отказа в государственной регистрации кредитной организации изложены в статье 16 Федерального закона «О банках и банковской деятельности».

Кредитные организации в зависимости от спектра выполняемых операций подразделяются на банки и небанковские кредитные организации (ст. 1 Федерального закона «О банках и банковской деятельности»).

Минимальный размер уставного капитала для вновь создаваемых банков со 100-процентным участием российского капитала и банков, имеющих долю участия иностранных инвестиций, не более 50% уставного капитала, составляет в настоящее время 2,0 млн. ЭКЮ, для небанковских кредитных организаций — 0,5 млн. ЭКЮ.

Для вновь создаваемых банков с долей иностранных инвестиций в уставном капитале свыше 50% минимальный размер уставного капитала составляет 5 млн. ЭКЮ.

Для получения лицензии, предусматривающей операции со средствами в иностранной валюте, минимальный размер собственных средств (капитала) составляет 5 млн. ЭКЮ (для небанковских кредитных организаций — 1,25 млн. ЭКЮ).

Кредитным организациям могут быть предоставлены следующие виды лицензий:

- лицензия на осуществление банковских операций (за исключением привлечения во вклады средств физических лиц) со средствами в рублях либо в рублях и иностранной валюте;

- лицензия на привлечение во вклады средств физических лиц в рублях либо в рублях и иностранной валюте (право привлечения во вклады денежных средств физических лиц предоставляется банкам, с даты государственной регистрации которых прошло не менее двух лет, при условии устойчивости их финансового положения);

- генеральная лицензия, предоставляющая право осуществлять все операции в рублях и иностранной валюте, а также открывать в установленном порядке филиалы за рубежом и/или приобретать акции (доли уставного капитала) кредитных организаций-нерезидентов;

- лицензия (разрешение) на осуществление операций с драгоценными металлами (золотом и серебром).

Лицензия выдается Банком России по согласованию с Министерством финансов Российской Федерации.

Лицензия на право осуществления операций с драгоценными металлами может быть выдана одновременно с лицензией на осуществление операций в иностранной валюте или после ее получения.

Уполномоченными банками на проведение операций и сделок с природными драгоценными камнями являются банки, действующие одновременно на основании Генеральной лицензии Банка России на совершение банковских операций и лицензией на осуществление операций с драг. металлами (либо разрешения на совершение операций с драг. металлами(золотом, серебром)).

При наличии лицензии на проведение банковских операций кредитная организация вправе совершать иные сделки, а также осуществлять деятельность на рынке ценных бумаг в соответствии с федеральными законами.

Директор департамента финансового мониторинга и валютного контроля Центробанка Елена Ищенко заявила [22], что две трети российских банков замешаны в отмывании денег. По ее словам, в прошлом году ЦБ проверил 797 кредитных организаций и в 90-95% случаев к банкам возникали вопросы в связи с противодействием легализации доходов. Меры регулятора были разные — от обычных предписаний устранить нарушение до отзыва лицензии. По словам г-жи Ищенко, за год ЦБ наложил 284 штрафа, в 238 случаях принял решение о запрете проведения банками отдельных видов операций, выдал 373 предписания об устранении выявленных нарушений, а в 14 случаях отозвал лицензию.

2.6 Анализ деятельности «Импэксбанка»

Открытое Акционерное Общество «ИМПЭКСБАНК», сокращенное название – ОАО «ИМПЭКСБАНК» (далее – «Банк») — образован собранием акционеров в 1993г.

Банк является юридическим лицом и осуществляет свою деятельность согласно Уставу и на основании генеральной лицензии № 2291 выданной ЦБ РФ в пределах предоставленных ему полномочий. Распоряжается закрепленными за ним средствами и имуществом и заключает кредитные, хозяйственные и другие договоры. Наделяется правами вести дела в суде, принимать меры по непосредственному урегулированию спора, предъявлять иски, представлять отзывы, заявлять ходатайства, подавать кассационные жалобы, совершать другие процессуальные действия [38, с.3].

Банк несет ответственность по своим обязательствам в пределах закрепленных за ним средств и имущества. Банк в своей деятельности руководствуется действующим законодательством, инструкциями ЦБ, Уставом Банка, указаниями Правления и Акционеров Банка. Банк имеет печать и бланки с фирменным наименованием. Юридический адрес Банка: 125252, Москва, ул. Новопесчаная, д. 25/10, стр. 1А.

Основной задачей Банка является универсальное обслуживание клиентов банка по месту нахождения отделений и филиалов. Банк осуществляет свою деятельность в рамках общей кредитной, процентной, инвестиционной и иной политики.

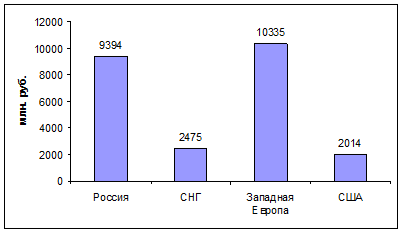

ИМПЭКСБАНК представлен в 44 субъектах Российской Федерации и располагает разветвленной сетью продаж, включающей 189 отделений, дополнительных офисов, филиалов, мини-офисов и более 350 точек кредитования.

Показатели деятельности «Импэксбанка» представлены в таблице 2.4.

Таблица 2.4. Показатели деятельности «Импэксбанка» (млрд. руб.)

| Период | Активы |

Чистая прибыль |

Собственный капитал | Кредитный портфель |

| 2004 | 7 | 153 | 708 | 4,1 |

| 2006 | 9.8 | 180 | 1102 | 5,7 |

| 1полугодие 2007 | 8.2 | 87,3 | 776,1 | 4,9 |

ИМПЭКСБАНК активно развивает ритейловый бизнес, в частности кредитование населения. Кредиты физическим лицам выросли по сравнению с началом 2006 года в 5,2 раза, составив на 1 января 2007 года 12,4 млрд.руб. Благодаря росту кредитного портфеля ИМПЭКСБАНК занимает 7 место в рейтингах лидеров розничного кредитования.