|

ЕСН |

Работодатель |

Выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым договорам |

Сумма начисленных в пользу физических лиц за налоговый период выплат и иных вознаграждений |

Размер ставки (для наемного работника, имевшего годовой доход менее 280 тыс. руб.) 26 %. ПФ <#»814146.files/image001.gif»>

При оптимизации налогов могут решаться и иные финансовые задачи, далекие от минимизации, например, формирование в отчетном периоде существенной прибыли для привлечения новых кредитов и акционеров. В указанном случае оптимизация налогов коснется не только отчетного периода, но и следующего за ним. Поскольку необходимость в прибыли в следующем отчетном периоде уменьшится, и из-за этого упадут налоговые платежи, какие-то пояснения придется давать налоговым органам. В понятие оптимизации также входит работа по предотвращению чрезвычайно большого, по сравнению с обычным уровнем, налогообложения вследствие ошибок в оформлении сделок. Минимизация налоговых платежей — это очень узкое понятие, которое подразумевает уменьшение налоговых обязательств налогоплательщика. Минимизация налоговых платежей обычно проводится отдельно по каждому налогу в отрыве от анализа всей совокупности налогов, уплачиваемых компанией, и преследует единственную цель — уменьшение налоговых обязательств. «Уменьшение налоговых платежей» — один из способов улучшения финансового состояния предприятия, повышения инвестиционной привлекательности. Снижать налоги целесообразно до тех пор, пока расчеты показывают, что это дает прирост свободной прибыли. Однако в ряде случаев снижение сумм налоговых выплат достигается за счет ухудшения финансовых показателей. Поэтому прежде чем выбрать способ минимизации, следует оценить его, с точки зрения финансовых последствий для предприятия. Результаты применения одних и тех же способов минимизации неодинаковы для разных объектов, а также различны для условий работы предприятия в разные периоды. Поэтому применению конкретной рекомендации должны обязательно предшествовать расчеты прибыли, остающейся в распоряжении предприятия, и свободной прибыли. Термин «налоговая оптимизация» часто трактуется как целенаправленные действия налогоплательщика, которые позволяют ему избежать или в определенной степени уменьшить его обязательные выплаты в бюджет в виде налогов, сборов, пошлин и других платежей. По мнению Д. Тихонова и Л. Липника, под оптимизацией налогообложения понимается «…разновидность экономической деятельности, поскольку в ее рамках осуществляются сделки, производятся в различной форме расчеты, оформляются некие документы. У этой деятельности есть вполне определенная экономическая цель — оптимизировать расходы по уплате налогов…». Следует отметить, что в практике налогообложения зарубежных стран отношение государства к оптимизации налоговых платежей в общем виде выразилось в форме концепций уклонения от уплаты налога («tax evasion») и обхода (избежания) налога («tax avoidance»).

Исходя из вышеизложенного аналитического обзора, можно определить налоговая оптимизация зависит от финансовой стратегии предприятия;

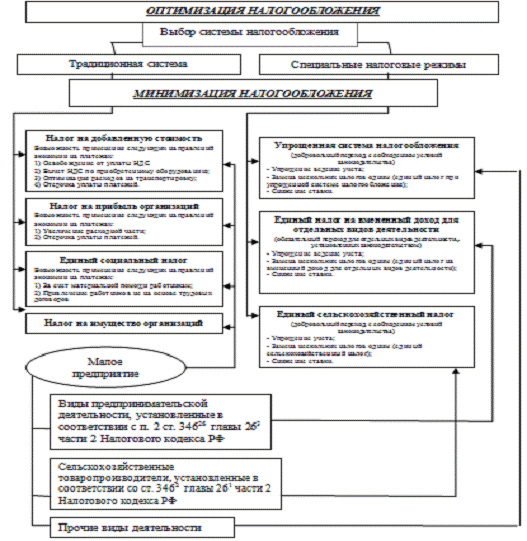

— оптимизация налогообложения — организационные мероприятия в рамках действующего законодательства, связанные с выбором времени, места и видов деятельности, созданием и сопровождением наиболее эффективных схем и договорных взаимоотношений, с целью увеличения денежных потоков компании за счет минимизации налоговых платежей (рисунок 1.2).

Важным является рассмотрение понятия «налоговая нагрузка», как показателя эффективности налогового планирования. В настоящее время в экономической литературе основное внимание уделяется вопросам, связанным с применением тех или иных показателей для количественной оценки и разработки методики расчета показателей налоговой нагрузки. Налоговая нагрузка, с общетеоретических позиций, выражает денежные отношения, складывающиеся в процессе формирования совокупной цены (меры стоимости) государственных услуг в виде величины или доли возможных налоговых изъятий государством части валовой добавленной стоимости. В этом выражается ценовой характер понятия налогового бремени. Налоговая нагрузка относительно макроуровня определяется некоторыми экономистами как совокупность обязательств, принимаемых на себя государством, представляющих расходную часть бюджета, в пределах этого уровня варьируется состав налогов. Если подходить к рассмотрению этого вопроса с позиции критерия эффективности, то можно заключить, что налоговая нагрузка всегда превышает налоговые доходы государства. Бремя налога всегда выше, чем налоговые поступления в бюджет, потому, что налог влияет на решение потребителей, и бюджетные решения последних менее удовлетворены, чем в безналоговой ситуации. Тем не менее, они несут налоговую нагрузку, не отражающуюся в налоговых доходах государства. Еще одна часть потребителей, в связи с ограниченностью своих бюджетных возможностей, сокращает свои покупки и платит относительно меньший налог. В обоих случаях налог изменил структуру расходов потребителей, и каждый налогоплательщик несет большее налоговое бремя, чем бремя, выраженное в налоговых доходах государства. Имеется еще одна причина для различия налоговых доходов государства и общего налогового бремени. Введение налога может вызвать уменьшение в количестве факторов, используемых в производственном процессе, и, следовательно, в общем объеме производства. Например, при введении прогрессивного подоходного налога, который принесет в бюджет такую же сумму поступлений, что и существовавший до этого момента пропорциональный подоходный налог, обладатели фактора «труд» сократят или увеличат его предложение. Если они будут работать меньше, сократится их заработная плата. Это уменьшение доходов работников можно рассматривать как часть налогового бремени, которая опять же не отражается в налоговых поступлениях бюджета. Может, конечно, возникнуть обратная ситуация, когда под воздействием нового налога налогоплательщики будут больше работать, чтобы восстановить уменьшившиеся доходы. Кроме того, изменения в объеме производства могут возникнуть не только из-за изменения количества потребляемого фактора производства вследствие уменьшения его рентабельности, но и в результате сдвигов в уровне общего спроса и занятости. Ввод налога может понизить общий уровень занятости, а увеличение государственных расходов его повысить. Это также усложняет изучение проблемы влияния налоговых эффектов на распределение доходов. Рисунок 1.2 — Схема выбора системы налогообложения, как элемент налогового планирования На макроэкономическом уровне налоговая нагрузка — это обобщающее понятие, характеризующее в абсолютной и относительной форме ту часть произведенного обществом валового или чистого продукта, которая перераспределяется в доход государства посредством налоговых механизмов с учетом уровня общественно необходимых потребностей и конкретных задач налоговой и социальной политики государства. Под налоговой нагрузкой на микроуровне обычно понимают долю доходов, которая уплачивается государству в форме налогов и платежей налогового характера. Категория налоговой нагрузки, применительно к уровню конкретного налогоплательщика, отражает долю его совокупного дохода, изымаемого в бюджет. Как правило, расчет этого показателя производится путем отнесения суммы всех начисленных налогов и налоговых платежей к объему реализации продукции (работ, услуг), включая выручку от прочей реализации. Иногда для более точного расчета в состав фискальных платежей включаются платежи во внебюджетные фонды. В некоторых зарубежных странах для расчета налоговой нагрузки используется показатель эффективной налоговой ставки, которая представляет собой долю налога в суммарном облагаемом доходе налогоплательщика. Налоговые ставки, используемые при расчете методом сложной прогрессии, показывают размер обложения лишь для отдельных частей дохода налогоплательщика. Для того чтобы определить эффективную налоговую ставку, необходимо вначале вычислить долю, изымаемую налогом из каждой отдельной части дохода, а затем их сумму отнести к общей сумме доходов. Известны также и отечественные методики расчета налоговой нагрузки по способу эффективной ставки (отношение общей суммы налогов к добавленной стоимости, созданной предприятием), предлагаемому специалистами Центрального экономико-математического института Российской Академии Наук. Необходимо отметить, что само по себе снижение ставок налогов способствует экономическому росту разными путями. Так, снижение предельных ставок может побудить людей работать более напряженно. Это определенно приведет к росту предложения рабочей силы и увеличению производительности труда. Необходимо учитывать, что общепризнанной в теории налогообложения выступает кривая Лэффера, показывающая связь между налоговыми ставками и объемом налоговых поступлений в бюджет. В соответствии с этой кривой снижение ставок до предельной точки налогообложения вызывает прямое снижение поступлений в бюджет. В то же время повышение ставок после предельной точки влечет за собой сокращение налоговых доходов. После проведенного анализа понятийного аппарата налогового планирования целесообразно перейти к рассмотрению объекта исследования и его характеристик, а именно определить отличительные признаки субъектов малого предпринимательства, проанализировать структуру малых предприятий и рассмотреть особенности налогообложения предприятий малой экономики в зарубежных странах. На современном этапе развития бизнеса у предприятий появилась настоятельная потребность в объективной оценке доходов и расходов не только по окончании определенного временного интервала, но и до его начала. Инструментом выявления и использования всех резервов развития предприятия выступает бюджетирование. Интерес к проблемам постановки системы бюджетирования связан, прежде всего, с совершенствованием системы управления, в частности управленческого учета. Решение задач прибыльности хозяйственной деятельности и прогнозирования финансовых результатов напрямую связано с проблемой налогового бюджетирования. Планирование сумм налоговых платежей можно рассматривать как самостоятельный процесс оптимизации, так и во взаимосвязи с влиянием на финансовый результат организации. Особое значение в проблеме налогового планирования имеет правильный выбор налогового поля предприятия, т. е. составления перечня налогов, налогооблагаемых баз, ставок налогов, сроков уплаты, выявления льгот или особых условий исчисления налогов. Многие предложения по оптимизации налоговых платежей связаны с пространными предложениями о проведении углубленного анализа финансово-хозяйственной деятельности. Результатом такого анализа обычно являются рекомендации по снижению себестоимости, сокращению производственных запасов, увеличению оборота компании и т.д. В конечном итоге управленцы ищут пути сокращения налоговых платежей, которые сводятся к трем возможностям: Уклонение от уплаты налогов, т.е. уменьшение своих налоговых обязательств по налоговым платежам, основанное на сознательном, уголовно наказуемом использовании методов сокрытия доходов и имущества от налоговых органов, и соответственно намеренное (умышленное) искажение бухгалтерской и налоговой отчетности. Необходимо подчеркнуть, что хотя этим методом продолжают активно пользоваться многие предприниматели, он бесперспективен, поскольку работники налоговых органов, чей опыт и компетенция постоянно растут по мере накопления информационной базы и совершенствования методов работы, в короткое время могут обнаружить данные нарушения. Полулегальный путь сокращения налоговых платежей, основанный на использовании противоречий и недоработок нормативных законодательных актов. Он позволяет довольно успешно оспаривать в арбитражных судах действия и решения налоговых органов, основываясь на принципе «что не запрещено законом, то разрешено». Применение данного способа возможно при использовании специальных налоговых режимов определенных территорий, специального статуса и организационно правой формы предприятия, его численности и объема реализации продукции, работ и услуг. Однако следует учитывать, что законодательная база постоянно пополняется, в том числе и путем введения в действие законодательных актов задним числом. Легальный путь уменьшения налоговых обязательств, который основан на соблюдении налогового законодательства путем корректировки финансово-хозяйственной деятельности компании, т.е. на построении системы, позволяющей сочетать маркетинговые и финансовый планы компании с целью эффективного контроля и своевременного реагирования на изменения как во внешней среде, окружающей компанию, так и на внутренние процессы, протекающие внутри компании. Формирование налоговой политики в большинстве организаций до настоящего времени нередко ограничено поиском вариантов только по первым двум направлениям. При этом выбранные способы управления налоговыми обязательствами, как правило, имеют разрозненный характер. Однако существует и иной вариант оптимизации налоговых платежей, которые составляют существенную часть расходов предприятия, — бюджетирование. Его эффективность определяется соотношением с затратами на его проведение, поскольку необходимость и объем налогового планирования напрямую связаны с тяжестью и объемом налогового бремени предприятия. Реализация налоговой политики посредством бюджетирования опирается на полное соблюдение действующего налогового законодательства;

Формированию бюджета налогов предшествует выявление структуры налогов, предстоящих к оплате на данном предприятии, и определение источников их выплаты. Далее производится определение налогооблагаемых баз по основным видам налогов и производится расчет плановых сумм налогов, уплачиваемых за счет различных источников, в разрезе каждого из этих источников. Последним этапом является завершение расчета бюджета налогов и оценка экономической эффективности полученных расчетов. На этом этапе разрабатывается налоговый календарь, т. е. график осуществления конкретных видов налоговых платежей предприятия в предстоящем периоде. Разработка такого графика позволяет минимизировать затраты предприятия по обслуживанию налоговых платежей и увязать эти платежи с планом поступления и расходования денежных средств. За основу налогового бюджетирования предлагается брать налоги, которые имеют существенное значение в составе общих издержек организации. Устанавливается взаимосвязь фактически начисленных налогов за прошедший период с основными экономическими показателями организации. Так, среднемесячный НДС «к уплате» по результатам предыдущего года (полугодия, квартала) определяется в процентном отношении к выручке за тот же период, независимо от того, что сумма НДС определяется как разница между начисленным налогом от выручки и налогом, принятым к вычету из бюджета. Единый социальный налог, хотя и косвенно, но также связан с выручкой предприятия. Несмотря на то, что базой для налогообложения ЕСН является фонд заработной платы, но уровень оплаты труда во многом зависит от объемов выручки. Величина налога на имущество напрямую зависит от остаточной стоимости основных средств, которая легко определяется по балансу. Таким образом, в рамках налогового бюджетирования устанавливается взаимосвязь налогов с налогооблагаемой базой, которая не всегда совпадает с базой, соответствующей Налоговому кодексу РФ. Обычно при этом руководствуются следующим принципом: если налоги имели место в предыдущем периоде и составляли определенную долю по отношению к определенным экономическим показателям, то именно эти налоги и в той же доле от прогнозируемой налогооблагаемой базы должны быть запланированы на предстоящий период. При этом полностью игнорируются особенности исчисления того или иного налога в соответствии с налоговыми стандартами, применение той или иной льготы или особенности исчисления, тогда как именно применение этих особенностей в прошлых периодах повлияло на средний удельный вес налога в налоговой базе. Отметим, что затраты на формирование бюджета налогов сводятся к минимуму, поскольку сама процедура расчетов не вызывает затруднений и требует привлечения только форм бухгалтерской отчетности или Главной книги. В таблице 1.3. представлены основные налоги, включаемые в процесс бюджетного планирования, взаимозависимые базы для формирования бюджета налогов и источник информации по бухгалтерской отчетности для определения удельного веса налогов по данным прошлых периодов. Таким образом, источниками информации для прогнозирования суммы налогов на предстоящий период являются формы бухгалтерской отчетности за прошлый период. При этом желание более оперативно получить базу для прогнозирования налогов может привести к отказу от использования форм отчетности и без ущерба для расчетов привлечь регистры синтетического учета. Таблица 1.3. Взаимосвязь налогов и налогооблагаемой базы для целей бюджетирования налогов

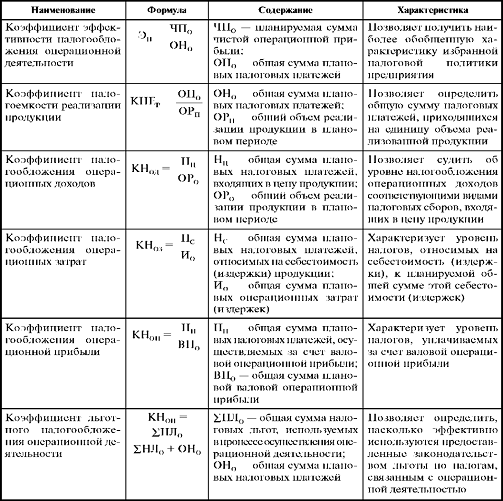

Стандарты налогообложения в отечественной практике привели к тому, что совокупная величина налогов на отечественных предприятиях составляет примерно 10-25% от суммы реализованной продукции, в связи с чем система налогового бюджетирования должна, на наш взгляд, подвергаться периодической оценке на предмет ее объективности и эффективности. Эффективность налогового планирования можно оценить, например, путем расчета коэффициента эффективности налогового планирования, исчисленного как отношение бюджета налогов к объему бюджета продаж. Если коэффициент находится в пределах 20-25%, то система налогового планирования работает достаточно эффективно и не нуждается в корректировке. Если коэффициент находится в пределах 25-40% и сохраняет значения в этом интервале в течение нескольких планируемых периодов, то, следовательно, система налогового планирования работает недостаточно эффективно и нуждается в корректировке с учетом специфики предприятия. Если коэффициент находится в пределах 40-70% достаточно долго, это означает, что система налогового планирования работает неэффективно и требуется корректировка финансовой схемы бизнеса, создание специализированных подразделений для решения этой задачи и переход к доминирующему положению этих служб или специалистов по отношению к остальным подразделениям. При получении значения коэффициента более 70% следует задуматься о продолжении данного вида бизнеса и возможных методах предупреждения полной потери финансовых средств. Налоговое бюджетирование по сути своей является важным моментом управления затратами посредством использования приема оценки эффективности разработанной налоговой политики предприятия. Такая оценка может осуществляться в процессе сравнения альтернативных вариантов с помощью системы соответствующих показателей, представленных в таблице 1.4., и позволяет избрать наиболее эффективный из них. Сформированный бюджет налогов может быть использован в бюджетно-учетной модели с последующим анализом результатов, нацеленным на получение фактических отклонений от бюджетов. Таким образом, целенаправленное взаимодействие приемов бюджетирования и налогового контроля выявляет возможности минимизации налогов и соответственно их экономии. В ходе бюджетирования нельзя игнорировать распределение бюджета налогов между той их частью, которая связана с функционированием того или иного подразделения, и той частью, которая даже косвенно не связана с их деятельностью. Данное направление совершенствования налогового бюджетирования на предприятии в настоящее время игнорируется. А ведь бремя налоговых платежей является затратной характеристикой для предприятия, и эти затраты имеют вполне объективные базы формирования. Таковыми являются объем реализации, стоимость активов предприятия, численность работающих, полученная прибыль и т. д. Таблица 1.4. Система показателей оценки эффективности налоговой политики Возникновение каждой из них связано с функционированием конкретного центра затрат или ответственности, конкретным центром прибыли или инвестиций. Вся совокупность налогов, сборов и других обязательных платежей списывается на уменьшение валового дохода без привязки к конкретному объекту учета, несмотря на то, что каждый из объектов учета притягивает к себе определенную часть налогов, которые являются для него текущими затратами. В связи с этим при формировании бюджета затрат предприятия в расчет бюджетов подразделений может быть включена соответствующая часть бюджета налогов. Оптимальное распределение бюджета налогов, на наш взгляд, должно заключаться в распределении налогов между аналитическими объектами учета, ориентируясь на привязку налогооблагаемой базы к тому или иному объекту учета. Например, платежи в бюджет за получение лицензии на осуществление строительной деятельности в управленческой бухгалтерии должны сопровождаться отнесением их на затраты ОКС, что сформирует их реальную величину. Налог на добавленную стоимость целесообразно распределять пропорционально удельному весу выручки, приходящейся на конкретную продукцию, или доле участия в получении выручки тем или иным подразделением. Налог на прибыль также можно распределять между объектами учета пропорционально удельному весу прибыли, выявленному в результате анализа. Оплата штрафных санкций в бюджет инициирует их отнесение на те центры ответственности, которые их спровоцировали. Данный механизм фактически может быть реализован только в системе управленческого учета. При этом в финансовой бухгалтерии вышеуказанные расходы относятся сразу на уменьшение объема продаж или включаются в состав прочих расходов. Таким образом, объективно распределяя налоговое бремя на этапе бюджетирования между аналитическими объектами учета, можно выявить центры затрат, ответственные за возникающие налоговые обязательства, и более достоверно оценить внутренние показатели эффективности работы как всего предприятия, так и его внутренних подразделений. В результате бюджет налогов, а в дальнейшем их фактический учет по вышеуказанной схеме позволит объективно и правдиво предоставить информацию о затратах структурных подразделений предприятия, материальные или трудовые затраты которых являются базой для налогообложения. Все это в совокупности с минимизацией налогов обеспечит повышение эффективности налоговой политики и окажет благоприятное влияние на развитие учетно-контрольного механизма организации. Глава 2. Анализ системы налогообложения на ООО «Владинвестстрой» 2 Общая характеристика предприятия Общество с ограниченной ответственностью «ВладИнвестстрой», именуемое в дальнейшем «Общество», образованно в соответствии с Федеральным Законом «Об обществах с ограниченной ответственностью», Гражданским Кодексом Российской Федерации и иным законодательством Российской Федерации.. Полное наименование общества на русском языке Общество с ограниченной ответственностью «ВладИнвестстрой». Место нахождение Общества: 362040, РСО-Алания, г. Владикавказ, Пр. Мира, 1. Общество с ограниченной ответственностью «ВладИнвестстрой», создано в целях удовлетворения общественных потребностей и получения прибыли. Для выполнения своих целей предприятие осуществляет следующие виды деятельности:

систем зданий;

Предприятие приобретает права юридического лица с момента государственной регистрации. Предприятие может создавать самостоятельно и совместно с другими предприятиями на территории РФ и за ее пределами филиалы, представительства, которые действуют в соответствии с положением о них, утвержденным Общим собранием учредителей. Общество с ограниченной ответственностью «ВладИнвестстрой», самостоятельно планирует свою производственно-хозяйственную и иную деятельность, а также социальное развитие коллектива. Основу плана составляют договоры, заключенные с поставщиками и потребителями. Реализация продукции осуществляется по ценам и тарифам, устанавливаемым Обществом самостоятельно или на договорной основе, кроме случаев, предусмотренных законом. Предприятие может участвовать в деятельности и создавать в качестве учредителя на территории РФ и за ее пределами предприятия с правами юридического лица, помещать денежные средства в сертификаты банков и другие ценные бумаги, поводить аукционы, лотереи, выставки, проводить операции на товарных и фондовых биржах. Предприятие может приобретать продукцию предприятий, в том числе иностранных фирм, как в РФ, так и за ее пределами. Уставной капитал Общества определяет минимальный размер имущества, гарантирующий интересы его кредиторов, и составляет 200000 (двести тысяч) рублей. Увеличение уставного капитала допускается только после его полной оплаты. Увеличение уставного капитала Общества может осуществляться за счет имущества Общества и (или) за счет дополнительных вкладов участников Общества, и (или) за счет вкладов третьих лиц, принимаемых в Общество. При увеличении Уставного капитала за счет имущества Общества увеличивается номинальная стоимость долей всех участников Общества без изменения размеров их долей. Общее собрание участников Общества может принять решение об увеличении Уставного капитала на основании заявления (й) участника(ов) Общества о внесении дополнительного вклада. Такое решение принимается всеми участниками Общества единогласно. Общество не вправе уменьшать свой Уставный капитал, если в результате такого уменьшения его размер станет меньше минимального размера уставного капитала, определенного в соответствии с Федеральным законом на дату представления документов для государственной регистрации. Трудовой коллектив Общества составляют граждане, участвующие своим трудом в его деятельности на основе трудового договора (контракта). Они решают вопросы:

Устав общества содержит сведения о: составе и компетенции органов управления предприятием и порядке принятия ими решений, в том числе по вопросам, решения по которым принимаются единогласно или квалифицированным большинством голосов; размере уставного капитала общества и номинальной стоимости доли каждого участника общества; правах и обязанностях участников общества; порядке и последствиях выхода участника из общества; порядке перехода доли в уставном капитале общества к другому лицу. Строительство — одно из первых и на сегодняшний день основных направлений деятельности компании. Специализация на возведении многоэтажных жилых домов и внутренней отделке помещений позволила предприятию приобрести опыт, зарекомендовать себя на строительном рынке Владикавказа и завоевать доверие новых заказчиков. На сегодняшний день в рамках строительной деятельности компании смело можно обозначить три основных направления;

Сегодня в активе предприятия:

Компания располагает всеми средствами, чтобы воплотить самые смелые мечты заказчика; сотрудничает с профессиональными архитекторами и дизайнерами, обладает опытом применения новейших строительных технологии в сфере дизайна и отделки помещений, имеет собственную базу данных образца разных строительных и отделочных материалов. Качество, скорость выполнения заказа, индивидуальный подход к каждому клиенту — вот основные плюсы Общество с ограниченной ответственностью «ВладИнвестСтрой». Организационная структура ООО «ВладИнвестСтрой». Управление предприятием должно осуществляться на базе определенной организационной структуры. Структура предприятия и его подразделений определяется предприятием самостоятельно. При разработке организационной структуры управления ООО «ВладИнвестстрой» необходимо было обеспечить эффективное распределение функций управления по подразделениям. При этом требовалось выполнить следующие условия:

подразделений;

которые эффективнее решать в другом подразделении. Следует отметить, что структура управления может изменяться во времени в соответствии с динамикой масштабов и содержания функций управления, в связи с изменяющимися требованиями окружающего мира и т.п. Между отдельными подразделениями ООО «ВладИнвестстрой» существуют как вертикальные, так и горизонтальные связи. Вертикальные связи — это связи руководства и подчинения, например, между начальником предприятия и начальниками участков. Горизонтальные связи — это связи коопераций равноправных элементов, например связь между инженером ПТО и инженером СДО. В основу структуры управления предприятием положена определенна) система. Известно три основные системы управления производством:

Линейная — представляет собой схему непосредственного подчинения по всем вопросам нижестоящих подразделений вышестоящим. Это система достаточно проста и может быть эффективна, если не велико число рассматриваемых вопросом и по ним могут быть даны решения в ближайших подразделениях. Функциональная — система представляет собой схему подчинения нижестоящего подразделения ряду функциональных подразделений, решающих отдельные вопросы управления — технические, плановые, финансовые и т.п. В этом случае указания поступают более квалифицированные. Однако подчиненные подразделения не всегда знают, как согласовать полученные указания, в какой очередности их выполнять… В чистом виде эта система используется очень редко. Наиболее распространена смешанная система, в которой сочетается линейная и функциональная системы. На ООО «ВладИнвестстрой» применена разновидность смешанной системы организационной структуры управления. Рис. 2.1. Схема организационной структуры ООО «ВладИнвестСтрой» Права и обязанности отделов Производственно-техническая деятельность предприятия, его права и обязанности регулируется законом о предпринимательской деятельности. Управление предприятиями осуществляется в соответствии с их Уставом или Учредительным договором, на ООО «ВладИнвестстрой» таковым является Устав предприятия. Предприятие является юридическим лицом, пользуется соответствующими правами и выполняя обязанности, связанные с его деятельностью. Высшим органом управления на ООО «ВладИнвестстрой» является Общее собрание участников. ООО «ВладИнвестстрой» возглавляет Генеральный директор, назначаемый на должность советом директоров, который организует всю работу предприятия и несет полную ответственность за его состояние и деятельность перед учредителями; (собственниками предприятия) и трудовым коллективом и является единоличным исполнительным органом. Ген. директор представляет предприятие во всех учреждениях и организациях, распоряжается имуществом предприятия, заключает договора, издает приказы по предприятию, в соответствии с трудовым законодательством принимает и увольняет работников, применяет меры поощрения и налагает взыскания на работников предприятия, открывает в банках счета предприятия. При существующей структуре управления руководителю предприятия непосредственно подчиняются:

Производственно-технический отдел отвечает за подготовку проекта; документации объекта, согласование проектной документации, сдачу объектов. Возглавляет отдел начальник ПТО, который подчиняется главному инженер. Главный инженер руководит работой технических служб предприятия, несет ответственность за выполнение плана, работу на строительных объектах, использование новейшей техники и технологии, а также отвечает за выполнение требований по охране труда и технике безопасности, экологической безопасности. Главный инженер возглавляет производственно — технический совет предприятия, являющийся совещательным органом. Ему подчиняются отделы:

В задачи отдела менеджмента качества входят вопросы по качеству строительства, внедрение в строительство новейших достижений науки и техники, механизации и автоматизации строительных процессов, соблюдение установленной технологии и др. Вместе с другими подразделениями и участками обеспечивает контроль за работой и наладку технологического оборудования, проводит все виды ремонта технологического оборудования, а также монтаж нового и демонтаж устаревшего оборудования. Отдел по технике безопасности обеспечивает надзор и контроль за соблюдением требований охраны труда в соответствии с Положениями Трудового Кодекса и иных нормативных актов, регулирующих взаимоотношения в области охраны труда; несёт ответственность за выполнение требований техники безопасности на рабочих местах предприятия, обучение обслуживающего персонала безопасным методам работы, проведение соответствующих экзаменов; организует совместно с отделом кадров прохождение регулярных медицинских осмотров персонала предприятия и т.п. На строительном участке роль начальника выполняет прораб, который осуществляет оперативный контроль за ходом строительных работ, следит за соблюдением календарного графика работ, устраняет причины, нарушающие нормальный режим работы, осуществляет контроль за качеством готовых объектов, разрабатывает предложение по предупреждению и уменьшению отклонений от проекта. Осуществляет также подачу распоряжений мастерам по ходу работы Качество продукции является определяющим в общей оценке результатов деятельности трудового коллектива. Мастера несут основную производственную нагрузку и заняты выполнением строительных работ. Отвечают за соответствие выполняемых работ на объектах строительным чертежам, актам выполненных работ и расчетам потребности материалов, отвечают за своевременное проведение технических осмотров, ремонтов оборудования, соблюдение техники безопасности вверенным персоналом, проведение технической учёбы и т.д. Главный энергетик обеспечивает бесперебойное снабжение предприятия электроэнергией, тепло, им, сжатым воздухом, водой, кислородом и другим, а также отвечает за беспер-с снабжение электроэнергией, подачу тепла в административные здания, подач и т.п. Проводит планирование и осуществляет ремонт энергетического оборудования, разрабатывает и осуществляет мероприятия по реконструкции техническому перевооружению и перспективному развитию энергетического Хозяйства предприятия, проводит нормирование расходов электроэнергии, тепла, топлива,, сжатого воздуха и др., а также мероприятия по их экономии, использование вторичных энергоресурсов, разрабатывает технические и организационные мероприятия по повышению надежности и увеличения срока службы энергетического оборудования, проводит работы по оптимизации режимов использования энергетического оборудования в энергетических службах и производственных цехах, проводит работы по научной организации труда в энергетических службах и совершенствованию учета, расчету потребностей и составления энергобалансов, анализу, учету и представлению отчетности, проводит инструктаж и обучение персонала, осуществляет производственные связи с другими подразделениями предприятия и районными энергоснабжающими организациями. Главный бухгалтер осуществляет учет средств предприятия и хозяйственных операций с материальными и денежными ресурсами, устанавливает результаты финансово-хозяйственной деятельности предприятия и др., руководит (через зам. гл. бухгалтера по экономике) работой по планированию и экономическому стимулированию на предприятии, повышению производительности труда, выявлению и использованию производственных резервов улучшению организации производства, труда и заработной платы, организации хозрасчета и др. Бухгалтерия осуществляет учет средств предприятия и хозяйственных операций с материальными и денежными ресурсами, устанавливает результаты финансово-хозяйственной деятельности предприятия и др. Инспектор по кадрам руководит отделом кадров, совместно с отделом по охране труда и технике безопасности организует прохождение медосмотра персонала предприятия и т.п. Отдел кадров разрабатывает штатное расписание, составляет годовые, квартальные и месячные планы по труду и заработной! плате, осуществляет контроль за их выполнением, разрабатывает мероприятия по повышению производительности труда, внедрению прогрессивных систем заработной платы, разрабатывает положение об образовании и расходовании фонда материального поощрения, разрабатывает технически обоснованные нормы выработки и проводит анализ их выполнения, организует и участвует в разработке вопросов научной организации труда и т.п. На предприятии работают высоко квалифицированные руководители, специалисты, имеющие высшее образование (инженер-строитель, инженер-механик, инженер-электрик) и среднее специальное образование (техник-строитель, техник-электрик) с опытом работы от 1 до 30 лет. Специалисты аттестованы по промбезопасности по охране труда и технике безопасности, по электробезопасностп (согласно должностных обязательств).

Общество имеет собственную производственно-техническую базу (административное и производственное здание), грузоподъемные краны, строительные машины и автотранспорт, средства малой механизации, строительные механизмы, инвентарь, монтажную оснастку, приспособления и др. ООО «ВладИнвестСтрой» имеет средства измерения и контроля, средства связи; оргтехнику, а также в достаточном объеме нормативно-техническую и технологическую документацию. 2 Оценка начисляемых и уплаченных налоговых и обязательных платежей на предприятии Рассматриваемое предприятие применяет общую систему налогообложения, которая предполагает начисление и уплату следующих налогов и иных обязательных платежей:

Проведем анализ всех налоговых платежей, которые начисляет и уплачивает предприятие. Данные о величинах начисленных налогов представлены в таблице 2.1. Таблица 2.1. Анализ динамики начисленных налогов на предприятии

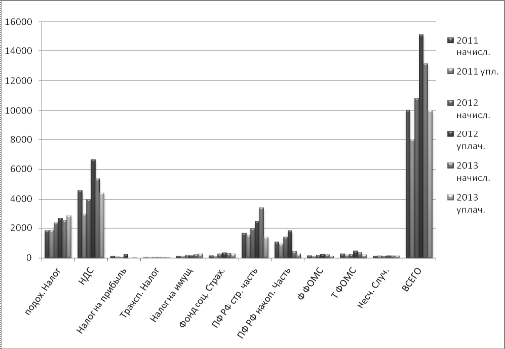

Данные таблицы 2.1. свидетельствуют о том, что на предприятии за рассматриваемый период произошло увеличение объема начисленных налогов — в 2012 г по сравнению с 2011 на 7,8%, в 2013 г. по сравнению с 2012 — на 21,6%. Эти изменения произошли за счет изменения начисления следующих налогов и обязательных платежей: В 2012 по сравнению с 2011 г.: Наибольший рост в относительном выражении произошел по начислениям в фонд социального страхования — на 72,6%, по налогу на имущество предприятия — на 43,8%, по начислению по страховым взносам на обязательное пенсионное страхование зачисляемое в пенсионный фонд на выплату накопительной части трудовой пенсии — на 32,7%, на подоходному налогу — на 27,9.%. Наибольшее снижение в относительном выражении за тот же период произошло по налогу на прибыль — на 64,1%, по налогу на добавленную стоимость — на 12,9%, по начислению на обязательное страхование от несчастных случаев — на 10,2%. В 2013 г. по сравнению с 2012 г. Наибольший рост в относительном выражении произошел по начислению по страховым взносам на обязательное пенсионное страхование зачисляемое в пенсионный фонд на выплату страховой части трудовой пенсии — на 75,3%, по налогу на добавленную стоимость — на 34,4%, по начислению на обязательное страхование от несчастных случаев — на 33,8%, по налогу на имущество предприятия — на 29,2%. Наибольшее снижение в относительном выражении за тот же период произошло по начислению по страховым взносам на обязательное пенсионное страхование зачисляемое в пенсионный фонд на выплату накопительной части трудовой пенсии — на 98,7%, по транспортному налогу — на 18,8%. Динамика уплаченных налогов представлена в таблице 2.2. Таблица 2.2. Анализ динамики уплаченных налогов на предприятии

Анализ данных таблицы 2.1. показал, что на предприятии за рассматриваемый период произошло увеличение объема уплаченных налогов и обязательных платежей — в 2012 г по сравнению с 2011 на 89,4%, в 2013 г. по сравнению с 2012 произошло снижение — на 34,1%. Эти изменения произошли за счет изменения уплаты следующих налогов и обязательных платежей: В 2012 по сравнению с 2011 г.: Наибольший рост в относительном выражении произошел по начислениям в фонд социального страхования — в 3,9 раза, по налогу на прибыль предприятия — в 3,5 раза, по налогу на имущество предприятия — на 35,2%, по налогу на добавленную стоимость — в 2,2 раза, по выплатам в Ф ФОМС в 2,2 раза, в ТФОМС — в 2,2 раза. Наибольший рост в абсолютном выражении составили выплаты по НДС — на 3661,8 тыс. руб. В 2013 г. по сравнению с 2012 г. Наибольший рост в относительном выражении произошел по уплате по налогу на имущество предприятия на 71,5%, и %, по начислению на обязательное страхование от несчастных случаев — на 2,6%. А снижение в относительном выражении за тот же период произошло по налогу на прибыль предприятия — на 99,2%, по налогу на добавленную стоимость — на 33,7%, выплатам по страховым взносам в фонд социального страхования — на 19,7%, по выплатам по страховым взносам на обязательное пенсионное страхование зачисляемое в пенсионный фонд на выплату накопительной части трудовой пенсии — на 85,2%, по выплатам по страховым взносам на обязательное пенсионное страхование зачисляемое в пенсионный фонд на выплату страховой части трудовой пенсии — на 43,1% Структура начисленных налогов представлена в таблице 2.3. Таблица 2.3. Структура начисленных налогов на предприятии

Проводи оценку структуры начисленных налогов и прочих обязательных платежей можно сказать, что наибольший удельный вес в общей величине начисленных налогов занимает НДС: в 2011 г. — 45,7%, в 2009 г. — 36,9%, в 2010 г. — 40,8%. Также существенная доля в структуре начисленных налогов и иных обязательных платежей принадлежит страховым взносам на обязательное пенсионное страхование зачисляемые в пенсионный фонд Российской Федерации на выплату страховой части трудовой пенсии: в 2011 г. — 16,3%, 2012 г. — 18,1%, в 2013 г. — 26,1%. В целом, большая доля в структуре начисленных налогов и иных обязательных платежей принадлежит платежам с бюджет: в 2011 г. — 66,4%, 2012 г. — 60,9%, 2013 г. — 62,4%. Соответственно доля начислений во внебюджетные фонды к общей структуре налоговых и иных обязательных платежей составила: в 2011 г. — 33,6%, в 2012 г. — 39,1%, в 2013 г. — 37,3%. Рассматривая таблицу 2.3. можно сказать, что за период 2011-2013 гг. произошли не существенные изменение, наибольшее изменение коснулось изменение долей по страховым взносам на обязательное страхование на страховую и накопительные части трудовой пенсии — соответственно произошел рост по страховым взносам на обязательное пенсионное страхование зачисляемое в пенсионный фонд на выплату страховой части трудовой пенсии — на 9,8%, а на по страховым взносам на обязательное пенсионное страхование зачисляемое в пенсионный фонд на выплату накопительной части трудовой пенсии произошло снижение доли — на 7,1%. Структура уплаченных налогов представлена в таблице 2.4. Таблица 2.4. Структура уплаченных налогов.

В структуре уплаченных налогов представленных в таблице 2.4. наибольший удельный вес занимает выплаты в бюджет, которые составили: в 2011 г. — 62,8%, в 2012 г. — 64,4%, в 2013 г. — 76 %. Из них наибольшую долю составил НДС: в 2011 г. — 37,3%, в 2012 г. — 43,9%, в 2013 г. — 44,1%, и Налог на доходы физических лиц, выплаты по которому составили: в 2011 г. — 22,9%, в 2012 г. — 17,6%, в 2013 г. — 28,9%. За рассматриваемый период 2011-2013 гг. в структуре уплаченных налогов произошли следующие изменения: снизилась доля выплат по страховым взносам на обязательное пенсионное страхование зачисляемое в пенсионный фонд на выплату страховой части трудовой пенсии — на 5,2%, также произошло снижение доли по страховым взносам на обязательное пенсионное страхование зачисляемое в пенсионный фонд на выплату накопительной части трудовой пенсии — на 8,7%. Увеличение удельного веса в общей структуре уплаченных налогов произошло по налогу на доходы физических лиц — на 6%, по налогу на добавленную стоимость — на 6,8%, по налогу на имущество предприятий — на 1,2%, по выплатам в фонд социального страхования — на 1,7%. Доля начисленных налогов и иных обязательных платежей в структуре выручке предприятия представлена в таблице 2.5. Таблица 2.5. Доля начисленных налогов в структуре выручки.

Рассматривая таблицу 2.5. можно сказать, что доля начисленных налогов и иных обязательных платежей составила в 2011 г. — 10,2%, в 2012 г. — 11,3%, в 2013 г. — 13,5%, то есть доля начисленных налогов в выручке предприятия в динамике за 2011 — 2012 — 2013 гг. возросла. Анализ разницы между начисленными и уплаченными налогами представлен на рисунке 2.2 Рис. 2.2. Анализ разницы между начисленными и уплаченными налогами 2011-2013 гг. Рассматривая рисунок 2.2. анализ разницы между уплаченными и начисленными налогами можно сделать вывод, что за рассматриваемый период можно заметить, что на предприятии в основном есть превышение уровня начисленных налогов от уплаченных. Единственный период, когда можно увидеть значительное превалирование объема уплаченных налогов над начисленными по НДС за период 2012 г., а также по страховым взносам на обязательное пенсионное страхование, зачисляемое в пенсионный фонд на выплату накопительной части трудовой пенсии за тот же период. Это связанно с погашением задолженности образовавшейся в 2011 г. Таблица 2.6. Взаимосвязь налогов и налогооблагаемой базы для целей бюджетирования налогов

Данные таблицы 2.5. и 2.6. свидетельствуют о росте общего объема начисленных налогов и прочих обязательных платежей в структуре выручки, что свидетельствует о малоэффективном процессе налогового бюджетирования. При фактическом росте выручки на предприятии в 2013 году и совокупном росте налоговых и прочих обязательных начислениях предприятие получило убытки, что также свидетельствует о низком качестве планирования хозяйственных процессов на предприятии. 3 Оценка используемой налоговой системы на предприятии В соответствии с нормами глав 21 и 25 НК РФ в целях соблюдения в Обществе в течение отчетного периода единой политики (методики) учета в целях налогообложения отдельных хозяйственных операции и оценки имущества устанавливается следующий порядок ведения налогового учета: Налоговый учет осуществляется бухгалтерской службой Общества. Для подтверждения данных налогового учета в соответствии с требованиями ст.313 НК РФ применяются:

в случае, если с использованием указанных выше регистров налогового учета невозможно обеспечить полной и достоверной информацией внутренних и внешних пользователей для контроля за правильностью исчисления, полнотой и своевременностью исчисления и уплаты в бюджет налога налоговый учет также осуществляется, в дополнение к указанным выше регистрам, на основе дополнительных документов разработанных бухгалтерской службой Общества и утверждаемые приказами генерального директора. Дата получения дохода в целях исчисления налога на прибыль, в соответствии со ст. 271 НК РФ определяется по методу начисления. Начисления расходов в целях исчисления налога на прибыль производится в соответствии с ст.272 НК РФ. При списании материально-производственных запасов, сырья и материалов, используемых при производстве (изготовлении) продукции (выполнении работ, оказании услуг) применяется метод оценки по средней себестоимости в соответствии с ст.254 НК РФ. Амортизация основных средств начисляется в соответствии с Классификатором ОС включаемых в амортизационные группы, предусмотренные п.4.ст. 258 НК РФ. Начисление амортизации по амортизируемому имуществу производится линейным методом в порядке, установленном ст. 259 НК РФ. По нематериальным активам, по которым не представляется возможным определить срок полезного использования, для исчисления амортизации срок полезного использования устанавливается в размере 20 лет для целей налогообложения. Учет расходов на ремонт ОС для целей налогообложения производится в соответствии со статьей 260 НК РФ. Состав прямых и косвенных расходов для целей налогообложения определяется в соответствии с требованиями статей 318, 319 НК РФ в следующем порядке: К прямым затратам по производству и реализации продукции, представляющей собой возводимые строительные объемы (здания, сооружения) относятся все затраты, которые в соответствии с действующими строимыми нормативами и проектно-сметной документацией формируют себестоимость сооружаемого объекта, а также та доля общехозяйственных и общепроизводственных расходов, которые распределяются к учету в составе возводимого объекта в соответствии с п.3.8.4. учетной политики организации. К прямым затратам по реализации работ (услуг), относятся все материальные затраты (расходы), определяемые в соответствии со ст.254 НК РФ, затраты (расходы) на оплату труда, определяемые в соответствии со ст.254 НК РФ, суммы начисленной амортизации по основным средствам, используемым при производстве работ (услуг), а также расходы на научные исследования и опытно- конструкторские разработки, определяемые в соответствии со ст.262 НК РФ, если предметом договора является проведение таких работ (услуг). Доля общехозяйственных и общепроизводственных расходов, которые распределяются к учету в составе себестоимости таких работ (услуг) в соответствии с учетной политикой организации относится к косвенным расходам. Для учета затрат по реализации работ с плановым операционным циклом, превышающем 12 месяцев (в частности, работ по договорам строительного подряда), в целях отнесения расходов к прямым применяются правила учетной политики ООО «ВладИнвестСтрой». Оценка незавершенного производства и готовой продукции для целей налогообложения в соответствии с требованиями ст.319 НК РФ определяется позаказным методом по полной производственной себестоимости. В отношении учета затрат по выполнению работ (услуг) в учете позаказным методом отражается остаток незавершенного производства, определяемый применительно к прямым затратам, указанным в учетной политике организации. Оценка незавершенного производства и готовой продукции для целей налогообложения в соответствии с требованиями ст.319 НК РФ определяется позаказным методом по полной производственной себестоимости. В отношении учета затрат по выполнению работ (услуг) в учете позаказным методом отражается остаток незавершенного производства, определяемый применительно к прямым затратам, указанным в учетной политике ООО «ВладИнвестСтрой». Прочие расходы признаются в налоговом учете на дату составления акта выполненных работ. Если такой акт отсутствует, расходы учитываются на дату, указанную в счете-фактуре (подп 3 п 7 ст 272 НК РФ).

Затраты.связанные с передачей имущества в залог в соответствии с ПБУ №15/01 «Учет займов и кредитов и затрат по их обслуживанию» п. 19, отражаются в учете в том периоде, в котором они были произведены, после чего относятся в состав прочих расходов единовременно. Общество осуществляет производство и реализацию продукции (работ, услуг) как освобождаемых от налогообложения по НДС в соответствии с положениями главы 21 НК РФ (в частности, предусмотренные положениями подпунктов 22 и 23 п.З ст. 149 НК РФ), так и не освобождаемых от налога. В этом случае Общество в соответствии с положениями ст. 1.70 НК РФ, ведет раздельный учет реализации продукции (работ, услуг) и связанных с ними затрат (расходов).

При продаже жилых помещений (а также долей в них) застройщик не облагает такие сделки НДС в соответствии с подпунктом 22 п.З ст. 149 НК РФ. При долевом строительстве застройщик передает объект дольщикам как первым собственникам отчитываясь таким образом перед ними за расходование полученных от них средств целевого финансирования (подп. 14 п.1 ст.251 НК РФ), а не продает его, т.е. данные средства не включаются в состав доходов, учитываемых при налогообложении прибыли. Так же средства целевого финансирования не являются объектом налогообложения НДС (подп. 1 и 2 ст.146 НК РФ).

Облагаться НДС будет разница между суммой уплаченной инвесторами и суммой фактических затрат по строительству, остающаяся в распоряжении застройщика как дополнительное вознаграждение. Так же облагается налогом на прибыль вознаграждение, полученное застройщиком одинаково при строительстве как жилых, так и нежилых объектов на общих основаниях. Это касается и дополнительного вознаграждения в виде экономии средств, выявленного по окончании строительства. При этом признание выручки и базы по налогу на НДС может быть отложено до момента окончания строительства и передачи построенных объектов дольщикам. Отнесение сумм НДС, предъявленных Обществу поставщиками (продавцами, подрядчиками) МПЗ, работ, услуг, распределяются между счетами учета соответствующих затрат (имущества имущественных прав, МПЗ, работ, услуг) и применяется доя целей налогообложения в соответствии с требованиями ст. 170 НК РФ в следующем порядке: Суммы налога, предъявленные Обществу поставщиками (продавцами, подрядчиками) товаров (работ, услуг), имущественных прав, принимаются к вычету либо учитываются в их стоимости в той пропорции, в которой они используются для производства и (или) реализации продукции (работ услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождаются от налогообложения), — по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций, в соответствии с перечнем прямых затрат, установленных в учетной политике ООО «ВладИнвестСтрой». Отнесение сумм НДС, предъявленных поставщиками (продавцами подрядчиками) МПЗ, (работ, услуг), имущественных прав Обществу учитывается в составе этих МПЗ (работ, услуг), в том числе основных средств и. нематериальных активов, имущественных прав в соответствии с перечнем указанных выше прямых затрат, осуществляется по мере постановки на учет данных объектов учета в течение налогового периода, к которому они относятся по мере предъявления платежно-расчетных документов. В отношении сумм налога, предъявленных Обществу поставщиками (продавцами подрядчиками) МПЗ, (товаров, работ, услуг), имущественных прав, относимых в соответствии с настоящей учетной политики, к косвенным затратам, указанная пропорция определяется исходя из стоимости отгруженных продукции (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения) в общей стоимости товаров (работ, услуг), имущественных прав, отгруженных за налоговый период. При отсутствии в налоговом периоде реализации (отгрузки) продукции (работ услуг) покупателям (заказчикам), Общество учитывает суммы налога, предъявленные продавцами (продавцами, подрядчиками) и подлежащего вычету (отвечающие требованиям гл 21 НК РФ) в части налога относимого в соответствии с п.6.1.9 настоящей учетной политики, к косвенным затратам распределяются пропорционально имеющимся у Общества обязательствам (авансам и т по предстоящей реализации продукции (работ, услуг) в зависимости от соотношений обязательств относящихся к реализации облагаемых налогом и не облагаемых. Предприятие определяет налоговую базу НДС по «отгрузке» Федеральный закон от 22.07.2005 № 119-ФЗ (далее — Закон № 119-ФЗ) кардинально изменил порядок исчисления налога на добавленную стоимость. Практика, действовавшая до введения в действие Федеральным законом №119-ФЗ, понимала момент отгрузки (передачи) товаров (работ, услуг) — как день перехода права собственности на товары, передача результатов выполненных работ (услуг).

Учетная политика ООО «ВладИнвестСтрой» не является исчерпывающей и может быть изменена или дополнена отдельными приказами по предприятию в порядке, установленном действующим законодательством и нормативными актами, в случае внесения в законодательные акты, регулирующие порядок ведения бухгалтерского учета и налогообложения, существенных изменений а также в других случаях, предусмотренных действующим законодательством. Проведем оценку эффективности существующей системы налогообложения на ООО «ВладИнвестСтрой», используя методику приведенную в таблице 1.4. (аббревиатура приведенных ниже коэффициентов приведена в главе 1, таблица 1.4).

Коэффициент эффективности налогообложения операционной деятельности (тыс. руб.): Снижение коэффициента свидетельствует о снижении эффективности деятельности предприятия, так как планируемая прибыль на предприятии сокращается, а общий бюджет налогов растет. Коэффициент налогоемности реализации продукции (в тыс. руб.): Рост коэффициента налогоескомсти продукции также свидетельствует о снижении общей эффективности финансово-хозяйственной деятельности на предприятии, так как планируемая выручка остается в пределах 100000 тыс. руб., а общая величина налоговых начислений растет. Коэффициент налогообложения операционных доходов (в тыс. руб.): Данный коэффициент в общем имеет тенденцию к повышению, что также носит негативный характер. Коэффициент налогообложения операционных затрат (в тыс. руб.): Рост данного коэффициента свидетельствует о более высоком темпе роста начисленных налогов и иных обязательных платежей в структуре себестоимости (на 15,8%), чем темп роста самой себестоимости (на 2,5 %).

Коэффициент налогообложения операционной прибыли (в тыс. руб.): Этот коэффициент будет иметь одинаковое значение, так как уровень начисления налога на прибыль составляет 20%. Коэффициент льготного налогообложения операционной деятельности рассчитать не представляется возможным, так как на предприятии отсутствуют льготы по налогу на прибыль. Расчет всех коэффициентов оценки эффективности существующей системы налогообложения на ООО «ВладИнвестСтрой», показал, что на предприятии неэффективная система налогообложения. Глава 3. Совершенствование системы налогообложения на предприятии ООО «Владинвестстрой» 1 Оптимизация системы налогообложения на ООО «ВладИнвестСтрой» Упрощенная система налогообложения, (далее — УСН) является специальным налоговым режимом, применяемым на добровольной основе в соответствии с главой 26.2 Налогового Кодекса РФ (НК РФ). В этом случае организации уплачивают страховые взносы на обязательное пенсионное страхование и единый налог (ЕН), исчисляемый по результатам их хозяйственной деятельности за год, но не являются плательщиками налога на прибыль, налога на имущество, ЕСН, НДС (за исключением НДС, уплачиваемого при ввозе товаров на таможенную территорию Российской Федерации). Все остальные налоги уплачиваются в соответствии с общим режимом налогообложения. Организации, применяющие УСН, не освобождаются от исполнения обязанностей налогового агента. Для наглядности сравнение с общей системой налогообложения представлено в таблице 1.2 главе 1 дипломного проекта. Необходимо обратить внимание на то, что, если по итогам налогового (отчетного) периода выполнено хотя бы одно из условий, налогоплательщик считается перешедшим на общий режим налогообложения: 1. Средняя численность работников за налоговый (отчетный) период — не более 100 человек. 2. Доходы по итогам девяти месяцев того года, в котором организация подает уведомление о переходе на УСН, не должны превышать 45 млн. рублей, а за год 60 млн. руб. Также необходимо подчеркнуть, что предельный размер указанных доходов подлежит индексации не позднее 31 декабря на коэффициент-дефлятор, установленный на следующий календарный год. 3. Остаточная стоимость основных средств и нематериальных активов, подлежащих амортизации, — не выше 100 млн. руб. 4. Доля непосредственного участия других организаций — не более 25%. Плательщиками ЕН признаются организации и индивидуальные предприниматели, перешедшие на УСН и применяющие ее в порядке, установленном главой 26.2 НК РФ. Ограничения на применение организациями УСН установлены ст. 346.12 НК РФ. Для того, чтобы соблюсти все условия перехода на УСН для ООО «ВладИнвестСтрой», необходимо избежать указанных в НК РФ ограничений. Этого можно достигнуть, используя следующие установленные НК РФ нормы, которые нивелируют ограничения для следующих организаций:

Многие специалисты считают, что для определения более выгодного режима налогообложения необходимо сравнить показатели налоговой нагрузки при применении различных режимов и отдать предпочтение режиму с наименьшей налоговой нагрузкой. Но существуют и другие факторы, оказывающие иногда решающее влияние на выбор режима налогообложения. В случае замены разовых стимулирующих выплат премиями по результатам работы, предусмотренными положением предприятия по системе оплаты труда, выплачиваемые премии подлежат отнесению на расходы, принимаемые для целей налогообложения прибыли. Метод разделения отношений, как и метод замены, также основывается на принципе диспозитивности в гражданском праве, но в данном случае происходит не замена одних хозяйственных отношений на другие, а разделение одного сложного отношения на ряд простых хозяйственных операций, хотя первое может функционировать и самостоятельно. Метод отсрочки налогового платежа основывается на том обстоятельстве, что срок уплаты большинства налогов тесно связан с моментом возникновения объекта налогообложения и календарным периодом (месяц, квартал, год).

Метод прямого сокращения объекта налогообложения преследует цель избавиться от ряда налогооблагаемых операций или имущества и при этом не оказать негативного влияния на хозяйственную деятельность предприятия. Среди прочего могут использоваться:

Метод делегирования налоговой ответственности предприятию-сателлиту заключается в передаче ответственности за уплату основных налоговых платежей специально созданной организации, деятельность которой призвана уменьшить фискальное давление на материнскую компанию всеми возможными способами. Данный способ минимизации налоговых отчислений наиболее часто используется при планировании налога на прибыль. Применение упрощенной системы налогообложения (УСН), введенной гл. 26.2 НК РФ с 01.01.2003, позволяет хозяйствующим субъектам значительно сократить свои налоговые обязательства, так как предполагает отмену ряда налогов, к числу которых для предприятий относятся: налог на прибыль, налог на добавленную стоимость, единый социальный налог и налог на имущество организаций. Что касается индивидуальных предпринимателей, то они также не уплачивают четыре вида налогов. Взамен вышеперечисленных налоговых платежей взимается единый налог, рассчитываемый либо с выручки в размере 6%, либо с прибыли — 15%. Причем право выбора объекта налогообложения принадлежит налогоплательщику. Сравнение налоговых обязательств различных категорий налогоплательщиков при упрощенной и традиционной системах налогообложения представлено в таблице 3.2. Как видно из представленных данных, применение УСН по сравнению с традиционной системой гораздо выгоднее с экономической точки зрения. Так, для организаций только по налогу на прибыль ставка понижается на 9 пунктов (24-15%). Что касается индивидуальных предпринимателей, то здесь ставка единого налога, уплачиваемого с «прибыли», на 2 пункта выше (15-13%), чем при традиционной системе налогообложения. Однако важно учесть, что последние не уплачивают НДС, ставка которого разнится от 10 до 18% в зависимости от вида реализуемой продукции, а также ЕСН, за исключением страховых взносов на обязательное пенсионное страхование и налог на имущество физических лиц. Что касается сравнения налоговых обязательств при традиционной и упрощенной налоговой системе, основанной на выборе объекта налогообложения «выручка», то здесь, пожалуй, невозможно дать однозначного ответа в отношении экономической выгодности специального налогового режима, так как отсутствует возможность сравнения идентичных баз налогообложения. Однако весомым аргументом «за» здесь выступает возможность уменьшения единого налога на сумму страховых взносов по обязательному пенсионному страхованию, но не более чем на 50%. Официальная статистика показывает, что 80% индивидуальных предпринимателей при применении УСН выбирают объект налогообложения «выручка» и зачастую это связано не с получением максимального экономического эффекта, ас возможностью неведения учета расходов в целях налогообложения. Для примера эффективности перехода на упрощенную систему налогообложения ООО «ВладИнвестСтрой» проведем примерный расчет и сравнение использования общей и упрощенной системы налогообложения. Выручку на предприятии возьмем максимально возможную — 60000 тыс. руб. Величину уплачиваемых налогов на общем режиме налогообложения возьмем исходя из удельного веса начисляемых налоговых платежей, рассчитанного в главе 2 дипломного проекта, составившего соответственно в 2011 году — 10,2%, в 2012 году — 11,3%, в 2013 году — 13,5% от выручки предприятия. Также необходимо учесть, что при упрощенной системе налогообложения предприятия уплачивают страховые взносы на обязательное пенсионное страхование, зачисляемое в ПФ РФ на выплату трудовой пенсии, их фактические величины приведены в главе 2 дипломного проекта. В графе 5 при расчете ставки 15% доходы за минусом расходов, нужно учесть, что прибыльность предприятия составила в 2011 году — 0,7%, в 2012 г. — 0,27%, в 2013 г. предприятие получило убытки. При примерном расчете налога по ставке 15%, используя уровень фактической прибыльности предприятия мы получим следующий результат начисленных налоговых платежей: в 2011 г. — 63 тыс. руб., в 2012 г. — 24,3 тыс. руб. Для соблюдения условия расчета налога 15% на УСН по системе доходы минус расходы, необходимо соблюдать условие, чтобы величина минимального начисленного налога составляла не менее 1% от полученной выручки. Если по итогам года образовался убыток (сумма полученных доходов меньше признанных в налоговом периоде расходов), то налогоплательщик вправе перенести этот убыток на следующие годы, то есть уменьшить на него (или на его часть) налоговую базу следующих налоговых периодов. То есть за период 2013 года, так как на предприятии образовался убыток, оно перенесет его в следующий налоговый период. Исходя из этого при расчете графы 5, мы будем исчислять налог в размере 600 тыс. руб. Таблица 3.1. Сравнение уровня уплачиваемых налогов на предприятии при различных системах налогообложения (общей и упрощенной) (тыс. руб.)

Исходя из таблицы 3.1. можно сделать вывод, что для предприятия наиболее выгодно использовать УСН применяя принцип доходы минус расходы. Данный расчет не является паритетным и объективным, так как не учитывает всей налоговой нагрузки предприятия, а именно не учитывает всех начисляемых платежей и обязательных взносов. То есть, для уточненного расчета всей налоговой нагрузки по предприятию, необходимо также прибавить подоходный налог и обязательные платежи, уплачиваемые предприятием в ПФ РФ. Для определения примерной общей налоговой нагрузки необходимо взять с таблицы 2.5. главы 2 дипломного проекта данные о удельных весах подоходного налога, начислениях в ПФ РФ и исчислить их к выручке приведенной в таблице 3.2. Таблица 3.2. Общая налоговая нагрузка предприятия при различных системах налогообложения (общей и упрощенной) (тыс. руб.)

Данные таблицы 3.2. показывают, что для предприятия наиболее выгодно использовать УСН (принцип доходы минус расходы). Фактически разница между общей системой налогообложения составила более 40% Проведенные исследования позволили сделать следующие выводы и предложить ряд мероприятий по оптимизации, применяемой на ООО «ВладИнвестСтрой» системы налогообложения. — Применение УСН по сравнению с традиционной наиболее экономически выгодно, что было выявлено на основе сравнения налоговых ставок и количества уплачиваемых налогов при различных режимах налогообложения. В складывающихся условиях, когда реальный уровень налоговых изъятий в России находится за пределами допустимых значений и составляет, по разным экспертным оценкам, от 70 до 90% от предпринимательских доходов, считаем необходимым расширение как количественных, так и стоимостных критериев, позволяющих применение УСН, что, на наш взгляд, позволит в значительной степени снизить налоговый пресс на отечественный бизнес и тем самым будет способствовать его развитию и укреплению его финансовых позиций на внутренних рынках. — Применение УСН с использованием объекта налогообложения «прибыль» предоставляет хозяйствующему субъекту дополнительные преимущества в виде: возможности применения ускоренной амортизации, переноса убытков текущего года на будущие периоды, минимизации единого налога при высокой доле предпринимательских доходов и др. Таким образом, в условиях высокой доли убыточности отечественных предприятий всех отраслей экономики и регионов РФ, которая с начала рыночных реформ не опускалась ниже 40%, считаем целесообразным перевод таких предприятий на УСН, что позволит улучшить их финансовое положение, в том числе за счет возможности перенесения убытков на расходы будущих периодов, для чего также необходимо расширить критерии применения УСН, так как современное ее содержание ориентировано в основном на малый бизнес. — Использование нелинейного метода начисления амортизации по основным фондам позволяет в течение первых трех лет предпринимательской деятельности в значительной степени снизить платежи по налогу на прибыль и высвободить финансовое ресурсы для постепенного восстановления основных производственных фондов, что представляется особенно актуальным в условиях повышенной их изношенности практически во всех отраслях экономики России. Однако существующие ограничения в отношении применения данного способа начисления амортизации по основным фондам для 8-10 амортизационных групп, которые являются достаточно затратными для предприятий (здания, сооружения, передаточные устройства), на взгляд автора, препятствуют позитивным сдвигам в развитии предпринимательского сектора в РФ, в связи с чем считаем целесообразным отмену данной налоговой нормы. — Сравнение платежей по налогу на имущество с использованием различных способов начисления амортизации показали, что наиболее выгодным с экономической точки зрения является способ уменьшаемого остатка. В расчетах был использован повышающий норму амортизации коэффициент 2, применение которого в соответствии с методическими указаниями по бухгалтерскому учету основных средств возможно только малыми предприятиями. Однако непонятно, почему применение данного метода начисления амортизации в целях налогообложения прибыли запрещает применение повышающих коэффициентов, а в целях расчета налога на имущества допускает. Подобные противоречия в нормах налогового законодательства не способствуют формированию у налогоплательщиков доверия к провозглашаемым лозунгам в отношении формирования социально ориентированной и стимулирующей направленности проводимых налоговых реформ в России. В связи с чем предлагаем устранить данные противоречия, регламентированные нормами налогового законодательства. В процессе минимизации налоговых платежей, важно также оптимизировать организационную структуру предприятия, поскольку она влияет на объем льгот, например, от НДС освобождена внутрисистемная реализация (передача, выполнение, оказание для собственных нужд) организациями и учреждениями уголовно-исполнительной системы произведенных ими товаров (работ, услуг).

Предложенные мероприятия по оптимизации налоговых выплат в рамках упрощенной или традиционной систем налогообложения, а также направления по совершенствованию налоговых механизмов будут способствовать повышению конкурентоспособности предприятия и его финансового состояния. Глава 4. Организация и технология строительства Организация работ и календарное планирование 1 Определение нормативной продолжительности строительства объекта Нормативный срок продолжительности строительства по СНиП — 1.04.03-85. Для пятиэтажного кирпичного дома площадью до 2500 м 2 — 7 месяцев. 2 Определение объемов работ, трудоемкости и потребности в машино-сменах Ведомость объемов работ, трудоемкости и потребности в машино-сменах составляем в табличной форме с использованием сметных норм. Ведомость объемов, трудоемкости и потребности в машино-сменах.

3 Выбор способов производства основных строительно-монтажных работ При решении вопроса выбора производства основных строительно-монтажных работ ориентируемся на применение передовой технологии и организации строительного производства и предусматриваем механизацию всех трудоемких процессов. Метод производства работ принимаем поточным, для этого здание разбиваем на равнотрудоемкие захватки. 4 Построение организационно-технической схемы возведения объекта Выбор способов производства основных строительно-монтажных работ. Наиболее предпочтительным является поточный метод работ. Для проведения работ по такому методу разбиваем здание на захватки. Для проведения работ по рытью котлована, устройство фундамента — принимаем здание за 1 захватку. Возведение здания и внутренние работы ведем по 3 захваткам по количеству секций здания. Группировка номенклатуры работ. Для реализации поточного метода вся номенклатура работ на объекте группируется таким образом, чтобы каждый вид работ мог быть выполнен звеном или бригадой рабочих заданного профессионального состава. Например, все работы по устройству здания, а именно кирпичную кладку, монтаж плит перекрытия, устройство монолитных участков выполняет одна комплексная бригада, в которую входят рабочие, имеющие необходимую для этого квалификацию. Трудоемкость укрупненных работ достигается суммированием трудоемкости отдельных работ. 5 Построение сетевого графика строительства Элементы сетевой модели располагаем в заданной технологической последовательности с увязкой начала и окончания одноименных видов работ, выполняемых на смежных захватках, последовательно в потоки. Расчет сетевого графика ведем непосредственно на сети. Результатами расчетов являются следующие временные параметры: ранний срок начала и поздний срок окончания работы, потенциал события, частные и полные резервы времени работ, продолжительность критического пути. Критический путь на чертеже выделяется двойной линией и не превышает нормативного срока строительства. (117 раб дней — 5,6 месяцев), что меньше нормативного, который равен 7 месяцам. 4.6 Определение продолжительности выполнения работ сетевого графика Численность специализированных бригад принимаем кратной нормируемой ЕНиР численности звеньев, входящих в бригаду. В случае производства работ немеханизированным (частично механизированным) способом продолжительность определяется по формуле: где Т р — трудоемкость работы в чел-днях, N — принятое кол-во рабочих в смену;

Полученные значения продолжительностей округляют с точностью до смены в меньшую сторону, планируя увеличение производительности труда не более 125%. Все расчеты заносим в карточку-определитель работ. Карточку заполняем после завершения построения модели сетевого графика. Карточка — определитель работ.

Построение календарного плана производства работ по объекту. Календарный график производства работ строим по рассчитанному сетевому графику. Привязку к календарю осуществляем с учетом выходных и праздничных дней. Выходными днями считаются суббота и воскресенье. Под календарным графиком на листе строим совмещенный с ним график движения рабочей силы. Построение графика движения рабочих на объекте. Для определения общего количества рабочих в сутки следует проводить сечения на графике по тем дням, когда начинаются и оканчиваются отдельные работы. Потребность в рабочих оценивается с учетом коэффициента К р , значение которого равно отношению максимального количества рабочих к среднесписочному. Среднесписочное количество рабочих определяется делением суммарной принятой трудоемкости на планируемую продолжительность работы. К р =5009/117=42,8 раб Максимальное количество рабочих 73 чел, что дает К р =1,71, что близко к рекомендуемому 1.5-1.7. Потребность в основных материалах, полуфабрикатах и конструкциях. Потребность в основных материалах, конструкциях и изделиях.

7 Проектирование строительного генерального плана

Выбор монтажного крана по техническим параметрам и размещение на строительном генеральном плане. Характеристика возводимого здания. Здание жилого дома, кирпичное, пятиэтажное. Ширина здания — 14,8 м. Длина здания — 76,20 м. Высота этажа — 3 м Выбор монтажного крана зависит от размеров здания в плане и по высоте, массы монтируемых элементов, условий строительства (Стесненности строительной площадки, срока строительства и т.д.).

Основным параметрами крана являются расчетная грузоподъемность Q, высота подъема крюка Hкр, вылет стрелы L и момент Мгр. Грузоподъемность Q определяем по формуле Q = qэ + qт + qо, Где qэ — масса наиболее тяжелого элемента, но так как сборных ж/б элементов в данном здании нет, то принимаем максимальной массой — поддон с кирпичом, размером 2*2 метра. Вес поддона 2 тонны. qт — масса такелажного устройства этого элемента — строп четырехветвевой грузоподъемностью — 3 тонны. Масса — 0,033 тонны. qо — масса оснастки элемента qо =0 Q =2,0+0,033=2,033 тн Высота подъема башенного крана определяется по формуле Hкр = ho +hз +hэ +hстр, Где ho — уровень верхнего монтажного горизонта — 28,250 м. hз = 1 м — расстояние между монтажным горизонтом и монтируемыми элементами, hэ — высота элемента — 1 м. 3,0 м высота грузозахватного элемента Нкр = 28,250+1+1+3=33,25 м Вылет стрелы для монтажа наиболее удаленного элемента определяется по формуле Где а — ширина подкранового пути — 6 м в — 2 м — расстояние от ближнего к зданию рельса ( см приложение 13 метод. Указаний) до ближайшей выступающей части здания. С = 13,6 м — ширина здания с учетом выступающих частей здания L = 6/2+2+13,6+1=19,6м Требуемый грузовой момент Мгр = Qэ х Lэ, Где Qэ = Q = 2,033тн Lэ = L = 21,1м Мгр =2,033 х 21,1=42,9 тм По приложению 9 по Мгр = 42,9 тм выбираем кран КБ-100 Уточняем ширину колеи: а = 4.5м, тогда L =4,5/2+2+13,6+1+18,85 м Кран КБ-100 имеет следующие характеристики:

— при наибольшем вылете стрелы — 5 тн. Вылет стрелы — (мах/мин) — 20/10 м. Высота подъема стрелы (мах/мин) — 33/21 м. Задний габарит поворотной части — 3,5 м; Колея — 4,5 м; База — 4,5 м Привязка крановых путей Проводим поперечную привязку крана. Ось подкрановых путей (ось передвижения крана относительно здания) пройдет на расстоянии: В = Rпов + Lбез =3,5+0,7 = 4,2 м где Rпов — радиус поворотной платформы = 3,5 м;без — безопасное расстояние = 0.7 м Проводим продольную привязку подкрановых путей. Определим крайние стоянки крана с помощью максимального вылета стрелы на чертеже.кр = 42,74 м По найденным крайним точкам находим длину подкрановых путей. П ПУТЕЙ = lкр + Hкр + 2*Lтуп + 2*Lторм =42,74+4,5+2 х 0,5+2 х 1,5 = 51,24 м где: Hкр — база крана (по справ.)торм — величина торможения крана не менее 1.5 мтуп — расстояние от конца рельса до тупиков — 0.5 м. Принимаем Lп путей кратное длине полузвена = 6.25 *9=56,25 м Определение зон влияния крана. В целях безопасности ведения работ действуют нормативы, предусматривающие различные зоны.

п.г. = Rраб + 0.5 х lmax =20+0,5 х 1=20,5 м — длина наибольшего перемещения груза.

где lбез — дополнительное расстояние для безопасной работы, устанавливается по СНиП), принимаем 10 м.

п.п = Rпов — 0.5 х Вп +lбез = 3,5 — 0.5 х 4,5 + 0.7 =1,95 м

от крюка крана или противовеса до монтажного груза -2 метра — от стрелы крана до ближайшего к крану элемента здания — 1 м от противовеса до максимально выступающей части здания — 0.4 м. Расчет площадей складов. Размеры складских площадей открытого хранения определяется в соответствии с данными таблицы «Результаты расчета площадей складов открытого типа» на основе графика потребности материалов и конструкций и календарного плана по нормам складирования. Расчетный период для каждого конкретного объекта определяем исходя из размера потребности на 1 захватку. Размеры складов в плане определяют исходя из удобства погрузочно-разгрузочных работ и габаритов складируемых ресурсов. Площадь складов рассчитываем только для кирпича и фундаментных блоков, так как каркас монолитный и бетон будет подаваться с бетонного завода. При расчете складской площади надо учесть, что только после полного монтажа фундаментных блоков будет складироваться кирпич, так что площадь склада принимаем по большей требуемой — по фундаментным блокам. Минераловатные плиты необходимо хранить в закрытом складе. После устройства кровли на этом складе будут храниться все материалы для отделки здания.

Проектирование построечных автодорог. Схема движения транспорта и расположения дорог в плане должна обеспечить подъезд в зону действия монтажных и погрузочно-разгрузочных механизмов к складам, бытовым помещениям. Построечные дороги должны быть кольцевыми, на тупиковых подъездах должны быть поворотные площадки. При трассировке дорог должны соблюдаться минимальные расстояния между дорогой и складскими площадками — 0,5-1 м; дорогой и забором — не менее 1,5 м, дорогой и подкрановыми путями — 6,5-12 м. Расчет площадей временных зданий. При разработке проекта производства работ количество рабочих определяется из графика потребности в трудовых ресурсах. Это максимальное кол-во рабочих по календарному графику — 165 чел. Удельный вес других работающих принимается следующим: