С 01.01.02 с вступлением в действие Главы 25 Налогового кодекса РФ произошли коренные перемены в исчислении прибыли организаций для целей налогообложения, самой существенной из которых является введение самостоятельной системы налогового учёта, принципиально отличающейся от системы бухгалтерского учёта, особенно в части порядка исчисления производственных расходов.

В связи с этим перед организациями встала необходимость в создании налогового учёта и контроля правильности осуществления расчётов по налогу на прибыль таким образом, чтобы, с одной стороны, выполнить требования законодательства, а с другой, – минимизировать обусловленные этим затраты. Проблемы ведения налогового учёта достаточно полно исследованы применительно к прежнему порядку налогообложения прибыли организаций, однако практика показывает необходимость детального изучения их в сфере ныне осуществляемой налоговой реформы. В настоящее время перед налогоплательщиками стоит альтернатива выбора между двумя принципиально различными подходами: ведением налогового учета как самостоятельной системы либо как подсистемы, использующей и обрабатывающей данные бухгалтерского учёта.

Теоретической и методологической основой дипломного исследования послужили труды отечественных и зарубежных ученых и практиков, нормативно-правовые документы, учебники и учебные пособия по налогам и налогообложению. К исследованию применен системный подход с использованием методов экономического, сравнительного, факторного анализа, а также другие методы исследования.

Основой исследования является теория научного познания в её конкретных приложениях. Использован диалектический метод при изучении организационно-методических и учетно-правовых закономерностей предмета и объекта исследования.

Эмпирической и информационной базой послужили нормативные, справочные данные; экспертные разработки и оценки российских ученых, опубликованные в научной литературе и периодической печати; официальные статистические и аналитические материалы, учебная литература по налогам и налогообложению, а также материалы научно-практических конференций филиала РГСУ в городе Ош.

Нормативно-правовую основу дипломного исследования составили законодательные и нормативные документы Российской Федерации.

В рыночных условиях выбор правильного налогового режима играет важную роль в финансовом планировании предприятий. В условиях высоких налоговых ставок неправильный или недостаточный учет налогового фактора может привести к весьма неблагоприятным последствиям или даже вызвать банкротство предприятия. С другой стороны, правильное использование предусмотренных налоговым законодательством льгот и скидок может обеспечить не только сохранность и полученных финансовых накоплений, но и возможности финансирования расширения деятельности, новых инвестиций за счет экономии на налогах или даже за счет возврата налоговых платежей из казны.

Налоговое право в системе Российского права

... о самостоятельном характере налогового права в значительной степени была обусловлена осуществлённой в 1998 г. Кодификацией налогового законодательства. Большинство учённых, исследующих вопросы финансового права, придерживаются мнения о встроенности налогового права в систему финансового права. В период неразвитости ...

В процессе написания дипломной работы нами была затронута очень важная проблема – это проблема учёта доходов и расходов организации, уплаты и возмещения НДС, учёт отчислений по ЕСН и прочих налогов и платежей в бюджет. Мы считаем, что решение этих вопросов имеет принципиальное значение в вопросах формирования налога на прибыль предприятий, а также других налогов и платежей в бюджет и отчислений по ЕСН. И как справедливо отмечал Джон Сандерленд, судья Верховного суда США — «Право налогоплательщиков избегать налогов с использованием всех разрешённых законами средств никем не может быть оспорено» .

Целью дипломной работы явилось исследование особенностей налогового учёта российских организаций, налогового механизма государства, налогового регулирования и специфики применения налогового законодательства в отношении хозяйствующих субъектов при несоблюдении принципов и правил налогового учёта, выявление перспектив развития российских предприятий через налоговое регулирование субъектов хозяйственной деятельности, выявления проблем взаимодействия бухгалтерского и налогового учёта, правильность определения налоговой базы при использовании этих двух систем. В связи с тем, что объём работы очень ограничен, а предприятие по месту прохождения практики ООО «Икар» обанкротилось, материалы преддипломной практики в работе не рассматриваются.

Достижение цели исследования обеспечивалось решением следующих научных и практических задач:

- определить экономическое, учетное, правовое, фискальное содержание налогового учета, его место и роль в налоговой системе РФ;

- выявить взаимосвязи и отношения между бухгалтерским и налоговым учетом, сходства и принципиальные различия их методов и принципов;

- изучить организационно-методическую основу ведения налогового учета по налогу на прибыль применительно к порядку, введенному Главой 25 НК РФ;

- раскрыть принципы ведения специального и смешанного вариантов организации налогового учета;

- проанализировать подходы к организации смешанного налогового учета, разработать методику контроля правильности ведения налогового учета по налогу на прибыль.

С целью более детального понимания перспектив реформирования системы налогового и бухгалтерского нами был проведен обзор результатов налоговой реформы и перспектив совершенствования налогообложения организаций в России.

Считаем, что данная дипломная работа может иметь практическое применение для разрешения многих проблем, так как затрагивает интересы предприятий и организаций всех отраслей экономики. А правильное использование предусмотренных налоговым законодательством льгот и скидок, правильный выбор и реализация учётной политики могут обеспечить организации не только сохранность полученных финансовых накоплений, но и возможности финансирования расширения деятельности, новых инвестиций за счёт экономии на налогах или даже за счет возврата налоговых платежей из казны.

Структура дипломной работы: оглавление, введение, три главы, с разделением на параграфы, заключение и список использованной литературы.

Особенности налогового учета бюджетной организации

... регистры налогового учета бюджетных организаций - это разработочные таблицы, ведомости, журналы, книги, в которых группируются данные первичных учетных документов для формирования налоговой базы по налогу на прибыль без отражения на счетах бухгалтерского учета. Они ...

Глава 1. Организационные основы налогового учёта российских организаций

§1.1. Система основных положений налогового учета. Элементы налогового учета, определяемые Налоговым кодексом РФ

В соответствии с Главой 25 Налогового кодекса Российской Федерации с 1 января 2002 года все организации обязаны определять облагаемую базу по налогу на прибыль по данным налогового, а не бухгалтерского учета. Таким образом, организации являющиеся налогоплательщиками по налогу на прибыль должны кроме бухгалтерского учета вести еще и налоговый учёт.

Определение налогового учета дано в статье 313 Налогового Кодекса. Налоговый учёт — это система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным Налоговым кодексом РФ. Он осуществляется в целях формирования достоверной информации о порядке учета для целей налогообложения хозяйственных операций, осуществленных налогоплательщиком в течение отчетного (налогового) периода. Кроме того, налоговый учет необходим при обеспечении информацией внутренних и внешних пользователей для контроля за правильностью исчисления, полнотой и своевременностью уплаты в бюджет налога на прибыль.

Согласно Налоговому кодексу РФ информация о налоговом учёте должна отражать порядок формирования суммы доходов и расходов; порядок определения доли расходов, учитываемых для целей налогообложения в текущем налоговом (отчётном) периоде; сумму остатка расходов (убытков), подлежащую отнесению на расходы в следующих налоговых периодах; порядок формирования сумм создаваемых резервов, а также сумму задолженности по расчетам с бюджетом по налогу на прибыль. Организации предоставляется право самостоятельно организовывать систему налогового учёта, исходя из принципа последовательности применения норм и правил налогового учета и условий хозяйственной деятельности. Налоговый учет ведётся последовательно от одного налогового периода к другому.

Организация обязана разрабатывать приказ об учётной по литике организации для целей налогообложения, который ут верждается соответствующим приказом руководителя.

Систему налогового учёта организации выбирают самостоятельно, порядок его ведения устанавливается каждой организацией в учётной политике для целей налогообложения, утверждаемой соответствующим приказом (распоряжением руководителя).

В связи с изменениями, введёнными законодательством по налогу на прибыль, осложнились задачи ведения учёта в организациях. Налоговый учёт доходов и расходов для целей исчисления налога на прибыль отделен от бухгалтерского учёта и становится самостоятельным направлением учёта фактов хозяйственной жизни организаций.

В настоящее время в практической деятельности организаций сложились три подхода к ведению налогового учёта:

1. Формирование данных налогового учёта на счетах бухгалтерского учёта.

2. Параллельное ведение бухгалтерского и налогового учёта.

3. Ведение учёта по правилам налогового учёта.

1. Первый подход основан на том, что данные налогового учёта получают на основе регистров бухгалтерского учёта и первичных документов, а также дополнительных расчетов доходов и расходов по правилам налогового учёта. Этот подход получил законное обоснование после внесения изменений в главу 25 и статью 313 Налогового Кодекса Федеральным законом от 29.05.2002 № 57-ФЗ.

Учет накладных расходов предприятия на примере ТОО Темиржолсу-Кокшетау

... УЧЕТА НАКЛАДНЫХ РАСХОДОВ 3.1 Оптимизация накладных расходов Внедрение современных электронных вычислительных машин (ЭВМ) выдвигает в число первоочередных проблем автоматизацию учета, разработку новых форм бухгалтерского учета, ... и оборудования систем водоснабжения, канализации и теплоснабжения; обеспечение безаварийной работы; снабжение водой потребителей в нормативных объемах и надлежащего ...

В статье 313 записано: «В случае, если в регистрах бухгалтерского учёта содержится недостаточно информации для определения налоговой базы …налогоплательщик вправе самостоятельно дополнять применяемые регистры бухгалтерского учёта дополнительными реквизитами, формируя тем самым регистры налогового учёта, либо вести самостоятельные регистры налогового учёта».

Этот подход к ведению учёта менее трудоемок и более гибок в условиях постоянно меняющегося налогового законодательства.

Основная идея «встраивания» налогового учёта внутрь бухгалтерского учёта базируется на выявлении сходств и различий бухгалтерского и налогового учета подходов в группировке объектов учета. В бухгалтерском и налоговом учёте могут применяться одинаковые и различные методы группировки (классификации) и оценки объектов учёта. Даты получения доходов и осуществления расходов также могут признаваться одинаково или по-разному в бухгалтерском и налоговом учёте.

Так курсовые разницы, штрафы, пени, неустойки, списанная дебиторская и кредиторская задолженность в бухгалтерском и налоговом учёте отражаются в составе внереализационных доходов и даты признания доходов и расходов совпадают. Не совпадают подходы с точки зрения бухгалтерского и налогового учета по амортизации основных средств, расходов на НИОКР, суммовых разниц у покупателя и поставщика и других доходов и расходов. В таких случаях необходимо дополнять регистры бухгалтерского учёта реквизитами и /или дополнительно вести расчёты и ведомости налогового учёта.

Очевидно, что применение первого подхода наиболее осуществимо сегодня, так как не требует значительных затрат времени и денежных средств. При этом каждая организация-налогоплательщик должна четко определить основные различия в отражении операций и имущества для целей бухгалтерского и налогового учета и разработать способы корректировки бухгалтерских форм и/или дополнительные формы регистров налогового учета. Для средних и малых предприятий, а также организаций, ведущих учёт вручную в журналах-ордерах или в электронных таблицах Excel, применять этот подход можно на постоянной основе.

Применение первого подхода также может быть первоначальной стадией

2. Параллельное ведение бухгалтерского и налогового учёта — Данный подход основан на параллельном ведении бухгалтерского и налогового учёта на основе первичных документов. При этом подходе отдельно формируются регистры бухгалтерского учёта и бухгалтерская отчетность по правилам бухгалтерского учёта, а также регистры налогового учёта и декларация по налогу на прибыль по правилам налогового учёта.

Концепция

3. Ведение учёта по правилам налогового учёта

Требования к системе налогового учёта и составлению отчётности по налогу на прибыль изложены в главе 25 Налогового Кодекса.

Основные требования ведения налогового учёта определяют:

- объекты учёта;

- правила группировки доходов и расходов;

- порядок признания доходов и расходов, в том числе и для отдельных категорий налогоплательщиков или особых обстоятельств;

- методы налогового учёта;

- требования к составлению регистров налогового учёта.

Основные правила составления отчетности определяют:

Налоговый учет расходов и доходов

... национального дохода. Целью данной курсовой работы является изучение налогового учета расходов и доходов для определения налоговой базы ... реализации продукции, так и доходов (убытков), не связанных с ее производством и реализацией. Под реализацией продукции понимается не только продажа произведенных товаров, ... организаций следует отметить, что плательщиками налога на прибыль могут быть только те ...

- налоговый и отчётный период;

- ставки налога;

- алгоритм расчёта налоговой базы.

Объектами налогового учёта являются имущество и хозяйственные операции налогоплательщика.

Для целей налогового учёта применяется следующая группировка доходов:

- доходы от реализации товаров, работ, услуг и имущественных прав;

- внереализационные доходы;

- доходы, учитываемые и не учитываемые в целях налогообложения.

Расходы группируются:

- на расходы, связанные с производством и реализацией;

- внереализационные расходы;

- расходы, учитываемые и не учитываемые в целях налогообложения

Под расходами понимаются обоснованные и документально подтвержденные затраты (а также убытки), осуществленные (понесенные) налогоплательщиком.

Расходы, связанные с производством и /или реализацией подразделяются на 4 группы:

- материальные расходы;

- расходы на оплату труда;

- суммы начисленной амортизации;

- прочие расходы.

Из состава прочих расходов выделены расходы на ремонт основных средств, на освоение природных ресурсов, на НИОКР, на обязательное и добровольное страхование имущества.

Порядок признания расходов для отдельных категорий налогоплательщиков или особых обстоятельств различен.

Определен особый порядок признания расходов по:

- формированию резервов по сомнительным долгам;

- гарантийному ремонту и гарантийному обслуживанию;

- определению расходов при реализации товаров;

- отнесению процентов по долговым обязательствам к расходам.

Налоговым Кодексом определены два метода налогового учёта:

1. — метод начисления

2. — кассовый метод.

Порядок признания доходов и расходов при различных методах налогового учёта различен.

При определении расходов методом начисления, расходы на производство и реализацию подразделяются на:

- прямые расходы

- косвенные.

Разделение расходов на прямые и косвенные связано с оценкой незавершенного производства и является фактором прямого действия на расчёт налога на прибыль.

К прямым расходам на производство и реализацию относятся:

1. расходы на приобретение сырья и (или) материалов, используемых в производстве товаров, выполнении работ, оказании услуг, и (или) образующих их основу, либо являющихся необходимым компонентом при производстве товаров, выполнении работ, оказании услуг;

2. расходы на приобретение комплектующих изделий, подвергающихся монтажу и (или) полуфабрикатов, подвергающихся дополнительной обработке;

3. расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг;

4. единый социальный налог, начисленный на расходы по оплате труда;

5. суммы начисленной амортизации по основным средствам, используемым при производстве товаров, выполнении работ, оказании услуг.

Все иные суммы расходов по производству и реализации являются косвенными.

В концепции налогового учёта излагаются способы налогового учёта имущества и хозяйственных операций. Это способы учёта:

Контроль налоговых органов за налогообложением алкогольной и табачной продукции

... налогообложению алкогольной и табачной продукции, различные экономико-правовые комментарии к главе 22 Налогового ... продукции и мобилизации поступлений в бюджет от ее реализации. Налоговым ... жидкости) с учетом того, что ... табачной продукции - налоговом - рассматриваются особенности взимания акцизов на алкогольную и табачную продукцию, при этом даётся полная характеристика акциза как вида налога с уч ...

1. состояния объектов основных средств и начисления амортизации основных средств;

2. доходов от реализации товаров (работ, услуг) собственного производства;

3. расходов, осуществленных (понесенных) налогоплательщиком;

4. доходов от реализации покупных товаров, стоимости реализованных покупных товаров и прямых расходов по покупным товарам;

5. доходов от реализации и выбытия амортизируемого имущества, остаточной стоимости реализованного амортизируемого имущества и расходов, связанных с его реализацией;

6. доходов от реализации прочего имущества, цены приобретения реализованного прочего имущества и расходов, связанных с его реализацией;

7. доходов от реализации прав требования как реализации финансовых услуг, стоимости реализованного права требования;

8. доходов от реализации права требования до наступления срока платежа, стоимости реализованного права требования до наступления срока платежа;

9. доходов от реализации права требования после наступления срока платежа, стоимости реализованного права требования после наступления срока платежа;

10. убытка, образовавшегося при уступке права требования;

11. доходов от реализации товаров, продукции, работ, услуг обслуживающих производств и хозяйств; расходов и убытков обслуживающих производств и хозяйств, понесенных при реализации товаров, работ и услуг; убытков от деятельности обслуживающих производств и хозяйств;

12. убытков прошлых лет обслуживающих производств и хозяйств с расчетом сумм, учитываемых в уменьшение прибыли обслуживающих производств и хозяйств отчётного периода;

13. внереализационных доходов, в том числе доходов в виде штрафов, пеней, и (или) иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба;

14. внереализационных расходов, в том числе расходов в виде штрафов, пеней, и (или) иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба;

15. прямых расходов незавершенного производства товаров, выполнения работ, оказания услуг;

16. прямых расходов, принимаемых к уменьшению налогооблагаемой базы при реализации товаров, (работ, услуг) собственного производства;

17. расходов и убытков будущих периодов;

18. доходов по операциям с ценными бумагами, а также доходов в виде дивидендов;

19. расходов на ремонт основных средств;

20. расходов на освоение природных ресурсов;

21. расходов на формирование НИОКР;

22. расходов на формирование резервов по сомнительным долгам;

23. расходов на формирование резервов по гарантийному ремонту и гарантийному обслуживанию.

В концепции налогового учёта излагается перечень и порядок расчетов:

1. налоговых баз и (или) исключений из налоговых баз;

2. доходов при безвозмездном получении имущества;

3. рыночных цен по однородным или идентичным товарам, работам, услугам;

4. сумм резерва на конец отчетного периода;

5. убытка от реализации амортизируемого имущества, принимаемого для целей налогообложения;

6. убытка при реализации права требования как реализации финансовых услуг;

Бухгалтерский учёт и аудит расходов

... , Способы начисления амортизации Для целей бухгалтерского учета Для целей налогового учета линейный способ; , способ уменьшаемого остатка; ... на территории организации; расходы по набору работников, включая услуги организаций по подбору персонала; расходы на ... (доход) организации. Срок полезного использования организация устанавливает самостоятельно при принятии объекта основных средств к учету. ...

7. убытка при реализации права требования в соответствии со статьей 279, п.1 НК РФ;

8. убытка при реализации права требования в соответствии со статьей 279, п.2 НК РФ;

9. убытков будущих периодов по истечении 45 дней от даты уступки права требования;

10. убытка обслуживающих производств и хозяйств, не учитываемых для целей налогообложения;

11. суммы убытков прошлых лет по объектам обслуживающих производств и хозяйств, учитываемых в уменьшение прибыли текущего периода;

12. остатков незавершенного производства, остатков готовой продукции, товаров отгруженных (ст. 319 НК РФ) и корректировки суммы прямых расходов;

13. расходов по торговым операциям;

14. корректировки амортизации по основным средствам, переданным в безвозмездное пользование и переведенным на консервацию;

15. суммы списания убытков, уменьшающих налоговую базу отчетного (налогового периода).

Концепция налогового учета может реализоваться в стандарте налогового учета (для компьютерной обработки данных) или в инструкции по заполнению налоговых регистров (для обработки данных в электронных таблицах или вручную).

Если расход одновременно можно отнести к нескольким группам, налогоплательщик вправе самостоятельно определить, к какой именно группе он их отнесет. Расход может быть учтен в налоговом учёте только один раз.

При определении расходов методом начисления они признаются в том отчётном периоде, в котором они были произведены. При определении расходов кассовым методом в налоговом учете они признаются после того, как будут оплачены.

При реализации покупных товаров доходы от реализации можно уменьшить на стоимость приобретения этих товаров (покупную стоимость).

Стоимость товаров определяется одним из четырех методов, утвержденных в учётной политике для целей налогообложения:

1. по стоимости первых по времени приобретения (ФИФО);

2. по стоимости последних по времени приобретения (ЛИФО);

3. по средней стоимости;

4. по стоимости единицы товара.

Требование налогового законодательства о создании регистров налогового учета поставило российские компании перед необходимостью вести три вида учёта — управленческий, бухгалтерский и налоговый. Чтобы минимизировать затраты на ведение различных видов учета, необходимо автоматизировать учетную функцию и интегрировать налоговый учет с системами бухгалтерского и управленческого учета.

Особенности налогового учёта кассовых операций

Система налогового учёта, в отличие от бухгалтерского учёта, пока не регламентирована законодательно. В соответствии со ст. 313 НК РФ: «…система налогового учёта организуется налогоплательщиком самостоятельно, исходя из принципа последовательности применения норм и правил налогового учёта, т.е. применяется последовательно от одного налогового периода к другому. Порядок ведения налогового учёта устанавливается налогоплательщиком в учётной политике для целей налогообложения, утверждаемой соответствующим приказом (распоряжением) руководителя».

§1.2. Проблемы законодательного регулирования налогового учёта

Понятие налогового учёта является сравнительно новым для отечественной системы законодательного регулирования деятельности хозяйствующих субъектов. Необходимость обособленного формирования данных о размере налоговой базы возникла одновременно с появлением различий в нормативном регулировании группировки и детализации данных для целей бухгалтерского учёта и для целей налогообложения.

Совершенствование учета в органах казначейства

... использования. За прошедшие годы была проведена большая работа по совершенствованию учета в бюджетных организациях и органах, исполняющих бюджет с целью повышения эффективности управления государственными финансами. ... бюджетов субъектов Российской Федерации и местных бюджетов территориальными органами федерального казначейства. Утвержден приказом Федерального казначейства от 22 марта 2005 г. № 1н (с ...

В связи с этим перед производственными предприятиями встала необходимость в организации налогового учета и контроля правильности осуществления расчетов по налогу па прибыль таким образом, чтобы, с одной стороны, выполнить требования законодательства, а с другой — минимизировать обусловленные этим издержки.

В настоящее время перед предприятиями-налогоплательщиками остро стоит проблема выбора между двумя принципиально различными подходами: организации налогового учета как самостоятельной автономной системы и как подсистемы, использующей и обрабатывающей данные бухгалтерского учета, выступающего в качестве базовой системы. При этом ввиду того, что для бухгалтерских подразделений предприятий практически невозможно самостоятельно разработать методику организации и ведения налогового учета по причине отсутствия методологической поддержки со стороны государства, большое значение приобретает оказание аудиторскими организациями сопутствующих услуг по постановке системы налогового учета.

Учитывая то, что налоговый учет является важным инструментом всей налоговой системы, анализ его принципов неотделим от правовых проблем общего состоянии налоговой системы. В связи с этим возникла необходимость углубленного исследования теоретических и практических аспектов организации и функционирования института налогового учета как составной части налогового менеджмента на производственном предприятии. Несмотря на то что проблемы организации налогового учета достаточно полно исследованы применительно к прежнему порядку налогообложения прибыли организаций, практика убедительно доказывает необходимость детального изучения их в свете ныне осуществляемой налоговой реформы.

В соответствии с Налоговым кодексом РФ постановка налогового учета всецело находится в ведении налогоплательщика. Статья 313 НК РФ определяет понятие «налоговый учет» как систему обобщения информации для исчисления налоговой базы по налогу на прибыль на основе данных первичных документов. При этом основной причиной введения налогового учета признают наличие различий между правилами бухгалтерского учета и порядком формирования налоговой базы по налогу на прибыль.

В соответствии с НК РФ определена также цель налогового учета — формирование полной и достоверной информации о порядке учета в целях налогообложения осуществляемых налогоплательщиком хозяйственных операций. Обобщены также основные принципы ведения налогового учета:

- налоговый учет организуется налогоплательщиком самостоятельно;

- применяется последовательно от одного налогового периода к другому;

- непрерывно и в хронологическом порядке отражает все операции и объекты учета для целей налогообложения;

- основывается на нормах и правилах определения налоговой базы по налогу на прибыль, установленных 25 главой НК РФ.

Законодательством также предусмотрены различные варианты обобщения информация для целей налогового учета. Налогоплательщик может выбрать одну из схем формирования налоговой декларации.

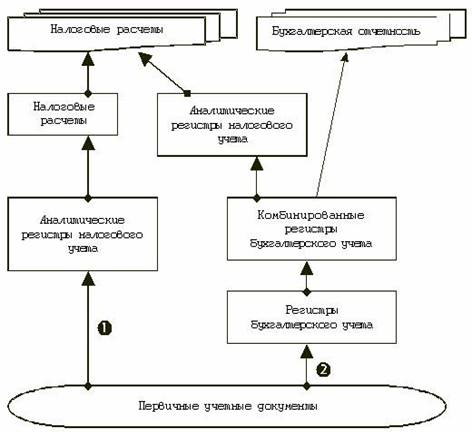

Рассмотрим подробнее варианты взаимодействия финансового и налогового учета при формировании налоговой отчетности (рис. 1).

Организация налогового контроля

... Целью исследования является изучение организации налогового контроля в Российской Федерации. 1. Понятие налогового контроля Понятие "налоговый контроль" является одной из важнейших категорий налогового права, определяющей основу ... Головкин А.Н. Налоговый контроль и производство по делам о налоговых правонарушениях. Теория и практика применения гл. 14 Налогового кодекса РФ (с учетом Федерального ...

Рис. 1. Варианты формирования налоговой отчетности

Преимуществом первого варианта является то, что данные для формирования налоговой базы поступают непосредственно из налоговых регистров, которые, в свою очередь, формируются непосредственно по первичным учетным документам. Взаимодействие финансовой и налоговой составляющей бухгалтерского учета в этом варианте сведено к минимуму, общими документами для подсистем учета являются только данные первичных документа.

Недостатком такой схемы является ее высокая стоимость по сравнению с другими вариантами, связанная с привлечением большего числа дополнительного персонала, со значительным увеличением объема учетных документов.

Преимуществом второго варианта является относительно небольшой объем учетной работы.

Однако комбинированные регистры могут быть использованы в случае сходных методов группировки данных в финансовом и налоговом учете, при разных правилах учета они не применимы. Например, когда организация применяет разные способы начисления амортизации в налоговом и финансовом учете применение комбинированных регистров нецелесообразно.

При различных правилах учета желательно наряду с финансовыми и комбинированными регистрами применять аналитические регистры налогового учета. Такая схема позволяет в максимальной степени использовать данные финансового учета и сближает налоговую и финансовую подсистемы бухгалтерии.

Разработка комбинированных регистров налогового и финансового учета предполагает дополнение существующих регистров необходимыми реквизитами. В дальнейшем набор таких регистров требует систематизации для определения доходов и расходов организации при расчете налогооблагаемой прибыли с учетом особенностей конкретной организации-налогоплательщика.

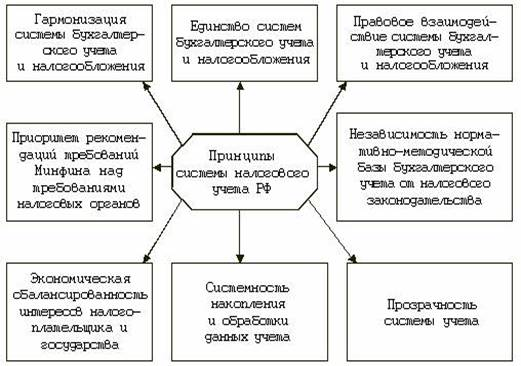

Рассмотрев в динамике проблему взаимодействия системы бухгалтерского учета и налогообложения и оценив отечественный опыт в построении моделей их сосуществования, можно сделать вывод, что национальная концепция развития системы бухгалтерского налогового учета должна строиться исходя из следующих ключевых принципов (рис. 2).

Рис. 2. Ключевые принципы системы налогового учета

Принцип единства систем бухгалтерского учета и налогообложения заключается в создании системы учета, отвечающей рыночной экономике. При формировании соответствующего интереса со стороны широкого круга пользователей отчетности государство должно исходить из приоритета бухгалтерских правил, поступаясь в разумных пределах интересами налогообложения.

Методика расчетов налоговых сумм и документальное оформление налоговых отношений в целом должны исходить из основ классического бухгалтерского учета, а не наоборот.

Построение модели взаимоотношений бухгалтерского учета и налогообложения требует системности в процессе накопления и обобщения данных о налоговых обязательствах в учете, а также их отражения в отчетности. В ее основе должна быть схема отражения данных на счетах бухгалтерского учета, которая бы, с одной стороны, не нарушала целостность учета, а с другой — приводила к системному формированию информации, нужной для налогообложения. Это позволит реализовать одну из основных целей бухгалтерской отчетности — обеспечить все группы заинтересованных пользователей данными, достаточными для дальнейшей обработки и интерпретации в интересах и целях каждой из групп.

Существующая же система налогового учета не позволяет оценить влияние отдельных элементов и статей доходов и расходов на величину отклонения налогооблагаемой прибыли от учетной. Отсутствие возможности установить взаимосвязь налоговой и бухгалтерской прибыли не позволяет инвесторам оценить влияние налоговой составляющей на финансовый результат деятельности организации. Более того, без знания факторов, которые влияют на величину налоговой базы, определяя ее отклонения от финансового результата организации, невозможно проанализировать действующую систему налогообложения и определить те изменения, внесения которых она требует для дальнейшего совершенствования.

Принцип гармонизации системы бухгалтерского учета и налогообложения предполагает, что оптимизация функционирования и дальнейшего развития бухгалтерского учета и налогообложения, совершенствование их взаимоотношений во многом определяются сопоставимостью и однородностью понятийного аппарата вышеуказанных систем. Гармонизация применяемых системами терминов и определений приведет к согласованию объектов учета и налогообложения и, как следствие, к ликвидации противоречий, возникающих между бухгалтерским учетом и налогообложением. При разработке общих понятий следует также учитывать правовое толкование соответствующих понятий, содержащихся в нормах гражданского права.

Принцип правового взаимодействия системы бухгалтерского учета и налогообложения предусматривает, что нормы налогового законодательства должны находить отражение в правилах бухгалтерского учета и наоборот.

Экономическая сбалансированность интересов налогоплательщика и государства основывается на том факте, что превалирование контрольной функции налогообложения над остальными функциями налоговой системы недопустимо, так как ведет к игнорированию государством интересов хозяйствующих субъектов.

Прозрачность системы учета предполагает, что налоговый учет в современном его виде привел к усложнению систем учета на предприятиях. Существующая налоговая методика исчисления результатов деятельности организации приводит к усложнению процедуры расчета налоговых обязательств. Появление дополнительных учетных процедур требует от налогоплательщиков увеличения штата работников и расходов на оплату труда.

§1.3. Состав, структура и классификация регистров налогового учета на современном этапе

Налоговый учет ведется на основе данных первичных документов в аналитических регистрах бухгалтерского и налогового учета.

Регистры налогового учета представляют собой формы систематизации данных налогового учета за отчетный (налоговый) период, сгруппированные в соответствии с требованиями главы 25 Налогового Кодекса без распределения по счетам бухгалтерского учета.

Регистры налогового учета ведутся в виде специальных форм на бумажных носителях, в электронном виде и /или любых машинных носителях. Формы и порядок отражения в регистрах данных налогового учета и первичных учетных документов разрабатываются налогоплательщиком самостоятельно.

Основанием записи в регистре налогового учета являются первичные учетные документы, в том числе справка бухгалтера. Подтверждением данных налогового учета являются первичные учетные документы, аналитические регистры налогового учета и расчет налоговой базы.

Для сдачи отчетности устанавливается налоговый период и отчетный период.

Отчетный период — для налогоплательщиков, исчисляющих ежемесячные авансовые платежи, — месяц, два месяца и т.д.; первый квартал, полугодие и 9 месяцев.

Налоговый период — календарный год.

Налоговая база определяется в соответствии с порядком налогового учета доходов и расходов, принятым в Налоговом Кодексе. Установлены особенности определения налоговой базы по отдельным видам доходов и видам деятельности:

1. — доходов от долевого участия;

2. — доходов простого товарищества;

3. — по деятельности, связанной с использованием объектов обслуживающих производств и хозяйств;

4. — по доверительному управлению имуществом;

5. — при передаче имущества в уставный капитал (фонд);

6. — при уступке права требования;

7. — по операциям с ценными бумагами.

Расчет налога ведется по различным ставкам (0 %, 6%, 15%, 24% — для российских организаций и 10% и 20% — для иностранных организаций не связанных с деятельностью постоянного представительства) в зависимости от вида получаемых доходов. Сумма начисленных налогов уменьшает налогооблагаемую прибыль.

Расчет налоговой базы ведется в целом по организации, включая обособленные подразделения.

Организация налогового учёта в организации начинается с разработки концепции налогового учета организации. Концепция налогового учета представляет собой основные теоретические принципы ведения налогового учета и составления отчетности.

Концепция налогового учета организации включает общие положения по организации системы налогового учета, изложенные в Налоговом Кодексе, и выбранные организацией конкретные формы и способы учета доходов и расходов и порядок признания доходов и расходов.

Концепция налогового учета разрабатывается применительно к хозяйственной деятельности организации и учетной системе. Разработка может осуществляться специалистами со стороны или своими силами

При формировании концепции налогового учета конкретной организации, принимаются допущения об отсутствии отдельных объектов налогообложения, либо выборе определенного варианта налогооблагаемой базы из числа возможных.

Формы и способы ведения налогового учета зависят от:

1. — форм и методов ведения бухгалтерского учета;

2. — системы обработки учетных данных и организации информационной системы;

3. — количества фактов хозяйственной жизни, которые подлежат налоговому учету;

4. — специфики деятельности организации.

Порядок признания доходов и расходов определяется организацией в соответствии с требованиями налогового Кодекса и выбранными вариантами учета, определяемыми учетной политикой для целей налогообложения.

Разработка системы бухгалтерского и налогового учета взаимосвязана — невозможно поставить налоговый учет, не проведя анализ системы бухгалтерского учета и необходимые корректировки бухгалтерского учета.

Глава 2. Основные схемы организации налогового учёта на предприятиях Российской Федерации

§2.1.Постановка создаваемой организации на налоговый учет

Постановка создаваемой организации на налоговый учет осуществляется в том же регистрирующем органе (государственной налоговой инспекции), который осуществляет государственную регистрацию юридических лиц и индивидуальных предпринимателей и вносит соответствующие записи в единые государственные реестры юридических лиц и индивидуальных предпринимателей. Постановка на налоговый учет осуществляется после государственной регистрации юридического лица и внесения о нем сведений в ЕГРЮЛ. Организации-налогоплательщики должны стать на учет в налоговых органах соответственно по месту нахождения организации, месту нахождения ее обособленных подразделений, а также по месту нахождения принадлежащего им недвижимого имущества и транспортных средств.

Организация, в состав которой входят обособленные подразделения, расположенные на территории РФ, обязана встать на учет в налоговом органе по месту нахождения каждого своего обособленного подразделения, подав в налоговый орган заявление по форме № 09-1 -1 «Заявление о постановке на учет юридического лица в налоговом органе по месту нахождения его обособленного подразделения на территории Российской Федерации».

Постановка на учет в налоговом органе организации по месту ее нахождения осуществляется на основе сведений, содержащихся в Едином государственном реестре юридических лиц. При постановке на учет в налоговом органе организации присваивается ИНН, который представляет Ю-значный цифровой код, состоящий из последовательности цифр, характеризующих слева направо следующее:

- код налогового органа, который присвоил ИНН;

- собственно порядковый номер о записи юридического лица в территориальном разделе Единого государственного реестра налогоплательщиков (ЕГРН) налогового органа, осуществившего постановку на учет, — для организаций пять знаков;

- контрольное число, рассчитанное по специальному алгоритму, состоящее из одного знака.

В дополнение к ИНН в связи с постановкой на учет в разных налоговых органах по основаниям, предусмотренным НК РФ, для организаций применяется код причины постановки на учет (КПП), состоящий из последовательности цифр слева направо, представляющий девятизначный цифровой код. Код причины постановки на учет присваивается организации при постановке на учет:

- по месту нахождения вновь созданного юридического лица (в том числе путем реорганизации) одновременно с присвоением ИНН;

- при изменении места нахождения юридического лица в налоговом органе по новому месту нахождения на основании выписки из ЕГРЮЛ, поступивший из налогового органа по прежнему месту нахождения организации;

- по месту нахождения обособленных подразделений на основании заявления о постановке на учет.

Постановка на учет в налоговом органе организаций и внесения сведений в ЕГРН осуществляется на основе сведений, внесенных в ЕГРЮЛ. Для постановки на учет в налоговом органе организации и внесения сведений в ЕГРН используется выписка из ЕГРЮЛ по форме № 5 к Правилам ведения ЕГРЮЛ.

свидетельство

Копии документов, содержащиеся в регистрационном деле юридического лица (за исключением заявления и документа об оплате государственной пошлины) с сопроводительным письмом не позднее трех рабочих дней, следующих за днем внесения записи в ЕГРЮЛ, направляются в налоговый орган по месту нахождения организации заказным письмом с уведомлением и с приложением описи вложения или курьерской связью для формирования учетного дела налогоплательщика. При этом в регистрационное дело юридического лица подшиваются копия сопроводительного письма, которым направлен пакет документов юридического лица, и уведомление с отметкой отделения почтовой связи о дате вручения документов юридического лица налоговому органу по месту его нахождения.

В качестве документов, подтверждающих создание обособленного подразделения организации, могут быть представлены учредительные документы юридического лица с указанием в них сведений об обособленном подразделении, либо выписка из ЕГРЮЛ, либо положение об обособленном подразделении, либо распоряжение (приказ) о его создании. При отсутствии документов, подтверждающих создание обособленного подразделения, постановка на учет организации в налоговом органе осуществляется на основании заявления о постановке на учет и заверенной в установленном порядке копии свидетельства о постановке на учет организации в налоговом органе организации по месту ее нахождения. При наделении организацией обособленного подразделения по уплате налогов по месту нахождения представляется в налоговый орган документ, подтверждающий указанные полномочия. Налоговый орган обязан осуществить постановку организации на учет по месту нахождения обособленного подразделения в течение пяти дней со дня представления всех необходимых документов. Налоговый орган, осуществивший постановку на учет юридического лица, выдает ему свидетельство о постановке на учет по форме № 09-1 -2 или уведомление по форме № 09-1-3.

Налоговые органы, осуществившие постановку на учет организации по месту нахождения ее обособленного подразделения, месту принадлежащего ей недвижимого имущества, месту принадлежащих ей транспортных средств, а также по иным основаниям, предусмотренным НК РФ, обязаны сообщать по месту нахождения организации о постановке на учет и о присвоении соответствующего КПП в течение одного рабочего дня со дня постановки организации на учет в данном налоговом органе.

Регистрация организаций в качестве страхователей в территориальном органе Пенсионного фонда РФ: Регистрация организаций в качестве страхователей осуществляется в 30-дневный срок с момента государственной регистрации по месту их нахождения. Организации имеющие отдельный баланс, расчетный счет, начисляющие выплаты и иные вознаграждения в пользу физических лип, регистрируются в качестве страхователей по месту нахождения каждого подразделений, через которые эти организации выплачивают вознаграждения физическим лицам.

Регистрация организаций в качестве страхователей производится на основании Заявления о регистрации в территориальном органе Пенсионного фонда РФ страхователя-организации (см. ниже), а также представленных одновременно с ним заверенных в установленном порядке копий:

- свидетельства о государственной регистрации;

- учредительных и иных документов, необходимых при государственной регистрации;

- других документов, подтверждающих в соответствии с законодательством РФ создание организации;

- свидетельства о постановке на учет в налоговом органе;

- письма органа статистики о присвоении кодов и классификационных признаков.

При регистрации организации в качестве страхователя по месту нахождения обособленного подразделения к документам, перечисленным выше, дополнительно прилагаются заверенные в установленном порядке копии:

- документов, подтверждающих создание обособленного подразделения (учредительных документов, в которые внесены дополнения о создании обособленного подразделения, положения об обособленном подразделении, распоряжения (приказа) о создании, доверенности, выданной организацией руководителю обособленного подразделения);

- документов, подтверждающих исполнение обособленным подразделением обязанности организации по уплате страховых взносов по месту нахождения этого обособленного подразделения;

- свидетельства о постановке на учет в налоговом органе по месту нахождения обособленного подразделения.

Заявление о регистрации страхователя-организации заполняется в соответствии с Порядком заполнения заявления о регистрации в территориальном органе Пенсионного фонда РФ страхователя-организации, изложенным ниже.

Сведения о страхователе-организации после ее регистрации вносятся в государственный банк данных по всем категориям страхователей. На каждого вновь зарегистрированного страхователя в территориальном органе ПФР заводится личное дело страхователя, в которое подшиваются документы, представленные организациями для их регистрации в качестве страхователей. Для учета страхователей, регистрирующихся в территориальном органе ПФР, ведется Журнал регистрации страхователей в территориальном органе ПФР.

При регистрации страхователю-организации вручается Извещение о регистрации в территориальном органе ПФР страхователя-организации, удостоверяющее регистрацию в качестве страхователя и содержащее необходимую информацию о регистрационном номере страхователя, о порядке и сроках уплаты взносов на обязательное пенсионное страхование и представлении в установленном порядке сведений о застрахованных лицах в территориальный орган ПФР. Организации при регистрации в территориальном органе ПФР в качестве страхователя по месту нахождения обособленного подразделения вручается Извещение о регистрации в территориальном органе ПФР страхователя-организации по месту нахождения обособленного подразделения в двух экземплярах, один из которых в 10-дневный срок подлежит представлению в территориальный орган ПФР по месту нахождения организации.

Порядок заполнения заявления о регистрации в территориальном органе ПФР страхователя-организации утвержден постановлением Правления ПФР от 19 марта 2003 г. № ЗЗп. В соответствии с установленным порядком заявление заполняется в одном экземпляре и представляется в территориальный орган ПФР по месту нахождения организации, при наличии обособленного подразделения — также по месту нахождения обособленного подразделения, одновременно с копиями заверенных в установленном порядке документов.

Сведения, указанные в Заявлении, должны соответствовать учредительным и иным документам, необходимым для регистрации. В адресной части заявления указываются наименование и код территориального органа ПФР, в который представляются заявление и другие документы, необходимые для регистрации. Полное и сокращенное наименование страхователя указываются в соответствии с учредительными документами страхователя.

Идентификационный номер налогоплательщика (далее — ИНН), код причины постановки на учет (далее — КПП), код налогового органа (ИМНС), в котором страхователь состоит на учете по месту своего нахождения, указываются в соответствии с документом, подтверждающим постановку организации на учет в налоговом органе. Юридический адрес включает почтовый индекс, наименование субъекта Российской Федерации, наименование района, наименование города (поселка и т.д.), наименование улицы (проспекта, переулка и т.д.), номер дома (владения), корпуса (строения), квартиры (офиса) и указывается в соответствии с учредительными документами организации или иным распорядительным документом о создании организации. Для общественных организаций и объединений приводится адрес, указанный в документе о представлении юридического адреса. В случае отсутствия у юридического лица приведенных выше адресов указывается адрес места нахождения органов организации, фактический адрес постоянно действующего исполнительного органа страхователя (администрации, дирекции, правления или иного подобного органа) указывается независимо оттого, совпадает ли он с юридическим адресом. Форма Заявления о регистрации в территориальном органе ПФР страхователя-организации утверждена постановлением Правления ПФР от 19 марта 2003 г. № ЗЗп. (Приложение 1)

§2.2. Альтернативные варианты организации налогового учета

Учитывая то, что налоговый учет является важным инструментом всей налоговой системы, анализ его принципов неотделим от правовых проблем общего состоянии налоговой системы. В связи с этим возникла необходимость углубленного исследования теоретических и практических аспектов организации и функционирования института налогового учета как составной части налогового менеджмента на производственном предприятии. Несмотря на то что проблемы организации налогового учета достаточно полно исследованы применительно к прежнему порядку налогообложения прибыли организаций, практика убедительно доказывает необходимость детального изучения их в свете ныне осуществляемой налоговой реформы.

Как уже говорилось выше, в соответствии с Налоговым кодексом РФ постановка налогового учета всецело находится в ведении налогоплательщика. Статья 313 НК РФ определяет понятие «налоговый учет» как систему обобщения информации для исчисления налоговой базы по налогу на прибыль на основе данных первичных документов. При этом основной причиной введения налогового учета признают наличие различий между правилами бухгалтерского учета и порядком формирования налоговой базы по налогу на прибыль. В соответствии с НК РФ определена также цель налогового учета — формирование полной и достоверной информации о порядке учета в целях налогообложения осуществляемых налогоплательщиком хозяйственных операций.

Одной из основных целей, стоящих перед должностными лицами, ответственными за организацию налогового учета, является точное определение категорий имущества, используемого при непосредственном производстве продукции, выполнении работ, оказании услуг, а также персонала, заработная плата которого подлежит включению в прямые расходы организации. Если при этом будет допущена ошибка, неминуем пересчет налоговой базы и задолженности перед бюджетом. Занижение базы может иметь место в том случае, когда расходы, которые должны относиться к прямым, будут включаться в состав косвенных и списываться на уменьшение налоговой базы вне зависимости от объемов реализации готовой продукции, выполненных работ или оказанных услуг и от объемов незавершенного производства.

Сумма прямых расходов, осуществленных в отчетном или налоговом периоде, также уменьшает доходы от реализации отчетного (налогового) периода, за исключением сумм прямых расходов, распределяемых на остатки незавершенного производства.

В настоящее время существует множество мнений по выбору формы ведения налогового учета, укрупненно их можно свести в несколько следующих направлений.

1. Система налогового учета, рекомендуемая Федеральная налоговая служба России (далее в тексте ФНС России), базируется на построении массива регистров промежуточных расчетов. Эти регистры предназначены для отражения и хранения информации о порядке проведения налогоплательщиком расчетов промежуточных показателей, необходимых для формирования налоговой базы в порядке, предусмотренном главой 25 НК РФ. При этом под промежуточными показателями понимаются показатели, для которых не предусмотрены соответствующие отдельные строки в декларации, т. е. их значения хоть и участвуют в формировании отчетных данных, но не в полном объеме через специальные расчеты или в составе обобщающего показателя. Постановка системы налогового учета — дело дорогостоящее и интеллектуально емкое. Не каждый бухгалтер обладает необходимой квалификацией, чтобы внедрить новую систему налогового учета. ФНС России разработала порядок ведения налогового учета для организаций, регистры налогового учета, которые доведены до налогоплательщиков. Это рекомендательные формы для предприятий, которые при желании смогут ими воспользоваться.

Использование подобной методики в настоящее время, на наш взгляд, представляется наиболее реальным. Она позволяет внесистемно, т. е. без создания параллельной учетной системы, на основе отдельных выборочных данных бухгалтерского учета определить объект налогообложения. При этом общий объем учетной работы по сравнению с остальными методиками значительно снижается, поскольку итоговые показатели по существенной части расчетов уже произведены в финансовом учете и не требуют пересчета для налогового учета. Таким образом, не происходит ненужного дублирования одних и тех же учетных операций. Основной проблемой при этом является получение необходимой налоговой информации по тем объектам учета, где требования по бухгалтерским стандартам и Налоговому кодексу не совпадают.

2. Организация налогового учета по принципу «приход-расход» с ведением книги доходов и расходов (аналогично применяющейся сейчас упрощенной системе бухгалтерского учета).

Этот способ оптимален для небольших организаций, количество операций в которых невелико и которые будут определять доходы и расходы по кассовому методу. Однако в организациях с исследуемой спецификой в подавляющем большинстве случаев использование этой системы не представляется возможным, так как они, как правило, не относятся к той группе налогоплательщиков, которым разрешено применение кассового метода учета доходов и расходов.

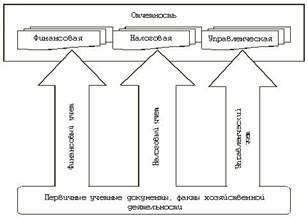

3. При построении системы налогового учета использовать принцип двойной записи с использованием «налогового плана счетов» и разработкой «налоговых» проводок. Этот способ представляет собой автономный вариант ведения налогового учета (рис. 1), он очень трудоемок, так как в этом случае налоговый учет полностью отделяется от традиционного бухгалтерского.

Рис. 3. Автономный вариант ведения налогового учета

На сегодняшний день рассматривать налоговый учет как нечто обособленное от бухгалтерского было бы несправедливо. Слишком тесна методическая и документальная связь между ними. Не вызывает сомнений, что бухгалтерский и налоговый учет на предприятии являются предметом деятельности одних и тех же специалистов. На основании этого можно утверждать, что налоговый учет является одним из разделов бухгалтерского учета наряду с финансовым и управленческим учетом. Остается только определить ему место в бухгалтерии предприятия.

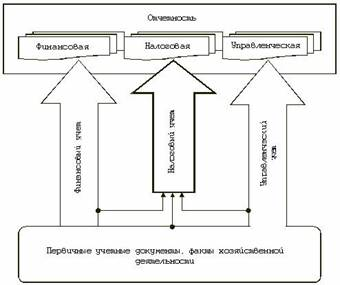

4. Четвертый путь — адаптировать для налогового учета действующий План счетов бухгалтерского учета, утвержденный приказом Минфина России от 31.10. 2000 г., пересмотрев порядок аналитическою учета доходов и расходов, который ведется на субсчетах к счетам бухгалтерского учета, и вести в одном Плане счетов и бухгалтерский и налоговый учет. При этом налоговый учет рассматривается только во взаимодействии с финансовой и управленческой составляющей бухгалтерского учета (рис. 2).

Причина этому — наличие нормативного регулирования финансового учета со стороны государства, а так как управленческий учет не регулируется законодательством России, то его рассматривают как элемент бухгалтерии, заслуживающий внимания.

Рис. 4. Вариант ведения налогового учета во взаимодействии с финансовой и управленческой составляющей бухгалтерского учета

В рамках этого варианта специалистами предлагается организовать систему налогового учета, которая будет состоять из аналитических таблиц, таблиц промежуточных налоговых расчетов и сводных таблиц. Аналитические таблицы налогового учета — это первичные бухгалтерские документы или данные бухгалтерского учета, сгруппированные в таблицы по элементам затрат, сформированные на основании требований главы 25 НК РФ. Так, налоговый учет по материальным расходам представлен в виде аналитической таблицы, заполняемой на основании первичных бухгалтерских документов.

На основании аналитических таблиц налогового учета составляются сводные таблицы налогового учета, служащие для формирования в них конечных данных налоговой отчетности. При этом количество регистров налогового учета также велико, как и в Системе налогового учета, рекомендованной ФНС России, что исключает возможность их применения на средних и крупных предприятиях.

Одновременное использование первичных документов для целей бухгалтерского учета и для целей налогообложения в принципе возможно, но на практике вряд ли может быть реализовано. Это связано с тем, что документальное оформление бухгалтерских операций достаточно жестко регламентировано не только документами системы нормативного регулирования бухгалтерского учета, но и действующим законодательством.

Более рациональным является перегруппировка данных первичных бухгалтерских документов в соответствии с целями и задачами налогового учета и оформление их в виде бухгалтерских справок при организации налогового учета на том рабочем месте, где учитываются кассовые операции (это может быть как сам кассир, так и другой работник), целесообразно составление бухгалтерских справок по объектам бухгалтерского наблюдения.

5. Компромиссный вариант. Он заключается в использовании для налогового учета дополнительно вводимых забалансовых «налоговых» счетов к бухгалтерскому Плану счетов, на которых вести учет доходов расходов в разрезе требований главы 25 НК РФ. Обороты и остатки по этим счетам не будут отражаться в регистрах бухгалтерского учета и бухгалтерской отчетности. В этом случае бухгалтер сможет при проведении какой-либо операции в бухгалтерском учете одновременно делать запись по соответствующему субсчету налогового счета. Это будет удобно бухгалтерам, ведущим учет на компьютере с использованием бухгалтерских программ. Они должны будут добавить в алгоритм проведения некоторых хозяйственных операций дополнительные записи по счетам налогового учета и составить новые алгоритмы в тех случаях, когда бухгалтерский и налоговый учет одних и тех же операций ведутся по-разному [2].

Сторонниками данного варианта предполагаются забалансовые счета налогового учета, представленные в таблице 1, по дебету которых отражаются расходы и убытки, а по кредиту — доходы и прибыль.

Счета налогового учёта

Таблица 1

| № счета | Наименование счета |

| 012 | Доходы от реализации без НДС |

| 013 | Расходы, связанные с производством и реализацией |

| 014 | Прибыль (убыток) от реализации |

| 015 | Внереализационные доходы |

| 016 | Прибыль (убыток) от внереализационных операций |

| 017 | Налоговая база |

| 018 | Перенос убытков на будущее |

| 018 | Расходы будущих периодов |

| 036 | Внереализационные расходы |

В схеме проводок бухгалтерского учета типовых хозяйственных операций дописываются проводки, предназначенные для отражения данных на счетах налогового учета, и настраивают новые алгоритмы для случаев, когда принципы отражения той или иной операции в обоих видах учета неодинаковы. На основании накопленной на счетах налогового учета информации составляются аналитические регистры. Каждый регистр представляет собой отчет, где собрана информация, отраженная на определенном налоговом счете. Состав регистров ориентирован на соответствующие формы представления данных в декларации по налогу на прибыль организации и ее приложениях.

Записи на налоговых счетах производятся по правилам, предусмотренным для забалансовых счетов бухгалтерского Плана счетов. Обороты и остатки по этим счетам не отражаются в регистрах бухгалтерского учета и бухгалтерской отчетности. В этом случае бухгалтер может при проведении какой-либо операции в бухгалтерском учете одновременно делать запись по соответствующему субсчету налогового счета.

Фрагмент типовых хозяйственных операций представлен в таблице 2.

Таблица 2 Порядок отражения на счетах налогового учета

| № операции | Содержание операции | Корреспондирующие счета | |

| Дебет | Кредит | ||

| 1 | Отражена выручка от реализации продукции | 62 | 012 |

| 2 | Отражены расходы, связанные с производством | 013 | 10, 02, 69, 70 и т.д. |

| 3 | Отражен финансовый результат от реализации продукции:— прибыль— убыток | 01499 |

99014 |

| 4 | Отражены внереализационные доходы | 58, 50, 52, 71 и т.д. | 015 |

| 5 | Отражены внереализационные расходы | 036 | 10, 11, 40, 41, 43 и т.д. |

| 6 | Отражен финансовый результат от внереализационных операций:— прибыль— убыток |

01699 |

99016 |

В компьютерной системе «1С: Бухгалтерия 7.7» (более подробно вопросы автоматизации налогового учёта будут рассмотрены в третьей главе).

для отражения данных налогового учета также применяются забалансовые счета, которые не используются для ведения бухгалтерского учета и не учитываются при формировании бухгалтерской отчетности. Номера налоговых счетов начинаются с буквы «Н»:

- Н01 «Формирование стоимость объекта учета»;

2 «Движение имущества, прав»;

- формируемые расходы»;

- Н04 «Расходы будущих периодов»;

- Н05 «Амортизируемое имущество»;

06 «Доходы от реализации имущества, работ, услуг, прав»;

- Н07 «Расходы, связанные с реализацией имущества, работ, услуг, прав»;

- Н08 «Внереализационные доходы»;

- Н09 «Внереализационные расходы»;

- Н10 «Убытки прошлых лет по объектам обслуживающих производств»;

- Н11 «Убытки прошлых лет»;

- Н12 «Учет целевого финансирования»;

- Н13 «Движение дебиторской и кредиторской задолженности».

Важно отметить, что в основе такого варианта налогового учета лежит двойная запись операций на счетах налогового учета.

§2.3. Взаимодействие учётной и налоговой политики организации

В последнее время все больше и больше внимания уделяется налоговому и управленческому учету, при этом недооценивается значение бухгалтерского (финансового) учета. В частности, бытует мнение, что кроме как для расчета налога на имущество, он особо и не нужен. Хотя это далеко не так — финансовая отчетность просто необходима для внешних пользователей.

За последние годы роль бухгалтерского учета в хозяйственной жизни российских предприятий существенно изменилась. Прежде всего, это заключается в том, что налоговые органы перестали быть единственным реальным пользователем бухгалтерской отчетности. Мощным шагом в этом направлении стало разъединение финансового и налогового учета, произошедшее с выходом в свет главы 25 НК РФ. С этого момента прошло уже достаточно много времени. Достаточно для того, чтобы понять, что для того или иного предприятия представляет собой финансовый учет, существующий самостоятельно по отношению к учету налоговому. При этом очень важно не забывать о значимой роли управленческого учета для внутренних пользователей отчетности, показывающего реалии хозяйственной деятельности компании.

С появлением в хозяйственной практике налогового учета как самостоятельного массива информации, служащего основой налоговой отчетности, у многих счётных работников сформировалось отношение к финансовому учету как к некоему практически (за исключением целей налога на имущество) ненужному довеску к налоговому и управленческому учету, который необходимо вести только потому, что это предписывается законодательством. В особенности такое мнение характерно для представителей малого и среднего бизнеса.

Если сама необходимость ведения финансового учета воспринимается как ненужная обуза, то, что остается говорить об учетной политике для целей бухгалтерского учета. Ее составление зачастую рассматривается руководством как совершенно бесцельная трата времени.

Т.е. остро стоит вопрос о том, зачем предприятию нужен финансовый учет в совокупности с учетом управленческим и налоговым, и не проще ли вести его так, чтобы бухгалтерские проводки полностью совпадали с данными налогового учета, что снимет с бухгалтера груз необходимости ведения «двойной бухгалтерии».

Как ни странно, ответ на этот вопрос дает действующее бухгалтерское законодательство, а именно — требование рациональности, закрепленное в пункте 7 ПБУ 1/98 (утв. приказом Минфина России от 09.12.1998 № 60н), согласно которому учетная политика организации должна обеспечивать «рациональное ведение бухгалтерского учета исходя из условий хозяйственной деятельности и величины организации». Этот принцип бухгалтерского учета при комментариях ПБУ 1/98, как правило, остается незамеченным, однако для целей организации бухгалтерского учета на предприятии он имеет принципиальное значение. Его смысл можно пояснить убытки, которые предприятие будет нести из-за отсутствия соответствующей реальным информационным запросам предприятия системы учета, могут во много раз превысить затраты на ее организацию.

Следовательно, здесь очень важно понимать, что финансовый учет следует рассматривать и воспринимать, как и любое другое направление деятельности коммерческого предприятия — он должен приносить прибыль. Иначе говоря, расходы на организацию системы финансового учета не должны превышать доходы от использования формируемой в нем информации. Безусловно, доходы эти достаточно сложно исчислить, ведь организации не продают свою бухгалтерскую отчетность. Вместе с тем, управленческие решения, принимаемые пользователями отчетности на основе анализа содержащейся в ней информации, могут приносить предприятию абсолютно реальные выгоды.

Закон Российской Федерации от 21.11.1996 № 129-ФЗ «О бухгалтерском учете», в качестве внешних пользователей финансовой отчетности называет инвесторов и кредиторов (см. п. 3 ст. 1).

Иными словами, внешние пользователи отчетности — это лица, которые либо уже вложили деньги в уставный капитал предприятия, либо раздумывают над тем, чтобы это сделать. Достаточно часто единственным источником информации о финансовом благополучии предприятия для этих лиц является финансовая отчетность компании.

Итак, мы видим, что у ведения финансового учета на предприятии существует (помимо предоставления отчетности в налоговые и статистические органы) достаточно значимая цель — формирование информации для внешних пользователей отчетности компании — реальных и потенциальных инвесторов (если конечно таковые у предприятия существуют и этой отчетностью интересуются).

Значение учётной политики для формирования мнения внешних пользователей нельзя недооценивать. Дело в том, что, как бы это провокационно не звучало, учётная политика фактически представляет собой законный способ манипулирования показателями отчётности: величиной прибыли, оценкой активов и т. д. Следовательно, учётная политика предприятия представляет собой реальный инструмент влияния на мнение пользователей отчетности о финансовом положении компании. От того, какой метод учёта тех или иных хозяйственных операций будет выбран в учетной политике предприятия, напрямую будет зависеть картина финансового положения компании, демонстрируемая в бухгалтерской отчетности. Например, от того, какой будет применяться метод оценки запасов, способ начисления амортизации, механизм списания условно-постоянных расходов, зависит то, как будет выглядеть организация: прибыльной или убыточной, платежеспособной или не могущей своевременно погасить свои обязательства, финансово устойчивой или чрезмерно зависящей от привлеченных источников финансирования.

Аналогично, учётная политика для целей налогообложения организации представляет собой легальный способ минимизации налогооблагаемых величин.

Формирование и утверждение учётной и налоговой политик позволяет максимизировать цели составителей отчетности — заплатить как можно меньше налогов и как можно больше «понравиться» инвесторам, и оптимизировать пути их достижения.

В том случае, если методика формирования финансовой и налоговой отчётности совпадают, цели эти начинают противоречить друг другу.

Действительно, если организация хочет показать инвесторам то, насколько привлекательно для них финансовое положение предприятия и как выгодно вкладывать в него деньги, то главной задачей составителей отчётности будет максимально завысить значения соответствующих показателей этой отчётности. Т.е. — максимально увеличить прибыль, чтобы добиться хороших показателей рентабельности и финансового левериджа, демонстрация в отчётности возможно высокой оценку активов, чтобы анализ отчётности организации показывал хорошие показатели платежеспособности и т. д.

Вместе с тем, достижение этих целей приведет к совершенно обратной ситуации в области налогообложения. Так, например, завысив свою прибыль, предприятие столкнётся с необходимостью платить высокий налог на прибыль, показав высокую оценку основных средств – организация должна будет платить большой налог на имущество.

Если же цель включает заплатить в бюджет как можно меньше налогов, то задачей будет — наоборот максимально занизить соответствующие показатели отчётности, например, показать как можно меньшее значение прибыли. За счёт этого удастся заплатить меньше налога на прибыль, однако автоматически снизятся показатели рентабельности деятельности организации и меньше станет значение финансового левериджа компании.

Таким образом, в случае совпадения методов, используемых в финансовом и налоговом учете, предприятие сталкивается с проблемой недостижимости выделенных двух целей одновременно. Т.е. возможны два варианта: либо стремится к привлечению дополнительных инвестиций через «приукрашивание» показателей финансового благополучия компании, либо к снижению налогового бремени посредством выбора в учетной политике для целей налогообложения способов учета, снижающих налогооблагаемую базу.

Как сосуществовать бухгалтерской и налоговой учетной политике?

Существующее в настоящее время положение вещей, при котором в соответствии с главой 25 НК РФ налоговый учет ведется совершенно самостоятельно от учета финансового, позволяет организациям достигать указанных целей одновременно. Сегодня предприятие можем формировать и утверждать два совершенно самостоятельных приказа об учетной политике: приказ об учетной политике для целей бухгалтерского учета и приказ об учетной политике для целей налогообложения. Первый будет разрабатываться в соответствии с ПБУ 1/98, второй — на основании главы 25 НК РФ. Первый — в целях формирования в финансовой отчетности картины финансового положения организации, второй — в целях исчисления налогооблагаемой прибыли. При этом в такой ситуации выделенные выше цели привлечения инвестиций и минимизации налогооблагаемых величин могут достигаться одновременно и совершенно параллельно друг другу.

Так, например, в соответствии с пунктами 16-22 ПБУ 5/01 «Учет материально-производственных запасов» (утв. приказом Минфина России от 09 06.2001 № 44н) организация в приказе об учётной политике для целей бухгалтерского учета может выбрать метод оценки запасов ФИФО. В условиях роста цен применение метода ФИФО позволит показать в отчетности максимально высокую прибыль от операций с запасами организации и продемонстрировать максимально высокую оценку остатка запасов на конец отчетного периода. При анализе отчетности это приведет к получению высоких показателей рентабельности, платежеспособности и финансового левериджа.

При этом в приказе об учетной политике для целей налогообложения в соответствии с пунктом 8 статьи 254 НК РФ организация может выбрать метод оценки запасов ЛИФО, что позволит в налоговом учете получить минимальное значение прибыли от операций с запасами, снизив объем перечисляемого в бюджет налога.

В итоге организация получает максимальную прибыль в финансовом учете и минимальную в налоговом, при этом платит в бюджет меньше налогов. Однако увечится объем дополнительной работы для бухгалтерии, т.к. придётся постоянно пересчитывать ЛИФО в ФИФО и обратно.

Такое замечание является абсолютно обоснованным. Действительно, параллельное ведение финансового и налогового учета, предполагающих различные методы оценки фактов хозяйственной жизни, означает дополнительную работу бухгалтерии, а в зависимости от объемов деятельности компании может предполагать и создание новых рабочих мест. Во многих организациях работает либо специалист по налоговому учету, либо целый отдел (департамент) налогового учета, также в зависимости от объемов деятельности предприятия. И вот здесь как раз и необходимо будет попытаться оценить реальные выгоды, которые может получить предприятие, полностью разграничив финансовый и налоговый учет для достижения тех целей, о которых мы говорили выше.

Если демонстрация внешним пользователям отчетности картины финансового положения компании, отличной от формируемой правилами налогового учета, приносит организации реальные выгоды в виде дополнительных инвестиций, отсутствия у инвесторов желания изъять «свои» деньги из бизнеса компании, либо просто доверия данным ее финансовой отчетности, если эти реально ощутимые выгоды перевешивают значение дополнительных затрат на организацию бухгалтерского учета, то такая политика в области соотношения финансового и налогового учета является оправданной.

Вместе с тем, обратная описанной ситуация, при которой разделение финансового и налогового учета не имеет для предприятия никакого смысла, также является довольно распространенной на практике. В особенности такое положение вещей характерно для предприятий малого и среднего бизнеса, где решения об инвестициях часто принимаются отнюдь не на основе данных финансовой отчетности. При таком положении вещей у предприятий есть возможность максимально сблизить данные финансового и налогового учета. Прежде всего, это может быть достигнуто принятием максимально схожих между собой приказов об учётной политике для целей бухгалтерского учёта и учётной политике для целей налогообложения. Так, в зависимости от выбора оценки МПЗ (ТМЗ) как в приказе об учетной политике для целей бухгалтерского учета, так и в приказе об учетной политике для целей налогообложения — выбрать метод оценки запасов ЛИФО. В этом случае данные бухгалтерского и налогового учета операций организации с запасами будут полностью идентичны.

Однако можно пойти дальше — в приказе об учётной политике для целей бухгалтерского учёта закрепить такие методы учёта конкретных хозяйственных операций, которые будут соответствовать методике их (этих операций) налогового учёта.

Так, например, в соответствии со статьей 318 НК РФ расходы организации на производство и реализацию для целей налогового учета делятся на прямые и косвенные. Прямые расходы согласно пункту 2 статьи 318 НК РФ «относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции, работ, услуг, в стоимости которых они учтены», а «сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относятся к расходам текущего отчетного (налогового) периода».

Прямые расходы подлежат распределению между суммами остатков незавершенного производства, готовой продукцией на складе, отгруженной, но не реализованной продукцией, и реализованной за период продукцией, а косвенные расходы за период в полной сумме списываются в уменьшение налогооблагаемой прибыли.

В учетной политике для целей бухгалтерского учета организации можно закрепить положение, согласно которому расходы, относимые НК РФ к прямым, будут учитываться на счете 20 «Основное производство», а косвенные расходы будут отражаться на счете 26 «Общехозяйственные расходы».

При этом в учетной политике организации для целей бухгалтерского учета следует выбрать метод списания общехозяйственных расходов, при котором их сумма в конце отчетного периода будет списываться записью по дебету счета 90 «Продажи» и кредиту счета 26 «Общехозяйственные расходы».

В этом случае данные бухгалтерского и налогового учета расходов организации на производство и реализацию будут совпадать между собой.

И здесь следует помнить о том, что пункт 4 статьи 13 Федерального Закона от 21.11.1996 № 129-ФЗ «О бухгалтерском учёте» предоставляет организациям возможность принимать в своей учетной политике ту методологию бухгалтерского учета конкретных хозяйственных операций, которая согласно профессиональному мнению бухгалтера позволяет «достоверно» представить в отчетности картину финансового положения компании. При этом критерии достоверности законом не устанавливаются. Т.е. это будет означать, что достоверной считается картина финансового положения предприятия, соответствующая нормам НК РФ.

§2.4. Учёт платежей по единому социальному налогу

Единый социальный налог (далее ЕСН) уплачивается в соответствии с гл. 24 НК РФ, нормативными правовыми актами Минфина РФ и Федеральной налоговой службы.

Налогоплательщиками налога признаются:

1) лица, производящие выплаты физическим лицам:

- организации;

- индивидуальные предприниматели;

- физические лица, не признаваемые индивидуальными предпринимателями;

2) индивидуальные предприниматели, адвокаты.

В целях налогообложения члены крестьянского (фермерского) хозяйства приравниваются к индивидуальным предпринимателям.

Если налогоплательщик одновременно относится к нескольким категориям налогоплательщиков, указанным в п. 1 и 2, он исчисляет и уплачивает налог по каждому основанию. Рассмотрим особенности объектов налогообложения ЕСН по трем пунктам А, В и С.

А. Объектом налогообложения для налогоплательщиков, указанных в абзацах втором и третьем п. 1, указанного выше, признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям), а также по авторским договорам. Объектом налогообложения для налогоплательщиков, указанных в абзаце четвертом п. 1, признаются выплаты и иные вознаграждения по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, выплачиваемые налогоплательщиками в пользу физических лиц. Не относятся к объекту налогообложения выплаты, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), а также договоров, связанных с передачей в пользование имущества (имущественных прав).