Бухгалтерский учёт – важнейшая составная часть информационной системы управления, воспроизводящей хозяйственные процессы. При этом в основу современного управления лежит системный подход, предполагающий получение той информации, которая даёт возможность принимать управленческие решения.

Выполняя информационную функцию, бухгалтерский учёт создаёт условия для управления предметами и людьми. Под предметами прежде всего понимают товары, а также все те денежные и материальные ценности, которые необходимы для нормальной работы торговых предприятий (основные средства, тара, деньги и т. п.).

Управлять предметами – это значит знать товарную массу, денежные средства и материально-техническую базу предприятия.

Под управлением людьми следует понимать прежде всего материальную ответственность за ценности (предметы), находящиеся на предприятии. Бухгалтер не просто учитывает товары или другие ценности, а фиксирует правоотношения, возникающие по поводу этих ценностей. Наконец, объектом бухгалтерского учёта выступает факт хозяйственной жизни, объединяющий субъектов (юридических и физических лиц) и объекты.

Перед бухгалтерским учётом в торговле стоят следующие задачи: обеспечить действенный постоянный контроль за выполнением планов торгово-финансовой деятельности, а также за сохранностью товаров на предприятиях.

Товарооборот и прибыль от продажи являются основными показателями торговых предприятий и непосредственно связаны между собой при учёте товарных операций.

От степени выполнения этих показателей зависит состояние финансовой деятельности торговых предприятий. Контроль за выполнением планов торгово-финансовой деятельности в первую очередь необходимо начинать с контроля товарооборота и прибыли от реализации. На выполнение товарооборота влияют такие факторы, как товарные запасы на начало и конец отчётного периода, поступления товаров и прочее выбытие товаров; на получение прибыли от реализации – валовые доходы от реализации, налоги, взимаемые за счёт валового дохода, и издержки обращения. Выполнение плана товарооборота зависит прежде всего от степени выполнения плана поступления товаров. Поэтому бухгалтерский учёт отражает и контролирует выполнение плана поступления товаров в целом по предприятию в сумме, по номенклатуре товаров, по количеству и сумме, по источникам поступления; выполнение договоров с поставщиками, правильность приёмки товаров.

Для бесперебойного удовлетворения спроса населения большое значение имеет наличие соответствующих товарных запасов. Учёт должен контролировать размер и состояние товарных запасов (в целом и по ассортименту), соответствие их установленным нормативам.

Метод бухгалтерского учета и бухгалтерского баланса

... Теория бухгалтерского учета. Учебное пособие. Ростовский социально-экономический институт, 2006. 4. Кизилов А.Н. Теория бухгалтерского учета: ... деятельности. Таким образом, предметом бухгалтерского учета является хозяйственная деятельность ... бухгалтерского учета за определенный период времени. 4. Сущность балансового ... Одним из источников поступления имущества организации выступают вложения ...

Продажа товаров – завершающая фаза товарооборота. Бухгалтерский учёт должен вести контроль за выполнением плана оборота по продаже товаров в целом по предприятию, складам, магазинам, столовым, по ассортименту товаров, формам реализации, по видам покупателей, а также контроль за выполнением договоров с покупателями и за правильностью отпуска товаров.

Контроль за сохранностью товаров и тары осуществляется на основе системы рациональной организации товарных операций в торговле. Для этого необходимо чётко определить круг работников, материально ответственных за сохранность товаров и тары; обеспечить строгое соблюдение установленного порядка приёмки товаров по количеству и качеству, а также их хранение и отпуска; правильно и своевременно документально оформлять и учитывать поступление, перемещение и выбытие товаров; обеспечить своевременное представление в бухгалтерию всех документов по товарным операциям, их тщательную проверку в отношении правильности оформления, законности и целесообразности операции; своевременно и тщательно проводить инвентаризацию товаров и тары.

Актуальность темы исследования обусловлена необходимостью совершенствования бухгалтерского учета товаров и тары в торговле с целью повышения эффективности управления товарооборотом.

Целью работы является исследование учета товаров и тары в ИП Забровский М.Е. и разработать рекомендации по совершенствованию учета товаров на данном предприятии.

Для достижения цели следует решить следующие задачи:

- изучить порядок организации бухгалтерского учета товаров и тары в розничной торговле

- рассмотреть документальное оформление и учет поступления и продажи товаров и тары в организации розничной торговли

- дать оценку состояния бухгалтерского учета товаров и тары в ИП Забровский М,Е,

- проанализировать оборот розничной торговли и товарные запасы.

- разработать рекомендации по совершенствованию учета товаров и тары на объект исследования

Объектом исследования являются торговая деятельность ИП Забровский М.Е.

Предметом исследования является состояние бухгалтерского учета товаров и тары в организации розничной торговли.

Теоретическая основа исследования-законодательные акты, нормативные документы, монографии ученых, данные периодической печати.

Практическая основа исследования- данные хозяйственной деятельности по ИП Забровский М,Е. за 2004-2005гг.

1. Теоретические основы бухгалтерского учета товаров и тары в организации торговли

1.1 Нормативное регулирование учета товаров и тары

1. Федеральный закон «О бухгалтерском учете» от 21.11.96 г. № 129-ФЗ. (в ред. От 30.06.2003 №86 ФЗ) — основной закон по которому работают бухгалтера любых сфер деятельности и торговли в том, числе

2. Гражданский кодекс Российской Федерации. Части I и II. — М.: Проспект, 1998.-данный закон освещает отношения между гражданами, а поскольку предприятие ИП следовательно имеет отношение к теме диплома

3. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации. Утверждено приказом Минфина РФ от 29.07.98 г. № 34н (в ред. приказа Минфина РФ от24.03.2000г. №31н).- основное ПБУ в котором раскрываются правила ведения бухгалтерского учета.

4. План счетов бухгалтерского учета финансово-хозяйственной деятельности организации и Инструкция по его применению. Утверждены приказом Минфина РФ от 31.10.2000 г. №94н.- данный документ служит основой для разработки плана счетов для торгового предприятия.

5. Положение по бухгалтерскому учету «Доходы организации». ПБУ 9/99. Утверждено приказом Минфина РФ от 06.05.99 г. № 32н.- в данном документе освещены положения по определению доходов организации.

6. «Методические указания по инвентаризации имущества и финансовых обязательств. Утверждены приказом Минфина РФ от 13.06.95г. №49.- данное ПБУ определяет правила и условия проведения инвентаризации

7. Налоговый кодекс Российской Федерации. Часть 2. Федеральный закон от 05.08.2000 г. № 117-ФЗ (в ред. Федерального закона от 29.12.2000г. № 166-ФЗ).

8. Методические рекомендации по применению главы 21 «Налог на добавленную стоимость» Налогового кодекса РФ. Утверждены приказом Министерства РФ по налогам и сборам от 20.12.2000 г. № БГ-3-03/447.

9. Методические рекомендации по применению главы 22 «Акцизы» (подакцизные товары) части второй Налогового кодекса РФ. Утверждены приказом Министерства РФ по налогам и сборам от 18.12.2000 г. № БГ-3-03/440.

10.Основными документами по учету товаров, являющихся частью материально — производственных запасов, являются:

- Положение по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утвержденное приказом Министерства финансов РФ от 09.06.2001 № 44н;

- Методические указания по бухгалтерскому учету материально-производственных запасов, утвержденные приказом Министерства финансов РФ от 28.12.2001 № 119н.

1.2 Документальное оформление и учет поступления товаров и тары

Товары принимаются к бухгалтерскому учету по фактической себестоимости.

Фактической себестоимостью товаров, приобретенных за плату, признается сумма фактических затрат организации на их приобретение за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством).

Первичные документы по учету товаров можно условно разделить на внешние и внутренние.

Внешние первичные документы отражают движение товаров от поставщиков в розничную торговую организацию (входящие документы).

Отличительной особенностью внешних документов является тот факт, что они подписываются не только уполномоченными лицами самой торговой организации, но и ответственными лицами предприятия-контрагента [23,стр.45].

Основным из внешних первичных документов розничной торговой организации является товарная накладная.

При оприходовании товаров в учете розничного торгового предприятия делаются следующие проводки.

Таблица 1 Если учет товаров ведется в покупных ценах представлено в таблице:

| содержание операции | дебет | кредит |

| оприходованы товары, полученные от поставщика (в покупных ценах); | 41/1 | 60 |

| учтен НДС по оприходованным товарам | 19 | 60 |

| Если учет товаров ведется в продажных ценах: | ||

| оприходованы товары, полученные от поставщика | 41/1 | 60 |

| начислена торговая наценка на оприходованные товары; | 41/1 | 42 |

| учтен НДС по оприходованным товарам. | 19 | 60 |

Надо сказать, что на практике розничные торговые предприятия нередко возвращают товар поставщикам. Причины и условия такого возврата могут быть различны и оговариваются в договоре поставки.

Возвращая товар поставщику, бухгалтер розничной торговой организации должен составить товарную накладную по унифицированной форме N ТОРГ-12.

В частности, операции по возврату товаров, учет которых ведется в продажных ценах, могут отражаться в учете следующими проводками.

Если товары уже были оплачены поставщику к моменту возврата: Дебет 60 Кредит 51 — оприходованные товары оплачены поставщику; Дебет 68 Кредит 19 — зачтен НДС по оприходованным и оплаченным товарам;

- Дебет 41 Кредит 42 — восстановлена покупная стоимость товаров, подлежащих возврату поставщику;

- Дебет 62 Кредит 90 субсчет «Выручка»-отражена реализация возвращаемых товаров; Дебет 90 субсчет «Себестоимость продаж» Кредит 41.

-списана фактическая себестоимость реализованных товаров;

- Дебет 51 Кредит 62 — поступила на расчетный счет оплата за возвращенные товары.

Если товар учитывается в покупных ценах, то в учете делаются аналогичные проводки, но без использования счета 42 «Торговая наценка».

Также нужно отметить, что при доставке товаров силами сторонней транспортной организации составляют не накладную по форме N ТОРГ-12, а товарно-транспортную накладную [23,стр.56].

Товарно-транспортная накладная состоит из двух разделов:

- товарного, определяющего взаимоотношения грузоотправителя и грузополучателя (розничного торгового предприятия).

Этот раздел служит основанием для списания товаров у поставщика и оприходования их у покупателя;

— транспортного, определяющего взаимоотношения организации, заказавшей автотранспорт, с фирмами — владельцами автотранспорта, выполнившими перевозку грузов. Этот раздел служит для учета расчетов поставщика с транспортной компанией за оказанные услуги по доставке товаров.

Если товаросопроводительные документы от поставщика были оформлены ненадлежащим образом, то при получении товаров торговое предприятие может составить Акт о приемке товаров (Форма N ТОРГ-1).

В случае несоответствия фактического наличия товаров данным, указанным в сопроводительных документах, должен составляться Акт об установленном расхождении по количеству и качеству при приемке товарно-материальных ценностей (форма N ТОРГ-2), который является юридическим основанием для предъявления претензий поставщику. В сопроводительном документе (накладной) следует сделать отметку об актировании.

Акты составляются по результатам приемки товаров комиссией, состоящей из представителей:

- розничной торговой организации;

- предприятия-поставщика;

- экспертной организации.

Товары, по которым не установлены расхождения по количеству и качеству, в акте не перечисляются. А в конце акта делается отметка следующего содержания: «По остальным товарам расхождений нет».

Внутренние приходные первичные документы составляются торговой организацией в том случае, если внешние первичные документы от поставщика не были получены.

Например, унифицированная форма N ТОРГ-4 «Акт о приемке товара, поступившего без счета поставщика» применяется для оформления приемки и оприходования фактически полученных товаров, не оформленных первичными документами. Акт по форме N ТОРГ-4 составляется, в частности, при покупке товаров у физических лиц, а в учете делается запись:

Дебет 41 Кредит 76 — оприходованы товары, купленные у физического лица.

Этот акт оформляется в двух экземплярах членами комиссии при участии материально ответственного лица. Первый экземпляр передается в бухгалтерию, второй — остается у материально ответственного лица.

Внутренние расходные документы составляются при внутреннем перемещении товаров, когда право собственности на них остается за розничной торговой организацией.

Так, Накладная на внутреннее перемещение, передачу товаров, тары (форма N ТОРГ-13) применяется для учета движения материальных ценностей (товара, тары) внутри предприятия, между структурными подразделениями или материально ответственными лицами. Эта накладная может оформляться, в частности, при передаче товаров с одного склада на другой или со склада в магазин и т. п.

Например, на основании этой накладной при перемещении товаров с оптового склада в магазин в учете оптово-розничного предприятия делается запись:

Дебет 41 субсчет «Товары в розничной торговле»

Кредит 41. субсчет «Товары на оптовом складе»

- переданы товары с оптового склада в магазин.

Накладная составляется в двух экземплярах материально ответственным лицом структурного подразделения, сдающего товарно-материальные ценности. Первый экземпляр служит сдающему подразделению основанием для списания товарно-материальных ценностей, а второй экземпляр -принимающему подразделению для оприходования ценностей [26,стр.155].

Заполненный документ подписывают материально ответственные лица соответственно сдатчика и получателя и сдают в бухгалтерию для учета движения товарно-материальных ценностей.

Расходно-приходная накладная (для мелкорозничной торговли) (форма N ТОРГ-14) применяется для оформления отпуска товаров на лотки, тележки, разносов и т. п.

Накладная выписывается в двух экземплярах материально ответственным лицом, отпускающим товар. Один экземпляр передается продавцу товара, а второй — остается у сотрудника, отпустившего товар.

По окончании рабочего дня в этой накладной делается запись о сдаче продавцом:

- выручки за проданные товары в кассу;

- остатка непроданных товаров на склад.

В случае если продавец не может возвратить непроданные товары, в накладной производится запись остатков.

Торговые организации, осуществляющие учет товаров в количественно-стоимостном выражении, для аналитического учета применяют унифицированную форму N ТОРГ-28 «Карточка количественно-стоимостного учета».

Карточка ведется отдельно на каждое наименование и сорт товара. При количественно-стоимостном учете однородные товары различного назначения, но имеющие одинаковую розничную цену, могут учитываться на одной карточке.

Записи в карточке делаются в количественном и стоимостном выражении на основании проверенных документов, представляемых в бухгалтерию материально ответственными лицами.

1.3 Документальное оформление и учет продажи и прочего выбытия товаров и тары

Предприятия розничной торговли реализуют товары за наличный расчет, по расчетным чекам, в кредит с рассрочкой платежа, по договору комиссии. Объем реализации за наличный расчет определяется суммой денежных средств , полученных от покупателей за проданные им товары. Денежные расчеты с населением производятся с обязательным применении контрольно-кассовых машин. Выручка от покупателей поступает в торгового предприятия, ее размер определяют по показаниям счетчиков контрольно-касссовых машин, зарегистрированных в книге кассира-операциониста (как разница между показаниями счетчиков на конец дня и показаниями счетчиков на начало дня).

При этом выручка уменьшается на сумму денег, выданных покупателям из кассы по возвращенным чекам, имеющим разрешительную надпись руководителя и оформленным актом . Выручка от реализации сдается кассиром-операционистом кассиру, что отражается в квитанции к приходному кассовому ордеру. Правильность отражения полученной выручки от реализации товаров проверяется сверкой сумм выручки, показанной в кассовом и товарном отчетах.

Акт о снятии показаний контрольных и суммирующих денежных счетчиков при сдаче (отправке) контрольно-кассовой машины в ремонт и при возвращении ее в организацию (форма N КМ-2) применяется для оформления снятия показаний счетчиков при ремонте машины специалистом центра технического обслуживания ККМ или при передаче для работы в другую организацию.

Этот акт подписывается членами комиссии с обязательным участием налогового инспектора, руководителя, старшего кассира, кассира торгового предприятия и специалиста центра технического обслуживания ККМ.

Акт с накладной, оформленной на передачу ККМ в другую организацию или в центр технического обслуживания ККМ для ремонта, сдаются в бухгалтерию торговой организации не позднее следующего дня. Соответствующие отметки об этом делаются в Журнале кассира операциониста (форма N КМ-4).

Журнал учета вызовов технических специалистов и регистрации выполненных работ (форма N КМ-8) применяется торговыми предприятиями в следующих случаях:

- если при невозможности устранения неисправностей силами кассира администрация вызывает специалиста центра технического обслуживания ККМ;

- если специалист центра технического обслуживания проводит плановые технические осмотры, включающие проверку состояния механизмов электронных и программных частей машины, а также устранение мелких неисправностей.

Записи в журнале делаются специалистом центра технического обслуживания ККМ. А хранится этот журнал у руководителя торговой организации или его заместителя.

В случае необходимости ремонта ККМ в журнале делается соответствующая запись, которая подтверждается подписями специалиста центра технического обслуживания и представителя администрации торгового предприятия.

Акт о проверке наличных денежных средств кассы (Форма N КМ-9) служит для отражения результатов внезапной ревизии фактического наличия денежных средств, находящихся в операционной кассе торговой организации[28,стр.258].

Результаты проверки оформляются налоговым инспектором и лицом, ответственным за сохранность денежных средств (кассиром-операционистом).

Затем эти результаты доводятся до сведения руководителя проверяемого торгового предприятия.

Акт составляется:

- в трех экземплярах — в случае проверки наличных денег с участием налогового инспектора. При этом один экземпляр акта передается в налоговую инспекцию;

- в двух экземплярах — в случае проверки наличных денег по инициативе администрации торгового предприятия. Один экземпляр акта передается в бухгалтерию, второй остается у материально ответственного лица (кассира-операциониста).

Внутренние первичные документы составляют и подписывают только представители торговой организации. Эти документы предназначены для внутреннего использования. Исключение составляют:

- Журнал кассира-операциониста (форма N КМ-4);

- Журнал регистрации показаний суммирующих денежных и контрольных счетчиков контрольно-кассовых машин, работающих без кассира-операциониста (форма N КМ-5).

Формы N КМ-4 и N КМ-5 скрепляются подписью налогового инспектора. Однако эта подпись ставится только один раз — в момент, когда торговая организация начинает вести указанные документы. В дальнейшем оформление данных журналов осуществляется без участия налоговых органов.

Акт о возврате денежных сумм покупателям (клиентам) по неиспользованным кассовым чекам (Форма N КМ-3) применяется для оформления возврата денежных сумм покупателям.

- за товар, возвращенный в день покупки;

- по ошибочно пробитым кассовым чекам.

В акте должны быть перечислены номер и сумма каждого чека.

Акт составляется членами комиссии в одном экземпляре. Вместе с неиспользованными чеками, наклеенными на лист бумаги, акт сдается в бухгалтерию. Акт подписывают ответственные лица комиссии: руководитель, заведующий отделом (секцией), старший кассир и кассир-операционист.

На сумму денег по возвращенным покупателями чекам уменьшается выручка кассы, а эта сумма заносится в графу 15 Журнала кассира-операциониста (форма N КМ-4).

Журнал кассира-операциониста (форма N КМ-4) применяется для учета операций по приходу и расходу наличных денег (выручки) по каждой ККМ, а также является контрольно-регистрационным документом показаний счетчиков.

Журнал должен быть прошнурован, пронумерован, заверен подписями налогового инспектора, руководителя и главного бухгалтера торговой организации и скреплен печатью.

Все записи в журнале ведутся кассиром-операционистом ежедневно в хронологическом порядке чернилами или шариковой ручкой без помарок. Если в журнал вносятся исправления, то они должны оговариваться и заверяться подписями кассира-операциониста, руководителя и главного бухгалтера.

В торговых организациях, работающих без кассира-операциониста (например, в случае установки ККМ на прилавках магазинов), для учета операций по приходу наличных денег (выручки) вместо Журнала кассира-операциониста применяется унифицированная форма N КМ-5 «Журнал регистрации показаний суммирующих денежных и контрольных счетчиков ККМ, работающих без кассира-операциониста».

Справка-отчет кассира-операциониста (форма N КМ-6) применяется кассиром-операционистом для составления отчета о показаниях счетчиков ККМ и выручке за рабочий день (смену).

Отчет составляется ежедневно в одном экземпляре. Кассир-операционист подписывает его и вместе с выручкой сдает старшему кассиру или руководителю торгового предприятия. В небольших организациях с одной-двумя кассами кассир-операционист сдает деньги непосредственно инкассатору банка. Сдача денег в банк отражается в отчете.

Выручка за рабочий день определяется по показаниям суммирующих денежных счетчиков на начало и конец рабочего дня за вычетом сумм, возвращенных покупателям по неиспользованным кассовым чекам. При приеме денег в отчете подписываются старший кассир и руководитель организации.

Отчет служит основанием для составления сводного отчета «Сведения о показаниях счетчиков контрольно-кассовых машин и выручке организации» (форма N КМ-7).

Унифицированная форма N КМ-7 применяется для составления сводного отчета о показаниях счетчиков контрольно-кассовых машин и выручке организации за текущий рабочий день и является приложением к Справке-отчету кассира-операциониста за текущую дату. Сведения подписываются руководителем и старшим кассиром[23,стр.89].

Отчет по форме N КМ-7 ежедневно составляется в одном экземпляре старшим кассиром и вместе с актами, справками-отчетами кассиров-операционистов, приходными и расходными ордерами передается в бухгалтерию до начала работы следующей смены.

В соответствии с Постановлением Совета Министров — Правительства Российской Федерации от 30.07.93 № 745 с учетом внесенных в него изменений и дополнений (Перечень — в редакции Постановления Правительства РФ от 02.02.2000 № 917) в ряде случаев (мелкорозничная торговля с ручных тележек, из цистерн, с лотков, из корзин, вразвал овощами и бахчевыми культурами; торговля на рынках, ярмарках, выставках, иных комплексах, за исключением находящихся там киосков, ларьков, помещений и др.) при осуществлении торговых операций денежные расчеты с населением могут производиться без применения контрольно-кассовых машин. В этом случае объем реализованных товаров измеряют обычно суммой выручки, сданной продавцами в кассу организации, инкассатору банка или на почту [33,стр.45].

Сдача выручки в кассу отражается в учете следующей записью:

Дт 50 «Касса»

Km 90/1 «Продажи»,

Торговая выручка может быть сдана в банк представителем предприятия по объявлению на взнос наличными или инкассаторам (см. подраздел 6.2 «Организация кассовых операций»).

Операция передачи инкассаторам оформляется препроводительной ведомостью. Выручка, Переданная инкассатору или на почту (которая будет зачислена на расчетный счет по истечении определенного времени), учитывается следующей бухгалтерской записью:

Дт 57 «Переводы в пути»

Km 90 /1″Продажи»,

Одной из форм реализации за наличный расчет является оплата покупателями товаров расчетными чеками банков. Полученные чеки магазины сдают в банк, который и зачисляет соответствующую сумму на счет торговой организации. При расчете чеками делается следующая запись:

Дт 50, субсчет 3 «Денежные документы»

Km 90/1 «Продажи»,

При учете товаров по покупным ценам после отражения выручки по счету учета реализации списываются реализованные товары, что фиксируется записью:

Дт 90/2 «Продажи»,

Km 41-2 «Товары в розничной торговле».

Согласно ст. 168 Налогового кодекса РФ при реализации товаров (работ, услуг) населению по розничным ценам (тарифам) соответствующая сумма налога включается в указанные иены (тарифы).

При этом на ярлыках товаров и ценниках, выставляемых продавцами, а также на чеках и других выдаваемых покупателю документах сумма налога не выделяется.

На сумму начисленного НДС составляется проводка:

Дт 90/3 «Продажи»,

Km 68-2 «Расчеты по налогам и сборам по НДС».

Согласно ст. 168 Налогового кодекса РФ при реализации товаров за наличный расчет организациями розничной торговли и общественного питания, а также другими организациями, выполняющими работы и оказывающими платные услуги непосредственно населению, требования по оформлению расчетных документов и выставлению в течение пяти дней счетов-фактур считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ установленной формы.

Записи по субсчетам 90-1 «Выручка», 90-2 «Себестоимость продаж», 90-3 «Налог на добавленную стоимость». 90-4 «Акцизы» производятся накопительно в течение отчетного года. Ежемесячно сопоставлением совокупного дебетового оборота по субсчетам 90-2 «Себестоимость продаж», 90-3 «Налог на добавленную стоимость», 90-4 «Акцизы» и т. д. и кредитового оборота по субсчету 90-1 «Выручка» определяется финансовый результат (прибыль или убыток) от продаж за отчетный месяц.

Этот финансовый результат ежемесячно (заключительными оборотами) списывается с субсчета 90-9 «Прибыль/убыток от продаж» на счет 99 «Прибыли и убытки».

При использовании покупных цен положительный финансовый результат (не следует забывать о расходах на продажу .) отражается следующей записью:

Дт 90-9 «Прибыль/убыток от продаж»

Km 99 «Прибыли и убытки «.

Таким образом, синтетический счет 90 «Продажи» сальдо на отчетную дату не имеет.

Отражение отрицательного финансового результата фиксирует запись по дебету счета 99 в корреспонденции со субсчетом 90-9.

Если в учете используются продажные цены, то реализованные товары списываются в дебет счета 90 «Продажи» на основании товарных отчетов, в которых указывается общая сумма реализованных товаров по розничным ценам. Таким образом, по дебету и кредиту счета 90 «Продажи» отражается стоимость реализованных товаров в одинаковой оценке по розничным ценам. Суммы по кредиту (на основании отчетов кассира) и по дебету (на основании товарных отчетов) счета 90 «Продажи» должны быть одинаковыми[23,стр.165].

Когда в организации используется натурально-стоимостной метод учета товаров, имеется возможность списывать конкретные реализованные товары по конкретным учетным ценам. При учете товаров по продажным ценам целесообразно по каждой партии товаров составлять ведомость с указанием по каждому наименованию покупной и продажной цены и наценки, это позволит списывать конкретную сумму торговой наценки по каждому наименованию реализованного товара.

Когда в организациях розничной торговли не ведется натурально-стоимостной учет реализации или невозможно определить точный ассортимент проданных товаров, возникает необходимость списания торговой наценки косвенным расчетным путем.

Приведем пример корреспонденции счетов по поступлению товаров табл. 2

Таблица 2. Корреспонденция по учету поступления товаров

| № | Операция | Первичные документы | Дебет | Кредит |

Учет товаров ведется по фактической себестоимости

| 1. | Учет поступления товаров: | ||

| — фактическая себестоимость товаров (без НДС) | накладная | 41/1 | 60 |

| — НДС по поступившим товарам | счет-фактура | 19-3 | 60 |

| Учет поступления товаров с использованием счета 15: | |||

| — покупная стоимость товаров (без НДС) | накладная | 15 | 60 |

| — НДС по поступившим товарам | счет-фактура | 19-3 | 60 |

| — транспортно-заготовительные расходы (без НДС) | счет, акт и ДР- | 15 | 60 |

| — НДС по транспортно-заготовительным расходам | счет-фактура | 19-3 | 60 |

| — оприходованы товары по фактической стоимости | накладная | 41/1 | 15 |

| 3. | Получены товары безвозмездно: | ||

| — поступили товары, отражается рыночная стоимость | акт, накладная | 41 | 98-2 |

| — при реализации стоимость товаров, ранее учтенная как доходы будущих периодов, относится на прочие доходы | накладная, расчет | 98-2 | 91-1 |

| 4. | Получены товары, приобретенные через подотчетное лицо: . | ||

| — отражаются расходы подотчетного лица | авансовый отчет | 60 | 71 |

| — стоимость товаров (без НДС*) | накладная | 41/1 | 60 |

| — НДС по поступившим товарам* | счет-фактура | 19-3 | 60 |

Учет товаров по продажным ценам в розничной торговле

| 5 | Поступили товары от поставщика: | ||||

| — покупная стоимость (без НДС) | накладная | 41-2 | 60 | ||

| — НДС по поступившим товарам | счет-фактура | 19-3 | 60 | ||

| 6 | Формируется продажная стоимость товаров: | ||||

| — начислена торговая наценка | расчет | 41-2 | 42 | ||

| — НДС по стоимости товаров с учетом торговой наценки | расчет | 41-2 | 42 | ||

| Учет потерь при приемке товаров от поставщика | |||||

| . | Выявлены потери: | ||||

| — в пределах, предусмотренных договором | акт | 94 | 60 | ||

| — свыше этих пределов, предъявлены претензии поставщику | акт | 76-2 | 60 | ||

| 8. | Списание потерь в пределах, предусмотренных договором (корректируется себестоимость поступивших товаров) | расчет, акт | 41/1 | 94 | |

| 9. | Поступление от поставщика денежных средств в счет погашения претензий | выписка банка | 51 | 76-2 | |

| 10. | Списание потерь при решении арбитражного суда — отказе во взыскании с поставщика: | ||||

| — снятие претензий к поставщику | постановление суда | 94 | 76-2 | ||

| — отнесение сумм потерь на прочие расходы | постановление суда | 91-2 | 94 | ||

| 11. | Списание потерь, возникших в результате стихийных бедствий | ||||

| — отнесение на чрезвычайные расходы | акт | 91/2 | 41/2 | ||

Тара — это вид запасов, предназначенных для упаковки, транспортировки и хранения товаров и других материальных ценностей. В составе тары учитываются также тарные материалы — материалы и детали, предназначенные для изготовления и ремонта тары.

Предметы, предназначенные для дополнительного оборудования вагонов, судов, автотранспортных и других транспортных средств в целях обеспечения сохранности погружаемых товаров, к таре не относятся.

Тара под товарами может совершать однократный или многократный оборот (многооборотная тара).

Тара однократного использования (бумажная, картонная, полиэтиленовая и др.), использованная для упаковки товаров, как правило, включаются в себестоимость упакованных в нее товаров и покупателем отдельно не оплачивается [29,стр.478].

Договорами поставки может предусматриваться использование многооборотной (возвратной) тары, подлежащей обязательному возврату поставщикам.

В соответствии с условиями договора поставщик может взимать с покупателя залог за стоимость возвратной тары, поставляемой с товарами (такая тара называется залоговой).

Залог возвращается покупателю после получения от него порожней тары в исправном состоянии.

По своим функциям тара различается на внешнюю упаковку и непосредственную упаковку. Непосредственная упаковка характерна тем, что она неотделима от вложенного в нее товара и может быть использована самостоятельно только после расходования этого товара, поэтому она со склада отпускается вместе с товаром. Такая тара берется на учет и подлежит возврату на склад после использования (расходования) вложенных в нее материальных ценностей, если она может быть использована внутри организации или продана.

Тара-оборудование — это вид многооборотной тары, предназначенный для хранения, транспортировки и продажи из него товаров. Как правило, право собственности на тару-оборудование принадлежит организации — поставщику товаров, поэтому эта тара учитывается на балансе поставщика и подлежит обязательному возврату покупателями.

При поставке товаров с тарой-оборудованием ее стоимость в стоимость товара не включается, и в расчетных документах показывается отдельной строкой.

Наличие и движение всех видов тары (кроме используемой как хозяйственный инвентарь), а также материалов и деталей, предна значенных для изготовления тары и ее ремонта, организации торговли учитывают на субсчете 41-3 «Тара под товаром и порожняя» счета 41 «Товары» или на субсчете 10-4 «Тара и тарные материалы» счета 10 «Материалы».

Тара принимается к бухгалтерскому учету по фактической себестоимости. Фактическая себестоимость приобретаемой тары (кроме тары, поступившей с поставленными товарами) слагается из всех расходов по ее покупке и доставке в организацию или затрат по ее изготовлению.

Учет тары ведется, как правило, на основании приходных и расходных товарных документов с использованием отчета по таре (форма № ТОРГ-30, утвержденная постановлением Госкомстата России от 25.12.98 № 132).

В случае наличия в организации значительной номенклатуры и высокой скорости оборачиваемости тары и (или) тарных материалов, разрешается вести учет тары в учетных ценах.

Тара, пришедшая в негодность вследствие естественного износа, поломки (боя) или порчи, оформляется соответствующим актом. Акт составляется комиссией, которая производит осмотр тары и определяет причины ее непригодности и виновных лиц, допустивших поломку, бой или порчу тары. Списание непригодной тары производится после утверждения акта руководителем организации или лицом, им уполномоченным.

В налоговом учете расходы по операциям с тарой относятся к внереализационным расходам (статья 265 НК РФ).

Если стоимость возвратной тары, принятой от поставщика с товарно-материальными ценностями, включена в цену этих ценностей, из общей суммы расходов на их приобретение исключается стоимость возвратной тары по цене ее возможного использования или реализации. Стоимость невозвратной тары и упаковки, принятых от поставщика с товарно-материальными ценностями, включается в сумму расходов на их приобретение (статья 254 НК РФ).

Возвратная тара, поступившая от поставщиков вместе с товарами, учитывается одновременно с оприходованием товаров на счете 41 «Товары», субсчет 41-3 «Тара под товаром и порожняя», в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками». Возврат тары отражается обратной проводкой [32,стр.84].

Если тара подлежит оплате поставщику сверх стоимости товаров, то она учитывается по цене, указанной в договоре. Залоговую тару покупатель учитывает по залоговым ценам.

Если тара поставщику отдельно не оплачена, но может использоваться покупателем или быть продана, то такая тара приходуется по рыночной цене и отражается по дебету счета 41-3 в корреспонденции со счетом 91 «Прочие доходы и расходы».

Расходы покупателя по очистке и ремонту тары, полученной от поставщиков, относятся к транспортно-заготовительным расходам, которые в соответствии с учетной политикой организации включаются либо в фактическую стоимость товаров и отражаются на счете 41 «Товары», либо в расходы на продажу и отражаются на счете 44 «Расходы на продажу». К транспортно-заготовительным расходам относятся также возмещаемые поставщику в соответствии с договором расходы по доставке тары до поставщика (или тароре-монтной организации), расходы, связанные с ремонтом тары и другие аналогичные расходы.

1.4 Особенности организации учета при упрощенной системе налогообложения

В 2005 г. были внесены существенные изменения в налоговое законодательство, касающиеся порядка уплаты единого налога по упрощённой системе налогообложения (УСН) и единого налога на вмененный доход (ЕНВД).

Изменения были вызваны необходимостью совершенствования налогообложения малого предпринимательства и устранения имеющихся противоречий и технических недостатков существующего законодательства.

Согласно новому порядку, работая с 2006 г. в сфере малого бизнеса, нужно руководствоваться нормами, утвержденными Федеральным законом от 21 июля 2005 г. № 101-ФЗ «О внесении изменений в главы 26 2 и 263 части второй Налогового кодекса Российской Федерации и некоторые законодательные акты Российской Федерации о налогах и сборах, а также о признании утратившими силу отдельных положений законодательных актов Российской Федерации».

При этом налогоплательщики, перешедшие на упрощенную систему налогообложения, не освобождаются:

- ™¦ РѕС‚ обязанности РїРѕ уплате страховых РІР·РЅРѕСЃРѕРІ РЅР° обязательное пенсионное страхование, предусмотренной Федеральным Р·Р° РєРѕРЅРѕРј РѕС‚ 15 декабря 2001 Рі. в„– 167-ФЗ «Об обязательном пенсионном страховании РІ Р РѕСЃСЃРёР№СЃРєРѕР№ Федерации»;

- ™¦ РѕС‚ обязанности РїРѕ уплате иных установленных РЅР° территории Р РѕСЃСЃРёР№СЃРєРѕР№ Федерации налогов.

Пунктом 2 ст. 346″ гл. 26 2 НК РФ предусматривается при применении упрощенной системы налогообложения организациями замена уплаты ряда налогов, в том числе налога на добавленную стоимость, уплатой единого или минимального налога, исчисляемого по результатам хозяйственной деятельности организаций, за налоговый период.

При применении упрощенной системы налогообложения налогоплательщики не освобождаются:

- ™¦ РѕС‚ обязанностей налоговых агентов, предусмотренных СЃС‚ 24 РќРљР Р¤;

- ™¦ РѕС‚ обязанностей РїРѕ ведению кассовых операций РІ соответствии СЃ РџРѕСЂСЏРґРєРѕРј ведения кассовых операций РІ Р РѕСЃСЃРёР№СЃРєРѕР№ Федерации, утвержденным Решением Совета директоров Банка Р РѕСЃСЃРёРё РѕС‚ 22 сентября 1993 Рі. в„– 40;

- ™¦ РѕС‚ обязанностей, предусмотренных Федеральным законом РѕС‚ 22 мая 2003 Рі. в„– 54-ФЗ «О применении контрольно-кассовой техники РїСЂРё осуществлении наличных денежных расчетов Рё (или) расчетов СЃ использованием платежных карт».

В соответствии с Налоговым кодексом Российской Федерации упрощенная система налогообложения является специальным налоговым режимом, применяемым налогоплательщиками на добровольной основе.

Упрощенная система налогообложения, в отличие от системы налогообложения в виде единого налога на вмененный доход, распространяется на организацию в целом, а не на какой-либо отдельный вид деятельности.

При применении упрощенной системы налогообложения налогоплательщики уплачивают единый налог, исчисленный по результатам их хозяйственной деятельности за налоговый период (без учета деятельности, переведенной на систему налогообложения в виде единого налога на вмененный доход).

С уплатой единого налога с налогоплательщиков, перешедших на уплату единого налога на вмененный доход и (или) на упрощенную систему налогообложения, не взимаются:

- ™¦ налог РЅР° прибыль организаций;

- ™¦ налог РЅР° РґРѕС…РѕРґС‹ физических лиц (РІ отношении РґРѕС…РѕРґРѕРІ, полученных индивидуальными предпринимателями РѕС‚ осуществляемой РёРјРё предпринимательской деятельности);

- ™¦ НДС (Р·Р° исключением НДС, подлежащего уплате РїСЂРё РІРІРѕР·Рµ товаров РЅР° таможенную территорию Р РѕСЃСЃРёР№СЃРєРѕР№ Федерации);

- ™¦ налог РЅР° имущество организаций, налог РЅР° имущество физических лиц (РІ отношении имущества, используемого индивидуальными предпринимателями для осуществления предпринимательской деятельности);

♦ единый социальный налог с доходов, полученных от предпринимательской деятельности, а также с выплат и иных

Ведение учета и документооборота

Организации, перешедшие на упрощенную систему налогообложения, освобождаются от обязанности ведения бухгалтерского учета (в то же время указанные организации должны вести учет основных средств и нематериальных активов в порядке, предусмотренном законодательством Российской Федерации о бухгалтерском учете).

Организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, ведут учет доходов и расходов в порядке, установленном гл. 26 2 НК РФ.

В соответствии с требованиями, установленными гл. 26 2 «Упрощенная система налогообложения» НК РФ, налогоплательщики, применяющие упрощенную систему налогообложения, обязаны вести налоговый учет показателей своей деятельности (необходимых для исчисления налоговой базы и налога) на основании Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, утвержденной приказом Министерства Российской Федерации по налогам и сборам от 28 октября 2002 г. № БГ-3-22/606.

В этой книге в хронологической последовательности на основе первичных документов позиционным способом отражают все хозяйственные операции за отчетный (налоговый) период.

Книга обеспечивает полноту, непрерывность и достоверность учета показателей своей деятельности, необходимых для исчисления налоговой базы и суммы единого налога.

Книга учета доходов и расходов открывается на один календарный год и должна быть прошнурована и пронумерована. На последней странице пронумерованной и прошнурованной налогоплательщиком книги учета доходов и расходов указывается число содержащихся в ней страниц, которое подтверждается подписью руководителя организации (индивидуального предпринимателя) и печатью организации (индивидуального предпринимателя — при ее наличии), а также заверяется подписью должностного лица налогового органа и скрепляется печатью до начала ее ведения. На последней странице пронумерованной и прошнурованной налогоплательщиком книги учета доходов и расходов, которая велась в электронном виде, и выведенной по окончании налогового периода на бумажные носители указывается число содержащихся в ней страниц, которое заверяется подписью должностного лица налогового органа и скрепляется печатью.

Исправление ошибок в книге учета доходов и расходов должно быть обосновано и подтверждено подписью руководителя организации (индивидуального предпринимателя) с указанием даты исправления и печатью организации (индивидуального предпринимателя — при ее наличии).

2. Бухгалтерский учет товаров и тары в организации оптовой торговли (на примере ИП МЕ.Забровский)

2.1 Характеристика финансово-хозяйственной деятельности предприятия

Объект исследования курсовой работы расположен в районе железнодорожного вокзала по адресу: Сыктывкар, ул. Морозова-2.

Генеральный директор оптово-розничного магазина : Забровский Михаил Ефимович.

Предприятие было основано в 1995 г. Осуществляло деятельность как ЧП Забровская Б А. Основной вид деятельности – оптовая и розничная торговля пивом, безалкогольными напитками, продуктами питания.

5 декабря 2001 г. открыто «Ассорти» с целью разделения оптовых и розничных продаж предприятия. В 2004 г. разделение было завершено.На сегодняшний день «Ассорти» является одним из лидеров оптового рынка г. Сыктывкара и Республики Коми.

«Ассорти» предлагает своим клиентам широкий ассортимент продуктов питания, включающий в себя более 1500 наименований.

Поставщиками «Ассорти» являются:

- ЗАО «Синко-Трейд» г. Москва – кетчупы и соусы ТМ «Стебель бамбука»;

- ООО «Инлайн» г. Москва – рыбные консервы;

- ООО «Компания «Пивпрод» г. Киров – пиво;

- ООО «Купола ОПТ» г.

Москва – снеки, орехи, закуски к пиву, кофе;

- ООО «Лидер Групп» г. Киров – безалкогольные напитки ТМ «Лидер»;

- ООО «Макар и К» г. Санкт-Петербург – овощные консервы;

- ООО «Партнер» г. Санкт-Петербург – продукция «Hame»;

- ООО «Самбарис» г. Киров – пиво;

- ООО «ТД Камиран» г. Москва — овощные консервы;

- ООО «ТД Благо» г. Санкт-Петербург — растительное масло;

- ООО «Трапеза-М» г. Москва — специи, продукция ТМ «Русский продукт»;

- ИП Суворов В.

А. г. Киров – консервы.

На основании долгосрочных деловых отношений и финансовой стабильности предприятия наши поставщики предоставляют «Ассорти» максимальные скидки на товар и отсрочки платежей.

«Ассорти» на взаимовыгодных условиях сотрудничает практически со всеми оптовыми предприятиями г. Сыктывкар.

Клиентами «Ассорти» являются более 500 торговых предприятий г. Сыктывкара и более 150 торговых точек районов Республики Коми. Осуществляем поставки в крупнейшие сети г. Сыктывкара: «Ассорти», «Продтовары», «СЛВЗ», «Малд».

«Ассорти» имеет большие перспективы по развитию предприятия за счет увеличения ассортимента товара, клиентской базы, объемов продаж, расширения географии продаж.

«Ассорти» имеет в своем распряжении 5640 кв. метров складских помещений:

1. г. Сыктывкар, ул. Лесопарковая, 36/1 – 1890 кв. м.

2. г. Сыктывкар, ул. Колхозная, 40а – 3000 кв. м.

3. г. Сыктывкар, ул. Космонавтов, 21 – 750 кв.м., которые находятся в собственности учредителя «Ассорти»

В собственности 9 единиц автотранспорта: 6 – ГАЗ, 1 – ЗИЛ, 1 – Газель, 1 – ИЖ, в аренде на постоянной основе – 4 автомобиля ГАЗ.

Так же у ИП Забровский М.Е пять магазинов в разных точках города Сыктывкара. Краткая характеристика финансово-хозяйственной деятельности приведена в табл. 3

Таблица 3. Основные показатели финансово-хозяйственной деятельности ИП Забровский за 2004-2005гг. (тыс. руб.)

| Показатели | 2004г. | 2005г. | Отклонения(+-) | Темп прироста % |

| Выручка от продаж | 132000 | 135300 | +3,3 | 102,5 |

| Себестоимость проданных товаров | 6600 | 6765 | +1,65 | 102,5 |

| Доход от продаж | 4689,52 | 4920 | +230,48 | 104,9 |

| Расходы на продажу | 17581 | 18266 | +685 | 103,9 |

| Уровень расходов на продажу % | 13,319 | 13,500 | +0,181 | 101,4 |

| Прибыль от продаж | 5163 | 5381 | +218 | 104,2 |

| Рентабельность про.даж | 0,04 | 0,04 | 0 | 0 |

| Прибыль до налогообложения | 5329 | 5591 | +262 | 104,9 |

По данным табл.3 видно, что план по общей сумме прибыли перевыполнен на 262 тыс. р., на 4,9 %. При этом выручка от продажи по сравнению с прошлым годом выросла на 2,5% или 3,3 тыс. руб., а себестоимость реализованного товара выросла на 2,5% или 1,65 тыс. руб. Уровень расходов на продажу остался почти на прежнем уровне, что говорит о стабильных коммерческих затратах.

Таблица 4. Основные показатели потенциала предприятия ИП Забровский М.Е. за 2004-2005гг.

|

№ п/п |

показатели | 2004г. | 2005г. | отклонения | Темп изменения % |

| 1 | Выручка от продаж тыс. руб. | 132000 | 135300 | +3,3 | 102,5 |

| 2 | Прибыль от продаж, тыс. руб. | 5163 | 5381 | +218 | 104,2 |

| 3 | Прибыль до налогообложения, тыс. руб. | 5329 | 5591 | +262 | 104,9 |

| 4 | Средняя стоимость активов, тыс. руб. | 3439461 | 3664750 | +225289 | 106,5 |

| 5 | Средняя стоимость основных средств, тыс. руб. | 978885 | 938428 | -40457 | 95,86 |

| 6 | Средняя стоимость оборотных средств, тыс. руб. | 1177596,5 | 1307820,5 | +130224 | 111,05 |

| 7 | Средняя стоимость материально производственных запасов, тыс. руб. | 139004,5 | 170146,5 | +31142 | 122,4 |

| 8 | Среднесписочная численность, чел. | 10 | 9 | 1 | 100,09 |

| 9 | Фондоотдача основных средств,руб./руб. | 3,26 | 3,25 | -0,01 | 99,69 |

| 10 | Фондоемкость основных средств,руб/руб. | 0,3036 | 0,3007 | +0,0029 | 99,04 |

| 11. | Рентабельность основных средств,% | 1,91 | 12,8 | +10,96 | 670,15 |

| 12 | Коэффициент оборачиваемости оборотных средств, об | 2,74 | 2,39 | -0,35 | 87,22 |

| 13. | Коэффициент оборачиваемости материально-производственных запасов,об. | 26,93 | 27,57 | +0,64 | 102,37 |

| 16 | Рентабельность оборотных средств% | 1,58 | 9,23 | +7,65 | 584,17 |

| 17. | Рентабельность активов% | 0,54 | 3,2 | +2,66 | 592,59 |

| 18 | Производительность труда, тыс. руб./чел. | 12532 | 14623 | +2091 | 116,6 |

| 19. | Прибыль от продаж на одного работника, тыс. руб./чел. | 18,23 | 117,63 | +99,4 | 6,45 |

Из табл.4 видим, чтоснижение уровня оборачиваемости активов говорит о том, что в 2005г. организации потребовалось больше средств для оперативной текущей деятельности. Снижение является незначительным, однако при прочих равных условиях, оценивается отрицательно.

Фондоотдача показывает, сколько рублей в выручке от реализации приходиться на единицу стоимости основных средств. Из таблицы видно, что в 2005г. на фоне снижения стоимости основных средств на каждый рубль, вложенный в них, приходится на 0,01 тыс. руб. выручки меньше, чем в предыдущем отчетном периоде. Незначительный спад фондоотдачи говорит о менее интенсивном использовании основных средств в производственном процессе (при неизменном способе списания их стоимости на себестоимость или финансовые результаты).

Экономия основных средств в 2004г. относительно предыдущего периода составила 40457 тыс. руб. Это означает, что при неизменном уровне фондоотдачи для достижения объема выручки 2005г. Организация должна была бы нарастить стоимость основных средств на 40457 тыс. руб.

Уменьшение оборачиваемости запасов (в оборотах) является отрицательной тенденцией, свидетельствующей о менее эффективном использовании запасов ИП Забровский М.Е. необходимо стремиться к увеличению оборачиваемости запасов (в оборотах), и, естественно, сокращению продолжительности одного оборота (в днях).

Снижение оборачиваемости запасов свидетельствует об увеличении производственных запасов и незавершенного производства.

Показатель оборачиваемости мобильных (оборотных)активов характеризует скорость оборота всех оборотных средств организации (как материальных, так и денежных).

Уменьшение величины рассматриваемого показателя негативно отражается на деятельности предприятия. Это объясняется тем, что в условиях замедления оборачиваемости текущих активов для продолжения производственно-коммерческой деятельности предприятия возникает необходимость привлечения дополнительных средств в оборот.

2.2 Особенности документального оформления и учета поступления и выбытия товаров и тары

В торговое предприятие ИП Забровский М.Е, товары для продажи поступают от производственных предприятий, оптовых организаций, от фирм, ведущих внешнюю торговлю, со складов и т. д.

Товары, поступающие на предприятие ИП Забровский М.Е имеют сопроводительные документы (счета-фактуры, товарно-транспортные накладные, накладные и др.), предусмотренные условиями поставки товаров, а также правилами перевозки грузов. Если товар поступил на предприятие без сопроводительных документов или с их частичным отсутствием, то он принимается комиссией и оформляется приемным актом.

Товарная накладная (форма № ТОРГ-12, утвержденная постановлением Госкомстата России от 25.12.98 № 132) в торговой организации ИП Забровский М.Е. выступает приходным товарным документом.(прил. 1)

Товарная накладная выписывается материально ответственными лицами при оформлении отпуска товаров со склада.

В накладной указываются ее порядковый номер, дата составления, наименование поставщика и покупателя, наименование и краткое описание товара, его количество и цена, общая сумма поставки (с учетом налога на добавленную стоимость).

Товарная накладная составляется в двух экземплярах, подписывается материально ответственными лицами, сдавшими товар, и заверяется круглыми печатями организаций поставщика и покупателя. Один экземпляр товарной накладной передается покупателю и является основанием для оприходования товаров, остальные экземпляры остаются у поставщика и являются основанием для списания этих товаров.

Товарно-транспортная накладная (форма № 1-Т, утвержденная постановлением Госкомстата России от 28.11.97 № 78) выписывается при доставке товаров автомобильным транспортом. Товарно-транспортная накладная состоит из двух разделов: товарного и транспортного.

Товарный раздел определяет взаимоотношения грузоотправителей и грузополучателей и служит основанием для списания товарно-материальных ценностей у грузоотправителей и оприходования их у грузополучателей.

Транспортный раздел определяет взаимоотношения заказчиков автотранспорта с организациями — владельцами автотранспорта, выполнившими перевозку грузов, и служит для учета работы транспорта и расчетов за оказанные услуги по перевозке грузов.

Поскольку товар поставляемый в ИП Забровский М.Е. — продукты питания, то к товарной и товарно-транспортной накладным прилагаться сертификаты на качество товаров..

Как правило материально ответственное лицо ИП Забровский М.Е. — получает товары вне своего склада, и необходимым документом является доверенность (формы М-2 или М-2а, утвержденные постановлением Госкомстата России от 30.10.97 № 71а), которая подтверждает право лица (товароведа)на получение товара.

Если товар находится в ненарушенной таре, то приемка проводиться по количеству мест, массе брутто или по количеству товарных единиц и маркировке на таре. Если не проводится проверка фактического наличия товара в таре, то делается отметку об этом в сопроводительном документе.

В случае несоответствия фактического наличия товаров или отклонения по качеству, установленному в договоре, или данным, указанным в сопроводительных документах, в ИП Забровский составляется акт об установленном расхождении по количеству и качеству при приемке товарно-материальных ценностей (форма № ТОРГ-2, утвержденная постановлением Госкомстата России от 25.12.98 № 132), который является основанием для предъявления претензий поставщику. Акт составляется комиссией, в состав которой входит материально ответственное лицо ИП Забровский — товаровед и представитель поставщика. Но как правило составление акта производится в одностороннем порядке при согласии поставщика или его отсутствии. В сопроводительных документах делается отметка о составлении акта.

Оформленные документы на приемку товаров являются основанием для расчетов с поставщиками, и их данные не могут быть пересмотрены после приемки товаров в ИП Забровский М.Е. (за исключением потерь товаров от естественной убыли и боя при транспортировке).

Поступающие товары приходуются в день окончания их приемки по фактическому количеству и сумме. Первичные учетные документы по движению товаров на склад ИП Забровский М.Е. сдаются в установленные сроки в бухгалтерию, которая проверяет правильность оформления первичных учетных документов и законность совершенных операций.

При совершении операций по реализации товаров поставщик составляет счета — фактуры по налогу на добавленную стоимость (статья 169 НК РФ).(приложение 4) Порядок составления счетов -«фактур определяется Правилами ведения журналов учета полученных и выставленных счетов — фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденными Постановлением Правительства РФ от 02.12.2000 № 914 с последующими изменениями.

У ИП Забровский М.Е. счета — фактуры регистрируются в книге доходов и расходов и служат основанием отнесения приобретения товаров к расходам предприятия.

В ИП Забровский М.Е. товары поступают без тары, в одноразовых упаковках которые входят в стоимость товара.

Учет товаров в ИП Забровский ведется на счете 41. Представим фрагмент журнала хозяйственных операций.

Таблица 5. Журнал учета хозяйственных операций по ИП Забровский М.Е за 2005г.(2марта)

| № | документ | Содержание операции | Д-т | К-т | Сумма |

| 1 | 8240 |

Счет фактура ЗАО « Кондитерская фабрика» по отпускным ценам НДС-18% Торг. Наценка тара |

41-2 19 41-2 41-3 |

60 60 42-1 60 |

35600 6408 16910 780 |

| 2 | 284440 |

Счет фактура от ООО «Хлебопродукты» по свободным отпускным ценам НДС10% Тара Трансп. Расходы НДС 18% наценка |

41-2 19 41-3 44 19 41-2 |

60 60 60 60 60 42-1 |

19100 1910 500 330 59,4 6112 |

| 3 | 74134 |

Счет фактура ЗАО « Пивоваренный завод» Товары по свободным отпускным ценам НДС 18% Стоимость стеклопосуды Тара Торговая наценка Сумма недостающего товара Сумма НДС по недост . товару |

41-2 19 41-2 41-3 41-2 76-2 19 |

60 60 60 60 42-2 60 60 |

21815 3926,7 440 560 10362 95 17,10 |

| 4 | 135 |

Акт закупок у физ. Лиц Сумма наценки |

41-2 41-2 |

60 42-2 |

7300 3139 |

| 5 | 1418 |

Счет фактура от ООО « Оптовик» НДС 10% Наценка15% |

41-2 19 41-2 |

60 60 42-1 |

26700 2670 7075,5 |

| 6 |

Выручка от реализации товара НДС 18% НДС 10% |

50 50 |

90-1 90-2 |

130000 29200 |

|

| 7 |

Списываются реализованные товары НДС 18% НДС 10% |

90-2 90-1 |

41-2 41-1 |

130000 29200 |

|

| 8 | накладная | накладная | 41-2 | 71 | 590 |

| 9 | 134 |

Накладная Возврат тары |

45 45 |

41-2 41-3 |

170 50 |

| 11 | Реализованы товары по кредитным картам |

62 90-2 |

90-1 41-2 |

900 900 |

|

| 12 | корректировка | 90-2 | 90-1 | 440 | |

| 13 | Списана реальная торговая наценка |

90-2 90-1 |

42-2 42-1 |

41661 6865 |

|

| 14 |

Начисляется НДС -18% НДС 10% |

90-3 90-3 |

68 68 |

110170 26545 |

Расчет Суммы НДС для операции №14

Выручка НДС 18%

1)130000*100/118=110170 руб.

2) выручка НДС 10%

29200*100/110=26545 руб.

Сумма выручки за проданные товары определяется как разница между показаниями счетчика кассовой машины на начало и конец дня или смены. При возврате товаров покупателями выручка, определенная по показаниям кассовой машины, уменьшается. Показатели кассового счетчика регистрируются в книге кассира-операциониста, которая ведется по каждой кассовой машине. Допускается ведение общей книги на все машины. В этом случае записи производятся в порядке нумерации всех касс с указанием в числителе заводского номера кассовой машины. Сумма фактической выручки отражается в кассовой книге. Стоимость проданных товаров записывается также материально ответственными лицами в товарных отчетах. Стоимость проданных товаров, отраженную в товарном отчете, следует сверять с торговой выручкой, указанной в кассовом отчете. При этом суммы в товарном и кассовом отчетах должны быть равными. Выручка сдается в банк

Поскольку предприятие находится на упрощенной системе налогообложения. Все операции по продажи товаров регистрируются в книге учета доходов и расходов.

Ведение кассовых операций и применение ККТ на предприятии ИП Забровский М.Е.

Порядок ведения кассовых операций в Российской Федерации (в том числе ведения кассовой книги), утвержденный решением Совета директоров Центрального банка Российской Федерации от 22 сентября 1993 г. № 40, предусмотрен только для предприятий, объединений, организаций и учреждений независимо от их организационно-правовых форм и сферы деятельности. Данный порядок регулируется исключительно Банком России.

Контроль за кассовой дисциплиной. Согласно ст. 2.4 Кодекса Российской Федерации об административных правонарушениях лица, осуществляющие предпринимательскую деятельность без образования юридического лица, несут административную ответственность как должностные лица, если законом не установлено иное. При нарушении порядка работы с денежной наличности порядка ведения кассовых операций индивидуальными предпринимателями, выразившееся в неоприходовании (неполном оприходовании) в кассу денежной наличности, привлечение их к административной ответственности возможно как должностных лиц по нормам ст. 15.1 КоАП РФ.

Осуществление расчетов наличными деньгами с другими организациями сверх установленных размеров, неоприходование (неполное оприходование) в кассу денежной наличности, несоблюдение порядка хранения свободных денежных средств, т.е. накопление в кассе наличных денег сверх установленных лимитов, влекут наложение административного штрафа на должностных лиц в размере от 40 до 50 МРОТ, на юридических лиц — от 400 до 500 МРОТ.

Подводя итог изложенному выше, необходимо отметить следующее : в соответствии с действующими нормами законодательства о налогах и сборах с момента вступления в действие главы 26.2 НК РФ налогоплательщик Забровский М.Е. ведет книгу учета доходов и расходов по форме, утвержденной приказом МНС России от 28.10.2002 № БГ-3-22/606, в порядке, предусмотренном статьями 346.15, 346.16, 346.17, 346.18, 346.21, 346.24 НК РФ.

В графе 4 книги учета доходов и расходов ИП Забровский М.Е, отражает доходы от индивидуальные предприниматели в данной графе указывает доходы, полученные от предпринимательской деятельности. При этом доходы учитываются в соответствии с требованиями пункта 1 статьи 346.17 НК РФ — на день поступления средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав (кассовый метод).

Остановимся вкратце на ответственности за непредставление или ненадлежащее ведение налогоплательщиками книги учета доходов и расходов. Статьей 346.24 НК РФ четко определен статус книги учета доходов и расходов как налогового регистра. В связи с чем, привлечение к налоговой ответственности по статье 120 НК РФ будет являться неправомерным

Налоговые органы могут истребовать у налогоплательщика книгу учета доходов и расходов только в ходе проведения мероприятий налогового контроля путем направления требования о предоставлении документов, которое в соответствии со статьей 93 НК РФ подлежит исполнению в пятидневный срок. Согласно пункту 1 статьи 126 НК РФ неисполнение в установленный срок требования налогового органа влечет за собой взыскание штрафа в размере 50 рублей за каждый непредставленный документ.

Кроме того, должностные лица юридического лица могут быть привлечены к административной ответственности в соответствии с частью 1 статьи 15.6 НК РФ об административных правонарушениях.

Ведение Книги учета доходов и расходов ИП Забровский М.Е. а также документирование фактов предпринимательской деятельности осуществляется на русском языке.

Книга учета доходов и расходов ведется на бумажных носителях. На каждый очередной налоговый период открывается новая Книга учета доходов и расходов.

Книга учета доходов и расходов ИП Забровский М.Е. прошнурована и пронумерована. На последней странице пронумерованной и прошнурованной Книги учета доходов и расходов указывается количество содержащихся в ней страниц, которое подтверждается подписью ИП Забровский М.Е.и скрепляется печатью индивидуального предпринимателя, а также заверяется подписью должностного лица налогового органа и скрепляется печатью налогового органа до начала ее ведения. Исправление ошибок в Книге учета доходов и расходов должно быть обоснованно и подтверждено подписью руководителя организации (индивидуального предпринимателя) с указанием даты исправления и печатью организации (индивидуального предпринимателя — при ее наличии).

Анализируя книгу доходов и расходов можно отметить что на протяжении деятельности торговой организации, расходы складываются из затрат на услуги по помещению, закупленного товара, зарплаты продавцу, а доходы разумеется складывается из выручки по кассовой книги. На основании книги доходов и расходов составили отчет который приведем ниже.

Таблица 6. Отчет о доходах и расходах в ИП Забровский М.Е. за 2005 год. тыс. руб.

| период | доходы | расходы | |||

| всего | в т.ч. Для целей | всего | в т.ч. Для целей | отклонения | |

| налогооболжения | налогооболжения | ||||

| январь | 3395,45 | 3395,45 | 4118,63 | 4118,63 | -723,18 |

| февраль | 40345,67 | 40345,67 | 28716,96 | 28716,96 | 11628,71 |

| март | 34106,3 | 34106,3 | 26558,64 | 26558,64 | 7547,66 |

| ИТОГО за | 77847,42 | 77847,42 | 59394,23 | 59394,23 | 18453,19 |

| 1 квартал | 0 | ||||

| Апрель | 59559,3 | 59559,3 | 54089,74 | 54089,74 | 5469,56 |

| Май | 96349,65 | 96349,65 | 117760,4 | 117760,4 | -21410,75 |

| Июнь | 30748,8 | 30748,8 | 34039,68 | 34039,68 | -3290,88 |

| ИТОГО за | 188657,75 | 188657,75 | 205889,82 | 205889,82 | -17232,07 |

| 2-й квартал | 0 | ||||

| Июль | 59815,05 | 59815,05 | 57295,46 | 51860,96 | 2519,59 |

| Август | 42853,9 | 42853,9 | 41032,49 | 41032,49 | 1821,41 |

| Сентябрь | 44332,43 | 44332,43 | 49426,55 | 49426,55 | -5094,12 |

| ИТОГО за | 147001,38 | 147001,38 | 147754,5 | 142320 | -753,12 |

| 3-Й квартал | 0 | ||||

| Октябрь | 35846 | 35846 | 36576,37 | 36576,37 | -730,37 |

| Ноябрь | 99545,45 | 99545,45 | 97917,4 | 97047,4 | 1628,05 |

| Декабрь | 58784,9 | 58784,9 | 54652,19 | 52928,22 | 4132,71 |

| ИТОГО за | 194176,35 | 194176,35 | 189145,96 | 186551,99 | 5030,39 |

| 4 квартал | 0 | ||||

| ИТОГО за год | 607682,9 | 607682,9 | 602184,5 | 594156,04 | 5498,39 |

На основании табл.6 можно сказать, что не в каждом периоде времени предприятие имеет прибыль. В такие месяцы 2005 года как январь, май, июнь, сентябрь октябрь у предприятия расходы превышают доходы. Причину такой нестабильности поможет вскрыть следующая таблица, в которой проведен анализ за короткий временной период — три месяца 2006 года разных кварталов.

Приведем пример из книги доходов и расходов за три периода 2006 года

Таблица 7. Анализ книги доходов и расходов ИП Забровский М.Е. за 2005г. (руб.)

| содержание | январь 2005г | апрель 2005г | июль 2005г. |

отклонения январь/апрель |

отклонения апрель/июль |

отклонения январь/июль |

| доходы | 159281,5 | 329280 | 235006 | -169998,5 | 94274 | -75724,5 |

| расходы | 131720 | 258900 | 108963 | -127180 | 149937 | 22757 |

| прибыль | 27561,5 | 70380 | 126043 | -42818,5 | -55663 | -98481,5 |

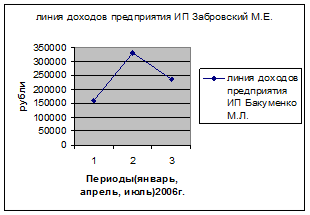

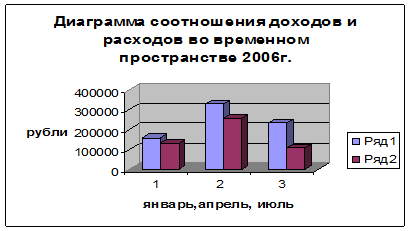

Анализируя табл.7 отметим, что как доходы так и расходы во временном пространстве распределились неравномерно, это же подтверждает график рисунка 1.Самая большая выручка была получена в апреле 2005г., самая маленькая в январе 2005 года. В апреле 2005г. выручка составила на 169998,5 руб. больше чем в январе. Это влияние внешних факторов: «посленовогодний» синдром отсутствия наличности у потребителей – в январе и подготовка к весеннее — летнему сезону в апреле. В июле выручка меньше чем в апреле на 94274 руб., но выше чем в январе на 75724,5 руб.

Рис.1 График линии доходов ИП Забровский М.Е. за три месяца 2005г.

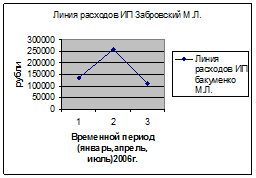

Рис.2 Кривая расходов ИП Забровский М.Е.. за январь,апрель, июль,2006г.

Рис.3 Диаграмма соотношения доходов и расходов ИП Забровский М.Е..

Продолжая анализировать таблицу 3 и рис.2,3 отметим, что расходы так же как и доходы распределены по временному периоду январь-июль неравномерно, большая часть расходов приходится на апрель на 127180 руб. больше чем в январе и149937 меньше чем в июле. На это повлиял фактор внешний — к весеннее- летнему сезону потребовалось больше товара : дачный сезон, сезон отпусков и т.п.

По полученной прибыли следует сказать, что она оказалась выше в июле 2006 года, чем в январе на 98500 руб. и апреле на 55600 руб. такой результат повлиял факт сокращения расходов на закупку товара.

2.3 Отчетность материально ответственных лиц

В приходной части товарного отчета фиксируются в стоимостном выражении остаток товаров (на дату составления предыдущего товарного от

чета) и поступление товаров и тары по сопроводительным документам. Каждый приходный документ (источник поступления товаров, номер и дата документа, сумма поступивших товаров) записывается отдельно. Здесь же, в приходной части, рассчитывают общую сумму оприходованных товаров за отчетный период и итог прихода с остатком на начало периода.

В расходной части товарного отчета подсчитывают общую сумму расхода товаров за отчетный период.

Каждому расходному документу отводится отдельная строка.

Материально ответственные лица составляют товарные отчеты в двух экземплярах.

Первый экземпляр отчета вместе с документами, подтверждающими поступление или выбытие товаров, представляется в накопительную папку документов ИП. Забровский, а второй с распиской Забровского о приемке товара остается у материально ответственного лица.

Все приходные и расходные документы, на основании которых составляются товарные отчеты, следует располагать в хронологическом порядке на предприятии ИП Забровский М.Е. документы находятся в хаотичном порядке.

Нумеруются товарные отчеты последовательно с начала и до конца года с первого номера.

В тексте и цифровых данных товарных отчетов неоговоренные исправления и подчистки не допускаются. В товарных отчетах ИП. Забровский встречаются некорректные исправления.

В товарный отчет, составленный после инвентаризации, остатки товаров и тары записываются из «Инвентаризационной описи товаров, материалов, тары и денежных средств в торговле», форма № инв.-13 (код по ОКУД 0309012).(прил.5)

2.4 Инвентаризация товаров и тары

Для обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности организация обязана проводить инвентаризации обязательств и имущества, в том числе и товаров. В ходе инвентаризации проверяются и документально подтверждаются их наличие, состояние и оценка (Федеральный закон от 21.11.1996 № 129-ФЗ «О бухгалтерском учете» в ред. От 30.06.2003 №86-ФЗ).

Порядок проведения инвентаризаций определяется Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными приказом Министерства финансов РФ от 13.06.95 № 49.

Основными целями инвентаризации являются: выявление фактического наличия имущества; сопоставление фактического наличия имущества с данными бухгалтерского учета; проверка полноты отражения в учете обязательств.

Проведение инвентаризации на ИП Забровский проводится обязательно:

- перед составлением итога за квартал по книге доходов и расходов

- при смене материально-ответственных лиц;

- при выявлении фактов хищения, злоупотреблении или порчи имущества;

- в случае стихийного бедствия, пожара или других чрезвычайных ситуаций, вызванных экстремальными условиями;

- Количество инвентаризаций в отчетном году не реже 1-го раза в год, дата их проведения, перечень проверяемых запасов определяется руководителем организации.

По результатам инвентаризаций принимаются соответствующие решения по устранению недостатков в хранении и учете запасов и возмещению материального ущерба.

Для проведения инвентаризации в ИП Забровский М.Е. существует постоянно действующая инвентаризационная комиссия.

Для документального оформления проведения инвентаризации и отражения ее результатов в учете применяются типовые унифицированные формы первичной учетной документации, утвержденные постановлением Госкомстата России от 18.08.98 № 88 с последующими изменениями.

До начала работы комиссия проверяет наличие оформленных на момент инвентаризации последних отчетов о движении материальных ценностей и денежных средств или соответствующих приходных и расходных документов. Материально ответственные лица подтверждают полноту представления инвентаризационной комиссии всех приходных и расходных документов на имущество и достоверность указанных в них сведений. Содержание расписки включается в заголовочную часть инвентаризационной описи.

Председатель комиссии визирует все приходные и расходные документы, приложенные к отчету (или реестрам), на основании которых в бухгалтерии определяются учетные остатки имущества к началу инвентаризации.

При выведении результатов между фактическим наличием имущества и данными бухгалтерского учета заносятся в инвентаризационные описи или акты инвентаризации (формы ИНВ-1 — ИНВ-17).

Акты обмеров, технические расчеты, ведомости отвесов, оформленные в соответствии с принятым организацией порядком, прилагаются к инвентаризационным описям и актам инвентаризации, подписываются всеми членами комиссии и материально ответственными лицами, обязательно присутствующими при проверке, и сдаются в бухгалтерию организации для отражения результатов инвентаризации на счетах бухгалтерского учета.

В бухгалтерии фактические данные, полученные в процессе инвентаризации, сверяются с показателями бухгалтерского учета, и в случае выявления расхождений суммы отклонений заносятся в’ сличительные ведомости (формы № ИНВ-18, № ИНВ-19).

В конце отчетного года результаты всех проведенных инвентаризаций обобщаются в ведомости учета результатов, выявленных инвентаризацией (форма № ИНВ-26).

По окончании инвентаризации в соответствии с распоряжением руководителя организации могут проводиться контрольные проверки правильности проведения инвентаризации, результаты которых оформляются актом (форма № ИНВ-24).

Акты о контрольной проверке регистрируются в журнале учета контрольных проверок правильности проведения инвентаризации (форма № ИНВ-25)

Рассмотрим отражение результатов инвентаризации товаров на предприятии ИП Забровский М.Е.

Перед составлением годового отчета на предприятии ИП Забровский М.Е. была произведена инвентаризация, в результате которой выявлено:

Таблица 8

| Итоги инвентаризации | Излишки по рыночным ценам, руб. | В пределах норм убыли, руб. | Сверх норм убыли, руб. |

| Недостача сахарного песка (виновные лица не установлены) | 1000 | 2500 | |

| Излишки крупы | 2000 | ||

| Недостача соков (вследствие его порчи) по вине кладовщика | 5000 | ||

| Недостача чая « Ахмат» А | 1000 | ||

| Излишки чая « Принцесса Нури» Б | 500 |

По итогам инвентаризации в бухгалтерском учете сделаны следующие записи:

Таблица 9

| Хозяйственная операция | Дебет | Кредит | Сумма |

| Списана недостача сахарного песка | 94 | 41 | 3500 |

| Списана недостача сахарного песка в пределах норм естественной убыли | 44 | 94 | 1000 |

| Списана недостача сахарного песка сверх норм убыли | 91-2 | 94 | 2500 |

| На сумму недостачи сверх норм убыли начислено ПНО, так как нет официального документа, подтверждающего отсутствие виновных лиц (2500 х 24%) | 99 | 68 | 600 |

| Оприходован излишек крупы | 41 | 91-1 | 2000 |

| Списана недостача соков | 94 | 41 | 5000 |

| Недостача соков отнесена на виновное лицо | 73 | 94 | 5000 |

| Частично возмещена сумма ущерба в кассу | 50 | 73 | 1000 |

| На основании приказа руководителя зачтена пересортица чая | 41 «Б» | 41 «А» | 500 |

| Разница в стоимости зачтенного чая отнесена на виновное лицо | 94 73 | 41 «А» 94 | 500 500 |

|

Удержана часть суммы ущерба из заработной платы |

70 | 73 | 200 |

По данным проведенной инвентаризации был составлен акт и на основании акта были удержаны денежные средства с виновного лица по недостачи товара.

3. Направления совершенствования учета товаров и тары в организациях оптовой торговли

Для повышения товарооборота руководство предприятия должно изыскивать способы бесперебойного удовлетворения спроса. В связи с этим большое значение имеет наличие соответствующих товарных запасов. Необходимо постоянно контролировать размер и состояние товарных запасов (в целом и по ассортименту).

Для повышения оперативности и эффективности учета реализации товаров и для учета за формированием доходов важное значение имеет применение вычислительной техники. В связи с этим руководство ИП Забровский М.Е. предполагает автоматизировать бухгалтерский учёт и документальное оформление отпуска товаров.

Так же в качестве путей совершенствования учета на ИП Забровский М.Е. предлагается,:

- увеличить поставки и товарный запас товаров первой необходимости сахарный песок, мука, соль, чай- потому, что у этих товаров самая большая оборачиваемость, и необходимо иметь большой товарный запас данных товарных групп.

— провести модернизацию магазина, с приобретением нового оборудования, в том числе оборудования последнего поколения, так как при увеличении запасов товаров первой необходимости их надо будет сохранять, и выставлять, а для этого нужно увеличить оборудование.

- делать расчет на сезонность, так как магазин находится на привокзальной площади, с наступлением летнего периода увеличится притока клиентов, следовательно, будет наблюдаться увеличение покупателей .

- провести увеличение ассортимента товаров, для этого нужно увеличить число поставщиков методом заключения новых, выгодных контрактов,

- с увеличением числа покупателей, встанет необходимость в увеличении штата сотрудников (продавцов), необходим серьезный подход к кадровой политике, привлечение на работу дипломированных специалистов, продавцов со стажем.

- по возможности ввести в ассортимент товары промышленной группы: шампуни, зубные щетки, зубные пасты, мыло, салфетки, сувениры и прочие

- для привлечения покупателей необходимо постоянно увеличивать культуру обслуживания, в это может входить покупка новой современной формы для продавцов, оформление бейджеков, красочное оформление уголка покупателей и многое другое.

- для увеличения оборота товаров и привлечения покупателей необходимо новая маркетинговая политика, она может включать в себя проведение рекламы в печати, установление новой световой рекламы, приобретение красочного штендера.

- с увеличением товарных запасов встанет необходимость в увеличении складских помещений, об этом надо задуматься уже теперь, возможность увеличить складские помещения за счет уплотнения старых, или ввода новых (пристройки).

- привлечение покупателей может произойти и, в следствии, проведения рекламной акции какой-либо производящий компании, что непосредственно украсит магазин, позволит ему расширить свои возможности и привлечь покупателя.

- заблаговременно нужно подумать об обновлении системы кондиционирования, покупатель придя в магазин должен чувствовать себя комфортно, вся обстановка должна располагать человека к покупкам.

- приобретение и упаковка товара в фирменные пакеты, а также раздача визиток, приведет к запоминаемости названия магазина и фирмы, что тоже увеличит приток покупателей.

— для проведения всех выше перечисленных мер необходимо увеличение собственных свободных активов, этому может помощь кредит, взятый в коммерческом банке, предприятие работает стабильно, без убытков, отказа в кредите от банка не должно последовать.

Все выше перечисленные меры не возможны без качественного менеджмента, руководству предприятия необходимо привлекать высококлассных, образованных менеджеров для перестройки и укрепления работы магазина и фирмы в целом.