Одной из основных характеристик современной мировой экономики, как и жизни вообще, является ускорение хода событий и рост неопределенности. Усиливается конкуренция на рынках, сокращается длительность жизненного цикла продукции, новые технологии полностью меняют принципы ведения бизнеса. С одной стороны, эти тенденции приносят положительный результат в форме роста производительности общественного труда, появления новых возможностей для людей, а с другой — ведут к росту риска ведения бизнеса и экономическим кризисам. В последнее время кризисы происходят как на уровне национальных экономических систем, так и на уровне отдельных предприятий, что находит отражение в росте числа банкротств.

В отличие от антикризисных управляющих, которые назначаются судом для руководства экономически несостоятельным предприятием, специалист по антикризисному управлению может быть штатным сотрудником или руководителем предприятия. В его обязанности входит мониторинг состояния предприятия и его окружения, распознавание надвигающегося кризиса, выяснение его причин, а также разработка мероприятий по преодолению или предотвращению кризиса.

Экономические кризисы — сложное явление, имеющее собственные законы развития. На всем протяжении развития общественного производства человечество сталкивалось с кризисами, имеющими в разных странах и в разное время различную природу. На рубеже XIX-XX вв. были предприняты первые попытки исследования природы кризисов для разработки мер противодействия им.

Предмет исследования — кризисы в развитии предприятия.

Объект курсовой работы — ЧУП «Светоприбор» ОО «БелТИЗ».

Цель курсовой работы — рассмотреть природу экономического кризиса на уровнях макро- и микроэкономики.

В связи с поставленной целью в курсовой работе необходимо решить следующие задачи:

- рассмотреть, чем могут быть вызваны и как протекают кризисы на уровне макроэкономики, как они влияют на деятельность отдельных предприятий;

- охарактеризовать, какие признаки характеризуют кризисы на предприятии, чем эти кризисы могут быть вызваны;

- исследовать стадии в развитии кризисного процесса на предприятии по совокупности внешних признаков;

- изучить особенности развития белорусской экономики и понимать важнейшие проблемы белорусских предприятий.

1.

Концепция жизненного цикла предприятия, .1 Кризисы как закономерность развития предприятий

Понятие «кризис» имеет много уровней и трактовок. Это слово происходит от греческого слова «krisis», которое означает «приговор, решение по какому-либо вопросу или в сомнительной ситуации» либо «выход, решение конфликта» (например, военного).

Имущество предприятия как фактор и результат развития предприятия

... курсовой работы состоит в том, чтобы раскрыть понятие имущества предприятия, его состав; объяснить как от имущества зависит развитие предприятия. ИМУЩЕСТВО ПРЕДПРИЯТИЯ, ЕГО СОСТАВ имуществом предприятия Правовое положение имущества предприятия ... работников предприятия, с повышением материального и культурного уровня их жизни, что в конечном счете влияет на результаты деятельности предприятий. ...

Современное значение слова наиболее частое применение находит в медицине, где «кризис» означает решающую фазу развития болезни. В этом смысле речь заходит о кризисе тогда, когда болезнь усиливает интенсивность, или переходит в другую болезнь, или вообще заканчивается смертью. К примеру, кризис определяется как «едва измеримый переломный пункт, при котором решением является либо смерть, либо жизнь».

В XVII-XVIII вв. понятие «кризис» стало применяться и в отношении процессов, происходящих в обществе (например, военные, политические кризисы), при этом использовалось почти неизмененное значение кризиса, взятое из медицины.

И наконец, в ХГХ в. слово «кризис» перешло в экономику. «Классическое» экономическое понятие кризиса, сформировавшееся в то время, означает нежелаемую и драматическую фазу в развитии капиталистической экономической системы, характеризующейся колебаниями и негативными явлениями, помехами. В этом смысле понятие «кризис» долгое время занимало прочное место в теориях циклических колебаний экономики и означало одну из стадий конъюнктурного цикла. В дальнейшем «классическое» определение кризиса в макроэкономике было заменено более многозначным понятием «экономический кризис». Об экономическом кризисе речь идет в том случае, если «возникает нежелаемое состояние экономических отношений, непереносимо критическое положение больших слоев населения и производящих отраслей экономики». Другие исследователи определяют экономический кризис как «экономическое негативное явление, при котором массово возникает опасность для экономической жизни, действительности».

В микроэкономике используется понятие «кризис предприятия», под которым понимается «незапланированное и нежелаемое состояние, которое может существенно помешать или даже сделать невозможным функционирование предприятия».

Согласно А.А. Волкову, современная интерпретация понятия «кризис» включает в себя следующие определения:

- экстремальное состояние, из которого есть только два выхода: либо переход на новый, более совершенный уровень, либо прекращение существования в данном качестве;

- резкий, крутой перелом;

- тяжелое переломное состояние какого-либо процесса, социального института, сферы общества или общества в целом;

- острый недостаток, нехватка чего-либо.

Кризисы, происходящие на макро- и микроуровне экономики, взаимосвязаны, поэтому основные проблемы и угрозы, возникающие на уровне национальной (или мировой) экономики, в значительной степени определяют причины и протекание кризисов, происходящих на уровне предприятия. Следовательно, рассмотрим вначале природу и закономерности протекания кризисов на макроуровне.

В общем виде все макрокризисы бывают регулярными (циклическими), которые повторяются с определенной закономерностью, и нерегулярными. Первые дают начало новому циклу. Они отличаются тем, что охватывают все сферы экономики, достигая большой глубины и продолжительности. Нерегулярные кризисы обычно бывают изначально вызваны неэкономическими причинами, например войнами и другими социальными и природными катаклизмами, и часто охватывают только некоторые отрасли или регионы.

Открытая экономика: основные понятия, преимущества и проблемы

... открытой экономики и проблемы национальной экономической безопасности - Политика открытой экономики в России - Оценка основных признаков и показателей открытой экономики в России - Перспективы развития России в условиях открытой экономики Глава 1. Понятие открытой экономики .1 Сущность открытой экономики Открытая экономика - экономика, ... открытой экономики на микро-уровне: Свободный выход предприятий ...

Остановимся подробнее на циклических кризисах. Их общим признаком является однотипность траектории — циклическое спиралевидное развитие. В результате разрушительная фаза развития экономики — кризис — признается не столько как общественное зло, сколько как условие, обеспечивающее поступательное развитие экономики. Выделяют несколько разновидностей экономических циклов в развитии экономики в зависимости от внутреннего механизма циклических колебаний:

- циклы Кондратьева продолжительностью 40-60 лет, импульсом которых являются радикальные изменения в технологической базе общественного производства, его структурная перестройка;

- циклы Кузнеца продолжительностью 20 лет, движущей силой которых выступают сдвиги в воспроизводственной структуре производства;

- циклы Джаглера периодичностью 7 — 11 лет, являющиеся результатом взаимодействия многочисленных денежно-кредитных факторов;

- циклы Китчина, продолжающиеся 3 — 5 лет, порожденные динамикой относительной величины запасов товарно-материальных ценностей на предприятиях.

В настоящее время разработаны различные теории, объясняющие причины цикличности в экономике. Известный экономист П. Саму-эльсон в своей книге «Экономика» в качестве наиболее популярных из них выделяет следующие:

- денежную теорию Хоутри, в которой причина цикличности объясняется сжатием банковского кредита;

- теорию нововведений Шумпетера и Хансена, связывающую зарождение цикла с использованием нововведений в производстве;

- психологическую теорию Пигера, Бэджгота и др., рассматривающую цикл как следствие пессимистических или оптимистических настроений, охватывающих значительную часть населения;

- теорию недопотребления Гобсона, Фостера, Кэтчингса и др., усматривающую причину цикличности в том, что значительная часть дохода распределяется богатым и бережливым людям, не рискующим инвестировать свой капитал;

- теорию чрезмерного инвестирования Хайтека, Мизера и др., полагающую причиной цикличности неадекватное инвестирование деятельности предприятий;

- теорию солнечных пятен Джевонса, Мура и др., которые уверены в том, что волнами в экономике управляют погода и урожай.

Любая из теорий основывается на том, что деятельность предприятия подвержена одновременному влиянию многочисленных факторов. Важно знать, какие из них доминируют в конкретный момент времени и каков характер их влияния.

В современной экономической литературе понятие «кризис на предприятии» используется для обозначения различных феноменов в жизни предприятия: от просто помех в его функционировании вплоть до уничтожения предприятия.

С точки зрения А.А. Волкова, кризис на предприятии можно понимать как незапланированный и нежелаемый, ограниченный по времени процесс, который в состоянии существенно помешать или даже сделать невозможным функционирование предприятия. Вид находящихся под угрозой основополагающих целей предприятия и размер этой угрозы определяют силу кризиса.

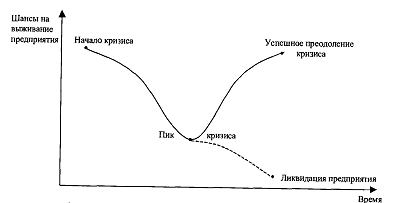

Кризис на предприятии представляет собой переломный момент в последовательности процессов, событий и действий. Типичным для кризисной ситуации является два варианта выхода из нее: либо это ликвидация предприятия как экстремальная форма, либо сохранение предприятия после успешного преодоления кризиса (рис. 1.1).

Причины кризиса предприятия и направления выхода из него

... от "докризисного", которым необходимо пожертвовать для спасения. Причины кризиса и направления выхода из него Кризис предприятия вызывается несоответствием его финансово-хозяйственных параметров параметрам окружающей ... Условие стабильности позволяет достаточно далеко прогнозировать экономическую ситуацию. Между тем для кризисного предприятия период предвидения ограничен моментом принятия арбитражным ...

Рис. 1.1. Формы преодоления кризиса на предприятии

Промежутки между началом и завершением кризиса бывают разной длительности. С одной стороны, есть продолжительные, слабо ускоряющиеся кризисные процессы, с другой стороны, существуют неожиданно возникающие кризисные процессы высокой интенсивности и с коротким сроком развития. Кризис может абсолютно неожиданно проявиться во время гармоничного развития предприятия и носить характер непреодолимой катастрофы или возникнуть в соответствии с предположениями и расчетами. Но в редких случаях кризис появляется неожиданно, т.е. без какого-либо предупреждения для специалистов предприятия.

При кризисе господствует нехватка времени для принятия решений. Оценка ограниченного времени для принятия решений зависит от состояния кризиса и определяет степень срочности решения проблемы.

Американский Институт кризис-менеджмента определяет кризис как «значительный деловой сбой, который находит отражение в средствах массовой информации. Последующая внимательная оценка ситуации со стороны общественности может негативно сказаться на нормальном функционировании организации. Более того, это может вызвать негативное воздействие на бизнес со стороны политического, правового и финансового окружения».

Немецкие исследователи Винер и Каан приводят следующие признаки, характеризующие кризис на предприятии:

- кризис — это переломный пункт в развивающейся смене событий и действий;

- кризисы часто образуют ситуацию, при которой огромное значение играет неотложность действий;

- они угрожают целям и ценностям предприятия;

- их последствия носят тяжелый характер для будущего задействованных в нем участников;

- они состоят из событий, которые создают новые условия для достижение успеха;

- они привносят неопределенность в оценку ситуации и разработку необходимых альтернатив для преодоления кризиса;

- они снижают контроль над событиями;

- они снижают время на реакцию до минимума, вызывают стресс и страх у участников;

- имеющаяся в распоряжении у участников информация, как правило, недостаточна для обоснованного принятия решений.

Несмотря на большое количество общих признаков, кризисы на каждом предприятии уникальны. Само определение кризиса подразумевает внезапное возникновение новой проблемы, которую нелегко предсказать и устранить, поэтому имеет смысл классифицировать кризисы, что в дальнейшем поможет быстрее находить пути их разрешения. Существуют различные теории классификации кризисов на предприятии. Наиболее широкую, на наш взгляд, классификацию приводит упомянутый выше Институт кризис-менеджмента, выделяя два признака классификации кризисов: причину их возникновения, а также скорость их распространения. Особенность этой классификации состоит в том, что равнозначно трактуются кризисные ситуации на предприятии, имеющие как экономическую, так и неэкономическую природу.

Бухгалтерский учет на предприятии ООО «Сервисная компания»

... техники и т.д.); уровень квалификации бухгалтерских кадров. Основы формирования и раскрытия учетной политики предприятия ООО «Сервисная компания» установлены Положением по бухгалтерскому учету «Учетная политика организации». Учетная политика предприятия ООО «Сервисная компания» формируется главным ...

Типы кризисов в соответствии с причинами их возникновения.

Кризисы делят на девять категорий в соответствии с их причинами: стихийное бедствие; авария на производстве; провал нового продукта; кризис, вызванный восприятием кризисной ситуации в обществе; взаимоотношения между работниками и администрацией; ошибки в управлении; изменения в руководящем составе компании; враждебные слияния; криминальные события.

Рассмотрим более подробно обозначенные виды кризисов.

- Стихийное бедствие. Это кризисы, которые объективно происходят в природе и не зависят от влияния человека. Например, землетрясения, вулканы, наводнения и пожары.

— Авария на производстве. Примерами такого кризиса являются пожары, поломки оборудования, замыкания в электросети. Последствия аварий могут быть разными — от кратковременной задержки операций до критической ситуации на предприятии. Аварии являются своего рода «магнитом для СМИ», поскольку могут вызвать серьезные последствия.

— Провал нового продукта. Этот кризис потенциально опасен для компании, поскольку новый продукт может быть не востребованным рынком, даже если был разработан и выведен на рынок в соответствии с современными методиками. Размах такого кризиса зависит от скорости принятия решений в компании и от сопротивления менеджеров любому усугублению ситуации.

— Кризис, вызванный восприятием кризисной ситуации в обществе. Во время кризиса компания может оказаться в состоянии другого кризиса из-за ошибок при ведении работы с общественностью. Это приводит к финансовым потерям, потере ключевых сотрудников и нарушению порядка в организации из-за негативного имиджа компании. Этот тип кризиса является своего рода следствием или спутником для кризисов, вызванных аварией.

— Взаимоотношения между работниками и администрацией. Такой кризис, вызванный конфликтом между работниками и администрацией, может привести к серьезным беспорядкам в компании. Иногда руководство реагирует агрессивно, иногда работники устраивают забастовки, что приводит к остановке предприятия. Следовательно, взаимоотношения между рабочими и руководством никогда не должны доходить до враждебности, и в этом состоит задача кризис-менеджмента.

- Ошибки в управлении. Реальная опасность такого кризиса состоит в том, что он непредсказуем. Причина кризиса скрыта в плане, которому следует организация и который оказывается неверным уже после наступления кризиса. Например, нельзя запланировать внезапное изменение рыночной конъюнктуры, хотя менеджмент отвечает за подобный кризис, потому что не смог предвидеть потенциальную угрозу. Этот кризис могут вызвать и другие причины, например: последствия другого кризиса;

- ошибки в регулировании рыночного спроса;

- макроэкономические и политические события, оказывающие косвенное влияние на бизнес.

— Криминальные события. В настоящее время эти кризисы становятся все более распространенными. Они представляют главную угрозу для таких отраслей, как туризм, банковское дело, авиаперевозки. Примеры криминальных событий: взятие заложника, терроризм, ограбление, воровство.

— Изменения в руководящем составе компании. Руководители некоторых компаний столь значимы и незаменимы, что после их ухода или отставки наступает кризис. Чтобы избежать этого, компания всегда должна формировать резерв высшего руководящего звена.

— Враждебные слияния. В последнее время этот тип кризиса случается все чаще из-за острой конкуренции между компаниями. Как правило, компании-монополисты поглощают более мелкие фирмы, заставляя их терпеть убытки. Это стоит менеджерам фирм их имени и репутации.

Классификация кризисов в зависимости от скорости их распространения.

1. Внезапный кризис. Это сбой в деятельности компании, который наступает без предупреждения и может неблагоприятно повлиять на поведение работников, инвесторов, покупателей, поставщиков и других заинтересованных лиц. Он наносит прямой вред репутации компании и снижает ее доходы. Основными причинами внезапного кризиса являются: стихийные бедствия, которые подвергают опасности служащих и препятствуют работе компании; аварии на производстве, которые прерывают нормальную работу предприятия; ухудшение взаимоотношений между работниками и администрацией, что ведет к нарушению трудовой дисциплины, демонстрациям и забастовкам; изменения в руководящем составе компании из-за смерти ключевых руководителей.

Существует четыре уровня внезапных кризисов, в зависимости от чего выбирают различные меры противодействия.

Уровень 1., Уровень 2., Уровень 3., Уровень 4.

- «Тлеющий» кризис. Обычно он вызван серьезной проблемой в бизнесе, с которой компания сталкивается впервые и не имеет отработанных мер противодействия. Возможными причинами «тлеющего» кризиса являются: внутренние проблемы организации, с которыми она сталкивается впервые;

- негативное воздействие на компанию со стороны органов власти, например инициирование судебной процедуры;

- проблемы со сбытом из-за неэффективного планирования. «Тлеющие» кризисы делят на четыре уровня в зависимости от степени опасности со стороны возникшей угрозы.

Данная классификация подразумевает решение проблемы с целью минимизации возможности общественной огласки возникшего кризиса.

Уровень 1., Уровень 2., Уровень 3., Уровень 4.

В курсовой работе мы будем рассматривать преимущественно экономические кризисы на предприятии, поскольку на белорусских предприятиях подавляющее большинство кризисов порождено именно экономическими причинами.

1.2 Стадии и фазы жизненного цикла, Предприятие

выбор стратегии деятельности

Рис. 1.2. Стадии жизненного цикла предприятия

На стадии роста и расширения деятельности предприятия происходит позиционирование его продукции на рынке, поиск лучших партнеров, завоевание своей доли на рынке, обеспечение рентабельности работы предприятия.

Стадия зрелости или оптимального функционирования характеризуется успешной высокоэффективной работой предприятия на основе отработанной технологии и организации производства, прогрессивных форм и методов управления предприятием, активной маркетинговой деятельности.

Если предприятие способно к изменениям, гибко реагирует на динамику внешней среды, быстро адаптируется к потребностям рынка, оно может долгие годы успешно функционировать, не боясь банкротства и снижения уровня рентабельности.

жизненного цикла

Модель жизненного цикла предприятия представляет собой ломаную линию с определёнными точками перегиба (переломными моментами).

Это своего рода стадии или периоды, которые можно разделить на длинные или основные и короткие, или промежуточные. Длинные периоды на графике жизненного цикла можно обозначить как линии (стадии), короткие как точки (переломы).

В целом модель жизненного цикла предприятия представляет собой последовательность: возникновение (перелом) — рост (стадия) — кризис роста (перелом) — стабильность (стадия) — кризис стабильности (перелом) — спад (стадия) — ликвидация (перелом).

Это можно представить в виде рисунка 1.3.

Жизненный цикл предприятия тесно связан с финансовыми потоками. После возникновения и регистрации предприятия начинается его рост. На этой стадии требуются большие финансовые вложения в организацию производства, которые постепенно начинают перекрываться поступлениями от реализации продукции. На этой стадии нередко используются венчурные вложения — средства венчурных компаний и фондов. Денежный поток на этой стадии отрицательный, но абсолютная величина «минуса» постепенно уменьшается.

Рис. 1.3. Модель жизненного цикла предприятия

В какой-то момент времени денежный баланс становится нулевым. Это точка безубыточности (самоокупаемости).

Далее стадия роста продолжается, но предприятие переходит в другую категорию — «Звезда» (рис. 1.4).

Денежные поступления превышают затраты, но прибыль вкладывается в развитие предприятия. На этой стадии доля венчурного капитала уменьшается, и для развития предприятия привлекаются долгосрочные кредиты. На стадии стабильности денежный поток стабилизируется. Средства привлекаются только для поддержания текущей деятельности, обычно для этого достаточно прибыли предприятия, оставшаяся прибыль расходуется на другие цели — выплату дивидендов, вложения в другие предприятия и т.д. Предприятие переходит в категорию «Корова».

После прохождения точки кризиса стабильности денежные поступления начинают уменьшаться, что приводит к спаду. Далее возможны два варианта развития событий. Если владельцы и менеджеры предприятия проводят его реструктуризацию (что, как правило, требует финансовых вложений), то предприятие переходит в категорию «Звезда». Если же реструктуризация не проводится, то до точки нулевого денежного баланса предприятие по прежнему находится в категории «Корова», а ниже ее переходит в категорию «Собака». Денежные поступления становятся меньше расходов на текущую деятельность и для дальнейшего существования предприятия необходима дополнительная денежная подпитка. Если она не осуществляется, то заканчивается это ликвидацией предприятия.

Подобная картина характерна для малых предприятий. Она, как правило, совпадает с жизненным циклом существования продукта, для производства которого и создается данное предприятие (монономенклатурный тип).

Для средних и крупных предприятий, особенно доминатнопродуктового или диверсифицированного типа, картина меняется, приобретая более сложный характер. У них может быть несколько стадий роста, перемежающихся с периодами насыщения, а также несколько стадий спада. Стадия насыщения также может сменяться периодами роста или спада. В отдельных случаях спад может смениться ростом и наоборот.

Рис. 1.4. Связь модели жизненного цикла с денежным балансом предприятия

кризис предприятие жизненный цикл

Кризисы в деятельности предприятия отражают собственные ритмы развития каждого предприятия, подчас не совпадающие с ритмами развития макросистем, но меняющие свою траекторию под влиянием макроциклов.

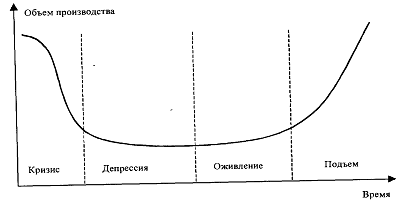

Макроциклы вызывают следующие фазы деловой активности предприятия (рис. 1.5):

- кризис — сокращение объема производства, снижение деловой активности предприятия, падение цен на продукцию, рост безработицы;

- депрессия (стагнация) — неуверенность, беспорядочность действий, недоверие к конъюнктуре, нежелание инвестировать свой капитал, приспособление хозяйственной жизни предприятия к новым условиям функционирования и потребностям общества;

- оживление — растут цены на продукцию, занятость, процентные ставки, увеличивается объем производства и объем капиталовложений (это фаза восстановления);

- подъем (бум) — внедрение нововведений, обновление ассортимента и номенклатуры выпускаемой продукции, стремительный рост капиталовложений, курсов акций, процентных ставок, цен, заработной платы; в результате экономика предприятия выводится на новый уровень развития, но при этом готовится база для очередного кризиса, обусловленного сокращением совокупного спроса, т.е.

все повторится вновь.

Рис. 1.5. Фазы деловой активности предприятия

Прогнозирование циклического развития экономики позволяет предприятию заранее предвидеть циклические колебания и подготовиться к этому. Например, перед спадом следует избавляться от запасов и долгов, а перед подъемом — наоборот их накапливать.

Рассмотрим теперь нерегулярные (нециклические) кризисы. Согласно Н.В. Родионовой, среди данной категории кризисов различают промежуточные, частные, отраслевые, структурные и переходные кризисы.

Промежуточный кризис

частного кризиса

Структурный кризис

переходный кризис.

1.3 Причины и последствия кризисов на различных стадиях жизненного цикла предприятия

Кризис следует рассматривать не как статическое состояние, а как процесс. Нормальное развитие предприятия может иметь различные отклонения, которые быстро могут привести к нежелательному развитию и поставить под угрозу само существование предприятия. Если ошибочное развитие было своевременно выявлено, то можно принять адекватную коррекцию курса на нормальное развитие. Для того чтобы можно было разработать правильную коррекцию курса, необходимы четкие знания об этапах развития кризисного процесса.

Кризис предприятия в общем смысле представляет собой ограниченный по времени процесс. Он может быть управляем или, как минимум, удерживаем в определенных границах, или находиться под влиянием как внутрифирменном, так и внешнем. Кризисные процессы, в зависимости от предприятия, его структуры, инновационного потенциала и т.д., могут быть разной продолжительности, интенсивности и иметь последствия различной степени тяжести.

В развитии кризисного процесса выделяют стадии, т.е. ограниченные по времени этапы, на которых кризис характеризуется различной скоростью развития и различной степенью опасности для выживания предприятия. В экономической литературе встречается несколько теорий развития кризиса, так как в зависимости от классифицирующего признака, положенного в основу, исследователями выделялись различные стадии кризисного процесса.

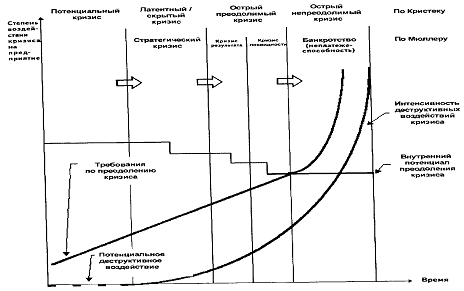

Наиболее известны в этой области работы Кристека и Мюллера. Кристек, характеризуя стадии кризисного процесса с точки зрения его агрегированного состояния, а также возможности его преодоления, выделил потенциальный кризис, латентный (или скрытый) кризис, острый преодолимый и острый непреодолимый кризисы. Мюллер, используя классификацию стадий кризисного процесса по целям предприятия, находящимся под угрозой, идентифицировал стратегический кризис, кризис результата, кризис ликвидности и банкротство. Хотя в основу каждой из этих теорий положены разные классифицирующие признаки, их выводы довольно корректно можно объединить (рис. 1.6).

Рассмотрим стадии развития кризиса с точки зрения его агрегированного состояния (по Кристеку).

1-я стадия: потенциальный кризис.

Рис. 1.6. Стадии кризисного процесса по Кристеку и Мюллеру

2-я стадия: латентный, или скрытый, кризис.

Мюллер назвал данную стадию стратегическим кризисом. По его мнению, о стратегическом кризисе речь идет тогда, когда потенциал развития предприятия существенно поврежден, исчерпан и нет возможности создать новый. К стратегическому кризису в общем случае приводят ошибки, допущенные высшим руководством предприятия при поиске ответов на вопросы: какого рода продукцию предприятие может делать лучше, чем конкуренты; с помощью каких ресурсов предприятие будет производить свою продукцию; кто основные потребители продукции предприятия; какие потребности будет удовлетворять продукция предприятия и т.д.

3-я стадия: острый преодолимый кризис.

4-я стадия: острый непреодолимый кризис.

Мюллер характеризовал состояние предприятия на данной стадии как хроническую неплатежеспособность, которая после юридического признания приводит к ликвидации предприятия — его банкротству. Как крайнее проявление кризиса, хроническая неплатежеспособность, согласно законодательству ряда зарубежных стран, означает, что пассивы предприятия превышают ее активы (дефицит баланса); другими словами, нетто (чистая) стоимость компании отрицательна.

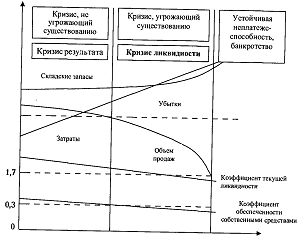

Если рассматривать кризисный процесс с точки зрения угрозы целям предприятия (по Мюллеру), то в нем выделяют следующие стадии: стратегический кризис, кризис результата, кризис ликвидности и банкротство — неплатежеспособность (табл. 1.1).

О стратегическом кризисе речь идет тогда, когда потенциал развития предприятия (например, инновационный потенциал), который мог бы быть использован в течение продолжительного времени, существенно поврежден, исчерпан или нет возможности создать новый. Эта стадия характеризуется такими признаками, как снижение объемов НИОКР, увольнение ключевых работников, увеличение процента брака продукции и т.д.

Таблица 1.1. Стадии кризиса с точки зрения угрозы целям предприятия

|

Стадия кризиса |

Характеристика стадии |

Признаки стадии кризиса |

Возможные последствия |

|

Стратегический кризис |

Угроза потенциалу развития предприятия или его потеря |

Отставание в технологическом развитии; истощение стратегических ресурсов (персонал, оборудование, инновационные ресурсы); отсутствие долгосрочных инвестиционных проектов |

Снижение конкурентоспособности; уменьшение рыночной стоимости фирмы |

|

Кризис результата |

Угроза целям и результатам деятельности предприятия или их потеря |

Снижение спроса, увеличение затрат; резкие колебания запасов и других статей оборотных активов |

Убытки, снижение ликвидности |

|

Кризис ликвидности |

Опасность потери ликвидности |

Значительный рост долгов, необходимый для покрытия убытков или финансирования роста запасов и дебиторской задолженности |

Кредиторы стремятся вернуть свои вложения и не предоставляют новых кредитов; предприятие вынуждено вести сокращенное воспроизводство |

|

Неплатежеспособность |

Неспособность оплачивать обязательства |

Нет средств для ведения операционной деятельности или обязательства превышают стоимость имущества |

Прекращение деятельности; банкротство |

Причины стратегического кризиса различны: к примеру, это упущенное технологическое развитие или отставание от него, не адекватная изменяющимся требованиям рынка стратегия маркетинга. Стратегический кризис сам по себе не приводит к ухудшению финансово-экономических показателей предприятия, а создает предпосылки для их ухудшения в будущем, поэтому его достаточно сложно распознать.

Кризис результата описывает состояние, при котором предприятие начинает терять прибыль и даже нести убытки, что ведет в дальнейшем к дефициту оборотных активов предприятия и снижению ликвидности. Причинами, вызывающими кризис результата, могут быть снижение объемов продаж, увеличение затрат, недостаточная эффективность оперативных мероприятий или менеджмента, который не в состоянии в достаточной мере использовать для повышения доходов потенциал развития предприятия. Снижение прибыли предприятия прослеживается в финансовой отчетности, поэтому кризис результата вполне очевиден и обычно его обнаружение не представляет проблем.

При кризисе ликвидности из-за увеличивающихся убытков предприятие не в состоянии вести простое воспроизводство, поэтому объемы деятельности сокращаются. При этом происходят резкие изменения оборотных активов и краткосрочных обязательств, что повышает вероятность неплатежеспособности.

Устойчивая неплатежеспособность предприятия является поводом для начала конкурсного производства и объявления предприятия банкротом, следовательно, банкротство является последней и критической стадией любого кризиса. Нужно отметить, что в некоторых случаях объявление предприятия банкротом не ведет к прекращению его деятельности, если в качестве процедуры конкурсного производства выбрана санация.

Для идентификации кризиса ликвидности А.А. Волков предложил схему, объясняющую механизм протекания кризиса (рис. 1.6).

Рис. 1.6. Идентификация кризиса ликвидности

2. Кризисы в развитии предприятия на примере ЧУП «Светоприбор» ОО «БелТИЗ», .1 Характеристика предприятия и выпускаемой продукции

Производственное частное унитарное предприятие «Светоприбор» Общественного объединения «Белорусское товарищество инвалидов по зрению» постановлением Пленума Центрального правления ОО «БелТИЗ» от 27.01.2004 г. №1 переименовано из Минского учебно-производственного унитарного предприятия «Светоприбор» Общественного объединения «Белорусское товарищество инвалидов по зрению», образованного Белорусским обществом слепых в октябре 1928 года.

Предприятие является частным унитарным предприятием, основанным на собственности Общественного объединения «БелТИЗ». Учредителем Предприятия является ОО» БелТИЗ».

Предприятие, закрепленное за ним имущество, а также имущество, произведенное и приобретенное Предприятием в процессе его деятельности, является собственностью ОО «БелТИЗ».

Предприятие является юридическим лицом, субъектом хозяйствования, действующим на принципах хозяйственного расчета, имеет самостоятельный баланс, расчетный, валютный счет в банке, печать, штампы со своими наименованиями и символами ОО «БелТИЗ» и другие реквизиты.

Вышестоящим органом по отношению к предприятию является Центральное правление ОО «БелТИЗ». Местонахождение: 220018, г. Минск, ул. Якубовского, 52.

В своей деятельности предприятие руководствуется действующим законодательством РБ, Уставом ОО «БелТИЗ» и другими актами ОО «БелТИЗ».

Целью деятельности предприятия являются:

— социально-трудовая реабилитация инвалидов по зрению, обеспечение их доступной работой, в том числе в надомных условиях, а также наиболее полное удовлетворение их культурных и духовных потребностей;

— производство и реализация продукции как для внутреннего рынка, так и на экспорт;

— организация специфического трудового процесса путем разработки специальной технологии и внедрение средств промышленного и культурно-бытового назначения;

— изыскание и постановка на производство продукции, отвечающей требованиям рационального трудового устройства инвалидов по зрению и обеспечивающей их максимальную занятость общественно полезным трудом;

— обучение инвалидов по зрению доступным их профессиям, привлечение к участию в кружках художественной самодеятельности и спортивно-оздоровительных мероприятиях.

Основной стратегией предприятия является сохранение имеющихся сегментов рынка и завоевание новых за счет:

. Постоянного совершенствования сбытовой политики.

. Повышения качества продукции.

. Расширения ассортимента выпускаемой продукции.

. Поисков путей снижения себестоимости продукции.

На внутреннем рынке в своем ценовом сегменте у ЧУП «Светоприбор» ОО «БелТИЗ» существенных конкурентов нет.

Продвижением продукции ЧУП «Светоприбор» занимается отдел маркетинга и сбыта (ОМиС).

В результате маркетинговых мероприятий (выставок) осуществляется поиск новых покупателей, исследование цен и продукции конкурентов, переговоры с покупателями. На основании собранных материалов осуществляется анализ цен и продукции конкурентов. Посредством сети Internet осуществляется мониторинг рынка электроустановочных изделий.

С 2002 г. работает официальный сайт предприятия www.svetopribor.by.

В 2008 г. произошло обновление сайта.

Реклама продукции размещается в печатных и электронных каталогах, специализированных справочниках. Печатаются и распространяются каталоги и рекламные проспекты электроустановочных изделий.

С 2003 г. предприятие развивает дилерскую сеть, что значительно повлияло на объемы реализуемой продукции. Количество дилеров: в 2004 г. -11; в 2005 г. — 22; в 2006 г. — 25, 2008 г. — 24, 2009 г. — 13, 2010 г. — 14.

В состав предприятия входят следующие основные производственные подразделения: сборочный цех; штамповочный цех; пластмассовый цех; цех надомного труда; Червенский филиал; Борисовский филиал.

Функционирование основных цехов обеспечивают следующие вспомогательные подразделения: инструментальный цех, автотранспортный участок, ремонтно-строительный участок, энерго-механический отдел.

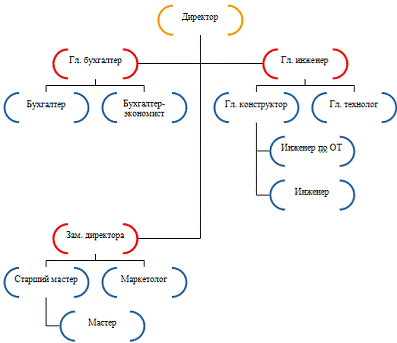

Организационная структура предприятия регламентирована штатным расписанием предприятия. Структуры подразделений, входящих в ЧУП «Светоприбор» ОО «БелТИЗ», установлены в соответствующих положениях о подразделениях.

ЧУП «Светоприбор» ОО «БелТИЗ» специализируется на выпуске электроустановочных изделий.

Ассортимент выпускаемой предприятием продукции включает в себя:

— Розетки штепсельные (скрытой и открытой установки; с заземлением и без него; со шторками и без; номинальный ток — 10, 16 и 32А; степень защиты — IP20 и IP44; напряжение — 250 и 440В)

— Розетки телевизионные, телефонные, переносные, компьютерные.

— Выключатели (скрытой и открытой установки, проходные; одно-, двух-, и трехклавишные, номинальный ток — 4, 6, 10А; степень защиты — IP20 и IP44; напряжение — 250В)

— Выключатели полупроводниковые с датчиком движения

— Узлы розеток и выключателей

— Блоки электроустановочные

— Удлинители (1-но, 2-х, 3-х, 4-х, 6-ти местные с номинальным током 6, 10,16А; с длиной шнура от 2-х до 40 м.)

— Удлинители и розетки с элементами УЗО

— Разветвители

— Вилки штепсельные

— Коробки монтажные (скрытой и открытой установки; установочные, для разводки проводов, потолочные; для бетона и гипсокартона)

— Патрон подвесной.

— Светильники светодиодные

Система менеджмента качества проектирования и производства электроустановочных изделий ЧУП «Светоприбор» сертифицирована на соответствие требованиям СТБ ИСО 9001-2001.

Выключатели, блоки, установочные узлы прошли сертификацию в самом престижном европейском органе по сертификации электроустановочных изделий YDE (Германия) на соответствие требованиям международных стандартов с правом маркировки знаком СЕ.

Высокое качество выпускаемой продукции неоднократно подтверждалось дипломами и грамотами на различных отечественных и международных специализированных выставках.

На ЧУП «Светоприбор» осуществляется весь производственный процесс от изготовления оснастки до выпуска готовой продукции.

Общая площадь производственных помещений составляет 9706,4 м.кв.

Расширение ассортимента продукции — одно из основных направлений в развитии предприятия.

Постоянная модернизация производства, обновление оборудования и внедрение новейших научных разработок содействуют укреплению позиций как на собственном, так и зарубежных рынках.

Сегодня ЧУП «Светоприбор» выпускает более 250 наименований продукции. Ежегодно осваивается около 50 новых изделий.

ЧУП «Светоприбор» ОО «БелТИЗ» реализует электроустановочную продукцию на внутреннем и внешнем рынке.

Внутренний рынок (рынок РБ) сформирован следующими основными группами покупателей:

— электро- и строительно-монтажные организации;

— крупнооптовые покупатели, реализующие продукцию как в РБ, так и за ее пределами;

— мелкооптовые покупатели (индивидуальные предприниматели, реализующие продукцию на рынках)

— розничная торговля;

— организации, приобретающие продукцию для собственных нужд.

Внешний рынок можно разделить на

— рынок Российской Федерации, который в свою очередь можно разделить на:

— Центральный регион с центром в Москве;

— Северо — Западный регион с центром в Санкт-Петербурге;

— Уральский регион с центром в Екатеринбурге;

— Южный регион с центром в Ростове.

Рынок РФ отличается большой емкостью и является перспективным рынком сбыта продукции ЧУП «Светоприбор» ОО «БелТИЗ»

— рынок стран СНГ:

— Казахстан. Рынок Казахстана является быстрорастущим в силу активно ведущегося строительства.

— Молдова. Молдавский рынок отличается относительно небольшой емкостью.

— Украина. Перспективный и быстроразвивающийся рынок.

К компетенции директора относятся все вопросы руководства текущей деятельностью организации.

Существовавшая организационно-управленческая структура ЧУП «Светоприбор» ОО «БелТИЗ» являлась линейно — функциональной по принципу своего построения и сильно централизованной. При такой структуре управления производством каждое подразделение выполняет четко определенные функции в общей цепочке производственного процесса. По сути, это — конвейер, и каждое подразделение четко знает свою роль в функционировании этого конвейера: конструкторы разрабатывают, технологи внедряют, отдел сбыта продает и т.д. Подобная структура является оптимальной для компаний среднего размера; для предприятий с ограниченной номенклатурой продукции.

Эта структура хорошо работает при стабильной экономической ситуации и предназначена для выполнения однотипных повторяющихся операций. ЧУП «Светоприбор» ОО «БелТИЗ» благополучно работало по такой схеме при стабильном рынке. При указанных условиях (и только при них) система имеет следующие преимущества: внутренние организационные связи ясно очерчены; система позволяет повышать профессиональный уровень технических специалистов; система управления и контроля относительно проста; может быть обеспечено конкурентное преимущество через повышение качества работы функциональных подразделений; относительно низкие накладные расходы при условии полной загрузки производственных мощностей. Функциональная административно — командная структура управления не соответствует тем экономическим реалиям, в которых оказалось предприятие.

Она не обеспечивает выполнения задач, стоящих перед ним, а именно: выход на новые рынки; создание в структуре завода нескольких центров прибыли; создание условий для развития активности и ответственности руководителей отдельных производственных подразделений за конкретные результаты своей работы.

Рисунок 2.1 — Организационная структура ЧУП «Светоприбор» ОО «БелТИЗ»

Функциональная структура несет в себе недостатки, которые ранее не являлись определяющими, но в изменившихся экономических условиях стали серьезными и требующими немедленного устранения. Основными из них можно назвать:

— развитие скорее «узких» специалистов — технарей, нежели управляющих (менеджеров); для ЧУП «Светоприбор» ОО «БелТИЗ» это привело к тому, что практически на всех руководящих должностях работали высококлассные и опытные специалисты, однако не все из них хорошо освоили новую для себя специальность — менеджер (профессиональный управленец);

— ответственность за финансовые результаты предприятия в целом несет исключительно руководитель предприятия, а критерием является физический объем произведенной продукции, для непроизводственных — решение инженерно-технических задач и т.п. При этом они стремятся дистанцироваться от ответственности за финансово-экономические результаты деятельности подразделения, и, кроме того, традиционная система внутрифирменного учета просто не позволяет эти результаты объективно оценивать;

— структура «сопротивляется» расширению производства и диверсификации деятельности;

— руководители специализированных подразделений ориентированы на рутинную текущую работу:

— большинство структурных подразделений ЧУП «Светоприбор» ОО «БелТИЗ» по типу своей деятельности (внешней активности) не ориентировано на реальный рынок и не учитывает его потребностей. «Светоприбор» ОО «БелТИЗ», просуществовавшая долгие годы, являлась наиболее типичной для многих средних и крупных предприятий. Она вполне соответствовала тем задачам, которые стояли перед предприятием в условиях плановой централизованной экономики, и вполне адекватно функционировала. Изменение внешней среды потребовало соответствующей корректировки структуры. Руководство предприятия (еще до появления внешних консультантов) осознало тот факт, что структуру управления акционерным обществом необходимо преобразовывать в дивизиональную при которой практически каждое структурное подразделение наделяется той или иной степенью самостоятельности, ориентируется на потребности определенного рынка и становится бизнес — единицей в составе компании.

2.2 Анализ основных технико-экономических и финансовых показателей деятельности предприятия

Рассчитаем и приведём анализ основных показателей хозяйственно-экономической деятельности (таблице 2.1.).

На ЧУП «Светоприбор» ОО «БелТИЗ» в 2010 году темп роста выручки от реализации продукции по отношению к 2008 году составил 194%, по отношению к 2009 году темп роста составил 155,71%, что свидетельствует об увеличении выручки предприятия по отношению к 2009 и 2008 году (приложение 1).

В 2010 году наблюдается увеличение остаточной стоимости основных средств по отношению к 2009 году на 957228 тыс. руб., или на 631,85% по отношению к 2009 году.

На ЧУП «Светоприбор» ОО «БелТИЗ» наблюдается увеличение среднесписочной численности работников, так увеличение численности работников в 2010 году по отношению к 2009 году составило 7 человек, увеличение произошло за счёт рабочих на 3 человека (приложение 2).

Обобщающие показатели использования основных фондов, характеризующие различные аспекты использования (состояния) основных фондов в целом по предприятию в 2010 году составляют следующее: фондоотдача в 2010 году составила 6,64, темп роста составил по отношению к 2009 году 24,64%, что свидетельствует об негативных тенденциях на предприятии. Фондоёмкость в 2010 году составила 0,15, что составляет 405,76% по отношению к 2009 году данный показатель показывает долю стоимости основных фондов, приходящуюся на 1 руб. выпускаемой продукции или оказанной услуги, таким образом, данный показатель свидетельствует об ухудшении деятельности на ЧУП «Светоприбор» ОО «БелТИЗ».

Фондовооруженность труда в 2010 году составила 1752,25 тыс. руб., темп роста составил 625,03% по отношению к 2009 году, данный показатель свидетельствует о том, что на ЧУП «Светоприбор» ОО «БелТИЗ» происходит сокращение стоимости основных средств по отношению к среднесписочному числу рабочих.

Рентабельность основных производственных фондов в 2010 году составила 316,04, темп роста составил минус 24,64% по отношению к 2009 году, таким образом на ЧУП «Светоприбор» ОО «БелТИЗ» сократилась рентабельность основных фондов, что свидетельствует об неэффективном использовании основных фондов, так как на ЧУП «Светоприбор» ОО «БелТИЗ». Производительность труда в 2010 году составила 11631,16 тыс. руб. на человека, темп роста составил 154,03% по отношению к 2009 году, что является положительным в деятельности ЧУП «Светоприбор» ОО «БелТИЗ».

Таблица 2.1 — Анализ основных показателей хозяйственно-экономической деятельности, за 2008-2010 годы

|

Показатели |

Единица измерения |

2008 |

2009 |

2010 |

Отклонение 2010 года, (+,-) |

Темп роста к 2008 году, % |

Темп роста к 2009 году |

||

|

от 2008 |

от 2009 |

2009 / 2008 |

2010 / 2008 |

2010 / 2009 |

|||||

|

Выручка от реализации продукции, работ, услуг |

тыс. руб. |

3878296,0 |

4847870,0 |

7548624,0 |

3670328 |

2700754 |

125,00 |

194,64 |

155,71 |

|

Себестоимость реализованных товаров, продукции, работ услуг |

тыс. руб. |

2107929 |

2 539 674 |

3 954 529 |

1846600 |

1414855 |

120,48 |

187,60 |

155,71 |

|

Всего остаточная стоимость основных средств |

тыс. руб. |

156584 |

179 982 |

1 137 210 |

980626 |

957228 |

114,94 |

726,26 |

631,85 |

|

Среднесписочная численность работающих: |

|||||||||

|

промышленно-производственного персонала (ППП) |

чел. |

625 |

642 |

649 |

24 |

7 |

102,72 |

103,84 |

101,09 |

|

рабочих (ЧР) |

чел. |

457 |

486 |

489 |

32 |

3 |

106,35 |

107,00 |

100,62 |

|

Прибыль от реализации продукции, работ, услуг |

тыс. руб. |

1770367 |

2308196 |

3594095 |

1823728,42 |

1285899,00 |

130,38 |

203,01 |

155,71 |

|

Фондоотдача (Ф отд ) |

коэф. |

24,77 |

26,94 |

6,64 |

-18,13 |

-20,30 |

108,75 |

26,80 |

24,64 |

|

Фондоемкость (Ф ёмк ) |

коэф. |

0,04 |

0,04 |

0,15 |

0,11 |

0,11 |

91,95 |

373,13 |

405,78 |

|

Фондовооруженность труда (Фв) |

тыс. руб./чел. |

250,53 |

280,35 |

1752,25 |

1501,71 |

1471,90 |

111,90 |

625,03 |

|

|

Рентабельность основных производственных фондов (Р) |

% |

1130,62 |

1282,46 |

316,0450 |

-814,57 |

-966,41 |

113,43 |

27,95 |

24,64 |

|

Рентабельность продукции |

% |

83,99 |

90,89 |

90,89 |

6,90 |

0,00 |

108,22 |

108,22 |

100,00 |

|

Производительность труда (П р ) |

тыс. руб./чел. |

6205,27 |

7551,20 |

11631,16 |

5425,89 |

4079,96 |

121,69 |

187,44 |

154,03 |

|

Затраты на рубль продукции |

коэф. |

0,54 |

0,52 |

0,52 |

-0,02 |

0,00 |

96,39 |

96,39 |

100,00 |

Таким образом, как видно из провидённых расчётов, можно сделать вывод, что на ЧУП «Светоприбор» ОО «БелТИЗ» использование основных фондов является не эффективным, так как анализируемые показатели имеют тенденцию к снижению по отношению с отчётным 2008 и 2009 годами, данные показатели свидетельствует о том, что 2009 год был самым эффективным по отношению к 2010 году и 2008 году.

Оценивая эффективность использования трудовых ресурсов, рассчитаем показатель выработки за 2008-2010 годы.

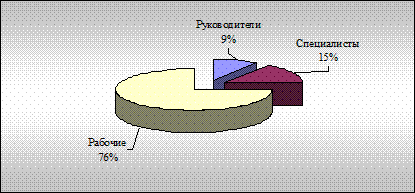

В 2009 г. численность работников ЧУП «Светоприбор» ОО «БелТИЗ» составляла 642 работников, в 2010 году — 649 работников. Численности работников по категориям и изменения мы можем проследить по табл. 2.2.

Таблица 2.2 — Анализ численности работников ЧУП «Светоприбор» ОО «БелТИЗ» за 2009-2010 годы

|

Показатель |

2009 |

2010 |

Отклонение |

|

|

+/- |

% |

|||

|

Среднесписочная численность персонала |

642 |

649 |

7 |

101,09 |

|

Руководители |

60 |

61 |

1 |

101,67 |

|

Специалисты |

96 |

99 |

3 |

103,13 |

|

Рабочие |

486 |

489 |

3 |

100,62 |

|

Всего |

642 |

649 |

7 |

101,09 |

На основании таблицы 2.2. построим диаграмму (рисунка 2.2.).

В 2010 году увеличилось количество руководителей на 1 человека и специалистов на 3 человека.

Рисунок 2.2 — Удельный вес работников по категориям в общем количестве за 2010 год

Анализируя построенные диаграммы, можно сделать вывод о том, что наибольший удельный вес в общем количестве работников на ЧУП «Светоприбор» ОО «БелТИЗ» занимает категория рабочих. За 2010 год их количество увеличилось на 3 человека.

3 Анализ финансового состояния и платёжеспособности ЧУП «Светоприбор» ОО «БелТИЗ»

Устойчивость финансового состояния предприятия в значительной степени зависит от того, каким имуществом оно располагает. Сведения об имуществе, имеющемся в распоряжении предприятия, с точки зрения его состава и размещения, содержатся в активе баланса. Главным признаком группировки статей актива баланса является их участие в производственном процессе. По этому признаку все активы баланса подразделяются на две группы: внеоборотные, т.е. активы, используемые в производственном процессе в течение длительного периода (более года) и оборотные активы, которые потребляются в течение года неоднократно.

В процессе анализа активов предприятия в первую очередь следует изучить их динамику, изменения в их составе и структуре и дать им оценку. Динамический, или горизонтальный анализ позволяют установить абсолютные приращения и темпы роста активов предприятия, что важно для характеристики устойчивости его финансового состояния, т.к. при увеличении абсолютной суммы активов, можно говорить, что предприятие повышает свой экономический потенциал (табл. 2.3).

Таблица 2.3. Горизонтальный анализ активов ЧУП «Светоприбор» ОО «БелТИЗ»

|

№ п/п |

АКТИВ |

Код строки |

На начало года, тыс. руб. |

На конец года, тыс. руб. |

Изменение, тыс. руб. |

Темп роста, % |

|

1. |

Долгосрочные активы |

S(стр. 110, 130-150) |

224 271 |

2 661 833 |

2 437 562 |

1186,9 |

|

2. |

Нематериальные активы |

120 |

0 |

0 |

0 |

— |

|

3. |

Итого внеоборотных активов |

190 |

224 271 |

2 661 833 |

2 437 562 |

1186,9 |

|

4. |

Текущие активы, в том числе: |

290 |

468 151 |

5 801 230 |

2437562 |

1186,9 |

|

— запасы и затраты |

210 |

225 717 |

1 795 541 |

1 569 824 |

795,5 |

|

|

— денежные средства |

260 |

58 065 |

530 767 |

472 702 |

914,1 |

|

|

— дебиторская задолженность |

S(стр. 230+240) |

17 704 |

264 793 |

247 089 |

1495,7 |

|

|

— прочие оборотные активы |

(280) |

166 665 |

3 210 129 |

3 043 464 |

1926,1 |

|

|

5. |

Имущество в целом |

300 |

692 422 |

8 463 063 |

7 770 641 |

1222,2 |

На предприятии ЧУП «Светоприбор» ОО «БелТИЗ» за анализируемый период сумма внеоборотных активов увеличилась на 2 437 562 тыс. руб.

Изменение активов предприятия в пользу увеличения оборотных средств свидетельствует о формировании более мобильной структуры активов, способствующей ускорению оборачиваемости средств предприятия. Увеличение запасов на 1 569 824 тыс. руб. свидетельствует о наращивании производственного потенциала предприятия.

За анализируемый период дебиторская задолженность предприятия выросла на 247 089 тыс. руб.

Соотношение внеоборотных и оборотных активов определяется отраслевыми особенностями, уровнем автоматизации производства, политикой администрации в области капиталовложений и конкретными условиями работы предприятия. Тем не менее достаточно высокая доля оборотного капитала, имеющего более высокий уровень оборачиваемости, способна приносить большую массу прибыли и, следовательно, повышать потенциал ликвидности.

Используя условные обозначения: АНГ, АКГ — величина активов на начало и конец года соответственно; ВР1, ВР2 — выручка от продаж в предыдущем и отчетном периодах; БП1, БП2 — балансовая прибыль в предыдущем и отчетном периодах, запишем формулы для вычисления (в%):

Темпа прироста активов:

![]()

Темпа прироста выручки от продаж:

![]()

Темпа прироста балансовой прибыли:

![]()

![]() ;

;

![]() ;

;

![]() .

.

Так как темпы прироста финансовых результатов меньше темпов прироста активов, то это свидетельствует о снижении эффективности деятельности предприятия.

«Золотым правилом» экономики предприятия принято называть соотношение:

% < ТА < ТВР < ТБП,

где ТА — темп роста совокупных активов;

ТВР — темп роста выручки от реализации;

ТБП — темп роста балансовой прибыли.

ТА = 100% + Тапр

ТВР = 100% + Тпрвр

ТБП = 100% + ТБПпр

Первое неравенство (100% < ТА) показывает, что предприятие наращивает свой экономический потенциал и масштабы деятельности.

Второе неравенство (ТА < ТВР) свидетельствует о том, что объем продаж растет быстрее экономического потенциала. Из этого можно сделать вывод о повышении эффективности использования ресурсов на предприятии.

Третье неравенство (Твр < ТБП) означает, что прибыль предприятия растет быстрее объема реализации продукции вследствие положительного эффекта операционного рычага, действие которого проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли.

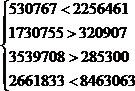

ТА = 100% + 1122,2% = 1222,2%;

ТВР = 100% + 55,7% = 155,7%;

ТБП = 100% + 55,7% = 155,7%;

На предприятии ЧУП «Светоприбор» ОО «БелТИЗ» данное соотношение не соблюдается.

Вертикальный (структурный) анализ актива баланса с помощью относительных показателей дает возможность получить представление о финансовом отчете: о структуре актива баланса, доли отдельных статей отчетности в валюте баланса. Цель вертикального анализа заключается в расчете удельного веса отдельных статей в итоге баланса и оценке их динамики, что позволяет установить и прогнозировать структурные изменения активов баланса. Динамика структуры хозяйственных средств дает возможность определить самые общие тенденции в изменении финансового положения организации (таблица 2.4).

Таблица 2.4. Вертикальный анализ активов ЧУП «Светоприбор» ОО «БелТИЗ»

|

№ п/п |

АКТИВ |

На начало года, % |

На конец года, % |

Изменение, % |

|

1. |

Долгосрочные активы |

32,39 |

31,45 |

-0,94 |

|

2. |

Нематериальные активы |

0,00 |

0,00 |

0,00 |

|

3. |

Итого внеоборотных активов |

32,39 |

31,45 |

-0,94 |

|

4. |

Текущие активы, в том числе: |

67,61 |

68,55 |

0,94 |

|

4.1. |

— запасы и затраты |

32,60 |

21,22 |

-11,38 |

|

4.2. |

— денежные средства |

8,39 |

6,27 |

-2,12 |

|

4.3. |

— дебиторская задолженность |

2,55 |

3,13 |

0,58 |

|

4.4. |

— прочие оборотные активы |

24,07 |

37,93 |

13,86 |

|

5. |

Имущество в целом |

100,00 |

100,00 |

Х |

На начало года удельный вес основных средств в структуре активов предприятия составлял 32,39%, на конец года — 31,45%. Основную долю в структуре активов составляют оборотные активы. Оборотные активы на начало года составляли 67,61%, на конец года — 68,55%. Основное место в оборотных активах занимают запасы и затраты (на начало года — 32,6%, к концу года их удельный вес снизился на 11,38%).

Второе место в структуре текущих активов занимают прочие оборотные активы, их доля составила 24,07% и 37,93% на начало и конец года соответственно. Доля денежных средств на начало года составляла 8,39%, на конец года — 6,27%. Удельный вес дебиторской задолженности на начало года составил 2,55%, на конец года — 3,13%. Финансовое состояние предприятия во многом зависит от того, какие источники средств оно имеет в своем распоряжении. По степени принадлежности используемые средства подразделяется на собственные средства и заемные средства.

Необходимость в источниках собственных средств обусловлена требованиями самофинансирования предприятий. Они являются основой самостоятельности и независимости предприятий (рис. 2.5).

Таблица 2.5. Горизонтальный анализ пассивов ЧУП «Светоприбор» ОО «БелТИЗ»

|

№ п/п |

ПАССИВ |

Код строки |

На начало года, тыс. руб. |

На конец года, тыс. руб. |

Изменение, млн. руб. |

Темп роста, % |

|

1. |

Капитал и резервы |

490 |

519 886 |

5 600 395 |

5080509 |

1077,2 |

|

1.1. |

Уставный фонд |

410 |

135 860 |

2 660 732 |

2524872 |

1958,4 |

|

1.2. |

Резервный фонд |

420 |

56 326 |

56326 |

||

|

1.3. |

Добавочный фонд |

430 |

152 279 |

1 549 577 |

1397298 |

1017,6 |

|

1.4. |

Нераспределенная прибыль |

450 |

65 263 |

664 104 |

598841 |

1017,6 |

|

1.5. |

Целевое финансирование |

460 |

517 500 |

517500 |

||

|

1.6. |

Доходы будущих периодов |

470 |

166 484 |

152 156 |

-14328 |

91,4 |

|

2. |

Долгосрочные обязательства |

590 |

285 300 |

285 300 |

||

|

3. |

Краткосрочные обязательства |

690 |

172 536 |

2 577 368 |

2404832 |

1493,8 |

|

3.1. |

Краткосрочные кредиты и займы |

610 |

19 302 |

320 907 |

301605 |

1662,6 |

|

3.2. |

Кредиторская задолженность |

620 |

153 234 |

2 256 461 |

2 103 227 |

1472,6 |

|

3.2.1. |

перед поставщиками и подрядчиками |

621 |

45324 |

2 256 461 |

2 211 137 |

4978,5 |

|

3.2.2. |

по расчетам с персоналом по оплате труда |

623 |

6248 |

156893 |

150 645 |

2511,1 |

|

3.2.3. |

по налогам и сборам |

625 |

69779 |

1051790 |

982011 |

1507,3 |

|

3.2.4. |

по социальному страхованию и обеспечению |

626 |

3614 |

95064 |

91450 |

2630,4 |

|

3.2.5. |

перед прочими кредиторами |

628 |

28269 |

299889 |

271620 |

1060,8 |

|

4. |

890 |

692 422 |

8 463 063 |

7770641 |

1222,2 |

На анализируемом предприятии за отчетный период увеличилась сумма собственного капитала на 5 080 509 тыс. руб., тем роста составил 1 077,2%. Из данных табл. следует, что за отчетный год сумма краткосрочных обязательств увеличилась на 2404832 тыс. руб., темп роста 1 493,8%.Долгосрочные обязательства увеличились на 285 300 тыс. руб. Привлечение заемных средств в оборот предприятия — явление нормальное. Это содействует временному улучшению финансового состояния при условии, что они не замораживаются на продолжительное время в обороте и своевременно возвращаются. В отчетном году сумма непогашенного долгосрочного кредита составила 285 300 тыс. руб.

В составе кредиторской задолженности наибольшую сумму составляют расчеты по налогам и сборам. На начало года их сумма составляла 69 779 тыс. руб., к концу года произошел рост по данной статье на 982 011 тыс. руб. Также в составе кредиторской задолженности присутствуют расчеты с поставщиками и подрядчиками, расчеты по оплате труда, расчеты по социальному страхованию и обеспечению, расчеты с разными дебиторами и кредиторами.

Произведем вертикальный анализ активов на ЧУП «Светоприбор» ОО «БелТИЗ», в таблице 2.6. Наибольший удельный вес в структуре пассива предприятия ЧУП «Светоприбор» ОО «БелТИЗ» занимают источники собственных средств, капитал и резервы. Однако их удельный вес в структуре источников снизился на 8,9%, что свидетельствует о повышении степени финансовой зависимости предприятия от внешних кредиторов.

Таблица 2.6. Вертикальный анализ активов ЧУП «Светоприбор» ОО «БелТИЗ»

|

№ п/п |

ПАССИВ |

На начало года, % |

На конец года, % |

Изменение, % |

|

1. |

Капитал и резервы |

75,1 |

66,2 |

-8,9 |

|

1.1. |

Уставный фонд |

19,6 |

31,4 |

11,8 |

|

1.2. |

Резервный фонд |

0,0 |

0,7 |

0,7 |

|

1.3. |

Добавочный фонд |

22,0 |

18,3 |

-3,7 |

|

1.4. |

Нераспределенная прибыль |

9,4 |

7,8 |

-1,6 |

|

1.5. |

Целевое финансирование |

0,0 |

6,1 |

6,1 |

|

1.6. |

Доходы будущих периодов |

24,0 |

1,8 |

-22,2 |

|

2. |

Долгосрочные обязательства |

0,0 |

3,4 |

3,4 |

|

3. |

Краткосрочные обязательства |

24,9 |

30,5 |

5,5 |

|

3.1. |

Краткосрочные кредиты и займы |

2,8 |

3,8 |

1,0 |

|

3.2. |

Кредиторская задолженность |

22,1 |

26,7 |

4,5 |

|

перед поставщиками и подрядчиками |

6,5 |

26,7 |

20,1 |

|

|

по расчетам с персоналом по оплате труда |

0,9 |

1,9 |

1,0 |

|

|

по налогам и сборам |

10,1 |

12,4 |

2,4 |

|

|

по социальному страхованию и обеспечению |

0,5 |

1,1 |

0,6 |

|

|

перед прочими кредиторами |

4,1 |

3,5 |

-0,5 |

|

|

4. |

Итого источников |

100,0 |

100,0 |

X |

Большое влияние на финансовое состояние предприятия оказывает структура заемных средств. Из данных табл. 4 следует, что за отчетный год удельный вес заемных средств в структуре источников увеличился на 8,9%.

В структуре кредиторской задолженности наибольший удельный вес составляют расчеты по налогам и сборам. На начало года их удельный вес составил 10,1%, к концу года произошел рост по данной статье на 2,4%. Доля расходов по оплате труда на начало и конец года составила соответственно 0,9% и 1,9%. Удельный вес расчетов с поставщиками и подрядчиками на начало года составил 6,5%, на конец года — 26,7%. Удельный вес расчетов с разными дебиторами и кредиторами снизился за год на 0,5%, а расчетов по социальному страхованию и обеспечению — увеличился на 0,6%. Долгосрочные обязательства занимают в структуре на конец года 3,4%, от общего. От того, насколько оптимально соотношение источников собственных и заемных средств, во многом зависит финансовое положение предприятия. Выработка правильной финансовой стратегии поможет многим предприятиям повысить эффективность своей деятельности.

В связи с этим важными показателями, которые характеризуют устойчивость предприятия, являются (табл. 2.7):

) коэффициент финансовой автономии (независимости) — удельный вес источников собственных средств в общей сумме источников;

) коэффициент финансовой зависимости — доля источников заемных средств в валюте баланса;

) коэффициент текущей задолженности — отношение краткосрочных финансовых обязательств к общей валюте баланса;

) коэффициент долгосрочной финансовой независимости (финансовой устойчивости) — отношение собственных источников и долгосрочных заемных источников к общей валюте баланса;

) коэффициент покрытия долгов собственным капиталом (коэффициент платежеспособности) — отношение собственных источников к заемным;

) плечо финансового левериджа или коэффициент финансового рычага — отношение заемного капитала к собственному.

Таблица 2.7. Анализ структуры источников средств на ЧУП «Светоприбор» ОО «БелТИЗ»

|

№ п/п |

Наименование показателя |

Значение показателя |

|

|

на начало года |

на конец года |

||

|

1. |

Коэффициент финансовой автономии (независимости) |

0,751 |

0,662 |

|

2. |

Коэффициент финансовой зависимости |

0,249 |

0,338 |

|

3. |

Коэффициент текущей задолженности |

0,249 |

0,305 |

|

4. |

Коэффициент долгосрочной финансовой независимости (финансовой устойчивости) |

0,751 |

0,695 |

|

5. |

Коэффициент покрытия долгов собственным капиталом (коэффициент платежеспособности) |

3,013 |

1,956 |

|

6. |

Плечо финансового левериджа или коэффициент финансового рычага |

0,332 |

0,511 |

Чем выше уровень первого, четвертого и пятого показателей и ниже второго, третьего и шестого, тем устойчивее финансовое состояние предприятия.

Основными показателями являются коэффициент финансовой независимости, коэффициент финансовой зависимости и коэффициент финансового рычага. Логика работы с этими показателями финансовой устойчивости предполагает также рассмотрение каждого в динамике с точки зрения его соответствия нормальному уровню (нормативу) (таблица 3.4).

Таблица 2.8. Нормативные значения коэффициентов, характеризующих финансовую устойчивость на ЧУП «Светоприбор» ОО «БелТИЗ»

|

Показатель |

Нормальное значение |

|

1. Коэффициент финансовой независимости |

≥ 0,5 |

|

2. Коэффициент финансовой зависимости |

0,2 — 0,5 |

|

3. Коэффициент финансового рычага |

0,2 — 1,0 |

Постоянная часть оборотных активов — это тот минимум, который необходим предприятию для осуществления операционной деятельности и величина которого не зависит от сезонных колебаний объема производства и реализации продукции (запасы, готовая продукция).

Переменная часть оборотных активов подвержена колебаниям в связи с сезонным изменением объемов деятельности (дебиторская задолженность; денежные средства; финансовые вложения; товары отгруженные, выполненные работы, оказанные услуги).

Определим источники финансирования активов на предприятии ЧУП «Светоприбор» ОО «БелТИЗ» (табл. 2.9).

Таблица 2.9. Источники финансирования активов на ЧУП «Светоприбор» ОО «БелТИЗ»

|

Вид актива |

Сумма |

Источник финансирования |

Сумма |

|

Внеоборотные активы |

2 661 833 |

ИСС (100%) |

2 661 833 |

|

Постоянная часть оборотных активов |

1 740 369 |

ИСС (100%) |

1 740 369 |

|

Переменная часть оборотных активов |

4 060 861 |

ИСС (5%) ДЗК КЗК (95%) |

1 198 193 285 300 2 577 368 |

Следовательно, ЧУП «Светоприбор» ОО «БелТИЗ» проводит консервативную политику финансирования активов.

Определим нормативную величину коэффициентов финансовой независимости, зависимости, финансового риска при консервативной финансовой политике:

К ф.н = ВОА ´ 0,8 + ОАпост ´ 0,1 + ОАперем ´ 0,5

К ф.з. = 1 — Кф.н.

![]()

Кф.н = 0,315 ´ 0,8 + 0,206 ´ 10 + 0,48 ´ 0,5 = 0,341;

Кф.з. = 1 — 0,341 = 0,659;

![]() .

.

На начало года коэффициент финансовой независимости составляет 0,751, на конец года — 0,662 при нормативном уровне 0,341, следовательно, предприятие финансово устойчиво и стабильно.

Коэффициент финансового рычага дает наиболее общую оценку финансовой устойчивости организации. Нормативное значение данного коэффициента 0,659. На начало года коэффициент финансового рычага составляет 0,249, на конец года — 0,338.

Мерилом финансовой устойчивости предприятия является степень покрытия внеоборотных активов источниками собственных средств или собственными средствами и долгосрочными кредитами и займами.

Покрытие I степени = ИСС / BOA, Покрытие II степени = (ИСС + ДКЗ) / ВОА

На начало года: Покрытие I степени = 519 886 / 224 271 = 2,3181.

На конец года: Покрытие I степени 5 600 395 / 2 661 833 = 2,104.

Покрытие I степени имеет отличное значение, так как источники собственных средств дополнительно финансируют запасы имущества (I степень покрытия > 1).

Если для финансирования внеоборотных активов источников собственных средств недостаточно, привлекают долгосрочные кредиты и займы. На начало года: Покрытие II степени = (519 886 + 0) / 224 271 = 2,3181. На конец года: Покрытие II степени = (5 600 395 + 285 300) / 2 661 833 = 2,2111.

Чем больше II степень покрытия превышает I, тем большую финансовую стабильность имеет предприятие, так как. в этом случае стабильными долгосрочными источниками финансирования обеспечены не только внеоборотные, но и часть оборотных активов.

Соотношение стоимости запасов и величин собственных и заемных источников их формирования, является одним из важнейших факторов устойчивости финансового состояния ЧУП «Светоприбор» ОО «БелТИЗ».

Степень обеспеченности запасов источниками формирования выступает в качестве причины той или иной степени устойчивости финансового состояния ЧУП «Светоприбор» ОО «БелТИЗ».

Для обоснования данного принципа используется модель бухгалтерского баланса предприятия:

+ 3 + ДЗ + ДС = ИСС + ДКЗ + ККЗ + КЗ,

где BOA — внеоборотные активы;

З — производственные запасы, включая несписанный НДС по приобретенным ценностям, готовую продукцию и товары;

ДЗ — дебиторская задолженность, в т.ч. включая прочие оборотные активы, товары отгруженные;

ДС — денежные средства и финансовые вложения; ИСС — источники собственных средств;

ДКЗ — долгосрочные кредиты и займы;

ККЗ — краткосрочные кредиты и займы;

КЗ — краткосрочная кредиторская задолженность и прочие краткосрочные обязательства.

(BOA + 3) ≤ (ИСС + ДКЗ + ККЗ)

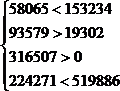

На начало года: (224 271 + 316 507) > (519 886 + 0 + 172 536);

На конец года: (2 661 833 + 3 539 708) > (5 600 395 + 285 300 + 2 577 368)

(ДЗ + ДС) ≥ КЗ

На начало года: (17 704 + 75 875 + 58 065) > 153 234.

На конец года: (264 793 +1 465 962 + 530 767) > 2 256 461.

Выполнение одного из неравенств автоматически влечет за собой выполнение и другого, поэтому при определении устойчивости финансового состояния предприятия обычно исходят из первого неравенства, преобразовав его с учетом того, что в первую очередь предприятие должно обеспечить собственными источниками средств, долгосрочными и краткосрочными кредитами, имеющиеся у него внеоборотные активы. Другими словами, величина запасов не должна превышать суммы собственных источников средств, долгосрочных и краткосрочных кредитов после обеспечения этими источниками средств всех внеоборотных активов, т.е.:

З ≤ (ИСС + ДКЗ + ККЗ) — BOA

На начало года: 316 507 > (519 886 + 0 + 19 302) — 224 271.

На конец года: 3 539 708 < (5 600 395 + 285 300 + 320 907) — 2 661 833.

Данное условие задает необходимое для финансовой устойчивости предприятия ограничение величины запасов источниками их формирования. На основе этого ограничения строится методика анализа финансовой устойчивости предприятия, которая в этом случае сводится к анализу обеспеченности запасов источниками их формирования.

Обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов, определяемый как разница величины источников средств и величины запасов. При этом имеется в виду обеспеченность определенными видами источников (собственными, кредитными и другими заемными), поскольку достаточность суммы всех возможных видов источников (включая кредиторскую задолженность и прочие краткосрочные обязательства и пассивы) гарантированна тождественностью итогов актива и пассива баланса.

Для характеристики источников формирования запасов используются несколько показателей, отражающих различную степень охвата разных видов источников:

— наличие собственных оборотных средств (СОС) равное разнице величины источников собственных средств и величины внеоборотных активов:

СОС = ИСС — ВОА

На начало года: СОС = 519 886 — 224 271 = 295 615 (тыс. руб.).

На конец года: СОС = 5 600 395 — 2 661 833 = 2 938 562 (тыс. руб.).

— наличие собственных и долгосрочных заемных источников формирования запасов (СД), получаемых путем увеличения предыдущего показателя на сумму долгосрочных кредитов и займов:

СД = (ИСС + ДКЗ) — BOA = СОС + ДКЗ

На начало года: СД = 295 615 + 0 = 295 615 (тыс. руб.).

На конец года: СД = 2 938 562 + 285 300 = 3 223 862 (тыс. руб.).

— общая величина основных источников формирования запасов (ОИ), равная сумме собственных источников, долгосрочных кредитов и займов, краткосрочных кредитов и займов:

ОИ = (ИСС + ДКЗ + ККЗ) — BOA = СОС + ДКЗ + ККЗ = СД + ККЗ

На начало года: ОИ = 295 615 +19 302 = 314 917 (тыс. руб.).

На конец года: ОИ = 3 223 862 + 320 907 = 3 544 769 (тыс. руб.).

Трем показателям наличия источников формирования запасов соответствует три показателя обеспеченности запасов источниками их формирования:

— излишек (+) или недостаток (-) собственных оборотных средств, равный разнице величины собственных оборотных средств и величины запасов:

∆СОС = СОС — З

На начало года: ∆СОС = 295 615 — 315 607 = -19 992 (тыс. руб.).

На конец года: ∆СОС = 2 938 562 — 3 539 708 = -601 146 (тыс. руб.).

— Излишек (+) или недостаток (-) собственных и долгосрочных источников формирования запасов, равный разнице собственных и долгосрочных источников формирования запасов и величины запасов:

∆СД = СД — З

На начало года: ∆СД = 295 615 — 315 607 = -19 992 (тыс. руб.).

На конец года: ∆СД = 3 223 862 — 3 539 708 = -315 846 (тыс. руб.).

∆ОИ = ОИ — З

На начало года: ∆ОИ = 314 917 — 315 607 = -690 (тыс. руб.).

На конец года: ∆ОИ = 3 544 769 — 3 539 708 = 5 061 (тыс. руб.).

Вычисление трех показателей обеспеченности запасов источниками их формирования позволяет классифицировать финансовые ситуации по степени их устойчивости.

При идентификации типа финансовой ситуации используется трехкомпонентный показатель:

S = {S( COC), S( СД), S( OИ)},

где функция S(x) определяется так:

![]()

Возможно выделение четырех типов финансовой ситуации: абсолютная устойчивость, нормальная устойчивость, неустойчивое состояние и кризисное финансовое состояние.

На предприятии ЧУП «Светоприбор» ОО «БелТИЗ» наблюдается неустойчивое финансовое состояние, при котором сохраняется возможность восстановления за счет пополнения источников собственных средств и увеличения собственных оборотных средств, а также за счет дополнительного привлечения краткосрочных кредитов и заемных средств: недостаток (-) собственных средств (∆СОС < 0); недостаток собственных и долгосрочных источников формирования запасов (∆СД < 0); излишек (+) общей величины основных источников формирования запасов (∆ОИ > 0).

Из данного условия вытекает система ограничений:

,

,

которая идентифицируется следующим значением трехкомпонентного показателя:

S = (0,0,1)

Таким образом, можно сделать вывод, что финансовое положение организации ЧУП «Светоприбор» ОО «БелТИЗ» является неустойчивым, но есть возможность восстановления финансового равновесия.

Одним из показателей, характеризующих устойчивость финансового состояния предприятия является его платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства. Фундаментом платежеспособности предприятия служит ликвидность баланса. От степени ликвидности баланса зависит платежеспособность предприятия.

Ликвидность баланса — это возможность субъекта хозяйствования обратить активы в денежные средства и погасить свои платежные обязательства, а точнее — это степень покрытия долговых обязательств его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств.