Кредиты коммерческих банков , ДИПЛОМНАЯ РАБОТА, Кредиты коммерческих банков

Перед коммерческими банками России на современном этапе развития стоит важная задача разработки действенной кредитной политики, так как в последние годы заметно увеличение объемов кредитования в коммерческих банках.

Совершенствование кредитной политики поможет банкам минимизировать различного рода риски, возникающие в практике. К примеру, это риски, связанные с неплатежеспособностью заемщика, риски изменения ставок вознаграждения, риски ликвидности, диверсификации и прочие.

Кредитный риск или риск не возвратности основного долга и начисленного вознаграждения может быть определен как неуверенность кредитора в том, что должник будет в состоянии выполнить свои обязательства в соответствии со сроками и условиями кредитного соглашения.

Определяющим элементом в проведении кредитной деятельности банка является правильно разработанная банком Кредитная политика. Кредитная политика базируется на умении сотрудников банка правильно и обоснованно выбрать: сектор экономики, который целесообразно кредитовать в данный момент времени, а также «своего клиента» исходя из его кредитоспособности и других факторов, имеющих первостепенное значение для банка при решении вопроса о возможности предоставления кредита. Кредитная политика разрабатывается с учетом стратегии банка и его политики в области управления рисками.

Актуальность

Цель работы: раскрыть сущность кредитной политики коммерческих банков и дать ее анализ на примере «Первого Чешско-Российского Банка»

Исходя из поставленной цели, в работе определены следующие задачи:

- Рассмотреть необходимость и сущность кредитной политики, раскрыть теоретические аспекты её формирования в банках,

- Проанализировать особенности кредитной политики в ООО «Первый Чешско-Российский Банк»

- Рассмотреть эффективность кредитной политики, применяемой в банках, в банках второго уровня

Объектом исследования является деятельность ООО «Первый Чешско-Российский Банк».

Предметом исследования являются вопросы, связанные с формированием и проведением кредитной политики в коммерческих банках России.

Теоретической основой работы являются труды отечественных и российских ученых, а также разработки западных экономистов по вопросам формирования и совершенствования кредитной политики банка.

Депозитная и кредитная политика банка

... Качественный кредит – это обеспеченный кредит, который будет погашен в установленный срок без возникновения проблем и затруднений у заемщика. Банку необходимо соблюдать разумный баланс между доходностью и риском. Посредством разработки и соблюдения кредитной политики банк ...

Методологической основой работы являются нормативные и законодательные акты России, а также положения, инструкции и правила, установленные Центральным Банком Российской Федерации, и внутренние инструкции коммерческих банков.

Структура работы состоит из введения, 3 разделов, заключения, библиографического списка.

В первом разделе рассказывается о сущности и необходимости кредитных операций, а так же о их классификации и о бухгалтерском учете кредитных операций в коммерческих банках.

Во втором разделе произведен анализ кредитных операций на примере коммерческого банка ООО «Первый Чешско-Российский Банк».

В третьем разделе описан сравнительный анализ Российского и Зарубежного кредитного рынка.

В заключении приведены выводы по проделанной работе.

.1 Сущность, необходимость и роль кредитных операций коммерческих банков

кредитный банк коммерческий

Известно, что банки играют огромную роль в экономике любого государства, в том числе за счет осуществления ими кредитных операций. При этом ссуды относятся к числу важнейших видов банковских активов и приносят банкам основную часть доходов. Чтобы понять сущность кредитных операций, необходимо обратится к природе самого кредита.

Термин кредит происходит от латинского creditum — ссуда, долг. Кредит возник из необходимости развития товарно-денежных отношений, а потребность в нем вызвана неравномерностью кругооборота индивидуальных капиталов. Кредит выступает в качестве формы разрешения противоречия между накоплением временно свободных денежных средств у одних экономических субъектов и потребностью в них у других.

Благодаря кредиту сокращается время на удовлетворение хозяйственных и личных потребностей. Предприятие-заемщик за счет дополнительной стоимости имеет возможность увеличить свои ресурсы, расширить хозяйство, ускорить достижение производственных целей.

Граждане, воспользовавшись кредитом, имеют двойной шанс: либо применить способности и полученные дополнительные ресурсы для расширения своего дела, либо ускорить достижение потребительских целей, получить в свое распоряжение такие вещи, предметы, ценности, которыми они могли бы владеть лишь в будущем.

Кредит выступает опорой современной экономики, неотъемлемым элементом экономического развития. Его используют как крупные предприятия и объединения, так и малые производственные, сельскохозяйственные и торговые структуры; как государства, правительства, так и отдельные граждане.

Кредиторы, владеющие свободными ресурсами, только благодаря их передаче заемщику имеют возможность получить от него дополнительные денежные средства. Кредит, предоставляемый в денежной форме, представляет собой новые платежные средства.

При всей очевидности той пользы, которую приносит кредит, его воздействие на народное хозяйство оценивается неоднозначно. Зачастую одними специалистами считается, что кредит возникает от бедности, он нехватки имущества и ресурсов, имеющихся в распоряжении субъектов хозяйства. Кредит, по мнению других специалистов, разрушает экономику, поскольку за него надо платить, что подрывает финансовое положение заемщика, приводит к его банкротству. Столь разноплановое понимание воздействия кредита на экономику во многом связано с отсутствием о нем четкого представления.

Возникновение кредита следует искать не в сфере производства продуктов для их внутреннего потребления, а в сфере обмена, где владельцы товаров противостоят друг другу как собственники, юридически самостоятельные лица, готовые выступить в экономические отношения. Товарообмен как перемещение товара из рук в руки, обмен услугами являются той почвой, где могут возникнуть и возникают отношения по поводу кредита. Движение стоимости — ядро движения кредита.

Кредит. Кредитная сделка. Стадии движения кредита. Законы кредита

... происходит восстановление ресурсов ссудного капитала банков и возобновление процесса кредитования. Функция аккумуляции денежных средств. Коммерческие банки не имеют права на эмиссию денег, их кредитные операции связаны с ... и должников возникает на стадии простого обмена товаров. Пример тому - предоставление в долг излишков мяса или рыбы одним племенем другому. Это значит, что кредит начинает движение ...

Конкретной экономической основой, на которой появляются и развиваются кредитные отношения, выступают кругооборот и оборот средств (капитала).

Средства и предметы труда в стоимостном выражении на предприятиях в каждый данный момент могут находиться в денежной, производственной и товарной формах. При этом их назначение различно.

Кредит становится неизбежным атрибутом товарного хозяйства. Кредит берут не потому, что заемщик беден, а потому, что у него в силу объективности кругооборота и оборота капитала в полной мере недостает собственных ресурсов.

Общество становится заинтересованным, во-первых, в том, чтобы избежать праздного омертвления высвободившихся ресурсов; во-вторых, в том, чтобы экономика развивалась непрерывно в расширенных масштабах.

Вместе с тем кругооборот и оборот капитала еще не в полной мере объясняют объективную необходимость кредита. Неравномерность кругооборота и оборота лишь характеризует факт высвобождения средств в одном звене и наличия потребности в них на другом участке; в кругообороте и обороте, следовательно, заложена возможность возникновения кредитных отношений.

Для того чтобы возможность кредита стала реальностью, нужны определенные условия, по крайней мере два:

- кредит становится необходимым в том случае, если происходит совпадение интересов кредитора и заемщика;

- участники кредитной сделки — кредитор и заемщик — должны выступать как юридически самостоятельные субъекты, материально гарантирующие выполнение обязательств, вытекающих из экономических связей.

Для того чтобы кредитная сделка состоялась, требуется, чтобы ее участники взаимно проявили интерес к кредиту, обладающему определенными качествами. Эти интересы не есть нечто субъективное, регулируемое, в конечном счете, волей участников производственных отношений. Всякий интерес, порождающий действие, обусловлен, прежде всего, объективными процессами, конкретной ситуацией, делающей неизбежной возникающую взаимную заинтересованность.

На практике, например, предприятие как субъект кредита в силу кругооборота средств может испытывать потребность в привлечении дополнительных ресурсов в целях обеспечения непрерывности производства. Однако потребность в дополнительных ресурсах у заемщика не есть абсолютно обязательный фактор, обусловливающий выдачу кредита кредитором.

Банки как коллективные кредиторы обязаны проанализировать возможности выдачи ссуды заемщику, определять его реальную кредитоспособность в соответствии с требованиями возврата средств и содержанием кредитного договора;

— На поверхности экономических явлений кредит выступает как временное заимствование вещи или денежных средств. При помощи кредита приобретаются товарно-материальные ценности, различного рода машины, механизмы, покупаются населением товары с рассрочкой платежа. Объектом приобретения за счет кредита выступают разнообразные ценности (вещи, товары).

Сущность судебно-экономической экспертизы

... Сущность судебно- экономической экспертизы Термин «экспертиза» происходит от латинского «expertus», что означает «опытный», «сведущий». Экспертиза ... кредита при расследовании и рассмотрение преступлений в сфере экономики. Судебно-экономическую экспертизу классифицируют Предмет судебно-экономической экспертизы ... экономический анализ, статистические расчеты, экономико-математические методы. Экономический ...

Однако «вещное» толкование кредита выходит за рамки политэкономического анализа.

Как уже отмечалось, экономическая наука о деньгах и кредите изучает не сами вещи, а отношения между субъектами по поводу вещей. В этой связи кредит как экономическую категорию следует, прежде всего, рассматривать как определенный вид общественных отношений.

Однако кредит — не всякое общественное отношение, а лишь такое, которое отражает экономические связи, движение стоимости. Как же можно определить сущность кредита?

Прежде чем ответить на этот вопрос, важно уточнить, что вкладывается в понятие «сущность».

Необходимость в этом связана с тем, что сущность кредита в ряде случаев отождествляется с его содержанием, природой и даже причиной возникновения. Эти понятия не тождественны.

К примеру, содержание выражает как внутреннее состояние кредита, так и его внешние связи (с производством, обращением, другими экономическими категориями).

Сущность же кредита обращена к внутренним его свойствам, выступает как главное в содержании этой экономической категории.

К сущности экономического явления тесно примыкает и его природа, трактуемая как врожденные свойства, естественное состояние, принадлежность кредита к какому-то определенному роду, в данном случае — к стоимости. В широком смысле природа кредита — это не какой-то его отдельный вид, а все кредитные отношения во всем многообразии их форм.

Природа кредита — это, следовательно, не только его сущность, но и форма существования.

Сущность кредита тесно связана с его необходимостью и причинами, но и здесь нет тождества. Причина выражает связь кредита с многообразными экономическими процессами.

Причина может вызвать разные следствия, вызвать к жизни наряду с кредитом и другие экономические явления, поэтому она не дает исчерпывающей характеристики сущности данной экономической категории.

При выявлении сущности кредита, как и сущности других экономических категорий, важно придерживаться следующих методологических принципов. Их можно свести к следующему.

Все разновидности кредита должны отражать его сущность независимо от той формы, в которой он выступает. Например, ссуда может обслуживать разнообразные долговременные и краткосрочные потребности (затраты на приобретение сырья, материалов, оборудования).

Кредит может функционировать во внутреннем и внешнем экономических оборотах, в денежной и товарной формах. Однако независимо от потребностей, которые обслуживает кредит, его суть не меняется, кредит продолжает выражать характерные для него черты.

Вопрос о сущности кредита надо рассматривать по отношению к совокупности кредитных сделок. Если в одной из кредитных сделок заемщик не возвращает ссуду, то это еще не означает, что одно из свойств — возвратность становится не обязательным для кредита как экономической категории. Утрата одного из качеств в той или иной конкретной кредитной сделке не означает, что кредит теряет свою определенность и обособляемость.

Анализ сущности кредита предполагает раскрытие ряда его конкретных характеристик, которые показывают сущность в целом. Вот почему, отвечая на вопрос о том, что представляет сущность кредита, нужно рассмотреть:

Государственный кредит, его сущность и формы

... обычных бюджетных доходов. 1. Экономическое содержание, функции и формы государственного кредита 1.1 Сущность и значение государственного кредита В настоящее время огромное значение для нормального ... состояние денежного обращения, уровень процентных ставок на рынке денег и капиталов, на производство и занятость. Сознательно используя государственный кредит как инструмент регулирования экономики, ...

- стадии движения; основу.

Важно при этом, чтобы раскрываемая сущность кредита выражала его целостность, подходила для всех его проявлений.

На поверхности экономических явлений кредит выступает как временное заимствование вещи или денежных средств. При помощи кредита приобретаются товарно-материальные ценности, различного рода машины, механизмы, покупаются населением товары с рассрочкой платежа. Объектом приобретения за счет кредита выступают разнообразные ценности (вещи, товары).

Однако «вещное» толкование кредита выходит за рамки политэкономического анализа.

Как уже отмечалось, экономическая наука о деньгах и кредите изучает не сами вещи, а отношения между субъектами по поводу вещей. В этой связи кредит как экономическую категорию следует прежде всего рассматривать как определенный вид общественных отношений.

Однако кредит — не всякое общественное отношение, а лишь такое, которое отражает экономические связи, движение стоимости. Как же можно определить сущность кредита?

Прежде чем ответить на этот вопрос, важно уточнить, что вкладывается в понятие «сущность».

Необходимость в этом связана с тем, что сущность кредита в ряде случаев отождествляется с его содержанием, природой и даже причиной возникновения. Эти понятия не тождественны.

К примеру, содержание выражает как внутреннее состояние кредита, так и его внешние связи (с производством, обращением, другими экономическими категориями).

Сущность же кредита обращена к внутренним его свойствам, выступает как главное в содержании этой экономической категории.

К сущности экономического явления тесно примыкает и его природа, трактуемая как врожденные свойства, естественное состояние, принадлежность кредита к какому-то определенному роду, в данном случае — к стоимости. В широком смысле природа кредита — это не какой-то его отдельный вид, а все кредитные отношения во всем многообразии их форм.

Природа кредита — это, следовательно, не только его сущность, но и форма существования.

Сущность кредита тесно связана с его необходимостью и причинами, но и здесь нет тождества. Причина выражает связь кредита с многообразными экономическими процессами.

Причина может вызвать разные следствия, вызвать к жизни наряду с кредитом и другие экономические явления, поэтому она не дает исчерпывающей характеристики сущности данной экономической категории.

При выявлении сущности кредита, как и сущности других экономических категорий, важно придерживаться следующих методологических принципов. Их можно свести к следующему.

Все разновидности кредита должны отражать его сущность независимо от той формы, в которой он выступает. Например, ссуда может обслуживать разнообразные долговременные и краткосрочные потребности (затраты на приобретение сырья, материалов, оборудования).

Кредит может функционировать во внутреннем и внешнем экономических оборотах, в денежной и товарной формах. Однако независимо от потребностей, которые обслуживает кредит, его суть не меняется, кредит продолжает выражать характерные для него черты.

1.2 Классификация кредитов коммерческих банков и их характеристика

Почти любой коммерческий банк России осуществляет множество активных, в том числе ссудных операций. Однако виды ссудных операций различны и зависят от множества условий.

Заработная плата как форма денежного дохода наемных работников

... номинальную заработную плату, называется реальной заработной платой. Во всех странах отрицательное влияние на денежный доход наемного работника оказывает инфляция. Номинальная заработная плата, как правило, не успевает за ростом цен и обесценением национальной валюты. Формы заработной платы. По ...

Формы кредита тесно связаны с его структурой и в определенной степени с сущностью кредитных отношений. Структура кредита включает, как отмечалось ранее, кредитора, заемщика и ссуженную стоимость, поэтому формы кредита можно рассматривать в зависимости от характера:

- ссуженной стоимости;

- кредитора и заемщика;

- целевых потребностей заемщика.

В зависимости от ссуженной стоимости целесообразно различать товарную, денежную и смешанную (товарно-денежную) формы кредита.

Товарная форма кредита исторически предшествует его денежной форме. Можно предположить, что кредит существовал до денежной формы стоимости, когда при эквивалентном обмене использовались отдельные товары (меха, скот и пр.).

Первыми кредиторами были субъекты, обладающие излишками предметов потребления. В поздней истории известны случаи кредитования землевладельцами крестьян в форме зерна, других сельскохозяйственных продуктов до сбора нового урожая.

В современной практике товарная форма кредита не является основополагающей.

Преимущественной формой выступает денежная форма кредита, однако применяется и его товарная форма. Последняя форма кредита используется как при продаже товаров в рассрочку платежа, так и при аренде имущества (в том числе лизинге оборудования), прокате вещей.

Практика свидетельствует о том, что кредитор, предоставивший товар в рассрочку платежа, испытывает потребность в кредите, причем главным образом в денежной форме. Можно отметить, что там, где функционирует товарная форма кредита, его движение часто сопровождается и денежной формой кредита.

Денежная форма кредита — наиболее типичная, преобладающая в современном хозяйстве.

Это и понятно, поскольку деньги являются всеобщим эквивалентом при обмене товарных стоимостей, универсальным средством обращения и платежа. Данная форма кредита активно используется как государством, так и отдельными гражданами, как внутри страны, так и во внешнем экономическом обороте.

Наряду с товарной и денежной формами кредита применяется и его смешанная форма. Она возникает, например, в том случае, когда кредит функционирует одновременно в товарной и денежной формах. Можно предположить, что для приобретения дорогостоящего оборудования потребуется не только лизинговая форма кредита, но и денежная его форма для установки и наладки приобретенной техники.

Как уже отмечалось, кредит сводится не только к стадии предоставления средств во временное пользование, но имеет и другие стадии, в том числе возвращение ссуженной стоимости. Если кредит предоставлен в денежной форме и его возврат был произведен также деньгами, то данная сделка представляет собой денежную форму кредита. Товарную форму кредита можно признать только в тех кредитных сделках, в которых предоставление и возвращение ссуженных средств происходят в форме товарных стоимостей.

Если кредит был предоставлен в форме товара, а возвращен деньгами или наоборот (предоставлен деньгами, а возвращен в виде товара), то здесь более правильно считать, что имеется смешанная форма кредита.

Смешанная (товарно-денежная) форма кредита часто используется в экономике развивающихся стран, рассчитывающихся за денежные ссуды периодическими поставками своих товаров (преимущественно в виде сырьевых ресурсов и сельскохозяйственных продуктов).

Анализ межбанковского кредита в России

... рейтинга банка, срока кредитования и вида обеспечения по кредиту, сложившейся ситуации на денежном и межбанковском рынках. 2.3 Анализ платежей проводимых ОАО «Сбербанком России» Банк активно работает на рынке межбанковских кредитов и депозитов. Среди ... Сбербанк продолжил работу по улучшению качества клиентского сервиса. Наиболее значимой услугой Сбербанка остается прием платежей ...

Во внутренней экономике продажа товаров в рассрочку платежей сопровождается постепенным возвращением кредита в денежной форме.

В зависимости от того, кто в кредитной сделке является кредитором. выделяются следующие формы кредита: банковская, хозяйственная (коммерческая), государственная, международная, гражданская (частная, личная).

Вместе с тем в кредитной сделке участвует не только кредитор, но и заемщик; в кредитной сделке они равноправные субъекты. Предложение ссуды исходит от кредитора, спрос — от заемщика.

Если банк, например, предоставляет кредит населению, а физическое лицо вкладывает свои сбережения на депозит в банке, то в этих случаях имеется один и тот же состав участников (банк и население).

Вместе с тем каждая из сторон занимает здесь разное положение: в первом случае банк служит кредитором; во втором — заемщиком; в свою очередь в первом случае физическое лицо выступает в качестве заемщика, во втором — кредитора. Кредитор и заемщик меняются местами: кредитор становится заемщиком, заемщик — кредитором. Это меняет и форму кредита.

Банковская форма кредита — наиболее распространенная форма. Это означает, что именно банки чаще всего предоставляют свои ссуды субъектам, нуждающимся во временной финансовой помощи. По объему ссуда при банковской форме кредита значительно больше ссуд, выдаваемых при каждой из других его форм. Это не случайно. Банк является особым субъектом, основополагающим занятием которого чаще всего становится кредитное дело, он совершает многократное круговращение денежных средств на возвратной основе.

Первая особенность банковской формы кредита состоит в том, что банк оперирует не столько своим капиталом, сколько привлеченными ресурсами. Заняв деньги у одних субъектов, он перераспределяет их, предоставляя ссуду во временное пользование другим юридическим и физическим лицам.

Вторая особенность заключается в том, что банк ссужает незанятый капитал, временно свободные денежные средства, помещенные в банк хозяйствующими субъектами на счета или во вклады.

Третья особенность данной формы кредита характеризуется следующим. Банк ссужает не просто денежные средства, а деньги как капитал. Это означает, что заемщик должен так использовать полученные в банке средства, чтобы не только возвратить их кредитору, но и получить прибыль, достаточную по крайней мере для того, чтобы уплатить ссудный процент.

Платность банковской формы кредита становится ее неотъемлемым атрибутом.

При хозяйственной (коммерческой) форме кредита кредиторами выступают хозяйственные организации (предприятия, фирмы, компании).

Данную форму в силу исторической традиции довольно часто называют коммерческим кредитом, иногда вексельным кредитом, поскольку в его основе лежат отсрочка предприятием-продавцом оплаты товара и предоставление предприятием-покупателем векселя как его долгового обязательства оплатить стоимость покупки по истечении определенного срока. Вероятно, термин «коммерческий» кредит возник как реакция на долговые отношения, возникающие между поставщиком и покупателем при отгрузке товара и предоставлении договорной отсрочки платежа. Понятие «коммерческий» означает торговый, т.е. то, что образовалось на базе особых условий продажи товаров.

Договор об ипотеке форма содержание права и обязанности сторон

... права. Договор является основной формой возникновения ипотеки. Следует иметь в виду, что "договор об ипотеке является не самостоятельным, а акцессорным (дополнительным) обязательством и заключается в обеспечение обязательств по кредитному договору, по договору ... права залогодержателя по обеспеченному ипотекой обязательству (функция ипотеки); ипотечного кредита (денежной ссуды), выдаваемого заемщику ...

Эволюция взаимоотношений между предприятиями порождает не только отсрочку платежа за товар, но и другие формы. В современном хозяйстве предприятия предоставляют друг другу не только товарный, зачастую не столько товарный, сколько денежный кредит. Банки перестали быть монополистами в осуществлении кредитных операций; кредиты могут предоставлять практически все предприятия и организации, имеющие свободные денежные средства.

Типичной стала ситуация, когда крупные промышленные и торговые предприятия и организации выдают денежные кредиты своим партнерам. Термин «коммерческий» кредит в его классическом понимании уступает его толкованию как хозяйственного кредита, предоставляемого предприятиями-кредиторами в товарной и денежной формах.

Хозяйственная (коммерческая) форма кредита имеет ряд особенностей. Прежде всего его источником являются как занятые, так и незанятые капиталы. При товарной форме хозяйственного кредита отсрочка оплаты служит продолжением процесса реализации продукции, ссужается не временно высвободившаяся стоимость, а обычный товар с отсрочкой платежа. При денежной форме хозяйственного кредита его источником выступают денежные средства, временно высвободившиеся из хозяйственного оборота. Важно при этом и то, что при товарном хозяйственном кредите собственность на объект передачи переходит от продавца-кредитора к покупателю, при денежном хозяйственном кредите собственность на ссуженную стоимость не переходит от кредитора к заемщику, последний получает ее только во временное владение. По-разному осуществляется платность за пользование кредитом. При товарном хозяйственном кредите плата за отсрочку платежа входит в стоимость товара, при денежном хозяйственном кредите плата за пользование ссудой взимается в открытой форме — кроме размера кредита, возвращаемого кредитору, заемщик дополнительно уплачивает ссудный процент.

Хозяйственный кредит независимо от своей товарной или денежной формы предоставляется главным образом на короткие сроки, в то время, как, например, банковский кредит зачастую носит долгосрочный характер.

Государственная форма кредита возникает в том случае, если государство в качестве кредитора предоставляет кредит различным субъектам. Государственный кредит следует отличать от государственного займа, где государство, размещая свои обязательства, облигации и др., выступает в качестве заемщика. Государственный заем чаще всего размещается под определенные государственные программы (на цели восстановления народного хозяйства в послевоенный период, развития народного хозяйства, в том числе его отдельных отраслей и пр.).

Займы размещаются, как правило, на длительные сроки (на пять, десять и даже двадцать лет).

В отличие от государственных займов, широко распространенных в современном хозяйстве, государственная форма кредита по сравнению с другими формами имеет ограниченное применение, чаще всего предоставляется через банки, а также в сфере международных экономических отношений, по существу становится международной формой кредита.

При международной форме кредита состав участников кредитной сделки не меняется, в кредитные отношения вступают те же субъекты — банки, предприятия, государство и население, однако отличительным признаком данной формы является принадлежность одного из участников к другой стране. Здесь одна из сторон — иностранный субъект.

Роль Агентства ипотечного жилищного кредитования (АИЖК) в развитии ...

... году ипотечных жилищных кредитов (займов) для отдельных категорий заемщиков, путем реструктуризации платежей заемщиков по ипотечным кредитам (займам) на платной, возвратной и срочной основе с использованием средств ОАО «Агентство по реструктуризации ипотечных жилищных кредитов». ипотечный жилищный кредитование рынок ...

Гражданская форма кредита основана на участии в кредитной сделке в качестве кредитора отдельных граждан, частных лиц. Такую сделку иногда называют частной (личной) формой кредита. Гражданская (частная, личная) форма кредита может носить как денежный, так и товарный характер, применяется во взаимоотношениях со всяким из других участников кредитных отношений.

Во взаимоотношениях частных лиц друг с другом данная форма кредита часто носит дружеский характер: ссудный процент устанавливается в меньшей сумме, чем в банках, в некоторых случаях не взыскивается; кредитный договор не заключается, чаще используется долговая расписка, однако и она зачастую не применяется. Элемент доверия здесь приобретает повышенное значение. Срок такого кредита не является жестким, чаще носит условный характер.

Как отмечалось ранее, формы кредита можно также различать в зависимости от целевых потребностей заемщика. В этой связи выделяются две формы: производительная и потребительская формы кредита.

Производительная форма кредита связана с особенностью использования полученных от кредитора средств. Этой форме кредита свойственно использование ссуды на цели производства и обращения, на производительные цели.

Так же, как в случае с товарной формой кредита, можно предположить, что его потребительская форма исторически возникла в начале развития кредитных отношений, когда у одних субъектов ощущался избыток предметов потребления, у других возникала потребность во временном их использовании. Со временем данная форма стала распространенной и в современном хозяйстве, позволяя субъектам ускорить удовлетворение потребностей населения, прежде всего, в товарах длительного пользования.

Потребительская форма кредита в отличие от его производительной формы используется населением на цели потребления, он не направлен на создание новой стоимости, преследует цель удовлетворить потребительские нужды заемщика. Потребительский кредит могут получать не только отдельные граждане для удовлетворения своих личных потребностей, но и предприятия, не создающие, а «проедающие» созданную стоимость.

Современный кредит имеет преимущественно производительный характер. Как отмечалось ранее, решающий удельный вес среди разнообразных форм кредита имеет банковский кредит.

Это означает, что заемщик не только должен возвратить ссуду, но и уплатить за ее использование ссудный процент. В современном хозяйстве кредит ссужается не просто в форме денег, а в форме денег как капитала. Движение денег как капитала, как возрастающей стоимости обусловливает производительное использование ссуды, требует от заемщика такого размещения заемных средств, которое предполагает их рациональное, производительное использование, создание новой стоимости, прибыли, частично уступаемой кредитору в виде платы за временное заимствование ссуженной стоимости.

Это не исключает случаи покрытия кредитом убытков от деятельности предприятий. Здесь форма кредита вступает в противоречие с его содержанием, в конечном счете, нарушаются законы кредита, нарушается ход кредитного процесса, кредит из фактора экономического роста превращается в инструмент обострения диспропорций в развитии экономики.

Чистых форм кредита, изолированных друг от друга, не существует. Банковский кредит, например, хотя и предоставляется в денежной форме, однако на практике его погашение производится в форме товаров. Часто подобная ситуация вызывается исключительными обстоятельствами. Так, в России в период современного экономического кризиса 90-х гг. и сильной инфляции банки производили взыскание кредита посредством получения от заемщика соответствующих сумм товаров. Известны случаи, когда предприятия-заемщики расплачивались с банками за полученные ранее кредиты сахаром, который работники банка продавали по сходной цене клиентам и знакомым.

Это относится и к другим формам кредита. Банковский кредит, будучи по своему характеру производительным кредитом, на практике приобретает потребительские черты. В свою очередь гражданский кредит — это далеко не всегда потребительский кредит. Граждане могут приобретать ссуду на строительство или ремонт дома, приобретение хозяйственного инвентаря, используемого при сельскохозяйственных работах. Кредит гражданам на их потребительские цели в определенной степени может быть направлен на поддержание их жизнедеятельности, восстановление физических сил и здоровья, поэтому косвенно также приобретает своеобразные производительные черты.

В отдельных случаях используются и другие формы кредита, в частности:

- прямая и косвенная;

- явная и скрытая;

- старая и новая;

- основная (преимущественная) и дополнительная;

- развитая и неразвитая и др.

Прямая форма кредита отражает непосредственную выдачу ссуды ее пользователю, без опосредуемых звеньев. Косвенная форма кредита возникает, когда ссуда берется для кредитования других субъектов. Например, если торговая организация получает ссуду в банке не только для приобретения и продажи товаров, но и для кредитования граждан под товары с рассрочкой платежа. Косвенными потребителями банковского кредита являются граждане, оформившие ссуду от торговой организации на покупку товаров в кредит.

Косвенное кредитование происходило при кредитовании заготовительных организаций. В той части, в которой ссуда выдавалась заготовительной организации на оплату заготавливаемой продукции, наблюдается прямая форма кредита, в той же части, в какой данная ссуда шла на выплату заготовительной организацией авансов сдатчикам под будущий урожай сельскохозяйственной продукции, возникала косвенная форма кредита.

Под явной формой кредита понимается кредит под заранее оговоренные цели. Скрытая форма кредита возникает, если ссуда использована на цели, не предусмотренные взаимными обязательствами сторон.

Старая форма кредита — форма, появившаяся в начале развития кредитных отношений.

Например, товарная ссуда под заклад имущества представляла собой старейшую форму, используемую на ранних этапах общественного развития. Для рабовладельческого общества была характерна ростовщическая форма кредита, которая впоследствии исчерпала себя, однако при определенных условиях ростовщическая плата за заемные средства может возникать и в современной жизни. Старая форма может модернизироваться, приобретать современные черты.

К новым формам кредита можно отнести лизинговый кредит. Объектом обеспечения становятся не только традиционное недвижимое имущество, но и современные виды техники, новые товары, являющиеся признаком современной жизни (автомобили, яхты, дорогостоящая видеоаппаратура, компьютеры).

Современный кредит служит новой формой кредита по сравнению с его ростовщической формой.

Основная форма современного кредита — денежный кредит, в то время как товарный кредит выступает в качестве дополнительной формы, которая не является второстепенной, второсортной. Каждая из форм с учетом разнообразных критериев их классификации дополняет друг друга, образуя определенную систему, адекватную соответствующему уровню товарно-денежных отношений.

Развитая и неразвитая формы кредита характеризуют степень его развития. В этом смысле ломбардный кредит называют допотопным, «нафталиновым» кредитом, не соответствующим современному уровню отношений. Несмотря на это, данный кредит применяется в современном обществе, он не развит достаточно широко, например, по сравнению с банковским кредитом.

Вид кредита — это более детальная его характеристика по организационно-экономическим признакам, используемая для классификации кредитов. Единых мировых стандартов при их классификации не существует. В каждой стране есть свои особенности.

В России кредиты классифицируются в зависимости от:

- стадий воспроизводства, обслуживаемых кредитом;

- отраслевой направленности;

- объектов кредитования;

- его обеспеченности;

- срочности кредитования;

- платности и др.

Кредит, как отмечалось ранее, представляет собой категорию обмена. При продаже своего продукта, при покупке сырья, оборудования и прочих товаров, необходимых для продолжения деятельности, товаропроизводители испытывают значительную потребность в дополнительных платежных средствах. Являясь важным инструментом платежа, кредит применяется для удовлетворения разнообразных потребностей заемщика. Эти потребности зарождаются не только в обмене, где разрыв в платежном обороте наиболее проявляется, но и в других стадиях воспроизводства. Хозяйственные организации, производящие продукт, расходуют полученные ссуды для приобретения средств производства, удовлетворения потребностей по расчетам по заработной плате с работниками, с бюджетными организациями. Население получает кредит для удовлетворения своих потребительских нужд. Выступая категорией обмена, кредит используется для удовлетворения потребностей производства, распределения и потребления валового продукта.

Кредит подразделяется на виды и в зависимости от их отраслевой направленности. Когда кредит обслуживает потребности промышленных предприятий, то это промышленный кредит.

Бывает также сельскохозяйственный, торговый кредит. Отраслевая направленность кредита часто находит свое воплощение в государственной статистике ряда стран (отдельно выделяются кредиты промышленности, торговле, сельскому хозяйству и т.д.).

По отраслям делят кредиты и отдельные коммерческие банки.

Классификация кредита обусловлена также объектами кредитования. Объект выражает то, что противостоит кредиту. Чаще всего кредит используется для приобретения различных товаров (в промышленности — сырье, основные и вспомогательные материалы, топливо, тара и т.п., в торговле — товары разнообразного ассортимента, у населения — товары длительного пользования), и здесь кредиту противостоят различные товарно-материальные ценности. В ряде случаев ссуда выдается для осуществления различных производственных затрат. Например, в сельском хозяйстве кредит в большей части направляется на затраты по растениеводству и животноводству, в промышленности — на сезонные затраты (ремонт, подготовку к новому сезону производства сельскохозяйственных продуктов и др.).

Объект кредитования может, как иметь материально-вещественную форму так и не иметь ее.

Заемщик берет ссуду необязательно для накопления необходимых ему товарно-материальных ценностей. Кредиту поэтому необязательно будут противостоять конкретные виды материалов.

Ссуда довольно часто берется под разрыв в платежном обороте, когда у предприятия временно отсутствуют свободные денежные средства, но возникают обязательства по разнообразным видам текущих платежей. Это могут быть потребности, связанные с необходимостью платежей по выплате заработной платы персоналу предприятия, различных налогов в федеральный или местный бюджет, по взносам по страхованию имущества и пр. В этом случае кредит покрывает недостаток денежных средств или разрыв в платежном обороте.

Классификация кредита по видам зависит и от его обеспеченности. Обычно обеспеченность различают по характеру, степени (полноте) и формам. По характеру обеспечения выделяют ссуды, имеющие прямое и косвенное обеспечение. Прямое обеспечение содержат, например, ссуды, выданные под конкретный материальный объект, на покупку конкретных видов товарно-материальных ценностей. Косвенное обеспечение могут иметь, например, ссуды, выданные на покрытие разрыва в платежном обороте. Хотя ссуда и выдается на покрытие платежных обязательств заемщика, прямой оплаты товарно-материальных ценностей, которые прямо противостояли бы кредиту, может не быть, однако проявляется косвенное материальное обеспечение в форме товарных запасов, созданных за счет собственных денежных источников.

По степени обеспеченности можно выделить кредиты с полным (достаточным), неполным (недостаточным) обеспечением и без обеспечения. Полное обеспечение имеется в том случае, если размер обеспечения равен или выше размера предоставляемого кредита. Неполное обеспечение возникает тогда, когда его стоимость меньше размера кредита. Кредит может и не иметь обеспечения. Такой кредит называют бланковым. Чаще всего он предоставляется при наличии достаточного доверия банка к заемщику, уверенности банка в возврате средств, предоставляемых заемщику во временное пользование.

Обеспечение кредита можно рассматривать не только с позиции противостояния ему определенной массы стоимостей, ликвидных товарно-материальных запасов, но и определенных внешних гарантий. Помимо обычного залога товарно-материальных ценностей, имущества, принадлежащего заемщику, в группу обеспечения возврата кредита входят различного рода гарантии, поручительства третьих лиц, страхование и др.

При классификации кредита в зависимости от срочности кредитования выделяют краткосрочные, среднесрочные и долгосрочные ссуды.

Краткосрочные ссуды обслуживают текущие потребности заемщика, связанные с движением оборотного капитала. Краткосрочными ссудами считаются такие ссуды, срок возврата которых по международным стандартам не выходит за пределы одного года. Однако на практике их срок может быть неодинаков. Это определяется экономическими условиями, степенью инфляции. Так, в России 90-х гг. в силу значительных инфляционных процессов к краткосрочным ссудам зачастую относили ссуды со сроком до трех-шести месяцев.

Среднесрочные и долгосрочные кредиты обслуживают долговременные потребности, обусловленные необходимостью модернизации производства, осуществления капитальных затрат по расширению производства.

Устоявшегося стандартного срока как критерия отнесения кредита к разряду среднесрочных или долгосрочных ссуд пока нет. В США, например, среднесрочными ссудами являются такие ссуды, срок погашения которых не выходит за пределы восьми лет, в Германии — до шести лет. Нет единообразия и в размере срока по долгосрочным ссудам.

В России к среднесрочным ссудам относили ссуды со сроком погашения от шести до двенадцати месяцев, к долгосрочным — кредиты, срок возврата которых выходил за пределы года. Деление кредитов по их длительности функционирования в хозяйстве заемщика было оправданным, ибо в условиях обесценения денег даже кратковременное их пребывание в хозяйстве заемщика могло привести к потере сохранности капитала. Сильная инфляция трансформировала представление о сроке кредитования, меняла критерии срочности кредитования заемщиков.

Кредит можно классифицировать по видам и в зависимости от платности за его использование. Здесь выделяют платный и бесплатный, дорогой и дешевый кредиты. За основу такого деления берется размер процентной ставки, установленный за пользование ссудой.

В современном хозяйстве кредит функционирует как капитал. Это означает, что кредитор передает ссуженную стоимость не как сумму денег, а как самовозрастающую стоимость, которая возвращается ему с приращением в виде ссудного процента. Заемщик же полученные средства должен использовать таким образом, чтобы с их помощью можно было не только обеспечить непрерывность производства, но и создать новую стоимость, достаточную, чтобы рассчитаться с кредитором — возвратить ему первоначально авансированную сумму и уплатить ссудный процент. Именно поэтому кредит как стоимостная категория носит платный характер.

Тем не менее, как в древней, так и в современной истории существует и бесплатный кредит в очень ограниченных размерах. Чаще всего в современном хозяйстве он применяется при кредитовании инсайдеров (акционеров банка), при личных (дружеских) формах кредита и др.

При товарном кредите (в форме векселей) отсрочка платежа также не сопровождается взысканием процента. Вместе с тем хотя прямо здесь плата за кредит и не проявляет себя, однако косвенно процент входит в цену того продукта, по которому была произведена отсрочка его оплаты.

В рамках платности за кредит применяются понятия дорогого и дешевого кредитов.

Понятие дорогого кредита связано со взысканием процентной ставки, размер которой выше его рыночного уровня. Как правило, такая ставка установлена по кредитам, имеющим повышенный риск невозврата ссуды (из-за низкого класса кредитоспособности заемщика, сомнительного обеспечения и пр.).

Другие кредиты (с повышенной процентной ставкой) применяются также как своеобразная санкция за несвоевременный возврат ссуды, а также нарушения, противоречащие кредитному договору с клиентом.

Чаще всего размер платности кредитор дифференцирует в зависимости от срока кредита, качества обеспечения, платежеспособности заемщика. Платность меняется с учетом экономического цикла — подъема, депрессии или экономического кризиса.

В мировой банковской практике используются и другие критерии классификации кредитов. В частности, кредиты могут делиться на ссуды, выдаваемые в национальной и иностранной валюте, юридическим и физическим лицам и др.

.3 Бухгалтерский учет кредитных операций в коммерческих банках

Коммерческий банк как субъект рыночных отношений заинтересован, как и его акционеры, в получении прибыли на основе оборота ссудного капитала. За результаты своих действий на рынке ссудного капитала банк несет ответственность не только текущими доходами, но и собственным капиталом. Поэтому он свободен в распоряжении своими ресурсами, в определении сроков, условий предоставления ссуд и процентных ставок по кредитам.

Особенности современной системы кредитования сводятся к

- клиент не закрепляется за банком, но и сам выбирает тот банк, чьи условия совпадают с его интересами, ему предоставлено право открывать ссудные счета не в одном, а в нескольких банках, что создает условия для развития межбанковской конкуренции;

- кредитование производится как на базе укрупненного объекта, так и в объеме частных потребностей, разовых кредитов, покрывающих временной разрыв в платежном обороте;

- объем выдаваемых банком кредитов в большей части обусловлен объемом привлеченных средств, от этого, в конечном счете, зависят и объем прибыли, и рентабельность банка;

- факт торговли ресурсами и есть суть банка как коммерческого предприятия, вызванная переходом на новые экономические отношения.

К особенностям современного кредитования относятся также нормативы, устанавливаемые Центральным Банком России: максимально допустимый размер привлекаемых средств, размер минимального резерва, предельная сумма выдаваемого кредита. Сроки предоставления кредита и его погашения делают кредитный механизм зависимым от ликвидности баланса коммерческого банка.

Остаются в силе и традиционные принципы кредитования: срочность и обеспеченность. Используются залоговое право (ипотека, заклад, залог ценных бумаг), поручительства, гарантии и прочие формы страхования кредитного риска.

Различают ссудные счета нескольких видов:

- простой ссудный счет — разовые ссуды с зачислением на расчетные или текущие счета и их погашение с этих счетов;

— специальный ссудный счет — обычно открывается торгующим организациям с оплатой расчетных документов поставщиков и зачислением выручки от покупателей. Каждые 10-15 дней согласно договору между банком и клиентом производится регулирование специального ссудного счета. Для этого сопоставляются обороты — суммы зачисленные и оплаченные, а разница или зачисляется на расчетный счет клиента, или списывается с него.

Новой формой кредитования является открытие «кредитной линии». В этом случае предприятию открывается ссудный счет, по которому устанавливается лимит кредитования, и при отсутствии средств на расчетном счете заемщика банк автоматически в пределах установленного лимита производит оплату расчетных документов заемщика, если характер платежа соответствует цели кредита, оговоренного в кредитном договоре; лимит при этом может быть превышен, но с начислением повышенных процентов. Порядок погашения данного кредита осуществляется следующими способами:

- ежедневным перечислением свободного остатка с расчетного счета на ссудный счет;

- перечислением заемщиком средств платежными поручениями;

- срочными обязательствами в оговоренные соглашением сроки.

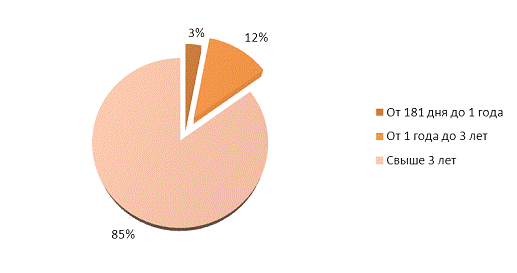

По срокам кредитования различают:

1. краткосрочные ссуды — срок пользования не превышает 1 год;

2. среднесрочные — срок пользования от 1 года до 3 лет;

- долгосрочные ссуды — срок пользования превышает 3 года.

Как уже отмечалось, в современной практике банки самостоятельно разрабатывают Правила кредитования своих клиентов, формируют кредитный комитет и определяют порядок выдачи кредитов.

Ссудные счета открываются на основе заключенного кредитного договора.

В соответствии с действующим гражданским законодательством по кредитному договору банк или иная кредитная организация (кредитор) обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты за нее.

В кредитном договоре определяется порядок выдачи и погашения кредитов, взаимные обязательства и экономическая ответственность сторон, условия уменьшения или увеличения процентных ставок.

Для рассмотрения вопроса о получении краткосрочного кредита юридические лица (независимо от организационно-правовых форм) предоставляют в кредитный отдел следующие документы:

- письмо-заявление с указанием суммы требующихся кредитных ресурсов, цели их использования и сроков возврата;

- нотариально заверенные устав, учредительный договор, свидетельство о регистрации;

- нотариально заверенную карточку образцов подписей распорядителей средств (руководителя и главного бухгалтера) и оттиска печати (клиентами банка не предоставляются);

- квартальный бухгалтерский отчет на последнюю отчетную дату, с отметкой Государственной налоговой инспекции;

- бухгалтерский баланс на последнюю отчетную дату;

- расчет потребности в кредитных ресурсах;

- расчет срока возврата кредита;

- справку о составе затрат за каждый отчетный месяц с начала года;

- оперативные данные по балансовым статьям клиента на дату обращения за кредитом;

- расшифровку по отдельным статьям бухгалтерского баланса;

- контракты, договора клиента, подтверждающие реальность и эффективность

кредитования;

- расчет эффективности коммерческой сделки;

- документы, подтверждающие наличие обеспечения возврата кредита, гарантии с приложением балансов гарантов;

- свидетельства о праве собственности на недвижимость;

- сведения об остатках товаров на складе, договор залога,

- справку об уведомлении налогового органа о намерении клиента открыть ссудный счет.

Полный перечень документов, необходимых для рассмотрения вопроса о выдаче кредита, определяет каждый банк самостоятельно исходя из разработанных Правил кредитования своих клиентов. Указанный перечень требуемых от клиентов документов может быть расширен в зависимости от вопросов, возникающих в процессе рассмотрения заявки конкретного клиента.

Проанализировав предоставленные документы, кредитный отдел, в случае положительного решения о кредитовании, дает распоряжение бухгалтерии об открытии ссудного счета клиента, также прилагает кредитный договор (копию) и договор обеспечения кредита или договора залога (подлинники).

Кроме того, со стороны клиента в бухгалтерию для открытия ссудного счета представляются следующие документы:

- обязательство-поручение или срочное обязательство, предусматривающее право кредитной организации на списание средств со счета заемщика при наступлении срока соответствующего платежа по договору;

2. распоряжение или копия распоряжения с отметкой обслуживающей кредитной организации о предоставлении последней права на списание в безакцептном порядке средств со счетов заемщика по платежному требованию кредитующей организацией в погашение задолженности по договору. В случае непоступления денежных средств в срок выставляется платежное требование-поручение обслуживающей кредитной организации согласно письму об безакцептном списании);

- справка из Государственной налоговой инспекции о намерении открыть ссудный счет; справка из пенсионного фонда.

- На срочном обязательстве ответственный исполнитель указывает срок платежа и номера лицевого ссудного счета, на котором учитывается выданная ссуда.

Вся сумма срочного обязательства отражается по приходу внебалансового счета 91301 «Открытые кредитные линии по предоставлению кредитов». На договоре залога или страховом полисе указывается номер лицевого ссудного счета. Суммы перечисленных документов отражаются по приходу внебалансового счета 91307 «Имущество; принятое в залог по выданным кредитам, кроме ценных бумаг». Гарантийные письма приходуются по внебалансовому счету 91305 «Гарантии, поручительства, полученные банком».

По всем перечисленным внебалансовым счетам открываются отдельные лицевые счета по заемщикам и гарантам, а внутри — по срокам погашения ссуды. На открываемых клиентам ссудных счетах ведется учет ссуд по каждому объекту кредитования. На отдельных балансовых счетах ведется учет краткосрочных ссуд, выданных одному клиенту. По дебету ссудного счета отражается сумма выданной ссуды, по кредиту — ее погашение. Режим функционирования ссудного счета определяется в договоре: выданная ссуда перечисляется на расчетный (корреспондентский) счет заемщика или на другие счета (на оплату затрат клиента по кредитуемой сделке).

Учет кредитов ведется в разрезе синтетического и аналитического бухгалтерского учета.

Синтетический учет ведется на активных ссудных балансовых счетах в зависимости от правовой структуры заемщика.

Кредиты, предоставленные Минфину России

Кредиты, предоставленные финансовым органам субъектов РФ и местных органов власти

Кредиты, предоставленные государственным внебюджетным фондам РФ

Кредиты, предоставленные внебюджетным фондам субъектов РФ и местных органов власти

Кредиты, предоставленные финансовым организациям, находящимся в федеральной собственности

Кредиты, предоставленные коммерческим предприятиям и организациям, находящимся в федеральной собственности;

- Кредиты, предоставленные некоммерческим организациям, находящимся в федеральной собственности;

- Кредиты, предоставленные финансовым организациям, находящимся в государственной (кроме федеральной) собственности;

- Кредиты, предоставленные коммерческим предприятиям и организациям, находящимся в государственной (кроме федеральной) собственности;

- Кредиты, предоставленные некоммерческим организациям, находящимся в государственной (кроме федеральной) собственности;

- Кредиты, предоставленные негосударственным финансовым организациям;

- Кредиты, предоставленные негосударственным коммерческим предприятиям и организациям;

- Кредиты, предоставленные негосударственным некоммерческим организациям;

- Кредиты, предоставленные физическим лицам-предпринимателям;

- Потребительские кредиты, предоставленные физическим лицам;

- Кредиты, предоставленные юридическим лицам-нерезидентам;

- Кредиты, предоставленные физическим лицам-нерезидентам;

- Просроченная задолженность по кредитам предоставленным;

- Просроченные проценты по кредитам предоставленным.

Все указанные счета активные и предназначены для учета информации о предоставленных кредитах и прочих размещениях средств с целью получения дохода. Сальдо дебетовое показывает сумму непогашенной ссуды клиентами банка или сумму выданного кредита в размере дебетового сальдо на конец месяца на расчетном (текущем) счете клиента «овердрафта». Оборот по дебету — вновь выданные ссуды в отчетном периоде; оборот по кредиту — погашение задолженности или списание долга в состав просроченной задолженности.

Каждый из указанных групп счетов первого порядка подразделяется на счета второго порядка, отражающие сроки предоставленного кредита.

Средства, передаваемые заемщику в виде банковского кредита, могут направляться в соответствии с кредитными договорами или на расчетные (текущие) счета заемщика или непосредственно на оплату кредитуемых материальных ценностей и затрат (по поручению заемщика).

Погашение задолженности по кредитам банка и уплата процентов производятся заемщиками путем перечисления средств с их расчетных (текущих) счетов.

Аналитический учет ссудных операций ведется на отдельных лицевых счетах, открываемых каждому заемщику и по каждому отдельному кредитному договору. Номер лицевого ссудного счета строится путем прибавления к № синтетического счета второго порядка кода валюты (3 знака); отраслевой принадлежности (2 знака); срока (1 знак); кода (1 знак); № лицевого счета (5 знаков) — всего 20.

Выдача кредита оформляется распоряжением кредитного отдела и

А) при перечислении средств на счет клиента

Если клиент банка (расчетный (текущий) счет открыт в данном банке)

Дебет Счета по учету предоставленных кредитов (например, 452 «Кредиты, предоставленные негосударственным коммерческим предприятиям»).

Кредит Расчетные (текущие) счета клиентов (например, 40702 «Счета негосударственных коммерческих предприятий»)

Если не клиент банка (расчетный (текущий) счет открыт в другом банке)

Дебет Счета по учету предоставленных кредитов (например, 452 «Кредиты, предоставленные негосударственным коммерческим предприятиям»)

Кредит 30102 «Корреспондентские счета кредитных организаций в Банке России»

Б) при оплате документов

Дебет Счета по учету предоставленных кредитов (например, 452 «Кредиты, предоставленные негосударственным коммерческим предприятиям»)

Кредит 30102 «Корреспондентские счета кредитных организаций в Банке России».

Погашение кредита в срок, определенный кредитным договором, отражается следующей записью:

А) Клиент банка

Дебет Расчетный или текущий счет клиента (например, 40702 «Счета негосударственных коммерческих предприятий»)

Кредит Счета по учету предоставленных кредитов (например, 452 «Кредиты, предоставленные негосударственным коммерческим предприятиям»)

Б) Не клиент банка

Дебет 30102 «Корреспондентские счета кредитных организаций в Банке России»

Кредит Счета по учету предоставленных кредитов (например, 452 «Кредиты, предоставленные негосударственным коммерческим предприятиям»)

Не погашенные в срок кредиты учитываются на отдельных счетах. При наступлении просрочки возврата кредита в бухгалтерском учете составляется запись:

Дебет 458 Просроченная задолженность по кредитам предоставленным (счета второго порядка строятся в зависимости от организационно-правовой формы)

Кредит Счета по учету предоставленных кредитов (например, 452 «Кредиты, предоставленные негосударственным коммерческим предприятиям»)

Договоры залога учитываются в сумме, определенной в договоре на внебалансовых счетах счета 913 «Обеспечение предоставленных кредитов и размещенных средств» по дебету. Учет договоров залога на внебалансовых счетах ведется в разрезе обеспечения по каждому кредитному договору. Списание с внебалансовых счетов допускается при полном погашении процентов по кредиту и суммы основного долга.

Валютное кредитование осуществляется при наличии у банка права на безусловное списание средств в заданных размерах с валютного счета заемщика в случае непогашения последним обязательств в установленный срок.

В качестве обеспечения могут выступать аккредитивы или платежные гарантии, имеющиеся у заемщика или его гаранта, выставленные в их пользу иностранными банками-корреспондентами. Источником погашения долга, начисленных процентов и курсовой разницы являются средства валютного фонда заемщика или его гаранта, а также валютная выручка от экспорта продукции, хранящаяся на валютном счете.

Для оформления валютного кредитного договора заемщик предоставляет в банк заявление с указанием цели получения кредита, суммы, срока, страны приобретения товара, его наименования, количества и стоимости, валюты платежа, источника погашения и экономическое обоснование кредита с приложением графика поставок импортируемого товара.

Заемщику необходимо помнить, что использование кредита в иностранной валюте возможно только при условии своевременного предоставления в банк копии контрактов заемщика с иностранными фирмами-контрагентами, при этом сроки заключения контрактов и период расчетов по ним должны строго соответствовать срокам использования кредита. Проценты по валютным кредитам начисляются с момента его фактического использования.

Бухгалтерский учет указанных операций равносилен выдаче и погашению кредита в национально

Учет полученных и предоставленных кредитов в рублях.

- На корреспондентский счёт зачислены суммы денежных средств, полученных по кредитному договору с Центральным банком России:

- 312.01-06

- На корреспондентский счёт банка зачислены суммы денежных средств, полученных по кредитному договору с другим коммерческим банком:

- 313.02-09,

02-09

- С корреспондентского счёта банка списаны суммы денежных средств, перечисленные другим коммерческим банкам по кредитным договорам:

02-09, — 30102

02-09

- На расчётный счёт клиента (юридическое лицо) банка зачислена сумма предоставленного кредита:

03-08 — 40702

- С корреспондентского счёта банка списаны суммы денежных средств, предоставленных не клиентам банка (юридические лица):

03-08 — 30102

- Физическому лицу (предприниматель с образованием юридического лица) предоставлен кредит:

03-08 — 30102, 40802

- Учтена сумма просроченной задолженности по полученному межбанковскому кредиту:

02-09 — 31702

02-09 31703

01-06 31701

- Учтена сумма просроченной задолженности по предоставленному межбанковскому кредиту:

, 32402 — 320.02-09

01-09

- Учтена сумма просроченной задолженности по кредиту, предоставленному юридическому лицу:

- 452.03-08

- Учтена сумма просроченной задолженности по кредиту, предоставленному физическому лицу:

- 454.03-08

- Учтено списание (уменьшение) сумм текущей задолженности заёмщика по основному долгу при поступлении денежных средств для его погашения:

, 30109 — 320.02-09

321.02-09

03-08

- Учтено списание (уменьшение) сумм просроченной задолженности заёмщика по основному долгу при поступлении денежных средств для его погашения:

, 30109, — 32401,

32402,

- 45817

- Погашение должником (в течение 5 лет) ранее списанной с баланса банка задолженности по кредиту:

, 30109 — 70107

Внебалансовый учёт открытой кредитной линии:

- Учтены суммы открытой кредитной линии:

- 99999

- 99999

- Учтены суммы кредита, выданного в счёт открытой кредитной линии

- 91302

- Учтены суммы неиспользованной кредитной линии после прекращения выдачи кредита в счёт ранее заключённого кредитного договора:

- 91302

- Списание суммы ранее открытой кредитной линии после погашения кредита и окончания кредитного договора:

- 91301

- Учтена сумма полученного залога по выданному кредиту:

- 99999

Учет полученных и предоставленных кредитов в иностранных валютах

- С валютного корреспондентского счёта банка Перечислена сумма денежных средств, предоставленных другим банкам по кредитным договорам:

02-09.840, — 30110.840,

02-09.840 — 30109.840

- На валютный корреспондентский счёт банка зачислена сумма денежных средств, полученных по кредитным договорам:

840, — 313.02-09.840,

840 314.02-09.840

840

- Учтена сумма денежных средств, предоставленных клиенту банка по кредитному договору:

.1 Финансово-экономическая характеристика коммерческого банка

Общество с ограниченной ответственностью «Первый Чешско-Российский Банк» (далее также ПЧРБ) начал свое существование в 1996 году. Он был учрежден по инициативе Чешского правительства. Деятельность Банка в основном направлена на активизацию работы с компаниями — участниками торгово-экономических отношений России и Чехии. Открыто представительство в городе Праге, Чехия.

В 2003 году банк получил все лицензии на проведение операций на фондовом рынке (см. приложение №1), банк стал членом крупнейших бирж России РТС и ММВБ, активизировались казначейские операции, Банк стал заметным участником на фондовом рынке и межбанковском рынке. Банк стал членом Visa International, выпустил первые карты и установил первый банкомат.

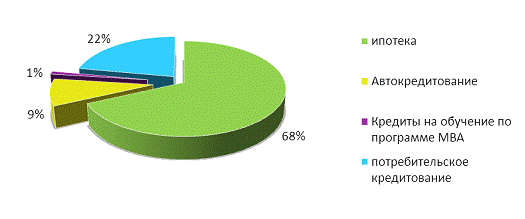

В 2006 году начал работать собственный процессинговый центр. В результате был расширен перечень операций с банковскими картами, активно развивается розничный бизнес: создана линейка кредитных продуктов (ипотека, автокредиты, кредиты на обучение по программе МВА, кредиты под залог ценных бумаг) и обновлена линейка депозитных вкладов, начал работу Справочный центр и горячая линия Центра контроля качества для оперативной связи с клиентами по вопросам качества их обслуживания, разработан новый фирменный стиль (приложение 2).

В 2008 году ПЧРБ получил лицензию на осуществление банковской деятельности в зоне Евросоюза, Открыто представительство ПЧРБ в г. Братиславе Словацкой Республики. Банк получил аккредитацию канадского экспортного страхового агентства EDC (Export Development Canada).

Банк расширяет спектр услуг — Клиентам представилась возможность возмещения чеков Tax Free Premier через кассы Банка. ПЧРБ и банк Ceska Sporitelna a.s., Прага, подписали совместный Меморандум о сотрудничестве, Рейтинговое агентство Moody’s Investors Service подтвердило присвоенный ПЧРБ в 2007 году рейтинг по долгосрочным и краткосрочным депозитам в национальной и иностранной валюте. Традиционно Банк активно участвовал в выставках и в благотворительных мероприятиях.

В 2012 году ПЧРБ сертифицирован международной платежной системой VISA International по поддержке сервиса VISA Fast Funds — экспресс переводы с карты на карту.

Банк расширил спектр услуг по осуществлению международных переводов: переводы можно осуществлять в японских йенах и китайских юанях.

Международная Платежная Система VISA совместно с Авиакомпанией Czech Airlines и ПЧРБ провели акцию по предоставлению специальных скидок на путешествия в Европу.

Агентство Moody’s Investors Service подтвердило международные рейтинги ПЧРБ по долгосрочным и краткосрочным депозитам в национальной и

ПЧРБ запустил новую услугу для физических лиц — Систему дистанционного банковского обслуживания «ПЧРБ On-Line» — быстрое, удобное и надежное управление средствами на счетах.

ПЧРБ получил лицензию Центрального Банка РФ на осуществление операций с драгоценными металлами.

В декабре Банк начал предоставлять физическим и юридическим лицам услуги по операциям с драгоценными металлами.

Традиционно Банк активно участвовал в выставках и в благотворительных мероприятиях.

В 2013 году Банк приступил к реализации стратегической задачи — повышению качества предоставляемых услуг как для корпоративных, так и для частных клиентов, путем совершенствования банковских технологий и бизнес-процессов.

ПЧРБ активно расширяет спектр услуг в области международных переводов: теперь клиенты Банка могут также проводить расчеты в валюте Объединенных Арабских Эмиратов — дирхамах ОАЭ.

Банк предложил клиентам новый специальный продукт — тендерные кредиты и гарантии исполнения обязательств по госконтрактам с ускоренной процедурой рассмотрения заявки.

ПЧРБ стал участником торговой системы «СБЕРБАНК-АСТ», что позволило начать оказание услуг по выдаче кредитов и гарантий исполнения контрактов другим участникам системы.

В марте ПЧРБ открыл новую операционную кассу вне кассового узла «Новые Черемушки» в ТЦ «Черемушки».

Агентство Moody’s Investors Service в очередной раз подтвердило международные рейтинги ПЧРБ по долгосрочным и краткосрочным депозитам в национальной и иностранной валюте.

ПЧРБ принял участие в акциях, проводимых международной платежной системой VISA International Service Association для держателей банковских карт VISA.

Банк предложил корпоративным клиентам новый удобный продукт — депозит «Овернайт».

Количество пользователей системы дистанционного банковского обслуживания «ПЧРБ On-Line» превысило 1000.

ПЧРБ осуществил первые сделки с участием Российского агентства по страхованию экспортных кредитов и инвестиций ОАО «ЭКСАР», открыв клиентам новые возможности для финансирования экспортных контрактов.

Традиционно Банк активно участвовал в выставках и благотворительных мероприятиях, направленных на развитие международной культуры, спорта, образования, поддержки социально незащищенных групп населения.

Уставный капитал кредитной организации по состоянию на 01.02.2014 составил 3510152 тыс. руб.

Информацию об участниках ПЧРБ дана в приложении 3.

.2 Организация кредитного процесса в коммерческом банке

Программа кредитования ПЧРБ основывается на главном принципе — принципе предложения широкого спектра кредитных продуктов, адаптированных под индивидуальные потребности бизнеса клиентов.

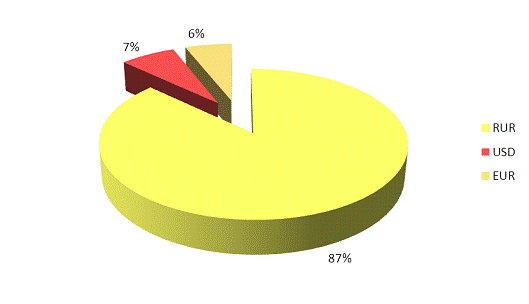

Одним из приоритетных направлений деятельности Банка является кредитование. Банк оказывает широкий спектр услуг по кредитованию корпоративных клиентов в российских рублях и иностранной валюте. Предоставляя услуги по кредитованию, Банк руководствуется принципами поддержания ликвидности баланса Банка, обеспечения необходимого уровня доходности кредитных операций при сохранении приемлемого уровня риска. При этом кредитование служит эффективным способом привлечения и обслуживания Клиентов. Таким образом, Банк приветствует, когда Заемщик рассматривает кредитование в Банке как часть долгосрочного и взаимовыгодного сотрудничества.

Предоставление кредитных продуктов Клиентам осуществляется при наличии установленного решением кредитного комитета Банка лимита кредитования. Ориентировочный срок установления лимита кредитования: 2 недели с момента предоставления полного пакета документов.

После установления лимита кредитования вашей компании вы сможете в пределах сумм, в течение срока и на условиях, определенных в решении кредитного комитета, пользоваться кредитными продуктами Банка. Ставки по кредитным продуктам являются рыночными и устанавливаются индивидуально в зависимости от ряда параметров: суммы, срока, валюты кредитного продукта, финансового состояния Клиента, целевого использования, предлагаемого обеспечения.

В соответствии с принципами кредитной политики Банка основным критерием для принятия решения о предоставлении кредита является наличие у Заемщика реальных первичных и вторичных источников погашения кредита. К каждому Заемщику применяется индивидуальный подход в зависимости от структуры кредитной сделки, Заемщикам оказывается консультационная помощь в подборе оптимальной формы кредитования. Заемщикам предоставляется возможность использования всего спектра услуг, предоставляемых Банком.

Банк проводит политику минимизации кредитных рисков

- предпочтение отдается залоговому обеспечению (залогу ценных бумаг, основных средств, оборудования и недвижимости), а также поручительствам финансово устойчивых юридических лиц

- проводится всесторонний тщательный анализ финансового состояния заемщиков по внутренней методике ПЧРБ, разработанной в соответствии с нормативными документами Банка России

Обязательными условиями для предоставления кредита являются:

- платежеспособность Заемщика

- опыт успешной производственно-хозяйственной деятельности

- перевод части финансовых потоков заемщика в Банк

- наличие ликвидного обеспечения: залог ликвидного имущества или поручительство финансово-устойчивого предприятия

- поручительство собственников бизнеса

Банк предлагает своим Клиентам возможность выбора оптимальной формы получения кредита:

- единовременные кредиты

- кредитные линии с лимитом задолженности

- кредитные линии с лимитом выдачи

- кредиты в форме «Овердрафт» (кредитование расчетного счета Заемщика)

Система внутреннего контроля представляет собой совокупность органов и направлений внутреннего контроля, обеспечивающая соблюдение порядка осуществления и достижения целей, установленных законодательством РФ, Положением о Системе внутреннего контроля Банка, учредительными и внутренними документами Банка.

Система внутреннего контроля ПЧРБ организована в соответствии с требованиями Положения «Об организации внутреннего контроля в кредитных организациях и банковских группах» и других нормативных документов ЦБ РФ.

Внутренний контроль осуществляется в целях обеспечения:

- эффективности и результативности финансово-хозяйственной деятельности при совершении банковских операций и других сделок, эффективности управления активами и пассивами, включая обеспечение сохранности активов, управления банковскими рисками

- достоверности, полноты, объективности и своевременности составления и представления финансовой, бухгалтерской, статистической и иной отчетности, а также информационной безопасности

- соблюдения нормативных правовых актов, стандартов саморегулируемых организаций, учредительных и внутренних документов Банка

— исключения вовлечения Банка и участия его сотрудников в осуществлении противоправной деятельности, в том числе легализации (отмывании) доходов, полученных преступным путем, и финансировании терроризма, а также обеспечение своевременного представления в соответствии с законодательством РФ сведений в органы государственной власти и Банк России

Внутренний контроль в соответствии с полномочиями, закрепленными в учредительных и внутренних документах Банка, осуществляют Общее собрание участников, Наблюдательный Совет, Правление, Председатель Правления, Ревизионная комиссия, Главный бухгалтер и его заместители, руководитель (его заместители) и главный бухгалтер (его заместители) в филиалах Банка (при открытии филиалов).

Система органов внутреннего контроля Банка также включает в себя Службу внутреннего контроля, Службу финансового мониторинга, Контролера профессионального участника рынка ценных бумаг, Отдел внутреннего контроля филиала Банка (при открытии филиала).

Система внутреннего контроля включает следующие основные направления:

- контроль со стороны органов управления за организацией деятельности Банка

- контроль за функционированием системы управления банковскими рисками и оценка банковских рисков

- контроль за распределением полномочий при совершении банковских операций и других сделок

- контроль за управлением информационными потоками (получением и передачей информации) и обеспечением информационной безопасности

— осуществляемое на постоянной основе наблюдение за функционированием системы внутреннего контроля в целях оценки степени ее соответствия задачам деятельности Банка, выявления недостатков, разработки предложений и осуществления контроля за реализацией решений по совершенствованию системы внутреннего контроля Банка

- контроль за функционированием системы противодействия легализации доходов, полученных преступным путем, и финансированию терроризма

- контроль соответствия деятельности Банка на рынке ценных бумаг требованиям законодательства РФ и нормативных правовых актов федерального органа по финансовым рынкам

Кредитный риск означает риск возникновения у Банка финансовых потерь вследствие невыполнения обязательств контрагентами Банка, в первую очередь, заемщиками.

Данный риск является наиболее критичным для банковской деятельности и влечет за собой наиболее серьезные последствия для финансовой устойчивости Банка, в связи с чем ему уделяется наиболее пристальное внимание.

Система управления кредитным риском в Банке включает в себя следующие элементы:

- идентификация кредитного риска

- качественная и количественная оценка риска (в т.ч.

оценка платежеспособности контрагента / заемщика, оценка качества и стоимости обеспечения по сделке и т.д.)

- методы минимизации риска

- создание системы процедур, направленных на поддержание запланированного уровня риска, в том числе процедур принятия решений по операциям, несущим в себе кредитный риск

- мониторинг кредитных рисков

Методология управления кредитным риском предусматривает определенные принципы, лимиты и ограничения уровня кредитного риска, закрепленные в Кредитно-Клиентской политике, которая пересматривается и утверждается Правлением Банка на постоянной основе.

В целях снижения уровня кредитных рисков Банком используются следующие лимиты и ограничения:

1. Ограничение концентрации кредитных рисков по заемщикам / группам заемщиков: в этих целях Банк делает упор на укрепление позиций в сегментах малых и средних предприятий, доля которых в кредитном портфеле возрастает по мере уменьшения доли крупных заемщиков.

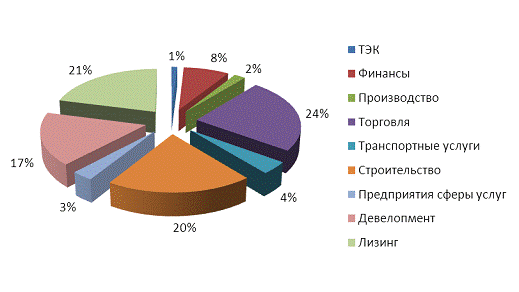

2. Ограничение концентрации кредитных рисков по отраслям: в сложившихся макроэкономических условиях Банк систематически пересматривает свою стратегию в отношении кредитования тех или иных видов деятельности, в зависимости от состояния отрасли, уровня неплатежей в ней и др. факторов.

- Ограничение концентрации кредитных рисков по видам обеспечения: с целью избежания возможных затруднений в случае обращения взыскания на залоги, Банк стремится к диверсификации видов обеспечения, покрывающих кредитный портфель.

4. Ограничение концентрации кредитных рисков по срокам кредитования: в целях снижения данного вида рисков, а также в целях сбалансированности активов и пассивов Банка, устанавливаются максимальные сроки предоставления кредитов в зависимости от видов кредитных продуктов, характера обеспечения, а также источников фондирования сделки.

5. Банк ограничивает круг своих контрагентов на финансовых рынках только самыми надежными финансовыми институтами, устанавливая лимиты риска на банки-контрагенты и инвестиционные компании.

- Банк устанавливает лимиты риска на эмитентов долговых обязательств; в условиях нестабильности на фондовых рынках Банк формирует свой портфель только из долговых обязательств наиболее надежных эмитентов и в небольших объемах.

- Банк устанавливает также лимиты на страховые компании; данные лимиты используются Банком как инструмент снижения кредитных рисков путем страхования залогов в нескольких наиболее надежных компаниях.

Кроме того, Банком используются такие способы снижения уровня кредитных рисков, как:

- диверсификация (кредитных продуктов, категорий заемщиков, видов обеспечения и т.д.)

- использование в качестве предпочтительного обеспечения по выдаваемым кредитам высоколиквидных и низкорисковых активов;

- использование информации о кредитных историях заемщиков и контрагентов (в частности, сотрудничество с ОАО «Национальное бюро кредитных историй»)