Список литературы

Актуальностью данной работы является тот факт, что с одной стороны развитость ипотечного рынка характеризуют ипотечные ценные бумаги, а с другой — они сами зависят от его развития. Для простых граждан ипотека должна стать еще более доступной и привлекательной при введении ценных бумаг в обращение. Однако применение данного финансового инструмента требует хорошо проработанной теоретической и методологической базы.

Обострение геополитической обстановки, сильная зависимость национального бюджета от нефтегазовых доходов, санкции Евросоюза послужили началом «масштабнейшего», по оценкам ряда экспертов, банковского кризиса в РФ. Экономический кризис, разразившийся в 2014 году, уже в начале 2015 года принес ощутимые потери банковскому сектору. Так, в январе 2015 года деятельность банков в целом была убыточной, кредитными организациями получен убыток в размере 24 миллиардов рублей. Одним из наиболее пострадавших от кризиса оказался сектор ипотечного кредитования. Обвальное падение объемов ипотечного кредитования, спровоцированное резким ростом ставок по ипотечным кредитам, ставит под сомнение решение важнейшей социально-экономической задачи государства — обеспечение доступности ипотечных кредитов для населения. В этих условиях, поиск эффективных для банковского сектора и доступных для населения моделей организации ипотечного кредитования является особенно актуальным.

Правительство РФ выделило в 2015 году 20 млрд рублей российским банкам для субсидирования ставок по ипотечным кредитам, чтобы они были не выше 12% годовых. Субсидии будут получать кредитные организации с объемом выдачи ипотечных кредитов не менее 300 млн рублей ежемесячно. Программа действует до 1 марта 2016 года, и ее объема, по оценке Минфина, достаточно, чтобы удовлетворить заявки на общую сумму 400 миллиардов рублей. Также правительство РФ может увеличить объем субсидированной ипотеки с 400 до 700 млрд рублей. Участники рынка недвижимости констатируют резкое падение спроса на ипотеку, которое, по некоторым оценкам, составило до 40%. Те, у кого были деньги, уже вложили их в недвижимость — на пике ажиотажа в декабре-январе. Остальные заняли выжидательную позицию в надежде на то, что в скором времени квартиру можно будет купить намного дешевле ее рыночной стоимости.

Главная проблема ипотечного кредитования — привлечение ресурсов. Ресурсы для решения такой проблемы должны быть в необходимых объемах мобилизованы кредитором по невысокой цене и на те сроки, которые можно сопоставить со сроками самого кредита, выдаваемого населению.

Ипотечное жилищное кредитование и пути его совершенствования ...

... 122] Ипотечное кредитование – это ссуда под залог недвижимости, которая ... рынка ипотечного кредитования, программными документами. В работе были ... на рынке ипотечного кредитования с 2015 года (по ... ипотечные жилищные кредиты, снижаются объемы ипотечного кредитования, увеличивается задолженность по ипотечным кредитам [42]. Важно помнить о текущей экономической ситуации в России: резкое снижение рубля, ...

Секьюритизация представляет собой один из наиболее эффективных механизмов привлечения долгосрочного финансирования, позволяющий Участникам ипотечного рынка расширять свою деятельность на первичном рынке ипотечных кредитов, опираясь на рыночные источники ресурсов.

Рефинансирование ипотечных кредитов в России происходит не только в рамках централизованной системы, но и осуществляется самими кредитными организациями. Сегодня в России реализуются практически все варианты привлечения долгосрочных ресурсов с финансового рынка для выдачи ипотечных кредитов, существующие в мировой практике: передача (уступка) прав требований по кредитам рефинансирующей компании (продажа закладных); выпуск ценных бумаг на основе выданных кредитов с оставлением указанных кредитов на балансе банка-эмитента (балансовая секьюритизация); выпуск ценных бумаг путем перевода активов в специально созданную компанию (SPV), единственным видом деятельности которой является эмиссия облигаций (традиционная секьюритизация).

Следует отметить появление интереса к ценным бумагам, обеспеченных активами, со стороны частных инвесторов, в 2014-2015 гг. их база заметно вы росла. Научились оценивать специфические риски нового финансового инструмента и инвестиционные банки, управляющие компании, негосударственные пенсионные фонды. Однако российская инвесторская база только начала формироваться и нуждается в поддержке со стороны государства. К сожалению, сегодня на внешние источники российские эмитенты ориентироваться не могут (снижение международных рейтингов ниже так называемого инвестиционного уровня BBB-/Baa3 существенно повысило стоимость внешних источников финансирования).

Для многих эмитентов основным источником фондирования ресурсов является продажа ипотечных ценных бумаг АИЖК и ВЭБ, а также операции РЕПО в Банке России.

Возможности получения заемщиками ипотечных кредитов определяются наличием надежных финансовых инструментов или схем, обеспечивающих кредиторам получение ресурсов в необходимых объемах, согласованных по срокам и стоимости привлечения со сроками и процентными ставками кредитных активов. Особенностью ипотечного кредитования является его долгосрочный характер, поэтому ипотечные кредиторы используют разнообразные технологии для привлечения долгосрочных и относительно стабильных ресурсов. Можно выделить две основные группы источников финансирования ипотечных операций:

- депозитные источники — источники, основанные на привлечении средств юридических и физических лиц во вклады, в том числе и с использованием специализированные накопительных жилищных счетов;

- источники, основанные на механизме рефинансирования закладных, позволяющие привлекать ресурсы с фондового рынка.

Целью данной работы является анализ рынка ипотечных ценных бумаг в России, для достижения поставленной цели были выделены следующие задачи:

- рассмотреть особенности ипотечного кредитования;

- изучить модели рефинансирование ипотечных кредитов;

- рассмотреть ипотечные ценные бумаги;

- провести анализ ипотеченого рынка;

- проанализировать рынок ипотечных ценных бумаг;

- рассмотреть перспективы развития ипотечных ценных бумаг в РФ

Объект исследования — рынок ипотечных ценных бумаг в России.

Становление ипотечного кредита в России

... в России; изучить состояние рынка ипотечного кредита в России; выработать рекомендации по развитию ипотечного кредита в России. Предмет исследования - отношения ипотечного кредита в системе движения капитала. Объект исследования - становление ипотечного кредита в России. Теоретическая и фактическая база исследования. В качестве теоретической базы исследования использовались работы ...

Работы состоит из введения, двух глав, заключения и списка литературы.

Теоретической и методологической базой данной работы послужили труды российских и зарубежных авторов в области экономики, банковского дела, материалы периодических изданий и сети Интернет.

Современный термин «ипотека» означает форму обеспечения исполнения каких-либо обязательств должника недвижимым имуществом.

Ипотека — залог недвижимого имущества (главным образом земли и строений на ней) с целью получения ипотечного кредита и непосредственного инвестирования строительного комплекса. Соответственно, ипотечный кредит — это кредит, обеспечиваемый залогом недвижимости. В случае невозврата долга или невыполнения иных обязательств должником заложенная недвижимость служит для удовлетворения претензий кредитора, либо переходя в его собственность, либо через реализацию залога и погашения обязательства должника за счет вырученных от реализации средств.

Таким образом, ипотечный кредит — это одна из разновидностей долгосрочного кредита, выдаваемого под залог земли или другого недвижимого имущества, состав которого приведен в ст. 5 Закона «Об ипотеке (залоге недвижимости)»:

- земельные участки (за исключением участков, указанных в ст. 63 Закона);

- предприятия, а также здания, сооружения и другое недвижимое имущество, используемое в предпринимательской деятельности;

- жилые дома, квартиры и части жилых домов и квартир, состоящие из одной или нескольких изолированных комнат;

- дачи, садовые дома, гаражи и другие строения потребительского назначения;

— воздушные и морские суда, суда внутреннего плавания и космические объекты. Не все перечисленные объекты в чистом виде можно считать недвижимым имуществом. В частности, в соответствии с Законом №122- ФЗ от 21 июля 1997 г. «О государственной регистрации прав на недвижимое имущество и сделок с ним» недвижимое имущество (недвижимость), права на которое подлежат государственной регистрации, — это земельные участки, участки недр, обособленные водные объекты и все объекты, которые связаны с землей так, что их перемещение без несоразмерного ущерба их назначению невозможно, в т. ч. здания, сооружения, жилые и нежилые помещения, леса и многолетние насаждения, кондоминиумы, предприятия как имущественные комплексы. Под это определение не подпадают воздушные и морские суда, суда внутреннего плавания и космические объекты. Однако они являются предметами ипотеки, т.е. рассматриваются как объекты залога.

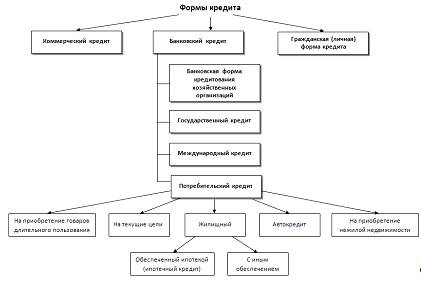

На рисунке 1.1 представлена классификация кредитов в зависимости от вида кредитора. При этом, показаны виды потребительского кредита в зависимости от целевой потребности заемщика. Ипотечный кредит, исходя из указанных предпосылок, рассматривается как разновидность жилищного кредита.

Рис. 1.1 — Место ипотечного кредита в классификации форм кредита

Следует отметить, что залог (ипотека) в экономической литературе чаще всего используется в отношении жилищных кредитов, хотя на практике банки предлагают также кредиты юридическим лицам на цели производства и обращения, под обеспечение ипотекой (залогом).

Как показано в таблице 1.1, в ряде стран классификация кредитов различается по срокам.

Таблица 1.1 Классификация кредитов

|

Виды кредитов |

Страны |

|||

|

Великобритания |

страны континентальной Европы |

США |

Россия |

|

|

Краткосрочные |

До 3-х лет |

До 1 года |

До 1 года |

До 1 года |

|

Среднесрочные |

3-10 лет |

1-5 лет |

1-10 лет |

1-3 года |

|

Долгосрочные |

Более 10 лет |

Более 5 лет |

Более 10 лет |

Более 3-х лет |

По виду процентной ставки:

- кредит с фиксированной процентной ставкой;

- кредит с переменной (регулируемой) процентной ставкой;

- кредит с сочетанием фиксированной и регулируемой процентной ставки.

По способу погашения долга (рис.1.2):

- Ипотечный кредит с постоянными выплатами (аннуитетный)- самоамортизирующийся кредит с фиксированной процентной ставкой, по которому предусмотрены равновеликие периодические (как правило, ежемесячные) платежи.);

Ипотечный кредит с переменными выплатами:

- кредиты, по которым фиксируется размер платежа в момент заключения договора;

- кредиты, по которым фиксируются правила изменения платежа в момент заключения договора;

- ипотечные кредиты «с участием».

Наиболее распространенными в мировой практике вариантами погашения ипотечного долга среди кредитов с переменными выплатами и фиксированным в момент заключения договора размером платежа являются схемы дифференцированного (пружинный кредит) и шарового платежа. Основным недостатком этой группы ипотечных кредитов является риск невозврата кредита.

Рис. 1.2. Классификация ипотечных кредитов в зависимости от способа погашения долга

Ипотечные кредиты с переменными выплатами, по которым фиксируются правила изменения платежей в момент заключения кредитного договора были разработаны в первую очередь для стран с высокой инфляцией. К их числу относят кредиты с переменной ставкой, с индексацией суммы долга, с двойной индексацией и т.п. Особое место в этой группе занимает кредит с нарастающим платежом, консолидирующий по существу две схемы погашения: аннуитет и кредит с индексацией. Помимо, повышенного риска невозврата, использование в банковской практике указанных способов амортизации долга сдерживается низким уровнем доверия населения к подобным схемам ввиду нестабильности в экономике и непрогнозируемом росте инфляции. Кредиты с «участием» являются достаточно специфическим видом ипотечного продукта и предусматривают выплату кредитору части дохода инвестора, приобретающего приносящую доход недвижимость. При этом различают:

- кредит с участием кредитора в текущем доходе, который предполагает, что сверх погашаемой части кредита и суммы процентов будет уплачена некоторая сумма, называемая «кикером»;

- кредит с участием кредитора в выручке от продажи недвижимости, получаемой инвестором, или так называемым участием в приросте стоимости. По схеме погашения кредита:

- постепенное погашение плановыми платежами;

- единовременное (досрочное) погашение.

По наличию государственной поддержки: С государственной поддержкой, предусматривающей:

- полное или частичное досрочное погашение ипотечного кредита за счет государственных субсидий, предоставление которых обусловлено наличием действующего договора кредитования (погашение за счет средств материнского семейного капитала, за счет средств федерального и региональных бюджетов по программе «Молодая семья — доступное жилье»);

- компенсацию части расходов, связанных с уплатой процентов (за счет средств региональных бюджетов в рамках действующих целевых программ);

- выплату плановых ежемесячных платежей по кредиту за счет средств федерального бюджета, предусмотренных для финансирования целевых программ (программа кредитования военнослужащих — участников накопительной ипотечной системы).

Без государственной поддержки. По способу рефинансирования ипотечных кредитов. Способы рефинансирования, осуществляемые отдельными кредитными институтами, представлены в таблице 1.2.

Таблица 1.2 Способы рефинансирования ипотечных кредитов

|

Способ рефинансирования |

Вид кредитного института |

|

1. Выпуск ипотечных облигаций |

Ипотечные банки |

|

2. Предварительные накопления заемщиков, государственные субсидии |

Стройсберкассы |

|

3. Собственные, привлеченные и заемные средства (в том числе займы международных организаций) |

Универсальные банки |

|

4. Продажа закладных ипотечному агентству или крупному ипотечному банку, собственные, привлеченные и заемные средства (в том числе займы международных организаций) |

Кредитные учреждения, занимающиеся ипотечным кредитованием и заключившие договор с ипотечным агентством или крупным ипотечным банком |

Таким образом, под термином «ипотечное кредитование» в узком смысле подразумевается разновидность потребительского кредитования, являющегося сегментом рынка ссудного капитала. При этом, основополагающей целью ипотечного кредита является — приобретение или строительство (реконструкция) недвижимости, а основным принципом — залог приобретаемой недвижимости.

Вместе с тем, в широком смысле ипотечное кредитование необходимо рассматривать как целостный механизм, который не только позволяет совместить интересы заемщиков и кредиторов, но и включает инвесторов, риэлторов, застройщиков, страховые компании и другие субъекты рынка. Во втором случае правильнее говорить о системе ипотечного кредитования — многофакторной модели, включающей как сам процесс выдачи ипотечных кредитов, так и механизмы привлечения финансовых ресурсов с рынка капиталов, а также операции на рынке недвижимости.

Ипотечные кредиты относятся к разряду потребительских кредитов, так как они обслуживают потребности граждан, связанные с покупкой конкретных потребительских товаров, их социально- экономическим жизнеобеспечением.

Термин «потребительский кредит», на взгляд автора, нельзя считать вполне удачным. По В. Далю, «потребленье» (от глагола «потреблять») означает нужду, надобность, необходимость. Учитывая, что все кредиты (независимо от их форм и видов) так или иначе удовлетворяют ту или иную потребность заемщика, термин «потребительский» теряет свою адресность. Он оказывается приемлемым как для характеристики ссуд, выдаваемых, например промышленным предприятиям, так и для кредитов отдельным физическим лицам.

Более удачно, по мнению автора, соотносить ипотечные кредиты с кредитами населению. При этом ипотечные кредиты обладают рядом особенностей.

Прежде всего, ипотечный кредит зачастую не дает заемщику возможности при его использовании получить новый чистый доход. При ипотечном жилищном кредитовании ссуженная стоимость не имеет авансирующего характера, поскольку приобретенная на кредитные средства квартира не приносит прибыль, а возврат кредита и уплата процентов осуществляются за счет доходов заемщика, не связанных с приобретенной квартирой.

При ипотечном жилищном кредитовании высвобождение ссуженной стоимости происходит иначе, чем при других видах кредитования. Ссуженная стоимость прямо не участвует в хозяйственном обороте заемщика. Следовательно, она не высвобождается при его завершении, а лишь постепенно возмещается из доходов заемщика, получаемых им от его трудовой деятельности.

Ипотечный кредит нельзя относить к банковскому кредиту, поскольку его не обязательно выдает банк. Кредитором при ипотечном кредите может выступать как банк, так и его дочерние структуры. Не желая брать на себя повышенные риски, коммерческие кредитные организации могут образовывать специальные дочерние финансовые компании, которые в отличие от банковских филиалов не нуждаются в специальной банковской регистрации, принимают на себя повышенные кредитные риски, зачастую связанные с данным кредитованием. Банк также может уступить права требования по кредитам специально созданным для этой цели организациям — операторам вторичного рынка ипотечных кредитов (агентствам по ипотечному кредитованию).

Мировая практика свидетельствует и о том, что данным видом кредита могут заниматься и центральные банки. Такая практика, например, имела место в Австрии, во Франции, до недавнего времени существовала и в Англии. Австрийский национальный банк предоставляет кредиты своим сотрудникам на покупку жилья сроком на 25 лет с уплатой 1 % годовых. Банк Англии, полагая, что все сотрудники должны нести ответственность за последствия его операций, в 2000г. перестал выдавать подобного рода ссуды.

В операциях ипотечного кредитования в мировой практике традиционно используются кроме банков такие организации, как ипотечные компании, ссудо-сберегательные ассоциации, кредитные союзы и др.

В ипотечном кредите иной состав не только кредиторов, но и заемщиков. Хотя он остается индивидуальным, персональным кредитом (в западной практике его зачастую называют Personal or Individual Loans, Credit), в числе его заемщиков отсутствуют физические лица, достигшие возраста 70 лет. Достаточно длительный срок, на который выдается ипотечный кредит, не позволяет предоставлять заемные средства данной категории граждан.

Специфика ипотечного кредита заключается и в том, что в составе заемщиков кроме физических лиц могут быть и юридические лица, активно использующие ипотечную ссуду для удовлетворения своих потребностей. Ипотечный кредит охватывает не только сектор индивидуальных потребителей, сектор населения, но и промышленный и аграрный секторы. Заемщиками могут стать как промышленные, так и сельскохозяйственные предприятия.

При ипотечном кредитовании ссуда всегда имеет строго определенное обеспечение — им выступает недвижимость. Это позволяет значительно облегчить залогодателю наблюдение за сохранностью предмета залога. Однако при невозврате ссуды усложняет реализацию залога.

Ипотека с экономической точки зрения имеет три наиболее характерные черты:

1. выступает в роли инструмента привлечения необходимых финансовых ресурсов для развития производства;

2. обеспечивает реализацию имущественных прав на объекты, когда другие формы в данных конкретных условиях нецелесообразны;

3. создает на базе ценной бумаги фиктивный капитал.

Не менее важным отличительным признаком являются сроки ипотечного кредитования. Если большинство кредитов населению выдается на срок от нескольких дней до одного года, то ипотечные ссуды — на срок до 30 лет.

Все это, безусловно, дает основание выделить ипотечный кредит в качестве самостоятельной формы кредита.

Характерной особенностью ипотечных кредитов является их строго целевой характер. Хотя часто цель, объект и обеспечение ипотечного кредита отождествляются, что порождает отрицание целевого характера при характеристике данной ссуды. Так, по мнению экономиста Л. И. Рябченко, если рассматривать утверждение об обязательном целевом назначении ипотечного кредита с точки зрения банка, то очевидно, что в ряде случаев в этом нет особой необходимости. Поскольку ипотечный кредит предоставляется под залог реальных ценностей (недвижимости), для банка не всегда определенная цель кредитаявляется обязательной.

В данном утверждении довольно ярко проявляется смещение объекта, залога (обеспечения) и цели кредитования. Между тем по общепринятым понятиям объект означает предмет, который противостоит субъекту в его деятельности. В данном случае объектом выступает тот предмет (или недвижимость), приобретение которого требует использования кредита. В ипотечном кредите стоимость объекта совпадает с задачей обеспечения ссуды. Но, строго говоря, обеспечение — это не только сумма ценностей (залога), реализация которых обеспечивает возврат кредита, но и совокупность мер, гарантирующих выполнение заемщиком принятых обязательств.

Совсем другой смысл закладывается в понятие «цели». С теоретических позиций цель выражает идеальное, мысленное предвосхищение результата деятельности, т. е. результата процесса ипотечного кредитования.

Цели ипотечного кредитования связаны с достижением социального прогресса. Удовлетворяя специфические потребности граждан, данный вид кредита выдается на потребности социально- экономического характера — приобретение жилья. Социально-экономическая значимость данного кредита часто предполагает участие государства в покрытии затрат, связанных с обслуживанием долга заемщика (например, в форме субсидирования платы за кредит, частичного сокращения стоимости приобретаемого жилья и др.).

Немаловажной особенностью ипотечного кредита являются его источники. Часто эти источники делят на три вида:

- а)остатки на счетах юридических лиц;

- б)средства на депозитах граждан (это могут быть накопительные счета и в специализированных банках, и в строительных сберегательных кассах);

- в)собственный капитал банка.

Такая классификация выглядит несколько упрощенно, поскольку не учитывает специфики ипотечного кредита.

Известно, что остатки на счетах до востребования и срочные депозиты могут быть отозваны задолго до возврата кредита. Следовательно, банк имеет возможность вкладывать в кредитование жилищной ипотеки только часть привлеченных таким образом средств (соответствующих стабильному остатку на счетах клиентов) и собственные средства, которые остаются у него после того, как будут покрыты все виды рисков по иным операциям в соответствии с требованием регулирующих органов и исходя из экономической целесообразности. Поэтому объем жилищных кредитов, выдаваемых банком, зависит не только от обстоятельств его деятельности (уровня конкуренции, условий выдачи кредитов), но и от объема и структуры его ресурсов.

Анализ различных систем ипотечного кредитования показывает, что основой их нормального функционирования является достаточный объем долгосрочных и доступных ресурсов. Но банки не всегда имеют возможность выполнить данное условие.

Все это определяет необходимость создания устойчивого и эффективного механизма, позволяющего мобилизовать свободные ресурсы на рынке долгосрочных заимствований, трансформировать их в инвестиционные ресурсы и направить в ипотечные кредиты.

ипотечный кредитование ценный бумага

Мировая практика знает различные формы привлечения ресурсов для ипотечного кредитования. Наиболее распространенными их источниками выступают:

- привлекаемые универсальными и сберегательными банками на депозиты различной срочности и расчетные счета от юридических и физических лиц средства;

- привлекаемые на финансовом рынке посредством межбанковских кредитов и различных финансовых инструментов заимствования;

- привлекаемые с рынка капиталов отразличных институциональных и индивидуальных инвесторов средства посредством выпуска и размещения особых ипотечных ценных бумаг, обеспеченных правами требований по ипотечным кредитам и закладным;

- предоставление из бюджетных источников в различных формах средств участникам ипотечного рынка (банкам, заемщикам, инвесторам и т.д.) в целях субсидирования ипотечного жилищного кредитования.

Наряду с собственными ресурсами, вкладами клиентов и займами, получаемыми под облигации, рефинансирование является для банков источником ресурсов, обеспечивающим равновесие их запасов наличности. Оно позволяет восстанавливать ликвидные средства, истраченные на предоставление кредита.

Выделение моделей в зависимости от типа банков, организующих ипотечное кредитование, имеет другое ограничение — тип банка. Оно не учитывает возможностьрефинансирования, минуя банк.

Выделение моделей в зависимости от способа рефинансирования ипотечных кредитов представляется существенным, однако, не полным, поскольку не включает в сферу рассмотрения субъектов, осуществляющих организацию рефинансирования.

Выделение моделей в зависимости от масштабов ресурсов, необходимыхдля рефинансирования, акцентирует внимание на количественной, а не на содержательной стороне процесса рефинансирования.

Выделение моделей в зависимости от методов привлечения ресурсов для развития ипотечного кредита учитывает лишь одну сторону процесса рефинансирования привлеченных ресурсов.

В основу классификации моделей рефинансирования ипотечных кредитов следует положить три существенных признака процесса рефинансирования:

- субъект, осуществляющий рефинансирование;

- инструмент рефинансирования.

По этим признакам предлагается выделить следующие четыре модели:

- модель универсального банка;

- модель контрактных сбережений;

- модель специализированных ипотечных банков;

- модель вторичного рынка ипотечных кредитов.

Принципы формирования общего портфеля кредитных ресурсов для ипотечного кредитования в каждой стране зависят от модели ипотечного кредитования принятой в данной стране за основу. Под ипотечной моделью следует понимать систему организации ипотечного кредитования в масштабах страны или региона. Ипотечная модель каждой страны характеризуется совокупностью кредитных институтов, действующих на рынке ипотечных кредитов, законодательством, регулирующим их деятельность (наличие или отсутствие специального закона, регулирующего деятельность кредитного института), принципами государственного регулирования и контроля, механизмом привлечения ресурсов. Выделяют две модели ипотечного кредитования: европейская и американская.

В рамках европейской одноуровневой модели ипотечного кредитования кредитные организации самостоятельно привлекают ресурсы из разнообразных источников (например, универсальные банки, стройсберкассы, ипотечные банки).

Поскольку данные кредитные институты не используют посредников в процессе привлечения средств, европейскую модель называют одноуровневой. Двухуровневая модель, получившая развитие в США, заключается в обеспечении непрерывного рефинансирования ипотечных кредитов посредством создания и функционирования вторичного рынка ипотечных кредитов и рынка ипотечных ценных бумаг. Особенностью американской модели ипотечного кредитования является разделение функций по выдаче, обслуживанию ипотечных кредитов и выпуску ипотечных ценных бумаг между различными организациями.

Однако конкуренция на ипотечном рынке заставляет кредитные институты постоянно совершенствовать способы привлечения ресурсов в соответствии с изменяющимися условиями, что ведет к постоянной диверсификации источников финансирования ипотечных операций (вклады, ссудо-сберегательные контракты, векселя, кредиты, облигации, акции, се- кьюритизация и пр.).

В настоящее время не осталось ни одного кредитного института, который бы использовал один единственный способ привлечения ресурсов.

Основными способами привлечения ресурсов российскими коммерческими банками финансового рынка являются:

4. Передача (уступка) прав требований по кредитам рефинансирующей компании (продажа закладных).

5. Выпуск ценных бумаг на основе выданных кредитов с оставление указанных кредитов на балансе банка-эмитента (балансовая секьюритиза- ция),

6. Выпуск ценных бумаг путем перевода активов в специально созданную компанию (SPV), единственным видом деятельности которой является эмиссия облигаций (традиционная секьюритизация).

В Российской Федерации за основу была принята американская модель ипотечного кредитования. В 1996 г. было создано Федеральное агентство по жилищному ипотечному кредитованию (АИЖК), одной из целей деятельности которой является создание и регулирование системы рефинансирования ипотечных жилищных кредитов. Рефинансирование ипотечных кредитов (выкуп закладных) АИЖК осуществляет через сеть созданных им региональных операторов и сервисных агентов. АИЖК не только выкупает закладные, но и выдает займы под их залог (первое соглашение было заключено в августе 2010 г.).

При его поддержке в России стал активно использоваться такой высокоэффективный инструмент для привлечения ресурсов и управления рисками, как секьюритизация, которая еще в конце XX века стала важной финансовой технологией в сфере международных финансовых рынков.

В процессе исследования теоретических и практических аспектов сделок секьюритизации активов автором были выявлены преимущества и недостатки различных способов секьюритизации для кредитных организаций, занимающихся ипотечным кредитованием.

— Передача (уступка) прав требований по кредитам рефинансирующей компании (в частности АИЖК, ЗАО «Коммерческий банк ДельтаКредит»).

Данный способ рефинансирования подходит банкам, капитал которых не позволяет накапливать и удерживать на балансе пулы ипотечных кредитов от 2-3 млрд руб. и более сроком до 1-1.5 года. Рассмотрим основные недостатки такого способа рефинансирования для банка и проанализируем возможности их нивелирования.

Жесткая необходимость следования требованиям рефинансирующей организации при выдаче кредитов, которая старается минимизировать риски по выкупаемым кредитам, что существенно сужает круг потенциальных заемщиков.

В большинстве случаев отсутствие возможности сохранить клиентскую базу. Рефинансирующая организация в целях сокращения своих рисков стремится получать платежи от заемщиков напрямую, что приводит к сокращению доходности бизнеса банка (за счет отмены комиссии за обслуживание и за перевод денежных средств физических лиц); а в некоторых случаях и к оттоку клиентов из банка.

В условиях отмены комиссии банка за предоставление кредита такой способ рефинансирования ставит под вопрос и экономическую эффективность развития кредитования ипотечных операций. При рефинансировании ипотечных активов банки имели возможность заработать на комиссии за выдачу и быстрой продаже кредита. Эффективная ставка по 11-процентному кредиту при взимании комиссии за выдачу кредита в размере 1 % от его суммы и продаже кредита в течение месяца приводила к доходности по нему в размере 23 % годовых.

Несмотря на указанные недостатки, данный способ рефинансирования применяется на российском ипотечном рынке уже 15 лет и для ряда банков является единственной возможностью рефинансирования ипотечных активов. Поэтому, на наш взгляд, его использование является целесообразным, так как в данном случае кредитная организация, не отвлекая своего капитала, эффективно загружает свои «производственные мощности».

- Выпуск ценных бумаг на основе выданных кредитов с оставлением указанных кредитов на балансе банка-эмитента (балансовая секьюритизация).

Данный способ привлечения ресурсов прежде всего предназначен для ускорения оборачиваемости средств, размещаемых в форме кредитов, что должно способствовать максимально быстрому росту кредитного портфеля, если получаемые от секьюритизации финансовые ресурсы будут реинвестированы в продолжение экспансии кредитной организации на рынке кредитования. При этом данный механизм является абсолютно контролируемым со стороны банка, но по причине своей дороговизны он оказывается доступен исключительно лидерам банковского сектора. Облигации с ипотечным покрытием, выпуск которых осуществляется с баланса банка, напоминают европейские облигации, обеспеченные активами (covered bonds).

На наш взгляд, в среднесрочной перспективе данная схема имеет целый ряд преимуществ перед традиционной секьюритизацией:

- выпускаемые бумаги могут иметь любую срочность — 1-2-3-5-10 лет;

- их графики погашения и выплаты процентов ничем не отличаются от графиков корпоративных облигаций;

- такие ипотечные бумаги наиболее соответствуют текущим возможностям внутреннего рынка капиталов;

- европейский рынок covered bonds и pfandbriefes показал гораздо более высокую устойчивость в условиях кризиса;

- меры, принимаемые в стране для развития рынка облигаций с ипотечным покрытием, выпускаемых коммерческими банками.

Единственным, но, конечно, крайне важным недостатком таких сделок остается невозможность списания ипотечного покрытия с баланса банка, а значит, отсутствие выигрыша по капиталу. Выпуск с баланса банка призван решить только задачу привлечения ликвидности. Кроме того, такой путь возможен только для банков, которые имеют достаточно высокий кредитный рейтинг (не ниже Baa3 по шкале рейтингового агентства Moody’s).

Таким образом, выпуск ипотечных ценных бумаг без создания SPV доступен только крупным банкам. Существует также проблема регулирования данного инструмента на уровне Закона «Об ипотечных ценных бумагах» и нормативно- правовой базы Банка России.

Для средних банков единственным способом привлечения ликвидности через финансовые инструменты является секьюритизация с созданием SPV.

- Выпуск ценных бумаг путем перевода активов в специально созданную компанию (SPV), единственным видом деятельности которой является эмиссия облигаций (традиционная секьюритизация).

Структура традиционной секьюритизации позволяет в первую очередь изолировать кредитное качество выпускаемых ценных бумаг от кредитоспособности банка-оригинатора, что оказывается крайне выгодным для мелких и средних кредитных организаций, не обладающих высокими международными рейтингами, но стремящимися, тем не менее, оптимизировать свой кредитный портфель. Учитывая бальшую доступность традиционной секьюритизации широкому кругу кредитных организаций, на наш взгляд, является наиболее подходящей для стран с развивающимся банковским сектором (таких, как Россия), представители которого не могут конкурировать с банками международного уровня по размерам собственного капитала и рыночной капитализации. Основная цель применения традиционной схемы секьюритизации совпадает с балансовой — это ускорение оборачиваемости кредитных активов посредством «досрочного» возврата кредитных средств через механизм секьюритизации.

Традиционная секьюритизация служит не только средством регулирования ликвидности, но и используется для улучшения показателей капитализации кредитных институтов. Однако следует отметить более сложную процедуру оформления сделки в рамках традиционной секьюритизации. Прежде всего это более высокая стоимость, а также необходимость наличия достаточно большого пула однородных кредитов (в среднем $50-100 млн).

Кроме того, в ряде стран существуют законодательные ограничения по осуществлению подобных сделок.

Законодательства многих стран (в частности Германии) не содержат положений о возможности уступки будущих требований, уступки совокупности требований (оптовая уступка), а также уступки требований, которые не индивидуализированы. Отсутствие таких положений создает необходимость совершения двух сделок: об уступке требований и об уступке актов индивидуализации соответствующих требований, что также делает секьюритизацию невыгодной. А например, англосаксонское право предусматривает обязанность банков соблюдать конфиденциальность, что также представляется фактором, который осложняет проблему уступки прав по кредиту.

Избежать подобных проблем позволяет «синтетическая» секьюритизация, которая в Российской Федерации не получила достаточного развития, в отличие от ряда западных стран. Синтетическая секьюритизация может воспроизводить свойства традиционной секьюритизации в части передачи экономических рисков, но при этом без передачи активов с баланса оригинатора. Можно выделить следующие особенности синтетической секьюритизации:

- позволяет обойти проблемы, связанные с передачей пула активов с баланса, в результате чего упрощается и удешевляется процесс передачи кредитного риска;

- используя синтетическую структуру секьюритизации активов, сумма, которая может быть финансирована, превышает аналогичную сумму при традиционной секьюритизации;

- позволяет секьюритизировать активы различного класса и вида;

- пакет документации, регламентирующий сделку секьюритизации, более прост;

- при синтетической секьюритизации используются кредитные дери- вативы, благодаря которым покупатель защиты (в данном случае кредитор) получает преимущества рынка капиталов и частных инвесторов для целей защиты портфеля активов.

Сделки в рамках синтетической секьюритизации могут осуществляться как с использованием специализированной структуры SPV (когда происходит списание активов с баланса банка-оригинатора на баланс SPV), так и без ее использования (когда активы остаются на балансе оригинатора).

Синтетическая секьюритизация является наиболее подходящим выбором для банка, нацеленного на минимизацию кредитного риска при одновременном освобождении от многих организационных проблем (связанных с продажей активов или налогообложением), ведь данный метод позволяет «хирургически» перенести риски банка на рынок. Она может стать одной из основных схем, применяемых развивающимися банками, стремящимися обезопасить себя от колебаний в экономике страны и готовых заплатить за это определенную цену, даже несмотря на то, что такого вида затраты достаточно существенны и способны несколько снизить темпы развития самого банка.

Синтетическая секьюритизация для банков стала существенным инструментом управления рисками. Во-первых, она позволяет банкам передавать именно тот риск, который они хотят передать, а не все активы и риски, связанные с ними. Во-вторых, синтетическая секьюритизация — более легкий и менее дорогой способ осуществления управления рисками.

Секьюритизация несомненно является инновационной технологией, так как представляет собой достаточно гибкий инструмент. Существенной ее особенностью является возможность структурирования схемы секьюрити- зации под потребности ее инициаторов. Круг сделок в рамках секьюритиза- ции достаточно широк, и они могут сильно варьироваться в зависимости от пожеланий организаторов секьюритизации, что позволяет целенаправленно воздействовать на определенный риск, на группу рисков или на отдельный параметр риска, а также распределить риски между отдельными участниками сделки. Таким образом, структурирование сделки секьюритизации ограничивается лишь воображением участников и законодательной базой, в рамках которой осуществляется операция. Поэтому и существует такое многообразие форм, способов и видов секьюритизации.

В последние десятилетия происходит усложнение финансовых инструментов, при помощи которых происходит формирование ресурсов на ипотечном рынке. Наряду с традиционными ипотечными облигациями, ипотечными ценными бумагами прямого действия появились структурированные и декомпозированные ценные бумаги, производные от ипотечных ценных бумаг, ценные бумаги, выпущенные на основе синтетической секьюритизации: кредитный дефолтный своп, облигации с кредитным риском. Однако недостатки регулирования данного рынка могут привести к серьезным последствиям.

Агентство по ипотечному жилищному кредитованию с целью развития вторичного рынка ипотечных кредитов стимулирует банки самостоятельно выпускать облигации с ипотечным покрытием: выступает поручителем по эмиссии облигаций, выкупает старшие транши ипотечных облигаций участников рынка. В 2014 г. была создана мультиоригинаторная платформа секьюритизации, которая позволит осуществлять секьюритизационные сделки кредитным организациям, желающие провести секьюритизацию своих ипотечных кредитов, но не накопившим необходимого объема ипотечного портфеля. В этом году должна заработать система стандартизированного краткосрочного кредитования под залог ипотечных активов (ССК), в рамках которой технология организации сделок будет основана на типовой документации и единой инфраструктуре, что позволит банкам-заемщикам проще, быстрее и дешевле привлечь целевые ресурсы.

В настоящее время сложилась благоприятная ситуация для развития секьюритизационных сделок в Российской Федерации. Это связано как с потребностью российских коммерческих банков в новом финансовом инструменте, так и с инициативами Правительства РФ, способствующими развитию секьюритизации. Однако при развитии вторичного ипотечного рынка следует учитывать опыт других стран, прежде всего США, чтобы не допустить подобных ошибок. Несмотря на тяжелые последствия для экономики США, выпуск ипотечных ценных бумаг не прекратился. Кризис показал необходимость более грамотного подхода к оценке рисков на ипотечном рынке во всем мире. Мировой опыт свидетельствует, что если не будут созданы условия для бесперебойного доступа кредитных организаций к долгосрочным и относительно дешевым источникам фондирования, ипотечные кредиты не станут доступными, а значит, не может быть решена и жилищная проблема в стране.

Можно выделить следующие основные проблемы, с которыми столкнется банк при практическом использовании отдельных моделей рефинансирования:

- рефинансирование ипотечных кредитов, основанное на привлечении универсальным коммерческим банком новых ресурсов из различных источников требует наличия доступных долгосрочных ресурсов на отечественном или зарубежном финансовом рынке и высокого качества управления ликвидностью банка;

- рефинансирование на основе модели контрактных сбережений предполагает наличие серьезной информационной базы и методологии оценки рисков инвесторов;

- практическая реализация модели рефинансирования ипотечных банков путем выпуска ими обеспеченных ипотечных облигаций требует отработанной технологии формирования пулов ипотечных ссуд, наличия правовой основы для выпуска ценных бумаг и государственной поддержки соответствующих проектов;

— рефинансирование на основе секьюритизации возможно при определенном уровне развития фондового рынка, его инфраструктуры и системы ипотечного кредитования, наличии технологий секьюритизации, адаптированных к экономическим и правовым условиям, в которых функционируют коммерческие банки данной страны, способности банков принять на себя высокий уровень затрат при данной модели рефинансирования, наличии механизмов повышения надежности ценных бумаг.

Ипотечные ценные бумаги — это долговые ценные бумаги, вложенные с помощью обязательств по одному или нескольким ипотечным кредитам. Процентные выплаты и выплаты по основной сумме долга по данным ценным бумагам осуществляется из средств, полученных по обеспечивающим кредитам.

ноября 2003 г. на российском финансовом рынке появились ипотечные ценные бумаги в связи с вступлением в силу Федерального закона от 11.11.2003 № 152-ФЗ «Об ипотечных ценных бумагах». Данный закон определил существование двух видов ипотечных ценных бумаг.

Облигации с ипотечным покрытием — это облигации, подлежащие регистрации в Федеральной службе по финансовым рынкам, исполнение обязательств по которым предполагает обеспечение залогом ипотечного покрытия. Облигации могут выпускаться в бездокументарной и документарной форме. Предъявительские ценные бумаги могут существовать только в документарной форме, а именные ценные бумаги могут выпускаться исключительно в бездокументарной форме. Облигации предоставляют своему держателю право на получение номинальной стоимости и заранее установленного процента, так как являются долговыми ценными бумагами. Ипотечные ценные бумаги — облигации с ипотечным покрытием и ипотечные сертификаты участия.

Вместе с приобретением сертификатов участия их держатели могут автоматически заключать договор доверительного управления с эмитентом, который выступает в роли доверительного управляющего ипотечным покрытием, а также приобрести долю в общей собственности на ипотечное покрытие. Ипотечные сертификаты участия могут выпускаться исключительно в бездокументарной форме и являются именными ценными бумагами. Ипотечный сертификат участия не подлежит государственной регистрации в Банке России и не является эмиссионной ценной бумагой.

Как класс долговых инструменов ипотечные облигации и сертификаты участия появились совсем недавно, но, несмотря на это они представляют интерес для институциональных инвесторов.

Эмитентами облигаций с ипотечным покрытием могут являться только ипотечные агенты и кредитные организации, данный момент определяется российским законодательством. Эмитент ипотечных ценных бумаг должен соблюдать строгие требования по раскрытию информации и придерживаться нормативов Банка России. До сих пор для эмитентов ипотечных ценных бумаг устанавливались достаточно высокие нормативы достаточности капитала, что составляло 14%. В июне 2007 г. было принято решение о том, чтобы снизить данное требование в целях обеспечения стимулирования ипотечного рынка.

Не менее 80% стоимости облигаций ипотечные ценные бумаги в обязательном порядке должны обеспечиваться покрытием.

Следует отметить то факт, что если говорить о системе льготного налогообложения, то ипотечные ценные бумаги подлежат налогообложению по ставке 15% годовых, необеспеченные ценные бумаги — 24%, ипотечные бумаги, выпущенные до 01.01.2007, облагаются налогом по ставке 9% годовых.

Данные бумаги интересны для инвесторов не доходностью, а их ликвидностью и надежностью. Доходность по ипотечных ценных бумаг не должна быть слишком высокой, иначе ресурсы, привлекаемые на рынок кредитования, будут очень дороги. Однако данный инструмент будет интересен тем, кто хочет вложить свои сбережения, чтобы получать обещанный доход. Ипотечные ценные бумаги являются интересными для страховых компаний, пенсионных фондов, и другим инвесторам в России, которые имеют в своем распоряжении большие денежные средства.

Во многих зарубежных правопорядков уже много лет существуют разнообразные модели привлечения инвестиций на рынок жилищной ипотеки посредством ипотечных ценных бумаг. Наиболее известными считаются ипотечные облигации европейского типа — пфандбриф (Pfandbriefe) и бумаги американского типа (MortgageBackedSecurities — MBS).

Ипотечные ценные бумаги, которые называются MBS, являются частным случаем ABS. ABS (assetbackedsecurities) — это ценные бумаги, дающие их владельцам право на получение денежных поступлений от определенного набора активов.

По своей правовой природе рынок ипотечных ценных бумаг является вторичным, он позволяет ценным бумагам свободно обращаться на рынке, переходить от одного собственника к другому. Закладную условно можно назвать первой ипотечной ценной бумагой, которая представляет собой, именную ценную бумагу, которой могут быть удостоверены права залогодержателя по обеспеченному ипотекой обязательству и по договору об ипотеке. Эмиссионных ценных бумаг на данном сегменте рынка не существовало, пока не был принят Закон об ипотечных ценных бумагах.

Применяется большое разнообразие ипотечных ценных бумаг, которые различаются по распределению рисков, гарантиям, типу обеспечивающих активов. С начала 70-х годов в США вторичный ипотечный рынок получил свое развитие в связи с появлением механизма секьюритизации ипотечных кредитов, который представляет собой выпуск ценных бумаг, обеспеченных пакетом ипотечных кредитов. Ценные бумаги, выпущенные в процессе секьюритизации, назеваются переводными ипотечными ценными бумагами. Переводные ценные бумаги имеют особенность в том, что периодичность и размер выплат по ним определяются поступлениями за ипотечные кредиты, обеспечивающие данный выпуск. С помощью переводной бумаги платежи за ипотечные кредиты переводятся от заемщика к конечному инвестору за вычетом сборов посреднических структур. Владельцу переводной бумаги заранее неизвестна сумма ежемесячных поступлений и точный период до погашения.

В настоящее время ипотечные ценные бумаги очень востребованы по всему миру, они обеспечены недвижимостью, которая всегда будет в цене. Это говорит о том, что гарантией доходности служит динамика роста цен на недвижимость.

Существует большое количество видов ипотечных ценных бумаг, большинство из них обладают общими характеристиками:

- почти во всех случаях платежи, выплачиваемые держателям ипотечных ценных бумаг, являются периодическими;

- плановая амортизация — это постепенное погашение баланса по кредиту таким путем, что к концу срока ипотечного кредита баланс оказывается, погашен, в отличие от корпоративных облигаций;

- досрочное погашение ипотечных ценных бумаг свидетельствует о том, что в большинстве случаев заемщик по ипотечному кредиту имеет право на частичную или полную досрочную выплату кредита;

- уровень доходности ипотечных облигаций зависит от уровня риска невыплат, а также от срока обращения, риск невыплат по ипотечной облигации связан с ее обеспечением.

К недостаткам ипотечных ценных бумаг можно отнести следующее:

- обладают низкой ликвидностью;

- имеется риск при досрочном погашении, который не позволяет точно определить доходность. Наиболее важными преимуществами ипотечных ценных бумаг являются:

- надежность;

- прозрачность;

- доступность;

- долговременность.

Большинство ипотечных ценных бумаг имеют высокий кредитный рейтинг, причиной этому является не только обеспечение ипотечных ценных бумаг в виде залога недвижимости, каждый эмитент прилагает все усилия, чтобы повысить кредитный рейтинг своих бумаг. Основной задачей эмитента или организатора эмиссии ипотечных ценных бумаг является снизить кредитный риск секьюритизируемых активов, которому подвергаются держатели ипотечных ценных бумаг, и таким образом достичь более высокого кредитного рейтинга облигаций.

Основное назначение ипотечных ценных бумаг состоит в снижении возможных рисков несвоевременного возврата заёмных средств при инвестировании в ипотечное строительство, осуществляемой по механизму секъюритизации.

Достаточно важным фактором является льготная система налогообложения доходов инвесторов, получаемых от вложений в ипотечные ценные бумаги.

Структура доходов по ипотечным ценным бумагам состоит из двух основных частей: выплаты основного долга и суммы процентов. Правила выплат основного долга устанавливают, каким образом суммы, выплачиваемые конечным заемщикам в погашение основного долга по ипотечным кредитам, распределяются между траншами ипотечных ценных бумаг. Данные порядки могут применяться как по отдельности, так и в слиянии друг с другом.

Класс ценных бумаг с плановой амортизацией — это вид долговых обязательств, которые погашаются по заранее определенному графику, в определенных случаях выплата основного долга по этим ценным бумагам происходит в приоритетном порядке.

Правила выплаты процентов определяют размер процентных платежей, которые получают держатели ценных бумаг в платежном периоде. Самым распространенным типом процентных платежей являются фиксированные проценты.

По данным Центрально Банка в России на рынке ипотечного кредитования работает более 600 банков. Это банки, которые в отчетном периоде выдали хотя бы один ипотечный кредит или имеют в своем кредитном портфеле ипотечные кредиты. На самом деле банков, которые активно работаеют на рынке чуть более ста. 90% из них приходится на московские банки и их филиалы в регионах.

Кроме банков на рынке ипотечного кредитования присутствуют другие крупные игроки. Это региональные ипотечные компании и фонды. В большинстве своем они созданы местными региональными властями и направлены на решение жилищных проблем жителей региона. В зависимости от региона задачи, которые решают данные компании, отличаются. Некоторые развивают социальные программы, некоторые инвестируют в строительство, некоторые выдают ипотечные кредиты как по собственным программам, так и программам АИЖК, некоторые занимаются рефинансированием.

Выпуск ипотечных ценных бумаг — одно из ключевых направлений деятельности АО «АИЖК». Развитие рынка ипотечных ценных бумаг в России является важным компонентом приоритетного национального проекта «Доступное и комфортное жилье — гражданам России». Выполняя свои функции как государственный институт развития, Агентство способствует формированию и развитию данного сегмента финансового рынка, разрабатывает новые технологии и инструменты секьюритизации ипотечных активов, оказывает методологическую поддержку участникам ипотечного рынка при выпуске ипотечных ценных бумаг. Для инвесторов секьюритизация — это возможность инвестирования в новый класс высоко надежных инструментов, обеспеченных наиболее качественным типом кредитов — ипотекой. При выпуске ипотечных ценных бумаг приоритетом для Агентства является обеспечение наивысшего кредитного качества старших траншей облигаций. В этих целях применяется лучшая практика международных рынков.

Основу надежности ипотечных ценных бумаг составляют жесткие требования к кредитам, входящим в состав ипотечного покрытия. Ипотечное покрытие составляют обеспеченные ипотекой требования, номинированные в российских рублях, удостоверенные закладными и выданные в соответствии со стандартами АИЖК в более чем 70 регионах России. Базовые требования к ипотечным кредитам, входящим в состав ипотечного покрытия, установлены ФЗ «Об ипотечных ценных бумагах» и другими законодательными актами. Это соотношение суммы кредита к стоимости залога не выше 70%, требования к обязательному страхованию заложенного имущества, исключение из расчета размера ипотечного покрытия кредитов с просрочками платежей по кредиту или страхованию и т.д. Дополнительные требования устанавливаются Стандартами Агентства и условиями документации по выпускам.

Кроме этого, структура выпусков облигаций с ипотечным покрытием включает элементы дополнительного усиления кредитного качества, такие как субординация, наличие резервного фонда, избыточной маржи и др.

Выпуск облигаций с использованием специально созданного ипотечного агента позволяет исключить для инвесторов риски, связанные с деятельностью инициатора выпуска и самого эмитента.

Все это позволяет получать международные рейтинги старших траншей облигаций на уровне не ниже суверенного.

Все выпуски облигаций с ипотечным покрытием, инициированные Агентством, успешно прошли испытание кризисом и даже в условиях крайне тяжелой ситуации на первичном рынке ипотеки подтвердили свою высокую надежность. Все выплаты, предусмотренные эмиссионной документацией, осуществлялись и осуществляются своевременно и в полном объеме.

В 2007-2015 гг. АО «АИЖК» выступило инициатором 11 серий выпусков облигаций с ипотечным покрытием. Эмитентами ценных бумаг выступили специально созданные в соответствии с законодательством Российской Федерации ипотечные агенты.

В настоящее время наметилась тенденция к восстановлению рынка ипотечного брокериджа. Большинство ипотечных брокеров расширило спектр своих услуг и теперь их в полной мере можно назвать кредитными брокерами.

До финансового кризиса 2008 года в число активных игроков в сфере рефинансирования ипотечных кредитов входили такие специализированные рефинансирующие организации как АИЖК, банк «ГПБ Ипотека», Русская ипотечная акцептная компания (RuMac), компания «АТТА Ипотека», Русско-Американская ипотечная компания (Russian American Mortgage Company — RAM).

Рефинансированием ипотечных кредитов в крупных масштабах также занимался ряд банков: ВТБ 24, банк «КИТ Финанс», Русский ипотечный банк, ОТП-Банк. ДельтаКредит. Помимо этого ряд банков-оригинаторов осуществлял куплю-продажу портфелей ипотечных кредитов с целью оптимизации своего ипотечного портфеля и/или дальнейшего размещения ипотечных ценных бумаг. В 2015 году единственным крупным игроком на рынке рефинансирования является АИЖК.

Данные Банка России говорят о том, что худшие прогнозы по падению рынка ипотеки не оправдались (в 2009 году рынок ипотеки сократился почти в 3,5 раза).

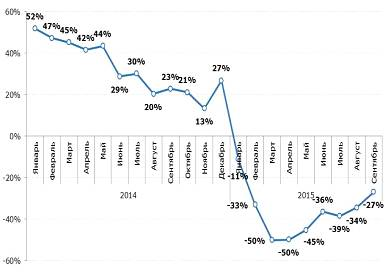

По мере снижения стоимости фондирования и запуска в марте-апреле 2015 года государственной программы субсидирования ипотечных кредитов на новостройки темпы снижения рынка ипотечного жилищного кредитования стали замедляться. Если в марте и апреле 2015 года объем выданных кредитов снизился на 50% по сравнению с соответствующим периодом 2014 года, то в сентябре 2015 года снижение составило 27%.

Рис. 2.1 — Динамика объёмов выдачи ипотечных кредитов в 2014-2015 гг., % к соответствующему месяцу предыдущего года

Всего за 9 месяцев 2015 года выдано 461,2 тыс. ипотечных кредитов на общую сумму 761,8 млрд. рублей, что ниже уровня января-сентября 2014 года на 38% в стоимостном и 35% в количественном выражении. Напомним, что по итогам 9 месяцев 2009 года темпы падения рынка ипотеки были в два раза выше (-83% к 9 месяцам 2008 года).

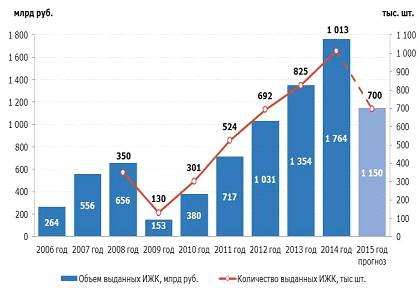

Рис. 2.2 — Динамика объѐма и количества выдачи ипотечных кредитов в 2006-2015 гг.

Средняя сумма рублевого кредита в январе-сентябре 2015 года составила 1,65 млн рублей (по итогам 2014 года — 1,73 млн рублей).

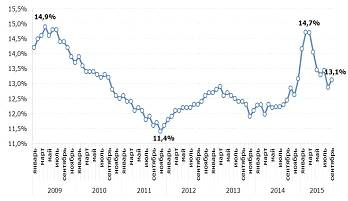

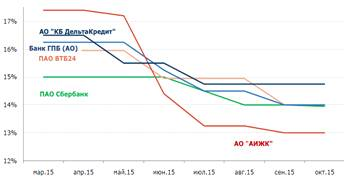

Средневзвешенная ставка по выданным в сентябре ипотечным жилищным кредитам составила 13,1%. Напомним, что в феврале и марте 2015 года, когда банки предлагали наиболее высокие ставки по ипотечным кредитам в 2015 году, ставка выдачи достигала 14,7%.

Рис. 2.3 — Ставки по ипотечным кредитам в рублях, выданным в течение месяца (2009 — 2015 гг.), %

Государственная программа субсидирования процентных ставок по ипотечным кредитам на покупку жилья в новостройках продолжает оказывать существенную поддержку рынку ипотеки. По данным Минфина России, в сентябре 2015 года в рамках программы было выдано 25,6 тыс. ипотечных кредитов на сумму более 45,8 млрд рублей (42% всего объема выдачи ипотечных кредитов).

Всего за время действия (апрель — сентябрь 2015 года) программы было выдано 125,8 тыс. ипотечных кредитов на сумму 222,2 млрд рублей и приобретено 6,6 млн кв. метров жилья. В третьем квартале 2015 года продолжилось снижение ставок участниками рынка по своим ипотечным программам: ставки снизили не менее 26 банков, включая лидеров рынка ипотечного жилищного кредитования. В итоге, за июль — сентябрь 2015 года средний размер снижения ставок, предлагаемых банками по своим ипотечными программам, составил 0,8-1 процентный пункт. Всего с начала 2015 года отмечено снижение ставок по программам 49 участников рынка.

Рис. 2.4 — Динамика величины ставок лидеров рынка и АО «АИЖК» по кредиту на жилье на вторичном рынке с параметрами, близкими к среднестатистическому (ПВ=30%, срок — 15 лет) для широкого круга заемщиков в период с марта по октябрь 2015 года

Согласно данным Аналитического центра АО «АИЖК», в среднем ставки пяти наиболее активных участников рынка с начала года снизились в сегменте новостроек на 5-5,5 процентных пункта, а в сегменте вторичного жилья — на 2,5-3 процентных пункта. В результате, на конец октября 2015 ставки по ипотечным продуктам в рамках программы субсидирования варьировались в пределах 9,9-12% годовых (9,9-10,9% годовых по стандартам АО «АИЖК» и 11,25-12% у активных участников рынка).

По наиболее востребованным программам на вторичном рынке недвижимости ставки составляли 11,75-13,25% по стандартам АО «АИЖК» и 13-14% годовых у других ведущих участников рынка. В результате поэтапного снижения ставок по своим ипотечным программам, начиная с июня 2015 года АО «АИЖК» предлагает, в среднем, наиболее низкие ставки среди лидеров рынка.

В третьем квартале 2015 года ряд участников рынка восстановили свои ипотечные программы на приобретение жилых домов с земельным участком. Банки также продолжили запускать совместные программы с застройщиками, предусматривающие более низкие, чем по стандартным ипотечным продуктам, процентные ставки. Снижение процентной ставки в рамках таких программ, как правило, субсидируется застройщиком.

Рис. 2.5 — Динамика количества участников рынка, изменивших процентную ставку по отдельным ипотечным программам с октября 2014 по октябрь 2015

Также в рассматриваемый периодряд банков восстановили программы рефинансирования ипотечных кредитов либо смягчили условия по действующим программам рефинансирования. Таким образом, по состоянию на октябрь 2015 года, в продуктовой линейке 4 из 10 наиболее активных участников рынка присутствуют программы рефинансирования. При этом средняя ставка по указанным программам для заемщика составляет от 13,5% до 15,95% годовых.

В целом с начала 2015 года отмечено смягчение как ценовых, так и неценовых условий ипотечных программ банков. При этом в октябре 2015 года отмечен рост интереса со стороны участников рынка ипотечного жилищного кредитования к сегменту более рисковых кредитов с низким размером первоначального взноса. В этот период зафиксировано снижение рядом банков, включая ПАО Сбербанк, требований к минимальному размеру первоначального взноса по кредиту вне рамок действия государственной программы субсидирования, и смягчение ценовых условий для потенциальных заемщиков с небольшим первоначальным взносом.

Рис. 2.6 — Смягчение условий по программам 10 наиболее активных участников рынка с января по октябрь 2015 года (наибольшие значения показателей соответствуют наиболее лояльным к заемщику условиям)

Следует отметить продолжающийся рост ипотечных ссуд, платежи по которым просрочены на 90 и более дней (90+).

На 1 октября 2015 года объем таких ссуд достиг 109,3 млрд рублей, что составляет 2,9% всей задолженности по ипотечным кредитам.

По оценкам АО «АИЖК», во многом рост связан с курсовой переоценкой задолженности по ипотечным кредитам в иностранной валюте, просроченные платежи по которым достигли 18,4% всей задолженности в иностранной валюте.

Рис. 2.7 — Динамика объемов просроченной задолженности со сроком задержки платежей свыше 90 дней в 2010-2015 гг.

Таблица 2.1 Задолженность по ипотечным кредитам по срокам задержки платежей

|

На 01.10.2014 |

На 01.10.2015 |

|||

|

Общая сумма задолженности по ипотечным кредитам |

Сумма остатка основного долга, млн руб. |

°/о |

Сумма остатка основного долга, млн руб. |

<Уо |

|

Всего закладных в портфеле, в том числе: |

3 278 091 |

100 |

3 743 747 |

100 |

|

С просрочкой аннуитетного платежа от 31 до 90 дней |

17 046 |

0,5 |

32 571 |

0,9 |

|

С просрочкой аннуитетного платежа от 91 до 180 дней |

11 146 |

0,3 |

20 216 |

0,5 |

|

С просрочкой аннуитетного платежа свыше 180 дней |

54 416 |

1,7 |

89 101 |

2,4 |

Несмотря на рост просроченных платежей по ипотечным кредитам, этот сегмент остается наиболее качественным активом по сравнению с другими потребительскими кредитами: по данным Банка России на 01.10.2015 доля неипотечных ссуд населению со сроком задержки платежей более 90 дней составляет 15,1%.

2 Анализ рынка ипотечных ценных бумаг

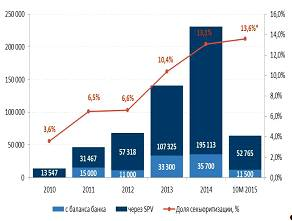

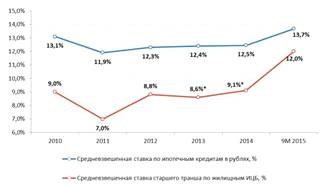

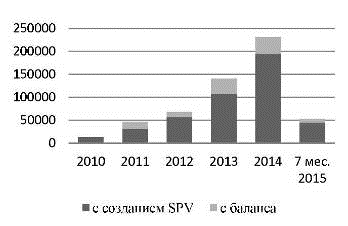

Несмотря на высокую доходность ценных бумаг на российском рынке капитала, на рынке жилищных ипотечных ценных бумаг за первые десять месяцев 2015 года состоялось 15 выпусков ипотечных ценных бумаг на сумму 64,3 млрд рублей, в т. ч. в I полугодии — 11 выпусков на сумму 47,1 млрд рублей. Из общего количества три выпуска были осуществлены с баланса банка. Средневзвешенная ставка старшего транша10 по ипотечным ценным бумагам за десять месяцев 2015 года составила 10,2%, увеличившись по сравнению с аналогичным периодом прошлого года на 1 п.п.

Рис. 2.8 — Объемы выпуска ипотечных ценных бумаг в 2010 — 2015 гг.

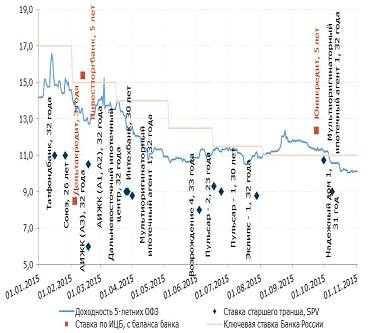

Стоит отметить, что средневзвешенная ставка старшего транша по жилищным ипотечным ценным бумагам, выпущенным с начала года, в большинстве случаев ниже ставок альтернативных источников фондирования, таких как 5-летние ОФЗ и Mosprime6М, средние ставки по которым за аналогичный период составили 11,9% и 14,3% соответственно. Наиболее высокие ставки были зафиксированы в двух выпусках балансовых жилищных ипотечных ценных бумаг: АКБ «Инвестторгбанк» (ПАО)11 и АО «ЮниКредит Банк»12, где они составили 15,4% и 12,4% соответственно. Важно, что данные жилищные ипотечные ценные бумаги — единственные бумаги, выпущенные в текущем году без какой-либо формы участия АО «АИЖК». Таким образом, наличие программ АО «АИЖК» по предоставлению займов на накопление ипотечного покрытия и выкупу старших траншей облигаций, АО «АИЖК» фактически обеспечило функционирование вторичного рынка ипотеки в 2015 году.

Рис. 2.9 — Сравнение средневзвешенной ставки по ипотечным кредитам в рублях и ставки старшего транша по ипотечным ценным бумагам, 2010-2015 гг.

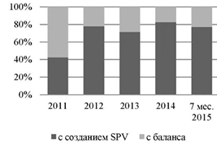

Доля ипотечных ценных бумаг, выпущенных через специального ипотечного агента (SPV), составила 82% всего объема выпуска ипотечных ценных бумаг (в 2013 г. — 76,3%, а в 2014 — 84,5%).

Доля выпуска ипотечных ценных бумаг с баланса банка составила 18% (в 2014 г. — 16,5%).

Рис. 2.10 — Сравнение доходности старшего транша по жилищным ипотечным ценным бумагам, 5-летних ОФЗ и ключевой ставки ЦБ РФ в 2015 гг., % годовых

Всего в обращении (не погашено) на 01.10.2015 находится 79 выпусков ипотечных ценных бумаг (170 траншей) на общую сумму около 407,1 млрд рублей, что составляет около 11% задолженности по ипотечным жилищным кредитам. Из общей суммы задолженность по ипотечным жилищным облигациям составляет 88,5 млрд рублей (22%), а по ипотечным ценным бумагам, выпущенным через SPV, — 318,6 млрд рублей (78%).

В Ломбардный список Банка России включены 60 выпусков жилищных ипотечных ценных бумаг на сумму 245,3 млрд руб. (60% от суммы всех жилищных ипотечных ценных бумаг в обращении).

Всего к биржевым торгам допущено и находится в обращении 97 выпусков на сумму 332,2 млрд руб. (81,6% от суммы всех жилищных ипотечных ценных бумаг в обращении).

По оценкам АО «АИЖК», доля кредитов в ипотечном покрытии, имеющих просроченную задолженность более 90 дней, составляет чуть более 1%, что в три раза ниже уровня просроченной задолженности в ипотечном портфеле банков (2,9%).

Это свидетельствует о высокой степени надежности жилищных ипотечных ценных бумаг.

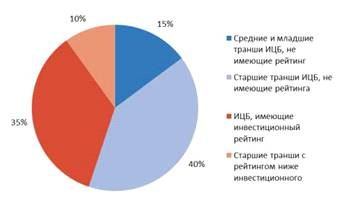

Рейтинг одного или нескольких международных рейтинговых агентств имеет 44% всех непогашенных жилищных ипотечных ценных бумаг (по сумме в обращении на 01.11.2015), из которых 80% из имеют рейтинг не ниже инвестиционного уровня.

Рис. 2.11 — Распределение жилищных ипотечных ценных бумаг в зависимости от наличия рейтингов на 01.10.2015

В некоторых случаях рейтинг имеет не только старший, но и средний/младший транш. По состоянию на 01.10.2015 г. ряд сделок имеют рейтинги двух траншей. Все эти сделки были осуществлены в рамках реализации программы инвестиций Внешэкономбанка в проекты строительства доступного жилья и ипотеку в 2013-2014 гг. Одним из требований участия кредитных организаций в данном программе было наличие рейтинга одного из международных рейтинговых агентств либо поручительства АО «АИЖК».

По мере развития вторичного рынка ипотечного кредитования, появляются и новые инструменты финансирования использованием залога коммерческой недвижимости. По состоянию на 01.11.2015 года в обращении находится три выпуска ипотечных ценных бумаг, обеспеченных ипотечными кредитами под залог коммерческой недвижимости (далее — нежилищные ипотечные ценные бумаги) на общую сумму 35,5 млрд руб.

Объем задолженности по всем нежилищным ипотечным ценным бумагам по состоянию на 01.11.2015 года составил 35,5 млрд руб.

Важно отметить, что все выпуски нежилищных ипотечных ценных бумаг допущены к биржевым торгам (включены в котировальные листы), но не включены Банком России в Ломбардный список.

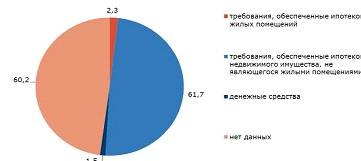

Рис. 2.12 — Состав ИСУ, млрд рублей на 01.10.2015

По данным на 01.10.2015 года, Банком России было зарегистрировано 65 договоров доверительного управления с ипотечным покрытием (ипотечные сертификаты участия), из которых два ИСУ уже погашены (ликвидированы), а покрытие 37 ИСУ еще не сформировано. Объем ипотечного покрытия действующих ИСУ на 01.10.2015 составляет 132,3 млрд рублей, большая часть из которых — требования, обеспеченные ипотекой недвижимого имущества, не являющегося жилыми помещениям. Требования, обеспеченные ипотекой жилых помещений, в общем объеме ипотечного покрытия ИСУ составляют 2,3 млрд рублей, а данные о типе требований на сумму 60,2 млрд рублей в отчетности управляющих компаний отсутствуют.

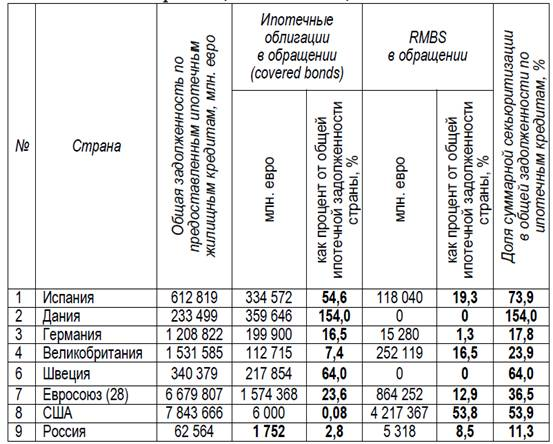

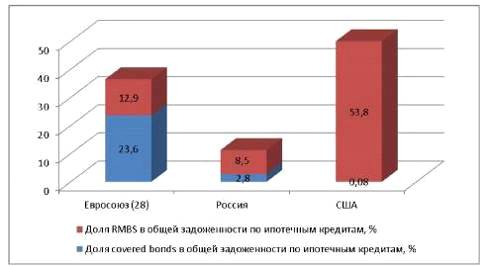

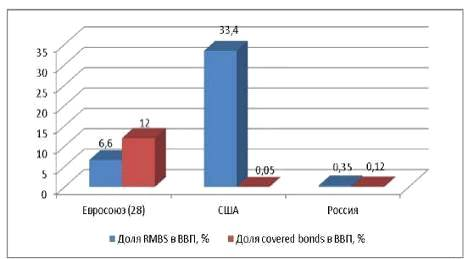

Ипотечное жилищное кредитование является составной частью жилищной политики большинства стран мира. И Российская Федерация не является исключением. Поэтому формирование и развитие системы рефинансирования ипотечных жилищных кредитов происходит при участии государства путем создания соответствующей законодательной базы, стандартизации ипотечных операций, регулирования стоимости ипотечных жилищных кредитов, реализации ипотечных программ для отдельных категорий граждан, организации специализированных организаций, деятельность которых направлена на создание условий для рефинансирования ипотечных жилищных кредитов.

Формирование российской системы рефинансирования началось в 1996 г. с создания Агентства по ипотечному жилищному кредитованию. Оно было создано по образу и подобию Федеральной национальной ипотечной ассоциации (Fannie Mae), действующей на ипотечном рынке США с 1938 г.

Агентство по ипотечному жилищному кредитованию (АИЖК) является основным участником и регулятором ипотечного рынка России. Деятельность АИЖК направлена на повышение доступности жилья для населения России за счет обеспечения устойчивости, ликвидности и инновационного развития рынка жилищного финансирования. Рефинансирование ипотечных кредитов АИЖК осуществляет через региональных операторов, сервисных агентов, которые работают практически во всех субъектах Российской Федерации. Двухуровневая система рефинансирования ипотечных жилищных кредитов позволяет задействовать неограниченно большое число первичных кредиторов и привлекать значительные объемы финансирования.

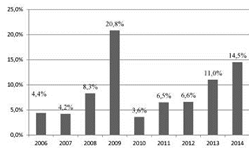

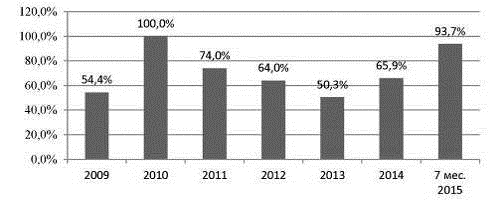

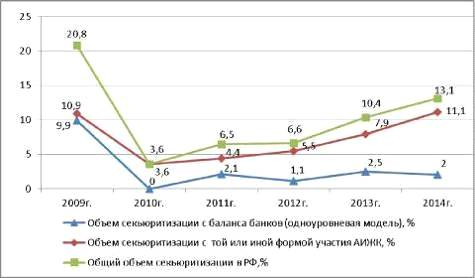

Несмотря на то, что объемы выпуска ипотечных ценных бумаг увеличиваются с каждым годом (за исключением кризисных периодов), их доля в объеме выдачи ипотечных жилищных кредитов невелика. Наибольшего значения этот показатель достиг в 2009 г. за счет резкого снижения объемов кредитования (объемы выданных кредитов достигли уровня 2005 г. и составили всего 180 млрд руб.).

Таким образом, выпуск ценных бумаг сегодня не является основным источником привлечения ресурсов для выдачи ипотечных кредитов. Однако с 2010 г. этот показатель увеличился в 4 раза (рис. 2.13), что говорит о хороших перспективах развития ипотечной секьюритизации.

Рис. 2.13 — Отношение объема выпуска ипотечных ценных бумаг к объему ипотечных кредитов

Рассмотрим основные тенденции развития рынка ипотечных ценных бумаг в Российской Федерации. Основная доля сделок на рынке секьюри- тизации приходится на сделки с созданием ипотечного агента (SPV), что видно на рис. 2.14

Рис. 2.14 — Структура выпуска ипотечных ценных бумаг кредитными организациями

С учетом сделок, проведенных Агентством по ипотечному жилищному кредитованию, эта доля еще выше (рис. 2.15).

Рис. 2.15 — Объемы выпуска ипотечных ценных бумаг в 2010-2015 гг.

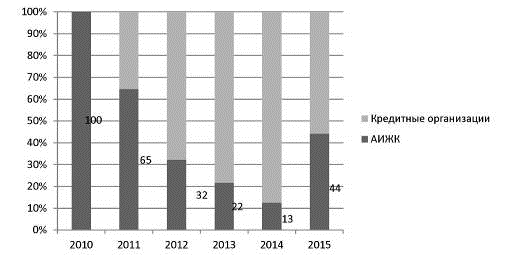

В кризисные периоды доля АИЖК на рынке секьюритизации увеличивается. В 2010 г. ни одна из кредитных организаций не организовала выпуск облигаций с ипотечным покрытием. Последующие годы доля АИЖК заметно снижалась вплоть до 2015 г. (рис. 2.16).

Рис. 2.16 Структура выпуска ипотечных ценных бумаг в 2010-2015 гг.

В последние годы растет доля выпусков ипотечных ценных бумаг с участием ОАО «АИЖК», что видно на рис. 5. В I квартале она составила 93,7%. Единственную сделку без участия АИЖК провел Инвестторгбанк в феврале 2015 г.

Рис. 2.17 — Доля выпусков ипотечных ценных бумаг с участием ОАО «АИЖК»

Многие кредитные организации при проведении секьюритизационной сделки используют несколько форм поддержки. В частности, при секьюритиза- ции ипотечного пула Татфондбанка (январь 2015 г.) АИЖК предоставило поручительство по выпущенным ценным бумагам, выступило в роли расчетного агента, резервного сервисного агента, страховщика (были застрахованы финансовые риски по сделке).

А в сделке по секьюритизации ипотечных активов «ИнтехБанка» (март 2015 г.) Агентство выступило в роли не только расчетного агента, резервного сервисного агента, но и организатора выпуска, также предоставив поручительство и выкупив часть облигаций старшего транша.

Для банков, не имеющих возможность самостоятельно накопить требуемый для секьюритизации пул ипотечных кредитов, разработаны механизмы рефинансирования, позволяющие привлекать промежуточное финансирование для формирования ипотечного портфеля.

Во-первых, кредитная организация может получить целевой заем от АИЖК под обеспечение, в качестве которого могут выступать закладные; ипотечные ценные бумаги и облигации, выпущенные АИЖК; старшие транши облигаций с ипотечным покрытием и ипотечные сертификаты участия, выпуск которых был осуществлен оригинаторами (владельцами пула ипотечных кредитов).

Во-вторых, с 2014 г. АИЖК в рамках пилотного проекта была создана система стандартизированного краткосрочного кредитования под залог ипотечных активов (платформа предоставления ликвидности), которая позволяет привлекать ресурсы по более низкой ставке за счет стандартизации бизнес- процессов, типовой документации, единой инфраструктуры, дополнительных гарантий АИЖК и повышенного контроля качества залога в течение всего кредитного периода.

В-третьих, кредитные организации могут получить рефинансирование в Центральном банке под залог облигаций с ипотечным покрытием, которые включены в ломбардный список Банка России. Получили развитие сделки РЕПО.

Кроме того, у банков с 2014 г. появилась возможность провести сделку по секьюритизации до момента накопления необходимого пула ипотечных кредитов. АИЖК создало мультиоригинаторную платформу секьюритизации, которая позволяет собрать пулы разных банков и объединить их в одну сделку. Сделка структурируется таким образом, что каждый оригинатор получает разную доходность в зависимости от качества ипотечного портфеля, которое он внес в покрытие, при этом каждый оригинатор несет риски только своего пула закладных. На сентябрь 2015 г. было проведено 2 сделки. Правда, сделки были проведены не кредитными организациями, а региональными операторами АИЖК.

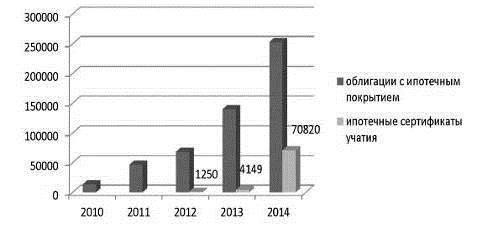

В последние годы участники рынка стали активнее использовать новый финансовый инструмент — ипотечный сертификат участия (ИСУ), что показано на рис.6. Доля их выпуска в общем объеме ипотечных ценных бумаг составила 18% в 2012 г., 28% — в 2013 и 21% — в 2014 г. Значительную роль в этом сыграло Агентство по ипотечному жилищному кредитованию, которое проводило активную работу по повышению заинтересованности участников финансового рынка в ИСУ: оказывало содействие оригинаторам в организации выпуска ИСУ, разработало набор инфраструктурных услуг для повышения надежности и инвестиционной привлекательности ИСУ.

Рис. 2.18 — Объемы выпуска ипотечных ценных бумаг в 2010-2014 гг.

Пенсионные фонды играют существенную роль в структуре внутренних источников инвестиционных ресурсов, их доля как институционального инвестора на финансовом рынке превышает 80%. Поэтому отказ ВЭБа от инвестиций в ипотечные активы, приостановка перевода пенсионных накоплений в негосударственные пенсионные фонды в 2014-2015 гг., реформирование пенсионной реформы (в части регулирования накопительной части пенсии) негативно сказывается на рынке ипотечных ценных бумаг.

Увеличить заинтересованность инвесторов (НПФов, банков, страховых компаний, инвестиционных фондов) в ипотечные ценные бумаги можно за счет повышения их доходности. Однако это неизбежно приведет к повышению стоимости ипотечных кредитов, а они и так являются недоступными для большинства российских граждан. Учесть интересы заемщиков и инвесторов можно за счет снижения «секьюритизационной маржи», которая составляет сегодня 3,5-4%, создания налоговых преференций для инвесторов в старшие транши; обеспечения приемлемого уровня ликвидности ипотечных ценных бумаг для инвесторов; совершенствования действующих и разработка новых механизмов повышения кредитного качества ипотечных ценных бумаг с учетом негативного опыта США и т. п. Существенное значение для привлечения инвесторов играет действующая и эффективно работающая инфраструктура для сделок секьюритизации, без которой невозможно снизить затраты и повысить эффективность ипотечного бизнеса.

Сложность и специфика секьюритизационной сделки обусловливает необходимость взаимодействия большого количества участников при ее организации. Кроме оригинатора (владельца активов), в ней, как правило, участвуют организатор размещения; сервисный агент; управляющая и бухгалтерская организации ипотечного агента; рейтинговое агентство; специализированный депозитарий ипотечного покрытия; юридический и налоговый консультанты; аудитор; расчетный агент; регулятор; депозитарий облигаций и т. п. На сегодняшний день большинство элементов инфраструктуры создано и уже работают. Однако некоторые из них, в частности, система рейтингования, требуют длительного времени создания, при этом без гарантии успеха.

Острый политический конфликт между Россией и западными странами, введение экономических санкций — все это негативно отразилось на возможности выхода ряда крупнейших российских компаний на зарубежные рынки. Международные рейтинговые агентства отказались работать с кредитными организациями, находящимися под ограничениями по новым сделкам (прежде всего, это затронуло банки с госучатием, которым принадлежит существенная доля российского банковского рынка), понизили рейтинги практически всех крупнейших российских компаний, да и самой России (с марта 2014 г. рейтинг России снизился со «стабильного» до BBB-/Baa3).

В результате возник риск срыва сделок секьюритизации ряда российских банков-оригинаторов, попавших в список санкций. Сделки по выпуску облигаций удалось завершить при поддержке российских участников, например, присвоение рейтинга было успешно заменено поручительством ОАО «АИЖК». Этому способствовал Центральный банк, который в конце 2014 г. отменил требование о наличии международного рейтинга как обязательного условия для включения в Ломбардный список большинства видов облигаций. Для того, чтобы облигации с ипотечным покрытием могли быть включены в ломбардный список Банка России, они должны иметь поручительство АИЖК. Требование международного рейтинга было снято и для инвестирования средств пенсионных накоплений НПФ, что позволит им осуществлять вложения в ипотечных ценных бумаг.