Проблема стимулирования развития предпринимательства и эффективного управления инвестиционной деятельностью является одной из важнейших проблем развития экономики, стоящих сегодня на федеральном, региональном и местном уровнях.

Значимость всестороннего исследования государственного регулирования инвестиционной деятельности определяется тем, что управление инвестициями является важнейшим средством структурного преобразования производственного и социального потенциала России, повышением его эффективности, проведения действенной экономической и социальной политики. Современное экономическое состояние нашей страны нашло концентрированное отображение в инвестиционной сфере. Актуальной задачей становится изучение и обоснование новых форм и методов государственного регулирования инвестиционной деятельности, соответствующих объективным законам рыночного хозяйства. Разработка новой концепции государственного регулирования инвестиционной активности во многом определяет возможность дальнейшего развития страны и регионов.

В условиях роста экономики воздействие государства на инвестиционный процесс приобретает особое значение. Без резкого увеличения капиталовложений нельзя будет осуществить структурную перестройку производства, повысить его технический уровень, реализовать крупные социальные программы.

Именно поэтому оживление инвестиционной деятельности — основное условие сохранения экономического потенциала страны и создания предпосылок для устойчивого экономического роста. Немаловажную роль в улучшении инвестиционной ситуации отводится государству.

Цель работы состоит в исследовании теоретических вопросов понятия «инвестиционного климата», анализе методик оценки инвестиционного климат, а также в разработке методических основ перспективного развития инвестиционного потенциала в России.

Достижение этой цели требует решение следующих задач:

- изучение теоретических вопросов, связанных с инвестициями, их видами и сущностью;

- уточнение категории «инвестиционный климат»;

- уточнение структурных компонентов инвестиционного климата и выявление основных инструментов воздействия на инвестиционный климат;

- изучение методик оценки инвестиционного климата страны и выявление основных проблем формирования инвестиционного климата;

- предложение путей совершенствования инвестиционного климата России с учетом мирового опыта.

Объектом исследования является Российская Федерация и ее регионы.

Инвестиционный климат, методы его оценки

... инвестиционных проектов. Заключение инвестиционный климат балльный микроэкономический Как видно из приведенного анализа, несмотря на большое количество методов оценки, такой методики оценки инвестиционного климата, которая бы позволяла объективно с помощью математических методов оценить общую инвестиционную ...

Предметом исследования являются инвестиционный климат, его категории, структура и критерии оценки.

Дипломная работа состоит из введения, трех глав, заключения, списа использованных источников и шести приложений.

В первой главе описываются теоретические вопросы, связанные с инвестициями, их видами, сущностью и вопросы, связанные с понятиям «инвестиционный климат», «бизнес-среда» а также рассмотрение этих вопросов отечественными и зарубежными экономистами.

Во второй главе рассмотрен анализ основных методик оценки инвестиционного климата страны, а также методики составления рейтингов регионов Российской Федерации.

В третьей главе рассматриваются проблемы и перспективы инвестиционного климата России, предложены пути совершенствования и перспективы изменения в среднесрочной и долгосрочной перспективе.

Теоретическую и методологическую основу исследования составили труды отечественных и зарубежных экономистов, среди которых выделяются Дж. Д. Дэниелс, Ли. Х. Радеба, Дж. Доунс, Г. Эллиот, М. Мур, Х. Шмитц, С.А. Ильина, Н.А. Дубовик, С.Ю. Сивакова, В.Ф. Максимов, Л.С. Валинурова, О.Б. Казакова, М.В. Чиненов, Т.В. Теплова. Зарубежные экономисты заложили основы таких понятий как «инвестиции», «инвестиционная среда», а также исследовали взаимосвязь между инвестициями и экономическим ростом на макроуровне. Вклад отечественных ученых заключается в выявлении основных компонентов инвестиционного климата и в систематизации факторов формирования инвестиционного климата.

Эмпирическую базу настоящего исследования составили статистические материалы Росстата, информационные бюллетени и обобщающие материалы, подготавливаемые крупнейшими консалтинговыми компаниями (Эксперт-Регион, Standard & Poor`s), статистические данные зарубежных стран, нормативные и законодательные акты которые послужили юридически-правовой основой дипломной работы.

Научная новизна дипломной работы заключается в теоретическом обосновании предложений и рекомендаций по разработке инвестиционной политики государства и формированию благоприятного инвестиционного климата в России. Элементами научной новизны исследования являются следующие научные результаты:

- проведен сравнительный анализ понятий «инвестиционный климат», «инвестиционная привлекательность», «бизнес среда»;

- разработаны основные направления формирования последовательной государственной инвестиционной политики в целях создания в России благоприятного инвестиционного климата.

Практическая значимость исследования заключается в том, что результаты исследования могут быть использованы: органами государственного управления при выработке профиля международной специализации страны, выработке инвестиционного стратегии государства; исследовательскими организациями при проведении анализа эффективности импорта капитала в Россию на народно-хозяйственном уровне, разработке рекомендаций по совершенствованию инвестиционного климата страны.

Глава I. Теоретические основы инвестиционного климата

1 Инвестиции, их виды и сущность

Понятие инвестиции берет свое начало из древности от латинского слова invest (investment — в современном англ.), что в переводе означает вкладывать.

Инвестиции по своей сути являются вложениями. Источниками служат разнообразные активы от всем понятных финансовых средств, до материалов, сырья, интеллектуальной собственности, рабочей силы и много другого.

Государственная инвестиционная политика

... базы в целях привлечения иностранных инвестиций; значительное расширение практики совместного государственно-коммерческого финансирования инвестиционных проектов. Государственная инвестиционная политика должна быть нацелена на создание благоприятного инвестиционного климата в стране, на стимулирование привлечения частного капитала как ...

Понятие инвестиций описывает суть данного экономического процесса, а также раскрывает правила и порядок взаимоотношений между всеми её участниками.

Инвестиции это теоретическая основа искусства вложения средств. Инвестиционная деятельность это её практическое воплощение. Другими словами конкретные действие направленные на достижение конкретных целей и получения результатов.

Главное действующие лицо абсолютно любого вложения это инвестор. Инвестор это лицо, принимающие решение об осуществление инвестиций в тот или иной заинтересовавший его актив.

Все разнообразие способов инвестирования средств объясняется большим количеством взглядов частных инвесторов на стратегию инвестирования и на само понятие инвестиций в целом.

Существует множество классификаций на виды инвестиций, мы остановимся на главных.

Внешние и внутренние виды инвестиций.

Инвестиции <#»891178.files/image001.gif»>

- Рис.1.1 Факторы, влияющие на формирование инвестиционного климата

Из определения инвестиционного климата следует понимать, что этот экономический показатель состоит из двух наиболее существенных частей, а именно из инвестиционной привлекательности и инвестиционных рисков <#»891178.files/image002.gif»>

- Рис.1.2 Составляющие инвестиционного риска

Виды инвестиционных рисков.

- технологические — надежность производственного оборудования, а также возможность прогнозирования производственных процессов и технологий, возможность оценки степени изношенности и необходимости модернизации оборудования;

- экологические — связаны с экологией и окружающей средой;

- экономические — риск изменения экономического курса в конкретной стране, степень развития определенных отраслей экономики;

- политические — изменение в политической ситуации конкретной страны, смена политического курса и т.п.;

- социальные — социальная напряженность общества, забастовки и т.п.;

- законодательные — изменение законодательства, оценка уровня объективности, полноты, гибкости действующих законодательных актов;

— Инвестиционный риск это экономическая категория, наглядно демонстрирующая эффективность работы потенциального объекта инвестиций, а также его финансового состояния, на пути достижения поставленных инвестором целей, которые сопровождаются различными факторами, подконтрольными и неконтролируемыми.

Инвестиционный риск это вероятность наступления неблагоприятного результата от вложений. Это может быть и потеря капитала, и потеря темпов развития организации, и уступка позиций на рынке конкурентам.

Управление инвестиционными рисками.

Одним из основных методов и способов управления инвестиционными рисками при осуществлении инвестиционной деятельности является создание или организация некого субъекта, выполняющего и исполняющего роль и функции посредниками между инвестором и его активами. Такими посредниками выступают всевозможные брокерские компании, инвестиционные фонды и т.д.

В этом случае на первую роль выходит компетентность и профессионализм такого посредника.

Управление инвестиционными рисками, в такой ситуации, возможно реализацией следующих мероприятий:

- Оценка качества деятельности посредника;

- Оценка функционирования посредника;

- Такую оценку, возможно, осуществить, только обладая достоверными и достаточными статистическими, количественными показателями деятельности конкретного посредника.

В случае наличия таких данных, выделяют два способа оценки:

- o абсолютная оценка (это сопоставление реальных показателей посредника с возможным эталоном или с «идеальными» показателями);

- o относительная оценка (сопоставление показателей конкретного посредника с показателями конкурентов);

- Единовременное использование услуг нескольких посредников;

- Получение контроля над деятельностью посредника. Контроль может носить как финансовый, так и операционный характер;

- Данный метод управления инвестиционными рисками подходит для крупных инвесторов. Контроль такого рода позволяет знать, а значит вовремя решать все внутренние и внешние риски, связанные непосредственно с деятельностью посредника.

- Страхование и хеджирование инвестиций;

- Отказ от посредника. Прямое участие инвестора на рынке;

- Такой способ управления инвестиционными рисками снижает расходы на оплату услуг посредников, но может вызвать возникновения целого ряда незапланированных рисков, например, нерациональное использование средств и т.п.

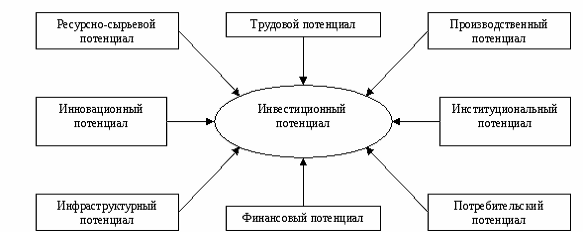

Рис.1.3 Составляющие инвестиционного потенциала

В том случае, если оценивается инвестиционный климат страны, имеющей федеративное устройство, то есть имеет деление на регионы, то учитывается инвестиционный потенциал каждого из регионов. Данный потенциал оценивается исходя из следующих показателей:

- потребительский потенциал (уровень покупательной способности населения);

- финансовый потенциал (уровень прибыльности предприятия и размер её налоговой базы);

- трудовой потенциал (наличие трудовых ресурсов и степень их квалифицированности);

- ресурсно-сырьевой потенциал (уровень обеспеченности основными природными ресурсами);

- производственный потенциал (степень развитости хозяйства и размер её производства);

- институциональный потенциал (наличие развитых институтов рыночной экономики);

- инфраструктурный потенциал (экономическое и географическое положение, уровень развития дорожной системы и т.п.).

1.3 Понятие «инвестиционный климат» в работах российских и зарубежных ученых

Много, как российских, так и зарубежных, ученых занимались исследованием «инвестиционного климата» и «инвестиционной привлекательности», однако в научных работах нет единого определения этим категориям, а некоторые авторы используют эти два термина в качестве синонимов.

В зарубежной экономической литературе большинством исследователей инвестиционный климат отождествляется с категорией «среда бизнеса». Так, Дж. Д. Дэниелс и Ли. Х. Радеба отмечают, что в 70-х-80-х гг. ТНК преуспели в «сканировании среды бизнеса (environmental scanning) -систематизированной оценке внешних условий, которые могут отразиться на их операциях». Дж. Доунс и Г. Эллиот определяют инвестиционный климат как «экономические, финансовые и иные условия, оказывающие влияние на эффективность инвестиций». Таким образом, большинством зарубежных исследователей сущность понятия «инвестиционный климат» сводится к понятию «среды бизнеса» — внешних условий, формирующих как степень рискованности вложения капитала, так и степень привлекательности инвестирования в конкретный объект. Сивакова С.Ю. отмечает, что в зарубежной практике эти два понятия являются полными синонимами.

М. Мур и Х. Шмитц из Института исследований развития (IDS, University of Sussex) исследовали разницу между этими двумя понятиями. Они считают, что улучшение среды бизнеса (или бизнес-климата) предполагает снижение затрат на ведение бизнеса, а улучшение инвестиционного климата — снижение рисков при инвестировании капитала.

Разница между понятиями «инвестиционный климат» и «среда бизнеса» представлена в табл. 1.1. Оценка инвестиционного климата в отличие от оценки бизнес среды предполагает исследование таких нематериальных показателей, как уверенность инвесторов, их настроение и т.п. Инвестиционный климат, по мнению М. Мура и Х. Шмитца зависит от того, насколько власть поддерживает инвесторов в определенной стране и от уверенности инвесторов в поддержке со стороны власти.

Так как уверенность инвесторов не является числовым показателем, то тяжело оценить инвестиционный климат. В отличие от инвестиционного климата, оценка бизнес-среды — это работа с количественными, а не качественными показателями. Например, если компания регулярно дает взятку министру промышленности для того, чтобы оставаться в бизнесе, может рассчитывать, что министр гарантирует компании защиту от других чиновников, если компания знает размер взятки, может закладывать эту взятку в себестоимость продукции, тогда взятка является лишь частью затрат на ведение бизнеса.

Таблица 1.1 Разница между «инвестиционным климатом» и «средой бизнеса»

|

Среда бизнеса |

Инвестиционный климат |

|

|

Основной вопрос |

Насколько тяжело для предприятия (компании) работать в данной среде бизнеса и получать прибыль? |

Насколько тяжело и для владельцев компаний (инвесторов) сохранить вложенный капитал и получать доход от инвестируемых средств? |

|

Оцениваемый показатель |

Затраты для ведения бизнеса |

Уровень неопределенности (С какой вероятностью будет получена прибыль?) |

|

Можно ли количественно оценить влияние факторов? |

Скорее да |

Скорее нет |

Определение М. Мура и Х. Шмитца инвестиционного климата как уверенности инвесторов в поддержке со стороны власти согласуется с одним из наиболее авторитетных публикаций в области исследований инвестиционного климата — World Development Report 2005 (A Better Investment Climate for Everyone).

В WDR 2005, который посвящен исследованию путей совершенствования инвестиционного климата в развивающихся странах, приводятся результаты опросов предпринимателей, которые назвали политическую неопределенность как самое тяжелое препятствие на пути ведения бизнеса. Однако, автор считает, что политическая неопределенность является одним из факторов, который влияет на инвестиционный климат, поэтому было бы неправильно отождествлять инвестиционный климат с этим фактором.

Определение «инвестиционного климата», которое дает Всемирный Банк в World Development Report 2005, подвергается критике со стороны научного сообщества. Согласно Всемирному Банку, «инвестиционный климат — совокупность индивидуальных для каждой местности факторов, определяющих возможности компаний и формирующих у них стимулы к осуществлению продуктивных инвестиций, созданию рабочих мест и расширению масштабов своей деятельности». Другими словами, инвестиционный климат — это все то, от чего зависят инвестиции. Такое определение является тавтологией и не несет научного смысла.

Большинство российских ученых придерживаются мнения, что инвестиционный климат — это совокупность факторов, влияющих на доходность и рискованность вложения капитала. Так, например, с точки зрения С.Ю. Сиваковой, «инвестиционный климат — это совокупность отношений, характеризующих состояние и потенциал среды вложения капитала, а также риски ведения бизнеса на определенной территории при определенных политических, нормативно-законодательных и социально-экономических условиях».

Многие исследователи отождествляют категории «инвестиционной привлекательности» и «инвестиционного климата». Например, Н.А. Дубовик, проанализировав работы отечественных и зарубежных ученых, приходит к выводу, что «инвестиционный климат — это степень привлекательности региона с точки зрения целесообразности осуществления инвестиционных вложений, определяемой на основе анализа и сопоставления различных факторов, действующих на данной территории».

С.А. Ильина в своей работе проанализировала сущность этих двух категорий. В ее работе приводятся следующая таблица, в которой даются различные определения понятия «инвестиционная привлекательность»:

С.А. Ильина считает, что трактовка Максимова В.Ф. более корректно определяет понятие «инвестиционная привлекательность», т.к. «инвестиционный климат» может в целом иметь высокую оценку и быть благоприятным, но при этом быть непривлекательным для конкретного инвестора по его субъективным причинам, например, не соответствует его инвестиционной стратегии («Инвестиционная стратегия — система долгосрочных целей инвестиционной деятельности предприятия, определяемых общими задачами его развития и инвестиционной идеологией, а также выбор наиболее эффективных путей их достижения») в рамках рассматриваемого периода времени.

Таблица 1.2 Представления о понятии «инвестиционная привлекательность» в работах российских экономистов

|

Трактовка понятия «инвестиционная привлекательность» |

|

|

Максимов В.Ф. |

Инвестиционная привлекательность (или непривлекательность) — субъективная оценка инвестором страны, региона или предприятия по поводу принятия решения о вложении своих средств в, соответственно, страну, регион или предприятие. Субъективная оценка складывается на основе анализа объективных характеристик предполагаемого объекта инвестирования, главной и практически всеохватывающей характеристикой данного объекта является инвестиционный климат |

|

Валинурова Л.С., Казакова О.Б. |

Инвестиционная привлекательность — это совокупность различных объективных признаков, свойств, средств, возможностей экономической системы, обусловливающих потенциальный платежеспособный спрос на инвестиции |

|

Чиненов М.В. и др. |

Инвестиционная привлекательность региона представляет собой объективные предпосылки для инвестирования и количественно выражается в объеме капитальных вложений, которые могут быть привлечены в регион исходя из присущих ему инвестиционного потенциала и уровня некоммерческих инвестиционных рисков |

|

Теплова Т.В. |

Инвестиционная привлекательность — характеристика актива, учитывающая удовлетворение интереса конкретного инвестора по соотношению «риск — отдача на вложенный капитал — горизонт владения активом» |

Автор согласен с выводами С.А. Ильиной и с трактовкой Максимова В.Ф. Этимологически слово «климат» — это метеорологическое понятие. В Большой Советской Энциклопедии понятие «климат» определяется как «многолетний режим погоды», а «погода» как «состояние атмосферы в рассматриваемом месте в определенный момент или за ограниченный промежуток времени». Таким же образом, инвестиционный климат складывается из долгосрочного наблюдения инвестиционной привлекательности. Следовательно, совершенствование инвестиционного климата — это процесс, а не разовая акция. Политика и действия органов государственной власти, направленные на формирование инвестиционного климата, распространяются на обширную сферу. Однако нет необходимости налаживать все одновременно, равно как и стремиться к полному совершенству даже по какому-либо одному направлению политики. Существенного прогресса можно добиться путем устранения основных ограничений, с которыми сталкиваются компании, с тем, чтобы побуждать их к инвестированию, а также путем обеспечения постоянной поддержки процессу преобразований.

По мнению автора, наиболее точное определение инвестиционного климата дается в публикациях Буркова А.А.: «инвестиционный климат — взаимосвязь управляемых факторов и рисков, присущих национальной экономике». Преимуществом такого определения, во-первых, является то, что в нем указывается на то, что компоненты инвестиционного климата (факторы и риски) не только взаимосвязаны, но и регулируемы. Взаимодействие регулируемых национальных факторов и рисков может иметь положительный или отрицательный синергетический эффект, влияющий на инвестиционные решения экономических субъектов. Во-вторых, такое определение отражает глобализационную роль инвестиционного климата в мировой экономике. Однако это определение требует некоторого уточнения. Во-первых, на факторы и риски нельзя влиять в краткосрочной перспективе (это процесс, а не единоразовая акция).

Во-вторых, инвестиционный климат присущ не только национальной экономике, но и региональной экономике.

Различия могут быть следствием проводимой субнациональными органами управления политики и характера их деятельности или методов проведения в жизнь государственной политики. Инвестиционный климат, как правило, бывает менее благоприятным в сельских районах, что ограничивает возможности как фермеров, так и несельскохозяйственных компаний.

Изучив определения «инвестиционного климата» зарубежных и отечественных ученых, а также публикации Всемирного банка, автор пришел к следующему уточненному определению:

«Инвестиционный климат — это совокупность управляемых в среднесрочной перспективе качественных факторов и рисков, присущих национальной и региональной экономике».

Существует несколько подходов к оценке инвестиционного климата. Фатхиев А.М. в своей работе выделяет 3 наиболее характерных подхода к оценке инвестиционного климата:

1.Суженный подход. Такой подход базируется на оценке основных макроэкономических показателей нескольких стран и их сравнении. Он привлекает своей простотой.

.Многофакторный (расширенный) подход основывается на взаимосвязанной характеристике широкого набора факторов, влияющих на инвестиционный климат.

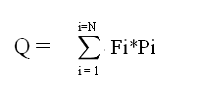

Обобщающим показателем инвестиционного климата при факторном подходе выступает сумма множества средневзвешенных оценок по группам факторов:

= ∑(Xj * Pj),

где Q — обобщающая взвешенная оценка инвестиционного климата региона; Xj — средняя балльная оценка j-го фактора для региона; Pj — вес j-го фактора.

Сводный показатель оценки инвестиционного климата не может служить единственным критерием привлекательности той или иной хозяйственной системы для вложения инвестиций. Он обычно дополняется информацией о развитости различных факторов, оказывающих непосредственное влияние на состояние и динамику инвестиционного климата. Многофакторные подходы часто применяются рейтинговыми агентствами и результатом оценки обычно выступают рейтинги.

3.Факторно-рисковый подход, который позволяет оценить привлекательность территории для инвестирования и сопоставить уровень риска, присущий данному объекту вложения инвестиций.

Рисковый метод анализа и оценки инвестиционного климата представляет интерес, прежде всего, для стратегического инвестора. Указанный метод позволяет ему не только оценить привлекательность территорий для инвестирования, но и сопоставить уровень риска, присущий новому объекту вложения инвестиций.

Для того чтобы разработать математическую модель оценки инвестиционного климата исходя из целей данного исследования, автор решил основываться на многофакторном подходе. Выбор этого подхода был обусловлен тем, что в силу ограниченности ресурсов, применение рискового и универсального подхода невозможно. Автор также решил применить рейтинговую методику, чтобы была возможность ранжировать страны по степени благоприятности инвестиционного климата.

,

,

где Q = количественное выражение инвестиционного климата страны, Fi=i-ый фактор, Pi=вес i-ого фактора, N — количество факторов.

Теперь выберем наиболее важные факторы, которые формируют инвестиционный климат. При этом нужно учитывать, что факторы должны иметь сопоставимые единицы измерения и при этом могут быть как положительными, так и отрицательными.

Первый фактор — это темпы экономического роста страны. В качестве базового показателя автор выбрал темпы прироста реального ВВП. Темпы прироста измеряются в процентах. Для того чтобы использовать их в нашей модели нужно перевести их в балльный показатель. Для этого нужно воспользоваться следующим алгоритмом:

а) если темпы прироста реального ВВП страны колеблются от -10% до 10%, то для того чтобы получить F1 нужно разделить темп прироста на 1%;

б) если темп прироста реального ВВП страны выше 10%, то F1 =10, а если ниже -10%, то F1 =-10. Таким образом, первый фактор (F1 ) — это показатель темпов экономического роста, который принимает значения от -10 до 10. Чтобы найти показатели темпов прироста реального ВВП разных стран нужно воспользоваться World Economic Outlook Database, которые составляются МВФ.

Второй фактор — распространенность коррупции. Значение F2 равно индексу восприятия коррупции в стране, публикуемому международной неправительственной организацией Transparency International. Индекс восприятия коррупции может принимать значения от 0 до 10, где 0 означает предельно высокий уровень коррупции. Соответственно, и F2 принадлежит совокупности [0;10].

Третий фактор — комфортность ведения бизнеса в стране. Фактор F3 оценивается на основе рейтинга Doing Business. Рейтинг Doing Business — это ежегодный рейтинг Всемирного банка, который оценивает 183 государства по комфортности ведения бизнеса. Индекс каждого участника вычисляется как среднее по 10 показателям, имеющим равный вес: условия для начала бизнеса, получение разрешения на строительство, доступ к электричеству, регистрация собственности и т.д. Первое место — самое высокое. F3 рассчитывается следующим образом:

F3 =10-0,1*(Pos-1),

где Pos — это положение страны в рейтинге Doing Business. F3 может принимать отрицательные значения.

Четвертый фактор — конкурентоспособность страны. F4 рассчитывается исходя из положения страны в The Global Competitiveness Index, составляемом Всемирным экономическим форумом. F4 равен количеству баллов, которые страна получила в этом рейтинге. Рейтинг глобальной конкурентоспособности учитывает такие факторы как развитость институтов, макроэкономическая среда, здоровье нации, начальное образование и т.п.).

Пятый фактор — развитость человеческого капитала. F5 рассчитывается на основе Индекса развития человеческого капитала Программы развития ООН. Пятый фактор рассчитывается по формуле F5 =10*HDI, где HDI — значение ИРЧП для данной страны.

Веса всех пяти факторов будем считать одинаковыми, поскольку тяжело объективно оценить их значимость. Значит, P1 =P2 =P3 =P4 =P5 =0,2

Таким образом, мы получили пятифакторную математическую модель для оценки инвестиционного климата стран мира. На ее основе можно проводить экспресс-оценку инвестиционного климата

Оценка инвестиционного климата в отличие от оценки среды бизнеса предполагает работу с качественными показателями. Инвестиционный климат складывается из средне- и долгосрочного наблюдения инвестиционной привлекательности, поэтому улучшение инвестиционного климата — это не единоразовая акция, а долгосрочный процесс. Государственные органы (как федеральные, так и субнациональные) как субъекты инвестиционной политики имеют возможность влиять на компоненты инвестиционного климата. Таким образом, инвестиционный климат можно определить как «совокупность управляемых в среднесрочной перспективе качественных факторов и рисков, присущих национальной и региональной экономике».

Глава II. Анализ методик оценки инвестиционного климата в регионах России

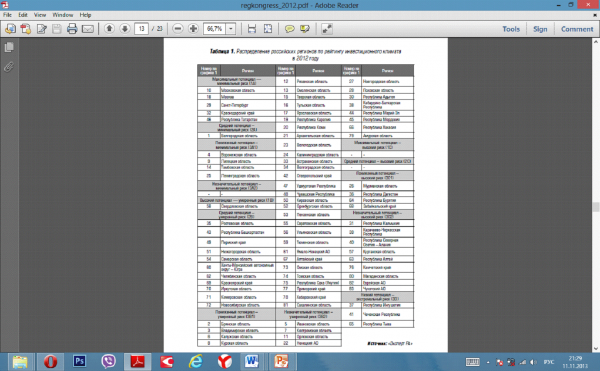

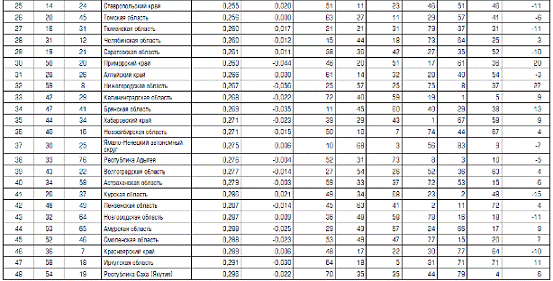

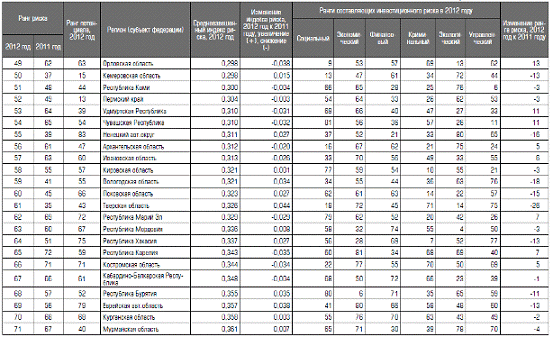

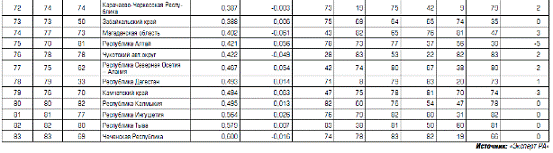

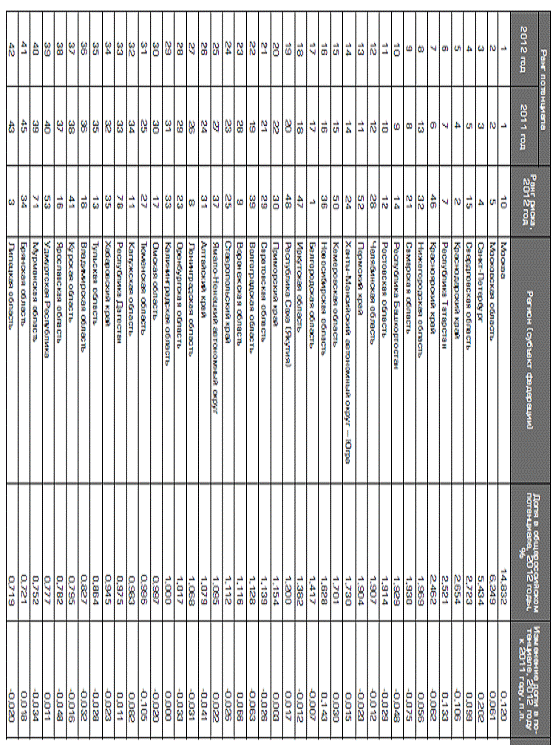

.1 Методика определения рейтингов инвестиционной привлекательности регионов России консалтингового агентства «Эксперт-Регион»

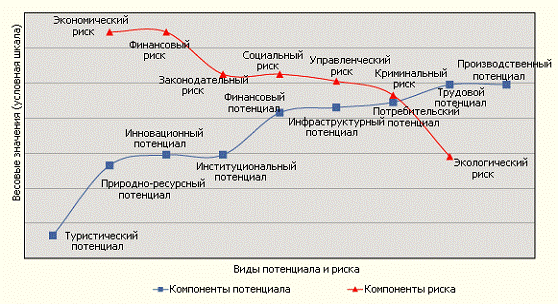

Агентство «Эксперт-РА» использует более сотни статистических показателей регионального развития (информация Госкомстата РФ по всем ее субъектам), анализируют около тысячи относящихся к сфере регулирования инвестиционной деятельности опубликованных законодательных актов РФ и ее субъектов, а также доклады различных исследовательских центров и монографии. Для оценки весов вклада каждого фактора в показатели используются экспертные оценки, полученные в результате опроса российских и иностранных экспертов. В качестве экспертов участвуют ведущие зарубежные компании — члены Консультационного совета по иностранным инвестициям при премьер-министре России.

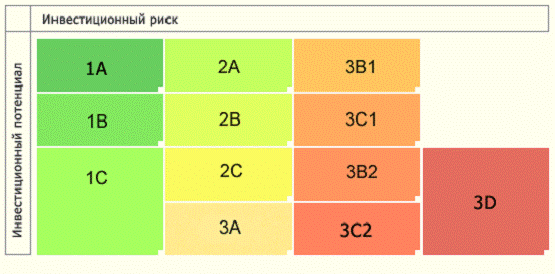

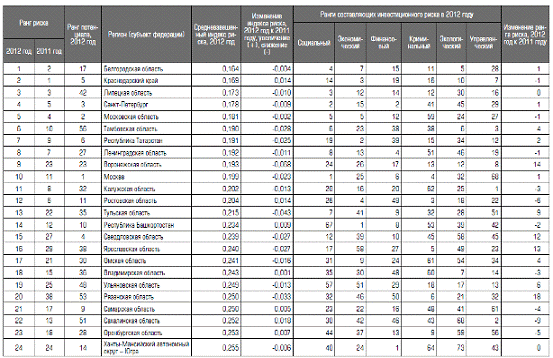

Согласно методике проведенного исследования, инвестиционный климат определяется по совокупности двух составляющих: инвестиционного потенциала и инвестиционного риска. Инвестиционный потенциал региона определяется авторами исследования как сумма объективных предпосылок для инвестирования (наличия и разнообразия сфер и объектов инвестирования, экономического «здоровья» региона) и оценивается исходя из основных количественных макроэкономических показателей — обеспеченность факторами производства, развитость инфраструктуры, емкость потребительского рынка и т.п. Инвестиционный риск характеризует вероятность потери инвестиций и дохода от них. Он показывает, почему не следует (или следует) инвестировать средства в тот или иной регион. Степень инвестиционного риска свидетельствует о качественных условиях деятельности инвестора, которые оперативно могут меняться.

Для определения интегрального рейтинга каждого региона, как по инвестиционному потенциалу, так и по риску, рассчитывалось значение рейтинга (места региона) по восьми составляющим потенциала и семи видам риска с учетом экспертных весов.

Интегральный рейтинг региона по инвестиционному потенциалу рассчитывался как средневзвешенное по экспертным весам значение места региона по восьми конкретным видам потенциала:

- инфраструктурному (экономико-географическое положение региона и его инфраструктурная обеспеченность);

- ресурсно-сырьевому (обеспеченность запасами основных видов природных ресурсов);

- производственному (совокупный результат хозяйственной деятельности региона);

- потребительскому (совокупная покупательная способность населения);

- трудовому (трудовые ресурсы, образовательный уровень населения);

- институциональному (степень развития ведущих институтов экономики);

- инновационному (уровень внедрения достижений НТП);

- финансовому (объем бюджетных доходов, прибыльность предприятий).

Аналогичным образом было рассчитано значение интегрального рейтинга каждого региона по уровню инвестиционного риска. В число составляющих этого риска включались следующие виды рисков:

- экономический (тенденции в экономическом развитии региона);

- политический (поляризация политических сил и симпатий населения к ним);

- социальный (уровень социальной напряженности);

- экологический (уровень загрязненности окружающей среды и возможный протест населения к размещению новых производств);

- криминальный (уровень преступности в регионе с учетом тяжести преступлений);

- финансовый (степень сбалансированности регионального бюджета и состояние финансов предприятий);

- законодательный (юридические условия инвестирования).

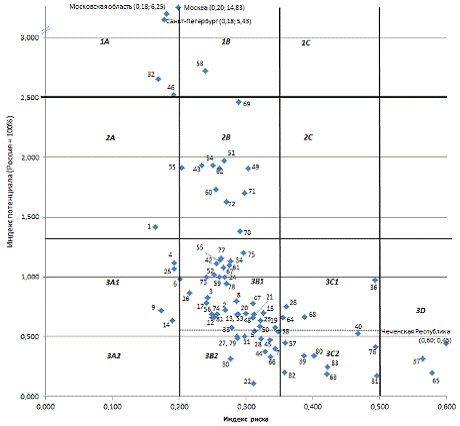

Рис.2.1 Рейтинговая шкала, применяемая «Эксперт-регион»

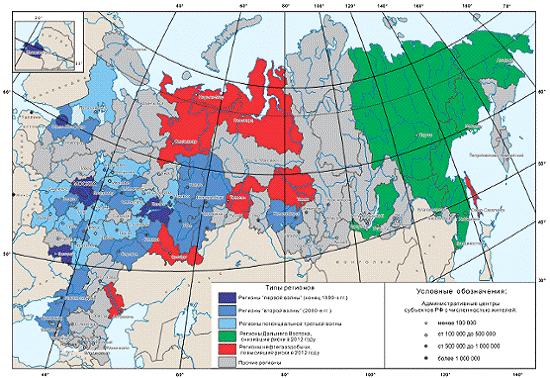

Исходя из данной методики, в исследовании инвестиционного климата, проведенном рейтинговым агентством «Эксперт-РА» все регионы России разбиты на следующие 10 категорий по характеру инвестиционного климата:

1) Максимальный потенциал — минимальный риск (1A);

) Средний потенциал — минимальный риск (2A);

) Низкий потенциал — минимальный риск (3A);

) Высокий потенциал — умеренный риск (1B);

) Средний потенциал — умеренный риск (2B);

) Пониженный потенциал — умеренный риск (3B1);

) Незначительный потенциал — умеренный риск (3B2);

) Средний потенциал — высокий риск (2C);

) Пониженный потенциал — высокий риск (3C1);

) Незначительный потенциал — высокий риск (3C2);

) Низкий потенциал — экстремальный риск (3D).

Отсутствие регионов, серьезно увеличивших свой инвестиционный потенциал, является отражением некоторого застоя в развитии потенциальных «точек роста».

В инвестиционном климате в последние годы преобладали центростремительные тенденции: значительно увеличилось число «середняков» с невысоким потенциалом, но умеренным риском.

Наиболее сложная ситуация сложилась в сфере крайне важных для инвесторов законодательных рисков. В региональном законотворчестве наблюдаются две противоречивые тенденции. С одной стороны, в ряде регионов инвестиционное законодательство вовремя не корректируется и отстает от требований времени и общефедерального законодательного поля. То есть формально нормативная база для инвестора создана, но ее применение становится все более затруднительным. Среди регионов, в которых базовый закон об инвестициях и инвестиционной деятельности не обновлялся с докризисных времен, можно назвать Волгоградскую, Пермскую, Московскую, Ульяновскую, Свердловскую, Читинскую области, Ставропольский край, Удмуртию, Тыву. С другой стороны, в ряде регионов наблюдается избыточное законотворчество, переходящее в мелочную регламентацию и излишнюю опеку деятельности инвесторов. Такую практику проводили в последний год своего пребывания у власти прежние лидеры Волгоградской, Оренбургской, Калининградской областей, Республики Марий Эл и некоторых других регионов. Что характерно, нормативная база, как правило, эволюционирует от создания условий для привлечения внешних инвесторов к преимущественному обеспечению условий деятельности своих «оживших» предприятий.

В отличие от более динамичного по своей сути инвестиционного риска потенциал регионов меняется гораздо в меньшей степени. По всем видам потенциала, кроме природно-ресурсного, безусловное первенство постоянно держит Москва. Ее доля в общероссийском потенциале составляет от 8% (по производственному потенциалу) до более чем 40% (по институциональному).

Это свидетельствует о колоссальном воздействии Москвы на всю Россию — столица играет роль генератора изменений.

Рис.2.2 Весовые значения элементов инвестиционного потенциала и инвестиционного риска в регионах

Иностранные инвесторы более чувствительны к инвестиционному климату и быстро реагируют на его изменение. Они предпочитают малорисковые регионы, но еще более тщательно они отслеживают даже не собственно климат, а его тенденции, то есть играют на опережение. Например, объем ПИИ, приходящийся на душу населения, напрямую зависит от динамики инвестиционного климата региона.

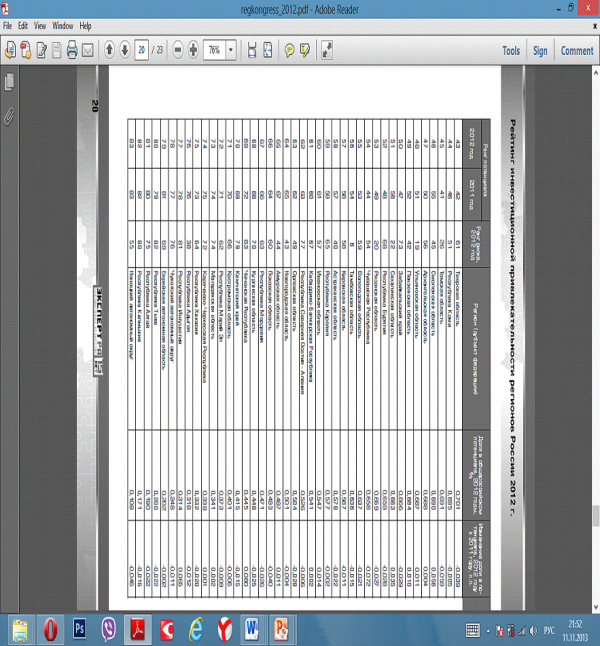

В приложениях приведены таблицы, отражающие инвестиционный рейтинг регионов в 2011-2012 гг. согласно данной методике.

2.2 Методика оценки инвестиционного климата регионов России ИЭ РАН

Анализ, проведенный ИЭ РАН (аналитические исследования под общим названием «Инвестиционный климат регионов России: опыт, оценки и пути улучшения», 1997 г.), показал, что вклад региональных факторов в общий показатель инвестиционного климата региона составляет порядка 85%.

Данный анализ заключается в следующем. Для анализа условий рационального использования инвестиций в экономической науке и практике применяется категория «инвестиционный климат».

Инвестиционный климат региона — обобщенная характеристика совокупности социальных, экономических, организационных, правовых, политических, социокультурных предпосылок, предопределяющих инвестирование в региональную хозяйственную систему.

Можно выделить три подхода к оценке инвестиционного климата.

Первый подход базируется на оценке совокупности макроэкономических показателей, таких, как: динамика ВВП, национального дохода и объемов производства промышленной продукции; характер и динамика распределения национального дохода, пропорции сбережения и потребления; состояние законодательного регулирования инвестиционной деятельности; ход приватизационных процессов, развитие отдельных инвестиционных рынков, в том числе фондового и денежного.

Второй подход (многофакторный) основывается на взаимосвязанной характеристике широкого набора факторов, влияющих на инвестиционный климат. К таковым относятся: характеристика экономического потенциала (обеспеченность региона ресурсами, биоклиматический потенциал, наличие свободных земель для производственного инвестирования, уровень обеспеченности энерго- и трудовыми ресурсами, развитость научно-технического потенциала и инфраструктуры); общие условия хозяйствования (экологическая безопасность, развитие отраслей материального производства, объемы незавершенного строительства, степень изношенности основных производственных фондов, развитие строительной базы); зрелость рыночной среды в регионе (развитость рыночной инфраструктуры, воздействие приватизации на инвестиционную активность, инфляция и ее влияние на инвестиционную деятельность, степень вовлеченности населения в инвестиционный процесс, развитость конкурентной среды предпринимательства, емкость местного рынка сбыта, интенсивность межхозяйственных связей, экспортные возможности, присутствие иностранного капитала); политические факторы (степень доверия населения к региональной власти, взаимоотношения федерального центра и властей региона, уровень социальной стабильности, состояние национально-религиозных отношений); социальные и социокультурные факторы (уровень жизни населения, жилищно-бытовые условия, развитость медицинского обслуживания, распространенность алкоголизма и наркомании, уровень преступности, величина реальной заработной платы, влияние миграции на инвестиционный процесс, отношение населения к отечественным и иностранным предпринимателям, условия работы для иностранных специалистов); организационно-правовые (отношение власти к иностранным инвесторам, соблюдение законодательства властными органами, уровень оперативности при принятии решений о регистрации предприятий, доступность информации, уровень профессионализма местной администрации, эффективность деятельности правоохранительных органов, условия перемещения товаров, капиталов и рабочей силы, деловые качества и этика местных предпринимателей); финансовые факторы (доходы бюджета, а также обеспеченность средствами внебюджетных фондов на душу населения, доступность финансовых ресурсов из федерального и регионального бюджетов, доступность кредита в иностранной валюте, уровень банковского процента, развитость межбанковского сотрудничества).

Обобщающим показателем инвестиционного климата при факторном подходе выступает сумма множества средневзвешенных оценок по группам факторов:

= ∑(Xj * Pj)

где Q — обобщающая взвешенная оценка инвестиционного климата региона; Xj — средняя балльная оценка j-го фактора для региона; Pj — вес j-го фактора.

Сводный показатель оценки инвестиционного климата не может служить единственным критерием привлекательности той или иной хозяйственной системы для вложения инвестиций. Он обычно дополняется информацией о развитости различных факторов, оказывающих непосредственное влияние на состояние и динамику инвестиционного климата.

. Первое направление рассчитано в первую очередь на «стратегического инвестора». Инвестиционный потенциал региона при этом оценивается на основе таких макроэкономических показателей, как:

- наличие факторов производства, в том числе трудовых;

- уровень потребительского спроса;

- результаты хозяйственной деятельности населения в регионе;

- уровень развития науки и внедрения ее достижений в производство;

- развитость ведущих институтов рыночной экономики;

- обеспеченность региона технической и социальной инфраструктурой.

Инвестиционные риски оцениваются с позиции вероятности потерь инвестиций и дохода. При этом в числе рисков учитываются все его разновидности: экономический, финансовый, политический, социальный, экологический, криминальный и законодательный.

. В основе второго направления лежит оценка уровня инвестиционного климата с позиции развития региональной общественной системы в целом. Этот подход помимо прочих показателей учитывает человеческий потенциал, материальную базу развития, социально-политическую обстановку, факторы политического риска, состояние экономики и уровень управления ею.

Проблемы адекватной оценки инвестиционного климата региона. Изучение отечественного и зарубежного опыта оценки инвестиционного климата показывает, что часто не учитывается ряд важных методологических положений, выработанных современной экономической наукой.

— Инвестиционный климат страны и регионов рассматривается, как правило, с позиции абстрактного стратегического инвестора, стремящегося к ускоренному, максимальному, беспрепятственному получению прибыли, в то время как для разных инвесторов необходима своя оценка инвестиционного климата.

— Получатель инвестиций и инвестор преследуют, как правило, неодинаковые цели. Первый стремится решить комплекс социально-экономических задач при минимуме привлекаемых средств, второй — извлечь максимум прибыли и закрепиться на рынках, в экономических системах на длительный период. Следовательно, инвестиционный климат должен соответствовать балансу интересов участников инвестиционного процесса.

- Существует объективная потребность сопряжения инвестиций с инновационными факторами развития. Особенно актуально это при привлечении инвестиций в сферу малого инновационного предпринимательства (венчурном инвестировании).

- Инвестиции должны быть увязаны с развитием человеческого капитала, ростом квалификации работников во всех сферах жизнедеятельности, что нужно учитывать при создании соответствующего инвестиционного климата страны или ее региона.

- Необходима комплексная оценка эффективности использования привлекаемых инвестиций и благоприятности инвестиционного климата.

Факторный подход к оценке инвестиционного климата в наибольшей степени соответствует большинству этих требований. К его преимуществам можно отнести: учет взаимодействия многих факторов, использование статистических данных, нивелирующих субъективизм экспертных оценок, дифференцированный подход к различным уровням экономики при определении их инвестиционной привлекательности.

Рисковый метод анализа и оценки инвестиционного климата представляет интерес прежде всего для стратегического инвестора. Он позволяет ему не только оценить привлекательность территории для инвестирования, но и сопоставить уровень риска, присущий новому объекту вложения инвестиций, с существующим в привычном для него регионе ведения бизнеса.

На основании методики выделено 8 групп регионов с различными типами инвестиционного климата (Таблица 2.1).

Таблица 2.1 Группы регионов с различными типами инвестиционного климата

|

Группы регионов |

Характеристика инвестиционного климата |

Число регионов |

|

1 группа |

Наиболее благоприятный инвестиционный климат для всех типов инвесторов |

9 |

|

2 группа |

Благоприятный инвестиционный климат для крупных инвесторов (в основном в сырьевые отрасли) |

11 |

|

3 группа |

Потенциально благоприятный инвестиционный климат |

8 |

|

4 группа |

Средний инвестиционный климат |

18 |

|

5 группа |

Менее благоприятный инвестиционный климат (регионы имеют ярко выраженную сельскохозяйственную ориентацию) |

3 |

|

6 группа |

Неблагоприятный инвестиционный климат (депрессивные регионы) |

10 |

|

7 группа |

Неблагоприятный инвестиционный климат (низкий уровень социально-экономического развития регионов) |

11 |

|

8 группа |

Неопределенный инвестиционный климат (условия инвестирования в большой степени определяются внешнеэкономическими факторами) |

5 |

.3 Региональные кредитные рейтинги агентства Standard & Poor`s

На региональном уровне главным показателем, определяющим для инвесторов степень инвестиционной привлекательности того или иного региона, является региональный инвестиционный климат. Понятие регионального инвестиционного климата взаимосвязано с понятием регионального инвестиционного риска и регионального инвестиционного потенциала.

Зарубежные рейтинговые агентства также занимаются оценкой инвестиционного климата регионов. Если рейтинги Euromoney, BERI и т.п. составляются только для отдельных стран, то агентства Standard & Poor`s и Moody`s занимаются составлением кредитных рейтингов для отдельных регионов тех или иных стран мира, в том числе и регионов России. Наиболее популярный и авторитетный у нас — рейтинг агентства Standard & Poor`s.

Специалисты S&P настаивают на том, что в любой стране рейтинги отдельных субъектов не могут быть выше, чем национальный рейтинг. Национальное правительство может оказывать прямое (мораторий или девальвация национальной денежной единицы) или косвенное (например, путем изменения налоговой или трансфертной политики) воздействие на способность отдельных субъектов выполнять свои обязательства. Даже если субъект изъявит желание и располагает средствами, необходимыми для погашения долгов, национальное правительство может вмешаться и лишить его такой возможности.

В настоящее время рейтинги всех регионов России находятся на очень низком уровне, отражая высокий риск неплатежей по долговым обязательствам. В то же время, если бы кредитоспособность страны в целом улучшилась, это еще не означало бы, что рейтинги регионов автоматически повысились бы до федерального уровня. В любой стране мира оценка кредитоспособности местных и региональных органов управления основывается на анализе 12 ключевых позиций: демографические данные; экономическая структура; перспективы экономического роста; система межбюджетных отношений, ее стабильность и предсказуемость; степень развития систем управления и политики администрации; гибкость формирования расходной части бюджета; исполняемость бюджета и объемы требуемого финансирования; ликвидность; общий объем задолженности; объем забалансовых обязательств. Даже если кредитоспособность Российской Федерации возрастет, для повышения региональных рейтингов необходимо будет доказать определенный прогресс, по крайней мере, по нескольким ключевым факторам из 12 перечисленных.

Международное рейтинговое агентство Standard & Poor’s предусматривает следующую шкалу кредитных рейтингов:

1. ААА — очень высокая способность своевременно и полностью выполнять свои долговые обязательства; самый высокий рейтинг.

2. АА — высокая способность своевременно и полностью выполнять свои долговые обязательства.

. A — умеренно высокая способность своевременно и полностью выполнять свои долговые обязательства.

. BBB — достаточная способность своевременно и полностью выполнять свои долговые обязательства, однако более высокая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях.

. BB — вне опасности в краткосрочной перспективе, однако более высокая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях.

. B — более высокая уязвимость при наличии неблагоприятных коммерческих, финансовых и экономических условий, однако в настоящее время имеется возможность исполнения долговых обязательств в срок и в полном объеме.

. CCC — на данный момент существует потенциальная возможность невыполнения эмитентом своих долговых обязательств.

. CC — в настоящее время высокая вероятность невыполнения эмитентом своих долговых обязательств.

. C — в отношении эмитента возбуждена процедура банкротства или предпринято аналогичное действие, но платежи или выполнение долговых обязательств продолжаются.

. SD, D — соответственно, выборочный и полный дефолт по долговым обязательствам.

Кризисное состояние региональных финансов в России обусловлено общенациональной ситуацией в финансовой сфере. В частности, сразу после объявления моратория 17 августа 1998 г. специалисты S&P приняли решение о переводе всех выделяемых ими российских регионов в режим особого контроля за уровнем кредитоспособности (Credit Watch) с негативным прогнозом развития ситуации.

Впоследствии, как известно, хотя мораторий не распространялся напрямую на местные и региональные органы управления, многие города и регионы России оказались не в состоянии платить по своим обязательствам, поскольку обслуживающие их банки не имели необходимой для этого ликвидности. В результате, рейтинги всех российских регионов были понижены с уровня В+ (на котором они находились до 13 августа 1998 г.) до В- и затем до ССС, причем это происходило на фоне снижения общенационального рейтинга Российской Федерации. Далее влияние последующей девальвации рубля неодинаково сказалось на различных регионах (в зависимости от их налоговой и экспортной базы и объема задолженности по валютным кредитам).

Однако для всех регионов было характерно резкое снижение объема доходных поступлений и утроение объема обязательств по обслуживанию валютных долговых обязательств. Рейтинги регионов и РФ в целом были снижены до уровня ССС- (17 сентября), на котором они остаются и по сегодняшний день с негативным прогнозом.

.4 Инвестиционный рейтинг регионов журнала «Инвестиции в России»

Особый интерес представляет, на наш взгляд, исследование коллектива авторов журнала «Инвестиции в России». Они справедливо полагают, что, как и любое сложное экономическое явление, инвестиционная привлекательность региона, определяется множеством частных факторов. Исследователи до сих пор лишь предлагали, но почти не обосновывали тот или иной набор факторов. При этом их количество определяется обычно «по максимуму», исходя из объемов доступной статистической информации, а естественным ограничителем выступает зачастую размер финансовых ресурсов, выделенных для выполнения подобных работ. Отечественные исследователи, работающие в области определения инвестиционных рейтингов России, обычно оперируют 30-70 показателями, в то время как зарубежные применяют 200 показателей. Данное обстоятельство не обеспечивает более глубокого изучения рассматриваемого явления ввиду неизбежно возникающей в таком случае взаимообусловленности (мультиколлинеарности) числовых характеристик частных факториальных показателей. Т.е. разработчики инвестиционных рейтингов, считающие, что «чем больше исходных показателей, тем лучше», фактически сами загоняют себя в методологическую ловушку. В состав сводных частных показателей оценок инвестиционного климата в регионах следует включать лишь наиболее инвестиционно-значимые факторы, т.е. только те, которые непосредственно и в наибольшей степени формируют инвестиционную активность регионов.

По мнению авторов данной методики, к показателям региональных инвестиционных некоммерческих рисков относятся:

- дифференциация доходов населения (соотношение доходов 20% наиболее и 20% наименее обеспеченного населения);

- уровень преступности (число зарегистрированных преступлений на 10 тыс. жителей региона);

- уровень безработицы (численность безработных в процентах к численности экономически активного населения);

- отношение местной администрации к рыночным нововведениям (экспертная балльная оценка на основе анализа экономической политики региональных администраций);

- уровень благоприятности регионального законодательства для инвестиций в основной капитал (экспертная балльная оценка на основе сравнительного анализа региональных законодательных актов по вопросам инвестиционной деятельности);

- отношение населения региона к курсу реформ (разность между долями голосов, отданных в регионе на выборах за курс реформ и против него, отнесенная к той же разнице в целом по РФ);

- уровень политической стабильности в регионе (экспертная балльная оценка).

Данный набор показателей считается минимально достаточным составления рейтинга рисков. Свод данных по частным показателям осуществлялся по формуле многомерной средней с корректировкой, элиминирующей влияние количество сводимых показателей на величину интегральных региональных показателей. Сущность этого метода состоит в том, что числовое значение любого факториального показателя в среднем по РФ принимается за 1,0 а по регионам — в размере соответствующего отношения к среднероссийскому уровню. Полученные таким образом для каждого региона РФ стандартизованные, или нормализованные относительные величины по всем частным показателям складываются, в результате чего определяются суммарные интегральные уровни региональных инвестиционных рисков. Если при этом для разных показателей применяются различные весовые коэффициенты (различные коэффициенты значимости), то такие коэффициенты используются как множители стандартизованных числовых значений.

Чтобы интегральный уровень инвестиционных рисков по каждому региону соотносился с соответствующим среднероссийским уровнем, принятым за 1,0, а интегральный региональный коэффициент не зависел от количество сводимых показателей, суммарный коэффициент делится на количество интегрированных показателей или на сумму их весов, если таковые были дифференцированы. Таким способом осуществляется преобразование суммарного коэффициента в приведенный интегральный коэффициент региональных инвестиционных некоммерческих рисков.

инвестиция регион рейтинг

Глава III. Проблемы и перспективы развития инвестиционного климата в России

.1 Основные проблемы формирования инвестиционного климата России

По состоянию на конец 2012 г. накопленный иностранный капитал в экономике России составил 362,4 млрд. долл. США, что на 4,4% больше по сравнению с 2011 г. Наибольший удельный вес в накопленном иностранном капитале приходился на прочие инвестиции, осуществляемые на возвратной основе — 60,1% (на конец 2011г. — 57,1%), доля прямых инвестиций составила 37,5% (40,1%), портфельных — 2,4% (2,8%).

Увеличение объема притока инвестиций можно считать положительным сигналом, однако, если углубиться в структуру поступающих в Россию иностранных инвестиций, можно увидеть неприятные тенденции.

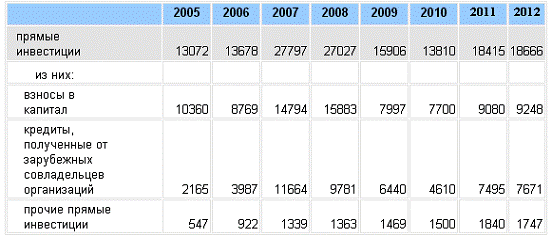

Таблица 3.1 Поступление ПИИ в Россию, млн. долл.

Во-первых, приток наиболее ценных с точки зрения развития и модернизации инвестиций — прямых иностранных инвестиций, поступающих в Россию, в последние годы демонстрирует отрицательную динамику (табл.10).

Как видно из табл. 10, приток ПИИ в 2012 г. был на 9 млрд. долл. ниже, чем в предкризисном 2007 г. На ПИИ приходится только 37,5% накопленных иностранных инвестиций.

Во-вторых, тревогу вызывает отраслевая структура накопленных иностранных инвестиций. Из накопленных на конец 2012 г. 362 млрд. иностранных инвестиций 31,6% было размещено в отраслях обрабатывающей промышленности, 18,4% — в оптовой и розничной торговле, 17,1% — в добывающих отраслях. Этот факт свидетельствует о том, что инвестиции направляются не в приоритетные отрасли, такие как нанотехнологии, информационные технологии, о которых говорят первые лица государства, а в добычу энергоресурсов и их первичную переработку.

В-третьих, структура стран, из которых в Россию поступают иностранные инвестиции, говорит о том, что иностранные инвестиции в Россию — это частичный возврат вывезенного из России капитала через оффшорные схемы. В объеме накопленных на конец 2012 г. иностранных инвестиций 21,2% приходится на Кипр, 17% — на Нидерланды, 11,8% — на Люксембург.

Не стоит забывать о том, что, несмотря на большой объем привлекаемых инвестиций, Россия и сама является крупным международным инвестором. Объем инвестиций из России, накопленных за рубежом, на конец 2012г. составил 117,8 млрд. долл. В 2012г. из России за рубеж направлено 149,9 млрд. долл.

Статистика, приведенная выше, говорит о том, что в российском инвестиционном климате существуют серьезные проблемы, которые вызывают большой отток капитала, а также не стимулируют притока инвестиций в приоритетные отрасли. Более того, на законодательном уровне не определены приоритетные отрасли с точки зрения развития российской экономики. Такие отрасли должны быть прописаны в промышленной политике России, которой тоже пока не существует.

Много международных организаций и частных компаний регулярно (раз в 2-3 года, раз в месяц) публикуют исследования, посвященные инвестиционному климату России и выявляют проблемы, с которыми сталкиваются инвесторы в России.

Торговое представительство США (USTR) в докладе NTE Russia оценивает инвестиционный климат в России как неблагоприятный и считает меры, предпринимаемые правительством недостаточными для его улучшения.

По мнению авторов доклада, иностранных предпринимателей отпугивают в первую очередь запутанное инвестиционное законодательство, высокий уровень коррупции, недоверие к российской судебной системе и слабая защита прав миноритариев. В связи с этим торговое представительство оценило привлекательность России для инвесторов из-за рубежа как низкую, а попытки властей повысить ее — неудачными.

В частности, недостаточными признаны меры, принимаемые российскими властями для борьбы с коррупцией. По мнению торгового представительства, учреждение при президенте совета по противодействию коррупции и принятие нескольких важных поправок в антикоррупционное законодательство не привели к заметному прогрессу в этой области.

Кроме того, отмечается в докладе, принятый еще в 1999 г. закон, призванный повысить привлекательность России для инвесторов, на практике не дает им ощутимых выгод. Авторы документа считают, что российские власти используют некоторые положения законодательства для дискриминации отдельных зарубежных предпринимателей под предлогом заботы о безопасности страны. В документе также отмечается, что российское законодательство фактически не позволяет иностранцам создавать в стране телеканалы и заниматься охранным бизнесом.

Представительство также недовольно законом от 2008 г., согласно которому приобретение иностранцами контрольных пакетов акций предприятий, работающих в 42 стратегически важных секторах, должно быть одобрено регулирующими органами. Тем не менее авторы документа отмечают, что с момента принятия закона регулятор одобрил 129 из 137 таких сделок. Помимо этого в докладе критикуется принятый в 2012 г. закон, обязывающий стратегически важные российские предприятия передавать зарубежным органам и ведомствам запрошенные ими документы только с согласия властей РФ.

Согласно исследованию, проведенному совместно Консультативным советом по иностранным инвестициям (КСИИ) и компанией «Кетчум», Россия делает успехи в привлечении иностранных инвестиций. Исследование основывается на анкетировании существующих и потенциальных инвесторов в Россию (100 компаний из различных отраслей экономики).

В исследовании говорится о том, что инвесторы считают Россию привлекательной страной с точки зрения вложения инвестиций и что по сравнению с 2007 г., когда проводилось аналогичное исследование, инвестиционный климат улучшился и поэтому компании заинтересованы в том, чтобы продолжать инвестировать в российскую экономику. Тремя основными факторами, привлекающими инвесторов в Россию, являются величина потребительского рынка (40%), прибыльность инвестиций (29%), природные ресурсы (10%).

Численность среднего класса в России за последние пять лет выросла втрое: на него приходится 10 млн. семей. Численность населения в России намного меньше, чем в Китае, Бразилии или Индии, но покупательная способность значительно выше. Действующие инвесторы считают российский потребительский рынок основным фактором, побуждающим их к осуществлению инвестиций.

Основные препятствия на пути создания благоприятного инвестиционного климата в России инвесторы связывают с деятельностью государственных учреждений. К факторам, оказывающим наиболее негативное влияние на инвестиционный климат, большинство респондентов отнесли бюрократию и волокиту (75%), коррупцию (64%) и недостаточно развитую инфраструктуру (37%).

Способность экономики к инновациям всегда будет определяться имеющимися в ее распоряжении квалифицированными кадрами. По шкале Программы международной оценки образовательных достижений учащихся (PISA), на основе которой ОЭСР составляет рейтинг 15-летних учащихся в чтении, математике и естественных науках, Россия занимает 38-е место из 65 стран. Это выше, чем у многих стран с формирующейся рыночной экономикой, но значительно ниже, чем у ведущих стран. Страна со временем утрачивает сравнительные преимущества в сфере образования. Если бы России удалось поднять свою «школьную оценку» до таких лидеров переходных экономик, как Польша и Эстония, то в долгосрочной перспективе это дало бы прибавку к росту до 1% ВВП.

Падение уровня образования служит сдерживающим фактором для производительности труда. Согласно компании Strategy Partners, средняя производительность труда в России примерно составляет 17% от уровня производительности труда в США. В Strategy Partners считают, что если бы в России хотя бы 10% рабочих имели такую же производительность труда, как в США, ВВП России бы вырос на 1,5 раза.

По мнению автора, еще одним негативным фактором при формировании инвестиционного климата выступает ухудшение макроэкономических показателей. Министерство экономического развития России понизило прогноз прироста ВВП в 2013 г. с 3,6% до 2,4%. МВФ тоже понизил прогноз с 3,7% до 3,4%. Рост ВВП в России по-прежнему остается зависимым от цен на нефть.

Основными проблемами формирования инвестиционного климата в России на федеральном уровне по результатам опросов инвесторов и экспертов являются запутанное законодательство (инвестиционные риски), коррупция (инвестиционные риски), слабая судебная защита инвесторов (инвестиционные риски), недостаточно развитая инфраструктура (снижение потенциала), постепенное ухудшение макроэкономических показателей (снижение потенциала), падение уровня образования (снижение потенциала).

.2 Пути совершенствования инвестиционного климата России

В последние годы государство предпринимает множество попыток улучшения инвестиционного климата России. В 2011 г. в России было создано Агентство стратегических инициатив (АСИ), которое ставит задачей продвижение проектов и инициатив быстрорастущего малого и среднего бизнеса.

В феврале 2012 г. наблюдательный совет АСИ утвердил перечень проектов, входящих в национальную предпринимательскую инициативу по улучшению инвестиционного климата в Российской Федерации (НПИ).

Основная задача НПИ — добиться снижения административных барьеров в экономике и вывести Россию в мировые лидеры по инвестиционной привлекательности, объединив усилия делового, экспертного сообществ и чиновников. АСИ координирует деятельность по созданию «дорожных карт», которые представляют собой структурированный план конкретных мероприятий по переходу от текущего состояния к целевому, определяющий контрольные точки и ключевые показатели и закрепляющий конкретных исполнителей.

Создание АСИ и разработка НПИ «Улучшение инвестиционного климата Российской Федерации» является важным шагом вперед в работе по улучшению инвестиционного климата в России. До 2011 г. в России не существовало специального государственного органа, который был бы ответственен за улучшение инвестиционного климата России и все меры, которые предпринимались, носили несистемный характер.

Национальная предпринимательская инициатива по улучшению инвестиционного климата в Российской Федерации включает в себя 22 предложенных предпринимателями проекта, направленных на упрощение, удешевление и ускорение действующих на территории Российской Федерации процедур по ведению бизнеса. Инициатива реализуется Агентством стратегических инициатив во исполнение поручения Председателя Правительства Российской Федерации В.В. Путина, данного по итогам участия в съезде Общероссийской общественной организации «Деловая Россия» от 21 декабря 2011 года.

Направления, по которым работает АСИ, для улучшения инвестиционного климат, включают следующие проекты:

.Поддержка доступа на рынки зарубежных стран и поддержка экспорта

.Повышение доступности энергетической инфраструктуры

.Совершенствование таможенного администрирования

.Улучшение предпринимательского климата в сфере

.Расширение доступа среднего бизнеса к закупкам инфраструктурных монополий и компаний с государственным участием

.Повышение качества государственных услуг в сфере государственного кадастрового учета недвижимого имущества и государственной регистрации прав на недвижимое имущество и сделок с ним.

.Повышение качества регуляторной среды для бизнеса

.Оптимизация процедур регистрации предприятий

.Развитие конкуренции и совершенствование антимонопольной политики

.Создание национальной системы компетенций и квалификаций

.Формирование эффективной системы коммуникации предпринимателей и органов исполнительной власти, включая механизм оперативного реагирования на обращения предпринимателей

.Совершенствование налогового администрирования

.Совершенствование системы защиты прав инвесторов

.Повышение доступности банковских кредитов

.Внедрение Стандарта деятельности органов исполнительной власти субъекта РФ по обеспечению благоприятного инвестиционного климата в регионе.

В рамках вышеприведенных направления АСИ совместно с экспертным и бизнес-сообществом создаются и реализуются «дорожные карты». Выбранные направления позволяют устранять основные проблемы инвестиционного климата России, которых говорилось ранее. Например, совершенствование таможенного законодательства (проект 3) и повышение качества государственных услуг (проект 6), оптимизация процедур регистрации предприятий (проект 8) позволят устранить проблему запутанного законодательства, который создает инвестиционные риски.

Проект «Оптимизация процедур регистрации предприятий» включает себя такие конкретные меры, как сокращение государственный пошлины за регистрацию ООО, ИП (сокращение расходов на регистрацию на 1000 руб.); введение типовых уставов для ООО (снижение количества документов, риска ошибок в документах); отмена обязанности иметь печать для ЮЛ (сокращение расходов на 900 руб.).

Это лишь малая часть тех мер, которые должны быть реализованы к 2018 г.

В качестве контрольных показателей успешной реализации проекта выбран рейтинг Doing Business, подготавливаемый Всемирным банком на ежегодной основе. Целевым ориентиром в соответствии с данным рейтингом выбрано включение России в 20 лучших стран.

Реализация дорожной карты позволит существенно снизить количество этапов регистрации предприятий (с 9 до 3), снизить время на прохождение всех этапов (с 30 до 3 дней), а также снизить затраты на регистрацию предприятий (с 6100 до 3 000 рублей) и отменить требования к минимальному уставному капиталу к 2018 году.

Проекты, которые реализуются в рамках НПИ позволяют участвовать в их обсуждении экспертам и бизнес-сообществу. Любой желающий может контролировать ход создания «дорожных карт» и их реализации, а также вносить свои предложения на краудсорсинговой онлайн-платформе инвестклимат.рф.

Таким образом, создание Агентства стратегических инициатив явилось важным шагом вперед в улучшении инвестиционного климата России. АСИ сотрудничает с ведущими экспертами по улучшению инвестиционного климата и пытается перенимать опыт лучших зарубежных стран. На Форум «100 шагов к благоприятному инвестиционному климату», который был организован АСИ и МЭР при участии Всемирного Банка, были приглашены такие специалисты как К.Лата (глава департамента по регистрации компаний Агентства по бухгалтерскому учету и корпоративному регулированию Сингапура), Т.Мосс (глава Агентства по регистрации компаний Великобритании), Н.Ханженкова (управляющий директор по России ЕБРР).

Форумы АСИ являются местом, где лучшие российские регионы могут делиться своим опытом улучшения инвестиционного климата. Лучшими российскими регионами по привлечению иностранных инвесторов являются Татарстан, Калужская область, Липецкая область, Тульская область.

В Республике Татарстан 21 декабря 2005 г. была создана особая экономическая зона промышленно- производственного типа «Алабуга». На 1 января 2012 г. привлечены 25 компаний — резидентов с суммарными инвестициями со стороны инвесторов свыше 1 млрд. долл. США на конец августа 2012 года. К основным факторам быстрого прироста инвестиций в ОЭЗ «Алабуга» относятся:

исключительные налоговые и таможенные преференции для инвесторов;

профессиональная работа с инвесторами;

комплексный подход.

Власти Татарстана профессионально работают с инвесторами. Республика Татарстан является безусловным примером успешной реализации современной, профессиональной и комплексной маркетинговой стратегии по привлечению инвесторов, включающей не только информационную поддержку, но и создание и продвижение в разных средствах информации всеобъемлющей бизнес-инфраструктуры (электронные госуслуги, электронный документооборот, социальная инфраструктура — медицинские, развлекательные учреждения в непосредственной близости от производственных площадок).

Успешность грамотно построенной маркетинговой стратегии отражается в лидирующих местах в рейтингах «Forbes» и «Ernst&Young».

Например, в Татарстане разработана инвестиционная карта региона на русском и английском языках, существует Агентство инвестиционного развития, которая развивает индустриальные парки и работает напрямую с инвесторами. Власти Татарстана работают и над имиджевой составляющей инвестиционного климата, используя современные технологии. Все действия органов исполнительной власти, направленные на улучшение инвестиционного климата, публикуются в твиттере, фейсбуке, в youtube. Специально для иностранных инвесторов Агентство инвестиционного развития РТ и крупнейшая в мире консалтинговая компания PwC опубликовали «Путеводитель для инвесторов: Республика Татарстан» на английском языке. Таким образом, Татарстан пытается использовать все каналы для привлечения инвесторов.

Несмотря на работу, которые проводит АСИ и власти ведущих регионов России, автор считает их недостаточными. Нынешнее российское правительство опирается в работе по изменению инвестиционного климата на правильный базисный постулат, согласно которому предпринимательская активность — это главный драйвер в создании инновационной экономики, однако бюрократический аппарат и добывающие компании не заинтересованы в модернизации. В условиях коррупции, бюрократических препонов и административных барьеров необходимо для начала создать заинтересованность административного аппарата в инвестициях.

На сегодняшний день не поднимался и не обсуждался вопрос об ответственности региональных властей за привлечение инвестиций, хотя в ряде стран продвижение чиновника по карьерной лестнице тесно привязано к привлечению инвестиций и инвестиционному климату в подотчетной ему территории. Правительству надлежит разработать целевые ориентиры по инвестициям в каждом регионе и систему мотивации для чиновников. Именно установление зависимости между карьерным ростом чиновника и привлеченными им инвестициями сыграло серьезную позитивную роль в таких странах, как КНР и Сингапур. Практика бизнеса накопила большое количество материальных и нематериальных стимулов для мотивации: вознаграждения, поощрения и благодарности, опционы и акции, комиссионные. Проблемам мотивации чиновников посвящены работы А.П.Ляшецкого, который предложил идею единой тарифной сетки (ЕТС) для служащих бюджетных и производственных сфер. Бурков А.А. немного изменил эту ЕТС и предлагает следующую схему мотивации чиновников в сфере привлечения инвестиций. Эта система приближена к практике мотивации в крупных западных компаниях и инвестиционных банках. Она выглядит следующим образом:

— Выполнение годового плана по привлечению инвесторов в подотчетный регион — не более 15% годового оклада чиновника — «Pay for Performance» («плата за исполнение»).

Значительное перевыполнение должно премироваться дополнительно в соответствии с градацией перевыполнения.

— Сопровождение и поддержка реализации инвестпроекта в течение срока реализации. На этот период необходимо распределить бонус ответственному чиновнику по мере ввода производственных мощностей, которые начнут генерировать денежные потоки, приносить общественные блага населению.

— Стимулирование при длительном сроке окупаемости. Если же окупаемость ожидается в более длительный период (специфика ряда высокотехнологичных проектов — альтернативной энергетики, нано- и биотехнологий и т.д.), можно предложить акции или опционы госкомпаний — ценные бумаги «голубых фишек» из специализированного пула для данных целей (например, «Газпрома», РЖД и т.д.) или же акции реализующей инвестпроект компании. При такой схеме формально чиновник никаких выплат получать не будет, однако у него будет стимул доводить каждый инвестиционный проект до успешного результата.

Таким образом, инвестиционные госчиновники должны стать своего рода заинтересованными менеджерами по проектному финансированию с государственной стороны, а не формальными участниками или коррупционерами.

Для решения проблемы защиты прав инвесторов, о которой говорилось в предыдущем пункте данной главы, необходимо дать иностранным инвесторам возможность рассмотрения уголовных дел в международных судах.

Для решения основных проблем инвестиционного климата России и привлечения большего объема ПИИ предложены следующие направления совершенствования инвестиционного климата России:

. Реализация проектов НПИ «Улучшение инвестиционного климата Российской Федерации» для снижения административных барьеров и стимулирования предпринимательской активности. Это позволит России подняться в рейтинге Doing Business.

. Стимулирование обмена опытом и конкуренцию между российскими регионами в области привлечения инвестиционного климата.

. Разработка системы мотивации для чиновников, ответственных за привлечение инвестиций в подотчетные им территории. В работе был приведен пример такой системы, предложенный Бурковым А.А.

. Разработка процедур обращения инвесторов в международные суды по уголовным делам для решения проблемы защиты прав инвесторов.

. Разработка промышленной политики, в которой будут определены приоритетные отрасли промышленности, и разработка процедуры получения образовательного налогового кредита в приоритетных отраслях промышленности.

.3 Перспективы изменения инвестиционного и предпринимательского климата в среднесрочной и долгосрочной перспективе

Анализируя мнения респондентов относительно ожидаемого предпринимательского и инвестиционного климата в России, как в ближайшей, так и долгосрочной перспективе, следует учитывать высокую степень дифференциации отраслей промышленности по уровню развития и состоянию инвестиционной привлекательности.

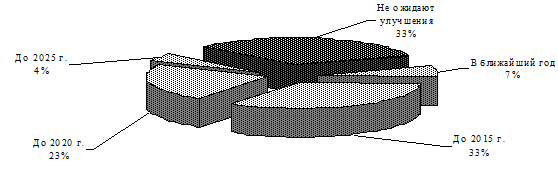

В целом, полученные данные позволяют констатировать, что большинство руководителей не склонны в ближайшем году рассчитывать на наращивание позитивных процессов. Основной ожидаемый ориентир положительных изменений для руководителей — до 2015 — 2020 гг. Перемен до 2025 г. ожидали только 4% предпринимателей.

доля организаций от их общего числа, %

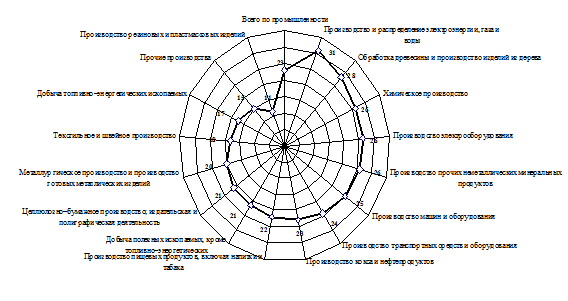

Рис.3.1 Распределение предпринимательских оценок относительно ожиданий существенного улучшения предпринимательского и инвестиционного климата в России

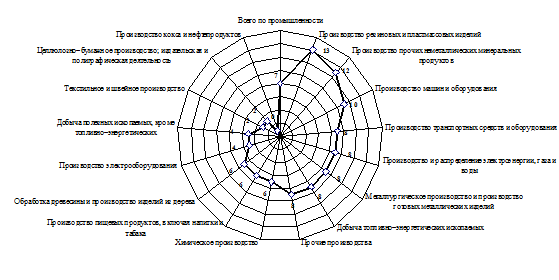

Так, до 2012 г. только 7% руководителей ожидают положительных перемен. В большей степени это относится к руководителям предприятий по производству резиновых и пластмассовых изделий; по производству прочих неметаллических минеральных продуктов, а также по производству машин и оборудования.

доля организаций от их общего числа, %

Рис.3.2 Распределение предпринимательских оценок по видам экономической деятельности, ожидающих существенное улучшение предпринимательского и инвестиционного климата в России в ближайший год

Основная доля руководителей склонна считать, что существенная позитивная коррекция предпринимательского и инвестиционного климата в России наступит до 2015 г. Об этом в 2011 г. сообщила треть предпринимателей.

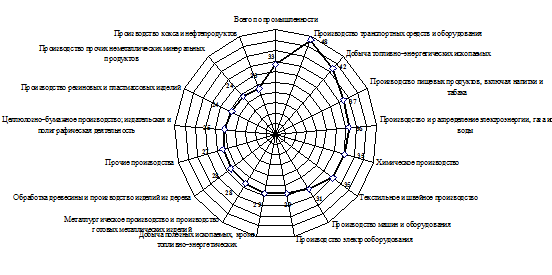

В данном случае, наибольший потенциал ожидаемых позитивных перспектив был аккумулирован на предприятиях, производящих транспортные средства и оборудование; добывающих топливно-энергетические ископаемые, а также производящие пищевые продукты, включая напитки и табак.

В то же время около четверти руководителей сообщили, что ожидают улучшение предпринимательского и инвестиционного климата в России только лишь к 2020 г. В большей степени данное предположение высказывали руководители предприятий, производящих и распределяющих электроэнергию, газ и воду.

Необходимо обратить внимание, что треть руководителей в 2011 г. вовсе не рассчитывали на существенное улучшение предпринимательского и инвестиционного климата в России.

доля организаций от их общего числа, %

Рис.3.3 Распределение предпринимательских оценок по видам экономической деятельности, ожидающих существенное улучшение предпринимательского и инвестиционного климата в России до 2015 г

доля организаций от их общего числа, %

Рис.3.4 Распределение предпринимательских оценок по видам экономической деятельности, ожидающих существенное улучшение предпринимательского и инвестиционного климата в России до 2020 г.

Столь разрозненная совокупность предпринимательских суждений по многим вопросам, касающихся оценки предпринимательского и инвестиционного климата, является следствием неутвердившейся экономической системы переходного типа, нуждающейся в кардинальном институциональном преобразовании.

Заключение

Стратегия совершенствования рыночных отношений должна опираться на возвращение лидирующей роли государственной власти, способной управлять в рамках государственного регулирования экономики путем создания новых и эффективных структур. В настоящее время потребность общества и экономики в сильном и эффективном государственном присутствии и регулировании наталкивается на неэффективность самого государства, в частности в виде неэффективной, несформировавшейся системы управления, отторгающей старые структуры и методы при отсутствии или недостаточной развитости новых структур и достаточно эффективных механизмов для реализации функций управления.

Переход к новой государственной культуре управления является основой прогресса в развитии национальной экономики. Это особенно важно сейчас, когда многие стороны реальной экономической ситуации в регионах и на предприятиях (ограниченный спрос, изношенное оборудование, тяжелое финансовое положение, неплатежи, скрытая безработица, угроза банкротства и т.п.) приковывают внимание менеджеров всех уровней только к текущей деятельности. Между тем сохранение такого стиля неизбежно заведет производство в тупик.