Список использованной литературы

Решение задач ускоренного развития России, обеспечения социальной стабильности общества невозможно без соответствующей экономики и в этом ключевым фактором является эффективное предпринимательство. Важнейшая роль предпринимательства не может быть сыграна без необходимой поддержки, начиная с законодательства, административных регламентов и заканчивая комплексным ресурсным обеспечением, в т.ч. инфраструктурным.

Одним из решающих условий повышения эффективности бизнеса является функционирование гибкой, мощной инвестиционной инфраструктуры, занимающейся обслуживанием денежных потоков в данном виде деятельности. Очевидно, что первоочередными условиями успешного ведения бизнеса являются доступность и качество кредитных услуг. Таким образом, для развития экономики необходимо, чтобы инвестиционная инфраструктура была устойчивой и эффективной. Целью Правительства Российской Федерации и Банка России является формирование в среднесрочной перспективе инвестиционной инфраструктуры предпринимательства, способной обеспечить предоставление всем категориям клиентов, как на территории субъектов Российской Федерации, так и на рынках стран «ближнего зарубежья» универсального комплекса услуг, а также обслуживание российских экономических интересов в мировой экономике. Оптимальная по своей структуре и построенная на принципах справедливой конкуренции инвестиционная инфраструктура, станет эффективным инструментом аккумулирования инвестиционных ресурсов для обеспечения ускоренного экономического роста на основе диверсификации экономики, выравнивания уровней регионального развития, повышения качества и уровня жизни российских граждан . Таким образом, оценка эффективности инвестиционной инфраструктуры является актуальной, поскольку она позволяет выявить изменения, приводящие к положительным результатам в развитии предпринимательства.

— Хотя проблема инфраструктурного обеспечения имеет богатую предысторию, тем не менее, считать эту тему достаточно изученной, на наш взгляд, преждевременно. В условиях глобализации при анализе больших самоорганизующихся экономических систем необходимо использовать инструменты, предназначенные для оценки свойств системы в целом, а не только ее элементов.

Наши представления об инфраструктурном обеспечении сложились под влиянием работ В.А. Абчука, А.О. Блинова, А.В. Бусыгина, В.Я. Горфинкеля, Г.Б. Клейнера, А.А. Крупанина, М.Г. Лапусты, Ю.Б. Рубина, В.Л. Тамбовцева, И.Н. Шапкина, М.М. Юдкевича.

Инвестиционный кризис в российской экономике. Основные факторы, ...

... кредитованием), что соответственно существенно повышает стоимость заемных инвестиционных ресурсов и определяет необходимость более надежного их обеспечения (дополнительными гарантиями, залогом, закладом и т.п.). С ... росту, а, следовательно, и количественному увеличению ВНП, второй - тормозящие нормальное развитие экономики. Вложение денег в банк, новые страховки либо новые акции немедленно приводят ...

Существенное влияние при разработке методики оценки эффективности экономических систем оказали работы Г.Г. Азгальдова, И.И. Балацкого, В.А. Богомолова, Н.А. Брянской, В.А. Волконского, Н.Е. Егоровой, А.Ю. Егорова, С.М. Игнатьева, Л.А. Конаревой, Г.Н. Куцури, В.Ю. Рогова, Т.В. Светник, А.П. Черникова.

В методике структурного анализа ИИП использованы результаты анализа устойчивости систем В.И. Данилова-Данильяна, А.А. Емельянова, Ю.Б. Зеленского, С.М. Ильясова, О.П. Овчинниковой, А.В. Суворова, Г.Г. Фетисова, А.Б. Чимитовой, Г.П. Чубаровой, С.В. Чупрова.

На подход к оценке эффективности инвестиционной инфраструктуры предпринимательства оказали влияние идеи, изложенные в работах Ю.А. Бабичевой, А.Ф. Бородина, А.В. Буздалина, В.В. Геращенко, В.Н. Живалова, В.В. Зражевского, Т.Г. Красновой, Д.С. Львова, В.А. Мирошникова.

Важные результаты в оценке влияния структуры на экономическую систему получены Н.В. Амбросовым, С.А. Валуевым, Л.Е. Варшавским, В.Н. Волковой, А.А. Вороновым, И.Н. Дрогобыцким, В.К. Карнауховой, Ю.В. Косачевым, И.К. Коханенко, А.Г. Мовсесяном, В.О. Мосейко, Е.И. Царегородцевым, Н.А. Савинской, В.М. Торосовым, В.П. Третьяком, Г.Г. Шамлиной.

Результаты исследования структурных аспектов и методика ценологического анализа, а также новые методики составления рейтингов элементов системы, во многом основываются на работах В.И. Гнатюка, Б.И. Кудрина, В.К. Лозенко, Ю.К. Орлова, В.В. Фуфаева, С.Д. Хайтуна, Ю.В. Чайковского, Ю.А. Шрейдера.

Целью настоящей работы является анализ состояния инвестиционной инфраструктуры в Саратовской области и определение перспектив повышения инвестиционной привлекательности данного региона. Для достижения поставленной цели в работе решены следующие задачи:

1. раскрыта сущность и понятие инвестиционной инфраструктуры региона, охарактеризованы факторы, воздействующие на эффективность инвестиционной инфраструктуры региона, а также проанализирован мировой опыт создания инвестиционной инфраструктуры региона;

2. проведен анализ современного состояния экономики и инвестиционного потенциала Саратовской области, проведен анализ развитости инвестиционной инфраструктуры Саратовского региона;

3. на основе проведенного анализа определены перспективы и направления совершенствования инвестиционной инфраструктуры Саратовской области.

В соответствии с поставленными целью и задачами дипломная работа состоит из введения, двух глав, заключения и списка использованной литературы.

1.1 Понятие и элементы инвестиционной инфраструктуры

Инвестиционная инфраструктура – это комплекс взаимосвязанных структур, обслуживающих и обеспечивающих реализацию инвестиционных процессов .

Наиболее последовательная реализация функций инвестиций достигается в условиях сформированной инвестиционной инфраструктуры, которая способна создать условия для осуществления инвестиционной деятельности, снизить степень риска инвестиционных вложений, облегчить привлечение дополнительных инвестиций, аккумулируя финансовые ресурсы. С переходом к рыночным условиям в огромном масштабе возросли трансакционные издержки. Инвестиционная инфраструктура в известной мере призвана способствовать снижению этих издержек. Она, действуя как механизм реализации инвестиционного процесса, объединяет капиталы отдельных инвесторов в ассоциированные, снижая неопределенность и риск.

Инфраструктура современной рыночной экономики (на примере Российской Федерации)

... инфраструктуры в развитии экономики страны; изучить современные тенденции и проблемы развития рыночной инфраструктуры экономики Российской Федерации. Объектом данной курсовой работы является рыночная инфраструктура экономики. Предметом - современные тенденции развития рыночной инфраструктуры. Теоретической основой исследования послужили отечественные и зарубежные публикации по рассматриваемой и ...

Именно инвестиционная инфраструктура позволяет реализовать открывающиеся финансовые возможности и тем самым придает жизненность инвестиционному процессу. Ее формирование есть одно из выражений общественной потребности в инвестициях. Заинтересованность государства в инвестициях вызвана в первую очередь потребностями экономического роста и повышения качества продукции.

В целом инвестиционная инфраструктура представляет собой организационную, материальную, финансовую, кредитную, информационную систему для создания условий, способствующих эффективному формированию, распределению реальных инвестиций и оказанию услуг для развития инвестиционной деятельности, коммерциализации инвестиционного процесса.

В наиболее общем виде к инвестиционным институтам относятся:

- €’ коммерческие банки (универсальные Рё специализированные);

- €’ небанковские кредитно-финансовые институты (финансовые Рё страховые компании, пенсионные фонды, ломбарды, кредитные СЃРѕСЋР·С‹ Рё товарищества);

- €’ инвестиционные институты (инвестиционные компании Рё фонды, фондовые биржи, финансовые брокеры, инвестиционные консультанты Рё РїСЂ.).

Рынок ценных бумаг — совокупность экономических отношений, возникающих между его участниками, по поводу выпуска и обращения ценных бумаг .

Коммерческие банки представляют собой частные и государственные банки, осуществляющие универсальные операции по кредитованию промышленных, торговых и других предприятий, главным образом за счет тех денежных капиталов, которые они получают в виде вкладов.

Выделяют несколько их функций:

- аккумулирование бессрочных депозитов, или ведение текущих счетов, и оплата чеков, выписанных на эти банки.

- предоставление кредитов предпринимателям.

Под ТНК понимаются международные фирмы, имеющие свои хозяйственные подразделения в двух или более странах и управляющие этими подразделениями из одного или нескольких центров на основе такого механизма принятия решений, который позволяет проводить согласованную политику и общую стратегию, распределяя ресурсы, технологии и ответственность для достижения наивысшего результата – прибыли.

Негосударственный пенсионный фонд (НПФ) — особая организационно-правовая форма некоммерческой организации социального обеспечения, исключительными видами деятельности которой являются:

- деятельность по негосударственному пенсионному обеспечению участников фонда в соответствии с договорами негосударственного пенсионного обеспечения (НПО);

- деятельность в качестве страховщика по обязательному пенсионному страхованию в соответствии с Федеральным законом от 15 декабря 2001 г. N 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» и договорами об обязательном пенсионном страховании (ОПС);

- деятельность в качестве страховщика по профессиональному пенсионному страхованию в соответствии с федеральным законом и договорами о создании профессиональных пенсионных систем.

Работа негосударственного пенсионного фонда аналогична работе Пенсионного фонда РФ. Негосударственный пенсионный фонд так же, как ПФР аккумулирует средства пенсионных накоплений, организует их инвестирование, учёт, назначение и выплату накопительной части трудовой пенсии. НПФ осуществляют деятельность на основании Федерального закона N75-ФЗ от 07.05.1998 «О негосударственных пенсионных фондах».

Сравнительный анализ определения экономической эффективности ...

СРАВНИТЕЛЬНЫЙ АНАЛИЗ ОПРЕДЕЛЕНИЯ ЭКОНОМИЧЕСКОЙ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ ПО РАЗНЫМ МЕТОДИКАМ Показателями абсолютной эффективности является срок окупаемости инвестиций (Т), который рассчитывается по формуле: Т=К/П, (1) где К - общая сумма инвестиций (капиталовложений) по ...

Финансово-промышленная группа — совокупность юридических лиц, действующих как основное и дочерние общества либо полностью или частично объединивших свои материальные и нематериальные активы на основе договора о создании финансово-промышленной группы в целях технологической или экономической интеграции для реализации инвестиционных и иных проектов и программ, направленных на повышение конкурентоспособности и расширение рынков сбыта товаров и услуг, повышение эффективности производства, создание новых рабочих мест.

Общей характеристикой для всех групп институциональных инвесторов является аккумулирование ими временно свободных денежных средств (государства, фирм, населения) с последующим вложением их в экономику.

Вместе с тем каждая из указанных групп обладает собственной спецификой как в осуществлении присущих ей функций, так и в механизме аккумуляции инвестиционных ресурсов и их дальнейшем размещении.

Большинство указанных выше инвестиционных институтов уже присутствуют в России. Вместе с тем, как показывает практика последних лет, процессы формирования отдельных институтов происходят относительно спонтанно. С целью активизации инвестиционной деятельности крайне необходимо воздействие государства на формирование институциональной среды инвестиционной сферы, выражающееся, прежде всего, в законотворчестве и контроле за соблюдением законов.

Несмотря на то, что новые формы инвестиционной инфраструктуры в России далеки от совершенства, тем не менее, можно считать, что значительное число входящих в нее институтов демонстрируют свою жизнестойкость, а следовательно, и возможность участия в инвестиционном процессе при наличии соответствующих условий.

Роль институциональной среды в инвестиционной деятельности очень велика. Совокупность инвестиционных институтов определяет характер, динамику и направления инвестиций, способствует активизации инвестиционной деятельности и на этой основе экономическому росту, улучшению экономических параметров жизни общества. Поэтому создание соответствующей институциональной среды – важное условие для успешного становления и развития инвестиционной сферы.

Инвестиционные институты организуют непосредственное регулирование спроса и предложения на инвестиционные ресурсы. Они влияют на движение, объем, направление инвестиционных средств и, следовательно, на инвестиционный процесс в отраслях хозяйства и регионах. Инвестиционная деятельность прямо связана с количеством специализированных инвестиционных институтов, их мощностью (размером активов), разветвленностью, со структурой и объемом их операций, возможностями аккумуляции инвестиционных ресурсов.

Именно инфраструктура рынка инвестиций определяет основной порядок практических действий участников рынка и все аспекты совершенствования инвестиционных сделок. Увеличение количества сделок на инвестиционном рынке является фактором ускорения движения капитала, его перехода от денежной к производительной форме. Через инфраструктуру инвестиционного рынка и происходит аккумуляция ресурсов и направление вложений в конкретные проекты.

Инвестиционный рынок и его участники

... субъект инвестиционной деятельности; инвестиционная деятельность; объект инвестирования. Эти понятия раскрывают специфику и особенности инвестиционной деятельности в рыночных условиях. В качестве субъектов инвестиционной деятельности выступают, с одной стороны, участники, обладающие свободными инвестиционными ресурсами ...

Нельзя не отметить и то, что инвестиционная инфраструктура ориентирована не только на продвижение отдельных проектов, но и на развитие соответствующего предпочтения и менталитета, осуществление институциональных изменений в обществе, затрагивающих всех субъектов инвестиционного процесса, стимулирование развития экономики за счет инвестиций.

Инвестиционная инфраструктура дает возможность более равномерно распределять риски, связанные с осуществлением инвестиционного процесса. Это распределение происходит между участниками инвестиций по стадиям осуществления инвестиционных проектов, между институциональными инвесторами, а также между государством и институциональными инвесторами. Развитие элементов инвестиционной инфраструктуры открывает более широкие возможности для привлечения иностранных инвестиций и уменьшение рисков, связанных с предоставлением кредитов иностранных инвесторов и государств .

Современные инвестиционные механизмы чрезвычайно сложны и многообразны, в их структуре принято выделять два вида компонентов: базовые и дополнительные. Исходя из вышеизложенного следует, что в составе инвестиционной деятельности абстрактно различаются собственно инвестирование и деятельность по управлению инвестициями. Последний вид деятельности является производным от первого, и потому механизм его реализации мы предлагаем именовать дополнительным компонентом, тогда как механизм инвестирования – базовым. Прототипом всех без исключения базовых компонентов является самоинвестирование. В ряде научных работ описываются содержание и значимость самоинвестирования в рыночной экономике, но употребляется при этом понятие «инвестиционное самофинансирование». В частности, Н.М. Мухетдинова, раскрывая основные тенденции государственного регулирования инвестиционного процесса в РФ, акцентирует внимание на необходимости совершенствования амортизационной политики и управления направлениями использования хозяйствующими субъектами своей прибыли в целях «укрепления базы инвестиционного самофинансирования предприятий ». В рамках самоинвестирования один субъект — гражданин, предприятие или организация — мобилизует внутренние (если юридическое лицо, то прибыль, амортизационные отчисления и т.п., а если физическое лицо, то сбережения) инвестиционные ресурсы и самостоятельно их размещает. Простота действия этого компонента есть его преимущество и недостаток. Главным достоинством самоинвестирования является независимость от других инвесторов и параметров развития фондового и денежного рынков. Однако основной недостаток лежит в той же плоскости: ограниченный объем инвестиционных ресурсов и нераспределенный риск. Самоинвестирование в жилищной сфере представлено в том числе так называемым «долевым участием в строительстве». Ряд отечественных специалистов в области экономики и права, исследуя проблемы долевого жилищного строительства, в том числе, М.Довгялло и профессор Казанского государственного архитектурно-строительного университета (академии) В.М. Ланцов, пришли к выводу о правовой незащищенности «граждан-дольщиков» и, как следствие, высоком риске инвестирования в жилищное строительство в рамках самоинвестирования [6] . Вероятно, именно высокая капиталоемкость жилищно-строительного производства стала причиной появления своеобразной организационной формы объединения капиталов – инвестиционно-жилищных кооперативов. Кооперативное инвестирование как один из базовых компонентов есть результат эволюции самоинвестирования и предполагает мобилизацию членами кооператива инвестиционных ресурсов в целях последующего распределения общего фонда исключительно среди тех, кто участвовал в его формировании. В разное время и в разных странах эти кооперативы назывались по-разному и имели свою специфику работы, соблюдая при этом основной принцип совместного (кооперированного) участия в инвестировании. В современной экономической литературе инвестиционно-жилищная кооперация подробно исследована на примере механизма стройсбережений, получившего название «германской», или «европейской модели» инвестирования жилищной сферы.

Инвестиционный механизм

... производства, минуя промежуточный этап формирования капитала в денежной форме. Такой механизм инвестирования часто используется в сельском хозяйстве. Например, фермер, разводящий крупный рогатый ... рыночные отношения, главным направлением экономических реформ становится выработка и реализация инвестиционной политики государства, нацеленной на обеспечение высоких темпов экономического роста и ...

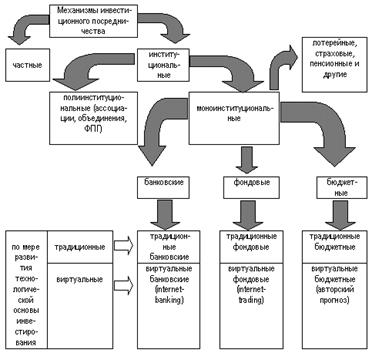

Самоинвестирование и кооперация жилищных сбережений, по нашему мнению, могут быть доминирующими лишь в тех регионах, где отмечена очень высокая сберегательная активность большинства жителей. Поэтому в подавляющей части регионов современной России эти базовые компоненты развиваются во взаимодействии с компонентами инвестиционного посредничества (см. рис. 1.1), которые позволяют авансировать капитал на долгосрочной основе. Исторически инвестирование осуществлялось собственными силами (инвестирование без посредников), но по мере развития инвестиционных отношений возникла потребность в посредничестве, то есть в передаче части или всех функций сторонней организации или частному лицу. В рамках инвестиционного посредничества выделяются две основные группы компонентов – институциональные и неинституциональные (частные).

Институциональными инвестиционными посредниками являются, в частности, кредитные организации, фондовые биржи и организации, формирующие и исполняющие государственный бюджет (налоговые органы и казначейство).

Неинституциональные инвестиционные посредники представлены многочисленными специалистами, осуществляющими операции по инвестированию без образования юридического лица. В процессе взаимодействия банковских, фондовых, бюджетных и прочих институциональных (моноинституциональных) посредников возникли полиинституциональные компоненты инвестиционного посредничества, предполагающие совместное участие институциональных образований в рамках ассоциаций, консорциумов, союзов и ФПГ. Поскольку и привлечение, и размещение инвестиционных ресурсов есть инвестирование, то базовый компонент, в котором инвестирующим и/или инвестируемым является банк, организация фондовой торговли ценными бумагами (фондовая биржа, инвестиционная компания или фонд) или органы, формирующие и исполняющие государственный бюджет (налоговые органы и казначейство), именуется соответственно банковским, фондовым или бюджетным. Таким образом, базовыми компонентами инвестиционного механизма являются, по нашему мнению, механизмы самоинвестирования, инвестиционной кооперации и инвестиционного посредничества.

Рис. 1.1 – Эволюция механизмов инвестиционного посредничества

Механизмы инвестиционного посредничества, в свою очередь, представлены прежде всего банковским кредитованием, бюджетным субсидированием, эмиссией ценных бумаг и лотереей.

В ходе обобщения и критического переосмысления ряда классификаций механизмов инвестирования мы пришли к выводу о том, что из-за отождествления базовых и дополнительных компонентов имеют место ситуации, когда в одном ряду с такими базовыми компонентами, как банковское кредитование, бюджетное субсидирование, самофинансирование, эмиссия ценных бумаг и т.п., располагаются дополнительные, по нашему мнению, компоненты, в том числе «материальное стимулирование и ответственность, страхование, залоговые операции, трастовые операции, факторинг », «лизинг, налоговый метод» [8] . Такой подход к классификации механизмов инвестирования недостаточно отражает их многообразие и тенденции развития. В частности, согласно классификации «методов» инвестирования, предложенной Т.А. Аверьяновой, следует различать, во-первых, учредительные и текущие инвестиции (в зависимости от частоты поступления средств); во-вторых, кратко-, средне- и долгосрочное инвестирование (в зависимости от срочности вложений); в-третьих, внутреннее, внешнее и акционерное инвестирование (в зависимости от правового статуса инвестора); в-четвертых, финансовые, материальные и нематериальные инвестиции (в зависимости от объекта и формы инвестирования) и, в-пятых, реинвестирование, «нетто-инвестирование» (вложения с целью расширения основных средств), лизинг и «налоговый метод» (в зависимости от роли в процессе воспроизводства)[9] . Мы разделяем точку зрения Т.А. Аверьяновой на необходимость признания акционирования как компонента инвестиционного механизма, но со следующими поправками. По нашему мнению, наряду с внутренними и внешними источниками инвестиций имеют место те источники, которые однозначно не могут быть отнесены к предыдущим. Такого рода источники не исчерпываются исключительно акционированием. К ним следует также отнести ресурсы, которые возникают в результате смены формы собственности, слияния, поглощения, дробления, ликвидации и прочей реорганизации. Именно поэтому мы предлагаем именовать такое инвестирование реорганизационным. Ряд ученых-экономистов[10] признают необходимость не только акционирования, но и создания ФПГ и других форм реорганизации действующих предприятий в целях активизации инвестиционных процессов в российской экономике, что свидетельствует об актуальности и специфичности реорганизационного инвестирования. Мы также согласны с тем, что необходимо различать базовые компоненты в зависимости от формы вложений, но с некоторыми уточнениями, а именно: во-первых, целесообразно отделять инвестиции, осуществляемые в денежной и неденежной форме, например, в форме предоставления не денежных средств, а необходимого для производственных целей оборудования и иных основных фондов; во-вторых, целенаправленные преобразования базовых компонентов, в том числе и формы инвестиционных ресурсов, есть, по нашему мнению, функция дополнительных компонентов, исследование которых приведено ниже, и, в-третьих, отделение внутреннего и внешнего инвестирования тем не менее не позволяет объяснить принципиальное различие между самоинвестированием и кооперацией, между кооперацией и инвестиционным посредничеством.

Инвестиционная деятельность компании

... цели дипломной работы необходимо решить следующие задачи: охарактеризовать теоретические основы инвестиционной политики, рассмотреть специфику реальных и финансовых инвестиций (формирование инвестиционного портфеля в виде совокупности осуществляемых инвестиционных проектов или посредством инвестирования на рынке ...

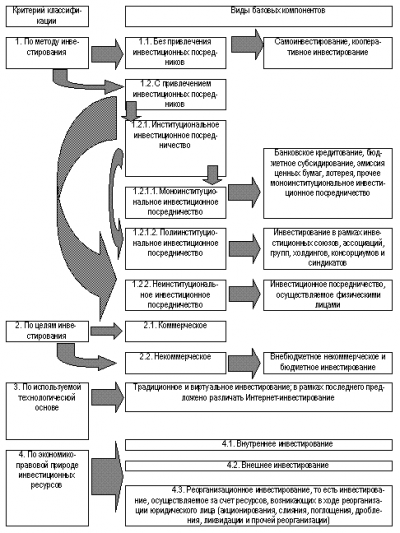

Признаками группировки, по нашему мнению, должны быть (см. рис. 1.2): участие или неучастие посреднических организаций; круг участвующих в инвестировании (самостоятельно, в рамках кооперации, при поддержке частных инвесторов, регионального или федерального бюджета, банка, инвестиционного фонда или их объединений); преследуемая цель инвестирования (коммерческий и некоммерческий, в том числе социальный); используемая в инвестиционной деятельности технологическая основа (классический и виртуальный базовый компонент, в том числе механизм инвестирования через сеть Интернет с использованием стационарных или мобильных устройств телефонной связи).

Дипломной работы «Инвестиционные рейтинги регионов: методики ...

... инвестиционной среды в регионе, ее сущность и подходы к определению инвестиционной привлекательности региона. Вторая глава посвящена рассмотрению методики формирования инвестиционных рейтингов субъектов Российской Федерации, работы ... по подготовке дипломной работы Студенту Степанян Назени Баградовне группы № 09083 1 Тема дипломной работы «Инвестиционные рейтинги регионов: методики формирования и ...

Рис. 1.2 – Виды базовых компонентов инвестиционного механизма

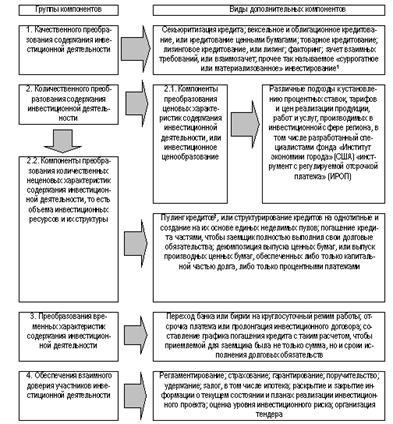

Исследованные выше компоненты инвестиционного механизма являются, по нашему мнению, базовыми, поскольку предполагают привлечение и размещение инвестиционных ресурсов, без чего инвестиционная деятельность невозможна. Но наряду с ними важное значение, особенно в условиях взаимного недоверия участников инвестиционной сферы российских регионов, имеют так называемые «дополнительные компоненты», или механизмы управления инвестициями. Одна группа ученых, исследуя подобного рода компоненты, использует понятие «инвестиционные гарантии», которые позволяют снизить инвестиционные риски и повысить инвестиционную активность потенциальных инвесторов ; другая группа – понятие «реинвестирование (или рефинансирование) кредитов», которое призвано обеспечить соответствие платежеспособного спроса большинства населения параметрам предоставляемых кредитов [12] ; третья группа – понятие «инвестиционная инфраструктура[13] ».

По нашему мнению, некоторые компоненты, которые мы предлагаем именовать дополнительными, не имеют ничего общего с гарантированием или страхованием инвестиционной деятельности и потому понятие «инвестиционные гарантии» не может быть использовано для всеобъемлющего исследования сущности дополнительных компонентов инвестиционного механизма. Понятие «реинвестирование» имеет двойственное толкование: оно предполагает, во-первых, использование доходов, полученных от инвестиционной деятельности, вновь на цели инвестирования, а во-вторых, создание механизма возобновления ресурсной базы инвестирования. Ни одно из вышеприведенных определений понятия «реинвестирование» не охватывает в полной мере перечень дополнительных компонентов. Этимология понятия «инфраструктура» свидетельствует о сопряженности с понятием «обеспечивающая структура», что действительно близко по содержанию к нашему пониманию понятия «дополнительные компоненты инвестиционного механизма», однако большинство ученых едины во мнении, что инфраструктура вообще и инвестиционная инфраструктура в частности — это, в том числе, и субъекты, реализующие те или иные отношения. С этих позиций инфраструктура инвестирования есть система управления инвестиционными ресурсами, включающая в себя дополнительные компоненты.

Рис. 1.3 – Виды дополнительных компонентов инвестиционного механизма

В случае выделения учеными-экономистами дополнительных компонентов в отдельную группу тем не менее имеет место ряд противоречий. В частности, В.А. Москвин разделил механизмы обеспечения возвратности инвестиций на имущественные и информационные , что недостаточно отражает разнообразие и специфику этих компонентов. По нашему мнению, дополнительные компоненты следует группировать следующим образом (см. рис. 1.3):

Методология измерения экономической дифференциации регионов

... оценке качества экономического развития регионов и не разработан единый индикатор для его измерения. Цель и задачи исследования. Целью дипломной работы является ... экономического развития является ключевой проблемой, решение которого предполагает преодоление социальной дифференциации, низкой продолжительности жизни населения, предотвращение чрезмерной эксплуатации природного потенциала региона. ...

- группа компонентов количественных преобразований содержания инвестиционной деятельности (или оказания воздействия на цену, объем и/или структуру привлечения/размещения инвестиционных ресурсов);

- группа компонентов качественных преобразований содержания инвестиционной деятельности;

- группа компонентов управления сроками;

- группа компонентов укрепления (завоевания, управления) взаимного доверия.

Вышеуказанная авторская интерпретация группировки дополнительных компонентов в большей мере раскрывает все многообразие, перспективы развития и взаимосвязь дополнительных компонентов с базовыми. Например, к группе компонентов количественного преобразования содержания инвестиционной деятельности мы относим механизмы ценообразования, в рамках которых осуществляется управление процессом инвестирования, а не сам процесс привлечения ресурсов. Разработанный специалистами Института экономики города (США) инструмент с регулируемой отсрочкой платежа(ИРОП) есть по своему содержанию механизм ценообразования банковских жилищных кредитов с учетом особенностей российской экономики вообще и жилищно-строительной отрасли в частности. Механизм секъюритизации кредитов, то есть трансформации дебиторской задолженности и прежде всего по выданным кредитам в долговые ценные бумаги, есть, по нашему мнению, компонент качественного преобразования содержания инвестиционной деятельности, поскольку первоначально в рамках данного компонента происходит смена формы инвестиционных ресурсов, а не изменение ценовых или неценовых количественных параметров инвестирования. К группе компонентов качественного преобразования содержания инвестиционной деятельности относятся также лизинг, вексельное кредитование и другие «схемы кредитования, в которых не используется кредитно-финансовый механизм ». Если в рамках лизинга происходит замена денежных средств «не деньгами», а именно оборудованием и другими видами основных фондов, то в рамках вексельного кредитования кредит предоставляется векселями, что позволяет решить комплекс управленческих задач и кредитору, и заемщику. Те компоненты, которые однозначно не могут быть отнесены к первым трем группам (см. выше группировку дополнительных компонентов) и предполагают воздействие на уровень доверия участников инвестиционного процесса, есть по нашему предложению, компоненты укрепления или завоевания взаимного доверия. Среди них: страхование, гарантирование, поручительство, залог и ее разновидности (например, ипотека), реклама, PR, конкурсные и аукционные торги, регламентирование (в том числе и законодательство), раскрытие и закрытие информации и т.п. В действительности дополнительные компоненты редко используются обособленно друг от друга. Как правило, они применяются совместно, поскольку объективно взаимодействуют и взаимно обуславливают друг друга. В частности, синтезируя залог и компонент количественного преобразования содержания инвестиционной деятельности, формируется комбинированный компонент предоставления в качестве залога строящегося жилого дома, предложенный К.Щиборщ в статье «Нетрадиционные формы финансирования капитального строительства [16] ».

Принципиальное отличие предложенного компонента заключается в том, что расщепляются не сами инвестиционные ресурсы, а активы, предоставляемые в обеспечение их возвратности, то есть договор залога регулярно переоформляется в зависимости от нарастания текущей ликвидационной стоимости объекта строительства. В случае неисполнения или ненадлежащего исполнения инвестируемым обязательств перед инвестирующим в распоряжение последнего поступает объект, ликвидационная стоимость которого в большей мере соответствует сумме выделенных ресурсов. Другим комбинированным дополнительным компонентом является группа залоговых аукционов , представляющих собой «симбиоз» залога и аукциона. В рамках залогового аукциона потенциальный инвестируемый, стремясь привлечь ресурсы и сохранить в то же время контроль над принадлежащим ему имущественным комплексом, в том числе над предприятием, проводит аукцион, объектом которого являются прежде всего собственные акции, однако инвестируемый передает ценные бумаги инвестирующему – победителю аукциона не на праве собственности, а в залог. Надлежащим образом выполнив обязательства перед инвестирующим, инвестируемый вновь становится полноценным собственником предмета залога, а в противном случае залогодержатель реализует предмет залога для покрытия причиненных ему убытков. Эти и другие комбинированные дополнительные компоненты инвестиционного механизма свидетельствуют об огромном разнообразии и, как следствие, неисчерпаемом резерве их совершенствования.

Резюмируя исследование экономической природы инвестиционного механизма, считаем необходимым отметить следующее. Инвестиционный механизм есть совокупность механизмов привлечения и размещения ресурсов, предназначенных для воспроизводства основных фондов экономики страны или региона, а также механизмов управления инвестициями. Элементами инвестиционного механизма являются цель, принципы, методы и технологическая основа реализации инвестиционной деятельности. Финансово-кредитные и расчетные механизмы, обслуживающие капитальные (не текущие) вложения, есть механизмы инвестиционные. Лотерея есть, по нашему мнению, и нефинансовый, и некредитный, но инвестиционный механизм. Исторически инвестиционная деятельность была представлена исключительно инвестированием, но по мере усложнения условий хозяйствования возникла потребность в механизмах управления инвестициями. Поэтому инвестиционный механизм следует абстрактно разделить на две составляющие: базовый и дополнительный компоненты. Базовые компоненты представлены самоинвестированием, инвестиционной кооперацией, а также банковским кредитованием, бюджетным субсидированием, эмиссией ценных бумаг, лотереей и иными механизмами инвестиционного посредничества. Классификация дополнительных компонентов в нашей интерпретации отражает прежде всего разнообразие направленности управленческого воздействия на содержание инвестиционных отношений и, как следствие, позволяет осуществлять инвестиционный инжиниринг на научной основе .

Инвестиционная активность является основным фактором экономического роста, зависящим прежде всего от динамики развития экономических и финансовых процессов, соотношения спроса и предложения, от уровня монополизации ведущих отраслей материального производства, наличия эффективных собственников, стратегических инвесторов и развитой деловой инфраструктуры.

Одним из главных направлений деятельности органов государственной власти в достижении экономического роста является коренное преобразование инвестиционной сферы экономики. На сегодняшний день снижение инвестиций в основной капитал не прекращается. Это свидетельствует о неадекватности макроэкономических преобразований, осуществляемых в стране, и проблемах организационно-экономического механизма инвестиционного процесса.

Инвестиционный кризис охватил большинство регионов страны, все сферы ее экономики, стал одной из главных причин замедления процесса стабилизации и экономического роста.

В сегодняшних условиях такая проблема может решаться лишь в русле оптимального сочетания рыночного механизма саморегулирования с гибким и активным воздействием государства на этот процесс на всех уровнях экономики.

Первостепенной является задача выработки эффективного механизма государственного воздействия на инвестиционную деятельность, с одной стороны, и с другой – выявление точек взаимодействия участников инвестиционного процесса, более полного использования экономических стимулов.

Принимаемые в предыдущие годы региональные и межрегиональные программы экономического развития разрабатывались в иных социально-экономических условиях. Предполагалось, что во многом доля финансовой нагрузки должна лечь на федеральный бюджет.

Неравномерное региональное развитие РФ придает особое значение такой инвестиционной деятельности в регионах, которая была бы в органическом единстве с общегосударственными социально-экономическими приоритетами. Разумеется, что от региона к региону такая деятельность не может быть строго идентичной. Ее разнообразие по направленности, приоритетам и масштабам инвестиций предопределяется наличием обширного числа различных, а иногда и диаметрально противоположных природно-географических, социально-экономических и других факторов, присущих тем или иным регионам.

Анализ проблем привлечения инвестиционных средств в экономику РФ показал, что наибольшую трудность представляют:

- низкий инвестиционный рейтинг России;

- нестабильность российского рынка;

- несовершенство нормативной базы и действующей системы налогообложения;

- проблемы таможенного регулирования;

- преступность и коррупция;

- недостаточная развитость финансово-кредитной системы;

- нехватка квалифицированных кадров;

- недостаток современной связи;

- несовершенная социальная инфраструктура, консульские и визовые проблемы;

- практическое отсутствие финансовых инструментов сопровождения инвестиций и убедительных для инвесторов финансовых схем;

- недостаточная развитость и надежность систем гарантий государства и региона для защиты интересов инвестора;

- слабая экспертная база и подготовка технической документации;

- крайне сложное текущее состояние предприятий, в подавляющей массе находящихся в тяжелом финансовом положении, неспособность управленцев предприятий четко продемонстрировать свои потенциальные возможности и показать инвестору, в результате каких действий будет обеспечено преодоление кризисного состояния и достигнут рост доходов;

— – отсутствие конкуренции на рынке капиталов и стройной финансовой, организационной и правовой среды, позволяющей работать иностранным финансовым компаниям, инвестиционным фондам и частным инвесторам в привычных для них условиях. С такими же трудностями сталкиваются и российские компании, работающие на рынке капиталов.

Улучшение инвестиционного климата напрямую связано с изменением факторов на трех основных уровнях.

Международный уровень:

- размеры и эффективность инвестиций;

- конъюнктура на сырьевых рынках;

- наличие спроса на новые виды продукции;

- наличие международных программ содействия.

Федеральный:

- нормативно-законодательная база;

- система гарантий для инвесторов;

- право репатриации прибыли;

- льготы по налогообложению;

- политическая и экономическая стабильность.

Субъект Федерации:

- система областных льгот и гарантий для инвесторов;

- наличие развитой инфраструктуры для осуществления приемлемого инвестиционного климата (сервис, телекоммуникации, банковская сеть, защита имущественных прав, личная безопасность и т.

д.);

- наличие необходимых трудовых и других региональных ресурсов;

- наличие консалтинговых и инжиниринговых компаний, центров проектного финансирования, фондовых структур, информационных служб и других элементов деловой инфраструктуры.

Непременным условием роста инвестиционной активности должен быть реализованный комплекс мер по согласованию ценовых, кредитно-денежных и бюджетно-налоговых регуляторов с натурально-вещественной и технологической структурой производства.

Одной из важнейших причин снижения инвестиционной привлекательности России для внутренних и внешних инвесторов наряду с рассмотренными выше является отсутствие государственной инвестиционной политики, реальных государственных гарантий и стимулов инвесторам и инвестициям из всех источников. Например, на внутреннем рынке кредитов коммерческие инвестиции предлагаются под высокую процентную ставку, которая неприемлема для крупных инвестиционных проектов. Государственная система стимулирования коммерческих инвестиций не создана. Государственная инвестиционная программа не является защищенной статьей бюджета. Поэтому обострение бюджетного дефицита всегда приводит к ее сокращению.

Предоставление внешних инвестиций наиболее перспективно, но их массовому притоку мешает низкий инвестиционный рейтинг России, что приводит к завышенной процентной ставке кредита, или предоставление надежных гарантий, что в условиях политической нестабильности само по себе недостаточно надежно.

Анализ развития отечественных и зарубежных научных исследований в области определения инвестиционной привлекательности региона и практики ее расчетов показал, что в теоретическом плане понятия «инвестиционная привлекательность», «инвестиционный климат», «инвестиционная активность» исследованы недостаточно. По нашему мнению, для объединения категорий «инвестиционная привлекательность» и «инвестиционная активность» в экономической литературе используется категория «инвестиционный климат», которая характеризуется совокупностью различных объективных условий для привлечения инвестиций и степенью реализации этих возможностей через активную инвестиционную деятельность. Инвестиционную привлекательность региона предложено рассматривать как возможность своевременного достижения целей инвестора на базе экономических результатов деятельности объекта инвестирования. Между инвестиционной привлекательностью и инвестиционной активностью региона существует взаимосвязь по типу функциональной зависимости. Сопоставление фактической инвестиционной активности с его инвестиционной привлекательностью может показать степень реального использования хозяйствующими субъектами инвестиционного потенциала соответствующего региона.

Таким образом, явно выражена необходимость разработки нового концептуального подхода к оценке инвестиционной привлекательности региона для различных типов инвесторов в условиях рынка, в основе которого лежат следующие основные положения:

- ориентация на потенциального инвестора, поэтому построение модели оценки инвестиционной привлекательности региона должно базироваться на удовлетворении потребностей различных типов инвесторов;

- использование принципа системности, позволяющего исследовать инвестиционную привлекательность региона как целостность взаимодействующих разнокачественных, но одновременно совместимых элементов, существенные связи между которыми фиксируются в виде определенной структуры;

- применение принципа комплексности при выборе обоснованного круга основных показателей инвестиционной привлекательности региона, позволяющих объективно оценивать ее уровень и использовать полученные результаты в управлении инвестиционным процессом;

- аккумуляции показателей инвестиционной привлекательности региона.

Среди отечественных исследователей до сих пор существуют различные мнения не только о том, как оценивать инвестиционную привлекательность регионов, но и что это такое. Например, под «инвестиционной привлекательностью регионов» в статьях З.Котляра в «Деловом мире » и М.Акимова в журнале «Профиль [20] » подразумевалось распределение фактических объемов привлеченных в регионы инвестиций.

Иногда оценка инвестиционной привлекательности регионов проводится по ограниченному набору, или даже по одному показателю . Существует и противоположный подход, при котором десятки и сотни показателей, характеризующих регион механически агрегируются в один, смысл которого уловить довольно трудно [22] .

С учетом зарубежного и отечественного опыта была разработана методика составления комплексного рейтинга инвестиционной привлекательности российских регионов.

В отличие от всех предыдущих исследований, оценка инвестиционного климата проводилась для каждого из 89 субъектов федерации. Также впервые проведен анализ общедоступных региональных законодательных актов.

Инвестиционный климат региона рассматривался как комплексная характеристика, состоящая из трех ключевых подсистем:

Инвестиционного потенциала — совокупности имеющихся в регионе факторов производства и сфер приложения капитала.

Инвестиционного риска — совокупности переменных факторов риска инвестирования.

Законодательных условий — правовой системы, обеспечивающей стабильность деятельности инвестора. Законодательство влияет не только на степень инвестиционного риска, но и регулирует возможности инвестирования в те или иные сферы или отрасли, порядок использования отдельных факторов производства — составляющих инвестиционного потенциала региона.

Инвестиционный потенциал — характеристика количественная, учитывающая основные макроэкономические характеристики, насыщенность территории факторами производства (природными ресурсами, рабочей силой, основными фондами, инфраструктурой и т.п.), потребительский спрос населения и другие показатели. Его расчет основан на абсолютных статистических показателях.

Совокупный потенциал региона включает следующие интегрированные его виды:

1. Ресурсно-сырьевой, рассчитанный на основе средневзвешенной обеспеченности территории региона балансовыми запасами основных видов природных ресурсов.

2. Производственный, понимаемый как совокупный результат хозяйственной деятельности населения в регионе.

3. Потребительский, понимаемый как совокупная покупательная способность населения региона.

4. Инфраструктурный, в основе расчета которого положена оценка экономико-географического положения региона и инфраструктурной насыщенности его территории.

5. Инновационный, при расчете которого учитывался комплекс научно-технической деятельности в регионе.

6. Трудовой, для расчета которого использовались данные о численности экономически активного населения и его образовательном уровне.

7. Институциональный, понимаемый как степень развития ведущих институтов рыночной экономики в регионе.

8. Финансовый, выраженный через общую сумму налоговых и иных денежных поступлений в бюджетную систему с территории данного региона.

Инвестиционный риск оценивает вероятность потери инвестиций и дохода от них. Риск — характеристика вероятностная, качественная. Применительно к региону можно выделить следующие виды риска:

1. Политический, зависящий от устойчивости региональной власти и политической поляризации населения;

2. Экономический, связанный с динамикой экономических процессов в регионе.

3. Социальный, характеризующийся уровнем социальной напряженности.

4. Криминальный, зависящий от уровня преступности с учетом тяжести преступлений.

5. Экологический, рассчитанный как интегральный уровень загрязнения окружающей среды;

6. Финансовый, отражающий напряженность региональных бюджетов и совокупные финансовые результаты деятельности предприятий регионов.

7. Законодательный — совокупность правовых норм, регулирующих экономические отношения на территории: местные налоги, льготы, ограничения и т.п.

В качестве примера оценки частного инвестиционного риска рассмотрим оценку законодательного риска инвестирования.

На территории большинства регионов России действует единый общегосударственный законодательный фон, видоизменяясь в отдельных регионах (субъектах Федерации) под воздействием региональных законодательных норм, регулирующих инвестиционную деятельность только в пределах своих полномочий.

Характеристика законодательных условий инвестирования была получена на основе анализа всех нормативных условий, благоприятствующих или препятствующих инвестиционной деятельности. Все законодательные акты были разделены на федеральные и региональные. В федеральном законодательстве были особо выделены специальные нормативные акты, регулирующие инвестиционную деятельность в отдельных субъектах Федерации. Это, прежде всего, законодательство по свободным экономическим зонам.

Как федеральное, так и региональное законодательство делилось на прямое (непосредственно регулирующее инвестиционную деятельность) и косвенное (связанное с условиями функционирования сфер деятельности или типов предприятий — потенциальных объектов инвестирования).

Существующие законодательные акты всех типов и уровней государственного управления можно разбить на следующие группы с точки зрения их влияния на инвестиционный процесс:

1. Регулирование сфер и объектов инвестирования — определяет приоритетные направления инвестирования (отрасли, объекты, виды деятельности, сферы).

Наличие приоритетных сфер в регионе увеличивает его потенциал.

2. Налоговое регулирование инвестиционной деятельности — сферы и виды деятельности в регионе, льготные по налогообложению.

3. Предоставление финансовой помощи и кредитных льгот инвесторам потенциальным инвесторам в данном регионе, или по данной сфере деятельности (по типу Федерального ведомства по опеке в ФРГ).

4. Проведение льготной амортизационной политики (право осуществления ускоренной амортизации для отдельных отраслей экономики).

5. Регулирование участия инвестора в приватизации.

6. Доступность региональных ценных бумаг для внешних покупателей.

7. Обеспечение правовой защиты инвестиций и имущественных региональные законодательных гарантий (в том числе, залоговое право).

Для составления рейтинга была разработана оригинальная методика, основанная на сочетании статистического и экспертного подходов.

На первом этапе из всех статистических показателей, относящихся к тому или иному виду риска и потенциала с помощью корреляционного анализа были выделены наиболее индикативные показатели. Затем методом факторного анализа был определен вклад каждого индикативного показателя в величину соответствующего потенциала или риска.

На последнем этапе работы с помощью метода кластерного анализа регионы, ранжированные по потенциалу и риску и относящиеся к различным типам законодательного климата были объединены в группы по характеру инвестиционного климата.

Оценка весов вклада каждого вида потенциала и риска в совокупный потенциал и совокупный риск, а также регионального и федерального законодательства была получена по результатам анкетирования российских и иностранных экспертов, в том числе представителей инвестиционных компаний, в частности: TYSSEN, MITSUI, BRITISH & AMERICAN TOBACCO, ERNST & YOUNG, и других.

Интегральный рейтинг каждого региона по инвестиционному потенциалу рассчитывался как средневзвешеннное по экспертным весам значение удельного веса каждого региона в России по показателям, относящимся к каждому из перечисленных выше видов (составляющих) потенциала. Значение рейтинга «1» по получал регион, имеющий наибольший потенциал. В случаях, когда фактические значения статистических показателей у нескольких регионов были равны, всей группе присваивалось среднегрупповое значение рейтинга. При отсутствии какого-либо признака, всем таким регионам присваивался 89-й рейтинг.

Интегральный рейтинг каждого региона по уровню инвестиционного риска рассчитывался на основе средневзвешенных отклонений значений выбранных показателей риска каждого региона от среднероссийских. Значение рейтинга «1» по риску получал регион, имеющий наименьший риск. В случаях, когда фактические значения статистических показателей у нескольких регионов были равны, всей группе присваивалось среднегрупповое значение рейтинга.

1.3 Цели и принципы формирования инвестиционной инфраструктуры

Наличие инвестиционной инфраструктуры является необходимым условием привлечения инвестиций.

В целях формирования системы обслуживания инвестиционного процесса должны активно привлекаться финансово-кредитные, консалтинговые и другие организации к реализации инвестиционной политики на территории региона на конкурсной основе.

В российских регионах сейчас имеются предпосылки для развития современной инфраструктуры фондового рынка.

По отношению к институтам инвестиционной инфраструктуры усилия региональной администрации должны быть направлены на:

- консолидацию инвестиционного потенциала в целях реализации инвестиционной программы;

- привлечение банков, профессиональных участников рынка ценных бумаг, страховых, аудиторских организаций к разработке нормативно-правовой базы, регламентирующей развитие инвестиционной деятельности на территории региона, оказанию услуг предприятиям по подготовке инвестиционных проектов, поиску инвесторов;

- содействие в формировании финансово-инвестиционных компаний, лизинговых компаний, создание условий для накопления ими инвестиционного потенциала.

Взаимоотношение региональной администрации с инвестиционными институтами в части реализации инвестиционных программ предполагается строить на основе агентских соглашений.

В целях обеспечения всестороннего обслуживания инвестиционной деятельности на территории региона внимание администрации должно быть сконцентрировано, в первую очередь, на развитии страхового и фондового рынков. В целях развития регионального страхового рынка должна быть разработана Концепция развития страховой деятельности в регионе, направленная на обеспечение, с одной стороны, страховой защиты инвесторов и объектов инвестиционной деятельности, а с другой — на обеспечение притока инвестиционных ресурсов от страховых компаний в реальный сектор экономики.

В целях применения страхования при осуществлении инвестиционной деятельности должна быть использована страховая инфраструктура региона, как инструмент осуществления страховой защиты инвестиционных программ и проектов на территории региона.

Развитие регионального фондового рынка, как инструмента мобилизации и эффективного распределения инвестиционных ресурсов, должно осуществляться, прежде всего, в направлении интеграции региона в единую общероссийскую инфраструктуру фондового рынка.

В этом направлении предстоит решить следующие задачи:

- развивать высокотехнологическую инфраструктуру фондового рынка на основе новейших технологий и сложившихся международных стандартов, обеспечить защиту прав инвесторов на основе создания “прозрачного” фондового рынка и системы раскрытия информации об эмитентах и профессиональных участниках рынка ценных бумаг;

- содействовать в создании и развитии элементов инфраструктуры рынка ценных бумаг — регионального депозитария, расчетно-клиринговой палаты.

В рамках реализации инвестиционной политики региона и соглашения о сотрудничестве может привлекаться региональная торгово-промышленная палата в вопросах поиска инвесторов, разработки инвестиционных проектов, информационном обслуживании предприятий по различным аспектам деятельности, организации выставок, семинаров и встреч потенциальных инвесторов с предпринимателями.

Без выработки четко разработанной региональной программы привлечения иностранных инвесторов, включающей программу маркетинга области и обоснованную стратегию привлечения иностранных инвестиций, любая деятельность по улучшению инвестиционного климата не будет достаточно эффективной, а любые попытки привлечения иностранных инвесторов будут носить лишь случайный характер. Необходимо четко сформулировать принципы и методы организации инвестиционного рынка на региональном уровне, в частности, рынка инвестиционных проектов.

Управление инвестиционной деятельностью, осуществляемое в рамках единой государственной политики, опирается на совокупность знаний и представлений о состоянии и перспективах развития специфической рыночной сферы, характеризуемой как инвестиционный рынок. Инвестиционный рынок представляется комплексной агрегированной категорией, охватывающей сложный симбиоз объектов инвестирования, представляющих реальный интерес для различных участников инвестиционной деятельности, которые выступают в роли субъектов рыночной среды .

Субъектный состав инвестиционного рынка достаточно обширен и включает в себя:

- государственные институты и организации;

- негосударственных корпоративных заказчиков;

- конечных пользователей объектов инвестиционной деятельности;

- организации инфраструктуры российского рынка;

- организации, ведущие подрядные работы;

- международные организации;

- граждан России, выступающих как индивидуальные самостоятельные субъекты;

- юридические и физические лица иностранных государств.

Их инвестиционная деятельность может осуществляться за счет собственных финансовых ресурсов и внутрихозяйственных резервов инвесторов; заемных финансовых средств банковских и бюджетных кредитов, облигационных займов; привлеченных финансовых средств; денежных средств, централизуемых профессиональными объединениями; инвестированных ассигнований из федерального, региональных и местных бюджетов; иностранных инвестиций (прямых или портфельных).

При этом обеспечиваются равные возможности государственным, корпоративным и частным инвесторам и создаются условия для реализации интересов различных инвесторов с точки зрения эффективности вложения средств и стремления инвесторов к укреплению позиций в определенной области инвестиционной сферы.

Анализ структуры инвестиционного рынка позволяет выделить два типа объектов инвестирования — объекты, представленные на рынке реального инвестирования, и объекты, являющиеся инструментами финансового инвестирования. Данные типы формируют две относительно самостоятельные рыночные сферы, в составе которых выделяются: рынок прямых капитальных вложений, рынок приватизируемых объектов, рынок недвижимости, рынок прочих объектов реального инвестирования, фондовый рынок, денежный рынок.

Одним из наиболее значимых сегментов российского рынка продолжает оставаться рынок капитальных вложений, формой инвестирования на этом рынке являются капитальные вложения во всех видах: капитальные вложения в новое строительство, расширение, реконструкцию, техническое перевооружение .

Целевая ориентация рынка инвестиций заключается в формировании и эффективном использовании механизма, регулирующего действия участников инвестиционных сделок. Функционирование данного рынка обеспечивается собственной инфраструктурой, которая подразделяется на институциональную (организационную) и инвестиционную инфраструктуры, в рамках которых определяется и внедряется система правил, регламентирующих инвестиционную деятельность. Определяющее место в структуре инвестиционного рынка принадлежит рынку объектов реального инвестирования.

При этом выразителем потребностей в инвестициях являются представленные на рынке инвестиционные проекты, отражающие, в свою очередь, потребности конечных потребителей проектируемых объектов. В этом контексте целесообразно ориентировать процесс сегментации в сторону структуризации совокупности инвестиционных проектов (разработок), нуждающихся в обеспечении инвестициями и образующих своеобразную рыночную сферу, которую можно идентифицировать как рынок конкретных инвестиционных проектов.

Сегментация рынка инвестиционных проектов должна базироваться на ряде ключевых принципов. Первым из них является принцип комплексности. При сегментации любого рынка используются различные критерии. Практика сегментирования стремится к сокращению их числа. Предельная степень агрегирования позволяет ограничиться двумя критериями:

- стратегической значимостью инвестиционных проектов;

- социально-экономической эффективностью.

При анализе стратегической важности проектов рассматривается широкая совокупность факторов: отраслевых, территориальных, технологических, научно-технических; выстраивается ряд сегментных структур, которые затем с помощью экономико-математических методов могут быть сведены в единую агрегированную структуру.

Характеристика социально-экономической эффективности инвестиционных проектов представляется в симбиозной форме, отражающей экономические, социальные и экологические проблемы, а также иерархические уровни экономической среды, на которых отражается эффективность инвестиционных решений.

Логическим продолжением процесса сегментации является выбор целевого сегмента. Целевым сегментом в данном случае является тот инвестиционный проект (проекты), который обеспечивает инвестору наибольшие преимущества по сравнению с конкурентами. Такие преимущества могут отражаться различными показателями, выступающими в качестве критериев при сопоставлении альтернатив и выборе целевого сегмента. Можно выделить следующие оценочные показатели и характеристики:

1. Планируемый уровень рентабельности проектируемого объекта, зависящий от ожидаемой прибыли и уровня издержек.

2. Уровень стабильности внешней среды. Он определяется в ходе анализа динамики внешних факторов и их способности ограничить возможности реализации инвестиционных проектов.

3. Степень государственной поддержки проекта, которая не только повышает гарантированность возврата вложенных средств и повышения прибыли, но и создает благоприятные условия для деятельности инвесторов по широкому кругу направлений.

4. Предполагаемое положение проектируемого объекта на отраслевом и (или) территориальном рынке. Данная характеристика отражает стратегические позиции объекта и его возможности для удовлетворения потребностей конечных пользователей в длительной перспективе.

При анализе предлагаемого положения проектируемого объекта в рыночной среде важно объективно оценить уровень конкуренции, который является одним из основных факторов, обуславливающих выбор целевого рынка.

При выборе целевого сегмента на рынке инвестиционных проектов необходимо провести следующие процедуры:

- оценку потребительского спроса пользователей объектов;

- оценку уровня рентабельности проектируемых объектов;

- комплексную оценку факторов в рыночной среде;

- оценку потребительской привлекательности инвестиционных проектов.

С позиций системного подхода, свойственного современной экономической науке, рынок инвестиций представляется сложным системно-организационным образованием, обладающим структурными взаимосвязями и взаимодействующим с внешней средой.

Инвестиционная система, подверженная влиянию многих факторов внешнего окружения, испытывает непосредственное воздействие со стороны федеральных, региональных и муниципальных органов управления, а также со стороны профессиональных общественных объединений. Это влияние столь ощутимо, что позволяет, в принципе, рассматривать данных субъектов как полноправных участников инвестиционного рынка. Ключевыми функциями органов государственного управления различного уровня являются организация и регламентация деятельности всех участников рынка в соответствии с едиными целевыми ориентирами инвестиционной системы.

Органы государственного управления приобретают особый статус в условиях переходной экономики, когда осуществляется переход от «жесткого» административного воздействия, основанного на запретительно-разрешительных механизмах, к гибкой системе управления инвестициями, сочетающей в себе рыночную ориентацию и элементы правового государственного воздействия.

В условиях ограниченной инвестиционной активности неизбежен государственный протекционизм в отношении стратегически значимых отраслей, территорий, инвестиционных проектов, а также реальных и потенциальных инвесторов. Протекционизм не противоречит идее свободных рыночных отношений, а рассматривается как условие создания предпосылок для эффективного функционирования инвестиционных процессов.

Активными участниками инвестиционных процессов являются представители иностранных государств — иностранные инвесторы. Они могут выступать в качестве прямых инвесторов инвестиционных процессов или как партнеры отечественных предпринимательских структур (в рамках совместного предпринимательства).

Инвестиционный кризис в российской экономике переходного периода обусловлен концептуально-методологической и организационной необеспеченностью инвестиционной деятельности на уровне локального предпринимательского звена. Данная проблема проявляется в недостаточной научной обоснованности инвестиций и связанных с ними экономических и организационных решений. Приходится констатировать, в частности, отсутствие целостной теории инвестиций как системы научных положений в области формирования терминологии, истолкования, прогнозирования, управления и планирования инвестиционной деятельности с целью повышения эффективности предпринимательства и решения на этой основе важнейших социально-экономических задач.

Вторым направлением актуальной научной проблематики является отсутствие методического базиса, необходимого для успешного функционирования системы управления инвестиционной деятельностью. В наибольшей степени это касается разработки, реализации и сопровождения инвестиционных проектов и вопросов измерения и оценки их эффективности.

В ряде случаев наблюдается полное игнорирование экономических обоснований инвестиционных программ и проектов, что вносит в процесс управления инвестиционной деятельностью элементы субъективизма, чреватые многими негативными последствиями . Инвестиционные проекты, не подкрепленные методически верными обоснованиями, не в состоянии обеспечить достаточный уровень привлекательности, обеспечивающий появление экономической заинтересованности со стороны потенциальных инвесторов, не убеждают их в целесообразности инвестиционных вложений и умеренной степени риска.

В качестве третьего направления совершенствования инвестиционного процесса необходимо выделить проблему преодоления низкого уровня правовой обеспеченности инвестиционной деятельности. Эта проблема носит преимущественно организационный характер, т.к. затрагивает механизмы реализации инвестиционных решений. Для укрепления правовой базы инвестиционной деятельности целесообразно, в первую очередь, сформировать единые основы государственного законодательства об инвестиционной деятельности Российской федерации, определяющие правовые границы в деятельности всех участников инвестиционного процесса, в том числе и иностранных.

Среди проблем управления инвестиционной деятельностью бизнес-субъектов особая роль принадлежит вопросам обоснования инвестиционных решений.

Увеличение степени обоснованности инвестиционных разработок должно происходить в соответствии с единой методологией экономического управления и мировым опытом в области рационального инвестирования.

Идеология системного подхода требует соблюдения ряда принципов:

- принципа комплексности, который способствует интеграции интересов всех участников инвестиционного рынка и созданию взаимосвязанных условий для всех сторон, участвующих в инвестиционном процессе;

- принципа оптимальности инвестиционных решений. Его суть состоит в необходимости разработки множества сравнительных вариантов решений и выбора одного из них в качестве оптимального с помощью определенного критерия;

- принципа своевременности, основанного на прогнозировании и связанного с временными характеристиками. Отражает готовность к практическому применению.

Для эффективного функционирования рынка инвестиционных проектов необходимо создание организационных структур управления. Это подразумевает организацию управления в области инвестиционного поиска и формирования стратегии инвестирования и оптимизацию системы управления инвестиционно-производственной деятельностью.

Важнейшей особенностью процесса формирования и принятия инвестиционных решений является его тесная взаимосвязь с региональными факторами. Независимо от вида функционирующей инвестиционной системы в инвестиционной среде всегда присутствуют элементы региональной, муниципальной инфраструктуры, лимитирующие или стимулирующие инвестиционную предпринимательскую деятельность. Среди таких элементов выделяются, в первую очередь, административные органы территориального управления, задачей которых является не только создание комплексного благоприятного инвестиционного климата, но и поддержка приоритетных инвестиционных решений, обеспечивающих наибольший доход по стратегически значимым направлениям регионального развития.

В условиях ограниченности региональных ресурсов имеет место строго дифференцированный подход к отбору инвестиционных решений, обеспечиваемых поддерживающими мерами со стороны действующих управленческих структур. В этой связи становится необходимым установление прочных двусторонних коммуникаций между инвестиционными системами и органами регионального регулирования как наиболее интенсивными характеристиками среды. Такие коммуникации должны соответствовать единым принципам организации взаимодействия с внешней средой:

- принципу непрерывности долгосрочной стратегической ориентации;

- принципу обратной связи;

- принципу взаимного интереса и др.

Одним из проявлений инвестиционно-рыночных коммуникаций является участие производственно-предпринимательских структур и их проектов в реализации целевых программ, формирующихся в границах региона и на межрегиональном уровне.

Выработка региональной инвестиционной политики тесно связана с поиском оптимального подхода к организации инвестиционного рынка и принятию инвестиционных решений. Это сложный процесс выделения приоритетных задач и разработки определенной схемы и механизма, которые могли бы удовлетворить и российские, и иностранные фирмы.

Основная задача на региональном уровне — правильное трактование проблемы и выработка правильного подхода к ее решению.

Создание привлекательного инвестиционного климата в регионе не является самоцелью. Это производная цель, возникающая из необходимости привлечения инвестиций в регион. Поэтому механизм должен быть нацелен на создание условий, способствующих привлечению потенциальных инвесторов, и на повышение инвестиционной активности в регионе . Анализ опыта в этой области позволяет выделить несколько важных моментов.

Элементарные операции, простейшие рычаги, составляющие организационно-экономический правовой механизм (ОЭП-механизм), являются «кирпичиками», из которых строится здание каждого ОЭП-механизма. Они универсальны и применимы как в отрасли, так и в регионе и на предприятии. Оригинальная комбинация, складывающаяся из них под воздействием объективных условий развития каждой части национального хозяйства, позволяет говорить о специфике ОЭП-механизма страны, субъекта федерации, муниципального образования, отрасли и т.д.

Необходимо отметить некоторую специфику ОЭП-механизма в отношении проблемы формирования благоприятного инвестиционного климата в регионе.

Во-первых, учитывая тот факт, что инвестиционный климат в регионе формируется под воздействием как объективных (географическое положение, природные ресурсы и т.д.), так и субъективных факторов (деятельность органов федеральной, региональной властей, предприятий и организаций, предпринимателей и общества), целенаправленная деятельность по его формированию является прерогативой в первую очередь федеральных и региональных органов власти. Это связанно с тем, что именно они, будучи заинтересованы в эффективности инвестиционной деятельности, способствующей достижению целей социальноэкономического развития в регионе, имеют наибольшее количество рычагов для целенаправленного регулирующего воздействия на инвестиционный климат.

Таким образом, данный вид деятельности имеет субъективную регулирующую природу и тесно связан с деятельностью надстройки.

Во-вторых, инвестиционный климат, влияя на эффективность инвестиционной деятельности, в какой-то степени и сам является объективным отражением ее состояния в регионе, ее производной и индикатором эффективности региональных инвестиционных процессов.

Поэтому деятельность по формированию благоприятного инвестиционного климата в первую очередь связана с регулирующим воздействием на определенные аспекты инвестиционной деятельности, приводящим к улучшению климатических характеристик в регионе.

В-третьих, механизм формирования благоприятного инвестиционного климата является составной частью более крупного хозяйственного механизма регулирования инвестиционной деятельности в регионе.

На основе вышесказанного попытаемся сформулировать определение организационно-экономического и правового механизма формирования благоприятного инвестиционного климата в регионе: это сознательно регулируемая система экономических, правовых, организационных форм, методов, способов и принципов, а также совокупность регламентированных государством отношений и взаимосвязей, с помощью которых осуществляется целенаправленное воздействие на инвестиционный климат в регионе.

Данный механизм – это передаточная среда или то, посредством чего государство осуществляет регулирующее воздействие на инвестиционный климат в регионе. Он включает в себя:

- совокупность принципов, направлений и приоритетов в организации деятельности по формированию благоприятного инвестиционного климата в регионе;

- экономические формы, методы, способы и инструменты воздействия на инвестиционный климат в регионе;

- совокупность регламентированных государством отношений и взаимосвязей всех участников инвестиционной деятельности, обеспечивающих эффективность регулирующих воздействий на инвестиционный климат.

Необходимо отметить, что структура элементов данного механизма во многом определяется набором целей и задач, на достижение которых направлено действие данного механизма. Подобно тому, как в менеджменте цели организации определяют ее структуру, цели и задачи механизма формирования благоприятного инвестиционного климата определяют набор структурных элементов, которые будут включены в него.

Регулируя этот механизм, региональные власти оказывают прямое и косвенное воздействие на определенные аспекты инвестиционной деятельности в регионе таким образом, чтобы, обеспечивая ее относительную эффективность, воздействовать на характеристики инвестиционного климата в регионе. Механизм также должен обеспечивать передачу обратных воздействий экономического базиса на надстройку.

При разработке механизма необходимо учитывать опыт регионов с наиболее благоприятным инвестиционным климатом. Главной целью механизма формирования благоприятного инвестиционного климата в регионе является повышение инвестиционной активности, выражающейся в росте объемов инвестиционных ресурсов, привлекаемых в региональные инвестиционные проекты.

Движение к главной цели механизма осуществляется посредством достижения двух основных подцелей:

- развитие регионального инвестиционного рынка;

- повышение эффективности деятельности региональных органов власти в сферах, прямо или косвенно связанных с региональной инвестиционной деятельностью.

Каждая подцель достигается через комплекс сопряженных с нею задач. В итоге формируется дерево целей и задач механизма (рис. 1.4).

Достижение поставленных целей будет также влиять на инвестиционный потенциал и инвестиционные риски в регионе. Некоторые цели в большей степени способствуют снижению инвестиционного риска, в то время как другие служат катализатором повышению инвестиционного потенциала.

При разработке механизма формирования благоприятного инвестиционного климата в регионе необходимо руководствоваться определенными принципами. Данные принципы были сформированы на основе анализа приоритетов государственной инвестиционной политики РФ и деятельности региональных органов власти в области построения инвестиционных стратегий.

Рис. 1.4 – Базовое дерево целей и задач механизма формирования благоприятного инвестиционного климата

Таблица 1.1

Влияние целей и задач на инвестиционный риск и потенциал региона

| Цели | Инвестиционные риски | Инвестиционный потенциал |

| Улучшение инвестиционного климата в регионе, способствующего повышению инвестиционной активности, выражающейся в росте объемов инвестиционных ресурсов, привлекаемых в региональные инвестиционные проекты | + | + |

| Повышение инвестиционной активности за счет развития регионального инвестиционного рынка | + | + |

| Поддержка существующих и потенциальных инвесторов в регионе | + | |

| Поддержка реципиентов инвестиций | + | + |

| Развитие региональной инвестиционной инфраструктуры | + | + |

| Повышение инвестиционной активности за счет повышения эффективности деятельности региональных органов власти в областях, связанных с инвестиционной деятельностью в регионе | + | |

| Совершенствование нормативно-правовой базы инвестирования | + | |

| Снижение административных барьеров на пути инвестиций | + | |

| Снижение инвестиционных рисков в регионе | + |

Принцип ориентированности на прямые инвестиции. Прямые инвестиции являются важным источником финансирования инвестиционных потребностей экономики региона. Помимо частичного решения проблемы технологического обновления основных фондов предприятий прямые инвестиции несут в себе потенциал увеличения объемов продукции и услуг учрежденных ими предприятий, возможности развития технологий, способствуют становлению рыночных механизмов и интеграции региональной экономики в национальное и мировое хозяйство. Поэтому механизм должен ориентироваться на формирование благоприятного инвестиционного климата в первую очередь в глазах прямых, реальных инвесторов.

Принцип ориентированности на снижение инвестиционных рисков. Как уже упоминалось, в России наблюдается острый дефицит финансовых ресурсов региональных властей, а также постепенное снижение доли бюджетных средств, остающихся в распоряжении региона. Данная ситуация порождает необходимость поиска эффективных с точки зрения затрат путей организации инвестиционной деятельности в регионе.

В связи с этим при разработке механизма необходимо учитывать, что стратегия первоочередной минимизации инвестиционного риска является более эффективной и менее затратной в сравнении со стратегией максимизации инвестиционного потенциала региона. В механизме должны быть максимально задействованы элементы, способствующие достижению первого комплекса целей и задач.

Принцип использования сравнительных преимуществ. Формирование инвестиционного имиджа связано с акцентированием внимания на сравнительных достоинствах региона в глазах потенциальных инвесторов для того, чтобы компенсировать его недостатки. Поэтому при разработке механизма необходимо включить инструменты формирования благоприятного инвестиционного имиджа региона.

Принцип универсальности и адаптивности. Данный принцип вытекает из неодинаковости состояния инвестиционной деятельности в регионах в силу природно-климатических, географических, производственных, организационно-управленческих и прочих факторов, что требует от региональных властей разработки собственных специфических стратегий развития. Поэтому механизм должен содержать базовый набор элементов и инструментов, который может быть адаптирован к специфическим региональным условиям. Также в условиях быстроменяющейся экономической среды необходимо, чтобы в механизм были включены инструменты его настройки на эти изменения в конъюнктуре.

Принцип связанности инвестиционного климата и инвестиционной активности. Формирование благоприятного инвестиционного климата в регионе не является самоцелью. Это производная цель, возникающая из необходимости привлечения инвестиций в регион. Поэтому в механизм должны быть заложены индикаторы связи между темпами улучшения инвестиционного климата и роста инвестиционной активности в регионе.