Проблема износа основных фондов в настоящее время наиболее остро стоит перед экономикой России, а в частности перед российскими предприятиями. Износ основных фондов в среднем по стране составляет 50%. Такое положение дел заставляет предприятия искать новые методы инвестирования для приобретения современного оборудования, расширения производства и внедрения новых технологий. В ситуации, когда возможности получения долгосрочных кредитов ограниченны лизинг является одним из наиболее доступных способов финансирования развития производства. Значительные структурные изменения в российской экономике заставляют по-новому на состояние и перспективы развития лизинга в России.

На современном этапе лизинг в России является самым востребованным инструментом финансирования при приобретении абсолютно любой техники и оборудования. В последние годы развитие лизинговых отношений в России идет ускоренными темпами, хотя не без задержек и спадов, связанных в первую очередь с финансовым кризисом, негативно повлиявшим на экономику страны в 2008 году, а также с общей нестабильностью инвестиционной деятельности в стране. Правительство предпринимает попытки регулирования и стимулирования лизинга, предприятия проявляют заинтересованность в появлении новых методов финансирования, банки и другие финансовые учреждения с надеждой ждут новых финансовых инструментов и механизмов, открывающих для них дополнительные возможности.

Актуальность изучения лизинга как новой формы инвестирования обусловлена современным состоянием российской экономики. Неотъемлемой составляющей функционирования рыночной системы хозяйствования, как в нашей стране, так и за рубежом, в настоящее время является лизинговый механизм инвестирования. В нашей стране лизинг находится на стадии становления, развития, происходит достаточно быстрое расширение сфер его применения, охват лизинговыми услугами новых отраслей, регионов, секторов экономики.

Очевидно, что для России особую актуальность лизинг приобретает именно как механизм активизации производства, инвестиционного процесса, оживления всей национальной экономики. Происходит более полное использование современных и высокоэффективных технологии и оборудования предприятиями с незначительными оборотами и стартовым капиталом, обновление физически и морально устаревших основных фондов.

Целью дипломной работы является определение сущности лизинга как эффективного метода инвестирования в экономику России.

Исходя из поставленной цели, необходимо решить

Аренда и лизинг. Основные понятия. Сходства и различия

... операцию, до поступления последнего платежа. Сходства и отличия аренды и лизинга, как определенных видов договоров - является третьим пунктом контрольной работы. Аренда и лизинг основных фондов - два вида имущественных ... - целостно раскрыть тему: «Аренда и лизинг основных фондов, их сходства и отличия» и выяснить что это за договора, какого их содержание, и какое взаимодействие происходит между ...

Изучить теоретические основы лизинга

- Раскрыть сущность лизинга, как инвестиционной деятельности.

- Выявить проблемы и перспективы развития лизинга в России

- Выявить отраслевые особенности лизинга на примере сельскохозяйственной отрасли («Росагролизинг»)

В ходе написания дипломной работы были исследованы труды следующих авторов: Горемыкина В.А., Газмана В.Д., Красевой Т.А., Истоминой О.Б., Карпа М.В., Шабалина Е.М., Эриашвили Н.Д., Лапыгина, Ю. Н., Сокольского Е. В., Шабашева В.А, Е.А. Федуловой, Кошкина А.В., Просветова Г.И и других.

Методы исследования:

- изучение законодательных, нормативных материалов, учебной литературы и материалов периодической печати;

- системный анализ исследуемой проблемы;

- метод сравнения;

- графический метод.

Цель и поставленные задачи определили следующую структуры дипломной работы:

В Главе 1 «Теоретические основы лизинга» раскрывается история происхождения и развития лизинга, его сущность и функции, объекты и субъекты лизинговых отношений, классификация лизинга, основы нормативно-правового регулирования.

В Главе 2 «Лизинг как инвестиционная деятельность» рассмотрен лизинг как метод инвестирования предприятий, его преимущества и недостатки, как инвестиционной деятельности, а также методические основы финансово-экономической оценки использования лизинга в инвестиционных проектах.

В Главе 3 «Развитие лизинга в России» выявлены проблемы и перспективы развития лизинга в качестве метода инвестирование в отечественное народное хозяйство, а также выявлены отраслевые особенности развития лизинга на примере компании «Росагролизинг»

Глава 1. Теоретические основы лизинга, .1 История возникновения и развития лизинга

Принято считать, что лизинг относятся к новому или новейшему периоду истории хозяйственных взаимосвязей. Однако это не так. Документы свидетельствуют, что аренда (лизинг) известна человеку с незапамятных времен.

Идея лизинга далеко не нова, хотя термина “лизинг” (lease) как такового еще не было. Раскрытие сущности лизинговой сделки восходит к далеким временам Аристотеля (384 / 383 — 322 г. г. до н. э.).

Именно ему принадлежит название одного из трактатов в “Риторике”: “Богатство состоит в пользовании, а не в праве собственности”. Иными словами, не обязательно для получения дохода иметь в собственности какое — либо имущество, достаточно лишь иметь право пользоваться им и в результате этого получать доход.

Арендные (лизинговые) сделки были известны и во времена, много предшествовавшие IV веку до н. э., то есть годам, когда жил Аристотель. Они заключались, как отмечают П. Балтус и Б. Майджер в книге “Школа европейского лизинга”, еще в древнем государстве Шумер и датируются примерно 2000 годом до н. э. Так, глиняные таблички, обнаруженные в шумерском городе Ур, содержат сведения об аренде сельскохозяйственных орудий, земли, водных источников, волов и других животных. Эти глиняные таблички, найденные в 1984 году, рассказывают о храмовых священниках — арендодателях, заключавших договоры с местными фермерами. Однако древние документы не ограничивают сферу арендной практики государством Шумер, и не исключено, что аренда существовала и в более древние времена, хотя пока до нас не дошло никаких сведений об этом.

Лизинг и перспективы его развития в РФ

... работы. В этом свете в курсовой работе «Лизинг и перспективы его развития в РФ» наиболее подробно рассмотрены основные понятия, связанные с лизингом и особенности функционирования лизинговых отношений в России. Целью ... с передачей их последним в аренду. В начале 50-х гг. XX века массовый характер в США приобрела сдача на основе лизинга эксплуатирующим организациям технологического оборудования, ...

Английский историк Т. Кларк обнаружил несколько положений о лизинге в Законах Хаммурапи, принятых между 1775 — 1750 годами до н. э. Группа статей, касающихся собственности, — самая большая в судебнике Хаммурапи. Статьи рассматривали все случаи аренды и нормы арендной платы, условия залога имущества.

Другие древние цивилизации, включая греков, римлян, египтян, считали аренду привлекательным, доступным и порой единственно возможным способом приобретения оборудования, земли и домашнего скота.

Лизинг в древности не был ограничен арендой каких-либо конкретных типов собственности. Фактически из истории известно, что арендовались не только различные типы сельскохозяйственной техники и ремесленного оборудования, но даже военная техника.

Введение в экономический лексикон термина “лизинг” (от анг. leasing — сдавать в наем) связывают с операциями телефонной компании “Белл”, Руководство которой в 1877 г. приняло решение не продавать свои телефонные аппараты, а сдавать их в аренду. Однако первое общество, для которого лизинговые операции стали основой его деятельности, было создано только в 1952 г. в Сан-Франциско американской компанией Юнайтед стейтс лизинг корпорейшн” и, таким образом, США стали родиной нового вида бизнеса, в частности, банковского. К середине 60-х гг. лизинговые операции в этой стране составляли 1 млрд долл., а к концу 80-х гг. они превысили 110 млрд долл., т.е. за четверть века увеличились более чем в сто раз. Столь стремительный рост операций по аренде вызван определенными преимуществами, получаемыми партнерам по лизинговой сделке. В настоящий период в странах с рыночной экономикой лизинговые операции для хозяйствующего субъекта становятся преимущественными при техническом перевооружении производства.

В США лизинг превратился в один из основных видов экономического бизнеса. Быстрый рост новых лизинговых компаний, предлагавших свои услуги, и многообразная модификация условий лизинговых договоров определили самые различные варианты приобретения инвестиционных средств предпринимателями в различных сферах экономики. Позднее лизинговые компании получили название “финансово-лизинговые общества”. Они стали обеспечивать производителям сбыт продукции путем передачи ее в аренду, а также финансирование сделок и разделение связанных с ними рисков.

В Западной Европе первые финансово-лизинговые общества появились в конце 50-х — начале 60-х гг., однако развитие лизинговых операций сдерживалось неопределенностью их статуса с позиций гражданского, торгового и налогового законодательства. Лишь после того, как в налоговом законодательстве нашло отражение правовое закрепление статуса лизинговых договоров, их рост характеризуется высокими темпами.

Например, первая французская лизинговая компания “Локафранс” была создана в 1982 г., а четыре года спустя их насчитывалось уже свыше 30. В 1987 г. в стране было 56 лизинговых компаний с годовым объемом контрактов около 57 млрд франков, специализирующихся на операциях с движимым имуществом (в основном машинами, оборудованием, транспортными средствами), а также 94 лизинговые компании, специализирующиеся на операциях с недвижимостью, сооружениями и помещениями производственного назначения. Указанные компании сыграли большую роль в экономическом развитии более отсталых районов страны. Французское государство поощряет деятельность компаний, рассматривая ее как часть региональной политики. Стимулирование деятельности лизинговых компаний происходит путем частичного освобождения от налога, создания специальных фондов, предназначенных для компенсации возможных потерь и т.д. Наиболее крупными лизинговыми компаниями Франции являются “Локафранс”, “Слибай”, “Локабай”, “Софимобай”, “Слиминико” и др.

Лизинговые компании: сущность и операции

... на оборудовании, взятом в лизинг. Изложенные выше актуальные проблемы обусловили выбор темы исследования, продиктованный, в частности, необходимостью развития рынка лизинговых операций в Республике Беларусь. Целью курсовой работы ... лизинговую компанию проявлять особый интерес к хорошему состоянию предмета лизинга. Часто лизинговая компания берет на себя техническое обслуживание объекта лизинга ...

В Италии первая лизинговая компания была создана в 1963 г., однако наиболее быстрый рост операций по аренде произошел позднее — в 70-80-е гг. Особенностью Италии является наличие большого количества учреждений аренды.

Во второй половине 80-х гг. в стране насчитывалось около двух тысяч лизинговых компаний, большая часть которых относилась к числу мелких и средних. Среди них выделялись 50 наиболее крупных лизинговых к0мпаний, являющихся членами национальной ассоциации “Ассима”, и этот период на долю десяти наиболее крупных итальянских лизинговых фирм приходилось 80% объема всех операций. Лизинговые компании страны — “Локафит”, “Итализ”, “Гентролизинг” “Савализинг”, “Локат” предоставляли услуги более чем 30 тыс. предприятий.

С начала 60-х гг. лизинговый бизнес получил свое развитие и на азиатском континенте.

В настоящее время основная часть мирового рынка лизинговых услуг сосредоточена в треугольнике “США — Западная Европа — Япония”. В Западной Европе лизингодателями выступают преимущественно специализированные лизинговые компании, которые в 75-80% случаев контролируются банками или являются их дочерними обществами.

Для Японии характерным является расширение лизинговой операции от финансирования услуг до предоставления “пакета услуг”, включающего комбинации купли-продажи, лизинга и займов. Эти услуги получили название комплексного лизинга.

Международный рынок лизинговых услуг считается одним из наиболее динамичных. По оценкам экспертов, к началу 1988 г. на условиях лизинга реализовывалось основных фондов на 250 млрд. долл., в то время как в 1979 г. — только на 50 млрд. долл.

В 90-х гг. в общей сумме капитальных вложений в машины и оборудование на долю лизинга приходилось: в США — 25-30%; в Англии, Франции, Швеции, Испании — 13-17; Италии, Голландии — 12-14; Австрии, Дании, Норвегии — 8-10; в Японии — 8-10%. В Японии объем лизинговых сделок за 1980-1988 гг. увеличился в 6 раз, а ежегодный прирост лизинговых операций составляет 25-30%.

Вместе с тем европейский рынок лизинга, несмотря на его быстрое развитие, по темпам несколько уступает США, Азиатско-Тихоокеанскому региону и Австралии.

В Австралии почти 33% общих промышленных капитальных вложений производится на основе лизинга. В США большая часть полиграфического и энергетического оборудования приобретается на условиях лизинга. Для подъемно-транспортного оборудования доля последнего составляет 58%, для пассажирских самолетов и станков — 50%. Наибольшее применение лизинг получил в отраслях с быстроменяющейся технологией и вычислительной техники, а также в автомобилестроении, производстве средств связи, электронном оборудовании и т.п.

Лизинг как капиталосберегающие формы финансирования на предприятии

... оборудования (имущества), которое обеспечивает производство высококачественных товаров и развитие эффективной сферы услуг. Лизинговый процесс осуществляется, как правило, в три этапа. Сначала проводится подготовительная работа по заключению юридических соглашений (договоров). Этому ...

Для современного периода характерно создание международных Лизинговых институтов. Так, объединение европейских лизинговых обществ (штаб-квартира в Брюсселе) охватывает общества и союзы 17 европейских государств.

В ряде государств, правительственные органы используют лизинг как особую форму поддержки малого бизнеса. Например, в Японии специально создана система органов, обеспечивающая предоставление лизинговых услуг малым предприятиям. В частности, в учрежденной в 1966 г. системе лизинга оборудования принимают участие в качестве кредиторов национальное и префектурные правительства.

В России лизинг появился в советское время. Использовался для приобретения судов и самолетов. Сделки были очень немногочисленными, велись несколькими организациями, работающими в сфере международных экономических отношений (В/О «Совфрахт» Минморфлота СССР, В/О «Севтрансавто»).

В начале 1990-х годов начали появляться первые лизинговые компании, учредителями большинства которых были коммерческие банки. Оценив потенциал лизинга и его преимущества для экономического развития страны, Правительство РФ приняло ряд постановлений, направленных на поддержку лизингового сектора.

На рынке появились компании, учрежденные финансово-промышленными группами (ФПГ).

Главным направлением их деятельности стала модернизация производственных мощностей предприятий, входящих в данную группу ФПГ. Начали создаваться лизинговые компании с участием муниципальных и региональных органов власти, имеющих доступ к финансированию из бюджетных источников под низкие или нулевые процентные ставки. В 1994 году группа, состоящая из 15 лизинговых компаний, учредила российскую ассоциацию лизинговых компаний («Рослизинг»).

Дополнительный импульс к развитию лизинга в России дали решения правительства, разрешившие включить лизинговые платежи в состав затрат, а также применить механизм ускоренной амортизации при договоре лизинга.

Сегодня в XXI веке лизинг является одним из самых эффективных способов приобретения дорогостоящих основных средств, обновления существующих основных фондов. В развитых странах на долю операций лизинга приходится до 30-40% реальных инвестиций в экономику.

лизинг инвестиционный финансовый экономический

1.2 Сущность и функции лизинга

Лизинг (англ. leasing — аренда) — долгосрочная аренда (на срок от 6 месяцев до нескольких лет) машин, оборудования, транспортных средств, сооружений производственного назначения, предусматривающая возможность их последующего выкупа арендатором. Лизинг осуществляется на основе долгосрочного договора между лизинговой компанией (лизингодателем), приобретающей оборудование за свой счет и сдающей его в аренду на несколько лет, и фирмой-арендатором (лизингополучателем), которая постепенно вносит арендную плату за использование лизингового имущества. После истечения срока действия договора арендатор либо возвращает имущество лизинговой компании, либо продлевает срок действия договора (заключает новый договор), либо выкупает имущество по остаточной стоимости.

В Законе Российской Федерации №164 от 29 октября 1998 года дается следующее определение того, что такое лизинг: «Лизинг — это вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим или юридическим лицам за определенную плату, на определенный срок и на определенных условиях, обусловленных договором, с правом выкупа имущества лизингополучателем».

Система управления и эффективность лизинговой деятельности

... «Универсальная лизинговая компания». Предметом является деятельность ЗАО «Универсальная лизинговая компания». Объект дипломной работы: система управления деятельностью ЗАО «Универсальная лизинговая компания». Задачами являются: 1. Рассмотреть теоретические основы лизинговой деятельности, как финансового посредничества; 2. На основе ...

Существуют противоречия в определениях сущности и функций лизинга. Говоря о нем, многие проводят аналогию с арендой и при этом почти полностью отождествляют эти понятия. На самом деле существуют некоторые отличия лизинга от аренды:

- лизинговые отношения, наряду с лизингодателем и лизингополучателем, включают дополнительную фигуру — продавца лизингового имущества, который отсутствует при аренде;

- при осуществлении лизинговых сделок стороны заключают как минимум два договора: договор купли-продажи и договор лизинга;

- при лизинге активная роль отводится лизингополучателю, что не свойственно арендным отношениям;

- преимущественное право выбора имущества и его продавца принадлежит пользователю;

- лизингодатель должен поставить в известность продавца имущества, что оно приобретается специально для сдачи в финансовую аренду (лизинг);

- сдача имущества в лизинг, как правило, осуществляется не производителем или первоначальным собственником, а финансовым учреждением или специализированной лизинговой компанией;

- при расчете лизинговых платежей учитываются покупная цена имущества, срок, на который заключается лизинговый договор, остаточная стоимость, кредитоспособность лизингополучателя, а также действующее законодательство, особенно в отношении налогообложения и сроков амортизации;

- при расчете арендных платежей размер выплат в основном зависит от рыночной конъюнктуры;

- в отличие от арендных отношений, при лизинге лизингополучатель наделяется правами и обязанностями, свойственными покупателю;

- по-разному распределяются риски в договорах аренды и лизинга, связанные с недостатками, обнаруженными в имуществе: по договору аренды арендодатель отвечает перед арендатором за все недостатки, препятствующие пользованию имуществом, а по договору лизинга лизингодатель не несет, как правило, никакой ответственности за вышеуказанные недостатки;

- лизингодатель также свободен от выполнения гарантийных обязательств на имущество;

- в отличие от арендных отношений, при досрочном расторжении договора лизинга по вине или по желанию лизингополучателя, как правило, последний должен погасить общую сумму, предусмотренную договором;

- по истечении срока аренды арендатор обязан возвратить имущество; по истечении срока лизинга предусматриваются следующие варианты взаимоотношения сторон: продление договора, возврат имущества, переход права собственности на имущество к лизингополучателю.

Упрощенное понимание лизинга, сведенное лишь к долгосрочной аренде, не исчерпывает всей его сущности. Лизинг имеет более сложную, тройственную экономическую основу. Помимо свойств арендной деятельности он несет в себе существенные свойства кредитной сделки, инвестиционной деятельности.

Классический лизинг носит трехсторонний характер взаимоотношений: лизингодатель, лизингополучатель, продавец (поставщик) имущества, а лизинговая операция осуществляется по следующей схеме. Будущий лизингодатель нуждается в некотором имуществе, для приобретения которого у него нет свободных финансовых средс. Тогда он находит лизинговую компанию, которая располагает достаточными финансовыми средствами, и обращается к ней с деловым предложением о заключении лизинговой сделки. Согласно этой сделке, лизингополучатель выбирает продавца, располагающего требуемым имуществом, а лизингодатель приобретает его в собственность и передает лизингополучателю во временное пользование за оговоренную в договоре лизинга плату. По окончании договора в зависимости от его условий имущество возвращается лизингодателю или переходит в собственность лизингополучателя.

Участники лизинговой сделки

... (продавца), где участниками выступают: во-первых, лизингодатель, т.е. собственник имущества, который передает его на условиях лизингового соглашения (им могут быть лизинговые компании, банки, предприятия, ... в 1987 г. имело следующий вид: сделки финансового лизинга - 65 % от общей стоимости заключенных контрактов, сделки оперативного лизинга - 10, сделки «леведж»-лизинга - 25 % . Приведенные данные ...

В случае реализации дорогостоящего проекта число участников сделки увеличивается. Это, как правило, происходит за счет привлечения лизингодателем к сделке новых источников финансовых средств (банков, страховых компаний, инвестиционных фондов ).

С точки зрения имущественных отношений лизинговая сделка состоит из двух взаимосвязанных составляющих: отношений по купле-продаже и отношений, связанных с временным использованием имущества. С точки зрения обязательственного права эти отношения могут быть реализованы с помощью двух видов договора: купли-продажи и лизинга (передачи имущества во временное пользование).

В случае если в договоре лизинга предусмотрена продажа имущества после окончания срока договора, то отношения по временному использованию переходят в отношения купли-продажи, только теперь между лизингодателем и пользователем имущества.

Все этапы лизингового процесса тесно связаны между собой. Так, отношения по временному использованию имущества (договор лизинга) возникают только после реализации договора купли-продажи. Можно сказать, что в лизинговой сделке исполнение одного договора дает толчок к возникновению следующей сделки, а участники лизингового процесса тесно взаимодействуют между собой на разных этапах.

На первом этапе изготовитель оборудования и лизингодатель, заключая договор купли-продажи, выступают как продавец и покупатель. При этом пользователь имущества, юридически не участвуя в договоре купли-продажи, является активным участником этой сделки, выбирая оборудование и конкретного поставщика.

Все технические вопросы реализации договора о купли-продажи (комплектность, сроки и место поставки, гарантийные обязательства, порядок приемки и т.п.) решаются между изготовителем и лизингополучателем, на лизингодателя ложится обязанность финансового обеспечения сделки.

На втором этапе покупатель имущества сдает его во временное пользование, выступая как лизингодатель. Однако отношения по второму договору не замыкаются между пользователем и лизингодателем. Продавец имущества, хотя и заключает договор купли-продажи с лизингодателем, несет ответственность за качество оборудования перед пользователем.

Если оценивать важность и главенствующую роль отдельных составляющих комплекса лизинговых отношений, то определяющими, конечно же, являются отношения по передаче имущества во временное пользование. Отношениям по купле-продаже отводится второстепенная роль.

Основные черты и особенности, присущие лизингу, состоят в следующем:

- преимущественное право выбора имущества и его изготовителя (продавца) принадлежит пользователю;

- продавец имущества знает, что имущество специально приобретается для сдачи его в лизинг;

- имущество непосредственно поставляется пользователю, минуя собственника, и принимается в эксплуатацию пользователем;

- пользователь имущества в случае обнаружения дефектов направляет свои претензии не собственнику, а непосредственно продавцу, с которым никакими отношениями не связан;

- лизингодатель приобретает имущество не для собственного использования, а специально для передачи его во временное пользование;

- весь срок договора лизинга имущество остается собственностью лизингодателя;

- собственник имущества за передачу его во временное пользование получает вознаграждение;

- пользователь имущества досрочно или после окончания срока договора имеет право на приобретение его в собственность.

Исходя из сущности лизинга, можно выделить его функции. Лизинг заключает в себе множество функций, из которых выделяются четыре основные:

Особенности деятельнотси иностранных лизинговых компаний на российском рынке

... заключения лизинговых сделок в международной торговле, изучить рынок лизинговых операций в России выделить особенности деятельности иностранных компаний на российском рынке. Глава 1. Особенности заключения лизинговых сделок в международной торговле. 1.1. Сущность и виды лизинга Лизинг ...

- Финансовая функция — выражается в освобождении товаропроизводителя от единовременной оплаты полной стоимости необходимых средств производства и как бы в предоставлении ему долгосрочного кредита.

— Производственная функция — заключается в оперативном решении производственных задач путём временного использования, а не покупки дорогостоящих и морально стареющих машин. Это эффективный способ материально-технического снабжения производства и доступа к новейшей технике, к результатам научно-технического прогресса. При лизинге передача имущества может сопровождаться различным сервисом: техническим обслуживанием, страхованием, обеспечения сырьём и так далее.

- Сбытовая функция — это расширение круга потребителей и освоение новых рынков сбыта, вовлечение в сферу лизинга тех, кто не может сразу купить то или иное имущество.

— Функция использования налоговых и амортизационных льгот — выражается в предоставлении государством участникам лизинговых правоотношений некоторых налоговых и амортизационных льгот, которые дают возможность производителю товаров, работ, услуг уменьшать свои издержки.

1.3 Объекты и субъекты лизинговых отношений

Одним из существенных условий при совершении лизинговой сделки является определение объекта и субъекта лизинга.

Объектами лизинга в РФ могут выступать любые не потребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться в предпринимательской деятельности.

Таким образом, первым требованием к предметам лизинга является использование их исключительно для предпринимательских целей. Это исключает предоставление имущества по договору лизинга физическим лицам в личных целях, а также общественным, некоммерческим организациям. Другим важным критерием определения предмета лизинга является не потребляемость вещей в производственном процессе. Под не потребляемостью предмета лизинга понимается возможность сохранения им своих натуральных свойств в процессе использования. Предметами лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения.

В составе предметов лизинга можно выделить здания и помещения, передаточные устройства, силовые машины, рабочие машины, оборудование, измерительные и регулирующие приборы и устройства, лабораторное оборудование, вычислительная техника, транспортные средства, прочие машины и оборудование.

«Совершенствование лизинговой деятельности коммерческого банка» ...

... специфику финансового проектирования лизинговых сделок; осуществить анализ лизинговой инфраструктуры АО «Сбербанк Лизинг»; осуществить оценку эффективности лизинговых сделок банка; предложить меры по совершенствованию финансового проектирования лизинговой деятельности в АО «Сбербанк Лизинг»; предложить меры по ...

Субъектами лизинговых отношений являются 3 основных лица: лизингодатель, лизингополучатель и продавец предмета лизинга.

— Лизингодатель — физическое или юридическое лицо, которое за счет привлеченных или собственных средств приобретает в ходе реализации лизинговой сделки в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование с переходом или без перехода лизингополучателю права собственности на предмет лизинга. В качестве лизингодателей выступают, как правило, следующие лизинговые компании:

- дочерние компании крупных банков;

- компании созданные по отраслевому или производственному признаку;

- компании созданные в рамках объединений предприятий, корпораций, финансово-промышленных групп;

- компании созданные при участии государственных или муниципальных органов;

- иностранные лизинговые компании;

- компании созданные поставщиками;

- независимые лизинговые компании.

Дочерние компании крупных банков — эта категория лизинговых компаний является самой многочисленной. Большинство банков рассматривает лизинг как дополнительный инструмент кредитования. Данная группа компаний постепенно исчерпывают возможности роста. Некоторые уже исчерпали лимит на одного заемщика, и были случаи, когда банкам пришлось образовывать новую лизинговую компанию из-за невозможности кредитования уже существующей. Тем не менее лизинговые компании, созданные при банках, имеют наибольший потенциал для того, чтобы стать независимыми универсальными лизинговыми компаниями, а также возможность получать опыт лизинговых сделок на проверенных клиентах банка и одновременно строить свою кредитную историю.

Лизинговые компании, созданные по отраслевому или производственному признаку, специализируются на определенных видах имущества, используемого в той или иной области деятельности (ОАО «Росагролизинг» — сельскохозяйственная техника и оборудование, ОАО «Межрегиональная медицинская лизинговая компания» — медицинское оборудование, ОАО «Ильюшин Финанс Ко» и ОАО «Финансовая лизинговая компания» — авиационная промышленность и т. п.).

Лизинговые компании в рамках объединений предприятий, корпораций, финансово-промышленных групп создаются обычно с целью — обеспечить оборудованием предприятия, входящие в состав данной группы.

Лизинговые компании, созданные при участии государственных или муниципальных органов, финансируются, как правило, из региональных (местных) бюджетов, получают финансирование для осуществления целенаправленной деятельности, однако заключают лизинговые сделки преимущественно на коммерческой основе.

В основном такие лизинговые компании были основаны с целью поддержки малого предпринимательства.

Иностранные лизинговые компании. Данная группа лизинговых компаний немногочисленна. Несомненным их преимуществом является доступ к долгосрочному финансированию с низкими процентными ставками.

Компании, созданные поставщиками, можно также подразделить на компании, созданные российскими и зарубежными поставщиками имущества. Цель подобных компаний — продвижение на рынок продукции предприятия-производителя. Лизинг в данном случае используется как дополнительный механизм продаж. Как правило, данные компании отличаются чрезвычайно узкой специализацией.

Независимые лизинговые компании — это компании, не имеющие связи с банковскими, промышленными, государственными ресурсами. Их число в последние годы резко увеличивается.

— Лизингополучатель — физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга.

- Продавец — физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок имущество, являющееся предметом лизинга.

Любой из субъектов лизинга может быть как резидентом, так и нерезидентом РФ.

Лизингодатель, лизингополучатель и продавец являются прямыми (непосредственными) участниками лизинговых отношений. Косвенными же участниками лизинговой сделки являются банки, страховые компании, посреднические организации, лизинговые брокеры.

В лизинговой сделке заинтересованы все три субъекта лизинговых отношений.

1.4 Классификация лизинговых операций

Современный рынок лизинговых услуг характеризуется многообразием форм лизинга, моделей лизинговых контрактов и юридических норм, регулирующих лизинговые операции.

В зависимости от различных признаков лизинговые операции можно сгруппировать следующим образом.

По составу участников различают:

- прямой лизинг, при котором собственник имущества самостоятельно сдает объект в лизинг (двусторонняя сделка);

- косвенный лизинг, когда передача имущества происходит через посредника (трехсторонняя или многосторонняя сделка).

Частным случаем прямого лизинга считают возвратный лизинг, сущность которого в том, что лизинговая фирма приобретает у владельца оборудование и сдает его ему же в аренду.

По типу имущества выделяют;

- лизинг движимого имущества;

- лизинг недвижимого имущества;

- лизинг имущества, бывшего в эксплуатации.

По степени окупаемости существует:

- лизинг с полной окупаемостью, при котором в течение срока действия одного договора происходит полная выплата стоимости имущества;

- лизинг с неполной окупаемостью, когда в течение срока действу одного договора окупается только часть стоимости арендуемого имущества.

По условиям амортизации различают:

- лизинг с полной амортизацией и соответственно с полной выплатой стоимости объекта лизинга;

- лизинг с неполной амортизацией, т.е.

с частичной выплатой стоимости.

По степени окупаемости и условиям амортизации выделяют:

- финансовый лизинг, т.е. в период действия договора о лизинге арендатор выплачивает арендодателю всю стоимость арендуемого имущества (полную амортизацию).

Финансовый лизинг требует больших капитальных вложений и осуществляется в сотрудничестве с банками;

- оперативный лизинг, т.е.

передача имущества осуществляется на срок, меньший, чем период его амортизации. Договор заключается на срок от 2 до 5 лет. Объектом такого лизинга обычно является оборудование с высокими темпами морального старения.

По объему обслуживания различают:

- чистый лизинг, если все обслуживание передаваемого предмета аренды берет на себя лизингополучатель;

- лизинг с полным набором услуг — полное обслуживание объекта сделки возлагается на лизингодателя;

- лизинг с частичным набором услуг — на лизингодателя возлагаются лишь отдельные функции по обслуживанию предмета лизинга.

В зависимости от сектора рынка, где происходят операции, выделяют:

- внутренний лизинг — все участники сделки представляют одну страну;

- международный лизинг — хотя бы одна из сторон или все стороны принадлежат разным странам, а также если одна из сторон является совместным предприятием.

Внешний лизинг подразделяют на экспортный и импортный лизинг. При экспортном лизинге зарубежной страной является лизингополучатель, а при импортном лизинге — лизингодатель.

По отношению к налоговым и амортизационным льготам выделяют:

- фиктивный лизинг — сделка носит спекулятивный характер и заключается с целью извлечения наибольшей прибыли за счет получения необоснованных налоговых и амортизационных сделок;

- действительный лизинг — арендодатель имеет право на такие налоговые льготы, как инвестиционная скидка и ускоренная амортизация, а арендатор может вычитать арендные платежи из доходов, заявляемых для уплаты налогов.

По характеру лизинговых платежей различают:

- лизинг с денежным платежом — все платежи производятся в денежной форме;

- лизинг с компенсационным платежом — платежи осуществляются Поставкой товаров, произведенных на данном оборудовании, или в форме оказания встречной услуги;

- лизинг со смешанным платежом.

Существующие формы лизинга можно объединить в два основных вида: оперативный и финансовый лизинг.

Оперативный лизинг- это арендные отношения, при которых расходы лизингодателя, связанные с приобретением и содержанием сдаваемых в аренду предметов, не покрываются арендными платежами в течение одного лизингового контракта.

Для оперативного лизинга характерны следующие основные знаки:

- лизингодатель не рассчитывает возместить все свои затраты за счет поступления лизинговых платежей от одного лизингополучателя;

- лизинговый договор заключается, как правило, на 2-5 лет, что значительно меньше сроков физического износа оборудования, и может быть расторгнут лизингополучателем в любое время;

- риск порчи или утери объекта сделки лежит в основном на лизингодателе. В лизинговом договоре может предусматриваться определенная ответственность лизингополучателя за порчу переданного ему имущества, но ее размер значительно меньше первоначальной цены имущества;

- ставки лизинговых платежей обычно выше, чем при финансовом лизинге.

Это вызвано тем, что лизингодатель, не имея полной гарантии окупаемости затрат, вынужден учитывать различные коммерческие риски (риск не найти арендатора на весь объем имеющегося оборудования, риск поломки объекта сделки, риск досрочного расторжения договора) путем повышения цены на свои услуги;

- объектом сделки являются преимущественно наиболее популярные виды машин и оборудования.

При оперативном лизинге лизинговая компания приобретает оборудование заранее, не зная конкретного арендатора. Поэтому фирмы, занимающиеся оперативным лизингом, должны хорошо знать конъюнктуру рынка инвестиционных товаров, как новых, так и бывших уже в употреблении. Лизинговые компании при этом виде лизинга сами страхуют имущество, сдаваемое в аренду, и обеспечивают его техническое обслуживание и ремонт.

Лизингополучатель при помощи оперативного лизинга стремится избежать рисков, связанных с владением имуществом, например с моральным старением, снижением рентабельности в связи с изменением спроса на производимую продукцию, поломкой оборудования, увеличением прямых и косвенных непроизводительных затрат, вызванных ремонтом и простоем оборудования, и т.д. Поэтому лизингополучатель предпочитает оперативный лизинг в случаях, когда:

- предполагаемые доходы от использования арендованного оборудования не окупают его первоначальной цены;

- оборудование требуется на небольшой срок (сезонные работы или разовое использование);

- оборудование требует специального технического обслуживания;

- объектом сделки выступает новое, непроверенное оборудование.

Перечисленные особенности оперативного лизинга определили его распространение в таких отраслях, как сельское хозяйство, транспорт, горнодобывающая промышленность, строительство, электронная обработка информации.

Финансовый лизинг — это соглашение, предусматривающее в течение периода своего действия выплату лизинговых платежей, покрывающих полную стоимость амортизации оборудования или большую ее часть, дополнительные издержки и прибыль лизингодателя.

Финансовый лизинг характеризуется следующими основными чертами

- участием третьей стороны (производителя или поставщика объекта сделки);

- невозможностью расторжения договора в течение так называемого основного срока аренды, т.е.

срока, необходимого для возмещения расходов арендодателя. Однако на практике это иногда происходит, что оговаривается в соглашении о лизинге, но в этом случае стоимость операции значительно возрастает;

- более продолжительным периодом лизингового соглашения (обычно близким сроку службы объекта сделки);

- объекты сделок при финансовом лизинге, как правило, отличаются высокой стоимостью.

Поскольку финансовый лизинг по экономическим признакам схож с Долгосрочным банковским кредитованием капитальных вложений, то Особое место на рынке финансового лизинга занимают банки, финансовые компании и специализированные лизинговые компании, тесно связанные с банками. В ряде стран банкам разрешено заниматься только финансовым лизингом. Законодательством этих стран установлены требования, которым должны отвечать арендные отношения, для того, чтобы они были отнесены к финансовому лизингу.

Мы рассмотрели два основных вида лизинга. На практике же существует множество форм лизинговых сделок, однако их нельзя рассматривать как самостоятельные типы лизинговых операций.

Под формами лизинговых сделок понимаются устоявшиеся модели лизинговых контрактов. Наибольшее распространение в международной практике получили следующие формы лизинговых операций:

Лизинг «Стандарт». Под этой формой лизинга поставщик продает объект сделки финансирующему обществу, которое через свои лизинговые компании сдает его в аренду потребителям.

Возвратный лизинг. Собственник оборудования продает его лизинговой фирме и одновременно берет это оборудование у него в аренду. В результате этой операции продавец становится арендатором. Возвратный лизинг применяется в случаях, когда собственник объекта сделки испытывает острую потребность в денежных средствах и с помощью данной формы лизинга улучшает свое финансовое состояние.

Лизинг «Поставщику». В этом случае продавец оборудования также становится лизингополучателем, как и при возвратном лизинге, но арендованное имущество используется не им, а другими арендаторами, которых он обязан найти и сдать им объект сделки в аренду. Субаренда является обязательным условием в контрактах подобного рода.

Компенсационный лизин. При этой форме лизинга арендные платежи осуществляются поставками продукции, изготовленной на оборудовании, являющемся объектом лизинговой сделки.

Возобновляемый лизинг. В лизинговом соглашении при данной форме предусматривается периодическая замена оборудования по требованию арендатора на более совершенные образцы.

Лизинг с привлечением средств. Эта форма лизинга предусматривает получение лизингодателем долгосрочного займа у одного или нескольких кредиторов на сумму до 80% сдаваемых в аренду активов. Кредиторами в таких сделках являются крупные коммерческие и инвестиционные банки, располагающие значительными ресурсами, привлеченными на долговременной основе.

Контрактный наем. Специальная форма лизинга, при которой лизингополучателю предоставляются в аренду комплектные парки машин, сельскохозяйственной, дорожно-строительной техники, тракторов, автотранспортных средств.

Генеральный лизинг. Эта форма лизинга наделяет лизингополучателя правом дополнять список арендуемого оборудования без заключения новых контрактов. Здесь названо лишь несколько из наиболее распространенных форм лизинговых контрактов. На практике имеет место сочетание различных форм контрактов, что увеличивает их число.

1.5 Правовое регулирование лизинга в современной российской практике

Одним из решающих условий высокой эффективности лизинговой деятельности является надежное правовое обеспечение экономических отношений всех взаимодействующих хозяйствующих субъектов, учитывающее интересы каждого участника сделки.

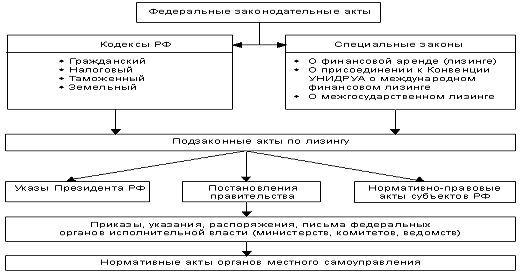

Россия относится к группе стран, в которой существует специальное законодательство, регулирующее лизинговые отношения. Особенность, однако, состоит в том, что правовая база лизинга рассредоточена в нормативных актах государственных органов власти и управления различных уровней и имеющих неодинаковую юридическую силу (рисунок 1).

Рисунок 1. Структура нормативно-правовой базы лизинга в России

Средством правового регулирования лизинговых отношений являются правовые нормы — общеобязательные правила поведения участников лизинговых сделок. В зависимости от характера предписания и способа воздействия на участников лизинговых отношений нормы подразделяются на:

- материально-правовые;

- процессуальные.

Материально-правовые нормы в свою очередь делятся на два вида:

- регулятивные правоотношения, устанавливающие права и обязанности субъектов лизинговых отношений;

- правоохранительные, обеспечивающие (гарантирующие) соблюдение регулятивных норм (таблица 1).

На современном этапе в России можно выделить 4 характерных периода в становлении лизинга как экономической формы определенной совокупности хозяйственных операций и формирования его правовой среды.

На первом этапе отсутствие специального законодательства о лизинге сочеталось с неразвитостью самой этой формы предпринимательства, а точнее с отсутствием достаточного опыта и установившихся представлений о правовом положении сторон лизинговых сделок.

В 70-х гг. правовой основой аренды машин и оборудования были положения ГК РСФСР (1964 г.) об имущественной аренде, а с ноября 1989 г. — основы законодательства Союза ССР и союзных республик об аренде, в которых термин «лизинг» не применялся, хотя лизинговые сделки с иностранными операторами совершались.

Первый этап ограничивается концом 80-х гг. Существовала государственная монополия на внешнеторговые сделки, коммерческие предприятия не имели свободного доступа к иностранной валюте для оплаты импортного оборудования. Лизинг рассматривался внешнеторговыми организациями как одна из форм приобретения или реализации станков, оборудования, транспортных средств, вычислительной техники с использованием специальной формы кредита. Лизинг фиксировался в соглашениях советских партнеров с иностранными как аренда на определенный срок, соответствующий сроку службы сдаваемого в аренду имущества (или несколько меньший) с сохранением права собственности за арендодателем. Предметом лизинга в то время часто был импорт морских судов, контейнеров, грузового автотранспорта, а в 1990 г. — нескольких пассажирских самолетов западноевропейского производства. Реже практиковалась сдача в аренду экспортируемых из СССР машин и оборудования, в первую очередь тракторов и автомашин.

На втором этапе, с начала 90-х гг., лизинговая деятельность в России осуществлялась по аналогии с арендой без специальных нормативных и законодательных документов. Правовая неопределенность увеличивала степень риска партнеров и тем самым сдерживала предпринимательскую инициативу и ограничивала практическую реализацию достижений научно-технического прогресса.

Второй период продолжался около четырех лет. В это время внешнеэкономические торговые отношения были либерализованы, предприятия получили право выхода на внешний рынок, в связи с чем у многих из них появился источник иностранной валюты. Затем появилась возможность приобретения ее на внутреннем рынке. Перевод предприятий на арендные формы хозяйствования и перестройка банковской системы послужили толчком в развитии лизинга. Было создано много специализированных лизинговых компаний: «Балтлиз», «Евролизинг», «Россия» и др.

Третий этап, с сентября 1994 г., характеризуется активным формированием специальной нормативной базы лизинговых сделок. К концу 1996 г. было принято более десяти нормативных актов.

Первые десять вышеперечисленных в приложении 1. нормативных актов были приняты для осуществления общего гражданско-правового регулирования лизинговой деятельности и недостаточно полно регламентировали взаимоотношения участников лизинговой сделки. Поэтому возникла необходимость в специальном законе о лизинге, который включал бы как можно больше норм прямого действия, касающихся вопросов налогообложения, валютного, таможенного и иных видов регулирования, учета и отчетности, амортизационной политики, вопросов лицензирования и обязательного страхования лизинговых операций, чтобы ведомственные инструкции не могли изменить установленные законом порядки.

Четвертый этап наступил с 29 октября 1998 г., когда вступил в действие специальный закон РФ «О лизинге» (далее — Закон).

Указы Президента РФ, постановления Правительства России и другие нормативные акты, регулирующие лизинговые отношения, должны быть приведены в соответствие с законом.

В современных условиях права и обязанности участников лизинговой сделки определяются в основном нормами гражданского законодательства и федеральным законом и финансовой аренде (лизинге).

При международном лизинге они устанавливаются в соответствии с законом «О присоединении РФ к Конвенции УНИДРУА о международном финансовом лизинге» № 16-ФЗ от 8 января 1998 г. и нормами национального законодательства, не противоречащими международному праву. Режим применяемого права предусматривается по соглашению сторон международного договора лизинга.

Глава 2. Лизинг как инвестиционная деятельность, .1 Инвестирование предприятий с помощью лизинга

Инвестиционная деятельность предприятия является важной неотъемлемой частью его хозяйственной деятельности. Значение инвестиций в экономике предприятия трудно переоценить. Для современного производства характерны постоянно растущая капиталоемкость и возрастание роли долгосрочных факторов. Чтобы предприятие могло успешно функционировать, повышать качество продукции и укреплять свои позиции на рынке, оно должно инвестировать деятельность путем приобретения имущества на определенных условиях. Одним из таких методов является лизинг.

Но, следует заметить, что для осуществления полноценного инвестирования предприятия также прибегают к таким методам, как :

- государственные капиталовложения

- денежные средства населения

- финансово-кредитные средства банков

- собственные средства предприятия

Безусловно, лизинг, как комплекс имущественных и экономических отношений, можно рассматривать в качестве эффективного метода инвестирования предприятий. Лизинг во многом является для предприятия уникальным способом приобретения основных средств.

Для осуществления инвестирования предприятий с помощью лизинга, применяется финансовый лизинг. Это определяется тем, что данный вид лизинга предусматривает полное возмещение всех расходов лизингодателя и последующий выкуп предмета лизинга лизингополучателем.

Финансовый лизинг (в международной практике — «капитальный лизинг» или лизинг с полной окупаемостью актива) объединяет систему экономических отношений: — арендных, торговых, кредитных и т.п. Финансовый лизинг является одной из форм финансового кредита и характеризует кредитные отношения, связанные с его функционированием и спецификой управления.

Финансовый лизинг в качестве метода финансирования предприятия выполняет следующие функции:

- удовлетворяет потребность в наиболее дефицитном виде заемного капитала — долгосрочном кредите. На современном этапе долгосрочное банковское кредитование организаций сведено к минимуму, что сдерживает их инвестиционную деятельность, связанную с обновлением и расширением состава внеооборотных активов;

- полностью удовлетворяет целевые потребности организации в заемных средствах. Использование финансового лизинга в конкретных целях обновления и расширения состава активной части операционных внеооборотных активов позволяет организации в существенной части исключить потребность в наиболее дефицитном виде заемного капитала — долгосрочном кредите;

- автоматически формирует полное обеспечение кредита, что снижает стоимость его привлечения.

Он не требует создания в организации фонда погашения основного долга в связи с постепенностью амортизации актива, взятого в лизинг. Финансовый лизинг снижает налог на прибыль, поскольку лизинговые платежи полностью включаются в затраты и не облагаются налогом на прибыль, а также обеспечивает снижение стоимости кредита за счет ликвидационной стоимости лизингуемых активов;

- лизингуемый актив сам является формой обеспечения кредита , который в случае финансовой несостоятельности (банкротства) организации может быть реализован кредитором с целью возмещения невыплаченной части лизинговых платежей и суммы неустойки по сделке. Дополнительной формой такого обеспечения кредита является обязательное страхование лизингуемого актива лизингополучателем (рейтером) в пользу лизингодателя (лиссора).

Снижение уровня кредитного риска лизингодателя создает предпосылки для соответствующего снижения стоимости привлечения организацией этого вида финансового ресурса;

- обеспечивает более широкий диапазон форм платежей, связанных с обслуживанием долга.

В отличие от банковского кредита, где обслуживание долга и возврат основной его суммы осуществляются в форме денежных платежей, финансовый лизинг предусматривает возможность таких платежей в иных формах, например, в форме поставок продукции, произведенной с участием лизингуемых активов;

- обеспечивает большую гибкость в сроках платежей, связанных с обслуживанием долга. В отличие от традиционной практики обслуживания и погашения банковского кредита финансовый лизинг предоставляет организации возможность совершения лизинговых платежей по более широкому диапазону схем с учетом характера и срока использования лизингуемого актива, что делает финансовый лизинг более предпочтительным для организации кредитным инструментом;

— обеспечивает снижение стоимости кредита за счет ликвидационной стоимости лизингуемого актива. Поскольку при финансовом лизинге после завершения лизингового периода соответствующий актив передается в собственность лизингополучателя, то после полной амортизации актива лизингополучатель имеет возможность реализовать его по ликвидационной стоимости. На сумму от этой реализации (приведенную путем дисконтирования к настоящей стоимости) условно снижается сумма кредита по лизинговому соглашению.

Прежде чем применить лизинг, как метод инвестирования предприятия, следует оценить степень его эффективности . Такая оценка лизинговой операции проводится путем сравнения настоящей стоимости денежного потока при лизинговой операции с денежным потоком по аналогичному виду банковского кредитования (методика такого сравнения рассмотрены ниже).

Это является одним из критериев лизинговой сделки.

Стоимость финансового лизинга не должна превышать стоимости банковского кредита, предоставляемого на аналогичный период, иначе организации выгоднее получить долгосрочный банковский кредит для покупки актива в собственность. Кроме того, в процессе использования финансового лизинга должны быть выявлены такие предложения, которые минимизируют его стоимость.

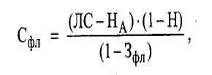

Как и в других случаях определения источника финансирования, следует установить стоимость заемного капитала, привлекаемого на основе ставки лизинговых платежей (Сфл).

Эта ставка включает две составляющие:

- постепенный возврат суммы основного долга (годовая норма амортизации актива (НА), привлеченного на условиях финансового лизинга, в соответствии с которым актив после его оплаты передается в собственность арендатора);

- стоимость непосредственного обслуживания лизингового долга.

Стоимость финансового лизинга оценивается по формуле:

где ЛС — годовая лизинговая ставка, %;

- Зфл — уровень расходов по привлечению актива на условиях финансового лизинга.

Лизинговые платежи в соответствии с графиком включаются в разрабатываемый организацией платежный календарь и контролируются в процессе мониторинга его текущей финансовой деятельности.

Лизинговая операция, предполагающая приобретение основных активов с целью инвестирования предприятия осуществляется поэтапно.

Как и в любой сложной финансовой сделке, в лизинговой операции можно выделить три основных этапа:

- подготовка и обоснование;

- юридическое оформление;

- исполнение.

На первом этапе оформляются следующие документы:

- заявка, полученная лизингодателем от будущего лизингополучателя на покупку оборудования;

- заключение о платежеспособности лизингополучателя и эффективности лизингового процесса;

- заявка-наряд, направленная лизингодателем поставщику оборудования;

- заявка, направленная лизинговой компанией банку о предоставлении ссуды на проведение лизинговой сделки.

На втором этапе оформляются следующие документы:

- ·кредитный договор, заключенный лизинговой компанией с банком о предоставлении ссуды на проведение лизинговой сделки;

- договор о купле-продаже объекта лизинга;

- акт о приемке-сдаче объекта лизинга в эксплуатацию;

- лизинговый договор;

- договор на техническое обслуживание передаваемого в лизинг имущества, если обслуживание будет осуществлять лизингодатель;

- договор на страхование объекта лизинга.

На третьем этапе осуществляется эксплуатация поставленного имущества. Лизингодатель обеспечивает сохранность лизингового имущества, выполняет работы, поддерживающие его в рабочем состоянии, производит выплаты лизингодателю лизинговых платежей. Лизинговые операции отражаются в бухгалтерской отчетности, а после окончания срока лизинга оформляются отношения по дальнейшему использованию оборудования.

Документооборот в лизинговых сделках выглядит

получение заявки от лизингополучателя;

- подготовка заключения о платежеспособности лизингополучателя эффективности лизингового процесса;

- направление поставщику заказа-наряда;

- получение ссуды для проведения лизинговой сделки;

- заключение договора о купле-продаже объекта лизинга;

- подписание акта о приемке оборудования в эксплуатацию;

- заключение лизингового соглашения;

- заключение договора о техническом обслуживании передаваемого в лизинг имущества;

- заключение договора о страховании объекта лизинга;

- выплата лизинговых платежей;

- возврат объекта лизинга;

- возврат ссуды и выплата процентов.

2.2 Преимущества и недостатки лизинга как инвестиционной деятельности

Лизинг, как любой другой вид инвестиционной деятельности имеет свои преимущества и недостатки, которые обусловлены его спецификой.

Следует заметить, что активное внедрение лизинга в мировой практике было предопределено рядом преимуществ лизинга перед простой ссудой.

С позиций интересов лизингополучателя необходимо остановиться на следующих преимуществах:

- Лизинг дает возможность предприятию — лизингополучателю расширить производство и наладить обслуживание оборудования без крупных единовременных затрат и необходимости привлечения заемных средств.

— Лизинг обеспечивает финансирование лизингополучателя в точном соответствии с потребностями в финансируемых активах. Это особенно выгодно мелким заемщикам, для которых невозможно столь удобное и гибкое финансирование посредством ссуды или возобновляемого кредита, какое получают более солидные компании.

— Многие лизингополучатели имеют долгосрочные финансовые планы, в течение реализации которых их финансовые возможности в значительной степени ограничены. Лизинг позволяет преодолеть такие ограничения и тем самым способствует большей мобильности при инвестиционном и финансовом планировании.

- При лизинге вопросы приобретения и финансирования активов решаются одновременно.

— Лизинг повышает гибкость лизингополучателя в принятии решений. В то время, как при покупке существует только альтернатива покупать — не покупать, при лизинге лизингополучатель имеет более широкий выбор. Из лизинговых контрактов с различными условиями можно выбрать наиболее точно отвечающий потребностям и возможностям лизингополучателя.

— Поскольку лизинговые платежи осуществляются по фиксированному графику, лизингополучатель имеет больше возможностей координировать затраты на финансирование капитальных вложений и поступления от реализации продукции, обеспечивая тем самым большую стабильность финансовых планов, чем это имеет место при покупке оборудования.

- Частью обеспечения возвратности инвестированных средств считается предмет лизинга, являющийся собственностью лизингодателя, поэтому проще получить контракт по лизингу, чем ссуду на приобретение активов.

- При использовании лизинга лизингополучатель может задействовать больше производственных мощностей, чем при покупке того же актива. Временно высвобожденные финансовые ресурсы лизингополучатель может направить на другие цели.

- В случае низкой доходности или нехватки оборотных активов лизингополучатель может воспользоваться возвратным финансовым лизингом для увеличения своих оборотных активов, также дающим возможность получения льготного налогообложения прибыли.

- Возможность получения высокой ликвидационной стоимости предмета лизинга.

- Все лизинговые платежи у лизингополучателя относятся на себестоимость, тем самым уменьшая налогооблагаемую базу по налогу на прибыль.

— Как правило, в Российской практике, находясь на балансе лизингодателя, объект лизинга не увеличивает размер налога на имущество лизингополучателя. Тем самым лизингополучатель, возмещая лизингодателю расходы по уплате налога на имущество, у себя также относит их на себестоимость.

— Предмет лизинга числится у лизингополучателя на забалансовых счетах. Как в случае, если бы это имущество приобреталось на ссудные средства, в его бухгалтерском балансе не происходит увеличения кредиторской задолженности. Данное обстоятельство позволяет лизингополучателю увеличить свой кредитный рейтинг в финансовых структурах.

Лизинг также имеет раз преимуществ для лизинговой компании (лизингодателя):

— Право собственности на передаваемое в лизинг имущество дает существенные налоговые льготы. Компании с высоким уровнем облагаемой налогом прибыли не забирают часть налоговых льгот у арендаторов с льготным режимом налогообложения прибыли через более низкую ставку арендной платы чем проценты по кредиту на приобретение того же имущества

- Поскольку передаваемое в лизинг имущество остается в собственности лизингодателя, последний может использовать это имущество в непроизводственных целях (например, в качестве дополнительного обеспечения возвратности кредитных средств)

- Высокая ликвидационная стоимость после ускоренной амортизации предмета лизинга. Возврат ее части после реализации предмета лизинга может принести достаточно большую прибыль

- Помощь в продаже продавцу предмета лизинга со стороны лизингодателя. В соответствии с такими соглашениями продавец от лица лизингодателя предлагает клиентам финансирование поставок своей продукции с помощью лизинга

- Инвестиции в форме имущества, в отличие от денежного кредита, снижают риск не возврата средств, так как лизингодатель сохраняет право собственности на переданное в лизинг имущество

- Основная роль при подготовке и проведении лизинговой операции остается за лизингодателем. Стоимость этих услуг занимает не малую долю комиссионного вознаграждения лизингодателя

Лизингодатель имеет возможность изыскивать дополнительные финансовые ресурсы для продолжения и расширения деятельности, закладывая сданное в лизинг имущество или уступая право требования лизинговых платежей

- Лизинг направляет финансовые ресурсы непосредственно на приобретение материальных активов, тем самым, снимая проблему нецелевого использования кредитных средств

- Инвестиции в производственное оборудование посредством лизинга гарантирует генерирование дохода, покрывающего обязательства по лизингу.

Преимущества лизинга для продавца лизингового имущества:

- Продавец предмета лизинга получает дополнительные возможности сбыта своей продукции

- Сделка для продавца выглядит менее рисковой, так как лизингодатель берет на себя риск возврата стоимости имущества через лизинговые платежи.

Занятие таким видом инвестиционной деятельности, как лизинг, также дает банкам ряд преимуществ:

— Первое, на что указывают банки, — это значительные налоговые преимущества, которые позволяют значительно снизить стоимость сделки. Именно этот фактор способствовал развитию лизинга в западных странах. Более низкая стоимость сделки дает возможность повысить вероятность осуществления проектов и снижает бремя долгов для заемщиков, и, как результат, повышает качество предоставляемых займов

— Второе преимущество, действующие на территории России в настоящее время, заключается в том, что законодательные акты недостаточно проработаны для того, чтобы принятая процедура по обращению взыскания на обеспечение не превращалась в затруднительный процесс, занимающий подчас долгое время и в итоге не приносящий ощущения полной уверенности в положительном результате. Лизинг, отчасти, может устранить указанную проблему, поскольку кредитор сохраняет за собой право собственности на обеспечение. Возможность усиления права банка по обращению взыскания на обеспечение должно привести к качественному улучшению кредита и сделать жизнеспособными большее число инвестиционных проектов

— Передача в лизинг оборудования, произведенного за рубежом, позволит привлечь более дешевые денежные средства от иностранных финансовых учреждений или денежные фонды государств, заинтересованных в экспорте продукции своей промышленности в Россию

- Лизинг — относительно новый вид финансирования для нашей страны, способствующий организациям (клиентам банка) осуществлять реорганизацию производства не отвлекая при этом больших денежных ресурсов из оборотных средств.

- Возможность банка достичь более высокой степени ликвидности кредитного портфеля.

На ряду преимуществами, перечисленными выше, лизинг также имеет значительные недостатки, проявляющиеся в финансово — кредитной сфере и нерешенных бухгалтерских проблемах:

- От долгосрочного кредита лизинг отличается повышенной сложностью организации, которая заключается в большем количестве участников

- При финансовом лизинге арендные платежи не прекращаются до конца контракта, даже если научно-технический прогресс делает лизинговое имущество устаревшим

- Арендатор не выигрывает на повышении остаточной стоимости оборудования

- Возвратный международный лизинг, построенный на налоговой основе, оборачивается убытками для страны лизингодателя

- При международных мультивалютных лизинговых сделках отсутствуют полные гарантии от валютных рисков (проблема переносится с одного участника на другого)

Несомненно, лизинг, как вид инвестиционной деятельности имеет свои преимущества и недостатки. Но очевидно, что положительных моментов, характерных лизингу, значительно больше чем отрицательных. Более того, историческое развитие лизинга как в России так за рубежом подтверждает его эффективность и важную роль в обновлении производственных мощностей и расширении сбыта продукции. Особая привлекательность лизинга, как вида инвестиционной деятельности проявляется в налоговых и амортизационных льготах.

2.3 Методические основы финансово-экономической оценки использования лизинга в инвестиционных проектах

Прежде чем применить лизинг в качестве метода инвестирования в основные средства предприятия следует определить степень его финансово-экономической целесообразности.

Безусловно, финансово-экономическая оценка инвестиционных проектов использования лизингового оборудования занимает важное место в процессе обоснования выбора альтернативных вариантов вложения средств.

Ошибочно считать, что достоверная оценка эффективности проекта необходима только аналитикам банков, инвестиционных фондов и других финансовых институтов, которые будут эти проекты анализировать и решать вопрос, стоит ли под них выделять лизингодателю финансовые ресурсы для закупки оборудования. Прежде всего, эти проекты необходимы самому предприятию (лизингополучателю), экономисты которого должны сначала их готовить, а уже потом заниматься реализацией. При всех прочих благоприятных показателях инвестиционного проекта лизингополучатель никогда не сможет его реализовать, если не докажет эффективность использования взятого в лизинг оборудования.

Достижение такого результата инвестиций является ключевой задачей финансово-экономической оценки любого проекта вложения средств в приобретенное лизинговое оборудование. Экономически грамотное и достоверное проведение подобной оценки — сложная задача для участников лизинговой сделки, что объясняется следующими причинами :

- инвестиционные расходы, включаемые в лизинговые платежи лизингополучателя, при финансовом лизинге осуществляются достаточно длительный период времени, в разные годы которого могут складываться различные экономические условия;

- соответственно срокам лизинговых платежей длителен и процесс получения экономических результатов от реализации инвестиционных проектов;

- осуществление продолжительных по времени лизинговых сделок приводит к росту неопределенности при оценке всех аспектов инвестирования и риску ошибки в оценке инвестиционного проекта.

— именно эти объективные причины ставят проблему выбора специальных методов финансово-экономической оценки инвестиционных проектов использования лизингового оборудования, позволяющих принимать достаточно обоснованные управленческие решения с минимально возможным уровнем погрешности.

— рассматриваемая проблема усложняется экономической ситуацией в России, пока не благоприятствующей развитию лизинга в инвестиционной деятельности предприятий, а также недостаточной экономической грамотностью разработчиков инвестиционных проектов на большинстве предприятий.

Однако, несмотря на это, все большее число банков, промышленно-финансовых и инвестиционных компаний, лизинговых фирм и предприятий проявляют повышенный интерес к современным методам оценки инвестиционных проектов. Факт возрастающего интереса участников лизинговых сделок к методам разработки и оценки инвестиционных проектов объясняется необходимостью выполнения подробного инвестиционного исследования как одного из возможных путей снижения риска инвестирования в крайне нестабильных экономических условиях.

Как правило, для финансово-экономической оценки инвестиционных проектов использования лизингового оборудования применяются стандартные методы промышленных технико-экономических исследований. Наиболее часто применяется так называемая Методика ЮНИДО, основанная на сопоставлении планируемых величин притоков и оттоков денежных средств

Учитывая, что для проведения всесторонних финансово-экономических расчетов к инвестиционным проектам необходимо выполнять значительное количество вычислений, специалистами используются разнообразные программные средства. Наиболее известен пакет COMFAR, разработанный Центром промышленных технико-экономических исследований ЮНИДО (организация объединённых наций по промышленному развитию), и успешно реализующий одноименную методику.

Из отечественных разработчиков, наиболее близко подошедших к решению проблемы создания методики достоверной финансово-экономической оценки инвестиционных проектов, можно назвать фирмы «Инэк», «Кивер», специалистов Российской академии управления. Дальше всех в этом направление удалось продвинуться разработчикам программного продукта «Аль-инвест». Ими подготовлена и реализуется Петербургской исследовательско-консультационной фирмой «Альт» соответствующая компьютерная программа. Компьютерный продукт «Аль-инвест» в методическом отношении аналогичен пакету программ COMFAR, но в отличие от последнего адаптирован к российской системе налогообложения и бухгалтерской отчетности. Однако опыт работ по финансово-экономической оценке инвестиционных проектов, реализуемых на территории России с использованием стандартных, признанных в мире подходов, показал их методическую недостаточность.

Это связано, прежде всего, с проблемами учета инфляции. Например, рекомендуемый Методикой ЮНИДО расчет в постоянных ценах (в случае финансирования инвестиционных проектов за счет банковских кредитов) требует стабильной ставки банковского процента, что в действующих экономических условиях является практически неразрешимой задачей.

В случае же выполнения расчетов в текущих (номинальных) ценах возникает проблема прогнозирования вызванного инфляцией роста цен на производимую в рамках лизингового инвестиционного проекта продукцию и издержек производства, что при длительной, в течение 5-7 лет, жизни проекта также весьма затруднительно.

Краткий обзор проблем использования методов и условий проведения финансово-экономической оценки инвестиционных проектов позволяет сделать следующие предварительные выводы.

- Для финансово-экономической оценки лизинговых проектов используются стандартные методы разработки и анализа проектов вложения средств в производство. Имеющиеся методические разработки ориентируются только на потребности лизингодателя.

-Расчеты к инвестиционным проектам достаточно трудоемки, поэтому специалистами-разработчиками проектов применяются разнообразные программные средства. Имеющиеся компьютерные программы не могут обеспечить достоверную финансово-экономическую оценку инвестиционных проектов из-за трудностей прогнозирования основных макроэкономических показателей развития экономики России.

- Необходимым компромиссным условием достижения достаточно достоверных результатов оценки инвестиционных проектов может быть производство расчетов в постоянных ценах.

Выбор наиболее приемлемой для лизингополучателя методики финансово-экономической оценки инвестиционного проекта существенно зависит от масштабов инвестиций предприятия, осуществляющего закупки оборудования на условиях лизинга. Для однократной и небольшой по сумме лизинговой сделки нет необходимости применять дорогостоящие исследования и расчеты. Достаточно использовать упрощенную методику финансово-экономической оценки, позволяющую оценить инвестиционный проект с допустимым для лизингополучателя уровнем возможной погрешности.

Рассмотрим возможности совершенствования финансово-экономической оценки инвестиционных проектов использования лизингового оборудования. Наиболее известны пять основных методов оценки экономической привлекательности инвестиций:

- определение чистой текущей стоимости;

- расчет рентабельности инвестиций;

- расчет внутренней нормы прибыли;

- расчет периода окупаемости инвестиций;

- определение бухгалтерской рентабельности инвестиций;

— Наиболее часто применяются первые три метода, основанные на определении чистой текущей стоимости, расчетах рентабельности инвестиций и внутренней нормы прибыли, базирующиеся на применении концепции дисконтирования. Методы расчета периода окупаемости и определения бухгалтерской рентабельности инвестиций не предполагают использование концепции дисконтирования

Широкая распространенность данного метода оценки приемлемости инвестиций обусловлена его универсальностью. При разных комбинациях исходных для расчетов условий он позволяет дать достаточно достоверный ответ на вопрос, способствует ли анализируемый вариант инвестирования росту доходов фирмы. Однако он ничего не позволяет сказать об относительной мере такого роста. А это имеет большое значение для принятия решения об инвестировании. Для определения относительности роста доходов используется нижеследующий способ.

Метод расчета рентабельности инвестиций. Рентабельность инвестиций позволяет определить, в какой мере возрастут доходы фирмы в расчете на 1 руб. (долл.) инвестиций. При данном методе общий подход к оценке инвестиционного проекта состоит в сопоставлении текущей стоимости ежегодных денежных поступлений, очищенных от, инвестиций, с текущей стоимостью инвестированных средств. Недостатком этого метода является то, что он не может использоваться как критерий ранжирования вариантов инвестирования.

Метод расчета внутренней нормы прибыли. Этот показатель в литературе часто называют внутренним коэффициентом окупаемости инвестиционных проектов. Он показывает уровень окупаемости средств, направленных на цели инвестирования. Внутренняя норма прибыли по своей экономической сущности близка к различного рода процентным ставкам, используемым в финансовых расчетах, например, к процентной ставке Сберегательного банка по вкладам, начисляемой по формуле сложных процентов.

В качестве критерия финансово-экономической оценки инвестиционных проектов внутренняя норма прибыли используется аналогично показателям чистой текущей стоимости и рентабельности инвестиций, что позволяет установить экономическую границу приемлемости рассматриваемых инвестиционных проектов и ранжировать их по уровню привлекательности (выгодности) для инвестора.

Методы оценки инвестиционных проектов, основанные на дисконтировании денежных потоков, довольно сложны. Они требуют применения трудоемкого математического аппарата. Обычно для вычислений пользуются электронными таблицами или специальными справочниками. Расчеты, основанные на дисконтировании денежных потоков, достаточно полно представлены в экономической литературе.

На выбранной предприятием конкретной стратегией. Расчеты производятся с учетом дисконтирования.

Безусловно, существует множество методик финансово-экономической оценки использования лизинга в инвестиционных проектах, но все они нацелены на определение целесообразности его применения на конкретном предприятии в конкретных условиях.

Глава 3. Развитие лизинга в России, .1 Проблемы и перспективы использования лизинга в отечественном народном хозяйстве

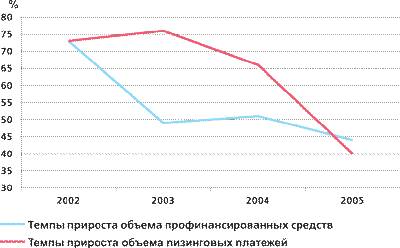

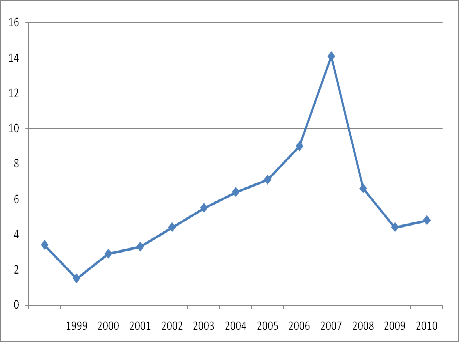

Такая проблема как износ производственных мощностей и основных фондов всегда остро стоял перед российской экономикой, и не теряет своей актуальности по сей день. Лизинг, как способ решения этой проблемы, сложно переоценить. Экономика России после кризиса 1998 года растет довольно быстрыми темпами.

Быстрый рост способствует формированию огромного инвестиционного спроса для обновления чрезвычайно изношенных основных фондов и расширения производства. К примеру, уже к концу 2001 года, по данным рейтингового агентства « Эксперт РА», в целом по России 38,2% основных фондов составляли машины и оборудование, выпущенные более 20 лет назад, что на 15% больше тех же показателей 1995 года. Для следующего периода также характерен рост степени износа основных средств. Динамика износа основных фондов отражена в Таблице.1.

Таблица.1 Степень износа основных фондов в Российской Федерации на конец отчетного года, %

|

Год |

1998 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

|

Степень износа о.о. в% |

41.6 |

41.1 |

44.0 |

43.0 |

43.5 |

45.2 |

45.3 |

45.9 |

46.2 |

Исходя из данных таблицы, можно сделать вывод, что динамика износа основных фондов положительна, что в очередной раз подтверждает необходимость их модернизации. При этом сроки предлагаемых банками кредитных средств, также служащих источником инвестирования в основные фонды, значительно меньше требующихся субъектам экономики. В сложившихся условиях, лизинг, безусловно, является выгодной альтернативой долгосрочным и среднесрочным банковским кредитам и может использоваться как главный инструмент модернизации отечественного хозяйства.

Для наиболее эффективного использования лизинга в качестве инструмента модернизации отечественного хозяйства следует внимательно исследовать его проблемы и перспективы.