Переход нашей страны на новую систему хозяйствования, конечно же, затронул предприятия разного направления и структур. Ранее, в советское время, руководители даже не задумывались о конкуренции, о повышении эффективности, об увеличении прибыли, так как предприятия не являлись собственностью начальника или директора.

Российская экономика на протяжении последних лет переживала тяжелый структурный кризис, который проявлялся по следующим основным направлениям: спад производства и продаж, развал финансово-денежной сферы, значительные суммы взимаемых налогов, изъятие оборотных средств, резкое падение жизненного уровня населения и, соответственно, снижение его покупательной способности; инфляционное повышение цен и падение курса рубля; нарушение соотношения массы денег и товаров; неоправданное снижение уровня влияния государства на экономику; общая нестабильность всех условий хозяйствования. Всё это негативно отразилось на работе отечественных предприятий.

В условиях рыночной экономики важным условием самоокупаемости и самофинансирования предприятия является ориентация производства на потребителей, конкурентоспособность продукции, гибкое приспособление к изменяющимся условиям рынка. Каждому предприятию, перед тем как планировать объём производства, формировать производственные мощности, необходимо знать какую продукцию, в каком объёме, где, когда и по каким ценам оно будет продавать. Для этого надо изучить спрос на продукцию, рынки её сбыта, их ёмкость, реальных и потенциальных конкурентов, потенциальных покупателей, возможность организовать производство по конкурентной цене и т.д. От этого зависят конечные финансовые результаты, финансовая устойчивость предприятия.

Промышленное предприятие работает экономически устойчиво в том случае, когда оно осуществляет производственную деятельность, способно развиваться на основе роста прибыли путем инвестирования необходимых средств для осуществления процесса расширенного воспроизводства. Экономическая устойчивость имеет свой предмет, а именно, хозяйственные процессы предприятий, объединений, ассоциаций, социально- экономическую эффективность и конечные финансовые результаты их деятельности, складывающиеся под воздействием субъективных факторов, получающие отражение через систему экономической информации.

Анализ экономической устойчивости включает в себя инвестиционный анализ, финансовый анализ и анализ текущей производственной деятельности, что соответствует трем сферам, в которых функционирует предприятие .Отсюда вытекает соответствующий подход к анализуэкономической устойчивости, требующий рассматривать предприятие как единый экономический организм, созданный усилиями коллектива с привлечением существующей величины актива.

Пути совершенствования малого бизнеса на примере предприятия ...

... эффективности деятельности малого предприятия. Объектом дипломного исследования является малое предприятие ООО ПСП «Бетон». Для достижения поставленной цели решаются следующие задачи: Раскрыть сущность, содержание и роль малого бизнеса в макроэкономической среде; Рассмотреть опыт управления малым предпринимательством в ...

Актуальность выбранной темы, посвящена оценке финансовой устойчивости предприятия и разработке путей их стабилизации на примере ОАО «ТЯЖМАШ», заключается в том, чтобы тщательно изучить анализ финансового состояния предприятия с точки зрения его устойчивости, как инструмент для проведения мероприятий по улучшению финансового состояния и стабилизации положения.

Объектом исследования являетсяпредприятие тяжелого машиностроения ОАО «ТЯЖМАШ».

Предмет исследования – оценка и пути улучшения финансовой устойчивости ОАО «ТЯЖМАШ» в 2001-2005 годах. Выявить основные проблемы финансовой устойчивости предприятия и рассмотреть пути их устранения и усовершенствования.

Исходя из поставленных целейданной работы, основными задачами для оценки финансовой устойчивости предприятия являются:

- характеристика предприятия;

- предварительный обзор баланса;

- анализ финансовой устойчивости предприятия;

- оценка финансовых результатов предприятия;

- пути улучшения финансовой устойчивости предприятия.

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОПРЕДЕЛЕНИЯ И АНАЛИЗА ФИНАНСОВОЙ УСТОЙЧИВОСТИ

1.1 Концепция взаимосвязей формирования финансовой

устойчивости предприятия

Финансовая устойчивость предприятия – это способность предприятия функционировать и развиваться, сохранять свои активы и пассивы в изменяющейся внутренней и внешней среде, гарантирующее его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска.

Финансовое состояние предприятия может быть устойчивым, неустойчивым и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом состоянии и наоборот.

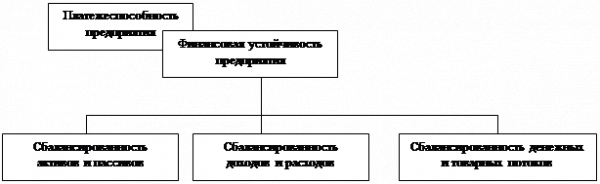

Если платежеспособность, является внешним проявлением финансового состояния предприятия, то финансовая устойчивость – внутренняя его сторона, отражающая сбалансированность денежных и товарных потоков, доходов и расходов, средств и источников их формирования (рис. 1).

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала и уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для нормального функционирования.

балансированность финансовых потоков

|

Рис. 1

Устойчивость и стабильность финансового состояния предприятия зависит от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый план успешно выполняются, то это положительно влияет на финансовое положение предприятия. Если же в результате спада производства и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие – ухудшение финансового состояния предприятия и его платежеспособности. Следовательно, устойчивое финансовое состояние является не игрой случая, а итогом умелого управления всем комплексом факторов, определяющих результаты финансово-хозяйственной деятельности предприятия [11, стр. 68].

Устойчивое финансовое состояние предприятия, в сою очередь, положительно влияет на объемы основной деятельности, обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемногокапитала и наиболее эффективного его использования.

Главная цель финансовой деятельности предприятия – наращивание собственного капитала и обеспечение устойчивого положения на рынке. Для этого необходимо постоянно поддерживать платежеспособность и рентабельность предприятия, а также оптимальную структуру актива и пассива баланса.

Анализ финансовой устойчивости основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции очень трудно привести в сопоставимый вид.

Финансовая устойчивость имеет свой предмет, а именно, хозяйственные процессы предприятий, объединений, ассоциаций, социально — экономическую эффективность и конечные финансовые результаты их деятельности, складывающиеся под воздействием субъективных и объективных факторов, получающие отражение через систему экономической информации.

К задачам финансовой устойчивости следует отнести:

- разработку системы показателей и технико-экономических нормативов применительно к производственно — технологической структуре предприятия;

- определение соотношений экономической эффективности производства на всех уровнях и подразделениях, как со стороны затрат живого и овеществленного труда, так и получения конечного результата;

- организацию технологического управленческого процесса по всей цепочке производственно- финансовой деятельности;

- активизацию экономических методов воздействия повышения эффективности производства;

- систематический анализ безубыточности и конкурентоспособности продукции.

В современных условиях правильное определение реального финансового состояния предприятия имеет огромное значение не только для самих субъектов хозяйствования, но и для многочисленных акционеров и особенно — будущих потенциальных инвесторов. Процесс инвестирования потребует определенных гарантий и уверенности в финансовой устойчивости предприятия. Вот почему в настоящее время так важно уметь анализировать устойчивость предприятия с учетом реальных прогнозов в условиях инфляции.

Анализ финансовой устойчивости имеет свои специфические особенности по сравнению с финансовым анализом, требует привлечения дополнительного материала и оценки выполнения планового задания. При анализе финансовой устойчивости привлекает более широкий круг показателей, рассматривается их взаимосвязь с учетом конкретных условий производства, а так же анализируются факторы, которые оказывают влияние на изменение финансовой устойчивости [11, стр. 96].

В ходе анализа финансовой устойчивости хозяйственные процессы изучаются в их взаимосвязи, взаимозависимости и взаимообусловленности. В процессе анализа не только вскрываются и характеризуются основные факторы, влияющие на хозяйственную деятельность, но и измеряется степень (сила) их действия. Характерными особенностями метода анализа финансовой устойчивости предприятия являются : использованиесистемы показателей, всестороннехарактеризующих хозяйственную деятельность, изучение причин изменения этих показателей, выявление и измерениевзаимосвязи между ними в целях повышения финансовой устойчивости работы предприятия в современных условиях хозяйствования.

Анализ финансовой устойчивости требует комплексного методак отдельным показателям. Финансовую устойчивость можно выразить и одним показателем, но он не будет характеризовать всю полноту взаимозависимости, которая характерна для нее.

Комплексная оценка представляет собой характеристику, полученную в результате комплексного исследования, то есть одновременного и согласованного изучения совокупности показателей, отражающих многие аспекты хозяйственных процессов и содержащих обобщающие выводы о результатах деятельности производственного объекта на основе выявления качественных и количественных отличий от базы сравнения.

Комплексная оценка служит инструментом учета, анализ и планирования; индикатором научно-технического состояния хозяйственного субъекта и изучаемой совокупности; критерием сравнительного оценивания коммерческой деятельности предприятий; показателем эффективности принятых ранее решений и полноты их реализации; основой выбора возможныхвариантов развития производства и показателей ожидаемых результатов в будущем: стимулятором производства.

1.2 Информационная база определения финансовой

устойчивости предприятия

Для проведения анализа и раскрытия сути явлений необходима информация, которая позволила бы аналитику отследить состояние и результаты деятельности предприятия, помогла понять движение фондовых потоков.

Процесс анализа включает в себя обработку разнообразных формальных и неформальных данных предприятий, которые используются при анализе.

В определении анализа, как экономической науки, подчеркивалось, что анализ финансовой устойчивости основывается на системе показателей, на комплексном использовании данных целого ряда источников экономической информации. Источникианализа подразделяются на учетные и внеучетные [20, стр. 223].

К учетным источникам относятся:

- бухгалтерский учет и отчетность;

- статистический учет и отчетность;

- оперативный учет и учетность;

- выборочные учетные данные.

Информация, которая используется внутри предприятия, наиболее полно отвечает требованиям анализа и всесторонне освещает анализируемый объект. Каждое предприятие, согласно действующему законодательству, имеет право на сохранение предпринимательских секретов, которые не могут быть опубликованы в открытой печати.

Наиболее простой и доступной формой финансовой информации является бухгалтерская отчетность, составляемая по правилам публичной бухгалтерской отчетности.

Отчетность обычно включает в себя баланс на определенную дату, отчет о прибылях и убытках за период, отчет о движении фондов за тот же период и отчет о движении денежных средств.

К отчету прилагается объяснительная записка, где расшифровываются отдельные статьи баланса и объясняются причины образования некоторых сумм.

Бухгалтерская отчетность составляется по общепринятым принципам учета, отражает воздействие прошлых и настоящих управленческих решений с определенными консервативными принципами:

- сделки записываются по ценам, преобладающим на момент их совершения;

- доходы и расходы учитываются в момент совершения, а не когда деньги меняют своих владельцев;

- периодическое сопоставление доходов и затрат производиться через приход, расход, остатки;

- создание резервов под непредвиденныеобстоятельства приводят к уменьшению прибыли.

Эти правила в достаточной степени искажают результаты учета, особенно в тех случаях, когда результаты ее используются для анализа финансового состояния и определения стоимости имущества.

Бухгалтерский баланс составляется на определенную дату. Отражает размер активов, используемых предприятием и компенсирующие их обязательства по отношению к кредиторам и владельцам.

В состав активов входят:

- оборотный капитал;

- основной капитал;

- прочие активы.

Основными источниками являются:

- краткосрочные обязательства;

- долгосрочные обязательства;

- собственный капитал.

Поскольку баланс статичен, а, кроме того, он обладает кумулятотивным эффектом, так как отражает последствия всех решений и сделок, которые имели место на предприятии.

При принятии решений по инвестициям, текущей производственнойдеятельности и финансированию, баланс можно рассматривать как накопительный итог деятельности прошлых решений по инвестициям и финансированию. Чистый эффект от деятельности в виде прибыли или убытков за период отражается на изменениях собственного капитала[20, стр. 251].

Статистический учет и отчетность, отражающие совокупность массовых явлений и процессов, характеризующие их с количественной стороны (увязывая с качественной стороной), выявляющие определенные экономические закономерности служат важным источником анализа.

Оперативный учет и отчетность обеспечивают более быстрое по сравнению со статистикойи бухгалтерией получение соответствующей информации.

К внеучетным источникам относятся следующие:

- материалы проверок налоговой службы;

- материалы печати;

- материалы финансовых и кредитных организаций.

1.3 Методические подходы к оценки финансовой устойчивости предприятия

Устойчивоефинансовоесостояние формируется в процессе всей производственно- хозяйственной деятельности предприятия. Определение его на ту или иную дату отвечает на вопрос, насколько предприятие управляло финансовыми ресурсами в течение отчетного периода. В настоящее времяважно не только оценить ситуацию на предприятии, для этого используются различные оценочные показатели, но и разработать мероприятия по улучшению финансового состояния

Для оценки финансовой устойчивости в России в последнее время разработано и используется множество методик отличие между ними заключается в подходах, способах, критериях и условиях проведения анализа.

Одним из основных методов оценки финансовой устойчивости предприятия является расчет с помощью абсолютных и относительных показателей. Проведя общую оценку финансового состояния предприятия можно перейти к исследованию финансовой устойчивости. От того, насколько оптимально соотношение собственного и заемного капитала, во многом зависит финансовое положение хозяйствующего субъекта. Финансовое положение может быть устойчивым, неустойчивым и кризисным. Способность предприятия своевременно выполнять свои внутренние и внешние обязательства, финансировать деятельность предприятия на расширенной основе и поддерживать свою платежеспособность в любых обстоятельствах свидетельствует о его устойчивом финансовом положении [32, стр. 297].

Текущая платежеспособность – это внешнее проявление финансового состояния предприятия, то финансовая устойчивость – внутренняя его сторона, обеспечивающая стабильную платежеспособность в перспективе, в основе которой лежит сбалансированность актива и пассива, доходов и расходов, положительных и отрицательных денежных потоков.

В рамках внутреннего анализа осуществляется углубленное исследование финансовой устойчивости предприятия на основе построения баланса неплатежеспособности, включающего следующие взаимосвязанные группы показателей:

Виды платежей

- просроченная задолженность по ссудам банка;

- просроченная задолженность по расчетным документам поставщиков;

- недоимки в бюджеты;

- прочие неплатежи, в том числе по оплате труда.

Причины неплатежей

- недостаток собственных оборотных средств;

- сверхплановые запасы товарно-материальных ценностей;

- товары отгруженные, не оплаченные в срок покупателями;

- претензии по качеству товаров;

- иммобилизация оборотных средств в капитальное строительство, в задолженность работников по полученным ими ссудам, а также в расходы, не перекрытые средствами специальных фондов и целевого финансирования.

- временно свободные собственные средства;

- привлеченные средства (превышение нормальной кредиторской задолженности над дебиторской);

- кредиты банка на временное пополнение оборотных средств и прочие заемные средства.

Метод оценки финансовой устойчивости предприятия с помощью использования абсолютных показателей основывается на расчете показателей, которые с точки зрения данного метода наиболее полно характеризуют финансовую устойчивость предприятия. К абсолютным показателям при оценке финансовой устойчивости предприятия относятся общая величина запасов и затрат. Для характеристики источников формирования запасов и затрат используется несколько показателей, которые отражают различные виды источников:

- наличие собственных оборотных средств;

- наличие собственных и долгосрочных заёмных источников формирования запасов и затрат или функционирующий капитал;

- общая величина основных источников формирования запасов и затрат.

После расчетов данных показателей, они необходимы для расчета показателей обеспеченности запасов и затрат источниками формирования.

Трём показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками формирования, после расчета которых определяется трёхкомпонентный показатель типафинансовой ситуации:

- излишек (+) или недостаток (-) собственных оборотных средств;

- излишек (+) или недостаток (-) собственных и долгосрочных заёмных источников;

- излишек (+) или недостаток (-) общей величины основных источников.

При расчеты финансовой устойчивости рассчитываются четыре типа финансовой устойчивости, при использовании метода абсолютных показателей:

- абсолютная устойчивость финансового состояния;

- нормальная устойчивость финансового состояния;

- неустойчивое финансовое состояние;

- кризисное финансовое состояние.

Данный метод анализа финансовой устойчивости достаточно удобен, однако, он не объективен и позволяет выявить лишь только внешне стороны факторов, влияющих на финансовую устойчивость [32, стр. 298]

Устойчивость финансового состояния в рыночных условиях наряду с абсолютными величинами характеризуется системой относительных показателей. Анализ относительных показателей заключается в сравнении их значений с базисными величинами, изучении их динамики за отчетный период. Кроме того, для оценки финансового состояния необходимо использовать экспертные оценки величин, характеризующих оптимальные или критические, с точки зрения устойчивости финансового состояния, значения показателей. Оценить изменения этих коэффициентов за истекший период, сделать вывод о том, как изменились отдельные характеристики финансового состояния за отчетный год.

Анализ с помощью относительных показателей, дает нам базу и для исследований, аналитических выводов. Анализ финансовой устойчивости предприятия с помощью относительных показателей, можно отнести к аналитическим методам, наряду с аналитикой бюджета, расходов, баланса.

При данном методе используется более широкий набор показателей:

- коэффициент концентрации собственного капитала;

- коэффициент финансовой зависимости;

- коэффициент маневренности собственного капитала;

- коэффициент концентрации заемного капитала;

- коэффициент структуры долгосрочных вложений;

- коэффициент долгосрочного привлечения заемных средств;

- коэффициент структуры заемного капитала;

- коэффициент соотношения заемных и собственных средств;

- коэффициент реальной стоимости имущества;

- коэффициент краткосрочной задолженности;

— Только рассмотрев и проанализировав относительные и абсолютные показатели финансовой устойчивости можно сделать вывод о финансовом состоянии предприятия и рассмотреть пути ее стабилизации.

2. АНАЛИЗ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИОАО «ТЯЖМАШ»

2.1Характеристика ОАО «ТЯЖМАШ»

Завод «Тяжмаш» был основан в 1941 году и является в настоящее время одним из ведущих предприятий тяжелого, энергетического и транспортного машиностроения.

Энергетика, черная и цветная металлургия, стройиндустрия, химия и нефтепереработка, космос, золото и алмазодобыча, вот неполный перечень отраслей, где успешно работают изделия, созданные на ОАО «Тяжмаш».

Большинство ТЭС страны, работающие на твердом топливе, ГЭС и АЭС, крупнейшие горно-обогатительные комбинаты, перерабатывающие железные, медные, вольфрамомолибденовые, золото- и алмазосодержащие руды, крупнейшие доменные печи, открытые карьеры и шахты, цементные и химические заводы, пусковые установки космодромов и ракетных войск и многие другие объекты укомплектованы продукцией ОАО «Тяжмаш».

Завод заслужил признание и наладил деловые связи практически на всех континентах.

Безупречная репутация, которой пользуется завод, объясняется, прежде всего, высоким качеством продукции, надежностью, долгим сроком эксплуатации и высокой ремонтопригодностью. Постоянно поддерживать высокий уровень технических и технологических разработок в соответствии с мировыми стандартами заводу удается благодаря активному сотрудничеству с научно-исследовательскими институтами страны, а также со специалистами зарубежных фирм. Имея научную базу, завод готов к деловому сотрудничеству и освоению новых видов продукции.

Политика в области качества ОАО «Тяжмаш» направлена на достижение конкурентоспособного уровня производимого оборудования и обеспечения устойчивого финансового положения предприятия путем реализации системы менеджмента качества в соответствии с требованиями МС ИСО 9001-2000 (ГОСТ Р ИСО 9001-2000).

За время своего существования Сызранское предприятие тяжелого машиностроения превратилось в одно из ведущих в Российской Федерации.

На предприятии, за многие десятилетия сложилась целая система управления качеством, но переход на рыночные отношения обусловил необходимость проведения комплексной системы управления качеством в соответствие с требованиями международных стандартов ИСО 9000, что является одним из основных критериев оценки предприятия участвующего в тендере на закупку продукции. Именно этот показатель решает судьбу многих контрактов.

Перспективные интересы ОАО «Тяжмаш» связаны с развитием и модернизацией производства, освоением новых технологий, повышением качества выпускаемой продукции. Это ключевыепозиции предприятия, которые позволят утвердиться на внешнем и внутреннем рынках.

Все производственные циклы заключены в работе как основных цехов (№1, №3, №5, №7, №8, №9, №16, №17, №22, №26, №30), так и вспомогательных цехов (№10, №11, №12, №13, №14, №15, №18).

В составе ОАО «Тяжмаш» имеется ряд технологических производств:

- механосборочное производство;

- заготовительно-сварочное производство;

- металлургическое производство;

- инструментальное производство.

Для более полной оценки финансовой деятельности предприятия необходимо рассмотреть и рассчитать коэффициенты, которые помогут обосновать или опровергнуть его финансовую устойчивость, рентабельность, деловую активность и платежеспособность.

Основными элементами структуры выступают связи — отношения, имеющие многогранное и многоаспектное содержание [24, стр. 216].

Выделяют функциональные связи (вертикальные и горизонтальные); линейные (отношения руководства и подчинения); формальные (регламентированные) и неформальные (доверительные).

Организационную структуру, используемую на ОАО «Тяжмаш» можно отнести к линейно — функциональной структуре управления (Приложение А).

Данная структура применяется на предприятиях крупного и среднего бизнеса. Типичными уровнями управления выступают:

- высший — институциональный уровень (генеральный директор, директор, президент).

Деятельность руководителя данного звена обусловлена целями и стратегиями развития системы в целом. На этом уровне реализуется большая часть внешних связей. Здесь велика роль личности и ее профессиональных качеств;

- средний — управленческий уровень, объединяющий руководителей среднего звена и их аппарат (исполнительный директор, главный инженер, директор по финансам, технический директор);

- низший — производственно-технический уровень, объединяющий руководителей низового звена.

Структуры данного вида используются в организациях, выпускающих продукцию ограниченной номенклатуры при относительно стабильных внешних условиях.

Продукция, производимая предприятием используется как в России, так и на Украине, Казахстане, Болгарии, Китае, Монголии, Кореи, Франции, Польши, индии Марокко.

ОАО «ТЯЖМАШ» ведет постоянную работу в направлении расширения связей, как с поставщиками, так и с покупателями.

На сегодняшний день наименование, выпускаемой и реализуемой продукции ОАО «ТЯЖМАШ» включает в себя:

- оборудование для горнодобывающей, металлургической и строительной промышленности: мельницы мокрого самоизмельчения: мельницы мокрого полусамоизмельчения;

- мельница типа МШ 25, 5×14. 5;

- мельница МС 3. 3×12, 5;

- оборудование для теплоэлектростанций (ТЭС), работающих на твердом топливе;

- оборудование для гидроэлектростанций (ГЭС);

- оборудование для атомных электростанций (АЭС);

- оборудование прочее;

- товары народного потребления.

ОАО «Тяжмаш» занимается расширением производства и изыскание внутренних резервов. На сегодняшний день, данное предприятие является инвестиционно привлекательным, и стремиться завоевывать все новые и новые рубежи в своей отрасли.

2.2Оценка внеоборотных и оборотных средств

ОАО «ТЯЖМАШ»

Одной из характеристик стабильного положения предприятия служит его финансовая устойчивость. Она зависит как от стабильности экономической среды, в рамках которой осуществляется деятельность предприятия, так и от результатов его функционирования, его активного и эффективного реагирования на изменения внутренних и внешних факторов.

Финансовая устойчивость – характеристика, свидетельствующая об устойчивом превышении доходов предприятия над его расходами, свободном маневрировании денежными средствами предприятия и эффективном их использовании, бесперебойном процессе производства и реализации продукции. Финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия [21, стр. 137].

Финансовое состояние предприятия и его устойчивость в значительной степени зависят от того, каким имуществом располагает предприятие, в какие активы вложен капитал, и какой доход они приносят.

Сведения о размещении капитала, имеющегося в распоряжении предприятия, содержатся в активе баланса. Каждому виду размещения капитала соответствует определеннаястатья баланса. По этим данным можно установить, какие изменения произошли в активах предприятия, какую часть составляет недвижимость предприятия, а какую – оборотные средства, в том числе в сфере производства и в сфере обращения [27, стр. 189].

Внеоборотные активы (основной капитал) – это вложения средств с долговременными целями в недвижимость, облигации, акции, нематериальные активы и т.д. Особое внимание уделяется изучению состава и структуры основных средств и прочих внеоборотных активов, так как они имеют большой удельный вес в долгосрочных активах. Рассматривается состав нематериальных активов.

Сравнительный баланс позволяет объединить в одной таблицы показатели горизонтального и вертикального анализа и сформировать первоначальноепредставление о деятельности предприятия. В исходную таблицу баланса дополняются новые столбцы, в которых отражаются: удельный вес статей баланса, на начало и конец периода, изменения абсолютных в абсолютных величинах, процентные изменения к величинам за исследуемый период.

Особое внимание необходимо уделить оценки изменения состава оборотных активов, как наиболее мобильной части капитала, от состояния которых в значительной степени зависит финансовое состояния предприятия. Потому, что стабильность структуры оборотного капитала свидетельствует об устойчивом, хорошо отлаженном процессе производства и сбыта продукции и, наоборот, существенные структурные изменения – признак нестабильной работы предприятия.

Оценка актива и пассива баланса включает в себя показатели как горизонтального, так и вертикального анализа.

Устойчивость финансового положения предприятия в значительной степени зависит от целесообразности и правильности вложения финансовых ресурсов и активов [27, стр. 217].

Непосредственно из аналитического баланса можно получить ряд важнейших характеристик финансового состояния организации. К ним относятся:

1. Общая стоимость имущества организации (стр. 300 или 700),

2. Стоимость иммобилизованных (внеоборотных) средств (активов) или недвижимого имущества(строка 190);

3. Стоимость мобильных (оборотных) средств (строка 290);

4. Стоимость материальных оборотных средств (строка 210).

5. Величина собственных средств организации, (строка 490).

Анализ имущества предприятия (Приложение Б) показывает, что на протяжении 2001 – 2005 гг. имеет место стабильный рост имущества предприятия, темп прироста в 2005 года к 2001 году составил 1,9500%, что положительно сказывается на устойчивости предприятия. Рост имущества связан в основном за счет нестабильности внеоборотных и оборотных активов предприятия почти по всем статьям. Внеоборотные активы предприятия за анализируемый период уменьшились за счет основных статей, таких как нематериальные активы и основные средства. Темп прироста 2005 года по отношению к 2001 году составилнематериальные активы – 0,6400% и основные средства – 0,6000%, увеличение произошло лишь в незавершенном производстве (2005 год – 2,4900%).

В оборотных активах предприятия отмечается динамика к увеличению основных статей. Данное увеличение наблюдается в таких статьях как, материальные оборотные средства (темп прироста в 2005 году – 2,2000%), увеличились денежные средства предприятия (темп прироста составил 14,1900%), что положительно сказывается на оценки имущества предприятия.Отрицательным моментом при анализе оборотных активов является то, что у предприятия с каждым годом увеличивается дебиторская задолженность, это увеличение отрицательно сказывается на финансовой устойчивости предприятия.

После оценки изменения имущества предприятия необходимо выявить так называемые «больные» статьи баланса. Статьи, говорящие об определенных недостатках в работе предприятия:

Наличие сумм «плохих» долгов в статьях это «Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты (строка 230) и «Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты (строка 240).

В целом, с точки зрения финансовой устойчивости структура оборотных средств и внеоборотных активов с годами улучшается, за счет за счет увеличения доли наиболее ликвидных средств (денежные средства), а доля менее ликвидных активов (дебиторская задолженность), за анализируемой период увеличивается, и тем самым замедляет, их возможную ликвидность.

Предприятие может приобретать основные, оборотные средства и нематериальные активы за счет собственных и заемных (привлеченных) источников (собственного и заемного капитала).

Необходимо отметить, что уменьшение итога баланса сам по себе не всегда является показателем негативного положения дел на предприятии.

Данные представленные в таблицы (Приложение В) показывают, что собственные средств предприятия увеличилось за анализируемый период возросли, темп прироста в 2005 года к 2001 году составил 1,9500%. Этот рост получен за счет увеличения заемных средств предприятия (2001 год – 224667 тыс. руб., 2005 год – 942590 тыс. руб.) в результате роста краткосрочных займов и кредитов (2001 год – 140051 тыс. руб., 2005 год – 374455 тыс. руб.) и кредиторской задолженности (2001 год – 24357 тыс. руб., 2005 год – 100100 тыс. руб.)

Наличие собственных средств у предприятия за рассматриваемый период возросло, но они не покрывают заемные средства предприятия, что очень отрицательно может сказаться на финансовой устойчивости предприятия. Поскольку заемные средства и собственные оборотные средства выросли за рассматриваемый период, детально рассмотрим влияние каждой статьи и прирост заемных средств (Приложение Г).

Анализируя кредиторскую задолженностьпредприятия, отметим, что:

- положительным моментом, является то, что у предприятия в последнее время снизилась задолженность перед поставщиками и подрядчиками (2001 год – 80801 тыс. руб., 2005 год – 351385 тыс. руб.), а так же предприятие погасило все долгиперед бюджетом и прочими кредиторами, это положительно влияет на его устойчивость;

— у предприятия наблюдается увеличение «больных» статей как задолженность перед государственными и внебюджетными фондами (2001 год – 3919 тыс. руб., 2005 год – 180000 тыс. руб.), задолженность по оплате труда (2001 год – 4371 тыс. руб., 2005 год – 46385 тыс. руб.).

Предприятию необходимо больше уделять внимания, прежде всего, погашению долгов по оплате труда и рассчитаться перед государственными внебюджетными фондами. Не смотря на то, что у предприятия уменьшилась задолженность перед поставщиками, но все же необходимо четко структурировать эти долги, и выявить какие из них требуют безотлагательного погашения.

Финансовая устойчивость предприятия зависит от его способности и умения вовремя выявить и попытаться исправить ухудшающееся финансовое положение на предприятии, для того чтобы избежать кризисных ситуаций.

2.3 Относительные показатели финансовой устойчивости

Понятие устойчивости является многофакторным и многоплановым. Так, в зависимости от влияющих на нее факторов, устойчивость предприятия подразделяется на внутреннюю и внешнюю, общую, финансовую.

Внутренняя устойчивость – такой общее финансовое состояние предприятия, при котором обеспечивается стабильно высокийрезультат его функционирования. Для ее достижения необходимо активное реагирование на изменение внутренних и внешних факторов.

Внешняя устойчивость предприятия при наличии внутренней устойчивости обусловлена стабильностью внешней экономической среды, в рамках осуществляется его деятельность. Она достигается соответствующей системой управления рыночной экономикой в масштабах всей страны.

Общая устойчивость предприятия достигается при такой организации движения денежных потоков, которая обеспечивает постоянное превышение поступления средств (доходов) над их расходованием (затратами).

Финансовая устойчивость является отражением стабильного превышения доходов над расходами. Она обеспечивает свободное маневрирование денежными средствами предприятия и способствует бесперебойному процессу производства и реализации продукции. Финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и может сличаться главным компонентом общей устойчивости предприятия.

Анализ устойчивости финансового состояния позволяет ответить на вопрос, насколько правильно предприятие управляло и управляет финансовыми ресурсами. Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития предприятия. Недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для развития производства, а избыточная – препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами. Таки образом, сущностьфинансовой устойчивости является эффективное формирование, распределение и использование финансовых ресурсов. Платежеспособность выступает ее внешним проявлением [31, стр. 115].

Рассмотрим и проанализируем относительные показатели финансовой устойчивости, к ни относятся:

- коэффициент концентрации собственного капитала (коэффициент автономии);

- коэффициент финансовой зависимости;

- коэффициент маневренности собственного капитала;

- коэффициент долгосрочных обязательств к суммарным активам;

- коэффициент реальной стоимости имущества;

- коэффициент обеспеченности оборотных активов собственными средствами;

- коэффициент соотношения заемных и собственных средств.

Коэффициент концентрации собственного капитала (автономии) показывает, долю собственных средств в стоимости имущества предприятия. Данный коэффициент имеет следующие допустимые значения ³ 0,5.

,(1)

,(1)

К а

С к

С а

Коэффициент финансовой зависимости показывает долю заемного капитала в общей сумме источников финансирования. Данный коэффициент имеет следующие допустимые значения ³ 0,5.

(2)

(2)

К з

Коэффициент маневренности собственного капитала показывает, какую часть капитала используют для финансирования текущей деятельности, а какая капитализирована. Данный коэффициент имеет следующие допустимые значения ³ 0,5.

,(3)

,(3)

К м –

С ос

Коэффициент долгосрочных обязательств к суммарным активам характеризует долю долгосрочных кредитов и займов, привлеченных для финансирования предприятия. Данный коэффициент имеет следующие допустимые значения ³ 0,5.

,(4)

,(4)

К зк –

О д

Коэффициент реальной стоимости имущества рассчитывается как отношение производственного потенциала, равного сумме основных средств, производственных запасов и незавершенного производства,ко всей величине активов. Данный коэффициент имеет следующие допустимые значения£ 0,5.

![]() ,(5)

,(5)

К ра –

О с

П з

П н

А – активы.

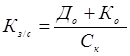

Коэффициент соотношения собственного и заемного капитала показывает, сколько заемных средств приходится на каждый рубль собственных средств, вложенных в активы организации. Данный коэффициент имеет следующие допустимые значения£1.

,(6)

,(6)

К з/с –

Д о

К о

Коэффициент обеспеченности оборотных активов собственными средствами – отношение разности между величиной собственного капитала и резервов к итогам внеоборотных активов к сумме всех оборотных активов. Данный коэффициент имеет следующие допустимые значения ³ 0,3.

, (7)

, (7)

К ос –

С к

А в

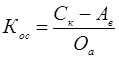

Таблица 1 – Коэффициенты, характеризующие финансовую устойчивость

ОАО «ТЯЖМАШ»

| Показатели |

2001 год |

2002 год |

2003 год |

2004 год |

2005 год |

| Коэффициент концентрации собственного капитала (автономии) | 0,70 | 0,60 | 0,50 | 0,50 | 0,50 |

| Коэффициент финансовой зависимости | 1,70 | 2,00 | 2,10 | 2,80 | 2,40 |

| Коэффициент долгосрочных обязательств | 0,01 | 0,01 | 0,12 | 0,15 | 0,16 |

| Коэффициент маневренности собственного капитала | 0,30 | 0,30 | 0,30 | 0,40 | 0,50 |

| Коэффициент собственного и заемного капитала | 0,40 | 0,50 | 1,00 | 1,40 | 1,30 |

| Коэффициент реальных активов имущества предприятия | 0,40 | 0,40 | 0,50 | 0,60 | 0,60 |

| Коэффициент обеспеченностисобственными средствами | 0,40 | 0,30 | 0,3 | 0,20 | 0,30 |

Анализируя коэффициенты финансовой устойчивости, за рассматриваемый период, можно сказать, что:

- значение коэффициентов концентрации собственного капитала (автономии)за анализируемый периодуменьшается, но показатели находятся в допустимых пределах и, исходя, из этого следует, что предприятие имеет стабильное финансовое положение, и независимо от внешних кредиторов;

- коэффициента финансовой зависимости, является обратным коэффициенту автономии, который за анализируемый период, увеличивается с каждым годом, это говорит о том, что у предприятия увеличивается заемный капитал, в общей сумме источников финансирования, что не улучшает его финансового состояния;

- анализируя коэффициент долгосрочных обязательств, отметим, что предприятие с каждым годом повышает свою надежность и качество стратегического планирования;

- коэффициент маневренности собственного капитала в течении 2001-2005 гг. находился в пределах рекомендуемого значения, что свидетельствует о стабильностисобственного капитала;

- коэффициент собственного и заемного капитала в последние годы увеличился, это означает, что обязательства предприятия могут быть покрыты собственными средства;

- анализируя, коэффициент реальных активов имущества предприятия показал, что доля реальных активов в имуществе предприятия за последние годы увеличилась, следовательно, предприятие имеет устойчивое финансовое;

- коэффициент обеспеченностисобственными средствами с 2001 года по 2005 год имеет нестабильное положение, таким образом, можно сделать вывод, что у предприятия не достаточно собственных оборотных активов.

Финансовая устойчивость предприятия в 2001 – 2005 гг.

Рис. 2

2.4 Абсолютные показатели финансовой устойчивости

Абсолютными показателями финансовой устойчивости являются показатели, характеризующие уровень обеспеченности оборотных активов источниками их формирования [20, стр. 182].

Для характеристики источников формирования запасов определяют три основных показателя:

- наличие собственных оборотных средств;

- наличие собственных и долгосрочных заемных источников формирования запасов и затрат;

- общая величина основных источников формирования запасов и затрат.

Собственные оборотные средства рассчитываются как разница между капиталом, резервами и внеоборотным активами предприятия. Этот показатель является абсолютным, его увеличение в динамике рассматривается как положительная тенденция.

![]() ,(8)

,(8)

где СОС — собственные оборотные средства;

СИ – собственные источники предприятия;

ВА – внеоборотные активы предприятия.

Величина собственных источников формирования запасов и затрат определяются:

![]() ,(9)

,(9)

где СД – собственные источники формирования запасов и затрат;

ДП – долгосрочные пассивы предприятия.

Общая величина основных источников формирования запасов и затрат определятся:

![]() ,(10)

,(10)

где ОИ – общая величина источников формирования запасов и затрат;

КЗС – краткосрочные заемные средства предприятия.

Оценить другой аспект финансовой устойчивости можно, выяснив, насколько предприятие обеспечено источниками формирования запасов. Это помогут сделать следующие показатели.

1. Излишек (+) или недостаток (-) собственных оборотных средств D СОС :

![]() ,(11)

,(11)

где З – запасы предприятия.

2. Излишек (+) или недостаток (-) собственных и долгосрочных источников формирования запасов D СД :

![]() . (12)

. (12)

3. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов D ОИ :

![]() .(13)

.(13)

Дальнейшее рассмотрение финансовой ситуации на предприятии будем оценивать, используя четыре выделенных типа финансовой устойчивости.

Финансовая устойчивость по абсолютным показателям классифицируется по следующим типам:

- абсолютная устойчивость, года D СОС >

- 0, D СД >

- 0,D ОИ >

- 0 Все запасы полностью покрываются собственными оборотными средствами. Такая ситуация встречается крайне редко, и она вряд ли может рассматриваться как идеальная, так как означает, что администрация не умеет, не желает или не имеет возможности использовать внешние источники средств для основной деятельности;

- нормальная устойчивость, когда D СОС <

- 0, D СД >

- 0,D ОИ >

- 0 Гарантирует платежеспособность предприятия, такое соотношение соответствует положению, когда успешно функционирующее предприятие использует для покрытия запасов различные «нормальные» источники средств – собственные и привлеченные;

- неустойчивое финансовое состояние, когда, D СОС <

- 0, D СД <

- 0,D ОИ >

- 0 Нарушение платежеспособности предприятия, когда восстановление равновесия возможно за счет пополнения источников собственных средств и ускорения оборачиваемости запасов. Предприятие вынуждены привлекать дополнительные источники покрытия, не являющиеся «нормальными»;

- кризисное финансовое состояние, когда D СОС <

- 0, D СД <

- 0,D ОИ <0 Предприятие неплатежеспособное и находится на грани банкротства. Основной элемент оборотного капитала – запасы не обеспечены источниками их покрытия.

Проанализировав, полученные результаты финансовой устойчивости по абсолютным показателям показал (приложение Д), мы видим, что предприятие имеет неустойчивое финансовое положение, которое влечет за собой нарушение платежеспособности предприятия, когда восстановление равновесия возможно за счет пополнения источников собственных средств и ускорения оборачиваемости запасов. Предприятие вынуждено привлекать дополнительные источники покрытия, не являющиеся «нормальными».

Такое положение предприятия связано с тем, что оно находится на стадии освоения новых методов и технологий на административном уровне, инженерно-технологическом, так и напроизводственном.

Поток текущих хозяйственных операций меняет определенное однажды состояние финансовой устойчивости, будучи причиной перехода, из одного типа устойчивости в другой. Задача экономиста — так спланировать финансовые и материальные потоки, чтобы их следствием было улучшение финансового состояния предприятия. Для этого необходимо умение определять предельные границы изменения источников средств для покрытия вложений капитала в основные фонды или производственные запасы.

В том случае, когда финансовое положение неустойчиво, его следует исправить путем оптимизации структуры пассивов, а также путем обоснованного снижения уровня запасов и готовой продукции на складе. Чтобы снять финансовое напряжение, предприятию необходимо выяснить причины резкого увеличения на конец года производственных запасов, незавершенного производства, готовой продукции и товаров [30, стр. 100].

Одним из ключевых показателей экономической устойчивости предприятия является рентабельность. Экономический смысл показателей рентабельности заключается в подсчете, сколько денежных единиц прибыли приходится на одну денежную единицу капитала (выручки, затрат).

Коэффициенты рентабельности показывают, насколько прибыльна деятельность предприятия [20, стр. 205].

Рост рентабельности является положительной тенденцией в финансово-экономическойдеятельности предприятия. При этом следует помнить, что при расчетах коэффициентов рентабельности не всегда учитываются особенности деятельности предприятия. Это возможно в случаях, когда:

- организация может быть высокорентабельной за счет осуществления рискованных проектов, и это в итоге может привести ее к потери финансовой устойчивости;

- долгосрочные инвестиции, как правило, влияют на коэффициенты рентабельности в сторону их снижения;

- расчет рентабельности капитала основывается на учетных, а не рыночных оценках стоимости предприятия и, следовательно, дает неточные результаты.

Экономическая сущность рентабельности может быть раскрыта только через характеристику системы показателей. К основным коэффициентам рентабельности можно отнести:

- коэффициент рентабельности активов;

- коэффициент рентабельности собственного капитала;

- коэффициент рентабельности продаж;

- коэффициент рентабельности основной деятельности.

Коэффициент рентабельности активов – это отношение обычной деятельности к величине всех активов, за рассматриваемый период, предприятия.

, (14)

, (14)

К ар

П об

А нп

А кп

Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая единица, вложенная собственниками предприятия.

,(15)

,(15)

К ск

Ск нп

Ск кп

Коэффициент рентабельности продаж показывает долю чистой прибыли в объеме продаж предприятия.

, (16)

, (16)

К рп

П ч

В – выручка от продаж.

коэффициент рентабельности основной деятельности представляет собой отношение прибыли от обычной деятельности к затратам на производство и сбыт продукции.

,(17)

,(17)

К род

З пс

Таблица 4 – Коэффициенты, характеризующие рентабельность продукции

ОАО «ТЯЖМАШ»

| Показатели | 2001 год | 2002 год | 2003 год | 2004 год | 2005 год |

| Выручка от продаж товаров, продукции, работ, услуг, тыс. руб. | 605438 | 519369 | 678880 | 790432 | 832340 |

| Прибыль от продаж, тыс. руб. | 54759 | 55690 | 63888 | 85530 | 87692 |

| Чистая прибыль, тыс. руб. | 59820 | 71194 | 77788 | 93501 | 99959 |

| Расчетные показатели | |||||

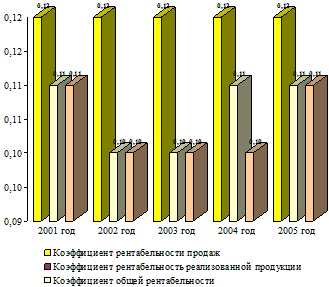

| Коэффициент рентабельности продаж | 0,12 | 0,12 | 0,12 | 0,12 | 0,12 |

| Коэффициент рентабельность реализованной продукции | 0,11 | 0,10 | 0,10 | 0,11 | 0,11 |

| Коэффициент общей рентабельности | 0,11 | 0,10 | 0,10 | 0,10 | 0,11 |

Анализируя полученные коэффициенты рентабельности, мы можем сделать следующие выводы. Все показатели за рассматриваемый период, 2001 – 2005 год, оставались практически на одном уровне. В 2005 году увеличилась рентабельность активов, она составила 0,11 руб. на каждый вложенный рубль активов предприятия (2003-2004 год – 0,10 руб. на 1 руль активов).

Рентабельность собственного капитала в 2004 — 2005 годах остается постоянной, на 1 руб. собственных средств, предприятие заработало 0,50 руб. Рентабельность основной деятельности предприятия в 2005 году увеличилась,а это значит, что на 1 руб., затрат предприятие заработало 0,20 руб., т.е. на 0,08 руб. больше чем в 2003 году. 2005 году увеличилась рентабельность продаж, что свидетельствует о незначительном увеличении прибыли и укреплении финансового благополучия предприятия.

Рентабельность предприятияв 2001 – 2005 гг.

Рис. 3

Анализ деловой активности предприятия включает оценку оборачиваемости средств и продолжительности производственно – сбытового цикла.

Оборачиваемость средств – этот оценка продолжительности их кругооборота, измеряемая скоростью возврата средней за отчетный период (квартал, полугодие, год) суммы средств предприятия в денежную форму. Оборот средств предприятия находится в прямой зависимости от величины задействованного капитала и, соответственно, связан с размером платы за используемые заемные средства [31, стр. 183].

Длительность нахождения средств в обороте определяется рядом объективных и субъективных факторов.

К числу объективных факторов относится:

- общеэкономическое положение в стране (уровень инфляции и инфляционные ожидания).

К числу субъективных факторов относятся:

- сфера деятельности предприятия;

- масштаб деятельности предприятия;

- методика оценки товарно-материальных ценностей;

- ценовая политика организации.

Коэффициенты деловой активности позволяют по анализу оборачиваемости средств делать выводы, насколько эффективно предприятие использует свои средства.

Расчетные показатели деловой активности не имеют норм, считается , что чем выше значение данных показателей, тем выше деловая активность предприятия.

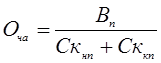

Коэффициент оборачиваемости чистых активов характеризует эффективность использования предприятием имеющихся в распоряжении основных средств.

, (18)

, (18)

О ча

В п

Ск нп

Ск кп

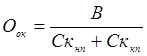

Коэффициент оборачиваемости основного капитала – отношение выручки от реализации к годовой стоимости основного капитала.

,(19)

,(19)

О ок

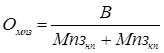

Коэффициент оборачиваемости материально-производственных запасов показывает скорость реализации материально-производственных запасов.

, (20)

, (20)

О мпз

Мпз нп

рассматриваемого периода;

Мпз кп

рассматриваемого периода.

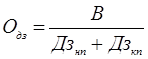

Коэффициент оборачиваемости дебиторской задолженности – отношение выручки от реализациик дебиторской задолженности.

,(21)

,(21)

О дз –

Дз нп

Дз кп

Таблица 5 — Коэффициенты, характеризующие деловую активность

ОАО «ТЯЖМАШ»

| Показатели |

2001 год |

2002 год |

2003 год |

2004 год |

2005 год |

| Коэффициент оборачиваемости чистых активов | 0,5 | 0,5 | 0,6 | 0,7 | 0,7 |

| Коэффициент оборачиваемости основного капитала | 0,7 | 0,7 | 0,6 | 0,6 | 0,6 |

| Коэффициент оборачиваемости материально-производственных запасов | 1,0 | 1,1 | 0,9 | 1,0 | 1,0 |

| Коэффициент оборачиваемости дебиторской задолженности | 36,3 | 33,1 | 21,8 | 16,8 | 15,5 |

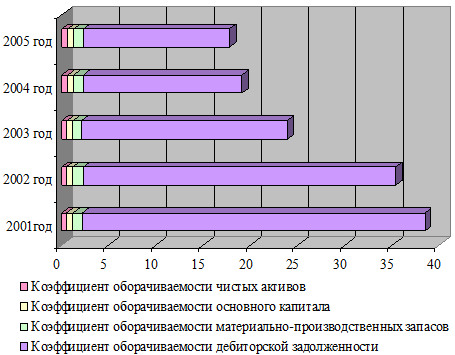

Анализ данных таблицы 5 показывает, что коэффициент оборачиваемости чистых активов с 2001 по 2005 год имеет тенденцию к увеличению, чтосвидетельствует о том, что предприятие с каждым годом все более и более эффективно использует все имеющиеся в ее распоряжении ресурсы. Коэффициент оборачиваемости основного капитала, как видно из расчетов, в последние годы снизился, а это означает, что предприятие с каждым годом все более не эффективно использует оборотный капитал. Коэффициент оборачиваемости материально-производственных запасов не стабилен в анализируемом периоде, что свидетельствует о том, что предприятие с каждым годом материально-производственные запасы использует не полно.Оборачиваемость дебиторской задолженности в 2005 году составила 15,5 оборотов в год, то есть по сравнению с предыдущими годами погашение дебиторской задолженности происходило более медленными темпами.

Деловая активность предприятия в 2001 – 2005 гг.

Рис. 4

Проанализировав финансовую устойчивость предприятия за 2001 – 2005 гг. отметим, что предприятие имеет неустойчивое финансовое положение.

Проведенный анализ относительных и абсолютных показателей финансовой устойчивости предприятия показал, что:

- предприятие с каждым годом повышает свою надежность и качество стратегического планирования;

— процент заемного капитала в последние годы увеличился, это связано с тем, что предприятие в последние годы находится на стадии реструктуризации, и как показал анализ оборотных и внеоборотных средств у предприятия недостаточно собственных средств для реализации и воплощения новых технологий, следовательно, оно было вынуждено пойти на риск, увеличив заемный капитал.

Рассмотрев рентабельность и деловую активность предприятия, мы можем сказать следующее, что:

- рентабельность предприятия за рассматриваемый период, остается практически на одном уровне, это говорит о том, что предприятие в трудный для себя период свежее имеет стабильную прибыль и укрепляет свое финансовое благополучие;

— анализ деловой активности свидетельствует о том, что предприятие с каждым годом старается все более и более эффективно использовать все имеющиеся в ее распоряжении ресурсы, однако у предприятия возникают сложностис эффективным использованием оборотного капитала, с оборачиваемостью материально-производственных запасов иоборачиваемостью дебиторской задолженности.

Финансовая устойчивость предприятия в данное время нестабильна, но, несмотря на это рентабельность предприятие остается стабильной. И для того чтобы повысить финансовую устойчивость необходимо детально рассмотреть и проанализировать работу собственного и заемного капитала.

3. ПУТИ Повышение финансовоЙ устойчивостипредприятия

3.1.Результатыанализа финансовой устойчивости

ОАО «ТЯЖМАШ»

Финансовое состояние предприятия – это результат системы отношений, которые возникают в процессе кругооборота средств предприятия, а также источников этих средств и связей с денежными платежами.

На основании проведенного анализа мы видим что, анализ имущества предприятия на протяжении 2001 – 2005 гг. имеет место стабильный рост имущества предприятия, темп прироста в 2005 года к 2001 году составил 1,95%, что положительно сказывается на устойчивости предприятия. Рост имущества связан в основном за счет нестабильности внеоборотных и оборотных активов предприятия почти по всем статьям. Внеоборотные активы предприятия за анализируемый период уменьшились за счет основных статей, таких как нематериальные активы и основные средства. В оборотных активах предприятия отмечается динамика к увеличению основных статей. Данное увеличение наблюдается в таких статьях как, материальные оборотные средства, увеличились денежные средства предприятия, что положительно сказывается на оценки имущества предприятия.Отрицательным моментом при анализе оборотных активов является то, что у предприятия с каждым годом увеличивается дебиторская задолженность, это увеличение отрицательно сказывается на финансовой устойчивости предприятия.

Собственные средств предприятия увеличилось за анализируемый период возросли, темп прироста в 2005 года к 2001 году составил 1,95%. Этот рост получен за счет увеличения заемных средств предприятия в результате роста краткосрочных займов и кредитов.

Наличие собственных средств у предприятия за рассматриваемый период возросло, но они не покрывают заемные средства предприятия, что очень отрицательно может сказаться на финансовой устойчивости предприятия.

Анализируя кредиторскую задолженностьпредприятия, отметим, что положительным моментом, является то, что у предприятия в последнее время снизилась задолженность перед поставщиками и подрядчиками, а так же предприятие погасило все долгиперед бюджетом и прочими кредиторами, это положительно влияет на его устойчивость. Однако, у предприятия наблюдается увеличение «больных» статей как задолженность перед государственными и внебюджетными фондами, задолженность по оплате труда, следовательно предприятию необходимо больше уделять внимания, прежде всего, погашению долгов по оплате труда и рассчитаться перед государственными внебюджетными фондами. Не смотря на то, что у предприятия уменьшилась задолженность перед поставщиками, но все же необходимо четко структурировать эти долги, и выявить какие из них требуют безотлагательного погашения.

Финансовая устойчивость предприятия зависит от его способности и умения вовремя выявить и попытаться исправить ухудшающееся финансовое положение на предприятии, для того чтобы избежать кризисных ситуаций.

Анализируя относительные и абсолютные показатели финансовой устойчивости, за рассматриваемый период, мы видим, что предприятие имеет неустойчивое финансовое положение, которое влечет за собой нарушение платежеспособности предприятия, когда восстановление равновесия возможно за счет пополнения источников собственных средств и ускорения оборачиваемости запасов. Предприятие вынуждено привлекать дополнительные источники покрытия, не являющиеся «нормальными».

Такое положение предприятия связано с тем, что оно находится на стадии освоения новых методов и технологий на административном уровне, инженерно-технологическом, так и напроизводственном.

В том случае, когда финансовое положение неустойчиво, его следует исправить путем оптимизации структуры пассивов, а также путем обоснованного снижения уровня запасов и готовой продукции на складе. Чтобы снять финансовое напряжение, предприятию необходимо выяснить причины резкого увеличения на конец года производственных запасов, незавершенного производства, готовой продукции и товаров. Это задачи внутреннего финансового анализа.

Рассмотрев коэффициенты рентабельности, мы можем сделать следующие выводы. Все показатели за рассматриваемый период, 2001 – 2005 год, оставались практически на одном уровне. В 2005 году увеличилась рентабельность активов, она составила 0,11 руб. на каждый вложенный рубль активов предприятия. Рентабельность собственного капитала в 2004 — 2005 годах остается постоянной, на 1 руб. собственных средств, предприятие заработало 0,50 руб. Рентабельность основной деятельности предприятия в 2005 году увеличилась,а это значит, что на 1 руб., затрат предприятие заработало 0,20 руб., т.е. на 0,08 руб. больше чем в 2003 году. 2005 году увеличилась рентабельность продаж, что свидетельствует о незначительном увеличении прибыли и укреплении финансового благополучия предприятия.

Коэффициенты, характеризующие деловую активность предприятия, показывают, что у предприятия наблюдается неустойчивое финансовое положение Оборачиваемости чистых активов с 2001 по 2005 год имеет тенденцию к увеличению, чтосвидетельствует о том, что предприятие с каждым годом все более и более эффективно использует все имеющиеся в ее распоряжении ресурсы. Снизился коэффициент оборачиваемости основного капитала, а это означает, что предприятие с каждым годом все более не эффективно использует оборотный капитал. Не стабилен коэффициент оборачиваемости материально-производственных запасов, свидетельствует о том, что предприятие с каждым годом материально-производственные запасы использует не полно.Оборачиваемость дебиторской задолженности в 2005 году составила 15,5 оборотов в год, то есть по сравнению с предыдущими годами погашение дебиторской задолженности происходило более медленными темпами.

Финансовая неустойчивость предприятия, как показал, анализ связана, с тем, что предприятие с каждым годом увеличивает заемный капитал. Однако рентабельность предприятия остается стабильной на протяжении анализируемого периода. Для того чтобы детально проанализировать сложившуюся ситуацию рассмотрим и проведем оценку предприятия, в которой важное место занимает отношение заемного капитала к рентабельности собственного капитала. С помощью этой оценки мы должны выявить отрицательные моменты в финансовой деятельности предприятия и , исходя из полученных результатов предложить пути по их устранению.

3.2 Стабилизация экономической устойчивости предприятия

Различные стороны финансовой деятельности предприятия получают законченную денежную оценку в системе показателей финансовых результатов. Обобщенно наиболее важные показатели финансовых результатов деятельности организации. Показатели финансовых результатов характеризуют абсолютный эффект хозяйствования организации. Важнейшими среди них являются показатели прибыли, которая в условиях рыночной экономики составляет основу экономического развития организации. Рост прибыли создает финансовую базу для самофинансирования, расширенного воспроизводства, решения проблем социальных и материальных потребностей трудовых коллективов. За счет прибыли выполняется также часть обязательств организации перед бюджетом, банками и другими организациями. Таким образом, показатели прибыли становятся важнейшими для оценки производственной и финансовой деятельности организации. Они характеризуют степень ее деловой активности и финансового благополучия. По прибыли определяются уровень отдачи авансированных средств и доходность вложений в активы данной организации. Теоретической базой экономического анализа финансовой устойчивости является принятая для всех организаций, независимо от формы собственности, единая модель хозяйственного механизма, основанная на формировании прибыли может нести фиксированные расходы финансового характера, которые связаны с использованием заемных средств в качестве источника финансирования своей деятельности. Однако использование заемных средств повышает степень риска неплатежеспособности организации. Все эти моменты должны быть учтены финансовым менеджером при решении задачи выбора источников финансирования. В процессе решения эта задачи необходимо выяснить, какое оптимальное сочетание между собственными и заемными финансовыми ресурсами должно быть. Эта взаимосвязь характеризуется категорией финансового левериджа [24, стр. 262].

Одна из главных задач управления капиталом предприятия – оптимизация его структуры с учетом заданного уровня его доходности и риска – реализуется разными методами. Одним из основных механизмов реализации этой задачи является финансовый леверидж.

Финансовый леверидж характеризует использование предприятием заемных средств, которое влияет на изменение коэффициента рентабельности собственного капитала. Иными словами, финансовый леверидж представляет собой объективный фактор, возникающий с появлением заемных средств в объеме используемого предприятием капитала, позволяющий ему получить дополнительную прибыль на собственный капитал [24, стр. 395].

![]() ,(22)

,(22)

где ЭФЛ –эффект финансового левериджа, заключающийся в приросте коэффициента рентабельности собственного капитала, %;

С НП

КВР А

ПК – средний размер процентов за кредит (10%), уплачиваемый предприятием за использования заемного капитала;

ЗК – средняя сумма используемого предприятием заемного капитала;

СК – средняя сумма собственного капитала предприятием.

Механизм формирования эффекта финансового левериджа приведен в таб. 6.

Таблица 6 – Формирование эффекта финансового левериджа

| Показатель | 2004 год | 2005 год |

| Средняя сумма всего используемого капитала, тыс. руб. | 458177 | 543498 |

| Средняя сумма собственного капитала, тыс. руб. | 274019 | 327145 |

| Средняя сумма заемного капитала, тыс. руб. | 184158 | 216353 |

| Сумма валовой прибыли, тыс. руб. | 125395 | 122912 |

| Коэффициент валовой рентабельности активов, % | 27,40 | 23,00 |

| Средний уровень процентов за кредит, % | 10 | 10 |

| Сумма процентов за кредит уплаченная за использование заемного капитала, тыс. руб. | 18416 | 21635 |

| Сумма валовой прибыли предприятия с учетом расходов по уплате процентов за кредит, тыс. руб. | 106979 | 101277 |

| Сумма налога на прибыль, тыс. руб. | 32094 | 30383 |

| Сумма чистой прибыли, остающейся в распоряжении предприятия после уплаты налога, тыс. руб. | 74885 | 70894 |

| Коэффициент рентабельности собственного капитала, % | 27,30 | 21,70 |

| Прирост рентабельности собственного капитала в связи с использованием заемного капитала, % | 8,19 | 6,00 |

Коэффициент финансового левериджа является тем рычагом, который мультиплицирует (пропорционально мультипликатору или коэффициенту изменяет) положительный или отрицательный эффект, получаемый за счет соответствующею значения его дифференциала. При положительном значении дифференциала любой прирост коэффициента финансового левериджа, будет вызывать, еще больший прирос коэффициента рентабельности собственного капитала, а при отрицательном значении дифференциала прирост коэффициента финансового левериджа будет приводить к еще большему темпу снижения коэффициента рентабельности собственного капитала. Иными словами, прирост коэффициента финансового левериджамультиплицирует еще больший прирост его (положительного или отри нательного в зависимости от положительной или отрицательной величины дифференциала финансового левериджа).

Аналогично снижение коэффициента финансового левериджа будет приводить к обратному результату, снижая в еще большей степени его положительный или отрицательный эффект.

Таким образом, при неизменном дифференциале коэффициент финансового левериджа является главным генератором как возрастания суммы и уровня прибыли на собственный капитал, так и финансового риска потери этой прибыли. Аналогичным образом, при неизменном коэффициенте финансового левериджа положительная или отрицательная динамика его дифференциала генерирует как возрастание суммы и уровня прибыли на собственный капитал, так и финансовый риск ее потери.

Знание механизма воздействия финансового левериджа на уровень прибыльности собственного капитала и уровень финансового риска позволяет целенаправленно управлять как стоимостью, так и структурой капитала предприятия.

Наиболее эффективно механизм финансового левериджа используется в процессе оптимизации структуры капитала предприятия. Оптимальная структура капитала представляет собой такое соотношение использования собственных и заемных средств, при котором обеспечивается наиболее эффективная пропорциональность между коэффициентом финансовой рентабельности и коэффициентом финансовой устойчивости предприятия, т. е. максимизируется его рыночная стоимость.

Анализируя формирование финансового левериджа за 2004 – 2005 гг. отметим, что:

- в 2004 году прирост собственного капитала в связи с использованием заемного капитала составил 8,19%, в 2005 году – 6,00%;

- коэффициент финансовой рентабельности за 2004 год составил 27,30%, а в 2005 году – 21,70%;

- средняя сумма заемного капитала в 2004 году – 274019 тыс.

руб., 2005 год – 321145 тыс. руб., сумма чистой прибыли, остающейся в распоряжении предприятия равнялась 2004 год – 74885 2005 год – 70894 тыс. руб.

Из результатов проведенных расчетов видно, что чем ниже удельный вес заемных средств в общей сумме используемого предприятием капитала, тем меньший уровень прибыли оно получает на собственный капитал.

Таким образом, рассмотрев один из основных способов , который влияетна финансовое положение предприятия, мы нашли оптимальное соотношение между постоянными и переменными затратами в структуре капитала предприятия с точки зрения соотношения собственных и заемных средств. Применение, которого показывает возможность, как избежать неплатежеспособности предприятия.

4. ТЕХНОЛОГИЯ ИЗГОТОВЛЕНИЯ ЗУБЧАТОГО КОЛЕСА

ОАО «Тяжмаш» — это современное предприятие, по своей структуре и по составу основных производственных фондов располагающее возможностями для выполнения практически любого контракта, свойственного тяжелому машиностроению.

Мощный интеллектуальный и производственно-технический потенциал позволяет создавать и выпускать конкурентоспособное уникальное оборудование высокого класса, как по собственной документации, так и по документации заказчика.

Черная и цветная металлургия, стройиндустрия, химия и нефтегазопереработка, золото и алмазодобыча, энергетика — вот не полный перечень отраслей, где успешно работают изделия ОАО «Тяжмаш».

Для черной и цветной металлургии, а также в области золота, алмазодобычи и номенклатуры горнорудного оборудования продукция ОАО «Тяжмаш» представлена мельницами мокрого самоизмельчения (ММС) с диаметром барабана от 5 до 10, 5 и производительностью от 30 до 650 т/ч. Этими мельницами оснащены более 50 крупнейших обогатительных комбинатов стран СНГ и дальнего зарубежья, 22 крупных завода России, Украины,. Белоруссии. Всего заводом выпущено около 450 таких машин.

В настоящее время предприятие производит следующие виды продукции:

1)Оборудование для горнодобывающей, металлургической и строительной промышленности:

- мельницы мокрого самоизмельчения;

- мельницы мокрого полусамоизмельчения;

- мельница типа МШ 25, 5 x 14, 5; МС 3.

3×12, 5;

- мельницы типа МС, МШ, МШМИ, МШР, МГМИ;

- дробилки молотковые;

- дробилки валковые;

- дымососы;

- конвейеры ленточные стационарные и катучие;

- ролики для ленточных конвейеров;

2) Оборудование для теплоэлектростанций (ТЭС), работающих на твердом топливе:

- мельницы молотковые тагенциальные;

- мельницы валковые среднеходные;

- мельницы — вентиляторы;

- мельницы шаровые барабанные;

- мигалки с конусным клапаном;

- сепараторы;

- затворы штыковые гидравлические;

- циклоны;

- питатели скребковые;

- питатель комбинированный сырого топлива.

3) Оборудование для гидроэлектростанций (ГЭС):

- гидротурбины для средних и крупных ГЭС;

- радиальные гидротурбины для малых ГЭС;

- затворы шаровые;

- затворы плоские скользящие,

- сегментные и решетки сороудерживающие;

- затворы дисковые.

4) Оборудование для атомных электростанций (АЭС):

- гидроамортизаторы;

- виброгасители.

5) Оборудование прочее:

- оборудование для промысловой подготовки нефти;

- проходческие щиты;

- насосы масловинтовые (МНВ);

- краны мостовые;

- редукторы специальные;

- радиотелескопы и опорно-поворотные устройства (ОПУ) радиолокационных комплексов.

6)Товары народного потребления:

- котел отопительный водогрейный стальной газовый КСГ-80;

- аппараты отопительные марки АТГВ (универсальные).

По всем видам оборудования завод обеспечивает шефмонтаж, сервисное обслуживание, поставку запчастей. Изделия отличаются надежностью,высокой ремонтопригодностью, достаточной степенью конкурентоспособности. Абсолютное большинство изделий, выпускаемых заводом, спроектированныеконструкторским коллективом завода.

Высокий уровень разработок, надежность и срок службы машин, постоянное совершенствование конструкций, учет замечаний и пожеланий заказчика, техническая продуманность и научная обоснованность принятых решений создали высокий авторитет заводу у эксплутационного персонала потребителей. Этот фактор способствовал продвижению продукции завода и на международном рынке.

Активное участие специалистов завода в международных ярмарках, выставках и конференциях способствовали установлению деловых связей со специалистами иностранных фирм: «Сведала» (Швеция), РРС и «Беатман» (ЮАР), «Палл» (Австралия) и др.

Переход на рыночные отношения потребовал коренным образом изменить методы и сроки разработки конструкторской документации. Сейчас рабочий проект сложный машины может быть выполнен за 6 месяцев вместо 2-3 лет. Резкое сокращение объема выпуска военной продукции заводом и научно- исследовательскими организациями страны привело к высвобождению научно-технического потенциала, что позволило использовать его возможности и достижения для разрабатываемой продукции.

Процесс изготовления зубчатого колеса

Операция первая:

Разметка. Проверка разметкой заготовки на пригодность к механической обработке.(Приспособление А.42340.00003)

Операция вторая:

Токарная. Установить, выверить закрепить. С переустановкой точить кругом согласно чертежа под термообработку. Острые кромки притупить. (Резец прох. 2120-0059, штангельциркуль ШЦ-3-500-001, резец прох. 21030059)

Операция третья:

Слесарная. Зачистка заусенцев. Маркировка чертежа. (Приспособление А.42340.00003)

Операция четвертая:

Токарная. Установка, выверка, закрепление. Подрезка торца, расточка, снятие фаски. (Резец прох. 2120-0059, резец раст. 2141-0059, резец пр. 2102-0021, штангельциркуль ШЦ-3-500-001)

Операция пятая:

Слесарная. Маркировка обозначения чертежа. (Приспособление А.42340.00003)

Операция шестая:

Разметка. Нанесение осевых рисок. Разметка шпоночного паза. (Приспособление А.42340.00003)

Операция седьмая:

Сверлильная. Установка, закрепление. Центровать, сверлить. С переустановкой снятие фаски. (Сверло 2301-0050, сверло 2301-0087, штангельциркуль ШЦ-125-01)

Операция восьмая:

Долбежная. Установка колеса на подставку, выверка. Долбить шпоночный паз предварительно и окончательно. (резец долб. 24.2184-0014, калибр. Проб. 8313-0169, штангельциркуль ШЦ-1-125-01)

Операция девятая:

Слесарная. Зачистка заусенцев. (Приспособление А.42340.00001)

Операция десятая:

Зубофрезерная. Установка оправы, фрезы, выверка. Нарезка зубьев предварительно и окончательно. (Фреза, зацепление Новикова, штангензубом ШЗ-18)

Операция одиннадцатая:

Слесарная. Зачистка заусенцев. Пропилить острые кромки. (Приспособление А.42340.00001)

Операция двенадцатая:

Приемочный контроль.

Операция тринадцатая:

Слесарная. Консервирование маслом.

5. ОХРАНА ТРУДА НА ПРЕДПРИЯТИИ ОАО «ТЯЖМАШ»

5. 1 Оценка тяжести трудового процесса

Тяжесть трудового процесса оценивают в соответствии с настоящими «Гигиеническими критериями оценки условий труда по показателям вредности и опасности факторов производственной среды, тяжести и напряженности трудового процесса». Уровни факторов тяжести труда выражены в эргометрических величинах, характеризующих трудовой процесс, независимо от индивидуальных особенностей человека, участвующего в этом процессе.

Основными показателями тяжести трудового процесса являются:

- физическая динамическая нагрузка;

- масса поднимаемого и перемещаемого груза вручную;

- стереотипные рабочие движения;

- статическая нагрузка;

- рабочая поза;

- наклоны корпуса;

- перемещение в пространстве.

Каждый из указанных факторов трудового процесса для количественного измерения и оценки требует своего подхода.

1. Физическая динамическая нагрузка, выражается в единицах внешней механической работы за смену (кг × м).

Для подсчета физической динамической нагрузки (внешней механической работы) определяется масса груза, перемещаемого вручную в каждой операции и путь его перемещения в метрах. Подсчитывается общее количество операций по переносу груза за смену и суммируется величина внешней механической работы (кг × м) за смену в целом. По величине внешней механической работы за смену в зависимости от вида нагрузки (региональная или общая) и расстояния перемещения груза определяют, к какому классу условий труда относится данная работа. Если расстояние перемещения груза разное, то суммарная механическая работа сопоставляется со средним расстоянием перемещения.

2. Масса поднимаемого и перемещаемого груза вручную, кг. Для определения массы груза (поднимаемого или переносимого рабочими на протяжении смены, постоянно или при чередовании с другой работой) его взвешивают на товарных весах. Регистрируется только максимальная величина. Массу груза можно также определить по документам. Для определения суммарной массы груза, перемещаемого в течение каждого часа смены, вес всех грузов суммируется, а если переносимый груз одного веса, то этот вес умножается на число подъемов или перемещений в течение каждого часа.

3. Стереотипные рабочие движения (количество за смену).